Кадастровая стоимость и для чего она нужна

Государственная кадастровая оценка – одно из важнейших направлений деятельности Федеральной службы государственной регистрации, кадастра и картографии на современном этапе развития системы земельно-имущественных отношений в Российской Федерации. Кто и как определяет кадастровую стоимость, где применяется, как ее можно оспорить? На эти и другие вопросы ответит руководитель Управления Росреестра по Республике Карелия Анна Михайловна Кондратьева.

Анна Михайловна, что такое кадастровая стоимость и для чего она нужна?

Кадастровая стоимость – это стоимость объекта недвижимости, установленная в результате государственной кадастровой оценки.

Знание размера кадастровой стоимости может потребоваться в следующих случаях:

— для расчета земельного налога и налога на имущество;

— для расчета арендной платы, выкупной цены земельных участков;

— в случае расчета платежей при наследовании;

-при оформлении кредитов;

— при заключении сделок купли-продажи недвижимого имущества;

— при расчете размеров отдельных видов штрафов.

Как узнать величину кадастровой стоимости?

Наиболее распространенным способом получения сведений о кадастровой стоимости в виде официального документа является обращение заинтересованного лица в офисы ГБУ Республики Карелия «Многофункциональный центр предоставления государственных и муниципальных услуг», что позволяет максимально исключить ошибки при заполнении запроса. Выписка о кадастровой стоимости предоставляется бесплатно.

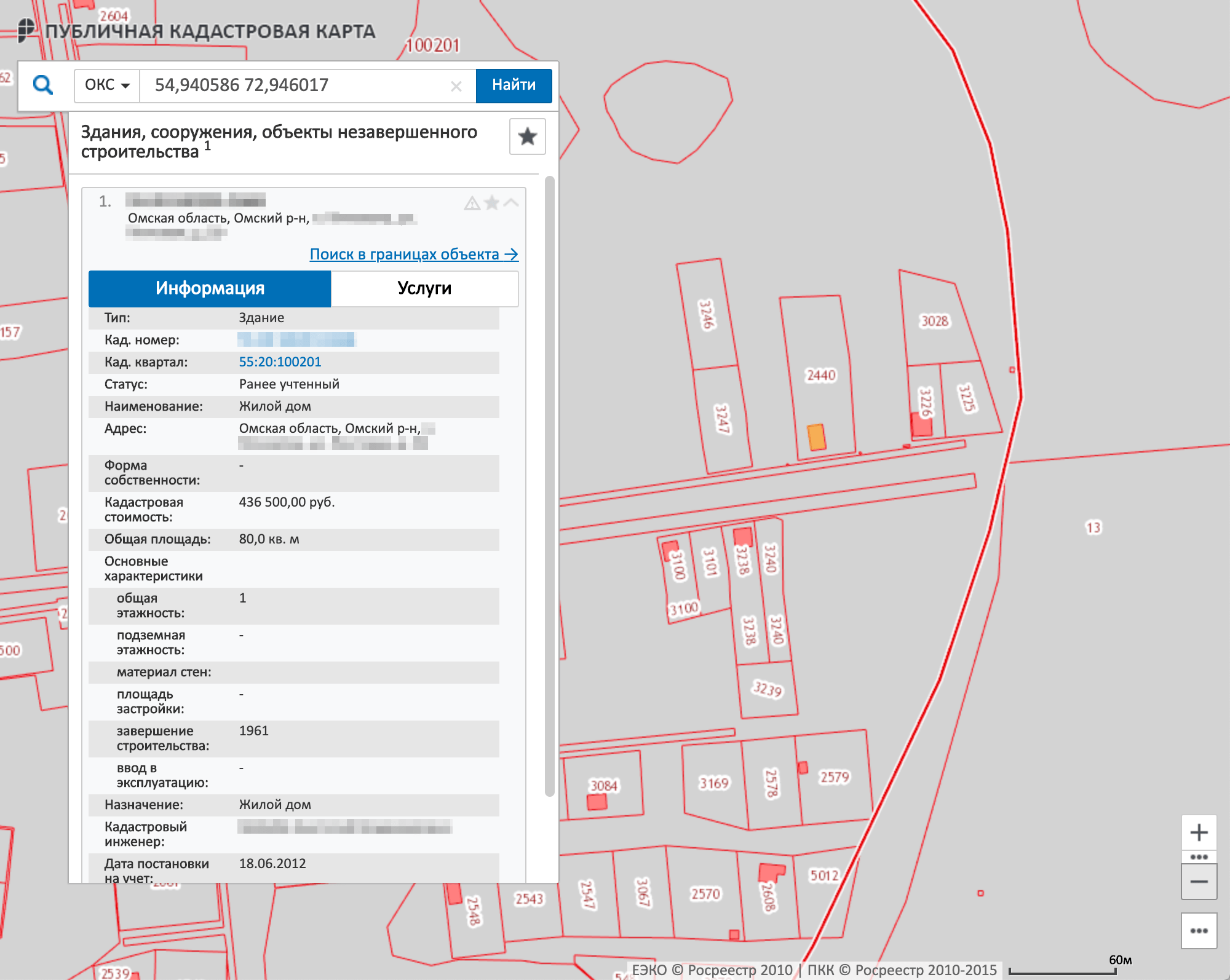

Справочную информацию о кадастровой стоимости объекта недвижимости можно узнать на официальном сайте Росреестра или интернет-сервисе «Публичная кадастровая карта».

Может ли так быть, что у объекта недвижимости нет кадастровой стоимости?

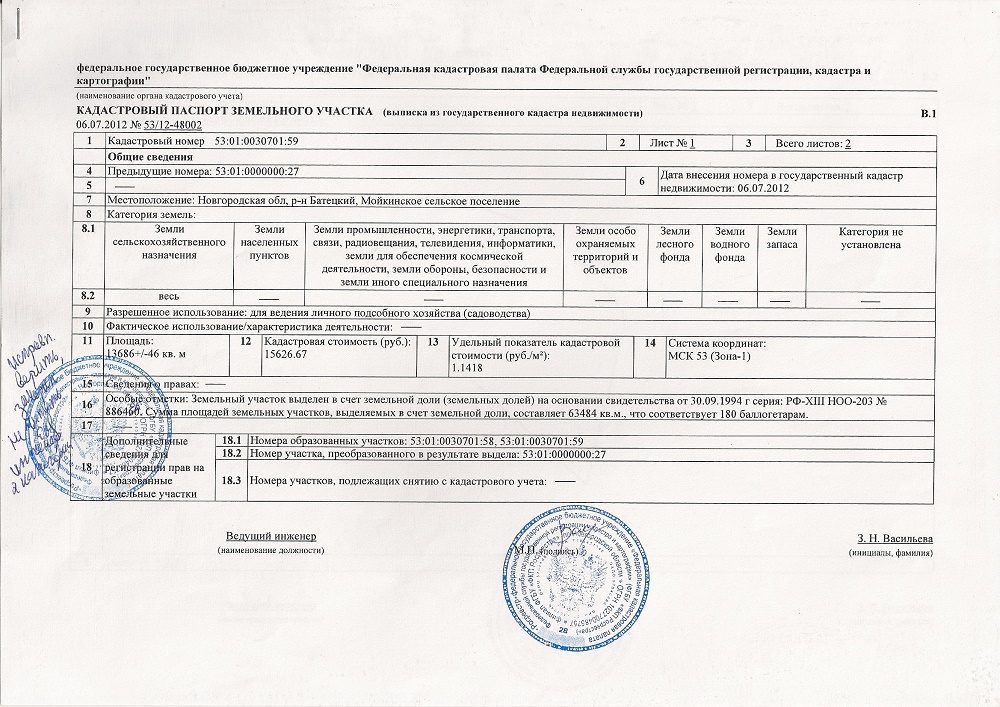

В едином государственном реестре недвижимости (ЕГРН) могут присутствовать объекты без кадастровой стоимости. Это может быть связано, например, с отсутствием важных характеристик объектов. Например, земельные участки, у которых не определена категория земель или вид разрешенного использования, не включаются в перечни объектов недвижимости, подлежащих государственной кадастровой оценке.

Кто и как определяет кадастровую стоимость?

В нашем регионе с 2017 года кадастровая оценка объектов недвижимости определяется в соответствии с Федеральным законом о государственной кадастровой оценке ГБУ Республики Карелия «Центр государственной кадастровой оценки». В 2018 году актуализирована кадастровая стоимость земельных участков населенных пунктов и особо охраняемых территорий и объектов. Результаты этой оценки действуют с 01 января 2019 года. В текущем году бюджетным учреждением оценены объекты капитального строительства (здания, помещения, сооружения, объекты незавершенного строительства и машино-места) и земли сельскохозяйственного назначения, в т.ч. участки в садоводческих кооперативах. Указанная оценка будет применяться с 01 января 2020 года.

Почему кадастровая стоимость иногда так сильно отличается от рыночной?

Как правило, кадастровая стоимость объектов недвижимости не должна значительно отличаться от рыночной стоимости, потому что в основном рассчитывается на основе рыночной информации. Но поскольку, массовая оценка проводится на основе сегментации и группировки объектов недвижимости в зависимости от их вида использования, могут не учитываться отдельные ценообразующие факторы, характерные только для единичных объектов недвижимости.

Но поскольку, массовая оценка проводится на основе сегментации и группировки объектов недвижимости в зависимости от их вида использования, могут не учитываться отдельные ценообразующие факторы, характерные только для единичных объектов недвижимости.

Как исправить кадастровую стоимость, если ее определили с ошибками?

В случае несогласия с величиной кадастровой стоимости можно обратиться в бюджетное учреждение, которое определило стоимость, по адресу: г.Петрозаводск, наб.Варкауса, д.3 (телефон 59-55-52), и при выявлении недостоверных сведений кадастровая оценка будет пересчитана. Также результаты кадастровой оценки можно оспорить в судебном порядке или в специальной комиссии, созданной при Министерстве имущественных и земельных отношений Республики Карелия на основании установления рыночной стоимости.

Какие поправки планируется внести в Федеральный закон о государственной кадастровой оценке?

Правительство России одобрило законопроект «О внесении изменений в отдельные законодательные акты Российской Федерации в части совершенствования государственной кадастровой оценки». Поправки должны обеспечить защиту интересов и собственников объектов недвижимости, и органов власти.

Поправки должны обеспечить защиту интересов и собственников объектов недвижимости, и органов власти.

Изменения призваны упростить для заинтересованных лиц процедуру оспаривания кадастровой стоимости, если она превышает рыночную, а также устранить недостатки и повысить прозрачность процедуры оценки.

Материал подготовлен пресс-службой

Управления Росреестра по Республике Карелия

#росреестр#росреестркарелии

5 вопросов про кадастровую стоимость недвижимости

1.

Кадастровая стоимость квартиры — что это такое?Это фиксированная стоимость недвижимости, установленная государством.

Кадастровая

стоимость, как правило, приближена к рыночной стоимости жилья. Она определяется

в ходе оценки по определенным признакам: расположению, сегменту недвижимости,

площади квартиры, году постройки здания и т.п. При этом такие характеристики

как хороший ремонт или удачный вид из окна при оценке учитываться не будут.

2. Зачем она нужна?

От кадастровой стоимости зависит расчет земельного и имущественного налогов.

До 2015 года налог на имущество физических лиц рассчитывался на основе инвентаризационной стоимости жилья. Она обычно ниже кадастровой (и рыночной) и постоянно уменьшается. Могло получиться так, что налоги на дорогую квартиру в центре были ниже, чем приходилось платить владельцам скромной новостройки на окраине.

В январе 2015 года в Налоговый кодекс были внесены изменения. Согласно им, во всех регионах страны должен произойти переход на расчет имущественного налога по кадастровой стоимости жилья. Срок перехода —

До этого времени

был объявлен переходный период — каждый регион мог сам решать, как ему рассчитывать

налог на недвижимость. В тех регионах, где налог продолжал начисляться по

старым правилам, был введен дополнительный коэффициент-дефлятор, корректирующий

инвентаризационную стоимость с учетом инфляции.

На сегодняшний момент в большинстве регионов Российской Федерации налог на недвижимость уже рассчитывается по кадастровой стоимости. Например, в Москве кадастровая стоимость в качестве налоговой базы стала использоваться с 2015 года.

3. Где узнать кадастровую стоимость?

Узнать кадастровую стоимость объекта недвижимости на момент последнего обновления базы можно онлайн на сайте Росреестра. Для этого необходимо знать адрес объекта или его кадастровый номер — он указан в свидетельстве о регистрации права собственности или в выписке из Единого государственного реестра недвижимости (ЕГРН).

Если вы хотите уточнить кадастровую стоимость на какую-то определенную дату или вам нужен документ, подтверждающий ее, необходимо заказать выписку из ЕГРН. Это тоже можно сделать на сайте Росреестра.

Обратите внимание, что это платная услуга.

4. Как рассчитывается кадастровая стоимость?

Кадастровая

стоимость недвижимости может быть определена в процессе кадастрового учета

(например, при сдаче новостройки в эксплуатацию) или в результате кадастровой

оценки, которой занимаются специальные бюджетные учреждения в каждом регионе.

Вы можете узнать, какие именно сведения использовались для проведения оценки вашей недвижимости. Эта информация вместе с отчетами хранится в Фонде данных государственной кадастровой оценки — ее можно узнать онлайн на сайте Росреестра. Для этого также понадобится ввести кадастровый номер объекта.

Запросить информацию о данных, использованных при определении кадастровой стоимости недвижимости, можно и лично:

- У заказчика проведения работ по определению кадастровой стоимости, если она была проведена в ходе государственной кадастровой оценки

- В отделении Росреестра по месту нахождения объекта, если стоимость была определена при постановке объекта на кадастровый учет или при внесении в него изменений

Стоимость недвижимости по кадастру может обновляться раз в 3–5 лет — с такой периодичностью проводится государственная кадастровая оценка.

В городах

федерального значения: Москве, Санкт-Петербурге и Севастополе, кадастровая стоимость

может обновляться быстрее, но не чаще одного раза в 2 года.

При необходимости можно заказать негосударственную оценку объекта недвижимости. Она проводится внепланово и ее оплачивает заказчик. Например, собственник, если он не согласен с государственной оценкой и хочет ее оспорить.

5. Значит кадастровую стоимость можно оспорить?

Да, установленную кадастровую стоимость возможно оспорить.

Если вы считаете, что в результате кадастровой оценки стоимость вашей недвижимости была завышена, вы можете требовать ее уменьшения. При этом оспорить можно только ту кадастровую стоимость, которая будет установлена на момент обращения.

Пересмотр кадастровой стоимости объекта может быть проведен по 2 основаниям:

- Если при определении кадастровой стоимости использовались недостоверные сведения о нем (например, информация о площади квартиры или о материале, из которого построен дом)

- Если кадастровая стоимость объекта на момент ее установления оказалась выше рыночной стоимости данного объекта

В первом

случае при положительном решении кадастровая оценка будет проведена заново. Во

втором — кадастровая стоимость будет установлена в размере рыночной.

Во

втором — кадастровая стоимость будет установлена в размере рыночной.

Оспорить кадастровую стоимость можно либо в специальной комиссии по рассмотрению споров о результатах определения кадастровой стоимости, либо обратившись в суд.

Предпочтительней первый вариант. Если процедура оспаривания кадастровой стоимости в комиссии пройдет неудачно, вы все равно сможете оспорить решение комиссии в суде. А вот при отказе в пересмотре кадастровой стоимости со стороны суда, обратиться в комиссию уже не получится.

При положительном решении налог пересчитают с даты внесения ошибочной информации в государственный реестр, но не больше, чем за три года. Обратите внимание, это утверждение справедливо, только если кадастровая стоимость изменена по решению комиссии или суда, принятому после 01.01.2019.

3 531

Вам понравилась статья?

Центр «Мои Документы» Забайкальского края | Петровск-Забайкальский | Лента новостей | Региональные новости

Многие граждане хотя бы раз сталкивались с необходимостью узнать кадастровую стоимость объекта, например, это вопрос обязательно возникает при уплате налога на жилую площадь, а также при продаже или разделе имущества.

Что такое кадастровая стоимость?

Кадастровая стоимость — рыночная стоимость объекта недвижимости, установленная в процессе государственной кадастровой оценки, определённая методами массовой оценки, или, при невозможности, рыночная стоимость, определённая индивидуально для конкретного объекта недвижимости в соответствии с законодательством об оценочной деятельности.

Любые данные о зарегистрированных объектах подлежат учету земельными органами. Как правило, земля и строения на ней имеют вполне определённую, а часто довольно весомую стоимость, а значит, и споры насчет владения ими могут быть очень серьезными. Одной из важных характеристик учета объектов недвижимости является именно их кадастровая стоимость, то есть стоимость, установленная для них государством.

Для чего нужна кадастровая стоимость?

Государственная кадастровая оценка позволяет выявить и официально зафиксировать стоимость земельного участка или объекта недвижимости. Именно эта стоимость будет учитываться для расчета налога на имущество. Таким образом, государство получает возможность вести учет земель, которые находятся в государственной или частной собственности, а также максимально эффективно начислять налоги и пополнять бюджет.

Именно эта стоимость будет учитываться для расчета налога на имущество. Таким образом, государство получает возможность вести учет земель, которые находятся в государственной или частной собственности, а также максимально эффективно начислять налоги и пополнять бюджет.

Знание кадастровой стоимости вам потребуется в следующих случаях:

- уплата налога на имущество;

- заключение сделок купли-продажи;

- раздел имущества;

- расчет платежей при наследовании;

- оформление ипотеки.

КГБУ «ЗабГеоИнформЦентр» информирует о порядке действий юридических и физических лиц в случае, если они не согласны с результатами определения кадастровой стоимости объекта.

Более подробную информацию можно получить по телефонам 35-17-38, 8 (924) 022-71-73. Звонки принимаются в рабочие дни: с понедельника по четверг с 8 ч. 00 мин. до 17 ч. 15 мин. перерыв с 13 ч. 00 мин. до 14 ч. 00 мин.; пятница с 8 ч. 00 мин. до 16 ч. 00 мин., перерыв с 13 ч. 00 мин. до 14 ч. 00 мин.

00 мин.; пятница с 8 ч. 00 мин. до 16 ч. 00 мин., перерыв с 13 ч. 00 мин. до 14 ч. 00 мин.

Адрес электронной почты — [email protected].

Файл с дополнительной информацией по теме:

Была ли Вам полезна информация?

Спасибо, очень полезна Спасибо, но не актуальнаЗК РФ Статья 66. Оценка земли / КонсультантПлюс

Перспективы и риски арбитражных споров и споров в суде общей юрисдикции. Ситуации, связанные со ст. 66 ЗК РФ |

Арбитражные споры:

— Правообладатель участка хочет взыскать убытки в связи с применением завышенной кадастровой стоимости при расчете земельного налога

Споры в суде общей юрисдикции:

— Административный истец хочет установить кадастровую стоимость недвижимости в размере, равном ее рыночной стоимости

1.

Рыночная стоимость земельного участка устанавливается в соответствии с федеральным законом об оценочной деятельности.

Рыночная стоимость земельного участка устанавливается в соответствии с федеральным законом об оценочной деятельности.2. Для установления кадастровой стоимости земельных участков проводится государственная кадастровая оценка.

(в ред. Федерального закона от 31.07.2020 N 269-ФЗ)(см. текст в предыдущей редакции

)

Органы исполнительной власти субъектов Российской Федерации утверждают средний уровень кадастровой стоимости по муниципальному району (городскому округу), муниципальному образованию в составе города федерального значения.

(абзац введен Федеральным законом от 21.07.2005 N 111-ФЗ; в ред. Федерального закона от 31.07.2020 N 269-ФЗ)(см. текст в предыдущей редакции

)

(в ред. Федеральных законов от 22.07.2010 N 167-ФЗ, от 31.07.2020 N 269-ФЗ)

(в ред. Федеральных законов от 22.07.2010 N 167-ФЗ, от 31.07.2020 N 269-ФЗ)(см. текст в предыдущей редакции

)

Открыть полный текст документа

Оценка квартиры для сбербанка | Независимая оценка стоимости квартиры

Одно из приоритетных направлений деятельности оценочной компании «МитраГрупп» в Москве – определение рыночной цены квартиры для разных целей. Оценка необходима для совершения многих операций: от совершения сделки купли-продажи до оформления наследства.

Заказать услугу можно, позвонив по телефону на сайте.

заказать оценку недвижимости Узнать стоимостьуслуги

Этапы оценки

01Оценка

месторасположения,

инфраструктуры,

района и т.д. 02

Оценка типа здания,

материалы для

постройки, и т.д. 03

Оценка самого жилья,

количество комнат,

этаж, площадь,

ремонт и т.

д.

04

д.

04Рассмотрение рынка

жилья и выдача

стоимости объекта.

Запрос на оценку квартиры онлайн:

Когда требуется оценка стоимости квартиры или ее доли?

- Для ипотеки и для банка при кредитовании под залог недвижимости.

- Для нотариуса при оформлении наследства. Стоимость недвижимости является базой для исчисления госпошлины.

- Для продажи или покупки. Знание реальной рыночной стоимости квартиры – гарантия выгодной сделки.

- Для суда (судебная экспертиза необходима для разрешения имущественных споров при разводе, при обращении взыскания на квартиру и др.).

- Для Сбербанка. Подавляющее большинство ипотечных договоров приходится на этот банк. Заказывая оценку квартиру для Сбербанка, клиенты получают отчет об оценке, который не вызовет нареканий у кредитора.

- Для оспаривания кадастровой стоимости. Проведение оценочной экспертизы позволит установить справедливость цены, отраженной ЕГРН.

Независимые оценщики установят рыночную стоимость разных типов недвижимости:

- Квартиры, дома, таунхауса, коттеджа.

- Во вторичном жилом фонде и в новостройке.

- Ипотечной квартиры и недвижимости без обременений.

Кадастровая оценка квартиры от «МитраГрупп»

Позвонив независимым оценщикам, можно заказать не только рыночную оценку недвижимости, но и определение кадастровой стоимости квартиры.

Кадастровая стоимость – это показатель, который устанавливается в процессе проведения государственной кадастровой оценки и отражается в Едином Государственном Реестре Недвижимости. Если вы не согласны с кадастровой ценой квартиры и хотите ее оспорить через суд или специальные комиссии, то предварительно советуем провести ее оценку.

Проведение экспертизы с целью определения кадастровой стоимости – важное мероприятие. Полученный показатель влияет на:

- сумму налога на имущество,

- размер госпошлины при оформлении наследства (в данной ситуации результаты обязательны для предъявления нотариусу),

- стоимость квартиры, которая подлежит выкупу у государства.

Позвоните в оценочную компанию «МитраГрупп», чтобы получить консультацию и заказать оценку кадастровой оценки.

Оценка квартиры для ипотеки – важно, обязательно и в ваших интересах!

Одно из важных и обязательных условий оформления кредита под залог недвижимости (квартиры, дома) или заключения ипотечного договора – это оценка стоимости объекта недвижимого имущества. Заказывая в компании «МитраГрупп» оценку для банка (в том числе и для Сбербанка), вы можете быть уверены, услуга будет оказана на профессиональном уровне:

- Специалисты предоставят отчет об оценке, который не вызовет сомнений и замечаний ни у одного кредитного учреждения.

- Независимые оценщики, определяя рыночную стоимость квартиры для ипотеки, используют профессиональные методы оценки и учитывают все факторы, которые оказывают влияние на цену недвижимости.

- При проведении оценки для Сбербанка или другого банка специалисты принимают во внимание не только положения нормативных актов и законов (ФСО, ФЗ-№135 «Об оценочной деятельности в РФ»), но и требования внутренних стандартов кредитного учреждения.

Сколько стоит оценка квартиры в ООО «МитраГрупп»?

Ниже представлена информация о стоимости оценки квартиры для нотариуса, продажи, ипотеки, наследства, Сбербанка. Для получения более подробной информации позвоните по номеру на сайте.

Мы можем все!

Быстро продатьквартиру Честно разделить

наследство Выгодно

купить жилплощадь Уменьшить

налогообложение

МитраГрупп – профессиональная независимая оценка квартир

в Москве и Московской области.

Факторы, которые учитываются при оценочной экспертизе

При определении рыночной стоимости квартиры или дома оценщики обязательно учитывают следующие факторы:

- Географическое положение: регион, город, район.

- Степень развития инфраструктуры: наличие рядом школ, больниц, детских садов, торговых центров и др.

- Транспортная доступность.

- Принадлежность к первичному (в новостройке) или вторичному рынку жилья.

- Наличие обременения (ипотечная или залоговая квартира).

- Физические характеристики: площадь, планировка, высота потолка, количество комнат и др.

- Состояние недвижимости: качество ремонта, материал стен и перекрытий, год постройки, этажность дома.

- Ситуация на рынке недвижимости, уровень платежеспособности в регионе.

Только учет всех этих факторов во время экспертизы гарантирует получение справедливой рыночной стоимости.

Позвонив по телефону на сайте, вы можете заказать качественную и срочную оценку стоимости квартиры и ее доли, недвижимости в новостройке или на вторичном рынке, для продажи, оформления ипотеки в Сбербанке и других целей.

Хотите заказать оценку квартиры

в Москве и Московской области?

Наши отчеты:

- Имеют полную юридическую силу! Мы предоставляем официальные документы,

которые примут в любых учреждениях, в том числе в судах. - Всегда подробны и точны! Оценку квартиры специалисты компании проводят по

понятным алгоритмам и сопровождают результаты выкладками и подтверждениями. - Полностью отвечают закону! Все оформляемые нами документы составляются в

полном соответствии с Федеральным законодательством об оценочной деятельности.

Наша компания:

Отвечает за качество!

- В штате работают только специалисты с большим опытом работы.

- Ответственность всех наших оценщиков застрахована.

- Мы даем гарантию 6 месяцев на каждый документ.

Оказывает полный спектр услуг!

- Принимаем заявку онлайн или по телефону – в офис ехать не потребуется.

- Кроме отчета — выдаем готовое заключение СРО.

- Бесплатная доставка отчета в пределах МКАД.

Этапы оценки стоимости квартиры

в Подмосковье и Москве

- Заявка. Оставьте данные о своей недвижимости и свой телефон.

- Сбор данных. На первом этапе мы анализируем те документы, которые предоставили нам клиенты.

- Оценка объекта. Специалист посещает объект, оценивает месторасположение, тип здания, его состояние, качество жилплощади и уровень ее отделки.

- Определение стоимости. На основании ситуации на рынке и полученных данных выносится заключение о рыночной цене.

- Вручение отчета. Вы можете забрать готовый отчет в нашем офисе или заказать его бесплатную доставку в пределах МКАД.

Сколько нужно времени для отчета

о независимой оценке стоимости квартиры

Мы подготовим отчет

от 1 до 5 дней

Хотите заказать оценку квартиры

в Москве и Московской области?

Заполните

заявку сейчас

И ПРОВЕДИТЕ НЕЗАВИСИМУЮ

ОЦЕНКУ КВАРТИРЫ

В МОСКВЕ И ОБЛАСТИ!

зачем нужна, где ее узнать и как оспорить по новым правилам

Про то, что существует такая кадастровая стоимость, Марина узнала, получив несколько лет назад платежку с земельным налогом. Из нее и обнаружилось, что ее садовый участок, купленный годом раньше за миллион, оказывается, оценен аж в 6 миллионов. Ну и налог набежал не копеечный. Кадастровую оценку участка удалось в законном порядке пересмотреть — благо в данные о Марининой недвижимости закралась ошибка.

С 11 августа 2020 года вступил в силу федеральный закон, благодаря которому государственная кадастровая оценка должна стать более достоверной, а исправлять случившиеся ошибки будет проще. Что это даст владельцам квартир, домов, дач и земельных участков?

КАДАСТРОВАЯ СТОИМОСТЬ — ЧТО ЭТО ТАКОЕ?

В отличие от рыночной стоимости, которая может меняться хоть каждый день, кадастровая стоимость устанавливается один раз в определенный период по специальной методике. Проводят государственную кадастровую оценку сейчас специализированные бюджетные учреждения.

Важный момент — это не Росреестр! Ведомство не наделено полномочиями по проведению государственной кадастровой оценки и анализу качества результатов определения кадастровой стоимости. Он выступает лишь в роли своего рода хранителя полученных данных. В том числе и Фонда данных государственной кадастровой оценки (там хранятся отчеты оценщиков).

Хотя кадастровая стоимость — это не то же, что рыночная, при оценке принимаются во внимание рыночные факторы. Так, по новому закону, оценщики должны в обязательном порядке учитывать:

-для зданий, помещений, сооружений, машино-мест — местоположение, год постройки, материал стен объекта недвижимости, серию многоквартирного дома, ветхое или аварийное состояние объекта, расположение недвижимости в границах зоны с особыми условиями использования территории,

-для земельных участков — местоположение, расположение в границах зоны с особыми условиями использования территории.

Именно кадастровая стоимость используется для налогообложения. То есть исходя из нее гражданам начисляется налог на имущество (квартиры, дома, гаражи, машино-места и др.) и земельный налог (участки).

КАК МОЖНО ДОБИТЬСЯ ПЕРЕОЦЕНКИ И СНИЗИТЬ НАЛОГ

Закон допускает пересмотр кадастровой стоимости по инициативе самих владельцев недвижимости — если они с оценкой не согласны и считают, что она завышена.

Такое возможно, если при кадастровой оценке была допущена ошибка. Это описка, опечатка, арифметическая ошибка или что-то в том же роде, так или иначе повлиявшее на величину кадастровой стоимости одного или нескольких объектов недвижимости. Скажем, реальная площадь квартиры — 56 кв.м., а ее кадастровая стоимость рассчитана для 556 кв.м. (лишняя цифра).

Ошибкой также будет считаться, если оценщик неправильно учел условия, которые влияют на стоимость недвижимости: местоположение, целевое назначение, разрешенное использование земельного участка, аварийное или ветхое состояние объекта, степень его износа, нахождение объекта недвижимости в границах зоны с особыми условиями использования территории.

Есть и другая возможность. Если рассчитанная кадастровая стоимость оказалась выше рыночной, можно подать заявление об установлении кадастровой стоимости объекта недвижимости в размере его рыночной стоимости. То есть, чтобы кадастровую стоимость снизили до рыночной.

ЧЕМ ОБЛЕГЧИЛ ЖИЗНЬ ГРАЖДАНАМ НОВЫЙ ЗАКОН

1.Любое исправление ошибок в кадастровой оценке теперь толкуется в пользу налогоплательщика.

Так, если исправление привело к уменьшению стоимости, то новая, уменьшенная стоимость будет применяться «задним числом» — с момента совершения ошибки. Если стоимость увеличилась – она будет применяться только с 1 января следующего года.

2. В законе прописан более эффективный механизм внесудебного установления кадастровой стоимости объекта недвижимости в размере его рыночной стоимости.

Раньше такие заявления рассматривались в специальных комиссиях при Росреестре, где не всегда была возможность оценить качество представляемого отчета об оценке рыночной стоимости, поскольку Росреестр вообще-то этими вопросами не занимается. Новая процедура предусматривает, что рассматривать соответствующие заявления и отчеты будут бюджетные учреждения, которые проводят государственную кадастровую оценку в регионе.

За гражданином остается и возможность обратиться в суд, если с результатами рассмотрения он не согласен.

3. С 1 января 2023 года (либо ранее, в случае принятия высшим органом исполнительной власти субъекта Российской Федерации соответствующего решения) владельцы недвижимости во всех регионах смогут обращаться с заявлениями об установлении кадастровой стоимости в размере рыночной без процедуры оспаривания. Основанием для этого может быть отчет об оценке рыночной стоимости на любую дату по усмотрению заявителя (а не на дату определения кадастровой стоимости, как требовалось до того).

Такой порядок позволит при ухудшении экономического положения в регионе и падении цен на недвижимость не дожидаться новой кадастровой оценки, а платить налоги, исходя из рыночных реалий.

4. В законе появился механизм привлечения к ответственности за некачественную кадастровую оценку – если доля подтвержденных судом некорректных отказов в исправлении кадастровой стоимости превышает 20%. Отвечать за это будут директора бюджетных учреждений, которые проводят кадастровую оценку. В частности, они могут лишиться своей должности.

5. С 2022 года будет установлен единый цикл кадастровой оценки и единой даты оценки – раз в четыре года (для городов федерального значения – раз в 2 года по их решению). Сейчас в регионах кадастровая оценка проводится неравномерно по разным видам недвижимости, что создает неравные условия — налоговая нагрузка для разных собственников получается разной, в зависимости от того, когда их недвижимость оценили.

ЭТО ПРИГОДИТСЯ!

Как узнать свою кадастровую стоимость, не вставая с дивана

В этом помогут цифровые сервисы Росреестра, которые вы найдете на портале rosreestr.ru

1) Справочная информация по объектам недвижимости в режиме online (раздел «Электронные услуги и сервисы»)

Нужно ввести кадастровый номер объекта недвижимости (если знаете) или его адрес — и вы моментально и бесплатно получите справочную информацию об этой недвижимости, включая данные об актуальной кадастровой стоимости.

2) Публичная кадастровая карта

Нужный вам объект там можно найти по кадастровому номеру или расширенному поиску. Либо искать как на обычной карте, воспользовавшись мышкой и возможностью увеличивать нужные места на карте.

По каждому объекту недвижимости, данные о котором содержит сервис, можно узнать общую информацию, в том числе площадь и кадастровую стоимость объекта, а также характеристики объекта.

Сервис бесплатный и носит справочный характер.

3) Получить выписку из ЕГРН о кадастровой стоимости объекта недвижимости в режиме онлайн.

Это уже не справочная, а юридически значимая информация. Услуга бесплатная. Выписка необходима в том числе для оспаривания результатов кадастровой оценки.

4) Получение сведений из фонда данных государственной кадастровой оценки.

Фонд содержит сведения и материалы, используемые при проведении государственной кадастровой оценки, начиная от решения органа власти субъекта РФ о проведении и заканчивая результатами. В том числе сами итоговые отчеты об определении кадастровой стоимости, модель оценки, факторы стоимости и их значения, исходя из которых определялась кадастровая стоимость конкретного дома или участка. Нужный отчет по своему объекту можно скачать — бесплатно. Этот документ вам может потребоваться, если вы решите оспаривать кадастровую стоимость.

ЧИТАЙТЕ ДАЛЕЕ

Выписки из Росреестра: берегитесь «двойников»!

Как определить посредников, которые торгуют «липовыми» справками о недвижимости (подробнее…)

Карантин не остановил работу Росреестра

Ведомство в электронном виде регистрирует права собственности на имущество и оказывает другие виды услуг (подробнее…)

«Новая оценка приблизит кадастровую стоимость к рыночной»

«Новая оценка приблизит кадастровую стоимость к рыночной»

В 2022 году в Ростовской области начнется работа по государственной кадастровой оценке в отношении всех учтенных в ЕГРН земельных участков, а в 2023 году — объектов капитального строительства. Мы решили расспросить специалиста по землеустройству, доцента кафедры «Экономика природопользования и кадастра» ДГТУ Вячеслава Полякова о принципах землеустройства, межевания земель и кадастровой оценки объектов недвижимости.

— Вячеслав Владимирович, с чем связано проведение государственной кадастровой оценки недвижимости по новым правилам?

— Недвижимости много и с каждым годом становится все больше. Важно понимать, что к объектам недвижимости относятся не только здания, строения, сооружения, но и земельные участки. На сегодняшний день кадастровая оценка объектов проведена, но база периодически обновляется, методики совершенствуются. При оценке необходимо учесть огромное количество показателей, которые со временем могут меняться – и вместе с ними меняется кадастровая стоимость земли или объекта. Например, рядом с земельным участком построили развязку, стал ходить транспорт – соответственно, его стоимость повысилась. Наоборот, участок сельхозназначения был загрязнен, плодородие снизилось – в этом случае цена участка упадет. В обоих случаях нужно пересчитывать.

Кадастровая стоимость «живая», она периодически должна меняться, отражая изменения в экономике.

Предстоящее проведение государственной кадастровой оценки недвижимости будет проходить по усовершенствованным механизмам. Новая оценка приблизит кадастровую стоимость к рыночной, уменьшит количество обжалований в случае спорных вопросов.

— Из чего складывается кадастровая стоимость объекта?

— Методики расчета кадастровой стоимости для разных категорий объектов различаются. При оценке земель сельхозназначения основным ценообразующим фактором выступает плодородие почвы, которое измеряется баллом бонитета (бонитет – количественный показатель, отражающий реальное или потенциальное качество природных объектов, определяющий их экономическую ценность, – прим. авт.). В Ростовской области самый высокий балл у земель Азовского и Кагальницкого районов. Самый низкий – у юго-восточных районов, где качество почвы существенно ниже.

В городах при кадастровой оценке учитываются показатели транспортной доступности, вид разрешенного использования. Идеально ровный участок в парке под озеленение или велодорожки будет стоить копейки, точно такой же участок неподалеку может стоить огромных денег, если он выделен под строительство торгово-развлекательного комплекса. Данные кадастровой оценки ложатся в основу расчета имущественного налога.

— Как происходит межевание земель? На какие документы опираются при этом, какие технологии используют?

— Земельный участок представляет собой часть земной поверхности и имеет характеристики, позволяющие определить её (поверхность) в качестве индивидуально определённой вещи.

Межевание необходимо для четкого разграничения, где какие земли находятся, и определения их функционала, то есть отнесения их к различным категориям. У нас в стране определены семь категорий земель: сельскохозяйственные; населенных пунктов; промышленного и иного специального назначения; особо охраняемых природных и историко-культурных объектов и территорий; лесного фонда; водного фонда; земли запаса. На землях населенных пунктов можно строить, на землях сельхозназначения и особо охраняемых территориях строить нельзя.

Внесение сведений об объектах недвижимости в Росреестр позволят закрепить сферы ответственности различных ведомств и муниципальных образований: к примеру, чья дорога, кто ее будет содержать. При четко установленных границах будет проще осуществить контроль. На сегодняшний день специалисты могут установить границы территориальных зон с точностью до 10 сантиметров. Для этого сейчас внедряют много цифровых сервисов.

Работы по координированию границ объектов недвижимости выполняют геодезисты, используя беспилотные летательные аппараты, электронные тахеометры (тахеометр – геодезический инструмент для измерения расстояний, горизонтальных и вертикальных углов, – прим. авт.) и т. д. Кадастровые инженеры работают с документами, при необходимости – со старыми архивными исходниками. В большинстве случаев работать с архивами приходится при установлении границ земель сельхозназначения. Специалисты поднимают материалы начала 90-х годов, когда происходило реформирование бывших колхозов и совхозов. Если нужны данные по землям населенных пунктов, работаем с инвентарными книгами и архивными документами, членскими книжками садоводов, дачников.

— Как решаются спорные вопросы между субъектами РФ, муниципальными образованиями и населенными пунктами? Есть ли территориальные споры между Ростовской областью и другими субъектами?

— Границы Ростова-на-Дону и Ростовской области, как и границы всех субъектов, установлены законом. За последние 10 лет сделан большой шаг в области ведения кадастра: земельные участки всех категорий и объекты недвижимости вносятся в единую базу данных.

На сегодняшний день явных споров, касающихся принадлежности каких-то населенных пунктов к той или иной территории, в Ростовской области нет. Но есть огромное количество локальных проблем, связанных с установлением границ при определении, чья это лесополоса или балка. Такие вопросы возникают с Краснодарским краем, Волгоградской областью, Калмыкией. Они решаются в рабочем порядке.

— Другими словами, есть сельхозугодия, которые, например, находятся и в Ростовской области, и в Краснодарском крае?

— В 2000-е базы Роснедвижимости заполнялись в экстренном порядке, что не могло не спровоцировать массу технических ошибок, в том числе ошибочных включений земельных участков Ростовской области в состав Краснодарского края и наоборот. Некоторые участки отнесены одновременно к двум регионам. Такие неточности в данных могут служить для владельцев серьезным препятствием при осуществлении сделок. Действующим законодательством предусмотрен механизм исправления реестровых и технических ошибок, со временем их становится все меньше и меньше.

Много дублей и в реестрах недвижимости: раньше учетом квартир занималось БТИ, сейчас эта функция отошла Росреестру. При передаче и оцифровке архивов качество исходников в каких-то случаях было плохим, что и вызывало путаницу.

— Широко распространена практика, когда в населенном пункте землю завода передают под строительство жилых объектов. Расскажите, как и при каких условиях можно менять категорию объекта?

— В границах Ростова-на-Дону расположены различные территориальные зоны: рекреационная или парковая, зона промышленных объектов различного класса вредности, с различными санитарными ограничениями и т. д. Трансформация из промышленной территориальной зоны в зону жилой застройки осуществляется путем корректировки правил землепользования и застройки. Если говорить о Ростове-на-Дону, то такая корректировка утверждается в городской думе, после чего соответствующие изменения вносятся в правила землепользования и застройки.

В соответствии с правилами землепользования и застройки для каждого земельного участка установлен свой правовой режим. Учитывается и градация промышленных объектов, степень опасности объекта: автосервис или крупный машиностроительный завод могут находиться в городе, а вот атомная станция, химзавод или мусороперерабатывающий комплекс – нет.

— Можно ли сегодня самовольно захватить землю, использовать ее или построить на ней объект?

— Можно все, но у такого действия будут последствия. Есть масса прецедентов, когда самозахват приводил к порче земельных ресурсов, загрязнению, захламлению, снижению плодородия. В Ростовской области земли сельхозназначения периодически попадают в руки к нерадивым недропользователям, которые добывают там камень, песок, общераспространенные полезные ископаемые без оформления соответствующих документов и без соблюдения технологий. Последствием такого самовольного пользования землей может стать административное или даже уголовное наказание.

— Сегодня в Ростове-на-Дону остро стоит вопрос об изъятии частных земель на улицах Малиновского и Вавилова. Расскажите подробней, как переходит такая передача.

— Статья 56.3 Земельного кодекса определяет условия изъятия земельных участков для государственных и муниципальных нужд у физических и юридических лиц. Для изъятия должны быть четко установлены цели. Иван Иванович Иванов никогда не изымет у соседа земельный участок для строительства своего дома. Необходимость изъятия объекта должна быть обоснована документами территориального планирования, иметь высокую социальную значимость или же изыматься в целях исполнения международных обязательств, как это было при строительстве объектов для Зимней олимпиады в Сочи или чемпионата мира по футболу.

Социально-экономическая значимость моста на Малиновского не вызывает вопросов. Это не просто слова, это подтверждается массой документов территориального планирования. Объект есть в транспортной схеме, в генеральном плане города, где показана его значимость. На основании этого выпускается распоряжение об изъятии. На дату получения уведомления об изъятии городом была проведена оценка. Та же история с Вавилова: проект утвердили, включили в комплексный план. Сейчас уже начинается оценка недвижимости.

В случае изъятия собственник может либо получить возмещение стоимости объекта, либо равнозначную замену. Последнее больше подходит для фермеров. В любом случае это болезненное решение для собственников. Но это тот случай, когда органам власти приходится отстаивать приоритет общественного блага перед частными интересами.

Кадастровые категории — что это такое и для чего — idealista

Оригинальная статья, написанная Алессандро Галуччи на condominioweb

Что такое кадастровая категория? Для чего это? Сколько существует кадастровых категорий? На эти вопросы отвечают наши партнеры в condominioweb

. Чтобы ответить на эти вопросы, мы должны обратиться к Королевскому декрету-закону 652 от 1939 г. , который стал итальянским законом 11 августа 1939 г., No. 1249, и также известна как мера, регулирующая общую оценку городских зданий, переоценку их налоговой ставки и создание нового реестра городской собственности.

Основополагающим для правильного определения кадастровой категории является также Указ президента № 1152/1949 «Об утверждении Положения о формировании нового городского кадастра» ( Approvazione del Regolamento per la formazione del nuovo catasto edilizio urbano ): имплементационный закон.

Всегда полезно помнить, что основная функция Земельного кадастра — регистрировать наличие недвижимости на территории Италии для правильного применения налогов на эту недвижимость.

Эта каталогизация осуществляется путем присвоения свойствам ряда показателей, из которых можно извлечь налоговую стоимость земли в соответствии с эталонными значениями.

В этом контексте статья 8 Закона 1249/1939 гласит, что:

- Для определения налога единиц недвижимости муниципалитетов, групп муниципалитетов или частей муниципалитетов делятся на категории в соответствии с их внешние и внутренние условия, и каждая из этих категорий в свою очередь делится на классы.

- Для каждой категории и класса определяется относительная ставка, которая юридически выражает кадастровый доход со ссылкой на элементы оценки, которые будут определены нормативными актами.

Законом, который регулирует это, является Указ Президента № 1152, который различает две операции, относящиеся к категориям:

a) квалификация;

б) и классификацию.

Правила ведения представлены в статье шестой и следующих статьях Указа Президента.

В частности, с помощью рейтинга можно различать категории, в которых должна находиться недвижимость. Например, жилые дома или единицы, предназначенные для коммерческого использования и т. Д. Эти категории, названия которых единообразны по всей стране, называются группами.

Таким образом, внутри категорий находятся классы, то есть классификация внутри одной и той же категории, дифференцированная по «степеням, существенно отличающимся от их соответствующих налоговых возможностей» (ст.7 Указа Президента РФ № 1152/1949).

7 текущих кадастровых групп- Группа A — Недвижимость и офисы ( Abitazioni e uffici )

- Группа B — Здания, используемые для оказания услуг ( Immobili destinati a servizi )

- Группа C — Коммерческая недвижимость ( Immobili Commerciali )

- Группа D — Здания специального назначения ( Immobili a destinazione speciale )

- Группа E — Недвижимость для частного использования ( Immobili a destinazione solare )

- Группа F — Городские объекты ( Entità urbane) )

- Группа T — Земля ( Terreni )

Внутри этих групп есть классы категории, пронумерованные начиная с 1, что указывает на снижение прибыльности (хотя некоторые цифры не относятся к этому показателю в группе A) .

Пример классификации жилой недвижимости- A / 1 — Величественные дома ( Abitazioni di tipo signorile )

- A / 2 — Гражданские объекты ( Abitazioni di tipo civile )

- A / 3 — Экономические свойства ( Abitazioni di tipoconomo )

- A / 4 — Популярные объекты ( Abitazioni di tipo popolare )

- A / 5 — Ультрапопулярные объекты ( Abitazioni di tipo ultrapopolare )

- A / 6 Сельская недвижимость ( Abitazioni di tipo rurale )

- A / 7 — Загородные дома ( Abitazioni in villini )

- A / 8 — Виллы ( Abitazioni in ville )

- A / 9 — Замки, дворцы с художественным оформлением. или исторической ценности ( Castelli, palazzi di eminenti pregi artisti o storici)

- A / 10 — Офисы и частная коммерческая недвижимость ( Uffici e studi privati )

- A / 11 — Недвижимость типичные для этого региона номера и жилье ( Abitazioni ed alloggi tipici dei luoghi )

Платите налог на недвижимость в Италии? Вот ваше полное руководство

Кто бы не хотел жить в Италии? Возможно, вас привлечет красивая сельская местность или яркие исторические города, но куда бы вы ни пошли, эта страна обязательно поразит ваше воображение.

Италия — это не только солнце и паста. Если вы подумываете о покупке недвижимости в Италии или собираетесь это сделать, вам придется серьезно подумать о налогах на недвижимость в Италии. Независимо от того, являетесь ли вы гражданином Италии, собираетесь ли вы стать эмигрантом или покупаете дом для отдыха, правительству придется оплатить ряд счетов. Вот руководство, сколько вам нужно будет заплатить в 2018 году.

Что такое налог на недвижимость в Италии?

Вообще говоря, налог на недвижимость — это любой налог, уплачиваемый с недвижимого имущества.Его можно разделить на две большие категории: налоги с продаж, которые уплачиваются при переходе собственности из рук в руки, и налоги на обслуживание, которые регулярно уплачиваются владельцем или арендатором. Италия имеет свою справедливую долю как в налогах с продаж, так и в налогах на недвижимость.

Помимо налогов, всегда существует множество других сборов, которые вступают в силу при покупке или продаже недвижимости — Италия не исключение из этого.

Кто должен платить налог на недвижимость в Италии?

Покупатели платят большую часть налогов с продаж в Италии, хотя продавцам, возможно, придется платить налог на прирост капитала, а также НДС на некоторые сборы.Налоги на содержание обычно находятся в руках владельца.

Налоговые ставки иногда различаются в зависимости от того, живете ли вы в муниципалитете, в котором расположена ваша недвижимость, являетесь ли вы резидентом Италии и какой тип недвижимости вы покупаете, но это не влияет на то, кто платит. счет.

(Источник 1, Источник 2 15 декабря 2017 г.)

Какие виды налогов на недвижимость существуют в Италии?

Налоги составляют значительную часть — но не всю — расходов, связанных с покупкой и обслуживанием собственности.Это налоги на недвижимость, с которыми вам придется столкнуться в Италии.

Основные налоги с продаж в Италии следующие:

- Регистрационный налог (imsta di registro)

- Налог на земельный кадастр (Imposta ipotecaria)

- Налог на ипотеку (imosta ipotecaria)

- НДС (IVA)

- Налог на прирост капитала

И налоги на обслуживание составляют:

- Налог на собственность (IMU)

- Налог на услуги (TASI)

- Налог на вывоз отходов (TARI)

Все эти налоги подробно описаны ниже.

(Источник 1 Источник 2 Источник 3 15 декабря 2017 г.)

Какова кадастровая стоимость недвижимости?

Прежде чем рассматривать налоги, важно ознакомиться с концепцией «кадастровой стоимости» (valore catastale): это цифра, на основе которой рассчитываются многие налоги.

Каждой собственности дается официальная катастрофическая оценка стоимости. Это будет зависеть от размера, местоположения и качества, а также будет зависеть от того, используется ли недвижимость в качестве основного или второго дома.Обычно она оказывается ниже реальной цены продажи — она может быть даже меньше половины этой цены.

(Источник 1 Источник 2 Источник 3 15 декабря 2017 г.)

Что мне нужно знать об уплате налога с продаж за мою недвижимость в Италии?

Большую часть налогов с продаж несет покупатель вместе с различными другими сборами, такими как гонорары нотариуса. Но с продавца могут взиматься НДС на различные расходы, а также может потребоваться уплатить налог на прирост капитала. Вот руководство по каждому налогу.

Регистрационный сбор (гербовый сбор)

То, что на английском языке принято называть гербовым сбором, на итальянском языке называется imsta di registro — налог на регистрацию собственности.

- Данный налог оплачивает покупатель.

- Если вы покупаете у частного продавца, она рассчитывается в соответствии с кадастровой стоимостью недвижимости — см. Выше, чтобы узнать, как это работает.

- Ставка варьируется в зависимости от нескольких факторов:

- Если это будет ваша основная собственность (prima casa) в течение 18 месяцев с момента подписания контракта — и если вы проведете там более полугода — вы можете заплатить пониженную ставку налога.

- Но цифры также различаются в зависимости от того, покупаете ли вы у частного продавца или у компании, зарегистрированной в качестве плательщика НДС. Если вы покупаете у компании, вы платите фиксированный сбор за гербовый сбор и процентный сбор в виде НДС. Скорее всего, получится еще больше.

- Полную разбивку этих затрат см. В таблице ниже.

| Покупка у частного продавца | Покупка у частного продавца | Покупка у компании, зарегистрированной в качестве плательщика НДС | Покупка у компании, зарегистрированной в качестве плательщика НДС | Покупка у компании, зарегистрированной в качестве плательщика НДС | |

|---|---|---|---|---|---|

| TAX | недвижимостьВторая недвижимость | Первичная недвижимость | Вторая недвижимость | Элитная недвижимость | |

| Госпошлина | 2% от кадастровой стоимости (минимальная пошлина 1000 евро) | 9% кадастровой стоимости (минимальная плата 1000 евро) | € 200 | € 200 | € 200 |

| НДС | нет | нет | 4% от продажной цены | 10% от продажной цены | 22% от продажной цены |

(Источник 1 Источник 2 Источник 3 Источник 4 Источник 5 15 декабря 2017 г.)

Земельный кадастр

- Imosta catastale (кадастровый налог) — небольшая фиксированная плата

- У частного продавца она в настоящее время установлена на уровне 50 евро.

- Для компании, зарегистрированной в качестве плательщика НДС, это 200 евро

(Источник 1 Источник 2 15 декабря 2017 г.)

Налог на ипотеку

- Imposta ipotecaria — еще одна небольшая фиксированная плата

- В настоящее время это та же сумма, что и налог на земельный кадастр: 50 или 200 евро в зависимости от продавца.

(Источник 1 Источник 2 15 декабря 2017 г.)

НДС

Налог на добавленную стоимость, известный как IVA на итальянском языке, взимается с некоторых сборов, связанных с продажей недвижимости.

- Как показано в таблице выше, вы должны заплатить НДС с покупной цены собственности, если вы покупаете у компании, зарегистрированной в качестве плательщика НДС.

- Если вы покупаете у частного лица, цена продажи не облагается НДС — вместо этого вы платите гербовый сбор.

- Вам также придется заплатить НДС с агентских сборов — это может относиться как к покупателю, так и к продавцу.

(Источник 1 Источник 2 15 декабря 2017 г.)

Налог на прирост капитала (Plusvalenza)

Итальянский налог plusvalenza эквивалентен налогу на прирост капитала при продаже недвижимости.Это налог, уплачиваемый с крупной прибыли от продажи собственности.

- В Италии вам никогда не придется платить налог на прирост капитала, если вы владеете домом более 5 лет.

- Если вы владеете им за меньшую сумму, вы должны заплатить 20% от чистой прибыли — это ваша прибыль за вычетом налогов и других сборов, включая комиссионные агентству и строительные работы.

- Если вы не являетесь резидентом Италии, будьте готовы — вам, возможно, придется платить налог на прирост капитала в стране вашего проживания, даже если вам не нужно платить его в Италии.

(Источник 1 Источник 2 15 декабря 2017 г.)

Резюме: налоги с продажи недвижимости

| Покупка у частного продавца | Покупка у компании | Покупатель | Продавец | Ноты | |

|---|---|---|---|---|---|

| Гербовый сбор | ✓ 2% или 9% от кадастровой стоимости ✓ € 200 | ✓ | ✓✗ | См. Таблицу выше | |

| Налог в Земельный регистр | ✓ € 50 | ✓ € 200 | ✓ | ✗ | |

| Налог на ипотеку | ✓6 | € ✓✗ | |||

| НДС | ✗ | ✓ 4%, 10% или ~ 22% от продажной цены | ✓ | ✗ | См. Таблицу выше.НДС может также уплачиваться с других сборов |

| Налог на прирост капитала | ✓ 20% прибыли | ✓ 20% прибыли | ✗ | ✓ | Только если собственность находилась в собственности менее 5 лет |

Уплата налога на содержание вашей собственности в Италии

Три основных налога на содержание в Италии известны как IUC или Imposta unica comunale. Вот еще несколько подробностей по каждому из них.

IMU (Imposta municipale unica)

IMU — это обычный итальянский налог на недвижимость.До 2012 года эквивалентным налогом был ICI.

- IMU — это налог на владение недвижимостью, поэтому ответственность за него несет владелец (в отличие, например, от муниципального налога Великобритании).

- Если это ваше основное место жительства, вам не нужно платить ИДУ. Это было новое правило, введенное в 2016 году.

- Исключение составляют случаи, когда недвижимость представляет собой элитную резиденцию — тогда вам все равно придется платить.

- Ставка определяется кадастровой стоимостью объекта недвижимости.

- Во-первых, кадастровая стоимость корректируется в зависимости от типа собственности.

- Ставка IMU составляет примерно 0,4-0,76% от этого нового показателя, хотя точный процент может быть установлен местным муниципалитетом.

- Выплачивается дважды в год — в июне и декабре. Власти не склонны присылать счета, поэтому вам нужно следить за этим.

(Источник 1 Источник 2 Источник 3 17 декабря 2017 г.)

ТАСИ (Tassa sui servizi indivisibili)

TASI — это налог, уплачиваемый за «неделимые услуги» для данной местности: такие расходы, как уличное освещение и содержание дорог и зеленых насаждений.Как и ИДУ, он относительно новый.

- Если недвижимость сдана в аренду, TASI делится между арендодателем и арендатором, причем арендодатель вносит 70-90%, а арендатор оплачивает остальное.

- Точная ставка устанавливается муниципалитетом.

- Выплачивается дважды в год, и вы, вероятно, не получите счет, поэтому сделайте отметку в своем дневнике (или обратитесь к бухгалтеру).

(Источник 1 Источник 2 17 декабря 2017 г.)

ТАРИ (Tassa sui rifiuti)

TARI — еще один итальянский налог на обслуживание, на этот раз за вывоз мусора.

- В отличие от вышеперечисленных налогов на обслуживание, за этот налог несет ответственность арендатор, а не владелец — за исключением случаев, когда арендатор находится там менее 6 месяцев.

- Ставка устанавливается муниципалитетом и зависит от размера собственности, а также от количества проживающих в ней людей.

- Вы должны получить счет за это.

(Источник 1 Источник 2 17 декабря 2017 г.)

Резюме: налоги на содержание недвижимости

| Основное место жительства | Неосновное место жительства | Владелец платит | Жильец платит | ||

|---|---|---|---|---|---|

| IMU | ✓ | ✓ | ✓ (10-30% при аренде) | ||

| TARI | ✓ | ✓ | ✓ |

(Источник 1 Источник 2 17 декабря 2017 г.)

Какие еще комиссии взимаются с моей недвижимостью в Италии?

Это лишь некоторые из других сборов, с которыми вы столкнетесь при покупке, продаже или обслуживании недвижимости в Италии.Полный набор гонораров будет варьироваться от случая к случаю.

Нотариальные услуги

Нотариус (notaio) — важная фигура в сделках с недвижимостью в Италии, он облегчает всю продажу и работает как с покупателем, так и с продавцом. Берут комиссию около 1%.

(Источник 1, 17 декабря 2017 г.)

Агентское вознаграждение

Как покупатель, так и продавец, как правило, должны платить агенту. Плата за оба варианта составляет в большинстве случаев около 3% плюс НДС.

(Источник 1 Источник 2 17 декабря 2017 г.)

Прочие комиссии

Вы можете столкнуться с рядом других сборов, особенно на этапе покупки: технические отчеты, опросы, дополнительные регистрационные сборы и, возможно, даже больше.Вам также придется заплатить за переводчика, если ваш итальянский недостаточно хорошо понимает ваш поступок.

(Источник 1 Источник 2 17 декабря 2017 г.)

Могу ли я подать заявку на удержание налога на недвижимость в Италии на 2017-2018 годы?

Вот несколько случаев, когда вы можете заплатить меньше налога:

- Как объяснялось выше, покупка у частного продавца, а не у компании, означает отказ от уплаты НДС с продажной цены. Вместо этого вы платите повышенную ставку гербового сбора, но это не так много.

- Вам не нужно платить plusvalenza (налог на прирост капитала) при продаже, если на момент завершения продажи вы владели недвижимостью более 5 лет.

- Если вам все-таки нужно заплатить plusvalenza, обязательно включите в расчет свои расходы: вы платите только за полученную прибыль с учетом затрат, связанных с продажей собственности.

- Если вы собираетесь быть резидентом в собственности, вы будете платить более низкие налоговые ставки при покупке.

- И вам также придется платить намного меньше налогов на обслуживание, если недвижимость является вашим основным местом жительства.

(Источник 1 Источник 2 17 декабря 2017 г.)

Когда я должен платить налоги на недвижимость в Италии?

Нотариус — это человек, с которым можно поговорить о комиссионных за продажу: он должен предоставить вам график.

Плата за обслуживание обычно взимается дважды в год, в июне и декабре. Подтвердите это в местном совете и отметьте свой дневник — вы можете не получить напоминание по почте.

(Источник 1 Источник 2 17 декабря 2017 г.)

Как мне платить налоги на недвижимость в Италии?

Некоторые обычные счета в Италии чаще всего оплачиваются через почтовое отделение, в том числе налоги на содержание вашей собственности.Обратитесь в местный филиал, чтобы узнать, возможны ли онлайн-платежи или прямой дебет.

Нотариус должен иметь возможность поговорить с вами об оплате других сборов.

(источник на 1 февраля 2018 г.)

Оплата налога на недвижимость онлайн

Что касается некоторых комиссий, с которыми вы столкнетесь при оплате своей итальянской собственности, вы, вероятно, сможете совершать онлайн-платежи. Однако вам нужно будет проверить, можете ли вы платить с международного счета или вам нужно будет произвести оплату с итальянского банковского счета.

В любом случае вам, вероятно, придется перевести значительную сумму своих денег в Италию, независимо от того, пойдут ли они изначально на ваш счет или напрямую правительству или агенту по недвижимости. В этом случае убедитесь, что вы получаете максимально возможную ставку за перевод.

Многие банки и традиционные службы денежных переводов повышают курс обмена на 4-5%, что означает, что меньше ваших денег доставляется до места назначения. Но Wise всегда дает вам среднерыночный курс — единственный справедливый обменный курс — и взимает только небольшую комиссию, всегда четко указываемую заранее.

Таким образом, вы будете знать точную стоимость вашего перевода — и, вероятно, он будет работать намного лучше, чем другие методы. Посмотрите, как Wise сравнивается с банковским переводом, и посмотрите, сможете ли вы сэкономить.

Мультивалютный счет без границ от Wise упрощает задачу, позволяя хранить деньги в 28 различных валютах, включая евро. Он также предоставляет вам данные местного счета в евро, фунтах, долларах США и Австралии, поэтому вы можете отправлять и получать деньги, не беспокоясь о обменном курсе.

Налоги всегда сложны, покупаете ли вы дом или устраиваетесь на работу, а если вы работаете на международном уровне, все может стать очень сложным. Вот почему так важно знать, что вы должны платить, когда и как производить платежи наиболее эффективным способом.

Удачи вам в освоении итальянского налога на недвижимость.

| —— |

| Эта публикация предназначена только для общих информационных целей и не предназначена для освещения всех аспектов рассматриваемых тем.Он не является советом, на который вам следует полагаться. Вы должны получить консультацию специалиста или специалиста, прежде чем предпринимать или воздерживаться от каких-либо действий на основании содержания данной публикации. Информация в этой публикации не является юридической, налоговой или иной профессиональной консультацией от TransferWise Limited или ее аффилированных лиц. Предыдущие результаты не гарантируют похожий исход. Мы не даем никаких заявлений, гарантий или гарантий, явных или подразумеваемых, что содержание публикации является точным, полным или актуальным. |

Покупка второго дома в Испании? Вот сколько вы заплатите в виде налогов

Каждую неделю Mansion Global задает налоговые вопросы юристам по налогам на недвижимость. Вот вопрос этой недели.

Вопрос: Я резидент США и собираюсь купить вторую недвижимость на юге Испании. Какой там налог на имущество?

Ставки местного налога на недвижимость различаются, в основном, в зависимости от размера города, сказала Мария Л.де Кастро, директор компании Costaluz Lawyers в Кадисе, Испания. «Ставка колеблется от 0,4% до 1,1% от кадастровой стоимости» объекта, — сказала она. Кадастровая стоимость, которая обычно ниже рыночной, представляет собой «объективно определенную административную стоимость каждого объекта недвижимости на основе данных кадастра недвижимости», — пояснила она.

При покупке недвижимости убедитесь, что все предыдущие местные налоги на недвижимость были уплачены, — сообщила г-жа Де Кастро. В противном случае они станут вашей ответственностью при покупке.

Нерезидент, владеющий недвижимостью в Испании, также должен подавать ежегодный подоходный налог. «Если вы сдаете свою недвижимость в аренду, вам нужно будет сообщить о доходе от аренды и заплатить 24% от арендной платы в налоговую инспекцию Испании», — сказала Вера Липранди, партнер и директор офиса отделения De Cotta Law на Тенерифе в Испании.

Если у вас нет дохода от сдачи в аренду или другого дохода в Испании, вы должны платить подоходный налог в зависимости от стоимости вашей собственности, — сказала г-жа Де Кастро. Ставка налога составляет 24% на 1,1% от кадастровой стоимости, если стоимость пересматривалась в течение последних 10 лет.- сказал Липранди. В противном случае налог составляет 24% от 2% от кадастровой стоимости.

Другие налоги, связанные с покупкой недвижимости, по словам г-жи Де Кастро, включают следующие

Подробнее: Нажмите, чтобы прочитать налоговые эксперты Поделитесь ответами и советами читателей на актуальные налоговые вопросы

Налог на добавленную стоимость для новых дома, проданные банком или застройщиком — На юге Испании это 10% от покупной цены, 21%, если вы покупаете участок земли.

Госпошлина для новых домов, проданных банком или застройщиком — 1% от покупной цены.

Налог на передачу перепродажи дома, который включает гербовый сбор — Национальная ставка составляет 7%, хотя во многих регионах она выше, сказала г-жа Де Кастро. В Андалусии, на юге Испании, налоги составляют 8% на первые 400 000 евро (478 000 долларов США), затем 9% на целых 300 000 евро (358 000 долларов США) сверх этого и 10% на все остальное. Если вы покупаете недвижимость у нерезидента, постарайтесь удержать 3% от покупной цены и заплатить их в Казначейство. Закон позволяет покупателю управлять этим платежом.Де Кастро объяснил, что недвижимость является гарантией выплаты продавцом прироста капитала и может быть конфискована, если этот налог не будет уплачен. Вы хотите предотвратить конфискацию собственности.

Местный налог Plusvalia — Как и в случае местных налогов на недвижимость, продавец платит этот налог, но если он не живет в Испании и оставляет долг, вы можете нести ответственность за его уплату.

Присылайте свои вопросы по адресу [email protected] . Проверяйте ответы еженедельно по телефону www.mansionglobal.com .

Недвижимое имущество: где, почему и как должно облагаться налогом ?, Примечания к политике SUERF.:. SUERF

Автор (ы): Дорис Праммер

Дата публикации: апр.2021 г.

Записка о политике SUERF, выпуск № 230 1

от Дорис Праммер

Oesterreichische Nationalbank

Коды JEL: D14, h31, h33, R38.

Ключевые слова: Жилищное налогообложение, собственное жилье, периодический налог на имущество.

Загрузить: Записка о политике SUERF, выпуск № 230 (0,66 МБ)

Эта записка о политике рассматривает текущее налогообложение недвижимого имущества в зоне евро / ЕС в перспективе с теоретическими соображениями передовой практики на основе обзора литературы. В частности, он исследует литературу по налогообложению недвижимого имущества по двум основным направлениям: i) в соответствии с типом недвижимости в течение ее жизненного цикла и ii) в соответствии с типом налога. Первая часть литературы соглашается с тем, что налогообложение недвижимого имущества должно быть нейтральным, насколько это возможно, чтобы избежать чрезмерно искажающего поведения по отношению к другим активам / потребительским товарам.Вторая цепочка оценивает один конкретный налог на имущество с точки зрения эффективности, справедливости, фискального федерализма и политической экономии. В соответствии с теоретическими достоинствами, большая часть этой части литературы посвящена периодическому налогообложению жилой недвижимости. Ключевой посыл обоих направлений заключается в том, что использование теоретических преимуществ налогообложения недвижимого имущества на практике затруднено из-за налоговой структуры и политической экономии. Следовательно, практическое налогообложение недвижимости сильно отличается от теоретических соображений передовой практики.

1. Практическое налогообложение недвижимого имущества

Прежде чем обращаться к литературе по налогообложению недвижимого имущества, естественной отправной точкой является напоминание о том, где в течение своего жизненного цикла недвижимое имущество фактически облагается каким налогом. График 1 дает обзор наиболее распространенных налогов на недвижимое имущество, применяемых в ЕС в течение жизненного цикла объекта. Он начинается с налогов, подлежащих уплате при первой покупке для владельца, и заканчивается передачей объекта новому владельцу, когда жизненный цикл объекта — и налоговые обязательства — возобновляются.

График 1:

Покупка недвижимого имущества облагается налогом на передачу собственности почти во всех странах-членах ЕС (за исключением Эстонии, Литвы, Словакии). Этот налог обычно основан на акции, а именно на стоимости собственности, обычно измеряемой (некоторой долей) цены сделки. Максимальные установленные законом налоговые ставки достигают 12,5% от цены сделки в Бельгии (см. Таблицу 1) с различными льготами и вычетами для новых покупателей, постоянных резиденций или небольшой / недорогой недвижимости.Новые здания облагаются НДС на основе цены сделки в большинстве стран-членов ЕС, который иногда заменяет (низкие) налоги на передачу собственности. Кроме того, все государства-члены ЕС взимают своего рода гербовый сбор, связанный с юридическим признанием передачи недвижимого имущества и его регистрацией.

Право собственности на недвижимое имущество облагается периодическими налогами на имущество. Основным случаем регулярного налога на жилую недвижимость является фиксированная ставка, взимаемая местными властями с кадастровой стоимости недвижимости.Некоторые, особенно новые, государства-члены взимают местные налоги на недвижимость в зависимости от района (Brzeski et al., 2019). Только несколько государств-членов, а именно Хорватия2, Мальта, Эстония и Италия3, не взимают регулярные налоги на недвижимость. Несмотря на их широкое использование, поступления от периодических налогов на недвижимое имущество довольно низкие, составляя в среднем всего 1,5% ВВП в ЕС-28 в 2019 году (в среднем по ЕС: 1,3% ВВП). Это связано с использованием кадастровой стоимости в качестве налоговой базы, которая часто не соответствует актуальной рыночной стоимости.Кадастровая стоимость в Германии и Австрии особенно устарела — начиная с 1960-х и 1970-х годов, соответственно.4 Таким образом, неявная регулярная ставка налога на недвижимость намного ниже 0,5% (от фонда недвижимости) в зоне евро (см. Таблицу 1). , несмотря на значительно более высокие налоговые ставки. Альтернативой регулярному налогообложению недвижимого имущества является налог на вмененную арендную плату. В этом случае налог взимается с фиктивного потока доходов от аренды — обычно путем добавления его к другим категориям доходов; Однако в настоящее время он применяется только к основным жилищам в Нидерландах.5

Если собственник сдает недвижимость в аренду и получает фактический доход от аренды, аргументы в пользу налога на фактический поток дохода от аренды очевидны. Этот доход подлежит определенному подоходному налогу во всех странах-членах ЕС. Если частная покупка недвижимого имущества финансируется за счет ипотеки, процентные ставки по ипотеке хотя бы частично вычитаются примерно в 2/3 стран-членов ЕС (Johannesson-Linden and Gayer, 2012; Fatica and Prammer, 2018) 6

Продажа недвижимого имущества обычно облагается налогом на прирост капитала, при этом разница между продажей и общей покупной ценой облагается налогом почти во всех странах-членах ЕС (см. Таблицу 1).В то же время те государства-члены, которые облагают прибыль налогом, предоставляют щедрые льготы для основного места жительства. Обычно прирост капитала в основном месте жительства не облагается налогом при условии минимального срока владения (2-5 лет) или при условии, что прирост капитала реинвестируется в приобретение нового основного места жительства (например, в Испании). Если недвижимое имущество передается бесплатно в случае наследования или дарения, передача подлежит обложению налогом на наследство / дарение примерно в половине стран-членов ЕС7.Даже если в стране не применяется общий налог на наследство / дарение, бесплатная передача недвижимого имущества может по-прежнему облагаться налогом (например, в Австрии).

2. Теоретическое налогообложение недвижимого имущества.

Обширную литературу по налогообложению недвижимого имущества можно разделить на две группы. Первый касается налогообложения одного типа недвижимости в течение ее жизненного цикла, например, жилья, занимаемого владельцами. В нем подчеркиваются искажения, которые налогообложение собственности вносит в решения об инвестициях и потреблении жилья по сравнению с другими активами / потребительскими товарами.Вторая часть оценивает преимущества и недостатки одного конкретного налога на недвижимое имущество (в определенный момент жизненного цикла), такого как текущее налогообложение собственности. В литературе проводится оценка налогов с учетом вызванных искажений, их эффективности и действенности для экономического роста, справедливости и справедливости, соображений бюджетного федерализма и препятствий политической экономии.

Налогообложение одного типа недвижимого имущества на протяжении его жизненного цикла

Недвижимость может быть сдана в аренду на рынке арендодателем, для инвестирования и использования в качестве коммерческого вклада фирмой или для инвестиций и собственного использования владельцем-арендатором.Согласно теории оптимального налогообложения, эти различные цели недвижимого имущества требуют разного налогообложения. Дело осложняется тем, что способы использования могут со временем меняться.

Жилье, занимаемое собственником, выполняет двоякую функцию для своих владельцев: во-первых, жилье обычно представляет собой самый большой актив домохозяйства; во-вторых, проживание в доме обеспечивает поток услуг, потребляемых владельцем. Если преобладает первая точка зрения, то жилье, занимаемое владельцами, должно облагаться налогом, как любой другой актив для достижения нейтрального налогообложения, в то время как вторая точка зрения требует налогообложения жилья, занимаемого владельцем, как любого другого потребительского товара длительного пользования.

Налоговая нейтральность жилья, занимаемого владельцами, по отношению к другим активам, следовательно, потребует налогообложения чистой прибыли от владения домом, то есть налогообложения вмененной арендной платы (фиктивного дохода от аренды), а также прироста капитала от продажи собственности с учетом вычета затрат, таких как затраты на амортизацию и техническое обслуживание, а также выплаты процентов в случае покупки, финансируемой за счет заемных средств. На практике, как указывалось выше, нынешний режим налогообложения жилья оставляет условно исчисленную арендную плату и прирост капитала для первичного жилья в основном не облагаемым налогом, но допускает вычет процентов по ипотеке.Следовательно, стоимость использования жилищного капитала снижается почти на 40 процентов по сравнению с эффективным уровнем при нейтральном налогообложении в зоне евро, что приводит к избыточному потреблению жилищных услуг, эквивалентному примерно 30 процентам финансовых активов в портфелях домашних хозяйств (Fatica и Prammer 2018) .8

Если жилье рассматривается как потребительский товар (очень) длительного пользования, оно должно облагаться НДС. Действительно, новостройки облагаются НДС в большинстве стран-членов ЕС. Однако первоначальная цена приобретения может быть плохим показателем для потока услуг для очень долгоживущих продуктов, таких как жилье.Следовательно, как указано в Mirrlees Review (Mirrlees et al., 2011), ежегодный налог, связанный с потребительской стоимостью собственности, является более эффективным способом налогообложения жилья. Он учитывает изменения в стоимости жилищных услуг и может применяться к существующему жилищному фонду9. На практике регулярные налоги на недвижимость или вмененный налог на ренту, адекватно отражающие (потребительскую) стоимость собственности, будут выполнять эту работу эффективно.

Налогообложение недвижимости с упором на один конкретный вид налога

Большая часть литературы по налогообложению недвижимого имущества сосредоточена на одном конкретном типе налога и оценивает его достоинства и недостатки в отношении i) соображений эффективности и результативности, ii) соображений справедливости / равноправия, iii) соображений бюджетного федерализма и iv) соображений политической экономии. .Текущий налог на недвижимость на жилую недвижимость был в центре внимания литературы, в то время как налоги на передачу собственности в последнее время привлекают больше внимания, в частности, как возможный инструмент макропруденциальной политики.

Давняя традиция регулярных налогов на недвижимость заключается в их прозрачности, относительной простоте администрирования, их пригодности в качестве стабильного источника доходов для субцентральных органов власти и их экономической эффективности. Международные организации, такие как ЕС и ОЭСР, продолжают требовать, чтобы налоги были переведены с искажающего налогообложения на рабочую силу на налогообложение собственности по соображениям эффективности и справедливости.Действительно, периодические налоги на недвижимость обычно считаются одними из наименее пагубных для экономического роста (Arnold 2008), в то же время они учитывают цели справедливости (Cournède et al 2013).

Однако в большинстве государств-членов налоги на недвижимость взимаются не с недавно обновленных рыночных стоимостей, а с устаревших кадастровых стоимостей (сравните раздел 1), а иногда и с привязкой к площади. Хотя это ограничивает риск недоинвестирования в жилищное строительство из-за налогов и, кроме того, стабилизирует доходы от налога на имущество для государств-членов, сама эта особенность структуры налога на имущество подвергается резкой критике.Во-первых, рыночные изменения не отражаются, и, следовательно, налог не может внести значительный вклад в смягчение цикла подъемов и спадов на рынках недвижимости и, таким образом, ограничен в снижении колебаний в экономике.10 Во-вторых, налог не воспринимается как справедливый или справедливый. прогрессивный. Те, кто стал относительно богаче на рынке или пользуются большим количеством удобств в районе (которые должны быть капитализированы в цены на жилье) по сравнению с тем временем, когда была установлена кадастровая стоимость, платят тот же налог на недвижимость, что и те, чья стоимость недвижимости невысока.Налог на стоимость собственности не привязан к текущему доходу, что делает его особенно обременительным для домохозяйств с низким доходом и богатым жильем, таких как домохозяйства пожилого возраста.

Учитывая практические недостатки повторяющегося налога на недвижимость, экономисты неоднократно выдвигали предложения по реформе, чтобы в полной мере воспользоваться теоретическими преимуществами регулярного налога на недвижимость. Среди наиболее часто высказываемых потребностей в реформе — необходимость обновления налоговой базы до рыночной стоимости для повышения справедливости налога (Norregaard, 2013; Slack and Bird, 2014; Blöchliger, 2015).Проблема резервирования справедливости / распределения может быть решена с увеличением прогрессивности налоговой структуры, например: освобождениями или налоговыми льготами по налогу на имущество (в зависимости от дохода) для домохозяйств с низким доходом или прогрессивными налоговыми ставками. Налоговые отсрочки для пенсионеров укрепят принцип платежеспособности домохозяйств пожилого возраста (Slack and Bird, 2015). Более радикальный подход был предложен в работе ОЭСР11, предлагая налогообложение недвижимого имущества через систему подоходного налога посредством налогообложения вмененной ренты вместе с доходами из других источников.

Несмотря на то, что предложения по реформе разнообразны, фактические текущие реформы налога на имущество остаются ограниченными по количеству и размеру. Это может быть связано с двумя факторами: i) рамками фискального федерализма и ii) соображениями политической экономии. Поскольку периодические налоги на имущество обычно передаются субцентральным правительствам, любое изменение структуры налога на имущество может привести к необходимости изменения межправительственных схем передачи (Blöchliger, 2015; Norregaard, 2013). Даже если правильно спланированная реформа смягчила некоторые из оговорок политической экономии, таких как предполагаемая регрессивность и несправедливость из-за устаревшей рыночной стоимости или проблем для домохозяйств с ограниченной ликвидностью, налог на имущество остается вмененным налогом, основанным на оценочной (рыночной) стоимости.Поскольку налог на недвижимость капитализируется в ценах на недвижимость, любая реформа приведет к появлению как победителей, так и проигравших, тогда как проигравшие обычно более громко заявляют о себе, что приведет к «налоговым бунтам» (Blöchliger, 2015). Таким образом, Slack and Bird (2014) объясняют ограниченный интерес к реформам налога на имущество политическими соображениями, которые перевешивают экономические принципы, поскольку стабильность часто предпочтительнее справедливости и эффективности.

3. Выводы

Обширную литературу по налогообложению недвижимого имущества можно разделить на две группы: первая часть охватывает налогообложение одного типа недвижимости в течение ее жизненного цикла, например, жилья, занимаемого владельцами.Вторая часть оценивает плюсы и минусы одного конкретного налога на недвижимое имущество в определенный момент времени, например, текущее налогообложение собственности.