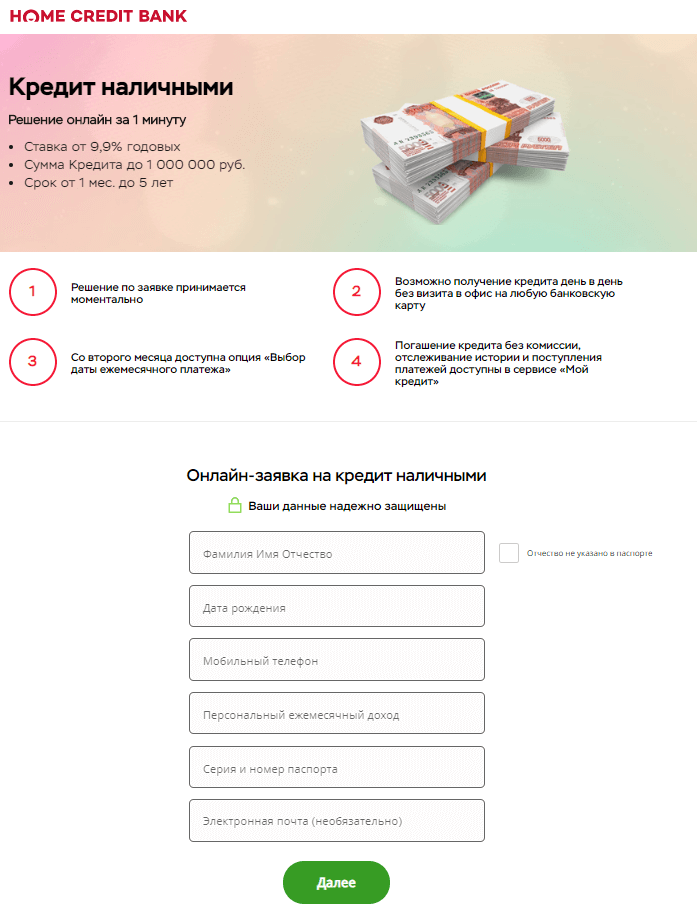

Банк Хоум Кредит | Товары в рассрочку | Вклады | Кредиты

Что такое Интернет-банк?

Интернет-банк — это бесплатная услуга нашего Банка, которая позволит Вам в любое время удаленно управлять своими счетами: контролировать операции по Вашим картам, изучать график внесения платежей по кредиту, платить без комиссии за мобильную связь, Интернет, оплачивать коммунальные услуги, осуществлять переводы между своими счетами и в другие банки, и еще многое другое.

Для чего нужен Интернет-банк?

Интернет-банк нужен для того, чтобы удаленно контролировать состояние своих счетов, проверять операции по карте, производить платежи и переводы. Интернет-банк позволяет экономить время, и оперативно контролировать состояние своих счетов.

Кто может стать пользователем Интернет-банка?

Пользователем Интернет-банка может стать владелец потребительского кредита, дебетовой или кредитной карты Банка.

Как подключить Интернет-банк?

Если Вы являетесь клиентом Банка Home Credit и пользуетесь картами нашего Банка, Вы можете подключить

Интернет-банк одним из следующих способов:

— По телефону 8 (495) 785-82-22

Позвоните в Службу поддержки клиентов по телефону 8 (495) 785-82-22 и скажите, что Вы хотите подключить Интернет-банк. Вам необходимо будет пройти процедуру идентификации (установления Вашей личности), ответив на ряд вопросов сотрудника Банка. Внимание! При ответах, будьте готовы назвать свои номер договора/карты и пароль (кодовое слово). Обращаем Ваше внимание, что для дополнительной идентификации могут потребоваться Ваши паспортные данные и номер мобильного телефона, указанный Вами при заключении договора с Банком. После прохождения процедуры идентификации, сотрудник назовет Вам Логин, необходимый для входа в Интернет-банк.

— В любом офисе Банка: Вы можете прийти в любой из офисов нашего Банка и обратиться к сотруднику. Не забудьте взять с собой паспорт гражданина РФ.

Для чего нужны одноразовые пароли?

Одноразовый пароль повышает уровень безопасности при работе с Интернет-банком. Он высылается на последний сообщенный Банку в письменной форме телефон Клиента, для подтверждения Клиентом проведения операций в Интернет-банке. Таким образом, даже узнав логин и пароль, злоумышленник не сможет воспользоваться Интернет-банком Клиента, не имея доступа к его мобильному телефону.

Что делать, если я потерял или забыл свои персональные данные (Логин и Пароль)?

Обратиться в Службу поддержки клиентов Банка по телефону 8 (495) 785-82-22, либо прийти в один из офисов Банка и написать заявление на восстановление данных учетной записи.

К кому обращаться в случае проблем в работе Интернет-банка?

Служба Клиентской поддержки по телефону 8 (495) 785-82-22. При необходимости, Клиента переключат на технического специалиста, который поможет решить возникшую проблему.

При необходимости, Клиента переключат на технического специалиста, который поможет решить возникшую проблему.

Как отключить Интернет-банк?

Для отключения Интернет-банка, Вам необходимо написать заявление на отключение в любом офисе Банка или обратиться в Службу Клиентской поддержки по телефону 8 (495) 785-82-22.

Я не могу зайти в Интернет-банк.

1. Проверьте подключение к Интернету. Откройте окно браузера и наберите адрес: «http://www.homecredit.ru». Если Вы смогли зайти на сайт Банка, а в Интернет-банк зайти не можете, проверьте, используете ли Вы рекомендуемый браузер.

2. Доступ в сеть Интернет.

3. Рекомендуемые браузеры:Internet Explorer версии 8.0 и выше, Mozilla Firefox версии 3.5 и выше.

Как выйти из Интернет-банка?

В правом верхнем углу страницы сайта нажмите кнопку «Выход».

Я совершил платеж. Все зависло (выключился свет, сломался компьютер) и я не понял, прошел платеж или нет. Что делать?

Зайдите в Интернет-банк в раздел «История платежей» и проверьте, присутствует ли там платеж, совершенный Вами. Если данный платеж был проведен в Интернет-банке – он обязательно отобразится в данном разделе. Если его там нет – платеж/перевод не был совершен.

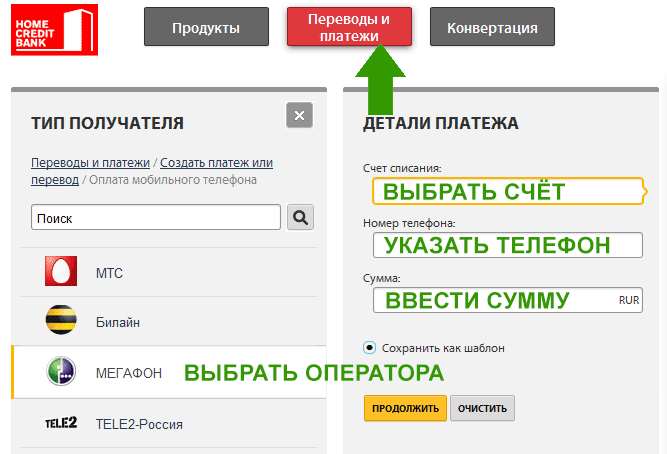

Как узнать, могу ли я совершить платеж в адрес определенного оператора через Интернет-банк?

Зайдите в раздел «Платежи», выберите необходимую Вам группу операторов, например, «Оплата мобильного телефона». В открывшемся поручении на совершение платежа в поле оператор, в выпадающем списке Вы можете видеть всех операторов, доступных в данный момент для оплаты в Интернет-банке.

Также, Вы можете воспользоваться поиском по названию. Достаточно начать вводить названия интересующего Вас получателя платежа, и Интернет-банк сразу предложит Вам варианты.

Как сменить пароль?

Зайдите в раздел «Настройки» и нажмите на кнопку «Изменить пароль».

В правой панели откроется форма для изменения пароля, где нужно будет дважды ввести новый пароль.

Как создать шаблон платежа?

При совершении операции, поставьте галочку в поле «Сохранить платеж как шаблон», введите его название и совершенный Вами платеж будет сохранен, как шаблон.

Как заплатить из шаблона?

Откройте раздел «Платежи» и Вы увидите слева список сохраненных шаблонов.

Как настроить Автоплатеж для оплаты мобильной связи?

На странице регулярных переводов нажмите «Создать автоплатеж»

Далее «Оплата мобильного телефона»

Выберите оператора сотовой связи

Выберите карту списания, заполните номер телефона, сумму пополнения и минимальный баланс, при котором счет будет пополняться. Придумайте название, нажмите на кнопку «Продолжить»

Придумайте название, нажмите на кнопку «Продолжить»

Подтвердите создание автоплатежа одноразовым паролем. Поздравляем! Автоплатеж успешно создан!

При подключении услуги СМС-пакет к двум картам, по какой карте будет удерживаться комиссия за пользование услугой?

Комиссия будет удерживаться по каждой карте, к которой подключена услуга.

У меня кредитная карта ООО «ХКФ Банк»: для чего мне Интернет-банк?

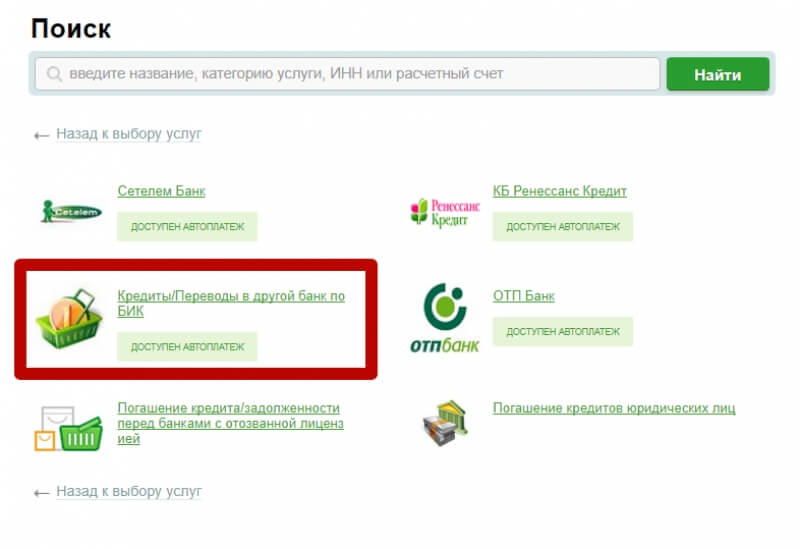

С помощью Интернет-банка вы можете не только получать всю необходимую информацию о вашей кредитной карте и операциях по ней, но и совершать платежи без комиссии. Для этого достаточно перейти в раздел Интернет-банка «Платежи и переводы» и создать новый платеж в адрес любой из более чем 800 компаний. Важно знать: переводы на счета физических / юридических лиц в нашем Банке и в другие банки РФ возможны только с помощью дебетовой карты Банка.

Как быть, если в списке платежных компаний нет нужной мне?

Вы всегда можете написать нам обращение в социальных сетях и в разделе «Сообщения» в Интернет-банке о том, что нужного Вам получателя платежа не хватает в списке. Нам необходимо только его название, интересующий вас регион РФ и категория платежей: оплата мобильного телефона, интернета, коммунальных услуг и т.п. Мы постараемся добавить нужную вам компанию в перечень получателей платежей.

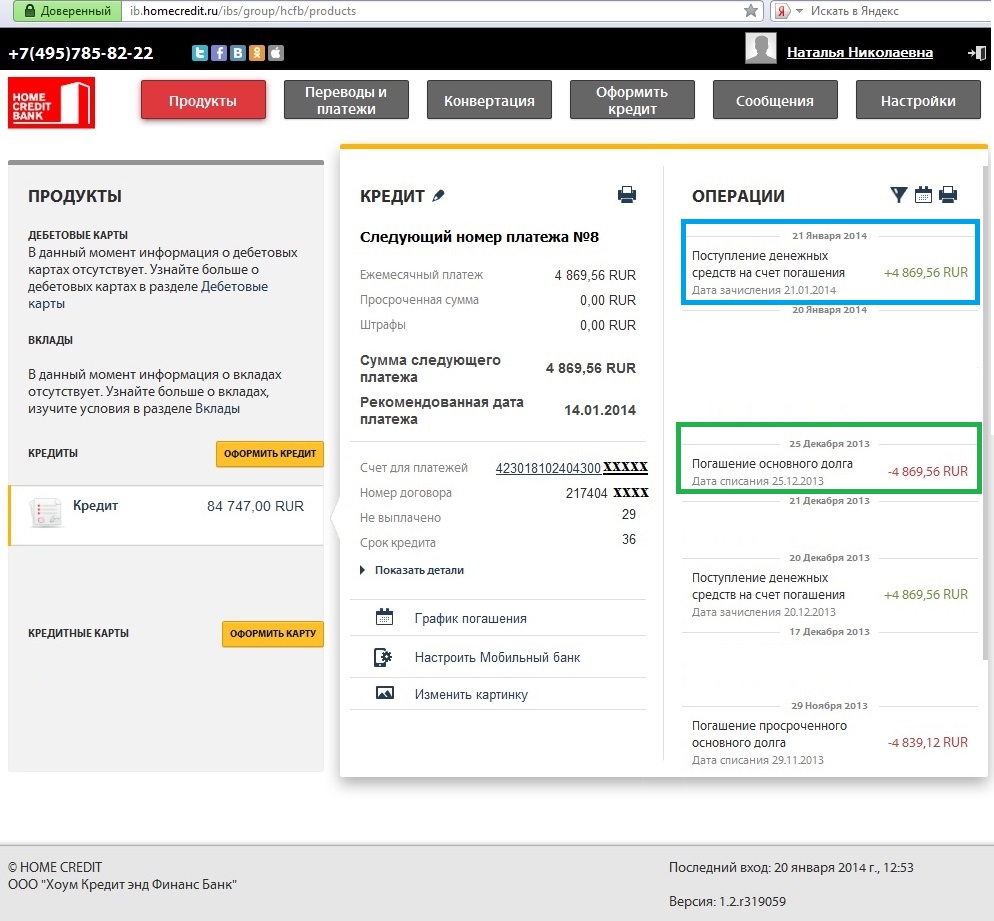

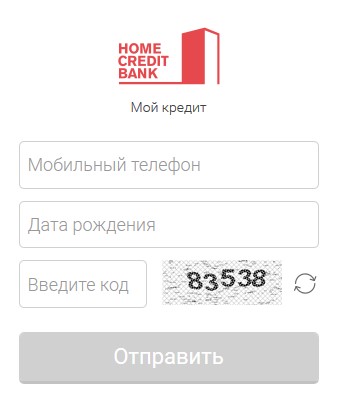

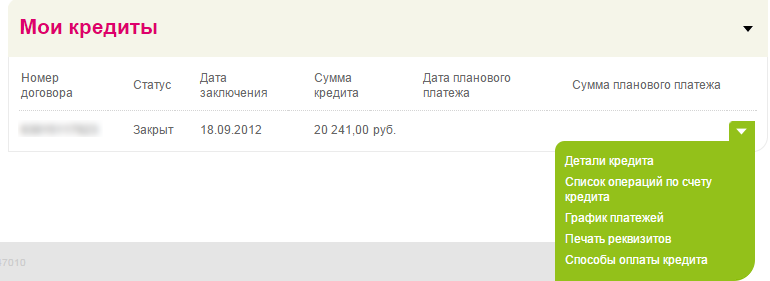

Что такое «Кредитный кабинет» и в чем его отличие от «Интернет-банка»?

Для входа в Интернет-банк требуется ввести логин и пароль. Для входа в Кредитный кабинет достаточно ввести номер своего мобильного телефона, дату рождения, код с картинки на экране и смс-код. В Интернет-банке Вы можете совершать платежи и переводы, менять настройки, отправлять Банку сообщения, открывать вклады, подавать заявки на кредиты и кредитные карты. Кредитным кабинетом эти возможности не предусмотрены. С помощью него Вы можете получить информацию о своем кредите или кредитной карте, а также проверить поступления и списания по счету. Услуги «Интернет-банк» и «Кредитный кабинет» совершенно бесплатны!

Кредитным кабинетом эти возможности не предусмотрены. С помощью него Вы можете получить информацию о своем кредите или кредитной карте, а также проверить поступления и списания по счету. Услуги «Интернет-банк» и «Кредитный кабинет» совершенно бесплатны!

Досрочное погашение в Хоум Кредит банке. Порядок и условия

💡 3 основных причины для досрочного погашения

Для заемщика отличным способом сэкономить на процентах является досрочное погашение кредита. Хотя для банка это не очень выгодно, и ранее для этого даже вводились моратории, то сейчас кредиторы обязаны подчиняться принятым изменениям в законодательстве. Погашать займ досрочно в Хоум кредит однозначно стоит по следующим 3м причинам

- 👍 Уменьшится переплата в виде процентов. т.е. денег вы заплатите банку меньше.

- 👍 Уменьшится ежемесячный платеж. Каждый месяц вы будете платить меньше. Вам будет присхологически спокойнее — каждый месяц денег у вас на руках будет оставаться больше.

Нагрузка на ваш бюджет будет меньше, вы сможете сделать больше нужных для себя покупок.

Нагрузка на ваш бюджет будет меньше, вы сможете сделать больше нужных для себя покупок. - 👍 Вам вновь будет доступна возможность взять кредит. При досрочном платеже снижается финансовая нагрузка на заемщика, а значит увеличивается ПДН(показатель долговой нагрузки). Чем выше ПДН, тем больше шансов на любой кредит.

Читайте также: Как уменьшить переплату по кредиту?

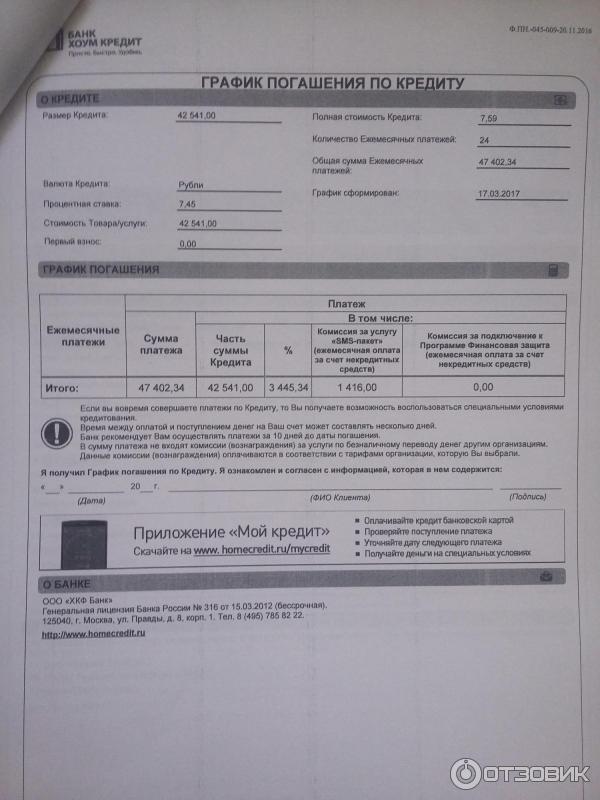

Клиенты Хоум Кредит банка имеют возможность досрочно погасить кредит полностью или частично в любой момент времени. При этом банк требует выполнения некоторых условий, касаемых сроков заполнения заявления и внесения денег на счет, что вполне выполнимо и реально. Данные условия прописаны в кредитном договоре.

Как погасить кредит досрочно в Home Credit?

Чтобы провести досрочное погашение кредита нужно:

- Прийти в отделение банка и заявить о желании погасить кредит досрочно.

- Сотрудник банка сформирует заявление на досрочное погашение с указанием суммы, вида погашения и даты.

- Изучить внимательно заявление и подписать его. Второй экземпляр оставить себе (или копию с оригинала с заверением сотрудника банка).

- Внести деньги на свой кредитный счет.

- Взять новый график погашения или справку о полном погашении долга (в зависимости от того, гасилась ли часть кредита или полностью).

Составить заявление на досрочное погашение можно и по горячей линии банка, обеспечив затем указанную сумму в дату следующего платежа. Если суммы будет недостаточно, то досрочное погашение кредита не произойдет. Если суммы хватает, но распоряжение о досрочном погашении, сделанное по телефону, не было исполнено, то доказать сделанный звонок будет довольно сложно и долго, хотя и все звонки записываются. Поэтому надежнее написать заявление в офисе и взять себе копию (или второй экземпляр).

Писать заявление не обязательно, если у клиента имеется только один кредит. Согласно условиям типового кредитного договора, банк вправе списать со счета сумму, которой хватает для полного досрочного погашения в день очередного платежа по собственной инициативе без предварительного согласия клиента.

Читайте также: Как посчитать сумму полного досрочного погашения самому?

Если у клиента несколько действующих договоров, включая карты, то досрочное погашение проводится только по заявлению. Таким образом, погасить досрочно кредит в Home Credit можно, лишь обратившись в отделение банка (или по горячей линии) для расчета необходимой суммы и обеспечив ее на своем счете к дате очередного платежа.

Максим прошел тест «Как правильно досрочно погашать» и набрал 10 баллов. Я могу лучше 👍

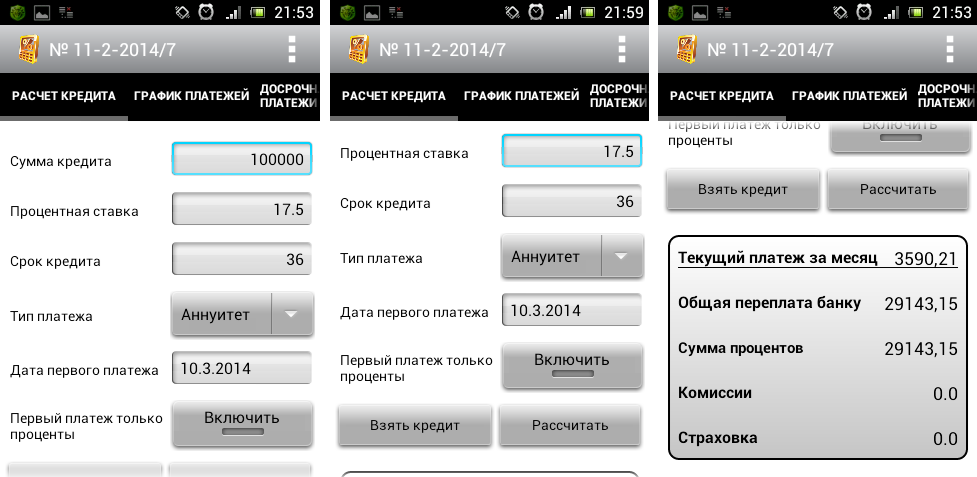

Калькулятор досрочного погашения Хоум Кредит

Рекомендуемые калькуляторы:

Калькулятор досрочного погашения Хоум КредитПерейти Калькулятор прогноза досрочного погашенияПерейти Сравнение вариантов досрочного погашенияПерейтиТипы досрочного погашения в HomeCredit.

Как и в остальных банках, Хоум Кредит практикует досрочное погашение полное или частичное. Полное погашение проводится также в дату очередного платежа при наличии нужной суммы на счете. После списания денег можно взять справку об отсутствии долга. Условия для полного досрочного погашения:

После списания денег можно взять справку об отсутствии долга. Условия для полного досрочного погашения:

- Погашение проводится на любом сроке действия кредитного договора.

- Заявление составляется не менее, чем за 10 дней до даты планового платежа.

- Сумма вносится на счет также не менее, чем за 10 дней до списания.

Читайте также: Можно ли вернуть страховку при досрочном погашении в Хоум Кредит?

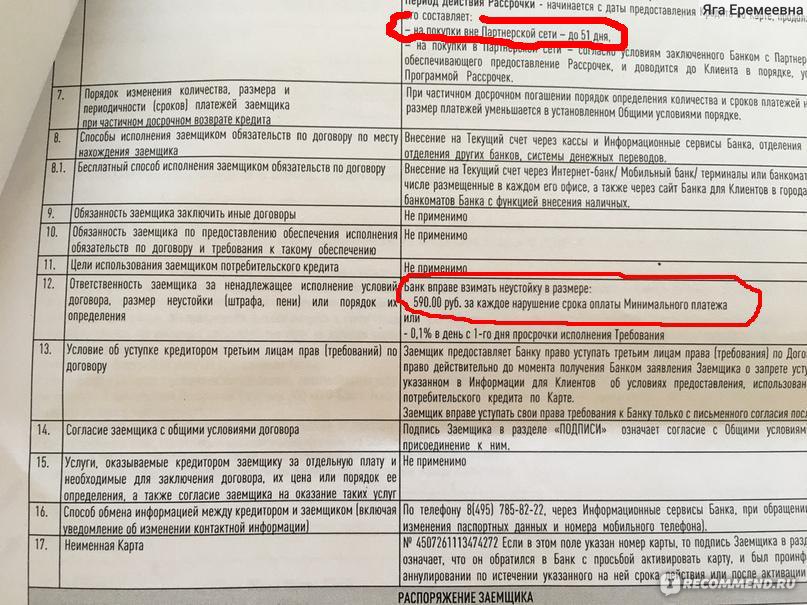

Частичное погашение проводится с условием того, что:

- Составлено заявление с указанием суммы списания.

- Клиент уведомлен о том, что на этом же счете учитываются и все остальные действующие кредитные договоры. Если дата платежа по ним наступит раньше, чем по договору, по которому планируется сделать досрочное погашение, то деньги со счета пойдут на списание ежемесячных платежей по ним. В данном случае денег для досрочного погашения может не хватить, и оно не будет исполнено.

- Если сумма для ЧДП будет зачислена на счет позже, чем за 10 дней до даты списания, то заявление на ЧДП также может быть не исполнено.

- После ЧДП стоит обратиться в банк и взять новый график погашения.

- Если было принято решение отказаться от ЧДП, то не менее, чем за 5 рабочих дней, нужно написать заявление в свободной форме об отказе.

При частичном погашении в Home Credit можно лишь уменьшать сумму ежемесячного платежа. После списания суммы клиент получает новый график с уменьшенными платежами. В банке нет комиссии за досрочное погашение или мораториев по срокам. Сумму для погашения можно узнать по горячей линии банка или у специалистов в отделении.

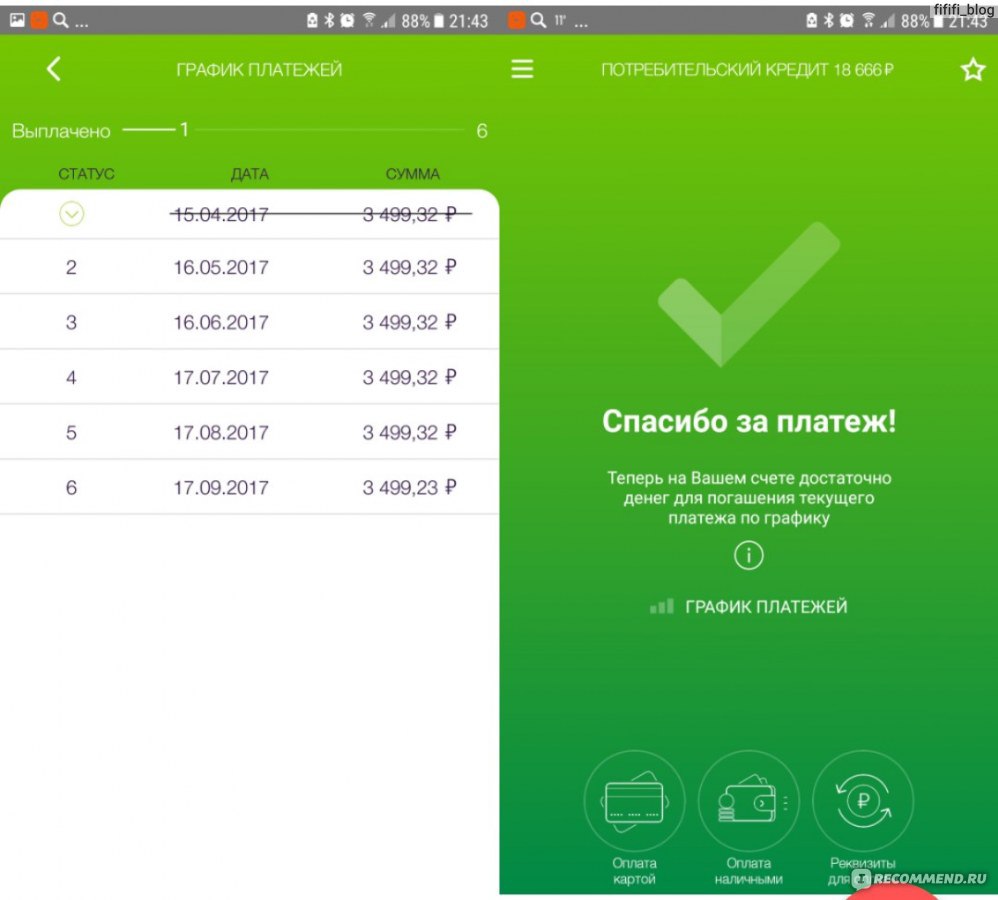

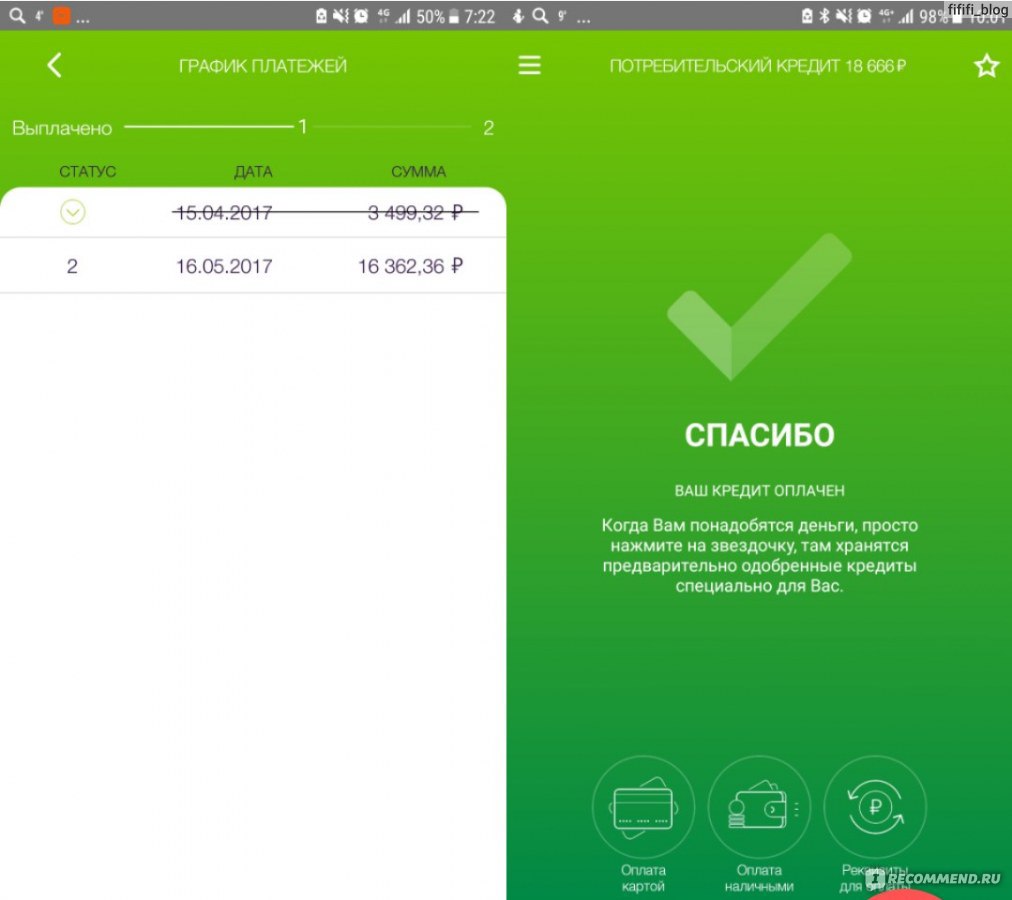

Почему нужно просить график платежей после досрочного погашения?

Согласно статьи 11 п.8 ФЗ 353 «О потребительском кредите» после досрочного погашения требуйте от банка график платежей по новому кредиту. Он обязан его предоставить согласно закона.

353-ФЗ

353-ФЗ «О потребительском кредите (займе)», статья 11

Принят Государственной Думой 13 декабря 2013 года Одобрен Советом Федерации 18 декабря 2013 года

- Обязательно проверьте, что уменьшился ежемесячный платеж по кредиту в случае досрочного погашения с уменьшением суммы ежемесячного платежа.

- Также проверьте, что вся внесенная сумма ушла на досрочное погашение. Желательно сверьтесь с кредитным калькулятором с нашего сайта, чтоб понять верно ли провел банк досрочный платеж.

Если остались вопросы, рекомендуем обратиться на горячую линию банка Хоум Кредит для разъяснения.

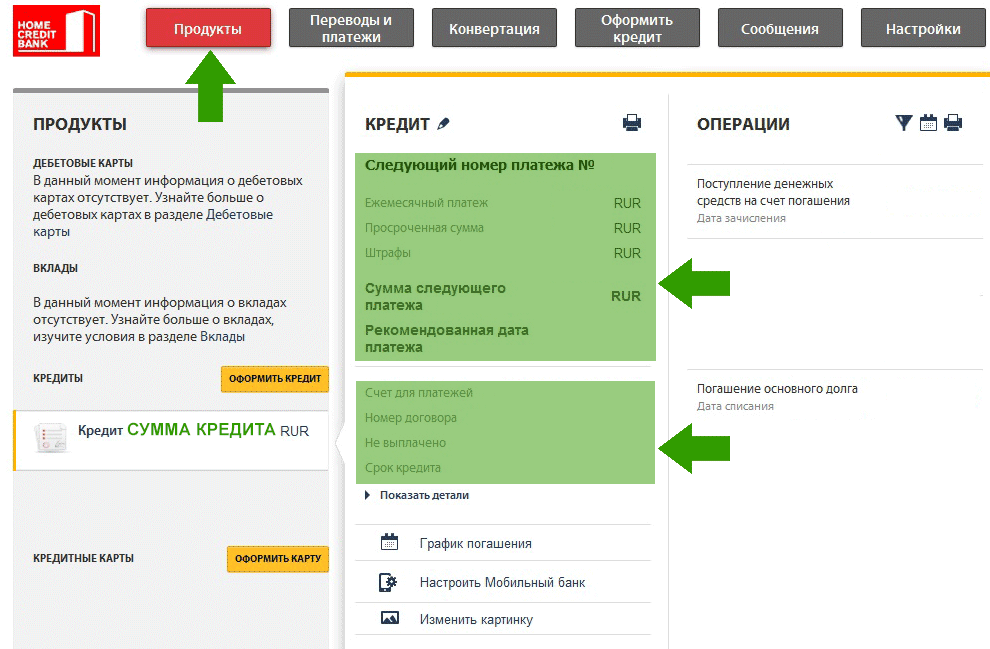

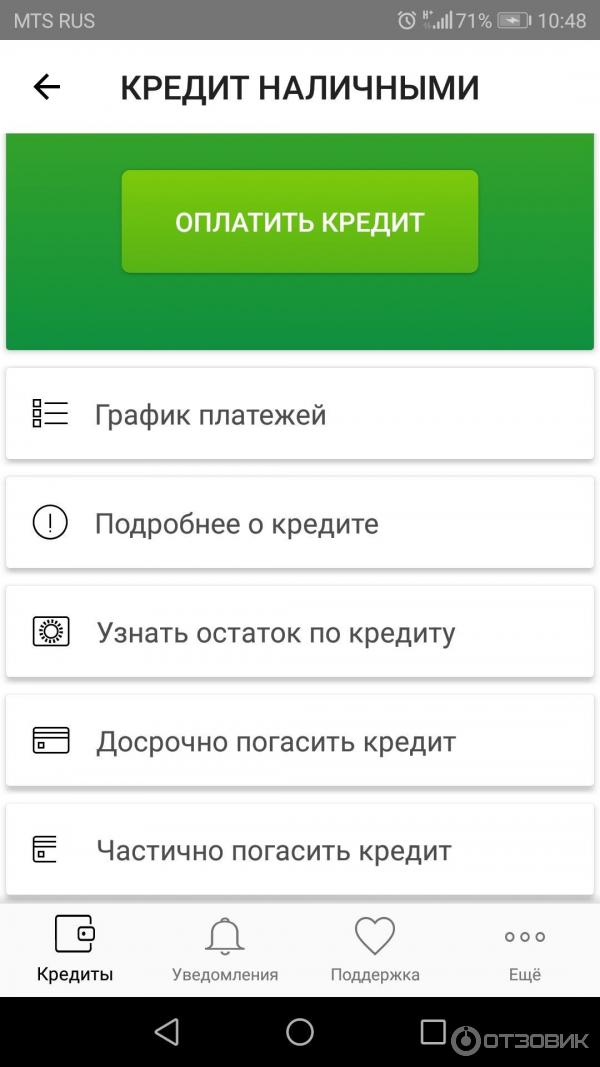

Можно ли погасить досрочно через Интернет банк

Для досрочного погашения нужно использовать личный кредитный кабинет банка Мой Кредит https://mycredit.homecredit.ru/.

После логина нужно нажать на кредит и нажать на «Частично погасить кредит» и следовать рекомендациям системы.

Аналогичные действия нужно проделать при погашении через мобильное приложение «Мой кредит» на платформе Андроид или iOS.

Что если досрочное погашение не прошло?

Если досрочное погашение кредита не прошло, то стоит выяснить причины:

- Суммы на счете могло не хватить для досрочного погашения, и банк не стал исполнять заявление клиента, а просто списал очередной платеж.

- Технический сбой. Заявление могло быть зарегистрировано, но не исполнено по причине технического сбоя. Это уже вина банка, поэтому клиент может смело требовать исполнения его заявления, а если банк «тянет» с этим дело, то можно обращаться в суд для защиты своих прав.

Образцы заявлений на досрочное погашение

Заявление-на-полное-досрочное-погашение-задолженности-по-договору

Заявление-на-частичное-досрочное-погашение-задолженности-по-договору-образец

Популярные вопросы и ответы

Влияет ли досрочное погашение на кредитную историю?

Отрицательного влияния досрочного погашения в Хоум Кредит на кредитную историю. При полном досрочном погашении она даже улучшается. Вы выплачиваете кредит полностью, значит показываете себя ответственным и финансово-дисциплинированным заемщиком

Лучше досрочно погашать или делать вклад?

При малых ставка, которые сейчас у банков в пределах 6-7% годовых смысла делать вклад нет. Выгоднее досрочно погашать, особенно на ранних этапах. Вы можете посчитать сами — на нашем проекте есть калькулятор «Вклад или досрочное погашение. Он покажет все в числах

Выгоднее досрочно погашать, особенно на ранних этапах. Вы можете посчитать сами — на нашем проекте есть калькулятор «Вклад или досрочное погашение. Он покажет все в числах

Можно ли досрочно гасить рассрочку в Хоум Кредит?

Да можно и нужно. Платеж по рассрочке при досрочном погашении также снизится, что будет выгодно для вашего бюджета. Долги это всегда плохо, особенно под Новый год.

Информация о банке

Название банка

Хоум Кредит банк

Руководитель

Андресов Юрий Николаевич

Адрес

125040, г. Москва, улица Правды, д. 8, кор.1

Корр. счет

30101810845250000245

Дмитрий Тачков

Создатель проекта, финансовый эксперт

Привет, я автор этой статьи и создатель всех калькуляторов данного проекта. Имею более чем 3х летний опыт работы банках Ренессанс Кредит и Промсвязьбанк. Отлично разбираюсь в кредитах, займах и в досрочном погашении. Пожалуйста оцените эту статью, поставьте оценку ниже.

Имею более чем 3х летний опыт работы банках Ренессанс Кредит и Промсвязьбанк. Отлично разбираюсь в кредитах, займах и в досрочном погашении. Пожалуйста оцените эту статью, поставьте оценку ниже.

Полезное по теме

Сайт Банка Хоум Кредит вошел в десятку лучших банковских сайтов по версии Markswebb Rank&Report

Банк Хоум Кредит занял 8-е место в рейтинге самых эффективных сайтов российских банков – согласно результатам ежегодного исследования Bank Website Rank 2015 аналитического агентства Markswebb Rank&Report. Всего оценивалось 32 банковских сайта.

Исследователи оценили эффективность сайтов по двум основным параметрам: продажа банковских продуктов и поддержка существующих клиентов.

Специалисты Markswebb оценили сайты по 430 критериям, отражающим возможности поиска и выбора продуктов, получения информации по условиям и тарифам, возможности онлайн-заявок на получение продукта, возможности поиска и выбора удобных для посещения офисов и банкоматов банка, получения информации для существующих клиентов по имеющимся у них продуктам, а также по используемым услугам и сервисам. Каждому параметру был присвоен свой вес. Итоговая оценка рассчитывалась как сумма выполненных критериев, умноженная на их веса.

Каждому параметру был присвоен свой вес. Итоговая оценка рассчитывалась как сумма выполненных критериев, умноженная на их веса.

Получив высокие оценки по многим показателям, сайт Банка Хоум Кредит был особо отмечен за возможность погашать задолженность по кредитам по номеру договора или счета .

«Сайт является одним из важнейших каналов коммуникации банка и клиентов, и мы много работаем над тем, чтобы сделать его еще удобнее. За 2015 год мы создали удобный сервис внесения платежей, создали меню все-в-одном с сервисами для текущих клиентов, обновили раздел «Финансовый эксперт». Особо я хотел бы отметить наш сервис «Кредитный кабинет», с помощью которого можно получать информацию и вносить платежи по кредиту, и для этого не нужно помнить логин и пароль. Зная привычку клиентов вычеркивать внесенный платеж из графика платежей, мы повторили этот принцип в нашем сервисе, и внесенный платеж автоматически вычеркивается. Доля погашений кредитов через сайт и «Кредитный кабинет» за 9 месяцев текущего года выросла почти до 6 раз», — сказал Евгений Сидоров, директор по маркетингу и прямым продажам Банка Хоум Кредит.

Адрес официального сайта Банка Хоум Кредит: www.homecredit.ru.

ООО «Хоум Кредит энд Финанс Банк» [Moody’s B2, Fitch B+] – специализируется на предоставлении розничных банковских услуг в России и Казахстане. ХКФБ предлагает своим клиентам широкое разнообразие кредитных продуктов и банковских услуг. Клиентская база банка насчитывает 31,8 млн человек. Продукты и услуги представлены в более чем 96 000 магазинах-партнерах в России и Казахстане. По состоянию на 30 июня 2015 года сеть дистрибуции банка состоит из 441 офиса, 423 почтовых отделений, а также 1 049 банкоматов и платежных терминалов по всей России и Казахстану.

Дополнительная информация доступна на www.homecredit.ru, www.homecredit.kz

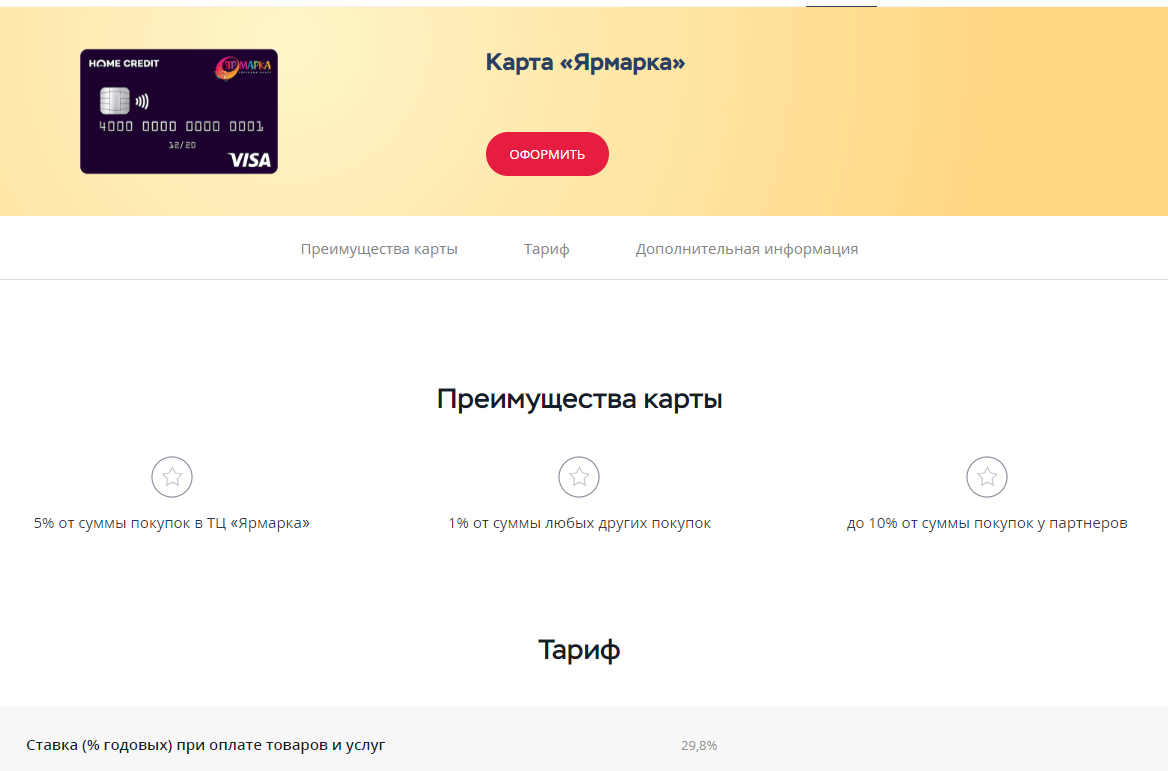

Какими способами можно пополнить кредитную карту от Хоум Кредит

Кредитную карту от банка Хоум Кредит можно пополнить различными способами. Например, наличными в любом банкомате, в кассе банка или переводом с любой другой карты. От способа зависит скорость пополнения и размер комиссии.

Например, наличными в любом банкомате, в кассе банка или переводом с любой другой карты. От способа зависит скорость пополнения и размер комиссии.

Рассмотрим каждый способ погашения долга подробнее:

- Чтобы пополнить карту через банкомат, вставьте ее в устройство и введите PIN-код. Затем выберите пункт «Пополнить карту». Дождитесь разрешающего сообщения на экране и внесите сумму платежа наличными. Подтвердите начисление денег на счет, заберите кредитку и чек. Пополнение проходит моментально, в собственных банкоматах Хоум Кредит оно бесплатное, а в устройствах других банков может взиматься комиссия

- Можно пополнить карту наличными в кассе любого банка или в отделении Почты России. Вам потребуются сама карта, договор и паспорт. Предъявите их операционисту и внесите сумму платежа. За пополнение таким способом вам придется заплатить комиссию

- Если у вас есть дебетовая карта в Хоум Кредит, то вы можете погасить долг по кредитке с помощью нее. Для этого через интернет-банк или мобильное приложение оформите перевод с карты на карту.

Укажите, с какой карточки на какую нужно перевести деньги, введите сумму платежа и подтвердите операцию. Деньги будут перечислены моментально и без комиссии

Укажите, с какой карточки на какую нужно перевести деньги, введите сумму платежа и подтвердите операцию. Деньги будут перечислены моментально и без комиссии - Также можно пополнить кредитку с дебетовой карты любого банка. Для этого нужно заполнить форму перевода через интернет-банк или мобильное приложение дебетовой карты. Укажите в ней номер кредитки и сумму перевода, подтвердите операцию SMS-кодом. Скорость перевода и размер комиссии зависят от вашего банка.

- На сайте Хоум Кредит есть специальный сервис, с помощью которого можно погасить долг как по кредиту, так и по кредитной карте. Для этого на главной странице банка нажмите «Внести платеж по кредиту». Заполните форму заявки ниже — выберите тип платежа, укажите номер кредитки и договора, выберите тип карты, с которой будет списываться платеж и введите адрес электронной почты. Затем укажите данные карты и сумму платежа, подтвердите операцию кодом из SMS. Платеж будет зачислен в течение суток, комиссия зависит от типа карты, с которой он был списан

- Если вы получаете зарплату на карточку Хоум Кредит, то вы можете оформить погашение кредитки за счет зарплаты.

Для этого заполните заявление и передайте его вашему работодателю. Долг по карте будет погашен автоматически в день получения зарплаты. Комиссия за это не взимается

Для этого заполните заявление и передайте его вашему работодателю. Долг по карте будет погашен автоматически в день получения зарплаты. Комиссия за это не взимается

Теми же способами вы можете пополнить карту рассрочки, которую предлагает Хоум Кредит.

София ОрловаКонтент-менеджер #ВЗО. В команде с 2019 года, до этого занималась фрилансом. Работает над заполнением и обновлением информации о размещаемых на сайте продуктах — займах, кредитах, картах и других. Хорошо ориентируется в предложениях банков и МФО, внимательна к деталям и учитывает все важные сведения для потенциального заемщика.

[email protected] (14 оценок, среднее: 4. 6 из 5)

6 из 5)

Оплата кредита Хоум Банка в онлайн режиме

Взять кредит, значит взять на себя обязательства, в полном объеме и в оговоренные сроки, оплатить его. А где и как оплатить кредит Хоум Банка, и как это сделать без комиссии, рассказывают аналитики портала Bankchart.kz.

АО «Банк Хоум Кредит», как и большинство других банков, действующих на территории Республики Казахстан, предоставляет своим кредитополучателям сразу несколько возможностей для погашения задолженности по своим кредитным продуктам. Среди них:

- погашение кредита через терминалы Банка;

- погашения кредита посредством систем дистанционного банковского обслуживания: Интернет-банка и Мобильного банка;

- оплата кредита на сайте Банка;

- внесение платежей в счет погашения задолженности по займу через кассы и терминалы Касса24 и АО «Народный Банк Казахстана»;

- оплата задолженности по кредиту через банкоматы и интернет-банкинг АО «Народный Банк Казахстана».

Как оплатить кредит Хоум Кредит без комиссии?

Пунктом выше мы указали все возможные варианты погашения задолженности по кредитам, выданным в АО «Банк Хоум Кредит». В данном пункте, расскажем, как погасить эти кредиты без взимания комиссии.

Итак, осуществить оплату по займу без взимания комиссии можно либо через Мобильный банк и Интернет-Банк АО «Банк Хоум Кредит», либо через терминалы Банка, а также на сайте Банка.

За оплату кредита через другие, выше нами указанные, каналы будет взиматься комиссия в размере от 90 до 200 тенге (в зависимости от выбранного Вами канала).

Как оплатить кредит Хоум Банка онлайн?

Оплатить кредит Хоум Кредит Банка онлайн можно на специальной веб-странице банковского учреждения. Для этого достаточно выполнить три несложных шага:

- Ввести номер кредитного договора, указать сумму платежа и кликнуть «Далее»

- Ввести реквизиты Вашей пластиковой карточки, Ваш номер телефона, адрес электронной почты и нажать «Оплатить»

- Получить чек об оплате

Где можно оплатить кредит Хоум Банка?

Как мы уже написали, погасить кредит, полученный в Банке Хоум Кредит, можно в кассах или банкоматах АО «Народный Банк Казахстана». С адресами отделений и банкоматов Народного Банка Вы можете ознакомиться на нашем портале в разделе «Банки».

С адресами отделений и банкоматов Народного Банка Вы можете ознакомиться на нашем портале в разделе «Банки».

Адреса терминалов АО «Банк Хоум Кредит», а также Касса24 указаны, непосредственно, на веб-ресурсах этих организаций.

Опубликовано: 30.06.2021

Автор: Простобанк Консалтинг

Источник: https://bankchart.kz

Оформить кредит онлайн — Экспобанк

Правовая информация

Условия использования данного интернет-сайта

Указанные ниже условия определяют порядок использования данного интернет-сайта. Пользуясь доступом к этому интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, соглашаетесь соблюдать изложенные ниже условия в полной мере.

Обращаем Ваше внимание, что если Вы уже являетесь клиентом ООО «Экспобанк», то настоящие условия следует применять совместно с положениями и требованиями, определенными в соответствующем договоре между Вами и ООО «Экспобанк». Просим принять во внимание, что все продукты и услуги ООО «Экспобанк» предоставляются Вам на основании соответствующих договоров.

Просим принять во внимание, что все продукты и услуги ООО «Экспобанк» предоставляются Вам на основании соответствующих договоров.

ООО «Экспобанк» оставляет за собой право изменить настоящие условия в любое время без предварительного уведомления пользователей данного интернет-сайта путем внесения необходимых изменений в настоящие условия. Продолжая использовать доступ к данному интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, подтверждаете Ваше согласие соблюдать все изменения в настоящих условиях.

Доступ к сайту

ООО «Экспобанк» имеет право по своему усмотрению в одностороннем порядке ограничить доступ к информации, содержащейся на данном интернет-сайте, в том числе (но, не ограничиваясь) если есть основания полагать, что такой доступ осуществляется с нарушением настоящих условий.

Обращаем Ваше внимание, что данный интернет-сайт разработан таким образом, и его структура подразумевает, что доступ к интернет-сайту и получение соответствующей информации должны начинаться со стартовой страницы интернет-сайта. В этой связи, доступ к любой странице этого интернет-сайта посредством прямой ссылки на такую страницу, минуя стартовую страницу данного интернет-сайта может означать, что Вы не увидите важную информацию о данном интернет-сайте, а также условия использования этого интернет-сайта.

В этой связи, доступ к любой странице этого интернет-сайта посредством прямой ссылки на такую страницу, минуя стартовую страницу данного интернет-сайта может означать, что Вы не увидите важную информацию о данном интернет-сайте, а также условия использования этого интернет-сайта.

Авторские права

Информация, содержащаяся на данном интернет-сайте, предназначена только для Вашего личного использования. Запрещается сохранять, воспроизводить, передавать или изменять любую часть данного интернет-сайта без предварительного письменного разрешения ООО «Экспобанк». Разрешается распечатка информации с данного интернет-сайта только для Вашего личного использования такой информации.

Продукты и услуги третьих лиц

В случае если на данном интернет-сайте находятся ссылки на интернет-сайты третьих лиц, такие ссылки не являются поддержкой, продвижением, либо рекламой со стороны ООО «Экспобанк» продуктов или услуг предлагаемых на таких интернет-сайтах третьих лиц. Вы самостоятельно несете всю ответственность, связанную с использованием Вами указанных ссылок для доступа к интернет-сайтам третьих лиц. ООО «Экспобанк» не несет ответственности или обязанности за содержание, использование или доступность таких интернет-сайтов третьих лиц или за любые потери или ущерб, возникающие в результате использования таких интернет-сайтов третьих лиц. ООО «Экспобанк» не проверяет, не гарантирует и не несет ответственности за точность и корректность информации, содержащейся на таких интернет-сайтах третьих лиц.

Вы самостоятельно несете всю ответственность, связанную с использованием Вами указанных ссылок для доступа к интернет-сайтам третьих лиц. ООО «Экспобанк» не несет ответственности или обязанности за содержание, использование или доступность таких интернет-сайтов третьих лиц или за любые потери или ущерб, возникающие в результате использования таких интернет-сайтов третьих лиц. ООО «Экспобанк» не проверяет, не гарантирует и не несет ответственности за точность и корректность информации, содержащейся на таких интернет-сайтах третьих лиц.

Данный интернет-сайт может содержать материалы и информацию, предоставленные третьими лицами. ООО «Экспобанк» не несет ответственности или обязанности за точность и корректность таких материалов и информации.

Третьим лицам запрещается размещать ссылки на данный интернет-сайт в других интернет-сайтах или размещать ссылки в данном интернет-сайте на другие интернет-сайты без предварительного получения письменного согласия ООО «Экспобанк».

Отсутствие оферты

Никакая информация, содержащаяся на данном интернет-сайте, не может и не должна рассматриваться в качестве предложения или рекомендации о приобретении или размещении любых инвестиций или о заключении любой другой сделки или предоставлении инвестиционных советов или оказании услуг.

Отсутствие гарантий

Принимая во внимание, что ООО «Экспобанк» предпринимает и будет предпринимать все разумные меры для обеспечения аккуратности и достоверности информации размещенной на данном интернет-сайте, следует учитывать, что ООО «Экспобанк» не гарантирует и не принимает никаких обязательств (прямых и косвенных) по отношению к точности, своевременности и полноте размещенной на данном интернет-сайте информации.

Оценки, заключения и любая другая информация, размещенные на данном интернет-сайте следует применять только в информационных целях и только для Вашего персонального использования (принимая во внимание порядок изменения настоящих условий, изложенный в начале).

Никакая информация, размещенная на данном интернет-сайте, не может и не должна рассматриваться в качестве инвестиционного, юридического, налогового или любого другого совета или консультации, и не предназначена и не должна использоваться при принятии каких-либо решений (в том числе инвестиционных). Вам следует получить соответствующую специфическую профессиональную консультацию, прежде чем принять какое-либо решение (в том числе инвестиционное).

Ограничение ответственности

ООО «Экспобанк» ни при каких обстоятельствах не несет ответственности или обязательств ни за какой ущерб, включая (без ограничений) ущерб или потери любого вида вследствие невнимательности, включая (без ограничений) прямые, косвенные, случайные, специальные или сопутствующие убытки, ущерб или расходы, возникшие в связи с данным интернет-сайтом, его использованием, доступом к нему, или невозможностью использования или связанные с любой ошибкой, несрабатыванием, неисправностью, компьютерным вирусом или сбоем оборудования, или потеря дохода или деловой репутации, даже в тех случаях, когда в явно выраженной форме Вам было сообщено о возможности таких потерь или ущерба, возникших в связи доступом, использованием, работой, просмотром данного интернет-сайта, или размещенных на данном интернет-сайте ссылок на интернет-сайты третьих лиц.

ООО «Экспобанк» оставляет за собой право изменять, приостанавливать или прекращать временно или на постоянной основе работу данного интернет-сайта или любой его части с предварительным уведомлением или без предварительного уведомления в любое время по своему усмотрению. Вы подтверждаете и соглашаетесь, что все изменения, приостановление или прекращение работы данного интернет-сайта не влекут возникновения каких-либо обязательств перед Вами со стороны ООО «Экспобанк».

Регулирующее законодательство

Настоящие условия регулируются законодательством Российской Федерации. Вы подтверждаете и соглашаетесь, что все вопросы и споры, возникающие в связи с данным интернет-сайтом и условиями его использования подлежат рассмотрению в юрисдикции Российской Федерации.

Данный интернет-сайт разработан для использования в Российской Федерации и не предназначен для использования любым физическим или юридическим лицом, находящимся в юрисдикции или стране, где публикация информации, размещенной на данном интернет-сайте или возможность доступа к данному интернет-сайту или распространение информации с помощью данного интернет-сайта или иное использование данного интернет-сайта нарушают законодательство такой юрисдикции или страны. В случае если Вы решили воспользоваться доступом к информации, размещенной на данном интернет-сайте, обращаем Ваше внимание, что Вы самостоятельно несете ответственность за соблюдение применимых местных, государственных или международных законов, и Вы самостоятельно несете ответственность за любое использование информации размещенной на данном интернет-сайте вне юрисдикции Российской Федерации. В случае возникновения какого-либо вопроса, связанного с применением регулирующего законодательства, рекомендуем Вам обратиться за помощью к Вашему консультанту по юридическим вопросам.

В случае если Вы решили воспользоваться доступом к информации, размещенной на данном интернет-сайте, обращаем Ваше внимание, что Вы самостоятельно несете ответственность за соблюдение применимых местных, государственных или международных законов, и Вы самостоятельно несете ответственность за любое использование информации размещенной на данном интернет-сайте вне юрисдикции Российской Федерации. В случае возникновения какого-либо вопроса, связанного с применением регулирующего законодательства, рекомендуем Вам обратиться за помощью к Вашему консультанту по юридическим вопросам.

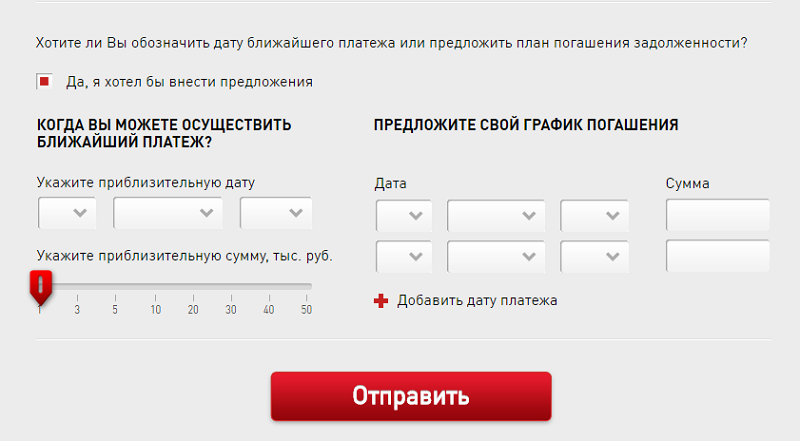

Изменить дату платежа по кредиту в Хоум Кредит

При получении кредита Хоум Кредит устанавливает дату платежа, и заемщик обязуется вносить платежи каждый месяц в одно и то же число, но бывают ситуации, когда заемщик не имеет возможности дальше вносить платежи в указанную дату. Что делать в этом случае? Расскажем!Можно ли изменить дату платежа в Хоум Кредит

При оформлении кредита Хоум Кредит согласует с заемщиком дату внесения платежа, которая фиксируется в кредитном договоре и графике платежей.

Дата платежа остается неизменной в течение всего срока кредитования, за исключением праздников и общегосударственных выходных, когда платеж необходимо вносить заранее. В течение действия кредитного договора заемщик может потерять свой постоянный доход, либо поменять место работы, и внесение платежей по договору становится неудобным. Для этого в Хоум Кредит есть услуга изменения даты платежа.

Дата платежа остается неизменной в течение всего срока кредитования, за исключением праздников и общегосударственных выходных, когда платеж необходимо вносить заранее. В течение действия кредитного договора заемщик может потерять свой постоянный доход, либо поменять место работы, и внесение платежей по договору становится неудобным. Для этого в Хоум Кредит есть услуга изменения даты платежа.Какую дату следует выбрать

Как правило, дату платежа заемщик подбирает под дату зачисления заработной платы либо иных зачислений. Но могут случаться не предвиденные ситуации, когда заемщику необходимо перенести дату платежа, и такие ситуации бывают довольно часто. Именно для этого Хоум Кредит предусмотрел данную услугу.

Как изменить дату платежа в Хоум Кредит

Дату платежа по кредитам можно изменить следующими способами:

- Зайдя в личный кабинет;

- Через мобильное приложение Хоум Кредит;

- Лично, посетив офис Хоум Кредит;

- По телефону, позвонив на горячую линию.

В личном кабинете

Для того чтобы изменить дату платежа в личном кабинете, необходимо знать свой логин и пароль для входа. Логин и пароль можно получить через банкомат либо зарегистрироваться по номеру карты. После того, как будет произведен вход в личный кабинет, необходимо сделать следующие действия:

- Нажать на вкладку кредиты;

- Выбрать кредит, по которому необходимо внести изменения;

- Выбрать вкладку «операции»;

- Кликнуть на «изменить дату»;

- Ввести новую дату в предложенное «активное» окошко;

- Нажать продолжить.

После того, как вы совершите все данные действия, в ближайшую старую дату у вас спишутся только проценты, а полноценный платеж произойдет в новое число следующего месяца. Получить новый график вы сможете в личном кабинете Хоум Кредит, при этом есть возможность распечатать его самостоятельно, не обращаясь в офис Хоум Кредит.

В мобильном приложении

Для того чтобы внести изменения в мобильном приложении, вам необходимо зайти в само приложение и выполнить тот же порядок действий, как и в способе изменения через личный кабинет.

Если у вас нет данного приложения на телефоне, то вы можете скачать его через App Store, либо Google Play и пройти регистрацию.

Если у вас нет данного приложения на телефоне, то вы можете скачать его через App Store, либо Google Play и пройти регистрацию.Для прохождения регистрации вам понадобится номер телефона, на котором должен быть подключен мобильный банк, а также номер карты, с которой происходит списание кредита. После успешной регистрации вам придет смс оповещение с кодом доступа в личный кабинет.

В отделении банка

При посещении отделения Хоум Кредит вам необходимо при себе иметь паспорт и кредитный договор. Сотрудник обговорит с вами желаемую дату и распечатает новый график, по которому вы будете в дальнейшем оплачивать кредит. Если у вас был подключен автоплатеж, то необходимо подключить его заново, если данная услуга вам требуется.

По телефону

Позвонив по горячей линии Хоум Кредит, вы также сможете внести необходимые изменения. Для идентификации сотрудник попросит вас продиктовать номер договора текущего кредита и кодовое слово, которое было занесено в программу при его оформлении.

После проверки вы назовете желаемое число. Если вы не пользуетесь оплатой через онлайн сервисы, вы можете обратиться в отделение Хоум Кредит за получением нового графика и подключить автоплатеж (при необходимости).

После проверки вы назовете желаемое число. Если вы не пользуетесь оплатой через онлайн сервисы, вы можете обратиться в отделение Хоум Кредит за получением нового графика и подключить автоплатеж (при необходимости).Может ли Хоум Кредит отказать в изменении даты

Как правило, данная услуга идет на усмотрение Хоум Кредит, так как законом возможность изменения не прописана, но в большинстве случаев Хоум Кредит идет навстречу. Можно изменить дату по ипотечному кредиту, а также по потребительскому, с кредитной картой все немного сложнее. Сумма списания денег по кредитной карте не носит постоянный характер, так как зависит от даты пользования кредитной картой и от вида пользования.

К примеру, если оплата кредитной картой была совершенна безналичным путем, то у клиента имеется минимум 30 дней на внесение средств, когда не будут начислены проценты, соответственно, 30 дней будут считаться от даты покупки. Если с карты было произведено снятие денежных средств, то Хоум Кредит рассчитывает минимальный взнос от суммы снятия и рекомендует его внести в назначенную дату, которую изменить нельзя. Вы можете либо полностью внести использованные средства, либо частично.

Вы можете либо полностью внести использованные средства, либо частично.

Единственный вариант изменить число по кредитной карте, это оформить потребительский кредит, перекрыв задолженность по кредитной карте и установив при этом удобную для вас дату, а также подойдет рефинансирование.

Заключение

Для того чтобы изменить дату платежа по кредитному договору, необходимо совершить несколько действий, описанных в статье. Эти действия приведут вас к успешному завершению дела. Стоит обратить внимание, что изменить число можно только после внесения первого платежа по договору. Изменять дату необходимо заранее, так как данное заявление может уйти на рассмотрение, и может возникнуть просрочка.

Дополнительно

Если вы не уверенны в том, что самостоятельно сможете внести изменения — лучше обратиться за помощью к специалисту либо позвонить на горячую линию. п) -1)]

- M = общий ежемесячный платеж по ипотеке

- P = основная сумма кредита

- r = ваша ежемесячная процентная ставка.

Кредиторы предоставляют вам годовую ставку, поэтому вам нужно разделить эту цифру на 12 (количество месяцев в году), чтобы получить ежемесячную ставку. Если ваша процентная ставка составляет 5%, ваша ежемесячная ставка будет 0,004167 (0,05 / 12 = 0,004167).

Кредиторы предоставляют вам годовую ставку, поэтому вам нужно разделить эту цифру на 12 (количество месяцев в году), чтобы получить ежемесячную ставку. Если ваша процентная ставка составляет 5%, ваша ежемесячная ставка будет 0,004167 (0,05 / 12 = 0,004167). - n = количество платежей в течение срока кредита. Умножьте количество лет в сроке ссуды на 12 (количество месяцев в году), чтобы получить общее количество выплат по ссуде. Например, фиксированная ипотека на 30 лет будет иметь 360 выплат (30×12 = 360).

Эта формула поможет вам вычислить, сколько дома вы можете себе позволить. Использование нашего ипотечного калькулятора облегчит вам работу и поможет решить, вкладываете ли вы достаточно денег или можете или должны скорректировать срок кредита.Всегда полезно оценивать покупки у нескольких кредиторов, чтобы убедиться, что вы получаете лучшую доступную сделку.

Чем может помочь ипотечный калькулятор

Покупка дома — это самая крупная покупка, которую большинство людей совершит в своей жизни, поэтому вам следует тщательно подумать о том, как вы собираетесь ее финансировать. Предварительная установка бюджета — задолго до того, как вы начнете смотреть на дома — поможет вам не влюбиться в дом, который вы не можете себе позволить. Вот где может помочь простой ипотечный калькулятор, подобный нашему.

Предварительная установка бюджета — задолго до того, как вы начнете смотреть на дома — поможет вам не влюбиться в дом, который вы не можете себе позволить. Вот где может помочь простой ипотечный калькулятор, подобный нашему.

Выплата по ипотеке включает четыре компонента, которые вместе известны как PITI (произносится «жалость»): основная сумма, проценты, налоги и страхование. Многие покупатели жилья знают об этих расходах, но не готовы к скрытым расходам домовладения. К ним относятся сборы ассоциации домовладельцев (ТСЖ), страхование частной ипотечной ссуды, текущее обслуживание, более крупные счета за коммунальные услуги и капитальный ремонт.

Калькулятор ипотечной ссуды с банковской ставкой может помочь вам учесть сборы PITI и ТСЖ, но не другие расходы, поэтому убедитесь, что ежемесячный платеж, который он рассчитывает для вас, не является абсолютным максимумом из того, что вы можете себе позволить.Важно иметь в своем бюджете некоторую амортизацию на случай непредвиденных или чрезвычайных расходов. Вы также можете настроить сумму кредита и первоначального взноса, процентную ставку и срок кредита, чтобы увидеть, как эти переменные влияют на ваш ежемесячный платеж. Ваша конкретная процентная ставка будет зависеть от вашего общего кредитного профиля и отношения долга к доходу, или DTI, который представляет собой сумму всех ваших долгов и нового платежа по ипотеке, деленную на ваш валовой ежемесячный доход. Более низкий кредитный рейтинг и более высокий DTI могут сделать вас более рискованным заемщиком в глазах кредиторов.Как правило, чем более рискованным вы кажетесь на бумаге, тем выше будет ваша процентная ставка.

Вы также можете настроить сумму кредита и первоначального взноса, процентную ставку и срок кредита, чтобы увидеть, как эти переменные влияют на ваш ежемесячный платеж. Ваша конкретная процентная ставка будет зависеть от вашего общего кредитного профиля и отношения долга к доходу, или DTI, который представляет собой сумму всех ваших долгов и нового платежа по ипотеке, деленную на ваш валовой ежемесячный доход. Более низкий кредитный рейтинг и более высокий DTI могут сделать вас более рискованным заемщиком в глазах кредиторов.Как правило, чем более рискованным вы кажетесь на бумаге, тем выше будет ваша процентная ставка.

Как решить, сколько дома вы можете себе позволить

Если вы не уверены, какая часть вашего дохода должна идти на жилье, следуйте проверенному правилу 28/36 процентов. Большинство финансовых консультантов согласны с тем, что люди должны тратить не более 28 процентов своего валового дохода на жилье (то есть платеж по ипотеке) и не более 36 процентов своего валового дохода на общую сумму долга, включая выплаты по ипотеке, кредитные карты, студенческие ссуды. , медицинские счета и тому подобное.

, медицинские счета и тому подобное.

Вот пример того, как это выглядит:

Джо зарабатывает 60 000 долларов в год. Это общий ежемесячный доход в размере 5000 долларов США в месяц.

5000 долларов x 0,28 = 1,400 долларов США ежемесячного платежа по ипотеке (PITI)

Общие ежемесячные выплаты Джо по ипотеке — включая основную сумму, проценты, налоги и страховку — не должны превышать 1400 долларов в месяц. Это максимальная сумма кредита примерно 253 379 долларов США.

Вы можете претендовать на ипотеку с коэффициентом DTI до 50 процентов для некоторых кредитов, но у вас может не хватить места для маневра в вашем бюджете для других расходов на проживание, выхода на пенсию, чрезвычайных сбережений и дискреционных расходов, если вы слишком сильно растянетесь.Кредиторы не принимают во внимание эти статьи бюджета, когда предварительно одобряют получение ссуды, поэтому вы должны сами учесть эти расходы в своей картине доступности жилья.

Знание того, что вы можете себе позволить, может помочь вам предпринять следующие шаги с финансовой точки зрения. Последнее, что вы хотите сделать, — это получить 30-летний жилищный заем, который слишком высок для вашего бюджета, даже если кредитор готов одолжить вам деньги.

Следующие шаги

Калькулятор ипотечного кредита — это трамплин, который поможет вам оценить ежемесячный платеж по ипотеке и понять, что он включает.Ваш следующий шаг после игры с числами: получите предварительное одобрение ипотечного кредитора.

Подача заявки на ипотеку даст вам более определенное представление о том, сколько дома вы можете себе позволить после того, как кредитор проверит вашу занятость, доход, кредит и финансы. У вас также будет более четкое представление о том, сколько денег вам нужно будет принести к заключительному столу.

О наших таблицах ставок по ипотеке

Приведенная выше информация о ипотечном кредите предоставлена или получена Bankrate.

Некоторые кредиторы предоставляют Bankrate условия своего ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наши «Рекламодатели»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок в соответствии с применимыми критериями. В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или по номеру телефона Рекламодателя.

Некоторые кредиторы предоставляют Bankrate условия своего ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наши «Рекламодатели»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок в соответствии с применимыми критериями. В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или по номеру телефона Рекламодателя.

Каждый рекламодатель несет ответственность за точность и доступность своих собственных рекламируемых условий. Банковская ставка не может гарантировать точность или доступность любого срока займа, указанного выше. Тем не менее, Bankrate пытается проверить точность и доступность рекламируемых условий посредством процесса обеспечения качества и требует от Рекламодателей согласия с нашими Положениями и условиями и соблюдения нашей Программы контроля качества. Щелкните здесь, чтобы просмотреть критерии ставки по кредитному продукту.

Щелкните здесь, чтобы просмотреть критерии ставки по кредитному продукту.

могут размещать на своем веб-сайте условия займа, отличные от тех, которые рекламируются через Bankrate.com. Для получения ставки Bankrate.com вы должны идентифицировать себя перед Рекламодателем как клиент Bankrate.com. Обычно это делается по телефону, поэтому вам следует искать номер телефона рекламодателя, когда вы переходите на его веб-сайт. Кроме того, кредитные союзы могут потребовать членства.

Если вы ищете ссуду на сумму более 424 100 долларов, кредиторы в определенных местах могут предоставить условия, отличные от тех, которые указаны в таблице выше.Вы должны согласовать с кредитором свои условия в отношении запрашиваемой суммы кредита.

Условия кредита (годовая процентная ставка и примеры платежей), приведенные выше, не включают суммы налогов или страховых взносов. Сумма вашего ежемесячного платежа будет больше, если включены налоги и страховые взносы.

Если вы использовали Bankrate. com и не получили рекламируемые условия займа или иным образом недовольны своим опытом работы с любым Рекламодателем, мы хотим получить известие от вас. Пожалуйста, нажмите здесь, чтобы оставить свои комментарии в отдел контроля качества банковских ставок.

com и не получили рекламируемые условия займа или иным образом недовольны своим опытом работы с любым Рекламодателем, мы хотим получить известие от вас. Пожалуйста, нажмите здесь, чтобы оставить свои комментарии в отдел контроля качества банковских ставок.

Гарантия качества

Сравнивайте цены с уверенностью. Ставки точны и доступны на дату, видимую для клиентов Bankrate. Представьте себя потребителем Bankrate, чтобы получить процентную ставку Bankrate.com.

О банкротствеРекомендованные банковские ставки

Полезные калькуляторы и инструменты

Ипотечный калькулятор: альтернативное использование

Большинство людей используют ипотечный калькулятор для оценки выплаты по новой ипотеке, но его можно использовать и для других целей.Вот еще несколько вариантов использования:

Планируется досрочно погасить ипотеку.

Воспользуйтесь функцией «Дополнительные платежи» ипотечного калькулятора Bankrate, чтобы узнать, как можно сократить срок и сэкономить больше в долгосрочной перспективе, выплачивая дополнительные деньги в счет основной суммы кредита.

Вы можете вносить эти дополнительные платежи ежемесячно, ежегодно или даже однократно.

Вы можете вносить эти дополнительные платежи ежемесячно, ежегодно или даже однократно.Чтобы рассчитать экономию, нажмите ссылку «Амортизация / График платежей» и введите гипотетическую сумму в одну из категорий платежей (ежемесячно, ежегодно или единовременно), затем нажмите «Применить дополнительные платежи», чтобы узнать, сколько процентов вам нужно. Я в конечном итоге заплату и назначу новую дату выплаты.

Решите, стоит ли ARM рисковать.

Более низкая начальная процентная ставка по ипотеке с регулируемой процентной ставкой, или ARM, может быть заманчивой. В то время как ARM может быть подходящим для некоторых заемщиков, другие могут обнаружить, что более низкая начальная процентная ставка не сократит их ежемесячные платежи так сильно, как они думают.

Чтобы получить представление о том, сколько вы действительно сэкономите на начальном этапе, попробуйте ввести процентную ставку ARM в ипотечный калькулятор, оставив срок 30 лет.

Затем сравните эти выплаты с выплатами, которые вы получаете, когда вводите ставку для обычной 30-летней фиксированной ипотеки. Это может подтвердить ваши первоначальные надежды на преимущества ARM — или дать вам реальную проверку того, действительно ли потенциальные преимущества ARM перевешивают риски.

Затем сравните эти выплаты с выплатами, которые вы получаете, когда вводите ставку для обычной 30-летней фиксированной ипотеки. Это может подтвердить ваши первоначальные надежды на преимущества ARM — или дать вам реальную проверку того, действительно ли потенциальные преимущества ARM перевешивают риски.Узнайте, когда нужно отказаться от частного ипотечного страхования.

Вы можете использовать ипотечный калькулятор, чтобы определить, когда у вас будет 20 процентов собственного капитала в вашем доме.Это волшебное число для требования, чтобы кредитор отказался от требований частного ипотечного страхования. Если при покупке дома вы вложили меньше 20 процентов, вам нужно будет ежемесячно вносить дополнительный сбор в дополнение к регулярному платежу по ипотеке, чтобы компенсировать риск кредитора. Как только у вас будет 20% капитала, комиссия уйдет, а это означает, что в вашем кармане будет больше денег.

Просто введите первоначальную сумму ипотеки и дату закрытия и нажмите «Показать график погашения».

Затем умножьте исходную сумму ипотеки на 0,8 и сравните результат с ближайшим числом в крайнем правом столбце таблицы амортизации, чтобы узнать, когда вы достигнете 20-процентного собственного капитала.

Затем умножьте исходную сумму ипотеки на 0,8 и сравните результат с ближайшим числом в крайнем правом столбце таблицы амортизации, чтобы узнать, когда вы достигнете 20-процентного собственного капитала.

Помощь калькулятора ипотеки

Использование онлайн-калькулятора ипотеки может помочь вам быстро и точно спрогнозировать ежемесячный платеж по ипотеке с помощью всего лишь нескольких фрагментов информации. Он также может показать вам общую сумму процентов, которые вы заплатите в течение срока действия вашей ипотеки.Для использования этого калькулятора вам понадобится следующая информация:

Цена дома —

Это сумма в долларах, которую вы ожидаете заплатить за дом.

Первоначальный взнос —

Первоначальный взнос — это деньги, которые вы даете продавцу дома. Снижение по крайней мере на 20 процентов обычно позволяет избежать ипотечного страхования.

Сумма ипотеки —

Если вы получаете ипотеку на покупку нового дома, вы можете узнать это число, вычтя свой первоначальный взнос из стоимости дома. Если вы рефинансируете, это число будет непогашенным остатком по ипотеке.

Если вы рефинансируете, это число будет непогашенным остатком по ипотеке.

Срок ипотеки (лет) —

Это срок ипотеки, которую вы рассматриваете. Например, если вы покупаете дом, вы можете выбрать ипотечный кредит на 30 лет, который является наиболее распространенным, поскольку он позволяет снизить ежемесячные платежи за счет увеличения срока погашения более чем на три десятилетия. С другой стороны, рефинансирующий домовладелец может выбрать ссуду с более коротким сроком погашения, например, 15 лет.Это еще один распространенный ипотечный термин, который позволяет заемщику сэкономить деньги, выплачивая меньшую сумму процентов. Однако ежемесячные выплаты по ипотечным кредитам на 15 лет выше, чем по ипотечным кредитам на 30 лет, поэтому для домашнего бюджета это может быть большим натяжением, особенно для тех, кто впервые покупает жилье.

Процентная ставка —

Оцените процентную ставку по новой ипотеке, проверив таблицы ставок Bankrate для вашего региона. Когда у вас есть прогнозируемая ставка (ваша реальная ставка может отличаться в зависимости от вашей общей финансовой и кредитной картины), вы можете подключить ее к калькулятору.

Когда у вас есть прогнозируемая ставка (ваша реальная ставка может отличаться в зависимости от вашей общей финансовой и кредитной картины), вы можете подключить ее к калькулятору.

Дата начала ипотеки —

Выберите месяц, день и год, когда начнутся выплаты по ипотеке.

15-летняя ипотека или 30-летняя ипотека?

15-летняя и 30-летняя ипотека

У ипотеки на 15 и 30 лет есть свои плюсы и минусы. 15-летняя ипотека сэкономит вам деньги в долгосрочной перспективе, потому что процентные платежи резко сокращаются, поскольку вы платите проценты только на 15 лет вместо 30 лет. Второе важное преимущество заключается в том, что 15-летняя ипотека часто имеет более низкие процентные ставки.

Однако ипотека на 15 лет предполагает более высокие минимальные ежемесячные платежи, что может означать меньший денежный поток.

Преимущество для покупателей жилья с 30-летней ипотекой заключается в том, что у них есть возможность платить больше минимально необходимого ежемесячного платежа. Это означает, что они могут выплатить свою ипотеку через 15 лет, но от них не требуется. Так что, если вы не можете позволить себе дополнительную сумму в течение одного месяца, вы не рискуете испортить свой кредитный отчет.

Это означает, что они могут выплатить свою ипотеку через 15 лет, но от них не требуется. Так что, если вы не можете позволить себе дополнительную сумму в течение одного месяца, вы не рискуете испортить свой кредитный отчет.

Вы можете сравнить процентные ставки по обоим типам жилищных ссуд, введя ставки и условия в 15-летний ипотечный калькулятор Bankrate, а также в 30-летний ипотечный калькулятор.

Используйте эту информацию, чтобы узнать, сколько будут ежемесячных платежей по каждому типу ипотеки. Это отличный способ узнать, что вы можете себе позволить, сколько вы можете сэкономить и какой продукт подходит для вашего бюджета.

Ипотека на 15 лет хороша для людей, которые…

- Можно легко производить ежемесячные платежи и оставлять наличные для экономии

- Хотите уменьшить сумму процентов, которые они выплачивают в течение срока кредита

- Хотите более низкую процентную ставку

- Подходят к концу их трудовые годы и хотят выплатить свою ипотеку до выхода на пенсию.

Ипотека на 30 лет хороша для людей, которые…

- Хочу снизить ежемесячные платежи

- Хотите гибкость в оплате суммы, превышающей минимальную сумму, но не обязаны это делать

- Зарабатывайте деньги внештатно или по контракту, но каждый месяц или год может иметь разный уровень дохода

- Хотите использовать лишние деньги для сбережений или инвестиций

Сравнить ставки по ипотеке

Что такое первоначальный взнос на дом?

Когда вы покупаете дом, вы, скорее всего, вносите первоначальный взнос при покупке, то есть сумму, которую вы не финансируете с помощью ипотеки.Вот все, что вам нужно знать о внесении первоначального взноса за дом, в том числе минимальный размер первоначального взноса для различных типов ипотечных кредитов.

Что такое первоначальный взнос за дом?

Первоначальный взнос за дом — это просто часть покупной цены дома, которую вы платите авансом, и не поступает от ипотечного кредитора через ссуду.

Предположим, вы хотите купить дом по цене 100 000 долларов. Если вы положите 3000 долларов на покупную цену, или на 3 процента ниже, вы получите ипотечный кредит на оставшиеся 97 000 долларов.Если бы вы положили 20 000 долларов, ваша ипотека была бы теперь на 80 000 долларов, а ваш первоначальный взнос составил бы 20 процентов от покупной цены.

Ипотечные кредиторы часто называют процент от покупной цены, которую они финансируют, соотношением ссуды к стоимости, или LTV. Используя приведенные выше примеры:

- Когда вы кладете 3000 долларов (3 процента) на дом за 100 000 долларов, ваш LTV составляет 97 процентов.

- Когда вы вкладываете 20 000 долларов (20 процентов) на дом за 100 000 долларов, ваш LTV составляет 80 процентов.

LTV важен, потому что именно так кредиторы описывают максимальную ссуду, которую они предоставят.

Вообще говоря, более крупный первоначальный взнос может облегчить вам получение одобрения для получения ипотеки и позволить вам купить больше дома за тот же ежемесячный платеж или даже меньше. Вот пример:

Вот пример:

Меньший авансовый платеж по сравнению с большим | ||||||

|---|---|---|---|---|---|---|

| Финли | $ 167 667 | 5 000 долл. США | 3% | 776 долларов.60 | $ 149,11 | $ 925,71 |

| Керри | 200 000 долл. США | 20 000 долл. США | 10% | $ 859,35 | $ 66 | $ 925,35 |

Примечание. В этом примере предполагается, что процентная ставка составляет 4 процента. Источники: Bankrate, Расчет ипотечного страхования Radian

Обратите внимание, что существует компромисс между вашим первоначальным взносом и кредитным рейтингом. Более крупные авансовые платежи могут компенсировать (до некоторой степени) более низкий кредитный рейтинг.Более высокий кредитный рейтинг может компенсировать (до некоторой степени) более низкий первоначальный взнос. Это баланс.

Для многих новых покупателей первоначальный взнос является самым большим препятствием для приобретения жилья. Вот почему они часто обращаются к ссудам с меньшим минимальным первоначальным взносом. Однако многие из этих ссуд требуют, чтобы заемщики приобрели какую-либо форму ипотечного страхования. Как правило, кредиторы требуют страхование ипотечного кредита, если вы кладете менее 20 процентов.

Вот почему они часто обращаются к ссудам с меньшим минимальным первоначальным взносом. Однако многие из этих ссуд требуют, чтобы заемщики приобрели какую-либо форму ипотечного страхования. Как правило, кредиторы требуют страхование ипотечного кредита, если вы кладете менее 20 процентов.

Однако ипотечное страхование не обязательно плохо, если оно приводит вас в дом и открывает путь к созданию собственного капитала.Подумайте вот о чем: если вы откладываете 250 долларов в месяц, вам понадобится более 12 лет, чтобы накопить 40 000 долларов, необходимых для 20-процентного первоначального взноса за дом в 200 000 долларов.

Почему ипотечные кредиторы требуют первоначального взноса

Очень немногие ипотечные программы допускают 100-процентное или нулевое финансирование. Причина, по которой требуется внести первоначальный взнос за дом, заключается в том, что это снижает риск для кредитора несколькими способами:

- Домовладельцы с вложенными собственными деньгами с меньшей вероятностью не выполнят (прекратят платить) по своим ипотечным кредитам.

- Если кредитор должен лишить права выкупа и продать недвижимость, он не будет на крючке из-за всей покупной цены, что может ограничить его потенциальные убытки, если дом будет продан за меньшую сумму, чем оставшийся остаток по ипотеке.

- Сохранение авансового платежа требует дисциплины и составления бюджета. Это может настроить заемщиков на успешное домовладение.

Есть два ссуды, обеспеченные государством, не требующие первоначального взноса: ссуды VA для военнослужащих и ветеранов и ссуды USDA для правомочных покупателей в сельской местности.

Источники первоначального взноса

Есть много способов внести первоначальный взнос для покупки дома. Для постоянных покупателей, которые имеют положительный капитал в своем текущем доме, часто выручка от продажи этого дома помогает внести первоначальный взнос за другой. Другие источники включают:

Однако некоторые источники первоначального взноса не разрешены кредиторами. К ним относятся ссуды или подарки от любого, кто выиграет от сделки, например от продавца дома, агента по недвижимости или кредитора.

Почему первоначальные взносы хороши для покупателей жилья

Если у вас никогда не было дома, накопление на первоначальный взнос является хорошей практикой для домовладения.

Предположим, вы сейчас снимаете дом за 800 долларов в месяц, а плата за дом, который вы хотите купить, составит 1200 долларов в месяц. Вы можете «попрактиковаться» в домовладении, вложив разницу в 400 долларов в сбережения. Это позволяет достичь трех целей:

- Ваши сбережения на первоначальном взносе растут.

- Вы привыкли тратить меньше денег.

- Вы можете избежать дорогостоящей ошибки, если поймете, что не сможете обработать более крупный платеж.

Многие финансовые эксперты сходятся во мнении, что наличие первоначального взноса является хорошим признаком того, что вы готовы к приобретению жилья. Если вы можете пойти на необходимые жертвы, чтобы накопить первоначальный взнос, то вы, вероятно, сможете управлять расходами, связанными с владением домом, включая ежемесячные платежи по ипотеке, расходы на техническое обслуживание и налоги на недвижимость.

Какой минимальный первоначальный взнос на дом?

Большинство покупателей, впервые покупающих жилье, хотят знать минимальный первоначальный взнос за дом.Это зависит от ипотечной программы, типа недвижимости, которую вы покупаете, и цены дома, но обычно колеблется от нуля до 20 процентов для большинства типов ипотеки.

Типы первоначального взноса: обычный, FHA, VA и USDA

Вы можете быть удивлены, обнаружив, что некоторые ипотечные программы имеют низкие требования к первоначальному взносу.

Большинство обычных ссуд имеют руководящие принципы, установленные либо Freddie Mac, либо Fannie Mae, которые позволяют вносить меньший первоначальный взнос. Однако, чтобы компенсировать риск такого низкого первоначального взноса, обычные кредиторы требуют, чтобы заемщики приобретали частную ипотечную страховку, или PMI, когда они вкладывают менее 20 процентов.С PMI вы можете взять в долг до 97 процентов от покупной цены дома — или, другими словами, отложить всего 3 процента. Некоторые типы недвижимости, такие как дуплексы, кондоминиумы или промышленные дома, требуют минимум 5 процентов.

Некоторые типы недвижимости, такие как дуплексы, кондоминиумы или промышленные дома, требуют минимум 5 процентов.

Некоторые из ипотечных программ, требующих минимальных первоначальных взносов, — это ссуды, обеспеченные государством: FHA, VA и USDA.

- Кредиты FHA требуют скидки на 3,5 процента для заемщиков с кредитным рейтингом 580 или выше. Заемщики с более низким кредитным рейтингом (от 500 до 579) должны вложить минимум 10 процентов.

- Правомочные заемщики ссуды VA могут получить ипотечные ссуды с нулевой вычетом (100% LTV).

- Правомочные заемщики ссуды Министерства сельского хозяйства США также могут занимать 100 процентов.

Ссуды, обеспеченные государством, требуют, чтобы заемщики также оплатили определенную форму ипотечного страхования. В случае ссуд FHA и USDA это называется MIP, или взносы по ипотечному страхованию. Для ссуд VA это называется комиссией за финансирование.

Эта страховка покрывает потенциальные убытки, понесенные ипотечными кредиторами в случае дефолта заемщика. Поскольку страхование защищает кредиторов от убытков, они готовы предоставить небольшой первоначальный взнос.

Поскольку страхование защищает кредиторов от убытков, они готовы предоставить небольшой первоначальный взнос.

Первоначальный взнос за дом: когда больше — не лучше

Хотя внесение большего первоначального взноса дает много преимуществ, это не всегда правильное решение. В общем:

- Не расходуйте свои сбережения на случай чрезвычайной ситуации для увеличения первоначального взноса. Вы оставляете себя уязвимым перед финансовыми кризисами.

- Неразумно вкладывать сбережения в более крупный первоначальный взнос, если у вас есть долг под высокие проценты, например, по кредитным картам.Вы обезопасите себя и будете платить меньше процентов, уменьшив задолженность перед сохранением первоначального взноса.

- Откладывать покупку дома на долгие годы с целью сэкономить большой первоначальный взнос может быть ошибкой. Пока вы откладываете свой первоначальный взнос, цена этого дома, вероятно, будет расти. Хотя повышение курса не гарантируется, цены на жилье в США исторически росли каждый год.

Размер вашего первоначального взноса по ипотеке, очевидно, является очень личным решением. Такие инструменты, как калькулятор доступности Bankrate или калькулятор авансового платежа, могут помочь вам определить правильную сумму, как и проверенный профессионал по ипотеке.В конечном итоге решение сводится к вашему желанию, вашей дисциплине и вашим ресурсам.

Подробнее:

Ипотечный калькулятор

Стоимость дома: оценочная стоимость дома. Частично это используется для определения необходимости страхования ипотечного кредита (PMI).

Сумма займа: сумма, которую заемщик берет под залог дома. Если сумма ссуды превышает 80% от оценки, тогда PMI требуется до тех пор, пока ссуда не будет выплачена достаточно, чтобы отношение ссуды к стоимости (LTV) было ниже 80%.

Процентная ставка: это котируемая годовая процентная ставка, которую банк взимает с заемщика. В некоторых случаях заемщик может захотеть заплатить баллы, чтобы снизить эффективную процентную ставку. Как правило, баллы дисконтирования являются более выгодным вариантом, если заемщик намеревается жить в доме в течение длительного периода времени и ожидает повышения процентных ставок. Если покупатель считает, что процентные ставки упадут, или планирует двигаться дальше через несколько лет, то баллы — менее убедительный вариант. Этот калькулятор может помочь покупателям жилья выяснить, имеет ли смысл покупать баллы, чтобы снизить их процентную ставку.Для вашего удобства мы также публикуем текущих местных ставок по ипотеке .

Как правило, баллы дисконтирования являются более выгодным вариантом, если заемщик намеревается жить в доме в течение длительного периода времени и ожидает повышения процентных ставок. Если покупатель считает, что процентные ставки упадут, или планирует двигаться дальше через несколько лет, то баллы — менее убедительный вариант. Этот калькулятор может помочь покупателям жилья выяснить, имеет ли смысл покупать баллы, чтобы снизить их процентную ставку.Для вашего удобства мы также публикуем текущих местных ставок по ипотеке .

Срок ссуды: количество лет, в течение которых ссуда должна быть выплачена. 30-летняя ссуда с фиксированной ставкой является наиболее распространенным сроком в Соединенных Штатах, но поскольку в этом столетии экономика переживала более частые подъемы и спады, может иметь смысл приобрести дом меньшего размера с 15-летней ипотекой. Если покупатель дома выберет 30-летний кредит, большая часть его досрочных платежей пойдет в счет процентов по ссуде. Дополнительные выплаты, применяемые непосредственно к основному долгу в начале срока ссуды, могут сэкономить много лет срока ссуды.

Дополнительные выплаты, применяемые непосредственно к основному долгу в начале срока ссуды, могут сэкономить много лет срока ссуды.

Налог на недвижимость: это местная ставка, по которой владельцы домов должны оплачивать различные муниципальные расходы. Те, кто арендует, в конечном итоге оплачивают эти расходы как часть своей арендной платы, поскольку это отражается в их арендной цене. Невозможно просто посмотреть на старые выплаты налога на недвижимость для дома, чтобы определить, какими они будут на перспективной основе, поскольку оценочная стоимость дома и эффективная ставка могут со временем измениться.Порталы недвижимости, такие как Zillow, Trulia, Realtor.com, Redfin, Homes.com и Movoto, перечисляют текущие и исторические налоговые платежи по многим объектам недвижимости. Если налог на недвижимость составляет 20 или ниже, калькулятор рассматривает его как годовой процент оценки, основанный на цене дома. Если налог на имущество установлен выше 20, калькулятор предполагает, что введенная сумма является суммой годовой оценки.

PMI: Полисы страхования имущества по ипотеке обеспечивают выплату кредитору, если заемщик не погашает ссуду. PMI требуется только для обычных ипотечных кредитов, если у них отношение ссуды к стоимости (LTV) выше 80%. Некоторые покупатели жилья берут вторую ипотеку , чтобы использовать ее как часть первоначального взноса по первой ссуде, чтобы помочь обойти требования PMI. FHA и VA ссуды имеют различные требования к первоначальному взносу и страхованию ссуд, которые отражаются в их ежемесячных платежах.

Страхование домовладельцев: большинство полисов домовладельцев покрывают такие вещи, как потеря возможности использования, личное имущество в доме, жилище и структурные повреждения и ответственность.Обычно землетрясения и наводнения исключаются из-за географической концентрации ущерба, который часто приводит к банкротству местных страховых компаний. Исторически страхование от наводнений в значительной степени субсидировалось федеральным правительством Соединенных Штатов, однако в результате недавнего восстановления цен на жилье некоторые низкорасположенные районы Флориды не восстановились так быстро, как остальной рынок, отчасти из-за резкого увеличения страховых премий по страхованию от наводнений.

ТСЖ: членские взносы домовладельцев распространены в кондоминиумах и других сообществах с совместной собственностью.Они охватывают текущее обслуживание здания, а также структурные вопросы. Имейте в виду, что в зависимости от качества сборки ТСЖ могут значительно вырасти через 10–15 лет после постройки здания, поскольку начинают возникать любые проблемы с качеством сборки.

На нашем сайте также опубликован подробный глоссарий отраслевых терминов здесь .

Бесплатный онлайн-калькулятор жилищного кредита

Размер вашего платежа зависит от суммы займа, процентной ставки и продолжительности кредита.Также необходимо принимать во внимание другие факторы, такие как налоги на недвижимость, страхование домовладельцев и ваш PMI, которые включены в ваш ежемесячный платеж за дом. Даже стоимость вашего дома повлияет на вашу оплату.

В качестве примера предположим, что вы занимаете 250000 долларов США на 30 лет под процентную ставку 3,250%. Если стоимость вашего дома составляет 312500 долларов США, налог на недвижимость составляет 3000 долларов США в год, а ваша страховка составляет 1500 долларов США в год, вы можете рассчитывать на общую выплату долларов США в размере 1463 долларов США.02 . Это связано с тем, что вам нужно заплатить 1088,02 доллара в счет фактического кредита, плюс 250 долларов США на налоги на недвижимость и 125 долларов США на страхование. Некоторым домовладельцам также необходимо платить ежемесячные взносы в ТСЖ. Расходы на обслуживание могут быть неоднозначными, хотя нередко они обходятся от 1% до 4% от стоимости недвижимости ежегодно.

Если стоимость вашего дома составляет 312500 долларов США, налог на недвижимость составляет 3000 долларов США в год, а ваша страховка составляет 1500 долларов США в год, вы можете рассчитывать на общую выплату долларов США в размере 1463 долларов США.02 . Это связано с тем, что вам нужно заплатить 1088,02 доллара в счет фактического кредита, плюс 250 долларов США на налоги на недвижимость и 125 долларов США на страхование. Некоторым домовладельцам также необходимо платить ежемесячные взносы в ТСЖ. Расходы на обслуживание могут быть неоднозначными, хотя нередко они обходятся от 1% до 4% от стоимости недвижимости ежегодно.

Посмотреть лучшие цены на сегодня

Этот инструмент позволяет рассчитывать ежемесячные платежи по жилищному кредиту, используя различные условия ссуды, процентные ставки и суммы ссуды.Он включает в себя расширенные функции, такие как таблицы амортизации и возможность расчета ссуды, включая налоги на недвижимость, страхование домовладельцев и страхование ипотеки.

Для вашего удобства текущие ставки по ипотеке в Лос-Анджелесе опубликованы под калькулятором, чтобы помочь вам сделать точные расчеты, отражающие текущие рыночные условия.

Совет по экономии денег: зафиксируйте низкие 30-летние ставки по ипотеке в Лос-Анджелесе сегодня

Сколько денег вы могли бы сэкономить? Сравните кредиторов, обслуживающих Лос-Анджелес, чтобы найти лучший кредит, соответствующий вашим потребностям, и зафиксируйте низкие ставки уже сегодня!

По умолчанию в таблице ниже показаны 30-летние ссуды с фиксированной ставкой в размере 250 000 долларов США.Фильтры позволяют вам изменить сумму, продолжительность или тип ссуды.

Добавьте все фиксированные затраты и переменные, чтобы получить ежемесячную сумму

Чтобы понять, можете ли вы позволить себе купить дом, нужно гораздо больше, чем просто найти дом в определенном ценовом диапазоне. Если у вас нет очень щедрого и богатого родственника, который готов дать вам полную стоимость вашего дома и позволить вам вернуть ее без процентов, вы не можете просто разделить стоимость вашего дома на количество месяцев, которые вы планируете погасите его и получите платеж по кредиту. Проценты могут добавить десятки тысяч долларов к общей стоимости, которую вы выплачиваете, и в первые годы вашего кредита большую часть вашего платежа будут составлять проценты.

Проценты могут добавить десятки тысяч долларов к общей стоимости, которую вы выплачиваете, и в первые годы вашего кредита большую часть вашего платежа будут составлять проценты.

На ваш ежемесячный платеж по ипотеке могут повлиять многие другие переменные, в том числе продолжительность вашей ссуды, ваша местная ставка налога на недвижимость и необходимость оплаты частной ипотечной страховки. Вот полный список пунктов, которые могут повлиять на размер ваших ежемесячных выплат по ипотеке:

Процентная ставка

Небольшие изменения ставок могут иметь большое влияние на ваш бюджет

Наиболее важным фактором, влияющим на ежемесячный платеж по ипотеке, является процентная ставка.Если вы покупаете дом в кредит на 200 000 долларов под 4,33 процента, ваш ежемесячный платеж по 30-летнему кредиту составит 993,27 доллара, а проценты вы заплатите 157 576,91 доллара. Если бы ваша процентная ставка была только на 1% выше , ваш платеж увеличился бы до 1114,34 доллара, и вы бы заплатили 201 161,76 доллара в качестве процентов.

Получение максимально возможной процентной ставки значительно уменьшит сумму, которую вы платите каждый месяц, а также общую сумму процентов, которые вы выплачиваете в течение срока действия ссуды.

Срок кредита