Управление активами | Third-rome

Настоящий материал имеет исключительно информационное значение, не предназначен и не должен трактоваться как реклама каких-либо услуг на территории соответствующей юрисдикции.

Группа «Третий Рим» и/или ее аффилированные лица, консультанты, директора, партнеры и сотрудники, в том числе лица, участвующие в подготовке и выпуске этого материала, не дают никаких заверений или гарантий в отношении справедливости, достоверности или полноты информации, содержащейся в настоящем материале, в том числе без ограничении в отношении фактической информации, полученной из общедоступных источников, которые группа «Третий Рим» сочла надежными; и не несут ответственность за возможные последствия использования клиентами информации, содержащейся в материале, а также применимости настоящего материала для конкретных целей и задач получателя настоящего материала.

Настоящий материал не является и не может быть рассмотрен в качестве стратегической, инвестиционной, финансовой, юридической, налоговой и/или иной консультации.

Настоящий материал не является предложением заключить договор (офертой) оказания услуг или какой-либо иной договор, а также не является аналитическим материалом. Оказание услуг группой «Третий Рим» осуществляется исключительно на основе договора, заключаемого с клиентом в соответствии с применимым законодательством. Группа «Третий Рим» не будет предоставлять услуги какому-либо потенциальному клиенту, если такая деятельность будет противоречить применимому законодательству, которым регулируется деятельность такого клиента. Понятие «Группа Третий Рим», используемое в настоящем материале, относится к нескольким независимым компаниям, действующим под торговой маркой «Третий Рим».

Вне зависимости от любых иных утверждений содержащихся в настоящем материале, факт осуществления деятельности под торговой маркой «Третий Рим» не является основанием для признания указанных компаний (всех или каких-либо из них) аффилированными лицами, членами одной группы лиц, членами простого товарищества, компаниями, связанными агентскими отношениями, дочерними или зависимыми компаниями, либо основанием для признания факта создания налогового представительства какой-либо из указанных компаний в юрисдикции иной, чем та, в которой такая компания была создана, зарегистрирован и осуществляет деятельность.

Управляющая компания ПРОМСВЯЗЬ

Общество с ограниченной ответственностью «Управляющая компания ПРОМСВЯЗЬ». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00096 от 20.12.2002 выдана ФКЦБ России. Лицензия профессионального участника ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-10104-001000 от 10.04.2007, выдана ФСФР России.

ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ – Акции». Правила фонда зарегистрированы ФСФР России 23.03.2005 за № 0336-76034510. ОПИФ рыночных финансовых инструментов «ПРОМСВЯЗЬ – Фонд смешанных инвестиций».

Получить информацию о фондах и ознакомиться с Правилами доверительного управления паевыми инвестиционными фондами, с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами федерального органа исполнительной власти по рынку ценных бумаг можно по адресу: 109240, г.

Информация о структуре и составе акционеров (участников) ООО «УК ПРОМСВЯЗЬ», в том числе о лицах, под контролем либо значительным влиянием которых она находится, соответствует информации, направленной 27.11.2020 в Банк России для размещения на официальном сайте Банка России. Дата раскрытия: 27. 11.2020 18:36.

11.2020 18:36.

Раскрываемая на сайте информация находится в постоянном доступе бессрочно, если не указано иное. Для ознакомления с материалами Вам могут понадобиться программы просмотра pdf и xls файлов

Wealth Management

Основная цель нашего подразделения Wealth Management – сохранить и приумножить покупательскую способность капитала клиента в долгосрочной перспективе.

Услуги Wealth Management*

- Консультации по выбору надежной юрисдикции хранения капитала и налоговым вопросам

- Помощь в открытии необходимых счетов, аудит подписываемых документов

- Выбор оптимальной схемы размещения и защиты капитала, заточенной под задачи клиента

- Индивидуальное управление активами клиента в соответствии с его риск-профилем

- Консультационная и аналитическая поддержка клиента на мировых финансовых рынках

- Аудит и рекомендации по сторонним портфелям и схемам инвестирования

Основным инвестиционным инструментом Wealth Management, позволяющим надежно сохранить и приумножить капитал клиента, являются еврооблигации. Еврооблигации — это долговые бумаги, как правило, наиболее крупных и надежных компаний, размещаемые в валюте на международных рынках.

Еврооблигации — это долговые бумаги, как правило, наиболее крупных и надежных компаний, размещаемые в валюте на международных рынках.

Преимущества еврооблигаций

- доходность в валюте выше валютных депозитов российских, и, тем более, европейских (швейцарских) банков

- прогнозируемость дохода (регулярные купонные платежи)

- ликвидность (возможность переформирования портфеля облигаций или продажи части портфеля в любой момент без потери купонного дохода)

- диверсификация (возможность формировать портфель из облигаций компаний различных стран и секторов экономики)

В зависимости от вашего отношения к риску, мы индивидуально подбираем еврооблигации для личного инвестиционного портфеля. Спектр выбора весьма широк: от суперконсервативных государственных облигаций стран Северной Европы, США, Канады, Японии с доходностью 1,5%-2,5% годовых до высокодоходных еврооблигаций южноамериканских компаний (до 15% годовых).

При этом золотой серединой были и остаются надежные еврооблигации крупнейших российских эмитентов (Газпром, Лукойл, Алроса, Сбербанк, Альфабанк) с доходностью в диапазоне 6-10% годовых.

Спектр инструментов Wealth Management

Кроме еврооблигаций, мы предлагаем нашим клиентам получать доход от инвестиций в следующие активы:

- акции солидных европейских и американских компаний

- надежные евроноты с выплатой высокого купонного дохода

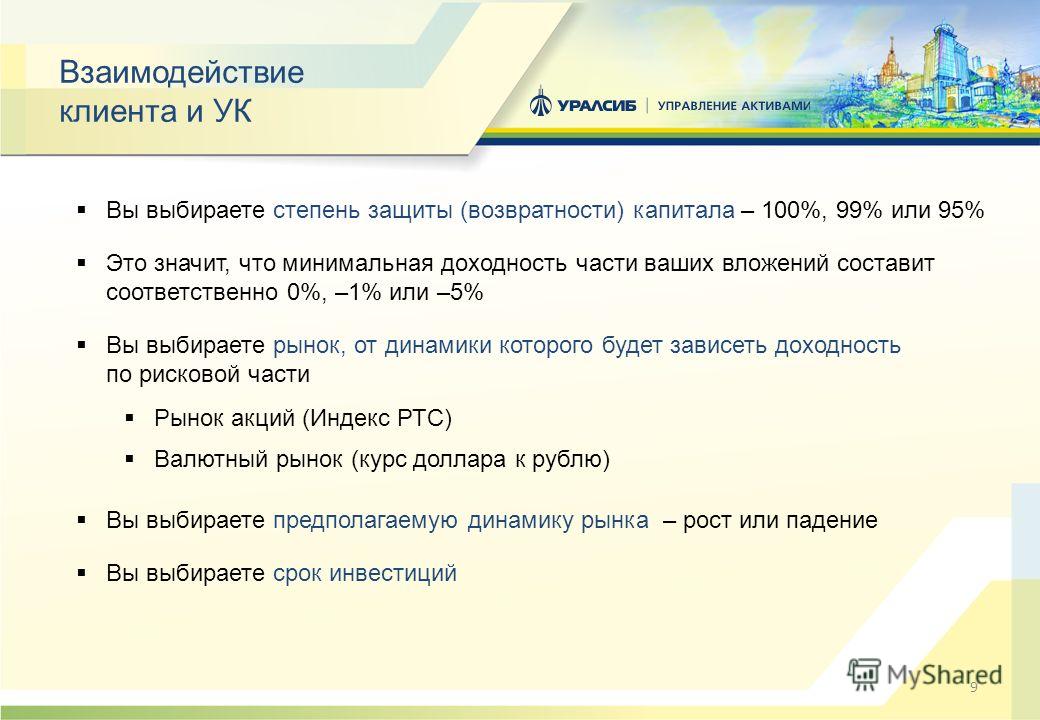

- структурные продукты с защитой капитала

- рентная жилая и коммерческая недвижимость в Западной Европе

- прямые инвестиции в малые и средние европейские предприятия

Процесс управления активами

Вместе с нашими клиентами мы заполняем инвестиционную декларацию – документ, который определяет инвестиционную стратегию. Для персонального портфеля клиента формируется процентное соотношение каждой группы еврооблигаций и других инструментов в портфеле.

Прежде чем принять инвестиционные решение, команда управляющих АО «Петербург-Инвест» проводит анализ рынков и отдельных эмитентов. В этом нам помогают информационные системы Reuters/Bloomberg, а также внешняя аналитика таких инвестиционных банков как UBS, Deutsche Bank и других.

В процессе приобретения активов, наши управляющие осуществляют постоянный мониторинг рынков и, работая сразу с многими брокерами-контрагентами, находят наилучшие варианты предложений. Тем самым мы экономим деньги клиентов при заключении сделки. Специалисты АО «Петербург — Инвест» сопровождают позиции клиентских портфелей, анализируя финансовую отчетность по компаниям-эмитентам, а также финансовый и макроэкономический новостной фон.

АО «Петербург — Инвест» ежеквартально предоставляет своим клиентам полный официальный отчет по всем сделкам, состоянию портфеля, доходности за отчетный период. Мы контролируем изменения на рынках, и, в случае возникновения привлекательной ситуации, в кратчайшие сроки информируем клиента о новых возможностях.

Wealth Management – это всеобъемлющая инвестиционная поддержка клиента

- Индивидуальное доверительное управление капиталом состоятельных клиентов за рубежом

- Разработка индивидуальных инвестиционных программ для надежной сохранности и повышения доходности капитала

- Защита капитала и управление капиталом в соответствии с разработанным личным риск-профилем клиента

- Экспертный анализ и оценка эффективности вложенных инвестиций и коммерческих инвестиционных предложений

- Создание уникальных механизмов по управлению и контролю семейного финансового благополучия

*Wealth management — управление благосостоянием

Управление активами клиентов.

Доверительное управление активами

Доверительное управление активамиУправление активами клиентов

В последнее время управление активами клиентов стало достаточно популярной услугой. Она представляет собой эффективный метод, что помогает не только сохранить, но и значительно приумножить инвестиции как юридического, так и физического лица. При этом всегда берутся во внимание те возможные риски, которые берет на себе клиент в соответствии с договором. Перед юристом, в таком случае, ставится цель получить как можно больший доход для инвестора от тех операций, которые он провел на рынке ценных бумаг. При этом главную роль играет Договор Доверительного Управления, который подписывается клиентом и компанией.

Все имущество клиента передается в управление и используется управляющим его для того, чтобы вкладывать инвестиции в фондовый рынок. Стоит помнить, что в законодательстве Украины четко определено: управление активами может вестись только профессиональными участниками данного рынка. Очень важно, чтобы в штате того агентства, куда клиент собирается обратиться, были высокопрофессиональные, квалифицированные и дипломированные сотрудники.

Как рассчитывается планируемый доход?

Здесь стоит использовать достаточно простую и стандартную схему: длительный период инвестирования предполагает, что клиент получит высокий доход. Стоит помнить, что клиент имеет право в любой момент расторгнуть составленный и подписанный договор, если у него появилась необходимость вывести полученные средства раньше описанного в нем срока. В Законодательстве Украины также указана сумма, которая считается минимальной для работы по вышеописанной схеме. Она составляет 120 тысяч гривен. Помните, что вы, как клиент, имеет право ежемесячно требовать отчет по своим инвестициям.

О каких приоритетах стоит помнить при управлении активами?

- Понимание того, чего хочет получить владелец инвестиций. Управление активами клиента является достаточно сложным процессом, который требует тщательного поиска, правильной оценки и структурирования капитала.

- Разумно управлять рисками. Очень важно взвешено подходить к возможным рискам.

- Подход к каждому клиенту. Только тогда можно получить эффективный результат.

- Решение всех проблем в комплексе.

- Использование инновационных подходов.

- Партнерство.

Как видите, очень важно найти подходящую компанию, которая сможет работать на получение положительного результата. Мы предлагаем опытных специалистов и современные подходы.

Обратная связь

Управление активами НПФ

Учитывая многолетний успешный опыт работы на рынке доверительного управления средствами пенсионных резервов крупнейших НПФ РФ, а также положительную историю по эффективности доверительного управления активами, как физических лиц, так и крупных корпоративных клиентов, мы предлагаем сотрудничество с Акционерным обществом «Национальная управляющая компания».

При определении стратегии инвестирования пенсионных резервов негосударственный пенсионный фонд, прежде всего, должен учитывать структуру своих обязательств перед участниками фонда. Так, «молодые» пенсионные фонды могут позволить себе более рискованную стратегию инвестирования, и их основной инвестиционной целью будет получение дохода выше среднего уровня в среднесрочной и долгосрочной перспективе. Если же в пенсионном фонде доля участников, уже получающих пенсию, достаточно высока, то целью инвестиций будет создание и поддержание денежного потока на уровне, обеспечивающем текущие выплаты фонда в пользу участников.

Если же в пенсионном фонде доля участников, уже получающих пенсию, достаточно высока, то целью инвестиций будет создание и поддержание денежного потока на уровне, обеспечивающем текущие выплаты фонда в пользу участников.

Таким образом, инвестиционная стратегия различных пенсионных фондов, и, соответственно, ограничения накладываемые фондами на структуру своих активов и стратегию управления пенсионными резервами, должны различаться значительным образом.

Национальная управляющая компания формирует инвестиционный портфель в рамках доверительного управления средствами пенсионных резервов НПФ, руководствуясь следующими принципами:

- Портфель должен состоять преимущественно из ценных бумаг с фиксированным доходом.

- Портфель должен обладать достаточной доходностью, чтобы компенсировать возможный риск по росту темпов инфляции.

- Облигационный портфель структурируется по срокам погашения и выплаты купонов таким образом, чтобы он генерировал постоянный денежный поток, с учетом обязательств фонда по пенсионным планам.

- В инвестиционный портфель включаются ценные бумаги, эмитенты которых относятся к группе наиболее надежных (Российская Федерация, ряд субъектов федерации, а также крупнейшие промышленные предприятия и банки).

- Корпоративные эмитенты, для включения их долговых обязательств в инвестиционный портфель, отбираются на основе следующих принципов:

- Балансовые показатели подтверждают среднесрочную платежеспособность эмитента;

- Эмитент обладает устойчивым, стабильно растущим бизнесом;

- Эмитент имеет положительную кредитную историю;

- Эмитент имеет достаточно высокий международный и/или российский рейтинг;

- Эмитент придерживается политики информационной открытости, соответственно, о финансово-производственных показателях его деятельности имеется достаточное количество информации.

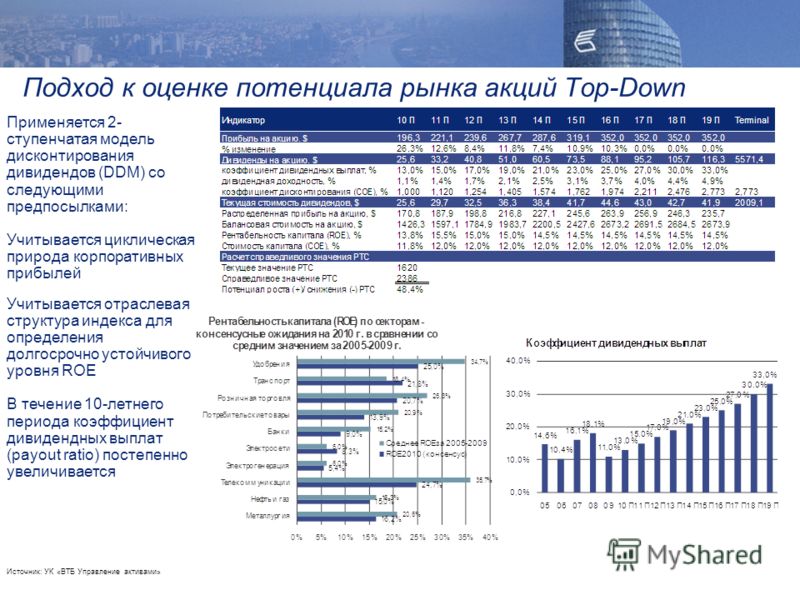

Если НПФ выражает желание увеличить доходность своего инвестиционного портфеля за счет вложения части средств пенсионных резервов в акции, то подход к инвестициям в этом случае будет строиться на следующих принципах:

- Отраслевая диверсификация инвестиций;

- Приобретение акций по результатам фундаментального и финансового анализа компании-эмитента;

- Вхождение в рынок акций с учетом изменений краткосрочной конъюнктуры;

- Размещение средств только в те акции, рынки которых достаточно ликвидны, как на момент принятия решения об инвестировании, так и в среднесрочной перспективе;

- Активная торговая стратегия, одним из элементов которой является регулярная фиксация прибыли.

Частным лицам

1 Финансовые показатели и перечень клиентов указаны совокупно по Группе управляющих компаний «РЕГИОН» по результатам рэнкинга АО «Эксперт РА» крупнейших управляющих компаний по объему средств в управлении, и актуальны по состоянию на 30.09.2020. Компании, входящие в состав Группы управляющих компаний «РЕГИОН» для рэнкинга АО «Эксперт РА»: АО «РЕГИОН ЭсМ», АО «УК РЕГИОН Инвестиции», ООО «РЕГИОН Траст», ООО «РЕГИОН Девелопмент», ООО «УК Портфельные инвестиции».2 По данным Рейтингового агентства АО «Эксперт РА» на 30.06.2020 г.

3 По данным Рейтингового агентства АО «Эксперт РА» на 30.06.2020 г.

4Доходность инвестирования средств пенсионных накоплений на конец 2020 г. за предшествующие 3 года по данным ПФР

Акционерное общество «РЕГИОН Эссет Менеджмент»

Государственный регистрационный номер при создании № 002.076.174 от «05» февраля 2002 года, ОГРН 1027739046895 от «06» августа 2002 года.

Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00064, выданная ФКЦБ России 22 мая 2002 года, без ограничения срока действия.

Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-08618-001000, выданная ФСФР России 20 сентября 2005 года, без ограничения срока действия.

Паевые инвестиционные фонды под управлением АО «РЕГИОН ЭсМ»:

— Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Атлант» (Правила доверительного управления Фондом зарегистрированы Банком России 30 июля 2015 года за № 3015).

— Открытый паевой инвестиционный фонд рыночных финансовых инструментов «РЕГИОН Доходные облигации» (Правила доверительного управления Фондом зарегистрированы Банком России 21 января 2021 года за №4266).

— Закрытый паевой инвестиционный комбинированный фонд «Ритм» (Правила доверительного управления Фондом зарегистрированы Банком России 23 ноября 2015 года за № 3074. Инвестиционные паи Фонда ограничены в обороте. Не допускается распространение информации о паевом инвестиционном фонде, инвестиционные паи которого ограничены в обороте, за исключением случаев ее раскрытия в соответствии с федеральными законами).

Инвестиционные паи Фонда ограничены в обороте. Не допускается распространение информации о паевом инвестиционном фонде, инвестиционные паи которого ограничены в обороте, за исключением случаев ее раскрытия в соответствии с федеральными законами).

— Закрытый паевой инвестиционный комбинированный фонд «Консенсус» (Правила доверительного управления Фондом зарегистрированы Банком России 23 июля 2019 года за № 3777. Инвестиционные паи Фонда ограничены в обороте. Не допускается распространение информации о паевом инвестиционном фонде, инвестиционные паи которых ограничены в обороте, за исключением случаев ее раскрытия в соответствии с федеральными законами.)

— Закрытый паевой инвестиционный комбинированный фонд «Оптимум» (Правила доверительного управления Фондом зарегистрированы Банком России 23 июля 2019 года за № 3776. Инвестиционные паи Фонда ограничены в обороте. Не допускается распространение информации о паевом инвестиционном фонде, инвестиционные паи которых ограничены в обороте, за исключением случаев ее раскрытия в соответствии с федеральными законами. )

)

До приобретения инвестиционных паев, заключения договора получить подробную информацию, ознакомиться с правилами доверительного управления, условиями управления активами, а также получить сведения об АО «РЕГИОН ЭсМ» и иную информацию, предусмотренную законодательством Российской Федерации и нормативными актами Российской Федерации можно по адресу: РФ 119021, г. Москва, бульвар Зубовский, д. 11, А, этаж 10, помещение I, комната 1, телефон: +7 (495) 777-29-64.

Адрес сайта в сети Интернет: region-am.ru

Информация, подлежащая в соответствии с Правилами доверительного управления паевыми инвестиционными фондами под управлением управляющих компаний опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам».

Стоимость инвестиционных паев может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Государство не гарантирует доходность инвестиций, в том числе в паевой инвестиционный фонд. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом.

Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом.

Часто задаваемые вопросы по паям: наследование инвестиционных паев

Открытые паевые инвестиционные фонды:

Заявка на приобретение инвестиционных паев

Выдача инвестиционных паев должна осуществляться в день включения в состав Фонда денежных средств, переданных в оплату инвестиционных паев, или в следующий за ним рабочий день. Денежные средства, переданные в оплату инвестиционных паев, должны быть включены в состав фонда в течение 5 рабочих дней с даты возникновения основания для их включения в состав фонда.

Заявка на обмен инвестиционных паев

Расходные записи по лицевым счетам владельцев инвестиционных паев, подавших заявки на обмен инвестиционных паев на инвестиционные паи другого открытого паевого инвестиционного фонда, вносятся в реестр владельцев инвестиционных паев в срок не более 5 рабочих дней со дня принятия заявки на обмен инвестиционных паев.

Заявка на погашение инвестиционных паев

Погашение инвестиционных паев осуществляется в срок не более 3 рабочих дней со дня приема заявки на погашение инвестиционных паев. Выплата денежной компенсации при погашении инвестиционных паев осуществляется путем ее перечисления на банковский счет лица, которому были погашены инвестиционные паи. Выплата денежной компенсации осуществляется в течение 10 рабочих дней со дня погашения инвестиционных паев.

Интервальные паевые инвестиционные фонды:

Заявка на приобретение инвестиционных паев

Выдача инвестиционных паев должна осуществляться в день включения в состав фонда подлежащих включению денежных средств, переданных в оплату инвестиционных паев, или в следующий за ним рабочий день. При этом такая выдача осуществляется в один день по окончании срока приема заявок на приобретение инвестиционных паев. Денежные средства, переданные в оплату инвестиционных паев, должны быть включены в состав фонда в течение 5 рабочих дней со дня окончания срока приема заявок на приобретение инвестиционных паев.

Денежные средства, переданные в оплату инвестиционных паев, должны быть включены в состав фонда в течение 5 рабочих дней со дня окончания срока приема заявок на приобретение инвестиционных паев.

Заявка на обмен инвестиционных паев

Расходные записи по лицевым счетам лиц, подавших заявки на обмен инвестиционных паев на инвестиционные паи другого паевого инвестиционного фонда, вносятся в реестр владельцев инвестиционных паев в срок не более 5 рабочих дней со дня окончания срока приема заявок на обмен инвестиционных паев.

Заявка на погашение инвестиционных паев

Погашение инвестиционных паев осуществляется в срок не более 3 рабочих дней со дня окончания срока приема заявок на погашение инвестиционных паев. Выплата денежной компенсации при погашении инвестиционных паев осуществляется путем ее перечисления на банковский счет лица, которому были погашены инвестиционные паи. Выплата денежной компенсации осуществляется в течение 10 рабочих дней со дня окончания срока приема заявок на погашение инвестиционных паев.

Более подробная информация представлена на официальном сайте в разделе «Документы» выбранного Фонда в Правилах доверительного управления.

Управление состоянием людей с высоким уровнем дохода (HNWI)

НЬЮ-ЙОРК, 21 октября 2020 г. / PRNewswire / — Посмотрим правде в глаза: богатство дает значительные льготы. Тем не менее, с богатством приходит большая финансовая сложность. От инвестиционной и налоговой оптимизации до создания трастов и формализации планов преемственности — для состоятельных частных лиц требуется высокий уровень знаний и опыта в области финансового планирования. Вот почему большинство состоятельных людей и семей сотрудничают с квалифицированным финансовым консультантом, который помогает управлять судном.Zoe Financial — лучшая сеть, когда дело доходит до сопоставления состоятельных людей (HNWI) с их идеальным управляющим капиталом.

Управление состоянием High-Net-Worth включает особые соображения, характерные для их образа жизни и активов. Работа управляющих активами заключается в оптимизации портфеля клиентов. Управляющие активами в основном получают доход, защищают активы и управляют налогами для своих богатых клиентов. Он учитывает их терпимость к риску и инвестирование активов в соответствии с их целями.Многие состоятельные люди и семьи ищут менеджера, с которым они могут построить прочные финансовые отношения. Это тот, кто делает все возможное, чтобы максимизировать защиту, рост и снижение налогов для своего портфеля.

Работа управляющих активами заключается в оптимизации портфеля клиентов. Управляющие активами в основном получают доход, защищают активы и управляют налогами для своих богатых клиентов. Он учитывает их терпимость к риску и инвестирование активов в соответствии с их целями.Многие состоятельные люди и семьи ищут менеджера, с которым они могут построить прочные финансовые отношения. Это тот, кто делает все возможное, чтобы максимизировать защиту, рост и снижение налогов для своего портфеля.

Кто такой человек с высоким доходом?

Часто люди задаются вопросом, подходят ли они к желанной категории «состоятельных людей». Хотя каждая фирма по управлению активами имеет свой способ определения лиц с высоким уровнем дохода (HNWI), обычно это лицо или семья с ликвидными активами, превышающими определенную цифру.Стандартный ориентир — это физическое лицо с ликвидными финансовыми активами на сумму не менее 1 млн долларов США . Лица с ликвидными активами, превышающими эту сумму, рассматриваются Комиссией по ценным бумагам и биржам США как аккредитованные инвесторы. Исследования показывают, что в 2019 году в Соединенных Штатах были самые состоятельные люди в мире — более 5,9 миллиона человек.

Исследования показывают, что в 2019 году в Соединенных Штатах были самые состоятельные люди в мире — более 5,9 миллиона человек.

Управление капиталом для лиц с высоким уровнем дохода

Управляющие благосостоянием используют свой опыт в различных областях, чтобы помочь людям эффективно управлять своим богатством, особенно когда человеку не хватает времени, чтобы заботиться о своих финансах таким образом, чтобы его богатство увеличивалось.

HNWI обращают внимание на то, чтобы нанять кого-то, кто может увеличить или увеличить свой доход и налоговые вычеты, одновременно защищая свои активы. Тот, кто думает на шаг впереди и учитывает все потенциальные риски для активов клиента.

Менеджер по управлению состоянием обычно проводит много времени с клиентами, чтобы лучше узнать их и их образ жизни. Они обсуждают цели, толерантность к риску и способность к риску, а также любые другие ограничения, которые клиент может иметь в отношении своих инвестиций и активов. На основе этой информации менеджер создает инвестиционную стратегию и финансовый план, чтобы клиент мог достичь своих целей.

На основе этой информации менеджер создает инвестиционную стратегию и финансовый план, чтобы клиент мог достичь своих целей.

Они предоставляют такие услуги, как управление портфелем, планирование недвижимости, защита активов и налоговое управление. Они также могут помочь в управлении банковскими счетами, а также в других финансовых услугах, которые могут потребоваться клиенту.

Основные услуги, которые менеджер по управлению активами может предложить состоятельному человеку:

- Создание дохода : управляющие активами создают новый доход и увеличивают благосостояние. Для этого они могут иногда работать с другими экспертами, с которыми работает клиент.Они пользуются своим опытом и объемом портфолио. Они также помогают клиентам инвестировать в хедж-фонды и фонды прямых инвестиций, которые могут быть недоступны для менее богатых людей.

- Защита активов : управляющие активами защищают активы от угроз, таких как судебные иски и государственные органы.

Управляющие частным капиталом на шаг впереди в поиске способов решения таких проблем, либо останавливая их, либо осуществляя урегулирование во внесудебном порядке. Это также может включать использование оффшорных банков для защиты активов, трастов и фондов.

Управляющие частным капиталом на шаг впереди в поиске способов решения таких проблем, либо останавливая их, либо осуществляя урегулирование во внесудебном порядке. Это также может включать использование оффшорных банков для защиты активов, трастов и фондов. - Управляющий налог : управляющие активами консультируют клиентов, чтобы они могли выбрать наиболее эффективный налоговый план, который сэкономит им деньги и при этом будет соответствовать требованиям властей. Это может быть сложно из-за множества потоков налогооблагаемого дохода. Менеджеры также могут проконсультировать по налогу на наследство и другим вопросам, связанным с имуществом. Это может варьироваться от оптимизации пенсионных и инвестиционных счетов через сбор налогов до определения идеального типа пенсионных счетов для своих клиентов.

Управление капиталом для семей с высоким уровнем дохода

Управление состоянием семей с высоким уровнем дохода очень похоже на управление частным капиталом. Но он учитывает несколько членов семьи, их динамику и активы, которыми они могут владеть вместе. Обычно это связано с управлением налогом на наследство, семейным имуществом, а также с подходом к теме богатства с детьми.

Но он учитывает несколько членов семьи, их динамику и активы, которыми они могут владеть вместе. Обычно это связано с управлением налогом на наследство, семейным имуществом, а также с подходом к теме богатства с детьми.

Менеджеры также могут работать с каждым отдельным членом семьи, чтобы управлять своим личным богатством, если они этого хотят. Ключом к успешному управлению состояниями состоятельных семей является тесное общение с менеджером. Это позволяет им оставаться на вершине семейных целей и лучшим способом оптимизировать семейное благосостояние.

Частные лица и семьи с высоким доходом нанимают управляющих активами для планирования будущего. Это обеспечивает безопасное, надежное и богатое финансовое будущее. Тот, который соответствует индивидуальным потребностям клиента в любой момент жизни. Zoe Financial понимает, насколько важно найти подходящего человека для управления вашими активами. Зои использует первоклассные технологии, чтобы подбирать для клиентов подходящего менеджера в зависимости от обстоятельств.

О компании Zoe Financial

Отмеченный наградами алгоритмZoe Financial позволяет людям находить и общаться с проверенными и ведущими фидуциарными консультантами в своей области.Все финансовые консультанты в Zoe Network являются проверенными и проверенными фидуциарами, а также имеют высшую квалификацию, образование и опыт. Служба Zoe’s обеспечивает поддержку от начала до конца при поиске финансового консультанта. Все консультационные звонки и интервью с сетью консультантов Зои совершенно бесплатны и предлагаются через видеочат или традиционный телефонный звонок в зависимости от индивидуальных предпочтений.

Контактное лицо для прессы:

[адрес электронной почты защищен]

ИСТОЧНИК Zoe Financial

Чего хотят клиенты с очень высокой чистой стоимостью от менеджеров по управлению активами

«Качество, а не количество» обычно является руководящим принципом для эффективных стратегий контента.Но в сегодняшнем мире, насыщенном данными, фирмы по управлению капиталом вместо этого часто склонны выбирать метод бомбардировки, из-за чего клиентам сложно отличить «необходимость знать» от несущественного.

Тем не менее, для наиболее ценных клиентов — сверхвысокого капитала (UHNW) с инвестиционными активами более 10 миллионов долларов — высококачественная информация никогда не была так важна. Наше недавнее исследование показывает, что люди, находящиеся на верхнем конце кривой богатства, все чаще избегают риска и поэтому активно ищут подробные сведения о своих инвестициях.Чтобы лучше поддерживать клиентов, консультантам необходимо будет чаще обмениваться данными портфеля, а также демонстрировать безопасные технологии и надежные процессы обеспечения соответствия требованиям.

Благодаря более эффективному общению управляющие активами получают возможность наладить более тесные отношения с клиентами UHNW. Задача состоит в том, чтобы пройти грань между более частым обменом контентом и провоцированием «информационной усталости».

Информация о качестве имеет решающее значение для надежности

Работа с безопасным и заслуживающим доверия управляющим капиталом имеет первостепенное значение, и клиенты часто полагаются на повседневные взаимодействия, чтобы оценить, подходят ли их консультанты всем требованиям.

Тем не менее, ультра-аудитория отличается тем, что фокусируется на разных сигналах другим HNW-клиентам. Для них важнее высокое качество контента, чем личные отношения с управляющими активами или общественная репутация.

Фактически, информация об инвестициях рассматривается как наиболее обнадеживающий сигнал доверия (38% ответов), поскольку она дает ясность в отношении идей, рекомендованных консультантами. Впечатляющих достижений уже недостаточно, чтобы вселить уверенность в предлагаемой стратегии; Клиенты UHNW хотят глубоко понять, как будут получены будущие доходы.Их ориентация на контент резко контрастирует с менее богатыми клиентами, которые опираются на свой личный опыт общения с сотрудниками фирмы, чтобы сформировать свои впечатления (40%).

В действительности важность качественной информации даже более важна для самых богатых инвесторов. Подавляющее большинство не будет работать с консультантом, который не способен эффективно передать это понимание. Четверо из пяти считают, что их главный финансовый менеджер во время инвестиционного процесса получает возможность пользоваться качественной информацией, средствами коммуникации и технологиями.Это минимальные критерии, которым должны соответствовать управляющие, чтобы их даже рассматривали.

Четверо из пяти считают, что их главный финансовый менеджер во время инвестиционного процесса получает возможность пользоваться качественной информацией, средствами коммуникации и технологиями.Это минимальные критерии, которым должны соответствовать управляющие, чтобы их даже рассматривали.

Неприятие риска растет

Инвесторы UHNW могут быть наиболее успешным клиентским сегментом с финансовой точки зрения, но они также, как правило, больше всего избегают риска. Когда их просили указать, на чем они больше всего озабочены в инвестиционном сценарии, 45% респондентов указали на безопасность основного капитала по сравнению с только 24% тех, кто имеет менее 3 миллионов долларов. Только каждый пятый считает, что умеренный риск является приемлемым для увеличения возможностей роста; в нижней части шкалы богатства цифра возрастает до одного из трех.

Ввиду того, что доверие к финансовым учреждениям стало на исходе после глобального кризиса, дека-миллионеры резко повысили свои ожидания в отношении управляющих активами. Эти клиенты в подавляющем большинстве требуют доказательств того, что их деньги в надежных руках.

Эти клиенты в подавляющем большинстве требуют доказательств того, что их деньги в надежных руках.

Когда их просили определить их регуляторный приоритет, 84% ссылались на то, что их консультанты обладают правильными технологиями для безопасного управления их капиталом. Четыре из пяти хотят, чтобы фирмы продемонстрировали свой инвестиционный процесс. Им также нужны доказательства того, что рекомендации соответствуют их профилю риска (78% ответов UHNW).

Для ультра-аудитории доказательство приверженности фундаментальным принципам консультативного взаимодействия, таким как безопасность и качество советов, теперь является необходимостью.

Назад к первым принципам

С учетом того, что все больше и больше думают о рисках, клиенты UHNW также изменили свои ожидания в отношении пригодности больше, чем другие; 63% теперь ожидают, что их профиль риска будет оцениваться как минимум раз в месяц, по сравнению с 45% из выборки с высоким уровнем собственного капитала. Фактически, 42% ультра-клиентов хотят, чтобы это происходило хотя бы раз в неделю, что делает этот сегмент почти таким же требовательным, как и поколение миллениалов (46%).

Фактически, 42% ультра-клиентов хотят, чтобы это происходило хотя бы раз в неделю, что делает этот сегмент почти таким же требовательным, как и поколение миллениалов (46%).

Тем не менее, консультанты не учитывают эти проблемы в своих коммуникационных стратегиях. Большинство менеджеров по управлению активами предлагают информацию клиентам в течение длительного цикла, что лишь усиливает беспокойство.

В выборке с высоким уровнем собственного капитала 52% получают информацию о ходе достижения цели один раз в месяц или один раз в квартал. Информация об инвестиционных идеях и новости о портфельных ценных бумагах предоставляются с одинаковой периодичностью. Учитывая надвигающуюся неопределенность, советникам придется пересмотреть медленные темпы обмена информацией, чтобы удовлетворить меняющиеся потребности.

Основные выводы

Для управляющих активами курс действий ясен. Предупреждать — значит быть вооруженным, и высококачественная инвестиционная информация способствует снижению рисков. В первую очередь они должны обеспечивать лучшую видимость состава и эффективности портфеля. Они также могли бы воспользоваться возможностью, чтобы продемонстрировать надежность их инвестиционной методологии и технологий.

В первую очередь они должны обеспечивать лучшую видимость состава и эффективности портфеля. Они также могли бы воспользоваться возможностью, чтобы продемонстрировать надежность их инвестиционной методологии и технологий.

Задача состоит в том, чтобы увеличить частоту этих обновлений, соблюдая осторожность клиента при перегрузке связи.Но, передавая контент, который больше всего ценится UHNW-инвесторами, консультанты обнаруживают, что их самая важная аудитория уже готова начать разговор.

Для получения дополнительной информации по этой теме загрузите нашу электронную книгу: 10 призывов к действию для управления капиталом

Вы также можете узнать больше о том, как технические директора поощряют консультантов и их команды экспериментировать с инструментами, делиться опытом и учиться друг у друга из нашей последней серии исследований благосостояния, представленной ниже.

Что такое управление капиталом и нужно ли оно вам?

Многие или все продукты, представленные здесь, предоставлены нашими партнерами, которые компенсируют нам. Это может повлиять на то, о каких продуктах мы пишем, и где и как они появляются на странице. Однако это не влияет на наши оценки. Наше мнение — наше собственное.

Это может повлиять на то, о каких продуктах мы пишем, и где и как они появляются на странице. Однако это не влияет на наши оценки. Наше мнение — наше собственное.

Управление капиталом — это высший уровень услуг финансового планирования. Управление состоянием, как правило, включает комплексное управление инвестициями, а также финансовые консультации, налоговые консультации, имущественное планирование и даже юридическую помощь.

Тип услуг, предлагаемых фирмой по управлению активами, лучше всего подходит состоятельным клиентам.Но хотя сейчас вам может и не потребоваться управление капиталом, ваши потребности, вероятно, со временем изменятся. В какой-то момент, возможно, пришло время заняться управлением капиталом.

Управление капиталом: что это такое?

Управление капиталом — самая передовая форма консультационных услуг по инвестициям. Советник по благосостоянию обычно создает специально разработанную инвестиционную стратегию и план для своих клиентов, чтобы помочь им управлять своими активами.

Управляющие частным капиталом обычно нацелены на обслуживание очень состоятельных людей и могут иметь опыт в финансовых вопросах, которые затрагивают сверхбогатых, например, как избежать уплаты налога на наследство.Они часто координируют услуги разных экспертов, например, работу с юристом или бухгалтером от вашего имени.

РЕКЛАМА

Работать с CFP проще, чем когда-либо

Facet Wealth, отмеченная наградами служба финансового планирования нового поколения, подберет вам специалиста CFP®, чтобы вы могли получить надежные и высококачественные финансовые консультации, которые вам нужны.

Заполните форму ниже, и NerdWallet поделится вашей информацией с Facet Богатство, чтобы они могли связаться с вами.

×

Возбуждаться!

Вы делаете шаг навстречу своему финансовому будущему.

Перейти к Facet Wealth

Вас направляет на веб-сайт Facet Wealth, INC. («Facet Wealth») NerdWallet, Inc. , адвокат Facet Wealth («Солиситор»). Адвокат, направивший вас на эту веб-страницу, получит компенсацию от Facet Wealth, если вы вступите в консультативные отношения или в платную подписку на консультационные услуги.Компенсация солиситору может составлять до 1500 долларов. С вас не будет взиматься какая-либо плата или какие-либо дополнительные расходы за то, что ваш адвокат направит вас в Facet Wealth. Адвокат может продвигать и / или может рекламировать услуги инвестиционного консультанта Facet Wealth и может предлагать независимый анализ и обзоры услуг Facet Wealth. Facet Wealth и Солиситор не находятся в общей собственности или иным образом не связаны между собой. Дополнительная информация о Facet Wealth содержится в форме ADV, часть 2A, доступной здесь.

, адвокат Facet Wealth («Солиситор»). Адвокат, направивший вас на эту веб-страницу, получит компенсацию от Facet Wealth, если вы вступите в консультативные отношения или в платную подписку на консультационные услуги.Компенсация солиситору может составлять до 1500 долларов. С вас не будет взиматься какая-либо плата или какие-либо дополнительные расходы за то, что ваш адвокат направит вас в Facet Wealth. Адвокат может продвигать и / или может рекламировать услуги инвестиционного консультанта Facet Wealth и может предлагать независимый анализ и обзоры услуг Facet Wealth. Facet Wealth и Солиситор не находятся в общей собственности или иным образом не связаны между собой. Дополнительная информация о Facet Wealth содержится в форме ADV, часть 2A, доступной здесь.

Сколько денег вам нужно для управления капиталом?

Короче: много. Услуги по управлению капиталом часто требуют высоких минимумов на счете. Например, для «службы управления частным капиталом» Fidelity, где от вашего имени работает целая команда финансовых профессионалов, требуется как минимум 2 миллиона долларов, вложенных через Fidelity Wealth Services, и 10 миллионов долларов или более в общие инвестиционные активы.

Fidelity также предлагает более простую услугу «управления капиталом», когда вы работаете с индивидуальным консультантом и требует минимум 250 000 долларов на счете.

Vanguard, еще один онлайн-брокер, предлагает широкий спектр финансовых консультационных услуг; тот, который он описывает как «управление капиталом», требует минимум 5 миллионов долларов.

»Посмотреть наш список лучших финансовых консультантов

Стоит ли управлять капиталом?

Менеджер по управлению состоянием должен быть в состоянии помочь со всеми вашими потребностями в финансовом планировании, включая, например, управление налоговыми последствиями дохода от бизнеса и создание фонда для ваших благотворительных взносов, рекомендованного донорами.

Специалисты по финансовому планированию могут предлагать аналогичные услуги управляющим частным капиталом, но часто они позволяют вам приобретать услуги на основе «а ля карт». Например, если все, что вам нужно, — это помочь выяснить, как вы будете удовлетворять свои потребности в пенсионном доходе, некоторые специалисты по финансовому планированию будут работать с вами, чтобы создать план пенсионного дохода, и вы платите только за эту услугу.

Если вам нужна помощь в планировании недвижимости, специализированная налоговая помощь или совет по инвестированию, возможно, стоит обратиться за профессиональной помощью сейчас, чтобы защитить и сохранить ваши активы в будущем.

»Подробнее о выборе финансового консультанта

Управление капиталом и управление портфелем

Управление капиталом предлагает более полное финансовое планирование, чем управление портфелем. Он включает исчерпывающее руководство по финансовому положению клиента, включая управление инвестициями, имущественное и налоговое планирование, бухгалтерский учет, пенсионное планирование и даже в некоторых случаях юридические консультации.

Управление портфелем относится к услуге или человеку, который разрабатывает инвестиционную стратегию от имени клиента.Управление портфелем включает в себя выбор инвестиций, которые минимизируют риск и максимизируют доход, но обычно не включают другие услуги финансового планирования.

Альтернатива управления капиталом: услуги финансового планирования в Интернете

Если эти минимумы для управления благосостоянием больше, чем вы ожидали, то вам, вероятно, не нужно управление капиталом. В то время как некоторые специалисты по финансовому планированию также сосредотачиваются на сверхбогатых клиентах, растет число финансовых консультантов, которые работают как с богатыми, так и со средними доходами.Некоторые из этих советников работают онлайн.

Финансовые консультантыонлайн предлагают управление портфелем (также называемое управлением инвестициями) и углубленное финансовое планирование, включая доступ к специалисту по финансовому планированию. Часто эти услуги полностью предоставляются по телефону или посредством видеоконференций. Хотя вы можете не встречаться лично, вы будете работать напрямую с финансовым консультантом, который поможет вам составить целостный финансовый план или достичь конкретной цели.

Предлагаемые услуги зависят от поставщика. Facet Wealth, например, предлагает неограниченный доступ к специальному консультанту, который является сертифицированным специалистом по финансовому планированию (CFP). Вы будете платить фиксированную годовую плату, размер которой зависит от сложности ваших финансовых потребностей. Услуга включает управление инвестициями.

Facet Wealth, например, предлагает неограниченный доступ к специальному консультанту, который является сертифицированным специалистом по финансовому планированию (CFP). Вы будете платить фиксированную годовую плату, размер которой зависит от сложности ваших финансовых потребностей. Услуга включает управление инвестициями.

В Personal Capital клиенты с объемом инвестиций более 200 000 долларов США получают доступ к двум специальным специалистам по финансовому планированию; эти услуги и управление инвестициями включены в комиссию 0,89%.

Другие поставщики, такие как Vanguard Personal Advisor Services, предлагают постоянный доступ к команде финансовых специалистов.Эти специалисты ответят на ваши финансовые вопросы и помогут составить финансовый план, но, как правило, вы не будете каждый раз разговаривать с одним и тем же специализированным консультантом. (Facet Wealth, Personal Capital и Vanguard Personal Advisor Services являются рекламными партнерами NerdWallet.)

Некоторые поставщики услуг помогут вам с конкретными финансовыми вопросами, но не другие — например, сложные вопросы о налогообложении доходов от самозанятости могут выходить за рамки компетенции некоторых компаний.

Учитывая все разнообразие, важно внимательно присмотреться, чтобы найти услугу, которая наилучшим образом соответствует вашим потребностям.

Часто задаваемые вопросы об управлении капиталом

Чем занимается управляющий капиталом?

Менеджеры по управлению активами обычно специализируются на темах, которые относятся к очень состоятельным людям со сложными финансовыми потребностями. Вместо того, чтобы искать нескольких профессионалов, вы можете работать с менеджером по управлению активами, который может координировать свои действия с другими экспертами от вашего имени. Например, состоятельному человеку, который был женат и разведен, владеет несколькими объектами недвижимости и имеет множество инвестиций и счетов для управления, возможно, потребуется опыт в юридических вопросах, налогах на недвижимость и инвестициях.Менеджер по управлению активами может составить целостный финансовый план, который учитывает каждую из этих потребностей самостоятельно или с привлечением стороннего консультанта.

В чем разница между управляющим капиталом и финансовым консультантом?

«Финансовый консультант» — это общий термин для различных финансовых специалистов, не требующий нормативных актов или требований к сертификации. Под менеджером состояния обычно понимается финансовый консультант определенного типа, работа которого сосредоточена на вопросах, касающихся очень богатых людей.У управляющего капиталом обычно значительно более высокий инвестиционный минимум, чем у обычного финансового консультанта.

Управляющие частным капиталом также обычно предлагают больше услуг, чем финансовые консультанты. Эти услуги могут включать в себя имущественное планирование, трастовые услуги, планирование семейного наследия, планирование благотворительных пожертвований и юридическое планирование. Некоторые управляющие активами даже включили в свои услуги консьерж-услуги. Имейте в виду, что название должности «менеджер по благосостоянию» также является общим термином, который может использоваться кем угодно и не указывает на какие-либо конкретные учетные данные. Всегда проверяйте, каких финансовых консультантов вы ни используете. Вы можете найти консультанта с помощью инструмента BrokerCheck Регулирующего органа финансовой отрасли.

Всегда проверяйте, каких финансовых консультантов вы ни используете. Вы можете найти консультанта с помощью инструмента BrokerCheck Регулирующего органа финансовой отрасли.

Как получают деньги управляющие активами?

Это может зависеть от того, где работает управляющий. В крупной фирме управляющие активами могут получать зарплату и возможные бонусы. Если вы работаете с частной фирмой, принадлежащей консультанту, любые консультационные сборы (обычно около 1%) будут выплачиваться консультанту. Вы всегда должны спрашивать потенциального консультанта, какова его структура вознаграждения.Узнайте больше о различных видах гонораров финансового консультанта.

Что такое стратегии управления капиталом?

Существует множество различных инвестиционных стратегий, которые используют финансовые консультанты для увеличения благосостояния своих клиентов, от инвестирования в стоимость (любимый вариант Уоррена Баффета) до инвестирования в рост. Менеджеры по управлению активами, как правило, используют несколько разные подходы, поскольку они работают с такими большими счетами. Управляющие капиталом могут предоставить своим клиентам доступ к более широкому кругу инвестиций, чем обычные финансовые консультанты, например, хедж-фонды и предложения прямых инвестиций.Управляющие благосостоянием также склонны использовать более целостные стратегии, а это означает, что любой финансовый план, составляемый управляющим, должен включать в себя все аспекты жизни богатого человека, включая такие вещи, как имущественное и налоговое планирование, а не только его инвестиции.

Управляющие капиталом могут предоставить своим клиентам доступ к более широкому кругу инвестиций, чем обычные финансовые консультанты, например, хедж-фонды и предложения прямых инвестиций.Управляющие благосостоянием также склонны использовать более целостные стратегии, а это означает, что любой финансовый план, составляемый управляющим, должен включать в себя все аспекты жизни богатого человека, включая такие вещи, как имущественное и налоговое планирование, а не только его инвестиции.

Стратегия, которую использует управляющий активами, должна соответствовать терпимости отдельного инвестора к риску и финансовым целям. Например, если клиент приближается к пенсии, управляющий может начать смещать акцент с рискованных инвестиций в рост на более безопасные инвестиции, которые могут помочь пенсионерам сохранить свое состояние.«Управляющий капиталом должен понимать, что у человека с более высокой чистой стоимостью более сложные потребности, и это следует учитывать при определении подходящей стратегии для этого человека», — говорит Эйми Квейн, вице-президент по расширенному планированию в Fidelity. «И наоборот, человеку с более сложной финансовой ситуацией следует убедиться, что он задает правильные вопросы, и выбрать менеджера по управлению активами, который лучше всего подготовлен для того, чтобы помочь ему создать финансовый план, охватывающий все их потребности, от инвестиций до планирования недвижимости.”

«И наоборот, человеку с более сложной финансовой ситуацией следует убедиться, что он задает правильные вопросы, и выбрать менеджера по управлению активами, который лучше всего подготовлен для того, чтобы помочь ему создать финансовый план, охватывающий все их потребности, от инвестиций до планирования недвижимости.”

Эти фирмы по управлению капиталом — «охотники», а «фермеры» в беде

Клиентский опыт использования телефонов и компьютеров у управляющих капиталом постоянно улучшается и «раздваивает ландшафт финансовых консультантов». В результате одной группе консультантов может потребоваться переосмыслить свои бизнес-модели и модели вознаграждения.

Согласно недавнему отчету, опубликованному Aite Group, исследовательской и консалтинговой фирмой, специализирующейся на финансовых услугах, становится все больше и больше двух типов финансовых консультантов.Некоторые управляющие капиталом являются «охотниками», которые обслуживают клиентов с высоким и сверхвысоким капиталом, а другие — «фермеры-администраторы», ориентированные на обслуживание богатых слоев населения (обычно рассматриваемые домохозяйства с вложениями от 100 000 до 1 миллиона долларов) . Организации, независимо от размера, могут иметь один или другой, или оба.

Организации, независимо от размера, могут иметь один или другой, или оба.

Охотникам нелегко. Инвесторы «все более требовательны к тому, за что им платить», особенно к самым богатым, говорит Айте. Например, если у клиента пассивно инвестированы миллионы долларов, и с его советника больше не взимается комиссия за торговлю (потенциально экономя много денег), этот клиент может начать спрашивать, почему он платит такую же комиссию в размере 1%?

Те управляющие активами для богатых могут столкнуться со снижением гонораров.Но они также могут лучше объяснять свое ценностное предложение и улучшать свои операционные модели, сохраняя при этом ресурсы для инвестиций в технологии и свой бизнес в целом. Они также могут разработать планы вознаграждения, чтобы стимулировать охотников развивать свои собственные методы работы и работать с более состоятельными клиентами.

Но фермеры, которых окрестили аите, переживают большие перемены.

«Сегменты массового достатка и массового рынка будут все чаще вести дела с цифровыми игроками, персонал которых получает стандартную зарплату и бонусы», — считает Айте.

По мере того, как финансовые услуги, предоставляемые клиентам с помощью электронных устройств, улучшаются и становятся «более распространенными», планы компенсации на основе заработной платы для людей, с которыми они работают, будут стандартизированы. Кроме того, бонусы, которые получают эти консультанты, будут зависеть не только от новых активов, которые они приносят. Результаты будут оцениваться по качественным факторам, таким как удовлетворенность клиентов. На практике уже есть примеры этой модели, такие как Schwab Intelligent Portfolios и другие робо-советники.

Безусловно, этот гибридный советный подход к управлению капиталом появился много лет назад после мирового финансового кризиса и все еще находится в зачаточном состоянии. По данным Aite, по состоянию на конец 2019 года на гибридную модель в США приходилось всего 298 миллиардов долларов — менее 1% от общего числа профессионально управляемых активов.

Однако Аите ожидает, что пандемия Covid-19 ускорит внедрение гибридной модели. В отчете говорится, что резкий спад на рынке и экономические потрясения «выявили определенные недостатки в оборотных активах в рамках моделей компенсации, основанных на управлении (AUM)».«В послекризисный период компаниям и консультантам по управлению капиталом необходимо будет переоценить и расширить свои планы вознаграждения, включив в них плату за планирование и подписку, чтобы лучше согласовать потребности клиентов с полным спектром услуг и ценностью, предоставляемыми консультантом».

В отчете говорится, что резкий спад на рынке и экономические потрясения «выявили определенные недостатки в оборотных активах в рамках моделей компенсации, основанных на управлении (AUM)».«В послекризисный период компаниям и консультантам по управлению капиталом необходимо будет переоценить и расширить свои планы вознаграждения, включив в них плату за планирование и подписку, чтобы лучше согласовать потребности клиентов с полным спектром услуг и ценностью, предоставляемыми консультантом».

Неясно, что означает принятие гибридной модели для независимых RIA.

RIA, которые не обслуживают исключительно богатых, могут оказаться уязвимыми, если инвесторы пересмотрят модель вознаграждения, основанную на активах. По данным Aite, на июнь прошлого года на комиссию, основанную на активах, приходилось 82% выручки у независимых RIA, по сравнению с 66% у так называемых «проводных» и 58% у независимых брокеров-дилеров.Однако независимые RIA также могут быть лучше всего подготовлены к переходу на новые модели оплаты. «Консультации и консультации» составили 10% выручки в RIA, по сравнению с 2% у офисов и 6% у независимых брокеров-дилеров.

«Консультации и консультации» составили 10% выручки в RIA, по сравнению с 2% у офисов и 6% у независимых брокеров-дилеров.

«Хотя финансовые консультанты США по-прежнему уделяют особое внимание моделям, основанным на консультациях / вознаграждении, мы видим лишь незначительное использование вознаграждения на основе рекомендаций, так как отсутствует консенсус относительно наилучшего подхода к его структурированию. Новые участники рынка стимулируют рост вознаграждения на основе рекомендаций, эволюционируя с появлением гибридных консультационных решений и рекомендаций нового поколения », — говорит Аите.

Если предположить, что инвесторы примут гибридную модель, как и предсказывалось, неизвестно, к каким компаниям они будут стремиться. Например, Goldman Sachs только в последние годы начал разрабатывать продукты и услуги, предназначенные для богатых людей; Другие компании также могут рассматривать и развивать этот клиентский сегмент.

Хотя, McKinsey & Company ожидает, что лишь горстка крупных управляющих активами достигнет необходимого уровня, чтобы быть всем для каждого клиента. Всем остальным придется по-прежнему ориентироваться на самых богатых инвесторов.

Всем остальным придется по-прежнему ориентироваться на самых богатых инвесторов.

фирм по управлению активами: самые большие и лучшие

В 2020 году ADV Ratings опубликовал свой рейтинг крупнейших мировых фирм по управлению активами. По состоянию на 30 июня 2020 года менеджеры по управлению активами ранжируются по активам под управлением (AUM). Взаимодействие с другими людьми

Ключевые выводы

- Состоятельные люди часто ищут профессионала для управления своими деньгами.

- Хотя размер — это еще не все, большая сумма активов под управлением является сигналом о том, что компания привлекает состоятельных клиентов.

- Рейтинг отражает 10 ведущих компаний по управлению инвестициями по размеру активов и чистой прибыли.

1. UBS Wealth Management

UBS Wealth Management занимает первое место в списке с объемом собственных средств управления в $ 2,6 трлн. Хотя UBS является швейцарской компанией, она работает более чем в 50 странах и из всех крупных международных финансовых центров. UBS имеет 286 филиалов в США.

UBS имеет 286 филиалов в США.

В США финансовые консультанты UBS предлагают физическим лицам услуги по планированию, инвестированию, банковским услугам и управлению частным капиталом.Для компаний и организаций финансовые консультанты UBS могут помочь с финансовым благополучием, услугами пенсионного плана, услугами плана акционерного капитала, институциональным консультированием и информацией о рабочих местах.

2. Credit Suisse

Credit Suisse занимает второе место в списке с суммой под управлением $ 1,25 трлн. Как и UBS Wealth Management, Credit Suisse также является швейцарской компанией.

Решения Credit Suisse по управлению капиталом включают в себя сохранение, накопление или передачу богатства.Раньше у компании были профессионалы в области инвестиционного банкинга в офисах в Бостоне, Чикаго, Хьюстоне, Лос-Анджелесе, Нью-Йорке и Сан-Франциско. Однако в январе 2015 года Credit Suisse объявил, что покидает частный банкинг и управление капиталом. услуги в США. В том же году компания передала свой бизнес по благосостоянию в США Wells Fargo. Взаимодействие с другими людьми

услуги в США. В том же году компания передала свой бизнес по благосостоянию в США Wells Fargo. Взаимодействие с другими людьми

3. Morgan Stanley Wealth Management

Третье место в списке занимает Morgan Stanley Wealth Management с 1 долларом.24 трлн. В собственном капитале Morgan Stanley насчитывает 250 консультационных фирм, которые стремятся помочь клиентам увеличить их финансовый, семейный и социальный капитал.

Morgan Stanley Wealth Management работает во всех 50 штатах и Вашингтоне, округ Колумбия.У нее более 15 600 управляющих в почти 600 отделениях.

4. Bank of America Global Wealth & Investment Management

Banks of America Global Wealth & Investment Management (включая Merrill Lynch Wealth Management и Bank of America Private Bank) занимает четвертое место в списке с 1 долларом.22 трлн в AUM.

Bank of America предлагает управление инвестициями для частных лиц и семей. Услуги, которые предоставляет компания, включают управление портфелем, доступ к рынкам капитала, управление специализированными активами, а также устойчивое и эффективное инвестирование.

Подразделение глобального управления благосостоянием и инвестициями ориентировано на два типа клиентов: людей с совокупными инвестиционными активами более 250 000 долларов США и состоятельных лиц, для которых Bank of America может предоставить комплексные решения по управлению капиталом.В 750 отделениях компании работает более 20 000 управляющих.

5. J.P. Morgan Private Bank

J.P. Morgan Private Bank занимает пятое место в рейтинге ADV Ratings с 677 млрд долл. США. Консультанты, стратеги и инвесторы в J.P. Morgan помогают людям создавать индивидуальные финансовые планы и помогают в достижении этих целей. В компании работают специалисты, специализирующиеся на инвестициях, банковском деле, кредитовании, а также в трастах и недвижимости.

6. Goldman Sachs

Goldman Sachs занимает шестое место в списке с 558 млрд долларов США.В Goldman Sachs клиенты работают с командами по управлению частным капиталом, чтобы выбрать один из инвестиционных инструментов, охватывающих весь спектр активов, включая денежные средства, фиксированный доход и акции, а также ряд альтернативных предложений, таких как фонды прямых инвестиций и хедж-фонды.

Группа по инвестиционной стратегии (ISG) Goldman Sachs также может предоставить частным лицам рекомендации по распределению активов и диверсификации портфеля. Консультативная группа по благосостоянию компании также может помочь клиентам в планировании наследства, планировании подарков, налоговом планировании без учета поколений и благотворительности.В 13 отделениях компании работают 500 управляющих активами.

7. Чарльз Шваб

Чарльз Шваб занимает седьмое место в списке фирм по управлению капиталом с общим объемом активов в 506,3 млрд долл. Чарльз Шваб предлагает услуги по управлению капиталом через целую команду консультантов под названием Schwab Private Client. Эти консультанты рассматривают вопросы планирования пенсионного дохода, имущественного планирования и страхования индивидуальных клиентов. Специальному члену команды клиентов также поручено отслеживать портфель и предлагать корректировки по мере изменения рынка.

В компании работают более 2000 управляющих активами и более 345 филиалов в США.

8. Citi Private Bank

Citi Private Bank занимает восьмое место в списке крупнейших мировых фирм по управлению активами ADV. Его собственный капитал составляет 500 миллиардов долларов. Citi Private Bank предлагает услуги для профессиональных инвесторов, состоятельных лиц, семейных офисов, юристов и юридических фирм. Citi поддерживает чрезвычайно большое количество консультантов, чтобы гарантировать, что портфель каждого клиента получит необходимое внимание.Они разрабатывают индивидуальные инвестиционные стратегии и помогают предпринимателям, состоятельным людям, искушенным инвесторам, более тысячи семейных офисов и юристам предоставлять глобальные банковские и инвестиционные услуги.

9. BNP Paribas Wealth Management

BNP Paribas Wealth Management занимает девятое место в этом списке с 424 млрд долларов США. Опыт BNP Paribas в области управления капиталом включает в себя предоставление своим клиентам портфеля, который соответствует их долгосрочным целям. Команда инвестиционных стратегов компании может управлять, диверсифицировать или персонализировать ваш финансовый портфель, а также давать советы по широкому спектру решений.Взаимодействие с другими людьми

Команда инвестиционных стратегов компании может управлять, диверсифицировать или персонализировать ваш финансовый портфель, а также давать советы по широкому спектру решений.Взаимодействие с другими людьми

10. Юлиус Баер

Юлиус Баер занимает десятое место в этом списке с 423,5 долл. США в AUM. Консультанты Julius Baer вместе с широкой сетью внешних экспертов обеспечивают целостный подход к управлению капиталом, начиная с финансового планирования, структурирования состояния, выхода на пенсию, налоговой преемственности и переезда. , и благотворительность

В Julius Baer работает более 6700 сотрудников по всему миру. Группа управляет активами частных клиентов со всего мира. Взаимодействие с другими людьми

лучших стратегий для привлечения клиентов с высоким уровнем дохода

Финансовые консультанты, добившиеся высокого уровня успеха в отрасли, часто кажутся более выгодными на рынке, когда речь идет о привлечении и удержании клиентов и увеличении доходов. Те, кто затмевает остальную часть стаи, часто используют несколько иной подход к тому, как они делают что-то, по сравнению со многими более новыми и / или меньшими советниками.

Те, кто затмевает остальную часть стаи, часто используют несколько иной подход к тому, как они делают что-то, по сравнению со многими более новыми и / или меньшими советниками.

Те, кто пытается вывести свои практики на новый уровень, могут извлечь выгоду, используя некоторые из следующих стратегий. (Для получения дополнительной информации см .: Почему советники должны сосредоточить внимание на быстрорастущих богатых. )

Рефералы-Плюс

Большинство финансовых консультантов полагаются на реферальную сеть для создания нового бизнеса.Но элитные консультанты часто выводят свои сети на другой уровень, обещая более высокие вознаграждения за повышение лояльности со стороны поверенных, CPA или других поставщиков финансовых или юридических услуг. Те, кто получает реальный процент дохода, а не просто гонорар искателя или другую номинальную форму компенсации, очевидно, более заинтересованы в том, чтобы направлять своих клиентов к консультанту, который может компетентно удовлетворить их потребности.

Распределение доходов также может помочь другим специалистам лучше понять и оценить то, что может предоставить консультант.Например, CPA, который получает лицензию на страхование жизни, чтобы разделить комиссионные от клиентов, которых он направляет, вероятно, лучше распознает, когда клиент является кандидатом на конкретный продукт или услугу, благодаря обучению, необходимому для получения лицензии. (Подробнее см .: Как привлечь и посоветовать 30-летних. )

Многие элитные консультанты также предпочитают как давать, так и получать рекомендации посредством личного знакомства, вместо того, чтобы оставлять клиента искать или связываться с тем, кого им сказали видеть.Этот личный подход также может помочь прояснить природу направления и предотвратить возможные недоразумения.

Другая тактика, которую используют некоторые из них, — предоставить бесплатную консультацию, на которой они дадут честное второе мнение потенциальным клиентам о том, насколько хорошо их нынешние консультанты удовлетворяют их потребности. Конечно, ключом к этому является то, что советник скажет тем, кто выглядит в хорошей форме, где они находятся, что он или она не может существенно улучшить их ситуацию. Но эта честная и бесплатная форма взаимодействия может сделать тех, кто ищет альтернативную точку зрения, гораздо более склонными искать их.(Подробнее см .: Не игнорируйте еще не богатых миллениалов. )

Конечно, ключом к этому является то, что советник скажет тем, кто выглядит в хорошей форме, где они находятся, что он или она не может существенно улучшить их ситуацию. Но эта честная и бесплатная форма взаимодействия может сделать тех, кто ищет альтернативную точку зрения, гораздо более склонными искать их.(Подробнее см .: Не игнорируйте еще не богатых миллениалов. )

Ширь, но сужай

Большинство элитных консультантов также склонны выбирать один из двух путей, когда дело доходит до объема продуктов и услуг, которые они предоставляют. Некоторые консультанты предпочитают специализироваться либо на одной, либо на небольшой группе высококачественных услуг, таких как неквалифицированные планы, опционы на акции для сотрудников или альтернативные инвестиции. Другие предпочитают предлагать комплексное управление капиталом, которое охватывает все классы активов, включая долги, акции, недвижимость, драгоценные металлы, деривативы, владение бизнесом и партнерство, альтернативные предложения и налоговые льготы.

Конечно, элитные советники стремятся быть абсолютными мастерами своего дела, независимо от того, какой путь они выберут. Некоторые консультанты также предпочитают специализироваться на конкретном типе клиентов, для которых требуется более высокий уровень знаний или навыков, например, медицинские работники или руководители компаний.

Сосредоточьтесь на своей клиентуре

Многие из наиболее успешных консультантов также стремятся создавать и поддерживать меньшую клиентскую базу с более высокой чистой стоимостью, а не широкую базу клиентов среднего уровня.Они знакомятся со своими клиентами на гораздо более интимном уровне и предоставляют индивидуальные услуги, с которыми не могут справиться розничные фирмы. (Подробнее см .: Как привлечь клиентов с высоким доходом. )

Их маркетинговые усилия также обычно более целенаправленны и отслеживаются для достижения максимальных результатов. Многие из них используют компьютерные программы, которые внимательно отслеживают всю их маркетинговую деятельность и результаты и показывают им, какие методы привлечения клиентов наиболее эффективны. И очень немногие элитные консультационные фирмы сейчас используют такие методы, как холодные звонки, массовые рассылки или даже семинары; они уступили место усилиям цифрового маркетинга и простой молве, которая исходит от того, что они могут сделать для своих клиентов. Элитные консультанты, которые действительно используют семинары, также обычно делают их небольшими, неформальными делами, которые не содержат каких-либо конкретных коммерческих предложений и часто носят чисто информативный характер.

И очень немногие элитные консультационные фирмы сейчас используют такие методы, как холодные звонки, массовые рассылки или даже семинары; они уступили место усилиям цифрового маркетинга и простой молве, которая исходит от того, что они могут сделать для своих клиентов. Элитные консультанты, которые действительно используют семинары, также обычно делают их небольшими, неформальными делами, которые не содержат каких-либо конкретных коммерческих предложений и часто носят чисто информативный характер.

Одним из наиболее важных маркетинговых инструментов для бутик-фирм сегодня является комплексный веб-сайт, который предлагает платформу, с помощью которой клиенты могут просматривать и получать доступ к своим портфелям, поддерживать связь с консультантами, а также обеспечивает мобильный доступ через смартфоны и планшеты.Фирмы, которые ищут более изощренную форму маркетинга, часто спонсируют мероприятия в областях, представляющих интерес для потенциальных клиентов, клиентами которых советники хотят стать. Дегустации вин и икры или другие подобные вечеринки для интеллигентов привлекут более состоятельную публику, чем спортивные соревнования или другое подобное времяпрепровождение. (Подробнее см .: Лучшие советы для клиентов с высокой чистой стоимостью. )

Дегустации вин и икры или другие подобные вечеринки для интеллигентов привлекут более состоятельную публику, чем спортивные соревнования или другое подобное времяпрепровождение. (Подробнее см .: Лучшие советы для клиентов с высокой чистой стоимостью. )

Элитные консультанты часто требуют, чтобы новые клиенты имели возможность внести минимальную сумму денег, прежде чем они будут работать с ними, например 500 000 долларов.Это требование гарантирует, что любой клиент, с которым они работают, сможет принести им достаточно дохода, чтобы окупить их время.

Оптимизируйте свой бизнес

Большинство элитных консалтинговых компаний могут эффективно делегировать задачи своим сотрудникам, чтобы руководители компании могли проводить больше времени, взаимодействуя с клиентами и обслуживая их потребности на личной основе. У административных помощников, специалистов по комплаенсу, специалистов по маркетингу и трейдеров есть свои места, но состоятельные клиенты часто знают или разговаривают только с владельцем или консультантом, который первым открыл их счет. Разделение труда может привести к большей эффективности и меньшему количеству ошибок, а также к большему удовлетворению запросов клиентов. Автоматизированные компьютерные программы, такие как робо-консультанты, также могут освободить консультантов от необходимости тратить время на выполнение рутинных задач по управлению портфелем более низкого уровня.

Разделение труда может привести к большей эффективности и меньшему количеству ошибок, а также к большему удовлетворению запросов клиентов. Автоматизированные компьютерные программы, такие как робо-консультанты, также могут освободить консультантов от необходимости тратить время на выполнение рутинных задач по управлению портфелем более низкого уровня.

Итог

Не существует единственного правильного или лучшего способа построить элитный бизнес по финансовому консультированию, но использование методов более мелких или менее успешных консультантов вряд ли даст хорошие результаты. Как и в любой другой сфере бизнеса, реальный ключ к успеху — это способность мыслить нестандартно и общаться с желаемой клиентурой таким образом, чтобы это не было легко скопировано конкурентами.Для получения дополнительной информации о том, как создать элитную консультационную фирму, посетите веб-сайт Ассоциации финансового планирования www.fpanet.org или Национальной ассоциации личных финансовых консультантов www. napfa.org. (Подробнее см .: Лучшие способы задействовать нишу врача. )

napfa.org. (Подробнее см .: Лучшие способы задействовать нишу врача. )

Что представляет собой личность с высоким уровнем дохода?

Частное лицо с высоким уровнем собственного капитала (HNWI) — это обычно лицо, имеющее не менее 1 миллиона долларов наличными или активами, которые можно легко конвертировать в наличные.Комиссия по ценным бумагам и биржам (SEC) использует несколько иные числа для своей формы ADV: 750 000 долларов в инвестиционных активах или 1,5 миллиона долларов чистой стоимости. Большинство финансовых учреждений предоставляют HNWI эксклюзивные услуги, такие как доступ к специализированным инвестиционным счетам. Некоторые финансовые консультанты работают исключительно с HNWI, хотя многие не имеют минимального счета за свои услуги.

Независимо от того, относитесь ли вы к категории состоятельных людей, финансовый консультант поможет вам управлять своими инвестициями.

Термин HNWI в основном используется в индустрии финансовых услуг для обозначения своих самых богатых клиентов, пользующихся эксклюзивными услугами. Например, компания, выпускающая кредитные карты, может предложить HNWI карту только по приглашениям с такими привилегиями, как круглосуточные услуги консьержа, неограниченные расходы и повышение класса люкс в отеле.

Финансовые консультанты также относят своих клиентов к категории состоятельных или нет. Консультанты, зарегистрированные в SEC, должны ежегодно сообщать, сколько у них HNWI клиентов.Для этого они определяют, что у них есть 750 000 долларов в инвестиционных активах или 1,5 миллиона долларов чистой стоимости.

Конечно, финансовые консультанты также идентифицируют своих клиентов с HNWI, чтобы они могли удовлетворить особые потребности HNWI. Действительно, некоторые фирмы по управлению активами работают исключительно с HNWI или предоставляют им дополнительные услуги. Эти фирмы могут распределять клиентские активы по разным модельным портфелям, включая активно управляемые портфели, недоступные для клиентов с меньшими инвестиционными активами.HNWI также могут получить индивидуальные консультации по финансовому планированию по таким сложным вопросам, как имущественное планирование и управление пенсионным доходом.

Эти фирмы могут распределять клиентские активы по разным модельным портфелям, включая активно управляемые портфели, недоступные для клиентов с меньшими инвестиционными активами.HNWI также могут получить индивидуальные консультации по финансовому планированию по таким сложным вопросам, как имущественное планирование и управление пенсионным доходом.

Комиссия по ценным бумагам и биржам также определяет HNWI как «аккредитованных инвесторов». Эти лица юридически определяются как инвесторы с годовым доходом не менее 200 000 долларов США в каждый из последних двух лет (300 000 долларов США для совместного дохода) или чистым капиталом не менее 1 миллиона долларов США, не включая стоимость их личного проживания. Аккредитованные инвесторы имеют доступ к специальным ценным бумагам, таким как фонды прямых инвестиций и хедж-фонды.

Тем не менее, не существует признанного в отрасли уровня благосостояния, которого нужно достичь, чтобы считаться HNWI. По общему мнению, ликвидные активы составляют 1 миллион долларов. Это означает наличные деньги, которые у вас есть под рукой, или активы, которые вы можете легко продать за наличные, с небольшим или без уменьшения их стоимости. Поэтому, если вы пытаетесь определить, являетесь ли вы состоятельным инвестором, обычно можно посчитать следующие ликвидные активы:

Это означает наличные деньги, которые у вас есть под рукой, или активы, которые вы можете легко продать за наличные, с небольшим или без уменьшения их стоимости. Поэтому, если вы пытаетесь определить, являетесь ли вы состоятельным инвестором, обычно можно посчитать следующие ликвидные активы:

- Расчетные счета

- Сберегательные счета

- Счета денежного рынка

- Акции

- Облигации, особенно U.S. Treasuries

- Паи паевых инвестиционных фондов

Большинство финансовых учреждений не позволяют учитывать активы, которые сложнее ликвидировать. Это могут быть инвестиции в недвижимость и землю.

Типы лиц с высоким уровнем дохода Хотя наличие 1 миллиона долларов в ликвидных активах сделало бы многих счастливыми, быть HNWI — это не вершина для финансового мира. Имея 1 миллион долларов, вы будете всего лишь HNWI.Чтобы иметь очень высокий собственный капитал, вам понадобятся ликвидные активы на сумму не менее 5 миллионов долларов. А чтобы быть на вершине или иметь сверхвысокую чистую стоимость, вам потребуются ликвидные активы на сумму не менее 30 миллионов долларов.

А чтобы быть на вершине или иметь сверхвысокую чистую стоимость, вам потребуются ликвидные активы на сумму не менее 30 миллионов долларов.

Согласно последнему отчету Capgemini о мировом благосостоянии, по состоянию на 2017 год в США проживает большинство HNWI в мире. Фактически, их доля выросла на 10% по сравнению с 2016 годом. Это охватывает около 5 миллионов HNWI.