Какова цель моратория на удовлетворение требований кредиторов? Что за этим стоит? Может ли этот процесс закончится благополучно?

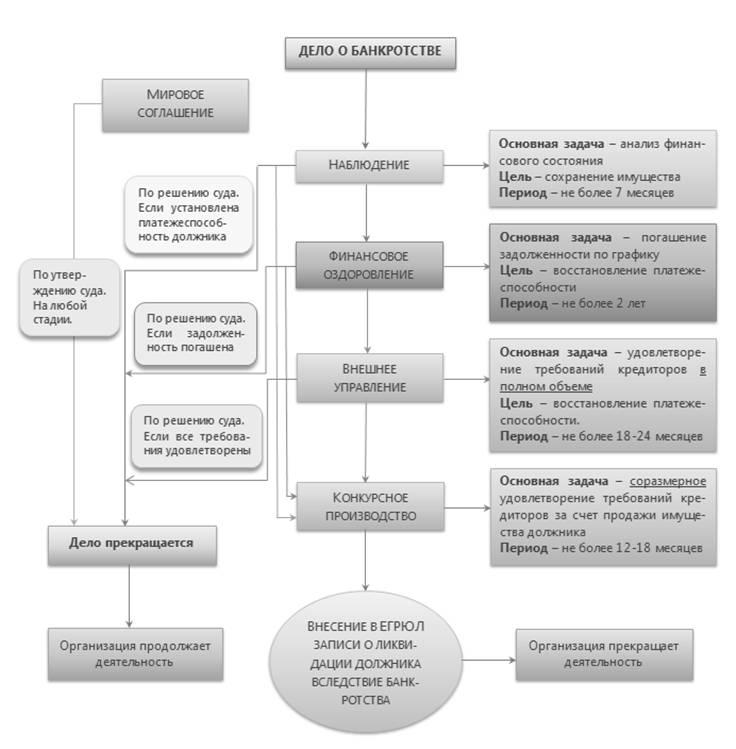

Не обязательно. Основная цель моратория на удовлетворение требований кредиторов – это поиск вариантов восстановления платежеспособности банка и урегулирования требований его кредиторов без запуска процедуры банкротства, для чего необходима временная «заморозка» всех расчетов по основным обязательствам банка (за исключением текущих). Соответственно, действие моратория может завершиться «удачно»: например, введением в отношении банка процедур санации (финансового оздоровления) или передачей части обязательств и имущества банка другому банку (приобретателю). В случае «неудачи» мораторий завершается отзывом у кредитной организации лицензии на совершение банковских операций с последующим введением в ее отношении процедур конкурсного производства (принудительной ликвидации).

Мораторий на удовлетворение требований кредиторов – это право на отсрочку платежа по долговому обязательству.

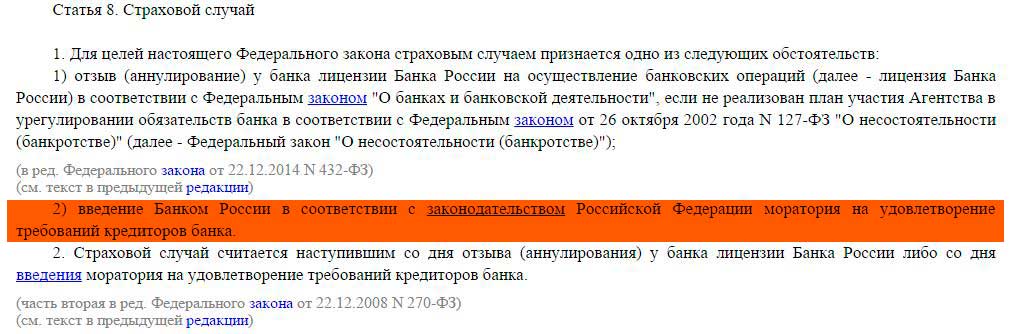

Мораторий на удовлетворение требований кредиторов банка может вводиться Центральным банком Российской Федерации в том случае, когда банк в связи с недостаточностью денежных средств допускает просрочку исполнения денежных требований кредиторов и (или) уплаты обязательных платежей. Данная мера воздействия, закрепленная статьей 189.38 Федерального закона о банкротстве, может применяться Банком России при назначении в банк временной администрации и приостановлении полномочий его исполнительных органов. Банк России вправе ввести мораторий на удовлетворение требований кредиторов на срок не более трех месяцев (статья 189.38 Федерального закона о банкротстве).

Более подробную информацию Вы можете получить в Агентстве по страхованию вкладов (АСВ), обратившись через сайт (www. asv.org.ru) или по телефону горячей линии 8 800 200-08-05.

asv.org.ru) или по телефону горячей линии 8 800 200-08-05.

[1] Полное наименование – Федеральный закон от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)».

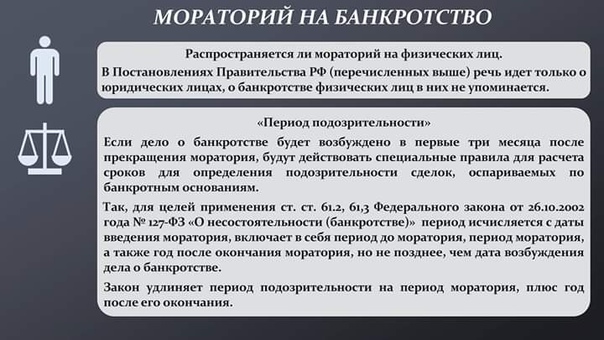

К вопросу о квалификации требований, возникших в период моратория на банкротство

В соответствии с абзацем 3 пункта 3 статьи 9.1. Закона «О несостоятельности (банкротстве)» № 127-ФЗ (Далее Закон о банкротстве) на срок действия моратория в отношении должников, на которых он распространяется, наступают последствия, предусмотренные абзацами пятым и седьмым — десятым пункта 1 статьи 63 цитируемого закона, в том числе не начисляются неустойки (штрафы, пени) и иные финансовые санкции за неисполнение или ненадлежащее исполнение денежных обязательств и обязательных платежей, за исключением текущих платежей.

Буквальное толкование указанных положений привело бы к существенным затруднениям, так как положения статьи 5 Закона о банкротстве определяют текущие платежи исключительно во взаимосвязи с принятием к производству заявления о признании должника банкротом.

Вместе с тем, исходя из телеологического толкования указанной нормы, в системной взаимосвязи всего федерального закона № 98-ФЗ от 01.04.2020 года, под текущими платежами в рассматриваемом случае следует понимать обязательства, возникшие после принятия Правительством акта о моратории.Ну а если принять во внимание, что мораторий на банкротство по своей сути является внесудебной реабилитационной процедурой банкротства, в таком толковании не должно оставаться сомнений.

Остается непонятной лишь непоследовательность законодателя, который использует различную юридическую технику при определении схожих правовых конструктов.

Так в абзаце 5 той же статьи, при определении судьбы исполнительных производств по имущественным взысканиям, используется формулировка «требования, возникшие до введения моратория».

Что помешало законодателю в первом случае использовать тот же подход? Возможно, что отсылочная норма, однако такая отсылка не может не озадачивать.

При этом, проблема спорной юридической техники становится масштабнее, если обратить внимание на положения абзаца 3 пункта 4 указанной статьи.

Так, в делах о банкротстве, возбужденных в течение трех месяцев после прекращения действия моратория в отношении должников, на которых он распространялся состав и размер денежных обязательств, требований о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и обязательных платежей, возникших до даты введения моратория и заявленных после принятия арбитражным судом заявления о признании должника банкротом, определяются на дату введения моратория.

Напомню, аналогичные цитируемому, но уже общие правила содержатся в абзаце 2 пункта 1 статьи 4 Закона о банкротстве и связывают определение состава и размера требований возникших до даты принятия к производству заявления о банкротстве с моментом введения первой процедуры, применяемой в деле.

Однако, мы с вами помним, что все, что не подпадает под режим требований, указанных в пункте 1 статьи 4 Закона о банкротстве, подпадает под режим, установленный статьей 5 Закона о банкротстве.

Распространив эту логику на нормы абзаца 3 пункта 4 статьи 9.1 Закона о банкротстве, мы закономерно придем к выводу, что текущими, для целей такой процедуры, будут являться не только требования, возникшие после принятия заявления о банкротстве, но и шире, все требования, возникшие после введения моратория Правительством Российской Федерации, что в целом соответствует пониманию моратория как реабилитационной процедуры банкротства

В эту же логику укладывались и вызвавшие споры, а затем спешно отмененные федеральным законом № 149-ФЗ от 24.04.2020 года, положения о ничтожности сделок по передаче имущества и принятию обязательств или обязанностей вне текущей хозяйственной деятельности, совершенных в период действия моратория, по сути, уравнивавшие правовой режим моратория с процедурой наблюдения.

К слову, отсылка в пункте 3 статьи 9.1. Закона о банкротстве к необходимости при совершении зачетов соблюдать очередность, установленную пунктом 4 статьи 134 того же Закона лишь укрепляет убежденность в таком выводе.

Наибольшие сомнения в квалификации, при этом, вызывают требования, возникшие в период с момента отмены моратория до момента возбуждения дела о банкротстве.

Однако, предлагаемое толкование становится еще более очевидным, если предположить, что процедура банкротства введена в период действия моратория, и трех месяцев после прекращения моратория просто не было.

Справедливым аргументом против такого подхода является то, что текущие платежи, исходя из своей правовой природы, все же должны возникать для целей осуществления процедуры банкротства, а обязательства, возникшие в период моратория, к таковым никак не относятся, но такой аргумент, к сожалению, и по общему правилу, вне обстоятельств моратория, не нашел последовательной поддержки в судебной практике.

Кроме того, такой формальный подход, не позволяет, придерживаясь заложенной в этот же самый подход логике, однозначно отнести обязательства, возникшие в период моратория, к реестровым, в силу ограничений, установленных абзаца 3 пункта 4 статьи 9. 1 Закона о банкротстве, что неизбежно предполагает появление некой самостоятельной очередности, отличной и от текущих требований, и от требований, подлежащих включению в реестр.

1 Закона о банкротстве, что неизбежно предполагает появление некой самостоятельной очередности, отличной и от текущих требований, и от требований, подлежащих включению в реестр.

Наш банкротный правопорядок, к слову, сравнительно недавно, благодаря Обзору судебной практики разрешения споров, связанных с установлением в процедурах банкротства требований контролирующих должника и аффилированных с ним лиц, обзавелся новой очередностью удовлетворения требований, однако, у Верховного Суда были очевидные политико-правовые оправдания, которые в рассматриваемом случае отсутствуют.

Все же, справедливым было бы отметить, что отступление от сугубо формального подхода закономерно вызовет и вопросы, к примеру о судьбе требований, возникающих из спасительных займов контролирующих лиц, предоставленных в период действия моратория.

Остается надеяться, что практика пойдет не по пути гиперпозитивного толкования закона, а будет исходить из его духа и смысла.

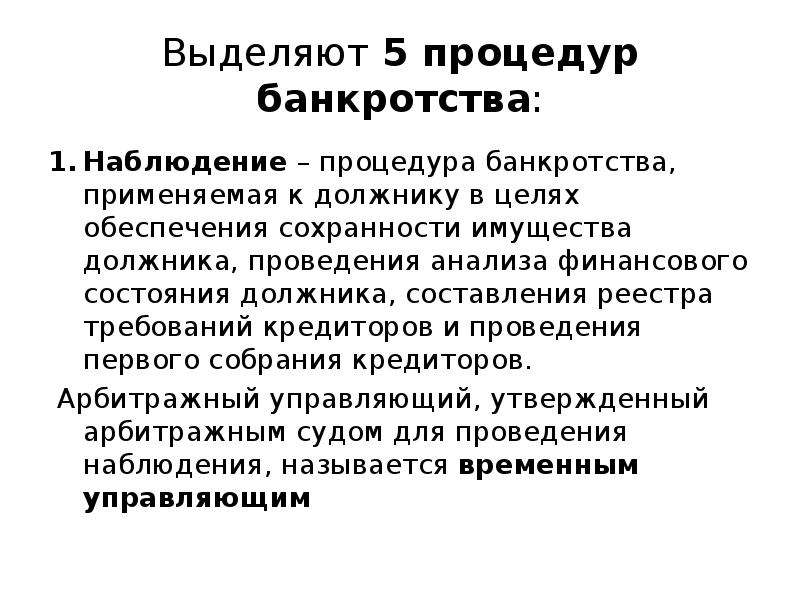

процедура банкротства при которой объявляется мораторий

Мораторий на удовлетворение требований кредиторов

Мораторий – это приостановление исполнения должником денежных обязательств и уплаты обязательных платежей.

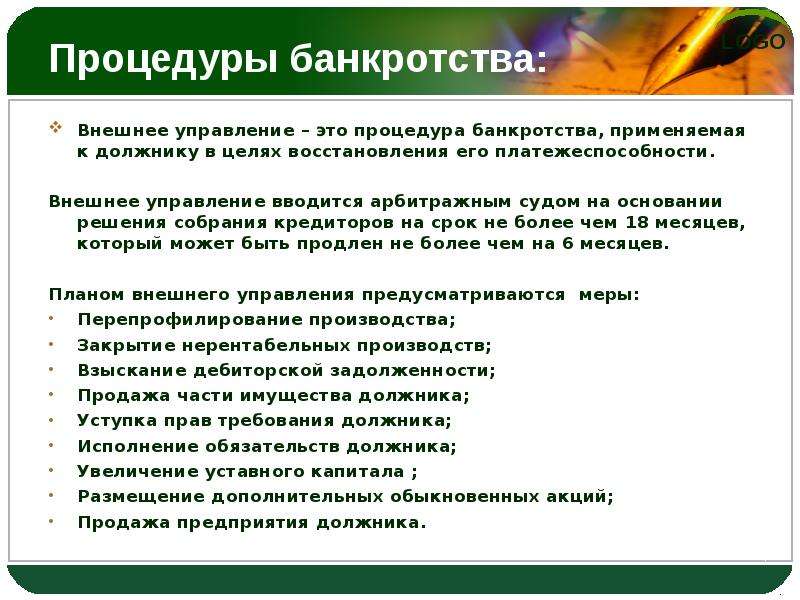

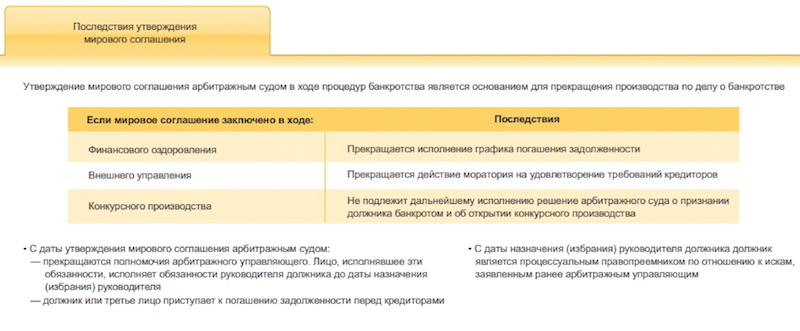

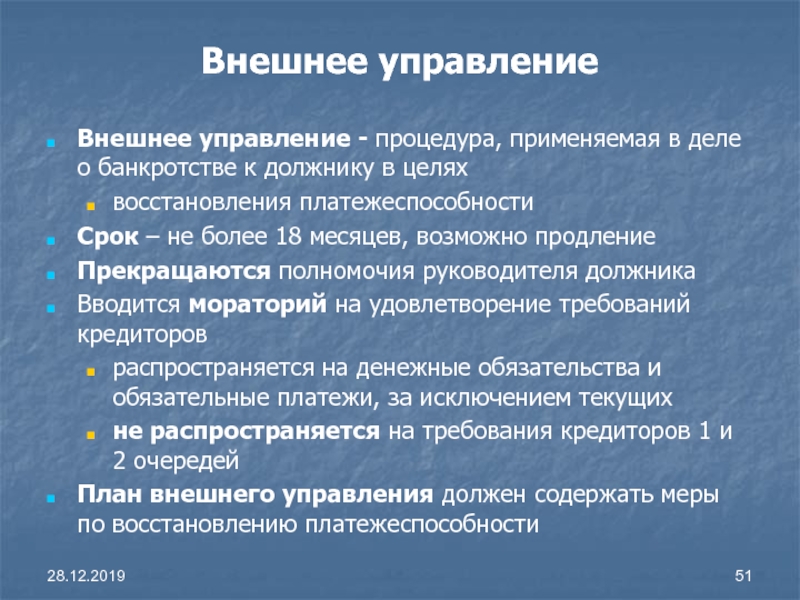

Введение моратория на удовлетворение требований кредиторов является одним из наиболее привлекательных условий внешнего управления для должника. Мораторий позволяет в течение полутора лет (срока проведения внешнего управления) использовать суммы, предназначенные для уплаты долгов, на проведение мероприятий по улучшению финансового состояния должника. Поэтому именно мораторий на долги является приманкой для недобросовестных руководителей, объявляющих о фиктивном банкротстве своих предприятий.

Действие моратория распространяется на денежные обязательства и обязательные платежи, сроки исполнения которых наступили до введения внешнего управления. В течение срока действия моратория на удовлетворение требований кредиторов по денежным обязательствам и обязательным платежам, сроки которых наступили:

— приостанавливается исполнение исполнительных документов по имущественным взысканиям, иных документов, взыскание по которым производится в бесспорном порядке, не допускается их принудительное исполнение, за исключением исполнения исполнительных документов, выданных на основании вступивших в законную силу до введения внешнего управления решений о взыскании задолженности по заработной плате, о выплате вознаграждений по авторским договорам, об истребовании имущества из чужого незаконного владения, о возмещении вреда, причиненного жизни или здоровью, и возмещении морального вреда, а также о взыскании задолженности по текущим платежам;

— не начисляются неустойки (штрафы, пени) и иные финансовые санкции за неисполнение или ненадлежащее исполнение денежных обязательств и обязательных платежей, за исключением денежных обязательств и обязательных платежей, возникших после принятия заявления о признании должника банкротом, а также подлежащие уплате по ним неустойки (штрафы, пени).

На сумму требований конкурсного кредитора, уполномоченного органа, выраженную в валюте РФ (т.е. в рублях), в размере, установленном на дату введения внешнего управления, начисляются проценты в размере ставки рефинансирования ЦБР, установленной на дату введения внешнего управления. Соглашением внешнего управляющего с конкурсным кредитором может быть предусмотрен меньший размер подлежащих уплате процентов или более короткий срок начисления процентов. Эти проценты начисляются на сумму требований кредиторов каждой очереди с даты введения внешнего управления и до даты вынесения арбитражным судом определения о начале расчетов с кредиторами по требованиям кредиторов каждой очереди, либо до момента удовлетворения этих требований должником или третьим лицом в ходе внешнего управления, либо до момента принятия решения о признании должника банкротом и об открытии конкурсного производства. Однако эти проценты не учитываются при определении количества голосов, принадлежащих конкурсному кредитору, уполномоченному органу на собраниях кредиторов.

— Мораторий на удовлетворение требований кредиторов распространяется также на требования кредиторов о возмещении убытков, связанных с отказом внешнего управляющего от исполнения договоров должника.

Мораторий на удовлетворение требований кредиторов не распространяется:

— на денежные обязательства и обязательные платежи, которые возникли после принятия арбитражным судом заявления о признании должника банкротом и срок исполнения которых наступил после введения внешнего управления.

— на требования о взыскании задолженности по заработной плате, выплате вознаграждений по авторским договорам, о возмещении вреда, причиненного жизни или здоровью, о возмещении морального вреда. Это положение направлено на обеспечение гарантий прав работников должника, недопущение использования внешнего управления для отсрочки выплаты заработной платы.

Внешний управляющий

Внешний управляющий утверждается арбитражным судом. В отличие от административного и временного управляющего, внешний управляющий полностью заменяет собой руководителя. Он получает достаточно широкие полномочия по распоряжению имуществом должника. Контролируют его деятельность в рамках закона комитет кредиторов и арбитражный суд.

Он получает достаточно широкие полномочия по распоряжению имуществом должника. Контролируют его деятельность в рамках закона комитет кредиторов и арбитражный суд.

Права и обязанности внешнего управляющего представлены в таблице 13.

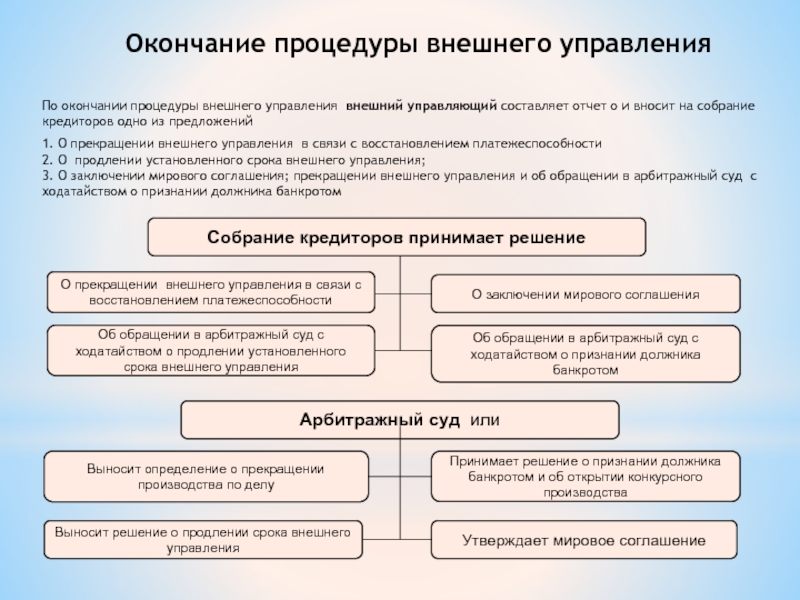

Внешний управляющий по результатам проведения внешнего управления при наличии оснований для досрочного прекращения внешнего управления, по требованию лиц, имеющих право на созыв собрания кредиторов, а также в случае накопления денежных средств, достаточных для удовлетворения всех требований кредиторов, включенных в реестр требований кредиторов, обязан представить на рассмотрение собрания кредиторов свой отчет. Затем этот отчет направляется в арбитражный суд, который по результатам рассмотрения отчета внешнего управляющего выносит свое определение.

Удовлетворение требований кредиторов при банкротстве физлица – ТопБанкрот

При банкротстве физического лица требования кредиторов удовлетворяются в порядке, который предписывает федеральный закон «О несостоятельности» (№ 127).

Реестр требований

Реестр представляет собой список, куда вносятся данные о лицах и организациях, которым человек задолжал. Указываются названия предприятий и реквизиты, паспортные данные физических лиц. Также вносятся суммы и прописывается порядок возврата. Каждый участник списка заносится в группу очередности погашения задолженности.

Форма реестра утверждена в Приказе Минэкономразвития за номером 223. Он может заполняться как на бумаге, так и в электронном виде.

Следит за составлением документа арбитражный (финансовый управляющий), который назначается соответствующей саморегулируемой организацией при запуске процедуры признания финансовой несостоятельности гражданина. Также в регулировании очередности заимодавцев в реестре могут принимать участие реестродержатели. Это происходит в случае, если число предприятий и лиц, которым задолжал человек, превышает пять сотен.

Получить информацию о том, какие заимодавцы и в какой очередности включены в реестр, можно

- у арбитражного управляющего;

- в картотеке арбитражных дел;

- в интернет-сервисе ЕФРСБ.

Внесение в реестр

Право потребовать внести себя в реестр дается каждому кредитору. Сделать это можно на протяжении всего процесса признания финансовой несостоятельности, однако существуют временные ограничения.

- На этапе наблюдения подать заявку необходимо в срок до 30 календарных дней, начиная с момента появления в средствах массовой информации первого объявления о том, что начата работа по признанию несостоятельности физического лица. Можно написать заявление и позже, однако тогда не будет получится голосовать на собраниях заимодавцев. Это означает, что очередь в списке будет последней, а требовать возврата долга придется, скорее, с привлечением арбитражного суда.

- Когда ведется конкурсное производство, заимодавцам необходимо подавать заявки с просьбой внести в реестр, уложившись максимум в шестьдесят суток. Отсчет идет с даты, когда в СМИ появились сведения и том, что начата стадия несостоятельности. Если заявление подано позднее этого двухмесячного срока, шансы на получение денег стремятся к нулю.

Заявления подаются арбитражному управляющему, который затем передает в арбитражный суд.

Чтобы повысить шансы на возврат средств, рекомендуется как можно раньше заявить о претензиях, проанализировать документы по сделкам с банкротом – подписанные до того, как он был объявлен в данном статусе. Кроме того, стоит лично встретиться к финансовым управляющим и проконсультироваться.

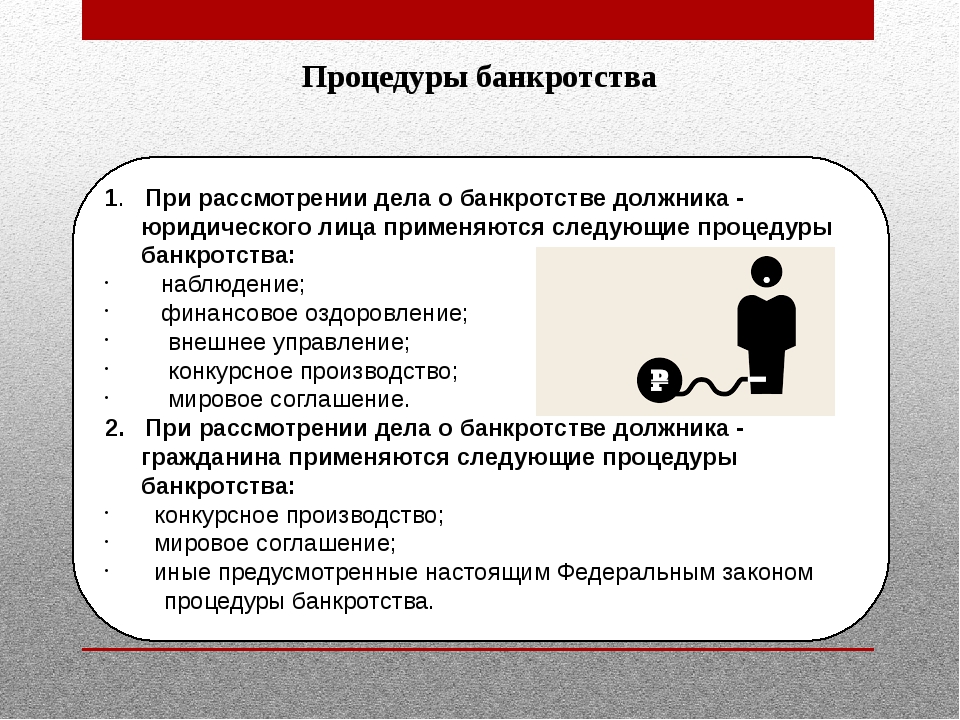

Виды требований

Претензии, предъявляемые заимодавцами в процессе признания финансовой несостоятельности физического лица, делятся на типы.

- Заимодавцев, участвующих в конкурсном производстве.

- Уполномоченного органа, относящиеся к платежам обязательного характера.

- Госорганов в части финансовых выплат.

- Претензии, которые не принимаются во внимание, когда определяются признаки финансовой несостоятельности.

- Претензии в отношении финансовых обязательств, возникших после подачи заявления о признании несостоятельности – текущие платежи.

- Запросы на оплату услуг, товаров, работ.

- Претензии, относящиеся к обязательствам нефинансового плана.

Удовлетворение претензий происходит за счет продажи имущества физического лица, внесенного в конкурсную массу. Однако это не вся собственность, которой владеет человек на момент признания его банкротом.

В Постановлении Пленума Верховного Суда РФ за номером 48 от 25 декабря 2018 года указано, что, если лицо владеет несколькими жилыми помещениями, одно из них в массу не включается по решению суда. Согласно ГПК (статья 446) на него распространяется исполнительский иммунитет.

Если же у человека только одно жилье, причем в залоге, залогодержателю нужно вовремя обратиться с заявлением о признании залогового статуса недвижимости. Иначе он потеряет приоритет в возврате средств и претензии будут включены в реестр без залогового обеспечения.

Очередность внесения в реестр

ФЗ-127 обозначает, в каком порядке должны вноситься данные о заимодавцев в реестр. В первую очередь в список заносятся запросы участников конкурсного производства, госорганов в части обязательных и финансовых выплат, а также тех, кто предъявляет претензии, которые не подлежат учету в процессе выявления признаков несостоятельности.

Остальные три типа запросов в реестр, как правило, не вписывают. Рассмотрение обычно происходит за пределами дела о несостоятельности, причем это возможно на любом этапе процесса. Важно подать заявления до момента закрытия дела.

У заимодавцев есть также возможность выступать против претензий других лиц, которым задолжало физическое лицо. Понадобится доказать, что притязания сфабрикованы, или банкрот ведет себя недобросовестно, например, пытаясь договориться о меньших выплатах.

По закону, на любом этапе рассмотрения дела заимодавец может отказаться от претензий. Это происходит, когда договаривается с должником, заключая мировое соглашение, к примеру, о реструктуризации долга. Порядок примирения оговаривается в ГПК (статья 138). После этого дело о несостоятельности суд может прекратить на основании заявления заимодавца – одного или нескольких.

Порядок удовлетворения требований

Очередность установлена законом и строго соблюдается. Без очереди компенсируются текущие платежи, появившиеся до подачи заявки о финансовой несостоятельности. Далее действует следующий порядок.

Далее действует следующий порядок.

- Расчеты с физическими лицами, которым человек причинил вред здоровью или жизни, а также алименты.

- Выплата зарплаты и выходных пособий наемным работникам, если таковые были у ИП.

- Расчеты с другими заимодавцами.

Внутри каждой группы деньги, полученные после реализации имущества банкрота, распределяются в соответствии с долями заимодавцев. Если средств на всех не хватит, оставшиеся претензии считаются погашенными.

Запросы, которые поступили в суд, когда реестр уже закрыт, могут быть удовлетворены уже после того, как пройдет оплата по всем предыдущим. Но на практике такого почти не происходит.

Когда объявляется мораторий?

В некоторых ситуациях закон позволяет вводить мораторий на выплаты заимодавцам. Банкрот на время освобождается от необходимости платить по претензиям. Во время действия запрета заимодавцы не могут начислять штрафы и пени на долг.

Мораторий преследует цель восстановления платежеспособности физического лица. Если дело передано в суд, оно все равно будет рассмотрено. Когда применяется упрощенная схема, запрет вводиться не может.

Если дело передано в суд, оно все равно будет рассмотрено. Когда применяется упрощенная схема, запрет вводиться не может.

Однако даже в период действия моратория часть выплат банкрот должен осуществлять – на них ограничения не распространяются. Сюда относятся

- алименты;

- зарплата наемным работникам;

- расходы на компенсацию вреда здоровью третьих лиц;

- оплата текущей задолженности.

Снятие моратория происходит одновременно с прекращением судопроизводства по делу о несостоятельности.

Таким образом, чтобы вернуть свои средства по обязательствам банкрота, заимодавцам необходимо как можно быстрее заявить о претензиях, сотрудничать с арбитражным управляющим и судом.

Мораторий в процедуре банкротства — PRAVO.UA

Мораторий является одним из краеугольных камней, на которых зиждется вся процедура банкротства. Задача моратория — сохранение имущественных активов должника, что в конечном итоге сказывается на оплате долга кредиторам.

В абзаце 24 статьи 1 Закона Украины «О восстановлении платежеспособности должника или признании его банкротом» (Закон) дается определение моратория как приостановления выполнения должником денежных обязательств и обязательств по уплате налогов и сборов (обязательных платежей), срок выполнения которых наступил до дня введения моратория, и прекращения мер, направленных на обеспечение выполнения этих обязательств и обязательств по уплате налогов и сборов (обязательных платежей), примененных до принятия решения о его введении. Однако содержание моратория значительно шире, чем указано в Законе. Дело в том, что мораторий затрагивает имущественные права как кредиторов, так и должника. Это своего рода охранный режим имущества должника, направленный, с одной стороны, на восстановление платежеспособности должника, с другой — на погашение долгов кредиторам.

К сожалению, в Законе прямо не выписаны случаи погашения денежных требований в процедуре распоряжения имуществом. На эти случаи как раз и не должен распространяться мораторий. Одним из них является оплата долга всем кредиторам, включенным в реестр требований. В этой ситуации должник осуществляет оплату самостоятельно, причем всем без исключения конкурсным кредиторам, исходя из данных реестра. При этом сумма долга, находящегося в реестре, отдельно не учитывается. Иными словами, в расчет принимается только конкурсная задолженность. Ибо только конкурсный кредитор является стороной в деле, и, следовательно, он участвует в конкурсе должника, то есть в равномерном распределении имущества между кредиторами.

Одним из них является оплата долга всем кредиторам, включенным в реестр требований. В этой ситуации должник осуществляет оплату самостоятельно, причем всем без исключения конкурсным кредиторам, исходя из данных реестра. При этом сумма долга, находящегося в реестре, отдельно не учитывается. Иными словами, в расчет принимается только конкурсная задолженность. Ибо только конкурсный кредитор является стороной в деле, и, следовательно, он участвует в конкурсе должника, то есть в равномерном распределении имущества между кредиторами.

Поэтому погашение денежных требований всех конкурсных кредиторов, включенных в реестр, означает прекращение производства по делу в соответствии с пунктом 7 части 1 статьи 40 Закона.

Так, предприятие «МВЗ» оплатило долг всем конкурсным кредиторам согласно утвержденному судом реестру. Однако Хозяйственный суд Львовской области отказался удовлетворить ходатайство должника о прекращении производства по делу о банкротстве. По мнению суда, должник не оплатил текущую задолженность перед ГНИ, поэтому в данном случае не может быть применен пункт 7 части 1 статьи 40 Закона. Судом введена процедура санации, а сумма текущей задолженности включена в реестр.

Судом введена процедура санации, а сумма текущей задолженности включена в реестр.

Львовский апелляционный хозяйственный суд производство по делу прекратил, указав, что текущая задолженность включается в реестр только в ликвидационной процедуре, а должник выполнил обязательства перед кредиторами, включенными в реестр.

Кассационная инстанция оставила без изменений постановление апелляционной инстанции на следующих основаниях.

Прекращение производства по делу о банкротстве в связи с выполнением должником всех обязательств перед кредиторами (пункт 7 части 1 статьи 40 Закона) возможно только в процедуре распоряжения имуществом. Если оплата долга осуществляется в процедуре санации или ликвидации, то здесь применяются соответственно пункт 4 части 1 статьи 40 Закона (утверждение отчета управляющего санацией по статье 21) и пункт 6 части 1 статьи 40 Закона (утверждение отчета ликвидатора по статье 32).

Поэтому после утверждения реестра требований кредиторов до введения следующей судебной процедуры должник имеет право оплатить денежные требования всех кредиторов, суммы задолженности которым вошли в реестр требований кредиторов.

При этом должник одновременно осуществляет выплату в полном объеме всем кредиторам, согласно реестру, без предоставления преимуществ кому-либо из них.

В этом случае мораторий на удовлетворение требований кредиторов не может действовать, поскольку такое погашение осуществляется в соответствии с пунктом 7 части 1 статьи 40 Закона, что возможно в процедуре распоряжения имуществом. (Постановление ВХСУ от 26 января 2005 года. Архив Хозяйственного суда Львовской области. Дело № 7/188-21/319 за 2003 год.)

Приведенный пример из судебной практики наглядно демонстрирует, что нельзя буквально понимать определения содержания и действия моратория, приведенные в статьях 1 и 12 Закона. В противном случае получится ситуация, когда платежеспособное предприятие, испытывающее временные финансовые трудности, окажется в еще худшем положении, появятся дополнительные расходы, связанные с деятельностью арбитражного управляющего. Поэтому удовлетворение денежных требований одновременно всех конкурсных кредиторов, вошедших в реестр, отвечает как духу, так и букве Закона.

Другой пример является логическим продолжением первого.

Введение моратория означает безусловное приостановление исполнения обязательств должника всем конкурсным кредиторам. Исключение установлено для ряда физических лиц по обязательствам исключительно личного характера (зарплата, алименты, авторское вознаграждение и т.д.).

После возбуждения дела о банкротстве должник, если следовать буквальному толкованию Закона, не может оплатить долг инициирующему кредитору. И здесь может возникнуть парадоксальная ситуация, когда платежеспособное предприятие оказывается банкротом. Например, заявителем выступило предприятие «А», которому должник не оплатил долг ввиду того, что все его имущество находилось в налоговом залоге. Факт налогового долга в виде штрафа должник продолжает оспаривать в хозяйственном суде. Других кредиторов по просроченной задолженности у него нет. Есть только векселя со сроком платежа, скажем, три года. Поскольку должник не может погасить долг кредитору «А» как до, так и после возбуждения дела о банкротстве, последний публикует в газете соответствующее объявление. После такой публикации к участию в деле о банкротстве привлекаются другие кредиторы, в том числе налоговая инспекция и держатели векселей. Получается, что теперь в пассив должника включается задолженность по векселям, которая может возникнуть в будущем. Иными словами, из маленькой снежинки вырастает огромный сугроб. Если при нормальном положении вещей вексельную задолженность должник мог оплатить через три года, то теперь ему нужно заплатить сейчас сразу всем без исключения конкурсным кредиторам. Такой подход изначально не стыкуется с самой сутью процедуры банкротства.

После такой публикации к участию в деле о банкротстве привлекаются другие кредиторы, в том числе налоговая инспекция и держатели векселей. Получается, что теперь в пассив должника включается задолженность по векселям, которая может возникнуть в будущем. Иными словами, из маленькой снежинки вырастает огромный сугроб. Если при нормальном положении вещей вексельную задолженность должник мог оплатить через три года, то теперь ему нужно заплатить сейчас сразу всем без исключения конкурсным кредиторам. Такой подход изначально не стыкуется с самой сутью процедуры банкротства.

К сожалению, наше законодательство в отличие от российского позволяет сразу возбуждать дело о банкротстве со всеми правовыми последствиями, в том числе и с введением моратория. При этом оценка правомерности представленных документов дается в подготовительном заседании. До публикации в газете никаких органов конкурсного управления еще нет, не применяется мировое соглашение в понимании абзаца 18 статьи 1 Закона и т. д. Иными словами, механизм конкурсного производства или основного конкурса еще не запущен. Идет начальная стадия, которая заключается в проверке наличия факта неплатежеспособности у должника. В этой ситуации вполне возможно погашение долга инициирующему кредитору самим должником. Иначе и быть не может. В противном случае мы сможем «обанкротить» любое понравившееся нам предприятие. Для этого нужно просто скупить его долги. А дальше дело техники. И никакой промышленный гигант не устоит. Поэтому любой запрет оплаты долга в начальный период открывает множество возможностей для различного рода комбинаций по фиктивному банкротству. И смею заметить, это будет хорошая схема для приобретения или уничтожения любого хозяйствующего субъекта.

д. Иными словами, механизм конкурсного производства или основного конкурса еще не запущен. Идет начальная стадия, которая заключается в проверке наличия факта неплатежеспособности у должника. В этой ситуации вполне возможно погашение долга инициирующему кредитору самим должником. Иначе и быть не может. В противном случае мы сможем «обанкротить» любое понравившееся нам предприятие. Для этого нужно просто скупить его долги. А дальше дело техники. И никакой промышленный гигант не устоит. Поэтому любой запрет оплаты долга в начальный период открывает множество возможностей для различного рода комбинаций по фиктивному банкротству. И смею заметить, это будет хорошая схема для приобретения или уничтожения любого хозяйствующего субъекта.

Поэтому первым шагом для предупреждения неправомерных действий послужило бы установление в законодательном порядке начала введения моратория с момента публикации в официальном печатном органе объявления о возбуждении дела о банкротстве.

Закон разделяет денежные требования кредиторов на конкурсные и текущие. Именно конкурсная задолженность находится в специальном режиме, и именно на нее распространяется действие моратория. Текущая задолженность, напротив, находится в свободном режиме, и здесь мораторий не может даже частично (например, начисление неустойки (пени, штрафа)) соприкасаться с такой задолженностью. Это подтверждается абзацами 6 и 24 статьи 1 Закона, где дано понятие конкурсного и текущего кредитора, самого моратория. Дифференциация на конкурсную и текущую была сделана в Законе во избежание правовой путаницы и для повышения эффективности хозяйственной деятельности должников. Если бы мораторий хотя бы частично распространялся на текущую задолженность, то наступил бы «коллапс» хозяйственной деятельности должника. Никто бы с таким должником никогда бы не работал, ибо свой долг текущий кредитор мог бы никогда не получить. Поэтому в редакции Закона 1999 года, а также в изменениях от 7 марта 2002 года, была заложена четкая позиция о судьбе текущей задолженности. Поэтому статью 12 Закона, касающуюся последствий действия моратория, следует применять неразрывно с абзацем 6 части 24 статьи 1 Закона, где дается определение моратория.

Именно конкурсная задолженность находится в специальном режиме, и именно на нее распространяется действие моратория. Текущая задолженность, напротив, находится в свободном режиме, и здесь мораторий не может даже частично (например, начисление неустойки (пени, штрафа)) соприкасаться с такой задолженностью. Это подтверждается абзацами 6 и 24 статьи 1 Закона, где дано понятие конкурсного и текущего кредитора, самого моратория. Дифференциация на конкурсную и текущую была сделана в Законе во избежание правовой путаницы и для повышения эффективности хозяйственной деятельности должников. Если бы мораторий хотя бы частично распространялся на текущую задолженность, то наступил бы «коллапс» хозяйственной деятельности должника. Никто бы с таким должником никогда бы не работал, ибо свой долг текущий кредитор мог бы никогда не получить. Поэтому в редакции Закона 1999 года, а также в изменениях от 7 марта 2002 года, была заложена четкая позиция о судьбе текущей задолженности. Поэтому статью 12 Закона, касающуюся последствий действия моратория, следует применять неразрывно с абзацем 6 части 24 статьи 1 Закона, где дается определение моратория. В противном случае это приведет к уничтожению экономики Украины.

В противном случае это приведет к уничтожению экономики Украины.

Изменения от 3 апреля 2003 года исключили из перечня обязательств, на которые не распространяется мораторий, установленного пунктом 6 статьи 12 Закона, текущую задолженность. Но это вовсе не означает, что теперь эта задолженность находится в режиме конкурсной. Законодатель после проведенной дифференциации кредиторов по изменениям от 7 марта 2002 года посчитал ненужным дублировать очевидное. Если введен мораторий, то он действует на конкурсную задолженность. Иными словами, во избежание двусмысленного толкования законодатель за счет юридической техники упорядочил структуру норм.

Так, Хозяйственный суд Херсонской области своим решением с ответчика ОАО «П» взыскал в пользу ООО «ВПА» 70 417,15 грн задолженности по оплате товара в связи с тем, что исполнение обязательств возложено на ответчика в период, когда он находился в процедуре банкротства. Вторая инстанция оставила решение без изменений.

Высший хозяйственный суд Украины (ВХСУ), оставляя без изменений судебные решения, указал, что денежные обязательства, возникшие непосредственно в процедуре банкротства, являются текущими требованиями в соответствии со статьей 1 Закона.

При этом действие моратория не распространяется на удовлетворение требований текущих кредиторов (абзац 6 и 24 статьи 1 Закона). Поэтому текущие требования кредиторов должника находятся в свободном правовом режиме до признания должника банкротом.

Такие требования погашаются в процедуре банкротства без каких-либо ограничений, установленных Законом для требований конкурсных кредиторов. И только после признания должника банкротом и открытия ликвидационной процедуры текущие требования переходят в категорию конкурсных и должны быть заявлены в порядке, предусмотренном статьей 23 Закона, с последующим включением в реестр требований кредиторов. (Постановление ВХСУ от 11 августа 2004 года. Архив Хозяйственного суда Херсонской области. Дело № 9/291 за 2000 год).

Часть 4 статьи 12 Закона гласит, что в период действия моратория на конкурсную задолженность не начисляется неустойка (штраф, пеня) и не применяются другие санкции. Это означает, что конкурсная задолженность не обременена какими-либо дополнительными обязательствами имущественного характера, возникающими вследствие неисполнения или ненадлежащего исполнения основного денежного обязательства.

Так, в процедуре ликвидации ОАО «С» гр-н Т. обратился с заявлением об уточнении суммы денежных обязательств до 1487,09 грн и внесении ее в реестр требований кредиторов в связи с начислением трех процентов годовых, и применении к ранее насчитанной сумме денежных требований индекса инфляции на основании статьи 214 Гражданского кодекса УССР.

Суды первой и апелляционной инстанций отказали в удовлетворении дополнительных требований к кредитору.

Кассационная инстанция оставила без изменений вынесенные судебные акты на следующих основаниях.

Применение индекса инфляции и начисление трех процентов годовых является одной из мер ответственности за нарушение обязательств (глава 18 Гражданского кодекса УССР) и относится к санкциям за ненадлежащее исполнение денежных обязательств.

Основная задача моратория заключается как в приостановлении исполнения должником денежных обязательств, срок исполнения которых наступил до дня введения моратория (конкурсная задолженность), так и в приостановлении начисления неустойки (штрафа, пени), применении других санкций за неисполнение или ненадлежащее исполнение этих денежных обязательств, поэтому на конкурсную задолженность не распространяются какие-либо санкции, в том числе три процента годовых и индекс инфляции.

То есть после возбуждения дела о банкротстве не возникают новые дополнительные к основному обязательства в связи с нарушением основного обязательства, к которым относится не только неустойка (штраф, пеня), убытки (статья 203 Гражданского кодекса УССР), но и три процента годовых, и индекс инфляции.

Как отметил ВХСУ, Законом не предусмотрено внесение изменений в реестр требований кредиторов, в том числе путем индексации, начисления на эти требования трех процентов годовых и других предусмотренных действующим законодательством санкций. Однако такие дополнительные обязательства нельзя считать текущими требованиями, возникшими после возбуждения дела о банкротстве, поскольку применение индекса инфляции и трех процентов годовых неразрывно связано с основным обязательством, на которое они начисляются и которое возникло до возбуждения дела о банкротстве. (Постановление ВХСУ от 9 июня 2004 года. Архив Хозяйственного суда Харьковской области. Дело № 2566/2-23 за 2001 год).

Если бы по конкурсной задолженности не действовал мораторий, то дело о банкротстве заканчивалось бы банкротством должника, ибо за время судебных процедур устанавливаемый пассив должника мог бы вырасти в несколько раз и ни о каком финансовом оздоровлении не могло бы быть и речи. Поэтому дополнительные обязательства, возникающие при невыполнении основного денежного обязательства и влекущие для должника имущественные последствия, не должны возникать после возбуждения дела о банкротстве. Несоблюдение таких правил приводит к выхолащиванию сути моратория и, как следствие, к существенным последствиям в экономике Украины.

Поэтому дополнительные обязательства, возникающие при невыполнении основного денежного обязательства и влекущие для должника имущественные последствия, не должны возникать после возбуждения дела о банкротстве. Несоблюдение таких правил приводит к выхолащиванию сути моратория и, как следствие, к существенным последствиям в экономике Украины.

К сожалению, ни Закон, ни Хозяйственный, ни Гражданский кодексы ничего не говорят о действии моратория на удовлетворение требований кредиторов об исковой давности. Дело в том, что сам факт законодательного запрета для должника на исполнение денежных обязательств по сути не дает права кредитору требовать защиты своих прав в исковом производстве. В этой ситуации спор не возникает, поскольку должнику запрещено исполнять денежные обязательства всем без исключения конкурсным кредиторам. При этом оплата конкурсной задолженности будет производиться в порядке, предусмотренном Законом как специальным нормативно-правовым актом. Здесь конкурсным кредиторам Закон предписывает, как действовать в случае возбуждения дела о банкротстве должника. Иными словами, при введении моратория между конкурсными кредиторами и должником спор не возникает, просто изменяется порядок погашения денежных обязательств в силу Закона. Поэтому после возбуждения дела о банкротстве искового производства по конкурсной задолженности не должно быть. И, следовательно, исковая давность по такой задолженности в этой ситуации должна приостанавливаться. Этот вывод согласуется как со статьей 78 Гражданского кодекса УССР 1963 года, так и со статьей 263 Гражданского кодекса Украины 2003 года.

Иными словами, при введении моратория между конкурсными кредиторами и должником спор не возникает, просто изменяется порядок погашения денежных обязательств в силу Закона. Поэтому после возбуждения дела о банкротстве искового производства по конкурсной задолженности не должно быть. И, следовательно, исковая давность по такой задолженности в этой ситуации должна приостанавливаться. Этот вывод согласуется как со статьей 78 Гражданского кодекса УССР 1963 года, так и со статьей 263 Гражданского кодекса Украины 2003 года.

Так, Хозяйственным судом Запорожской области отказано ДП «ГУ» НАК «НУ» в признании денежных требований в связи с пропуском срока исковой давности.

ВХСУ при рассмотрении кассационной жалобы заявителя отменил обжалуемый судебный акт.

При этом кассационной инстанцией отмечено, что судом не были учтены требования статей 71, 76, 78 Гражданского кодекса Украины и статей 1, 12 Закона. Это касается действия моратория на удовлетворение требований кредиторов, в течение которого не может осуществляться как исполнительное производство, так и добровольная оплата должником денежных обязательств, срок исполнения которых наступил до дня введения моратория.

В соответствии со статьей 78 Гражданского кодекса Украины течение срока исковой давности приостанавливается в силу установленной законодательством отсрочки исполнения обязательств (мораторий). (Постановление ВХСУ от 5 мая 2004 года. Архив Хозяйственного суда Запорожской области. Дело № 5/5/466 за 2001 год).

Обязательство по взысканию заработной платы хотя и относится к конкурсной задолженности, однако обладает льготным характером. Оно может исполняться как добровольно, так и принудительно в период действия моратория. Вроде бы благородная позиция законодателя. Однако она имеет и негативные черты. Во-первых, кредиторы по зарплате, имеющие исполнительные документы, обладают преимуществами перед такими же кредиторами, не обратившимися в суд. Во-вторых, контрагенты должника (организации-подрядчики, транспортные, энергоснабжающие и т.п.) не могут выплатить заработную плату работникам ввиду действия моратория. В результате такой льготы — реализации имущества должника исполнительной службой (посредством так называемой «неорганизованной ликвидации») — пострадают другие, не льготные кредиторы по заработной плате.

Как известно, 7 марта 2002 года в статью 14 Закона был введен порядок погашения долга льготным кредиторам. Тогда, как известно, обращение взыскания на имущество должника осуществлялось под контролем суда и арбитражного управляющего. Это позволяло снижать потери неэффективной, неорганизованной ликвидации, делать прозрачным исполнительное производство и таким образом защищать права как льготников, так и других кредиторов и самого должника. К сожалению, Законом от 3 апреля 2003 года указанный порядок был отменен. И тогда пришлось хозяйственным судам вмешиваться и разрешать конфликты между Государственной исполнительной службой и участниками процедуры банкротства.

Так, определением Хозяйственного суда Харьковской области от 10 февраля 2004 года признаны незаконными действия ОГИС относительно возобновления сводного исполнительного производства по взысканию средств с АОЗТ «Б», и ОГИС обязано в течение трех дней с момента вынесения определения принять все необходимые меры для устранения выявленных судом нарушений действующего законодательства.

Постановлением Харьковского апелляционного хозяйственного суда от 24 мая 2004 года определение хозяйственного суда было оставлено без изменений.

Кассационная инстанция также оставила без изменений обжалуемое определение. При этом она отметила, что должник находится в процедуре санации, и уже есть утвержденный план, которым предусмотрено полное восстановление платежеспособности должника, выплата задолженности по заработной плате работникам, проведение расчетов со всеми конкурсными и текущими кредиторами, исполнение всех обязательств перед государственным бюджетом.

Однако ОГИС было возобновлено сводное исполнительное производство по взысканию с должника средств в части исполнения решений по взысканию задолженности по заработной плате.

В соответствии с частью 6 статьи 14 Закона действие моратория не распространяется на удовлетворение требований кредиторов, осуществляемое управляющим санацией по плану санации, утвержденному хозяйственным судом. При этом невозможно принудительное взыскание в исполнительном производстве каких-либо денежных требований, включенных в план санации.

План санации предусматривает специальный порядок погашения денежных требований кредиторов. Чтобы не было двойной оплаты одних и тех же денежных требований, в том числе по заработной плате, требования кредиторов не должны удовлетворяться вне плана санации должника. (Постановление ВХСУ от 13 октября 2004 года. Архив Хозяйственного суда Харьковской области. Дело № Б-16927/2‑23 за 2002 год).

Рассматривая примеры из судебной практики, приходим к выводу о необходимости внесения изменений в Закон. Во-первых, мораторий должен вводиться с момента публикации в газете в случае инициирования кредитором дела о банкротстве. Во-вторых, введение моратория всегда должно сопровождаться приостановлением не только исполнительного, но и искового производства по конкурсной задолженности. В-третьих, исполнительное производство по требованиям, подпадающим под действие моратория, должно осуществляться под контролем хозяйственного суда, рассматривающего дело о банкротстве должника. В-четвертых, течение исковой давности должно приостанавливаться в период действия моратория. В‑пятых, никакие дополнительные обязательства вследствие невыполнения должником денежных обязательств и влекущих имущественные последствия должника не должны возникать. В-шестых, собственник должен иметь право на погашение задолженности всем конкурсным кредиторам, включенным в реестр. В-седьмых, после утверждения реестра требований кредиторов все приоритетные кредиторы независимо от наличия исполнительного документа должны находиться в равных условиях. Задолженности им должны погашаться не в исполнительном производстве, а в процедуре банкротства.

В‑пятых, никакие дополнительные обязательства вследствие невыполнения должником денежных обязательств и влекущих имущественные последствия должника не должны возникать. В-шестых, собственник должен иметь право на погашение задолженности всем конкурсным кредиторам, включенным в реестр. В-седьмых, после утверждения реестра требований кредиторов все приоритетные кредиторы независимо от наличия исполнительного документа должны находиться в равных условиях. Задолженности им должны погашаться не в исполнительном производстве, а в процедуре банкротства.

Задержка законодателя с устранением в Законе прорех, касающихся моратория, может привести к большим экономическим потерям, к различным махинациям по «уводу» государственных объектов в негосударственную собственность. И здесь волокиты не должно быть.

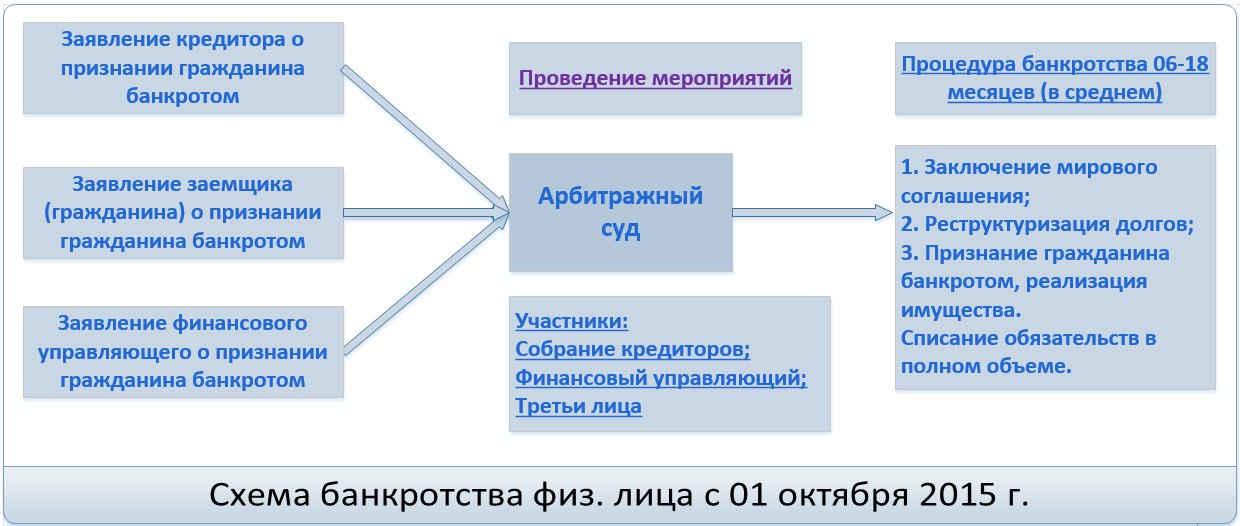

Судебный процесс банкротства — Банкротство физ лиц

СТАДИИ СУДЕБНОГО ПРОЦЕССА В АРБИТРАЖНОМ СУДЕ

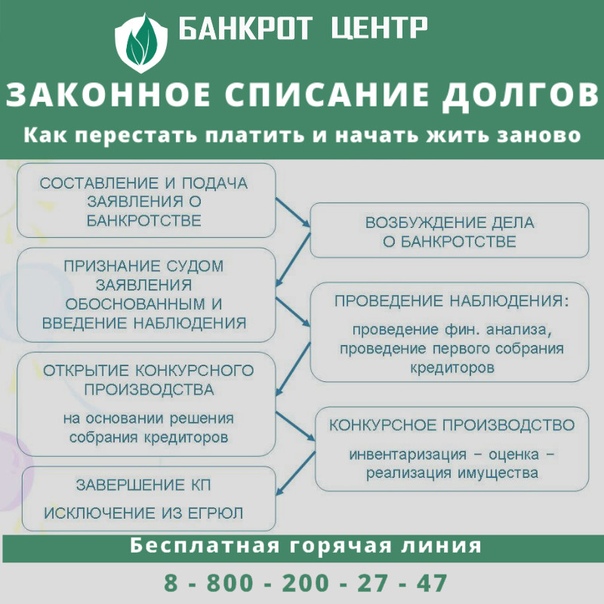

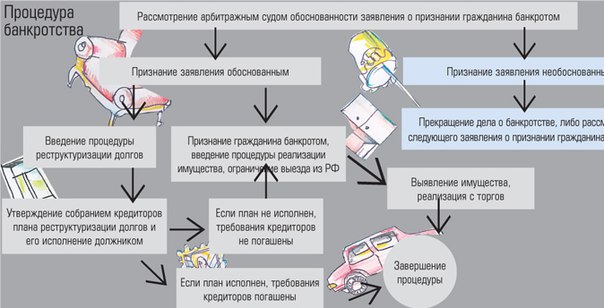

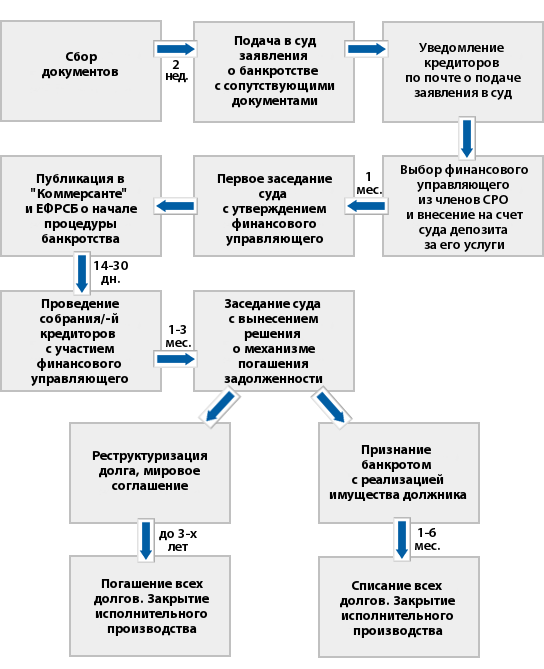

1. Рассмотрение судом поданного заявления.

По закону, принятие заявления должно состояться в течении пяти рабочих дней. Суд, примет заявление, и назначит первое судебное заседание. На нём будет рассмотрение заявление, а также введение процедуры и назначения арбитражного управляющего. По закону сроки составляют от 2 недель до 3 месяцев.

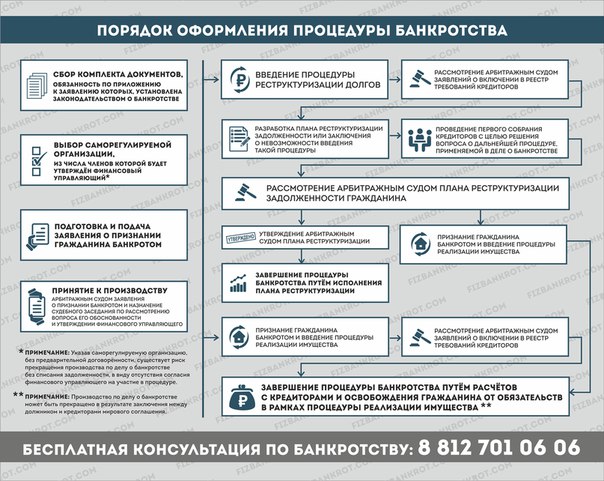

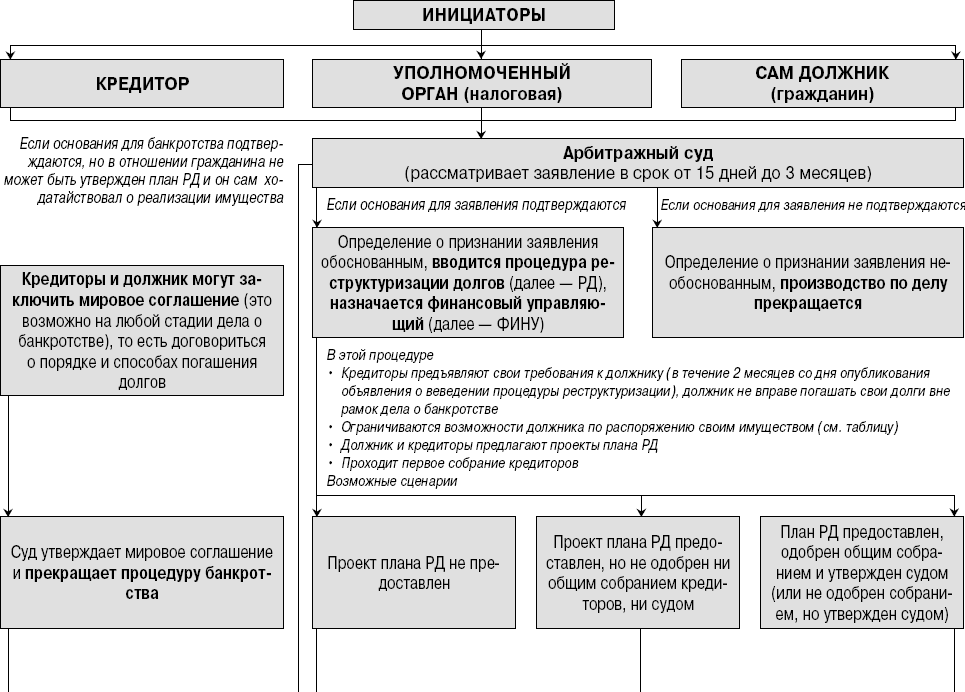

2. Судебная процедура — реструктуризация долга заявителя.

Срок до 3-х мес.

На этом этапе: проходит первое судебное заседание, на котором судья открывает процедуру банкротства и утверждает финансового управляющего. Законом регламентировано: назначение арбитражного управляющего – от 15 до 90 дней с момента подачи заявления.

Суд рассматривает заявление, направляет документы в СРО (Саморегулируемую организацию), которую указывает сам должник в заявлении. В случае, если финансовый управляющий дает своё согласие, СРО

предоставляет кандидатуру управляющего на процедуру.

С момента внесения определения о назначении процедуры объявляется мораторий, т.е. запрет на какие-либо претензии кредиторов к должнику вне судебной процедуры, открытые судебные производства в отношении должников по искам кредиторов прекращаются, а судебные исполнительные производства приостанавливаются, перестают начисляться пени, штрафы и другие финансовые санкции.

Утвержденный судом финансовый управляющий будет сопровождать процедуру реструктуризации: составляет реестр кредиторов, в газету и на сайте ЕФРСБ публикует сведения о том, что в отношении должника введена процедура банкротства, анализирует финансовое состояние должника , выявляет есть ли признаки преднамеренного и фиктивного банкротства, подготавливает план реструктуризации долгов и проводит первое собрание кредиторов.

ЧТО ТАКОЕ ПРОЦЕДУРА РЕСТРУКТУРИЗАЦИИ В СУДЕ

Реструктуризация, которую обычно предлагают банки, существенно отличается от процедуры реструктуризации при банкротстве. Если в первом случае это всегда рост долга при растягивании выплат на

более длительный срок, то во втором сумма задолженности наоборот фиксируется и останавливается начисление штрафных санкций.

Если в первом случае это всегда рост долга при растягивании выплат на

более длительный срок, то во втором сумма задолженности наоборот фиксируется и останавливается начисление штрафных санкций.

При реструктуризации долга в суде устанавливается может ли должник по своему финансовому и имущественному положению выплатить долг кредиторам в течении трех лет. При этом

должник должен предоставить проект плана реструктуризации долгов финансовому управляющему. План реструктуризации не может превышать трёх лет. Собрание кредиторов его одобряет или нет.

После одобрения собранием кредиторов, суд утверждает план реструктуризации, если гражданин отвечает следующим требованиям, предусмотренным пунктом 1 ст. 213.13 Закона о банкротстве: гражданин

имеет регулярный источник дохода, гражданин ранее не привлекался к уголовной ответственности по экономическим делам; гражданин не признавался банкротом за последние 5 лет, план

реструктуризации долгов гражданина в отношении его задолженности не утверждался в течении 8 лет. В случае, если должник не имеет никакого источника доходов или его доход не превышает прожиточный

минимум, план реструктуризации утверждён быть не может. В ряде случаев суд может миновать процедуру реструктуризации и сразу ввести реализацию имущества. Происходит это, когда несоответствие

должника вышеуказанным пунктам выяснилось до введения процедуры реструктуризации.

В случае, если должник не имеет никакого источника доходов или его доход не превышает прожиточный

минимум, план реструктуризации утверждён быть не может. В ряде случаев суд может миновать процедуру реструктуризации и сразу ввести реализацию имущества. Происходит это, когда несоответствие

должника вышеуказанным пунктам выяснилось до введения процедуры реструктуризации.

В случае, если план реструктуризации долга не согласован с собранием кредиторов или не утверждён судом, арбитражный управляющий выходит с ходатайством в суд о переходе в следующую процедуру – «реализация имущества». Суд признает должника банкротом (несостоятельным) и открывает стадию реализации имущества, о чем выносит решение.

3. Судебная процедура реализация имущества должника.

Реализация имущества вводится сроком на 6 месяцев независимо от того есть или нет у должника имущество. Целью данной процедуры — погашение долга кредиторам за счет доходов и имущества

должника.

В случае, если должник имеет имущество, на которое по закону возможно обратить взыскание в счет погашение долга кредиторам, такое имущество включается в конкурсную массу и подлежит реализации с торгов с распределением вырученных средств между кредиторами в равных долях.

Читать дальше…

Закон о банкротстве предприятий – Газета Коммерсантъ № 48 (201) от 30.11.1992

Газета «Коммерсантъ» №48 от

Закон о банкротстве предприятий

2. Основанием для установления внешнего управления имуществом должника является наличие реальной возможности восстановить платежеспособность предприятия для продолжения его деятельности путем реализации части имущества должника и осуществления других организационных и экономических мероприятий, а также заключением мирового соглашения с кредиторами.

Продолжительность проведения процедуры внешнего управления имуществом должника не должна превышать 18 месяцев.

3. На период проведения процедуры внешнего управления имуществом должника вводится мораторий на удовлетворение имущественных требований кредитора к должнику.

4. При установлении внешнего управления имуществом должника арбитражный суд назначает арбитражного управляющего, при этом кредиторы и должник вправе предложить кандидатуры арбитражного управляющего. При наличии нескольких кандидатур арбитражный управляющий назначается на конкурсной основе.

Кандидат в арбитражные управляющие должен быть экономистом или юристом либо обладать опытом практической работы в хозяйстве, а также не иметь судимостей. Кандидатом в арбитражные управляющие не может быть должностное лицо администрации должника или кредитора.

5. Размер вознаграждения арбитражному управляющему определяется собранием (комитетом) кредиторов и утверждается арбитражным судом. Вознаграждение арбитражному управляющему выплачивается из имущества должника, кроме случаев, предусмотренных третьим абзацем настоящего пункта.

Вознаграждение арбитражному управляющему выплачивается из имущества должника, кроме случаев, предусмотренных третьим абзацем настоящего пункта.

Вознаграждение арбитражному управляющему выплачивается в очередности, установленной статьей 29 настоящего Закона. Арбитражный суд производит авансовые выплаты вознаграждения арбитражному управляющему из средств должника или кредиторов, внесенных заранее на соответствующий депозитный счет арбитражного суда в соответствии с решением собрания (комитета) кредиторов в пределах сумм, поступивших на этот счет, с последующим возмещением из имущества должника.

В случае, если ходатайство о проведении процедуры внешнего управления имуществом должника подано собственником предприятия-должника или кредиторами, а в последующем арбитражный суд принимает решение о прекращении процедуры внешнего управления имуществом должника или выносит определение о замене арбитражного управляющего (пункт 10 настоящей статьи), выплата вознаграждения или его части арбитражному управляющему может быть отнесена на счет стороны, подавшей заявление о проведении процедуры внешнего управления имуществом должника.

6. Арбитражный управляющий:

руководит предприятием-должником, имеет права и исполняет обязанности, предоставленные законодательными актами Российской Федерации руководителю предприятия;

распоряжается имуществом должника в соответствии с законодательными актами Российской Федерации;

отстраняет руководителя предприятия, назначает и увольняет других должностных лиц в соответствии с законодательством о труде;

созывает собрание (комитет) кредиторов;

разрабатывает план реорганизации предприятия и организует его выполнение;

выполняет другие функции, предусмотренные настоящим Законом.

7. Собрание кредиторов:

может образовать комитет кредиторов и определить его функции, при этом комитет кредиторов имеет право требовать от арбитражного управляющего представления информации и объяснений;

утверждает план реорганизации предприятия;

устанавливает размер вознаграждения арбитражному управляющему;

определяет предприятие (предприятия), на которое (которые) возлагается внесение денежных средств в случаях, предусмотренных настоящим Законом;

выполняет другие функции, предусмотренные настоящим Законом;

на собрание кредиторов приглашается представитель трудового коллектива;

собрание созывается по предложению кредиторов, сумма требований которых составляет не менее одной трети размера от обязательств должника.

8. Арбитражный управляющий не позднее, чем в трехмесячный срок со дня своего назначения созывает собрание кредиторов для утверждения плана реорганизации предприятия, предварительно направленного участникам собрания. О результатах собрания кредиторов арбитражный управляющий уведомляет арбитражный суд. В случае, если собрание кредиторов не одобряет (большинством в две трети от суммы требований кредиторов) плана реорганизации, предложенного арбитражным управляющим, арбитражный суд может отменить определение о внешнем управлении имуществом должника или оставить его в силе, заменив арбитражного управляющего.

9. Собрание кредиторов вправе внести изменения в план реорганизации предприятия и предложения по его реализации, которые принимаются арбитражным управляющим к исполнению. В случае несогласия с этими изменениями арбитражный управляющий обращается в арбитражный суд для разрешения спора.

10. Любой кредитор или собственник предприятия-должника, считающий, что план реорганизации предприятия (либо действия (бездействие) арбитражного управляющего наносят ущерб его интересам), может обратиться в арбитражный суд с заявлением о пересмотре этого плана. Заявление рассматривается арбитражным судом в месячный срок и по результатам рассмотрения выносится определение.

Заявление рассматривается арбитражным судом в месячный срок и по результатам рассмотрения выносится определение.

11. Арбитражный управляющий обращается в арбитражный суд с заявлением о завершении процедуры внешнего управления имуществом должника в случаях:

если цель внешнего управления имуществом должника, предусмотренная во втором пункте настоящей статьи, достигнута;

если он убедился, что достижение этой цели невозможно;

в зависимости от результатов проведения внешнего управления имуществом должника и характера заявления арбитражного управляющего арбитражный суд может:

принять решение о завершении процедуры внешнего управления имуществом должника и прекращении производства по делу о несостоятельности (банкротстве) предприятия либо решение об утверждении мирового соглашения;

принять решение о прекращении внешнего управления имуществом должника, признании должника несостоятельным (банкротом) и об открытии конкурсного производства;

вынести определение о продолжении внешнего управления имуществом должника в течение срока, установленного во втором пункте настоящей статьи.

Статья 12. Санация

1. Должником, кредитором, собственником предприятия-должника в порядке, установленном статьями 5 и 6 настоящего Закона может быть подано ходатайство о проведении санации в арбитражный суд до принятия им решения по делу.

В тех случаях, когда лица, желающие участвовать в проведении санации, установлены до внесения арбитражным судом определения по ходатайству о проведении этой процедуры, в арбитражный суд представляется список этих лиц, основные сведения о них, включая характер имущественных отношений с должником, а также их письменное согласие на участие в проведении санации.

Преимущественное право на участие в проведении санации имеет кредитор, собственник предприятия-должника, члены трудового коллектива этого предприятия. В тех случаях, когда кандидатом на участие в санации является собственник предприятия-должника, члены трудового коллектива этого предприятия самостоятельно выделяют представителей для участия в санации. При этом конкурс желающих участвовать в санировании может быть проведен лишь при согласии собственника и кредиторов.

При этом конкурс желающих участвовать в санировании может быть проведен лишь при согласии собственника и кредиторов.

2. Основанием для проведения санации является наличие реальной возможности восстановить платежеспособность предприятия для продолжения его деятельности путем создания предприятию финансовой помощи собственником или третьими лицами.

3. В случаях повторного, в течение 36 месяцев, возбуждения производства по делу о несостоятельности (банкротстве) предприятия, арбитражный суд не вправе принимать решение о проведении санации.

4. При удовлетворении ходатайства о санации арбитражный суд при наличии согласия собственника и кредиторов объявляет конкурс желающих принять участие в санации. В обязательном порядке конкурс объявляется в том случае, если к моменту внесения арбитражным судом определения о проведении санации собственник предприятия-должника и члены трудового коллектива не воспользовались своим преимущественным правом на участие в проведении санации. Объявление о проведении конкурса публикуется в «Вестнике Высшего арбитражного суда Российской Федерации» за счет должника.

Объявление о проведении конкурса публикуется в «Вестнике Высшего арбитражного суда Российской Федерации» за счет должника.

К участию в конкурсе допускаются юридические и физические лица, в том числе иностранные, представители трудового коллектива.

Заявление на участие в конкурсе подается в арбитражный суд, объявивший конкурс, но не позднее 30 дней со дня публикации объявления о проведении конкурса.

5. Если по истечении срока подачи заявлений на участие в конкурсе желающих участвовать в санации не окажется, арбитражный суд отменяет свое решение о ее проведении и принимает иное решение в соответствии со статьей 9 настоящего Закона.

6. Не позднее десяти дней после подачи заявлений на участие в конкурсе, а в тех случаях, когда конкурс не объявлялся — не позднее десяти дней после принятия решения о проведении санации, арбитражный суд рассматривает кандидатуры лиц, выразивших желание участвовать в санации, и формирует список лиц, допущенных к дальнейшим процедурам.

7. В семидневный срок кандидаты, указанные в пункте 6 настоящей статьи, обязаны провести собрание, на котором вырабатывают соглашение. В соглашении должно содержаться обязательство обеспечить удовлетворение потребностей всех кредиторов в согласованные с ними сроки, указываются предполагаемая продолжительность санации, согласованное участниками санации распределение ответственности перед кредиторами, ответственность кого-либо из указанных лиц в случае их отказа от участия в санации после начала процедуры, а также другие условия, которые лица, допущенные к санации, сочтут необходимым предусмотреть.

При этом по истечении 12 месяцев с начала санации должно быть удовлетворено не менее 40 процентов от общей суммы требований кредиторов.

Удовлетворение требований кредиторов производится в очередности, установленной в статье 29 настоящего Закона.

В соглашении не может предусматриваться передача должником основных средств участникам санации.

Участники санации обязаны выполнить принятые обязательства перед кредиторами в полном объеме и несут ответственность за их выполнение солидарную ответственность, если соглашением не предусмотрено иное.

Соглашение передается в арбитражный суд в течение десяти дней с момента подписания.

8. На основании представленного соглашения арбитражный суд принимает решение о начале проведения санации, в порядке и на условиях, определенных в соглашении и осуществляет контроль за ее проведением.

9.Продолжительность санации не должна превышать 18 месяцев. Арбитражный суд вправе по ходатайству участников санации (за исключением случаев санации государственных или муниципальных предприятий) продлить срок ее проведения, но не более чем на шесть месяцев.

10. В процессе проведения санации любой кредитор или собственник, представитель трудового коллектива может обратиться в арбитражный суд с заявлением о неэффективности проведения санации или о действиях участников санации, ведущих к ущемлению интересов собственника либо кредитора, а также трудового коллектива. Суд рассматривает такие заявления и по итогам рассмотрения принимает соответствующее решение вплоть до прекращения санации.

Суд рассматривает такие заявления и по итогам рассмотрения принимает соответствующее решение вплоть до прекращения санации.

11. Санация может быть прекращена в связи с окончанием установленного срока проведения санации, невыполнением требования, предусмотренного в пункте 11 настоящей статьи, а также в связи с установленной неэффективностью санации.

12. Достижение цели санации дает основание арбитражному суду для вынесения решения о ее завершении и прекращении производства по делу о несостоятельности должника. При этом сохраняются все права участников санации, установленные в соглашении о санации.

Статья 13. Особенности реорганизационных процедур для предприятий, в имуществе которых имеется вклад государства или местных Советов народных депутатов, а также получающих дотации из федерального, республиканского и местных бюджетов.

В трехдневный срок со дня принятия к производству дела о несостоятельности (банкротстве) должник уведомляет об этом:

орган, уполномоченный государством или местным Советом народных депутатов управлять имуществом предприятия, вклад государства или местных Советов народных депутатов в которое составляет не менее 50 процентов;

финансовые органы соответствующих уровней в отношении предприятий, получающих дотации из бюджетов всех уровней.

Орган, уполномоченный государством или местным Советом народных депутатов управлять имуществом предприятия, или финансовый орган соответствующего уровня в пятнадцатидневный срок со дня получения уведомления представляет в арбитражный суд свои предложения.

Если орган, уполномоченный управлять имуществом должника, или финансовый орган соответствующего уровня вносят предложение о проведении санации или о представлении предприятию дополнительной дотации из соответствующих бюджетов, он обязан гарантировать удовлетворение имущественных требований кредиторов и покрытие арбитражных расходов.

В обязательном порядке предоставляются дотации предприятиям, для которых в соответствии с действующим законодательством установлены условия хозяйствования, при которых не возмещаются затраты на производство товаров (работ, услуг). Эти дотации должны возместить убытки, понесенные предприятиями в результате работы в таких условиях.

Гарантии органа, уполномоченного государством или местным Советом народных депутатов управлять имуществом предприятий, или финансового органа соответствующего уровня являются основанием для приостановления производства по делу арбитражным судом.

В случае отказа органа, уполномоченного государством или местным Советом народных депутатов управлять имуществом предприятия, от проведения санации или финансового органа соответствующего уровня от предоставления дополнительной дотации, арбитражный суд принимает одно из решений в соответствии со статьей 9 настоящего Закона.

РАЗДЕЛ IV

ПРИНУДИТЕЛЬНАЯ ЛИКВИДАЦИЯ ПО РЕШЕНИЮ АРБИТРАЖНОГО СУДА, КОНКУРСНОЕ ПРОИЗВОДСТВО

Статья 14. Цель конкурсного производства

Конкурсное производство осуществляется с целью соразмерного удовлетворения требований кредиторов и объявления должника свободным от долгов, а также с целью охраны сторон от неправильных действий в отношении друг друга.

Статья 15. Решение о принудительной ликвидации

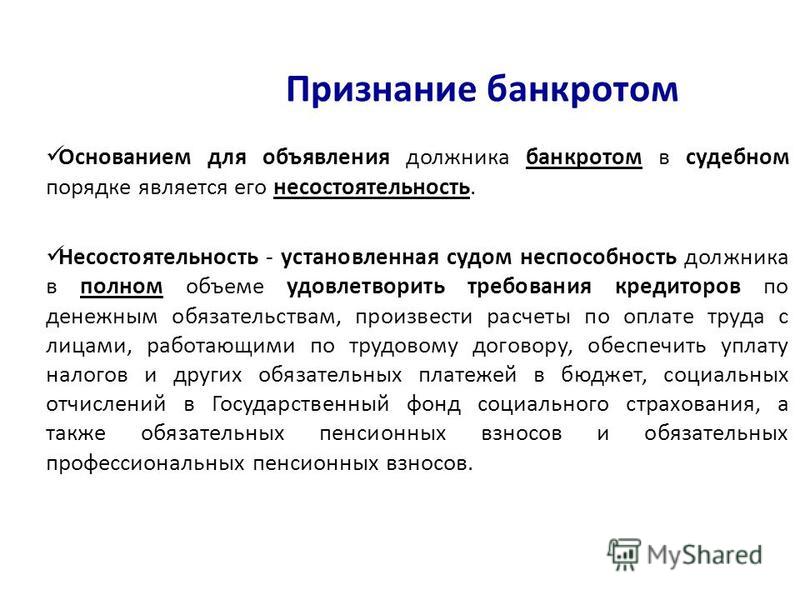

Признание должника несостоятельным (банкротом) означает, что арбитражный суд принимает решение о принудительной ликвидации предприятия. Принудительная ликвидация должника осуществляется в порядке конкурсного производства.

Об открытии конкурсного производства арбитражный суд уведомляет:

трудовой коллектив;

органы местного самоуправления;

местные финансовые органы;

банковские учреждения, обслуживающие должника.

Статья 16. Объявление о несостоятельности (банкротстве)

Решение о признании должника несостоятельным (банкротом) и открытии конкурсного производства публикуется в «Вестнике Высшего арбитражного суда Российской Федерации» за счет средств, перечисленных на соответствующий депозитный счет арбитражного суда.

Публикация должна содержать:

наименование арбитражного суда, в производстве которого находится дело;

наименование и местонахождение предприятия-должника;

дату подачи заявления, на основании которого открывается конкурсное производство;

обращение к кредиторам с предложением предъявить имеющиеся у них претензии к должнику в двухмесячный срок со дня публикации;

иные существенные обстоятельства.

Статья 17. Последствия открытия конкурсного производства для должника

С момента объявления должника несостоятельным (банкротом) и вынесения решения об открытии конкурсного производства:

запрещается отчуждение имущества (кроме случаев, когда разрешение на отчуждение дано собранием кредиторов), передача имущества, погашение обязательств. Платежи кредиторам-залогодержателям, а также предусмотренные в пункте 1 статьи 29, не приостанавливаются;

сроки всех долговых обязательств должника считаются истекшими;

прекращается начисление пени и процентов по всем видам задолженности предприятия.

Все требования имущественного или финансового характера с этого момента могут быть предъявлены должнику только в рамках конкурсного производства.

Статья 18. Функции арбитражного суда в конкурсном производстве

Арбитражный суд:

открывает и закрывает конкурсное производство;

утверждает конкурсного управляющего:

выносит решение об отстранении директора от руководства предприятием;

принимает решение о правомерности действий участников конкурсного производства.

Статья 19. Участники конкурсного производства

Участниками конкурсного производства являются конкурсный управляющий, собрание кредиторов либо комитет кредиторов, должник, представитель трудового коллектива и другие заинтересованные лица.

Определение моратория

Что такое мораторий?

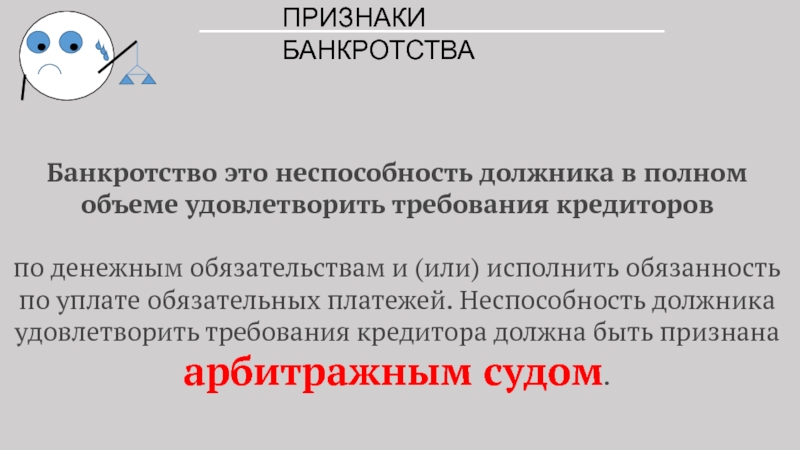

Мораторий — это временная приостановка деятельности или закона до тех пор, пока в будущем рассмотрение не даст оснований для отмены приостановки, например, если и когда будут решены вопросы, приведшие к мораторию. Мораторий может быть наложен правительством, регулирующими органами или бизнесом.

Моратории часто вводятся в связи с временными финансовыми трудностями. Например, предприятие, превысившее свой бюджет, может наложить мораторий на прием новых сотрудников до начала следующего финансового года.В ходе судебного разбирательства мораторий может быть наложен на такую деятельность, как процесс взыскания долга во время процедуры банкротства.

Ключевые выводы

- Мораторий — это временное прекращение обычной деятельности или приостановление действия какого-либо закона или постановления.

- В большинстве случаев моратории предназначены для облегчения краткосрочных финансовых трудностей или предоставления времени для решения связанных проблем.

- В законе о банкротстве мораторий — это предусмотренный законом перерыв в взыскании долгов с кредиторов.

Как действуют моратории

Мораторий часто, хотя и не всегда, является ответом на краткосрочный кризис, который нарушает нормальный распорядок бизнеса. Например, сразу после стихийного бедствия, такого как землетрясение или наводнение, правительство может наложить чрезвычайный мораторий на некоторые виды финансовой деятельности. Впоследствии он будет снят, когда снова можно будет начать нормальную деятельность.

Если компания испытывает финансовые трудности, она может наложить мораторий на определенные виды деятельности для снижения затрат. Компания может ввести мораторий на найм, ограничить дискреционные расходы или сократить командировки и несущественное обучение. Моратории подобного рода, предназначенные исключительно для сокращения ненужных расходов, не предназначены для того, чтобы помешать бизнесу или намерению погасить свои долги или покрыть все необходимые операционные расходы. Вместо этого они используются, чтобы уменьшить финансовый дефицит или избежать дефолта по долговым обязательствам. Добровольный мораторий — это средство привести расходы в соответствие с текущими доходами компании.

Компания может ввести мораторий на найм, ограничить дискреционные расходы или сократить командировки и несущественное обучение. Моратории подобного рода, предназначенные исключительно для сокращения ненужных расходов, не предназначены для того, чтобы помешать бизнесу или намерению погасить свои долги или покрыть все необходимые операционные расходы. Вместо этого они используются, чтобы уменьшить финансовый дефицит или избежать дефолта по долговым обязательствам. Добровольный мораторий — это средство привести расходы в соответствие с текущими доходами компании.

В законе о банкротстве мораторий — это юридически обязывающий перерыв в праве взыскать долги с физического лица. Этот тайм-аут защищает должника, пока план взыскания согласовывается и внедряется. Этот тип моратория типичен для заявлений о банкротстве в главе 13, в которых должник стремится реструктурировать платежи по непогашенным долгам.

И «мораторий», и «мораторий» являются допустимыми множественными числами термина мораторий.

Примеры мораториев

Например, в 2016 году губернатор Пуэрто-Рико издал приказ об ограничении вывода средств из Государственного банка развития.Этот чрезвычайный мораторий установил запрет на снятие средств, не связанных с выплатой основного долга или процентов, чтобы снизить риски для ликвидности банка.

На добровольной основе страховые компании иногда вводят мораторий на написание новых полисов для собственности, расположенной в определенных районах во время стихийного бедствия. Такие моратории могут помочь уменьшить убытки, когда вероятность подачи исков ненормально высока. Например, в феврале 2011 года MetLife ввела мораторий на разработку новых политик во многих округах Техаса из-за необычной вспышки лесных пожаров.

Российская Федерация: недавно принятые поправки к Закону о несостоятельности позволяют некоторым гражданам пройти процедуру банкротства, но избежать судебного разбирательства

(25 ноября 2020 г.) 1 сентября 2020 г. Федеральный закон № 289-ФЗ «О внесении изменений в Федеральный закон« О внесении изменений » Банкротство вступило в силу. Этот закон, подписанный президентом Российской Федерации Владимиром Путиным 31 июля 2020 года, позволяет некоторым категориям граждан России заявлять о банкротстве, избегая судебного разбирательства и без уплаты сбора.

Федеральный закон № 289-ФЗ «О внесении изменений в Федеральный закон« О внесении изменений » Банкротство вступило в силу. Этот закон, подписанный президентом Российской Федерации Владимиром Путиным 31 июля 2020 года, позволяет некоторым категориям граждан России заявлять о банкротстве, избегая судебного разбирательства и без уплаты сбора.

Фон

Федеральный закон Российской Федерации о банкротстве № 127-ФЗ был принят 27 сентября 2002 года, последние изменения внесены 25 мая 2020 года. Согласно этому закону, банкротство может быть объявлено только по решению Арбитражного суда. система арбитражных судов в Российской Федерации.

Требование судебного решения вопроса о банкротстве было подтверждено в 2015 году, когда Федеральный закон № 154-ФЗ распространил российское судопроизводство на территорию Республики Крым.

Право на участие

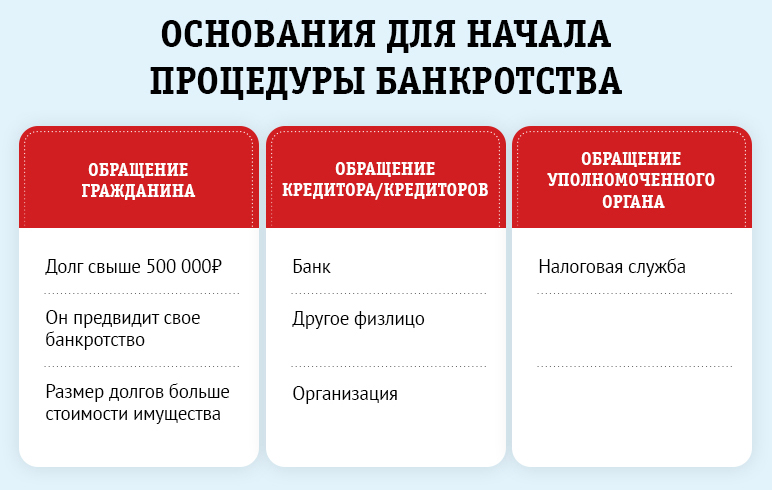

Недавно принятые поправки позволяют физическим лицам подавать заявления о внесудебной процедуре банкротства, если они соответствуют определенным критериям приемлемости. Это:

Это:

- Сумма долга, а также обязательств по уплате обязательных платежей должна быть не менее 50 000 рублей (примерно 648 долларов США) и не более 500 000 рублей (примерно 6 480 долларов США).

- Эти суммы включают обязательства, сроки погашения которых не наступили, обязательства по уплате алиментов и обязательства по договору поручительства независимо от просрочки основного должника.

- У должника нет имущества, на которое может быть взыскан иск, и меры по поиску такого имущества не принесли результатов.

- У должника нет непогашенных долгов или залогового права в связи с ранее вынесенными судебными постановлениями.

Процедура внесудебного обращения

Заявление о признании банкротства гражданина необходимо подать заявителем в Многофункциональный центр государственных и муниципальных услуг по месту жительства или по месту пребывания.В этом заявлении гражданин должен предоставить список всех известных кредиторов и размер задолженности перед ними.

В процедуре указывается специальная форма заявки. Также предоставлена инструкция по заполнению заявки. Подача заявки бесплатна.

Процедура банкротства занимает до шести месяцев. В течение этого времени кредиторы могут попытаться подать иск о банкротстве в суд. По новым правилам гражданин вправе подать новое заявление о банкротстве не ранее, чем через 10 лет после дня окончания предыдущей внесудебной процедуры банкротства.

Последствия внесудебного обращения

Если заявление о внесудебной процедуре банкротства одобрено, информация должна быть опубликована в Едином федеральном реестре банкротств. В результате вводится мораторий на удовлетворение требований кредиторов по денежным обязательствам и на внесение обязательных платежей. Это правило не распространяется на кредиторов, не указанных в заявлении.

При публикации в реестре денежные обязательства, возникшие до даты включения данного вида информации в Единый федеральный реестр, считаются исполненными, а начисление штрафов и иных финансовых санкций, а также процентов по всем обязательствам гражданина , прекращены.

Мораторий на возбуждение дела о банкротстве

Статья 9.1, ранее добавленная в Закон о банкротстве, уполномочивает российское правительство вводить мораторий на возбуждение дела о банкротстве кредиторами в случае чрезвычайной ситуации, стихийного бедствия, существенного изменения курса рубля и т. Д. обстоятельства.

6 апреля 2020 г., в ответ на пандемию COVID-19, Правительство Российской Федерации приняло Постановление No.428, которым был введен мораторий на возбуждение дела о банкротстве кредиторами. Мораторий вступил в силу 6 апреля 2020 г. и продлился до 5 октября 2020 г.

1 октября 2020 года постановлением правительства РФ № 1587 мораторий был продлен. Это обновление вступило в силу 7 октября 2020 г. и действует в течение трех месяцев.

ПЕТЕРКА И ПАРТНЕРЫ — Мораторий на банкротство, работа судов в РФ

Мораторий на банкротство

Федеральный закон разрешил правительству ввести мораторий для кредиторов на возбуждение дел о банкротстве в отношении своих контрагентов. Мораторий будет вводиться в случае возникновения чрезвычайных ситуаций природного и техногенного характера, а также в случае значительных изменений курса рубля и других обстоятельств, угрожающих стабильности экономической ситуации в стране.

Мораторий будет вводиться в случае возникновения чрезвычайных ситуаций природного и техногенного характера, а также в случае значительных изменений курса рубля и других обстоятельств, угрожающих стабильности экономической ситуации в стране.

Заявления кредиторов о признании должника банкротом, поданные в Арбитражный суд в период действия моратория, а также поданные до даты моратория, о применении которых суд не принял решение к дате введения моратория, подлежат рассмотрению. вернулся.Рассмотрение уже поданных в суд заявлений будет приостановлено на время действия моратория, если суд не ввел первую процедуру банкротства в день действия моратория.

Уведомление кредитора о намерении подать заявление о признании должника банкротом становится недействительным со дня начала моратория. Таким образом, после окончания моратория необходимо будет повторно подать такое уведомление.

3 апреля 2020 года Правительство ввело мораторий на банкротство сроком на 6 месяцев для конкретного списка должников: •