Плата для стартапа: какой инвестор нужен начинающему проекту

Чтобы превратить идею в настоящий бизнес, нужно несколько составляющих: уникальный для отрасли замысел, маркетинговый план и самое главное — знания о том, как найти инвесторов и убедить их вложиться в проект.

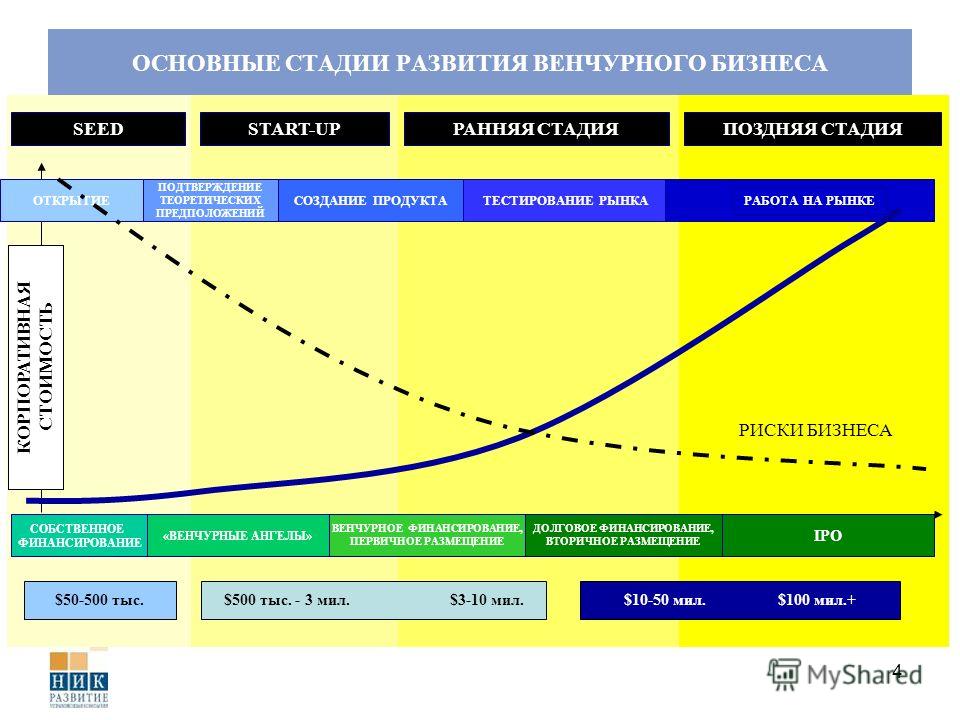

В зависимости от того, на каком этапе развития находится компания, некоторые варианты финансирования могут быть более приоритетными. Как же привлечь инвестиции, исходя из срока существования стартапа, чтобы помочь ему выстрелить и превратиться в «единорога»?

На этапе идеи

Время разработки концепции и продумывания деталей. На этом этапе стартапу нужны деньги для решения базовых задач, например написания четкого бизнес-плана. Для этого привлекают личный капитал и финансовую помощь от людей, которые знают основателя проекта лично. Преимущества собственных денег в том, что они позволяют полностью контролировать свой бизнес, не бояться влияния внешних инвесторов, а также избежать долгов, если идея провалится.

Реклама на Forbes

Яркий пример инвестиций на этапе идеи — компания SalesForce. Первыми источниками ее финансирования были личные сбережения Марка Бениоффа, основателя проекта и автора идеи предоставления услуг по подписке, и частные инвестиции от Ларри Эллисона, сооснователя корпорации Oracle. Личное знакомство Бениоффа и Эллисона сыграло свою роль: они вместе работали в Oracle, и Бениофф получил хорошую поддержку своей идеи, когда рассказал о ней Эллисону. Однако по мере развития стартапа собственных денег становится недостаточно. Бизнесу, который хочет развиваться, не обойтись без внешних инвесторов.

Стадия Pre-Seed

Поддержание роста и тестирование рынка, когда становятся нужны дополнительные финансы, но крупные инвесторы неохотно дают большие деньги на посевной и предпосевной стадиях. Поэтому основатели стартапов обращаются к краудфандингу, акселерационным программам и бизнес-ангелам.

Краудфандинг — инструмент, доступный каждому. Предприниматели рассказывают на специальных сайтах о своей идее, после чего люди с самых разных точек планеты могут познакомиться с ней и профинансировать. У краудфандинга нет жесткого ограничения по сумме инвестиций, и кажется, что таким способом можно потратить годы на сбор слишком незначительных сумм. Но многие стартапы получили свои первые миллионы финансирования именно так. Например, компания Skinners, которая придумала очень прочную дышащую обувь, которую можно надевать как носки, собрала с помощью краудфандинга более $1,6 млн, хотя рассчитывала всего на $25 000. Кроме того, краудфандинг — это безвозмездный способ получить деньги, не передавая акции компании. Через него можно протестировать, насколько идея проекта находит отклик у пользователей.

У краудфандинга нет жесткого ограничения по сумме инвестиций, и кажется, что таким способом можно потратить годы на сбор слишком незначительных сумм. Но многие стартапы получили свои первые миллионы финансирования именно так. Например, компания Skinners, которая придумала очень прочную дышащую обувь, которую можно надевать как носки, собрала с помощью краудфандинга более $1,6 млн, хотя рассчитывала всего на $25 000. Кроме того, краудфандинг — это безвозмездный способ получить деньги, не передавая акции компании. Через него можно протестировать, насколько идея проекта находит отклик у пользователей.

Перспективные стартапы с сильной идеей и сформированной командой могут стать частью инкубаторов или акселераторов. В качестве преимуществ участники акселерационной программы получают наставничество от экспертов своей отрасли, сильный нетворкинг и больше возможностей для получения инвестиций: одно упоминание о том, что стартап прошел известный акселератор, может стать решающим аргументом для инвесторов.

Участие в программе не гарантирует финансирования. Несмотря на это, в акселераторы вроде Ycombinator, 500 Startups, Plug and Play конкурс больше, чем в Harvard Business School. Например, в Ycombinator попадают около 100 проектов из 10 000 кандидатов, а в 500 Startups —только 20 из 1800. Участниками акселерационных программ в свое время были Airbnb (стоимость по последней оценке — $31 млрд), Dropbox (стоимость — $10 млрд) и многие другие компании, которые сейчас стоят миллиарды долларов.

Еще одним источником финансирования на стадии «пре-сид» могут стать бизнес-ангелы. В отличие от инвестиционных фондов, которые приходят на более поздних стадиях развития проекта, ангелы вкладываются на ранних этапах. Их инвестиции меньше, но доступнее для развивающихся стартапов: $25 000-100 000. Самые перспективные проекты даже на начальных этапах могут получить больше. Например, в 2004 году Питер Тиль был первым внешним инвестором Facebook и купил акции компании на сумму $0,5 млн. В 2012 году сразу после IPO Тиль продал свои акции и получил за них $640 млн.

Когда частные инвесторы вкладывают деньги в компанию, они получают некоторую долю. Чем раньше инвестор финансирует проект, тем меньше денег может вложить и тем больший процент в доле получит. Некоторые бизнес-ангелы просят место в совете директоров и помогают развитию не только финансами, но и своей экспертизой.

Посевная

Когда бизнес-модель расписана и стартап начинает получать первых клиентов, наступает время посевной стадии инвестирования. Инвесторы предполагают, что на этом этапе предприниматель уже добился определенных результатов и теперь ищет способы подтвердить, что его успех — не удача, а результат работающего бизнес-плана.

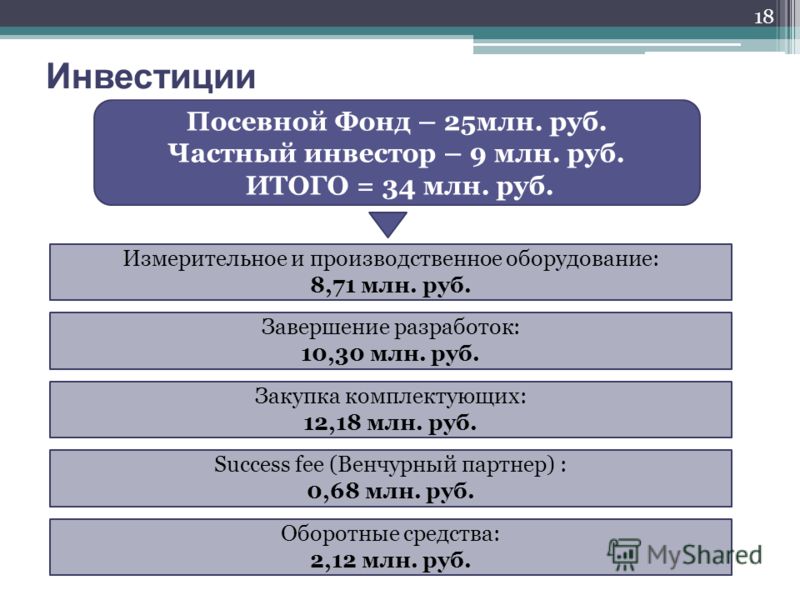

Посевная стадия — это переход от частных инвестиций к инвестиционным фондам. Стартапы этого уровня получают финансирование от венчурных капиталистов и через венчурный долг. Средний чек инвестиций на этом этапе — от $1 млн до $30 млн.

Если бизнес-ангелы обычно вкладывают собственные деньги, то венчурные капиталисты распоряжаются финансами венчурных фондов. У них разный подход. Венчурный капиталист — это профессия, поэтому требовательности к работе стартапа у него гораздо больше: вплоть до участия в операционном управлении и влияния на ключевые решения. Эксперт инвестирует деньги и помогает компании своими знаниями, выводит на успешные продажи.

У них разный подход. Венчурный капиталист — это профессия, поэтому требовательности к работе стартапа у него гораздо больше: вплоть до участия в операционном управлении и влияния на ключевые решения. Эксперт инвестирует деньги и помогает компании своими знаниями, выводит на успешные продажи.

Фонды и партнеры почти всегда специализируются не только на крупных сферах, но и на отдельных направлениях: вкладывают не вообще в технологии, а только в MedTech или только в GreenTech. Например, венчурный фонд Mindrock, который основали Павел Черкашин и Роман Собачевский, инвестирует в проекты, связанные только с технологией блокчейн. Впрочем, самые крупные венчурные фонды инвестируют более свободно. Знаменитый Sequoia Capital финансировал в множество проектов, которые позже стали миллиардными корпорациями: Apple, Google, PayPal, WhatsApp, YouTube, Instagram, LinkedIn и другие.

Недавно в Кремниевой долине появился новый тренд — корпоративные венчурные фонды. Кошмарный сон крупного предпринимателя — пропустить молодой стартап, который изменит правила игры или уничтожит индустрию. Это называют «эффектом Kodak». Поэтому в корпорациях возникают собственные венчурные фонды, которые постоянно ищут и внедряют инновации. Их главная цель — найти стартапы, которые могут убить их бизнес, и интегрировать в свою компанию раньше, чем проект станет самостоятельным. Проекты, которые уже имеют венчурную поддержку, могут взять венчурный долг. По сути, это кредит, который позволяет получить деньги, не сдавая капитал компании. Правда, и погашать его придется вне зависимости от того, будет ли проект прибыльным.

Это называют «эффектом Kodak». Поэтому в корпорациях возникают собственные венчурные фонды, которые постоянно ищут и внедряют инновации. Их главная цель — найти стартапы, которые могут убить их бизнес, и интегрировать в свою компанию раньше, чем проект станет самостоятельным. Проекты, которые уже имеют венчурную поддержку, могут взять венчурный долг. По сути, это кредит, который позволяет получить деньги, не сдавая капитал компании. Правда, и погашать его придется вне зависимости от того, будет ли проект прибыльным.

Для ранних

На этом этапе рисков инвестора становится меньше: работа компании уже организована, есть масштабируемый рынок, увеличивается объем продаж. Поэтому, начиная с ранней стадии, в инвестирование компании заходят более крупные игроки — суперангелы, а также используется доходное финансирование. Средний чек этого периода варьируется в границах от $1 млн до $30 млн.

Суперангелы — это промежуточное звено между традиционными бизнес-ангелами и крупными венчурными фондами, отозвавшееся на потребность рынка.

Доходное финансирование — еще один неплохой вариант получения инвестиций на ранней стадии. Особенно он актуален для тех стартапов, которые не хотят терять контрольное управление своим капиталом. Проект получает финансы авансом в обмен на отказ от фиксированного процента будущих ежемесячных доходов, пока кредит не будет полностью погашен.

Проект получает финансы авансом в обмен на отказ от фиксированного процента будущих ежемесячных доходов, пока кредит не будет полностью погашен.

Реклама на Forbes

Расти большой

Проект успешно пережил несколько стадий запуска, развивает инфраструктуру и стремится к росту. На этом этапе возможностей для получения инвестиций гораздо больше, а средний чек существенно выше — порядка $10 млн. Помимо получения финансовой помощи от суперангелов и венчурных фондов, которые все еще актуальны на этом этапе, компания может взять банковский кредит. Этим способом можно получить деньги, не передавая акции компании. На стадии роста публичная компания может стать частной. Это происходит, если частная акционерная компания полностью выкупает стартап и получает 100% ее прибыли.

Как инвесторы Кремниевой долины выбирают стартапы для финансирования? Все начинается со знакомства с основателем стартапа. Он рассказывает инвесторам свою идею, показывает наработки. Важны три аспекта: существует ли реальная проблема, которую решает стартап; какое решение предлагает компания; какая команда будет решать эту задачу. Большинство инвесторов считают, что сильная команда важнее идеи: первую можно всегда доработать, но вот изменить команду, которая будет ее воплощать, куда сложнее. Оценить, сильна ли каждая конкретная команда, можно только через общение с ней. У инвесторов есть убеждение: если твой прошлый бизнес — это ларек по ремонту обуви, свой следующий бизнес ты будешь строить так же. Поэтому в команде обязательно должен быть человеком с опытом участия в глобальных проектах и владеющий подходящими навыками. Часто стартапы приходят к инвесторам по рекомендации: от знакомых, других инвесторов, от основателей компаний, в которые этот инвестор уже финансировал. К таким проектам обычно присматриваются внимательнее.

Большинство инвесторов считают, что сильная команда важнее идеи: первую можно всегда доработать, но вот изменить команду, которая будет ее воплощать, куда сложнее. Оценить, сильна ли каждая конкретная команда, можно только через общение с ней. У инвесторов есть убеждение: если твой прошлый бизнес — это ларек по ремонту обуви, свой следующий бизнес ты будешь строить так же. Поэтому в команде обязательно должен быть человеком с опытом участия в глобальных проектах и владеющий подходящими навыками. Часто стартапы приходят к инвесторам по рекомендации: от знакомых, других инвесторов, от основателей компаний, в которые этот инвестор уже финансировал. К таким проектам обычно присматриваются внимательнее.

Вступление в посевные инвестиции

Пришло время еще одной заметки из серии, раскрывающей различные термины и механизмы в области инвестиций. На этот раз мы рассмотрим тему посевных инвестиций. Начнем!

Посевное инвестирование, или начальные инвестиции (seed money, seed funding, seed stage investments) — является одной из форм начального капитала, привлекаемого стартапом на очень ранней стадии. Речь идет о размещении ценных бумаг, когда инвестор в обмен на долю в акционерном капитале или конвертируемую облигацию вкладывает свои средства в проект, находящийся на ранней стадии развития. Среди источников стартового капитала могут быть более профессиональные инвесторы, такие как венчурные инвесторы, бизнес-ангелы, сертифицированные инвесторы, или краудфандинговые платформы, а также частные лица со связями с бизнесом, например, друзья или семья.

Речь идет о размещении ценных бумаг, когда инвестор в обмен на долю в акционерном капитале или конвертируемую облигацию вкладывает свои средства в проект, находящийся на ранней стадии развития. Среди источников стартового капитала могут быть более профессиональные инвесторы, такие как венчурные инвесторы, бизнес-ангелы, сертифицированные инвесторы, или краудфандинговые платформы, а также частные лица со связями с бизнесом, например, друзья или семья.

Посевное инвестирование, как следует из названия, является очень ранней инвестицией, обеспечивающей средства для поддержки стартапа до тех пор, пока он не сможет самостоятельно формировать капитал, или пока бизнес не будет готов к следующему этапу инвестирования. Наличие посевного инвестирования — это первый шаг, который должен сделать стартап, чтобы занять прочную позицию на рынке. Привлечение посевного капитала помогает покрыть необходимые расходы, такие как изучение рынка, разработка продуктов и поиск специалистов.

Разумеется, начальные инвестиции могут варьироваться в зависимости от размера капитала и в разных случаях может приносить от 10 000 до 2 миллионов долларов. Стоимость большинства компаний, привлекающих посевное инвестирование, оценивается в пределах от 3 до 6 миллионов долларов. Как именно оценивается стоимость компании? Стартап решает, сколько акций может купить инвестор и сколько процентов компании он может получить. Например, если стартап решает собрать

Стоимость большинства компаний, привлекающих посевное инвестирование, оценивается в пределах от 3 до 6 миллионов долларов. Как именно оценивается стоимость компании? Стартап решает, сколько акций может купить инвестор и сколько процентов компании он может получить. Например, если стартап решает собрать

Индивидуальные инвесторы, у которых стартап привлекает деньги, как правило, получают место в совете директоров, что означает, что они могут влиять на будущие решения внутри компании.

Привлечение капитала через краудфандинг платформы является хорошей альтернативой привлечению стартового капитала через индивидуальных инвесторов, особенно для тех, у кого нет достаточно налаженных связей в бизнес-среде. Как правило, при инвестировании в стартап платформы работают по принципу акционерного краудфандинга (

Краудфандинг платформы помогут установить связь между стартапами и рядом инвесторов и быстро обеспечить стартовый капитал, а также дают толчок созданию сильного сообщества вокруг вашего проекта.

Мы надеемся, что это краткое вступление к инвестициям в посевное финансирование приблизило вас к пониманию идеи и необходимости в стартовом капитале. Мы будем дальше проводить более детальные исследования по данной теме и приглашаем вас прочитать другие статьи, освещающие различные вопросы, связанные с миром инвестиций.

виды, стадии финансирования, плюсы и минусы, возможные риски, как инвестировать

Виктор Джин

частный инвестор

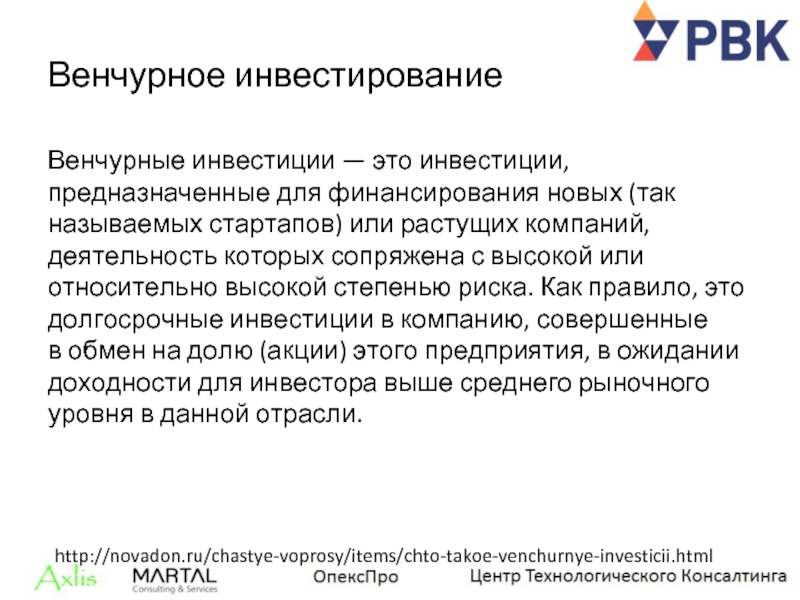

Профиль автораВенчурные инвестиции — это финансирование молодых и перспективных проектов.

Как правило, речь идет об инновационных стартапах, представляющих технологические отрасли, такие как разработка ПО, облачные вычисления, искусственный интеллект и биофарма.

С точки зрения инвестиций это наиболее рискованный вид вложений: по статистике, 75% стартапов не оправдывают вложения. В 30—40% случаев проект банкротится, а инвесторы теряют все вложенные в него деньги. В большинстве случаев результат хуже запланированного.

Рассмотрим подробнее, как работают венчурные инвестиции и кому они подходят.

Что вы узнаете

Что такое венчурный проект

В широком смысле слова стартап — это любой новый бизнес, однако для венчурного капитала подходят только проекты со взрывным потенциалом. Например, если кто-то открыл новую парикмахерскую — это также молодой бизнес, но он не будет считаться венчурным.

Венчурный стартап должен обладать следующими характеристиками.

Инновационность. Проект предлагает что-то новое, чего еще нет на рынке. В идеале — какая-то прорывная технология, способная изменить облик будущего. Например, компания Novartis разрабатывает клеточную терапию CAR-T для борьбы с раковыми образованиями. Эта технология способна положить конец онкологическим болезням и преобразить облик медицины в ближайшие десятилетия: инвазивные методы лечения и химиотерапия уйдут в прошлое.

Помимо всего прочего, технологичная продукция имеет большую добавленную стоимость, что определяет высокую маржинальность бизнеса — то есть высокую прибыль при малых издержках. Недаром два самых технологичных сектора в индексе S&P 500 — IT и Healthcare — были локомотивом индекса в последнем десятилетии и в сумме занимают более 40% его капитализации.

Масштабируемость. Такие компании способны к активной экспансии, захватывая новые рынки вплоть до общемирового. А получение новых клиентов не связано с новым циклом затрат. Это обеспечивает бизнесу экспоненциальную выручку. Например, в случае с парикмахерской весьма сложно и дорого открыть вторую такую же в другом городе и тем более стране или континенте. Иное дело — быстрорастущая социальная сеть, которая не имеет физической привязки и способна охватить глобальную мультиязычную аудиторию.

А получение новых клиентов не связано с новым циклом затрат. Это обеспечивает бизнесу экспоненциальную выручку. Например, в случае с парикмахерской весьма сложно и дорого открыть вторую такую же в другом городе и тем более стране или континенте. Иное дело — быстрорастущая социальная сеть, которая не имеет физической привязки и способна охватить глобальную мультиязычную аудиторию.

Таким образом, венчурный капитал объединяет носителей технологий и инвесторов. Именно венчурный капитал решает проблему финансирования стартапов, и благодаря ему увидели свет такие компании, как «Гугл» и «Фейсбук».

Шесть технологических укладов человечества и их свойстваМеханизм венчурного инвестирования

Венчурный капитал поступает от состоятельных частных инвесторов и венчурных фондов. Для молодых проектов он часто является единственным источником финансирования. Ведь традиционные способы кредитования им недоступны: банки не готовы выдавать займы на такие рисковые предприятия либо соглашаются дать деньги только под залог материальных активов. Но у технологических компаний они, как правило, отсутствуют, а их основные активы — интеллектуальные.

Но у технологических компаний они, как правило, отсутствуют, а их основные активы — интеллектуальные.

Тогда на помощь стартапам приходит венчурный капитал. Основная идея венчурного инвестирования состоит в том, чтобы вкладывать деньги в перспективную компанию до тех пор, пока она не достигнет достаточного размера и привлекательности, чтобы ее поглотила большая корпорация. Или пока не произойдет ее публичное размещение на фондовом рынке — IPO. При этом среднее время созревания стартапа составляет 5—8 лет.

Венчурный инвестор не скован законодательным регулированием, под которое подпадают банки. Ему не нужно лицензирование для ведения деятельности, нет контроля со стороны ЦБ, не надо поддерживать кредитный рейтинг и финансовую ликвидность, чтобы исполнять обязанности перед вкладчиками.

Венчурный инвестор обладает свободой распоряжаться финансами по своему усмотрению и брать на себя высокие риски — он изначально понимает, что большинство стартапов, в которые он вкладывает, не оправдает себя. Банки не могут себе позволить подобную бизнес-модель, их принцип работы строится на получении процентов с кредитования, поэтому выдаваемые займы должны быть обеспеченными и надежными.

Банки не могут себе позволить подобную бизнес-модель, их принцип работы строится на получении процентов с кредитования, поэтому выдаваемые займы должны быть обеспеченными и надежными.

Главным же недостатком такого способа финансирования для молодых проектов является то, что венчурные инвесторы обычно получают долю в компании. Таким образом, они имеют право на часть будущей прибыли, получают голос при принятии решений и влияют на дальнейшее развитие проекта. С другой стороны, венчурный инвестор привносит в стартап свой опыт, связи, навыки управления бизнесом, что зачастую становятся подспорьем и дает толчок к эффективному развитию.

Специфика. По статистике, 20% всех стартапов терпят неудачу к концу первого года, 50% к концу пятилетки и 70% в десятилетний период. Так как риски в венчурном сегменте гораздо выше традиционных инструментов, венчурный инвестор обычно делает ставку сразу на несколько десятков компаний. Большинство из его ставок прогорит, но прибыль по той из них, которая окажется выигрышной, с лихвой покроет все убытки.

всех стартапов терпят неудачу к концу первого года

По словам Марка Састера, управляющего венчурным фондом Upfront Ventures, его матрица показателей для ранних этапов венчурного инвестирования выглядит как «⅓, ⅓, ⅓». Он ожидает, что одна треть его инвестиций будет полной потерей, вторая треть частично вернет вложенную сумму, а оставшаяся треть принесет львиную долю прибыли.

Если же взять портфель из 100 стартапов, включая традиционные, то лишь 10 из них добиваются успеха. В идеале, когда среди этих 10 попадается один «единорог» — компания, чья стоимость достигает 1 000 000 000 $ (74 039 300 000 Р).

75% венчурных стартапов не возвращают деньги своим инвесторам, а в 30—40% случаев инвесторы теряют все вложенные деньги

Причины, по которым венчурные стартапы прогорают

| Продукция не занимает свою нишу | 34% |

| Проблема маркетинга | 22% |

| Проблема в команде | 18% |

| Финансовые перебои | 16% |

| Технологические проблемы | 6% |

| Операционные и законодательные сложности | по 2% |

Продукция не занимает свою нишу

34%

Проблема маркетинга

22%

Проблема в команде

18%

Финансовые перебои

16%

Технологические проблемы

6%

Операционные и законодательные сложности

по 2%

Источник: Failory

Плюсы, минусы и риски венчурных инвестиций

Помимо экстраординарной прибыли, которую венчурные инвесторы получают в случае, если угадали «единорога», дополнительной мотивацией для них выступает драйв от участия в проекте. Ведь они становятся патронами начинающего инновационного бизнеса, а значит, это возможность менять мир. Благодаря их участию человечество вскоре может увидеть очередные «Амазон» или «Теслу», а значит, эти люди могут вписать себя в историю.

Ведь они становятся патронами начинающего инновационного бизнеса, а значит, это возможность менять мир. Благодаря их участию человечество вскоре может увидеть очередные «Амазон» или «Теслу», а значит, эти люди могут вписать себя в историю.

Из минусов венчурного инвестирования можно назвать высокие риски, необходимость управленческих и финансовых знаний, а также понимание специфики бизнеса. Также венчурный инвестор должен иметь устойчивый психологический профиль, чтобы справляться с частыми случаями убытков.

И пожалуй, самое ключевое — необходим большой капитал — от 100 000 $ (7 426 402 Р). Ведь зачастую приходится инвестировать в десятки проектов параллельно. Поэтому довольно часто это прерогатива фондов, представляющих объединенный капитал многих инвесторов, а не частные лица.

УЧЕБНИК

Как победить выгорание

Курс для тех, кто много работает и устает. Цена открыта — назначаете ее сами

Начать учитьсяСубъекты рынка

Венчурный инвестор — это частное лицо, корпорация или фонд, работающий в сфере венчурных инвестиций. Корпорация и фонд представляют из себя разные юридические образования — корпорация является более широким понятием. Часто фонд и управляющая им компания выделяются в рамках корпорации.

Корпорация и фонд представляют из себя разные юридические образования — корпорация является более широким понятием. Часто фонд и управляющая им компания выделяются в рамках корпорации.

Список частных венчурных фондов в РФ

В топ-5 самых активных корпораций на венчурном рынке РФ в 2019 году попали:

- «Сбербанк» — 26 сделок.

- АФК «Система» — 17 сделок.

- Mail.ru Group — 13 сделок.

- «Лаборатория Касперского» — 10 сделок.

- S7 Group — 8 сделок.

Фонд венчурных инвестиций управляет объединенным капиталом многих частных инвесторов и считается одним из самых рискованных видов коллективных инвестиций, наравне с хедж-фондами. Поэтому российское законодательство относит их к инструментам, которые подходят исключительно квалифицированным инвесторам.

Венчурным фондам разрешено вести рискованную инвестиционную деятельность, покупать долю в бизнесе, а также кредитовать компании, например через покупку векселей. Единственное, что им запрещается, — вкладывать средства в банковскую и страховую отрасли.

Единственное, что им запрещается, — вкладывать средства в банковскую и страховую отрасли.

Доходность инвестиций. Так как венчурные фонды являются инструментом для квалифицированных инвесторов, информация об их доходности не распространяется в открытом доступе — управляющие компании не обязаны ее публиковать. По данным Российской венчурной компании, в общемировой практике средняя доходность вложений в венчурные проекты от 20 до 35% годовых.

Компания The Cambridge Associates ведет специальный индекс US Venture Capital Index, который объединяет данные 1974 американских венчурных фондов. Ниже я привел сравнение среднегодовой доходности данного индекса с основными бенчмарками акций — S&P 500, Nasdaq и Dow Jones. Подробно про эти индексы я рассказывал в другой своей статье.

US Venture Capital Index and Selected Benchmark StatisticsPDF, 1.1 МБ

Как видим, на разных исторических отрезках среднегодовая доходность венчурных фондов сильно варьируется: на пятилетнем отрезке они показали 15,3%, а за периоды 10 и 20 лет — 9,04% и 22,9% соответственно. В некоторые периоды индексы акций обгоняли венчурные фонды, например на дистанции 5 и 15 лет.

В некоторые периоды индексы акций обгоняли венчурные фонды, например на дистанции 5 и 15 лет.

Сравнение среднегодовой доходности индексов акций США с индексом венчурных фондов, данные на конец 2017 года

| 5 лет | 10 лет | 15 лет | 20 лет | 25 лет | |

|---|---|---|---|---|---|

| Venture Capital Index | 15,3% | 9,04% | 9,45% | 22,9% | 27,99% |

| S&P 500 | 15,79% | 8,5% | 9,92% | 7,2% | 9,69% |

| Nasdaq | 17,98% | 10,04% | 11,57% | 7,68% | 9,73% |

| Dow Jones | 16,37% | 9,28% | 10,25% | 8,36% | 10,96% |

Источник: US Venture Capital Index and Selected Benchmark Statistics, с. 7, 8.

Отличия простого инвестора от венчурного. Традиционный инвестор работает в более консервативном поле, зачастую формируя стратегический портфель из различных классов активов. В качестве оценки риска при этом рассматриваются рыночная волатильность, то есть степень изменчивости доходности, и цены на актив. Венчурный же инвестор рассматривает только технологичные проекты, а за риски принимается частичная потеря капитала.

Традиционный инвестор работает в более консервативном поле, зачастую формируя стратегический портфель из различных классов активов. В качестве оценки риска при этом рассматриваются рыночная волатильность, то есть степень изменчивости доходности, и цены на актив. Венчурный же инвестор рассматривает только технологичные проекты, а за риски принимается частичная потеря капитала.

Основные отличия венчурного подхода перед традиционным:

- Высокие риски и сложность прогнозирования.

- Высокая прибыль успешных кейсов.

- Личное участие инвестора в развитии стартапа.

- Вложения полностью выводятся, когда компания достигает зрелости.

- Это стартапы со взрывным потенциалом. Иногда — талантливые люди, которые имеют собственные проекты и нуждаются в покровителях.

В одной из своих статей я приводил пример, как можно применить венчурную философию в традиционном инвестировании. Например, с целью диверсификации портфеля или поиска «растущих историй» среди перспективных компаний, вышедших на рынок через IPO.

Бизнес-ангелы как разновидность венчурных инвесторов. Бизнес-ангелы — это частные венчурные инвесторы, которые вкладывают в проекты на зачаточных этапах развития — когда они еще на уровне идеи или прототипа. Риски инвестирования на этой стадии максимальные, а суммы вложения обычно составляют 50 000—300 000 $ (3 713 201 —22 279 207 Р).

Поэтому бизнес-ангелы одновременно занимаются многими проектами, чтобы увеличить шансы поймать «единорога». Так, одним из самых успешных бизнес-ангелов считается Энди Бехтольшайм, который в августе 1998 года вложил 100 000 $ (7 426 402 Р) в проект «Гугл». Эта ставка сделала его миллиардером.

Другим известным венчурным игроком является Питер Тиль, который вложил 500 000 $ (37 132 012 Р) в «Фейсбук» в августе 2004 года, став бизнес-ангелом начинающего проекта. Взамен он получил 10,2% компании и членство в совете директоров. Через 8 лет, в 2012 году, его прибыль от продажи доли превысила 1 000 000 000 $ (118 462 880 000 Р). Он тоже угадал «единорога».

Он тоже угадал «единорога».

Большинство людей слышали об Илоне Маске как об известном управленце, но он также является венчурным инвестором. После ухода из Стэнфорда в 1995 году Маск основал проект Zip2, взяв у отца взаймы 28 000 $ (2 079 392 Р). Стартап представлял из себя онлайн-версию «желтых страниц». Затем в проект пришел крупный венчурный инвестор Мор Давидов, вложивший 3 000 000 $ (222 792 074 Р). В результате доля Илона в компании размылась до 7%. В 1999 году Zip2 был продан за 307 000 000 $ (22 799 055 658 Р), из которых Маск получил 22 000 000 $ (1 633 808 548 Р)

В том же году Маск инвестирует 10 000 000 $ (742 640 249 Р) от вырученного в компанию X.com, предоставляющую услуги в сфере интернет-банкинга. В марте 2000 года она объединилась с платформой Confinity, которую основал Питер Тиль. В 2001 году бизнес пережил ребрендинг, получив название «Пэйпэл». К февралю 2002 года компания провела IPO, и спустя восемь месяцев ее поглотила «Ибэй» за 1 500 000 000 $ (111 058 950 000 Р). Маск выручил 180 000 000 $ (13 367 524 490 Р).

Маск выручил 180 000 000 $ (13 367 524 490 Р).

Что касается российского венчурного рынка, всего, по данным РВК, в 2019 году активность проявили 89 бизнес-ангелов, которые заключили в общей сумме 170 сделок.

Топ-5 самых активных бизнес-ангелов в России в 2019 году:

- Богдан Яровой — 13 сделок.

- Александр Румянцев — 9 сделок.

- Сергей Дашков — 6 сделок.

- Дмитрий Шурыгин — 6 сделок.

- Алексей Карлов — 5 сделок.

Стадии венчурного инвестирования

Посевная стадия, она же seed stage: у компании есть концепция, но готовый продукт отсутствует. Работа над прототипом только ведется. На этом этапе предприниматель должен убедить инвесторов в том, что его стартап будет жизнеспособным и успешным на рынке. Затем потенциальный инвестор исследует технические аспекты продукта и экономическую целесообразность вложения.

На этой стадии предприниматель нередко сам собирает начальный капитал у знакомых, родственников или с помощью краудфандинга — такой капитал называется посевным. Если же удается найти профессионального инвестора, то есть бизнес-ангела, такой капитал называют ангельским. Он обычно не превышает 300 000 $ (22 279 207 Р).

Если же удается найти профессионального инвестора, то есть бизнес-ангела, такой капитал называют ангельским. Он обычно не превышает 300 000 $ (22 279 207 Р).

Стадия стартапа, то есть start-up stage. Этот этап отличается от посевного, ведь у компании появляется пилотная версия продукта, и осуществляется его тестирование. Но для дальнейшей разработки требуется финансирование. Оно также необходимо для исследования рынка и доработки характеристик продукта. Деньги также направляются на привлечение дополнительного управленческого персонала. Венчурные вложения на этой стадии могут достигать 1 000 000 $ (74 264 024 Р). Но это все равно скромнее, чем на последующих стадиях.

Ранняя стадия, или early stage — продукт компании выходит на рынок. Это первая возможность для инвесторов увидеть, как товар конкурирует на рынке. Бизнес уже имеет эмпирически подтвержденные данные, поэтому риски вложения на этой стадии гораздо меньше, чем на предыдущих, но и минимальный порог для венчурного капитала выше — от 10 000 000—30 000 000 $ (742 640 249 —2 227 920 748 Р).

Финансирование, полученное на этом этапе, часто идет на увеличение производства и дополнительный маркетинг.

Стадия расширения, expansion stage: продукт принят рынком, наблюдается быстрый рост продаж и спроса. У компании есть устойчивая бизнес-модель, база клиентов и растущая выручка. Цель финансирования на этом этапе — экспансия рынка. Суммы венчурных вложений могут достигать 100 000 000 $ (7 426 402 494 Р). Инвестиции на данном этапе обычно идут на масштабирование бизнеса. Средства направляются, например, на создание производственных мощностей за рубежом, запуск новой маркетинговой кампании и новых линеек продукции.

Поздняя стадия, она же late stage или стадия пред-IPO. Компания трансформируется в крупную организацию и демонстрирует признаки публичной компании. Обычно это последний этап венчурного капитала. Основная его цель — сделать компанию публичной, чтобы венчурные инвесторы могли выйти из проекта, получив свою прибыль. Венчурные инвестиции на этой стадии направляются на подготовку слияния, принятие мер по поглощению конкурентов или на финансирование шагов, связанных с IPO.

В поздней стадии своего развития происходит выход венчурного капитала. Он может произойти тремя способами:

- Поглощение проекта со стороны другой корпорации.

- Выход на фондовый рынок через IPO, то есть публичное размещение.

- Продажа внебиржевой сделкой — самый редкий вариант.

Условия на территории России

По данным РВК, за первое полугодие 2020 года суммарный объем венчурной экосистемы составил 567 000 000 $ (42 107 702 144 Р), что на 67% ниже уровня первого полугодия 2019 года — 1 700 000 000 $ (126 248 842 409 Р). Суммарный объем венчурной экосистемы в 2019 году по сравнению с предыдущим 2018 годом существенно увеличился и достиг 2 300 000 000 $ (170 807 257 377 Р) — рост в 3,4 раза от 661 900 000 $ (49 155 358 112 Р). При этом количество сделок выросло с 684 до 776, а количество выходов — с 48 до 82.

В то же время средний размер сделки в 2019 году уменьшился по отношению к 2018 году на 9% — с 3 000 000—2 700 000 $ (222 792 074 —200 512 867 Р). Наибольшей просадке — на 67% — подвергся средний размер инвестиции на посевной стадии, сократившись c 1 200 000—400 000 $ (89 116 829 —29 705 609 Р). С подробным исследованием можно ознакомиться в отчете РВК.

Наибольшей просадке — на 67% — подвергся средний размер инвестиции на посевной стадии, сократившись c 1 200 000—400 000 $ (89 116 829 —29 705 609 Р). С подробным исследованием можно ознакомиться в отчете РВК.

Обзор венчурной индустрии в РоссииPDF, 5.1 МБ

Серьезный удар по состоянию венчурного рынка в РФ нанесли санкции в период после 2014 года, что способствовало оттоку иностранного капитала. В целом, сфера венчурных инвестиций в каждой стране зависит от условий предпринимательской среды. Количество стартапов будет больше, а процент неудач меньше в тех странах, где создан благоприятный фон для бизнеса.

Организация Global Entrepreneurship Monitor провела анализ предпринимательского фона в различных странах на основе статистических данных и общих критериев, таких как государственная политика, образование, R&D, инфраструктура и т. д. Оказалось, что Россия опережает другие страны только по одному показателю — динамика внутреннего рынка. Для сравнения, Индия обгоняет общемировые метрики по всем характеристикам — там наилучшая почва для стартапов.

Распределение инвесторов в 2019 году

| Доля | Количество сделок | Количество выходов из сделок | |

|---|---|---|---|

| Венчурные фонды | 42% | 473 | 61 |

| Бизнес-ангелы | 43% | 170 | 14 |

| Корпорации | 15% | 133 | 7 |

Венчурные фонды

Количество сделок

473

Количество выходов из сделок

61

Бизнес-ангелы

Количество сделок

170

Количество выходов из сделок

14

Количество сделок

133

Количество выходов из сделок

7

Как стать венчурным инвестором

Обычно в венчурные инвестиции идут успешные предприниматели, бизнес которых достиг потолка в своем развитии, а покупать конкурентов из смежных сегментов не получается. Также, когда бизнес традиционный, невозможно произвести его экспансию за рубеж. Тогда предприниматели обращают внимание на венчурные проекты. Но самым популярным и удобным вариантом для них обычно является соинвестирование в рамках венчурных фондов.

Также, когда бизнес традиционный, невозможно произвести его экспансию за рубеж. Тогда предприниматели обращают внимание на венчурные проекты. Но самым популярным и удобным вариантом для них обычно является соинвестирование в рамках венчурных фондов.

Чтобы стать самостоятельным игроком, необходимо методично работать на свою репутацию, заниматься налаживанием связей и глубоко разбираться в предмете. Тогда о вас постепенно узнают, и все больше стартаперов будет обращаться к вам с предложениями финансировать их. Придется уделять процессу полноценное время — вряд ли получится заниматься венчурными инвестициями в режиме хобби.

Стать бизнес-ангелом. Самый простой и очевидный способ — инвестировать небольшие суммы в стартапы знакомых. А также постоянно мониторить инфополе и специализированные сообщества. Имеет смысл обратить внимание на технопарки и бизнес-инкубаторы, такие как «Сколково», Фонд развития интернет-инициатив и другие. Создание положительной репутации как инвестора и обширные контакты увеличивают шансы того, что молодая команда обратится к вам за финансированием. Также начинающим бизнес-ангелам имеет смысл присоединиться к клубам инвесторов, таким как Angelsdeck, и попробовать вложить капитал в 10—20 проектов на краудфандинговых платформах.

Также начинающим бизнес-ангелам имеет смысл присоединиться к клубам инвесторов, таким как Angelsdeck, и попробовать вложить капитал в 10—20 проектов на краудфандинговых платформах.

Краудфандинг. На международных платформах для венчурных инвесторов MicroVentures и Angellist или российской StartTrack можно найти и выбрать проекты, в которые вкладываются более опытные инвесторы. Сделки происходят в онлайн-режиме. В отличие от вложения через фонды не нужно платить комиссию за управление. Проекты публикуют отчетность о своей деятельности, что обеспечивает прозрачность вложений. Это один из самых недорогих способов попробовать себя в венчурных инвестициях и начать ориентироваться в этом мире.

Даже опытные инвесторы периодически вкладывают незначительные суммы через краудфандинговые платформы в разных странах, чтобы мониторить общую ситуацию на рынке.

Список доступных венчурных проектов для вложения на платформе MicroVenturesСовместные инвестиции. Клубы инвесторов — это сообщества бизнес-ангелов, которые позволяют осуществлять совместные вложения в стартапы. Один из вариантов взаимодействия — когда инвестор поручает клубу найти подходящий проект для его вложений, за что отчисляет небольшой процент в виде комиссии. Выгода такого варианта в том, что не приходится самостоятельно считать перспективы и прибыльность проекта — это делают аналитики и экономисты клуба.

Клубы инвесторов — это сообщества бизнес-ангелов, которые позволяют осуществлять совместные вложения в стартапы. Один из вариантов взаимодействия — когда инвестор поручает клубу найти подходящий проект для его вложений, за что отчисляет небольшой процент в виде комиссии. Выгода такого варианта в том, что не приходится самостоятельно считать перспективы и прибыльность проекта — это делают аналитики и экономисты клуба.

Нередко в рамках клуба инвесторов приглашают к соинвестированию — это прекрасная возможность начинающему венчурному инвестору войти в хороший проект с минимальными вложениями. В этих целях нередко создается синдикат.

Синдикат — это венчурный фонд, созданный для инвестирования в один конкретный стартап. В этом случае сделку возглавляет лид-инвестор, представляющий группу соинвесторов.

Синдикаты образуются как на краудфандинговых платформах, так и при посевных фондах. Например, можно проводить синдицированные сделки вместе с Angellist или в рамках отечественных клубов инвесторов. Этот способ снижает риски, так как дает возможность инвестировать вместе с опытными инвесторами. Но он подразумевает дополнительные затраты — сборы за административные и юридические услуги, а также вознаграждения менеджера за успех.

Этот способ снижает риски, так как дает возможность инвестировать вместе с опытными инвесторами. Но он подразумевает дополнительные затраты — сборы за административные и юридические услуги, а также вознаграждения менеджера за успех.

Передача ответственности. При капитале от 1 000 000 $ (74 264 024 Р) можно спокойно обращаться в венчурный фонд. В венчурном фонде уже есть своя команда опытных экспертов, аналитиков и подготовленный пул проектов. Также не придется принимать личное участие в жизни стартапов. Вложение через фонд подразумевает плату за управление, которая взимается вне зависимости от результата. При этом нужно быть готовым вложить всю свою сумму и забыть на 5—7 лет.

Как заработать на венчурных инвестициях

Сбор необходимой суммы. Венчурные инвестиции необходимо делать из своего свободного финансового потока, при этом капитал должен быть достаточным, чтобы делать вложения в несколько проектов одновременно. Начать можно с 10 000—20 000 $ (742 640 —1 485 280 Р), инвестируя совместно с другими бизнес-ангелами. Но не вкладывайте в венчурные проекты больше, чем можете позволить себе потерять. Хорошо, когда сумма на венчурные инвестиции не превышает 5% от общего капитала — тогда заниматься этим относительно безопасно.

Но не вкладывайте в венчурные проекты больше, чем можете позволить себе потерять. Хорошо, когда сумма на венчурные инвестиции не превышает 5% от общего капитала — тогда заниматься этим относительно безопасно.

Обучение инвестированию. Для получения знаний в венчурной области стоит постоянно держать руку на пульсе, изучать материалы, общаться с другими инвесторами, проходить курсы. Например, венчурным инвестициям обучают ФРИИ и «Сколково».

Определение направления. Частным инвесторам ввиду малого капитала придется сфокусироваться на посевной и ангельской стадиях проекта, когда риски максимальны. До того как начать инвестировать, потребуется уделить время накоплению знаний и погрузиться в специфику бизнеса. Первые шаги в венчурных инвестициях лучше делать совместно с опытными бизнес-ангелами.

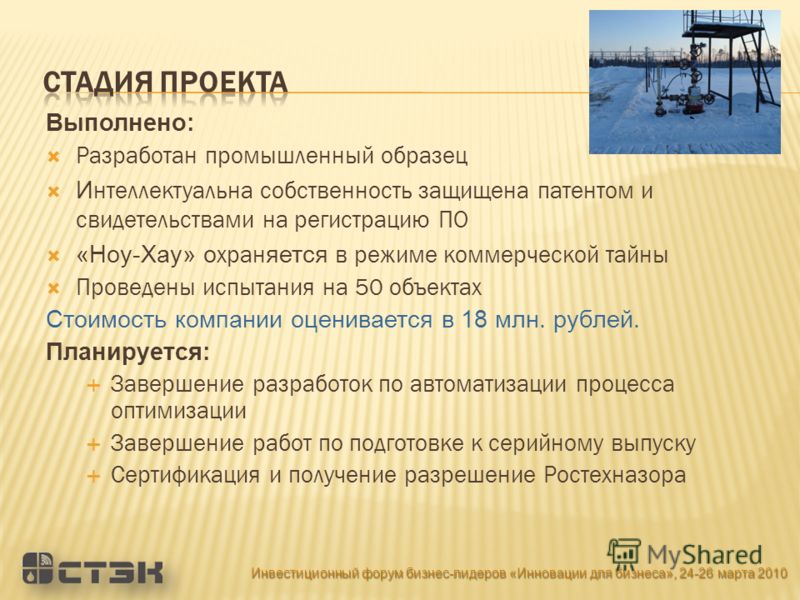

Поиск проекта. При выборе стартапа следует руководствоваться следующими критериями: предприятие в научно-технической сфере, наличие продуманного бизнес-плана, а время на воплощение проекта — не более шести лет. Также стоит тщательно проверить наличие прав интеллектуальной собственности, патентов и авторских прав в рамках реализуемого проекта или предусмотреть возможность их получения.

Также стоит тщательно проверить наличие прав интеллектуальной собственности, патентов и авторских прав в рамках реализуемого проекта или предусмотреть возможность их получения.

Подписание контракта. Перед тем как вкладывать деньги, обязательно стоит провести исследование перспектив и целей проекта. Главным вопросом на этапе переговоров является оценка стоимости проекта. Инвестор и стартаперы должны договориться о стоимости проекта.

Как правило, на данном этапе не существует объективной оценки стоимости предприятия, поэтому сойтись на цене может оказаться непросто. Цена предприятия формируется непосредственно в ходе переговорного процесса между руководством стартапа и инвестором. Как правило, она ближе к цене, предложенной последним. Это связано с тем, что профессиональный венчурный инвестор — гораздо более опытный переговорщик и, как обладатель капитала, имеет более сильную переговорную позицию.

Руководство по подготовке Term sheetPDF, 188 КБ

После определения стоимости компании стороны договариваются об условиях инвестирования, составляя предварительное соглашение Term sheet — документ, в котором оговариваются все основные детали предстоящего финансирования. Оно является промежуточным шагом к окончательному оформлению венчурной сделки путем заключения договора.

Оно является промежуточным шагом к окончательному оформлению венчурной сделки путем заключения договора.

Образец договора венчурного инвестирования

Стратегия развития. Выбирается в зависимости от характера проекта, его целей и финансирования. Нередко руководство проектом берет на себя сам бизнес-ангел.

Продажа акций на открытом рынке. Первую публичную продажу акций венчурный инвестор может осуществить после выхода компании на открытый рынок через IPO — первичное размещение. Акции на этом этапе предлагаются для покупки неограниченному кругу лиц, и венчурный инвестор имеет возможность выйти из сделки, зафиксировав свою прибыль.

Крупные венчурные фонды в России

Приведем топ самых крупных и активных фондов в 2019 году по данным РВК.

Классические фонды:

- AltaIR Seed Fund — 38 сделок.

- Day One Ventures — 27 сделок.

- Runa Capital I & II & III — 20 сделок.

- Target Global — 19 сделок.

- DST Global — 19 сделок.

Новые фонды:

- Sberbank-500 — 15 сделок.

- TealTech Capital — 9 сделок.

- A&A Capital — 8 сделок.

- Digital Horizon — 7 сделок.

- Alpha Accelerator — 7 сделок.

Посевные фонды:

- ФРИИ — 45 сделок.

- Starta Ventures — 26 сделок.

- Startup Lab — 19 сделок.

- TealTech Capital — 9 сделок.

- Фонд развития венчурного инвестирования Москвы — 8 сделок.

- A&A Capital — 8 сделок.

Иностранные фонды, совершившие сделки в РФ:

- Day One Ventures — 27 сделок.

- Starta Ventures — 26 сделок.

- Target Global — 19 сделок.

- DST Global — 19 сделок.

- Sistema Asia Fund — 9 сделок.

Управляющие компании:

- ФРИИ Инвест — 45 сделок.

- Altair Capital — 38 сделок.

- TealTech Capital — 35 сделок.

- Starta Ventures — 26 сделок.

- Runa Capital — 20 сделок.

Успешные венчурные инвесторы

Журнал «Форбс» ежегодно формирует список самых успешных венчурных инвесторов. Этот рейтинг известен как список Мидаса. Журнал также публикует рейтинги успешных венчурных инвесторов Европы и женщин — венчурных инвесторов.

Список Мидаса третий год подряд возглавляет китайский венчурный инвестор Нил Шен. На его счету удачная инвестиция в компанию ByteDance, известную разработкой приложения TikTok. Состояние Шена оценивается в 1 600 000 000 $ (118 462 880 000 Р). До занятия венчурным инвестированием он был успешным предпринимателем, основавшим несколько компаний, например сайт для путешественников ctrip.com. Кроме того, Шен имеет богатый опыт работы в инвестиционных подразделениях банков Deutsche Bank, Chemical Bank, Lehman Brothers и Citibank.

Кратко о венчурных инвестициях

- Венчурные инвестиции — это вложения в инновационные стартапы. Такие вложения несут высокие риски, но и доходность в отдельных случаях может составлять тысячи процентов.

- Бизнес-ангелы — это разновидность венчурных инвесторов, которые являются частными лицами и вкладывают свои средства в стартап на ранних стадиях его развития. Они привносят в проект не только свой капитал, но и опыт, управленческие навыки и личное участие.

- Для венчурного инвестирования нужен большой капитал — от 100 000 $ (7 426 402 Р). Более мелкие суммы можно инвестировать в стартапы знакомых, через краудфандинговые платформы и клубы инвесторов.

- Чем на более поздней стадии становления находится компания, тем риски вложения в нее ниже, но и порог входа для венчурного капитала выше. Потенциальная доходность также ниже. Таким образом, наибольший потенциал доходности имеют ангельские и посевные инвестиции.

- Выход венчурного капитала из стартапа, как правило, происходит двумя способами — через поглощение или IPO. В этот момент венчурный инвестор выходит из сделки, фиксируя прибыль.

Посевные инвестиции | Аналитика | ihodl.com

Как активность финансирования американских стартапов зависит от процентных ставок.

В США в 2014 году венчурные сделки и частные инвестиции в стартапы до их IPO привели к максимальному за последние 10 лет объему вложений капитала. Однако общий объем сделок в IV квартале снизился до уровней 2011 года в связи с сокращением количества раундов посевных инвестиций — вложений в инновационные компании, находящиеся на самой ранней стадии развития, но имеющие высокий потенциал роста:

Многие инвесторы утверждают, что по их ощущениям количество и размер сделок находятся на исторических максимумах. Однако другие заслуживающие доверия источники отмечают тенденцию снижения числа посевных инвестиций на фоне больших размеров самих сделок.

Количество и объем

Трудно распознать нисходящую тенденцию 2014 года без данных по кварталам. В целом сумма посевных инвестиций в 2014 году была схожа с 2013, однако количество сделок упало на 30%.

Сокращение количества сделок при сохранении общей суммы инвестиций показывает, что раунды посевных инвестиций в 2014 году укрепились. Это означает, что сумма среднего раунда увеличилась. И она действительно выросла на 28%, а медианная величина подскочила на 40%.

Это означает, что сумма среднего раунда увеличилась. И она действительно выросла на 28%, а медианная величина подскочила на 40%.

Взаимосвязь между объемом сделок посевных инвестиций, вложением капитала и ключевыми экономическими индикаторами

Стартапы продолжают оценивать по мультипликаторам EBITDA, которые инвестор Фред Уилсон в одном и своих постов назвал «сногсшибательными». По его мнению, играет важную роль взаимосвязь между искусственно заниженными процентными ставками, установленными ФРС в результате финансового кризиса 2008 года, и попытками инвесторов найти прибыльные объекты для вложения своих денег. Уилсон писал:

«После 2008 года центральные банки развитых стран поддерживали процентные ставки на уровне, близком к нулю. Они залили рынок дешевыми деньгами в попытке исцелить раны (убытки), нанесенные финансовым кризисом, и побудить владельцев компаний инвестировать и развивать свой бизнес. Это сработало, но лишь отчасти. Хотя их речи в последние годы несколько изменились, действия остаются те же. Мы все еще находимся в ситуации, когда деньги очень дешевы, а процентные ставки близки к нулю.

Мы все еще находимся в ситуации, когда деньги очень дешевы, а процентные ставки близки к нулю.

Если вернуться назад и применить формулу „рентабельность = прибыль/цена покупки“, используя ноль для рентабельности/процентной ставки, можно было бы платить безгранично большую сумму за право получать поток прибыли. Конечно, это не имеет смысла и поэтому не происходит в реальности. Однако оценки стоимости компаний находятся на запредельных уровнях из-за того, что вы не можете найти других объектов с достойной прибылью для вложения своих денег.

В какой-то момент ситуация должна измениться. Со времени финансового кризиса доходность 30-летних государственных казначейских облигаций США не превышает 5%. Если (когда?) она вернется в диапазон 6−8%, как это было почти все 90-е годы ХХ века, мы окажемся совсем в другом положении».

Таковы ключевые причины, по которым объем инвестиций в стартапы в долларовом выражении достиг исторического максимума. Необходимо обратить внимание на изменения в области посевных инвестиций, потому что они определят будущую экосистему бизнеса через 2−5 лет, когда компании-объекты перейдут к следующим раундам привлечения финансирования и выхода текущих инвесторов из бизнеса. Это типичная система венчурного финансирования.

Это типичная система венчурного финансирования.

Если взглянуть на доходность 30-летних казначейских облигаций и оценить еще некоторые экономические индикаторы, то можно заметить, что следующие из них сильно коррелируют с активностью посевных инвесторов:

- Индекс NASDAQ Composite

- Ставка доходности 10-летних казначейских облигаций США

- Ставка доходности 30-летних казначейских облигаций США

- Объем денежной массы США

Индекс NASDAQ Composite

Наблюдается сильная положительная корреляция между объемом посевных инвестиций в долларовом выражении и значением индекса NASDAQ Composite:

Ставки доходности 10-летних и 30-летних казначейских облигаций США

Наблюдается сильная отрицательная корреляция между уровнем доходности как 10-летних, так и 30-летних казначейских облигаций и долларовым объемом посевных инвестиций:

Еще более сильная отрицательная корреляция наблюдается между уровнем доходности и 10-летних, и 30-летних казначейских облигаций и количеством раундов посевных инвестиций:

Что все это означает?

Корреляция, независимо от ее силы, сама по себе не создает причинно-следственную связь. Но можно использовать полученные данные и заключения экспертов вроде Фреда Уилсона для изучения взаимосвязи между процентными ставками и доступностью капитала для стартапов.

Но можно использовать полученные данные и заключения экспертов вроде Фреда Уилсона для изучения взаимосвязи между процентными ставками и доступностью капитала для стартапов.

Сильное падение, случившееся в IV квартале, любопытно. Существует сезонность в привлечении финансирования для стартапов. На последнем графике вы можете заметить ежегодное снижение или, как минимум, стагнацию объема финансирования. Однако, может быть, резкое снижение отражает беспокойство инвесторов из-за завышенной оценки стоимости стартапов или наступления коррекции экономики из-за действий центрального банка.

Конечно, возможен и другой вариант — сотни стартапов коллективно решили остановить привлечение инвестиций в рамках следующего раунда.

Чего ожидать в I квартале 2015 года?

Рано говорить о том, каким будет наступивший квартал. Но вот несколько моментов, о которых стоит задуматься:

- Является ли объем посевных вложений со стороны богатых индивидуальных инвесторов опережающим или отстающим экономическим индикатором?

- Являются ли раунды посевных вложений от институциональных инвесторов просто инвестиционной серией А под другим названием?

- Как это повлияет на объем следующих по графику раундов венчурных инвестиций, а также на дефицит нового капитала на рынке?

Предсказать будущее поведение рынков очень трудно, а для начинающих молодых предприятий — практически невозможно, но следить за тенденциями жизненно необходимо.

ЗАПУСТИТЬ СТАРТАП. ВАРИАНТЫ ИНВЕСТИРОВАНИЯ Бизнес Журнал. Федеральный

ЗАПУСТИТЬ СТАРТАП. Варианты инвестирования

Реализация бизнес-идеи зависит от трех основных условий: уникальность проекта, успешный маркетинговый план и умение привлечь инвесторов. При этом на каждом этапе развития стартапа актуальны разные варианты финансирования.

Проект начинается с формирования идеи и поиска путей ее технической реализации. Базовыми задачами стартапа на данном этапе являются написание бизнес-плана, анализ рынка и т. д. Необходимые для этого средства привлекают из личных сбережений или от тех, кто хорошо знаком с основателями проекта. Пример такого инвестирования — компания-разработчик программного обеспечения SalesForce. Основатель проекта Марк Бениофф на первом этапе задействовал собственные средства и частные инвестиции от сооснователя корпорации Oracle Ларри Эллисона, с которым был знаком лично со времен совместной работы в Oracle.

Присутствие внешних инвесторов нежелательно сразу по нескольким причинам: они могут повлиять на развитие идеи или получат шанс в будущем взять бизнес под контроль. Тем не менее полностью исключить внешнее финансирование невозможно — по мере развития бизнеса личных средств будет недостаточно.

Тем не менее полностью исключить внешнее финансирование невозможно — по мере развития бизнеса личных средств будет недостаточно.

Pre-Seed Stage — предпосевная стадия

Крупные инвесторы с осторожностью относятся к вложениям в проекты, которые находятся на начальном этапе развития. Основные варианты для стартапов на предпосевной и посевной стадиях — бизнес-ангелы, краудфандинг и акселерационные программы.

Бизнес-ангелы — это инвесторы ранних этапов, которые вкладывают относительно небольшие суммы ($25 000–100 000). Денег может быть и больше, если у стартапа есть хорошие перспективы. Так, бизнес-ангел Питер Тиль в 2004 году вложил $0,5 млн в Facebook, а всего через восемь лет он продал акции компании и получил $640 млн.

Краудфандинг — это механизм инвестирования, при котором основатель проекта описывает идею на специальных сайтах, и все желающие могут профинансировать ее. Размер вложения может быть любым — от нескольких долларов до сотен тысяч. Готовность людей инвестировать таким способом является своеобразным тестом — объем полученных средств позволяет судить, насколько идея интересна пользователям.

На первый взгляд, эффективность краудфандинга вызывает сомнения, однако существует множество проектов, которые с его помощью собрали миллионы на свое развитие. К примеру, изготовители прочной дышащей обуви Skinners вместо ожидаемых $25 000 получили более $1,6 млн.

Акселерационные программы не являются гарантией финансирования, однако могут стать серьезным трамплином для дальнейшего развития перспективных стартапов: зачастую инвесторы благосклонно относятся к проектам, которые прошли известные акселераторы. Именно с таких программ начинали Airbnb, которые сейчас стоят $31 млрд, и Dropbox (стоимость по последним оценкам — $10 млрд). Попасть в акселератор довольно сложно: Ycombinator выбирает лишь 1 стартап из 100, а 500 Startups — 1 из 90.

Seed Stage — посевная стадия

Посевная — это время первых результатов. Для инвесторов на этом этапе важна уверенность, что это не случайный успех, а результат эффективного планирования. Вложения в бизнес теперь осуществляют инвестиционные фонды, а суммы исчисляются миллионами и десятками миллионов долларов.

В отличие от бизнес-ангелов, которые вкладывают собственные средства, крупные инвесторы оперируют финансами венчурных фондов. Поэтому и требования к проекту возрастают: венчурные капиталисты стремятся принимать участие в ключевых решениях и управлении стартапом, чтобы повысить его прибыльность.

Венчурные фонды, как правило, ориентированы не только на инновации в целом, но и на конкретные направления (экологические, медицинские, информационные технологии и т. д.). Самые крупные инвесторы вкладывают средства в проекты различных направлений. К примеру, фонд Sequoia Capital поддерживал многие стартапы, которые впоследствии превратились в крупные корпорации (YouTube, Google, LinkedIn и др.).

Early Stage — ранняя стадия

К этому этапу развития компания становится более привлекательна для инвесторов: меньше рисков, проект уже доказал свою прибыльность и увеличивает объем продаж. Основные вложения теперь осуществляют суперангелы. Это частные инвесторы, как и бизнес-ангелы, однако вкладывают они не собственные средства, что сближает их с венчурными капиталистами.

Суперангелы отзываются на потребности рынка. Большинству стартапов на ранних стадиях требуется от $0,5 млн до $1 млн, однако эта сумма слишком велика для бизнес-ангелов и слишком незначительна для венчурных фондов. Так появилась профессия супер-ангела — частного инвестора, способного вкладывать значительные суммы и заключать больше сделок, чем фонды. Один из самых известных суперангелов — Рон Конвей, вложивший средства более чем в 700 проектов, среди которых Facebook, Twitter, LinkedIn и др.

Growth Stage — стадия роста

Стартап активно развивает инфраструктуру. На этом этапе он становится наиболее привлекательным для инвесторов, а сумма вложений значительно возрастает ($10 млн и более). Теперь проект может получать деньги не только от венчурных фондов и суперангелов, но и взять кредит в банке, то есть обеспечить себе финансирование без необходимости передавать акции.

На решение инвесторов ключевым образом влияет знакомство с основателем стартапа, его идеей и командой, последняя играет более важную роль — доработать проект значительно легче, чем собрать сильный коллектив исполнителей. Важно, чтобы в команде был человек, у которого уже есть положительный опыт работы в крупных стартапах. Это повысит шансы проекта на успешную реализацию.

Важно, чтобы в команде был человек, у которого уже есть положительный опыт работы в крупных стартапах. Это повысит шансы проекта на успешную реализацию.

Что делать, когда инвестор посевной стадии хочет увидеть больше traction

10 Марта, 2017, 17:45

4117

Стартапы на ранних стадиях часто слышат от потенциальных инвесторов лишь одно слово — traction. Единоправильного перевода на русский этого термина нет, поскольку и в английском нет четкого определения этого понятия. Согласно основателю AngelList Навалу Равиканту, traction — это «численное доказательство рыночного спроса». В качестве конкретного показателя им могут выступать разные метрики в зависимости от рода бизнеса: выручка, активные или зарегистрированные пользователи, вовлечение, стоимость привлечения клиентов и другие. На ранних стадиях многие проекты еще не могут показать убедительного traction, но у них уже есть необходимость общаться с инвесторами. Что предпринимателю показывать в таких ситуациях, описал инвестор фонда Wonder Ventures Дастин Розен. Редакция AIN.UA приводит адаптированный перевод его заметки.

Единоправильного перевода на русский этого термина нет, поскольку и в английском нет четкого определения этого понятия. Согласно основателю AngelList Навалу Равиканту, traction — это «численное доказательство рыночного спроса». В качестве конкретного показателя им могут выступать разные метрики в зависимости от рода бизнеса: выручка, активные или зарегистрированные пользователи, вовлечение, стоимость привлечения клиентов и другие. На ранних стадиях многие проекты еще не могут показать убедительного traction, но у них уже есть необходимость общаться с инвесторами. Что предпринимателю показывать в таких ситуациях, описал инвестор фонда Wonder Ventures Дастин Розен. Редакция AIN.UA приводит адаптированный перевод его заметки.

«Мне нравится то, что вы строите, и я хочу инвестировать, но нужно увидеть немного больше значимого traction», — любой инвестор в мире

Каждый предприниматель слышал такое в один из моментов работы над проектом. Я выслушивал подобные фразы постоянно, когда сам был основателем, и, мне стыдно признать, говорил их будучи инвестором.

Traction стал вездесущим термином, которым слишком много венчурных инвесторов пользуются, чтобы отказать компании, особенно стартапам на ранней или предпосевной стадии. Недавно я прочитал пост о «Текущем состоянии «посевных» инвестиций» Ника Чирлса из Notion Capital. В нем говорится, что инвестиции современных seed-фондов больше похожи на раунды А и В инвесторов прошлых поколений. Я с этим утверждением полностью согласен, поэтому наш фонд Wonder Ventures стремится вложить в проект первый институциональный капитал. Это значит, что зачастую мы инвестируем в проекты, у которых еще нет значимого traction. Мы считаем, что это принесет более высокую доходность, скорректированную с учетом риска, в сравнении со многими другими этапами на рынке.

Так что конкретно мы ищем, когда встречаемся с проектом ранней стадии до появления у него traction? Я ищу маркеры, которые называю micro-traction. Для основателей в поисках капитала есть множество ресурсов для его привлечения от традиционных посевных фирм, если, так называемый, traction у их есть. Поэтому этот пост о трех ключевых вещах, помогающих создать рычаг для привлечения финансирования до получения ощутимой прибыли или роста количества клиентов:

Поэтому этот пост о трех ключевых вещах, помогающих создать рычаг для привлечения финансирования до получения ощутимой прибыли или роста количества клиентов:

- Показывайте небольшую, но измеряемую траекторию роста.

- Определите клиентов / группы пользователей.

- Докажите возможность микропривлечения клиентов.

Показывайте небольшую, но измеряемую траекторию роста

«Остаемся на связи. Я бы с радостью инвестировал, когда вы вырастите до $100 000 MRR (monthly recurring revenue — повторяющийся месячный доход)»

Думаю, такое вам уже приходилось слышать. Когда инвестор произнес эту фразу, вы подумали: «Да ну! Когда я дойду до $100 000 MRR в меня захочет инвестировать куча народу».

Итак, как показать traction инвестору ранней стадии прежде, чем вы достигнете такого показателя. Показывайте измеряемый рост и позитивную траекторию по важной бизнес-метрике (наиболее вероятно выручке). Абсолютно не страшно, если он основан на малой пользовательской базе.

К примеру, как объяснял Марк Састер в одном из известных постов, инвесторы хотят «Инвестировать в линии, а не точки». Поэтому, инвестору ранней стадии можно показать следующий путь:

- Встреча 1 (1 января): питч идеи и видения компании.

- Встреча 2 (15 февраля): показываете первых 20 клиентов, платящих по $50 в месяц.

- Встреча 3 (30 марта): показываете 100 клиентов, платящих по $50 в месяц, и маркетинговую воронку, которая позволила привлечь половину из этих клиентов за последние две недели.

На этом моменте мы говорим только о $5000 MRR (намного меньше, чем $100 000), но траектория трех месяцев ускоряющегося роста и управления показывает мне, куда движется ваш бизнес и вдохновляет меня. Это может быть небольшим достижением по традиционным стандартам traction посевного инвестора. Но инвесторы любят экстраполировать. Плюс, так вы продемонстрировали умение взаимодействовать с инвестором в течение трех месяцев.

Определить своих первых клиентов / группы пользователей

«Ваш продукт отлично выглядит! Давайте поговорим снова, когда я смогу увидеть 12 месяцев данных о пользователях и когортный анализ по оттоку»

Да вы даже не работаете над проектом 12 месяцев! Вы только три месяца назад запустили бета-версию продукта, а инвестор посевной стадии говорит, что даже не будем рассматривать возможность финансирования еще девять месяцев. Как показать, кто приносит вам выручку и кто ваши клиенты без крупных цифр и серьезного объема данных?

Как показать, кто приносит вам выручку и кто ваши клиенты без крупных цифр и серьезного объема данных?

Как инвестора ранней стадии, меня меньше волнует масштаб этих цифр. Скорее, меня тревожит, можете ли вы доказать, что определили свой тип клиента и знаете, где найти много таких. Один из способов понять органическое соответствие этих клиентов продукту — стать одним из них. В идеальном сценарии взаимодействия инвестора и основателя на ранней стадии, первый использует продукт второго, пока общается с ним.

Если ваш продукт нацелен на специфическую категорию пользователей, в которую инвестор не попадает, то предложите ему найти друга, знакомого или, даже лучше, портфельную компанию, которая воспользуется продуктом. В любом случае, будьте щедры — дайте бесплатный, легкий доступ к сервису и покажите, как ценен он может быть. Если они поделятся продуктом с другими, то это также будет отличным развитием бизнеса для вашей компании, ведь вы обзаведетесь контактом с другими знакомыми инвестора. Здесь точно нет оснований для скупости.

Здесь точно нет оснований для скупости.

Докажите возможность микропривлечения клиентов

«Похоже, ваши пользователи действительно любят продукт. Могу я увидеть последние $100 000 маркетинговых затрат, разбитые по каналам?»

$100 000? Вы даже еще не привлекали инвестиций на $100 000, не то что потратили такую сумму на маркетинг. Многие инвесторы посевной стадии и раунда А попросят пересмотреть затраты на маркетинг за последние пару месяцев, чтобы увидеть серьезные доказательства того, что вы начали тратить деньги на привлечение клиентов на масштабе.

Итак, как доказать то, что вы справляетесь с привлечением клиентов инвестору ранней стадии? Ключ — показать, по крайней мере, один (идеально — два) работающих канала на малом масштабе. Найдите те, которые вы можете протестировать, вложив небольшие суммы (скажем, $500), чтобы получить конкретные метрики по затратам на привлечение клиентов, конверсиям, и, что самое важное, масштабируемости канала.

Например, поисковая реклама в Google — часто, один из лучших вариантов, чтобы показать микропривлечение клиентов. Он дает вам инструменты, позволяющие тратить небольшие суммы, четко отслеживать показатели и получить ощущение масштаба потенциальных лидов, которые они могут дать.

Я часто слышу основателей, которые говорят, что их стратегия привлечения клиентов будет базироваться на бесплатных каналах вроде биздева, партнерств, консультантов, SEO, контент-маркетинга и PR. Это пример ответа, который обычно не проходит тест инвестора. Поскольку они бесплатны, каждый стартап будет их использовать, и вы не сможете купить масштаб.

Если вы планируете упомянуть вышеописанные стратегии, нужно показать не только детальные план их реализации, но и заставить меня верить, что у вас есть уникальное конкурентное преимущество, которое позволит привлечь клиентов через эти крайне непредсказуемые каналы.

«Рынок выживает, сейчас не до стартапов» — Секрет фирмы

— То есть вам не кажется, что государственные инвестиции вытесняют частные? Мне недавно один из игроков на рынке говорил, что ФРИИ убивает бизнес-ангелов.

— Я категорически с этим не согласен. Ангелов, мне кажется, стало больше. Более того, ангелы уже начинают слетаться в стаи. Первые ангелы четыре-пять лет назад были наивными людьми, во многом инвестирующими эмоционально — сват, брат, сосед. Но они прошли какой-то цикл роста, очищения и образования. То есть сегодня большая часть ангелов стала инвестировать более крупными чеками. Они все уже пообжигались на предыдущих историях, и если решают продолжать, то это их свободный, открытый выбор. Хотя им по-прежнему пока не очень легко, потому что ангелы вообще — всегда самая дискриминируемая часть венчурного рынка.

— А если говорить не про ангелов и ФРИИ, а про традиционные фонды и фонды с большим количеством госденег — вторые первым не мешают?

— Тут скорее другая штука. Был тот период, когда постоянно появлялись новые фонды. Но последнее время ничего не слышал или просто перестал следить. Может быть, их появилось в этом году несколько штук, но заметных новых игроков на рынке классического венчурного фонда нет. А из тех, что уже есть, большая часть сильно диверсифицировала свои портфели и ушла в те заграницы, которые им доступны. Это не политические решения, а коммерческие: инвестиционная привлекательность российского рынка падает. Мало денег, некуда выходить, рынок сам по себе не растёт. Он занят выживанием, в этой ситуации не до стартапов.

А из тех, что уже есть, большая часть сильно диверсифицировала свои портфели и ушла в те заграницы, которые им доступны. Это не политические решения, а коммерческие: инвестиционная привлекательность российского рынка падает. Мало денег, некуда выходить, рынок сам по себе не растёт. Он занят выживанием, в этой ситуации не до стартапов.

Нормально, если параллельно с ростом государственных денег растут деньги частные. Но если частные деньги уходят, а всё, что приходит, — это государственные, это, наверное, не нормально. Но хуже было бы, если бы и этого не было.

— Есть ли какая-то критическая точка? Допустим, 85% государственных денег в сделках — и всё?

— Я думаю, точка невозврата — если только 100% будет. И то не факт. Может, государство поддержит какие-то стартапы на раннем уровне, а через пару лет подрастут компании, придут новые фонды, поменяются реалии… Если совсем перестать поддерживать на уровне государства, тогда экосистема — и так не очень-то бодрая — выгорит совсем.

— Немного наивный вопрос, но что должно случиться, чтобы и иностранные фонды, и российские, которые сфокусировались на глобальном рынке, вернулись сюда?

— Если бы вы работали на «Радио Свобода», я бы вам сказал, что должно случиться. Поскольку вы работаете в «Секрете Фирмы», вам всё равно не дадут напечатать.

Послушайте, ну что должно случиться? Венчурная индустрия — она не в вакууме и не в герметичном пространстве. Это часть всего национального рынка. Более того, это одна из наиболее чувствительных вещей, потому что она живёт в зоне, где всё хорошо. Туда идут, когда уже базовая часть стабильная: «Всё нормально, давай, в высокорисковую проинвестирую».

Должен мир вокруг нас измениться. Россия должна стать инвестиционно привлекательной страной. Как это сделать? Не знаю. Есть масса вариантов, но это забота партии и правительства, что называется.

«У крупных компаний нет понимания, что делать со стартапами»

— В конце прошлого года все в очередной раз предсказывали направления, в которые надо инвестировать в этом. Среди них особенно популярны были VR, блокчейн, мобильные технологии в медицине, интернет вещей, машинное обучение. Какие из тем не оправдали себя?

Среди них особенно популярны были VR, блокчейн, мобильные технологии в медицине, интернет вещей, машинное обучение. Какие из тем не оправдали себя?

— Вы знаете, год — достаточно короткий промежуток для того, чтобы сказать, оправдала себя тема или не оправдала. Я периодически делаю следующее упражнение. Фонд Andressen Horowitz каждый год даёт 16 самых перспективных направлений. Возьмите анализ пятилетней давности и посмотрите, насколько эти 16 направлений изменились — я бы сказал, почти на 100%.

Что вообще значит: выстрелило или не выстрелило? Не знаю. Криптовалюта, наверное, не выстрелила. Но это не значит, что она не выстрелит: не будет биткоина, будет кто-то другой в другом формате. Уберизация, о которой говорили в прошлом году как о великом тренде: повысился ли уровень уберизации у нас? Не думаю. VR — нет пока больших игроков в VR. Никто из них не пробил рынок.

С другой стороны, я в Нью-Йорке пошёл в магазин Snapchat, в котором два товара: очки и чехол для очков. Он недавно открылся, меня дети попросили купить очки, и я пошёл. Это был не первый день продаж, дождь, вижу — яркий магазин с химическими какими-то цветами. Даже в дверь собрался заходить. И тут я увидел, что вокруг блока, от Пятой авеню до Мэдисон, под дождём, завёрнутые в целлофан, сидят люди, в основном китайцы и корейцы. Ждут следующего утра — а это было часов пять вечера — чтобы попасть туда и купить… Что это? Откуда это? Будет ли это следующей большой вещью? Хайп возникает периодически, но я считаю, что верить в такую удачу рулеточного типа инвесторам не стоит.

Он недавно открылся, меня дети попросили купить очки, и я пошёл. Это был не первый день продаж, дождь, вижу — яркий магазин с химическими какими-то цветами. Даже в дверь собрался заходить. И тут я увидел, что вокруг блока, от Пятой авеню до Мэдисон, под дождём, завёрнутые в целлофан, сидят люди, в основном китайцы и корейцы. Ждут следующего утра — а это было часов пять вечера — чтобы попасть туда и купить… Что это? Откуда это? Будет ли это следующей большой вещью? Хайп возникает периодически, но я считаю, что верить в такую удачу рулеточного типа инвесторам не стоит.

Поэтому мы смотрим на проекты, которые несут в себе не просто какую-то фишку, а технологию — даже если это не вырастет во что-то гигантское, это может быть продано как товар. Например, у нас сейчас есть одна компания, которая находится в стадии ликвидации: они не успели вырасти к следующему раунду. Это IT-компания, она работает в сегменте B2B. После ликвидации, по условиям соглашения, мы получим их IP (intellectual property) и это станет продуктом. К нему есть интерес, и мы его, скорее всего, продадим и вернём наши деньги. Стратегия вложения в компании, у которых есть своя уникальная технология или продукт, позволяет проводить такие сделки, даже когда сама компания не смогла взлететь.

К нему есть интерес, и мы его, скорее всего, продадим и вернём наши деньги. Стратегия вложения в компании, у которых есть своя уникальная технология или продукт, позволяет проводить такие сделки, даже когда сама компания не смогла взлететь.

Как писать инвесторам по электронной почте: сбор средств, инвесторы

Как инвестор на ранней стадии, я хочу помочь стартапам добиться успеха. Независимо от того, инвестирует ли YC в компанию или нет, я все же хочу предложить любые полезные советы или знакомства, которые я могу.

Если вы напишете мне по электронной почте — или кому-то еще, — ваша задача — кратко сообщить о своей ситуации и о том, как я могу помочь.

Моя перспектива

Каждый день я получаю сотни писем. Из них мне, наверное, нужно прочитать 250 и ответить на 50.Я отвечаю на большинство из 50, но я не всегда сижу за компьютером, готов копаться и писать пространный ответ. Короткие и лаконичные электронные письма в среднем намного быстрее отвечают.

Структура, которую можно использовать

Первое предложение

Четко объясните, что вы делаете. Избегайте жаргона или сложных терминов. Помните, я, вероятно, не использую 100% своего мозга при чтении вашей электронной почты, поэтому оптимизируйте это. Прошу прощения, если это звучит так, как будто я неуважительно отношусь к вашему сообщению. Это не мое намерение.Просто я все время проверяю свою электронную почту и не могу гарантировать, что не отвлечусь или что мой ум не будет сосредоточен на других вещах.

Предложение два

Продайте мне, почему я должен быть взволнован. Огромный рынок, запущенный продукт, устойчивый рост или заметных технических основателей — все это сразу привлекает. Выделите и поделитесь только лучшим. На данный момент меня не интересует ваше резюме, награды, которые вы могли выиграть, или ваша личная история.

Предложение три

Просите то, что вы хотите.Если я буду честно говорить о том, что мне нужен совет, инвестиции или знакомство, это поможет мне предоставить более полезные отзывы. Не просите о телефонном звонке или о встрече. Позвольте мне обострить ситуацию. Ваша цель здесь должна состоять в том, чтобы просто завязать разговор.

Не просите о телефонном звонке или о встрече. Позвольте мне обострить ситуацию. Ваша цель здесь должна состоять в том, чтобы просто завязать разговор.

Пример

Привет, Майкл,

Меня зовут Тим, и я создаю Twitch для кулинарии. Раньше я занимался программированием в Food Network, а мой технический соучредитель — друг по колледжу. Мы работаем над нашим mvp и задались вопросом, следует ли создавать личные сообщения в дополнение к групповому чату или просто групповой чат в одиночку.

Спасибо,

Тим

Распространенные ошибки

• Плохое сообщение о том, что вы делаете.

• Слишком много пишет. Стены текста приводят к медленным / отсутствующим ответам.

• Тратить много времени на то, чтобы получить теплое вступление. Вам лучше просто следовать этим правилам и писать мне напрямую.

• Тратить время на то, чтобы убедить меня помочь или сделать мне комплимент. Я уже хочу помочь.

• Не использовать ваш адрес электронной почты @ company. com.