Понятие лизинга и его виды: подходы

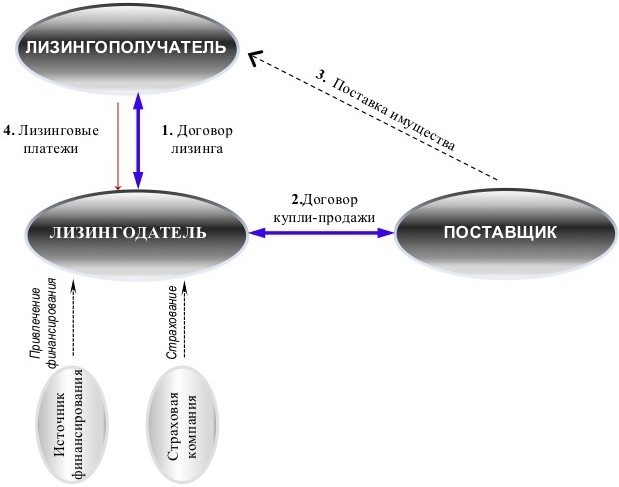

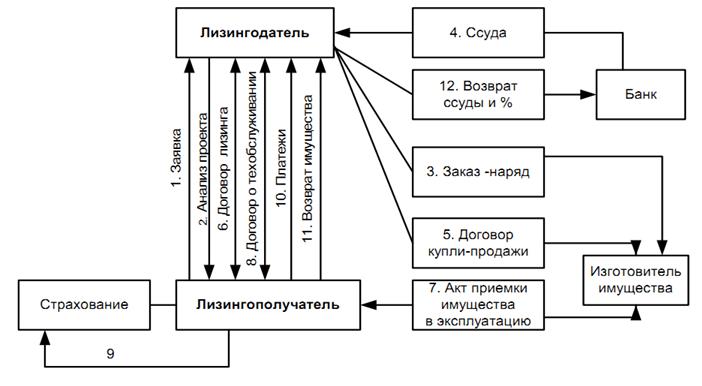

Лизинг представляет собой специфическую форму финансирования долгосрочных инвестиций. Суть лизинговой сделки заключается в том, что лизинговая компания по поручению лизингополучателя приобретает имущество за счет собственных средств и предоставляет его в пользование лизингополучателю. В сделке с лизингом участвуют как минимум три субъекта: продавец имущества, лизинговая компания и лизингополучатель.

Виды лизинга

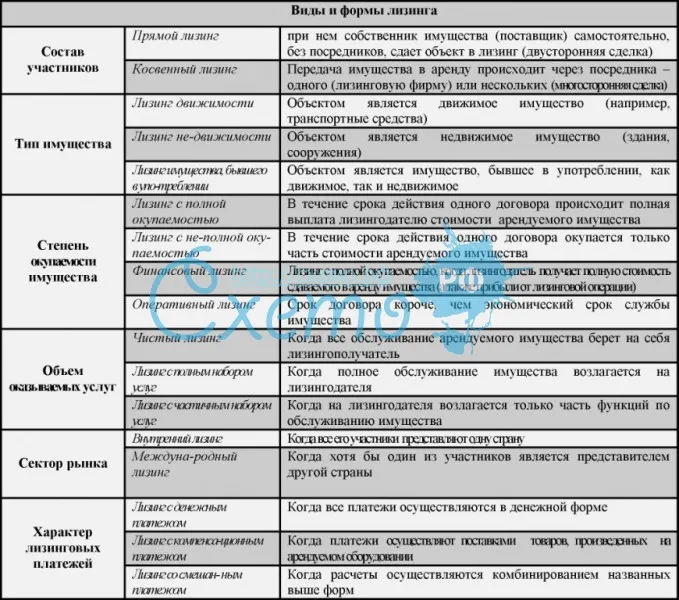

Лизинг может осуществляться в различных видах. Выделяют следующие основные виды лизинга (рисунок 1).

Виды лизингаКак отмечает Кознов А.Б. «наиболее распространенный подход к классификации лизинга включает в себя рассмотрение финансового и оперативного лизинга». Финансовый лизинг предполагает, что в течение срока договора лизинга лизингодатель возвращает себе полную стоимость объекта лизинга за счет лизинговых платежей и при этом получает прибыль. Срок договора лизинга в этом случае приближается к сроку эксплуатации имущества.

Бухгалтерские проводки и пример расчета приобретения автомобиля в лизинг — Читать здесь

Понятие лизинга с позиции разных авторов

При сделке с использованием оперативного лизинга срок договора лизинга существенно короче нормативного срока эксплуатации имущества. В результате чего, лизинговые платежи не покрывают полной стоимости имущества. Для получения прибыли лизингодатель вынужден повторно сдавать имущество другому лизингополучателю. Поэтому у лизингодателя возникает риск того, что он не возместит полную стоимость имущества, если не будет спроса на объект лизинга.

В таблице 1 представлены основные подходы к определению понятия лизинга и лизинговых операций.

Таблица 1 – Основные подходы к определению понятия и сущности лизинга и лизинговых операций

| Автор | Характеристика понятия |

Шаркова

А. В. В. | «Лизинг – это форма экономических отношений, которая отражает совокупность таких хозяйственных операций, как купля-продажа, аренда, обслуживание, поставка оборудования и техники, поручение и др.». |

| Ковалев В.В. | « |

| Гребнева Т.В. | «Лизинг — это финансовый инструмент для длительного размещения ресурсов с предоставлением финансовой выгоды клиентам». |

| Байкот Е.В. | «Лизинг как современная форма аренды, определяется, как вид предпринимательской деятельности, который в свою очередь направлен на инвестирование привлеченных или временно свободных средств». |

| Воронина М.В. | «Лизинг представляет собой совокупность имущественных и экономических отношений, которые возникают при приобретении имущества в собственность и последующей его сдачи во временное пользование за определенную плату». |

Колмыкова Т.С. отмечает, что «субъектами лизинга являются собственник имущества (лизинговая компания), пользователь имущества (лизингополучатель) и продавец лизингового имущества (предприятие-изготовитель, торговая организация и др.)».

Лизинговая сделка

сопровождается двумя или более договорами: купли-продажи, собственно лизинга, а

также кредитным, страхования, договором на техническое обслуживание и пр. В

договоре обычно фиксируются срок аренды, сумма арендных выплат, соглашение о

продлении срока действия контракта, приобретение риска, например, в случае случайной

гибели арендатора или арендодателя, девальвации национальной валюты, любые меры

по уходу и содержанию арендованного имущества.

Самвелян Р.В. предлагает классифицировать договоры аренды самым различным критериям: «по типу арендуемого имущества (автомобилестроение, машиностроение, компьютерная техника), или по мобильности арендуемого имущества (лизинг оборудования / лизинг недвижимости), или по типу партнеров по контракту (частный лизинг / акционерный лизинг)».

Чтобы оценить выгодность лизинговой сделки, как отмечает Морозко Н.И., «необходимо провести подробный анализ затрат и выгод с учетом особенностей организации налогового и бухгалтерского учета. Выгодность лизинга независимо от особенностей учета в значительной степени зависит от согласованных в договорах аренды прав и обязанностей арендодателя и арендатора».

Лизинг в зависимости от использования и срока аренды имеет много различных преимуществ, что позволяет организациям активизировать свою инвестиционную и инновационную деятельность. К числу основных преимуществ лизинга можно отнести налоговые льготы, предсказуемость, ликвидность, индивидуальный подход к заключению договора финансовой аренды.

Лизинг как источник финансирования инвестиций является перспективной возможностью модернизации парка оборудования российских организаций, однако в силу экономического спада и падения спроса на продукцию организаций, рынок лизинга будет существенно сокращаться.

Просмотров 11 239

Сущность лизинга, формы и виды лизинга

Лизингу, как источнику финансирования приобретения имущества, посвящено большое количество материалов в печатных и электронных источниках. В этой статье мы постараемся вкратце рассказать о сущности лизинга и возможных формах и видах лизинга.

Несмотря на то, что в законодательстве существует чёткое определение лизинга, зачастую при объяснении сути лизинга приходится прибегать к аналогиям и сравнениям с другими, более привычными видами деятельности и формами финансирования. Связано это прежде всего с тем, что российский рынок лизинга весьма молод (он начал зарождаться в начале 90-х годов XX века) и лизинг, как форма финансирования, ещё не стал привычным инструментом финансирования покупки автомобилей, спецтехники, оборудования.

Лизинг является видом инвестиционной деятельности, объединяющей в себе элементы аренды и кредитования.

С арендой лизинг роднит факт передачи клиенту в пользование реального имущества, за использование которого лизингополучатель выплачивает лизинговые платежи. Именно поэтому лизинг также называется финансовой арендой.

С кредитованием у лизинга также есть много общего. И при кредитовании, и при заключении договора лизинга производится анализ финансового состояния клиента, при этом методы оценки заёмщика одинаковые. Это связано с тем, что лизинговая компания аналогично кредитующему банку инвестирует денежные средства в приобретение конкретного имущества по заявке лизингополучателя и вернуть вложенные в сделку средства – одна из основных задач лизингодателя. Лизинговые компании не заинтересованы в изъятии переданного в лизинг имущества, т.к. в этом случае возникает проблема его реализации в целях погашения средств, направленных на финансирование лизинговой сделки (доля заёмных средств в структуре источников финансирования лизинговых сделок составляет более 70%).

Принято выделять три основные формы лизинга: финансовый лизинг, оперативный лизинг (или операционный лизинг) и возвратный лизинг.

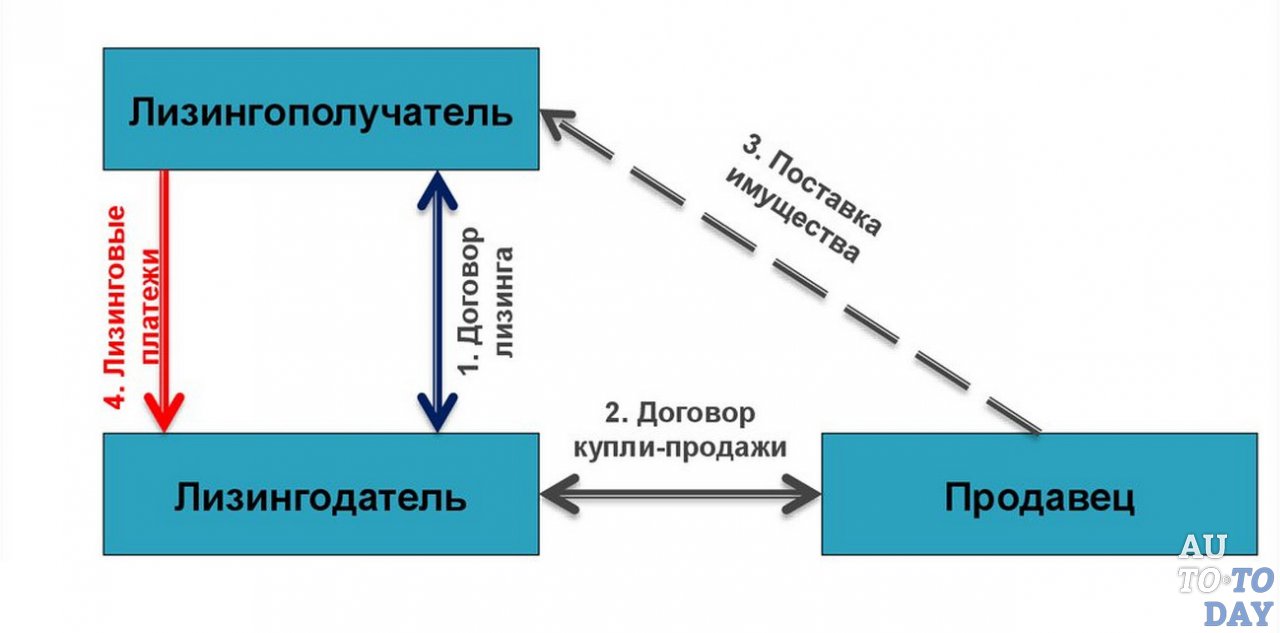

Финансовый лизинг – наиболее распространённая форма лизинга в России. При финансовом лизинге в сделке участвуют три основные стороны: лизинговая компания, лизингополучатель и поставщик лизингового имущества. Лизинговая компания покупает имущество у поставщика и передаёт это имущество в пользование лизингополучателю. По окончании договора лизинга имущество переходит в собственность клиента. Договоры финансового лизинга заключаются на срок, сопоставимый со сроком полной амортизации объекта лизинга (как правило, 3-5 лет).

Оперативный лизинг (иначе его называют операционный лизинг) отличается от финансового лизинга тем, что по окончании договора лизинга предполагается не переход предмета лизинга в собственность лизингополучателя, а возврат лизинговой компании.

Возвратный лизинг – это форма лизинга, при которой лизингополучатель и поставщик являются одним и тем же лицом. При заключении договора возвратного лизинга организация – собственник имущества продаёт это имущество лизинговой компании и берёт это же имущество в лизинг. Возвратный лизинг позволяет использовать все преимущества и налоговые льготы финансовой аренды (лизинга), а также получить на длительный период (срок действия договора лизинга) оборотные средства для развития текущей деятельности.

Ещё одна из форм лизинга, которую следует упомянуть – это международный лизинг. При международном лизинге одна из сторон договора лизинга – лизингодатель или лизингополучатель – является нерезидентом Российской Федерации. В заключаемых в России сделках международного лизинга нерезидентом является лизингодатель. Это, как правило, лизинговые компании, аффилированные с поставщиками лизингового имущества.

Понятие, сущность и виды лизинга

Библиографическое описание:Мироненко, В. О. Понятие, сущность и виды лизинга / В. О. Мироненко. — Текст : непосредственный // Проблемы и перспективы экономики и управления : материалы VI Междунар. науч. конф. (г. Санкт-Петербург, декабрь 2017 г.). — Санкт-Петербург : Свое издательство, 2017. — С. 69-72. — URL: https://moluch.ru/conf/econ/archive/263/13300/ (дата обращения: 19.08.2021).

Термин лизинг произошел от английского слова leasing, что означает аренда. В английском языке существует понятие оперативного и финансового лизинга. Оперативный лизинг соответствует понятию обыкновенной аренды в российском законодательстве, а финансовый лизинг — финансовой аренды, или лизингу. Поэтому, употребляя термин «лизинг» применительно к России, имеем в виду финансовую аренду.

В английском языке существует понятие оперативного и финансового лизинга. Оперативный лизинг соответствует понятию обыкновенной аренды в российском законодательстве, а финансовый лизинг — финансовой аренды, или лизингу. Поэтому, употребляя термин «лизинг» применительно к России, имеем в виду финансовую аренду.

Сущность лизинга заключается в разделении понятия «собственность» на право владения и право использования. Собственником имущества на все время лизинговой сделки остается лизингодатель.

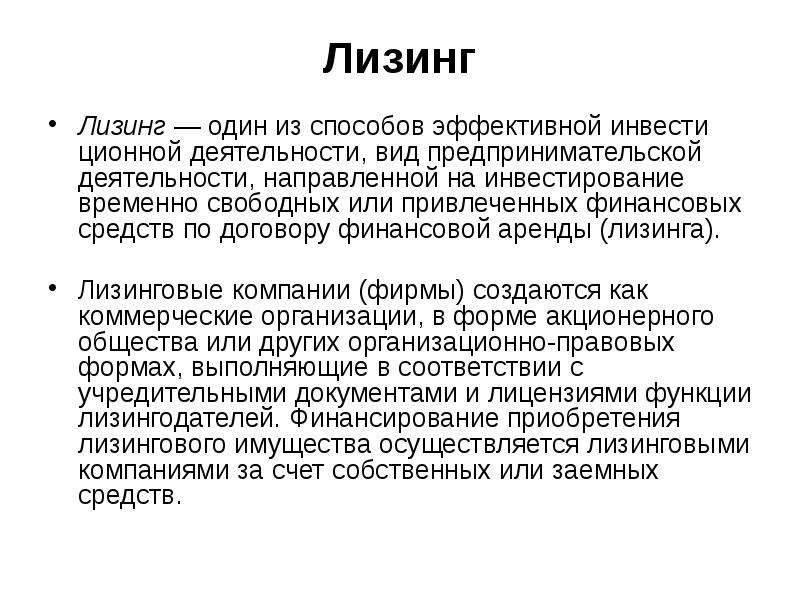

Лизинг (согласно федеральному закону «О лизинге») — это вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату на определенный срок на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем. Лизинг представляет собой вид предпринимательской деятельности, которая направлена на инвестирование финансовых средств в приобретение имущества в собственность и передачу его в аренду.

Это договор финансовой аренды, по которому лизингополучатель может использовать имущество, которое принадлежит лизингодателю и приобретенное по заказу лизингополучателя, за определенную периодическую плату. Важнейшим элементом этого договора является то, что юридическая собственность отделяется от экономического использования актива.

Часто говорят о лизинге как о долгосрочной аренде. Другие считают, что лизинг является одной из форм долгосрочной аренды. В российской литературе лизинг часто называют «безденежной формой кредита». Также считают, что преимуществом использования лизинга являются налоговые выгоды, а лизинг представляет собой схему минимизации налогообложения.

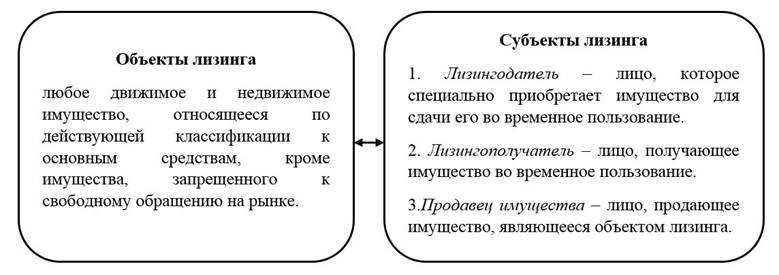

Предметом лизинга могут быть любые непотребляемые вещи, которые используются для предпринимательской деятельности, кроме земельных участков и других природных объектов.

Объектом лизинга может быть движимое (машины, оборудования, транспортные средства и др.) и недвижимое имущество (здания, объекты, сооружения, воздушные и морские суда, суда внутреннего плавания, космические объекты).

Наиболее популярными объектами лизинга являются сельхозтехника, строительная и дорожная техника, автотранспортные средства и авиационная техника, телекоммуникационное оборудование, значительна доля специального оборудования для горнодобывающей, нефтяной и газовой промышленности.

В лизинговой сделке, как правило, принимают участие три субъекта (рисунок 1). Субъектами лизинга могут быть резиденты или нерезиденты РФ. Субъекта может быть два в том случае, когда продавец и лизингодатель являются одним и тем же лицом.

Рис. 1. Субъекты лизинга

Лизингодатель (арендодатель) — лицо, которое приобретает имущество для того, чтобы сдавать его во временное пользование.

Лизингополучатель (арендатор) — лицо, которое получает имущество во временное пользование.

Продавец (поставщик) — лицо, продающее имущество, которое является объектом сделки.

Отличием финансовой аренды от обыкновенной является участие в лизинговой сделке трех субъектов.

В обыкновенной же аренде участвуют только два субъекта: арендодатель и арендатор.

В зависимости от ситуации число участников сделки может уменьшаться или увеличиваться. Иногда в сделке может участвовать банк, который финансирует лизинговую операцию, или брокерская фирма, которая является посредником между поставщиком, лизингодателем и лизингополучателем. При крупных сделках количество участников может увеличиваться до 6–7, среди них брокерские фирмы, трастовые компании, финансовые учреждения и др.

При обыкновенной аренде одно и тоже оборудование может сдавать в аренду несколько раз, и арендодатель приобретает оборудование не по заказу арендатора.

Стоит обратить внимание на отличие лизинга от кредита.

Кредит — это экономические отношения, при которых материальные или иные виды ценностей передаются от их собственника другому лицу на условиях возвратности, срочности и платности.

Кредит предусматривает обязательный возврат заемщиком кредитору денег, которые соответствуют конкретному виду ценностей. При лизинге основные фонды могут перейти во владение лизингополучателя.

При лизинге основные фонды могут перейти во владение лизингополучателя.

Еще одно отличие состоит в амортизации. Расчет амортизации в кредите не предусматривается. Что касается лизинга, то в нем существует расчет амортизации основных фондов.

Кредит и лизинг может оформить как юридическое лицо, так и физическое. Лизинг чаще всего выбирают индивидуальные предприниматели и юридические лица. Еще одной особенностью является то, что при заключении кредитного договора налоги выплачивает заемщик, а при заключении лизингового договора налоги выплачивает арендодатель.

Лизинг в большинстве случаев является долгосрочной арендой. Кредит бывает как долгосрочным, так и краткосрочным.

Процентная ставка по лизингу начисляется на остаток долга в зависимости от цены на имущество. Процентная ставка по кредиту зависит от суммы кредитования, срока погашения и др.

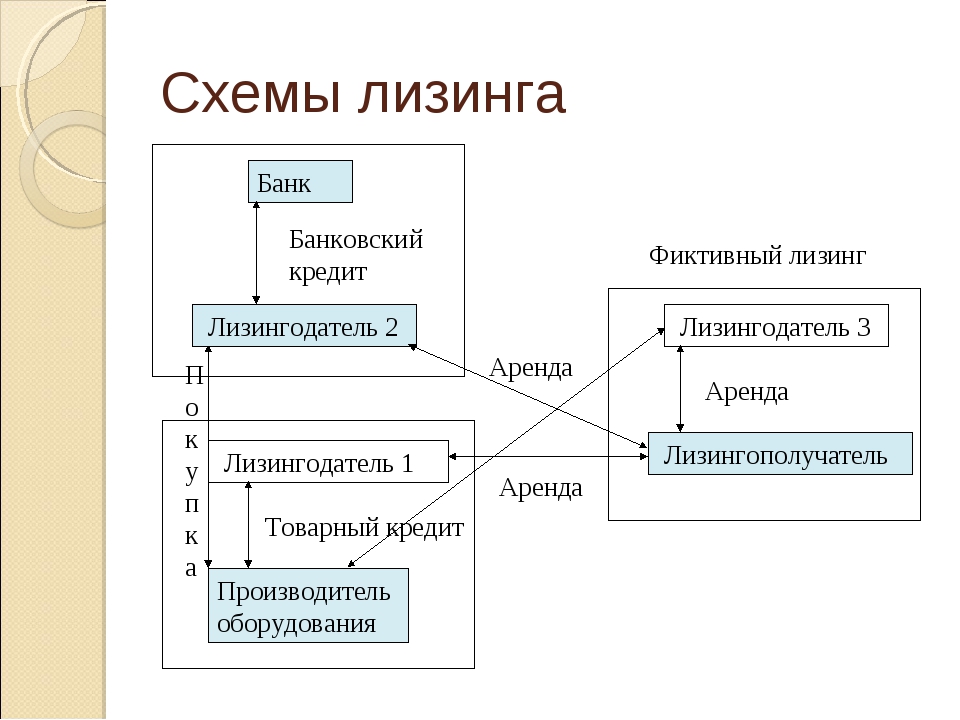

Согласно мировой практике схемы лизинга (рисунок 2) подразделяют на 2 группы: лизинг с полной окупаемостью и с неполной.

Рис. 2. Схемы лизинга

Лизинг с полной окупаемостью называют финансовым лизингом. Его суть заключается в том, что лизинговая компания покупает имущество для передачи его пользователю за плату согласно договору на срок, который близок к сроку службы этого имущества. Предметом финансового лизинга выступает дорогостоящее оборудование, которое имеет длительный срок физического износа.

Финансовый лизинг имеет следующие признаки:

‒ продавец (поставщик) знает, что имущество приобретается в лизинг;

‒ лизингодатель приобретает имущество в собственность специально для сдачи в лизинг;

‒ имущество поставляется лизингополучателю; если возникают претензии по качеству имущества, то лизингополучатель предъявляет их продавцу (поставщику) имущества, а не лизингодателю.

Когда лизингополучатель выплатит полную сумму лизинговых платежей, которая оговорена в договоре, тогда предмет лизинга переходит в собственность лизингополучателя.

Финансовый лизинг характеризуется длительным сроком контракта (от 5 до 10 лет) и амортизацией всей или большей части стоимости оборудования. Таким образом, можно сказать, что финансовый лизинг является формой долгосрочного кредитования.

Лизинг с неполной окупаемостью также называют оперативным лизингом. Его суть заключается в том, что лизинговая компания покупает имущество для передачи его пользователю согласно договору на срок, который короче, чем нормативный срок службы имущества, амортизация происходит частично. Обычно такая форма лизинга применяется тогда, когда существует краткосрочная потребность в каком-либо имуществе. Оперативный лизинг чаще всего используется на транспорте, строительстве, сельском хозяйстве.

Лизинговая фирма, которая приобретает имущество для дальнейшей сдачи его во временное пользование на срок, который короче срока службы имущества, ориентируется на многократные сделки с разными потребителями.

То, что высокие ставки платежей выше стоимости имущества, можно объяснить тем, что:

‒ в основном доходы лизингодателя зависят от изменения конъюнктуры рынка, поэтому у него отсутствуют гарантии окупаемости затрат;

‒ обязанности по техническому обслуживанию, ремонту и страхованию лежат на собственнике имущества.

Оперативный лизинг очень схож с традиционной арендой. Договор оперативного лизинга является договором аренды и имеет следующие особенности:

‒ срок договора меньше, чем нормативный срок службы имущества;

‒ сдаваемое имущество приобреталось без ориентации на конкретного пользователя;

‒ обязанности по техническому обслуживанию, ремонту и страхованию лежат на фирме, которая сдает имущество во временное пользование;

‒ по истечении срока договора имущество возвращается собственнику.

После окончания срока договора арендатор имеет право на:

‒ продление срока договора на выгодных условиях;

‒ заключить договор купли-продажи (купить имущество).

В зависимости от типа имущества выделяют лизинг движимости (оборудование, автомобили, суда и т. д.) и недвижимости (здания, сооружения).

В зависимости от степени новизны предмета лизинга выделяют лизинг нового имущества и лизинг имущества, бывшего в употреблении.

Лизинг может принадлежать к одной или разным странам. Исходя из этого лизинг разделяют на внутренний и внешний (международный). Если все субъекты лизинговой сделки представляют одну страну, то это называют внутренним лизингом. Если одна сторона или все стороны лизинговой сделки являются резидентами разных стран, то это называют внешним лизингом.

В зависимости от состава субъектов взаимоотношений выделяют прямой, возвратный и раздельный лизинг.

В прямом лизинге функции лизингодателя выполняет собственник имущества. Крупные производители создают подразделения, которые сдают производимое имущество во временное пользование. Это способствует увеличению объема реализации продукции предприятия.

Возвратный лизинг, схема которого представлена на рисунке 3, предполагает, что собственник имущества продаст имущество лизингодателю, а последний сдает это имущество во временное пользование бывшему собственнику. Собственник сначала является продавцом, а затем лизингополучателем. После окончания срока действия договора бывший собственник может выкупить оборудование и восстановить на него право собственности.

После окончания срока действия договора бывший собственник может выкупить оборудование и восстановить на него право собственности.

Рис. 3. Схема возвратного лизинга

Предприятие, которое использует возвратный лизинг, получает дополнительные финансовые средства от продажи имущества, может осуществить корректировку стоимости активов баланса, улучшая свое финансовое состояние.

Раздельный лизинг используют при лизинге дорогостоящих объектов. В этом случае лизингодатель, приобретая имущество, выплачивает из собственных средств только часть денег, а остальную стоимость выплачивает при помощи взятого кредита или ссуды.

С точки зрения объема обслуживания выделяют чистый, полный и частичный лизинг.

Суть чистого лизинга заключается в том, что лизингополучатель принимает на себя все расходы по обслуживанию имущества и платит лизингодателю так называемые «чистые» платежи.

В случае с полным лизингом все расходы по обслуживанию имущества выплачивает лизингодатель.

Частичный лизинг является промежуточным между чистым и полным. При этом лизинге на лизингодателя возлагаются отдельные функции, связанные с обслуживанием имущества.

В зависимости от заключенных лизинговых сделок лизинг разделают на срочный и возобновляемый.

Срочный лизинг предполагает однократную сделку между субъектами взаимоотношений.

Возобновляемый лизинг предполагает, что договор по истечении первого срока продлевается на следующий период.

Разновидностью возобновляемого лизинга является генеральный лизинг. При таком лизинге лизингополучатель может дополнять перечень лизингового имущества, не заключая при этом новых контрактов.

В зависимости от формы и характера лизинговых платежей лизинг разделяют на денежный, компенсационный и смешанный.

Также очень важен срок действия договора лизинга. Как правило финансовый лизинг является средне- или долгосрочной операцией. Но в российской практике встречаются и краткосрочные контракты.

Литература:

- Философова, Т. Г. Лизинг [Электронный ресурс]: учеб. пособие для студентов вузов, обучающихся по специальностям экономики и управления (060000) / Т. Г. Философова. — М.: ЮНИТИ-ДАНА, 2012. — 192 с.

- Философова, Т. Г. Лизинг [Электронный ресурс]: учеб. пособие для студентов вузов, обучающихся по специальностям экономики и управления / Т. Г. Философова. — 3-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2012. — 191 с.

- StudFiles [Электронный ресурс]/Виды лизинга. — Режим доступа: http://www.studfiles.ru/preview/1496308/page:4/

- www.grandars.ru [Электронный ресурс]/Лизинг — основные понятия и определения. — Режим доступа: http://www.grandars.ru/student/bankovskoe-delo/lizing.html

Основные термины (генерируются автоматически): лизинг, финансовый лизинг, временное пользование, имущество, лизинговая сделка, оперативный лизинг, собственник имущества, финансовая аренда, возвратный лизинг, долгосрочная аренда.

Формы и виды лизинга

Сущность лизинга

Определение 1

Лизинг представляет собой особую форму кредитования, к которой обычно прибегают фирмы при покупке дорогостоящих основных средств (например, машин, оборудования и т. д.) или физические лица при покупке товаров долгосрочного использования.

Иногда лизинг представляет собой долгосрочную аренду имущества с правом его полного выкупа по истечении некоторого периода времени.

По своей сути, лизинг представляет собой аренду чего-либо (машин, оборудования, недвижимости, автомобиля и т. д.), однако не напрямую, а посредством лизинговой фирмы. К примеру, бизнесмен может обратиться в подобную фирму с просьбой приобрести необходимое для себя оборудование. В свою очередь, лизинговая фирма покупает необходимое для предпринимателя оборудование за свои средства, а затем сдает его предпринимателю в долгосрочную аренду. В будущем предприниматель, при необходимости, может выкупить это оборудование.

В качестве предмета лизинга могут выступать инвестиционные товары и целые предприятия, оборудование, здания и сооружения, транспортные автомобили и т. д.

Экономические агенты могут прибегать к лизингу, например, в случае если у них нет возможности получить банковский кредит; также лизинг может быть приемлемым вариантом для предпринимателя, испытывающего трудности с привлечением долгосрочных инвестиций и т. д.

Виды лизинга

Что касается видов лизинга, то основными из них являются операционный, финансовый, а также возвратный.

- Финансовый лизинг (его еще часто называют финансовой арендой). Обычно срок договора финансовой аренды сопоставим с периодом полезного использования объекта лизинга. В большинстве случаев, по завершении договора финансового лизинга остаточная стоимость объекта невелика. Это создает условия для перехода объекта лизинга в собственность лизингополучателя, без какой-либо дополнительной оплаты. Финансовый лизинг – один из высокоэффективных и наиболее популярных способов привлечения целевого финансирования для приобретения дорогостоящего оборудования, недвижимости, транспортных средств и т.

д.

д. - Оперативный лизинг представляет собой, по сути, аренду оборудования, недвижимости, транспортных средств и другого имущества. В большинстве случаев срок договора оперативного лизинга значительно меньше периода полезного использования объекта лизинга. По завершению периода договора объект лизинга чаще всего возвращается лизингодателю или же, что реже – передается в аренду повторно, или, в порядке исключения, выкупается арендатором по остаточной стоимости. Ставка процента по оперативному лизингу обычно несколько выше, нежели по финансовому.

- Возвратный лизинг – это, по сути, разновидность финансового лизинга. При возвратном лизинге поставщик объекта лизинга обычно является также лизингополучателем. Это, фактически, своеобразная форма получения кредита под залог основных средств, в большинстве случаев применяемая для получения дополнительной экономической выгоды благодаря различиям в налогообложении.

Виды графиков платежей по лизингу

Среди наиболее популярных графиков осуществления лизинговых платежей можно выделить:

- регрессивный (платеж производится ежемесячно и постепенно уменьшается на протяжении срока лизинга)

- аннуитетный (неизменная сумма платежа на протяжении всего срока лизинга)

- сезонный (график платежей строится в зависимости от некоторых переменных, связанных с сезонными колебаниями экономической конъюнктуры).

На практике встречаются и менее популярные виды лизинга, среди которых можно выделить раздельный (кредитный), а также прямой лизинг и т. д.

Виды лизинга и терминология

Субьекты лизинговой сделки:

Лизингодатель – лизинговая компания, которая согласно договору лизинга приобретает в собственность имущество в целях его последующего предоставления в качестве предмета лизинга за плату во временное владение и пользование лизингополучателю;

Лизингополучатель — физическое лицо или юридическое, которому в соответствии с договором лизинга предоставляется во временное владение и пользование предмет лизинга;

Продавец (поставщик) предмета лизинга — лицо, с которым лизингодатель заключает договор купли-продажи (поставки), предусматривающий приобретение лизингодателем в собственность имущества, предназначенного для последующей передачи лизингополучателю в качестве предмета лизинга;

Основные термины в лизинге:

Лизинговая деятельность — предпринимательская деятельность по приобретению лизингодателем в собственность имущества в целях его последующего предоставления за плату во временное владение и пользование юридическому или физическому лицу.

Лизинговая организация — юридическое лицо, соответствующее требованиям законодательству Республики Беларусь, и осуществляющее лизинговую деятельность.

Выкупная стоимость предмета лизинга — установленная договором лизинга и уплачиваемая вне лизинговых платежей сумма приобретения в собственность лизингополучателем предмета лизинга (если договором лизинга предусмотрено условие о выкупе предмета лизинга), которая определяется как разница между стоимостью предмета лизинга по договору лизинга и частью суммы лизинговых платежей, полностью или частично возмещающей инвестиционные расходы лизингодателя, с учетом которых определена стоимость предмета лизинга, если иное не предусмотрено законодательством или договором лизинга.

Инвестиционные расходы лизингодателя — затраты, с учетом которых определена стоимость предмета лизинга и которые связаны с приобретением имущества, предназначенного для последующей передачи в качестве предмета лизинга, доведением его до состояния, пригодного для использования лизингополучателем в соответствии с договором лизинга, передачей предмета лизинга лизингополучателю, а также подлежащие возмещению лизингополучателем в соответствии с договором лизинга полностью или частично расходы лизингодателя, не учтенные при определении стоимости предмета лизинга и связанные с заключением и исполнением договора лизинга.

Лизингодатель — субъект, наделенный правом осуществления лизинговой деятельности, который согласно договору лизинга, обязуется приобрести в собственность имущество в целях его последующего предоставления в качестве предмета лизинга и предоставить предмет лизинга за плату во временное владение и пользование лизингополучателю.

Лизингополучатель — юридическое или физическое лицо, которому в соответствии с договором лизинга предоставляется во временное владение и пользование предмет лизинга.

Продавец (поставщик) предмета лизинга — лицо, с которым лизингодатель заключает договор купли-продажи (поставки), предусматривающий приобретение лизингодателем в собственность имущества, предназначенного для последующей передачи лизингополучателю в качестве предмета лизинга.

Стоимость предмета лизинга — контрактная стоимость предоставляемого во временное владение и пользование лизингополучателю предмета лизинга, определяемая по согласованию между лизингодателем и лизингополучателем, используемая для расчета лизинговых платежей и выкупной стоимости предмета лизинга (если договором лизинга предусмотрено условие о выкупе предмета лизинга).

Цена договора лизинга — совокупность предусмотренных договором лизинга лизинговых платежей и выкупной стоимости предмета лизинга (если договором лизинга предусмотрено условие о выкупе предмета лизинга).

Виды лизинга:

Финансовый лизинг — финансовая аренда (лизинг) (далее — лизинг), при которой лизинговые платежи в течение срока лизинга продолжительностью не менее 1 года обеспечивают возмещение лизингодателю не менее 75 процентов стоимости предмета лизинга независимо от того, предусмотрен ли договором лизинга выкуп предмета лизинга или его возврат лизингодателю;

Оперативный лизинг — лизинг, при котором лизинговые платежи в течение срока лизинга независимо от его продолжительности обеспечивают возмещение лизингодателю менее 75 процентов стоимости предмета лизинга и договором лизинга предусмотрен возврат предмета лизинга лизингодателю по истечении срока лизинга;

Возвратный лизинг — финансовый или оперативный лизинг, при котором лизингополучатель в рамках одного договора лизинга является одновременно продавцом (поставщиком) предмета лизинга. Возвратным лизингом также признается лизинг, при котором юридическое лицо, созданное после заключения договора лизинга и в течение срока лизинга в результате реорганизации в форме слияния лизингополучателя и продавца (поставщика) предмета лизинга или их присоединения, становится одновременно лизингополучателем и продавцом (поставщиком) предмета лизинга;

Возвратным лизингом также признается лизинг, при котором юридическое лицо, созданное после заключения договора лизинга и в течение срока лизинга в результате реорганизации в форме слияния лизингополучателя и продавца (поставщика) предмета лизинга или их присоединения, становится одновременно лизингополучателем и продавцом (поставщиком) предмета лизинга;

Международный (межгосударственный) лизинг — лизинг, при котором лизингодатель и лизингополучатель являются субъектами разных государств, в том числе: экспортный лизинг — международный (межгосударственный) лизинг, при котором лизингодатель и продавец (поставщик) предмета лизинга являются субъектами Республики Беларусь, а лизингополучатель — субъектом другого государства; транзитный лизинг — международный (межгосударственный) лизинг, при котором лизингодатель, продавец (поставщик) предмета лизинга и лизингополучатель являются субъектами разных государств;

Импортный лизинг — лизинг, при котором лизингодатель и лизингополучатель являются субъектами Республики Беларусь, а продавец (поставщик) предмета лизинга — субъектом другого государства.

В рамках своей деятельности ООО «Твой лизинг» заключает сделки финансового лизинга с физическими лицами, а также юридическими лицами. В том числе сделки возвратного лизинга (как подвид финансового лизинга).

Понятие лизинга — Энциклопедия по экономике

По сравнению с Гражданским кодексом РФ (гл. 34), где лизинг определен как финансовая аренда, Закон О лизинге , принятый в 1998 г., дает расширенное толкование понятия лизинга. Здесь лизинг определяется как вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем . [c.201]Общепризнанно, что лизинг тесным образом связан с арендным механизмом, однако следует различать понятия лизинга и аренды. Отношения, складывающиеся в процессе лизинга и аренды с правом выкупа, при значительном количестве общих черт имеют и существенные различия. Так, лизингодателем по закону может быть только лизинговая компания или физическое лицо — предприниматель, имеющие лицензии на право осуществления лизинговой деятельности. В аренде с правом выкупа могут участвовать любые субъекты предприятия, организации, учреждения, физические лица и государство. Отношения по аренде с выкупом предполагают в своей основе факт наличия в собственности (или пользовании) у арендодателя имущества, передаваемого в аренду. У лизингодателя же лизинговое имущество первоначально отсутствует (за исключением оперативного лизинга), а отношения сторон договора лизинга изначально включают приобретение указанных лизингополучателем основных средств и сдачу их лизингодателем в лизинг, т.е. инвестиционную деятельность последнего.

[c.202]

Так, лизингодателем по закону может быть только лизинговая компания или физическое лицо — предприниматель, имеющие лицензии на право осуществления лизинговой деятельности. В аренде с правом выкупа могут участвовать любые субъекты предприятия, организации, учреждения, физические лица и государство. Отношения по аренде с выкупом предполагают в своей основе факт наличия в собственности (или пользовании) у арендодателя имущества, передаваемого в аренду. У лизингодателя же лизинговое имущество первоначально отсутствует (за исключением оперативного лизинга), а отношения сторон договора лизинга изначально включают приобретение указанных лизингополучателем основных средств и сдачу их лизингодателем в лизинг, т.е. инвестиционную деятельность последнего.

[c.202]

Следующим актом, регламентирующим лизинговые отношения, стала вторая часть Гражданского кодекса РФ, вступившая в действие 1 марта 1996 года. Лизинговые сделки описаны в 6 гл. 34 ( Аренда ) Гражданского кодекса РФ. Этот параграф носит название Финансовая аренда (лизинг) . Он состоит из шести статей, в которых даны определение договора финансовой аренды, предмета договора, порядок передачи предмета договора, перехода к арендатору риска случайной гибели, ответственности продавца. Гражданский кодекс впервые применил термин финансовая аренда , до этого в нормативных актах и на практике встречалось только понятие лизинг . В законе эти термины используются как синонимы.

[c.213]

Он состоит из шести статей, в которых даны определение договора финансовой аренды, предмета договора, порядок передачи предмета договора, перехода к арендатору риска случайной гибели, ответственности продавца. Гражданский кодекс впервые применил термин финансовая аренда , до этого в нормативных актах и на практике встречалось только понятие лизинг . В законе эти термины используются как синонимы.

[c.213]

Понятие лизинга машин и оборудования в практике западных предприятий трактуется достаточно широко. Однако, несмотря на различия в юридических нюансах, а также в оценке бухгалтерских и финансовых аспектов лизинга, его толкование как экономической категории достаточно однозначно существенной особенностью этой формы является разделение функций собственности, а именно — отделение использования имущества от владения. В случае заключения сделки арендодатель сохраняет право собственности на имущество, тогда как арендатор — получает и использует его в течение определенного времени, за что платит согласованные арендные отчисления. В результате происходит отделение капитала-функции от капитала-собственника. Это связано с тем, что все большее количество зарубежных предприятий считает, что их основная задача состоит не в том, чтобы накапливать оборудование с целью что-то производить, а лишь производить. Поэтому они склонны больше применять принцип аренды оборудования. Широкому развитию лизинга за рубежом способствует также и изменение философии финансирования. Все чаще банки предоставляют кредиты, исходя не из прошлых достижений

[c.236]

В результате происходит отделение капитала-функции от капитала-собственника. Это связано с тем, что все большее количество зарубежных предприятий считает, что их основная задача состоит не в том, чтобы накапливать оборудование с целью что-то производить, а лишь производить. Поэтому они склонны больше применять принцип аренды оборудования. Широкому развитию лизинга за рубежом способствует также и изменение философии финансирования. Все чаще банки предоставляют кредиты, исходя не из прошлых достижений

[c.236]

В ряде случаев понятие лизинга трактуется неоднозначно. В одних случаях о лизинге говорят как о форме сбыта машин и оборудования, в других — как о способе финансирования капитальных вложений. В этих оценках нет противоречия. Важной характеристикой лизинга с полной окупаемостью (финансовый лизинг) является то, что в его операциях, как правило, первоначально участвуют три стороны изготовитель оборудования, который, совершив сделку купли-продажи, теряет на него право собственности, арендодатель, который, заключив сделку купли-продажи с изготовителем, становится собственником оборудования, и арендатор. Для изготовителя лизинг действительно служит дополнительным средством сбыта продукции, открывающим возможность существенного расширения ее продажи потребителям, не обладающим достаточной кредитоспособностью для оплаты товара наличными. Для арендодателя — это выгодный способ вложения капитала, позволяющий достаточно эффективно размещать свободные денежные активы. Для арендатора лизинг является средством финансирования использования имущества, но не приобретения его в собственность. Именно в этом и заключается коренное отличие лизинга от капитальных вложений в основной капитал.

[c.237]

Для изготовителя лизинг действительно служит дополнительным средством сбыта продукции, открывающим возможность существенного расширения ее продажи потребителям, не обладающим достаточной кредитоспособностью для оплаты товара наличными. Для арендодателя — это выгодный способ вложения капитала, позволяющий достаточно эффективно размещать свободные денежные активы. Для арендатора лизинг является средством финансирования использования имущества, но не приобретения его в собственность. Именно в этом и заключается коренное отличие лизинга от капитальных вложений в основной капитал.

[c.237]

Федеральный закон «О лизинге» дает такие определения понятия «лизинг» [c.138]

В соответствии со ст. 6 ГК РФ в случаях, когда лизинговые отношения не урегулированы законодательством или соглашениями сторон отсутствует применяемый к ним обычай делового оборота, то к таким отношениям применяется гражданское законодательство, регулирующие сходные отношения (аналогия закона, права). Следовательно, при оформлении лизинговых сделок могут применяться не только договоры лизинга, но также и аренды, особенно в части не урегулированной законодательством и не противоречащей его сущности. Однако следует помнить, что понятия лизинг и аренда полностью не совпадают.

[c.129]

Однако следует помнить, что понятия лизинг и аренда полностью не совпадают.

[c.129]

Чтобы разобраться, соответствуют ли законодательные акты по лизингу, принятые в нашем государстве, международной практике, обратимся к истории его развития за рубежом и его нормативному обеспечению. В настоящее время в других странах нет единой трактовки понятия лизинга. В большинстве стран (в том числе США) отсутствует специальное законодательство, регулирующее лизинговые сделки, а отношения, вытекающие из договора лизинга, регулируются общими положениями гражданского и торгового права, определяющими отношения сторон при передаче имущества во временное пользование, налоговым законодательством, в котором регламентированы амортизационные и [c.65]

Такая трактовка понятия лизинга отражает его экономическую сущность, которая заключается в приобретении стороной, владеющей передаваемым в аренду имуществом (лизингодатель), по просьбе стороны, получающей в пользование это имущество (лизингополучатель), у изготовителя (владельца) на условиях купли-продажи имущества и в получении его лизингополучателем от лизингодателя в исключительное пользование на указанный в договоре срок с выплатой лизингополучателю арендных платежей. При этом арендуемое имущество остается собственностью лизингодателя, а лизингополучатель после окончания срока действия договора может либо прекратить договорные отношения, либо возобновить договор лизинга на льготных условиях, либо приобрести в (собственность арендуемое ранее имущество. [c.136]

Общее понятие лизинга [c.25]

В теории нет четкого определения понятия лизинг. Это не только осложняет место и роль лизинговых отношений как категории в экономической науке, но и не дает существенного продвижения к внедрению лизинга в экономическую систему страны. [c.12]

Самое развернутое определение понятия лизинга дает классификация видов лизинга, позволяющая охватить все формы этого инвестиционно-инновационного инструмента. Вот почему так важно, говоря о сущности лизинга как вида инновации, дать полную классификацию видов лизинга, приведенную в литературе (50. — С. 9), которая характеризуется следующими признаками [c.24]

Петров М. Понятие лизинга и сферы его применения // Российская юстиция. — 1995. — №4. [c.135]

Дайте определение понятия лизинг и охарактеризуйте перспективы применения лизинга в отечественной экономике. [c.173]

Дайте определение следующим ключевым понятиям самофинансирование, долговое и долевое финансирование, инвестиционный банк, капитал, активный и пассивный капиталы, собственный и заемный капиталы, уставный капитал, резервный капитал, акция, гибридная ценная бумага, эмиссия, сигнальный эффект, облигационный заем, лизинг, аренда, целевая структура капитала, стоимость источника, резервный заемный потенциал. [c.404]

С выходом Федерального закона О лизинге в 1998 г. сделан очень своевременный шаг на пути развития инвестиционного процесса в условиях экономического кризиса. Впервые в российском законодательстве подробно рассмотрены экономические аспекты лизинговой деятельности. Раскрывается содержание понятий инвестиционные затраты , лизинговые платежи , вознаграждение лизингодателя , что дает возможность уйти от неверных толкований и необоснованных претензий в процессе заключения и исполнения лизинговых сделок. [c.215]

Понятие и виды, лизинга. Его недостатки и преимущества. Показатели эффективности лизинга у лизингополучателя и лизингодателя. [c.601]

По договору финансовой аренды (лизинга). Разновидностью договора аренды является финансовая аренда (лизинг). Вопросы лизинговых операций регулируются приказом Минфина России от 17 февраля 1997 г. № 15 Об отражении в бухгалтерском учете операций по договору лизинга , письмом Госстроя России от 18 марта 1998 г. № ВБ-20-98/12 Об учете лизинговых платежей в сметной документации и особенно Федеральным законом РФ от 29 октября 1998 г. № 164-ФЗ О лизинге , а также рядом других документов. Согласно этим документам, понятия долгосрочная аренда , финансовая аренда и лизинг являются идентичными. [c.218]

Дайте объяснение следующим понятиям аренда, договор аренды, лизинг, арендодатель и арендатор. [c.227]

Следует отметить, что понятие финансовой аренды совершенно не проработано в отечественных нормативных документах и значительно отличается от аналогичного понятия в экономически развитых странах. Кроме того, такой способ финансирования в нынешней ситуации в нашей стране нельзя назвать распространенным. Рассмотрение условий и результатов лизинга не является типичной процедурой анализа финансово-хозяйственной деятельности для подавляющего большинства российских предприятий, поэтому мы не будем подробно останавливаться на этом вопросе и отошлем читателя к специальной литературе (см., например, [Ковалев, 2000 (б)]). [c.329]

В финансовой отчетности арендодателя актив, находящийся в финансовом лизинге, должен отражаться не в качестве имущества, а в качестве дебиторской задолженности в сумме, равной чистым инвестициям в лизинг. При этом необходимо различать понятия чистые инвестиции и чистые денежные инвестиции . [c.53]

Другой, не менее важной областью налогового стимулирования, нуждающейся в дальнейшем изучении, является сфера экономических отношений, складывающаяся при осуществлении лизинговых операций. В соответствии с проектом Закона О лизинге МФ РФ поручалось внести изменения в действующее законодательство, предусмотрев в нем освобождение хозяйствующих субъектов-лизингодателей от уплаты налога на прибыль, полученную от реализации договоров финансового лизинга со сроками действия не менее трех лет, освобождение банков и других кредитных учреждений от уплаты налога на прибыль, получаемую ими от предоставления кредитов на срок три года и более для реализации операций финансового лизинга, освобождение хозяйствующих субъектов-лизингодателей от уплаты налога на добавленную стоимость при выполнении лизинговых услуг. Этим же документом для товаров, являющихся объектом международного финансового лизинга, предусматривается частичное освобождение от уплаты таможенных пошлин и налогов [60 78 80]. Эти установки следует рассматривать в качестве положительного шага в налоговом стимулировании инвестиций. Однако в проекте Закона О лизинге и других нормативных документах отсутствует определение понятия финансовый лизинг , нечетко изложены налоговые аспекты лизинговых операций. Не состоятельны идеи о целесообразности разделения лизинговых сделок в отношении их налогообложения и бухгалтерского учета на финансовые и оперативные, высказываемые специалистами различных сфер финансово-банковской деятельности. В международном стандарте бухгалтерского учета № 17 (IAS 17), посвященном практике бухгалтерского учета лизинговых сделок, термины финансовый лизинг и оперативный лизинг имеют отношение исключительно к бухгалтерскому учету лизинговых сделок. В различных странах вопросы бухгалтерского учета лизинговых сделок решаются неоднозначно. Основным камнем преткновения является решение вопроса о том, какая из сторон сделки (лизингодатель или лизингополучатель) должна записывать имущество, сданное в лизинг, в свой баланс, т. е. в широком смысле какая информация должна содержаться в соответствующих финансовых отчетах и при каких условиях. Этот вопрос напрямую соприкасается с определением величины налогооблагаемого объекта и, следовательно, требует проведения глубоких научно-практических исследований в этой области. [c.166]

Весьма растяжимо и понятие нахождения на балансе. Действующее бухгалтерское законодательство предусматривает при заключении отдельных видов договоров возможность произвольного выбора порядка нахождения ОХД на балансах сторон сделки. Таков, в частности, договор лизинга. Подобно тому, как исключительно по желанию сторон договора купли-продажи может быть установлен момент перехода права собственности на передаваемые вещи, точно так же по желанию сторон договора лизинга может быть определено, на балансе какой стороны будет находиться вещь до момента ее выкупа. Данное положение никак не способствует точности отражения юридических коллизий. [c.209]

Еще одним направлением в данной области деятельности выступает создание условий для лизинговой деятельности. Указом Президента Российской Федерации от 17 сентября 1994 г. №1929 введено понятие финансового лизинга [c.48]

Понятие лизинг происходит от английского lease — аренда, сдача внаем. В широком смысле слова под лизингом понимаются имущественные отношения по поводу приобретения и передачи во временное пользование основных фондов. Различаются следующие аспекты лизинга [c.339]

Понятия «лизинг» и «аренда» тождественны (термин «лизинг» произошел от английского глагола to lease — «арендовать», «брать в аренду»)54. [c.150]

Определения понятия «лизинг», особенно в законодательстве разных стран, различаются. Например, Европейская ассоциация национальных ассоциаций по лизингу оборудования (Евролиз) дает следующее общее определение «Лизинг — это договор аренды завода, промышленных товаров, оборудования, недвижимости для использования их в производственных целях арендатором, в то время как товары покупаются арендодателем и он сохраняет за собой право собственности «. [c.150]

Из-за многочисленных несоответствий принятого в 1998 г. Федерального закона О лизинге Оттавской конвенции о международном лизинге и Гражданскому кодексу РФ сегодня даже специалисты не понимают, что подразумевает наше законодательство под понятием лизинг … [c.178]

Статья 2. Основные понятия, используемые в настоящем Федеральном законе. В настоящем Федеральном законе используются следующие основные понятия лизинг — совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предме- [c.243]

В Россию понятие лизинг пришло во время Второй мировой войны, когда в 1941—1945 гг. по leand-lease осуществлялись поставки американской техники. [c.71]

В законодательстве Республике Казахстан существует два понятия лизинг и финансовый лизинг. Лизинг определяется в соответствии с параграфом 2 главы 29 Гражданского Кодекса и является разновидностью договора имущественного найма, обязательными условиями которого являются наличие трех сторон и использование предмета лизинга для предпринимательской деятельности, финансовый лизинг определяется в соответствии с Законом О финансовом лизинге и помимо наличия трех сторон и обязательного использование предмета лизинга для предпринимательской деятельности, в этой сделке в качестве обязательных признаков присутствуют также признаки, определяемые в МСФО, и устанавливается минимальный сроклизинга в три года. [c.24]

Кроме того, все вышеперечисленные определения понятия лизинг во многом обусловлены историческим его возникновением. Вместе с тем стоит отметить, что хотя в лизинге и задействованы элементы арендных отношений, лизинг имеет более широкое значение и в теоретическом его понимании, и в практическом применении. Полное отождествление же лизинга с арендой приводит к неполному, усеченному рассмотрению данных отно- [c.17]

К финансовому лизингу относят контракты, предусматривающие выплату в течение твердо установленного срока сумм, достаточных для полной амортизации капиталовложений арендодателя и способных обеспечить ему определенную прибыль. В понятие оперативного лизинга входят все остальные случаи аренды машин и оборудования, когда арендуемое имущество не амортизируется полностью в течение согласованного периода аренды (если таковой устанавливается). Срок аренды в случае финансового лизинга зависит в основном от вида оборудования, так как определяется сроком его физического и морального износа. По истечении основного срока аренды при финансовом лизинге он может быть продлен. В этом случае ставка лизинга существенно снижается. Существуют и другие принципы классификации видов аренды, например, по типу имущества (недвижимость или оборудование) по рынку, на котором проводятся лизинговые операции (внутренние и зарубежные операции) по отношению к налогам (лизинг, связанный с налоговыми льготами, и лизинг, не связанный с ними) и т.д. В соответствии с этим различают групповой или акционерный лизинг, действительный лизинг, лизинг с полным набором услуг, лизинг типа «ТЭФРА», лизинг типа «продажи», чистый лизинг, генеральный лизинг, контрактный наем, прямой и косвенный зарубежный лизинг. [c.149]

II. Кабатова Е.В. Лизинг понятие. Правовое регулирование, международная унификация . — М. Наука , 1991 г. [c.115]

Экономическое понятие контролируемого ресурса несколько шире понятия юридического контроля. К экономически контролируемому имуществу относится как принадлежащее на праве собственности (используемое в производственно-хозяйственной деятельности организации или предназначенное для нее, например, капитальные вложения в собственную организацию, финансовые вложения в другие организации, имущество, переданное экономическим субъектам в текущую или долгосрочную операционную аренду или в финансовый капитализируемый или некапитализируемый лизинг), так и депозитное имущество. [c.206]

В английском языке существуют понятия оперативного и финансового лизинга. Оперативный лизинг соответствует понятию обыкновенной аренды в российском законодательстве. Финансовый лизинг — это финансовая аренда или лизинг в российском законодательстве. Первое лизинговое общество было образовано в 1952 году в Сан-Франциско. Основателем американского финансового лизинга считается Генри Шонфельд, организовавший компанию для одной конкретной сделки в области железнодорожного транспорта. Затем механизм лизинга быстро превратился в один из основных инструментов инвестиционной деятельности. В Европе он начал развиваться в конце 50-х -начале 60-х гг. [c.181]

Последнее десятилетие XX века было весьма знаменательным для России — начавшийся в конце 80-х годов процесс трансформации централизованно планируемой экономики и постепенная замена ее рыночными отношениями медленно, с великими трудностями и противоречиями, но все же начали набирать обороты. Были созданы первые реально (а не псев-до) самостоятельные предприятия, существенно расширились возможности выхода отечественных компаний на международные рынки, начал зарождаться рынок капитала, подверглась коренной реконструкции банковская система страны. Появились новые понятия и категории, либо подвергавшиеся в годы советской власти остракизму, либо вовсе не известные широкому кругу предпринимателей, экономистов, бухгалтеров, финансистов — такие, как бизнес, капитал, финансовый инструмент, лизинг, факторинг и др. Новые условия организации и ведения бизнеса потребовали не только внедрения принципиально иных способов хозяйствования, но и изменения взглядов на сущность и содержание основных функций, выполняемых специалистами для обеспечения ритмичной и прибыльной работы предприятия. В числе этих функций — анализ. [c.3]

Сущность лизинга, виды и формы лизинга

Что такое лизинг? Под этим словом понимают долгосрочную аренду автомашин, оборудования, также договор аренды оборудования и машин, приобретенных лизингодателем для лизингополучателя для того, чтобы использовать их, сохраняя права собственности на имущество за лизингодателем на срок договора.

Лизинг — это разновидность инвестиционной деятельности. Причем лизингодатель покупает в собственность имущество (основные средства), которое предусмотрено договором, у поставщика и дает возможность лизингополучателю временно владеть, и пользоваться им для предпринимательской деятельности по законодательству РФ. Лизингодатель, приобретая основные средства для лизингополучателя, начинает финансировать будущее пользование имуществом, далее через лизинговые платежи затраты все возмещаются, и он получает доход. Получается, что лизинговая компания, можно сказать, кредитует лизингополучателя. Таким образом, лизинг представляет собой вид инвестиционной деятельности, которая объединяет в себе элементы кредитования и аренды. На сегодня эта разновидность инвестиционной деятельности, являясь формой финансирования, до сих пор не используется в полной мере как вид инвестирования в основной капитал.

Виды лизинга

Выделяют 3 формы лизинга: финансовый, оперативный (или операционный) и возвратный.

Финансовый лизинг— наиболее применяемая форма лизинга в нашей стране. В сделке принимают участие 3 стороны: лизингополучатель, лизинговая компания и поставщик. Лизинговая фирма приобретает имущество у поставщика и затем передает его в пользование лизингополучателю. При завершении действия договора основные средства переходят во владение клиента.

Оперативный лизинг (операционный) заключается в том, что по окончании договора предполагается возврат лизинговой компании. Сейчас в России данный вид инвестиционной деятельности практически не применяют. Оперативный лизинг – это отношения, связанные с арендой, при которых затраты лизингодателя не покрываются платежами в течение лизингового контракта. При этом лизинговая компания основные средства приобретает заранее, не имея конкретного арендатора. Таким образом, фирмы, которые занимаются оперативным лизингом, отлично знают экономическую ситуацию рынка инвестиционных продуктов как новых, так и бывших в употреблении. К тому же, лизинговые компании в этом случае сами страхуют арендуемое имущество и обеспечивают его ремонт и техобслуживание.

Возвратный лизинг является видом лизинга, где поставщик и лизингополучатель – это одно и то же лицо. Можно сказать, что это двухсторонняя лизинговая сделка. При заключении договора данного вида инвестиционной деятельности, организация продает имущество (основные средства) лизинговой фирмы и берет это имущество в лизинг. Кроме того, те фирмы, которые на момент приобретения оборудования по каким-то причинам не могли или зачастую не знали о возможностях лизинга, используют все его преимущества после приобретения в собственность оборудования. Данная схема часто применяется при получении налоговых льгот, которые предусмотрены для договора финансовой аренды. Следует упомянуть еще одни вид лизинга — международный, при котором одна из сторон договора — лизингополучатель и лизингодатель — является нерезидентом РФ. В заключаемых в нашей стране сделках международного лизинга нерезидентом является именно лизингодатель.

Определения, типы, достоинства и недостатки

Лизинг: определения, виды, достоинства и недостатки!

«Аренда» определяется как договор между арендодателем и арендатором об аренде определенного актива на определенный период при уплате определенной арендной платы.

Максимальный срок аренды согласно закону — 99 лет. Раньше земля или недвижимость, шахты и карьеры сдавались в аренду. Но сейчас у нас забрали дневные машины и оборудование, современные гражданские самолеты и корабли.

Определение:(i) Арендодатель:

Сторона, являющаяся владельцем оборудования, разрешающая его использование другой стороной при уплате периодической суммы.

(ii) Арендатор:

Сторона, которая получает право использовать оборудование, за которое он периодически платит.

Аренда Аренда:Это относится к возмещению, полученному арендодателем в отношении сделки, и включает:

(i) проценты по инвестициям арендодателя;

(ii) Расходы, понесенные арендодателем.Такие как ремонт, техническое обслуживание, страхование и т. Д .;

(iii) Амортизация;

(iv) Плата за обслуживание.

В настоящее время существует множество лизинговых компаний, таких как 1st Leasing Company, 20th Century Leasing Company, которые ведут довольно много бизнеса с помощью лизинга. Он стал важной финансовой услугой и прибыльным средством получения значительной прибыли лизинговыми компаниями.

Виды аренды :Различные виды аренды рассматриваются ниже:

1. Финансовая аренда:

Этот тип аренды на длительный период предусматривает использование актива в течение периода первичной аренды, на который распространяется почти весь срок службы актива. Арендодатель берет на себя роль финансиста, поэтому услуги по ремонту, техническому обслуживанию и т. Д. Им не предоставляются. Право собственности остается за арендодателем, который не имеет права расторгнуть договор аренды.

Основная сумма и проценты арендодателя возмещаются им в течение желаемого периода воспроизведения в виде арендной платы.Финансовая аренда также называется капитальной арендой — это замаскированная ссуда. Таким образом, арендодатель, как правило, является финансовым учреждением и не оказывает специализированных услуг в связи с активом.

2. Операционная аренда:

Это когда актив не полностью амортизируется в течение неотменяемого периода аренды, если таковой имеется, и когда арендодатель не полагается на прибыль от сдачи внаем в неотменяемый период. В этом типе аренды арендодатель, который несет расходы по страхованию, оборудованию, техническому обслуживанию, ремонту и т. Д.не может реализовать полную стоимость оборудования и другие непредвиденные расходы в течение первоначального периода аренды.

Арендатор использует актив в течение определенного времени. Арендодатель несет риск морального износа и непредвиденные риски. Любая из сторон договора аренды может расторгнуть договор аренды после того, как должным образом уведомит об этом, поскольку актив может быть сдан в аренду другим договаривающимся договорам аренды.

3. Продажа и возврат в лизинг:

Для сбора средств компания может продать актив, принадлежащий арендодателю, которому оттуда переходит право собственности.Впоследствии арендодатель сдает в аренду тот же актив компании (арендатору), которая его использует. Таким образом, актив остается у арендатора с переходом права собственности на арендодателя, что позволяет компании получить столь необходимое финансирование.

4. Аренда для поддержки продаж:

В соответствии с этим соглашением арендодатель соглашается с производителем продавать его продукт через свои лизинговые операции, за что производитель соглашается выплатить ему комиссию.

5. Аренда со специализированными услугами:

В договоре этого типа арендодатель предоставляет специализированные персональные услуги в дополнение к предоставлению их использования.

6. Аренда малых и больших билетов:

Аренда активов меньшей стоимости обычно называется арендой мелких билетов, а активы большей стоимости — арендой крупных билетов.

7. Трансграничная аренда:

Лизинг за пределами страны называется кросс-брокерским лизингом.В связи с недавним развитием экономической либерализации трансграничный лизинг приобретает все большее значение в таких областях, как авиация, судоходство и другие дорогостоящие активы, база которых может стать абсолютной из-за технологических изменений.

Достоинства лизинга:(i) Самым важным достоинством лизинга является гибкость. Лизинговая компания изменяет договоренности в соответствии с требованиями аренды.

(ii) В лизинговой сделке требуется меньше документации по сравнению со срочными кредитами от финансовых учреждений.

(iii) Это альтернативный источник для получения ссуды и других услуг от финансовых учреждений. По этой причине банковские компании и финансовые учреждения сейчас начинают заниматься лизинговым бизнесом, поскольку этот метод финансирования более приемлем для производственных единиц.

(iv) Полная сумма (100%) финансирования стоимости оборудования может быть предоставлена лизинговой компанией. В то время как банки и другие финансовые учреждения могут не обеспечивать то же самое.

(v) Соглашение «Банк продажи и аренды» позволяет арендаторам брать займы в случае любого финансового кризиса.

(vi) Арендатор может воспользоваться налоговыми льготами в зависимости от его налогового статуса.

Недостатки лизинга:(i) При лизинге процентная стоимость очень высока.

(ii) Актив возвращается обратно владельцу по окончании периода аренды, и арендодатель теряет свои права на остаточную стоимость.

(iii) Лизинг бесполезен для создания новых проектов, поскольку арендная плата подлежит выплате вскоре после приобретения активов.

(iv) Арендодатель обычно сдает в аренду активы, приобретенные им с помощью банковского кредита.В случае нарушения арендодателем платежа банку, актив будет конфискован банком в ущерб арендатору.

Определение договора аренды

Что делает вас арендатором? Аренда

Аренда — это договор, в котором излагаются условия, на которых одна сторона соглашается сдать в аренду актив — в данном случае собственность — принадлежащий другой стороне. Он гарантирует арендатору, также известному как арендатор, использование собственности и гарантирует арендодателю, собственнику недвижимости или арендодателю регулярные платежи в течение определенного периода в обмен.И арендатор, и арендодатель несут ответственность за невыполнение условий договора. Аренда — это форма нематериального права.

Ключевые выводы

- Аренда — это юридически обязывающий договор, определяющий условия, на которых одна сторона соглашается сдавать в аренду собственность, принадлежащую другой стороне.

- Договор аренды гарантирует арендатору, также известному как арендатор, использование собственности и гарантирует арендодателю, собственнику недвижимости или арендодателю регулярные платежи в обмен на определенный период.

- Аренда жилья обычно одинакова для всех арендаторов, но существует несколько различных типов коммерческой аренды.

- Последствия расторжения договоров аренды варьируются от легких до разрушительных, в зависимости от обстоятельств, при которых они расторгнуты.

Общие сведения об аренде

Аренда — это юридические и имеющие обязательную силу договоры, в которых изложены условия договоров аренды недвижимого, недвижимого и личного имущества. В этих контрактах оговариваются обязанности каждой стороны по выполнению и поддержанию соглашения, и каждая сторона подлежит исполнению.Например, аренда жилой недвижимости включает в себя адрес собственности, обязанности арендодателя и обязанности арендатора, такие как сумма арендной платы, требуемый гарантийный депозит, срок оплаты аренды, последствия нарушения договора, срок аренды, политика в отношении домашних животных. , и любую другую важную информацию.

Не все договоры аренды одинаковы, но все они имеют некоторые общие черты: размер арендной платы, срок оплаты аренды, срок истечения срока аренды. Арендодатель требует, чтобы арендатор подписал договор аренды, тем самым соглашаясь с его условиями, прежде чем занять недвижимость.

Большинство договоров аренды жилья довольно стандартны, с одинаковыми условиями для всех арендаторов. С другой стороны, договоры аренды коммерческой недвижимости обычно заключаются в соответствии с конкретным арендатором и обычно составляют от одного до 10 лет, при этом более крупные арендаторы часто заключают более длительные и сложные договоры аренды.

Арендодатель и арендатор должны хранить копию договора аренды для своих записей. Это особенно полезно, если и когда возникают споры.

Расторжение договора аренды

Последствия расторжения договоров аренды варьируются от легких до разрушительных, в зависимости от обстоятельств, при которых они расторгнуты.Арендатор, который расторгает договор аренды без предварительных переговоров с арендодателем, сталкивается с гражданским иском, уничижительной отметкой в его кредитном отчете или и тем и другим. В результате расторжения договора аренды арендатор может столкнуться с проблемами при аренде нового жилья, а также с другими проблемами, связанными с наличием отрицательных записей в кредитном отчете.

Арендаторам, которым необходимо разорвать договор аренды, часто приходится вести переговоры со своими арендодателями или обращаться за помощью к юристу. В некоторых случаях уведомление в определенной степени или конфискация залога позволяет арендаторам разорвать договор аренды без каких-либо дальнейших последствий.

Некоторые договоры аренды содержат положения о досрочном расторжении, которые позволяют арендаторам расторгать договоры при определенных условиях или в случае невыполнения их арендодателями своих договорных обязательств. Например, арендатор может расторгнуть договор аренды, если арендодатель не произведет своевременный ремонт собственности.

Условия аренды не могут нарушать законы штата или федеральные законы. Таким образом, положение, которое позволяет домовладельцу входить в помещение в любое время без предварительного уведомления или которое в судебном порядке дает домовладельцу право взыскать сумму, превышающую допустимые законом пределы, не имеет исковой силы.

Аренда коммерческой недвижимости

Арендаторам, которые сдают в аренду коммерческую недвижимость, доступны различные типы аренды, каждая из которых структурирована таким образом, чтобы возложить на арендатора больше ответственности и обеспечить более высокую первоначальную прибыль арендодателю. Некоторые договоры коммерческой аренды требуют, чтобы арендатор платил арендную плату плюс эксплуатационные расходы арендодателя, в то время как другие требуют, чтобы арендаторы платили арендную плату плюс налоги на недвижимость и страховку. Четыре наиболее распространенных типа аренды коммерческой недвижимости включают:

- Аренда с одной сеткой: В этом виде аренды арендатор несет ответственность за уплату налогов на недвижимость.

- Аренда с двойной сеткой: Эти договоры аренды возлагают на арендатора ответственность за уплату налогов на недвижимость и страхование.

- Тройная аренда: арендаторы, подписывающие эти договоры аренды, уплачивают налоги на недвижимость, страхование и расходы на техническое обслуживание.

- Аренда с брутто: арендаторы платят арендную плату, в то время как арендодатель несет ответственность за другие расходы.

Определение, особенности, преимущества, недостатки, типы

Аренда — это договор, по которому одна сторона, арендодатель (владелец актива), предоставляет другой стороне (арендатору) исключительное право использовать актив обычно в течение определенного времени в обмен на оплату аренды.

Лизинг — это процесс, с помощью которого фирма может получить в пользование определенные основные средства, за которые она должна производить серию договорных, периодических, вычитаемых из налогооблагаемой базы платежей. Аренда — это договор, который позволяет арендатору обеспечить использование материального имущества в течение определенного периода путем осуществления платежей владельцу.

Основные характеристики лизинга

Основными особенностями или элементами лизинга являются следующие:

- Контракт: По сути, договор финансирования лизинга состоит из двух сторон, а именно, владельца и пользователя.

- Активы: Сдаваемые в аренду активы, имущество являются предметом договора финансирования аренды.

- Срок аренды: Базовый период аренды, в течение которого аренда не подлежит отмене.

- Арендные платежи: Арендатор выплачивает арендодателю арендную плату за аренду.

- Поддержание: Резерв на оплату затрат на содержание и ремонт, налоги, страхование и другие расходы, относящиеся к арендованному активу.

- Срок аренды: Срок аренды — это период, в течение которого договор аренды остается в силе.

- Право собственности: В течение периода аренды право собственности на активы сохраняется за арендодателем, и его использование разрешено арендатору.

- Прекращение: В конце периода договор может быть расторгнут.

- Продление или покупка: Возможность продлить аренду или приобрести активы в конце базового периода.

- По умолчанию: Арендатор может нести ответственность за все будущие платежи сразу, получив в обмен право собственности на актив.

Преимущества лизингового финансирования

Преимущества с точки зрения арендатора

- Экономия капитала: Лизинг покрывает полную стоимость оборудования, используемого в бизнесе, за счет 100% финансирования. Арендатор не должен предоставлять или выплачивать какие-либо маржинальные деньги, так как авансовый платеж отсутствует. Таким образом, экономия капитала или финансовых ресурсов может быть использована для других производственных целей, например.г., покупка товарно-материальных ценностей.

- Гибкость и удобство: Договор аренды может быть составлен в зависимости от срока аренды и арендной платы в соответствии с удобством и требованиями всех арендаторов.

- Планирование денежных потоков: Лизинг позволяет арендатору правильно планировать свои денежные потоки. Арендная плата может быть выплачена за счет денежных средств, поступающих в бизнес от использования тех же активов.

- Повышение ликвидности: Лизинг позволяет арендатору улучшить свою позицию ликвидности за счет применения метода продажи с обратной арендой.

- Перенос риска устаревания: Арендатор может переложить риск на арендодателя, приобретая использование активов, а не покупая актив.

- Техническое обслуживание и специализированные услуги: В случае особого договора аренды арендатор может воспользоваться специализированными услугами арендодателя по обслуживанию арендованного актива. Хотя меньшая плата за предоставление таких услуг выше, чем арендная плата, в договорах аренды учитываются общие административные расходы, а затраты на услуги снижаются благодаря специализированным услугам арендодателя.

- Внебалансовое финансирование: Лизинг предоставляет арендатору «забалансовое» финансирование, поскольку аренда не отражается ни как актив, ни как обязательство.

Преимущества с точки зрения арендодателя

Есть несколько превозносимых преимуществ приобретения основных средств в аренду:

- Более высокая прибыль: Арендодатель может получить более высокую прибыль, сдав актив в аренду.

- Налоговые льготы: Арендодатель, являющийся владельцем актива, может требовать различных налоговых льгот, таких как амортизация.

- Быстрый возврат: Сдав актив в аренду, арендодатель может получить более быструю прибыль, чем инвестирование в другие проекты с длительным периодом созревания.

Недостатки лизингового финансирования

Недостатки с точки зрения арендатора

- Высокая стоимость: Аренда включает маржу для арендодателя, а также стоимость риска устаревания; таким образом, это рассматривается как форма финансирования с более высокими затратами.

- Риск: Риск лишения права пользования активами в случае ликвидации лизинговой компании.

- Нет изменений в активах: Арендатор не может вносить изменения в активы в соответствии с его требованиями.

- Штрафы при прекращении аренды: Арендатор должен выплатить штрафы в случае, если он должен расторгнуть договор до истечения срока аренды.

Недостатки с точки зрения арендодателя

- Высокий риск устаревания: Арендодатель должен нести риск морального износа в связи с быстрыми технологическими изменениями.

- Изменение уровня цен: В случае инфляции цены на актив повышаются, но арендная плата остается фиксированной.

- Долгосрочные инвестиции: Лизинг требует долгосрочных инвестиций в покупку актива и занимает много времени, чтобы покрыть стоимость этого актива

Типы аренды

Лизинг имеет различные типы, которые приведены ниже ;

- На основе природы.

- Операционная аренда.

- Финансовая аренда.

- По способу аренды.

- Прямая аренда.

- Продажа с обратной арендой.

- Аренда с использованием кредитного плеча.

- Операционная аренда: Операционная аренда — это расторгаемое договорное соглашение, по которому арендатор соглашается производить периодические платежи арендодателю, часто в течение 5 или менее лет, для получения услуг по комплексу активов. В соответствии с Международными стандартами финансовой отчетности (IAS-17) операционная аренда — это не финансовая аренда.

- Финансовая аренда: Финансовая (или капитальная) аренда — это более долгосрочная аренда, чем операционная аренда, которая не подлежит отмене и обязывает арендатора производить платежи за использование актива в течение заранее определенного периода времени. Согласно Международному стандарту бухгалтерского учета (IAS-17) при финансовой аренде арендодатель передает арендатору практически все риски и выгоды, идентичные праву собственности на актив, независимо от того, передается ли в конечном итоге право собственности.

- Прямая аренда: В рамках прямой аренды фирма получает право использовать актив напрямую у производителя.Право собственности на сданные в аренду активы остается за самой фабрикой.

- Продажа с обратной арендой: В соответствии с соглашением о продаже с обратной арендой фирма продает принадлежащий ей актив, а затем сдает в аренду тот же актив обратно у покупателя. Таким образом, арендатор получает активы в пользование и в то же время получает денежные средства.

- Аренда с использованием заемных средств: Аренда с использованием заемных средств аналогична прямой аренде, за исключением того, что помимо арендатора и арендодателя участвует третья сторона, кредитор.Кредитор частично финансирует покупку сдаваемого в аренду актива; арендодатель оказывается заемщиком.

Различия между операционной и финансовой арендой

| Темы | Операционная аренда | Финансовая аренда |

| Определение не используется для финансовой аренды | Операционная аренда — это краткосрочная аренда полностью амортизируется в течение срока действия актива. | Финансовая аренда — это аренда, используемая в связи с долгосрочными активами, и амортизирует полную стоимость актива в течение срока аренды. |

| Срок действия | Краткосрочная аренда | Долгосрочная аренда |

| Стоимость | Арендодатель оплачивает расходы на техническое обслуживание. | Арендатор оплачивает расходы на содержание. |

| Отмена и возможность изменения | Аренда с возможностью отмены & Это изменяемый договор аренды. | Аренда без права досрочного прекращения & Это не изменяемый договор аренды. |

| Риск | Арендодатель несет риск по активу. | Арендатор несет риск по активу. |

| Покупка | В конце актива горячая покупка. | В конце контракта актив можно купить. |

| Продлить | Это возобновляемый контракт. | Это не возобновляемый контракт. |

| Также называется | Сервисная аренда, краткосрочная аренда, аннулируемая аренда. | Аренда капитала, долгосрочная аренда, аренда без права досрочного прекращения. |

Итак, исходя из приведенного выше обсуждения, мы можем сказать, что аренда — это договор, по которому одна сторона, арендодатель (владелец) актива соглашается предоставить использование этого актива другой стороне, арендатору в обмен на периодические арендные платежи. Арендная плата не подлежит налогообложению.

Определение лизинга — Инструменты учета

Что такое лизинг?

Когда актив приобретается за счет финансирования, предоставленного арендодателем, сделка называется лизинг .Когда арендатор заключает договор аренды, он уплачивает фиксированную периодическую плату арендодателю. Этот сбор в основном состоит из возврата капитала арендодателю и процентной составляющей. Арендодатель может также взимать с арендатора другие сборы, понесенные при приобретении и хранении базового актива, например, налоги на личное имущество.

Типы аренды

Существует два основных типа аренды:

Операционная аренда . Операционная аренда — это соглашение о финансировании, в соответствии с которым арендодатель официально владеет арендованным активом и учитывает этот актив в своей финансовой отчетности.Таким образом, арендодатель регистрирует амортизационные расходы, связанные с активом. Арендатор учитывает только расходы по аренде в каждом периоде в размере суммы платежа, произведенного арендодателю. Этот тип аренды с большей вероятностью будет охватывать период, который меньше, чем полный срок службы актива, и арендатору не предлагается пункт о выкупе в конце контракта.

Аренда капитала . При капитальной аренде роли двух сторон меняются. В соответствии с этим соглашением арендатор учитывает актив в своих записях и признает амортизационные расходы.Арендатор разделяет все произведенные платежи на компоненты процентов и основной суммы и регистрирует каждый элемент отдельно. По сути, договоренность рассматривается как ссуда, которая используется арендатором для покупки актива.

Как снизить стоимость аренды