Оценка нематериальных активов (НМА)

Поделиться статьей:Отражение корректной стоимости нематериальных активов (НМА) в отчетности с момента их создания (появления) и до продажи (выбытия) требует особого внимания. Необходимость определить стоимость нематериальных активов возникает при сделках с ними. Если заранее не предусмотреть и не учесть трактовку цепочки операций со стороны ИФНС, могут возникнуть негативные налоговые последствия для всех сторон.

Правила учета нематериальных активов в бухгалтерской отчетности собраны в ПБУ 14/2007, однако для грамотной работы с НМА и понимания нюансов требуется опыт.

Патентно-адвокатское бюро «Гардиум» часто сталкивается со сложными кейсами и предлагает клиентам различные варианты решения задач, даже когда сделка находится на финальной стадии.

Для учета НМА важно разграничивать понятия первоначального и последующего признания.

Оценка товарного знака по рыночной стоимости

ваш товарный знак

Первоначальное признание нематериальных активов (НМА)

Когда у компании впервые появляется право на нематериальный актив, возникает вопрос, как правильно отразить его в бухгалтерском учете и по какой стоимости. Эта стоимость для постановки НМА на баланс называется «первоначальной оценкой». Рассмотрим на примерах, что в нее входит.

Эта стоимость для постановки НМА на баланс называется «первоначальной оценкой». Рассмотрим на примерах, что в нее входит.

НМА приобретен при возмездной сделке

Когда вы приобретаете НМА по договору, стоимость актива для первоначального признания складывается из:

- стоимости по договору;

- таможенных пошлин, сборов, невозмещаемых сумм налогов, патентных и иных пошлин;

- стоимости посреднических услуг;

- стоимости информационных, консалтинговых и прочих услуг, связанных с приобретением нематериального актива;

- иных расходов, непосредственно связанных с приобретением НМА.

Но не всегда НМА приобретаются по договору купли-продажи. Некоторые активы, например товарные знаки, могут передаваться в пользование по лицензионному договору. Если в лицензионном договоре передается неисключительная лицензия, то право на товарный знак остается у владельца. Если лицензия

Если лицензия

Кроме того, лицензионные договоры подлежат обязательной регистрации в Роспатенте и ФИПС (в зависимости от объекта НМА).

Проведите экспресс оценку бренда бесплатно

За 30 минут

Заказать бесплатно

Юристы «Гардиума» обладают экспертизой на всех этапах сделки и более чем 15-летним опытом работы в сфере интеллектуальной собственности. Мы поможем сэкономить ваше время и финансы при сделках регистрации, отчуждения или лицензирования нематериальных активов.

Мы поможем сэкономить ваше время и финансы при сделках регистрации, отчуждения или лицензирования нематериальных активов.

НМА создается силами самой компании

При таком подходе компания капитализирует все расходы по созданию нематериального актива до момента его готовности и ввода в эксплуатацию.

В первоначальную стоимость актива, кроме тех статей, которые были указаны ранее, могут быть также включены:

- расходы на оплату труда сотрудников, участвующих в создании нематериального актива;

- страховые взносы с ФОТ сотрудников, работающих над созданием нематериального актива;

- расходы на содержание и эксплуатацию научно-исследовательского оборудования: установок, сооружений, других основных средств и иного имущества, используемого при создании нематериального актива.

На практике компании редко капитализируют расходы на создание НМА в полном объеме. Из-за сложности соотнесения некоторых статей расходов с нематериальными активами их относят к себестоимости или накладным расходам периода.

Таким образом, первоначальная стоимость НМА при создании формируется, как правило, из очевидных затрат: госпошлины при регистрации, услуг дизайнера при создании товарного знака и пр. По этой причине НМА в отчетности сильно недооценены.

Совершение последующих сделок с такими недооцененными активами влечет за собой негативные налоговые последствия. Подробнее о них читайте в нашем материале с подборкой судебной практики.

Скачать подборку

Чтобы минимизировать налоговые риски, операции с нематериальными активами необходимо проводить по рыночным условиям. ПБУ 14/2007 позволяет компаниям не более одного раза в год переоценивать однородные группы нематериальных активов по рыночной стоимости. Это касается уже последующего признания НМА, о чем мы подробнее расскажем во второй части статьи.

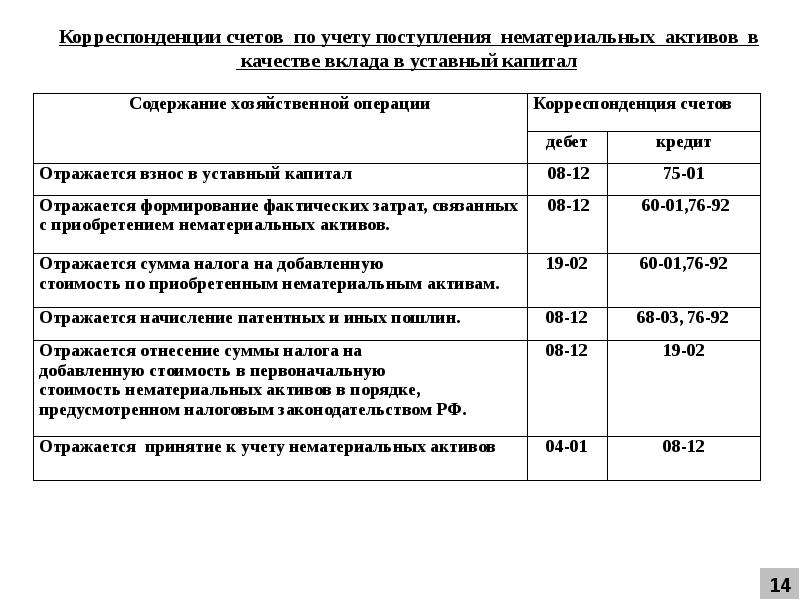

НМА внесен в качестве вклада в уставный капитал

В таких случаях для первоначальной оценки НМА можно использовать значение, согласованное учредителями (ст. 11 ПБУ 14/2007). Однако для большей достоверности перед партнерами, аудиторами и ИФНС лучше подтвердить рыночную оценку отчетом независимого оценщика.

11 ПБУ 14/2007). Однако для большей достоверности перед партнерами, аудиторами и ИФНС лучше подтвердить рыночную оценку отчетом независимого оценщика.

НМА получен безвозмездно

Чаще такие ситуации происходят внутри крупных холдинговых структур, когда товарные знаки или иные объекты интеллектуальной собственности передаются между взаимозависимыми лицами.

При этом безвозмездные сделки привлекают особое внимание ИФНС, в том числе и при регулировании в рамках трансфертного ценообразования (п. 2 ст. 40 НК РФ).

НК РФ подразумевает 3 способа определения рыночных условий для сделок (пп. 4–11 ст. 40). Проведенная оценка рыночной стоимости подпадает под пп. 4 ст. 40, что снимает вопросы при будущих проверках.

Проведение безвозмездных сделок не рекомендуется в принципе, но при анализе всей цепочки предшествующих операций отдельные варианты без денежного возмещения допускаются.

Поможем проанализировать вашу ситуацию. Закажите консультацию.

Последующая оценка НМА

После того как объект НМА принят к бухгалтерскому и налоговому учету, возникает вопрос его последующей оценки. Есть 2 модели последующей оценки нематериальных активов:

- амортизировать первоначальную стоимость;

- учитывать по рыночной оценке.

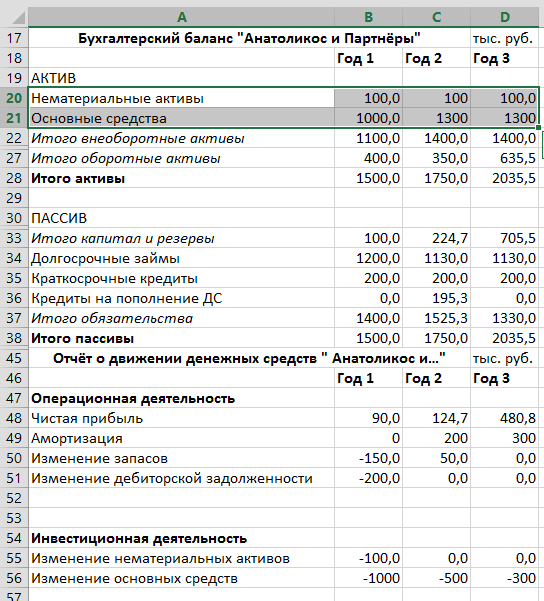

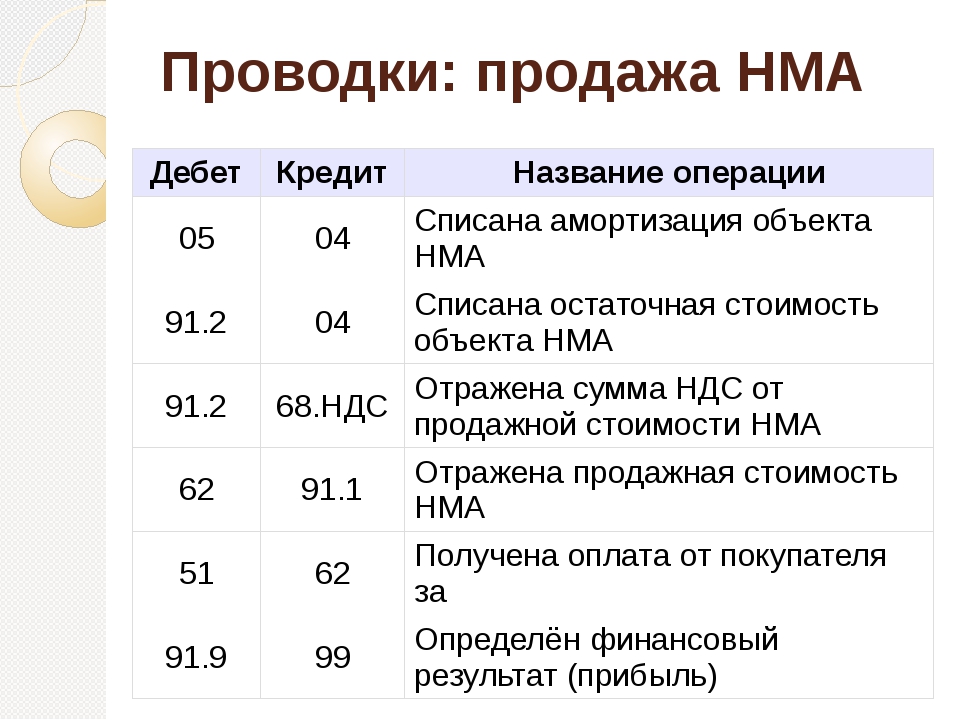

Нематериальные активы отражаются в балансе

Актив бухгалтерского баланса организации – это документ, в котором закреплены все его доходы и расходы, касающиеся его собственности. Другими словами, к нему относят все имущество фирмы, которое в последствие можно обратить в финансовые средства. Одними из них являются нематериальные активы, которые отражаются в балансе в строке 110 первого раздела. Далее мы дадим полное описание данному типу активов.

Строка 110 «НМА»

В разделе бухгалтерского баланса «Внеоборотных активов» представлена информация о той собственности предприятия, которая более 1 года эксплуатируется с целью получения прибыли. К ней бухгалтера относят нематериальные активы. В строке 110 указывается остаточная стоимость данного имущества.

К ней бухгалтера относят нематериальные активы. В строке 110 указывается остаточная стоимость данного имущества.

Чтобы правильно ее просчитать необходимо:

- Взять дебетовое сальдо счета 04, а именно «Нематериальные активы»;

- Минус кредитовое сальдо счета 05, в котором прописаны амортизационные расходы от всех нематериальных активов. Некоторые специалисты его не учитывают.

Вся нематериальная собственность предприятия должна иметь регистрацию, а также правовую охрану.

Что относится к нематериальным активам (НМА)

Чтобы правильно заполнить строку 110 необходимо знать, как нематериальные активы отражаются в балансе и как их грамотно распределить.

К НМА данному тип активов относят:

- Интеллектуальную собственность фирмы — все объекты, на которые распространяется авторское право. Стоит отметить, что сведения о них прописываются в счете 97, а именно в статье расходов будущих периодов.

- Финансовые расходы, которые были направлены на создание и организацию предприятия. Их возникновение и появление всегда запланированное, а также нечастое. Поэтому бухгалтера учитывают их в строке 04;

- Средства, которые направлены на создание положительной репутации компании. Так же как и предыдущий пункт они учитываются в строке 04.

Существуют нематериальные поисковые активы. Они учитываются в строке 1130 в счете 08, в котором прописываются вложения во внеоборотные активы. В ней отражены все финансовые расходы, которые были необходимы для организации поисковой и разведывательной экспедиции. При этом на ее проведение необходима специальная заверенная лицензия, также сведения, которые были получены в результате: итоги бурения, лабораторных исследований, оценка и перспективы. Нематериально поисковые активы отражаются в виде разницы дебетового сальдо счета 08 и кредитного сальдо счета 05.

Также к нематериальным активам относятся средства, направленные на научные, исследовательские и конструкторские работы и испытания. Для этого существуют отдельные правила, которых нужно придерживаться. Так, конечный результат деятельности нужно заносить в план в счете 04. Несмотря на это, не всегда итогом исследований может быть интеллектуальная собственность, которую можно отнести к нематериальным активам. Поэтому результат научной деятельности иногда может не подлежать правовой охране, а также регистрации.

Результат работ заносится в счет 04, а общая стоимость работы отражается в строке 150 «Прочие внеоборотные активы».

Формирование стоимости нематериальных активов

Существует статья затрат, которые необходимы для разработки или создания нематериальных активов. Таким образом, формируется их первоначальная стоимость, которую устанавливают учредители компании. Также они могут обратиться организацию, занимающуюся экспертной оценкой. К таким НМА относятся:

- Все объекты авторского права;

- Объекты, относящиеся к разряду коммерческой тайне;

- Природные ресурсы.

Только после того, как эксперты представят свое заключение, собственность можно признавать нематериальными активами и заносить в План учета. Все расходы, которые они понесут, также должны включаться к затратам. Чаще всего к ним относят:

- Средства, которые были получены с продажи НМА другому лицу;

- Финансовые расходы на выполнения работ по договору подряда;

- Премиальные сотруднику, благодаря которому данный НМА был разработан;

- Налоги, льготы, госпошлины.

Как правильно заносить сведения о НМА

В том случае, если активы компании бухгалтер оценил как существенные для предприятия каким-либо критериям (по цене или значению), то можно привести специальную отдельную расшифровку. Для этого в строке 110 необходимо выделить несколько видов этого имущества и оформить их с использованием дополнительных строк.

Также в бухгалтерском балансе иногда необходимо прописывать остаточную стоимость имущества. Данное действие имеет место, если объект находится в компании под доверительным управлением. Для этого организатор действия переписывает его с кредитного сальдо счета 04 в дебетовый счет 79, в котором отражаются внутрихозяйственные расчета. В нем необходимо выделить субсчет 3. После нужно прописать его как расчеты по договору доверительного управления имуществом.

Для этого организатор действия переписывает его с кредитного сальдо счета 04 в дебетовый счет 79, в котором отражаются внутрихозяйственные расчета. В нем необходимо выделить субсчет 3. После нужно прописать его как расчеты по договору доверительного управления имуществом.

Все данные о нематериальной собственности и начисление амортизации, перед занесением в отчетность передаются руководителю компании. После чего он в строке 110 прописывает остаточную стоимость нематериальных активов без остаточной суммы по 79 счету.

Стоит отметить, что предпринимателям предоставлено юридическое право на списание нематериальных активов в строку расходов для затрат. В таком случае начисление износа не учитывается.

Оценка нематериальных активов — оценка стоимости нематериальных активов

Область применения результатов оценки объектов ИС можно условно разделить на следующие группы:- Корпоративные транзакции,

- Сделки с объектами ИС,

- Разрешение конфликтных ситуаций.

Сделки с объектами ИС. Сделки с объектами ИС предполагают передачу исключительного права или предоставление права использования. В этих случаях независимая оценка не является обязательной, поэтому нередко для принятия решения компании используют экспертные заключения о рыночном значении стоимости объекта оценки или ставки роялти – величины периодических платежей.

Вместе с тем, для крупных сделок, в том числе между зависимыми обществами, которые могут иметь налоговые последствия, бухгалтерские службы предприятий нередко требуют независимую оценку стоимости ИС.

Разрешение конфликтных ситуаций. При конфликтах в сфере интеллектуальной собственности Заказчиком оценки могут выступать юридические фирмы, осуществляющие юридическую поддержку, Истцы, Ответчики, а также органы судебной и исполнительной власти для осуществления процессуальных действий.

В этих случаях в зависимости от вопроса, поставленного судебными и правоохранительными органами, может производиться оценка рыночной стоимости исключительного права, убытков, связанных с нарушением исключительного права, либо оценка величины авторского вознаграждения при его невыплате или в случае, если стороны не достигли согласия о размере вознаграждения.

Результат оценки может быть оформлен либо в виде заключения эксперта, либо в виде отчета о независимой оценке.

Особенности идентификации и оценки стоимости нематериальных активов для отражения в отчетности компании в соответствии с мсфо Текст научной статьи по специальности «Экономика и бизнес»

Особенности идентификации и оценки стоимости нематериальных активов для отражения в отчетности компании в соответствии с МСФО

Андрианова Юлия Викторовна,

кандидат экономических наук, доцент Департамента корпоративных финансов и корпоративного управления, Финансовый университет при Правительстве РФ, ajv15@mail. ru

ru

Корректная идентификация и оценка стоимости нематериальных активов влияют на представление достоверной информации в финансовой отчетности компаний. В статье рассматривается порядок идентификации, оценки и признания нематериальных активов для целей их отражения в отчетности, сформированной в соответствии с международными стандартами финансовой отчетности (МСФО). Проанализированы основные определяющие признаки нематериальных активов и их влияние на процесс идентификации и оценки. Рассмотрены критерии признания нематериальных активов в соответствии с МСФО и их отличие от соответствующих критериев, применяемых при формировании финансовой отчетности в соответствии с российскими стандартами бухгалтерского учета. Подробно описана возможность и процедура идентификации нематериальных активов, не признанных в отчетности по МСФО на дату оценки, порядок выбора методов оценки идентифицированных активов в процессе определения из справедливой стоимости и их применимости к различным группам нематериальных активов. Ключевые слова: нематериальные активы, критерии признания, справедливая стоимость, экономические выгоды, методы оценки.

Ключевые слова: нематериальные активы, критерии признания, справедливая стоимость, экономические выгоды, методы оценки.

Идентификация и оценка стоимости нематериальных активов являются наиболее сложными процессами, позволяющими измерить их стоимость, как в составе действующего бизнеса, так и как самостоятельного объекта оценки.

Бухгалтерское определение нематериальных активов регулирует вопрос их отражения в бухгалтерском учете, что напрямую связано с соответствующими стандартами бухгалтерской отчетности. Различные системы учета смотрят на этот вопрос по-разному. В общем случае все нематериальные активы можно разделить на две категории: идентифицируемые нематериальные активы и гудвилл (деловая репутация).

1. Идентификация нематериальных активов.

В соответствии с критериями признания нематериальных активов в балансе по МСФО, изложенных в Принципах подготовки и предоставления финансовой отчетности в соответствии с МСФО, актив включается в баланс компании в том случае, если существует высокая вероятность того, что в будущем от использования актива компания получит экономические выгоды и стоимость актива может быть надежно оценена.

В соответствии с определением, изложенном в МСФО 38, нематериальный актив — это идентифицируемый неденежный актив, не имеющий физической формы. Под активом понимается ресурс, который компания контролирует в результате прошлых событий и ожидает от него экономических выгод в будущем.

В МСФО 38, помимо нематериальности, выделяются четыре определяющих признака НМА:

1. Идентифицируемость;

2. Подконтрольность компании;

3. Способность приносить экономические выгоды.

4. Стоимость НМА может быть достоверно оценена.

«Идентифицируемость актива» является наиболее важным критерием при идентификации НМА, поскольку позволяет отличить нематериальный актив от гудвилла, образующегося при приобретении компаний. Необходимо также отметить, что в соответствии с МСФО 3 гудвилл не относится к НМА и представляет собой особый вид актива.

Необходимо также отметить, что в соответствии с МСФО 3 гудвилл не относится к НМА и представляет собой особый вид актива.

Удовлетворение критерию идентифицируемости позволяет активу выступать самостоятельным объектом сделок, а также дает компании возможность точно определить будущие экономические выгоды приходящиеся на конкретный НМА. Также, нематериальный актив может быть идентифицирован и по иным основаниям, таким как, факт передачи юридических прав на него, даже если эти права передаются в комплексе с иными активами.

Имеется множество примеров, когда нематериальный актив может приносить экономические выгоды только при одновременном использовании с другими активами, но возможность определения выгод, связанные именно с его использованием, позволяет считать актив идентифицируемым.

В случае связи НМА с каким-либо материальным носителем, данный объект может быть учтен либо как нематериальный, либо как материальный. Решение об идентификации принимается на основе того, какой из элементов является в нем более важным. Например, если программное обеспечение не является неотъемлемой частью основного средства, оно учитывается как обособленный нематериальный актив.

Решение об идентификации принимается на основе того, какой из элементов является в нем более важным. Например, если программное обеспечение не является неотъемлемой частью основного средства, оно учитывается как обособленный нематериальный актив.

«Контроль над активом», заключается в способности компании обеспечить получение будущих экономических выгод от его использования и может быть продемонстрирован через ограничение доступа третьих лиц к указанным выгодам.

Необходимо отметить, что по данному критерию не могут быть признаны нематериальными активами такие выгоды, как, например, приобретенные в результате переподготовки навыки персонала. Данное обстоятельство обусловлено тем, что у компа-

© £

Ю

5

2

сч со £

Б

а

2 о

нии нет достаточного контроля над теми выгодами, которые ей дают эти расходы, так как работники могут в любое время прекратить трудовые отношения с организацией, если только они не связаны с ней юридически значимыми договорными обязательствами.

«Способность актива приносить экономические выгоды», которые могут заключаться в увеличении поступлений или сокращении расходов, производится на основе профессионального суждения руководства компании или независимого эксперта. Процедура оценки экономических выгод должна быть основана на принципах, изложенных в МСФО 36 «Обесценение активов». В случае создания экономических выгод в комплексе с иными активами применяется концепция генерирующих доход единиц, изложенная в том же стандарте.

Также необходимо отметить, что МСФО 38 устанавливает ряд дополнительных требований к признанию НМА, созданных самой компанией. Суть этих требований сводится к разделению работ по созданию актива на две стадии -исследований и разработок, которые могут быть капитализированы в составе НМА могут быть, только при выполнении определенных условий.

Таким образом, нематериальный актив должен идентифицироваться отдельно от гудвилла, если нематериальный актив связан с правами по договору или прочими законными правами (независимо от того, можно ли право на этот актив передать или отделить от приобретенной компании и прочих прав и обязанностей). В противном случае нематериальный актив должен идентифицироваться отдельно от гудвилла только в том случае, если можно его выделить или разделить, а затем продать, передать, лицензировать, арендовать, обменять как отдельно, так и в качестве части группы активов (независимо от того, есть ли такое намерение).

В противном случае нематериальный актив должен идентифицироваться отдельно от гудвилла только в том случае, если можно его выделить или разделить, а затем продать, передать, лицензировать, арендовать, обменять как отдельно, так и в качестве части группы активов (независимо от того, есть ли такое намерение).

При идентификации нематериальных активов организации, важную роль играет критерий существенности, так как МСФО применяется только к существенным статьям отчетности, который может быть определен после анализа исходных данных для оценки.

2. Анализ и классификация нематериальных активов, отраженных в отчетности по РСБУ и МСФО на дату оценки.

Согласно Международному стандарту МСФО 3, если нематериальный актив приобретается при объединении предприятий, себестоимость такого немате-

риального актива равна его справедливой стоимости на дату приобретения, и в отношении нематериальных активов, приобретенных при объединении предприятий, критерий вероятности для признания всегда считается выполненным.

Однако, необходимо учитывать, что первичный учет объектов ведется организацией в соответствии с РСБУ, поэтому в состав признанных активов могут попасть «лишние» объекты. Согласно ПБУ 14/2007 актив считается идентифицируемым и подконтрольным, только если есть документы, подтверждающие его существование и исключительное право организации на результаты интеллектуальной деятельности. За счет этого перечень объектов, которые могут составлять нематериальные активы организации в соответствии с российскими стандартами, оказывается иным.

Класс нематериальных активов представляет собой группу активов, схожих по характеру и применению в операциях организации. Оценщик проведет группировку нематериальных активов в соответствии с основными категориями, определенными в соответствии с МСФО 38 и удовлетворяющими критерию существенности. Также будет проведен анализ сроков полезной жизни НМА и определена база для расчета справедливой стоимости различных категорий активов.

Справедливая стоимость объектов одного класса оценивается с применением единой базы стоимости. Специализированные объекты оцениваются на базе стоимости замещения/воспроизводства с учетом износа, а не специализированные объекты оцениваются на базе рыночной стоимости.

3. Идентификация нематериальных активов, не признанных в отчетности по МСФО на дату оценки в соответствии с требованиями МСФО.

Потенциальными нематериальными активами в соответствии с МСФО 38, которые отвечают критериям, позволяющим признавать актив отдельно от гудвилла являются:

1. Активы, относящиеся к области маркетинга: торговые марки, коммерческие названия и т.п.;

2. Активы, связанные с клиентами: списки клиентов и отношения с ними, затраты на обслуживание клиентов;

3. Активы, относящиеся к договорной сфере: лицензионные соглашения, лизинговые права и права на эксплуатацию, договора с поставщиками и потребителями услуг и т.п.;

Активы, относящиеся к договорной сфере: лицензионные соглашения, лизинговые права и права на эксплуатацию, договора с поставщиками и потребителями услуг и т.п.;

4. Активы, относящиеся к технологии: патенты, программное обеспечение (разработанное предприятием или организацией или приобретенное), базы данных, коммерческие и производственные тайны.

Однако, не все вышеперечисленные потенциальные нематериальные активы могут быть идентифицированы в результате сделки по приобретению, так как необходимы доказательства соответствия приобретенных активов критериям признания.

Потенциальными НМА для организации являются: знак обслуживания приобретенной компании, лицензии и лицензионные соглашения, договоры (контракты) с поставщиками услуг, договора на обслуживание клиентов, программное обеспечение, патенты.

На этапе сбора и анализа исходной информации, а также, учитывая результаты анализа деятельности приобретенной компании, вышеуказанные активы должны быть проверены на соответствие критериям признания в соответствии с МСФО.

Знак обслуживания может быть идентифицирован, так как отвечает всем критериям признания.

Однако следует отметить, что компания-приобретатель может иметь планы по ребрендингу, вступающие в силу с момента завершения сделки по приобретению или через некоторое время. Признание НМА не требуется, если срок полезного использования актива истек. Но если будущие экономические выгоды от использования актива в течение короткого срока жизни будут существенными, то идентификация и оценка справедливой стоимости знака обслуживания необходима.

Клиентская база, списки клиентов могут быть идентифицированы, так как (если) приобретенная компания имеет значительную клиентскую базу.

Однако если особые гарантии лояльности клиентов (которые могут быть закреплены как юридически, так и иными способами) отсутствуют, то нельзя сказать, что приобретенная компания в достаточной степени контролирует такие ресурсы, как клиентская база, связи с клиентами, лояльность клиентов и т. п., а также утверждать, что новый собственник сохранит этот контроль в будущем.

В том случае, если Оценщик при проведении процедур анализа деятельности приобретенной компании получит обоснованные подтверждения наличия таких гарантий, то клиентская база будет иден-

тифицирована как приобретенный нематериальный актив.

НМА, связанные с контрактами (договорами): лицензионные соглашения, лизинговые права, договора с поставщиками и потребителями услуг и т.п.

Лицензии на основную деятельность

— идентифицируются в том случае, если отвечают критериям признания.

Договоры (контрактные соглашения)

— соответствуют критериям признания.

Если на дату оценки у приобретенной компании будут выявлены аналогичные договорные отношения и они будут соответствовать критериям признания, то, будущие экономические выгоды, связанные с указанными договорами будут оценены. Оценка может быть проведена с использованием метода избыточных прибылей (МРЕЕ).

НМА связанные с технологией (патенты, не запатентованные технологии, программное обеспечение (разработанное предприятием или организацией или приобретенное), базы данных, коммерческие и производственные тайны.

Программное обеспечение (ПО) обеспечивает бесперебойную деятельность приобретенной компании и повышает ее эффективность. Как правило, программное обеспечение приобретается за плату, в этом случае компания получает права на использование ПО, защищенные лицензионными соглашениями.

Также ПО может разрабатываться приобретенной компании самостоятельно или с привлечением подрядчиков, в этом случае она выступает правообладателем ПО и может передавать или сдавать в аренду за плату права на использование.

Как правило, ПО является уже признанным активом, т.е. отраженным ранее в балансе. Это связано с требованиями РСБУ к признанию НМА.

Однако, некоторые объекты могут быть исключены из состава НМА как самой организацией, так и Оценщиком, в связи с тем что требования к признанию НМА в РСБУ и МСФО различны.

Идентификация ПО проводиться по общим критериям к признанию НМА. Идентифицированное ПО, не являющееся частью какого-либо программно-аппаратного комплекса признается как отдельный объект НМА. В том случае, если ПО поставляется вместе с основными средствами и неразрывно связано с объектом, определенным в составе материальных активов, то стоимость программного обеспечения включается в стоимость данного объекта основных средств и оценивается на основании под-

ходов и методов, определенных для материальных активов.

Для оценки программного обеспечения используются сравнительный или затратный подходы, в рамках которых определяется справедливая стоимость объектов ПО на базе рыночной стоимости или стоимости замещения/воспроизводства.

Патенты, защищенные охранным документом являются идентифицируемым нематериальным активом организации, если они относятся к ее основной деятельности и обеспечивают получение дополнительных экономических выгод. Например, приобретенная компания может иметь патенты на охранные и прочие системы безопасности, которые действовали на дату оценки.

4. Методология оценки справедливой стоимости нематериальных активов

Специфику нематериальных активов как не овеществленной части имущества предприятия отражают особенности их оценки. Сложность стоимостной оценки нематериальных активов предприятий обусловлена: разнообразием объектов интеллектуальной собственности, каждый из которых является оригинальным, различными способами их проявления и формами практического использования на предприятии, а также вероятностным характерам полученных результатов стоимостной оценки.

Используемые на практике подходы к оценке стоимости нематериальных активов ориентированы преимущественно на международные стандарты оценки (МСО).

Справедливая стоимость в соответствии с МСФО 13 как цену, которая была бы получена при продаже актива или уплачена при передаче обязательства в ходе обычной сделки между участниками рынка на дату оценки.

Справедливая стоимость идентифицированных активов может определяться с применением трех основных подходов: затратного, сравнительного и доходного, в зависимости от определенной базы стоимости и наличия необходимой информации. МСФО не требует применения всех трех подходов для оценки одного вида активов.

5. Выбор методов оценки идентифицированных активов

Оценка стоимости нематериальных активов основана на предположении, что стоимость нематериальных активов и гудвилла равна разнице между стоимостью материальных активов компании и стоимостью создания новой компании в той

же отрасли с аналогичными характеристиками.

Таким образом, стоимость нематериальных активов не должна превышать затраты на получение, создание или покупку аналогичных нематериальных активов на открытом рынке. Поэтому при расчетах стоимости нематериальных активов используются рыночные данные.

Как правило, в процессе оценки объекта оценки используют несколько подходов к определению стоимости, которые приводят к разным результатам. После анализа и сведения результатов расчета окончательное заключение о стоимости объекта оценки устанавливается исходя из достоверности и достаточности использованной информации.

МСФО 38 предписывает использовать для оценки нематериальных активов приобретенной компании методы, основанные на применении мультипликаторов к определенным индикаторам, обеспечивающим прибыльность активов (таким как выручка, доли рынка, операционная прибыль) и основанных на информации о текущих рыночных сделках. К таким методам относятся метод освобождения от роялти, а также метод дисконтирования предполагаемых будущих чистых денежных потоков от данного НМА.

Метод освобождения от роялти основан на объединении рыночного и доходного подходов. Метод освобождения от роялти оценивает экономию затрат, которые в противном случае понес бы владелец нематериального актива, если ему пришлось бы отдавать часть доходов от использования данного актива.

Размер роялти зависит от нескольких факторов, но обычно они рассчитываются как произведение прогнозных доходов и ставки роялти. Ставка роялти определяется на основании анализа существующих рыночных ставок на аналогичные или сопоставимые нематериальные активы. Если размер роялти определяется как доля от доходов, то он рассчитывается только с учетом величины доходов, относящихся к рассматриваемому нематериальному активу. Поток доходов также корректируется на величину выплаченных налогов на прибыль, после чего рассчитывается его текущая стоимость.

По методу замещения роялти, стоимость нематериального актива равна приведенной величине потока доходов после налогообложения.

Метод дисконтирования денежных потоков основан на оценке ожидаемых

О £

ю

I

2

сч со £

Б

а

2 о

доходов для каждого из нескольких, как правило, равных временных интервалов в пределах прогнозного периода. Данный метод учитывает:

1. Величину поступлений, которую владелец активов рассчитывает получить в обозримом будущем;

2. Сроки получения этих доходов;

3. Риски, принимаемые на себя владельцем активов.

Метод избыточной прибыли основывается на принципе, что не отраженные в балансе нематериальные активы приносят ему избыточную прибыль и обеспечивают доходность на активы и собственный капитал выше среднеотраслевого уровня.

Оценка стоимости нематериальных активов методом избыточной прибыли выполняется в несколько этапов:

1. Определяется справедливая стоимость фиксированных материальных активов, оборотных активов и идентифицируемых нематериальных активов;

2. Рассчитывается чистая средняя прибыль, генерируемая активами.

3. Рассчитываются ставки возврата капитала для отдельных активов, генерирующих прибыль.

4. Рассчитывается стоимость активов в каждом прогнозном периоде.

5. Рассчитывается в каждом прогнозном периоде избыточная прибыль, приходящаяся на оцениваемый нематериальный актив.

Полученная в каждом прогнозном периоде избыточная прибыль, относящаяся к оцениваемому нематериальному активу, дисконтируется по ставке, определенной расчетным путем.

Ставка может быть определена исходя из средневзвешенной стоимости капитала с учетом удельного веса фиксированных материальных активов, оборотных и нематериальных активов в стоимости всех активов. Затем поток дисконтированной избыточной прибыли суммируется. Полученная сумма является справедливой стоимостью оцениваемого нематериального актива.

В рамках затратного подхода для специализированных активов может применяться метод учета затрат на замещение/воспроизводство.

Метод учета затрат на замещение/ воспроизводство основан на принципе полезности, в соответствии с которым искомая стоимость нематериального актива отождествляется с величиной затрат на его воссоздание, с учетом разумной величины прибыли. При этом если воссоздание объекта заключается в точ-

ном копировании оцениваемого объекта, то используется метод восстановления. Если воссоздается иной нематериальный актив, но с такими же потребительскими свойствами, что его можно считать аналогом оцениваемого, но с учетом текущих рыночных условий (составляющих), то применяется метод замещения или воспроизводства.

Учет всех видов обесценения нематериальных активов выражается через расчет износа. При расчете износа определяется срок полезного использования актива исходя из основных предпосылок, определенных в МСФО 38.

Методы учета затрат на воспроизводство/замещение могут быть применены ко всем группам нематериальных активов, в том случае, если их использование дает объективные данные о справедливой стоимости.

Литература

1. «Международный стандарт финансовой отчетности (IAS) 38 «Нематериальные активы» (введен в действие на территории Российской Федерации Приказом Минфина России от 28.12.2015 N 217н) (ред. от 27.06.2016) (с изм. и доп., вступ. в силу с 01.01.2018) [Электронный ресурс]. — Режим доступа: http:// www.consultant.ru/document/ cons_doc_LAW_193595/.

2. «Международный стандарт финансовой отчетности (IFRS) 3 «Объединения бизнесов» (введен в действие на территории Российской Федерации Приказом Минфина России от 28.12.2015 N 217н) (ред. от 27.06.2016) (с изм. и доп., вступ. в силу с 01.01.2018) [Электронный ресурс]. — Режим доступа: http:// www.consultant.ru/cons/cgi/ online. cgi?req = doc&base = LAW&n=202654&rnd=95 ED16141E50605A1997656784657B2A&dst=10 0002&fld=134#02514986960295116.

3. «Международный стандарт финансовой отчетности (IFRS) 13 «Оценка справедливой стоимости» (введен в действие на территории Российской Федерации Приказом Минфина России от 28.12.2015 N 217н) (ред. от 27.06.2016) [Электронный ресурс]. — Режим доступа: http://www.consultant.ru/cons/cgi/ online.cgi?req=doc&base=LAW&n=202570&fld =134&dst=1000000001,0&rnd=0.34295 487518531553#02213472565723058.

4. Приказ Минфина России от 27.12.2007 N 153н (ред. от 16.05.2016) «Об утверждении Положения по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007)» (Зарегистриро-

вано в Минюсте России 23.01.2008 N 10975) [Электронный ресурс]. — Режим доступа: http://www.consultant.ru/cons/ cgi/online.cgi?req=doc&base=LAW&n =199488&fld=134&dst=1000000001 ,08nrd=0.3892838328020247#07890868890706888.

5. Приказ Минэкономразвития России от 22.06.2015 N 385 «Об утверждении Федерального стандарта оценки «Оценка нематериальных активов и интеллектуальной собственности (ФСО N 11) [Электронный ресурс]. — Режим доступа: http://www.consultant.ru/cons/cgi/ online.cgi?req=doc&base=LAW&n= 181621&fld=134&dst=1000000001,0&r nd=0.15209957422027287#013966770641846016.

6. «Международные стандарты оценки 2011»/ Перевод с английского под ред. Г.И. Микерина, И.Л. Артеменкова. — М: Саморегулируемая общероссийская общественная организация «Российское общество оценщиков», 2013. — 188 с. ISBN 978-5-93027-028-0.

Features of identification and valuation of intangible assets for reflection in the reporting of the company according to IFRS Andrianova Ju.V.

Financial University under the Government of the

Russian Federation Correct identification and valuation of intangible assets affect the presentation of reliable information in the financial statements of companies. The article discusses the procedure for identification, valuation and recognition of intangible assets for the purposes of their reflection in the reporting, formed in accordance with international financial reporting standards (IFRS). The main defining features of intangible assets and their impact on the identification and evaluation process are analyzed. The criteria for recognition of intangible assets in accordance with IFRS and their difference from the relevant criteria used in the formation of financial statements in accordance with Russian accounting standards. The article describes in detail the possibility and procedure of identifying intangible assets that are not recognized in the IFRS financial statements at the valuation date, the procedure for selecting methods of valuation of identified assets in the process of determining their fair value and their applicability to different groups of intangible assets. Key words: intangible assets, recognition criteria, fair value, economic benefits, valuation techniques. References

1. «International Financial Reporting Standard (IAS)

38» Intangible Assets «(effective on the territory of the Russian Federation by Order No. 217n of the Ministry of Finance of December 28, 2015) (as amended on June 27, 2016) (as amended and supplemented, (effective from 01/01/2018) [Electronic resource] — Access mode: http:// www.consultant.ru/document/ cons_doc_LAW_193595/.

2. «International Financial Reporting Standard (IFRS)

3» Business Combinations «(effective on the territory of the Russian Federation by Order No. 217n of the Ministry of Finance of December 28, 2015) (as amended on June 27, 2016) (as amended and supplemented,

effective from 01/01/2018) [Electronic resource] — Access mode: http:// www.consultant.ru/cons/cgi/ online.cgi?req=doc&base=LAW&n=20265 4&rnd = 95ED16141E5 0 6 0 5 A 1 997656784657B2A&d st=100002&fld=134#02514986960295116 .

3. «International Financial Reporting Standard 13» Fair Value Measurement «(effective on the territory of the Russian Federation by Order No. 217n of the Ministry of Finance of December 28, 2015) (as amended on June 27, 2016) [Electronic resource] — Access mode

4. Order of the Ministry of Finance of Russia No.

153n dated December 27, 2007 (as amended on May 16, 2016) «On approval of the Accounting Regulations» Accounting for intangible assets «(PBU 14/2007)» (Registered in the Ministry of Justice of Russia on January 23, 2008 No. 10975) [ Electronic resource]. -Access mode: http://www.consultant.ru/cons/ cgi/online.cgi?req=doc&base=LAW& n = 199488&fld = 134&dst = 10000000 01 ,0&rnd=0.389283832802 0247#07890868890706888.

5. Order of the Ministry of Economic Development

of Russia from 22.06.2015 N 385 «On Approval

of the Federal Standard for Evaluation» Valuation of intangible assets and intellectual property (FSO N 11) [Electronic resource]. -Access mode: http://Www.consultant.ru/cons/ cgi/online.cgi?req=doc&base=LAW& n = 1 8 1 62 1 & f ld = 134&dst=1 000000001,0&rnd=0.1520995742202 7287#013966770641846016.

6. «International Valuation Standards 2011» / Translation from English under the editorship of. G.I. Mikerina, I.L. Artemenkov. — M: Self-Regulating All-Russian Public Organization «Russian Society of Appraisers», 2013. — 188 p. ISBN 978-5-93027-028-0.

О À

BS

S

if 2

Оценка нематериальных активов

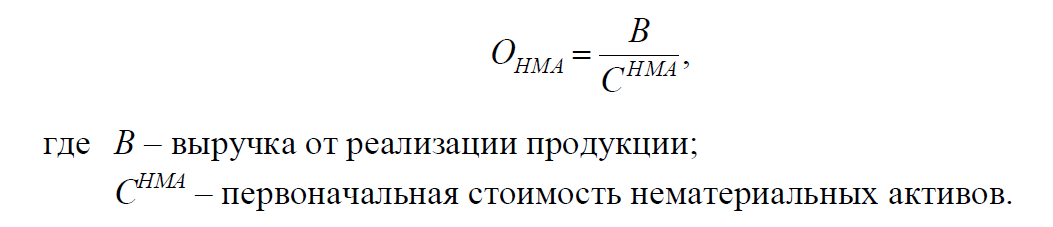

Оценку стоимости нематериальных активов можно рассматривать как комплексную оценку основных фондов компании, включающую нематериальные, капитальные активы и оценку капитализации предприятия в целом.

Активы, как материальные, так и нематериальные, имеют конкретную ценность и рыночную стоимость. Важно четко понимать все факторы, влияющие на капитализацию компании.

В условиях перехода страны на инновационный путь развития возрастает роль института интеллектуальной собственности (ИС), который должен способствовать производству наукоемкой, конкурентоспособной продукции, обеспечивающей высокие темпы развития и структурные преобразования в экономике.

Процесс создания и использования интеллектуальной собственности требует эффективного управления посредством разработки интегрированной системы по выявлению, регистрации и управлению объектами ИС.

В настоящее время каждая организация, инвестирующая в создание новых продуктов и объектов, занимающаяся инновационным развитием, нуждается в создании системы управления интелектуальной собственностью.

Нематериальными активами могут быть признаны активы, срок полезного использования которых превышает 12 месяцев, стоимость которых может быть достаточно точно измерена. Активы должны иметь признаки, отличающие данный объект от других, в том числе аналогичных. НМА не имеют физической формы, могут использоваться в деятельности организации, способны приносить организации экономические выгоды.

Существуют три критерия измерения ценности нематериальных активов, лаконично сформулированные американским экономистом Леонардом Накамурой:

- как финансовый результат от инвестиций в НИОКР, программное обеспечение, продвижение бренда компании и т.д.;

- как затраты на создание и разработку результатов интеллектуальной деятельности, покупку лицензий и т.д.;

- с точки зрения прироста операционной прибыли за счет использования нематериальных активов.

Mетоды оценки стоимости нематериальных активов

Выделение нематериальных активов в самостоятельный объект бухгалтерского учета предполагает обязательное решение вопросов об их оценке. Согласно МСФО (IAS 38 «Нематериальные активы») к оценке нематериальных активов, так же как и к оценке любого актива, можно применить три известных подхода:

Сравнительный (рыночный) подход

Данный подход основывается на идее, что рациональный инвестор или покупатель не заплатит за конкретный объект нематериальных активов больше той суммы, в которую ему обойдется приобретение другого объекта нематериальных активов с сопоставимой полезностью (сопоставимым качеством). Сравнительный (рыночный) подход к оценке нематериальных активов предполагает определение стоимости нематериального актива, полученного организацией, исходя из цены, по которой в сравнительных обстоятельствах приобретаются аналогичные нематериальные активы.

Если при оценке объекта нематериальных активов можно найти достаточное количество аналогов, полученная с помощью данного подхода величина его стоимости будет наиболее точной по сравнению с величинами, определенными другими подходами, т.е. будет иметь минимальную погрешность. В этом состоит главное достоинство сравнительного (рыночного) подхода.

Однако применение сравнительного (рыночного) подхода для оценки нематериальных активов затруднено вследствие того, что такие объекты являются практически неповторяемыми. Существуют объекты, например патенты, товарные знаки или права на произведения искусства, к которым просто невозможно подобрать аналоги. К тому же нематериальные активы чаще всего продаются в составе бизнеса, отдельная их продажа происходит довольно редко.

Затратный подход

При применении затратного подхода стоимость объекта нематериальных активов определяется исходя из суммы затрат на его создание или приобретение. Главным преимуществом затратного подхода является несложность получения исходных данных для расчета стоимости нематериальных активов, кроме того, все затраты могут быть подтверждены документально.

Следует отметить, что в настоящее время в соответствии с российскими положениями по бухгалтерскому учету (ПБУ) нематериальные активы принимаются к бухгалтерскому учету по фактической (первоначальной) стоимости, рассчитанной на основе затратного подхода. Согласно Международным стандартам финансовой отчетности (МСФО) данный вид оценки называется себестоимостью.

Порядок расчета фактической (первоначальной) стоимости нематериальных активов зависит от пути их поступления в организацию. Как известно, нематериальные активы могут поступать в организацию различными путями. Среди них можно выделить следующие:

- приобретение за плату;

- создание внутри организации;

- обмен на другое имущество;

- безвозмездное получение;

- внесение в качестве вклада в уставный капитал;

- приватизация государственного и муниципального имущества.

Одним из недостатков затратного подхода является несоответствие затрат настоящего времени их стоимости в будущем. Существующие методы оценки нематериальных активов в рамках затратного подхода не в полной мере учитывают инфляционное изменение покупательной способности денег, а также возможность денег приносить доход при условии их разумного инвестирования в альтернативные проекты.

Доходный подход

В отличие от затратного подхода, доходный подход позволяет оценить возможные экономические выгоды, которые могут принести нематериальные активы. В зарубежной практике такие выгоды принято называть справедливой стоимостью.

Справедливая стоимость – это цена, которая была бы получена при продаже актива или уплачена при передаче обязательства при проведении операции на добровольной основе между участниками рынка на дату оценки (МСФО (IFRS) 13 «Оценка справедливой стоимости»).

В экономической литературе вопрос использования в отечественной бухгалтерской практике справедливой стоимости как вида оценки объектов учета в настоящее время является предметом дискуссии. Аргументами в пользу учета по справедливой стоимости является то, что справедливая стоимость предоставляет более объективную основу для оценки будущих денежных потоков по сравнению с методом фактических затрат, обеспечивает основу для сопоставимости информации об активах, наилучшим образом сочетается с принципами активного менеджмента и способствует более объективной оценке результатов работы менеджмента.

В качестве одного из основных недостатков учета по справедливой стоимости отмечаются значительные сложности определения справедливой стоимости в условиях отсутствия активного рынка. Они влекут за собой и другой отрицательный момент, связанный с использованием справедливой стоимости, – высокую трудоемкость и большие дополнительные издержки, вызванные необходимостью привлечения профессиональных оценщиков.

Существенным недостатком оценки активов по справедливой стоимости экономисты считают невозможность документального подтверждения данной оценки во многих случаях и вероятность манипуляций с оценками, что не позволит бухгалтерскому учету выполнять одну из своих основных функций – контрольную. Как известно, контрольная функция бухгалтерского учета выполняется только при отражении свершившихся фактов хозяйственной деятельности организации. Кроме того, бухгалтерская информация имеет юридическую силу, если она подтверждена соответствующими документами.

Представляется, что справедливую стоимость можно применять в отечественной практике, но не в текущем учете, а при раскрытии информации в пояснениях к основным формам бухгалтерской отчетности. Выносимая в пояснения информация необязательно должна формироваться на счетах бухгалтерского учета, ее можно определять расчетным путем. Следовательно, оценивать объекты нематериальных активов по справедливой стоимости, определенной на основе доходного подхода, можно для целей раскрытия информации о них в бухгалтерской отчетности.

Проблемным вопросом, возникающим при оценке активов организации по справедливой стоимости, является выбор показателя, который наиболее достоверно отражает эту стоимость.

Существует множество подходов к определению справедливой стоимости, а следовательно, и отражающих ее показателей. Например, выразителем справедливой стоимости может являться при определенных условиях рыночная стоимость, восстановительная стоимость с учетом износа, дисконтированная стоимость и другие виды стоимостей. В зарубежной практике чаще всего наилучшим показателем справедливой стоимости актива признают его рыночную стоимость. Однако данные понятия не уравниваются.

Рыночная стоимость в полной степени соответствует понятию справедливой стоимости только в условиях активного рынка, т.е. рынка, на котором цены определяются спросом и предложением, сделки производятся достаточно часто, без принуждения, а участвующие в них стороны не зависят друг от друга. В силу специфики нематериальных активов активный рынок для них практически отсутствует.

Как уже отмечалось, одним из показателей справедливой стоимости может быть дисконтированная стоимость. Использование метода дисконтирования для определения справедливой стоимости активов организации имеет ряд преимуществ.

Во-первых, метод дисконтирования позволяет преодолеть справедливость только на момент сделки. Во-вторых, при его использовании учитывается полезность актива с точки зрения будущих экономических выгод, связанных с владением данным активом. В-третьих, дисконтированная стоимость менее подвержена колебаниям рыночной конъюнктуры, поскольку базируется на факторах, наиболее полно учитывающих возможные характеристики активов: генерируемых активами денежных потоках во времени и всевозможных рисках.

Стоимость нематериальных активов

Сегодня отсутствуют данные о стоимости объектов интеллектуальной собственности, а фондовый рынок недостаточно развит. Поэтому из перечисленных выше методов необходимо особо выделить затратный. Он позволяет изучить стоимость каждой составной части нематериального актива, а затем путем суммирования определить его итоговую цену.

Процедура оценки объектов интеллектуальной собственности включает несколько этапов. Вначале производится анализ структуры нематериальных активов, определяются ее составные части. Затем по отдельности производится оценка элементов и выбирается наиболее подходящий метод для анализа составных частей, производятся расчеты.

На третьем этапе исследуется степень износа составных частей объекта ИС. Износ в данном случае означает утрату полезности и, соответственно, стоимости. Так, оценка патента учитывает моральный износ, связанный с появлением новых, усовершенствованных аналогов запатентованного изобретения.

В конце рассчитывается остаточная стоимость всех частей объекта интеллектуальной собственности и производится ее суммарная оценка. Остаточную стоимость нематериального актива можно рассчитать путем вычитания накопленного износа из его первоначальной стоимости.

Осуществив оценку рыночной стоимости нематериальных активов и иных результатов интеллектуальной деятельности, можно решить следующие задачи:

- увеличение капитализации компании;

- выделение дополнительных активов, имеющих самостоятельный коммерческий интерес;

- оценку размера материального ущерба при незаконном использовании нематериальных активов третьими лицами.

Интеллект и энергия

Оценка НМА имеет колоссальное значение для компаний, ведущих хозяйственную деятельность в какой-либо высокотехнологичной отрасли, например в энергетической. В условиях жесткой конкуренции в этой отрасли только уникальный характер интеллектуальной собственности предприятия может обеспечить достаточно прочные и высокие барьеры в долгосрочной перспективе. Это позволит получать стабильные доходы на рынке от монопольного использования новых технологий или продажи патентов и лицензий.

Основными проблемами отечественных компаний, работающих на рынке энергетики, является отсутствие нормативно-правовой базы, подтверждающей разработку, создание и использование интеллектуальной собственности. Управление интеллектуальной собственностью отечественных энергетических предприятий, как правило, осуществляется специалистами, не владеющими механизмами правового регулирования для защиты от недобросовестной конкуренции.

Создание эффективной системы управления интеллектуальной собственностью предприятия способно сократить инновационные риски и облегчить процесс вывода инновационных технологий на энергетический рынок.

Безусловно, если организация хорошо известна и уже завоевала репутацию благодаря длительному существованию на рынке, стоимость объектов интеллектуальной собственности может составлять значительную долю ее общей стоимости.

Однако приходится признать, что стоимость объектов интеллектуальной собственности довольно часто недооценивается в практике российского бизнеса. Между тем умелое использование сведений о реальной стоимости нематериальных активов может значительно укрепить положение на рынке для компании любого масштаба.

Особенности оценки стоимости нематериальных активов

Сложность оценки НМА в первую очередь обусловлена трудоемкостью количественного определения результатов коммерческого использования данных активов, находящихся на той или иной стадии разработки, промышленного освоения или использования, в силу влияния целого ряда разнонаправленных факторов.

Здесь мы рассматриваем методы оценки объектов интеллектуальной собственности и обсуждаем полные права собственности на них. Но на практике гораздо чаще приходится определять стоимость отдельных частей имущественных прав на использование объектов интеллектуальной собственности, появляется конкретная задача оценки стоимости нескольких лицензионных договоров.

Опыт западных стран показывает, что для оценки стоимости таких договоров может применяться метод стандартных ставок лицензионных отчислений, таких как ставка за использование объекта ИС. Размер ставки исчисляется в зависимости от рентабельности использования данного объекта, а также от периода использования объекта интеллектуальной собственности, объемов производства, затрат на его создание, а также ряда других факторов. В основном лицензионные ставки определяются процентным отношением от цены единицы продукции, выпускаемой за счет использования объекта ИС, от чистого дохода либо от суммы продажи запатентованной продукции.

Экономический эффект

При проведении оценки объектов интеллектуальной собственности наиболее сложной задачей является определение экономического эффекта от использования нематериального актива. Важная задача – определить долю чистого дохода, получаемого конкретно от использования оцениваемого актива, для чего обычно применяется факторный анализ. Например, использование изобретения позволяет получить чистый доход благодаря снижению себестоимости продукции, повысить стоимость продукции путем улучшения ее качества, увеличить объем продаж, снизить налог на прибыль.

Серьезной трудностью в определении стоимости нематериальных активов является то, что для их внедрения в производство требуются инвестиции. Частью чистого дохода от реализации инвестиционного проекта является доход от использования объекта ИС. В этой связи необходимо вначале разработать инвестиционный проект, составить бизнес-план, в котором рассчитать ожидаемый чистый ежегодный доход. Затем — выделить ту часть дохода, которую можно отнести к используемому нематериальному активу.

При этом долевой коэффициент рассчитывается с учетом фактора получения экономии, а применение некоторых изобретений позволяет снизить сумму налога на прибыль.

При оценке нематериальных активов за риск определяется повышенная премия, поскольку вложения в данные активы отличаются большой рискованностью. Использование НМА в хозяйственном обороте фирмы позволяет оптимизировать налог на прибыль. Но предварительно необходимо провести грамотную оценку стоимости нематериальных активов, они должны быть поставлены на баланс фирмы как объекты ИС.

Оценка нематериальных активов компании представляет собой определение стоимости пяти главных видов объектов интеллектуальной собственности: объектов авторского права, коммерческой тайны, промышленной собственности, гудвилла, других (нетрадиционных) видов объектов интеллектуальной собственности.

При проведении оценки стоимости объектов ИС необходимо принимать в расчет объекты, учитываемые и не учитываемые в балансе предприятия. Например, деловая репутация (гудвилл) не учитывается в балансе компании. Но этот нематериальный актив должен быть обязательно учтен при оценке стоимости бизнеса, так как в ряде случаев может оказать значительное влияние на капитализацию компании.

Будущие выгоды

Традиционная система бухгалтерского учета нематериальных активов и интеллектуальной собственности в компании происходит тем же образом, что и учет материальных активов. Это приводит к тому, что денежные потоки и потоки прибыли, построенные по данным бухучета, искажают действительную ценность нематериальных активов и капитализации компании. Стоимость НМА играет важную роль при определении общей стоимости предприятия.

Для создания в организации полноценной системы управления ИС необходимо приведение нормативно-правовой базы предприятия в соответствие с законодательством РФ в части учета нематериальных активов.

Объекты интеллектуальной собственности могут приносить компании значительную экономическую выгоду в будущем, например, при оказании услуг, на производстве, для управленческих нужд или в предпринимательской деятельности.

Таким образом, организация имеет право на получение тех экономических выгод, которые в будущем принесут ей нематериальные активы, в случае, если она обладает надлежаще оформленными документами, подтверждающими существование самого актива и права на него, а также имеет контроль над объектами ИС.

Эффективное управление нематеральными активами и их вовлечение в оборот является одним из условий повышения конкурентоспособности предприятия. Поэтому важно рассматривать интеллектуальную собственность не только с точки зрения ее защиты, но и с точки зрения оценки ее практической рыночной стоимости.

Признание и оценка нематериальных активов Общий раздел Положение (стандарт) бухгалтерского учета 8 «Нематериальные активы» | Нормативная база Украины

6. Приобретенный или полученный нематериальный актив отражается в балансе, если существует вероятность получения будущих экономических выгод, связанных с его использованием, и его стоимость может быть достоверно определена.

7. Нематериальный актив, полученный в результате разработки, следует отражать в балансе при условии, если предприятие/учреждение имеет:

намерение, техническую возможность и ресурсы для доведения нематериального актива до состояния, в котором он пригоден для реализации или использования;

возможность получения будущих экономических выгод от реализации или использования нематериального актива;

информацию для достоверного определения расходов, связанных с разработкой нематериального актива.

8. Если нематериальный актив не отвечает указанным критериям признания, то расходы, связанные с его приобретением или созданием, признаются расходами того отчетного периода, в течение которого они были осуществлены без признания таких расходов в будущем нематериальным активом.

9. Не признаются нематериальным активом, а подлежат отражению в составе расходов того отчетного периода, в котором они были осуществлены:

расходы на исследования;

расходы на подготовку и переподготовку кадров;

расходы на рекламу и продвижение продукции на рынке;

расходы на создание,

реорганизацию и перемещение предприятий/учреждений или их части;

расходы на повышение деловой репутации предприятия/учреждения, стоимость изданий и расходы на создание торговых марок (товарных знаков).

10. Приобретенные (созданные) нематериальные активы зачисляются на баланс предприятия/учреждения по первоначальной стоимости.

11. Первоначальная стоимость приобретенного нематериального актива состоит из цены (стоимости) приобретения (кроме полученных торговых скидок), таможенной пошлины, непрямых налогов, не подлежащих возмещению, и других расходов, непосредственно связанных с его приобретением и доведением до состояния, в котором он пригоден для использования по назначению.

Финансовые расходы не включаются в первоначальную стоимость нематериальных активов, приобретенных (созданных) полностью или частично за счет заимствований (за исключением финансовых расходов, включаемых в себестоимость квалификационных активов согласно Положению (стандарту) бухгалтерского учета 31 «Финансовые расходы»).

12. Первоначальная стоимость нематериального актива, приобретенного в результате обмена на подобный объект, равна остаточной стоимости переданного нематериального актива. Если остаточная стоимость переданного объекта превышает его справедливую стоимость, то первоначальной стоимостью нематериального актива, полученного в обмен на подобный объект, является его справедливая стоимость с включением разницы в финансовые результаты (расходы) отчетного периода.

Первоначальная стоимость нематериального актива, приобретенного в обмен (или частичный обмен) на неподобный актив, равна справедливой стоимости переданного немонетарного актива, увеличенной (уменьшенной) на сумму денежных средств или их эквивалентов, которая была передана (получена) при обмене.

13. Первоначальной стоимостью безвозмездно полученных нематериальных активов является их справедливая стоимость на дату получения с учетом расходов, предусмотренных пунктом 11 настоящего Положения (стандарта).

14. Первоначальной стоимостью нематериальных активов, внесенных в уставный капитал предприятия, признается согласованная учредителями (участниками) предприятия их справедливая стоимость с учетом расходов, предусмотренных пунктом 11 настоящего Положения (стандарта).

15. Нематериальные активы, полученные в результате объединения предприятий, оцениваются по их справедливой стоимости.

16. Первоначальная стоимость отдельного объекта нематериальных активов, оплаченных общей суммой, определяется путем распределения уплаченной суммы пропорционально справедливой стоимости каждого из приобретенных объектов.

17. Первоначальная стоимость нематериального актива, созданного предприятием/учреждением, включает прямые расходы на оплату труда, прямые материальные расходы, другие расходы, непосредственно связанные с созданием этого нематериального актива и приведением его в состояние пригодности для использования по назначению (оплата регистрации юридического права, амортизация патентов, лицензий и т. п.).

18. Первоначальная стоимость нематериальных активов увеличивается на сумму расходов, связанных с усовершенствованием этих нематериальных активов и повышением их возможностей и срока использования, которые будут содействовать увеличению первоначально ожидаемых будущих экономических выгод.

Расходы, осуществляемые для поддержания объекта в пригодном для использования состоянии и получения первоначально определенного размера будущих экономических выгод от его использования, включаются в состав расходов отчетного периода.

ОЦЕНКА И ПРИЗНАНИЕ НЕМАТЕРИАЛЬНЫХ АКТИВОВ. МСФО. Шпаргалка

ОЦЕНКА И ПРИЗНАНИЕ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

При признании организацией какойлибо статьи активом необходимо, чтобы эта статья отвечала следующим требованиям:

1) определению актива;

2) соответствию критериям признания.

Критерии признания актива:

1) будущие экономические выгоды, относящиеся по данному активу, будут поступать в организацию;

2) стоимость актива можно достоверно оценить.

Эти требования применяются на этапе приобретения или внутреннего производства актива. Организация должна проводить вероятности поступления будущих экономических выгод. Для этого необходимо использовать обоснованные допущения, которые будут отражать наилучшую оценку набора экономических условий.

Нематериальный актив должен первоначально оцениваться по себестоимости.

Себестоимость – это сумма уплаченных денежных средств или их эквивалентов, переданных в счет оплаты стоимости актива на момент его приобретения или сооружения.

Цена, которую оплатила организация при отдельном приобретении нематериального актива, отражает ожидания вероятности поступления будущих экономических выгод.

Себестоимость отдельно приобретенного не материального актива необходимо достоверно оценить.

Себестоимость отдельно приобретенного нематериального актива состоит из:

1) покупной цены, которая включает импортные пошлины и невозмещаемые налоги на покупку, после вычета торговых скидок;

2) прямых затрат по приведению актива в рабочее состояние.

К прямым затратам относятся:

1) затраты на вознаграждения работникам;

2) затраты на оплату профессиональных услуг, которые возникли при приведении актива в рабочее состояние;

3) затраты на проверку работы актива.

Затраты, которые не относятся к себе стоимости:

1) затраты на внедрение нового продукта или услуги;

2) затраты на ведение хозяйственной деятельности на новом месте или с новой категорией клиентов;

3) административные и другие общие накладные затраты.

Один или более нематериальных активов могут приобретаться в обмен на неденежный актив. Первоначальная стоимость таких нематериальных активов оценивается по справедливой стоимости, кроме следующих случаев:

1) операция обмена не имеет коммерческого содержания;

2) невозможно провести оценку справедливой стоимости.

Для определения критериев признания активов организация должна разделить процесс создания актива на две стадии:

1) стадию исследования;

2) стадию разработки.

Нематериальные активы, которые возникли из стадии исследования, не подлежат признанию. Нематериальный актив, возникающий из разработок, признается если:

1) доступен для использования или продажи;

2) будет создавать вероятные экономические выгоды.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРесНематериальных активов обеспечивают реальную стоимость акций

Чем можно объяснить безудержный успех первичного публичного размещения акций компании без истории доходов? И почему плохие новости или отчет о прибылях и убытках, которые просто не соответствуют ожиданиям рынка, могут привести к резкому падению цены акций здоровой компании?

Когда рынок игнорирует исторические финансовые показатели компании, он часто реагирует на «информационную асимметрию». Асимметрия возникает из-за того, что традиционные методы финансовой отчетности — проверенные финансовые отчеты, отчеты аналитиков и пресс-релизы — раскрывают только часть информации, имеющей отношение к инвесторам.Стоимость нематериальных активов — исследований и разработок (НИОКР), патентов, авторских прав, списков клиентов и капитала бренда — составляет значительную часть этого информационного пробела.

Ключевые выводы

- Когда рынок игнорирует исторические финансовые показатели компании, рынок часто реагирует на «информационную асимметрию».

- Стоимость нематериальных активов — исследований и разработок (НИОКР), патентов, авторских прав, списков клиентов и капитала бренда — составляет значительную часть этого информационного пробела.

- Эти невидимые активы являются ключевыми факторами роста акционерной стоимости в экономике знаний, но правила бухгалтерского учета не учитывают этот сдвиг в оценке компаний.

- В результате возникает серьезное несоответствие между тем, что происходит на рынках капитала, и тем, что отражают системы бухгалтерского учета.

Почему важны нематериальные активы

Любой бизнес-профессор скажет вам, что стоимость компаний заметно смещается с материальных активов — или «кирпичных» активов — на нематериальные активы, такие как интеллектуальный капитал.Эти невидимые активы являются ключевыми факторами роста акционерной стоимости в экономике знаний, но правила бухгалтерского учета не учитывают этот сдвиг в оценке компаний. В отчетности, подготовленной в соответствии с общепринятыми принципами бухгалтерского учета (GAAP), эти активы не учитываются. Оставленные в неведении, инвесторы должны в основном полагаться на догадки, чтобы оценить точность стоимости компании.

Но хотя доля компаний в нематериальных активах увеличилась, правила бухгалтерского учета не успевают за ними.Например, если в результате научно-исследовательских работ фармацевтической компании создается новый препарат, который проходит клинические испытания, ценность этой разработки не отражается в финансовых отчетах. Он не появится до тех пор, пока не начнутся продажи, что может занять несколько лет. Или рассмотрите ценность розничного продавца электронной коммерции. Возможно, почти вся его ценность связана с разработкой программного обеспечения, авторскими правами и его пользовательской базой. В то время как рынок немедленно реагирует на результаты клинических испытаний или отток клиентов интернет-магазинов, эти активы ускользают из финансовых отчетов.

В результате возникает серьезное несоответствие между тем, что происходит на рынках капитала, и тем, что отражают системы бухгалтерского учета. Учетная стоимость основана на исторической стоимости оборудования и инвентаря, тогда как рыночная стоимость основана на ожиданиях относительно будущего денежного потока компании, который в значительной степени зависит от нематериальных активов, таких как исследования и разработки, патенты и уровень подготовки персонала компании.

Почему нематериальным активам сложно доверять

Неудивительно, что беспокойство инвесторов по поводу оценки не вызывает удивления.Представьте себе инвестирование в компанию с рыночной капитализацией в 2 миллиарда долларов, но с выручкой на сегодняшний день всего в 100 миллионов долларов. Вы, вероятно, подозреваете, что на оценочной картине есть большая серая зона. Возможно, вы обратились бы к аналитикам за недостающей информацией. Но метрики аналитиков помогают не намного. Слухи и инсинуации, пиар и пресса, домыслы и шумиха — вот элементы, которые имеют тенденцию заполнять информационное пространство.

Чтобы лучше использовать свои патенты и бренды, многие компании действительно оценивают их ценность.Но эти цифры редко доступны для общественного потребления. Даже при внутреннем использовании они могут быть неприятными. Например, неправильный расчет будущих денежных потоков, генерируемых патентом, может побудить управленческую команду построить завод, который она не может себе позволить.

Безусловно, инвесторы могут извлечь выгоду из финансовой отчетности, которая включает улучшенное раскрытие информации. Уже около десятка стран, включая Великобританию и Францию, разрешают признание бренда в качестве актива баланса. Совет по стандартам финансового учета участвовал в исследовании, чтобы определить, следует ли требовать нематериальные активы в балансе.Однако из-за огромной сложности реальной оценки нематериальных активов и большого риска неточных измерений или неожиданных списаний проект был исключен из исследовательской программы. Инвесторам не следует ожидать изменения этого решения в ближайшее время.

Как оценивать нематериальные активы

Тем не менее, инвесторам выгодно попытаться получить контроль над нематериальными активами. Многие исследования в области бухгалтерского учета посвящены поиску способов их оценки, и, к счастью, методы совершенствуются.Хотя мнения о подходящих подходах по-прежнему резко расходятся, инвесторам стоит присмотреться.

Вот с чего можно начать: попробуйте рассчитать общую стоимость нематериальных активов компании. Один метод — это расчет нематериальной стоимости (CIV). Этот метод устраняет недостатки метода рыночной оценки нематериальных активов, который просто вычитает балансовую стоимость компании из ее рыночной стоимости и маркирует разницу. Поскольку он растет и падает вместе с настроениями рынка, показатель соотношения рыночных и балансовых показателей не может дать фиксированное значение интеллектуального капитала.CIV, с другой стороны, изучает показатели прибыли и определяет активы, которые принесли эту прибыль. Во многих случаях CIV также указывает на огромную неучтенную ценность.

На примере микропроцессорного гиганта Intel (INTC) CIV выглядит примерно так:

- Рассчитайте средний доход до налогообложения за три года (в данном примере это 2006, 2007 и 2008 годы). Для Intel это 8 миллиардов долларов.

- Перейдите к балансу и получите средние значения материальных активов на конец года за те же три года.В данном случае это 34,7 миллиарда долларов.

- Рассчитайте рентабельность активов Intel (ROA), разделив прибыль на активы: 23%

- Определите среднюю рентабельность инвестиций в отрасли за те же три года. Средний показатель для полупроводниковой промышленности составляет около 13%.

- Рассчитайте избыточную рентабельность инвестиций, умножив среднюю по отрасли рентабельность активов (13%) на материальные активы компании (34,7 миллиарда долларов). Вычтите это из прибыли до налогообложения на первом этапе (8,0 миллиарда долларов). Для Intel превышение составляет 3,5 миллиарда долларов. Это говорит о том, насколько больше, чем средний производитель микросхем Intel зарабатывает на своих активах.

- Платите налоговику. Рассчитайте среднюю ставку подоходного налога за три года и умножьте ее на размер сверхнормативной прибыли. Вычтите результат из избыточной прибыли, чтобы получить число после уплаты налогов, премию, относящуюся к нематериальным активам. Для Intel (средняя ставка налога 28%) эта цифра составляет 3,5 миллиарда долларов — 1,0 миллиарда долларов = 2,5 миллиарда долларов.

- Рассчитайте чистую приведенную стоимость премии. Сделайте это, разделив премию на соответствующую ставку дисконтирования, например, на стоимость капитала компании.Использование произвольной ставки дисконтирования 10% дает 25 миллиардов долларов.

Вот и все. Подсчитанная нематериальная стоимость интеллектуального капитала Intel — и то, что не отображается в балансе — составляет колоссальные 25 миллиардов долларов! Такие большие активы, безусловно, заслуживают того, чтобы увидеть свет.

Итог

Хотя нематериальные активы не имеют очевидной физической стоимости завода или оборудования, они не являются незначительными. Фактически, они могут оказаться очень ценными для фирмы и могут иметь решающее значение для ее долгосрочного успеха или неудачи.

Когда нематериальные активы появляются на балансе? — AccountingTools

Нематериальный актив — это нефизический актив, срок полезного использования которого составляет несколько периодов. Примерами нематериальных активов являются патенты, авторские права, списки клиентов, литературные произведения, товарные знаки и права на трансляцию. Баланс объединяет все активы, обязательства и акционерный капитал компании. Поскольку нематериальный актив классифицируется как актив, он должен отображаться в балансе. Тем не менее, это не всегда так.Вместо этого стандарты бухгалтерского учета требуют, чтобы бизнес не мог признавать какие-либо нематериальные активы, созданные внутри компании (за некоторыми исключениями), а только приобретенные нематериальные активы. Это означает, что любые нематериальные активы, перечисленные в балансе, скорее всего, были приобретены в результате приобретения другого бизнеса или были приобретены напрямую как отдельные активы.

Например, если компания проводит дорогостоящие исследования в течение многих лет и в конечном итоге создает ценный патент на основе этого исследования, все связанные с этим затраты относятся на расходы по мере их возникновения — нематериальные активы не могут быть капитализированы.Однако, если та же организация купит патент у другой компании, она может признать справедливую стоимость патента в своем балансе, потому что она купила патент.

Одним из следствий такого подхода к бухгалтерскому учету является то, что многие корпорации, которые в течение многих лет тратили чрезмерные суммы денежных средств на разработку ценных торговых марок и патентов, не капитализировали никакие связанные с этим затраты; их балансы не отражают реальную стоимость их нематериальных активов. Это может ввести в заблуждение, когда сторонний наблюдатель пытается понять ценность бизнеса, просматривая его финансовую отчетность.

Хотя нематериальные активы во многих случаях не отображаются в балансе, это также может работать в пользу компании. Во-первых, предприятию не нужно покрывать текущие амортизационные отчисления, чтобы отразить текущее потребление стоимости этих активов, поскольку вся стоимость была начислена на расходы авансом. Кроме того, в стандартах бухгалтерского учета указано, что внезапная потеря стоимости актива может вызвать убыток от обесценения, что может отрицательно повлиять на прибыль. Опять же, поскольку стоимость этих активов была списана авансом, у организации нет нематериальных активов, которые могли бы стать предметом такой платы.

Связанные курсы

Учет нематериальных активов

Бухгалтерский баланс

Возрождение нематериальной оценки: пять методов

Антонелла Пука, CFA, CIPM, CPA, является автором книги «Оценка на ранней стадии: оценка справедливой стоимости» .

Нематериальные активы становятся все более важными для стоимости компании, однако современные стандарты бухгалтерского учета затрудняют их отражение в финансовой отчетности.Этот информационный пробел может повлиять на оценку в худшую сторону.

Сегодня оценки, основанные на простых показателях бухгалтерского учета из корпоративной финансовой отчетности, больше не достаточно. Действительно, Фен Гу и Барух Лев подчеркнули свои недостатки, зайдя так далеко, что провозгласили «конец бухгалтерского учета», подчеркнув при этом необходимость в методах оценки, основанных на ключевых показателях эффективности (KPI) вне рамок общепринятых принципов бухгалтерского учета (GAAP). .