Оценка стоимости недвижимого имущества | Статья в журнале «Молодой ученый»

Длительное время взимание имущественных налогов в РФ происходило по устаревшей схеме. Основу для расчетов составляла инвентаризационная стоимость недвижимости, которая не опиралась на рыночные механизмы ценообразования. Поэтому налоговые поступления в бюджет были не большими.

Развитие фискальной политики России потребовало внедрения для повышения собираемости налогов кадастровой стоимости недвижимости. Ее оценку стали выполнять в соответствии с ФЗ№ 135 от 29.07.1998 «Об оценочной деятельности в РФ» [2].

Законодательство РФ регламентирует основные направления хозяйственной деятельности, акцентируя внимание проблемам грамотной оценки недвижимого имущества и особенно оценке земли. К этому подталкивает развивающийся свободный рынок недвижимости, который активно развиваться только при создании основополагающих правовых и экономических условий для проведения как кадастровой, так и рыночной оценки недвижимости.

Производство стоимостной оценки недвижимости является тяжелым процессом, состоящим в правильном и грамотном определении стоимостной оценке объекта недвижимости.

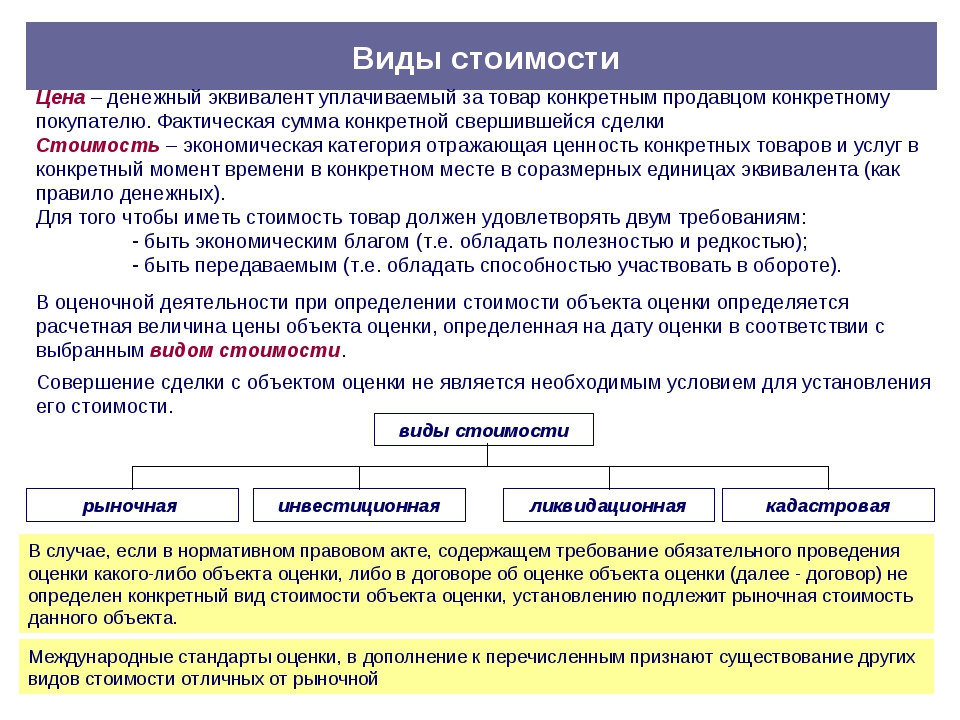

Для определения стоимостной оценке недвижимости применяются ее следующие виды:

- Оценка по рыночной стоимости объекта, которая может быть определена по цене недвижимость отчуждаемой на свободном рынке. Она является условной продажной рыночной ценой.

В этом случае на цену сделки не оказывают влияние различные обстоятельства. Она определяется исходя из анализа множество как непредсказуемых фактов, так и поведения участников рынка.

- Оценка объекта по инвестиционной стоимости производится для конкретного лица при инвестициях в объект. Для установления инвестиционной стоимости не нужно учитывать ее возможности по отчуждению. Этим она отличается от рыночной стоимости. Инвестиционная стоимость служит измерителем эффективности применения самих инвестиций.

При определении инвестиционной стоимости, в отличие от определения рыночной стоимости, учёт возможности ее отчуждения по ней на открытом рынке не обязателен.

- Оценка объекта по ликвидационной стоимости производится по цене, за которую его можно быстро продать. Она рассчитывается по вероятной цене, за которую объект можно отчуждать. При определении ликвидационной стоимости учитывается влияние чрезвычайных обстоятельств. Поэтому продавец вынужден продавать объект недвижимости не на рыночных условиях, а в основном по более низким ценам. Этим она отличается от рыночной стоимости и составляет обычно только 75–80 % рыночной цены [11].

- Оценка объекта кадастровой стоимости производится по сумме, устанавливаемой при проведении государственной кадастровой оценки службой кадастрового учета. Эта оценка осуществляется для целей налогообложения. В ходе ее осуществления учитывается много факторов. При этом кадастровая оценка проводится на объекты недвижимости, которые стоят на учете в Едином государственном реестре недвижимости (ЕГРН) [3].

Оценку кадастровой стоимости недвижимости проводят различные экспертные компании, или сама кадастровая палата [11].

Кадастровая оценка не проводится так часто, как это делается при определении рыночной стоимости. Нормативно нужно оценивать объект 1 раз в 5 лет, но не чаще чем 1 раз в 3 года. Чаще всего кадастровая стоимость недвижимости оказывается меньше ее рыночной стоимости [10].

Сейчас плановая кадастровая оценка имущества будет проводиться только с 2020, если в конкретном субъекте Федерации со дня последнего проведения кадастровой оценки будет зафиксировано 30-процентное снижение индекса рынка недвижимости [9].

Эту сферу деятельности затрагивает также Приказ № 74 Минэкономразвития РФ от 20.01 2017 «Об утверждении порядка формирования и предоставления перечня объектов недвижимости…» [7].При этом оценку зданий и различных построек проводится оценщики страховых компаний и различные другие по балансовой стоимости, учитываемой в бюро технической инвентаризации и договорах.

Требования по оценке определяются соответствующими стандартами, имеющими силу нормативных актов [6].

Минэкономразвития Приказом от 25.09.2014 № 611 ввело в оборот Федеральный стандарт оценки «Оценка недвижимости (ФСО № 7)». Данный нормативный документ является обязательным при экспертизе недвижимости, но не подлежит применению при определении рыночной стоимости предприятия.

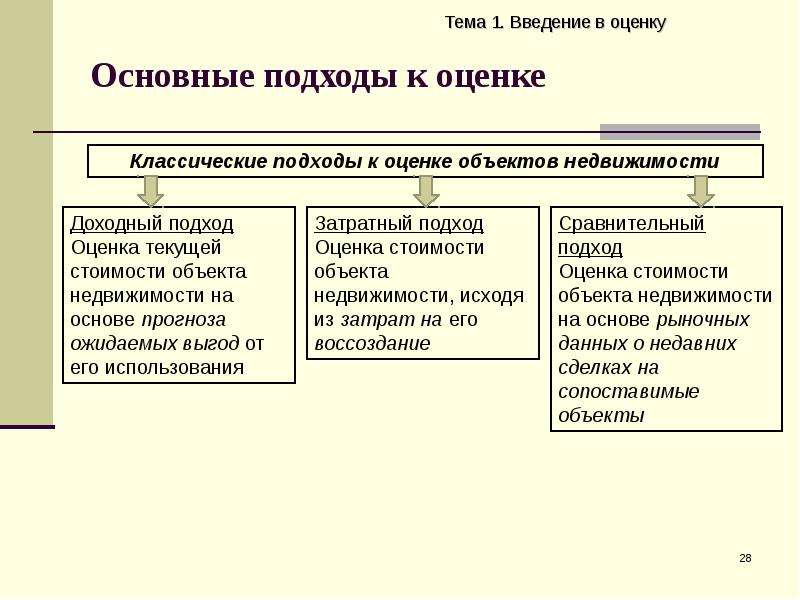

Как показывает зарубежный опыт, оценка стоимости недвижимости близка к реальной, определяемой рыночным способом. Для более полного и грамотного определения стоимости имущества применяются три метода оценки или подхода:

1) затратный подход;

2) доходный подход;

3) сравнительный подход.

- Затратный подход, учитывающий расходы на воспроизводство объекта с учетом его износа и старения. Воспроизводственными являются затраты по созданию копии объекта с учетом применявшихся для этого различных материалов.

Основой подхода является принцип замещения, по которому определяется разницу между восстановительной стоимостью и стоимостью замещения. Первая определяется по величине издержек на создание объекта из аналогичных материалов. Вторая оценивается по размеру затрат для возведения объекта, но уже с использованием новых материалов

Надежность затратного метода является его преимуществом при проведении оценки объекта и земли, на которой он находится. Недостатком этого метода является его сложность при проведении оценки износа старых строений. Однако затраты этого метода не равны его рыночной стоимости.

Суммарная стоимость недвижимости при затратном методе состоит из стоимости не изношенной недвижимости и земли. Однако при этой оценке появляется противоречие, которое выражается в том, что наиболее хороший природный ресурс получает по нему меньшую оценочную стоимость.

- Доходный подход основывается на том, какие доходы ожидаются от использования недвижимости.

Поэтому он применяется только к доходным объектам, так как его основу составляет только максимальный доход.

Поэтому он применяется только к доходным объектам, так как его основу составляет только максимальный доход.

При оценке этим методом, определяемая величина доходов от объекта превращается в его стоимость, поэтому он стал сегодня самым применимым методом оценки недвижимости.

Однако, будущие прогнозируемые доходы от поступлений арендной платы и перепродажи недвижимости, имеют большую погрешность, зависящие от рыночной ее стоимости и их определение на длительную перспективу затруднительно. В этом недостаток затратного метода.

- Сравнительный подход основан на сопоставлении стоимости объектов недвижимости со стоимостью аналогичную недвижимость, по которой есть данные о цене. Сравниваемый похожий объект должен быть сходный по экономическим, техническим и другим параметрам с аналогом.

Простота и обоснованность являются главными преимуществами сравнительного метода, а также он учитывает инфляцию и изменения рынка финансов.

Однако, его зависимость от стабильности рынка относится к недостаткам этого подхода. Также, к негативным явлениям следует отнести сложность сбора информации о рыночных ценах.

Как показывает практика, метод сравнения дает неудовлетворительные результаты в условиях больших темпов инфляции и при резком изменении экономической обстановки.

Сравнительный подход, в современных условиях, практически не применяется из-за его приблизительного характера и может использоваться только при проверке результатов других подходов при оценке объектов строительства и земли.

Применение рассмотренных 3 методов дает понятие о стоимости объекта с разных сторон: как со стороны продавца, так и со стороны покупателя или инвестора. При наличии свободных рыночных отношений, оценки недвижимости всех специалистов сходятся в одной цене. В реальности, то есть фактически, каждый участник рынка сам определяет условия и вырабатывает свое представление о ходе событий.

На практике, предприятия используют в основном один или редко два подхода для оценки недвижимости. Выбор метода зависит от стабильности получаемого предприятием дохода.

Таким образом, получаемые от различных методов оценки, стоимости объектов недвижимости не являются идеальными, а они только являются предлагаемыми ценами продавца и покупателя или инвестора.

Это происходит в случаях, если есть резерв времени для установления цены, учитывающей стоимостные оценки всех подходов и выбор для любого участника рынка.

Однако, простое усреднение результатов оценки, полученной при расчетах различными методами, является ошибкой потому, что при этом происходит сложение несравнимых величин. Это затраты при создании объекта по затратной методике и стоимость будущих доходов при доходной методике. А также еще и цены рынка за аналогичные объекты при сравнительной методике.

Поэтому при оценке недвижимости специалисты моделируют действия покупателей и продавцов, определяя стоимость объектов как результат согласования подходов участников рынка.

Часто реально трудно определить грань между подходами, потому что в пределах одного подхода возможно применение элементов, относящихся к другим подходам.

Для нивелировки разницы различных подходов к оценке недвижимости, в конце 2018 года в ФЗ от 29.07.1998 № 135 «Об оценочной деятельности в РФ» были внесены изменения, предусматривающие применение методик, которые бы приблизили конечный результат ее оценки к фактической, то есть, рыночной стоимости [4].Однако окончательное решение вопросов оценки стоимости недвижимого имущества законодательно перенесено на начало 2020 года [5].

Практически этими вопросами в Калининградской области занимается Министерство экономики области, которое учредило для этого государственное бюджетное учреждение «Центр кадастровой оценки и мониторинга недвижимости». Он проводит государственную кадастровую оценки недвижимости на территории Калининградской области.

Он проводит государственную кадастровую оценки недвижимости на территории Калининградской области.

Литература:

- Налоговый кодекс РФ. //ФЗ от 31.07.1998. № 146 с изменениями ФЗ от 29.09.2019 № 325.

- ФЗ от 29.07.1998 № 135 «Об оценочной деятельности в РФ».(В ред. от 28.11.2018)

- ФЗ от 3.07.2016 № 237 «О государственной кадастровой оценке».

- ФЗ от 28.11.2018 № 451 «О внесении изменений в отдельные законодательные акты РФ».

- ФЗ от 17.10.2019 № 343 «О внесении изменений в статью 21 ФЗ «О внесении изменений в отдельные законодательные акты РФ».

- Приказ Минэкономразвития РФ от 25.09.2014 № 611 «Федеральный стандарт оценки «Оценка недвижимости (ФСО № 7)».

- Антонов И. «Кадастровая оценка объекта недвижимости в России». // Оценка недвижимости. 29.03.2019 https://pravovdom.ru/ocenka.

- Иванова Е. «Как и кто проводит государственную кадастровую оценку объектов недвижимости». //Оценщик.Ру. 10.2019. www.vnovgorode.ru.

- Татьяна фон Адеркас. «В 2019 году кадастровую стоимость недвижимости установят в 65 регионах». // Рос реестр Федеральная кадастровая палата. 21.08.2019. https://kadastr.ru

- Конева Т. «Кадастровая оценка объектов недвижимости: что это? Кто проводит». Недвижимость и закон. https://prodatkvartiry.ru/dokumenty.

- Чемакин В. «Оценка недвижимости: как происходит и для чего нужна». // Этажи. 7.02.2019. https://j.etagi.com/ps/ocenka-nedvizhimosti.

Основные термины (генерируются автоматически): рыночная стоимость, оценка недвижимости, инвестиционная стоимость, кадастровая оценка, недвижимость, оценка, затратный метод, кадастровая стоимость недвижимости, подход, сравнительный подход.

Основы оценки стоимости имущества — презентация онлайн

Основы оценки стоимостиимущества

доц. Петров В.И.

1

2. Введение в оценку

Оценка –деятельность по

систематизированному сбору и

анализу рыночных и

нормативных данных,

необходимых для определения

стоимости различных видов

имущества на основе

действующего

законодательства,

федеральных стандартов

оценки и требований этики

оценщика.

2

3. Объекты оценки

Предприятие какимущественный комплекс

(бизнес)

Недвижимость предприятия

Движимое имущество

Нематериальные активы

Финансовые активы

Инвестиционные проекты

3

4. Цели оценки стоимости предприятия

ЦЕЛИ•Определение

налоговой базы

•Наследование

и дарение

•Судебные иски

•Выпуск акций,

привлечение инвестора

•Передача,

продажа доли

•Приобретение,

продажа компании

•Опционные схемы

оплаты менеджмента

•Стратегическое

Планирование

•Реструктуризация

Компании

•Управление

собственностью компании

4

5. Две системы оценки: обязательная и добровольная

• В соответствие сзаконодательными актами

Обязательная

• При возникновении спора о

оценка

стоимости объекта оценки

Добровольная

оценка

• По желанию

заинтересованной стороны

путём заключения договора

на проведение оценки

5

6. Принципы оценки стоимости предприятия

4 группы принциповПредставления

потенциальных

собственников

Полезность

Замещение

Ожидание

Эксплуатационный

процесс

Вклад

Остаточная

продуктивность

Сбалансированность

Разделение

имущества и

вещных прав

Рыночная среда

Спрос

и предложение

Конкуренция

Соответствие

Наиболее

эффективное

использование

Изменение среды

6

7. Конец

7Основы оценки имущества предприятия — Энциклопедия по экономике

В основу оценки имущества предприятия положены принципы [c.68]Основы оценки имущества предприятия [c.122]

Оценка представляет собой способ выражения в денежном измерении имущества предприятия и его источников. Реальность и правильность оценки имущества предприятия и его источников имеют важнейшее значение для построения всей системы бухгалтерского учета. В основе оценки имущества лежат реальные затраты, выраженные в денежном измерении.

[c.25]

В основе оценки имущества лежат реальные затраты, выраженные в денежном измерении.

[c.25]

В основу оценки имущества приватизируемых предприятий была положена остаточная стоимость основных средств, рассчитанная путем уменьшения величины их первоначальной (балансовой) стоимости на величину износа. Это приводило к тому, что в условиях инфляции предприятия продавались за бесценок. В результате поступление средств от приватизации в федеральный и местные бюджеты оказалось мизерным, ничтожно малым. В целом итоги приватизации не оправдали надежд, которые на нее возлагались эффективный собственник так и не пришел на приватизируемые предприятия. [c.292]

Оценку имущества предприятия-банкрота по балансовой стоимости. Такая оценка осуществляется на основе полной инвентаризации имущества предприятия, принадлежащего ему на правах собственности или полного хозяйственного ведения. [c.292]

Балансовое обобщение позволяет сопоставить имущество предприятия (его активы) и источники его образования (капитал собственника и обязательства), исчисленные в стоимостном выражении на определенную дату (как правило, на конец отчетного периода или в специально предусмотренных случаях). Балансовое уравнение противопоставляет экономическое содержание учета (что учитывается) и юридический его аспект (за счет каких источников появилось у организации имущество). Обе оценки представлены в балансе в равновеликих суммах. Теоретические основы балансового уравнения исследуются в гл. 7. [c.87]

Система позволяет выполнить расчет до 100 показателей, характеризующих структуру и источники формирования имущества предприятия, ликвидность, финансовую устойчивость, рентабельность капитала и деятельности предприятия. При расчете показателей и коэффициентов программа следует требованиям действующего законодательства. Оценка стоимости чистых активов производится в соответствии с требованиями, предусмотренными Приказом Минфина РФ № 71, а оценка структуры баланса — на основании порядка, предусмотренного Постановлением Правительства РФ № 498. Оценка финансово-экономического состояния хозяйствующих субъектов проводится на основе рекомендаций, изложенных в Постановлении Правительства Москвы № 763. В соответствии с Регламентом Предоставления кредитов юридическим лицам Сбербанком России и его филиалами проводится расчет рейтинга заемщика, а характеристика признаков

[c.325]

Оценка финансово-экономического состояния хозяйствующих субъектов проводится на основе рекомендаций, изложенных в Постановлении Правительства Москвы № 763. В соответствии с Регламентом Предоставления кредитов юридическим лицам Сбербанком России и его филиалами проводится расчет рейтинга заемщика, а характеристика признаков

[c.325]

Комиссия по приватизации прежде всего организует работу по оценке стоимости объектов приватизации и определению начальной цены предприятия если в результате приватизации будет создано акционерное общество, то определяется величина уставного капитала этого акционерного общества. Оценка имущества осуществляется на основе полной инвентаризации. В состав оцениваемого имущества включаются основные фонды и вложения, запасы и затраты, денежные средства и прочие финансовые активы. Стоимость основных фондов определяется по остаточной ее величине основные фонды, нормативный срок службы которых истек, включаются в акт оценки общей стоимости основных фондов без указания остаточной стоимости. По результатам инвентаризации комиссия по приватизации подписывает акты оценки имущества, определяет [c.68]

Теоретическая основа оценки предприятия при использовании оценочного подхода — это оценочные принципы, сформулированные как результат обобщения теоретических основ экономики предприятия и опыта отечественных и зарубежных оценщиков. Принципы оценки разделяют на четыре принципа пользователя предприятием связанные с оценкой земли, зданий, сооружений и другого имущества, составляющего единый имущественный комплекс предприятия связанные с внешней рыночной средой принцип наиболее эффективного использования имущественного комплекса предприятия. [c.318]

ОЦЕНКА ОБЪЕКТОВ ПРИВАТИЗАЦИИ — установление их начальной цены при продаже на аукционе (конкурсе) или определение уставного капитала в случае преобразования предприятия в акционерное общество. Имущество предприятия оценивается по данным бухгалтерского баланса предприятия или на основе его инвентаризации. В со-

[c.294]

В со-

[c.294]

Методологическую основу организации бухгалтерского учета составляет система способов и определенных приемов, которые осуществляются посредством документации, инвентаризации, бухгалтерского баланса, системы синтетических и аналитических счетов с применением метода двойной записи, оценки имущества и обязательств, других статей баланса, калькуляции и отчетности предприятия. [c.23]

Федеральный закон О бухгалтерском учете дает общие понятия и определения бухгалтерского учета. Он описывает организацию бухгалтерского учета, основы требований к ведению учета и первичным документам, декларирует права и обязанности главного бухгалтера. Этот закон устанавливает нормы оценки имущества и обязательств предприятий, регламентирует состав и содержание бухгалтерской отчетности, определяет ответственность за нарушения законодательства о бухгалтерском учете. [c.259]

В настоящее время основой этих принципов (правил) является требование оценивать все хозяйственные ресурсы (имущество) предприятия, приобретенное за плату, путем суммирования фактически произведенных расходов на их покупку, полученных безвозмездно — по рыночной стоимости на дату оприходования произведенных в самой организации — по стоимости их изготовления. Фактические затраты взяты как единственная основа для оценки хозяйственных средств. [c.542]

Принятая учетная политика отражения отдельных хозяйственных операций, оценки имущества и финансовых обязательств применяется последовательно из года в год. Учетная политика предприятия формируется главным бухгалтером (бухгалтером) предприятия на основе ПБУ 1/98 и утверждается руководителем предприятия, она оформляется приказом по предприятию. [c.23]

Нормативные документы, определяющие методологические основы, порядок организации и ведения бухгалтерского учета на предприятиях, в организациях и учреждениях Российской Федерации. Определение и основные задачи бухгалтерского учета, в том числе определяемые собственником. Основные правила (принципы) бухгалтерского учета и их сущность. Объекты бухгалтерского учета и их классификация. Учетная политика предприятия и ее основные элементы. Документирование хозяйственных операций. Оценка имущества, обязательств, хозяйственных операций. Даты оценки. Формы счетоводства, действующие в Российской Федерации и их сущность. Основы организации бухгалтерского учета на предприятии.

[c.26]

Основные правила (принципы) бухгалтерского учета и их сущность. Объекты бухгалтерского учета и их классификация. Учетная политика предприятия и ее основные элементы. Документирование хозяйственных операций. Оценка имущества, обязательств, хозяйственных операций. Даты оценки. Формы счетоводства, действующие в Российской Федерации и их сущность. Основы организации бухгалтерского учета на предприятии.

[c.26]

Для этого составляют акты оценки стоимости зданий и сооружений, незавершенного капитального строительства и неустановленного оборудования, машин, оборудования и других основных средств, общей стоимости основных средств акты оценки и наличия долгосрочных финансовых вложений, нематериальных активов, запасов, затрат, денежных средств и других финансовых активов акты инвентаризации средств в иностранной валюте, а на основе всех указанных актов — сводный акт оценки стоимости имущества предприятия. [c.479]

Первым этапом арбитражного управления неплатежеспособным предприятием является наблюдение, по окончании которого арбитражным судом принимается решение о признании должника банкротом и об открытии конкурсного производства, или же выносится определение о введении процедур финансового оздоровления или внешнего управления (возможно также утверждение мирового соглашения). В процессе проведения процедуры банкротства для арбитражного управляющего среди его специфических функций выделяется проведение анализа финансового состояния предприятия-должника на основе бухгалтерской отчетности должника, которая не всегда адекватно отражает реальное размещение и использование средств (активов) и источники их формирования. Так, установленная в ходе процедуры наблюдения достаточность имущества для покрытия основных расходов и погашения кредиторской задолженности может не подтвердиться после оценки имущества независимым оценщиком на этапе кон- [c.27]

Оценка фирм (предприятий) и долей в них может, как это уже отмечалось, отталкиваться также от оценки бизнес-линий, осуществляемых фирмой (предприятием). Однако она может производиться и на основе имущества фирмы.

[c.8]

Однако она может производиться и на основе имущества фирмы.

[c.8]

В 1996 и 1997 гг. в России были проведены общенациональные переоценки основных фондов. Без этого, в частности, была бы невозможна реальная оценка затрат предприятий в части амортизации и обеспечения простого вос- производства. Такие переоценки имели существенное фискальное значение. Лишь на основе реальных производственных затрат было возможно составить правильное представление о налоговой базе предприятий в части платы за имущество и налога на прибыль. [c.19]

Вместе с тем включение отчета об оценке предприятия в состав документов, необходимых для совершения сделки с предприятием, означает обязательность проведения оценки подобного вида имущества. Однако пользование услугами по оценке имущества осуществляется участниками рынка на добровольной основе, за исключением случаев обязательности проведения независимой оценки, установленных статьей 8 Федерального закона Об оценочной деятельности в Российской Федерации . Кроме того, в соответствии со статьей 11 указанного Федерального закона надлежащим исполнением оценщиком своих обязанностей являются своевременное составление и передача заказчику отчета об оценке объекта оценки, а не заключение об оценке. [c.335]

Цель и задачи исследования. Основной целью исследования является сравнительное исследование подходов к оценке и управлению стоимостью имущества предприятия, и определение критериев принятия управленческих решений на основе применения концепции стоимости. [c.5]

Глава 1. Методологические основы и подходы к оценке и управлению стоимостью имущества предприятия [c.9]

Этот показатель соответствует практике оценки деятельности акционерных предприятий Германии. Под обобщенной стоимостью предприятия понимается сумма, которую заплатил бы покупатель за приобретение предприятия. При определении цены покупки инвестор будет учитывать не только стоимость имущества, но и перспективы получения дохода от вложенных средств. Их он оценивает по возможному доходу от капитала, который должен быть затрачен на приобретение предприятия. Поэтому покупатель будет сравнивать размер доходов, приносимый участием в предприятии, с суммой процентов, которые принёс бы ему тот же самый капитал, инвестированный другим способом (например, проценты на банковский депозит). Обобщённая стоимость равна стоимости имущества предприятия (сокращенной с учетом фактора риска), увеличенной или уменьшенной на разность между величиной ожидаемых в будущем доходов и величиной доходов по процентам на используемый капитал. За основу ожидаемых доходов принимается совокупная прибыль периодов за последние 3 года. Сумма процентов определяется из расчета 5 лет получения дохода на используемый капитал. Курс акций обобщенной стоимости равен обобщенной стоимости предприятия, поделенной на количество акций.

[c.45]

Их он оценивает по возможному доходу от капитала, который должен быть затрачен на приобретение предприятия. Поэтому покупатель будет сравнивать размер доходов, приносимый участием в предприятии, с суммой процентов, которые принёс бы ему тот же самый капитал, инвестированный другим способом (например, проценты на банковский депозит). Обобщённая стоимость равна стоимости имущества предприятия (сокращенной с учетом фактора риска), увеличенной или уменьшенной на разность между величиной ожидаемых в будущем доходов и величиной доходов по процентам на используемый капитал. За основу ожидаемых доходов принимается совокупная прибыль периодов за последние 3 года. Сумма процентов определяется из расчета 5 лет получения дохода на используемый капитал. Курс акций обобщенной стоимости равен обобщенной стоимости предприятия, поделенной на количество акций.

[c.45]

Анализ и оценка количественных и качественных итогов первого этапа приватизации позволяют сделать следующие выводы о положительных сдвигах в структуре собственности в российской экономике 1) решена главная задача — устранена монополия госсобственности в экономике, заложены основы рыночной экономики многоукладного типа 2) разгосударствление и приватизация заняли ключевое место в процессе трансформации экономики России 3) центральное место в приватизации госпредприятий заняли чековые аукционы 4) была создана и начала работать модель приватизации, позволившая осуществить передачу в частную собственность имущество десятков тысяч предприятий. Так, большая часть объектов малой приватизации к середине 1994 г. была переведена в частные руки (свыше 85 тыс. магазинов, ресторанов, кафе, предприятий службы сбыта). На базе средних, мелких и крупных госпредприятий к середине 1994 г. было создано 20 тыс. АО. К концу 1994 г. было приватизировано 110 тыс. предприятий. [c.53]

Таким образом, предлагаемые методические основы анализа, оценки и управления финансовой устойчивостью предприятия представляют собой надежный инструментарий, который обеспечивает объективность и полноту обрабатываемой информации. А создание механизма учета движения имущества, доходов и финансовых ресурсов дает возможность приблизить бухгалтерскую информацию к неспециалистам в области бухгалтерского учета, сделать ее доступной для широкого круга пользователей с сохранением системности и без искажений. При этом методические приемы по группировке этой информации позволяют соединить различные формы бухгалтерской, финансовой и налоговой отчетности в одну, а также получать различные документы внутренней отчетности в реальном режиме времени.

[c.12]

А создание механизма учета движения имущества, доходов и финансовых ресурсов дает возможность приблизить бухгалтерскую информацию к неспециалистам в области бухгалтерского учета, сделать ее доступной для широкого круга пользователей с сохранением системности и без искажений. При этом методические приемы по группировке этой информации позволяют соединить различные формы бухгалтерской, финансовой и налоговой отчетности в одну, а также получать различные документы внутренней отчетности в реальном режиме времени.

[c.12]

Анализ финансово-экономического состояния предприятия на основе обменных, распределительных и финансовых операций показал, что движение имущества, дохода и финансовых ресурсов проходит этапы образования, распределения и использования. На каждом из этих этапов проводится оценка финансовой устойчивости (см. столбец 9 табл. 5.2), а в качестве оценочного критерия выступает индикатор финансовой устойчивости. [c.180]

Отдельно следует сказать об анализе ликвидности баланса. Такая ситуация возникает, когда предприятие или организация объявляется банкротом. Анализируя баланс и реальность оставшегося имущества, аудиторская фирма дает конечные оценки, выносит суждения о продаже его с торгов на конкурсной основе или же передаче банку для последующего использования (передаче другому собственнику в порядке лизинга — на правах аренды). [c.42]

Все вышеназванные процедуры по решению вопросов о несостоятельности должника-предприятия (внесудебные процедуры договоренности между предприятием-должником и его кредиторами, добровольная ликвидация неплатежеспособной организации судебные процедуры санация и внешнее управление имуществом должника, конкурсное производство) определяют направленность, характер и методы антикризисного управления. Так, если решения о несостоятельности предприятия и его выходе из этого состояния в рамках несудебных процедур принимаются на уровне общего менеджмента предприятия на основе использования соответствующих методов (см. 31.2), то решения по этому вопросу в рамках судебных процедур осуществляются введением антикризисного управления, основанного на соответствующих методах его проведения. Если в случае введения санации и внешнего управления имуществом принимаемые решения опираются на проведение диагностики экономического состояния и оценки перспектив развития неплатежеспособного предприятия, то при вве-

[c.736]

31.2), то решения по этому вопросу в рамках судебных процедур осуществляются введением антикризисного управления, основанного на соответствующих методах его проведения. Если в случае введения санации и внешнего управления имуществом принимаемые решения опираются на проведение диагностики экономического состояния и оценки перспектив развития неплатежеспособного предприятия, то при вве-

[c.736]

На основе методики накопления активов, данных баланса предприятия по состоянию на дату оценки, изменений в ходе инвентаризации имущества определяется текущая стоимость активов. [c.79]

БУХГАЛТЕРСКИЙ УЧЕТ — система наблюдения, обобщения и отражения финансово-хозяйственной деятельности предприятия с целью получения достоверных данных о его деятельности. Объектами изучения Б.У. являются средства, их движение в процессе производства и обращения, а также источники их образования и использования. Метод Б.У. представляет собой способ познания и отражения предмета Б.У. и складывается из следующих элементов документации, инвентаризации, оценки, калькуляции счета, двойной записи, бухгалтерского баланса и отчетности. Предприятия и организации, являющиеся юридическими лицами, независимо от их подчиненности и форм собственности (включая предприятия с иностранными инвестициями), учреждения и организации, основная деятельность которых финансируется за счет средств бюджета, обязаны вести Б.У. своего имущества и хозяйственной деятельности на основе натуральных измерителей в обобщенном денежном выражении путем сплошного, непрерывного документального и взаимосвязанного их отражения. Главными задачами Б.У. являются обеспечение контроля за наличием и движением [c.83]

В основе оценки имущества предприятия лежат реальные затраты, выраженные в денежном измерении. Так, оценка имущества, приобретенного за плату, осуществляется путем суммирования фактически произведенных затрат на его покупку полученного безвозмездно — по рыночной стоимости на дату оприходования1 произведенного в самой организации (продукция) — по стоимости его изготовления. [c.74]

На основе рассчитанных индексов цен на начало и конец анализируемого периода, а также средних индексов цен за анализируемый и предшествующий периоды определяются коэффициенты корректировки показателей финансовой отчетности предприятия. С использованием индексов цен на начало и конец анализируемого периода рассчитываются коэффициенты корректировки так называемых моментных показателей (snapshot1 figures), т.е. показателей, характеризующих состояние на определенный момент времени. К моментным показателям относятся, например, показатели баланса предприятия, отражающие стоимостную оценку имущества предприятия и источников его фор- [c.425]

Учебник можно использовать не только в процессе подготовки и переподготовки кадров в области оценочной деятельности, но и при подготовке антикризисных управляющих. Основой его является профессиональный курс по оценке имущества предприятия, читаемый профессорско-преподавательским составом кафедры Оценка собственности Финансовой академии при Правительстве РФ. В данной работе преподаватели кафедры обобщили свой опыт научной, педагогической и практической деятельности в области оценки имущества. [c.7]

ОЦЕНКА ИМУЩЕСТВА- выражение в денежном измерении отражаемых в бухгалтерском учете отдельных видов хозяйственных средств и источников их образования. В основу О.И. положены фактически произведенные расходы. Предприятия, учреждения осуществляют О.И., обязательств и хозяйственных операций в валюте, действующей на территории Российской Федерации. Записи в бухгалтерском учете по валютным счетам предприятия, учреждения, а также по их операциям в иностранной валюте производятся в валюте, действующей на территории Российской Федерации в суммах, определяемых путем перерасчета иностранной валюты по курсу Центрального банка Российской Федерации, установленному на дату совершения операций. Одновременно указанные записи производятся в ва-. люте расчетов и платежей (по каж- [c.500]

Вместе с тем регистры счетоводства давали скорее груду сведений, а не обобщали информацию, которая бы оценивала успешность хозяйственной деятельности предприятия. В XIII—XV вв. была создана новая двойная (диграфическая) модель бухгалтерского учета. В основе ее лежало много условных конструкций и допущений, позволявших эффективно решать практические задачи 1) ввести в учет единый измеритель 2) дать обобщенную денежную оценку различным видам имущества, а также правам и обязательствам предприятия 3) создать внутренние контрольные итоги, способствующие автоматической проверке правильности записываемых сумм 4) обеспечить систематическое выведение результатов хозяйственной деятельности и исчисление величины вложенных в предприятие средств. В этих условиях баланс предприятия становился моделью, характеризующей поведение предприятия, его юридические и экономические связи и отношения как со своими работниками (агентами), так и с внешними юридическими и физическими лицами (корреспондентами). Основные принципы этой гомоморфной диграфической модели лежат в основе и современного счетоводства. Однако независимо от степени изоморфизма или гомоморфизма, счетоводство как модель хозяйственной деятельности представляет собой систему первичной документации (сообщений — входящая информация), учетных регистров (сгруппированная информация) и отчетности (исходящая информация). На этой ступени решающее значение, с точки зрения бухгалтерского учета, его практической реализации, имеют не первичные документы, не регистры и не формы отчетности, а модели входящей и исходящей информации. [c.131]

АНТИТРЕСТОВСКОЕ ЗАКОНОДАТЕЛЬСТВО — направлено на ограничение монополистической мощи и в наибольшей степени развито в США. Наиболее известны законы Шермана (1890 г.), Клейтона (1914 г.), Кейлера-Кефовера (1950 г.), а также постановления министерства юстиции США и судов. Оно делает незаконными объединения или сговоры с целью ограничения конкуренции, связанные контракты (фирма принуждает покупателя или продавца иметь дело исключительно с ней), взаимопереплетающиеся директораты, приобретение акций конкурирующей фирмы. Запрещается вводящая в заблуждение реклама. В 30-е годы суды США начали возбуждать дела против фирм на основе не только рыночного поведения последних, но и рыночной структуры. Сам размер объединения и степень его контроля над рынком могут быть причиной наказания.. При этом степень контроля над рынком, при которой вступали в действие антитрестовские законы, может колебаться от 60 до 5—7%. В 80—90-е годы применение антитрестовского законодательства становится все более неопределенным и либеральным. Юристы склоняются к использованию принципа разумности (незаконными объявляются лишь неразумные ограничения торговли). Закон Клейтона, исходя из того, что труд не является това-pojyi, установил, что рабочие организации не могут быть квалифицированы как сговор для ограничения торговли и их действия не подпадают под действие антитрестовского законодательства. АПОРТЫ — имущество, поступающее акционерному обществу в уплату за акции. А. могут быть представлены в виде товаров, торговых и промышленных предприятий, оцениваемых и приравниваемых к определенной сумме денежного капитала. Часто учредители передают акционерным обществам в виде А. свои предприятия и товары по завышенной оценке, получая значительно большее количество акций, чем соответствующее стоимости имущества. [c.18]

Внутренние источники информации в качестве основы имеют бухгалтерскую отчетность — такую информационную модель предприятия, которая благодаря своей унифицированности и общим стандартам годится для оценки имущественного и финансового положения предприятия. Однако частота получения такой информации невысока и связана с подготовкой квартальной или годовой отчетности. Финансовое состояние в этом случае оценивается по показателям, характеризующим основные результаты хозяйствования, изменение активов, состав и структуру капитала. Оценкой финансовой результативности является прибыль, полученная от операционной деятельности, внереализационных действий, реализации имущества и т.п. Общий итог — полученная предприятием прибыль или убыток за отчетный период. [c.34]

Перспективный анализ имеет целью вариантное прогнозирование налоговых обязательств предприятия, которое связано с оценкой основных показателей деятельности предприятия выручки, постоянных и переменных затрат, изменения стоимости имущества и других. На основе этой оценки производится расчет соответствующих баз налогообложения для существующей модели финансово-хозяйственной деятельности предприятия, а затем рассматриваются различные варианты изменения схемы бизнеса, договорных отношений, возможность применения льгот в целях сокращения законодательно не запрещенными способами общей суммы налоговых обязательств предприятия в последующие отчетные периоды. НАЛОГОВОЕ ПРАВО — отрасль права, представляющая собой совокупность правовых норм, регулирующих налоговые отношения, установленных или санкционированных государством и поддерживаемых им в необходимых случаях принудительной силой. Названные правовые нормы — правила поведения общеобязательного характера, объединенные в правовые институты и субинституты, направлены на установление или изменение налоговых обязательств (см. Налоговое обязательство) налогоплательщиков и налоговых органов и регламентирование наиболее совершенных и, в меру разумной необходимости, единообразных способов практической деятельности органов управления, связанной с правильным и своевременным взиманием налогов. [c.105]

Название раздела, темы, занятия; перечисление вопросов к изучению |

2 |

Введение. История и развития оценки стоимости имущества за рубежом и в Беларуси. Предмет и задачи дисциплины «Методология оценки имущества отрасли». Понятия и признаки недвижимости. Место недвижимости в рыночной системе. Предпосылки становления оценки недвижимости в конце XIX века. Современное состояние оценочной деятельности в Беларуси. Проблемы и результаты развития рыночной оценки имущества. История и практика оценки национального богатства. |

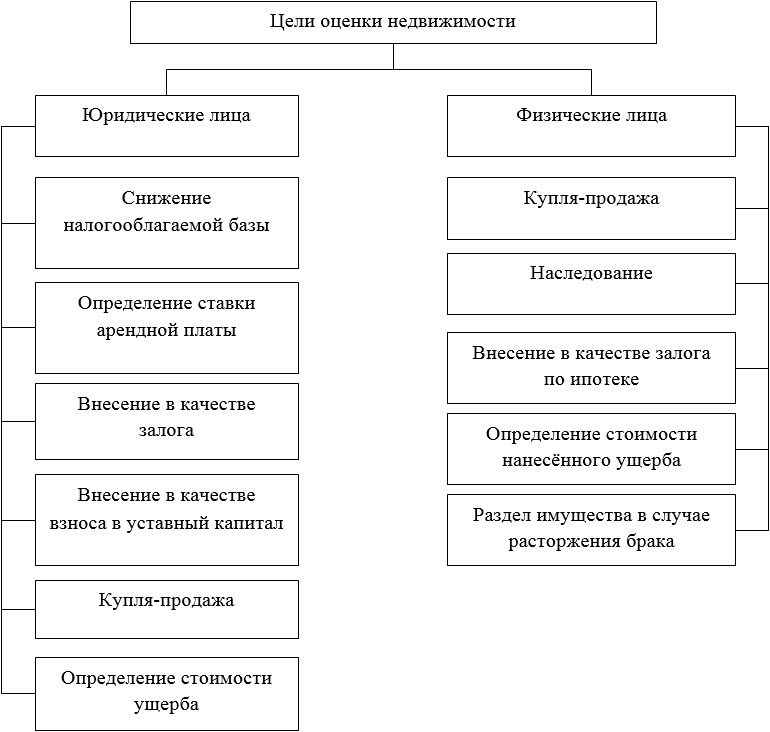

Имущество предприятий как объект финансовой оценки, экономическая и правовая категория. Правовые аспекты оценки имущества. Цели и задачи оценки стоимости имущества. Случаи оценки имущества. Основные понятия оценочной деятельности. Экономическое содержание понятий недвижимость, имущество, собственность. Определение недвижимости, ее особенности как объекта оценки и инвестиций. Недвижимость как историческая категория. Современное понятие недвижимости в отечественной и зарубежной практике. Классификация объектов недвижимости. Права собственности на объект недвижимости и их ограничения. Система регулирования оценки недвижимости. Стандарты независимой оценки недвижимости. Законодательная база оценки недвижимости в Беларуси. Саморегулируемые организации на рынке оценочных услуг. Стандарты и кодекс этики оценщика. Ответственность оценщика. Нормативные документы, регулирующие оценочную деятельность в Республике Беларусь. Нормативная база развития отечественного рынка недвижимости. |

Финансово-экономические аспекты оценки в эффективном управлении имуществом. Оценка имущества в целях налогообложения. Понятие о недвижимости как ресурса, актива и объекта управления. Функциональный, финансовый и затратный или физический (эксплуатационный) компонент в системе управления недвижимостью. Повышение рыночной стоимости предприятия — как общая задача менеджмента. Оценка недвижимости в целях налогообложения. Значимость и преимущества рыночной переоценки основных фондов. Связь переоценки и налогообложения предприятий. Влияние оценки на объем налоговых выплат. Эффективность переоценки в условиях РБ. |

Основы оценки недвижимости. Подходы и методы оценки недвижимости. Виды стоимости: рыночная, расчетная, инвестиционная и другие виды стоимости, принципы и группы принципов определения стоимости имущества предприятия: связанные с представлением собственника об имуществе, рыночной средой и эксплуатацией имущества, лучшего и наиболее эффективного использования. Технология и процесс оценки недвижимости. Формы оценочных отчетов. Классификация методов оценки недвижимости: методы, основывающиеся на стоимости создания недвижимости, и методы, основанные на рыночных показателях спроса и предложения. Практические рекомендации по применению методов в области оценки недвижимости. Метод сравнения продаж. Экономическое содержание метода сравнения продаж. Область применения рыночного подхода. Общий алгоритм расчетов. Информационное обеспечение расчетов. Выбор единиц и элементов сравнения. Способ и техника корректировок. Приведение цен аналогов к оцениваемому объекту недвижимости. Анализ исходных данных по конкретным оцениваемым объектам недвижимости и выполнение расчетов для их оценки. Затратный метод оценки недвижимости. Экономическое содержание затратного метода. Область применения затратного метода. Общий алгоритм расчетов. Расчет восстановительной стоимости объектов недвижимости. Методы оценки износа. Анализ исходных данных по конкретным оцениваемым объектам недвижимости и выполнение расчетов для их оценки. Доходный подход к оценке объектов недвижимости. Экономическое содержание доходного метода. Область применения доходного метода. Общий алгоритм расчетов. Понятие ставки капитализации, способы расчета ставки капитализации. Расчет прямой капитализации. Потенциальный и действительный валовой доход, чистый операционный доход, операционные расходы. Экономическое содержание метода дисконтированного денежного потока. Техника остатка. Анализ исходных данных по конкретным оцениваемым объектам недвижимости и выполнение расчетов для их оценки. Применение доходного метода для оценки имущественного комплекса предприятия |

Принципы и технология оценки стоимости недвижимости. Шесть функций денежной единицы. Элементы финансового анализа. Фактор времени в оценке недвижимости и бизнеса. Шесть функций сложного процента. Особенности применения временной оценки денежных потоков для целей оценки имущества. Решение задач по оценке с использованием шести функций сложного процента (рекомендуется с помощью ПЭВМ). Элементы финансового анализа в оценке. |

Основы оценки бизнеса. Подходы и методы оценки бизнеса. Цели и задачи оценки бизнеса. Экономико-аналитическая и методологическая проблемы оценки бизнеса (действующего предприятия). Особенности, значение и сущность оценки бизнеса. Особенности, ограничения и сущность применения доходного, сравнительного (рыночного), имущественного (затратного) подхода к оценке бизнеса. Определение рыночной стоимости предприятия доходным подходом. Сравнение результатов оценки различными методами. |

Теоретические основы оценки стоимости земли и природных ресурсов. Земля и природные ресурсы. Технология кадастровой оценки земель населенных пунктов в Беларуси. Расчет стоимости земельного участка (кадастровая оценка, рыночные методы оценки) |

Основы оценки и переоценки машин и оборудования предприятий. Понятие об оценке рыночной стоимости машин и оборудования. Подходы и методы оценки стоимости машин и оборудования. Методы сравнительного подхода: прямого сравнения, статистического моделирования цены по удельным ценовым показателям, статистического моделирования с помощью корреляционно-регрессионных моделей. Регрессионный анализ в оценке машин и оборудования. Оценка машин и оборудования с помощью методов доходного, сравнительного и затратного подходов |

Основы оценки и переоценки транспортных средств. Понятие и проблемы оценки стоимости транспортных средств. Подходы и методы оценки стоимости транспортных средств. Регрессионный анализ в оценке машин и оборудования. Особенности оценки стоимости транспортных средств. Переоценка основных средств |

Основы оценки нематериальных активов и объектов интеллектуальной собственности предприятий. Проблемы оценки стоимости объектов интеллектуальной собственности. Подходы и методы оценки нематериальных активов и объектов интеллектуальной собственности предприятий. Расчет стоимости нематериальных активов. Международный опыт оценки нематериальных активов и интеллектуальной собственности. |

Основные положения об оценке имущества

07.10.2019

Оценкой имущества называют установление объективной стоимости имущества (оно может быть как материальным, так и нематериальным). Законодательство РФ предусматривает несколько основных видов стоимости, которые можно определить в процессе оценки.

Главные принципы контроля оценки

Оценщики — это специалисты, которые имеют право оценивать имущество на основании документов об образовании и регистрации в государственном реестре. Они также могут составлять и подписывать соответствующие отчеты. Объектом оценки может быть недвижимость, транспорт, информационная, правовая собственность и т.п. Регулировку работы независимых экспертов по оценке проводит государство.

29 июля 1998 года был создан Национальный совет по оценочной деятельности, на который возложили три функции:

- Создание общих принципов оценки имущества.

- Управление деятельностью оценщиков.

- Формирование стандартов и правил оценки

Договор по оказанию оценочных услуг

Статья 10 закона №135-ФЗ определяет требования, предъявляемые к договору оценки. Он должен включать в себя следующие пункты:

- основание, на котором заключен договор;

- вид оцениваемого имущества;

- вид стоимости объекта, которая определяется в процессе оценки;

- вознаграждение, которое полагается оценочной компании;

- сведения о страховании ответственности оценщика.

Что можно оценивать

Оценивать можно материальную и нематериальную собственность:

- любое недвижимое имущество;

- транспорт;

- ценные бумаги, векселя, облигации и т.д.;

- интеллектуальное и цифровое имущество;

- компании и предприятия;

- оборудование, техника и пр.

Кто обладает правом проведения оценки

Обратиться за услугами оценки можно к квалифицированным оценщикам — лицам, которые входят в любую из соответствующих саморегулируемых организаций и застраховали гражданскую ответственность.

Какие требования предъявляют к оценщикам

Оценщики должны соответствовать всем установленным законодательством характеристикам и обладать определенной квалификацией, подтвержденной соответствующими документами. Гражданская ответственность оценщика при осуществлении профессиональной деятельности должна быть застрахована. В компании, которая предоставляет услуги оценки, должно работать минимум два специалиста — оценщика.

В каких случаях требуется проведение оценки

Существует огромное количество случаев, которые требуют обращения к независимым экспертам по оценке. Сюда входит покупка или продажа собственности, передача ее во владение или аренду, наследование, дарение, страхование, хранение собственности. Также услугами оценщиков пользуются при составлении брачных контрактов, разрешении споров, связанных с имуществом, обозначении доли имущественных прав и т.п.

Оценка движимого имущества (260 ак.ч.)

2

Преподаватели — практики.

Бабич И.С., кандидат экономических наук, доцент кафедры «Оценка и управление собственностью» ФГОБУ ВПО «Финансовый университет при Правительстве Российской Федерации. Богатырёв С.Ю., работает в департаменте корпоративных финансов и корпоративного управления Финансового университета, доцент кафедры «Оценка и управление собственностью», член Международной академии бизнеса и экономики США (International Academy of Business and Economics. Ковалёв А.П., доктор экономических наук, профессор зав. кафедрой Московского государственного технологического университета «Станкин», председатель ревизионной комиссии СМАО, руководитель Департамента оценки ООО «Мелиор Бизнес Консалтинг». Комарова К.А., член MRICS, член экспертного совета СМАО, член рабочей группы при Экспертно-консультативном совете по оценочной деятельности при Минэкономразвитии России. Корнеева Е.А., директор отдела оценки ООО «Лабриум-консалтинг», член Экспертного совета СМАО специализация «Недвижимость», профессиональный член MRICS Специализация «Оценка недвижимости», сертифицированный эксперт-аудитор. Кудимов И.С., член саморегулируемой организации — общероссийской общественной организации «Российское общество оценщиков». Генеральный директор АНО «Центр независимой оценки, член Технического совета Министерства культуры Российской Федерации, член Методического совета Российского общества оценщиков. Морина Н.А., генеральный директор ЗАО XLPartners, член Президиума экспертного совета СМАО. Руководитель рабочего органа по стандартам оценки Совета по оценочной деятельности Министерства экономического развития РФ. Перевозчиков С.Ю к.э.н., доцент Департамента корпоративных финансов и корпоративного управления Финансового Университета при Правительстве РФ, Генеральный директор СМАО. Петров В.И., кандидат экономических наук, доцент НОУ ДПО «ИПО». Усова Ю.В., ректор Института профессионального образования, член Совета Саморегулируемой межрегиональной ассоциации оценщиков (СМАО), член Совета по оценочной деятельности при Минэкономразвития России, руководитель Подкомитета по финансовой грамотности ООО «Деловая Россия», член Комитета по залогам и оценки Ассоциации банков России, член рабочей группы в области услуг, связанных с недвижимым имуществом, и оценкой имущества Евразийской экономической комиссии, член Совета Союза саморегулируемых организаций, руководитель рабочей группы АСИ по мониторингу плана мероприятий (дорожная карта) «Совершенствование оценочной деятельности». Фоменко А.Н., оценщик 1 категории, генеральный директор в «АНФ-Оценка».

4

Возможность совмещения очного и дистанционного формата обучения

Форма обучения на выбор слушателя: Очно-заочная (вечерняя) или дистанционная (в формате онлайн-вебинара). По очно-заочной форме занятия проводятся 2-3 раза в неделю: в будние дни — с 18:30. По дистанционной форме обучение проводится с применением дистанционных образовательных технологий. Консультации, лекции, практические занятия проходят в формате вебинаров.

5

Доступ к личному кабинету слушателя на весь период обучения.

Открывается личный кабинет слушателя на весь период обучения на учебной платформе Ispring. В кабинете размещаются видео и методические материалы (библиотека слушателя) по дисциплинам программы, а также промежуточное тестирование по итогам прохождения дисциплин программы

Оценка недвижимости в Москве: стоимость услуг независимого оценщика

Рыбаков Сергей, 5 сентября 2014 года, Оценка 5 из 5.

Когда мне потребовались деньги, то сначала я обратился в банк. Потом попытался взять микрокредит. Зашел затем в ломбард и наконец, позвонил частным кредиторам.

Нигде не было отказа, но все просили неимоверные проценты и залог. Подсчитав все за и против, я решил продать дачу. Но за какую цену?

Обзвонив всех продавцов таких же дачных домиков, выяснил, что разнобой в ценах очень значителен, почти двукратный. Конечно, не хотелось бы ошибиться и продать домик себе в убыток.

Надо искать профессионалов, кто зарабатывает себе на жизнь продажей дач. Первое, что пришло в голову – это агентства недвижимости и риэлторы. Должен сказать, что и первые, и вторые, скорее всего, члены одной мафиозной группы. Главная их цель – максимально занизить цены, в чем я убедился, когда позвонил нескольким «независимым» риэлторам. Они привели приблизительно одни и те же цифры. Причем, каждый из них настаивал на немедленной продаже моего домика и немедленной оплате наличными.

Соседи по даче посоветовали мне обратиться в Московскую Экспертизу Независимую. Пообщавшись с риэлторами, я скептически выслушал советы соседей. Тем не менее, пригласил специалистов из МЭН, о чем совершенно не пожалел.

В МЭН работают настоящие профессионалы. Работу свою они начали с очень внимательного осмотра дачного домика, изучили состояние стен и перекрытий, выяснили, когда и из каких материалов был залит фундамент, нужен ли ремонт, не подтапливается ли подвал. МЭН также осмотрел участок и комммуникации, выяснил, кто живет по соседству. Только после того, как эти и многие другие вопросы были уточнены, специалисты МЭН дали свое заключение.

Должен заметить, что в конечном счете я продал дачу по рассчитанной МЭН цене.

Спасибо за грамотную работу.

Мария, 13 ноября 2015 года, Оценка 5 из 5.

Позвольте мне поблагодарить работников Московской Экспертизы Независимой за тщательно проведенную работу, профессиональный подход, человеческое отношение и понимание всех нюансов, возникающих при оценке имущества, оставшегося после смерти близкого человека.

Моя проблема заключалась в том, что после ухода из жизни моего дальнего родственника по отцовской линии осталась квартира. К сожалению, обстоятельства сложилась таким образом, что мы жили в разных городах, встречались редко, но звонили друг другу почти каждый день.

На квартиру не было завещания. Как мне объяснили в юрист Московской Экспертизы Независимой , наследовать эту квартиру я смогу по закону, и поскольку я не проживала вместе с моим родственником, не вела совместное хозяйство и не делила все расходы, то мне при принятии наследства придется заплатить государственную пошлину. Пошлина, по мнению юриста, будет взиматься с рыночной стоимости квартиры, а не с инвентарной. Расчеты рыночной стоимости, предварительно произведенные сотрудниками юридической консультации, шокировали меня.

Чтобы выяснить реальную стоимость оставшейся мне в наследство квартиры, я обратилась в МЭН. Специалисты Московской Экспертизы Независимой до начала работы детально и подробно разъяснили мне, из чего будет складываться рыночная оценка квартиры. По мнению специалистов МЭН , сотрудники юридической консультации пошли по пути наименьшего сопротивления, вычислив стоимость квадратного метра как среднюю по Москве.

МЭН учла в своих расчетах площадь наследуемой квартиры, местоположение дома, приняла во внимание планировку квартиры, ее состояние и состояние дома, подъезда и этажной площадки. Была даже проведена оценка необходимости в ремонте, осмотрена придомовая территория, выяснены, где находятся магазины, остановки и т.д.

Конечный результат, то есть цена квартиры, рассчитанная МЭН, меня приятно удивила. Что более важно, сумма пошлины была заметно снижена.

Большое спасибо за работу.

Департамент имущества г. Москвы, 14 февраля 2015 года, Оценка 5 из 5.

Департамент имущества г. Москвы выражает благодарность Московской Экспертизе Независимой за проведенную на высоком уровне оценку здания, находящегося в собственности г. Москвы.

В соответствии с программой приватизации имущества г. Москвы данное здание планировалось выставить на торги, и для определения победителя аукциона по выкупу здания тендерная комиссия в целях выявления цены продажи выбрала Московскую Экспертизу Независимую для осуществления стоимостной оценки реализуемого здания.

Следует особо отметить, что Департамент имущества г.Москвы для определения цены выставленного на торги здания не случайно выбрал Московскую Экспертизу Независимую.

Среди всех оценочных компаний, которые претендовали на выполнение оценки стоимости выкупа, только Московская Экспертиза Независимая представила на рассмотрение Департамента имущества г. Москвы тщательно обоснованное предложение по проведению оценочной работы. Предложение компании Московская Экспертиза Независимая отличалось методологической продуманностью и ценовой конкуренцией.

Проведенная Московской Экспертизой Независимой оценка стоимости здания была положена в основу при проведении торгов по выкупу имущества, находящегося в собственности г. Москвы.

Что нужно знать об оценке недвижимости

Оценка стоимости недвижимости необходима для различных целей, включая финансирование, составление списка продаж, инвестиционный анализ, страхование имущества и налогообложение. Но для большинства людей определение запрашиваемой или покупной цены объекта недвижимости является наиболее полезным приложением оценки недвижимости. Эта статья предоставит введение в основные концепции и методы оценки недвижимости, особенно в том, что касается продаж.

Ключевые выводы

- Оценить недвижимость сложно, поскольку каждая недвижимость имеет уникальные особенности, такие как местоположение, размер участка, план этажа и удобства.

- Общие концепции рынка недвижимости, такие как спрос и предложение в данном регионе, безусловно, будут влиять на общую стоимость конкретной собственности.

- Однако отдельные объекты недвижимости должны подлежать оценке с использованием одного из нескольких методов для определения справедливой стоимости.

Оценка недвижимости: что нужно знать

Основные концепции оценки

С технической точки зрения, стоимость собственности определяется как текущая стоимость будущих выгод от владения недвижимостью.В отличие от многих потребительских товаров, которые быстро используются, преимущества недвижимости обычно реализуются в течение длительного периода времени. Следовательно, оценка стоимости собственности должна учитывать экономические и социальные тенденции, а также правительственные меры или правила и условия окружающей среды, которые могут влиять на четыре элемента стоимости:

- Спрос: желание или необходимость владения, поддерживаемые финансовыми средствами для удовлетворения желания

- Утилита: возможность удовлетворить желания и потребности будущих собственников

- Дефицит: ограниченное количество конкурирующих объектов недвижимости

- Возможность передачи: легкость передачи прав собственности

Соотношение стоимости и цены

Стоимость не обязательно равна стоимости или цене . Стоимость относится к фактическим затратам, например, на материалы или рабочую силу. С другой стороны, цена — это сумма, которую кто-то за что-то платит. Хотя стоимость и цена могут влиять на значение , они не определяют значение . Цена дома может составлять 150 000 долларов, но стоимость может быть значительно выше или ниже. Например, если новый владелец обнаружит в доме серьезный изъян, такой как неисправный фундамент, стоимость дома может быть ниже его цены.

Рыночная стоимость

Оценка — это мнение или оценка стоимости определенного имущества на определенную дату.Отчеты об оценке используются предприятиями, государственными учреждениями, частными лицами, инвесторами и ипотечными компаниями при принятии решений относительно сделок с недвижимостью. Цель оценки — определить рыночную стоимость недвижимости — наиболее вероятную цену, которую недвижимость принесет на конкурентном и открытом рынке.

Рыночная цена, по которой недвижимость продается, не всегда может соответствовать рыночной стоимости. Например, если продавец находится под принуждением из-за угрозы потери права выкупа или если проводится частная продажа, недвижимость может быть продана по цене ниже рыночной.

Методы оценки

Точная оценка зависит от методичного сбора данных. Конкретные данные, охватывающие детали, касающиеся конкретной собственности, и общие данные, относящиеся к стране, региону, городу и району, в котором расположена собственность, собираются и анализируются для определения стоимости. При оценке используются три основных подхода для определения стоимости недвижимости.

Метод 1: подход сравнения продаж

Подход сравнения продаж обычно используется при оценке домов на одну семью и земли.Иногда его называют методом рыночных данных. Это оценка стоимости, полученная путем сравнения собственности с недавно проданной недвижимостью с аналогичными характеристиками. Эти похожие свойства называются сопоставимыми , , и для обеспечения достоверного сравнения каждое из них должно:

- Быть максимально похожим на объект недвижимости

- Продано за последний год на открытом конкурентном рынке

- Проданы в типичных рыночных условиях

В процессе оценки следует использовать не менее трех или четырех сопоставимых объектов.Наиболее важными факторами, которые следует учитывать при выборе сопоставимых объектов, являются размер, сопоставимые характеристики и — возможно, самое главное — местоположение, которые могут иметь огромное влияние на рыночную стоимость недвижимости.

Сопоставимые качества

Поскольку нет двух абсолютно одинаковых объектов недвижимости, в продажные цены сопоставимых объектов будут внесены корректировки, чтобы учесть различия в характеристиках и другие факторы, которые могут повлиять на стоимость, включая:

- Возраст и состояние построек

- Дата продажи, если экономические изменения происходят между датой продажи сопоставимого объекта и датой оценки

- Сроки и условия продажи, например, если продавец собственности находился под принуждением или если собственность была продана между родственниками (по сниженной цене)

- Расположение, так как похожие объекты могут отличаться по цене от района к району

- Физические характеристики, включая размер участка, ландшафтный дизайн, тип и качество строительства, количество и тип комнат, квадратные метры жилой площади, паркетные полы, гараж, модернизацию кухни, камин, бассейн, систему кондиционирования и т. Д.

Оценка рыночной стоимости объекта недвижимости будет находиться в пределах диапазона, образованного скорректированными продажными ценами сопоставимых объектов. Поскольку некоторые из корректировок продажных цен сопоставимых товаров будут более субъективными, чем другие, взвешенное внимание обычно уделяется тем сопоставимым объектам, в которых корректировка минимальна.

Метод 2: стоимостной подход

Затратный подход может использоваться для оценки стоимости недвижимости, которая была улучшена за счет одного или нескольких зданий.Этот метод включает отдельные оценки стоимости здания (зданий) и земли с учетом амортизации. Оценки складываются, чтобы вычислить стоимость всего улучшенного имущества. Затратный подход предполагает, что разумный покупатель не заплатил бы за существующую улучшенную недвижимость больше, чем цена покупки сопоставимого участка и строительства сопоставимого здания. Этот подход полезен, когда оцениваемая недвижимость относится к типу, который не часто продается и не приносит дохода.Примеры включают школы, церкви, больницы и правительственные здания.

Стоимость строительства может быть оценена несколькими способами, включая метод квадратных футов, когда стоимость квадратного фута недавно построенного аналога умножается на количество квадратных футов в рассматриваемом здании; метод единицы измерения, при котором затраты оцениваются на основе стоимости строительства на единицу измерения отдельных компонентов здания, включая рабочую силу и материалы; и метод количественного обследования, который оценивает количество сырья, которое потребуется для замены рассматриваемого здания, наряду с текущей ценой на материалы и соответствующими затратами на установку.

Амортизация

Для целей оценки амортизация относится к любому условию, которое отрицательно влияет на стоимость улучшения недвижимого имущества, и учитывает:

- Физический износ, включая излечимое, например, окраска и замена крыши, и неизлечимый износ, например, структурные проблемы

- Функциональное устаревание, которое относится к физическим или конструктивным особенностям, которые больше не считаются желательными для владельцев собственности, например, устаревшая техника, устаревшие приспособления или дома с четырьмя спальнями, но только с одной ванной.

- Экономическое устаревание, вызванное внешними по отношению к собственности факторами, такими как расположение рядом с шумным аэропортом или загрязняющим производством.

Методология

- Оцените стоимость земли, как если бы она была пустой и доступной для наиболее эффективного и наилучшего использования, используя подход сравнения продаж, поскольку земля не подлежит амортизации.

- Оцените текущую стоимость строительства здания (зданий) и улучшения участка.

- Оценить сумму амортизации улучшений в результате износа, функционального или экономического устаревания.

- Вычтите амортизацию из сметной стоимости строительства.

- Добавьте оценочную стоимость земли к амортизированной стоимости здания (зданий) и улучшений участка, чтобы определить общую стоимость собственности.

Метод 3: подход капитализации дохода

Часто называемый просто доходным подходом, этот метод основан на соотношении между нормой прибыли, необходимой инвестору, и чистым доходом, который приносит недвижимость. Он используется для оценки стоимости приносящей доход собственности, такой как жилые комплексы, офисные здания и торговые центры.Оценка с использованием подхода капитализации дохода может быть довольно простой, когда можно ожидать, что объект недвижимости будет приносить будущий доход, и когда его расходы предсказуемы и стабильны.

Прямая капитализация

При использовании метода прямой капитализации оценщики выполнят следующие шаги:

Множители валового дохода

Метод множителя валового дохода (GIM) можно использовать для оценки другой собственности, которая обычно не покупается как доходная, но может быть сдана в аренду, например, дома на одну и две семьи.Метод GRM связывает продажную цену недвижимости с ожидаемым доходом от аренды. (Дополнительную информацию см. В разделе «4 способа оценки арендуемой недвижимости»)

Для жилой недвижимости обычно используется валовой ежемесячный доход; для коммерческой и промышленной собственности будет использоваться валовой годовой доход. Метод множителя валового дохода можно рассчитать следующим образом:

Цена продажи ÷ доход от аренды = множитель валового дохода

Последние данные о продажах и аренде как минимум трех аналогичных объектов недвижимости можно использовать для создания точного GIM.Затем GIM может быть применен к оценочной справедливой рыночной арендной плате объекта недвижимости для определения его рыночной стоимости, которая может быть рассчитана следующим образом:

Доход от аренды x GIM = оценочная рыночная стоимость

Итог

Точная оценка недвижимости важна для ипотечных кредиторов, инвесторов, страховщиков, покупателей и продавцов недвижимости. Хотя оценки обычно выполняются квалифицированными специалистами, любой, кто участвует в реальной сделке, может извлечь выгоду из получения базового понимания различных методов оценки недвижимости.

Как оценивать недвижимость Инвестиционная недвижимость

Методы анализа стоимости инвестиций в недвижимость аналогичны тем, которые используются при фундаментальном анализе акций. Поскольку инвестиции в недвижимость, как правило, не являются краткосрочной сделкой, анализ денежного потока и последующей нормы прибыли имеет решающее значение для достижения цели прибыльных инвестиций. Чтобы получить прибыль, инвесторы должны знать, как оценивать недвижимость и делать обоснованные предположения о том, какую прибыль каждый из них получит, будь то за счет повышения стоимости собственности, дохода от аренды или того и другого.Точная оценка недвижимости может помочь инвесторам принимать более обоснованные решения, когда дело доходит до покупки и продажи недвижимости.

Ключевые выводы

- Оценка недвижимости — это процесс, который определяет экономическую стоимость инвестиций в недвижимость.

- Ставка капитализации является ключевым показателем для оценки приносящей доход собственности.

- Чистая операционная прибыль (NOI) измеряет прибыльность приносящей доход собственности до добавления затрат на финансирование и налогов.

- Два основных метода оценки недвижимости включают дисконтирование будущего NOI и модель мультипликатора валового дохода.

- С другой стороны, поскольку рынки недвижимости менее ликвидны и прозрачны, чем фондовый рынок, может быть трудно получить необходимую информацию.

Оценка капитала обычно проводится с использованием двух основных методологий: абсолютной стоимости и относительной стоимости. То же самое и с оценкой недвижимого имущества.

Дисконтирование будущей чистой операционной прибыли (NOI) с использованием соответствующей ставки дисконтирования для недвижимости аналогично оценке дисконтированных денежных потоков (DCF) для акций.Между тем, интеграция модели мультипликатора валового дохода в недвижимость сопоставима с оценкой относительной стоимости с акциями. Ниже мы рассмотрим, как оценить недвижимость с помощью этих методов.

Ставка капитализации

Одно из наиболее важных допущений, которые делает инвестор в недвижимость при проведении оценки недвижимости, — это выбор подходящей ставки капитализации, также известной как ставка капитализации.

Ставка капитализации — это требуемая норма прибыли на недвижимость за вычетом увеличения стоимости или амортизации.Проще говоря, это ставка, применяемая к NOI для определения текущей стоимости собственности.

Например, предположим, что недвижимость, как ожидается, принесет NOI в размере 1 миллиона долларов в течение следующих десяти лет. Если бы он был дисконтирован по ставке капитализации 14%, рыночная стоимость имущества была бы:

Взаимодействие с другими людьми $ 7 , 1 4 2 , 8 5 7 ( $ 1 , 0 0 0 , 0 0 0 0 . 1 4 ) куда: \ begin {align} & \ 7 142 857 долл. США \ bigg (\ frac {\ 1 000 000} {0,14} \ bigg) \\ & \ textbf {где:} \\ & \ text {Рыночная стоимость} = \ text {Чистая операционная прибыль} / {\ text {cap rate}} \ end {выравнивается} 7 142 857 долларов (0.14 1000000 долларов США), где:

Рыночная стоимость 7 142 857 долларов — хорошая сделка, если недвижимость продается за 6,5 миллиона долларов. Но это плохая сделка, если цена продажи составляет 8 миллионов долларов.

Определение ставки капитализации — один из ключевых показателей, используемых для оценки собственности, приносящей доход. Хотя это несколько сложнее, чем расчет средневзвешенной стоимости капитала (WACC) фирмы, есть несколько методов, которые инвесторы могут использовать для определения подходящей ставки капитализации, в том числе следующие:

- Метод наращивания

- Рыночный метод извлечения

- Инвестиционный метод

Метод наращивания

Одним из распространенных подходов к расчету ставки капитализации является метод наращивания.Начните с процентной ставки и добавьте:

- Надлежащая премия за ликвидность — возникает из-за неликвидности недвижимости

- Премия за повторный захват — учитывает чистое прирост стоимости земли

- Премия за риск — показывает общую подверженность риску рынка недвижимости

Учитывая процентную ставку 6%, ставку неликвидности 1,5%, премию за возврат 1,5% и ставку риска 2,5%, ставка капитализации долевой собственности составляет 11,5% (6% + 1,5% + 1,5% + 2%). .5%). Если чистая операционная прибыль составляет 200 000 долларов, рыночная стоимость собственности составляет 1 739 130 долларов (200 000 долларов / 0,115).

Выполнить этот расчет очень просто. Однако сложность заключается в оценке точных оценок отдельных компонентов ставки капитализации, что может быть проблемой. Преимущество метода накопления заключается в том, что он пытается определить и точно измерить отдельные компоненты ставки дисконтирования.

Метод извлечения рынка

Метод рыночного извлечения предполагает наличие текущей и доступной информации о NOI и продажных ценах по сопоставимым объектам, приносящим доход.Преимущество метода рыночного извлечения состоит в том, что ставка капитализации делает капитализацию прямого дохода более значимой.

Определить ставку капитализации относительно просто. Предположим, что инвестор может купить парковку, которая, как ожидается, принесет 500 000 долларов США в виде NOI. В этом районе есть три сопоставимых приносящих доход парковки:

- Парковка 1 имеет NOI 250 000 долларов и продажную цену 3 миллиона долларов. Ставка капитализации составляет 8,33% (250 000 долл. США / 3 000 000 долл. США).

- Парковка 2 имеет NOI 400 000 долларов и продажную цену 3,95 миллиона долларов. Ставка капитализации составляет 10,13% (400 000 долларов США / 3 950 000 долларов США).

- Парковка 3 имеет NOI в размере 185 000 долларов и продажную цену в 2 миллиона долларов. Ставка капитализации составляет 9,25% (185 000 долларов США / 2 000 000 долларов США). n-1} \\ & \ textbf {где:} \\ & \ text {SFF} = \ text {Коэффициент амортизационного фонда} \\ & i = \ text {Периодическая процентная ставка, часто выражаемая как} \\ & \ phantom {i =} \ text {годовая процентная ставка} \\ & n = \ text {Количество периодов, часто выражается в годах} \ end {выровнено }

SFF = (1 + i) n − 1i, где: SFF = коэффициент фонда погашения; i = периодическая процентная ставка, часто выражаемая как ani = годовая процентная ставка.

Подставляя числа, получаем:

- 0.07 / (1 + 0,07) 15 — 1

Это составляет 3,98%. Ставка, по которой должен быть выплачен кредитор, равна этому коэффициенту фонда погашения плюс процентная ставка. В этом примере это составляет 10,98% (0,07 + 0,0398).

Таким образом, средневзвешенная ставка или общая ставка капитализации с использованием веса долга 50% и собственного капитала составляет:

- 10,49% [(0,5 x 0,1098) + (0,5 x 0,10)]

В результате рыночная стоимость недвижимости составляет:

- 9 056 244 долл. США (950 000 долл. США / 0.1049)

Как оценить инвестиционную недвижимость недвижимости

Методы оценки

Модели абсолютной оценки определяют приведенную стоимость будущих поступающих денежных потоков для определения внутренней стоимости актива. Наиболее распространенными методами являются модель дисконтирования дивидендов (DDM) и методы дисконтированного денежного потока (DCF).

С другой стороны, методы относительной стоимости предполагают, что две сопоставимые ценные бумаги должны иметь одинаковую цену в соответствии с их доходами.Такие отношения, как цена / прибыль (P / E) и цена / продажи, сравниваются с показателями других компаний в той же отрасли, чтобы определить, переоценена или занижена стоимость акций.

Как и в случае оценки собственного капитала, анализ оценки недвижимости должен включать обе процедуры для определения диапазона возможных значений.

Дисконтирование будущего NOI

Формула расчета стоимости недвижимости на основе дисконтированной чистой операционной прибыли:

Взаимодействие с другими людьми Рыночная стоимость знак равно N О я 1 р — грамм знак равно N О я 1 р куда: N О я знак равно Чистый операционный доход р знак равно Требуемая норма доходности недвижимого имущества грамм знак равно Скорость роста N О я \ begin {align} & \ text {Market Value} = \ frac {NOI_1} {rg} = \ frac {NOI_1} {R} \\ & \ textbf {где:} \\ & NOI = \ text {Чистая операционная прибыль} \\ & r = \ text {Требуемая норма прибыли на недвижимое имущество} \\ & g = \ text {Скорость роста} NOI \\ & R = \ text {Ставка капитализации} (rg) \ end {выровнено} Рыночная стоимость = r − gNOI1 = RNOI1, где: NOI = Чистый операционный доходr = Требуемая норма прибыли на активы в сфере недвижимости g = Скорость роста NOI

NOI отражает прибыль, которую будет приносить недвижимость с учетом операционных расходов, но до вычета налогов и процентных платежей.Однако перед вычетом расходов необходимо определить общий доход, полученный от инвестиций.

Ожидаемый доход от аренды можно изначально спрогнозировать на основе сопоставимых объектов поблизости. При надлежащем исследовании рынка инвестор может определить, какие цены платят арендаторы в этом районе, и предположить, что к этому объекту можно применить аналогичную арендную плату за квадратный фут. Прогнозируемое увеличение арендной платы учитывается в темпах роста по формуле.

Поскольку высокий уровень вакантных площадей представляет собой потенциальную угрозу доходам от инвестиций в недвижимость, следует использовать либо анализ чувствительности, либо реалистичные консервативные оценки для определения упущенного дохода, если актив не используется на полную мощность.

Операционные расходы включают те, которые непосредственно возникают в ходе повседневной эксплуатации здания, такие как страхование имущества, плата за управление, плата за обслуживание и коммунальные расходы. Обратите внимание, что амортизация не включается в расчет общих расходов. Чистая операционная прибыль от недвижимости аналогична прибыли до вычета процентов, налогов, износа и амортизации (EBITDA).

Дисконтирование NOI от инвестиций в недвижимость по ставке капитализации аналогично дисконтированию будущего потока дивидендов на соответствующую требуемую норму прибыли, скорректированную с учетом роста дивидендов.Инвесторы в акции, знакомые с моделями роста дивидендов, должны сразу увидеть сходство.

Множитель валового дохода

Метод мультипликатора валового дохода — это метод относительной оценки, основанный на исходном предположении, что недвижимость в одном районе будет оцениваться пропорционально валовому доходу, который они помогают генерировать.