| № | Вид документа | Срок актуальности документа (с даты оформления) | |

|

1. |

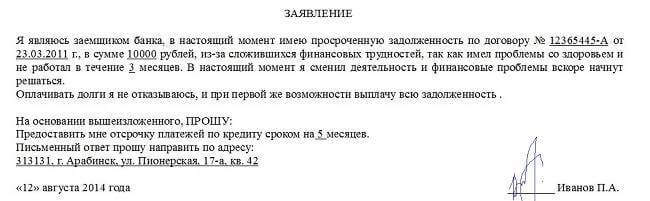

Заявление о реструктуризации долга по кредитному договору |

||

|

2. |

Копия документа, удостоверяющего личность |

||

|

3. |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика. |

||

|

3. |

Справка по форме 2-НДФЛ/справка по форме Банка, подтверждающая снижение дохода | 30 дней | |

|

3.2. |

Выписка со счета зарплатной банковской карты, подтверждающая снижение/отсутствие дохода (предоставляется выписка по карте, на которую осуществляется ежемесячное зачисление з/п) | ||

|

4. |

Документы, подтверждающие наступление (потенциальное наступление) финансовых сложностей |

||

|

4.1 |

Существенное снижение дохода (потеря работы, изменение условий оплаты труда, временное отсутствие дохода, иное) | ||

|

4. |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика (п. 3.1, 3.2) | 30 дней | |

|

4.1.2 |

Дополнительное соглашение к трудовому договору/Новый трудовой договор | Не более 3 месяцев | |

|

4.1.3 |

Трудовая книжка с отметкой об увольнении | Не более 12 месяцев | |

| 4.1.4 | Справка о постановке на учет в органах службы занятости (с указанием размера пособия по безработице) | ||

| 4.1.5 | Справка/копия приказа о направлении организацией — работодателем Заемщика/Созаемщика в бессрочный отпуск без сохранения заработной платы | ||

4. 1.6 1.6

|

Уведомление о предстоящем увольнении Заемщика/Созаемщика в связи с сокращением штата или ликвидации организации – работодателя. | ||

| 4.1.7 | |||

| 4.1.8 | Военный билет/служебное удостоверение/справка с места службы/учетная карточка офицера, подтверждающий увольнение с места службы (за исключением срочной службы) | ||

| 4.2 |

Существенное увеличение расходов (смерть супруга(и), лечение близких родственников, иное). |

||

| 4.2.1 | Свидетельство о смерти членов семьи Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Не более 12 месяцев | |

4. 2.2 2.2

|

Справка о хроническом заболевании/присвоении инвалидности члена(-у) семьи Заемщика/Созаемщика | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.2.3 | Решение суда с отметкой о вступлении в законную силу, подтверждающее раздел имущества и/или уплату алиментов в рамках бракоразводного процесса | Не более 6 месяцев | |

| 4.3 |

Длительная/полная утрата трудоспособности (по причине болезни/инвалидности), смерть Заемщика/Созаемщика |

||

| 4.3.1 | Листок нетрудоспособности |

Закрытый листок (закрытые листки) нетрудоспособности (оригинал/копия), с указанным в нем (них) непрерывным сроком нетрудоспособности не менее одного месяца (в том числе с наличием отметки о его продлении с обязательным предоставлением листка нетрудоспособности с датой открытия не позднее следующего рабочего дня за датой закрытия предыдущего). |

Не более 6 месяцев |

| Открытый листок нетрудоспособности с датой выдачи месяц назад и более | Без ограничения по сроку актуальности документа | ||

| 4.3.2 | Справка о хроническом заболевании/присвоении инвалидности Заемщику/Созаемщику | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.3.3 | Свидетельство о смерти Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Без ограничения по сроку актуальности документа | |

| 4.4 | Отпуск по беременности и родам/уходу за ребенком до 3 лет | ||

4. 4.1 4.1

|

Свидетельство о рождении ребенка (дополнительно супругой Заемщика предоставляются документы, указанные в п. 4.2.3/4.4.2/4.4.3 (при наличии)) | Без ограничения по сроку актуальности документа | |

| 4.4.2 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по беременности и родам | Не более 12 месяцев | |

| 4.4.3 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по уходу за ребенком до 3 лет | ||

| 4.5 |

Призыв /прохождение срочной военной службы в армии |

||

| 4.5.1 | Справка о призыве на срочную воинскую службу Заемщика/Созаемщика | Не более 12 месяцев | |

4. 6 6

|

Утрата имущества по причине пожара, стихийного бедствия, порчи, хищения | ||

| 4.6.1 | Справка о пожаре/стихийном бедствии/хищении/порчи, в результате которых был нанесен существенный ущерб имуществу Заемщика/Созаемщика или членам их семей | Не более 6 месяцев | |

Как договориться с банком о реструктуризации задолженности

Реструктуризация кредита – один из механизмов решения проблемных ситуаций, которые могут возникать у корпоративных заемщиков. Однако в России речь зачастую идет о самом существовании бизнеса, потому что заемщик обращается в банк слишком поздно.

В чем причина? В незнании механизмов реструктуризации? В страхе банка принять на себя риски? В излишней самоуверенности менеджмента и акционеров?

Как взаимодействовать с банком, чтобы наладить контакт в проблемной ситуации? Вот несколько правил, следование которым поможет получить одобрение на реструктуризацию.

Раннее информирование

Зачастую заемщик стремится скрыть трудности от банка в надежде выиграть время. При этом он склонен переоценивать свою способность решить ситуацию самостоятельно. Замаскированные проблемы медленно вызревают, ситуация выходит из-под контроля. В итоге банк теряет доверие к заемщику, обе стороны несут убытки.

Что бы ни было причиной сложившейся ситуации – управленческие просчеты, конфликт акционеров, рыночные проблемы, несоблюдение обязательств третьих сторон, – важно не только то, почему заемщик в ней оказался. Важно, как он ведет себя дальше.

Если заемщик хочет решить проблему, в его интересах как можно раньше выйти на контакт с банком, чтобы вместе найти приемлемый вариант реструктуризации. Доступных каналов много – это и клиентский менеджер, и любые другие официальные и неофициальные средства связи. Открытость к диалогу – главный показатель желания заемщика вернуть бизнес на траекторию стабильного развития.

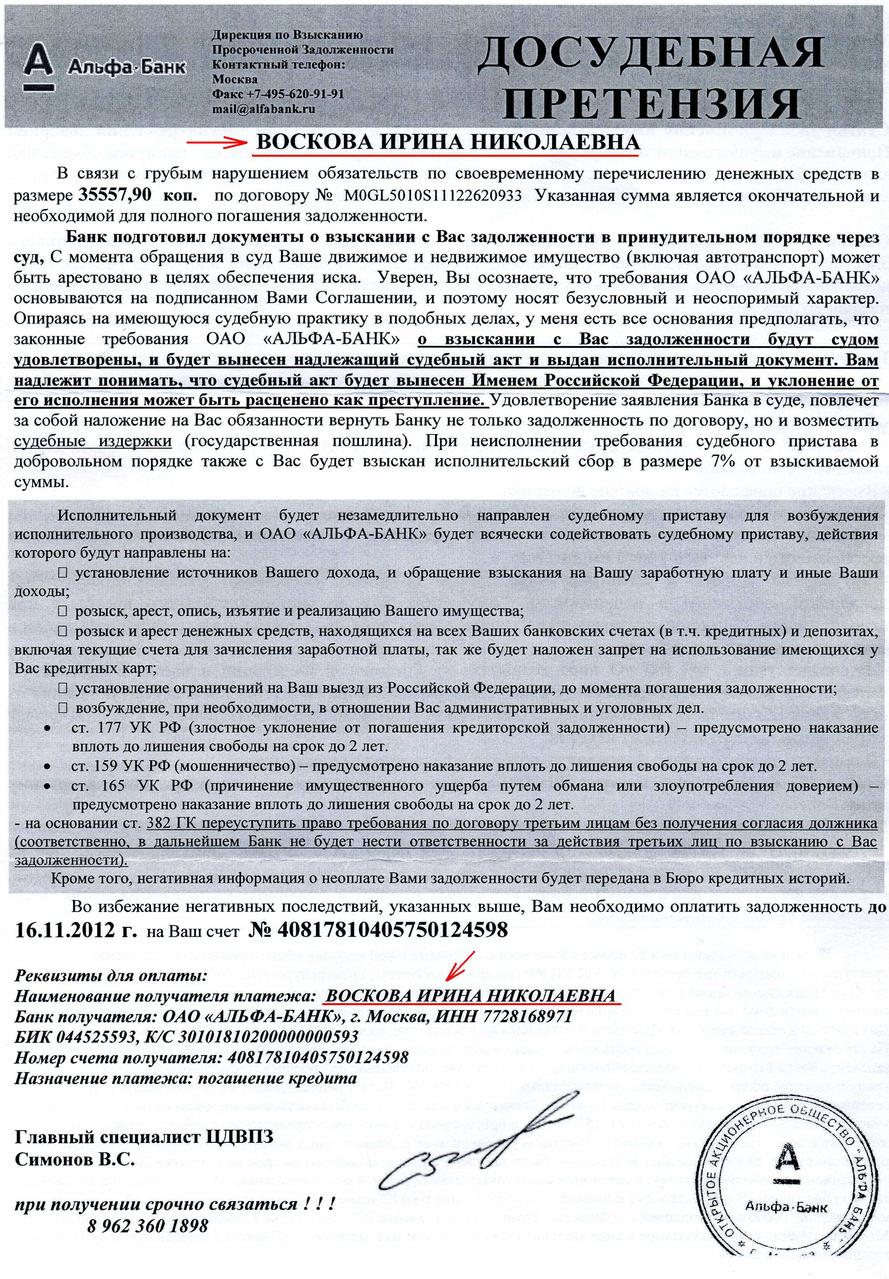

На практике утаить предбанкротную ситуацию практически нереально, так как банк отслеживает финансовое состояние крупных клиентов. Так, в Альфа-банке есть система ранних сигналов. Мы анализируем отклонения финансовых показателей заемщика от плановых, информацию из открытых источников, изменения на отраслевых рынках, строим стрессовые модели. Но решение о реструктуризации кредита может быть найдено только совместно – на том этапе, когда должник готов признать проблему и вступить в переговоры.

Так, в Альфа-банке есть система ранних сигналов. Мы анализируем отклонения финансовых показателей заемщика от плановых, информацию из открытых источников, изменения на отраслевых рынках, строим стрессовые модели. Но решение о реструктуризации кредита может быть найдено только совместно – на том этапе, когда должник готов признать проблему и вступить в переговоры.

Совместное решение проблемы

Если у заемщика нет ресурсов, чтобы вывести бизнес из проблемной ситуации, банк может пойти ему навстречу. Но важно помнить, что банк и заемщик разделяют ответственность за судьбу компании и урегулирование задолженности. Как ни странно, часто заемщик к этому не готов. Он приходит и говорит: «Забирайте мой бизнес, я пошел». К этому моменту, как правило, бизнес уже ничего не стоит, кредитные средства потрачены или пропали.

Спасение становится реальным, если акционеры готовы активно включаться в управление бизнесом и переговоры с банками, а также задействовать свободный денежный поток от других своих активов или продажи личного имущества.

Так, в декабре 2014 г., после девальвации рубля, наш клиент – крупный московский девелопер на рынке офисной недвижимости – столкнулся с трудностями в обслуживании кредитов. Он оставил свои хобби и вернулся к управлению бизнесом. Мы взяли ситуацию под совместный контроль и перешли на более щадящий график погашения задолженности, в том числе с учетом его прибыли от других бизнесов. Ситуация продлилась год, после чего заемщик вернулся к первоначальному графику погашения кредита в Альфа-банке.

Наличие антикризисного плана

Реструктуризацию неверно использовать для прикрытия более глубоких проблем, таких как отсутствие устойчивой бизнес-модели и некомпетентность менеджмента. Показателем серьезного настроя заемщика является антикризисный план. В некоторых случаях банк может найти команду экспертов, но план выведения бизнеса из проблемной ситуации должен сложиться у его акционеров или менеджмента.

Я часто вижу оптимистичные планы, рассчитанные на то, чтобы произвести более благоприятное впечатление на банк. Это только отдаляет заемщика от его цели, так как мы всегда делаем собственные стресс-тесты. Чем больше антикризисный план приближен к реальности, тем проще договориться с кредитором о совместном выходе из ситуации.

Это только отдаляет заемщика от его цели, так как мы всегда делаем собственные стресс-тесты. Чем больше антикризисный план приближен к реальности, тем проще договориться с кредитором о совместном выходе из ситуации.

Зачастую заемщик приходит в банк с неким доверенным консультантом, которого он считает переводчиком с русского на банковский язык. Секрет в том, что банкиры тоже говорят на русском языке и добавление еще одного звена чаще всего затрудняет переговоры. Есть исключения, но они лишь подтверждают правило, что между заемщиком и банком не должно быть посредников.

Когда антикризисный план утвержден, встает вопрос о контроле за его реализацией. В мировой практике были примеры реструктуризации обязательств особо крупных заемщиков, которых называют «слишком большими, чтобы рухнуть». Их долговая нагрузка становилась настолько значительной, что кредиторы просто обязаны были входить в их рабочие органы и контролировать их деятельность. На российском рынке сейчас есть ряд компаний, готовых выполнять подобную функцию для банков на время исполнения антикризисного плана.

Внимание к реализации плана требуется и при реструктуризации долгов малого и среднего бизнеса. Основная проблема таких фирм – в отсутствии отстроенной системы управления. Еще вчера такой заемщик был «ларьком», а сегодня получает от банка значительные суммы. Он может просто не справиться с этой ответственностью, поэтому задача банка – предупредить его о возможных проблемах и направить его усилия на их решение.

Реструктуризация имеет стоимость

В большинстве случаев банк рассматривает реструктуризацию на новых условиях как более рискованный кредит. Поскольку деятельность банка контролируют регуляторы и аудиторы, он обязан формировать резервы под риски, что отражается в расчете его капитала.

Иными словами, реструктуризация обходится банку дороже, чем первоначальный кредит. Поэтому логично, что она имеет стоимость и для заемщика. Банк вправе взять комиссию за реструктуризацию, а также потребовать внести дополнительное обеспечение, в том числе и личным имуществом акционеров.

Личное поручительство акционеров

Проблемы бизнеса нельзя рассматривать отдельно от благосостояния его собственников. В кризисный период акционерам нужно забыть о дивидендах и финансировании личных проектов; средства нужны в первую очередь для спасения бизнеса. Не должно быть попыток ухода от налоговой задолженности и манипуляций в общении с банком («дайте отсрочку или бизнес ляжет»).

В некоторых случаях, когда переговоры проходят очень тяжело, банк утверждает условия реструктуризации в суде в форме мирового соглашения. Это не самоцель, а дополнительная защита договоренностей, так как ошибки менеджмента компании несут угрозу для вкладчиков банка-кредитора.

Альфа-банк также часто просит поручительство акционеров. Это во многом дисциплинирующее условие может быть снято, как только компания выйдет на плановые показатели. Если же акционер не готов поручиться за свой бизнес, это сигнал, что он сам в него не верит и спасать его уже не нужно.

Речь идет именно об акционерах, потому что менеджер всегда может сложить руки и сказать: «я устал, я ухожу» или «я только второй день работаю и не разобрался». Правда, здесь тоже могут возникать сложности. В моей практике было такое: 10 акционеров разбились на три конфликтующие группы, каждая из которых предлагала свой антикризисный план. В итоге Альфа-банк вошел в сделку с теми акционерами, которые лично поручились за исполнение своего решения.

Правда, здесь тоже могут возникать сложности. В моей практике было такое: 10 акционеров разбились на три конфликтующие группы, каждая из которых предлагала свой антикризисный план. В итоге Альфа-банк вошел в сделку с теми акционерами, которые лично поручились за исполнение своего решения.

Отдельный вопрос – реструктуризация обязательств госпредприятий. Как правило, акционер готов поручиться за них и при необходимости проводить дофинансирование из средств госбанков для выхода из кризиса. Разумеется, согласование таких действий бывает длительным, но итогом может стать устраивающая все стороны структура обязательств и обеспечения.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов

Реструктуризация долга

В настоящее время отношения между субъектами предпринимательской деятельности построены по принципу домино, что означает полную взаимозависимость субъектов предпринимательской цепочки. Неисполнение финансовых обязательств одним субъектом влечет за собой неисполнение обязательств следующим субъектом, как следствие — финансовая несостоятельность всех «звеньев» этой цепочки.

Неисполнение финансовых обязательств одним субъектом влечет за собой неисполнение обязательств следующим субъектом, как следствие — финансовая несостоятельность всех «звеньев» этой цепочки.

Мировой финансовый кризис стал катализатором этой «цепной реакции», повлекшей несостоятельность большого числа субъектов предпринимательской деятельности. Большинство предприятий нуждались в ее кредитовании, в результате нехватки денежных средств они не смогли своевременно исполнять свои кредитные обязательства. Такая ситуация привела к возникновению конфликтов предприятий с банками-кредиторами.

До кризиса многие кредитные организации охотно шли навстречу должникам, допуская различные варианты реструктуризации кредита. Кроме того, сами должники осуществляли перекредитование, привлекая заемные средства в других банках для погашения просроченного кредита. Сегодня риски невозврата заемных средств значительно возросли, из-за чего банки-кредиторы соглашаются на реструктуризацию долга крайне неохотно. В сложившейся ситуации для них целесообразнее получить решение суда о взыскании задолженности для прекращения начисления процентов и уже потом принимать решение о возбуждении исполнительного производства или обсуждать с должником условия мирового соглашения.

В сложившейся ситуации для них целесообразнее получить решение суда о взыскании задолженности для прекращения начисления процентов и уже потом принимать решение о возбуждении исполнительного производства или обсуждать с должником условия мирового соглашения.

В то же время должники хорошо осознают, что если банк имеет исполнительный лист о взыскании задолженности и обращении взыскания на объекты залога (которые обеспечивали исполнение соответствующих кредитных обязательств), то мирное урегулирование спора возможно лишь на условиях банка, часто невыполнимых. При наличии у банка исполнительного листа, а у должника – достаточного имущества, за счет реализации которого возможно погашение задолженности, банк может счесть мирное урегулирование спора нецелесообразным и инициировать возбуждение исполнительного производства для обращения взыскания на имущество должника. С высокой степенью вероятности можно утверждать, что такие действия банка сделают невозможным дальнейшее ведение предпринимательской деятельности должника и, как следствие, приведут к вынужденному ее прекращению.

Если должник не готов «отречься» от своего предприятия, отдав все свое имущество банку-кредитору, а банк в свою очередь не заинтересован в мирном урегулировании спора, единственным выходом для должника будет вступление в судебную тяжбу с банком.

Характерной чертой стратегии, занимаемой должниками в ходе судебного конфликта, является реализация всех существующих процессуальных механизмов, направленных на максимальное увеличение сроков судебного разбирательства по делу о взыскании задолженности по иску банка-кредитора. В зависимости от конкретной ситуации такая стратегия может быть направлена на достижение следующих целей:

-

получение временного ресурса, чтобы привлечь достаточный для погашения задолженности перед банком объем денежных средств;

-

получение временного ресурса, чтобы вывести активы с предприятия-должника;

-

вынуждение банка пойти на мировое урегулирование спора.

К типовому набору инструментов реализации должниками этой стратегии можно отнести следующие:

-

переоценка предмета залога в рамках производства по делу о взыскании задолженности;

-

оспаривание кредитного договора в отдельном судебном производстве;

-

оспаривание договоров залога в отдельном судебном производстве;

-

оспаривание договоров поручительства в отдельном судебном производстве;

-

изменение условий кредитных договоров в судебном порядке.

Механизмы, предполагающие возможность инициирования отдельного от производства по делу о взыскании задолженности судебного разбирательства, являются основанием приостановления производства по делу о взыскании задолженности. Но поскольку стратегия должника очевидна, реализация приведенных выше механизмов в последнее время затруднена из-за сильного противодействия со стороны судов. Бывают ситуации, когда суд сознательно допускает процессуальное нарушение, отказывает в приостановлении производства по делу и рассматривает по существу дело о взыскании задолженности (что является основанием для отмены такого судебного акта при рассмотрении дела в вышестоящих судебных инстанциях). Кроме того, встречаются случаи противодействия со стороны суда уже на стадии принятия соответствующих исков об оспаривании кредитных договоров и обеспечивающих их договоров к производству.

Бывают ситуации, когда суд сознательно допускает процессуальное нарушение, отказывает в приостановлении производства по делу и рассматривает по существу дело о взыскании задолженности (что является основанием для отмены такого судебного акта при рассмотрении дела в вышестоящих судебных инстанциях). Кроме того, встречаются случаи противодействия со стороны суда уже на стадии принятия соответствующих исков об оспаривании кредитных договоров и обеспечивающих их договоров к производству.

При реализации рассматриваемой стратегии надо учитывать, что механизм увеличения сроков производства по делу имеет некоторые нюансы. Так, в случае обжалования кредитного договора по мотиву его ничтожности в самостоятельном производстве суд может отказать в приостановлении производства по делу о взыскании задолженности, поскольку «вопрос ничтожности сделки проверяется арбитражным судом при рассмотрении спора вне зависимости от заявленных требований и возражений сторонами спора». Для пресечения злоупотребления правом на судебную защиту со стороны должников следует внести изменения в процессуальное законодательство, которые прекратили бы использование должниками механизма приостановления производства по делу. В частности, необходимо законодательно установить правило о том, что дела, связанные с взысканием задолженности по кредитному договору, должны рассматриваться только в рамках дела о взыскании задолженности в порядке встречного искового производства.

Для пресечения злоупотребления правом на судебную защиту со стороны должников следует внести изменения в процессуальное законодательство, которые прекратили бы использование должниками механизма приостановления производства по делу. В частности, необходимо законодательно установить правило о том, что дела, связанные с взысканием задолженности по кредитному договору, должны рассматриваться только в рамках дела о взыскании задолженности в порядке встречного искового производства.

Как бы то ни было, из-за наличия производства по оспариванию кредитного договора, а также обеспечивающих его договоров (залога и поручительства) у банка возникает существенный риск неполучения взыскиваемой задолженности. Например, привлечение некомпетентных юристов для защиты интересов банка при доказывании обстоятельств, имеющих значение по делу о взыскании задолженности, может вылиться в отказ в удовлетворении исковых требований банка. Кроме того, в ходе судебных разбирательств по оспариванию кредитного договора, договоров залога и поручительства могут быть выявлены обстоятельства, которые приведут к удовлетворению исков об оспаривании указанных договоров. В этом случае денежные средства, полученные должником по кредитному договору, признанному судом недействительным, будут считаться неосновательным обогащением должника. Между тем на сумму неосновательного обогащения подлежат начислению лишь проценты в размере ставки банковского рефинансирования (ст. 395 ГК РФ), а не проценты за пользование кредитом, установленные в оспоренном кредитном договоре.

В этом случае денежные средства, полученные должником по кредитному договору, признанному судом недействительным, будут считаться неосновательным обогащением должника. Между тем на сумму неосновательного обогащения подлежат начислению лишь проценты в размере ставки банковского рефинансирования (ст. 395 ГК РФ), а не проценты за пользование кредитом, установленные в оспоренном кредитном договоре.

Наконец, оспаривание договора залога и поручительства для банка повлечет невозможность обращения взыскания на заложенное имущество и привлечение поручителя к субсидиарной ответственности.

В последнее время, помимо перечисленных четырех механизмов затягивания производства по делу, набирает силу пятый, направленный на изменение условий кредитного договора в связи с существенным изменением обстоятельств, из которых стороны исходили при заключении договора (ст. 451 ГК РФ). При этом под существенным изменением обстоятельств должники понимают влияние финансового кризиса, вызвавшего негативные последствия в виде невозможности исполнять условия кредитных обязательств на первоначальных условиях.

Здесь следует отметить, что после кризиса 1998 г. суды оценивали его негативные финансовые последствия как обстоятельства, связанные с предпринимательским риском (что не является существенным изменением обстоятельств). Нынешний кризис гораздо масштабнее по формам проявления, а поэтому в ближайшее время по мере увеличения случаев использования «пятого» инструмента надо ожидать формирования судебной практики, которая получит закрепление после рассмотрения дела такого рода Высшим Арбитражным судом РФ.

Как уже отмечалось, стратегия должника, направленная на затягивание производства по делу о взыскании задолженности, порой становится для экономического субъекта единственным способом «выживания». Поэтому однозначная критика такой позиции и характеристика ее как «цинизма» без предложения какой-либо альтернативы вряд ли оправданна.

В свою очередь, для банков типичными являются ситуации злоупотребления своими правами — нередки случаи обращения в суд с иском о взыскании задолженности даже при незначительном нарушении, допущенном должником. В частности, банк может заявить иск о взыскании задолженности по кредитному договору из-за небольшой просрочки исполнения должником обязательства по возврату кредита и т. п.

В частности, банк может заявить иск о взыскании задолженности по кредитному договору из-за небольшой просрочки исполнения должником обязательства по возврату кредита и т. п.

Кроме того, во многих типовых кредитных договорах, предлагаемых банками, прописано право банка-кредитора требовать от должника досрочного исполнения обязательства по кредитному договору в случае «ухудшения финансового состояния должника». Теоретически подобное положение договора может быть реализовано в любое время: в условиях текущего кризиса финансовое состояние ухудшилось у абсолютного большинства должников. В этой связи очень своевременным представляется внесение Федеральным законом от 30 декабря 2008 г. № 306-ФЗ изменений в законодательство о залоге в части установления оснований для отказа в обращении взыскания на заложенное имущество, если допущенное должником нарушение обеспеченного залогом обязательства крайне незначительно и размер требований залогодержателя явно несоразмерен стоимости заложенного имущества.

Кроме того, обращает на себя внимание достаточно новый подход судов к применению ст. 10 ГК РФ, регулирующей случаи злоупотребления правом на судебную защиту. Этот подход, в частности, мотивирован в Информационном письме Президиума Высшего Арбитражного суда РФ от 25 ноября 2008 г. № 127. В соответствии с п. 3 этого Письма требование учредителя муниципального бюджетного учреждения о взыскании задолженности по договору аренды, расторжении договора аренды и выселении учреждения из занимаемых помещений, направленное, по существу, на прекращение деятельности учреждения, суд квалифицировал как злоупотребление правом в части требований о расторжении договора аренды и выселении. При этом суд установил, что в районе отсутствуют иные специализированные свободные помещения, пригодные для организации учебно-репетиционного процесса, которые ответчик мог бы арендовать на приемлемых условиях.

Применение этого разъяснения по аналогии правоотношениям по кредитному договору представляется довольно спорным. Тем не менее смысл данного положения позволяет предположить, что, если удовлетворение требований кредитора о взыскании задолженности приведет должника к невозможности дальнейшего ведения предпринимательской деятельности, а допущенное должником нарушение незначительно, такое требование кредитора может быть квалифицировано как форма злоупотребления правом. Наличие у должника статуса социально значимого предприятия может еще более усилить его позицию.

Тем не менее смысл данного положения позволяет предположить, что, если удовлетворение требований кредитора о взыскании задолженности приведет должника к невозможности дальнейшего ведения предпринимательской деятельности, а допущенное должником нарушение незначительно, такое требование кредитора может быть квалифицировано как форма злоупотребления правом. Наличие у должника статуса социально значимого предприятия может еще более усилить его позицию.

Рассмотренные выше действия кредитных организаций по взысканию задолженности тоже объяснимы: банки заинтересованы прежде всего в сохранении вложенных средств. Если он не успеет взыскать задолженность до возбуждения в отношении должника процедуры банкротства, проблема перетечет в иную, гораздо более проблематичную плоскость, а именно встанет вопрос об обеспечении возврата кредиторской задолженности в условиях процедуры банкротства должника.

В случае агрессивной позиции, занимаемой банком по отношению к должнику, последний может целенаправленно подать заявление о признании своей организации банкротом. Одним из последствий введения в отношении должника процедуры наблюдения является приостановление исполнения документов по имущественным взысканиям. Также снимаются аресты на имущество должника и иные ограничения в части распоряжения его имуществом, наложенные в ходе исполнительного производства (ст. 67 ФЗ «О несостоятельности (банкротстве)» ).

Одним из последствий введения в отношении должника процедуры наблюдения является приостановление исполнения документов по имущественным взысканиям. Также снимаются аресты на имущество должника и иные ограничения в части распоряжения его имуществом, наложенные в ходе исполнительного производства (ст. 67 ФЗ «О несостоятельности (банкротстве)» ).

Безусловно, если размер требований банка будет больше размера требований остальных кредиторов, банк сможет полностью контролировать процедуру банкротства и контролировать распределение денежных средств, вырученных от реализации имущества должника. В то же время процедура банкротства предприятия – владельца значительного комплекса имущества практически всегда означает длительные сроки производства по делу о банкротстве и часто сопровождается борьбой за активы предприятия-должника.

В этой связи можно предложить следующий примерный порядок действий сторон, направленный на урегулирование конфликтной ситуации. При возникновении предпосылок, свидетельствующих о наличии у должника проблем с исполнением кредитных обязательств, банку следует направить должнику запрос о представлении экономического обоснования возможности исполнения кредитных обязательств и предложить свои варианты реструктуризации долга. Если в установленный срок должник не представит такого обоснования, банку следует исходить из худшего варианта развития событий и инициировать процедуру взыскания задолженности. Если же должник соответствующее обоснование представит, вопрос о реструктуризации долга должен быть передан на рассмотрение экспертов банка и вынесен на рассмотрение кредитного комитета.

При возникновении предпосылок, свидетельствующих о наличии у должника проблем с исполнением кредитных обязательств, банку следует направить должнику запрос о представлении экономического обоснования возможности исполнения кредитных обязательств и предложить свои варианты реструктуризации долга. Если в установленный срок должник не представит такого обоснования, банку следует исходить из худшего варианта развития событий и инициировать процедуру взыскания задолженности. Если же должник соответствующее обоснование представит, вопрос о реструктуризации долга должен быть передан на рассмотрение экспертов банка и вынесен на рассмотрение кредитного комитета.

В принципе сегодня вопрос реструктуризации долга в некоторых банках решается именно в таком порядке. Однако четкого набора критериев для принятия банком решения о реструктуризации долга не существует, из-за чего вне зависимости от выводов банковских экспертов решение о взыскании долга (либо о его реструктуризации) менеджмент банка принимает исходя из собственных соображений, зачастую не связанных с оценкой существующих судебных рисков.

Если банк примет решение об инициировании процедуры взыскания задолженности, остановить этот процесс и предотвратить длительное противостояние с должником будет практически невозможно. При этом, как уже было отмечено, перспективы успешного взыскания задолженности далеко не всегда очевидны.

В этой связи представляется целесообразным принятие Центробанком соответствующего нормативного акта, который регулировал бы основания и сроки для принятия банком решения о реструктуризации долга. Решение кредитного комитета банка-кредитора о предоставлении реструктуризации долга (либо об отказе в таковом) должно доводиться до должника в установленной форме. В случае несогласия с подобным решением должник мог бы обжаловать это решение в административном порядке.

Ясно, что подобное предложение вряд ли встретит поддержку в банковской сфере и не соответствует сложившемуся в последнее время тренду максимальной защиты интересов банков. Тем не менее, в условиях риска гибели целых отраслей экономики такой шаг был бы оправдан.

Другим способом урегулирования конфликта может быть введение обязательной примирительной процедуры (медиация) в случае конфликта между участниками кредитных правоотношений, однако до внедрения института медиации в российское законодательство эта перспектива представляется очень отдаленной.

Если же оставить ситуацию неизменной, развивающийся финансово-экономический кризис может привести к новой волне банкротств, переделу собственности и очередному историческому упадку наиболее незащищенных отраслей российской экономики.

Постановление Федерального Арбитражного суда Московского округа от 7 августа 2007 г. по делу № КГ-А40/6176-07.

В соответствии со ст. 37 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)».

Реструктуризация долга — КПМГ в России

В периоды турбулентности планы и прогнозы, сделанные в спокойные времена, перестают исполняться, а прежние подходы к ведению бизнеса перестают работать. Изменяется все: структура спроса и предложения, условия расчетов с поставщиками и покупателями, ставки по банковским кредитам и в принципе доступ к кредитному финансированию. Изменения в бизнесе в соответствии с новыми реалиями становятся вопросом выживания, как для компаний, так и для банков.

Изменяется все: структура спроса и предложения, условия расчетов с поставщиками и покупателями, ставки по банковским кредитам и в принципе доступ к кредитному финансированию. Изменения в бизнесе в соответствии с новыми реалиями становятся вопросом выживания, как для компаний, так и для банков.

Реструктуризация долга — необходимая мера, позволяющая стабилизировать положение компании и выиграть время для операционных изменений и повышения эффективности бизнеса в новых реалиях.

Вовлечение нас в процесс реструктуризации упростит и ускорит работу:

- Мы профессионально занимаемся организацией реструктуризации, тогда как для бизнеса, и даже для кредиторов необходимость реструктуризации — форс-мажор. Мы знаем, какие стратегии применимы в разных ситуациях, как работают процедуры кредиторов, что требуется от заемщика и как найти и реализовать оптимальное для всех решение.

- Мы выступаем в роли медиатора, посредника в переговорах между кредиторами и заемщиком.

Мы умеем говорить на языке и банкиров, и предпринимателей, понимаем потребности обеих сторон, что существенно повышает эффективность переговорного процесса.

Мы умеем говорить на языке и банкиров, и предпринимателей, понимаем потребности обеих сторон, что существенно повышает эффективность переговорного процесса.

Почему КПМГ

С 1998 года КПМГ занимается в России работой с компаниями с высокой долговой нагрузкой. Группа реструктуризации руководила всеми крупнейшими проектами по реструктуризации в России и СНГ в последние годы на общую сумму более 50 миллиардов долларов.

Команда группы реструктуризации имеет опыт работы с компаниями практически во всех отраслях промышленности, со всеми крупнейшими банками Российской банковской системы и всеми крупнейшими международными банками.

В своей работе мы опираемся на российский и международный опыт, привлекая, при необходимости, экспертов из компаний КПМГ по всему миру.

При работе с проектам мы привлекаем экспертов из разных областей знаний: финансовый анализ, налоги, привлечение капитала, операционная реструктуризация, слияния и поглощения и т. д.

д.

Кредиторы заинтересованы в реструктуризации долга не меньше заемщика: уровень возвратности реструктурированных кредитов многократно превышает то, что банк получает в результате судебных действий, взыскания залога и банкротства заемщика.

Тем не менее, банкам и компаниям бывает трудно понять друг друга и договориться о взаимовыгодных условиях. Особенно, если в кредитном портфеле присутствуют разные — государственные и частные, иностранные и российские — банки, и разные, в том числе сложные, кредитные продукты.

подход к расчету стоимости кредита кардинально поменяют в 2022-м

В 2022 году будет кардинально изменен подход к исчислению полной стоимости кредита. В Центробанке полагают, что законопроект, который ужесточит требования, внесут в Госдуму в осеннюю сессию. Тогда он может быть принят уже в I квартале будущего года, сообщил «Известиям» глава комитета ГД по финрынку Анатолий Аксаков. В регуляторе «Известиям» раскрыли детали готовящихся поправок: они коснутся не только принципов расчета ПСК, но и «периода охлаждения», а также рекламы кредитных продуктов. В банках и МФО поддерживают повышение прозрачности при выдаче займов, но предупреждают, что изменения могут привести к росту теневого сектора.

В банках и МФО поддерживают повышение прозрачности при выдаче займов, но предупреждают, что изменения могут привести к росту теневого сектора.Честные деньги

Банк России вместе с Минфином и законодателями активно работает над документом, уточняющим порядок расчета ПСК, заявил «Известиям» представитель ЦБ. По его ожиданиям, поправки внесут ясность в реальные расходы гражданина на обслуживание кредита, а также упростят клиентам выбор наилучшего предложения на рынке. В регуляторе уточнили, какие именно новации предлагается внести в законодательство:В ЦБ ожидают, что законопроект будет внесен в Госдуму в осеннюю сессию. Работа по этому направлению ведется, подтвердил «Известиям» глава комитета ГД по финрынку Анатолий Аксаков. По его прогнозам, поправки будут приняты в I квартале 2022 года. Сейчас некоторые платежи заемщиков, например страховые, не учитываются в ПСК: в итоге гражданин по займу платит больше, чем он рассчитывал, сообщил депутат. Он подчеркнул, что в ПСК должно быть отражено всё, что формирует нагрузку на заемщика.

«Известия» направили запрос в Минфин.

На страже прозрачности

Подходы к расчету ПСК требуют корректировки, инициатива рассматривается как неизбежный этап регулирования рынка, считают в банке «Зенит». В Росбанке подчеркнули, что следует обеспечить постепенное внедрение новых правил в течение определенного переходного периода, поскольку изменения, очевидно, приведут к увеличению среднерыночных значений ПСК.

― Важно обеспечить наличие единых подходов со стороны всех участников рынка в отношении того, что считать дополнительной услугой. В противном случае одни кредиторы могут считать те или иные услуги связанными с займом и включать их в заявление на кредит, а другие ― считать отдельными, что приведет к разному толкованию закона и непрозрачным правилам игры, ― полагает замдиректора департамента розничных клиентских решений и цифрового бизнеса Росбанка Лидия Каширина.

Нововведение существенно ограничит доходы многих игроков ― особенно тех компаний, в которых прибыль от реализации дополнительных услуг достигает 25–30% от ее общего объема, ожидает гендиректор МФК «Займер» (Robocash Group) Роман Макаров. Он продолжил: также ускорится отток игроков из реестра, при этом, скорее всего, вырастет теневой сегмент.

С другой стороны, математическое значение ПСК, выраженное с точностью до тысячной доли процента, не несет информирующей функции для потребителя, так как не позволяет оценить реальную сумму переплаты, считают в группе компаний Eqvanta. Кроме того, расчет полной стоимости по максимальной ставке не позволит кредиторам по некоторым видам займов предоставлять льготные ставки, поощряющие добросовестное поведение клиентов.

В «Сбере» и ВТБ «Известиям» сообщили, что их процедуры выдачи кредитов уже достаточно прозрачны.

Из предложенных инициатив самая интересная ― ввести обязанность для кредитора предлагать заемщику альтернативный вариант кредита без дополнительных услуг, считает директор Ассоциации развития финансовой грамотности Вениамин Каганов. Он добавил, что идея увеличить «период охлаждения» по дополнительным услугам до пяти дней после внесения первого взноса сама по себе неплохая. Однако нужно, чтобы у клиента банка, во-первых, был простой удобный способ отказаться от дополнительных услуг, и во-вторых ― чтобы он об этом знал.

Инициатива может способствовать росту конкуренции среди банков, ожидает аналитик рейтингового агентства НКР Дмитрий Рышков. Он добавил, что она усилит действие уже реализуемых мер по охлаждению рынка потребкредитования, поскольку напрямую отразится на спросе на кредиты со стороны заемщиков: они будут видеть реальный объем переплаты.

Руководство по реструктуризации, рефинансированию и консолидации вашего долга — Возвратность

Можете ли вы или должны ли вы реструктурировать свой долг или рефинансировать свой долг, будет зависеть от вашей уникальной финансовой ситуации, ваших конкретных потребностей и от того, какие варианты действительно жизнеспособны для вас в зависимости от ваших обстоятельств (например, ваш кредитор (кредиторы), размер вашего долга есть и другие факторы). Не каждый долг можно будет реструктурировать, поскольку это исключительно на усмотрение кредитора, и консолидация или рефинансирование вашего долга не всегда будет для вас выгодным .

Цели этой статьи — помочь вам понять разницу между реструктуризацией долга и рефинансированием / консолидацией долга, чтобы дать вам объяснение того, как вы можете использовать эти два инструмента управления долгом. Мы также хотим использовать эту статью, чтобы предоставить вам краткий обзор некоторых других вариантов управления долгом, которые могут быть вам доступны, что мы и сделали в последнем разделе статьи.

Зная, какие варианты доступны вам, и понимая, как реструктуризация долга и рефинансирование / консолидация долга работают как инструменты управления долгом, а также понимая, как вы собираетесь эффективно использовать эти два инструмента, вы, надеюсь, сможете принять усиление роли в обеспечении вашей текущей и будущей финансовой стабильности.

Реструктуризация и рефинансирование / консолидация долга — два наиболее широко используемых инструмента управления долгом, доступных потребителям в США.

Различия между реструктуризацией долга и рефинансированием / консолидацией долга:

Реструктуризация долга и рефинансирование / консолидация долга — два наиболее широко используемых инструмента управления долгом, доступных потребителям в Соединенных Штатах. Консолидация долга и реструктуризация долга имеют много общего в своей основе, когда речь идет о снижении ежемесячных затрат по долгу и общей стоимости долга, но это не одна и та же форма облегчения управления долгом.Мы выделили основные различия между ними здесь:

- Реструктуризация долга: с другой стороны, реструктуризация долга — это процесс, в котором должник и их кредитор договариваются о сумме, которую заемщик может выплатить, вместо того, чтобы должник был обязан выплатить долг полностью. Часто платеж по реструктуризации долга должен быть произведен единовременно или небольшим количеством платежей, вместо того, чтобы разрешить выплату в течение периода времени, на который было заключено первоначальное соглашение о долге, что является частью сделки. от реструктуризации долга.Кредитору выплачивается часть долга в короткие сроки вместо того, чтобы возлагать на должника ответственность за первоначальный долг, когда они не могут его погасить / продолжать платить по первоначальной ставке, и должник больше не является обязан полностью погасить оставшуюся задолженность.

- Рефинансирование / консолидация долга: этот инструмент управления долгом позволяет превратить несколько долгов в один. Это упрощает работу с долгом, поскольку теперь заемщику нужно произвести только один платеж одному финансовому учреждению, а не несколько платежей, которые часто производятся в несколько финансовых учреждений.Чтобы консолидация долга оказала наибольшее влияние на вашу финансовую стабильность, этот единственный новый долг, который вы берете на себя, должен иметь лучшие условия, чем ваши предыдущие долги, например, предлагать лучшую процентную ставку или иметь более предпочтительный срок. Поскольку один большой заем (мы надеемся) взят под более низкую процентную ставку, это приведет как к снижению ежемесячных затрат на погашение, так и к снижению общих затрат на погашение долга. Кроме того, многие люди обнаруживают, что консолидация своего долга облегчает отслеживание их денежных потоков, и они с меньшей вероятностью забудут произвести платеж.

Вам не нужно самостоятельно консолидировать или рефинансировать свой долг. Существуют сторонние компании и некоммерческие организации, которые могут обсудить условия консолидации долга от вашего имени. Кроме того, есть компании, которые вы можете нанять для ведения переговоров по урегулированию или реструктуризации вашего долга, но в целом это плохой вид для вас, если только сумма долга, которую вам нужно согласовать, не является значительной, потому что это требует, чтобы вы наняли и заплатили третье лицо для переговоров с вашим должником.В конце концов, вы не можете рассчитаться со своим должником.

Теперь, когда мы объяснили различия между этими двумя инструментами управления долгом, мы дадим объяснение того, как на самом деле их использовать в следующих двух разделах.

Как реструктурировать долг:

Реструктуризация долга часто требует, чтобы вы пришли к соглашению с организацией, перед которой вы задолжали, и они не обязаны позволять вам реструктурировать свой долг с ними ни при каких обстоятельствах, кроме одного.Однако то, что они обычно не связаны обязательствами, не означает, что вы не можете пытаться прийти к соглашению о реструктуризации с ними.

Есть пять шагов, которые вам необходимо предпринять, чтобы реструктурировать свой долг, если в конечном итоге ваш должник решит работать с вами:

- Связаться с должником: Первый шаг, который вам нужно предпринять при попытке реструктурировать свой долг, — это связаться с должником, которому вы в настоящее время обязаны. В зависимости от вашего должника вам может потребоваться связаться с ним определенным образом, или они могут позволить вам связаться с ними различными способами, например через Интернет, по почте, по телефону или лично.Когда вы входите в контакт со своим должником, вам необходимо объяснить им финансовые трудности, с которыми вы в настоящее время сталкиваетесь, и то, как это отразилось на вас. Постарайтесь четко указать, что вы можете, а что не можете делать в отношении выплаты кредита. Многие должники будут сочувствовать вам, если вы проявите большую нужду, и в дополнение к этому для них часто более выгодно с финансовой точки зрения позволить вам реструктурировать свой долг, чем отправлять ваш долг в сборы и просто надеяться, что они увидят оплата долга и связанные с этим комиссии в будущем;

- Дождитесь ответа должника: объяснив им ситуацию и попросив разрешить вам реструктурировать свой долг, вам нужно будет дождаться их ответа на ваш запрос, если вы не связались с ними лично.Их ответ может включать любые условия реструктуризации вашего долга, если они решат, что это лучший путь для них;

- Взвесьте свои варианты: Если они предоставили вам новые условия погашения долга, вам нужно будет решить, будет ли это новое соглашение тем, что снимет с вас финансовое бремя в достаточной степени, чтобы вы могли оставаться в курсе с вашими новыми платежами, или если вы должны попытаться заставить их согласиться на более выгодные условия, или даже если вам следует вообще пойти другим путем;

- Вести переговоры: , если должник предоставил вам новые условия для согласования, и они все еще недостаточны для вас для достижения некоторого подобия финансовой стабильности, но вы все равно хотите попытаться реструктурировать свой долг с ними, тогда вам понадобится чтобы попытаться договориться об условиях дальше, и последний шаг;

- Принять новые согласованные условия: , если они в конечном итоге решат разрешить вам реструктуризацию вашего долга, и они ответят на ваши переговоры новым набором условий, которые приемлемы для вас, или первоначальное предложение было приемлемым для вас, тогда вам нужно будет принять условия и подписать с ними новое соглашение.После подписания нового соглашения вы должны будете следовать своему новому плану платежей и следовать новому соглашению в меру своих возможностей, иначе весь процесс попытки реструктуризации вашего долга в конечном итоге оказался бесполезным для вашей ситуации.

Как мы упоминали в начале этого раздела, — это одна ситуация, когда должник не может отказать им в реструктуризации вашего долга. Это, однако, всегда должно быть последним вариантом для всех. Если вы должны были подавать заявление о банкротстве в соответствии с главой 13, а иногда и в соответствии с главой 11 «Банкротство», которые рассматриваются в разделе « Дополнительные варианты управления долгом » этой статьи (вместе с 7 банкротством), тогда у вас будет постановление суда. это реструктурирует ваш долг за вас и даст вам от трех до пяти лет на выплату новой суммы долга, предписанной судом.

Как рефинансировать долг:

Рефинансирование долга — это немного сложнее, чем реструктуризация долга, поскольку существуют разные подходы к рефинансированию ссуд, в зависимости от того, какой тип ссуды у вас есть. Однако рефинансирование вашего долга — это инструмент управления долгом, который более надежен, чем реструктуризация долга, поскольку вам не нужно просить должника простить часть вашего долга или вносить другие изменения в ваше первоначальное соглашение о долге. В этом разделе мы рассмотрим некоторые из наиболее распространенных типов кредитов, которые можно рефинансировать:

- Рефинансирование студенческих ссуд:

Процесс рефинансирования студенческих ссуд незначительно варьируется в зависимости от того, какие студенческие ссуды вы еще должны.Существует три основных типа студенческих ссуд, каждый со своими процентными ставками и кредиторами, которые могут сделать рефинансирование ваших студенческих ссуд немного менее простым, чем рефинансирование других типов ссуд:

- Частные студенческие ссуды: это обычно традиционные личные ссуды, которые просто использовались для оплаты расходов, связанных с посещением высшего учебного заведения, таких как обучение, учебники, жилье и тому подобное. Частные студенческие ссуды — хороший кандидат для рефинансирования.

- Несубсидированные федеральные студенческие ссуды: Эти типы федеральных студенческих ссуд представляют собой ссуды, по которым проценты начисляются во время вашего обучения в школе, в течение льготного периода по ссуде, когда вам не нужно производить какие-либо платежи в счет ссуды, и во время отсрочки , в случае отсрочки ссуды. Если вы решите не выплачивать начисленные проценты до того момента, когда вы должны начать выплачивать основную сумму займа, то эти начисленные проценты добавляются к общей стоимости займа.В зависимости от того, какая сумма причитается по несубсидированным федеральным студенческим займам, какая процентная ставка у вашего несубсидированного федерального студенческого займа и какие процентные ставки вы можете получить от другого кредитора, рефинансирование этих займов может быть разумным решением, и ;

- Субсидированные федеральные студенческие ссуды: Субсидированные федеральные студенческие ссуды не начисляют проценты так же, как другие типы ссуд, потому что правительство США временно покрывает расходы.Эти типы ссуд также называются прямыми субсидированными ссудами, и для того, чтобы подать заявку на них, вы должны заполнить форму Бесплатного заявления на федеральную помощь студентам (также известную как FAFSA). Поскольку государство временно покрывает расходы на эти студенческие ссуды, и поэтому они не начисляют проценты в течение определенного периода времени, лучше всего рефинансировать эти ссуды только в том случае, если у вас есть такая возможность, и это имеет финансовый смысл, поскольку рефинансированная ссуда принесет проценты.

Если у вас есть сочетание двух или более разных типов студенческих ссуд, вы всегда можете получить ссуду у традиционного финансового кредитора (например, банка или кредитного союза) и использовать эти средства не только для погашения ваши частные студенческие ссуды, а также оставшиеся студенческие ссуды, предоставленные федеральным правительством.

- Рефинансирование долга по кредитной карте: Процесс рефинансирования долга по кредитной карте довольно прост, независимо от того, по скольким кредитным картам у вас находится задолженность. Вы либо загружаете одну кредитную карту с процентной ставкой, которая ниже, чем у других, с задолженностью, которая у вас есть по другим кредитным картам (позвонив в каждую компанию, выпускающую кредитные карты и выплачивая оставшуюся задолженность с помощью выбранной вами кредитной карты), либо вы возьмите личную ссуду у кредитора, который может предложить вам более низкую процентную ставку, чем по кредитным картам, и используйте эту ссуду для выплаты долга по кредитной карте.

- Рефинансирование жилищных ипотечных ссуд: ипотечные ссуды — это один из двух различных типов ссуд, которые чаще всего рефинансируются (другой — автокредиты). Процесс рефинансирования ипотечной ссуды столь же прост, как и процесс рефинансирования ссуды. Вы просто находите кредитора, который готов предложить вам ссуду в размере, необходимом для погашения вашей текущей ипотечной ссуды, и они готовы предложить эту ссуду по более высокой процентной ставке, чем ваша текущая ссуда.Используя эту новую ссуду, вы просто выплачиваете ипотечную ссуду от первоначального кредитора. Поскольку процентная ставка по новой ссуде лучше, и поскольку вы, вероятно, уже выплатили хотя бы часть основной суммы первоначальной ссуды (что означает, что новая сумма ссуды будет меньше суммы первоначальной ссуды), ваши ежемесячные выплаты по ипотеке уменьшатся. заметно. Помимо получения более высоких ставок по рефинансированной жилищной ссуде, некоторые люди предпочитают рефинансировать свой жилищный ссуду, чтобы изменить срок их действия с 30-летней ипотеки на 15-летнюю ипотеку.Процентные ставки, как правило, ниже по 15-летним ипотечным кредитам, поскольку это происходит даже в том случае, если вы не рефинансируете через кредитора, который предлагает более низкую процентную ставку по ссуде, и проценты будут начисляться только за половину периода времени по сравнению с 30-летним периодом. -годовая ипотека.

- Рефинансирование автокредитов: при попытке рефинансировать ваш автокредит, у большинства кредиторов есть очень конкретные рекомендации относительно того, имеете ли вы право на рефинансирование или нет, например, ограничения на возраст транспортного средства, ограничения на количество миль, разрешенных для проезда. находиться на транспортном средстве, и если есть какие-либо непогашенные лимиты баланса.Если вы не можете рефинансировать свой автокредит, но испытываете финансовые затруднения, реструктуризация долга по автокредиту может быть для вас лучшим вариантом.

- Рефинансирование ссуд для малого бизнеса: если вы взяли ссуду для малого бизнеса у традиционного кредитора (например, частного банка или кредитного союза), то вы можете, как правило, рефинансировать свой кредит таким же образом, как и большинство других простые займы. Найдя кредитора, который готов предоставить вам ссуду сумму денег, необходимую для выплаты первоначальной ссуды по более низкой процентной ставке, чем первоначальная ссуда, вы сможете снизить не только свои ежемесячные наличные расходы, когда речь идет о погашении ссуды, но вы также уменьшите общую сумму денег, которая требуется для полной выплаты ссуды.Есть два федеральных займа для малого бизнеса, по которым вы могли бы решить рефинансировать с помощью федерального правительства, но для этого требуется выполнение определенных условий:

- Рефинансирование займа 7a для малого бизнеса Администрации малого бизнеса США (SBA): можно рефинансировать соответствующую критериям ссуду SBA 7a для малого бизнеса через администрацию малого бизнеса без необходимости использования сторонних финансовых учреждений. Предлагаемая ссуда должна предоставить заемщику ссуды для малого бизнеса «существенную» выгоду, о чем свидетельствует сумма платежа, которая по крайней мере на 10% меньше суммы платежа по существующей ссуде.Кроме того, необходимо предоставить письменное обоснование для каждой ссуды, объясняющее, почему текущее кредитное соглашение больше не имеет разумных условий. Если вы решите обратиться к частному кредитору для рефинансирования ссуды 7а, это также является жизнеспособным вариантом.

- Рефинансирование малого бизнеса Администрации малого бизнеса США (SBA) Заем 504: заем SBA 504 — федеральный заем, который можно использовать для покупки недвижимости и оборудования для малого бизнеса — может быть рефинансирован любым способом. частного кредитора или через само агентство SBA, если соблюдаются определенные требования в руководящих принципах, например: кредитная задолженность возникла в пользу соответствующего малого бизнеса не менее чем за 2 года до даты рефинансирования долга 504 заявка подана, и заемщик ссуды SBA 504 имел текущие платежи по ссуде в течение 12 месяцев, предшествующих подаче заявки на рефинансирование долга 504.

Дополнительные варианты управления долгом:

В этом последнем разделе мы хотели бы охватить некоторые различные ресурсы, которые мы не рассмотрели в этой статье, которые вы можете использовать, чтобы получить помощь в выплате ежемесячных платежей по долгу, если они являются лучшим вариантом для вас и вашего финансового положения. Помимо реструктуризации долга или рефинансирования долга, существует множество различных ресурсов, которые могут быть полезны для помощи в управлении своим долгом (при этом каждый вариант помогает по-разному или в разной степени), например:

Кредитное консультирование: Бюро финансовой защиты потребителей США (CFPB) рекомендует потребителям найти законную консультационную организацию по кредитным вопросам.Эти организации часто являются некоммерческими, и их кредитные консультанты полностью сертифицированы и обучены в области потребительского кредита, финансов и управления долгом, а также составления личного бюджета;

Планы управления долгом: — это программы, в которые часто можно записаться через кредитную консультационную организацию. Участвуя в Плане управления долгом, вы делаете разовый ежемесячный платеж группе кредитного консультирования, которая, в свою очередь, будет производить платеж каждому из ваших должников.В соответствии с этими планами управления долгом кредитные консультанты обычно не обсуждают какое-либо сокращение фактических сумм, которые вы должны своим должникам, но вместо этого они могут снизить общий ежемесячный платеж. Они могут добиться этого снижения, договорившись о продлении периодов, в течение которых может быть погашена кредитная линия, и попросив вашего кредитора (-ов) снизить процентные ставки по ссуде и / или отказаться от определенных сборов, связанных с кредит;

Отсрочка по ссуде: Отсрочка ссуды — это временный перерыв в выполнении обязательства по уплате согласованного ежемесячного платежа по ссуде, включая ссуду физическому лицу.Ни один кредитор не обязан предоставлять заемщику отсрочку по ссуде, но если вы в настоящее время страдаете от финансовых трудностей (например, недавно потеряли работу, количество часов на вашей работе было сокращено, или вы пострадали от стихийного бедствия или чрезвычайная ситуация со здоровьем), и вы объясняете свою ситуацию, многие кредиторы готовы попытаться сотрудничать с вами, потому что — с точки зрения чистой прибыли — с финансовой точки зрения дешевле дать заемщику временный перерыв в их платежах, чем начинать сбор платежей. в ссуду;

Измененные планы платежей: ваш кредитор может пожелать изменить ваш план платежей так, чтобы он лучше соответствовал вашим финансам и когда вам станут доступны средства из вашего дохода.Изменение вашего плана платежей может изменить множество аспектов, таких как срок платежа, размер вашего платежа, а иногда даже продление срока действия кредита. Опять же, от кредитора не требуется предлагать заемщикам измененный план платежей, но зачастую это более предпочтительный вариант, чем начало процедуры взыскания с заемщика;

Заем под собственный капитал: Заем под залог под залог дома — это ссуда, которая предоставляется на фиксированную сумму денег, обеспеченную вашим домом.Это означает, что ваш дом является залогом, который вы закладываете под ссуду, которую вы берете, поэтому, если вы не погасите ссуду в соответствии с договоренностью, кредитор может лишить вас права выкупа вашего дома. После получения ссуды под залог собственного капитала вы выплачиваете ссуду равными ежемесячными платежами, которые производятся в течение определенного срока, до тех пор, пока не будет возвращена полная сумма ссуды. Это то, что известно как получение второй ипотеки для вашего дома, потому что она в основном совпадает с первоначальной ипотекой, которую вы заплатили за свой дом.Сумма, которую вы можете занять у большинства кредиторов, обычно составляет только 85% от капитала вашего дома, причем на эту сумму также влияют такие вещи, как ваш доход, ваша кредитная история и рыночная стоимость вашего дома;

Кредитные линии собственного капитала (HELOC): Эти кредитные линии известны как «возобновляемые» кредитные линии, как и кредитные карты. Вы можете занять столько денег, сколько вам нужно, в любое время, выписав чек или используя кредитную карту, подключенную к вашей учетной записи HELOC.Эти кредитные линии имеют кредитный лимит, который вам не разрешается превышать. Поскольку HELOC является кредитной линией, вы производите платежи только на ту сумму денег, которую вы фактически взяли в долг. HELOC могут также предоставить вам определенные налоговые преимущества, которые могут быть недоступны при использовании других видов ссуд;

Урегулирование долга третьей стороной: Если рефинансирование или реструктуризация вашего личного кредита не является жизнеспособным вариантом, или вы не можете найти нового кредитора, который готов работать с вами, всегда есть возможность обратиться за помощью в урегулировании задолженности .Планы погашения долга обычно предлагаются коммерческими компаниями и обычно используются теми, кто имеет значительную задолженность. Используя план урегулирования долга, поставщик услуг урегулирования долга будет вести переговоры с вашим кредитором (-ами), чтобы достичь соглашения, по которому ваш кредитор (-и) разрешит вам заплатить «урегулирование» или единовременную денежную сумму для урегулирования. ваш долг перед ними. Эта сумма урегулирования меньше вашей задолженности по кредитам.

Однако после того, как это урегулирование было достигнуто и вашему кредитору (-ам) были выплачены деньги, вы должны откладывать определенную согласованную сумму денег каждый месяц на назначенный банковский счет, пока у вас не будет достаточно сбережений, возвращенных в погасить любое урегулирование, которое было достигнуто между первоначальным кредитором (-ами) и кредиторами.Однако погашение долга может быть рискованным, поскольку нет гарантии, что управляющий долг может прийти к соглашению с вашим кредитором (кредиторами), а это означает, что вы по-прежнему будете придерживаться исходных условий кредита, но также будете должны платить за просрочку платежа и дополнительные сборы, которые были начислены, когда платежный агент пытался прийти к соглашению с кредитором (-ами), и;

Подача заявления о банкротстве: лицо, подавшее заявление о банкротстве, получает постановление суда, которое юридически снимает с себя ответственность по выплате определенных видов долга.Банкротство обычно считается вашим последним вариантом из-за его долгосрочного негативного воздействия на ваш кредит. Информация о банкротстве (как дата вашей подачи, так и более поздняя дата увольнения) остается в вашем кредитном отчете в течение 10 лет и может затруднить получение кредита, покупку дома, получение страхования жизни или получение работы.

Существует три основных типа банкротства в соответствии с разделом 11 Кодекса США (который является Кодексом о банкротстве): Глава 13, Глава 11 и Глава 7.

В главе 13 «Банкротство» людям с постоянным источником дохода разрешается оставлять у себя некоторое имущество (например, заложенный дом или автомобиль), которое они в противном случае могли бы потерять в результате процесса банкротства.Глава 13 Банкротство, суд утверждает план погашения, который позволит лицу, подавшему заявление о банкротстве, выплатить свои долги в течение трех-пяти лет.

Глава 7 Банкротство, однако, — это то, что обычно называют «прямым банкротством», потому что оно включает в себя ликвидацию всех активов, которые не освобождены от налога (например, транспортных средств, рабочих инструментов и основных предметов домашнего обихода). Независимо от того, поданы ли документы в соответствии с главой 13 или 7, банкротство обычно не прощает обязательств по алиментам, алиментам, штрафам, налогам и большинству обязательств по студенческим займам, если только заявитель не докажет чрезмерные трудности.

Глава 11 О банкротстве чаще всего заявляют компании, но могут подавать и физические лица. Когда подана заявка о банкротстве по главе 11, это приведет к одному из трех результатов для подавшего должника: реорганизация, преобразование в главу 7 «Банкротство» или прекращение подачи заявления о банкротстве. Для того чтобы должник согласно главе 11 реорганизовал свой долг, должник должен подать в суд план реорганизации, который суд также должен принять. Если дело о банкротстве по главе 11 будет преобразовано судом по делам о банкротстве в банкротство по главе 7, то все активы должника будут ликвидированы и переданы первоначальному кредитору (-ам).Если вместо этого заявка будет принята, то должник останется контролировать свои активы в качестве «должника во владении» до тех пор, пока сумма долга, предписанная судом, не будет погашена. В некоторых случаях владеющий должником может иметь возможность сохранить свои активы, уплатив кредитору (-ам) справедливую рыночную стоимость тех активов, в отношении которых кредиторы имеют право удержания (например, дома или автомобиля), в отличие от цена договора займа, заключенного в отношении этих активов.

Как банк реструктурирует ссуду? Банкир объясняет обман

RBI. В четверг RBI дал кредиторам возможность пересмотреть ссуды, чтобы накачать экономику, начавшую первое годовое сокращение за более чем четыре десятилетия.Разовая реструктуризация кредитов, объявленная губернатором Шактикантой Дасом, позволяет банкам пересматривать сроки соглашений с заемщиками, которые должны были выплатить свои кредиты 1 марта, когда мир все еще пытался расшифровать вирус.По мнению экспертов, RBI еще не прояснил, какие типы личных займов могут быть предоставлены в соответствии с этим изменением, направленным на смягчение удара пандемии по находящимся в затруднительном положении предприятиям и домашним хозяйствам.

Банкир-ветеран Санджай Такур, возглавляющий стратегию в одном из ведущих частных кредиторов Индии, помог нам расшифровать эту финансовую уловку.Отредактированные отрывки.

Что такое реструктуризация кредита?

Проще говоря, реструктуризация кредита / долга означает изменение существующих условий кредитного договора для заемщика. Это должно облегчить управление основной суммой ссуды (первоначальный размер ссуды) и процентными обязательствами, причитающимися кредитору, которым является банк или NBFC.

Что включает в себя этот процесс?

Реструктуризация может включать либо продление срока погашения кредита, либо изменение частоты процентных обязательств на взаимосогласованных условиях на основе оценки каждого случая.Реструктуризация — это крайний вариант, который выбирают, когда заемщик подвержен риску дефолта из-за таких причин, как Covid-19, или любых других факторов, которые могут привести к серьезному нарушению спроса и цепочки поставок.

Допустим, заемщик должен заплатить банку 100 000 рупий в течение трех лет с уплатой процентов в размере 4% годовых. Но похоже, что заемщик может объявить дефолт. Каким образом банк может реструктурировать эту ссуду?

Срок владения ссудой может быть увеличен до пяти лет с той же процентной ставкой, чтобы уменьшить ежемесячные обязательства по погашению после оценки для защиты заемщика и, следовательно, защиты активов кредитора.У заемщика появляется больше времени, чтобы оживить свой бизнес или получить внешний долг или собственный капитал для погашения обязательства по кредиту.

Чем это отличается от реструктуризации EMI?

Реструктуризация EMI — это не что иное, как продление срока ссуды для уменьшения и облегчения ежемесячных обязательств заемщика по погашению.

Что RBI подразумевает под «единовременной» реструктуризацией кредита?

Это называется «единовременным», потому что существует график с определенными сроками и условиями для получения права на реструктуризацию корпораций, ММСП и личных займов.

На каком основании реструктуризация различается в отдельных случаях?

Основное различие заключается в вызове плана разрешения проблем, который может быть выполнен в любое время до 31 декабря 2020 года и должен быть реализован в течение 90 дней с момента вызова для физического лица, по сравнению с 180 днями вызова для не физических лиц или компаний. /бизнес.

Каков наилучший сценарий для банков и заемщиков?

Наилучший вариант для кредитора — это защитить портфель от разорения, что в соответствии с новым руководством по реструктуризации означает снижение резервов.Следовательно, банки оказывают положительное влияние на прибыль и убытки. Заемщик, с другой стороны, получает удобное двухлетнее окно, чтобы оживить свой бизнес или получить дополнительное финансирование извне, которое может быть конвертируемым долгом или собственным капиталом в погашаемую ссуду. Срок погашения упрощается за счет реструктуризации платежных обязательств.

Реструктуризация долга — Закон Цизер PCTsizer Law PC

Подача заявления о банкротстве не только неудобна, но и может создать существенные препятствия для получения кредита в будущем.В результате некоторые люди избегают подачи заявления о банкротстве и вместо этого решают применять методы реструктуризации долга, при которых каждый ведет переговоры с кредиторами об изменении условий первоначальных долговых соглашений, включая, помимо прочего, сумму, проценты и срок погашения. Этот процесс часто предполагает, что кредитор «соглашается» на меньшую сумму. Клиенты часто прибегают к услугам опытного юриста для обсуждения условий платежа с кредиторами. Ниже приводится основная информация о реструктуризации долга в Содружестве Массачусетс.

Преимущества реструктуризации долга

Существует множество причин для реструктуризации долга, включая снижение стресса, возможное снижение процентных ставок и, в некоторых случаях, сокращение окончательной задолженности.

Глава 13 Реструктуризация долга

Когда физическое лицо подает прошение о банкротстве в соответствии с Главой 13, вся задолженность делится на категории: долг, который должен быть погашен полностью, и долг, который подлежит погашению, по которому физическое лицо должно заплатить только то, что он или она может себе позволить. после обращения в суд по делам о банкротстве усложнил расчетный процесс.Подача заявления о банкротстве в соответствии с главой 13 позволяет физическим лицам погашать большую часть необеспеченных долгов и погашать не подлежащие погашению долги в течение определенного периода времени, защищая при этом активы человека от неблагоприятных событий.

Реструктуризация долга и консолидация долга

Консолидация долга означает объединение нескольких различных типов долга и погашение этих долгов одной ссудой. В результате заемщику остается только один ежемесячный платеж. Однако реструктуризация долга предполагает, что заемщик ведет переговоры с кредитором или часто кредитором, чтобы прийти к новому соглашению, что часто происходит, когда заемщик находится на грани банкротства.

Чем меньше кредиторов, тем лучше

Чем меньше кредиторов у физического лица, тем больше вероятность того, что переговоры о реструктуризации долга пройдут успешно.

Посредничество

Посредничество аналогично заявлению о банкротстве, но не часто используется отдельными заемщиками. Однако для предприятий посредничество часто является методом реструктуризации долга. После уведомления кредиторов о том, что предприятие не сможет выплатить долги, юрисконсульт может помочь установить новые условия погашения, которые могут снизить остаток и процентную ставку по ссуде.

Персональные ссуды

Физические лица часто используют ссуды под низкие проценты для погашения долга под высокие проценты. Этот тип ссуд настолько распространен, что есть компании, которые специализируются на предоставлении только этого типа ссуд. Многие ссуды имеют длительные сроки погашения и процентные ставки.

Риски реструктуризации долга

Существуют некоторые риски реструктуризации долга, о которых следует знать физическим лицам, включая остающийся риск банкротства после реструктуризации долга. Непредвиденные ситуации, которые могут возникнуть во время или после разработки плана реструктуризации долга, могут создать серьезные препятствия.Несоблюдение условий реструктурированного плана по какой-либо причине может привести к немедленному погашению всей задолженности. Также очень важно знать, что, когда компания-эмитент кредитной карты или коллекторское агентство предлагает урегулирование, могут возникнуть значительные налоговые последствия, если сумма долга, которую они предлагают «простить», превышает 600 долларов. Важно обсудить все эти потенциальные риски с опытным адвокатом по вопросам банкротства и / или налоговым поверенным, прежде чем принимать любое такое предложение об урегулировании или заключать любое такое соглашение о реструктуризации долга.

ресурсы для реструктуризации долга

Глава 13 Основы банкротства

http://www.uscourts.gov/services-forms/bankruptcy/bankruptcy-basics/chapter-13-bankruptcy-basics

Реструктуризация долга вашего бизнеса? Вот что вам нужно знать.

Если ваш бизнес испытывает трудности с выплатами, одним из возможных вариантов является реструктуризация долга. — Getty Images / DragonImages По оценке Федеральной резервной системы за 2019 год, около 70% малых предприятий имеют непогашенную задолженность. Взятие долгов — нормальная часть ведения бизнеса, но неожиданные события (например, пандемия или рецессия) могут затруднить своевременную выплату.

Многие владельцы малого бизнеса в настоящее время изо всех сил пытаются погасить свой бизнес-долг. Существуют альтернативы невыполнению платежа. Вот что значит реструктуризация долга и как определить, подходит ли этот способ для вашего бизнеса.

Что означает реструктуризация долга?

Если вы изо всех сил пытаетесь выплатить ссуду или кредитную линию, эксперты Nav, финансовой компании для малого бизнеса, говорят, что есть три вещи, которые владельцы бизнеса могут сделать, чтобы улучшить денежный поток и упростить своевременную оплату. :

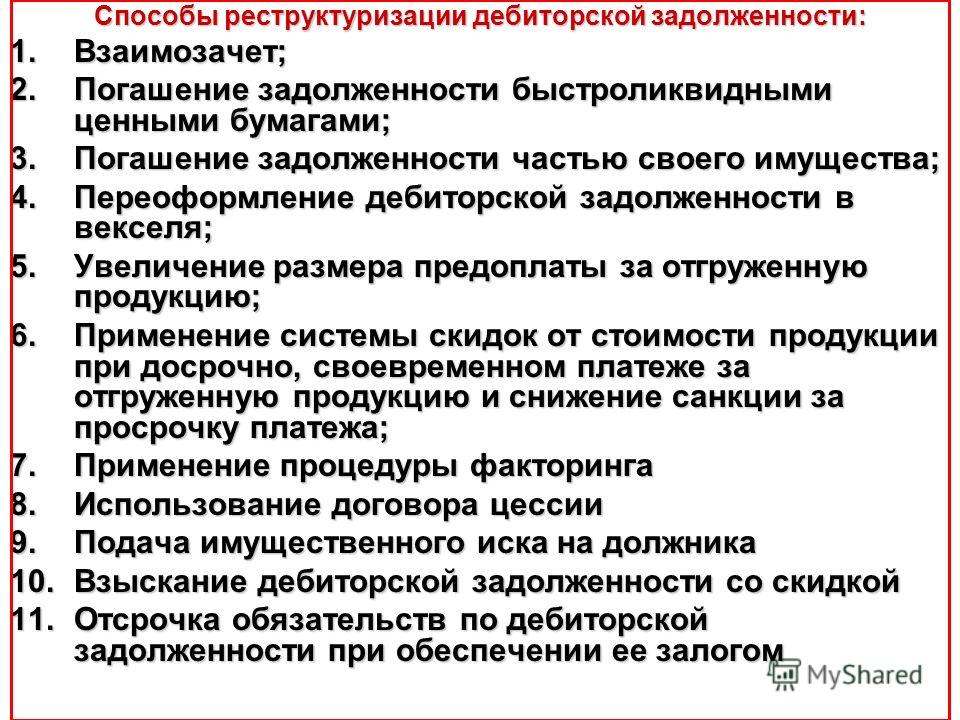

- Рефинансирование : заменить существующую ссуду новой ссудой, которая погашает задолженность по первой.

- Консолидировать: объединить несколько долгов в одну ссуду, чтобы упростить выплату долга.

- Реструктуризация: пересмотрите свой существующий долг и выработайте более выгодные условия погашения с существующими кредиторами.

Реструктуризация долга может включать в себя обращение к кредитору с просьбой временно снизить вашу процентную ставку или работу с поставщиком для корректировки дат платежей (например, увеличение сроков оплаты с 30 до 60 дней, чтобы дать вам больше времени для заработка) . Реструктуризация обычно происходит по двум сценариям: проблемная бизнес-задолженность и общая бизнес-задолженность.

[ Прочитать подробнее : Практическое руководство по финансированию вашего малого бизнеса с помощью бизнес-кредитов и не только]

Реструктуризация проблемной задолженности по сравнению с общей реструктуризацией корпоративной задолженности

Некоторые предприятия реструктурируют задолженность из-за какого-либо события в их бизнесе жизненный цикл, а не из-за финансовой необходимости. «Компании могут реструктурироваться, чтобы подготовить компанию к выкупу, слиянию, продаже или передаче сотрудником членам семьи», — поясняет The Small Business Chronicle.

Таким образом, существует две категории реструктуризации корпоративной задолженности. Первый — это общая реструктуризация долга, когда процесс реструктуризации не несет никаких убытков кредитору. «Этот тип реструктуризации может происходить, когда кредитор продлевает срок ссуды или снижает процентную ставку, что позволяет должнику временно собрать себя в финансовом отношении, а затем выплатить свои долги позже», — поясняет один эксперт.

Второй тип называется реструктуризацией проблемной задолженности бизнеса.В этом сценарии кредитор действительно теряет часть стоимости первоначальных инвестиций. Очевидно, кредиторы предпочитают избегать этого сценария как можно чаще.

[ Подробнее: Как подать заявление о банкротстве]

Компании могут реструктурировать, чтобы подготовить компанию к выкупу, слиянию, продаже или передаче сотрудником члену семьи.

Стивен Буш, The Small Business Chronicle

Шаги по реструктуризации бизнес-долга

Процесс реструктуризации бизнес-долга выглядит по-разному в зависимости от ситуации.Если это общая реструктуризация бизнеса, например, а не чрезвычайная ситуация, вы можете обнаружить, что кредиторы более склонны к изменению условий оплаты и процентных ставок. Если вы попали в сложный сценарий реструктуризации корпоративной задолженности, может быть полезно вызвать специалиста, который поможет вести переговоры от вашего имени или рассмотреть вопрос о рефинансировании или консолидации. В целом, однако, вот шаги по реструктуризации вашего делового долга.

- Выясните, где проблема . Не все ваши долги нуждаются в реструктуризации, поэтому определите проблему, которая мешает вашему бизнесу работать хорошо.Есть ли кредит под высокую процентную ставку? Поставщик с немедленными сроками оплаты? Определите, где реструктуризация окажет наибольшее влияние. Кроме того, приготовьтесь объяснить кредитору, почему ваш бизнес не может выполнить существующие условия кредита.

- Посчитайте, что вы можете себе позволить. Следующий шаг — выяснить, сколько ваша компания может платить по этим долгам ежемесячно. «Если процент, который вы можете заплатить, составляет 8% или более, то самостоятельная реструктуризация вполне возможна.Но если он меньше 8%, вам следует обратиться за профессиональной помощью », — рекомендует один эксперт.

- Подготовьте «письмо о трудностях». Это официальный документ, в котором подробно описывается, почему вашей компании необходимо реструктурировать долговые обязательства. Он будет включать данные и финансовые отчеты, подтверждающие ваше дело. Когда вы обращаетесь с просьбой, важно быть открытым и честным.

- Договориться . Помните, что в интересах кредитора работать с вами, чтобы разработать лучший план платежей.В противном случае они проиграют, окупив свои первоначальные вложения. Если вы не знаете, как вести переговоры с кредитором, обратитесь за помощью к профессиональной фирме по реструктуризации долга, которая поможет вам в этом процессе.

Реструктуризация долга проводится для предприятий любого размера, но это не единственный вариант. Вы всегда можете рефинансировать, консолидировать или получить бизнес-ссуду в SBA. Если ваш бизнес финансово устойчив и вы только переживаете тяжелый период, вы также можете рассмотреть возможность открытия кредитной линии.Есть много вариантов!

CO— призван вдохновить вас ведущими уважаемыми экспертами. Однако, прежде чем принимать какое-либо деловое решение, вам следует проконсультироваться со специалистом, который может проконсультировать вас в зависимости от вашей индивидуальной ситуации.

Подпишитесь на нас в Instagram , чтобы узнать больше советов экспертов и историй владельцев бизнеса.

CO — стремится помочь вам начать, вести и развивать свой малый бизнес.Узнайте больше о преимуществах членства малого бизнеса в Торговой палате США здесь.

Сообщение от

Вас приглашают присоединиться к частной сети руководителей.