Вредные советы для предпринимателей: как попросить денег на стартап

Если вы потерялись в потоке советов, прочитайте вредные, улыбнитесь и просто сделайте наоборот.

Только массовые рассылки

Массовые рассылки на электронные адреса фондов и бизнес-ангелов — верный способ получить инвестиции в стартап. Инвесторы обожают такие вещи, особенно когда чувствуют в тексте нотки copy paste или видят в открытой копии адреса других инвесторов. Для них это признак высшей эффективности предпримечтателя, который не тратит время попусту на изучение индивидуальных особенностей и инвестиционных фокусов участников переписки, а сразу переходит к делу.

Получив ответ: «Добрый день, Ваша заявка принята в рассмотрение, мы свяжемся с Вами в случае заинтересованности», можете быть уверены — деньги у вас в кармане. И пусть злопыхатели говорят, что это автоматический ответ почтового сервиса, — они просто завидуют вашему успеху и предприимчивости.

Реклама на Forbes

Если вы не получили ответа в течение нескольких дней, не волнуйтесь, просто ваш проект тщательно изучают, чтобы вернуться с графиком перевода денежных средств.

Перечислите всех, кто вам отказал. Ведь инвесторы верят в ответственность, да и поддержка проектов, перспективы которых никому непонятны, — главный драйвер успешных выходов. Все помнят, что в самые великие изобретения в начале никто не верил, поэтому самые правильные инвесторы ищут именно их.

Ни слова без NDA

Всегда просите инвестора подписать NDA (соглашение о неразглашении — non-disclosure agreement) перед началом любой, даже самой первой встречи. Наверняка вас посетила гениальная идея, и ее могут просто украсть. И не дайте ввести в себя в заблуждение просьбами показать презентацию или материалы «просто так» и уверениями, что инвестор наверняка видел подобное много раз до и увидит бесконечное количество раз после. Ведь инвесторы регулярно воплощают наиболее удачные идеи самостоятельно, ловко обманув незатейливого предпринимателя.

Наверняка вас посетила гениальная идея, и ее могут просто украсть. И не дайте ввести в себя в заблуждение просьбами показать презентацию или материалы «просто так» и уверениями, что инвестор наверняка видел подобное много раз до и увидит бесконечное количество раз после. Ведь инвесторы регулярно воплощают наиболее удачные идеи самостоятельно, ловко обманув незатейливого предпринимателя.

Подписание соглашения — это не просто необходимая предосторожность, а неотъемлемая часть любого общения с инвесторами. И судебные процессы, связанные с попыткой инвесторов использовать материалы презентаций начинающих стартаперов, уже прочно вошли не только в мировую, но и в российскую практику. Засудите инвестора. Идея — это основная ценность любого стартапа, а воплощение уже несложное дело техники. И не пытайтесь погуглить ее в интернете — это верный путь загнать вашу креативность в концептуальную «тюрьму».

Ни шагу назад. А также в сторону

Меняют мнение под напором неопровержимых фактов только слабаки. Приверженность своей идее — главное правило настоящего предпринимателя. Истово следовать ей и верить, что только вы понимаете, как воплотить идею в жизнь и построить великую компанию, также поможет вам при личном общении с инвесторами и менторами. Яро отстаивайте свои позиции, не принимайте критику, не показывайте, что готовы прогнуться под капиталистов и внести изменения даже в бизнес-модель, не говоря уже о том, чтобы пересмотреть идею. И пусть завистники называют это отсутствием гибкости и восприятия реальности. Возможно, это и отпугнет неправильных инвесторов.

Приверженность своей идее — главное правило настоящего предпринимателя. Истово следовать ей и верить, что только вы понимаете, как воплотить идею в жизнь и построить великую компанию, также поможет вам при личном общении с инвесторами и менторами. Яро отстаивайте свои позиции, не принимайте критику, не показывайте, что готовы прогнуться под капиталистов и внести изменения даже в бизнес-модель, не говоря уже о том, чтобы пересмотреть идею. И пусть завистники называют это отсутствием гибкости и восприятия реальности. Возможно, это и отпугнет неправильных инвесторов.

Тот факт, что лишь ничтожная часть стартапов развивается по первоначальному плану, а большинство делают не один пивот, прежде чем нащупают масштабируемую модель, — страшилки для неудачников. Ведь вы изначально придумали все на века, ну а если и решите, что пора что-то менять, то сделаете это самостоятельно. Поверьте, ваше упорство уже на стадии вопросов и рекомендаций во время презентации проекта не останутся незамеченным и вы обязательно получите деньги от настоящих инвесторов.

Ну а если вас заставили задуматься над неоспоримым аргументом — не заморачивайтесь с обдумыванием ответа. Самый лучший конструктив — оптимизм и ответ в духе «все фигня – прорвемся». Профессиональный инвестор не будет мучить вопросами и поверит в вас и без лишних подробностей. Да и наличие способности легко смотреть в глаза трудностям — серьезное преимущество.

Берите сразу больше

Когда речь заходит о том, сколько денег на запуск проекта вам нужно, — просите и берите как можно больше. Во-первых, у вас впереди несколько лет работы по воплощению проекта в жизнь, во-вторых, денег много не бывает.

Не нужно разбивать процесс фандрайзинга на несколько этапов. Тот факт, что в этом случае после нескольких раундов в будущем основатель проекта может оказаться в ситуации владения успешной компанией, но с минимальной долей, и что венчурные фонды могут рассматривать это как демотивирующий фактор не должен вас волновать. И даже то, что на каждом этапе деньги будут дешевле из-за растущей стоимости компании, – проблема для тех, кто не умеет правильно привлекать средства.

Просто поднимите оценку вашей будущей компании до небес. И не нужно подводить под это какие-либо расчеты и приводить примеры аналогов. Вы всегда можете сослаться на текущие оценки ведущих стартапов Кремниевой долины или посетовать на серьезную разницу в менталитете российских и зарубежных инвесторов. Но даже этого лучше не делать. Чем менее обоснованными будут ваши требования, тем больше шансов получить всю сумму и сразу. Знающие инвесторы согласятся с вашей оценкой без лишних вопросов.

Не стесняйтесь высоких зарплат основателям

На вопрос: куда пойдут деньги? больше всего инвестор хочет услышать ответ «… Ну, во-первых, мы хотели бы начать платить себе зарплаты». Это признак того, что вы себя цените. И не стесняйтесь, в структуре расходов обязательно укажите хорошую зарплату, на рыночном уровне топ-менеджмента ведущих корпораций. Ведь вы — будущий СЕО компании, которая изменит мир!

И не забудьте про бонусы, иначе вас не поймут. Вы не должны отвлекаться на мысли о том, на что жить, ведь вам управлять компанией. Все сказки про стартаперов, живущих в офисе в спальных мешках и питающихся быстрорастворимой лапшой, а также рассказы о том, что чем ниже зарплата СЕО, тем выше вероятность успеха, — не для вас. Это попытки инвесторов обмануть вас и убедить, что деньги на проект являются прежде всего ответственностью и серьезным выбором, меняющим и ограничивающим вашу жизнь на несколько лет.

Все сказки про стартаперов, живущих в офисе в спальных мешках и питающихся быстрорастворимой лапшой, а также рассказы о том, что чем ниже зарплата СЕО, тем выше вероятность успеха, — не для вас. Это попытки инвесторов обмануть вас и убедить, что деньги на проект являются прежде всего ответственностью и серьезным выбором, меняющим и ограничивающим вашу жизнь на несколько лет.

Настоящий предприниматель точно знает, какие машины стоят у модных коворкингов и что на зарплату «для поддержания штанов» такую не купишь. Кстати, получив первый транш, запланируйте отпуск в хорошем месте. Уставший глава компании плохо соображает, дайте себе возможность передохнуть.

Экспромт — залог успеха

Слышали когда-нибудь о том, что самых важных инвесторов нужно оставлять на потом и начинать тренировать питчи на своей бабушке? И это тоже для неудачников. Настоящий предприниматель не разменивается на мелочи — сразу ловит крупную рыбу. Если инвестор не поймет вас с первого раза, он будет продолжать общаться до тех пор, пока не разберется, какую именно проблему вы решаете и как, а также в чем ваше преимущество по отношению к существующим аналогам, конкурентам и заменителям. И если вам не удастся сделать это на первой встрече, у вас всегда будет возможность подготовиться и назначить и вторую, и третью по необходимости. Ведь это в конце концов работа инвестора — находить самородки в результате кропотливой работы.

И если вам не удастся сделать это на первой встрече, у вас всегда будет возможность подготовиться и назначить и вторую, и третью по необходимости. Ведь это в конце концов работа инвестора — находить самородки в результате кропотливой работы.

Картинки оставьте для детей

Слышали когда-нибудь о правиле Гая Кавасаки для успешных презентаций 10/20/30? Десять слайдов и шрифт не меньше 30 кегелей для презентации на 20 минут? Это все ерунда! Уложить весь материал по проекту в десять слайдов такого формата невозможно. Если вы все-таки столкнулись с инвестором на венчурной тусовке, просто отдайте ему презентацию проекта. Ведь вы все-равно не сможете рассказать множество важных деталей в течение нескольких минут. И да, не экономьте на бумаге — печатайте свои презентации полностью.

Реклама на Forbes

Одна из последних презентаций, которую я держал в руках, состояла из 50 страниц, которые я, конечно, внимательно прочитал. Ведь самое интересное автор проекта припас во второй половине. Держите инвестора в приятном напряжении, как в хорошем фильме, где только в финале раскрывается гениальная уловка, а правильный проводок перерезается в самые последние секунды. Правило объяснения идеи, проблемы и решения в первых трех слайдах очень банально — проявите вашу неординарность, и это окупиться с лихвой.

Держите инвестора в приятном напряжении, как в хорошем фильме, где только в финале раскрывается гениальная уловка, а правильный проводок перерезается в самые последние секунды. Правило объяснения идеи, проблемы и решения в первых трех слайдах очень банально — проявите вашу неординарность, и это окупиться с лихвой.

Говорите на непонятном и наукообразном языке — покажите свою экспертность

Хотите денег на коммерциализацию технологии? Окружайте себя профессиональными инвесторами, даже на такой стадии, даже среди бизнес-ангелов. Они и так все знают про рынок и его проблемы, поэтому вместо того, чтобы говорить про банальные вещи и разжевывать, можно сразу переходить к деталям. Не бойтесь употреблять как можно больше специфических терминов, относящихся к узкоспециализированной теме. Это поднимет вас в глазах инвестора как человека, знающего свое дело. Не пытайтесь упростить и говорить на понятном языке, правильный инвестор обо всем догадается, он же не ваша бабушка, в конце концов. Если человек не понимает, что «длительная уходимость сверхмолекулярного полиэтилена» сможет сделать его миллиардером «за счет более низкой поверхностной адгезии», — о чем с ним можно разговаривать? Работайте с профессионалами.

Если человек не понимает, что «длительная уходимость сверхмолекулярного полиэтилена» сможет сделать его миллиардером «за счет более низкой поверхностной адгезии», — о чем с ним можно разговаривать? Работайте с профессионалами.

Вы — звезда! И об этом все должны знать

В вас не верят друзья и партнеры, с вами не хотят делать бизнес бывшие сокурсники? Это как раз то, что ищут инвесторы! Им нравится вкладывать деньги в эгоцентричных одиночек. Вы — будущая звезда будущей многомиллиардной компании. Вы, наверное, много раз слышали, что команда важна, что вы не сможете делать все один, что различный взгляд на одни и те же вещи помогает балансировать компанию, что только разные сильные стороны, компетенции и комбинация навыков помогут запустить продукт на рынок.

Так вот — это все не про вас. Именно вы обладаете всеми уникальными качествами, необходимыми для запуска и успешного развития компании. Меньше придется вкладываться в команду, меньше разговоров, споров и больше дела. Вы один сможете справиться со всеми трудностями.

Пускайте пыль в глаза

Не бойтесь пускать пыль в глаза будущему инвестору. Приукрашивайте все: уникальность идеи, оценку рынка, конкурентные преимущества и прочие вещи, которые никто никогда не будет перепроверять. Вам задали неудобный вопрос после презентации — просто соврите. Очевидная ложь? Просите подписать NDA перед раскрытием деталей. А если они и узнают, что вы приукрасили цифры и рассказали что-то прямо противоположное реальным фактам, то оценят вашу смекалку и умение изворачиваться. Ведь ваша цель — получить деньги, а цель инвестора — инвестировать в мечту. Поэтому отношения, изначально основанные на взаимном доверии, необходимы для развития серьезного бизнеса, и вам они ни к чему.

Реклама на Forbes

Всегда получайте только собственный опыт

И напоследок, самый важный вредный совет. Всегда получайте только собственный опыт. Он бесценен. Образование — для слабаков. Поймите меня правильно, я не призываю пройти весь эволюционный путь самостоятельно — от открытия огня до запуска ракеты в космос. Но бизнес-образование? Инвесторы инвестируют только в прирожденных предпринимателей. А все эти менторы, коучи, преподаватели и советы бывалых, приправленные нетворком, еще никого ни к чему хорошему не приводили.

Но бизнес-образование? Инвесторы инвестируют только в прирожденных предпринимателей. А все эти менторы, коучи, преподаватели и советы бывалых, приправленные нетворком, еще никого ни к чему хорошему не приводили.

Вы, наверное, слышали все эти сказки от бизнес-школ, что чаще всего и больше всего денег привлекают выпускники самых престижных? Кстати, Pitchbook и Crunchbase даже регулярно публикуют статистику такого финансирования. Но настоящего предпринимателя не проведешь. После окончания абсолютно не означает по причине этого. В конце концов, Марк Цукерберг (Facebook), Джек Дорси (Twitter), Стив Джобс (Apple), Трэвис Каланик (Uber) и наверняка еще кто-то бросили колледж и вошли в историю. Все, что вы можете получить за 3-4 месяца образовательной программы для предпринимателей и стартапов, лучше пройти самому через множество попыток и итераций всего за 40 лет. Зато наверняка.

Мнение редакции может не совпадать с точкой зрения автора

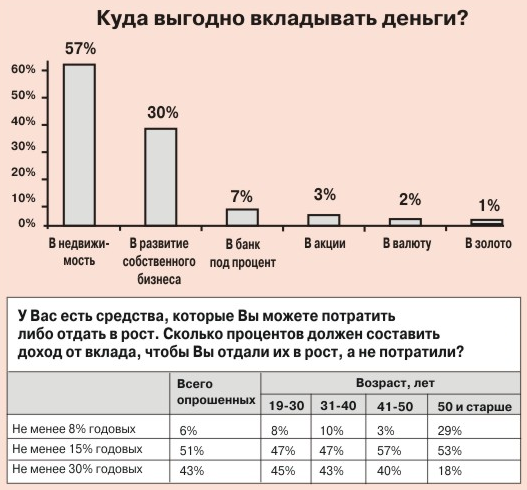

53% краснодарцев считают, что нужно инвестировать, чтобы зарабатывать больше

Доля краснодарцев, которые считают, что надо инвестировать и зарабатывать деньги на финансовом рынке, чтобы повысить уровень своего благосостояния, в 2021 году заметно увеличилась. По итогам опроса, проведенного «Сбер Управление Активами», их доля достигла 53%. В целом по стране такого мнения придерживается почти 40% населения, в 2019 году аналогичный ответ давали 26,6% опрошенных, а в 2020 году — 29,5%.

По итогам опроса, проведенного «Сбер Управление Активами», их доля достигла 53%. В целом по стране такого мнения придерживается почти 40% населения, в 2019 году аналогичный ответ давали 26,6% опрошенных, а в 2020 году — 29,5%.

Если говорить о географических различиях, больше всего тех, кто считает, что для повышения уровня жизни надо учиться зарабатывать на финансовых рынках и вкладывать деньги в ценные бумаги, в Москве, Санкт-Петербурге, Краснодаре, Красноярске и Ростове-на-Дону.

Татьяна Сергиенко, управляющая Краснодарским отделением Сбербанка:

«Краснодар входит в топ-3 городов России вместе с Москвой и Санкт-Петербургом, в которых самый большой процент населения считает необходимым инвестировать. 53% краснодарцев считают накопления эффективным способом повысить доход для современной российской семьи. В среднем по стране такого мнения придерживаются от 24% до 64% опрошенных. Интерес к инвестиционным продуктам отчасти связан и с тем, что сегодня для вложения, например, в ПИФы необходим только смартфон с доступом в интернет и банковское приложение.

Главными способами повышения доходов по-прежнему считают необходимость больше и лучше работать (67,7%) и получить образование (56,7%). Однако вложения на фондовом рынке входят в обиход всё большего числа россиян, которые уже практически приравнивают возможность повышения дохода с помощью собственного бизнеса (44,8%) к вложениям на фондовом рынке (38,6%). Четыре указанных выше способа являются наиболее массовыми, свидетельствуют данные опроса.

Больше всего тех, кто считает, что для достижения высокого уровня жизни и доходов необходимо учиться инвестировать в финансовый рынок и вкладывать деньги в ценные бумаги, среди молодых людей с высшим образованием. 57,9% опрошенных в возрасте 18–30 лет считают необходимым использовать финансовые инструменты как дополнительный источник дохода. Аналогичного мнения придерживается 47,9% респондентов в возрасте 30–40 лет и 44% опрошенных в возрасте 40–50 лет. При этом такую позицию разделяют почти в равной степени и мужчины, и женщины — 40,6% и 36,5% соответственно.

При этом такую позицию разделяют почти в равной степени и мужчины, и женщины — 40,6% и 36,5% соответственно.

Наибольшее число респондентов, которые считают, что повышение уровня дохода возможно с помощью инвестиционных инструментов, среди людей с высшим и послевузовским образованием — 56,2%. Среди респондентов со средним профессиональным образованием доля таких людей также высока — 46,5%. Среди респондентов с неоконченным высшим образованием доля тех, кто считает фондовый рынок неотъемлемой частью высокого дохода, значительно ниже — 34,4%.

Исследование проводилось в сентябре 2021 года в 37 российских городах с населением более 500 тыс. по выборке, репрезентативно отражающей социально-демографический состав населения городов. Респонденты имели возможность дать множественный ответ на предложенные вопросы.

Для каждого возраста просчитали стратегию вложения денег — Российская газета

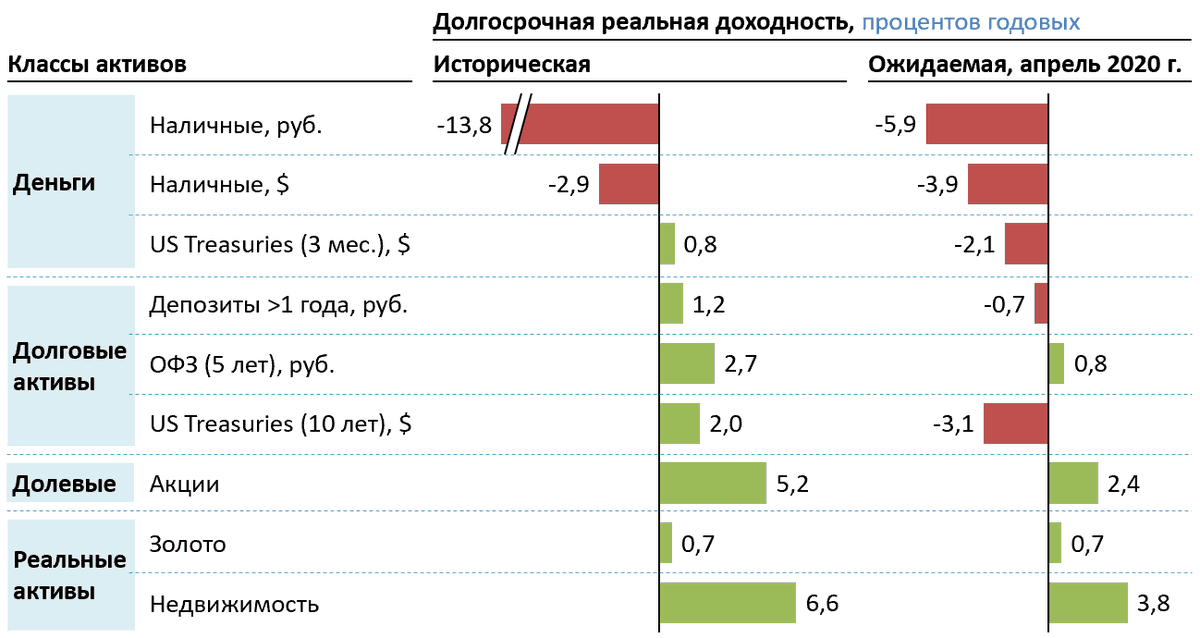

Деньги должны работать — это один из главных законов личного благосостояния. Зачастую кажется, что рациональное инвестирование сложно для непрофессионалов. Но это не так.

Но это не так.

Одним из важных факторов рациональности инвестиционных стратегий является ваш возраст. Схематично можно сформулировать возрастную специфику рационального инвестирования.

Найди свой возраст

18 — 30 лет. Пробуйте сделать первые сбережения и инвестиции. Учитесь думать о будущем. Помните: около трети вашей жизни позади и время летит стремительно. Вам можно и нужно рисковать.

Что бы ни случилось, есть время начать все сначала, приобретя бесценный опыт. Надо начинать инвестировать, чем раньше, тем лучше. Западная народная мудрость: пошел работать — начинай думать о пенсии.

30 — 40 лет. Вы поднимаетесь по карьерной лестнице и ищете гармонию дома. У вас уже есть образование, знания и навыки. Вы уже давно зарабатываете. Значит, и деньги уже должны активно работать на вас. У вас должны быть как надежные, так и высокодоходно-рисковые активы. Время рисковать еще есть.

40 — 50 лет. Вы в зрелом возрасте. Оглядываясь назад, не забывайте планировать будущее. Именно сейчас вам предстоит создать задел на будущее, в том числе для своих детей. В инвестициях нужно стать спокойнее. Об агрессивном росте активов говорить уже рискованно: если все начинания окажутся неудачными, то не будет времени подняться с колен.

Именно сейчас вам предстоит создать задел на будущее, в том числе для своих детей. В инвестициях нужно стать спокойнее. Об агрессивном росте активов говорить уже рискованно: если все начинания окажутся неудачными, то не будет времени подняться с колен.

Помните: сегодня «среднемосковская» пенсия примерно 200 долларов и к вашему выходу на пенсию она не превысит 250 долларов. Пора об этом задуматься. Поэтому цель — рост активов, но сбалансированный, взвешенный. Если начать активно инвестировать еще в молодости, то к 40 — 50 годам объем активов будет солидным, даже умеренный процент прироста может быть значительным в абсолютных суммах.

50 — 60 лет. Это переходный этап, когда могут основательно меняться все ценности. Для многих эти годы оказываются лучшими в жизни.

Таковы реалии цивилизованного мира, и у нас тренды те же. Это самое время заняться планированием позднего зрелого возраста. Активно формируйте источники своих доходов после ухода с работы.

Иначе можно опоздать, тем более вполне вероятно, что вы на пике трудовых доходов. Стабильный размеренный рост в эти годы лучшая стратегия.

Стабильный размеренный рост в эти годы лучшая стратегия.

60 и более лет. Есть некоторое время для достижения существенных результатов. Но завершение активной трудовой деятельности уже не за горами. Самое время жить, получая удовольствия от самого процесса. Стремитесь окончательно сформировать источники «нетрудовых» доходов.

Время менять стратегию. Целью становится защита сбережений. Угрозы две: собственные потребности и инфляция. Если инвестиционный доход обеспечивает ежегодный прирост активов, равный их убыли из-за этих двух угроз, значит, ваша стратегия успешна.

Формула риска

В развитых странах рекомендуют: пока молоды, можно активно вкладывать деньги в акции. В этом случае у вас будет время, чтобы компенсировать возможные потери и значительно приумножить доходы.

В зрелые годы в ваших инвестициях должны преобладать надежные вложения с фиксированным доходом — вам нужны стабильные доходы, чтобы обеспечить себе достойный уровень жизни в старости.

Эксперты предлагают простое правило для определения разумной доли рискованных инвестиций, в том числе в акции: 100 минус ваш возраст. Т.е. если вам 40 лет, то 100-40 = 60, т.е. доля = 60%.

Т.е. если вам 40 лет, то 100-40 = 60, т.е. доля = 60%.

По всей видимости, в развивающихся странах нашего уровня эту цифру лучше поделить на два. Таким образом, в 40 лет рекомендуется 30% ваших инвестиций направить, например, на фондовый рынок, а остальные распределить в другие места.

Может быть, такая стратегия лет до 50 — 55 излишне консервативна. Но в конечном счете можно выделить лишь общие закономерности, а главным фактором остаются личные предпочтения и склонность к риску.

Кроме акций рисковыми в настоящее время являются также любые вложения в западную экономику. Тут специфические риски. Вы можете быть совершенно ни при чем, просто в какой-то момент может быть решено «наступить на хвост» русским и в данной сфере. Тогда любые российские активы могут быть арестованы и вы будете, например, долго доказывать, что вы не мафиозный наркоторговый верблюд. Кипрская конфискация тоже наглядно показала рискованность вложений на Западе. Поэтому, если вам все же нужен адреналин, то доля таких инвестиций должна складываться с долей фондовых вложений.

Совет от Микеланджело

Главная цель финансовой стратегии создать источники дохода, которые будут приносить вам прибыль независимо от того, работаете вы или нет.

Даже когда вы путешествуете или обучаетесь, деньги должны приходить к вам всегда, везде, при любых обстоятельствах. Тогда у вас есть шанс стать финансово свободными и независимыми.

Человек, идущий на вершину, даже не достигнув ее, окажется существенно выше того, кто уютно устроился на болотной кочке. Микеланджело сказал, что массу проблем мы имеем не оттого, что ставим себе недостижимые цели и не достигаем их, а оттого, что ставим выполнимые и их достигаем.

Главная же особенность процесса накопления — чем раньше начнешь, тем раньше сможешь воспользоваться результатами. Это рассуждение при прочих равных условиях верно для любых методов инвестирования. Точно так же при прочих равных условиях на начальных этапах накопления скорость прироста средств обычно невелика.

Это очень важно осознать, так как часто внутренним тормозом процесса инвестирования является мысль о том, стоит ли возиться ради каких-то 30 долларов в месяц. Нужно понять, что обычно без небольших сумм не бывает и значительных накоплений.

Нужно понять, что обычно без небольших сумм не бывает и значительных накоплений.

Как женщине с маленьким ребенком в Московской области овладеть новой профессией

Жительницы Подмосковья в рамках регионального проекта «Содействие занятости населения» могут бесплатно пройти обучение по новой специальности или получить дополнительное профобразование. Такая возможность дается для того, чтобы мамы с маленькими детьми могли приобрести новые или развить имеющиеся компетенции, которые обеспечили бы их конкурентоспособность на рынке труда. Какими знаниями и навыками можно овладеть в рамках программы и куда для этого обращаться, читайте в материале портала mosreg.ru.

Спецпроект портала mosreg.ru «Мы — родители в Подмосковье»>>

Кому адресована программа

Источник: Фотобанк Московской области, Ольга КавунДо начала 2020 года бесплатная программа переобучения и повышения квалификации была доступна только для женщин, находящихся в отпуске по уходу за ребенком в возрасте до трех лет. Затем по решению федерального правительства круг участниц был расширен – теперь проект также адресован неработающим мамам, воспитывающим детей дошкольного возраста.

Затем по решению федерального правительства круг участниц был расширен – теперь проект также адресован неработающим мамам, воспитывающим детей дошкольного возраста.

Потенциальные участницы программы должны проживать на территории Московской области. Женщина имеет право пройти обучение в рамках данного проекта только один раз.

Проект «НЕделим» в Подмосковье: профилактика родительских войн при разводе>>

Каким специальностям обучают

детский центр «Экспонариум»

Источник: Министерство культуры Московской областиКакую программу будет осваивать жительница Подмосковья, во многом зависит от образования или уровня квалификации, которые у нее есть, а также ранее занимаемой должности. Женщины с маленькими детьми могут, например, повысить квалификацию по направлению «Электронный документооборот», пройти профессиональную переподготовку по программам «Современные технологии в педагогике», «Агент по операциям с недвижимостью», «1С для начинающих», «Гостиничное дело», «Дошкольное воспитание», «Копирайтер», «Няня», «Парикмахерское искусство» и многим другим.

В Подмосковье перечень образовательных курсов устанавливается специальным распоряжением регионального Министерства социального развития. Каждый год список увеличивается и меняется в зависимости от того, какие профессии наиболее востребованы на рынке труда.

Пособия для неполных семей и беременных в Подмосковье: кому положены и как получить>>

Условия обучения

Подмосковным фрилансерам помогут организовать свой бизнес

Источник: Министерство инвестиций, промышленности и науки Московской областиПродолжительность обучения не может превышать шесть месяцев – оно должно быть завершено до 23 декабря того года, когда было начато. Поэтому обращаться в центр занятости населения целесообразно в первом полугодии, иначе вам могут отказать.

Для неработающих женщин, воспитывающих детей дошкольного возраста, предусмотрена выплата на время обучения стипендии в размере минимального размера оплаты труда, увеличенного на районный коэффициент. Однако, если выяснится, что мама в период обучения работала хотя бы несколько дней, деньги придется вернуть.

Однако, если выяснится, что мама в период обучения работала хотя бы несколько дней, деньги придется вернуть.

Перед тем, как подавать заявку на обучение, женщине необходимо оценить свои возможности и настроиться на прохождение образовательного курса до конца. Если она без уважительной причины прекратит занятия или ее по какой-либо причине отчислят, ей придется в полном объеме возместить стоимость обучения.

Если мама имеет инвалидность, у нее есть возможность, помимо обучения, пройти индивидуальную программу реабилитации.

Как в Подмосковье получить субсидию на жилье при рождении тройни>>

Как принять участие в программе

Компьютер

Источник: Фотобанк Московской области, Александр КожохинДля этого жительницы Подмосковья могут обратиться в муниципальный центр занятости населения. Его специалисты помогут в выборе образовательной программы и ее типа, оформят направление на обучение.

Также женщина может самостоятельно выбрать образовательную организацию и оставить заявку на обучение на сайте учебного учреждения. Такую возможность, например, предоставляет РАНХиГС. Важное условие – организация должна быть сертифицированным участником регионального проекта. Заявку можно подать через МФЦ.

Еще один способ получить направление на переобучение или повышение квалификации – выбрать форму занятий и компетенцию, оставив заявку на сайте Агентства развития профессионального мастерства («Ворлдскиллс Россия»).

В любом из трех вариантов направление необходимо будет получать лично в центре занятости населения по месту проживания, поскольку именно он заключает договор на обучение с образовательной организацией.

«Усыновление в Московской области»: как работает приложение для будущих приемных родителей>>

Какие документы потребуются

Папки с документами

Источник: ©, pixabay.comЧтобы подать заявку на обучение, нужно написать заявление с указанием названия организации, в которой мама трудоустроена, и указать понравившийся образовательный курс. Также нужно предоставить паспорт, свидетельство о рождении ребенка, справку с места работы, копию приказа о предоставлении отпуска по уходу за ребенком до достижения им трехлетнего возраста и документ об образовании или квалификации. Безработным мамам необходимо указать реквизиты для выплаты стипендии.

Как одинокой матери оформить свидетельство о рождении ребенка в Подмосковье>>

Очное обучение и занятия в режиме онлайн

Лекция в институте

Формат обучения зависит от выбранного направления. Он может быть очным, очно-заочным, заочным или проходить в формате онлайн. Занятия могут быть групповыми или индивидуальными.

Все это можно выбрать при обращении в центр занятости или при подаче электронной заявки. После окончания обучения и успешного прохождения аттестации женщина получит удостоверение о повышении квалификации или диплом о профессиональной переподготовке.

Проект «Счастливая семья» в Подмосковье: как получить помощь в воспитании детей>>

Кому могут отказать в участии

Работа в офисе

Источник: Фотобанк Московской области, Александр КожохинЦентры занятости населения могут отказать в услуге, если женщина представила неполный комплект необходимых документов или уже прошла обучение в рамках проекта «Содействие занятости населения».

Как получить квоту на ЭКО в Подмосковье>>

Частная пенсия для родителей: стоит ли вкладывать деньги в недвижимость, облигации и акции. Пенсия,

Деньги на карту, пенсионный фонд, покупка квартиры, фонд облигаций или инвестиции в дивидендные акции. Как лучше помогать родителям

Как финансово и системно помогать родителям? Как создать моим родителям дополнительную частную пенсию? Какие инвестиции больше подходят для получения надежного пассивного дохода для пожилых людей?

Подобные вопросы часто звучат в разговорах клиентов и финансовых планеров iPlan. Неудивительно, ведь средней пенсии (3866 грн в августе 2021 года) в Украине едва хватает на продукты, лекарства и иногда на коммуналку. У большинства сегодняшних пенсионеров не было возможности позаботиться о частных пенсионных сбережениях в условиях перманентных кризисов 1991-2021 годов и слабого фондового рынка.

Поэтому хорошо, когда дети имеют возможность поддержать родителей.

Мы – учредители и сотрудники iPlan – решили собрать практические кейсы, как системная помощь родителям может быть реализована в Украине.

Два года назад мы с мамой договорились, что она свою пенсию откладывает на безналоговый депозит в ПриватБанке, а я ей эквивалент перечисляю ежемесячно на карточку. Настроил ей автоматический платеж в Привате, и каждый месяц средства добавлялись к депозиту. За год набежала сумма в несколько десятков тысяч гривень, и проценты по депозиту стали небольшой, но приятной добавкой к пенсии.

Однако в 2021 году такая модель потеряла экономический смысл. В условиях 11% инфляции (на сентябрь 2021 года) и ставки по депозиту 7% годовых держать средства на депозите – означает гарантированно их терять!!

В мае 2021 года на День Матери я открыл маме счет в негосударственном пенсионном фонде «Взаимопомощь». Кроме стартового взноса настроил ежемесячный автоматический платеж в Приват24.

Доходность НПФ «Взаимопомощь» за август 2021 года составила 0,92% или около 11% в годовом выражении. Средневзвешенная портфельная доходность фонда по видам активов следующая:

✅ ОВГЗ – 11,62%;

✅ корпоративные облигации – 17,25%;

✅ муниципальные облигации – 15,04%;

✅ депозиты – 9,98%.

Иными словами, я надеюсь, что фонд как минимум будет защищать средства от инфляции!

Впрочем, будем откровенны, кейс НПФ имеет два существенных недостатка. Во-первых, крайне бюрократизированную процедуру открытия счета и заявки и получения выплат. Несмотря на все достижения Министерства цифровой трансформации и ЭЦП (электронной цифровой подписи), все равно приходится лично подписывать много бумажек.

Во-вторых, 60% ежемесячной выплаты маме до достижения ею 70-летнего возраста облагается налогом 18% (НДФЛ) + 1.5% (военный сбор). То есть, если выплата из фонда – 1000 гривень, то 600 гривень будут облагаться налогом, а чистыми на руки мама получит (600 – 600 * 19.5%) + 400 = 883 гривни.

Доходный метр. Наблюдаю, что для большинства клиентов наиболее понятный способ «создать» дополнительную пенсию родителям – это приобрести в аренду одну или несколько квартир.

Хотя этот способ имеет стабильные ежемесячные выплаты, есть два существенных недостатка. Первый – это необходимость сразу выложить значительную сумму на приобретение квартиры. Не у всех есть такие капиталы. Второй – это арендный сервис, то есть текущие ремонты, смены арендаторов и т.д.

Не всегда у пожилых родителей есть здоровье или желание заниматься менеджментом аренды. А наем дополнительного человека для этого еще откусит 10-15% от и так умеренных 5-10% доходности.

Просто деньги. Никто не запрещает ежемесячно отправлять деньги родителям на карту. Однако из опыта клиентов, время такой рода платеж создает психологические моменты. И, к сожалению, частная пенсия в этом случае на 100% зависит от активного дохода сына или дочери.

В моем «портфеле для мамы» 75% государственных облигаций Украины в гривне и 25% более рисковых корпоративных облигаций. Такой портфель приносит сейчас около 14% годовых. Напоминаю, что выплаты по гособлигациям не облагаются налогом, а по корпоративным надо платить 19.5%.

Главным недостатком такого портфеля вижу периодичность выплат, которая, к сожалению, не является ежемесячной. Но я за свой счет выравниваю эти колебания.

К тому же корпоративные облигации являются более рисковым инструментом, выбор которого требует профессионального анализа и отслеживания динамики компаний. Если инвестор приобретет вместо корпоративных облигаций сертификаты фонда, например «Фонд облигаций 2» от компании ICU, то фактически наймет профессионала для управления портфелем. Соответственно инвестор снизит риски, но несколько потеряет на доходности инвестиций. Кроме того, это ликвиднее (сертификаты фонда можно продавать в любое время), но стоит дополнительной комиссии (за управление и досрочный выход из фонда).

Недавно ко мне обратился клиент с просьбой составить пенсионный портфель для мамы. Она не так давно вышла на пенсию и имела сбереженные $10 000. Пассивный доход нужен уже сейчас.

Планирую предложить следующий вариант: на 50% купить ОВГЗ в гривне с доходностью 11% и 50% хранить в ETF (Exchange Traded Fund, фонд, в котором собраны акции многих компаний, и который торгуется на бирже) на дивидендные акции. В фонды входят такие компании как, например GlaxoSmithKline, Procter & Gamble и сотни других международных бизнесов. С учетом всех налогов такой портфель должен приносить дивидендную доходность 7,3% годовых.

Главный недостаток в ежегодном представлении декларации об имущественном состоянии и доходах, а также уплате налога на иностранные дивиденды. Дивидендная доходность портфеля ETF – 3-5%. Но дополнительное преимущество в том, что эти инвестиции – половина нашего капитала – защищены от девальвации. В случае обесценивания гривни капитал будет приносить дополнительную доходность.

Не деньгами единымиОдной из величайших человеческих добродетелей всегда было и остается уважение к родителям. Еще в Библии написано: «Почитай отца твоего и мать твою, чтобы продлились дни твои на земле, которую Господь, Бог твой, дает тебе»

Помогать можно не только деньгами, но и добрым словом и делами. Если вы ищете идеи нефинансового взаимодействия с родителями, посмотрите на мероприятия образовательного-социального проекта для пожилых людей «Университет третьего возраста» Протон. Он, кстати, уже работает в Киеве, Львове, Одессе, Харькове, Днепре.

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Интервью с геймдиректором Hearthstone Беном Ли о новом режиме «Наемники» | Hearthstone

12 октября в Hearthstone стал доступен новый режим «Наемники», о котором мы уже рассказывали в обзорном материале. Пока игроки со всего мира осваивают необычный формат, нам удалось пообщаться с геймдиректором ККИ Беном Ли — он рассказал о процессе создания нового режима, назвал главные источники вдохновения (в том числе Baldur’s Gate!) и заявил, что Hearthstone превратилась в полноценную платформу для игр разных жанров.

— Как бы вы описали «Наемников», не упоминая формулировок из официального описания режима? Для кого он был сделан, почему Blizzard выбрала именно этот формат?

— Запуская новый крупный проект, мы обычно даем команде больше свободы. В случае с «Наемниками» ведущий дизайнер режима Пол Нгуен презентовал три разных идеи. Некоторые из них были более привычными форматами с составлением колоды, тогда как «Наемники», на мой взгляд, больше вдохновлены играми вроде Pokemon, традиционными JRPG и классическими RPG — как Baldur’s Gate и так далее.

«Наемники» во многом о развитии героев. В этом режиме есть и пересечения с более современными механиками вроде коллекционирования персонажей, но мы стараемся сделать эту часть менее утомительной. В «Наемников» можно играть без всяких денежных вложений и пройти весь PvE-контент на обычной сложности с базовыми героями. По сути, к этому режиму можно относиться как к RPG с развитием героев, в которую можно играть сразу.

Бен Ли. Источник: Activision BlizzardЕсли же пользователь хочет погрузиться глубже или посоревноваться с другими игроками, у него есть возможность начать вкладывать в «Наемников» время или деньги. Так он получит больше персонажей, сможет исследовать все доступные стратегии и пройти сценарии на героической или даже еще более высокой сложности.

Так что во многом мы вдохновлялись RPG с развитием героев. Игрок повышает уровень персонажей, улучшает их способности и экипировку, делая свою команду сильнее. Чем больше он играет, тем быстрее развиваются герои и тем сложнее становятся испытания — совсем как в тех самых RPG.

Я бы сказал, что «Наемники» — самый масштабный PvE-режим из всех, что мы когда-либо выпускали. На мой взгляд, он очень интересный и веселый. Надеемся, что он понравится и игрокам. Все это точно не указано в официальном описании «Наемников»!

— Что точно есть в официальном описании «Наемников», так это упоминание roguelike-механик. Не могли бы вы подробнее рассказать, как именно элементы этого жанра вписаны в геймплей «Наемников»?

— В «Наемниках» действительно есть элементы roguelike, и, на мой взгляд, они очень важны. Весь этот режим — смесь разных жанров. Здесь есть roguelike, RPG, элементы прогрессии — очень много всего.

Элементы roguelike в «Наемниках» работают следующим образом. Каждый раз, когда игрок запускает поручение, то есть один из уровней PvE-контента, он получает случайно сгенерированный маршрут. Каждое сражение будет разным, команды противников будут разными: в одном придется сражаться с Джайной, Артасом и Иллиданом, а в следующем — с парой морозных йети и ледяным великаном.

Завершение одной из карт в «Наемниках» в HearthstoneПомимо обычных боев, есть и более сложные испытания, связанные со способностями наемников и монстров, их сильными и слабыми сторонами. Во время прохождения поручения игроки также будут получать сокровища, которые сильно влияют на геймплей. Некоторые из них значительно изменят тактику выбранного отряда. Как раз этого мы и хотели добиться: некоторые комбинации позволяют проворачивать невероятные вещи, потому что бонусы сокровищ складываются.

Конечно, есть и простые усиления характеристик, которые сами по себе не слишком интересны, но здорово сочетаются с другими предметами. Скажем, если за один заход вам удалось собрать пять сокровищ, улучшающих атаку и здоровье героев Альянса, эти персонажи будут невероятно сильными. Однако в следующий раз все может быть совершенно иначе.

Игрок также сможет посетить разные точки интереса. К примеру, один из них — Загадочный незнакомец — помогает получить валюту в будущем. Если выбрать его во время прохождения карты, он позволит получить больше монет для наемников в текущем поручении. Другие подобные точки усилят героев определенного типа или даже отвезут сразу к концу маршрута — вариантов очень много.

Так что элементы roguelike в «Наемниках» присутствуют. Здесь механики формата rogue-lite смешаны с прогрессией из RPG. Не могу вспомнить другие игры с такой же комбинацией — это смесь разных элементов из других тайтлов.

Лагерь героев в «Наемниках» в Hearthstone— Учитывая все это, «Наемники» могут оказаться довольно сложным режимом для казуальной аудитории. Для какого стиля игры был создан этот режим? Могу ли я развивать свою коллекцию, играя весь день, даже когда у меня нет ежедневных заданий, или же выгоднее заходить раз в день, выполняя разовые миссии с наградами?

— Я бы не сказал, что «Наемники» — очень сложный режим. Возможно, так может показаться со стороны, но как только начинаешь играть… На мой взгляд, «Наемники» значительно проще «Стандарта». Там нужно собрать колоду из 30 карт, что не так-то просто — большинство просто копирует чужие сборки, потому что создать собственную эффективную колоду с синергиями очень сложно.

Другое дело — готовить отряд в «Наемниках». В такую колоду нужно взять всего шесть героев, да и готовая стартовая команда там есть. При желании можно взять любого персонажа, начать прокачивать его и получать удовольствие в процессе. Игрок сам решает, сколько времени хочет потратить на прохождение контента. Если на это уйдет год — пожалуйста, если он выполнит все миссии за выходные — здорово. Мы собираемся выпускать новый контент постепенно.

«Наемники» будут работать так, как захочет игрок. Если он выберет этот режим в качестве основного и захочет полностью в него погрузиться, с этим не будет никаких проблем. Но никто не запрещает навещать «Наемников» лишь изредка. Здесь есть место и для тех, кто планирует посвятить себя сражениям в PvP, которые, надеемся, будут развиваться.

«Наемники» — режим для всех игроков. Здесь нет ротации, как в «Стандарте» и вольном формате, когда карты приходят и уходят. Ваши персонажи никуда не денутся.

— На ваш взгляд, сколько времени потребуется на прохождение всего контента «Наемников» на релизе?

— Так сразу и не посчитаешь. Я бы сказал, что кампания на обычном уровне займет около 20 часов. Но есть еще героический режим, на прохождение которого уйдет куда больше времени. Если честно, это зависит от навыков игрока. Во время разработки я наиграл сотни часов, так что имею большой опыт. Однако у других игроков, особенно у не постоянных пользователей режима, могут возникнуть трудности.

После проигранного боя придется начинать его сначала. При этом игроки будут получать награды даже за проваленные поручения, так что, даже уступив боссу, можно заработать монеты наемников, что поможет в следующем заходе. Мы постарались упростить игрокам жизнь при прохождении PvE-контента.

Различные скины Артаса в «Наемниках» в Hearthstone— Я еще не успел пройти кампанию, но заметил нескольких боссов, которые наверняка знакомы фанатам Warcraft и Hearthstone. В «Наемниках» тоже будут истории, связанные с общим лором этих вселенных, бои с диалогами героев и так далее?

— Мы немного отклонились от общей истории года Грифона. Я не хочу сильно вдаваться в подробности, чтобы не спойлерить, но в конце кампании «Наемников» будут два злодея текущего сюжета Hearthstone.

Именно кампанию мы и будем развивать в этом режиме в первую очередь — само собой, абсолютно бесплатно. Новые уровни будут выходить с каждым патчем, без необходимости покупать их отдельно. К примеру, на релизе последней зоной будет «Черная гора», а позже мы добавим в нее больше боссов, в том числе из «Логова Крыла Тьмы». Далее выйдут новые зоны и новые боссы.

Первая глава кампании закончится событиями с участием Казакуса и Ониксии. После этого мы перейдем к следующей истории с новыми персонажами.

— Когда стоит ожидать первых обновлений? Со сменой года в Hearthstone?

— Нет, мы планируем добавлять новый контент с каждым патчем, то есть примерно каждый месяц. Примерно как в Hearthstone выходит новое дополнение, потом обновление для «Полей сражений», потом мини-сет, и начинается подготовка к следующему расширению. На каждом таком этапе и при выходе новых наборов карт мы будем выпускать патчи для «Наемников».

Планы еще могут измениться, но пока что мы хотим добавлять по пять героев и шесть боссов за раз. Эти цифры будут меняться от патча к патчу, но мы очень хотим развивать «Наемников» и выпускать больше интересного контента для игроков. Все обновления будут бесплатными, а новых персонажей можно будет создать из монет за выполнение поручений или из наборов за золото. Чтобы открыть новые уровни, достаточно будет завершить предшествующие им поручения. Так что мы с нетерпением ждем момента, когда игроки смогут оценить этот контент.

— Звучит, будто контента и правда будет много! В «Приключениях» в Hearthstone есть элементы пазлов — «Наемники» чем-то напоминают такие головоломки. Стоит ли игрокам ждать заданий вроде «убей противника за один ход» или чего-то подобного?

— Каждый босс в «Наемниках» в каком-то смысле уже пазл. Чтобы победить любого из них, потребуется подобрать правильные инструменты. Многие другие сражения тоже во многом работают подобным образом. Однако мы пока старались не слишком увлекаться подобными механиками, поскольку не хотим превращать режим в одну большую головоломку.

В будущем же мы определенно будем рассматривать этот формат. К примеру, вполне вероятно, что в некоторых сражениях нужно будет обязательно выполнить определенные действия, чтобы избежать поражения. Мы не хотим слишком сильно отклоняться в эту сторону сразу после релиза «Наемников», но с развитием режима такие механики точно появятся. Само собой, это не будет полной копией головоломок из «Проекта Бумного дня» — это будут боевые пазлы, чем «Наемники» в какой-то степени уже являются.

Источник: Hearthstone— Я очень жду релиза «Наемников», однако многие игроки в Hearthstone не разделяют мою заинтересованность. Я видел множество комментариев о том, что Blizzard просто подсовывает пользователям еще одну коллекцию карт, которые придется получать через гринд. Не думаете, что это может стать проблемой? Не будет ли режим подталкивать к покупкам слишком сложными боями на разных этапах?

— Некоторые пользователи считают, что обязаны играть во все режимы, доступные в Hearthstone. Это не так: играть можно только в те форматы, которые вам нравятся. Мы постоянно экспериментируем и создаем контент, который может прийтись по душе разным категориям геймеров.

К примеру, множество пользователей Hearthstone играют только в «Поля сражений», потому что им это очень нравится. И это здорово. В то же время есть те, кто играет только в «Стандарте», только в вольном формате или только в «Дуэли» — они выбрали эти режимы как самые интересные для них. Играйте в то, что приносит вам удовольствие.

Если мы говорим конкретно о «Наемниках», я бы сказал, что этот режим отлично подходит для игры без вложений. Мы с Полом [ведущий дизайнер «Наемников» — прим. ред.] старались сделать этот формат максимально доступным в плане бизнес-модели. Здесь каждый начинает с шестью героями и получает еще нескольких по ходу игры, хотя стартовых персонажей уже достаточно для прохождения всего контента.

Я лично проверил, возможно ли это, и успешно завершил кампанию. Я сделал это специально, потому что хотел убедиться, что игроки не упрутся в стену на обычном уровне сложности и не подумают: «Ага, теперь они хотят, чтобы я достал кошелек и заплатил». Такого в «Наемников» мы не закладывали. Здесь можно заплатить за разнообразие: если пользователь хочет получить больше героев, он может потратить реальные деньги или свое время. В конце концов, персонажей и монеты для их развития можно получить, выполняя задания или тратя золото — основную валюту в Hearthstone.

«Наемники» подходят для игроков, которые не хотят вкладывать реальные деньги, но такая возможность есть, и это не плохо. Пользователям не стоит переживать из-за того, что они не покупают дополнительные наборы этого режима, потому что даже в таком случае можно получить удовольствие от игры.

Диабло в «Наемниках» в Hearthstone — никакими деньгами прокачку не ускоритьК тому же даже в PvP матчмейкинг учитывает силу выбранного отряда. Правда, на самых высоких рангах эта механика становится менее избирательной: к примеру, отряды с обеих сторон могут состоять из героев 30-го уровня, но их способности будут улучшены по-разному. Однако до этого момента пользователи будут развиваться примерно одинаково, а значит, всегда найдется равный соперник.

Никто не окажется в ситуации формата: «Ага, меня победили только потому, что противник вложил куда больше денег, чем я». Наш матчмейкинг так не работает, мы настраивали его иначе, чтобы все матчи были честными и интересными. Ради этого наша команда использовала экспериментальную систему, которая, надеемся, сработает как надо. Если все пройдет по плану, возможно, мы используем ее в других режимах Hearthstone.

— Как я уже говорил, на первый взгляд, режим «Наемники» кажется очень сложным. К примеру, здесь нужно хорошо знать всех героев, чтобы побеждать в PvP. С другой стороны, в Hearthstone есть «Поля сражений», которые жутко популярны в том числе благодаря своей простоте на базовом уровне. Для какой аудитории созданы «Наемники»?

— «Наемники» предназначены в первую очередь для людей, которым нравятся одиночные игры и RPG в частности. Если вам нравятся мультиплеерные тайтлы, «королевские битвы» или те же «Поля сражений», играйте в них, наслаждайтесь — это здорово. Мысль, что всем должно нравиться все и сразу, просто неправильная. Мы не хотим делать свои игры, следуя этой логике.

Есть люди, которым нравятся «Поля сражений». Найдутся и те, кому понравятся «Наемники». И это здорово. Мы знаем, что среди фанатов Hearthstone есть любители одиночных режимов, потому что уже восемь лет выпускаем для них контент. Думаю, всем, кто любит такой формат, RPG и системы с развитием героев, понравятся и «Наемники». Если же вам этот режим не по душе, ничего страшного в этом нет.

Мы не разрабатываем игры, чтобы перетянуть аудиторию из одного проекта в другой. У нас есть отдельные команды для разных режимов: никого насильно не отправляли делать «Наемников», когда те хотели работать над «Полями сражений» или «Стандартом», — это миф. Мы набираем сотрудников и собираем команды для конкретных проектов, над которыми они сами хотят работать.

Например, сейчас команды «Полей сражений» и «Стандарта» крупнее, чем когда-либо. Много лет назад на ранних этапах развития игры «Стандартом» занималась всего пара человек, которые и делали новые наборы карт. Теперь же только над этой задачей работают около 14 сотрудников. Мы также нанимали людей специально для работы над «Полями сражений».

Ключевой арт «Полей сражений» в HearthstoneВ итоге сегодня Hearthstone — это огромная игра с миллионами пользователей. Многие из них любят разные вещи, и в этом нет никакой проблемы. Мы хотим делать качественный контент для разных категорий игроков. По сути, Hearthstone из конкретной игры одного жанра превращается в платформу для разных форматов.

— Не думаете ли вы, что превращение Hearthstone из обычной ККИ в целую платформу становится проблемой? Недавно я пытался найти тренировочный режим, а он спрятался сразу за несколькими меню. Возможно, клиенту игры требуется глобальное обновление интерфейса?

— Некоторые элементы интерфейса в Hearthstone определенно могли бы быть лучше. Но если бы мы не решились сделать отдельную игру целой платформой, она не была бы такой же успешной и популярной, как сейчас. Когда мы запускали «Поля сражений», многие говорили, что этому режиму не место в Hearthstone. Но теперь аудитория «Полей сражений» сравнима с аудиториями стандартного и вольного форматов, вместе взятых. С нашей стороны не выпускать «Поля сражений» было бы огромной ошибкой.

Опять же, мы хотим создавать интересный контент разных форматов для разных категорий игроков. При этом многие геймеры почему-то упираются в рассуждения формата: «Мне нравится это, поэтому в игре должно быть только это». Но это не так. Посмотрите на Netflix — если бы на этой платформе выходили только те сериалы, которые вам нравятся, она бы не могла удовлетворять все запросы своей аудитории. Так же и мы хотим делать разные вещи для разных людей.

Так что мы вполне довольны текущим состоянием Hearthstone. Эта система неплохо работает — последние несколько лет, с тех пор как мы начали увеличивать количество поставляемого контента, игра успешно удерживает аудиторию. Судя по всему, наши старания окупаются, и мы рады этому.

Однако Hearthstone все же относительно старая игра. Многие вещи определенно стоит пересмотреть — вроде системы меню, пользовательского интерфейса и так далее. Наша команда уже думает над этим вопросом.

Куда мне вложить деньги, чтобы получить хорошую прибыль?

Акции, паевые инвестиционные фонды, биржевые фонды, облигации и банковские сертификаты — все это может помочь вам сохранить и приумножить свое богатство. Критически важно выбрать инвестиции, о которых вы знаете и которые соответствуют вашим целям, вашему временному горизонту и вашим ограничениям.

Если у вас есть время и интерес для самостоятельного исследования, вы можете взвесить все «за» и «против» различных вариантов в свете вашей личной ситуации, а затем определить правильный набор инвестиций и конкретные инвестиции, которые хорошо подходят для вашей ситуации. .

В противном случае было бы разумно обратиться за профессиональной помощью к опытному консультанту, который поможет вам проанализировать вашу личную ситуацию и порекомендует наилучшие способы вложить ваши деньги в разумные инвестиции, которые могут помочь вам повысить их ценность для ты.

Независимо от того, делаете ли вы это сами или с помощью хорошего финансового консультанта, вот обзор основных категорий вариантов инвестирования и немного о каждом подходе. С правильной рабочей этикой, непредвзятостью и разумным подходом или, в качестве альтернативы, с помощью профессионального совета вы можете встать на путь получения хорошей прибыли, которая поможет вам быстрее достичь своих целей и с меньшим риском ошибок, которые могут отбросить вас на годы или даже десятилетия от достижения ваших целей.

Фондовый рынок

Вы можете увидеть значительную прибыль, инвестируя в постоянно развивающийся и меняющийся фондовый рынок. Фондовый рынок работает за счет демократизации возможности владения множеством фирм, которые управляют экономикой в целом. Только в Соединенных Штатах насчитывается более 12 000 публичных компаний. Из этого числа 500 крупнейших и наиболее авторитетных компаний входят в индекс под названием S & P500, который многие инвесторы и журналисты используют в качестве показателя состояния общего фондового рынка.

Вы инвестируете в компанию, покупая ее акции, которые обычно торгуются в рыночные часы на одной из нескольких основных фондовых бирж, которые были созданы для облегчения таких сделок между инвесторами. В Соединенных Штатах основными фондовыми биржами являются Нью-Йоркская фондовая биржа (NYSE), NASDAQ и внебиржевая биржа.

В то время как некоторые люди думают об акциях как о маленьких листочках бумаги, которые свободно перемещаются, а инвестирование в акции — как об азартной игре, на самом деле инвестирование в акции на самом деле является частичным владением бизнесом, который они представляют.Инвесторы фондового рынка могут преуспеть, когда доходы компании со временем растут. Когда компания получает прибыль, они часто также выплачивают своим инвесторам часть этой прибыли в виде дивидендов.

Это отличный вариант, если вы ищете надежную прибыль и имеете достаточный временной горизонт для ваших инвестиций, чтобы выдержать взлеты и падения, которые сопровождают инвестирование на фондовом рынке. Чтобы добиться успеха, вы должны уметь исследовать и определять хорошие компании с хорошими руководителями, в которые вы инвестируете.Вам также понадобится терпение и мужество, чтобы придерживаться своих долгосрочных инвестиций, даже когда рынок становится нестабильным, что случается на нормально функционирующих фондовых рынках.

Конечно, для тех, кому вы можете воспользоваться некоторой помощью, помощь финансового профессионала может быть неоценимой для выбора правильных инвестиций и уменьшения или предотвращения существенных ошибок и убытков, например, вызванных падением стоимости компании.

Паевые инвестиционные фонды

Паевые инвестиционные фонды позволяют покупать пачку акций за одну покупку.Профессиональный менеджер обычно управляет фондом и принимает инвестиционные решения для всего портфеля, поэтому имейте в виду, что вы будете платить за эту услугу процентную комиссию, которая также называется соотношением расходов.

Конечно, поиск и выбор средств, подходящих для ваших обстоятельств, также может быть сложной задачей. В США существует более 9000 паевых инвестиционных фондов. Как и в случае с акциями, вы должны тщательно выбирать инвестиции в свой фонд, и подавляющее количество вариантов на выбор может сделать это почти так же сложно, как выбор правильных акций в качестве инвестиций.

Инвестиционные облигации

Когда вы инвестируете в акции, вы являетесь владельцем компании, акциями которой вы владеете. Однако когда вы инвестируете в облигации, вы ссужаете кому-то свои деньги.

Облигации бывают разных видов, например, государственные облигации, корпоративные облигации или облигации с ипотечным покрытием — и это лишь некоторые из них. В то время как акции дают вам долю прибыли компании, в том числе в виде дивидендов, облигации дают вам только проценты, уплаченные по облигации в течение ее срока службы, плюс возврат вашего основного долга.

Облигации иногда считаются менее рискованными, чем акции. Хотя облигации могут быть менее рискованными по сравнению с акциями, доходность также относительно умеренная, особенно в мире с низкими процентными ставками. Облигации также менее волатильны, поскольку они «созревают» в определенное время.

Если вы считаете, что медленный и стабильный выигрыш в гонке, вы можете подумать, какое сочетание облигаций и акций вам подходит.

Депозитные сертификаты (CD)

Этот метод инвестирования предлагает вам альтернативу сберегательным счетам.Это дает более высокую доходность, чем сберегательные счета, но ограничивает вас установленным периодом сбережений, в течение которого вы не можете снять деньги. Срок накопления может составлять от нескольких месяцев до нескольких лет. С помощью этой опции вы также получаете страховку на случай, если банк, в котором хранятся ваши депозиты, испытает и выдаст.

4 способа инвестировать деньги, отличные от фондового рынка

- Я спросил специалистов по финансовому планированию, куда я могу вложить свои деньги, кроме фондового рынка.

- Они рекомендовали искусство, недвижимость и венчурный капитал (через такие компании, как MicroVentures).

- Одно неожиданное предложение: инвестируйте в свою карьеру. Ваш работодатель может даже оплатить курсы.

- Прочтите больше историй от Personal Finance Insider.

В начале прошлого года, когда я наконец решил вложить часть бездействующих наличных денег на свой сберегательный счет, я обратился к фондовому рынку.Я был начинающим инвестором и не знал, что делаю. Я инвестировал в компании, которые мне нравились или которые, как мне казалось, имели большой потенциал, но я не проводил особых исследований. С тех пор я прошел долгий путь, оптимизировав свою стратегию на фондовом рынке, включив в нее изучение отчетов о доходах и более стратегически подходя к выбору.

По мере того, как я становлюсь инвестором, я хочу быть уверенным, что диверсифицирую свои инвестиции. Вот почему я решил обратиться к экспертам за советом о других местах, где можно отложить свои деньги в стороне от рынка, в надежде, что эти деньги принесут прибыль.Вот четыре предложения, которые мне дали специалисты по финансовому планированию.

1. НедвижимостьМногие мои друзья обратились к инвестированию в недвижимость за последние несколько лет. Некоторые купили недвижимость для сдачи в аренду для получения пассивного дохода, а другие инвестировали в дома, чтобы жить в них, с целью продажи через 10-15 лет.

Джейсон Далл’Аква, специалист по финансовому планированию, говорит, что инвестирование в недвижимость долгое время было стратегией увеличения благосостояния, поскольку оно дает потенциал как для дохода, так и для повышения цен.

«Инвестирование в недвижимость больше не требует практического подхода, если вы хотите просто быть пассивным инвестором», — говорит Далл’Аква. «Вы можете инвестировать в недвижимость через REIT — инвестиционные фонды недвижимости — которые объединяют деньги инвесторов для покупки, а иногда и эксплуатации различных форм собственности. REIT можно приобрести на многих фондовых биржах или напрямую инвестировать в определенные проекты через онлайн-платформы, такие как Fundrise.Рассмотрите риски, прежде чем инвестировать в недвижимость, и поймите, как они вписываются в вашу общую стратегию портфеля ».

2. ArtХотя это может не быть чем-то особенным, на всеобщее обозрение, специалист по финансовому планированию Кэролин Юн рекомендует подумать об инвестировании в искусство .

«Частные коллекции произведений искусства могут принести значительную прибыль, помимо рыночной. Корреляция с рынком низкая, хотя обычно она ограничивается теми, у кого есть миллионы, чтобы инвестировать в высококачественные имена.«Этот тип инвестиций, как правило, неликвиден, не регулируется и может меняться», — говорит Юнь.

3. Венчурный капиталЕсли вы тот, кто хочет инвестировать в бизнес, но хочет делать это за пределами акций на рынке, Юнь рекомендует обратить внимание на венчурный капитал.

«Некоторые из самых значительных темпов роста за время существования компании можно найти на ранних стадиях ее развития, еще до того, как она появится на рынке. В наши дни у стартапов есть тенденция откладывать свой публичный дебют до тех пор, пока они не достигнут значительных миллиардов долларов.Те, у кого достаточно денег, могут получить эту прибыль, инвестируя в компании на ранней стадии через фонды венчурного капитала «, — говорит Юнь.

Если вы хотите начать инвестировать в компании, Юн рекомендует MicroVentures, которая предлагает краудфандинг акций для начинающих компаний всего за 100 долларов. Другие возможные варианты: StartEngine и SeedInvest

4. Ваша карьераДля многих людей продолжение обучения и повышение квалификации может быть выгодным вложением во многих отношениях.Специалист по финансовому планированию Маргарита Ченг считает разумным инвестировать в свою карьеру и получать сертификаты и звания.

«Ваш работодатель может быть готов помочь вам покрыть эти расходы, возместив вам их по окончании обучения. Существуют льготы по оплате за обучение и пособия по профессиональному развитию», — говорит Ченг.

Как узнать, готовы ли вы инвестировать в фондовый рынок

Редакционная группа Select работает независимо над обзором финансовых продуктов и написанием статей, которые, как мы думаем, будут полезны нашим читателям.Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Похоже, что во время пандемии инвестирование стало национальным развлечением. Этой зимой повальное увлечение мемами захватило наше воображение, и многие люди заработали много денег: начинающие инвесторы, купившие акции AMC и Gamestop, получали доход не менее 100% на акцию. А рост криптовалюты породил немало новых миллионеров.

Когда вокруг все эти, казалось бы, легко получаемые деньги, вы можете подумать, что сейчас хорошее время, чтобы начать действовать.Но как узнать, действительно ли вы готовы инвестировать? И во что вам следует инвестировать?

«Вложение нескольких долларов в криптовалюту или последние акции — это нормально, но проведите здесь черту», - говорит Райан Макферсон, сертифицированный специалист по финансовому планированию и директор по коучингу и обучению в Smartpath. «Начинающим инвесторам необходимо сначала узнать, как работают инвестиции и рынки».

Айвори Джонсон, сертифицированный специалист по финансовому планированию и основатель Delancey Wealth Management, соглашается, добавляя, что, хотя инвестирование в отдельные акции или криптовалюту может выглядеть многообещающим, они могут сопряжены с огромными рисками, такими как резкое падение стоимости.

Даже если у вас есть некоторое представление о том, как работает инвестирование, и вы хотите потерять серьезные деньги, подождите. Конечно, инвестирование является неотъемлемой частью вашего общего финансового здоровья, но вы, возможно, еще не готовы к этому шагу. Хотя финансовое положение у всех разное, есть несколько явных признаков того, что кто-то не готов начать инвестировать.

1. Вы не задумывались о своих приоритетах

Когда вы составляете финансовый план, найдите время, чтобы обдумать свои жизненные цели, вехи, которых вы хотите достичь, и свои приоритеты.В противном случае вы можете обнаружить, что ваши деньги используются не так, как вы стремитесь. Конечно, вы можете получить большую прибыль от инвестиций, но это бесполезно, если вы не можете получить к нему доступ и использовать его для своих нужд.

Перед открытием брокерского счета выделите время, чтобы перечислить свои цели и расположить их в порядке важности. Джонсон предлагает обратить внимание на такие вопросы, как выход на пенсию, оплата обучения вашего ребенка в колледже, передача имущества вашим наследникам и любые краткосрочные или долгосрочные соображения.

«Если вы перечислите свои цели в порядке важности, это поможет вам прояснить, каковы ваши цели на самом деле», — говорит Джонсон.

После того, как вы определились со своими целями, Макферсон рекомендует взглянуть на вашу временную шкалу. Например, что вы хотите делать со своими деньгами и когда они вам понадобятся? Если вам понадобятся деньги в течение нескольких лет, например, для первоначального взноса за дом, вам нужно будет инвестировать иначе, чем если бы деньги вам не понадобились до пенсионного возраста.

Тогда вам следует принять во внимание вашу толерантность к риску — i.е. ваша способность сохранять спокойствие, когда дело доходит до спада на рынке или ваших инвестиций. Ваша терпимость к риску поможет определить типы счетов, которые вам больше всего подходят.

«Спросите себя, в какой момент падение ваших инвестиций заставит вас почувствовать себя настолько неудобно, что вы захотите изменить то, как вы инвестируете?» — предлагает Макферсон.

Продумав свои приоритеты, график, когда вы хотите достичь своих целей, и устойчивость к риску, вы будете готовы начать исследование лучших типов инвестиций и брокерских счетов для открытия.

2. У вас много долгов под высокие проценты.

Долги не обязательно должны иметь большое значение, особенно если этот долг представляет собой ипотеку с низкой процентной ставкой. Однако, если вы выплачиваете долг по кредитной карте или личные ссуды под высокие проценты, возможно, вам стоит воздержаться от инвестирования.

«Инвестиции в этой ситуации — это красный флаг, потому что они предполагают, что [кто-то] инвестирует в краткосрочной перспективе, что является другим способом описания спекуляции», — говорит Джонсон. «Даже если их игра окупится, история [их финансового поведения] предполагает, что они получат прибыль от инвестиций, прежде чем они получат выгоду от начисления сложных процентов.»

Вы можете получить отличную прибыль, инвестируя в рынок, но она будет сведена на нет процентами, которые вы платите по своему долгу. Предположим, вы получаете в среднем 7% прибыли от своих инвестиций, но вы платите 18% процентов по кредитной карте. 7%, которые вы зарабатываете, не компенсируют того факта, что вы платите почти втрое больше процентов.

Вместо этого, как правило, лучше сосредоточиться на выплате как можно скорее, тогда вы можете использовать часть денег, которые ранее шли на выплаты по долгам, для инвестирования.

Выплата долга под высокие проценты быстрее

Хотите взять под контроль задолженность по кредитной карте, чтобы вы могли начать инвестировать раньше? Правильная карта перевода баланса может помочь вам сэкономить сотни процентов на начисленных процентах.

Select рекомендует карту Visa® Platinum банка США, которая предлагает 20 платежных циклов с нулевой процентной ставкой по переводам остатка (после, от 14,49% до 24,49% с переменной годовой ставкой; остатки должны быть переведены в течение 60 дней с момента открытия счета). Если вы ищете еще более быстрые сроки выплаты, по кредитной карте Citi® Double Cash Card в течение 18 месяцев предоставляется 0% процентная ставка на переводы баланса (после 13.От 99% до 23,99% переменной годовых; остатки должны быть переведены в течение четырех месяцев с момента открытия счета).

Если вы решите пойти по пути переноса остатка, убедитесь, что у вас есть четкий план выплаты долга, чтобы вы не застряли в выплате высоких процентных ставок после окончания вводного периода.

3. У вас нет резервного фонда

Чрезвычайный фонд или буферный сберегательный счет пригодятся при возникновении непредвиденных обстоятельств. Если вам нужно заплатить за ремонт автомобиля, наличные деньги особенно полезны, чтобы не рисковать задолженностью по кредитной карте.Кроме того, если пандемия Covid-19 чему-то нас и научила, так это тому, что иметь деньги для оплаты необходимых расходов очень важно, тем более что миллионы людей потеряли работу и многие месяцы изо всех сил пытались найти работу.

Подумайте об этом: что вы будете делать, если ваши деньги застрянут на инвестиционном счете и вам нужно будет купить продукты на неделю?

Джонсон предлагает сэкономить на трехмесячных расходах, в идеале на отдельном сберегательном счете. Если это кажется слишком большим, он предлагает сначала сэкономить один месяц, а затем расширить эту цель, чтобы сэкономить больше.

Макферсон добавляет, что у человека со стабильным доходом будут другие потребности в сбережениях, чем у самозанятого.

«Я рекомендую три месяца расходов на жизнь, если у них есть надежная работа, и шесть месяцев для самозанятых или тех, у кого нет гарантий занятости», — говорит он.

4. Вы не провели достаточного исследования

Несмотря на то, что все средства массовой информации создают впечатление, будто многие инвесторы получили высокую прибыль от своих вложений в криптовалюту или акции мемов, в действительности многие также потеряли деньги, поскольку их стоимость со временем резко упала.Проведение исследования поможет вам понять типы рисков, связанных с инвестированием, чтобы вы могли лучше подготовиться, прежде чем начать.

Возможно, вы не сможете предотвратить обесценивание ваших инвестиций. Однако вы можете избежать высоких комиссий за инвестиционные продукты, которые со временем съедают прибыль. Использование таких приложений для инвестирования, как Robinhood и Webull, — хороший первый шаг. Обе брокерские компании предлагают торговлю акциями, опционами, ETF и криптовалютой без комиссии, при этом минимумы не требуются. Они также предоставляют инвесторам доступ к IPO и дробным акциям, а Webull даже предлагает IRA.(Чтобы узнать больше, см. Список лучших инвестиционных приложений Select.)

Вы также хотите убедиться, что понимаете типы инвестиций, наиболее подходящие для ваших финансовых целей.

«Нет недостатка в доступных исследованиях», — говорит Джонсон. «Фактически, это, вероятно, доступно в любом онлайн-магазине или у любого брокера со скидкой». Помимо брокерских услуг, существует ряд хороших книг, в которых учат основам инвестирования. Некоторые предложения включают: Маленькая книга здравого смысла инвестирования , Отказ миллениалов об инвестировании: руководство для новичков по повышению уровня ваших денег и Случайная прогулка по Уолл-стрит .

Вы также можете обратиться за помощью к фидуциарному финансовому консультанту. Эти типы профессионалов юридически обязаны заботиться о ваших интересах — вам не продадут инвестиции исключительно на основе самых высоких комиссионных.

Вы можете начать свой поиск, спросив рекомендации у людей, которым вы доверяете, или выполнив поиск в PlannerSearch © Ассоциации финансового планирования, Garrett Planning Network, Национальной ассоциации личных финансовых консультантов (NAPFA) или в реестре Paladin.

Если вы идете по пути «сделай сам», начните с изучения базовой терминологии инвестирования, такой как коэффициенты расходов, плата за управление, дивиденды и волатильность. Кроме того, проведите свое исследование, чтобы понять различные типы инвестиционных инструментов, такие как акции, облигации, паевые инвестиционные фонды и биржевые фонды (ETF).

Например, хотя паевые инвестиционные фонды и ETF не обязательно так привлекательны, как инвестирование в отдельные акции, они менее рискованны. Это потому, что оба состоят из корзины ценных бумаг — ETF или поставщик паевых инвестиционных фондов владеет базовыми акциями или облигациями, и вы, инвестор, можете приобрести долю этой корзины.Все это означает, что вы инвестируете в различные акции и облигации, диверсифицируя свой инвестиционный портфель.

Фактически, большинство платформ роботов-консультантов, таких как предлагаемые Charles Schwab и SoFi Invest®, будут использовать недорогие ETF для создания индивидуальных портфелей своих клиентов. Во многих случаях паевые инвестиционные фонды имеют более высокие комиссии, чем ETF, и здесь вам пригодятся исследования.

Для тех, кто интересуется более продвинутыми стратегиями, многие брокерские конторы позволяют вам открыть счет в симуляторе фондового рынка, чтобы вы могли торговать с установленной суммой игровых денег, чтобы изучить основы.

5. Вы не инвестируете в свой 401 (k)

. Лучшее место для начала инвестирования — это пенсионный план, спонсируемый работодателем, если вы можете, как говорят Джонсон и Макферсон. Отсутствие вклада в аккаунт 401 (k) может иметь серьезные недостатки.

«Вклад в пенсионный план на работе — это инвестирование», — говорит Макферсон. «Если вы вносите недостаточно, чтобы обеспечить полное соответствие пенсионного плана вашего работодателя, вы упускаете свободные деньги»

В зависимости от того, где вы работаете, ваши взносы будут соответствовать вашему личному взносу в пределах определенного процента.Например, если ваш работодатель подбирает доллар к доллару до 6%, когда вы вносите 6% своей зарплаты в каждый платежный период, он будет вкладывать еще 6% в ваш счет.

Многие провайдеры 401 (k) предлагают те же типы паевых инвестиционных фондов и ETF, что и другие брокерские компании, поэтому не думайте, что вы что-то упускаете. Но если ваша компания не предлагает никакого соответствия, вы можете более внимательно изучить свои сборы 401 (k), чтобы убедиться, что вы не переплачиваете. Возможно, вам лучше создать индивидуальную пенсионную учетную запись, такую как IRA или Roth IRA.(Еще лучше, инвестируйте во все три!)

Подготовка к инвестированию

Инвестирование предлагает множество преимуществ, таких как получение более высокой прибыли, чем на высокодоходных сберегательных счетах, и дает вам возможность достичь финансовых целей, таких как покупка дома или получение комфортная пенсия. Для тех, у кого много долгов под высокие проценты, у них нет накопительного буфера и они не уверены в своих приоритетах, ожидание инвестирования может быть лучшим выбором.

Если вы решите, что сейчас это не лучшая идея, вы все равно можете предпринять активные шаги, чтобы подготовиться к инвестированию в будущее.Это может включать в себя более агрессивный план погашения долга, настройку автоматических взносов на специальный сберегательный счет и чтение книг по инвестированию. Таким образом, вы хорошо вооружитесь знаниями и финансовыми привычками, необходимыми для успешного инвестирования — когда будете готовы.

Чтобы узнать о тарифах и комиссиях по карте Visa® Platinum банка США, щелкните здесь .

Редакционная заметка: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

3 шага для начала, когда вы будете готовы инвестировать

Это год, когда вы приводите свои деньги в порядок. Вы поставили цели, разработали стратегию расходов и сбережений, создали резервный фонд и откладываете деньги на пенсию.

Сберегательный счет подходит для ваших краткосрочных целей — деньги, которые вам понадобятся в в следующие три года . (Посетите bankrate.com, чтобы сравнить банки с лучшими показателями сбережений.)

Для среднесрочных и долгосрочных целей вам понадобится что-то с движком.Вот что делает инвестирование — берет вашу стратегию сбережений и закладывает двигатель.

- Для денег, которые вам понадобятся через от трех до пяти лет , у вас будет больше времени, чтобы выдержать волатильность рынка, но вы, вероятно, по-прежнему придерживаетесь более консервативных инвестиций с фиксированным доходом, таких как облигации.

- Для сбережений, которые вам не понадобятся в течение пяти или более лет , вы можете рассмотреть другие инвестиции, чтобы помочь распределить риск и приумножить ваши деньги, например, паевые инвестиционные фонды, акции, биржевые фонды (ETF) и аннуитеты — в зависимости от вашего толерантность к риску.

Вы уже являетесь «инвестором», если вносите свой вклад в свой 401 (k). Но когда вы готовы выйти за рамки сбережений / инвестирования в пенсионный план, вот три шага, чтобы начать работу.

1. Знайте свою терпимость к инвестиционному риску.

В чем разница между типами инвестиций и классами активов? Многое сосредоточено вокруг риска и доходности.

В целом, : чем выше потенциальная доходность (т.е. прибыль или убыток от инвестиций), тем выше вероятность потери — и наоборот.

Толерантность к риску — это то, насколько вы можете удержать эмоции от инвестирования. Здоровые рынки обычно идут вверх и вниз, но эти краткосрочные рыночные изменения могут вызвать как волнение, так и сожаление.

Некоторым людям удобнее знать, что они могут потерять деньги в краткосрочной перспективе, если в долгосрочной перспективе возможна прибыль. Другие более консервативны, предпочитая меньший риск.

Чтобы узнать, как справиться с волатильностью рынка, посмотрите наше видео.