Определение Рыночная капитализация — Investing.com

Что такое рыночная капитализация?

Рыночная капитализация представляет собой общую стоимость акций компании, находящихся в обращении в данный момент. Она рассчитывается путем умножения количества акций в обращении на цену одной акции.

Этот показатель используется для определения «размера» компании, потому что его легко рассчитать и он является приемлемым критерием между отраслями. Рыночная капитализация бизнеса свидетельствует о его волатильности, риске и потенциале роста, поэтому инвесторы часто используют показатель для быстрой оценки инвестиционного профиля компании.

Поскольку цена акций меняется изо дня в день, расчет рыночной капитализации является лишь срезом рыночной стоимости на момент расчета. Скорее всего, у быстро растущей компании будет сильное повышение курса акций, что, в свою очередь, повысило бы и рыночную капитализацию.

Рыночная капитализация затрагивается при выкупе акций компанией, так как это уменьшает количество акций в обращении.

Когда компания выпускает больше акций, она увеличивает количество акций в обращении, что в свою очередь влияет на ее рыночную капитализацию.

Что означает крупная, средняя и малая капитализация?

Компании с крупной капитализацией, как правило, являются доминирующими на рынке и в отрасли. Их рыночная капитализация или оценочная стоимость составляет $10 млрд и выше.

Например, рыночная капитализация компании, торгующейся по $50 за акцию с 500 млн акций в обращении, составляет $25 млрд. Мегакапитализация — это компании с рыночной капитализацией в $100 млрд и более.

Акции компаний с крупной капитализацией обеспечивают стабильность и низкую волатильность, но их рост ограничен. В условиях отсутствия риска инвесторы предпочитают удерживать такие компании, поскольку вероятность снижения стоимости невелика. Напротив, в условиях риска эти акции менее привлекательны, так как инвесторы ищут активы с лучшими возможности для прибыли от инвестиций.

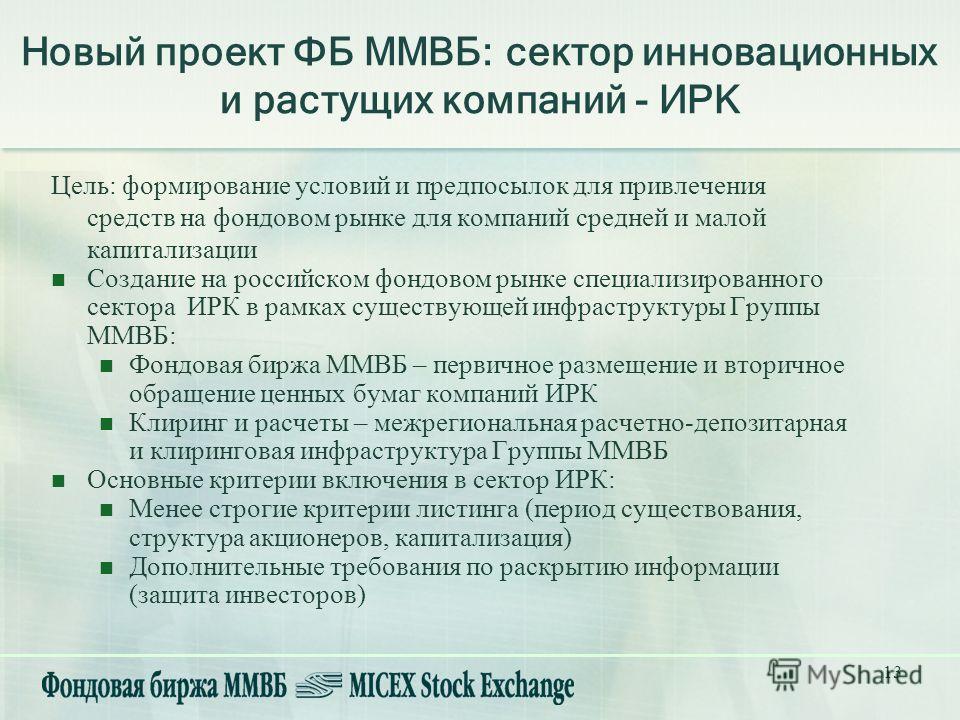

У компаний со средней капитализацией показатель составляет от $2 до $10 млрд. Отрасли этих компаний, как правило, быстро улучшаются, и они имеют все возможности для использования преимуществ группы. Если предпочтение отдается инвестициям с риском, у этих акций есть потенциал высокой прибыли с управляемым риском.

Отрасли этих компаний, как правило, быстро улучшаются, и они имеют все возможности для использования преимуществ группы. Если предпочтение отдается инвестициям с риском, у этих акций есть потенциал высокой прибыли с управляемым риском.

Малая капитализация — это компании с оценкой от $300 млн до $2 млрд. Внутри малой капитализации есть группа микро капитализации, стоимость которой оценивается от $50 млн до $300 млн. Капитал ниже $50 млн считается нано капитализацией.

Компании с малой капитализацией могут быть новичками в существующей отрасли или серьезными игроками в новой отрасли. Инвестирование в такие компании требует большей терпимости к риску из-за неясной конкурентоспособности и перспектив отрасли.

Если предпочтение отдается стратегии риска, эти инвестиции дают возможность получить огромный выигрыш, если компании или отрасль растет.

Где найти информацию о рыночной капитализации на Investing.com

Рыночная капитализация указана на главной странице каждой акции. Информацию можно найти на вкладках «Общие» и «Обзор».

Информацию можно найти на вкладках «Общие» и «Обзор».

Сначала нужно найти акцию в главной строке поиска, затем прокрутить вниз до таблицы под графиком, где мгновенно рассчитывается значение рыночной капитализации.

Его можно найти в среднем столбце таблицы прямо под биржевой диаграммой.

«Stock Screener» — еще один полезный инструмент, который можно найти по ссылке «Инструменты» на черной панели вверху каждой страницы.

Когда вы перешли на страницу проверки, нажмите на подзаголовок «Market Cap» во вкладке «Add Criteria» — «Popular». Можно использовать списки над полями, чтобы отфильтровать рыночные капиталы акций на основе «Бирж», «Секторов», «Отраслей» и «Типов акций». Инструмент покажет все акции в порядке убывания на основе значения рыночной капитализации. Столбец может быть упорядочен по другим параметрам.

| наст./будущ. | прош. | повелит. | |

|---|---|---|---|

| Я | капитализи́рую | капитализи́ровал капитализи́ровала | — |

| Ты | капитализи́руешь | капитализи́ровал капитализи́ровала | капитализи́руй |

| Он Она Оно | капитализи́рует | капитализи́ровал капитализи́ровала капитализи́ровало | — |

| Мы | капитализи́руем | капитализи́ровали | — |

| Вы | капитализи́руете | капитализи́ровали | капитализи́руйте |

| Они | капитализи́руют | капитализи́ровали | — |

Пр. действ. наст. действ. наст. | капитализи́рующий | ||

| Пр. действ. прош. | капитализи́ровавший | ||

| Деепр. наст. | капитализи́руя | ||

| Деепр. прош. | капитализи́ровав, капитализи́ровавши | ||

| Пр. страд. наст. | капитализи́руемый | ||

| Пр. страд. прош. | капитализи́рованный | ||

| Будущее | буду/будешь… капитализи́ровать | ||

капитализация — Перевод на английский — примеры русский

Предложения: рыночная капитализация На основании Вашего запроса эти примеры могут содержать грубую лексику.

На основании Вашего запроса эти примеры могут содержать разговорную лексику.

Для африканских стран особое значение имеет незамедлительная первоначальная капитализация Зеленого климатического фонда.

Prompt initial capitalization of the Green Climate Fund is of particular importance for African countries.Прямая капитализация применяется, когда оценивается недвижимость, используемая собственником.

Direct capitalization is applied when the assessed real estate is being used by its owner.

Концептуальные корректировки состоят из таких статей, как капитализация программного обеспечения, косвенно измеряемых услуг финансовых посредников (КИУФП) или штаб-квартир.

После завершения строительства осуществляется капитализация окончательных издержек.

On completion of the construction, the final cost is capitalized.Отелем управляла компания Coronado Beach Company, начальная капитализация которой составила 3 млн долларов.

The Hotel del Coronado was owned by the Coronado Beach Company which was originally

Эта капитализация удвоит нашу долю и он передумает.

Выступающий объяснил, что капитализация по сравнению с простой приватизацией позволяет исходить из рыночной, а не из балансовой стоимости предприятия.

He explained that capitalization, compared to simple privatization, made it easier to capture the market value rather than the book value of an enterprise.За последние 20 лет финансовое положение Фонда существенно улучшилось, и его капитализация является достаточной при нынешней структуре пособий.

The funded position of the Fund had improved considerably over the previous 20 years and its capitalization was sufficient for the current structure of benefits. Этот план покоится на трех основных моментах: капитализация, демократизация и участие населения.

Кроме того, Стандартами учета системы Организации Объединенных Наций предусматривается капитализация инвентарных запасов.

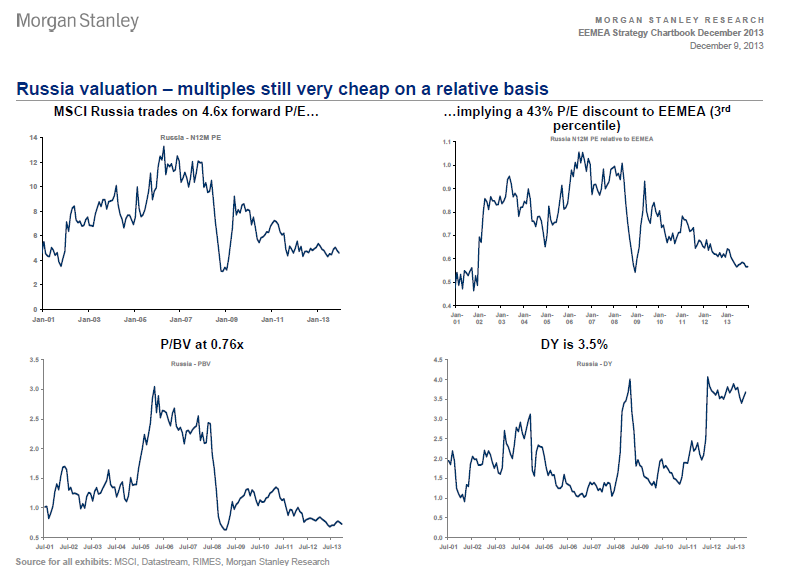

Furthermore, the lack of capitalization of inventories was not in compliance with United Nations system accounting standards.Начиная с 2000 года в Российской Федерации накопленная капитализация частных фондов акционерного и венчурного финансирования почти удвоилась, превысив 4 млрд. долларов.

During the 2000s, the cumulative capitalization of private equity and venture funds in the Russian Federation almost doubled reaching more than $ 4 billion. Рынки капитала только формируются, и пока для них характерны высокая неустойчивость и низкая капитализация.

Переход на Международные стандарты учета в государственном секторе и последующая капитализация незавершенного строительства повысят транспарентность отчетности об использовании резервов на покрытие непредвиденных расходов.

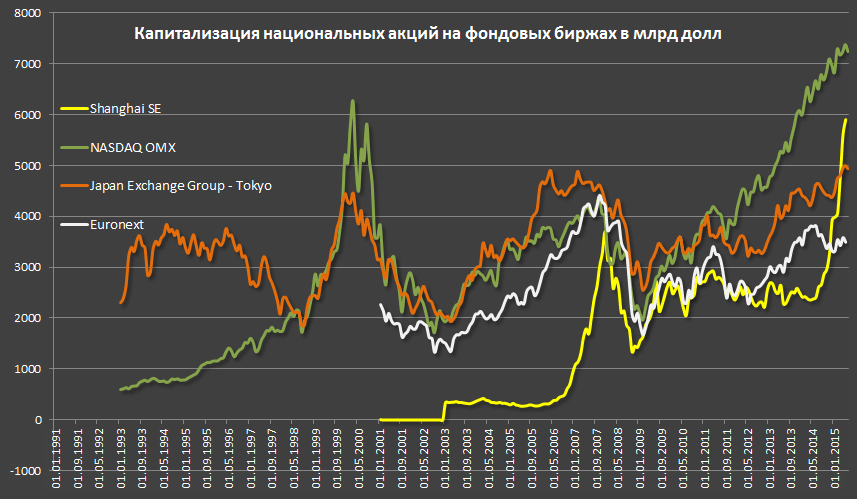

The adoption of the International Public Sector Accounting Standards and the consequential capitalization of assets in progress will improve transparency in reporting on the utilization of contingency reserves.По оценкам, в период между 2000 и 2001 годом общая капитализация рынка сократилась на 40%21.

Total market capitalization is estimated to have dropped by 40 per cent between 2000 and 2001.

Сумма кредитных издержек, капитализация которой допустима, должна определяться в соответствии с настоящим Руководящим принципом.

The amount of borrowing costs eligible for capitalization should be determined in accordance with this Guideline.В зависимости от того, используется ли недвижимость собственником или сдается в аренду, могут применяться две техники — прямая капитализация и дисконтирование денежных потоков.

Depending on the fact if the real estate is being used by the owner, or it has been rented, two techniques can be applied — of the direct capitalization, and of the discounted money flows. По итогам торгов с ценными бумагами на фондовой бирже РТС за три квартала этого года капитализация 18 ведущих предприятий Республики Башкортостан увеличилась более чем на 45 процентов.

2.9 Следствием этого изменения в методах учета стала капитализация подтверждаемой надежной документацией стоимости всех приобретенных после 1 января 2002 года участков земли, зданий и сооружений и ее отражение в балансовой ведомости.

2.9 As a result of this change in accounting policy, all land and buildings acquired after 1 January 2002 whose value has been reliably documented were capitalized and shown on the face of the balance sheet.Капитализация — глоссарий КСК ГРУПП

Что такое взаимный фонд?

Взаимный фонд — это просто соглашение, в котором группа инвесторов объединяет свои деньги и нанимает профессионального финансового менеджера для покупки и продажи ценных бумаг от их имени. Типичная договоренность заключается в том, что денежный менеджер (или его компания) каждый год берет инвестиционный сбор из активов фонда, обычно от 0,5 до 1,5%. Он называется коэффициентом расходов и поступает прямо из вашего счета в виде доли ваших активов.

Типичная договоренность заключается в том, что денежный менеджер (или его компания) каждый год берет инвестиционный сбор из активов фонда, обычно от 0,5 до 1,5%. Он называется коэффициентом расходов и поступает прямо из вашего счета в виде доли ваших активов.

Инвестиционная компания берет эти деньги и использует их для покрытия накладных расходов, офисных расходов и маркетинга. На эти деньги также платят зарплату менеджеру фонда и команде аналитиков, которая помогает менеджеру фонда выбирать акции, облигации и другие ценные бумаги для покупки и продажи. Когда у вас есть менеджер или команда менеджеров, которые активно покупают и продают выбранные ценные бумаги, чтобы максимизировать доходность и минимизировать риск, этот подход называется активным управлением.

Но что если вам не нужно платить команде аналитиков, чтобы они сидели целый день и анализировали ценные бумаги? Не могли бы вы заплатить более низкий коэффициент расходов? Оказывается, вы можете это сделать через специальный вид взаимного фонда, называемый индексным фондом.

Что такое индексный фонд?

Индексные фонды по-прежнему являются взаимными фондами, договоренностями, в которых вы объединяете свои деньги с другими инвесторами. И у вас все еще есть инвестиционная компания, которая обрабатывает ваши транзакции. Разница заключается в том, что инвестиционная компания не платит менеджеру фонда и команде аналитиков, чтобы попытаться забрать акции и облигации. Вместо этого фонд отсекает посредников, экономит инвесторам их средства и просто покупает все в том конкретном индексе.

Что такое индекс?

Индекс — это неконтролируемый сбор ценных бумаг, предназначенный для отражения свойств, дохода и параметров риска для определенного сегмента рынка. Индекс это теоретическая конструкция, вы не можете покупать акции прямо в индексе, но вы можете покупать акции компаний, включенные в индекс. Например, наиболее широко известный индекс, Standard & Poor’s 500 с акциями большой капитализации.

Как это работает?

Все просто, инвестиционная компания создает фондовый индекс и хочет, чтобы фонд отслеживал S & P 500. Таким образом, они собирают деньги, а затем используют деньги, чтобы купить равную процентную долю каждой компании в индексе. Эта доля будет небольшой, так как есть много других людей, которые уже владеют каждой компанией, поэтому они обычно покупают около 0,001% каждой компании в индексе. Инвесторы не владеют индексом напрямую, но они владеют акциями в этом фонде, которые теоретически будут отслеживать показатели индекса очень близко. Обратите внимание, что здесь нет никакой роли для аналитика, и все управляющие фондами гарантируют, что фонд всегда хранит ценные бумаги в индексе. Он не пытается «победить» индекс. Он просто следит за тем, чтобы портфель соответствовал индексу как можно ближе. Этот подход называется пассивным управлением.

Таким образом, они собирают деньги, а затем используют деньги, чтобы купить равную процентную долю каждой компании в индексе. Эта доля будет небольшой, так как есть много других людей, которые уже владеют каждой компанией, поэтому они обычно покупают около 0,001% каждой компании в индексе. Инвесторы не владеют индексом напрямую, но они владеют акциями в этом фонде, которые теоретически будут отслеживать показатели индекса очень близко. Обратите внимание, что здесь нет никакой роли для аналитика, и все управляющие фондами гарантируют, что фонд всегда хранит ценные бумаги в индексе. Он не пытается «победить» индекс. Он просто следит за тем, чтобы портфель соответствовал индексу как можно ближе. Этот подход называется пассивным управлением.

Общие индексы

Инвесторы, конечно, не ограничиваются индексом S & P 500 для их инвестирования. На самом деле есть сотни индексов на выбор, и многие инвесторы используют их в сочетании друг с другом.

Другие обычно используемые индексы:

- Russell 2000 — отслеживает акции малой капитализации в США.

- Wilshire 5000 — пытается отслеживать всю совокупность акций, торгуемых на NYSE.

- MSCIEAFE— отслеживает крупнейшие компании на европейских рынках.

- MSCIEmergingMarket— отслеживает фондовые рынки в разных странах с развивающейся экономикой, таких как Юго-Восточная Азия, Африка, Южная Америка и Центральная Америка.

- BarclaysCapitalAggregateBondIndex— отслеживает компании публично торгуемых облигаций, корпорации и высокодоходные облигации.

- Nikkei 225 — это индекс, который отслеживает крупнейшие японские компании.

- MSCIU.S. REITIndex— отслеживает эффективность крупнейших публично торгуемых инвестиционных фондов в США.

Существуют индексы, которые отслеживают почти каждую страну мира, большинство регионов и большинство классов активов. Рынок США представляет собой чуть менее половины всей рыночной стоимости акций, торгуемых во всем мире. Многие инвесторы любят оказывать существенное влияние на акции США, но также имеют противовес воздействию европейских акций, азиатских акций, развивающихся рынков и облигаций. Это может быть достигнуто за счет владения индексными фондами.

Это может быть достигнуто за счет владения индексными фондами.

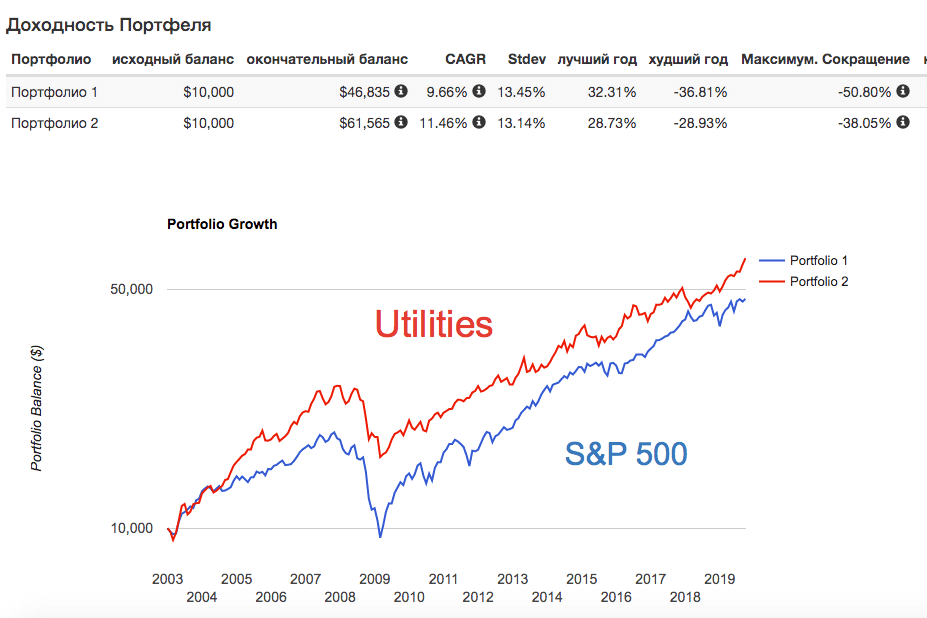

Работает ли индексное инвестирование?

На протяжении многих лет индексирование было эффективной стратегией для многих розничных инвесторов. Вот теоретическая основа логики индексации как стратегии.

Преимущества:

- Рынки эффективны. Индексатор в основном полагает, что рынок в целом очень хорошо оценивает всю доступную информацию об акции или рынке и рыночной цене (т. е. эффективную рыночную гипотезу). Поэтому для данного управляющего денежными средствами практически невозможно чрезмерно вытеснить рынок в течение длительного периода времени.

- Очень сложно определить «победителей» в управлении фондами. Вернитесь назад и посмотрите на доходы топ-менеджеров фондов каждый год. В подавляющем большинстве случаев менеджер фонда будет «высоко летать в течение года или двух, придерживаясь рыночной тенденции. Но после того как рынки прошли свой курс, становится популярным уже другой инвестиционный стиль, а «герои (менеджеры) прошлого года» могут оказаться ни с чем в этом году.

Индексные фонды имеют более низкий оборот. Чем больше торгуется фонд, тем выше эти затраты. Но индексные фонды никогда не должны торговаться, за исключением случаев, когда к индексу добавляются новые ценные бумаги, или покупать или продавать достаточно, чтобы покрывать потоки средств, поступающие и выходящие по мере того, как инвесторы покупают или продают.

Индексные фонды являются приемлемыми со стороны налогов. Индексные фонды обычно являются эффективными с точки зрения налогов. Это важно, потому что каждый раз, когда взаимный фонд продает холдинг с прибылью, он должен передать эту прибыль своим акционерам, которые платят налоги на прирост капитала на эту прибыль.

Представление

Из-за этих встроенных структурных преимуществ можно ожидать, что фонды индексов будут в обычном режиме превосходить среднюю эффективность активно управляемых фондов, которые инвестируют в ту же категорию. Индексные фонды не могут превзойти индекс, но поскольку они минимизируют затраты при торговле, более низкие затраты должны давать индексным фондам заметное преимущество.

Давайте посмотрим на доходность Vanguard 500, оригинального и одного из наиболее распространенных индексных фондов, который отслеживает S & P 500. Мы будем использовать класс акций инвестора, который является неинституциональным, в который большинство инвесторов сможет инвестировать свои средства.

Рост ваших инвестиций

Уоррен Баффет, председатель Berkshire Hathaway и один из самых успешных инвесторов, отвергает логику эффективных рынков. Он сделал свое состояние путем покупки акций по низкой цене и продажи по высокой через длительный период времени. Его стратегия очень проста, он ищет акции, которые оцениваются рынком несправедливо низко, именно потому, что эффективная теория рынка не всегда работает. По его мнению, он много раз добивался успеха в поиске акций на 30, 40 или даже на 60% от их истинной стоимости.

Недостатком такого подхода к инвестированию, конечно же, является то, что он занимает много времени и часто приводит к очень узким инвестиционным портфелям, что может означать большую волатильность. Не каждый инвестор может потратить время на подражание методу Баффета, даже если бы у него были потрясающие знания в области бухгалтерского учета и опыта ведения бизнеса, что возвращает вас к выбору услуг взаимного фонда и предполагает, что лучше заплатить менеджеру определенный процент для выбора ценных бумаг в ваш инвестиционный портфель. Для большинства людей, у которых нет времени и знаний, чтобы глубоко изучить финансовый анализ и исследования, даже Баффет рекомендует использовать метод индексирования.

Не каждый инвестор может потратить время на подражание методу Баффета, даже если бы у него были потрясающие знания в области бухгалтерского учета и опыта ведения бизнеса, что возвращает вас к выбору услуг взаимного фонда и предполагает, что лучше заплатить менеджеру определенный процент для выбора ценных бумаг в ваш инвестиционный портфель. Для большинства людей, у которых нет времени и знаний, чтобы глубоко изучить финансовый анализ и исследования, даже Баффет рекомендует использовать метод индексирования.

Вывод

Чтобы определить, какой подход инвестирования вы предпочитаете, начните с оценки ваших потребностей и того, для чего вы инвестируете. Например, будет ли прибыль от прироста капитала, вы будете инвестировать или выходить за пределы своих инвестиционных возможностей? Проанализируйте преимущества индексирования инвестиций выше и посмотрите, имеют ли они смысл для вас.

Возврат к списку

Рыночная капитализация

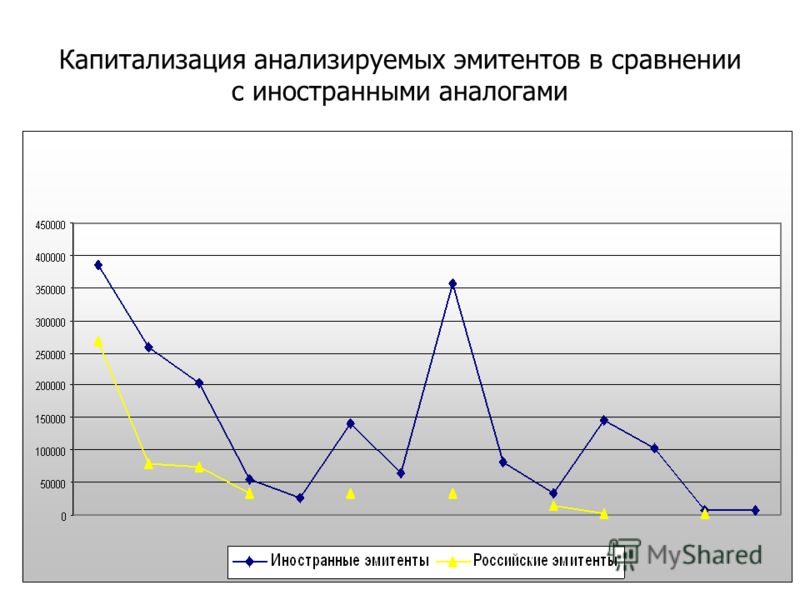

Вопрос, которым у нас практически никто не владеет, это проблемы увеличения стоимости своего бизнеса, своей компании. Всякая компания — это товар, и он имеет свою цену. Вот, сколько стоит Ford? Это известно. Нужно посмотреть его рыночную капитализацию, т.е. стоимость компании. Причем эта стоимость компании является рыночной величиной. Она связана, конечно, с тем, какую вы даете прибыль, каков объем вашей деятельности и с многими другими вещами: насколько быстро вы развиваетесь, сколько прибыли вы дадите завтра, какое у вас будущее, насколько можно доверять вашему менеджменту, насколько вы общественно открыты, какой у вас престиж. Поэтому, как правило, первая компания, лидер в своем секторе рынка, имеет более высокую рыночную капитализацию по сравнению с остальными. Компании и сектора, которые быстро развиваются, например, в области новых технологий, имеют огромную рыночную капитализацию, если они перспективны. Их рыночная капитализация во много раз больше объема их деятельности. Большую рыночную капитализацию может иметь даже убыточная компания, если она быстро растет, работает в прогрессивном, развивающемся секторе, и много денег вкладывает в свое развитие.

Всякая компания — это товар, и он имеет свою цену. Вот, сколько стоит Ford? Это известно. Нужно посмотреть его рыночную капитализацию, т.е. стоимость компании. Причем эта стоимость компании является рыночной величиной. Она связана, конечно, с тем, какую вы даете прибыль, каков объем вашей деятельности и с многими другими вещами: насколько быстро вы развиваетесь, сколько прибыли вы дадите завтра, какое у вас будущее, насколько можно доверять вашему менеджменту, насколько вы общественно открыты, какой у вас престиж. Поэтому, как правило, первая компания, лидер в своем секторе рынка, имеет более высокую рыночную капитализацию по сравнению с остальными. Компании и сектора, которые быстро развиваются, например, в области новых технологий, имеют огромную рыночную капитализацию, если они перспективны. Их рыночная капитализация во много раз больше объема их деятельности. Большую рыночную капитализацию может иметь даже убыточная компания, если она быстро растет, работает в прогрессивном, развивающемся секторе, и много денег вкладывает в свое развитие. Это залог будущих доходов. Попробуйте спросить руководителя какого-либо нашего завода, сколько он (его предприятие) стоит? Он может оценить, сколько было вложено средств, но это никакого отношения не имеет к рыночной капитализации. Наши руководители совсем этим не занимаются, и у нас, на самом деле, очень низкие оценки рыночной капитализации. Журнал «Эксперт» иногда публикует рейтинг 200 лучших рыночных компаний, и бывает, что там даются показатели рыночной капитализации. Они действительно очень низкие, их и западный рынок оценивает низко. На западе увеличение рыночной капитализации считается одной из главных стратегических целей бизнеса. Потому что, чем больше ваша рыночная капитализация, тем больший кредит вы можете получить. А, соответственно, у вас больше финансовых возможностей для развития, для наращивания рыночной капитализации.

Это залог будущих доходов. Попробуйте спросить руководителя какого-либо нашего завода, сколько он (его предприятие) стоит? Он может оценить, сколько было вложено средств, но это никакого отношения не имеет к рыночной капитализации. Наши руководители совсем этим не занимаются, и у нас, на самом деле, очень низкие оценки рыночной капитализации. Журнал «Эксперт» иногда публикует рейтинг 200 лучших рыночных компаний, и бывает, что там даются показатели рыночной капитализации. Они действительно очень низкие, их и западный рынок оценивает низко. На западе увеличение рыночной капитализации считается одной из главных стратегических целей бизнеса. Потому что, чем больше ваша рыночная капитализация, тем больший кредит вы можете получить. А, соответственно, у вас больше финансовых возможностей для развития, для наращивания рыночной капитализации.

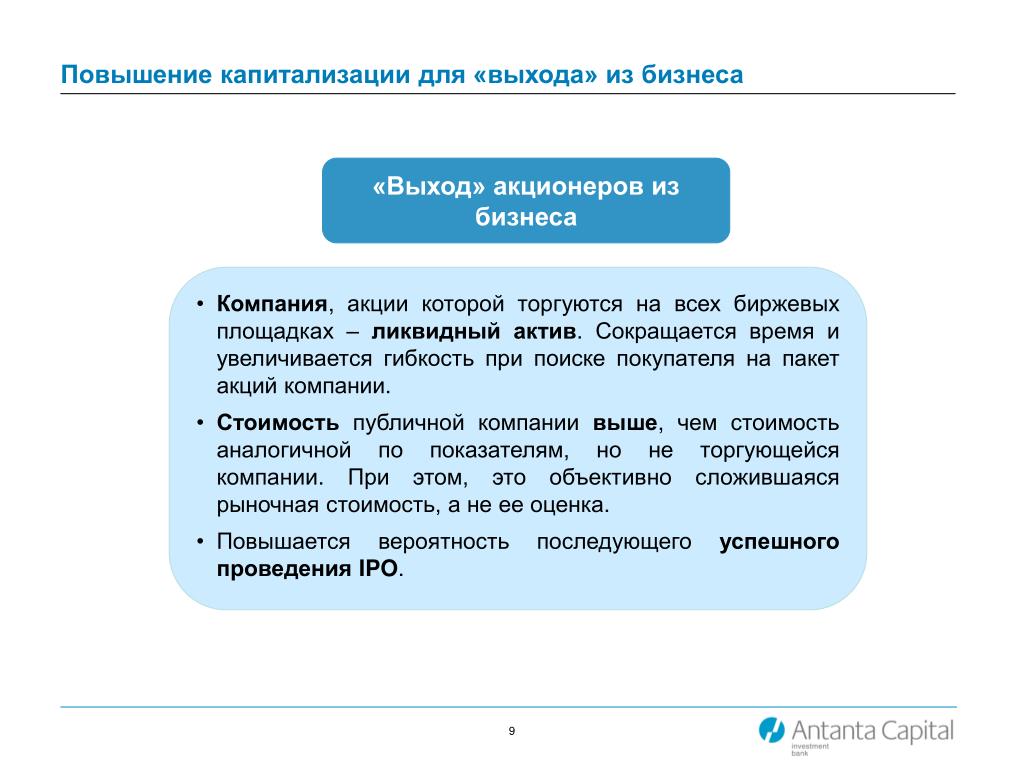

Первая российская компания, которая показала, что значит высокая рыночная капитализация — «Вымпелком», который первым вышел на Нью-Йоркскую биржу по ADR. «Вымпелком» был оценен западными инвесторами в сумму более миллиарда долларов. В результате, он смог получить деньги с открытого рынка, и это обусловило его динамичное развитие. В последнее время, трудное, когда уровень акций технологических компаний резко упал на западных биржах, очень успешно прошел капитализацию другой лидер нашей сотовой связи — МТС. Их капитализация составила уже 2 миллиарда. Это сопоставимо с крупнейшими нефтяными компаниями. Это действительно огромный успех. Но, к сожалению, таких компаний единицы.

«Вымпелком» был оценен западными инвесторами в сумму более миллиарда долларов. В результате, он смог получить деньги с открытого рынка, и это обусловило его динамичное развитие. В последнее время, трудное, когда уровень акций технологических компаний резко упал на западных биржах, очень успешно прошел капитализацию другой лидер нашей сотовой связи — МТС. Их капитализация составила уже 2 миллиарда. Это сопоставимо с крупнейшими нефтяными компаниями. Это действительно огромный успех. Но, к сожалению, таких компаний единицы.

Если вы хотите добиться большой рыночной капитализации, то очень важно, какой бизнес вы ведете, во многих случаях вам целесообразно объединиться с какой-то другой фирмой. То есть развитие бизнеса — это не обязательно развивать только свою фирму, это может быть присоединение других фирм, освоение других видов деятельности, других сегментов рынка. И многие крупные западные компании, прежде всего General Electric, смело вторгаются в другие виды бизнеса, приобретают десятки других компаний. И этот процесс на западе идет сейчас очень бурно и он очень эффективен с точки зрения развития бизнеса.

И этот процесс на западе идет сейчас очень бурно и он очень эффективен с точки зрения развития бизнеса.

Вопросы увеличения капитализации тесно связаны со стратегическим планированием развития фирмы.

ректор Академии народного хозяйства при Правительстве РФ, академик Абел Аганбегян

navigator.ane.ru

«Тонкая капитализация» требует тонкой настройки

«Тонкая капитализация» требует тонкой настройки

Правила «тонкой капитализации» не должны ограничивать свободу в выборе способов финансирования – на это обратил внимание Верховный Суд РФ в Определении от 14.09.2020 по делу № А60-29234/2019.

Фабула дела

Российская компания налогоплательщик получила займы от другой российской компании. Обе они контролировались третьей российской организацией, основная часть уставного капитала которой принадлежала кипрской компании.

Налоговая инспекция, руководствуясь пунктом 2 статьи 269 НК РФ, исключила часть заемных процентов из состава расходов налогоплательщика, посчитав, что займы были предоставлены кипрской компанией.

Налогоплательщик возражал против такого подхода. По его мнению, иностранная компания не инвестировала средства в работу заемщика и займодавца, она не влияла на них, а фактическое право на доход кипрской компании было у бенефициаров – двух российских граждан, налоговых резидентов РФ. Cуды трех инстанций поддержали госорган, но не Верховный Суд.

Правовая позиция

Верховный Суд РФ не согласился с нижестоящими судами и применил более гибкий подход. Формальный подход к «тонкой капитализации» лишает добросовестную компанию права на вычет расходов из-за наличия в ее корпоративной структуре иностранного элемента.

Само по себе предоставление процентных займов внутри группы компаний с участием иностранных организаций не является злоупотреблением правом.

Смысл «тонкой капитализации» состоит в недопустимости вывода прибыли из-под налогообложения путем направления за рубеж. Иными словами, нормирование заемных процентов для учета их в расходах заемщика выступает мерой приведения облагаемой в России прибыли к уровню, который существовал бы при отсутствии злоупотребления правом. Это правило применяется с учетом конкретных обстоятельств дела и не должно ограничивать налогоплательщика в способах привлечения капитала.

Мнение наших экспертов

Постановление Верховного Суда РФ – это яркий пример того, как следует применять положения налогового законодательства. В налоговых спорах судам необходимо не только оценивать действия налогоплательщиков на формальное соответствие букве закона, но и анализировать мотивы совершения операций, их налоговые последствия, равно как и цели принятия законов. Важно давать оценку целям принятия норм, которые введены для пресечения возможных злоупотреблений правом, так как такие нормы порой могут ограничивать и права вполне добросовестных компаний.

Ранее суды занимали формальную позицию и признавали задолженность между российскими «сестринскими» компаниями контролируемой без исследования иных обстоятельств, если они имели общую иностранную «материнскую» компанию[1].

Верховный суд РФ не в первый раз выносит решение, основываясь в большей степени на смысле налогового законодательства, а не на их буквальном прочтении. Так, Верховный Суд подтвердил право налогоплательщика на применение льготы на движимое имущество, приобретенное у взаимозависимого лица, хотя из буквального прочтения закона следует, что налогоплательщик не мог претендовать на такое освобождение (определение Верховного Суда РФ от 3 сентября 2018 г. № 310-КГ18-8658).

Мы надеемся, что в налоговых спорах принцип приоритета существа над формой будет широкого применяться всеми судебными инстанциями и не только в случаях фискального интереса государства.

[1] Например, Определение Высшего Арбитражного Суда РФ от 19 марта 2012 г. № ВАС-10350/11

№ ВАС-10350/11

Капитализация ОС

Капитализация ОС — это процесс выявления того факта, что ОС было помещено в обслуживание в вашей компании и является пригодным для амортизации. Если ОС не было капитализировано, оно не может амортизироваться в любой из связанных книг.

Можно капитализировать ОС, которые имеют статус Введенный или статус Удаленный.

Когда вы капитализируете ОС, его статус и статус каждой связанной с ним книги изменяется с Введенный на Приобретенный. Если книга ОС содержит накапливаемую амортизацию и капитализируется, она приобретает статус Амортизируемый. После капитализации ОС можно начать в любое время начать его амортизацию.

Можно рекапитализировать ОС, имеющие статус Удаленный. Если для ОС не было запущено никакой амортизации, можно удалить капитализацию капитализированного ОС. После проведения требуемых изменений ОС необходимо повторно капитализировать ОС. Все последующие операции FAM, такие как амортизация и перемещение, будут основаны на измененных значениях.

Все последующие операции FAM, такие как амортизация и перемещение, будут основаны на измененных значениях.

LN регистрирует дату, вводимую вами для капитализации, как период и год учета для ОС. Вводимая дата не может находиться в финансовом периоде, предшествующем дате ввода в эксплуатацию ОС, должна находиться в открытом периоде и должна попадать в промежуток между начальной и конечной датами для компании, с которой связано ОС.

После капитализации ОС становится невозможным прямое изменение ряда связанных с ним данных. Внести изменения в эти данные можно, выполнив корректировку. Более подробную информацию смотри в разделе справки Корректировка активов.

Примечание

Можно продолжать добавлять связанные книги к ОС после капитализации. LN при сохранении произведенных изменений автоматически устанавливает статус каждой книги на Приобретенный. Нельзя удалить существующие книги из ОС после капитализации. Чтобы удалить книгу после капитализации, необходимо выполнить выбытие ОС в этой книге. Более подробную информацию смотри в разделе справки Выбытие книг учета ОС.

Более подробную информацию смотри в разделе справки Выбытие книг учета ОС.

LN регистрирует журнальные операции для каждого капитализируемого ОС, используя стоимости ОС в его заданной по умолчанию главной книге. Можно не допустить ввод журнальной операции, используя флаг Запрещение журн. записей в сеансе Капитализация (tffam1200m000). Более подробную информацию смотри в разделе справки Журналы капитализации.

Примечание

Если капитализируется ОС, которое ни при каких обстоятельствах не должно быть введено в эксплуатацию, то нельзя удалить из него статус капитализации в сеансе

Удалить капитализацию (tffam1201m000). Это удаляет ОС из обслуживания и не допускает его амортизацию. Более подробную информацию смотри в разделе справки Удаление капитализации ОС.

Определение рыночной капитализации

Какова рыночная капитализация

Рыночная капитализация относится к общей долларовой рыночной стоимости выпущенных акций компании. Обычно называемый «рыночной капитализацией», он рассчитывается путем умножения общего количества акций компании в обращении на текущую рыночную цену одной акции.

Обычно называемый «рыночной капитализацией», он рассчитывается путем умножения общего количества акций компании в обращении на текущую рыночную цену одной акции.

Например, компания с 10 миллионами акций, продаваемых по 100 долларов каждая, будет иметь рыночную капитализацию в 1 миллиард долларов. Инвестиционное сообщество использует эту цифру для определения размера компании, в отличие от продаж или общих активов.При приобретении рыночная капитализация используется для определения того, представляет ли кандидат на поглощение хорошую ценность для покупателя.

Ключевые выводы

- Рыночная капитализация означает, сколько стоит компания по данным фондового рынка. Он определяется как общая рыночная стоимость всех выпущенных акций.

- Чтобы рассчитать рыночную капитализацию компании, умножьте количество акций в обращении на текущую рыночную стоимость одной акции.

- Компании обычно делятся по рыночной капитализации: компании с большой капитализацией (10 миллиардов долларов и более), со средней капитализацией (от 2 до 10 миллиардов долларов) и малой капитализацией (от 300 до 2 миллиардов долларов).

Понимание рыночной капитализации

Понимание того, чего стоит компания, — важная задача, и зачастую ее сложно быстро и точно определить. Рыночная капитализация — это быстрый и простой метод оценки стоимости компании путем экстраполяции того, чего, по мнению рынка, она стоит для публично торгуемых компаний. В таком случае просто умножьте цену акции на количество доступных акций. Использование рыночной капитализации для демонстрации размера компании важно, поскольку размер компании является основным фактором, определяющим различные характеристики, в которых заинтересованы инвесторы, включая риск.Также легко рассчитать. Компания с 20 миллионами акций, продаваемых по 100 долларов за акцию, будет иметь рыночную капитализацию в 2 миллиарда долларов. С другой стороны, вторая компания с ценой акций в 1000 долларов, но только с 10 000 акций в обращении, будет иметь рыночную капитализацию только в 10 миллионов долларов.

Рыночная капитализация компании сначала устанавливается посредством первичного публичного предложения (IPO). Перед IPO компания, которая хочет выйти на биржу, привлекает инвестиционный банк для использования методов оценки для определения стоимости компании и определения того, сколько акций будет предложено публике и по какой цене.Например, компания, стоимость которой оценивается в 100 миллионов долларов, может захотеть выпустить 10 миллионов акций по цене 10 долларов за акцию, или они могут также захотеть выпустить 20 миллионов по цене 5 долларов за акцию.

Перед IPO компания, которая хочет выйти на биржу, привлекает инвестиционный банк для использования методов оценки для определения стоимости компании и определения того, сколько акций будет предложено публике и по какой цене.Например, компания, стоимость которой оценивается в 100 миллионов долларов, может захотеть выпустить 10 миллионов акций по цене 10 долларов за акцию, или они могут также захотеть выпустить 20 миллионов по цене 5 долларов за акцию.

После того, как компания становится публичной и начинает торговать на бирже, ее цена определяется спросом и предложением на ее акции на рынке. Если будет высокий спрос на его акции из-за благоприятных факторов, цена будет расти. Если будущий потенциал роста компании выглядит не очень хорошо, продавцы акций могут снизить ее цену.Затем рыночная капитализация становится оценкой стоимости компании в реальном времени.

Формула рыночной капитализации:

Рыночная капитализация = цена акции x # акций в обращении

Рыночная капитализация и инвестиционная стратегия

Учитывая простоту и эффективность оценки рисков, рыночная капитализация может быть полезным показателем при определении того, какие акции вам интересны, и как диверсифицировать свой портфель компаниями разных размеров.

Компании с большой или большой капитализацией обычно имеют рыночную капитализацию в размере 10 миллиардов долларов или более.Эти крупные компании обычно существуют уже давно, и они являются основными игроками в устоявшихся отраслях. Инвестиции в компании с большой капитализацией не обязательно приносят огромную прибыль за короткий период времени, но в долгосрочной перспективе эти компании обычно вознаграждают инвесторов постоянным увеличением стоимости акций и выплат дивидендов. Примером компании с большой капитализацией является International Business Machines (IBM), Johnson & Johnson (JNJ) или Microsoft (MSFT).

Компании со средней капитализацией обычно имеют рыночную капитализацию от 2 до 10 миллиардов долларов.Компании со средней капитализацией — это солидные компании, которые работают в отрасли, где ожидается быстрый рост. Компании со средней капитализацией находятся в процессе расширения. По своей сути, они несут более высокий риск, чем компании с большой капитализацией, потому что они не так устоялись, но они привлекательны своим потенциалом роста. Примером компании со средней капитализацией является Eagle Materials (EXP).

Примером компании со средней капитализацией является Eagle Materials (EXP).

Компании с рыночной капитализацией от 300 до 2 миллиардов долларов обычно классифицируются как компании с малой капитализацией.Эти небольшие компании могут быть молодыми и / или обслуживать нишевые рынки и новые отрасли. Эти компании считаются инвестициями с более высоким риском из-за их возраста, рынков, которые они обслуживают, и их размера. Небольшие компании с меньшими ресурсами более чувствительны к замедлению экономического роста. В результате цены на акции малой капитализации, как правило, более волатильны и менее ликвидны, чем цены более зрелых и крупных компаний. В то же время небольшие компании часто предоставляют больше возможностей для роста, чем компании с большой капитализацией.Даже небольшие компании известны как компании с микро-капитализацией, стоимость которых составляет примерно от 50 до 300 миллионов долларов.

Чтобы принять инвестиционное решение, вам может потребоваться учесть рыночную капитализацию некоторых инвестиций.

Заблуждения о рыночной капитализации

Хотя он часто используется для описания компании, рыночная капитализация не измеряет стоимость капитала компании. Это может сделать только тщательный анализ фундаментальных показателей компании. Неадекватно оценивать компанию, потому что рыночная цена, на которой она основана, не обязательно отражает, сколько стоит часть бизнеса.Акции часто переоценены или недооценены рынком, то есть рыночная цена определяет только то, сколько рынок готов заплатить за свои акции.

Хотя он измеряет стоимость покупки всех акций компании, рыночная капитализация не определяет сумму, которую компания будет стоить для приобретения в результате сделки слияния. Лучшим методом расчета цены приобретения бизнеса напрямую является стоимость предприятия.

Изменения рыночной капитализации

Два основных фактора могут повлиять на рыночную капитализацию компании: значительные изменения в цене акций или когда компания выпускает или выкупает акции. Инвестор, использующий большое количество варрантов, также может увеличить количество акций на рынке и негативно повлиять на акционеров в процессе, известном как разводнение.

Инвестор, использующий большое количество варрантов, также может увеличить количество акций на рынке и негативно повлиять на акционеров в процессе, известном как разводнение.

Часто задаваемые вопросы

Что такое рыночная капитализация?

Рыночная капитализация — это рыночная стоимость капитала компании. Это простой, но важный показатель, который рассчитывается путем умножения количества выпущенных акций компании на ее цену за акцию. Например, компания с ценой 20 долларов за акцию и 100 миллионами акций в обращении будет иметь рыночную капитализацию в 2 миллиарда долларов.

Лучше иметь большую рыночную капитализацию?

У большой рыночной капитализации есть свои преимущества и недостатки. С одной стороны, более крупные компании могли бы получить более выгодные условия финансирования в банках и путем продажи корпоративных облигаций. Кроме того, эти компании могут извлечь выгоду из конкурентных преимуществ, связанных с их размером, таких как экономия на масштабе или широкая узнаваемость бренда. С другой стороны, у крупных компаний могут быть ограниченные возможности для продолжения роста, и поэтому их темпы роста со временем могут снижаться.

С другой стороны, у крупных компаний могут быть ограниченные возможности для продолжения роста, и поэтому их темпы роста со временем могут снижаться.

В чем разница между рыночной капитализацией и стоимостью предприятия?

Ключевое различие между рыночной капитализацией и стоимостью предприятия состоит в том, что рыночная капитализация отражает только стоимость капитала компании, тогда как стоимость предприятия отражает общую сумму капитала, в том числе заемного капитала, вложенного в бизнес. В частности, стоимость предприятия рассчитывается путем взятия рыночной капитализации компании, добавления общей суммы долга и вычитания денежных средств.Многие инвесторы используют стоимость предприятия как приблизительную оценку стоимости приобретения компании и превращения ее в частную собственность. Он также используется в коэффициентах оценки, таких как Enterprise Multiple.

Рыночная капитализация: что это такое?

Рыночная капитализация — это общая стоимость акций компании. Он используется для сравнения размеров компаний, что помогает инвесторам оценить риск и потенциальную доходность.

Он используется для сравнения размеров компаний, что помогает инвесторам оценить риск и потенциальную доходность.

Изучите определение рыночной капитализации, как оно работает и как использовать его для принятия инвестиционных решений.

Что такое рыночная капитализация?

Проще говоря, капитализация фондового рынка — это сумма денег, которую вам стоило бы купить каждую отдельную акцию, выпущенную компанией по текущей рыночной цене. Этот показатель полезен для сравнения размеров одной компании с другой.

Есть также определенные преимущества и риски, связанные с инвестированием в компании определенных размеров, поэтому инвесторы могут захотеть сосредоточиться на компании определенного размера, например, на компаниях с большой капитализацией, или диверсифицировать, имея компании с малой, средней и большой капитализацией. их портфолио.

Как работает рыночная капитализация

Рыночная капитализация включает все доступные акции на рынке. Он не включает заблокированные акции, например, принадлежащие руководству компании. На это влияет стоимость акций. Если акции компании падают в цене, рыночная капитализация компании снижается. Исполнение варрантов также может повлиять на рыночную капитализацию, поскольку варранты увеличивают количество доступных акций. Варрант дает вам право купить определенное количество акций по определенной цене в будущем.

Он не включает заблокированные акции, например, принадлежащие руководству компании. На это влияет стоимость акций. Если акции компании падают в цене, рыночная капитализация компании снижается. Исполнение варрантов также может повлиять на рыночную капитализацию, поскольку варранты увеличивают количество доступных акций. Варрант дает вам право купить определенное количество акций по определенной цене в будущем.

Инвесторы обычно основывают инвестиции в акции на потенциальном риске и росте. Размер компании влияет на ее потенциал для будущего роста и риск ее банкротства. В целом, небольшие компании имеют больший потенциал для роста, но они также более рискованны, потому что они не доказаны. Крупные компании могут не увидеть взрывного роста, но они также вряд ли потерпят поражение, даже когда экономика резко упадет.

Дивиденды и дробление акций обычно не влияют на рыночную капитализацию.

Как рассчитать капитализацию фондового рынка

Формула расчета капитализации фондового рынка проста. Вам нужны только две части данных: количество акций в обращении и текущая цена акций. Вот формула:

Вам нужны только две части данных: количество акций в обращении и текущая цена акций. Вот формула:

Рыночная капитализация = Количество текущих акций в обращении X Текущая рыночная цена акций .

Например, по состоянию на 21 декабря 2020 года у The Coca-Cola Company было около 4,3 миллиарда акций в обращении, а стоимость акций составляла 53 доллара.74 за акцию. Если вы хотите купить каждую акцию Coca-Cola в мире, это будет стоить вам 4 300 000 000 акций x 53,74 доллара, или 231 082 000 000 долларов. Это более 231 миллиарда долларов. На Уолл-стрит люди называют рыночную капитализацию Coca-Cola примерно 231 миллиард долларов.

Преимущества использования рыночной капитализации для инвестирования

Цены на акции иногда могут вводить в заблуждение при сравнении одной компании с другой. С другой стороны, капитализация фондового рынка игнорирует особенности структуры капитала, которые могут привести к тому, что цена акции одной фирмы будет выше, чем цена другой. Это позволяет инвесторам понять относительные размеры двух компаний.

Это позволяет инвесторам понять относительные размеры двух компаний.

Например, сравните Coca-Cola по цене 53,74 доллара за акцию со стриминговым сервисом Netflix по цене 534,45 доллара за акцию. Несмотря на экспоненциально большую стоимость акций, последняя имеет капитализацию на фондовом рынке примерно в 236 миллиардов долларов, что делает ее сравнимо с кока-колой.

Риски использования рыночной капитализации для инвестирования

Капитализация фондового рынка ограничена в том, что он может вам сказать. Самым большим недостатком этого конкретного показателя является то, что он не учитывает долг компании.

Например, в конце 2020 года текущие обязательства компании (задолженность, налоги и т. Д.) Составляли около 52 миллиардов долларов. Если бы вы купили весь бизнес, вы бы несли ответственность за обслуживание и погашение всех этих обязательств. Это означает, что, хотя капитализация Coke на фондовом рынке составляет 230 миллиардов долларов, стоимость ее предприятия составляет 282 миллиарда долларов. При прочих равных, последняя цифра — это то, что вам нужно не только для покупки всех обыкновенных акций, но и для выплаты всех долгов компании. Стоимость предприятия — это более точный индикатор для определения стоимости поглощения компании.

При прочих равных, последняя цифра — это то, что вам нужно не только для покупки всех обыкновенных акций, но и для выплаты всех долгов компании. Стоимость предприятия — это более точный индикатор для определения стоимости поглощения компании.

Еще одна серьезная слабость использования капитализации фондового рынка в качестве показателя эффективности компании заключается в том, что она не учитывает такие распределения, как выделение, дробление или дивиденды, которые чрезвычайно важны при расчете концепции, известной как общий доход.

Многим новым инвесторам это кажется странным, но общий доход может привести к тому, что инвестор заработает деньги, даже если сама компания обанкротится. Во-первых, вы могли получать дивиденды за долгие годы.Компания также может быть выкуплена, а ваши акции могут быть куплены напрямую или переведены в акции новой материнской компании.

Использование рыночной капитализации для создания портфеля

Многие профессиональные инвесторы делят свой портфель по размеру рыночной капитализации. Эти инвесторы делают это, потому что считают, что это позволяет им воспользоваться тем фактом, что небольшие компании исторически росли быстрее, но более крупные компании обладают большей стабильностью и платят больше в виде дивидендов.

Эти инвесторы делают это, потому что считают, что это позволяет им воспользоваться тем фактом, что небольшие компании исторически росли быстрее, но более крупные компании обладают большей стабильностью и платят больше в виде дивидендов.

Вот разбивка типов категорий рыночной капитализации, на которые вы, вероятно, будете ссылаться, когда начнете инвестировать.

- Маленькая капитализация : Термин «маленькая капитализация» относится к компании с капитализацией на фондовом рынке от 300 до 2 миллиардов долларов. Это относительно новые компании, которые могут иметь высокий уровень роста. Они также более уязвимы для конкуренции и экономических условий.

- Средняя капитализация: Термин «средняя капитализация» относится к компании с капитализацией на фондовом рынке от 2 до 10 миллиардов долларов.Эти компании считаются менее рискованными, чем компании с небольшой капитализацией, но более рискованными, чем компании с большой капитализацией.

- Большая капитализация : Термин «большая капитализация» относится к компании с капитализацией на фондовом рынке 10 миллиардов долларов или более. Это хорошо зарекомендовавшие себя компании, которые могут обеспечивать стабильные выплаты дивидендов, и их цена вряд ли сильно изменится.

Ключевые выводы

- Рыночная капитализация — это общая стоимость акций компании.

- Умножьте количество текущих акций в обращении на текущую цену на фондовом рынке, чтобы найти рыночную капитализацию.

- Рыночная капитализация может дать вам приблизительную оценку риска инвестирования в компанию и ее потенциала роста.

- Он не включает такие важные факторы, как долг компании.

Капитализация стартапа

Слово «капитализация» может иметь много значений в малом бизнесе. Он используется в бухгалтерском учете для описания стоимости оборудования, которое с течением времени списывается как амортизация. Он также описывает преобразование нераспределенной прибыли в капитал и преобразование операционной аренды в аренду капитала.

Однако в данном случае капитализация означает получение денег, которые позволяют бизнесу открыть свои двери. Это также называется финансированием, поддержкой, капитальными вложениями и долей собственника.

То, как вы капитализируете свой стартап, может иметь долгосрочное влияние на успех вашей компании. Финансирование начальных расходов, запасов и операций является проблемой для многих владельцев бизнеса. Важно понимать и изучать варианты, доступные предпринимателям, а также риски и преимущества каждого метода.

Повышение эффективности вашего стартапа

Капитализация — это начальные инвестиции или начальные деньги для стартапа, и обычно это инвестиции, которые владелец бизнеса и любые другие инвесторы делают в фирме. В сочетании с операционными денежными потоками это позволяет вам начинать, продолжать операции и развивать компанию за счет:

- Оплата таких активов, как оборудование, автомобили и недвижимость

- Рост финансирования за счет приобретения товарно-материальных запасов, найма сотрудников, финансирования дебиторской задолженности и т.

Д.

Д. - Создание резервов на случай неизбежных дождливых дней

Капитализация может включать как собственный капитал, так и заемные средства, хотя компании обычно предпочитают сводить заем к минимуму.

В поисках денег

Начните с комплексного бизнес-плана, который содержит ваше обоснованное, наиболее вероятное предположение о целях и задачах вашего стартапа, вашем целевом рынке, о том, как вы заставите клиентов покупать у вас, сколько денег вам нужно, когда начнется рост доходов. зайти и сколько.

Смоделируйте финансовые сценарии, чтобы оценить, когда ваш бизнес станет прибыльным и впоследствии, когда вы сможете вернуть своих инвесторов, будь то внешние инвесторы, друзья и семья или вы сами.

Оцените свои источники финансирования. Если вы можете финансировать предприятие из собственного кармана, вы сохраняете полный контроль. Банковский заем означает ежемесячные платежи, долговые обязательства и процентные расходы. Внешние инвесторы, такие как бизнес-ангелы, которые представляют собой частные лица, желающие инвестировать в перспективные стартапы, группы прямых инвестиций и венчурные капиталисты, хотят получить долю в бизнесе в обмен на свои деньги.

Эти инвесторы хотят получить процентную долю в бизнесе, потому что у них есть собственные финансовые цели, которые для них важнее ваших.Если вы хотите привлечь внешних инвесторов, вполне вероятно, что ваш бизнес-план должен будет существенно вырасти в течение трех-пяти лет, чтобы вы могли предложить этим типам инвесторов стратегию выхода.

Фондирование акционерного капитала и заемных средств

Существуют два типа капитализации: долевое финансирование и долговое финансирование. Работайте с бизнес-наставниками и вашими специалистами в области налогообложения и бухгалтерского учета, чтобы определить правильное сочетание капитализации капитала и долга, которое имеет смысл для вас и вашего стартапа.

Собственный капитал означает собственность, которая может быть акциями или долями, долями товарищества; или если ООО, капитал выпускается в форме долей участия. Преимущества акционерного капитала заключаются в отсутствии ежемесячных платежей и отсутствии необходимости в немедленном возмещении своих инвестиций.

Некоторые инвесторы в акции могут даже быть экспертами в своей области и давать полезные советы по ведению бизнеса. Обратной стороной капитала является то, что вы больше не полностью контролируете свой бизнес, потому что вы отдали определенную долю своего капитала в обмен на средства.В некоторых случаях инвесторы в акционерный капитал также могут иметь право на получение части прибыли.

Долг — это ссуда, выданная вашей компании. К преимуществам можно отнести возможность сохранять контроль над собственностью, а регулярное своевременное погашение ссуды создает бизнес-кредит. Кроме того, вы можете вычесть процентные платежи из своей налоговой декларации о доходах.

Определение и пример использования заглавных букв | InvestingAnswers

Что такое капитализация?

В деловом мире капитализация имеет два значения.Первое значение, также называемое рыночной капитализацией, относится к стоимости выпущенных акций компании. Формула рыночной капитализации:

Рыночная капитализация = Текущая цена акций x Акции в обращении

Важно отметить, что рыночная капитализация — это не то же самое, что стоимость собственного капитала, и она не равна долгу компании плюс ее акционерам. собственный капитал (хотя это тоже иногда называют просто капитализацией компании).

собственный капитал (хотя это тоже иногда называют просто капитализацией компании).

Второе значение термина относится к учету затрат как актива, а не как расхода.

Как работает капитализация?

Предположим, что компания XYZ имеет 10 миллионов акций в обращении, а текущая цена акций составляет 9 долларов. Основываясь на этой информации и приведенной выше формуле, мы можем рассчитать, что рыночная капитализация компании XYZ составляет 10 миллионов x 9 долларов США = 90 миллионов долларов США.

Компании с рыночной капитализацией менее 1 миллиарда долларов обычно считаются компаниями с малой капитализацией. Компании с «большой капитализацией» обычно имеют рыночную капитализацию не менее 8 миллиардов долларов.

Предположим, что во втором использовании этого термина компания XYZ создает новую дренажную систему, чтобы не допустить, чтобы сточные воды затопили бизнес соседа.Поскольку затраты, связанные с изменением, представляют собой добавление к собственности и позволяют ей использовать собственность в качестве концертной площадки, Компания XYZ может капитализировать эти затраты. Таким образом, вместо того, чтобы записывать затраты как расходы в балансе, что снизило бы чистую прибыль компании, компания XYZ записывает затраты как актив в балансе. Эти активы затем обесцениваются, что гораздо меньше влияет на чистую прибыль.

Таким образом, вместо того, чтобы записывать затраты как расходы в балансе, что снизило бы чистую прибыль компании, компания XYZ записывает затраты как актив в балансе. Эти активы затем обесцениваются, что гораздо меньше влияет на чистую прибыль.

Почему важны заглавные буквы?

Капитализация отражает теоретическую стоимость компании, но обычно это не то, за что компания может быть куплена при обычной сделке слияния.Одна из причин этого заключается в том, что ценность существенной внутренней информации, изменения в руководстве, операционная синергия между покупателем и компанией, а также другие нематериальные факторы могут не отражаться в цене акций или финансовой отчетности.

С точки зрения бухгалтерского учета капитализация хороша для компаний, которые хотят поддерживать чистую прибыль на максимально высоком уровне; однако это не так хорошо для компаний, которые хотят платить как можно меньше налогов (коммерческие расходы не облагаются налогом, капитализированные активы — нет).

Капитализация в финансах | Капитализация в бухучете

23 июля

Вернуться домойКапитализация

См. Также:

Жизненный цикл компании

Позиционирование на рынке

Инсайдерская торговля

Дисперсия

Скорректированная приведенная стоимость (APV) Метод оценки

Ставка капитализации

В финансах капитализация в финансах — это сумма долга и капитала компании.Он представляет собой капитал, вложенный в компанию, включая облигации и акции.

Капитализация также может означать рыночную капитализацию. Рыночная капитализация — это стоимость акций компании в обращении. Он также представляет ценность фирмы согласно представлениям инвесторов. Он равен количеству акций в обращении, умноженному на цену акции.

Рыночная капитализация = Акции в обращении x Цена акций

Загрузите рабочий лист «Знай свою экономику»

Капитализация в бухгалтерском учете

В бухгалтерском учете под капитализацией понимается учет затрат как активов в балансе, а не как расходов в отчете о прибылях и убытках. Компания может регистрировать покупную цену актива, а также затраты на приобретение актива, такие как транспортировка и установка, в качестве активов в балансе.

Компания может регистрировать покупную цену актива, а также затраты на приобретение актива, такие как транспортировка и установка, в качестве активов в балансе.

Капитализация в бухгалтерском учете также относится к переносу забалансовой операционной аренды на баланс и отражению ее как капитальной аренды. Для этого рассчитайте приведенную стоимость будущих платежей по операционной аренде и запишите эту сумму в балансе как актив с соответствующим обязательством.

Капитализация затрат

Например, производственная компания может регистрировать затраты на сырье, рабочую силу и накладные расходы как активы, тогда как затраты на оплату труда и накладные расходы будут капитализированными.Затем активы (включая капитализированные затраты) переносятся в отчет о прибылях и убытках как стоимость проданных товаров, так как базовые активы продаются покупателям. Капитализация затрат увеличивает стоимость общих активов и капитала в балансе, а также чистую прибыль в отчете о прибылях и убытках.

Если вы хотите повысить ценность своей организации, щелкните здесь, чтобы загрузить рабочий лист «Знай свою экономику».

[коробка] Дополнительный член лаборатории стратегического финансового директора

Получите доступ к плану выполнения прогнозов в лаборатории SCFO.Пошаговый план, чтобы опередить ваш денежный поток.

Щелкните здесь, чтобы получить доступ к вашему плану выполнения. Не участник лаборатории?

Щелкните здесь, чтобы узнать больше о SCFO Labs [/ box]

Что такое рыночная капитализация? — Верность

Если вы создаете инвестиционную стратегию, призванную помочь вам в достижении долгосрочных финансовых целей, понимание взаимосвязи между размером компании, потенциальной доходностью и риском имеет решающее значение.Обладая этими знаниями, вы будете лучше подготовлены к созданию сбалансированного портфеля акций, включающего сочетание «рыночной капитализации».

Рыночная капитализация — или рыночная капитализация — относится к общей стоимости всех акций компании. Он рассчитывается путем умножения цены акции на общее количество находящихся в обращении акций. Например, компания с 20 миллионами акций, продаваемых по 50 долларов за акцию, будет иметь рыночную капитализацию в 1 миллиард долларов.

Почему рыночная капитализация так важна? Это позволяет инвесторам понять относительный размер одной компании по сравнению с другой.Рыночная капитализация измеряет стоимость компании на открытом рынке, а также восприятие рынком ее будущих перспектив, поскольку она отражает, сколько инвесторы готовы платить за ее акции.

- Компании с большой капитализацией обычно представляют собой фирмы с рыночной стоимостью 10 миллиардов долларов и более. Фирмы с большой капитализацией часто имеют репутацию производителей качественных товаров и услуг, постоянных выплат дивидендов и устойчивого роста. Они часто являются доминирующими игроками в устоявшихся отраслях, и их торговые марки могут быть знакомы национальной потребительской аудитории.

В результате инвестиции в акции с высокой капитализацией могут считаться более консервативными, чем вложения в акции с малой или средней капитализацией, потенциально представляя меньший риск в обмен на менее агрессивный потенциал роста.

В результате инвестиции в акции с высокой капитализацией могут считаться более консервативными, чем вложения в акции с малой или средней капитализацией, потенциально представляя меньший риск в обмен на менее агрессивный потенциал роста. - Компании со средней капитализацией обычно представляют собой предприятия с рыночной стоимостью от 2 до 10 миллиардов долларов. Как правило, это устоявшиеся компании в отраслях, которые переживают или ожидают быстрого роста. Эти средние компании могут находиться в процессе увеличения доли рынка и повышения общей конкурентоспособности.Этот этап роста, вероятно, определит, сможет ли компания в конечном итоге полностью реализовать свой потенциал. Акции со средней капитализацией обычно находятся между большой и малой капитализацией в спектре риска / доходности. Средняя капитализация может предложить больший потенциал роста, чем большая, и, возможно, меньший риск, чем малая капитализация.

- Компании с малой капитализацией — это обычно компании с рыночной стоимостью от 300 до 2 миллиардов долларов.

Как правило, это молодые компании, обслуживающие нишевые рынки или развивающиеся отрасли. Маленькая кепка считается самой агрессивной и рискованной из трех категорий.Относительно ограниченные ресурсы небольших компаний потенциально могут сделать их более восприимчивыми к бизнесу или экономическому спаду. Они также могут быть уязвимы для жесткой конкуренции и неопределенностей, характерных для неопробованных, растущих рынков. С другой стороны, акции с малой капитализацией могут предложить значительный потенциал роста для долгосрочных инвесторов, которые могут терпеть волатильные колебания цен на акции в краткосрочной перспективе.

Как правило, это молодые компании, обслуживающие нишевые рынки или развивающиеся отрасли. Маленькая кепка считается самой агрессивной и рискованной из трех категорий.Относительно ограниченные ресурсы небольших компаний потенциально могут сделать их более восприимчивыми к бизнесу или экономическому спаду. Они также могут быть уязвимы для жесткой конкуренции и неопределенностей, характерных для неопробованных, растущих рынков. С другой стороны, акции с малой капитализацией могут предложить значительный потенциал роста для долгосрочных инвесторов, которые могут терпеть волатильные колебания цен на акции в краткосрочной перспективе.

Рыночная капитализация по сравнению с рыночной капитализацией в свободном обращении

Рыночная капитализация основана на общей стоимости всех акций компании.Float — это количество акций, находящихся в обращении для широкой публики. Метод расчета рыночной капитализации в свободном обращении не включает заблокированные акции, например, принадлежащие руководству компаний и правительствам. Методология free-float была принята большинством основных мировых индексов, включая Dow Jones Industrial Average и S&P 500.

Методология free-float была принята большинством основных мировых индексов, включая Dow Jones Industrial Average и S&P 500.

Что может повлиять на рыночную капитализацию компании?

Есть несколько факторов, которые могут повлиять на рыночную капитализацию компании.Существенные изменения стоимости акций — как вверх, так и вниз — могут повлиять на него, как и изменения количества выпущенных акций. Любое исполнение варрантов на акции компании увеличит количество находящихся в обращении акций, тем самым уменьшив ее существующую стоимость. Поскольку исполнение варрантов обычно осуществляется ниже рыночной цены акций, это может потенциально повлиять на рыночную капитализацию компании.

Но рыночная капитализация обычно не изменяется в результате дробления акций или дивидендов.После дробления цена акций будет снижена, поскольку количество акций в обращении увеличилось. Например, при сплите 2 к 1 цена акции будет уменьшена вдвое. Несмотря на то, что количество находящихся в обращении акций и цена акций меняются, рыночная капитализация компании остается постоянной. То же самое и с дивидендами. Если компания выплачивает дивиденды — тем самым увеличивая количество акций, — ее цена обычно падает.

Несмотря на то, что количество находящихся в обращении акций и цена акций меняются, рыночная капитализация компании остается постоянной. То же самое и с дивидендами. Если компания выплачивает дивиденды — тем самым увеличивая количество акций, — ее цена обычно падает.

Чтобы создать портфель с правильным сочетанием акций малой, средней и большой капитализации, вам необходимо оценить свои финансовые цели, устойчивость к риску и временной горизонт.Диверсифицированный портфель, включающий различные рыночные капитализации, может помочь снизить инвестиционный риск в любой одной области и поддержать достижение ваших долгосрочных финансовых целей.

Рыночная капитализация: что это такое и почему это важно

Рыночная капитализация — это общая стоимость всех акций компании, которая рассчитывается путем умножения количества акций в обращении на текущую цену акций. Если компания выпустила 10 миллионов акций и цена ее акций составляет 100 долларов, ее рыночная капитализация составляет 1 миллиард долларов. Акции, находящиеся в обращении, включают все акции — доступные для общественности и акции с ограниченным доступом, доступные для определенных групп и принадлежащие им.

Если компания выпустила 10 миллионов акций и цена ее акций составляет 100 долларов, ее рыночная капитализация составляет 1 миллиард долларов. Акции, находящиеся в обращении, включают все акции — доступные для общественности и акции с ограниченным доступом, доступные для определенных групп и принадлежащие им.

Рыночная капитализация позволяет инвесторам оценивать компанию в зависимости от ее ценности для общества. Чем выше значение, тем «крупнее» компания. Публичные компании также группируются по размеру — обычно компании с малой, средней и большой капитализацией.

Размер и стоимость компании могут повлиять на уровень риска, который вы можете ожидать при инвестировании в ее акции, а также на то, сколько ваши инвестиции могут окупиться с течением времени. Подобная классификация компаний помогает инвесторам создать сбалансированный портфель, оптимизированный для долгосрочного роста.

Часто данные о рыночной капитализации также используются для управления паевыми фондами. Эти фонды могут владеть акциями десятков или даже сотен компаний, что позволяет инвесторам покупать много акций за одну транзакцию.Паевые инвестиционные фонды часто инвестируют по категориям, поэтому инвесторы могут покупать фонды с малой или большой капитализацией.

Эти фонды могут владеть акциями десятков или даже сотен компаний, что позволяет инвесторам покупать много акций за одну транзакцию.Паевые инвестиционные фонды часто инвестируют по категориям, поэтому инвесторы могут покупать фонды с малой или большой капитализацией.

Что такое рыночная капитализация с поправкой на плавающий курс?

В отличие от рыночной капитализации, рыночная капитализация с поправкой на количество акций в свободном обращении (иногда называемая рыночной капитализацией в свободном обращении) рассчитывается с использованием только акций, доступных широкой публике, за исключением заблокированных акций, например, принадлежащих учреждениям и государственным учреждениям.

Многие крупные фондовые индексы, такие как S&P 500 и Dow Jones Industrial Average, используют рыночную капитализацию с поправкой на плавающий курс, как и многие индексные фонды и биржевые фонды, которые представляют собой типы паевых инвестиционных фондов, которые выбирают свои инвестиции, отражая рынок показатель. Рыночная капитализация с поправкой на плавающие позиции призвана дать еще более точное представление о том, как рынок оценивает и оценивает акции компании. Изучите особенности S&P 500, чтобы узнать об этом больше.

Рыночная капитализация с поправкой на плавающие позиции призвана дать еще более точное представление о том, как рынок оценивает и оценивает акции компании. Изучите особенности S&P 500, чтобы узнать об этом больше.

Ниже приводится общее руководство по основным сегментам рыночной капитализации, но важно помнить, что порог четко не определен; компоненты с более высокой стоимостью одного сегмента могут смешиваться с сегментами с более низким значением в следующем. Индексы и управляющие фондами могут иметь разные определения рыночной капитализации или использовать более широкие или более узкие критерии.Цена акций компании может также достаточно колебаться, чтобы переместить ее в категорию с более высокой или более низкой рыночной капитализацией.

Компании с большой капитализацией: оценка в 10 миллиардов долларов или более

Компании с большой капитализацией, как правило, хорошо зарекомендовавшие себя и прибыльные, и зачастую их имена известны всем, в том числе:

Компании с капиталом, как правило, более стабильны — они надежны с точки зрения выплаты дивидендов и обычно не попадают в заголовки газет, как некоторые более яркие акции. Но, по словам Серины Шю, сертифицированного специалиста по финансовому планированию из Delta Community Retirement & Investment Services в Атланте, именно эта сдержанность делает их привлекательными для инвесторов.

Но, по словам Серины Шю, сертифицированного специалиста по финансовому планированию из Delta Community Retirement & Investment Services в Атланте, именно эта сдержанность делает их привлекательными для инвесторов.

«Акции с большой капитализацией — это довольно скучно, и инвестор хочет, чтобы их портфель был скучным», — говорит Шю. «Когда на рынках происходит сумасшествие, цены на акции с большой капитализацией могут соответственно расти или падать, но не так сильно, как цены на акции со средней или малой капитализацией».

Годовая 10-летняя общая доходность индекса S&P 100 — индекса 100 крупнейших U.С. компаний по рыночной капитализации, включая все акции с большой капитализацией, в настоящее время составляет около 14%.

Существует несколько фондов, которые отслеживают акции с большой капитализацией, включая iShares S&P 100 ETF, Vanguard Value ETF и Schwab U.S. Large-Cap Value ETF. Многие брокерские компании предлагают инструменты для проверки и обнаружения большего количества фондов, отслеживающих компании с определенной рыночной капитализацией.

Средняя капитализация: от 2 до 10 миллиардов долларов

Если компании с большой капитализацией уже продемонстрировали быстрый рост, то компании со средней капитализацией часто оказываются в его центре.Такой рост дает возможность для более высоких и быстрых прибылей, но также и возможность более резкого спада. Компании со средней капитализацией тоже часто бывают нарицательными, но обычно не являются национальными или международными гигантами, как компании, указанные выше. Вот несколько акций со средней капитализацией:

Boston Beer Company (производитель Сэмюэля Адамса).

Wyndham Hotels and Resorts.

Годовая совокупная доходность S&P MidCap 400 за 10 лет в настоящее время составляет около 12%, и есть несколько фондов, которые стремятся отразить аналогичную доходность, такие как SPDR Portfolio S&P 400 Mid-Cap ETF и Vanguard S&P Mid- Кепка 400 ETF.

Компания с малой капитализацией: от 250 миллионов до 2 миллиардов долларов

Акции с малой капитализацией часто являются молодыми компаниями с потенциалом высокого роста. Эти акции могут иметь возможность высокой доходности (эта акция с малой капитализацией действительно может вырасти до средней или большой капитализации), но они также могут нести значительные убытки.

Эти акции могут иметь возможность высокой доходности (эта акция с малой капитализацией действительно может вырасти до средней или большой капитализации), но они также могут нести значительные убытки.

Компании с малой капитализацией обычно имеют лишь несколько потоков доходов, зависят от общего экономического роста США и могут более глубоко ощущать влияние налогов и правил, чем более устоявшиеся предприятия.Если большие круизные лайнеры — это большие круизные лайнеры, которые могут противостоять самым штормовым морям, то маленькие — это парусники, которые могут раскачать одна волна.

Тем не менее, возможность для роста, которую они предоставляют, может принести пользу портфелю инвестора, при условии, что потенциальные убытки поддерживаются относительной стабильностью акций с высокой капитализацией. Примеры акций компаний с малой капитализацией:

Индекс Russell 2000, который отслеживает компании с малой капитализацией, включая все вышеперечисленное, в настоящее время имеет 10-летнюю годовую доходность около 11%. Есть несколько фондов, которые отслеживают Russell 2000, такие как iShares Russell 2000 ETF и Vanguard Russell 2000 ETF.

Есть несколько фондов, которые отслеживают Russell 2000, такие как iShares Russell 2000 ETF и Vanguard Russell 2000 ETF.

Микро- и мега-капитализация

Существуют две другие категории рыночной капитализации, обычно называемые микрокапитализацией (ниже 250 миллионов долларов США) и мега-капитализацией (крупнейшие компании на фондовом рынке, некоторые из которых частично совпадают. с большой крышкой).

Акции с микро-капитализацией считаются одними из самых рискованных вложений. Многие из них практически не имеют репутации, и, возможно, у них даже нет активов, операций или доходов, о которых следует отчитываться.Между тем, мегакэповые компании представляют собой наиболее устоявшиеся компании, которые часто имеют большие денежные резервы, которые могут помочь им выдержать экономические спады.

Балансировка вашего портфеля

Когда дело доходит до балансировки вашего портфеля между компаниями с различной рыночной капитализацией, Шю сравнивает это с принятием повседневных решений — если большие сети ресторанов мира, то маленькие — местные фавориты вы никогда не слышали, но кто-то рекомендует.

«Вы хотите иметь бургеры Джо за углом или хотите иметь McDonald’s? В мире есть место для обоих, и в портфолио есть место для обоих», — говорит Шю.«Просто убедитесь, что у вас есть правильный процент каждого из них, прежде чем сильно полагаться на ту или иную рыночную капитализацию».

Как правило, чем дольше у вас инвестиционный горизонт, тем более рискованным может быть ваше размещение — более длительный график означает больше возможностей для вашего портфеля восстановиться после волатильности. Долгосрочные инвесторы — например, те, кто откладывает средства для выхода на пенсию через несколько десятилетий — могут извлечь выгоду из потенциального роста компаний с малой и средней капитализацией и все еще иметь время, чтобы пережить неожиданные спады.

Инвесторы, которые не хотят брать на себя такой большой риск, могут захотеть укоренить свой портфель в менее волатильных крупных и мега-капитализациях с меньшим распределением малых и средних капиталовложений.

Рыночная капитализация и стоимость предприятия

Есть еще одно важное отличие, которое необходимо понять: рыночная капитализация — это не то же самое, что стоимость предприятия. В то время как рыночная капитализация измеряет стоимость капитала компании, стоимость предприятия измеряет общую стоимость бизнеса, включая его долги, активы и денежные средства.Стоимость предприятия подсчитать сложнее, но он также дает очень четкое представление о том, чего стоит компания.

В то время как рыночная капитализация измеряет стоимость капитала компании, стоимость предприятия измеряет общую стоимость бизнеса, включая его долги, активы и денежные средства.Стоимость предприятия подсчитать сложнее, но он также дает очень четкое представление о том, чего стоит компания.

Стоимость предприятия в основном используется для определения цены компании, если она будет приобретена напрямую. Однако опытные инвесторы могут использовать стоимость предприятия наряду с другими данными о производительности, чтобы определить, является ли цена акций в настоящее время заниженной или переоцененной по сравнению с аналогичными компаниями.

Раскрытие информации: На момент публикации автор не занимал никаких позиций по указанным выше ценным бумагам.

Посмотреть подборку экспертных фондов Morningstar С 14-дневной бесплатной пробной версией * Morningstar Premium вы получите доступ к независимому анализу и рейтингам тысяч паевых инвестиционных фондов и ETF. Check AlsoПсихологические особенности детей 5-6 лет: что нужно знать родителямКак меняется поведение ребенка в 5-6 лет. На что обратить внимание в развитии дошкольника. Какие … |

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Д.

Д. Как правило, это молодые компании, обслуживающие нишевые рынки или развивающиеся отрасли. Маленькая кепка считается самой агрессивной и рискованной из трех категорий.Относительно ограниченные ресурсы небольших компаний потенциально могут сделать их более восприимчивыми к бизнесу или экономическому спаду. Они также могут быть уязвимы для жесткой конкуренции и неопределенностей, характерных для неопробованных, растущих рынков. С другой стороны, акции с малой капитализацией могут предложить значительный потенциал роста для долгосрочных инвесторов, которые могут терпеть волатильные колебания цен на акции в краткосрочной перспективе.