Ипотечное кредитование сегодня | Электронное правительство Республики Казахстан

— Ваши потребности и возможности. В первую очередь проведите реальную оценку своих потребностей и возможностей, так как многое зависит от вашей платежеспособности, то есть, от вашей зарплаты и суммы, которую Вы сможете вносить ежемесячно в счет погашения ипотечного кредита, а также наличия собственных накоплений на внесение первоначального взноса по ипотечному кредиту. Определите для себя, что Вы хотите конкретно приобрести с помощью ипотеки: квартиру, коттедж, на вторичном рынке или в новостройке, сколько комнат, для того чтобы выбрать в дальнейшем подходящую кредитную программу и рассчитать все сопутствующие расходы по ней. Для этого можете воспользоваться сервисом подбора жилья и ипотеки.

— Выбор банка. Из большого числа существующих банков и ипотечных программ необходимо будет выбрать подходящую для Вас по всем параметрам кредитную программу. В данном случае Вы можете обратиться либо к сотруднику банка, который сам подберет программу, отвечающую Вашим требованиям, желаниям и возможностям; правильно подскажет, как оформить все необходимые документы, в том числе и заявку на кредит, либо попробуете сами разобраться в этом самостоятельно, изучив все предложенные ипотечные программы различных банков, затем сравнив их, выбрать для себя наиболее подходящий вариант.

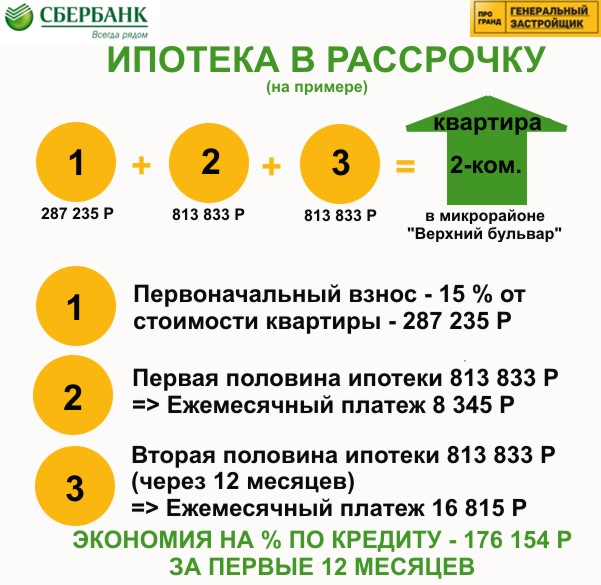

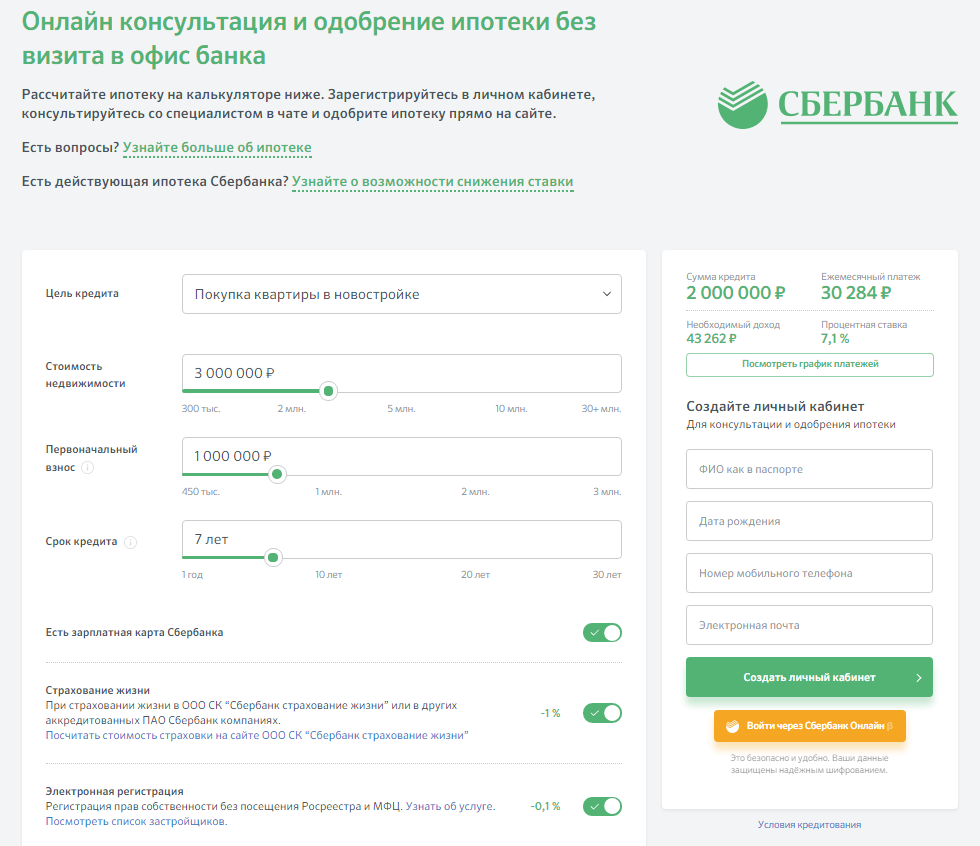

— Расходы по ипотеке. Теперь Вам предстоит определиться с суммой кредита, процентными ставками и сроками кредитования. При оформлении ипотеки не следует забывать, что существуют дополнительные сборы за предоставление и обслуживание кредита. Лучше сразу поинтересоваться, какие единовременные выплаты Вам будет необходимо сделать дополнительно, и какие дополнительные расходы Вам придется понести в течение всего кредитного периода. Чтобы самостоятельно оценить свои силы Вы можете воспользоваться ипотечными калькуляторами, которые представлены на сайтах различных банков, и рассчитать сумму ежемесячных платежей.

— Основные расходы, предусмотренные банками в соответствии с их действующими тарифами при оформлении ипотечного кредита: оформление страхования недвижимости, комиссии за рассмотрение и подачу кредитных заявок, за выдачу кредита, наличие штрафа за досрочное погашение кредита и другие дополнительные расходы в зависимости от условий различных банков.

Важно: Осуществляйте все платежи по ипотечному кредиту точно в срок. Будьте готовы к тому, что Вам необходимо будет уведомлять банк о каждом своем шаге, будь то смена работы, заключение брака, рождение детей или перепланировка приобретенного в ипотеку жилья. Для банка необходимы гарантии того, что вы сможете вернуть сумму и проценты за пользование ипотечным кредитом, поэтому будьте готовы пройти целую процедуру и ответить на много вопросов. Какой у вас доход, какую квартиру вы хотите приобрести, и за какую сумму, и сколько денег можете заплатить в качестве первоначального взноса? Кроме этого, многие банки для оформления ипотеки требуют наличия поручителей. В случае если, вы не сможете вернуть кредит, банк будет взыскивать его с ваших поручителей.

Также старайтесь не торопиться с подписанием документов (договор ипотеки и другие документы) без предварительного ознакомления с ними. Попросите копии договоров, внимательно ознакомьтесь с ними, и если у Вас возникли вопросы, то постарайтесь их решить заблаговременно до момента подписания документов.

Как правильно оформить ипотеку

Современные условия ипотечного кредитования жилья значительно отличаются от тех условий, которые предлагались еще несколько лет назад. С каждым годом растет количество желающих оформить ипотечный кредит. В то же время, не смотря на то, что практически каждый банк имеет свои кредитные программы, оформление ипотеки по-прежнему остается достаточно хлопотным делом, если к работе не подключать компетентных специалистов.

Как работать с ипотечным брокером

Основные причины в пользу работы с ипотечным брокером:

• Экономия собственного времени на изучение рынка, выбора кредитной программы, хождении по инстанциям;

Основные причины в пользу работы с ипотечным брокером:

• Экономия собственного времени на изучение рынка, выбора кредитной программы, хождении по инстанциям; • Безопасность сделки;

• Более вероятный шанс одобрения кредита;

• Профессиональная связь между всеми участниками сделки (банки, страховщики, оценщики, юристы, продавцы жилья): • Индивидуальная консультация по всем вопросам получения кредита, возможностей досрочного погашения или перекредитования. Чаще всего эта услуга бесплатна. • Возможность получения услуги «под ключ», то есть до полного завершения сделки.

19.11.18..

Можно ли взять ипотеку на апартаменты?

Апартаменты – недвижимость нового формата, но тем не менее спрос и желание приобрести их в собственность с каждым годом увеличивается. Один из самых популярных вопросов потенциальных покупателей – дают ли ипотеку на апартаменты.

Финансовые организации разрабатывают выгодные кредитные предложения, а для отдельных объектов, как, например, для клубного дома Долгоруковская 25, предлагают максимально выгодные условия – всего от 7,7 процентов годовых при покупке апартаментов в ипотеку через банки-партнёры. Сотрудники компании-застройщика всегда готовы помочь правильно заполнить документы и посодействуют в получении ответа от финансовой организации в кратчайшие сроки.

Сотрудники компании-застройщика всегда готовы помочь правильно заполнить документы и посодействуют в получении ответа от финансовой организации в кратчайшие сроки.

Достоинства покупки апартаментов:

-

Приобретение недвижимости в кредит по ипотечной программе с более низкой ставкой.

-

Возможность купить жильё по лояльной стоимости, на 10-15% ниже чем квартира.

-

Минимальные затраты на ремонт – например, клубный дом на Долгоруковской 25 сдаётся с предчистовой отделкой White box. Покупая апартаменты с отделкой white box, собственник экономит время и нервы, так как черновые работы являются наиболее сложными и энергозатратными.

К тому же, объект на Долгоруковской 25 аккредитован в большинстве крупнейших банках России, подробнее их список можно изучить на сайте объекта.

Заключение ипотечного договора – важный процесс для обоих сторон. Для обеспечения безопасности сделки всегда нужен залог. Апартаменты в этом плане ничем не отличаются от квартиры, поскольку сами служат залогом при ипотечном кредитовании. При этом, апартаменты в клубном доме Долгоруковская 25 даже выигрывают, так как кредитная организация в первую очередь оценивает ликвидность объекта.

Требования к заемщикам стандартные:

1. Наличие стабильного дохода;

2. Отсутствие задолженности по зарплате со стороны предприятия;

3. Положительная кредитная история;

4. Возрастные рамки от 18 до 65 лет.

Преимущества мы рассмотрели, а минусов ипотечного кредитования апартаментов и их покупки, практически, нет. Единственный нюанс, отличающий данный вид кредитования от других – это отсутствие возможности направить на покупку апартаментов средства материнского капитала.

Почему брать ипотеку на апартаменты может быть выгодно?

— Низкая процентная ставка, всего от 7,7% годовых.

— Аккредитация в крупных банках России.

— Репутация застройщика проверена соответствующими органами: комплексы премиального уровня в столице доверяют возводить лишь ограниченному числу профессиональных застройщиков. Правоустанавливающие и разрешительные документы вы можете изучить заранее на сайте объекта или на официальном ресурсе Дом.РФ, поэтому можно брать ипотеку не беспокоясь по этому поводу.

Еще одним важным моментом при оформлении ипотеки является — возможность оформить заявку и провести сделку без посещения банка и офиса Застройщика, т.е. on-line. Сотрудники компании-застройщика помогут правильно заполнить заявку. Рассмотрим преимущества оформления ипотеки и сделки on-line:

-

Не нужно посещать Росреестр для подачи и получения документов

-

Все документы в электронном виде

-

Не нужно предоставлять зарегистрированные документы в Банк

-

Отслеживание статуса регистрации онлайн 24/7

-

Срок регистрации договора – 3 рабочих дня

-

Создание и отправка заявки за 15 минут

В рамках одного дня происходит: оформление заявки, принятие быстрого решение по заявке, отправление на регистрацию все необходимые документы в Росреестр, заключение ДДУ и получение кредита..jpg)

Покупка апартаментов в клубном доме на Долгоруковской 25 – это выгодное приобретение по всем параметрам: удобное расположение, лояльная стоимость на 10-15% ниже по сравнению с квартирами, быстро окупаемые вложения, привлекательные условия ипотеки и клубный формат с приятным обществом.

Читайте по теме: Почему все начали инвестировать в апартаменты?

Как получить ипотеку? Какие документы нужны для ипотеки?

Многие опасаются связи с ипотечным кредитом, полагая, что это сложно, рискованно, невыгодно и просто ни к чему. Однако, сегодня процентные ставки по кредитам позволяют говорить о небольших суммах переплаты, а банковская система настроена так, чтобы заемщик и кредитор были надежно защищены. Покупателям квартир в новостройках большинство застройщиков предлагают сервис, благодаря которому процедура получения кредита была комфортной и оптимизированной.

Таким образом, на сегодняшний день ипотека – это самый законный, быстрый и доступный вариант приобретения квартиры. Важно лишь разобраться, как работает система ипотечного кредитования, для того, чтобы выбрать наиболее подходящий для себя вариант кредита.

Важно лишь разобраться, как работает система ипотечного кредитования, для того, чтобы выбрать наиболее подходящий для себя вариант кредита.

Как устанавливаются процентные ставки

Не секрет, что процентная ставка – это первое, на что обращают внимание люди, подыскивающие оптимальную ипотечную программу. Действительно, чем ниже процент, тем меньше будут платежи по кредиту. В настоящий момент в Тюмени и в среднем по России банки выдают кредиты под 7-11% годовых. При этом каждая кредитная организация устанавливает для себя базовую процентную ставку, которую может изменить в зависимости от рыночной ситуации. На величину этой ставки влияет множество факторов, зависящих как от рынка, так и от самого заемщика.

Что бы ни говорили банкиры о стабильности своего бизнеса, необходимо помнить, что размер ставки по кредиту в первую очередь зависит от ситуации на мировых рынках, а конкретно – от стоимости привлечения средств для финансирования ипотечных программ. Здесь нет ничего сложного. Важно понимать, что банк дающий ссуду клиентам, сам выступает заемщиком. И от того, по какой ставке банкиру удастся привлечь кредит (в основном у крупных западных банков), будет зависеть размер ставок по ипотеке.

Здесь нет ничего сложного. Важно понимать, что банк дающий ссуду клиентам, сам выступает заемщиком. И от того, по какой ставке банкиру удастся привлечь кредит (в основном у крупных западных банков), будет зависеть размер ставок по ипотеке.

Сегодня часть финансовых организаций практически не имеют возможности занять денег на 10-15 лет. Чаще всего максимальные сроки займов не превышают пяти лет. Высокая стоимость таких сравнительно «коротких» денег заставляет банкиров закладывать в процентную ставку ипотечного кредита не только риск рефинансирования, но и риск ликвидности.

Зачастую, если ипотека берется для покупки квартиры в новостройке, банк закладывает в стоимость кредита строительные риски. Соответственно, это сказывается на величине процентной ставки.

Но, существует и другой механизм работы банковских организаций со строительными компаниями – партнерство. В этом случае банки ставят сниженную ставку для покупателей квартир у застройщиков-партнеров. А чтобы стать партнером банка, застройщику приходится пройти глубокую проверку. Здесь кроется двойная выгода для покупателей: более низкий процент по кредиту и гарантии надежности застройщика.

А чтобы стать партнером банка, застройщику приходится пройти глубокую проверку. Здесь кроется двойная выгода для покупателей: более низкий процент по кредиту и гарантии надежности застройщика.

Мы работаем по партнерской программе с большинством крупных банков, представленных в Тюмени, и предлагаем нашим клиентам самые выгодные процентные ставки* на покупку наших квартир.

Что нужно, чтобы взять ипотеку? Основные этапы ипотеки

Мы составили короткую пошаговую инструкцию для тех, кто хочет купить квартиру в новостройке в ипотеку. Порядок действий такой:

-

для начала установите свой реальный уровень платежеспособности и определитесь со стоимостью жилья, которое вы хотите купить. В этом вам поможет универсальный ипотечный калькулятор: введите сумму кредита, укажите первоначальный взнос и рассчитайте сумму ежемесячных выплат. Так вы поймете, какой размер ипотечного кредита будет доступен и комфортен для вас.

-

зная сумму потенциального кредита, следует тщательно изучить предложения застройщиков и особенности их жилых комплексов, и, исходя из собственных возможностей и предпочтений, выбрать квартиру.

-

изучите предложения банков и определитесь с ипотечной программой. Узнайте о государственных программах льготного ипотечного кредитования, а также уточните, есть ли в банке специальные предложения для льготных категорий граждан. Как мы уже писали выше, чаще всего надежные строительные компании работают с крупными банками по специальным партнерским программам со сниженными процентными ставками.

-

соберите все необходимые документы (об этом ниже) и подайте заявление на оформление ипотечного кредита в банк. Дождитесь решения по заявке – в среднем на его рассмотрение уходит около 3 рабочих дней.

-

в том случае, если кредит одобрен, необходимо открыть расчетный счет в банке за 3 рабочих дня до совершения сделки, и после этого подписать документы по кредиту и договор купли-продажи.

Следом вас ждет регистрация сделки в «Росреестре». Читайте наш материал «Как оформить квартиру правильно?», и будьте уверены в том, что все делаете правильно.

Следом вас ждет регистрация сделки в «Росреестре». Читайте наш материал «Как оформить квартиру правильно?», и будьте уверены в том, что все делаете правильно.

-

осталось получить кредит на руки или на электронный счет и расплатиться за квартиру.

Какие документы нужны для получения ипотеки?

Мы не говорим, что ипотека – это просто, но мы точно уверены, что ипотека – это не сложно! Правильная подготовка документов – один из самых сложных этапов получения банковского ипотечного кредита. Неправильно сделанные копии, или их недостаточное количество, неверно заполненные бланки анкет и заявлений способны значительно удлинить срок рассмотрения вашей заявки из-за необходимости доработок.

Что же входит в базовый пакет документов для ипотеки, которые запрашиваются практически каждым банком-кредитором?

В первую очередь, это заявление-анкета на получение жилищного кредита.

Далее следует паспорт-подлинник плюс копии абсолютно всех заполненных страниц паспортов, как заемщика, так и созаемщика.

Так же, копии документов об образовании, документы, служащие подтверждением семейного положения, если таковое имеется (копии свидетельств о браке или его расторжении, копии свидетельств рождения детей),

Кроме того, документы, подтверждающие сведения об уровне дохода заемщика и созаемщика (справка по форме 2-НДФЛ, выписка с зарплатного счета, налоговая декларация),

Весомым плюсом будут документы, предоставляющие информацию об активах, подтверждающие закрытие кредитной истории в предыдущий раз или позитивную динамику в реализации взятых на себя обязательствах по кредитованию в настоящий момент.

Этот список включает в себя лишь часть того пакета, который возможно потребуется предоставить. Все программы ипотеки разные и характеризуются разными показателями. По этой причине, кроме того, что в каждом отдельном случае могут понадобиться какие-то дополнительные бумаги, все документы проходят жесточайшую проверку, а банк старается обезопасить себя от лишних рисков внедрением дополнительных элементов оценки платежеспособности и надежности того или иного заемщика.

По этой причине, кроме того, что в каждом отдельном случае могут понадобиться какие-то дополнительные бумаги, все документы проходят жесточайшую проверку, а банк старается обезопасить себя от лишних рисков внедрением дополнительных элементов оценки платежеспособности и надежности того или иного заемщика.

О чем еще следует знать при выборе ипотечной программы:

-

чем выше первоначальный взнос – тем ниже процент по кредиту. У большинства банков минимальный первоначальный взнос составляет 10% от стоимости квартиры. Иногда банк может предоставить кредит без первоначального взноса по несколько иной схеме, оформляя сразу два кредита – один ипотечный, второй потребительский. Именно второй компенсирует банку тот самый взнос, который должен внести заемщик.

-

чем больше срок кредита, тем меньше ежемесячный платеж, однако в итоге вы заплатите за свою квартиру большую сумму.

Есть другой путь – выплатит кредит раньше и сэкономить на процентах. Также, читайте наш специальный материал о том, как снизить ставку по ипотеке.

Есть другой путь – выплатит кредит раньше и сэкономить на процентах. Также, читайте наш специальный материал о том, как снизить ставку по ипотеке.

-

существует два вида платежей по кредиту: аннуитетные и дифференцированные. Аннуитетный платеж не меняется в течение срока кредитования, сумма постоянная. Дифференцированный платеж меняется, он уменьшается с каждым месяцем за счет того, что проценты начисляются на остаток долга.

-

для тех, кто взвесил все риски и решил взять валютную ипотеку основной совет такой: берите кредит в той валюте, в которой получаете доход, это позволит не терять деньги на обменных операциях.

-

помните, что принудительное страхование заемщика при оформлении кредита незаконно. Однако, чаще всего для тех, кто оформляет страховку, банк снижает процент по кредиту.

-

некоторые финансовые организации предлагают заемщикам потратить деньги на то, чтобы оценить его кредитоспособность.

Однако, большинство крупных банков делают это бесплатно, ведь выдать вам кредит в их интересах.

Однако, большинство крупных банков делают это бесплатно, ведь выдать вам кредит в их интересах.

-

оценка стоимости квартиры при получении ипотеки является обязательной (стоимость процедуры в среднем — от 3 тыс. руб).

-

следует знать, что подавляющее большинство банков берут комиссию за открытие нового расчетного счета.

-

помните о том, что вам полагается налоговый вычет после покупки квартиры, в том числе по программе ипотечного кредитования. Читайте о том, как получить налоговый вычет в Тюмени в 2019 году?

Что будет с ипотекой в 2020 году?

Несмотря на некоторую неопределенность, которую переживает отечественный рынок ипотеки, его объемы неуклонно растут. В стабильности своего бизнеса банкиры не сомневаются. Однако, новые требования к кредитоспособности заемщиков и повышение размера первоначального взноса свидетельствуют о том, что кредитные организации перестали раздавать ипотеку направо и налево.

Кроме того, давно идут разговоры о том, что в силу нового закона ФЗ-214 квартиры станут стоить дороже и это также отразится на величине ключевой ставки, а, соответственно, и на всем ипотечном рынке. Впрочем, как заверяют первые лица страны, ипотечный кризис и нововведения не только не подкосят систему ипотечного кредитования Российской Федерации, но и еще сильнее ее укрепят.

Если у вас возникли вопросы по процедуре получения ипотеки в Тюмени, и вы хотите узнать о том, как это сделать выгодно – обратитесь к специалисту ипотечного центра ГК «ЭНКО».

*ООО «ЭНКО ГРУПП» не оказывает услуг по предоставлению кредитов и займов.

9 этапов процесса ипотечного кредитования

Ваш путеводитель по процессу ипотечного кредитования

Процесс получения ипотечной ссуды может показаться сложной, особенно если вы впервые покупаете жилье.

К счастью, вам не нужно идти в одиночку. Ваш агент по недвижимости и специалист по ипотечным кредитам будут вашими проводниками.

Но все же полезно знать, что происходит на каждом этапе процесса, чтобы вы могли быть готовы задавать правильные вопросы и принимать правильные решения.

Вот чего ожидать.

В этой статье (Перейти к …)

- Рассчитайте свой бюджет

- Получите предварительное одобрение

- Сделайте покупку для дома и сделайте предложение

- Заказать домашний осмотр

- Оцените покупки и выберите кредитора

- Заполните полную заявку на ипотеку

- Проведите оценку дома

- Оформление и андеррайтинг ипотеки

- День закрытия

> По теме: Как купить дом на $ 0: первый покупатель дома

1.Оцените свой бюджет. сколько домов вы можете себе позволить?Важно предпринять определенные шаги , прежде чем запустит процесс ипотечной ссуды.

Самое главное, вы должны оценить, сколько дома вы можете себе позволить. Это позволяет вам установить реалистичные ожидания в отношении поиска жилья и выбора ипотечной ссуды.

Это позволяет вам установить реалистичные ожидания в отношении поиска жилья и выбора ипотечной ссуды.

Вместо того, чтобы искать максимальную цену покупки дома, начните с определения своего бюджета для ежемесячного платежа по ипотеке.

Однако вместо того, чтобы искать максимальную цену покупки дома, может быть лучше определить ежемесячный платеж, которым вы можете разумно управлять.

Затем вы можете работать в обратном направлении, используя сегодняшние процентные ставки по ипотеке, чтобы определить максимальную покупательную способность вашего дома.

Что входит в ипотечный платеж

Текущие процентные ставки по ипотеке — важная часть уравнения.

Например, изменение процентной ставки всего на 1 процентный пункт может повысить или понизить вашу покупательную способность почти на 40 000 долларов.

Точно так же налоги на недвижимость могут быть ниже в зрелом районе по сравнению с тем, который был построен недавно. И взносы ассоциации для кондоминиума могут варьироваться от здания к зданию.

И взносы ассоциации для кондоминиума могут варьироваться от здания к зданию.

домовладельцев также могут быть частью вашего ежемесячного платежа.

Если вы сосредоточитесь на максимальном ежемесячном платеже, а не на максимальной цене покупки дома, вы можете быть уверены, что составили бюджет, в котором учтены всех ваших текущих расходов на жилье, а не только основная сумма ипотеки и проценты.

Вам также необходимо выяснить, сколько у вас накоплений. Это проинформирует вас о том, сколько у вас есть на первоначальный взнос и заключительные расходы.

2. Получите предварительное одобрение для получения кредита

После того, как вы оценили свой собственный бюджет, вы можете начать искать дома в пределах вашего ценового диапазона. Это также когда вы делаете первый шаг к получению ипотеки.

Первым шагом является получение письма о предварительном одобрении от ипотечного кредитора. В этом письме указано, сколько денег ипотечный кредитор разрешил вам занять, исходя из ваших сбережений, кредита и дохода.

Сделайте это до того, как сделаете предложение о доме.

Письмо с предварительным одобрением придает вашему предложению больше влияния, поскольку у продавца есть веские доказательства того, что вы имеете право на получение ссуды на покупку дома.

Риэлторы обычно предпочитают предварительное одобрение письма предквалификационному письму, потому что предварительное одобрение было проверено, чтобы доказать ваше право на участие.

Примечание. Получение «предварительной квалификации» отличается от получения «предварительной проверки ».

Оба условия означают, что кредитор, скорее всего, захочет дать вам взаймы определенную сумму денег.Но риэлторы обычно предпочитают предварительное одобрение письма предквалификационному письму.

Это потому, что предварительные письма не проверяются. Это всего лишь оценка вашего бюджета, основанная на нескольких вопросах.

Письмо с предварительным одобрением, с другой стороны, было проверено на соответствие вашему кредитному отчету, выпискам из банка, W2s и так далее. Это реальное предложение ипотечной компании предоставить вам ссуду, а не просто оценка.

Это реальное предложение ипотечной компании предоставить вам ссуду, а не просто оценка.

Вы НЕ обязаны использовать кредитора для предварительного одобрения при получении окончательной ипотечной ссуды.Вы всегда можете выбрать другого кредитора, если найдете более выгодную сделку.

3.

Купите для дома и сделайте предложениеТеперь, когда вы прошли предварительную проверку, самое время заняться интересной частью — охотой за домом.

После того, как ваш агент посетил недвижимость и выбрал дом, который вам нужен, самое время сделать предложение.

Ваш агент по недвижимости знает все тонкости, как структурировать предложение. Он может включать в себя непредвиденные обстоятельства (или условия), которые должны быть выполнены до завершения сделки.

Когда вы делаете предложение, вы, как правило, также вносите задаток.

Задаток — это залог наличными, сделанный для обеспечения вашего предложения на дом и демонстрации того, что вы серьезно относитесь к покупке. В зависимости от местных обычаев он может составлять всего 500 долларов США или до 5 процентов от покупной цены или выше.

В зависимости от местных обычаев он может составлять всего 500 долларов США или до 5 процентов от покупной цены или выше.

Заранее поговорите со своим агентом по недвижимости о том, насколько большой может быть задаток, и будьте готовы выписать чек, когда делаете предложение, особенно если вы покупаете на конкурентном рынке.

4. Заказать домашний осмотр

После того, как ваше предложение принято, следующим этапом процесса ипотеки обычно является осмотр дома.

Тщательный осмотр дома дает вам важные подробности о доме, выходящие за рамки того, что вы можете увидеть на поверхности.

Некоторые области, которые проверяет домашний инспектор, включают:

- Строение дома

- Фундамент

- Электрооборудование

- Сантехника

- Кровля

Осмотр дома важен, поскольку он помогает покупателю узнать, может ли дом нуждаться в дорогостоящем ремонте.

То, что обнаруживается во время проверки, может стать частью переговоров о продаже между покупателем и продавцом и их соответствующими агентами по недвижимости.

Возможно, вы уже выбрали ипотечную компанию, когда получили предварительное одобрение.

Но если вы все еще делаете покупки, теперь, когда вы нашли дом и ваше предложение было принято, пора принять окончательное решение в отношении вашего кредитора.

При покупке ипотеки помните, что ваша ставка не зависит только от вашего заявления.Это также зависит от типа ссуды, которую вы получаете.

Посмотрите на ставки и комиссии нескольких разных кредиторов, но также спросите, на какие типов кредитов вы имеете право. Это повлияет на ваши ставки и право на участие.

Из четырех основных кредитных программ ставки по ипотечным кредитам VA часто являются самыми дешевыми, превосходя обычные ставки по ипотечным кредитам в среднем на 0,40%. Далее идут ипотечные ставки USDA. В-третьих, ставки по ипотечным кредитам FHA, за ними следуют обычные ставки.

Итак, посмотрите на ставки и комиссии нескольких разных кредиторов, но также спросите, на какие типов кредитов вы имеете право.

Могут быть гораздо более выгодные предложения, чем то, что вы видите в рекламе в Интернете.

Подробное объяснение того, как сравнивать предложения и выбирать ипотечного кредитора, см. В разделе: Как сделать покупки для получения ипотечного кредита и сравнить ставки

6. Заполните полное заявление на ипотеку

Следующим шагом после выбора кредитора является заполнение полной заявки на ипотечный кредит.

Большая часть этого процесса заявки была завершена на этапе предварительного утверждения.Но теперь потребуется несколько дополнительных документов, чтобы получить кредитный файл через андеррайтинг.

Например, вашему кредитору потребуется полностью оформленный договор купли-продажи, а также подтверждение вашего задатка.

Ваш кредитор может также запросить обновленную документацию о доходах и активах, такую как квитанции об оплате и банковские выписки.

В течение трех рабочих дней вы получите оценку кредита, в которой будут указаны точные ставки, комиссии и условия предлагаемого вам жилищного кредита.

7. Провести оценку дома

Ваш кредитор пригласит оценщика для независимой оценки стоимости приобретаемого вами дома.

Большинство кредиторов используют стороннюю компанию, не связанную напрямую с кредитором.

Оценка позволяет узнать, что вы платите справедливую цену за дом.

Кроме того, для утверждения ссуды по договорной цене покупки дом необходимо будет оценить по договорной цене покупки.

8. Оформление и андеррайтинг ипотеки

После того, как ваша заявка на получение кредита будет полностью подана, начинается этап обработки ипотеки. Для вас, покупателя, это в основном период ожидания.

Но если вам интересно, вот что происходит за кадром:

Сначала обработчик ссуд готовит ваш файл к андеррайтингу.

В это время заказаны все необходимые кредитные отчеты, а также результаты поиска по названию и налоговые отчеты.

Информация в приложении, такая как банковские депозиты и история платежей, проверяется.

Как можно скорее отвечайте на любые запросы в течение этого периода, чтобы гарантировать, что андеррайтинг проходит как можно более гладко и быстро.

Любые проблемы с кредитом, такие как просроченные платежи, сборы и / или судебные решения, требуют письменного объяснения.

После того, как обработчик соберет полный пакет со всеми проверками и документацией, файл отправляется андеррайтеру.

В течение этого времени андеррайтер детально изучит вашу информацию. Их работа — «придираться» к предоставленной вами информации в поисках недостающих элементов и красных флажков.

В первую очередь они сосредоточатся на трех компонентах ипотечного андеррайтинга:

- Вместимость — У вас есть деньги для выплаты кредита?

- Кредит — показывает ли ваша кредитная история, что вы платите долги вовремя?

- Залог — Достаточна ли стоимость приобретаемой вами недвижимости залога для получения кредита? (Я.

е. Показала ли оценка, что цена покупки и стоимость дома совпадают?)

е. Показала ли оценка, что цена покупки и стоимость дома совпадают?)

В процессе андеррайтинга они могут вернуться с вопросами. Вы должны ответить как можно быстрее, чтобы обеспечить беспрепятственный процесс андеррайтинга.

9. День закрытияВы сделали большой день: закрытие.

Кредитор отправит закрывающие документы вместе с инструкциями о том, как их подготовить, доверенному лицу по закрытию сделки или титульной компании.

Приготовьтесь к большой пачке бумаг, которые вы будете подписывать.

Одним из наиболее важных документов является Заключительное раскрытие информации. Она должна быть похожа на ссуду, которую вы получили при первоначальном заполнении полной заявки на ссуду.

Оценка ссуды дала вам ожидаемых затрат в размере . Заключительное раскрытие подтверждает этих затрат.

На самом деле, они должны довольно близко совпадать. Законы не позволяют им слишком сильно различаться.

Если все в порядке, подпиши все документы, получишь ключи и все равно — домовладелец!

FAQ по ипотечному кредитованию Какой самый лучший срок ипотеки?Срок ссуды или «период погашения» по ипотеке определяет размер ваших выплат по ипотеке. Он также определяет, сколько процентов вы заплатите в целом.

Таким образом, лучший срок кредита позволяет уравновесить расходы по кредиту с ежемесячным бюджетом.

Более короткие сроки займа со временем обходятся дешевле, но имеют более высокие ежемесячные платежи. Большинство ипотечных кредитов имеют срок ссуды на 15 или 30 лет. Вы также можете найти срок кредита на 10 или 12 лет. Вы даже можете получить 8-летний срок в рамках ссуды «Yourgage» компании Rocket Mortgage.

Ипотека с фиксированной ставкой лучше, чем ипотека с регулируемой ставкой? Ипотека с фиксированной ставкой фиксирует процентную ставку и платеж в течение всего срока ссуды. Учитывая, что сегодняшние фиксированные ставки колеблются около исторических минимумов, ссуда с фиксированной ставкой имеет большой смысл.

Учитывая, что сегодняшние фиксированные ставки колеблются около исторических минимумов, ссуда с фиксированной ставкой имеет большой смысл.

Заем с регулируемой ставкой имеет фиксированную ставку на некоторое время, но затем процентная ставка колеблется в зависимости от рынка каждый год. Некоторые заемщики выбирают ипотеку с регулируемой ставкой (ARM), если они планируют продать или рефинансировать дом в течение первых нескольких лет. В противном случае ARM может быть довольно рискованным.

Сколько требуется первоначального взноса?Более крупный первоначальный взнос открывает больше возможностей для получения ипотечного кредита для заемщиков, но не для всех новых жилищных кредитов требуется крупный первоначальный взнос.

Кредитные программы USDA и VA, например, предлагают ипотечные кредиты с нулевой оплатой. Обычные ссуды обычно требуют списания минимум на 3%, а ссуды FHA требуют списания на 3,5%. Основным недостатком ссуды с низким первоначальным взносом является то, что они обычно требуют ипотечного страхования, которое увеличивает ваш ежемесячный платеж.

Обычная ссуда с 20% -ной скидкой не позволит заемщику оплатить ипотечную страховку, потому что новый домовладелец уже имеет достаточно собственного капитала, чтобы покрыть убытки кредитора в случае обращения взыскания.

Сколько времени занимает процесс получения ипотеки?Для большинства кредиторов процесс получения ипотечной ссуды занимает около 30 дней. Но он может сильно отличаться от одного кредитора к другому. Банки и кредитные союзы обычно занимают немного больше времени, чем ипотечные компании. Кроме того, высокая громкость может изменить время поворота. Закрытие ипотеки может занять от 45 до 60 дней в напряженные месяцы.

Что означает, когда ваш ипотечный кредит находится в обработке? «Обработка ипотеки» — это сбор и проверка вашей личной финансовой информации.Работа кредитного обработчика — организовать ваши кредитные документы для андеррайтера. Они обеспечат наличие всей необходимой документации, прежде чем кредитный файл будет отправлен в андеррайтинг.

Ваш кредитный специалист внимательно изучит ваш кредитный отчет. Они будут смотреть на кредитные рейтинги. Но они также будут изучать историю платежей, кредитные запросы, использование кредита и оспариваемые счета. Они хотят видеть сильную историю заимствований, при которой вы всегда вовремя выплачиваете ссуды.

Кредитный специалист также очень внимательно изучит вашу документацию о доходах и активах, чтобы убедиться, что у вас достаточно денежных средств для ежемесячных выплат по ипотеке.

Как узнать, что ваш ипотечный кредит одобрен?Как правило, ваш кредитный специалист позвонит или отправит вам электронное письмо после утверждения вашего кредита. Иногда ваш кредитный процессор сообщает хорошие новости.

Что происходит после утверждения ипотечной ссуды? Обычно существует два типа одобрения ипотечного кредита: «условное одобрение» и «окончательное одобрение». «После того, как ваше заявление будет получено, ваш кредитный специалист или кредитный процессор свяжутся с вами и сообщат любые дополнительные« условия », которые потребуются для полного утверждения вашей ссуды. Как только эти условия будут выполнены, вы получите окончательное одобрение.

«После того, как ваше заявление будет получено, ваш кредитный специалист или кредитный процессор свяжутся с вами и сообщат любые дополнительные« условия », которые потребуются для полного утверждения вашей ссуды. Как только эти условия будут выполнены, вы получите окончательное одобрение.

Время обработки андеррайтинга может сильно различаться в зависимости от учреждения. Многие кредиторы вынесут решение об андеррайтинге всего за два-три дня. Но для некоторых банков и кредитных союзов принятие решения об андеррайтинге может занять неделю или даже больше.

Сколько времени длится оценка?Фактическая проверка имущества, проводимая оценщиком, может занять от 30 минут до нескольких часов. Время зависит от размера и деталей дома.

Полное окно — с момента запроса оценки вашим кредитором до момента ее получения вашим кредитором — обычно составляет от 7 до 10 дней.

Затраты на закрытие включают различные сборы, такие как сборы за выдачу ссуды, сборы за оценку, сборы за правовой титул и другие юридические сборы.Вы можете ожидать, что затраты на закрытие составят от 2 до 5 процентов от суммы вашей ссуды.

Почему андеррайтер отказывает в ссуде?Андеррайтеры могут отказать в выдаче кредита по любому количеству причин; одни проблемы кажутся незначительными, другие — более серьезными.

Некоторые из незначительных причин отказа в ссуде могут быть легко устранены, и вы можете быстро вернуть процесс ссуды в нужное русло. Сюда может входить дополнительная документация, подтверждающая ваш доход и занятость, или письмо с объяснением причин, по которым вы сняли большие средства с банковского счета.

Некоторые причины отказа в выдаче ипотеки могут потребовать от вас внесения более значительных изменений до утверждения ссуды. К ним относятся такие вещи, как недостаточные денежные резервы, низкий кредитный рейтинг или высокий коэффициент долга.

К ним относятся такие вещи, как недостаточные денежные резервы, низкий кредитный рейтинг или высокий коэффициент долга.

По данным Бюро финансовой защиты потребителей (CFPB), почти 11% заявок на ипотеку получают отказ. Если вы относитесь к этим 11%, поговорите со своим кредитным специалистом о том, какие варианты у вас могут быть для утверждения вашей кредитной заявки в будущем.

Какой кредитный рейтинг требуется для нового жилищного кредита?Кредитные требования различаются в зависимости от кредитора и типа кредита. Как правило, для получения ссуд FHA требуется кредитный рейтинг не менее 580; для обычных кредитов и кредитов VA требуется не менее 620 баллов; и ссуды USDA требуют кредитного рейтинга 640 или выше. Но кредиторы часто устанавливают свои собственные требования, которые могут быть выше или ниже.

Если вы подумываете о приобретении жилья в ближайшие год или два, вам следует начать работу по получению кредита прямо сейчас. Выплачивайте платежи по кредитной карте и студенческой ссуде вовремя и постарайтесь максимально сократить остатки по ссуде.

Выплачивайте платежи по кредитной карте и студенческой ссуде вовремя и постарайтесь максимально сократить остатки по ссуде.

Взносы по ипотечному страхованию помогают защитить вашего кредитора в случае невыполнения обязательств по кредиту. Взыскание взыскания обычно обходится как кредитору, так и заемщику.

Обычные ссуды не требуют ипотечного страхования, если вы закладываете по крайней мере 20 процентов, потому что это сразу создает достаточно капитала в доме, чтобы кредитор уже был финансово защищен в случае невыполнения ссуды.

Почему кредиторы открывают счета условного депонирования? Ежемесячный платеж по ипотеке часто включает ежегодные налоги на недвижимость и страховые взносы домовладельцев. Эти части ежемесячного платежа поступают на счет условного депонирования, который ведет ваш кредитор. Затем кредитор оплачивает эти счета из средств условного депонирования.

Кредиторы и обслуживающие ссуды предоставляют эту услугу, потому что неуплаченные налоги на недвижимость или страховые взносы домовладельцев могут угрожать стоимости дома.

Какие сегодня ставки по ипотеке?

Сегодняшние ставки по ипотеке исключительно низкие.Однако ставки сильно различаются от одного покупателя к другому. Поэтому важно присмотреться к магазинам и найти лучшее предложение.

Узнайте, на что вы претендуете сегодня.

Информация, содержащаяся на веб-сайте Mortgage Reports, предназначена только для информационных целей и не является рекламой продуктов, предлагаемых Full Beaker. Взгляды и мнения, выраженные здесь, принадлежат автору и не отражают политику или позицию Full Beaker, ее должностных лиц, материнской компании или аффилированных лиц.

6 советов, как получить одобрение на получение ипотечной ссуды

Некоторые люди ничего не знают о получении ипотечной ссуды. Они слышат сообщения о снижении процентных ставок и цен на жилье и спешно решают перейти в собственность на жилье. Но процесс получения ипотечной ссуды отличается от получения ссуды на покупку автомобиля или аренды квартиры, и заявители, которые не осознают этих ключевых различий, часто разочаровываются, когда кредитор отклоняет их заявку на ипотечную ссуду.

Но процесс получения ипотечной ссуды отличается от получения ссуды на покупку автомобиля или аренды квартиры, и заявители, которые не осознают этих ключевых различий, часто разочаровываются, когда кредитор отклоняет их заявку на ипотечную ссуду.

Самообразование является ключевым моментом, и есть несколько способов избежать этой душевной боли и разочарования при подаче заявления на ипотечный кредит.

Получение ипотечного кредита одобрено

Покупка дома уже вызывает стресс, а неподготовленность усиливает беспокойство. Зачем подвергать себя этому? Научитесь думать как кредитор и узнайте, как лучше всего получить одобрение ипотечного кредита:

1. Знайте свой кредитный рейтинг

Буквально несколько минут, чтобы получить ваш кредитный отчет и заказать свой кредитный рейтинг. Но удивительно, что некоторые будущие покупатели жилья никогда не проверяют свои баллы и кредитную историю перед подачей заявки на жилищный кредит, предполагая, что их баллы достаточно высоки, чтобы соответствовать требованиям. И многие никогда не рассматривают возможность кражи личных данных. Однако низкий кредитный рейтинг и кредитное мошенничество могут остановить ипотечную заявку. Вы можете подписаться на Credit Karma и получить свой кредитный рейтинг в считанные минуты.

И многие никогда не рассматривают возможность кражи личных данных. Однако низкий кредитный рейтинг и кредитное мошенничество могут остановить ипотечную заявку. Вы можете подписаться на Credit Karma и получить свой кредитный рейтинг в считанные минуты.

Кредитные рейтинги и кредитная активность имеют большое влияние на одобрение ипотечных кредитов. По данным Учебного центра жилищного кредита, большой процент кредиторов требует минимального кредитного рейтинга 680 (620 для ипотечных кредитов FHA) — и если ваш рейтинг упадет ниже 680, кредиторы могут отклонить ваш запрос на получение обычного ипотечного кредита.

В дополнение к более высоким требованиям к кредитному рейтингу, несколько пропущенных платежей, частые задержки и другая уничижительная кредитная информация могут остановить одобрение ипотеки. Оплачивайте счета вовремя, уменьшайте свои долги и следите за своим кредитным отчетом. Предварительная очистка кредитной истории и исправление ошибок в кредитном отчете являются ключом к поддержанию хорошего кредитного рейтинга.

2. Экономьте деньги

Требования для получения ипотечной ссуды часто меняются, и если вы планируете подать заявку на получение ипотечной ссуды в ближайшем будущем, будьте готовы выложить наличные.Если вы зайдете в офис кредитора с нулевыми наличными, ваша заявка на жилищный кредит будет отклонена. Ипотечные кредиторы осторожны: если раньше они одобряли ипотечные ссуды с нулевой предельной ставкой, то теперь они требуют внесения первоначального взноса.

Минимальные суммы первоначального взноса различаются и зависят от различных факторов, таких как тип ссуды и кредитор. Каждый кредитор устанавливает свои критерии первоначального взноса, но в среднем вам потребуется как минимум 3,5% первоначального взноса. Если у вас есть средства, стремитесь к более высокому первоначальному взносу.Первоначальный взнос в размере 20% не только снижает ваш баланс по ипотеке, но также облегчает страхование частной ипотечной ссуды или PMI. Кредиторы прикрепляют это дополнительное страхование к собственности без 20% капитала, а выплата PMI увеличивает ежемесячный платеж по ипотеке. Избавьтесь от платежей PMI, и вы сможете получать более низкие и доступные выплаты по ипотеке.

Избавьтесь от платежей PMI, и вы сможете получать более низкие и доступные выплаты по ипотеке.

Однако авансовые платежи — не единственные расходы, о которых вам нужно беспокоиться. Получение ипотеки также включает в себя расходы на закрытие, осмотр дома, оценку жилья, поиск титула, сборы за кредитный отчет, сборы за подачу заявления и другие расходы.Затраты на закрытие составляют примерно от 3% до 5% от остатка по ипотеке — выплачиваются вашему кредитору, прежде чем вы сможете заключить сделку.

Советы профессионалов : Если вы планируете приобрести новый дом, лучше всего хранить наличные для первоначального взноса и закрытия счета в счете, который будет легко доступен, когда вы будете готовы к покупке. Мы рекомендуем счет CIT Bank Savings Builder с одной из самых высоких доступных годовых годовых. Как только ваша учетная запись будет открыта, посмотрите на свой бюджет (который можно настроить с помощью Tiller ), чтобы узнать, сколько вы можете с комфортом сэкономить каждый месяц.

3. Оставайтесь на работе

Я знаю человека, который уволился за семь дней до того, как она и ее муж должны были закрыть свой ипотечный кредит. Понятия не имею, почему, и, к сожалению, у них это не получилось. Они не смогли закрыть свой новый дом и многое потеряли.

При покупке дома очень важно оставаться на связи с вашим работодателем. Любые изменения в вашем статусе занятости или дохода могут остановить или значительно задержать процесс ипотеки.

Кредиторы одобряют ваш жилищный кредит на основании информации, указанной в вашем заявлении. Переход на низкооплачиваемую работу или увольнение с работы, чтобы стать самозанятым, ставит под сомнение планы, и кредиторы должны переоценить ваши финансы, чтобы увидеть, соответствуете ли вы требованиям для получения ссуды.

4. Выплата долга и избежание нового долга

Для получения ипотечной ссуды необязательно наличие нулевого остатка на кредитной карте. Однако чем меньше вы должны кредиторам, тем лучше. Ваши долги определяют, можете ли вы получить ипотеку, а также сколько вы можете получить у кредитора.Кредиторы оценивают соотношение вашего долга к доходу перед одобрением ипотеки. Если у вас высокий коэффициент долга из-за большой задолженности по кредитной карте, кредитор может отклонить ваш запрос или предложить более низкую ипотечную ссуду. Это связано с тем, что все ваши ежемесячные выплаты по долгу, включая ипотеку, не должны превышать 36% вашего ежемесячного валового дохода. Однако погашение потребительского долга до заполнения заявки снижает отношение долга к доходу и может помочь вам получить лучшую ставку по ипотеке.

Ваши долги определяют, можете ли вы получить ипотеку, а также сколько вы можете получить у кредитора.Кредиторы оценивают соотношение вашего долга к доходу перед одобрением ипотеки. Если у вас высокий коэффициент долга из-за большой задолженности по кредитной карте, кредитор может отклонить ваш запрос или предложить более низкую ипотечную ссуду. Это связано с тем, что все ваши ежемесячные выплаты по долгу, включая ипотеку, не должны превышать 36% вашего ежемесячного валового дохода. Однако погашение потребительского долга до заполнения заявки снижает отношение долга к доходу и может помочь вам получить лучшую ставку по ипотеке.

Но даже если вы одобрены для получения ипотеки с потребительским долгом, важно избегать возникновения новой задолженности во время процесса ипотеки. Кредиторы повторно проверяют ваш кредит перед закрытием, и если в вашем кредитном отчете обнаруживаются дополнительные или новые долги, это может остановить закрытие ипотечного кредита.

Как правило, избегайте крупных покупок до тех пор, пока не получите ипотечный кредит. Это может включать в себя финансирование нового автомобиля, покупку бытовой техники с помощью кредитной карты или получение чьей-либо ссуды.

Это может включать в себя финансирование нового автомобиля, покупку бытовой техники с помощью кредитной карты или получение чьей-либо ссуды.

Совет для профессионалов : Если в настоящее время у вас есть значительная сумма долга, вы можете рассмотреть возможность получения личной ссуды через Credible . Это может помочь снизить процентную ставку и объединить задолженность в один ежемесячный платеж.

5. Получите предварительное одобрение на ипотеку

Получение предварительного одобрения на получение ипотечной ссуды перед осмотром домов — это эмоциональная и финансовая ответственность. С одной стороны, вы знаете, сколько можете потратить, прежде чем делать ставки на недвижимость. С другой стороны, вы избегаете влюбиться в дом, который вам не по карману.

Процесс предварительного утверждения довольно прост: обратитесь к ипотечному кредитору (или нескольким кредиторам одновременно через Credible *), отправьте свою финансовую и личную информацию и дождитесь ответа. Предварительное одобрение включает все: от суммы, которую вы можете себе позволить, до процентной ставки, которую вы заплатите по ссуде. Кредитор распечатывает письмо с предварительным одобрением для ваших записей, и средства становятся доступными, как только продавец принимает вашу ставку. Хотя не всегда все так просто, но может быть.

Предварительное одобрение включает все: от суммы, которую вы можете себе позволить, до процентной ставки, которую вы заплатите по ссуде. Кредитор распечатывает письмо с предварительным одобрением для ваших записей, и средства становятся доступными, как только продавец принимает вашу ставку. Хотя не всегда все так просто, но может быть.

6.Знайте, что вы можете себе позволить

Я знаю по собственному опыту, что кредиторы предварительно одобряют соискателей на сумму, превышающую их возможности. После получения письма с предварительным одобрением от нашего кредитора, мой муж и я задались вопросом, правильно ли они прочитали налоговые декларации. Мы оценили щедрость кредитора, но в конечном итоге выбрали дом, который комфортно вписывается в наш бюджет.

Не позволяйте кредиторам диктовать, сколько вам следует потратить на ипотечный кредит. Кредиторы определяют суммы предварительного утверждения на основе вашего дохода и кредитного отчета, и они не принимают во внимание, сколько вы тратите на детский сад, страховку, продукты или топливо. Вместо того, чтобы покупать более дорогой дом, потому что кредитор говорит, что вы можете, проявите смекалку и держите расходы на жилье в пределах своих средств.

Вместо того, чтобы покупать более дорогой дом, потому что кредитор говорит, что вы можете, проявите смекалку и держите расходы на жилье в пределах своих средств.

Последнее слово

Если вы не отвечаете требованиям для получения ипотечной ссуды, не расстраивайтесь. Вместо этого позвольте этому стать мотивацией для улучшения вашего кредита и финансов. Многие люди поднялись над проблемами кредита, банкротством, потерей права выкупа и повторным вступлением во владение именно для того, чтобы купить свой первый дом. Просто убедитесь, что вы реализуете реалистичный план и придерживайтесь его.

Сколько времени вам понадобилось, чтобы воплотить в жизнь свою мечту о домовладении? Если вы в настоящее время работаете над достижением этой цели, какие шаги вы предприняли?

* Объявление от Credible Operations, Inc. NMLS 1681276. Адрес: 320 Blackwell St. Ste 200, Дарем, Северная Каролина, 27701

вопросов от ипотечных кредиторов

Заявки на ипотеку могут занять много времени и утомить — в конце концов, на кону много денег.

Кредиторы разработали процесс подачи заявки на ипотеку для сбора доказательств, подтверждающих, что заемщик может и будет своевременно погасить ссуду.Это доказательство включает в себя все, от того, сколько денег вы зарабатываете, до вашей истории выплат.

Возможно, вам придется ответить на сложные, личные и, казалось бы, тривиальные финансовые вопросы. Лучшее, что вы можете сделать, — это подготовиться.

«Вы должны быть готовы объяснить любые несоответствия в вашей кредитной истории, такие как просроченные платежи по счетам, передача в коллекторское агентство или банкротство», — говорит Дон Буп, создатель ипотечного кредита в Linear Home Loans. «Если вы думаете, что такие ситуации возникнут, рекомендуется иметь наготове даты, суммы и причины.”

Прежде чем подавать заявление, ознакомьтесь с необходимыми документами и вопросами, которые задаются при подаче заявки на ипотеку. Еще лучше подготовьте свои документы и подумайте о получении предварительного разрешения от кредитора, чтобы ускорить процесс, как только вы определите потенциальный дом.

Вот список распространенных вопросов при подаче заявления на ипотеку:

Работа и доход

- Где вы работаете?

- Сколько вы зарабатываете? (Вы должны будете документально подтвердить свой доход копиями налоговых деклараций IRS, а также дать кредитору разрешение запросить копию вашей налоговой декларации.Если вы получаете зарплату, вы должны предоставить копии квитанций о заработной плате и W-2.)

- Как долго вы на работе?

- Как определяется ваш доход — стабильная зарплата или нерегулярный доход? (Если ваш доход варьируется, возможно, вам потребуется предоставить подробную информацию.)

Что работает в вашу пользу:

- Вы можете подтвердить стабильную работу (два или более лет) у того же работодателя или по той же профессии.

Что усложняет заявку:

Долг

- Какие текущие долги у вас есть? Это включает автокредиты, алименты, студенческие ссуды и кредитные карты.(Вас могут попросить задокументировать ваши повторяющиеся долги, предоставив копии ваших счетов.

)

)

Что работает в вашу пользу:

- На ваши ежемесячные выплаты по долгу приходится 36 или менее процентов дохода до налогообложения, и вы в последнее время не совершали крупных покупок (например, автомобиля).

Что усложняет заявку:

- Ваши кредитные карты исчерпаны или ежемесячные платежи по долгу составляют более 36 процентов вашего дохода до вычета налогов.

Сбережения и активы

- Сколько денег у вас в банке?

- Сколько вы накопили на 401 (k), акциях, облигациях, паевых инвестиционных фондах и других инвестиционных счетах? (Вас попросят предоставить копии брокерских отчетов.)

Что работает в вашу пользу:

- Вы можете доказать, что после закрытия у вас будет как минимум двухмесячный платеж по ипотеке в банке.

Что усложняет заявку:

- У вас будет мало денег в банке после первоначального взноса и закрытия.

Первоначальный взнос

- Каков размер первоначального взноса?

- Откуда берутся деньги на первоначальный взнос — все ли они из ваших сбережений, или часть их поступила в виде подарка от семьи или гранта от некоммерческой организации? (Вам нужно будет документально подтвердить источник вашего первоначального взноса, предоставив копии банковских и брокерских отчетов за несколько месяцев, а также писем от дарителей и грантодателей.

)

)

Что работает в вашу пользу:

- Первоначальный взнос поступает из сбережений или за счет собственного капитала дома, который вы продаете. Еще лучше: первоначальный взнос составляет 20 процентов и более.

Что усложняет заявку:

- У вас возникли проблемы с документальным подтверждением происхождения авансового платежа.

Цель ссуды

- Вы занимаетесь ссудой для покупки дома или рефинансирования текущей ипотеки?

- Если это рефинансирование, хотите вывести наличные при закрытии? Если да, то сколько?

Что работает в вашу пользу:

- Заем предназначен для покупки дома или простого рефинансирования по ставке и сроку без снятия наличных.

Что усложняет заявку:

Тип недвижимости и тип

- Какой адрес?

- Планируете ли вы жить в доме круглогодично, или это инвестиционная недвижимость или недвижимость для отдыха?

- Это дом, дуплекс, кондоминиум или кооператив?

Что работает в вашу пользу:

- Дом представляет собой отдельно стоящий дом на одну семью, который будет использоваться в качестве основного места жительства.

Что усложняет заявку:

- Недвижимость представляет собой дуплекс или кондоминиум, либо будет использоваться как дом для отдыха или доходная аренда.

Примечание. «Сложно» не означает «невозможно». Это означает, что вам, возможно, придется предоставить больше документации, что решение о ссуде может занять больше времени или вам, возможно, придется заплатить более высокие проценты и / или комиссионные. Другими словами, вы можете столкнуться с большим количеством препятствий и вопросов, чем заемщик, подавший более простую заявку на получение кредита.

Вопросы, которые никогда не следует задавать ипотечному кредитору:

Хотя из приведенного выше списка может показаться, что ипотечные кредиторы могут спрашивать вас о чем угодно, по словам Даррина К., есть несколько красных линий.Англичанин, старший специалист по кредитованию развития сообщества в онлайн-банке Quontic. По его словам, эти вопросы находятся в его списке «не спрашивать»:

- Сексуальная ориентация

- Инвалиды

- Планы расширения семьи (Кредитор может спросить, сколько у вас детей в настоящее время и их возраст, но не может спросить, планируете ли вы иметь больше детей или проводить дискриминацию в зависимости от семейного статуса.

)

) - Политические или религиозные убеждения

- История болезни

Кроме того, хотя кредитор может спросить о некоторых из этих категорий, он не может проводить дискриминацию по признаку расы, религии, цвета кожи, возраста, семейного положения, пола или национального происхождения.

Какие документы необходимы для покупки дома

Будьте готовы подкрепить документацией каждое заявление, которое вы подаете в своем заявлении на ипотеку. Тогда вы не будете так ошеломлены, когда вам придется искать утверждения W-2 и 401 (k).

Требования к документам различаются в зависимости от заявителя и кредитора, но если, например, у вас есть IRA или доход от сдачи в аренду собственности, скорее всего, вам нужно будет это доказать.

Подтверждение дохода

Кредитор хочет знать, что вы сможете погасить ссуду.Как минимум, вам необходимо предоставить:

- Форма W-2 за предыдущий год

- Ваша последняя квитанция о заработной плате

- Ваши налоговые декларации за прошлый год

В зависимости от вашей истории доходов и размера ссуды вам, возможно, придется предоставить дополнительные документы. Например, для получения ипотеки, если вы работаете не по найму, часто требуется еще больше документации, такой как отчеты о прибылях и убытках вашего бизнеса или формы 1099, если вы работаете по контракту.

Например, для получения ипотеки, если вы работаете не по найму, часто требуется еще больше документации, такой как отчеты о прибылях и убытках вашего бизнеса или формы 1099, если вы работаете по контракту.

Заработок помимо постоянной работы

Если вы зарабатываете деньги из других источников, вам также необходимо предоставить подробную информацию об этом.Кто-то, кто получает алименты или алименты, скорее всего, должен будет показать кредитору копию постановления о разводе. Того, кто получает доход от сдачи в аренду собственности, могут попросить копию договора аренды.

Долги

Вам нужно будет составить полный список всех ваших долгов, включая кредитные карты, студенческие ссуды, автокредиты, алименты и выплаты алиментов, а также выписки с остатками и минимальными ежемесячными платежами.

Активы

Будьте готовы представить инвентаризацию активов, включая банковские выписки, инвестиционные записи, пенсионные счета, недвижимость и автомобили, а также любые другие важные ценности.

Банк хочет быть уверенным, что у вас достаточно сбережений для покрытия любых непредвиденных расходов после того, как вы закроете дом. Они также могут потребовать доказательства того, что вы внесли первоначальный взнос со своего собственного счета, а не в качестве ссуды от кого-то другого.

Прочие документы

Возможно, вам придется подписать форму IRS 4506-T, которая позволяет кредитору получить расшифровку вашей налоговой декларации из IRS. В некоторых случаях кредитор хочет убедиться, что то, что вы ему заявили, соответствует тому, что вы заявили в IRS.Форма проверяет, что вся информация в ваших W-2, 1099 или 1040 совпадает с информацией в вашем заявлении на получение кредита.

Если в течение последних нескольких лет у вас было банкротство, у вас могут попросить документы об освобождении от банкротства. В некоторых случаях банкротство может отображаться в вашем кредитном отчете на срок до 10 лет. Даже если с тех пор вы находитесь на прочной финансовой основе, кредитор захочет убедиться, что вы рассчитались со своими кредиторами.

Подробнее:

См. Отзывы ведущих кредиторов:

Что нужно для получения ипотеки?

Итак, вы готовы сделать шаг и стать владельцем дома.Для большинства из нас дома выдают по ипотеке. На погашение этих крупных кредитов требуются десятилетия, и они стоят тысячи долларов процентов, но они позволяют приобрести дом, который в противном случае был бы не в состоянии себе позволить.

К сожалению, не каждый, кто хочет купить дом, может претендовать на получение ипотеки. Это потому, что кредиторы стараются убедиться, что вы выплатите свой долг, прежде чем они позволят вам взять ссуду. В зависимости от кредитора и типа ссуды вам, вероятно, потребуется предоставить лотов и документов, чтобы доказать, что вы имеете право на получение жилищного ссуды.

Важно заранее знать, чего ожидать при подаче заявления на ипотеку, чтобы вы могли начать готовить свои финансы для приобретения жилья задолго до того, как откроете дни открытых дверей или поговорите с риэлтором. Вы также можете начать собирать документы, чтобы потенциальные кредиторы могли изучить их и определить, одобрят ли они вас для получения ссуды.

Вы также можете начать собирать документы, чтобы потенциальные кредиторы могли изучить их и определить, одобрят ли они вас для получения ссуды.

Если вы не совсем уверены, с чего начать, это руководство объясняет все, что вам нужно, чтобы претендовать на ипотеку. Читайте дальше, чтобы узнать, что необходимо для получения финансирования для нового жилья.

Источник изображения: Getty Images.

Разные типы ссуд имеют разные правила

Квалификационные требования к ссуде зависят от типа ссуды, которую вы получаете, поэтому сначала вам нужно понять различные категории ипотечных ссуд. Жилищные ссуды можно в общих чертах разделить на две различные категории: обычные ссуды и ипотечные ссуды, обеспеченные государством.

- Обычные ссуды выдаются частными кредиторами без каких-либо государственных гарантий. Некоторые, но не все, обычные ссуды перепродаются организациям, спонсируемым государством.

- Ипотечные ссуды, обеспеченные государством, выдаются частными кредиторами, но гарантированы или застрахованы государством.

Если вы не выплачиваете ссуду полностью, государство делает кредитора целым.

Если вы не выплачиваете ссуду полностью, государство делает кредитора целым.

Каждую из этих категорий можно также разбить на различные индивидуальные ссуды.

Ипотека под государственную поддержку

Несколько различных государственных агентств страхуют или гарантируют ипотечные ссуды, чтобы помочь потенциальным домовладельцам получить одобрение на получение ссуд. Некоторые агентства обслуживают определенные группы населения.Ипотечные кредиты, обеспеченные государством, включают:

- Ссуды FHA : Федеральный департамент жилищного строительства и городского развития (HUD) управляет программой ипотечного страхования, управляемой Федеральной жилищной администрацией. Ссуды FHA являются одними из самых простых ипотечных кредитов, на которые можно претендовать, тем более что требования к первоначальному взносу составляют всего 3,5%. Но заемщики должны оплачивать ипотечное страхование как авансом, так и со временем, что делает его потенциально более дорогим, чем частное ипотечное страхование, которое сопровождается обычными ссудами с низким первоначальным взносом.

Страхование ипотеки, которое защищает кредитора, обеспечивая полное возмещение потерянных средств в случае невыполнения обязательств, стоит 1,75% от суммы кредита и от 0,80% до 0,85% от суммы кредита в год. Ссуды FHA особенно популярны среди заемщиков-новичков, но любой может получить ссуду FHA.

Страхование ипотеки, которое защищает кредитора, обеспечивая полное возмещение потерянных средств в случае невыполнения обязательств, стоит 1,75% от суммы кредита и от 0,80% до 0,85% от суммы кредита в год. Ссуды FHA особенно популярны среди заемщиков-новичков, но любой может получить ссуду FHA. - VA ссуд: Федеральный департамент по делам ветеранов (VA) гарантирует ссуды нынешним и бывшим военнослужащим и их семьям. Ссуды VA предоставляют очень выгодные условия приемлемым заемщикам и имеют ограниченные квалификационные требования.Вы можете получить ссуду VA без первоначального взноса, если дом не стоит дороже, чем вы за него заплатили, и не существует минимального кредитного рейтинга, на который можно претендовать. Вам также не нужно платить за ипотечное страхование, хотя вы должны заплатить авансовый платеж в размере от 0,5% до 3,3% от суммы кредита, если только вы не подпадаете под исключение для ветеринаров-инвалидов, вдов из военных или вдовцы.

- Ссуды Министерства сельского хозяйства США: Служба сельского жилищного строительства (RHS) работает под управлением федерального министерства сельского хозяйства, чтобы гарантировать ссуды для сельских покупателей жилья с ограниченным доходом, которые не могут получить традиционное финансирование.Положительным моментом является то, что ссуды USDA не требуют первоначального взноса. Обратной стороной является то, что они взимают высокую предварительную комиссию в размере 1% от суммы кредита (которая может быть выплачена в течение всего срока кредита) и ежегодную комиссию в размере 0,35%.

Чтобы получить ссуду FHA, VA или USDA, вы подаете заявку через частных кредиторов, которые участвуют в государственных программах. Вы не получите ссуду напрямую через правительство. Вы можете рассчитывать на смягчение требований, чтобы пройти квалификацию, но все же есть определенные препятствия, которые вам необходимо преодолеть.Например, дом нужно будет осмотреть, чтобы убедиться, что он в хорошем состоянии, и провести оценку, чтобы убедиться, что он стоит той суммы, которую вы взяли в долг. Если дом не соответствует минимальным стандартам здоровья и безопасности, может потребоваться ремонт до выдачи ссуды.

Обычные ссуды

Обычные ссуды также можно разбить на различные категории, включая следующие:

- Соответствующие ссуды — ссуды, которые соответствуют определенному набору руководящих принципов, установленных Fannie Mae и Freddie Mac.Fannie Mae и Freddie Mac — это организации, спонсируемые государством (GSE), которые покупают ипотечные кредиты у первоначальных кредиторов, которые их выпустили. Многие ипотечные кредиторы не хотят удерживать ссуды, которые они выдавали в течение многих лет. Вместо этого они перепродают ссуду Fannie Mae, Freddie Mac или другому лицу, которое покупает ипотечный долг. Fannie и Freddie (и многие другие покупатели ипотеки) не будут покупать несоответствующие ссуды, которые не соответствуют установленным стандартам. Например, заемщикам обычно требуется кредитный рейтинг не ниже 640, а их общий долг, включая выплаты по ипотеке, не может превышать примерно 43% дохода.

- Несоответствующие ссуды — ссуды, выданные частными кредиторами, которые не соблюдают правила, установленные Fannie Mae и Freddie Mac. Самый распространенный тип несоответствующей ссуды — это крупная ссуда , , которая является ссудой, которая больше, чем то, что купили бы Fannie и Freddie. Например, в 2018 году Fannie и Freddie не стали бы покупать ссуды на общую сумму более 453 100 долларов США (или 679 650 долларов США для ссуд, выданных на Аляске, Гуаме, Гавайях или Виргинских островах США). Ссуды также считаются несоответствующими, если они не соответствуют требованиям приемлемости, установленным Fannie или Freddie.

Квалифицированные и неквалифицированные ссуды

Когда вы подаете заявку на ссуды, они делятся на две большие категории: квалифицированные и неквалифицированные ссуды. Обычные и несоответствующие ссуды могут быть как квалифицированными, так и неквалифицированными, в зависимости от того, соответствует ли кредитор требованиям для квалифицированной ссуды.

- Квалифицированные ссуды — это ссуды, которые соответствуют требованиям, установленным Бюро финансовой защиты потребителей, чтобы гарантировать, что кредиторы проводят должную осмотрительность, чтобы определить, соответствует ли заемщик требованиям.Квалифицированные ссуды также не могут иметь рискованных характеристик. Например, кредитор не может предоставить вам ссуду с выплатами настолько низкими, что они покрывают только проценты, поскольку выплата процентов никогда не уменьшает сумму вашей задолженности, и ссуда никогда не возвращается.

- Неквалифицированные ссуды не соответствуют руководящим принципам CFPB. Это не обязательно означает, что они плохие, но это означает, что заемщикам следует провести дополнительные исследования, чтобы убедиться, что эти ссуды не имеют несправедливых условий. Неквалифицированные ссуды могут иметь более мягкие требования для утверждения, чем квалифицированные ссуды.

Все необходимое для получения ипотеки

Некоторые из основных требований, которые вам понадобятся, чтобы получить одобрение на получение жилищного кредита любого типа, включают:

- Надежный источник дохода

- Отношение долга к доходу, которое соответствует допустимым нормативам

- Удовлетворительный или хороший кредитный рейтинг

- Первоначальный взнос

Давайте рассмотрим некоторые из этих ключевых требований, специфика которых зависит от типа ссуды.

Надежный источник дохода

Одна из самых больших проблем кредиторов — это ваш денежный поток.Кредиторы хотят знать, что у вас есть деньги, чтобы выплатить ссуду, а это значит, что вам нужен стабильный источник проверяемого дохода. Это может быть:

- Заработная плата с работы

- Бонусы и комиссии

- Доход от самозанятости

- Алименты или алименты

- Доход по социальному обеспечению

- Соответствующий инвестиционный доход, включая доход от процентов и дивидендов

- Доходы от сдачи в аренду

В большинстве случаев кредиторы разрешают вам подсчитывать доход только в том случае, если у вас есть документальное подтверждение того, что вы получали деньги как минимум в течение двух лет.Если вы получаете разовый бонус, нет никакой гарантии, что вы снова получите эти деньги, поэтому кредиторы не учитывают его при определении того, можете ли вы занять и сколько вы можете взять в долг.

Подтверждение дохода и занятости

До ипотечного кризиса 2008 года некоторые кредиторы разрешали ссуды с «заявленным доходом». Это означало, что потенциальные заемщики сообщали кредитору о своем доходе, а кредиторы почти ничего не делали, чтобы его проверить. К сожалению, ссуды с заявленным доходом часто назывались «ссудами лжеца», потому что многие покупатели нечестно относились к своим доходам — часто по настоянию недобросовестных ипотечных брокеров.

В наши дни большинство кредиторов — за некоторыми исключениями, такими как кредиторы с твердыми деньгами — требуют документального подтверждения того, что вы получили доход, о котором заявляете. Это может включать:

- Налоговые декларации

- W2s или формы 1099 от работодателей или компаний, которые платят вашему бизнесу

- Корешки для оплаты

- Выписки с банковского счета

Также есть вероятность, что ваш кредитор свяжется с вашим работодателем, чтобы убедиться, что у вас все еще есть работа. Если источник дохода не может быть подтвержден, ипотечный провайдер не будет считать его частью дохода, используемого для определения того, имеете ли вы право на получение ссуды.

Отношение вашего долга к доходу

Ваш доход — это только часть уравнения кредитора. Это потому, что ваш долг также влияет на вероятность того, что вы сможете погасить ссуду. Если вы пытаетесь взять ссуду с доходом 50 000 долларов и долгом 0 долларов, то вы можете быть лучшим кандидатом, чем кто-то с доходом 100 000 долларов и долгом в 1 миллион долларов.

Если соотношение вашего долга к доходу слишком велико, кредиторы могут не одобрить вам ссуду, потому что они опасаются, что ваш доход слишком мал, и вам будет сложно выполнить свои обязательства.Это большая проблема для многих потенциальных покупателей жилья со студенческими ссудами.

Как рассчитать отношение долга к доходу

Чтобы рассчитать отношение долга к доходу (DTI), сложите все ваши ежемесячные долговые обязательства и разделите это число на ваш валовой доход (ваш доход до налогообложения).

Если сумма ваших ежемесячных выплат по долгу составляет 2500 долларов, а ваш валовой ежемесячный доход составляет 5000 долларов, то соотношение долга к доходу составляет 50%, поскольку 50% вашей ежемесячной зарплаты идет кредиторам. Чем выше отношение долга к доходу, тем выше риск предоставления вам кредита.

Соотношение DTI внешнего интерфейса к внутреннему

Многие кредиторы рассчитывают не только один коэффициент отношения долга к доходу, но и два: коэффициент начальной и конечной стоимости.

- Предварительный коэффициент равен общей стоимости ваших домашних расходов, деленной на ваш ежемесячный валовой доход. Связанные с домом расходы, которые входят в этот расчет, включают ежемесячный платеж по ипотеке, который вы будете вносить в случае утверждения ссуды, налоги на имущество и страховые выплаты. В совокупности платежи, которые учитываются при определении коэффициента предварительной оплаты, называются PITI, что означает основную сумму, проценты, налоги и страхование вашей собственности и имущества.

- Внутренний коэффициент равняется общей стоимости всей вашей ежемесячной задолженности в размере , деленной на ваш ежемесячный валовой доход. Он включает в себя задолженность по студенческой ссуде, автокредиту, кредитной карте и любые другие обязательства. Поскольку в этом соотношении учитывается больше ежемесячных платежей, чем во внешнем, вы, вероятно, получите более высокий коэффициент, используя этот расчет.

Допустим, ваш ежемесячный доход составляет 4000 долларов брутто; общий ежемесячный платеж по ипотеке в размере 1000 долларов США, включая основную сумму и проценты; налоги на недвижимость в среднем до 300 долларов в месяц; и расходы на страхование, которые в среднем составляют 100 долларов в месяц.Ваш коэффициент внешнего вида будет (1000 долларов США + 300 долларов США + 100 долларов США) / 4000 долларов США = 35%.

Теперь предположим, что у вас также есть ежемесячные выплаты по студенческому кредиту на 300 долларов, ежемесячный счет по кредитной карте на 100 долларов и оплата за автомобиль на 200 долларов. Ваш внутренний коэффициент будет равен (300 долларов США + 100 долларов США + 200 долларов США) + (1000 долларов США + 300 долларов США + 100 долларов США) / 4000 долларов США = 50%.

Какое соотношение долга к доходу необходимо для участия в программе?

Обычные ссуды:

По данным Бюро финансовой защиты прав потребителей, ваш исходный коэффициент не должен превышать 43% для квалифицированных обычных ипотечных кредитов.Более мелкие кредиторы — те, которые предоставили менее 500 ипотечных кредитов в прошлом году и имеют активы менее 2 миллиардов долларов — могут позволить вам получить квалифицированную ипотеку с более высоким соотношением долга к доходу.

Крупные кредиторы могут позволить вам превысить этот коэффициент DTI, но в этом случае ипотека будет считаться неквалифицированной, что означает, что кредитор не будет соответствовать стандартам CFPB, направленным на то, чтобы кредиторы избегали ссуд с высоким риском. Некоторые кредиторы позволяют получить обычную ссуду с внутренним DTI до 50%, в то время как другие предъявляют более строгие требования.

Начальный коэффициент 28% или меньше и исходный коэффициент 36% или меньше считаются идеальными и являются стандартом, который большинство кредиторов используют для определения наиболее конкурентоспособных ставок по ипотеке.

Требования Fannie Mae и Freddie Mac:

В мае 2017 года Fannie Mae и Freddie Mac повысили максимальное отношение долга к доходу до 50%.

Кредиты FHA:

Для FHA обычно требуется коэффициент переднего конца 31% или меньше и коэффициент внутреннего компонента 43% или меньше.Однако заемщики со смягчающими факторами, такими как хорошая кредитоспособность и документально подтвержденные денежные резервы, могут иметь DTI до 50%.

VA кредиты:

Для ссудVA обычно требуется 41% -ный запас.

Кредиты USDA:

Для ссудUSDA требуется коэффициент начальной обработки 29% и коэффициент обработки 41%.

Удовлетворительный или хороший кредитный рейтинг

Ваш кредитный рейтинг определяется на основе вашей истории займов. Учитывает:

- Ваша история своевременных платежей. Если вы опоздали на 30, 60 или 90 дней, это ухудшит ваш результат. Судебные решения против вас по неоплаченным счетам или списаниям (когда кредиторы отказываются от взыскания) также наносят ущерб вашему счету, как и потери права выкупа и банкротства. Даже один просроченный платеж может снизить ваш кредитный рейтинг.

- Сумма доступного кредита, который вы использовали. Если у вас есть доступный кредит на сумму 10 000 долларов США, и ваша задолженность составляет 2 000 долларов, то коэффициент использования кредита составляет 20%. Если у вас есть доступный кредит в размере 10 000 долларов США, а ваша задолженность составляет 5 000 долларов, коэффициент использования ваших ресурсов составляет 50%.Лучше всего держать коэффициент использования ниже 30% — и чем ниже, тем лучше.

- Сочетание различных типов кредитов, которые у вас есть: Наличие нескольких типов ссуд, таких как кредитные карты, студенческие ссуды, автокредиты и / или предыдущая ипотека, может помочь вам получить баллы.

- Возраст вашей кредитной истории: Чем дольше ваша история заимствования денег, тем выше будет ваш балл — при условии, что эта история положительная.

- Количество запросов по вашему кредитному отчету: Каждый раз, когда вы подаете заявку на кредит, вы получаете подробный запрос по вашему отчету.Эти запросы остаются на два года. Слишком много запросов за слишком короткий период времени снижает ваш кредитный рейтинг.

Что считается хорошим кредитным рейтингом?

Существуют разные виды кредитных рейтингов, потому что есть разные агентства, которые их рассчитывают. Оценки FICO популярны и хорошо известны, но некоторые кредиторы используют VantageScores.

баллов FICO варьируется от 300 до 850. Вот как диапазон баллов разбивается с точки зрения того, что считается хорошим или плохим результатом.

- 300-579: Если вы находитесь в этом диапазоне, считается, что у вас плохой кредит, и получить ипотечный кредит будет сложно или невозможно.