ГБУ ЛО «ЛенКадОценка» — Вопрос/ответ

Ответ:Уважаемый Виталий!

В соответствии с распоряжением Правительства Ленинградской области от 06.12.2019 года № 818-р «О проведении государственной кадастровой оценки в Ленинградской области» в 2021 году ГБУ ЛО «ЛенКадОценка» проводит государственную кадастровую оценку объектов недвижимости (за исключением земельных участков) — зданий, сооружений, объектов незавершенного строительства, помещений и машино-мест, расположенных на территории Ленинградской области.

Определение кадастровой стоимости объектов недвижимости осуществляется Учреждением в соответствии с методическими указаниями о государственной кадастровой оценке, утвержденными приказом Минэкономразвития России от 12.05.2017 № 226 «Об утверждении методических указаний о государственной кадастровой оценке».

В соответствии с частью 13 статьи 14 Федерального закона от 03.07.2016 № 237-ФЗ «О государственной кадастровой оценке» (далее – Федеральный закон № 237-ФЗ) в случае соответствия проекта отчета требованиям к отчету ГБУ ЛО «ЛенКадОценка» размещает проект отчета на официальном сайте Учреждения https://lenkadastr.

Информирование заинтересованных лиц о размещении проекта отчета, месте его размещения, порядке и сроках представления замечаний к нему осуществляется в соответствии с частями 13-16 статьи 14 Федерального закона № 237-ФЗ.

Согласно ч. 1 ст. 22 Федерального закона № 237-ФЗ результаты определения кадастровой стоимости могут быть оспорены юридическими лицами и физическими лицами, если результаты определения кадастровой стоимости затрагивают права или обязанности этих лиц, а также органами государственной власти и органами местного самоуправления в отношении объектов недвижимости, находящихся в государственной или муниципальной собственности (за исключением случаев, установленных настоящей статьей), в комиссии в случае ее создания в субъекте Российской Федерации или в суде. Для обращения в суд предварительное обращение в комиссию не является обязательным.

С подробной информацией о порядке оспаривания кадастровой стоимости можно ознакомиться на сайте Росреестра по ссылке: https://rosreestr.gov.ru/site/activity/kadastrovaya-otsenka/rassmotrenie-sporov-o-rezultatakh-opredeleniya-kadastrovoy-stoimosti-/.

Также сообщаем, что ГБУ ЛО «ЛенКадОценка» не дает рекомендаций по выбору организаций для оспаривания результатов определения кадастровой стоимости.

Открытая информация из ЕГРН о каждой квартире России

Мы помогаем получить выписки ЕГРН для недвижимости по всей России

[79 регион] Еврейская автономная область

[87 регион] Чукотский автономный округ

Росреестр

В настоящее время во многих регионах России налог на имущество рассчитывается исходя из кадастровой стоимости.

Управление Росреестра по Ленинградской области поясняет какие дома не облагаются налогом на имущество, и кто из владельцев недвижимости полностью освобожден от уплаты налога на дом.

Все жилые дома, жилые строения, возведенные на земельных участках, выделенных для садоводства, ведения личного и дачного хозяйства, индивидуального жилищного строительства, облагаются налогом на имущество физлиц. Но за некоторые из них налог платить не придется.

При расчете налога на жилой дом применяется вычет, распространяющийся на все категории граждан-налогоплательщиков: из кадастровой стоимости дома вычитается стоимость 50 квадратных метров его площади (п. 5 ст. 403 НК РФ). Т.е., если общая площадь дома не превышает 50 кв. м, платить налог за него не придется.

Для всех граждан, имеющих в собственности жилые дома, площадь которых равна 50 кв. метрам, предусмотрена возможность налогового вычета (п. 3-5 ст. 403 НК РФ),

3-5 ст. 403 НК РФ),

Вычет применяется по каждому объекту недвижимости. Так, если в собственности имеется несколько домов, при расчете налога по каждому из них вычтут кадастровую стоимость 50 кв. м.

Если в собственности имеется дом площадью 60 кв. метров, то налог на дом берется от кадастровой стоимости оставшихся после вычета 10 кв. метров.

Управление Росреестра по Ленинградской области провело небольшую аналитику и выяснило, что в Ленобласти доля жилых домов с площадью менее 50 квадратных метров от общего количества ИЖС составляет в среднем в 26,22% (при средней площади ИЖС по области 98,78 кв.м.).

Так, в Сланцевском районе, где средняя площадь ИЖС составляет 65,76 кв. м., наибольшее количество жилых домов с площадью менее 50 кв.м., которые не облагаются налогом на имущество – 46,45%.

Наименьшее количество освобожденных от уплаты налогов на имущество во Всеволожском районе: там, при средней площади жилых домов в 165,72 кв. м., построек с площадью менее 50 кв.

О влиянии новой государственной кадастровой оценки на размер земельного налога для физических лиц

Правительство Ленинградской области информирует правообладателей объектов недвижимости и иных заинтересованных лиц о проведении в 2020 году на основании распоряжений Правительства Ленинградской области от 27.10.2017 № 565-р и от 27.12.2018 № 727-р государственной кадастровой оценки земельных участков, расположенных на территории Ленинградской области. Кадастровая стоимость земельных участков определена уполномоченным на проведение государственной кадастровой оценки Государственным бюджетным учреждением Ленинградской области «Ленинградское областное учреждение кадастровой оценки» (ГБУ ЛО «ЛенКадОценка»).

ГБУ ЛО «ЛенКадОценка» обеспечило размещение прошедших проверку в Центральном аппарате Росреестра проектов отчетов (промежуточных отчетных документов) на официальном сайте ГБУ ЛО «ЛенКадОценка» и в порядке статьи 14 Федерального закона от 03. 07.2016 № 237-ФЗ «О государственной кадастровой оценке» осуществляет прием замечаний к ним. Дата окончания приема замечаний – 22.10.2020. По итогам рассмотрения замечаний кадастровая стоимость может быть пересчитана.

07.2016 № 237-ФЗ «О государственной кадастровой оценке» осуществляет прием замечаний к ним. Дата окончания приема замечаний – 22.10.2020. По итогам рассмотрения замечаний кадастровая стоимость может быть пересчитана.

После утверждения результатов государственной кадастровой оценки также возможно исправление ошибок, допущенных при определении кадастровой стоимости, посредством направления обращения в ГБУ ЛО «ЛенКадОценка» в порядке статьи 21 Федерального закона от 03.07.2016 № 237-ФЗ «О государственной кадастровой оценке».

С учетом того, что кадастровая стоимость определяется для целей, предусмотренных законодательством Российской Федерации, в том числе для целей налогообложения, обращаем внимание налогоплательщиков – физических лиц, что пунктом 17 статьи 396 Налогового кодекса Российской Федерации (НК РФ) предусмотрены положения, исключающие резкое повышение земельного налога для физических лиц (при исчислении земельного налога применяется коэффициент 1,1, ограничивающий ежегодный рост налога не более чем на 10% по сравнению с предшествующим годом, за исключением земельных участков для жилищного строительства, при расчете налога за которые применен повышающий коэффициент в связи с их несвоевременной застройкой).

Конкретные ставки земельного налога в соответствии с положениями главы 31 НК РФ, Федерального закона от 06.10.2003 № 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации» устанавливаются представительными органами местного самоуправления. Кроме того, к полномочиям представительных органов местного самоуправления относится установление налоговых льгот и понижающих коэффициентов для отдельных групп граждан и субъектов предпринимательства в границах соответствующих муниципальных образований.

Обновлено 12.01.2021

Полномочия по определению кадастровой стоимости переданы госучреждениям

Теперь кадастровой оценкой будут заниматься государственные бюджетные учреждения. Как известно, с 1 января 2018 года вступил в силу закон «О государственной кадастровой оценке» №237-ФЗ. Закон предусматривает применение на всей территории страны единой методики кадастровой оценки, основанной на принципах единообразия и обоснованности. Новый механизм кадастровой оценки направлен на недопущение ошибок и, как следствие, на сокращение количества обращений о пересмотре кадастровой стоимости.

Как известно, с 1 января 2018 года вступил в силу закон «О государственной кадастровой оценке» №237-ФЗ. Закон предусматривает применение на всей территории страны единой методики кадастровой оценки, основанной на принципах единообразия и обоснованности. Новый механизм кадастровой оценки направлен на недопущение ошибок и, как следствие, на сокращение количества обращений о пересмотре кадастровой стоимости.

В Ленинградской области полномочия по определению кадастровой стоимости возложены на ГБУ ЛО «ЛенКадастр». Росреестр осуществляет надзор за деятельностью бюджетных учреждений. При этом в задачи Росреестра входит проведение мероприятий, направленных на недопущение ошибок в деятельности таких учреждений, а не на их выявление. В частности, ведомство планирует установить постоянное наблюдение за порядком действий бюджетных учреждений и органов власти в части проведения кадастровой оценки и оперативно указывать на наличие недопустимых отклонений.

Такие надзорные полномочия ведомства предусмотрены новым законом наравне с внутренним контролем качества оценки на региональном уровне. В законе предусмотрены механизмы для предупреждения возникновения ошибок, а также устранения их последствий максимально безболезненно для граждан. Кадастровая оценка по новым правилам будет проводиться во всех субъектах Российской Федерации с 2020 года.

В законе предусмотрены механизмы для предупреждения возникновения ошибок, а также устранения их последствий максимально безболезненно для граждан. Кадастровая оценка по новым правилам будет проводиться во всех субъектах Российской Федерации с 2020 года.

Росреестр, как и сейчас, будет вносить в Единый государственный реестр недвижимости кадастровую стоимость объектов, полученную в результате государственной кадастровой оценки. В случае несогласия с кадастровой стоимостью объекта недвижимости ФГБУ «ФКП Росреестра» по Ленинградской области рекомендует гражданам обращаться в комиссию по рассмотрению споров о результатах определения кадастровой стоимости при Управлении Росреестра по Ленинградской области.

Пересмотреть кадастровую стоимость можно в двух случаях: если для её определения использовались недостоверные сведения об объекте недвижимости или если кадастровая стоимость отличается от рыночной стоимости.

Правообладатель может пригласить независимого оценщика с целью проведения индивидуальной рыночной оценки объекта недвижимости. Результаты рыночной оценки представляются комиссии по рассмотрению споров при Управлении Росреестра по Ленинградской области или в суд.

Результаты рыночной оценки представляются комиссии по рассмотрению споров при Управлении Росреестра по Ленинградской области или в суд.

Заявление о пересмотре кадастровой стоимости рассматривается комиссией в течение 30 календарных дней с момента подачи заявления. В состав комиссии входят представители Росреестра, ФГБУ «ФКП Росреестра» по Ленинградской области, областного Комитета по управлению государственным имуществом и представитель Национального совета по оценочной деятельности.

Кадастровая стоимость земельных участков, входящих в границы населенных пунктов, определяется в соответствии с постановлением Правительства Ленинградской области от 29 декабря 2007 года № 356. Постановлением утверждены результаты государственной кадастровой оценки земель населённых пунктов на всей территории Ленинградской области. Для каждого населённого пункта по каждому кадастровому кварталу определены удельные показатели кадастровой стоимости для 15 видов разрешённого использования.

При расчёте земельного налога используется кадастровая стоимость земельного участка, установленная на 1 января текущего года. Для индивидуального жилого дома в Федеральном законе №131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации» определено, что установление ставок земельного налога, порядок и сроки его уплаты относятся к компетенции законодательных органов муниципальных образований. Ставка земельного налога в отношении участков, отнесённых к землям для ведения садоводства и огородничества, составляет не более 0,3% от кадастровой стоимости.

Для индивидуального жилого дома в Федеральном законе №131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации» определено, что установление ставок земельного налога, порядок и сроки его уплаты относятся к компетенции законодательных органов муниципальных образований. Ставка земельного налога в отношении участков, отнесённых к землям для ведения садоводства и огородничества, составляет не более 0,3% от кадастровой стоимости.

Подать заявление о пересмотре кадастровой стоимости объектов недвижимости, расположенных на территории Ленинградской области, можно в Управление Росреестра по Ленинградской области по адресу: 197198, Санкт-Петербург, ул. Блохина, д.8 лит. А., телефон для справок +7 (812) 499-00-26.

Определение кадастровой стоимости земель города Гатчины Ленинградской области Текст научной статьи по специальности «Экономика и бизнес»

УДК 528.44

ОПРЕДЕЛЕНИЕ КАДАСТРОВОЙ СТОИМОСТИ ЗЕМЕЛЬ ГОРОДА ГАТЧИНЫ ЛЕНИНГРАДСКОЙ ОБЛАСТИ

В. Ф. Ковязин, О.Ю. Лепихина, В.П. Зимин

Ф. Ковязин, О.Ю. Лепихина, В.П. Зимин

Кафедра ИГ Строительный факультет Национальный минерально-сырьевой университет «Горный» 21-я линия Васильевского острова, д. 2, Санкт-Петербург, Россия, 199026

В статье приведены результаты кадастровой оценки земель населенных пунктов г. Гатчины Ленинградской области. Согласно Земельному кодексу РФ результаты кадастровой оценки земель необходимы для установления величины налога на недвижимость. Кроме этого, кадастровая стоимость земельных участков населенных пунктов должна актуализироваться не реже одного раза в пять лет. По этим причинам и проведены наши исследования, цель которых — оценить кадастровую стоимость земельных участков, предназначенных для размещения среднеэтажной и многоэтажной жилой застройки г. Гатчины, выявить факторы, влияющие на стоимость и провести зонирование городской территории по удельному показателю кадастровой стоимости земель. При исследовании проанализированы рынок недвижимости г. Гатчины и примерный перечень ценообразующих факторов, на основе этого анализа проведен первичный отбор факторов стоимости земельных участков. Из сформировавшегося перечня выявлены значимые для оценки земельных участков факторы: площадь земельного участка, близость его к зонам рекреации, к железнодорожной станции, расстояние до учреждений здравоохранения. Значимость их установлена по методу регрессионно-корреляционного анализа. Также в работе осуществлен сбор рыночной информации по земельным участкам, предназначенным для размещения домов среднеэтажной и многоэтажной жилой застройки г. Гатчины. На основе полученных данных построена статистическая модель расчета кадастровой стоимости земельных участков и выполнен анализ ее качества. По результатам исследования проведено зонирование территории г. Гатчины по значению удельного показателя кадастровой стоимости земельных участков, выделенные зоны представлены на тематической карте города Гатчины.

При исследовании проанализированы рынок недвижимости г. Гатчины и примерный перечень ценообразующих факторов, на основе этого анализа проведен первичный отбор факторов стоимости земельных участков. Из сформировавшегося перечня выявлены значимые для оценки земельных участков факторы: площадь земельного участка, близость его к зонам рекреации, к железнодорожной станции, расстояние до учреждений здравоохранения. Значимость их установлена по методу регрессионно-корреляционного анализа. Также в работе осуществлен сбор рыночной информации по земельным участкам, предназначенным для размещения домов среднеэтажной и многоэтажной жилой застройки г. Гатчины. На основе полученных данных построена статистическая модель расчета кадастровой стоимости земельных участков и выполнен анализ ее качества. По результатам исследования проведено зонирование территории г. Гатчины по значению удельного показателя кадастровой стоимости земельных участков, выделенные зоны представлены на тематической карте города Гатчины.

Ключевые слова: кадастровая оценка, земельные участки населенных пунктов, ценообра-зующие факторы, статистическая модель, регрессионно-корреляционный анализ, ценовое зонирование территории

Введение. Согласно Земельному и Налоговому кодексам РФ [1; 2] определение кадастровой стоимости земель проводится методами массовой оценки, а ее результаты используются для целей налогообложения.

Основные требования к проведению кадастровой оценки земель населенных пунктов разработаны Федеральным законом «Об оценочной деятельности в Российской Федерации» [3] и Федеральным стандартом оценки (ФСО № 4) [5]. Порядок проведения кадастровой оценки и методика определения кадастровой стоимости земель в составе населенных пунктов регламентированы приказом Минэкономразвития России от 15.02.2007 «Об утверждении методических указаний по государственной кадастровой оценке земель населенных пунктов» (Приказ) [4].

Город Гатчина разделен на три административных района: Центральный, Западный и Восточный, границы этих районов проходят по железнодорожным путям, соединяющим город с областным центром — Санкт-Петербургом [14].

Методика. При проведении исследования первоначально был сформирован перечень из 106 земельных участков под домами среднеэтажной и многоэтажной жилой застройки.

Состав факторов стоимости определялся в соответствии с Методическими указаниями по государственной кадастровой оценке земель населенных пунктов [4] на основе примерного перечня факторов стоимости, представленного в Технических рекомендациях по государственной кадастровой оценке земель населенных пунктов [6], и анализа информации о рынке недвижимости субъекта Российской Федерации. В состав факторов стоимости должны быть включены факторы стоимости, которые оказывают существенное влияние на стоимость земельных участков в составе земель населенных пунктов.

После первичного обзора рекомендуемых факторов стоимости в качестве возможных были выбраны факторы [9]. Все оцениваемые земельные участки рассматривались как одна группа ввиду малого их количества. Такими факторами являются: близость к зонам рекреации; расстояние до центра населенного пункта; расстояние до ближайшей поликлиники; расстояние до ближайшей общеобразовательной школы; площадь земельного участка; расстояние до объектов индустрии отдыха и развлечений; близость к водным объектам; расстояние до ближайшего детского сада; расстояние до магазина с минимально необходимым набором продуктов; расстояние до остановок общественного транспорта; расстояние до ближайших ж/д вокзала, станции.

Дальнейший отбор факторов проводился с помощью корреляционно-регрессионного анализа [8], который позволил определить наиболее значимые факторы (табл. 1). Факторы считались значимыми, если их коэффициенты значимости имели значения не менее 0,2—0,3 [6; 13]. Также были определены коэффициенты корреляции между факторами с целью исключения мультиколлинеарности (табл. 2).

Также были определены коэффициенты корреляции между факторами с целью исключения мультиколлинеарности (табл. 2).

Как видно из табл. 2, факторы «Близость к водным объектам» и «Близость к зонам рекреации» коррелируют между собой. В связи с этим фактор «Близость к водным объектам» исключен из дальнейших расчетов. Остальные факторы в дальнейшем использованы для построения модели расчета кадастровой стоимости земельных участков.

В результате отбора было выявлено четыре фактора, в наибольшей мере влияющих на стоимость объекта оценки: площадь земельного участка, близость к зонам рекреации (парк, зеленая зона, сквер и т.д.), расстояние до ближайшей ж/д станции, расстояние до ближайшей поликлиники.

В качестве рыночной информации о земельных участках использовались данные Федеральной службы регистрации кадастра и картографии [15]. В дальнейшем осуществлялось построение статистической модели расчета кадастровой стоимости земельных участков [7; 12] и анализ ее качества.

По результатам расчета удельного показателя кадастровой стоимости (УПКС) земель было проведено ценовое зонирование территории г. Гатчины.

to

ON

Таблица 2

Значения коэффициентов межфакторной корреляции

Фактор Площадь земельного участка Близость к зонам рекреации Расстояние до ближайшей поликлиники Расстояние до ближайших ж/д вокзала, станции Близость к водным объектам

Площадь земельного участка 1,00 0,32 -0,16 0,31 0,272

Близость к зонам рекреации 0,32 1,00 -0,19 0,22 0,695

Расстояние до ближайшей поликлиники -0,16 -0,19 1,00 -0,32 0,053

Расстояние до ближайших железнодорожной станции 0,31 0,22 -0,32 1,00 0,130

Близость к водным объектам 0,272 0,695 0,053 0,130 1,00

Таблица 1

Выбор факторов стоимости

Коэффициент Площадь земельного участка Расстояние объекта до центра населенного пункта Близость к зонам рекреации Расстояние до остановок общественного транспорта Близость к водным объетам Расстояние до ближайших ж/д вокзала, станции Расстояние до ближайшей общеобразовательной школы Расстояние до ближайшего детского сада Расстояние до ближайшей поликлиники Расстояние до объектов индустрии отдыха и развлечений городского значения Расстояние до магазина с минимально необходимым набором продуктов

Коэффициент частной корреляции 0,882 0,137 0,222 -0,041 0,185 0,306 -0,070 -0,082 -0,183 0,074 -0,091

Коэффициент значимости факторов 1,000 0,155 0,252 -0,046 0,210 0,347 -0,079 -0,093 -0,208 0,084 -0,104

Использование фактора для построения модели да нет да нет да да нет нет да нет нет

Результаты исследований. После определения состава факторов стоимости и сбора рыночной информации по земельным участкам, занятым домами средне-этажной и многоэтажной жилой застройки, осуществлялось построение модели расчета кадастровой стоимости [11]. Отчет регрессии по четырем факторам приведен в табл. 3. В качестве зависимой переменной выступал УПКС земельных участков.

После определения состава факторов стоимости и сбора рыночной информации по земельным участкам, занятым домами средне-этажной и многоэтажной жилой застройки, осуществлялось построение модели расчета кадастровой стоимости [11]. Отчет регрессии по четырем факторам приведен в табл. 3. В качестве зависимой переменной выступал УПКС земельных участков.

Таблица 3

Определение значений коэффициентов факторов стоимости

Фактор Коэффициент Стандартная ошибка Г-статистика Р-значение

Y-пересечение 43,34394 0,756859 57,26818 8,11Е-79

Площадь земельного участка -6,1Е-05 0,000111 -0,55153 0,582485

Близость к зонам рекреации -6,22223 0,366243 -16,9893 2,25Е-31

Расстояние до ближайшей поликлиники -2,90781 1,156348 -2,51465 0,013493

Расстояние до ближайших ж/д вокзала 0,259256 0,328418 0,789409 0,043172

В результате выполненных операций получилось уравнение связи исследуемых ценообразующих факторов и значений УПКС:

Y = -0,000061 ■ Xl — 6,22 ■ Х2 — 2,91 ■ Х3 + 0,26 ■ X4 + 43,34, (1)

где X1 — площадь земельного участка, м2; X2 — близость к зонам рекреации, км; X3 — расстояние до ближайшей поликлиники, км; X4 — расстояние до ближайших ж/д вокзала, станции, км. табл, следовательно, модель расчета кадастровой стоимости земельных участков является статически значимой. Далее проводился анализ качества. В отчете также содержится график невязок, т.е. разностей между фактическими стоимостями 1 м2 земли и их модельными оценками (рис. 1).

табл, следовательно, модель расчета кадастровой стоимости земельных участков является статически значимой. Далее проводился анализ качества. В отчете также содержится график невязок, т.е. разностей между фактическими стоимостями 1 м2 земли и их модельными оценками (рис. 1).

Анализ качества статистической модели проводился с использованием статистических показателей, характеризующих качество статистических моделей данного вида таких, как средняя относительная погрешность, коэффициент детерминации, среднеквадратическая ошибка. Оценка качества модели проводилась в соответствии с Приказом

Следует отметить, что, несмотря на то, что в настоящее время Приказ утратил силу, действующее оценочное законодательство, которое не запрещает использовать любые целесообразные и обоснованные, с точки зрения оценщика, методики и способы оценки, в том числе и регламентированные Приказом [6] (табл. 4).

Так как полученные значения критериев удовлетворяли требованиям Приказа [6], модель принята для расчета кадастровой стоимости.

4,00

о.

-8,00

Земельные участки

Рис. 1. График невязок

Таблица 4

Результат отбора математической модели расчета кадастровой стоимости земельных участков

Критерии качества Значение критерия для выборки Допустимый диапазон для выборки Соответствие модели качеству по критерию (да/нет)

Средняя относительная погрешность 4,41 <= 40% да

Коэффициент детерминации 0,76 >= 0,65 да

Среднеквадратичная ошибка 2,03 <= 25% да

Вывод о качестве модели Приемлемое качество. Модель пригодна для расчета кадастровой стоимости

Модель пригодна для расчета кадастровой стоимости

В результате проделанной работы определены значения кадастровой стоимости и УПКС земельных участков, предназначенных для размещения домов многоэтажной жилой застройки. Полученные значения УПКС графически отображены на тематической карте (рис. 2—5).

Согласно полученному результату самые высокие значения УПКС принадлежат земельным участкам, расположенным ближе к центру города, где сконцентрированы важнейшие объекты инфраструктуры. По мере отдаления от центра УПКС снижается.

Выводы. В процессе исследования проанализированы важнейшие документы, регламентирующие проведение государственной кадастровой оценки земель населенных пунктов.

Важнейшей частью работы являлся сам процесс определения кадастровой стоимости земельных участков. Кадастровая стоимость определялась для земельных участков, предназначенных для размещения домов среднеэтажной и многоэтажной жилой застройки, при этом сформированы объекты оценки — земельные участки, определены ценообразующие факторы, оказывающие влияние на стоимость земельных участков, и их значения, получен необходимый объем рыноч-

Кадастровая стоимость определялась для земельных участков, предназначенных для размещения домов среднеэтажной и многоэтажной жилой застройки, при этом сформированы объекты оценки — земельные участки, определены ценообразующие факторы, оказывающие влияние на стоимость земельных участков, и их значения, получен необходимый объем рыноч-

ной информации по земельным участкам и методом регрессионно-корреляционного анализа построена модель определения кадастровой стоимости объектов оценки. В результате исследования определена кадастровая стоимость и УПКС объектов оценки, а также проведено оценочное зонирование земель, занятых жилой застройкой, по значениям УПКС.

Рис. 2. Карта оценочного зонирования земель многоэтажной жилой застройки в районе «Въезд» города Гатчины по УПКС

Рис. 3. Карта оценочного зонирования земель многоэтажной жилой застройки в северной части района «Центр» города Гатчины по УПКС

Рис. 4. Карта оценочного зонирования земель многоэтажной жилой застройки в южной части района «Центр» города Гатчины по УПКС

4. Карта оценочного зонирования земель многоэтажной жилой застройки в южной части района «Центр» города Гатчины по УПКС

Рис. 5. Карта оценочного зонирования земель многоэтажной жилой застройки в районе «Аэродром» города Гатчины по УПКС

Как выяснилось из корреляционно-регрессионного анализа, наибольшее влияние на стоимость земельных участков в г. Гатчина оказывают такие факторы как: близость к зонам рекреации, близость к ж/д станции, расстояние до поликлиники и площадь земельного участка.

ЛИТЕРАТУРА

[1] Земельный кодекс Российской Федерации от 25.10.2001 M 136-ФЗ (ред. от 13.07.2015). [2] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 M 117-ФЗ (ред. от 29.06.2015). [3] Федеральный закон от 29. 07.1998 M 135-ФЗ (ред. от 13.07.2015) «Об оценочной деятельности в Российской Федерации». [4] Приказ Минэкономразвития РФ от 15.02.2007 (ред. от 11.01.2011) M 39 «Об утверждении Методических указаний по государственной кадастровой оценке земель населенных пунктов». [5] Приказ Минэкономразвития России от 22.10.2010 M 508 (ред. от 22.06.2015) «Об утверждении Федерального стандарта оценки «Определение кадастровой стоимости (ФСО M 4)». [6] Приказ Роснедвижимости от 29.06.2007 M П/0152 (ред. от 14.08.2008 г.) «Об утверждении Технических рекомендаций по государственной кадастровой оценке земель населенных пунктов». [7] Грибовский С.В., Сивец С.А. Математические методы оценки стоимости недвижимого имущества: учеб. пособие. М.: Финансы и кредит, 2008. 368 с. [8] Радченко С.

07.1998 M 135-ФЗ (ред. от 13.07.2015) «Об оценочной деятельности в Российской Федерации». [4] Приказ Минэкономразвития РФ от 15.02.2007 (ред. от 11.01.2011) M 39 «Об утверждении Методических указаний по государственной кадастровой оценке земель населенных пунктов». [5] Приказ Минэкономразвития России от 22.10.2010 M 508 (ред. от 22.06.2015) «Об утверждении Федерального стандарта оценки «Определение кадастровой стоимости (ФСО M 4)». [6] Приказ Роснедвижимости от 29.06.2007 M П/0152 (ред. от 14.08.2008 г.) «Об утверждении Технических рекомендаций по государственной кадастровой оценке земель населенных пунктов». [7] Грибовский С.В., Сивец С.А. Математические методы оценки стоимости недвижимого имущества: учеб. пособие. М.: Финансы и кредит, 2008. 368 с. [8] Радченко С. Г. Методология регрессионного анализа: монография. Киев: Корнийчук, 2011. 376 с. [9] КоротковаЕ.В. Учет факторов социальной инфраструктуры при проведении кадастровой оценки земель населенных пунктов // Имущественные отношения в Российской Федерации. 2011. M 6. С. 63—70. [10] Кухарук Н.С., Марциневская Л.В., Митряйкина А.М. Актуализация результатов кадастровой оценки земель населенныхпунктов // Научные ведомости Белгородского государственного университета. Серия: Естественные науки. 2011. M 21. Том 17. С. 150—160. [11] Adrian Savu, Daniela Raboj. Cadastral Documentation in Real Valuation. The Valuation Journal, 2014. Vol. 9, issue 1, pp. 54—71. [12] Baumane V. Cadastral Valuation Models. Economic Science for Rural Development: proceedings of international scientific conference.

Г. Методология регрессионного анализа: монография. Киев: Корнийчук, 2011. 376 с. [9] КоротковаЕ.В. Учет факторов социальной инфраструктуры при проведении кадастровой оценки земель населенных пунктов // Имущественные отношения в Российской Федерации. 2011. M 6. С. 63—70. [10] Кухарук Н.С., Марциневская Л.В., Митряйкина А.М. Актуализация результатов кадастровой оценки земель населенныхпунктов // Научные ведомости Белгородского государственного университета. Серия: Естественные науки. 2011. M 21. Том 17. С. 150—160. [11] Adrian Savu, Daniela Raboj. Cadastral Documentation in Real Valuation. The Valuation Journal, 2014. Vol. 9, issue 1, pp. 54—71. [12] Baumane V. Cadastral Valuation Models. Economic Science for Rural Development: proceedings of international scientific conference. 2010. No. 22, pp. 68—75. [13] Manuel-G, Alcázar Molina. Proposal For Rustic Cadastral Valuation. FIG Working Week 2012. Rome, Italy, 6-10 May 2012. [14] Официальный сайт муниципального образования «Город Гатчина». URL: http://www. gatchina-meria.ru/ (дата обращения: 10.07.2015). [Ofitsialnyiy sayt munitsipalnogo obrazovaniya «Gorod Gatchina» [Elektronnyiy resurs]. URL: http://www.gatchina-meria.ru/ (data obrascheniya: 10.07.2015).]

[15] Федеральная служба государственной регистрации кадастра и картографии. URL: https:// rosreestr.ru (дата обращения: 10.07.2015). [Federalnaya sluzhba gosudarstvennoy registratsii kadastra i kartografii [Elektronnyiy resurs]. URL: https://rosreestr.ru (data obrascheniya: 10.07.2015).]

2010. No. 22, pp. 68—75. [13] Manuel-G, Alcázar Molina. Proposal For Rustic Cadastral Valuation. FIG Working Week 2012. Rome, Italy, 6-10 May 2012. [14] Официальный сайт муниципального образования «Город Гатчина». URL: http://www. gatchina-meria.ru/ (дата обращения: 10.07.2015). [Ofitsialnyiy sayt munitsipalnogo obrazovaniya «Gorod Gatchina» [Elektronnyiy resurs]. URL: http://www.gatchina-meria.ru/ (data obrascheniya: 10.07.2015).]

[15] Федеральная служба государственной регистрации кадастра и картографии. URL: https:// rosreestr.ru (дата обращения: 10.07.2015). [Federalnaya sluzhba gosudarstvennoy registratsii kadastra i kartografii [Elektronnyiy resurs]. URL: https://rosreestr.ru (data obrascheniya: 10.07.2015).]DETERMINATION OF CITY LAND CADASTRAL COST OF GATCHINA

IN LENINGRAD REGION

V. F. Kovjazin, O.Y. Lepikhina, V.P. Zimin

F. Kovjazin, O.Y. Lepikhina, V.P. Zimin

Department of Engineering Geodesy construction faculty National Mineral Resources University (University of Mines) 21st str. V.O., 2, Saint Petersburg, Russia, 199106

Results of cadastral assessment of land plots of Gatchina in the Leningrad region are given in the article. According to the Land code of the Russian Federation, results of cadastral assessment of lands are necessary for real estate tax justification. Besides, the cadastral cost of the land plots of settlements

has to be calculated at least once in five years. For these reasons our researches are conducted. Main tasks are the following: to reveal the pricing factors, to estimate the cadastral cost of the land plots intended for placement of residential development and to carry out zoning of an urban area on a specific indicator of cadastral cost of lands. The major pricing factors are considered: the area of the land plot, its proximity to recreation zones, to railway station, distance to healthcare institutions. The importance of factors is determined on the method of the regression and correlation analysis. It is established that the chosen factors for an assessment of the land plots are significant. Also market information on the land plots intended for placement of residential development of Gatchina was collected. Proceeding from the obtained data, the statistical model of the land plot cadastral cost calculation was constructed and the analysis of its quality was made. As a result of research zoning of the territory of Gatchina on value of a specific indicator of cadastral cost of the land plots was carried out, the allocated zones were presented on a thematic map of Gatchina

The major pricing factors are considered: the area of the land plot, its proximity to recreation zones, to railway station, distance to healthcare institutions. The importance of factors is determined on the method of the regression and correlation analysis. It is established that the chosen factors for an assessment of the land plots are significant. Also market information on the land plots intended for placement of residential development of Gatchina was collected. Proceeding from the obtained data, the statistical model of the land plot cadastral cost calculation was constructed and the analysis of its quality was made. As a result of research zoning of the territory of Gatchina on value of a specific indicator of cadastral cost of the land plots was carried out, the allocated zones were presented on a thematic map of Gatchina

Key words: cadastral assessment, land plots of settlements, pricing factors, statistical model, regression and correlation analysis, price zoning of the territory

REFERENCES

[1] Land code of the Russian Federation of 25. 10.2001 No. 136-FZ (edition of 13.07.2015). (rus) [Zemel’nyj kodex Rossijskoj Federacii ot 25.10.2001 № 136-FZ (red. ot 13.07.2015).]

[2] Tax code ofthe Russian Federation (part second) of05.08.2000 N 117-FZ (edition of 29.06.2015). (rus) [Nalogovyj kodex Rossijskoj Federacii (chast’ vtoraja) ot 05.08.2000 N 117-FZ (red. ot 29.06.2015).]

[3] The federal law of 29.07.1998 No. 135-FZ (an edition of 13.07.2015) «About estimated activity in the Russian Federation». (rus) [Federal’nyj zakon Rossijskoj Federacii ot 29.07.1998 №135-FZ (red. ot 13.07.2015) «Ob ocenochnoj dejatel’nosti v Rossijskoj Federacii».]

[4] The order of the Ministry of Economic Development of the Russian Federation of 15.02.2007 (an edition of 11.01.2011) No. 39 «About the approval of Methodical instructions by the state cadastral assessment of lands of settlements».

10.2001 No. 136-FZ (edition of 13.07.2015). (rus) [Zemel’nyj kodex Rossijskoj Federacii ot 25.10.2001 № 136-FZ (red. ot 13.07.2015).]

[2] Tax code ofthe Russian Federation (part second) of05.08.2000 N 117-FZ (edition of 29.06.2015). (rus) [Nalogovyj kodex Rossijskoj Federacii (chast’ vtoraja) ot 05.08.2000 N 117-FZ (red. ot 29.06.2015).]

[3] The federal law of 29.07.1998 No. 135-FZ (an edition of 13.07.2015) «About estimated activity in the Russian Federation». (rus) [Federal’nyj zakon Rossijskoj Federacii ot 29.07.1998 №135-FZ (red. ot 13.07.2015) «Ob ocenochnoj dejatel’nosti v Rossijskoj Federacii».]

[4] The order of the Ministry of Economic Development of the Russian Federation of 15.02.2007 (an edition of 11.01.2011) No. 39 «About the approval of Methodical instructions by the state cadastral assessment of lands of settlements». (rus) [Prikaz Minekonomrazvitiya RF ot 15.02.2007 (red. ot 11.01.2011) № 39 «Ob utverzhdenii Metodicheskih ukazaniy po gosudarstvennoy kadastrovoy otsenke zemel naselennyih punktov».]

[5] The order of the Ministry of Economic Development of the Russian Federation of 22.10.2010 N 508 (an edition of 22.06.2015) «About the approval of the Federal standard of an assessment «Determination of cadastral cost (the Federal Standard of Assessment N 4)». (rus) [Prikaz Minekonomrazvitiya Rossii ot 22.10.2010 № 508 (red. ot 22.06.2015) «Ob utverzhdenii Federalnogo standarta otsenki «Opredelenie kadastrovoy stoimosti (FSO N 4)».]

[6] The order of the Federal agency of the inventory of real estate objects of 29.06.2007 N P/0152 (an edition of 14.08.2008) «About the approval of Technical recommendations about the state cadastral assessment of lands of settlements». (rus) [Prikaz Rosnedvizhimosti ot 29.

(rus) [Prikaz Minekonomrazvitiya RF ot 15.02.2007 (red. ot 11.01.2011) № 39 «Ob utverzhdenii Metodicheskih ukazaniy po gosudarstvennoy kadastrovoy otsenke zemel naselennyih punktov».]

[5] The order of the Ministry of Economic Development of the Russian Federation of 22.10.2010 N 508 (an edition of 22.06.2015) «About the approval of the Federal standard of an assessment «Determination of cadastral cost (the Federal Standard of Assessment N 4)». (rus) [Prikaz Minekonomrazvitiya Rossii ot 22.10.2010 № 508 (red. ot 22.06.2015) «Ob utverzhdenii Federalnogo standarta otsenki «Opredelenie kadastrovoy stoimosti (FSO N 4)».]

[6] The order of the Federal agency of the inventory of real estate objects of 29.06.2007 N P/0152 (an edition of 14.08.2008) «About the approval of Technical recommendations about the state cadastral assessment of lands of settlements». (rus) [Prikaz Rosnedvizhimosti ot 29. 06.2007 g. N P/0152 (red. ot 14.08.2008 g.) «Ob utverzhdenii Tehnicheskih rekomendatsiy po gosudarstvennoy kadastrovoy otsenke zemel naselennyih punktov».]

[7] Gribovsky S.In, Sivets S.A. Mathematical methods of estimation of cost of real estate. The manual. M., 2008. 368 p. (rus) [Gribovskiy S.V, Sivets S.A. Matematicheskie metodyi otsenki stoimosti nedvizhimogo imuschestva: uchebnoe posobie. M.: Finansyi i kredit, 2008. 368 s.]

[8] Radchenko S.G. Methodology of regression analysis: Monograph. K.: «Korniychuk», 2011. 376 p. (rus) [Radchenko S.G. Metodologiya regressionnogo analiza: Monografiya. Kiev: «Korniychuk», 2011. 376 s.]

[9] Korotkova E.V Consideration of the social infrastructure factors during the cadastral valuation of the city lands. Property relations in the Russian Federation. 2011. № 6. Pp. 63—70. (rus) [Korotkova E.

06.2007 g. N P/0152 (red. ot 14.08.2008 g.) «Ob utverzhdenii Tehnicheskih rekomendatsiy po gosudarstvennoy kadastrovoy otsenke zemel naselennyih punktov».]

[7] Gribovsky S.In, Sivets S.A. Mathematical methods of estimation of cost of real estate. The manual. M., 2008. 368 p. (rus) [Gribovskiy S.V, Sivets S.A. Matematicheskie metodyi otsenki stoimosti nedvizhimogo imuschestva: uchebnoe posobie. M.: Finansyi i kredit, 2008. 368 s.]

[8] Radchenko S.G. Methodology of regression analysis: Monograph. K.: «Korniychuk», 2011. 376 p. (rus) [Radchenko S.G. Metodologiya regressionnogo analiza: Monografiya. Kiev: «Korniychuk», 2011. 376 s.]

[9] Korotkova E.V Consideration of the social infrastructure factors during the cadastral valuation of the city lands. Property relations in the Russian Federation. 2011. № 6. Pp. 63—70. (rus) [Korotkova E. V. Uchet faktorov sotsialnoy infrastrukturyi pri provedenii kadastrovoy otsenki zemel naselennyih punktov. Imuschestvennyie otnosheniya v Rossiyskoy Federatsii. 2011. № 6. S. 63—70.]

[10] Kukharuk N.S., Marcinowska L.V., Mitryaikina A.M. Updating of the land results of cadastral valuation of the settlement. Bulletin of Belgorod State University. 2011. № 21. Vol. 17. Pp. 150—

V. Uchet faktorov sotsialnoy infrastrukturyi pri provedenii kadastrovoy otsenki zemel naselennyih punktov. Imuschestvennyie otnosheniya v Rossiyskoy Federatsii. 2011. № 6. S. 63—70.]

[10] Kukharuk N.S., Marcinowska L.V., Mitryaikina A.M. Updating of the land results of cadastral valuation of the settlement. Bulletin of Belgorod State University. 2011. № 21. Vol. 17. Pp. 150—160. (rus) [Kuharuk N.S., Martsinevskaya L.V., Mitryaykina A.M. Aktualizatsiya rezultatov kadastrovoy otsenki zemel naselYonnyihpunktov. Nauchnyie vedomosti Belgorodskogo gosudarstvennogo universiteta. Seriya: Estestvennyie nauki. 2011. № 21. Tom 17. S. 150—160.] [11] Adrian Savu, Daniela Raboj. Cadastral Documentation in Real Valuation. The Valuation Journal,

2014. Vol. 9, issue 1, Pp. 54—71.

[12] Baumane V Cadastral Valuation Models. Economic Science for Rural Development: proceedings

Economic Science for Rural Development: proceedingsof international scientific conference, 2010. No. 22. Pp. 68—75.

[13] Manuel-G, Alcázar Molina. Proposal For Rustic Cadastral Valuation. FIG Working Week 2012. Rome, Italy, 6-10 May 2012. [14] Official website of municipal formation «Town of Gatchina» [Electronic resource]. http://www. gatchina-meria.ru/ (accessed: 10.07.2015). [15] The Federal Service for State Registration, Cadaster and Cartography [Electronic resource] https://rosreestr.ru (accessed: 10.07.2015).

Кадастровая оценка

Распоряжение Правительства Ленинградской области от 05 апреля 2021 года №168-р «О проведении государственной кадастровой оценки в Ленинградской области»

Распоряжение Правительства Ленинградской области от 05 апреля 2021 года №167-р «О проведении государственной кадастровой оценки в Ленинградской области»

ВНИМАНИЮ НАСЕЛЕНИЯ

Извещение о принятии Правительством Ленинградской области решения о проведении государственной кадастровой оценки в Ленинградской области в 2022 году, а также о приеме государственным бюджетным учреждением Ленинградской области «Ленинградское областное учреждение кадастровой оценки» документов, содержащих сведения о характеристиках объектов недвижимости

На основании статьи 11 Федерального закона от 03. 07.2016 № 237-ФЗ «О государственной кадастровой оценке» (далее — Закон № 237-ФЗ) администрация Бокситогорского муниципального района информирует о принятии распоряжения Правительства Ленинградской области от 05.04.2021 № 167-р «О проведении государственной кадастровой оценки в Ленинградской области» (далее — распоряжение № 167-р). Пунктом 1 распоряжения № 167-р предписано провести в 2022 году одновременно государственную кадастровую оценку в отношении всех учтенных в Едином государственном реестре недвижимости на территории Ленинградской области земельных участков (далее — объекты недвижимости), за исключением случаев, предусмотренных частью 3 статьи 11 Закона № 237-ФЗ.

07.2016 № 237-ФЗ «О государственной кадастровой оценке» (далее — Закон № 237-ФЗ) администрация Бокситогорского муниципального района информирует о принятии распоряжения Правительства Ленинградской области от 05.04.2021 № 167-р «О проведении государственной кадастровой оценки в Ленинградской области» (далее — распоряжение № 167-р). Пунктом 1 распоряжения № 167-р предписано провести в 2022 году одновременно государственную кадастровую оценку в отношении всех учтенных в Едином государственном реестре недвижимости на территории Ленинградской области земельных участков (далее — объекты недвижимости), за исключением случаев, предусмотренных частью 3 статьи 11 Закона № 237-ФЗ.

* * *

На основании статьи 11 Федерального закона от 03. 07.2016 № 237-ФЗ «О государственной кадастровой оценке» (далее — Закон № 237-ФЗ) администрация Бокситогорского муниципального района информирует о принятии распоряжения Правительства Ленинградской области от 05.04.2021 № 168-р «О проведении государственной кадастровой оценки в Ленинградской области» (далее — распоряжение № 168-р). Пунктом 1 распоряжения № 168-р предписано провести в 2023 году одновременно государственную кадастровую оценку в отношении всех учтенных в Едином государственном реестре недвижимости на территории Ленинградской области зданий, помещений, сооружений, объектов незавершенного строительства, машино-мест (далее — объекты недвижимости), за исключением случаев, предусмотренных частью 3 статьи 11 Закона № 237-ФЗ.

07.2016 № 237-ФЗ «О государственной кадастровой оценке» (далее — Закон № 237-ФЗ) администрация Бокситогорского муниципального района информирует о принятии распоряжения Правительства Ленинградской области от 05.04.2021 № 168-р «О проведении государственной кадастровой оценки в Ленинградской области» (далее — распоряжение № 168-р). Пунктом 1 распоряжения № 168-р предписано провести в 2023 году одновременно государственную кадастровую оценку в отношении всех учтенных в Едином государственном реестре недвижимости на территории Ленинградской области зданий, помещений, сооружений, объектов незавершенного строительства, машино-мест (далее — объекты недвижимости), за исключением случаев, предусмотренных частью 3 статьи 11 Закона № 237-ФЗ.

Администрация Бокситогорского муниципального района сообщает, что государственное бюджетное учреждение Ленинградской области «Ленинградское областное учреждение кадастровой оценки» (далее — ГБУ ЛО «ЛенКадОценка») принимает документы, содержащие сведения о характеристиках объектов недвижимости.

В соответствии со статьей 12 Закона № 237-ФЗ в целях сбора и обработки информации, необходимой для определения кадастровой стоимости, правообладатели объектов недвижимости вправе предоставить ГБУ ЛО «ЛенКадОценка» декларации о характеристиках соответствующих объектов недвижимости (далее — декларация).

Форма декларации, порядок ее рассмотрения, перечень документов, прилагаемых к декларации, основания для отказа в ее рассмотрении утверждены приказом Министерства экономического развития Российской Федерации от 04.06.2019 № 318.

Ознакомиться с формой декларации, порядком подачи и рассмотрения деклараций в ГБУ ЛО «ЛенКадОценка» можно на официальном сайте ГБУ ЛО «ЛенКадОценка» в разделе «Порядок подачи декларации» по адресу: https://lenkadastr.ru/about/declaracii.

Декларация может быть подана в ГБУ ЛО «ЛенКадОценка» лично, с использованием информационно-телекоммуникационных сетей общего пользования, в том числе сети «Интернет», а также регистрируемым почтовым отправлением с уведомлением о вручении.

Фактический и почтовый адрес ГБУ ЛО «ЛенКадОценка»: 195112, Санкт-Петербург, Малоохтинский пр., д. 68, литера А, офис 515. Тел.: (812) 401-68-47, +7(904) 554-98-30, адрес электронной почты: [email protected], официальный сайт: https://lenkadastr.ru, режим работы: понедельник — четверг с 8:00 до 17:00, пятница с 8:00 до 16:00, перерыв с 12:00 до 12:48.

Испанские налоги на недвижимость для нерезидентов

Обратите внимание, что информация, представленная в этой статье, представляет только общий интерес и не может быть истолкована или предназначена как замена профессиональной юридической консультации. Законы и налоговые ставки меняются со временем, поэтому эта информация может быть устаревшей. За последней информацией обращайтесь к налоговому специалисту или в налоговые органы. Нет никаких гарантий, что эта информация верна и актуальна, поэтому вы используете эту информацию на свой страх и риск.

В следующих таблицах объясняются налоги, которые нерезиденты обязаны платить испанским налоговым органам вследствие владения недвижимостью в Испании.

Налог, который вы платите, и декларация, которую вы должны подать, во многом зависят от того, сдаете вы в аренду свою собственность или нет. Иностранцы могут быть удивлены, обнаружив, что они должны платить подоходный налог, даже если они не сдают в аренду свою недвижимость в Испании.

Испанский подоходный налог для нерезидентов, которые не сдают в аренду свою недвижимость в Испании (стандартная декларация)

| Испанское название | Impuesto de la renta de no резидент, declaración ordinaria (IRNR) |

| Описание | Вы платите эту версию подоходного налога в Испании, если применяются следующие условия: 1) Вы не проживают в Испании, 2) Вы владеете недвижимостью в Испании, 3) Недвижимость предназначена исключительно для личного пользования, и вы ее не сдаете в аренду, 4) У вас нет другого источника налогооблагаемого дохода в Испании.Хотя вы не получаете доход от собственности, в глазах испанских налоговых органов вы все равно получаете выгоду от владения недвижимостью в Испании и, следовательно, должны платить налог на вмененный доход. |

| Налоговая база и ставка | Налоговая база: 2% от кадастровой стоимости недвижимости (указано в квитанции IBI) или 1,1%, если кадастровая стоимость была пересмотрена с 1 января 1994 г. Налоговая ставка 2016 : Жители ЕС, Исландии и Норвегии 19%, всех остальных 24%. |

| Форма | Используйте общий раздел 210-A и укажите вид дохода 02. |

| Даты | Представляется до 30 июня каждого года. Например, вы должны с 1 января по 30 июня 2006 года декларировать налог на прибыль в течение 2005 года. |

| Пример | Кадастровая стоимость собственности = 200 000 евро Базовая стоимость = 2200 евро Налог = 19% x 2200 евро = 418 Евро |

Испанский налог на имущество для нерезидентов (Patrimonio) с недвижимостью в Испании

| Испанское название | Impuesto sobre el Patrimonio (Patrimonio) Этот налог был отменен с 01.  01.2008, затем вновь введен в сентябре 2011 года на период с 2001 по 2012 год, а затем продлен до 2013 года с несколькими важными изменения и другие вопросы, которые подробно описаны в разделе, посвященном испанскому налогу на имущество Patrimonio 01.2008, затем вновь введен в сентябре 2011 года на период с 2001 по 2012 год, а затем продлен до 2013 года с несколькими важными изменения и другие вопросы, которые подробно описаны в разделе, посвященном испанскому налогу на имущество Patrimonio |

| Описание | Каждый, кто владеет недвижимостью в Испании (как резиденты, так и нерезиденты), должен платить ежегодный налог на имущество на основе чистая стоимость их активов в Испании после разрешенных вычетов, таких как ипотека.Этот налог взимается региональными правительствами. |

| Налоговая база и ставка | Налог основан на чистой стоимости вашей собственности (за вычетом ипотеки, если таковая имеется) или другой стоимости, которую налоговые органы сочтут целесообразной, с не облагаемой налогом скидкой в размере 700 000 евро. Ставка налога работает по скользящей шкале с предельными ставками от 0,2% до 2,5%. [ |

| Форма | 714 |

| Даты | Представлены в июне за предыдущий календарный год. |

| Пример | Зависит от автономного региона, в котором находится ваша недвижимость. Нет налога на богатство, который нужно платить в большинстве регионов, если чистая стоимость вашей собственности не превышает 700 000 евро |

Испанский подоходный налог для нерезидентов, которые не сдают в аренду свою недвижимость в Испании, в сочетании с налогом на богатство

| Испанское название | Impuesto de la renta de no residence, y Patrimonio (IRNR y Patrimonio) Примечание. См. Изменения в налоге на имущество «patrimonio» выше.Пока не прояснится ситуация с налогом на имущество, трудно сказать, будет ли эта форма возвращена. Но вполне вероятно, что для большинства нерезидентов формы 210 (см. Выше «Declaración ordinaria Impuesto sobre la Renta de no Residentes») будет достаточно на 2011 и 2012 годы. |

| Описание | При определенных условиях не -резиденты могут платить два упомянутых выше налога (IRNR и Patrimonio) в одной декларации и с использованием одной и той же формы. Таким образом, это не дополнительный налог, а просто более удобный способ уплаты двух упомянутых выше налогов.Чтобы представить эти налоги вместе в одной и той же форме, вы должны соответствовать следующим условиям: 1) вы не проживаете в Испании 2) вы владеете только одной недвижимостью в Испании и 3) эта собственность предназначена исключительно для личного пользования и не сдается в аренду. . Таким образом, это не дополнительный налог, а просто более удобный способ уплаты двух упомянутых выше налогов.Чтобы представить эти налоги вместе в одной и той же форме, вы должны соответствовать следующим условиям: 1) вы не проживаете в Испании 2) вы владеете только одной недвижимостью в Испании и 3) эта собственность предназначена исключительно для личного пользования и не сдается в аренду. . |

| Налоговая база и ставка | Налог основан на чистой стоимости вашей собственности (за вычетом ипотеки, если таковая имеется) или другой стоимости, которую налоговые органы сочтут целесообразной, с не облагаемой налогом скидкой в размере 700 000 евро. Ставка налога работает по скользящей шкале с предельными ставками, начиная с 0.2% и повышается до 2,5%. |

| Форма | Раньше это была Форма 214 (отменена в 2008 г.) |

| Даты | Представляется в любое время в течение следующего календарного года, срок — 31 декабря. Таким образом, вы представите в 2013 году налоги в 2012 году. Таким образом, вы представите в 2013 году налоги в 2012 году. |

| Пример | Н / Д |

Испанский подоходный налог для нерезидентов, которые сдают в аренду свою недвижимость в Испании

| Испанское имя | Impuesto de la renta de no residence, declaración ordinaria (IRNR) |

| Описание | Если вы 1) не проживаете в Испании 2) владеете недвижимостью в Испании и 3) сдавая свою недвижимость в аренду, вы должны платить подоходный налог с арендной платы вместо вмененного налога, описанного выше.(Если вы сдаете свою недвижимость в аренду испанской компании, компания вычитает налог у источника и уплачивает его налоговым органам. В этих обстоятельствах нерезидент не обязан предоставлять формы 210 или 215.) (справка) |

| Налоговая база и ставка | Налоговая база — это чистая арендная плата, разрешенные вычеты расходов (с 01. 01.2010) и ставка налога в 2016 году: резиденты ЕС, Исландии и Норвегии 19%, все остальные 24% 01.2010) и ставка налога в 2016 году: резиденты ЕС, Исландии и Норвегии 19%, все остальные 24% |

| Форма | 210 (используйте общий раздел 210-A и укажите вид дохода 01) или 215 |

| Даты | 210 = ежемесячно, через месяц после уплаты аренды 215 = ежеквартально, в первые 20 дней месяца, следующего за концом квартала. |

| Пример | Годовой чистый доход от аренды в размере 20000 евро Налог @ 19% = 3800 евро |

Муниципальный налог на недвижимость в Испании

| Испанское название | Impuesto sobre Bienes Inmuebles (IBI) |

| Описание | Этот налог является испанским эквивалентом ставок муниципального налога и взимается местным правительством. |

| Налоговая база и ставка | Налоговой базой является кадастровая стоимость недвижимости, ставка варьируется от 0. От 405% до 1,166% в зависимости от региона. В следующей таблице показаны ставки по регионам и год, в котором кадастровая стоимость была обновлена. От 405% до 1,166% в зависимости от региона. В следующей таблице показаны ставки по регионам и год, в котором кадастровая стоимость была обновлена. |

| Форма | Н / Д |

| Даты | Устанавливается местными властями |

| Пример | Различается, но обычно будет 200 евро — 800 евро в год. |

Примечания по налогу на недвижимость в Испании

Кадастровая стоимость

Кадастровая стоимость (катастрофическая доблесть) — это оценочная стоимость собственности, определяемая муниципальным правительством.Кадастровая стоимость обычно намного ниже рыночной стоимости недвижимости. Кадастровая стоимость недвижимости указывается в квитанциях по муниципальному налогу на имущество (IBI).

Совместное владение

Имейте в виду, что если собственность принадлежит супружеской паре или совместно с разными лицами, во многих случаях они будут рассматриваться как отдельные налогоплательщики и должны будут подавать декларации отдельно.

Налог на прирост капитала

При продаже нерезиденты должны уплатить прирост капитала в Испании в размере разницы между стоимостью продажи и стоимостью приобретения своей собственности.

Другие источники налоговой информации в Испании

Обратите внимание, что испанская налоговая служба постоянно меняет свои страницы, поэтому ссылки ниже могут быть временно устаревшими (я проверяю их каждые несколько месяцев).

Ольга Мищенко — КОМАНДА — Егоров, Пугинский, Афанасьев и партнеры

Ольга Мищенко — руководитель практики недвижимости, строительства и ГЧП петербургского офиса «Егоров, Пугинский, Афанасьев и партнеры». Она специализируется на гражданском праве, праве землепользования и градостроительства.

Ольга Мищенко более 10 лет специализируется на консультировании клиентов по вопросам недвижимости, строительства и развития инфраструктуры. Ольга принимала участие в ряде проектов по созданию новых производств в Санкт-Петербурге, Ленинградской области и других регионах России. Она имеет обширный опыт проведения независимой юридической проверки сделок с недвижимостью, включая составление и юридический анализ договоров купли-продажи и строительства (включая стандарты FIDIC).Ольга также консультировала клиентов по планам создания объектов с использованием модели ГЧП и помогала в разработке концепций проектов и тендерной документации.

Она имеет обширный опыт проведения независимой юридической проверки сделок с недвижимостью, включая составление и юридический анализ договоров купли-продажи и строительства (включая стандарты FIDIC).Ольга также консультировала клиентов по планам создания объектов с использованием модели ГЧП и помогала в разработке концепций проектов и тендерной документации.

До прихода в Фирму в октябре 2014 года Ольга была старшим юристом в международной юридической фирме.

Опыт Ольги Мищенко включает:

- Консультирование ряда ведущих российских строительных и девелоперских компаний по вопросам составления договоров на строительство в соответствии со стандартами FIDIC.

- Полное юридическое сопровождение строительства консульского учреждения в г.-Петербург, включая юридические консультации по подписанию меморандума с городом Санкт-Петербург, юридический аудит четырех земельных участков и консультации по реконструкции объекта культурного наследия.

- Консультирование Правительства Санкт-Петербурга по вопросам строительства объектов здравоохранения на основе государственно-частного партнерства, включая помощь в разработке концепции, тендерной документации, соглашения о ГЧП, а также разработка концепции объединения тендеров на предоставление права собственности на земельный участок и право заключения договора ГЧП.

- Комплексное сопровождение проекта крупной международной девелоперской компании по возведению гостинично-офисного комплекса в Санкт-Петербурге, включая приобретение земельного участка, подготовку контрактов на строительство, консультации по вопросам внешнего финансирования и ипотечных контрактов, и составление договоров аренды офисных помещений.

- Консультирование ряда международных девелоперских компаний по вопросам оспаривания кадастровой стоимости земли и зданий, включая представление интересов компаний в Комиссии по оспариванию кадастровой стоимости и в суде.

- Сопровождение проекта строительства завода крупным международным производителем автомобильных запчастей в Ульяновске, в том числе консультирование по вопросам подготовки инвестиционного соглашения с Администрацией Правительства Ульяновска, юридическая проверка двух земельных участков и консультирование по вопросам приобретения земельных участков. участки от компании.

- Консультирование крупного международного производителя автомобилей по вопросам заключения инвестиционного соглашения с государственными органами Санкт-Петербурга.

-Петербург и Воронеж, регулирующие предоставление земельных участков под производство промышленных объектов, обеспечение доступа к коммунальной инфраструктуре и транспортной доступности.

-Петербург и Воронеж, регулирующие предоставление земельных участков под производство промышленных объектов, обеспечение доступа к коммунальной инфраструктуре и транспортной доступности. - Консультирование ряда ведущих девелоперских и производственных компаний по вопросам подключения к инженерным сетям, включая переговоры с монополиями.

The Best Lawyers назвали Ольгу Мищенко одним из ведущих юристов в сфере строительства и недвижимости в России.

Ольга с отличием окончила СПбГУ.Санкт-Петербургский государственный университет, юридический факультет.

Она говорит на русском, английском и испанском языках.

Ольга принята в состав Коллегии адвокатов Санкт-Петербурга.

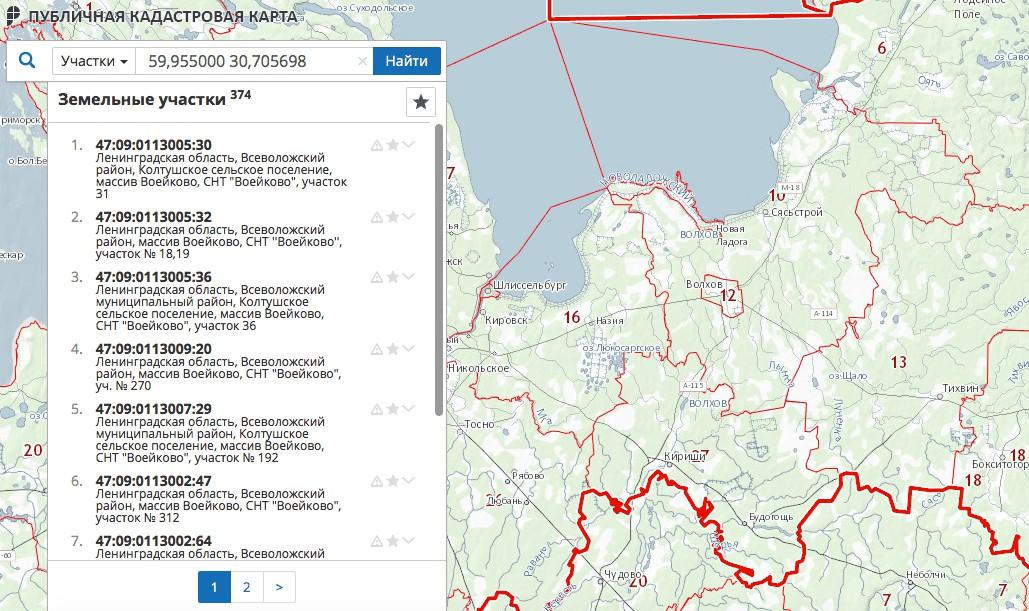

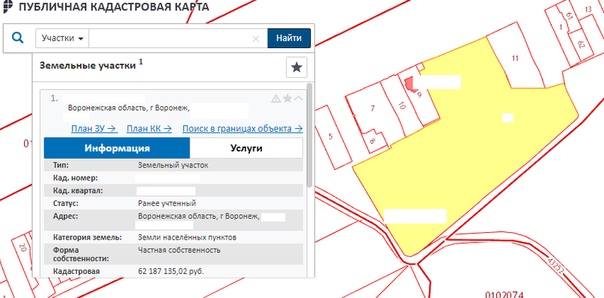

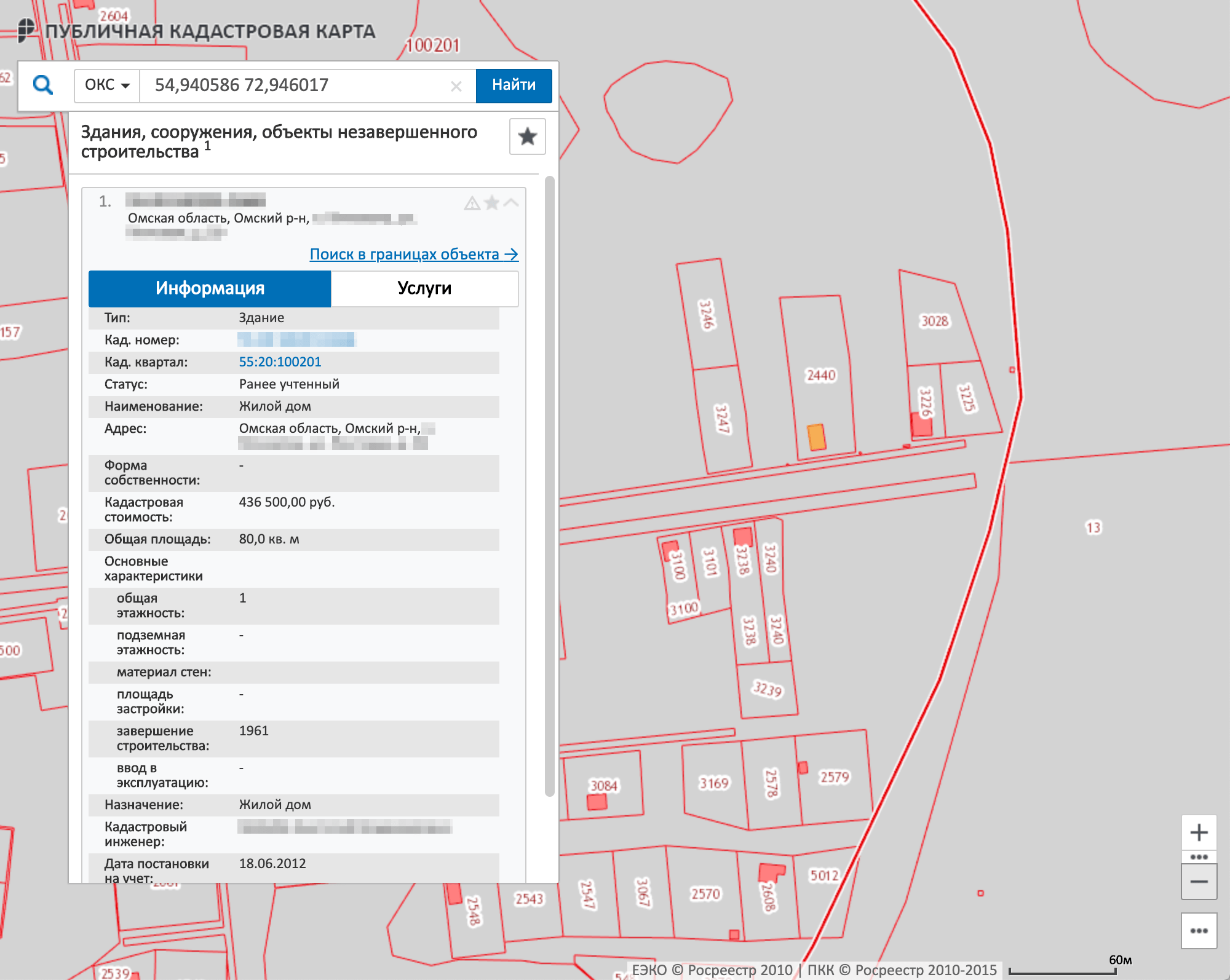

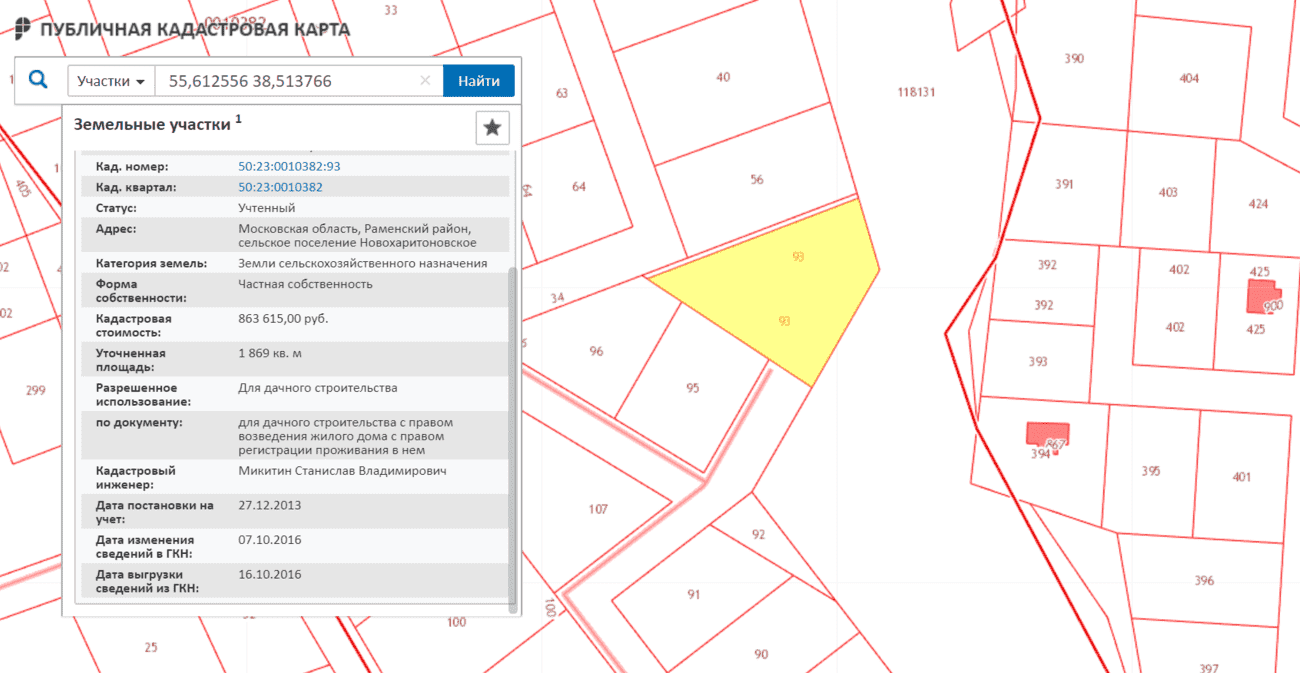

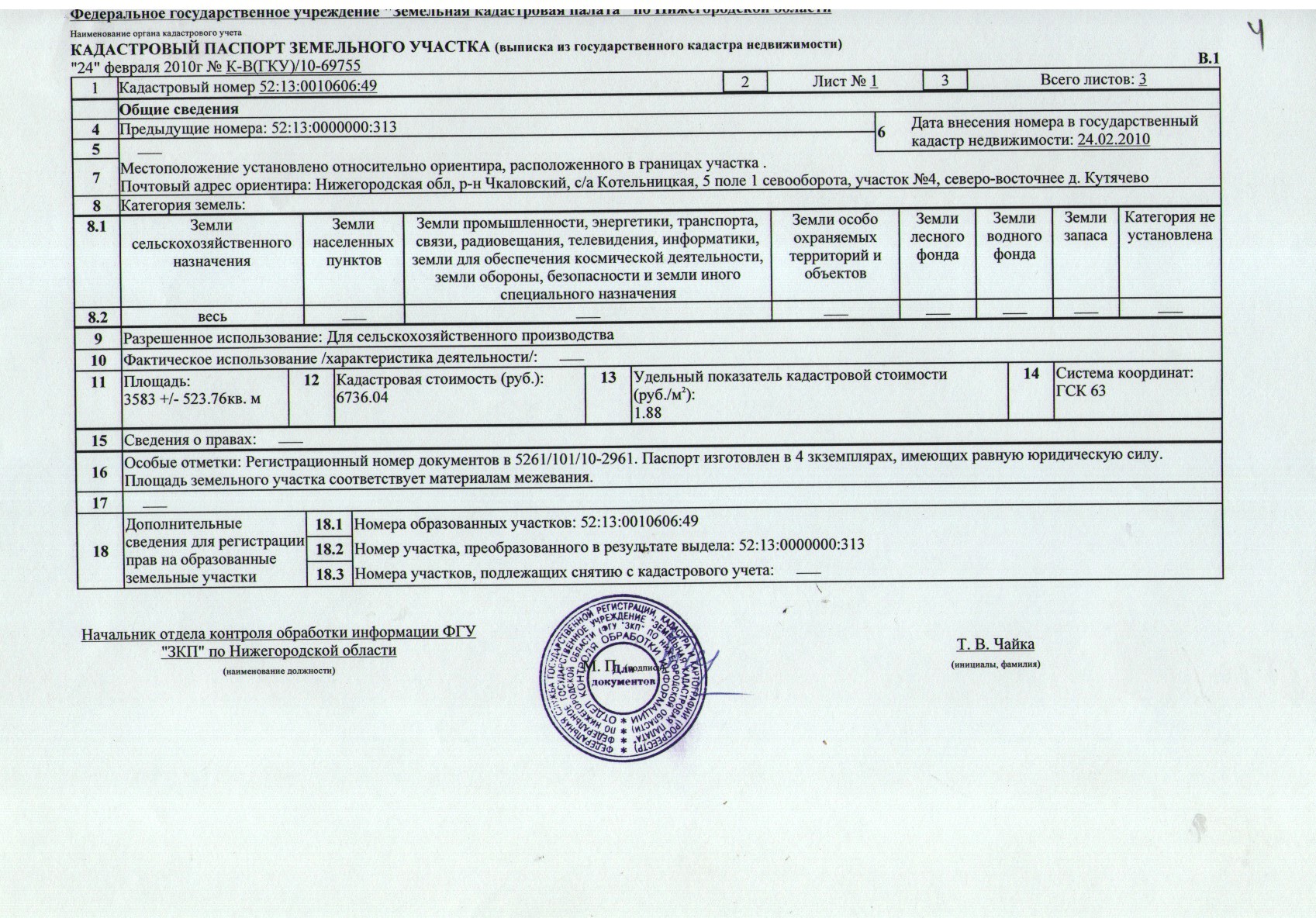

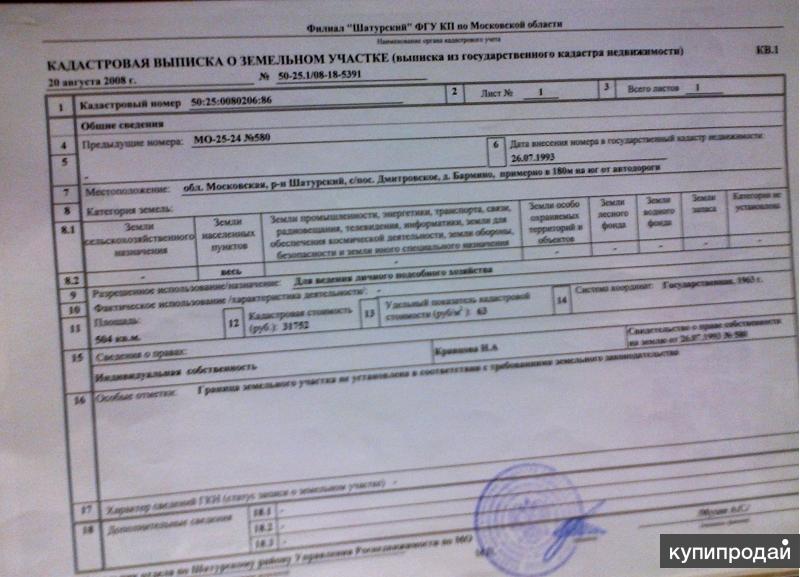

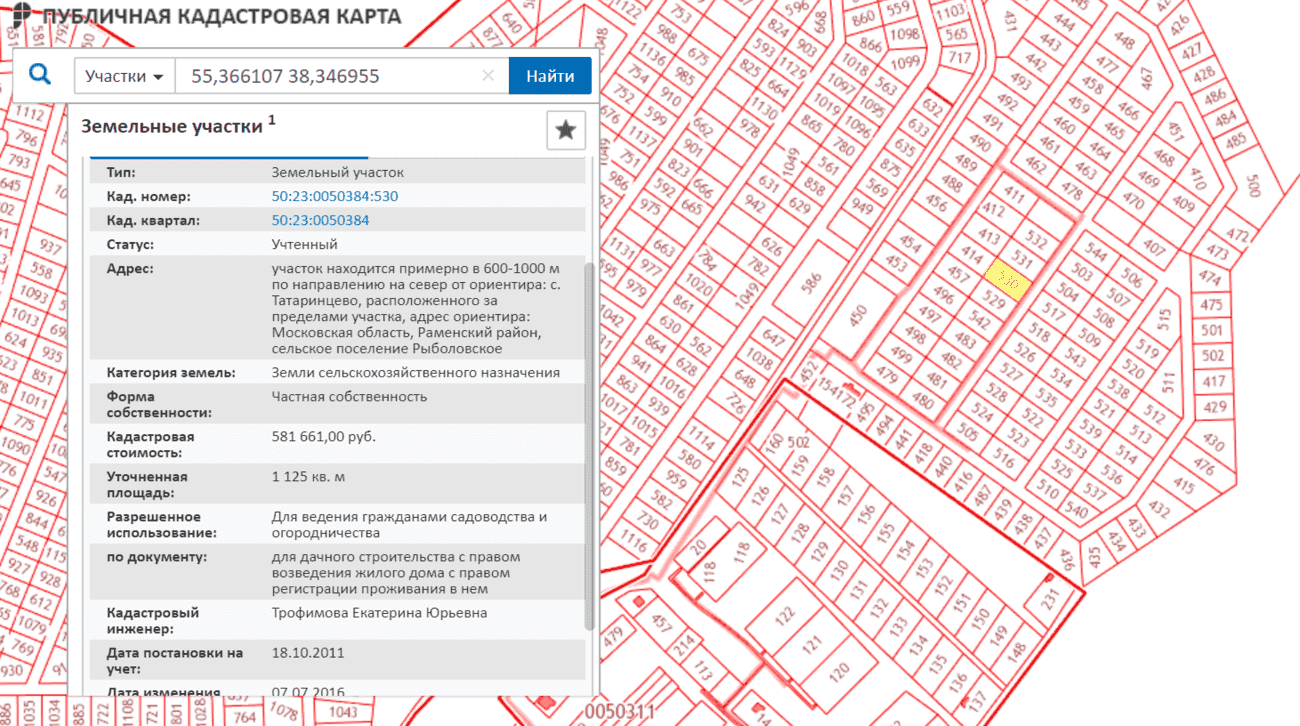

Кадастровая стоимость земли. Что нам нужно знать?

Кадастровая стоимость земельного участка определяется расчетом с учетом его целевого назначения и оценочной стоимости. В нашей стране создана карта, на которой отражены все типы земель. Также указана кадастровая стоимость земли. Кроме того, карта доступна и в электронном виде. Портал Роснедвижимости опубликовал кадастровую стоимость земель в разных регионах, и эту информацию при необходимости может получить любой желающий.

Кроме того, карта доступна и в электронном виде. Портал Роснедвижимости опубликовал кадастровую стоимость земель в разных регионах, и эту информацию при необходимости может получить любой желающий.

Шестьдесят шестая статья Кодекса Российской Федерации по земельным вопросам закрепляет это право в отношении земель муниципального и федерального значения. Поэтому, зайдя на портал, каждый может узнать, например, какова кадастровая стоимость земли в Подмосковье.Это может понадобиться при совершении сделок по покупке земли, когда нужно рассчитать сумму налогообложения. Так, например, обновленная кадастровая стоимость земли в Ленинградской области или любой другой, согласно статье шестьдесят пятой Земельного кодекса, позволяет при покупке земли произвести все необходимые расчеты по сделке. Кадастровый номер нигде не повторяется. Он индивидуален и относится к определенной территории. Кадастровая стоимость земли во многом определяется стоимостью этого числа.

Так, если участок отведен под поселковое и ИЖС, то строительство на нем дома желательно, а собственника даже могут оштрафовать, если он этого не сделает. Территории, оформленные как участки для хозяйственных нужд граждан, отводятся для выращивания кормов для животных, фруктов и овощей для семейного питания. Здесь также допускается строительство жилого дома, но это не обязательно. Загородные участки самые демократичные.При желании здесь человек может построить дом и даже жить в нем, зарегистрировавшись на постоянной основе, или просто приехать сюда на выходные и выращивать урожай под открытым небом.

Территории, оформленные как участки для хозяйственных нужд граждан, отводятся для выращивания кормов для животных, фруктов и овощей для семейного питания. Здесь также допускается строительство жилого дома, но это не обязательно. Загородные участки самые демократичные.При желании здесь человек может построить дом и даже жить в нем, зарегистрировавшись на постоянной основе, или просто приехать сюда на выходные и выращивать урожай под открытым небом.

Садовые земли предназначены для отдыха и обязывают посадку деревьев и кустарников, а также позволяют, по усмотрению собственника, строительство жилья. По последним данным, сегодня разрешено регистрироваться даже в садовых домиках, если они расположены в границах населенного пункта, а пока вам придется добиваться этого через суд, доказав, что там соответствующие условия.Кадастровая стоимость садовых земель определяется именно возможностями территорий, на которых будут выращиваться зерновые культуры, и строительство здесь не допускается.

По действующему законодательству совмещение земель разного назначения не допускается. Кадастровая палата будет рассматривать только слияние двух равных участков. Конечно, теоретически можно попробовать поменять категорию владения сайтом с одной на другую, но это очень сложный и тернистый путь, который решается на уровне правительства области.Идти по инстансу будет очень болезненно. Если риелтор убеждает вас, что изменить присвоение категории несложно, то предложите ему это сделать сначала, а потом продать.

.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

-Петербург и Воронеж, регулирующие предоставление земельных участков под производство промышленных объектов, обеспечение доступа к коммунальной инфраструктуре и транспортной доступности.

-Петербург и Воронеж, регулирующие предоставление земельных участков под производство промышленных объектов, обеспечение доступа к коммунальной инфраструктуре и транспортной доступности.