Комбинированный ЗПИФ «МонАрх»

Инвестиционные паи фонда «МонАрх» предназначены для квалифицированных инвесторов. В соответствии с требованиями Федерального закона от 29.11.2001г. № 156-ФЗ «Об инвестиционных фондах» не допускается распространение информации о паевом инвестиционном фонде, инвестиционные паи которого ограничены в обороте (предназначены для квалифицированных инвесторов), за исключением случаев ее раскрытия в соответствии с федеральными законами. Информация о паевом инвестиционном фонде, инвестиционные паи которого ограничены в обороте (предназначены для квалифицированных инвесторов), может предоставляться только владельцам указанных инвестиционных паев и иным квалифицированным инвесторам. Лица, соответствующие требованиям законодательства к квалифицированным инвесторам, могут получить подробную информацию о фонде и ознакомиться с Правилами доверительного управления по следующим адресам ООО «ВЕЛЕС ТРАСТ»: 109028, г. Москва, пер. Хохловский, д./f88d3d4e8310035.s.siteapi.org/img/c3c9ea6a16fcb6651848b9e79a3b057c6874c1ce.jpg)

*

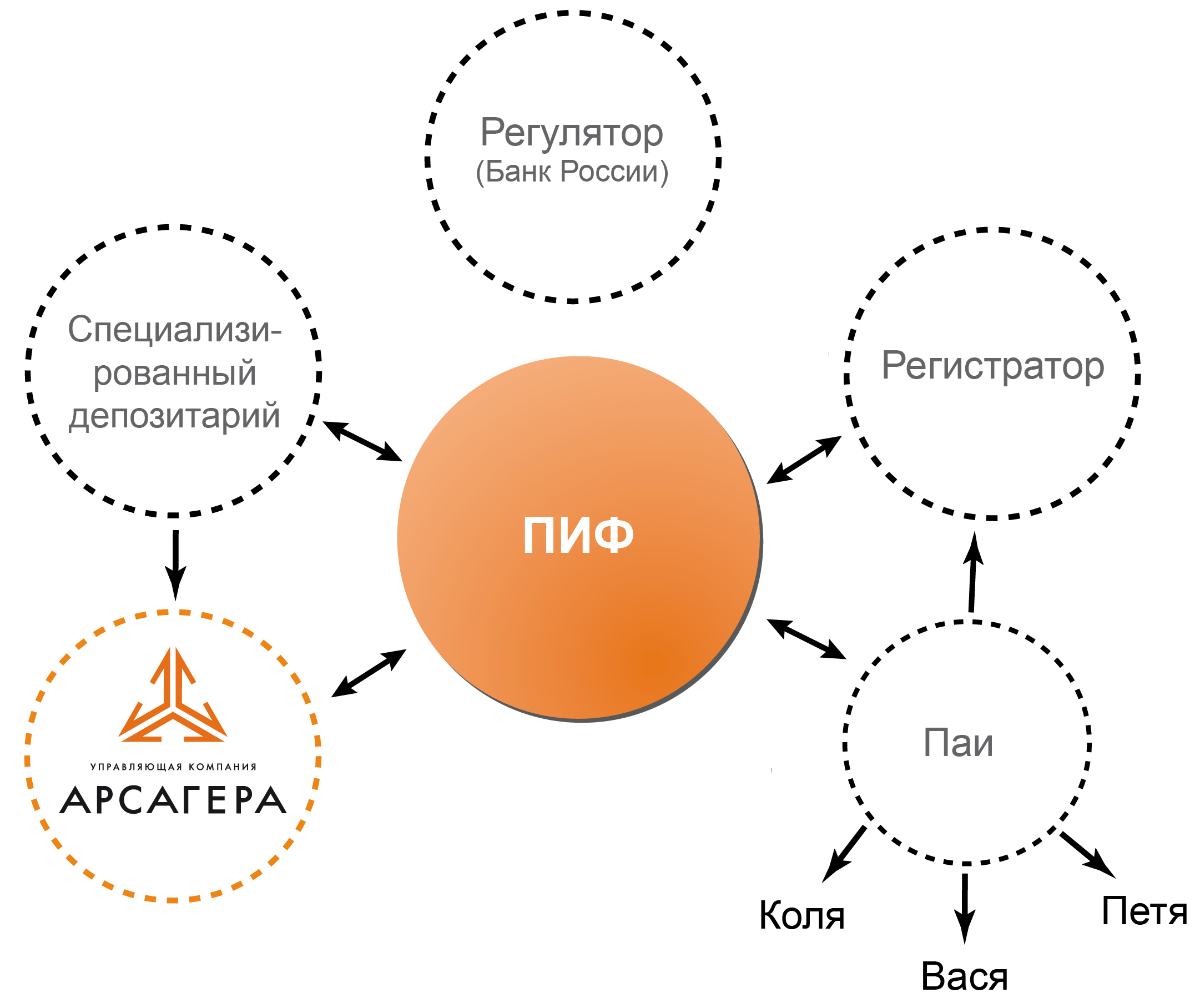

ООО «ВЕЛЕС ТРАСТ» осуществляет доверительное управление Комбинированным Закрытым Паевым Инвестиционным Фондом «МонАрх» (Правила доверительного управления Комбинированным ЗПИФ «МонАрх» согласованы Специализированным депозитарием Фонда — Акционерное общество «Специализированный депозитарий «ИНФИНИТУМ» «21» июля 2020 г. и представлены в Банк России «21» июля 2020 г., Банком России данным Правилам присвоен регистрационный № 4115-СД). Инвестиционные паи Комбинированного ЗПИФ «МонАрх» предназначены для квалифицированных инвесторов. До приобретения инвестиционных паев паевых инвестиционных фондов под управлением ООО «ВЕЛЕС ТРАСТ» получить подробную информацию о паевых инвестиционных фондов под управлением ООО «ВЕЛЕС ТРАСТ» и ознакомиться с правилами, а также с иными документами, предусмотренными в Федеральном законе от 29.

Закрытый паевый инвестиционный фонд

ЗПИФ облигаций

ЗПИФ акций

Непосредственно в акции должно быть инвестировано не менее 50% активов ПИФа не менее 2/3 рабочих дней в квартал. Помимо акций в портфеле также могут быть и облигации, но не более 40%.

Помимо акций в портфеле также могут быть и облигации, но не более 40%.

ЗПИФ смешанных инвестиций

Представляет собой нечто среднее между вышерассмотренными категориями фондов. Соотношение акций и облигаций может быть любым, но суммарно ценные бумаги должны занимать не менее 70% портфеля фонда.

ЗПИФ прямых инвестиций

*для квалифицированных инвесторовФонды прямых инвестиций осуществляют долгосрочное инвестирование средств в компании различных отраслей, создаются для вложения денег непосредственно в реальные активы или для получения контроля над предприятием (приобретение его контрольного пакета акций).

Доход Фонда формируется в результате увеличения капитализации компаний, бизнес которых финансируется из средств Фонда.

Характерной особенностью фонда прямых инвестиций является запрет инвестирования в зарубежные активы и инструменты, также акции (доли), размещаемые при учреждении обществ.

Фонд обладает достаточно широким инструментарием как по долевому, так и по долговому финансированию.

ЗПИФ особо рисковых (венчурных) инвестиций

*для квалифицированных инвесторовВенчурные фонды специализируются на создании бизнеса «с нуля» путем приобретения активов, в том числе нематериальных. Вложения средств венчурных фондов потенциально более доходны, так как в отличие от фондов прямых инвестиций, вкладывают средства в предприятия, находящихся на начальном этапе своего развития. В то же время такие фонды характеризуются высоким уровнем инвестиционного риска.

ЗПИФ рентный

Рентные фонды создаются для получения дохода от сдачи объектов недвижимости в аренду, а также повышение стоимости объектов недвижимости за счет проведения реконструкции и модернизации объектов.

В состав рентных ЗПИФ могут входить денежные средства, недвижимое имущество и право аренды недвижимого имущества, акции акционерных инвестиционных фондов и инвестиционные паи паевых инвестиционных фондов, относящихся к категории рентных фондов, долговые инструменты, паи определенных иностранных фондов.

В Правилах доверительного управления таким фондом должны быть предусмотрены периодичные (не реже одного раза в год) промежуточные выплаты дохода его пайщикам.

Основными преимуществами фонда являются защита активов и особенности налогообложения, позволяющие реинвестировать полученную прибыль в полном объеме (отсутствие налога на прибыль, получаемую фондом).

ЗПИФ недвижимости

ЗПИФы недвижимости – получили наибольшее распространение, так как являются удобным инструментом для вложений в недвижимое имущество. Среди преимуществ – налоговые льготы, большая защита интересов инвесторов, а также возможность привлечения других инвесторов.

ЗПИФ недвижимости может принимать черты рентного фонда с возможностью выплаты промежуточного дохода, например, от сдачи объектов недвижимости в аренду.

В состав ЗПИФ недвижимости могут входить денежные средства, недвижимое имущество и право аренды недвижимого имущества, имущественные права из долевого участия в строительстве, акции акционерных инвестиционных фондов и инвестиционные паи паевых инвестиционных фондов, относящихся к категории рентных фондов и фондов недвижимости, долговые инструменты, паи определенных иностранных фондов.

Закрытый паевой инвестиционный фонд недвижимости, предназначенный для квалифицированных инвесторов, значительно расширяет список возможных активов фонда, позволяя вести полноценное освоение земельных участков и строительство: имущественные права, связанные со строительством и реконструкцией объекта, проектная документация, акции российских хозяйственных обществ (доля более 50%).

ЗПИФ кредитный

*для квалифицированных инвесторовКредитные ЗПИФы могут предоставлять займы за счет имущества фондов.

Фонды этой категории могут приобретать в состав активов денежные требования по кредитным договорам или договорам займа, имущество (в том числе имущественные права), полученное при взыскании, долговые инструменты.

Денежные требования могут быть обеспечены поручительством, банковской гарантией, а также залогом (в частности ценными бумагами, недвижимостью, долями в уставных капиталах ООО).

Во время кризиса кредитные ЗПИФы оказались выгодным инструментом для банков, желающих очистить баланс от проблемных долгов. Кредитный фонд предлагал передачу просроченных кредитов в один ПИФ для последующего управления.

ЗПИФ ипотечный

Ипотечные фонды создаются с целью приобретения ипотечных кредитов (прав требования) и выкупа закладных у банков. Ипотечные фонды в некоторой степени позволяют решить проблему отсутствия у банков необходимых ресурсов для ипотечного кредитования. А также могут рассматриваться банками как инструмент рефинансирования ипотечных кредитов и секьюритизации активов.

ЗПИФ хедж-фонд

*для квалифицированных инвесторовХедж-фонды – новый для России инструмент инвестирования, позволяющий совершать спекулятивные операции с различными инструментами, в том числе с деривативами и драгоценными металлами.

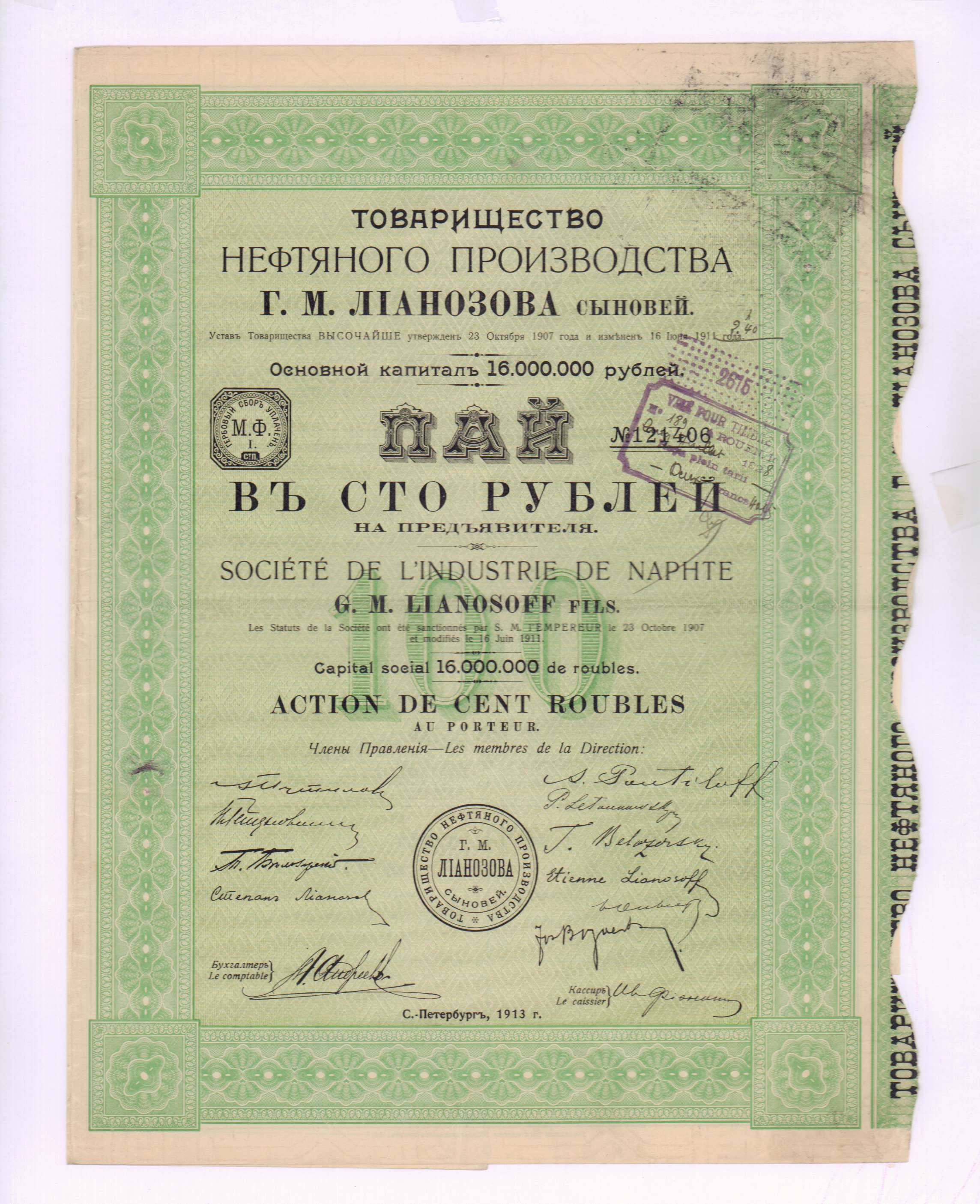

ЗПИФ художественных ценностей

ЗПИФы художественных ценностей – недавно появившийся вид фондов. Предназначен для инвесторов, желающих вложить деньги в активы, стоимость которых не имеет корреляции с финансовыми рынками.

Художественные ценности, в которые могут инвестировать фонды данной категории, – это картины, скульптуры, почтовые марки, фотографии и т. д. (полный перечень будет определен в Положении о составе и структуре активов). Ценности на момент их приобретения должны находиться на территории России и быть застрахованы.

Паевые инвестиционные фонды

Паевые инвестиционные фонды

Под управлением компании находятся следующие закрытые паевые инвестиционные фонды:

- Закрытый паевой инвестиционный фонд недвижимости «Московский промышленный» (фонд для квалицированных инвесторов)

- Закрытый паевой инвестиционный фонд недвижимости «Одинцовский промышленный» (фонд для квалицированных инвесторов)

- Закрытый паевой инвестиционный фонд недвижимости «Домодедовский промышленный» (фонд для квалицированных инвесторов)

В соответствии с пунктом 3 статьи 51 Федерального закона от 29. 11.2001 № 156-ФЗ «Об инвестиционных фондах», раскрытие информации о паевом инвестиционном фонде, инвестиционные паи которого ограниченны в обороте, не допускается, за исключением случаев её раскрытия в соответствии с федеральными законами.

11.2001 № 156-ФЗ «Об инвестиционных фондах», раскрытие информации о паевом инвестиционном фонде, инвестиционные паи которого ограниченны в обороте, не допускается, за исключением случаев её раскрытия в соответствии с федеральными законами.

Получить подробную информацию о Фондах и ознакомиться с Правилами доверительного управления, а также иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и иными нормативно-правовыми актами можно в офисе ООО «УК Русь Менеджмент» по адресу: 107996, г. Москва, ул. Кузнецкий Мост, д. 21/5, эт. 6, пом. II, ком. 43. Адрес в сети Интернет: www.rus-management.ru

Раскрытие и предоставление информации осуществляется в соответствии законодательством об инвестиционных фондах. Информация о паевом инвестиционном фонде, инвестиционные паи которого ограничены в обороте, предоставляется по требованию владельцев указанных инвестиционных паев. Информация о Фонде может предоставляться лицам, которым в соответствии с Федеральным законом «О рынке ценных бумаг» может предоставляться информация о ценных бумагах, предназначенных для квалифицированных инвесторов.

Информация о Фонде может распространяться путем размещения на сайте управляющей компании, официальном сайте специализированного депозитария и на официальном сайте Банка России в сети Интернет для неограниченного круга лиц.

Признание физических и юридических лиц квалифицированными инвесторами осуществляется в соответствии с нормативными актами Банка России и Регламентом признания юридических и физических лиц квалифицированными инвесторами ООО «УК «Русь Менеджмент».

Стоимость инвестиционных паев может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с инвестиционной декларацией и правилами доверительного управления паевым инвестиционным фондом. Лицензия «Управляющая компания «Русь Менеджмент» на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00945, выданная Федеральной службой по финансовым рынкам 13 декабря 2012 г. , без ограничения срока действия. До приобретения инвестиционных паев получить подробную информацию о паевых инвестиционных фондах под управлением ООО «УК «Русь Менеджмент», ознакомиться с правилами доверительного управления паевых инвестиционных фондов под управлением ООО «УК «Русь Менеджмент», а также получить сведения об ООО «УК «Русь Менеджмент» и иную информацию, предусмотренную законодательством РФ и нормативными правовыми актами Российской Федерации можно по адресу: Российская Федерация 107031, г. Москва, ул. Кузнецкий Мост, д. 21/5, эт. 6, пом. II, ком. 43,по телефону: +7 (495) 744-87-35, а также на сайте ООО «УК «Русь Менеджмент» в сети интернет по адресу: https://rus-management.ru/. Информация, подлежащая опубликованию в печатном издании, публикуется в информационном бюллетене «Приложение к Вестнику Федеральной службы по финансовым рынкам». ООО «УК «Русь Менеджмент» информирует об отсутствии совмещения деятельности по доверительному управлению паевыми инвестиционными фондами с иными видами деятельности.

, без ограничения срока действия. До приобретения инвестиционных паев получить подробную информацию о паевых инвестиционных фондах под управлением ООО «УК «Русь Менеджмент», ознакомиться с правилами доверительного управления паевых инвестиционных фондов под управлением ООО «УК «Русь Менеджмент», а также получить сведения об ООО «УК «Русь Менеджмент» и иную информацию, предусмотренную законодательством РФ и нормативными правовыми актами Российской Федерации можно по адресу: Российская Федерация 107031, г. Москва, ул. Кузнецкий Мост, д. 21/5, эт. 6, пом. II, ком. 43,по телефону: +7 (495) 744-87-35, а также на сайте ООО «УК «Русь Менеджмент» в сети интернет по адресу: https://rus-management.ru/. Информация, подлежащая опубликованию в печатном издании, публикуется в информационном бюллетене «Приложение к Вестнику Федеральной службы по финансовым рынкам». ООО «УК «Русь Менеджмент» информирует об отсутствии совмещения деятельности по доверительному управлению паевыми инвестиционными фондами с иными видами деятельности.

Паевые инвестиционные фонды, редакция 2: XBRL

Для управляющих компаний паевых инвестиционных фондов (УК ПИФ), которым с 1 января 2018 года необходимо сдавать отчетность в формате XBRL, разработано «Дополнение 1С-Рарус: Паевые инвестиционные фонды, редакция 2: XBRL».

Решение предназначено для выгрузки в формат XBRL показателей надзорно-статистической отчетности, сформированных в программе «1С-Рарус:Паевые инвестиционные фонды, редакция 2» для последующей загрузки в программное обеспечение для сдачи отчетности 1С-Рарус:XBRL:

- ОКУД 0420001 (Информация о видах и суммах операций с денежными средствами некредитных финансовых организаций).

- ОКУД 0420501 (Общие сведения об организации).

- ОКУД 0420502 (Справка о стоимости чистых активов).

- ОКУД 0420503 (Отчет о приросте (об уменьшении) стоимости имущества).

- ОКУД 0420504 (Отчет о владельцах).

- ОКУД 0420505 (Отчет о вознаграждениях и расходах).

- ОКУД 0420506 (Отчет об инвестировании средств пенсионных накоплений).

- ОКУД 0420507 (Отчет о доходах от инвестирования средств пенсионных накоплений).

- ОКУД 0420510 (Информация о лицах, которым поручено проведение идентификации).

Решение позволяет загружать актуальную таксономию XBRL ЦБ РФ и автоматически формировать файл в формате XBRL c указанными при выгрузке отчетными формами.

Решение не требует сопоставления показателей отчетности и таксономии и поставляется в настроенном виде.

Поддержка изменений таксономии НФО осуществляется специалистами нашей компании в рамках пакетов техподдержки, приобретенных пользователями.

Для использования «Дополнение 1С-Рарус: Паевые инвестиционные фонды, редакция 2: XBRL» пользователь обязан иметь действующую подписку на технологическое сопровождение типового решения «1С-Рарус:Паевые инвестиционные фонды, редакция 2».

Правообладателем отраслевого решения «Дополнение 1С-Рарус: Паевые инвестиционные фонды, редакция 2: XBRL» является ООО «1С-Рарус Специализированные решения» (ИНН 7727303917).

Паевые фонды «БКС Мир инвестиций» в числе лидеров по доходности по итогам марта

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

ООО «Компания БКС» является агентом АО УК «БКС» по привлечению клиентов на услуги доверительного управления. ООО «Компания БКС» является агентом АО

УК «БКС» по приему заявок на приобретение, погашение и обмен паев. АО УК «БКС». Лицензия профессионального участника рынка ценных бумаг на осуществление

деятельности по управлению ценными бумагами №054-12750-001000 от 10.12.2009. Выдана ФСФР. Без ограничения срока действия. Лицензия №21-000-1-00071

от 25. 06.2002 на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными

фондами. Выдана ФСФР. Подробную информацию об осуществлении АО УК «БКС» деятельности по доверительному управлению, деятельности по управлению ПИФами

Вы можете найти в информационном бюллетене «Приложение к Вестнику ФСФР», на сайте www.bcs.ru/am ,в ленте ЗАО «Интерфакс», в АО УК «БКС» по адресу:

Российская Федерация, 630099, г. Новосибирск, ул. Советская, 37, тел.: (383) 210-50-20. Стоимость инвестиционных паев может увеличиваться и

уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем; АО УК «БКС», государство не гарантируют доходность инвестиций

в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым

фондом. Прежде чем передать денежные средства и/или ценные бумаги в доверительное управление, следует внимательно ознакомиться с регламентом

доверительного управления.

06.2002 на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными

фондами. Выдана ФСФР. Подробную информацию об осуществлении АО УК «БКС» деятельности по доверительному управлению, деятельности по управлению ПИФами

Вы можете найти в информационном бюллетене «Приложение к Вестнику ФСФР», на сайте www.bcs.ru/am ,в ленте ЗАО «Интерфакс», в АО УК «БКС» по адресу:

Российская Федерация, 630099, г. Новосибирск, ул. Советская, 37, тел.: (383) 210-50-20. Стоимость инвестиционных паев может увеличиваться и

уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем; АО УК «БКС», государство не гарантируют доходность инвестиций

в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым

фондом. Прежде чем передать денежные средства и/или ценные бумаги в доверительное управление, следует внимательно ознакомиться с регламентом

доверительного управления. Более подробно с информацией, обязательной к раскрытию по стандартным стратегиям доверительного управления, с рисками,

с условиями доверительного управления вы можете ознакомиться на официальном сайте АО УК «БКС»: https://bcs.ru/am/trust/documents.

Более подробно с информацией, обязательной к раскрытию по стандартным стратегиям доверительного управления, с рисками,

с условиями доверительного управления вы можете ознакомиться на официальном сайте АО УК «БКС»: https://bcs.ru/am/trust/documents.

ООО «Компания БКС» является агентом ООО СК «БКС Страхование жизни». Услуги по страхованию оказывает ООО СК «БКС Страхование жизни». Лицензии ЦБ РФ: СЖ №4365, СЛ №4365 от 01.11.2018 (без ограничения срока действия).

Инвестиционная декларация

Целью инвестиционной политики управляющей компании является средне- и долгосрочное вложение имущества, составляющего паевой инвестиционный фонд, в ценные бумаги для обеспечения его прироста.

Инвестиционная декларация раскрывает законодательные ограничения на состав и структуру инвестиционного портфеля паевого инвестиционного фонда, определяющие возможности управляющей компании по применению различных стратегий управления имуществом паевого инвестиционного фонда, и собственно действующую стратегию управляющей компании, удовлетворяющую всем требованиям законодательства.

Разрешённые инструменты инвестирования имущества ОПИФСИ «АГАНА — Молодежный» под управлением ООО «Управляющая компания «АГАНА»:

Инвестиционный портфель Открытого паевого инвестиционного фонда смешанных инвестиций «АГАНА — Молодежный» под управлением ООО «Управляющая компания «АГАНА» формируется таким образом, чтобы на потенциально растущем рынке акций значительную, вплоть до 100%, часть активов фонда составляли обыкновенные и привилегированные акции, а на потенциально падающем рынке акций — денежные средства и ликвидные облигации. Постоянно обеспечивается достаточно широкая диверсификация активов фонда, как по отраслям экономики, так и по отдельным эмитентам ценных бумаг 1 и 2 эшелонов, причём больший вес имеют потенциально наиболее перспективные на среднесрочном горизонте отрасли и ценные бумаги. Переводя на время часть активов фонда в денежные средства и комбинируя вложение их как в долевые, так и в долговые ценные бумаги, управляющая компания, оставаясь строго в рамках законодательных ограничений, старается обеспечивать доходность фонда, соответствующую доходности рынка акций, при существенном ограничении уровня риска в неблагоприятные для рынка акций периоды времени. Использование инструментов инвестирования, номинированных в иностранной валюте, в моменты значительных колебаний валютного курса позволяет управляющей компании получать доход от изменения валютного курса рубля РФ.

Использование инструментов инвестирования, номинированных в иностранной валюте, в моменты значительных колебаний валютного курса позволяет управляющей компании получать доход от изменения валютного курса рубля РФ.

Принципы управления

Управляющая компания использует комбинированную стратегию управления фондом, совмещающую в себе преимущества фундаментального и технического подходов:

- Определяется будущее направление движения рынка акций в целом на основе анализа экономической информации и исследования дневных и недельных графиков индексов ММВБ, РТС, основных мировых индексов и ценовых графиков на сырьевые товары. Результат исследования влияет на соотношение долей акций, облигаций и денег в портфеле фонда.

- Осуществляется покупка акций, которые, по мнению управляющих активами фонда, могут вырасти в средне- или долгосрочной перспективе, и продажа акций, для которых, в соответствующей перспективе, ожидается падение курсовой стоимости.

- Осуществляется покупка облигаций, если наблюдается достаточно длительный период отсутствия роста на рынке акций.

Для реализации быстрых, спекулятивных стратегий используются самые ликвидные акции отечественного рынка. Средне- и долгосрочные стратегии позволяют совершать операции и с менее ликвидными акциями 1 и 2 эшелонов. Инвестирование в акции и облигации с очень низкой ликвидностью не производится в соответствии с требованием системы риск-менеджмента. Выбор конкретного актива обуславливается его сравнительной фундаментальной и/или технической привлекательностью, наличием в нем инвестиционной идеи.

Описание рисков, связанных с инвестированием:

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Взимание надбавок и скидок уменьшит доходность инвестиций в инвестиционные паи. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами фонда.

Законодательные требования к составу и структуре активов:

- В состав активов

паевого инвестиционного фонда, относящегося к категории фондов смешанных инвестиций, могут

входить только:

- денежные средства, в том числе иностранная валюта, на счетах и во вкладах в кредитных организациях;

- полностью оплаченные акции российских открытых акционерных обществ;

- полностью оплаченные акции иностранных акционерных обществ;

- долговые инструменты;

- акции акционерных инвестиционных фондов и инвестиционные паи паевых инвестиционных фондов, за исключением инвестиционных фондов, относящихся к категории фондов фондов;

- паи (акции) иностранных инвестиционных фондов, если присвоенный указанным паям (акциям) код CFI имеет следующие значения: первая буква — значение «E», вторая буква — значение «U», третья буква — значение «O», пятая буква — значение «S»;

- российские и иностранные депозитарные расписки на ценные бумаги, предусмотренные настоящим пунктом;

- Структура активов паевого инвестиционного фонда, относящегося к категории фондов смешанных инвестиций, должна одновременно соответствовать следующим требованиям:

- денежные средства, находящиеся во вкладах в одной кредитной организации, могут составлять не более 25 процентов стоимости активов;

- не менее двух третей рабочих дней в течение одного календарного квартала оценочная стоимость ценных бумаг должна составлять не менее 70 процентов стоимости активов;

- оценочная стоимость ценных бумаг одного эмитента может составлять не более 15 процентов стоимости активов открытых паевых инвестиционных фондов; это ограничение не распространяется на государственные ценные бумаги Российской Федерации, а также на ценные бумаги иностранных государств и международных финансовых организаций, если эмитенту таких ценных бумаг присвоен рейтинг долгосрочной кредитоспособности не ниже уровня «BBB-» по классификации рейтинговых агентств «Фитч Рейтингс» (Fitch-Ratings) или «Стандарт энд Пурс» (Standard & Poor’s) либо не ниже уровня «Baa3» по классификации рейтингового агентства «Мудис Инвесторс Сервис» (Moody’s Investors Service).

- оценочная стоимость инвестиционных паев паевых инвестиционных фондов и (или) акций акционерных инвестиционных фондов и (или) паев (акций) иностранных инвестиционных фондов может составлять не более 15 процентов стоимости активов;

- количество инвестиционных паев паевого инвестиционного фонда или акций акционерного инвестиционного фонда или паев (акций) иностранного инвестиционного фонда может составлять не более 30 процентов количества выданных (выпущенных) инвестиционных паев (акций) каждого из этих фондов;

- оценочная стоимость ценных бумаг, которые в соответствии с законодательством Российской Федерации предназначены для квалифицированных инвесторов или личным законом иностранного эмитента не предусмотрены для публичного обращения, может составлять не более 5 процентов стоимости активов открытого паевого инвестиционного фонда;

- оценочная стоимость неликвидных ценных бумаг может составлять не более 10 процентов стоимости активов открытых паевых инвестиционных фондов;

- количество обыкновенных акций закрытого акционерного общества должно составлять более 25 процентов общего количества размещенных обыкновенных акций этого акционерного общества, по которым зарегистрированы отчеты об итогах выпуска, а в случае приобретения акций при учреждении закрытого акционерного общества — более 25 процентов общего количества обыкновенных акций, размещаемых учредителям в соответствии с договором о создании общества;

- оценочная стоимость иностранных ценных бумаг, не допущенных к торгам российскими организаторами торговли на рынке ценных бумаг, может составлять не более 70 процентов стоимости активов открытого паевого инвестиционного фонда.

Госдума приняла закон, меняющий правила управления ПИФами и выплат дохода по паям — Экономика и бизнес

МОСКВА, 18 июля. /ТАСС/. Госдума приняла в третьем, окончательном чтении закон об изменении порядка управления паевыми инвестиционными фондами (ПИФ), а также правил выплаты дохода по паям ПИФов. Документ был внесен группой депутатов Госдумы и членов Совета Федерации во главе с председателем комитета нижней палаты парламента по финансовому рынку Анатолием Аксаковым.

Закон меняет нынешние правила доверительного управления ПИФами, которые утверждаются правительством, на правила доверительного управления, которые могут быть установлены нормативным актом Банка России.

«Данные изменения будут способствовать снижению регуляторной нагрузки на паевые инвестиционные фонды, которые в настоящее время вынуждены выполнять избыточные формальные требования», — говорилось в пояснительной записке к законопроекту.

Документ также вносит поправки в закон об инвестфондах и дает право выплаты текущего дохода по паям ПИФов, инвестиционные паи которого ограничены в обороте, в натуральной форме при погашении пая.

Поправками ко второму чтению документа был уточнен порядок выделения имущества, составляющего паевой инвестиционный фонд, в связи с погашением инвестиционных паев этого фонда. Устанавливается, что размер вознаграждения лица, осуществляющего прекращение ПИФ, инвестиционные паи которого не ограничены в обороте, не может превышать максимальный размер, установленный нормативным актом ЦБ, устанавливающим требования к правилам доверительного управления ПИФ, инвестиционные паи которого не ограничены в обороте. Сейчас действует норма, что такое вознаграждение не может превышать 3% суммы денежных средств, составляющих ПИФ и поступивших в него после реализации составляющего его имущества за вычетом сумм, предусмотренным законодательством.

Уточняются правила проведения ежегодного аудита годовой бухгалтерской (финансовой) отчетности акционерного инвестиционного фонда, годовой бухгалтерской (финансовой) отчетности управляющей компании ПИФ. Правилами доверительного управления паевым инвестиционным фондом может быть предусмотрено ежегодное проведение аудиторской организацией проверки.

Правилами доверительного управления паевым инвестиционным фондом может быть предусмотрено ежегодное проведение аудиторской организацией проверки.

Правила доверительного управления ПИФ должны быть зарегистрированы Банком России и согласованы специализированным депозитарием. Срок формирования ПИФ не может превышать шесть месяцев. Также уточняются обязанности управляющей компанией ПИФ в случае выдачи ею инвестиционных паев, ограниченных в обороте, неквалифицированному инвестору.

Цель закона

Реализация закона позволит существенно повысить привлекательность инвестирования в паи паевых инвестиционных фондов и модернизирует ряд регулятивных конструкций, что позволит снизить издержки, связанные с управлением фондами, на фоне более эффективного и гибкого регулирования, говорится в сопроводительных материалах к документа.

паевых инвестиционных фондов (ПИФов) | Investor.gov

Паевой инвестиционный фонд ПИФ — это один из трех основных типов инвестиционных компаний. Два других типа — это фонды открытого типа (обычно паевые инвестиционные фонды) и фонды закрытого типа. Биржевые фонды (ETF) обычно структурированы как фонды открытого типа, но также могут быть структурированы как UIT.

Два других типа — это фонды открытого типа (обычно паевые инвестиционные фонды) и фонды закрытого типа. Биржевые фонды (ETF) обычно структурированы как фонды открытого типа, но также могут быть структурированы как UIT.

ПИФ инвестирует деньги, полученные от многих инвесторов в ходе единовременного публичного предложения, в обычно фиксированный портфель акций, облигаций или других ценных бумаг.

Вот некоторые из традиционных и отличительных характеристик UIT:

- ПИФ обычно проводит единовременное публичное предложение только определенного фиксированного количества ценных бумаг или паев, например, закрытый фонд.

- ПИФ обычно выпускает подлежащие погашению паи, такие как паевой инвестиционный фонд. Это означает, что ПИ выкупит паи инвестора по их приблизительной стоимости чистых активов (или СЧА). Однако многие спонсоры UIT также будут поддерживать вторичный рынок, который позволяет инвесторам покупать и продавать паи UIT по рыночной цене.

- ПИФ не ведет активную торговлю своим инвестиционным портфелем.

ПИФ покупает относительно фиксированный портфель ценных бумаг (например, пять, десять или двадцать определенных акций или облигаций) и удерживает их с небольшими изменениями или без изменений в течение срока действия ПИ. Поскольку инвестиционный портфель ПИФ, как правило, является фиксированным, инвесторы более или менее знают, во что они вкладывают средства, на протяжении всего срока своих инвестиций. Инвесторы найдут ценные бумаги портфеля, принадлежащие UIT, в его проспекте.

ПИФ покупает относительно фиксированный портфель ценных бумаг (например, пять, десять или двадцать определенных акций или облигаций) и удерживает их с небольшими изменениями или без изменений в течение срока действия ПИ. Поскольку инвестиционный портфель ПИФ, как правило, является фиксированным, инвесторы более или менее знают, во что они вкладывают средства, на протяжении всего срока своих инвестиций. Инвесторы найдут ценные бумаги портфеля, принадлежащие UIT, в его проспекте. - UIT прекращает свое действие и распускается в дату, указанную при создании UIT.В случае, когда ПИ инвестирует в облигации, например, дата прекращения может определяться датой погашения инвестиций в облигации. Когда ПИФ закрывается, все оставшиеся ценные бумаги инвестиционного портфеля продаются, а выручка выплачивается инвесторам.

- У UIT нет совета директоров, должностных лиц или консультанта по инвестициям, который мог бы давать советы в течение срока существования траста.

- ПИФов зарегистрированы в Комиссии по ценным бумагам и биржам и регулируются ее правилами.

ПИФы содержат различные ценные бумаги.Каждый ПИФ может иметь разные инвестиционные цели, стратегии и инвестиционные портфели. Они также могут подвергаться различным рискам, комиссиям и расходам. Комиссии снижают доходность инвестиций фонда и являются важным фактором, который инвесторы должны учитывать при покупке акций.

Кроме того, перед инвестированием в ПИФ вам следует внимательно прочитать всю доступную информацию о ПИФ, включая проспект эмиссии.

паевых инвестиционных фондов | Cohen & Steers

Паевые инвестиционные фонды или ПИФы — это инвестиционные инструменты, с помощью которых инвесторы приобретают паи трастов.В отличие от активно управляемых открытых фондов (паевые инвестиционные фонды) ПИФы представляют собой относительно фиксированную корзину ценных бумаг, которые находятся под профессиональным контролем и имеют установленную дату прекращения действия. Посредством одной покупки инвесторы имеют возможность владеть различными ценными бумагами в одном портфеле, что может помочь им в достижении их инвестиционных целей. ПИФы предлагают инвесторам потенциал для определенного дохода, ежедневной ликвидности и дисциплинированного инвестиционного подхода для широкого круга инвестиционных целей и допусков к риску. Кроме того, ПИФы могут помочь инвесторам в разработке долгосрочной стратегии распределения активов, поскольку они, как правило, диверсифицированы и прозрачны по своей природе.Как и любые другие инвестиции, инвестирование в ПИФ или открытый паевой инвестиционный фонд сопряжено с рисками. Важно понимать риски, связанные с каждой инвестицией, а также основные различия между ПИФами и паевыми фондами, включая различия в затратах, расходах, структуре и налогах.

ПИФы предлагают инвесторам потенциал для определенного дохода, ежедневной ликвидности и дисциплинированного инвестиционного подхода для широкого круга инвестиционных целей и допусков к риску. Кроме того, ПИФы могут помочь инвесторам в разработке долгосрочной стратегии распределения активов, поскольку они, как правило, диверсифицированы и прозрачны по своей природе.Как и любые другие инвестиции, инвестирование в ПИФ или открытый паевой инвестиционный фонд сопряжено с рисками. Важно понимать риски, связанные с каждой инвестицией, а также основные различия между ПИФами и паевыми фондами, включая различия в затратах, расходах, структуре и налогах.

Подробнее о UIT, выбранных Cohen & Steers>

Пожалуйста, ознакомьтесь с важной информацией и рисками ниже.

Щелкнув ссылку выше, вы покинете веб-сайт Cohen & Steers.Обратите внимание, что мы предоставляем ссылку на этот сторонний веб-сайт только для удобства, и включение ссылки на связанный сайт не подразумевает какого-либо одобрения, утверждения, расследования, проверки или мониторинга нами любого контента или информации, содержащихся в или доступны со связанного сайта. Мы не контролируем точность, полноту, своевременность или уместность содержания или информации на связанном сайте, и вы будете подчиняться его условиям использования и политике конфиденциальности, которые мы не контролируем.Ни в коем случае мы не будем нести ответственность за любую информацию или контент на связанном сайте или за использование вами связанного сайта. Переходя на связанный сайт, вы соглашаетесь с вышеизложенным.

Мы не контролируем точность, полноту, своевременность или уместность содержания или информации на связанном сайте, и вы будете подчиняться его условиям использования и политике конфиденциальности, которые мы не контролируем.Ни в коем случае мы не будем нести ответственность за любую информацию или контент на связанном сайте или за использование вами связанного сайта. Переходя на связанный сайт, вы соглашаетесь с вышеизложенным.

Этот материал представляет собой оценку рыночной среды в определенный момент времени и не должен рассматриваться как инвестиционный совет, не является рекомендацией покупать или продавать ценные бумаги или другие инвестиции и не предназначен для прогнозирования или описания результатов любые вложения. Этот материал не предоставляется в качестве доверительного управляющего и не предназначен для рекомендации какой-либо инвестиционной политики или инвестиционной стратегии или учета конкретных целей или обстоятельств любого инвестора.Пожалуйста, проконсультируйтесь со своим инвестиционным, налоговым или юридическим консультантом относительно ваших индивидуальных обстоятельств перед инвестированием.

Приведенные данные отражают прошлые результаты, которые не являются гарантией будущих результатов. Представленная информация не отражает результаты деятельности какого-либо фонда или счета, которыми управляет или обслуживает Cohen & Steers, и нет никакой гарантии, что инвесторы испытают на себе отраженные результаты.

Риски инвестирования в закрытые фонды

Акции многих закрытых фондов часто торгуются с дисконтом от стоимости их чистых активов.Фонды подвержены риску фондового рынка, то есть риску того, что цены на акции в целом снизятся в течение коротких или длительных периодов, что отрицательно скажется на стоимости инвестиций в фонд.

Инвесторы должны тщательно обдумать инвестиционные цели, риски, сборы и расходы фонда перед инвестированием. Вы можете получить самые последние периодические отчеты фонда, если таковые имеются, и другие нормативные документы, связавшись со своим финансовым консультантом или посетив cohenandsteers. com. Эти отчеты и другие документы можно найти в базе данных EDGAR Комиссии по ценным бумагам и биржам.Вы должны внимательно прочитать эти отчеты и другие документы перед инвестированием.

com. Эти отчеты и другие документы можно найти в базе данных EDGAR Комиссии по ценным бумагам и биржам.Вы должны внимательно прочитать эти отчеты и другие документы перед инвестированием.

Риск кредитного плеча

Использование кредитного плеча закрытыми фондами является спекулятивным и связано с особыми рисками и расходами, связанными с кредитным плечом. Использование кредитного плеча увеличивает волатильность стоимости чистых активов фонда как на восходящем, так и на понижающемся рынках. Закрытый фонд может стремиться увеличить свою дивидендную доходность за счет кредитного плеча, но нет гарантии, что стратегия кредитного плеча будет успешной.

Риски инвестирования в ценные бумаги MLP. Инвестиции в MLP связаны с рисками, которые отличаются от аналогичных инвестиций в долевые ценные бумаги, такие как обыкновенные акции, корпорации. Держатели долевых ценных бумаг, выпущенных MLP, обычно имеют права, предоставляемые партнерам с ограниченной ответственностью в партнерстве с ограниченной ответственностью. По сравнению с обычными акционерами корпорации держатели таких долевых ценных бумаг имеют более ограниченный контроль и ограниченные права голоса по вопросам, затрагивающим партнерство. Есть определенные налоговые риски, связанные с инвестированием в долевые единицы MLP.Кроме того, конфликты интересов могут существовать между держателями общих паев, подчиненными держателями паев и генеральным партнером или управляющим членом MLP; например, конфликт может возникнуть в результате поощрительных выплат. MLP подлежат значительному регулированию, и на них могут негативно повлиять изменения в нормативной среде, включая риск того, что MLP может потерять свой налоговый статус в качестве партнерства. MLP могут торговать реже, чем более крупные компании, из-за их меньшей капитализации, что может привести к неустойчивому движению цен или затруднениям при покупке или продаже.MLP могут нести дополнительные расходы, так как некоторые MLP платят своим генеральным партнерам комиссионные за поощрительную рассылку.

По сравнению с обычными акционерами корпорации держатели таких долевых ценных бумаг имеют более ограниченный контроль и ограниченные права голоса по вопросам, затрагивающим партнерство. Есть определенные налоговые риски, связанные с инвестированием в долевые единицы MLP.Кроме того, конфликты интересов могут существовать между держателями общих паев, подчиненными держателями паев и генеральным партнером или управляющим членом MLP; например, конфликт может возникнуть в результате поощрительных выплат. MLP подлежат значительному регулированию, и на них могут негативно повлиять изменения в нормативной среде, включая риск того, что MLP может потерять свой налоговый статус в качестве партнерства. MLP могут торговать реже, чем более крупные компании, из-за их меньшей капитализации, что может привести к неустойчивому движению цен или затруднениям при покупке или продаже.MLP могут нести дополнительные расходы, так как некоторые MLP платят своим генеральным партнерам комиссионные за поощрительную рассылку. Стоимость MLP в значительной степени зависит от того, рассматриваются ли MLP как партнерства для целей федерального подоходного налога США. Если бы MLP подлежали федеральному подоходному налогу в США, распределения обычно облагались бы налогом как дивидендный доход. В результате, налоговые декларации могут быть уменьшены, что может привести к снижению стоимости MLP. Если MLP не смогут поддерживать статус партнерства из-за изменений налогового законодательства, MLP будут облагаться налогом как корпорации, и стоимость ценных бумаг MLP может снизиться.

Стоимость MLP в значительной степени зависит от того, рассматриваются ли MLP как партнерства для целей федерального подоходного налога США. Если бы MLP подлежали федеральному подоходному налогу в США, распределения обычно облагались бы налогом как дивидендный доход. В результате, налоговые декларации могут быть уменьшены, что может привести к снижению стоимости MLP. Если MLP не смогут поддерживать статус партнерства из-за изменений налогового законодательства, MLP будут облагаться налогом как корпорации, и стоимость ценных бумаг MLP может снизиться.

Риски инвестирования в привилегированные ценные бумаги. Инвестирование на любом рынке подвергает инвесторов риску. В целом риски инвестирования в привилегированные ценные бумаги аналогичны рискам инвестирования в облигации, включая кредитный риск и риск процентной ставки. Поскольку почти все привилегированные ценные бумаги имеют опционы эмитента колл, риск колл и риск реинвестирования также являются важными факторами. Кроме того, инвесторы сталкиваются с рисками, схожими с долевыми, такими как отсрочка или пропуск распределения, подчинение облигациям и другим более старшим долгам, а также более высокие риски корпоративного управления с ограниченными правами голоса.Риски, связанные с привилегированными ценными бумагами, отличаются от рисков, присущих другим инвестициям. В частности, в случае банкротства привилегированные ценные бумаги компании имеют приоритет перед обыкновенными акциями, но подчиняются всем другим видам корпоративного долга. В этом комментарии мы будем сравнивать привилегированные ценные бумаги с корпоративными облигациями, муниципальными облигациями и казначейскими ценными бумагами. Важно отметить, что корпоративные облигации занимают более высокое место в структуре капитала, чем привилегированные ценные бумаги, и поэтому в случае банкротства будут иметь приоритет перед привилегированными ценными бумагами.Муниципальные облигации выпускаются и поддерживаются органами власти штата и местного самоуправления и их агентствами, а проценты по муниципальным ценным бумагам часто не облагаются как государственным, так и местным подоходным налогом.

Кроме того, инвесторы сталкиваются с рисками, схожими с долевыми, такими как отсрочка или пропуск распределения, подчинение облигациям и другим более старшим долгам, а также более высокие риски корпоративного управления с ограниченными правами голоса.Риски, связанные с привилегированными ценными бумагами, отличаются от рисков, присущих другим инвестициям. В частности, в случае банкротства привилегированные ценные бумаги компании имеют приоритет перед обыкновенными акциями, но подчиняются всем другим видам корпоративного долга. В этом комментарии мы будем сравнивать привилегированные ценные бумаги с корпоративными облигациями, муниципальными облигациями и казначейскими ценными бумагами. Важно отметить, что корпоративные облигации занимают более высокое место в структуре капитала, чем привилегированные ценные бумаги, и поэтому в случае банкротства будут иметь приоритет перед привилегированными ценными бумагами.Муниципальные облигации выпускаются и поддерживаются органами власти штата и местного самоуправления и их агентствами, а проценты по муниципальным ценным бумагам часто не облагаются как государственным, так и местным подоходным налогом. Казначейские ценные бумаги выпускаются правительством США и обычно считаются самыми безопасными из всех облигаций, поскольку они полностью обеспечены доверием и доверием правительства США в отношении своевременной выплаты основной суммы и процентов. Привилегированные фонды могут инвестировать в ценные бумаги с рейтингом ниже инвестиционного уровня и ценные бумаги без рейтинговой оценки, которые Советник оценивает как ниже инвестиционного уровня.Ценные бумаги ниже инвестиционного уровня или эквивалентные ценные бумаги без рейтинга обычно связаны с большей волатильностью цены и риском потери дохода и основной суммы и могут быть более восприимчивыми к реальным или предполагаемым неблагоприятным экономическим и конкурентным условиям в отрасли, чем ценные бумаги с более высоким рейтингом. Ориентиры не содержат ценных бумаг с рейтингом ниже инвестиционного.

Казначейские ценные бумаги выпускаются правительством США и обычно считаются самыми безопасными из всех облигаций, поскольку они полностью обеспечены доверием и доверием правительства США в отношении своевременной выплаты основной суммы и процентов. Привилегированные фонды могут инвестировать в ценные бумаги с рейтингом ниже инвестиционного уровня и ценные бумаги без рейтинговой оценки, которые Советник оценивает как ниже инвестиционного уровня.Ценные бумаги ниже инвестиционного уровня или эквивалентные ценные бумаги без рейтинга обычно связаны с большей волатильностью цены и риском потери дохода и основной суммы и могут быть более восприимчивыми к реальным или предполагаемым неблагоприятным экономическим и конкурентным условиям в отрасли, чем ценные бумаги с более высоким рейтингом. Ориентиры не содержат ценных бумаг с рейтингом ниже инвестиционного.

Продолжительность риска. Дюрация — это математический расчет среднего срока жизни ценной бумаги с фиксированным доходом или привилегированной ценной бумаги, который служит мерой ценового риска ценной бумаги в связи с изменениями процентных ставок (или доходности). Ценные бумаги с более длинной дюрацией, как правило, более чувствительны к изменениям процентной ставки (или доходности), чем ценные бумаги с более короткой дюрацией. Срок отличается от срока погашения тем, что в нем учитываются потенциальные изменения процентных ставок, купонных выплат по ценной бумаге, доходности, цены и номинальной стоимости, а также характеристики отзыва, а также время до наступления срока погашения ценной бумаги. Для сокращения или увеличения срока действия Фонда могут использоваться различные методы. Ожидается, что срок действия ценной бумаги будет меняться со временем в зависимости от рыночных факторов и времени до погашения

Ценные бумаги с более длинной дюрацией, как правило, более чувствительны к изменениям процентной ставки (или доходности), чем ценные бумаги с более короткой дюрацией. Срок отличается от срока погашения тем, что в нем учитываются потенциальные изменения процентных ставок, купонных выплат по ценной бумаге, доходности, цены и номинальной стоимости, а также характеристики отзыва, а также время до наступления срока погашения ценной бумаги. Для сокращения или увеличения срока действия Фонда могут использоваться различные методы. Ожидается, что срок действия ценной бумаги будет меняться со временем в зависимости от рыночных факторов и времени до погашения

Риски инвестирования в ценные бумаги реальных активов

Стратегия реальных активов подвержена риску того, что ее распределение активов может не достичь желаемой характеристики риска и доходности, будет хуже других аналогичных инвестиционных стратегий или приведет к потере денег инвестором.Стратегия подвержена рискам, связанным с инвестициями в ценные бумаги недвижимости, сырьевые товары и акции, связанные с природными ресурсами, среди других инвестиций. Риски инвестирования в REIT аналогичны рискам, связанным с прямыми инвестициями в ценные бумаги недвижимости. Стоимость недвижимости может упасть из-за увеличения количества вакансий, снижения арендной платы в результате экономических, юридических, налоговых, политических или технологических изменений, отсутствия ликвидности, ограниченной диверсификации и чувствительности к определенным экономическим факторам, таким как изменения процентных ставок и рыночные спады. производные инструменты могут быть подвержены большей волатильности, чем инвестиции в традиционные ценные бумаги, особенно если инструменты включают кредитное плечо.На стоимость производных инструментов, связанных с сырьевыми товарами, могут влиять изменения в общей динамике рынка, волатильность товарных индексов, изменения процентных ставок или факторы, влияющие на конкретную отрасль или товар, такие как засуха, наводнения, погода, болезни домашнего скота, эмбарго, тарифы. и международные экономические, политические и регулятивные изменения.

Риски инвестирования в REIT аналогичны рискам, связанным с прямыми инвестициями в ценные бумаги недвижимости. Стоимость недвижимости может упасть из-за увеличения количества вакансий, снижения арендной платы в результате экономических, юридических, налоговых, политических или технологических изменений, отсутствия ликвидности, ограниченной диверсификации и чувствительности к определенным экономическим факторам, таким как изменения процентных ставок и рыночные спады. производные инструменты могут быть подвержены большей волатильности, чем инвестиции в традиционные ценные бумаги, особенно если инструменты включают кредитное плечо.На стоимость производных инструментов, связанных с сырьевыми товарами, могут влиять изменения в общей динамике рынка, волатильность товарных индексов, изменения процентных ставок или факторы, влияющие на конкретную отрасль или товар, такие как засуха, наводнения, погода, болезни домашнего скота, эмбарго, тарифы. и международные экономические, политические и регулятивные изменения. Использование производных финансовых инструментов сопряжено с рисками, отличными от рисков, связанных с непосредственным инвестированием в традиционные ценные бумаги, а возможно и более значительными, чем риски.К представленным рискам относятся рыночный риск, кредитный риск, риск контрагента, риск левериджа и риск ликвидности. Использование производных инструментов может привести к убыткам из-за неблагоприятных изменений цены или стоимости базового актива, индекса или ставки, которые могут быть усилены некоторыми характеристиками производных инструментов. На рыночную стоимость ценных бумаг компаний, занимающихся добычей природных ресурсов, может влиять множество факторов, включая природные события, инфляционное давление и международную политику. Поскольку стратегия предусматривает значительные инвестиции в компании, занимающиеся добычей природных ресурсов, существует риск того, что стратегия не будет работать во время спада в секторе природных ресурсов.Пожалуйста, прочтите проспект фонда для получения дополнительной информации.

Использование производных финансовых инструментов сопряжено с рисками, отличными от рисков, связанных с непосредственным инвестированием в традиционные ценные бумаги, а возможно и более значительными, чем риски.К представленным рискам относятся рыночный риск, кредитный риск, риск контрагента, риск левериджа и риск ликвидности. Использование производных инструментов может привести к убыткам из-за неблагоприятных изменений цены или стоимости базового актива, индекса или ставки, которые могут быть усилены некоторыми характеристиками производных инструментов. На рыночную стоимость ценных бумаг компаний, занимающихся добычей природных ресурсов, может влиять множество факторов, включая природные события, инфляционное давление и международную политику. Поскольку стратегия предусматривает значительные инвестиции в компании, занимающиеся добычей природных ресурсов, существует риск того, что стратегия не будет работать во время спада в секторе природных ресурсов.Пожалуйста, прочтите проспект фонда для получения дополнительной информации.

Торговля фьючерсами нестабильна, с высокой долей заемных средств и может быть неликвидной. Это не побуждение к покупке или продаже акций. Инвестиции в товарные фьючерсные контракты и опционы на товарные фьючерсные контракты имеют высокую степень изменчивости цен и подвержены быстрым и значительным изменениям цен. Такие вложения могут повлечь за собой значительные убытки. Нет никакой гарантии, что опционная стратегия будет успешной.Использование опционов на товарные фьючерсные контракты позволяет повысить общую доходность с поправкой на риск. Однако использование опционов может не обеспечивать какую-либо или только частичную защиту от падений рынка. Доходность товарных фьючерсных контрактов может не совпадать с доходностью товаров или индексов, которые служат основой для опционов, которые он покупает или продает; этот базовый риск может снизить общую доходность.

Cohen & Steers Capital Management, Inc. (Cohen & Steers) — зарегистрированная инвестиционная консалтинговая фирма, которая предоставляет услуги по управлению инвестициями корпоративным пенсионным, государственным и профсоюзным пенсионным планам, эндаументам, фондам и паевым инвестиционным фондам.

Паевой инвестиционный фонд — Разъяснение

Паевой инвестиционный фонд (ПИО) — это инвестиционная компания, которая предлагает инвесторам фиксированный портфель с определенным сроком службы или определенным сроком службы. ПИФ может быть биржевым паевым инвестиционным фондом или фондом закрытого типа, который предлагает инвесторам диверсифицированный портфель на определенный период времени. В обмен на инвестиции в фиксированный портфель инвесторы получают дивиденды или прирост капитала.

Назад к : ИНВЕСТИЦИОННАЯ ТОРГОВЛЯ И ФИНАНСОВЫЕ РЫНКИКак работает паевой инвестиционный фонд?

Как правило, фиксированный портфель, предлагаемый инвесторам единицей инвестиций (ПИ), состоит из акций и облигаций.С фиксированным или диверсифицированным портфелем инвесторы с небольшим капиталом могут делать свои инвестиции. Это связано с тем, что инвестирование в эти фиксированные и диверсифицированные портфели требует для начала небольших вложений. ПИФ — это траст доверителя, он также может быть регулируемой (зарегистрированной) инвестиционной корпорацией (RIC). Консультанты по инвестициям продают ПИ инвесторам, и они могут выкупить паи в указанное время.

ПИФ — это траст доверителя, он также может быть регулируемой (зарегистрированной) инвестиционной корпорацией (RIC). Консультанты по инвестициям продают ПИ инвесторам, и они могут выкупить паи в указанное время.

Консультанты по инвестициям продают ПИ инвесторам.В установленное время инвесторы могут выкупить паи в траст или фонд по чистой стоимости активов (NAV). СЧА, по которой выкупаются паи, рассчитывается как; СЧА = общая стоимость портфеля / количество акций или паев в обращении. Паи могут быть выкуплены инвесторами напрямую или с помощью инвестиционного консультанта. СЧА рассчитывается каждый торговый день. Однако инвесторы продают закрытые фонды на вторичном рынке по текущей рыночной цене, они не подлежат выкупу.

Различия между ПИФами и паевыми фондами Паевые инвестиционные фонды отличаются от паевых инвестиционных фондов (ПИФ).Паевые инвестиционные фонды стремятся превзойти текущий инвестиционный ориентир на рынке, для достижения этой цели управляющие портфелем могут покупать и продавать ценные бумаги, находящиеся в портфеле. Кроме того, паевые инвестиционные фонды — это фонды открытого типа, в то время как ПИФы — это фонды закрытого типа с фиксированным портфелем, имеющим определенный срок жизни. Паевые инвестиционные фонды выплачивают дивиденды или проценты по приобретенным паям до тех пор, пока акции и облигации в портфеле не будут проданы в указанную дату.

Кроме того, паевые инвестиционные фонды — это фонды открытого типа, в то время как ПИФы — это фонды закрытого типа с фиксированным портфелем, имеющим определенный срок жизни. Паевые инвестиционные фонды выплачивают дивиденды или проценты по приобретенным паям до тех пор, пока акции и облигации в портфеле не будут проданы в указанную дату.

Была ли эта статья полезной?

Паевой инвестиционный фонд (ПИФ): определение и пример

Особенности UIT

Паевые инвестиционные фонды обладают множеством уникальных особенностей, которые делают их привлекательными для многих инвесторов, в том числе:

- Портфель ценных бумаг в трасте остается в основном неизменным в течение всего срока существования траста с доверительным управляющим. внесение минимальных изменений.

- Трасты имеют ограниченный срок действия, а затем прекращают свое действие.

Например, UIT с портфелем акций обычно имеют срок жизни от одного до двух лет.

Например, UIT с портфелем акций обычно имеют срок жизни от одного до двух лет. - Ежедневная чистая стоимость активов (СЧА) определяется для единиц ПИФ. Владельцы паев могут продать свои активы или обналичить их в любое время в ежедневной чистой стоимости активов.

Нейт купил 20 единиц Ideal UIT, когда он был выпущен шесть месяцев назад. Он заплатил 2000 долларов за 20 единиц. Нейту нужны деньги, поэтому он связывается с Томом, попечителем Ideal UIT, и просит выкуп.Текущая чистая стоимость активов составляет 103,50 доллара за единицу, поэтому Нейт получит 2070 долларов за вычетом комиссии за транзакцию.

Когда паевые инвестиционные фонды достигают даты прекращения действия, обычно у владельцев паев есть несколько вариантов:

- Они могут получить денежные средства, равные стоимости чистых активов на дату прекращения.

- Они могут передать его другому трасту по сниженной цене.

- Они могут получить пропорциональную долю вложений в траст.

Важным моментом является то, что у паевого инвестиционного фонда есть дата прекращения, которая позволяет владельцам паев траста вернуть свои инвестиции в установленное время.

Преимущества паевых инвестиционных фондов UIT

Паевые инвестиционные фонды — это инвестиционные инструменты, созданные для мелких инвесторов. Они имеют много преимуществ для инвесторов, которые не знакомы с рынками ценных бумаг или не знают их. Они также могут быть привлекательными для инвесторов, которые просто хотят инвестировать и не беспокоятся о своих инвестициях или принятии решений. Некоторые из других преимуществ:

- Инвестиции более ликвидны, потому что паи в трасте могут быть перепроданы ПИФ в любое время.

- Комиссии могут быть ниже, потому что нет ежедневной торговли ценными бумагами в портфеле.

- Инвесторы могут выбрать ПИФ с набором ценных бумаг, которые им наиболее удобны.

- ПИФов обеспечивают диверсификацию инвестиционного риска за счет сочетания ценных бумаг.

- Пая в ПИФ дешевле и, следовательно, более доступна для среднего инвестора.

Хелен мало что знает о фондовом рынке или инвестициях, но у нее есть 20 000 долларов, которые она хочет вложить.Марк, ее специалист по финансовому планированию, убеждает ее инвестировать в паевой инвестиционный фонд, который только что был создан Advent Financial. Хелен нравится эта идея, потому что она знает, что фиксированный портфель останется прежним, и она вернет свои деньги через два года, надеюсь, с хорошей доходностью.

Эти преимущества паевого инвестиционного фонда представляют собой уникальный и стабильный инвестиционный инструмент для мелких инвесторов.

Проблемы или проблемы

Паевые инвестиционные фонды имеют много преимуществ для неосведомленного инвестора, но есть и некоторые недостатки.

- Они могут быть более дорогостоящими, поскольку покупка у единственного источника — эмитента — может привести к снижению переговорных полномочий по комиссиям.

- Вы заблокированы в портфеле инвестиций, независимо от того, что происходит на рынке после этого.

- Чистая стоимость пая разбавляется комиссией за брокерские услуги и комиссией за приобретение при учреждении ПИФ.

- Покупка из одного источника исключает возможность сравнения комиссионных, затрат или брокеров.

Фрэнк приобрел тот же паевой инвестиционный фонд Advent, что и Хелен. Фрэнк вложил 40 000 долларов в единицы. Однако он начал читать материал и подумал, что комиссия на 1,5% выше, чем он должен был заплатить. Однако он был заперт в ПИФ, если не решил продать свои инвестиции. Он также хотел, чтобы у него было больше гибкости в игре на рынке со своими фондами.

Краткое содержание урока

Паевые инвестиционные фонды (ПИФ) — это инвестиционные компании, которые созданы для покупки фиксированного портфеля ценных бумаг и продажи паев в трасте инвесторам.Портфель ПИФ может состоять из ряда различных типов ценных бумаг, но наиболее распространенными инвестициями являются акции и облигации.

Паевые инвестиционные фонды создаются с датой прекращения, когда инвесторы получают возврат стоимости своих инвестиций. Как правило, срок действия ПИФ зависит от ценных бумаг в портфеле. Срок действия портфелей обыкновенных акций обычно составляет от одного до двух лет.

Стоимость чистых активов (СЧА) для единицы в ПИ определяется ежедневно.Инвесторы могут продать свои паи обратно трасту в любое время. На момент прекращения действия инвесторы могут получить чистую чистую стоимость своих паев наличными, передать стоимость в другой траст или получить часть инвестиций в портфель.

Паевых инвестиционных фондов — Инвестиционные решения

Руководство по инвестированию в паевые инвестиционные фонды

Что такое UIT?

Паевой инвестиционный фонд (ПИФ) — это профессионально подобранный объединенный инвестиционный фонд, в котором спонсор выбирает портфель ценных бумаг и депонирует его в траст на определенный период времени. Как правило, портфель ПИФ не торгуется активно и придерживается стратегии «покупай и держи». Паевой инвестиционный фонд регистрируется в Комиссии по ценным бумагам и биржам как зарегистрированная инвестиционная компания (RIC) или траст доверителя. Портфель остается фиксированным до прекращения доверительного управления, обычно от 13 месяцев до 30 лет, в зависимости от лежащих в основе ценных бумаг. Хотя ценные бумаги в трасте, как правило, остаются фиксированными и не управляются, спонсор может удалить ценные бумаги из траста при определенных обстоятельствах.Эти ситуации описаны в проспекте эмиссии.

Как правило, портфель ПИФ не торгуется активно и придерживается стратегии «покупай и держи». Паевой инвестиционный фонд регистрируется в Комиссии по ценным бумагам и биржам как зарегистрированная инвестиционная компания (RIC) или траст доверителя. Портфель остается фиксированным до прекращения доверительного управления, обычно от 13 месяцев до 30 лет, в зависимости от лежащих в основе ценных бумаг. Хотя ценные бумаги в трасте, как правило, остаются фиксированными и не управляются, спонсор может удалить ценные бумаги из траста при определенных обстоятельствах.Эти ситуации описаны в проспекте эмиссии.

ПИ предназначен для достижения инвестиционной цели в течение определенного периода времени, хотя нет гарантии, что цель будет достигнута. ПИ создаются спонсором траста, в котором изложены несколько условий инвестирования, таких как цель траста, какие ценные бумаги помещаются в траст, когда истекает срок траста, какие сборы и расходы будут взиматься и т. Д. Эти элементы подробно описаны в разделе проспект. Некоторые ПИФы следуют стратегиям выбора акций на основе правил, которые имеют гипотетические рекорды производительности за несколько десятилетий; эта информация может помочь инвесторам решить, подходит ли инвестиционная стратегия их целям и задачам.Имейте в виду, что гипотетические результаты, как и любые прошлые результаты, не гарантируют будущих результатов, которые будут отличаться от прошлых результатов.

Некоторые ПИФы следуют стратегиям выбора акций на основе правил, которые имеют гипотетические рекорды производительности за несколько десятилетий; эта информация может помочь инвесторам решить, подходит ли инвестиционная стратегия их целям и задачам.Имейте в виду, что гипотетические результаты, как и любые прошлые результаты, не гарантируют будущих результатов, которые будут отличаться от прошлых результатов.

Raymond James хочет быть уверенным, что вы инвестируете в продукты, которые наилучшим образом соответствуют вашему финансовому положению, инвестиционным целям, устойчивости к риску, временным горизонтам, диверсификации и потребностям в ликвидности. Это руководство поможет вам лучше понять особенности, затраты и риски, связанные с паевыми инвестиционными фондами (ПИФ).

Типы ПИФ

ПИФы в основном подразделяются на две категории: долевые (акции) трасты и трасты с фиксированным доходом (облигации), которые описаны ниже.В рамках этих категорий доступно множество трастов для различных инвестиционных целей и уровней риска, от консервативных до агрессивных.

Паевые инвестиционные фонды

Стратегические портфели — стремятся превзойти эталонный показатель, такой как конкретный широко распространенный индекс, с использованием надежных фундаментальных экранов, отражающих историческое поведение ценных бумаг.

Портфели доходов — обычно стремятся обеспечить доход в виде дивидендов, а также могут обеспечить потенциальный прирост капитала.

Портфели распределения активов — инвестируют в различные классы активов, стили, капитализации, разработанные для достижения конкретных инвестиционных целей, чтобы помочь лучше управлять потребностями инвесторов в распределении активов.

Отраслевые портфели — инвестирует в компании, работающие в определенных отраслях, таких как энергетика, здравоохранение, финансовые услуги или технологии.

ПИФ с фиксированным доходом

Не облагаемый налогом фиксированный доход — инвестирует в пул облигаций, которые обеспечивают ежемесячный или полугодовой доход, освобожденный от федерального подоходного налога и, в некоторых случаях, подоходного налога штата.

Налогооблагаемый фиксированный доход — инвестирует в пул облигаций, который может включать налогооблагаемые Munis, корпоративные выпуски или выпуски агентств, которые обеспечивают ежемесячный или полугодовой доход.

Читать проспект эмиссии

ПИИ продаются по проспекту. Проспект эмиссии содержит информацию, которую вы должны принять во внимание, включая инвестиционные цели ПИФ, риски, сборы и расходы, а также другую информацию о ПИФ. Ваш финансовый консультант может предоставить вам проспект эмиссии любого ПИФ, который вы, возможно, рассматриваете.Вы должны внимательно прочитать его перед инвестированием.

Характеристики и характеристики

Некоторые из ключевых особенностей и характеристик, связанных с инвестированием в ПИФы, включают следующее:

Большая диверсификация . Поскольку портфель ПИФ представляет собой пропорциональное владение пулом ценных бумаг, он обеспечивает более высокий уровень диверсификации, чем инвестиции в отдельную ценную бумагу. Обратите внимание, диверсификация не гарантирует прибыль и не защищает от убытков.

Обратите внимание, диверсификация не гарантирует прибыль и не защищает от убытков.

Дневная ликвидность . ПИ можно погашать ежедневно по стоимости чистых активов (СЧА), которая может быть больше или меньше первоначальной цены покупки.

Возможности ребалансировки . Исследования показали, что ребалансировка может принести пользу вашему долгосрочному инвестиционному плану. С UIT легко перебалансировать. Когда портфель закрывается, у инвесторов есть возможность реинвестировать свои доходы в новый, ребалансированный портфель. Важно отметить, что ребалансировка может вызвать налогооблагаемое событие, если единицы портфеля не приобретены в рамках IRA или другого квалифицированного плана, а ребалансировка не гарантирует прибыль или защищает от убытков.

Дисциплина. В отличие от активно управляемых фондов, ценные бумаги в портфеле остаются фиксированными на протяжении всего срока инвестирования.

Отсутствие дрейфа в стиле менеджера. Поскольку UIT четко определен и активно не управляется, не будет никакого отклонения стиля в результате торговли, управляемой менеджером. Однако могут быть изменения в стиле траста из-за изменений рыночных условий и лежащих в основе ценных бумаг.

Поскольку UIT четко определен и активно не управляется, не будет никакого отклонения стиля в результате торговли, управляемой менеджером. Однако могут быть изменения в стиле траста из-за изменений рыночных условий и лежащих в основе ценных бумаг.

В случае ценных бумаг, связанных с долевыми инструментами, нет встроенного прироста капитала.Налог на прирост капитала уплачивается только при наличии прибыли на момент прекращения или ликвидации ПИФ.

Документ о раскрытии информации UIT

Прочтите документ о раскрытии информации UIT, чтобы узнать больше о UIT, стоимости инвестирования и о том, как получают компенсацию ваш финансовый консультант и Раймонд Джеймс.

Затраты

Проспект UIT включает таблицу комиссий, в которой указаны комиссии, которые вы платите. Инвесторы UIT могут оплатить начальную комиссию за продажу, отсроченную комиссию за продажу, комиссию за создание и разработку и ежегодные операционные расходы траста. Применение этих сборов может варьироваться в зависимости от спонсора, продолжительности траста и от того, является ли ПИ фондовым трастом или трастом с фиксированным доходом. В дополнение к комиссиям, указанным в проспекте эмиссии, с вас может взиматься плата за обработку или административный сбор за покупку и продажу паевых инвестиционных фондов через Раймонда Джеймса. Ваш финансовый консультант не получает компенсацию от стоимости билета. Стоимость инвестирования в ПИ на платных счетах также описана ниже.

Применение этих сборов может варьироваться в зависимости от спонсора, продолжительности траста и от того, является ли ПИ фондовым трастом или трастом с фиксированным доходом. В дополнение к комиссиям, указанным в проспекте эмиссии, с вас может взиматься плата за обработку или административный сбор за покупку и продажу паевых инвестиционных фондов через Раймонда Джеймса. Ваш финансовый консультант не получает компенсацию от стоимости билета. Стоимость инвестирования в ПИ на платных счетах также описана ниже.

Торговые сборы — Эти сборы обеспечивают компенсацию спонсору UIT, который создает и предоставляет услуги в течение всего срока существования траста, Раймонду Джеймсу и вашему финансовому консультанту, который помогает вам выбрать UIT, отвечающие вашим инвестиционным целям.Расходы на продажу подразделяются на «начальные» и «отложенные». Первоначальный сбор за продажу оплачивается во время покупки. Плата за отсрочку продаж выплачивается ежемесячно из активов траста. Размер и сроки отсрочки продаж, если применимо, зависят от траста и спонсора. При погашении до наступления срока погашения траста любые невыплаченные отсроченные платежи за продажу будут вычтены. Пожалуйста, обратитесь к таблице комиссионных в проспекте эмиссии для получения конкретной информации о продажах.

Размер и сроки отсрочки продаж, если применимо, зависят от траста и спонсора. При погашении до наступления срока погашения траста любые невыплаченные отсроченные платежи за продажу будут вычтены. Пожалуйста, обратитесь к таблице комиссионных в проспекте эмиссии для получения конкретной информации о продажах.

Сборы за создание, развитие и организацию — Спонсор траста получает эти сборы от траста за создание и развитие траста, а также организацию и предложение портфеля.Этот сбор обычно взимается в конце периода первоначального предложения и выплачивается непосредственно из трастовых активов.

Предполагаемые годовые операционные расходы траста — Эти расходы обычно покрывают надзор за портфелем, бухгалтерский учет, администрирование, оценку и различные другие операционные расходы. Они выплачиваются из активов траста. Эти сборы указаны в таблице сборов проспекта траста.

Комиссионные счета — ПИ также могут быть доступны для покупки через избранные платные или консультационные счета, предлагаемые Раймондом Джеймсом. Вместо уплаты первоначальных и отсроченных комиссий за продажу клиенты на комиссионных счетах уплачивают комиссию, которая ежегодно выставляется авансом и основывается на процентной доле от общей стоимости соответствующих ценных бумаг счета. Платные клиенты по-прежнему будут оплачивать любые сборы за создание и развитие (C&D) и любые операционные расходы, понесенные трастом. Спросите у своего финансового консультанта о наличии ПИФ на платных счетах.

Вместо уплаты первоначальных и отсроченных комиссий за продажу клиенты на комиссионных счетах уплачивают комиссию, которая ежегодно выставляется авансом и основывается на процентной доле от общей стоимости соответствующих ценных бумаг счета. Платные клиенты по-прежнему будут оплачивать любые сборы за создание и развитие (C&D) и любые операционные расходы, понесенные трастом. Спросите у своего финансового консультанта о наличии ПИФ на платных счетах.

Перед тем, как инвестировать

Пожалуйста, спросите своего финансового консультанта о характеристиках продукта, скидках и связанных правилах, прежде чем инвестировать или переносить выручку от любого ПИ.Проспект любого паевого инвестиционного фонда содержит эту и другую информацию, и его можно получить, связавшись с вашим финансовым консультантом. Внимательно прочтите его, прежде чем вкладывать деньги.

Риски

Общие риски: Вообще говоря, паевые инвестиционные фонды наследуют риски лежащих в основе ценных бумаг и не подходят для инвесторов, стремящихся к сохранению капитала. Нет никакой гарантии, что индивидуальный портфель ПИФов достигнет своей цели. ПИФы не управляются активно и не будут продаваться, чтобы воспользоваться рыночными условиями.После расторжения нет никакой гарантии, что стоимость ПИ будет равна или выше первоначальной цены. Уровень и тип риска, связанного с ПИФ, может значительно варьироваться от одного траста к другому. Для оценки рисков важно иметь полное представление о базовых продуктах, из которых исходит ценность ПИ. В целом, сложные ПИФы подвержены ряду рисков, включая повышенную волатильность и больший потенциал убытков, и подходят не всем инвесторам.Инвестиционные стратегии и риски каждого ПИФ полностью описаны в проспекте траста.

Нет никакой гарантии, что индивидуальный портфель ПИФов достигнет своей цели. ПИФы не управляются активно и не будут продаваться, чтобы воспользоваться рыночными условиями.После расторжения нет никакой гарантии, что стоимость ПИ будет равна или выше первоначальной цены. Уровень и тип риска, связанного с ПИФ, может значительно варьироваться от одного траста к другому. Для оценки рисков важно иметь полное представление о базовых продуктах, из которых исходит ценность ПИ. В целом, сложные ПИФы подвержены ряду рисков, включая повышенную волатильность и больший потенциал убытков, и подходят не всем инвесторам.Инвестиционные стратегии и риски каждого ПИФ полностью описаны в проспекте траста.

Паевые инвестиционные фонды: имеют риски, общие для владения отдельными акциями, которые могут включать, но не ограничиваются восприятием финансовой стабильности эмитентов, состояния фондового рынка и / или сектора, политических и экономических событий и растущего интереса ставки.

ПИФы с фиксированным доходом: имеют риски, общие для владения отдельными облигациями, которые могут включать, помимо прочего, риск процентной ставки, риск дефолта или кредитного риска, риск ликвидности, условия досрочного отзыва, волатильность и, если базовые облигации застрахованы, страховой риск основывается на способности страховщика выплатить проценты и / или основную сумму в случае неисполнения обязательств.

Налогообложение

Владельцы паев облагаются налогами на свои инвестиции. Инвесторы могут получить налогооблагаемую прибыль или убыток по своим федеральным налоговым декларациям, если паи выкуплены во время или до прекращения траста. Дивиденды, проценты и / или распределение капитала также облагаются налогами. Дивиденды будут колебаться и не гарантированы. Если владелец пая решает реинвестировать выручку от погашения в другой ПИФ, это считается налогооблагаемым событием, и владелец пая осознает любую прибыль или убыток, и могут применяться положения о продаже стирки. Для получения дополнительной информации об альтернативном минимальном налоге, иностранцах-нерезидентах или государственных или иностранных удержаниях, пожалуйста, прочтите проспект эмиссии и / или свяжитесь с налоговым консультантом или юристом.

Для получения дополнительной информации об альтернативном минимальном налоге, иностранцах-нерезидентах или государственных или иностранных удержаниях, пожалуйста, прочтите проспект эмиссии и / или свяжитесь с налоговым консультантом или юристом.

И регулируемая инвестиционная компания (RIC), и структура Концедента подлежат реклассификации. Реклассификация — это доход и / или основная сумма, полученные трастом и распределяемые между держателями паев. По окончании года эмитенты скорректируют (переклассифицируют) декларации о доходах, выплаченных в течение предыдущего налогового года. Как правило, его можно реклассифицировать как квалифицированный дивидендный доход, возврат капитала, долгосрочный прирост капитала или краткосрочный прирост капитала.Поскольку реклассификация может привести к более выгодному налогооблагаемому событию для владельцев паев, важно принять это во внимание при планировании времени подачи налоговой декларации. Перед принятием такого инвестиционного решения вам следует проконсультироваться со своим налоговым консультантом.

Для IRA и других счетов с отложенным налогом налоги на прирост капитала и полученный доход откладываются до тех пор, пока не будут произведены выплаты.

Дополнительная информация

Чтобы узнать больше о паевых инвестиционных фондах, обратитесь к своему финансовому консультанту или посетите следующие веб-сайты:

Raymond James

Регулирующий орган финансовой индустрии

Комиссия по ценным бумагам и биржам

Ассоциация индустрии ценных бумаг и финансовых рынков

Инвестиционная компания Институт

Выбор при расторжении договора

Поскольку ПИФы имеют фиксированный временной горизонт, инвесторы при расторжении могут решить использовать выручку прекращающегося траста для покупки нового ПИФ, в противном случае выручка будет зачислена на счет инвестора в дату расчета по чистой стоимости активов.До прекращения действия траста инвесторы могут продать / выкупить свои акции ПИФ по чистой чистой стоимости за вычетом любых отсроченных комиссий за продажу. Выручка от продажи будет зачислена на счет инвестора в течение двух рабочих дней после продажи (Дата сделки +2). Кроме того, при определенных обстоятельствах определенные трасты позволяют инвесторам выбрать получение своих пропорциональных долей в натуральной форме, но это может привести к налогообложению.