Нужны ли в России инвестиционные консультанты

Насколько развит рынок инвестиционных консультантов в России? На мой взгляд, пока можно наблюдать только отдельных энергичных и профессиональных людей, которые развивают бизнес в этом направлении. Хочу заметить — развивали его еще до принятия закона о рынке ценных бумаг, в той части, которая легализовывала финансовых консультантов. Но в целом этого рынка в России нет. Да и вообще, у игроков инвестиционного рынка существует довольно слабое представление о том, как данный бизнес структурируется и развивается.

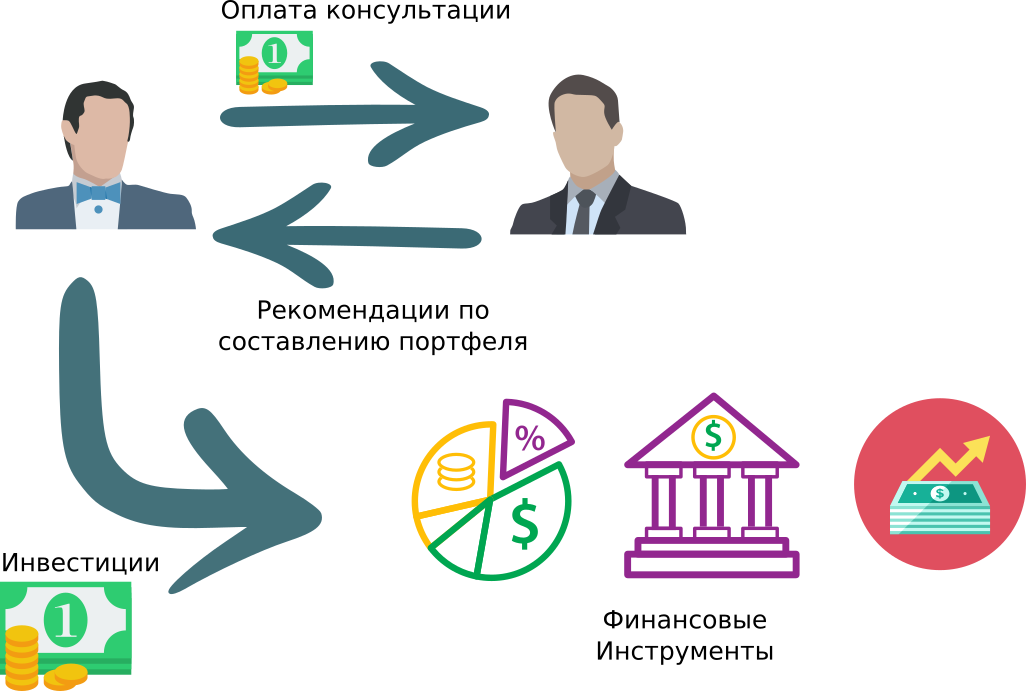

При этом инвестиционные консультанты бывают двух видов. В первом случае финансовый консультант — это обычный продавец финансовых продуктов, который просто сменил вывеску на «более модную». Второй вариант — это независимый консультант, который работает без конфликта интересов. До второго варианта российский финансовый рынок пока не дорос.

Почему? Во-первых, существует огромное недоверие населения ко всякого рода финансовым посредникам.

А пока чаще всего происходит так, что хочет кто-то назвать своих продавцов финансовых продуктов инвестиционными консультантами, называет — и вперед!

При этом, если уж вы попали на инвестиционного консультанта, желая разместить свои средства на внутреннем рынке, то первое, что важно понять в общении с ним, — на каких стандартах он работает? Ему платит продавец финансового продукта или исключительно вы за совет?

Если продавец не платит ему ни прямо, ни косвенно, то прислушаться к мнению такого консультанта можно. Но все равно очень осторожно. Прежде чем граждане начнут доверять вам при инвестировании на внутреннем рынке, вы должны наработать некоторый багаж, на основе которого вам можно доверять.

Но все равно очень осторожно. Прежде чем граждане начнут доверять вам при инвестировании на внутреннем рынке, вы должны наработать некоторый багаж, на основе которого вам можно доверять.

За рубежом этот институт тоже работает по-разному. Есть модели континентальной Европы, есть англо-американская модель. В Старом Свете инвестконсультанты — это продавцы в банках и аффилированные с ними лица. В американской же модели — небольшие компании, создаваемые профессионалами, которые основной свой доход получают именно от консультаций.

Лучшая в мире, на мой взгляд, модель консультантов сформировалась сегодня вокруг трех финансовых структур — Charles Schwab & Co, Fidelity Investments и TD Ameritrade.

На российском рынка облигации пока остаются наиболее прибыльным и спокойным с точки зрения инвестиций финансовым инструментом — либо напрямую, скажем, ОФЗ, либо через паевые фонды. Потому что доходность там будет несколько выше, чем по депозитам, и рисков больших банкротств не наблюдается.

Подписывайтесь на канал «Инвест-Форсайта» в «Яндекс.Дзене»

Финансовый консультант/инвестиционный советник – Институт Фондового Рынка и Управления

Программа профессиональной подготовкиЦелевая группа:

- Независимые финансовые консультанты /инвестиционные советники

- Сотрудники подразделений по инвестиционному консультированию банков, инвестиционных компаний

- Желающие получить новую перспективную профессию

21 декабря 2018 года вступили в силу поправки в

Инвестиционным советником может быть юридическое лицо или индивидуальный предприниматель, являющиеся членами саморегулируемой организации в сфере финансового рынка, объединяющей инвестиционных советников, и включенные в единый реестр инвестиционных советников, который ведет

Для включения в единый реестр инвестиционных советников они должны соответствовать требованиям, установленным к инвестиционным советникам законом и принятыми в соответствии с ним нормативными актами Банка России. Квалификационные требования будут также устанавливаться ЦБ. ИФРУ предложил Банку России разработать программу и базу вопросов для квалификационного экзамена в сфере деятельности инвестиционного советника.

Наш институт уже много лет готовит финансовых советников. В том числе и по международной программе «

Приглашаем принять участие в семинаре, программа которого объединяет международную практику и российский опыт. Программа включает глубоко проработанные теоретические аспекты и разбор практических кейсов. Семинар имеет продвинутый уровень, что позволит подняться вверх по карьерной лестнице и сдать экзамены на получение международных сертификатов.

| п/п | Тема | Кол-во часов | Форма обучения |

|---|---|---|---|

| 1. | Введение в специальность. Финансовые рынки. Инвестиции и риск. Оценка и способы снижения риска. | 4 | Лекция |

| 2. | Классы активов Денежные средства Облигации Имущество Рынок акций Рынок производных финансовых инструментов Рынок товаров | 4 | Лекция |

| 3. | Инвестиционный анализ. Доходность и коэффициенты. Инвестиционные стратегии | 4 | Лекции, работа с финансовым калькулятором, решение задач |

| Комплексное финансовое планирование Установление отношений между клиентом и консультантом Сбор информации Изучение положения клиента Постановка целей и разработка вариантов решений Выдача рекомендаций | 4 | Лекции |

| 5. | Основы менеджмента в деятельности финансовых консультантов. | 2 | Лекции, выдача заданий |

| 6 | Практика организации деятельности финансового консультанта. Time-менеджмент финансового консультанта. Грамотное составление финансового плана | 2 | Представление полноценного личного финансового плана клиента |

| 7 | Налоговое планирование. Налоговые аспекты бизнеса финансового советника | 3 | Лекции, разбор кейсов |

| 8 | Оценка финансовых рисков. Управление финансовыми рисками. Снижение финансовых рисков. | 6 | Лекции, работа с финансовым калькулятором, решение задач |

| 9 | Управление портфелем | 3 | Лекции, работа с финансовым калькулятором, решение задач |

| 19 | Рынок коллективных инвестиций | 2 | Лекции |

| 11 | Финансовая защита. | 4 | Лекции |

| 12 | Маркетинг в деятельности финансового советника. Первые шаги в бизнесе | 2 | Лекция, разбор кейсов, практические рекомендации |

| 13 | ИТОГО: | 40 |

Вы можете пройти обучение по сокращенной программе – если Вас интересуют отдельные разделы программы подготовки “Финансовый консультант/ инвестиционный советник”.

Ждем ваших обращений:

- Телефон: +7 (495) 369-04-02 (доб. 229, 100)

- E-mail: [email protected]

Адрес: г. Москва Сущевский Вал д.16 стр.4 1 подъезд 3 этаж. М. Марьина Роща или Савеловская (пешком 10 мин. от метро)

Оставьте свой контакт и мы с Вами свяжемся!

ЗАКРЫТЬОставьте свой контакт и мы с Вами свяжемся!

×Оставьте свой контакт и мы с Вами свяжемся!

×Управление активами в США: кто такие инвестиционные консультанты

Основным законодательным актом в США, применимым к инвестиционным консультантам, как правило, является Закон об инвестиционных консультантах от 1940 года.

Наиболее распространенными исключениями из регистрации в качестве инвестиционного консультанта в США являются консультации исключительно венчурных фондов, семейных офисов, а также консультации для частных фондов, активы которых в совокупности составляют менее 150 млн USD. В рамках каждого из этих исключений были приняты подробные правила для определения применяемых терминов.

Регистрация инвестиционного фонда в Америке: требования к инвестиционному консультанту Для консультантов, не являющихся гражданами США, предусмотрены два дополнительных освобождения: освобождение от оплаты услуг консультантов частных фондов и освобождение от оплаты услуг иностранных консультантов частных фондов. В соответствии с освобождением от уплаты налога на услуги частного консультанта, консультант по инвестициям освобождается от регистрации, если он:

В соответствии с освобождением от уплаты налога на услуги частного консультанта, консультант по инвестициям освобождается от регистрации, если он:- не ведет бизнес в США;

- имеет менее 15 американских клиентов и инвесторов в частные фонды;

- имеет под управлением совокупные активы, причитающиеся американским клиентам и инвесторам в частные фонды в размере менее 25 млн USD;

- в целом не является публичным акционером в США в качестве инвестиционного консультанта;

- не выступает в качестве консультанта зарегистрированного в США инвестиционной компании или компании по развитию бизнеса.

В соответствии с исключением для консультантов частных фондов, инвестиционный консультант, имеющий основной офис и место ведения бизнеса за пределами США, освобождается от регистрации, если у него нет клиента, являющегося американским лицом, за исключением одного или нескольких частных фондов, и все активы, находящиеся под управлением консультанта в месте ведения бизнеса в США, относятся исключительно к активам частных фондов, общая стоимость которых составляет менее 150 млн EUR.Консультанты, зарегистрированные в SEC, освобождаются от требований государственной регистрации. Однако при определенных обстоятельствах на таких консультантов по-прежнему распространяются государственные положения AML/CFT, а также требования к отчетности. За некоторыми исключениями, консультанты с активами под управлением менее 100 млн. долларов США не допускаются к регистрации в SEC. Правовое регулирование инвестиционных фондов в США выдвигает требование к менее крупным консультантам о государственной регистрации, если у них есть клиенты в конкретном штате.Открытие американского инвестиционного фонда: зарегистрированные консультанты На советников, которые зарегистрированы (или обязаны зарегистрироваться в SEC как инвестиционный консультант) в Комиссии по ценным бумагам и биржам, распространяются многие существенные требования Закона о советниках.Чтобы полагаться на данное исключение, консультант должен периодически подавать в Комиссию по ценным бумагам и биржам определенные публично доступные информационные документы.

Закон о консультантах и связанные с ним правила SEC регулируют, в частности, некоторые условия:

Закон о консультантах и связанные с ним правила SEC регулируют, в частности, некоторые условия:- соглашений о предоставлении консультационных услуг;

- оплату услуг;

- соглашений о привлечении клиентов;

- некоторые политические взносы;

- торговую практику, рекламу, ведение учета;

- отчетность по личным ценным бумагам и хранение клиентских активов.

Зарегистрированный консультант должен иметь письменные правила и процедуры, разумно разработанные для предотвращения нарушений Закона о консультантах, которыми должен руководить главный специалист по нормативно-правовому регулированию.

Кроме того, SEC может проверять зарегистрированных инвестиционных консультантов на предмет соответствия Закону о советниках и уполномочена возбуждать исполнительные действия за несоблюдение Закона, а также налагать штрафы, приостановки и другие санкции за нарушения. Вне зависимости от того какой консультант будет вести ваш инвестиционный фонд в США, ему необходимо соблюдать правила и законы касательно его деятельности. Для получения более детальной информации, вы можете заказать консультацию юриста о регулировании инвестиционных фондов в США у профильных специалистов IQ Decision UK.

Для получения более детальной информации, вы можете заказать консультацию юриста о регулировании инвестиционных фондов в США у профильных специалистов IQ Decision UK.О проекте – Справочник персональных финансовых консультантов

Согласие на обработку персональных данных

Настоящим в соответствии с Федеральным законом № 152-ФЗ «О персональных данных» от 27.07.2006 года свободно, своей волей и в своем интересе выражаю свое безусловное согласие на обработку моих персональных данных ООО «ЭМКВАРТА»

ИНН 7705854639

КПП 771701001

р/с 40702810600060000935

в КБ «СДМ-БАНК» (ОАО), г. Москва

БИК 044525685

к/с 30101810845250000685

Генеральный директор – Мальцев Игорь Вячеславович,

зарегистрированным в соответствии с законодательством РФ по адресу:

129085, Москва, проспект Мира, дом 101, строение 1, этаж 4, помещение I, комната 14, офис 70. (далее по тексту — Оператор).

Персональные данные — любая информация, относящаяся к определенному или определяемому на основании такой информации физическому лицу.

Настоящее Согласие выдано мною на обработку следующих персональных данных:

- Фамилия;

- Имя;

- Email;

- Телефон.

Я согласен на обработку персональных данных;

Я согласен на условия оферты.

Согласие дано Оператору для совершения следующих действий с моими персональными данными с использованием средств автоматизации и/или без использования таких средств: сбор, систематизация, накопление, хранение, уточнение (обновление, изменение), использование, обезличивание, передача третьим лицам, а также осуществление любых иных действий, предусмотренных действующим законодательством РФ как неавтоматизированными, так и автоматизированными способами.

Данное согласие дается Оператору для обработки моих персональных данных в следующих целях:

- предоставление мне услуг/работ;

- направление в мой адрес уведомлений, касающихся предоставляемых услуг/работ;

- подготовка и направление ответов на мои запросы;

- направление в мой адрес информации, в том числе рекламной, о мероприятиях/товарах/услугах/работах Оператора или его партнёров, если между ними заключены соответствующие соглашения, и информация о которых размещена на сайте www.

eqpa.ru.

eqpa.ru.

Настоящее согласие действует до момента его отзыва путем направления соответствующего уведомления на электронный адрес [email protected]. В случае отзыва мною согласия на обработку персональных данных Оператор вправе продолжить обработку персональных данных без моего согласия при наличии оснований, указанных в пунктах 2 – 11 части 1 статьи 6, части 2 статьи 10 и части 2 статьи 11 Федерального закона №152-ФЗ «О персональных данных» от 27.06.2006 г.

Инвестиционные компании и фонды. В чём схожесть и в чём разница | by Dmitry Kozlovsky | Время инвестировать…

Стало чуть понятнее. Но давайте изучим детали…

Когда говорят об инвестиционных компаниях, то общепринято предполагать такую их организационную форму, как корпорация. Она включает в себя инвестиционный фонд и управляющую данным фондом компанию.

Инвестиционные компании, как корпорации могут быть двух видов:

- Инвестиционная компания имеет собственный аппарат управления.

В этом случае учредители и управляющий — участники инвестиционного фонда. Такие инвестиционные компании называют Management Investment Companies или Self-Managed I.C.

Такие инвестиционные компании называют Management Investment Companies или Self-Managed I.C. - Управляющая компания является внешней по отношению к инвестиционному фонду.

В этом случае нанимается специальная компания для управления инвестиционным фондом — управляющая компания. Такие инвестиционные компании называются управляемыми (Managed Investment Companies).

Однако помимо корпораций существуют и другие виды инвестиционных компаний, различающихся не только по своей структуре, но и по характеру инвестирования и привлечения средств инвесторов.

Типы инвестиционных компаний

В законодательстве США, как в самом развитом законодательстве по этой тематике, инвестиционные компании делятся на три категории:

Наименование категорий компаний лучше воспринимать именно на английском языке, потому как после перевода на русский, подсознательно в словосочетание формирующее наименование категории мозг рускоговорящего человека закладывает смысл отличный от английской версии.

1. Face-amount Certificate Companies — компании, осуществляющие выпуск сертификатов размещения, которые дают право держателю либо получать фиксированный доход в установленные сроки, либо требовать выкуп сертификата в установленный срок. Характер взаимоотношений «компания — инвестор» очень схож с процессом кредитования компании в банке. Только данный способ позволяет компании привлечь более дешевое финансирование, чем банковская ссуда.

Инвестиционная компания обращается к инвесторам и просит профинансировать ее деятельность на фондовом рынке, за это она гарантирует фиксированный процент (например, 5–10% в год) посредством выпуска долговых обязательств. Риск для инвесторов невелик, так как гарантиями выплат является имущество инвестиционной компании (недвижимость и другие активы).

В настоящее время такой вид компаний в США не очень распространен.

2. Unit Investment Trusts — инвестиционные компании, которые продают доли (юниты; паи) относительно постоянного инвестиционного портфеля, состоящего из облигаций или акций. Паи трастов имеют ограниченный срок обращения, при наступлении которого они погашаются или распродаются. Выручка при этом распределяется между держателями долей. Поэтому трасты удобно формировать из облигаций с их постоянным купонным доходом и выплатой номинальной стоимости при погашении. Если же инвестиционный траст сформирован из акций, то при наступлении даты ликвидации фонда все имеющиеся в его портфеле акции продаются, а выручка распределяется между пайщиками.

Паи трастов имеют ограниченный срок обращения, при наступлении которого они погашаются или распродаются. Выручка при этом распределяется между держателями долей. Поэтому трасты удобно формировать из облигаций с их постоянным купонным доходом и выплатой номинальной стоимости при погашении. Если же инвестиционный траст сформирован из акций, то при наступлении даты ликвидации фонда все имеющиеся в его портфеле акции продаются, а выручка распределяется между пайщиками.

Паи трастов покупаются через брокерские фирмы, учреждающие траст, или через брокеров, выступающих в роли агентов. Если вы не хотите дожидаться срока ликвидации траста, то можете продать принадлежащие вам паи учредителю траста. Так как управление портфелем практически не осуществляется, то такие инвестиционные компании называют неуправляемыми (Non-managed Investment Companies). Таким образом, данная категория инвестиционных компаний, по сути, представляет собой закрытый фонд (Close-end Funds), но по факту является инвестиционной компанией неуправляемого типа.

3. Management Companies — все инвестиционные компании, не относящиеся к компаниям, выпускающим сертификаты, или юнит-трастам, считаются Management Companies. Management Companies выпускают ценные бумаги (сертификаты, паи, акции), имеющие правовую природу акций, представляющие собой чаще всего долю в активах, которая может меняться в зависимости от результатов инвестиционной политики компании. Реже ценные бумаги Management Companies соответствуют долговым обязательствам, дающим инвесторам право на получение фиксированного дохода.

Данные инвестиционные компании образованы в форме корпорации.

Под Management Companies могут пониматься инвестиционные консультанты (Investment Advisors) и, в частности, инвестиционные менеджеры (Portfolio Managers). И те, и другие не являются инвестиционными компаниями, они представляют собой институты или отдельных агентов на фондовом рынке, которые предоставляют услуги по управлению активами инвестиционных фондов или средствами индивидуальных инвесторов.

Management Companies подразделяются на так называемые открытые (Open-ended Companies) и закрытые (Close-ended Companies). Закрытые компании не выпускают обратимых ценных бумаг, прибегая время от времени, подобно обычным предпринимательским корпорациям, к публичному размещению своих ценных бумаг, которые обращаются на вторичном рынке.

Принципы и функции работы инвестиционных компаний

Чтобы вкладчики инвестиционных компаний получали стабильную прибыль, их инвестиции объединяются и вкладываются в различные проекты. Прибыль образуется не только благодаря объединению средств, но и в связи с грамотными действиями финансового управляющего. По своей сути дейтельность инвестиционной компании, это дейтельность финансового посредника.

Можно выделить следующие 3 функции, которые выполняют инвестиционные компании или же три активности, на которых инвестиционные компании зарабатывают:

- Операции по покупке и продаже ценных бумаг.

Или простыми словами спекулирование на рынке ценных бумаг.

- Операции по распределению капитала по разным направлениям, чтобы снизить риски.

Или другими словами инвестирование в динамично развивающиеся компании и стартапы. - Выпуск своих ценных бумаг и “управляемая” торговля ими на фондовом рынке.

Услуги инвестиционных компаний доступны для различных инвесторов: как крупных, так и мелких. А доходы, которые вкладчик получит, зависит от удачного либо неудачного вложения средств. Сами компании получают комиссионные с прибыли и % за осуществление управления вкладами.

Выше мы уже выяснили, что термин «инвестиционный фонд» не тождествен понятию «инвестиционная компания», а дочерен. Компания образует инвестиционный фонд из средств своих инвесторов, направляемых на покупку разнообразных активов либо под собственным руководством, либо под руководством управляющей компании. Таким образом, инвестиционная компания является составным понятием и включает в себя управляющую компанию (или любую другую управленческую структуру) и инвестиционный фонд.

Типы и инвестиционных фондов и принципы их работы

Общим принципом работы инвестиционного фонда является аккумулирование сбережений частных и юридических лиц для совместного (в том числе и портфельного) инвестирования через покупку ценных бумаг. Основное отличие в деятельности фондов от компаний в том, что фонд инвестирует именно в ценные бумаги; инвестировать в реальные производственные активы в большинстве стран фондам запрещено законодательством.

Инвестиционные компании формируют фонды четырех типов:

1. Открытые фонды

Выпускают неограниченное количество паев. Инвесторы могут покупать дополнительное количество паев и продавать их управляющей компании фонда, что приводит к постоянному изменению общего количества паев. Паи открытых фондов покупаются и продаются только через управляющего фондом.

В России аналогом открытых фондов являются паевые инвестиционные фонды (ПИФы).

2. Закрытые фонды

Выпускают фиксированное количество паев, после продажи которых новые паи не выпускаются. Иными словами, закрытые фонды имеют фиксированную структуру капитала. В фондах имеются профессиональные управляющие, которые формируют инвестиционные портфели и управляют ими в соответствии с инвестиционными целями данных фондов. Инвесторам, желающим инвестировать в закрытый фонд после того, как все паи уже проданы, придется выкупать их на рынке у владельцев паев, желающих продать свои доли в фонде. Паи закрытых фондов торгуются на фондовых биржах и на внебиржевом рынке. В результате цена пая закрытого фонда зависит не только от расчетной стоимости пая, но и от ценовой конъюнктуры фондового рынка.

Иными словами, закрытые фонды имеют фиксированную структуру капитала. В фондах имеются профессиональные управляющие, которые формируют инвестиционные портфели и управляют ими в соответствии с инвестиционными целями данных фондов. Инвесторам, желающим инвестировать в закрытый фонд после того, как все паи уже проданы, придется выкупать их на рынке у владельцев паев, желающих продать свои доли в фонде. Паи закрытых фондов торгуются на фондовых биржах и на внебиржевом рынке. В результате цена пая закрытого фонда зависит не только от расчетной стоимости пая, но и от ценовой конъюнктуры фондового рынка.

В России аналогом закрытых фондов являются акционерные инвестиционные фонды (АИФы).

Разновидностью закрытого фонда являются Unit Investment Trusts. Про них мы уже говорили, однако стоит добавить, что все Unit Investment Trusts взимают комиссионные за продажи паев, в то время как инвесторы, вкладывающие деньги в открытые фонды, могут выбрать фонд, который не взимает такую комиссию.

3. Инвестиционные трасты недвижимости (REIT)

(англ. Real Estate Investment Trusts, REIT)

Управляют приобретенной недвижимостью и ипотечными ценными бумагами. Трасты недвижимости позволяют частным инвесторам вкладывать средства в недвижимость без необходимости владеть и управлять данными объектами. Трасты недвижимости были особенно популярны в середине 1990-х гг., когда ожидался рост инфляции. В период обвала фондового рынка (в 2001–2002 гг.) инвесторы снова увидели в трастах недвижимости спасительную гавань для своих капиталов.

По сути, траст недвижимости является одной из форм закрытых фондов и инвестирует в недвижимость на средства, полученные от инвесторов при продаже долей. Трасты недвижимости приобретают недвижимость, развивают ее и управляют ею, выплачивая пайщикам доход от аренды и проценты по ипотечным ценным бумагам.

В США трасты недвижимости согласно Закону об инвестиционных компаниях 1940 г. не являются инвестиционными фондами, так как покупают реальные объекты (недвижимость) или инструменты, основанные на таких объектах.

В России аналогом трастов недвижимости являются паевые фонды недвижимости.

4. Биржевые фонды или торгуемые на бирже фонды (ETF)(англ. Exchange Traded Fund, ETF)

Представляют собой «корзины» акций или облигаций, повторяющие по составу индексы широкого рынка, отраслевые индексы или индексы акций компаний из различных стран. Биржевые фонды представляют собой диверсифицированный инструмент (по аналогии с открытыми фондами), но при этом их паи торгуются как акции, что делает их схожими с закрытыми фондами. Цена в ETF зависит от состава ценных бумаг, лежащих в их основе, а также от спроса и предложения на ценные бумаги ETF.

Биржевые фонды составляют серьезную конкуренцию взаимным фондам. Они стали популярной альтернативой для многих инвесторов, которые ищут диверсифицированные и низкозатратные варианты инвестиций. Комиссия таких фондов невысока из-за пассивного характера управления портфелями.

Принципы работы ETF следующие:

Управляющая компания образует фонд ETF, состоящий из купленных ею акций. Фонд делят на паи или выпускают собственные акции, торгуемые на первичном ETF. Данные акции покупаются крупными брокер-дилерами (так называемое «уполномоченное лицо») модулями (блоками акций не менее 50 000), затем они торгуют ими на вторичном рынке более мелким инвесторам. При этом уполномоченное лицо может выступать маркет-мейкером, т.е. само осуществлять торговлю акциями ETF на вторичном рынке, а может обменять свои модули на базовые активы (акции, лежащие в основе такого модуля) стороннему маркет-мейкеру.

Фонд делят на паи или выпускают собственные акции, торгуемые на первичном ETF. Данные акции покупаются крупными брокер-дилерами (так называемое «уполномоченное лицо») модулями (блоками акций не менее 50 000), затем они торгуют ими на вторичном рынке более мелким инвесторам. При этом уполномоченное лицо может выступать маркет-мейкером, т.е. само осуществлять торговлю акциями ETF на вторичном рынке, а может обменять свои модули на базовые активы (акции, лежащие в основе такого модуля) стороннему маркет-мейкеру.

Некоторые фонды ETF инвестируют в товары или инструменты, основанные на товаре, такие как сырая нефть и драгоценные металлы. Хотя эти товарные ETF практически такие же, как ETF, которые инвестируют в ценные бумаги, но согласно Закону об инвестиционных компаниях 1940 г. в США они не являются инвестиционными фондами.

В Российской Федерации аналогами ETF с недавнего времени являются биржевые паевые фонды.

В таблице ниже приведено простое и понятное сравнение таких сущностей как инвестиционная компания и инвестиционный фонд. Всё что нужно понять: фонд, это как банка, в которую вы складываете свои деньги, а компания, это как человек, которому вы эту банку отдаёте в надежде, что он увеличит вложенное вами в банку количество денег.

Всё что нужно понять: фонд, это как банка, в которую вы складываете свои деньги, а компания, это как человек, которому вы эту банку отдаёте в надежде, что он увеличит вложенное вами в банку количество денег.

Также следует понимать, что приведенная выше классификация инвестиционных компаний и фондов (см. рисунок) не является единственной, скорее она фундаментальная.

Типы инвестиционных институтов фондового рынка (на примере США)Существуют различные вариации каждого из приведенных институтов. По некоторым данным на сегодняшний день в мире насчитывается порядка 35 тысяч разного рода инвестиционных фондов. Их формы и методы работы разнообразны и определяются, главным образом, потребностями конкретного рынка. Законодательные нормы не диктуют инвестиционным фондам направления деятельности, но предъявляют некоторые внешние ограничения для охраны инвестиций и предотвращения мошенничества.

К слову, в современной России инвестиционные институты находятся на начальном этапе своего формирования. Поэтому в отсутствии развитых национальных инвестиционных институтов большая часть средств российских инвесторов находит свое применение на иностранных рынках.

Поэтому в отсутствии развитых национальных инвестиционных институтов большая часть средств российских инвесторов находит свое применение на иностранных рынках.

В чем разница между финсоветником и инвестиционным консультантом – отвечает Андрей Паранич

Развитие темы регулирования деятельности инвестиционных консультантов идет полным ходом, но оказалось, что есть еще и финансовые советники. Подробнее об этом рассказал FO президент Национальной лиги независимых инвестиционных советников Андрей Паранич.

«Хочу сразу разделить финансовых и инвестиционных советников. Закон о рынке ценных бумаг ввел понятие инвестиционного советника – это очень узкий сегмент в работе финансового советника, который работает с клиентом по всем вопросам личных финансов. Инвестиционный советник – это человек или организация, который дает индивидуальные инвестиционные рекомендации, который говорит что конкретно приобрести на рынке, чтобы достигнуть определенных финансовых целей клиента», – объясняет эксперт.

«Финансовый советник занимается целым спектром вопросов, включая правовые, это и финансовое планирование и подбор различных активов, налоговое и пенсионное планирование, наследственное право и много других вопросов. Получается, что финансовый советник – это большой комплекс вопросов, а инвестиционный советник – это один из сегментов, который сейчас отошел под регулирование Банка России. ЦБ создал соответствующий реестр, в котором практически полностью находятся брокерские компании и банки. Финансовый советник, как явление, Банком России не регулируется, кроме кусочка про индивидуальное инвестиционное консультирование», – говорит он.

По словам Паранича, регулирование сферы индивидуального инвестиционного консультирования сделало ее слишком дорогой для представителей малого бизнеса в лице индивидуальных предпринимателей и ООО, так как появилась необходимость в создании внутреннего контроля, в переходе на полную систему налогообложения, в переходе на отчетность в едином плане счетов.

«Мы решили создавать саморегулируемую организацию не инвестиционных, а финансовых советников. Эта саморегулируемая организация будет не по закону СРО на финасовых рынках, а под общим законом о саморегулировании. Будем жить параллельно с ЦБ. Мы поговорили о таком раскладе с самим Банком России, мы сотрудничаем, и одна из целей нашего сотрудничества – смягчить требования к инвестиционным советникам, чтобы увеличить количество частных консультантов, которые могут войти в реестр ЦБ», – объясняет финансист.

Гай Кавасаки – признанный авторитет в области стартапов, известный венчурный инвестор, автор ряда книг-бестселлеров о бизнесе, а также один из первых работников компании Apple Computer. В своем интервью для CNBC он делится важными уроками, которые он выучил, работая на Стива Джобса.Далее ведем повествование от лица Кавасаки.

У меня был долгий и увлекательный путь – полный неудач и успехов – с тех пор, как я впервые начал работать в Apple в 1983 году. Я был частью первоначальной команды Macintosh и работал в компании в два разных периода времени (один с 1983 года по 1987 год, а затем с 1995 года по 1997 год).

Я был частью первоначальной команды Macintosh и работал в компании в два разных периода времени (один с 1983 года по 1987 год, а затем с 1995 года по 1997 год).

Можете спросить людей, работавших под началом Стива Джобса, легко ли им было. Уверен, что они напрямую ответят вам, что это было вовсе не легко. Иногда Джобс был впечатлен моей работой, но бывали и такие дни, когда я был уверен, что он уволит меня. Тем не менее работа с ним захватывала, потому что мы преследовали главную цель – предотвратить тоталитаризм (вы можете прочитать больше о моих приключениях в моей новой книге «Мудрец. Уроки из жизни» («Wise Guy: Lessons from a Life»)).

Я бы не променял работу под руководством Джобса на какую-либо другую, и я не знаю никого в Macintosh, кто пошел бы на это. Моя работа в качестве маркетолога в Macintosh Division определила всю мою дальнейшую карьеру.

Читать дальше

Советы по выбору финансового консультанта

15 мар 2016 Сергей Кикевич Все авторы

Где же яхты ваших клиентов?

2005 году Фред Швед опубликовал книгу «Где яхты ваших клиентов?» (Where Are the Customers’ Yachts), которая сейчас является признанным бестселлером. Идея названия очень простая. Посетителю одной из управляющих компаний на Уолл-стрит показывают, как хорошо у них идут дела. Демонстрируют пришвартованные яхты менеджеров. Посетитель наивно спрашивает: «А где же яхты ваших клиентов?». Успешность управляющего безусловно измеряется приростом средств его клиентов. То же самое можно сказать и об инвевстиционных советниках.

Идея названия очень простая. Посетителю одной из управляющих компаний на Уолл-стрит показывают, как хорошо у них идут дела. Демонстрируют пришвартованные яхты менеджеров. Посетитель наивно спрашивает: «А где же яхты ваших клиентов?». Успешность управляющего безусловно измеряется приростом средств его клиентов. То же самое можно сказать и об инвевстиционных советниках.

Многие уже поняли, что профессия финансового советника может быть не менее востребована, чем, скажем, профессия психолога или даже врача. У нас в стране к этому только привыкают, но опыт дальних и ближних соседей показывает, что так оно видимо и будет.

Востребованность услуг финансовых советников означает и необходимость рационального выбора среди таких консультантов. Ведь цена ошибки может быть довольно высокой. К сожалению, сделать выбор самостоятельно не так уж просто.

В европейских странах и в США правительства понимают, что их подданные вряд ли способны выбирать правильно без помощи сверху. Поэтому вместе с кредитными организациями, брокерами, управляющими компаниями деятельность инвестиционных советников подлежит лицензированию. Это сильно упрощает задачу выбора. Скажем, в США для того чтобы проверить личность консультанта достаточно ввести его данные в поисковике SEC (Security Exchange Commission) или FINRA (Financial Industry Regulatory Authority) и сразу станет понятным, получил ли консультант лицензию.

Поэтому вместе с кредитными организациями, брокерами, управляющими компаниями деятельность инвестиционных советников подлежит лицензированию. Это сильно упрощает задачу выбора. Скажем, в США для того чтобы проверить личность консультанта достаточно ввести его данные в поисковике SEC (Security Exchange Commission) или FINRA (Financial Industry Regulatory Authority) и сразу станет понятным, получил ли консультант лицензию.

В России регулирование деятельности инвестиционных советников со стороны ЦБ началось с 2018 года.

Мы решили высказать свое мнение о тех критериях, которыми можно пользоваться для минимизации рисков, выбирая к кому обратиться.

Независимость консультанта

- Банки

- Брокеры

- Управляющие компании и хеджевые фонды

- Накопительное страхование

Начнем с самого простого и одновременно самого эффективного. Если консультант представляет какой-либо банк, брокера, управляющую компанию, то разговор с ним можно расценивать только как пояснение к продуктам этой организации. Штатные консультанты таких компаний, а их встречается немало, как правило все консультации сводят к покупке продуктов их работодателей. Особенно активны в этом плане консультанты в крупных брокерских компаниях. Часто эти люди слабо подготовлены профессионально, но компенсируют этот недостаток своей навязчивостью и напором. Иногда создается впечатление, что их только этому и учат.

Штатные консультанты таких компаний, а их встречается немало, как правило все консультации сводят к покупке продуктов их работодателей. Особенно активны в этом плане консультанты в крупных брокерских компаниях. Часто эти люди слабо подготовлены профессионально, но компенсируют этот недостаток своей навязчивостью и напором. Иногда создается впечатление, что их только этому и учат.

Еще хуже с консультантами от банков. Их по количеству, вроде бы, встречается меньше, но разрушительный эффект от их деятельности гораздо ощутимее. А главное, они ближе к простому населению, т.к. к брокерам приходят все-таки люди более инициативные и иногда лучше разбирающиеся в финансах. Советники от банков специализируются прежде всего на советах по выбору «правильного кредита». Поэтому еще сильнее пугают программы по развитию «финансовой грамотности» в понимании банкиров. Денег в этой среде много и на раскрутку таких мероприятий кредитные организации не скупятся. Лучше от «грамотности» в версии банкиров держаться как можно дальше. Разобраться самостоятельно, где там спрятано зерно правды, а где реклама почти невозможно.

Разобраться самостоятельно, где там спрятано зерно правды, а где реклама почти невозможно.

Ситуация с советниками от управляющих компаний и различных инвестиционных фондов мало отличается. Разве что эти организации ближе всего к инвестиционной деятельности как таковой, там работают профессионалы и иногда они действительно говорят по делу. Проблема в том, что они никогда не порекомендуют продукт, который принадлежит конкурентам, даже если он лучше, дешевле и т.п. Хорошим примером таких ущербных рекомендаций является резонансный случай Morgan Stanley. Инвестиционной компании пришлось заплатить многомиллионный штраф за то, что штатные консультанты рекомендовали клиентам в первую очередь инвестиционные продукты Morgan Stanley.

Иногда юридически финансовый советник является независимым юридическим лицом (ли ИП), но у него заключены партнерские соглашения с какими-либо компаниями, предлагающие свои решения для инвестиций. Такую ситуацию выявить можно только по косвенным показателям. К примеру, если консультант предлагает к рассмотрению очень ограниченный выбор инвестиционных инструментов (не более 2-5). Следует понимать, особенно если речь идет об инвестициях за рубежом, выбор инструментов исчисляется сотнями и даже тысячами вариантов. Многие из финансовых инвестиционных компаний жестко конкурируют друг с другом, предлагая довольно схожие условия и стратегии.

К примеру, если консультант предлагает к рассмотрению очень ограниченный выбор инвестиционных инструментов (не более 2-5). Следует понимать, особенно если речь идет об инвестициях за рубежом, выбор инструментов исчисляется сотнями и даже тысячами вариантов. Многие из финансовых инвестиционных компаний жестко конкурируют друг с другом, предлагая довольно схожие условия и стратегии.

В России частным случаем явной аффилированности является модная в последнее время настойчивая продажа продуктов накопительного страхования и инвестиций типа Unit-linked insurance plan (ULIP). Как правило, клиенту предлагается выбрать из двух-трех страховых компаний этого типа. Консультант при этом получает не только за консультацию, но и хорошие комиссионные за очередного клиента от страховщиков.

Что нам рекомендуют

- Валютные пары, ПАММ счета

- Покупка акций, облигаций какой-либо компании

- Всё в золото!

- Срочно!

- «Я не знаю … »

Внимательно следует относиться и к тому, что рекомендуют консультанты, даже если они являются «независимыми».

Первым делом надо бежать от консультантов, которые хотя бы вскользь упоминают возможность использования для инвестиций ФОРЕКС, всяких ПАММ счетов и валютных пар. Тут особо объяснять нечего. Если не знакомы с подробностями, то лучше ознакомиться Осторожно: ФОРЕКС.

Не следует доверять консультантам, которые предлагают начинающим и непрофессиональным инвесторам покупать акции и облигации отдельных компаний. Такой способ инвестиций называют активным подходом. Единственная возможность не потерять деньги – хорошо разбираться в фундаментальном анализе и самостоятельно изучать финансовую отчетность компаний. Но если вы это умеете, то «подсказки» консультантов вам не слишком нужны. Удел всех остальных непрофессиональных инвесторов – фонды, при этом желательно индексные. Именно так американским гражданам, не являющимися профессионалами, рекомендует поступать SEC в США.

В Российском инвестиционном «гламуре» принято рекомендовать вкладывать всё, не слишком размышляя, в золото и доллары. При этом рекомендации часто раздаются с уважаемых каналов ТВ и страниц специализированных изданий. Золото можно заменить любым другим активом, а доллар другой валютой. От этого рекомендация не станет более ценной. Спасти такие инвестиции может только «чудо».

При этом рекомендации часто раздаются с уважаемых каналов ТВ и страниц специализированных изданий. Золото можно заменить любым другим активом, а доллар другой валютой. От этого рекомендация не станет более ценной. Спасти такие инвестиции может только «чудо».

Почти 100% признаком махинаторов являются советы принимать решение СРОЧНО. Вам будут говорить об уникальных возможностях, доступных только сейчас, чудесных обстоятельствах, которые исчезнут уже завтра. Можете быть уверены – перед вами настоящие жулики.

И наконец, признаком порядочного и профессионального консультанта является готовность отвечать «Я не знаю …». Особенно на вопросы о будущем той или иной валюты, стоимости барреля нефти и так далее.

Что нам обещают

- Доходность выше 20% годовых

- Вернем все деньги по первому требованию

Довольно просто отсекаются предложения консультантов, которые обещают клиентам слишком выгодные условия. К примеру, даже в российских реалиях долгосрочные портфели не могут приносить более 20-25% годовых (при инфляции на уровне 10%). Если говорить о западных рынках, то там доходности еще ниже. Реальными являются цифры не более 8-15% в год. Естественно, бывают отдельные годы, когда эти цифры увеличиваются в два, а то и в три раза, но среднее всегда гораздо приземлённее.

Если говорить о западных рынках, то там доходности еще ниже. Реальными являются цифры не более 8-15% в год. Естественно, бывают отдельные годы, когда эти цифры увеличиваются в два, а то и в три раза, но среднее всегда гораздо приземлённее.

Другим невыполнимым обещанием при долгосрочных инвестициях является 100% возвратность средств в любой момент. Иными словами, вам обещают очень высокую ликвидность. Теоретически это возможно, но очень сложно выполнимо особенно при использовании высоко доходных (а значит и рискованных) инструментов.

Подтвержденный опыт и результаты

- Где яхты ваших клиентов?

- Срок существования сайта, статьи, книги

В России нет единого реестра финансовых консультантов. Но информацию о них можно найти в Интернете. Обратите внимание, как долго существует сайт компании, как давно и регулярно публикуются на ней статьи. Если предлагается тема консультации, которая нигде не встречается на сайте, возможно это направление консультанту мало знакомо.

Немалое значение имеют публикации консультантов в тематических журналах и СМИ, выступления на ТВ, собственные книги на финансовую тематику.

Не стоит слишком много внимания уделять отзывам клиентов, размещенных на сайте консультанта. Плохих отзывов на сайте по определению не может быть. Интереснее поговорить с другими клиентами «в живую», например, если есть какие-либо тематические или клубные встречи.

Определение инвестиционного консультанта

Что такое инвестиционный консультант?

Консультант по инвестициям (также известный как биржевой брокер) — это любое лицо или группа, которые дают рекомендации по инвестированию или проводят анализ ценных бумаг за вознаграждение, будь то посредством прямого управления активами клиентов или посредством письменных публикаций. Точное определение термина было установлено Законом об инвестиционных консультантах 1940 года.

Консультант по инвестициям с достаточными активами для регистрации в Комиссии по ценным бумагам и биржам (SEC) известен как Зарегистрированный консультант по инвестициям (RIA). Консультанты по инвестициям также называются «финансовыми консультантами» и могут быть названы «консультантами по инвестициям» или «финансовыми консультантами».

Консультанты по инвестициям также называются «финансовыми консультантами» и могут быть названы «консультантами по инвестициям» или «финансовыми консультантами».

Ключевые выводы

- Инвестиционные консультанты — это профессионалы в области финансов, которые дают рекомендации по инвестициям или проводят анализ безопасности за плату.

- В США инвестиционные консультанты обязаны регистрироваться на уровне штата, и им также необходимо зарегистрироваться в SEC, если они управляют активами клиентов на сумму 100 миллионов долларов или более.

- Инвестиционные консультанты часто обладают дискреционными полномочиями в отношении активов своих клиентов и обязаны соблюдать стандарты фидуциарной ответственности.

Что такое инвестиционный консультант?

Как работают инвестиционные консультанты

Консультанты по инвестициям работают как профессионалы в финансовой отрасли, предоставляя клиентам рекомендации в обмен на определенную плату. Инвестиционные консультанты несут фидуциарный долг перед своими клиентами и всегда должны ставить интересы своих клиентов на первое место.

Инвестиционные консультанты несут фидуциарный долг перед своими клиентами и всегда должны ставить интересы своих клиентов на первое место.

Например, инвестиционные консультанты должны обеспечивать приоритет операций клиентов над их собственными и чтобы любые рекомендации, предоставляемые клиентам, были хорошо адаптированы к потребностям, предпочтениям и финансовым обстоятельствам этих клиентов. Консультанты по инвестициям также должны быть осторожны, чтобы избегать любых реальных или предполагаемых конфликтов интересов.

Один из способов, которым инвестиционные консультанты стремятся свести к минимуму реальные или предполагаемые конфликты интересов, — это их структура компенсации. Инвестиционным консультантам выплачиваются гонорары, которые связывают их собственный успех с успехом клиента.

Например, консультант по инвестициям может взимать плату за управление в зависимости от размера или производительности активов клиента. Таким образом, у инвестиционного консультанта будет четкий финансовый мотив работать на успех клиента.

Инвестиционные консультанты часто обладают определенными дискреционными полномочиями, которые позволяют им действовать от имени своих клиентов без получения официального разрешения до совершения сделки. Однако эти полномочия должны официально предоставляться клиентом, как правило, как часть процесса адаптации клиента.

С 2018 года инвестиционные консультанты, работающие в США, должны зарегистрироваться в SEC, если они управляют активами на общую сумму 100 миллионов долларов или более. Инвестиционные консультанты с меньшими суммами активов по-прежнему имеют право на регистрацию, но от них требуется регистрация только на государственном уровне. Кроме того, необходимо вести учет инвестиционных консультантов и связанных с ними фирм, чтобы можно было осуществлять надзор за отраслью.

Пример консультанта по инвестициям в реальном мире

Предположим, вы 65-летний пенсионер, который только что нанял консультанта по инвестициям для управления своими пенсионными фондами. Выбранный вами советник был рекомендован за ее строгую приверженность лучшим практикам индустрии управления инвестициями.

Выбранный вами советник был рекомендован за ее строгую приверженность лучшим практикам индустрии управления инвестициями.

Вы недавно сократили размер своего дома и имеете совокупные пенсионные сбережения в размере 1 миллиона долларов. У вас есть некоторый опыт инвестирования и вы можете спокойно покупать акции «голубых фишек». Однако, учитывая ваш возраст и терпимость к риску, вы в основном заинтересованы в сохранении основной суммы долга и обеспечении достаточных денег для финансирования вашего образа жизни в течение следующих 20 или более лет.

На вашей первой встрече ваш консультант по инвестициям начал с того, что задал вам ряд вопросов, направленных на то, чтобы полностью понять ваши пенсионные планы, финансовые обстоятельства, устойчивость к риску, инвестиционные цели и другие факторы, важные для оценки ваших потребностей.Она подробно объяснила свою структуру компенсации (смесь фиксированных гонораров и сборов за результат) и рассмотрела меры, которые она принимает, чтобы минимизировать реальные или предполагаемые конфликты интересов. Она объяснила, что в рамках процесса адаптации она получит дискреционные полномочия в отношении ваших инвестиционных счетов и что она будет нести фидуциарную ответственность перед вами как своим клиентом. Наконец, она направила вас к ресурсам, где вы можете проверить и контролировать ее статус регистрации.

Она объяснила, что в рамках процесса адаптации она получит дискреционные полномочия в отношении ваших инвестиционных счетов и что она будет нести фидуциарную ответственность перед вами как своим клиентом. Наконец, она направила вас к ресурсам, где вы можете проверить и контролировать ее статус регистрации.

После тщательного ответа на ваши вопросы ваш консультант предложил различные потенциальные инвестиционные стратегии, разработанные для наилучшего удовлетворения ваших потребностей с учетом вашего бюджета и предпочтений.После тщательного обсуждения вы согласовали план действий и завершили текущий процесс.

В предстоящие месяцы и годы вы продолжите запланированное общение со своим консультантом, где она сообщит вам о состоянии ваших инвестиций и решит ваши проблемы. (Дополнительную информацию см. В разделе «Инвестиционный советник и брокер: в чем разница?»)

консультантов по инвестициям | FINRA.org

Хотя большинство людей использовали бы букву «о», мы намеренно пишем «советник» буквой «е», когда говорим об инвестиционных консультантах. Это потому, что законы, регулирующие этот тип инвестиционного профессионала, пишут название именно так.

Это потому, что законы, регулирующие этот тип инвестиционного профессионала, пишут название именно так.

Многие инвестиционные консультанты также являются брокерами, но эти два типа инвестиционных профессионалов не одно и то же. Итак, вы выбираете среди разных профессионалов, вот что вам нужно знать о инвестиционном консультанте .

- Кто они: Консультант по инвестициям — это физическое или юридическое лицо, которому платят за консультирование своих клиентов по ценным бумагам.Хотя термины кажутся похожими, инвестиционные консультанты — это не то же самое, что финансовые консультанты, и их не следует путать. Термин «финансовый консультант» — это общий термин, который обычно относится к брокеру (или, если использовать технический термин, зарегистрированному представителю). Напротив, термин инвестиционный консультант — это юридический термин, который относится к физическому лицу или компании, которые зарегистрированы в качестве таковых либо в Комиссии по ценным бумагам и биржам, либо в государственном регуляторе ценных бумаг.

Общие имена инвестиционных консультантов включают управляющих активами, консультантов по инвестициям, управляющих инвестициями, управляющих портфелем и управляющих активами.Представители инвестиционного консультанта — это люди, которые работают на зарегистрированных инвестиционных консультантов и дают советы от их имени.

Общие имена инвестиционных консультантов включают управляющих активами, консультантов по инвестициям, управляющих инвестициями, управляющих портфелем и управляющих активами.Представители инвестиционного консультанта — это люди, которые работают на зарегистрированных инвестиционных консультантов и дают советы от их имени. - Кто их регулирует: Комиссия по ценным бумагам и биржам регулирует деятельность консультантов по инвестициям, которые управляют активами клиентов на сумму 110 миллионов долларов или более, в то время как государственные регуляторы ценных бумаг обладают юрисдикцией в отношении консультантов, которые управляют до 100 миллионов долларов. Консультанты с активами под управлением (AUM) менее 100 миллионов долларов должны зарегистрироваться в государственном регулирующем органе штата, в котором у консультанта находится основное место деятельности.Когда AUM государственного консультанта достигает порога в 100 миллионов долларов, консультант может выбрать регистрацию в SEC, но когда AUM советника превышает 110 миллионов долларов, он обычно должен зарегистрироваться в SEC.

Важно выяснить, какие именно услуги вам предоставит профессионал, который носит несколько головных уборов, и сколько они будут брать за свои услуги. Вы можете получить справочную информацию об инвестиционных консультантах, зарегистрированных в SEC и государством, с помощью FINRA BrokerCheck или позвонив нам по бесплатному телефону (800) 289-9999.Вы также можете получить справочную информацию, посетив базу данных Public Disclosure SEC Investment Adviser.

Важно выяснить, какие именно услуги вам предоставит профессионал, который носит несколько головных уборов, и сколько они будут брать за свои услуги. Вы можете получить справочную информацию об инвестиционных консультантах, зарегистрированных в SEC и государством, с помощью FINRA BrokerCheck или позвонив нам по бесплатному телефону (800) 289-9999.Вы также можете получить справочную информацию, посетив базу данных Public Disclosure SEC Investment Adviser. - Что они предлагают: Некоторые консультанты по инвестициям не только предоставляют индивидуальные консультации по инвестициям, но и управляют инвестиционными портфелями. Другие могут предлагать услуги финансового планирования или, если они должным образом лицензированы, брокерские услуги (например, покупка или продажа акций или облигаций) или некоторая комбинация всех этих услуг.

Soltis | Инвестиционные советники — г.Георгий

Строим свое будущее на основе прошлого

Soltis Advisors была основана на одном принципе: предоставлять консультационные услуги клиентам в фидуциарном качестве. С момента своего основания в 1993 году мы продолжаем строить на этом фундаменте то, что правильно для вас, без типичных конфликтов интересов, присущих другим финансовым компаниям (например, брокерские комиссии, распределение комиссионных и сборы за финансовые продукты).

С момента своего основания в 1993 году мы продолжаем строить на этом фундаменте то, что правильно для вас, без типичных конфликтов интересов, присущих другим финансовым компаниям (например, брокерские комиссии, распределение комиссионных и сборы за финансовые продукты).

Создавать, наращивать и управлять богатством, чтобы наши клиенты могли заниматься самыми важными делами жизни

Осенью 1992 года Лон Хендерсон был приглашен своим хорошим другом Хайрамом Смитом (основателем Franklin Covey) для управления богатством, полученным в результате публичного размещения его компании.Хайрам предложил Лону оставить свою нынешнюю работу в известной фирме по управлению капиталом, чтобы стать «хранителем» богатства своей семьи.

Хотя это предложение заинтриговало и польстило Лону, он хотел сделать больше, чем обслуживать одного клиента. Поэтому он создал фирму, основанную на бизнес-модели, уникальной для индустрии финансовых услуг: «только гонорар». Присоединившись к Хэлу Андерсону, фирма стала фидуциаром для своих клиентов, а это означало, что все решения по инвестиционному консультированию всегда будут приниматься в интересах ее клиента.![]() Это остается основным принципом Soltis и сегодня.

Это остается основным принципом Soltis и сегодня.

Сегодня Soltis под руководством исполнительного руководства Лона Хендерсона, Хэла Андерсона, Тайлера Уилкинсона, Ким Андерсон, Кларка Тейлора, Тайлера Финлинсона и Брента Мура обслуживает клиентов по всей континентальной части США, предоставляя консультационные услуги и услуги по управлению инвестициями на сумму более четырех миллиардов долларов. для розничных, институциональных, государственных и частных клиентов.

Данная презентация ограничивается распространением общей информации, касающейся инвестиционных консультационных услуг Soltis Investment Advisors, LLC («Soltis Advisors»).Soltis Advisors является инвестиционным консультантом, зарегистрированным SEC, с основным местом ведения бизнеса в штате Юта. Информация, содержащаяся в данном документе, не должна рассматриваться как персональный инвестиционный совет и не должна рассматриваться как призыв к участию в конкретной инвестиционной стратегии. Прошлые результаты не являются гарантией будущих результатов, и нет никакой гарантии, что взгляды и мнения, выраженные в этой презентации, сбудутся.

На главную — CPS Investment Advisors

Уважаемые клиенты:

Мы хотели связаться со всеми, чтобы сообщить вам, что CPS Investment Advisors делает для защиты нашей семьи компаний, наших клиентов и нашего сообщества, поскольку все мы знаем, что COVID-19 может повлиять на всех нас.

Здоровье и безопасность сотрудников CPS Investment Advisors и их семей — наш главный приоритет. Мы постоянно отслеживаем вирус и информацию от официальных лиц здравоохранения и будем предпринимать соответствующие действия на основе их рекомендаций.

Это очень загруженное время для нашей фирмы, когда мы обычно общаемся со многими из вас, и мы хотим заверить вас, что по-прежнему привержены обеспечению высочайшего уровня обслуживания, которого вы ожидаете от нас. Благодаря технологиям, функциональным возможностям и системам связи, которые мы внедрили за последние несколько лет, мы хорошо подготовлены к тому, чтобы обслуживать вас в виртуальной среде.Все наши сотрудники имеют возможность работать удаленно в случае необходимости закрытия офиса. Это означает, что мы не ожидаем серьезных задержек в работе, которую мы сейчас делаем для вас.

Это означает, что мы не ожидаем серьезных задержек в работе, которую мы сейчас делаем для вас.

Хотя политика нашей фирмы заключается в том, чтобы встречаться с клиентами непосредственно лично, мы просим вашего терпения и понимания, поскольку мы переносим большую часть, если не все взаимодействия наших клиентов с вами в виртуальную среду по телефону, видеоконференцсвязи и с использованием безопасного обмена электронными документами. Приложения.Наши сотрудники заранее свяжутся с вами по поводу формата предстоящей встречи и доставки определенных документов. Мы искренне ценим вашу постоянную поддержку, поскольку мы работаем над обеспечением высокого уровня обслуживания, сохраняя безопасность наших сотрудников, семей и клиентов в качестве главного приоритета.

Не стесняйтесь обращаться к нам, если у вас есть какие-либо вопросы или проблемы.

С наилучшими пожеланиями,

Петр Голотько | CPA / PFS, Президент MBA

| Главный исполнительный директор | Партнер

Немного о нас

CPS Investment Advisors — это независимая финансовая консультационная фирма с полным спектром услуг, расположенная в Лейкленде, Флорида. С 1975 года мы расширяем возможности наших клиентов для достижения финансовой безопасности и душевного спокойствия за счет образования и разумного управления капиталом.

С 1975 года мы расширяем возможности наших клиентов для достижения финансовой безопасности и душевного спокойствия за счет образования и разумного управления капиталом.

Angeles Investments — институциональное и частное богатство

СТРАСТЬ. ЧЕСТНОСТЬ. РЕЗУЛЬТАТЫ.Стратегическое лидерство в разработке инвестиционных программ, которые продвигают миссию, ценности и цели наших клиентов.

ДОБРО ПОЖАЛОВАТЬ В АНДЖЕЛЕС

Мы страстно увлечены своим делом, сосредоточены и не отвлекаемся на нашу цель.Мы действуем с неоспоримой честностью, выступая в качестве надежного управляющего и долгосрочного партнера для наших клиентов. Мы стремимся к превосходным результатам, поскольку инвестиционный успех предоставляет нашим клиентам более широкие возможности для достижения своей миссии.

Мы приглашаем вас изучить наш веб-сайт и узнать, как наша опытная команда может помочь вам в достижении ваших уникальных инвестиционных целей.

ЧИТАТЬ БОЛЬШЕКТО МЫ

Анхелес, основанная в 2001 году, представляет собой инвестиционную фирму с несколькими активами, создающую индивидуальные портфели для институциональных и частных инвесторов.

ЧИТАТЬ БОЛЬШЕ Работая как непрерывное расширение наших клиентов, наш инвестиционный офис предлагает собственные исследования мирового класса и реализацию портфеля, а также всестороннюю поддержку вспомогательного офиса.

Работая как непрерывное расширение наших клиентов, наш инвестиционный офис предлагает собственные исследования мирового класса и реализацию портфеля, а также всестороннюю поддержку вспомогательного офиса.

РАЗНИЦА АНДЖЕЛОВ

Мы стремимся стать самым уважаемым и уважаемым инвестиционным менеджером, признанным во всем мире за положительное влияние на наших клиентов и отрасль.Наши клиенты на первом месте в том, как мы думаем и какие действия предпринимаем. Их миссия и страсть вдохновляют нас на разработку индивидуальных инвестиционных программ для удовлетворения уникальных инвестиционных потребностей. В результате мы вдумчиво и намеренно создали инвестиционную организацию, которая, по нашему мнению, не имеет себе равных.

ЧИТАТЬ БОЛЬШЕ

НАШИ КЛИЕНТЫ — ПЕРВЫЕ

Наши старшие специалисты по инвестициям служат ключевым контактным лицом в отношениях с каждым клиентом. Это предлагает клиентам четкую и неопровержимую ответственность за управление своей инвестиционной программой. Мы считаем, что это прямое и личное общение формирует основу для долгосрочного успешного партнерства.

Это предлагает клиентам четкую и неопровержимую ответственность за управление своей инвестиционной программой. Мы считаем, что это прямое и личное общение формирует основу для долгосрочного успешного партнерства.

SeaBridge Investment Advisors, LLC

Наша цель — удовлетворить инвестиционные цели наших индивидуальных клиентов. Если бы вы стали клиентом SeaBridge, мы бы работали с вами, чтобы понять ваши цели и вашу индивидуальную терпимость к риску при достижении этих целей.В SeaBridge мы управляем несколькими стилями инвестирования, каждый из которых имеет разные характеристики риска и доходности, и помогаем определить, может ли один или несколько из этих стилей вписаться в ваш общий портфель.

Для всех наших инвестиционных стилей наша инвестиционная команда сосредоточена на понимании того, что происходит в мире, что может повлиять на экономические перспективы и доходность инвестиционного рынка. Затем в рамках этой структуры для каждого из наших инвестиционных стилей мы анализируем ценные бумаги, торгуемые на рынках по всему миру, чтобы найти те, которые, по нашему мнению, могут быть хорошими кандидатами для этого стиля. Затем мы создаем и управляем портфелями для частных лиц и организаций с использованием этих публично торгуемых ценных бумаг в соответствии с индивидуальными целями.

Затем мы создаем и управляем портфелями для частных лиц и организаций с использованием этих публично торгуемых ценных бумаг в соответствии с индивидуальными целями.

могут нанять нас для управления своими налоговыми счетами, счетами IRA, трастами и / или фондами в рамках одной или нескольких наших инвестиционных стратегий. Как клиент SeaBridge, вы будете иметь прямой доступ к своим счетам у хранителя (обычно Schwab Institutional) и будете получать отчеты о деятельности и активах непосредственно от хранителя в дополнение к ежеквартальным рассылкам от SeaBridge.В отличие от крупного частного банка или корпорации по управлению активами, наши клиенты имеют прямой доступ ко всей команде SeaBridge, и мы всегда рады ответить на ваши вопросы.

Комиссия по ценным бумагам и биржам требует, чтобы зарегистрированные инвестиционные консультанты предоставляли розничным инвесторам резюме взаимоотношений с клиентами (также называемое формой CRS). В этом документе описываются типы услуг, которые предлагает SeaBridge, сборы и расходы, которые вам придется заплатить за эти услуги, конфликты интересов, которые может иметь SeaBridge, требуемые стандарты поведения, связанные с услугами, которые предлагает SeaBridge, а также наличие у SeaBridge и его финансовых специалистов отчетности юридическая или дисциплинарная история, а также ключевые вопросы, которые вы должны задать SeaBridge. Пожалуйста, нажмите здесь для получения более подробной информации.

Пожалуйста, нажмите здесь для получения более подробной информации.

Чтобы ознакомиться с нашими последними комментариями о рынках, а также с прошлыми публикациями, нажмите здесь .

Рокатон

Политика конфиденциальности | Условия использования

С 1 апреля 2019 года Rocaton была приобретена Goldman Sachs.

НАСТОЯЩИЕ МАТЕРИАЛЫ ПРЕДОСТАВЛЯЮТСЯ ИСКЛЮЧИТЕЛЬНО НА ОСНОВАНИИ, ЧТО ОНИ НЕ ЯВЛЯЮТСЯ ИНВЕСТИЦИОННЫМ КОНСУЛЬТАЦИЕЙ И НЕ ЯВЛЯЮТСЯ ПЕРВИЧНОЙ ОСНОВОМ ДЛЯ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ ЛЮБОГО ЧЕЛОВЕКА ИЛИ ПЛАНА, И GOLDMAN SACHS НЕ ЯВЛЯЕТСЯ ПОВЕРЕННЫМ ЛИЦОМ ИЛИ ЛИЦОМ ОТЧЕТА МАТЕРИАЛ ИЛИ СОДЕРЖАНИЕ ЗДЕСЬ.ПЛАНОВЫЕ ФИДУЦИАРЫ ДОЛЖНЫ УЧИТЫВАТЬ СВОИ СОБСТВЕННЫЕ ОБСТОЯТЕЛЬСТВА ПРИ ОЦЕНКЕ ЛЮБЫХ ПОТЕНЦИАЛЬНЫХ ИНВЕСТИЦИОННЫХ ХОДОВ

НАСТОЯЩИЙ МАТЕРИАЛ НЕ ЯВЛЯЕТСЯ ПРЕДЛОЖЕНИЕМ ИЛИ ЗАЯВЛЕНИЕМ В ЛЮБОЙ ЮРИСДИКЦИИ, ГДЕ ИЛИ К ЛЮБОМУ ЛИЦУ, ДЛЯ КОГО ЭТО БЫЛО НЕСАНКЦИОНИРОВАНО ИЛИ ЗАКОННО.

Этот материал предоставляется только в информационных целях и не должен толковаться как совет по инвестициям, предложение или приглашение купить или продать ценные бумаги.

Любое инвестирование связано с рисками, включая возможную потерю основной суммы инвестирования.

Взгляды и мнения, выраженные исключительно в информационных целях, не являются рекомендацией Rocaton покупать, продавать или держать какие-либо ценные бумаги. Взгляды и мнения актуальны на указанную дату и могут быть изменены, их не следует рассматривать как инвестиционные рекомендации.

В этой информации обсуждается общая рыночная деятельность, отраслевые или отраслевые тенденции или другие общие экономические, рыночные или политические условия, и ее не следует толковать как исследовательский или инвестиционный совет.Этот материал был подготовлен Rocaton и не является финансовым исследованием или продуктом Goldman Sachs Global Investment Research (GIR). Он не был подготовлен в соответствии с применимыми положениями закона, направленными на обеспечение независимости финансового анализа, и на него не распространяется запрет на торговлю после распространения финансовых исследований. Выраженные взгляды и мнения могут отличаться от взглядов и мнений Goldman Sachs Global Investment Research или других отделов или подразделений Goldman Sachs и его аффилированных лиц.Инвесторам настоятельно рекомендуется проконсультироваться со своими финансовыми консультантами перед покупкой или продажей любых ценных бумаг. Эта информация может быть устаревшей, и Rocaton не обязан предоставлять какие-либо обновления или изменения.

Выраженные взгляды и мнения могут отличаться от взглядов и мнений Goldman Sachs Global Investment Research или других отделов или подразделений Goldman Sachs и его аффилированных лиц.Инвесторам настоятельно рекомендуется проконсультироваться со своими финансовыми консультантами перед покупкой или продажей любых ценных бумаг. Эта информация может быть устаревшей, и Rocaton не обязан предоставлять какие-либо обновления или изменения.

Rocaton не предоставляет своим клиентам юридических, налоговых или бухгалтерских консультаций. Всем инвесторам настоятельно рекомендуется проконсультироваться со своими юридическими, налоговыми или бухгалтерскими консультантами относительно любых потенциальных сделок или инвестиций. Нет никаких гарантий, что налоговый статус или режим предлагаемой сделки или инвестиции сохранятся в будущем.Налоговый режим или статус могут быть изменены законом или правительственными решениями в будущем или на обратной основе.

Хедж-фонды и другие частные инвестиционные фонды (совместно именуемые «Альтернативные инвестиции») подлежат меньшему регулированию, чем другие типы объединенных инвестиционных механизмов, такие как паевые инвестиционные фонды. Альтернативные инвестиции могут взимать значительные сборы, включая поощрительные сборы, которые основаны на процентном соотношении реализованной и нереализованной прибыли, а чистая прибыль отдельного лица может значительно отличаться от фактической прибыли.Такие комиссии могут компенсировать всю или значительную часть торговой прибыли таких Альтернативных инвестиций. Альтернативные инвестиции не обязаны предоставлять периодическую информацию о ценах или оценке. Инвесторы могут иметь ограниченные права в отношении своих инвестиций, включая ограниченное право голоса и участие в управлении такими Альтернативными инвестициями.

Альтернативные инвестиции могут взимать значительные сборы, включая поощрительные сборы, которые основаны на процентном соотношении реализованной и нереализованной прибыли, а чистая прибыль отдельного лица может значительно отличаться от фактической прибыли.Такие комиссии могут компенсировать всю или значительную часть торговой прибыли таких Альтернативных инвестиций. Альтернативные инвестиции не обязаны предоставлять периодическую информацию о ценах или оценке. Инвесторы могут иметь ограниченные права в отношении своих инвестиций, включая ограниченное право голоса и участие в управлении такими Альтернативными инвестициями.

Альтернативные инвестиции часто используют кредитное плечо и другие методы инвестирования, которые являются чрезвычайно спекулятивными и сопряжены с высокой степенью риска.Такая практика может увеличить нестабильность результатов и риск инвестиционных потерь, включая потерю всей инвестированной суммы. Могут возникнуть конфликты интересов в отношении Альтернативных инвестиций и поставщиков услуг, включая Goldman Sachs и его аффилированные лица. Точно так же доли в альтернативных инвестициях крайне неликвидны и, как правило, не подлежат передаче без согласия спонсора, а применимые законы о ценных бумагах и налогообложение будут ограничивать передачу.

Точно так же доли в альтернативных инвестициях крайне неликвидны и, как правило, не подлежат передаче без согласия спонсора, а применимые законы о ценных бумагах и налогообложение будут ограничивать передачу.

Долевые ценные бумаги более волатильны, чем облигации, и подвержены большему риску.Акции малых и средних компаний сопряжены с большими рисками, чем те, которые обычно связаны с более крупными компаниями.

Облигации подвержены процентному, ценовому и кредитному рискам. На цены, как правило, обратно пропорционально влияют изменения процентных ставок. Обычно при повышении процентных ставок происходит соответствующее снижение рыночной стоимости облигаций.

Высокодоходные ценные бумаги с фиксированным доходом считаются спекулятивными, сопряжены с большим риском дефолта и имеют тенденцию быть более волатильными, чем ценные бумаги с фиксированным доходом инвестиционного уровня.Высокодоходные инвестиции с более низким рейтингом влекут за собой большую волатильность цен и представляют больший риск, чем ценные бумаги с фиксированным доходом с более высоким рейтингом

Инвестиции в сырьевые товары могут зависеть от изменений в общей динамике рынка, волатильности товарных индексов, изменений процентных ставок или факторов, влияющих на конкретную отрасль или товар .

Ценные бумаги, обеспеченные ипотекой, также подвержены риску досрочного погашения (т. Е. Риску того, что в условиях снижения процентной ставки эмитенты могут выплатить основную сумму быстрее, чем ожидалось.

Ценные бумаги развивающихся стран могут быть менее ликвидными и более волатильными и подвержены ряду дополнительных рисков, включая, помимо прочего, колебания валютных курсов и политическую нестабильность.

Банковские ссуды имеют спекулятивные характеристики, включая риск невыплаты основной суммы и процентов. Другие риски включают неплатежеспособность, обесценение залога, неликвидность и риск банкротства. Ценные бумаги с плавающей процентной ставкой, как правило, ниже инвестиционного уровня (высокодоходные ценные бумаги) и несут повышенный риск волатильности цен, платежеспособности эмитента, ликвидности и возможности несвоевременной выплаты процентов и основной суммы долга.

Инвестиции в частный капитал и недвижимость являются спекулятивными, крайне неликвидными, связаны с высокой степенью риска, связаны с высокими комиссиями и расходами, которые могут снизить доходность, и подвержены возможности частичной или полной потери капитала; поэтому они предназначены для опытных и искушенных долгосрочных инвесторов, которые могут принять такие риски. Риски, связанные с недвижимым имуществом, включают, помимо прочего, колебания на рынках недвижимости, финансовые условия арендаторов, изменения в строительном, экологическом, зональном и других законах, изменения ставок налога на недвижимость, изменения процентных ставок и доступность или условия заемного финансирования, изменения операционных затрат, риски, связанные с зависимостью от денежных потоков, экологическими обязательствами, незастрахованными несчастными случаями, недоступностью или увеличением стоимости определенных видов страхового покрытия, колебаниями цен на энергоносители и другими факторами.

Риски, связанные с недвижимым имуществом, включают, помимо прочего, колебания на рынках недвижимости, финансовые условия арендаторов, изменения в строительном, экологическом, зональном и других законах, изменения ставок налога на недвижимость, изменения процентных ставок и доступность или условия заемного финансирования, изменения операционных затрат, риски, связанные с зависимостью от денежных потоков, экологическими обязательствами, незастрахованными несчастными случаями, недоступностью или увеличением стоимости определенных видов страхового покрытия, колебаниями цен на энергоносители и другими факторами.

Хотя определенная информация была получена из источников, которые считаются надежными, мы не гарантируем ее точность, полноту или справедливость. Мы полагались и предполагали без независимой проверки точность и полноту всей информации, доступной из открытых источников.

Представленные здесь экономические и рыночные прогнозы отражают ряд предположений и суждений на указанную дату и могут быть изменены без предварительного уведомления. Эти прогнозы не принимают во внимание конкретные инвестиционные цели, ограничения, налоговую и финансовую ситуацию или другие потребности какого-либо конкретного клиента.Фактические данные могут отличаться и могут не отображаться здесь. Эти прогнозы подвержены высокой степени неопределенности, которая может повлиять на фактические результаты. Соответственно, эти прогнозы следует рассматривать как просто репрезентативные для широкого диапазона возможных результатов. Эти прогнозы являются оценочными, основанными на предположениях, и могут быть существенно пересмотрены и могут существенно измениться по мере изменения экономических и рыночных условий. Rocaton не обязан предоставлять обновления или изменения этих прогнозов. Тематические исследования и примеры предназначены только для иллюстративных целей.

Эти прогнозы не принимают во внимание конкретные инвестиционные цели, ограничения, налоговую и финансовую ситуацию или другие потребности какого-либо конкретного клиента.Фактические данные могут отличаться и могут не отображаться здесь. Эти прогнозы подвержены высокой степени неопределенности, которая может повлиять на фактические результаты. Соответственно, эти прогнозы следует рассматривать как просто репрезентативные для широкого диапазона возможных результатов. Эти прогнозы являются оценочными, основанными на предположениях, и могут быть существенно пересмотрены и могут существенно измениться по мере изменения экономических и рыночных условий. Rocaton не обязан предоставлять обновления или изменения этих прогнозов. Тематические исследования и примеры предназначены только для иллюстративных целей.

Информация и услуги, представленные на этом веб-сайте, предназначены только для лиц в США.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Чтобы полагаться на данное исключение, консультант должен периодически подавать в Комиссию по ценным бумагам и биржам определенные публично доступные информационные документы.

Чтобы полагаться на данное исключение, консультант должен периодически подавать в Комиссию по ценным бумагам и биржам определенные публично доступные информационные документы. eqpa.ru.

eqpa.ru. Такие инвестиционные компании называют Management Investment Companies или Self-Managed I.C.

Такие инвестиционные компании называют Management Investment Companies или Self-Managed I.C.

Общие имена инвестиционных консультантов включают управляющих активами, консультантов по инвестициям, управляющих инвестициями, управляющих портфелем и управляющих активами.Представители инвестиционного консультанта — это люди, которые работают на зарегистрированных инвестиционных консультантов и дают советы от их имени.

Общие имена инвестиционных консультантов включают управляющих активами, консультантов по инвестициям, управляющих инвестициями, управляющих портфелем и управляющих активами.Представители инвестиционного консультанта — это люди, которые работают на зарегистрированных инвестиционных консультантов и дают советы от их имени. Важно выяснить, какие именно услуги вам предоставит профессионал, который носит несколько головных уборов, и сколько они будут брать за свои услуги. Вы можете получить справочную информацию об инвестиционных консультантах, зарегистрированных в SEC и государством, с помощью FINRA BrokerCheck или позвонив нам по бесплатному телефону (800) 289-9999.Вы также можете получить справочную информацию, посетив базу данных Public Disclosure SEC Investment Adviser.

Важно выяснить, какие именно услуги вам предоставит профессионал, который носит несколько головных уборов, и сколько они будут брать за свои услуги. Вы можете получить справочную информацию об инвестиционных консультантах, зарегистрированных в SEC и государством, с помощью FINRA BrokerCheck или позвонив нам по бесплатному телефону (800) 289-9999.Вы также можете получить справочную информацию, посетив базу данных Public Disclosure SEC Investment Adviser. Работая как непрерывное расширение наших клиентов, наш инвестиционный офис предлагает собственные исследования мирового класса и реализацию портфеля, а также всестороннюю поддержку вспомогательного офиса.

Работая как непрерывное расширение наших клиентов, наш инвестиционный офис предлагает собственные исследования мирового класса и реализацию портфеля, а также всестороннюю поддержку вспомогательного офиса.