Как найти и привлечь инвестора для реализации бизнес-проекта

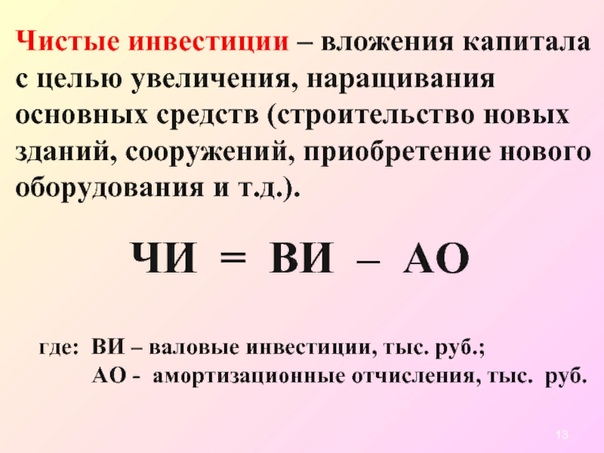

Открытие бизнеса всегда сопровождается определёнными расходами. Деньги нужны для покупки производственного оборудования, приобретения зданий, строений и сооружений, необходимых для осуществления предпринимательской деятельности, получения лицензий и патентов и т. д. Случаи, в которых начинающий предприниматель сразу обладает стартовым капиталом в достаточном для реализации проекта размере, встречаются не всегда.

Часто возникает необходимость в дополнительном финансировании. Источников такого финансирования несколько: кредиты, займы, государственные субсидии и инвестиции. Привлечение инвестиций — один из самых верных способов получения необходимых денег для открытия и расширения бизнеса. В этой статье будет рассказано о том, где найти инвестора для бизнеса и как лучше оформить партнёрские отношения.

В чём особенность инвестиций

Перед тем как искать инвестора для открытия бизнеса, надо разобраться, что такое инвестиции, какими они бывают и на что их следует направлять.![]()

Инвестиции по степени риска более привлекательны для предприятия, нежели, например, кредитование. Так, взяв кредит для открытия малого бизнеса, предприниматель должен будет вернуть денежные средства и внести проценты независимо от результатов финансово-экономической деятельности своей компании, даже в том случае, если проект окажется убыточным.

При привлечении капитала можно составить инвестиционное соглашение таким образом, чтобы предприниматель был освобождён от личной материальной ответственности за частичную или полную потерю инвестором своих средств в случае провала. Эта особенность предопределяет наличие довольно высоких требований со стороны инвестора к бизнес-плану, по которому будет осуществляться реализация проекта, компетентности и уровню профессиональной подготовки руководителя и команды предприятия и т.

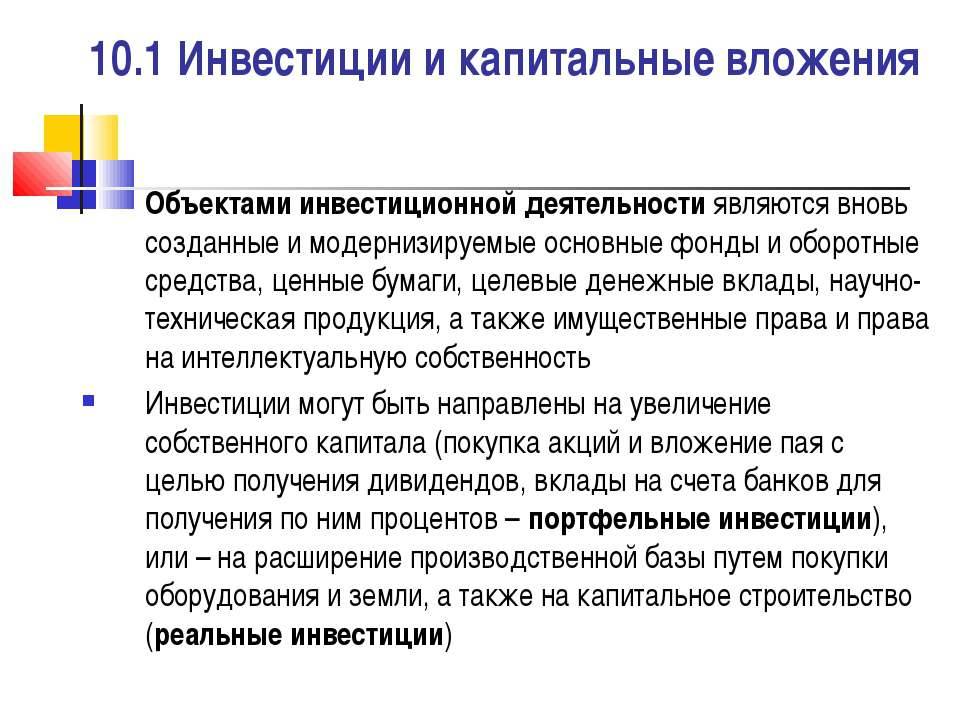

Есть и ещё одна немаловажная особенность, которую следует учитывать, размышляя над тем, как привлечь инвестора в малый бизнес. Вкладывая свой капитал в открытие или развитие предприятия, инвестор обычно получает долю в уставном фонде и может принимать непосредственное участие в процессе управления компанией (прямые инвестиции).

Существуют и так называемые портфельные инвестиции, не предусматривающие возможности участия в оперативном управлении компаний, но в этом случае деньги вкладываются в ценные бумаги, выпускаемые ею. В роли инвесторов могут выступать российские физические и юридические лица, государство, а также иностранные компании. Инвестиции могут быть краткосрочными (до одного года), среднесрочными (от одного года до трёх лет) и долгосрочными (от трёх лет и выше).

Направить денежные средства можно исключительно на реализацию целей.

Разобравшись в основных понятиях, поговорим о том, что может заинтересовать инвестора и побудить его к выбору именно вашего предприятия для вложения денег.

Как привлечь инвестора в малый бизнес

Каждый инвестор заинтересован в получении максимального дохода. Каждый субъект инвестиционной деятельности несёт риск потери своих вложений. Поэтому привлекательность проекта для инвестора оценивается соотношением возможной прибыли и потенциальных рисков. Если предприятие на протяжении нескольких лет успешно функционирует, имеет положительную репутацию, ведёт прозрачную деятельность, у него больше шансов получить доверие, а вместе с ним и необходимые для развития деньги. Но это не значит, что начинающий предпринимать не может рассчитывать на финансирование своего проекта.

- Подробный бизнес-план, содержащий экономическое обоснование, прогноз прибыли, оценку возможных рисков и программу по их минимизации

- Хороший инвестиционный климат в регионе (большой объём рынка реализации товаров и услуг, позитивная динамика развития выбранного сектора экономики и т.

д)

д) - Низкий уровень конкуренции

- Наличие у предприятия конкурентных преимуществ

- Наличие достаточных для осуществления эффективной деятельности знаний и опыта у владельца бизнеса, а также у его команды

При общении с потенциальными инвесторами не рекомендуется блефовать и переоценивать свои силы, кичиться своей уникальностью, негативно отзываться о конкурентах. Стоит позаботиться о наличии грамотной презентации вашего проекта, в ходе которой будут обозначены его реальные (а не надуманные) преимущества.

Поиски партнёра

Когда у предпринимателя есть готовый обоснованный бизнес-план, штат профессионалов, а также составлена убедительная презентация, следует приступать непосредственно к поиску партнёра. Вопрос Как найти инвестора для малого бизнеса? Для этого существует несколько способов:

- Участие в тематических мероприятиях (бизнес-конференции, форумы, круглые столы, выставки, ярмарки, презентации и т.

п.)

п.) - Обращение в специальные фонды, оказывающие поддержку малому и среднему предпринимательству

- Сотрудничество с бизнес-инкубаторами (это организации, помогающие начинающим предпринимателям в реализации новых проектов на всех этапах ранней стадии их деятельности)

- Обращение к услугам агентств, оказывающих специализированную помощь в поиске инвестора

- Размещение объявлений типа «Ищем инвестора для открытия бизнеса» на тематических порталах в интернете

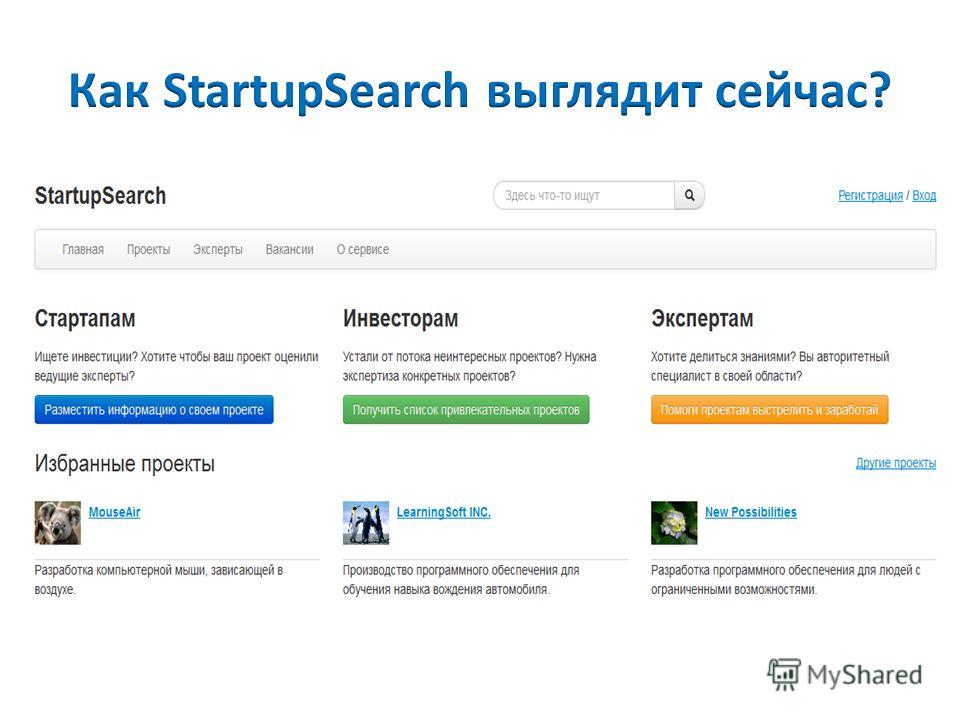

- Использование онлайн-сервисов для демонстрации презентаций проектов инвесторам и рассылки заявок на инвестиции

Как видите, есть минимум шесть реальных методов поиска партнёра, готового вложиться в перспективный проект. Кроме этого, можно подключить собственные деловые связи, обратиться к родственникам и друзьям. Иногда потенциального инвестора можно встретить даже на корпоративной вечеринке. Когда на горизонте появится один или несколько возможных партнёров, не стоит спешить и сразу заключать соглашение. Оформить сделку с первым, кто предложит свой капитал, не лучшее решение. Следует собрать как можно больше информации об инвесторе: какие отрасли предпринимательства он чаще всего инвестирует, каков средний объём вкладываемых средств, на каких принципах он предпочитает сотрудничать и т. д.

Оформить сделку с первым, кто предложит свой капитал, не лучшее решение. Следует собрать как можно больше информации об инвесторе: какие отрасли предпринимательства он чаще всего инвестирует, каков средний объём вкладываемых средств, на каких принципах он предпочитает сотрудничать и т. д.

Все данные, которые удастся собрать, нужно сопоставить с пожеланиями бизнесмена и целями предприятия. Сотрудничать стоит только с надёжным партнёром, который сможет оказать реальную помощь в развитии проекта.

Как правильно оформить партнёрские взаимоотношения

Для заключения соглашения с инвестором предпринимателю рекомендуется выбрать в качестве организационно-правовой формы общество с ограниченной ответственностью (ООО). При этом можно как зарегистрировать новое юридическое лицо, так и принять участника в уже существующую компанию. Вам пригодится информация о том, как зарегистрировать юридическое лицо самостоятельно. Необходимая для реализации проекта сумма оговаривается на этапе переговоров.

Важно! Сценарий, при котором инвестор не входит в бизнес (не становится участником организации) также возможен. Долговое финансирование, инвестирование в виде займа обычно осуществляется под залог имущества, объектов интеллектуальной собственности или тех же долей в уставном капитале.

Права и обязанности сторон сделки, срок сотрудничества, сумма вложений, способ получения дохода инвестором (процент от вложенных денег, процент от прибыли либо доля в уставном капитале), порядок предоставления отчётности и другие важные вопросы освещаются в инвестиционном договоре (соглашении). К составлению такого документа рекомендуется привлечь профессионального юриста.

Заключение

Поиск инвестора — это длительный процесс, поэтому начинать его следует заблаговременно. Инвестирование капитала в открытие и развитие фирмы должно осуществляться на взаимовыгодных условиях. Используя все возможные средства для того, чтобы найти партнёра, важно помнить, что окончательное решение всегда будет за вами. Хороший инвестор может оказать необходимую поддержку и помочь с реализацией, казалось бы, недостижимых целей, а плохой может испортить даже самую интересную и перспективную коммерческую идею.

Инвестирование капитала в открытие и развитие фирмы должно осуществляться на взаимовыгодных условиях. Используя все возможные средства для того, чтобы найти партнёра, важно помнить, что окончательное решение всегда будет за вами. Хороший инвестор может оказать необходимую поддержку и помочь с реализацией, казалось бы, недостижимых целей, а плохой может испортить даже самую интересную и перспективную коммерческую идею.

Главный редактор #ВЗО. Работает на сайте с момента основания. Через Юрия проходят все тексты перед размещением на сайте. Быстро вникает в темы, на которые пишут авторы, включая финансовую, и следит за качеством публикуемых материалов.

ru

ru (24 оценок, среднее: 4.1 из 5)

Найти инвестора на InvestGo24.com. Инвестирование и инвестор.

InvestGo24 — международный портал поиска инвестора, с целью улучшения инвестиционных взаимоотношений между инвесторами и предпринимателями. Найти инвестора на сайте инвесторов возможно сразу после размещения анкеты проекта. Инвестиции в проекты возможно находить независимо от территориальных, языковых или других ограничений. Портал InvestGo24 помогает стартаперам оптимизировать поиск инвестиций и найти инвестиции в проект. Отдельный блок «Ищу инвестора» позволяет зарегистрировать бизнес план своей идеи и искать инвестиции в бизнес. После размещения своего предложения, проект публикуется в открытом каталоге проектов. На портале ИнвестГо24 есть возможность купить или продать работающий бизнес либо прибыльную идею. Портал позволяет решить вопрос не только, как найти инвестора в бизнес, но и позволяет найти партнеров для своего проекта. Инвестиции с нами это легко и удобно! Мы помогаем найти ответы на вопросы: срочно ищу инвестора, как найти инвестиции, найти деньги в бизнес, то есть все вопросы, которые задают себе владельцы стартапа и предприниматели. Поиск инвестора сложный, но реализуемый процесс, эксперты портала всегда проконсультируют и помогут презентовать идею потенциальном инвестору. Investgo24- это сайт инвесторов и бизнесменов. Что б стать участником инвестиционной эко системы, необходимо зарегистрироваться и заполнить бизнес план проекта.

Портал InvestGo24 помогает стартаперам оптимизировать поиск инвестиций и найти инвестиции в проект. Отдельный блок «Ищу инвестора» позволяет зарегистрировать бизнес план своей идеи и искать инвестиции в бизнес. После размещения своего предложения, проект публикуется в открытом каталоге проектов. На портале ИнвестГо24 есть возможность купить или продать работающий бизнес либо прибыльную идею. Портал позволяет решить вопрос не только, как найти инвестора в бизнес, но и позволяет найти партнеров для своего проекта. Инвестиции с нами это легко и удобно! Мы помогаем найти ответы на вопросы: срочно ищу инвестора, как найти инвестиции, найти деньги в бизнес, то есть все вопросы, которые задают себе владельцы стартапа и предприниматели. Поиск инвестора сложный, но реализуемый процесс, эксперты портала всегда проконсультируют и помогут презентовать идею потенциальном инвестору. Investgo24- это сайт инвесторов и бизнесменов. Что б стать участником инвестиционной эко системы, необходимо зарегистрироваться и заполнить бизнес план проекта. На втором этапе вы получаете предложения от участников и находите партнеров: покупателя, инвестора, инвестиционную компанию или фонд, партнера либо любые прямые или портфельные инвестиции. Если Вы инвестор, то на портале вы найдете каталог инвестиционных проектов и идей, в котором можно подобрать перспективные проекты и наиболее инвестиционно-привлекательные бизнес идеи согласно требуемым критериям воспользовавшись универсальной формой поиска. На портале размещены проекты со всего мира и преимущественно с восточноевропейских стран. География инвестиционных проектов включает в себя инвестиции из России, Украины, Беларуси, Казахстана, Киргизии, Прибалтики, Молдовы, Узбекистана, Болгарии, Турции, США, Грузии. Количество стран превысило 50 и все отображены на отдельной вкладке под названием инвестиционная карта. Отдельный блок на сайте под названием «Бизнес услуги» включает в себя компании которые предоставляют профессиональные услуги в сфере бизнес консалтинга, юридического сопровождения, юридические услуги и ряд услуг которые будут полезны авторам проектов.

На втором этапе вы получаете предложения от участников и находите партнеров: покупателя, инвестора, инвестиционную компанию или фонд, партнера либо любые прямые или портфельные инвестиции. Если Вы инвестор, то на портале вы найдете каталог инвестиционных проектов и идей, в котором можно подобрать перспективные проекты и наиболее инвестиционно-привлекательные бизнес идеи согласно требуемым критериям воспользовавшись универсальной формой поиска. На портале размещены проекты со всего мира и преимущественно с восточноевропейских стран. География инвестиционных проектов включает в себя инвестиции из России, Украины, Беларуси, Казахстана, Киргизии, Прибалтики, Молдовы, Узбекистана, Болгарии, Турции, США, Грузии. Количество стран превысило 50 и все отображены на отдельной вкладке под названием инвестиционная карта. Отдельный блок на сайте под названием «Бизнес услуги» включает в себя компании которые предоставляют профессиональные услуги в сфере бизнес консалтинга, юридического сопровождения, юридические услуги и ряд услуг которые будут полезны авторам проектов. Портал будет способствовать продвижению экологических и социально значимых проектов, для привлечения внимания не только инвесторов, но и международных партнеров с грантами и соответствующими программами.

Если Вас интересует покупка-продажа бизнеса, инвестирование или партнерство, и вы не знаете, где найти инвестора, то портал InvestGo24 именно то, что Вам нужно. Поиск инвестиции — это наш профиль, InvestGo24!

Портал будет способствовать продвижению экологических и социально значимых проектов, для привлечения внимания не только инвесторов, но и международных партнеров с грантами и соответствующими программами.

Если Вас интересует покупка-продажа бизнеса, инвестирование или партнерство, и вы не знаете, где найти инвестора, то портал InvestGo24 именно то, что Вам нужно. Поиск инвестиции — это наш профиль, InvestGo24!Где найти и как получить инвестиции для бизнеса, проекта или стартапа?

Многие начинающие предприниматели сталкиваются с проблемой финансирования своих проектов. Собственных средств, в большинстве случаев недостаточно. Требуется привлекать заёмные, а с этим-то как раз проблема. Дело в том, что финансирование венчурных проектов связано с высокими рисками. Банки не готовы вкладываться в такие проекты без серьёзного обеспечения выдаваемых кредитов, а его, как правило, нет. Соответственно, приходится предпринимателям искать других кредиторов. Получить инвестиции на свой проект достаточно сложно. Нужно не только затеять стоящее дело, но и преподнести потенциальным заёмщикам свой проект в должном ключе, чтобы вызвать интерес, чтобы со-инвесторы захотели вложить в этот проект свои деньги.

Соответственно, приходится предпринимателям искать других кредиторов. Получить инвестиции на свой проект достаточно сложно. Нужно не только затеять стоящее дело, но и преподнести потенциальным заёмщикам свой проект в должном ключе, чтобы вызвать интерес, чтобы со-инвесторы захотели вложить в этот проект свои деньги.

Где получить инвестиции?

Получить инвестиции для бизнеса можно из трёх источников:

- Частные инвесторы. Таких людей ещё называют бизнес-ангелами. Обычно это – состоятельные люди, готовые войти в проект в качестве инвестора на начальной стадии развития. Когда проект достигает зрелости, инвесторы продают свою долю либо самому предпринимателю, либо сторонним лицам, но уже значительно дороже. Как правило, бизнес-ангелы принимают достаточно активное участие в развитии проекта. Они помогают советами и связями.

- Венчурные фонды. Это – финансовые организации, профессионально зарабатывающие на финансировании новых проектов.

Фонды располагают значительно более крупными денежными средствами и заинтересованы в финансировании достаточно крупных проектов.

Фонды располагают значительно более крупными денежными средствами и заинтересованы в финансировании достаточно крупных проектов. - Государственные программы поддержки развития предпринимательства. Участвуя в таких программах можно получить кредиты по льготной ставке, субсидии и прочие преференции.

Инвестиции от государства

Получить инвестиции от государства наиболее предпочтительно. Они предоставляются на более выгодных условиях. Именно по этой причине, прежде чем начинать поиск инвесторов на проект, посетите фонд поддержки предпринимательства при городской администрации. Здесь вы сможете почерпнуть много полезной информации, а если повезёт, то и найти средства на свой проект. Не стесняйтесь спрашивать. Полученная информация может оказать вам просто неоценимую помощь. Помощь знающих и опытных дорогого стоит.

Кстати, мы уже писали про гранты от государства на открытие собственного дела. Почитайте здесь. Это любопытно.

Венчурные фонды

Особенностью венчурного финансирования является специализация инвесторов. Если у вас пока что есть только идея, или проект находится на начальной стадии развития, либо стартап невелик, то обращаться в венчурный фонд за инвестициями, по сути, бессмысленно. Масштаб не тот. Реально получить инвестиции на такой проект можно у бизнес-ангелов.

Если у вас пока что есть только идея, или проект находится на начальной стадии развития, либо стартап невелик, то обращаться в венчурный фонд за инвестициями, по сути, бессмысленно. Масштаб не тот. Реально получить инвестиции на такой проект можно у бизнес-ангелов.

Бизнес-ангелы

Есть бизнес-ангелы и совершенно посторонние люди, которые просто хотят хорошо пристроить свои деньги, а иногда и поучаствовать в проекте лично. Выйти на таких людей достаточно сложно. Многие бизнес-ангелы не афишируют свою деятельность. Для облегчения поиска инвестиций под новый проект создаются сети бизнес-ангелов. Для них членство в сетях добровольное. Платятся только членские взносы. Найти такие сети в интернете достаточно просто, достаточно воспользоваться поиском. Заполните анкету на сайте сети ангелов, и о вашем проекте узнают сотни потенциальных инвесторов. Только не обольщайтесь. Получить инвестиции для бизнеса достаточно сложно.

Самый простой способ получить инвестиции

Как показывает Российская практика, многие начинающие предприниматели получали средства на свой проект от родственников, друзей и знакомых. На западе их еще называют «FFF» (fools, family and friends), что переводится как «дураки, семья и друзья». Под дураками, в данном контексте, понимаются люди, которые не разбираются в специфике вашего бизнеса.

На западе их еще называют «FFF» (fools, family and friends), что переводится как «дураки, семья и друзья». Под дураками, в данном контексте, понимаются люди, которые не разбираются в специфике вашего бизнеса.

Почему этот способ является самым популярным и простым? Потому что FFF – это именно те люди, с которыми вам проще договориться и которые вам ближе всего. Они заинтересованы в вашем процветании. Впрочем, при неблагоприятном стечении обстоятельств вы можете потерять друзей. Иметь общие финансовые интересы иногда слишком рискованно. Об этом мы уже писали в статье «Брать ли кредит на открытия бизнеса?».

Где взять инвестиции, мы, вроде бы, разобрались. Теперь попробуем объяснить, почему получить их сложно.

Причины отказа в инвестировании

Финансирование проектов на начальной стадии их развития сопряжено с высокими финансовыми рисками. Поэтому инвесторы подходят к отбору проектов, пригодных для вложения средств, очень тщательно. По статистике, получить инвестиции для бизнеса удаётся только одному из ста предложенных проектов. Причиной отказа в финансировании может быть:

Причиной отказа в финансировании может быть:

- Сомнительная идея проекта.

- Плохая подготовленность проекта с экономической точки зрения.

- Сомнения в способности лица, стоящего во главе проекта, грамотно организовать и повести дело.

С целью снижения риска возможных потерь венчурные инвесторы дробят свои инвестиции между несколькими проектами. В один стартап вкладывается не более 5-20 % имеющихся средств. Несмотря на такие меры, вероятность войти в неэффективный проект достаточно велика. По статистике, из десяти профинансированных проектов, 4-5 проектов убыточны, 3-4 более или менее окупаются, и только 1-2 проекта приносят существенную прибыль.

Срок инвестирования и распределение долей

Обращаясь за помощью к венчурным капиталистам, вы можете получить инвестиции для бизнеса на срок 3-7 лет. Причем финансирование могут дать без какого-либо обеспечения – просто в обмен на акции нового предприятия. Часто венчурные капиталисты хотят иметь в новой компании, как минимум, блокирующий пакет акций (25%), но не более 49%, чтобы сохранить заинтересованность лица, стоящего у истоков компании, в развитии бизнеса.

Личность инвестора

В бизнесе есть шутка: «Можно развестись с женой, но не с инвестором». Деньги, конечно, имеют значение, но, выбирая инвестора для своего проекта, будет нелишним поинтересоваться, что это за человек, какая у него репутация, какие он преследует цели, не связан ли он с криминальными структурами и т.д. Вам придётся достаточно долго взаимодействовать с этим человеком, поэтому лучше подстраховаться и собрать о нем максимум информации.

В любом случае, все свои обязательства, требования инвестора, а также условия вашего сотрудничества положите на бумагу. Все возникающие в ходе сотрудничества разногласия решайте законными способами. Не ленитесь искать компромиссные решения. Помните: жизнь не заканчивается одним проектом. Получить инвестиции для бизнеса – это только первый шаг. В дальнейшем очень важно успешно завершить проект и наработать положительную репутацию на будущее.

Если найти инвестора все-таки не удалось, то можно попробовать обратиться в кредитные организации. Читайте об этом нашу статью «Как правильно взять кредит на бизнес с нуля, чтобы потом не жалеть».

Читайте об этом нашу статью «Как правильно взять кредит на бизнес с нуля, чтобы потом не жалеть».

Где и как найти инвесторов и инвестиции для бизнеса и проекта

Любой бизнес нуждается в инвестициях — об этом свидетельствует и пример крупных международных компаний (Pay Pall, Google), которые первые годы своего существования развивались исключительно за счет инвестиций. И это не удивительно — средства инвесторов помогают на начальных этапах, когда обращаться в венчурные фонды невозможно из-за отсутствия истории бизнес-деятельности, а кредит в банке невозможно оформить ввиду отсутствия залогового имущества.

Достаточно просто начать собственный бизнес при наличии должного финансирования, однако деньги не всегда имеются в свободном доступе. Одним из немногих способов организации и развития своего дела является поиск инвестора. Где и как найти инвестора, на что нужно обращать внимание, чтобы ваше дело поддерживалось инвестициями, как избежать возможных сложностей в процессе поиска инвестора? Рассмотрим наиболее значимые аспекты, которые помогут нашему читателю достичь заданных целей.

Содержание статьи

Что представляет собой общение с инвестором?

Инвестиционные специалисты насчитывают четыре основных шага, в процессе которых профессиональный инвестор знакомиться с предпринимателем и его идеей. На первом шаге инвестор изучает поступившее бизнес-предложение для инвестирования; на втором шаге происходит изучение самой бизнес-идеи, которая тщательно исследуется с возможным привлечением сторонних экспертов; на третьем шаге инвестор выбирает наиболее подходящие для него способы управления проектом — это может быть или назначение на руководящие должности собственного человека, или осуществляет контроль финансовой деятельности с помощью собственных бухгалтеров и финансовых директоров, или же устанавливают приемлемый порядок отчетности; на последнем шаге инвестор выходит из компании, перепродавая собственную долю или другому инвестору, или первоначальному владельцу бизнеса.

При ответе на вопрос о том, как найти инвестиции на начальных этапах, предприниматель должен помнить о необходимости успешного прохождения первых двух шагов. И для успеха он должен приготовить следующие документы:

И для успеха он должен приготовить следующие документы:

- Тизер или краткое резюме бизнес-идеи. В данном документе кратко описывается идея, о потенциальных покупателях, о существовании аналогичных компаний за рубежом, а также о возможностях через 5-6 лет деятельности компании.

- Презентация. Документ является, по сути, развернутым резюме, в котором несколько подробнее описываются все вышеперечисленные моменты. Вместе с презентацией готовится инвестиционный меморандум. Второй документ должен подробно объяснить и обосновать инвестору каждую цифру и факт в бизнес-идее предпринимателя.

- Подробное описание финансовой модели. В данном случае для инвестора готовится документ, в котором содержатся сведения о будущем порядке отчетности, бухгалтерии, порядке распределения средств, прибыли и т. д.

- Бумаги с подробным описанием целевого назначения средств. В данном случае дается отчетность об объектах инвестирования, обоснованности требуемой суммы.

Отметим, что все перечисленные документы используются при поиске и работе с профессиональными инвесторами. Распространены ситуации, когда инвестору требуется только бизнес-план, а по итогам заключаются договоры, которые не имеют нотариального заверения. И на практике бизнес работает, а инвесторы остаются довольными.

Где можно найти инвестора?

Второй по важности вопрос: где найти инвестора? Поскольку отношения между инвестором и предпринимателем носят не только коммерческий, но и доверительный характер, необходимо искать инвесторов среди своего окружения. Капиталовложения знакомых или близких — куда более надежный способ быстрого развития бизнеса, с меньшим количеством риска.

Еще один способ, который не хуже предыдущего — это поиск среди известных людей и тех, кто уже достиг успехов в аналогичном или подобном бизнесе. Поиск таких инвесторов практически всегда завершается успехом по следующей причине: настоящий «гуру» в своем деле согласится дать часть необходимой суммы, а после этого предприниматель может смело обращаться к более мелким инвесторам, которые согласятся вложить свои средства ввиду авторитета первого вкладчика.

Другой вариант — это поиск инвесторов на биржах стартапов. Однако в данном случае необходимо учитывать вероятность мошенничества — вкладчик может или затребовать определенную сумму средств, обосновывая это высоким тендером на место, или заключить неправомерную сделку. Еще один способ, который может пригодиться предпринимателю — это поиск на конференциях и собраниях инвесторов. Но тут следует быть осторожным — предприниматель может потратить средства на презентацию бизнес-идеи на проекте, но так и не найти себе инвестора.

Насколько реально найти инвестора?

Где найти инвестора для бизнеса в настоящее время и возможно ли это? На одного инвестора приходится около 9-10 предпринимателей с собственными идеями бизнеса. Это не показатель огромной конкуренции — на практике инвесторы могут вкладывать средства в 4-6 проектов. Несмотря на положительные показатели, количество сделок за последние пару лет уменьшилось.

Причина тому — кризисное положение в стране. Все большее количество вкладчиков хотят если и не приумножить, то хотя бы в течение времени сохранять собственные средства. Отметим, что это касается основных отраслей и направлений — многие инновационные проекты часто находят людей, готовых вкладывать свои средства в развитие потенциально выгодных идей.

Отметим, что это касается основных отраслей и направлений — многие инновационные проекты часто находят людей, готовых вкладывать свои средства в развитие потенциально выгодных идей.

Что может понравиться и не понравиться инвестору?

Мы рассмотрели, где искать инвесторов, как можно их заинтересовать на начальных этапах и насколько реально в принципе найти таких людей. Теперь рассмотрим, какие ситуации благоприятствуют выбору вкладчика в пользу бизнесмена, а какие неблагоприятно сказываются на общем впечатлении о нем.Изначально инвесторы обращают внимание на наличие квалифицированной и профессиональной команды, с помощью которой возможно достичь всех целей и полностью оправдать капиталовложения. Второе важное условие — наличие понятной, простой документации. Не менее важна и высокая конкурентоспособность предложенной идеи — рекомендуется предлагать или необычную идею, не реализованную до этого нигде, или новые патенты, или ноу-хау. Другими словами, инвесторов интересует способность их объекта капиталовложения создавать высокую конкуренцию.

Перед тем, как найти инвестора для проекта, необходимо помнить — потенциального вкладчика может отталкивать некорректное поведение.

Самая распространенная ошибка — это существенное преувеличение собственных возможностей и возможностей бизнес-проекта. Вторая ошибка — это необходимость концентрированной идеи: вряд ли заинтересует тот предприниматель, у которого с десяток патентов в совершенно разных сферах деятельности и несколько бизнес-проектов. Необходимо концентрироваться на организации только одной идеи. Третья распространенная ошибка — неправильна подача информации. Информация должна подаваться не с точки зрения видимости проекта его создателем, а с точки зрения пожеланий вкладчика. Часта ситуация, когда бизнес-идея представлена бесконечными формулами, техническими формулами и определениями — подобная информация для бизнесмена, который вкладывается в идею, бессмысленна; ему необходимо предоставить информацию о прибыли, рентабельности и дальнейшем развитии — потенциала, который способен приносить деньги.

Избегая ошибок и пользуясь главными правилами поиска инвесторов, общения с ними и предоставления информации, предприниматель сможет найти человека, который согласится вкладываться в развитие его идеи.

Поиск инвестора | Где найти инвестора | Для бизнеса, для стартапа | Способы поиска иностранных инвесторов

Содержание статьи:

- Важность поиска инвестора

- Чем необходимо обладать?

- Основные способы поиска

- Поиск иностранных инвесторов

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

Для реализации идеи нужны средства.

Поиск инвесторов для стартапа — ключевая задача для тех, кто не имеет собственных средств и планирует привлекать заемные. Одним из способов найти деньги является возможность найти заинтересованного инвестора, готового вложить нужную сумму в развитие проекта.

Инвесторы предлагают свои условия, среди которых могут числиться:

- требования к масштабу бизнеса

- требования к характеристикам компании

- требования к сути проекта.

От создателей проекта нужен подробный бизнес-план и инвестиционный манифест.

Все инвестиционные проекты потенциальный инвестор должен оценить. Анализ проекта проводится по критериям эффективной реализации проекта и его финансовой и социальной продуктивности.

Грамотно составленный бизнес-план для проекта даст возможность инвестору определить:

- концепцию бизнеса

- реалистичность исполнения всех этапов проекта

- рассчитать окупаемость проекта, определить точку безубыточности, размеры будущих прибылей

- оценить затраты и риски, проанализировать рыночную конъюнктуру.

Поиск инвестора — относительно сложный процесс. С одной стороны, для инвесторов и создателей бизнес-идей существует множество площадок в Интернете, где они могут найти друг друга. С другой стороны, и инвесторы, и бизнесмены должны убедиться в благонадежности контрагента.

Кроме того, идеи для бизнеса могут быть попросту украдены мошенниками, и составители бизнес-плана должны быть крайне осторожны при поиске надежных инвесторов онлайн. Для защиты своих идей можно подписывать соглашения о неразглашении сведений или патентовать открытия, так как скрыть детали бизнес-плана от потенциальных инвесторов, скорее всего, не получится.

После того как ваша идеяоформлена (логически просчитана, имеет цель и способы её достижения), необходимо просчитать и обосновать её экономическую привлекательность. Только после того как она будет экономически обоснована можно приступать к поиску частных инвесторов.

Поиск инвесторов для проекта следует начинать с так называемой выборки. Вам нужно понять и выбрать те целевые группы инвесторов, которых могла бы заинтересовать ваша идея.

Вам нужно понять и выбрать те целевые группы инвесторов, которых могла бы заинтересовать ваша идея.

Далее начинайте этап установления контакта. Можно рассылать информационные письма и резюме вашего проекта в совокупности с готовым бизнес-планом. Не забывайте, что такого рода письма должны носить больше рекламный характер, чтобы заинтересовать ваших потенциальных партнеров.

Чем нужно обладать на начальном этапе, чтобы потенциальные инвесторы были заинтересованы и согласились на переговоры?

- зарегистрированное юридическое лицо

- «белый» и абсолютно легальный вид деятельности

- продуманная система мотивации для ключевых фигур проекта (необходимо продумать, что вы сможете предложить вашим партнёрам. Будет ли это процент от прибыли, или доля в бизнеса, не важно, главное, чтобы все участники были замотивированы)

- фокусировка на цель (все участники проекта работают и отдаются ему на все сто процентов)

- опыт реализации (должны быть хоть какие-нибудь маркетинговые исследования рынка.

Другими словами вам необходимо знать, будет ли интересен ваш продукт вашей целевой аудитории или нет)

Другими словами вам необходимо знать, будет ли интересен ваш продукт вашей целевой аудитории или нет) - собственная заинтересованность (инвесторы должны видеть, что часть рисков вы готовы разделить вместе с ними. Это может выражаться в вашем вкладе в запуск проекта. Это могут быть и денежные средства, и оборудование и аппаратура, имущество и т.д.).

Не редкость в настоящее время при поиске инвесторов (бизнес-ангелов (венчурных инвесторов), как их называют на профессиональном жаргоне) привлечение агентов по поиску инвестиций. Агенты имеют обширные деловые связи, владеют ораторским искусством и дипломатическими навыками, стрессоустойчивостью и специализированными знаниями.

Популярные способы поиска

Пожалуй, самым желанным способом можно назвать сотрудничество с бизнес ангелами и венчурными фондами. Данные люди охотно инвестируют в начинающие проекты. Главным условием для таких инвестиций это оригинальность и инновационный характер.

Также сейчас активно набирает обороты такой способ поиска как базы стартаперов. В рунете существует немало баз с описанием стартапов абсолютно в различных нишах. Главное условие регистрации и участия в такой базе это логически оформленная, экономически обоснованная, а также ярко разрекламированная идея вашего бизнеса. Регистрация, как правило, бесплатная, сложность прохождения модерации различная в зависимости от ресурса.

Также возможно найти инвестора в лице государства. Участие во всевозможных государственных тендерах и программах поддержки бизнеса дает неплохие шансы в поиске капитала для воплощения ваших задумок в жизнь. Также это отличный опыт и новые знакомства, плюс конкуренция, которая позволит вам более глубоко проанализировать слабые и сильные стороны вашего проекта, и в случае необходимости подкорректировать их.

Поиск инвестора через интернет ресурсы. Сегодня очень популярный и востребованный источник поиска инвестиций, как для новых, так и для уже действующих проектов. Речь идет о специализированных порталах, на которых встречаются люди, обладающие готовой идей для бизнеса, и инвесторы, имеющий капитал и готовые вложить его в перспективные проекты.

Речь идет о специализированных порталах, на которых встречаются люди, обладающие готовой идей для бизнеса, и инвесторы, имеющий капитал и готовые вложить его в перспективные проекты.

Также достаточно актуален способ поиска инвесторов через различные доски объявлений. Вы оставляете сообщение, в котором раскрывает всю суть вашей идеи, как вы ее видите, для чего она будет служить, какие цели перед собой ставите и какими способами будете их достигать.

Реально работающим способом поиска средств для бизнеса является выборочная рассылка вашего рекламного предложения и готового бизнес плана идеи частным инвесторам, компаниям и другим лицам, которые могли бы стать вашими деловыми партнерами.

Возможно публиковать вашу идею в различных печатных СМИ, от тематических журналов до крупных информационных газет и новостных вестников.

Также очень часто новые деловые контакты и поиск инвесторов устанавливается на тематических форумах, собраниях, встречах. Посещение таких мероприятий может существенно помочь в реализации вашего будущего проекта.

Посещение таких мероприятий может существенно помочь в реализации вашего будущего проекта.

Пожалуй, наиболее современным способом поиска инвесторов и средств для реализации своего проекта это так называемые акселераторы. Что это такое?

Вкратце, это, если можно выразиться погружение, или образовательные программы на протяжении нескольких месяцев, позволяющие авторам идеи пройти путь от формулировки и презентации до привлечения средств в свой проект. Очень удобно и полезно для тех, кто начинает всё с нуля и не имеет должного опыта, знаний и связей. Однако стоимость таких услуг весьма высока, от 2 до 10 процентов вашего бизнеса.

Всегда помните, что успешность в поиске инвесторов зависит от большого числа факторов. От общего экономического состояния в стране, от ситуации на рынке в котором вы хотите развиваться, от востребованности товаров либо услуг, которые вы планируете продвигать, и от много другого.

Поиск иностранных инвесторов

Для того чтобы найти иностранных инвесторов на территории России, нашим предпринимателям необходимо поменять свой подход к общению с потенциальными партнёрами и усвоить следующие постулаты:

- отношения с иностранным инвестором необходимо строить на доверии, и ни в коем случае не подрывать его

- обладать профессиональной командой (иностранные инвесторы в первую очередь инвестируют собственный капитал в сплоченную и сильную команду)

- бизнес идея должна быть максимально понятна, прозрачна и обоснована (иностранные партнёры не работают с «серыми» идеями ведения бизнеса)

- необходимо «гореть» собственной идеей, знать всё её конкурентные преимущества и быть готовым убедить иностранных партнёров, что им нужен именно ваш проект.

Обладая всеми вышеперечисленными пунктами, собственнику идеи будет гораздо проще в поиске иностранных инвесторов. Однако самым важным для понимания будет тот факт, что отношения с инвесторами, как правило, долгосрочные. Именно поэтому очень важно найти именно того инвестора с кем у вас будет общий взгляд на бизнес, на стратегию его развития, плюс личная совместимость. В современном мире последнее приобретает всё большее значение.

Как найти инвестора

Если вы задались вопросом, как найти инвестора, или вы уже давно ищете инвестора и не можете найти, то стоит запомнить одну вещь: инвестора не интересует сама по себе бизнес-идея, ему куда интереснее выгода, которую можно извлечь.

Начальный этап в поиске инвестора

Если вас заинтересовал поиск инвестора, то первое, что нужно сделать, так это четко представить, кому может быть интересен ваш проект. В первую очередь стоит определить стадию, на которой находится ваш бизнес: зарождение, становление, рост, зрелость. Например, если ваш проект находится на этапе зарождения, то найти инвестора вы сможете лишь среди родственников, друзей, а также людей, которые не боятся рисковать. На следующей стадии (становление), ваш бизнес может заинтересовать венчурные фонды. На этапе роста вы можете найти инвестора среди банков. Если же ваш бизнес уже зрелый, то он может стать интересным институциональным инвесторам, пенсионным фондам.

В первую очередь стоит определить стадию, на которой находится ваш бизнес: зарождение, становление, рост, зрелость. Например, если ваш проект находится на этапе зарождения, то найти инвестора вы сможете лишь среди родственников, друзей, а также людей, которые не боятся рисковать. На следующей стадии (становление), ваш бизнес может заинтересовать венчурные фонды. На этапе роста вы можете найти инвестора среди банков. Если же ваш бизнес уже зрелый, то он может стать интересным институциональным инвесторам, пенсионным фондам.

Что инвестор хочет знать

Прежде чем задавать вопрос «Где найти инвестора?», стоит знать, что для любого инвестора очень важно, чтобы у соискателя инвестиций был опыт работы в той сфере, в которой он хочет реализовывать проект. В противном случае он может потребовать привлечения внешних специалистов или партнеров, которые компетентны в данной области.

Если вам нужен инвестор, то очень важно при его поиске быть максимально честным и убедительным. Нужно, чтобы вы разговаривали с инвестором на языке цифр и фактов и были способны доказать те или иные предположения и выводы.

Нужно, чтобы вы разговаривали с инвестором на языке цифр и фактов и были способны доказать те или иные предположения и выводы.

Условия выхода инвестора

Если вы ищете инвестора партнера, стоит учесть такую деталь, как условия выхода инвестора из бизнеса. Очень важно, чтобы был четко оговорен механизм выхода партнера из проекта, ведь без этого денег никто не даст. Любой инвестор, перед тем как выделить средства, заинтересуется, когда и каким образом он их сможет получить обратно.

И наконец, если вам действительно нужны инвестиции, то тщательно поработайте над проектом. Подумайте над тем, зачем вам нужны деньги и как вы их потом планируете отдавать.

Также на страницах нашего сайта https://investtalk.ru/ вы сможете найти информацию о том, куда выгодно вкладывать деньги, и о привлечении инвесторов.

Другие статьи на нашем сайте

Где найти инвестора для стартапа? Поиск инвестора для стартапа — Блог Admitad Projects

Где искать инвестиции для своего стартапа? Есть ли алгоритм правильного обращения к инвесторам? Как решить вопросы с финансированием проекта?

Поиск инвестиций — фундаментальная задача для большинства стартапов. Специалисты Admitad Projects составили небольшой гайд с самыми распространенными вариантами инвестирования, их особенностями и «подводными камнями».

Специалисты Admitad Projects составили небольшой гайд с самыми распространенными вариантами инвестирования, их особенностями и «подводными камнями».

Что такое инвестиции

Инвестиции — размещение капитала с целью получения прибыли.Сразу отметим: не нужно путать инвестиции и заемные средства. Инвестор — такой же полноценный участник проекта, как и основатель стартапа. Он вкладывает в вас средства и веру в то, что проект «выстрелит», но за это ему полагается доля. Кредитор же занимает вам деньги и хочет вернуть только деньги; развитие вашего проекта, пути возврата и подобные вещи его не интересуют.

Исходя из этого трезво оценивайте стоящие перед вами задачи, запросы и реалии: у вас небольшой проект, который не требует большого количества средств и есть четкое понимание получения прибыли? Возможно, для реализации хватит и банковского кредита — и вам не придется делиться долей своего бизнеса.

Но если вы запланировали выход на крупные рынки, особенно если они международные, то вам понадобятся большие ресурсы, и тут без инвестиций уже никуда.

Разновидности инвестиций в стартапы

Инвестиции можно разделить на два основных типа: непрофессиональные и профессиональные.

К первым относятся собственные сбережения стартапера, краудфандинговые площадки, а также так называемые FFF — friends, family, fools (средства друзей, семьи или «дураков»). FFF чаще всего привлекаются на начальном этапе развития проекта и в тех случаях, когда четкой бизнес-модели стартапа банально нет — есть только общение понимания бизнеса и горящие глаза основателя.

Краудфандинг — нечто среднее между FFF и профессиональными инвестициями: основатель проекта выносит его «в массы» и озвучивает необходимую сумму денег для запуска, обязуясь выполнить определенные действия (например, предоставить всем, кто его поддержал, первую версию продукта). Посетители платформы делают переводы и таким образом формируют бюджет стартапа.

Наиболее известными примерами в этой нише за рубежом являются Kickstarter и Indiegogo — огромное количество проектов нашло там свои первые деньги. В России же первые строки поисковиков занимает краудфандинговая платформа «Планета.ру».

В России же первые строки поисковиков занимает краудфандинговая платформа «Планета.ру».

Промежуточным звеном между профессиональными и непрофессиональными инвестициями являются государственные программы поддержки бизнеса.

Основная задача таких программ — развитие экономики страны, и зачастую они предлагают стартаперам очень неплохие условия. В качестве примера можно указать Start-Up Chile — это государственная программа Чили, которая привлекает бизнесменов-инноваторов независимо от гражданства, помогает им в релокации и выделяет определенные финансовые гранты. Единственное требование — использование Чили как платформы выхода на мировой рынок.

Полного перечня таких программ не существует, но их достаточно легко найти в поисковых системах по запросу «государственная поддержка стартапов в *название страны*» (естественно, минимум на английском языке).

Минусом таких программ является недостаточный объем финансирования — большинство сумм не выходит за размеры $100 000 (а зачастую еще меньше) — этого может хватить только для старта. Плюсом — опять же большая часть сумм выделяется в формате грантов, а не инвестиций, а это значит, что делиться своей долей ни с кем не надо.

Плюсом — опять же большая часть сумм выделяется в формате грантов, а не инвестиций, а это значит, что делиться своей долей ни с кем не надо.

Профессиональные же инвестиции — это полноценная отрасль со своими правилами игры и законами. Фонды и платформы, акселераторы и инкубаторы, стартап-студии и частные инвесторы — вариантов для обращения немало.

Венчурные фонды

Специализированные организации, которые обеспечивают финансирование стартапов. Предпочитают работать со «зрелыми» идеями, уже реализованными на рынке, пусть даже и в небольшом на текущий момент масштабе.

Примером таких фондов в международном формате являются New Enterprise Associates, Accel (AccelPartners), Sequoia Capital. В большинстве стран есть венчурные фонды разных форматов, в том числе даже регионального, их достаточно легко найти в поисковых системах. Примером такого фонда, действующего на территории РФ и сопредельных государств, является Admitad Invest.

При обращении в фонды рекомендуется детально изучить их спецификацию (в какой отрасли они работают), найти шаблоны презентации для проектов и подогнать данные своего стартапа под него — в противном случае заявка может быть отклонена даже до рассмотрения.

Платформы для запуска стартапов

Специализированные платформы, которые помогают стартапам увидеть мир, помочь продвинуть свой проект и получить инвестиции. Наиболее известная платформа мирового масштаба — Startups.co (больше 14 000 000 посетителей). Еще один игрок этого рынка, Gust.com, заявляет о 800 000 учредителей и 85 000 профессионалов в области инвестиций, которых можно найти с помощью платформы.

Подать заявку на платформу может стартапер, имеющий представление о практической части реализации своей идеи; наличие MVP значительно повышает шансы на успех.

Акселераторы и инкубаторы

Некоторые организации подобного типа обеспечивают не только быстрый старт или развитие проекта на базовом уровне с технической помощью, но и вкладывают собствественные средства либо помогают в привлечении сторонних инвесторов. Среди наиболее известных мировых проектов — Ycombinator, 500Startups, Chinaaccelerator, TechStars.

С перечнем таких организаций в мире можно ознакомиться на сайте NBIA — крупнейшей в мире сети поддержки предпринимателей. В РФ подобный список в виде карты (актуальность — 2018 год) можно увидеть у Ассоциации акселераторов и бизнес-инкубаторов России.

В РФ подобный список в виде карты (актуальность — 2018 год) можно увидеть у Ассоциации акселераторов и бизнес-инкубаторов России.

Акселераторы и инкубаторы помогают стартапам как на стадии перспективной идеи, так и при наличии MVP — конкретные требования надо смотреть у каждой организации.

Стартап-студии

Фабрики стартапов — компании, создающие бизнесы на потоке, — еще один вариант решения вопроса с инвестициями для стартапера. При этом, кроме непосредственно самих средств, основатель получит масштабную поддержку по всем направлениям — от бэк-офиса до отдела продаж. Подробнее об этом можно прочитать по ссылке, а с картой студий (актуальность — 2017 год) можно познакомиться здесь.

Стартап-студии могут поддержать внешние проекты на стадии продаж (или, как минимум, наличия работающего MVP и четких результатов исследования рынка).

Бизнес-ангелы

«Ангельское» инвестирование также подразумевает не только выделение средств, но и менторскую поддержку с определенным уровнем экспертизы, а также широкое развитие социальных связей в бизнес-кругах. Бизнес-ангелов можно найти в международных и локальных профессиональных сообществах. На сайте Российской ассоциации венчурного инвестирования есть довольно большой список таких сообществ.

Бизнес-ангелов можно найти в международных и локальных профессиональных сообществах. На сайте Российской ассоциации венчурного инвестирования есть довольно большой список таких сообществ.

Бизнес-ангелы могут войти в стартап на любой стадии и поддержать проект еще на стадии идеи или при первом собранном MVP.

Работа с комьюнити и самопрезентации

Найти фонд, студию или бизнес-ангела — это половина дела, важно еще правильно обратить на себя внимание. О том, как это сделать, можно прочитать в нашем материале «Чек-лист, чтобы поднять раунд: как стартапу понравиться инвестору с первого раза».

Дополнительные шансы для получения инвестиций можно обеспечить с помощью нетворкинга и работы с целевыми группами: начиная от взвешенных комментариев в соцсетях, которые сформируют мнение о вас как о профессионале, заканчивая публикациями в СМИ.

Кстати, в сфере технологических стартапов (ecommerce, fintech, digital etc.) правилом хорошего тона является наличие аккаунта в социальной сети LinkedIn — не забывайте о таких совсем не мелочах, потенциальный инвестор может поискать в ней информацию о вашем профессиональном уровне, не найти и тут же забыть.

Все это вместе — присутствие в соцсетях, СМИ, открытость основателей и прочее — создает определенный информационный фон, который может повлиять на решения инвесторов. Поэтому участие в профильных мероприятиях: конференциях, хакатонах, конкурсах стартапов вроде GenerationS и так далее — отличный повод повысить свои шансы на получение инвестиций, вплоть до того, что инвестор может самостоятельно обратиться к вам напрямую.

Итоги

Все виды инвестиций, кроме вложения собственных средств, кредитов и денег от FFF, объединяет одно: стартапер должен будет поделиться долей в своем проекте. Размер доли зависит от трех показателей: условий инвестора (если они жестко зафиксированы (например, в организациях), реальных перспектив проекта и навыков торговли самого стартапера.

Чаще всего новички-стартаперы морально не готовы отдавать какой-то существенный процент: как же так, ведь это моя идея! Но в большинстве случаев нужно объективно смотреть на вещи: вероятность того, что идея без средств для ее реализации сможет полноценно выйти на рынок, крайне низка.

Причем в средства для реализации мы включаем не только деньги, но и экспертизу, технические возможности и связи, которые может предоставить инвестор — зачастую этот комплект оказывается даже важнее финансовых средств.

Важный момент — перед тем как обращаться в любую организацию, подготовьте хотя бы минимальный пакет документов (данные об основателях, бизнес-план, Road map, наличие MVP, результаты custdev’ов, текущие достижения проекта) — это очень сильно поможет вам выделиться из тысяч ежедневных писем формата «Дайте мне денег, у меня очень крутая идея!»

И, конечно, будьте готовы к тому, что вам будут отказывать — это естественный процесс. Из каждого отказа старайтесь вынести опыт: обнаружить слабые места проекта и залатать их. Никто не мешает подавать вам заявку повторно спустя некоторое время.

P. S. Остались вопросы об инвестировании в проекты? Задавайте их на канале Admitad Projects в Telegram.

8 лучших краткосрочных инвестиций в сентябре 2021 года

Если вы хотите вложить деньги на короткий срок, вы, вероятно, ищете безопасное место для хранения наличных, прежде чем вам понадобится к ним доступ в не столь отдаленном будущем. Неустойчивые рынки и спад экономики в 2020 году заставили многих инвесторов держать наличные по мере продолжения кризиса с коронавирусом — и 2021 год также оставался неопределенным, поскольку экономика восстанавливает утраченные позиции.

Неустойчивые рынки и спад экономики в 2020 году заставили многих инвесторов держать наличные по мере продолжения кризиса с коронавирусом — и 2021 год также оставался неопределенным, поскольку экономика восстанавливает утраченные позиции.

В результате вы захотите получить наличные деньги тогда, когда они вам понадобятся, вместо того, чтобы тратить их на потенциально рискованные инвестиции.Поэтому самое важное, что инвесторы должны искать в краткосрочных инвестициях, — это безопасность.

Что такое краткосрочные инвестиции?

Если вы делаете краткосрочные инвестиции, вы часто делаете это потому, что вам нужны деньги в определенное время. Например, если вы откладываете аванс на дом или свадьбу, деньги должны быть наготове. Краткосрочные инвестиции — это те, которые вы делаете менее чем на три года. Вы пожертвуете потенциально более высокой прибылью ради безопасности денег.

Если у вас более длительный временной горизонт — по крайней мере, от трех до пяти лет (а лучше больше), вы можете посмотреть на такие инвестиции, как акции. Акции предлагают потенциал для гораздо более высокой доходности. Фондовый рынок исторически рос в среднем на 10 процентов в год в течение длительных периодов, но оказался довольно нестабильным. Таким образом, более длительный временной горизонт дает вам возможность пережить взлеты и падения фондового рынка.

Акции предлагают потенциал для гораздо более высокой доходности. Фондовый рынок исторически рос в среднем на 10 процентов в год в течение длительных периодов, но оказался довольно нестабильным. Таким образом, более длительный временной горизонт дает вам возможность пережить взлеты и падения фондового рынка.

Краткосрочные инвестиции: надежная, но низкая доходность

За безопасность краткосрочных инвестиций приходится платить.Скорее всего, вы не сможете заработать на краткосрочных инвестициях столько же, сколько на долгосрочных. Если вы инвестируете на короткий срок, вы будете ограничены определенными типами инвестиций и не должны покупать более рискованные активы, такие как акции и фонды акций. (Но если вы можете инвестировать в долгосрочной перспективе, вот как покупать акции.)

Однако у краткосрочных инвестиций есть несколько преимуществ. Они часто очень ликвидны, поэтому вы можете получить свои деньги, когда они вам понадобятся. Кроме того, они, как правило, несут меньший риск, чем долгосрочные инвестиции, поэтому у вас может быть ограниченный оборотный момент или вообще его не будет.

Вот лучшие краткосрочные вложения в сентябре:

- Сберегательные счета

- Фонды краткосрочных корпоративных облигаций

- Счета денежного рынка

- Расчетно-кассовый счет

- Фонды краткосрочных государственных облигаций США

- Депозитные сертификаты

- Казначейство

- Паевые инвестиционные фонды денежного рынка

Обзор: Лучшие краткосрочные инвестиции в сентябре 2021 года

Вот несколько из лучших краткосрочных инвестиций, которые следует учитывать, которые по-прежнему приносят некоторую прибыль.

1. Сберегательные счета

Сберегательный счет в банке или кредитном союзе — хорошая альтернатива хранению наличных на текущем счете, который обычно приносит очень небольшие проценты по вашему депозиту. Банк будет регулярно выплачивать проценты на сберегательный счет.

Сберегательные счета хорошо подойдут для сравнения сберегательных счетов, потому что легко найти, какие банки предлагают самые высокие процентные ставки, и их легко настроить.

Риск: Сберегательные счета застрахованы Федеральной корпорацией страхования вкладов (FDIC) в банках и Национальным управлением кредитных союзов (NCUA) в кредитных союзах, поэтому вы не потеряете деньги.В краткосрочной перспективе для этих счетов действительно нет риска, хотя инвесторы, которые хранят свои деньги в течение более длительных периодов, могут иметь проблемы с тем, чтобы справиться с инфляцией.

Ликвидность: Сберегательные счета очень ликвидны, и вы можете добавлять деньги на счет. Однако сберегательные счета обычно позволяют производить до шести бесплатных переводов или снятия средств за цикл выписки. (Федеральная резервная система разрешила банкам отказаться от этого требования в рамках своих чрезвычайных интервенций на рынке.Конечно, вам стоит остерегаться банков, которые взимают комиссию за обслуживание счета или доступ к банкоматам, чтобы вы могли минимизировать их.

2. Фонды краткосрочных корпоративных облигаций

Корпоративные облигации — это облигации, выпущенные крупными корпорациями для финансирования своих инвестиций. Обычно они считаются безопасными и выплачивают проценты через регулярные промежутки времени, возможно, ежеквартально или два раза в год.

Обычно они считаются безопасными и выплачивают проценты через регулярные промежутки времени, возможно, ежеквартально или два раза в год.

Фонды облигаций — это совокупность корпоративных облигаций многих различных компаний, обычно во многих отраслях и размерах компаний.Такая диверсификация означает, что облигация с низкой доходностью не сильно повредит общей доходности. Фонд облигаций будет выплачивать проценты на регулярной основе.

Риск: Фонд краткосрочных корпоративных облигаций не застрахован государством, поэтому он может потерять деньги. Однако облигации, как правило, довольно безопасны, особенно если вы покупаете их коллекцию в широком диапазоне. Кроме того, краткосрочный фонд обеспечивает наименьшую подверженность риску изменения процентных ставок, поэтому повышение или понижение ставок не слишком сильно повлияет на цену фонда.

Ликвидность: Фонд краткосрочных корпоративных облигаций очень ликвиден, и его можно покупать и продавать в любой день, когда финансовые рынки открыты.

3. Счета денежного рынка

Счета денежного рынка — это еще один вид банковских вкладов, и они обычно платят более высокую процентную ставку, чем сберегательные счета, хотя обычно они также требуют более высоких минимальных вложений.

Риск: Обязательно найдите счет на денежном рынке, застрахованный FDIC, чтобы ваш счет был защищен от потери денег с покрытием до 250 000 долларов на вкладчика в каждом банке.

Как и для сберегательного счета, основной риск для счетов денежного рынка возникает со временем, потому что их низкие процентные ставки обычно затрудняют инвесторам возможность идти в ногу с инфляцией. Однако в краткосрочной перспективе это не вызывает особого беспокойства.

Ликвидность: Счета денежного рынка высоколиквидны, хотя федеральные законы налагают некоторые ограничения на снятие средств.

4. Счета управления денежными средствами

Счет управления денежными средствами позволяет вкладывать деньги в различные краткосрочные инвестиции и действует во многом как омнибусный счет. Вы можете часто инвестировать, списывать чеки со счета, переводить деньги и заниматься другими типичными банковскими операциями. Счета для управления денежными средствами обычно предлагаются роботами-консультантами и онлайн-биржевыми брокерами.

Вы можете часто инвестировать, списывать чеки со счета, переводить деньги и заниматься другими типичными банковскими операциями. Счета для управления денежными средствами обычно предлагаются роботами-консультантами и онлайн-биржевыми брокерами.

Таким образом, счет управления денежными средствами дает вам большую гибкость.

Риск: Счета управления денежными средствами часто вкладываются в безопасные низкодоходные фонды денежного рынка, поэтому риск не велик. В случае некоторых учетных записей роботов-консультантов эти учреждения депонируют ваши деньги в банки-партнеры, защищенные FDIC, поэтому вы можете убедиться, что не превысили покрытие депозитов FDIC, если вы уже ведете бизнес с одним из банков-партнеров.

Ликвидность: Счета управления денежными средствами чрезвычайно ликвидны, и деньги могут быть сняты в любое время. В этом отношении они могут быть даже лучше традиционных сберегательных счетов и счетов денежного рынка, которые ограничивают ежемесячное снятие средств.

5. Фонды краткосрочных государственных облигаций США

Государственные облигации похожи на корпоративные облигации, за исключением того, что они выпускаются федеральным правительством США и его агентствами. Фонды государственных облигаций покупают инвестиции, такие как казначейские векселя, казначейские облигации, казначейские облигации и ценные бумаги, обеспеченные ипотекой, у федеральных агентств, таких как Государственная национальная ипотечная ассоциация (Ginnie Mae).Эти облигации считаются малорисковыми.

Риск: Хотя облигации, выпущенные федеральным правительством и его агентствами, не обеспечиваются FDIC, эти облигации являются обещанием правительства вернуть деньги. Поскольку они полностью обеспечены доверием и доверием Соединенных Штатов, эти облигации считаются очень надежными.

Кроме того, фонд краткосрочных облигаций означает, что инвестор принимает на себя небольшой процентный риск. Таким образом, повышение или понижение ставок не сильно повлияет на цену облигаций фонда.

Ликвидность: Государственные облигации являются одними из наиболее широко торгуемых активов на биржах, поэтому фонды государственных облигаций высоколиквидны. Их можно покупать и продавать в любой день открытия фондовой биржи.

6. Депозитные сертификаты

Вы можете найти депозитные сертификаты или компакт-диски в своем банке, и они, как правило, предлагают более высокую доходность, чем вы можете найти в других банковских продуктах, таких как сберегательные счета и счета денежного рынка.

Компакт-диски— это срочные вклады, то есть, открывая один, вы соглашаетесь хранить деньги на счете в течение определенного периода времени, от недель до многих лет, в зависимости от желаемого срока погашения.В обмен на безопасность хранения этих денег в хранилище банк выплатит вам более высокую процентную ставку.

Банк регулярно выплачивает проценты по CD, и в конце срока действия CD банк вернет вашу основную сумму плюс заработанные проценты.

Риск: компакт-дисков застрахованы FDIC, поэтому вы не потеряете на них никаких денег. Риски для краткосрочного CD ограничены, но есть риск, что вы можете упустить лучшую ставку в другом месте, пока ваши деньги привязаны к CD.Если процентная ставка слишком низкая, вы также можете потерять покупательную способность из-за инфляции.

Ликвидность: CD менее ликвидны, чем другие банковские вложения в этом списке. Когда вы соглашаетесь с условиями компакт-диска, вы обычно разрешаете банку взимать с вас штраф за досрочное прекращение действия компакт-диска. Таким образом, вы должны быть особенно осторожны, чтобы не связать свои деньги и не получить к ним доступ до истечения срока.

7. Treasurys

Treasurys бывают трех видов — казначейские векселя, казначейские облигации и казначейские облигации — и они предлагают максимальную безопасную доходность, подкрепленную кредитным рейтингом AAA США.С. федеральное правительство. Таким образом, вместо того, чтобы покупать фонд государственных облигаций, вы можете купить определенные ценные бумаги, в зависимости от ваших потребностей.

Риск: Как и в случае с фондом облигаций, отдельные облигации не обеспечиваются FDIC, но поддерживаются обещанием правительства вернуть деньги, поэтому они считаются очень безопасными.

Ликвидность: государственных облигаций США являются наиболее ликвидными облигациями на биржах, и их можно покупать и продавать в любой день открытия рынка.

8.Паевые инвестиционные фонды денежного рынка

Не путайте взаимный фонд денежного рынка со счетом денежного рынка. Хотя они названы одинаково, они сопряжены с разными рисками, хотя оба являются хорошими краткосрочными инвестициями. Паевой инвестиционный фонд денежного рынка инвестирует в краткосрочные ценные бумаги, включая казначейские облигации, муниципальные и корпоративные долговые обязательства, а также в долговые ценные бумаги банков. А поскольку это паевой инвестиционный фонд, вы будете оплачивать долю расходов компании-фонда из активов, которыми вы управляете.

Риск: Хотя его вложения в целом безопасны, фонды денежного рынка не так безопасны, как счета денежного рынка, которые поддерживаются FDIC. Напротив, фонды денежного рынка могут терять деньги, как правило, только в периоды серьезного рыночного кризиса, но, как правило, они вполне безопасны. Тем не менее, это одни из самых консервативных доступных инвестиций, которые должны защитить ваши деньги.

Напротив, фонды денежного рынка могут терять деньги, как правило, только в периоды серьезного рыночного кризиса, но, как правило, они вполне безопасны. Тем не менее, это одни из самых консервативных доступных инвестиций, которые должны защитить ваши деньги.

Ликвидность: Паевые инвестиционные фонды денежного рынка достаточно ликвидны, и вы можете легко получить доступ к своим деньгам. Они могут позволить вам списывать чеки со счета фонда, хотя обычно вы можете снимать только шесть раз в месяц.

Лучшие вложения за краткосрочные деньги

| Год или меньше | Сберегательные счета и счета денежного рынка, счета расчетно-кассового управления | Около 0.5 процентов | Низкий риск, счета поддерживаются FDIC. |

| От двух до трех лет | Казначейские обязательства и фонды облигаций, CD | 1+ процентов | Банковские продукты и казначейские облигации являются самыми безопасными, фонды корпоративных облигаций — несколько менее безопасными. |

| От трех до пяти лет (или более) | CD, облигации и фонды облигаций и даже акции на более длительный период | 1,25+ процента (или намного больше, если вы инвестируете в акции) | CD и облигации представляют собой относительно низкий риск по сравнению с акциями, которые могут сильно колебаться и сопряжены с высоким риском. |

Что дает хорошие краткосрочные инвестиции?

Хорошие краткосрочные инвестиции могут иметь много общего, но обычно они характеризуются следующими тремя чертами:

- Стабильность: Хорошие краткосрочные инвестиции не слишком сильно колеблются в стоимости, так как многие акции и облигации делать. Деньги будут там, когда они вам понадобятся, и часто защищены страховкой FDIC или государственной гарантией.

- Ликвидность: Хорошие краткосрочные инвестиции обычно предлагают высокую ликвидность, а это означает, что вы можете быстро получить доступ к вложенным в них денежным средствам.

В случае определенных инвестиций, таких как компакт-диски, вы будете знать, когда появятся деньги, и вы всегда можете выкупить компакт-диски, хотя часто за это придется заплатить штраф.

В случае определенных инвестиций, таких как компакт-диски, вы будете знать, когда появятся деньги, и вы всегда можете выкупить компакт-диски, хотя часто за это придется заплатить штраф. - Низкие транзакционные издержки: Хорошие краткосрочные инвестиции не требуют больших затрат, в отличие, например, от дома. Это особенно важно, когда доходность краткосрочных инвестиций находится на историческом минимуме.

Эти функции означают, что ваши деньги не будут подвергаться риску и будут доступны, когда вам понадобится их использовать, что является одной из основных причин для краткосрочных инвестиций.Напротив, вы можете получить более высокий доход от долгосрочных инвестиций, но должны выдержать более краткосрочную волатильность. Однако, если вам нужны эти деньги, вам, возможно, придется продать в убыток, чтобы получить к ним полный доступ.

Советы по инвестированию денег на срок до 5 лет Если вы инвестируете деньги на срок до пяти лет, у вас должен быть другой процесс, чем если бы вы инвестировали с временным горизонтом в несколько десятилетий. Вместо этого вам нужно подходить к краткосрочному инвестированию, руководствуясь следующими советами:

Вместо этого вам нужно подходить к краткосрочному инвестированию, руководствуясь следующими советами:

- Определите свои ожидания. Краткосрочные инвестиции будут иметь меньшую потенциальную доходность, чем долгосрочные инвестиции, поэтому важно правильно определить свои ожидания.

- Внимание к безопасности. В общем, если вы инвестируете на короткий срок, вам следует сосредоточиться на безопасности, а не на прибыли. Ваши деньги должны быть под рукой, когда они вам понадобятся.

- Небольшая дополнительная прибыль может не стоить дополнительных рисков. Если краткосрочные инвестиции приносят так мало, можно легко попытаться получить небольшую дополнительную прибыль за счет гораздо большего риска.Но сосредоточьтесь на том, почему вы инвестируете в краткосрочной перспективе.

- Подберите вложение в соответствии с вашими потребностями. Вы могли бы немного заработать на этом компакт-диске, но что, если вам нужно получить доступ к деньгам до того, как они созреют? Отрегулируйте тип инвестиций в соответствии со своими потребностями.

- Не все краткосрочные вложения равны. Банковские продукты поддерживаются FDIC, поэтому вы не потеряете основную сумму. Но рыночные продукты, даже такие безопасные, как фонды краткосрочных облигаций, могут снижаться в течение коротких периодов времени.Осознайте риски своих инвестиций.

Краткосрочные инвестиции обычно довольно безопасны, особенно по сравнению с долгосрочными инвестициями, такими как акции или фонды акций. Но убедитесь, что вы понимаете, во что инвестируете.

Подробнее:

Отказ от ответственности редакции: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение. Кроме того, инвесторам сообщают, что результаты прошлых инвестиционных продуктов не являются гарантией повышения цен в будущем.

Умный способ приумножить свои деньги

Инвестиции предназначены не только для сверхбогатых людей и людей с Уолл-стрит. На самом деле, инвестирование в фондовый рынок — один из самых распространенных способов стать миллионером среднестатистического американца.

На самом деле, инвестирование в фондовый рынок — один из самых распространенных способов стать миллионером среднестатистического американца.

Изучение того, как инвестировать впервые, может показаться пугающим, но это вовсе не так страшно, как вы думаете. Здесь я собираюсь показать вам, как лучше всего начать инвестировать, и укажу несколько вещей, которые вам следует изучить в следующий раз.

Готов ли я начать инвестировать?Прежде чем вы начнете инвестировать, важно привести в порядок остальную часть вашего финансового дома. Вам следует:

- Будьте уверены в своем бюджете — сколько вы зарабатываете, тратите и откладываете каждый месяц.

- Управляйте своим долгом — избавьтесь от остатков на кредитных картах с высокими процентами и разработайте план по выплате студенческих ссуд и других обязательств.

- Имейте четкие цели, определяющие, на что вы хотите, чтобы ваши деньги позволяли вам делать в будущем.

Вам не нужно ждать, пока вы не освободитесь от долгов, чтобы начать инвестировать (на самом деле, вы не должны ждать так долго!) Но если у вас есть какие-либо сомнения относительно того, готовы ли вы начать инвестировать, обратитесь к моей прежде чем вернуться к этому руководству, прочтите статью о семи шагах к финансовой стабильности.

Почему стоит инвестировать

Инвестиции необходимы, если вы хотите, чтобы ваши сбережения со временем росли. Хотя хранение денег на сберегательном счете кажется безопасным, процент, который вы будете зарабатывать, недостаточно, чтобы успевать за инфляцией на протяжении многих десятилетий.

Хотя в краткосрочной перспективе фондовый рынок более рискован, в долгосрочном плане он приносит сложную доходность, которая не только не отстает от инфляции, но и опережает ее. Если вы потратите минуту, чтобы узнать, как работает комплексный рост, вы быстро поймете, почему вы просто должны начать инвестировать сегодня.

Допустим, вы получили небольшое наследство и решили вложить его — если вы поместите 5000 долларов на счет с процентной ставкой 7% и внесете дополнительно 200 долларов в месяц, через 30 лет у вас будет чуть больше 284000 долларов.

Куда вкладывать — лучшие способы вложить деньги Личные финансы — это личные финансы. Лучший способ вложить деньги для вас будет отличаться от лучшего способа вложить деньги для меня.

Лучший способ вложить деньги для вас будет отличаться от лучшего способа вложить деньги для меня.

Некоторые вещи, однако, универсальны. Каждый должен вкладывать деньги на пенсию, к которым не притрагиваешься многие десятилетия. Когда вам 20 или 30 лет, может быть трудно почувствовать необходимость планировать выход на пенсию. Но нам нужно позаботиться о нашем будущем «я», и отыскать достаточно, чтобы прожить комфортную пенсию, — задача не из легких.Чем раньше вы начнете инвестировать, тем легче будет.

Инвестиции при выходе на пенсию по месту работыСамый простой (и, возможно, лучший) способ начать инвестировать — это зарегистрироваться в программе 401 (k) вашего работодателя или аналогичной программе пенсионных накоплений, если они ее предлагают.

Вы указываете, сколько денег инвестировать, и ваш работодатель вычитает сумму прямо из вашей зарплаты. Для этих счетов предусмотрены налоговые льготы, и иногда ваш работодатель может предоставить процент от ваших инвестиций.

У вас будет возможность указать, как вы хотите инвестировать эти деньги, о чем я расскажу в следующем разделе.

Имейте в виду, что деньги, которые вы вкладываете на пенсионный счет 401 (k) или аналогичный, не должны сниматься до тех пор, пока вы не выйдете на пенсию (после 59 лет). Досрочный вывод денег может потребовать уплаты подоходного налога и 10% штрафа за досрочное снятие.

Самостоятельное инвестирование на пенсиюЕсли вы не работаете у работодателя, который предлагает пенсионный план, вы все равно можете воспользоваться налоговыми льготами при выходе на пенсию, вложив средства в индивидуальный пенсионный счет (IRA).

Как и 401 (k) s, IRA позволяют вашим инвестициям расти без уплаты налогов, но средства не могут быть сняты без штрафа до достижения возраста 59 ½. Вы можете открыть IRA в любой брокерской компании, робо-консультанте или компании паевых инвестиционных фондов. Большинство инвесторов могут инвестировать до 6000 долларов в IRA в 2021 году (до 7000 долларов, если вам больше 50), но право на участие в IRA постепенно теряется для налогоплательщиков с высокими доходами.

Если вы думаете об открытии IRA, следующим шагом должно стать изучение налоговой разницы между традиционными IRA и IRA Рота.

Инвестирование на краткосрочные целиКаждый должен инвестировать для выхода на пенсию, но у вас, скорее всего, будут и краткосрочные финансовые цели.

В общем, не вкладывайте деньги, которые хотите использовать для достижения цели, до которой осталось менее 5 лет. Любое инвестирование связано с риском. Фондовый рынок движется вверх и вниз, как американские горки, иногда с большой силой, но со временем сглаживается. Чем дольше вы будете инвестировать, тем выше вероятность получения сильной прибыли.

Например, с онлайн-текущим счетом OnJuno вы зарабатываете 1.Бонус 20% на все депозиты до 5000 долларов и 0,25% на остаток на счете от 5000 до 100000 долларов — плюс вы получаете 5% кэшбэка при покупках на сумму до 500 долларов в год в пяти лучших розничных магазинах по вашему выбору.

Храните деньги, которые вы хотите использовать в течение следующих нескольких лет, на сберегательном счете с высокими процентами, например Chime (APY Chime составляет 0,50%, если не требуется минимальный остаток и ежемесячная плата). По сравнению с тем, что вы можете заработать на инвестировании, сберегательные счета не приносят больших процентов.Но, что важно, деньги, которые вы кладете на сберегательный счет, застрахованы государством и не могут потерять ценность.

По сравнению с тем, что вы можете заработать на инвестировании, сберегательные счета не приносят больших процентов.Но, что важно, деньги, которые вы кладете на сберегательный счет, застрахованы государством и не могут потерять ценность.

Допустим, у вас есть цели, не связанные с выходом на пенсию, до которых более пяти лет. Стоит ли вкладывать деньги, которые вы для них копите?

Да!

Со временем стоимость всего медленно растет.Всего через десять лет на один доллар вы купите меньше, чем сегодня. Через 20 лет за один доллар можно будет купить намного меньше. Это инфляция, и она почти так же гарантирована, как смерть и налоги.

Процентные ставки, которые банки выплачивают по сберегательным счетам, почти всегда намного ниже среднего уровня инфляции. Пока я пишу это, большинство банков платят 0,5% или меньше, в то время как инфляция составляет 2 или 3%. Это означает, что с точки зрения реальной стоимости деньги, находящиеся на сберегательном счете, теряют где-то между 1.5% и 2,5% в год!

Пока я пишу это, большинство банков платят 0,5% или меньше, в то время как инфляция составляет 2 или 3%. Это означает, что с точки зрения реальной стоимости деньги, находящиеся на сберегательном счете, теряют где-то между 1.5% и 2,5% в год!

Чтобы накопить богатство, вам нужно, чтобы ваши сбережения росли со скоростью, которая не только идет в ногу с инфляцией, но и опережает ее. В долгосрочной перспективе хорошо диверсифицированный портфель акций должен обеспечивать среднегодовую доходность от 5 до 8% (больше, если вам повезет). Будут годы, когда прирост акций будет намного выше, и годы, когда акции будут терять деньги и приносить отрицательную прибыль. Но если вы предположите среднегодовую доходность 7% и средний уровень инфляции 2,5%, реальная стоимость ваших денег вырастет в 4 раза.5% в год.

Что мы подразумеваем под «портфелем»?

- В мире инвестирования портфель — это любой набор акций, облигаций и других инвестиций. Независимо от того, держите ли вы эти инвестиции в одном и том же месте, ваш портфель относится ко всем инвестициям, которыми вы владеете.