Рекордная инфляция в США прошлась по рынкам

Глобальные рынки судорожно переваривают новые статданные по инфляции в США: цены в крупнейшей экономике мира продолжают расти быстрее ожиданий из-за массовой раздачи наличных всем подряд, и в ФРС уже заявили о возможности скорого повышения ставок и подорожания кредитов. Больше всех напуганы инвесторы на Уолл-стрит.

Вчера торги в США завершились самой панической распродажей за всю историю. Об этом свидетельствует индекс NYSE Tick Index, отражающий движения рынка: его падение до минус 2068 пунктов превысило предыдущий рекорд панических распродаж в 1990-х и начале 2000-х. Инвесторы сбрасывали акции почти всех компаний, продавали казначейские облигации США. Вслед за этим подешевели и российские акции и облигации: сегодня российские фондовые индексы снижаются на 0,5-1%, европейские – на 1-2%. Фондовые индексы США упали на 2–2,7% по итогам торгов, а открывшиеся чуть позже азиатские фондовые индексы потеряли 1–2,5%.

Вчера, комментируя данные по инфляции, заместитель председателя Центробанка США Ричард Кларида попробовал успокоить рынки и отметил, что это временный всплеск инфляции, хотя он сам и удивлен таким скачком. Экономике США еще потребуется некоторое время для восстановления, чтобы прекратить выкуп облигаций на свеженапечатанные доллары. Но если резкий рост инфляции продолжится, то, по его словам, Федеральная резервная система (ФРС), выполняющая роль ЦБ в США, сократит масштабы эмиссии долларов и повысит ставку. Если ФРС сможет постепенно увеличить ставку, стоимость кредитов, не испугав рынки, то доллар подорожает. В противном случае рынки накроет новая волна распродаж, а размах колебаний курса доллара вниз и вверх вырастет.

«Инфляционное давление будет расти, и оно не будет временным, – заявил для Reuters Джереми Гатто, инвестиционный менеджер Unigestion. – Что это обозначает? Фактически, что ставки будут расти». Инвесторы оценили вероятность повышения ставки ФРС в 80% уже в декабре следующего года и рынки к этому готовятся заранее.

– Что это обозначает? Фактически, что ставки будут расти». Инвесторы оценили вероятность повышения ставки ФРС в 80% уже в декабре следующего года и рынки к этому готовятся заранее.

Инфляция в США за апрель выросла на 0,8% (месяц к месяцу), что оказалось в 4 раза больше консенсус-прогнозов экономистов. Годовая инфляция подскочила с 2,6% в марте до 4,2% в апреле, что более чем в 2 раза выше цели ФРС (2%). В последний раз таким показатель был в сентябре 2008 года. Базовая инфляция (без учета чувствительных к росту цен энергоносителей и продуктов питания) выросла в апреле на 3% в годовом выражении. Такого роста не было 25 лет – с января 1996 года. Базовая инфляция в сравнении к месяцу выросла на 0,92% за апрель. Такого роста не было 40 лет, когда США захлестнула гиперинфляция.

дни доллара как резервной валюты сочтены

Почти восемь лет назад Майкл Кембалест из JP Morgan впервые представил диаграмму, которая наглядно показывает, что никакая резервная валюта не может сохранять свой статус вечно, следовательно, в недалеком будущем доллар США также перестанет быть самой важной мировой валютой.

Zerohedge

В январе 2012 г. Джембалест вспоминал замечание покойного экономиста Массачусетского технологического института Рудигера Дорнбуша: «Кризис приходит гораздо дольше, чем вы думаете, а затем он происходит гораздо быстрее, чем вы могли подумать».

Разрушительная денежно-кредитная политика крупнейших ЦБ и Федеральной резервной системы США, примененная после кризиса 2008 г., затянулась на долгие годы, поэтому вполне логично провести аналогию с высказыванием господина Дорнбуша.

Однако мало кто кроме JPMorgan’s Private Bank сейчас задается вопросом, подходит ли конец «непомерной привилегии» доллара?

Эксперты банка не просто выражают беспокойство в связи с возможной потерей долларом статуса резервной валюты, они прямо говорят, что это может произойти уже довольно скоро, что приведет к ее обесценению.

JPMorgan’s Private Bank

Доллар США был доминирующей резервной валютой в мире в течение почти столетия. Таким образом, многие инвесторы сегодня, даже за пределами Соединенных Штатов, чувствуют себя комфортно, имея значительный перевес долларов в своих портфелях.

Однако мы считаем, что доллар может потерять свой статус доминирующей валюты мира, что может привести к его обесцениванию в среднесрочной перспективе, из-за структурных, а также из-за циклических причин.

Банк советует диверсифицировать валютную составляющую своих портфелей, отдавая предпочтение другим валютам на развитых рынках и в Азии, а также драгоценным металлам.

Как доллар стал резервной валютой

Принято считать, что доллар США сменил британский фунт как международную резервную валюту в мире после подписания Бреттон-Вудских соглашений после Второй мировой войны. Реальность такова, что ценность фунта была подорвана за многие десятилетия до Бреттон-Вудса.

Рост курса доллара на мировом рынке в свою очередь был вызван созданием Федеральной резервной системы чуть более века назад и появлением экономики США после Первой мировой войны.

Федеральная резервная система помогла создать более зрелые рынки капитала и национально скоординированную денежно-кредитную политику — два важных столпа стран с резервной валютой.

Будучи расчетной единицей в мире, Соединенные Штаты дали то, что бывший министр финансов Франции Валери д’Эстен назвал «непомерной привилегией», — возможность оплачивать импорт и выпускать долговые обязательства в своей собственной валюте и иметь постоянный дефицит.

Ничто не говорит о том, что доминирование доллара должно остаться навсегда. Фактически доминирующая международная валюта много раз менялась на протяжении всей истории.

После окончания Второй мировой войны на долю США приходилась самая большая доля мирового ВВП — более 25%. С тех пор основной драйвер экономического роста переместился в сторону Азии.

За последние 70 лет Китай увеличил свою долю в мировом ВВП в четыре раза и довел еще примерно до 20%.

Как ожидается, цифра будет продолжать расти в последующие годы. Кроме того, Китай больше не является просто производителем недорогих товаров, он является настоящим лидером по производству товаров с высокой добавленной стоимостью и одним из лидеров в технологическом секторе.

Кроме того, вокруг Китая достаточно много других быстрорастущих экономик, имеющих также высокую численность населения. Все эти факторы будут приводит к тому, что доля расчетов в долларах будет постепенно снижаться.

Доля долларов в резервах ЦБ. Zerohedge

Возможно, процесс уже начался. Последние данные о валютных резервах среди глобальных центральных банков показывают затяжное снижение доли доллара.Падение титана Доллар десятилетиями доминировал в мировой экономике. Почему его господству приходит конец?: Рынки: Экономика: Lenta.

ru

ruДоллар США считается символом надежности, безопасности и экономического процветания. Он занимает неоспоримое доминирующее положение в международной финансовой системе с середины XX века и производит впечатление непобедимого титана. Однако эра господства доллара как основной мировой резервной валюты медленно подходит к концу. Крупнейшие банки предрекают ему резкий спад уже в следующем году, а известный экономист Стивен Роуч уверен, что американская валюта может обесцениться на треть. Причинами обвала станут сокращение сбережений населения, рост государственного долга США и усиление Китая. Закат долларового диктата — в материале «Ленты.ру».

Этот текст попал в подборку лучших текстов «Ленты.ру» за 2020 год. Остальные тексты из нее читайте ТУТ

Успех американской экономики в XX веке был во многом обусловлен доминирующей ролью доллара. В свою очередь достижение этой роли стало результатом политического и военного превосходства, которое США приобрели после Первой мировой войны.

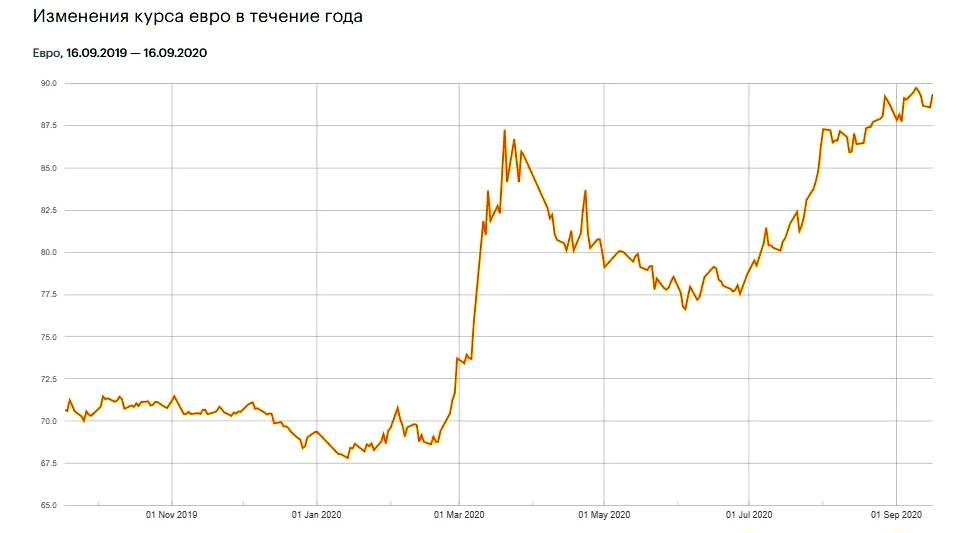

Действительно, последнее время доллар чувствует себя не очень хорошо. В частности, июль оказался очень сложным месяцем для американской валюты, которая обновила многомесячные, а в некоторых случаях и многолетние минимумы. Всего за месяц доллар подешевел на шесть процентов против фунта, на пять — по отношению к евро, на четыре — против швейцарского франка и австралийского доллара. Вдобавок валютные аналитики вполне допускают, что июль может оказаться для доллара худшим месяцем с точки зрения месячной динамики за последние десять лет.

Стивен Роуч

Фото: Michel Euler / AP

С каждым годом угрозу доминирующему положению американской валюты всерьез рассматривают все больше экономистов. Последний громкий прогноз был озвучен профессором Йельского университета и бывшим председателем совета директоров Morgan Stanley Asia Стивеном Роучем. Он заявил, что в ближайшее время доллар США может рухнуть на 30-35 процентов. Причем падение американской валюты будет происходить очень и очень быстро.

Он заявил, что в ближайшее время доллар США может рухнуть на 30-35 процентов. Причем падение американской валюты будет происходить очень и очень быстро.

«Эпоха «непомерных привилегий» доллара США как основной мировой резервной валюты подходит к концу», — уверен Роуч. По словам экономиста, у мира есть серьезные сомнения относительно «когда-то широко принятой презумпции американской исключительности». Он считает, что валюты устанавливают равновесие между внутренней экономической основой страны и внешними представлениями о ее силе или слабости. У США же есть проблемы с обеими частями этого уравнения.

Внутренних причин для падения доллара много, и большинство из них кроются в накопленных за долгие годы дисбалансах американской экономики. Пандемия COVID-19 лишь вскрыла застарелые проблемы и стала катализатором их развития. В частности, экономика США столкнулась с растущим дефицитом бюджета, рецессией и риском дефляции. Корни проблемы лежат в сокращении национальных сбережений (они включают в себя сбережения домохозяйств, предприятий и государственного сектора с поправкой на амортизацию) до 1,4 процента национального дохода. Это самый низкий показатель с 2011 года. Для сравнения, с 1960 по 2005 год этот показатель в среднем равнялся семи процентам национального дохода. Невысокий уровень национальных сбережений приводит к отсутствию внутреннего источника инвестирования.

Это самый низкий показатель с 2011 года. Для сравнения, с 1960 по 2005 год этот показатель в среднем равнялся семи процентам национального дохода. Невысокий уровень национальных сбережений приводит к отсутствию внутреннего источника инвестирования.

Фото: Alex Wong / Getty Images

В результате отсутствие собственных сбережений США компенсировали за счет привлечения инвестиций извне, что разгоняло государственный долг. Однако экономика страны оставалась привлекательной в силу различных причин, в том числе особой роли доллара в мировой экономике. Пандемия COVID-19 может изменить эту ситуацию из-за стремительно растущего дефицита государственного бюджета. Согласно прогнозу двухпартийного Бюджетного управления Конгресса, дефицит в 2020 году взлетит до рекордного для мирного времени уровня и составит 17,9 процента ВВП. В 2021 году он снизится до 9,8 процента.

Администрация президента США Дональда Трампа вынуждена тратить триллионы долларов на поддержку бизнеса и населения, а доходы бюджета при этом снижаются — из-за меньших налоговых поступлений. Однако многочисленных мер поддержки оказалось недостаточно — по итогам второго квартала ВВП США упал на 32,9 процента по сравнению с аналогичным периодом прошлого года. Для американской экономики падение стало беспрецедентным с начала ведения статистики, то есть с 1947 года.

Однако многочисленных мер поддержки оказалось недостаточно — по итогам второго квартала ВВП США упал на 32,9 процента по сравнению с аналогичным периодом прошлого года. Для американской экономики падение стало беспрецедентным с начала ведения статистики, то есть с 1947 года.

При этом администрация да и сам Трамп не высказывают какой-либо обеспокоенности потенциальным ослаблением доллара. Экономическая стратегия президента подразумевает протекционизм и заботу об американском торговом балансе, а для американских экспортеров слабый доллар — это конкурентное преимущество. Однако Роуч считает, что при всех преимуществах ослабления доллара для экономики США в краткосрочной перспективе это несет целый ряд рисков в долгосрочной.

Внешний фактор, оказывающий давление на доллар, кроется в изменении подхода к роли США в мире, которая произошла во время президентства Дональда Трампа. По мнению Роуча, статус мирового лидера выступал элементом поддержки доллара в качестве валюты-убежища. Отход Америки от такой модели, протекционизм и попытки «отделить себя от остального мира» уберут эту опору. Доллар может перестать восприниматься как безопасное убежище, американские фондовые биржи — потерять свою привлекательность для иностранных компаний, а номинированный в долларах государственный и корпоративный долг — увеличиться в других валютах в силу роста популярности альтернатив доллару. Все это может ослабить роль Америки как мирового экономического лидера и финансового центра.

Доллар может перестать восприниматься как безопасное убежище, американские фондовые биржи — потерять свою привлекательность для иностранных компаний, а номинированный в долларах государственный и корпоративный долг — увеличиться в других валютах в силу роста популярности альтернатив доллару. Все это может ослабить роль Америки как мирового экономического лидера и финансового центра.

Дональд Трамп

Фото: Leah Millis / Reuters

И речь не идет о каком-то далеком будущем — процесс уже запущен. В частности, сингапурский хедж-фонд APS Asset Management Pte обратил внимание, что игроки на глобальном финансовом рынке начали отказываться от низкодоходных и надежных активов, к коим традиционно относят государственные облигации США, в пользу наличных. Хедж-фонд связывает изменение тренда с реальными рисками вооруженного конфликта между США и Китаем. Основатель и директор APS Asset Management Pte Кок Хой Вонг считает, что из американских бумаг пришла пора выводить деньги. Он уверен, что во время американской избирательной кампании политическое напряжение может достигнуть пика.

Одновременно с этим один из главных конкурентов американского доллара, китайский юань, получает значительную поддержку из-за быстрого восстановления экономики КНР после кризиса, вызванного коронавирусом. Кроме того, экономика Китая, по словам профессора, проходит этап трансформации от индустриальной к постиндустриальной. Из мировой фабрики страна превращается в некое подобие США, где основную роль в экономике играет сектор услуг и внутреннее потребление. В конечном итоге ослабление доллара станет еще одной победой Китая в наметившемся в последние годы американо-китайском противостоянии. Более того, это противостояние подтолкнет Китай к переориентации на внутренний рынок, что приведет к снижению зависимости от экспорта и усилению роли КНР на международной арене, а, следовательно, росту спроса на юань в качестве резервной валюты.

на 35

процентов

может рухнуть доллар США, согласно прогнозу Стивена Роуча

По мнению Роуча, перспективы роста есть и у евро, который, несмотря на скептицизм экспертов, стойко пережил все катаклизмы, с которыми столкнулся ЕС за последние 10 лет. Исходя из торгового баланса, европейская валюта выглядит недооцененной на 15 процентов. Экономист отметил, что и еврозона, и Китай страдают от давнего профицита счета текущих операций, и повышение курса национальной валюты является классическим способом устранения этого дисбаланса. Наряду с этим важную роль играют мексиканское песо и канадский доллар, которые будут укрепляться на фоне роста цен на нефть. В итоге роста курса этих четырех валют хватит, чтобы обвалить американский доллар. Причина заключается в том, что ЕС, Канада, Китай, Мексика и Япония являются крупнейшими торговыми партнерами США — на них приходится 72 процента общего объема, а стоимость валют этих стран определяет курс доллара на международных рынках.

Исходя из торгового баланса, европейская валюта выглядит недооцененной на 15 процентов. Экономист отметил, что и еврозона, и Китай страдают от давнего профицита счета текущих операций, и повышение курса национальной валюты является классическим способом устранения этого дисбаланса. Наряду с этим важную роль играют мексиканское песо и канадский доллар, которые будут укрепляться на фоне роста цен на нефть. В итоге роста курса этих четырех валют хватит, чтобы обвалить американский доллар. Причина заключается в том, что ЕС, Канада, Китай, Мексика и Япония являются крупнейшими торговыми партнерами США — на них приходится 72 процента общего объема, а стоимость валют этих стран определяет курс доллара на международных рынках.

Падение доллара может привести к повторению сценария 1970-х годов, когда США на несколько лет погрузились в стагфляцию — рецессию, сопровождающуюся ростом цен. Причина в том, что США импортируют большую часть товаров, которые неизбежно вырастут в цене вслед за ослаблением национальной валюты. Одновременно с этим отсутствие сбережений у населения вследствие продолжительных карантинных мер из-за пандемии повлечет за собой медленное восстановление потребительского спроса и затяжной кризис.

Одновременно с этим отсутствие сбережений у населения вследствие продолжительных карантинных мер из-за пандемии повлечет за собой медленное восстановление потребительского спроса и затяжной кризис.

Фото: William Thomas Cain / Getty Images

Чарльз Байдермен, ветеран фондового рынка с 30-летним стажем и основатель аналитической компании TrimTabs Investement Research, видит опасность в другом. Он рассказал, что в настоящий момент на рынке США стремительно растет пузырь потребления. Так, безработица обновляет рекорд за рекордом, сбережения сокращаются, а продажи новых автомобилей растут, как и цены на недвижимость. Получая различные выплаты от федеральных властей и властей отдельных штатов, американцы вместо того, чтобы аккумулировать эти деньги на черный день, мгновенно тратят их. Если пандемия затянется, это может привести к тому, что пузырь лопнет и страну ждет резкий спад потребления.

Материалы по теме

00:05 — 15 апреля 2020

Нет монет

Коронавирус заставил мир вспомнить о золоте. Почему его не хватит на всех покупателей?

Почему его не хватит на всех покупателей?

00:03 — 6 июля 2020

Не верой единой

Доллар захватил мир и стал главной валютой планеты. 200 лет назад его ни во что не ставили

При этом усугубить ситуацию может кризис банковской системы, считает Стивен Роуч. В мае он призывал не ждать быстрого восстановления американской экономики из-за предельного уровня безработицы, который может повлечь за собой большой долговой кризис — у американцев просто не будет денег, чтобы обслуживать свои кредиты. Для поддержания экономики администрации придется вливать в нее больше денег, что будет еще сильнее разгонять бюджетный дефицит и негативно влиять на курс доллара.

Роуч обращает внимание, что едва ли не единственный аргумент защитников доллара — это отсутствие альтернативы. Они считают, что если доллар потеряет свою доминирующую функцию, а мировые державы не смогут выработать какого-то коллективного решения и представить адекватную замену, то финансовый мир погрузится в анархию. Однако стремление избавиться от долларового монополизма лишь усиливается в условиях, когда финансы все чаще применяются как инструмент давления. По данным Банка международных расчетов, за последние 20 лет доля американской валюты в мировых резервах сократилась с 70 до 60 процентов. В ближайшие годы на фоне проблем с текущими счетами и сбережениями этот тренд может только усилиться.

Однако стремление избавиться от долларового монополизма лишь усиливается в условиях, когда финансы все чаще применяются как инструмент давления. По данным Банка международных расчетов, за последние 20 лет доля американской валюты в мировых резервах сократилась с 70 до 60 процентов. В ближайшие годы на фоне проблем с текущими счетами и сбережениями этот тренд может только усилиться.

В начале пандемии доллар еще воспринимался многими как безопасная валюта. В марте индекс доллара (составляется на основе курса доллара к корзине из шести валют) после кратковременного падения вырос на 8,81 процента, однако затем последовало длительное снижение курса. На данный момент падение индекса доллара от максимума составляет 6,83 процента. И чем дольше США остаются эпицентром мировой пандемии, тем сильнее опасения. Так, в конце июня главный стратег Deutsche Bank в Азии Самир Гоэль заявил, что спрос на доллар среди инвесторов может снизиться из-за второй волны коронавируса в США.

Народный банк Китая

По словам эксперта, доллар может лишиться статуса валюты-убежища по мере роста числа случаев заражения COVID-19. Американская валюта в таком случае может рухнуть не только по отношению ко всем валютам развитых стран, но и по отношению к юаню. Главный тормоз для китайской валюты — напряжение в отношениях между КНР и США, которое может только усиливаться на фоне предвыборной гонки в Соединенных Штатах. Однако чем дольше сохраняется ситуация, в которой Китай стремительно восстанавливается ото всех последствий коронавирусного кризиса, а Америка не может обуздать пандемию, этот фактор будет играть все меньшую роль.

Американская валюта в таком случае может рухнуть не только по отношению ко всем валютам развитых стран, но и по отношению к юаню. Главный тормоз для китайской валюты — напряжение в отношениях между КНР и США, которое может только усиливаться на фоне предвыборной гонки в Соединенных Штатах. Однако чем дольше сохраняется ситуация, в которой Китай стремительно восстанавливается ото всех последствий коронавирусного кризиса, а Америка не может обуздать пандемию, этот фактор будет играть все меньшую роль.

Мнение, что китайский юань может побороться за статус основной мировой резервной валюты, ранее высказывал бывший глава Минфина США Генри Полсон. По словам эксперта, доллар стал главной валютой благодаря сочетанию факторов, включая геополитические условия после Второй мировой войны, а также за счет роста национальной экономики. Однако «естественная монополия» доллара, по мнению Полсона, скоро закончится, а роль юаня повысится за счет интеграции экономики КНР в глобальные процессы. Вряд ли все это приведет к анархии, как опасаются консерваторы, скорее к появлению нескольких конкурирующих валютных блоков. Тем не менее американская валюта действительно находится в одной из самых сложных ситуаций за всю послевоенную эпоху.

Тем не менее американская валюта действительно находится в одной из самых сложных ситуаций за всю послевоенную эпоху.

эксперт сделал валютный прогноз на 2021

26 января 2021, 15:30

В Мире В России Экономика

Новая американская администрация в лице демократической команды во главе с Джозефом Байденом на протяжении всего президентского срока политика будет придерживаться стратегии удержания доллара в относительно слабом положении.

Такое мнение озвучил управляющий директор Accent Capital Андрей Богданов, сообщает ИА DEITA.RU со ссылкой на «Прайм».

Это означает, что доходность внутри США будет маленькой, поэтому многие инвесторы убегут на развивающиеся рынки. В частности, как отмечает эксперт, в этой связи вполне реально ожидать увеличения спроса на российские активы, что естественным образом будет способствовать укреплению курса рубля.

Инвесторы могут начать возвращаться в доллары только если их ожидания касательно скорости восстановления мировой экономики после пандемии окажутся обманутыми. Вместе с тем, планы большинства стран на проведение массовой вакцинации делают подобный сценарий весьма маловероятным.

Как заявил Богданов, по этой причине ожидание восстановления рынков формирует объективный тренд повышения спроса на сырьевые товары и энергетические ресурсы, что, конечно, является фундаментальным фактором для поддержания российской валюты.

В случае если США не начнут вводить против России широкий санкций, то, скорее всего, на протяжении всего 2021 года доллар будет находиться в коридоре от 70 до 72 по отношению к рублю, полагает аналитик.

Автор: Дмитрий Шевченко

возможны ли скачки котировок и почему на межбанке становится интересно — Минфин

Вторник на валютном рынке пройдет интересно и снова в противостоянии интересов крупных игроков.

Постепенное проседание котировок доллара очень «не нравится» крупным экспортерам и в частных беседах они все больше намекают на то, что готовы все-таки дать «бой» по курсу. В основном за счет того, что продавать из валютной выручки они будут только в тех объемах, которые им необходимо закрывать в гривне. А не ее всю до тех пор, пока курс не начнет расти.

►Подписывайтесь на страницу «Минфина» в фейсбуке: главные финансовые новости

При этом госчиновников они шантажируют снижением налоговых поступлений из-за номинального уменьшения гривневой выручки при проседании курса. А в целом, за счет остающейся непроданной валюты — стараются сами по возможности сокращать свои валютные обязательства, которые у них в основном в виде полученных ранее кредитов или размещений ценных бумаг на рынках.

А в целом, за счет остающейся непроданной валюты — стараются сами по возможности сокращать свои валютные обязательства, которые у них в основном в виде полученных ранее кредитов или размещений ценных бумаг на рынках.

Их логику понять можно — цены в стране в гривневом эквиваленте из-за инфляции растут, а наши крупные игроки не привыкли работать с «низкой» европейской рентабельностью и поэтому свои прибыли сокращать не хотят, стараясь все переложить на плечи потребителя. Но пока у экспортеров гривна в дефиците и это частично страхует нацвалюту. В выигрыше от снижения котировок на межбанке пока импортеры, но и тут есть «подводные камни» для Украины в целом. Рост продаж импорта неминуемо приведет к увеличению негативного сальдо торговли со всеми вытекающими последствиями и это снова начнет «давить» на курс.

В ситуации, когда клиенты- импортеры и клиенты- экспортеры всё стараются друг друга переиграть в части курса — выигрывают спекулянты в моменты курсовых перекосов и Нацбанк, которые при устранении этих перекосов постепенно пополняет резервы.

Кроме этого, на поведение межбанка во вторник будет влиять сегодняшний аукцион Минфина по размещению ОВГЗ. Будут предлагаться гривневые облигации на 112 дней с ограничением по сумме в 500 млн гривен, на 345 и 434 дня с ограничениями по 3 млрд гривен каждые и без ограничений на сроки 777, 1022 и 1701 день.

Мы не ждем от него значительных сенсаций в части объем продаж украинских ОВГЗ, но прогнозируем, что Минфин сможет разместить гривневые ОВГЗ с доходностью от 9,5% до 12,59% годовых, в зависимости от сроков их обращения при общем объеме продажи бумаг в пределах от 2,3 млрд до 6,8 млрд гривен. Основными покупателями будут госбанки и местные игроки. Нерезиденты пока будут присматриваться к первичному и вторичному рынку по ОВГЗ после повышения на днях учетной ставки НБУ до 8,5% годовых.

Основной вопрос для всех участников рынка сохраняется все тот же — когда закончится период укрепления гривны и начнется ли осенний постепенный разворот курса в сторону роста котировок. В перетягивании «курсового каната» и попытках спекулянтов раскачать курс при любой возможности и пройдут торги вторника.

По нашему прогнозу объем операций на торгах 14 сентября составит до $125−190 млн при заключении до 650 сделок. НБУ снова будет выходить на межбанк со стандартными $5 млн для сигнала рынку о своем «видении» курса на сегодня.

Курсы межбанка, по расчетам «Минфина» во вторник будут в пределах: доллар — коридор 26,55 — 26,80 грн, евро — коридор 31,30 — 31,65 грн.

На наличном рынке ценники в обменниках финкомпаний и банков будут находиться в пределах:

Доллар: коридор покупок и продаж 26,50 — 26,90 грн при спреде в обменниках финкомпаний в пределах до 20 коп, а в кассах банков до 25 коп.

Евро: в банках коридор от 31,20 до 31,80 грн при спреде до 25−30 коп, а в обменниках финкомпаний — в пределах гораздо более узкого коридора от 31,25 до 31,55 грн при спреде в пределах 20 копеек.

Котировки наличного валютного рынка на 10 утра:

Курс доллара в банках: прием 26,50 — 26,65 грн и продажа 26,77 — 26,90 грн.

В обменниках финкомпаний: покупка 26,60 — 26,685 грн и продажа 26,73 — 26,75 грн.

Средняя зарплата, безработица и расходы на армию: Шмыгаль назвал показатели Госбюджета-2022 | Громадское телевидение

Об этом он сказал во время пресс-конференции 14 сентября.

Средняя зарплата в 2022 году ожидается на уровне 15 258 гривен. В конце года планируется выйти на показатель в 17 тысяч гривен.

«И это будет позволять расти реальному уровню заработной платы. Мы также очень внимательно следим за тем, чтобы росли не только номинальные значения, но и реальная заработная плата», — сказал Шмыгаль.

Минимальная зарплата вырастет до 6 500 гривен и будет расти в течение года в соответствии с индексацией. Минимальная зарплата врачей должна вырасти до 20 тысяч гривен, а среднего медицинского персонала — до 13,5 тысячи гривен. Средняя зарплата врачей должна превысить 22,5 тысячи гривен, а среднего медицинского персонала — 14,5 тысячи гривен.

В бюджет заложили 100-процентное финансирование очереди на приобретение жилья для ветеранов войны на Донбассе. Также со следующего года планируют увеличить стипендии. Так, минимальная стипендия в вузах с 1 января должна превысить 2 тысячи гривен, а повышенная должна составлять 2 550 гривен.

Также со следующего года планируют увеличить стипендии. Так, минимальная стипендия в вузах с 1 января должна превысить 2 тысячи гривен, а повышенная должна составлять 2 550 гривен.

Студенты профтехучилищ с начала следующего года должны получать не менее 1 250 гривен стипендии. «Но это, конечно, не конец, мы будем с этим работать и в следующем году искать варианты, как поддержать студентов», — сказал Шмыгаль.

Макрофинансовые показатели

В следующем году расходы на инфраструктуру и цифровую трансформацию планируют увеличить на 14 миллиардов гривен. Кроме того, закладывают средства на подготовку к переписи населения, которую хотят провести в 2023 году.

Дефицит бюджета планируют уменьшить с 5,5% до 3,5% ВВП. Уровень расходов на сектор безопасности и обороны планируют оставить на уровне 5,95%.

Номинальный ВВП предусматривают на уровне 5,369 триллиона гривен. Ожидается, что курс гривны будет держаться в пределах 28,6-28,7 гривны за доллар США. Показатель безработицы закладывают на уровне 8,5%.

Ожидается, что курс гривны будет держаться в пределах 28,6-28,7 гривны за доллар США. Показатель безработицы закладывают на уровне 8,5%.

Доходы бюджета планируют на уровне 1,277 триллиона гривен — на 161 миллиард больше, чем в 2021 году. Расходы бюджета составят 1,465 миллиарда гривен — на 103 миллиарда больше, чем в 2021-м. Дефицит — 188 миллиардов гривен.

Готовимся к новому кризису. Банк России предупреждает о его высокой вероятности | Деньги

Фото: Zamir Usmanov / Global Look Press

Не успев оправиться от пандемии, глобальная экономика уже через два года может столкнуться с новым мировым экономическим кризисом.

По своему эффекту он будет сопоставим с рецессией 2008–2009 годов. Таков один из четырех сценариев развития мировой экономики, которые описал ЦБ в «Основных направлениях кредитно-денежной политики на 2022–2024 годы». Два других сценария — «Усиление пандемии» и «Глобальная инфляция» — также не сулят спокойных лет. «Деньги» побеседовали с аналитиками, экономистами и управляющими о том, насколько эти прогнозы рискуют сбыться и как защитить свои сбережения в турбулентное время.

Как видит ситуацию Банк России

Возможность финансового кризиса игнорировать уже нельзя. В период пандемии государства и компании со слабыми финансовыми показателями накопили много долгов: отношение глобального долга к глобальному ВВП выросло на 35 процентных пунктов (п.п.) — до 355%. Это гораздо больше, чем в кризис 2008–2009 годов. Увеличился выпуск и спекулятивного корпоративного долга. Ужесточение денежно-кредитной политики ФРС США обеспокоит инвесторов. Они будут сомневаться, смогут ли вернуть средства из долговых бумаг. В 2023-м стартует массовая распродажа рисковых активов. Закредитованные страны и компании могут оказаться не в состоянии обслуживать свои долги. Цены на нефть упадут до $40 за баррель и поднимутся на $5 лишь к 2024 году. В экономике РФ будет спад на 1,4–2,4%, восстановление будет длительным, рубль ослабнет. Потребление домохозяйств и инвестиционная активность упадут, а кредитование вырастет.

К сценарию глобальной инфляции мир почти подошел. Со стартом вакцинации экономики стран начали восстанавливаться, а трансграничные ограничения и перебои в цепочках поставок сохранились. По некоторым товарам спрос существенно превысил предложение, и цены начали расти. В сценарии глобальной инфляции накопившиеся дисбалансы спроса и предложения сами собой не устранятся. Многие регуляторы, и в первую очередь ФРС США, начнут ужесточать денежно-кредитную политику. Цена на нефть взлетит к $75 за баррель, а потом начнет снижаться. Российская экономика сначала подрастет на 2,3–3,4% в год, затем замедлится до 1,8–2,8%. Инфляционные ожидания вырастут: население будет тратить деньги здесь и сейчас, опасаясь роста цен, и много покупать в кредит. И только к 2024-му ситуация нормализуется.

Фото: Zamir Usmanov / Global Look Press

«Усиление пандемии» предполагает появление новых мутаций вируса, устойчивых к вакцинам. Для мира это будет откат к сценарию 2020 года: стремительное распространение вируса, новые локдауны и ограничения, необходимость сделать новые вакцины. Цены на нефть упадут до $45 за баррель и могут стабилизироваться на $50 только при введении ОПЕК квот на добычу. Спрос на российские экспортные товары упадет. Экономику РФ ждет спад: в 2022 году прирост ВВП будет близким к нулю. Потребление домохозяйств снизится, как и инвестиционная активность.

Базовый сценарий выглядит относительно оптимистично: восстановление экономики продолжится. Средняя цена на нефть в этом году не превысит $65 и постепенно будет снижаться, так как добыча нефти увеличится и за счет расширения квот ОПЕК+, и за счет игроков рынка вне соглашения. Инфляционное давление снизится уже к концу 2021-го, но проинфляционные риски сохранятся. Например, если в экономику будет инвестирована часть Фонда национального благосостояния сверх порогового уровня 7%. С 2022-го экономика России будет расти на 2–3%. Потребительская и инвестиционная активность стабилизируется. Инфляция замедлится до 4% в годовом исчислении

Насколько вероятны самые страшные сценарии?

Потеряет ли доллар США свое место в качестве резервной валюты №1 в мире?

Некоторые опасаются, что расходы на стимулирование компенсируют худшее из остановок экономики во время пандемии COVID-19 и миллиарды Федеральной резервной системы вливания в экономику угрожают статусу доллара США как мировой резервной валюты.

Некоторые инвесторы перешли из долларов в золото. Хотя это вряд ли паника, это можно рассматривать как еще одно свидетельство растущей слабости доллара.Другие рассматривают Биткойн как средство защиты от инфляции, и в прошлом месяце инвесторы подняли цену криптовалюты до 41973 долларов, что является рекордным показателем.

Расслабьтесь, сказал профессор экономики Корнельского университета, потому что место доллара в мировой экономике надежно.

Визуальное представление криптовалюты Биткойн на долларовых купюрах США на этой фотографии 13 января 2018 года в Гааге, Нидерланды. Юрико Накао / Гетти«В этот период экономической нестабильности и человеческих потерь во время глобальной пандемии U.«Роль американского доллара как мировой резервной валюты была подтверждена», — сказал Эндрю Кароли, заслуженный профессор менеджмента Корнельского университета имени Гарольда Бирмана-младшего в комментариях, отправленных на номер Newsweek.

«Спрос на США остается устойчивым. Казначейские ценные бумаги на каждом аукционе, и примерно 40% мирового долга номинировано в долларах США, — сказал Кароли.Южная экономика остается сильной, и доминирование финансовых рынков США в глобальной системе продолжается ».

« Чрезмерная привилегия »

Валери Жискар д’Эстен, министр финансов Франции, в 1960-х годах заявил, что доллар является мировым резервом. валюта дает США «непомерную привилегию».

Спрос на доллары позволяет США продавать облигации по более низкой цене, снижая стоимость заимствования. Высокий спрос означает более низкие процентные ставки, поскольку нет необходимости платить больше, чтобы соблазнить покупателей.В результате некоторые говорят, что облигации США на самом деле являются ведущим резервным активом в мире. Две мировые войны и динамичная инновационная экономика привели к доминированию доллара.

Пьер Трюдо, принцесса Маргарет, Такео Фукуда, Джеймс Каллаган, Валери Жискар д’Эстен, королева Елизавета II, принц Филипп, королева-мать, Джимми Картер, Джулио Андреотти и Гельмут Шмидт позируют в Букингемском дворце 13 мая 1977 года во время Большой семерки. саммит. Национальный архив СШАИсторики отметили, что американский доллар превзошел британский фунт как фактическую резервную валюту мира в 1920-х годах, когда экономика Англии переживала тяжелые времена после Первой мировой войны, в то время как британский фунт стерлингов.Экономика Южной Америки процветала в бурные 20-е — по крайней мере, до 1929 года.

Статус доллара как мировой резервной валюты был официально установлен в 1944 году на Бреттон-Вудской конференции, когда 44 страны согласились создать Международный валютный фонд. и Всемирный банк.

Бреттон-Вудское соглашение создало систему обменных курсов. Подписавшие договорились привязать свою валюту к доллару, который в то время был конвертируемым в золото по цене 35 долларов за унцию.

Но к 1960-м годам U.У С. больше не было золота, чтобы поддерживать доллары в обращении за пределами страны. Это привело к опасениям, что рост курса доллара приведет к истощению золотых резервов дяди Сэма. В ответ президент Ричард Никсон исключил доллар из золотого стандарта в 1971 году. Примерно два года спустя нынешняя система колебаний обменных курсов заменила Бреттон-Вудское соглашение.

В мае 2020 года несколько трейдеров сырой нефтью заявили, что в настоящее время нет спроса или складских помещений для поставок сырой нефти по майским контрактам, и что заказы, поступающие в Персидский залив, размещенные за несколько месяцев до этого, некуда девать.Джей Пэт КАРТЕР / Автор / Getty ImagesДоллар остается ведущей мировой валютой и широко используется в международной торговле. Основные товары, такие как нефть и медь, которые производятся во всем мире, обычно оцениваются в долларах.

Цена на нефть является показателем будущей экономической деятельности. Прошлым летом в разгар пандемии COVID-19 цена ненадолго стала отрицательной из-за падения спроса.

Медь широко используется в промышленных изделиях и является показателем заводской продукции, индикатором потребительского спроса.Цена рассказывает историю, а цены на товары в долларах позволяют быстро оценить экономику.

Но по мере роста мировой экономики доля США в пироге становится все меньше.

В 2016 году Бен Бернанке, тогдашний председатель Федеральной резервной системы США, сказал, что снижение доли страны в растущей мировой экономике и рост евро и иены означают, что другие страны, помимо США, также могут брать кредиты по низким ставкам.

«Непомерная привилегия больше не является такой непомерной», — написал он.

Но растущее богатство других стран не означает гибели для США. Это не означает, что США становятся беднее — просто другие страны становятся богаче.

Директор ФБР Кристофер Рэй обращается к Совету по международным отношениям в Вашингтоне, округ Колумбия, 26 апреля 2019 года. Фото Алекса Вонга / Getty Images«В отсутствие катастрофической политической ошибки США я бы ожидал, что доллар останется самой важной резервной валютой в течение следующих нескольких десятилетий», — сказал Брэд Сетсер, старший научный сотрудник Вашингтонского аналитического центра по международным отношениям. исследовательская работа.

Основными мировыми резервными валютами являются доллар США, евро, японская иена, британский фунт стерлингов и китайский юань. Некоторые резервы также хранятся в австралийском, канадском и швейцарском франках.

По данным Международного валютного фонда, около 60% валютных резервов хранится в долларах США. Это говорит о том, что доллар, вероятно, останется королем — по крайней мере, в обозримом будущем.

Меньше оптимизма

Гэри Хафбауэр, старший научный сотрудник Вашингтонского института международной экономики Петерсона, аналитического центра, находящегося в Вашингтоне, сказал, что доллар сталкивается с четырьмя долгосрочными угрозами своему положению в качестве ключевого мирового резерва. валюта.

Первый — это «расточительный бюджетный дефицит США», — сказал он в комментариях, отправленных Newsweek.

Хуфбауэр назвал вторую угрозу «повсеместным использованием долларовых финансовых санкций для наказания Китая, Ирана и других« плохих парней », которые, в свою очередь, ставят под сомнение неприкосновенность долларовых активов».

Его последние две угрозы исходят из-за границы, причем третья исходит от крупнейшего глобального конкурента США с «вероятностью того, что Китай предпримет необходимые шаги, чтобы сделать юань истинным соперником доллара: свободная конвертируемость, свободные потоки капитала. , свободное плавание, банковская тайна, кибер-деньги.«

Четвертая угроза Хуфбауэра состоит в том, что Европейский центральный банк предпримет шаги, чтобы сделать евро« привлекательной резервной валютой », бросающей вызов господству доллара.

Текущая сила доллара

Сила доллара увеличивается, когда инвесторы обменивают другие валюты на долларов, и когда иностранные инвесторы покупают американские активы, в том числе казначейские облигации и акции.

Соискателей ждут очереди, чтобы попасть на ярмарку вакансий в Калифорнии 10 февраля 2009 года в разгар Великой рецессии.Джастин Салливан / Getty ImagesВо время рецессии 2007-2009 годов, вызванной крахом рынка субстандартного ипотечного кредитования, экономика США восстановилась быстрее и сильнее, чем в остальном мире. В результате казначейские облигации США считались безопасным убежищем, повышая цены и снижая процентные ставки, поскольку цены и доходность облигаций движутся в противоположных направлениях.

Доллар слабеет, когда стагнирующая экономика или жесткое регулирование заставляют инвесторов отказываться от американских инвестиций и искать другие направления.В марте 2020 года Федеральная резервная система США, центральный банк страны, снизила процентные ставки до 0% -0,25%, чтобы стимулировать заимствования и потребительские расходы в связи с пандемией коронавируса.

Но впереди могут быть проблемы или, по крайней мере, несколько ухабов.

ФРС заявила, что будет терпеть инфляцию около 2% в год. С поправкой на инфляцию, это снижает процент, выплачиваемый по облигациям, и делает их менее привлекательными для инвесторов.

Налоговые поступления снизились во время остановки экономики, направленной на сдерживание распространения COVID-19, в то время как Конгресс потратил миллиарды на стимулирование, а ФРС вложила миллиарды в экономику, покупая ценные бумаги с ипотечным покрытием, чтобы поддерживать работу кредитных рынков.

Женщина в маске проходит мимо стены с граффити с просьбой о прощении арендной платы на авеню Ла Бреа в Национальный Первомай в период пандемии Covid-19, 1 мая 2020 года, в Лос-Анджелесе, Калифорния. ВАЛЕРИ МАКОН / AFP через Getty ImagesПромышленный индекс Dow Jones, измеряющий 30 основных акций США, упал примерно на 8000 пунктов в период с 12 февраля по 11 марта 2020 года из-за пандемии COVID-19. Но акции восстановились, и Dow недавно достиг 31 138,41, что близко к историческому максимуму.

Бычий рынок увеличил богатство многих, потому что более половины U.S. Population владеет акциями напрямую или через пенсионный план. Однако, если доллар утратит свой статус мировой резервной валюты, процентные ставки, вероятно, вырастут, и это может ограничить государственные заимствования. Это, а также доза инфляции приведет к увеличению расходов для потребителей и предприятий, например, к увеличению цен на сотовые телефоны, жилье, новостройки и отдых за границей.

По сравнению с большинством других валют, доллар США в последнее время оставался стабильным или повышался.Некоторые считают, что он переоценен, но небольшое снижение не будет сигналом Армагеддона.

Однако торговый баланс США ухудшается, особенно с Китаем, и Федеральная резервная система продолжает свою политику легких денег.

«На мой взгляд, в краткосрочной и среднесрочной перспективе слухи о прекращении действия доллара как резервной валюты сильно преувеличены», — говорит Уша Хейли, заслуженный председатель международного бизнеса У. Фрэнка Бартона и директор Центра развития международного бизнеса в Государственный университет Уичито, говорится в комментариях, отправленных на Newsweek .

«В настоящее время не существует альтернативных убежищ для иностранных инвесторов», — сказала она. Хотя популярность золота выросла, оно служит прежде всего страховкой от волатильности: цена на золото остается примерно неизменной на протяжении десятилетий. Отрицательные процентные ставки в Европе и Японии сделали инвестиции в другие основные валюты также непривлекательными ».

Рост доллара США приведет к утрате его статуса глобальной резервной валюты

Большинство представителей макроэкономического мира считают, что падение доллара США означает упадок мировой денежной системы и, следовательно, доллара США как глобальной резервной валюты (GRC).Но когда вы действительно думаете об этом, не имеет большого смысла, что падающий или «более слабый» доллар приведет к его падению. Брент Джонсон из Santiago Capital много раз говорил: «Падение доллара — это выигрыш центральных банков, а рост доллара — их проигрыш». Давайте углубимся в то, что все это означает.

Когда доллар падает или «слабеет», система в порядке. Примерно 40% мирового долга номинировано в долларах США. Таким образом, когда доллар слаб, обслуживание этого долга становится намного дешевле, что высвобождает денежные средства.Из-за этого глобальная торговля процветает в условиях более слабого доллара. Кроме того, из-за более слабого доллара иностранцам становится дешевле инвестировать в американские активы. Подумайте, сколько финансовых активов (жилья и акций) выросло за последний год, поскольку доллар неуклонно падал с пика в марте 2020 года. Если вы поговорите с ФРС, они считают, что это сигнализирует о восстановлении экономики. В свою очередь, мейнстрим рассматривает это очевидное восстановление как успех центральных банков.

По мере того, как ФРС участвует в количественном смягчении (QE), это заставляет все больше и больше спекулянтов прыгать на короткую сторону доллара, поскольку большинство полагает, что ФРС буквально печатает деньги — «принтер денег идет бррр».Это не могло быть дальше от истины, но, пока большинство в это верит и действуют в соответствии с ней, короткая позиция по доллару становится самореализующимся пророчеством (по крайней мере, в краткосрочной перспективе), которое мы наблюдали с марта 2020 года по январь. 2021. На следующей неделе я более подробно расскажу, что такое QE по сравнению с тем, чего нет. Таким образом, когда доллар падает и система, кажется, функционирует должным образом (отсутствие распродажи рисковых активов с точки зрения центрального банка), руководители центральных банков «выигрывают». Рассказы могут быть очень сильными.

С 2008 года было четыре рефляционных периода, включая тот, в котором мы находимся сейчас. Если вы посмотрите (ниже), у меня есть два графика: DXY (индекс доллара США) рядом с нефтью и DXY рядом с медью. Я выбрал нефть и медь, потому что они являются хорошими индикаторами глобального экономического здоровья и роста в периоды рефляции и роста. Как видите, я отметил каждый рефляционный период с 2008 года. В течение каждого рефляционного периода доллар падал, а нефть и медь росли. Это иллюстрирует мою точку зрения о том, что когда доллар падает или «слабеет», все в порядке, в системе нет трещин, а мировая торговля расширяется.В это время центральные банки обычно не предпринимают никаких действий или не предпринимают никаких действий. Именно тогда, когда дела идут плохо, есть меры политики со стороны ФРС и других центральных банков по всему миру. Сейчас ФРС все еще проводит количественное смягчение в течение текущего рефляционного периода, но значительно сократила свои закупки, поскольку доллар упал с марта 2020 года до января 2021 года.

Если вы посмотрите немного внимательнее на приведенные выше графики, вы заметите, что каждый раз, когда рефляция перекатывалась вниз, это сопровождалось ростом доллара.Итак, является ли рост доллара причиной сбоев на рынке или это просто симптом рефляции, неспособной превратиться в восстановление в глобальном масштабе? Мы, конечно, могли спекулировать на этом, но, что более важно, если вы посмотрите на любой период, когда был какой-то глобальный кризис, доллар рос. Каждый раз, когда дела шли плохо, будь то рецессия, ликвидность, событие, долговой кризис и т. Д., Доллар рос. Посмотрите на диаграмму ниже, у меня есть несколько кризисов, которые произошли за последние 20 лет или около того, и все они совпали с ростом доллара.Когда рынок дает трещины, это сопровождается ростом доллара и денежно-кредитной, а иногда и бюджетной политики, чтобы попытаться склеить части вместе.

Если вы посмотрите (ниже), у меня есть S&P 500 (белый) рядом с DXY (синий). Каждый раз с 2008 года на фондовом рынке происходила коррекция, это происходило в период роста доллара. Совершенно очевидно, что в условиях роста доллара вероятность наступления какого-либо негативного рыночного события значительно возрастает.Мало того, если вы посмотрите немного внимательнее на диаграмму ниже, вы заметите, что за последние несколько лет исправления стали более быстрыми и резкими и привели к еще большему хаосу. Это указывает на то, что система стала менее стабильной и более уязвимой для потрясений, что также увеличивает вероятность роста доллара.

Это возвращает нас к названию моей статьи — рост доллара либо вызывает, либо сопровождает разрушение мировой экономики, тогда как падающий или «слабый» доллар происходит в периоды, когда система работает без сбоев.Итак, если доллар падает, а система работает плавно (или, по крайней мере, более плавно, чем была), зачем властям пытаться «убить» доллар? Зачем им пытаться что-то изменить с точки зрения структурной роли доллара в мировой валютной системе? Они этого не сделают. Несмотря на то, что глобальная долларовая система не функционирует должным образом после GFC, власти не проявили желания менять ее, как только условия начнут улучшаться. Их заставляют действовать только тогда, когда что-то дает трещину на рынке, что происходит одновременно с ростом доллара.Вот почему я считаю, что рост доллара, а НЕ падающий, приведет к упадку нынешней глобальной денежной системы и, следовательно, доллара как глобальной резервной валюты.

Рост доллара наносит ущерб мировой валютной системе. В марте 2020 года DXY вырос всего на 8% менее чем за две недели, и система оказалась под самым сильным давлением, которое она видела со времен GFC и, возможно, Великой депрессии. Что произойдет, если доллар вырастет на 20, 30, 40% за короткий промежуток времени? Был бы абсолютный хаос.Мировая валютная система рухнет. По мере роста курса доллара инвесторы, банки, хедж-фонды и т. Д. Будут продавать любые активы, номинированные в долларах, которые могут (точно так же, как март 2020 года, но в увеличенном масштабе), чтобы получить доллары для обслуживания своих долгов и требований маржи. Этот процесс подпитывается сам по себе, вызывая рост доллара и дальнейшее падение рискованных активов, золота, биткойнов, казначейских облигаций и т. Д. Скорее всего, мы увидим еще одну ситуацию с Lehman / Bear Stearns. Те, кто не мог получить надлежащее финансирование (в долларах) на рынке репо из-за отсутствия качественного обеспечения (казначейские облигации), разорятся в считанные дни.Это будет не только явление США, но и глобальное явление, поскольку развивающиеся рынки, вероятно, взорвутся первыми, потому что они берут много долгов, деноминированных в долларах, но не владеют большим количеством активов, деноминированных в долларах, которые могли бы быть продал, чтобы получить необходимые доллары. Таким образом, EM, скорее всего, упадет первым, вызвав эффект домино во всем мире. Если бы это произошло, власти были бы вынуждены вмешаться и положить конец господству доллара. Им придется искусственно списывать курс доллара по отношению к другим валютам, чтобы попытаться восстановить порядок.На этом этапе станет ясно (если еще не было), что долларовая система больше не работает, что заставит власти внедрить новую денежную систему, а вместе с новой системой, вероятно, появится новая глобальная резервная валюта.

Тревожит ослабление искры. Останется ли она мировой резервной валютой?

Председатели ФРС о юанях как резервной валюте

7 апреля — Бывшие главы ФРС Алан Гринспен, Пол Волкер и Бен Бернанке обсуждают китайский юань как резервную валюту.Они выступают на исторической беседе председателя ФРС в Международном доме в Нью-Йорке.

Bloomberg

В самую нестабильную эпоху нашей жизни есть еще несколько вещей, которые нельзя не сказать наверняка: Смерть. Налоги. И статус доллара как мировой резервной валюты.

Если подумать, возможно, вам захочется ударить последнего.

Важность доллара на валютных рынках впервые за последнее время ставится под сомнение, поскольку пандемия коронавируса приводит к увеличению государственного долга и США.Ответ С. на кризис отстает от действий, предпринятых в других странах. Инвесторы, в свою очередь, переводили деньги из долларов в золото, ослабляя валюту США.

Ваши деньги имеют значение: Денежные советы и рекомендации, доставленные прямо на ваш почтовый ящик. Зарегистрируйтесь здесь

Хотя многие экономисты считают, что доллар в конечном итоге сохранит свою желанную роль на мировой финансовой арене, некоторые эксперты говорят, что, по крайней мере, шанс, что это не произойдет.

«Настоящие опасения по поводу долговечности U.«Южный доллар» стал появляться в качестве резервной валюты », — написал Goldman Sachs в записке для клиентов в конце прошлого месяца.

С тех пор Конгресс зашел в тупик по поводу еще одного законопроекта о стимулировании экономики США, и доллар еще больше упал по отношению к другим иностранным валютам.

«Конечно, существует риск» того, что доллар соскользнет со своего места, — говорит Грегори Дако, главный экономист Oxford Economics. «Я не обязательно вижу какие-либо позитивные изменения», чтобы поддержать доллар в следующем году, хотя он считает, что он сохранит свою позицию резервной валюты.

Доллар упал на 10% по отношению к иностранным валютам с момента пика в середине марта, включая снижение на 5% с конца июня, достигнув самого низкого уровня с начала 2018 года. Однако Capital Economics отмечает, что доллар по-прежнему торгуется значительно выше 10 -в среднем за год.

Если доллар утратит свой статус резервной валюты в течение следующих нескольких лет, это, вероятно, приведет к повышению процентных ставок для американских потребителей и предприятий, что сделает все, от покупки дома до строительства завода, более дорогим.Даже если доллар останется мировой резервной валютой, но продолжит ослабевать, покупка иностранных товаров обойдется американцам дороже, что приведет к росту инфляции. Однако акционеры, скорее всего, выиграют.

В качестве резервной валюты доллар хранится в огромных количествах центральными банками по всему миру и используется для международных операций, таких как покупка нефти. Доллар укрепляется, когда инвесторы и центральные банки приобретают доллары в обмен на другие валюты, а иностранные инвесторы покупают U.S. активы, такие как казначейские облигации и американские акции, вынуждая их обменивать свои валюты на доллары. Он ослабевает, когда шаткая экономика побуждает инвесторов уходить от инвестиций из США.

После Великой рецессии 2007-09 годов доллар в целом укрепился, потому что экономика США оправилась от этого спада более устойчиво, чем остальной мир. Фактически, казначейские облигации рассматривались как безопасная гавань, которая подталкивала их цены вверх и процентные ставки ниже.

Где продажи жилья набирают обороты: Хотите купить дом? Это 10 самых популярных рынков жилья в США.

Последние данные о пособии по безработице в размере 600 долларов: Продлевается ли дополнительная помощь в виде пособий по безработице? Ответы на ваши денежные вопросы

В первые дни пандемии COVID-19, на фоне перспективы глубокой и резкой глобальной рецессии, стоимость доллара еще больше росла, поскольку кризис нанёс больший урон Европе и Азии, а инвесторы оказались в менее рискованных U.С. активы.

В последние месяцы, однако, доллар взял это под удар. Вот почему:

Кризис в области здравоохранения

Хотя пандемия в Европе ослабла, улучшив перспективы устойчивого экономического восстановления континента, в конце июня и июле в США она усилилась. Вспышки COVID-19 резко возросли в южных и западных штатах, что позволило предприятиям открыться раньше и вынудило их изменить курс.

«Реакция (США) на вирус определенно считается неадекватной по сравнению с другими странами», — говорит экономист Трой Лудтка из исследовательской фирмы Natixis.

Стимулы в Европе, борьба в Конгрессе

Европейский Союз недавно согласился на пакет экономических стимулов на 700 миллиардов евро (828 миллиардов долларов), который разделяет бремя затрат между странами. Между тем Конгресс зашел в тупик, который длился несколько недель: палата демократического большинства приняла меру в 3 триллиона долларов, а сенат-республиканец поддержал план в 1 триллион долларов.

Евро «извлекли выгоду из признаков того, что европейские политики, наконец, начинают действовать сообща», — написал в записке для клиентов экономист Нил Ширинг из Capital Economics.

Низкие процентные ставки

В марте Федеральная резервная система резко снизила процентные ставки почти до нуля, что сделало облигации США менее привлекательными для инвесторов и сузило их преимущество над сопоставимыми активами в Европе, где процентные ставки были отрицательными, BlackRock Investment Institute говорится в исследовательской записке.

Перспектива более высокой инфляции

Инфляция в последнее время ускорилась, поскольку экономика США начала восстанавливаться из глубины кризиса, но остается на исторически низком уровне.Более серьезная проблема заключается в том, что официальные лица ФРС дали понять, что они, вероятно, изменят свою политику, чтобы терпеть ежегодную инфляцию, которая превысит их целевой показатель в 2% в течение определенного периода времени, чтобы добиться повышения цен на 2% в долгосрочной перспективе, отмечает Шеринг.

Более высокая инфляция подрывает стоимость доллара и еще больше снижает процентные ставки в США с поправкой на инфляцию, говорит Лудтка.

Вздутие долга США

Ответ США на пандемию привел к увеличению и без того большого бюджетного дефицита.По данным в Pew Research Center.

Большой дефицит усиливает опасения по поводу инфляции и может в конечном итоге оттолкнуть иностранных инвесторов от покупки казначейских облигаций.

Государственный долг — сумма всех годовых дефицитов — приближается к 25 триллионам долларов.

ФРС, печатание денег

Ожидается, что в этом году ФРС купит казначейские облигации и ценные бумаги с ипотечным покрытием на сумму около 3 триллионов долларов, чтобы обеспечить бесперебойное функционирование этих рынков и удерживать долгосрочные процентные ставки. Но для совершения этих покупок, которые сохраняют низкую стоимость займов для федерального правительства, ФРС фактически печатает деньги. Это существенно увеличивает предложение долларов и снижает их стоимость.

Увеличение торгового дефицита

У США уже был большой торговый дефицит, особенно с Китаем.Во время кризиса экспорт упал более резко, чем импорт, отчасти потому, что США возобновили свою экономику раньше, чем другие страны, что привело к большему восстановлению покупок США иностранных товаров. Когда импорт превышает экспорт, из страны уходит больше долларов, которые конвертируются в другие валюты.

Вот результат.

Постоянное ослабление доллара в конечном итоге может привести к потере его статуса резервной валюты, но на это потребуются годы, говорит Дако. Если это произойдет, спрос на казначейские облигации упадет, а процентные ставки вырастут как для федерального правительства, так и для американских потребителей и предприятий.

Дако говорит, что такой сценарий возможен, но маловероятен.

Людтка еще меньше обеспокоена. Он говорит, что нет жизнеспособной замены доллару как мировой резервной валюте. По его словам, Европейский союз столкнулся с возможностью дополнительных дезертирств после ухода Великобритании в начале этого года, а Китай вовлечен в потенциальные торговые войны с США и другими странами.

«Беспокойство преувеличено», — говорит он.

Тем не менее, дальнейшее ослабление доллара сделало бы импортные товары, по крайней мере, несколько более дорогими для американских покупателей, подтолкнув инфляцию к росту и, возможно, повредив потребительские расходы, говорят Лудтка и Дако.Потребление составляет около 70% экономики.

В то же время более слабый доллар удешевляет экспорт США для иностранных покупателей, помогая американским производителям. Это также увеличивает доходы транснациональных компаний США, когда они переводят свои зарубежные продажи из иностранной валюты в доллары. Это помогло американским корпорациям значительно превзойти мрачные прогнозы доходов во втором квартале, что помогло фондовому рынку подняться до нового рекорда.

«Для портфелей инвесторов последствия (более слабого доллара) в подавляющем большинстве положительны, — говорит главный рыночный стратег LPL Райан Детрик.

Тем не менее, хотя подавляющее большинство американцев покупают товары из-за границы, исследование Gallup показывает, что только около 55% владеют хотя бы некоторыми акциями напрямую или через паевые инвестиционные фонды или планы 401 (k).

Падение надолларов или обвал доллара: определение, причины, последствия

Доллар США снижается, когда стоимость доллара ниже по сравнению с другими валютами на валютном рынке. Это проявляется в снижении индекса доллара. Как правило, это означает, что за иностранную валюту, такую как евро, можно купить все больше и больше долларов.

Падение доллара также может означать падение стоимости казначейских облигаций США. Это увеличивает доходность казначейских облигаций и процентные ставки. Доходность казначейских облигаций является основным драйвером ставок по ипотечным кредитам. Это может означать, что иностранные центральные банки и суверенные фонды благосостояния также держат меньше долларов. Это снижает спрос на доллары.

Эффекты

Более слабый доллар покупает меньше иностранных товаров. Это увеличивает стоимость импорта, что способствует инфляции. По мере того, как доллар слабеет, инвесторы в 10-летние казначейские облигации и другие облигации продают свои деноминированные в долларах активы.

Контракты на нефть и другие товары обычно номинированы в долларах. В результате исторически существовала обратная зависимость между стоимостью доллара и ценами на сырье. По сути, по мере того, как стоимость доллара падает, долларовые цены на эти товары должны расти, чтобы отражать их неизменную внутреннюю стоимость.

С другой стороны, ослабление доллара помогает экспортерам США. Их товары покажутся иностранцам дешевле. Это стимулирует экономический рост США, что привлекает в США иностранных инвесторов.Акции С. Однако, если достаточное количество инвесторов перейдет от доллара к другим валютам, это может вызвать обвал доллара. Это во многом теоретическое соображение. Вероятность такого развития событий чрезвычайно мала, как обсуждается в заключительном разделе этой статьи.

Причины

В 2010 году Закон о налогообложении иностранных счетов потребовал от иностранных банков и других финансовых учреждений раскрывать информацию о доходах и активах клиентов из США. Его цель — искоренить богатый U.S. налогоплательщики, которые намеренно скрывают деньги в офшоре.

Он также хочет помешать иностранным банкам использовать уклонение от уплаты налогов в качестве прибыльного направления бизнеса. Многие были обеспокоены тем, что иностранные банки откажутся от клиентов из США, чтобы избежать соблюдения требований, тем самым оттолкнув их от долларовых активов.

16 октября 2013 года Китай разрешил британским инвесторам вложить 13,1 миллиарда долларов на свои жестко ограниченные рынки капитала. Это сделало Лондон первым центром торговли юанем за пределами Азии.Это один из способов, которым Китай пытается побудить центральные банки увеличить свои авуары в китайских юанях. Это самая большая потенциальная угроза стоимости доллара. Китай хотел бы, чтобы юань заменил доллар в качестве мировой резервной валюты.

С тех пор Китай девальвировал юань по отношению к доллару. Он делает это потому, что его лидеры обеспокоены тем, что экономика растет слишком медленно. Цель девальвации в значительной степени достигается за счет постоянной покупки США.долларов центральным банком Китая. Очевидно, что действия Китая оказывают значительное влияние на стоимость доллара.

Фон

С 2002 по 2008 год курс доллара упал на 40%. Частично это было из-за дефицита текущего счета США в 702 миллиарда долларов в то время. Более половины дефицита текущего счета причитается зарубежным странам и хедж-фондам.

Доллар укрепился во время рецессии, поскольку инвесторы искали убежище по сравнению с другими валютами.В марте 2009 года доллар возобновил падение благодаря долгу США. Страны-кредиторы, такие как Китай и Япония, обеспокоены тем, что правительство США не поддержит стоимость доллара.

Почему нет? Более слабый доллар означает, что дефицит не будет стоить правительству столько, сколько нужно. Кредиторы со временем меняли свои активы на другие валюты, чтобы сдержать свои убытки. Многие опасаются, что это может обернуться бегством по доллару. Это быстро подорвет стоимость ваших инвестиций в США и вызовет инфляцию.

7 шагов, которые защитят вас от падающего доллара

Есть семь шагов, которые вы можете предпринять, чтобы защитить себя от инфляции и падения доллара.

- Увеличьте свой потенциал заработка с помощью образования и профессиональной подготовки. Если вы зарабатываете больше каждый год, вы можете опередить падение доллара.

- Инвестируйте часть своего портфеля в фондовый рынок. Несмотря на то, что это рискованно, доходность с поправкой на риск часто опережает инфляцию.

- Приобретайте казначейские защищенные ценные бумаги с надуванием и облигации серии I у США.С. Департамент казначейства. Это два надежных способа защитить себя от инфляции.

- Покупайте евро, иены или другую валюту, стоимость которых вырастет, если доллар потеряет свою силу. Вы можете купить их напрямую в банке или купить биржевой фонд, который отслеживает их стоимость.

Некоторые эксперты рекомендуют продавать без покрытия акции компаний, которые пострадают от падения доллара, но это не лучшая идея для обычных инвесторов. Крайне сложно предсказать, какие компании пострадают от этого неблагоприятно, учитывая все другие факторы.Более того, трудно предсказать, когда и как быстро доллар упадет, если он будет испытывать понижательное давление. - Покупайте золото, драгоценные металлы и акции золотодобывающих компаний. Если доллар падет быстрее, вызывая гиперинфляцию, вы выиграете.

- Если вас это беспокоит, сделайте этот шестой шаг. Держите свои активы в ликвидности, чтобы вы могли покупать и продавать по мере необходимости. В этом случае у вас должно быть как можно меньше недвижимости, золотых слитков или других товаров, которые трудно продать.Убедитесь, что у вас есть навыки, которые нужны повсюду, например готовка, сельское хозяйство или ремонт. Получите паспорт на случай переезда в другую страну.

- Убедитесь, что у вас хорошо диверсифицированный портфель. Перебалансируйте распределение активов, если похоже, что бизнес-цикл изменится. Об этом можно судить по основным опережающим экономическим показателям.

Почему некоторые говорят, что доллар может рухнуть

Некоторые говорят, что евро может заменить доллар в качестве международной валюты.Они указывают на увеличение евро в государственных резервах. В период с первого квартала 2008 года по первый квартал 2020 года авуары в евро почти удвоились с 1,16 триллиона долларов до 2,19 триллиона долларов.

Но факты не подтверждают эту теорию. В то же время запасы в долларах США увеличились более чем вдвое — с 2,7 трлн долларов до 6,7 трлн долларов. Долларовые авуары составляют 61,99% от общих измеряемых резервов в размере 11 триллионов долларов. Это лишь немного меньше, чем 62,94% в первом квартале 2008 года.Международный валютный фонд предоставляет подробную информацию о валютных резервах на каждый квартал в таблице COFER.

Китай является вторым по величине иностранным инвестором в долларах. По состоянию на июнь 2020 года он владел ценными бумагами Казначейства США на сумму 1,07 триллиона долларов. Китай периодически намекает, что сократит свои авуары, если США не уменьшат свой долг. Вместо этого его авуары продолжают расти. Долг США Китаю составлял 15% долга Америки перед зарубежными странами.

Япония — крупнейший инвестор с 1 долларом.26 трлн в холдингах. Он покупает казначейские облигации, чтобы поддерживать низкую стоимость иены, чтобы можно было экспортировать более дешево. Его долг составляет 196% от его валового внутреннего продукта.

Почему доллар не рухнет

Многие говорят, что доллар не рухнет по четырем причинам. Во-первых, его поддерживает правительство США. Это делает его ведущей мировой валютой. Во-вторых, это универсальное средство обмена. Это благодаря сложным финансовым рынкам. Третья причина заключается в том, что большинство международных контрактов оцениваются в долларах.

Четвертая причина, наверное, самая важная. Соединенные Штаты — лучший покупатель в мире. Это крупнейший экспортный рынок для многих стран. Большинство из этих стран либо приняли доллар в качестве своей валюты. Другие привязывают свою валюту к доллару. В результате у них нет стимула переходить на другую валюту.

Многие в Конгрессе хотят, чтобы доллар упал, потому что они верят, что это поможет экономике США. Слабый доллар снижает цену U.С. экспорт по отношению к иностранным товарам. Продукция становится более конкурентоспособной. Фактически, снижение курса доллара помогло улучшить торговый дефицит США в 2012 году.

Итог

Хотя доллар резко упал за последние 10 лет, ему никогда не грозила опасность обвала. Допустить это — не в интересах большинства стран. Коллапс уничтожит их долларовые активы.

Независимо от ожидаемого курса доллара, большинство экспертов сходятся во мнении, что лучшим средством защиты от рисков является поддержание хорошо диверсифицированного инвестиционного портфеля.Спросите своего финансового консультанта о включении зарубежных средств. Они номинированы в иностранной валюте, которая повышается при падении доллара. Сосредоточьтесь на экономике с сильными внутренними рынками. Кроме того, спросите о фондах сырьевых товаров, таких как золото, серебро и нефть, которые имеют тенденцию расти, когда доллар падает.

Что нужно, чтобы доллар США рухнул

С самого начала количественного смягчения (QE) обеспокоенные инвесторы спрашивают: «Обрушится ли доллар США?» Это интересный вопрос, который на первый взгляд может показаться правдоподобным, но валютный кризис в Соединенных Штатах маловероятен.

Почему рушатся валюты

История полна внезапных обвалов валют. Аргентина, Венгрия, Украина, Исландия, Венесуэла, Зимбабве и Германия — все они пережили ужасные валютные кризисы с 1900 года. 2014 год можно считать другим примером.

Корень любого краха проистекает из неверия в стабильность или полезность денег как эффективного средства сбережения или средства обмена.Как только пользователи перестают верить в полезность валюты, у этой валюты возникают проблемы. Это может быть вызвано неправильной оценкой или привязкой, хроническим низким ростом или инфляцией.

Валютный коллапс вызван недостатком веры в стабильность или полезность денег — либо как способ сохранения стоимости, либо как средство обмена.

Сильные стороны доллара США

С момента подписания Бреттон-Вудского соглашения в 1944 году другие крупные правительства и центральные банки полагались на США.Доллар США для поддержки стоимости их собственных валют. Благодаря своему статусу резервной валюты доллар получает дополнительную легитимность в глазах местных пользователей, валютных трейдеров и участников международных транзакций.

Доллар США — не единственная резервная валюта в мире, хотя и самая распространенная. По состоянию на октябрь 2016 года Международный валютный фонд (МВФ) одобрил четыре другие резервные валюты: евро, британский фунт стерлингов, японскую иену и китайский юань.Важно, что у доллара есть конкуренты в качестве международной резервной валюты, потому что он создает теоретическую альтернативу для остального мира на тот случай, если американские политики поведут доллар по разрушительному пути.

Наконец, американская экономика по-прежнему остается крупнейшей и самой важной экономикой в мире. Несмотря на то, что с 2001 года рост значительно замедлился, американская экономика по-прежнему регулярно опережает аналогичные показатели в Европе и Японии. Доллар поддерживается производительностью американских рабочих или, по крайней мере, до тех пор, пока американские рабочие продолжают почти использовать доллар. исключительно.

Слабые стороны доллара США

Фундаментальная слабость доллара США в том, что он ценится только за счет государственного распоряжения. Эта слабость характерна для всех других основных национальных валют мира и считается нормой в современную эпоху. Однако совсем недавно, в 1970-х годах, это было сочтено несколько радикальным. Без дисциплины, налагаемой стандартом товарной валюты (например, золота), есть опасения, что правительства могут печатать слишком много денег для политических целей или для ведения войн.

Фактически, одна из причин создания МВФ заключалась в том, чтобы следить за Федеральной резервной системой и ее обязательствами по Бреттон-Вудсу. Сегодня МВФ использует другие резервы как дисциплину в отношении деятельности ФРС. Если иностранные правительства или инвесторы решат отказаться от от долларов США в совокупности , поток коротких позиций может серьезно повредить любому, чьи активы выражены в долларах.

Если Федеральная резервная система создает деньги, а правительство США принимает и монетизирует долги быстрее, чем США.Экономика С. растет, будущая стоимость валюты может упасть в абсолютном выражении. К счастью для Соединенных Штатов, практически каждая альтернативная валюта поддерживается аналогичной экономической политикой. Даже если доллар упадет в абсолютном выражении, он все равно может быть сильнее в мире из-за его силы по сравнению с альтернативами.

Обрушится ли доллар США?

Есть несколько возможных сценариев, которые могут вызвать внезапный кризис доллара. Наиболее реалистичным является двойная угроза высокой инфляции и высокого долга, сценарий, при котором рост потребительских цен вынуждает ФРС резко поднять процентные ставки.Большая часть государственного долга состоит из относительно краткосрочных инструментов, поэтому скачок ставок будет действовать как ипотека с регулируемой ставкой после окончания периода тизера. Если правительство США изо всех сил пытается позволить себе выплату процентов, иностранные кредиторы могут сбросить доллар и спровоцировать крах.

Если США войдут в глубокую рецессию или депрессию, не увлекая за собой остальной мир, пользователи могут отказаться от доллара. Другой вариант связан с восстановлением товарного стандарта и монополизацией пространства резервной валюты со стороны какой-нибудь крупной державы, такой как Китай или Германия, вступившая в Евросоюз.Однако даже в этих сценариях неясно, обязательно ли рухнет доллар.

Обвал доллара остается маловероятным. Из предварительных условий, необходимых для провала коллапса, разумной представляется только перспектива более высокой инфляции. Иностранные экспортеры, такие как Китай и Япония, не хотят краха доллара, потому что Соединенные Штаты — слишком важный покупатель. И даже если бы Соединенным Штатам пришлось бы пересмотреть условия или объявить дефолт по некоторым долговым обязательствам, мало свидетельств того, что мир позволил бы доллару рухнуть и рискнул бы возможным заражением.

Доллар больше не король в мировой экономике?

Доллар США довольно устойчиво снижается с тех пор, как началась пандемия, и американская экономика погрузилась в рецессию. Поскольку все основные валюты растут по отношению к доллару США, некоторые финансовые профессионалы задаются вопросом, не ставится ли под сомнение долгое господство доллара как доминирующей валюты мира.

Выберите валюту, любую валюту. Скорее всего, он выиграл у U.С. доллар в прошлом месяце: евро, иена, бразильский реал, мексиканское песо, шведская крона, новозеландский доллар. Все они выросли против доллара.

Goldman Sachs недавно сообщил клиентам, что он «серьезно обеспокоен долговечностью доллара США» как доминирующей валюты. Под вопросом: лидерство США в мировой экономике.

«В последние несколько лет мы возглавляли деятельность по деглобализации, разделению, торговому протекционизму, введению тарифов», — сказал Стивен Роуч, бывший председатель Morgan Stanley, а теперь научный сотрудник Йельского университета.«Нам совершенно не удалось справиться с COVID-19».

Сейчас Федеральная резервная система сохраняет процентные ставки на сверхнизком уровне, что означает, что инвесторам, покупающим доллар, почти нет прибыли. По мере того, как доверие к экономике США падает, Роуч предупреждает, что доллар может рухнуть. Он прогнозирует падение на 35%.

«Это вызывает серьезные вопросы, я думаю о стойкости США как реального лидера в мировой экономике», — сказал Роуч.

Войдите в Европейский Союз в качестве нового потенциального босса.Члены ЕС сгладили свои пандемические кривые, перезагрузили свою экономику и согласились с долгосрочным планом стимулирования.

«После всех разговоров о потенциальном распаде ЕС с Brexit, а также опасений по поводу выхода Греции, ЕС сейчас говорит остальному миру, что члены ЕС хотят оставаться вместе в течение очень долгого времени. срок », — сказала Агата Демараис, глава отдела глобального прогнозирования The Economist Intelligence Unit.

Может ли рост евро оттолкнуть доллар? Это, конечно же, экономика, поэтому существует особое мнение.Те, кто говорит «нет», утверждают, что доллар остается доминирующей валютой, используемой во всем мире для международных транзакций. И когда правительства экономят свои деньги, они в подавляющем большинстве экономят в долларах.

Что касается евро, то рынок для его покупки и продажи может быть еще не готов.