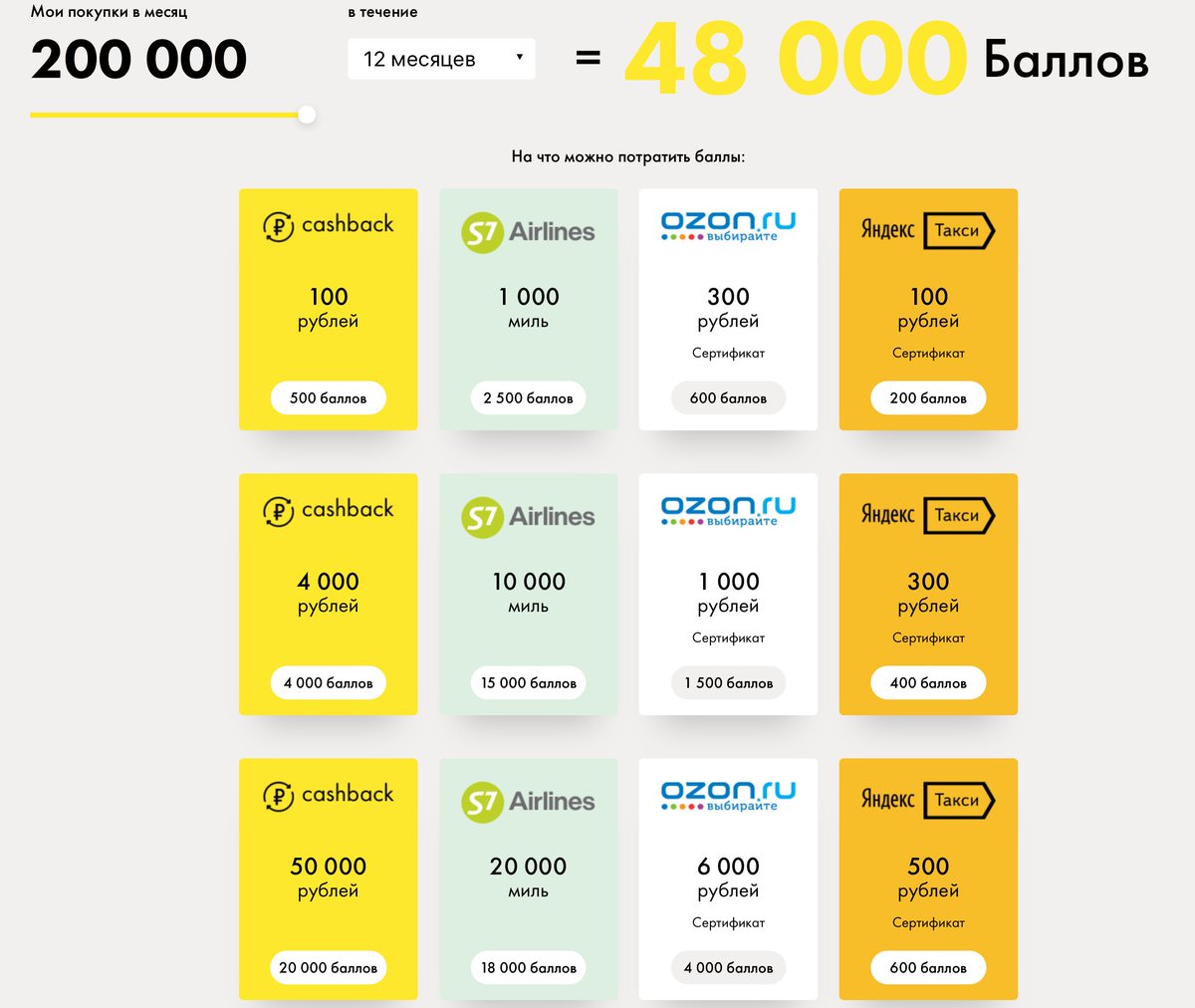

повышенный кэшбэк в ресторанах, театрах и кино + кэшбэк на все — Банк ВТБ

Повышенный процент вознаграждения начисляется за оплату в ресторанах и кафе, покупку билетов в кино и театр. Также абсолютно за все покупки по карте начисляется до 1% cash back.Размер вознаграждения зависит от суммы всех покупок в месяц по всем картам (дебетовым, кредитным, основной и всем дополнительным) в пакете банковских услуг «Мультикарта».

Дополнительно вы можете получить до 15% за покупки у партнёров программы «Мультибонус».

Бонусные рубли начисляются в конце месяца, следующего за месяцем совершения покупок.

Вознаграждение не начисляется за переводы и платежи в ВТБ-Онлайн, а также некоторые другие операции, с перечнем которых можно ознакомиться здесь.

Оплачивайте покупки у партнёров программы «Мультибонус». Среди партнёров банка крупнейшие интернет-магазины и известные бренды. Важно: перейти на сайт магазина нужно с сайта программы.

Оформите дополнительные карты для родных и близких. Покупки по всем картам в пакете «Мультикарта» суммируются — процент начислений будет больше.

Воспользоваться cash back можно в любой момент на сайте программы «Мультибонус».1 бонусный рубль = 1 рубль.

Выбирайте:

- перевести бонусные рубли на карту или

- использовать для оплаты покупок в каталоге программы «Мультибонус»

- Авиабилеты любых авиакомпаний

- Бронь гостиниц

- Аренда авто по всему миру

- Ж/д билеты

- Подарки с доставкой

- Билеты в кино, сертификаты на различные мастер-классы и многое другое.

- Зайдите в Личный кабинет на сайте «Мультибонус» (кнопка «Вход»).

- В разделе «Мой баланс» нажмите «Перевести» и укажите сумму. Бонусный рубль — это просто рубль. Вы можете списать на карту любую сумму.

- Деньги на вашу карту будут зачислены в течение 1 дня.

Кроме того, если вы не пользуетесь картой 6 месяцев, бонусные рубли, а также мили и бонусы обнулятся.

В ВТБ-Онлайн. Изменить опцию вы можете в любой момент, но действовать она начнёт с первого числа следующего месяца, поэтому рекомендуем менять опцию в конце месяца.Кредитная карта МТS Cashback под 11.9% в российских рублях банка МТС Банк

С каждым годом все большее число россиян обращается за получением заемных средств. Такой способ привлечения финансов стал удобным решением в случае денежных проблем. Сегодня не обязательно копить или откладывать с каждой заработной платы для новых покупок или поездок за границу.

Главные преимущества услуги

Помимо оптимального устранения финансовых трудностей, данный продукт обладает и другими достоинствами. Ниже мы подробно разберем каждое из них.

1. Безопасность. При потере или краже наличных сложно что-либо предпринять и вернуть деньги. Однако в случае с «пластиком» они находятся в надежных руках — вам достаточно лишь позвонить оператору и попросить заблокировать счет от злоумышленников. Затем в любое удобное для вас время нужно посетить офис и восстановить доступ с помощью вашего паспорта.

2. Выгодное погашение. Владельцам «пластика» предоставляют возможность бесплатно вернуть средства в течение определенного промежутка времени. Банки включают в договор пункт с точным указанием срока — грейс-периода. Он начинает действовать с момента выдачи инструмента или после первой безналичные операции. Вам необходимо уточнить все условия и ответственно отнестись к данной привилегии, поскольку опоздание даже на один день повлечет за собой начисление процентов на сумму обязательства.

3. Простое оформление. Подать заявку на получение средств вправе любой гражданин РФ, соответствующий трем критериям: совершеннолетие, положительная история и наличие официального дохода. При этом присутствие поручителей или залог необязательны. Вы составляете заявление в офисе или на официальном сайте организации, после чего его рассматривают в течение двух-трех дней. Большинство потребителей предпочитают именно второй способ, так как не хотят тратить время на поездку в отделении банка и ожидание в очередях. К тому же, решение по онлайн-заявкам принимают гораздо быстрее.

4. Дополнительные опции. Для любителей путешествий, шопинга, покупок в интернете и автовладельцев предусмотрены различные бонусные программы. Также «пластик» наделен системой cash back, а компании-партнеры предлагают клиентам скидки на свои товары. При грамотном использовании подобные привилегии принесут вам реальную пользу даже в повседневной жизни.

Таким образом, оформление заемной линии на «пластик» — удобный и надежный способ получить необходимую сумму на личные расходы. Однако очень важно ответственно отнестись к погашению задолженности. В противном случае банк начисляет на ваш долг денежный штраф.

Однако очень важно ответственно отнестись к погашению задолженности. В противном случае банк начисляет на ваш долг денежный штраф.

Доступные предложения в сети

На сайте Banki.ru собраны актуальные банковские продукты. Здесь вы найдете достоверные сведения об условиях предоставления и оформления финансовых услуг на территории России. Мы каждый день проверяем и улучшаем наш портал, а раздел акций и спецпредложений станет лучшим помощником в поиске самого выгодного варианта. Banki.ru — крупнейший аналитический портал Рунета, чья аудитория превышает восемь миллионов уникальных пользователей.

тарифы, описание. Онлайн заявка — СберБанк

Как я могу подключиться к Программе «Бизнес-кешбэк»?

Для подключения нужно подтвердить согласие на участие и присоединиться к условиям Программы «Бизнес-кешбэк» в личном кабинете СберБизнеса.

Могу ли я подать заявку на подключение к Программе в отделении банка?

Нет, подключиться можно только через СберБизнес.

На какие бизнес-карты распространяется Программа?

На все типы карт СберБизнеса, кроме бизнес-карты для деловых поездок, бюджетных карт, подотчётных карт, а также карт, выпущенных к бизнес-счёту (карт старой технологии).

Кто из сотрудников предприятия может подключиться к Программе?

Только руководитель предприятия (ЕИО или первая подпись).

Могу ли я подключить несколько счетов и несколько бизнес-карт к Программе?

Да, к Программе можно подключить любое количество счетов при условии, что они относятся к одному из типов: «расчётный» и «счёт кредитной бизнес-карты». Все бизнес-карты, выпущенные к счету, подключатся автоматически.

Как я узнаю, что мой бонусный счёт открыт?

В личном кабинете СберБизнеса можно увидеть статус обработки заявок. Перейдите в раздел «Бизнес-карты», а потом во вкладку «Бизнес-кешбэк». Если счёт открыт, там отобразится статус заявки «исполнен».

Могу ли я просматривать бонусный баланс? Как это сделать?

Да, баланс можно посмотреть в личном кабинете СберБизнеса. Для этого перейдите в раздел «Бизнес-карты», а потом во вкладку «Бизнес-кешбэк». Там доступна информация не только о бонусном балансе, но и статус обработки заявок по бонусному счёту, список подключённых счетов и история операций с указанием начисленных баллов в разрезе каждой операции.

Когда бонусные баллы поступят на бонусный счёт?

Бонусные балы поступают на счет только после того, как банк подтвердит операцию. Как правило, это происходит в течение 3-5 дней после совершения покупки.

Почему по операциям, совершаемым по бизнес-карте, подключенной к Программе, перестали начисляться бонусные баллы?

По условиям программы «Бизнес-кешбэк» в течение бонусного периода можно накопить не более 5 000 бонусных баллов. При этом расчет вознаграждения по совершенной операции происходит в дату её отражения на счете (дата подтверждения банком операции). Таким образом, операции, совершенные в последние дни бонусного периода, могут быть отражены на счёте (подтверждены банком) и учтены уже в следующем бонусном периоде.

За какие операции начисляются бонусные баллы?

Бонусные баллы начисляются за совершение покупок по бизнес-карте в торгово-сервисных предприятиях. Подробнее с условиями Программы «Бизнес-кешбэк» можно ознакомиться здесь.По какому курсу начисляются бонусные баллы?

0,5% от суммы операции.

Что можно делать с накопленными бонусными баллами?

Накопленные бонусные баллы можно конвертировать в рубли РФ. Функционал конвертации бонусных баллов в рубли РФ становится доступным после накопления на бонусном счете баланса не менее 3 000 бонусных баллов.

Есть ли максимальная сумма для конвертации из бонусных баллов в рубли?

Максимального ограничения по сумме конвертации нет. После того как клиент накопил минимальную сумму, необходимую для конвертации, он может конвертировать любую сумму бонусных баллов в рубли РФ.

Через какое время произойдет конвертация бонусных баллов в рубли?

Мгновенно: конвертация бонусных баллов в рубли происходит в режиме онлайн.

Что такое бонусный период?

Это календарный месяц. Например, если вы подключились к программе 15 июня, для вас первым бонусным (отчётным) периодом будет июнь.

Какую максимальную сумму бонусных баллов можно накопить за один бонусный период?

За один бонусный период можно накопить не более 5 000 баллов.

Существует ли период действия бонусных баллов? Они сгорают?

Срок действия бонусных баллов — 12 календарных месяцев. Они сгорают помесячно. Например, 1 июля 2020 года сгорят бонусные баллы, которые накопились за июль 2019.

Как можно отключиться от Программы?

Отключиться от Программы можно в личном кабинете СберБизнеса.

Обратите внимание, при отключении Программы все бонусные баллы аннулируются.

Кредитная карта Cash Back

Кредитная карта Cash BackКешбэк за Ваши покупки

Расплачивайтесь Visa Platinum Cash Back и зарабатывайте на Ваших повседневных покупках:

| Возвращаем до 5% от суммы покупок на ваш счет за категории повышенного Cash Back, которые вы выбираете сами в интернет-банке! Каждый месяц вы сами назначаете свою категорию повышенного кэшбэка. Выбирайте и устанавливайте одну из четырех популярных категорий. На октябрь 2021 года вы можете выбрать одну |

| Детские товары | Развлечения | Аптеки | Спортивные клубы |

Возвращаем Вам на счет 1% за любые безналичные покупки по Вашей карте. Максимальные суммы и условия начисления Cash Back определяются Условиями акции «Бонусы Cash Back». |

Кредитная карта Visa Platinum Cash Back — это международная банковская карта, которая позволяет Вам совершать покупки и снимать наличные в России и по всему миру.

Вы просто оплачиваете свои ежедневные покупки кредитной картой Visa Platinum Cash Back и получаете до 5% от потраченной суммы обратно на Ваш счет. Максимальная сумма бонуса в размере 5% от суммы покупок в определенных Банком бонусных категориях торгово-сервисных предприятий по карте устанавливается в соответствии с Условиями акции «Бонусы Cash Back.

Беспроцентный период по кредитной карте составляет до 50 дней.

При своевременном погашении задолженности, Вы не платите Банку проценты.Преимущества карты

- Выпуск карты – бесплатно

- Валюта счета – RUR/USD/EUR

- Бонусы Cash Back – до 5% от суммы покупок

- Снятие наличных с кредитной карты в банкоматах Банка – без комиссии

- Беспроцентный период кредитования до 50 дней

- Процентная ставка:

от 18% годовых в рублях РФ

от 14% годовых в иностранной валюте - Кредитный лимит до 3 000 000 RUR/46 000 USD/40 000 EUR

Дополнительные сервисы и услуги для держателей карт Visa Platinum Cash Back

- Интернет-Банк – подключение и оплата услуг без комиссии

- Программа страхования выезжающих за рубеж, с покрытием от 50 000$

- Priority Pass – доступ в бизнес-залы аэропортов по всему миру

- CМС-информирование и E-MAIL уведомления

- Выпуск дополнительной карты – бесплатно

Безопасность платежей

Банковская карта Visa Platinum оснащена встроенным чипом, который обеспечивает максимальную безопасность при проведении операций.

Интернет-платежи по карте защищены программой безопасности 3-D Secure (Verified by Visa).Требования к Заемщику

- гражданство РФ

- постоянная/временная регистрация на территории Российской Федерации, в регионах присутствия кредитующего подразделения «ИНТЕРПРОГРЕССБАНК» (Акционерное общество), в том числе на территории Ленинградской области

- возраст от 21 года

- трудовой стаж на последнем месте работы не менее 6 месяцев

- зачисление заработной платы на банковскую карту ИНТЕРПРОГРЕССБАНКА

Необходимые документы

Порядок погашения кредита

Для погашения текущей задолженности Вам достаточно пополнить счет карты не позднее 20-го числа каждого месяца за прошедший месяц, минимальный ежемесячный платеж – 10% от суммы задолженности и проценты, начисленные за пользование кредитом. Вы можете внести минимальную сумму на счет или погасить всю задолженность.Предлагаем Вам разнообразные способы пополнения карты и погашения кредитной задолженности:

- банкоматы ИНТЕРПРОГРЕССБАНКА с функцией приема наличных денежных средств, адреса размещения на сайте

- в любом отделении ИНТЕРПРОГРЕССБАНКА через кассу, адреса отделений на сайте

- моментальные денежные переводы между картами ИНТЕРПРОГРЕССБАНКА в любом банкомате Банка, адреса размещения на сайте

- безналичным переводом из другого банка через платежное поручение по реквизитам карты

ВАЖНО! Датой погашения задолженности считается дата зачисления средств на счет Вашей кредитной карты ИНТЕРПРОГРЕССБАНКА, сроки зачисления средств зависят от выбранного способа и могут составить до 3 рабочих дней.

Для оформления карты Visa Platinum Cash Back Вы можете обратиться в любой офис ИНТЕРПРОГРЕССБАНКА

Тарифы по обслуживанию банковских карт

Условия акции «Бонусы Cash Back»

Мы открыты для вашего мнения

У вас есть предложение или отзыв? Дайте нам знать. Мы развиваемся, чтобы создавать самые полезные услуги и сервисы, и вы можете нам в этом помочь.

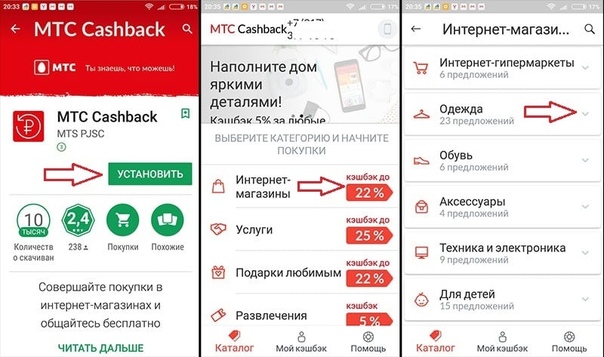

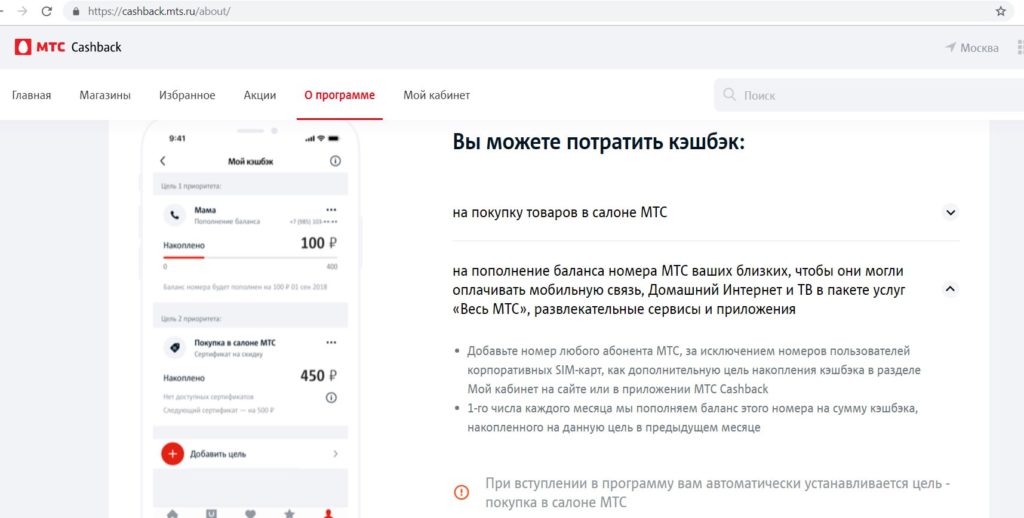

как работает, личный кабинет, как получить и вывести деньги на карту в программе МТС Cashback

# КэшбэкВся правда о кэшбэке от МТС

Максимальный размер кэшбэка, который можно получить с помощью МТС, достигает 80%. Но такие щедрые предложения касаются только покупок услуг данного мобильного оператора.

Но такие щедрые предложения касаются только покупок услуг данного мобильного оператора.

- Кэшбэк от МТС – как это работает

- На что можно потратить сэкономленные деньги

- Как начать получать кэшбэк

- Личный кабинет пользователя МТС

- Партнеры программы

- Часто задаваемые вопросы по сервису

- Как получить МТС кэшбэк при покупке смартфона

- Как проверить сумму бонусов на счете

- Как вывести кэшбэк на кошелек МТС Деньги

- Можно ли перевести деньги с МТС на карту или обналичить

- Не приходит кэшбэк: что делать и куда обращаться

- Где взять промокод

- Как отключить кэшбэк

Кэшбэк МТС – это специальный сервис популярного оператора сотовой связи, продвигаемый для привлечения и удержания абонентов. Компания получает выгоду от наращивания клиентской базы, а пользователи экономят на покупках до 50%! Впервые услышав про такую впечатляющую выгоду от MTS, пользователи задаются вопросами о том, что это такое и как получить скидки.

Компания получает выгоду от наращивания клиентской базы, а пользователи экономят на покупках до 50%! Впервые услышав про такую впечатляющую выгоду от MTS, пользователи задаются вопросами о том, что это такое и как получить скидки.

Чтобы получить ответы, а заодно разобраться с тем, как пользоваться преимуществами бонусной кэшбэк-программы, достаточно изучить краткий обзор возможностей клиентов МТС.

Кэшбэк от МТС – как это работает

МТС работает в России с 1993 года и стала одним из крупнейших операторов сотовой связи в стране и за ее пределами. Компания привлекает клиентов качеством услуг и выгодными тарифами, но на этом не останавливается и продолжает совершенствоваться.

В рамках программы развития, пользователям предложили внушительный кэшбэк, который отличается от того, что дают другие операторы. Суть предложения в следующем: клиенты оплачивают товары или услуги у партнеров МТС, и за покупки им начисляется до 80% компенсации на баланс мобильного устройства. Если простыми словами, то это означает, что у пользователей появляется прекрасная возможность порадовать себя и близких полезными покупками, получив солидную скидку в виде бонусов, которые потом обмениваются по курсу: 1 балл = 1 рубль.

Если простыми словами, то это означает, что у пользователей появляется прекрасная возможность порадовать себя и близких полезными покупками, получив солидную скидку в виде бонусов, которые потом обмениваются по курсу: 1 балл = 1 рубль.

Условия возврата средств довольно просты. Как только покупка будет зафиксирована, и система обработает совершенный клиентом платеж, на его телефон тут же приходит СМС-оповещение, отображающее, сколько бонусных баллов начислено по программе кэшбэк.

Это значит, что от пользователя не требуется никаких обременяющих действий. Он совершает покупки, накапливая бонусы, которые можно потратить с пользой для себя на приобретение новых товаров и оплату услуг.

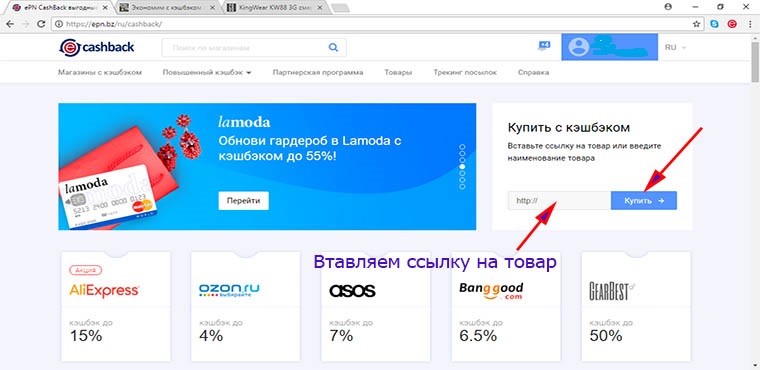

Кэшбэк начисляется только в том случае, если переход в интернет-магазин – на страницу партнера МТС осуществили из личного кабинета пользователя на официальном сайте оператора сотовой связи или из мобильного приложения MTS cash back.

На что можно потратить сэкономленные деньги

Накапливать бонусные баллы вместе с МТС легко, среди партнеров компании 780 популярных интернет-магазинов, радующих ценами и ассортиментом. Получив кэшбэк, его тратят на:

Получив кэшбэк, его тратят на:

- пополнение баланса мобильного телефона;

- покупку смартфона в салонах МТС;

- оплату услуг связи своих близких.

При подключении программы кэшбэк, каждому пользователю устанавливается по умолчанию первая цель в виде оплаты услуг связи. Поэтому при наступлении первого числа нового месяца сначала списываются бонусы, а потом, если их не хватит, средства со счета.

Функцию постановки цели используют по своему усмотрению, например, установив задачу по накоплению скидки для оплаты за телефон в розничной сети или в интернет-магазине МТС. Как только цель будет достигнута, останется оформить заказ, внести оплату за телефон и получить его.

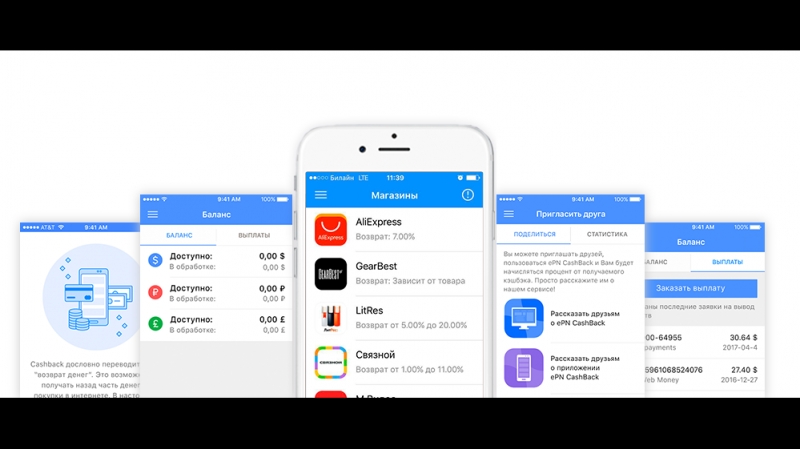

Как начать получать кэшбэк

Чтобы подключить кэшбэк, требуется быть пользователем МТС, бонусные баллы закрепляют за номером мобильного устройства. Для получения доступа к скидкам, следует зарегистрироваться, создав личный кабинет (сокр. ЛК) на официальном сайте, или скачать приложение MTS cash back. О том, как создать ЛК рассказано ниже, а для получения ссылки на скачивание мобильного приложения необходимо перейти сюда, указать номер мобильного и нажать «Отправить».

О том, как создать ЛК рассказано ниже, а для получения ссылки на скачивание мобильного приложения необходимо перейти сюда, указать номер мобильного и нажать «Отправить».

Авторизовавшись на сайте МТС.ру или в мобильном приложении, переходите к изучению предложений от 780 популярных сервисов и интернет-магазинов, выступающих партнерами оператора.

Размер кэшбэк зависит от выбираемых предложений:

- до 5% возвращают при бронировании мест в ресторанах;

- до 15% за покупки в розничных магазинах;

- до 15% за путешествия;

- до 25% за подарки любимым;

- до 25% за приобретение товаров в интернет-магазинах;

- до 75% за траты на досуг и развлечения;

- до 80% за оплату сервисов.

Чтобы не потеряться в многообразии выгодных предложений, можно воспользоваться фильтрами при сортировке, отобрав среди них:

- новые;

- популярные;

- с повышенной величиной кэшбэк.

Хотя пользоваться мобильным приложением MTS cash back можно прямо с телефона, для изучения предложений удобнее просматривать их в браузере персонального ПК или ноутбука, а для этого зарегистрируйтесь на официальном сайте оператора.

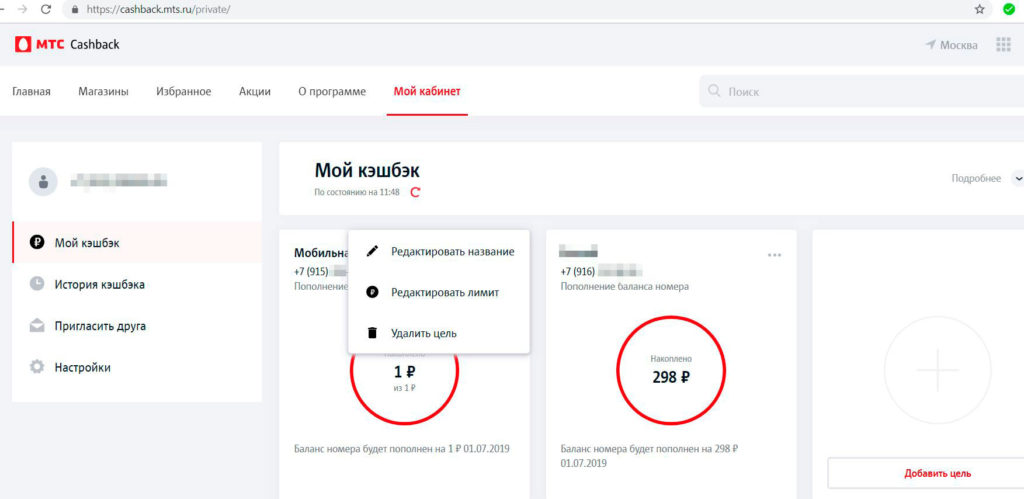

Личный кабинет пользователя МТС

Чтобы получить в свое распоряжение личный кабинет МТС-кэшбэк, переходят по ссылке cashback.mts.ru на официальный сайт и выбирают «Мой кабинет». Для авторизации потребуется получить пароль доступа. Поэтому пользователи выбирают опцию с соответствующим названием и видят специальное окно. В нем указывают номер телефона, капчу и нажимают «Далее». Затем, получив в СМС-сообщении пароль, используют его для входа в ЛК. На этом регистрация завершена, и пользователь получает полный доступ ко всем функциям личного кабинета.

При входе в ЛК с помощью мобильного приложения MTS cash back, пароль не требуется, авторизация происходит автоматически по номеру телефона.

В ЛК, можно посмотреть состояние счета. Для этого используют кнопки, расположенные в верхнем блоке, позволяющие:

- проверить баланс;

- пополнить счет банковской картой;

- подключить функцию «Автоплатеж».

При активном использовании программы cash back, можно забыть про необходимость внесения абонентской платы. В противном случае, лично контролировать баланс не помешает. Под блоком информации о состоянии счета находятся «Пакеты услуг», отображающие сведения об объеме интернет-трафика, минутах для разговоров, СМС-сообщениях.

В противном случае, лично контролировать баланс не помешает. Под блоком информации о состоянии счета находятся «Пакеты услуг», отображающие сведения об объеме интернет-трафика, минутах для разговоров, СМС-сообщениях.

Чтобы контролировать, куда тратятся средства в системе МТС, в ЛК предусмотрен раздел «Мои расходы». Для анализа расходов, пользователь, при помощи календаря, задает временной период, длиной до 3-х месяцев. После этого система отображает, сколько и куда было потрачено денег. Для оценки совокупной суммы расходов по отдельным направлениям в разделе содержится круговая диаграмма. Если навести курсор на сегмент окружности, то появится подсказка, отображающая объем трат для выбранной категории услуг.

Для подробного изучения полной истории платежей используют подраздел меню «Детальная статистика». Этот раздел используют также в тех случаях, когда нужно просмотреть несохраненный номер звонившего. Но для поиска понадобится, хотя бы приблизительно, помнить дату звонка, иначе отыскать полезные сведения в обилии подробных данных по каждому действию пользователя будет непросто.

Внизу расположен информационный блок, открывающий доступ к управлению услугами. Кнопка «Сменить тариф» позволяет самостоятельно перейти на новый план. Нажав на нее, пользователь увидит три подраздела:

- для особых случаев;

- для компьютера и планшета;

- для телефона и смартфона.

Функция «Все услуги» позволяет управлять привязанными к номеру телефона опциями. Для удобства пользователей предусмотрена фильтрация по двум категориям – платные и бесплатные. Подключить заинтересовавшую функцию или удалить ненужную можно при помощи одного нажатия мышкой.

Раздел с настройками позволяет:

- посмотреть, на кого зарегистрирован номер;

- заблокировать симку при потере смартфона;

- привязать другие МТС номера к текущему, что позволяет контролировать расходы на мобильную связь близких людей и пополнять баланс их сотовых;

- посмотреть полный список номеров, привязанных к своим паспортным данным.

В сравнении с мобильным приложением от МТС личный кабинет более функционален, отличаясь тем, что предоставляет:

- доступ к полному списку услуг;

- исчерпывающую информацию по тарифным планам;

- полный перечень оформленных договоров и номеров;

- возможность блокировки своих номеров;

- настройки СМС-сообщений для авторизации и подтверждения действий;

- возможность отправить паспортные данные для подтверждения пользования номером, как того требует законодательство, не посещая лично салон связи МТС.

Партнеры программы

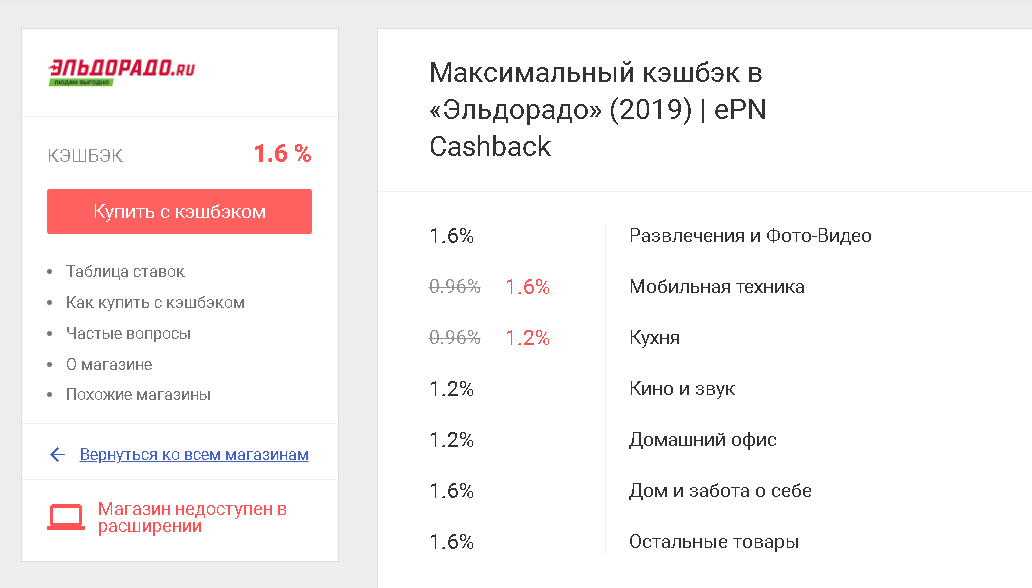

Количество партнеров МТС, покупка товаров и оплата услуг у которых позволит накопить бонусные баллы по программе кэшбэк, приближается к 1000. Среди наиболее крупных и популярных интернет-магазинов выделяются:

- Алиэкспресс;

- Ламода;

- KFC;

- MyToys;

- Tefal и пр.

Наибольший кэшбэк в размере до 80% клиенты покупают при оплате сервисов МТС: Вторая память, MTS TV и пр.

На регулярной основе проводятся акции от партнеров, что позволяет приобретать товары и услуги с дополнительными скидками. Поэтому каждому пользователю МТС полезно заглядывать в раздел cashback.mts.ru/catalog, чтобы быть в курсе актуальных промо-предложений с повышенным кэшбэком.

Часто задаваемые вопросы по сервису

Приступая к использованию сервиса МТС кэшбэк, у пользователей часто возникают одни и те же вопросы. Найти ответы на наиболее популярные из них можно ниже.

Как получить МТС кэшбэк при покупке смартфона

ПАО МТС с 2017 расширил программу MTS Cashback, и с этого момента клиенты стали получать возврат средств от покупок смартфонов в салонах или в интернет-магазинах на кошелек «МТС Деньги». Не все телефоны, которые продают в МТС, участвуют в программе кэшбэк, но среди тех, что позволяют получить солидную порцию бонусных баллов, числятся премиум модели Apple iPhone, Samsung, Sony, Huawei и др. Клиентам разрешено получить и перевести кэшбэк при покупке смартфона в рассрочку, компенсировав себе таким способом проценты по ней.

Не все телефоны, которые продают в МТС, участвуют в программе кэшбэк, но среди тех, что позволяют получить солидную порцию бонусных баллов, числятся премиум модели Apple iPhone, Samsung, Sony, Huawei и др. Клиентам разрешено получить и перевести кэшбэк при покупке смартфона в рассрочку, компенсировав себе таким способом проценты по ней.

Процесс оформления покупки и cash back прост. Например, при покупке мобильного устройства Самсунг в салоне МТС пользователь:

- выбирает понравившуюся модель;

- сообщает продавцу о своем желании приобрести ее;

- указывает, что является участником программы МТС Кэшбэк;

- предоставляет свой номер в сети, который служит идентификатором для кошелька «МТС Деньги».

Как только покупка будет завершена, бонусные средства мгновенно поступят на баланс электронного кошелька, даже если клиент никогда его до этого не использовал. Чтобы получить доступ к этим средствам, достаточно будет загрузить приложение «МТС Деньги» или войти в раздел payment. mts.ru.

mts.ru.

Как проверить сумму бонусов на счете

Чтобы посмотреть баланс бонусных средств, используют один из 3-х вариантов:

- отправляют с мобильного телефона USSD-запрос на номер *101*2#;

- заходят в раздел личного кабинета, где находят подраздел «История начисления кэшбэк»;

- открывают приложение MTS cash back.

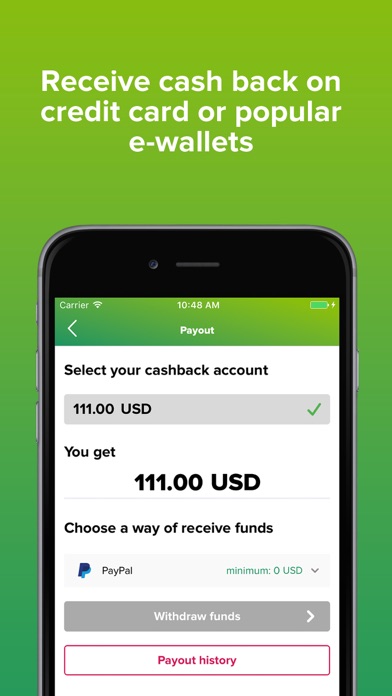

Как вывести кэшбэк на кошелек МТС Деньги

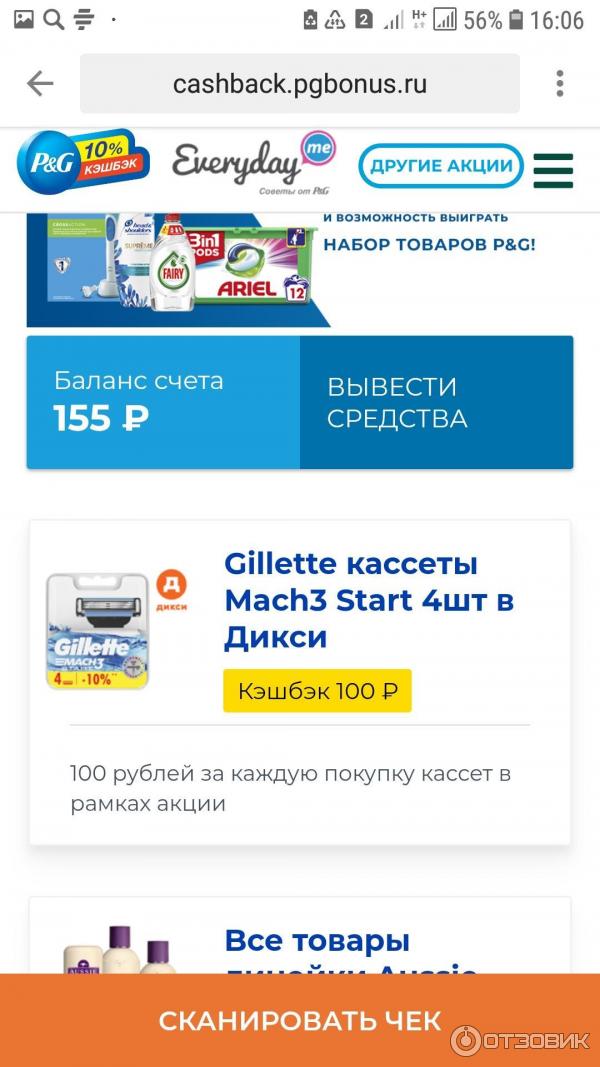

В МТС нельзя вывести кэшбэк на кошелек «МТС Деньги». Однако на регулярной основе проводят акции, где возврат средств происходит не в виде баллов, а реальными деньгами. После покупки их зачисляют на баланс электронного кошелька «МТС Деньги».

Кроме того, МТС банк выпускает дебетовую карту с кэшбэком Weekend. Чтобы вернуть часть средств от покупок, достаточно расплачиваться с ее помощью за товары или услуги, получая до 10% кэшбэк.

Можно ли перевести деньги с МТС на карту или обналичить

Чтобы вывести средства со смартфона на карту, используют варианты:

- сервис «Легкий платеж»;

- системы денежных переводов BLIZKO, Contact, Юнистрим и др.

;

; - офисы МТС;

- электронные платежные системы Киви, WebMoney и пр.

Чтобы вывести на карту Сбербанка или любого другого финансового учреждения имеющиеся на счету средства, удобнее использовать первый вариант. Тех, кого интересует возможность снять деньги в виде наличных, ждет разочарование, такого способа в системе МТС не предусмотрено. Поэтому сначала придется перевести средства на карту или на кошелек электронной платежной системы, а только потом их удастся обналичить.

Не приходит кэшбэк: что делать и куда обращаться

Если после покупки баллы не были зачислены, то пользователи действуют в соответствии со следующим алгоритмом:

- проверяют, какой максимальный срок начислений по кэшбэк в выбранном магазине, у некоторых продавцов он достигает 75 дней;

- если максимальные сроки зачисления уже пройдены, то обращаются в службу поддержки МТС, специалисты которой проверят, по какой причине не пришел кэшбэк;

- если установлено, что виноват магазин, то обращаются в его контактный центр с просьбой подтвердить покупку и передать информацию оператору сотовой связи.

Где взять промокод

Чтобы получить максимум возврата по cash back, следят за появлением специальных промокодов. Для этого нужно подписаться на рассылку новостей оператора МТС и регулярно посещать официальный сайт, чтобы не пропустить новой акции.

Как отключить кэшбэк

Отключить кэшбэк в МТС невозможно. Клиент может просто перестать пользоваться сервисом и удалить приложение MTS Cash Back. Такой ответ дает поддержка сервиса.

Если же возникла ситуация, когда клиент сначала покупал товары, например, в Ламоде или на Озоне через ЛК на сайте МТС, а потом хочет получать кэшбэк иным способом, чтобы накопить больше бонусов, то в таком случае ему достаточно почистить кэш в браузере и перейти на сайт выбранного интернет-магазина через партнерскую ссылку нового сервиса.

Опубликовано:

Добавить комментарий

Вам понравится

По карте MTS CASHBACK теперь доступны бесплатные переводы

МТС-Банк объявил о том, что начата выдача дебетовых карт MTS CASHBACK частным лицам из стран СНГ, которые не являются резидентами РФ. Оформить карту можно в любом салоне МТС по всей территории России. Карта является рублевой, ее обслуживание — бесплатное, а получить ее можно в день обращения. Главной функцией продукта является возможность бесплатных переводов на карты национальных платежных систем стран СНГ.

Оформить карту можно в любом салоне МТС по всей территории России. Карта является рублевой, ее обслуживание — бесплатное, а получить ее можно в день обращения. Главной функцией продукта является возможность бесплатных переводов на карты национальных платежных систем стран СНГ.

За использование карты начисляется кэшбэк до 25%, которые можно потратить на покупки в салонах МТС (до 100% скидка) или оплатить услуги связи МТС. Получить карту могут граждане СНГ, которые являются физическими лицами. Подать заявку на карту можно в любом салоне МТС по всей России. Для оформления понадобятся: паспорт, документ с регистрацией, который подтверждает законность нахождения на территории России и миграционная карта. Карта выпускается моментально, в присутствии клиента.

Карта МТС обладает следующими преимуществами:

- Бесплатное годовое обслуживание

- Переводы на карты национальных платежных систем СНГ без комиссии

- Переводы в страны СНГ с помощью системы переводов наличными со скидкой до 30%

- Оплата мобильной связи операторов России и СНГ без комиссии

- Оплата патента без комиссии

- Пополнение карты через салоны МТС по всей России бесплатно

- Снятие наличных через банкоматы любых банков по всему миру бесплатно

- Переводы на карты МТС-Банка бесплатно

- Открытие накопительного счета с ежемесячным начислением процентов на остаток в размере до 3,5% годовых бесплатно

- Переводы на карты платежных систем Visa и MasterCard иностранного выпуска

Оплатить патент, услуги мобильной связи или перевести деньги можно с помощью приложения МТС Деньги без комиссии. Акция Кэшбэк до 10% на оплату мобильной связи в СНГ или первый перевод действует до 31 декабря 2020 года.

Акция Кэшбэк до 10% на оплату мобильной связи в СНГ или первый перевод действует до 31 декабря 2020 года.

Кирилл Пальчун, бизнес-лидер стрима “Система денежных переводов” МТС Банка, рассказал, что около 25% граждан СНГ, проживающих на территории РФ, являются абонентами МТС. И компания рада представить продукт, который способен максимально удовлетворить потребности этих клиентов. Пальчун считает, что выпуск карты — это важный шаг во взаимодействии с клиентами, который дает им больше удобств внутри экосистемы МТС и позволяет получать дополнительные выгоды.

Повышенный кэшбэк по карте МТС в размере 5% можно получить за покупки в кинотеатрах, аптеках и АЗС. При онлайн-покупках в магазинах-партнерах банка с помощью сервиса МТС Cashback держателю карты будет начислено до 25% кэшбэка, а при покупке в остальных-категориях — до 1%. С помощью накопленного кэшбэка можно расплатиться за оплату услуг мобильной связи МТС или получить до 100% скидки на покупку товаров в салонах МТС. Кроме того, бонусами можно оплатить интернет, услуги местной связи, телевидение от МГТС, телевидение МТС Москва и домашний интернет.

Кроме того, бонусами можно оплатить интернет, услуги местной связи, телевидение от МГТС, телевидение МТС Москва и домашний интернет.

(15 оценок, среднее: 4.8 из 5)

Как отказаться от подписки на Cashback World ▷ ➡️ Creative Stop ▷ ➡️

Как отписаться от Cashback World. Узнав о Кэшбэк Мир, платформа, которая позволяет вам получать процент возмещения затрат на покупки, сделанные в Интернете и в участвующих физических магазинах, вы решили зарегистрироваться для получения услуги.

Однако через несколько месяцев после регистрации вы поняли, что мало или совсем не использовали эту услугу, и теперь вы хотите повторить свои шаги, аннулировав ранее созданную учетную запись.

Как шаг за шагом отказаться от подписки на Cashback World

Прежде чем перейти к сути этого урока и подробно остановиться на нем как отказаться от подписки на Cashback WorldПозвольте мне объяснить, что значит удалить вашу учетную запись из сервиса и что вы можете сделать в случае сомнений.

Прежде всего, вы должны знать, что невозможно полностью автономно отменить свою учетную запись. Фактически, по крайней мере, на момент написания этого руководства, ни официальный сайт Cashback World, ни официальное сервисное приложение для устройств Android e Ios предложить функцию закрытия вашей учетной записи.

Для выполнения этой операции необходимо отправить письменное сообщение сотрудникам Cashback World по электронная почта или по факсу.

Если вам интересно, что влечет за собой закрытие вашей учетной записи, будет полезно знать, что, когда вы откажетесь от подписки на Cashback World, вы не только не сможете воспользоваться преимуществами услуги, но и потеряете Возврат денег (процент возврата, полученного по индивидуальным покупкам) и Покупка баллов (баллы, полученные после покупки и позволяющие получить дополнительные преимущества).

Также, в случае сомнений, вы не сможете повторить свои шаги и вам придется пройти хотя бы 6 месяцев с момента отмены до того, как можно будет произвести новую регистрацию.

Перевести кэшбэк и торговые баллы

Как упоминалось выше, закрытие вашей учетной записи Cashback World приводит к потере накопленных Cashback и заработанных очков покупок. Однако, если у вас положительный баланс, вы можете запросить перевод перед удалением своего профиля. Как сделать? Я вам сразу объясню!

Как сделать? Я вам сразу объясню!

Компьютера

Чтобы проверить наличие кэшбэка и очков покупок в вашем аккаунте Prdenador, связанный с сайтом Cashback World, нажмите Войти расположен в правом верхнем углу, введите необходимые данные в поля Имя пользователя / электронная почта y Пароль и нажмите кнопку Войти, чтобы войти в свой аккаунт.

Теперь нажмите фото расположен вверху справа (или значок маленький человек, если вы не настраивали свою учетную запись), выберите вариант Мои преимущества из появившегося меню, и на новой открытой странице вам будут показаны все интересующие вас данные, соответственно, в полях Платежи My Cashback World y Покупка баллов.

Если у вас положительный кэшбэк, вы должны знать, что каждый четверг относительная сумма автоматически переводится на ваш текущий счет, если накопленный кредит превышает 10 евро.

В этом случае перед удалением учетной записи дождитесь зачисления средств на возврат и убедитесь, что вы правильно ввели данные своей учетной записи.

Чтобы проверить это, нажмите на свой фото расположен в правом верхнем углу, выберите вариант Мои настройки и на открывшейся странице выберите вкладку Подробная информация о платеже.

Поэтому убедитесь, что данные, отображаемые в полях Банковское учреждение, Владелец текущего счета, IBAN y BIC верны и дождитесь следующего кредита, прежде чем удалять свою учетную запись.

Если, с другой стороны, вы задаетесь вопросом, можно ли передать ваши очки покупок, вы должны знать, что единственное доступное вам решение — передать их другому пользователю.

Если вы знаете кого-то, кто является участником Cashback World, нажмите на его фото расположен в правом верхнем углу, выберите опцию Мои продаживыберите статью Подробности присутствует в коробке Покупка баллов и на новой открытой странице нажмите кнопку Пункты покупки подарков.

Затем введите необходимые данные в поля Номер клиента (идентификационный код пользователя, которому вы собираетесь перевести свои баллы), Эл. адрес y Количество (с количеством отправляемых баллов) и нажмите кнопку Пункты покупки подарков чтобы начать передачу.

С мобильных телефонов и планшетов

Если вы предпочитаете продолжить с мобильный телефон и планшет, запустите приложение Cashback World для Android или iOS, введите свои данные в поля Имя пользователя / электронная почта y Пароль и коснитесь кнопки Войти, чтобы войти в свой аккаунт.

На появившемся новом экране коснитесь маленький человек присутствует в меню ниже и в разделе мой профиль, вы сможете увидеть накопленный кэшбэк (со следующей датой платежа) и заработанные очки покупок.

Если баланс положительный, вы должны знать, что с помощью приложения Cashback World невозможно проверить данные вашего банковского счета (полезно для зачисления Cashback) или продолжить перевод накопленных очков покупок.

Однако вы можете использовать браузер установлен на вашем устройстве (например, Chrome на Android и Safari на iOS), чтобы подключиться к сайту Cashback World и выполнить инструкции, которые я дал вам в предыдущих параграфах для перевода Cashback и Shopping Points.

Отменить аккаунт Cashback World

к отменить учетную запись Cashbasck World письменный запрос должен быть отправлен обслуживающему персоналу по электронной почте или факсу. Хотя процедура выполняется быстро и легко, для закрытия вашей последней учетной записи может потребоваться несколько недель.

Продолжать По электронной почте, войдите в свой почтовый ящик, нажмите кнопку, чтобы создать новое сообщениевведите адрес [электронная почта защищена] в поле, посвященном получателю сообщения, и укажите тему «Закрытие счета Cashback World» в соответствующем поле.

В теле сообщения помимо ввода имя y фамилия и ваш запрос на отмену, также укажите ID пользователя связанный с вашей учетной записью (которую вы можете увидеть под своим именем, войдя в Cashback World и нажав на свой фото, в правом верхнем углу).

После ввода всех данных, которые я только что указал, нажмите кнопку, чтобы отправить сообщение.

Деактивировать карту возврата

Если вам интересно как отключить Кэшбэк Карту, то есть карта лояльности, которая позволяет накапливать кэшбэк даже за покупки, сделанные в физических магазинах, участвующих в Cashback World, вы будете рады узнать, что с вашей стороны не требуется никаких действий.

Фактически, данная карта связана с вашей учетной записью Cashback World, и при отмене последней карта Cashback также будет соответственно деактивирована.

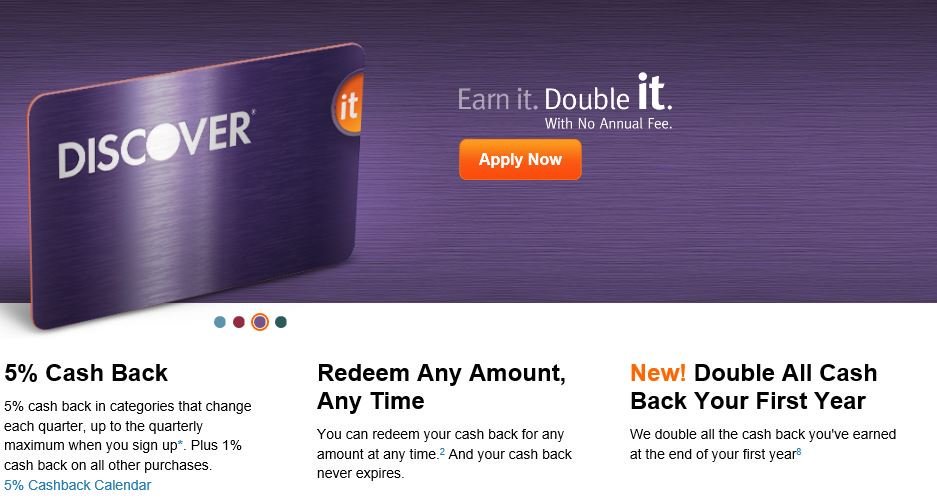

Discover It Cash Back и Discover It Balance Transfer

Выбор между кредитными картами Discover it® Cash Back и Discover it® Balance Transfer может быть непростым. Обе карты имеют одинаковые ставки вознаграждения и бонусы за регистрацию, поэтому основное различие заключается в их начальных периодах годовой процентной ставки.

Обе карты предлагают отличный вариант для перевода баланса, в зависимости от вашего бюджета и сроков. Discover it Balance Transfer предлагает начальную 18-месячную ставку 0 процентов годовых на переводы баланса, в то время как Discover it Cash Back предлагает 0 процентов в течение 14 месяцев (оба имеют 11.От 99% до 22,99% с переменной годовой процентной ставкой после этого).

Самая большая разница между ними — это акционная годовая процентная ставка для покупок. Cash Back предлагает ту же начальную 0-процентную годовую ставку на покупки в течение 14 месяцев, в то время как Discover it Balance Transfer имеет только шестимесячную 0-процентную годовую ставку на покупки (опять же, обе карты имеют переменную годовую ставку от 11,99 до 22,99 процентов после этого) .

Обзор сравнения карт

| Характеристики | Откройте для себя Кэшбэк | Откройте для себя Перенос остатка |

| Приветственный бонус | Кэшбэк Match (весь кэшбэк, заработанный в течение первых 12 месяцев, будет использован для получения двойных наград за первый год) | Кэшбэк Match (весь кэшбэк, заработанный в течение первых 12 месяцев, будет использован для получения двойных наград за первый год) |

| Размер вознаграждения |

|

|

| Вводная APR | 0% начальная годовая процентная ставка на покупки и переводы баланса на 14 месяцев (затем 11. От 99% до 22,99% переменной годовой процентной ставки) От 99% до 22,99% переменной годовой процентной ставки) | 0% начальная годовая процентная ставка на 6 месяцев на покупки и 18 месяцев на переводы баланса (после этого переменная годовая ставка от 11,99% до 22,99%) |

| Годовая плата | $ 0 | $ 0 |

Откройте для себя Cash Back и откройте для себя Основные возможности перевода баланса

С точно такой же структурой вознаграждений и фантастическим приветственным предложением Cashback Match от Discover кредитные карты Discover it Cash Back и Discover it Balance Transfer будут иметь жесткую конкуренцию за положите в кошелек.Вот разбивка двух карт:

Победитель бонуса за регистрацию: Tie

И Discover it Cash Back, и Discover it Balance Transfer получают выгоду от предложения Cashback Match от Discover. Это означает, что Discover будет без ограничений соответствовать всем кэшбэкам, которые вы заработаете в конце первого года. Вам даже не нужно беспокоиться об активации или запросе матча в конце года. Discover автоматически добавит его в вашу учетную запись.

Discover автоматически добавит его в вашу учетную запись.

Победитель ставки вознаграждения: Галстук

Обе карты имеют одинаковую постоянную ставку вознаграждения.Каждый квартал вы сможете активировать чередующиеся категории бонусов, которые принесут вам 5 процентов кэшбэка до квартального максимума в 1500 долларов на покупках, а затем 1 процент. В эти категории входят продукты, рестораны, заправочные станции, путешествия и интернет-магазины. Если вы забудете активировать или совершить покупки за пределами чередующихся категорий, вы получите 1% назад с каждой покупки без ограничений.

Победитель годового взноса: Галстук

Несмотря на то, что обе карты предлагают приличную структуру вознаграждений и разумную годовую плату за переводы, годовая плата отсутствует.Вы можете накапливать награды, экономя деньги, не беспокоясь о годовой плате.

Победитель комиссии за перевод баланса: Галстук

Обе кредитные карты поставляются с 3-процентной комиссией за перевод баланса, с комиссией до 5 процентов за будущие переводы баланса (см. Условия). * Перевод баланса Discover it может быть лучший выбор из-за более длительного начального периода годовой процентной ставки для балансовых переводов.

Условия). * Перевод баланса Discover it может быть лучший выбор из-за более длительного начального периода годовой процентной ставки для балансовых переводов.

Победитель начального периода годовой процентной ставки: Зависит от

Если у вас есть баланс на другой карте, которую вы хотите перевести, лучший вариант — «Discover it Balance Transfer».Предлагая начальную годовую ставку 0 процентов в течение 18 месяцев на переводы баланса (переменная годовая процентная ставка от 11,99 до 22,99 процентов после этого), эта карта даст вам больше времени, чтобы погасить свой баланс без выплаты процентов.

Однако, если вы ищете карту, которая даст вам достаточно времени для оплаты крупной покупки без выплаты процентов, функция Discover it Cash Back будет работать лучше. После открытия карты у вас будет 14-месячная начальная годовая процентная ставка 0 процентов (затем переменная годовая процентная ставка от 11,99 до 22,99 процентов), временные рамки, которые сокращают шесть месяцев на покупки, предлагаемые с помощью карты Discover it Balance Transfer.

Какая карта приносит больше всего?

И Discover it Cash Back, и Discover it Balance Transfer приносят исключительные вознаграждения за использование недорогих кредитных карт. Вы не можете проиграть с любой картой, потому что у них одинаковые ставки вознаграждения и приветственные бонусы. Использование любой карты исключительно в течение как минимум первого полного года гарантирует, что вы заработаете большой бонус кэшбэка после первого года владения картой.

Откройте для себя Кэшбэк и откройте для себя Перевод баланса

Допустим, вы используете свою кредитную карту для покупок на 3000 долларов каждый месяц.Если вы полностью забудете активировать категорию бонусов каждый квартал, вы автоматически получите 1% кэшбэка с каждой покупки. Это отправляет вас домой с 360 долларами в виде кэшбэка ежегодно.

Тем не менее, вы увеличите свои награды, если установите напоминание в календаре для активации категорий бонусов каждый квартал. Используя приведенный выше пример, вы будете получать кэшбэк на сумму 300 долларов в год из своих 5-процентных расходов на чередующиеся бонусные категории (до 1,500 долларов на ежеквартальный лимит покупок, затем 1 процент) и еще 300 долларов от остальных ваших расходов (что дает 1 процентов обратно). Таким образом, вы получаете в общей сложности 600 долларов кэшбэка каждый год. Кроме того, с приветственным предложением кэшбэк-матча Discover на первый год вы можете получить вдвое больше, не поднимая пальца.

Таким образом, вы получаете в общей сложности 600 долларов кэшбэка каждый год. Кроме того, с приветственным предложением кэшбэк-матча Discover на первый год вы можете получить вдвое больше, не поднимая пальца.

Почему вам стоит получить кэшбэк Discover it

Кэшбэк Discover it отлично подходит, если вам нужна недорогая бонусная карта с возможностью получать большие вознаграждения за повседневные траты. Без годовой платы и начального годового дохода 0% на покупки и переводы баланса в течение 14 месяцев (11,99% до 22.После этого будет изменяться процентная ставка 99%), ваши расходы на ношение этой карты будут практически нулевыми, что даст вам достаточно времени, чтобы накопить кэшбэк вознаграждения (при условии, что вы готовы активировать бонусные категории каждый квартал).

Дополнительные преимущества

При необходимости вы можете заблокировать свою учетную запись в мобильном приложении или на веб-сайте. Discover также будет отслеживать ваш кредит и бесплатно предоставлять обновления кредитного рейтинга. Если у вас когда-нибудь возникнут проблемы или вопросы с вашим аккаунтом, вы можете поговорить с Discover’s U.Служба поддержки клиентов на базе S.

Если у вас когда-нибудь возникнут проблемы или вопросы с вашим аккаунтом, вы можете поговорить с Discover’s U.Служба поддержки клиентов на базе S.

Варианты погашения

Вы можете обменять свои денежные вознаграждения в виде кредитов для выписок или электронного депозита на банковский счет. Или вы можете использовать их для покупок у избранных продавцов, сделать пожертвование в благотворительную организацию или обменять на подарочные карты (подарочные карты варьируются от 5 до 200 долларов с шагом 5 долларов).

Рекомендуемый кредитный рейтинг

Для участия в программе Discover it Cash Back требуется кредитный рейтинг от хорошего до отличного (от 670 до 850).

Почему вы должны получить перевод баланса Discover it

Если вы пытаетесь погасить задолженность по кредитной карте с другой кредитной карты с высоким процентом, перевод баланса Discover it дает вам начальную годовую ставку 0 процентов в течение 18 месяцев на баланс переводы (переменная годовая процентная ставка от 11,99% до 22,99% после). Это один из самых длинных начальных периодов годовой процентной ставки для балансовых переводов. Это означает, что у вас будет достаточно времени, чтобы полностью выплатить остаток, прежде чем начнете начислять проценты.

Это один из самых длинных начальных периодов годовой процентной ставки для балансовых переводов. Это означает, что у вас будет достаточно времени, чтобы полностью выплатить остаток, прежде чем начнете начислять проценты.

Дополнительные преимущества

Так же, как Discover it Cash Back, вы сможете заблокировать свою учетную запись в мобильном приложении или на веб-сайте и получить доступ к бесплатному мониторингу кредитоспособности, кредитным отчетам FICO и службе поддержки клиентов Discover в США.

Варианты погашения

Вы можете обменять свои вознаграждения на подарочные карты и электронные сертификаты, выписки по счетам, товары, электронный депозит на банковский счет или сделать пожертвование избранным благотворительным организациям.

Рекомендуемый кредитный рейтинг

Для участия в программе вам понадобится хороший или отличный кредитный рейтинг (от 670 до 850).

Итог

Нет явного победителя между кредитными картами Discover it Balance Transfer и Cash Back. Вместо этого лучший выбор для вас будет зависеть от того, как вы планируете использовать свою карту.

Вместо этого лучший выбор для вас будет зависеть от того, как вы планируете использовать свою карту.

Если вы хотите погасить существующую задолженность по кредитной карте переводом баланса, вам лучше всего подойдет программа Discover it Balance Transfer. Но если вам нужно совершить крупную покупку и со временем выплатить ее, вам следует выбрать кэшбэк Discover it.

Как получить кэшбэк

Использование кредитной карты с возвратом денежных средств может быть отличным способом заработать наличные на ваших повседневных расходах, но чтобы в полной мере воспользоваться преимуществами возврата денег по вашей карте, вам необходимо ознакомиться с различными способами их погашения.

Предложения погашения для лучших кредитных карт с возвратом денег включают в себя кредиты в выписке, подарочные карты и даже возможность обменять свои вознаграждения на товары. Вот как воспользоваться преимуществами возврата наличных на вашей карте: от практических инструкций по возврату наличных до потенциальных проблем, на которые следует обратить внимание.

Кредитная выписка

Один из самых простых способов погашения — это выписка по счету. Это вознаграждение отображается как кредит в вашей выписке и уменьшает баланс вашей карты на сумму вознаграждения.

Чтобы запросить кредит в выписке, войдите в свою учетную запись кредитной карты через онлайн-портал, выберите вознаграждение с возвратом денег, которое вы хотите погасить, и примените его к своей выписке.

Даже если вы выкупили вознаграждение с возвратом денег в форме кредита в выписке, вам все равно нужно будет внести минимальный платеж по карте в установленный срок, поскольку кредиты в выписке не всегда сразу зачисляются на ваш причитающийся остаток.

Чек или банковский перевод

Вы можете запросить вознаграждение за возврат кэшбэка в виде чека, запросив его через онлайн-систему управления счетом вашей карты.Обычно ваша сумма возврата должна достичь определенного порога, например 25, 50 или 100 долларов, прежде чем вы сможете ее погасить.

В некоторых случаях вы также можете перевести бонус кэшбэка со счета карты на свой банковский счет. Возможно, вам потребуется открыть счет в банке, связанном с эмитентом карты, или перевести на уже связанный счет, который вы использовали для оплаты своей карты раньше.

Если вы решите получить вознаграждение в виде кэшбэка в виде чека, оно будет отправлено по почте, поэтому вы захотите дать ему дополнительное время, чтобы оно пришло к вам, если у вас есть планы относительно денег.

Путевые покупки

С некоторыми картами вы можете использовать свои кэшбэки для бронирования мест в самолетах, гостиничных номеров и других бронирований билетов через портал онлайн-бронирования путешествий с помощью карты. Некоторые туристические кредитные карты предлагают более конкурентоспособные тарифы или ограниченные по времени эксклюзивные бонусы от определенных авиакомпаний, поэтому ваше денежное вознаграждение идет немного дальше. Прежде чем бронировать место, сравните цены на портале с ценами на сайте авиакомпании или другого туристического сайта.

Оплата баллами

Оплата баллами позволяет вам использовать накопленные баллы или остаток кэшбэка для конкретных покупок через участвующих онлайн-магазинов.Вы также можете использовать свои баллы для выписки по счету после покупок в интернет-магазине.

Этот вариант обычно применяется к определенным розничным торговцам, таким как Amazon и Best Buy, поэтому не забудьте проверить мелким шрифтом в соглашении по карте, прежде чем совершать покупку. Вы также захотите убедиться, что получаете ту же сумму денег, которую можете потратить, как если бы вы обменивали свои баллы на наличные.

Вы также можете использовать баллы для онлайн-оплаты счетов или для выплаты студенческой ссуды или ипотеки.

Некоторые кредитные карты предлагают вознаграждение за совершение платежей, в то время как другие позволяют выкупить наличные деньги, чтобы передать их благотворительной организации или передать или поделиться баллами с другими.

Подарочные карты или электронные сертификаты

Хотя этот вариант возврата денег может показаться более ограничительным, поскольку вы должны тратить свои средства в конкретном магазине, есть и положительный момент. Обмен денежных средств на подарочные карты или электронные сертификаты может действительно увеличить ваше вознаграждение.

Обмен денежных средств на подарочные карты или электронные сертификаты может действительно увеличить ваше вознаграждение.

Некоторые кредитные карты предлагают бонусы в размере около 5 долларов за обмен наличных денег на подарочные карты. Например, если вы обменяете свои баллы на подарочную карту на 50 долларов, у вас будет исходная сумма подарочной карты плюс сумма бонуса, переведенная в подарочную карту, в общей сложности 55 долларов. Используйте онлайн-портал компании, выпускающей вашу кредитную карту, для покупки подарочных карт и получения дополнительной информации о бонусах по подарочным картам.

Товары

Вы также можете обменять свои кэшбэки на товары, включая iPad, телевизоры и другие гаджеты.Это может потребовать немного больше времени и усилий, так как вам нужно будет выбрать это предложение погашения через онлайн-портал вашей карты, выбрать товар и дождаться обработки и отправки вашего заказа.

Хотя может быть заманчиво потратить эти с трудом заработанные награды на новую блестящую сумочку или часы, обмен кэшбэка на товары, как правило, не самый разумный способ использования кэшбэка.

И вот почему. Стоимость предлагаемых товаров часто ниже, чем стоимость ваших баллов.Например, если вам нужно потратить 80 000 баллов, чтобы купить динамик за 400 долларов, ваши баллы будут стоить всего 0,005 доллара каждый, то есть половину одного цента. Эти 80 000 баллов могут пойти дальше, если вы обменяете их на наличные и купите эту колонку самостоятельно.

Сравните стоимость ваших баллов со стоимостью объекта. В большинстве случаев вам будет лучше получить выписку или оплачивать крупные покупки баллами.

Умное использование карт возврата денег

Карты возврата денег обычно приносят пользу только в том случае, если вы ежемесячно выплачиваете остаток на карте.В противном случае вы, вероятно, заплатите больше в виде процентов, чем зарабатываете в виде вознаграждений.

Чтобы получать вознаграждения быстрее, вы можете списывать со своей карты товары и услуги, за которые вы когда-то платили наличными. Однако не поддавайтесь соблазну увеличивать расходы только для того, чтобы заработать больше кэшбэка. Используйте карту для покупок в любом случае.

Используйте карту для покупок в любом случае.

У многих карт возврата денег истекает срок действия полученных вознаграждений. Если вы не погасите их до истечения срока их действия, вы потеряете наличные и главное преимущество использования карты.

Помните о комиссии за возврат средств по карте. Хотя большинство карт с возвратом денег не взимают ежегодную комиссию, некоторые могут взимать до 95 долларов в год. В большинстве случаев эти сборы связаны с дополнительными функциями, такими как получение более высокого процента от покупок продуктов или доступность для тех, у кого есть справедливый кредит. Сделайте легкую работу и убедитесь, что годовая плата стоит того.

Возьмите за привычку регулярно получать кэшбэк-вознаграждения. Если ваша карта предлагает автоматический порог, по которому ваши деньги будут возвращены на ваш счет после того, как вы заработаете минимальную сумму, воспользуйтесь этим.Если нет, установите напоминание в своем календаре, чтобы проверить остаток денежных средств на вашем счете. Следование этому простому практическому правилу для карт возврата денег поможет защитить вас от потери вознаграждений из-за истечения срока их действия.

Следование этому простому практическому правилу для карт возврата денег поможет защитить вас от потери вознаграждений из-за истечения срока их действия.

Ключевые выводы

- Карты возврата денег могут быть отличным способом заработать дополнительные деньги при использовании кредитной карты, что вы, вероятно, уже делаете.

- Если вы планируете оформить карту возврата денег с годовой оплатой, убедитесь, что вы действительно выиграете от предлагаемых дополнительных функций или категорий вознаграждений.

- Помните о сроках действия заработанных наград.

- При погашении вознаграждений с возвратом денег заработанное вознаграждение может иметь меньшую или большую ценность с определенными вариантами погашения, такими как подарочная карта или товары.

Вознаграждения с возвратом денег: лучшие варианты погашения -CreditCards.com

Опросы неизменно показывают, что никакое вознаграждение по кредитной карте не пользуется большей популярностью, чем холодные наличные деньги. Действительно, карты возврата денег вышли далеко вперед по сравнению с другими типами бонусных карт в кредитных картах 2019 года.com, в ходе которого 31% потребителей заявили, что возврат 3% наличных за все покупки был их особенностью кредитной карты №1.

Действительно, карты возврата денег вышли далеко вперед по сравнению с другими типами бонусных карт в кредитных картах 2019 года.com, в ходе которого 31% потребителей заявили, что возврат 3% наличных за все покупки был их особенностью кредитной карты №1.

Важнейшие чтения, доставляются еженедельно

Подпишитесь, чтобы каждую неделю получать самые важные новости недели в свой почтовый ящик.

Ваш путь по кредитным картам официально начался.

Следите за своим почтовым ящиком — мы скоро отправим ваше первое сообщение.

И по уважительной причине: вместо того, чтобы расшифровывать сложную схему выкупа, вы можете выбрать простое и понятное вознаграждение и использовать его так, как вам больше всего подходит.Здесь мы рассмотрим некоторые из наиболее распространенных типов возврата денежных средств, а также некоторые ограничения, с которыми вы можете столкнуться при обмене вознаграждений.

Как работают карты возврата денег

Карты возврата денег бывают разных видов, но все они в основном работают одинаково: совершая покупки с помощью карты, вы зарабатываете денежные вознаграждения по установленной ставке. Существует три основных типа карт возврата денег.

Существует три основных типа карт возврата денег.

См. По теме: Что такое кэшбэк?

Способы погашения кэшбэка

В зависимости от вашей карты и эмитента у вас может быть множество вариантов получения кэшбэка.Некоторые эмитенты даже позволяют вам настроить автоматическое погашение, то есть погашение будет автоматически инициироваться через определенное количество дней или после того, как вы заработаете определенную сумму в виде вознаграждений.

Наиболее распространенные способы получения кэшбэка:

- Кредитная выписка

- Прямой перевод на банковский счет

- Чек

- Подарочные карты

- Товары

- Получение кэшбэка в виде кредитной выписки

Один из наиболее распространенных способов получить кэшбэк — это кредитная выписка.Кредитная выписка — это деньги, зачисленные на ваш счет, которые уменьшают баланс вашей карты.

Например, если вы потратите 1000 долларов с помощью карты, которая предлагает 1,5% кэшбэка за каждую покупку, вы заработаете 15 долларов в виде вознаграждения с возвратом денег; и если бы вы использовали этот кэшбэк в качестве кредита для выписки, ваш баланс уменьшился бы на 15 долларов до 985 долларов.

Совет: Кредиты по выписке обычно не считаются платежами. Вам все равно нужно будет внести минимальный платеж из собственного кармана, чтобы избежать комиссий.

В то время как многие карты позволяют безболезненно погасить кредитную выписку, позволяя вам решить, когда и сколько вы хотите погасить, другие требуют, чтобы вы заработали минимальную сумму кэшбэка, прежде чем вы сможете получить вознаграждение.

Карта Blue Cash Preferred® от American Express, например, требует, чтобы вы заработали 25 долларов наличными, прежде чем вы сможете погасить ее в качестве кредитной карты, подарочной карты или покупки товара.

А карта Chase Freedom Unlimited® позволяет вам погашать вознаграждения в виде кредита на любую сумму в любое время.

После того, как вы выполнили требования к погашению своей карты, вы можете просто выбрать выписку по кредиту в качестве предпочтительного погашения кэшбэка.

Возврат кэшбэка в виде чека или прямого депозита

Немного меньшее количество программ поощрения кредитных карт позволяет вам обменять свои награды на «настоящий» кэшбэк в форме чека или прямого депозита на ваш банковский счет.

Получение возврата денег таким образом дает вам немного больше свободы действий, поскольку вы можете сохранять или тратить свои награды, как вам нравится, вместо того, чтобы их «привязать» к определенному карточному счету.

Как и в случае с кредитами в выписке, требования для запроса чека различаются от карты к карте: некоторые эмитенты требуют, чтобы вы заработали минимальную сумму кэшбэка, прежде чем вы сможете запросить чек, а другие вводят относительно немного ограничений.

Прямые депозиты, как правило, немного сложнее, особенно если у вас еще нет банковских отношений с эмитентом кредитной карты.

Кредитная карта Customized Cash Rewards Bank of America®, например, позволит вам выкупить наличные деньги только в качестве прямого депозита, если у вас есть текущий или сберегательный счет в Bank of America.

Карта Citi® Double Cash Card позволяет получить возврат наличных в качестве прямого депозита только в том случае, если у вас есть связанный счет Citi или текущий счет, с которого вы как минимум дважды оплачивали счет по кредитной карте Citi. Обратите внимание, что карта Double Cash требует, чтобы вы заработали не менее 25 долларов наличными для погашения в качестве кредита или прямого депозита.

Обратите внимание, что карта Double Cash требует, чтобы вы заработали не менее 25 долларов наличными для погашения в качестве кредита или прямого депозита.

Автоматический возврат кэшбэка

Наряду с ручным запросом выписки по кредиту, чека или прямого депозита, ряд карт позволяет настроить автоматический возврат кэшбэка.Если ваша карта допускает автоматическое погашение, ваш кэшбэк обычно распределяется в установленное время или после того, как вы заработали определенную сумму.

Кредитная карта Capital One Quicksilver Cash Rewards, например, позволяет вам планировать автоматические выплаты наличных денежных средств через выписку по кредиту или чеку в установленное время один раз в год или по достижении порога возврата денежных средств (25 долларов США, 50 долларов США, 100, 200, 500 или 1500 долларов).

Даже некоторые карты, разработанные для кредитных организаций, такие как Credit One Bank American Express® Card, позволяют автоматическое погашение в виде выписки по счету, предлагая тем, кто хочет улучшить свои финансовые привычки, наличные по принципу «установил и забыл» инструмент возврата сбережений, который будет периодически сбивать часть баланса их кредитной карты.

Путешествие, подарочные карты и товары на онлайн-портале эмитента

Большинство эмитентов кредитных карт также предоставляют вам возможность вернуть деньги через портал вознаграждений для покупок в Интернете или в качестве подарочных карт для некоторых универмагов, ресторанов, служб потокового видео и более.

Карта Discover it® Cash Back, например, позволяет вам обменять свои деньги на подарочные карты от торговых партнеров после того, как вы заработали 5 долларов наличными (подарочные карты варьируются от 5 до 200 долларов с шагом 5 долларов).

Карта Amazon Prime Rewards Visa Signature * позволяет использовать свои баллы для покупок на Amazon.com, в качестве кредита или депозита, а также для подарочных карт и путешествий — и все это по ставке 1 цент за балл.

Возможность использовать свои награды для путешествий распространена среди карт с возвратом денег, которые используют баллы или позволяют выбирать между кэшбэком и баллами.

Chase Freedom Unlimited — отличный тому пример. Вы можете получить неограниченный кэшбэк по ставке 1,5% кэшбэка с каждой покупки, что соответствует 1.5 баллов за доллар при обмене на путешествие на портале Chase Ultimate Rewards.

Вы можете получить неограниченный кэшбэк по ставке 1,5% кэшбэка с каждой покупки, что соответствует 1.5 баллов за доллар при обмене на путешествие на портале Chase Ultimate Rewards.

Аналогичным образом, карта Citi Double Cash Card позволяет вам переводить наличные деньги обратно в Citi ThankYou Rewards и использовать их для получения вознаграждений за путешествия, а также подарочных карт, товаров и других покупок в рамках программы Pay with Points.

Варианты погашения кэшбэка на популярных бонусных картах

Как видите, варианты погашения кэшбэка значительно различаются от эмитента к эмитенту и от карты к карте. Вот более подробная информация о том, как погашение кэшбэка происходит с некоторыми из самых популярных кредитных карт с кэшбэком.

Лучшие варианты погашения кэшбэка

Ключевым моментом, который следует учитывать, является то, теряют ли ваши награды какую-либо ценность, когда вы их погашаете определенным образом. Вы хотите быть уверены, что получаете максимальную отдачу от покупки, поэтому будьте осторожны, покупая товары, которые могут стоить меньше, чем вознаграждение за наличные.

Тем не менее, если ваш эмитент не предлагает бонус за получение вознаграждения в качестве кредита для выписки вместо «настоящего» кэшбэка, вам следует просто придерживаться того варианта, который наиболее удобен.

Одним из недостатков денежных вознаграждений является то, что они часто не ощущаются как настоящие вознаграждения, потому что они попадают в ваши текущие финансы. Если вас это беспокоит, вы можете подумать о том, чтобы записать, сколько вы получаете в виде денежного вознаграждения, а затем вознаградить себя, потратив эту сумму на то, что вы хотите, чтобы вы почувствовали, что получаете вознаграждение.

В любом случае, это лучший аспект вознаграждения за возврат наличных: это ваше решение.

См. По теме: Карты возврата денег: Сколько вы можете заработать?

Выбор лучшей кредитной карты для возврата денежных средств

Ваши варианты погашения — лишь одно из соображений при выборе кредитной карты.Примите во внимание следующие факторы:

Бонусные категории

При покупке карт возврата денег найдите карту, которая будет работать для вас больше всего, а не наоборот. Другими словами, ставка кэшбэка в размере 5% в ресторанах — это здорово, но не в том случае, если вы редко едите вне дома. Итог: найдите кредитную карту, которая покрывает большую часть вашего бюджета.

Другими словами, ставка кэшбэка в размере 5% в ресторанах — это здорово, но не в том случае, если вы редко едите вне дома. Итог: найдите кредитную карту, которая покрывает большую часть вашего бюджета.

Также честно скажите, как много вы хотите думать о своей кредитной карте. Если вы предпочитаете подход «поставил и забыл», то карта с фиксированной ставкой — лучший выбор, чем карта с чередующейся бонусной категорией.

Годовые сборы

При таком большом количестве отличных карт без годовой платы вы можете задаться вопросом, зачем вообще получать карту с годовой оплатой. Но часто ставки вознаграждения по этим картам настолько лучше, что на самом деле имеет смысл получить карту с годовой оплатой.

Например, сравнивая карту Blue Cash Everyday® от American Express и предпочтительную карту Blue Cash от American Express, мы обнаружили, что потребители, которые тратят более 3200 долларов в год в супермаркетах США (267 долларов в месяц), на самом деле были лучше с Blue Cash. Preferred — годовой вступительный взнос 0 долларов в первый год, затем 95 долларов.

Preferred — годовой вступительный взнос 0 долларов в первый год, затем 95 долларов.

От вариантов погашения до категорий бонусов — каждая карта возврата денег предназначена для разных типов потребителей. Если вы еще не нашли идеального совпадения, попробуйте наш инструмент CardMatch ™, который может предоставить персонализированные предложения по кредитным картам за считанные секунды без ущерба для вашего кредитного рейтинга.

* Вся информация о карте подписи Visa Amazon Prime Rewards была собрана CreditCards.com независимо. Эмитенты не предоставили информацию и не несут ответственности за ее точность.

См. По теме: Ошибок, которых следует избегать с помощью кредитной карты с возвратом денежных средств

Отказ от ответственности редакции

Редакционные материалы на этой странице основаны исключительно на объективной оценке наших авторов и не связаны с рекламными деньгами. Он не был предоставлен или заказан эмитентами кредитных карт. Однако мы можем получить компенсацию, если вы переходите по ссылкам на продукты наших партнеров.

Однако мы можем получить компенсацию, если вы переходите по ссылкам на продукты наших партнеров.

Карта переноса остатка: можете ли вы получать вознаграждения?

Содержание этой страницы актуально на дату публикации; однако срок действия некоторых наших партнерских предложений может истек.Просмотрите наш список лучших кредитных карт или воспользуйтесь нашим инструментом CardMatch ™, чтобы найти карты, соответствующие вашим потребностям.

Вознаграждение по кредитной карте может быть полезным и прибыльным. Вы можете заработать кэшбэк или мили для часто летающих пассажиров, а также баллы, которые можно обменять на путешествия или другие льготы.

Важнейшие чтения, доставляются еженедельно

Подпишитесь, чтобы каждую неделю получать самые важные новости недели в свой почтовый ящик.

Ваш путь по кредитным картам официально начался.

Следите за своим почтовым ящиком — мы скоро отправим ваше первое сообщение.

Однако, если у вас есть остаток на карте или если у вас возникли проблемы с оплатой счетов вовремя, вам действительно не следует искать бонусную кредитную карту.

Это потому, что любое вознаграждение, которое вы зарабатываете, будет мизерным по сравнению с деньгами, которые вы тратите на уплату процентов или штрафов за просрочку платежа. Вместо этого сосредоточьтесь на выплате своего баланса и снижении этого ежемесячного платежа, найдя карту перевода баланса с начальной годовой процентной ставкой 0%.

Существуют карты, которые предлагают как переводы с низкими процентами, так и вознаграждения.Но вы не должны позволять обещанию награды быть решающим фактором при выборе карты.

См. По теме: Как выполнить перевод остатка

Преимущества переноса остатка

Кредитная карта для переноса остатка может помочь вам погасить большой остаток своевременно и без начисления процентов (но обычно за определенную плату 3% или 5% от суммы перевода).

Допустим, прямо сейчас у вас есть баланс в размере 2000 долларов на кредитной карте, по которой процентная ставка составляет 25% годовых.Для погашения остатка по кредитной карте в течение 12 месяцев потребуются платежи в размере около 200 долларов в месяц. Вы также должны заплатить около 267 долларов в виде процентов.

Вы также должны заплатить около 267 долларов в виде процентов.

Но если вы перевели свой баланс на карту с промо-ставкой 0% годовых в течение 12 месяцев и 3% комиссией за перевод баланса, вы могли бы погасить свой баланс в течение 12 месяцев, делая платежи в размере 172 доллара в месяц.

Вы не будете платить проценты по этому остатку, но вы будете немедленно платить проценты по любым другим расходам, если только ваша карта не имеет начальную годовую ставку 0% на покупки.

См. По теме: Как работают кредитные карты с 0% годовых?

Можно ли получить вознаграждение за перевод баланса?

Перед тем, как выбрать карту вознаграждения за перевод баланса, вы должны знать, что вы не получаете вознаграждение на сумму перевода баланса. Вы получаете вознаграждение только за новые траты. А если у вас есть остаток средств, вы будете немедленно платить проценты по любым новым расходам.

Давайте рассмотрим несколько примеров. Если вы посмотрите на самые лучшие кредитные карты с переводом баланса, вы заметите большое разнообразие карт от разных эмитентов.Карты в этом списке, как правило, имеют более низкие процентные ставки, чем другие карты, а также начальные годовые ставки перевода баланса в размере 0% на срок от 12 до 18 месяцев.

Некоторые из лучших карт перевода баланса также имеют программы вознаграждений:

- Карта Citi® Double Cash Card предлагает начальную годовую процентную ставку 0% на переводы баланса в течение первых 18 месяцев (затем следует переменная годовая процентная ставка от 13,99% до 23,99. %). Вы также можете заработать 1% кэшбэка, когда потратите и еще 1%, когда оплатите свои покупки.Но карта не предлагает начальную годовую ставку на покупки.

- The Chase Slate Edge℠ * предлагает начальную годовую процентную ставку 0% на переводы баланса в течение первых 12 месяцев (за которой следует переменная годовая процентная ставка в размере 14,99% -23,74%). Другие примечательные особенности карты включают ежегодное снижение годовой ставки на 2%, если вы вовремя оплачиваете свой баланс и тратите не менее 1000 долларов в первый год после открытия карты, и бонус в размере 100 долларов, если вы потратите 500 долларов в первые шесть месяцев.

- Кредитная карта Customized Cash Rewards Bank of America® предлагает начальную годовую процентную ставку 0% на переводы баланса и покупки в течение первых 15 платежных циклов (затем переменная годовая процентная ставка 13.От 99% до 23,99%). Эта карта также позволяет вам заработать 3% кэшбэка в одной из следующих категорий: бензин, покупки в Интернете, рестораны, путешествия, аптеки или предметы домашнего обихода — это ваш выбор. Он также предлагает 2% кэшбэка в продуктовых магазинах и оптовых клубах и 1% на все остальное. Обратите внимание, что вы будете получать бонусный кэшбэк при совокупных расходах до 2500 долларов США в категориях 3% и 2% каждый квартал.

- Карта Wells Fargo Active Cash℠ предлагает начальную годовую процентную ставку 0% на переводы баланса в течение первых 15 месяцев (затем переменная годовая процентная ставка 14.99% -24,99%). Дополнительные преимущества карты включают бонус в 200 долларов, если вы потратите 1000 долларов в первые три месяца, и фиксированный возврат наличных в размере 2% за все покупки.

Следует ли вам получить кредитную карту с переводом баланса без вознаграждения?

Если вы твердо настроены на получение наград, вы можете разделить карты, у которых есть остаток, от карт, у которых есть награды. Другими словами, не пытайтесь зарабатывать вознаграждение с помощью карт, на которых у вас есть остатки, потому что вы будете платить проценты по этим расходам.

Вместо этого, если вы имеете право на получение бонусной карты, не держите на ней баланс. Скорее носите остаток на карте с низкой или вводной 0% процентной ставкой.

И среди карт переноса баланса есть несколько хороших вариантов, не приносящих вознаграждения. Например, карта Citi® Diamond Preferred® Card предлагает 0% годовых на переводы баланса и покупки в течение 18 месяцев (затем переменная годовая процентная ставка от 13,74% до 23,74%). Он также предоставляет держателям карт VIP-доступ к продаже билетов, предпочтительные места и другие льготы через Citi Entertainment.

Следует ли вам получить кредитную карту с переводом баланса и вознаграждениями?

Если вам нравится какая-либо из вышеупомянутых карт перевода баланса, которые предлагают вознаграждения, обязательно подайте заявку на нее. Но вы можете подумать о том, чтобы отложить совершение любых новых покупок по новой карте до тех пор, пока вы не погасите переведенный остаток. Итак, если вам нужна одна из этих карт и вы хотите получить вознаграждение прямо сейчас, не переводите на нее баланс.

См. Также: Сколько времени занимает перевод баланса?

Итог

Лучше сосредоточиться на выплате долга, чем беспокоиться о вознаграждении.Но если вам абсолютно необходима бонусная карта, сделайте так, чтобы вы не платили проценты за привилегию получать вознаграждения.

* Вся информация о Chase Slate Edge была собрана CreditCards.com независимо и не проверялась эмитентом.

Отказ от ответственности редакции

Редакционное содержание этой страницы основано исключительно на объективной оценке наших авторов и не связано с рекламными деньгами. Он не был предоставлен или заказан эмитентами кредитных карт.Однако мы можем получить компенсацию, если вы переходите по ссылкам на продукты наших партнеров.

Тони Месиа — внештатный деловой писатель из Шарлотты, Северная Каролина. Помимо статей для CreditCards.com, Тони пишет для различных коммерческих и общественных изданий и компаний. В качестве репортера и редактора Charlotte Observer он получил награду «Лучший в бизнесе» от Общества американских бизнес-редакторов и писателей за свои репортажи об авиаперевозках и текстильной промышленности.

Превратите «Cash Back» в Ultimate Rewards

Превратите «кэшбэк» в высшие награды

Этот контент не предоставляется рекламодателем банка. Мнения, выраженные здесь, принадлежат только автору, а не эмитенту, и не были рассмотрены, одобрены или иным образом подтверждены эмитентом. Этот сайт может получать компенсацию через Партнерскую программу эмитента.

Зарабатываете ли вы баллы кэшбэка по бонусной карте от Chase, например, Chase Freedom Unlimited или Chase Ink Cash Business Card? Кэшбэк вознаграждения от Chase можно легко превратить в Ultimate Reward баллы, если у вас также есть хотя бы одна учетная запись Chase, которая уже зарабатывает баллы в программе Ultimate Rewards.