Депозитные операции Банка России | Банк России

Основное назначение операций

Депозитные операции центральных банков как инструмент денежно-кредитной политики представляют собой привлечение денежных средств кредитных организаций на открытые им депозитные счета на определенный срок под определенную процентную ставку.

При реализации денежно-кредитной политики центральные банки могут использовать депозитные операции следующим образом. Во-первых, в случае необходимости с их помощью центральные банки могут сокращать объем свободной банковской ликвидности, временно связывая (абсорбируя) по итогам депозитных аукционов имеющиеся избыточные средства. Во-вторых, центральные банки путем предложения депозитов овернайт постоянного действия могут непосредственно управлять процентными ставками по сделкам в сегменте овернайт межбанковского рынка. Банк России использует оба названных варианта.

Для абсорбирования избыточной ликвидности Банк России проводит депозитные аукционы.

Для формирования нижней границы процентного коридора (ограничения колебаний рыночных ставок «снизу») Банк России предоставляет банкам возможность размещения средств в депозиты овернайт постоянного действия.

Основные характеристики операций

Депозитные операции проводятся на основании заключенных Банком России и кредитными организациями Договоров об общих условиях проведения депозитных операций и Условий проведения Банком России депозитных операций. Актуальные редакции типовой формы Договора и указанных Условий размещены на сайте Банка России. Для участия в депозитных операциях кредитная организация должна в установленном порядке обратиться в Операционный департамент Банка России для заключения Договора. Документы, связанные с внесением изменений или расторжением Договоров, также необходимо направлять в Операционный департамент Банка России.

Депозитные операции проводятся только с российскими кредитными организациями в валюте Российской Федерации. Банк России не устанавливает других критериев для допуска российских кредитных организаций к депозитным операциям. При этом Банк России оставляет за собой право принять решение о приостановлении участия кредитной организации в депозитных операциях.

По всем видам депозитных операций Банк России устанавливает следующие условия их проведения:

- дату заключения сделки,

- дату привлечения денежных средств,

- дату возврата депозита и уплаты процентов,

- срок депозита,

- процентную ставку.

Проценты на сумму денежных средств, принятых Банком России в депозит, начисляются со дня, следующего за днем приема средств в депозит, по день возврата Банком России депозита включительно, за каждый календарный день по формуле простых процентов.

Банк России в день возврата депозита платежным поручением переводит на корреспондентский счет кредитной организации сумму депозита и уплачивает начисленные проценты.

В том случае, если Банк России не принял денежные средства в депозит, они возвращаются платежным поручением на следующий рабочий день на корреспондентский счет кредитной организации. Проценты при этом не начисляются и не уплачиваются.

Контакты

По вопросам методологических аспектов проведения Банком России депозитных операций: Департамент денежно-кредитной политики 8 (495) 771-47-70,8 (495) 771-49-55.

По вопросам заключения, изменения или расторжения договоров об общих условиях проведения депозитных операций: Операционный департамент 8 (495) 771-49-40.

По вопросам размещения денежных средств в депозиты овернайт и проведения расчетов по депозитным операциям: Операционный департамент 8 (495) 771-47-53,8 (495) 771-46-91.

По вопросам организации и проведения Банком России депозитных аукционов: Департамент операций на финансовых рынках 8 (495) 771-44-26,8 (495) 771-44-49.

Страница была полезной?Да Нет

Последнее обновление страницы: 15.

Вклады в банках для физических лиц в 2021 ТОП 20, сравнение процентных ставок, условия депозитов

Если вы хотя бы поверхностно знакомы с различными вариантами использования доступного капитала, то обязательно периодически задумываетесь о том, как наиболее выгодно хранить и увеличивать свои сбережения. Так, свободную сумму средств можно использовать по-разному: просто спрятать в тайное место, вложиться в бизнес, купить недвижимость и т.п. Кроме этого, можно обратиться в банк и изучить варианты открытия вкладов. Любая депозитная программа позволит вам не только найти для своих средств надежное место хранения, но и получить дополнительный доход в виде выплачиваемых процентов.

Ставки по вкладам в банках

Проценты по вкладам являются одним из важнейших условий любой депозитной программы, и определяют, какой в итоге доход вы сможете получить.

Ставки по депозитам зависят от многих иных параметров, но в первую очередь они продиктованы видом депозита, который вы хотите оформить:

- срочные вклады с жестким ограничением периода хранения ваших средств в банке, характеризуются самыми высокими процентами, т.

к. банк гарантированно знает, сколько времени он будет обладать вашими деньгами;

к. банк гарантированно знает, сколько времени он будет обладать вашими деньгами; - бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги, обычно сопровождаются более низкими ставками по вкладам в банках.

Соответственно, если вы хотите разместить ваши средства в банке под высокие проценты, то будьте готовы к определенным ограничениям:

- запрет на закрытие банковского вклада раньше срока: банк точно должен знать, что ему не придется неожиданно изымать ваши средства из денежного оборота;

- запрет на частичное снятие: в течение всего срока действия депозитного договора нельзя периодически снимать какую-то часть размещенных средств.

Если подобные правила по вкладам в банках нарушаются, то процентная ставка может быть уменьшена вплоть до минимальной.

Помимо определенных ограничений и правил, вклады в плане процентов отличаются друг от друга периодом выплат, который можно выбирать под себя:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

Начисляются все проценты по вкладам физических лиц ежедневно, но сама система расчета начисленных сумм может содержать или не содержать такое важное условие, как капитализация.

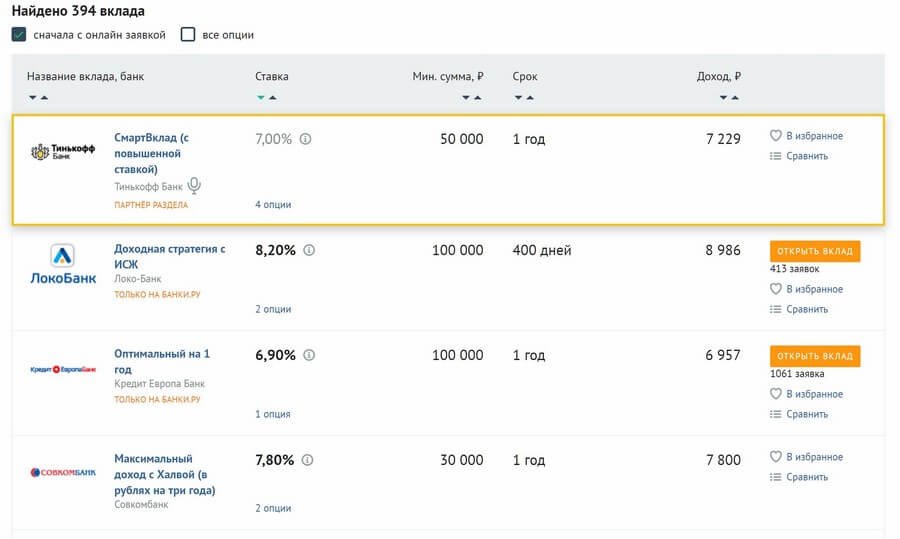

В каком банке лучше открыть вклад?

В 2021 году с депозитами работают многие банки: Сбербанк, ВТБ, Россельхозбанк, Почта банк, Альфа банк и др., поэтому открыть вклад можно практически мгновенно в любом из них.

Но, если вы хотите найти действительно самое выгодное предложение, то придется потратить время на изучение всех актуальных вариантов, расчеты, консультации со специалистами.

Обязательно обращайте внимание на все условия договора, а не только на ставку:

- ограничения по минимальной и максимальной сумме вклада;

- условия по возможному пополнению депозита;

- минимальный и максимальный срок;

- санкции за досрочное закрытие вклада, частичное снятие и т.п.;

Быстро получить всю необходимую информацию по действующим вкладам вам поможет специальный калькулятор вкладов на этой странице:

- Введите ваши требования к депозиту.

- Получите полный список актуальных вкладов в банках на сегодня обновленные.

После этого вы сможете сделать взвешенный выбор, а также сразу же отправить онлайн-заявку по выбранной депозитной программе.

Дополнительная информация по вкладам

Вклады в банках Уфы

Приглашаем Вас сохранить свои сбережения в Банк ПТБ (ООО), что будет не только разумно и безопасно, но и прибыльно!

На какой срок можно положить деньги?

Депозиты в рублях в Банк ПТБ (ООО) вы можете открыть на срок от 31 дня до 1100 дней.

Депозиты в евро и долларах можно открыть на срок от 90 дней до 730 дней.

Как начисляются проценты?

Депозит, который вы открываете в Банк ПТБ (ООО), всегда приносит реальную прибыль. Чем больше ваш вклад и срок депозита, тем выше в итоге будет доход. Проценты дохода напрямую зависят как от вложенной суммы, так и от сроков депозита, и начисляются в зависимости от вида вклада  Дополнительные взносы принимаются в любой сумме.

Дополнительные взносы принимаются в любой сумме.

Когда выдают деньги?

В зависимости от вида депозита, вы можете либо снимать начисленные проценты ежемесячно или ежеквартально (в зависимости от вклада), либо получить всю накопленную сумму по окончании срока депозита.

Где выдают деньги?

Получить проценты по вкладам и снять деньги по окончании его срока можно без комиссии в офисах банка, в котором оформлен вклад.

Как открыть вклад физическим лицам?

Вы можете открыть депозит в любом отделении Банк ПТБ (ООО) всего за 15 минут. Это очень просто. Для этого вам понадобится только паспорт или любой другой документ, удостоверяющий вашу личность, и социальный номер.

Система страхования вкладов

Банк ПТБ (ООО) включен в реестр банков-участников системы обязательного страхования вкладов за номером 293.

Налоги на банковские вклады

РН Банк. РН Банк. О Банке. ДЕПОЗИТЫ.

Для удобства наших клиентов мы предоставляем возможность размещения свободных денежных средств в корпоративные депозиты на любой срок в рублях и иностранной валюте. Наша линейка депозитов и индивидуальный подход к клиенту позволят выбрать оптимальное решение по размещению денежных средств, диверсифицировать и сохранить сбережения.

Проведение депозитных операций осуществляется в рамках Генерального соглашения о размещении денежных средств во вклады.

Преимущества размещения денежных средств в РН Банке:

- Надежный Банк с высоким международным рейтингом кредитоспособности: BB+/Стабильный от S&P и национальным ААА (RU)/Стабильный от АКРА;

- Индивидуальный подход к клиенту, гибкие условия, соответствующие Вашим целям и динамике вашего бизнеса:

- Получение гарантированного дохода;

- Конкурентная шкала процентных ставок;

- Дополнительные выгоды для постоянных клиентов.

Депозит «Срочный»

Без возможности внесения дополнительных взносов, без возможности частичного досрочного возврата суммы.

Преимущества:

- Высокая процентная ставка

| Сумма | 3 мес | 6 мес | 12 мес | 2 года |

| 10-299 млн руб | 6,99% | 7,36% | 7,58% | 7,43% |

| ≥ 300 млн руб | 7,29% | 7,56% | 7,68% | 7,53% |

Текущие ставки размещения можно запросить в Казначействе АО «РН Банк».

Депозит «Пополняемый»

С возможностью внесения дополнительных взносов на условиях, установленных Генеральным Соглашением и/или Заявлением о размещении денежных средств на депозитный счет.

Преимущества:

- депозит удобен клиентам, чей бизнес и взаимоотношения с контрагентами предполагают поступления денежных средств;

- сумма депозита увеличивается за счет краткосрочных поступлений, при этом проценты начисляются по ставке для более длительного периода размещения;

- индивидуальные предложения по ставкам.

Депозит «Удобный»

Клиенту предоставляется возможность вносить дополнительные взносы и осуществлять возврат части вклада в соответствии с условиями Генерального соглашения.

- Снятие возможно до суммы неснижаемого остатка, равного сумме первоначального взноса.

- Суммы пополнений и общий объем средств на депозитном счете устанавливаются Генеральным Соглашением и/или Заявлением о размещении денежных средств на депозитный счет.

Преимущества:

Позволяет клиенту оперативно управлять ликвидностью, а также своевременно реагировать на внешние изменения, эффективно управлять собственными вложениями и показывать доходность размещаемых денежных средств. Есть возможность пополнять и изымать денежные средства с сохранением процентной ставки.

Есть возможность пополнять и изымать денежные средства с сохранением процентной ставки.

Мы также готовы разработать для Вас индивидуальные условия размещения денежных средств в депозиты в зависимости от специфики и потребности Вашего бизнеса.

По всем вопросам, касающимся размещения денежных средств во вклады, обращайтесь в Казначейство АО «РН Банка».

Контакты:

Дмитрий Силкин

E-mail: [email protected]

Тел: +7 495 775 4068 ext 1065

Александр Голев

E-mail: [email protected]

Тел: +7 495 775 4094

1 Ставки АО «РН Банк» устанавливаются на ежедневной основе в зависимости от ситуации на денежном рынке. Информация о процентных ставках по вкладам (депозитам) юридических лиц носит информационный характер, не является офертой или публичной офертой, определяемой положениями п. 2 статьи 437 Гражданского кодекса Российской Федерации, и не влечет возникновения никаких обязанностей

Для Дилеров Альянса на финансировании в АО «РН Банк» мы предоставляем возможность открытия расчетного счета в рублях и подключения Банк-клиента на условиях, представленных ниже. Для открытия расчетного счета Дилеру необходимо подписать и предоставить в Банк Заявление о присоединении, Заявление на открытие счета, Анкеты и документы согласно Списку ниже.

Для открытия расчетного счета Дилеру необходимо подписать и предоставить в Банк Заявление о присоединении, Заявление на открытие счета, Анкеты и документы согласно Списку ниже.

Договор банковского счета и Договор Банковского обслуживания

Cписок документов для открытия расчетного счета

Контактная информация по вопросам РКО

По всем вопросам, касающимся РКО для Дилеров обращайтесь в Отдел операционного обслуживания корпоративных клиентов АО «РН Банка».

Контакты:

E-mail: [email protected]

Тел: +7 495 775 40 10

банковских вкладов: что это такое и как они работают?

BakiBG / Getty Images / iStockphoto

Независимо от того, депонированы ли вы напрямую или несете банку пенни в банк, что вы действительно знаете о банковских вкладах? Узнайте, что происходит с деньгами, которые вы кладете в банк, и узнайте, как вы можете получить их, когда они вам понадобятся. Подсказка: это может быть не так просто, как вы думаете.

Подсказка: это может быть не так просто, как вы думаете.

Что такое банковские депозиты?

Когда вы вносите деньги на свой счет в финансовом учреждении, вы даете ему возможность использовать свои деньги для выдачи ссуд в обмен на обещание вернуть вам деньги. Один из способов, которым банк зарабатывает на этом соглашении, — это взимать более высокую процентную ставку по предоставляемым им займам, чем он платит вам по деньгам на вашем счете.

Банковские депозиты являются активами для вкладчика, поскольку депозиты представляют собой деньги, которые им причитаются.Депозиты являются обязательствами перед банком, поскольку представляют собой деньги, которые банк должен вернуть.

Существует несколько различных типов депозитных счетов, но только два основных типа банковских вкладов:

- Депозит до востребования: Счет до востребования позволяет снимать деньги по требованию. Это означает, что вы не потеряете к нему доступ, даже если банк одолжит его для выдачи ссуд.

- Срочный депозит: Срочный депозит должен оставаться на счете в течение определенного времени.Вы не можете получить доступ к своим средствам в течение этого периода.

Общие сведения о типах банковских вкладов

Депозиты могут обрабатываться по-разному в зависимости от типа вашего банковского счета. Рассмотрим типы доступных банковских депозитных счетов и то, как каждый из них обрабатывает депозиты.

Расчетные счета

Текущий счет, также известный как текущий счет в некоторых частях мира, является депозитным счетом до востребования. Некоторые, но не все, текущие счета выплачивают проценты.

Вы можете снять деньги со счета этого типа несколькими способами:

- Сходите в банк, чтобы снять деньги, используя квитанцию на снятие средств.

- Выпишите чек себе или кому-нибудь еще. Когда банк получает чек, он предоставляет средства лицу, имя которого указано на чеке.

- Используйте свою дебетовую карту в банкомате.

- Совершите покупку с помощью дебетовой карты в терминале продаж. Стоимость будет снята с вашего счета продавцом.

Обратите внимание, что текущие счета — не единственные счета, которые позволяют выписывать чеки. Вы также можете выписывать чеки на счета денежного рынка, кредитные линии собственного капитала и другие счета кредитной линии.

Когда вы вносите чек, банк может удерживать чек в течение нескольких дней, прежде чем средства можно будет снять, но первые $ 225 депозита обычно доступны на следующий рабочий день, а остальная часть депозита — на следующий день. В каждом банке действуют свои правила, поэтому уточняйте их требования в своем банке.

Кредитные союзы иногда называют свои текущие счета как общие черновые счета. Эти счета являются формой собственности, поскольку кредитные союзы принадлежат их членам. Напротив, в банках держатели текущих счетов являются клиентами, а не владельцами.

Сберегательный счет

Сберегательный счет — это счет до востребования, который обычно приносит проценты. Когда вы вносите деньги на сберегательный счет, проценты по нему начисляются каждый день в зависимости от остатка на счете, а проценты зачисляются на ваш счет каждый месяц.Сберегательные счета используются для накопления денег на случай чрезвычайной ситуации или для долгосрочных целей.

Когда вы вносите деньги на сберегательный счет, проценты по нему начисляются каждый день в зависимости от остатка на счете, а проценты зачисляются на ваш счет каждый месяц.Сберегательные счета используются для накопления денег на случай чрезвычайной ситуации или для долгосрочных целей.

Федеральный закон ограничивал количество удобных снятия средств со своего сберегательного счета до шести за период выписки. Хотя Федеральная резервная система приостановила это ограничение в прошлом году, банкам все еще разрешено его вводить.

Депозитные сертификаты

Депозитный сертификат или CD — это срочный депозитный счет. Когда вы открываете компакт-диск, вы выбираете срок, определяющий, как долго вы будете хранить деньги на депозите в банке.Деньги, хранящиеся в банке дольше, обычно приносят более высокую процентную ставку.

В дату погашения, то есть в конце срока, банк возвращает деньги вместе с суммой процентов, согласованной при открытии счета. Возможно, вам придется заплатить штраф, если вы снимете деньги до срока погашения.

Счета денежного рынка

Счет денежного рынка — это депозитный счет, который можно использовать в качестве сберегательного счета с ограниченными правами на выписку чеков и дебетовую карту.Основное преимущество счета денежного рынка состоит в том, что он имеет более высокую процентную ставку, чем обычный сберегательный счет. Хотя ваш банк может ограничить вас шестью операциями по снятию средств или чеков в месяц, транзакции через банкоматы, личные и телефонные операции обычно не облагаются.

Счет денежного рынка отличается от фонда денежного рынка, который является инвестиционным и может потерять деньги.

Полезно знать

Нет ограничений на количество денег, которые вы можете положить на свои депозитные счета. Однако законы о борьбе с отмыванием денег требуют, чтобы банки сообщали о депозитах на сумму более 10 000 долларов США или нескольких депозитах на общую сумму более 10 000 долларов США за один день.Кроме того, имейте в виду, что страхование FDIC (страхование NCUA в случае кредитных союзов) покрывает только до 250 000 долларов США на человека для одного финансового учреждения.

Чистая прибыль по банковским депозитам

Неважно, заходите ли вы в филиал или пользуетесь онлайн-банкингом, банковские вклады — это хороший способ сохранить ваши деньги в безопасности и заработать небольшие проценты. Внося деньги в банк, вы гарантируете, что они всегда будут там, когда они вам понадобятся, даже если вам придется подождать несколько дней, чтобы их получить.

Дарья Улиг участвовала в написании статьи.

Просмотр источниковНаша исследовательская группа и местные финансовые эксперты работают вместе над созданием точного, беспристрастного и актуального контента. Мы проверяем каждую статистику, цитату и факт, используя проверенные основные ресурсы, чтобы убедиться, что предоставляемая нами информация верна. Вы можете узнать больше о процессах и стандартах GOBankingRates в нашей редакционной политике.

Об авторе

Джоэл Андерсон — писатель по бизнесу и финансам с более чем десятилетним опытом написания о широком мире финансов. Он живет в Лос-Анджелесе и специализируется на написании статей о финансовых рынках, акциях, макроэкономических концепциях и помогает сделать сложные финансовые концепции понятными для розничного инвестора.

Он живет в Лос-Анджелесе и специализируется на написании статей о финансовых рынках, акциях, макроэкономических концепциях и помогает сделать сложные финансовые концепции понятными для розничного инвестора.

Определение депозита | Bankrate.com

Что такое залог?

Депозит — это транзакция, которая включает передачу чего-либо на хранение другой стороне. В мире финансов депозит может относиться к денежной сумме, хранящейся или размещенной на банковском счете, как правило, для получения процентов.Он также может относиться к части средств, которая используется в качестве залога или обеспечения доставки товара.

Более глубокое определение

Термин «депозит» обычно используется в финансовых транзакциях, но его можно использовать и в других ситуациях. Есть два способа использовать этот термин: существительное и глагол.

- Банки как существительное относятся к депозитам как к деньгам клиента, хранящимся в банке или других финансовых учреждениях.

- Банки используют термин «депозит» как глагол как действие человека или вкладчика, добавляющего деньги на его или ее банковский счет.

В банковском мире существует два основных типа вкладов. К ним относятся вклады до востребования и срочные вклады.

- Депозит до востребования относится к размещению средств на счете, который позволяет лицу, также известному как вкладчик, снимать свои средства без уведомления. Одним из распространенных примеров депозита до востребования является текущий счет.

Текущие счета позволяют вкладчикам снимать свои средства в любое время, и нет ограничений на количество транзакций, которые вкладчики могут совершать по своим счетам.Даже в этом случае это не означает, что банк не может взимать комиссию за каждую транзакцию.

- Срочный вклад — это процентный депозит, удерживаемый банком на определенный срок. Этот период времени обычно варьируется от 30 дней до примерно 5 лет.

В большинстве случаев вкладчики должны уведомить о выводе средств до истечения срока.

В большинстве случаев вкладчики должны уведомить о выводе средств до истечения срока.

Банки могут взимать штраф, если вкладчик просит снять средства до указанной даты. Срочные вклады обычно относятся к депозитным сертификатам (CD) или сберегательным счетам.Они могут платить более высокие процентные ставки по сравнению с депозитами до востребования.

Когда деньги помещаются на банковский счет, обычно начисляются проценты. Это означает, что небольшой процент от общей суммы счета добавляется к сумме средств, уже внесенных на счет. Проценты могут начисляться с разными ставками и интервалами в зависимости от банка или учреждения.

Таким образом, вкладчики должны поискать банк, который предлагает лучшие процентные ставки, прежде чем открывать счет.Компакт-диски, срочные вклады и другие банковские счета, ограничивающие снятие средств, обычно предлагают более высокие процентные ставки, что позволяет вкладчикам сэкономить больше денег за короткий период времени.

Пример депозита

Вы можете зайти в местный банк и вручить чеки, подлежащие оплате самому себе, кассиру. Вы также можете использовать банкомат для внесения чеков или наличных денег при условии, что ваш банк разрешает вносить депозиты через банкомат. Вы также можете отправить чеки по почте в свой банк.

Вкладчики также могут делать вклады в электронном виде. Например, если их работодатель платит им прямым депозитом, вкладчики могут переводить средства непосредственно на свои банковские счета.

Кроме того, вкладчики могут вносить чеки через мобильное приложение, просто сфотографировав чек и отправив его в свой банк через приложение.

Ищете более безопасное место для хранения денег? Делайте покупки сегодня, чтобы получить лучшие цены на компакт-диски, застрахованные FDIC.

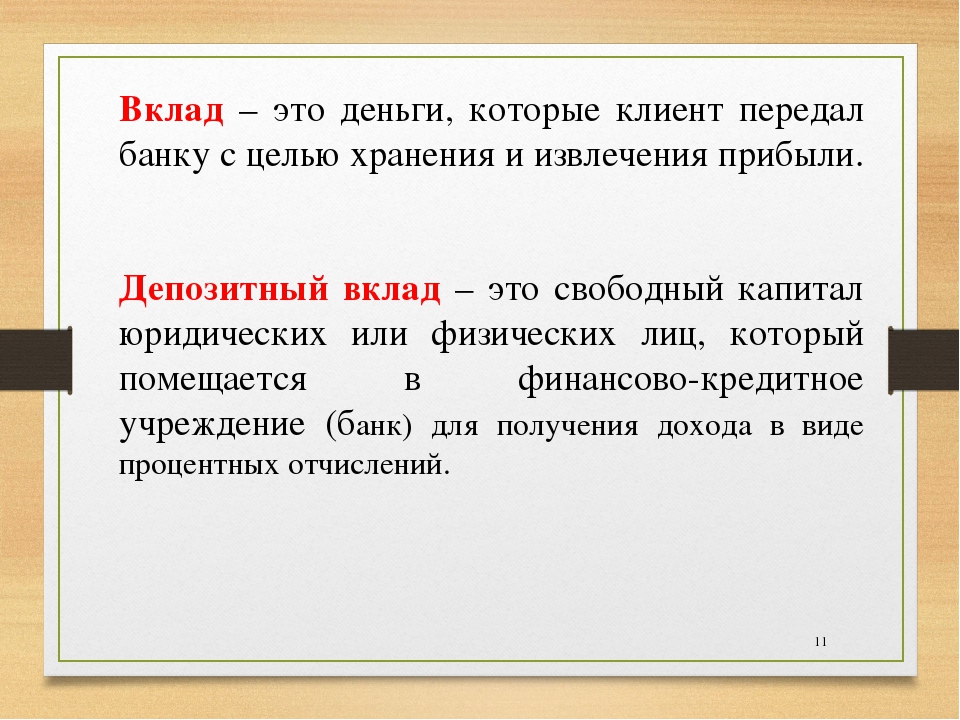

Обзор, контекстные определения и типы

Что такое депозит?

Депозит — это термин, используемый для обозначения денег, которые хранятся или хранятся на любом банковском счете, особенно для накопления процентов. Фонд, используемый в качестве обеспечения доставки товара, также может называться депозитом. Любая транзакция, обрабатываемая для перевода денег юридическому лицу для защиты, может называться депозитом.

Фонд, используемый в качестве обеспечения доставки товара, также может называться депозитом. Любая транзакция, обрабатываемая для перевода денег юридическому лицу для защиты, может называться депозитом.

- Депозит — это термин, используемый для обозначения денег, которые хранятся или хранятся на любом банковском счете, особенно для накопления процентов.

- Депозит также относится к денежной сумме, используемой в качестве обеспечения доставки продуктов или использования услуг.

- Спрос и время — это два типа вкладов, которые делают юридические или физические лица.

Общие сведения о депозитах

Депозит — это термин, который также может использоваться в ситуациях, отличных от финансовых транзакций. Ниже приведены два значения этого термина:

Во-первых, депозит относится к процессу, включающему передачу денежной суммы другому лицу, которое будет храниться у него на хранении, — это депозит. Следовательно, деньги, переводимые инвесторами на текущие счета Контрольный счет Текущий счет — это тип депозитного счета, который физические лица открывают в финансовых учреждениях с целью снятия и внесения денег.Текущий счет, также известный как транзакционный счет или счет до востребования, очень ликвиден. Проще говоря, он предоставляет пользователям быстрый способ получить доступ к своим деньгам. или сберегательные счета в кредитных союзах или банках являются депозитами. В этом случае переведенные деньги по-прежнему принадлежат тому, кто изначально внес деньги, и это лицо имеет право перевести средства на счет другого лица, снять любую часть средств в любое время и / или использовать этот фонд для покупки продуктов и услуг.

Следовательно, деньги, переводимые инвесторами на текущие счета Контрольный счет Текущий счет — это тип депозитного счета, который физические лица открывают в финансовых учреждениях с целью снятия и внесения денег.Текущий счет, также известный как транзакционный счет или счет до востребования, очень ликвиден. Проще говоря, он предоставляет пользователям быстрый способ получить доступ к своим деньгам. или сберегательные счета в кредитных союзах или банках являются депозитами. В этом случае переведенные деньги по-прежнему принадлежат тому, кто изначально внес деньги, и это лицо имеет право перевести средства на счет другого лица, снять любую часть средств в любое время и / или использовать этот фонд для покупки продуктов и услуг.

Как правило, человеку необходимо внести определенную сумму, чтобы открыть банковский счет.Сумма называется минимальным депозитом. Депозиты, вносимые на текущие счета, представляют собой транзакционные депозиты, что означает, что средства являются ликвидными и доступны немедленно.

Другое использование депозита происходит, когда денежная сумма используется в качестве обеспечения доставки продуктов или использования услуг. Такие организации, как брокерские фирмы, требуют от трейдеров внести некоторые депозиты, прежде чем они смогут заключать фьючерсные контракты. Фьючерсный контракт Фьючерсный контракт — это соглашение о покупке или продаже базового актива в более поздний срок по заранее определенной цене.Он также известен как производный инструмент, потому что стоимость будущих контрактов определяется базовым активом. Инвесторы могут приобрести право купить или продать базовый актив позднее по заранее определенной цене. Первоначальный депозит перед поставкой требуется некоторыми контрактами в качестве акта честного поведения.

Типы вкладов

Ниже приведены два распространенных типа вкладов:

1. Срочный вклад

Банковский вклад с фиксированной процентной ставкой и сроком называется срочным вкладом. Человек не может снимать деньги со счета срочного депозита на определенный срок или должен заплатить штраф, если ему / ей необходимо снять средства до истечения срока. Размер штрафа зависит от эмитента и срока депозита.

Человек не может снимать деньги со счета срочного депозита на определенный срок или должен заплатить штраф, если ему / ей необходимо снять средства до истечения срока. Размер штрафа зависит от эмитента и срока депозита.

Например, человек покупает депозитный сертификат (CD) Депозитный сертификат (CD) Депозитный сертификат (CD) относится к финансовому продукту, который предлагается финансовыми учреждениями, такими как банки и кредитные союзы, которые позволяют 4000 долларов США по фиксированной процентной ставке 5% на фиксированный срок в два года.В конце первого года размер депозита составит 4200 долларов, а в конце срока сумма депозита, которая может быть снята, составит 4 410 долларов.

Срочный депозитный счет — это процентный счет, который позволяет вкладчику накапливать деньги с более высокими процентными ставками, чем стандартный сберегательный счет. Когда срок действия истекает, владельцы счетов могут либо вывести средства, либо продлить депозит, чтобы удерживать его на другой срок.

Средства на срочных депозитных счетах используются финансовыми учреждениями для предоставления финансовых продуктов, таких как ссуды, правомочным юридическим и физическим лицам.Для получения прибыли банки ссужают средства, хранящиеся на срочных депозитных счетах, под процентные ставки выше, чем те, которые предоставляются вкладчикам.

2. Депозит до востребования

Деньги, внесенные в финансовое учреждение, которые могут быть сняты со счета без предварительного уведомления, называются депозитом до востребования. Как правило, по депозитам до востребования выплачиваются очень низкие проценты или вообще не выплачиваются проценты, поскольку периоды блокировки короче срочных вкладов.

Ниже приведены три типа депозитных счетов до востребования:

- Текущий счет : текущий счет обеспечивает легкий доступ к наличным деньгам, позволяя снимать деньги с дебетовых карт, банкоматы. это специализированный компьютер, который позволяет владельцам банковских счетов управлять своими деньгами и выписывать чеки.

Таким образом, текущий счет помогает повысить ликвидность малого бизнеса в краткосрочной перспективе.

Таким образом, текущий счет помогает повысить ликвидность малого бизнеса в краткосрочной перспективе. - Счет денежного рынка : процентные ставки по счету денежного рынка зависят от рынка, и, следовательно, процентные ставки меняются ежедневно. Таким образом, этот счет иногда предлагает более высокие, а иногда и более низкие, чем сберегательные счета.

- Срочный депозит / сберегательный счет : Это тип депозитных счетов, предназначенных для более длительных периодов. Они также обеспечивают более высокие процентные ставки и меньшую ликвидность, чем текущие счета.Прямой вывод через чеки не допускается. Банки могут взимать комиссию за досрочное снятие средств.

Ссылки по теме

CFI является официальным поставщиком глобальной страницы программы коммерческого банковского и кредитного анализа (CBCA) ™ — CBCAGet Сертификация CFI CBCA ™ и получение статуса коммерческого банковского и кредитного аналитика. Зарегистрируйтесь и продвигайтесь по карьерной лестнице с помощью наших программ и курсов сертификации. программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня.Чтобы продолжить карьеру, вам будут полезны следующие дополнительные ресурсы CFI:

программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня.Чтобы продолжить карьеру, вам будут полезны следующие дополнительные ресурсы CFI:

- Текущие счета и сберегательные счета Проверка счетов и сберегательные счета Клиент банка может выбрать открытие текущих счетов или сберегательных счетов в зависимости от нескольких факторов, таких как цель, простота доступа , или другие атрибуты. Текущий счет — это тип банковского счета, который используется для повседневных транзакций. Это самый простой счет, который предлагают банки, кредитные союзы и мелкие кредиторы.

- Кредитный союз Кредитный союз Кредитный союз — это финансовая организация, которой владеют и которой управляют ее члены.Кредитные союзы предоставляют своим членам различные финансовые услуги, включая чековые и сберегательные счета и ссуды. Это некоммерческие организации, которые стремятся предоставлять высококачественные финансовые услуги.

- Как выписать чекКак выписать чек Несмотря на то, что цифровые платежи постоянно завоевывают все большую долю рынка, по-прежнему важно знать, как выписывать чек.

Это руководство показывает вам шаг за шагом

Это руководство показывает вам шаг за шагом - Счет денежного рынка Счет денежного рынка (MMA) Счет денежного рынка (MMA) — это тип сберегательного счета, который имеет черты текущего счета, а именно, он поставляется с чеками и / или дебетом. карточка

Что такое банковские вклады? | Банкинтер

Банковские вклады — это сберегательный продукт, который клиенты могут использовать для хранения суммы денег в банке в течение определенного периода времени.В свою очередь, финансовое учреждение будет выплачивать клиенту соответствующую сумму процентов в зависимости от того, какую сумму они решили внести и на какой срок.

По истечении согласованного срока банк вернет внесенную сумму плюс проценты, начисленные за этот период, по согласованной ставке.

Банковские вклады считаются одними из самых безопасных сберегательных продуктов. Существует особая структура, известная как Фонд гарантирования вкладов , которая гарантирует до 100 000 евро для каждого владельца счета и банка, в котором хранится депозит.

Будучи очень безопасным сберегательным продуктом , банковские депозиты предлагают несколько более низкую доходность, чем то, что мы могли бы ожидать от продуктов с долевым участием или с фиксированным доходом, которые сопряжены с более высоким риском.

Какие бывают виды банковских вкладов? Депозит до востребования или процентный счет:Этот тип депозита позволяет клиентам снимать все или часть своих денег, когда им это нужно, и без штрафных санкций. По этой причине вклады до востребования считаются наиболее ликвидным сберегательным продуктом после наличных денег.

Срочные вклады: При использовании этого типа депозита мы должны продолжать хранить деньги в финансовом учреждении в течение определенного периода времени. Взамен учреждение выплачивает нам соответствующие проценты или доход в зависимости от внесенной нами суммы и согласованного срока. Срочный депозит не означает, что мы не можем снять деньги в случае необходимости, но это означает, что мы понесем штраф за досрочное расторжение, как указано в контракте.

При оформлении такого депозита мы должны быть уверены, что нам не понадобятся деньги, которые мы вносим, в любой момент в течение согласованного срока депозита.

Какие налоги взимаются с банковских вкладов?Налогообложение депозитов варьируется в зависимости от типа депозита.

Например, срочные вклады подлежат налогообложению в нашей налоговой декларации как доход от капитала . Мы платим налог исключительно с полученной прибыли, а не с первоначально предоставленного капитала.

В зависимости от суммы депозита существует три налоговые категории:

- 19% — до 6000 евро

- 21% — от 6000 до 50 000 евро

- 23% — Более 50 000 евро

Депозиты — Банковские депозиты в Индии

Последнее обновление

Обновление бюджета на 2021 год: было предложено освободить пожилых людей от подачи налоговой декларации, если пенсионный доход и процентный доход являются их единственным источником годового дохода. Раздел 194P был недавно добавлен, чтобы заставить банки вычитать налог с пожилых людей старше 75 лет, которые имеют пенсию и процентный доход от банка.

Раздел 194P был недавно добавлен, чтобы заставить банки вычитать налог с пожилых людей старше 75 лет, которые имеют пенсию и процентный доход от банка.

В первую очередь банки предлагают два вида депозитных счетов. Это вклады до востребования, такие как текущий / сберегательный счет, и срочные вклады, такие как фиксированные или повторяющиеся вклады. Когда вы открываете депозитный счет в банке, вы становитесь владельцем счета или вкладчиком. Сберегательные счета используются для удовлетворения ежедневных потребностей в наличных деньгах.Например, у вас есть сберегательный счет в банке, в котором есть чековая книжка. Банк просит вас поддерживать минимальный баланс в размере 1000 рупий. Взамен банк выплачивает вам проценты по ставке 4% годовых.

Вы можете управлять сберегательным счетом также с помощью карты банкомата. Банки устанавливают ограничения на частоту и сумму снятия средств через банкоматы. Ставки по депозитам на сберегательном счете продолжают меняться в зависимости от пересмотра процентных ставок RBI. Банки предлагают более низкие процентные ставки по сберегательному счету по сравнению со срочными депозитами.Именно по этой причине инвесторы выбирают счета срочного депозита. Счет срочного депозита используется для хранения денег в течение фиксированного периода времени. Взамен банк выплачивает проценты по срочным депозитам. Однако вы не можете снимать деньги до истечения установленного срока. Например, у вас есть фиксированный депозит (FD) в размере 10 000 рупий сроком на пять лет в банке. Взамен банк выплачивает вам проценты по ставке 10% годовых.

Банки предлагают более низкие процентные ставки по сберегательному счету по сравнению со срочными депозитами.Именно по этой причине инвесторы выбирают счета срочного депозита. Счет срочного депозита используется для хранения денег в течение фиксированного периода времени. Взамен банк выплачивает проценты по срочным депозитам. Однако вы не можете снимать деньги до истечения установленного срока. Например, у вас есть фиксированный депозит (FD) в размере 10 000 рупий сроком на пять лет в банке. Взамен банк выплачивает вам проценты по ставке 10% годовых.

Почему мне нужно хранить вклады в банке?

В настоящее время ведение банковского счета стало нормой.Вам необходимо указать номер своего банковского счета в различных случаях; например, получение зарплаты от работодателя или субсидии от государства по схеме. Существуют и другие причины для открытия депозитного счета:

Легкий доступ к деньгам

Хранить деньги на банковском счете разумнее, чем складывать их под матрас. Это гораздо более безопасный способ, и вы можете снимать свои деньги, когда вам это нужно. Фактически, вы даже можете перенести его на другую учетную запись, используя безопасный шлюз.

Это гораздо более безопасный способ, и вы можете снимать свои деньги, когда вам это нужно. Фактически, вы даже можете перенести его на другую учетную запись, используя безопасный шлюз.

Возврат на банковский счет

Хранение денег в сейфе дома не вызывает интереса. Если вы вместо этого внесете депозит на банковский счет, с ваших денег будут начисляться проценты. Однако такая сумма процентов неэффективна для противодействия инфляционному давлению в экономике.

Прививает привычку экономить

Ведение банковского счета, например регулярного депозита (RD), может помочь в формировании сберегательной привычки. RD — это, по сути, инвестиционный инструмент, который позволяет инвесторам производить регулярные ежемесячные платежи и экономить деньги в долгосрочной перспективе.

Фиксированные депозиты (ФД): как они работают

Срочные депозиты уже давно являются проверенным методом сбережений. Почти все банки в Индии имеют схемы фиксированных депозитов, доступные для своих клиентов. Подробнее о правилах и процедурах получения FD вы можете прочитать здесь. Хотя ФД были обычным инвестиционным инструментом, вам нужно помнить о некоторых вещах, прежде чем переходить на один:

Подробнее о правилах и процедурах получения FD вы можете прочитать здесь. Хотя ФД были обычным инвестиционным инструментом, вам нужно помнить о некоторых вещах, прежде чем переходить на один:

Распространите свои инвестиции

Если вы хотите инвестировать в ФД, не размещайте все свои вложения в одном банке.Вы должны знать, что банковские FD не так безопасны, как вы думаете. В случае дефолта банка вы будете иметь право на максимальную компенсацию в размере 5 тысяч рупий от Корпорации по страхованию вкладов и кредитным гарантиям (DICGC) начиная с 4 февраля 2020 года. Это происходит, даже если у вас есть депозиты на сумму более 1 лакха. Если у вас есть 5 лакхов для инвестирования, то держите FD в размере 1 лакха в пяти банках, а не 5 лакхов в одном банке.

Досрочное снятие средств влечет штраф

Вам необходимо знать, что FD включает в себя период блокировки, равный продолжительности инвестиции.Перед тем, как пойти на FD, проанализируйте свои потребности в доходах на горизонте. Если вы учреждаете FD на 5-летний срок, то банк не разрешит снятие средств до истечения 5-летнего срока. Если деньги понадобятся до наступления срока погашения, банк наложит штраф. Если штраф составляет 1%, то вы можете потерять больше, чем заработали за время пребывания в должности. Таким образом, желательно не ломать свои FD до наступления срока погашения.

Если вы учреждаете FD на 5-летний срок, то банк не разрешит снятие средств до истечения 5-летнего срока. Если деньги понадобятся до наступления срока погашения, банк наложит штраф. Если штраф составляет 1%, то вы можете потерять больше, чем заработали за время пребывания в должности. Таким образом, желательно не ломать свои FD до наступления срока погашения.

Заработанные проценты включаются в ваш доход

FD не так эффективны с точки зрения налогообложения, как паевые инвестиционные фонды и акции.Проценты, полученные от FD, будут включены в ваш общий доход и облагаться налогом в соответствии с таблицей вашего дохода. Предположим, вы создали FD на имя вашего супруга. Деньги, потраченные на создание FD, не будут облагаться налогом, но полученные проценты станут частью вашего дохода и будут облагаться налогом. Схема сбережений, связанных с акциями (ELSS), может быть эффективным с точки зрения налогообложения способом инвестирования и приумножения богатства. У него самый короткий период блокировки. Более того, он предлагает более высокую доходность, чем FD.

Более того, он предлагает более высокую доходность, чем FD.

Периодические депозиты (RD): они для вас?

RD или периодические депозиты — это инвестиционный инструмент, который позволяет инвесторам производить регулярные ежемесячные платежи и экономить деньги в долгосрочной перспективе.Инвесторы могут выбрать срок депозита и минимальный ежемесячный платеж, который они хотят производить, в зависимости от их удобства. Схемы RD обычно более гибкие, чем схемы FD, и их обычно предпочитают те, кто хочет открыть счет с целью экономии денег и создания фонда на черный день. Вот некоторые вещи, которые следует учитывать при выборе периодического депозита:

Использовать РД для краткосрочных целей

Регулярные депозиты — это идеальный продукт, который можно выбрать при планировании краткосрочных целей, которые вы хотите реализовать в следующие 1-3 года.Они могут включать в себя накопление средств на первый взнос за ваш новый дом, оплату обучения ваших детей, ремонт вашего дома, накопление на получение степени за рубежом и т. Д.

Д.

Будьте в курсе правил и штрафов

Периодические депозиты открываются очень легко. Большинство банков страны имеют такую возможность. Но они идут с некоторыми скрытыми обвинениями. Например, если вы должны были снять сумму со счета RD до истечения срока полномочий, вам, возможно, придется заплатить определенные сборы. Перед тем, как создать учетную запись RD, важно знать эти правила, чтобы вы могли лучше подготовиться к будущему.Помимо этого, существуют и другие типы счетов, на которые вы можете внести свои деньги:

Расчетный счет

Текущий счет — это тип банковского счета, который позволяет пользователю выполнять значительно большее количество транзакций. Деньги на этом счете всегда доступны для немедленного доступа и обычно обслуживаются частными лицами, собственниками, государственными и частными компаниями, ассоциациями, трастами и т. Д., У которых есть причины для частых и крупных транзакций со своими банками.

Сберегательный счет

Сберегательный счет подобен банковскому хранилищу, в котором вы храните свои кровно заработанные деньги. В отличие от текущего счета, сберегательный счет не позволяет проводить неограниченное количество операций и не имеет возможности овердрафта. Существуют разные типы сберегательных счетов, которые могут быть открыты в зависимости от потребностей клиента:

В отличие от текущего счета, сберегательный счет не позволяет проводить неограниченное количество операций и не имеет возможности овердрафта. Существуют разные типы сберегательных счетов, которые могут быть открыты в зависимости от потребностей клиента:

- Обычный сберегательный счет: Это самый простой способ открытия. Такие счета не видят огромных транзакций и в основном являются виртуальным сейфом для хранения лишних денег.

- Сберегательный счет на основе заработной платы: Многие корпорации связываются с банками, чтобы помочь своим сотрудникам открыть счет на основе заработной платы. Это помогает компании, так как задача выплаты ежемесячной заработной платы становится проще.

- Сберегательные счета для пенсионеров: Эти счета созданы исключительно для пенсионеров с дополнительными привилегиями и льготами.

- Сберегательные счета для детей и несовершеннолетних: Эти счета созданы исключительно для детей и несовершеннолетних, находящихся под опекой их родителей.

- Счета эксклюзивных льгот для женщин: Как следует из названия, этот счет предназначен исключительно для клиентов-женщин и предпринимателей. Это относительно новое предложение некоторых банков, которое дает дополнительные преимущества.

- Сберегательный счет с нулевым остатком: Сберегательный счет, на котором клиенту не требуется поддерживать минимальный баланс для сохранения работоспособности счета.

- Связанный сберегательный счет: Связанный счет — это тот, который связан либо с данным текущим счетом, либо с текущим счетом (оборотный порядок вывода средств).

- Сберегательный счет почтового отделения: Это сберегательные счета, которые можно открыть в почтовом отделении.

3 Общие вопросы о чековых депозитах l Wells Fargo

Даже во все более цифровом мире чеки по-прежнему могут быть частью повседневных финансов для многих людей. Некоторые люди могут получать чеки часто, например их зарплату, в то время как другие получают их только изредка. Депозит бумажных чеков обрабатывается иначе, чем прямое депонирование, которое зачисляется на ваш счет в электронном виде.Вот ответы на некоторые общие вопросы о чековых депозитах.

Депозит бумажных чеков обрабатывается иначе, чем прямое депонирование, которое зачисляется на ваш счет в электронном виде.Вот ответы на некоторые общие вопросы о чековых депозитах.

Когда я могу потратить деньги с депонированного чека?

Когда вы вносите бумажный чек, Wells Fargo должен переслать его в банк, на котором он был выписан. Есть вероятность, что чек может быть возвращен неоплаченным, если у производителя не будет достаточно денег для покрытия чека. Wells Fargo использует информацию из банка-плательщика (если таковой имеется) для определения того, когда деньги из депонированного чека можно будет потратить, и прилагает все усилия, чтобы поделиться с вами данными при внесении депозита.

Когда вы вносите бумажный чек в отделение или банкомат, мы зачисляем депозит на ваш счет в тот же рабочий день, если депозит был внесен до указанного времени окончания. Каждый чековый депозит оценивается, чтобы определить, может ли банк сделать все или часть вашего чека немедленно доступными для вашего использования. Существует ряд факторов, определяющих, будет ли депозит немедленно доступен для размещения средств. Как правило, любые средства, которые не доступны вам немедленно, зачисляются на ваш счет во время нашей следующей ночной обработки и доступны для использования на следующий день.Обычно мы обрабатываем транзакции с понедельника по пятницу, кроме праздников.

Существует ряд факторов, определяющих, будет ли депозит немедленно доступен для размещения средств. Как правило, любые средства, которые не доступны вам немедленно, зачисляются на ваш счет во время нашей следующей ночной обработки и доступны для использования на следующий день.Обычно мы обрабатываем транзакции с понедельника по пятницу, кроме праздников.

В некоторых случаях все средства от чекового депозита могут быть недоступны в течение нескольких дней. Это называется задержкой депозита. При размещении удержания мы можем сделать 225 долларов депозита доступными для вас в первый рабочий день, а оставшиеся средства будут доступны по истечении срока удержания.

Кончик

Прямой депозит — это безопасный и удобный способ получения регулярного дохода в день депозита.Он доступен для многих источников дохода, включая вашу зарплату, социальное обеспечение и пенсионные планы.

Как я узнаю, когда мои деньги будут доступны?

В квитанции о депозите содержится подробная информация о том, когда средства будут доступны для вас, включая средства, которые будут доступны сразу же, доступны на следующий рабочий день или средства, подлежащие удержанию депозита. Вы также можете использовать наши удобные онлайн-и мобильные инструменты для отслеживания своих депозитов и определения доступного баланса в любое время.

Вы также можете использовать наши удобные онлайн-и мобильные инструменты для отслеживания своих депозитов и определения доступного баланса в любое время.

Если для депозита установлено удержание, вы будете уведомлены о задержании либо кассиром, либо по почте, либо по электронной почте, либо через банкомат, либо через мобильный депозит.

Wells Fargo предоставляет график доступности средств всем клиентам, когда они открывают счет. Кроме того, вы можете запросить копию расписания в любое время в наших банковских отделениях.

Почему Wells Fargo задерживает мой депозит?

Иногда мы можем заблокировать депонированный чек. Наше решение о приостановке часто основывается на внешней информации, например, если банк-плательщик уведомляет нас о том, что внесенный вами чек будет возвращен неоплаченным, или если вы повторно депонируете чек, который ранее был возвращен неоплаченным.Задержка также может быть основана на информации о вашей учетной записи, например, если учетная запись была недавно открыта или в ней часто возникали овердрафты и возвращенные товары.

Удержание может показаться неудобным, но на самом деле для нас это способ защитить вас от неуверенности и мошенничества. Если удержание не размещено и чек аннулирован, возможно, вы уже сняли все деньги только для того, чтобы обнаружить, что вы несете ответственность за выплату полной суммы возвращенного чека. Мы хотим помочь вам обнаружить любые потенциальные проблемы с депонированным чеком, прежде чем вы потратите деньги.

Wells Fargo сообщит вам как можно быстрее, будет ли отложен чек. Если возможно, кассир немедленно уведомит вас во время депозита, а в вашей квитанции будет указано, какая часть депозита удерживается и когда средства будут доступны для вас. Если депозит осуществляется через банкомат Wells Fargo или с помощью нашего мобильного депозита Wells Fargo, в процессе депозита вы будете проинформированы о том, будет ли он заблокирован или потребуется дальнейший просмотр депозита.Банкомат или квитанция о внесении депозита на мобильном устройстве будут отображать удерживаемую сумму и время, когда средства будут доступны вам. Если задержка основана на информации, которую мы узнаем после депозита, Wells Fargo уведомит вас по почте, электронной почте или через функцию «Сообщения и предупреждения» Wells Fargo Online ® .

Wells Fargo стремится предоставлять информацию, которая поможет вам эффективно использовать свои учетные записи и услуги. Если у вас есть какие-либо вопросы, не стесняйтесь посетить персонального банкира в любом из наших банковских отделений в обычные рабочие часы.Посетите Wells Fargo Onlin e на wellsfargo.com или позвоните нам в любое время по телефону 1-800-TO-WELLS (1-800-869-3557).

Кончик

Оповещения через Wells Fargo Onlin и — это удобный способ получать уведомления об удержаниях, которые происходят после момента депозита.

Расширьте свои финансовые возможности

Мы стремимся помочь вам добиться финансового успеха. Здесь вы найдете широкий спектр полезной информации, интерактивные инструменты, практические стратегии и многое другое — все, что поможет вам повысить свою финансовую грамотность и достичь своих финансовых целей.

Мой финансовый гид

Может потребоваться регистрация. Доступность может зависеть от зоны покрытия вашего оператора мобильной связи. Может взиматься плата за сообщения и передачу данных вашего оператора мобильной связи.

Депозитные продукты, предлагаемые Wells Fargo Bank, N.A., членом FDIC.

QE может привлечь депозиты в банках немедленно, но не навсегда

Спрос на банковские депозиты резко вырос прошлой весной, потому что повышенная неопределенность экономических перспектив вынудила инвесторов во всем мире продавать ценные бумаги.Они предпочли безопасность и ликвидность наличных денег на банковском счете. В течение прошлого года спрос на банковские депозиты оставался высоким, отчасти из-за того, что меры предосторожности по-прежнему оставались повышенными. Кроме того, процентные ставки по альтернативам банковским депозитам, таким как казначейские векселя и соглашения обратного репо, были близки или ниже нуля. В то же время и в ответ на тот же «рывок за наличными» Федеральная резервная система весной приобрела огромные объемы казначейских ценных бумаг и ценных бумаг, обеспеченных ипотекой (MBS), чтобы не допустить, чтобы продажи инвесторов захватили рынок, а затем и в продолжающаяся программа количественного смягчения (QE) для поддержки экономики.

Как описывается в этом примечании, хотя покупка активов ФРС совпала с увеличением банковских депозитов, а покупки ФРС во многих случаях создают банковские депозиты, количественное смягчение не приводит к постоянному увеличению банковских депозитов. Бесчисленные типы транзакций создают банковские депозиты, в том числе когда ФРС покупает ценную бумагу у небанковской организации. Но эти депозиты не застревают в банковской системе, потому что бесчисленное множество других транзакций разрушают депозиты. Напротив, совокупный уровень банковских депозитов определяется спросом населения на депозиты и готовностью банков их предоставлять.

Введение

Когда ФРС покупает казначейство или любую другую ценную бумагу у небанковской организации, эта транзакция первоначально увеличивает совокупную сумму депозитов коммерческого банка. ФРС оплачивает покупку, кредитуя резервный счет небанковского коммерческого банка в ФРС (также называемый «резервный баланс»). Коммерческий банк, в свою очередь, кредитует там депозитный счет небанковского учреждения.

Вопрос в том, что будет дальше? Депозит не застревает в банковской системе.Небанковское учреждение, продавшее казначейство, может либо оставить эти деньги на депозите в своем банке, либо использовать их немедленно. Некоторые виды использования поддерживают совокупный уровень депозитов коммерческих банков — например, покупка ценной бумаги у другого небанковского банка, которая просто увеличивает депозитный счет продавца. Другие операции уменьшают сумму депозитов коммерческих банков — погашение ссуды, покупка ценной бумаги в банке или инвестирование денег, прямо или косвенно, в обязательства банка, отличные от депозитов (например, коммерческие ценные бумаги).

В конечном счете, совокупный уровень банковских депозитов зависит от спроса населения на депозиты и желания коммерческих банков их предоставлять. Спрос и предложение, в свою очередь, зависят от совокупности доступных процентных ставок и, в случае предложения, от последствий поддержания депозитов для капитала и ликвидности.

Безусловно, в то время, когда ФРС занимается количественным смягчением, спрос населения на депозиты имеет тенденцию быть высоким. Как будет обсуждаться, в марте 2020 года, когда спрос населения на депозиты резко вырос во время «рывка за наличными», инвесторы избавились от ценных бумаг в обмен на ликвидность резервных остатков в ФРС или депозитов в коммерческих банках.ФРС закупила огромное количество ценных бумаг, которые продавались, чтобы не допустить перегрузки рынков. В более общем плане ФРС участвует в количественном смягчении только тогда, когда краткосрочные ставки равны нулю. [1] Когда это происходит, ставки по депозитам и процентные ставки по таким альтернативам, как казначейские векселя, также практически равны нулю. Таким образом, предприятия и потребители несут низкие альтернативные издержки, оставляя средства на депозитах в своем банке, вместо того, чтобы гнаться за более высокой доходностью, которая составляет всего лишь один или два дополнительных базисных пункта.Следовательно, их спрос на депозиты высок. Кроме того, банки крайне неохотно отталкивают депозиты как по причинам деловых отношений, так и потому, что депозиты обычно являются привлекательным источником финансирования, поэтому они могут оставаться заваленными депозитами.

Эта готовность населения (включая небанковские финансовые учреждения) оставлять средства на своих депозитных счетах применима к депозитам, созданным, когда ФРС покупает активы у небанковских организаций. Но это применимо к депозитам, созданным, когда банки покупают активы у небанковских организаций или предоставляют им ссуды, или когда банки выдают недепозитные обязательства.В депозитах, созданных QE, нет ничего особенного.

Может показаться, что не имеет большого значения, (1) избыточные банковские депозиты создаются за счет количественного смягчения, или (2) рост депозитов и количественное смягчение происходят одновременно в ответ на какой-то другой фактор, такой как краткосрочные -срочные процентные ставки равны нулю. Но это так. Важно понимать причины, чтобы мы могли надежно предсказать последствия.

Если бы количественное смягчение было основной причиной депозитов коммерческих банков, то рост депозитов более или менее остановился бы, когда количественное смягчение прекратится, и впоследствии стал бы отрицательным, когда активы и резервы начали сокращаться.Соответственно, когда ФРС в конечном итоге поднимет процентные ставки, она, скорее всего, сохранит свой портфель ценных бумаг и соответствующий уровень резервных остатков на высоком уровне, по крайней мере, на какое-то время. Если депозиты, временно созданные QE, были заключены в банковскую систему, они должны оставаться, когда процентные ставки повышаются и когда предупредительный спрос на депозиты падает. С другой стороны, если уровни депозитов отражают нулевые рыночные процентные ставки и факторы спроса, такие как экономическая неопределенность и правительственные программы поддержки доходов, депозиты могут покинуть банковскую систему при повышении процентных ставок, и экономические перспективы станут более определенными.

Для ясности, резервных остатков коммерческих банков, которые QE создает, до застревают в банковской системе. Финансовые транзакции перемещают резервные остатки из одного банка в другой, но ни одна банковская транзакция не меняет общее количество. Этот принцип «сохранения резервных остатков» означает, что, когда резервные остатки увеличиваются, как это произошло впечатляющим образом за последние 13 месяцев, на балансах банков должно появиться место. Либо обязательства банка, либо капитал должны также вырасти, либо другие банковские активы должны упасть, либо и то, и другое.

Стойка кассоваяНичто из этого не означает, что банки не получили массового притока депозитов в прошлом году, в основном из-за событий за пределами банковского сектора. Как отмечалось выше, во время «рывка за наличными», начавшегося в середине марта 2020 года, инвесторы во всем мире резко изменили свои предпочтения в пользу хранения наличных денег (то есть банковских вкладов), а не ценных бумаг, включая даже казначейские ценные бумаги. За пять недель, закончившихся 15 апреля 2020 года, депозиты коммерческих банков выросли на 1 доллар США.2 трлн. [2] ФРС частично отреагировала на те же события, купив огромное количество ценных бумаг Казначейства и агентства MBS. За тот же пятинедельный период ФРС приобрела ценных бумаг на 1,4 триллиона долларов. Как следствие, значительный спрос инвесторов на наличные деньги, а не на ценные бумаги, несомненно, был реализован за счет продажи ценной бумаги ФРС и увеличения депозита инвестора в коммерческом банке. Обратите внимание, что транзакции отразили резкое увеличение спроса инвесторов на депозиты, поэтому ожидается, что увеличение депозитов будет продолжительным.

В то время как некоторый немедленный рост депозитов был вызван тем, что бизнес-клиенты банка использовали кредитные линии, основной рост спроса инвесторов на банковские депозиты сохранялся еще долгое время после того, как эти кредитные линии были погашены. С февраля 2021 года по февраль 2020 года депозиты коммерческих банков выросли на 3,2 триллиона долларов. Для сравнения, депозиты выросли менее чем на 800 миллиардов долларов по сравнению с предыдущим 12-месячным периодом. Поскольку этот рост депозитов произошел в период слабого спроса на ссуды, банки по мере возможности инвестировали притоки в ценные бумаги, а оставшаяся часть увеличивала резервные остатки.

ФРС признала влияние на банковские балансы как увеличения собственного баланса, так и притока депозитов коммерческих банков, вызванного резким изменением предпочтений инвесторов, путем временного исключения резервных остатков и казначейских ценных бумаг из знаменателя дополнительных банков. коэффициенты кредитного плеча (SLR). ФРС заявила, что исключила активы по двум причинам:

В ответ на нестабильность и напряженность рынка в последние недели Федеральная резервная система предприняла ряд действий для поддержки функционирования рынка и притока кредитов в экономику.Реакция на COVID-19 заметно увеличила размер баланса Федеральной резервной системы и привела к значительному увеличению суммы резервов в банковской системе. Баланс Федеральной резервной системы будет продолжать расти в ближайшем будущем, поскольку продолжается покупка активов и недавно объявленные механизмы для поддержки потока кредитов домашним хозяйствам и начала деятельности предприятий. Кроме того, участники рынка ликвидировали большой объем активов и депонировали денежные поступления в банковские организации за последние недели, что еще больше увеличило размер балансов банковских организаций. [курсив добавлен]. [3]

Объем резервных остатков в банковской системе продолжает быстро расти. Он увеличился почти на 600 миллиардов долларов за восемь недель, закончившихся 25 марта 2021 года. Как уже отмечалось, спрос инвесторов на депозиты остается чрезвычайно высоким. Таким образом, остаются обе причины, по которым ФРС исключает SLR: повышенные (и растущие) остатки резервов и повышенный спрос инвесторов на банковские депозиты продолжают оказывать понижательное давление на банковские SLR. Тем не менее 31 марта 2020 года ФРС прекратила временное исключение из SLR.

Если бы спрос на ссуды был высоким, у банков было бы больше возможностей инвестировать приток депозитов в ссуды и поддерживать более высокий капитал для удовлетворения требований к капиталу, основанных на оценке риска. Но при слабом спросе на ссуды банки вкладывают повышенные депозиты в казначейские ценные бумаги, агентские MBS и резервные остатки, которые имеют низкие требования к капиталу, основанные на рисках. В результате коэффициенты SLR становятся более обязательными, чем коэффициенты капитала, основанные на риске, поэтому у банков усилился стимул к уменьшению размера, что вполне может означать, что они наращивают свои усилия по сокращению вкладов в ближайшие недели.

Если бы спрос на ссуды был высоким, банкам было бы выгодно инвестировать приток депозитов в ссуды и привлекать капитал для удовлетворения требований к капиталу, основанных на оценке риска. Но при слабом спросе на ссуды банки вкладывают повышенные депозиты в ценные бумаги Казначейства, агентские MBS и резервные остатки. Поскольку SLR требует, чтобы банки финансировали эти низкодоходные инвестиции частично за счет капитала, они значительно менее прибыльны, чем ссуды. В результате стимулы банков к сокращению увеличились, и банки вполне могут активизировать свои усилия по сокращению вкладов в ближайшие недели.

Что происходит, когда ФРС покупает ценную бумагу?

В целом, механизмы денежно-кредитной политики лучше всего понимать на уровне баланса, а не на уровне транзакций. Рассмотрение механики на уровне транзакции не способствует развитию полезной интуиции и часто может способствовать ложному пониманию. Истинное понимание приходит из рассмотрения балансов участвующих сторон и конфигурации процентных ставок, необходимых для того, чтобы они остались довольны этими балансовыми отчетами.

В данном случае, однако, необходимо объяснить операции на уровне транзакции, чтобы помочь понять, откуда исходит идея о том, что QE создает долгосрочные депозиты. [4] Рассмотрение только начального воздействия покупки в некоторых случаях может привести к ложному выводу о том, что депозиты постоянно увеличиваются. Но это повышение может быть долговечным, а может и недолговечным: это зависит от процентных ставок и балансовых отчетов.

Приведенные ниже примеры иллюстрируют различные гипотетические операции и их отраслевые и балансовые последствия.В этих примерах балансы банковского сектора, небанковского финансового сектора и общественности (нефинансовые предприятия и домашние хозяйства) представляют весь сектор, а не отдельные субъекты в секторе. Различие важно. Если Салли купит подержанную газонокосилку у Теда, банковский депозит Салли уменьшится, а депозит Теда увеличится — депозиты в банковской системе не изменятся. Кроме того, в приведенном ниже анализе Т-счета используются значительно упрощенные балансы и показаны только изменения (а не уровни), которые происходят во время транзакции.В каждом случае балансы должны быть сбалансированы; так, например, если актив растет, либо обязательство также должно расти, либо другой актив должен снижаться.

Конечно, эти примеры предназначены для иллюстрации того, что возможно, а не того, что вероятно. Что, вероятно, будет зависеть от более широких обстоятельств. Например, в настоящее время, если банки теряют депозиты, они вряд ли заменят финансирование коммерческими бумагами, возможно, предпочитая вместо этого продавать ценные бумаги.

Хотя эти примеры предназначены для иллюстрации того, что депозиты в банковской системе могут создаваться и уничтожаться, они также демонстрируют устойчивость резервных остатков.Обратите внимание, что всякий раз, когда остатки резервов увеличиваются за счет покупки ценных бумаг ФРС, увеличение сохраняется независимо от последующих транзакций. Кроме того, если последующие операции не связаны с остатками денежных средств на банковских депозитах, которые используются для погашения ссуды или используются для покупки ценных бумаг в банке, увеличение резервных остатков снижает SLR банков.

Случай 1. ФРС покупает у банка казначейство за 1 доллар.В первом случае рассмотрите последствия, когда ФРС покупает казначейскую ценную бумагу у банка.Как показано в Т-счетах, авуары казначейских облигаций ФРС увеличиваются на 1 доллар, а резервные остатки банков увеличиваются на 1 доллар. Нет влияния на депозиты.

Случай 2: ФРС покупает у населения казначейство за 1 доллар.Когда ФРС покупает казначейство у населения, депозиты растут, но это увеличение может быть временным. ФРС увеличивает свои запасы казначейских облигаций и резервный баланс государственного банка. Банк, в свою очередь, увеличивает депозитный счет населения.Государственные запасы казначейских облигаций снижаются, а депозиты растут на 1 доллар.

Однако нет оснований полагать, что последствия на этом заканчиваются. Вместо того, чтобы поддерживать депозитный счет в банке, который теперь стал выше — по-видимому, выше, чем они хотели бы, если бы они были счастливы раньше, — население могло бы перевести деньги в основной денежный фонд в небанковском финансовом секторе, а денежный фонд мог бы купить 1 доллар банка. вексель.

Население использует депозит для инвестирования в основной денежный фонд, который покупает банковские коммерческие бумаги.

В этом случае банковские депозиты вернулись туда, где они были начаты; в настоящее время банк финансирует свои увеличенные остатки резервов коммерческими бумагами. Более того, это лишь одна из практически бесконечного числа возможностей. Предположим, например, что население решило использовать добавленные средства на своем депозитном счете, чтобы погасить ничью по кредитной линии банка.

Население использует депозит для погашения кредитной линии банка.

В этом случае, опять же, уровень вкладов не изменится.У банка есть место на его балансе для более высокого уровня резервных остатков, потому что его ссуды населению уменьшились.

Пример 3: ФРС покупает казначейские облигации на 1 доллар у небанковского финансового сектора.Предположим, что ФРС покупает казначейство у основного денежного фонда. ФРС кредитует резервный счет банка фонда, а банк кредитует счет фонда. Но фонду нужен новый актив, поэтому он использует выручку для покупки коммерческих бумаг банка, а банк дебетует депозитный счет фонда.Без промежуточного шага для простоты конечный результат:

Итак, депозит не создается. Вместо этого основной денежный фонд заменяет Казначейство коммерческими бумагами, а банк финансирует свой более высокий уровень резервных остатков коммерческими бумагами.

Пример 4: Банки покупают казначейские облигации на 1 доллар у населения.Стоит отметить, что банковский сектор увеличивал свои запасы казначейских и агентских ценных бумаг за последний год, а не истощал их.Казначейские и агентские ценные бумаги коммерческих банков и филиалов в США

и агентств иностранных банков увеличились почти на 900 миллиардов долларов за 12 месяцев, закончившихся в январе 2021 года. Если банки покупают ценные бумаги у населения, эти покупки также первоначально увеличивают банковские депозиты. Действительно, банки постоянно покупают ценные бумаги у небанковских организаций. Более того, банковский депозит создается, когда банк покупает что-либо у небанковской организации или предоставляет ей ссуду. Так же, как банковская система не зацикливается на депозитах, созданных, когда банки покупают ценные бумаги, банки также не застревают в депозитах, когда это делает ФРС.

Конечно, депозит, созданный, когда общественность продает казначейскую ценную бумагу банку, также может быть долговечным или может немедленно исчезнуть, если общественность предпочтет инвестировать средства в другое место или погасить обязательство. В конце концов, это зависит от базового спроса и предложения депозитов, а не от транзакции.

И поскольку иногда путаница связана с увеличением остатков резервов, а не с покупкой ценных бумаг, рассмотрим случай, когда Казначейство рассылает населению чеки стимулирования на 1 доллар.В этом случае счет казначейства в ФРС уменьшается на 1 доллар, депозиты населения в банках увеличиваются на 1 доллар, а резервные остатки банков в ФРС увеличиваются на 1 доллар.

Но, как и в случае, когда ФРС купила ценную бумагу у населения, это еще не конец истории. В то время как общественность может быть довольна сохранением своего нового богатства в виде депозита в банке, вместо этого она может купить казначейскую ценную бумагу у банка на эту сумму. Он также может поместить сумму в основной денежный фонд, который покупает казначейские ценные бумаги у банка, использовать деньги для выплаты ссуды или инвестировать в основные денежные фонды, которые покупают коммерческие бумаги.После всех этих возможных вторых шагов банковские депозиты вернулись туда, где они были.

Дело в том, что сама первоначальная транзакция обычно ничего не говорит нам о том, что в конечном итоге произойдет. Да и вторая транзакция тоже. В действительности, крупные банки и финансовые учреждения ежедневно совершают тысячи и тысячи взаимозачетных операций. Нет какого-либо конкретного соответствия между первоначальным влиянием на баланс какой-либо одной транзакции и тем, где вскоре после этого будут находиться активы и обязательства финансового учреждения.

Почему неразбериха?

Заблуждение о том, что QE ФРС покупает долгосрочные депозиты, может иметь три подкрепляющих источника: устаревшие представления о взаимосвязи между резервами и депозитами, ложный силлогизм между остатками резервов и депозитами коммерческих банков и вводящая в заблуждение эмпирическая закономерность.

Многих из нас учили на курсе денег и банковского дела в колледже, что депозиты и резервные остатки связаны постоянным денежным множителем .Идея заключалась в том, что, когда банк получает депозит, он ссужает все деньги, которые ему не нужно держать в качестве резервов. Эти средства, в свою очередь, возвращались в банк (или другой банк) в качестве депозитов, и процесс продолжался. В конце концов, общая сумма созданных депозитов оказалась равной сумме остатков резервов, разделенной на требования к резервам.

Проблема в том, что на протяжении многих десятилетий не существовало такой регулярной взаимосвязи между остатками резервов и депозитами, как это видно на линейном графике, который отображает отношение депозитов к резервам.И, конечно же, последний гвоздь в крышку денежного мультипликатора был забит в марте 2020 года, когда ФРС установила нулевые резервные требования по всем депозитам, где они, скорее всего, останутся.

Путаница может также частично возникать из-за того, что совокупный уровень резервных остатков , которые представляют собой депозиты коммерческих банков в Федеральных резервных банках, изменяются не операциями финансовых учреждений, а только действиями Сам Федеральный Резерв.Если ФРС создает резервные остатки, покупая ценную бумагу, банковская система действительно должна абсорбировать эти резервные остатки (см. Когда ФРС покупает казначейскую ценную бумагу, долг не уходит — Институт банковской политики (bpi.com) и Если Казначейство выпускает долги, и ФРС покупает их, если требования к капиталу банков вырастут? — Институт банковской политики (bpi.com)). То есть каждый банк должен добровольно держать резервные остатки в сумме, которая при суммировании по всем банкам равна совокупному уровню резервов, определенному в балансе ФРС.Чтобы достичь этого чудесного результата, необходимо скорректировать процентные ставки и банковские балансы, чтобы банки остались довольны.

Ложная параллель между резервными остатками (которые на самом деле застряли в банковской системе) и депозитами может быть увековечена тем фактом, что, как отмечалось в предыдущих примерах, общий уровень депозитов в банковской системе действительно не зависит от многих типов депозитов. сделки. Тем не менее, это не обязательный результат. Даже если актив, купленный ФРС, может в первую очередь создать банковский депозит, в отличие от соответствующего резервного баланса , увеличение банковских депозитов должно происходить только на мгновение.

И, наконец, депозиты имели тенденцию расти, когда Федеральная резервная система проводила количественное смягчение. Однако эта эмпирическая закономерность может иметь место из-за того, что ФРС участвует в количественном смягчении только тогда, когда краткосрочные ставки уже практически равны нулю. Обычно ставки по депозитам немного ниже рыночных, что отражает дополнительные услуги, предоставляемые с депозитного счета. Но поскольку банки крайне неохотно взимают отрицательные процентные ставки по депозитным счетам, по мере приближения рыночных ставок к нулю ставки по депозитам и рыночные ставки сжимаются вместе.В результате депозиты становятся относительно привлекательными по сравнению с другими вариантами, такими как денежные средства или прямые владения инструментами денежного рынка. В этих условиях предприятия и домохозяйства предпочитают просто оставлять свои деньги на депозитах.

Согласие между QE и депозитами в 2020 году, по общему признанию, тесное. В период с января 2020 года по январь 2021 года депозиты выросли на 3,3 триллиона долларов, в то время как запасы ценных бумаг ФРС выросли на 3,0 триллиона долларов. Как мы уже обсуждали, стремление к наличным деньгам в марте и апреле привело к одновременному резкому росту как банковских депозитов, так и авуаров ценных бумаг ФРС.Текущие покупки ФРС для QE также увеличивают депозиты, когда покупка происходит — вопрос в том, почему эти депозиты остаются. Практически невозможно оценить, являются ли депозиты, созданные QE, постоянными по какой-либо причине, или высокие депозиты и постоянные уровни отражают относительно привлекательные ставки по депозитам (по сравнению с рыночными ставками), потому что ФРС снизила процентные ставки до нуля и начала покупать огромное количество ценных бумаг. по сути в то же время.

Однако более глубокий взгляд на рост депозитов предполагает, что многие факторы сыграли свою роль, и тесная связь между QE и депозитами может быть совпадением.Поскольку ФРС покупает казначейские ценные бумаги почти полностью у финансовых учреждений, если депозиты, созданные в результате покупок, способствовали росту депозитов, этот рост должен быть сконцентрирован на оптовых депозитах. Но прирост был поровну разделен между розничными и нерозовыми депозитами.

Фактически, в то время как не розничные депозиты выросли на 21 процент, розничные депозиты выросли на 27 процентов. Этого можно было бы ожидать, если бы предупредительный спрос на депозиты переместился вверх со стороны обоих типов вкладчиков и если бы оба ответили на желательность хранения депозитов, когда процентные ставки по альтернативным инвестициям практически равны нулю. [5]

Взгляд назад на Великий финансовый кризис и Великую рецессию еще более показателен, потому что можно различить влияние количественного смягчения и влияние почти нулевых процентных ставок. Целевой диапазон FOMC для федеральных фондов был практически нулевым с декабря 2008 г. по декабрь 2015 г., в то время как ФРС в течение этого периода участвовала в количественном смягчении только с перерывами. Как видно на многолинейном графике, депозиты (зеленая линия) стабильно росли в течение периода, но не больше, когда ФРС расширяла свой баланс (период, когда синяя или красная линия поднималась).

Заключение