Деньги и их функции в экономике.

Рыночные отношения часто называются товарно-денежными. Действительно само товарное обращение есть обмен товарами при помощи денег. Если деньги исчезают из товарообмена, то он превращается в малоэффективный бартер, т.е. непосредственный обмен одного товара на другой. Бартерные сделки могут нормально осуществляться при ограниченном наборе предлагаемых к обмену товаров и незначительном количестве участников. При вовлечении в торговлю большого круга хозяйственных субъектов бартер наталкивается на серьезные затруднения, т.к. требуется множество промежуточных торговых сделок, чтобы получить необходимый товар.

Деньги являются одним из важнейших компонентов в экономической жизни общества. Они появились на определенном этапе развития хозяйственной жизни общества как закономерный результат экономических отношений. Первоначально товаропроизводители находили такой товар, который отличался большей способностью к сбыту (ликвидностью), чем их собственный, и который мог быть обменен на тот товар, в котором они нуждались.

В современной экономической науке преобладает подход — выводить сущность денег из их функций. В связи с этим можно сформулировать следующее определение: деньги — это то, что выполняет функции денег.

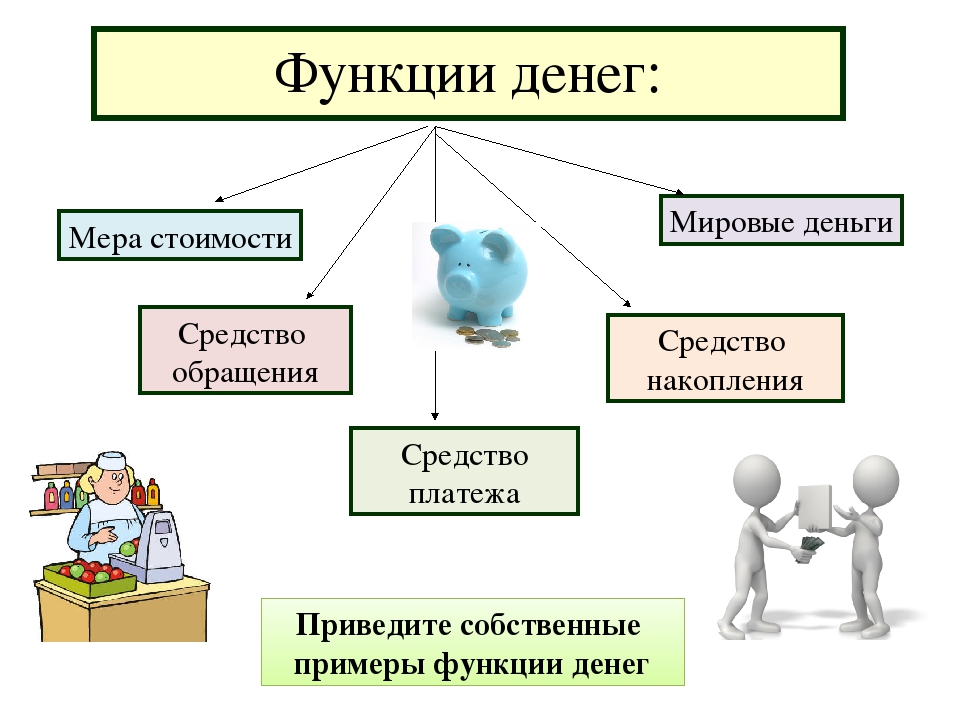

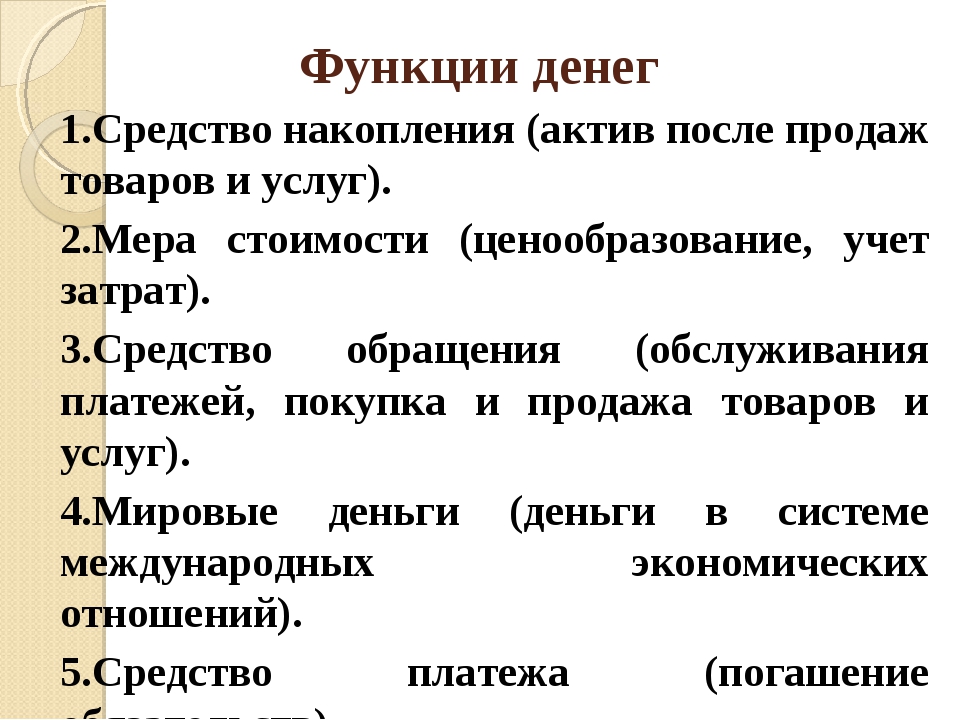

Деньгами выполняются четыре важнейшие функции:

1. Мера стоимости товаров, т.е. функция измерения и приравнивания стоимости всех товаров к определенному количеству денег. Данная функция позволяет определять цены на все товары и услуги, подсчитывать доходы и расходы, издержки и прибыль. Эту функцию они выполняют идеально, т.е. для определения цены не обязательно иметь деньги в наличии.

Эту функцию они выполняют идеально, т.е. для определения цены не обязательно иметь деньги в наличии.

2. Средство обращения, т.е. деньги являются посредником в обмене товаров. Эту функцию они выполняют реально. Первоначально при обмене товаров деньги выступали в форме слитков серебра или золота. Это вызывало ряд трудностей: необходимость взвешивания, дробления слитка на мелкие части, установление пробы и т.п. Постепенно слитки заменялись монетами — это слиток металла определенной формы, массы и достоинства, который служит средством обмена. Затем золотые монеты стали заменяться бумажными деньгами, выпуск которых был порожден проблемой обращения стершихся и обесцененных монет.

3. Средство сбережения, т.е. деньги позволяют хранить и накапливать богатства в самой ликвидной форме — в такой, в какой его всегда можно истратить, обратить в любые товары, услуги или ресурсы. Но вместе с тем бумажные деньги данную функцию плохо выполняют в период высокой инфляции, т.к. они обесцениваются и не дают возможности через некоторое время приобрести такое же количество товаров, как и в настоящий момент.

4. Средства платежа, т.е. продажа товара с отсрочкой их оплаты наличными деньгами или в кредит. В результате возникает несовпадение во времени покупок и продаж. В итоге кредитной сделки возникает разновидность бумажных денег — вексель или долговое обязательство. В момент погашения долга деньги и выступают как средство платежа.

Денежную массу составляют следующие элементы:

— наличные деньги, т.е. находящиеся в обращении металлические и бумажные деньги;

— безналичные деньги, т.е. деньги в финансово-кредитных учреждениях (банках) в виде аккредитивов, платежных поручений и требований, чековых вкладов и кредитных карточек.

Закон денежного обращения выражает взаимосвязи количества денег в обращении (денежной массы), скорости их обращения, товарной массы (количество товаров и услуг, предлагаемых к продаже на рынке) и уровня цен на них. Эти связи выражаются уравнением обмена И. Фишера:

MV=PQ, где М — денежная масса; V — скорость обращения денег; Р — уровень товарных цен; Q — количество обращающихся товаров.

М = PQ/V

При М > PQ/V возникает превышение предложения массы денег над спросом на них, в результате покупательная способность денег снижается (деньги обесцениваются), что сопровождается ростом цен на товары (инфляция).

При М < PQ/V спрос на деньги превышает их предложение и будет ощущаться недостаток платежных средств.

|

Тема |

Деньги, их функции. |

||||

|

Цели |

2. Понимание роли денег как важнейшего элемента современной рыночной экономики. |

||||

|

Планируемые образовательные результаты |

Предметные: 1. 2.Овладение умением различать виды денег (наличные и безналичные), умение раскрывать на примерах функции денег. 3.Понимание основных принципов экономической жизни общества: представление о роли денег в семье и обществе; Личностные: 1.Применение правил делового сотрудничества; 2. Готовность и способность к саморазвитию и личностному самоопределению, сформированность мотивации к обучению и целенаправленной познавательной деятельности, посильному и созидательному участию в жизни общества. Метапредметные: Познавательные: — использование различных способов поиска, сбора, обработки, анализа, организации, передачи и интерпретации простой финансовой информации, выполнение логических действий, сравнения преимуществ и недостатков разных видов денег; — построение рассуждений-обоснований (от исходных посылок к суждению и умозаключению) — умение использовать информационно-коммуникационные технологии для решения учебных и практических задач; — овладение базовыми предметными и межпредметными понятиями (финансовая грамотность, финансовое поведение). Регулятивные: -проявление познавательной и творческой инициативы в применении полученных знаний и умений для решения элементарных вопросов в области экономики семьи; — контроль и самоконтроль, оценка, взаимооценка и самооценка выполнения действий по изучению экономики семьи, экономических отношений в семье и обществе работая Коммуникативные: -умение работать индивидуально и в группе, договариваться о распределении функций и позиций в совместной деятельности, находить общее решение и разрешать конфликты на основе согласования позиций и учёта интересов сторон; -умение формулировать, аргументировать и отстаивать своё мнение; — умение представлять результаты анализа простой финансовой и статистической информации в зависимости от поставленных задач в виде таблицы. |

||||

|

Основные понятия |

Деньги, виды денег, функции денег, Центральный банк, эмиссия, эквивалент, конвертируемость, номинал, аверс, реверс, легенда, гурт. |

||||

|

Целевая аудитория |

Учащиеся 7 классов. |

||||

|

Формы, методы, технологии обучения, в том числе ЭО и ДОТ |

Технология проблемного обучения, работа с учебным обществоведческим текстом, работа в сети Internet, индуктивный, дедуктивный методы. Групповая и фронтальная форма работы. Образовательные ресурсы: http://kvestodel.ru/generator-rebusov https://хочумогузнаю.рф/финансовые-услуги/ https://uchebnik.mos.ru/catalogue?sort_column=average_rating https://vashifinancy.ru/ https://cbr.ru/search/?text=%D0%BA%D1%83%D1%80%D1%81+%D1%80%D1%83%D0%B1%D0%BB%D1%8F https://minfin.gov.ru/ru/om/fingram/directions/programs/books/ Дополнительные материалы урока: 1. 2.Видеосюжет «Признаки платёжеспособности и правила обмена банкнот». [Электронный ресурс]. Режим доступа: https://www.youtube.com/watch?time_continue=17&v=6KFgVKQcx_s&feature=emb_logo 3. Видеосюжет https://uchebnik.mos.ru/material/app/18217 |

||||

|

Средства обучения |

Учебник «Обществознание» 7 класса, под ред. Боголюбова Л.Н., М: Просвещение, 2019 г.; карточки с заданиями. |

||||

|

Организационные условия |

Изучение нового материала |

||||

|

Учебно-методическое обеспечение |

Материалы урока основаны: 1. 2.УМК Обществознание ред. Боголюбова Л.Н., М: Просвещение, 2019. |

||||

|

План занятия / мероприятия |

|||||

|

Этапы занятия / мероприятия (время этапа) |

Используемые дидактические средства |

Деятельность педагога |

Деятельность участников |

Образовательный результат |

|

|

1.Организационный момент. Мотивация к учебной деятельности. 2.Актуализация знаний.

|

Презентация, учебник. |

Приветствует обучающихся. Проверяет готовность к уроку. Анализ проблемной ситуации. Представим, что на день рождение Диме подарили крупную сумму денег, и он решил купить велосипед. Деньги лежали на столе, пока родители собирались в магазин, младший брат на нескольких бумажных банкнотах нарисовал цветным фломастером рисунки. Возникла проблема: что делать Диме и его родителям в данной ситуации? Учитель подводит учащихся к пониманию необходимости изучить само понятие «деньги», их виды и отношение к денежным знакам взрослых и детей. На доске записывается и понятие «деньги». |

Приветствуют учителя. Организуют свое рабочее место. Дети предлагаю свои варианты действий участников данной ситуации (родителей и самого Дмитрия). Говорят о возможных ситуации риска, если наличная сумма находится не под контролем взрослых.

|

Умение высказывать собственное мнение и позицию по вопросу, проблеме.

Понятие «деньги». |

|

|

3.Сообщение темы и цели.

|

Презентация, |

Учитель совместно с учениками формулирует тему и задачи урока. (Например: Чтобы вы хотели узнать о деньгах? Какие бывают виды денег? Каковы их основные функции?) |

Учащиеся формулируют задачи урока. |

Формулировать задачи на урок, организовывать собственную деятельность.

|

|

|

4.Изучение новой темы |

Видеофрагмент «Виды денег» [Электронный ресурс].

Презентация, учебник Параграф 13, стр.107. |

Предлагает познакомиться с видеофрагментом «Виды денег» и в процессе просмотра зафиксировать в рабочей тетради(маршрутный лист) функции денег и заполните таблицу «Виды денег». Проводит фронтальную работу с классом для проверки понимания материала. На доске записываются основные функции денег. Рассматриваем достоинства и недостатки каждого вида денег. Учитель предлагает: «Давайте возвратимся к нашей ситуации. Мальчик Дима копил деньги на велосипед. Какая функция денег проявляется в данном примере? Работа с учебником (функции денег) Учитель разъясняет понятие «эмиссия» и одну из функций Центрального Банка России, связанную с выпуском денег. Учитель объясняет Центральный банк — это главный банк государства, осуществляющий эмиссию денег и обеспечивающий стабильность функционирования банковской и денежной системы страны. Эмиссия денег — выпуск денег в обращение. |

Учащиеся изучают видеофрагмент, заполняют таблицу (см.приложение 1)

Дети отвечают.

Дети отвечают. (Ответ: средство накопления) Приложение 2 (функции денег) работа в парах.

Записываю понятие: Центральный банк, эмиссия. |

Знакомятся с понятиями: Функции денег, Центральный банк, эмиссия. |

|

|

6. Беседа. Изучение нового материала. |

Презентация |

Учитель задает вопросы, работа с классом осуществляется фронтально: Какие валюты можно считать мировыми? Валюта, какой страны самая древняя? Что такое — конвертируемость валюты? Какой курс у американского доллара и рубля? Учитель организует выполнение заданий. (Например: при расчетах между странами в современном мире, или при расчетах в магазине обычного гражданина РФ). |

Дети отвечают.

Дети работают с информацией в интернете. (сообщают данные на текущий момент) |

Работа с информационными источниками интернета. https://www.sberbank.ru/ru/quotes/currenciesfirst https://cbr.ru/search/?text=%D0%BA%D1%83%D1%80%D1%81+%D1%80%D1%83%D0%B1%D0%BB%D1%8F

|

|

|

Первичное закрепление |

Раздаточный материал |

Определить, каковы функции денег в следующих ситуациях: Цель данного шага — научить различать функции денег. Верные ответы:1-В,2-А,3-Б,4-Д,5-Г)) |

Дети работают в парах. (Маршрутный лист) |

Умение работать в группе, решать проблемное задание. |

|

|

Физминутка |

|

Раз — подняться, потянуться, Два — нагнуться, разогнуться, Три — в ладоши, три хлопка, Головою три кивка. На четыре — руки шире, Пять — руками помахать, Шесть — на место тихо сесть. |

Дети выполняют упражнения |

Двигательная активность |

|

|

7. Изучение новой темы. |

Учебник П.13 (стр.109)(Путешествие в прошлое) |

Учитель обращает внимание на материал учебника — «Как изменялись деньги». (ответ №3) |

Дети читают учебник, работают в маршрутных листах) |

Формирование читательской грамотности, умение анализировать обществоведческий текст, исходя из задачи урока). |

|

|

9.Закрепление знаний(самостоятельная работа с материалом)

|

Практическая работа с наглядным материалом.

Видеосюжет «Признаки платёжеспособности и правила обмена банкнот». |

А)Работа с наличными деньгами «Язык Монеты» Учитель обращает внимание детей на наглядный материал (монеты, банкноты). Информирует о задании: Рассмотрите их. У монет есть специальный язык – язык монеты. Прочитайте текст и определите, что на них изображено и написано, как называются части монеты. Язык монеты. Аверс — лицевая сторона монеты, на которой указывают номинал Реверс – оборотная сторона монеты, на которой помещают герб государства Легенда – надпись на монете. Номинал – нарицательная стоимость монеты Гурт — боковая поверхность монеты. Купюры – бумажные деньги Чеки, Карточки Б) Работа с пластиковыми карточками А теперь рассмотрите пластиковую карточку и определите, какую информацию о владельце она содержит. Как дети должны относиться к деньгам? Могут ли дети пользоваться пластиковыми картами? Учитель обращается к проблемной ситуации (начала урока). Просмотр видеосюжет «Признаки платёжеспособности и правила обмена банкнот». Какие советы можно дать мальчику Диме в данной ситуации? |

Дети смотрят, изучают и называют стороны монеты, читают легенду.

Дети формулируют советы(обратиться в банк для замены испорченной банкноты, хранить деньги на банковской карте и др. |

Умение проводить поиск и извлечение нужной информации в источниках различного типа, формулировать выводы. |

|

|

Игра «Миллионер». Закрепление.

|

Интерактивное задание |

https://uchebnik.mos.ru/material/app/18217 либо в качестве альтернативы решают ребусы. |

Выполняют задание. (на время 3-4 мин) |

|

|

|

Итог. |

Презентация, Учебник |

Итак, учитель делает вывод: Деньги — универсальный посредник при обмене. Они могут служить средством измерения стоимости любых товаров и услуг. С их помощью можно накапливать состояние, осуществлять платежи внутри страны и между странами. А чтобы не страдать от недостатка денег, нужно выполнять несколько правил. 1.Не стыдитесь вести денежные подсчеты. 2.Планируйте свои расходы, будьте разумны в тратах: пока вы не стали богаты, чтобы удовлетворять все свои желания. 4.Никогда не забывайте о своих близких! Им не нужны дорогие подарки, им нужно внимание. |

|

|

|

|

Рефлексия.

|

Презентация |

Чем было полезно для вас сегодняшнее занятие? Чем было полезно для вас сегодняшнее занятие? Оцените свою работу на уроке в маршрутных листах. |

|

|

|

|

Домашнее задание.

|

|

Изучить параграф 13, вопросы стр.111 (в классе и дома №1,2(письменно). Освоить понятия: деньги, виды денег, функции денег, эмиссия денег, Центральный банк, денежная масса. Дополнительно задание: подобрать пословицы о деньгах(5-6) и объяснить смысл. Объяснить выражение: «Деньги не пахнут» |

|

|

|

Тема 52. ДЕНЬГИ И ИХ ФУНКЦИИ : Экономика Салов А. И. : Экономика и финансы

1. Деньги

как экономическая категория. Все сделки купли-продажи товаров и услуг

на рынке осуществляются с помощью денег.

Деньги – это товар особого рода, исторически выделившийся из ряда других товаров и ставший всеобщим эквивалентом для всех остальных товаров.

Деньги в своем развитии прошли большой путь от экзотических случайных форм до золота и бумажных денег.

2. Функции денег. Использование денег в хозяйстве заключается в выполнении ими пяти взаимосвязанных функций (рис. 52.1).

Рис. 52.1. Функции денег

Как мера стоимости деньги измеряют ценность всех благ. Определять цену любого товара можно с помощью идеальных денег, в качестве которых до 30-х гг. XX в. выступало золото, а в настоящее время используется обменный курс национальной валюты.

Как

средство обращения деньги выступают мимолетным посредником в сделках

купли-продажи, что дает возможность использовать бумажные деньги. Если

государство выпустит их сверх меры, то они обесценятся и будут замещены

бартером. В конечном счете, обесценивание денег может привести к ограничению

рыночных сделок с помощью карточек и талонов.

В конечном счете, обесценивание денег может привести к ограничению

рыночных сделок с помощью карточек и талонов.

Деньги как средство платежа выражают отношения между должником и кредитором, так как акт купли-продажи часто бывает разорван во времени. Период оплаты товаров и услуг в этом случае по целому ряду причин не совпадает с поставкой продукции. Подобные сделки оформляются в виде долговых обязательств – векселей, банкнот, счетов, чеков и др. На их основе возникают кредитные деньги.

Деньги как средство накопления представляют собой запас финансовых ресурсов для будущих расходов, формируют сбережения домохозяйств и инвестиции предпринимателей.

Выполнение роли мировых денег состоит в том, что деньги функционируют в качестве средства обращения и средства платежа в международном экономическом обмене.

3. Теории денег. В экономической науке сложились три основные теории денег: 1) металлическая; 2) номиналистическая и 3) количественная.

Металлическая теория была разработана в рамках меркантилизма и сводила денежное обращение к двум функциям – средству накопления и мировым деньгам. Именно эти функции наиболее успешно выполняли благородные металлы, являясь олицетворением богатства нации.

Номиналистическая теория разрабатывалась классической школой в полемике со сторонниками металлической теории. Указывая на ограниченный подход меркантилистов к деньгам, сторонники этой теории впадали в другую крайность, абсолютизируя значение функций средства обращения и платежа и объявляя деньги чисто условными знаками, денежными единицами, которые узаконило государство.

Количественная теория денег возникла также в рамках классической школы. Постепенно она стала преобладать в экономической теории и развивалась даже в ХХ в. (уравнение количественной теории И. Фишера; кембриджское уравнение А. Пигу). Ее смысл сводится к тому, что деньги имеют стоимостную основу, поэтому их увеличение в экономике не приводит к росту национального богатства, а только к увеличению цен. Следовательно, уравнение обмена можно записать:

MV=РQ, (52.1)

где М-количество денег в обращении; V– скорость обращения денег; Р – цены товаров; Q– количество товаров (объем производства).

Данное уравнение выведено американским экономистом И. Фишером в 1911 г. По существу, уравнение обмена является тождеством и постоянно соблюдается в экономике, однако оно имеет немаловажное значение, так как показывает, к чему может привести неразумная политика выпуска бумажных денег государством.

4. Денежная система. В любой стране денежное обращение организуется государством на определенных принципах, т. е. в форме денежной системы. Элементами денежной системы являются:

– национальная денежная единица (рубль, доллар, йена и т. д.), в которых выражаются цены на товары и услуги;

– виды денежных знаков в форме кредитных бумажных денег и билонной разменной монеты, являющихся законным платежным средством в наличном обороте;

– организация эмиссии денег, т. е. порядок выпуска денег в обращение;

– государственные органы, регулирующие и контролирующие денежное обращение (учреждения Центрального банка страны, Министерство финансов, государственные казначейства).

5. Современное понятие денег. В современных условиях денежное обращение не основано на золотом стандарте, а является системой бумажных кредитных денег.

Кредитные деньги, в свою очередь, породили систему кредитных карточек, которые с наступлением эры компьютеров породили так называемые «электронные деньги», выполняющие функции денег безбумажным способом, в виде сигналов ЭВМ.

1. Деньги как экономическая категория. Все сделки купли-продажи товаров и услуг на рынке осуществляются с помощью денег.

Деньги – это товар особого рода, исторически выделившийся из ряда других товаров и ставший всеобщим эквивалентом для всех остальных товаров.

Деньги в своем развитии прошли большой путь от экзотических случайных форм до золота и бумажных денег.

2. Функции денег. Использование денег в хозяйстве заключается в выполнении ими пяти взаимосвязанных функций (рис. 52.1).

Рис. 52.1. Функции денег

Как мера стоимости деньги измеряют ценность всех благ. Определять цену любого товара можно с помощью идеальных денег, в качестве которых до 30-х гг. XX в. выступало золото, а в настоящее время используется обменный курс национальной валюты.

Как средство обращения деньги выступают мимолетным посредником в сделках купли-продажи, что дает возможность использовать бумажные деньги. Если государство выпустит их сверх меры, то они обесценятся и будут замещены бартером. В конечном счете, обесценивание денег может привести к ограничению рыночных сделок с помощью карточек и талонов.

Деньги как средство платежа выражают отношения между должником и кредитором, так как акт купли-продажи часто бывает разорван во времени. Период оплаты товаров и услуг в этом случае по целому ряду причин не совпадает с поставкой продукции. Подобные сделки оформляются в виде долговых обязательств – векселей, банкнот, счетов, чеков и др. На их основе возникают кредитные деньги.

Деньги как средство накопления представляют собой запас финансовых ресурсов для будущих расходов, формируют сбережения домохозяйств и инвестиции предпринимателей.

Выполнение роли мировых денег состоит в том, что деньги функционируют в качестве средства обращения и средства платежа в международном экономическом обмене.

3. Теории денег. В экономической науке сложились три основные теории денег: 1) металлическая; 2) номиналистическая и 3) количественная.

Металлическая теория была разработана в рамках меркантилизма и сводила денежное обращение к двум функциям – средству накопления и мировым деньгам. Именно эти функции наиболее успешно выполняли благородные металлы, являясь олицетворением богатства нации.

Номиналистическая теория разрабатывалась классической школой в полемике со сторонниками металлической теории. Указывая на ограниченный подход меркантилистов к деньгам, сторонники этой теории впадали в другую крайность, абсолютизируя значение функций средства обращения и платежа и объявляя деньги чисто условными знаками, денежными единицами, которые узаконило государство.

Количественная теория денег возникла также в рамках классической школы. Постепенно она стала преобладать в экономической теории и развивалась даже в ХХ в. (уравнение количественной теории И. Фишера; кембриджское уравнение А. Пигу). Ее смысл сводится к тому, что деньги имеют стоимостную основу, поэтому их увеличение в экономике не приводит к росту национального богатства, а только к увеличению цен. Следовательно, уравнение обмена можно записать:

MV=РQ, (52.1)

где М-количество денег в обращении; V– скорость обращения денег; Р – цены товаров; Q– количество товаров (объем производства).

Данное уравнение выведено американским экономистом И. Фишером в 1911 г. По существу, уравнение обмена является тождеством и постоянно соблюдается в экономике, однако оно имеет немаловажное значение, так как показывает, к чему может привести неразумная политика выпуска бумажных денег государством.

4. Денежная система. В любой стране денежное обращение организуется государством на определенных принципах, т. е. в форме денежной системы. Элементами денежной системы являются:

– национальная денежная единица (рубль, доллар, йена и т. д.), в которых выражаются цены на товары и услуги;

– виды денежных знаков в форме кредитных бумажных денег и билонной разменной монеты, являющихся законным платежным средством в наличном обороте;

– организация эмиссии денег, т. е. порядок выпуска денег в обращение;

– государственные органы, регулирующие и контролирующие денежное обращение (учреждения Центрального банка страны, Министерство финансов, государственные казначейства).

5. Современное понятие денег. В современных условиях денежное обращение не основано на золотом стандарте, а является системой бумажных кредитных денег.

Кредитные деньги, в свою очередь, породили систему кредитных карточек, которые с наступлением эры компьютеров породили так называемые «электронные деньги», выполняющие функции денег безбумажным способом, в виде сигналов ЭВМ.

Урок 5. деньги и денежная масса — Экономика — 11 класс

Название предмета и класс: экономика, 11 класс

Номер урока и название темы: урок №5 «Деньги и денежная масса»

Перечень вопросов, рассматриваемых в теме:

- Бартер.

- Товарные деньги.

- Символические деньги: бумажные деньги и разменные монеты.

- Функции денег.

- Денежная масса.

Глоссарий: бартер, товарные деньги, символические деньги, функции денег, средства обмена, меры стоимости, средство платежа, средство сбережения, актив, денежная масса, ликвидность

Теоретический материал для самостоятельного изучения

Существует два способа получения нужных человеку благ. Первый способ – сделать самому, если человеку на это хватит времени и умений. Второй способ – это обмен товарами.

Прямой обмен товарами называется бартер. Бартер неудобен из-за необходимости промежуточных обменных операций, что требует сил и времени. Постепенно выделились товары, опосредующие собой сделки. У разных народов такими товарами были: рис, ракушки, меха, соль, табак и др. Постепенно роль денег закрепилась за золотом и серебром, которые имели преимущества: редкость, износостойкость, делимость, портативность и однородность. Из них же делали монеты. Это товарные деньги – особые товары, выполняющие функции денег. Ценность товарных денег как денег и ценность как товаров одинакова.

В XX веке мир перешел к бумажному типу денежного обращения.

Бумажные деньги и разменные монеты – это символические деньги. Их ценность как товаров ниже ценности как денег. Символические деньги делятся на декретные (узаконенные государством в качестве платёжного средства) и кредитные (долговые обязательства частных экономических агентов): например, вексель, чек.

Сущность денег проявляется через функции, которые они выполняют в экономике:

- в качестве средства обмена (обращения) выступают посредником в совершении сделок;

- в качестве меры стоимости (единицы счёта) служат измерителем ценности благ;

- средство платежа проявляется при уплате налогов, долгов, штрафов, получении трансфертов;

- как средство сбережения используются людьми для переноса покупательной способности из настоящего в будущее.

Актив – то, что обладает ценностью. Активы делятся на реальные (оборудование, мебель, техника) и финансовые (деньги и ценные бумаги).

Количество денег в обращении в стране называется денежной массой, которая включает в себя активы разной ликвидности.

По степени ликвидности выделяют денежные агрегаты, при этом каждый следующий агрегат включает в себя предыдущий:

- М0 = наличные деньги;

- М1 = М0 + средства на текущих счетах + чеки;

- М2 = М1 + мелкие срочные вклады + сберегательные вклады;

- М3 = М2 + крупные срочные вклады;

- L = М3 + краткосрочные государственные облигации.

Ликвидность денежных агрегатов увеличивается от L до М0, а доходность – от М0 до L. Наличные деньги абсолютно ликвидны, но их доходность нулевая.

Примеры и разбор решения примеров тренировочного модуля

- В Исландии в XV веке за подкову отдавали 1 сушеную рыбину; за пару женских башмаков – 3 рыбины; за бочонок вина – 100 рыбин, а за бочонок сливочного масла – 120 рыбин. Сколько рыбин отдавали за железный топор, если он стоил как четыре подковы, три пары женских башмаков и четверть бочонка сливочного масла вместе взятых? Решение: 4 x 4+3 x 3+ 0,25 x 120 = 55 (сушёных рыбины).

- Установите соответствие между регионом проживания народа и товаром, выполняющим роль денег у этого народа:

Таблица 1 – Задание 2

Шкурки пушных зверей | А. Южная Америка |

Сушеная рыба | В. Полинезия |

Ракушки каури | С. Сибирь |

Какао-бобы | D. Исландия |

Ответ: 1С; 2D; 3B; 4A

Основная и дополнительная литература по теме урока:

- Королёва Г. Э. Экономика. 10-11 классы: Учебник для учащихся общеобразовательных учреждений / Г. Э. Королёва, Т. В. Бурмистрова. – М.: Вентана-Граф, 2017. – 192 с.: ил. – С. 117–122.

- Липсиц И. В. Экономика. Базовый курс: учебник для 10, 11 классов общеобразовательных учреждений. – М.: Вита-Пресс, 2015. – С. 74–85.

- Экономика. Основы экономической теории: Углубленный уровень. Учебник для 10-11 классов в 2-х книгах / под ред. С. И. Иванова, А. Я. Линькова. – М.: Вита-Пресс, 2004. – Кн.2 – 304 с. – С. 267–274, 281–283.

Деньги и их функции реферат по экономике

Деньги и их функции Введение Денежная система России – важная сфера национальной экономики, где в последние годы происходят радикальные изменения. Коренным образом меняется система, внедряются новые формы расчетов, иными становятся взаимоотношения между банками и их клиентами, складываются новые пропорции между финансами. На фоне активно развивающихся товарного и финансового рынков роль денег резко возрастает. Ситуация переходной экономики, Формирование рынка требуют поиска новых форм денежных отношений. Сложные изменения, обусловленные переходом от монополизированного ссудного фонда и всей банковской системы, ранее управляемой административно-командными методами, к новой рыночной организации экономики могут быть правильно поняты и учтены лишь на основе ряда теоретических положений о природе денег, а также исторического опыта. Функции денег Прошло то время, когда многие полагали, что деньги это золото, особый товар, выделявшийся из массы всех товаров, обладающий особыми, очень удобными для выполнения денежных функций свойствами. Деньги как мера стоимости используются для измерения, сравнения стоимости различных товаров и услуг. В соответствии с этой функцией, каждая страна устанавливает свой масштаб цен, то есть национальную меру стоимости (в России — рубль, в Германии – марка и т.д.) Масштаб цен – средство выражения стоимости в денежных единицах, техническая функция денег. При металлическом обращении, когда металл — денежный товар — выполняет функции денег, масштаб представляет собой весовое количество денежного металла, принятое в стране в качестве денежной единицы или кратных частей. Государства фиксировали масштабы цен в законодательном порядке. Когда деньги используются для покупки товаров и оплаты услуг, они выполняют функцию средства обращения. Эта их роль мимолетна, но очень важна. Являясь всеобщим эквивалентом, деньги позволяют производить куплю – продажу разнообразных товаров, они принимаются каждым продавцом и обеспечивают всеобщую покупательную способность (в отличие от бартерных сделок, при которых происходят прямой обмен товара на товар без участия денег). Благодаря данной функции, владелец денег имеет возможность выбирать продавцов, время, место и ассортимент приобретаемых товаров. Функция денег как средство платежа проявляется в том, что деньги используются и для погашения разного рода обязательств (по оплате труда, внесению налогов, денежным ссудам, в связи со страхованием, платежами административно-судебного порядка и т.д.) Платеж производится путем передачи одним участником экономического оборота другому денег, выступающих в качестве самостоятельной формы стоимости. Характерная особенность функционирования денег как платежного средства при оплате обязательств по товарам и сделкам заключается в том, что здесь платеж производится не наличными деньгами, а путем безналичных перечислений, т.е. бухгалтерских записей (деньги списываются с расчетного счета плательщика в банке и зачисляются на счет поставщика в банке). Деньги в качестве платежного средства обеспечивают начисления для выплаты заработной платы. Деньги выступают также в функции средства накопления. Она состоит в сохранении стоимости образующейся после реализации товаров и услуг, для совершения покупок в будущем. Конечно, в форме накоплений могут быть представлены не только деньги, но и драгоценные металлы, драгоценные камни, постройки, ценные бумаги. Однако использование в этой функции денег наиболее удобно, поскольку они являются самой ликвидной формой накоплений. В других формах накоплений ликвидность присутствует в меньшей степени. Деньги широко используются во внешнеэкономических отношениях. Здесь они функционируют как мировые деньги. В современном мире деньги представлены кредитными денежными знаками. Поясним отличия понятия «кредитные денежные знаки» от термина «бумажные» деньги. Кредитные денежные знаки тоже могут быть сделаны из бумаги, по своей экономической сути они «не бумажные», за ними в хозяйстве стоят реальные материальные ценности или полезные затраты. Это банкноты, кредитные орудия обращения. Банки их эмитируют в процессе совершения кредитных операций. Закон денежного обращения Количество денежных знаков, необходимых для обращения, определяется экономическим законом денежного обращения. В соответствии с эти законом количество денег, необходимых в каждый данный момент для обращения, можно определить по формуле: Д=(Ц-В+П-ВП)/С.О., где Д – количество денежных единиц, необходимых в данный период для обращения; Ц – сумма цен товаров, подлежащих реализации; В – сумма цен товаров, платежи по которым выходят за рамки данного периода; П – сумма цен товаров, проданных в прошлые периоды, сроки платежей по которым наступили; ВП – сумма взаимопогашаемых платежей; С.О. – скорость оборота денежной единицы. В упрощенном виде эту формулу можно представить так: Д=МхЦ/С.о., где М – масса реализуемых товаров; Ц – средняя цена товара; С.о. – средняя скорость оборота (сколько раз в году оборачивается рубль). Преобразуя данную формулу, получим уравнение обмена: ДхС.О.=МхЦ, которое означает, что произведение количества денег на скорость обращения равно произведению уровня денег на товарную массу. Когда возникают кризисные явления в экономике, это равенство нарушается, происходит обесценивание денег, что можно выразить в формуле: ДхС.о.>МхЦ Такое обесценивание, или «инфляция» (от лат. inflatio – вздутие), означает падение цены денег вследствие избыточного эмитирования Денежных знаков, повышения их количества, необходимого для нормального оборота. Инфляция приводит к росту цен и перераспределению валового продукта и богатства в пользу предприятий- монополистов государства и теневой экономики за счет сохранения реальной заработной платы и других доходов широких слоев населения. Инфляция протекает в различных формах и находится под влиянием многих факторов. Рассматривая формы инфляции в укрупненном виде, можно выделить две: инфляцию очевидную, проявляющуюся в открытом росте цен, и скрытую, опосредованную. Первая форма видна на поверхности явлений, а вторая заключается в обесценивании денег, когда повышение цен скрыто (качество товаров понижается, выпускаемые новые товары имеют завышенную цену, не соответствующую

Деловая игра «Деньги и их функции»

Методическая разработка фрагмента урока обществознания в 7 классе

на тему «Деньги и функции»

Цель: ознакомление учащихся с причинами появления денег, видами денег, функциями денег.

Задачи:

Образовательная:

-сформировать представление учащихся о причинах возникновения денег;

-показать процесс развития денег от примитивных форм до современных модификаций

-раскрыть основные функции денег.

— подвести к выводу об исторической необходимости и значимости появления денег.

Воспитательная:

— формировать личностное отношение к содержанию урока и действительности – разумное отношение к деньгам и их использованию в жизни.

Развивающая:

-продолжить работу по развитию умений: использовать свой жизненный опыт и ранее накопленные знания в решении учебных задач, извлекать информацию из печатных и иллюстративных источников, сравнивать свойства товаров, используемых в качестве денег, уметь анализировать, делать выводы.

-развитие умения вступать в диалог, оперировать экономическими понятиями, отстаивать свое мнение.

-развитие памяти, внимания, умения ясно выражать свои мысли и обыгрывать житейские ситуации.

Планируемые результаты:

Предметные: Знать и объяснять понятия: деньги, функции денег, инфляция. Различать исторические формы эквивалента стоимости. Характеризовать основные виды денег. Анализировать и систематизировать материал, характеризовать понятия, решать проблемные и творческие задания, анализировать информацию.

Метапредметные:

Познавательные: Самостоятельное создание способов решений, умение устанавливать причинно-следственные связи, умение выделять существенную информацию из текстов разных видов, выдвижение гипотез и их обоснований.

Регулятивные: Принимать и сохранять учебную задачу, осуществлять итоговый пошаговый контроль по результату, адекватно воспринимать оценку учителя, различать способ и результат действия.

Коммуникативные: Понимать возможность различных позиций других людей, отличных от собственной, учитывать разные мнения, уметь формулировать собственное мнение, уметь задавать вопросы, владеть диалогической формой речи. взаимодействовать в ходе групповой работы, вести диалог, участвовать в дискуссии, принимать другое мнение и позицию, допускать существование различных точек зрения.

Технологическая карта:

Этапы | Время | Деятельность учителя | Деятельность ученика |

1.Организационный момент | 1 мин | Приветствие учащихся, создание позитивного настроя на познавательную деятельность. | Приветствие преподавателя, включение в режим урока. |

2.Мотивация | 1 мин | Зачитывает афоризм о деньгах, как великом созидателе благополучия, о служении им человека. | Слушают. Настраиваются на учебную деятельность. |

3.Постановка целей | 1 мин | Объявление темы урока. Определение цели занятия. | Записывают тему урока. Слушают цели. |

4.Изучение нового материала | 15 мин | Объяснение нового материала. | Основные моменты записывают в тетрадь. |

5.Самостоятельная работа – деловая игра. | 24 мин | Закрепление нового материала с помощью деловой игры «Деньги и их функции» | Выполнение действий в соответствии с планом игры. |

6. Подведение итогов урока. Рефлексия. | 2 мин | Насколько были достигнуты цели урока. Раздает листочки для проведения рефлексии. | Слушают. Обсуждают. Письменно отвечают на вопросы. |

7Домашнее задания | 1 мин | Объясняет задание. | Записывают. |

Деловая игра «Деньги и их функции»

Перед началом игры класс делится на 2 команды

— Сейчас мы узнаем, какая команда лучше всех усвоила тему «Деньги и их функции».

1. Конкурс «Разминка»

Первое задание: ответьте на следующие вопросы-шутки по очереди.

Задание 1-ой команде:

Он в Америке родился,

Путешествовать пустился.

С тех пор пол миру гуляет,

Везде цену себе знает.

С ним торгуют, управляют…

Как его все называют? (Доллар)

Задание 2-ой команде:

Чтоб продукты потреблять,

В платьях модных щеголять,

Чтобы вкусно есть и пить,

Нужно всё это …(купить)

Задание 1-ой команде:

Угадай, как то зовётся,

Что за деньги продаётся.

Это не чудесный дар,

А просто-напросто…(товар)

Задание 2-ой команде:

Та сумма, что заплатит покупатель,

Та сумма, что устроит продавца;

Как мера для обмена всех товаров,

На рынке называется…(цена)

Задание 1-ой команде:

— Как называется обесценивание бумажных денег, сопровождающееся ростом цен на товары и падением реальной зарплаты? (инфляция)

Задание 2-ой команде:

За границей у меня есть фартовая родня.

Он и стоит подороже и мощней пока. И что же?

Подрасту и сил прибавлю, Родину свою прославлю.

Испокон веков за мной был народ, как за стеной. (Рубль)

Задание 1-ой команде:

Маленька, кругленька, из кармана в карман скачет, весь мир обскачет.

Ни с чему сама не годна, а всем нужна. (Монета)

Задание 2-ой команде:

Прежде рубль берегла, суетилась, стерегла.

А теперь, поди, устала, рукой махнула и пропала.(Копейка)

2. Конкурс «Знаете ли вы?»

Всем командам предлагается устно ответить на ряд вопросов, за каждый правильный ответ начисляется по 1 баллу. Учащиеся вытягивают билеты и быстро дают ответ.

Гривна – это денежная единицы страны (Украина).

Юань – это денежная единица страны (Китай).

Где зародились первые бумажные деньги? (в Китае).

Как называли первые бумажные деньги в царские времена? (ассигнации).

Как называется коллекционирование монет? (нумизматика).

Обесценивание денег, которые выражается ростом цен на товары? (инфляция).

3.Конкурс «Русские пословицы»

Пословицы разрезаны. Ваша задача – правильно и быстро собрать пословицы.

За одну пословицу – 1 балл. Доп. балл за скорость.

Горе – деньги нажить, а с деньгами и дураку можно жить.

Денежка рубль бережет, а рубль голову стережет.

Денежки – что голуби: где обживутся, там и поведутся.

4. Конкурс капитанов

Подобрать к данному определению подходящее по смыслу существительное, прилагательное или глагол:

Бережно расходовать (экономить).

Бережливый, действующий с расчётом (расчётливый).

Чрезмерно бережливый, до жадности; избегающий расходов (скупой).

Человек, который безрассудно тратит (транжира).

Открытое похищение чужого имущества (грабёж).

Процесс, который помогает увеличить продажу товаров или услуг (реклама).

5. Конкурс «Ситуации» . Пока капитаны выполняют задание,команды получают карточки с ситуациями. Их задача — определить, какую функцию играют деньги в каждом случае.

Карточка №1

Единственное их занятие- торговля соболями, белками и другими мехами, которые они продают покупателям и получают назначенную цену деньгами.- Средство обмена ( обращения).

Карточка №2

Если в Скандинавии средняя цена за рабыню составляла 1 марку серебра, то на рынках Византии она была в несколько раз выше. За 3 марки серебра можно было купить или рабыню, или хорошего скакуна. – Средство измерения ( мера стоимости).

Карточка №3

В руках воинов- купцов, разбогатевших за счет выгодных торговых операций, постепенно накапливались значительные денежные средства.- Средство накопления (сбережения).

Карточка №4

Подмастерье, трудившийся у мастера Мартина уже целый год, сегодня впервые получил жалованье за свою работу. — Средство платежа.

Подведение итогов урока. Рефлексия.

Насколько добились поставленных целей (проговорить).

Интересен ли был материал урока?

Комфортно ли вам было работать в группе?

Как вы понимаете фразу «Деньги нужны для того, чтобы без них обходиться».

Домашнее задание.

Подготовьтесь к проверочной работе по теме сегодняшнего занятия.

функции денег(всего их 5) и два примера к каждой функции!!!!

Объясните взаимосвязь внутренней и внешней культуры ПОМОГИТЕ

Напишите рассказ об успешном человеке и почему? ПОМОГИТЕ СРОЧНО!!!

согласны ли вы с мнением автора? почему?

Складіть приклади життєвих ситуацій, у яких кримінальна відповідальність не наставатиме за умовами статей 36-43

2.Суб’ектами правовідносин с А матеріальні або нематерiальнi блага, Б юридичні та фізичні особи: В юридичні факти: Г юридичнi обов’язки.

3. Прочитайте текст, ответьте на поставленные вопросы. В одной из своих работ американский социолог Д. Белл писал: «Современными «пособиями по этикету … » являются кино, телевидение, реклама. Однако в то время как реклама только стимулирует запросы, другие средства связи выполняют более деликатную роль в развитии новых общественных навыков. Они «развивают» народные вкусы, предоставляя затем целому ряду специальных организаций удовлетворение утончившихся вкусов… Хотя сначала эти перемены касаются лишь внешних сторон Жизни манер, моды, вкусов, питания, развлечений, — однако рано или поздно их влияние начинает сказываться и на таких основных факторах, как вопросы семейного авторитета и общественные ценности…». Какое влияние на нашу жизнь оказывают средства массовой информации (СМИ), по мнению автора? Опираясь на текст и свой опыт приведите по два примера положительного и отрицательного влияния СМИ на подростков.

уберите лишнее слово:восприятие,умозаключение,ощущение,представление,эмоции

напишите сочинение на тему «мораль в современном обществе» пожалуйста, даю 30 баллов

3 примера дисциплины из книг или фильмов с объяснением) пожалуйста

Задание 5. Решите кроссворд (под цифрами записать только термины-ответы) По горизонтали: 1. Данный вид образования старается разработать подход к преп … одаванию и обучению, который будет более гибким для удовлетворения различных потребностей в обучении. 2.Частичное снижение способности обнаруживать и понимать звуки. По вертикали: 1.Человек с ограниченными возможностями, у которого навсегда или на длительный срок нарушены какие-то важные функции организма. 3.Защита интересов человека, связанных с его жизнью и смертью. 4.Пологий подъём, дорожка для въезда, заменяющая лестницу (для передвижения инвалидных и детских колясок, перемещения грузов на тележках и т. п.). 5.Определённые преимущества, дополнительные права, полное или частичное освобождение от выполнения установленных обязанностей для той или иной категории граждан. 6.Состояние любого живого организма, при котором он в целом и все его органы способны полностью выполнять свои функции; отсутствие недуга, болезни.

12.3: Определение денег по их функциям

Цели обучения

- Объясните функции денег

- Сравнение товарных денег и бумажных денег

Бартер и двойное совпадение желаний

Деньги ради денег не самоцель. Вы не можете есть долларовые купюры или носить свой банковский счет. В конечном итоге деньги полезны только потому, что вы можете обменять их на товары и услуги. Как писал в 1911 году американский писатель и юморист Амброуз Бирс (1842–1914), деньги — это «благо, которое не приносит нам никакой пользы, кроме тех случаев, когда мы с ними расстаемся.«Деньги — это то, что люди регулярно используют при покупке или продаже товаров и услуг; таким образом, чтобы что-то считалось деньгами, оно должно быть широко принято как покупателями, так и продавцами. Это понятие денег намеренно гибкое, потому что деньги принимают самые разные формы в разных культурах.

Чтобы понять, насколько полезны деньги, мы должны подумать о том, каким был бы мир без денег. Как люди обмениваются товарами и услугами? В странах без денег обычно используется бартерная система. Бартер — буквально обмен одного товара или услуги на другой — крайне неэффективен для проведения транзакций. В бартерной экономике обмен между двумя людьми требует двойного совпадения желаний , что означает, что то, что один человек хочет купить, — это именно то, что другой человек хочет продать. Это сложнее, чем кажется.

Предположим, бухгалтер хочет новую пару обуви. Бухгалтеру не просто нужно найти кого-то, у кого есть пара обуви подходящего размера для продажи, но он должен найти человека, который также будет готов обменять обувь на то, что бухгалтер может предложить, а именно на бухгалтерские услуги. .Такие торги, вероятно, будет сложно организовать. А теперь представьте, как это будет работать в сложной современной экономике с ее обширным разделением труда, которое включает тысячи и тысячи различных рабочих мест и различных товаров и услуг. Количество транзакций, которые в конечном итоге происходят, вероятно, будет намного меньше, чем в экономике с деньгами.

Другая проблема бартерной системы заключается в том, что она не позволяет нам легко заключать будущие контракты на покупку многих товаров и услуг.Например, если товары являются скоропортящимися, может быть сложно обменять их сегодня на другие товары в будущем. Представьте себе фермера, который хочет купить трактор через шесть месяцев, используя свежий урожай клубники, собранный сегодня. Поскольку клубника не продержится долго, такая сделка вряд ли состоится.

Хотя бартерная система может адекватно работать в небольших странах, она ограничит рост этих экономик. Время, которое люди в противном случае потратили бы на производство товаров и услуг и на досуг, вместо этого было бы потрачено на бартер.

Функции денег

Деньги решают проблему двойного совпадения желаний. Во-первых, поскольку деньги обычно принимаются в качестве средства платежа (или средства обмена ), бухгалтер может оплачивать новую обувь деньгами, которые продавец обуви готов принять (даже если они не нуждаются в бухгалтерском учете. услуг), поскольку он или она может использовать деньги для покупки того, что им действительно нужно.

Во-вторых, люди готовы продать что-то за деньги, даже если у них нет немедленной необходимости покупать что-то еще, потому что деньги служат средством накопления ценности .Средство сбережения — это все, что имеет ценность. Некоторые вещи более ценны, чем другие. Недвижимость традиционно была хорошим средством сбережения, поскольку со временем ее стоимость увеличивается. Обувь не является особенно хорошим средством сбережения, потому что она изнашивается по мере того, как вы ее носите, и даже если вы этого не сделаете, стили со временем меняются, поэтому то, что раньше было стильной парой обуви, не представляет собой ничего особенного и, следовательно, сегодня стоит меньше. Чтобы быть приемлемыми, деньги не обязательно должны быть идеальным средством сбережения perfect .В экономике с инфляцией деньги каждый год теряют некоторую покупательную способность, но остаются деньгами.

В-третьих, деньги служат расчетной единицей , что означает, что они являются линейкой, с помощью которой измеряются другие экономические ценности. Если бы не существовало расчетной единицы, цену каждого товара или услуги пришлось бы выражать через цену всех остальных товаров и услуг. Сколько вы заплатите, будет зависеть от того, что вам нужно продать! Компании должны будут отслеживать ценность всего, что кто-то может продать, чтобы иметь возможность определять цену на свою продукцию.Деньги решают проблему, выступая в качестве общего знаменателя, метода бухгалтерского учета, который упрощает размышления о компромиссах.

Смотри

Узнайте больше о функциях денег из этого видеоклипа.

Интерактивный или мультимедийный элемент был исключен из этой версии текста. Вы можете просмотреть его здесь: http://pb.libretexts.org/mlum/?p=515

Еще одна функция денег состоит в том, что они должны служить стандартом отсрочки платежа .Это означает, что если деньги сегодня можно использовать для покупок, они также должны быть приемлемы для контрактов, подписанных сегодня, которые будут выплачены в будущем . Ссуды и будущие соглашения выражаются в денежном выражении, и стандарт отсрочки платежа — это то, что позволяет нам покупать товары и услуги сегодня и платить в будущем.

Что такое деньги?Деньги — это все, что может выполнять все эти функции: это средство обмена, средство сбережения, расчетная единица и стандарт отсрочки платежа.

Товар против Fiat Money

Деньги принимают самые разные формы в разных культурах. Золото, серебро, ракушки каури, сигареты и даже какао-бобы использовались в качестве денег. Эти предметы являются примерами товарных денег , что означает, что они также имеют ценность от использования как нечто иное, чем деньги. Например, золото на протяжении веков использовалось в качестве украшений или предметов искусства, а также в качестве денег. Золото является хорошим проводником электричества и сегодня используется в электронной и авиакосмической промышленности.Золото также используется в производстве энергоэффективных отражающих стекол для небоскребов, а также в медицинской промышленности.

Рис. 1. Серебряный сертификат и современный банкнот США. До 1958 года серебряные сертификаты были деньгами, обеспеченными товаром — обеспеченными серебром, на что указывают слова «Серебряный сертификат», напечатанные вверху банкноты. Сегодня векселя США поддерживаются Федеральной резервной системой, но в виде бумажных денег. (Кредит: «The.Comedian» / Flickr Creative Commons).

Как товарные деньги золото исторически служило своей цели в качестве средства обмена, средства сбережения и расчетной единицы. Валюта, обеспеченная товарами — это долларовые купюры или другие валюты, стоимость которых подкреплена золотом или другим товаром, хранящимся в банке. На протяжении большей части своей истории денежная масса в Соединенных Штатах поддерживалась золотом и серебром. Интересно, что на старинных долларах, датированных 1957 годом, поверх портрета Джорджа Вашингтона напечатан «Серебряный сертификат», как показано на Рисунке 1.Это означало, что держатель мог отнести вексель в соответствующий банк и обменять его на серебро стоимостью в доллар. По мере роста экономики и становления ее более глобальной по своему характеру использование товарных денег становилось все более обременительным. Страны перешли на использование бумажных денег. Фиатные деньги не имеют внутренней стоимости, но объявлены правительством законным платежным средством страны. Например, на бумажных деньгах Соединенных Штатов написано: «ДАННАЯ НОТА ЯВЛЯЕТСЯ ЮРИДИЧЕСКИМ ТЕНДЕРОМ ДЛЯ ВСЕХ ДОЛГОВ, ГОСУДАРСТВЕННЫХ И ЧАСТНЫХ.Другими словами, согласно постановлению правительства, если у вас есть задолженность, то с юридической точки зрения вы можете оплатить этот долг в валюте США, даже если она не обеспечена товаром. Единственная поддержка наших денег — это всеобщая вера и вера в то, что валюта имеет ценность, и не более того.

Смотри

Это видео представляет собой обзор того, как деньги менялись на протяжении веков.

Интерактивный или мультимедийный элемент был исключен из этой версии текста.Вы можете просмотреть его здесь: http://pb.libretexts.org/mlum/?p=515

ГЛОССАРИЙ

[глоссарий-страница] [глоссарий-термин] бартер: [/ глоссарий-термин]

[глоссарий-определение] буквально, обмен одного товара или услуги на другой, без использования денег [/ глоссарий-определение]

[глоссарий-термин] товарные деньги: [/ глоссарий-термин]

[глоссарий-определение] предмет, который используется в качестве денег, но который также имеет ценность от использования в качестве чего-то иного, чем деньги [/ глоссарий-определение]

[глоссарий-термин] товар- обеспеченные валюты: [/ glossary-term]

[глоссарий-определение] долларовые купюры или другие валюты со стоимостью, подкрепленной золотом или другим товаром [/ glossary-definition]

[глоссарий-термин] двойное совпадение желаний: [/ глоссарий- термин]

[глоссарий-определение] ситуация, в которой два человека хотят каждый товар или услугу, которые другой может предоставить [/ глоссарий-определение]

[глоссарий-термин] бумажные деньги: [/ глоссарий-термин]

[глоссарий -definition] что-то, что используется как деньги, но не имеет внутренней ценности, кроме этого [/ glossary-definition]

[глоссарий-термин] средство обмена ange: [/ глоссарий-термин]

[определение-глоссарий] все, что широко принято в качестве метода оплаты [/ глоссарий-определение]

[термин-глоссарий] деньги: [/ глоссарий-термин]

[определение-глоссарий] все, что угодно служит обществу в четырех функциях: как средство обмена, средство сбережения, расчетная единица и стандарт отсрочки платежа.[/ glossary-definition]

[глоссарий-термин] стандарт отсрочки платежа: [/ glossary-term]

[глоссарий-определение] деньги также должны быть приемлемыми для совершения покупок сегодня, которые будут оплачены в будущем [/ glossary-definition ]

[глоссарий-термин] средство сбережения: [/ глоссарий-термин]

[глоссарий-определение] то, что служит способом сохранения экономической ценности, которую можно потратить или потребить в будущем [/ глоссарий-определение]

[ глоссарий-термин] расчетная единица: [/ глоссарий-термин]

[глоссарий-определение] общий способ, которым мы измеряем рыночную стоимость в экономике [/ глоссарий-определение] [/ глоссарий-страница]

(PDF) Формы и функции денег

36

Hicks, J.Р. (1989) Рыночная теория денег. Оксфорд: Издательство Оксфордского университета.

Гувер К. (1996) Усложнение теории денег. Глава 13 в книге: Взаимодействие в

Политическая экономия. Малверн через десять лет, взаимодействие в политической экономии, под редакцией Стивена

Pressman.

Ингхэм, Г. (2013) Пересмотр кредитной теории денег и доверия. В J. Pixley (ed) (2013) New

Perspectives on Emotions in Finance, London: Routledge, 121–139.

Джевонс, В.С. (1875) Деньги и механизмы обмена. D. Appleton and Company, New

York.

Кейнс, Дж. М. (1936) Психологические и деловые стимулы к ликвидности. В: Общая

Теория занятости, процента и денег.

Кнапп, Г.Ф. (1924). Государственная теория денег. С сокращениями и переводом Е. Бастон, Лондон,

Рутледж и Кеган Пол.

Латцер, М., Шмитц, С.В. (2002) Карл Менгер и эволюция платежных систем: от

доБартер к электронным деньгам.Эдвард Элгар, Челтнем, Великобритания.

Menger, C. (1892) О происхождении денег. Экономический журнал, 2 (6): 239-255.

https://doi.org/10.2307/2956146

Menger, C. (1909) Geld. В J. Conrad, L. Elster, W. Lexis и E. Loening (ред.), Handworterbuch

der Staatwissenschaften (Vol. 4, 3-е издание), Fischer, Jena: 555-610.

Милл, J.S. (1885) Принципы политической экономии. Д. Эпплтон и компания, Нью-Йорк.

Mitchell-Innes, A.M. (1913) Что такое деньги? Журнал банковского права, май: 377-408.

Schumpeter, J.A. (1954) История экономического анализа. Аллен и Анвин, Лондон.

Schumpeter, J.A. (1970) (2014). Трактат о деньгах. Издательство Wordbridge, Аалтен. Отредактировал

Манн, Фриц Карл. Перевод Альвардадо, Рубен.

Schumpeter, J.A. (1991) Экономика и социология капитализма. Princeton University Press,

Princeton.

Смит, Адам. 1981 [1776]. (2 т.). Исследование природы и причин богатства

народов.Р. Х. Кэмпбелл, A.S. Скиннер и У. Тодд (ред.). Индианаполис, Иллинойс: Фонд Свободы.

Ваз, Дж., Браун, К. (2021) Наличные, банковские деньги, CBDC и криптовалюта: каким деньгам можно доверять

? Рабочий документ.

фон Реден, С. (2012) Деньги и финансы. В: Вальтер Шнайдель, The Cambridge Companion to the

Roman Economy. Глава 13: 266-286. Издательство Кембриджского университета, Кембридж.

Ермак, Д. (2017) Корпоративное управление и блокчейны, Обзор финансов 21, 7-31.

https://doi.org/10.1093/rof/rfw074

Стабильность функций денежного спроса: альтернативный подход

«Ни одно предложение в макроэкономике не привлекло большего внимания, чем то, что на уровне экономики в целом существует стабильная функция спроса на деньги». (Лайдлер Д. (1982), стр. 39)

Введение

Немногие экономисты не согласятся с этой точкой зрения, особенно после принятия несколькими центральными банками совокупных целевых показателей для контроля и реализации денежно-кредитной политики.Однако, несмотря на интенсивные аналитические и эмпирические усилия, нет единого мнения относительно стабильности (или нестабильности) функций спроса на деньги. Это ставит под сомнение одно из фундаментальных предположений монетарного таргетинга, а именно. наличие стабильной и предсказуемой связи между денежной массой и совокупным номинальным доходом.

Иногда нестабильность иллюстрируется неожиданными изменениями скорости обращения денег. Однако чаще проблема стабильности анализируется с точки зрения функции спроса на деньги, то есть взаимосвязи между денежными запасами и несколькими ключевыми макроэкономическими переменными, такими как совокупный доход и процентные ставки.Чтобы прояснить концептуальные различия и предоставить основу для тем, которые будут обсуждаться в этом документе, может быть полезно различать три источника нестабильности:

- Во-первых, скорость обращения денег будет изменяться в ответ на колебания процентных ставок, а также на движения других аргументов функции спроса на деньги, которые не связаны с доходом. Более того, изменения скорости могут наблюдаться из-за задержек в корректировке спроса на деньги с доходом.Однако обычно такие изменения и предсказуемы, и временны, и их можно интерпретировать как движения вдоль стабильной в остальном функции спроса на деньги с постоянной структурой запаздывания;

- Во-вторых, функция спроса на деньги может измениться, отражая либо нестабильные параметры, либо новые события, а также влечет за собой неожиданные изменения скорости. Например, процесс финансовых инноваций и дерегулирования может время от времени ускоряться, что может повлиять как на эластичность процентных ставок различных денежных агрегатов, так и на остатки на каждом уровне процентных ставок.Еще одним источником нестабильности могут быть сдвиги в предупредительном спросе на деньги, связанные с изменением уверенности, а продолжающиеся институциональные изменения могут создавать «храповые» эффекты, так что как текущие, так и более ранние пиковые уровни процентных ставок и совокупного дохода влияют на спрос на деньги;

- В-третьих, поскольку изменения в запасах денег вызваны движением спроса на деньги, а также факторами на стороне предложения, запасы денег, наблюдаемые в данный момент времени, могут «выходить» за пределы функции спроса на деньги, если только скорость корректировки очень высокий.Другими словами, в течение более коротких периодов фактически хранимые денежные запасы могут не соответствовать желаемым денежным остаткам. Такие расхождения, конечно, вызовут большие и неожиданные изменения скорости, а также могут создать впечатление, что функция спроса на деньги стала нестабильной.

В этой статье основное внимание уделяется аналитическим и эмпирическим проблемам, связанным с неравновесием на денежных рынках, и лишь поверхностно рассматриваются многие вопросы, которые можно было бы обсудить в разделе (ii). Различают традиционный подход, который оценивает поведение денежных запасов, как если бы они определялись спросом, и альтернативный — или неравновесный — подход, который рассматривает краткосрочные изменения денежных остатков как определяемые со стороны предложения. объясняться либо прямыми действиями со стороны денежных властей, либо нарушениями на кредитных рынках и чистых иностранных активов банковской системы.С самого начала следует подчеркнуть, что фокусируясь в этой статье на предложении денег, мы не ставим под сомнение существование долгосрочной функции спроса на деньги как основы денежно-кредитной политики. Фактически, одна из целей эмпирического раздела состоит в том, чтобы вывести параметры функции долгосрочного спроса на деньги и оценить их в свете априорных ожиданий и альтернативных эмпирических оценок. В документе, однако, подвергается сомнению понятие функции краткосрочного спроса на деньги и предлагается альтернативный путь динамической корректировки в ситуациях, когда денежные рынки не находятся в равновесии.В этом отношении можно рассмотреть целый ряд каналов передачи, но изучается только корректировка процентных ставок. Тем не менее, для некоторых стран этого достаточно, чтобы сгладить некоторые недостатки традиционного подхода, особенно длительные лагы адаптации.

В то же время, поскольку невозможно провести четкое различие между изменениями денежных остатков, вызванными спросом и предложением, подход, принятый в этой статье, также будет подвержен ошибкам в оценке и проблемам идентификации.Эти проблемы были признаны на ранней стадии эмпирической денежно-кредитной экономики и обычно анализировались, исходя из предположения, что денежные рынки очищаются. Совсем недавно были разработаны эмпирические методы для оценки поведенческих параметров на не клиринговых рынках с использованием различных методов для определения периодов избыточного спроса и предложения соответственно. Учитывая акцент на анализе последствий неравновесия на денежном рынке, было бы естественным применить некоторые из этих новых методов. Однако, как и предыдущие дебаты об идентификации функций спроса и предложения денег, выбор строгой и удовлетворительной процедуры оценки мог быть сделан только в рамках полной модели финансовой системы, что выходит за рамки данной статьи.

Следует также с самого начала отметить, что, хотя можно найти веские аргументы в пользу концепции буферных запасов и денежного неравновесия (особенно у Лайдлера (1984), Кнестера (1984a и b) и Jonson (1976a и b) , существуют также серьезные сомнения относительно теоретической и эмпирической значимости этой концепции.Калдор (1980) и Уайт (1981) указывают, что, поскольку деньги являются наиболее ликвидным и регулируемым активом, нарушение равновесия на денежных рынках маловероятно.Более того, учитывая легкий доступ к кредитным механизмам, большинство экономических агентов будут реагировать на реальные и финансовые потрясения путем корректировки своих чистых, а не валовых финансовых активов. Наконец, несмотря на то, что в последние годы были получены некоторые многообещающие эмпирические результаты, в этой области также остаются сомнения, особенно в отношении надежности и стабильности полученных параметров.

В части I ниже обсуждаются основные особенности традиционных уравнений спроса на деньги и альтернативных подходов, в которых больше внимания уделяется изменениям со стороны предложения.В части II сначала рассматриваются другие исследования, в которых применялся неравновесный подход либо к полной модели, либо к отдельным уравнениям. Затем представлены сопоставимые оценки спроса на деньги и уравнения процентных ставок для семи основных стран. В Части III резюмируются полученные эмпирические результаты, выводятся последствия для политики и рассматриваются области будущей работы. Приложение I представляет собой более техническое представление спецификаций, используемых для оценок, а в Приложении II обсуждаются альтернативные структуры запаздывания.В Приложении III приведены источники данных и определения, а в Приложении IV — выборочный список ссылок.

Что такое деньги?

24 ноября 2015 г. (обновлено 20 июня 2017 г.)

Банкноты и монеты в размереевро являются деньгами, равно как и остаток на банковском счете. Что на самом деле такое деньги? Как он создается и какова роль ЕЦБ?

Скажите мне: что такое центральный банк?Меняющаяся сущность денег

Природа денег со временем эволюционировала.Ранние деньги обычно были товарными деньгами — предметом, сделанным из чего-то, что имело рыночную стоимость, например золотой монеты. Позже репрезентативные деньги состояли из банкнот, которые можно было обменять на определенное количество золота или серебра. Современные экономики, включая еврозону, основаны на бумажных деньгах. Это деньги, которые объявлены законным платежным средством и выпущены центральным банком, но, в отличие от репрезентативных денег, не могут быть конвертированы, например, в фиксированный вес золота. Он не имеет внутренней ценности — бумага, используемая для банкнот, в принципе бесполезна — но все же принимается в обмен на товары и услуги, потому что люди доверяют центральному банку поддерживать стабильность стоимости денег в течение долгого времени.Если центральные банки потерпят неудачу в этом начинании, бумажные деньги потеряют свою общую приемлемость как средство обмена и свою привлекательность как средство сбережения.

Природа денег во времени

Современная валюта также может существовать независимо от физического представления. Деньги могут существовать на банковском счете в виде компьютерной записи или храниться в форме сберегательного счета. Цифровые деньги или электронные деньги — это денежная ценность, хранящаяся, например, на карте предоплаты или смартфоне.А прямой дебет, интернет-платежи и карточные переводы — все это формы оплаты без наличных. (Существуют даже более новые децентрализованные цифровые валюты или схемы виртуальной валюты, такие как Биткойн, которые существуют без центральной точки управления, такой как центральный банк. С юридической точки зрения они не считаются деньгами.)

Несмотря на быстрый рост количества электронных платежей, наличные деньги по-прежнему очень популярны. В зоне евро наличные деньги используются для значительной части всех платежей до 20 евро.Стоимость наличных евро гарантируется ЕЦБ и национальными центральными банками стран зоны евро, которые вместе образуют Евросистему.

Использование денег и то, как ЕЦБ отслеживает их

Деньги, независимо от их формы, выполняют три различных функции. Это средство обмена — средство платежа, ценность, которому все доверяют. Деньги также являются расчетной единицей, позволяющей устанавливать цены на товары и услуги. И это средство сбережения. На самом деле в обращении находится только часть наличных денег в евро, т.е.е. используется для обработки платежей. Например, многие из находящихся в обращении банкнот по 50 евро накапливаются.

Функции денег

Центральные банки обычно определяют и контролируют несколько денежных агрегатов. Изменения в этих агрегатах могут дать полезную информацию о деньгах и ценах. Необходимо несколько агрегатов, поскольку многие различные финансовые активы взаимозаменяемы, а характер и характеристики финансовых активов, транзакций и средств платежа меняются с течением времени.Евросистема определила узкий (M1), «промежуточный» (M2) и широкий денежный агрегат (M3) для использования в денежно-кредитном анализе ЕЦБ. ЕЦБ рассматривает изменения в этих агрегированных показателях вместе с большим количеством другой информации и анализов в рамках своей стратегии денежно-кредитной политики.

Как создаются деньги?

ЕЦБ действует как банк для коммерческих банков, и именно таким образом он влияет на денежные и кредитные потоки в экономике для достижения стабильных цен. Коммерческие банки, в свою очередь, могут занимать деньги, т.е.е. Резервы центрального банка, поступающие от ЕЦБ, обычно для покрытия очень краткосрочных потребностей в ликвидности. Главный инструмент ЕЦБ для контроля количества «внешних» денег и, следовательно, спроса на резервы центрального банка со стороны коммерческих банков, устанавливает очень краткосрочные процентные ставки — «стоимость денег».

Создание денег в зоне евро

Коммерческие банки также могут создавать так называемые «внутренние» деньги, то есть банковские депозиты — это происходит каждый раз, когда они выдают новый заем.Разница между внешними и внутренними деньгами заключается в том, что первые являются активом для экономики в целом, но это не ответственность никого. С другой стороны, внутренние деньги называются так, потому что они обеспечены частным кредитом: если бы все требования банков к частным должникам были урегулированы, созданные внутренние деньги были бы обращены к нулю. Итак, это одна из форм валюты, которая создается — и может быть отменена — в частной экономике.

Что насчет схемы «печатания денег» ЕЦБ, о которой я постоянно читаю?

На практике банкноты евро выпускают только национальные центральные банки.«Печать денег» — это разговорный термин, обозначающий программу покупки активов ЕЦБ, форму «количественного смягчения». Приобретая активы на финансовом рынке, ЕЦБ создает дополнительные резервы центрального банка, которые могут помочь снизить — с помощью различных каналов — процентные ставки, с которыми сталкиваются домохозяйства и фирмы, с целью поддержки экономики и, в конечном итоге, сохранения стоимости деньги стабильны, когда возможности для снижения процентных ставок, напрямую контролируемых ЕЦБ, ограничены. В этом процессе ЕЦБ фактически не печатает банкноты для оплаты активов, а создает деньги в электронном виде, которые зачисляются продавцу или посреднику, т.е.грамм. коммерческий банк. Затем продавец может использовать дополнительную ликвидность для покупки других активов или, в случае коммерческого банка, предоставить кредит реальной экономике. Покупки способствуют улучшению денежно-кредитных и финансовых условий, благодаря чему для предприятий и домашних хозяйств становится дешевле брать займы, чтобы они могли инвестировать и тратить больше. Конечная цель состоит в том, чтобы темпы инфляции вернулись к уровням, близким, но ниже 2%, в соответствии с поручением ЕЦБ по обеспечению стабильности цен.

Расскажите подробнее: что такое расширенная программа покупки активов?СМОТРИТЕ ТАКЖЕ

Узнайте больше о сопутствующем содержании

Что такое деньги? Типы, функции и принцип работы

Кратко:

Что такое деньги?

Характеристики и функции денег

Деньги, их заменители и будущее

Сводка денег

О том, что можно делать с деньгами, много говорится и не могу купить.Философы и теологи размышляли о его роли в жизни человека. Мы оставим эти вопросы им и вместо этого сосредоточимся на том, что это такое и для чего он нужен как экономический ресурс.

Как образованный инвестор вы должны осознавать важность и значение денег для нашей экономики. В конце концов, это то, во что вы будете инвестировать.

Что такое деньги?

У ракушек, табачных листьев, золота, серебра, бриллиантов, крупного рогатого скота и даже бус есть что-то общее: все они использовались как деньги.В современном мире, подобном нашему, трудно представить, чтобы эти предметы покупали товары и услуги.

Тем не менее, они служили для выполнения основных функций денег. По сути, что-то становится деньгами, когда используется в качестве средства обмена. То есть это общепринято в обмен на товары и услуги. Кроме того, деньги служат средством сбережения, поскольку они обладают нынешней и будущей покупательной способностью: возможностью покупать товары и услуги.

Наконец, деньги служат мерой стоимости.Это позволяет нам сравнивать ценность разнородных предметов. Например, если кто-то зарабатывал 10 долларов в час и планировал купить компьютер за 800 долларов, он или она быстро сообразили бы, что для покупки машины потребуется 80 часов его труда.

Как появились деньги

Сегодня в некоторых частях мира люди продолжают обменивать товары, животных и урожай на другие товары и услуги; это называется бартером.

На древнем Ближнем Востоке люди хранили зерно на общественных складах и использовали квитанции, написанные на глиняных табличках, или другие «приказы об изъятии» для покупки других товаров и услуг (в отличие от современных чеков).Монеты из драгоценных металлов появились в 700 году до нашей эры, но первые печатные деньги появились только в 800 году нашей эры.

Преимущество монет перед взвешенными количествами драгоценного металла состояло в том, что считать было проще, чем взвешивать, а преимущество бумаги перед металлом состоит в том, что бумага весит меньше металла и, следовательно, ее легче транспортировать.

Однако использование монет или бумаги в торговле и коммерции требовало большого доверия, потому что их ценность нельзя было сразу измерить.

Почему возникли бумажные деньги

Доверие было размещено в драгоценных металлах, используемых в качестве денег. Драгоценные металлы, такие как золото и серебро, используемые в торговле и коммерции, называются драгоценными камнями. Поскольку золото и серебро имеют самостоятельную ценность из-за своей редкости, желательности и других свойств, они были естественным выбором для использования в качестве денег. Из золота и серебра можно было легко превратить в кирпичи или монеты, которые можно было легко хранить или транспортировать по мере необходимости.

Однако из-за веса этих металлов транспортировка крупных сумм стала проблематичной, поэтому была изобретена более легкая валюта для обозначения звонкой монеты.Валюта, обеспеченная драгоценными металлами, такими как золото или серебро, называется золотым или серебряным стандартом соответственно.

Вы можете увидеть старые бумажные деньги США с надписью «золотой сертификат» или «серебряный сертификат» в музеях или нумизматических коллекциях (монеты и валюта). Эти бумажные доллары можно было обменять на определенное количество золотых или серебряных слитков или монет.

Бумажные деньги не всегда использовались. (Фото: FEDERICO PARRA / AFP через Getty Images)

Однако большая часть денег сегодня не обеспечена ничем более существенным, чем добросовестность и кредитоспособность правительства, выпускающего валюту, и его банковской системы.Валюта, не обеспеченная звонкой монетой, называется бумажными деньгами. Фактически, деньги тоже стали самостоятельным товаром, а валюты разных стран торгуются по всему миру.

Кажется, все согласны с тем, что «деньги» — это какое-то средство обмена, используемое в торговле и коммерции. Дебаты вращаются вокруг формы, важности и силы денег. Некоторые финансовые консультанты даже специализируются на том, чтобы помочь людям понять их чувства по поводу денег, поскольку деньги обладают собственной силой, которая сильно влияет на людей.

Если раньше деньги искали для того, что можно было купить, то сегодня деньги, похоже, ищут сами.

Характеристики и функции денег

Деньги заменили бартер в торговле и коммерции благодаря своему удобству.

Определение ценности

Интересной характеристикой денег является то, что они не обязательно должны соответствовать стоимости передаваемого ими богатства. Например, если кто-то хочет обменять козу на муку, можно договориться о том, сколько муки стоит коза.Все, что нужно было сделать, — это согласовать пищевую ценность каждого (справедливую стоимость), чтобы соответствующее количество муки соответствовало козе (определенного размера, возраста, пола и т. Д.).

Если бы вместо этого использовались деньги, значения пришлось бы конвертировать в «денежные единицы». Допустим, коза стоила 100 морщинок (это мы придумали). Мы могли бы купить 50 фунтов. муки со 100 морщинками. А вот морщинки не имеют никакой пищевой ценности. Фактически, если бы золотые складки были сделаны из бумаги, а не из настоящего золота, они вообще не имели бы никакой реальной ценности — они были бы просто бумагой.

Но поскольку бумажные складки золота — это «деньги», мы приписываем им определенную ценность, которую мы уважаем. Мы верим, что деньги имеют ценность благодаря юридическому провозглашению, что делает деньги законным платежным средством. В некоторых культурах отказ от законного платежного средства в торговле и коммерции карался смертной казнью.

Деньги делают торговлю удобной

Помимо того, что нам не нужно таскать мешок с мукой, мы находим, что деньги делают торговлю и коммерцию более удобными, потому что они не портятся, как мука, или стареют и умирают, как может козел.Деньги сохраняют свою ценность с течением времени. Доллар, отчеканенный в 1950 году, по-прежнему остается долларом. Пенни, отчеканенный в 1936 году, равен пенни, отчеканенному в этом году.

Более того, если бы у вас была коза, но вам нужна была только чашка муки, как бы вы разделили козу? Деньги можно разделить на более мелкие единицы, чтобы делать более мелкие покупки. Хотя делить козу на чашку муки неудобно, деньги можно разделить на более мелкие единицы, которые сохраняют свою денежную ценность без вреда для живых существ.