Будет ли доллар падать дальше. Прогноз аналитика на неделю — Минфин

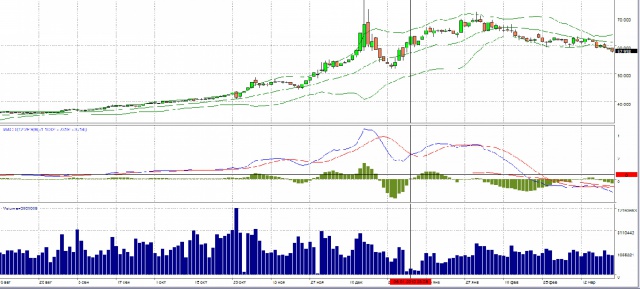

На начавшейся неделе аналитики не ожидают заметного изменения курса доллара к гривне. Доллар на межбанке может торговаться через неделю вблизи 26,7 грн, а наличный доллар в банках будет торговаться вблизи 26,7/26,9 грн. Об этом заявил старший аналитик Alpari Вадим Иосуб.

► Подписывайтесь на телеграм канал «Минфина»: главные финансовые новости

Каким был курс на прошлой неделе

За минувшую неделю курс доллара к гривне умеренно снизился на всех сегментах валютного рынка на 0,1−0,9%.

Так, с прошлого понедельника официальный курс доллара США, устанавливаемый НБУ, снизился с 26,93 до 26,68 грн (-0,9%). Спрос/предложение доллара на межбанке, по данным компании «УкрДилинг», за это же время снизились с 26,77/26,79 до 26,68/26,70 (-0,3%).

Средние курсы покупки/продажи наличного доллара в банках за неделю снизились с 26,76/26,95 до 26,72/26,92 (-0,1%). При этом спред между средней продажей и средней покупкой расширился с 0,7% до 0,8%.

На прошлой неделе глава Совета НБУ Богдан Данилишин отметил, что по операциям населения с валютой в сентябре возобновилось чистое предложение иностранной валюты, чистая продажа физлицами с начала месяца составила $30 млн.

По его же словам, соотношение спроса и предложения иностранной валюты со стороны клиентов банков на межбанковском рынке было близким к сбалансированному.

Прогноз «Минфина»

Наналичном валютном рынке ситуация постепенно меняется. Он только частично останется заложником поведения межбанка. Рост спроса на наличную валюту позволяет владельцам обменников начать свою игру, привязанную к физическому объему платежеспособного спроса в своем регионе, а не только к событиям на торгах по доллару.

По евро же владельцы обменок будут вынуждены подстраиваться под поведение пары евро/доллар на международных рынках и периодически корректировать свои ценники по евровалюте относительно гривны в течение дня, в зависимости от колебаний международного рынка.

«Минфин» прогнозирует на 13 — 17 сентября коридор:

по наличному доллару — в обменниках финкомпаний в пределах 26,55 — 26,95 гривен при спреде в 15−20 копеек и в банках 26,45 — 27,00 гривен при спреде в пределах до 25 копеек.

по наличному евро — в обменниках финкомпаний в пределах 31,30 — 31,85 гривен при спреде в пределах до 25 копеек и в банках 31,20 — 32,05 гривен при спреде до 30 копеек.

Золото в атмосфере роста доллара

Аналитики рынка, похоже, сходятся во мнении по поводу двух вещей: во-первых, что сильный доллар – это плохо для золота, а во-вторых, что доллар, скорее всего, будет расти в цене и дальше. Можно согласиться с тем, что сильный доллар может оказывать давление на золото, но аналитики во Всемирном золотом совете (далее — ВЗС) считают, что отношение доллар/золото являются асимметрическими: курс золота растет больше при слабом долларе, чем падает в цене при сильном долларе. Кроме того, история показывает, что преимущества владения золота для инвестиционных портфелей превосходят трудности, созданные сильным долларом.

Доллар США является важным – но не единственным – фактором, влияющим на золото

Всегда легко анализировать любое явление в терминах «хорошо-плохо». Высказывание «то, что хорошо для доллара, является плохим для золота» не является исключением. Однако действительная ситуация на рынке золота имеет гораздо больше нюансов и сторон. Можно согласиться с тем, что пока доллар продолжает расти, курс золота будет скованным. Тем не менее, связь между долларом и золотом является более сложной на сегодняшний день, чем в прошлом. Текущая ситуация отличается от того, что было на протяжении 1970-1990-х гг. и, скорее всего, будет и дальше изменяться. Современная макроэкономическая среда характеризуется беспрецедентной денежно-кредитной политикой, низкими ставками, высокими ценами на акции и близостью дефляции во многих частях развитого мира.

— доллар может вырасти в краткосрочной перспективе, но вскоре рост замедлится. Известно, что доллар достиг многолетних максимумов за последние 12 месяцев. Отчасти это связано с экономическим ростом США и различием между денежно-кредитной политикой США и другими частями мира. Однако при этом темпы увеличения доллара будут сдерживаться низким потенциалом роста экономики США и последствиями длительного периода низких реальных процентных ставок;

— несмотря на укрепление доллара, перспективы для золота остаются устойчивыми. По данным ВЗС, добыча золота будет оставаться ограниченной, что будет оказывать меньшее давление на спрос и поддерживать курс.

— обладание золотом имеет большие выгоды, даже несмотря на последствия усиления доллара. Исследования ВЗС показывают, что инвесторы по-прежнему предпочитают делать стратегические запасы золота, даже при самых скромных прогнозах о его росте, даже когда доллар растет, а акциям и облигациям США пророчат скачок цен;

— отношение доллар/золото продолжает развиваться. Изменения на мировых рынках и в структуре рынка золота должны уменьшить влияние доллара на золото в долгосрочной перспективе. И хотя тот факт, что курс золота выражается в долларах США, привлекает много внимания, значимость этого факта преувеличена.

Доллар может увеличиваться в цене, но эта тенденция не будет длиться вечно

По общему мнению, рост доллара продолжится в ближайшем будущем исходя из следующих факторов: расширение экономики США, перспектива ужесточения денежно-кредитной политики США, ослабление экономического положения Европы и Китая и некоторых стран, зависящих от экспорта сырья, мягкая денежно-кредитная политика в Японии, Европе и других странах.

— как известно, доллар достиг 12-летнего максимума в этом году. Впрочем, исторически сложилось, что корреляция между ростом доллара в течение 12 месяцев и следующим годом такова, что доллар имеет тенденцию терять свои позиции. Только в начале 1980-х гг. доллар увеличивался в цене длительный период времени. Но это был период в истории с такой динамикой, которая очень отличается от современной;

— плоская кривая доходности предполагает, что темпы экономического роста являются неустойчивыми. Краткосрочные ставки США двигаются вверх, а длинный конец кривой стабильно снижается. Текущая кривая доходности еще ниже по сравнению с предыдущими годами ралли доллара. Эти данные отражают господствующую на рынке неуверенность по отношению к долгосрочной перспективе роста и перспективам высокой инфляции в будущем – а ведь это идеальные условия для подъема ставок и сдерживания валюты – о чем говорят и власти, и аналитики рынка.

— ФРС будет двигаться осторожно, при этом увеличение долга останется острой проблемой. В ФРС дали ясно понять, что их политика зависит от экономических данных. Такая политика, по определению, предполагает отставание во времени. В таком случае реальные ставки останутся на низком уровне – что, в свою очередь, должно остановить рост доллара. Кроме того, представители ФРС выразили обеспокоенность тем, что низкий рост в других ключевых странах и усиление доллара могут замедлить экономику США. В добавление к этому – и это не только касается США – высокий уровень государственного долга сдерживает рост процентных ставок, предотвращая способность заемщиков погашать свою задолженность. Сдерживание процентных ставок также должно замедлить рост курса доллара.

Дальнейшее увеличение силы доллара может привести к корректировкам, но не потрясениям

Стабильный рост доллара необязательно приведет к дальнейшему ослаблению курса золота. Есть и другие факторы, которые поддерживают золото даже при наличии сильного доллара. Исследования ВЗС показывают, что, как это часто бывает с золотом, факторы является комплексными, поэтому очень легко стать жертвой ошибочных представлений. В то время как сильный доллар США может и дальше оказывать давление на золото, есть много факторов, которые ограничивают его влияние. Но сначала поговорим о мифах, связанных с отношением доллар/золото.

Есть и другие факторы, которые поддерживают золото даже при наличии сильного доллара. Исследования ВЗС показывают, что, как это часто бывает с золотом, факторы является комплексными, поэтому очень легко стать жертвой ошибочных представлений. В то время как сильный доллар США может и дальше оказывать давление на золото, есть много факторов, которые ограничивают его влияние. Но сначала поговорим о мифах, связанных с отношением доллар/золото.

Мифы и заблуждения относительно отношения доллар/золото

От участников рынка часто можно услышать, что основанием для отношения доллар/золото является то, что курс золота выражается в долларах. Есть две основные проблемы с этим утверждением. Хотя курс золота действительно часто «выражается» в долларах, курс при этом не диктуется долларом. Отношение доллар/золото соответствует положению доллара в качестве – как некоторые говорят – резервной валюты. Кроме того, необходимо учитывать последствия спроса и предложения золота, которые выражаются в долларе.

Сильный доллар является относительным понятием, особенно когда речь идет о золоте

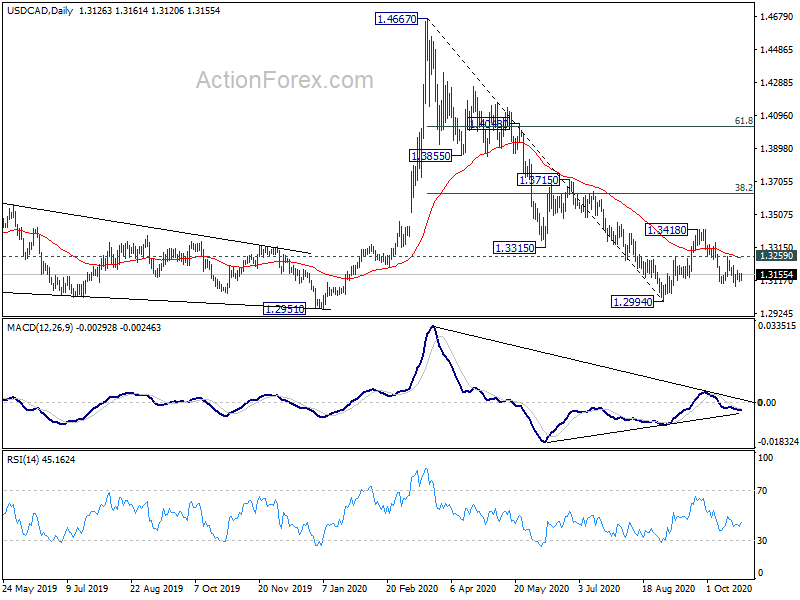

Обычно говорят о повышении или понижении курса валюты так, что создается впечатление, что курс валюты является почти абсолютно независимой переменной. В действительности, валюты могут укрепляться по отношению к одним валютам и идти в обратном направлении по сравнению с другими. Для того чтобы правильно измерить силу той или иной валюты, инвесторы полагаются на индексы, которые фиксируют относительную силу данной валюты по отношению к различным другим валютам одновременно. В случае доллара, популярным ориентиром является торгово-взвешенный индекс доллара, созданный ФРС. Тем не менее, показатель этого индекса в значительной степени зависит от отношения доллара к евро или канадскому доллару (крупные торговые партнеры), но при этом почти не учитывает индийскую рупию или турецкую лиру (небольшие торговые партнеры). Но чтобы действительно понять связь между долларом и золотом, более актуально измерять силу (или слабость) доллара по отношению к валютам стран с более высоким уровнем спроса на золото. Например, измерение стоимости доллара по отношению к индийской рупии будет более адекватным мероприятием, чем измерение стоимости доллара США по отношению к канадской валюте.

Для того чтобы правильно измерить силу той или иной валюты, инвесторы полагаются на индексы, которые фиксируют относительную силу данной валюты по отношению к различным другим валютам одновременно. В случае доллара, популярным ориентиром является торгово-взвешенный индекс доллара, созданный ФРС. Тем не менее, показатель этого индекса в значительной степени зависит от отношения доллара к евро или канадскому доллару (крупные торговые партнеры), но при этом почти не учитывает индийскую рупию или турецкую лиру (небольшие торговые партнеры). Но чтобы действительно понять связь между долларом и золотом, более актуально измерять силу (или слабость) доллара по отношению к валютам стран с более высоким уровнем спроса на золото. Например, измерение стоимости доллара по отношению к индийской рупии будет более адекватным мероприятием, чем измерение стоимости доллара США по отношению к канадской валюте.

На рынке всегда прогнозируют сильный доллар

По нашему мнению, текущий курс золота отражает рыночные ожидания относительно укрепления доллара, но потенциал роста доллара может быть ограничен. Большинство аналитиков не ожидают падения евро ниже паритета к доллару. Однако могут произойти определенные события, которые могут вызвать резкий скачок доллара, такие как распад еврозоны или дефолт кредитов, выраженных в долларах. Впрочем, такого рода события обычно повышают спрос на золото, поскольку оно является средством сбережения. Есть также другие валюты, важные для рынка золота, например, индийская рупия, которая имеет потенциал для повышения или китайский юань, все более отдаляющийся от доллара.

Большинство аналитиков не ожидают падения евро ниже паритета к доллару. Однако могут произойти определенные события, которые могут вызвать резкий скачок доллара, такие как распад еврозоны или дефолт кредитов, выраженных в долларах. Впрочем, такого рода события обычно повышают спрос на золото, поскольку оно является средством сбережения. Есть также другие валюты, важные для рынка золота, например, индийская рупия, которая имеет потенциал для повышения или китайский юань, все более отдаляющийся от доллара.

Добыча золота уменьшилась в настоящее время, по сравнению с периодами сильного доллара

В начале 1980-х гг. и середине 1990-х гг., когда также наблюдался большой рост доллара, курс золота снижался. Но в те годы, сильный рост добычи стал дополнительным фактором давления на его курс. Объем добычи рос на 8,3% в год на протяжении этого периода по сравнению с темпом в 0,9% в другие годы. В то же время, чистый объем продаж золота центральными банками вырос на 16,3%, тогда как в остальные годы аналогичный показатель падал до 1,3%. В настоящее время, пока доллар укрепляет свои позиции, вряд ли добыча золота вырастет до уровней 1980-х гг. В последние годы, совокупная добыча золота (включая переработку) уменьшилась. В таком случае рынок золота получает поддержку:

В настоящее время, пока доллар укрепляет свои позиции, вряд ли добыча золота вырастет до уровней 1980-х гг. В последние годы, совокупная добыча золота (включая переработку) уменьшилась. В таком случае рынок золота получает поддержку:

— предложение переработанного золота постоянно снижается. В 2009-2014 гг. оно упало до семилетнего минимума, сократившись на более чем 600 тонн;

— добыча золота может выровняться в следующем году, поскольку предложение вырастет от золотодобывающих компаний, которые развивались в период более высоких цен на золото;

— в то время как золотые биржевые фонды могут служить источником предложения золота, вряд ли в ближайшее время произойдет масштабный отток паев из них. Большинство тактических и спекулятивных инвесторов ушли с рынка, в результате чего в золотых биржевых фондах остались только стратегические инвесторы.

Положение золота в среде растущего доллара

Историческая перспектива состояния золота во время различных режимов доллара

Доллар США ни в коем случае не является единственным фактором, влияющим на золото, но в отсутствии серьезных изменений среди других факторов, инвесторы сосредотачивают свое внимание на отношении доллар/золото. Любопытно посмотреть на периоды, в которых наблюдалась подобная ситуация, чтобы проанализировать движение курса золота по отношению к тому, как быстро доллар рос или падал. Возьмем для анализа 40-летний период (с января 1973 года до декабря 2014; см. таблицу) и разделим движение доллара исходя из следующих трех категорий:

Любопытно посмотреть на периоды, в которых наблюдалась подобная ситуация, чтобы проанализировать движение курса золота по отношению к тому, как быстро доллар рос или падал. Возьмем для анализа 40-летний период (с января 1973 года до декабря 2014; см. таблицу) и разделим движение доллара исходя из следующих трех категорий:

— падение: доллар дешевеет более чем на 2% в течение 12-месячного периода;

— небольшая динамика: доллар движется вверх или вниз на 2% в течение 12-месячного периода;

— рост: доллар растет более чем на 2% в течение 12-месячного периода.

По результатам анализа можно сказать, что золото показывает лучшую динамику (+14,9%) во время падения доллара. Также у золота наблюдается рост, хотя и в меньшем объеме, когда у доллара небольшая динамика. С другой стороны, курс золота падает (-6,5%) в периоды, когда доллар поднимается. Курс золота обычно поднимается более чем в два раза выше при понижении доллара, чем когда желтый металл падает при повышении доллара. Кроме того, корреляция золота по отношению к фондовым рынкам и сырьевым товарам оказывается ниже среднего в периоды растущего доллара. Это становится важным в контексте сбалансированного портфеля, потому что доллар не является столь значимым с точки зрения диверсификации.

Кроме того, корреляция золота по отношению к фондовым рынкам и сырьевым товарам оказывается ниже среднего в периоды растущего доллара. Это становится важным в контексте сбалансированного портфеля, потому что доллар не является столь значимым с точки зрения диверсификации.

Таблица 1: Отношение доллар/золото не является симметрическим: курс

золота вырастает в два раза в период ослабления доллара

Средняя годовая статистика поведения золота с января 1973 года до декабря 2014

|

|

|

Условный анализ |

||

|

|

Весь период |

Падение доллара |

Небол. |

Рост доллара |

|

Доходность (годовая) |

6.2% |

14.9% |

7.8% |

-6.5% |

|

|

|

|

|

|

|

Волатильность (годовая) |

19.5% |

18. |

20.2% |

19.7% |

|

|

|

|

|

|

|

Корреляция с фонд. рынками |

-0.06 |

0.07 |

-0.16 |

-0.11 |

|

Корреляция с сырьевыми товарами |

0. |

0.16 |

0.14 |

0.07 |

Источник: Bloomberg, Всемирный золотой совет

Золото улучшает состояние инвестиционного портфеля даже в условиях растущего доллара

Должны ли инвесторы держать у себя золото в условиях растущего доллара? По нашему мнению, безусловно должны. В долгосрочной перспективе, оптимальное вложение в золото в сбалансированном портфеле должно составлять от 2 до 10% (в зависимости от отношения к риску).

Двигаясь к мультивалютному миру

В долгосрочной перспективе, есть одно важное обстоятельство, связанное с долларом, которое необходимо рассматривать наряду с ближайшими событиями. Это тенденция к снижению его курса. Вместо «краха» доллара, который был ошибочно спрогнозирован много лет назад, есть признаки перехода в будущем к сбалансированной мультивалютной системе.

Вместо «краха» доллара, который был ошибочно спрогнозирован много лет назад, есть признаки перехода в будущем к сбалансированной мультивалютной системе.

Испытания для доллара

В 1971 году власти США объявили о том, что доллар больше не будет конвертироваться в золото. Тем самым был положен конец Бреттон-Вудской системы. С тех пор курс доллара свободно плавает по сравнению с другими валютами. В целом тенденция такова, что доллар падает в цене по причине макроэкономических факторов – таких, как падение процентных ставок, рост евро и валют развивающихся рынков. Несмотря на усиление на протяжении последних лет, долгосрочный нисходящий тренд или, по крайней мере, давление по отношению к восходящему тренду будут набирать обороты. Рассмотрим факторы, которые оказывают давление на доллар:

— повышение курса юаня. Китай в настоящее время является второй по величине экономикой в мире, и ее валюта, вероятно, будет занимать весомое место в международных резервах в будущем. Как известно, Китай заключил своп-соглашения с 23 центральными банками. Важность Китая на мировой сцене еще не вполне отразилась на ее валюте. Вполне возможно, мы увидим увеличение роли юаня;

Как известно, Китай заключил своп-соглашения с 23 центральными банками. Важность Китая на мировой сцене еще не вполне отразилась на ее валюте. Вполне возможно, мы увидим увеличение роли юаня;

— уменьшение доли доллара в мировых резервах. Доля доллара в мировых резервах падает медленно, но устойчиво – с 61% в 2000 году до 55% в 2014 году – а доля евро выросла с 15% до 22%. Доля других валют также растет, в частности, канадских и австралийских долларов. Однако в то время как эти валюты обретают большую долю в мировых запасах, их эффективность в диверсификации валютных резервов может снизиться, если деятельность их центральных банков в контексте денежно-кредитной политики станет более синхронизированной. Следовательно, золото станет более ценным инструментом диверсификации валютных резервов для центральных банков.

Еще раз об отношении доллар/золото

Аналитики ВЗС считают, что есть признаки изменения отношения доллар/золото:

— спрос на золото, не выраженный в долларах, не является чрезмерно чувствительным к движению доллара. Спрос на золото за пределами США не имеет четкой привязки к динамике доллара. На долю Китая и Индии приходится 50% всего спроса на золото, а на долю Юго-Восточной Азии еще 9%. Спрос со стороны Китая, скорее всего, будет повышаться, даже если доллар будет расти или падать в цене. Спрос со стороны Индии больше зависит от волатильности местной валюты и культурных факторов, чем от динамики зарубежных валют и мировой финансовой ситуации. Рост влияния Восточной Азии не только на рынках золота, но и на рынках капитала в целом, конечно, вряд ли разорвет, но точно ослабит зависимость золота от доллара;

Спрос на золото за пределами США не имеет четкой привязки к динамике доллара. На долю Китая и Индии приходится 50% всего спроса на золото, а на долю Юго-Восточной Азии еще 9%. Спрос со стороны Китая, скорее всего, будет повышаться, даже если доллар будет расти или падать в цене. Спрос со стороны Индии больше зависит от волатильности местной валюты и культурных факторов, чем от динамики зарубежных валют и мировой финансовой ситуации. Рост влияния Восточной Азии не только на рынках золота, но и на рынках капитала в целом, конечно, вряд ли разорвет, но точно ослабит зависимость золота от доллара;

— Азия становится центром торговли золотом. Тенденция передвижения большой торговли желтым металлом на Восток становится очевидной, поскольку мировой рынок золота стремительными темпами развивается в азиатских странах, таких как, Китай, Гонконг и Сингапур. Примерами этой тенденции являются создание международного совета Шанхайской биржи золота, появление контрактов на золотые килограммовые слитки на Сингапурской бирже золота, новые фьючерсы, основанные на килограммовых слитках золота, в Гонконге и т. д. Все это, вероятно, приведет к большему количеству операций с золотом в других валютах, поскольку рынок золота становится менее централизованной (ранее центром был Лондон), но региональной, сетевой структурой.

д. Все это, вероятно, приведет к большему количеству операций с золотом в других валютах, поскольку рынок золота становится менее централизованной (ранее центром был Лондон), но региональной, сетевой структурой.

Доллар имеет значение, но он не определяет значимость золота для инвесторов

В то время как в краткосрочной перспективе сила доллара может оказать дополнительное давление на золото, но до тех пор, пока эта сила не является слишком большой, выгоды владения золотом в инвестиционном портфеле останутся существенными. В среднесрочной перспективе спрос с Востока и ограниченный объем добычи предоставят поддержку для рынка золота. И, наконец, в долгосрочной перспективе, аналитики ВЗС считают, что влияние доллара на курс золота уменьшиться, ведь другие валюты начинают оспаривать лидирующее положение доллара в качестве единственной мировой резервной валюты.

«Давать прогноз по курсу доллара, как гадать на кофейной гуще»

В Кыргызстане с 21 марта официальный курс доллара США по отношению к сому просел на 9. 87 сома. Такие данные приводит Национальный банк Кыргызстана.

87 сома. Такие данные приводит Национальный банк Кыргызстана.

Напомним, в начале марта стоимость доллара США начала резко расти на фоне падения цен на нефть и начавшейся во всем мире пандемии новой коронавирусной инфекции. Для того чтобы удержать стоимость американской валюты на уровне сначала 69.85, а затем и на уровне 73 сомов, НБ КР предпринял ряд мер. В частности, с 10 марта по 2 апреля регулятор провел пять интервенций, в совокупности продав иностранной валюты на $130.4 млн (всего с начала года из золотовалютных резервов на поддержание курса потратили $216.9 млн).

Однако, последняя интервенция не помогла снизить курс доллара к сому, уже 3 апреля доллар стоил 84.89 сома за единицу. В течение последующих шести дней курс держался на уровне 84.8 сома, затем резко упал до 77.8 сома. На какой-то момент курс закрепился на этой отметки, но после уверенно пошел вверх и держался в диапазоне от 78.25 до 80.37 сома. Но уже с 27 апреля доллар взял курс на снижение, сегодня официальный курс американской валюты закрепился на уровне 73. 64 сома.

64 сома.

«Акчабар» попросил прокомментировать ситуацию на валютном рынке Кыргызстана Улука Кыдырбаева, основателя аналитического центра «БизЭксперт».

«Кыргызстан не то государство, которое предопределяет волатильность валютного курса. Наша страна зависит от того, что происходит в мире, странах-партнерах. Все-таки мы говорим с вами о глобальных событиях, о том, что происходит с ценами на нефть. В определенный момент стоимость нефти упала, вплоть до отрицательных значений, если говорить о той, которая добывается в Америке. Кроме того, на курс давили изменения ситуации в ОПЕК, а потом к этому еще добавилась непонятная ситуация с коронавирусом», — объяснил обвал национальной валюты Кыдырбаев.

По словам эксперта, сегодня всем можно дать только один совет — это следить за тем, что происходит с фьючерсами на нефть.

«Потому что это влияет на то, как держится рубль. Мы же находимся в тени российской валюты. Это видно по корреляциям того, что происходит с рублем и что у нас.

И то, что национальная валюта сегодня укрепилась к доллару, — это как раз связано с рублем. Цена на нефть стабилизировалась, на 21 мая баррель Brent продается по $36. На фоне этого российский рубль укрепляется, и мы идем вслед за ним», — добавил основатель аналитического центра «БизЭксперт».

Улук Кыдырбаев отметил, что поддерживает политику НБ КР в отношении курса национальной валюты в той части, что со 2 апреля регулятор больше не вмешивался.

«Я рад, что НБ КР в серьезной ситуации с волатильностью отпустил курс сома. Очень дорого бы нам обошлось сдерживать тот курс, к которому мы привыкли (69.9). Я думаю, что для экономики — это лучше, когда курс свободный, отражает реальную ситуацию, а не дает отдельным лицам спекулировать на этом и высасывать деньги из золотовалютного резерва», — подчеркнул эксперт.

При этом давать прогнозы, что будет с долларом дальше, Улук Кыдырбаев не стал, отметив, что сейчас это будет как «гадание на кофейной гуще».

«Дальше никто не может сказать, что будет внутри ОПЕКа, та ситуация, которая была, ее никто не ждал. Второй момент, на который нужно обратить внимание, связан с тем, что сегодня развитые страны прибегают к такому инструменту, как накачивание своих экономик денежными массами. Это можно сделать двумя способами: заимствовать деньги внутри рынка посредством государственных ценных бумаг либо просто напечатать дополнительно деньги. Если США выберет второй вариант, то доллар начнет дешеветь. Но пока точно ничего сказать нельзя, мы можем только наблюдать за ситуацией», — заключил Улук Кыдырбаев, основатель аналитического центра «БизЭксперт».

Бурное начало недели: уже три дня падает BYN-рубль. Будет ли доллар расти дальше?

4045 Ещё несколько дней назад белорусский рубль, было, сильно укрепился – до 3-х месячного максимума к доллару, а курс евро даже пробил минимум этого года в Беларуси, немного не дотянув до преддевальвационного уровня августа 2020-го.

Но вдруг, «ни с того, ни с сего», с начала этой недели белорусский рубль начал падать – ко всем иностранным валютам. И это при том, что российский рубль, у которого наибольшее влияние на BYN-рубль в рамках валютной корзины, ослаб по доллару только чуть-чуть.

А падение BYN-рубля в начале этой недели оказалось довольно сильным: курсы основных иностранных валют и стоимость валютной корзины в понедельник-среду выросли на одни из самых значительных процентов в этом году за такой же период.

По итогам торгов на БВФБ за 3 дня, с 20 по 22 сентября:

- доллар США – подорожал на 0,90%: с 2,4826BYN/$ до 2,5049 BYN/$

- евро – подорожал на 0,53%: с 2,9240BYN/€ до 2,9394 BYN/€

- RUR-рубль – подорожал на 0,46%: с 3,4226BYN/100RUR до 3,4384 BYN/100RUR

- валютная корзина – подорожала на 0,61%: с 0,30119BYN до 0,30302 BYN.

Средняя за 3 дня, с понедельника 20-го сентября по среду 22-го, скорость роста:

- курса доллара – 109% годовых

- курса евро – 64% годовых

- курса российского рубля – 56% годовых

- стоимости валютной корзины – 74% годовых

Больший, чем сейчас – 3-х значный в процентах годовых – рост курса доллара за первые три дня недели был в этом году только трижды, и то лишь в первом квартале.

Евро больше, чем сейчас (64% годовых), дорожал за понедельник-среду – чаще: пять раз.

Трёхдневное удорожание в Беларуси немного ослабевшего у себя дома российского рубля – +56% годовых – не очень большое, если сравнивать с прошлыми такими же периодами.

Но более сильное, чем сейчас (+74% годовых) удорожание валютной корзины за три дня – с понедельника по среду – было, как и у курса доллара – только три раза в этом году.

То, что белорусский рубль на этой неделе может вернуться к падению, мы прогнозировали (см. конец статьи): стоимость валютной корзины в пятницу 17 сентября снова упала чуть ли не вплотную к нижней границе определённого ещё в прошлом году коридора допустимых колебаний – на прошлой неделе было куплено нужное количество дешёвых долларов.

Более дешевых долларов уже не надо – и объёмы валютных торгов на БВФБ на этой неделе сильно снизились. Особенно сегодня в среду в сравнении с четвергом-пятницей прошлой недели, когда доллар был самый дешёвый, и «важные участники торгов» им закупались.

Но дальнейшего роста, тем более такого быстрого, как в эти дни, может и не быть: подъём курса доллара в Беларуси сейчас очень невыгоден по многим аспектам.

А ведь для того, чтобы по итогам сентября срочные BYN-рублёвые и $-долларовые вклады оказались равнодоходны, доллар должен подорожать до 2,545 BYN. (Если он будет ниже – более выгодными окажутся BYN-вклады, а если выше – $-вклады).

(Если он будет ниже – более выгодными окажутся BYN-вклады, а если выше – $-вклады).

И чтобы «добраться» до этого курса, доллар должен до конца месяца дорожать с таким же темпом, как в эти три дня.

фото на превью ru.depositphotos.com

Источник: www.infobank.by

Беспорядочное и хаотичное отступление американцев из Афганистана сейчас обнажило ряд глубочайших проблем

Многие из проблем людям сведущим и думающим были понятны и раньше, но которые в принципе политики не хотели замечать. К этому ряду относится и проблема следующая, которую некоторые могут счесть не имеющей прямого отношения к России, хотя на самом деле к России она имеет самое прямое отношение.

После того, как в ноябре 2020 года президентские выборы в Соединённых Штатах были с необыкновенной наглостью и со всей очевидностью фальсифицированы, к власти в этой стране пришло то самое глубинное государство, целью и образом действий которого является разрушение Соединённых Штатов как таковых. Условно мы можем назвать всё это движение социал-глобалистами.

Условно мы можем назвать всё это движение социал-глобалистами.

Раньше могли говорить о том, что Трамп – рыжий клоун, а Байден – надежда честных людей, и здесь необходимо учесть, необходимо понимать и помнить, что уже давно массы имеют дело не с людьми, объектами и фактами, а с их информационными образами. Информационные же образы эти создаются современными СМИ, и массы глотают то, что им скармливают СМИ, не в силах отдать себе отчёт в реальном положении вещей. Трамп был костью в горле для социал-глобалистов, он мешал им устанавливать новый порядок, и вот когда пришла новая власть, которую мы условно назовём группировкой Обамы, Клинтонов, Сороса и Кремниевой Долины, эта группировка начала разрушать США со стремительной скоростью. То есть начала падать экономика, начал падать доллар, начал падать жизненный уровень, из экспортёров энергоносителей Америка стала импортёром, через южную границу не только бесконтрольно, но и с поощрения властей хлынул нелегальный поток, несущий с собой террористов и наркоторговцев, но внешне людям можно было создавать впечатление, что всё это враньё и что всё хорошо.

Но в Афганистане произошло то, что трудно скрывать. А именно. Понятно всем и известно всем, кто способен хоть как-то думать, что отступление происходит так: сначала вывозятся все грузы, припасы, запасы и тому подобное, затем вывозятся все свои специалисты и все граждане. Затем вывозятся все сочувствующие и все сотрудники из местного населения, которые работали с тобой, и уже в последнюю очередь, не оставляя за собой ничего, выводятся войска, которые играют в этом отступлении роль арьергарда. С американским отступлением произошло ровно наоборот: вывели войска, оставив граждан, оставив сочувствующих, оставив сотрудников и оставив колоссальное количество техники и боеприпасов – на 85 млрд долларов.

Трагедия нашей цивилизации в том, что морально и идеологически Запад безоговорочно проиграл и Китаю, и Исламу. Руководство Китая откровенно, открыто хамит руководству США, а те только утираются. Саудовские арабы взорвали башни Торгового центра, Иран поносит Америку последними словами – и они остаются безнаказанными

Таким образом в центре Азии возник новый очаг исламского фундаментализма, причём очаг хорошо вооружённый и закалённый в боях. С точки зрения американской власти это необъяснимо дикий провал, но с точки зрения людей, которые хотят разрушения Америки, это совершенно естественный и логичный шаг.

С точки зрения американской власти это необъяснимо дикий провал, но с точки зрения людей, которые хотят разрушения Америки, это совершенно естественный и логичный шаг.

Произошедшее с эвакуацией американцев из Афганистана показало ещё одну важную вещь, которая выразилась в последующей реакции так называемого мирового сообщества. Мировое сообщество дружно выразило желание и готовность сотрудничать с правительством «Талибана»*, который и по сегодня запрещён в России, как террористическая организация, и продолжает считаться террористической организацией также и на Западе. То есть мировое сообщество, включая Западную Европу, Соединённые Штаты, Россию и тем более Китай, готово сотрудничать с кем угодно, если ему это почему-либо выгодно. А также если это избавляет его от риска каких бы то ни было расходов и жертв. Мировое сообщество ещё раз показало, что оно бесхребетно, морально крайне слабо и легко поддаётся на любой силовой шантаж. Мировое сообщество показало, что иудео-христианская цивилизация морально сгнила и теперь является лёгкой добычей любого варвара с перочинным ножиком или тем более с автоматом Калашникова.

По теме

1777

Женские футбольные команды и родственников спортсменок вывезли из Афганистана в Пакистан. Запрещенное в России движение «Талибан» ранее запретило в стране женский спорт.

Следует учесть следующий момент: ислам сегодня является религией наступательной, кроме того, это не религия в понимании христиан, это образ жизни. Ислам регулирует все стороны существования правоверного мусульманина. И подчинены и заданы все стороны этого существования законами Всевышнего, а законы Всевышнего, которые вечны и безусловны, разумеется, важнее и, разумеется, стоят выше законов какого бы то ни было государства. Тем более если это государство людей иной веры, то есть неверных. Это означает, что ислам пассионарен, а христианство сдувается. То есть сальдо – не в нашу пользу.

То есть сальдо – не в нашу пользу.

И тогда вполне новые американские вооружения из Афганистана мгновенно оказались в Иране, который продолжает делать атомную бомбу и, безусловно, сделает её, потому что лидеры западных государств – это продажное гнильё, которые за взятки и за карьерные удобства готовы разрешить всё, что угодно, – вот тогда изменится положение на карте мира кардинально. Вот тогда ислам начнёт неверным христианским собакам диктовать мировую политику. А Соединённые Штаты, с чего мы начали, это тот центральный столп, который поддерживает весь шатёр иудео-христианской цивилизации, и задача социал-глобалистов спилить и свалить именно этот столп – тогда рухнет всё остальное. Чтобы не было никаких государств, никаких границ, никаких народов, никаких суверенных наций. Чтобы был карточный социализм для масс и безраздельная власть мировой финансовой олигархии для так называемой мировой элиты.

Вот какие проблемы обнажило отступление американцев из Афганистана летом 2021 года.

А далее мир оказался перед страшноватой перспективой. Три силы борются сейчас в нём, и Россия оказалась зажата меж этих трёх жерновов.

Сила первая, наиболее отчётливо выраженная и находящаяся на подъёме, – Китай. Полтора миллиарда трудолюбивых, умных и дисциплинированных людей, скоординированно действующих в системе однопартийного корпоративного государства. И Китай продолжает находиться на подъёме.

Сила вторая – Ислам. Пассионарное мировоззрение с очень чётким набором системообразующих ценностей. Ислам также на подъёме, ряды его приверженцев множатся, он завоёвывает всё новые позиции на всей планете. Его сила – это нефтяные деньги, высокая рождаемость и перспектива ядерного оружия не только у Пакистана, но вскоре – у Ирана, вслед за чем его незамедлительно создаст Турция (купив все необходимые технологии у стран, которые мы легко можем предположить).

Сила третья – Запад, колыбель и вершина современной земной цивилизации. Запад – это наибольшее богатство, науки и технологии, образование и искусства. Но ужас в том, что Запад находится на спаде, на стадии стремительной деградации. И Афганистан это прекрасно показал. То есть: США с их мощью чисто технически могут сжечь весь Афганистан вместе с населением. Но в результате гниющей американской демократии, коррумпированного государства и совершенно уже дегенеративной «прогрессивной» идеологии неграмотные пастухи и земледельцы, вооружённые западным оружием, диктуют свою волю Америке и берут американцев в заложники.

Но ужас в том, что Запад находится на спаде, на стадии стремительной деградации. И Афганистан это прекрасно показал. То есть: США с их мощью чисто технически могут сжечь весь Афганистан вместе с населением. Но в результате гниющей американской демократии, коррумпированного государства и совершенно уже дегенеративной «прогрессивной» идеологии неграмотные пастухи и земледельцы, вооружённые западным оружием, диктуют свою волю Америке и берут американцев в заложники.

Трагедия нашей цивилизации в том, что морально и идеологически Запад безоговорочно проиграл и Китаю, и Исламу. Трампа сменил Байден – и руководство Китая откровенно, открыто хамит руководству США, а те только утираются. Саудовские арабы 11 сентября 2001года взорвали башни Торгового центра, Иран на весь мир поносит Америку последними словами и сыплет угрозами – и они остаются безнаказанными и в безопасности!

Самый простой пример соотношения сил: мусульмане строят мечети во всех городах мира, даже где их до последних лет вообще не видывали, но на землю Мекки ни один немусульманин даже ступить не смеет!

И вот Россия, теряющая по 300 тыс. человек в год только эмигрирующими – причём уезжают самые энергичные, способные, трудолюбивые, – насквозь разворовываемая, живущая продажей сырья подобно стране третьего мира, с несменяемой властью и ликвидированной оппозицией, – Россия пытается заигрывать со всеми и как-то крепить свои позиции на мировой арене. Не желая признаться себе вслух, что линия её движения бесперспективна и бесцельна, что отправка семей правящего класса на Запад – это показатель веры власти в будущее своей страны.

человек в год только эмигрирующими – причём уезжают самые энергичные, способные, трудолюбивые, – насквозь разворовываемая, живущая продажей сырья подобно стране третьего мира, с несменяемой властью и ликвидированной оппозицией, – Россия пытается заигрывать со всеми и как-то крепить свои позиции на мировой арене. Не желая признаться себе вслух, что линия её движения бесперспективна и бесцельна, что отправка семей правящего класса на Запад – это показатель веры власти в будущее своей страны.

Названные три силы уже сегодня находятся в жестокой борьбе за доминирование – вскоре она сменится борьбой Запада за выживание, но скорее всего будет уже поздно. Ни союз с Исламом, ни союз с Китаем Россию не спасут – а лавировать между ними вечно нельзя. Единственное, что остаётся – я писал об этом ещё в 2005 году в «Великом последнем шансе»: срочное оздоровление России и превращение её в страну-убежище традиционных ценностей цивилизации. Преемственность здорового западного развития Россией. Альтернатив нет. Иначе погибнем.

Иначе погибнем.

И кроме прочего. Афганистан – это героин. Россия, составляя менее 2% населения мира, потребляет 20% всего производимого в мире героина. Срок жизни героинового наркомана – один год. В год Россия теряет (по официальной статистике) около 75 тыс. человек, подавляющее большинство – мужская молодёжь.

Так что скандальный и беспомощный уход американцев из Афганистана усугубил, ко всему прочему, российские трудности, которых и так хватает.

Почему доллар США стремительно растет — и что будет дальше — после смены тона ФРС

Доллар США был в огне в четверг, продолжая рост через день после неожиданного изменения прогноза инфляции и процентных ставок Федеральной резервной системы и вызывая сомнения в отношении консенсус-прогноз относительно более слабой валюты в 2021 году.

«До вчерашнего дня рыночный консенсус указывал на умеренно более мягкое значение индекса доллара DXY в течение ближайших 2 кварталов», — сказала Джейн Фоули, старший валютный стратег Rabobank. в примечании.«Ценовая активность в кроссах с долларом США сегодня свидетельствует о том, что в настоящее время происходит переоценка позиций».

в примечании.«Ценовая активность в кроссах с долларом США сегодня свидетельствует о том, что в настоящее время происходит переоценка позиций».

Индекс доллара США ICE DXY, + 0,37%, Показатель курса валюты по отношению к корзине из шести основных конкурентов в четверг во второй половине дня вырос на 0,9% до 91,94 после того, как торговался на самом высоком уровне с 13 апреля. Доллар укрепился на резком росте по сравнению с основными соперниками, достигнутыми в среду, после того, как руководители ФРС отметили, что в двух повышениях ставок к концу 2023 года и обсудили возможное сокращение программы покупки активов центральным банком.

евро

EURUSD,

-0,07%

в среду упал ниже 1,20 доллара по отношению к доллару впервые с 6 мая и продолжил снижение на 0,8% до 1,1903 доллара во второй половине дня в четверг. Доллар США слабее японской иены на 0,3%.

USDJPY,

+ 0,32%

В четверг, вернувшись к некоторому росту в среду, но за неделю он остался на 0,6%.

Фоули сказал, что существующие противоречивые прогнозы Rabobank относительно укрепления доллара США этим летом были основаны на мнении, что дебаты по поводу инфляции и политики ФРС обострятся в связи с подходом к симпозиуму ФРС в Джексон-Хоуле.Индекс доллара с начала года вырос на 2,2%.

Удивление от перестановки ФРС было, пожалуй, наиболее явным на валютных рынках, отражая ожидания даже среди аналитиков, которые скептически относились к призывам к ослаблению доллара, что ФРС продолжит преуменьшать опасения по поводу инфляции и откладывает обсуждение возможных сужается на июньском собрании политиков.

Укрепление доллара обвинили в распродаже, которая привела к фьючерсам на золото. GC00, -0,79% резко упали, установившись на самом низком уровне с апреля.Нефтяные фьючерсы также упали, по сравнению с эталоном США. CL00, -0,99% упал на 2% после закрытия среды на уровне более чем 2–1 / 2-летнего максимума.

Более сильный доллар может отрицательно сказаться на товарах, оцениваемых в долларах, делая их более дорогими для пользователей других валют.

Кривая доходности казначейских облигаций значительно сгладилась с доходностью 10-летних облигаций TMUBMUSD10Y, 1,525% вниз более чем на 4 базисных пункта до 1,515%, а доходность 30-летних облигаций TMUBMUSD30Y, 2.062% от более чем 10 базисных пунктов на 2,11%. Доходность и цена долга движутся в противоположных направлениях.

Между тем, фондовый рынок продемонстрировал неоднозначное завершение нестабильной сессии в четверг, при этом высокотехнологичный Nasdaq Composite КОМП, -2,30% выросли на 0,9% и закрылись почти до рекордного уровня, поскольку падение долгосрочной доходности, по-видимому, поддержало рост акций, чувствительных к процентной ставке. Промышленный индекс Доу-Джонса DJIA, -1,35% упал на 210,22 пункта, или на 0,6%, в то время как S&P 500 SPX, -1.73% закрылись всего на 1,84 пункта ниже, менее чем на 0,1%.

Брэд Бектел, глава отдела валютных операций в Jefferies, ругал себя за то, что не придерживался своих прежних призывов к укреплению доллара.

«Как человек, который был буквально единственным« бычьим »по доллару США в 4 и 1 кварталах, но лишь слегка изменившим курс доллара во 2 квартале, так как я ожидал, что ФРС действительно продолжит просматривать данные, по крайней мере, до Джексон Хоул, я разочарован в себе, потому что не остается оптимистичным для доллара », — сказал он в сообщении в четверг.

Bechtel сказал, что он ожидает, что доллар продолжит движение вверх, хотя движение, наблюдаемое до сих пор, было экстремальным, так как ралли валюты заставляло «работать два месяца из 12 часов».

«Ничего подобного по прямой, но я бы покупал провалы», — сказал аналитик. «Краткосрочная история такова, что ФРС медленно разворачивает танкер, товарное пространство выпускает воздух из пузыря, экономика улучшается быстрыми темпами, и пандемия в значительной степени позади, и это, следовательно, положительная динамика доходности и положительная динамика доллара США », — пишет Бектел.

Но долларовые медведи не обязательно бросают это дело.

«Заседание FOMC подняло доллар, что неудивительно, учитывая новый средний прогноз ФРС на два повышения ставок в 2023 году.Однако ключевым моментом является то, что это все еще может оставить его позади — или не намного впереди — многих других центральных банков », включая Норвежский банк Норвегии, Банк Канады, Резервный банк Новой Зеландии и Банк Англии, сказал Стивен Барроу, глава отдела стратегии G-10 в Standard Bank, в записке.

И поскольку угроза инфляции в США все еще кажется большей, чем где-либо еще, «нам кажется маловероятным, что доллар сможет выдержать большое ралли», — сказал он.

Standard Bank ранее видел возможность для евро скатиться до 1 доллара.По словам Барроу, цена колеблется от 15 до 1,20 доллара, но вряд ли она упадет ниже этой области, если инфляция вызывает беспокойство и ФРС рискует отстать от кривой.

Экономисты Wells Fargo также сомневались в устойчивости роста доллара.

«Скачок доллара был примечателен, но, на наш взгляд, он, вероятно, будет временным, и мы сохраняем нашу точку зрения на более мягкий доллар США в среднесрочной и долгосрочной перспективе», — писали экономисты Брендан МакКенна и Ник Бенненбрук. в заметке в четверг.

в заметке в четверг.

Отчасти причина сохранения медвежьего настроя по доллару заключается в том, что фактические параметры денежно-кредитной политики ФРС еще не изменились, в то время как иностранные центральные банки в развитых странах уже предприняли и, вероятно, будут продолжать предпринимать шаги по ужесточению денежно-кредитной политики. , Они сказали.

Как и Барроу, они указали на Банк Англии и Банк Канады, которые уже замедлили покупку активов, в то время как центральный банк Норвегии выдвинул ожидания повышения ставок. Спекуляции также растут вокруг центрального банка Новой Зеландии, и участники рынка теперь ожидают, что он может поднять ставки к маю 2022 года, что раньше, чем ожидалось ранее.

«Поскольку иностранные центральные банки ужесточают политику и четко сигнализируют о будущих изменениях политики, а ФРС остается терпеливой, мы ожидаем, что иностранные валюты будут привлекать потоки капитала», — заявили они.Вдобавок они добавили, что, по всей видимости, рост иностранной экономики, скорее всего, ускорится, создавая среду, которая, вероятно, останется негативной для валюты США.

долларов США, как ожидается, продолжат снижение в 2021 году и могут удивить своей большой величиной

.1. Чем 2020 запомнится на рынках?

Конечно, пандемия, но также и впечатляющая скорость, с которой политики отреагировали, особенно в фискальной сфере. Слово «жесткая экономия» вообще не упоминалось, и соглашение о финансировании восстановления ЕС в размере 750 млрд евро за счет совместного долга стало крупным прорывом (и, вероятно, еще не полностью оцененным евро).Что также нашло отклик у меня в последнее время, так это историк Саймон Шама, описавший 2020 год как «спасение просвещения». Это был триумф науки.

2. Каким был ваш торговый год? Как пандемия повлияла на вашу торговлю?

Я занимаюсь исследованиями и могу честно сказать, что спрос на исследования резко вырос. Конечно, нам пришлось представить много анализа сценариев, но я рад сообщить, что наш основной взгляд на валютный курс на то, что ФРС успешно решает проблемы денежного рынка и доллар начинает мягко снижаться в этом году. В этом году исследовательским командам пришлось проявить ловкость, но понимание взаимодействия между активами и глобальными потоками капитала, а также их влияние на валютные рынки оказалось очень полезным.

В этом году исследовательским командам пришлось проявить ловкость, но понимание взаимодействия между активами и глобальными потоками капитала, а также их влияние на валютные рынки оказалось очень полезным.

3. К каким новым тенденциям или проблемам следует готовиться трейдерам в 2021 году?

Консенсус-прогноз ожидает продолжения широкого снижения доллара в следующем году, но его масштабы могут удивить. Это может быть ближе к области 10%, чем ожидаемое по консенсусу 3-5%. Что будет иметь решающее значение, так это то, как ФРС справится, в случае успеха, с ростом инфляции.Таргетирование средней инфляции в теории означает, что ФРС будет с радостью наблюдать, как инфляция достигает 2%. Но что произойдет, если кривая доходности в США станет крутой слишком быстро?

4. Какие валюты будут лучшими и худшими в 2021 году и почему?

Я думаю, что это будет хороший год для валют развивающихся рынков, и нам нравится Северная Азия (китайский юань, тайваньский доллар и корейский вон). Денежно-кредитная политика на развитых рынках побуждает инвесторов двигаться дальше по кредитной кривой, а потоки в Северную Азию (которые, как правило, имеют большой вес в эталонных индексах развивающихся стран) должны стимулировать рост этих валют по отношению к доллару.Нам также нравятся отдельные валюты в Центральной Европе, например Чешская крона, где чешский центральный банк может дважды вырасти в 2021 году.

Денежно-кредитная политика на развитых рынках побуждает инвесторов двигаться дальше по кредитной кривой, а потоки в Северную Азию (которые, как правило, имеют большой вес в эталонных индексах развивающихся стран) должны стимулировать рост этих валют по отношению к доллару.Нам также нравятся отдельные валюты в Центральной Европе, например Чешская крона, где чешский центральный банк может дважды вырасти в 2021 году.

5. От какой незаметной валютной пары вы ожидаете больших изменений в 2021 году?

В рефляционный год товарные валюты должны продолжать расти. Исходя из нашего призыва к высоким ценам на энергоносители, колумбийское песо может преуспеть в 2021 году.

6. Какие макроэкономические события окажут наибольшее влияние на валютные рынки в 2021 году?

Помимо Brexit, мы, вероятно, должны ожидать, что в 2021 году ФРС будет все больше и больше подвергаться проверке.Комфортно ли держать реальные ставки настолько отрицательными, если, надо надеяться, рост и инфляция растут? Мы также должны уделять повышенное внимание вопросам климата, кульминацией которых станет конференция COP26 в Глазго в ноябре следующего года. Представляется, что мировые политики решают проблему изменения климата с новой энергией, и более пристальное внимание к более быстрому переходу на энергоносители и снижению спроса на ископаемое топливо может быть недооцененной историей на финансовых рынках.

Представляется, что мировые политики решают проблему изменения климата с новой энергией, и более пристальное внимание к более быстрому переходу на энергоносители и снижению спроса на ископаемое топливо может быть недооцененной историей на финансовых рынках.

7. На кого стоит обратить внимание в 2021 году с точки зрения влияния на рынки?

Конечно, мы все сказали бы Джо Байден.Рынки ожидают, что его политические приоритеты — особенно международная политика — будут полной противоположностью президентского Трампа. То, как Джо Байден будет вести себя в Китае в 2021 году, будет увлекательным для рынков.

8. Какой класс активов вызовет следующую смену парадигмы на рынках?

Здесь две области. Как сторонний наблюдатель, я думаю, что заслуга будет интересной. Например, будут ли зомби-компании в высокодоходном пространстве поддерживаться жизнеобеспечением или, наконец, увеличится количество просроченных платежей? Цифровые валюты (как частные, так и государственные) также будут в центре внимания. Ребрендинг Libra на Diem будет тщательно изучен на предмет того, насколько он может конкурировать с фиатными валютами в транзакциях. Точно так же центральные банки сосредоточили внимание на цифровых валютах центральных банков (CBDC), и здесь рынки захотят увидеть, как центральные банки ориентировочно продвигаются вперед, не вызывая какого-либо беспорядочного отказа от посредников в банковском секторе.

Ребрендинг Libra на Diem будет тщательно изучен на предмет того, насколько он может конкурировать с фиатными валютами в транзакциях. Точно так же центральные банки сосредоточили внимание на цифровых валютах центральных банков (CBDC), и здесь рынки захотят увидеть, как центральные банки ориентировочно продвигаются вперед, не вызывая какого-либо беспорядочного отказа от посредников в банковском секторе.

9. На чем вы сосредоточитесь в следующем году?

Меня всегда интересовал общий тренд доллара. В конце года горячей темой являются манипуляции с валютой.Усиление полугодового отчета Казначейства США по валютным операциям за последние годы было направлено именно на то, чтобы способствовать упорядоченной перебалансировке позиций платежного баланса — кодекса «Не вмешивайтесь в медвежий тренд доллара». Если мы правы с нашим призывом к доллару на 2021 год, многие страны будут изо всех сил стараться сдержать повышение курса национальной валюты по отношению к доллару. Посмотрим, как это работает на практике.

10. Каковы ваши новогодние планы?

Улучшить мою итальянскую кухню.

Продолжительность U.Слабость доллара раскалывает аналитиков FX

- reuters: // realtime / verb = Open / url = cpurl: //apps.cp./Apps/fx-polls? RIC = EUR = данные опроса График опроса Reuters о перспективах основных валютных рынков : https://tmsnrt.rs/3cb9PXF

БЕНГАЛУРУ, 4 июня (Рейтер) — Перспективы доллара США неопределенны, так как валютные стратеги в опросе Рейтер почти поровну разделяют краткосрочное направление доллара после двух месяцев широкая слабость, поскольку они ждут более четких сигналов от политиков.

После сильного начала года — рост примерно на 4% в первом квартале — валюта США потеряла большую часть этого прироста с конца марта, отслеживая снижение доходности казначейских облигаций. В четверг он торговался около пятимесячного минимума против корзины основных валют.

Федеральная резервная система рассматривает недавний рост инфляции как временный переход и подтвердила свое обязательство по политике адаптации. Но отложенный спрос, вызванный восстановлением экономики после закрытия COVID-19, вызвал ожидания устойчивого экономического роста и более высокого ценового давления.

Но отложенный спрос, вызванный восстановлением экономики после закрытия COVID-19, вызвал ожидания устойчивого экономического роста и более высокого ценового давления.

В то время как валютные спекулянты увеличили ставки против доллара до максимума с конца февраля — из-за голубиной позиции ФРС — 33 из 63 аналитиков, ответивших на дополнительный вопрос в опросе 28 мая — 3 июня, заявили, что тенденция к ослаблению доллара в целом закончилась.

«Я действительно не уверен в том, что произойдет в следующие три месяца, потому что у нас может быть ФРС, которая, наконец, должна капитулировать и более решительно отказаться от покупок активов, что в определенной степени напугает рынки», — сказал Джон. Харди, руководитель отдела валютной стратегии Saxo Bank.

«Мы можем получить некоторую волатильность на рынках, которая имеет тенденцию быть поддержкой доллара. Я думаю, что рыночный взгляд на ФРС очень, очень самодовольный».

Остальные 30 аналитиков заявили, что тенденция к ослаблению продолжится, и прогнозируют, что доллар упадет где-то между 0,5% и 6,0% в следующие три месяца.

В то время как консенсус показал, что доллар будет ограничен диапазоном, оставаясь в пределах 1% от текущих уровней в следующие три месяца, долгое время сохранялся более слабый взгляд на доллар на 12-месячный прогноз, при этом большинство основных валют, как ожидается, будут лучше.

Эти ожидания перекликаются с выводами опроса стратегов по акциям Reuters, который показал, что большинство основных фондовых индексов в этом году немного вырастут, но продолжат свой рост после середины 2022 года. Доллар имеет тенденцию идти в направлении, противоположном рисковым активам.

Это также отразилось на ожиданиях относительно валют, которые в последнем опросе рассматривались как безопасные ставки.

Ожидается, что японская иена и швейцарский франк, потерявшие 6% и 2% соответственно в 2021 году, не возместят эти убытки за год.

Несмотря на активную кампанию вакцинации в США и восстановление экономики, другие развитые страны сокращают этот пробел, забирая часть активов, деноминированных в долларах.

Евро, который отыграл почти все 4% -ные потери этого года по отношению к доллару за последние два месяца, по прогнозам, будет торговаться около своего текущего уровня в 1,22 доллара за шесть месяцев и вырастет примерно на 2% за год до 1,24 доллара.

Но маржа этого ожидаемого прироста не изменилась по сравнению с прошлым месяцем, что подчеркивает исчезающие эффекты так называемой «догоняющей» торговли и ограниченный потенциал роста для единой валюты.

«По мере того, как мы вступаем в летний сезон, у нас явно будут возникать эти инфляционные дебаты. Они все еще продолжаются, но могут немного повернуть в сторону того, что ФРС начнет говорить о сокращении. Мы, скорее всего, увидим 1,18 доллара. чем $ 1,25 «, — сказала Джейн Фоули, глава отдела валютной стратегии Rabobank.

«Меня беспокоит такое массовое рыночное единодушное мнение о том, что вторая половина года будет для евро реальной торговлей наверстывающим упущенное. Я думаю, что длинная позиция по евро может просто упасть», — добавила она, предлагая «ястребов евро» может быть разочарован Европейским центральным банком.

Тем не менее, согласно прогнозам, в наступающем году цены на сырьевые валюты превзойдут доллар.

«Этот продолжающийся спрос на сырьевые товары все еще имеет некоторые ноги, и стоимость сырьевых валют как в развивающихся странах, так и в G10 не полностью отражает улучшение рыночных условий», — сказал Стив Энгландер, руководитель глобального исследования рынка G10 FX в Standard Chartered.

(Для других историй из июньского опроса иностранной валюты Reuters:)

Отчетность и опрос, проведенный Хари Кишаном и Тушаром Гоенкой; Под редакцией Рахула Карунакара и Кристины Финчер

Наши стандарты: принципы доверия Thomson Reuters.

повысят ли ФРС доллар США в 2021 году?

После слабых показателей в 2020 году доллар США (USD) в этом году снова начинает укрепляться. Валюта укрепляется по отношению к евро (EUR), особенно после ястребиного изменения тона Федеральной резервной системы (ФРС) США.

Давайте внимательнее посмотрим на динамику доллара США в этом году и на то, куда он может пойти дальше.

Динамика доллара в 2021 году

Доллар США вырос по отношению к евро в ходе неустойчивой торговли в этом году.Валюта еврозоны торговалась на уровне 1,2340 по отношению к доллару США в начале 2021 года, что является максимумом за два с половиной года. В течение первого квартала 2021 года пара стабильно падала, достигнув 31 марта текущего года внутридневного минимума 1,1703. Евро ослаб, а показатели доллара США улучшились в течение этого периода, поскольку Америка активизировала свою кампанию вакцинации, в то время как еврозона боролась со своим вторым ограничением и испытала медленное начало своей программы вакцинации.

С начала второго квартала евро снова рос по отношению к доллару США, отскочив от 1.17, прежде чем наткнуться на сопротивление на 1,2270 1 июня. Растущий аппетит к риску повлиял на доллар США, что привело к росту евро в этот период.

С начала июня доллар США снова начал укрепляться. Курс EUR / USD упал примерно на 370 пунктов менее чем за две недели на фоне растущих расхождений в направлении денежно-кредитной политики между Европейским центральным банком (ЕЦБ) и ФРС. В то время как ЕЦБ на июньском заседании оставался мягким, ФРС заняла неожиданно агрессивную позицию.

Обменный курс евро / доллар сейчас составляет 1,19, что является минимальным за два месяца.

Торговля CFD на евро / доллар США

Что движет сегодня стоимостью американского доллара?

Экономическая картина в Америке улучшается. Успешная программа вакцинации США означает, что экономический рост вернулся и инфляция растет. Денежно-кредитная политика центрального банка оказывает сильное движущее влияние на валютные рынки, и тем более в последнее время, когда экономический подъем ускоряется.

Федеральная резервная система и денежно-кредитная политика

Во время пандемии ФРС проводила очень мягкую денежно-кредитную политику.Центральный банк США снизил процентные ставки до рекордно низкого уровня 0% -0,25% и инициировал программу количественного смягчения, скупая облигации на сумму 120 млрд долларов каждый месяц. Сверхслабая денежно-кредитная политика повлияла на спрос на доллар США, ослабив валюту в 2020 году.

На последнем заседании ФРС по денежно-кредитной политике, которое состоялось 15 и 16 июня, центральный банк США обновил свои перспективы роста. Центральный банк теперь ожидает, что экономика США вырастет на 7% в 2021 году. ФРС также повысила свой прогноз инфляции до 3% на 2021 и 2 годы.1% на 2022 год.

Другими словами, ФРС считает, что экономика США восстанавливается после пандемии быстрее, чем ожидалось ранее. В результате того, что центральный банк полагал, что экономика США быстрее достигнет своего двойного мандата — 2% инфляции и максимальной устойчивой занятости, на июньском заседании он совершил неожиданный ястребиный сдвиг.

Согласно среднему прогнозу ФРС в настоящее время ожидается два повышения процентных ставок в 2023 году. На предыдущем заседании он не ожидал повышения ставок в 2023 году, вместо этого предсказывая первое повышение процентных ставок в 2024 году.Возможно, что еще более удивительно, семь из 17 политиков предположили, что процентные ставки вырастут уже в 2022 году.

Доллар США пережил самый большой однодневный скачок с марта 2020 года после объявления. Этот шаг подчеркивает огромное влияние ФРС и его денежно-кредитной политики на валюту.

В последнее время рынок преследуют опасения по поводу инфляции. Индекс потребительских цен (ИПЦ) в США в мае вырос до 5%, что является 12-летним максимумом, в то время как базовый ИПЦ, который исключает более волатильные товары, такие как продукты питания и топливо, подскочил до 3.8% г / г, максимум за 30 лет. Еще один показатель повышенной инфляции может вызвать ожидания того, что ФРС скорее ужесточит денежно-кредитную политику, что повысит стоимость доллара США.

Поскольку в июне усилились опасения по поводу инфляции, доллар также вырос. Учитывая, что курс евро / доллар находится на самом низком уровне с середины апреля, сможем ли мы увидеть продолжение этой тенденции и рост курса доллара в обозримом будущем?

Аналитики Rabobank, кажется, так думают. Старший валютный стратег Джейн Фоули отметила, что:

«До вчерашнего дня рыночный консенсус указывал на умеренно более низкую стоимость доллара в течение следующих двух кварталов.Ценовая активность в кроссах с долларом США сегодня говорит о том, что в настоящее время происходит переоценка позиций ».

Перспективы валюты: прогноз доллара США на 2021 год и далее

После неожиданного перехода ФРС к двукратному повышению процентных ставок в 2023 году перспективы доллара улучшились, а прогнозы доллара США стали более оптимистичными.

Брэд Бектел, глава отдела валютного рынка Jefferies, сказал, что, по его мнению, доллар США продолжит укрепляться, хотя добавил, что движение, связанное с заявлением ФРС, было экстремальным.Bechtel писал:

«Ничего подобного по прямой, но я бы покупал провалы. Краткосрочная история такова, что ФРС медленно разворачивает танкер, товарное пространство выпускает воздух из пузыря, экономика улучшается быстрыми темпами, и пандемия в значительной степени осталась позади. Таким образом, это положительный рассказ о доходности и положительной динамике доллара ».

Аналитики ING настроены еще более агрессивно, чем ФРС, предполагая, что центральный банк может повысить ставки в три раза в 2023 году.Аналитики также отметили, что чувствительность валюты к выпуску данных из США может возрасти по мере роста перспектив повышения ставки ФРС. Они сказали, что их предыдущий прогноз, когда пара EUR / USD пробьет 1,25 в конце этого года, может быть «труднее достичь», и вместо этого рассматривают 1,1920 как ближайшую цель.

Простая и интуитивно понятная платформа

Между тем, аналитик Standard Bank и глава стратегии G10 Стив Барроу сказал, что курс евро / доллар может упасть до диапазона 1,15–1,20, в то время как инфляция в США по-прежнему вызывает опасения.

В то время как аналитики усилили свою оптимистичную риторику в отношении доллара США, некоторые службы прогнозирования на основе алгоритмов, похоже, медленно догоняют. Согласно прогнозу доллара от Wallet Investor, курс евро / доллар закроется в 2021 году на уровне 1,208, в 2022 году на уровне 1,2153, в 2023 году на уровне 1,2224 и в 2025 году на уровне 1,2359.

Прогноз EUR / USD

Расхождение между «голубиной» позицией ЕЦБ и более агрессивной позицией ФРС увеличило спрос на доллар США, потянув его и евро на юг.

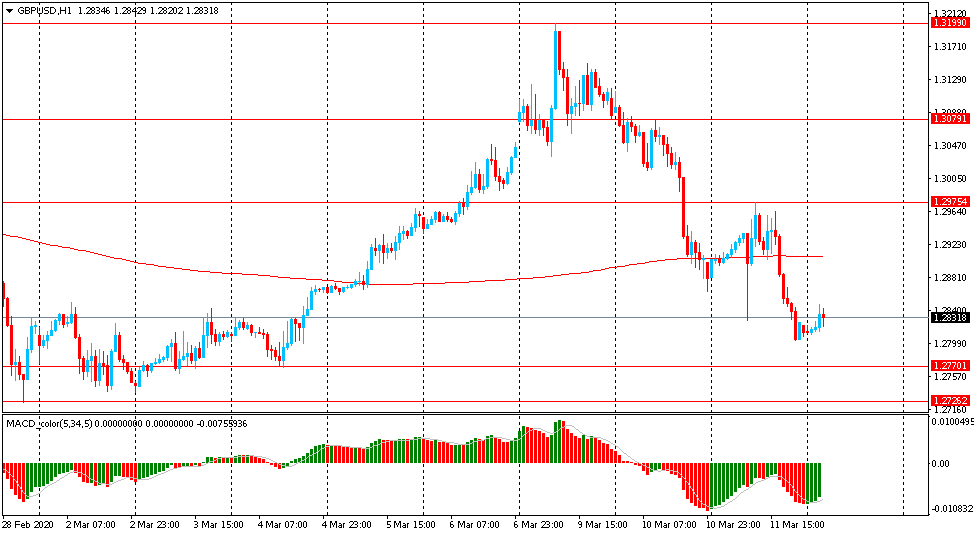

Пара EUR / USD упала ниже своей 50- и 200-дневной скользящей средней на дневном графике.Медвежья дивергенция схождения скользящих средних (MACD) поддерживает дальнейшие потери. В настоящее время цена тестирует поддержку восходящей линии тренда, начиная с середины марта 2020 года.

Значимое движение ниже этой поддержки может привести к тому, что продавцы наберут обороты и достигнут цели 1,17, годового минимума. Любое восстановление цены акций потребует пересмотра 200 простых скользящих средних (SMA), чтобы свести на нет текущий нисходящий тренд и цель 1,21, 50 SMA.

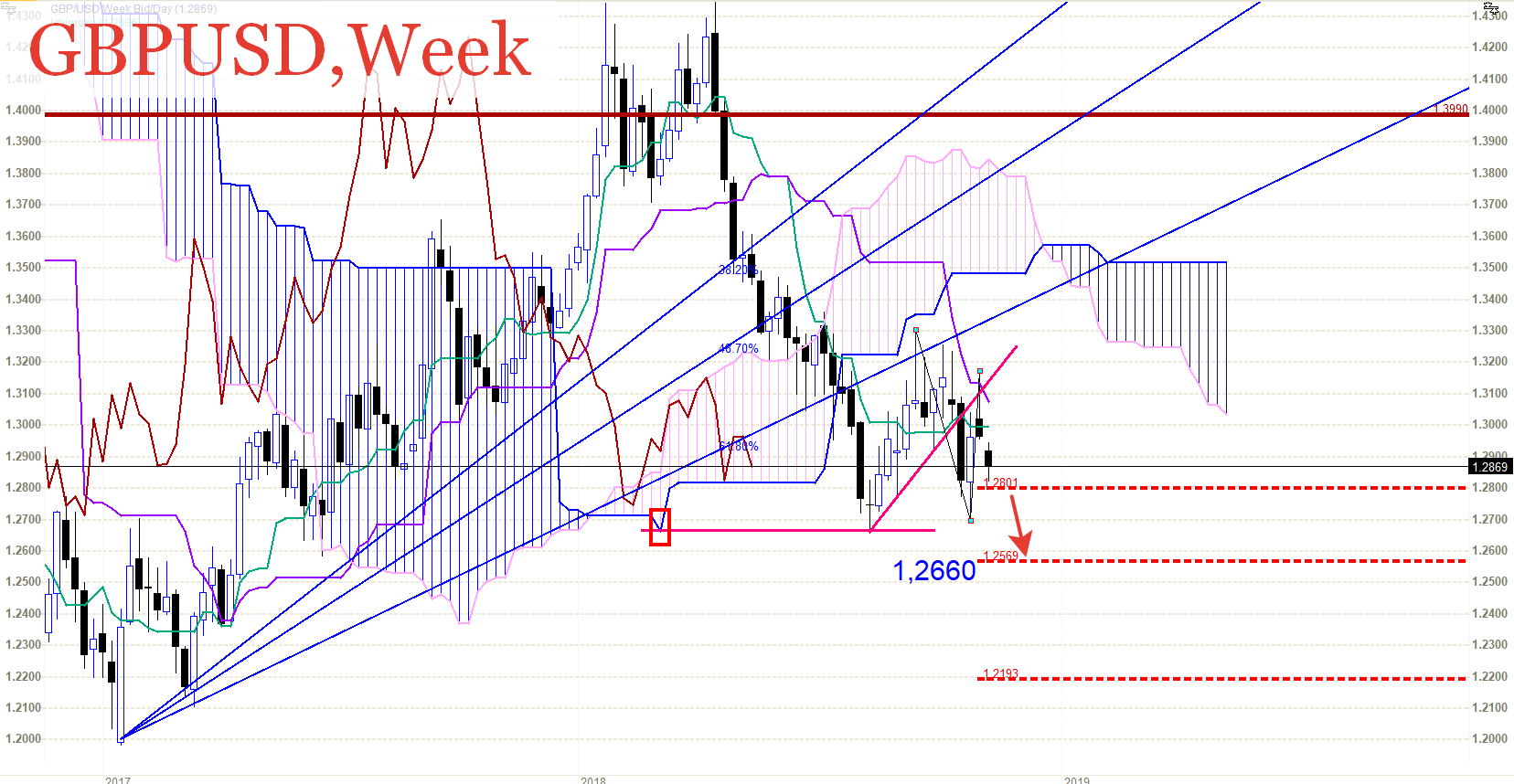

Прогноз GBP / USD

В то время как экономические перспективы Великобритании улучшаются, Банк Англии (BoE) еще не сообщил о движении в сторону ужесточения денежно-кредитной политики.Сохранение неопределенности в отношении Брексита и прекращение этой осенью схемы отпуска могут повлиять на спрос на британский фунт (GBP), поддерживая дальнейшее укрепление доллара США.

GBP / USD имеет тенденцию к повышению с минимумов середины марта. Однако недавно пара пробилась ниже этой восходящей линии тренда и своей 50-дневной скользящей средней на 1,4020. MACD сформировал медвежье пересечение, вселяя в продавцов надежду на дальнейшее снижение. Поддержка видна на 1,38, минимуме мая, перед 1,3665 и 200 SMA на 1.3580.

С другой стороны, любое восстановление потребует повторного преодоления восходящей линии тренда, которая превратила поддержку в сопротивление на 1.4020, прежде чем быки достигли цели 1.4250, двухлетнего максимума.

Прогноз USD / TRY

Пока ФРС движется к ужесточению денежно-кредитной политики, Турция, как сообщается, начнет цикл снижения ставок в июле или августе, что окажет давление на турецкую лиру (TRY).

USD / TRY имеет тенденцию к росту с середины февраля. Пара торгуется выше 50- и 200-дневной скользящей средней.Индекс относительной силы (RSI) торгуется на бычьей территории и поддерживает дальнейший рост, в то время как он остается вне зоны перекупленности. Сопротивление находится на отметке 8,85, историческом максимуме.

Движение дальше, естественно, приносит в игру 9.00. Потребуется движение ниже 8,5, чтобы свести на нет текущий восходящий тренд.

FAQ

Торгуйте на своих любимых валютных рынках с помощью Capital.com

Вы хотите добавить в свой портфель некоторую долю валютных операций? Попробуйте Capital.com, которая дает вам доступ к широкому спектру валютных рынков, от основных пар, таких как EUR / USD, GBP / USD и USD / JPY, до экзотических пар, таких как USD / TRY, USD / MXN и USD / RUB, через контракты на разница (CFD).

Торговля CFD дает возможность заработать как на бычьих, так и на медвежьих колебаниях курса. Вы можете держать длинную позицию, полагая, что обменный курс вырастет, или короткую позицию, полагая, что он упадет.

Как продукт с кредитным плечом, контракты на разницу цен предназначены для максимизации прибыли, которая может быть значительной на волатильных активах, таких как форекс.Однако вы должны знать о высоком риске, поскольку использование кредитного плеча также увеличивает убытки, если цена актива движется против вашей позиции.

Узнайте больше о торговле CFD на Forex с помощью нашего подробного руководства. Зарегистрируйтесь на Capital.com и следите за последними новостями и прогнозами по доллару США, чтобы определять лучшие уровни для открытия прибыльной торговли CFD.

Воспользуйтесь нашим интерактивным калькулятором, чтобы узнать, сколько трейдеры заработали сегодня, открывая длинные или короткие позиции на рынках.

Подробнее: Прогноз цен на палладий на 2021 год: продолжится ли ралли?

Готовы начать?

Капитал.com Скачать

Capital Com — поставщик услуг только для исполнения. Материалы, представленные на этом веб-сайте, предназначены только для информационных целей и не должны рассматриваться как совет по инвестициям. Любое мнение, которое может быть представлено на этой странице, не является рекомендацией Capital Com или его агентов. Мы не делаем никаких заявлений и не даем никаких гарантий относительно точности или полноты информации, представленной на этой странице. Если вы полагаетесь на информацию на этой странице, то делаете это исключительно на свой страх и риск.

Доллар снова поднимется

Обменный курс фунта к доллару США по-прежнему на 1,36% ниже, чем он был в начале года, когда обменный курс составлял 1,6255.

Тем не менее, с начала июля курс восстановился примерно на 7%, что позволило фунту стерлингов повернуть вспять некоторое значительное снижение в начале 2013 года по отношению к безудержному доллару США.

Может ли это восстановление продолжиться, и увидим ли мы, что падение фунта / доллара в 2013 г. сведено на нет?

Это сложный вопрос, возразите Deutsche Bank, который предупредил клиентов, что доллар США, вероятно, начнет возвращаться, единственное, что неизвестно, — это время возвращения.

Группа анализа валютных курсов Deutsche Bank, возглавляемая Билалом Хафизом, говорит: [ Нажмите на график ниже, чтобы увеличить прогноз G10 по форекс ]

«Продолжающийся рост доходности в США на фоне неоднозначных данных в последние месяцы предполагает, что может произойти некоторая форма нормализации доходности.

«Тот факт, что доходность была намного выше до 2011 года, когда экономика США была намного слабее, добавляет аргумента в пользу и предполагает, что пока ФРС не участвует в дополнительном количественном смягчении, тенденция изменилась.Это важно для доллара, который сдерживался тенденцией к снижению реальной доходности с 2008 года. С изменением этой тенденции доллар должен иметь больше возможностей для укрепления как по отношению к G10, так и по отношению к развивающимся рынкам ».

Мы входим в новую критическую фазу для доллара США

В более исторической перспективе и сосредоточив внимание на США и Европе, Deutsche Bank обнаружил, что в большинстве периодов рост в США был выше, чем в Европе.

«Однако доллар не всегда дорожает.Фактор колебания представляется относительными реальными ставками политики. Поэтому, когда наблюдается сочетание более высоких темпов роста в США и более высоких реальных ставок в США по сравнению с Европой, доллар может поддерживать восходящий тренд », — говорит Хафиз.

В этом и следующем году ожидается, что реальный рост в США будет примерно на 2% выше, чем в зоне евро, так что этот фактор уже присутствует, утверждают аналитики.

Хафиз говорит:

«Выход ФРС из программы количественного смягчения теперь, вероятно, приведет к повышению относительных процентных ставок в пользу доллара.Ставки центрального банка «овернайт» примерно такие же, но двухлетние номинальные ставки составляют 20 базисных пунктов в пользу США, а с июня реальные ставки в США 5 поднялись выше реальных ставок еврозоны (впервые с 2009 года).

«Похоже, что мы входим в новую критическую фазу для доллара, которая должна углубить основы его многолетнего восходящего тренда».

Почему глупо делать ставку на падение доллара

Писатель — профессор экономики и политологии Калифорнийского университета в Беркли

В моде доллар и мрак.Индекс широкого доллара снизился примерно на 10 процентов с середины марта. Большинство банков и специалистов по прогнозам ожидают, что эта тенденция сохранится, а некоторые предсказывают, что в 2021 году курс доллара может упасть на 20% или более.

Если бы это было поручительством, это, конечно, уже произошло бы. И мы знаем, что именно тогда, когда все умные деньги находятся на одной стороне рынка, существует наибольший риск движения цен в противоположном направлении.

Приводятся четыре аргумента в пользу того, почему доллар готов упасть.Во-первых, как валюта-убежище, доллар укрепляется при резком росте неопределенности, как это было в марте. Теперь, с развертыванием вакцин, худшая неопределенность, связанная с Covid, осталась позади.

Однако эта новость, связанная с вакцинами, уже появилась на рынке. Может существовать некоторая остаточная неопределенность в отношении производства, распределения и потребления вакцин, но ее явно недостаточно, чтобы оправдать дальнейшее 20-процентное падение курса доллара.

Во-вторых, Федеральная резервная система США продолжает смягчение мер, которая более агрессивно, чем другие центральные банки, расширяет свой баланс.Однако другие центральные банки этого не сделали. В частности, ЕЦБ, похоже, не хочет соглашаться с дополнительным укреплением евро и дал понять, что будет действовать, чтобы ограничить укрепление валюты.

В-третьих, существует двойной дефицит бюджета Америки и дефицит текущего счета. Они должны финансироваться за счет ввоза капитала из-за границы. Чтобы привлечь иностранное финансирование, необходимо сделать активы США более привлекательными за счет удешевления доллара.

Это, конечно же, та же самая гипотеза о «двойном дефиците», которую до финансового кризиса широко использовали те, кто предсказывал обвал доллара.Тогда доллар не рухнул, и есть все основания сомневаться, что он рухнет сейчас.

Безусловно, правительство США, вероятно, продолжит поддерживать бюджетный дефицит, насколько хватит глаз. При меньших сбережениях государственного сектора текущий счет США, который представляет собой разницу между инвестициями и сбережениями, при прочих равных условиях перейдет в глубокий дефицит.

Проблема как раз в том, что другие вещи не равны. Государственные сбережения США, возможно, упали, но частные сбережения выросли.Частично это увеличение связано с временным эффектом изоляции: трудно проводить отпуск и ужинать вне дома во время карантина. Но другая часть, вероятно, сохранится. Американским домохозяйствам напомнили о недостаточности их предупредительных сбережений. Неспособность платить за квартиру всего через четыре недели без работы — тревожный сигнал.

Мы знаем это из истории. Нормы сбережений в США выросли и остались на прежнем уровне в результате депрессии. Люди, испытавшие этот обжигающий эпизод на собственном опыте, оставались более консервативными в финансовом и экономическом отношении на протяжении всей своей жизни.Covid-19 теперь вполне может иметь аналогичный эффект.

Не останутся без изменений и инвестиции. Крупные инвестиционные проекты будут приостановлены до тех пор, пока компании не получат более четкое представление о постпандемическом ландшафте. Будут ли они готовы инвестировать в офисные помещения в центре города, бизнес-отели или большие авиалайнеры, прежде чем они узнают, какая часть перехода на удаленную работу будет постоянной? Даже если нормы сбережений в США останутся низкими, инвестиции могут быть низкими и в течение нескольких лет, важных для валютного прогнозирования.

Валютные рынки явно не учли эти моменты, но другие участники рынка явно не учли. Если бы настойчивое падение внутренних сбережений и скорейшее восстановление инвестиций было на карту, то мы бы наблюдали резкое повышение процентных ставок и темпов инфляции, подразумеваемое торговлей казначейскими облигациями США. Однако в этом направлении были лишь очень скромные подвижки.

Наконец, в-четвертых, утверждается, что конец геополитического господства США неизбежно предвещает падение доллара.Глобальная гегемония Америки со времен Второй мировой войны была важной основой статуса доллара как ведущей мировой валюты. Это доминирующее положение сейчас ослаблено беспорядочной односторонностью президента Дональда Трампа. Другие страны рассматривают США как поврежденную демократию и ненадежного партнера по альянсу. Китай и юань, со своей стороны, являются хорошей альтернативой.

Хотя в этом есть что-то, новый президент Джо Байден может исправить часть этого ущерба, вернувшись к многосторонности и ее партнерам по альянсу.Более того, Китаю и юаню предстоит пройти долгий путь, чтобы успокоить иностранных инвесторов. Изъятие банковских счетов политических диссидентов, как это недавно сделало правительство Гонконга, определенно не будет способствовать более быстрому укреплению юаня.

Прогнозирование обменных курсов может быть игрой для дураков, но по всем этим причинам было бы глупо делать ставку на продолжающееся падение доллара.

Доллар продолжит падать в 2021 году; юань, евро сияют

Доллар США упал до минимумов середины 2018 года в понедельник, поскольку бычье настроение на мировых рынках побудило инвесторов покупать более рискованные валюты, такие как китайский юань и евро, несмотря на возобновившуюся пандемию.

В условиях рекордно низких процентных ставок в США, огромного дефицита США и веры в то, что восстановление мировой торговли приведет к росту недолларовых валют, доллар ослаб в первый день торгов в 2021 году после падения почти на 7% в прошлом году.

Китайская валюта больше всего выиграла от слабой торговли долларом. Юань взлетел до максимума за два с половиной года.

«Доллар США еще больше упал в преддверии нового года, поскольку глобальные настроения к риску оставались на подъеме», — сказал Элвин Тан, валютный стратег RBC Capital Markets.Индекс доллара достиг минимума 89,415, уровня, который последний раз наблюдался в середине 2018 года, и упал на 0,3% до 89,529.