Пример расчета бюджета движения денежных средств

Успех любого предприятия, безусловно, обеспечивает финансовая стабильность.

Финансовой устойчивостью, платежеспособностью компании становится независимость от кризисов, неблагоприятных экономических сбоев.

Такая надежность способствует привлечению инвестиций, следовательно, гарантирует рост прибыли.

Построение БДДС становится приоритетным фактором управления деятельностью предприятий.

Экономическая стабильность компании непосредственно связана с движением денежных средств, тщательным управлением этим потоком.

Анализом движения денежных средств, как известно, занимается финансовый менеджер.

Определение БДДС

Для прогнозирования денежных потоков, предотвращения “кассовых разрывов”, управления прибыльностью предприятия финансисту необходим важнейший инструмент – бюджет движения денежных средств.

Под БДДС понимают план движения наличных денег кассы данной организации (возможно, структурного подразделения).

В нем отражаются практически все прогнозируемые финансовые поступления, а также снятия денежных средств при хозяйственных операциях компании.

БДДС выражает все возможные поступления предоплаты (например, на расчётный счёт, в кассу) за поставляемую продукцию.

Инструмент показывает авансовые платежи, также фиксирует задержки финансирования за ранее предоставленную продукцию.

Если обнаружится, что финансовый остаток в начальный бюджетный период недостаточен для покрытия расходов, то потребуется изыскание дополнительных финансовых источников.

Как получить выписку из ЕГРЮЛ.

Узнать процедуру отчисления средств на накопительную часть пенсии здесь.

Построение БДДС становится приоритетным фактором управления деятельностью предприятий. Составляется он с различной периодичностью. План на общий бюджетный период предусматривает помесячную детализацию.

Главное запомнить, что БДДС является довольно гибкой (то есть, изменяемой) формой.

Поэтому наиболее практичен именно месячный план, имеющий разбивку по дням. Его создают, затем утверждают ежемесячно (в конце). Причем при его составлении участвуют, без сомнения, все подразделения предприятия, связанные с планированием, с процессом расходования финансов.

Денежные средства,обладая высоким процентом ликвидности, дают свободу выбора компании в хозяйственной деятельности.

Планирование Бюджета движения денежных средств

Для эффективной деятельности организации, как известно, необходим положительный финансовый баланс. Решит такую задачу профессиональное, грамотное планирование БДДС.

Недаром в системе бюджетирования именно БДДС занимает важнейшее место.

Серьезное внимание уделяется, как правило, изучению (прогнозу) финансового движения.

Это происходит из-за неритмичности поступлений (выплат) в процессе функционирования предприятия, в результате каких-либо непредвиденных обстоятельств.

Именно по причине недостатка денег зачастую возникает кризисная ситуация.

Процедуру составления БДДС лучше разбить на этапы, выполняемые последовательно.

Этапы составления БДДС:

- Для инвестиционных затрат определяется необходимый уровень средств.

- Финансы нужны для осуществления капиталовложений, приобретения основных средств, строительства собственных объектов.

- Средства образуются, естественно, за счет прибыли, остающейся после налогообложения.

- Определяется минимальный финансовый остаток на день для непредвиденных расходов.

- Oпределяется доходная часть бюджета. Сюда относят бюджет с учетом покрытия дебиторской задолженности, продажи основных средств, полученные проценты, дивиденды.

- Определяется расходная часть бюджета.

Здесь учитываются прямые затраты:

- расходы при оплате труда;

- траты на приобретаемые материалы, сырье

- накладные расходы;

- инвестиционная деятельность;

- финансовые операции (возврат кредитов, выплата процентов, дивидендов).

Причем стоимость сырья (материалов) фиксируются нормативными ценами, порой отличающимися от рыночных.

Эффективность бюджетирования

Деятельность предприятия предполагает, как известно, получение прибыли.

При этом важен здесь поток денежных средств.

Его результат приводит к новому циклу производства. Это позволяет перераспределить ограниченные ресурсы.

БДДС имеет основные части:

приход (от источников денежных средств) и расход (использование этих средств).

Информативность БДДС возможна при охвате всех денежных потоков. Прогнозирование денежного потока становится важнейшей задачей обеспечения продуктивной деятельности компании.

Эффективность бюджетирования связана с наличием сквозных процедур, регламентов во всех стадиях.

Формирование БДДС

Разработку бюджета специалисты начинают с установления источников возможных поступлений денег на конкретный бюджетный период.

Обычно эти источники делят на категории:

- поступления от операций,

- финансовый приход из внешних источников,

- прочий доход.

Специфика бизнеса, безусловно, играет важную роль. Доход отражают в основном денежные средства, несомненно, поступающие в конкретный бюджетный период.

Источники таких поступлений бывают внешние, внутренние.

Внешними считаются кредиты и инвестиции.

К двум группам внутренних поступлений относятся реализационные доходы (от оказания услуг) и внереализационные доходы – побочный продукт главной деятельности компании.

Как учесть НДС?

Где узнать долги по налогам для юридических лиц, читай здесь.

Заполнение ведомости на выдачу заработной платы: https://buhguru.com/buhgalteria/zarplata/kakie-formy-vedomostejj-na-vydachu-zara.html

Расходы имеют три категории, то есть деньги переводятся, как правило, на финансирование:

- Конкретных операций фирмы

- Капиталовложений

- Иных расходов

Третий пункт расходов включают следующие операции:

- выплата кредитных процентов;

- покрытие кредитов, займов;

- выдача дивидендов, расчёты с инвесторами;

- взносы в госбюджет.

Подобный процесс планирования укрепляет стратегические цели бизнеса.

Результат формирования БДДС может быть положительный, отрицательный, сбалансированный.

Положительным он считается, если планируемые финансовые поступления превышают планируемые расходы. В итоге образуется, естественно, свободный остаток. Если он значительный (5% общей суммы), то излишек размещают на депозит (банковский). Могут приобретаться также ценные бумаги.

Результат считается сбалансированным при небольшом свободном остатке.

Когда же планируемые денежные поступления не покрывают предусмотренных платежей, то результат считается отрицательным.

Ситуацию можно изменить. Потребуются следующие действия:

- обязательный пересчет показателей бюджета:

- смена политики платежей,

- сокращение затрат;

- привлечение заемных средств.

Таким образом, БДДС является ключевым инструментом системы бюджетирования и управления компанией.

Образец формы бюджета движения денежных средств:

| Статьи бюджета | год | 1 | 2 | 3 | 4 | 5 | 6 | |||

| Остаток денежных средств на начало периода | 3 995 | 3 995 | 1 651 | 3 328 | 2 347 | 2 217 | 3 249 | |||

| Поступления денежных средств | 193 223 | 7 303 | 14 673 | 13 635 | 17 286 | 20 438 | 20 600 | |||

| Поступления от основной деятельности | 193 223 | 7 303 | 14 673 | 13 635 | 17 286 | 20 438 | 20 600 | |||

| Выручка от реализации продукции в т. ч.: | 193 223 | 7 303 | 14 673 | 13 635 | 17 286 | 20 438 | 20 600 | |||

| от реализации текущего периода | 50 035 | 3 303 | 4 058 | 4 560 | 4 938 | 4 306 | 3 945 | |||

| от реализации предыдущих периодов | 110 222 | 4 000 | 10 505 | 8 965 | 10 305 | 11 270 | 10 468 | |||

| Авансы, полученные от покупателей и заказчиков | ||||||||||

| Поступления от инвестиционной деятельности | ||||||||||

| Поступления от продажи основных средств | ||||||||||

| Возврат долгосрочных инвестиций | ||||||||||

| Прочие поступления от инвестиционной деятельности | ||||||||||

| Поступления от финансовой деятельности | ||||||||||

| Возврат краткосрочных инвестиций | ||||||||||

| Получение краткосрочных кредитов и займов | ||||||||||

| Размещение дополнительных акций | ||||||||||

| Прочие поступления | ||||||||||

| Выплаты денежных средств | 180 709 | 9 647 | 12 996 | 14 616 | 17 416 | 19 405 | 17 837 | |||

| Выплаты по основной деятельности | 180 409 | 9 647 | 12 996 | 14 316 | 17 416 | 19 405 | 17 837 | |||

| закупка материалов | 106 422 | 4 726 | 7 954 | 8 737 | 10 737 | 11 781 | 10 741 | |||

| заработная плата | 33 282 | 2 228 | 2 411 | 2 597 | 2 902 | 3 346 | 3 254 | |||

| Налоги | 24 065 | 1 600 | 1 403 | 1 363 | 1 702 | 2 344 | 2 141 | |||

| Налог на прибыль | 3 715 | 200 | 119 | 275 | 336 | |||||

| НДС | 11 193 | 700 | 809 | 702 | 747 | 1 178 | 948 | |||

| Налог на имущество | 574 | 150 | 147 | |||||||

| Налоги с ФОТ | 8 583 | 550 | 594 | 661 | 689 | 892 | 857 | |||

| аренда | 3 600 | 250 | 250 | 350 | 350 | 350 | 350 | |||

| офис | 1 200 | 100 | 100 | 100 | 100 | 100 | 100 | |||

| склад | 1 200 | 100 | 100 | 100 | 100 | 100 | 100 | |||

| содержание зданий и сооружений | 600 | 50 | 50 | 50 | 50 | 50 | 50 | |||

| филиал | 100 | 100 | 100 | 100 | ||||||

| электричество | 1 380 | 150 | 140 | 130 | 120 | 110 | 100 | |||

| командировочные расходы | 1 523 | 183 | 157 | 110 | 193 | 110 | 110 | |||

| коммерческие | 120 | 10 | 10 | 10 | 10 | 10 | 10 | |||

| АУЗ | 1 200 | 100 | 100 | 100 | 100 | 100 | 100 | |||

| командировки по инвестиционному проекту | 73 | 47 | 83 | |||||||

| транспортные расходы | 5 464 | 260 | 322 | 344 | 573 | 609 | 640 | |||

| доставка собственным транспортом | 3 336 | 220 | 271 | 304 | 329 | 287 | 263 | |||

| содержание и ремонт | 480 | 40 | 40 | 40 | 40 | 40 | 40 | |||

| реклама и продвижение товара | 2 543 | 50 | 80 | 495 | 638 | 565 | 320 | |||

| маркетинг | 880 | 100 | 130 | 90 | 100 | 90 | 80 | |||

| содержание и ремонт произв оборудования | 480 | 40 | 40 | 40 | 40 | 40 | 40 | |||

| АУЗ | 480 | 40 | 40 | 40 | 40 | 40 | 40 | |||

| канцелярские расходы | 120 | 10 | 10 | 10 | 10 | 10 | 10 | |||

| расходы на связь | 360 | 30 | 30 | 30 | 30 | 30 | 30 | |||

| Выплата процентов за кредит | ||||||||||

| прочие выплаты | 290 | 20 | 70 | 20 | 20 | 20 | 20 | |||

| прочие общефирменные | 110 | 5 | 55 | 5 | 5 | 5 | 5 | |||

| накладные | 120 | 10 | 10 | 10 | 10 | 10 | 10 | |||

| коммерческие | 60 | 5 | 5 | 5 | 5 | 5 | 5 | |||

| Выплаты по инвестиционной деятельности | 300 | 300 | ||||||||

| Приобретение основных средств | 300 | 300 | ||||||||

| Приобретение нематериальных активов | ||||||||||

| Долгосрочные финансовые вложения | ||||||||||

| Прочие выплаты по инвестиционной деятельности | ||||||||||

| Выплаты от финансовой деятельности | ||||||||||

| Погашение кредитов и займов | ||||||||||

| Краткосрочные финансовые вложения | ||||||||||

| Выплата девидендов | ||||||||||

| Прочие выплаты | ||||||||||

| Финансовый поток | 12 514 | -2 344 | 1 676 | -981 | -130 | 1 033 | 2 764 | |||

| по основной деятельности | 12 814 | -2 344 | 1 676 | -681 | -130 | 1 033 | 2 764 | |||

| по инвестиционной деятельности | -300 | -300 | ||||||||

| по финансовой деятельности | ||||||||||

| Остаток денежных средств на конец периода | 16 509 | 1 651 | 3 328 | 2 347 | 2 217 | 3 249 | 6 013 | |||

| финансовый поток без кредитов | 12 514 | -2 344 | 1 676 | -981 | -130 | 1 033 | 2 764 | |||

| первоначальный остаток ДС | 16 509 | 1 651 | 3 328 | 2 347 | 2 217 | 3 249 | 6 013 | |||

| потребность в финансировании | ||||||||||

| возврат финансирования | ||||||||||

| остаток ДС | 16 509 | 1 651 | 3 328 | 2 347 | 2 217 | 3 249 | 6 013 | |||

| норматив остатка денежных средств | 10 | |||||||||

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Бюджет движения денежных средств

Бюджет движения денежных средств (БДДС) — самая важная форма планирования. Его составляют даже те организации, в которых бюджетирование находится в зачаточном состоянии. Такую значимость БДДС имеет, потому что его объектом являются деньги. Кроме того, данный бюджет довольно легок в формировании, отличается высокой оперативностью, удобен для план-фактного анализа, что позволяет проконтролировать его выполнение без особых усилий.

Порядок составления БДДС

БДДС отвечает на вопрос об изменении в финансовом положении организации, представляя названное изменение в разрезе текущей, инвестиционной и финансовой деятельности.

Как известно, ОДДС может составляться прямым или косвенным методом. При этом прямой метод наиболее приспособлен к задачам планирования, косвенный метод — к задачам анализа. Вот почему БДДС обычно составляется прямым методом.

Технология формирования БДДС довольно проста. Вначале заполняются данные плана поступлений и выплат по текущей деятельности (на больших интервалах планирования он приближен к плану доходов и расходов БДР), затем добавляется инвестиционный бюджет, и на основе полученного избытка или дефицита денег составляется, наконец, финансовый раздел БДДС. Финансовый раздел должен обеспечивать минимальный остаток денег (сальдо) на протяжении всего планового периода, для чего БДДС разбивают на более мелкие интервалы времени.

Структура бюджета движения денежных средств

Структурно БДДС состоит из следующих разделов:

- остатки денежных средств;

- движение денежных средств от основной деятельности;

- движение денежных средств от инвестиционной деятельности;

- движение денежных средств от финансовой деятельности.

Текущая деятельность раскрывает денежное содержание прибыли, инвестиционная деятельность показывает тенденцию долгосрочного развития организации, финансовая — отражает возможности организации привлекать деньги извне.

Остатки денежных средств. Запланированный размер остатка денег на начало и на конец периода, с одной стороны, должен быть положительным (недопущение кассовых разрывов), с другой — не должен быть избыточным (недопущение «омертвления» средств на расчетных счетах). То есть остаток денежных средств должен быть оптимальным, без дефицита или профицита.

Организации самостоятельно решают, какие показатели включить в состав денежных средств. Кроме традиционных остатков на расчетных счетах и в кассах, в число денег могут быть зачислены средства в пути, подотчетные суммы. Также полезно дополнить форму справочной информацией, отражающей забалансовую ликвидность, иными словами, возможность организации привлечь денежные средства без заключения новых договоров (открытые, но неиспользованные лимиты по кредитным линиям и овердрафтам).

Раздел «Операционная деятельность». Текущая деятельность — деятельность организации, преследующая извлечение прибыли в качестве основной цели. Средства, полученные от покупателей, заказчиков, как и средства, направленные на оплату приобретенных товаров, указываются вместе с НДС.

Обычно процентные расходы относятся к текущей деятельности, а возврат ранее полученных кредитов и займов — к финансовой. Можно выбрать иную классификацию, включив процентные расходы в финансовый раздел БДДС.

Чистые денежные средства от текущей деятельности показывают разницу между деньгами, поступившими и израсходованными в результате текущей деятельности. Важно, чтобы на больших интервалах времени организация показывала свою способность генерировать денежный поток от основной деятельности.

Раздел «Инвестиционная деятельность». Инвестиционная деятельность — деятельность организации, связанная с приобретением и продажей внеоборотных активов (недвижимости для собственных нужд, оборудования, нематериальных активов), с осуществлением собственного строительства, с осуществлением финансовых вложений (приобретение ценных бумаг, вклады в уставные капиталы, предоставление займов другим организациям).

По строке «Чистые денежные средства от инвестиционной деятельности» отражается разница между деньгами, поступившими и израсходованными по инвестиционной деятельности. Как правило, для развивающейся организации характерен отрицательный результат по инвестиционной деятельности. Это говорит о том, что средства направляются на новые проекты и организация не имеет намерений по сворачиванию своего бизнеса.

Раздел «Финансовая деятельность». Финансовой деятельностью считается деятельность организации, в результате которой изменяются величина и состав собственного капитала организации, заемных средств (поступления от выпуска акций, облигаций, предоставления другими организациями кредитов и займов, погашение заемных средств и т.п.). Этот раздел показывает возможности организации привлечь на внешних рынках ресурсы для своего развития и в числовом формате демонстрирует наличие кредита доверия со стороны заимодавцев.

Чистые денежные средства от финансовой деятельности — разница между деньгами, которые поступили, и деньгами, которые израсходованы по финансовой деятельности. Как правило, результат от финансовой деятельности является производным от суммы результата от основной и инвестиционной деятельности. Недостаток или излишек ликвидности регулируется привлечением или возвратом кредитов.

Именно с этим разделом непосредственно работает финансовая служба. Главная задача БДДС состоит в обеспечении такого размера денежных средств, который бы стал гарантией своевременного исполнения обязательств организации. В целях недопущения «кассовых разрывов» заключаются кредитные соглашения с банками, планируется выпуск собственных ценных бумаг. В случае избытка денежных средств они подлежат инвестированию, например, в ценные бумаги, банковские депозиты. Грамотная политика управления ликвидными средствами позволяет организации получить дополнительную прибыль за счет эффекта временной стоимости денег.

Чистое увеличение (уменьшение) денежных средств и их эквивалентов — результат притоков и оттоков в рамках всех видов деятельности фирмы (текущей, инвестиционной и финансовой).

Пример заполнения БДДС с учетом его исполнения

| Код статьи | Показатель | План | Факт |

|---|---|---|---|

| 1 | Остаток денежных средств на начало периода: | 554 | 1 258 |

| 1.1 | на расчетных счетах | 500 | 234 |

| 1.2 | в кассах | 50 | 46 |

| 1.3 | денежные средства в пути | 0 | 966 |

| 1.4 | средства, выданные под отчет | 4 | 12 |

| 1.5 | Неиспользованные кредитные линии и овердрафт (справочно) | 2 500 | 1 247 |

| Операционная деятельность | |||

| 2 | Поступление денежных средств по текущей деятельности | 175 572 | 159 728 |

| 2.1 | Средства, полученные от покупателей и заказчиков | 173 108 | 157 403 |

| 2.2 | Прочие поступления | 2 464 | 2 325 |

| 3 | Выплаты денежных средств по текущей деятельности | -186 007 | -168 245 |

| 3.1 | Оплата приобретенных товаров, работ, услуг, сырья и иных оборотных активов | -134 225 | -118 759 |

| 3.2 | Транспортные расходы | -917 | -890 |

| 3.3 | Оплата труда | -20 924 | -19 424 |

| 3.4 | Прочие расходы на персонал | -1 022 | -1 450 |

| 3.5 | Налоги и сборы | -23 373 | -21 832 |

| 3.6 | Административные расходы | -2 979 | -3 672 |

| 3.7 | Коммерческие расходы | -1 640 | -1 244 |

| 3.8 | Расходы на маркетинг | -840 | -904 |

| 3.9 | Прочие расходы | -87 | -70 |

| Чистые денежные средства от текущей деятельности | -10 435 | -8 577 | |

| Инвестиционная деятельность | |||

| 4 | Поступления по инвестиционной деятельности | 268 | 107 |

| 4.1 | Выручка от продажи объектов основных средств и иных внеоборотных активов | 215 | 105 |

| 4.2 | Выручка от продажи ценных бумаг и иных финансовых вложений | 0 | 0 |

| 4.3 | Полученные дивиденды | 3 | 2 |

| 4.4 | Полученные проценты | 0 | 0 |

| 4.5 | Поступления от погашения займов, предоставленных другим организациям | 50 | 0 |

| 5 | Выплаты по инвестиционной деятельности | -1 686 | -945 |

| 5.1 | Приобретение объектов основных средств, доходных вложений в материальные вложения и иных нематериальных активов | -1 636 | -945 |

| 5.2 | Приобретение ценных бумаг и иных финансовых вложений | 0 | 0 |

| 5.3 | Займы, предоставленные другим организациям | 50 | 0 |

| Чистые денежные средства от инвестиционной деятельности | -1 418 | -838 | |

| Финансовая деятельность | |||

| 6 | Поступления по финансовой деятельности | 15 757 | 11 749 |

| 6.1 | Поступления от эмиссии акций и иных долевых бумаг | ||

| 6.2 | Поступления от займов и кредитов, предоставленных другими организациями | 15 757 | 11 749 |

| 7 | Выплаты по финансовой деятельности | -4 140 | -2 312 |

| 7.1 | Погашение займов и кредитов (без процентов) | -1 955 | -600 |

| 7.2 | Выплата дивидендов, процентов | -2 185 | -1 712 |

| Чистые денежные средства от финансовой деятельности | 11 617 | 9 437 | |

| Чистое увеличение (уменьшение) денежных средств и их эквивалентов | -236 | 82 | |

| 8 | Остаток денежных средств на конец периода: | 318 | 1 340 |

| 8.1 | на расчетных счетах | 300 | 964 |

| 8.2 | в кассах | 17 | 281 |

| 8.3 | денежные средства в пути | 0 | 91 |

| 8.4 | средства, выданные под отчет | 1 | 4 |

| 8.5 | Неиспользованные кредитные линии и овердрафт (справочно) | 2 500 | 1 942 |

Анализ выполнения БДДС

БДДС предназначен в первую очередь для управления ликвидностью и платежеспособностью. С его помощью можно определить и проанализировать следующие параметры движения денежных средств:

- источники поступления денег;

- основные направления расходования денег;

- потребность во внешнем финансировании;

- уровень платежеспособности и ликвидности;

- достаточность остатков средств на даты составления бюджета.

Как правило, на основе БДДС или ОДДС показатели не рассчитываются, а используются логические выводы из их рассмотрения. Достаточный ли для развития организации формируется денежный поток от основной деятельности? Имеется ли приток от текущей деятельности? Какие виды деятельности приносят наибольший денежный приток? Куда направляется приток от текущей деятельности: на покупку долгосрочных активов или на погашение кредитов? Создает ли организация денежные резервы (в виде депозитов, ценных бумаг) на случай снижения ликвидности? Может ли организация без проблем привлекать кредиты и займы?

Для того чтобы ответить на вопрос, достаточно ли денег организация получает от текущей деятельности, следует сравнить приток от текущей деятельности с прибылью из отчета о доходах и расходах. Такую задачу решает ОДДС, составленный косвенным методом, в котором от показателя «чистая прибыль» путем корректировок переходят к показателю «приток от основной деятельности».

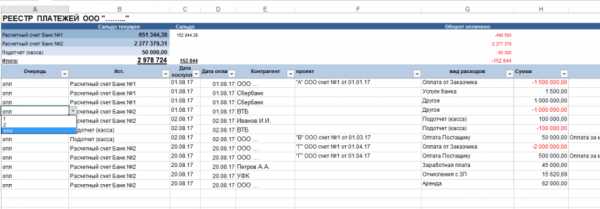

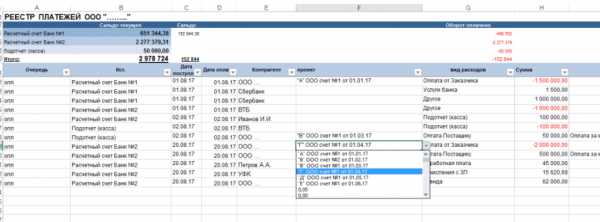

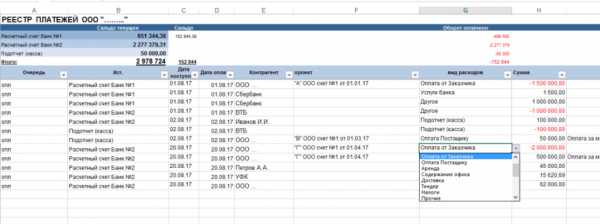

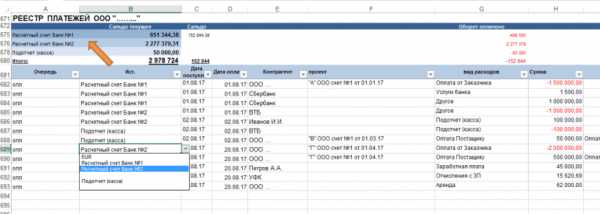

Платежный календарь

Движение денежных средств происходит постоянно, что заставляет каждый день заниматься оптимизацией денежного потока. Наиболее удачный способ управления платежами, по общему мнению, — платежный календарь. Будучи инструментом оперативного управления, платежный календарь воплощает в жизнь показатели БДДС. Платежный календарь составляется на месяц, декаду, неделю, день. Платежный календарь легко автоматизируется и является распространенным способом взаимодействия внутри организации.

Платежный календарь в процессе его исполнения из бюджетного документа становится отчетным за счет трансформации плановых показателей в фактические данные. В платежном календаре статьи БДДС детализируются до конкретных операций с указанием суммы, контрагента и срока. Платежный календарь — инструмент контроля «кассовых разрывов», для недопущения которых или откладываются выплаты, или прилагаются усилия по сбору выручки, или привлекаются займы. Универсальным инструментом покрытия «кассовых разрывов» является овердрафт — банковский кредит на покрытие недостатка средств на расчетном счете.

Платежный календарь повышает качество оперативного финансового управления, что выражается в решении следующих задач:

- формирование единой базы платежей;

- планирование денежных потоков на период от одного дня до одного месяца;

- обеспечение ликвидности;

- сглаживание колебаний движения денежных средств;

- определение потребностей в краткосрочных кредитах;

- определение возможностей размещения временно свободных средств на краткосрочных депозитах;

- определение приоритета платежей при дефиците денежных средств;

- представление картины ликвидности для заинтересованных пользователей;

- использование платежного календаря как интерфейса взаимодействия между службами и сотрудниками;

- повышение прозрачности денежных операций;

- сокращение сроков принятия решений.

Заключение

Управление денежными потоками, обеспечение ликвидности и платежеспособности — важнейшие задачи финансового менеджмента. БДДС выступает инструментом, позволяющим эффективно управлять денежными ресурсами организации, обеспечивать финансирование текущей и инвестиционной деятельности, своевременно исполнять обязательства перед кредиторами и рационально распоряжаться избытками денежных средств. Центральная роль БДДС в системе сводных бюджетов обеспечена ролью денег в жизни организации. Ведь, как известно, у коммерческих организаций признаком банкротства является не факт утраты капитала, а факт потери ликвидности, что и заставляет бизнесменов все чаще переориентироваться с показателя прибыли на показатель денежного потока.

docskey.ru

Составление БДДС или бюджет движения денежных средств с примерами в Excel и в ПО «WA: Финансист. Бюджетирование»

Основная задача менеджмента состоит в достижении положительного результата в виде прибыли и выполнении всех финансовых обязательств. Прибыльность и платежеспособность – это основные два критерия, которые характеризуют эффективность работы компании. В финансовом менеджменте используются специальные инструменты, которые помогают управлять хозяйственной деятельностью и денежными потоками.

Цель управления денежным ресурсами – не допустить дефицита или профицита средств. Излишек свободных денег – это упущенная выгода компании, а дефицит – показатель неплатежеспособности. Бюджет движения денежных средств является эффективным инструментом финансового менеджмента, позволяющим рационально управлять денежными ресурсами компании. При правильном планирование БДДС, составление, контроле, анализе и корректировке БДДС нужны для эффективного управления потоками. В каждой организации существуют определенные регламенты, практики и процедуры, в соответствии с ними и составляются планы. Хорошие информационные системы позволяют этот процесс сделать максимально корректным.

Бюджет движения денежных средств представляет собой план, включающий несколько разделов, которые отражают все источники поступления и направления использования денежных средств по основным видам деятельности. Он позволяет рационально управлять денежным оборотом компании, обеспечивать финансирование всех хозяйственных операций, выполнять обязательства перед поставщиками, кредиторами, государством. С помощью Бюджета движения денежных средств может быть осуществлен анализ достаточности собственных средств для ведения хозяйственной деятельности и определен объем необходимого внешнего финансирования.

Приглашаем на бесплатный вебинар

12 декабря в 10:30 ()

Пример формирования БДДС

Принципы формирования БДДС зависят от учетной политики предприятия. При составлении БДДС могут использоваться прямой или косвенный методы БДДС. Наиболее распространен первый подход, он отображает движение средств в соответствии с видами деятельности:

- операционной;

- финансовой;

- инвестиционной.

Главным показателем платежеспособности на предприятии является величина чистого денежного потока.

Форма бюджета движения денежных средств по своей структуре сходна с аналогичным отчетом в бухгалтерской отчетности по РСБУ, он может использоваться как пример бюджета.

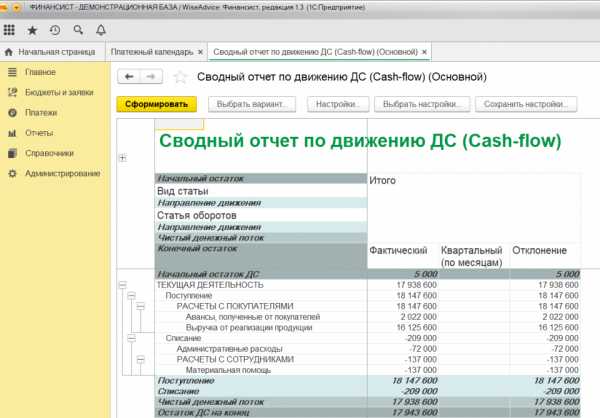

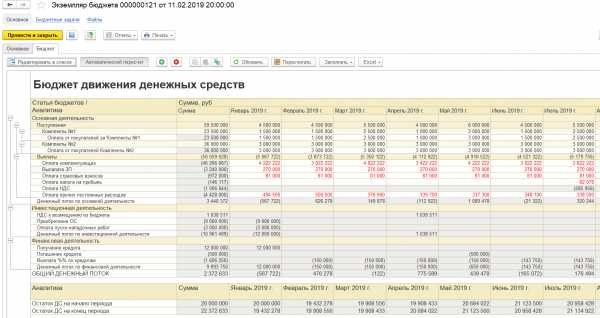

Движение денежных средств пример

Система «WA: Финансист», разработанная на базе «1С: Предприятие 8.3», позволяет сформировать корректный БДДС, с учетом положений регламента предприятия. Отчет БДДС помогает получить полную информацию, необходимую для анализа. Менеджмент компании, функционирующей в Москве или других регионах РФ, имеет возможность с его помощью оценивать состояние денежных потоков и правильно их распределять. Для анализа доступны:

- источники получения средств;

- объемы входящих денежных потоков;

- направления использования финансовых ресурсов;

- потенциал компании в ракурсе выполнения обязательств;

- способность предприятия обеспечивать ликвидность и платежеспособность;

- достаточность средств для ведения хозяйственной деятельности в текущем периоде и прогнозирование объема денежных потоков в перспективе;

- возможности решения инвестиционных задач посредством внутренних источников;

- факторы, влияющие на расхождение показателей финансового результата и объема денежных средств.

Бюджет движения денежных средств, составляемый с помощью косвенного метода, формируется с целью определения взаимосвязи между финансовыми результатами и денежными потоками. Такой подход позволяет всесторонне оценить финансовое положение компании. Такой вид документа может входить в состав отчетности по МФСО. Пример БДДС «WA: Финансист», сформированный с помощью косвенного метода, наглядно демонстрирует информационные возможности системы. Система также позволяет формировать госбюджет образец.

Пример составления БДДС Excel

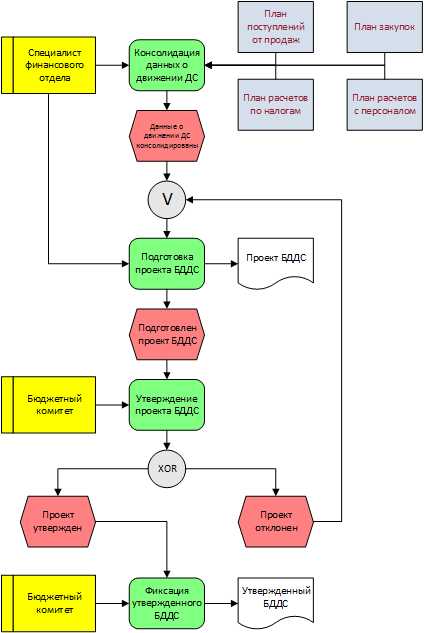

Подготовка и составление бюджета движения денежных средств является сложным процессом, основывающимся на определенных правилах. В системе «WA: Финансист» используется классическая схема (бюджет пример). Процесс планирования начинается с разработки внутренних регламентов:

- представления в финансовый отдел предприятия планов платежей от ЦФО;

- подготовки проекта бюджета;

- согласования;

- контроля за исполнением бюджета.

Решение «WА: Финансист» для БДДС

«WA: Финансист» — программа для БДДС, успешно внедряется и используется на предприятиях в Москве и других регионах России с 2007 года. В нем реализована полная модель, которая позволяет эффективно управлять денежными потоками компании. Сводный бюджет движения денежных средств формируется на основе планов отдельных ЦФО. Система представляет собой пример эффективных решений в области автоматизации процессов.

Система имеет удобный механизм согласования, который позволяет контролировать процесс и утверждать планы на каждом из этапов. Исполнение обеспечивается подсистемами:

- оперативного планирования,

- отражения фактического использования денежных средств,

- формирования отчетности.

Видеозаписи прошедших вебинаров по теме «Бюджетирование»

Решение «WA: Финансист» имеет обширный программный функционал, который позволяет:

- организовать удобный и качественный процесс управления денежными потоками,

- управлять системой формирования и согласования заявок,

- оперативно формировать «Платежный календарь» и осуществлять платежи в соответствии с ним;

- корректно подготавливать банковские и кассовые документы, гибко взаимодействовать с учетными системами и клиент-банком,

- настраивать выходные печатные формы.

Система «WA: Финансист» позволяет автоматизировать процесс управления денежными ресурсами и повысить его качество. Она является гибким инструментом, настраиваемым под любые задачи предприятий в Москве или других регионах РФ, вне зависимости от специфики и масштаба их деятельности. Сочетает в себе апробированную методологию и современный программный инструмент.

Дата последнего обновления: 23.08.2016 12:37

Смотрите также «Классификация затрат в управленческом учете»

www.1cashflow.ru

Как составить БДДС и БДР, для чего такие бюджеты нужны и в чём их отличие + о чём говорят цифры в этих отчетах

БДР и БДДС – это основные управленческие Финансовые документы, которые помогают топ-менеджерам и управляющим фирм работать эффективно и осуществлять текущее управление финансовыми ресурсами организации.

Эти формы являются универсальными и подходят для организаций любой формы собственности и любого вида деятельности. Структура этих бюджетов достаточно гибкая и формы отчётов могут меняться в зависимости от специфики деятельности организации или задач управленца. Главное, чтобы все данные в бюджетах были отражены корректно.

Рассмотрим сегодня подробно эти два основных управленческих бюджета, которые позволят всегда держать под контролем текущую финансовую ситуацию в вашей компании и достигать поставленных вами целей.

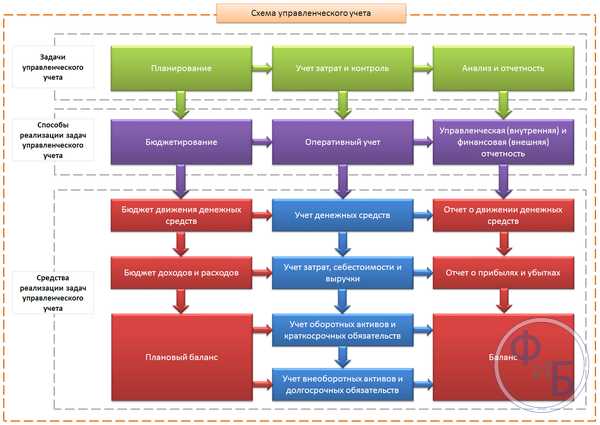

Основная суть бюджетов БДР и БДДС

Для успешного управления финансами любой организации необходимо осуществлять текущее управленческое бюджетирование. Бюджет организации является важным инструментом управления ее хозяйственной деятельностью и перераспределения ресурсов. Грамотное бюджетирование помогает достичь более высоких показателей эффективности деятельности организации и повысить прибыль.

Обычно бюджетирование осуществляется в нескольких аналитических разрезах. Наиболее полную финансовую информацию дают бюджет доходов и расходов и бюджет движения денежных средств. Они содержат все основные показатели, характеризующие текущее поступление и расходование финансовых ресурсов в фирме.

Такие бюджеты обычно составляются на месяц, год, квартал. Некоторые организация составляют еще агрегированный управленческий баланс.

Такие формы управленческой отчетности имеют гибкую структуру, они не перегружены данными и потому очень наглядные, их легко анализировать.

БДДС — этот бюджет, отражающий движение денежных потоков внутри организации, он составляется на основе банковских выписок и расчётных кассовых ордеров, которые отражают весь приход и расход денежных средств организации. Основной принцип записи движения денежных потоков в этом бюджете аналогичен Отчету о движении денежных средств, который является стандартной формой отчётности.

БДР — этот бюджет отражает стоимостное выражение операций, формирующих прибыль и убыток фирмы за рассматриваемый период. На основании данного бюджета рассчитывается себестоимость и рентабельность производства продукции. Такие бюджеты формируются на основании первичных документов таких, как акты выполненных работ/ оказанных услуг, актов передачи материальных ценностей организации. В этот бюджет включается также стоимостные показатели переоценки материальных ценностей, нематериальных активов и прочие операции. По принципу формирования этот бюджет похож на стандартную форму отчётности Отчета о прибылях и убытках.

Эти управленческие бюджеты обычно формируются с помощью управленческих учетных программ SAP или 1С, их также можно сформировать в виде простой таблицы в Excel.

Виды бюджетов

Для того, чтобы дополнительно повысить эффективность деятельности организации составляют прогнозные и фактические бюджеты:

- Плановые БДР и БДДС — составляются на основании плановых показателей, к достижению которых должна стремиться организация для достижения необходимых темпов роста и развития деятельности.

- Прогнозные БДР и БДДС – составляются, как правило, на ближайший месяц, исходя из плановых, реальных цифр и прогнозов по финансово-хозяйственной деятельности организации.

- Фактические БДР и БДДС — формируются на основании всех совершённых за месяц, квартал или год хозяйственных операций, отраженных в бухгалтерском учете за этот период.

Структура этих отчётов, в зависимости от деятельности компании может быть различной. Нередко управленцы небольших организаций составляют такие бюджеты в виде простой таблицы в Excel, такой отчёт наглядно демонстрирует общее положение дел в компании на текущий момент и позволяет вовремя среагировать на любую нежелательную ситуацию или напротив направить больше финансовых ресурсов компании на более выгодное в данный момент направление деятельности.

Стандартная финансовая отчетность для оперативного управления довольно часто не подходит, так как она обычно составляется фирмами раз в год или раз в квартал. Это связано со спецификой ведения бухгалтерских учетных регистров, которые обобщаются и закрываются за отчётный период, фиксируют данные только на конечную дату. А такие несложные отчёты, имеющие гибкую структуру и позволяющие отразить основные финансовые потоки фирмы и их распределение в течение месяца, позволяют управлять деятельностью компании, эффективно расходовать ее финансовые ресурсы, помогают достичь наилучшего результата деятельности.

Разница между БДР и БДДС

Хотя оба бюджета и БДР, и БДДС, отражают движение финансовых ресурсов внутри компании, но основная суть состоит в том, что не всякое движение денег, на самом деле, отражается в отчётности компаний, как расход или доход. Также и изменения в остатке финансовых ресурсов, не всегда происходят через поступление средств или какие-либо выплаты.

Основные отличия между БДР и БДДС заключаются в следующем:

- БДР содержит данные о себестоимости, выручке — его показатели формируют плановую прибыль;

- БДДС содержит только те финансовые операции, которые уже выражены в денежном выражении — он показывает распределение потока всех финансов фирмы, по имеющимся счетам-регистрам бухучета;

- Оба бюджета имеют несколько одноимённых статей, но основной набор статей различный и данные отражаются в статьях по-разному.

Приведем несколько статей, которые позволят понять принципиальное отличие этих бюджетов.

БДР имеет следующие отличающиеся статьи:

- Амортизация;

- Ввод основных фондов;

- Списание ТМЦ на себестоимость производимой продукции;

- Стоимостная оценка отгруженной продукции;

- Недостачи и порчи ТМЦ;

- Курсовые разницы.

БДДС имеет следующие отличающиеся статьи:

- Финансовые платежи и поступления по инвестициям;

- Кредиты;

- Поступления в основные фонды фирмы;

- Поступление средств от покупателей и заказчиков;

- Закупка ТМЦ;

- Затраты на капремонт;

- НДС;

- Косвенные налоги.

Основной задачей составления БДДС является управление текущими денежными потоками фирмы. Этот бюджет составляется в нескольких вариантах — текущем и прогнозном. Обычно БДДС оставляют на год с разбивкой по месяцам, затем корректируют в течение года, исходя из фактического текущего состояния компании, её текущей операционной деятельности.

БДДС составляется для сравнения фактических и плановых показателей, что позволяет топ-менеджменту фирмы в оперативном режиме корректировать деятельность компании.

Основной задачей БДР является отражение баланса предприятия в стоимостном выражении.

БДР похож на Форму № 2 стандартной финотчётности — Отчет о прибылях и убытках. Но его структура является более гибкой и в зависимости от нужд организации, статьи могут в нём добавляться или напротив исключаться, что позволяет делать такой отчёт более наглядным и удобным для анализа.

Основной целью составление данных бюджетов является оценка рентабельности бизнеса и прогнозирование прибыли фирмы в результате ее текущей деятельности.

Составляют такой бюджет в текущем оперативном режиме топ-менеджеры и управленцы компании, по этим бюджетам они сразу видят все недостатки текущей деятельности и могут принимать оперативные управленческие решения по исправлению ситуации, не дожидаясь конца периода, когда будет получен итоговый убыток за отчетный период.

Таким образом, оба бюджета БДДС и БДР, нужны для получения полной картины по движению и использованию финансовых ресурсов компании, прогнозированию её будущих финансовых результатов и потребностей, анализу текущей операционной деятельности и принятию своевременных и верных управленческих решений.

Принцип построения БДДС

Как мы уже сказали БДДС, прежде всего, показывает четкую картину текущей финансовой ситуации компании с точки зрения движения денежных средств и прибыльности ее текущей деятельности по отдельным направлениям.

БДДС состоит из нескольких блоков:

- Основной блок;

- Инвестиционная деятельность;

- Финансовая деятельность;

- Остатки финсредств на начало периода;

- Остатки финсредств на конец периода.

Этот бюджет необходим для учёта и анализа финансовых показателей компании, а также планирования ее финансовых ресурсов.

БДДС отражает:

- Поступление и выплаты денежных средств;

- Показывает направленность внутренних денежных потоков фирмы;

- В развернутом виде можно просмотреть даты всех совершаемых финансовых операций;

- Показывает общие обороты финансовых средств фирмы за период;

- Отражает остатки финсредств на расчетных счетах и в кассе фирмы.

- При необходимости для удобства анализа, статьи данного отчета могут быть сформированы следующим образом:

- Сначала отражается начальный остаток средств на отчётную дату;

- Отражается суммарное поступление средств от контрагентов за период;

- Указывается расход денежных средств фирмы за период;

- Указывается чистый денежный поток — эта статья отражает разницу между поступлением и выбытием финсредств компании за период.

Принцип построения БДР

Рассмотрим более подробно основные принципы построения БДР:

- В нем отражаются все источники доходов фирмы;

- Указываются направления расходования средств;

- Отражается разница между доходами и расходами за период, то есть результат финансово-хозяйственной деятельности фирмы за период — прибыль или убыток.

Проще говоря, БДР включает в себя следующие три группы показателей: доходы и расходы фирмы за период, полученную фирмой прибыль. И заметим, что доходы и расходы фирмы отражаются в этом бюджете уже в момент их возникновения, т.е. по факту.

Доходы в данном отчете принято подразделять в зависимости от источника возникновения:

- Доходы от основной деятельности компании, например, реализации товаров / продукции, выполненные работы;

- Доходы от прочей деятельности, которые носят нерегулярный характер и не считаются основной деятельностью — сюда относятся доходы, полученные от сдачи активов фирмы в аренду;

- Внереализационные доходы, которые не связаны с основной операционной деятельностью — в этот раздел записываются курсовые разницы, дивиденды, проценты и т.д.

Этот бюджет удобен тем, что носит обобщенный характер и его легче составлять и анализировать, чем традиционную финансовую отчетность.

Расходы принято группировать в этом отчете по следующим группам:

- Прямые расходы – например, расходы, сопряженные с транспортировкой ТМЦ, хранением ТМЦ, страхованием, проведением рекламной кампании и т.д.;

- Себестоимость уже реализованной продукции;

- Общехозяйственные расходы — сюда относится фонд оплаты труда административно-управленческого персонала, амортизационные отчисления, платежи за аренду имущества, коммунальные платежи и т.д.;

- Прочие расходы — здесь группируются расходы, относящиеся к курсовым разницам, уплаченным штрафам и пеням и т.д.

Как мы уже отмечали, в данном бюджете необходимо отразить и прибыль организации.

Вообще напомним, что прибыль может быть учтена в нескольких вариантах — валовая прибыль, операционная прибыль, прибыль до налогообложения, чистая прибыль фирмы.

Для крупных компаний иногда финансовые специалисты составляет отдельные БДР по различным направлениям деятельности, когда им необходимо проанализировать каждый вид деятельности фирмы отдельно.

Поэтапное составление БДДС

Обычно составление БДДС включает в себя несколько последовательных этапов:

- Сначала финансовый менеджер устанавливает необходимый минимальный остаток денежных средств, который всегда должен находиться на счетах компании. Величина этого остатка зависит от характера деятельности фирмы и её оборотов, а также её предполагаемой потребности в средствах при различных непредвиденных обстоятельствах.

- Затем определяется доходная часть БДДС, исходя из планируемого плана продаж, графика погашения дебиторской задолженности, иных предполагаемых поступлений фирмы.

- Затем составляется расходная часть БДДС. Это делается на основе прогнозного плана прямых затрат фирмы (сюда входят заработная плата сотрудников, затраты на ТМЦ), предполагаемые накладные расходы (сюда входят общехозяйственные, общецеховые расходы, зарплата управленцев), инвестиционные затраты (это приобретение основных средств и т.д.), также сюда включаются иные планируемые расходы фирмы (выплаты по кредитам, дивидендам и т.д.).

- Затем рассчитывается предполагаемый чистый денежный поток.

Затем полученный БДДС анализируется и при необходимости корректируется.

При составление БДДС важно рассмотреть возможность возникновения кассовых разрывов и внести БДДС соответствующие корректировки, чтобы такие ситуации не возникали.

В крупных компаниях, возможны две схемы построения БДДС — снизу вверх или сверху вниз. В первом случае топ-менеджеры ориентируются на данные поступающие из подразделений, во втором случае топ-менеджеры сами составляют финансовый план и затем доводят его до руководителей подразделений фирмы.

Какую схему составления БДДС не применяла бы фирма важно, чтобы и её бюджет был более реалистичным и выполняемым. Всегда необходимо учитывать реальную ситуацию во всех подразделениях компании и множество сторонних факторов.

Анализ расхождения плановых и фактических бюджетов компании

Если бюджет составляется на основании реалистичных показателей всех подразделений компании и финансовые управленцы при составлении бюджетов принимают точные прогнозные значения ключевых показателей деятельности фирмы, то расхождение плановых и фактических бюджетов будет незначительным.

Любое негативное отклонение фактических результатов от планируемых будет означать, что в каком-то подразделении фирмы или на каком-то этапе работ, сотрудники недостаточно хорошо выполнили свои обязанности, или возможно возникли какие-то негативные обстоятельства, которые повлияли на финансовые результаты фирмы. В любом случае, чем бы ни были вызваны эти отклонения, важно своевременно обратить на них внимание, выявить причины таких результатов и принять все возможные меры для минимизации потерь фирмы в текущей ситуации, и минимизации потерь в дальнейшем от этих негативных факторов.

Причины расхождения плановых и фактических бюджетов принято делить на две группы:

- Причины, которые находились вне зоны влияния финансовых менеджеров и других руководителей центров ответственности. Такие причины могут быть обусловлены, например, текущей негативной рыночной конъюнктурой.

- Причины, обусловленные допущением ошибок в планировании или текущей деятельности сотрудниками фирмы.

Рассмотрим, как можно использовать бюджеты для увеличения прибыли вашей фирмы:

- Если негативные результаты были получены в результате ошибок сотрудников, то необходимо провести с ними соответствующий инструктаж, возможно, наложить на них какое-то взыскание.

- Если расхождения фактического и планирования бюджетов имеет положительный характер, то для закрепления полученных результатов и дальнейшего развития бизнеса, целесообразно расширять деятельность в более прибыльном направлении, поощрять отличившихся сотрудников премиальными.

- Если снижение финансовых показателей произошло из-за того, что изменилось рыночная конъюнктура, возможно, необходимо переориентировать деятельность фирмы — запустить в производство новый продукт, который будет пользоваться большим спросом у потребителей, или следует осваивать новые рынки сбыта и так далее.

- Если расхождение бюджетов вызвано объективными причинами, то в этом случае, необходимо обязательно внести соответствующие корректировки в текущее распределение финансовых, материальных, трудовых ресурсов, составить новые бюджеты и планы деятельности и развития фирмы с учетом выявленных причин расхождения.

Заключение

Сегодня мы постарались достаточно подробно объяснить суть бюджетов организаций БДР и БДДС, рассмотрели, в чём именно заключается их различие. Рассказали, как составляются эти бюджеты, какие данные они отражают и как их правильно использовать.

Конечно для того, чтобы составлять такие бюджеты самостоятельно без автоматизированной программы, необходимо хорошо разбираться в бухгалтерских учетных регистрах, знать правила их заполнения. А если у вас есть учетная программа 1С или SAP, то такие отчёты по бюджетам вы можете получить за считанные минуты, затем их нужно только проанализировать.

В общем виде такие бюджеты составить на самом деле несложно, их наполнение зависит от деятельности компании, ее специфики. Вы можете легко добавлять или убавлять необходимые вам строки бюджетных форм для обобщения данных. Главное, чтобы данные в них были отражены корректно, тогда их укрупненная структура позволит вам быстро понять какова реальная текущая финансовая ситуация в компании, где основные вызовы, куда нужно перенаправить финансовые ресурсы, чтобы закрытие узкие места, или для того, чтобы ускорить развитие бизнеса, получить максимальную прибыль, повысить эффективность деятельности фирмы.

Понравилась статья? Поделитесь с друзьями в:www.finanbi.ru

Бюджетирование на предприятии на примере Excel и в ПО на основе 1С

В условиях растущей конкуренции, нестабильной экономической ситуации все большее количество компаний приходят к необходимости внедрения бюджетирования. Бюджетирование на предприятии – это процесс планирования, контроля и выполнения бюджетов в процессе управления финансами. В данной статье попробуем на примере разобрать, как составлять бюджет предприятия на примере.

Создание системы бюджетирования в компании или на предприятии обычно состоит из нескольких этапов. На первом этапе компании необходимо определиться с целями, методологией бюджетирования, определить финансовую структуру (структуру центров финансовой ответственности — ЦФО), разработать бюджетную модель (состав, структуру, виды бюджетов), утвердить положение и регламент бюджетного процесса. На втором этапе можно непосредственно приступать к планированию бюджета предприятия. Составление бюджетов предприятия при этом удобно автоматизировать на базе специального программного продукта.

Положение о бюджетировании на предприятии может содержать следующие разделы:

- Стратегические цели и задачи предприятия;

- Бюджетная модель;

- Финансовая структура компании и т. д.

Положение о бюджетировании на предприятии пример №1.

Положение о бюджетировании на предприятии пример №2.

На основании Положения о бюджетировании в компании необходимо разработать Регламент бюджетирования на предприятии, который может содержать следующие разделы:

- Порядок формирования функциональных и мастер бюджетов, структура соподчиненности;

- Назначение ответственных и сроков предоставления бюджетов и отчетности;

- Порядок согласования и внесения изменений;

- Контроль и анализ бюджета и т. д.

Регламент бюджетирования на предприятии пример.

Есть несколько путей реализации готовой бюджетной модели. Самыми распространенными и относительно дешевыми способами являются:

- Бюджетирование в Excel

- Бюджетирование в программах на платформе 1С

Бюджет компании пример Excel

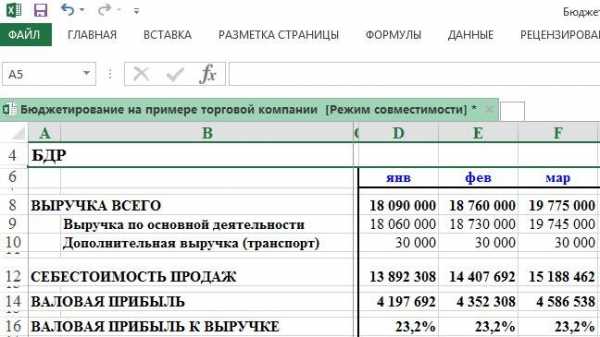

Бюджетирование в Excel заключается в создании форм бюджетов в формате Excel и связывании этих форм при помощи формул и макросов. Формы бюджетов, в том числе бюджета доходов и расходов, бюджета движения денежных средств могут быть различными, с укрупненными статьями или более подробные, разбиты на длительные периоды (например, годовой бюджет по кварталам) или на более короткие периоды (например, месячный бюджет по неделям) – в зависимости от потребности финансового менеджмента в компании.

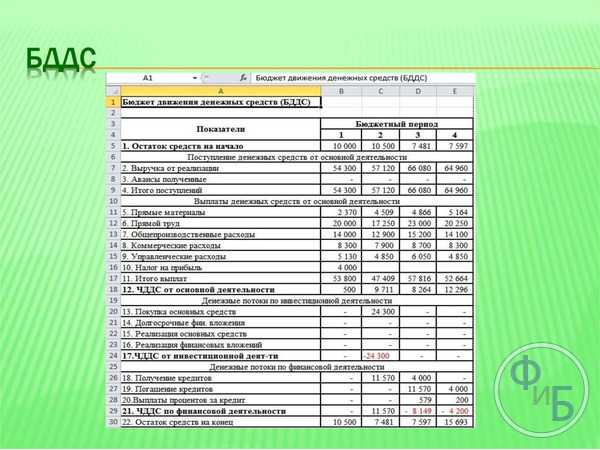

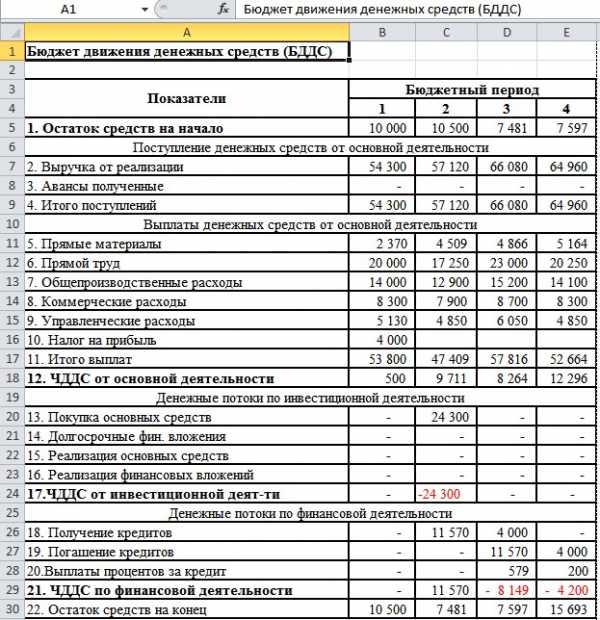

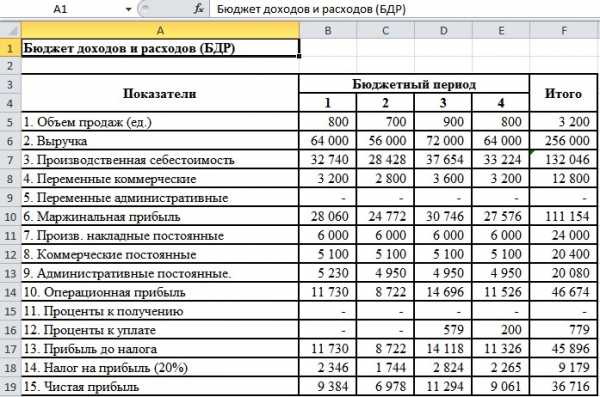

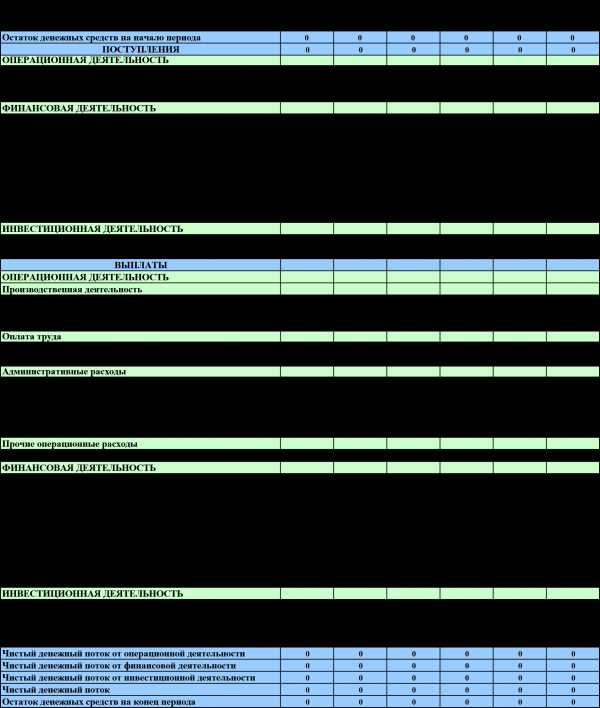

Ниже приведен Бюджет доходов и расходов (пример составления в эксель) и пример Бюджета движения денежных средств.

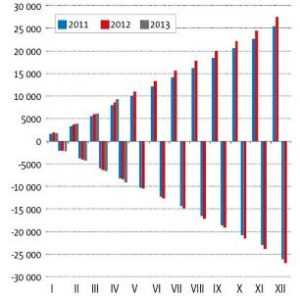

Рисунок 1. Бюджет доходов и расходов предприятия образец Excel.

Рисунок 2. Бюджет движения денежных средств пример в Excel.

Составление БДР и БДДС пример в Excel

Процесс составления БДР и БДДС на примере в Excel может выглядеть следующим образом. Построим бюджетирование в компании или на предприятии на примере производственной компании в Excel (подробности в файлах ниже):

Составление прогнозного Баланса на основании БДР и БДДС образец в экселе

Бюджетирование пример в Excel (бюджет организации образец excel)

Рисунок 3. БДДС пример в Excel (Бюджет движения денежных средств пример в Excel).

Рисунок 4. БДР пример в Excel (Бюджет доходов и расходов пример составления в Excel).

Данный пример максимально упрощен. Но даже из него видно, что бюджетирование в эксель — процесс довольно трудоемкий, так как необходимо собрать все функциональные бюджеты и прописать формулы и макросы для корректного отображения итоговых результатов. Если взять реальное предприятие, или тем более холдинговую структуру, то можно представить, насколько усложниться процесс составления бюджета в Excel.

Пример внедрения бюджетирования на базе Excel имеет множество недостатков: однопользовательский режим, отсутствие возможности согласования функциональных бюджетов, нет разграничения доступа к информации, сложность консолидации и т. д. Таким образом, бюджетирование в эксель является не оптимальным выбором для компании.

Бюджетирование в программах на платформе 1С

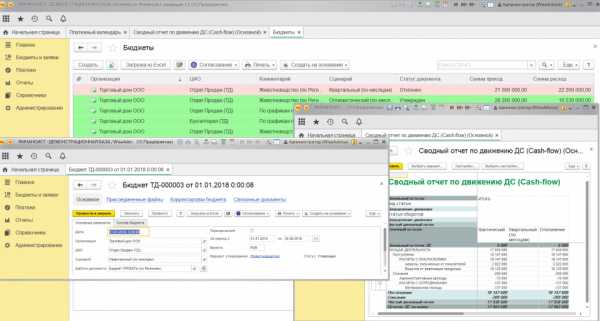

Автоматизация бюджетирования и управленческого учета на базе 1С, например, в системе «WA: Финансист», делает процесс бюджетирования на предприятии более эффективным по сравнению с бюджетированием в Excel.

Подсистема бюджетирования «WA: Финансист» включает в себя возможности формирования и контроля операционных и мастер бюджетов.

Приглашаем на бесплатный вебинар

12 декабря в 10:30 ()

В решении реализованы механизмы, с помощью которых пользователи могут самостоятельно настраивать структуру бюджетов, их взаимосвязи, способы получения фактических данных и данные для расчетов. Реализованный механизм взаимодействия с внешними учетными системами дает возможность использовать внешние данные как для расчетов плановых показателей или формирования отчетов, так и для отражения фактических данных на регистрах бюджетирования.

Данная система позволяет эффективно строить бизнес-процесс бюджетирования на всех его этапах:

- разработка бюджетной модели;

- согласование бюджетов и их корректировок;

- отражение фактических данных по статьям бюджетирования;

- контроль за исполнением бюджета;

- план-факт анализ показателей с помощью развитых инструментов формирования отчетности;

- формирование решений по управлению бизнесом.

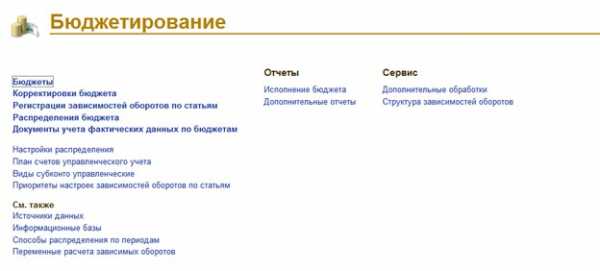

Рисунок 5. Интерфейс «WA: Финансист: Бюджетирование». Раздел Бюджетирование.

WA: Финансист «Бюджетирование» включает следующие бизнес-процессы:

- Моделирование – разработка бюджетной модели;

- Основной бюджетный процесс – регистрация плановых показателей подразделениями. Утверждение бюджетов. Корректировка планов и согласование корректировок;

- Подсистема взаимодействия с источниками данных – настройка получения данных из внешних источников (как частный случай—обращение к данным системы).

- Отчеты системы – набор аналитических отчетов.

Ввод плановых показателей в системе производится с помощью гибкого произвольно-настраиваемого документа «Бюджет». Форма ввода бюджета (форма бюджета доходов и расходов, а также форма бюджета движения денежных средств при этом) максимально приближена к формату в Excel, что обеспечивает комфортный переход пользователя к работе с системой.

Некоторые статьи бюджета, которые зависят от другой статьи бюджета (например, поступления денежных средств от покупателей зависят от статьи дохода «Выручка») – можно планировать с помощью механизма зависимых оборотов, который в системе представлен в виде документов «Регистрация зависимостей оборотов по статьям».

При необходимости есть возможность корректировать утвержденный бюджет специальными документами «Корректировка бюджета» и отслеживать внесенные изменения в отчетах с видом «Выводить корректировки бюджета отдельно». Есть возможность настроить распределение бюджета, вести учет бюджетных заявок.

Видеозаписи прошедших вебинаров по теме «Бюджетирование»

С помощью специальных документов «Учет фактических данных по бюджетам» осуществляется получение факта из внешних учетных систем, например, 1С Бухгалтерии.

Различные отчеты позволяют анализировать плановын и фактически данные, таким образом осуществляя управление бюджетированием на предприятии.

Таким образом, внедрение бюджетирования в компании в программах на платформе 1С является наиболее оптимальным с точки зрения затрат времени, денег и эффективности дальнейшей работы.

www.1cashflow.ru

Составление БДДС — пример

Содержание

1. Исходные данные для подготовки БДДС — пример реализации

2. Виды бюджетов в 1С:ERP — настройка

3. Выполнение этапов подготовки проекта бюджетов

Данная статья является продолжением примера подготовки Бюджетов на базе 1С 8.3 ERP.

В статье «Формирование БДР: пример реализации в программе 1С:ERP» были указаны основные исходные данные для планирования бюджетов. Также указаны настройки для подготовки операционных бюджетов и Бюджета доходов и расходов (далее БДР), а также результат планирования БДР.

Для подготовки Бюджета движения денежных средств (далее БДДС) используем те же данные, на примере компании ООО «ПБ1С».

Задача текущей статьи – реализовать подготовку БДДС на примере.

1. Исходные данные для подготовки БДДС – пример реализации

В дополнение к первоначальной статье «Формирование БДР: пример реализации в программе 1С:ERP» в качестве исходных данных зафиксируем следующее:

· Оплата за комплектующие планируется с условием «оплата в месяц закупки»;

· Поступления от покупателей планируются со следующими условиями:

o За Комплектующие №1 оплата происходит через месяц после отгрузки,

o За Комплектующие №2 оплата происходит в месяц отгрузки;

· Движение денежных средств по текущим расходам планируем на основании начислений, с поправкой на НДС («месяц-в-месяц»).

Для подготовки БДДС выполним планирование по следующим бюджетам:

· 3_Бюджет закупок

· 4_Инвестиционный бюджет

· 5_Расчет НДС

· 6_БДДС

2. Виды бюджетов в 1С:ERP — настройка

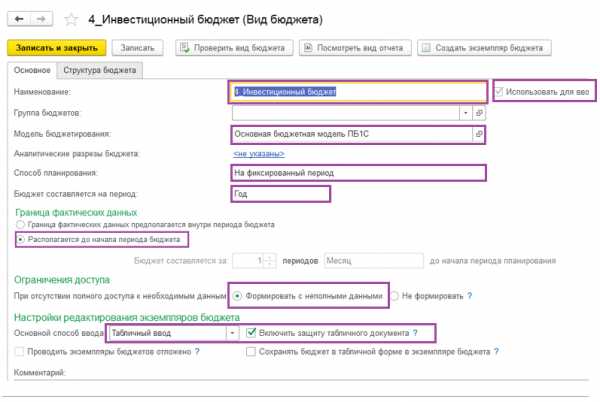

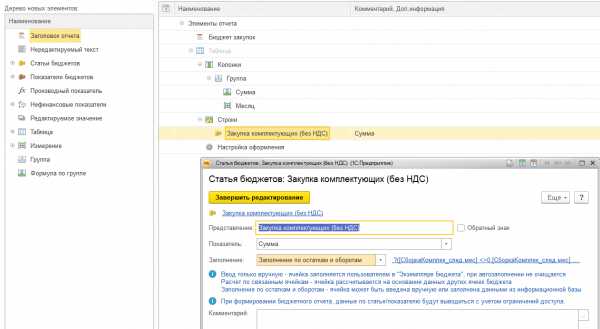

В справочнике Виды бюджетов сформируем новые элементы для каждой бюджетной формы. В справочнике на закладке «Основное» заполним реквизиты, указанные на рис.1.

Рисунок 1. Основные реквизиты бюджетной формы

На закладке «Структура бюджета» для каждого элемента справочника настроим структуру таблицы.

Настройка бюджета «3_Бюджет закупок»

Бюджет закупок будет содержать план закупки Комплектующих на основании запланированного объема сборки в бюджете «План движения Комплектов». При этом используется условие, что закупки выполняются в месяце, предшествовавшему месяцу продаж.

Чтобы составить бюджет закупок на закладке «Структура бюджета» добавляем элементы формы бюджета: заголовок, таблицу с типом «Показатели в строках». В колонках вводим группировку, расчет итогов по группе и измерение «Месяц» (рис. 2).

Рисунок 2. Структура Бюджета закупок

В строки добавляем статью бюджета Закупка комплектующих (без НДС). Для нее настраиваем автоматическое заполнение по остаткам и оборотам.

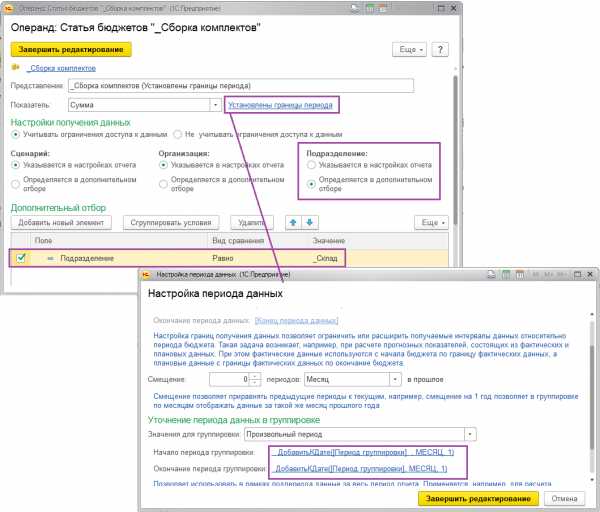

В качестве базы заполнения выбираем обороты по статье «Сборка комплектов». В Операнды добавляем два элемента: для одного настраиваем смещение по периоду (следующий месяц), для другого – нет (будет использовать данные текущего месяца). Также для всех операндов настраиваем отбор по Подразделению «Склад».

Рисунок 3. Определение условий отбора Операнда

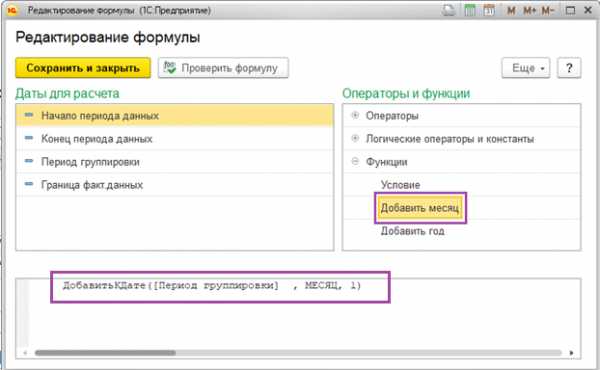

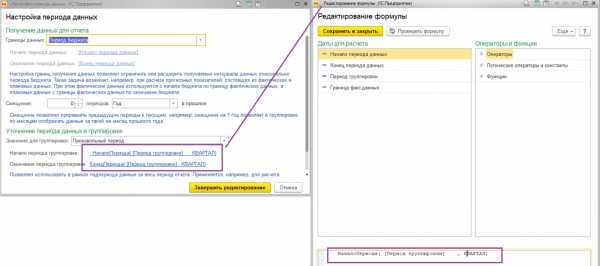

Для указания смещения по периоду необходимо в окне Настройка периода данных для полей «Начало периода группировки» и «Конец периода группировки» (указаны на рис. 3) настроить отбор в дополнительном окне «Редактирование формулы», используя формулу «Добавить месяц» (рис.4).

Рисунок 4. Определение периода данных для отбора (смещение на 1 месяц вперед)

Далее, в поле Формула, используя два «Операнда СборкаКомплек_след.мес» и «СборкаКомплек_тек.мес», настроим формулу заполнения объема Закупки. Так как бюджет строится на год, то для декабря данных в системе планирования недостаточно. Поэтому, принимаем допущение, что для декабря объем закупок определяем по объему сборки декабря (а не января следующего года). Для этого используем функцию «Условие» (рис. 5).

Напомним, что при формировании бюджетов после выполнения функции автозаполнения пользователь может исправить сумму вручную.

Рисунок 5. Настройка автозаполнения в Бюджете закупок

Настройка бюджета «4_Инвестиционный бюджет»

Бюджет инвестиций будет содержать план инвестиций в виде денежных потоков, а также плановый ввод в эксплуатацию Основных средств (далее ОС). Инвестиционный проект бюджета будет заполняться полностью вручную.

На закладке «Структура бюджета» добавляем сложную таблицу, в колонках добавляем измерение «Месяц» (рис. 6).

Рисунок 6. Структура Инвестиционного бюджета

В строки добавляем группу «Платежи» и формулу суммы по группе. В группу добавляем строки по количеству статей ДДС, предусмотренных для Инвестиционного бюджета.

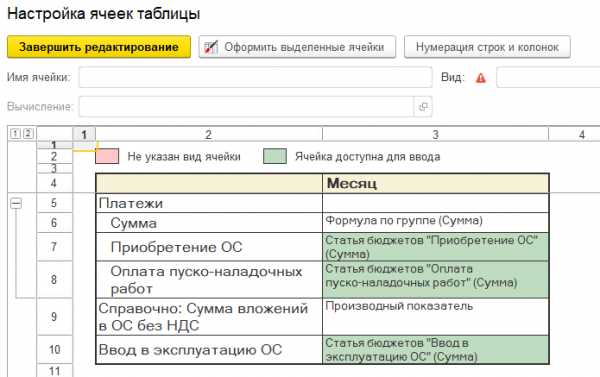

Ниже добавляем строку «Справочно: сумма вложений в ОС без НДС». В строке будет выводиться расчет суммы платежей без НДС для удобства ввода данных по следующей строке «Ввод в эксплуатацию ОС» (рис. 6).

По кнопке «Настроить ячейки» переходим в окно настроек. Для строк в группе «Платежи» настраиваем Статьи бюджета «Приобретение ОС» и «Оплата пуско-наладочных работ» с ручным вводом данных (рис. 7).

Рисунок 7. Настройка ячеек сложной таблицы Инвестиционного бюджета

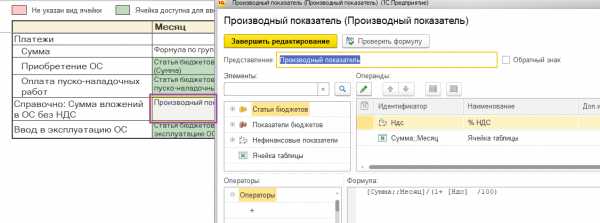

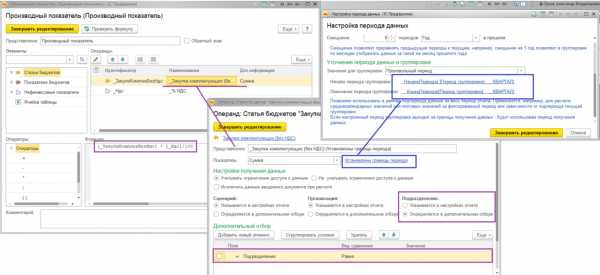

Для ячеек строки «Справочно: сумма вложений в ОС без НДС» указываем тип «Производный показатель» с формулой вычисления суммы платежей без НДС, используя нефинансовый показатель «%НДС», который ввели при подготовке БДР в прошлой статье (рис. 8).

Рисунок 8. Настройка формулы расчета для производного показателя

Для строки «Ввод в эксплуатацию ОС» настраиваем Статью бюджета с аналогичным названием. Движение по этой статье не влияет на БДДС, но будет влиять на обороты по Балансу.

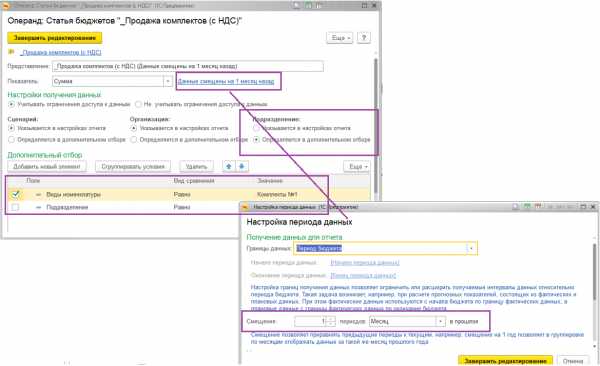

Настройка бюджета «5_Расчет НДС»

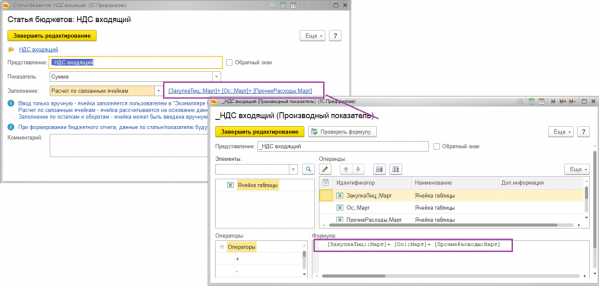

Бюджет «Расчет НДС» будет выполнять расчет суммы НДС к оплате/либо возмещению. Для этого будем использовать упрощенный принцип: расчет НДС за квартал = сумма начисленного НДС с продаж – сумма НДС входящего. Если сумма положительная, планируем оплату НДС в первом месяце следующего квартала, а если сумма отрицательная, планируем возмещение НДС из бюджета в первом месяце следующего квартала.

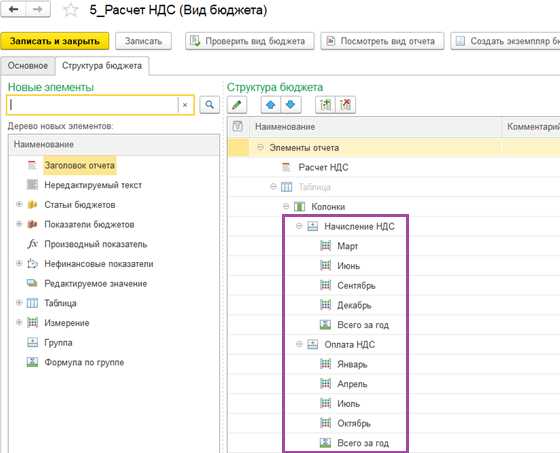

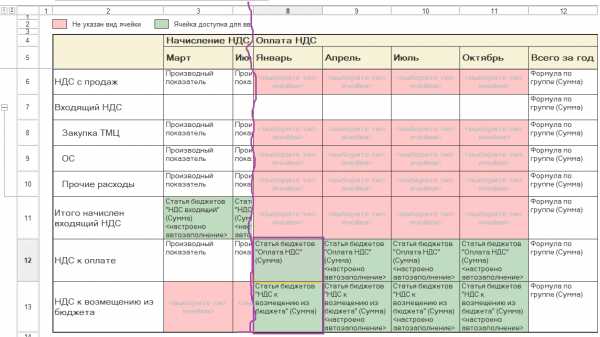

Для настройки структуры бюджета используем сложную таблицу, в которой в колонках будут две группы: по начислению НДС и по платежам НДС. В группе «Начисление НДС» добавляем измерения периода «Месяц», выбираем последние месяцы квартала: Март, Июнь, Сентябрь, Декабрь. В группе «Оплата НДС» добавляем измерения периода «Месяц», выбираем первые месяцы квартала: Январь, Апрель, Июль, Октябрь. В обе группы добавляем формулу расчета суммы по группе «Всего за год» (рис. 9).

Рисунок 9. Структура колонок бюджета Расчет НДС

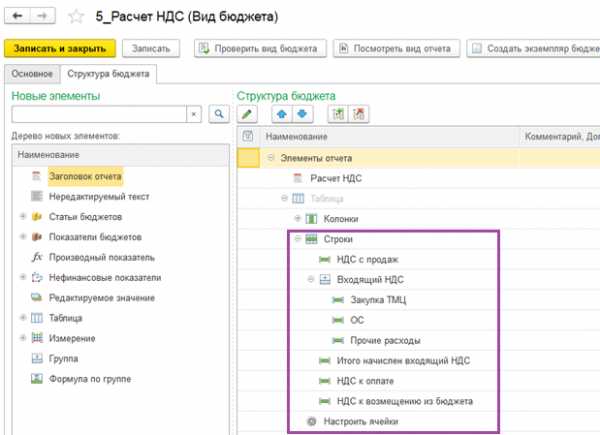

В строки бюджета добавляем строки для отражения НДС с продаж, Входящего НДС, Суммы начисленного НДС, а также две строки для планирования платежей по НДС (как указано на рис. 10).

Рисунок 10. Структура строк бюджета Расчет НДС

По кнопке «Настроить ячейки» переходим к настройке ячеек таблицы.

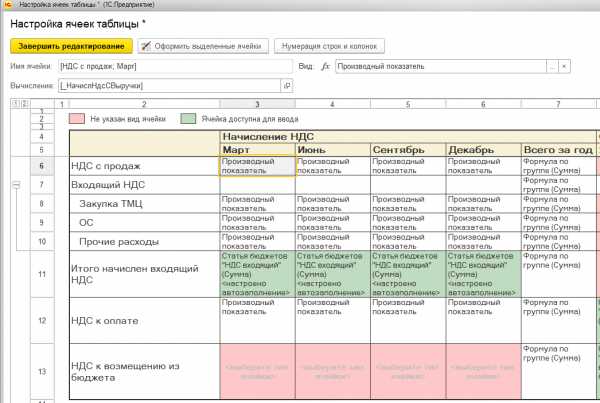

Настройка строк в группе «Начисление НДС» представлена на рисунке 11.

Рисунок 11. Настройка ячеек в группе «Начисление НДС»

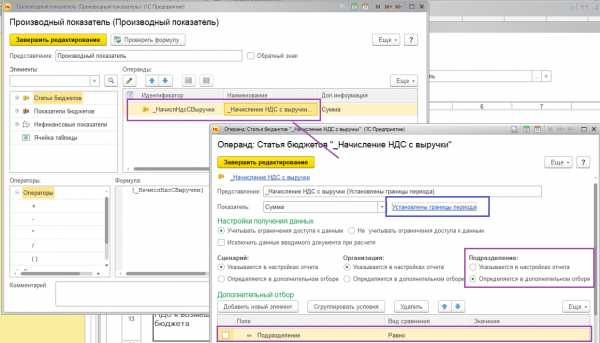

· Для строки «НДС с продаж» колонки Март настраиваем тип Производный показатель, равный оборотам Статьи бюджета «Начисление НДС с выручки», по которой было запланировано в рамках подготовки бюджета БДР. Для Операнда снимаем отбор по Подразделению (для случаев, если исходные данные запланированы на другое Подразделение, отличное от текущего бюджета), рис. 12.

Рисунок 12. Настройка производного показателя (Начисление НДС с выручки)

Для того чтобы настроить отбор данных за период = 1 квартал (для колонки Март), необходимо установить границы периода по ссылке, выделенной синим на рис. 12.

Далее в окне настройки периода для полей «Начало периода группировки» и «Конец периода группировки» необходимо установить настройки, как указано на рисунке 13.

Рисунок 13 Настройка периода отбора = квартал

· Для строки «Закупка ТМЦ» (в группе Входящий НДС)колонки Март также выбираем тип ячейки «Производный показатель» и задаем формулу расчета, как обороты по статье «Закупка комплектующих (без НДС)» * ставка НДС (нефинансовый показатель). Для Операнда «Закупка комплектующих (без НДС)» также настраиваем отбор по периоду = квартал (рис. 14 – выделено синим) и снимаем отбор по подразделениям.

Рисунок 14. Настройка Производного показателя «Входящий НДС» по закупке комплектующих за квартал

· Для строки «ОС» (в группе Входящий НДС)колонки Март выбираем тип ячейки «Производный показатель» и задаем формулу расчета, как обороты по статье «Ввод в эксплуатацию ОС» * ставка НДС (НДС принимается к зачету в момент ввода в эксплуатацию ОС) (рис. 15). Для Операнда «Ввод в эксплуатацию ОС» также настраиваем отбор по периоду = квартал и снимаем отбор по подразделениям.

Рисунок 15. Настройка производного показателя «Входящий НДС» для ввода в эксплуатацию ОС

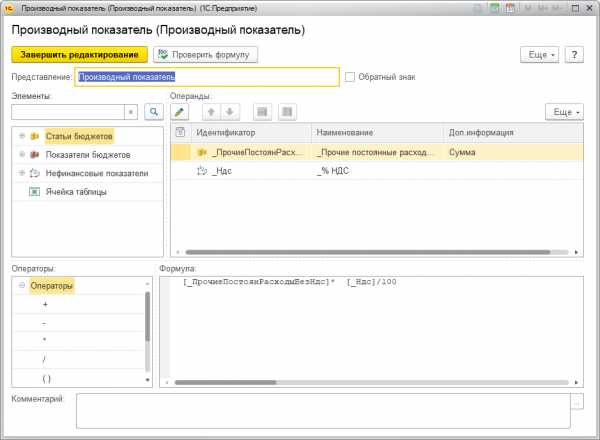

· Для строки «Прочие расходы» (в группе Входящий НДС) колонки Март выбираем тип ячейки «Производный показатель» и задаем формулу расчета, как обороты по статье «Прочие постоянные расходы» * ставка НДС (рис. 16). Для Операнда «Прочие постоянные расходы» также настраиваем отбор по периоду = квартал и снимаем отбор по подразделениям.

Рисунок 16. Настройка производного показателя «Входящий НДС» для прочих постоянных расходов

· Для строки «НДС входящий» колонки Март настраиваем тип Производный показатель с расчетом по связанным ячейкам. Задаем формулу расчета НДС по закупке комплектующих, НДС по вводу в эксплуатацию ОС, НДС по прочим текущим расходам (рис. 17).

Рисунок 17. Расчет суммы входящего НДС (через Производный показатель)

· Для строки «НДС к оплате» колонки Март через Производный показатель задаем расчет по связанным ячейкам: НДС с продаж – Входящий НДС (рис. 18)

Рисунок 18. Настройка расчета НДС к оплате

Настройка строк в группе «Оплата НДС» представлена на рисунке 19.

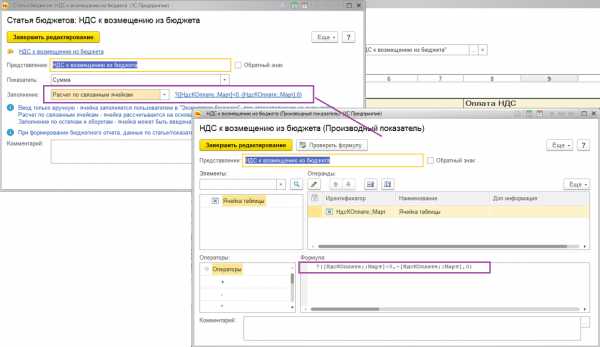

В группе «Оплата НДС» настраиваем отражение только для двух строк:

· НДС к оплате,

· НДС к возмещению из бюджета.

Рисунок 19. Настройка ячеек группы Оплата НДС

Для ячеек задаем тип Статья бюджета (с выбором соответствующей статьи). Для месяца Январь сумму в бюджете будут заполнять пользователи (сумма не зависит от бюджетных данных, а зависит от прогнозных оборотов за 4 кв. предыдущего года). Поэтому автозаполнение не настраиваем.

Для месяца Апрель задаются такие условия автоматического заполнения по связанным ячейкам таблицы:

· Для строки «Оплата НДС» следующее условие: если сумма в строке «НДС к оплате» за март положительная, то сумма планирования оплаты НДС в Апреле равна сумме начисления (рис. 20),

· Для строки «НДС к возмещению из бюджета» следующее условие: если сумма в строке «НДС к оплате за март» отрицательная, то сумма возмещения НДС в Апреле равна сумме начисления с обратным знаком (рис.21).

Рисунок 20. Настройка автозаполнения НДС к оплате

Рисунок 21. Настройка автозаполнения НДС к возмещению из бюджета

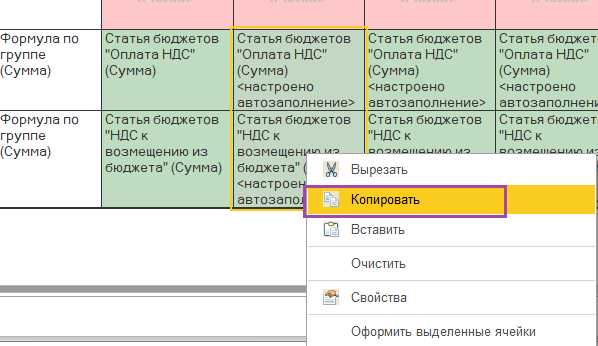

Далее для всех строк функцией Копировать/Вставить (рис. 22) переносим типы ячеек и формулы расчета в остальные месяцы группы колонок «Начисление НДС» (копирование из колонки «Март»), а также строк для группы «Оплата НДС» (копирование из колонки «Апрель»).

Рисунок 22. Функция копирования ячеек при настройке сложных таблиц

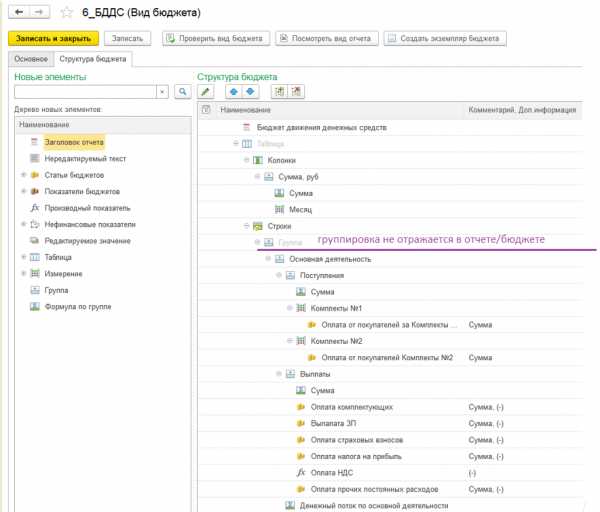

Настройка бюджета «6_БДДС»

Для подготовки бюджета БДДС выполним настройку бюджета, которую можно использовать как для ввода плановых данных, так и для формирования отчетной формы.

Подразумевая, что все основные обороты бюджета Подразделениями запланированы, и БДДС строится с учетом установленных условий оплат для поставщиков и покупателей; также допуская, что оплата текущих расходов планируется на основании начислений, которые были запланированы ранее, — мы можем выполнить централизованное планирование БДДС.

На закладке «Структура бюджета» добавляем элементы формы бюджета: заголовок, таблицу с типом «Показатели в строках». В колонках вводим группировку, расчет итогов по группе и измерение «Месяц».

В строки добавляем группировку первого уровня (заголовок его сделаем в отчете/бюджете невидимым). С помощью этой группы будем считать общую сумму всех денежных потоков по строке «Общий денежный поток».

На втором уровне добавляем группировку по видам деятельности: Основная, Инвестиционная, Финансовая. В каждую из трех групп добавляем расчет итогов с соответствующим названием, например, «Денежный поток по основной деятельности» (рис. 23).

Для группы «Операционная деятельность» дополнительно вводим группы «Поступления» и «Выплаты» с расчетом итогов по группе. В каждой группе добавляем соответствующие статьи баланса Движения денежных средств.

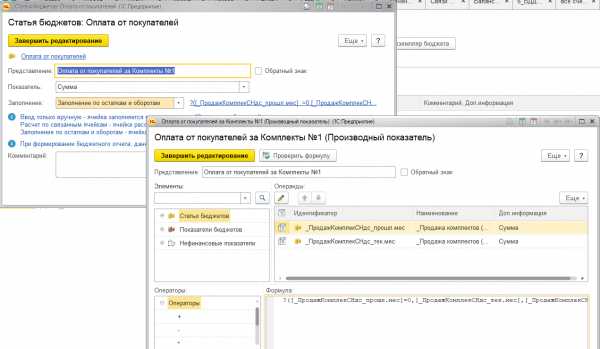

· Для статьи «Оплата от покупателей за комплекты» добавляем группировку по аналитике Вид номенклатуры. Для каждой строки задаем автоматический расчет суммы оплаты.

Рисунок 23. Структура БДДС. Операционная деятельность

Для оплаты за Комплекты №1 установлено условие оплаты с отсрочкой один месяц. Поскольку мы планируем показатели за год, будем использовать допущение, что в январе сумма поступлений за проданные комплекты №1 равна объему продаж в Январе (аналогично способу планирования бюджета закупок пренебрегаем переходящими остатками задолженности). Поэтому формула расчета объемов поступлений будет выглядеть следующим образом:

?([_ПродажКомплекСНдс_прошл.мес]=0,[_ПродажКомплекСНдс_тек.мес],[_ПродажКомплекСНдс_прошл.мес] )

Для реализации формулы добавляем 2 Операнда: «ПродажаКомплектовСНДС_прошл.мес» и «ПродажаКомплектовСНДС_тек.мес» (рис.24).

Рисунок 24. Настройка автозаполнения Оплаты за проданные Комплекты №1

Для каждого операнда снимаем отбор по подразделению, а для Вида номенклатур = Комплект №1 (рис. 25).

Для обеспечения условия отбора объема продаж за прошлый месяц используется настройка смещения по периодам (рис.25).

Рисунок 25. Настройка отбора данных за прошлый месяц

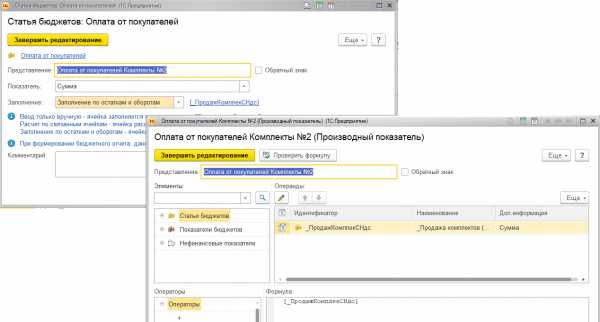

Для настройки автозаполнения суммы поступлений денежных средств от покупателей за Комплекты №2 используем простую формулу: Сумма платежей равна объему продаж текущего месяца (рис. 26).

Для Операнда аналогично настраиваем отбор по Подразделениям и по Виду номенклатур = Комплект №2.

Рисунок 26. Настройка автозаполнения оплаты от покупателей за проданные Комплекты №2

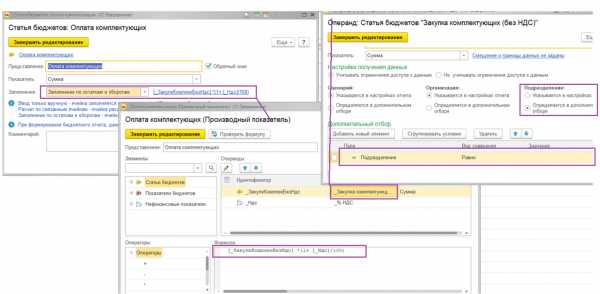

· Для статьи «Оплата комплектующих» используем расчет от суммы объема закупок, увеличенный на сумму НДС (рис.27).

Рисунок 27. Настройка автозаполнения суммы платежей за комплектующие

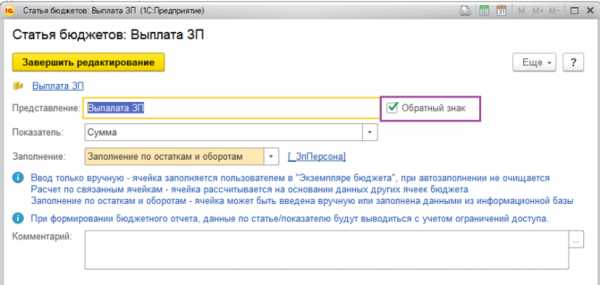

· Для следующих строк «Выплата ЗП» и «Оплата страховых взносов» сумму платежей заполняем от суммы запланированных ранее начислений по соответствующим статьям (пример – на рис. 28). Для данных статей, а также для всех выплат, устанавливаем признак «Обратный знак», т.к. это расход (рис.28).

Рисунок 28. Пример настройки платежей от статей начислений

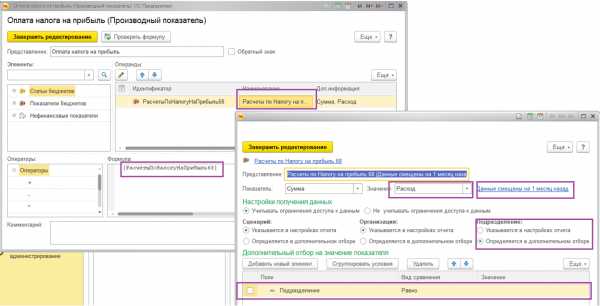

· Для строки «Оплата налога на прибыль» настраиваем автозаполнение от Показателя бюджета «Расчеты по налогу на прибыль 68». В настройках Операнда снимаем отбор по Подразделениям, указываем значение для отбора «Расход», а также задаем смещение по периодам на месяц назад (рис. 29). Таким образом, мы заполнили следующее условие расчета суммы к оплате по налогу на прибыль: планируем к оплате сумму начисления за предыдущий месяц.

Рисунок 29. Настройка автозаполнения для оплаты налога на прибыль

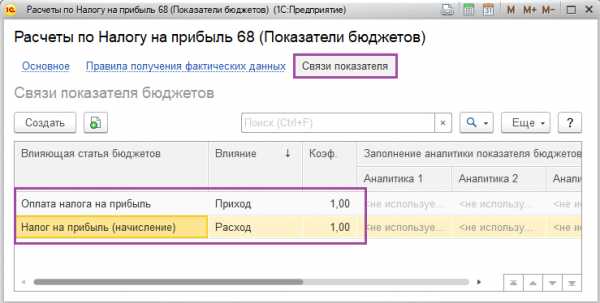

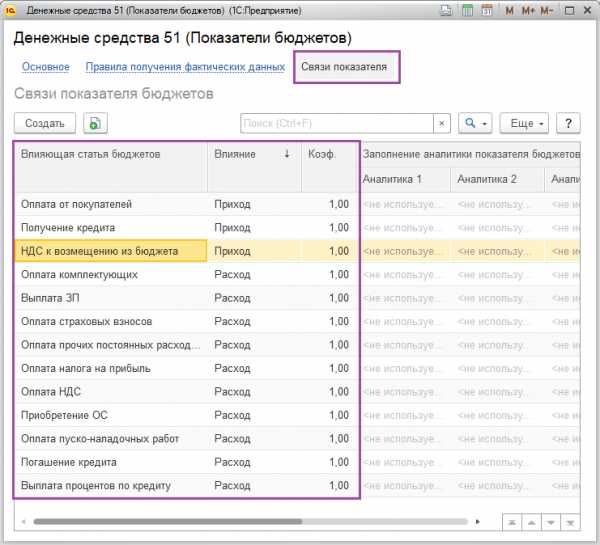

Для того чтобы в бюджете можно было использовать данные по показателю «Расчеты по Налогу на прибыль 68», необходимо настроить связь показателя со статьями бюджета (рис. 30).

Рисунок 30. Настройка связей Показателя и Статей

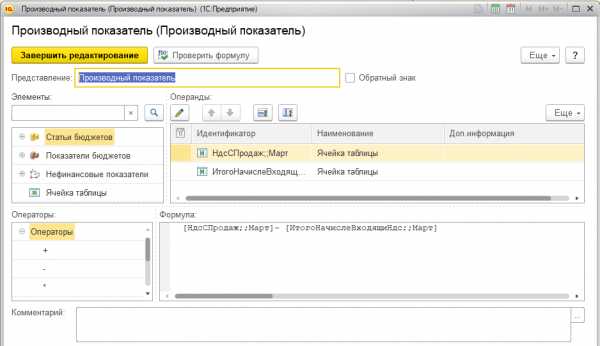

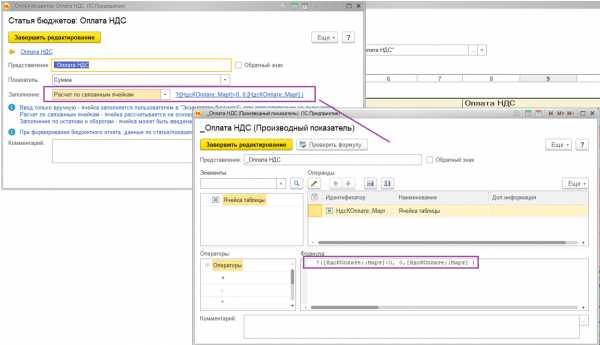

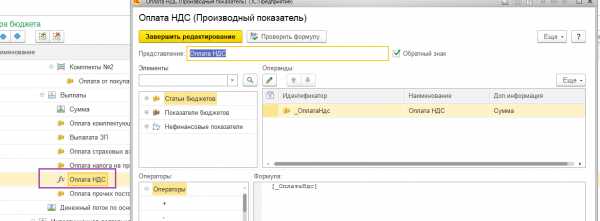

· Для строки «Оплата НДС» выводим тип Производный показатель, т.к. сумма платежей была рассчитана и зафиксирована в другом бюджете – «5_Расчет НДС». Используя производный показатель, мы выведем в форме бюджета плановые данные по этой строке для информации, при проведении документа Экземпляр бюджета эти данные в регистрах записываться не будут (рис. 31).

Рисунок 31. Настройка производного показателя в БДДС

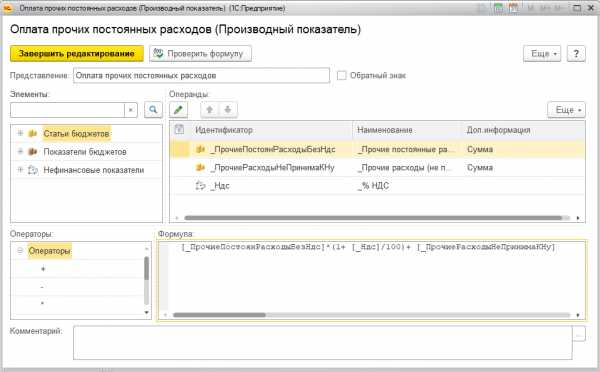

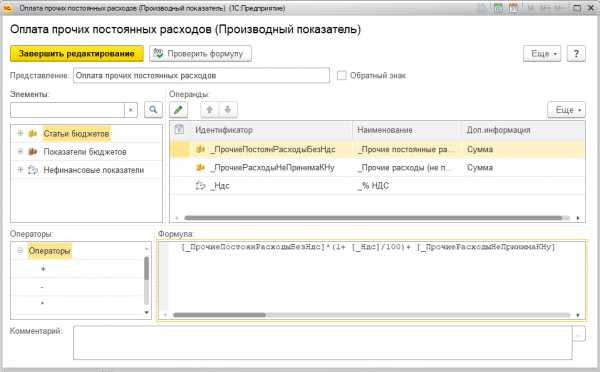

· В строке «Оплата прочих постоянных расходов» для планирования суммы платежей настроим автозаполнение от суммы начислений по статье «Прочие постоянные расходы», увеличенной на сумму НДС, а также сумма расходов по статье «Прочие расходы (не принимаемые к НУ)» (предполагая, что они проходят без НДС) (рис. 32).

Рисунок 32. Настройка автозаполнения по статье Оплата прочих постоянных расходов

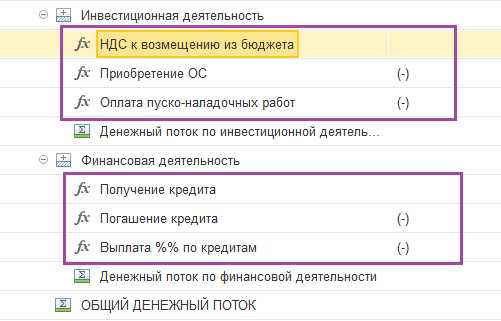

Далее в структуре таблицы добавляем группу Инвестиционная деятельность и Финансовая деятельность предприятия.

Суммы планирования оборотов по статьям в указанных группах уже были запланированы в операционных/вспомогательных бюджетах. Поэтому для целей подготовки БДДС выведем значения этих статей в виде Производных показателей, аналогично строке «Оплата НДС» (рис.33).

Для строк, отражающих выплаты, не забываем проставить признак «Обратный знак».

Рисунок 33. Настройка производных показателей в БДДС

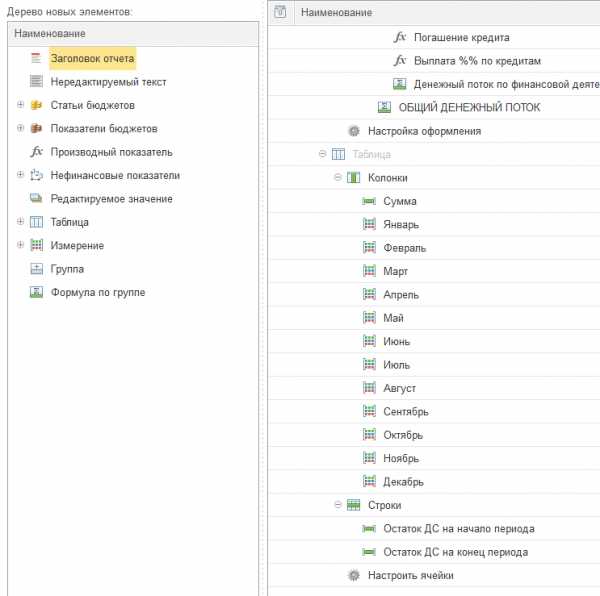

Для представления данных об остатках денежных средств (далее ДС) в структуру БДДС добавляем новую таблицу (после таблицы с оборотами). Это будет сложная таблица. В колонках добавляем группировку, в которую переносим явно выбранные все месяцы в году. В начале, до января добавляем колонку «Сумма», в которую выведем остаток на начало, равный остатку на начало января, а остаток на конец года – равный остатку на конец декабря. В структуре строк добавляем две строки с остатками (рис. 34).

Рисунок 34. Структура таблицы с остатками в БДДС

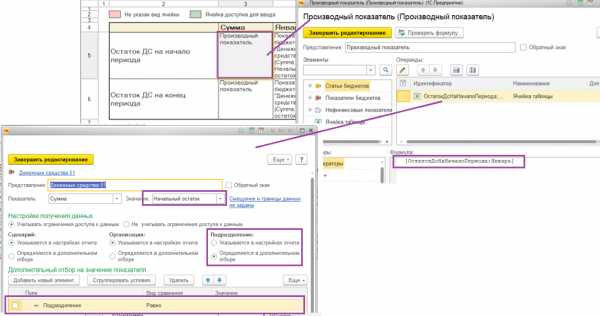

По кнопке «Настроить ячейки» переходим в окно настройки ячеек сложной таблицы.

В строке «Остаток ДС на начало периода» колонки Январь указываем, что требуется выводить начальный остаток по Показателю бюджета «Денежные средства» (рис. 35). В строке «Остаток ДС на конец периода» указываем аналогичное заполнение, с отличием по полю «Значение»: выбираем Конечный остаток. Типы ячеек и формулы расчета из Января переносим копированием на месяцы Февраль – Декабрь.

Рисунок 35. Настройка автозаполнения остатков денежных средств на начало периода

Для колонки Сумма настраиваем тип Производный показатель с расчетом по связанным ячейкам:

· Для строки «Остаток ДС на начало периода» — равный ячейке этой строки колонки Январь,

· Для строки «Остаток ДС на конец периода» — равный ячейке этой строки колонки Декабрь (рис. 36)

Рисунок 36. Настройка представления остатков ДС за год (на начало года и на конец года)

Для того чтобы в бюджете выводились остатки на начало и конец периода по денежным средствам, необходимо настроить связь показателя со статьями бюджета (рис. 37).

Рисунок 37. Настройка связей Показателя и Статей

3. Выполнение этапов подготовки проекта бюджетов

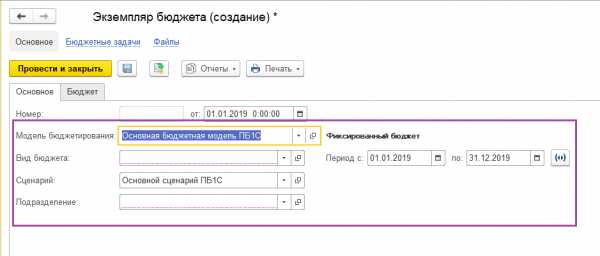

Заполнение бюджетов выполняется документом Экземпляр бюджета. В процессе планирования сформируем бюджеты по очередности их заполнения.

В списке документов Экземпляры бюджетов создаем новые бюджеты, заполняем реквизиты документа. На закладке «Основное» заполняем реквизиты по направлению бюджета (рис.38). Для каждого вида плана выбираем соответствующий Вид бюджета.

Рисунок 38. Основные настройки документа Экземпляр бюджета

Часть бюджетов была заполнена в процессе подготовки БДР:

· 1_План продаж

· 2_План движения Комплектов

· 4_Бюджет ФОТ

· 4_Текущие расходы

· 4_Кредитный портфель

· 4_Расчет НДС

· 5_Расчет налога на прибыль

Для подготовки БДДС дополним данные планирования бюджетами:

· 3_Бюджет закупок

· 4_Инвестиционный бюджет

· 5_Расчет НДС к выплате

· 6_БДДС.

Подготовка бюджета «3_Бюджет закупок»

В новом документе Экземпляр бюджета выбираем вид бюджета = «3_Бюджет закупок», подразделение – «_Отдел закупок».

На закладке «Бюджет» по кнопке «Заполнить/ Заполнить по данным бюджетирования» (рис.39) заполним суммы бюджета автоматически по алгоритмам расчета, заданным в Виде бюджета на основании данных, заполненных на предыдущем этапе планирования.

Рисунок 39. Заполнение документа по данным бюджета

Полученный результат планирования сохраняем, закрываем документ (по кнопке «Провести и закрыть») (рис. 40).

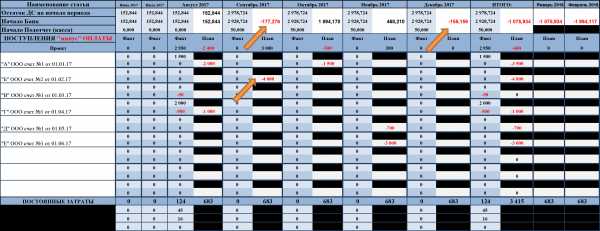

Рисунок 40. Результат планирования Бюджета закупок

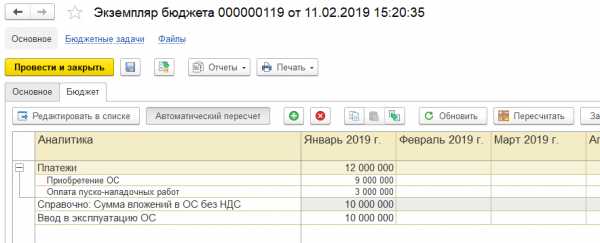

Подготовка бюджета «4_Инвестиционный бюджет»

В новом документе Экземпляр бюджета выбираем вид бюджета = «3_Инвестиционный бюджет», подразделение – «_Администрация».

На закладке Бюджет заполняем данные планирования вручную.

По кнопке «Пересчитать» система выведет в качестве подсказки сумму вложений в ОС без НДС, которую потребуется ввести в эксплуатацию.

Полученный результат планирования сохраняем, закрываем документ (по кнопке «Провести и закрыть») (рис. 41).

Рисунок 41. Результат планирования Инвестиционного бюджета

Подготовка бюджета «5_Расчет НДС»

В новом документе Экземпляр бюджета выбираем вид бюджета = «5_Расчет НДС», подразделение – «_Администрация».

По кнопке «Заполнить/Заполнить по данным бюджетирования» заполняем исходные данные для расчета НДС.

Далее по кнопке «Пересчитать» выполним расчет по связанным ячейкам. Для текущего бюджета будут заполнены строки с плановыми платежами НДС, либо поступлениями возмещения из бюджета. При необходимости, добавляем сумму платежей по НДС в январе (оплата за 4 кв. предыдущего года).

Полученный результат планирования сохраняем, закрываем документ (по кнопке «Провести и закрыть») (рис. 42).

Рисунок 42. Результат планирования платежей по НДС

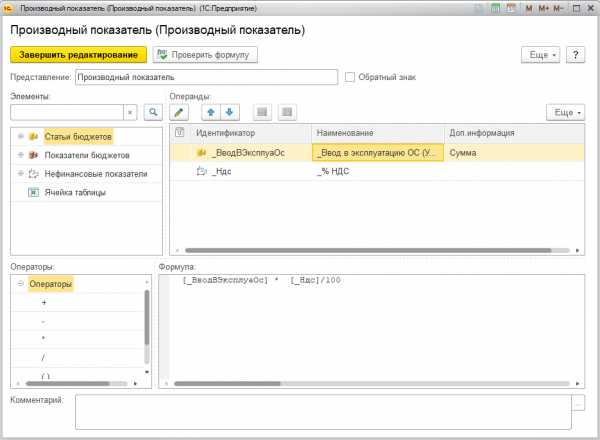

Подготовка бюджета «БДДС»

В новом документе Экземпляр бюджета выбираем вид бюджета «БДДС», подразделение – «_Администрация».

По кнопке «Заполнить/Заполнить по данным бюджетирования» заполняем бюджет расчетными показателями по настроенным формулам. При этом данные, которые будут записываться в регистре – обороты по Статьям бюджета – отражены белыми строками; а данные, которые выведены в форме справочно (в виде Производных показателей) выведены серыми строками (не редактируемые ячейки).

Полученный результат планирования сохраняем, закрываем документ (по кнопке «Провести и закрыть») (рис. 43).

Рисунок 43. Результат планирования БДДС

Отчетную форму БДДС можно получить, используя настройку «БДДС». Ее можно сформировать, вызвав команду Бюджетные отчеты и выбрав вид бюджета «БДДС».

Остатки денежных средств на начало января заполняются по правилам отбора, которые можно настроить для показателя бюджета. Подробнее эту возможность рассмотрим в следующей статье «Формирование Баланса в процессе планирования бюджетов в программе 1С 8.3 ERP».