что это такое и где его посмотреть

Инвестиции в основной капитал — это комплекс расходов, которые направлены на выполнение строительных работ, расширение, реконструкцию и восстановление основных фондов, что приводит к увеличению первоначальной цены объектов. Сюда же можно отнести расходы на покупку нового оборудования, машин, выращивание новых насаждение и так далее. Целью инвестиций в основной капитал (ИОК) является увеличение прибыли и развитие бизнеса. При этом с 2001 года налог на добавленную стоимость при подобных вложениях не учитывается.

В чем сущность?

Для стабильного развития и конкурентоспособности на рынке каждая компания работает над оптимизацией технологий, повышением экономической эффективности и увеличением уровня финансирования наиболее важных проектов. Руководство ставит перед собой долгосрочную задачу развития предприятия и увеличения прибыли в будущем.

В процессе производства (вне зависимости от его направления) компания расходует разные ресурсы, в результате чего рынок получает новую продукцию. Потребляемые ресурсы могут иметь различный характер — деньги, а также нематериальные и материальные активы. Упомянутые выше факторы обеспечиваются основным капиталом. Вот почему своевременные инвестиции в этот сектор важны для поддержания предприятия «на плаву» и повышения его конкурентоспособности.

Кроме того, ИОК обеспечивают более гибкое регулирование ценовой политики в отношении выпускаемого товара, рост дохода и обновление производства.

В глобальном плане под ИОК понимаются:

- Расходы на модернизацию и возведение различных объектов, приобретение машин, инвентаря и техники, которая классифицируется с позиции внеоборотных средств.

- Инвестиции в объекты интеллектуальной собственности.

ИОК могут осуществляться за счет личных или кредитных средств, а также денег, которые поступили в компанию в пределах соглашений мены, долевого участия и других.

Основные виды ИОК

Сегодня существует несколько видов инвестиций в основной капитал, которые разделяются по секторам финансовых вложений:

- Строительство.

- Сельское, рыбное и лесное хозяйство.

- Промышленность.

- Ресторанный и отельный бизнес.

- Торговая сфера.

- Транспорт и связь.

- Ремонт автомобилей и бытовых устройств.

- Сделки, связанные с объектами недвижимости.

- Обучение.

- Сектор государственного управления.

- Коммунальные и индивидуальные услуги.

- Спорт и культура.

- Финансовая деятельность.

Во всех рассмотренных направлениях можно четко проследить основной капитал, объем которого может меняться в зависимости от параметров эффективности.

Состав и структура

При рассмотрении ИОК, как правило, понимаются затраты на покупку, возведение или установку основных фондов в производственной сфере. В основе решения, касающегося начала инвестиционной деятельности, лежит стратегия компании или форс-мажорные обстоятельства, связанные с поломкой оборудования, пожаром, затоплением или другими ситуациями.

В состав инвестиционной стратегии включается политика будущих вложений, подразумевающая выбор наиболее перспективных направлений для инвестирования на ближайшие годы. Политика представляет собой набор принципов и правил, в том числе касающихся ИОК. В ней учитывается фонд развития, процесс обновления основных средств, источники инвестирования, виды инвестиций налоговая политика и другие моменты.

Структура ИОК разделяется по видам основных фондов. Наибольший объем денежных вложений направляется на сферу строительства (около 60%), а остальные — на покупку готовых зданий (сооружений), приобретение оборудования, автомобилей и прочих материальных ценностей, необходимых для деятельности предприятия.

К инвестициям в основной капитал не относится:

- Приобретение основных фондов, которые раньше были на балансе других компаний.

- Расходы на покупку недвижимости в многоквартирных домах (речь идет о жилой недвижимости).

- Затраты на приобретение наделов земли, а также различных объектов природопользования.

- Оформление арендных соглашений, приобретение лицензии, а также маркетинговых связей. Последние относятся к активам непроизводственного характера.

Источники финансирования

В процессе деятельности компания сама определяет источники инвестиций в основной капитал. Принятие решений во многом зависит от показателей и основных факторов деятельности предприятия. В основе источников ИОК лежат активы предприятия, его отчисления (доходные и амортизационные), а также другие производственные инструменты, среди которых патенты на выпускаемые товары, марки на продукцию, а также ПИФы.

Отдельного внимания заслуживают акции предприятия (если они имеются). Наличие ценных бумаг играет ключевую роль во многих случаях, как для отдельных предприятий, так и для экономики страны в целом. Что касается отчислений, они поступают в виде банковских займов от частных лиц или компаний, инвестиций из-за границы, а также формируются за счет бюджетных средств.

Инвесторы часто возлагают надежду на индекс инвестиций в основной капитал. Чаще всего именно он воспринимается как основной параметр, сигнализирующий об эффективности вложений и перспективах для инвестора. Но стоит учесть, что на результат инвестиций влияет и ряд других параметров:

- Текущая политика государственных органов власти.

- Прогнозы, которые предоставляют инвесторы.

- Качество и удобство налоговых реформ для людей.

- Благоприятность финансовой среды для привлечения средств со стороны.

Если рассматривать конкретные регионы страны или отдельно взятые компании, тогда на объем ИОК может влиять:

- Правильность применения ресурсов, которые участвуют в обороте.

- Эффективность проектов, направленных на инвестирование средств.

- Уровень конкурентоспособности товара.

В случае, когда правительство или компания осуществляют непродуманные вложения, объем ОИК снижается к минимуму. При этом инфляция показывает, как перемещаются привлеченные и личные средства.

Источники формирования средств условно делятся на следующие категории:

- Для собственных средств компании это амортизационные отчисления и доход.

- Для привлеченных денег — кредиты, оформленные в банке, вложения из-за рубежа, кредиты у других компаний, внебюджетные деньги, бюджетные средства и другие источники.

Направления ИОК

Одним из важных факторов инвестиционной политики предприятия является распределение вложений по направлениям. Сегодня можно выделить несколько перспективных и популярных среди компаний вариантов:

- Долгосрочные вложения в капстроительство различных объектов, относящихся к производственным фондам. Сюда же можно отнести объекты социального и культурного назначения. Такой тип инвестиций, как правило, находит отражение в учете под видом объектов незаконченного строительства.

- Вложения в основные средства. Здесь речь идет об инвестициях, которые до конца финансового года должны быть завершены вводом сооружений (зданий) в состав основных средств. Один из ключевых моментов касается ввода объектов в эксплуатацию, который производится на основании актов приемки и сдачи, а также специального назначения.

- Вложения в ценные бумаги, такие как облигации, векселя банков, акции. К этой же категории относятся долгосрочные займы, в которых кредитодателем является другое предприятие.

- Инвестиции в активы нематериального характера. К этой категории относятся вложения неденежного характера, не имеющие материального вида. Перенос стоимости на конечный товар производится плавно и в течение долгого времени. Важно, чтобы нематериальные активы имели правильное документальное оформление, корректно идентифицировались и несли в себе экономическую выгоду.

Рассмотренные выше направления ИОК являются стандартными и получили наибольшую популярность у компаний различных размеров. В свою очередь, руководители должны контролировать оставшуюся часть внеоборотных активов после каждого очередного вложения средств. Важно, чтобы объем инвестиций не превышал размер долгосрочных обязательств и своего капитала.

Особенности учета

Законодательная власть отдельное внимание уделяет правильности учета вложений в основной капитал, который числится на балансе компании. Как только этот капитал создан и нашел отражение в учете, он попадает под юрисдикцию приказа под номером 91н Минфина РФ. Если основные средства еще не поставлены на учет, бухгалтер компании берет во внимание другой документ — Приказ №94н.

Упомянутая бумага вводит в действие счет «08», подразумевающий инвестиции во внеоборотные активы. Он применяется в компаниях для отражения вложений в роли объекта учета. После того, как инвестиции приводят к появлению или покупке основного средства, учет ведется уже на другом счете — 01 (Основные средства).

На восьмом счете могут отражаться расходы, которые производятся с применением разных источников — за счет кредитных, личных или бюджетных средств. Здесь же показываются затраты на модернизацию и поддержание производственных мощностей компании на высоком уровне, а также покупку оборудования машин и других объектов.

Организация, которая ведет учет вложений в основные средства, вправе открыть к «восьмому» счету несколько субсчетов, где будет учитываться покупка, строительство и другие действия. При этом счет 08 можно отнести к активным, ведь в нем по дебету прописываются инвестиции в оборотный капитал, а по кредиту списываются расходы компании во время использования активов. Конечная информация находит отражение в отчетности в конце года.

law03.ru

виды и источники :: SYL.ru

Перед тем как ознакомиться с тем, что представляют собой инвестиции в основной капитал, стоит рассмотреть оба понятия по отдельности. Это поможет более подробно разобраться в них и избежать ошибок в дальнейшем.

Понятие инвестиций и основного капитала

Инвестиции представляют собой долгосрочные вложения капитала в объекты различных видов деятельности для получения дохода в дальнейшем.

Основным капиталом является имущество предприятий, которое выражено в денежном эквиваленте. К нему можно отнести материальные ценности организации, а также финансовые и нематериальные активы.

Понятие инвестиций в основной капитал

Инвестиции в основной капитал – это вложения, которые будут способствовать приобретению, созданию, а также расширению основных фондов предприятия. Результатом данного процесса может стать сооружение новых объектов и модернизация оборудования, покупка необходимых транспортных средств и инструментов. Кроме того, выполняются другие действия, направленные на развитие того или иного субъекта экономики.

На сегодняшний день подобные инвестиции занимают преимущественную часть общего количества вложений каждой организации. Стоит отметить, что объем инвестиций в основной капитал является непостоянным. Этот показатель может меняться достаточно часто в зависимости от потребностей предприятия.

Виды рассматриваемых инвестиций

Рассматривая сферы финансового вложения, выделяют такие виды инвестиций:

- строительство;

- ведение сельского хозяйства;

- лесное хозяйство и охота;

- рыбное хозяйство;

- промышленность;

- торговля;

- область ресторанного и отельного бизнеса;

- сфера связи и транспорт;

- ремонт оборудования и бытовых изделий;

- торговля и аренда объектов недвижимости;

- охрана здоровья;

- область государственного управления;

- образование;

- финансовая деятельность;

- предоставление индивидуальных и коммунальных услуг;

- культура и спорт.

В указанных сферах деятельности инвестиции в основной капитал стабильно прослеживаются. Стоит учитывать, что их показатели изменяются в зависимости от эффективности. Необходимо ознакомиться с условиями, которые имеют значение для обеспечения ее достаточного уровня.

Факторы, которые влияют на эффективность инвестиций

Различные факторы оказывают влияние на показатели инвестиций в основной капитал, что сказывается на функционировании предприятия. Ими на общегосударственном уровне могут быть:

- целесообразность экономической политики, которая проводится в стране;

- социальная обстановка в стране;

- показатели совершенства систем налогообложения;

- наличие и суть инвестиционных рисков в определенном государстве для капиталовкладчиков;

- условия, которые созданы для привлечения капиталов из-за рубежа.

Необходимо учитывать условие: финансирование инвестиций в основной капитал может снизиться, что станет результатом недостаточной эффективности инвестиционной политики в государстве. Одним из основных факторов, который может отобразиться на этом, является степень инфляции в стране.

Когда рассматриваются отдельные регионы государства и определенные предприятия, на объем вложений могут повлиять:

- уровень применения производственных основных фондов и мощности;

- конкурентоспособность распространяемой продукции;

- качество и эффективность инвестиционных проектов, реализуемых организациями;

- рациональность в процессе обращения с ресурсами предприятия.

Учитывая данные факторы, можно увеличить объем инвестиций, поступающих в основной капитал.

Источники вкладов в основной капитал

Разделяя факторы, которые оказывают влияние на инвестиции в основной капитал, счет бухгалтерского учета составляет компания. Стоить отметить, что источниками финансовых потоков являются средства, принадлежащие предприятию, программные продукты, торговые марки, патенты, а также активы земельных фондов.

Инвестиции в основной капитал также могут поступать из привлеченных активов благодаря выпуску акций компании. Они обладают особым влиянием на структуру вложений. Стоит также учитывать, что денежные взносы могут выделяться группами промышленно-фондового типа, а также акционерными обществами и холдинговыми компаниями. Подобные инвестиции вкладываются по безвозвратному принципу и именно их можно назвать одними из наиболее эффективных источников экономического развития организаций и экономики в целом.

Что необходимо для привлечения инвестиций?

Никто не будет заниматься благотворительностью и вкладывать средства в деятельность, не имея при этом выгоды. По этой причине составляется специальный инвестиционный договор, в котором указывается объект, обязательства обеих сторон, их ответственность и сроки. На его основе инвестор получает право на свою долю прибыли.

В подобном партнерстве риск существует лишь для инвестора, потому что он не может быть полностью уверен в прибыльности предпринимательской деятельности. При этом если компания не получит дохода, она не должна будет выплачивать ничего инвестору.

Без особых причин совершать вклады также инвесторы не станут. Для привлечения средств необходимо составить грамотный бизнес-план. Он должен отображать и обосновывать прибыльность вложений. Требуется предварительно обдумывать условия, на которых компания согласится на инвестирование. Кроме того, стоит продумать детали, присутствующие в данном процессе. В противном случае предприниматель может оказаться в неопределенной ситуации.

Инвестиции в основной капитал несложно привлечь, к тому же это выгодное взаимодействие для обоих участников сделки. По этой причине также просто найти инвестора для действительно прибыльного дела.

www.syl.ru

Инвестиции в основной капитал — Что такое инвестиции в основной капитал?

Перед тем как перейти к понятию инвестиций в основной капитал составим определение основного капитала.

Основной капитал это все имущество организации выраженное в денежном эквиваленте. В него входят все материальные ценности предприятия (недвижимость и оборудование, земля, транспорт и т.п.), финансовые активы (ценные бумаги организации, задолженность сторонних организаций, инвестиции организации), нематериальные активы (патенты, лицензии, гранты и т.п.).

Таким образом, получается, что инвестиции в основной капитал это вложения способствующие покупке, созданию и расширению основных фондов предприятия. Результатом инвестиций в основной капитал является строительство новых объектов, ремонт и модернизация оборудования, приобретение транспорта, инвентаря и необходимого инструмента, покупка недвижимости и другие необходимые действия для развития того или иного экономического субъекта.

Сущность и роль инвестиций в основной капитал

Для успешного и конкурентоспособного положения на рынке каждая организация постоянно стремится к росту и совершенствованию собственных технологий и способов производства для улучшения собственной коммерческой эффективности и состоятельности.

В процессе любого производства потребляются различные виды ресурсов. Конечным итогом этого потребления является создание и выпуск готовой продукции. Потребляемыми ресурсами будут материальные, нематериальные и денежные активы необходимые для полноценного функционирования предприятия. Все эти факторы производства обеспечиваются основным капиталом компании. И именно поэтому инвестиции в основной капитал это основная движущая сила увеличения объемов производства и роста его экономической состоятельности.

Также инвестиции в основной капитал способствуют более гибкому и тонкому регулированию уровня цен на выпускаемую продукцию, увеличению прибыли, структурированию и обновлению производства.

Источники финансирования инвестиций в основной капитал

Так как инвестиции в основной капитал это главная стимулирующая сила развития предприятия, она требует средств финансирования.

Основными источниками инвестиций выступают собственные и привлеченные средства.

Источники формирования собственных средств:

- прибыль организации

- амортизационные отчисления.

Источники формирования привлеченных средств:

- банковские кредиты и займы

- займы у сторонних организаций

- средства бюджетов разных уровней

- внебюджетные средства

- иностранные инвестиции

- прочие источники.

Уровень эффективности инвестиций в основной капитал

Такой показатель как уровень эффективности инвестиций в основной капитал способен показать степень успешности функционирования конкретного предприятия или отдельной отрасли и даже страны в целом.

Степень отдачи от вложений в основной капитал могут воздействовать следующие факторы:

- уровень конкуренции того или иного выпускаемого предприятием товара. Уровень конкуренции на сопутствующем рынке

- эффективность использования производственных мощностей организации, уровень из загруженности и рациональность использования

- эффективность качественной и профессиональной реализации действующих инвестиционных проектов предприятия

- рациональное использование ресурсов предприятия (материальных, денежных, трудовых и т.д.).

На государственном уровне на эффективность вложений в основной капитал влияют:

- государственная экономическая политики

- развитость налоговой системы

- социальная обстановка

- реальные инвестиционные риски

- уровень инвестиционного потенциала.

( Пока оценок нет )

investicii-v.ru

что это такое с примерами

Инвестиции в основной капитал – это вложения сторонних физических (юридических) лиц, компаний или государства в бизнес с целью получения прибыли в будущем

Если предприниматель задумал открытие (развитие нового направления) бизнеса, но не имеет необходимой для этого суммы денег, на помощь приходят инвесторы. Сегодня инвестиции – реальная возможность для одних начать свое дело, а для других – заложить основу для получения высоких доходов в будущем. Инвестиции в основной капитал – это вложения в расчете на перспективу получения прибыли. При этом инвестором может выступать не только физическое, но и юридическое лицо, и даже государство.

Сегодня именно эти вложения превалируют в российской экономике и являются наиболее выгодными, так как именно они обеспечивают производство материальных благ (см. Рис.1)

Рис.1. Вложения в основной капитал: сравнение с иными нефинансовыми инвестициями*

*На основе статистики 2012 г.

Чтобы лучше понять термин, определимся с взаимосвязанными понятиями:

- Капитал. Бывает основным и оборотным. Подразумевает любые средства, участвующие в «жизнедеятельности» фирмы (денежные/неденежные, материальные/нематериальные). Например, при производстве печатной продукции капитал составляют не только деньги на приобретение бумаги, расходных материалов, но и на печатные станки, оборудование, помещение, зарплату сотрудников и т.д.

Термин «оборотный» обозначает капитал, который окупается за один цикл (оборот). Для печатных листовок это цены на бумагу, краску, труд рабочих и т.д. – все эти затраты составляют себестоимость готового продукта.

Понятие «основного капитала» более глобально. Это тоже вложения, но протяженные во времени. Они также включаются в цену конечного продукта, только не полностью, а частично и называются амортизацией. В нашем примере это печатный станок, иное оборудование, мебель и т.д.

- Инвестиция – вложение капитала с целью получить прибыль. Поиск нуждающейся компанией инвесторов носит название «франдрайзинг».

То есть, инвестиции в основной капитал своими словами можно охарактеризовать как взаимовыгодную финансовую поддержку для бизнеса.

Как инвесторы чувствуют себя в кризис?

После 2012 года аналитики отмечают падение инвестиций в основной капитал. Основными причинами называют обострившийся кризис и возросшие финансовые риски, отсутствие грамотной экономической стратегии со стороны государства, колебания курса национальной валюты и геополитическую напряженность (см. Рис.2).

Рис.2. Изменение инвестиционных показателей с 2003 по 2014 гг.

Например, по данным Росстата, опубликованным на сайте gazeta.ru, весь 2014 год происходило неуклонное снижение инвестиционных показателей: в апреле на 2,7%, в марте — на 4,3%, в феврале — на 3,5%, в январе — на 7%. То есть, с января по май 2014 г. показатель хуже прошлогоднего на 3,8%.

Однако не все практики согласны с такой статистикой. В частности, директор Института «Центр развития» НИУ ВШЭ В. Миронов называет ее «инвестиционной фикцией» и говорит, что при положительном росте ВВП отрицательных значений быть не может:

«…по итогам первых четырех месяцев года ВВП вырос на 0,9%, и инвестиции не должны быть отрицательными».

И хотя причины отставания инвестиционного процесса скорее психологические, а не экономические, в ближайшее время инвесторы будут по-прежнему придерживать финансы, «замораживая» их на счетах или выводя за рубеж. Это говорит о том, что сегодня бизнесу гораздо сложнее убедить инвесторов вложить средства в развитие производства, но такие периоды переживают все страны. В том же 2014 году аналитики РБК прогнозировали начало оживления инвестиционной активности на 2016 год, так что в будущее стоит смотреть с оптимизмом.

Как заинтересовать инвестора?

Бизнес-идей много, а людей, готовых рискнуть деньгами, мало, поэтому предпринимателям приходится изрядно потрудиться, чтобы найти достойных деловых партнеров. Чтобы понять, как успешно провести франдрайзинг, проанализируем, от чего зависит принятие положительного решения о вложении денег со стороны инвесторов и какие нюансы стоит учитывать, выстраивая взаимовыгодные отношения с ними:

- Составление инвестиционного договора.

В этом документе прописываются нюансы партнерских отношений: объект договора, сроки его исполнения, ответственность обеих сторон и т.д. Любой бизнесмен, привлекающий сторонние средства, должен позаботиться и о собственных интересах, поэтому в договоре рекомендуется прописать, на каких условиях вы соглашаетесь на инвестиции, а также процедуру его закрытия, чтобы в дальнейшем не возникло разногласий по трактовке спорных положений.

- Наличие бизнес-плана.

Некоторые предприниматели ошибочно считают, что если у них уже есть работающий бизнес, то не стоит затрудняться его составлением. На самом деле, все инвесторы хорошо осознают степень своего риска (100 %, если предприятие будет убыточным), поэтому они желают видеть, как будут «работать» их вложения. Для них грамотно составленный бизнес-план – веский аргумент в пользу выделения средств.

Резюме

Для взаимовыгодного сотрудничества с инвесторами необходимы три основных составляющих: продуманный бизнес-план, прозрачные для обеих сторон условия вложения денег и распределения прибыли и согласованные шаги на период истечения действия договора.

Особенности текущего момента

Какие направления бизнеса наиболее привлекательны для инвесторов? Федеральная служба государственной статистики в 2015 году подвела итог исследования за 2014 год, показавшего, какие направления наиболее привлекательны для инвестирования в основной капитал:

- Транспорт и связь – 22,9% от общего объема инвестиций

- Предоставление услуг, в том числе в области спорта, отдыха, культуры, развлечений – 17,5 %

- Добыча полезных ископаемых – 16 %

- Обрабатывающие производства – 14,9%

Также опубликованы данные о том, на что направляются средства, полученные от инвесторов (см. Рис.3)

Рис. 3. Цели инвестирования в основной капитал

Итак, «лидирующими» являются следующие позиции: модернизация оборудования, автоматизация производственных процессов, экономия энергоресурсов, природоохранные мероприятия и снижение себестоимости продукции. Исходя из полученной статистики, при недостатке инвестиций в будущем «пострадают» именно эти участки.

Что касается факторов, которые ограничивают инвестиционную деятельность, их рейтинг выглядит так:

- Недостаток собственных финансовых средств

- Неопределенная экономическая ситуация в России

- Инвестиционные риски

- Высокие ставки коммерческих кредитов

- Недостаточный спрос на продукцию

- Сложная процедура получения кредитов для реализации проектов

- Небольшая прибыльность инвестиций в основной капитал

- Несовершенство правовой базы, регулирующей инвестиционные процессы

- Неудовлетворительное состояние производства

Таким образом, сегодня перед нашим государством стоят сложные задачи по созданию благоприятного инвестиционного климата, в том числе для иностранного капитала, с одной стороны, и введению мероприятий, выравнивающих внутреннюю экономическую ситуацию, с другой. За счет этого можно повысить заинтересованность инвесторов в развитии бизнеса в России.

moneymakerfactory.ru

движение ресурсов предприятия /.Капитал и капитальные вложения (инвестиции).

Движение инвестиционных ресурсов предприятия:

кругооборот капитала.

Оборот капитала. Основной и оборотный капитал.

Капитал и капитальные вложения (инвестиции)

Для организации производства и поддержания его непрерывности, т.е. для обеспечения индивидуального воспроизводства, предприятию требуются производственные ресурсы. Различают натуральную и стоимостную формы производственных ресурсов. Так, главные ресурсы выступают в натуральной форме наемных работников (фактор «труд»), предприятий, станков, инструментов, сырья, топлива и пр. (фактор «капитал»). Натурально-вещественные элементы капитала используются как для возобновления израсходованных ранее, так и для увеличения размеров капитала (соответственно, и производства). При этом происходит и возрастание стоимости капитала. Увеличение размеров производства за счет приращения элементов капитала называется капитальными вложениями, или инвестициями.

Таким образом, говоря о величине капитала, мы имеем в виду стоимостную оценку его элементов на определенный момент (например, на 1 января 1998 г.). Инвестиции характеризуют приращение стоимости элементов капитала за некоторый период (напри — мер, за календарный год).

С течением времени капитал может уменьшиться как по натуральной форме, так и по стоимости. Этот процесс получил название амортизации, или обесценения капитала. Обесценение может быть обусловлено различными факторами. Так, различают физический и моральный износ капитала. В первом случае обесценение оборудования, зданий происходит в силу их физического снашивания (обветшания, поломки) в процессе производства и просто в силу времени под воздействием сил природы (ржавение, гниение и пр.). При моральном износе обесценение происходит в связи с появлением нового поколения техники, более производительной и дешевой в расчете на единицу мощности. В этом случае даже ни дня не работавший станок старого поколения мгновенно «теряет» свою стоимость.

На каждом предприятии процессы инвестирования и амортизации происходят одновременно. Часть капитальных ресурсов снашивается и обесценивается, на их место поступают новые станки,

инструменты, оборудование и пр. В большинстве случаев инвестиции превышают по объему амортизацию, поскольку предприятие стремится не просто сохранять прежний уровень производства, а расширять и модернизировать его. Если из величины совокупных (валовых) инвестиций вычесть величину замещающих инвестиций (равных амортизационному обесценению капитала), то получим категорию, называемую чистыми инвестициями:

Чистые инвестиции = Валовые инвестиции — Амортизация;

Чистые инвестиции = Валовые инвестиции — Замещающие инвестиции.

Инвестиции могут быть классифицированы по разным признакам. Различают частные и государственные инвестиции, что определяется тем, кто именно является инвестором: частное лицо (частная фирма) или государство.

Инвестиции различаются и в зависимости от национальной принадлежности инвестора. Так, применительно к российской экономике можно говорить о внутренних инвестициях российских производителей и государства, об иностранных инвестициях на российском рынке, а также о российских инвестициях, осуществляемых за рубежом.

Важное значение имеет отраслевая (производственная) структура инвестиций, характеризующая распределение ресурсов по разным видам производств и отраслей. В этом случае инвестиции предприятия могут быть как сконцентрированными в одной области, так и диверсифицированными, т.е. охватывать широкий спектр отраслей.

Воспроизводственная структура инвестиций показывает соотношение между валовыми и чистыми капиталовложениями, новым строительством и реконструкцией, перевооружением производства.

Технологическая структура инвестиций включает пассивные и активные элементы. К пассивным элементам относятся расходы на строительство новых производственных зданий, коммуникаций, дорог и пр. Активные инвестиции предполагают приобретение всех видов оборудования.

Важной структурной характеристикой инвестиций является соотношение между незавершенным и завершенным строительством. Чем ниже доля “незавершенки” во всем объеме инвестиций, тем эффективнее используются инвестиционные средства.

Строго говоря, к инвестициям относятся только вложения в физические элементы капитала. Вместе с тем в литературе и в обыденном сознании укоренилось понятие инвестиций в ценные бумаги. Подобное словосочетание не имеет экономического смысла, поскольку ценные бумаги не являются капиталом как таковым, они не принимают непосредственного участия в процессе производства товаров и услуг. Ценные бумаги служат лишь своеобразным “титулом» собственности на капитал, что дало К.Марксу основание назвать их фиктивным капиталом. При всей экономической бессмыслице выражения «инвестиции в ценные бумаги» в силу его распространенности экономисты ввели специальный термин «финансовые инвестиции». Финансовые инвестиции означают вложение средств в акции, облигации, различного рода сертификаты, боны

лагают или образование нового капитала, или чистые прибавления к существующим капиталам.

При анализе инвестиций возникает вопрос об источниках их финансирования. Увеличение размеров капитала в первую очередь достигается за счет самофинансирования, т.е. собственных средств предприятия (прибыль, амортизационный фонд). Самофинансирование обеспечивает в среднем до 60—70% всех инвестиций. Помимо собственных средств могут быть привлечены и заемные средства. Большую роль при этом играют кредиты: банковские, государственные, иностранные. Часть средств для инвестиций может быть собрана посредством выпуска акций и облигаций.

studfile.net

3. Объем инвестиций непосредственно зависит от …

реального объема национального дохода

реальной ставки процента

величины ренты

курса евро

Решение:

На объем и динамику инвестиций влияют два фактора – изменение реального объема национального дохода и реальная ставка процента. Величина ренты – это доход собственника земли, он влияет на сумму арендной платы за землю. Курс евро может оказывать влияние на решение инвестора переводить ликвидные денежные средства в валюту, а не вкладывать в реальное производство, но прямого влияния на инвестирование средств по всем направлениям не оказывает.

Итак, непосредственное влияние на объем и динамику инвестиций оказывают реальная ставка процента и реальный объем национального дохода.

4. Инвестиции, осуществляемые с целью расширения объема применяемого физического капитала, можно отнести к …

инвестициям в основной капитал

индуцированным инвестициям

инвестициям в запасы

портфельным инвестициям

Решение:

Инвестиции в запасы осуществляются с целью сглаживания колебаний объемов производства при неизменном объеме продаж либо в связи с технологическими особенностями производства. Инвестиции, имеющие целью увеличение применяемого основного капитала, называют производственными инвестициями (инвестициями в основной капитал). Индуцированные инвестиции – это вложения в производство, имеющие целью увеличение основного капитала и являющиеся следствием все возрастающего спроса на блага и роста национального дохода. Инвестиции в ценные бумаги называют портфельными инвестициями, они не влияют на увеличение наличного основного капитала.

Итак, инвестиции, осуществляемые с целью расширения объема применяемого физического капитала, можно отнести к инвестициям в основной капитал и индуцированным инвестициям.

5. Источником осуществления инвестиций могут быть…

средства амортизационного фонда

выпущенные и размещенные облигации

часть прибыли, которую решили раздать акционерам

уставной капитал предприятия

Решение:

Источники инвестиций подразделяются на внешние и внутренние. К внутренним относят средства амортизационного фонда и нераспределенную прибыль предприятия. К внешним источникам относят: лизинг, банковский кредит, коммерческий кредит, налоговый кредит и др. Таким образом, часть прибыли, которую решили выплатить в виде дивидендов, не может быть источником средств для инвестирования, так эта прибыль уже считается распределенной. Уставной капитал также не может служить источником средств для инвестирования.

Тема 32: Инфляция и ее виды

1. Уровень инфляции за год по данным статистических отчетов составил 8%. Номинальная ставка процента равна 14%. Реальная ставка процента в этих условиях равна ___ %.

5,6

6

– 6

22

Решение:

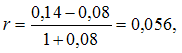

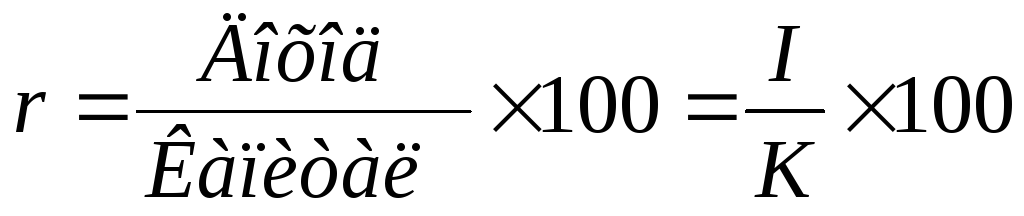

Решение осуществляется с использованием формулы И. Фишера для определения реального процента:

,

гдеr–реальная ставка процента,i– номинальная ставка процента,–

темп (уровень) инфляции.

,

гдеr–реальная ставка процента,i– номинальная ставка процента,–

темп (уровень) инфляции.

Следовательно,  или

5,6%.

или

5,6%.

2. Если уровень инфляции за год по данным статистических отчетов составил 40%, реальная ставка процента равна 4%, тогда номинальная ставка процента равна ___ %.

45,6

35,6

44

60

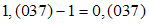

Решение:

Решение осуществляется с использованием формулы И. Фишера для определения реального процента:

,

гдеr– реальная ставка процента,i– номинальная ставка процента,–

темп (уровень) инфляции. Следовательно,

,

гдеr– реальная ставка процента,i– номинальная ставка процента,–

темп (уровень) инфляции. Следовательно, ,

или 45,6%.

,

или 45,6%.

3. Известно, что инфляция за первые три квартала текущего года составила 8 %, для того, чтобы годовая инфляция не превысила ожидаемого уровня в 12 %, инфляция в четвертом квартале не должна быть больше ___ %.

3,7

1,5

4

0,5

Решение:

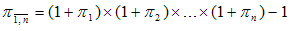

Уровень инфляции в составном периоде

вычисляется по формуле:  ,

где

,

где

–

уровень инфляции за период,

–

уровень инфляции за период,

–

уровни инфляции в каждом из фрагментов

рассматриваемого периода.

–

уровни инфляции в каждом из фрагментов

рассматриваемого периода.

Тогда искомый уровень инфляции равен  ,

, или

3,7 %.

или

3,7 %.

4. Известно, что инфляция за первые три квартала текущего года составила 8 %, для того, чтобы годовая инфляция не превысила ожидаемого уровня в 12 %, инфляция в четвертом кварталене должна быть больше ___ %.

3,7

1,5

4

0,5

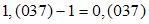

Решение:

Уровень инфляции в составном периоде

вычисляется по формуле:  ,

где

,

где

–

уровень инфляции за период,

–

уровень инфляции за период,

–

уровни инфляции в каждом из фрагментов

рассматриваемого периода.

–

уровни инфляции в каждом из фрагментов

рассматриваемого периода.

Тогда искомый уровень инфляции равен  ,

, или

3,7 %.

или

3,7 %.

studfile.net

6.3. Рынок капитала и принятие инвестиционных решений

Как отмечалось в 4 главе, капитал — это стоимость, приносящая прибавочную стоимость. В широком смысле слова в настоящее время под капиталом понимают любой ресурс, создаваемый с целью производства большего количества экономических благ, или ценность приносящую поток дохода.

Различают две основные формы реального капитала: физический (производственные фонды) и человеческий. Первый воплощен в зданиях, сооружениях, машинах, оборудовании, сырье и т.д. Второй — в профессиональных знаниях, трудовых навыках, производственном опыте и т.д., хотя понятие «человеческий капитал» еще в значительной степени выступает как метафора, используется вместо грубого слова «рабочая сила», особенно это относится к способностям трудящихся стран, не входящих в зону «золотого миллиарда». Поэтому когда говорят капитал, то подразумевают под этим физические, материально-вещественные факторы.

При исследовании рынка капитала следует различать категории запаса и потока. Капитал как запас — это накопленные блага производственного назначения на определенный момент времени. Капитал как поток представляет собой инвестиции, благодаря которым происходит приумножение существующего запаса капитальных благ за определенный отрезок времени.

Инвестирование, или капиталовложение — это процесс создания или пополнения запаса капитала. Различают валовые и чистые инвестиции. Валовые инвестиции — это общее увеличение запаса капитала. Чистые инвестиции это валовые инвестиции за вычетом средств, идущих на возмещение. Возмещение — это процесс замены изношенного оборудования основного капитала. Для возмещения изношенных производственных фондов (основного капитала) создается фонд амортизации, куда поступают амортизационные отчисления, после продажи готовой продукции. Норма амортизации — это отношение ежегодной суммы амортизационных отчислений к стоимости капитального блага, выраженные в процентах.

Если валовые инвестиции превышают возмещение, т.е. чистые инвестиции положительны, имеет место прирост запаса капитала, или расширенное воспроизводство. Если чистые инвестиции отрицательны, т.е. они «проедаются», имеет место суженное воспроизводство. Если валовые инвестиции равны возмещению, то имеет место простое воспроизводство.

Сегодняшняя ценность капитала зависит от того, какой доход можно произвести с его помощью в будущем. А для этого владелец капитала должен отказаться от текущего потребления в надежде на более высокий дивиденд в будущем. Надежда на поток будущего дохода стимулирует создание сегодняшнего запаса. В свою очередь, для создания сегодняшнего запаса необходим поток сбережений. Следовательно, в этих взаимосвязях потоков и запасов первостепенное значение приобретает фактор времени.

Немаловажное значение имеет и процент, под который дается ссуда.

Ссудный процент — это цена, уплачиваемая собственнику капитала за использование его средств в течение определенного периода времени.

Для решения вопроса об эффективности инвестирования предприниматель сравнивает издержки, связанные с осуществлением проекта, и потока доходов, которые будут получены в результате его осуществления, или ожидаемый уровень дохода на капитал (в процентном выражении) с текущей рыночной ставкой процента по ссудам. Общее правило таково: инвестиции следует осуществлять, если ожидаемый уровень дохода от них не ниже или равен рыночной ставке процента по ссудам. Сравнение целесообразно проводить с реальной (с учетом инфляции), а не номинальной ставкой процента.

Проблема сравнения, или дисконтирования заключается в том, что необходимо сопоставлять величину сегодняшних затрат и будущих доходов. Дисконтирование — это специальная операция (прием) для соизмерения текущей (сегодняшней) и будущей ценности денежных сумм.

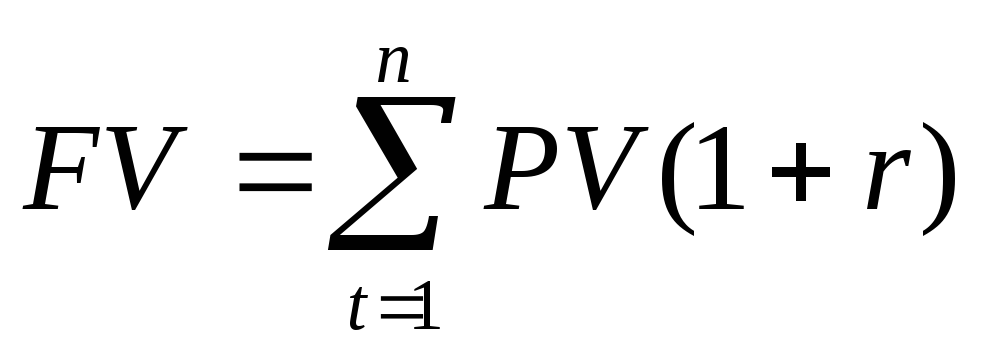

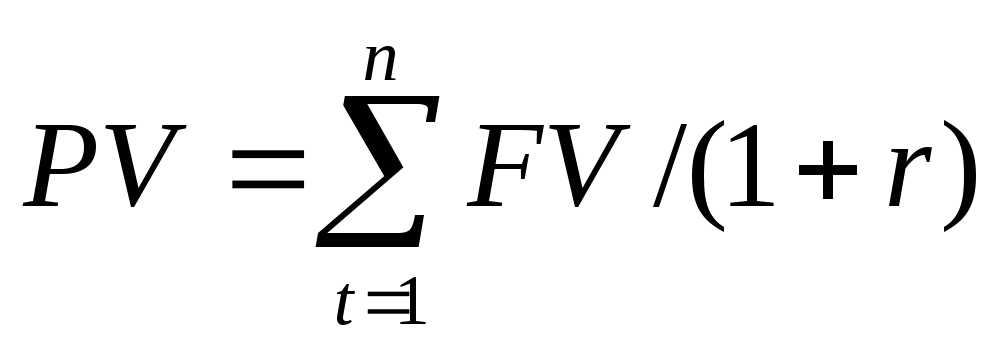

Для расчета сегодняшней ценности будущей суммы денег используется формула:

t ,

(1)

t ,

(1)

где FV – будущие ценности, PV – сегодняшняя ценность будущей суммы денег, t – количество лет, r – ставка процента, внутренняя норма окупаемости.

Формула для расчета сегодняшней ценности будущей суммы денег, позволяющая дисконтировать будущие доходы, такова:

t ,

(2)

t ,

(2)

Для облегчения процедуры дисконтирования существуют специальные таблицы, помогающие быстро подсчитать сегодняшние ценности будущих доходов и принять правильные решения.

При оценке инвестиционных проектов применяются два важных показателя.

Чистая дисконтированная ценность (NPV).

Она представляет собой разницу между дисконтированной суммой ожидаемых доходов и издержками на инвестиции, т.е. NPV = PV — C, где C — сегодняшние затраты. Использование данного критерия означает, что инвестирование имеет смысл только тогда, когда NPV 0.

внутренняя норма окупаемости дохода (IRR).

Данный показатель означает такую ставку дисконтирования, при которой чистая дисконтированная ценность равна нулю.

Ставку процента r находят, решая уравнение (3).

t,

(3)

t,

(3)

По сути дела, внутренняя норма дохода (отдачи) означает тот максимальный уровень ставки процента, на который может согласиться инвестор для привлечения инвестиционных средств на рынке ссудного капитала.

Структура рынка капитала. На рынке капитала можно выделить три сегмента: 1) рынок использования (проката, услуг) капитальных благ; 2) рынок заемных средств, или ссудного капитала; 3) рынок капитальных благ.

Для того чтобы ответить на вопрос, какое количество капитальных благ будет брать фирма на прокат (в аренду) необходимо сопоставить предельный продукт капитала в денежном выражении (MRPk) со сложившейся на рынке ценой проката (услуги) капитала, т.е. рентной оценкой (R). Оптимальное количество капитальных благ на прокат будет взято тогда, когда MRPk будет равен рентной оценке R.

А какое количество капитальных благ будет сдаваться в аренду их владельцами будет зависеть от соотношения минимально приемлемой рентной оценки (Rmin) и предельных издержек упущенных возможностей (МОС). Rminдолжно быть достаточным для того, чтобы покрыть те издержки, которые возникли при сдаче в аренду капитального блага (в расчете на год).

Предложение на рынке заемных средств делают домашние хозяйства, чаще всего через посредников (инвестиционные фонды, коммерческие банки и т.д.).

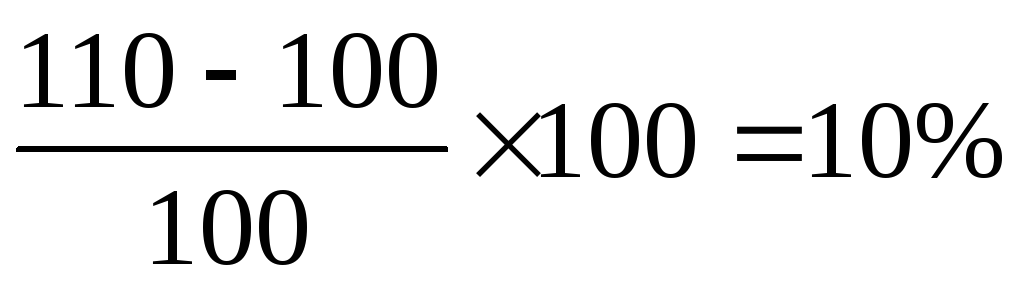

Спрос на рынке заемных средств исходит от бизнеса, который заинтересован в них в целях приобретения физического капитала для осуществления инвестиционных проектов. Норма дохода от инвестиции рассчитывается как отношение дохода от инвестиций к объему инвестированных средств, выраженное в процентах. Например, если инвестирование 1000 долл. приносит доход 100 долл., то норма дохода составит: 100 : 1000 × 100% = 10%.

При анализе рынка ссудного капитала и категории процента большую роль играет проблема межвременного выбора, т.е. выбора экономического субъекта во времени. Или другими словами, выбора между текущим и будущим потреблением денежного дохода домашнего хозяйства. Те кто желает использовать сегодня заемные средства, должны побудить владельца денежного капитала отказаться от сегодняшнего распоряжения ресурсами, но за пользование ими они должны заплатить их владельцу определенный процент. Процент есть цена отказа от сегодняшнего (текущего) потребления благ.

Временнóе

предпочтение выраженное в относительных

величинах называют нормой

временнóго предпочтения.

Например, если индивид отказывается от

100 долл. потребления сегодня, ради

получения 110 долл. в будущем, то норма

временнóго

предпочтения составит  .

.

Под ставкой (нормой) процента понимают отношение дохода, полученного от предоставления в ссуду капитала, к величине ссужаемого капитала, выраженное в процентах:

Суть процента по разному объясняют неоклассическая и кейнсианская теории процента. Сторонники неоклассической, реальной теории процента видят суть процента во взаимодействии реальных факторов (производительности со стороны предложения и нетерпения со стороны спроса). Сторонники кейнсианской денежной теории процента считают, что процент есть плата за расставание с ликвидностью (богатством в форме наличных денег), т.е. сводят природу процента к чисто денежному явлению. Сегодня некоторые экономисты, считают, что реальная теория процента определяет норму процента применительно к рынку товаров, а денежная теория определяет ее либо для кредитного рынка (рынка заемных средств), либо для рынка ценных бумаг.

Рынок капитальных благ, как и рынок конечных товаров, рынок рабочей силы, функционирует на основе действия законов рынка (спроса и предложения, конкуренции, предельной производительности).

Допустим, что фирма намерена купить металлообрабатывающий станок, цена которого составляет 10000 долл. срок службы 5 лет. На рынке заемных средств ставка процента (ставка дисконта) составляет 1%. На рынке проката (услуг) рентная оценка (арендная плата) составляет 2500 долл. В таком случае издержки фирмы (С) составляют 10000 долл., а сегодняшняя ценность потока доходов (PV) за 5 лет составит 12000 долл., (т.е. на 2000 долл. больше издержек). Следовательно, фирме выгодно приобрести станок на таких условиях, что она и делает. Но мы видим, что на рынке станков не наблюдается равновесия, так как PV>C. На конкурентном рынке должно возобладать равновесие PV=C. Выгодность покупки станков привлечет на этот рынок новых хозяйствующих субъектов. Величина С, т.е. первоначальная цена капитального блага, возрастет. Производители станков на это ответят увеличением их предложения, что приведет к снижению рентной оценки (арендой, прокатной платы), которая теперь будет ниже 2500 долл. В результате уменьшиться и дисконтированный поток доходов (PV). Так будет происходить до тех пор, пока С не уровняется с PV. Следовательно, цена капитального блага есть дисконтированная ценность (стоимость) потока будущих доходов.

studfile.net

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.