Онлайн сервис выдачи банковских гарантий и тендерных займов TenderHelp

Онлайн-сервис TenderHelp предлагает субъектам малого и среднего бизнеса услуги по оформлению банковских гарантий, тендерных займов, кредитов на исполнение контрактов.

Основная концепция нашего сервиса – создание автоматизированного процесса, который позволит в режиме онлайн получить необходимые финансовые услуги в рамках государственных закупок.

Банковская гарантия – один из способов финансового обеспечения тендерного договора исполнителем. Документ выдается банком и дает гарантию заказчику, что все условия контракта будут выполнены. Если компания планирует принимать участие в тендерах, обеспечение считается обязательным и регламентировано Законом о госзакупках. Исполнитель может предоставить в качестве обеспечения определенную сумму в размере, пописанном в условиях конкурса, или банковскую гарантию на такую же сумму.

Решение о выдаче гарантии принимается на основании данных о платежеспособности клиента и его активов.

Для исполнителя

- Возможность принимать участие в государственных муниципальных и госзакупках.

- Возможность получения аванса для выполнения контракта, в данном случае предоставляется авансовая гарантия

- Возможность гарантировать Заказчику качество выполняемых работ, в данном случае предоставляется гарантия на гарантийные обязательства

Для заказчика

- Гарантия выполнения обязательств исполнителем в том случае, если работы не были выполнены в срок или предоставлены только частично.

- Распределение всех возможных рисков между заказчиком и исполнителем.

- Обеспечивается исполнение всех обязательств, предусмотренных в договоре, с обеих сторон.

- Защита заказчика от рисков, связанных с авансовыми платежами.

- Финансовая банковская гарантия подтверждает возможности исполнителя полностью выполнить свои обязательства.

Виды банковских гарантий

- Исполнение договора — бенефициар получает возмещение, если физическое или юридическое лицо вовремя не выполнило работы или не поставило товар согласно договору.

- Обеспечения участия – определенная сумма взноса, которую участник торгов вносит для подтверждения серьезности своих намерений. Заказчик со своей стороны получает уверенность, что участник благонадежный и не откажется от исполнения своих договоренностей.

- Авансовая – банк гарантирует возврат аванса, который заказчик выдал исполнителю, если условия договора нарушаются. Таким образом, исполнитель дает гарантию заказчику, что все выделенные средства будут использовано по назначению.

- Гарантийный период – защищает заказчика по договору от возможного финансового риска в случае, если подрядчик откажется от гарантийного обслуживания.

- Под коммерческие контракты – урегулирована нормами Гражданского Кодекса РФ и направлена на обеспечение коммерческих договоров. Заказчики самостоятельно устанавливают условия, отображенные в договоре.

Документы для банковской гарантии

Для оформления банковской гарантии и получения тендерного займа необходимо предоставить следующие документы:

- Финансовую отчетность за минувший год.

- Данные об учредителях и руководителях предприятия.

- Налоговую отчетность.

- Уставные документы (выписку ЕГРЮЛ/ЕГРИЛ, Устав и т.д.)

- Справку об отсутствии просроченной задолженности.

- Копии договоров между заказчиком и исполнителем.

На основании предоставленного пакета документов принимается решение о выдаче или отказе в получении гарантии.

ООО «Тендерхелп» с 2015 года предоставляет услуги получения банковских гарантий. Мы поможем получить одобрение заявки на получение гарантии в течение 3 часов. Для этого вам необходимо:

- зарегистрироваться в личном кабинете;

- заполнить онлайн-заявление;

- получить одобрение банка;

- перевести оплату в финансовую организацию без дополнительных платежей;

- получить документ с занесением сведений в реестр банковских гарантий.

Воспользовавшись нашим удобным онлайн-калькулятором, можно рассчитать предварительную стоимость документа.

- Скорость обслуживания.

Процесс подачи заявки автоматизирован. Система сама генерирует необходимые документы на основании данных анкеты клиента. Минимальный срок рассмотрения заявки – 3 часа. - Удалённый доступ к услугам.

Всё, что требуется от клиента – заполнение анкеты на сайте. - Широкий выбор банков — партнеров и банковских продуктов. Система предлагает клиенту на выбор лучшие варианты решений.

- Доступные цены и отсутствие скрытых платежей.

Мы обслуживаем клиентов по тарифам банков, без дополнительных комиссий. Оплата услуги перечисляется напрямую в финансовую организацию, выдавшую обеспечение.

Выданный документ сразу же заносится в реестр банковских гарантий, где клиент может посмотреть ее подлинность.

Получение гарантий через сервис Тендерхелп осуществляется онлайн, поэтому клиенты могут находиться в любой точке страны. Мы окажем всестороннюю помощь в получении банковских гарантий для участия в государственных и муниципальных тендерах.

Получить банковскую гарантию быстро и легко

Когда люди заключают сделку, они подвергаются риску, так как нет гарантий, что обе стороны беспрекословно будут выполнять оговоренные условия договора. В таком случае одна из сторон может понести потери. Для того что бы этого не произошло, и существует банковская гарантия. Чаще всего она используется при заключении контрактов по итогам проведения государтвенных закупок и коммерческих тендеров.

Что такое банковская гарантия?

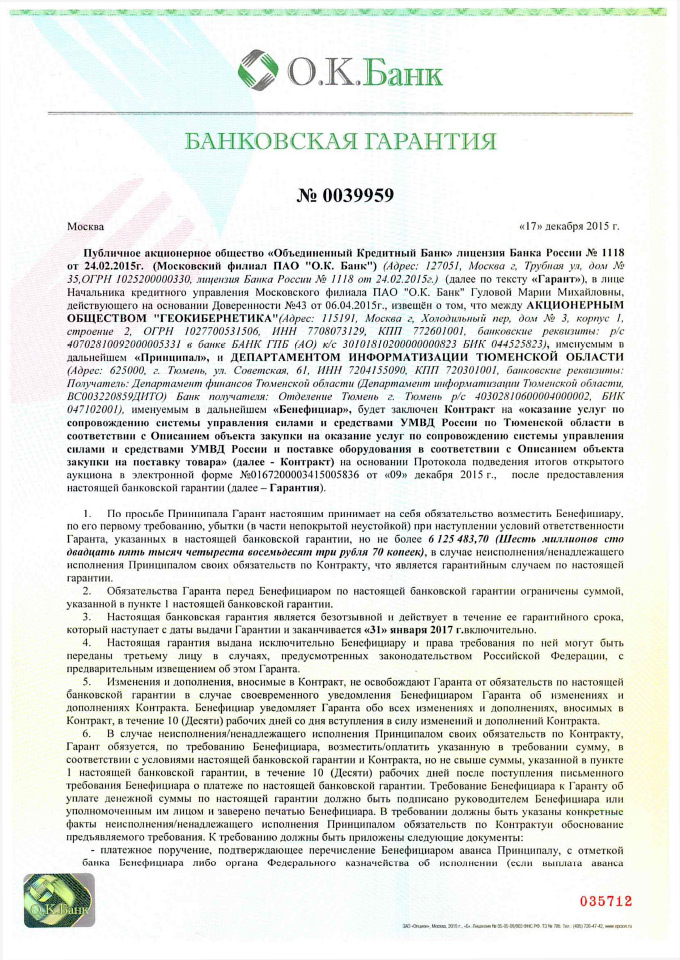

Банковская гарантия — это письменный договор, в котором банк берёт на себя обязательство выплатить кредитору сумму ущерба, в случае не исполнения или ненадлежащего исполнения условий договор.

Размер обеспечения заявки и/или контракта под которые необходимо будет получить банковскую гарантию, всегда прописывается в тендерной документации.

В наше время на финансовом рынке услуг, банковские гарантии очень востребованный и популярный продукт.

Получить банковскую гарантию on-line

Виды банковских гарантий

Банковские гарантии существуют трёх видов, в зависимости от сферы их применения: для обеспечения заявки, для обеспечения контракта и для обеспечения возврата аванса. Давайте рассмотрим эти виды подробнее.

Давайте рассмотрим эти виды подробнее.

Для обеспечения заявки

Первый вид банковской гарантии обеспечивает заявку для участия в торгах, конкурсе или же аукционе. Существует она, для гарантии выполнения своих обязательств по договору, победителем тендера. Сроки действия гарантий, а именно, гарантий для торгов, в большинстве случаев оговаривается при подписании контракта, или же выдачей гарантии, которая обеспечивает исполнение контракта (если участник выиграл тендер).

Для обеспечения контракта

Вторым видом гарантии является гарантия на обеспечение выплаты неустоек и штрафов. Данный вид гарантии предоставляет победитель торгов, выигравший тендер. Для заключения договора между заказчиком и компанией, выигравшей тендер, компания предоставляет гарантию, а именно: в случае недобросовестного выполнения условий договора, банк выплатит сумму для покрытия штрафа и неустоек. Размер гарантии может быть разным, в зависимости от условий сделки, но зачастую это не более 10% от общей суммы договора.

Для обеспечения возврата аванса

Третий вид банковской гарантии заключается в возврате аванса, в случае невыполнения условий договоренности. При заключении договора зачастую производится авансовый платеж, который служит неким толчком для исполнителей работ, или же израсходуется на закупку необходимых материалов. Размеры аванса обсуждаются индивидуально в каждой ситуации, но должны быть не более 30% от общей суммы договора. Именно вышеуказанный вид гарантии необходим для получения авансового платежа. Она потребуется в том случае, если авансовый платеж заказчика был намеренно использован не в тех целях, которые указаны в контракте. В таком случае, при соблюдении данных условий, банк выплачивает заказчику полный объём уплаченного авансового платежа.

Другие виды

Вышеуказанные три вида гарантий, в наше время, являются самыми популярными и востребованными при заключении контракта. Кроме них, существуют ещё некоторые виды гарантий. К ним относится например таможенная гарантия, и другие.

Условия получения банковской гарантии

Чтобы оформить такую гарантию, следует изучить её условия: сроки её получения, стоимость комиссии и другое. Это поможет вам понять, какой промежуток времени необходим для оформления банковской гарантии и какие финансовые расходы вам предстоят. Самым главным для получения банковской гарантии является хорошая репутация клиента. Если клиент честно, основательно и старательно ведёт свою деятельность, то возможность оформить банковскую гарантию значительно увеличивается.

Дополнительные условия

Есть и другие условия банковской гарантии, которые необходимо учитывать:

- Название финансового учреждения.

- Наименование заёмщика.

- Наименование кредитора.

- Договор, в котором оговорена потребность получения банковской гарантии.

- Максимально допустимая стоимость.

- Период действия банковской гарантии.

- Условия оплаты.

- Условия, которые помогут уменьшить выплаты.

Что бы получить банковскую гарантию, можно воспользоваться услугами специалиста. Good-tender поможет Вам найти подходящий банк и правильно оформить банковскую гарантию с минимальной комиссией.

Good-tender поможет Вам найти подходящий банк и правильно оформить банковскую гарантию с минимальной комиссией.

Если вы хотите уточнить условия получения банковской гарантии для вашей организации вы можете обратиться к on-line консультанту в нижнем углу страницы и получить ответы на ваши вопросы в течение нескольких минут.

Главная — ТендерТех

Эксклюзивный партнёр с новыми возможностями – ТКБ на Тендертех!

Уважаемые партнеры!

Транскапиталбанк – один из крупнейших универсальных банков России, в ТОП-40 крупнейших банков по размеру активов.

Кредитный рейтинг Эксперт РА: ruBB+

Максимальная сумма гарантии: 20 млн

Законы: 44-ФЗ, 223-ФЗ, 185-ФЗ / 615-ПП

Типы гарантий: ВСЕ (на участие, на исполнение, на гарантийные обязательства, на возврат аванса)

Капитал банка: 25 млрд

Основные преимущества ТКБ для Ваших клиентов:

Супербыстрый продукт до 5 млн

Лимит по сделке / клиенту — 20 / 20 млн

Лояльное и быстрое согласование правок в макетах БГ

Быстрый выпуск и размещение в ЕИС – за 1 час!

Не требуется опыт для всех типов БГ до 1 млн, а на участие — на любые суммы

Гибкая тарифная сетка с возможностью дополнительных скидок

Выпуск БГ по закрытым аукционам

Доставка всех БГ курьерской службой DHL

Банк ТКБ представлен эксклюзивно в онлайн-сервисе Тендертех!

За подробностями обратитесь к Вашему куратору Тендертех

#ПростоБыстро

Возмещение расходов на банковскую гарантию

]]>Подборка наиболее важных документов по запросу Возмещение расходов на банковскую гарантию (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Подборка судебных решений за 2019 год: Статья 370 «Независимость гарантии от иных обязательств» ГК РФ»При этом суд, руководствуясь положениями статьи 370 Гражданского кодекса Российской Федерации, пришел к выводу о том, что расторжение контракта как таковое или окончание срока его действия не является основанием для прекращения действия банковской гарантии, соответственно, расходы, правомерно понесенные заинтересованной стороной в рамках соглашения о выдаче банковской гарантии, подлежат возмещению за весь соответствующий период ее действия, который не может быть ограничен сроком действия собственно контракта.» Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2019 год: Статья 370 «Независимость гарантии от иных обязательств» ГК РФ

(ООО «Центр методологии бухгалтерского учета и налогообложения»)Суд, удовлетворяя требование общества к администрации муниципального образования о взыскании неосновательного обогащения и процентов за пользование чужими денежными средствами, разъяснил, что по смыслу статьи 370 ГК РФ сам институт банковской гарантии направлен на обеспечение бенефициару возможности получить исполнение максимально быстро, не опасаясь возражений принципала-должника, в тех случаях, когда кредитор (бенефициар) полагает, что срок исполнения обязательства либо иные обстоятельства, на случай наступления которых выдано обеспечение, наступили.

При этом правила пункта 1 статьи 370 ГК РФ о независимости банковской гарантии не исключают требований принципала к бенефициару о возмещении неосновательно полученных денежных средств.Статьи, комментарии, ответы на вопросы: Возмещение расходов на банковскую гарантию Путеводитель по судебной практике. Подряд. Общие положенияПоскольку выданные в пользу ответчика банковские гарантии являются безотзывными и безусловными, что в силу статей 371 и 378 Гражданского кодекса Российской Федерации лишает истца возможности, несмотря на расторжение договора подряда, самостоятельно их отозвать или осуществить иные действия по прекращению их действия, учитывая то обстоятельство, что данные расходы понесены во исполнение договора подряда от 22.04.2011 N ИД/11-26, отказ от которого заявлен заказчиком в порядке статьи 717 Гражданского кодекса Российской Федерации по собственной инициативе в отсутствие виновных действий подрядчика, суды обоснованно указали на возникновение на стороне ответчика обязанности возместить истцу убытки.

При этом правила пункта 1 статьи 370 ГК РФ о независимости банковской гарантии не исключают требований принципала к бенефициару о возмещении неосновательно полученных денежных средств.Статьи, комментарии, ответы на вопросы: Возмещение расходов на банковскую гарантию Путеводитель по судебной практике. Подряд. Общие положенияПоскольку выданные в пользу ответчика банковские гарантии являются безотзывными и безусловными, что в силу статей 371 и 378 Гражданского кодекса Российской Федерации лишает истца возможности, несмотря на расторжение договора подряда, самостоятельно их отозвать или осуществить иные действия по прекращению их действия, учитывая то обстоятельство, что данные расходы понесены во исполнение договора подряда от 22.04.2011 N ИД/11-26, отказ от которого заявлен заказчиком в порядке статьи 717 Гражданского кодекса Российской Федерации по собственной инициативе в отсутствие виновных действий подрядчика, суды обоснованно указали на возникновение на стороне ответчика обязанности возместить истцу убытки. В силу того что вследствие отказа от договора подрядные отношения прекращены и подрядчик лишен возможности компенсировать свои расходы на содержание банковских гарантий и заключение договора страхования за счет прибыли, которую он мог получить в связи с исполнением договора в полном объеме, суд округа полагает необоснованным довод кассационной жалобы о том, что указанные расходы, осуществляемые в силу договора иждивением истца, не подлежали взысканию в качестве убытков…»Нормативные акты: Возмещение расходов на банковскую гарантию

В силу того что вследствие отказа от договора подрядные отношения прекращены и подрядчик лишен возможности компенсировать свои расходы на содержание банковских гарантий и заключение договора страхования за счет прибыли, которую он мог получить в связи с исполнением договора в полном объеме, суд округа полагает необоснованным довод кассационной жалобы о том, что указанные расходы, осуществляемые в силу договора иждивением истца, не подлежали взысканию в качестве убытков…»Нормативные акты: Возмещение расходов на банковскую гарантиюОформление электронных банковских гарантий | Газпромбанк

Что такое «БАНКОВСКАЯ ГАРАНТИЯ», кто такие «ГАРАНТ», «ПРИНЦИПАЛ», «БЕНЕФИЦИАР»?Банковская гарантия – это обязательство банка выплатить определенную сумму денег заказчику в случае невыполнения исполнителем определенных условий.

Гарант – финансовое учреждение, которое за определенную плату (комиссию) берет на себя обязательство;

Принципал — исполнитель по основному обязательству, инициатор оформления БГ;

Бенефициар – заказчик по основному обязательству, интересы которого защищаются БГ.

Кто может направить заявку на получение электронной банковской гарантии в Банке ГПБ (АО)?

Данным продуктом может воспользоваться Юридическое лицо, имеющее организационно-правовую форму – Акционерное общество и Общество с ограниченной ответственностью.

Какие виды гарантий предусмотрены продуктом «Электронная банковская гарантия (ЭБГ)»?

Обеспечение заявок и исполнения обязательств по контрактам в рамках Федеральный законов № 44-ФЗ и № 223-ФЗ:

— обеспечение заявки;

— обеспечение возврата аванса;

— обеспечение исполнения контракта;

— обеспечение исполнения гарантийных обязательств.

Является ли обязательным условием открытие расчетного счета в Банке ГПБ (АО) для получения электронной банковской гарантии?

Нет, открытие расчетного счета не требуется.

Требуется ли предоставление поручительств, залогов для оформления электронной банковской гарантии в Банке ГПБ (АО)?

Нет, дополнительное обеспечение по сделке не требуется.

Какой пакет документов необходимо предоставить для рассмотрения заявки на получение электронной банковской гарантии?

Перечень документов указан в Приложении № 4 к «Правилам предоставления электронных банковских гарантий Банка ГПБ (АО)», размещенным на нашем сайте.

Также подобную информацию Вы сможете уточнить у нашего менеджера, оставив заявку на сайте.

какие банки выдают гарантии и на каких условиях, правила и требования

Если вы хотя бы раз интересовались условиями получения тендера, то наверняка сталкивались с таким понятием, как банковская гарантия. Сегодня этот тип финансовых продуктов весьма востребован. Банковская гарантия — это своеобразная страховка для заказчика, и нередко ее отсутствие делает участие в тендере невозможным. Разберемся, что представляют собой такие гарантии, какими они бывают, а также рассмотрим условия выдачи банковской гарантии.

Что такое банковская гарантия и зачем она нужна

При проведении тендера компании-заказчику требуется полная уверенность в том, что исполнитель, выигравший конкурс, действительно выполнит взятые на себя обязательства точно в срок и в полном объеме. Ведь если исполнитель победит, но по каким-то причинам откажется предоставлять услуги, заказчик потеряет время и понесет убытки. Ситуация становится еще серьезнее, если исполнитель начал выполнение оговоренных работ и получил аванс. Что будет, если он не сможет закончить работу и вернуть авансовый платеж?

Ведь если исполнитель победит, но по каким-то причинам откажется предоставлять услуги, заказчик потеряет время и понесет убытки. Ситуация становится еще серьезнее, если исполнитель начал выполнение оговоренных работ и получил аванс. Что будет, если он не сможет закончить работу и вернуть авансовый платеж?

Одним из способов защиты интересов заказчика является такой инструмент, как банковская гарантия. Банковской гарантией называют обязательство банка выплатить заказчику неустойку в случае, если исполнитель не сможет выполнить работы согласно договору. Банковская гарантия — это, в сущности, одна из разновидностей кредита. Банк всесторонне проверяет исполнителя и ручается перед заказчиком в его надежности.

Наравне с другими вариантами финансового обеспечения предоставление банковской гарантии применяется для участия в государственных аукционах, конкурсах и торгах.

Различают три разновидности банковской гарантии:

- банковская гарантия для обеспечения заявки на участие.

Обычно размер такой гарантии составляет от 0,5 % до 5% от суммы контракта. Она необходима для того чтобы компания получила право участвовать в тендере. Это требование, с одной стороны, защищает финансовые интересы заказчика, а с другой — еще на этапе конкурса отсеивает несерьезные компании, которые не хотят или не могут получить такой кредит. Эта гарантия подразумевает, что в случае выигрыша заказчик не откажется от подписания договора;

Обычно размер такой гарантии составляет от 0,5 % до 5% от суммы контракта. Она необходима для того чтобы компания получила право участвовать в тендере. Это требование, с одной стороны, защищает финансовые интересы заказчика, а с другой — еще на этапе конкурса отсеивает несерьезные компании, которые не хотят или не могут получить такой кредит. Эта гарантия подразумевает, что в случае выигрыша заказчик не откажется от подписания договора; - банковская гарантия на обеспечение исполнения контракта. Ее предоставляет заказчику компания, победившая в конкурсе. Размер гарантии на обеспечение контракта может доходить до 30% от общей суммы сделки. Этот тип гарантии подразумевает, что в случае нарушений условия исполнения контракта банк покроет неустойку;

- банковская гарантия для обеспечения возврата авансового платежа. Если исполнитель получил от заказчика аванс, он должен предоставить гарантию того, что эти средства будут использованы надлежащим образом.

В противном случае банк обязуется вернуть средства заказчику. Гарантия на обеспечение возврата аванса должна быть не меньше, чем размер аванса.

В противном случае банк обязуется вернуть средства заказчику. Гарантия на обеспечение возврата аванса должна быть не меньше, чем размер аванса.

Кроме того, банковские гарантии подразделяются на условные и безусловные, а также отзывные и безотзывные. Условные гарантии предполагают выплату лишь после предоставления определенных документов (счетов, актов, накладных), а безусловные выплачиваются банком без выполнения дополнительных условий. Отзывные гарантии могут быть в любой момент изменены или вообще отозваны банком по поручению исполнителя, в то время как безотзывные не могут быть изменены без согласия заказчика. Для участия в тендере или аукционе необходимо предоставить условную безотзывную гарантию.

Кто вправе выдавать документ

Сам термин «банковская гарантия» подразумевает, что такую гарантию выдает банк. Однако далеко не каждый банк имеет право предоставлять этот документ. Процесс выдачи банковских гарантий регулируется законом (№44-ФЗ и №223-ФЗ) и строго контролируется Центробанком и Министерством финансов. Для того чтобы стать гарантом, банку требуется специальное разрешение. Все банки, имеющие такое право, вносятся в особый реестр. Посмотреть список аккредитованных банков можно на сайте Министерства Финансов РФ.

Для того чтобы стать гарантом, банку требуется специальное разрешение. Все банки, имеющие такое право, вносятся в особый реестр. Посмотреть список аккредитованных банков можно на сайте Министерства Финансов РФ.

Впрочем, получить разрешение от государства — и выдавать гарантии — могут не только банки, но и страховые компании и кредитные организации. Однако только банковская гарантия, выданная банком из реестра Минфина, может быть предоставлена в качестве обеспечения для участия в госконкурсе.

Условия выдачи банковской гарантии

Условия выдачи банковской гарантии подразумевают, что подать заявку на ее выдачу может как юридическое лицо, так и ИП. Список требований у каждого банка свой, однако, стандартный пакет документов, который нужно собрать для подачи заявления, выглядит так:

- собственно заявление на получение банковской гарантии;

- копии ИНН и выписка из ЕРГЮЛ максимум 30-дневной давности;

- копия протокола учредительного собрания и свидетельства о госрегистрации компании, заверенные нотариусом;

- список участников компании с копиями их паспортов;

- копии лицензий, деклараций и сертификатов;

- договора аренды или права собственности на помещения, которые занимает компания;

- копии документов, подтверждающие полномочия директора и главного бухгалтера и копии их паспортов;

- копия проекта будущей сделки и/или ссылка на тендер, для которого получается гарантия;

- бухгалтерская документация за последний год и финансовая отчетность за последние шесть месяцев;

- справка об отсутствии долгов;

- аудиторское заключение и отчет о последней проводившейся проверке.

ИП для получения банковской гарантии потребуется предоставить, помимо заявления, копию паспорта, справку о доходах за последние полгода, копию трудовой книжки, ИНН и СНИЛС, а также документы на право владения имуществом, которое может стать залогом (например, автомобиль), если предприниматель хочет получить банковскую гарантию под обеспечение. Это лишь примерный список, и банк или кредитная организация могут потребовать дополнительные документы.

Есть также определенные требования, предъявляемые к компании, желающей получить гарантию. Фирма должна присутствовать на рынке не менее 3–9 месяцев, при этом не просто существовать, а успешно работать и приносить прибыль — банки крайне настороженно относятся к компаниям с убытками. Исключение составляют те случаи, когда убытки легко объяснимы сезонными колебаниями спроса.

Важно!

Подавая заявку на получение гарантии, нужно сопоставлять свои желания и возможности. Если годовой доход компании меньше суммы гарантии или приблизительно равен ему, шансы на положительное решение банка невелики.

Процедура получения документа

Поскольку банковская гарантия — это одна из разновидностей кредита, получение ее во многом напоминает процедуру получения кредита. Самая существенная разница состоит в том, что кредиты выдают практически все банки и микрофинансовые организации, а правом на выдачу банковских гарантий обладают всего лишь чуть более 200 уполномоченных Минфином банков.

Пошаговый алгоритм получения банковской гарантии выглядит несложным: вы выбираете банк, предоставляющий такие гарантии, предъявляете пакет необходимых документов (предварительно следует уточнить, какие бумаги нужны, поскольку требования различаются от банка к банку) и ждете. В среднем через семь рабочих дней (а иногда и быстрее) банк сообщает вам свое решение. И, если оно положительное, вы оплачиваете и получаете гарантию. Весь процесс от подачи заявки до получения гарантии на практике занимает около двух недель.

Схема простая, но есть одна проблема — время ожидания. Нередко при участии в тендере документ требуется как можно скорее. Как получить банковскую гарантию быстро и с минимальным риском отказа?

Для этого можно обратиться к брокеру-посреднику. Специалисты брокерской компании помогают клиентам собрать все необходимые документы и сами подают их в банк, уполномоченный выдавать банковские гарантии. Это существенно снижает риск ошибки при оформлении бумаг, а ведь именно неправильно оформленные документы нередко являются причиной отказа. Кроме того, обращение к брокерам позволяет получить ответ быстрее, поскольку схема отношений с банком у таких компаний давно отработана.

Стоимость банковской гарантии

Как и любой кредит, банковская гарантия выдается не бесплатно. В среднем за право использования банковской гарантии банк берет 2–10% — это приблизительная цифра, она может быть больше или меньше. Если сумма гарантии невелика, комиссия может быть и фиксированной суммой. В тех случаях, когда гарантия берется на долгий срок, банк начисляет годовые проценты за пользование этим кредитным продуктом.

Стоимость банковской гарантии зависит от многих факторов, среди которых — наличие или отсутствие поручителя или залога, сумма и срок гарантии. Важно и то, является ли организация, запрашивающая гарантию, клиентом данного банка — нет ничего странного в том, что для клиентов условия могут быть более выгодными.

В каком случае возможен отзыв банковской гарантии банком

Гарантия отзывается, если срок действия гарантийного договора закончился, заказчик направил в банк письменный отказ от гарантии или отказался от прав на нее, либо же в том случае, если выплата по гарантии полностью получена.

Однако иногда банк может отозвать гарантию и в одностороннем порядке. Это происходит, если исполнитель официально признается неплатежеспособным или стоимость или содержание обеспечиваемого обязательства изменились. При этом обязательства банка прекращаются лишь в тот момент, когда заказчик получает письменное уведомление об отзыве гарантии.

Банковская гарантия — это своего рода залог того, что исполнитель выполнит все условия сделки. Данный документ позволяет сохранить оборотные средства компании и с экономической точки зрения является более выгодным вариантом, чем кредит. Единственным минусом можно считать долгий срок рассмотрения заявки, однако, как было сказано выше, процесс можно ускорить, обратившись к посреднику — брокерской компании.

Горит тендер: как бесплатно и быстро получить банковскую гарантию?: 18 мая 2020, 14:00

С нею – банковской гарантией – любой предприниматель может смело идти на тендеры. Особенно сейчас, когда в АТФБанке ее можно получить быстро и абсолютно бесплатно. Но об этом – о скоростях и экономии – чуть позже. Сначала – о стратегии.

Стратегия – не упустить ни единого шанса

Все предприниматели, мечтающие нарастить оборот своей компании, хотят получить крупные долгосрочные контракты. А за ними одна дорога – на тендеры, коих с каждым годом становится все больше. Они стали нормой, ведь все хотят работать только с лучшими в своем деле. Сейчас даже мыть полы в чьем-нибудь офисе клининговая компания может, только доказав на конкурсе, что она умеет делать это как никто другой.

И здесь правильная стратегия – участвовать в как можно большем количестве тендеров, чтобы тем самым увеличить свои шансы на победу за заказы клиентов. Сложность может быть только в том, чтобы каждый раз делать взнос в размере 1-3 процентов от суммы контракта. Особенно если вы индивидуальный предприниматель, у которого и без того оборот небольшой, и хочется, чтобы деньги работали на создание прибыли, а не лежали мертвым грузом в качестве обеспечения.

Банковские гарантии — бесплатно и за пару часов

К счастью, у вас есть выбор: можно ставить свои финансы на кон и рисковать ими, а можно прибегнуть к банковской гарантии. Для тендерной комиссии нет разницы. Еще одна хорошая новость: в условиях чрезвычайной ситуации, в которой оказался Казахстан, АТФБанк решил поддержать своих бизнес-клиентов – до июля 2020 года по акции «От 0%!» он будет предоставлять покрытые гарантии абсолютно бесплатно, бланковые гарантии по ставке от 1,2 процента.

Также АТФБанк учел, что в нынешних условиях еще один ресурс будет находиться в дефиците – время. После карантина экономика, словно сжатая пружина, должна выстрелить, чтобы наверстать упущенное. А значит – тендеры будут проводиться в ускоренном темпе, участников все чаще будут поджимать дедлайны. Поэтому в АТФБанке получить гарантии с суммой до 50 миллионов тенге вполне реально в течение 2 часов с минимальным перечнем документов.

И еще несколько плюсов гарантий от АТФБанка

Во-первых, подать заявку на гарантию можно в режиме онлайн, что тоже экономия времени. Во-вторых, своим клиентам АТФБанк открывает возобновляемый лимит, в рамках которого предприниматель может оперативно получить сразу несколько банковских гарантий. Гарантии могут предоставляться автоматом, если клиент воспользовался продуктом «Возобновляемая кредитная линия для выпуска банковских гарантий»: здесь вам достаточно один раз предоставить пакет документов для открытия кредитной линии, и последующий выпуск гарантии будет осуществляться на основании одного заявления и конкурсной документации/контракта.

На носу тендер и нужна банковская гарантия? Всегда добро пожаловать на сайт АТФБанка за дополнительной информацией и для подачи онлайн-заявки.

Остались вопросы по гарантиям? Звоните 2424, специалисты АТФБанка всегда готовы проконсультировать вас и уже ждут вашего звонка!

Вам действительно нужна банковская гарантия? | by Trade Finance Network

Часто в контракте или соглашении требуется, чтобы третья сторона (часто банк) гарантировала выплату определенной суммы денег одной стороне в случае дефолта контрагента.

Получая банковскую гарантию (BG) , гарантия передает кредитоспособность заявителя гарантии гаранту (банку).

Когда банк выдает банковскую гарантию, он соглашается выплатить бенефициару только определенную сумму гарантии.Банк не гарантирует завершение проекта, доставку товаров и так далее.

Цель банковской гарантии

Банковская гарантия определяется как:

Документарное, независимое обязательство, по которому банк (гарант) выдает по запросу своего клиента безотзывную банковскую гарантию ( BG) для выплаты определенной суммы денег третьему лицу (получателю) при предъявлении определенного требования / документа (ов).

A Банковская гарантия в основном используется как пассивный инструмент.После его выдачи не ожидается, что он будет использован, потому что заявитель и бенефициар обычно осуществляют расчет по основному контракту / соглашению вне рамок банковской гарантии.

Банковская гарантия остается активной до истечения срока ее действия и служит страховым полисом в рамках бизнес-операции. Требование оплаты от банка-эмитента обычно предъявляется только тогда, когда заявитель нарушает основной договор / соглашение.

Когда получатель требует платежа, банковская гарантия (BG) становится платежным инструментом.Для получения платежа бенефициар должен предоставить банку (поручителю) необходимые документы, как это оговорено в банковской гарантии.

Получите БЕСПЛАТНЫЙ проект банковской гарантии здесь!

Банковские гарантииТребование / документ Банковские гарантии

Требование или документ Банковские гарантии (BG) подлежат оплате банком, если соответствующее требование / документы подаются бенефициаром или от его имени.

Когда представленные документы будут получены, гарант проверит их на соответствие условиям своей гарантии, чтобы решить, является ли оплата обоснованной.

В отличие от документарных аккредитивов, юристы обычно участвуют в составлении текста банковской гарантии для своих клиентов, потому что Банковские гарантии очень гибкие и могут использоваться для многих типов деловых операций.

Типы банковских гарантий

- Гарантия по заявочным облигациям

- Гарантия исполнения обязательств

- Гарантия авансового платежа

- Гарантия по гарантийным облигациям

- Гарантия оплаты

- Гарантия аренды

- Гарантия оплаты

- Гарантия подтвержденного платежного поручения

Процесс закрытия банковской гарантии

Шаг 1: Заявление

Заполните и верните заявку на получение банковской гарантии (BG)

Шаг 2: Выдача тратты

Черновик банковской гарантии (BG) будут созданы для просмотра вами и вашим получателем.

Шаг 3: Проверка черновика и начальный платеж

a) Согласование черновика между вами и вашим бенефициаром и подпись на черновике (внесение изменений бесплатно).

b) Мы выставляем вам счет на оплату BG, который вы организуете для оплаты.

c) Как только мы получим ваш банковский платеж, мы передадим окончательную банковскую гарантию (BG) в банк для выдачи и доставки.

Шаг 4: Выдача

Чаще всего банк выдает банковскую гарантию (BG) в течение 48 часов после выпуска.После выпуска копия BG будет отправлена вам по электронной почте, поскольку она будет передана через SWIFT, включая ссылочный номер BG.

Банк вашего продавца должен быть в состоянии получить и подтвердить передачу по банковской гарантии (BG) вскоре после этого.

Начните процесс банковской гарантии, заполнив заявку здесь!

Что такое банковская гарантия?

(определение банковской гарантии, банковское гарантийное финансирование или банковское гарантийное письмо)

A Банковская гарантия — это обещание или гарантийное письмо от законного банка о том, что обязательства должника или клиента / заявителя будут выполнены в случае невыполнения должником договорных обязательств.Банковские гарантии используются для обеспечения оплаты третьей стороной долга, договорного соглашения или обязательства. Банк выступает в качестве гаранта, если и когда заявитель не выполняет своих обязательств по финансовой ссуде или обязательству к исполнению.

По сути, это можно рассматривать как своего рода финансовую «страховку» для покупателя или продавца в контракте, если услуги не оказываются так, как указано в контракте.

Другие термины, которые могут использоваться для обозначения процесса Банковская гарантия , включают Финансирование банковской гарантии , Финансирование банковской гарантии , Банковское гарантийное письмо или просто « BG ».

Обычно существует 2 вида банковских гарантий: Гарантии исполнения и финансовые гарантии .

A Гарантия исполнения (банковская гарантия исполнения) возникает, когда банк поддерживает исполнение одной из сторон договорного обязательства, например, способность международного покупателя заплатить международному продавцу за отгруженные товары или строительной компании в стране «А». »Для завершения строительного проекта по контракту для государственного учреждения в стране« B ».

Финансовая гарантия (финансовая банковская гарантия) используется для поддержки финансовых обязательств, таких как бизнес-кредит или гарантийный депозит.

Процесс банковской гарантии — Как работают банковские гарантии?

Банковские гарантиичасто используются, чтобы способствовать тому, чтобы бизнес-операции и расширения могли происходить и будут происходить, в то время как в противном случае они не могли бы произойти. Это дает уверенность сторонам, с которыми заключены контракты, по обе стороны сделки или сделки.По сути, поскольку банки могут предлагать гарантии, они позволяют совершать транзакции, при которых доверие или другие международные барьеры между сторонами могут быть слишком сложными, чтобы позволить транзакции состояться, как объясняется в следующем примере Международной банковской гарантии .

Международная Банковская гарантия — Банковские гарантии часто используются для поддержки крупных проектов, осуществляемых за границей, когда кредитор / поставщик услуг хотел бы получить заверения в том, что его компании будут платить за результаты деятельности.Один общий пример может быть, когда компания ABC выигрывает контракт на строительство инфраструктуры или правительственное здание в другой стране. Правительство иностранного государства может запросить международную банковскую гарантию для поддержки строительной компании ABC в случае невыполнения ею строительного контракта.

Другими словами, иностранное правительство действительно «доверяет» поддерживающему банку.

Международные банковские гарантии также часто используются, когда товары покупаются или продаются между компаниями в разных странах.

Допустим, компания B (покупатель) покупает товары у компании S (продавца). Продавец может пожелать, чтобы компания B поручила своему банку (или другому международному банку) выдать гарантию на случай, если у компании B возникнут проблемы с денежным потоком или возникнут проблемы с оплатой товаров, предоставленных компанией S. Банк компании B проведет «должную осмотрительность». »На своем клиенте и бизнес-транзакции, чтобы убедиться, что этот клиент кредитоспособен и сделка надежна. После проведения комплексной проверки он выдает Банковскую гарантию , часто банку Продавца или напрямую Продавцу.Если у Покупателя возникает проблема с оплатой товаров или услуг, банк покупателя теперь обязан произвести платеж Продавцу или банку Продавца для выполнения договорных обязательств. Этот процесс часто используется в международных транзакциях, чтобы дать Покупающей компании возможность и поддержку для ведения международного бизнеса, и Продающая компания получает заверение третьей стороны в том, что она получит компенсацию, независимо от того, выполнит ли покупатель или проиграет.

Требования к банковской гарантии — Банковское гарантийное письмо зависит от банка, выдающего гарантию, а также от типа транзакции.По сути, банк проведет комплексную проверку проекта и кредитоспособности исполнителя контракта. Банк хочет быть уверенным, что его клиент может выполнить договорные обязательства, чтобы банк не потерял деньги. Банковская гарантия обеспечивает гарантии обеим сторонам, так как это стороннее финансовое учреждение, которое гарантирует, что заявитель сможет выполнить свои обязательства, чтобы не допустить неисполнения обязательств.

В чем разница между банковской гарантией (BG) и кредитной линией (LOC) или резервным аккредитивом (SBLC)?

Основное различие между кредитной линией и банковской гарантией заключается в том, что банковская гарантия вступает в силу, когда сторона, поддерживаемая банком, не выполняет свои обязательства.При наличии кредитной линии (LOC) или SBLC (резервный аккредитив) средства гарантированно поступят при соблюдении определенных договорных критериев, тогда как BG вступает в силу при неудаче.

Обе гарантии являются банковскими, но одна возникает после того, как соблюдаются определенные стандарты исполнения / договорных стандартов, а другая возникает при возникновении сбоя в исполнении.

Сборы за банковскую гарантию: Сборы являются обычными для всех частных и инвестиционных банков или операций с частными инвесторами.В большинстве случаев всегда будут авансовые платежи для покрытия затрат, работы, усилий, а иногда и сторонней проверки фактов на предмет действительности проекта или руководителей. Инвесторы не собираются приходить «из своего кармана», чтобы одобрить каждого заявителя, и поэтому они обычно требуют некоторую авансовую оплату после привлечения, чтобы выполнить должную осмотрительность, правильно структурировать бизнес-проекты для инвестиционных инструментов и нанять внешние источники для проверки фактов для подтверждения бизнеса, руководителей и инвестиций.

Авансовые платежи часто также являются сдерживающим фактором для клиентов или заявителей, которые не являются серьезными или недостаточно квалифицированными для получения и обработки средств. Авансовые сборы за комплексную проверку гарантируют обеим сторонам взаимную приверженность процессу получения финансирования для проекта или контракта.

Банковские гарантии и лица, участвующие в содействии банковским гарантиям, также потребуют комиссии для обеспечения приверженности заявителя, а также их финансовой «устойчивости».Для заявителя нереально подать заявку на миллионы долларов в виде частного или гарантированного финансирования, не ожидая, что он заплатит, чтобы инвестор или гарант убедились, что клиент и проект достойны финансирования. Разные банки также требуют разных комиссий, часто удерживаемых на счетах условного депонирования третьей стороны, чтобы клиент имел право на получение банковской гарантии. Чтобы узнать о сборах и конкретном процессе, необходимо подать заявку на получение банковской гарантии или запросить схему с описанием процесса, сроков и ожиданий каждой участвующей стороны из источника, который имеет право выдавать или обеспечивать банковские гарантии.

Для того, чтобы более крупные банковские гарантии работали, обычно создается совместное предприятие, которое требует, чтобы профессионалы получали оплату за выполнение работы по созданию договорного механизма, а также оплату услуг адвокатам и другим вовлеченным специалистам, в зависимости от характера проекта, размер транзакции и особенности, которые необходимо проверить для успешной работы процесса. Обычно есть клиент (запрашивающий средства), квалифицированный посредник (компания, которая обрабатывает детали транзакции для обеих сторон) и монетизатор (банк).

Хотя это очень общий обзор процесса банковской гарантии, ни одна статья не может подробно объяснить точный процесс для каждого банка, поскольку некоторые детали различаются в зависимости от банка, содействующей стороны и процесса.

5th Avenue Capital предоставляет частный капитал для финансирования проектов от 1 до 1 млрд долларов и часто может предоставить до 100% финансирования соответствующих проектов. Чтобы узнать, соответствует ли ваш проект критериям 100% частного финансирования, свяжитесь с нами, чтобы уточнить детали вашего проекта.

Выдача банковской гарантии — факты о банковской гарантии

Выдача банковской гарантии.

Банк будет искать 100% безопасность перед выдачей гарантии, которая может принимать форму наличных денег или активов.

Любая компания может обратиться в свой банк с просьбой о выдаче банковской гарантии от ее имени. Перед выдачей гарантии банк будет искать 100% -ную безопасность, которая может принимать форму наличных денег или активов. Если клиент кредитоспособен, гарантия может быть выдана с маржой.

Необходимо заполнить обычные формы заявления. Предоставление подробной информации о валюте, сумме, дате истечения срока действия и имени бенефициара, а также о причинах подачи заявки, а если для проекта, необходимо предоставить необходимый бизнес-план.

Если банк-эмитент соглашается предоставить банковскую гарантию, механизм перевода гарантии на счет получателя прост.

Используя систему Swift («Общество всемирных межбанковских финансовых телекоммуникаций»), банк переведет гарантию в банк получателя, используя специальный код сообщения для перевода банковских гарантий, Swift MT 760.

В некоторых случаях банк-эмитент отправляет предварительное извещение банку-получателю, используя код быстрого сообщения MT 799, информируя их о том, что они ожидают банковской гарантии в пользу своего клиента.

Для получения более подробной информации о Swift перейдите на нашу страницу Swift.

Если у вас есть дополнительные вопросы по этому или другому вопросу, связанному с банковскими гарантиями, вы можете поискать в наших часто задаваемых вопросах, где вы, надеюсь, найдете ответ, который ищете. Или вы можете задать нам вопрос, и мы ответим на него за вас.

Контакт

Если вы хотите получить дополнительную информацию или у вас есть конкретный вопрос относительно информации на этой странице, пожалуйста, не стесняйтесь связаться с одним из наших экспертов, заполнив нашу форму быстрой связи.

Мы стараемся отвечать на вопросы или запросы информации в течение 3 рабочих дней. Если вы хотите, чтобы мы представили вам швейцарскую финансовую компанию, специализирующуюся на предоставлении корпоративного финансирования. Тогда, пожалуйста, заполните нашу регистрационную форму.

Мы можем сделать

введение

Мы можем представить вам швейцарскую финансовую компанию, специализирующуюся на предоставлении корпоративного финансирования.

Бесплатная загрузка документа

объект

У нас есть ряд полезных документов и информации, которые помогут вам получить финансирование для вашей компании по производству проекторов.

Мы можем ответить на ваши

вопросов

Мы отвечаем на ваши вопросы по банковским гарантиям.Щелкните здесь, чтобы получить ответы, необходимые для принятия обоснованного решения.

Банковская гарантия — Бизнес — Банк Миллениум

Что такое банковская гарантия?

Банковская гарантия — это независимое обязательство банка выплатить бенефициару гарантии (правомочному лицу) сумму, указанную в гарантии (сумма гарантии), если эмитент гарантии, по инструкциям которого была выдана гарантия, не выполнил свои обязательства. обязательство.

Платеж бенефициару гарантии производится непосредственно банком-гарантом или через другой банк после того, как бенефициар выполнил определенные условия платежа, которые могут быть подтверждены определенными документами в соглашении о гарантии, такими как, например, счета-фактуры или отправки.

Это эффективный инструмент, повышающий безопасность транзакций и снижающий риск дефолта контрагента. Когда гарантия вступает в силу, она становится обязательным инструментом независимо от действительности основных правовых отношений (например,грамм. торговый договор) между принципалом и бенефициаром.

Узнайте, как работает гарантия!

Подходит ли для вашего бизнеса банковская гарантия?

Если вы занимаетесь торговлей или услугами, работаете в Польше и за рубежом, часто устанавливаете новые торговые контакты и хотите повысить свой авторитет перед контрагентами, то банковская гарантия — это как раз то, что вам нужно. Гарантия станет важным инструментом поддержки вашего бизнеса — выдавая гарантию, вы повысите авторитет своей компании.Являясь бенефициаром гарантии, вы минимизируете риск дефолта контрагента.

Какие гарантии предлагает банк?

Мы предлагаем полный спектр гарантийных продуктов, среди которых особенно следующие виды гарантий:

- Акцизная гарантия — предоставляется в качестве акцизного обеспечения для гарантии оплаты одного или нескольких налоговых обязательств и топливных сборов; он может заменить денежный залог или поручительство.

- Таможенная гарантия — обеспечивает уплату таможенных пошлин, налогов или других платежей в государственную казну в лице компетентного органа; он может заменить денежный залог или поручительство.

- Гарантия исполнения — обеспечивает выполнение договора, претензий по технической гарантии и гарантии, уплату штрафных санкций в случае невыполнения принципалом договорных обязательств; он может заменить гарантийный депозит.

- Гарантия лотереи — обеспечивает выплату или возврат призов в лотерее / акции / игре, организованной принципалом.

- Тендерная гарантия — заменяет тендерную гарантию и выплачивается, когда клиенты Банка после победы в тендере не подписывают контракт или не выполняют других обязательств, например связаны со сроками выполнения конкретной работы.

- Гарантия своевременной выплаты кредита / кредита — обеспечивает полное погашение кредита или ссуды.

- Гарантия своевременной оплаты — это обязательство Банка выплатить сумму, если принципал не оплатит приобретенные товары или оказанные услуги в соответствии с подписанным торговым соглашением.

- Гарантия арендной платы — обеспечивает выплату арендной платы.

- Гарантия арендных платежей — обеспечивает выплату части или всех арендных платежей в случае неисполнения обязательств арендатором.

- Гарантия возврата аванса — обеспечивает возврат принципалом аванса (авансов), полученного ранее от бенефициара, в случае невыполнения основного долга по соглашению, по которому был выплачен аванс, и отказа в возврате аванса.

Гарантии могут быть предоставлены индивидуально для обеспечения одной конкретной транзакции или в форме строки в пределах указанного лимита.

Строка для гарантий означает одно кредитное решение, одно соглашение, одно обеспечение по нескольким продуктам. Линия продлевается и предоставляется в польских злотых на срок до 12 месяцев. Это позволяет эффективно обеспечивать и финансировать ваши обязательства (текущие и будущие), повышать ликвидность и надежность вашей компании, а также сокращать время от вашего гарантийного поручения до его выдачи Банком.

По вашему указанию Bank Millennium S.A. может также выдать гарантийное обещание, которое представляет собой обязательство Банка предоставить гарантию после того, как вы выполнили условия, согласованные с Банком.

Руководство по банковской гарантии

Автор: DBS BusinessClass, администратор DBS

Большинству компаний, вероятно, в какой-то момент потребуется банковская гарантия, будь то торги на новые контракты или подача заявок на получение государственных лицензий. Это может быть непростой процесс, особенно для новичков, поэтому вот наше удобное руководство по всему, что вам нужно знать о гарантиях банкира: что это такое, зачем вам это нужно и как получить ее с наименьшими трудностями.

Почему моей компании нужна банковская гарантия?

Имея банковскую гарантию (BG), МСП могут приобретать товары, заключать контракты или получать правительственные лицензии, необходимые для ведения бизнеса. Когда транзакция завершена и платеж произведен в полном объеме, средства, размещенные в банке МСП для покупки BG, возвращаются фирме. Таким образом, он функционирует как «гарантийный депозит», размещенный в банке в качестве третьей стороны.

Какие бывают виды банковских гарантий?

В целях иллюстрации мы сосредотачиваемся на двух наиболее распространенных типах BG, которые, как правило, требуются малым и средним предприятиям — гарантиям производительности и финансовым гарантиям.

Гарантия исполнения (также известная как гарантия исполнения)

Гарантия исполнения, также известная как гарантия исполнения, относится к связанным с транзакцией обязательствам, возникающим из базового контракта или соглашения, охватывающего либо неоплату счетов, либо исполнение неденежных обязательств.

Подрядчикам, выполняющим строительные работы для правительства Сингапура, потребуется Гарантия исполнения. Так, например, если компания успешно подала заявку на вакансию от Управления наземного транспорта (LTA), ей необходимо будет приобрести Гарантию исполнения с LTA в качестве бенефициара.

Кроме того, если подрядчику необходимо нанять иностранную рабочую силу, он должен подать гарантийный залог в MOM для каждого нанятого держателя разрешения на работу, не являющегося гражданином Малайзии.

Финансовая гарантия

Финансовая гарантия — это гарантия задолженности по ссудам, ценным бумагам и любым другим финансовым обязательствам и акцептам.

Розничному продавцу может потребоваться предоставить финансовую гарантию IRAS (контролеру GST) во время регистрации GST, чтобы гарантировать, что он будет платить любые налоговые обязательства.

Производственные компании или сети ресторанов с высоким энергопотреблением должны предоставить в Singapore Power финансовую гарантию, чтобы гарантировать свои коммунальные платежи.

Сколько стоит банковская гарантия DBS?

Если у вас нет торгового кредита в банке, некоторые банки, включая DBS, предлагают другой метод, который позволяет вам размещать депозиты, эквивалентные сумме BG, которую вы покупаете, то есть с полным обеспечением наличными.Таким образом, для подачи заявления не требуются никакие финансовые документы, и вам не нужно платить ежегодные сборы за обслуживание.

Следующие комиссии и сборы основаны на обеспеченном наличными деньгами BG для компании, у которой нет гарантийного обслуживания с DBS.

Пожалуйста, обратитесь к нашему Руководству по ценообразованию для получения полной информации о сборах и сборах за торговые услуги.

DBS | |

Эмиссионная комиссия | I.Прямая эмиссия BG: Срок действия ≤ 2 года: 1% годовых или мин. 100 долларов США (стандартный формат) или мин. $ 200 (нестандартный формат) Срок действия> 2 лет: 1,5% годовых или мин. 100 долларов США (стандартный формат) или мин. 200 $ (нестандартный формат) 2% годовых или мин. 100 долларов США (стандартный формат) или мин. 200 долл. США (нестандартный формат) |

Комиссия за обработку | 100 долл. США ОТКАЗ ОТ для всех онлайн-заявок до 31 декабря 2017 г. |

9000 ПОДАТЬ ЗАЯВКУ В МИНУТАХ , когда вам будет удобно | |

Ожидаемое время обработки | 3 рабочих дня (все оригиналы документов должны быть получены в порядке, в противном случае ожидается более длительное время обработки) |

Местная доставка | Бесплатная курьерская служба Отменена плата за местную доставку для всех онлайн-заявок до 31 декабря 2017 года |

Подробную информацию см. В нашем Руководстве по ценам Торговый Сер портовые сборы и сборы.

Как подать заявку на получение банковской гарантии онлайн?

Шаг 1: Подготовьте следующие документы для подачи вместе с вашей заявкой:

- Регистрационный номер предприятия (BRN), выданный ACRA

- BG Подробности — сумма, дата вступления в силу, срок действия и бенефициар

- Образец формата BG, предоставленный получатель

- Текущий счет в DBS и / или номер счета с фиксированным вкладом

Шаг 2: Подайте заявление в DBS SME Banking по телефону go.dbs.com/BG

Шаг 3. Менеджер по работе с клиентами позвонит вам на следующий день, чтобы обработать ваше заявление и договориться о том, чтобы курьер забрал вашу подписанную форму заявки и другие документы.

Шаг 4: Операционный персонал DBS BG проверит формат вашей BG, чтобы убедиться, что все в порядке.

Шаг 5: Гарантия вашего банка будет доставлена к вашему порогу в течение 3 рабочих дней!

Что малые и средние предприятия говорят об онлайн-гарантийной услуге DBS

Мы подали заявку на получение банковской гарантии через DBS онлайн, и процесс был простым, понятным и быстрым.Сайт DBS предоставил четкую информацию, а пошаговое руководство по предоставлению информации о процессе предоставления банковской гарантии сделало его очень простым. Я отправил заявку на BG в течение 5 минут!

— Цинь Эн Луи, соучредитель, Glints Singapore Pte Ltd

«Я хотел бы особо отметить услуги и помощь, предоставляемую командой DBS Banker’s Guarantee. Вы превзошли мои ожидания, помогая мне получить Банковская гарантия нашей компании в срок, когда приближался срок сдачи документов.Благодаря качеству обслуживания, поддержке и, что наиболее важно, результату, я буду рекомендовать услуги DBS всем, кто заинтересован в подаче заявления на получение банковской гарантии ».

— Вера Джин, Springleaf Employment Pte Ltd

« Заявление на получение банковской гарантии онлайн было легкий ветерок. Это быстро и просто, и с помощью квалифицированного персонала DBS нам удалось получить наше одобрение в течение 4 рабочих дней.Отличные сроки выполнения работ!

— Йео Ченг Йоу, директор, ZL Construction Pte Ltd

Подайте заявку на получение банковской гарантии DBS онлайн и получите отказ от платы за обработку в размере 100 сингапурских долларов и БЕСПЛАТНУЮ доставку вашего документа

Подать заявку сейчас

Bank Гарантия и резервный аккредитив —

БАНКОВСКАЯ ГАРАНТИЯ и РЕЗЕРВНЫЙ АККРЕДИТИВНЫЙ АККУМУЛЯТОР

Мы являемся финансовым брокером, работающим в бизнесе более 15 лет и наладившим множество связей в финансовом мире, начиная от банковских гарантий, резервных аккредитивов , ссуд на акции, коммерческих ипотечных кредитов и заканчивая финансированием развития для Великобритания, Европа, США и многие другие страны мира.За прошедшие годы мы наладили обширные отношения со многими поставщиками банковских гарантий, резервных аккредитивов или продуктов для краткосрочного перевода залога. Мы здесь, чтобы помочь вам сориентироваться в иногда неясной работе по передаче залога, и если вы прочтете дальше на этом веб-сайте, у нас есть гораздо больше информации, которая поможет вам понять перевод залога и то, как мы можем помочь вам или вашей компании в привлечении финансирования.

Мы обеспечиваем и организуем доставку сертифицированных BG (банковская гарантия), SBLC ( Stand by аккредитив ) от 100 лучших мировых банков с рейтингом AAA в любую страну по координатам BG, выбранную нашими клиентами.Мы также предлагаем управляемую программу банковских гарантий, в рамках которой мы выпускаем и монетизируем BG / SBLC для вас от наших сертифицированных компаний-монетизаторов.

Наши учреждения могут работать с банковскими гарантиями и аккредитивами Stand By только в валютах EUR, GBP и CHF . Мы не работаем с BG или SBLC в долларах США из таких стран, как Африка, Панама, Венесуэла, Британские Виргинские острова, Каймановы острова и т. Д. Вы можете найти список стран с высоким уровнем риска и отслеживаемых стран на веб-сайте FATF, с которыми мы не работаем здесь .

ЧТО ТАКОЕ БАНКОВСКАЯ ГАРАНТИЯ? (BG)

A Банковская гарантия (BG) очень похожа на аккредитив (LC), поскольку они оба используются для многих типов деловых операций (финансовых или основанных на результатах). Реальная разница между ними заключается в том, что аккредитив (LC) гарантирует, что бизнес-операция идет по плану, а банковская гарантия (BG) снижает потери, если бизнес-операция не идет по плану. Банковская гарантия (BG) гарантирует получателю определенную сумму, если противная сторона не выполняет свои конкретные обязательства по согласованному с ними контракту.Банковские гарантии (BG) защищают обе стороны договорного соглашения от кредитного риска.

- Строительная компания и ее поставщик стальных балок могут заключить договор на строительство нового комплекса.

- Обеим сторонам, возможно, придется выпустить банковских гарантий (BG), чтобы доказать друг другу свою кредитоспособность.

В случае, если поставщик стальных балок не доставит стальные балки на строительную площадку в соответствии с согласованным договорным соглашением, строительная компания уведомит банк-эмитент о нарушении условий, согласованных в банковской гарантии (BG), и банк. затем заплатит строительной компании сумму, согласованную в банковской гарантии (BG).

| Сведения | Аккредитив | Банковская гарантия |

| Природа | LOC — это обязательство банка произвести платеж получателю в случае оказания определенных услуг. | BG — это гарантия, предоставляемая банком бенефициару в отношении осуществления указанного платежа в случае невыполнения обязательств заявителем. |

| Основная ответственность | Банк сохраняет за собой основное обязательство произвести платеж, а затем взыскивает его с клиента. | Банк предполагает произвести платеж только тогда, когда клиент не выполняет платеж. |

| Платеж | Банк производит платеж получателю в установленный срок. Нет необходимости ждать, пока клиент не выполнит дефолт. | Только тогда, когда клиент не выполняет платеж получателю, банк выполняет платеж. |

| Способ работы | LOC гарантирует, что сумма будет выплачена, пока услуги оказываются в соответствии с согласованными условиями. | BG гарантирует возмещение убытков, если заявитель не удовлетворяет указанным условиям. |

| Количество вовлеченных сторон | Здесь задействовано несколько сторон: LOC-банк-эмитент, его клиент, получатель (третье лицо) и авизующий банк. | Участвуют только три стороны: банкир, его клиент и получатель (третье лицо). |

| Пригодность | Как правило, это более уместно при импорте и экспорте товаров и услуг. | Подходит для любых деловых или личных сделок. |

| Риск | Банк принимает на себя больший риск, чем клиент. | Клиент принимает на себя основной риск. |

КАК РАБОТАЕТ ПРОЦЕСС БАНКОВСКОЙ ГАРАНТИИ (BG)?

Процесс закрытия банковской гарантии

Шаг 1: Заявка

Заполните и отправьте заявление на получение банковской гарантии (BG) вместе с документами по вашей сделке.(Договор, Соглашение и т. Д.) Кредитору по банковской гарантии .

Шаг 2: Выдача тратты

Для вас и вашего получателя будет создан проект банковской гарантии SWIFT MT760 (BG).

Шаг 3. Проверка проекта и открытие платежа

a) Согласовать черновик между вами и вашим бенефициаром и подписать черновик (внесение изменений бесплатно).

b) Мы выставляем вам счет на оплату BG, который вы организуете для оплаты.

c) Как только мы получим ваш банковский платеж, мы передадим окончательную банковскую гарантию (BG) банку для выдачи и доставки.

Шаг 4: Выдача

Чаще всего банк выдает банковскую гарантию (BG) в течение 48 часов после выпуска.

После выпуска копия BG будет отправлена вам по электронной почте в том виде, в котором она передается в сообщении MT760 SWIFT получателю, включая ссылочный номер BG.

Банк вашего продавца сможет получить и подтвердить передачу банковской гарантии (BG) вскоре после этого от отдела предложений кредиторов банковской гарантии .

КАКИЕ ВИДЫ БАНКОВСКИХ ГАРАНТИЙ? (BG)

Существует много различных типов банковских гарантий , и мы перечислили некоторые из них ниже.

1. Гарантия по заявочным облигациям:

Выдается как часть процесса торгов между подрядчиком и владельцем проекта, чтобы гарантировать, что победивший участник торгов возьмет на себя контракт в соответствии с условиями, которые они предлагают.

2. Гарантия исполнения обязательств:

Поручительство, обычно выпускаемое банком, чтобы гарантировать удовлетворительное завершение проекта подрядчиком.

Также известен как контрактная облигация.

3. Гарантия авансового платежа:

Используется всякий раз, когда контракт включает предоплату продавцу.

Гарантирует, что этот авансовый платеж будет возвращен покупателю, если продавец не выполнит свои обязательства перед продавцом.

4. Гарантия гарантии:

Тип залога, в котором указывается, что подрядчик обладает историей надежности.

Он также защищает клиента, если выполненная работа будет некачественной или неэтичной.

5. Гарантия оплаты:

Финансовое обязательство, требующее от должника выплаты в соответствии с условиями, изложенными в долговом соглашении.

6. Гарантия аренды:

Вид страхования, используемый для защиты арендодателей от потери арендной платы.

7. Гарантийное письмо:

Письмо, гарантирующее выполнение определенных договорных положений или предоставление финансового возмещения.

Гарантирует отсутствие убытков в случае невыполнения условий контракта.

8. Гарантия подтвержденного платежного поручения:

Гарантия платежа в определенный срок в дополнение к собственному обязательству банка, выпустившего аккредитив, произвести платеж поставщику.

Что происходит

В настоящее время мы предлагаем займ без права регресса под гарантию исполнения (BG / SBLC) в качестве обеспечения нашей Программы монетизации.Программа позволяет вам генерировать инвестиционные фонды, которые можно использовать для финансирования торговли, строительства, повышения кредитного качества, государственного финансирования, инвестиций в недвижимость и всех видов финансирования. Мы можем предоставить кредит без права регресса со 100% LTV с помощью нашей программы монетизации BG Leased. Ознакомьтесь с нашими процедурами транзакций и тарифами на банковские переводы при доставке ссуды наличными из нашего финансового учреждения. Это суммирует процесс банковской гарантии .

НАША ПРОЦЕДУРА:

1: Кредитор будет проводить наши финансовые, корпоративные и комплексные расследования в отношении компании Заемщика после успешного расследования и подтверждения подлинности компании / идентификации Заемщика нашим юридическим отделом, Кредитор и Заемщик подписывают, подписывают и инициируют настоящий Договор. Соглашения, который, таким образом, автоматически становится полным коммерческим договором регресса, который должен быть подан обеими сторонами при инициировании Swift Transmission.

2: В течение трех (3) банковских дней после того, как юридический отдел успешно проверил подлинность документа Заемщика, наш финансовый отдел отправит копию письма о намерениях для заполнения, подписи и печати.

3: В течение двух (2) банковских дней после того, как финансовый отдел получит и подтвердит подписание и печать Заемщика Письма о намерениях, Кредитор выдаст Заемщику копию подписанного контракта для заполнения и печати, а затем отправит обратно Подпись в Заемщик для завершения контракта.

4: В течение 1 (одного) банковского дня после того, как Кредитор получит от Заемщика подписанный договор, Кредитор отправит копию гарантии авансового платежа APG или гарантии возврата платежа PRG, которая будет должным образом подписана и проштампована банк кредитора, который гарантирует, что любая задержка или невыполнение обязательств со стороны Кредитора, по первому запросу Заемщика в наш банк, любой платеж, сделанный заранее, будет возвращен вместе с 1% пени и подписанным и скрепленным печатью Счетом на оплату.Заемщик произведет оплату только 50% банковских сборов за перевод, административные и хозяйственные расходы по займу без права регресса через Swift MT103 путем прямого банковского перевода в банковскую систему, предоставленную Кредитором.

5: В течение 3 (трех) банковских дней после подтверждения получения платежа в размере 50% от суммы банковских переводов, административных расходов и сборов за обслуживание без права регресса через Swift MT103 на указанный банковский счет Кредитора Кредитор предоставит не -Обратная ссуда (ссуда наличными) через Swift MT103 на банковский счет, предоставленный заемщиком.

Заемщик отправляет лизинговые сборы 5% LTV в год с помощью Swift MT103 на указанный Банковский счет Кредитора с первоначальным 50% балансом банковских переводов, административных сборов и комиссионных сборов посредством банковского перевода

6: В течение пяти (5) банковских дней с момента доставки и подтверждения займа без права регресса через Swift MT103 на банковский счет, назначенный Заемщиком.

Любые несанкционированные вызовы любой стороны или ее представителей-юристов для проверки или сообщения ненадлежащим образом банку (-ам) в этой транзакции будет запрещено, и контракт будет расторгнут.

5% LTV будет выплачиваться только в течение 10 лет, после чего заем становится без регресса.

ПРИМЕЧАНИЕ: Вы должны заплатить только заранее 50% от необходимых комиссий за обработку, чтобы завершить и успешно получить ссуду в нашем финансовом учреждении.

Почему вы должны выбрать нас?

1). Гарантия: мы гарантируем максимально успешное финансирование ваших проектов. В случае неудачи мы возвращаем 100% уплаченной суммы быстрой оплаты с уплатой штрафа в размере 1%.

2). Скорость: на финансирование вашего проекта уходит до 5-10 рабочих дней или монетизация SBLC .

3). Надежность: для нас важно доверие. Мы финансируем предпринимателей для успешного ведения своего бизнеса уже с 2012 года.

4). Опыт: наши опытные специалисты проконсультируют вас по всем шагам, которые необходимо предпринять после обращения в наш юридический отдел. У нас разработаны и проверены временем подходы ко всем операциям.

5). Отсутствие риска: гарантия авансового платежа APG или гарантия возврата платежа PRG будет должным образом подписана и проштампована банком кредитора, что означает, что комиссия обеспечена на 100%, мы помогаем нашим клиентам получить финансирование с минимальными затратами.

6). Страхование: Настройте страховку, подходящую для вас и вашего бизнеса, и мы помогаем клиентам застраховать их проекты, даже если их проекты терпят неудачу, им не о чем беспокоиться, поскольку страховая компания покрывает убытки.

Аренда банковской гарантии — перевод залога

Фразы «Аренда» или «Лизинг» банковских гарантий происходят от способа структурирования транзакции по переводу обеспечения. В этом руководстве объясняется, почему вводящие в заблуждение фразы, такие как «аренда банковской гарантии» или «аренда банковской гарантии» — или другая форма гарантии до востребования, включая резервный аккредитив, — были перепутаны с возможностями перевода залога

.Итак, почему они называют это «лизинговыми» банковскими гарантиями? Фразы «Аренда» или «Лизинг» банковских гарантий происходят от той основы, на которой структурирована транзакция по переводу обеспечения (как мы обсудим в разделе

ниже на этом веб-сайте). Слово «лизинг» в прямом отношении к банковской гарантии, резервному аккредитиву или другой форме «гарантии до востребования» является совершенно неправильным, и его действительно следует избегать; хотя мы все согласны с тем, что люди используют эту непрофессиональную терминологию, когда говорят о финансовых средствах, включающих реализацию банковских инструментов, таких как эти индивидуальные контракты на финансирование.Как мы уже говорили, Лизинговые банковские гарантии или Лизинговые резервные аккредитивы (или другие типы гарантий до востребования в этом отношении) являются распространенными неправильными фразами, связанными с механизмами перевода обеспечения. Следовательно, такие слова, как «Аренда», «Лизинг» или «Аренда», на самом деле не являются правильными терминами, поскольку фактически сдать в аренду банк

Что это для меня?

Большой процент заявителей, которые подают заявку на получение банковской гарантии или резервного аккредитива через механизм перевода обеспечения, делают это с намерением привлечь кредит или обеспечить ссуды.Часто бывает, что заявители не имеют достаточных существующих гарантий, чтобы позволить им занимать требуемый уровень средств в своем собственном банке, или может быть так, что они просто слишком далеко продлили кредит. Иногда цель состоит в том, чтобы собрать средства для новых начинающих компаний, торговых позиций и крупных проектов. Поскольку Обеспечение, вводимое в рамках механизмов передачи обеспечения, сформулировано для поддержки кредитных механизмов, его можно использовать для обеспечения кредитных линий и займов либо непосредственно от банка-получателя, владеющего Обеспечением, либо от другого стороннего кредитора.В этих случаях наши кредиторы рады предложить услуги кредитной линии, которые мы можем обеспечить и облегчить для

наших клиентов. Механизмы передачи обеспечения («лизинг»), такие как банковское гарантийное письмо , также могут использоваться для улучшения финансовых позиций, входа в торговые программы, обеспечения документарных аккредитивов, выпуска гарантии по контракту, гарантийных платежей поставщика

и для многих других целей.

Итак, почему они называют это «лизинговыми» банковскими гарантиями?

Фразы «Аренда» или «Лизинг» банковских гарантий происходят из той основы, на которой структурирована транзакция Переноса обеспечения (как мы подробно обсудим позже в этой серии).Слово «лизинг» в прямом отношении к банковской гарантии, резервному аккредитиву или другой форме «гарантии до востребования» является совершенно неправильным, и его действительно следует избегать; хотя мы все согласны с тем, что люди используют эту непрофессиональную терминологию, когда говорят о финансовых средствах, включающих реализацию банковских инструментов, таких как эти индивидуальные контракты на финансирование. Как мы уже говорили, Лизинговые банковские гарантии или Лизинговые резервные аккредитивы (или другие типы гарантий до востребования в этом отношении) являются распространенными неправильными фразами, связанными с механизмами перевода обеспечения.Поэтому такие слова, как «Аренда», «Лизинг» или «Аренда», на самом деле не являются правильными терминами для использования, поскольку фактически невозможно арендовать банковскую гарантию в точном значении слова «аренда». Точно так же невозможно арендовать резервный аккредитив, документарный аккредитив (DLC) или любую другую форму гарантии до востребования (как определено в Единых правилах публикации гарантий до востребования (№ 758 — «URDG758»).

Также невозможно купить или приобрести банковские гарантии, резервные аккредитивы или другие формы гарантий до востребования (согласно определению URDG 758).Точно так же их невозможно продать, как мы объясним позже на этой веб-странице.

Следовательно, фраза «сдавать в аренду банковскую гарантию» неверна. Поскольку мы обладаем более чем 150-летним опытом работы в этой отрасли, мы видим, что неопытные брокеры, посредники и подозрительные организации утверждают, что являются «поставщиками» этих услуг, используя неправильную терминологию в официальных документах. Мы предполагаем, что неопытные посредники уловили эти неправильные термины, поскольку процесс передачи обеспечения почти точно отражает процесс коммерческого лизинга.Фактически, Поставщик предлагает временное владение своими активами Получателю в обмен на вознаграждение, и в конце срока активы возвращаются обратно в собственность Поставщика. Активы

используются для получения конкретных и непередаваемых банковских возмещений, которые Получатель может использовать.

Таким образом, это неправильное название, поскольку фактически лизинг не осуществляется. Посредством Контракта о переводе обеспечения (базовое соглашение о передаче обеспечения) Поставщик соглашается разместить свои активы в содействующем банке

.Этот банк будет банком, который Поставщик назначит для выдачи Обеспечения и называется «Банком-эмитентом». Как правило, этот актив, передаваемый в залог Банку-эмитенту в качестве основного существа Обеспечения, будет представлять собой физические деньги или форму мгновенно ликвидных акций или товаров, таких как котирующиеся на бирже акции или золотые слитки, или актив, который банк может немедленно ликвидировать.

Банк-эмитент будет удерживать (взимать или «блокировать» в свою пользу) актив и взимать банковское возмещение (гарантию) по нему в пользу Получателя (именуемого Бенефициаром в отношении многословия о банковской гарантии), в соответствии с инструкциями Провайдера.Возмещение банка в данном случае является Залогом.

Как мы узнали ранее, это Обеспечение обычно принимает форму банковского гарантийного письма (банковской гарантии), выдаваемого Получателю, специально для цели, к которой относится механизм перевода обеспечения. Иногда Обеспечение может быть в форме резервного аккредитива или другой формы специальной гарантии до востребования, в зависимости от юрисдикции сделки и сторон. Это также будет зависеть от цели и конкретных условий основного договора или соглашения о передаче обеспечения.

Механизмы передачи обеспечениячрезвычайно практичны, когда компании или корпорации необходимо импортировать, усилить или создать дополнительное обеспечение для поддержки дальнейших кредитных линий или займов. Корпорация может стремиться ввести вторичный или дополнительный «залог» через эти типы механизмов, чтобы предоставить им необходимое обеспечение ссуды для своих банкиров и кредиторов.

Заимствование средств с использованием банковской гарантии или другой формы банковского возмещения или гарантии по требованию в качестве обеспечения часто называют «монетизацией гарантии».Того, кто ссужает средства под банковский инструмент или обеспечение этого типа, часто называют «монетизатором». Эти термины очень похожи на брокерский сленг или сленг, который можно найти в Интернете. В профессиональной среде ссуды, обеспеченные банковским обеспечением этого типа, традиционно и правильно называются «ломбардными ссудами».

Мне нужна эта организация, чтобы найти и получить ссуду

Большинство тех, кто запрашивает «Банковскую гарантию по аренде» (или резервный аккредитив), имеют цель привлечь твердые, физические наличные деньги, используя банковскую гарантию (BG) в качестве обеспечения ссуды или «дисконтируя» », монетизировать или кредитовать Гарантию.Чаще всего те, кто хочет арендовать банковскую гарантию или резервный аккредитив (SBLC) или безотзывный резервный аккредитив , фактически ищут ссуду там, где у них нет установленного обеспечения (например, недвижимость, облигации или инвестиционные депозиты) для предлагают обычные кредиторы, такие как их банк или другие кредитные компании.

Недостаточное обеспечение ссуды?

Незначительное или ненадлежащее обеспечение не должно быть непреодолимым препятствием, мешающим вам получить подходящие финансовые средства, ссуды или кредит, если у вас есть доступ к механизму перевода залога.

Правильно структурированная система перевода обеспечения позволит вам использовать базовый актив (банковскую гарантию или другую форму или средство обеспечения) в качестве ссуды или обеспечения кредита при условии, что вы сделали необходимые условия. Эти положения будут подробно объяснены в договоре или соглашении о передаче обеспечения, которое вы заключили с вашим поставщиком.

Если вы не нанимали специалиста для структурирования и получения средства передачи обеспечения и, возможно, уже получили инвестиции от стороннего инвестора, кредитора или спонсора и имеют (или собираются получить) свои инвестиции посредством банковской гарантии или Резервный аккредитив, часто можно использовать эту гарантию в качестве обеспечения ссуды или кредита.Однако это будет почти полностью зависеть от условий, о которых вы договорились (или были предоставлены) вашим инвестором или поставщиком в самом начале.