Основы торговли на бирже для начинающих — FINFEX.ru

Содержание статьи

С развитием онлайн технологий биржевая торговля для начинающих стала доступна. Практически все желающие могут стать участниками финансовых рынков. Некоторых биржа влечет как источник легких денег, другие подозревают торговую площадку в мошенничестве, наподобие финансовых пирамид.

Реальность же такова, что торговля на бирже, в отличие от нерегулируемого валютного рынка, легальна, работа строится по строгим правилам, процессы контролируются государственными и международными регуляторами. Успех же сопутствует организованным и трудолюбивым людям, точно так, как в любом другом бизнесе.

Биржевая площадка: структура и инструменты

Осуществляется биржевая торговля с понедельника по пятницу, суббота и воскресенье всегда выходные, а также есть национальные праздники, когда биржа не работает.

Структура регулируемого финансового рынка состоит из:

- функционала — торговых площадок и электронных систем;

- инвесторов — банков, кредитных организаций, управляющих компаний;

- посредников — брокеров и дилеров;

- организаторов — клиринговых компаний, регистраторов и депозитариев;

- поставщиков информации — агентств и новостных компаний.

Виды инструментов, с которыми работают участники торгов включают:

- фонды — акции, облигации и другие ценные бумаги;

- товары спот — зерно, продукты и сырье — металлы, энергия;

- валюты — индексы;

- срочный рынок — фьючерсы и опционы.

Биржи могут быть универсальными, на таких торгуются инструменты из разных групп, как на ММВБ, и специализированные, например, лондонская площадка металлов LME или чикагская товарная CME.

Торговля на бирже: основные стили

Совсем недавно торговля на бирже для начинающих и выход на фондовый рынок требовали серьезный капитал. Но теперь, с онлайн доступом, недорогими брокерскими услугами и низкими лимитами для стартового депозита практически любой может стать владельцем акций одним щелчком мыши.

С технической стороны для торговли нужен компьютер, выход в Интернет и торговый счет. Однако, начинающим торговать на фондовой бирже следует настроиться на обучение и проявить терпение. Вначале, еще до выбора брокера, необходимо изучить теоретическую часть биржевой игры.

Инвестирование на фондовом рынке

Первое, что необходимо понять, до того, как начать торговать на бирже, это разницу между инвестированием и спекуляцией. Инвестор участвует в процессе развития тех предприятий, в чьи ценные бумаги вкладывает свои средства. Инвестор смотрит не только на техническую картину котировок акций, но и понимает, или предполагает, что те или иные бизнес-идеи компании эмитента, а также технологии, разработки или стартапы будут прибавлять в своей стоимости и вскоре станут стоить дороже. Таким образом, инвестирование, это действие, имеющее под собой рациональную основу с ожиданием увеличения вложенных средств с течением времени.

Спекуляции на фоновом рынке

Спекуляции или активная торговля несут в себе элемент азартных игр. Этот подход стремится превзойти традиционный стиль «купить и держать». Торговцы, они же трейдеры, ищут краткосрочные возможности и на растущих, и на падающих рынках.

Для успеха необходимо полностью исключить из процесса торговли на бирже начинающими элемент азарта и отнестись к трейдингу как к бизнесу. Обязательно нужно разработать и последовательно внедрить в практику серьезную программу:

- стратегический план с целями для капитала;

- бизнес-план с краткосрочными и долгосрочными целями;

- торговый план, описывающий какие инструменты и по каким принципам будут использоваться.

Важно понимать, что торговый план — это не просто набор правил, которые возможно будут работать и не чей-то план. Хороший план исследован на практике, протестирован на исторических данных, подвергается периодической коррекции время от времени и очень краток — излагается в нескольких предложениях.

Выбор начинающими брокера для биржевой торговли

Свои услуги для выхода на торговую площадку предлагают российские брокеры и дилеры и очень много зарубежных посредников. У брокеров есть определенные требования к размеру депозита. Дилеры выводят на рынок совокупную клиентскую позицию и дают возможность торговать на фондовой бирже начинающим с небольшой суммы.

Чтобы не ошибиться с выбором посредника, и не тратить затем время на поиск нового, следует обращать внимание на следующие моменты:

- Русский язык техслужбы. Многие торговые платформы переведены на русский, но не каждая брокерская компания имеет сотрудников, владеющих русским языком. Здесь возникает риск остаться без помощи или совета, так как некому будет ответить на вопросы и помочь разобраться с затруднением.

- Удобный вывод денежных средств, он должен быть прозрачен и безопасен.

- Количество и удобство вывода средств со стороны брокера — как часто, от какой суммы и какими платежными системами.

- Серьезный брокер запросит копии скана документов убедиться, что конкретный человек владеет счетом. Это делается в интересах безопасности.

- Регламент для брокера и, особенно, дилера — регулируется ли посредник государственными органами, есть ли подтверждающие документы на сайте.

- Какие льготы и премии предоставляются трейдеру для различных видов счетов.

- Какие провайдеры обслуживают посредника, ведь скоростное и мощное программное обеспечение брокера залог успешных сделок.

- Какие активы для торговли представлены. Обязательно должны быть самые техничные и ликвидные инструменты.

Организация справочной службы поддержки клиентов должна оперативно выходить на связь с трейдером и помогать решать возникающие проблемы.

Начало торговли на бирже: виртуальный и реальный счет

Познакомиться с ПО и приступить к виртуальной торговле начинающим можно на демо-терминале или через браузерную платформу. Вначале нужно разобраться с настройками, это сэкономит много времени в дальнейшем:

- следует построить графики выбранных бумаг или индексов, остальные инструменты удалить;

- активировать и удобно расположить ленту новостей;

- сохранить профиль для автоматической загрузки.

На сайте любого брокера есть разделы с обучающими материалами, курсами и вебинарами на бесплатной основе. Есть платное обучение и раздел с частыми вопросами и ответами. Как правило предусмотрены вкладки со статьями, стратегиями и форум с полезной информацией.

Торговля на бирже

Торговля на бирже

Практическая биржевая торговля

В начале не стоит вкладывать в торговлю много средств. На бирже очень легко потерять капитал, особенно новичку. Сохранить и заработать значительно сложнее. Следует последовательно и не торопясь правильно начать торговать не ради прибыли, а для выработки собственного стиля и стратегии. С опытом и при положительных результатах можно наращивать депозит.

Фондовые брокеры условно делятся на 2 категории — с полным сервисом и выборочными услугами. Минимальная сумма брокера, с которой можно открыть счет составляет эквивалент 1 тыс. долларов. У дилеров есть варианты счетов с меньшим депозитом.

Развернутый спектр услуг касается крупных клиентских счетов, с суммой депозита от 25-30 тыс. долларов. Сервис для клиентов с небольшим депозитом ограничен, а иногда включает высокую плату за сделки с определенными инструментами.

Комиссионные и торговые сборы

Торговля — это приказ на покупку акций одного эмитента — если планируется приобрести пять разных акций, это считается как пять отдельных сделок, и оплатить сбор придется за каждую. В этом минус маленького депозита.

- Диверсификация увеличивает расходы, которые иногда составляют до 5% от суммы депозита трейдера еще до получения прибыли. Причем сборы взимаются не только за открытие, но и за закрытие сделки. Поэтому необдуманная торговля на фондовой бирже для начинающих легко обернется уменьшением счета на 8-10%.

- Вложения в один актив увеличивает риски для капитала. Как альтернативу, для небольших вкладов стоит рассмотреть облигации, паевые и взаимные фонды. Их структура состоит из разных акций и инвестиций, это снижает риск вложений в одну область.

Фондовая торговля в России

В России фондами торгуют на двух отечественных биржах, московской ММВБ и ФБСПб в Санкт-Петербурге. Для участия нужно познакомиться с правилами, инструментами и участниками биржи:

- как строится работа биржи;

- рабочие часы площадки;

- какие инструменты представлены и их спецификации;

- что лежит в основе роста и падения цены;

- кто принимает участие в торгах.

Вся необходимая информация об инструментах и распорядке торгов представлена на сайтах бирж. Кроме этого следует изучить литературу о трейдинге и основные виды анализа.

Принципы и методы оценки фондового рынка

Понять, как правильно торговать на бирже помогут 3 основных подхода к анализу рынка:

- Фундаментальный основан на анализе финансовых и производственных показателей актива — процентная ставка, инфляционные ожидания динамика отраслевого роста и других.

Основные методы заключаются в сравнительном подходе, учете сезонности, корреляции, группировке и обобщении.

- Технический анализ, это прогнозирование вероятного изменения цен на основе закономерностей движения цен в прошлом в схожих обстоятельствах. Изучению подвергается график. Информация учитывает цену, объем торгов, уровень между спросом и предложением.

Методами служат уровни и трендовые линии, паттерны, свечной анализ, волновые теории, фрактальный подход, рыночный профиль и другие схожие способы оценки.

- Компьютерный анализ — один из разделов технического, использует статистические методы исследования и прогнозирования. Название «компьютерный» обусловлено применением ПО для сложных математических расчетов.

Методы компьютерного анализа обобщенно называются техническими индикаторами. Индикаторы существуют в десятках вариаций, но делятся на несколько основных групп:

- отслеживающие тренд, они как правило запаздывают;

- осцилляторы, считаются опережающими;

- объемные, учитывают количество сделок;

- выделенные в подгруппы Билла Вильямса;

- многочисленные пользовательские.

Хорошие материалы о российском фондовом рынке есть у авторов В. Твардовского и С. Паршикова. Теория о технической торговле представлена Л. Вильямса и Д. Мерфи. Интервью успешных управляющих изложены в «Магах рынка» Д. Швагера, практические схемы описаны в «Биржевых секретах» Л. Рашке и Л. Коннорса.

На Российских фондовых площадках начинающим выгодно торговать отечественными инструментами. Это связано с тем, что акции Европейских или Американских площадок рассчитываются на Московской и Питерской биржах по курсовой валютной стоимости. Кроме комиссий и сборов есть выплата за конвертацию при открытии и закрытии сделки. В результате, после выхода из позиции, брокер может удержать до 30-40% от полученной прибыли.

Торговля на бирже, в отличие от нерегулируемого валютного рынка, легальна, работа строится по строгим правилам, процессы контролируются государственными и международными регуляторами.

finfex.ru

Ничего не найдено по запросу Wp Content Uploads 2014 09 Osnovy Birzhevoy Torgovli Pdf

Бонусы 2019 для Форекс трейдеров. Список бонусов без депозита и с выводом прибыли

В этом материале, мы затронем бонусы 2019 года, для Форекс трейдеров, которые хотят зачисления денег от брокера, не вкладывая при этом ни цента собственных средств….

861

Список брокеров Московской фондовой биржи с минимальным депозитом

Подбирая себе компанию-посредника для торговли на Московской фондовой бирже, трейдеры и инвесторы сталкиваются со сложной задачей. Все брокеры характеризуются…

813

БКС брокер: преимущества компании и пошаговое открытие демо счёта

Деятельность трейдера на валютном, фондовом или других рынках нельзя назвать простой. Чтобы зарабатывать на разнице курсов и скачках цен на те или иные активы,…

905

Американские брокеры фондового рынка, работающие в России. ТОП 4 зарубежные компании

Чтобы осуществлять торговлю на биржах Соединенных Штатов, следует заручиться поддержкой иностранных брокеров или компаний из ограниченного списка российских –…

986

Forex Club лишили лицензии ЦБ РФ: есть ли повод для беспокойства?

Любой опытный трейдер подтвердит – успех торговли во многом зависит от правильности выбора посредника, предоставляющего доступ к валютному рынку. В последнее…

832

Брокеры Московской биржи с минимальным депозитом и низкой комиссией. Рейтинг проверенных компаний

Московская межбанковская валютная биржа, на сегодняшний день открыта для внушительного количества компаний — брокеров, у каждой из которых имеются свои…

771

World Forex (WForex) — обзор и реальные отзывы о Форекс брокере

World Forex – далеко не новичок как в сфере валютного трейдинга, так и бинарных опционов. Будучи основанным еще в далеком 2007 году, он в кратчайшие сроки сформировал…

526

Pocket Option: детальный обзор и реальные отзывы о брокере бинарных опционов

Pocket Option, стартовавший в 2017 году, оказался на тот момент приятным сюрпризом для трейдеров бинарных опционов. Чтобы пробиться на и без того переполненном рынке,…

1128

Как выбрать брокера для торговли на фондовом рынке? 5 советов, которыми нельзя пренебрегать

Современный старт в трейдинге, предлагает выбор из множества компаний, предоставляющих возможности торговали на фондовом рынке при их посредничестве или делать…

535

Брокер Amarkets — отзывы трейдеров, касающиеся условий работы компании

Рад приветствовать вас, дорогие трейдеры. Все мы пользуемся услугами брокеров, которые предоставляют доступы к рынку Forex, и от качества таких услуг во многом…

582

Отзыв лицензии у Форекс брокера. Что это значит и какие последствия ожидают трейдеров в связи с этим?

Несмотря на то, что Форекс обосновался на российских просторах уже довольно давно, с законодательным регулированием деятельности брокеров в РФ все еще возникают…

589

ТОП фондовых брокеров с минимальным первым депозитом. Рейтинг 4 надежных компаний, работающих в России

Когда начинающий трейдер подбирает себе брокера среди большого многообразия на рынке компаний, они руководствуется самыми разными требованиями. Одно из них –…

634

infofx.ru

Торговля на бирже – 15 советов начинающим и продолжающим

Начало от Капитана Очевидность![торговля на бирже онлайн с нуля]()

Торговля на бирже – один из способов активных инвестиций. Когда вы не просто прикупили пакетик акций и ждете регулярного поступления прибыли, но зарабатываете на колебании курсов.

Условно это можно сравнить с традиционным торговым бизнесом. Купи дороже – продай дешевле. Или наоборот.

Чем традиционно торгуют:

- валютными парами

- ресурсами

- акциями

- фьючерсами

Криптовалюты также относятся к валютным парам, но их принято выделять в отдельную группу из-за индивидуальной специфичности (помимо признаков денег у них есть и признаки ресурсности – в частности, конечность числа тех же Биткоинов).

Торговля на бирже для начинающих чаще всего стартует с валютных пар – они кажутся более привычными, понятными и предсказуемыми. Спорное утверждение. Но психологически действительно удобнее начинать с валют.

Как это все происходит

Существуют так называемые маркет-мэйкеры («market maker» — создатель рынка с англ.). Крупные компании и политические объединения, вливающие в рынок огромные средства и действительно способные подвинуть цену.

Условно говоря, движение цены происходит на соперничестве тех, кто хочет «продать подороже» и «купить подешевле». Плюс – на влиянии политических событий. Например, вышла новость о войне или техногенной катастрофе в какой-то стране. Валюта этой страны стремительно начнет дешеветь – крупные инвесторы выводят средства, спасая инвестиции.

Это грубый пример, но позволяющий примерно понять, что происходит на финансовом рынке.

Среднестатистический трейдер на рынок никак не влияет, но, правильно проанализировав ситуацию, может добавить свои капиталы к тем, кто сейчас двигает рынок и заработать. Но его инвестиции по сравнению с каким-нибудь национальным банком, ничтожны, и для выхода на рынок необходим брокер – компания, консолидирующая средства, вложенные трейдерами и передающая «приказ» о покупке или продаже на внешний рынок.

В норме брокерская компания – посредник между трейдерами и реальным рынком. В реальности – это не всегда так. Что и порождает самые стойкие мифы.

Лохотрон или способ заработать

Существуют два совершенно полярных мнения.

- Торговля на бирже – сплошной лохотрон. Никакого трейдинга нет, с вас просто тянут деньги.

- Торговля на бирже – это просто. Можно удвоить инвестиции за пару дней. Те, кто сливают, просто идиоты, которые не нашли «волшебную кнопку».

Оба варианта в корне неверны.

Адекватные брокеры действительно существуют и при определенном подходе трейдинг может приносить существенную прибыль.

Но в данной сфере высокий процент мошенников. А реальный трейдинг – такая же профессия, как и любая другая. Чтобы не потерять инвестиции, а в перспективе – и преумножить, придется знакомиться со стратегиями, изучать поведение валют и иных активов, действовать строго по намеченному плану.

Не путайте торговлю на бирже и гэмблинг. Людям, имеющим страсть к азартным играм, строго не рекомендуется работать в трейдинге. С 99% вероятностью азарт и эмоциональность приведут к потере всех средств.

Где торговать

Условно, существуют 3 вида «брокеров» – компаний, предоставляющих возможность трейдинга.

- Рисованное казино

Классический лохотрон – чаще всего идет в нагрузку к классическим пафосным видео вида «нажми на кнопку – получишь результат». Для получения результата непременно придется зарегистрироваться у конкретной брокерской конторы, уже имеющей массу негативных отзывов, связанных с неправильными котировками, сливом средств и невозможностью вывести деньги.

И дело не в том, что регистрируются новички, не умеющие торговать (хотя процент успешных в трейдинге действительно колеблется в районе 5% — 10% и ниже мы объясним почему). В данном случае инвестиции вывести невозможно в принципе. Брокера не существует в принципе.

Обманутым трейдерам рисуют картинку с котировками, которые хаотично перемещаются. Переведенные средства оседают на счетах владельцев лохотрона. А учитывая, что эти «горе-компании» зарегистрированы на другом краю света, пытаться вернуть свои кровные фактически нереально.

Запомните! Не существует ни одной стратегии, ни одного волшебного торгового-робота, которого можно было бы включить и считать прибыль. Ни платного, ни бесплатного. Если вам предлагают подобное – это заведомый лохотрон (иначе у нас были бы сплошные миллионеры).

Сложная и спорная штука. Условно говоря, это брокер, которые не выводит инвестиции на внешний рынок, а «торгует против трейдера». По большому счету, это напоминает казино. Название «кухни» такие компании получили, потому что торговля на бирже ведется «внутри» — инвестиции как бы «варятся» в одном месте.

Можно ли заработать в такой ситуации? С очень небольшой вероятностью. Самые грамотные из «кухонь» позволяют заработать небольшому проценту клиентов, чтобы не портить себе репутацию и при случае «ткнуть недовольных носом»: «Видите – кто-то же зарабатывает».

К тому же, риск для таких «кухонь» небольшой – как мы уже говорили, 90% трейдеров в любом случае «сливают» депозит. Поэтому небольшому проценту удачливых действительно позволяют зарабатывать некую денюжку.

Проблемы начинаются там, где трейдер (по мнению брокерской конторы) начинает зарабатывать слишком стабильно и много. Способов не вернуть инвестиции масса – далеко не все внимательно читают договор и внутренние правила.

Брокер, действительно выводящий сделки на внешний рынок. Плюс – компания заинтересована в успешных, зарабатывающих трейдерах. Минус – за каждую операцию взымается комиссия (собственно, она и составляет заработок компании). Поэтому о надеждах быстро зайти в сделку собрать небольшую прибыль и закрыть стоит забыть. Средняя комиссия за операцию – 0,75$.

Еще один минус – небольшие «проскальзывания», задержки в отображении курсов. Могут сыграть дурную шутку опять же при попытках заниматься скальпингом (использовать быстрые сделки) или торговать на новостях (с расчетом на быстрый рывок курса в нужную сторону).

Не критично для трейдеров, выставляющих ордера от 1 часа. Но для скальперов действительно проблема.

Оптимальный вариант – сотрудничество с EMC-компаниями. Но нужно учитывать, что требования по минимальному депозиту будут довольно высокими.Перед открытием депозита обязательно прочитайте, как выбрать брокера.

Плюсы и минусы трейдинга

Отбросив в сторону лохотроны и «кухни», стоит отметить, что торговля на бирже действительно может приносить прибыль. Если отнестись к этому серьезно – как к работе. И как у любого бизнеса, будут плюсы и минусы.

- Торговля на бирже онлайн

Не нужно ездить в офис, работать по четкому графику. Можно торговать дома, в парке, на отдыхе – главное, чтобы был стабильный интернет.

- Отсутствие начальников

Никто не командует, не стоит над душой, не выдает заданий, не штрафует и не следит за тем, как вы работаете.

- Отсутствие планов/конкуренции/требований

Вы сами решаете, сколько хотите работать. Никто не будет «ругать» за низкую прибыль. Не нужно соревноваться с конкурентами, пытаться придумать более эффективную тактику работы, чем у соседа. Главное, чтобы прибыль устраивала вас.

- Большие затраты времени

Чтобы понять, куда идет курс, куда выставлять ордер – на покупку или продажу, потребуется часами сидеть над графиками и новостями. Как минимум, в первый год.

- Высокие риски

Неудачные решения могут привести к полной потере инвестиций. В отличие от обычной работы, где в худшем случае вы ничего не получите, в торговле на бирже вы можете потерять все, что вложили.

Financer строго НЕ РЕКОМЕНДУЕТ инвестировать кредитные средства, средства от продажи машин/квартир, последние сбережения. Особенно если речь идет о торговле на бирже для начинающих. Это должны быть средства, которые вы готовы потерять без критического финансового ущерба.

9 самых частых ошибок![]()

Выше мы уже говорили, что 90% трейдеров теряют инвестиции. Чаще всего это происходит из-за 10 самых распространенных ошибок.

1.Отсутствие мани-менеджмента

Первая ошибка большинства новичков – использование большей части (или даже всего) депозита в первой же сделке. Несколько раз может даже повести. Но даже у опытных трейдеров с многолетней прибылью случаются серии убытков.

Золотое правило риск-менеджмента – потери от сделки не должны превышать 3 – 5% депозита. Существуют и дополнительные тонкости (понижающийся размер сделки и т.д.), но это уже нюансы, которые изучаются при овладении трейдинга.

2.Маленький депозит

У любого брокера существует минимальный размер сделки (как правило, 0.01 лот). Редкие компании предлагают так называемые «центовые счета» с совсем микроскопической лотностью.

При маленьком депозите (100 – 200 долларов) очень сложно уложиться в риск-менеджмент. Либо же приходится довольствоваться совсем скромной прибылью. Большинство новичков в этот момент не выдерживают и начинают увеличивать сделки, чтобы больше заработать. Тут и наступает «слив».

Осмысленная сумма для трейдинга – не меньше 1000 долларов. Большинство российских официальных брокеров (ВТБ, ПрОмсвязьбанк и т.д.) требуют много больше – от $10000.

3.Отсутствие обучения

Лохотронов, рассказывающих о том, как просто заниматься трейдингом, гораздо больше, чем внятных курсов, убеждающих, что это профессия, которой нужно овладевать.

Торговля на бирже с нуля начинается с входа в сделки без системы, без понимания, что вообще происходит на рынке, как это все работает. Пара удачных догадок, а потом – мощная серия неудач. Вход против тренда, на затухании импульса и т.д. Отсюда, кстати, и идет распространенная фраза «брокер играет против меня, как только я открыл сделку, курс пошел в другую сторону». Нет, это далеко не обязательно показатель нечестности брокера. В 90% случаев сделка просто была открыта в неудачный момент и курс развернулся.

4.Отношение, как к игре

Многие новички воспринимают трейдинг как угадайку. Как азартную игру. Если пять раз курс шел вверх, значит, сейчас точно пойдет вниз. Нет, не точно. После пяти коротких подъемов, может еще и рвануть ввысь, если обстоятельства к этому располагают.

5.Лишняя эмоциональность

Косит не только новичков, но и опытных трейдеров. Несколько раз взятая прибыль заставляет поверить в свою «непогрешимость» и начать открывать сделки по принципу «так кажется». Серия проигрышей «заставляет» увеличивать размер сделки, чтобы отыграться.

Оба варианта ведут к мощному сливу.

В книге Ирины Кавериной «Форекс – это просто» есть замечательная история о том, как ученица разогнала депозит с $1000 до $10000, а потом, не случая советов куратора, за неделю упала до $3000.

6.Отсутствие стратегии

В практике трейдинга встречалось открытие сделок чуть ли не с шаманскими ритуалами. Чаще всего дергается курс – дергается трейдер. Только наличие четкой стратегии с полным пониманием, когда и что делать, позволит сохранить голову холодной, даже если несколько позиций будут убыточными.

7.Непроверенные стратегии

Оборотная сторона – хватание за любую стратегию, расхваленную автором. И дело даже не в том, что стратегия может быть неудачной. Конкретная стратегия может работать для конкретной валютной пары, определенного временного диапазона, даже для определенных дней.

Каждую стратегию нужно тестировать индивидуально, на демо-счете. Желательно в течение не менее 100 сделок. Потом собирать статистику и решать, подходит вам эта стратегия или нет.

8.Использование чужих сигналов/роботов

Торговля на бирже онлайн соблазнительна в плане подключения готовых автоматизированных решений – обучение не требуется, а прибыль гарантируется. Помимо разнокалиберных лохотронов (а 90% готовых стратегий и роботов – лохотроны), существует такой момент как умение работать с данными инструментами.

Печально известная стратегия по Мартингейлу какое-то время приносит прибыль, но в итоге сливает депозит в 100% случаев. Хотя продавцы таких стратегий позиционируют ее как беспроигрышную.

9.Выбор одной стратегии

Кому-то милее волны Элиотта, кому-то – свечной анализ, технический или фундаментальный. По отзывам о торговле на бирже становится очевидно, что, независимо от любимого метода, поглядывать нужно и на соседние. Например, на новости. При выходе важных новостей любой анализ может дать сбой. Если ваша стратегия не учитывает торговлю на новостях, лучше вообще переждать этот период.

Где научиться торговать на бирже

В данной сфере мошенников, увы, не меньше, чем в брокерской. Горе-учителя обещают научить супер-пупер методом, и под этим прикрытием просто заводят учеников к нужной брокерской компании, которая платит вознаграждение по партнерской программе.

Между тем, азы можно освоить фактически бесплатно и онлайн.

Для торговли на бирже начинающим советуем:

- онлайн-курсы Альпари (бесплатные)

- учебник И.Кавериной «Форекс – это просто»

- Грегори Моррис «Японские свечи»

- Александр Элдер «Трейдинг с доктором Элдером»

- портал Trading Like a Pro (большое собрание бесплатных обучающих материалов)

Точных сроков не подскажет никто. Однако практика показывает, что для первичного обучения потребуется не менее 2 – 3 месяцев.

Отзывы о торговле на бирже

Существуют и положительные, и отрицательные. Что стоит отметить при прочтении?

- Интонации – излишне восторженным отзывам («не думал, что все так просто» и аналогичные), как и излишне отрицательным (сплошное разводилово) верить не стоит.

- Личность комментирующего – увы, негативные отзывы чаще всего оставляют те, кто совершил как минимум одну из вышеперечисленных девяти ошибок. Негативные отзывы от трейдеров с многолетним опытом, которые действительно изучают, тестируют стратегии и строго им следуют, пока не попадались.

- Конкретная «площадка» – 90% негативных отзывов о торговле на бирже связаны не с трейдингом, как таковым, а с выбором заведомо лохотронного брокера или «кухни», решившей «сливать» поголовно всех.

РЕЗЮМИРУЕМ

Торговля на бирже действительно может принести прибыль. Если учиться ей, как профессии, строго выдерживать дисциплину, не давать воли эмоциям и предварительно все проверить и протестировать. Будьте внимательны к вашим финансам и благополучны!

Полезные материалы по теме:financer.com

Московская фондовая биржа — как устроен фондовый рынок, как начать торговать?

Минутка матчасти.

Роман Кобленц

частный инвестор

Скажу честно: вы можете спокойно торговать на бирже и без понимания того, как проходят эти торги. Московская биржа делает много работы для того, чтобы вы не переживали обо всех этих деталях.

Но если вы знаете, как все устроено внутри, у вас будет преимущество.

Что за биржа

Московская биржа — организатор торгов ценными бумагами российских компаний. Биржа сводит покупателей и продавцов, обеспечивает безопасность сделок, а за это берет комиссию.

Если проводить аналогию, то Московскую биржу можно сравнить с продуктовым магазином. Если вы хотите купить овощи, вы не ищете фермеров, не ездите к ним на поля и не проверяете качество удобрений. Вы просто идете в магазин и покупаете то, что вам приглянулось. В одном и том же магазине вы можете купить овощи, мясо, молоко и еще что пожелаете.

Поставщикам в свою очередь не нужно беспокоиться о том, чтобы найти клиентов, не нужно открывать магазин при ферме, не нужно беспокоиться о часах работы. Нужно только вырастить овощи и договориться о поставках с магазином.

Поставщик и покупатель общаются только с магазином, а не друг с другом. И все свои вопросы закрывают тоже только с магазином.

Как устроен фондовый рынок

На Московской бирже торговля идет в разных секциях, как в отделах магазина. Основные секции — фондовый, срочный, валютный и товарный рынок. В каждой секции свои правила торгов.

Акциями и облигациями торгуют на фондовом рынке. На эту тему мы написали уже множество статей. Теперь настал момент получше разобраться, какие проходят торги на фондовом рынке и какие у них правила. Мы будем говорить только о торговле акциями, потому что этим инструментом частные инвесторы пользуются чаще всего.

На фондовом рынке работают несколько правил:

- Order-driven market.

- Центральный контрагент.

- Частичное обеспечение.

- Отложенное исполнение.

Сейчас расскажу, что это значит.

Order-driven market

Фондовый рынок — это рынок конкурирующих между собой заявок. Анонимные покупатели и продавцы предлагают купить и продать ценные бумаги по определенным ценам — это называется заявкой. Вы видите, какие висят заявки, но не видите, кто их разместил. Если две встречные заявки пересекаются по условиям, они автоматически выполняются — то есть заключается сделка.

Дать денег Минфину

Сделка происходит по рыночной цене — той, которая в данный момент устроила и продавца, и покупателя. Это напоминает торговлю на обычном рынке: когда вы подходите к прилавку с овощами и видите ценник на помидоры, это еще не рыночная цена. Это цена продавца, не более. Рыночной будет та цена, по которой вы эти помидоры фактически купите.

Вы можете взять помидоры по предложенной цене, можете сторговаться, а можете и вовсе не договориться. В первых двух случаях, когда вы договорились, ваши «заявки» на покупку и продажу пересекутся и рыночная цена будет установлена. В третьем случае цена на прилавке так и останется ценой продавца, а рыночная цена останется неопределенной.

Как сбить цену на что угодно

Рыночная цена на Московской бирже

Важно уточнить, что у понятия рыночной цены на Московской бирже есть несколько определений. В нашем примере мы говорим о рыночной цене акции и подразумеваем «стоимость ценной бумаги, установленная котировкой на фондовой бирже, которая определяется соотношением спроса и предложения». Это цена в моменте.

Но есть еще другая рыночная цена, которую Московская биржа определяет по итогам торгового дня для каждой бумаги. Этот расчет рыночной цены опирается не просто на конкретную сделку, а на целый ряд факторов, например на такие:

- Количество сделок за день.

- Объем сделок (на какую сумму заключено сделок).

- Средняя цена сделки и т. д.

Есть и важное отличие: на рынке каждый следующий покупатель не знает, по какой цене продали помидоры перед ним. Поэтому в каждой сделке рыночную цену может сильно колбасить: одному покупателю продавец даст скидку, другому не даст. А биржа постоянно смотрит, по какой цене фактически идет торговля, и сообщает это всем участникам: «Вот кабачки Цукерберга сегодня по триста уходят».

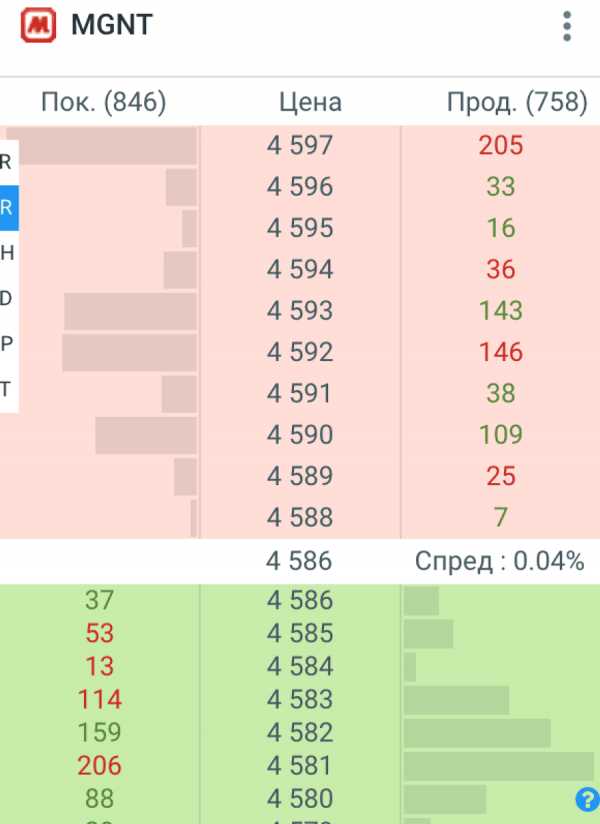

Рыночную цену формируют спрос и предложение, которые отображены в виде заявок. Место, где висят заявки, традиционно называют «стаканом».

Это «стакан». Зеленым выделено то, что хотят купить, красным — что хотят продать. Биржа пытается их состыковать

Это «стакан». Зеленым выделено то, что хотят купить, красным — что хотят продать. Биржа пытается их состыковатьЦентральный контрагент (ЦК)

Это посредник между покупателем и продавцом. Он не только организует сделку, но и обеспечивает ее безопасность для каждого из участников.

Основная функция центрального контрагента — брать на себя риски по сделкам. Для каждого покупателя он выступает продавцом, для каждого продавца — покупателем. Вместо того чтобы напрямую заключать договор с фермером Цукербергом на покупку его кабачков, вы проводите сделку через ЦК:

- Фермер Цукерберг продает кабачки ЦК.

- Вы покупаете кабачки у ЦК.

Возьмем другой пример. Вы самостоятельно продаете машину, уже нашли покупателя и совершаете сделку. Это потребует от вас определенных усилий и времени: составить договор, оформить бумажки в ГИБДД. Еще и вы, и покупатель несете риски: например, вы несете риск, что деньги фальшивые, а покупатель — что машина в угоне. Если что-то случится, вы с покупателем будете разбираться напрямую.

Но на бирже ежедневно проводятся миллионы сделок. И пусть для нас это выглядит как щелчок по кнопке, за этим щелчком — свой большой процесс. Деньги должны поступить от покупателя к продавцу, а акции — от продавца к покупателю. И здесь тоже могут возникнуть риски, что не окажется денег или акций.

Страховкой от этих рисков как раз выступает центральный контрагент. Формально вы заключаете договор с ним и дальше можете не волноваться о рисках. Если возникнут какие-то проблемы, с ними будет разбираться центральный контрагент. Вы об этом даже не будете знать, а ваша сделка останется без изменений.

На Московской бирже роль центрального контрагента выполняет Национальный клиринговый центр, который на 100% принадлежит ПАО «Московская биржа».

Частичное обеспечение

На фондовом рынке вам доступно частичное обеспечение — оно же кредитное плечо. Что это и зачем нужно, мы писали в отдельной статье.

Кратко так: биржа может дать вам в кредит немного денег, чтобы вы купили нужное количество акций. Взамен биржа берет свой процент и имеет право забрать купленные вами акции, если они начинают представлять угрозу для кредитных денег. Общее правило: чем больше кредитное плечо, тем быстрее можно заработать и тем быстрее — потерять деньги.

Отложенное исполнение

На фондовом рынке акции торгуются в режиме T+2. Это означает, что расчеты и поставка осуществляются на второй день с момента заключения сделки.

В режиме T+2 (где T — это момент сделки), если вы сегодня покупаете акции, фактически они поступят к вам через 2 дня — тогда же покупателю фактически перечислят ваши деньги. На момент покупки (T0) этих денег у вас может и не быть, достаточно иметь нужное обеспечение (часть денег либо акции, которые брокер может также использовать как обеспечение).

В общем случае отложенное исполнение открывает возможности для маневра: можно покупать бумаги, не имея на счете всей суммы.

Как идут торги на Московской бирже

Мы разобрались с основными правилами торгов на фондовом рынке. Теперь непосредственно о том, как идут сами торги.

Торговая сессия. Торговая сессия — это период, когда открыты торги и все участники могут совершать сделки. На Московской бирже торговая сессия фондового рынка длится с 10:00:00 до 18:39:59 по московскому времени. В это время происходят все сделки на фондовом рынке.

Аукцион открытия. Перед началом торгов проходит так называемый аукцион открытия. Он длится 10 минут перед началом основных торгов. На нем определяют стартовую цену акций на основе баланса спроса и предложения. Аукцион открытия нужен, чтобы не допустить манипуляций с ценой в самом начале торгов.

Если бы Московская биржа просто брала и в 10 утра запускала основные торги, первые участники с первыми заявками могли бы получить некоторые преимущества, потому что именно их заявки сразу бы определяли спрос и предложение. Вместо этого на аукционе открытия на основе поступающих заявок рассчитывается суммарный спрос и суммарное предложение — далее на основе определенных алгоритмов рассчитывается стартовая рыночная цена.

Аукцион закрытия. Аналогично с аукционом открытия задача аукциона закрытия в том, чтобы определить справедливую цену закрытия. На эту цену потом ориентируются фонды, рассчитывая по ней стоимость своих активов. Также эта цена будет признана официальной ценой закрытия.

Аукцион закрытия также защищает инвесторов от возможных манипуляций, когда самая последняя заявка может неожиданно резко изменить цену.

Презентация об аукционе закрытия

Вы можете создавать свои заявки и во время аукциона открытия, и во время аукциона закрытия. Если ваша заявка пересечет рыночную цену, которую определит алгоритм биржи, она будет исполнена.

Торговые заявки

Еще один важный момент — это торговая заявка, то есть ваше поручение брокеру о покупке или продаже тех или иных акций. Такую заявку можно подать разными способами. Основные — рыночная и лимитная заявка.

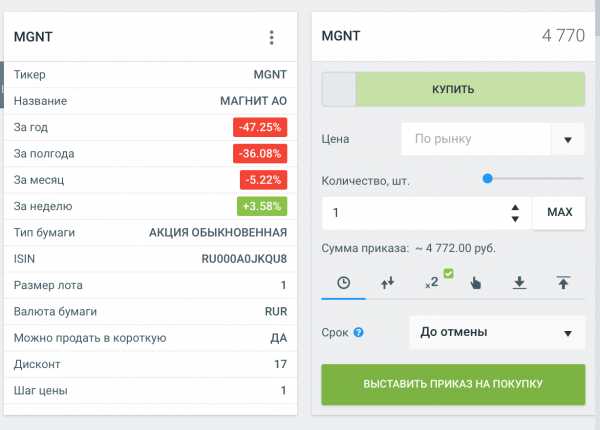

Рыночная заявка. Суть рыночной заявки в том, что вы не указываете сами цену, по которой хотите купить или продать. Вы соглашаетесь покупать и продавать по рыночной цене — то есть по той, которая доступна сейчас.

Рыночная заявка: покупаем лот акций «Магнита» по рыночной цене

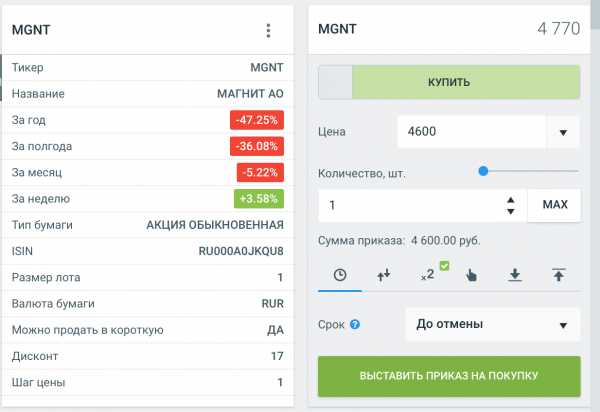

Рыночная заявка: покупаем лот акций «Магнита» по рыночной ценеЛимитная заявка. В лимитной заявке вы сами назначаете ту цену, за которую хотите купить или продать. Если ваша цена станет рыночной (то есть по ней пройдет пересечение спроса и предложения), ваша заявка исполнится. Если нет — она останется висеть до конца торгового дня, если вы сами ее не удалите раньше.

Лимитная заявка: покупаем лот акций «Магнита» по своей цене. Если она окажется вне рынка, то есть никто не захочет нам продавать по этой цене, заявку не исполнят

Лимитная заявка: покупаем лот акций «Магнита» по своей цене. Если она окажется вне рынка, то есть никто не захочет нам продавать по этой цене, заявку не исполнятНикакие заявки не переносятся на следующий день. Все аннулируются в конце торгового дня. При этом рыночная заявка всегда имеет приоритет перед лимитной. Это полезно знать тем, кто хочет торговать быстро.

Если на рынке начались резкие скачки, а вы хотите быстро купить или продать бумаги, лимитная заявка может сыграть злую шутку: рыночная цена уйдет в другую сторону, заявка не будет выполнена, а вы упустите выгоду.

Дискретный аукцион и остановка торгов

Еще один интересный момент. Дни на Московской бирже бывают разные: бывает, что цена топчется на месте, а бывает, что рынок охватывает паника. Для вторых случаев на фондовом рынке есть особый механизм охлаждения пыла.

Если в течение 10 минут цена актива меняется на 20%, биржа включает режим дискретного аукциона и приостанавливает торги на полчаса. Во время дискретного аукциона собираются заявки на покупку и продажу — это могут быть только лимитированные заявки. В результате заново формируется спрос, предложение и рыночная цена.

В течение дня по одной акции дискретный аукцион может проводиться только два раза. При этом дискретный аукцион проводится только по акциям, входящим в состав индекса московской биржи. В случае с другими акциями торги просто приостанавливаются.

Если в течение 10 минут индекс Московской биржи растет или падает на 15%, все торги акциями приостанавливаются на полчаса. В течение дня таких приостановок может быть только две. Если резкое изменение цены происходит в третий раз, торги на Московской бирже останавливаются до конца дня.

Словарик инвестора

Выучите эти умные фразы, чтобы завоевать друзей и оказывать влияние на людей.

Order-driven market — рынок, на котором сделки между продавцом и покупателем совершаются автоматически, когда их цены пересекаются при условии, что они лучшие: самая низкая цена продажи и самая высокая цена покупки среди имеющихся. Допустим, я готов купить акцию за 150. На бирже кто-то продает ее за 150, а кто-то за 100. Моя заявка пересечется с самой низкой ценой продажи, и я куплю акцию за 100.

Центральный контрагент — компания-посредник на бирже. Она покупает акции у продавца, продает покупателю и берет на себя риски.

Частичное обеспечение — биржа может дать вам кредит или разрешить совершить сделку, даже если на вашем счете нет всей суммы.

Отложенное исполнение — заказываете акции сегодня, а платите за них через два дня, тогда же и получаете.

Торговая сессия — время, когда биржа открыта и на ней можно торговать.

Аукционы открытия и закрытия — мероприятия в начале и конце каждой торговой сессии. На аукционе биржа собирает все заявки на покупку и продажу и определяет, какую цену выставить в начале и конце торгов.

Стакан заявок — условное место, куда попадают лучшие заявки на покупку акций (наиболее высокие цены) и продажу (наиболее низкие цены). Когда заявки пересекаются, биржа их исполняет и фиксирует цену как рыночную.

Рыночная цена акции (в моменте) — цена, по которой была заключена последняя сделка. Не путать с «официальной» рыночной ценой, которую определяет Московская биржа по итогам торгового дня.

Рыночная заявка — когда вы соглашаетесь купить или продать сколько-то акций по текущей рыночной цене.

Лимитная заявка — когда вы сами говорите, по какой цене покупать или продавать акции, и ждете, когда рыночная цена пересечется с вашей.

Дискретный аукцион — когда все психуют, биржа тормозит торги и заново определяет рыночную цену на акции. Если все равно все психуют, биржа закрывает торги по этой акции. Если психуют все кругом и без остановки, то биржа сворачивает торги до следующего утра.

journal.tinkoff.ru

Основы биржевой торговли — торговля на бирже для начинающих

Решили торговать валютой и контрактами на разницу цен? На этой странице Вы найдете всю необходимую информацию. Мы объясним, как работает рынок FX, как выбирать валютные пары и чем привлекательна торговля CFD. Знания придают уверенность!

В разделе технический анализ подробно описаны алгоритмы анализа графиков. Вы познакомитесь с приметами изменения тенденции рынка и принципами использования индикаторов. Опираясь на анализ графика, можно определить лучшую возможность открыть позицию и задать ордер. Знание приносит успех!

Что такое уровни Фибоначчи? Какие они бывают, чем отличаются, и почему они так популярны в биржевой торговле. Мы ответим на эти вопросы, а также выберем несколько эффективных стратегий применения уровней Фибоначчи в реальном Форекс-трейдинге.

Из раздела что такое Форекс? Вы узнаете о торговле валютными парами на глобальном рынке. Мы разъясним смысл основных терминов: тип торгового ордера, перенос позиции, хеджирование…

Индикатор RSI – один из самых старых и популярных осцилляторов. Каковы преимущества этого индикатора, и как наиболее эффективно использовать его в торговле?

Что такое индикатор CCI (Commodity Channel Index)? Каковы его преимущества и недостатки? В этой статье мы ответим на актуальные вопросы и разберем несколько торговых стратегий на основе CCI, как для новичков, так и для опытных трейдеров.

Awesome Oscillator Билла Вильямса, хоть и похож на стандартный MACD, имеет свои особенности и преимущества. В чем они заключаются, и какие системы с AO наиболее эффективны в торговле?

Что такое индикатор стохастик (Stochastic Oscillator)? Какие его особенности, достоинства и недостатки? Ответим на вопросы в этой статье и разберем несколько торговых стратегий на основе Стохастика, как для новичков, так и для опытных трейдеров.

Этот обучающий материал посвящен индикатору ADX. В статье представлена инструкция по установке и настройке инструмента, а также разобран принцип его работы, в том числе, в составе комплексных стратегий.

Что такое перерисовка, в чем ее опасность, и почему трейдеры ищут индикаторы, не подверженные ей? Мы разберемся в специфике перерисовки, а также выясним, показания каких инструментов наиболее надежны и неизменны.

Что такое уровни поддержки и сопротивления, как правильно построить их на графике, и какие сигналы дает этот инструмент трейдеру? В данном материале вы найдете не только ответы на эти вопросы, но и эффективную стратегию торговли по уровням.

Что такое индикатор Parabolic SAR, каковы его сильные и слабые стороны? Как правильно использовать Параболик в торговле на Форекс, и какие стратегии с этим индикатором наиболее эффективны? Ответы на эти вопросы вы найдете в нашей статье.

Что такое японские свечи, и как правильно их анализировать? В чем преимущества и недостатки технического анализа? Чтобы ответить на эти вопросы и научиться торговать по паттернам, рассмотрим свечной анализ подробнее.

Что такое скальпинг на рынке Форекс. В чем специфика этого стиля торговли, и какие стратегии наиболее эффективны? Ответы на эти и другие вопросы вы найдете в нашей статье.

Что за инструмент индикатор Ишимоку (Ichimoku Kinko Hyo), в чем его особенности и преимущества? Как эффективно использовать индикатор Ichimoku в торговле? Описание индикатора и примеры реальных сделок – в этой статье.

Что такое пробой ключевого уровня, как это происходит на практике, и как вести себя в такой ситуации трейдеру? В статье мы разберем плюсы и минусы этой стратегии и Вы сможете принять решение самостоятельно использовать ее или нет.

Что такое Stop Loss и Take Profit (стоп лосс и тейк профит)? Насколько обязательно их выставление в форекс-трейдинге? В этой статье мы ответим на самые главные вопросы, а также научимся правильно устанавливать защитные ордера.

Дневные стратегии на Форекс завоевали популярность трейдеров благодаря стабильности и спокойному ритму торговли. Чтобы узнать преимущества и недостатки трейдинга на дневном таймфрейме, а также изучить рабочие Forex-стратегии…

Часовые стратегии Форекс сочетают в себе стабильность торговли в среднесрок и множество возможностей для взятия прибыли в краткосрочных движениях. Каковы особенности стратегий торговли на дневном таймфрейме, и какая из них самая эффективная?

Особенности и преимущества индикатора ZigZag. Установка в терминале и настройка параметров инструмента. Все это, а также несколько стратегий разной степени сложности

Стратегия «Снайпер» отлично подходит для новичков и профессионалов. Она не требует индикаторов и работает на нескольких таймфреймах. В этой статье описан принцип ТС, а также приведены примеры сделок, открытых по стратегии.

Опережающие индикаторы позволяют понять направление движения цены еще до начала самого движения. Но существуют ли они на самом деле? И если да, то какие именно инструменты относятся к этой категории?

В этом материале вы найдете ответы на вопросы от том, что такое уровни пивот и индикатор Pivot Point. Кроме того, в статье представлена инструкция по установке и настройке индикатора, а также стратегия торговли с применением этого инструмента.

Что такое своп (SWAP) на рынке Форекс. Простыми словами о сложных понятиях.Почему нужно отслеживать размер процентной ставки различных банков при любом контракте.

Что скрывается за понятием волатильность? Волатильность на Форекс – основной показатель перспективности валютных пар. Интересная полезная статья, написанная простым языком!

Желаете узнать, что такое спрэд на рынке Форекс? Читайте о важных терминах валютного рынка в простом понятном изложении! Общие общеизвестные положения и маленькие полезные секреты. Наглядные примеры для быстрого понимания. От простого к сложному – вместе с нашими интересными статьями!

Ведущие валюты мировой экономики, которые формируют перспективные спаренные сочетания, называют «мажорными». Пары с лидирующими валютными единицами, в которых отсутствует американский доллар USD, называются кросс-курсами.

Маржа на Форекс – это фиксированный залог, предоставляемый брокеру при торговле на заёмные средства. Маржинальная торговля открывает перспективы заключения контрактов на внушительные суммы с привлечением краткосрочных брокерских кредитов. Такие решения позволяют успешно реализовывать масштабные сделки с относительно небольшим стартовым капиталом.

Данная статья про самый основной индикатор технического анализа – Moving Average. В материале представлены виды скользящих средних, их особенности и специфика, а также стратегии торговли с каждым типом МА.

Этот материал посвящен индикатору технического анализа Fractals, его особенностям и преимуществам. Также мы изучим несколько торговых стратегий с этим инструментом, в том числе самый простую, для новичков, и профессиональную, для опытных трейдеров.

В статье рассматривается индикатор MACD и способы применения его в торговле. Читателям на выбор предлагается несколько торговых систем, каждая из которых имеет свои достоинства, и подойдет тому или иному типу трейдеров.

Это статья о главном изобретении Билла Вильямса – индикаторе Аллигатор. Также мы рассмотрим оригинальные торговые стратегии, способные составить конкуренцию легендарной Profitunity.

Это статья о главном изобретении Билла Вильямса – индикаторе Аллигатор. Также мы рассмотрим оригинальные торговые стратегии, способные составить конкуренцию легендарной Profitunity.

В набор базовых определений валютного рынка Форекс входят такие два важных понятия как поинт (пункт, point) и пипс (pips), которые, по сути, являются родственными параметрами. С этой неразрывной парой трейдеры сталкиваются практически ежеминутно, так что приведённое в данной статье подробное описание с примерами будет однозначно полезно всем новичкам.

Первые шаги в торговле?! С чего нужно начать новичкам и какие подводные камни нужно остерегаться.

Что такое индикаторы теханализа и какие они бывают? В чем преимущество технических инструментов, какие из них наиболее популярны у трейдеров?

CFD – это мощный финансовый инструмент, позволяющий трейдерам зарабатывать на повышении и понижении рыночной цены на валюту, сырье, акции и биржевые индексы.

Криптовалютой называют зашифрованный нерегулируемый цифровой актив, использующийся в качестве аналога валюты в обменных операциях. Криптовалюта не имеет физической формы, она существует только в электронной сети в виде данных.

Как новые, так и продвинутые трейдеры могут извлечь выгоду из торговли при помощи копирование сделок, где торги производятся опытными профессиональными трейдерами. AvaTrade предлагает четыре различные торговые платформы для копирования, позволяющие трейдерам воспользоваться этим предложением.

Торговля с использованием кредитного плеча или, как ее еще называют, маржинальная торговля, предполагает открытие сделки с внесением лишь небольшой суммы, в то время как остальные средства заимствуются у брокера. Кредитное плечо выражается в виде отношения инвестиции, совершаемой трейдером, к общей сумме сделки (например, 1:200). Маржа выражает то же значение, но в процентном соотношении (в нашем примере – 0,5%). С помощью кредитного плеча можно значительно увеличить прибыль, но также появляется и больше рисков…

Узнайте, какие производные инструменты существуют и как они могут быть полезны для вас в торговле, как их стоимость определяется различными колебаниями рынка в базовых активах.Все о наиболее распространенных производных инструментах, включая фьючерсы, опционы, CFD и свопы.

Знание того, как управлять своими деньгами, особенно на валютных рынках, – это, пожалуй, самая первая дисциплина, которую нужно изучить, прежде чем выйти на рынки. Здесь вы можете найти ценную информацию об основных терминах и иллюстрации того, как лучше всего управлять своим капиталом.

Психология брокера должна быть непробиваемой бронёй во всех ситуациях, но это недостижимый идеал. Несложно понять, что главной целью всех участников биржевых операций является получение прибыли, то есть заработок денег.

В нашем глоссарии приводятся краткие определения торговых и финансовых терминов, необходимых Вам при освоении основ торговли.

Ознакомились со всеми учебными материалами торговли на бирже для начинающих? Продолжайте развивать компетентность, подпишитесь на вебинар! И обязательно воспользуйтесь видео-уроками торговли на платформе МТ4.

После того как вы ознакомились со всеми основами вы можете открыть демо-счет и продолжить обучение.

www.avatrade.ru

Как торговать на бирже с нуля. Советы для начинающих

Торговля на бирже из удела избранных превращается в способ инвестиций и заработка для всех желающих. Развитие технологий способствует тому, что любой желающий из любого уголка мира может заниматься торговлей, не выходя из дома. Но у любого новичка сразу же возникает масса вопросов — как торговать на бирже с нуля, как понимать термины биржи? Попытаемся дать несколько советов для начинающих трейдеров.

Первые шаги

Человек, решивший торговать на бирже похож на путника перед указательным камнем. Причем камень покрыт совершенно непонятными письменами. Потому первым шагом должно быть овладение знаниями о бирже. Сначала следует постичь теорию торговли, освоение терминологии биржевых торговцев.

Существует множество книг, которые написаны профессиональными трейдерами для новичков. Например, А. Элдер «Как играть и выигрывать на бирже», Э. Найман «Малая Энциклопедия Трейдера», Э. Лефевр «Воспоминания биржевого спекулянта», Д. Швагер «Биржевые маги», М. Ковел «Черепахи-трейдеры», Б. Стинбарджер «Самоучитель трейдера. Психология, техника, тактика и стратегия», Л.Коннорс и Л.Рашки «Секреты биржевой торговли».

Еще один ресурс, причем совершенно бесплатный — специализированные интернет-ресурсы для трейдеров. Там можно почитать статьи о торговле, пройти азы подготовки трейдера, пообщаться с коллегами и узнать их истории успехов и поражений.

Если первый ликбез не отбил охоту торговать на бирже, дальше можно уже начинать вкладывать в свое образование деньги. Наиболее эффективным способом остаются дистанционные курсы по торговле на бирже. Таких курсов очень много, и тут главное не ошибиться в выборе. Ведь заработок на знаниях привлекает многих, в том числе и непрофессионалов, которые не имеют практических навыков торгов. Потому следует сначала узнать, кто ведет обучение и стоит ли ему доверять. Трейдеры-профессионалы, такие, как А. Пурнов, А. Герчик, Д. Краснов, имеют за плечами многолетний опыт торговли на биржах различных стран и разными инструментами. Они могут научить торговле и предостеречь от ошибок, которые могут совершить неофиты биржевой торговли. Потому доверять можно только опытным трейдерам, имеющим реальные результаты.

Овладев теорией, пройдя подготовительные курсы, новичок уже имеет свое представление о торговле и готов к следующему шагу.

Что следует сделать далее?

Теперь начинающий трейдер должен ответить для себя на несколько вопросов, которые должны помочь ему определиться с торговлей и выбором биржи.

- «Где я буду торговать?» — самый первый вопрос — это выбор биржи, где трейдер планирует работать. Сейчас можно торговать не только на отечественных биржах, а и в любой стране мира. Чаще всего выбор падает на российские, американские и европейские биржи. Некоторые, предпочитают экзотику в виде австралийских, азиатских или африканских бирж, но это большая редкость. Выбрать биржу следует исходя из подготовки трейдера — знания языков, доступ к информации, знания реалий страны, в которой планируется работать.

- «Чем я буду торговать?» — торговать на биржах можно чем угодно — от зерна и хлопка до сложных деривативов. Агентство Bloomberg несколько лет назад уже транслировало данные по 2,5 млн продуктов. Потому выбор продукта крайне важен, чтобы не утонуть в этом океане. Лучше овладеть мастерством торгов одним продуктом, чем распылять силы и внимание на 10-20 объектов.

- «С кем я буду работать?» — торговать на рынке самостоятельно на бирже трудно, а новичку просто невозможно. Для решения этой проблемы пользуются услугами брокеров — посредников между трейдером и биржей. Брокер выполняет заявки трейдера на бирже и представляет интересы трейдера на бирже. Выбор брокера крайне важен — от его профессионализма, сопровождения будет зависеть успех торговли. Немаловажен и вопрос комиссионных — у брокеров существует несколько вариантов тарифов и их следует изучать очень тщательно. Брокер так же решает вопрос с информационным сопровождением торговли.

- «Что я хочу получить от торговли?» — кажется простой вопрос — все идут на биржу ради денег. Но на самом деле правильный ответ на этот вопрос укажет путь трейдера — хочет ли он эффективно вложить свои средства — это будет путь инвестора. Хочет ли он умножить свой капитал быстро и с риском — это будет путь торговца. Ответ так же подскажет какой тип торговли выбрать — краткосрочный, среднесрочный или долгосрочный.

Это одни из немногих важных вопросов для трейдера. В процессе работы возникнет еще множество вопросов, но именно ответ на эти укажет путь, которым пойдет трейдер.

Чего следует избегать?

Путь биржевого трейдера довольно непрост и каждая ошибка на нем грозит финансовыми потерями. Совсем без потерь и ошибок не обойтись. Но уберечься от некоторых из них можно.

Вот несколько шагов, которые не нужно делать новичкам:

- Спешить с реальной торговлей. Не нужно спешить и вкладывать сразу же свои деньги в торговлю. Если брокер предоставляет демо-счет, нужно поработать с ним не день-два, а месяц или даже больше. Не нужно спешить.

- Выходить на Форекс. Интернет переполнен объявлениями от форекс-брокеров и форекс-трейдеров, которые сулят золотые горы. Между тем Форекс один из самых сложных рынков и новичку там придется очень тяжело. Начинать лучше с акций и облигаций. А Форекс оставить до лучших времен.

- Начинать с позиционной торговли. Новичкам лучше начать с краткосрочных торгов — скальпинг или дейтрейдинг. Это непросто, но тут можно ограничиться техническим анализом.

- Прекращать обучение. Никогда нельзя прекращать обучение. Учиться нужно всегда. Пособия и курсы есть не только для новичков, но и для опытных торговцев.

- Поддаваться азарту. Опытные трейдеры советуют создать для себя правила торгов и поведения. Это особенно важно, когда трейдер начинает проигрывать и его накрывает азарт — нужно отыграться. Не нужно. Должен быть лимит на слив. Закрылись две-три сделки в минус — все, на сегодня торги закончились. Да и в целом, должен быть лимит на сделки, даже удачные. Трейдинг работа нервная и вероятность совершить ошибку после 10-15 сделок очень высока.

- Доверять роботам. К торговому роботу стоит обращаться только когда будет хорошее понимание торговли и рынка. До этого момента, верить в такие программы не стоит.

Ошибок у трейдера все равно будет много. И без финансовых потерь не обойтись. Но все это решаемо, к этому надо быть готовым, и все ошибки и поражения анализировать и превращать в победы.

Путь трейдера не прост, но очень увлекателен. Любой новичок скоро станет мастером и уже сам сможет давать советы — как торговать на бирже с нуля.

fortrader.org

Гайд по торговле на бирже часть2 Основа торговли

Первая часть лежит тут… smart-lab.ru/blog/155810.php… думал частично переписать, но решил просто добавить…

1 Основа торговли

Трейдинг — это прогнозирование будущих цен и торговля этого прогноза с целью извлечения прибыли.

Прогнозирование будущих цен можно делать на основе различных методов и способов, например: фундаментального анализа, новостей, цены, объемов, элиотов и прочих методов или их сочетания. В любом случае выделяется параметр наблюдения или ряд параметров на основании которых принимается решение об исходе прогноза.

В конечном итоге, исходы прогноза всего 2 — тренд и контртренд. В случае тренда мы делаем вывод что параметр наблюдения достаточно изменился, чтоб движение продолжилось, а для контртенда на основаниии такого же изменения параметра мы сделаем вывод что движение прекратится и сменится на противоположное.

2 Почему тренд или контртренд?

Все дело в 2ух разных моделях ценообразования, которые и позволяют делать деньги на рынке.

Чем точнее известна цена, тем более выражен контртренд. Если цена актива более менее известна и вычисляема, либо есть возможность оценить актив косвенно через другие активы или есть адекватная модель… то актив движется в контртренде… т.к. всегда известно где дорого и где дешево… признак контртрендовой бумаги — клинов больше чем треугольников… практически после каждого движения 50% коррекция… ложных пробоев больше чем настоящих…

Если цену актива нельзя точно определить и модели нет, то актив движется трендово от паник бая до паник села…

Трендовые бумаги это бумаги инновационные и пузырящиеся гугл фейсбук тесла апл т.е те чей бизнес сложно оценить и все они пузыри и наслуху… айпиошные… биткоины… еще такие бумаги называют спекулятивными

3 Особенности тренда и контртренда.

1 Торговля контртренда позволяет брать большой объем т.к торговля идет против движения. Это очень любят всякие фонды и крупняк.

2 Торговля контртренда содержит больший риск, т.к контренд торгуется в профит при низкой волатильности. Волатильность может внезапно вырасти скачком и потом медленно спадать. В период большой волатильности торговля контртренда понятное дело сливает. Причем из-за резкого скачкообразного роста волатильности в контртренда слив будет очень быстрым и просто можно не успеть среагировать и принять меры по ограничению убытков и впасть в состояние тильта. В случае торговли контртренда диверсификация не спасает, т.к. в кризис все движется и коррелирует между собой.

3 Торговля тренда содержит меньший риск, т.к хорошо торгуется на большой и растущей волатильности, и начинает тихонечко медленно сливать при снижении волы ниже определенного уровня. Слив при торговле тренда происходит медленно. Сливу обычно предшествует длительный боковик и дополна времени чтоб прекратить торговлю и перейти в другой трендовый актив. Хорошо снижает риски диверсификация.

4 Особенности торговли тренда

1 Выдам секрет, что тренд есть растущий и падающий.

2 Растущий тренд наиболее выражен в акциях, в которых рост занимает большую часть времени. Растут акции медленно, а падают быстро. Бык медленно идет в гору, а медведь выпадает из окна. Поэтому способы торговли от лонга в акциях не симметричны для шорта. Более того, одна и та же бумага может быть трендовой в лонг и контртрендовой в шорт.

3 Неочевидность шорта. Смысла в шорте особого нет, т.к торгуя только в лонг фикся профит на хаях — имеем профит в деньгах, а входя в позу на лоях мы имеем профит от падения, закупая большее количество актива. Из этого следует вывод о том, что шорт в 2 раза выгодней лонга, т.к имеем профит по деньгам и количеству.

5 Что торговать

Ну это банально лень писать… как нибудь в другой раз… облиги, спреды, арбитраж, парный, акции, фьючерсы, валюты, опционы… за 9 лет активной торговли торговал все… везде были свои фишечки, рюшечки, подводные камни и вышивка крестиком…

6 Основной принцип торговли.

Основной принцип торговли это диверсификация(много бумаг зараз+ неск стратегий) + выбор бумаг — трендовое в тренд, контртрендовое в контртренд остальное не торгуем…

Диверсификация уменьшает просадку в худшем случае в корень квадратный из числа активов раз… т.е для 10и активов торгуемых 10ью разными способами (т.е 10*10=100) можно ожидать снижение просадки в 10раз и больше…

Замечание: все-таки по ряду причин предпочтительнее диверсифицироваться по количеству бумаг, а не по количеству способов торговли в одной бумаге… т.к. корреляция разных бумаг ниже чем способов торговли в одной бумаге…

недавно мне возразили дескать как же… в кризис все летит в одну сторону и никая диверсификация не спасет… ну и в этом то суть… летит — значит тренд… а раз тренд, то у нас профит… и пусть оно себе летит дальше, т.к. у трендовых способов торговли просадки идут в боковиках, а в боковиках как раз у активов слабая корреляция — соответственно в боковике просадка ниже…

еще раз подчеркну, что диверсификация для контртренда работает хуже, а в кризис не работает совсем…

единственный способ диверсификации контртренда — это сочетание трендовых и контртрендовых стратегий торговли в одном активе…

7 Стратегия торговли.

Трендовое в тренд, контртрендовое в контртренд, а остальное не торгуем. Т.е. 80% бумаг являются унылым малопригодным для торговли говном.

Понять является ли бумага трендовой няшкой или унылой говняшкой крайне просто. Пишем бота типа пробоя хая-лоя предыдущего дня, или обычные скользящие средние, или осциллятор простейший типа пробоя N последних баров. Главное чтоб параметров оптимизации не было совсем или был всего 1. Тестируем и смотрим результат. Если бумага торгуется хорошо и стабильно простейшими способами, то она трендовая. Если бот хорошо и стабильно сливает — значит бумага контртрендовая. Лонг и шорт тестить раздельно, т.к. шорт с лонгом не симметричны, и на одну сторону мы можем увидеть тренд, а на другую контртренд.

Однако есть способ который позволяет торговать все бумаги подряд – тайминг. Т.е. в любой бумаге есть время когда она унылое непонятное говно… если тупо не торговать в это непонятное время и дождаться удобного случая – то можно торгонуть в тренд или контренд.

Замечание: некоторые бумаги имееют четко выраженный таймфрейм для тренда или контренда… т.е. иногда сменив таймфрейм можно обнаружить вместо унылого говна вполне себе торгуемую няшку. Обычно это проявляется на малых таймфреймах от 5мин и ниже.

8 Элементы торговли

есть всего 2 случая торговли тренд и контртренд…

для контртренда актуально широкий стоп + тейк профит + набор позы частями+ разбавление убытков

для тренда актуально короткий стоп + безубыток + трейлинг + вход на все+ пирамидинг в счет прибыли

место для втыкания стопов находится элементарно… ищем уровень… за ним и втыкаем… для тренда уровень смотрим на меньшем таймфрейме а для контренда на большем… Пример: рабочий таймфрейм 2 часа… для тренда смотрим уровень для стопа на 30ти минутке, а для контртренда на дневках…

я тестил всякие уровни… мне понравилось размещать стопы за хаем-лоем, и за 50% от движняка… размещение стопа за 50% от движняка позволяет на ходу запрыгнуть в любой тренд… особо ленивые могут втыкать стоп под ближайшей отрисованной свечой на большем-меньшем таймфрейме…

9 Интересное но бесполезное

Рынок идет в сторону максимизации объемов торгов. Т.е. рынок идет в ту сторону где больше сделок и торгуемых объемов. Именно поэтому стопы втыкают за поддержками-сопротивлениями-хаями-лоями там где прошел большой объем и скорее всего рынок туда уже просто не вернется т.к. там кончились и продавцы и покупцы.

Гэпы закрываются по той же причине. Внутри гэпов стоит непроторгованный объем, который стоит проторговать.

Спайки указывают направление движняка и обычно тоже закрываются.

Цена обычно ходит по одному месту минимум трижды, чтоб гарантированно проторговать весь объем, как для быков так и для медведей.

10 Выходы из позиций

Самое сложное это не войти в позу, а выйти из нее.

Для тех кто понимает, что выход важнее входа. Дарю свое видение выхода. Торговля в условиях неопределенности через выравнивание рисков

Хорошая дельная фишка. Торговал ее руками. Потом перешел на ботов и просто нет технической возможности. Пригоден как трейлинг стоп.

Основная идея в том, что вероятность профитной сделки ниже 50%… соответственно при столь низкой вероятности весьма опрометчиво закрывать профитную сделку и входить в противоположную. При сигнале на закрытие сделки, выравниваем риски зарывая часть позы, при этом фиксим профит, т.е. поза не закрывается полностью а только частично и стоп остается на прежнем месте.

Делается так. Пример дорабатывать напильником.

1 Сделка профитная + при в входе в сделку поставили стоп в % от капитала = 1% (например).

2 Видим сигнал на выход. Вероятность того что он правильный ниже 50%. Че делать?

2 Все просто… стоп остается на старом месте… но т.к. цена ушла стоп растянулся за счет профита… выравниваем стоп до первоначальных 1% скидывая часть позы и фикся при этом часть профита.

4 Терь есть 2 варианта… Первый, выбило по стопу… при этом теряется -1% от счета, но мы то отфиксили часть профита и в конечном итоге имеем безубыток… Второй вариант, по стопу не выбило — имеем новый сигнал на вход. В этом случае исполняем сигнал на вход передвигаем стоп на новое место, расчитываем позу и докупаем необходимое количество актива.

Замечания.

1 Все упрощает если мы знаем направление торговли. Т.е. сигнал на выход не является сигналом входа в противоположную позу.

2 Для контртрендовых бумаг нет смысла передвигать стоп — все равно цена далеко не уйдет и имеет смысл пилить боковик и докупаться

3 новая грань в долгосрочном удержании позы. Т.е. метода позволяет иметь профит от запилов актива, а не только от движняка в одном направлении.

4 Так же интересен способ для ловли дна с последующим длительным удержанием позы. Однажды запрыгнув в поезд, можно пилить унылое непонятное говно

5 Способ подходит для пирамидинга

мораль в том, что описываемый способ решает вопрос выхода из позы автоматически. Метод автоматом ведет позу, как трейлингстоп.

11 Входы в сделку.

Имхо именно этим маловажным предметом озабочены все новички и аналитики. Типа когда сесть в поезд. Имхо вход настолько прост что его обсуждать смысла нет. Если актив трендовый — торгуем пробой. Если контртрендовый — торгуем отбой. Особые эстеты могут торговать пробои и отбои с подтверждениями в виде отскоков.

12 Психология, дисциплина

Имхо это тоже крайне маловажный момент которым парят мозги новички. Имеет те же корни что и подростковая озабоченность и завышенные ожидания. После 10000 сделок озабоченность пройдет сама собой.

Дисциплина лечится удобным стилем торговли и удобным таймфреймом.

Психология вправляется правильным риском. Если от торговли воротит, и мозг отказывается торговать риск, то накуя себя насиловать??? Надо принять нормальный комфортный риск и осознать, что важен не профит, а сам факт успешной и прибыльной торговли. Т.е. сначала научись торговать в профит, а уже потом рискуй. Что значит научиться торговать я писал в первой части. Лично мне понадобилось почти 3 года чтоб выйти на нормальный рабочий объем, долго конечно, зато нервы поберег и счет.

Кроме того, надо понимать, что черезмерные эмоции и стресс от торговли легко приводят к обострениям шизофрении и психозам. Которые обычно проявляются в виде неконтролируемой активности различного вида. Про лудоманов, гуру и аналитиков наверное все слыхали и неоднократно наблюдали. Поэтому если внезапно обнаружите непреодолимое желание торговать, поучать, публиковать свои сделки, армагедонить, рисовать на графиках или постить мусор на смартлабе — поздравляю, от торговли потекла крыша. Обычное дело — бывает со всеми, главное не запускать и вовремя пролечить. Кстати есть совсем запущенные случаи, практически неизлечимы — это запись видеобреда, чем длиннее видеобреда — тем тяжелее болезнь. В особо тяжелых случаях начинаются глюки — мерещатся куклы, массоны, руки рынка и бен бернанка.

Как вариант снижения психологической нагрузки можно расторговать счет. Лично пошел этим способом расторговав счет с 40к до овер 14мио за неполных 6лет ботами. Поначалу стоп был в 500руб, столько мог себе позволить чтоб комфортно торговать. И сейчас стоп в районе 1-2% от счета, изменилась тока сумма счета, а риск остался тот же. Ну и конечно скилл торговли прокачался нехило.

12а Всем удачной торговли.

smart-lab.ru

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.