О «финансовых пирамидах» | Банк России

О «финансовых пирамидах»

www.cbr.ru

Финансовые пирамиды: как их отличить

Будьте осторожны и внимательны на сайтах с признаками финансовой пирамиды:

На самом деле признаков финансовой пирамиды много. И вряд ли вы их все запомните. Лучше скачайте себе картинку и держите на виду.И обращайте внимание на те признаки, что указала выше про хайпы.

Добавлю, что просто надо запомнить:

1. Обещания высокого дохода.

Если доход превышает банковский процент в 3-5 раз — это высоко рискованный проект. Если вам такую доходность обещают выплатить в месяц, то вы в пирамиде.

Иногда мне женщины говорят: «А зато я заработаю!» Не удивляйтесь, что потом потеряете в другом месте. Я не знаю ни одного пирамидка, кто бы славненько поживал на такие деньги. Даже Мавроди, вынужден вечно что-то придумывать и вновь проваливаться. А уж ему в финансовой грамотности не откажешь.

2. Приведи друга!

Если вам подруга надоела, то самое время с ней расстаться подобным образом. Не раз сталкивалась с ситуациями, когда женщины брали кредиты, чтобы войти в такую пирамиду. Привлекшей может быть везло, но ко мне приходили к горькими слезами те, кто остался и без денег и с огромными кредитами.

3. Выплаты идут за счет пришедших новых

На этом и работает пирамида. Так как реальная прибыль отсутствует, единственный способ выплатить доход – привлечь новых вкладчиков.Но, вам же образ изначально показан: на верхушке пирамиды лишь единицы.

4. Настойчивые приглашения на семинары

На семинары ходить хорошо, но если вам настойчиво говорят, что все подробности вы узнаете лишь посетив семинар, будьте готовы к тому, что перед вами пирамида.

Умелые ораторы, специально выстроенные блоки программы, навык манипулировать вашим сознанием, эффект толпы -все это способно втянуть вас в свою воронку. Мне говорили о том, что » я как будто-бы отключилась и себя не контролировала в это время», не помню, как же я так сделала…

5. Секретность и запреты на разглашения тайны

Если инвестора просят подписать соглашение о неразглашении коммерческой тайны о сделанном вкладе и условиях вложения, скорее всего, имеет место финансовая пирамида. Честные компании вряд ли будут скрывать подобную информацию.

Несмотря на то, что ЦБ России постоянно информирует об опасностях связываться с такими структурами, желающие быстро и много получить денег, продолжают вкладываться в них.

Люди с психологией бедности потом начинают винить Правительство, Президента или еще кого-нибудь, но редко берут ответственность за свои поступки на себя.Призывают запретить, чтобы у них не возникало соблазнов.

В условиях рыночной экономики, когда спрос удовлетворяется предложением, они не несут ответственности за ваше желание иметь много денег и при этом не повышать свою финансовую грамотность.

Если статья для вас оказалась полезной, то покажите мне это: оставьте комментарий, сделайте перепост. Добавьте в свою финансовую карму плюсики :)))

finanscompass.ru

Признаки финансовой пирамиды | Финансовый гений

Часто бывает, что начинающие инвесторы, думая о том, что они инвестируют в какой-то перспективный, стабильный и высокодоходный проект, на самом деле вкладывают свой капитал в банальную финансовую пирамиду. В результате очень часто оказываются ни с чем. И для того, чтобы избежать этой участи, необходимо хорошо понимать, как распознать финансовую пирамиду, знать отличительные

В последнее время финансовые пирамиды расплодились, как грибы после дождя, ежедневно в Интернете открываются и закрываются сотни финансовых пирамид. Одновременно продолжают существовать пирамиды-офлайн. Некоторые из них действуют уже под постоянным “брендом” на протяжении нескольких лет, производя систематические “рестарты” (это когда все ваши вложенные деньги сгорают…), некоторые открываются вновь теми же руководителями, меняя название. Очень много новых финансовых пирамид создано выходцами из глобальной системы МММ-2011. Подобные проекты в Интернете сейчас новые названия: хайпы, матрицы, и т.д., но все они имеют признаки финансовой пирамиды.

Только мне в скайп, на почту и в социальные сети ежедневно приходит несколько предложений “получать неограниченный пассивный доход в Интернете”, “принять участие в новом, высокодоходном и безрисковом проекте” и т.п., а если полистать сайты и сообщества о заработке в Интернете, то там каждый день добавляется огромное количество подобных предложений.

Нельзя сказать, что в финансовой пирамиде вы однозначно потеряете свои деньги. Есть немало людей, которым удается в них неплохо зарабатывать, но их процентное соотношение к общему числу участников пирамид очень невысоко. И, самое главное, к участию в пирамиде, если вы все-таки готовы так рисковать, следует подходить совсем не так, как к инвестированию. Об этом я еще, вероятно, расскажу в одной из последующих публикаций на Финансовом гении, а сейчас перейдем к признакам финансовой пирамиды, которые должны помочь вам отличить ее от инвестиционного проекта. Итак, как распознать финансовую пирамиду.

Признаки финансовой пирамиды.

1. Анонимность. То есть, отсутствие информации об организаторах проекта. Если непонятно, кто является создателем и руководителем проекта, или же эта информация засекречена (например, ссылаются на коммерческую тайну) – это первый признак финансовой пирамиды.

2. Высокая доходность. В принципе, доходность свыше 20-30% годовых (для разных стран эта планка может быть разной) уже является довольно рисковой инвестицией, ну а если она составляет такой процент в месяц – вы наверняка имеете дело с финансовой пирамидой.

3. Отсутствие лицензии на финансовую деятельность. Как правило, любые операции по привлечению средств населения требуют лицензирования (не могу утверждать за все страны, но чаще всего это так). Поэтому, если у компании нет такой лицензии – по сути ее деятельность по приему средств незаконна.

4. Отсутствие вообще самой компании. Если никакого юридического лица в принципе не существует, а люди просто обмениваются между собой деньгами – это чистой воды финансовая пирамида. Правда в этом случае организаторы чаще всего и не скрывают этого.

5. Регистрация компании где-нибудь далеко за границей, чаще всего – в оффшорных зонах. Если вам предлагают вложить деньги в доходный проект иностранной компании, зарегистрированной у черта на куличках – это также очень существенный признак финансовой пирамиды.

6. Размытая, неконкретная реклама. Вам предлагают вложить средства в сверхприбыльный, новейший, инновационный, супер-пупер проект или разработку, но не указано, в какие именно.

7. Гарантированный доход. Ни одна инвестиция не может гарантировать доход, поэтому если вам его гарантируют, да еще и сверхвысокий – налицо признаки финансовой пирамиды.

8. Отсутствие предупреждений о рисках. Инвестиции всегда связаны с рисками, даже при вложении капитала в гораздо более надежные проекты, чем финансовые пирамиды. Поэтому, если вас не предупреждают о рисках, а тем более говорят, что рисков вообще нет – будьте начеку!

9. В договоре прописано, что компания не обязана вернуть вам деньги. Очень часто подобные компании подстраховывают себя с юридической стороны, поэтому договор о приеме средств составляется безо всяких гарантий и обязательств со стороны компании. Например, прием средств оформляется, как добровольный взнос, пожертвование на безвозвратной основе и т.п. При этом вам будут говорить, что это лишь юридическая формальность, потому что по другому по ряду причин нельзя, но вы знайте, что все это – очень существенные признаки финансовой пирамиды.

10. Подписка о неразглашении тайны. Если с вас берут подписку о том, что вы обязаны никому не разглашать якобы коммерческую тайну компании (то есть то, что вы вложили в нее деньги и на каких условиях) – это тоже должно натолкнуть вас на мысли о мошеннической финансовой пирамиде. Честным компаниям скрывать нечего.

11. Принцип “здесь и сейчас!”. Если вам говорят, что для того, чтобы получать высокий доход, нужно вложить деньги именно сегодня, “только в течение трех дней!”, “до конца недели!” и т.п. – это верные признаки финансовой пирамиды с использованием психологических приемов воздействия на подсознание. Бегите от таких предложений как можно дальше.

12. Отсутствие конкретного продукта компании или же очень несущественный продукт по заоблачной цене. По этому признаку финансовую пирамиду можно отличить от компаний сетевого маркетинга, в которых такие продукты присутствуют. Или если, к примеру, вам расскажут, что компания занимается продажей экстракта мадагаскарского ореха, который производится в Южной Корее, настаивается во Франции и расфасовывается по новейшей секретной технологии в Японии, благодаря которому можно гарантировано похудеть на 20 кг в месяц без последствий, а стоит он всего 699 евро за 50 грамм – это практически наверняка легенда для отвода глаз. На самом деле это какая-нибудь высушенная ромашка, которую бабульки собирают у себя на дачах, а компания-распространитель – типичная финансовая пирамида.

13. Доходы распределяются за счет новых вкладчиков, а не из прибыли компании. Тоже верный признак финансовой пирамиды, о котором часто умалчивают.

14. Слишком заумный и непонятный маркетинг-план выплат. То есть, если вам говорят, что доходность инвестиций составит 100% в месяц, но для этого вы должны достичь четвертого уровня, который характеризуется описанием на 18 листах – само собой должно быть понятно, что всегда найдется повод ничего вам не выплачивать вообще. Или же если вам начнут рисовать какие-то матрицы…

15. Доходы можно получать только в случае приглашения в проект новых участников. Однозначный признак финансовой пирамиды, даже если компания характеризует свою деятельность, как сетевой маркетинг. По сути новые участники нужны, чтоб часть их взносов шла на выплаты вам, а остальное – разумеется, руководству пирамиды.

16. Обязательные регулярные взносы или покупки продуктов компании. Это также говорит о том, что никакой прибыли у компании нет, и она держится только на регулярных взносах участников, которые вынуждены приобретать абсолютно ненужные товары по сильно завышенным ценам.

17. Лозунги в духе “Спешите, проект только стартовал!”. Верный признак финансовой пирамиды, как бы мягко намекающий на то, что если кто и успеет что-то заработать, то только первые участники.

18. Вам сразу не рассказывают о проекте, а приглашают на встречу или семинар. Иногда подобным способом привлекают новых участников и компании сетевого маркетинга, или компании, занимающиеся спекуляциями на биржах, но нередко это все же признаки финансовой пирамиды.

19. Вся информация о проекте содержится только на видеопрезентациях. Ни одна инвестиционная компания себе такого не позволит. А вот видеообращения и видеопрезентации, записи собраний и конференций руководителей компании и т.п. сейчас используются, как очень действенный способ завлечения людей в финансовую пирамиду. Его основоположником можно назвать Сергея Мавроди, который общается с участниками своей пирамиды исключительно посредством видеообращений.

20. Бесконечная мотивация. Постоянные лозунги о том, что работа – это рабство, что необходимо стремиться к переходу на пассивный доход, достижению финансовой независимости, стать свободным, бороться с финансовой несправедливостью, работать в команде и на благо команды и т.п. – верные признаки финансовой пирамиды. Хоть это все, по сути, правда, но здесь подобные лозунги используются в качестве способа психологического воздействия на людей. Видя правильные цели, человек начинает доверять проекту и вкладывает в него свои средства. А вот достичь финансовой независимости в пирамиде под силу разве что ее основателю и его ближайшему окружению, и то, если их не поймают.

Вот так выглядят основные признаки финансовой пирамиды. Не обязательно они должны иметь место все сразу, и не обязательно наличие какого-то признака должно однозначно указывать на то, что рассматриваемый проект – это финансовая пирамида.

Современные финансовые пирамиды чаще всего маскируются под инвестиционные компании, кредитные организации, финансовые организации, компании сетевого маркетинга, компании, предоставляющие доступ к торгам на международных биржах и т.д. Способность определить финансовую пирамиду – очень важное качество для начинающего инвестора, желающего получать пассивный доход. Я надеюсь, что эта публикация подскажет вам, как распознать финансовую пирамиду и предостережет от необдуманных вложений личного капитала.

fingeniy.com

Финансовая пирамида — что это и как она работает

Понятие «финансовая пирамида» многим знакомо и у каждого есть свое мнение на этот счет. В этой статье мы рассмотрим все аспекты пирамид, какие у ее признаки, поговорим о том, как не попасться на уловки мошенников, как эволюционировали схемы экономических обманов в 21 веке.

1. Что такое финансовая пирамида простыми словами

Финансовая пирамида (англ. «Financial Pyramid») — это псевдо организация, которая обещает большую доходность вкладчикам и даже выплачивает ее первым инвесторам. Однако выплаты идут за счет новых вкладчиков. Как только приток денег заканчивается, все рушится и организация закрывается.

Безусловно можно сказать, что организаторы данного рода деятельности являются мошенниками и за это предусматривается уголовное наказание. Единственной причиной почему возникают и работают такие старые мошеннические схемы: жадность обычных граждан, которые хотят быстро сделать деньги. Плюс к тому же многие просто не понимают откуда и как берется доход от денег, поэтому готовы верить всем, что говорят. А операторы финансовых пирамид навешивают кучу лапши и психологически давят на Вас.

Финансовые пирамиды стали более совершенными в наше время. Они подают хорошее и выгодное предложение, только за оберткой «пусто». Обычно это может быть что-то вроде «стартапа», на который собирают деньги. Однако, ничего кроме красивой рекламы проект за собой не имеет.

Время идет, а пирамид становится лишь больше. Все это связано с развитием интернета и простоты инвестирования. Все делается быстро и не выходя из дома (в режиме онлайн). Быстрота принятия решения в этом случае играет на руку финансовым пирамидам. Многие пользователи мало что понимают в интернете и поэтому доверчиво читают рекламу проекта, верят отзывам. Хотя все это либо фейк, либо отзывы счастливчиков, которым удалось попасть в ряды первых клиентов. Если копнуть глубже, то можно выяснить, что на других форумах отзывы будут другими или отсутствовать.

Самым известным примером финансовой пирамиды в России за последнее время — это Сергей Мавроди и его «МММ». Всего за один 1994 год это организация привлекла миллионы людей,

vsdelke.ru

Как работает финансовая пирамида и её суть

В 1994 году, после распада Советского союза, экраны наших телевизоров заполонила реклама о Лёне Голубкове. Короткие ролики рассказывали о том, как легко и просто можно умножить свои сбережения. Этот крупномасштабный инвестиционный проект под широко известным названием «МММ» закончился глобальным крахом надежд миллионов людей. А его организатор Сергей Мавроди объяснил успех данного проекта человеческой алчностью и жаждой легкой наживы.

Это было давно, в лихие 90-е. Сейчас, конечно, время другое. Но разношерстные финансовые махинации растут как на дрожжах.

Если вам еще не доводилось посмотреть телезарисовки о Лёне Голубкове, милости просим:

К сожалению, на настоящий момент законы нашей страны не в состоянии защитить своих граждан от деятельности таких финансовых авантюристов. Поэтому каждому, кто может столкнуться с приглашением в мошеннические схемы заработка (а как показала практика, это может быть совершенно любой человек), необходимо быть в курсе – что такое финансовая пирамида, как работает, каковы ее признаки, и что делать, когда вас приглашают в сомнительные проекты.

Суть финансовой пирамиды

Финансовая пирамида – это особый способ получения денег из воздуха для их организаторов и «счастливчиков», вступивших в первых рядах.

Именно поэтому, главной характерной чертой финансовой пирамиды является способ получения доходов – не от реализации товаров или услуг, а от притока новых участников.

Даже, несмотря на присутствие в некоторых пирамидальных схемах какого-то товарооборота, прибыль получают именно за счет приглашенных в данный проект новых людей.

Эту основную характеристику нужно запомнить раз и навсегда. Под каким бы соусом не подносилась деятельность компании, в большинстве случаев вам все равно объяснят, что за каждого приглашенного вы получаете определенную сумму денег.

Или не объяснят. Потому что финансовая пирамида может мимикрировать под какой-нибудь «эксклюзивный» и «гениальный» инвестиционный проект. Но суть всё равно одна: деньги вы сможете получать только за счет притока новых вкладчиков (или инвесторов).

Вклады, которые приносят в пирамиду новые участники, распределяются между организаторами и предыдущими участниками. Пирамида живет и здравствует за счет постоянного прихода новичков, и когда этот поток ослабевает, а затем и вовсе прекращается – финансовая пирамида обрушивается. Соответственно, тем, кто пришел в это время, не повезло – деньги вернуть они уже не смогут.

Но, разберем все по порядку.

Как выглядит финансовая пирамида

Так уж получилось, что в 21 веке вариаций финансовых пирамид становится всё больше и больше. Суть ее работы остается прежней, а вот маски придумываются всё изощреннее. Обычно пирамиды могут называть себя инвестиционными проектами, социальными фондами (которые могут быть тесно связаны с благотворительностью), сетевыми компаниями (которыми, конечно же, не являются на самом деле), кредитными организациями и так далее.

Как работает финансовая пирамида

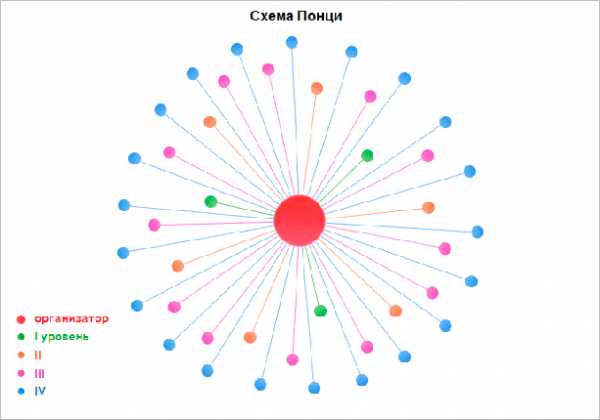

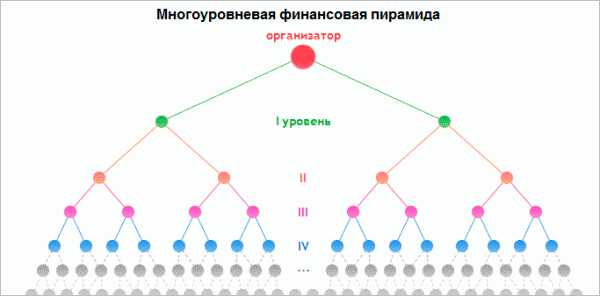

Для наглядности мы приведем схему простой, классической финансовой пирамиды:

Этап 1. Организатор привлекает первых 4 участников вложить 100 долларов, пообещав, что за каждого приведенного новичка, они получат по 25 долларов.

Прибыль организатора: 100*4=400 долларов

Расходы: 0 долларов

Этап 2. Каждый из 4 участников приводит по 4 человека, которые в свою очередь вкладывают по 100 долларов и также за каждого новичка должны будут получить по 25.

Суммарный доход организатора: 4*4*100+400 = 1600+400=2 000 долларов

Расходы: 4*4*25=400 долларов.

Чистая прибыль: 2000-400=1 600 долларов

Этап 3. Каждый из 16 участников, вошедших в проект на 2 этапе, приводит по 4 новичка.

Суммарный доход организатора: 16*4*100+400 = 6400+1600+400 = 8 400 долларов.

Расходы = 16*4*25 = 1600+400= 2 000 долларов

Чистая прибыль: 6 400 долларов.

И так далее…

Таким образом, чем больше человек вступает в пирамиду и приводит новых вкладчиков, тем выше прибыль организаторов. Но и тем быстрее она рухнет, потому что количество человек, которые могут в нее вступить – конечно.

Как только приток новых вкладчиков прекращается – иссякает и денежный поток. Организаторы на этом этапе, как правило, исчезают. А последние вкладчики остаются ни с чем.

Но, еще раз повторимся – в наше время «вариации на тему» растут как грибы после дождя. И глобальная сеть интернет, которая стала доступна каждому, играет в этом росте одну из ведущих ролей. Поэтому, дабы не стать жертвами предприимчивых и креативных аферистов, предлагаем вам ознакомиться со списком основных типов финансовых пирамид.

Типы финансовых пирамид

Финансовые пирамиды могут быть одноуровневыми и многоуровневыми.

Одноуровневые пирамиды, по сути, незатейливы – вкладчики просто приносят деньги за высокий процент или фиксированные выплаты, которые выплачиваются за счет денег последующих вкладчиков. По этому типу и был устроен пресловутый «МММ».

Многоуровневые пирамиды используют усложненные схемы, к примеру, возлагают обязанность пригласить еще несколько человек для того, чтобы получить прибыль.

А теперь переходим непосредственно к разновидностям.

Классический тип финансовых пирамид

Этот тип финансовой пирамиды мы рассмотрели в нашем предыдущем примере. Вкладчики приносят денежки и получают свой доход за счет вновь прибывших. Как говорится, схема стара как мир, все просто и понятно. Однако, до сих пор существуют подобные схемы, а, значит, люди добровольно участвуют в подобных мероприятиях.

Фонды взаимопомощи, «социально-финансовые» проекты и пр.

Это один из самых коварных видов финансовых пирамид, т.к. создатели хитро маскируют суть таких организаций. Обычно они придумывают какую-то идею, часто под видом благостных намерений. Используют для пущей убедительности в дополнение благотворительную деятельность. Рассказывают о своих очень сложных, гениальных, выгодных для всех способах распределения доходов между участниками. Они проводят прекрасную рекламную кампанию, красиво оформляются в интернете. Но смысл всё тот же – деньги делаются из воздуха, продукта нет, а как только ослабевает поток новых участников, проект разваливается.

Инвестиционные финансовые пирамиды

Такие пирамиды быстрой окупаемости, как правило, не обещают. Их организаторы рассказывают, к примеру, об уникальных технологиях или феноменальных и оригинальных инвестиционных проектах, которые обещают быть супер доходными, но в будущем. У таких компаний могут быть все необходимые документы, они будут зарегистрированы в нужных государственных инстанциях. Но через какое-то время, организаторы «высоколиквидных» уникальных проектов исчезают из поля зрения своих инвесторов, оставив им неприятные воспоминания и полезный жизненный опыт.

Если венчурные фонды и частные инвесторы не заинтересованы этим «высокодоходным» предприятием, и организаторам приходится рассказывать о грандиозной выгоде проекта простым людям, далеким от инвестиций… То 99,99%, что это – финансовая пирамида.

Финансовая пирамида под маской сетевого маркетинга

Этому виду финансовой пирамиды, пожалуй, можно дать первое место по своей опасности и коварности. Дело в том, что сетевой маркетинг (или MLM-маркетинг) – это вполне легальный и прозрачный рабочий инструмент ведения бизнеса. Но своей многоуровневой схемой он в чем-то похож на принцип финансовых пирамид.

Однако, у этих двух финансовых инструментов есть одно существенное различие:

в MLM обязательно есть товар (продукт, или услуги), который участвует в получении вашей прибыли самым непосредственным образом – ваш доход зависит от выручки за этот товар или услуги.

А вот в финансовой пирамиде товара либо нет вообще, либо он добавлен в схему для отвода глаз. Например:

- Товары и услуги, которые в рыночных условиях стоят в разы дешевле

- Товары и услуги, которые не востребованы среди потребителей, не имеющие своей ценности

Скорее всего, в таких пирамидах будет большой взнос. Очень вероятно, что взамен вы получите какие-то товары сомнительного качества и назначения, а может быть – юридическое сопровождение, которое вам в лучшем случае понадобится единственный раз за весь оплаченный период. И почти наверняка вам скажут, что главная ваша обязанность не реализовывать товар, а привлекать новых членов этого закрытого клуба, т.к. этими эксклюзивными услугами и товарами могут пользоваться только вступившие в эту пирамиду.

Дополнительно хочется отметить, что такие типы финансовых пирамид, взяли на вооружение элементы корпоративной культуры сетевых компаний. Используются в работе различные тренинги по саморазвитию, проводится «бесплатное» обучение для членов клубов, идут в ход наставничество и покровительственное отношение, проводятся семинары и вечеринки. Очень соблазнительно, на первый взгляд, всё это выглядит для не посвященного обывателя. Поэтому люди часто ведутся. Занимают деньги и на первых порах летают на крыльях от новых впечатлений, информации и знакомств. Но потом для большинства наступает великое разочарование и прощание со своими вложенными кровными денежками.

Как вычислить финансовую пирамиду

Итак, мы плавно подошли к одному из самых важных разделов этой статьи.

Вам позвонил хороший друг и с неподдельным восторгом рассказывает о великолепной возможности избавиться от гнета своего работодателя, стать финансово независимым человеком, перестать работать на дядю, сколотить свою команду, стать успешным и талантливым руководителем и, в последствие, жить в своё удовольствие, получая достойный пассивный доход.

А может быть, вам просто предложили поучаствовать в хорошем добром проекте, который может помочь всему миру стать лучше. Дать возможность вам творить добро, получая за это вознаграждение, благодаря гениальным беспроигрышным схемам организаторов этого проекта.

Как же разобраться в этих хитросплетениях и не попасть на удочку финансовых махинаторов?

Для начала детально изучите признаки финансовой пирамиды.

Признаки финансовой пирамиды

Обещания высокой доходности и быстрой окупаемости

Самый первый признак финансовой пирамиды – это ее необычный для уровня населения высокий доход. Если в процентном выражении – то непременно выше банковских процентов. Это как минимум странно. А если наряду с высоким доходом вам гарантируют безубыточность, что, по сути, экономически невозможно, то это пирамида вероятнее всего.

Обещание быстрой окупаемости так же должно вас насторожить. Представьте, сколько в нашей стране грамотных финансовых инвесторов, крупных бизнесменов. Почему они до сих пор ломают голову над тем, как оптимизировать свой бизнес и в какую нишу стоит вложиться дополнительно. Не проще было бы им вложить часть своих денег в такой высокодоходный финансовый инструмент?

Вопрос, конечно, риторический.

Большая сумма для входа

Этот признак не является обязательным, но очень часто сопутствует пирамидальным схемам. Вам говорят, что вы обязаны вложить ощутимую сумму денег, и приводят весомые на первый взгляд аргументы.

Ваша задача – привлекать в этот проект своих знакомых

- Если одной из главных задач вам вменяют проведение масштабной рекламной кампании среди своих знакомых и близких….

- Если вас успокаивают, что обучат специальным приемам, психологическим инструментам для эффективной вербовки работы…

- Если на ваши вопросы о нравственной составляющей вам отвечают, что переживать не стоит – ведь так вы заботитесь о своих близких, помогая обрести им успех и финансовую независимость….

Лучше сразу оттуда уходить.

Уникальные беспрецедентные технологии (ноу-хау)

Да, именно такие технологии, эксклюзивные головокружительные высокодоходные проекты, которые оказались несправедливо недооцененными крупными инвесторами.

Пассивный, очень пассивный доход

- Если вам обещают максимум результата за минимум усилий…

- Если вам говорят, что вы будете финансово независимыми, практически ничего не делая…

- Или предупреждают, что только вначале придется немножко попотеть – пригласить в проект нужное количество людей и помочь им привести своих…

Вспомните поговорку о бесплатном сыре в мышеловке.

Отсутствие регистрационной и разрешительной документации

У многих финансовых пирамид вы не найдете нужных лицензий и разрешений, возможно они даже не будут зарегистрированы в налоговых органах. Обязательно запросите выписку из ЕГРЮЛ, поинтересуйтесь, есть ли головной офис, действительно ли там находится эта компания. Но, опять же – если вся необходимая документация оформлена надлежащим образом, это вам не гарантирует чистоту намерений этого проекта.

Завуалированные финансовые операции

Обычно финансовые пирамиды тщательно пытаются скрыть свои финансовые схемы. Куда и как распределяются деньги вкладчикам неведомо. Документы не оформляются и не предоставляются. Если вы столкнетесь с таким – будьте начеку.

Если вы уже попались на удочку…

Во-первых, успокойтесь, не скандальте.

Во-вторых, потребуйте вложенные деньги полностью вернуть, что называется, «по-хорошему». Будьте настойчивы и спокойны. Предварительно можно изучить свои права, заучить статью УК РФ о мошенничестве. Когда человек юридически подкован, им сложнее манипулировать.

В-третьих, если потребуется, обращайтесь в правоохранительные органы.

И напоследок…

Если вы считаете, что в начале существования проекта можно заработать, мы вам скажем: «Да, можно». Но подумайте: сознательно участвуя в таких махинациях, не становитесь ли вы соучастником? Ведь на том несчастном конце пирамиды может оказаться любой, в том числе и близкий вам человек. И даже вы, если бы вас пригласили, к примеру, на год раньше.

Помните, что равновесие в мире всегда восстанавливается, и вам непременно вернется ваша жажда быстрого обогащения за чужой счет.

Будьте внимательны ко всем денежным мероприятиям, кто владеет информацией – владеет миром.

investobox.ru

Финансовая пирамида — отличие сетевого маркетинга от финансовой пирамиды

В разное время разные люди стремились получить доход, ничем конкретным не занимаясь, но привлекая в свой проект все большее число инвесторов. Изначально термин «финансовая пирамида» имел иное значение и только в 70-е годы стал обозначать жульничество.

Как работает финансовая пирамида?

Организаторы такого коммерческого учреждения позиционируют свою компанию как некий инвестиционный проект, обещая своим инвесторам доходы, заведомо превышающие таковые по рынку заимствований. Тем, кто интересуется, как устроена финансовая пирамида, стоит ответить, что такая компания ничего не приобретает и не продает: она выплачивает деньги участникам за счет поступлений вкладов вновь прибывших. Наибольший доход при этом получают организаторы проекта и он тем больше, чем больше людей «попадает на крючок».

Признаки финансовой пирамиды

Есть немало критериев, по которым можно узнать такой «эксклюзивный» инвестиционный проект:

- Высокие процентные выплаты, достигающие 50 –100%.

- Финансовую пирамиду характеризует грамотная реклама, апеллирование специфическими терминами, непонятными простым обывателям.

- Отсутствие конкретной информации, которую можно было бы подтвердить, основываясь на независимых источниках.

- Особенностью финансовой пирамиды является и перемещение денежных средств за границу.

- Отсутствие данных об организаторах и координаторах.

- Несуществующий офис и устав. Отсутствие документов, подтверждающих официальную регистрацию.

- Страхование сделок компании в другом государстве.

Как отличить инвестиционную компанию от пирамиды?

Нередко законный инвестиционный проект принимают за пирамиду, особенно если он прогорел и большая часть полученных средств пошла на выплаты ранним инвесторам. Однако, между ними есть существенные отличия. Тем, кто спрашивает, что не является признаком финансовой пирамиды, стоит сказать, что инвестиционная компания не скрывает свою деятельность. При желании всегда можно узнать, кто является ее основателем и руководителем и в какие виды бизнеса эта компания вкладывает деньги.

Прежде чем вступить в такую организацию, можно почитать о ней отзывы в интернете, поговорить с вкладчиками, узнать, регулярно ли они получают выплаты и в каком размере. Финансовая пирамида работает за счет привлечения все большего числа людей, тогда как в честной компании инвестор получит свои деньги независимо от того, сколько еще людей заинтересуются этим проектом.

Чем отличается сетевой маркетинг от финансовой пирамиды?

Вот здесь уже отличия более размыты, ведь даже в законных компаниях дистрибьюторов не уведомляют о том, какой доход они получат в результате своей деятельности, хотя в рекламе он многообещающий. Отличие сетевого маркетинга от финансовой пирамиды в том, что первый занимается сбытом определенной продукции и услуг. Хотя во многих компаниях дистрибьюторы могут получать доход не с продажи товаров, а взымать плату с привлеченных в компанию работников.

Виды финансовых пирамид

В современном мире более распространены два вида пирамид:

- Многоуровневая пирамида. Пример — «Организация Индий» Джона Ло. Организатор привлекал инвесторов для освоения реки Миссисипи. На самом деле большая часть вложенных средств шла на покупку государственных облигаций. Повышений акций в цене было вызвано поднявшимся ажиотажем и когда денежные потоки стали огромными, а цена скаканула до невиданных размеров, пирамида рухнула.

- Финансовая пирамида по схеме Понци. Пример — «SXC», которая работала, продавая собственные векселя. Инвесторов организатор привлекал, обещая им прибыль с обмена купонов, хотя на самом деле он не собирался покупать купоны, ведь обменять их на наличность было нельзя. Когда журналом «Post Magazine» было подсчитано, что для покрытия всех инвестиций в обращении должно находиться 160 млн. купонов, афера была разоблачена, так как количество их держателей насчитывало всего 27 тысяч человек.

Как сделать неразоряемую финансовую пирамиду?

Вариантов, как создать финансовую пирамиду существует множество как в сети, так и реале. Во всемирной паутине большой популярностью пользуется система «7 кошельков». Организатор кладет небольшую сумму на 7 электронных кошельков, затем вносит в этот список свой номер счета и рассылает объявления по социальным сетям, группам и форумам, приглашая вступить в проект. Однако, желающим знать, как построить финансовую пирамиду, нужно помнить, что любой проект такого рода обречен на провал. Даже если в него вступят все жители планеты, она рухнет после последнего вступившего члена.

Как зарабатывать на финансовых пирамидах?

Не слишком жадные обыватели вполне могут получить доход, вступив в такую организацию. Главное – не рассматривать заработок на финансовых пирамидах в качестве единственного и постоянного источника доходов. Вступать в организацию следует на пике ее развития, а не когда многие знакомые и друзья уже на нем заработали, ведь принцип финансовой пирамиды заключается в том, что она долго не живет. Как только вывод станет доступным, наличность вместе с процентами нужно вывести и больше не рисковать.

Последствия финансовых пирамид

С их работой связано немало трагических историй. В конце 20-го века в Албании целая сеть таких компаний с оборотом денежных средств в 30% годового ВВП страны нанесла правительству такой ущерб, что после краха системы наводить порядок и усмирять разгневанных вкладчиков пришлось армии. В результате погибли люди, а правительство было вынуждено уйти в отставку. Инвестиционная пирамида ударяет по самым незащищенным слоям населения, ведь страдают в большинстве своем простые, малограмотные люди.

Психология жертв финансовых пирамид

Жертвами такого инвестиционного проекта становятся не только малограмотные бедные слои населения, но и вполне подкованные в правовых вопросах и обеспеченные люди. Их не смущает обман, и они готовы обманываться, лишь бы иметь возможность обманывать самому. Таких людей с определенным психическим складом относят к астероидному типу. Для их темперамента характерны доверчивость, эмоциональность, легкая внушаемость, не говоря уже о гипнозе.

Они хотят знать, как заработать на финансовой пирамиде, и организаторы готовы ответить на все их вопросы, описывая все в радужных красках, высмеивая и отметая все разумные доводы и создавая атмосферу шального энтузиазма, играя на человеческом безрассудстве, жадности и боязни упустить свой шанс. А когда начинаются первые выплаты, человек уже не может остановиться. Это как в игре в рулетку, где азарт заглушает все доводы разума.

Самые известные финансовые пирамиды

Мир знает немало мошеннических проектов, затронувших тысячи и миллионы людей. Среди них:

- АООТ «МММ» С. Мавроди. Изначально его компания осуществляла финансовую и торговую деятельность, а в 1994 году стала продавать собственные акции, введя определенную маржу на покупку и продажу этих бумаг, которые постоянно росли. Банкротом компанию признали лишь в 1997 году и за это время Мавроди даже успел побывать депутатом, причем когда его афера была уже раскрыта. По разным оценкам жертвами стали 2–15 млн вкладчиков.

- Известные финансовые пирамиды включают компанию «Bernard L. Madoff Investment Securities LLC» Б. Мейдоффа. Он организовал свою фирму в 1960 году, а в 2009 был обвинен в мошенничестве и приговорен к 150 годам тюрьмы.

- «Властилина» В.И. Соловьевой. Ее компания прославилась благодаря получению первыми инвесторами автомобилей, но уже через два года после организации в 1994 году рухнула, оставив без своих кровных больше 16 тысяч человек.

womanadvice.ru

УК «Арсагера» Основные признаки финансовых пирамид

Уровень сложности:

В этом материале рассказывается, как по определенным признакам узнать компанию-мошенника.

Для большинства людей в России словосочетания «финансовая пирамида» и «финансовый рынок» зачастую находятся в одной области сознания, а иногда воспринимаются как синонимы. Бизнес банков, брокеров, доверительных управляющих напрямую связан с деньгами населения. Однако реклама финансовых пирамид, как правило, более агрессивна, напориста и зачастую схожа с рекламой упомянутых финансовых организаций. Поэтому деятельность финансовых пирамид наносит ущерб не только населению, но и добросовестным финансовым компаниям, которые ошибочно воспринимаются людьми как пирамиды.

Основная деятельность УК «Арсагера» — это управление капиталом. И нам часто приходится слышать от людей с низким уровнем финансовой грамотности суждения типа: «ПИФы — это пирамиды». Мы хотим рассказать Вам о том, чем отличается такой популярный и законный инструмент как паевой инвестиционный фонд (ПИФ) от мошеннических финансовых пирамид. Также мы покажем, с помощью каких механизмов защищаются интересы инвесторов при вложении в ПИФы.

Высокая гарантированная доходность, предлагаемая финансовыми пирамидами

Одним из основных признаков финансовой пирамиды является гарантия постоянной высокой доходности, как правило, значительно превосходящей значение инфляции и размеры ставок по банковским депозитам. Это естественно, ведь заманить человека в ловушку проще всего, сыграв именно на его жадности.

В действительности гарантировать доходность инвестиций не может никто. Такие обещания являются прямым нарушением законодательства.

Например, компании, управляющие ПИФами, могут сообщать только уже полученную по факту доходность, которую мог бы получить любой человек, если бы купил паи фонда в соответствующий момент. Кроме того, любой материал о ПИФах должен содержать слова: «Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем».

Конечно, управляющие компании гордятся доходностью, которую они получили по факту управления имуществом ПИФа, и часто используют эту информацию в рекламных целях. Однако у многих людей, ничего не знающих о ПИФах, именно эти данные вызывают ассоциацию с финансовой пирамидой.

Нестандартное лицензирование

Брокерская или управляющая компании в обязательном порядке должны иметь лицензии на соответствующий вид деятельности. Проверить, есть ли у финансовой компании лицензия, можно на сайте Банка России.

Часто мошенники вместо лицензии вывешивают на сайтах и в офисах свидетельство о регистрации юридического лица, которое может получить любой желающий, или копии лицензий, полученных в каких-нибудь экзотических странах. Некоторые финансовые пирамиды, маскируясь под добропорядочную компанию, могут, например, использовать лицензию биржевого посредника на совершение фьючерсных и опционных сделок. При этом ни один из перечисленных выше документов не дает право компании привлекать средства населения.

Иногда же финансовая пирамида делает откровенно «липовую» лицензию, но очень похожую на настоящую. Осторожность никогда не бывает лишней, поэтому всегда проверяйте информацию на официальном сайте Банка России.

Естественно, наличие лицензии не сможет полностью гарантировать, что перед Вами не мошенники, но вероятность мошенничества со стороны компании в этом случае будет существенно ниже.

К сожалению, некоторые финансовые пирамиды заходят настолько далеко, что получают официальные лицензии. На сайте Банка России есть перечень организаций, имеющих признаки финансовых пирамид.

Собственники — офшоры

Зачастую в мошеннических организациях в качестве собственников фигурируют оффшорные компании, а топ-менеджеры — это, как правило, иностранцы с большим количеством придуманных регалий и заслуг.

Использование большого количества внешне мало различимых названий

Финансовые пирамиды часто используют чехарду с названиями, организационно-правовой формой (ООО, АО, ПАО с одинаковыми названиями), филиалами, холдингами, группами и дочерними компаниями. Например, Вы пришли в одну организацию, а на подпись Вам дали документы, в которых фигурирует другая организация с практически аналогичным названием.

Также иногда финансовые пирамиды маскируются под уважаемые финансовые организации, используя их названия или эксплуатируя, так или иначе, тему принадлежности к государственным структурам. Нередки случаи использования мошенниками и названий инструментов, внешне схожих с вполне законными и распространенными. Например, «долевой инвестиционный фонд» вместо «паевой инвестиционный фонд». На слух отличие минимально, но с точки зрения закона долевых фондов вообще не существует.

Использование договора займа

Финансовые пирамиды активно используют в своей деятельности договоры займа, оформляя отношения со своими жертвами, как правило, именно в такой форме.

Договор займа, в соответствии с Гражданским кодексом, имеет право на существование и составляется мошенниками юридически грамотно — так, чтобы обезопасить финансовую пирамиду при возникновении претензий. Никакой системы раздельного учета в рамках финансовой пирамиды, естественно, нет. Деньги клиентов по этому договору займа направляются на счет самой пирамиды. Это значит, что при банкротстве компании пропадают и все деньги инвесторов, так как они объединены с активами фирмы. Можно пытаться через суд добиться возмещения материального ущерба. Только основная задача финансовой пирамиды — не дать Вам возможность вернуть деньги, и как правило, ей это очень хорошо удается. К моменту банкротства компании все деньги уже выведены со счетов мошенническим способом, а на балансе пирамиды остается 2 стула и стол, которые и делятся между всеми кредиторами.

В паевых инвестиционных фондах, в отличие от пирамид, имущество инвесторов защищено, поскольку по закону средства ПИФов учитываются отдельно от средств управляющих компаний. Даже если УК лишится лицензии или обанкротится, инвестор все равно останется владельцем активов, которые входят в состав ПИФа. Это достигается с помощью регистраторов и специализированных депозитариев, которые хранят и учитывают имущество пайщиков и права пайщиков на него. При этом по закону специализированные депозитарии несут солидарную ответственность с управляющей компанией за сохранность этого имущества. Также необходимо добавить, что договоры с банками, в которых открыты счета ПИФов, составлены таким образом, что любой платеж из средств ПИФа требует подтверждения специализированным депозитарием. Это является для пайщиков залогом того, что деньги из фонда не «уплывут» в неизвестном направлении.

Кроме договора займа есть и другие варианты привлечения средств. Иногда используется вексель. Нужно иметь ввиду, что форма данного документа жестко регламентирована законодательством, и при несоблюдении хотя бы одного условия его оформления он признается недействительным. Однако, что договор займа, что вексель — суть от этого не меняется.

Еще один признак — ознакомление клиента с договором только в офисе или при личной встрече. Как правило, до внесения денег Вам не дают договор на руки. У вас нет возможности посоветоваться с юристом и обдумать условия договора.

При управлении ПИФом действуют очень строгие правила раскрытия информации. Правила управления ПИФом и все изменения к ним в обязательном порядке раскрываются на сайте управляющей компании. Кроме того, существует масса независимых источников, где эту информацию можно проверить и подтвердить.

Непрозрачная структура активов, в которые вложены деньги инвесторов

Очень часто мошенники сообщают, что ведут свою деятельность в сферах, которые ассоциируются с высокой доходностью: нефтедобыче, золотодобыче, строительстве или модных сейчас нанотехнологиях, приводя при этом красивые иностранные названия и утверждая, что эти компании — мировые лидеры в своих отраслях. Постарайтесь получить конкретную информацию: что это за компании и где они находятся.

Например, печально известная финансовая пирамида «РуБин» широко рекламировала приобретение фирмы Ocean View Project Ltd, которая якобы занимает ведущие мировые позиции по операциям, связанным с грузовыми и пассажирскими перевозками на морском транспорте и работает уже 16 лет. На деле же Ocean View Project Ltd оказалась недавно зарегистрированной подставной компанией.

Деятельность ПИФов имеет радикальное отличие с точки зрения прозрачности. Вопрос «Куда вложены деньги пайщиков?» имеет четкий и ясный ответ. Законодательством предусмотрено обязательное раскрытие этой информации ежеквартально. Список всех активов обязательно должен быть представлен на сайте компании. Более того, правила ПИФа четко устанавливают перечень активов, которые в принципе могут входить в состав имущества фонда. Например, наиболее популярные у населения открытые ПИФы могут приобретать российские ценные бумаги с высоким уровнем надежности и ликвидности. Вам хорошо известны названия этих компаний — Газпром, ЛУКОЙЛ, Норильский никель, Сбербанк и т.д.

Использование принципов сетевого маркетинга финансовой пирамидой

Почти все пирамиды существуют за счет так называемого «сетевого маркетинга» (MLM). Это значит, что Вы получите дополнительный доход если приведете в пирамиду своих друзей и знакомых. В свою очередь и доход приведенных Вами людей также зависит от количества приведенных ими друзей. Таким образом, число людей, вовлеченных в аферу, растет в геометрической прогрессии. Кстати, именно поэтому подобные мошеннические схемы и называются пирамидами. Стоит отметить, что в некоторых странах сетевой маркетинг официально запрещен (Китай) либо очень жестко ограничен законодательно (США).

Также в некоторых пирамидах встречается требование заплатить вступительный взнос за право получать и распространять какие-нибудь рекламные материалы.

Нередко встречается использование эффекта толпы и давление на психику — в мошеннических компаниях работают люди, являющиеся хорошими психологами. Вас убеждают, что Вы здесь неслучайно, что Вы — «избранный», что Вам повезло. На собраниях (семинарах) создается атмосфера неистового энтузиазма, праздника, играет музыка. У компании помпезный офис (чаще — аренда зала в гостинице). Нарядные улыбчивые сотрудники. Они не предоставляют никакой конкретной информации («мы пока не можем раскрыть Вам всю суть»), но очень умело оперируют словами типа «FOREX», «фьючерс», «трейды».

Выводы

- Мошенническая компания не обязательно должна соответствовать всем приведенным признакам. Но наличие у компании хотя бы нескольких перечисленных признаков — это уже повод серьезно задуматься.

- Не бойтесь спросить или уточнить у сотрудников компании что-то, что кажется Вам подозрительным. Сегодня постесняетесь спросить — завтра можете потерять все вложенные деньги.

- Не верьте никому на слово в вопросе Ваших финансов. Проверяйте информацию в независимых источниках.

- В экономике есть непреложный закон: «Высокой доходности без соответствующего риска не бывает». Помните об этом, когда будете в очередной раз слышать о предложениях высокой гарантированной доходности.

arsagera.ru

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.