на что стоит обратить внимание +Видео

Большинство людей свободные денежные средства предпочитают вкладывать в финансовые инструменты для их приумножения.

Большинство людей свободные денежные средства предпочитают вкладывать в финансовые инструменты для их приумножения.

Одним из наиболее популярных таких инструментов является банковский вклад.

На данный момент достаточно много банков предлагают приумножить деньги вкладчиков на определенный процент.

При изучении предложений рынка важно обращать внимание не только на предлагаемый процент по вкладу, но и на ряд дополнительных обстоятельств, которые также влияют на получаемую прибыль.

Одним из таких условий открытия вклада является наличие или отсутствие капитализации процентов.

Содержание статьи:

Капитализация процентов. Суть

Терминология

Капитализация процентов

Суть этого на первый взгляд сложного термина достаточно простая. Капитализация процентов предполагает прибавление уже накопленных за определенный период времени процентов к телу вклада. Такое действие увеличивает размер депозита и, как следствие, будут увеличиваться и проценты по депозиту в целом.

Вклад со сложными процентами

Такую форму получения дополнительной прибыли называют вкладом со сложными процентами, так как окончательная процентная ставка за счет изменения суммы депозита за время его срока будет несколько выше, чем в начальных условиях. Периодичность капитализации процентов чаще всего сводится к трем основным вариантам – каждый месяц, каждый квартал, каждую неделю.

Депозит

Важный момент при выборе депозита понимать периодичность начисления процентов и периодичность их капитализации. Это не одно и то же. Банк может еженедельно начислять проценты на тело вклада, а капитализацию проводить, например, ежеквартально.

Недостатки вкладов с капитализацией процентов

Казалось бы, за время действия депозита сумма увеличивается дополнительно, что может омрачить эту картину? Но, как и у любого явления есть две стороны, так и у вкладов со сложным процентом имеются свои недостатки.

- Такие вклады не предусматривают возможность частичного снятия тела депозита либо накопленных процентов.

- Изначально процент по вкладам с капитализацией ниже, чем вкладов с простыми процентами приблизительно на те же самые 0,5 – 1 процент, на которые будет дополнительно увеличен вклад при использовании сложного процента.

- Капитализация вклада, как правило, не используется на депозитах сроком менее 6 -12 месяцев.

Поэтому выбирая между вкладом с капитализацией или простым процентом, важно определиться насколько вам могут срочно понадобиться денежные средства в период действия вклада и внимательно сравнить эффективные ставки банков.

Советы вкладчикам

В заключении несколько советов тем, кто размышляет над приумножением денежных средств с использованием такого инструмента как вклады.

Если вы твердо понимаете, что в ближайшее время денежные средства не понадобиться, то отдавайте предпочтение вкладам с капитализацией процентов на длительный срок. Еще одним бесспорно плюсом вкладов с капитализацией является то, что после того как проценты будут присоединены к телу вклада на них будет распространяться система страхования вкладов.

Если вы твердо понимаете, что в ближайшее время денежные средства не понадобиться, то отдавайте предпочтение вкладам с капитализацией процентов на длительный срок. Еще одним бесспорно плюсом вкладов с капитализацией является то, что после того как проценты будут присоединены к телу вклада на них будет распространяться система страхования вкладов.- В других ситуациях выбирайте вклады с теми функциями, которые вам сейчас необходимы – частичное снятие тела вклада либо процентов. При этом следует помнить, что при досрочном изъятии вклада вы можете потерять все заработанные проценты.

- Программы финансирования сравнивайте исходя из эффективной ставки по каждому отдельному предложению. Для этого можно воспользоваться помощью сотрудников банка в отделении либо он—лайн калькулятором на просторах интернета.

- При выборе вклада, не забывайте о надежности банка, проверяйте рейтинги и репутацию финансовой организации.

Что такое капитализация процентов по вкладу

Деньги не будут приносить прибыль, если не заставить их работать.

Банковские учреждения предлагают гражданам один из самых простых путей получения дополнительного дохода путем размещения средств на депозитах. Существует множество вариантов, но самыми выгодными считаются те, в условиях которых предусмотрена капитализация самих вкладов и процентов по ним. Поговорим об особенностях этой процедуры и рассмотрим лучшие предложения банковских организаций.

Основные финансовые термины

Итак, что это такое? Капитализация по сути представляет собой увеличение (причисление) первоначально вложенной суммы денег на начисленные проценты. В результате этой операции размер средств на счете увеличивается и следующее начисление производится уже на больший итог. Подобным образом доход приносит не только так называемый стартовый капитал, но и все начисленные на него деньги.

Этот метод еще называют «сложный процент», подразумевая большую эффективность «на выходе».

Сроки– временные циклы (периоды) начисления и причисления дивидендов. Устанавливаются индивидуально и самостоятельно каждым банковским учреждением.

Делится на следующие виды:

- Разовая – с зачислением в конце срока действия. В некоторых случаях предусмотрена пролонгация.

- Ежегодная – с зачислением по итогам года. Редко используется на практике.

- Ежеквартальная – с расчетом по итогам кварталов. Самый часто встречающийся и выгодный вариант.

- Ежемесячная – расчет по итогам месяцев также обуславливает хорошую доходность.

- Ежедневная – крайне редко встречается в силу отличной доходности.

Для справки – банки обязаны делать ежедневный расчет, но начислять необходимо в точности как предписывают условия договора. То есть чем чаще, тем выгоднее. Но ежедневные начисления пока мало кто предлагает, значит самый выгодный вариант – с ежемесячной капитализацией.

Таким образом, заключая договор с банком, обращайте внимание, есть ли пункт о «сложном дисконте» в Вашем договоре. Ведь даже при меньшей процентной ставке такой вклад может оказаться финансово выгоднее, чем без нее при большем проценте, но начислением по итогам полугода, а то и года.

Обязательные условия договоров депозитов с капитализацией

При оформлении таких договоров банками прописываются непременно следующие условия:

- процентная ставка;

- сроки и конкретные периоды начисления;

- начисление дисконта в зависимости от фактического размещения средств и причисленных сумм;

- условия промежуточных выплат (внутри срока) путем причисления к основному депозиту.

Суть в том, что существуют разные способы выплат зачислений: на карточку, «до востребования» или путем причисления как дополнительный взнос. Первые два способа не предусматривают увеличение депозита, соответственно, доход расти не будет. И только в третьем способе результат увеличивается после каждого начисления, и Ваш доход растет. Этот момент очень существенен и на него стоит обратить особое внимание.

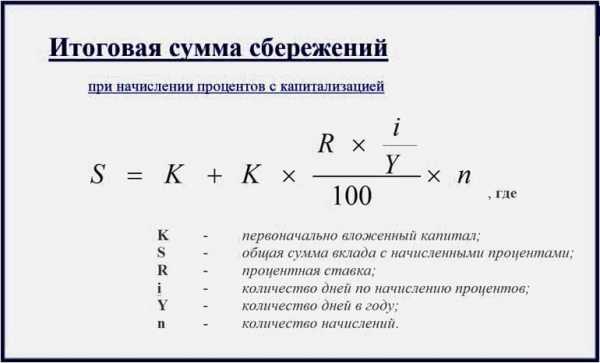

Как рассчитать проценты с учетом капитализации

Обычно в банках применяются две формулы:

- простая;

- сложная (приведена ниже).

Основной принцип в том, что начисления вкладчику не выплачиваются, а прибавляются к основной сумме, то есть деньги начинают работать на хозяина.

Чтобы было понятно, приносит ли прибыль клиенту капитализация, рассмотрим простой пример.

Открыт депозит на 300 000 в рублях под 10,75 % годовых на срок 12 месяцев, для показательного расчета взято 2 года.

| Сумма | Обычная простая формула (сумма через 1 год/2 год) | Годовая сложная (сумма через 1 год/2 год) | Квартальная сложная (сумма через 1 год/2 год) | Ежемесячная сложная (сумма через 1 год/2 год) |

| 300 000 | 332250/332250 | 332250/ 367966,92 | 333573,54/370904,31 | 333887,42/371602,66 |

| Прибыль за год (1/2) | 32250/32250 | 32250/35716,92 | 33573,54/37330,77 | 33887,42/37715,24 |

| Прибыль за 2 года всего | 64500 | 67966,92 | 70904,31 | 71601 |

| Прибыль за счет капитализации всего | — | 3466,92 | 6404,31 | 7102 |

Из приведенного примера видно, что наибольшей прибыльностью обладает ежемесячный расчет, поэтому выбирая эту услугу, обратите внимание на периодичность начисления.

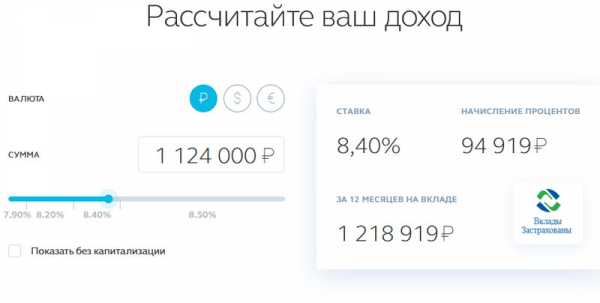

Калькулятор депозитов помогает подобрать через интернет самый доходный вид вложения денег. Популярный расчет здесь https://www.banki.ru/services/calculators/deposits/.

Виды вкладов в Сбербанке и других учреждениях

Традиционно при размещении средств на длительные сроки клиенты не имеют права ни снимать деньги, ни увеличивать первоначальную сумму. Но многие финансовые структуры предлагают своим вкладчикам сегодня пополняемые депозиты, условия которых предусматривают дополнительные взносы.

Вклады от Сбербанка с капитализацией:

- «Пополняй Онлайн» и «Пополняй» – минимально от 1 000, срок от 3 мес. до 3 лет. Можно пополнять, снимать досрочно нельзя, % ежемесячно от 6,75 до 8,05.

- «Сохраняй Онлайн» и «Сохраняй» – минимально от 1 000, срок от 1 мес. до 3 лет. Нельзя пополнять и снимать досрочно, % ежемесячно от 6,3 до 8,4.

- «Управляй Онлайн и «Управляй» – минимально от 30 000, срок от 3 мес. до 3 лет. Можно пополнять и снимать досрочно по частям, % ежемесячно от 5,85 до 7,6.

Высокие ставки предлагают Металлинвестбанк, Банк Финам, Алеф Банк – 11%; Балтинвестбанк, Интеркоммерцбанк – 10 %; Экопромбанк – 10,2 %; Айманибанк – 10,5 %. Банк УБРиР начисляет дивиденды ежедневно при достаточно высокой ставке в 11,25 % годовых, а Совкомбанк под 11,5 %. Нюансы обслуживания необходимо уточнять в конкретном учреждении.

Итак, выбирая оптимальный способ получения доходов от инвестирования денежных средств, предварительно необходимо провести расчет депозита по разным формулам, уточнив для этого предложение по капитализации и периодичности применения формулы начисления и причисления процентов. Выбирая подходящий банк, узнайте ставку и самостоятельно рассчитайте будущую прибыль, исходя из существующих предложений банковских продуктов.

Очень ждем ваши отзывы, репосты и комментарии, спасибо.

banki-v.ru

Что такое капитализация процентов на счете по вкладу

Финансовые средства, чтобы приносить стабильную прибыль своему владельцу, должны работать. Самый простой и самый популярный способ приумножить свой капитал – это банковский вклад, в качестве прибыли по которому являются определенные проценты. Однако, изучая предложения банков по депозитам физических лиц, многие простые люди, которые не являются финансистами, часто сталкиваются с непонятной специфической терминологией, одним из которых является термин «капитализация вклада».

Капитализация процентов по депозитам – что это такое?

Несмотря на довольно сложную формулировку этого термина, суть его предельно проста. Накопленные по вкладу физического лица проценты за определенный период, например, за один месяц, добавляются к основному телу депозита. Таким образом, вклад с каждым месяцем увеличивается, как и начисляемые по нему проценты, так как они каждый раз начисляются на большую сумму. Такая схема депозитов физических лиц часто именуется вкладами со сложными процентами (итоговая, или эффективная, процентная ставка по вкладам этого типа всегда выше, чем изначальная).

Сегодня стабильно высокой популярностью пользуется капитализация процентов по депозитам физических лиц с ежемесячной, ежеквартальной или ежегодной периодичностью. А вот ежедневная или еженедельная капитализация процентной ставки по вкладу сегодня встречается крайне редко. Стоит учитывать, что капитализация процентной прибыли, которую изначально подразумевает вклад, и непосредственное начисление процентов на сумму, которая находится на счете, — это два совершенно разных понятия. Например, проценты по депозиту физического лица могут начисляться каждый календарный день, а вот добавляться к основному телу вклада на счете они могут только ежемесячно (ежеквартально).

Расчет капитализации процентов по депозиту

Капитализация процентов, которую подразумевает вклад этого типа, рассчитывается сотрудниками банка. Для этого используется специальная формула. Но при желании, расчет своего дохода по депозиту этого типа вкладчик может провести и самостоятельно. Так, чтобы рассчитать общий доход по вкладу с капитализацией процентов используется следующая формула:

Р = Д х (1 + %)^П

Р – результат расчета.

Д – депозитный вклад.

% — процентная ставка за один конкретный период.

П – конкретное количество периодов, на которые размещается вклад в банке.

Чтобы выполнить расчет прибыли по капитализации вклада за конкретный период используется уже совсем другая формула. Вот так выглядит формула для расчета ежемесячной капитализации процентов по депозиту.

Р = Д х (1 + %:12)^П

В данном случае П – это срок, на который был сделан вклад, в месяцах.

Капитализация процентов по депозитам – плюсы и минусы

Итак, разобравшись, что это такое – капитализация процентной ставки по вкладу, невольно можно прийти к выводу, что вклад со сложной процентной ставкой намного выгоднее, чем депозитные программы, подразумевающие обычные фиксированные проценты. Однако здесь не все так просто. К основным достоинствам вкладов этого типа можно отнести:

- Постоянное присоединение процентов к сумме, которая находится на счетедепозита, постоянно увеличивая тело вклада и процентные начис

zaim15.ru

Насколько выгодна капитализация процентов на счете по вкладу? :: BusinessMan.ru

Простая мысль о том, что деньги должны работать, а не просто лежать дома мертвым грузом под подушкой или матрасом, и приносить доход своему владельцу, посещает многие светлые головы. Результатом этих размышлений обычно становится решение открыть вклад. Далее начинаются мытарства в поиске подходящего кредитного учреждения.

На сегодняшний день финансовые системы знают множество объектов для инвестирования – недвижимость, бизнес, драгоценные металлы, ценные бумаги. Естественно, инвестиции сопряжены с рисками, но научившись их грамотно оценивать, можно достичь на этом поприще вполне реальных успехов. Рассмотрим, что такое капитализация процентов на счете по вкладу.

Капитализация процентов — что это?

Капитализация в данном случае — это вид расчетов и начислений по сумме, которая находится на депозите. Если быть точным, то это начисления, осуществляемые не по окончании срока, от суммы, которая была изначально, а на протяжении всего периода вклада на определенных условиях. Например, это может происходить один раз каждый квартал в течение года. При каждом начислении процент считается не от изначальной суммы, а от той, которая к этому моменту находится на счету. Сумма со временем будет стремительно (или не очень, в зависимости от вашего выбора) расти. Выгоден ли вклад с ежемесячной капитализацией?

Вклады с ежемесячным начислением процентов

В большинстве случаев, если выбрать капиталовложения с условиями ежемесячного зачисления на счет, но процентом пониже, можно выиграть в финансовом отношении больше, чем в случае с начислением раз год, но по более высоким банковским ставкам. Сохранение денег на депозите является одной из наиболее популярных возможностей преумножить вклад. Деньги в этом случае оказываются частично застрахованными от инфляции, да и по соображениям безопасности этот вариант, безусловно, надежен.

Вид и количество депозитов многообразны, как и количество банков, эти услуги предлагающих. Выбирать нужно тот, который подходит именно вам по срокам, цели и процентной ставке. Одной из важнейших характеристик банковских депозитов являются сроки, в которые клиент может получать доход. Рассмотрим положительные и отрицательные стороны капитализации процентов на счете по вкладу.

Плюсы и минусы

Преимущества такого размещения средств, казалось бы, вполне очевидны. Обозначенный выше пример это доказывает. Тем не менее, как и многие другие финансовые инструменты, этот вариант не без недостатков.

К минусам в данном случае можно отнести то, что зачисления снимаются только в определенный период, указанный в договоре, иначе теряются проценты по вкладу. Но смущает этот момент не каждого вкладчика (ведь у всех свои обстоятельства). При досрочном снятии вложенных сумм в полном размере вкладчик получает абсолютно другой доход.

Сложные проценты не всегда более выгодны, чем стандартный метод расчета ставки по депозиту, поскольку эта ставка, как правило, не очень высока, поэтому не всегда стоит делать выбор именно в пользу депозита со сложными расчетами. Лучше, проанализировав все предложенные варианты, остановить выбор на наиболее выгодном с точки зрения доходности. Какая бывает капитализация процентов на счете по вкладу?

Виды

Безусловно, в случае с банковскими вкладами, сложные проценты работают на вкладчика, при правильном расчете и понимании условий, разумеется. Но иногда такой фактор, как капитализация, работает не совсем в позитивном ключе. Например, в случае с кредитами. Повсеместно мы встречаемся с такой ситуацией, когда человек берет совсем не астрономическую сумму, но выплачивает её довольно длительный промежуток времени. На протяжении периода можно было бы давно выплатить задолженность целиком, тем не менее иногда оказывается, что выплачена только часть кредита. Вот тут и появляются те самые сложные проценты. В этих ситуациях расчет таков: с каждым месяцем изначальная сумма растет в соответствии со своим, определенным договором, процентом.

Как происходит капитализация процентов на счете?

Это значит, что расчет переплаты устанавливается от суммы с уже начисленными процентами. Можно понять, что это далеко не самый выгодный вариант кредитования, так как предполагается изначально, что переплачивать меньше можно, выплатив задолженность быстрее. Просто о капитализации в момент выбора кредита никто не думает, а невыгодность условий не всегда очевидна.

Существует и такой вид капитализации, как рыночная. В этом случае анализируют денежный рост, как показатель эффективности определенной отрасли экономики, сферы деятельности или отдельно взятого предприятия. Если, к примеру, выбрать определенную организацию, то, изучив ее бухгалтерский отчет, можно проследить движение оборотных средств данной фирмы в ту иди другую сторону. Для того чтобы получить целостную картину, нужно учесть лишь тот капитал, который принадлежит самой организации, исключив из расчетов все заемные средства. Рыночная капитализация никак не соотносится с депозитными вкладами, она скорее позволяет увидеть общие тенденции развития этого процесса.

На что обратить внимание при выборе?

В первую очередь нужно изучить сведения о самом банке, и, несмотря на все предлагающиеся преимущества, постараться объективно оценить все за и против. Независимо от запредельности предлагаемых доходов, безопасность денег – это первоочередная характеристика при выборе. Например, такой очевидный факт, чем нереальнее и выгоднее для вкладчика проценты по вкладам, тем более банк нуждается в ваших средствах, тем меньше у него своих средств. Как правило, это прямой путь к банкротству.

Как правильно выбрать вклад с пополнением и капитализацией?

Конечно, небольшие вклады почти всегда попадают под действие страховки. И все же лучше иметь дело лишь с проверенными кредитными учреждениями. Выбор осуществлять нужно по нескольким критериям: отзывы клиентов, срок существования банка, репутация. Второй основной момент (при выборе капитализации вклада) – это то, как быстро эти деньги могут понадобиться и будет ли в них нуждаться клиент в ближайшее время. Если ответ на этот вопрос положительный, то очевидно, что нужно рассматривать краткосрочные вложения.

Не стоит останавливаться на первом попавшемся предложении, поскольку в нашей стране работает, и вполне успешно, много крупных банков и прочих финансовых учреждений, которые предлагают выгодные, конкурентоспособные банковские продукты. Стоит сравнивать не только разные учреждения, но и разные виды вкладов, так как многие из них имеют какие-либо уникальные условия для клиентов.

Что такое капитализация процентов на счете 08? Разберемся.

В бухгалтерском учете начисленные по кредиту проценты необходимо относить на дебет счета 08. Но только в том случае, если кредит взят для того, чтобы создать инвестиционный актив, проценты включают в его первоначальную стоимость.

Периоды зачисления по депозитам

Все периоды, в которые банк начисляет процент, выбирает и предлагает сам банк. Вкладчик же соглашается с ними или отвергает условия, предложенные ему. Различают такие варианты зачисления:

- Разовое. Очень невыгодно, поскольку зачисление происходит один раз, в конце периода.

- Ежегодное. Низкая доходность при маленьком отрезке времени, хотя при более длительном периоде, от пяти лет может быть вполне приемлемым решением.

- Ежеквартальное. Более выгодный и удобный вариант, для тех, кого интересуют краткосрочные депозиты, так как проценты «капают» каждый квартал.

- Ежемесячное. Наиболее подходящий для краткосрочного вложения по депозиту, так как процент начисляется каждый месяц.

- Ежедневное. Редкость среди банковских продуктов, так как невыгоден банку совершенно.

Капитализация в Сбербанке

Популярна капитализация процентов на счете по вкладу в Сбербанке. Там можно выбрать наиболее подходящий вклад из линейки продуктов, например, «Пополняй», Сохраняй», «Управляй». По каждому такому вкладу доступна капитализация. То есть начисленные проценты будут причисляться к общей сумме, и уже в дальнейших периодах процент будет более выгодным.

Вывод

Из всего сказанного выше можно сделать вывод, что такое явление, как капитализация процентов на счете по вкладу, имеет все же больше положительного, чем отрицательного. Этот вид вкладов рассчитан на людей, интересующихся стабильностью дохода, а также имеющих желание получать максимально возможную прибыль за наиболее короткий срок.

businessman.ru

Капитализация процентов на счете по вкладу (депозиту) в 2019 году

Банковские вклады можно открыть по большому количеству программ и в самых разных банках.

Но при этом от конкретных условий зависит и уровень дохода вкладчика, который тот может получить просто за предоставление денег банку.

Отдельным явлением, которое следует изучить для максимально выгодного вклада, является капитализация.

Она помогает увеличить прибыль, но только при условии, что вклад будет постоянно находиться в банке.

Поэтому, чтобы внести ясность в сферу вкладов, следует узнать, что это такое капитализация процентов на счете по вкладу в 2019 году.

Ведь помимо того, что она сильно повышает эффективность вклада, найти ее можно далеко не во всех программах, но при этом определенные виды займов без нее не могут обойтись.

Поэтому следует подробно рассмотреть все нюансы, чтобы сделать действительно выгодный займ.

Первоначальные данные

Вклад сделан для того, чтобы выгодно было и банку, и его клиенту. При оформлении сделки человек дает свои средства финансовому учреждению, а то, в свою очередь, включает их в собственный оборот и применяет для всевозможных сделок.

Таким образом, приумножая деньги в разы, банк еще и выплачивает определенный процент вкладчику, позволяя при этом не рисковать деньгами, как это бывает во всевозможных бизнес-идеях и стартапах.

Следует понимать, что для вклада, как и для прочих банковских услуг, обязательной деталью является договор. Договор вклада можно скачать здесь.

Его составляют и подписывают обе стороны, а в самом документе в обязательном порядке указываются все условия конкретного вклада, то есть сообщается процент, отображается сумма вклада и всевозможные нюансы, которые могут повлиять на судьбу денег и материальное положение вкладчика.

Определения

Вклад — это сумма денег, размещенная на депозитном счету в банковской организации.

За счет вклада, клиент может получать процентные выплаты — деньги, которые банк выплачивает вкладчику за использование денежных средств.

Договор вклада — это документ, в котором содержится основная информация о вкладчике и депозите, а также о стороне инвестирования средств. При помощи данного документа можно защитить свои права в суде.

Капитализация — это опция, которая доступна не во всех программах вкладов, позволяющая увеличить доходность депозита за счет присоединения процентов к сумме вклада. Физическое лицо — это гражданин, который может выступать вкладчиком.

Каково его значение

Капитализация выступает важной частью оформления вклада. Этот показатель может увеличить доходность вклада. Обычно такой метод используют при небольшом первоначальном взносе по депозиту.

Накопление происходит путем присоединения к телу депозита начислений по процентам, что позволяет увеличивать сумму вклада каждый месяц. А значит, будет увеличиваться и уровень дохода от депозита.

Однако минусом такой опции выступает отсутствие возможности каждый месяц использовать проценты по вкладу — они выплачиваются только после закрытия депозита.

Правовая база

Осуществление деятельности по выдаче вкладов регулируется законодательством России очень строго. Так, главным законом выступает Федеральный закон №395-1-ФЗ “О банках и банковской деятельности”.

Этот законодательный акт, кроме основных положений о работе банковских организаций, содержит и актуальные для вкладчика положения. Перед подписанием договора, следует ознакомиться со статьей 29.

В ней говорится о том, какой алгоритм расчета процентных ставок для депозитов и кредитных операций должны использовать данные финансовые организации.

В случае нарушения законодательства, предусмотрено наказание и возможность обжалования договора в суде.

В статье 36 говорится непосредственно о понятии вклада. Там же можно найти информацию о важности проверки лицензии организации на предоставление подобных банковских услуг.

В отношении вкладчиков, которые выступают физическими лицами, государство выдвигает обязательное требование в виде страхования депозита.

Без оформления данного документа, открыть вклад на территории России не может ни один банк.

Данные положения включены в Федеральный закон №177-ФЗ “О страховании вкладов физических лиц в банках Российской Федерации”.

В Гражданском кодексе Российской Федерации также отражены положения по поводу составления договоров о вкладах. Найти всю информацию можно в главе 44 данного нормативно-правового акта.

Особенности данной ставки

Многие депозиты в российских банках предлагают дополнительную опцию в виде капитализации процентов. Каждый клиент может выбрать, хочет ли он использовать данный вид накопления.

Главная особенность данной ставки состоит в том, что проценты начисляемые за месяц, складывают с телом кредита.

В итоге, на следующий месяц получается получить большую выплату по процентам — от увеличенной суммы вклада. И так происходит весь период размещения вклада.

За счет капитализации получается достичь большей эффективности от вклада даже за короткий период. Поэтому банковские организации уменьшают процентную ставку по вкладу при выборе капитализации.

Основным положительным качеством данного вклада становится высокая доходность. Однако, вместе с тем, вкладчику приходится отказаться от ежемесячной прибыли в виде процентов по вкладу. Поскольку все выплаты осуществляются в конце периода.

Как открыть депозит

Для того, чтобы открыть вклад в любом из банковских учреждений, следует совершить последовательность таких действий:

- Выбрать банковскую организацию и тип вклада.

- Рассчитать размер прибыли от сделки.

- Подать заявление на вклад — через офис банковского учреждения, интернет-банк или сайт.

- После одобрения заявки можно собирать необходимые документы для банка.

- Пройдя проверку и окончательное решение банка, подписывается договор вклада.

Когда вся официальная часть оформления сделки закончена, клиент банка должен разместить денежные средства на депозитном счету.

При этом каждая банковская организация определяет свой период времени для совершения данного действия.

Открытие депозита предусматривает приобретение еще нескольких услуг и продуктов банковской организации. Например, необходимо открыть карту, с которой будет пополнен депозитный счет.

На эту же банковскую карту поступят средства после окончания срока действия соглашения вместе с начисленными процентами.

Формула расчета

Оформление депозита всегда сопровождается проведением подсчетов стоимости данной сделки.

Главным показателем успешности размещения депозита является сумма процентов, полученных за весь период вклада. Этот показатель можно получить, используя формулу сложных процентов.

Для расчетов понадобятся следующие показатели:

- сумма депозита;

- процентная ставка на момент проведения капитализации;

- количество депозитных периодов, которые применялась данная опция.

Первое, что рассчитывают — единицу складывают с процентами и возводят в степень количества депозитных периодов. Далее этот показатель умножают на сумму вклада и отнимают от полученного сумму вклада.

Таким образом получается рассчитать точную сумму процентов. Но все показатели стоит брать из уже готового к подписанию договора. Иначе точных результатов не будет.

Автоматический расчет осуществляется при помощи специальных калькуляторов. Их можно найти как на сторонних сайтах, так и на официальных страницах банковских организаций.

При этом второй вариант выдаст наиболее достоверную информацию и в поля не нужно будет вносить много данных — они включены в калькулятор при разработке.

Договор вклада с капитализацией процентов (образец)

Выгодные вклады с капитализацией процентов оформляют во многих банках России. Но для того, чтобы сделка была юридически закреплена и правильна, следует составить договор. В этом документе указывают основные положения о вкладе и сторонах сделки.

Чем больше нюансов содержится в договоре, тем легче доказать правоту одной из сторон в случае необходимости судебного разбирательства.

При ознакомлении с документом договора, следует обратить внимание на такие показатели:

- Процентные ставки и алгоритм их начисления.

- Как производится выплата процентных ставок по вкладу.

- Спорные ситуации и пути их решения.

- Варианты изменения процентной ставки — порядок действий.

- Штрафы и нарушения договора.

Все эти моменты влияют на то, насколько комфортным в использовании будет вклад. Ведь при наличии в документе пункта с автопролонгацией депозита, клиент, который не обратил внимание на такую деталь, может потерять проценты по вкладу.

Поскольку автоматическое продление может произойти после 3 месяцев размещения. А вот льготный период для расторжения начинается в банках обычно с года. Тогда клиенту могут не выплатить проценты.

Как рассчитать ставку по сбережению

Для того, чтобы посчитать ставку, которую установит банк при размещении вклада, необходимо выбрать некоторые показатели:

- сумму депозита и срок его размещения;

- валюту — рубли РФ или иностранную;

- дополнительные опции по вкладу в виде наличия снятий и пополнений.

Только в соответствии с данными показателями можно посчитать ставку.

С пополнением

Сбербанк вклады с капитализацией процентов предлагает по всем программам. Получить выгоду можно в каждом из вкладов.

В программе Пополняй показатели будут такими:

| Начальная сумма | С капитализацией | Ежемесячная выплата | |

| Сумма,рубли | 700 тысяч | 708 059 | 708 028 |

Такой размер прибыли будет при размещении вклада на 91 день под ставку в 4,6 годовых.

Снятием их без потери

Если необходима функция снятия без потери процентов, то стоит выбирать программу в банке, которая позволяет данную опцию.

Такими функциями обладают вклады по следующим программам:

| Банк | Программа | Ставка, % |

| Тинькофф | СмартВклад | 8,00 |

| Локо-Банк | Доходная стратегия | 9,6 |

| Аспект | Комфортный | 7,75 |

| Глобэкс | Универсальный | 7,75 |

| Транскапиталбанк | Пенсионный | 7,8 |

Рейтинг банков

Для определения лучших условий размещения вкладов, стоит сравнить предложения от ведущих банковских организаций.

Такими в России являются следующие представители финансового рынка, которые предлагают капитализацию процентов по вкладам для своих клиентов:

| Банковское учреждение | Программа | Сумма и срок | Процент, % в год |

| ВТБ | Быстрый доход | 30 тысяч на 121 день | 8 |

| ВТБ 24 | Выгодный | 200 тысяч на 91 день | 7,4 |

| Альфа банк | Линия жизни | 50 тысяч на год | 6,4 |

| Россельхозбанк | Накопительный | 1 миллион на 455 дней | 6,9 |

Стоит отметить, что данные банковские организации предполагают не только оформление вкладов с капитализацией.

Они дают право выбора клиенту приоритетного способа начисления процентов. Поэтому во всех программах есть возможность получить как капитализацию, так и ежемесячные выплаты.

Подводные камни

При оформлении вклада следует помнить о нюансах, которые сопровождают данную процедуру.

Дело в том, что получение депозита с хорошими показателями по ставкам зависит от нескольких факторов. Одним из главных выступает категория вкладчика.

Так, для пенсионеров в большинстве банковских организаций предусмотрены отдельные программы с повышенными ставками.

Поэтому при наличии пенсионного удостоверения, лучше получить вклад именно по такой программе. Каких-либо разделений для тех, кто вышел на пенсию по выслуге или старости нет.

Еще одним подводным камнем является налогообложение вкладов физических лиц. Стоит помнить, что оформляя вклад с процентной ставкой.

Которая превышает на 5 процентных пунктов установленную ЦБ, необходимо оплатить налоговый сбор. Он будет составлять 35% от полученной суммы.

Что это такое МФО узнайте из статьи: кредиторы.Где взять беспроцентный займ на карту, читайте здесь.

Можно ли оформить депозиты для физических лиц через официальный сайт Россельхозбанка, смотрите здесь.

Капитализация процентов является выгодным вариантом оформления вклада. Эта дополнительная функция позволяет получить больший доход, нежели стандартный способ оформления.

Но при этом есть нюансы, которые стоит учитывать. Например, необходимость отказа от ежемесячных выплат по процентам — все начисления перейдут в пользование вкладчика только после окончания срока действия вклада.

Видео: формула сложных процентов. Капитализация

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

zaymrus.ru

Что такое капитализация вклада и капитализация процентов по вкладу?

Современная банковская система состоит из множества банков. Банки помимо собственных средств работают также за счет средств привлеченных, то есть, за счет вкладов. Привлекаться могут свободные средства как физических, так и юридических лиц, но активность привлечения и предлагаемые процентные ставки напрямую зависят от нуждаемости банка в дополнительных денежных средствах. Видов вкладов множество, но наиболее выгодным для клиента считается вложение средств, при котором есть капитализация процентов по вкладу. Выбирая подходящий вид вклада, нужно четко понимать что такое капитализация вклада и капитализация процентов по вкладу. Капитализация вклада – это увеличение его суммы на сумму начисленных процентов. Обычно при внесении вклада открывается отдельный депозитный счет, на котором и учитывается внесенная сумма. В зависимости от условий размещения вклада проценты могут начисляться в конце срока, ежемесячно, ежеквартально и даже один раз в год. При капитализации вклада начисленные проценты будут прибавляться к сумме вклада, которая по окончании его срока будет перечислена на текущий счет вкладчика. Проценты при капитализации вклада рассчитываются каждый раз исходя из первоначально внесенной суммы, поэтому не увеличиваются со временем. В случае же размещения средств с такой возможностью как капитализация процентов по вкладу начисленные проценты не просто прибавляются к сумме вклада, а участвуют в следующем начислении. Таким образом при каждом следующем начислении сумма вклада увеличивается на сумму начисленных процентов. В результате проценты начисляются на проценты, что существенно увеличивает эффективную ставку по вкладу. Капитализация процентов по вкладу именно благодаря этой особенности и рекламируется всеми банками, в которых есть подобный вид вклада.

Преимущество вклада с капитализацией процентов – более высокий уровень дохода по сравнению с вкладами с периодической выплатой процентов. Такое доходное размещение свободных средств выбирают клиенты, которые не желают или не могут ежемесячно снимать начисленные проценты.

Годовые процентные ставки по вкладам с капитализацией процентов обычно ниже, чем по вкладам с выплатой процентов в конце срока, но выше, чем по вкладам с периодической их выплатой. Причина этого – в уверенности банка в том, что внесенные денежные средства будут в его распоряжении именно указанное в договоре количество времени.

Сроки размещения вкладов с капитализацией процентов различаются в зависимости от банка, но обычно составляют от 1 года. Размещение вклада на меньший срок нецелесообразно, так как капитализация процентов будет несущественной и практически незаметной. Единственное исключение – вклады на очень крупные суммы.

Обычно капитализация процентов благодаря используемому банком программному обеспечению происходит автоматически, так что проверять правильность начисления нет смысла. Но при желании это можно сделать, следует только учитывать, что начисление процентов происходит с дня, следующего за днем размещения вклада. При желании, можно даже сделать капитализацию собственными силами. Для этого размещается вклад с возможностью пополнения и периодической выплатой процентов. Начисленную и выплаченную сумму процентов клиент может самостоятельно вносить как пополнение вклада, в результате чего получит почти такую же капитализацию процентов.

Помимо капитализации вклада и процентов существует еще и такое понятие как тонкая капитализация. К сфере вкладов она не имеет отношения, касаясь больше капитала фирм и компаний. Тонкая или недостаточная капитализация подразумевает, что компания работает в основном не за счет собственных средств, а за счет привлеченных или заемных.

fb.ru

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Если вы твердо понимаете, что в ближайшее время денежные средства не понадобиться, то отдавайте предпочтение вкладам с капитализацией процентов на длительный срок. Еще одним бесспорно плюсом вкладов с капитализацией является то, что после того как проценты будут присоединены к телу вклада на них будет распространяться система страхования вкладов.

Если вы твердо понимаете, что в ближайшее время денежные средства не понадобиться, то отдавайте предпочтение вкладам с капитализацией процентов на длительный срок. Еще одним бесспорно плюсом вкладов с капитализацией является то, что после того как проценты будут присоединены к телу вклада на них будет распространяться система страхования вкладов.