| Наличные на любые цели | Нецелевой кредит наличными выручит при оплате, турпутевок, обучения, лечения, при покупке техники или даже авто и недвижимости. По сравнению с другими продуктами здесь небольшой пакет документов и решение принимается быстро. Почти всегда взять наличные на любые цели выгоднее, чем оформить займ в магазине, турагентстве или другой торговой точке. |

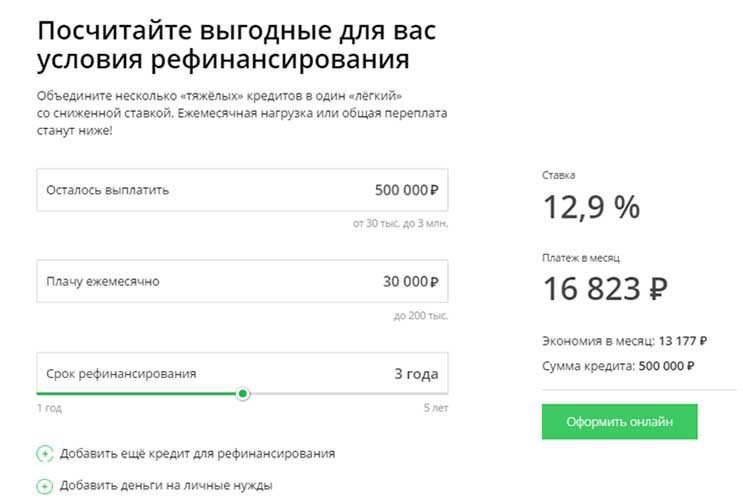

| Рефинансирование | Рефинансирование потребительского или ипотечного кредита, взятого в другом банке, позволит уменьшить процентную ставку или размер ежемесячного платежа. Так вы сократите сумму переплаты и рассчитаетесь быстрее. Сопутствующие плюсы – возможность получить дополнительные деньги и объединить несколько дорогих кредитов в один на более удобных условиях. |

| Для госслужащих | Мы давно сотрудничаем с силовыми структурами, поэтому предоставляем Госслужащим особые условия кредитования. Для вас действует более выгодная ставка, а оформить кредит можно без залога и поручителей. Воспользоваться предложением могут сотрудники бюджетных и государственных компаний, в том числе служащие Минобороны, ФСБ, МЧС, МВД и других структур. |

| Под залог недвижимости | Наилучший вариант, когда необходима крупная сумма под оптимальный процент. В качестве залога допускается предоставлять разные объекты недвижимого имущества. Также мы предлагаем страхование недвижимости от рисков ее утраты или повреждения, что поможет избежать финансовых трудностей даже в сложных жизненных ситуациях. |

| Под поручительство | Кредит под поручительство позволяет получить деньги на привлекательных условиях. |

| Под залог автомобиля | Кредит под залог авто пойдет в ситуации, когда требуется существенная сумма денег и важно повысить вероятность положительного решения по заявке. Автомобиль, даже находясь в залоге, остается в вашем распоряжении, вам не придется отказываться от привычных поездок на работу или за город. |

Выгодные кредиты, самые выгодные кредиты

Самые выгодные кредиты в Беларуси

Если хотите взять самый выгодный кредит в Беларуси, обратите внимание на акции и специальные предложения банков. Многие компании готовы предложить деньги под маленький процент на достаточно лояльных условиях.

Как найти самый выгодный кредит в Беларуси

Процентные ставки зависят от того пакета документов, который может предложить человек. Без справок получить деньги на выгодных условиях можно:

- обладателям положительной кредитной истории,

- категориям граждан, имеющих право на использование льготных программ.

Если вы первый раз берете выгодный кредит на потребительские нужды в Беларуси, сотрудники банков рекомендуют сначала воспользоваться кредитом на небольшую сумму. Такую услугу предлагают практически все финансовые организации Беларуси. При определении суммы учитывайте: чем меньше лимит, тем больше будет переплата. Поэтому при выборе подходящего варианта рассматривайте варианты, позволяющие досрочно погасить задолженность без дополнительного внесения сумм.

Как получить выгодный кредит в банках Беларуси?

При увеличении срока увеличивается процентная ставка. Проще всего оформить кредит в рублях на год. Выгодные кредиты в банках Беларуси берутся с учетом:

При увеличении срока увеличивается процентная ставка. Проще всего оформить кредит в рублях на год. Выгодные кредиты в банках Беларуси берутся с учетом:- структуры кредита,

- графика платежей,

- кредитного и социального статуса.

Многие финансовые учреждения готовы снизить ставку при оформлении страховки. В этом случае часть рисков по невозврату долга не себя берет компания. Такой вариант позволяет защитить человека от долговых обязательств в случае наступления страхового случая (потери работы по сокращению, получение инвалидности…). Если вы погасите кредит раньше срока, прописанного в договоре, имеете право вернуть страховку за оставшийся срок.

Для удобства банки предлагают дополнительные услуги. К ним относится фиксированная дата платежей, приостановка кредита, реструктуризация задолженности, различные оповещения. На нашем сайте вы без проблем найдете подходящий для себя вариант.

Кредиты без страховки в 2021

Взять кредит без страховки

Банки России заинтересованы в том, чтобы клиент вовремя погасил задолженность, несмотря на непредвиденные обстоятельства, поэтому часто предлагают получить кредиты на карту или наличными с оформлением страхового полиса.

Что такое страховка по кредиту?

Страховой полис – это защита клиента в таких ситуациях, как:

- потеря работы;

- заболевание или инвалидность;

- смерть.

При наступлении страхового случая долг будет погашен средствами страховщика.

Можно ли взять кредит без страховки?

Получить кредит без страховки в 2021 году вполне реально, но такие программы могут отличаться особенностями:

- чуть выше процентная ставка;

- сумма может быть снижена;

- потребуются справки о доходах;

- повысится вероятность отказа.

Полис защищает и клиента, например, при потере работы страховка позволит закрыть долг без просрочек.

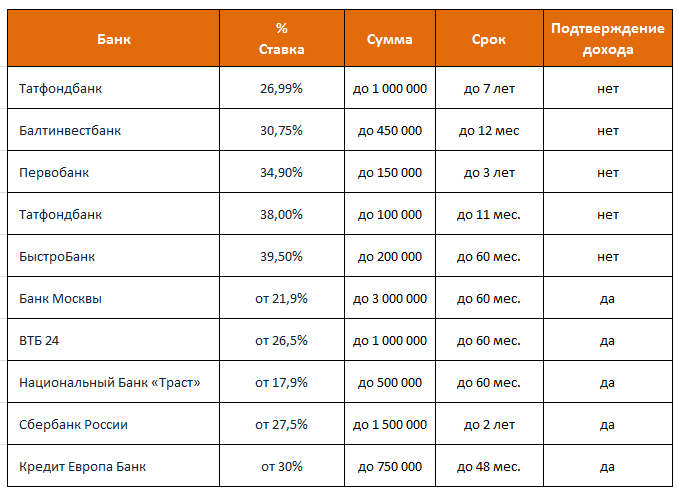

Какие банки дают кредит без страховки

Оформить кредит без страховки жизни и здоровья можно в любом банке, включая:

Банк | Продукт | Срок | Ставка | Сумма |

Газпромбанк | Кредит Наличными | 13 — 84 месяца | 5. 7 — 16.9 7 — 16.9 | 100 тыс. руб — 5 млн руб |

Почта Банк | Наличными | 36 — 60 месяцев | 5.9 — 11.9 | 20 тыс. руб — 4 млн руб |

Открытие | На любые цели | 24 — 60 месяцев | 5.5 — 21.9 | 50 тыс. руб — 5 млн руб |

Восточный банк | Наличными | 13 — 60 месяцев | 9 — 29.9 | 80 тыс. руб — 3 млн руб |

Металлинвестбанк | Кредит наличными на любые цели | 13 — 84 месяца | 6.8 — 15.8 | 50 тыс. руб — 2 млн руб |

При поиске кредитного предложения обращайте внимание на процентную ставку, размер платежа и требования, чтобы найти лучшую программу.

Как взять кредит без страховки?

Чтобы оформить потребительский кредит без страховки с низким процентом, следуйте простой инструкции:

- Укажите нужную сумму и срок погашения.

- Изучите условия по программам на этой странице.

- Выберите лучшее предложение.

- Подайте онлайн-заявку на кредит.

- Узнайте решение и заключите договор.

Получить кредит наличными без страховки можно с 18 лет, без поручителей, но при наличии стабильного дохода.

Способы выдачи и погашения кредитов

Как получить? | Как погасить? |

|---|---|

|

|

Где еще взять кредит?

Также вы можете взять кредит на карту без отказа онлайн и без проверок, ознакомившись на нашем сайте с разделом займов и подав заявку в МФО. Можно получить небольшую сумму на короткий срок.

10 стран с самой низкой ставкой по ипотеке | Курсив

Ипотечную программу «7-20-25» в Казахстане называют очень выгодной и доступной.

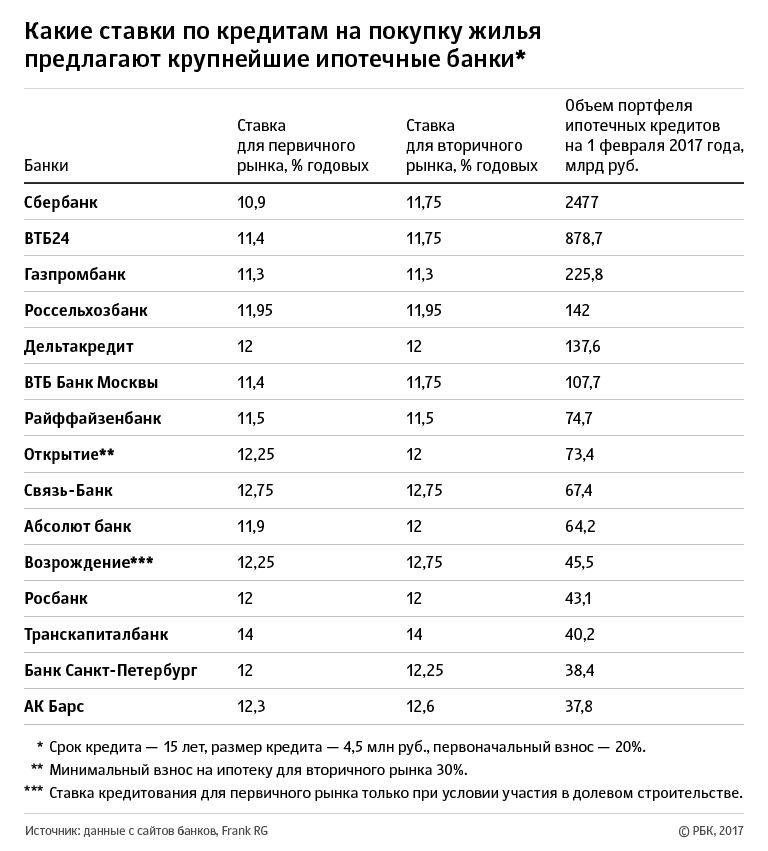

Процентные ставки по ипотечному кредитованию в стране зависят от многих факторов, в числе которых кредитно-денежная политика (ДКП) государства, базовая ставка, как основной инструмент ДКП, уровень инфляции, уровень платежеспособности заемщиков, состояние рынка недвижимости и т. д.

Как показывает статистика, в развитых странах с совершенной банковской системой ставки по жилищным займам меньше ставок в развивающихся странах в десятки раз. Истории известны случаи отрицательной процентной ставки – когда банк платит заемщику за использование кредита. Так, Центробанк Дании пошел на один любопытный эксперимент – датчанин Ханс-Петер Кристенсен вместо того, чтобы платить проценты по взятому 11 лет назад ипотечному кредиту, в последнем квартале сам получил от банка 249 датских крон ($38).

Такие случаи единичны, однако ставки по жилищному кредитованию меньше двух процентов – вполне реальны. Представляем вашему вниманию десятку стран с самыми низкими ставками по ипотеке.

1. Япония. По данным Numbeo.com, текущая процентная ставка по ипотечному кредитованию для займов более 20 лет в Японии составляет в среднем 1,3%. В стране очень низкий уровень инфляции – всего 0,9% годовых, однако очень дорогая недвижимость. Чтобы приобрести среднее жилье площадью 90 кв. м без первоначального взноса, японцам необходимо откладывать весь семейный бюджет в течение 11,66 лет, а выплаты по ипотеке тут будут стоить 65,9% ежемесячного дохода среднестатистической семьи*. На кредит в банке в Японии могут претендовать только граждане страны или иностранцы с видом на жительство.

2. Финляндия. Здесь ипотеку можно оформить со ставкой 1,48% годовых, а кредиты выдают и иностранцам. Стоимость жилья относительно доходов населения вполне подъемная – семья может скопить на недвижимость, откладывая среднюю зарплату 7,4 лет, либо платить за ипотеку 42,8% от среднего семейного бюджета.

Стоимость жилья относительно доходов населения вполне подъемная – семья может скопить на недвижимость, откладывая среднюю зарплату 7,4 лет, либо платить за ипотеку 42,8% от среднего семейного бюджета.

3. Швейцария. Недвижимость Швейцарии – предел мечтаний многих. Ставка по жилищному займу здесь в среднем 1,5% годовых. Инфляция здесь чуть ниже – 1,2%. В стране есть возможность взять пожизненную ипотеку. Она выдается на срок до 100 лет, выплата по долгу переходит по наследству. В среднем выплаты по ипотеке здесь равны 61,2% среднего семейного дохода. Несмотря на низкий процент по кредиту, местные жители могут жить в съемной квартире всю жизнь, а покупать свое жилье накладно из-за высоких цен и дорогих налогов на недвижимость.

4. Франция, процентная ставка по ипотечному займу здесь равна 1,83% годовых. Это довольно доступная плата за кредит, учитывая уровень инфляции в стране в 2,3%. Стоимость жилья относительно доходов здесь примерно на уровне Японии – скопить на жилье, откладывая весь семейный доход, можно за 11,51 лет. Ипотеку во Франции выдают вне зависимости от гражданства.

Ипотеку во Франции выдают вне зависимости от гражданства.

5. Германия – еще один представитель Западной Европы в рейтинге. Ставка по ипотеке здесь, по последним данным, – около 1,89% годовых. В среднем, выплаты по жилищному кредитованию составляют около половины семейного бюджета. По доступности стоимости недвижимости Германия входит в первую двадцатку – скопить на жилье тут можно за 8,48 лет.

6. Словакия лидирует в Центральной Европе по доступности жилищного кредитования. Ставки по ипотеке в стране – 1,92% годовых. Инфляция несколько выше, чем у западных соседей – 2,8%. Снимать недвижимость в Словакии, в отличие от вышеназванных стран, не очень выгодно – соотношение стоимости жилья и ежемесячной арендной платы здесь составляет 17,8 раза, то есть месячная рента равна 5,6% от всей стоимости жилья, что довольно много относительно других стран региона.

7. Тайвань – еще одна страна, где ставка по ипотеке не превышает 2%. Так, жилищный кредит здесь можно получить всего за 1,95% годовых. Несмотря на низкие ставки из-за высокой стоимости недвижимости, жилищный кредит в Тайване, как и во многих странах Юго-восточной Азии, доступен далеко не всем. Выплаты за ипотеку в стране равны 106% бюджета семьи со средним достатком, а соотношение стоимости жилья и арендной платы достигает 54,7 раза (плата за аренду равняется 1,8% от стоимости недвижимости), поэтому тайванцам выгоднее снимать жилье в течение всей жизни.

Несмотря на низкие ставки из-за высокой стоимости недвижимости, жилищный кредит в Тайване, как и во многих странах Юго-восточной Азии, доступен далеко не всем. Выплаты за ипотеку в стране равны 106% бюджета семьи со средним достатком, а соотношение стоимости жилья и арендной платы достигает 54,7 раза (плата за аренду равняется 1,8% от стоимости недвижимости), поэтому тайванцам выгоднее снимать жилье в течение всей жизни.

8. Дания. Несмотря на единичные случаи отрицательной ставки по ипотеке, платить за кредит в Датском Королевстве все-таки придется. Ставка по кредиту в стране – около 2,05%. Жилье относительно средних доходов населения здесь вполне доступное, скопить на хорошую «трешку» можно за семь лет. Ипотека в Дании для иностранцев сопряжена с множеством ограничений, установленных на покупку недвижимости иностранцами. Связано это с тем, что местные власти уж очень берегут свои ресурсы и интересы собственных граждан.

9. Сингапур. В стране самый низкий уровень инфляции из представленной десятки – 0,6%, при этом самый высокий уровень ипотечных выплат относительно доходов семьи – 130%. Копить на жилье здесь также довольно долго – 21,2 года. Ставка по жилищному кредитованию в Сингапуре – 2,07%.

Копить на жилье здесь также довольно долго – 21,2 года. Ставка по жилищному кредитованию в Сингапуре – 2,07%.

10. Литва замыкает десятку рейтинга со ставкой по ипотечному кредитованию 2,08%. За 90 кв. м здесь нужно платить 72,8% от среднестатистического семейного бюджета ежемесячно в виде ипотечных выплат. Арендные выплаты обойдутся примерно в ту же сумму.

В Казахстане минимальную ставку по ипотечному кредитованию, действующую на сегодня, предоставляет Жилстройсбербанк – 3,5% (эффективная ставка от 3,6%). Данная ставка предоставляется в зависимости от выбранной тарифной программы и при соблюдении определенных условий, таких как: накопление в банке минимальной необходимой суммы сбережений, достижение минимального значения оценочного показателя, предоставление залогового обеспечения, подтверждение платежеспособности заемщика.

* За бюджет одной семьи взяты 1,5 средние заработные платы по региону, с учетом того, что 50% женщин, состоящих в браке, не работают.

Читайте «Курсив» там, где вам удобно. Самые актуальные новости из делового мира в Facebook, Telegram и Яндекс.Дзен

Главная | Interactive Brokers U.K. Limited

Защита вашей конфиденциальности

Когда вы посещаете какой-либо сайт, на нем могут использоваться cookie-файлы и веб-маяки для сохранения или загрузки информации в вашем браузере. Такая информация обычно касается вас, ваших предпочтений или вашего устройства и требуется для поддержания корректной работы сайта. Как правило, она не имеет прямого отношения к вашей личности, однако она может использоваться для индивидуализации веб-материалов. Поскольку мы уважаем ваше право на конфиденциальность, вы можете отключить некоторые виды cookie-файлов и веб-маяков. Щелкните по заголовку одной из категорий, чтобы узнать больше и изменить настройки по умолчанию. Обращаем внимание, что блокировка некоторых видов cookies может повлиять на работу сайта и ограничить предлагаемые нами услуги.

Строго необходимые cookie-файлы

Строго необходимые cookie-файлы требуются для работы сайта и не могут быть отключены в нашей системе. Обычно они нужны для выполнения запрошенных вами операций (к примеру, конфигурация предпочтений конфиденциальности, вход в систему или заполнение форм). Вы можете настроить свой браузер так, чтобы он блокировал эти cookie-файлы или оповещал вас о них, но тогда некоторые разделы сайта перестанут работать. Эти cookie-файлы не хранят никакую личную информацию.

Всегда активны

Эксплуатационные cookie-файлы и веб-маяки

Эксплуатационные cookie-файлы и веб-маяки позволяют нам фиксировать количество посещений и источники трафика для оценки и улучшения работы сайта. Они дают нам знать, какие страницы наиболее популярны и как посетители перемещаются по нашему сайту. Все данные файлов cookie и веб-маяков существуют в агрегированном виде и анонимны. При запрете этих cookie-файлов мы не сможем узнать о том, что вы посещали наш сайт, а также следить за его работой.

При запрете этих cookie-файлов мы не сможем узнать о том, что вы посещали наш сайт, а также следить за его работой.

Функциональные cookie-файлы

Функциональные cookie-файлы позволяют нашему сайту предоставлять расширенные функции и персонализировать содержимое. Они могут использоваться нами или сторонними поставщиками, чьи услуги мы включили в наши страницы. Запрет этих cookie-файлов может привести к некорректной работе некоторых или всех подобных функций.

Целевые cookie-файлы и веб-маяки

Целевые cookie-файлы и веб-маяки используются в различных разделах нашего сайта нашими рекламными партнерами. Это помогает соответствующим компаниям составить ваш потребительский профиль и отображать рекламу, связанную с вашими интересами, на других сайтах. Такие файлы предназначены не для хранения личных данных, а идентификации вашего уникального браузера и устройства. При запрете этих cookie-файлов и веб-маяков отображаемая реклама будет не так актуальна для вас. Мы не отслеживаем пользователей, когда они переходят на другие сайты, не являемся поставщиком целевой рекламы, а поэтому не реагируем на запросы «Не отслеживать».

При запрете этих cookie-файлов и веб-маяков отображаемая реклама будет не так актуальна для вас. Мы не отслеживаем пользователей, когда они переходят на другие сайты, не являемся поставщиком целевой рекламы, а поэтому не реагируем на запросы «Не отслеживать».

Лучшие ссуды для физических лиц в феврале 2021 г.

Когда мне следует получать ссуды для физических лиц?

Взять личный заем имеет смысл, когда это наименее дорогая форма кредита, когда он используется для чего-то, что может улучшить ваше финансовое положение, например, консолидации долга или ремонта дома, и когда вы можете управлять ежемесячными платежами, не напрягаясь. Ваш бюджет.

С другой стороны, личная ссуда, используемая для дискреционных расходов, таких как отпуск, может быть дорогостоящей.NerdWallet рекомендует использовать сбережения на несущественные, чтобы избежать финансовых затрат.

Если вы берете ссуду на неотложные или медицинские расходы, сначала рассмотрите менее дорогие альтернативы, такие как социальная помощь или планы выплат.

Процентные ставки и комиссии по ссуде

Процентные ставки по индивидуальному кредиту варьируются в зависимости от кредитора, и получаемая вами ставка будет зависеть от таких факторов, как ваш кредитный рейтинг, доход и отношение долга к доходу.

Заемщики с высокими кредитными рейтингами обычно получают более низкие ставки, от 10% до 12%, в то время как те, у кого низкий кредитный рейтинг, могут получать около 30% годовых.Вот как выглядят в среднем процентные ставки по индивидуальным кредитам:

28,7% (Самые низкие баллы вряд ли будут квалифицированы.) |

Источник: средние ставки основаны на агрегированных анонимных данных о предложениях от пользователей, прошедших предварительную квалификацию на рынке кредиторов NerdWallet в период с января по июль. 1 января 2020 г. и 31 декабря 2020 г. Ставки являются приблизительными и не привязаны к конкретному кредитору.

1 января 2020 г. и 31 декабря 2020 г. Ставки являются приблизительными и не привязаны к конкретному кредитору.

Некоторые кредиторы взимают комиссию за выдачу кредита для покрытия стоимости обработки ссуды. Кредиторы вычитают комиссию из ссуды или зачисляют ее на баланс. Эта единовременная предоплата включена в годовую процентную ставку по кредиту, поэтому имейте это в виду при сравнении затрат между кредиторами.

К другим комиссиям, на которые следует обращать внимание, относятся штрафы за просрочку платежа, сборы за досрочное погашение кредита и сборы за недостаточность средств.

Личные займы vs.кредитные карты

Средние процентные ставки по личным ссудам для заемщиков с хорошей кредитной историей могут быть ниже, чем средние ставки по кредитным картам. В некоторых ситуациях фиксированные проценты и ежемесячные платежи, связанные с личными ссудами, которые являются ссудами в рассрочку, могут быть предпочтительнее возобновляемого кредита, который есть у кредитных карт.

В целом, личные займы лучше подходят для крупных расходов, которые вы можете погашать в течение многих лет, в то время как кредитные карты лучше всего подходят для небольших расходов, которые вы можете погашать каждый месяц.

Перед тем, как взять личный заем

Вам не нужен идеальный кредит, чтобы получить личный заем, но если вы сделаете все возможное, чтобы укрепить свой кредит перед подачей заявки, это повысит ваши шансы на квалификацию и снизит ваши шансы процентная ставка.

Найдите и сравните ссуды, не только процентные ставки, но также комиссии и возможности. Годовая процентная ставка дает возможность сравнивать общие затраты по займам по принципу «яблоко к яблоку».

Если вы получаете личную ссуду для консолидации долга, составьте план выплаты кредиторам и избежания повторного накопления долга.Построение бюджета, в котором учитываются выплаты по долгам, — хорошее начало.

Предварительная квалификация для получения личной ссуды

Большинство онлайн-кредиторов предоставят вам приблизительную процентную ставку, выполнив мягкую проверку вашего кредита. Это не повлияет на ваш кредитный рейтинг, поэтому стоит предпринять шаги для предварительного отбора ссуды у нескольких кредиторов и сравнить ставки и характеристики ссуды. Вы можете пройти предварительную квалификацию на NerdWallet и увидеть ставки от кредиторов, которые сотрудничают с нами.

Это не повлияет на ваш кредитный рейтинг, поэтому стоит предпринять шаги для предварительного отбора ссуды у нескольких кредиторов и сравнить ставки и характеристики ссуды. Вы можете пройти предварительную квалификацию на NerdWallet и увидеть ставки от кредиторов, которые сотрудничают с нами.

После того, как вы сравните предложения и выберете ссуду с самой низкой ставкой и выплатами, соответствующими вашему бюджету, вы официально подадите заявку на ссуду.

В заявлении на получение кредита может потребоваться дополнительная личная информация, включая статус занятости и историю образования. Вам также может потребоваться разрешить кредитору получать ваши кредитные отчеты и проверять ваш доход.

Ваш первый платеж по кредиту обычно должен быть произведен в течение 30 дней с момента утверждения ссуды и финансирования.

Узнайте больше о займах и кредиторах в каждой из этих категорий:

Узнайте больше о применении персональных займов:

5 лучших персональных займов на февраль 2021 года

Примечание редактора: в этой статье указаны годовые процентные ставки актуально на момент публикации. Они могут колебаться (вверх или вниз) по мере изменения ставки ФРС. CNBC будет обновлять по мере публикации изменений.

Они могут колебаться (вверх или вниз) по мере изменения ставки ФРС. CNBC будет обновлять по мере публикации изменений.

Персональные займы являются наиболее быстрорастущей категорией долга, увеличиваясь примерно на 12% в годовом исчислении с 2015 года. Это частично связано с ростом финансовых технологий и одноранговых кредитных компаний, которые делают доступ к этим кредитам дешевле и проще, чем когда-либо прежде.

Форма кредита в рассрочку, личные ссуды должны погашаться с регулярными приращениями в течение определенного периода времени. Многие видят в них доступную альтернативу кредитным картам, потому что личные ссуды часто имеют более низкие процентные ставки, чем кредитные карты, и потребители могут использовать их для финансирования практически любых расходов, от ремонта дома до расходов на переезд.Но это не значит, что это бесплатные деньги. Годовая процентная ставка по личным кредитам составляет в среднем 9,34%, согласно последним данным ФРС. Между тем, средняя процентная ставка по кредитной карте составляет около 16,43%.

При составлении списка лучших кредитов для физических лиц CNBC Select провела оценку десятков кредиторов. Мы рассмотрели ключевые факторы, такие как процентные ставки, комиссии, суммы займов и предлагаемые сроки, а также другие особенности, в том числе то, как распределяются ваши средства, скидки при автоплате, обслуживание клиентов и насколько быстро вы можете получить свои средства.(Подробнее о нашей методологии см. Ниже.)

Выбор CNBC Select для пяти лучших личных кредитов

Часто задаваемые вопросы по личным кредитам

Лучшие в целом

Личные кредиты LightStream

На защищенном сайте LightStream

Годовая процентная ставка (APR)

От 2,49% до 19,99% * при подписке на автоплату

Цель кредита

Консолидация долга, ремонт дома, автокредитование, медицинские расходы, свадьба и другие

Суммы кредита

Условия

Необходим кредит

Комиссия за оформление

Штраф за досрочное погашение

Плата за просрочку

Плюсы

- Доступное финансирование в тот же день через ACH или банковский перевод

- Сумма кредита до 100000 долларов США

- Никаких комиссий за оформление, никаких комиссий за досрочную выплату, никаких штрафов за просрочку платежа

- LightStream устанавливает tr ee для каждой ссуды

Cons

- Требуется несколько лет кредитной истории

- Нет возможности платить своим кредиторам напрямую

- Недоступно для студенческих ссуд или бизнес-ссуд

- Нет возможности для предварительного одобрения на веб-сайте (но предварительно квалификация доступна на некоторых сторонних кредитных платформах)

Для кого это? LightStream, подразделение SunTrust Bank по онлайн-кредитованию, предлагает ссуды под низкие проценты с гибкими условиями для людей с хорошей кредитной или выше. LightStream известен тем, что предоставляет ссуды почти на все цели , за исключением высшего образования и малого бизнеса. Согласно веб-сайту компании, вы можете получить личную ссуду LightStream, чтобы купить новую машину, отремонтировать ванную комнату, консолидировать долг, покрыть медицинские расходы или оплатить свадьбу.

LightStream известен тем, что предоставляет ссуды почти на все цели , за исключением высшего образования и малого бизнеса. Согласно веб-сайту компании, вы можете получить личную ссуду LightStream, чтобы купить новую машину, отремонтировать ванную комнату, консолидировать долг, покрыть медицинские расходы или оплатить свадьбу.

Вы можете получить свои средства в тот же день, если вы подаете заявление в банковский рабочий день, ваше заявление одобрено, и вы подписываете электронное соглашение о ссуде и подтверждаете информацию о своем банковском счете для прямого депозита до 14:30 p.м. ET.

LightStream предлагает самую низкую годовую процентную ставку среди всех кредиторов в этом списке, в диапазоне от 2,49% до 19,99% годовых при подписке на автоплату. Процентные ставки варьируются в зависимости от цели кредита, и вы можете просмотреть все диапазоны на веб-сайте LightStream, прежде чем подавать заявку. Автокредиты начинаются с 2,49% годовых, а кредиты на консолидацию долга в настоящее время начинаются с 5,95% годовых. Это может быть изменено по мере колебания ставок ФРС.

Это может быть изменено по мере колебания ставок ФРС.

Если вы выберете вариант выставления счета для погашения, ваша годовая процентная ставка будет на половину процентной точки выше, чем при подписке на автоплату.Годовая процентная ставка фиксирована, что означает, что ваш ежемесячный платеж останется неизменным на протяжении всего срока действия кредита. Сроки варьируются от 24 до 144 месяцев — самый долгий вариант среди кредитов в нашем списке лучших.

LightStream не взимает комиссию за оформление, административные сборы или плату за досрочные выплаты.

Лучшее для консолидации долга

Marcus by Goldman Sachs Personal Loans

На защищенном сайте Marcus by Goldman Sachs

Годовая процентная ставка (APR)

6.Годовая процентная ставка от 99% до 19,99% при подписке на автоплату

Цель кредита

Консолидация долга, улучшение дома, свадьба, переезд и переезд или отпуск

Суммы кредита

Условия

Необходим кредит

Комиссия за оформление

Штраф за досрочное погашение

Комиссия за просрочку

Плюсы

- Нет комиссии за оформление, никаких комиссий за досрочное погашение, никаких штрафов за просрочку платежа

- Отправит прямой платеж до 10 кредиторов (для консолидации долга)

- Ежемесячные обновления VantageScore

- Получите месячный платежный отпуск (беспроцентный) после совершения 12 своевременных последовательных платежей

- Возможность выбрать дату погашения при принятии кредита (и снова до еще два раза после этого)

Минусы

- Не принимает совместные заявки и / или совместные подписи

- Не та простое финансирование (может занять неделю или 10 рабочих дней)

- Немного более жесткие требования к утверждению (особенно для крупных займов / более низких процентов)

Для кого это? Личный заем Marcus от Goldman Sachs — хороший выбор, если вы ищете личный заем без комиссии для финансирования консолидации долга.

Когда вы получите одобрение на получение ссуды Marcus для консолидации долга, компания спросит вас, хотите ли вы использовать прямые платежи для отправки денег максимум 10 кредиторам, что помогает гарантировать, что средства будут использоваться для прямого погашения вашего долга. . Чтобы выбрать этот вариант, вам нужно будет указать номера счетов и адреса ваших кредиторов, а также сумму (суммы), которые вы хотите заплатить. Маркус переводит все, что осталось, на ваш подключенный банковский счет.

Комиссия за прямые платежи не взимается.Вам следует продолжать производить все необходимые платежи на свой баланс, пока вы не увидите, что ваш долг выплачен, даже если вы уже отправили деньги ссуды кредитору. Отражение платежей в вашем аккаунте может длиться столько же, сколько и цикл выставления счетов, но вы не хотите пропустить платеж по ошибке и получить дополнительные проценты или штрафы за просрочку платежа.

Маркус также предлагает личные ссуды на улучшение дома, свадьбы, отпуска или поездки по пересеченной местности. Заемщики могут претендовать на получение ссуды с фиксированной ставкой до 40 000 долларов США.

Заемщики могут претендовать на получение ссуды с фиксированной ставкой до 40 000 долларов США.

Marcus предлагает конкурентоспособные годовые процентные ставки от 6,99% до 19,99% по своим личным кредитам при подписке на автоплату. Срок от 36 до 72 месяцев. Он также предлагает высокодоходный сберегательный счет с конкурентоспособным APY, помогая вам как зарабатывать, так и экономить деньги там, где это необходимо.

В отличие от LightStream, у Marcus на веб-сайте есть инструмент мягкого запроса, который позволяет вам просматривать возможные варианты ссуды на основе вашего кредитного отчета, не влияя на ваш кредитный рейтинг.

Лучшее для рефинансирования долга с высокой процентной ставкой

SoFi Personal Loans

Годовая процентная ставка (APR)

5.От 99% до 22,56% при подписке на автоплату

Цель кредита

Консолидация / рефинансирование долга, улучшение жилья, помощь при переезде или медицинские расходы

Сумма займа

Условия

Требуется кредит

Комиссия за оформление

Штраф за досрочное погашение

Плата за просрочку

Плюсы

- Никаких комиссий за оформление, никаких комиссий за досрочное погашение, никаких штрафов за просрочку платежа

- Защита от безработицы, если вы потеряете работу

- DACA получатели могут подать заявление с кредитоспособным созаемщиком, который является гражданином США / постоянным резидентом, по телефону 877-936-2269

- Может иметь более одного кредита SoFi одновременно (с разрешения штата)

- Может принять предложение о работе (для начнется в течение следующих 90 дней) в качестве подтверждения дохода

- Совместные заявители могут подать заявку

Cons

- Заявители, которые re U.

Держатели S. визы должны иметь более двух лет, оставшихся на визе, чтобы иметь право на участие.

Держатели S. визы должны иметь более двух лет, оставшихся на визе, чтобы иметь право на участие. - Совместное подписание не допускается (только совместные заявители)

Для кого это? SoFi начала рефинансировать студенческие ссуды, но с тех пор компания потратила средства, чтобы предлагать личные ссуды до 100000 долларов в зависимости от кредитоспособности, что делает ее идеальным кредитором, когда вам нужно рефинансировать долг по кредитной карте с высоким процентом.

Если у вас есть долг под высокие проценты по одной или нескольким картам, и вы хотите сэкономить деньги за счет рефинансирования до более низкой годовой процентной ставки, SoFi предлагает простой процесс регистрации и подачи заявки, а также удобное приложение для управления вашими платежами.

Еще одним уникальным аспектом кредитования SoFi является то, что вы можете выбирать между переменной или фиксированной годовой процентной ставкой, в то время как большинство других личных кредитов предоставляются с фиксированной процентной ставкой. Переменные процентные ставки могут повышаться и понижаться в течение срока действия вашего кредита, что означает, что вы потенциально можете сэкономить, если годовая процентная ставка снизится (но важно помнить, что годовая процентная ставка также может повышаться). Тем не менее, фиксированные ставки гарантируют, что вы будете получать одинаковый ежемесячный платеж в течение срока кредита, что облегчает планирование погашения.

Переменные процентные ставки могут повышаться и понижаться в течение срока действия вашего кредита, что означает, что вы потенциально можете сэкономить, если годовая процентная ставка снизится (но важно помнить, что годовая процентная ставка также может повышаться). Тем не менее, фиксированные ставки гарантируют, что вы будете получать одинаковый ежемесячный платеж в течение срока кредита, что облегчает планирование погашения.

Установив автоматические электронных платежей , , вы можете получить скидку 0,25% от вашей годовой процентной ставки. Вы также можете настроить онлайн-оплату счетов SoFi через свой банк или отправить бумажный чек.

После того, как вы подадите заявку и получите одобрение на получение личного кредита SoFi, ваши средства обычно должны быть доступны в течение нескольких дней после подписания соглашения. Вы можете подать заявку на получение кредита и управлять им в мобильном приложении SoFi.

Хотя получение значительной ссуды может нервировать, SoFi предлагает некоторую помощь, если вы потеряете работу: вы можете временно приостановить свой ежемесячный счет (с возможностью выплаты только процентов), пока вы ищете новую работу. Вы по-прежнему можете получать проценты, но ваша история платежей останется невредимой. Вы можете узнать больше о программе SoFi по защите от безработицы в разделе часто задаваемых вопросов.

Вы по-прежнему можете получать проценты, но ваша история платежей останется невредимой. Вы можете узнать больше о программе SoFi по защите от безработицы в разделе часто задаваемых вопросов.

Лучшее для небольших займов

PenFed Personal Loans

Информация о персональных займах PenFed Credit Union была собрана CNBC независимо и не проверялась и не предоставлялась банком до публикации. PenFed застрахован на федеральном уровне Национальной администрацией кредитных союзов.

Годовая процентная ставка (APR)

Цель займа

Консолидация долга, ремонт дома, медицинские расходы, автокредитование и многое другое

Суммы займа

Условия

Требуемый кредит

Комиссия за оформление

Штраф за досрочное погашение

Плата за просрочку

Плюсы

- Членство в кредитном союзе доступно любому

- Ссуды от 500 долларов США

- Можно получить физический документ в филиале

- Может подавать заявку вместе с созаемщиком

Консультации

- Средства поступают в виде физического чека

- Необходимо быть участником, чтобы получать средства (для подачи заявки членство не требуется)

- Необходимо оплатить ускоренную доставку, чтобы получить средства на следующий день

- Максимальная сумма кредита в размере 20 000 долларов США

- Комиссия за просрочку платежа в размере 29 долларов США

Для кого это? PenFed — это федеральный кредитный союз, который предлагает членство для широкой публики и предоставляет ряд вариантов личных займов для консолидации долга, улучшения жилья, медицинских расходов, автокредитования и многого другого.

В то время как большинство кредиторов имеют минимум 1000 долларов для ссуды, вы можете получить ссуду от PenFed на 500 долларов на срок от одного до пяти лет. Вам не нужно быть участником, чтобы подать заявку, но вам нужно будет зарегистрироваться для членства PenFed и иметь 5 долларов на соответствующем сберегательном счете, чтобы получить свои средства.

Хотя ссуды PenFed являются хорошим вариантом для небольших сумм, одним из недостатков является то, что средства поступают в виде бумажного чека. Если рядом с вами есть отделение PenFed, вы можете забрать свой чек прямо в банке.Однако, если вы не живете рядом с филиалом, вам придется заплатить за ускоренную доставку, чтобы получить чек на следующий день.

Годовая процентная ставка от 6,49% до 17,99%. Не все кандидаты будут иметь право на самую низкую ставку, а при автоплате скидки не предусмотрены.

Лучшее для финансирования на следующий день

Discover Personal Loans

Информация о Discover Personal Loans была собрана CNBC независимо и не рассматривалась и не предоставлялась банком до публикации. Discover Bank USA является членом FDIC.

Discover Bank USA является членом FDIC.

Годовая процентная ставка (APR)

Цель займа

Консолидация долга, улучшение дома, свадьба или отпуск

Суммы займа

Условия

Требуется кредит

Штраф за досрочное погашение

Комиссия за просрочку

Плюсы

- Отсутствие комиссии за выдачу кредита, отсутствие комиссии за досрочную выплату

- Решение в тот же день (в большинстве случаев)

- Возможность платить кредиторам напрямую

- 7 различные варианты оплаты от отправки чека до оплаты по телефону или через приложение.

Консультации

- Плата за просрочку платежа в размере 39 долларов США

- Нет скидки на автоплату

- Нет соискателей или совместных заявок

Для кого это? Discover Personal Loans можно использовать для консолидации долгов, улучшения дома, свадеб и отпусков. Несмотря на отсутствие комиссии за выдачу кредита, Discover взимает плату за просрочку платежа в размере 39 долларов США, если вы не сможете погасить кредит вовремя каждый месяц.

Несмотря на отсутствие комиссии за выдачу кредита, Discover взимает плату за просрочку платежа в размере 39 долларов США, если вы не сможете погасить кредит вовремя каждый месяц.

Discover предлагает фиксированную годовую процентную ставку от 6,99% до 24,99% в зависимости от кредитоспособности. Нет штрафа за досрочную погашение кредита или дополнительные платежи в том же месяце для снижения процентов.

Если вы получаете ссуду на консолидацию долга, Discover может заплатить вашим кредиторам напрямую. После того, как вы одобрите и примете личный заем, вы можете связать счета кредитной карты, чтобы Discover отправляла деньги напрямую.Вам просто нужно предоставить такую информацию, как номера счетов, сумму, которую вы хотите заплатить, и информацию об адресе платежа.

Любые деньги, оставшиеся после выплаты кредиторам, могут быть переведены непосредственно на выбранный вами банковский счет.

Вы можете получить деньги уже на следующий рабочий день при условии, что ваше заявление было подано без ошибок (и кредит был получен в будний день). В противном случае ваши средства заберут не позднее, чем через неделю.

В противном случае ваши средства заберут не позднее, чем через неделю.

Часто задаваемые вопросы по личному кредиту

1.Как работают личные займы?

Персональные ссуды — это форма кредита в рассрочку, которая может быть более доступным способом финансирования крупных расходов в вашей жизни. Вы можете использовать личный заем для покрытия ряда расходов, от консолидации долга до ремонта дома, свадеб, дорожных и медицинских расходов.

Перед тем, как брать ссуду, убедитесь, что у вас есть план того, как вы будете ее использовать и погасить. Спросите себя, сколько вам нужно, сколько месяцев вам нужно, чтобы с комфортом погасить его, и как вы планируете составить бюджет для новых ежемесячных расходов.(Узнайте больше о том, что следует учитывать при получении ссуды.)

Большинство сроков ссуды варьируются от шести месяцев до семи лет. Чем дольше срок, тем ниже будут ваши ежемесячные платежи, но обычно они также имеют более высокие процентные ставки, поэтому лучше выбрать самый короткий срок, который вы можете себе позволить. Принимая решение о сроке ссуды, подумайте, сколько вы в конечном итоге будете платить в виде процентов.

Принимая решение о сроке ссуды, подумайте, сколько вы в конечном итоге будете платить в виде процентов.

После того, как вы одобрили получение личной ссуды, деньги обычно поступают прямо на ваш текущий счет.Однако, если вы выберете ссуду для консолидации долга, иногда вы можете попросить кредитора оплатить счета вашей кредитной карты напрямую. Любые дополнительные наличные деньги будут зачислены на ваш банковский счет.

Ваш ежемесячный счет по кредиту будет включать платеж в рассрочку плюс проценты. Если вы считаете, что можете погасить ссуду раньше, чем планировалось, обязательно проверьте, взимает ли кредитор штраф за досрочное погашение или досрочное погашение. Иногда кредиторы взимают комиссию, если вы производите дополнительные платежи для более быстрого погашения долга, поскольку они теряют эти предполагаемые проценты.Комиссия может представлять собой фиксированную ставку, процент от суммы вашей ссуды или оставшуюся часть процентов, которую вы им должны. Ни у одного из кредиторов в нашем списке нет штрафов за досрочное погашение.

Как только вы получите деньги по ссуде, вы должны выплатить кредитору ежемесячными платежами, обычно начинающимися в течение 30 дней.

Когда ваш личный заем погашен, кредитная линия закрывается, и у вас больше нет доступа к ней.

2. Какова хорошая процентная ставка по индивидуальному кредиту?

Большинство личных займов выдаются с фиксированной процентной ставкой, поэтому ваш ежемесячный платеж остается неизменным на протяжении всего срока действия займа.В некоторых случаях вы можете взять личный заем с переменной ставкой. Если вы пойдете по этому пути, убедитесь, что ваши ежемесячные платежи меняются, если ставки повышаются или понижаются.

Средняя годовая процентная ставка по индивидуальному кредиту составляет 9,34%, согласно последним данным ФРС. Между тем, средняя процентная ставка по кредитной карте составляет около 16,43%. Учитывая, что средняя доходность на фондовом рынке с поправкой на инфляцию обычно превышает 5%, лучшие процентные ставки по личным займам будут ниже 5%. Таким образом, вы знаете, что можете зарабатывать больше, чем платите в виде процентов.

Таким образом, вы знаете, что можете зарабатывать больше, чем платите в виде процентов.

Однако не всегда легко получить личные ссуды с процентной ставкой ниже 5% годовых. Ваша процентная ставка будет определяться на основе вашего кредитного рейтинга, кредитной истории и дохода, а также других факторов, таких как размер и срок кредита.

3. Как определяется моя личная кредитная ставка?

Делая покупки для получения ссуды или кредитной карты под низкие проценты, помните, что банки ищут надежных заемщиков, которые своевременно производят платежи. Финансовые учреждения будут рассматривать ваш кредитный рейтинг, доход, историю платежей и, в некоторых случаях, денежные резервы, когда решают, какой годовой процент вам дать.

Чтобы получить одобрение на любой вид кредитного продукта (кредитная карта, ссуда, ипотека и т. Д.), Вы сначала подаете заявку и соглашаетесь позволить кредитору получить ваш кредитный отчет. Это помогает кредиторам понять, какой у вас долг, каковы ваши текущие ежемесячные платежи и какой дополнительный долг вы можете взять на себя.

После того, как вы подадите заявку, вам могут быть одобрены различные варианты ссуды. У каждого будет разный период времени для возврата кредита (ваш срок) и разная процентная ставка.Ваша процентная ставка будет определяться на основе вашего кредитного рейтинга, кредитной истории и дохода, а также других факторов, таких как размер и срок кредита. Как правило, ссуды с более длительными сроками имеют более высокие процентные ставки, чем ссуды, которые вы возвращаете на более короткий период времени.

4. Каков срок кредита?

Срок ссуды — это период времени, в течение которого вы должны выплатить ссуду. Сроки обычно составляют от шести месяцев до семи лет. Как правило, чем дольше срок, тем меньше ежемесячные платежи и выше процентные ставки.

5. Насколько большой личный заем я могу получить?

Кредиторы предлагают широкий диапазон размеров ссуд от 500 до 100 000 долларов. Прежде чем подавать заявку, подумайте, сколько вы можете позволить себе вносить в качестве ежемесячного платежа, поскольку вам придется выплатить полную сумму кредита плюс проценты.

6. Сколько стоят личные займы?

Некоторые кредиторы взимают комиссию за выдачу или регистрацию, но ни один из займов в этом списке этого не делает. По всем личным займам начисляются проценты, которые вы платите в течение всего срока действия займа.Кредиторы из нашего списка не взимают с заемщиков плату за досрочное погашение ссуд, поэтому вы можете сэкономить на процентах, делая более крупные выплаты и быстрее выплачивая ссуду.

7. Общие определения личного кредита, которые вы должны знать

Вот некоторые общие условия личного кредита, которые вам необходимо знать перед подачей заявления.

- Совместные заявители или совместные заявки: Совместные заявители — это широкий термин, обозначающий другое лицо, которое помогает вам соответствовать требованиям, указав свое имя (и финансовые данные) в вашем заявлении.Со-заявитель может быть совладельцем или созаемщиком. Наличие второго заявителя может быть полезно, когда ваш кредитный рейтинг не так хорош, или если вы молодой заемщик, у которого не так много кредитной истории.

Если ваш второй заявитель имеет хороший кредитный рейтинг, вам могут быть предложены более выгодные условия, включая право на получение более низкой годовой процентной ставки и / или более крупного кредита. В то же время кредитные рейтинги обоих заявителей будут затронуты, если вы не вернете ссуду, поэтому убедитесь, что ваш второй заявитель — это тот, с кем вы чувствуете себя комфортно, разделяя финансовую ответственность.

Если ваш второй заявитель имеет хороший кредитный рейтинг, вам могут быть предложены более выгодные условия, включая право на получение более низкой годовой процентной ставки и / или более крупного кредита. В то же время кредитные рейтинги обоих заявителей будут затронуты, если вы не вернете ссуду, поэтому убедитесь, что ваш второй заявитель — это тот, с кем вы чувствуете себя комфортно, разделяя финансовую ответственность. - Содействующие лица: Содействующие лица соглашаются помочь вам получить ссуду, но они несут ответственность за осуществление платежей только в том случае, если вы не в состоянии это сделать. Сопровождающая сторона не получает ссуду и не обязательно принимает решения о ее использовании. Тем не менее, на кредит со стороны подписавшихся будет отрицательно влиять, если основной заемщик пропускает платежи или не выполняет свои обязательства.

- Созаемщик: В отличие от совладельца, созаемщик несет ответственность за выплату ссуды и принятие решения о ее использовании.

Созаемщики обычно участвуют в принятии решений о том, как использовать ссуду. Некоторые кредиторы рассматривают только двух созаемщиков с общим домашним или служебным адресом, поскольку это твердый показатель того, что они разделяют денежную ответственность взаимовыгодным образом. Кредитные рейтинги обоих созаемщиков окажутся на крючке, если один из них прекратит производить платежи или не выполнит свои обязательства.

Созаемщики обычно участвуют в принятии решений о том, как использовать ссуду. Некоторые кредиторы рассматривают только двух созаемщиков с общим домашним или служебным адресом, поскольку это твердый показатель того, что они разделяют денежную ответственность взаимовыгодным образом. Кредитные рейтинги обоих созаемщиков окажутся на крючке, если один из них прекратит производить платежи или не выполнит свои обязательства. - Прямые выплаты: Некоторые кредиторы предлагают прямые выплаты, когда вы выбираете консолидацию долга в качестве причины для получения личной ссуды.При прямых платежах кредитор платит вашим кредиторам напрямую, а затем переводит оставшиеся средства на ваш текущий или сберегательный счет. Пока вы не увидите, что остаток на вашем счете полностью оплачен, лучше продолжать производить платежи, чтобы избежать дополнительных штрафов за просрочку платежа и процентов.

- Штраф за досрочное погашение: Перед тем, как принять ссуду, посмотрите, взимает ли кредитор штраф за досрочное погашение или досрочное погашение.

Поскольку кредиторы рассчитывают получить проценты за весь срок кредита, они могут взимать с вас комиссию, если вы сделаете дополнительные платежи для более быстрого погашения долга.Комиссионные могут быть равны либо оставшимся процентам, которые вы должны были бы получить, либо проценту от вашего баланса выплат, либо фиксированной ставке.

Поскольку кредиторы рассчитывают получить проценты за весь срок кредита, они могут взимать с вас комиссию, если вы сделаете дополнительные платежи для более быстрого погашения долга.Комиссионные могут быть равны либо оставшимся процентам, которые вы должны были бы получить, либо проценту от вашего баланса выплат, либо фиксированной ставке. - Комиссия за оформление: Комиссия за оформление — это единовременный авансовый платеж, который ваш кредитор вычитает из вашей ссуды для оплаты административных расходов и затрат на обработку. Обычно он составляет от 1% до 5%, но иногда взимается фиксированная ставка. Например, если вы взяли ссуду на сумму 20 000 долларов, а комиссия за оформление составила 5%, вы получите только 19 000 долларов, когда получите свои средства.Ваш кредитор получит 1000 долларов кредита из верхних , , и вам все равно придется выплатить полные 20 000 долларов плюс проценты. По возможности лучше избегать комиссии за оформление.

Кредитный рейтинг от хорошего до отличного поможет вам получить ссуды без комиссии за оформление или административные сборы.

Кредитный рейтинг от хорошего до отличного поможет вам получить ссуды без комиссии за оформление или административные сборы. - Сравнение необеспеченных и обеспеченных ссуд: Большинство ссуд для физических лиц являются необеспеченными, то есть они не привязаны к залогу. Однако, если ваш кредитный рейтинг ниже, чем звездный, и вам сложно претендовать на получение лучших кредитов, иногда вы можете использовать автомобиль, дом или другой актив в качестве залога на случай невыполнения обязательств по платежам. .Например, Avant предлагает как обеспеченный, так и необеспеченный вариант кредита. Когда вы предоставляете актив в качестве обеспечения, вы даете своему кредитору разрешение вернуть его в собственность, если вы не выплачиваете свои долги вовремя и полностью.

Наша методология

Чтобы определить, какие ссуды для физических лиц являются лучшими, CNBC Select проанализировала десятки ссуд для физических лиц в США, предлагаемых как онлайн, так и обычными банками, включая крупные кредитные союзы, которые предоставляются без комиссии за оформление или регистрацию, годовая процентная ставка с фиксированной процентной ставкой, а также гибкие суммы и условия ссуд для удовлетворения различных потребностей в финансировании.

При сужении и ранжировании лучших личных займов мы сосредоточили внимание на следующих характеристиках:

- Отсутствие комиссии за оформление или регистрацию: Ни один из кредиторов в нашем списке лучших кредитов не взимает с заемщиков авансовую комиссию за обработку вашего кредита.

- Годовая процентная ставка с фиксированной ставкой: Переменные ставки могут повышаться и понижаться в течение всего срока действия кредита. При фиксированной годовой процентной ставке вы фиксируете процентную ставку на весь срок кредита, что означает, что ваш ежемесячный платеж не будет меняться, что упрощает планирование бюджета.

- Гибкие минимальные и максимальные суммы / условия ссуды: Каждый кредитор предоставляет множество вариантов финансирования, которые вы можете настроить в зависимости от вашего ежемесячного бюджета и продолжительности выплаты ссуды.

- Отсутствие штрафов за досрочное погашение: Кредиторы из нашего списка не взимают с заемщиков плату за досрочное погашение ссуд.

- Оптимизированный процесс подачи заявок: Мы рассмотрели вопрос о том, предлагают ли кредиторы решения об одобрении в тот же день и быстрый процесс подачи заявок онлайн.

- Служба поддержки клиентов: Каждый кредит в нашем списке предусматривает обслуживание клиентов по телефону, электронной почте или через защищенный обмен сообщениями в Интернете. Мы также выбрали кредиторов с онлайн-центром ресурсов или консультационным центром, чтобы помочь вам узнать больше о процессе выдачи кредита и ваших финансов.

- Выплата средств: Ссуды из нашего списка доставляют средства в кратчайшие сроки либо посредством электронного перевода на ваш текущий счет, либо в виде бумажного чека. Некоторые кредиторы (которые мы отметили) предлагают возможность платить вашим кредиторам напрямую.

- Скидки при автоплате: Мы отметили кредиторов, которые вознаграждают вас за участие в автоплате, снижая вашу годовую процентную ставку на 0,25% до 0,5%.

- Лимиты выплат кредиторам и размеры ссуд: Вышеупомянутые кредиторы предоставляют ссуды различных размеров от 500 до 100 000 долларов. Каждый кредитор объявляет свои соответствующие лимиты платежей и размеры ссуд, и завершение процесса предварительного утверждения может дать вам представление о том, какой будет ваша процентная ставка и ежемесячный платеж на такую сумму.

Изучив вышеупомянутые особенности, мы отсортировали наши рекомендации по наиболее подходящим для общих финансовых потребностей, консолидации и рефинансирования долга, небольших займов и финансирования на следующий день.

Обратите внимание, что ставки и структура комиссий, рекламируемых для личных займов, могут колебаться в соответствии со ставкой ФРС. Однако, как только вы примете свое кредитное соглашение, фиксированная годовая процентная ставка будет гарантировать процентную ставку, а ежемесячный платеж останется неизменным на протяжении всего срока кредита. Ваша годовая процентная ставка, ежемесячный платеж и сумма кредита зависят от вашей кредитной истории и кредитоспособности. Чтобы взять ссуду, кредиторы проведут серьезный кредитный запрос и запросят полную заявку, в которой может потребоваться подтверждение дохода, подтверждение личности, подтверждение адреса и многое другое.

Чтобы взять ссуду, кредиторы проведут серьезный кредитный запрос и запросят полную заявку, в которой может потребоваться подтверждение дохода, подтверждение личности, подтверждение адреса и многое другое.

* Условия вашей ссуды LightStream, включая годовую процентную ставку, могут отличаться в зависимости от цели ссуды, суммы, продолжительности срока и вашего кредитного профиля. Для получения самых низких ставок требуется отличный кредит. Цена указана со скидкой AutoPay. Скидка AutoPay доступна только до финансирования кредита. Тарифы без AutoPay на 0,50% выше. При условии утверждения кредита. Действуют условия и ограничения. Рекламируемые тарифы и условия могут быть изменены без предварительного уведомления. Пример платежа: ежемесячные платежи по ссуде в размере 10 000 долларов США по ставке 3.99% годовых со сроком на три года приведет к 36 ежемесячным платежам в размере 295,20 долларов США.

От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции CNBC Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Какова хорошая процентная ставка для личного кредита?

Поиск хорошей процентной ставки по ссуде на консолидацию долга

При поиске хорошей процентной ставки по ссуде на консолидацию долга возникает дополнительный вопрос: «Это более низкая ставка, чем ставка по моим кредитным картам?» В целом процентные ставки по личным займам ниже, чем процентные ставки по кредитным картам, но всегда полезно перепроверить любые конкретные займы, которые вы рассматриваете.

Что влияет на процентную ставку по личной ссуде?Ваша личная ситуация при подаче заявления на ссуду, детали ссуды, на которую вы подаете заявку, и выбранный вами кредитор — все это повлияет на предлагаемые вами процентные ставки. Некоторые из ключевых факторов, которые могут повлиять на вашу кредитную ставку, включают:

- Ваш кредитный рейтинг . Как упоминалось выше, люди с более высоким кредитным рейтингом должны иметь право на получение ссуд по более выгодным ставкам.

Если у вас есть кредитный рейтинг 750, процентная ставка 36% будет считаться более высокой процентной ставкой, но если ваш рейтинг равен 580, это, вероятно, будет очень хорошей процентной ставкой на основе вашей кредитной истории.

Если у вас есть кредитный рейтинг 750, процентная ставка 36% будет считаться более высокой процентной ставкой, но если ваш рейтинг равен 580, это, вероятно, будет очень хорошей процентной ставкой на основе вашей кредитной истории. - Ваш доход и занятость. Вам потребуется подтверждение наличия стабильной работы и достаточно высокого дохода, чтобы убедить кредитора в том, что вы можете вернуть деньги, взятые в долг. Если у вас нет этих двух вещей, вам будут предложены ссуды только по очень высокой ставке — если вообще будут.

- Является ли ссуда ссудой с фиксированной или переменной процентной ставкой. Фиксированные ставки не меняются со временем. С ссудой с фиксированной ставкой у вас всегда будет одинаковый ежемесячный платеж и одинаковая процентная ставка. С другой стороны, переменные ставки могут со временем увеличиваться и уменьшаться. Процентная ставка по личному кредиту по ссудам с переменной ставкой обычно начинается ниже, чем по ссуде с фиксированной ставкой, поэтому ссуда с переменной ставкой может выглядеть более выгодной сделкой, но ее процентная ставка может со временем расти.

Если вы рассматриваете два разных займа с одинаковыми ставками, но один фиксированный, а другой — переменный, ссуда с фиксированной ставкой почти всегда является более выгодной сделкой, потому что вы будете уверены, что он больше не пойдет.

Если вы рассматриваете два разных займа с одинаковыми ставками, но один фиксированный, а другой — переменный, ссуда с фиксированной ставкой почти всегда является более выгодной сделкой, потому что вы будете уверены, что он больше не пойдет. - Будь то обеспеченный или необеспеченный заем. Если вы берете обеспеченный личный заем, вы используете в качестве залога какой-либо актив, например, ваш дом или автомобиль. Большинство личных займов не имеют обеспечения, что означает, что вам не нужно вносить залог.

- Срок погашения. Если вы занимаете деньги на более длительный период времени, кредитор подвергается большему риску, поэтому процентные ставки, естественно, выше. Ставка по ссуде с коротким сроком погашения должна быть ниже, чем по ссуде с длительным сроком погашения.

- Сумма займа. Более крупные ссуды иногда представляют больший риск для кредиторов, поэтому ставки могут быть выше.

Как видите, одна из причин того, что процентная ставка по личной ссуде так сильно варьируется. Каждый заемщик индивидуален, и ваш любимый кредитор может предложить более или менее выгодные условия кредита, чем конкуренты. Вот почему всегда полезно сравнивать нескольких частных кредиторов.

Каждый заемщик индивидуален, и ваш любимый кредитор может предложить более или менее выгодные условия кредита, чем конкуренты. Вот почему всегда полезно сравнивать нескольких частных кредиторов.

Сравнение предлагаемой вам индивидуальной процентной ставки по ссуде со средней ставкой по ссуде — это первый шаг к пониманию вашего положения.

Но поскольку ставки могут сильно различаться в зависимости от вашего кредитного профиля, лучший вариант — это сравнить ставки минимум трех кредиторов. В идеале, чтобы получить полную картину, посмотрите на набор разных кредиторов. Проконсультируйтесь с местным кредитным союзом или банком в дополнение к онлайн-кредитору или двум (или трем). Проведя это сравнение, вы можете увидеть, все ли ставки одинаковы или выделяются особенно высокими или особенно низкими. Просто не забудьте проверить все расходы и комиссии, связанные с каждой ссудой, такие как комиссия за выдачу кредита или штраф за досрочное погашение.

Сравнивая ставки по кредитам, чтобы увидеть, предлагает ли личный заем хорошую ставку или нет, сравните годовые процентные ставки, чтобы получить полную картину. Годовая процентная ставка сообщает вам полную стоимость кредита, включая процентную ставку и комиссионные. Также будьте осторожны при сравнении ссуд с одинаковым сроком (сравните 5-летние ссуды с другими 5-летними ссудами) и типом процентной ставки (сравните ссуды с фиксированной ставкой с другими ссудами с фиксированной ставкой).

Что делать, если вам не предлагают хорошую процентную ставку по личному кредиту

Если вам предлагают личные ссуды только по очень высоким ставкам — выше средних по стране — вам нужно подумать, почему.

Вашим приоритетом должно быть выяснение, есть ли в вашем профиле заемщика что-то, что является красным флагом для кредиторов, например, низкий кредитный рейтинг или недостаточный доход. Если это проблема, вам нужно либо улучшить свой кредит, либо заработать больше дохода — либо попросите сотрудника поручиться за вас. Например, если у вас плохая кредитная история, вы можете получить гораздо более высокую ставку, если у соавтора высокий кредитный рейтинг.

Например, если у вас плохая кредитная история, вы можете получить гораздо более высокую ставку, если у соавтора высокий кредитный рейтинг.

Вы также можете получить более низкую ставку, предоставив залог, например банковский счет или транспортное средство.Ссуда с залогом называется обеспеченной ссудой (ссуда без залога называется необеспеченной ссудой). Обеспеченные кредиты часто имеют более низкие процентные ставки, но будьте осторожны: кредитор может взять ваш залог, если вы пропустите ежемесячный платеж.

Если вы являетесь высококвалифицированным заемщиком и вам не предлагают ссуду по хорошей ставке, вам, возможно, просто придется присмотреться, чтобы увидеть, может ли другой кредитор, предоставляющий частную ссуду, предложить конкурентоспособную ставку. Вы также можете подумать о том, чтобы взять ссуду на более короткий период времени или занять немного меньше денег, чтобы вы представляли меньший риск.

Чистая прибыль Какая процентная ставка подходит для личного кредита? Это самая низкая ставка, которую вы можете получить с учетом вашего кредитного рейтинга и финансового положения. Чем ниже ставка, которую вы платите за получение кредита, тем больше вы можете сэкономить на ссуде. Если вы достаточно квалифицированный заемщик, всегда сравнивайте ставки от разных кредиторов и ищите ставки на уровне или ниже среднего. Таким образом, вы не будете платить больше, чем необходимо для вашего личного кредита.

Чем ниже ставка, которую вы платите за получение кредита, тем больше вы можете сэкономить на ссуде. Если вы достаточно квалифицированный заемщик, всегда сравнивайте ставки от разных кредиторов и ищите ставки на уровне или ниже среднего. Таким образом, вы не будете платить больше, чем необходимо для вашего личного кредита.

Остались вопросы?

Вот еще несколько вопросов, на которые мы ответили:

Лучшие личные займы 2021 года

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами.Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

Вот лучшие личные займы прямо сейчас:

Ставки в этом посте актуальны по состоянию на 01.02.2021.

Прокрутите вниз, чтобы узнать больше о том, как и почему мы выбирали победителей, сколько они стоят и что вы должны знать о каждом из наших выборов.

Кредитный рейтинг играет большую роль в вашей способности получить личный заем и от того, сколько вы заплатите, чтобы занять деньги.Чем лучше ваш кредитный рейтинг, тем ниже, вероятно, будет ваша процентная ставка и тем меньше вы будете платить проценты в течение срока кредита. Согласно FICO, кредитные рейтинги делятся на пять категорий в диапазоне от 300 до 850:

- Очень плохо: ниже 579

- Удовлетворительно: от 580 до 669

- Хорошо: от 670 до 739

- Очень хорошо: от 740 до 799

- Исключительно: выше 800

Хотя кредит действительно влияет на вашу процентную ставку, стоит отметить, что процентные ставки также могут меняться сами по себе, колеблясь в зависимости от стоимости заимствования банка, называемой ставкой по федеральным фондам.Хотя есть альтернативы займу денег, такие как кредитные карты с годовой процентной ставкой 0% и ссуды под залог недвижимости, они не всегда работают для каждого человека или ситуации. Если вам кажется, что личный заем подходит вам, вот лучшие варианты для нескольких различных ситуаций.

LightStream: лучший личный кредит в целом, лучший личный кредит для отличного кредита

SunTrust Bank создал Lightstream для онлайн-кредитов, и банк предлагает личные кредиты на такие вещи, как ремонт дома, медицинский долг и консолидация долга.Несмотря на то, что в основном обслуживаются заемщики с лучшими кредитами, процентные ставки довольно низкие.

Диапазон процентных ставок: от 2,49% до 19,99% годовых с AutoPay (Ставки по состоянию на 02.01.2021. Ставки зависят от цели кредита.)

Обратите внимание: Требования к высокому кредитному рейтингу. Минимальные кредитные требования Lightstream для личной ссуды составляют 660, поэтому этот кредитор может не подходить для всех типов кредитов.

БИSoFi Personal Loan: Лучшие личные займы для хорошей кредитной истории

Персональные займы SoFi имеют минимальное требование к кредитному баллу 680, что является нижней границей того, что считается хорошим кредитным рейтингом. Процентные ставки по этим кредитам колеблются примерно на 13 процентных пунктов, что меньше, чем у других компаний. Это означает, что процентные ставки для заемщиков с относительно низкими кредитными рейтингами могут быть очень высокими.

Процентные ставки по этим кредитам колеблются примерно на 13 процентных пунктов, что меньше, чем у других компаний. Это означает, что процентные ставки для заемщиков с относительно низкими кредитными рейтингами могут быть очень высокими.

Диапазон процентных ставок: от 5,99% до 20,69% годовых (с AutoPay)

Обратите внимание: Относительно высокий минимальный доход для утверждения. Согласно сайту сравнения кредитов Credible, менее 1% заемщиков, одобренных для получения личных кредитов через SoFi, имеют доход менее 50 000 долларов в год, а у большинства заемщиков более 100 000 долларов.

БИWells Fargo: Лучшие ссуды для физических лиц для консолидации долга

Будучи многолетним банком, Wells Fargo предлагает различные типы ссуд. Его личные ссуды предлагают низкие процентные ставки, меньшую минимальную сумму займа и более короткие сроки, чем другие. Wells Fargo предлагает ссуды от 3000 до 100000 долларов на срок до 12 месяцев. Заемщики, которые хотят быстро взять свой долг под контроль, могут обнаружить, что личные ссуды Wells Fargo достаточно гибкие, чтобы справиться с консолидацией долга.

Заемщики, которые хотят быстро взять свой долг под контроль, могут обнаружить, что личные ссуды Wells Fargo достаточно гибкие, чтобы справиться с консолидацией долга.

Диапазон процентных ставок: от 5,74% до 20,24% годовых

Обратите внимание: Варианты займов с обеспечением и без обеспечения. С обеспеченными кредитами вы будете вносить залог для защиты своего кредита. Это может означать, что ваш дом или ваша машина окажутся под угрозой, если вы не заплатите. Хотя обеспеченные кредиты могут предлагать более низкие процентные ставки, они могут поставить под угрозу очень важные активы. Wells Fargo — единственный из наших лидеров, кто предлагает обеспеченные кредиты.

Кроме того, стоит отметить историю Wells Fargo в области безопасности данных и соблюдения нормативных требований.Банк столкнулся с несколькими федеральными штрафами за ненадлежащее направление клиентов к кредитным и страховым продуктам, а также за проблемы с безопасностью, связанные с созданием поддельных счетов несколько лет назад.

Личные ссуды обычно предлагаются тем, у кого более высокий кредитный рейтинг, но онлайн-кредитор Avant предлагает варианты личных ссуд для заемщиков с кредитным рейтингом от 580. У него более низкий лимит, чем у других кредиторов, с максимальной суммой кредита 35 000 долларов.

Диапазон процентных ставок: от 9,95% до 35,99% годовых

Обратите внимание: Административные сборы. Комиссия за личные займы Avant составляет до 4,75% от суммы вашего займа. Учитывая, что многие другие кредиты в этом списке не включают административных сборов, комиссий за предоплату или комиссию за выдачу кредита, комиссия Avant высока.

Также стоит отметить высокие процентные ставки у этого кредитора. Хотя это хороший вариант для тех, у кого кредитный рейтинг выше 500 и ниже 600, те, у кого более высокий кредитный рейтинг, могут найти лучшие ставки в другом месте.

Другие, которые мы рассмотрели, и почему они не сделали скидку:

- Marcus Personal Loan: Этот известный кредитор и банк требуют такой же минимальный кредитный рейтинг 660, что и банки, предлагающие гораздо более низкие процентные ставки, например Lightstream.

- Discover: Кредиты Discover аналогичны кредитам Маркуса, с теми же минимальными требованиями к кредитному баллу 660 и начальной процентной ставкой 6,99%. Но заемщики с хорошей кредитной историей могут получить более низкие процентные ставки в другом месте.

- LendingClub: Эта торговая площадка онлайн-кредитования имеет доступный минимальный кредитный рейтинг 600.Но он взимает среднюю комиссию за выдачу кредита в размере 5,2%, что может привести к увеличению стоимости заимствования.

- Prosper Personal Loan: Комиссия не позволяет компании Prosper быть лучшим выбором. Хотя для этого требуется только минимальный кредитный рейтинг 640, он также требует комиссии за создание от 2,4% до 5%.

Часто задаваемые вопросы

Почему стоит доверять нашим рекомендациям?

Миссия Personal Finance Insider — помочь умным людям принимать правильные решения с их деньгами.Мы понимаем, что «лучший» часто является субъективным, поэтому мы не только подчеркиваем очевидные преимущества финансового продукта, но и выделяем ограничения. Мы потратили часы, сравнивая и противопоставляя функции и мелкий шрифт различных продуктов, так что вам не нужно.

Как мы выбирали лучшие личные займы?

Business Insider просмотрел мелкий шрифт личных ссуд и сравнил наши результаты с результатами сайтов по личным финансам, включая NerdWallet, MagnifyMoney и ValuePenguin.Исследование включало индивидуальные ссуды на всех уровнях кредитования. Мы рассмотрели такие факторы, как:

- Диапазон годовых: Мы рассмотрели процентные ставки или стоимость заимствования. Однако годовая процентная ставка варьируется и может измениться в будущем.

- Разнообразие сроков погашения: Мы искали банки, которые предлагали разные условия ссуды или продолжительность погашения ссуды.

Чем дольше ссуда, тем больше вероятность, что она будет стоить дороже.

Чем дольше ссуда, тем больше вероятность, что она будет стоить дороже. - Сборы: Досрочные выплаты, сборы за оформление и административные сборы могут увеличить стоимость заимствования.По возможности искали кредиты без комиссии.

- Доступность по всей стране: Рассмотренные ссуды были доступны в большинстве штатов США, если не во всех 50.

Подходит ли мне личный заем? Какие есть альтернативы?

Персональные ссуды подходят не для каждой ситуации и не для каждого человека. Часто бывает трудно получить личные ссуды из-за высоких требований к кредитному рейтингу. Они также могут иметь высокие процентные ставки, что может означать, что есть лучшие варианты.

Персональные ссуды бывают двух типов: обеспеченные и необеспеченные. Необеспеченные ссуды не обеспечены залогом, таким как дом или автомобиль, в отличие от обеспеченных ссуд. Личные ссуды также имеют более высокие процентные ставки, чем по ссуде на покупку автомобиля или студенческой ссуде. Домовладельцы иногда обнаруживают, что кредитные линии под залог дома лучше подходят для финансирования капитального ремонта или ремонта с более низкими процентными ставками.

Домовладельцы иногда обнаруживают, что кредитные линии под залог дома лучше подходят для финансирования капитального ремонта или ремонта с более низкими процентными ставками.

Для небольших сумм вы можете обнаружить, что лучше подойдет кредитная карта с годовой процентной ставкой 0% — они могут быть особенно полезны для консолидации задолженности по кредитной карте или совершения покупок, которые вы хотите погасить со временем.Как правило, эти карты имеют процентную ставку 0% в течение первых 12–16 месяцев с момента открытия. Погасите карту полностью до окончания вводного периода, и вы не будете платить проценты за покупку.

Для крупных покупок, которые не умещаются в рамках кредитного лимита, личный заем может быть правильным вариантом. Стоит рассчитать проценты, которые вы заплатите, и внимательно рассмотреть такие варианты, как обеспеченный кредит, чтобы снизить процентную ставку. Тем не менее, личные ссуды следует использовать с умом, поскольку они имеют высокие процентные ставки и могут быть рискованными при наличии залога.

Где еще можно получить личные ссуды?

Если вы являетесь членом местного кредитного союза или хотите присоединиться к одному из местных кредитных союзов, возможно, стоит проверить там ставки по личному кредиту. Часто более мелкие кредиторы, такие как кредитные союзы, могут предлагать гораздо более низкие процентные ставки, чем более крупные банки и кредиторы. Они также имеют тенденцию быть более гибкими в отношении требований к кредитам. Возможно, стоит проверить их ставки и условия в рамках вашего исследования.

3 лучших места — советник Forbes

От редакции: Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Персональные ссуды становятся все более важным вариантом для потребителей, желающих взять взаймы деньги для погашения долга под высокие проценты, для финансирования непредвиденных расходов или для оплаты ремонта дома. Фактически, количество заемщиков, получивших личные ссуды, почти удвоилось и составило примерно 21 миллион в период с 2010 по 2020 год.

Фактически, количество заемщиков, получивших личные ссуды, почти удвоилось и составило примерно 21 миллион в период с 2010 по 2020 год.

Если вам нужно немедленное финансирование, личные ссуды не всегда могут быть лучшим вариантом, особенно если у вас поврежденный кредит. Но лучшие личные ссуды предлагают такие же или более высокие процентные ставки, чем другие типы ссуд, для заемщиков с отличной кредитной историей, а также быстрое финансирование и гибкие условия погашения.

Мы расскажем, что является хорошей личной ссудой, а также расскажем, где ее найти.

Что делает хороший личный заем?

Персональные ссуды, как правило, являются необеспеченными ссудами, то есть вам не нужно закладывать залог, чтобы соответствовать требованиям. Вы будете получать деньги единовременно и вносить ежемесячные платежи с процентами до тех пор, пока полностью не погасите ссуду. Но не все кредиторы и условия физических лиц создаются или обрабатываются одинаково. Когда вы исследуете личные займы, обратите внимание на:

- Процентные ставки.

Ваша процентная ставка — это сумма, которую вы заплатите сверх основной суммы долга или суммы, которую вы взяли в долг. Это стоимость займа. Ваш кредитный рейтинг и история определяют вашу процентную ставку, то есть чем выше ваш кредитный рейтинг, тем ниже ваша процентная ставка.

Ваша процентная ставка — это сумма, которую вы заплатите сверх основной суммы долга или суммы, которую вы взяли в долг. Это стоимость займа. Ваш кредитный рейтинг и история определяют вашу процентную ставку, то есть чем выше ваш кредитный рейтинг, тем ниже ваша процентная ставка. - Пошлины. Комиссия — это сумма, которую вы платите сверх основной суммы долга и процентной ставки. Некоторые кредиторы не взимают комиссии, но обычно требуют, чтобы заемщики имели по крайней мере хороший кредитный рейтинг, чтобы соответствовать требованиям. Для кредиторов, которые взимают комиссию, помните о выдаче кредита, просрочке платежа, предоплате и недостаточной комиссии за денежные средства.

- Суммы займа. Даже если кредиторы взимают небольшую комиссию и предлагают низкие процентные ставки, вам может потребоваться занять больше — или меньше — чем то, что они предлагают. Когда вы покупаете личный заем, вы обнаружите, что кредиторы устанавливают разные минимальные и максимальные суммы займа.

Если, например, вам нужна ссуда в 3000 долларов, а кредитор устанавливает минимум 5000 долларов, вам придется искать ссуду в другом месте.

Если, например, вам нужна ссуда в 3000 долларов, а кредитор устанавливает минимум 5000 долларов, вам придется искать ссуду в другом месте. - Условия оплаты. Здесь указано, за сколько месяцев или лет вы должны выплатить личный заем.У некоторых кредиторов короткие сроки погашения, например, в течение 12 или 24 месяцев. Некоторые имеют более длительные сроки, например, пять лет и более.

- Предварительная квалификация. Многие кредиторы имеют возможность предварительного отбора, чтобы вы знали, подходите ли вы для получения займа. Есть мягкая проверка кредитоспособности, которая не повредит вашей кредитной истории. Если нет возможности предварительной квалификации, вы все равно можете подать заявку, но вы рискуете получить отказ, столкнуться с жесткой проверкой кредитоспособности и затем подать заявку в другом месте.

- Сколько времени нужно, чтобы получить деньги. Если вам нужны деньги быстро, посмотрите, какие кредиторы быстрее всего переводят средства на ваш счет.

Некоторые могут получить деньги в течение дня, а другие могут занять до недели.

Некоторые могут получить деньги в течение дня, а другие могут занять до недели.

Лучшие места для получения личной ссуды

Есть три типа кредиторов, которые предлагают ссуды физическим лицам:

- Интернет-кредиторы. Часто это небанковские компании, основанные на высоких технологиях, которые предлагают несколько различных кредитных продуктов, например, личные ссуды и автокредиты.

- Кредитные союзы. Они являются местными для вашего сообщества и обычно предлагают заявки как онлайн, так и лично.

- Банки. Многие местные и национальные учреждения предлагают личные ссуды наряду с широким спектром других финансовых услуг, таких как чековые и сберегательные счета.

Персональные ссуды от онлайн-кредиторов

Онлайн-кредиторы предлагают одни из самых конкурентоспособных процентных ставок и условий погашения личных займов. Есть много вариантов на выбор, а это значит, что вы сможете найти тот, который лучше всего подходит для ваших нужд и финансовых обстоятельств.

Плюсы

- Многие предлагают предварительную квалификацию, которая позволяет вам проверить, соответствуете ли вы критериям, прежде чем это повлияет на ваш кредит.

- Некоторые из них обслуживают заемщиков с низким кредитным рейтингом — хороший вариант, если вы не можете взять кредит на месте.

- Вы можете сравнить разных кредиторов, чтобы найти лучшие ставки и условия, соответствующие вашему бюджету.