Выгодная ипотека — самые выгодные ипотечные кредиты, выгодные условия по ипотеке

Получить одобрение на ипотечный кредит в Совкомбанке – выбрать самый короткий путь для покупки собственного жилья. Мы обрабатываем поступающие заявки максимально оперативно: предварительное решение по заявке будет готово в течение 1 минуты. Начните сотрудничество с Совкомбанком, заполнив заявку на нашем сайте.

Преимущества

- Льготные ставки по государственным программам;

- Минимальный пакет документов для подтверждения занятости и дохода;

- Возможность взять ипотеку лицам, которым на момент погашения кредита будет от 20 до 85 лет;

- Низкие процентные ставки для широкой категории заемщиков;

- Возможность использования средств материнского капитала в качестве первоначального взноса;

- Легкое и удобное обслуживание кредита;

- Лояльное отношение к различным объектам недвижимости.

Как оформить

- В течение 5—10 минут заполните заявку на сайте Совкомбанка;

- Получите предварительное одобрение;

- Посетите отделение банка вместе с пакетом документов и получите окончательное одобрение;

- Получите деньги на покупку собственного жилья.

Условия

- Максимальный срок кредитования — до 30 лет;

- Минимальная процентная ставка по ипотеке – 5,9%

- Минимальный стаж на последнем месте работы – 3 месяца;

- Постоянная регистрация на территории Российской Федерации не менее 4 месяцев на день подачи заявки;

- Контактный телефон для связи;

- Объект недвижимости должен быть подключен к горячему и холодному водоснабжению, не входить в число объектов, подлежащих сносу, не попадать под программу реновации.

Документы

- Общегражданский паспорт;

- Документы, подтверждающие занятость и доход;

- Данные об объекте недвижимости.

Погашение

- В любом отделении Совкомбанка;

- С помощью мобильного приложения «Халва-Совкомбанк»;

- Онлайн в личном кабинете на сайте;

- Через терминал самооблуживания;

- Через карты других банков;

- В отделениях Почты России по всей стране;

- Через наших партнеров: «QIWI», «Элекснет» и «Золотая корона».

Как добиться от банка более выгодных условий по ипотеке — Татцентр.ру

В пользу заемщика работает готовность внести весомый первоначальный взнос, предоставить полный пакет документов, выбрать квартиру из числа предложений партнеров банка и целый ряд других факторов.

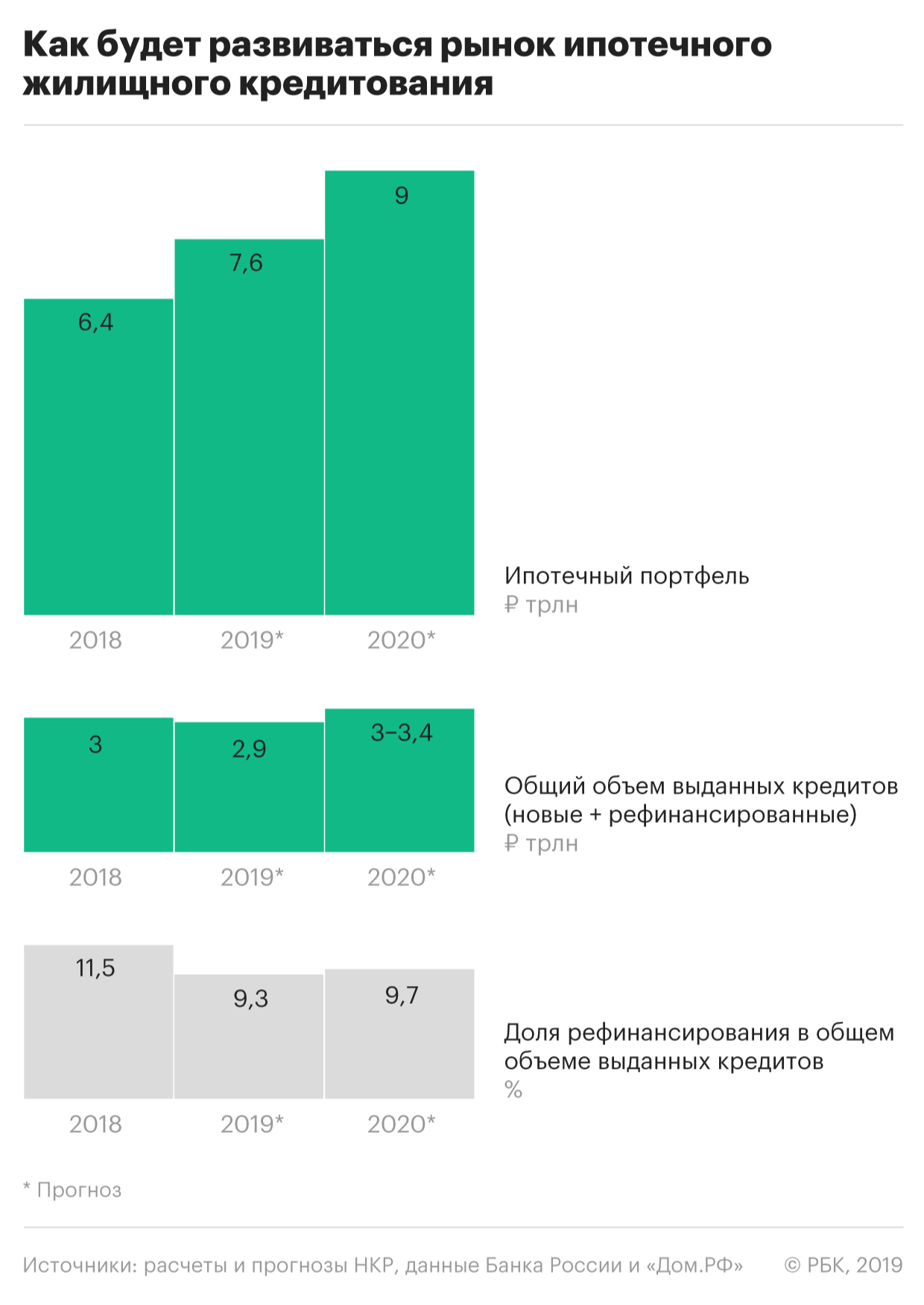

Ипотека для большинства семей остается наиболее оптимальным инструментом приобретения дома или квартиры. Власти уверены: госпрограмма под 6,5% способна решить в стране жилищный вопрос. Но госипотека — не панацея и подходит не всем. Эксперты рассказали TatCenter, за счет чего можно получить более выгодные условия по кредиту на покупку жилья.

Добиться от банка выгодных условий кредитования — реально, считает эксперт комитета Госдумы РФ по финансовому рынку Ян Арт. Например, за счет внимательного мониторинга.

«Проследите, какой банк, по какой ставке предлагает ипотечные кредиты. Важные факторы для разговора с банком о снижении ставки еще ниже предлагаемой: хорошая кредитная история; полностью белые доходы, подтвержденные справкой 2-НДФЛ; размер платежа по ипотеке ниже 20% от доходов. Такой клиент — идеальный заемщик, многие банки будут готовы обсуждать с ним минимально возможную ставку».

Такой клиент — идеальный заемщик, многие банки будут готовы обсуждать с ним минимально возможную ставку».Руководитель центра ипотечного кредитования Альфа-Банка в Казани Дилия Мингазова отмечает, что более выгодные условия по ипотечному кредиту можно получить в случае если потенциальный заемщик уже является клиентом банка, в котором планирует оформить ипотеку.

Зарплатные клиенты могут рассчитывать на скидку от базовой ставки по ипотеке. Получить дисконт можно и в случае, если:

первоначальный взнос от заемщика превышает 20%;

клиент предоставляет полный пакет документов, которые запросит банк;

заемщик купит квартиру у застройщика — партнера банка.

Региональный директор-руководитель Ипотечного центра г. Казани «Национальная Фабрика Ипотеки. Ипотека 24» Рузэль Насыбуллин напоминает также, что добиться более выгодных условий можно, проанализировав специальные предложения и акции банков.

«Сейчас на рынке есть целый ряд спецпрограмм: государственная по льготной ставке 6,5% — на приобретение жилья от застройщиков, кредит на строительство и покупку жилья на сельских территориях, госпрограмма поддержки семей с детьми и др. Кроме этих программ, застройщики формируют интересные программы совместно с кредиторами — если планируете покупать жилье на первичном рынке, обязательно изучите специальные предложения».

Кроме этих программ, застройщики формируют интересные программы совместно с кредиторами — если планируете покупать жилье на первичном рынке, обязательно изучите специальные предложения».На скидки и бонусы могут рассчитывать и другие категории заемщиков, например, молодые и многодетные семьи, обладатели сертификата на субсидии, материнского капитала, сотрудники сферы образования, медицины и предприниматели.

Юлия Амочаева

| Кредит | Сумма | Ставка, % годовых | Срок | Первон. взнос, % | Возраст, лет | Обеспечение | Дополнительно | Заявка | |

|---|---|---|---|---|---|---|---|---|---|

| от 300000 до 12 млн. |

от 6% до 7% |

до 20 лет | от 20% | 21-75 | Залог имеющейся недвижимости, Залог приобретаемой недвижимости, Поручители | Первичный рынок | |||

до 4,4 млн. |

5% |

от 3 лет до 27 лет | от 15% | 22-55 | Залог приобретаемой недвижимости | Первичный рынок | |||

| до 3060000 |

8,85% |

от 3 лет до 27 лет | от 10% | 22-50 | Залог приобретаемой недвижимости | Первичный рынок / Вторичный рынок / Рефинансирование | |||

до 6 млн. |

от 7,85% |

от 1 года до 30 лет | от 15% | от 18 | Залог приобретаемой недвижимости | Первичный рынок / Вторичный рынок |

Заявка |

||

| от 1 млн. до 6 млн. |

от 7,75% |

от 1 года до 30 лет | от 18 | Залог приобретаемой недвижимости | Рефинансирование |

Заявка |

|||

от 700000 до 12 млн. |

6,2% |

от 1 года до 30 лет | от 15% | от 18 | Залог приобретаемой недвижимости | Первичный рынок |

Заявка | ||

| от 500000 до 12 млн. |

от 4,95% |

от 3 лет до 30 лет | от 15% | 18-70 | Залог приобретаемой недвижимости | Первичный рынок / Вторичный рынок / Рефинансирование | |||

| от 600000 |

от 7,89% до 8,69% |

от 3 лет до 30 лет | от 10% | 21-70 | Залог приобретаемой недвижимости | Первичный рынок | |||

до 3 млн. |

от 4,3% |

до 30 лет | от 15% | от 21 | Залог приобретаемой недвижимости | Первичный рынок | |||

| до 15 млн. |

от 9,2% до 9,5% |

до 30 лет | от 21 | Залог имеющейся недвижимости | Первичный рынок / Нецелевой | ||||

от 600000 до 30 млн. |

от 8,2% до 8,5% |

до 30 лет | Залог имеющейся недвижимости | Рефинансирование | |||||

| от 600000 до 60 млн. |

от 7,9% до 9,2% |

до 30 лет | от 21 | Залог приобретаемой недвижимости | Первичный рынок | ||||

от 600000 до 60 млн. |

от 7,9% до 9,2% |

до 30 лет | от 20% | от 21 | Залог приобретаемой недвижимости | Вторичный рынок | |||

| от 100000 до 4 млн. |

от 8,7% |

от 1 года до 25 лет | от 40% | 21-65 | Залог приобретаемой недвижимости | Первичный рынок / Вторичный рынок | |||

| от 300000 |

от 7,1% до 16,65% |

от 3 лет до 25 лет | от 15% | 21-65 | Залог приобретаемой недвижимости | Первичный рынок | |||

| от 300000 |

от 6,9% |

от 1 года до 25 лет | 21-65 | Залог приобретаемой недвижимости | Рефинансирование | ||||

| от 300000 |

от 7,1% до 16,65% |

от 3 лет до 25 лет | от 15% | 21-65 | Залог приобретаемой недвижимости | Вторичный рынок / Нецелевой | |||

| от 300000 |

от 8,9% до 9,4% |

от 1 года до 15 лет | от 20% | 21-70 | Залог имеющейся недвижимости, Залог приобретаемой недвижимости | Первичный рынок | |||

| от 300000 |

от 8,9% до 9,4% |

от 1 года до 15 лет | от 15% | 21-70 | Залог имеющейся недвижимости, Залог приобретаемой недвижимости | Вторичный рынок / Рефинансирование | |||

от 500000 до 50 млн. |

от 7,8% |

от 3 лет до 30 лет | от 20% | 18-70 | Залог приобретаемой недвижимости | Первичный рынок | |||

| от 200000 до 2 млн. |

от 8,2% |

до 30 лет | от 20% | 18-70 | Залог приобретаемой недвижимости | Рефинансирование | |||

от 500000 до 50 млн. |

от 8% |

от 3 лет до 30 лет | 18-70 | Залог приобретаемой недвижимости | Рефинансирование / Рефинансирование банком своей ипотеки | ||||

| от 500000 до 6 млн. |

10,3% |

от 3 лет до 30 лет | от 20% | Залог приобретаемой недвижимости | Первичный рынок / Рефинансирование | ||||

от 1 млн. до 20 млн. до 20 млн. |

от 7,75% до 7,99% |

от 3 лет до 25 лет | 21-65 | Залог приобретаемой недвижимости | Рефинансирование | ||||

| от 500000 до 30 млн. |

от 8,75% |

до 25 лет | от 20% | 23-65 | Залог приобретаемой недвижимости | Первичный рынок / Вторичный рынок | |||

от 500000 до 9 млн. |

8,99% |

от 1 года до 20 лет | 21-65 | Залог имеющейся недвижимости | Нецелевой | ||||

| от 1 млн. до 26 млн. |

от 8,39% до 8,99% |

от 1 года до 30 лет | 21-65 | Залог имеющейся недвижимости, Залог приобретаемой недвижимости | Рефинансирование | ||||

от 500000 до 3 млн. |

от 6,09% |

от 3 лет до 25 лет | от 15% | Залог приобретаемой недвижимости | Первичный рынок | ||||

| от 500000 до 12 млн. |

5,29% |

от 3 лет до 25 лет | от 15% | Залог приобретаемой недвижимости | Первичный рынок | ||||

от 500000 до 30 млн. |

от 8,19% |

от 3 лет до 25 лет | Залог приобретаемой недвижимости | Рефинансирование | |||||

| от 300000 |

от 0,1% |

от 1 года до 30 лет | от 10% | 18-75 | Залог имеющейся недвижимости, Залог приобретаемой недвижимости | Первичный рынок | |||

| от 300000 |

от 7,7% до 8,1% |

от 1 года до 30 лет | от 10% | 18-75 | Залог имеющейся недвижимости, Залог приобретаемой недвижимости | Вторичный рынок | |||

от 300000 до 3 млн. |

от 4,49% до 7,49% |

от 3 лет до 25 лет | от 15% | 21-65 | Залог приобретаемой недвижимости | Первичный рынок | |||

| от 300000 до 12 млн. |

от 3,5% |

до 25 лет | от 15% | 21-65 | Залог приобретаемой недвижимости | Первичный рынок / Рефинансирование | |||

| до 12 млн. |

от 4,79% до 4,99% |

от 3 лет до 30 лет | от 15% | 21-70 | Залог приобретаемой недвижимости | Первичный рынок / Вторичный рынок / Рефинансирование | |||

| от 500000 до 3 млн. |

от 5,9% |

от 3 лет до 30 лет | от 15% | 18-70 | Залог приобретаемой недвижимости | Первичный рынок | |||

| от 100000 до 12 млн. |

от 4,95% |

от 1 года до 30 лет | от 15% | 21-75 | Залог приобретаемой недвижимости | Первичный рынок / Рефинансирование | |||

| от 500000 до 30 млн. |

от 9,5% до 10,4% |

от 3 лет до 30 лет | 21-65 | Залог имеющейся недвижимости | Первичный рынок / Вторичный рынок | ||||

| от 500000 до 30 млн. |

от 10,3% до 11,3% |

от 3 лет до 30 лет | от 40% | 21-65 | Залог приобретаемой недвижимости | Вторичный рынок | |||

| от 500000 до 30 млн. |

от 7,9% до 8,75% |

от 3 лет до 30 лет | 21-65 | Залог приобретаемой недвижимости | Первичный рынок / Рефинансирование |

В каком банке можно оформить ипотеку без страховки, условия ипотеки в СТРОЙЛЕСБАНКе в Тюмени | 72.ru

Давно мечтаете о собственном жилье? А копить слишком долго? Больше не нужно откладывать покупку на потом, ведь СТРОЙЛЕСБАНК предлагает выгодные условия по ипотечным кредитам.

Ипотечный кредит предоставляется как на покупку квартир в новостройках, при наличии зарегистрированного права собственности, так и на вторичное жилье. Квартиры могут быть расположены как в Тюмени, так и в Тюменском районе. Кредит можно оформить на срок до 30 лет. Процентная ставка по ипотеке зависит от первоначального взноса:

- от 0 до 15% — 10,5% годовых;

- от 15% и более — 9,9% годовых.

Этим привлекательность предложения не ограничивается. При оформлении ипотеки нет необходимости приобретать страховку, что исключает появление дополнительных расходов. Сэкономленные средства вы можете потратить на ремонт и покупку новой мебели, тем самым создав уютную обстановку у вас дома.

Также СТРОЙЛЕСБАНК предлагает рефинансирование ипотечных кредитов сторонних банков. В данном случае ставка варьируется от 9,9% до 11% годовых. Обслуживание рефинансируемого кредита на момент подачи заявки должно осуществляться не менее 12 месяцев. Данное предложение позволит уменьшить размер платежа за счет снижения ставки или увеличения срока погашения.

— На сегодняшний день почти все банки требуют приобретения страховки при оформлении ипотечного кредита. Если посчитать за все годы кредитования, а они варьируются от 5 до 25 лет, то сумма уплаченных страховых взносов получится внушительная. Для нас важны качество и доступность предоставляемых услуг, поэтому стараемся минимизировать расходы наших клиентов, — отметила маркетолог КБ «СТРОЙЛЕСБАНК» Екатерина Насонова.

Более подробные условия предоставления ипотечного кредита представлены на сайте банка.

Оформить заявку на кредит можно онлайн либо обратившись в офис банка на ул. Республики, 65. Здесь соблюдают все меры для вашей безопасности.

Радуйтесь жизни: об остальном позаботится СТРОЙЛЕСБАНК!

КБ «СТРОЙЛЕСБАНК» (ООО), г. Тюмень, ул. Республики, 65, телефон (3452) 566-026. Лицензия ЦБ РФ № 2995 от 11.02.2008.

Загадка прибыльности ипотечного банковского обслуживания крупного банка

Том Финнеган Июнь 2019

«Самая большая проблема, с которой сегодня сталкиваются банки, — это способность оставаться на связи с клиентом. Те, кто преуспеет в этом, выиграют долю рынка в течение следующих пяти лет ».

— Морад Чоудри, автор книги «Принципы банковского дела

».Завоевание доли рынка в такой среде покупок — вот главное в игре. Но это дорогостоящее обязательство; правильные инвестиции должны быть осуществлены стратегически в сочетании с планом выполнения, который позволяет успешно взаимодействовать с клиентами на их условиях.Чем больше клиентов, тем выше прибыль, и достоверные данные являются движущей силой для кредиторов принимать правильные стратегические решения по привлечению и удовлетворению этих клиентов.

В STRATMOR наши взгляды на ипотечный бизнес основаны на достоверных данных. Эти данные включают собственные программы для создания данных, такие как Technology Insight ® , Originator Census ® Study и Compensation Connection ® , а также внешние источники, такие как HMDA, Ежеквартальные отчеты о производительности MBA и U.С. Перепись и федеральные исследования (FRED), и это лишь некоторые из них. Мы также ежегодно работаем с многочисленными кредиторами для выполнения их стратегических планов. И, конечно же, STRATMOR сотрудничал с MBA в проведении PGR: MBA и программы круглых столов групп равноправных партнеров STRATMOR с 1998 года.

Этой весной мы провели семь встреч по программе PGR с MBA, в которых приняли участие более 100 кредиторов. MBA, STRATMOR и руководители кредитных организаций-участников на каждой встрече сидели за столом и рассматривали результаты деятельности — результаты, которые различались от группы к группе.Крупнейшими инициаторами по объему являются, как группа, крупные банки-банки, которые в 2018 году выделили в среднем 12 млрд долларов США на производство ипотечных кредитов для физических лиц. К сожалению, тенденции, которые мы отметили в нашей большой группе банков, соответствовали тому, что STRATMOR обнаруживает во многих клиенты банка — низкие доходы, высокие расходы и трендовые линии, движущиеся в неправильном направлении.

Нарушая тренд

Крупные банки из года в год отставали от других аналогичных групп с точки зрения прибыльности своих производственных операций по ипотечным кредитам.Каждый год на круглых столах PGR STRATMOR, MBA и руководители наших участвующих банков изучают основные причины этого сравнительно слабого результата и спрашивают: «Если эти результаты точно отражают результативность, какие изменения вносятся? Каковы проблемы и какие потенциальные решения уникальны для проблем ипотечного кредитования, с которыми сталкиваются крупные банки? »

Эта статья основывается на этих обсуждениях и представляет собой совместную оценку ключевых факторов, влияющих на низкую производительность крупных банков как группы, и возможных действий, которые можно предпринять, чтобы обратить эту тенденцию вспять.Обратите внимание, что в этой статье основное внимание будет уделено производительности в розничном канале, который более сопоставим с типичной моделью независимого ипотечного банкира (IMB).

Итак, как обстоят дела у крупных банков?

В качестве отправной точки, что мы подразумеваем под рентабельностью производства? В PGR мы рассматриваем создание и продажу ипотечных кредитов как отдельный компонент ипотечного бизнеса в целом. Мы анализируем выдачу и продажи отдельно от обслуживания ипотечных кредитов, а для депозитных учреждений — от инвестиций в ипотечные кредиты для кредитного портфеля.Мы также игнорируем преимущества перекрестных продаж или «углубления отношений», которые могут возникнуть у депозитариев. Анализируя бизнес таким образом, мы можем сравнить все типы ипотечных кредиторов, используя общий подход.

Используя этот подход, как группа, крупные банки потеряли несколько удивительных 4803 долларов на каждую ипотеку, выданную через розничный канал в 2018 году, что на 81 процент больше, чем 2659 долларов на один убыток по ссуде в 2017 году. Для сравнения, большая независимая подгруппа PGR показала ПРИБЫЛЬ в размере 376 долларов США на кредит в розничном канале в 2018 году, что на 37 процентов меньше 600 долларов США на кредит в 2017 году, но, тем не менее, прибыль.Конечно, это средние показатели — внутри группы есть исполнители намного лучше, чем в среднем, и намного хуже.

Диаграмма 1

Однако знание того, что у вас есть проблема с чистой прибылью, полезно только в том случае, если вы понимаете компоненты чистой прибыли — проблемы доходов и расходов, которые приводят к этой проблеме производительности.

Слишком высокие расходы

Важнейшим фактором этих результатов являются расходы на погашенную ссуду. В розничном канале крупные банки зафиксировали общие расходы на одну ссуду в размере 13 628 долларов США (375 базисных пунктов в зависимости от размера ссуды) в 2018 году — это рекордно высокий показатель PGR.Это по сравнению с 10 095 долл. США (381 базисный пункт) для крупных независимых компаний — большое количество, но все же позволяющее получать небольшую прибыль на ссуду из-за гораздо более высокого дохода с ссуды для этой группы. Еще более интересное сравнение состоит в том, что более мелкие региональные банки потратили «всего» 8 985 долларов на ссуду на выполнение тех же функций — 66 процентов расходов на ссуду, о которых сообщают их крупные банковские собратья. Средний крупный банк в PGR закрыл 33 728 розничных ипотечных кредитов в 2018 году. При убытке в размере 4803 доллара на ссуду это представляет собой 162 миллиона долларов экономических потерь для среднего крупного банка!

График 2

Кроме того, в категории расходов крупные банки испытывают существенный недостаток в расходах, которые мы классифицируем как «Корпоративное администрирование.Сюда входят как прямые корпоративные затраты на ведение ипотечного бизнеса, так и накладные расходы материнской компании, включая конкретно идентифицируемые затраты, такие как человеческие ресурсы, бухгалтерские и юридические расходы, а также общие корпоративные накладные расходы, которых нет у крупных независимых компаний. Эта категория расходов также включает корпоративные технологии, и расходы крупных банков в этой области намного выше в расчете на ссуду, чем в любой другой группе. Затраты на корпоративное администрирование составили 3654 доллара США на ссуду в 2018 году по сравнению с всего лишь 1213 долларами США на ссуду для крупных независимых компаний, что составляет 2441 доллар США на ссуду в невыгодном положении для крупных банков.

График 3

Слишком низкий доход

Различия в доходах немного сложнее проанализировать, поскольку крупные банки оставляют 58 процентов выданных ссуд в своих собственных ипотечных портфелях, а не для немедленной продажи. В PGR мы просим банки назначить сумму дохода на основе транзакций по этим портфельным займам. Цель состоит в том, чтобы приблизительно оценить, какой была бы прибыль от продажи и обслуживания, если бы ссуды действительно были проданы инвестору.Отсутствие надежного вторичного рынка для крупных кредитов (которые представляют собой значительную часть происхождения портфелей) и очень конкурентная ценовая среда для этих кредитов отражаются в оценке дохода по ссуде, особенно когда она выражается в базисных пунктах на ссуду, а не в долларах.

Здесь возникает значительный вопрос относительно того, не слишком ли агрессивно оцениваются цены на портфельные ссуды, и в частности ссуды большого размера, что приводит к вмененной выручке, которая ниже, чем можно было бы ожидать в противном случае.Оценка этого вопроса заключается в том, где «углубление отношений» может сыграть роль и повлиять на ценообразование — какова стоимость депозита или других отношений, которые клиент может принести банку, и правильно ли оценивается эта стоимость?

Еще одним фактором, способствующим снижению дохода по ссуде для крупных банков как группы, является то, что они не сосредотачиваются на кредитовании FHA и VA в той же степени, что и независимые, или, в некоторых случаях, фактически отказались от участия в кредитовании FHA из-за предполагаемого риска. нормативных правоприменительных мер.Эти ссуды обычно дают возможность устанавливать цену с более высокой маржой, поэтому это также может способствовать снижению дохода на ссуду.

В результате доход крупного банка на ссуду отстает от дохода крупных независимых банков на очень высокие 154 базисных пункта. В долларовом выражении доход ниже на 1 712 долларов на ссуду.

Таким образом, сочетание более низкого профиля дохода по ссуде в сочетании с самым высоким общим уровнем расходов любой группы PGR создало плохой профиль чистого производственного дохода для этих банков.Помните, что этот анализ прибылей и убытков основан исключительно на происхождении в 2018 году, а не на доходе от обслуживания, полученном по обслуживаемым кредитам. Функция обслуживания, которая принесла умеренную прибыль большинству крупных банков в 2018 году, действительно в некоторой степени компенсировала производственные убытки, поскольку ставки выплат стабилизировались. Но использование прибыли от обслуживания для создания новых ипотечных кредитов вряд ли кажется жизнеспособной долгосрочной стратегией.

Низкий объем клиентской базы банковВ среднем, из 10 миллионов банковских домашних хозяйств на одно учреждение, которое, по оценке STRATMOR, могло бы выдать 700 000 ипотечных кредитов в 2018 году, крупные банки захватили только 28 000, или четыре процента этих ипотечных возможностей.Для сравнения: региональные банки, в которых в среднем 550 000 домохозяйств на одно учреждение, получили от своих клиентов 8,1 процента доступного объема ипотечных кредитов. Точно так же крупные банки вернули только 12 процентов клиентов, которые выплатили существующую ипотеку в портфелях обслуживания банков, по сравнению с 30 процентами удержания для крупных независимых банков.

Поиск первопричины

Анализировать «почему» этих численных результатов непросто. На бумаге крупные банки обладают многими характеристиками, которые должны быть очень желательными при продвижении и прибыльном предложении ипотечных продуктов.В этих банках:

- Очень большая клиентская база, охватывающая все фазы финансового жизненного цикла, от первых покупателей жилья до клиентов, занимающихся управлением капиталом, которые могут быть источником постоянного «потока» рефералов по ипотеке

- Высокая узнаваемость бренда, с пятном экономического кризиса в основном в зеркале заднего вида

- Способность финансировать свои собственные источники, снижая традиционные складские расходы, которые должен покрывать ММБ.

- Финансовая устойчивость, позволяющая предлагать портфельные продукты, которые считаются подходящими для управления балансом банка

- Прочие кредитные и депозитные продукты, которые можно продавать или объединять в более обширные предложения продуктов

- Возможность обслуживать собственные ипотечные кредиты и оставаться на связи со своими ипотечными клиентами на протяжении всего срока действия кредита

- Благоприятные лицензионные требования для кредитных специалистов — нет необходимости в том, чтобы продавцы получали лицензию от штата к штату для ведения бизнеса, и нет необходимости решать это как проблему соответствия штату

- Федеральное предварительное освобождение от законов штата о происхождении и обременительные проверки штата, которые могут привести к

- Существующие инвестиции в цифровые технологии, включая веб-решения, мобильные приложения и возможности цифрового маркетинга

- Теоретические преимущества масштаба в области соблюдения нормативных требований, законодательства, бухгалтерского учета, технологий и аналогичных затрат, которые могут быть использованы при большом объеме исходной базы

Теоретические преимущества масштаба не только НЕ материализовались, но, судя по данным PGR, во многих случаях, кажется, отражают неэкономичность масштаба.Возможные объяснения этих удивительных результатов:

- Крупные банки подвергаются давлению со стороны регулирующих органов и надзору в гораздо большей степени, чем независимые банки исторически испытывали, и это привело к чрезмерным расходам на юридические услуги и соблюдение нормативных требований.

- Они должны соблюдать Закон о реинвестициях в сообщества, что потенциально может привести к увеличению затрат.

- Как поставщики ипотечных кредитов «с глубоким карманом», они подвергались групповым искам и правительственным правоприменительным действиям, которые привели к крупным расчетам, что значительно сократило или полностью отменило годовой доход по бизнес-направлению (это верно и для нескольких крупных независимых компаний. ).

Однако эти факторы не кажутся достаточно значительными, чтобы объяснить снижение производительности. Что значит?

Когда мы дважды в год обсуждаем недостатки в производительности, как отмечалось выше, с представителями большой группы банков-аналогов, возникают некоторые повторяющиеся темы.

- Отсутствие видимости / прозрачности результатов ипотечного производства. Банки, как правило, включают результаты удержания ипотечных кредитов в портфеле в результаты бизнес-направления ипотечного кредитования, и, поскольку эти портфели велики, трудности с контролем затрат на выдачу кредитов могут иметь тенденцию «теряться» или подавляться чистым процентным доходом портфеля.Это может привести к недостатку дисциплины или сосредоточенности на отдельных вопросах контроля затрат, которые являются частью жизни независимого ипотечного банкира. Кроме того, главная бухгалтерская книга банка часто не предназначена для генерации точной и детальной информации о стоимости всей ипотечной и вспомогательной деятельности.

- Банки не уделяют должного внимания упущенным возможностям. Если вы спросите банкира об их способности осуществлять перекрестную продажу ипотечных кредитов клиентам, они часто указывают на статистику, которая показывает, что они преуспевают в этой области, ссылаясь на то, что более 50% их ипотечных кредитов исходит от существующих клиентов банка.Хотя это хорошая статистика, она игнорирует процент клиентов их банков, получивших ссуду от кого-то другого. И, как мы указывали выше, это более 95% упущенных возможностей. Более того, создание ипотечных кредитов должно конкурировать за маркетинговые доллары с другими сферами деятельности банка и часто не выходит на первое место. Отсутствие внимания к маркетингу для существующих клиентов банка, тех, кто, вероятно, положительно отреагирует на заманчивое предложение, сделанное в нужное время, проявляется в упомянутых ранее низких показателях удержания и перекрестных продажах.

- Медленно отрегулируйте емкость. Крупные банки часто не спешат реагировать на изменения объема рынка, что приводит к неиспользованным ресурсам в периоды, когда объем ипотечных кредитов замедляется, особенно объем рефинансирования, как это было в 2017 и 2018 годах. Эти банки, как правило, действуют в соответствии с планами объема, которые были сделано заблаговременно, и когда расчетный объем не материализуется, немедленным результатом является стремительный рост затрат на каждую ссуду. Обязательная корпоративная политика управления персоналом также может замедлить темпы сокращения персонала банка в условиях нехватки объемов.

- Не работает при сделках покупки. Когда в нашей отрасли преобладает ипотечное кредитование с покупной оплатой, естественное преимущество крупных банков в плане новых возможностей получения займов исчезает. В периоды снижения ставок банки используют свою конкурентоспособность в работе с существующими клиентами над возможностями рефинансирования и, как правило, позволяют сосредоточиться на развитии бизнеса покупных денег из реферальных источников, чтобы отойти на второй план. Компенсационные планы, которые не делают различий между деятельностью типа «собирателя», например, внутренними направлениями возможностей рефинансирования, и возможностями типа «охотник» из источников направления — обычно агентов по продаже недвижимости ® — вне банка, также способствуют этому явлению.И тип кредитного специалиста, которого привлекает несколько менее предпринимательская среда внутри крупного банка, часто не самый лучший человек для конкуренции за внешних потенциальных клиентов.

- Отсутствие маркетингового внимания в ипотеке. Источником жизненной силы независимых является агрессивный маркетинг для источников рефералов — источник рефералов рассматривается как покупатель в транзакции, так и конечный заемщик. Независимые агенты играют в нападении, устанавливая совместные маркетинговые отношения с источниками рекомендаций, оставаясь на связи и предоставляя высококачественные персональные услуги, которые заставляют риэлтора ® возвращаться для каждой новой транзакции покупки.Политика банка, как правило, работает против этого типа персонального маркетинга. Законное стремление к согласованности брендов и соблюдению нормативных требований может помешать персонализированному маркетингу и быстрому реагированию на потребности сообщества недвижимости.

- Затраты на продажу выше, чем они должны быть. Расходы на продажи при 5 922 долл. США на ссуду были ВЫШЕ на 154 долл. США на ссуду для крупных банков по сравнению с крупными независимыми банками в 2018 году. Хотя номинальные уровни комиссионных были на 21 базисный пункт ниже, из-за гораздо большего среднего размера ссуды в крупных банках эта разница действительно увеличивалась. не приведет к реальной экономии затрат на продажу в долларах на одну ссуду.Из-за ценности фирменного стиля, который часто является частью ценностного предложения, которое крупные банки обсуждают с потенциальными кредитными специалистами, мы ожидаем, что явные комиссионные и общие затраты на продажу на ссуду будут ниже, чем они есть.

- Общие службы приводят к отсутствию фокуса. Фулфилмент (обработка, андеррайтинг и закрытие) часто сообщается по каналам, выходящим за рамки ипотечного банкинга, или передается другим группам банковского кредитования. Это может привести к трудностям в понимании истинной стоимости выполнения операций и добавить сложности (и стоимости) к процессу.

- Проблемы с наследием по-прежнему беспокоят некоторые крупные банки. Некоторые крупные банки все еще несут на себе шрамы ипотечного кризиса последнего десятилетия. Это, вероятно, не заслужено, поскольку банки упорно работали и сыграли ключевую роль в позитивных изменениях, произошедших за последнее десятилетие. Тем не менее, крупным банкам по-прежнему необходимо осознать, что существует похмелье, особенно в отношении некоторого сектора клиентов и источников рефералов, и улучшить свою способность взаимодействовать, обеспечивать высочайший уровень обслуживания клиентов и зарабатывать на бизнесе в будущем.См. Более подробную информацию по этой теме в разделе Удовлетворенность клиентов Big Bank.

- Неэффективные технические расходы. Самое удивительное, что крупные банки, похоже, испытывают большие трудности с переводом технологических знаний и ресурсов в эффективную технологическую поддержку бизнеса по выдаче ипотечных кредитов. Контраст между крупными банками и крупными независимыми банками в этой области поразителен: общие затраты на технологии, включая как прямые производственные затраты на поддержку производства, так и корпоративные накладные расходы, составляют 1724 доллара на закрытый ипотечный кредит для крупных банков по сравнению с всего лишь 437 долларов на закрытый ипотечный кредит для крупных независимых банков.Ясно, что это область, которую следует рассмотреть многим крупнейшим банкам. Возможно, из-за отсутствия готового коммерческого программного обеспечения корпоративного класса для поддержки этой деятельности или, возможно, из-за желания адаптировать технологию выдачи ипотечных кредитов к общему ИТ-плану Банка, результат, как правило, был очень высокие затраты на ссуду без каких-либо реальных измеримых конкурентных преимуществ по сравнению с монолинейными независимыми аналогами. Кажется, что ИТ-проекты крупных банков погрязли в процессах, и на их реализацию уйдут годы, если они вообще будут успешными.В то время отрасль часто движется вперед в новые области, такие как цифровая ипотека, о которых даже не было на столе при первоначальном рассмотрении проекта. В STRATMOR мы считаем, что многого можно добиться, используя в этих проектах небольшие группы экспертов, а не большие группы специалистов широкого профиля.

Перекрестные продажи помогают — но можно ли количественно оценить ценность?

Крупные банки часто утверждают, что в ипотечной сделке присутствует значительная неучтенная стоимость, поскольку ипотека является основополагающим продуктом, позволяющим развивать отношения с другими банковскими продуктами и услугами.Это, без сомнения, правда — крупные клиенты банка, обслуживающие клиентов, имеют в среднем более трех дополнительных продуктов в банке, а 21 процент новых ипотечных кредитов возникает по крайней мере с одним дополнительным продуктом. Однако количественная оценка этого значения была сложной задачей и может быть недостаточно большой, чтобы компенсировать производственные потери. Чем острее карандаш может стать при определении ценности якорных ипотечных отношений, тем лучше можно будет рассказать акционерам и аналитикам историю общей стратегии ценообразования ипотеки и ипотечного кредитования.

Ипотека — это продукт или направление бизнеса?

Крупные банки постоянно обсуждают этот вопрос, и, судя по нашим встречам с банкирами, похоже, что для многих банков тенденция смещается в сторону «продукта». Однако поставка этого «продукта» прибыльным способом является веским аргументом в пользу развития или сохранения подходов к предоставлению ипотечных кредитов, которые соответствуют ведению прибыльного бизнеса. Прибыльное происхождение не просто «происходит» — им нужно грамотно управлять, как если бы это было отдельное предприятие, конкурирующее за капитал для роста.По мнению STRATMOR, стремление к использованию других возможностей банка в интересах клиента по ипотеке лучше всего будет реализовано, если основной продукт будет доставлен наилучшим в своем классе и прибыльным образом.

Куда идти дальше крупным банкам?

Неужели крупные банки слишком велики, чтобы позволить прибыльное управление функцией выдачи ипотечных кредитов? Готовы ли они пожертвовать рентабельностью этой функции, чтобы предоставить этот ключевой финансовый продукт? Прибыль от производства ипотечного банковского дела носит циклический характер даже при хорошем управлении — не обязательно такой доход, который приводит к высокому мультипликатору курса акций.В будущем возникнут текущие проблемы с прибыльностью, включая принятие стандарта текущих ожидаемых кредитных убытков (CECL), который, вероятно, увеличит стоимость хранения портфельных ипотечных кредитов и может либо снизить аппетит банков как инвесторов в продукт, либо заставить их измениться. их текущие модели ценообразования. Некоторые могут выбрать более специализированный подход к бизнесу — предоставление ипотечных кредитов состоятельным клиентам и клиентам из сообществ с низким и средним доходом (для удовлетворения требований CRA) и отказ от своей основной клиентской базы в больших масштабах.

Итог : Для тех банков, которые решат продолжить свою деятельность, будет сохраняться потребность в работе, основанной на предпринимательском подходе, для создания «лучшего в своем классе» маркетинга и обеспечения превосходного качества обслуживания клиентов. Банкам также необходима качественная финансовая отчетность и подробное управление бизнесом для достижения приемлемого уровня прибыльности. Во многих отношениях они должны быть больше похожи на «независимых», используя при этом преимущества крупного банка.Для дальновидного банкира это должно обеспечить «лучшее из обоих миров». Финнеган

стратегий для банков по получению прибыли в экономике с низкими процентными ставками | Малый бизнес

Экономика с низкими процентными ставками может быть сложной задачей для банковского сектора. В конце концов, если банки получают прибыль, ссужая деньги, и они не могут взимать столько же за деньги, которые они ссужают, труднее поддерживать тот же уровень прибыльности. Тем не менее, рынки с низкими процентными ставками по-прежнему предоставляют банкам возможности для очень хороших результатов.Эти стратегии открыты как для небольших сообществ, так и для коммерческих банков, а также для крупнейших организаций.

Комиссионные доходы

Вместо того, чтобы зарабатывать деньги, занимая и ссужая деньги, банки могут использовать комиссионные для увеличения прибыли. Например, банки могут взимать комиссию за овердрафт, когда клиенты пытаются снять со своих счетов деньги, которых у них нет. Одна комиссия за овердрафт в размере 35 долларов в год приносит такой же доход, как и выдача кредита в размере 1000 долларов под 3,5 процента в год. Банки также могут взимать плату за использование банкоматов, плату за обслуживание счета, плату за копирование выписок и практически все, что они могут себе представить.

Происхождение и оборот

Еще один вариант для банков — это постоянно рециркулировать свои деньги, например, на ипотечном рынке. Вместо того, чтобы предоставлять традиционную 30-летнюю ипотечную ссуду и ограничивать свой доход на длительный период времени, банки могут выдавать и продавать ссуды. Когда банк предоставляет ссуду, он вкладывает часть своего капитала в ссуду по низкой процентной ставке. Однако банк может продать эту ссуду инвестору и, надеюсь, получить прибыль от продажи.Затем у банка есть деньги, которые он может снова ссудить, чтобы он мог продолжать переворачивать средства.

Изменение спреда

Когда ставка, которую может взимать банк, резко падает, это создает для них возможность увеличить свою прибыль, взимая немного больше по сравнению с рынком. Например, если ставка по ипотеке должна повыситься с 8 до 4 процентов, маловероятно, что клиент будет жаловаться или даже заметить, если вместо этого банк снизит свою ставку до 4,25 процента. В конце концов, клиент по-прежнему экономит много денег по сравнению с предыдущими ставками.Это помогает смягчить удар низких ставок и защитить или даже увеличить прибыль банка.

Ставки не имеют значения

Рынок низких процентных ставок действует в обе стороны. Хотя банки не могут взимать такую плату за ссуды, им также не нужно платить столько за привлечение депозитов. Исторические данные Федеральной резервной системы, сравнивающие основную ставку со ставкой по трехмесячному депозитному сертификату, показывают, что они торгуются в относительно узком диапазоне. В период с 1995 по 2012 год средняя разница между двумя ставками составляла 275 базисных пунктов, а спред варьировался от 212 до 320 базисных пунктов.Когда вы выбираете годы с наибольшим и наименьшим спредом, диапазон сужается до 267–297 базисных пунктов, что составляет чуть более 10 процентов разницы в течение 16 лет из 18-летнего периода.

Для сравнения: в тот же период основная ставка колебалась от 3,25 до 9,25 процента, а ставки CD колебались от 0,28 до 6,46 процента. Другими словами, при изменении ставок прибыль банка, которая складывается из разницы между ставками по депозитам и кредитам, остается примерно одинаковой.

Ссылки

Писатель Биография

Стив Ландер работает писателем с 1996 года, имея опыт работы в области финансовых услуг, недвижимости и технологий.Его работы публиковались в отраслевых изданиях, таких как «Minnesota Real Estate Journal» и «Minnesota Multi-Housing Association Advocate». Ландер имеет степень бакалавра политических наук Колумбийского университета.

Финансовое учреждение / Мошенничество с ипотекой — ФБР

Мошенничество с ипотекой

Мошенничество с ипотекой является подкатегорией FIF. Это преступление, характеризующееся каким-либо существенным искажением, искажением фактов или упущением в отношении ипотечной ссуды, на которую затем полагается кредитор.Ложь, которая влияет на решение банка — например, о том, одобрить ли ссуду, принять уменьшенную сумму выплаты или согласиться с определенными условиями погашения, — является мошенничеством с ипотекой. ФБР и другие организации, которым поручено расследование случаев мошенничества с ипотекой, особенно после обвала рынка жилья, расширили определение, включив в него мошенничества, нацеленные на проблемных домовладельцев.

Есть две отдельные области мошенничества с ипотекой — мошенничество с целью получения прибыли и мошенничество с целью получения жилья.

- Мошенничество с целью получения прибыли: Лица, совершающие этот вид мошенничества с ипотекой, часто являются инсайдерами отрасли, использующими свои специальные знания или полномочия для совершения или содействия мошенничеству.Текущие расследования и широко распространенные отчеты показывают, что высокий процент мошенничества с ипотекой связан с сговором инсайдеров отрасли, таких как банковские служащие, оценщики, ипотечные брокеры, юристы, кредиторы и другие профессионалы, работающие в отрасли. Мошенничество с целью получения прибыли направлено не на обеспечение безопасности жилья, а, скорее, на неправомерное использование процесса ипотечного кредитования для кражи денежных средств и капитала у кредиторов или домовладельцев. ФБР ставит мошенничество в приоритетном порядке в случаях получения прибыли.

- Мошенничество с жильем: Этот вид мошенничества обычно представляет собой незаконные действия, предпринятые заемщиком, мотивированным на приобретение или сохранение права собственности на дом.Заемщик может, например, искажать информацию о доходах и активах в заявке на получение кредита или побуждать оценщика манипулировать оценочной стоимостью собственности.

ФБР стремится максимально усилить свое влияние на мошенничество с ипотечным кредитом и мошенничество с финансовыми учреждениями в целом в рамках тщательного сотрудничества.

Например, Бюро управляет Целевыми группами по финансовым преступлениям в нескольких полевых отделениях по всей стране, которые действуют как мультипликаторы сил при рассмотрении крупномасштабных схем финансового мошенничества.Состоящие из федеральных, государственных и местных регулирующих и правоохранительных органов, которые работают вместе на ежедневной основе, эти рабочие группы стали эффективным способом объединения ценных ресурсов участвующих агентств.

ФБР также участвует как в официальных, так и в специальных межведомственных рабочих группах, которые занимаются вопросами FIF и ипотечного мошенничества. Эти целевые группы и рабочие группы, состоящие из федеральных, государственных и местных регулирующих и правоохранительных органов по всей стране, а также представителей частного сектора, включая следователей по безопасности банков, регулярно встречаются для обмена разведданными, разрешения конфликтов и инициирования совместных расследований.

Используя навыки, знания и ресурсы различных правительственных агентств и частного сектора, ФБР и его партнеры могут привлечь к ответственности больше виновных в мошенничестве.

Как зарабатывают ипотечные кредиторы | Home Guides

Кредиторы зарабатывают деньги на ссудах. Ипотечные кредиторы предоставляют ссуды непосредственно из собственных средств, поэтому они отличаются от брокеров, которые зарабатывают деньги, выступая в качестве посредников между заемщиками и кредиторами.Кредиторы могут использовать средства вкладчиков или занимать деньги в более крупных банках под предпочтительную процентную ставку для финансирования ссуд. Они зарабатывают деньги как на самой ссуде, так и на комиссиях во время процесса ссуды.

Премия за спред доходности

Кредиторы в основном зарабатывают деньги на премии за спред доходности, или YSP. Это разница между тем, что они взимают с вас в качестве процентов, и тем, что они платят в качестве процентов за замену денег. Если процентная ставка по ссуде составляет 3 процента, а процентная ставка по вашему кредиту — 4 процента.5 процентов, кредитор делает 1,5 процента по ссуде.

Ценные бумаги, обеспеченные ипотекой

Кредиторы объединяют более безопасные и менее прибыльные ипотечные кредиты с более рискованными и более прибыльными в пакеты, называемые ценными бумагами с ипотечным покрытием. Такие компании, как пенсионные фонды и страховые компании, покупают эти ценные бумаги в качестве источника долгосрочного дохода. Кредиторы получают прибыль от продажи этих ссуд, снижая при этом свой собственный риск.

Обслуживание ссуд

В качестве еще одного источника дохода от ссуд эти кредиторы часто продолжают обслуживать ссуды, проданные в их ценных бумагах, обеспеченных ипотекой.Они обрабатывают платежи и выполняют все административные задачи, связанные с ссудой, для выполнения которых покупатель может быть не в состоянии. Они либо получают небольшой процент от ссуды, либо взимают периодическую комиссию в обмен на обслуживание ссуд.

Комиссия за закрытие ссуды

Кредиторы взимают комиссию с заемщика при закрытии сделки. Комиссия за выдачу кредита, комиссию за андеррайтинг, комиссию за обработку, комиссию за подачу заявления и комиссию за блокировку кредита — все это примеры комиссий, которые идут непосредственно кредитору. Некоторые, например комиссия за оформление, идут на оплату работы кредитного специалиста.Другие — это «мусорные сборы», не имеющие законной цели и являющиеся чистой прибылью. Каждый кредитор взимает разные комиссии, указанные заранее в Оценке добросовестности.

Пункты дисконтирования

Пункты дисконтирования — это часть суммы кредита, взимаемая авансом при закрытии и используемая для выкупа процентной ставки по ипотеке. Кредиторы могут взять меньшую YSP по более низкой процентной ставке и компенсировать разницу за счет пунктов начисления. Пункт дисконтирования равен 1 проценту от суммы кредита и дает скидку от 0.125 до 0,25 процента.

Независимых лиц, получающих более высокую прибыль по ипотеке, чем у крупных банков

Учитывая сокращение объемов и рост производственных затрат, неудивительно, что ипотечные кредиторы с трудом получают приличную прибыль.

Согласно Годовому отчету Ассоциации ипотечных банкиров (MBA), опубликованному в апреле, независимые ипотечные банки и ипотечные дочерние компании зарегистрированных банков получали в 2018 году среднюю прибыль в размере 367 долларов США по каждой ссуде, которую они предоставили, по сравнению с 711 долларами США на ссуду в 2017 году.

На самом деле, к концу года ситуация стала настолько плохой, что кредиторы поняли средний чистый убыток в размере около 200 долларов на ссуду в четвертом квартале, согласно ежеквартальному отчету MBA об эффективности ипотечного кредитования.

К счастью, ипотечные банкиры увидели, что в первом квартале прибыль снова резко упала. Согласно последнему квартальному отчету, они получили чистую прибыль в размере 285 долларов США на одну ссуду, несмотря на снижение объема выдачи.

Основным виновником стал рост производственных затрат.Согласно данным MBA, общие производственные расходы по ссуде, включая комиссионные, компенсацию, размещение, оборудование и другие производственные расходы и корпоративные ассигнования, выросли до исследовательского максимума в 9 299 долларов на ссуду в первом квартале по сравнению с 8611 долларами в четвертом квартале.

Однако важно отметить, что эти цифры являются средними. Не все ипотечные кредиторы несут убытки; на самом деле, некоторые видят рост прибыли.

Недавний отчет консалтинговой компании STRATMOR group выявляет интересную — но, возможно, не удивительную — тенденцию: крупные банки сильно отстают от своих независимых конкурентов в том, что касается получения прибыли от розничных ипотечных жилищных кредитов.

Исследование, основанное на выводах, полученных в ходе заседаний круглого стола с коллегами, проведенных MBA и STRATMOR совместно с 92 ипотечными кредиторами, показывает, что крупные банки понесли средний убыток в размере 4803 долларов на розничную ипотечную ссуду, полученную в 2018 году, в то время как крупные независимые кредиторы поняли средний убыток. прибыль 376 долларов на кредит.

«Тенденции, которые мы отметили на [сессиях в группах коллег], соответствовали тому, что STRATMOR обнаружил у многих наших крупных клиентов банка: низкие доходы, высокие расходы и линии тренда, которые движутся в неправильном направлении», — говорит Том Финнеган, в отчете компании за июнь 2019 г.

Ряд факторов способствует диспропорции в расходах и доходах.

«Крупные банки испытывают значительные неудобства с точки зрения расходов, которые мы классифицируем как« корпоративное администрирование », — поясняет Финнеган. «Затраты на корпоративное администрирование составили 3654 доллара на ссуду в 2018 году в крупнейших банках по сравнению с только 1213 долларами на ссуду для крупных независимых банков — это невыгодное положение на 2441 доллар на ссуду для крупных банков.

«Банки агрессивно оценивают портфельные ссуды и, в частности, крупные ссуды, что приводит к вмененной выручке, которая ниже, чем можно было бы ожидать в противном случае», — добавляет Финнеган.

Еще одним фактором, способствующим этому, является тот факт, что крупные кредиторы больше не участвуют в кредитных программах FHA и VA в той степени, в какой они когда-то были — в основном из-за проблем с нормативными требованиями, — в то время как независимые кредиторы более активно участвуют в этих программах.

Как отмечается в отчете, ссуды FHA и VA обычно дают возможность устанавливать цену с более широкой маржой, что дает кредиторам возможность получать более высокую прибыль с помощью этих программ.

Еще одним фактором является то, что крупные банки не так хорошо справляются со своей задачей, как их независимые партнеры, в плане удержания клиентов и получения повторных сделок.

STRATMOR оценивает, что крупные банки захватили только 4% доступного объема ипотечных кредитов от своей клиентской базы по сравнению с 8,1% в региональных банках.

Точно так же крупные банки вернули только 12% своих клиентов, которые выплатили существующую ипотеку, по сравнению с 30% удержания в крупных независимых банках.

«Когда в нашей отрасли преобладает ипотечное кредитование с покупной оплатой, естественное преимущество крупных банков с точки зрения новых возможностей кредитования исчезает», — говорит Финнеган.

Кроме того, многие сотрудники по кредитованию банков не заинтересованы в поиске потенциальных клиентов из источников за пределами банка, таких как риэлторы.

«Тип кредитного специалиста, которого привлекает несколько менее предпринимательская среда в крупном банке, часто не подходит для конкуренции за внешних потенциальных клиентов», — отмечается в отчете.

В отличие от этого, «источником жизненной силы независимых кредиторов является их агрессивный маркетинг, обращающийся к источникам рекомендаций», — говорит Финнеган.

Политика крупных банков, как правило, работает против этого типа персонального маркетинга.

«Законное стремление к согласованности брендов и соблюдению нормативных требований может помешать персонализированному маркетингу и быстрому реагированию на потребности сообщества недвижимости», — говорит Финнеган. «Более того, организация ипотечного кредитования должна конкурировать за маркетинговые доллары с другими сферами деятельности банка и часто не выходит на первое место».

Еще одним фактором, определяющим разницу в средней прибыли, являются инвестиции в технологии: до сих пор независимые банки намного лучше использовали технологии для снижения операционных расходов по сравнению с крупными банками.

«Похоже, что крупные банки испытывают большие трудности с переводом технологических знаний и ресурсов в эффективную технологическую поддержку бизнеса по выдаче ипотечных кредитов», — говорится в отчете. «Кажется, что ИТ-проекты крупных банков погрязли в процессах, и на их развертывание уйдут годы, если они вообще будут реализованы. Ясно, что это область, которую следует изучить многим крупнейшим банкам ».

Финнеган говорит, что крупные банки, которые хотят продолжать заниматься ипотекой, должны «работать с предпринимательским подходом, выдающимся маркетингом и ориентацией на клиентов, а также отличной финансовой отчетностью и управлением деталями бизнеса для достижения приемлемого уровня прибыльности.”

Определение прибыльности процесса ипотечного кредитования

Неудивительно, что ипотечные компании, большие и малые, борются за получение прибыли от обработки ссуд. По данным Ассоциации ипотечных банкиров, «независимые ипотечные банки и ипотечные дочерние компании зарегистрированных банков получали в 2018 году среднюю прибыль в размере 367 долларов США по каждой ссуде, которую они предоставили, по сравнению с 711 долларами США на ссуду в 2017 году». Стив Батлер из AI Foundry заявил, что «стоимость получения ссуды является самой высокой из когда-либо существовавших — почти 9000 долларов.”

При средней стоимости обработки 900 страниц в кредитном файле в 2400 долларов только на оплату труда и 2600 долларов на бэк-офис, возможно, неудивительно, что многие ипотечные компании испытывают затруднения. MBA отмечает, что производительность по кредитам снова упала с 1,9 кредита в месяц на одного сотрудника в 2017 году до 1,8 кредита. Автоматизация — ключ к снижению затрат. Законы о соответствии, постоянно расширяющиеся правила и нормы затрудняют просто оставаться в бизнесе. Поскольку характер бизнеса изменился, возможно, пришло время изменить способ ведения бизнеса.Это не только может помочь максимизировать прибыль от текущих займов, но также может помочь спрогнозировать будущую прибыльность.

Источник ссуды: Использование решения автоматизации для проверки данных и документов до ссуды имеет большое значение для продвижения процесса и обеспечения точности. Вы можете не только легко проверить информацию в кредитных документах, но также использовать автоматизацию, такую как RPA, для сбора данных с внешних веб-сайтов, порталов и устаревших систем. RPA также используется для создания и обеспечения соблюдения стандартизированных рабочих процессов, обеспечивая систему сдержек и противовесов.

Связанное содержимое: Глобальный поставщик ипотечных кредитов формирует отчеты на 90% быстрее

Заявка на получение ссуды : Сначала вам нужно идентифицировать, а затем классифицировать каждый документ. Ручная идентификация и классификация требуют времени для визуальной идентификации и подтверждения того, что каждый документ и точка данных были получены. Вам также необходимо убедиться, что нет необходимости в дополнительных запросах или оформлении документов. Для многих ипотечных организаций рассмотрение одной заявки на получение кредита может занять несколько часов. И, в зависимости от времени года, большие объемы ссуд требуют дополнительных часов и подсчета сотрудников, чтобы удовлетворить спрос.

Связанное содержание: Глобальный поставщик ипотечных услуг извлекает выгоду из большей точности и производительности

Подача и проверка документов: Из W-2, платежных ведомостей и различных банковских записей эти документы необходимо оцифровать и классифицировать по точкам данных, которые можно использовать для завершения пакета ссуды. Самостоятельно занятым людям необходимо предоставлять отчеты о прибылях и убытках за прошлые периоды, и в зависимости от того, как эта информация предоставляется, может быть сложно получить необходимые точки данных в LOS.Вместо того, чтобы вручную проверять сотрудников, когнитивная автоматизация распознает и изучает поступающие данные, автоматически перенося данные в LOS. Только в случае отсутствия данных или ошибки требуется участие человека.

Андеррайтинг : Как правило, у вас есть социальный работник, который собирает всю информацию, необходимую для кредитного документа, такую как заявки, поиск правового титула, оценки, утверждения ипотечных кредиторов, страхование и скоро. Благодаря внедрению интегрированной платформы автоматизации андеррайтинг и выдача ссуд происходят намного быстрее.Например, этот процесс может занять до 45 дней, но с автоматизацией вы можете сократить его примерно на треть. Автоматизация обеспечивает повышение производительности и точности на протяжении всего жизненного цикла ссуды. Теперь ссуда закрывается быстрее, и ваша команда может перейти к обработке других ссуд. И опыт клиентов улучшается, потому что процесс намного проще и быстрее, чем ожидалось.

Узнайте, как Indecomm изменила процесс ипотечного кредитования с помощью интегрированной автоматизации

Узнайте, как

Почему ваш банк не может предложить вам лучшую ставку по ипотеке

Ставки по ипотеке близки к историческим минимумам, и трудно представить, что они упадут еще ниже.Но некоторые кредитные эксперты говорят, что многие банки не предоставляют заемщикам самые низкие ставки, которых они заслуживают.

Это вопрос того, как банки оценивают ипотечные ссуды: сложное сочетание выдачи ссуд, привлекательных для потенциальных инвесторов — часто поддерживаемых государством покупателей, таких как Fannie Mae и Freddie Mac, — защиты прибыли от более высоких процентных ставок в будущем и балансирования ссуд спрос с имеющимся персоналом. Управляя этими переменными, кредиторы могут иметь больше денег для выдачи ссуд, оставаясь при этом прибыльными и конкурентоспособными.

Из всех факторов, влияющих на процентную ставку по жилищному кредиту, большинство находится вне вашего контроля, но есть два, на которые вы можете повлиять, чтобы изменить лучшие коэффициенты в вашу пользу.

Найдите лучшую ставку по ипотеке

Любите своего кредитора. Сравните предложения наших партнеров и найдите идеального кредитора для вас.

Инвесторы устанавливают цены

«Ставки по ипотеке диктуются не столько банками, сколько инвесторами, которые покупают эти ссуды, — говорит Энтони Давенпорт, бывший создатель ипотечного кредита, ныне советник по кредитному менеджменту и основатель Regal Финансовый в Нью-Йорке.По словам Давенпорта, 90% ипотечных кредитов в настоящее время покупаются на вторичном рынке Fannie Mae, Freddie Mac или Федеральной жилищной администрацией.

Кредиторы хотят продать свои ссуды, чтобы высвободить больше капитала для ссуд и устранить риск того, что заемщики могут не погасить свои бухгалтерские книги, поэтому они оценивают свои ипотечные кредиты по ставкам и условиям, на которых эти квазигосударственные инвесторы будут их покупать.

Ценообразование ссуд сейчас для повышения ставок позже

Ипотечная отрасль стала настолько конкурентоспособной, что у кредиторов мало места или желания уравнять процентные ставки, говорит Эрик Смит, еще один бывший инициатор ипотеки и банковский руководитель, ныне финансовый тренер по грамотности в Атланте.Единственное исключение, по словам Смита, может быть для крупных ипотечных кредитов, которые кредиторы часто держат в своих бухгалтерских книгах.

Эти ипотечные кредиты, известные как «гигантские ссуды», в 2021 году обычно превышают 548 250 долларов США в большинстве районов страны, превышают лимиты размера, установленные Fannie и Freddie. Из-за этого они не покупаются организациями, спонсируемыми государством, поэтому кредиторы обычно держат эти ссуды, а также отношения с состоятельными клиентами, которые их берут.

Имея портфель крупных займов и опасаясь повышения процентных ставок, кредиторы могут «немного взвинтить эту [ипотечную] цену, чтобы застраховаться от нее, когда краткосрочные ставки действительно начнут расти.«Это помогает защитить их маржу прибыли по ссудам с низкой процентной ставкой, — говорит Смит.

Давенпорт добавляет, что для крупных ссуд, находящихся в распоряжении банков,« они во многих случаях занимают деньги в таких местах, как Федеральная резервная система, под 0,25-0,50 ». % и не передавать экономию клиентам ».

Шмуэль Шайовиц, президент компании «Утвержденное финансирование» в Ривер Эдж, штат Нью-Джерси, говорит, что есть еще два случая, когда банки могут немного хеджировать ставки. Иногда кредиторы ждут, чтобы убедиться, что более низкая ставка сохранится, а не восстановится сразу, — говорит он. .Это оставило бы банк с заблокированной ставкой для клиента ниже, чем сейчас преобладающая ставка.

В других случаях это может быть попытка управлять спросом на ипотеку, чтобы погасить задолженность по ссудам, не прибегая к персоналу для обработки дополнительных объемов, говорит Шайовиц.

Два способа добиться льготной ставки

Хотя есть немного — не делайте этого — вы можете что-то сделать с размером прибыли банка или с тем, как Fannie и Freddie формируют ценообразование для кредиторов, Дэвенпорт говорит, что есть и другие случаи, в которых заемщик не может получить лучшую оценку, которую он или она может получить, и иногда один или два тактических приема могут иметь значение.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.