Куда выгодно вложить деньги? | Удача

Куда выгодно вложить деньги?

Все мы хотим знать, куда выгодно вложить деньги, чтобы получить максимально возможную отдачу. На сегодняшний день наиболее привлекательными вариантами инвестирования признаны следующие:

1. Земельный участок. Если вы видите область, которая растет в численности населения и в промышленном отношении, то земля здесь станет довольно хорошей инвестицией с высоким доходом. Отслеживайте темпы роста в областях и приобретайте землю, прежде чем цены начнут расти. К тому времени, когда местные газеты опишут привлекательность новых земель, вероятно, будет уже слишком поздно для того, чтобы дешево получить участок. Чтобы быть в курсе, ведите мониторинг крупных корпоративных моделей развития, исследуйте налоговые и другие публичные данные. Так вы получите четкое представление о происходящем. Куда выгодно вложить деньги? В землю в развивающихся районах, которая в скором будущем наверняка подорожает до 60%.

2. Недвижимость. Хотя ввиду нынешних экономических условий многие люди боятся вкладывать в недвижимость, она по-прежнему является относительно безопасным инвестиционным продуктом с высокой отдачей. Вам, возможно, придется вложить существенно больше, чем в случае с другими инвестициями, но и доход может быть значительно более высоким. Вы можете найти квартиру или дом в среднем состоянии, немного подремонтировать его, после чего продать с достойной прибылью. Однако будьте осторожны с арендой, так как арендаторы не отличаются особой бережливостью по отношению к чужому имуществу.

3. Хедж-фонды. Куда выгодно вложить деньги? Данный выбор является гораздо более рискованным, чем, к примеру, инвестиции в паевые фонды. Хедж-фонды не очень хорошо регулируются, но зато могут предложить более высокую доходность, чем все прочие варианты инвестирования. С другой стороны, при содействии хедж-фондов вы можете за короткий срок потерять много денег, поэтому действовать приходится на свой страх и риск.

Инвестиции в Новороссийске — Выгодно вложить деньги. Лучше чем вклад

Инвестирование денежных средств под проценты может стать хорошим источником доходов, если вы выберете надежную финансовую организацию. Группа компаний «Победа Финанс» предлагает вам несколько выгодных программ, в соответствии с которыми вы можете инвестировать крупную сумму денег под проценты.

Чтобы вложить денежные средства, обратитесь к нашим специалистам в Новороссийске или заполните онлайн-заявку на нашем сайте.

«Победа Финанс» специализируется на предоставлении программ лизинга и выдаче займов клиентам. Сейчас мы разрабатываем программы инвестирования, чтобы сделать наше сотрудничество более эффективным и выгодным для клиента.

Почему клиенты инвестируют средства по программам ГК «Победа Финанс»?

Мы предлагаем оптимальные условия вложения денег под большие проценты.

Наше преимущество – прозрачность и, как следствие, безопасность финансовых операций. Вы можете вложить денежные средства под большие проценты и не переживать об их сохранности. Каждый инвестированный вами рубль обеспечивается имуществом ГК «Победа Финанс», стоимость которого равна 2,5 рубля. То есть по показателям общей рыночной стоимости наши активы превышают величину вложений как минимум в 2,5 раза.

В ГК «Победа Финанс» в Новороссийске вы можете вложить крупную сумму денег под большие проценты только в рублях. Такое условие дает возможность избежать рисков, которые возникают при колебаниях курса иностранной валюты.

Условия и программы вложения денег

Вы можете выгодно вложить деньги, выбрав подходящую программу инвестирования. Мы предлагаем несколько тарифов, которые определяют порядок оформления и заключения договора:

- тариф «Гарантированный»;

- тариф «Выгодный»;

- тариф «Удобный»;

- тариф «Максимальный».

Тариф определяет условия, по которым будет осуществляться вложение средств и начисление процентов.

Как заставить деньги работать на себя?

Большинство жителей Латвии свои свободные средства все еще держат на счетах или банковских депозитах, ничего не зарабатывая. Куда и во что вложить, чтобы деньги не просто лежали, но и зарабатывали?

Консультирует Кристапс Копшталс, руководитель линии продуктов Отдела поддержки пенсий и инвестиций Swedbank.

Как показывают прогнозы, в 2018 году рост глобальной экономики продолжится. Уже сейчас почти все страны демонстрируют прирост внутреннего валового продукта, и ожидается, что в этом году темпы роста мировой экономики могут стать самыми стремительными за последние семь лет. «Самые большие риски связаны с геополитикой и высоким уровнем задолженности – госдолгами стран еврозоны, корпоративными кредитами в Китае и кредитами домохозяйств в Норвегии и Швеции.

«Под инвестициями на финансовых рынках мы чаще всего понимаем вложения в акции предприятий, т. е. вы покупаете доли предприятий, акции которых торгуются на биржах, и, соответственно, становитесь акционером этих компаний. Если дела у предприятия идут хорошо и его стоимость увеличивается, ваши инвестиции растут в цене, к тому же обычно предприятия еще и выплачивают дивиденды. Второй вид инвестиций на финансовых рынках – это вложения в облигации или долговые ценные бумаги. В этом случае вы одалживаете деньги тому или иному предприятию или государству. Следовательно, вы становитесь кредитором для эмитента этих облигаций, получаете за это проценты, а в конце срока вам возвращается вложенная сумма», — рассказывает Кристапс Копшталс.

е. вы покупаете доли предприятий, акции которых торгуются на биржах, и, соответственно, становитесь акционером этих компаний. Если дела у предприятия идут хорошо и его стоимость увеличивается, ваши инвестиции растут в цене, к тому же обычно предприятия еще и выплачивают дивиденды. Второй вид инвестиций на финансовых рынках – это вложения в облигации или долговые ценные бумаги. В этом случае вы одалживаете деньги тому или иному предприятию или государству. Следовательно, вы становитесь кредитором для эмитента этих облигаций, получаете за это проценты, а в конце срока вам возвращается вложенная сумма», — рассказывает Кристапс Копшталс.

Такие инвестиции человек может осуществлять сам или доверить это банку, который выступает в роли управляющего, предлагая уже готовые инвестиционные стратегии и портфели. Это означает, что вам не придется постоянно следить за ситуацией на рынке, вместо вас этим будет заниматься управляющий. Готовые решения удобно доступны в интернет-банке, а сумма инвестиций может быть от нескольких десятков до сотен тысяч евро.

С этого года возврат подоходного налога с населения, который частное лицо может получить за взносы в продукты 3-го пенсионного уровня или накопительного страхования жизни, составляет 20% от суммы произведенных взносов, не превышающей 10% от брутто-зарплаты или 4000 евро. «Дополнительные взносы в упомянутые решения можно производить и при посредничестве работодателя. За эти взносы тоже полагаются налоговые льготы, к тому же для взносов работодателя установлен отдельный лимит в размере 10% от брутто-зарплаты без ограничений по сумме. Таким образом, создавать накопления и пользоваться налоговыми льготами можно, делая взносы как частным образом, так и при посредничестве работодателя», — в качестве решения получателям зарплат предлагает Кристапс Копшталс.

«Рынки акций в последние годы продолжают расти, обеспечивая инвесторам возможность заработать. Несмотря на то, что оценки акций на сегодняшний день повысились, не исключено, что рост будет продолжаться. Тому способствуют хорошие показатели прибыли предприятий, общий экономический рост, а также фискальные и монетарные стимулы. Но не следует забывать, что инвестиции на финансовых рынках подвержены разного рода рискам, особенно геополитическим», — напоминает руководитель линии продуктов Отдела поддержки пенсий и инвестиций Swedbank.

Три фактора, которые следует учитывать, инвестируя на финансовых рынках в условиях неопределенности:

- диверсификация – например, выбрав готовый инвестиционный портфель, вы не пропустите общий рост рынка и одновременно снизите риск неудачных инвестиций в один определенный финансовый инструмент,

- выбор соответствующей стратегии – в краткосрочной перспективе это могут быть более спокойные инвестиции, а для долгосрочных вложений можно рассматривать и более активные стратегии,

- регулярность инвестиций – позволяет выбирать самое удачное время для инвестиций и дает возможность покупать активы по более низким ценам при падающем рынке.

«Предлагаемые банками готовые инвестиционные портфели не только обеспечивают диверсификацию вложений, но и предлагают соответствующие стратегии и позволяют формировать накопления с помощью регулярных взносов», — отмечает финансовый эксперт.

Недвижимость как инвестиция в будущееВзвешенное приобретение недвижимости тоже может стать хорошим вложением в долгосрочной перспективе, особенно при столь низких и дружественных к заемщику процентных ставках как сейчас. Правда, нужно учитывать, что в случае, если Европейский центральный банк повысит базовую процентную ставку, изменятся и процентные ставки по кредитам. «В Латвии цены на недвижимое имущество ниже, чем в Эстонии или Литве, они все еще не достигли своего докризисного уровня. Но по мере роста экономики цены на недвижимость, скорее всего, будут повышаться», — говорит Кристапс Копшталс. Если вы рассматриваете недвижимость в качестве объекта инвестиций, эксперт Swedbank рекомендует оценить, в каком состоянии находится собственность и как ее стоимость может измениться в будущем. Кроме того, нужно учитывать миграцию жителей в будущем, например, переселение части жителей из Риги в ближайшие населенные пункты, насыщенность рынка в каждом из сегментов недвижимости, специфику рынка аренды, а также налоговые, юридические и другие аспекты.

Кроме того, нужно учитывать миграцию жителей в будущем, например, переселение части жителей из Риги в ближайшие населенные пункты, насыщенность рынка в каждом из сегментов недвижимости, специфику рынка аренды, а также налоговые, юридические и другие аспекты.

- Большая часть сделок (примерно 70%) в Латвии по-прежнему совершается в сегменте серийных квартир. Тем не менее, темпы строительства нового жилья продолжают увеличиваться, растут и объемы продаж в новых проектах, особенно в сегменте квартир эконом-класса по цене до 1600 евро/м2.

- Рынок нового жилья активно развивается, появляются новые проекты, а также растет число зарезервированных еще в процессе строительства квартир.

- Активность на рынке недвижимости Латвии ниже, чем в других странах Балтии. Однако, учитывая темпы развития экономики и, соответственно, повышение покупательной способности населения, есть потенциал для дальнейшего роста.

- Цены на жилье в новых проектах в Риге в среднем на 15-25% ниже, чем в Таллине и Вильнюсе.

- Рынок новых проектов в Риге можно охарактеризовать как сбалансированный, так как количество строящихся квартир сопоставимо с объемами продаж. Исключением является сегмент эксклюзивного жилья (цена продажи больше 2500 EUR/м2), который явно пересыщен, поскольку предложение квартир существенно превышает спрос.

Исторические результаты не гарантируют похожих результатов в будущем.

Омск | Куда сейчас лучше всего выгодно вложить деньги чтобы заработать

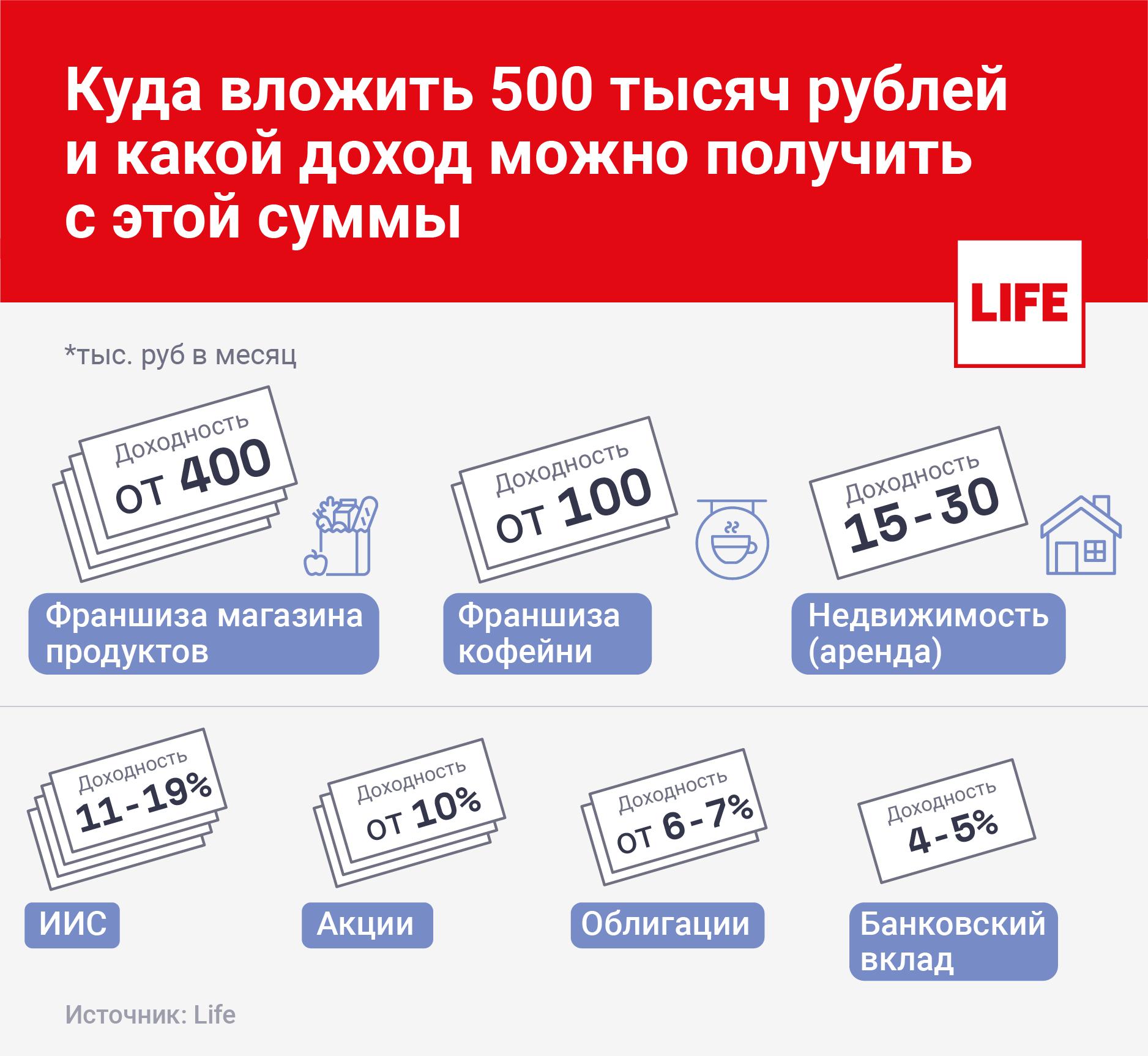

Инвестирование денег при должных навыках и разумном подходе позволят принести прибыль от средств, которые раньше лежали мертвым грузом, например, на черный день. По информации сервиса по подбору финансовых услуг Fibi существует множество способов приумножить свой капитал – разберем самые популярные из них.

На вопрос, куда вложить выгодно деньги? Первым ответом, приходящим в голову обывателю является вложение в банк под проценты. Для этого необходимо просто иметь при себе паспорт. Банк будет выплачивать проценты, зачастую они не очень высокие, а зависят от надежности заведения – чем она выше, тем процент соответственно будет ниже. Основным недостатком является то, что процентная ставка фиксируется, поэтому из-за роста инфляции полученная прибыль будет незначительной, а с текущим положением в мире предсказать ее просто невозможно.

Золото Еще одним сомнительным в краткосрочной перспективе, но выгодным на долгий срок способом вложения денег является покупка слитков золота и серебра, а также ювелирных украшений. Сейчас можно обеспечить себе небольшой запас стабильного капитала, однако ощутимой прибыли это не принесет. Однако играть на перепадах цен весьма опрометчиво, все та же инфляция не позволит Вам обогатиться на этом поприще. А изготовление слитков обойдется в лишние затраты до 18% НДС.

А изготовление слитков обойдется в лишние затраты до 18% НДС.

Инвестиции в недвижимость это то – куда вложить деньги чтобы заработать можно было раньше. К сожалению, в наши дни грянувший мировой финансовый кризис подорвал их прибыльность. Этим обусловлена потеря популярности подобного рода вложения денег во всем мире и отказ со стороны мелких инвесторов от инвестиций в новостройки по причине низкой рентабельности. Лучше всего в данном случае вкладывать свои деньги в коммерческую недвижимость, но и здесь существует риск потери средств из-за того, что у торгового или бизнес центра не получится завоевать популярность.

Ценные бумаги Динамическое изменение ситуации на фондовых рынках приводит к постоянному перемещению денег от одного игрока к другому. Но если использовать свой капитал для грамотного вложения в успешные компании, можно сохранить и даже приумножить свои деньги, и это оправдано в долгосрочной перспективе.

Обладая необходимыми базовыми знаниями и здравым смыслом несложно собрать портфель инвестиций. Так же возможно заказать готовые предложения от брокеров. Ценные бумаги могут быть:

• Акциями

• Облигациями

• Фьючерсами

• Опционами на акции

Для того чтобы выбрать то, куда вложение денег принесет наибольший доход, инвестор должен отталкиваться от:

• Ликвидности – насколько сложно будет продать ценные бумаги

• Стоимости – адекватность курсовой цены по отношению к реальной

• Финансового состояния эмитента – анализ отчетности по доходам и перспективы роста

Инвестиции принесут прибыль лишь в том случае, если Вы будете оперировать последними новостями рынка и мировой экономики, тем самым обезопасив себя от обвала курса.

На правах рекламы

Куда выгодно вложить деньги под высокий процент?

Инвестировать деньги под большие проценты хотят многие, вот только найти надежный инвестиционный проект не так просто. Заграничные инвестиции себя не оправдали из-за вводимых западными странами санкций. Поэтому многие стали обращать внимание на отечественные проекты. Каким же образом выгодно вложить деньги и при этом получать стабильный доход со своих накоплений? Найти честное предложение с высоким процентом сегодня не так просто. Экономический спад повлиял и на стоимость инвестиций. Деньги зарабатывать все труднее, а доход с вложений все меньше. Однако у нас для вас есть выгодное предложение – мы возьмем ваши средства в работу и обеспечим вам стабильную прибыль.

Заграничные инвестиции себя не оправдали из-за вводимых западными странами санкций. Поэтому многие стали обращать внимание на отечественные проекты. Каким же образом выгодно вложить деньги и при этом получать стабильный доход со своих накоплений? Найти честное предложение с высоким процентом сегодня не так просто. Экономический спад повлиял и на стоимость инвестиций. Деньги зарабатывать все труднее, а доход с вложений все меньше. Однако у нас для вас есть выгодное предложение – мы возьмем ваши средства в работу и обеспечим вам стабильную прибыль.

«Быстроденьги» — выгодные инвестиции под высокие проценты

Можно конечно складывать деньги под матрас или хранить их в банке, но так они не будут приносить дохода. Мы знаем, как заставить сбережения работать на вас. Деньги – самый ходовой товар и мы умеем его выгодно продать. Микрофинансовая компания «Быстроденьги» активно развивается и расширяет свою сеть, поэтому и для ваших денег найдется работа. Мы все организуем сами, вам останется только получать стабильную прибыль с ваших инвестиций.

Мы предлагаем выгодные условия как для инвестиций в отечественной валюте, так и зарубежной. При этом чем длительнее срок инвестирования, тем больше вы получаете прибыли. Мы разработали выгодную систему поощрений для самых преданных наших инвесторов. Мы гарантируем вам:

-

Своевременную выплату процентов.

-

Прозрачную отчетность.

-

Выгодные условия договора.

С нами ваши сбережения сохранятся и приумножаться. Более подробно ознакомиться с предложением можно на странице «Инвестиции», там же вы сможете рассчитать будущую прибыль на инвестиционном калькуляторе.

Простой «калькулятор» доходности показал, в чем лучше хранить деньги

Деньги любят не только тишину, но они еще любят и прирастать. То есть любят быть вложенными в такие активы, которые растут в цене. А уж как любят хозяева этих денег, чтобы они прирастали, об этом и говорить не приходится. Поэтому пока есть деньги в нашем мире, эта тема будет волновать людей — что бы там ни происходило за окном: хоть пандемия, хоть наводнение…

А уж как любят хозяева этих денег, чтобы они прирастали, об этом и говорить не приходится. Поэтому пока есть деньги в нашем мире, эта тема будет волновать людей — что бы там ни происходило за окном: хоть пандемия, хоть наводнение…

Когда задают наипопулярнейший вопрос: «Куда вложить деньги?» — я всегда в ответ поздравляю человека. Поздравляю, потому что далеко не все сегодня в России озабочены, куда же им вложить свободные деньги. Большинство таких «неозабоченных» потому, что просто у людей нет свободных денег — нечего и вкладывать! Они решают другие проблемы: как прожить от зарплаты до зарплаты, от пенсии до пенсии, от пособия до пособия.

Однако, к счастью, есть по-прежнему и такие (пусть их и заметное меньшинство), которые реально мучаются выбором: куда им вложить свои средства. Не буду говорить конкретно «неси сюда» или «неси туда», люди в любом случае сами должны сделать выбор. Однако этот выбор должен быть обоснованным. А потому давайте посмотрим на то, какую доходность в рублях продемонстрировали вложения в те или иные активы в коронакризисных 2020–2021 годах.

Предлагаю, разумеется, посмотреть на то, что происходило с валютой (долларом США и евро), драгоценными металлами, недвижимостью, депозитами, акциями и облигациями. Сначала смотрим за 2020 год. Больше всего в прошлом году подорожали драгоценные металлы: золото — на 47%, серебро — на 75%, платина — на 31%, палладий — на 46%. Вложения в валюту: доллар подорожал к рублю в 2020 году на 19%, а евро — аж на 31%. Депозиты дали очень небольшую доходность — 5–6%. Облигации выросли на 8%, а вот по акциям было даже снижение — на 10%. Недвижимость выросла на 14–16%. Проиграли, получается, владельцы акций, ну и практически, с учетом инфляции, ничего не выиграли держатели рублевых депозитов.

В 2021 году ситуация существенным образом изменилась. Доллар и евро практически остаются при своих, даже немного снизились, а по драгоценным металлам наблюдалась неодинаковая динамика. Золото в I квартале упало на 7%, зато за первые 2 месяца II квартала выросло в цене на 8%. По серебру схожая динамика: минус 5% в I квартале 2021 года, плюс 11% за неполный II квартал 2021 года. Платина в I квартале 2021 года выросла в цене больше всего, аж на 14%. Зато во II квартале пока фиксируется снижение цен на 2%. Уверенно растет в 2021 году в цене только палладий: на 12% за I квартал и на 8% за неполный II квартал.

Платина в I квартале 2021 года выросла в цене больше всего, аж на 14%. Зато во II квартале пока фиксируется снижение цен на 2%. Уверенно растет в 2021 году в цене только палладий: на 12% за I квартал и на 8% за неполный II квартал.

Годовые ставки по рублевым депозитам в 2021 году еще больше снизились, сегодня они около 4,5%.

Облигации в I квартале 2021 года чуть снизились (на 3%), а во II квартале зафиксировались, ни вверх, ни вниз.

Акции, напротив, приросли в цене на 10% в I квартале 2021 года и на 13% за апрель-май 2021 года.

По-прежнему растут цены на жилье — более чем на 10% с начала года.

Итак, получив полную картину по тому, что происходило в 2020-2021 годах, давайте попытаемся сделать некоторые выводы, полезные для практических действий.

Вложение в доллары США и евро дали хорошую доходность в прошлом году, однако в этом году мы наблюдаем затишье. С валютой всегда так происходит в последние годы: то она быстро растет, то стоит на месте. А может даже и чуть-чуть опуститься. Получается на самом деле такая «лестница, идущая вверх, с межэтажными площадками». То есть долгосрочные вложения в валюту всегда себя оправдывали в последние годы. Краткосрочно же можно ничего и не выиграть. Зато в долгосрочном плане все будет хорошо.

Однако здесь надо иметь в виду, что реальность меняется. К примеру, на недавнем Петербургском международном экономическом форуме было объявлено, что доллар США будет выведен из структуры валютных активов Фонда национального благосостояния (ФНБ). То есть на государственном уровне отказ от доллара уже пошел полным ходом. Кто знает, до чего наше государство может дойти с такой политикой и как это скажется на долларовых сбережениях граждан. Хотя в обозримой перспективе не просматривается, чтобы власти решили, грубо говоря, запретить доллар. Однако смотреть за происходящими здесь процессами надо внимательно.

Что касается драгоценных металлов, то эти вложения с экономической точки зрения представляются весьма интересными. Останавливает только неудобство этих инвестиций с точки зрения ликвидности. Ну, это же не доллар США, который быстренько взял, поменял, и все.

Депозиты по-прежнему железобетонно стабильны. Правда доходность по ним всего лишь уже около 5% и ниже. Напомню, что инфляция сегодня в годовом выражении около 6%. Получается то, что и так уже всем известно: деньги на депозитах сегодня не то что не прирастают, но даже и не сохраняются, они понемногу обесцениваются.

Вложения в недвижимость выглядят, конечно, привлекательно. Но столь красивая картина с доходностью наблюдается здесь в последние полтора года потому, что, во-первых, у небольшой части населения даже в коронавирусный кризис получился прирост свободных денежных средств (средства оказались непотраченными, к примеру, на зарубежные поездки). Во-вторых, сыграла свою роль в разогреве жилищного рынка и программа льготной ипотеки, реализация которой была призвана поддержать строительную отрасль в непростой период пандемии. Так как о продлении программы льготной ипотеки до 1 июля 2022 года было объявлено во время работы ПМЭФ-2021, то какое-то время цены на жилую недвижимость еще продолжат свой рост. Но уже в 2022 году, то есть в очень даже обозримой перспективе, рост цен здесь, скорее всего, прекратится. Так что, принимая во внимание это обстоятельство, надо и решать, стоит ли делать инвестиционные вложения в недвижимость.

Облигации и акции, пожалуй, самые непредсказуемые активы с точки зрения вложения средств. Принципиально ситуация обстоит следующим образом: во время кризиса дают большую доходность вложения в облигации, в период экономического подъема — вложения в акции. Это непросто — оценивать вероятность кризисов и подъемов. И вообще, для непрофессиональных инвесторов это самые непростые инструменты: акции и облигации. Рискнуть, конечно, можно, но не рекомендовал бы ставить на кон последние денежные средства, что остались в вашем семейном загашнике.

Вот такая картина получается. Как и предупреждал, я воздержался от прямого и конкретного ответа на вопрос о том, во что надо вложиться, чтобы побыстрее заработать. Однако полезных цифр и фактов, надеюсь, привел достаточно для того, чтобы каждый желающий сам сделал свой выбор. А самое главное — пусть всегда будет актуальным для вас вопрос «куда вложить деньги?» Ведь актуальность этого вопроса означает, что как минимум деньги у вас пока еще есть. Уже хорошо по нынешним временам…

выгодно вложить деньги сейчас или переплатить потом

Пандемия вызвала экономический кризис. На его фоне снижаются цены на недвижимость в странах ЕС. Это дает возможность инвесторам выгодно вложить деньги и в будущем получить прибыль. Кроме того, инвестиции в недвижимость некоторых стран позволяют оформить статус ВНЖ, ПМЖ и даже гражданство. Покупку не стоит откладывать в долгий ящик: цены неизбежно вырастут.

Кризис в ЕС из-за пандемии

Европейский центральный банк (ЕЦБ) опросил аналитиков с 31 марта по 7 апреля. Эксперты предполагают, что ВВП стран еврозоны снизится в 2020 году в среднем на 5,5%. Для сравнения, до пандемии предполагался рост ВВП на уровне 1,1%. Ожидается, что прежний уровень ВВП восстановится в 2022 году.

Председатель ЕЦБ Кристин Лагард (Christine Lagarde) 30 апреля поделилась другими цифрами: из-за пандемии падение ВВП европейских стран составит от 5% до 12%. Она назвала экономический спад беспрецедентным и заявила, что карантинные мероприятия практически остановили экономическую активность по всему миру.

Аналитики Международного валютного фонда (МВФ) считают, что сильнее всех в Европе из-за пандемии пострадают Италия, Испания, Франция, Германия и Великобритания. Падение ВВП этих стран в 2020 году составит от 6,5% до 9%.

Легче других кризис перенесет Мальта: ей предрекли снижение ВВП на 2,8% в 2020 году и рост на 7% в 2021 году. На Кипре уже 4 мая приступили к отмене карантинных мер. Первыми возобновили работу строительные компании и предприятия из смежных отраслей.

Португалия сняла карантин 3 мая и готовится принять туристов летом 2020 года. Аналогичная ситуация в Греции.

Снижение цен на недвижимость

Пандемия отразилась на ценах и спросе на недвижимость. Эту тенденцию иллюстрирует снижение стоимости акций американских Инвестиционных фондов в сфере недвижимости (REITs). В этом году они упали на 11% относительно индекса S&P 500. И хотя это статистика американского рынка, общая тенденция прослеживается и в ЕС.

В ЕС уже проявилось снижение спроса на недвижимость. Так, на Кипре в марте 2020 года зафиксировали падение числа сделок с недвижимостью на 33% по сравнению с мартом 2019 года. Падение спроса приводит к снижению цен, это подтверждает практика «Иммигрант Инвест». В первых числах мая этого года юристы компании сопровождали сделки по покупке недвижимости на Кипре для двух инвесторов. Застройщики предоставили значительные скидки.

Предполагается, что с отменой ограничений экономика резко вырастет. Аналитики в опросе ЕЦБ предположили, что в 2021 году рост ВВП еврозоны составит около 4,7%. Это значит, что и цены на недвижимость резко увеличатся.

Дополнительный фактор, который подтолкнет рост цен после карантина, 一 после открытия границ активизируются участники программ гражданства, ПМЖ, ВНЖ за инвестиции. То есть увеличится число сделок с дорогостоящими объектами. Это неизбежно отразится на всем рынке недвижимости.

Что предпринять инвестору в условиях кризиса

Падение цен на недвижимость в ЕС дает инвесторам возможность выгодно вложить деньги. Недвижимость — ликвидный актив, который в обычных условиях приносит доход в 4-5% годовых.

Дополнительный бонус к покупке недвижимости — статус ВНЖ, ПМЖ или даже гражданство европейской страны по инвестиционным программам. Требования к объему инвестиций по ним остаются прежними, но ту же сумму можно инвестировать более выгодно.

Цены на недвижимость начнут расти ускоренными темпами после снятия карантина в странах ЕС. Поэтому эксперты «Иммигрант Инвест» рекомендуют зарезервировать объект уже сейчас, чтобы успеть заключить выгодную сделку.

Все процедуры, связанные с выбором и резервированием объекта инвестиций, можно выполнить дистанционно.

Зачастую инвесторы предпочитают лично осматривать недвижимость перед покупкой. Правительство Кипра уже планирует, когда и как начнут принимать гостей морские и воздушные порты страны. Пока улететь из России сложно из-за отмены регулярных рейсов, а уехать через наземные пункты пропуска можно только с картой ВНЖ/ПМЖ или вторым паспортом. В этой ситуации выручает бизнес-авиация: частные самолеты летают без ограничений даже во время пандемии.

Самые прибыльные инвестиции, которые вы, вероятно, сделаете

Вид сзади женщины-путешественницы, которая наслаждается своим временем в Гонконге, глубоко вздыхая с поднятыми руками … [+] на фоне гавани Виктория и горизонта города

ГеттиПоскольку фондовый рынок настолько горяч, все больше людей спрашивают меня, каковы будут следующие стремительные инвестиции с возвратом в 1000%. К сожалению, я не знаю. На самом деле, я считаю, что заниматься поиском неуловимых инвестиций в 1000% возврата (также известных как «10 мешков» на инвестиционном языке) — глупое занятие.Вместо этого я советую сосредоточиться на инвестировании, основанном на целях.

Однако, поразмыслив над этим предметом, я понял, что знаю об одной инвестиции, которая может принести доход, превосходящий ваши самые смелые мечты. Это вложение, которое может увеличить благосостояние вас, вашей семьи и вашего сообщества. Подсказка: это не акции, облигации или альтернативные инвестиции. Ответ — просто инвестировать в себя. Ваш доход, основанный на вашем образовании и профессиональных навыках, является самым ценным активом, которым вы, вероятно, когда-либо будете владеть, и его невозможно уничтожить в случае рыночного краха.

Подумайте вот о чем: повышение заработной платы на 30 000 долларов можно рассматривать как годовой доход от капиталовложений, аналогичный получению непрерывной доходности в размере 5% на 600 000 долларов сбережений. Если вы представляете, как сложно сэкономить 600 000 долларов, то, возможно, добиться повышения на 30 000 долларов будет легче. В этом посте я выделю несколько простых способов добиться этого, вложив часть своего времени и ресурсов в самую важную часть своей жизни: ВАС!

Начните с «Почему»

Шаг 1. Начните с определения вашего «почему. От чего ты загорелся? Какие предметы или события так взволновали вас, что вам не терпится повторить их снова, узнать о них больше или потратить на них больше времени?

Один предприниматель поделился своим опытом поиска профессионального «почему», ответив на 3 вопроса. Меня это возбуждает? Это бросает мне вызов? Добавляет ли это ценность? Вы можете прочитать больше о его мыслях здесь.

Другие, такие как Саймон Синек, посвятили свою карьеру темам «Начиная с того, почему» и «Найдите свое почему».«Как бы вы ни решили это сделать, потратьте некоторое время, чтобы узнать, что это такое для себя. Я твердо верю, что если вы будете делать то, что вам нравится, или, по крайней мере, предпримете небольшие постепенные шаги, чтобы достичь этого, вы увидите, что ваша энергия и счастье возрастут, и, как следствие, ваша продуктивность и качество жизни резко возрастут. Все эти вещи складываются и обычно приводят к увеличению дохода и благосостояния (и я говорю не только о финансовой стороне).

Определите, что

Шаг 2. Определите, чем вы действительно хотите заниматься. Изучите, какие типы карьеры или ролей соответствуют этим увлечениям — вашему «Почему»? Книгу типа «Какого цвета твой парашют» можно использовать как отличный ресурс, который поможет определить это для себя.

Затем спросите себя, согласуется ли с этим то, что вы делаете сейчас. Чтобы помочь вам ответить на этот вопрос, в Беркли есть несколько отличных ресурсов, которые помогут вам через их Greater Good Science Center. Вы можете начать с их викторин «Цель в жизни» и «Счастье на работе», чтобы получить больше информации.После того, как вы определили для себя некоторые из этих областей, следующий вопрос, который нужно решить, — как вы можете лучше согласовать свою карьеру с этой целью / страстью / почему.

Узнайте, как это сделать

Шаг 3. Найдите наставника . Если вы начинаете свой путь у своего нынешнего работодателя, начните с поиска наставника. Обычно хорошо подходит кто-то из руководителей компании, который делает что-то или руководит частью компании, которая соответствует вашим увлечениям или интересам.Это может быть так же просто, как спросить своих коллег или поискать в справочнике компании и связаться с этим человеком за чашкой кофе. В некоторых компаниях есть официальная программа наставничества, в рамках которой они объединят вас с наставником, который больше всего соответствует вашим карьерным целям и устремлениям.

Вы можете найти наставника и за пределами вашего рабочего места. Самый простой способ начать — обратиться к лидерам или предпринимателям в интересующей вас сфере для информационного интервью. Опять же, чашка кофе или разговор за обедом — вот то, с чего начинается большинство этих плодотворных отношений.Вы можете начать со своей сети друзей и родственников или использовать такой сайт, как LinkedIn, для поиска и установления связи с этими людьми.

Что касается LinkedIn, мне удалось подписаться на людей, с которыми я хочу поговорить, и выделить во вступительной записке достижение или ресурс, которыми они поделились, и то, что мне понравилось (или понравилось) в этом. Затем я прошу об информационной встрече. Вы можете узнать больше о силе наставничества здесь.

Шаг 4: Повышение квалификации. Как только вы определите, чем вы увлечены, и выберете роли и карьеру, которые позволят вам это выразить, пора приступить к определению того, какое образование, навыки или опыт необходимы для достижения этой цели. (Ваш наставник определенно может помочь с этим.)

Начните с использования преимуществ, предоставляемых вашим работодателем. Многие из них предлагают компенсацию за обучение или стипендии для повышения квалификации. Некоторые предлагают бесплатную подписку на MOOC (массово открытые онлайн-курсы), такие как Coursera, или предлагают бесплатные профессиональные курсы сертификации по таким вещам, как Six Sigma, PMP и многие другие.

Если ваш работодатель не предлагает эти ресурсы, вы можете сосредоточить свой поиск в Интернете. Все больше и больше сертификатов, специализаций и даже ученых степеней предлагается бесплатно или по сниженной цене в наиболее уважаемых учебных заведениях, таких как Гарвард и Массачусетский технологический институт, через платформы MOOC. Большая тройка — это Coursera, Udacity и Edx. Вы можете перейти на такой сайт, как Mooc-List, чтобы получить доступ к полному списку MOOC и бесплатных онлайн-курсов.

Есть еще много других. На таких онлайн-платформах, как Lynda, есть более 5000 видеоуроков, многие из которых бесплатны.Такие сайты, как Codecademy, предлагают бесплатные курсы по написанию кода.

Наконец, отраслевые ассоциации часто упускают из виду ресурсы. Вы можете найти их, просто выполнив поиск в Google. GOOG поиск ассоциаций в интересующей отрасли. Они часто предлагают образовательные курсы и возможности сертификации бесплатно или по сниженной цене. Они также могут предоставить вам возможность найти будущего наставника и направить вас к следующему шагу в карьере.

Сделайте первый шаг сегодня

Я закончу рассказом о моем очень близком друге.Ей не удалось найти работу в отрасли, в которой она хотела работать, поэтому она определила набор навыков, которые искали работодатели, потратила 500 долларов на курс, чтобы изучить этот навык, и в течение следующих 4 недель нашла работу в отрасли, в которой она работала. хотел. Теперь она является лидером в своей области, чувствуя удовлетворение и находясь на коротком пути к финансовой независимости. Она связывает свой постоянный успех с тем, что в первую очередь уделяет внимание инвестированию в себя.

Так чего же вы ждете? Воспользуйтесь возможностью, чтобы начать свое путешествие сегодня.Я обещаю, что вы не пожалеете об этом и можете просто достичь уровня общего благополучия и богатства, о котором вы могли только мечтать, воспользовавшись наиболее выгодным вложением, которое вы можете сделать для достижения финансовой независимости: ВАМИ!

19 лучших активов, приносящих доход [Инвестируйте в денежный поток, 2021]

Когда вы думаете о лучших способах создания финансовой подушки и преодоления зависимости от какого-либо одного источника дохода, выгодно диверсифицировать ваши источники дохода.

Это означает наличие нескольких потоков дохода от различных инвестиций или активов, приносящих прибыль.Отказ от жизни на какой-либо один финансовый ресурс или поток платежей может принести вам пользу в долгосрочной перспективе, обеспечивая преимущества за счет диверсификации.

На самом деле, многие успешные люди предпочитают делать это, используя активы, приносящие доход, или активы, которые генерируют денежный поток. Давайте обсудим, что это за активы, а затем сделаем обзор некоторых из доступных вам активов с самым высоким доходом. Возможно, это лучшие активы для инвестиций в 2021 году.

Какие активы приносят доход?

Определение приносящего доход актива — это инвестиция, которая генерирует постоянный, повторяющийся доход, денежный поток или доход с течением времени.

Активы, приносящие доход, требуют различных сумм для начала. Некоторые из них представляют собой инвестиции, для начала которых требуется совсем немного денег или вообще не требуется, в то время как другие требуют значительных капиталовложений для роста и сохранения инвестиций в течение долгого времени.

Кроме того, активы с денежным потоком — это ресурс не только для опытных инвесторов, но и для всех, кто хочет зарабатывать деньги, пока вы спите .

При надлежащих исследованиях, планировании и начальных деньгах каждый может диверсифицировать свои потоки доходов, инвестируя в деятельность с пассивным доходом.Теперь давайте рассмотрим некоторые из лучших активов, приносящих доход.

1. Краудфандинг недвижимости

Это может не удивить, но видов инвестиций в недвижимость привлекают многих людей по нескольким причинам:

- материальный характер инвестиций

- низкая корреляция с фондовым рынком

- компонентов многократной доходности ( активов, которые оцениваются по стоимости , а также приносят доход от аренды)

- налоговых льгот.

Тем не менее, практический фактор владения, ремонта и обслуживания вашей собственности, а также действия в качестве арендодателя отпугивает многих людей от начала.

Благодаря появлению финансовых технологий или использованию технологий для улучшения и автоматизации определенных финансовых транзакций и процессов многие компании теперь предлагают возможность инвестировать в недвижимость с собственностью или без нее.

В настоящее время один из ведущих (и самых простых) способов начать инвестировать в недвижимость — это краудсорсинговое кредитование или покупка.

Несколько онлайн-платформ удовлетворяют этот спрос инвесторов, предоставляя различные уровни обслуживания, варианты инвестирования и различные точки инвестирования в цепочке создания стоимости недвижимости.

Это приводит к тому, что вы избегаете любого аспекта, в котором вы, возможно, не хотели бы участвовать, такого как владение недвижимостью или управление ею, но при этом получаете доступ к этим альтернативным вариантам инвестирования.

В зависимости от типа инвестиций, которые вы хотите сделать в краудфандинговые компании в сфере недвижимости, вам доступны несколько вариантов.Давайте посмотрим на некоторые из наиболее популярных доступных вариантов и на то, чем они отличаются друг от друга.

1. DiversyFund → Инвестиции в многоквартирные дома

DiversyFund — широко известная и надежная платформа для людей, желающих инвестировать в недвижимость. Эта услуга предназначена для людей, желающих инвестировать в многоквартирные дома, такие как многоквартирные дома.

Сервис нацелен на объекты недвижимости, которые, по их мнению, оценят по достоинству с дополнительными инвестициями после покупки.Они обновляют недвижимость со среднесрочным временным горизонтом (~ 5 лет) и стремятся передать ее другим инвесторам, принося инвесторам денежную прибыль при инвестировании и прирост капитала после продажи.

Сервис накопил опыт работы на рынке многоквартирной недвижимости с жилыми комплексами, состоящими из 100-200 квартир, которые приносят ежемесячный денежный поток.

Вы можете начать инвестировать в один из портфелей DiversyFund всего за 500 долларов.

Фонд Диверсии | Многосемейные REIT- Diversy Fund нацелен на многосемейную недвижимость от 100 до 200 единиц с положительным денежным потоком.

- Компания реинвестирует эти средства в ремонт с целью улучшения собственности и перепродает ее через ~ 5 лет по более высокой цене.

- Посмотрите на рост инвестиций REIT с $ 500 мин.

- В течение ограниченного времени используйте «Diversy50» при совершении покупки и получите подарочную карту Amazon на 50 долларов США

2. Первый этаж → Инвестиции в Fix and Flips

GROUNDFLOOR предлагает населению краткосрочные высокодоходные долговые инвестиции в недвижимость.Служба нацелена на фиксирование и переворот, более известное как фиксатор для краткосрочных долговых инструментов длительностью от 3 до 18 месяцев.

Если у вас есть интерес к ремонтным работам, но у вас нет личного опыта, чтобы выбрать подходящую недвижимость или выбрать лучших подрядчиков по их стоимости, вам следует рассмотреть GROUNDFLOOR .

Услуга направлена на то, чтобы сделать класс активов недоступным для широкой публики, и имеет среднюю годовую доходность 10%. Вам нужно всего 10 долларов, чтобы начать инвестировать в платформу.

Первый этаж | Инвестируйте в Fix and Flips- Краудсорсинговая платформа для инвестирования в недвижимость, которая предлагает высокодоходные краткосрочные долговые инвестиции в недвижимость

- Предлагает обеспеченный, обеспеченный долг в сфере недвижимости на срок от 12 до 18 месяцев

- Обеспечивает стабильную доходность 10% + за последние шесть лет с выплатами получено в среднем в течение 6-9 месяцев

- Предложения после уплаты налогов и инвестиционные возможности IRA

- Ограниченное по времени предложение : Получите 50 долларов США, чтобы открыть свой счет, если вы внесете 10 долларов США

3.FundRise → Инвестиции в портфели недвижимости

FundRise отличается от двух вышеперечисленных компаний тем, что предпочитает сосредоточиться на инвестициях в портфели недвижимости или несколько объектов в одну инвестицию. Теоретически это диверсифицирует ваши инвестиционные риски, одновременно предоставляя вам доступ к нескольким объектам недвижимости.

На сегодняшний день самой популярной платформой для инвестиций в недвижимость, предлагающей портфельный подход, является Fundrise . Эта инвестиционная платформа предоставляет вам несколько вариантов для просмотра и инвестирования своих денег.Их доступные варианты портфолио включают:

- Стартовый портфель — Эта опция позволяет инвесторам начать инвестировать в недвижимость всего с 500 долларов.

- Основные портфели (дополнительный, сбалансированный и долгосрочный рост) — Каждый из этих «основных портфелей» предполагает более высокие минимальные инвестиции в размере 1000 долларов США и нацелены на разные инвестиционные цели. Дополнительные нацелены на обеспечение дополнительного пассивного дохода от инвестирования в недвижимость на платформе Fundrise, Long-Term Growth инвестирует деньги для основной цели прироста капитала, а Balanced фокусируется на обеих этих инвестиционных целях.Предлагая эти варианты инвестиционного портфеля, инвесторы могут выбрать, какая инвестиционная цель лучше всего соответствует их финансовым целям.

Наша платформа для инвестирования в недвижимость Pick

2. Альтернативные инвестиции

Альтернативные инвестиции становятся все более популярными, поскольку финтех-услуги открывают ранее закрытые рынки для индивидуальных розничных инвесторов.Эти возможности демократизировали многочисленные рынки и открыли ранее недоступные денежные потоки для увеличения вашего дохода от активов.

Yieldstreet — одна из таких платформ, занимающая лидирующие позиции по предоставлению доступа к активам, приносящим доход, в ряде классов активов.

Yieldstreet — это альтернативная инвестиционная платформа, которая предоставляет вам возможности для получения дохода. Эти инвестиционные возможности обеспечиваются залогом, обычно имеют низкую корреляцию на фондовом рынке и охватывают различные классы активов.К таким классам активов относятся:

- искусство финансы

- недвижимость

- коммерческое финансирование

- юридические финансы и многое другое.

Yieldstreet работает с 2015 года и с момента своего основания вернула своим инвесторам более 600 миллионов долларов.

Исторически сложилось так, что их доходность колеблется от 7 до 15% и имеет заранее определенные графики платежей (т. Е. Ежемесячные или ежеквартальные платежи) или выплату основной суммы долга и процентов при наступлении определенных событий (например,g., урегулирование дела в рамках юридической финансовой инвестиции).

Продолжительность инвестиционных возможностей варьируется от 6 месяцев до 5 лет, а инвестиционные возможности начинаются от 1000 долларов.

Узнайте больше от , открыв счет сейчас, чтобы получить доступ к пассивным доходам от ваших инвестиций.

Yieldstreet | Пассивный доход с альтернативами- Yieldstreet предлагает диверсификацию портфеля за счет создания потоков пассивного дохода с альтернативными инвестициями

- Обычно имеют низкую корреляцию с фондовым рынком

- Имеют короткие сроки (от 6 месяцев до 5 лет)

- Низкие минимумы (всего $ 1000)

- Обеспечены залогом для помочь защитить вашу основную сумму (более 600 миллионов долларов США в виде основной суммы долга и процентов, возвращенных инвесторам с 2015 года)

3.Инвестиционные фонды в сфере недвижимости (REITs)

Некоторые люди считают инвестиционные фонды недвижимости (REIT) взаимными фондами недвижимости. REIT — это совокупность собственности, которой управляет компания, которая использует деньги, которые инвесторы дают им для покупки и развития недвижимости.

Вы можете инвестировать в трасты, которые строят кондоминиумы, многоквартирные дома, бизнес-комплексы или другие объекты.

REIT выплачивают вам дивиденды. Это подходящий доходный актив для людей, которые хотят иметь простой способ участвовать в инвестировании в недвижимость без необходимости покупать недвижимость самостоятельно.

Одним из способов инвестирования в REIT является инвестирование через Streitwise .

Streitwise — это новая эра инвестирования в недвижимость. Благодаря капиталу, привлеченному квалифицированными инвесторами, компания использует наиболее эффективные инвестиции в недвижимость в профессионально оформленные портфели.

Возвраты затем распределяются и обслуживаются через онлайн-REIT- с вашим доходом в качестве их миссии.

Если вы хотите получать пассивный доход при сохранении денежных средств, Streitwise предоставляет прекрасную возможность как для аккредитованных, так и для неаккредитованных инвесторов и предлагает одну из самых низких структур комиссионных.

Компания обеспечила доходность в 8,4% в годовом исчислении благодаря превосходному выбору собственности и низкой структуре комиссионных, что намного превосходит аналогичные государственные REIT или облигации.

Квалифицированные инвестиции включают в себя недвижимость, простирающуюся в основном по всей Америке от Среднего Запада до Западного побережья и привлеченные на основе анализа Стритвайза .

Вкладывая 5 миллионов долларов своих собственных денег в эти инвестиции, Streitwise обеспечивает постоянную поддержку всех спонсоров и 100% согласование стимулов между интересами спонсора и инвестора.

У услуги есть минимальные вложения в размере 5000 долларов, чтобы начать инвестировать в коммерческую недвижимость. Компания предоставляет предложения REIT, зарегистрированные на федеральном уровне в SEC, и предлагает их как аккредитованным, так и неаккредитованным инвесторам .

Инвестирование через инвестиционный механизм , такой как REIT от Streitwise, предлагает отличный источник пассивного дохода, регулярный денежный поток, более высокую доходность, диверсификацию портфеля и защиту от инфляции.

С 8.Доходность 4% в годовом исчислении и низкая структура комиссионных, Streitwise предоставляет одну из лучших возможностей для пассивного дохода при инвестировании в недвижимость. Он опережает сопоставимые REIT и обеспечивает годовую дивидендную доходность не менее 8% за последние 17 кварталов при средней годовой ставке 9,44%.

Несмотря на влияние Covid на рынок недвижимости в целом, Streitwise достигла целевых показателей рентабельности за счет использования сильной кредитной аренды (100% договорные обязательства по аренде выполнены в 2020 году), консервативного андеррайтинга (ссуда 51% от стоимости, LTV) и низкой / прозрачной структуры комиссионных. .

Все указанные дивиденды указаны без учета комиссионных сборов. Рассмотрите возможность изучения Streitwise для ваших потребностей в инвестициях в недвижимость уже сегодня.

4. Приусадебный участок

Существуют и другие типы недвижимости, в которые вы можете инвестировать помимо жилой и коммерческой недвижимости, например, сельхозугодья.

Исторически инвестировать в сельскохозяйственные угодья могли только очень богатые люди.Однако с введением краудфандинговых платформ, таких как FarmTogether , этот высокий барьер для входа был значительно снижен, и актив впервые стал широко доступным для инвесторов любого типа.

Как одна из лучших идей пассивного дохода для инвестиций, сельскохозяйственные угодья обычно предлагают стабильную и надежную окупаемость инвестиций, низкую корреляцию с традиционными активами, такими как акции и облигации, а также защиту от инфляции.

За последние несколько десятилетий сельхозугодия стабильно приносили доход более 10%; в конце концов, основное использование земли — это еда, и людям всегда нужно есть.

Это также делает сельхозугодья особенно подходящими для оценки со временем. Фактически, за последние десять лет американские сельхозугодья росли в цене более чем на 6% каждый год.

FarmTogether | Инвестируйте в сельхозугодья США- FarmTogether — это технологическая инвестиционная платформа с прямым доступом к сельскохозяйственным угодьям институционального качества.

- Команда FarmTogether анализирует сотни возможностей, чтобы выбрать только лучшие.Возможности зависят от типа, ожидаемого дохода и местоположения.

- Аккредитованные инвесторы могут начать работу всего с 10 000 долларов.

5. Написать и продать электронную книгу

Самопубликация сегодня стала больше нормой, чем традиционное издательство. Проверьте Amazon за доказательствами или посетите любой блог, предлагающий бесплатную электронную книгу для подписки на их информационный бюллетень.

Фактически, когда вы покупаете электронную книгу на таких сайтах, как Amazon, велика вероятность, что вы заплатите за книгу, изданную самостоятельно.

Возможность: Самостоятельная публикация до смешного проста. Вы можете написать? У вас есть компьютер? Затем вы можете самостоятельно опубликовать книгу. В наши дни нет никаких препятствий для того, чтобы стать (самостоятельно) опубликованным автором.

Фактически, я использую новый инструмент под названием Jarvis , чтобы улучшить качество и количество частей контента, которые я пишу для этого сайта. Инструмент использует AI для сканирования тем и естественного языка примерно из 10% Интернета.

На то, что раньше у меня уходило 6 часов, теперь у меня 1.5-2 часа.

Результат? Невероятная экономия времени благодаря яркому тексту и интересному контенту. Но не верьте мне на слово, попробуйте сами для с бесплатной пробной версией , которая включает до 10 000 баллов (каждое слово, генерируемое Джарвисом, стоит 1 балл).

Обязательно посмотрите обучающее видео о том, как лучше всего использовать инструмент. Поначалу кривая обучения может показаться крутой, но как только вы увидите, как использовать этот инструмент, вы станете машиной для написания электронных книг.

Вы даже можете присоединиться к группе Джарвиса в Facebook и принять участие в их 7-дневных спринтах по написанию книг.

Вы собираетесь (в цифровом формате) с другими писателями и используете Джарвиса, чтобы написать книгу длиной в сотни страниц.

Вместе вы поощряете друг друга, обмениваетесь идеями, победами, передовым опытом и получаете максимальную отдачу от инструмента и своей книги.

Risk: К счастью, самостоятельная публикация электронной книги очень незначительна.

Вы можете легко выставить свою электронную книгу на продажу на Amazon, Barnes and Noble или у любого другого крупного розничного продавца.

Amazon является наиболее конкурентоспособным, поэтому, если вы хотите повысить рейтинг в их результатах поиска, обязательно используйте лучшие практики, такие как создание профессионального дизайна обложки (вам не нужно нанимать кого-то дорогого) и включение большого количества отзывов клиентов.

Если вы действительно амбициозны, вы можете создать серию электронных книг или написать подробное руководство по чему-то не слишком широкому и попробовать продвигать свою книгу на таких сайтах, как реклама в Twitter (продвижение через их рекламную сеть), Facebook реклама (группы таргетинга) или реклама Google.

Прежде чем вы сможете превратить это в источник пассивного дохода, необходимо провести много предварительных маркетинговых мероприятий. Но если вам удастся заставить его работать, вы на правильном пути к максимальному использованию этого актива, приносящего доход.

Рассмотрите возможность использования мощного инструмента создания контента, такого как Jarvis , для ускорения и обновления публикуемого вами контента.

Наш выбор инструментов для письма и цифрового маркетинга

Jarvis.ai | Инструмент для создания контента и копирайтинга на базе искусственного интеллектаНовое приложение для создания контента на базе искусственного интеллекта, призванное помочь маркетологам и предпринимателям лучше взаимодействовать со своей аудиторией.

Вместо того, чтобы тратить время на создание контента для вашего сообщения, Jarvis.ai будет использовать возможности искусственного интеллекта для создания целевых, привлекательных сообщений для вашего бренда менее чем за 60 секунд.

Если вам когда-либо требовались быстрые способы продвижения вашего продукта в Интернете без ущерба для качества, вот ваш инструмент!

Начать бесплатную пробную версию Как пользоваться инструментом6. Обеспеченное одноранговое кредитование

Другой вариант приносящих доход инвестиций, MyConstant , предлагает P2P-кредитование, хотя и в ином духе, чем у некоторых других P2P-кредиторов в этой сфере.Эта услуга отличается тем, что служит альтернативной инвестиционной платформой и предлагает только обеспеченные одноранговые ссуды .

Это означает, что MyConstant требует залога, в частности криптовалюты, для поддержки всех займов, сделанных на их платформе. Поскольку эти ссуды обеспечены залогом, они представляют меньший риск, чем необеспеченные ссуды P2P, при прочих равных условиях.

Однако я хочу однозначно заявить, что MyConstant — это , а не , сберегательная система с федеральным страхованием, как некоторые из вариантов, упомянутых в этой статье.Скорее, MyConstant представляет собой альтернативную инвестиционную платформу , которая предлагает заинтересованным инвесторам привлекательную доходность с поправкой на риск.Обеспеченный характер кредитов делает платформу более безопасной, чем традиционные кредитные платформы, такие как LendingClub, Prosper и другие, которые не требуют залога для обеспечения кредитов.

Если это звучит как прибыльное вложение с процентами, рассмотрите возможность открытия счета всего за 50 долларов. Когда вы открываете счет и делаете первоначальный депозит, вы получаете бонус в размере 10 долларов в качестве дополнительного стимула для открытия и пополнения своего счета.

Наш выбор для крипто-кредитования

MyConstant | Обеспеченное P2P-кредитование- MyConstant — альтернативная инвестиционная платформа.

- Предлагая обеспеченные кредиты, обеспеченные ликвидным залогом (в частности, криптовалютой), платформа предлагает годовую доходность не менее 4%. более высокая доходность, чем на сберегательном счете

- Откройте счет и сделайте депозит, чтобы получить 15-дневный пробный депозит в размере 4000 долларов США , который позволяет сохранить заработанные 4% процентов (бонус ~ 7 долларов США)

- Депозит 1000 долларов США + и получите бонус $ 15

Другие лучшие инвестиционные возможности, которые следует рассмотреть

Ознакомьтесь с некоторыми из этих других инвестиционных вариантов, чтобы получить полный список всех инвестиционных возможностей с поддержкой FinTech, которые появятся в 2021 году.

7. Депозитные сертификаты (CD)

Депозитные сертификаты (CD) предлагаются большинством банков и кредитных союзов, их легко открыть и понять. Компакт-диски практически безрисковые и застрахованы в США на сумму до 250 000 долларов.

Это еще один инструмент сбережений, как и сберегательные счета, но с долгосрочными обязательствами, варьирующимися от трех месяцев до пяти лет.

Они работают, когда вы ссужаете деньги банку на определенный период времени («срок»), причем более длительные сроки обычно предполагают более высокие процентные ставки.

Как и в случае с любым другим процентным активом, чем дольше срок действия или обязательства, тем выше процентная ставка и доход, которые вы можете рассчитывать получить в обмен на потерю доступа к своим деньгам на более длительный срок.

В течение срока действия вы получаете проценты на основную сумму по ставке, обычно более высокой, чем у высокодоходных сберегательных счетов. Если вы снимете деньги в течение срока, вам придется заплатить штраф, поэтому неразумно вкладывать деньги, которые, как вы ожидаете, понадобятся в ближайшем будущем.

Имейте в виду, что некоторые компакт-диски могут иметь более низкую процентную ставку, чем инфляция, и в этом случае вы можете потерять деньги.

В зависимости от ваших текущих финансовых целей, хранение денег в безрисковых компакт-дисках может быть одним из лучших вложений для молодых людей , у которых есть краткосрочные финансовые цели, которые им необходимо достичь.

Компакт-диски ЦИТ Банка | Зарабатывать больше- CIT Bank — это онлайн-банк, который предлагает конкурентоспособные процентные ставки по своим многочисленным продуктам.

- Зарабатывайте до 15 раз больше, чем средняя процентная ставка по стране, храня свои наличные деньги и другие сбережения в одном из банковских продуктов CIT Bank.

8. Роялти

Когда люди думают о гонорарах, на ум в первую очередь приходит музыка, но гонорары могут применяться и к другим творческим продуктам, таким как искусство, природные ресурсы и многое другое. Необязательно быть музыкантом или артистом, создавшим песню или произведение, чтобы получать от этого прибыль.

В мире искусства вы можете инвестировать в гонорары и получать оплату каждый раз, когда используется ваш продукт. Самый простой способ начать — это проверить Royalty Exchange. Этот веб-сайт позволяет вам покупать музыкальные гонорары у музыкантов.

И если вы хотите инвестировать в искусство для прироста капитала, а не просто как активы, приносящие доход для ваших финансовых нужд, подумайте об инвестировании в искусство с MasterWorks .

Платформа позволяет инвестировать в искусство «голубых фишек» и получать прибыль, когда компания продает это искусство по более высокой цене, чем было приобретено.

9. Аренда земли

Здания сдавать не нужно. Другой вариант — сдать землю в аренду. В зависимости от размера, местоположения и характеристик вашей земли существуют различные варианты ее аренды. Если у вас есть плодородная почва и достаточно обширный участок земли, вы можете сдавать его в аренду фермерам.

Вы можете сделать это в частном порядке или через службу сопоставления, например Shared Earth. Если у вас недостаточно земли для фермы, вы можете сдать ее в аренду тому, кто хочет сад.

10. Аренда автомобилей

Автомобили — это обесценивающийся актив, но все же можно превратить ваш автомобиль в актив, который генерирует денежный поток, сдав его в аренду. Вы можете выбрать, когда сдавать его в аренду, чтобы он всегда был у вас, когда вам нужно его использовать.

На таком веб-сайте, как Turo, вы сможете разместить свой автомобиль в аренду и установить временные рамки.

Вы также можете заключить сделку с кем-то, кому вы доверяете, который хотел бы использовать вашу машину для управления Uber или Lyft. Стоимость вашего автомобиля будет обесцениваться на быстрее, чем больше миль на него будет проведено, но если вы получаете доход быстрее, чем норма амортизации, он все равно может окупиться.

Имейте в виду, : это может противоречить полисам страхового покрытия и привести к потере страхового покрытия или отсутствию удовлетворения требований, если что-то произойдет. Проверьте свою политику, чтобы узнать, какие условия применяются.

Часто страховые компании требуют специальный вид страхового полиса для совместного использования пассажиров, чтобы удовлетворить любые претензии, предъявленные к полисам. Не рекомендуется, если это подвергает вас риску ответственности. Прежде чем двигаться дальше, внимательно обдумайте это решение.

→ Вам нужно арендовать машину для побочной суеты? Рассмотрим HyreCar

Если у вас нет автомобиля, но вы хотите арендовать его на ежедневной, еженедельной или ежемесячной основе, воспользуйтесь услугой Hyrecar .Компания связывает вас с арендованными автомобилями, которые вы можете использовать для езды, с Uber, Lyft и службами доставки продуктовых пакетов, которые наилучшим образом соответствуют вашим потребностям.

To аренда авто на HyreCar :

- Создайте учетную запись водителя HyreCar со своим адресом электронной почты — Выполните одноразовую проверку биографических данных, чтобы заполнить свой профиль. Используйте код FREEBGC, чтобы отказаться от комиссии в размере 29,99 долларов США.

- Найдите свой автомобиль, указав свое местонахождение и желаемую дату получения, а затем выполните поиск среди большого количества автомобилей, принадлежащих вам.

- Подайте заявки на несколько автомобилей (не менее 5) и посмотрите, какой из них подходит вам — вы не будете платить за все, только первый, для которого вы получите одобрение

- HyreCar выполняет быструю проверку данных о новых драйверах, обычно это занимает всего несколько часов

- После утверждения вы получите три документа, необходимые для загрузки в ваши учетные записи водителей Uber и / или Lyft: регистрация транспортного средства, техосмотр по 19 пунктам и страхование поездок.

Оттуда вы встретитесь с владельцем в оговоренное время и в месте, чтобы забрать арендованный автомобиль.Оттуда вы используете его как службу доставки еды и напитков, чтобы зарабатывать деньги. После того, как вы завершили аренду, вы замените использованный бензин и встретитесь с владельцем, чтобы оставить автомобиль. Обойдите машину, проверьте, нет ли повреждений, и передайте ключи.

Аналогичным образом, вы также можете разместить свой автомобиль в аренду на HyreCar, создав объявление всего за несколько минут. Вам нужно будет описать свой автомобиль и загрузить фотографии, документы о регистрации автомобиля и техосмотра Uber / Lyft.

Оттуда вы отвечаете на запросы водителей, координируете время встречи, чтобы передать / забрать ключи.Вам заплатят, когда водитель заберет автомобиль.

11. Жизнь за счет дивидендных акций

Акции с выплатой дивидендов — отличный способ получать стабильную прибыль в течение года. Обычно это акции более зрелых и устоявшихся компаний, которым легче расстаться со своим денежным потоком.

Это происходит потому, что существует меньше возможностей для инвестирования и развития компании, и лучший способ использовать эти средства — вернуть деньги акционерам.

Нет двух одинаковых компаний, поэтому процентная ставка для ваших дивидендов (дивидендная доходность) зависит от компании. Качественные компании, которые имеют стабильную прибыль и регулярно выплачивают дивиденды акционерам, обычно называют «голубыми фишками».

Они склонны нести меньший риск, чем растущие компании, при прочих равных.

Часто это компании, на которые нацелены многие инвесторы, когда узнают, как начать инвестировать деньги с помощью лучших приложений для торговли акциями для начинающих .Инвесторы также выбирают основные фондовые индексные фонды, такие как VTI и VTSAX , потому что они регулярно выплачивают дивиденды.

Инвесторы склонны вкладывать средства в голубые фишки, потому что базовые активы этих компаний, которые приносят доход акционерам, имеют большую рыночную уверенность и не нуждаются в значительных рисках, чтобы продолжать свою деятельность.

Исключения из этого правила, безусловно, существуют, но в целом их размер и зрелость часто приводят к меньшему принятию риска со стороны инвесторов.Лучшие на сегодняшний день финансовые приложения предлагают возможность инвестировать в эти высококачественные компании.

Наконец, акции с выплатой дивидендов, как правило, надежны, даже когда экономика находится в тяжелом положении. Вы можете выбрать отдельные акции для инвестирования, если хотите. Кроме того, вы можете инвестировать в индексные фонды, которые специализируются на высокодоходных дивидендах, например:

Паевые инвестиционные фонды, ориентированные на дивиденды:

- Vanguard Dividend Growth Investors Fund ( VDIGX )

- Т.Фонд роста дивидендов Роу Прайс ( PRDGX )

ETF, ориентированные на дивиденды:

- ETF Vanguard Dividend Appreciation ( VIG )

- Составной индекс Fidelity Nasdaq ( ONEQ )

Если у вас есть желание жить за счет дивидендов как основного источника дохода, вы также можете быть рады узнать, что они могут выступать в качестве инвестиций с льготным налогообложением, если они считаются квалифицированными дивидендами.

Для справки, чтобы дивиденды считались квалифицированными, как правило, они должны выплачиваться за счет акций или индексных фондов, которыми вы владели более 60 дней в течение 121-дневного периода, который начался за 60 дней до даты экс-дивидендов.

Это первая дата, когда новые инвесторы не имеют права на получение следующих дивидендов по акциям.

Если дивиденды соответствуют этому требованию, вам нужно будет только уплатить по ним ставку пассивного подоходного налога, уменьшив сумму, которую вы должны будете платить дяде Сэму каждый год по своим доходным активам.

Чтобы инвестировать в акции с выплатой дивидендов, вы можете рассмотреть возможность использования Webull , одной из многих отличных альтернатив Robinhood .

Инвестиционное приложение не взимает комиссию за торговлю, не имеет минимального счета и даже дает шанс получить бесплатных акций для открытия счета и внесения номинальной суммы.

Вы также можете использовать его как приложение для отслеживания акций , чтобы отслеживать свои инвестиции во времени.

Наше приложение для самостоятельного инвестирования

Webull | Нет минимумов, бесплатные сделки- Приложение Webull предлагает бесплатную торговлю акциями и опционами, расширенную отчетность и углубленный анализ.

- ОГРАНИЧЕННОЕ ПРЕДЛОЖЕНИЕ ПО ВРЕМЕНИ: Откройте счет и получите одну бесплатную акцию на сумму (3–300 долларов) и внесите не менее 5 долларов, чтобы получить вторую бесплатную акцию (на сумму 8–2 000 долларов).

12. Облигации и индексные фонды облигаций

Об акциях и облигациях говорят вместе так же часто, как о макаронах и сыре. Облигации — это, по сути, ссуды, которые вы даете правительству или корпорации. Они очень стабильны (по сравнению с акциями), и вы точно знаете, сколько денег ожидать назад, когда инвестируете в облигации.

Долгосрочные облигации, как правило, имеют более высокие процентные ставки как средство компенсации вам за более длительное удержание их долга.Однако вы можете инвестировать в облигации с разными сроками в зависимости от ваших личных инвестиционных целей и задач.

Вы можете предпочесть активы с более коротким сроком погашения и, следовательно, выбрать более краткосрочные облигации со сроком погашения в ближайшие несколько лет.

По сравнению с акциями облигации имеют меньшую доходность, но также и менее рискованные. В зависимости от типа облигации и текущего финансового климата процентные ставки варьируются.

Обычно доходность облигаций составляет от 1 до 8%, в зависимости от того, хотите ли вы приобрести государственный долг, корпоративный долг инвестиционного уровня или высокодоходные (мусорные) облигации.Если вы ищете один из наиболее стабильных активов, приносящих доход, облигации могут стать для вас подходящим путем.

В качестве альтернативы вы можете отказаться от инвестирования в отдельные облигации и выбрать индексные фонды облигаций в качестве паевого инвестиционного фонда или биржевого фонда (ETF). Это более стабильная высокодоходная инвестиция .

Это диверсифицирует ваш риск от владения только одной облигацией и вместо этого предоставляет вам диверсифицированный портфель, который отслеживает более широкий эталонный индекс облигаций.

Вот некоторые популярные примеры:

Облигационные паевые инвестиционные фонды:

- Индексный фонд рынка облигаций Vanguard Total ( VBMFX )

- Фонд краткосрочного инвестирования Vanguard ( VFSTX )

Облигационные ETF:

- Vanguard Total Bond Market ETF ( BND )

- ETF корпоративных облигаций Fidelity ( FCOR )

В качестве полезного приложения инвестирования в облигации рассмотрите обстоятельства того, что потенциальные покупатели жилья хотят делать с ликвидными активами, сохраняя при этом деньги на первоначальный взнос.

В зависимости от графика, установленного для получения достаточного количества авансового платежа, эти инвесторы могут пожелать иметь некоторое сочетание облигаций и акций, чтобы ограничить свои убытки, получить некоторый доход, а также иметь потенциал для некоторого роста, поскольку они откладывают больше и близки к Дата покупки.

Если вы хотите рассматривать фонды краткосрочных облигаций как часть вашего более широкого портфеля для таких сбережений, вы можете подумать об использовании одного из лучших финансовых приложений и услуг по инвестированию, таких как M1 Finance .

Этот робот-советник позволяет создавать «инвестиционные пироги», которые распределяют деньги в определенные фонды по вашему выбору или на основе 80+ профессионально созданных портфелей.

Возможно, вы захотите вложить деньги в ETF Vanguard Total Bond Market (BND) и ETF Vanguard Short-Term Corporate Bond Index (VCSH).

Эти фонды имеют приличную доходность, превышающую 2,5% (по состоянию на март 2021 г.), и представляют низкий риск, поскольку большая часть активов принадлежит казначействам или корпорациям с высокими кредитными рейтингами.

Вы можете использовать M1 Finance для создания портфеля этих ETF, и ваши будущие взносы будут автоматически вноситься в выбранное вами распределение.

В качестве альтернативы, вы можете перевести эти платежи на свой банковский счет для удовлетворения ваших потребностей в денежных средствах. Если вы решите реинвестировать, это может соответствовать вашей инвестиционной цели, заключающейся в инвестировании в облигации как в активы, приносящие доход, а также в создании вашего фонда первоначального взноса.

Кроме того, M1 Finance не взимает комиссию за управление вашими активами, поэтому вам не нужно беспокоиться о таких инвестиционных расходах, которые разъедают ваши с трудом заработанные деньги.

Узнайте больше об этом мощном приложении для инвестирования в нашем обзоре M1 Finance .

Если вы хотите провести дополнительную комплексную проверку, чтобы решить, какие фонды облигаций будут соответствовать вашим потребностям лучше всего, взгляните на лучших инвестиционных веб-сайтов , таких как Stock Rover , чтобы выбрать фонды облигаций с лучшим рейтингом.

Наш Робо-Советник Выберите

М1 Финанс | Умные деньги Mgmt- Интеллектуальное управление деньгами M1 Finance дает вам выбор и контроль над тем, как вы хотите автоматически инвестировать, брать взаймы и тратить свои деньги — с доступной проверкой высокой доходности и низкими ставками по займам.

- Специальные предложения: Откройте счет и внесите депозит в размере 1000 долларов США в течение 14 дней, чтобы получить бонус в размере 30 долларов США. и получают 1 год бесплатно M1 Plus (стоимостью 125 долларов США).

13. Права на полезные ископаемые

На моей первой работе после колледжа я работал в нефтегазовой фирме, которая специализировалась на приобретении прав на добычу полезных ископаемых у землевладельцев, желавших получить авансом за нефть и газ, находящиеся под поверхностью их собственности.

Компания нанесла на карту горячие точки для бурения на всей территории США и выбрала землевладельцев, которые владели недвижимостью в регионах с активной добычей или в районах, которые, по мнению компании, могут быть нацелены на бурение в ближайшем будущем.

Компания создала портфель, состоящий из объектов, находящихся в производстве, и объектов недвижимости, не производящих недвижимость, чтобы обеспечить текущую прибыль и потенциальную прибыль в обратном направлении. Когда недвижимость была введена в эксплуатацию, денежные потоки увеличили общую доходность портфеля.

После исчерпания доступного финансирования от инвесторов компании компания продала портфель фирме, расположенной в Далласе, штат Техас, которая секьюритизировала активы и продала их институциональным инвесторам.

За три года моей работы в этой фирме они приобрели недвижимость на сумму около 100 миллионов долларов, получив за этот период значительную прибыль сверх прибыли, полученной при продаже секьюритизирующей фирме в Далласе.

Этот тип приносящих доход инвестиций несет в себе неотъемлемый риск, связанный с колебаниями цен на нефть, производственным потенциалом, имеющимися ресурсами, желанием землевладельцев и многими другими факторами.

За время работы в компании я многое узнал об анализе чистой приведенной стоимости, переговорах, маркетинге и о том, как учитывать эти активы в финансовой отчетности.

14. Сайты

Активы денежного потока также могут быть цифровыми. Вы, вероятно, слышали о людях, которые «переворачивают» дома, покупая их и перепродавая по более высокой цене. Вы можете сделать то же самое с веб-сайтом, но с гораздо меньшим объемом работы .

По сути, кто-то изучает предстоящие популярные темы или новости, получает домены, которые, как они ожидают, захотят владеть другие, и продает их им по более высокой цене, чем их покупка.

Во многом как фиксатор, вы можете взять веб-сайт с минимальным трафиком, создать его, а затем перевернуть для получения прибыли, если вы найдете прибыльную нишу, на которую инвестор захочет нацелиться с помощью партнерского маркетинга .

Точно так же вы можете создать свой сайт и поддерживать его, чтобы получать постоянные денежные потоки.

Поскольку контент — это король интернет-маркетинга, вам понадобится веб-сайт с подробными обзорами, обсуждениями и информацией для потенциальных посетителей.

Чтобы сэкономить часы — сделайте эти ДНИ — на написание и публикацию вашего контента, подумайте о том, чтобы начать создание контента с помощью инструмента для письма на базе искусственного интеллекта, такого как Jarvis .

Наш выбор инструментов для письма и цифрового маркетинга

Jarvis.ai | Инструмент для создания контента и копирайтинга на базе искусственного интеллектаНовое приложение для создания контента на базе искусственного интеллекта, призванное помочь маркетологам и предпринимателям лучше взаимодействовать со своей аудиторией.

Вместо того, чтобы тратить время на создание контента для вашего сообщения, Jarvis.ai будет использовать возможности искусственного интеллекта для создания целевых, привлекательных сообщений для вашего бренда менее чем за 60 секунд.

Если вам когда-либо требовались быстрые способы продвижения вашего продукта в Интернете без ущерба для качества, вот ваш инструмент!

Начать бесплатную пробную версию Как пользоваться инструментом15. Счета денежного рынка

Счета денежного рынка аналогичны высокодоходным сберегательным счетам онлайн , что означает, что они приносят проценты и застрахованы FDIC.Это покрывает их обязательной страховкой в размере 250 000 долларов от активов, хранящихся на счете, на случай, если депозитарное учреждение обанкротится.

Несмотря на то, что они не несут дополнительного риска, они, как правило, платят больше, чем на традиционном сберегательном счете.

В отличие от компакт-дисков, которые могут взимать штрафы за досрочное снятие средств, вы можете закрыть счет денежного рынка в любое время. Кроме того, у вас обычно также есть возможность снимать деньги со счета денежного рынка каждый месяц через чековую книжку или дебетовую карту .

Однако у некоторых может быть ограничение на количество выводов, которые вы можете сделать в любой конкретный месяц или конкретный период времени.

Убедитесь, что вы читаете мелкий шрифт на любом счете, когда открываете его, чтобы быть уверенным в условиях и избежать штрафов, которые могут возникнуть в результате чрезмерного снятия средств.

И наконец, большинство счетов денежного рынка имеют минимальные счета, особенно если вы хотите заработать по лучшей ставке.

Рассмотрите возможность открытия банка в CIT Bank, онлайн-банке, который платит одни из самых высоких процентных ставок на рынке.

Зарабатывайте больше с ММА CIT Bank- CIT Bank — это онлайн-банк, который предлагает конкурентоспособные процентные ставки по своим многочисленным продуктам.

- Зарабатывайте до 15 раз больше, чем средняя процентная ставка по стране, храня свои наличные деньги и другие сбережения в одном из банковских продуктов CIT Bank.

16.Традиционный бизнес

В бизнесе деньги — это король. Это обеспечивает финансовую гибкость для выполнения ваших обязательств, расширения вашего бизнеса, финансирования вашей деятельности и многого другого.

Многие предприятия получают значительные суммы денежных средств от своей деятельности, предоставляя достаточно места для реинвестирования в бизнес или получения наличных денег самостоятельно.

Не каждый бизнес должен быть новаторским, чтобы стать крупным доходным вложением.

Фактически, Ричард Рубак и Ройс Юдкофф проводят курс в Гарвардской школе бизнеса , который продвигает идею покупки существующего малого бизнеса по разумной цене и управления им самим в качестве генерального директора.

Многие бизнес-школы проповедуют необходимость стать менеджерами в существующих компаниях и вести их к еще большему успеху. Эти профессора предлагают пойти по противоположному пути: начать с малого с покупки существующего малого бизнеса и управлять им для получения финансовой выгоды.

Приобретая существующий бизнес с развитыми списками клиентов, операциями, персоналом и процессами, вы снижаете риск значительной части неопределенности, связанной с формированием и запуском бизнеса.

Если все сделано хорошо, вы можете свободно генерировать денежный поток и либо развивать бизнес, либо выплачивать себе солидную зарплату из своей прибыли.

Вот некоторые общие примеры:

- Автомойки

- Прачечные

- Услуги по удалению вредных организмов

- Специализированные кафе и бистро

- Коммерческое здание Мойка окон

- Частная скорая помощь

- Клиники медицинского тестирования

- Предприятия химического снабжения

- Предприятия по поставке электротехнического оборудования

- Бассейн ремонтно-снабженческих предприятий

- Помещения для хранения лодок и жилых автофургонов