Восстановление отчетности — Бухгалтерские услуги в Москве

Срочно нужно профессиональное восстановление отчетности?

Восстановление бухгалтерской отчетности – ряд мероприятий, которые направлены на приведение бухгалтерии в необходимое состояние в связи с требованиями законодательства Российской Федерации.

Оно может производиться в том случае, если велась документация ненадлежащим образом, частично или совсем не производилась.

Восстановление бухгалтерского учета включает в себя регенерацию всей документации, отчетности, сдачу данных в ПФ, налоговую, а также в ФСС.

Различают некоторые его виды на предприятии. Иногда возрождение может быть срочной процедурой, и провести ее необходимо в максимально короткие сроки. Но важно понимать, что быстрое решение этой задачи при большом количестве документации все же принесет затраты времени и сил.

В зависимости от сложившейся ситуации вернуть документы в необходимое состояние можно как частично, так и в полной мере.

Частичный или полный процесс восстановления отчетности организации

Частичное восстановление обычно применяется, если на предприятии имеется некоторая информация относительно необходимой документации.

Если речь идет о полном процессе, то в этом случае необходимо восстановить все документы и отчеты. Иногда даже потребуется проведение данной процедуры за все отчетные периоды.

В рамках данной процедуры бухгалтерской отчетности предполагается следующий ряд услуг:

- реконструкция первичной документации, их полная проверка на наличие ошибок;

- формирование бухгалтерских реестров и их проверка на правильность в соответствии с требованиями законов Российской Федерации;

- проведение всех кассовых операций, которые касаются расчетов наличными денежными средствами;

- расчет и начисление всех налоговых платежей, проверка их правильности;

- проверка всех отчетов, а также исправление в случае ошибок в расчетах и других данных;

- формирование и подача всех необходимых документов и деклараций.

Порядок работ, которые проводятся с документацией

Для того чтобы определить сложность ситуации, в самом начале необходимо провести предварительный анализ всей имеющейся документации на предприятии и выяснить, соответствует ли она необходимым требованиям.

По результатам первичного анализа строится дальнейшая работа, касающаяся всей имеющейся документации. Специалистами определяется срок, за который возможно воспроизведение всей необходимой документации.

По завершении всех работ в обязательном порядке составляется отчет, который показывает, какие процедуры были выполнены. При этом обязательно проверяется правильность всей проделанной работы.

Естественно, такой работой должен заниматься только опытный специалист, который в точности понимает, что он делает, и разбирается во всех тонкостях и нюансах бухгалтерского дела. Бухгалтеру с минимальным опытом работы такое поручение давать нельзя, так как вместо восстановления отчетности вы рискуете получить неправильные расчеты, которые повлекут за собой серьезные проблемы с законодательством и штрафные санкции, а штрафы придется оплатить.

Если ваша компания находится в поиске профессионала, который поможет разобраться в отчетности, то именно нашиспециалисты предложат вам услуги по восстановлению отчетности. Мы можем предложить вам любые виды бухгалтерских услуг. Все будет зависеть от состояния и ведения бухгалтерской документации на предприятии.

Опытные специалисты по предоставлению бухгалтерских услуг, которые работают в нашей компании, качественно и в короткие сроки выполнят любую работу, связанную с расчетами, отчетностью и документацией.

Обращайтесь к профессионалам – обращайтесь к нам!

Восстановление бухгалтерского и налогового учета

Состояние бухгалтерского учета вашей компании оставляет желать лучшего? Не беда. Наша услуга «восстановление бухгалтерского учета» исправит любую, даже самую плачевную, ситуацию.

В каких случаях необходимо восстановление бухгалтерского учета?

- В случае неправильной организации и ведения бухгалтерского и налогового учета;

- Недостоверности первичных данных;

- Утраты или порчи бухгалтерских учетных регистров, первичной документации и отчетности;

- Полного отсутствия реестров на протяжении ряда периодов;

- Когда необходимо сберечь компанию любой ценой, даже если учет раньше осуществлялся неправильно или не осуществлялся вовсе

Восстановление бухучета может проводиться в полном объеме или частично (восстановление отдельных составляющих или периодов финансово-хозяйственной деятельности).

Зачем нужно восстановление бухгалтерского и налогового учета?

- Недостоверная или отсутствующая отчетность может стать серьезной проблемой при общении с кредиторами, инвесторами, деловыми партнерами и другими заинтересованными лицами;

- При проведении налоговой проверки на компанию могут быть наложены штрафы, начислены пени и дополнительные налоги;

- Отсутствие достоверных первичных документов и учетных реестров приводит к невозможности контроля за сохранностью финансовых средств, товарно-материальных ценностей и других активов организации;

- Руководители и учредители не имеют возможности следить за деятельностью собственной компании и за ее имущественным положением;

- В особо серьезных случаях компании, которая не осуществляет ведение и восстановление бухгалтерского учета, не сдает налоговую и бухгалтерскую отчетность, грозит арест и заморозка банковских счетов. При этом полную ответственность, согласно законодательству РФ, несет руководитель компании

Восстановление бухгалтерского учета и отчетности, осуществленное специалистами «Логос-Аудит», поможет всего этого избежать.

Что мы предлагаем в рамках услуги «восстановление бухгалтерского учета»?

- Восстановление первичных бухгалтерских документов организации;

- Формирование на их основе бухгалтерских и налоговых реестров;

- Правильный обсчет налогов;

- Восстановление налогового учета, исправление и подготовка бухгалтерской и налоговой отчетности в соответствии с действующим законодательством РФ;

- Предоставление консультации по введению надежной системы дальнейшего бухгалтерского учета в компании

Как осуществляется услуга?

Восстановление учета начинается с диагностирования существующего положения дел в бухгалтерии компании. Мы определяем основные проблемы, возможные последствия и варианты исправления ситуации. Затем осуществляем обработку всех имеющихся у клиента документов, выявляем недостающие, восстанавливаем и обрабатываем их. Отображаем в учете данных первичную документацию, формируем бухгалтерские и налоговые реестры, рассчитываем размер налогов. Наконец, подаем уточненную налоговую декларацию и защищаем ее в налоговой инспекции.

Затем осуществляем обработку всех имеющихся у клиента документов, выявляем недостающие, восстанавливаем и обрабатываем их. Отображаем в учете данных первичную документацию, формируем бухгалтерские и налоговые реестры, рассчитываем размер налогов. Наконец, подаем уточненную налоговую декларацию и защищаем ее в налоговой инспекции.

Каков результат?

- Надлежащее состояние бухгалтерского и налогового учета;

- Отсутствие проблем с налоговой инспекцией;

- Рекомендации по дальнейшему оформлению финансово-хозяйственной деятельности;

- Спокойный и крепкий сон руководителя компании.

Обращайтесь в компанию «Логос-Аудит» — и восстановление бухучета перестанет быть вашей головной болью. Мы восполним все белые пятна в бухгалтерском и налоговом учете организации. Надежная и качественная система подведения итогов прошлого — а именно ее обеспечивает восстановление учета — залог успешного будущего.

По всем вопросам о стоимости наших услуг вы можете проконсультироваться по телефонам (496) 548-06-05 или по электронной почте logos-audit@logos-audit. ru

ru

Восстановление учета. Элементарные советы и необходимые шаги для предпринимателей

Михаил Жолудев, генеральный директор компании «КПФМ»

Написать эти советы (как аудитора с многолетним стажем работы) для предпринимателей меня заставило обилие противоречивых мнений и зачастую невыполнимых рекомендаций от представителей бухгалтерской профессии.

Для начала, хочу обратить ваше внимание на обычные рекомендации по восстановлению учета, которые можно встретить повсеместно:

- как правило они сложны тем, что для их понимания нужны специфические познания. А бухгалтер – это представитель той профессии, в которой большинство обычных людей мало что понимает, и что зачастую подталкивает этого самого бухгалтера к вольному или невольному манипулированию мнением своего руководства в своих интересах. Насколько я знаю, что по силе такого манипулирования бухгалтеры уступают разве что программистам;

- не подсказывают где взять чудесного специалиста, который все приведет в порядок и как оценить полученный результат непрофессионалу;

- не позволяют определить оправданы ли затраты, которые требуются (а они в большинстве случаев высоки) и что будет, если учет не восстановить;

- не дают советов как сэкономить на восстановлении, если уж без него не обойтись;

-

и большинство рекомендаций ориентированы только лишь на самих бухгалтеров и нисколько не помогают руководителям, которые в итоге несут всю ответственность и за учет, и за налоги.

Итак, давайте по порядку и простым языком. Учета у нас все-таки два: бухгалтерский и налоговый. Как вести бухгалтерский — указывает закон о бухучете и многочисленные положения по бухгалтерскому учету, инструкции и т.п., которые «производит» Министерство Финансов. Обязанность вести налоговый учет закреплена в Налоговом кодексе, а также все в тех же инструкциях МинФина и Федеральной налоговой службы.

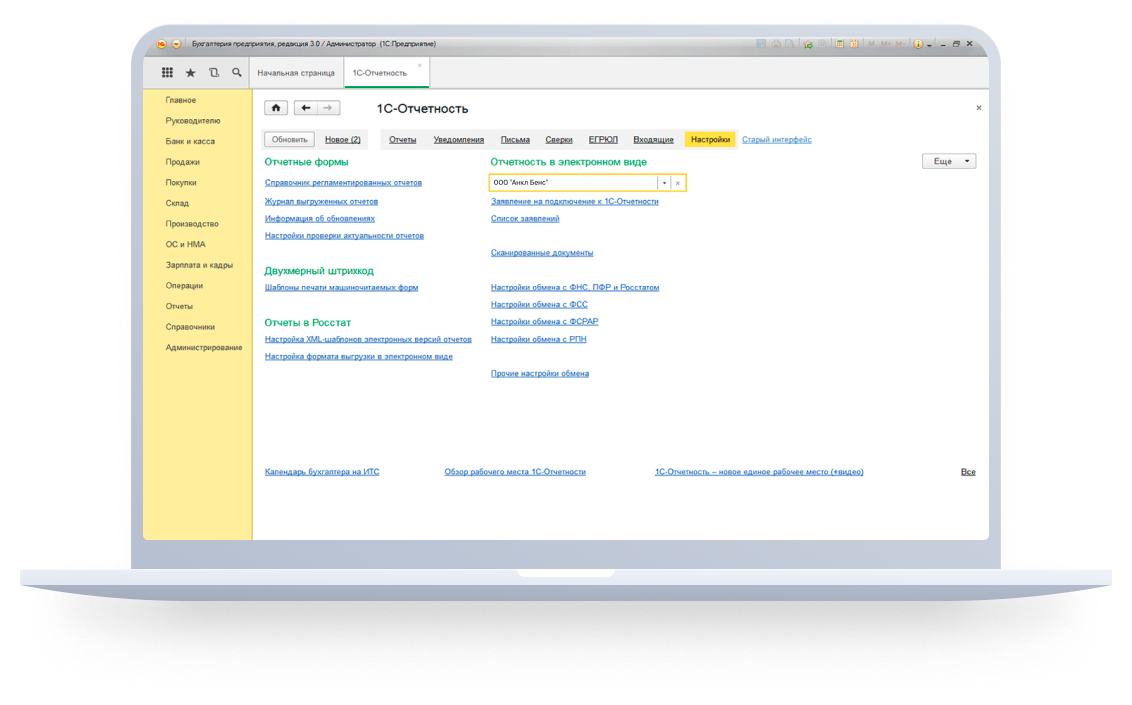

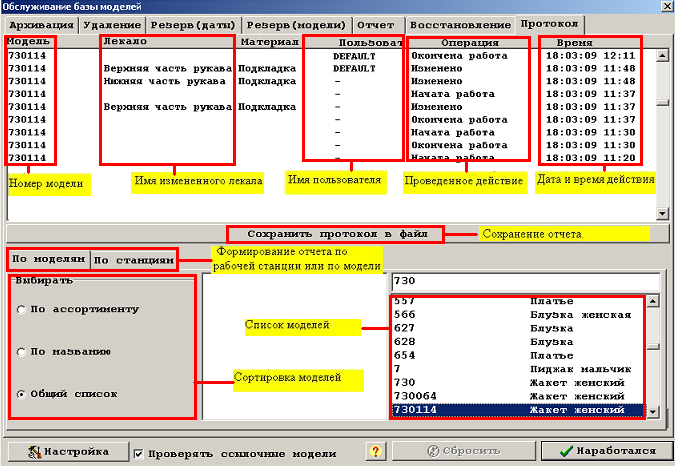

И бухгалтерский и налоговый учет строится на первичных документах (например, накладные, кассовые документы и т.п.), которые затем заносятся в регистры бухгалтерского и налогового учета (сегодня практически всегда используют программный продукт, например, 1С Предприятие), а затем на основании введенных данных формируют бухгалтерскую и налоговую отчетность, которая впоследствии предоставляется заинтересованным лицам: налоговой, органам статистики, акционерам и учредителям.

Все выше названные документы предприятие должно хранить. Сроки хранения утверждает МинКульт (никак не могу понять, почему именно он) и они разнятся от 3-х до 50-и лет (есть даже документы, которые надо хранить вечно). Кстати, верхняя планка поменялась не так давно, ее снизили с 75-и до указанных 50-и лет (какое облегчение!). Если фирма столько не просуществует – документы с не истекшим сроком хранения надо сдать в архив (есть государственные и частные), что стоит денег, и многие, особенно малые предприятия эту норму закона не соблюдают. Да и к ответственности за такие нарушения, как правило, никого не привлекают. Но это пока. Тенденция на ужесточение законодательства очевидна и эти нормы закона, и законодатели и правоприменители, захотят «оживить» серьезными санкциями.

Сроки хранения утверждает МинКульт (никак не могу понять, почему именно он) и они разнятся от 3-х до 50-и лет (есть даже документы, которые надо хранить вечно). Кстати, верхняя планка поменялась не так давно, ее снизили с 75-и до указанных 50-и лет (какое облегчение!). Если фирма столько не просуществует – документы с не истекшим сроком хранения надо сдать в архив (есть государственные и частные), что стоит денег, и многие, особенно малые предприятия эту норму закона не соблюдают. Да и к ответственности за такие нарушения, как правило, никого не привлекают. Но это пока. Тенденция на ужесточение законодательства очевидна и эти нормы закона, и законодатели и правоприменители, захотят «оживить» серьезными санкциями.

Раз вы читаете эту статью, значит с бухгалтерскими документами вашей компании не все хорошо и у вас есть понимание, что учет надо восстанавливать. Тогда рассмотрим пошагово, что будем делать.

Шаг 1. Проверяем, что отсутствует

-

Первичка.

- Регистры учета, бухгалтерская программа.

- Отчетность (бухгалтерская и налоговая).

Шаг 2. Находим профессионала

Ищем специалиста на восстановление учета. Из моего опыта могу сказать – тот, кто развалил учет (чаще это штатный бухгалтер, иногда с позором сбежавший из фирмы, бросив документы «как есть») поправить толком ничего не сможет. Но помощь бывшего бухгалтера может быть очень полезна специалисту по восстановлению, поскольку бывший является носителем ценной информации, без которой учет восстанавливать будет сложнее и дольше по времени. Вывод – если есть возможность привлечь бывшего бухгалтера к сотрудничеству – привлекаем.

Специалист, который будет восстанавливать учет стоит априори дороже развалившего. Вот с этим придется смириться, но минимизировав затраты на специалиста (кризис все-таки).

Минимизировать можно следующим образом. Договаривайтесь, что все несложные процедуры возьмут на себя ваши штатные работники, естественно под контролем привлеченного специалиста.

К несложным я бы отнес сбор утерянной первички, общение с контрагентами для получения дубликатов, актов сверок, обращение в банк за получением полной информации по движению по расчетному счету и т.п. Работа длительная, муторная, но без нее никуда. Но это работа не сложная и под силу работникам среднего уровня.

Шаг 3. Составление плана работы

Определив, что именно нужно восстановить, просим специалиста предоставить план-график выполнения работ.

Средние сроки примерно такие (для небольшого предприятия):

- восстановление первички – от 2-х недель до одного месяца, а иногда и больше, если есть иногородние контрагенты;

- восстановление регистров (перепроведение первичных документов) – до месяца;

- формирование отчетности и при необходимости представление исправлений в налоговую – еще один месяц.

Данные сроки очень примерные и могут отличаться от приведенных в зависимости от запущенности учета.

Шаг 4. Восстановление первичных документов

Первичка. Смотрим, какая есть и что отсутствует (анализируя имеющуюся информацию, например, из банка и т.п.). Запрашиваем дубликаты у контрагентов. Внутренние документы (например, по учету труда и зарплаты) готовим сами. Обязательно проводим инвентаризацию.

Шаг 5. Заводим недостающие документы в бухгалтерскую программу

Перепроводим документы в бухгалтерском учете. Если восстанавливаемый учет не совсем плох, можно ограничиться проведением «точечных» исправлений, что упростит и ускорит процесс. Эту работу необходимо чтобы делал специалист. Обязательно. Бывают случаи, когда один горемыка ошибки совершает, а другой, приглашенный на его место, пытаясь их исправить, совершает новые, поверх старых. Вот после такого бывает, что бессильны даже опытные специалисты, либо затраты на их работу столь велики, что теряется смысл в восстановлении.

Дальнейшие шаги тоже необходимо, чтобы совершал хороший профессионал в области учета./accounting-909460982-5a73e0038023b90036d5b87e.jpg)

Шаг 6. Анализируем расхождение с ранее сданной отчетностью

Анализируем, что получилось после перепроведения документов и внесения необходимых исправлений. Как соотносятся вновь полученные данные с представленными ранее в налоговую. Если они в принципе представлялись (если нет – тема для отдельной большой статьи с анализом сопутствующих рисков). Профессионал в процессе работы обязательно будет отслеживать, как будут меняться итоговые показатели и рекомендовать различные процедуры, ведущие к минимизации расхождений с ранее сданной отчетностью. Причем будет советоваться с вами и объяснять плюсы и минусы своих предложений. Профессионал будет делать это всегда, объясняя риски каждого решения. Непрофессионал же просто перепроведет документы и поставит вас в известность сколько налогов вам надо доплатить, совершенно не переживая, что объявленная сумма налогов может вас попросту разорить.

К серьезной доплате, как правило, приводит то, что не все первичные документы удается восстановить. И их в уменьшение дохода, и НДС с них к вычету поставить не удастся – такова вполне законная позиция налоговых органов, а вот доход в полной мере им, налоговикам, определить легко по запрошенным выпискам из банков, данных контрольно-кассовой техники и полученной информации у ваших контрагентов.

И их в уменьшение дохода, и НДС с них к вычету поставить не удастся – такова вполне законная позиция налоговых органов, а вот доход в полной мере им, налоговикам, определить легко по запрошенным выпискам из банков, данных контрольно-кассовой техники и полученной информации у ваших контрагентов.

Шаг 7. Готовим исправленную отчетность и представляем в налоговую

Вносим исправления в учет и формируем правильную бухгалтерскую и налоговую отчетность. Самый творческий процесс. Вот здесь специалист, приглашенный вами, должен, внося исправления, максимально аккуратно просчитать риски и минимизировать ваши финансовые потери.

В общем виде, если предприятие малое, ситуация обстоит так:

- бухгалтерская отчетность – если ошибки не существенны корректировки можно внести текущим годом. Исправлять ранее представленную отчетность не придется:

-

налоговые декларации – если корректировки привели к увеличению налогов в прошлом, то придется сдавать исправленные декларации периодом совершения ошибки.

Если исправления привели к переплате налогов ранее, то исправленные декларации можно и не сдавать.

Если исправления привели к переплате налогов ранее, то исправленные декларации можно и не сдавать.

Если ваше предприятие не относится к малым, то исправление бухгалтерских ошибок сильно усложняется в зависимости от того какая ошибка (существенная или нет), когда ошибка обнаружена (до или после окончания финансового года, до или после подписания отчетности, до или после утверждения годового отчета акционерами). С декларациями же отличий в зависимости от величины предприятия нет.

Самое главное заключается в том, что, если вы сами, до назначения вам выездной проверки, выявили ошибки, доплатили налоги и пени, внесли необходимые исправления в учет и отчетность, от санкций вы будете освобождены.

Частный случай: если учет восстановить невозможно?

В теории восстановить учет можно всегда. Вопрос только в величине времени и средств необходимых для этого. Если видите неразумность затрат – можно и не восстанавливать, но просчитывайте риски.

Внимание! Настоятельно не рекомендую оставлять фирму с задолженностью перед бюджетом. Ответственность велика, вплоть до уголовной.

Если фирма пустая, сдает нулевую отчетность, то её можно ликвидировать. Процедура трудоемкая и долгая (до года), но надежная. Если «пустую» фирму просто бросить, то налоговики по закону смогут ее ликвидировать сами, если у вас долгое время не будет хозяйственных операций, оборотов по счетам и не будет представляться отчетность. Но этот вариант не совсем соответствует закону.

Иногда мне встречались ситуации, когда предприниматели, принимали решение учет не восстанавливать, объясняя решение тем, что бухгалтерская документация отсутствует по уважительным (с их точки зрения) причинам – пожар, потоп, иное стихийное бедствие, кража. Это объективная причина для всех, кроме фискальных органов. И судебная практика на стороне налоговиков. Максимум, что вам может дать ссылка на подобную причину – отсрочка при затребовании документов налоговиками, например, при выездной налоговой проверке.

Еще не стоит забывать, что у налоговиков есть право при непредставлении вами документов, они могут произвести налогообложение «по аналогии». Фактически это означает, что вам могут вменить налоги, рассчитав их величину на основании данных, полученных от предприятия аналогичных вашему. Судебная практика разная. Победить налоговую службу удается, если можем доказать, что для сопоставления взято предприятие не аналогичное нашему.

Выводы.

Если есть ошибки в учете, отсутствуют документы – учет лучше восстановить. Приглашать рекомендуется специализированную фирму или специалиста, который имеет опыт работы в аудиторских и консалтинговых фирмах и практический опыт по восстановлению бухгалтерского и налогового учета в областях аналогичных вашей.

Если вы примите решение не восстанавливать учет, оставить «все как есть» проконсультируйтесь с налоговым юристом о возможных правовых последствиях такого решения.

Восстановление налогового и бухгалтерского учета

Компании не всегда удается обеспечить непрерывность бухгалтерского учета. С целью привидения бухгалтерии в соответствие требованиям законодательства проводится процедура восстановления учета.

Законодательство обязывает предприятие в процессе ведения своей финансово-хозяйственной деятельности обеспечить непрерывность бухгалтерского и налогового учета. В частности, на основании первичной документации своевременно представлять финансовую отчетность в налоговые органы и социальные фонды.

Между тем в ряде случаев компании требуется восстановление учета:

- был перерыв в финансово-хозяйственной деятельности предприятия;

- неправильно организована бухгалтерия;

- потеряны (утрачены) важные первичные документы;

- произошло увольнение главного бухгалтера;

- предстоит налоговая проверка;

- при ликвидации, реорганизации, смене учредителей юридического лица.

Восстановление бухгалтерского и налогового учета позволяет решить следующие важные задачи.

- Избежать штрафных санкций при прохождении налоговой проверки.

- Привести всю первичную документацию компании в надлежащий вид для дальнейшего корректного учета.

- Исключить блокировку расчетного счета за нарушение сроков подачи декларации.

- Получить объективные сведения о финансовом состоянии компании для собственников бизнеса, инвесторов и кредитных организаций.

- Исправить ошибки в организации бухгалтерии, способные в будущем исказить отчетность.

Процедура восстановления бухгалтерского и налогового учета

Восстановление учета может быть полным или частичным. В первом случае комплекс мероприятий охватывает весь период существования компании, при неполном реанимировании — только заданный промежуток.

Процедура восстановления бухгалтерского учета проходит в 3 этапа:

- Первичный анализ состояния бухгалтерии и проверка имеющейся документации.

Выявление недостающих сведений и отчетов.

Выявление недостающих сведений и отчетов. - Непосредственное восстановление и обработка бухгалтерских документов:

- запрос и сверка с контрагентами;

- восстановление учетных регистров;

- подготовка и составление бухгалтерской отчетности за предыдущие периоды;

- заполнение уточненных налоговых деклараций;

- предоставление полученной отчетности в налоговые органы, социальные фонды и органы статистики;

- отражение хозяйственных операций в электронной базе учета.

- Предоставление заказчику отчета о проделанных работах и текущего состояния бухгалтерии, выработка рекомендаций по ведению учета на предприятии.

Компания «Центр «РЕГИОН» проводит работы по восстановлению бухгалтерского и налогового учета с соблюдением всех требований законодательства и по заранее утвержденному с заказчиком плану. Длительность процедуры зависит от объема и перечня работ и может занимать от пары дней до нескольких месяцев.

Читайте также:

Услуги восстановления бухгалтерского учета по оптимальной стоимости от компании «Центр «РЕГИОН».

Закажите бухгалтерское сопровождение Вашего бизнеса в «Центре «РЕГИОН».

ПодробнееОбратитесь за консультацией к опытным специалистам «Центра «РЕГИОН».

ПодробнееБухгалтерские консультации по вопросам любой сложности.

ПодробнееБолее 10 лет успешной работы на рынке бухгалтерских услуг.

ПодробнееСпециальное предложение Для постоянных клиентов Центра предусмотрены скидки на дополнительные услуги: получение выписок из госреестра, справок и т.п.

Получить

Восстановление бухгалтерской и налоговой отчётности для ИП и ООО во Владивостоке

Главная\Восстановление бухгалтерской и налоговой отчётностиНе редки случаи, когда требуется восстановить бухгалтерскую и налоговую отчётность. Давай это обсудим.

Что такое — восстановление отчётности? По сути это реконструкция прошлого периода всех первичных документов, отчётов в налоговую, Фонд социального страхования и обеспечения, Пенсионный фонд РФ, Росстат и другие, в зависимости от видов деятельности Вашей организации.

Есть правила налогового и бухгалтерского учёта для ООО и ИП, которые нужно соблюдать.

1 — сдавать отчёты во все государственные инстанции ежеквартально, ежегодно.

2 — хранить документы, сроки прописаны в Налоговом кодексе, Федеральном законе о бухгалтерском учёте, в специальных перечнях документов с указанием сроков хранения, прочих нормативных актах

Причины, по которым нужно восстановление отчётности:

1 — не было бухгалтера и соответственно не кому было контролировать этот процесс

2 — даже и не думали об отчётности, так как деятельность не велась.

3 — документы сгорели при пожаре, утонули и т.д.

4 — гос. структуры оповещают Вас, что отчётность не проходит логическую проверку и отчёты не принимаются

Что Вы получаете в результате восстановления налогового и бухгалтерского учёта?

1 — электронную базу, соответствующую первичным документам

2 — сданную отчётность за весь период

3 — всю восстановленную документацию, которая Вам пригодится в случае налоговой проверки

4 — анализ недочётов в учёте с рекомендациями их устранения

Какую работу должна провести бухгалтерская компания или бухгалтер на аутсорсинге?

1 — на основании существующих сведений учёта нужно сформировать бух. остатки на начало восст-мого периода

остатки на начало восст-мого периода

2 — приведение в соответствие документов, которые есть в наличии, с теми, что проведены в Вашей бухгалтерской программе

3 — восстановление первичных документов — сверка с контрагентами, формирование новой первичной документации

Сколько стоит восстановить бухгалтерскую и налоговую отчётность?

Восстановление — это очень трудоёмкий труд и обычно всё нужно сделать, как можно быстрее. Поэтому у нас эта работа стоит на 30% дороже обычного учёта. Для того, чтобы Вас не путать цифрами, примерами, предлагаю набрать номер +7 967 958-21-16. И специалисты нашей компании, поняв период восстановления, срочность, сложность, которая зависит ИП или ООО, от системы налогообложения и других факторов — скажут точную сумму.

Консультация бухгалтера

Помощь в выборе системы налогообложения

Бухгалтерское обслуживание для ООО и ИП

Сдача бухгалтерской и налоговой отчётности для ИП и ООО

Полезные статьи для ИП и ООО

Прайс-лист для ИП

Прайс-лист для ООО

восстановление бухгалтерской отчетности и налогового учета

Налоговый учет является такой же важной составляющей стабильного финансового положения организации/ИП, как и бухгалтерский учет. Грамотно построенная система учета на предприятии убережет его от штрафов и санкций. Законодательно закреплена обязанность налогоплательщиков вести учет (пп.3 п.1 ст. 23 НК РФ), сдавать декларации и расчеты (пп.4. п.1 ст. 23 НК РФ) и сохранять документы в течение 4 лет (пп.8 п.1 ст.23 НК РФ).

Грамотно построенная система учета на предприятии убережет его от штрафов и санкций. Законодательно закреплена обязанность налогоплательщиков вести учет (пп.3 п.1 ст. 23 НК РФ), сдавать декларации и расчеты (пп.4. п.1 ст. 23 НК РФ) и сохранять документы в течение 4 лет (пп.8 п.1 ст.23 НК РФ).

Восстановление налогового учета необходимо, когда:

- полностью или частично утеряны документы;

- произошло повреждение базы данных;

- учет отсутствовал совсем или за отдельные периоды;

- не сдавались декларации, не велся персонифицированный учет, расчеты.

Выявление во время проверок ошибок в налоговом учете дает возможность налоговым органам:

- признать неправомерными расходы, заявленные при расчете налогов;

- доначислить налоги;

- начислить пени и штрафы на суммы неуплаченных налогов;

- возложить административную и уголовную ответственность на должностных лиц предприятия.

Восстановление налоговой отчетности включает:

- Общую оценку состояния учета.

- Проверку документов (регистров, деклараций, расчетов) на их соответствие действующему законодательству.

- Восстановление правильных проводок по синтетическим и аналитическим счетам по налоговому учету.

- Правильный расчет налоговых платежей в соответствии с принятым режимом налогообложения.

- Составление правильных деклараций и расчетов, подача корректировок и первичных форм.

- Получение сданных отчетов обратно с отметкой о получении.

- Сверку с ПФР по взносам. Проверяется, как составлялся персонифицированный пенсионный учет, получение акта сверки.

- Сверку с ФСС по взносам, получение акта сверки.

- Сверку с ИФНС по налогам, составление акта сверки.

Дополнительно может быть проведен анализ системы налогообложения, существующей в организации, на предмет оптимизации и структуризации.

Последствия отсутствия ведения налогового учета, о которых следует помнить:

- Если налоговая отчетность и персонифицированный учет не сданы вовремя, на расчетный счет могут наложить арест.

Процедура снятия ареста достаточно сложная и длительная.

Процедура снятия ареста достаточно сложная и длительная. - Неверные данные о налогах искажают финансово-хозяйственную информацию в целом по предприятию, что затрудняет предоставление достоверных данных собственникам компании.

Не стоит дожидаться возникновения этих проблем! Специалист по бухгалтерскому и налоговому учету – квалифицированный частный бухгалтер. Такая услуга в последнее время становится все более востребованной и привычной не только для небольших, но и для крупных предприятий.

Частный бухгалтер:

- организует ведение бухгалтерского и налогового учетов в лицензионных бухгалтерских программах;

- отслеживает изменения в законодательстве;

- сдает необходимую отчетность;

- консультирует по вопросам налогообложения.

Не требуя отдельного рабочего места и техники, начисления заработной платы и социальных выплат, одна рабочая единица может заменить полноценный штат, экономя при этом на налогах.

Процедура восстановления бухгалтерской отчетности включает в себя следующие этапы работы:

Восстановление бухгалтерского учета организаций и ИП в Москве

Приведем в порядок все бухгалтерские документы, восстановим бухгалтерский и налоговый учет, составим и сдадим бухгалтерскую и налоговую отчетность.

Восстановление бухгалтерского учета, довольно сложная процедура, целью которого является возобновление или исправление бухгалтерских документов в соответствии с требованиями законодательства. Существует два вида восстановления бухгалтерского учета. Первый, когда необходимо восстановить только определенные участки учета. Второй, когда необходимо провести полное восстановление учета. Например, в организации по каким-либо причинам долго отсутствовал бухгалтер, ведение бухгалтерского учета не осуществлялось. В этом случае потребуется полное восстановление бухгалтерского учета. Некомпетентность бухгалтера, часто приводит к сданной отчетности с ошибками и соответственно всю существующую бухгалтерскую документацию необходимо корректировать. Для налогового и бухгалтерского учета, главное — это непрерывность и точность. Даже одна ошибка, повлечет за собой цепочку неточностей, в следствии чего, отчетность будет сдана не верно.

Для налогового и бухгалтерского учета, главное — это непрерывность и точность. Даже одна ошибка, повлечет за собой цепочку неточностей, в следствии чего, отчетность будет сдана не верно.

Бухгалтерская компания «Бухбаланс» в Москве возьмет на себя восстановление бухгалтерского учета вашей организации и/или индивидуального предпринимателя, восстановит недостающие документы, составит и сдаст корректирующую отчетность, наведет полный порядок в бухгалтерии.

Как происходит восстановление бухгалтерского учета?

Восстановление бухгалтерского учета — очень сложный процесс, который происходит в несколько этапов.

Собираем документы, электронные данные, выписки с расчетного счета, сданную отчетность;

Проводим глубокий анализ, выявляем допущенные ошибки;

Восстанавливаем отсутствующие документы;

Проверяем электронные базы данных и вводим недостающие бухгалтерские документы;

Проверяем правильность составления налоговых деклараций;

Подготавливаем и сдаем бухгалтерскую и налоговую отчетность;

Предоставляем перечень рекомендаций по дальнейшему ведению бухгалтерского учета.

После проведения работ по восстановлению бухгалтерского учета, предоставляем клиенту бухгалтерскую базу данных с введенными документами и сданной бухгалтерской и налоговой отчетностью.

Что требуется для восстановления бухгалтерского учета?

Предоставить копии документов, базы данных 1С, бухгалтерскую и налоговую отчетность за предыдущие периоды, банковскую выписку, кассовые документы;

дать разъяснения по совершенным хозяйственным операциям.

Как рассчитывается стоимость услуги по восстановлению бухгалтерского учета?

Для восстановления бухгалтерского и налогового учета требуется глубокий анализ. Рассматривается само ведение учета, электронные данные и наличие документов. На расчет стоимости влияют такие факторы, как:

период, за который отсутствует документация;

наличие первичных документов;

наличие базы 1С.

Какие будут последствия, если не восстановить бухгалтерский учет?

Неправильное отражение в бухгалтерском учете хозяйственных операций, приводит к потери контроля над финансовыми активами. Путаница в документах, дает возможность бесконтрольного использования денежных средств. Не правильно составленная и сданная отчетность и уплата заниженных сумм налогов рассматривается ФНС как уклонение от налогов, что влечет за собой:

Путаница в документах, дает возможность бесконтрольного использования денежных средств. Не правильно составленная и сданная отчетность и уплата заниженных сумм налогов рассматривается ФНС как уклонение от налогов, что влечет за собой:

штрафы;

арест имущества и счетов в банке;

запрет на осуществление деятельности;

лишение свободы.

Даже если вы отделались небольшим штрафом, ФНС будет очень долго пристально следить за вашей компанией. Лучше предупредить бухгалтерские ошибки и передать ведение бухгалтерии на профессиональное бухгалтерское обслуживание.

Стоимость восстановления бухгалтерского учета

Почему нам стоит доверять?

В Бухбаланс работают бухгалтера с профессиональным образованием и стажем работы от 15 лет.

Мы подписываем договор с клиентом, гарантирующий качество предоставляемых услуг по восстановлению бухгалтерского учета.

С Вами работает команда специалистов, которая проведет глубокий анализ и составит поэтапный план восстановления бухгалтерского учета.

Ответственность получателя за соблюдение нормативных требований и отчетность

Программа государственных и местных бюджетных фондов восстановления коронавируса (SLFRF) обеспечивает значительное вливание ресурсов в общины, работающие, чтобы переломить ситуацию с пандемией, преодолеть ее экономические последствия и заложить основу для сильной и эффективной борьбы с пандемией. справедливое восстановление.

РУКОВОДСТВО ПО СОБЛЮДЕНИЮ ПОЛУЧАТЕЛЯ И ОТЧЕТНОСТИ

17 июня 2021 года Казначейство опубликовало Руководство по соблюдению требований и отчетности для программы SLFRF.В руководстве представлены дополнительные сведения и разъяснения в отношении обязанностей каждого получателя по соблюдению требований и отчетности, и его следует читать вместе с Условиями и положениями Премии, разрешающим законом, Временным окончательным правилом (IFR) и другими нормативными и законодательными требованиями.

Казначейство теперь принимает Промежуточный отчет и Отчет об исполнении плана восстановления через Портал Казначейства. Получателям следует обратиться к Руководству пользователя: Портал Казначейства для отчетности получателей, которое включает пошаговые инструкции по отправке необходимых отчетов SLFRF с помощью Портала Казначейства.

Получателям следует обратиться к Руководству пользователя: Портал Казначейства для отчетности получателей, которое включает пошаговые инструкции по отправке необходимых отчетов SLFRF с помощью Портала Казначейства.

Получатели были уведомлены о пересмотренных сроках отчетности по проекту и отчету о расходах. Штаты, территории и города / округа должны представить отчет о проектах и расходах до 31 января 2022 г.

В следующем руководстве пользователя будет представлена информация о предоставлении отчетов о проектах и расходах.

Для штатов, территорий, мегаполисов и округов с населением более 250 000 жителей

- Шаблон плана восстановления — Требуется ежегодно публиковать на веб-сайте получателя и предоставлять Казначейству.Отчет о выполнении плана восстановления будет содержать подробные данные о выполнении проекта, включая информацию об усилиях по повышению справедливости и вовлечению сообществ. Это рекомендуемый шаблон, но получатели могут изменять этот шаблон в соответствии с их юрисдикцией, если он включает необходимые элементы отчетности.

Для Штатов и территорий

РУКОВОДЯЩИЕ ПРИНЦИПЫ

В Руководстве по отчетности SLFRF рассматриваются приоритетные области для обеспечения справедливого экономического восстановления, включая следующие положения:

- Подотчетность : SLFRF требует отчетности по программам и эффективности для повышения осведомленности общественности, повышения подотчетности и мониторинга соблюдения установленных требований.Получатели должны отчитываться за каждый потраченный доллар и предоставлять подробную информацию о том, как используются средства.

- Прозрачный : Крупные получатели будут публиковать подробный план восстановления каждый год, чтобы общественность была в курсе того, как используются средства и достигаются результаты; Казначейство будет ежеквартально предоставлять исчерпывающие публичные отчеты о прозрачности для всех получателей.

- Удобство для пользователя: Отчетность SLFRF содержит улучшения, запрошенные получателями финансирования по Закону CARES, включая крайние сроки 30 дней после закрытия отчетного периода (по сравнению с 10 днями в CARES), упрощенные требования для небольших получателей финансирования и повышенная доступность массовой загрузки возможности.

- Ориентация на восстановление: В руководстве по отчетности SLFRF рассматриваются приоритетные области для справедливого восстановления экономики, включая положения, которые уделяют первоочередное внимание справедливости, уделяют особое внимание экономически неблагополучным областям, поддерживают расширение прав и возможностей сообществ, поощряют сильные трудовые практики и выделяют меры, основанные на фактических данных.

ВЕБИНАРЫ

Казначействоорганизовало серию веб-семинаров, чтобы предоставить обзор Руководства по соблюдению требований SLFRF и отчетности, выпущенного 17 июня 2021 года.У получателей разные требования к отчетности в зависимости от населения и суммы полученного финансирования, поэтому получателям рекомендуется ознакомиться с соответствующими материалами для вашей группы получателей.

Обратите внимание, что эти материалы представляют собой обзор руководства и не должны использоваться в качестве замены для ознакомления с руководством в полном объеме, а также Положениями и условиями Премии, санкционирующим законом, Временным окончательным правилом и другими нормативными и законодательными актами. требования.

требования.

Штаты, территории и города / округа с населением более 250 000 человек

Округа / города с населением менее 250 000 человек и вознаграждением на сумму более 5 млн долларов США Округа / города с населением менее 250 000 человек и вознаграждением до 5 миллионов долларов Племенные правительства Промежуточный отчет и план восстановленияЗаписанная презентация по представлению промежуточных отчетов и планов восстановления с использованием портала казначейства

Дополнительные веб-семинары по технической поддержке

Как указано ниже, Казначейство организовало серию вебинаров по технической помощи, чтобы помочь получателям с программой SLFRF.

Доказательства и оценка

11 августа 2021 года Казначейство организовало веб-семинар технической помощи по фактическим данным и оценке, включая такие темы, как определение доказательств, определение вмешательств, основанных на фактических данных, способы эффективного осуществления таких вмешательств, использование оценок для получения новых доказательств, и ресурсы, которые доступны для оказания помощи юрисдикциям в проведении оценок.

Вебинар

Доказательства и оценка презентации

Содействие более справедливому восстановлению экономики

18 августа 2021 г. Казначейство провело веб-семинар по технической помощи, посвященный акционерному капиталу в государственных и местных фондах восстановления налогов.Веб-семинар был посвящен таким темам, как определение справедливости, оценка разнородных воздействий на сообщества и рассмотрение способов устранения пробелов в равенстве. Представленные спикеры поделились историями успеха и информацией о том, как юрисдикции могут поддержать более справедливое восстановление экономики.

Вебинар

Презентация по справедливому экономическому восстановлению

Дополнительные вебинары будут предлагаться в будущем по целевым темам, относящимся к отчетности SLFRF и обязанностям соблюдения.

ДОПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ

По общим вопросам об этой программе, пожалуйста, пишите на SLFRP @ treasury.губ.

Подпишитесь, чтобы получать новости о программах Министерства финансов США по оказанию помощи в связи с COVID-19

КЛЮЧЕВЫЕ ССЫЛКИ

Промежуточное окончательное правило

Информационный бюллетень

Часто задаваемые вопросы

Краткое справочное руководство

Информация о правительстве племени

Информация о бесправном подразделении

Обязательная отчетность страховщика (NGHP) | CMS

Обязательная отчетность страховщика по планам медицинского страхования, не относящимся к группе (NGHP)

Раздел 111 Закона о продлении Medicare, Medicaid и SCHIP от 2007 года (MMSEA) добавил обязательные требования к отчетности в отношении получателей Medicare, которые имеют покрытие в рамках группового плана медицинского страхования (GHP), а также для получателей Medicare, получающих выплаты, судебные решения, выплаты или другие выплаты по страхованию ответственности (включая самострахование), страхованию без вины или компенсации работникам, совместно именуемые негрупповым планом медицинского страхования (NGHP) или страхованием NGHP. Примечание. Раздел 111 Закона о продлении Medicare, Medicaid и SCHIP от 2007 года иногда называется «Раздел 111». Термин «Раздел 111» будет использоваться на этих страницах для удобства пользования.

Примечание. Раздел 111 Закона о продлении Medicare, Medicaid и SCHIP от 2007 года иногда называется «Раздел 111». Термин «Раздел 111» будет использоваться на этих страницах для удобства пользования.

Положения о страховании ответственности, безошибочном страховании и компенсации работникам изложены в 42 U.S.C. 1395у (б) (8):

- Добавлены правила отчетности, но не отменены какие-либо ранее существовавшие законодательные положения или правила о вторичном плательщике Medicare (MSP)

- Не изменял существующие процессы для восстановления MSP и самостоятельной отчетности о другом страховании на CMS

- Включить штрафы за несоблюдение

- Определите, кто должен отчитываться, ответственная отчитывающаяся организация (RRE), как «применимый план»: «… [T] Термин «применимый план» означает следующие законы, планы или другие договоренности, включая доверительного управляющего или администратора такого закона, плана или договоренности: (i) Страхование ответственности (включая самострахование).

(ii) Отсутствие страхования от ошибок. (iii) Законы или планы компенсации работникам «.

(ii) Отсутствие страхования от ошибок. (iii) Законы или планы компенсации работникам «. - Включите то, что необходимо сообщить

- Указать форму и порядок отчетности

Нормативную формулировку раздела 111 , Уведомление Федерального реестра Закона о сокращении бумажной работы и подтверждающее заявление можно найти в разделе «Загрузки» ниже.

Кто должен сообщать

Организация, которая должна отчитываться в соответствии с Разделом 111, называется ответственным отчитывающимся лицом (RRE). В общих чертах, RRE NGHP включают страховщиков ответственности, страховщиков без вины, а также планы и страховщики компенсаций работникам. RRE также могут быть организациями, которые самостоятельно застрахованы в отношении страхования ответственности, страхования без вины и компенсации работникам.

Вы должны обратиться к информации, представленной в Руководстве пользователя по страхованию ответственности (включая самострахование), страхованию без ошибок и компенсации работникам (Руководство пользователя NGHP), раздел III: Руководство по политике MMSEA, раздел 111 Medicare. можно найти для загрузки на странице Руководства пользователя NGHP для полного объяснения того, кто должен сообщать.В разделе «Ответственные подотчетные организации» данной главы дается подробное определение NGHP RRE, включая сценарии, связанные с корпоративной структурой, банкротством, пулами самострахования и другими отношениями со страховщиками, которые имеют отношение к тому, о чем организация должна отчитываться при различных обстоятельствах.

Отчетность

Цель отчетности по Разделу 111 — дать возможность CMS надлежащим образом оплачивать покрываемые Medicare товары и услуги, предоставляемые получателям Medicare. Раздел 111 Отчетность NGHP о применимом страховании ответственности (включая самострахование), страховании без вины и заявлении о компенсации работникам помогает CMS определить, когда другое страховое покрытие является основным для Medicare, что означает, что она должна сначала оплатить товары и услуги. Medicare рассматривает свои платежные обязательства.

Отчетность осуществляется либо путем подачи электронного файла с информацией об ответственности, отсутствии вины и заявлении о компенсации работникам, если потерпевшая сторона является бенефициаром программы Medicare, либо путем ввода этой информации о претензии непосредственно на защищенный веб-портал, в зависимости от об объеме предоставляемых данных. После получения этой информации CMS проверяет, является ли потерпевшая сторона, связанная с заявлением о претензии, получателем страховки Medicare, и определяет, является ли другая страховка основной для Medicare.Затем CMS использует эту информацию в процессе выплаты требований Medicare и, если Medicare заплатила первой, а не должна была, использует ее для получения возмещения от другого страховщика или получателя Medicare.

Требования к отчетности — Руководство пользователя и предупреждения NGHP

Требования к отчетностизадокументированы в Руководстве пользователя NGHP, которое доступно в виде серии загрузок на странице Руководства пользователя NGHP . Руководство пользователя NGHP состоит из пяти глав: Введение и обзор, Процедуры регистрации, Рекомендации по политике, Техническая информация и Приложения.На каждую главу можно ссылаться независимо, но они предназначены для совместной работы и предоставляют полную информацию и инструкции по составлению отчетов о NGHP.

Руководство пользователя NGHP является основным источником требований к отчетности Раздела 111. RRE также должны обязательно ссылаться на важную информацию, опубликованную на странице NGHP Alerts . Чтобы получить самую последнюю информацию и требования, см. Руководство пользователя NGHP и все соответствующие предупреждения, опубликованные после текущей версии Руководства пользователя.Модули комплексного компьютерного обучения (CBT), охватывающие все аспекты отчетности по разделу 111, можно найти на странице NGHP Training Material .

Для получения более общей информации см. Краткое руководство по обязательной отчетности страховщика MMSEA для страховщиков, не входящих в группу медицинского страхования (NGHP), на этой странице.

Регистрация и Раздел 111 COBSW

Раздел 111 RRE должен зарегистрироваться для составления отчетов по Разделу 111 и полностью протестировать обмен данными перед отправкой производственных файлов.Процесс регистрации обеспечивает уведомление CMS о намерении RRE предоставить данные в соответствии с требованиями Раздела 111 MMSEA.

NGHP RRE должны зарегистрироваться на защищенном веб-сайте COB (COBSW), раздел 111. Этот интерактивный веб-портал также может использоваться для поддержания текущей информации об учетной записи, мониторинга обработки файлов отчетов, запроса статуса человека в программе Medicare и для RRE с небольшим объемом информации чтобы сообщить, введите информацию о претензии NGHP. Инструкции по регистрации см. В Руководстве пользователя NGHP и загрузке Как приступить к работе, находящейся в пункте меню «Как сделать» раздела 111 COBSW.Ссылку на Раздел 111 COBSW можно найти в разделе «Ссылки по теме» ниже

Помощь в отчетности

После регистрации вам будет назначен представитель по электронному обмену данными (EDI), который поможет вам с процессом отчетности и ответит на соответствующие технические вопросы.

CMS проводит телеконференции в ратуше NGHP для предоставления обновленной политики и технической информации, связанной с отчетностью по Разделу 111. Объявления о предстоящих мероприятиях NGHP Town Hall размещены на странице NGHP What’s New .Стенограммы за текущий год можно найти на странице NGHP Transcripts , а стенограммы за предыдущий год можно найти на странице Archive .

Почтовый ящик ресурсов Раздела 111, расположенный по адресу [email protected], является средством, которое ответственные подотчетные организации (RRE) могут использовать для отправки вопросов, связанных с политикой CMS, в отношении требований к отчетности для вторичного плательщика Medicare (MSP). в Разделе 111 Закона о продлении Medicare, Medicaid и SCHIP от 2007 года.От RRE требуется отправлять только вопросы, связанные с политикой, в почтовый ящик ресурсов Раздела 111.

Если у RRE есть технический вопрос, и если вы по какой-либо причине не можете связаться со своим представителем электронного обмена данными (EDI), позвоните на горячую линию EDI по телефону (646) 458-6740. Если вы не зарегистрировались для того, чтобы стать RRE, свяжитесь напрямую с Координационным центром восстановления льгот (BCRC) по телефону 1-855-798-2627 (TTY / TDD: 1-855-797-2627 для лиц с нарушениями слуха и речи).

Модули комплексного компьютерного обучения (CBT), охватывающие все требования к отчетности и регистрации, можно просмотреть на странице NGHP Training Material .

Соответствие

В дополнение к положениям статьи 42 U.S.C. 1395y (b) (8), см. Руководство пользователя NGHP и Руководство CMS , опубликованные в разделе «Загрузки» ниже.

В соответствии с разделом 1512 Закона о восстановлении и реинвестировании США от 2009 г. (ARRA) все гранты, финансируемые ARRA, требуют ежеквартальной отчетности через www.FederalReporting.gov. Эта система отчетности была разработана, чтобы служить центральным инструментом, который будет использоваться получателями для передачи информации о проектах и мероприятиях, финансируемых ARRA. Этот инструмент будет использоваться только для отчетов получателей; однако отчеты и информация, представленные через FederalReporting.gov, будут доступны для общественности на веб-сайте Recovery.gov для достижения беспрецедентного уровня прозрачности в том, как расходуются федеральные средства. Требования к отчетности Раздел 1512 требует, чтобы победители представляли ежеквартальный отчет не позднее, чем через 10 календарных дней после каждого календарного квартала, в котором получатель получает награду (10 января, 10 апреля, 10 июля и 10 октября).Ежеквартальные отчеты являются кумулятивными и включают такую информацию, как сумма вознаграждения, описание проекта, местоположение проекта, процент завершенных проектов и количество созданных / сохраненных рабочих мест. Полный список элементов данных можно найти в модели данных, предоставленной Управлением управления и бюджета (OMB). Пожалуйста, обратитесь к модели данных NIH для конкретных рекомендаций NIH. OMB также разработало меморандум с общими инструкциями по отчетности получателей согласно Разделу 1512 и выпустил дополнительные инструкции по улучшению отчетности получателей. Руководство NIH Соответствующие уведомления в руководстве NIH

Часто задаваемые вопросы

Дополнительные ресурсы Свяжитесь с нами Для регистрации или FederalReporting.gov, обратитесь в службу поддержки FederalReporting.gov. По вопросам, связанным с отчетом получателя Закона о восстановлении, обращайтесь по электронной почте [email protected]. Перейти на страницу информации о гранте Закона о восстановлении Последнее обновление этой страницы: 7 апреля 2011 г. |

|

Возмещение затрат на услуги нефедерального сектора

03.06.88

OPR: Административное / финансовое управление

1. Назначение. В этой главе представлена основная политика USGS, регулирующая сборы по возмещению затрат нефедеральному сектору за такие услуги, как воспроизведение и распространение опубликованных карт; фотографическая картографическая продукция; цифровые картографические продукты; информационные продукты о самолетах; разные репродукции; услуги обучения дистанционному зондированию; работа, выполняемая для Федеральной комиссии по регулированию энергетики; и обучение иностранных участников, спонсируемое Организацией Объединенных Наций или другими зарубежными странами.

2. Цели. Цели программы возмещения затрат заключаются в возмещении затрат на услуги нефедерального сектора для услуг бюро таким образом, чтобы:

A. Соответствует требованиям законодательства в отношении возмещения затрат.

B. Отражает политику возмещения затрат департамента, как указано в Руководстве департамента, часть 346.

C. Для определения и расчета возмещаемых затрат полагается на приемлемые методы учета затрат.

D. Способствует согласованности в применении методов определения затрат, процедур бухгалтерского учета и требований к отчетности.

E. Использует эффективную систему внутреннего контроля, чтобы гарантировать, что все допустимые затраты возмещены, и что начисленные затраты являются правильными и правильно зарегистрированы для тех возмещаемых затрат деятельности, которые идентифицируются по номеру проекта или другим идентифицируемым средствам в официальных бухгалтерских записях USGS.

3. Политика.

A. General. Политика USGS требует, чтобы плата, возмещающая расходы подразделения или офиса, взималась за услуги, которые предоставляют определенные льготы или привилегии идентифицируемому нефедеральному получателю сверх тех, которые накапливаются для общественности в целом.Этот сбор может быть либо сбором, либо ставкой, либо ценой в соответствии с графиком, установленным отделом или офисом и накопленным в официальной системе бухгалтерского учета.

B. Возмещаемые расходы. Возмещаемые затраты будут включать как прямые, так и косвенные затраты исполняющего подразделения или офиса на предоставление услуг. Обсуждение видов прямых и косвенных затрат, которые должны быть включены в расчет возмещения затрат, содержится в документе 346 DM 3

.C. Освобождение от возмещения затрат. Подразделения и офисы USGS могут освобождать определенные виды деятельности от возмещения затрат на условиях, описанных ниже.Письменные стандарты освобождения от возмещения затрат должны быть четко установлены отделом или офисом, а применение стандартов, приводящих к освобождению в конкретном случае, должно быть надлежащим образом задокументировано, чтобы не оставлять никаких сомнений в отношении соображений, которые привели к освобождению. Эта документация должна сопровождать годовой отчет, требуемый в SM 335.5.6B. Исключения уместны, когда:

(1) Взимание запрещено законом или распоряжением.

(2) Дополнительные затраты на сбор сборов составят неоправданно большую часть поступлений от деятельности.

(3) Оказание услуги бесплатно является надлежащей любезностью по отношению к иностранному государству или международной организации; или сопоставимые сборы устанавливаются на взаимной основе с иностранным государством.

(4) Получатель занимается некоммерческой деятельностью, направленной на обеспечение общественной безопасности, здоровья или благополучия.

(5) У подразделения или офиса есть другие причины для исключения из программы, при условии утверждения начальником Управления финансового управления.

4.Орган власти.

A. Особые полномочия. Геологическая служба США имеет определенные законодательные полномочия по возмещению затрат на отдельные программы или услуги. Принципы и рекомендации, изложенные в этой Части, должны использоваться для возмещения затрат в той мере, в какой они не противоречат определенным полномочиям. Вот некоторые конкретные органы по возмещению затрат:

(1) 5 U.S.C. 3343

(2) 16 U.S.C. 797a и 797c

(3) 43 U.S.C. 45

(4) 43 U.S.C. 1640

(5) П.Л. 80-402

(6) стр.Л. 87-195

(7) П.Л. 91-648

(8) П.Л. 98-146

(9) DM 346

B. Распоряжение квитанциями. Квитанции могут быть использованы для возмещения финансовых ассигнований только в случаях, предусмотренных законодательством. В противном случае квитанции должны быть депонированы в Общий фонд казначейства как прочие квитанции. Циркуляр Управления управления и бюджета (OMB) № A-25, раздел 5c, содержит руководящие принципы для определения того, когда законодательные изменения будут уместны для получения квитанций о возмещении финансовых ассигнований.

5. Ответственность.

A. Директор и заместитель директора, действуя под общим руководством Департамента, несут ответственность за общее соблюдение законодательных органов и политик Департамента, регулирующих возмещение затрат.

B. Помощник директора по административным вопросам осуществляет руководство, руководство и полномочия с точки зрения всего бюро для управления программой возмещения затрат Геологической службы США.

C. Начальник Управления финансового управления несет ответственность за разработку, внедрение и мониторинг программы возмещения затрат Геологической службы США, описанной в параграфе 1 данной главы.

D. Руководители отделов и офисов в USGS несут ответственность за разработку, реализацию и мониторинг операционных аспектов своих программ.

6. Годовой обзор и отчет.

A. Годовой обзор. Подразделения и офисы USGS будут ежегодно анализировать свою деятельность по возмещению затрат и корректировать процедуры по мере необходимости. Этот обзор должен включать все программы, которые предоставляют какие-либо услуги нефедеральному сектору.

B. Годовой отчет.Каждое подразделение или офис USGS предоставит начальнику Управления финансового управления описательный отчет о процессе проверки, описанном в SM 335.5.6A, и количественные данные, которые подтверждают их деятельность по возмещению затрат.

C. Требования к отчетности. Описательные отчеты будут представляться ежегодно для мероприятий по возмещению затрат, проводимых в каждом финансовом году. Отчеты должны (а) идентифицировать все нефедеральные услуги, предоставляемые отчитывающимися организациями, и (б) указывать, подпадают ли эти услуги под политику возмещения затрат USGS, указанную в данном документе.Для любой услуги, которая считается не подлежащей политике возмещения затрат USGS, причины, следовательно, должны быть указаны в отчете (включая соответствующие ссылки на любой закон, распоряжение или другой орган, запрещающий или ограничивающий возмещение затрат). Для любой услуги, которая считается подпадающей под действие политики возмещения затрат USGS, но в случае несоблюдения установленной практики, в отчете должны быть указаны причины несоблюдения, запланированные корректирующие действия и плановая дата их выполнения.В отчете также указываются любые ранее заявленные виды деятельности, которые больше не подлежат возмещению, и причины, по которым это происходит. В дополнение к этим описательным отчетам каждое подразделение или офис должно предоставить начальнику Управления финансового управления конкретные количественные данные, относящиеся к каждому виду затрат. Формат и содержание этой информации проиллюстрированы в Приложении A.

Эти данные после анализа и консолидации будут служить основой для представления в Департамент информации о возмещении затрат к 30 декабря после закрытия каждого финансового года.

D. Инвентаризация деятельности. Каждое подразделение или офис USGS будет вести инвентаризацию деятельности по предоставлению товаров или услуг, затраты на которые возмещаются. Эта инвентаризация будет ежегодно пересматриваться и обновляться вместе с подготовкой годового отчета о возмещении затрат. Этот обзор определит наличие каких-либо специальных льгот, а также определит виды деятельности, затраты на которые в настоящее время не возмещаются, если это необходимо. Текущая инвентаризация деятельности USGS приведена в Приложении B.

NJ Управление государственного контролера —

Соответствует действующим руководствам

Министерство финансов США (Казначейство США) выпустило временное окончательное правило [1] о внедрении местных фондов восстановления налогов в рамках ARPA и в котором излагается, как местные органы власти могут использовать местные фонды восстановления налогов. Казначейство США также опубликовало общие ответы на часто задаваемые вопросы, ответы на часто задаваемые вопросы, относящиеся конкретно к подразделениям, не имеющим прав, руководство по соблюдению нормативных требований и отчетности, а также краткое справочное руководство, в котором представлены дополнительные сведения об использовании средств.Поскольку эти ресурсы регулярно обновляются, местные органы власти должны обязательно просматривать веб-сайт Казначейства США для получения самой последней информации и подписываться на получение обновлений по электронной почте с помощью кнопки «Получать обновления для помощи в связи с COVID-19».

Руководство Казначейства США следует читать в соответствии с условиями и положениями присуждения контрактов и другими применимыми нормативными и законодательными требованиями, включая Единое руководство (2 CFR Part 200), которое является авторитетным набором требований для расходования федеральных средств.Большинство положений Единых руководящих указаний применяются к местным фондам возмещения налогов, включая требования Принципов затрат и требований Единого закона об аудите.

Местным органам власти следует обращаться к Перечням помощи для получения подробной информации о конкретных положениях Единых руководящих указаний, которые применяются и не применяются. Чтобы получить доступ к этой информации, выполните поиск по номеру листинга поддержки (ALN) 21.027 (ранее известный как номер CFDA) на веб-странице списков поддержки и просмотрите раздел «Требования соответствия.»[2] Важно, чтобы местные органы власти соблюдали эти требования, чтобы гарантировать, что деньги расходуются правильно, без мошенничества, растраты и злоупотреблений, и не подлежат возмещению в будущем из-за несоблюдения. Органы местного самоуправления, незнакомые с Единым руководством, должны рассмотреть возможность обучения или консультации с экспертами, чтобы обеспечить их соблюдение.

В дополнение к указаниям Казначейства США, касающимся местных фондов восстановления налогов, Отдел услуг местного самоуправления штата Нью-Джерси (DLGS) выпустил Уведомление о местных финансах (LFN) No.2021-11, в котором описаны разрешенные и запрещенные виды использования местных фондов восстановления налогов. В нем также рассматриваются такие вопросы, как дублирование льгот, требования к отчетности, составление бюджета и учет доходов.

Органы местного самоуправления должны проконсультироваться с указанными выше ресурсами, а также с юрисконсультом или профильными экспертами для получения помощи в определении правомерности предлагаемого использования местных фондов восстановления налогов.

Передовой опыт

- Изучите ARPA, U.S. Руководство Казначейства, Единое руководство и другие руководящие документы для обеспечения соответствия установленным критериям использования.

- Ознакомьтесь с Уведомлением о местных финансах и любыми другими применимыми инструкциями Отдела услуг местного самоуправления.

- При необходимости проконсультируйтесь с юрисконсультом или профильными экспертами или посетите тренинг, чтобы понять применимые требования.

Найдите время для планирования

ПолучателиМестного фонда возмещения налогов могут использовать средства для покрытия приемлемых затрат, понесенных в период с 3 марта 2021 года по 31 декабря 2024 года, при условии, что принятые обязательства будут израсходованы до 31 декабря 2026 года.Любые неиспользованные средства необходимо вернуть в Казначейство США. Сроки получения и расходования средств позволяют местным органам власти планировать использование средств.

В качестве передовой практики OSC рекомендует местным органам власти уделять время взаимодействию с сообществом и другими заинтересованными сторонами для оценки потребностей сообщества, определения приоритетов и анализа потенциальных затрат, чтобы обеспечить эффективное использование средств и продвижение общих интересов в сообществе. Планирование должно включать рассмотрение местными властями того, как финансирование будет использоваться для обеспечения справедливого предоставления государственных льгот и возможностей малообеспеченным общинам, как указано в Правительственном указе 13985 «Содействие расовому равенству и поддержка недостаточно обеспеченных общин через федеральное правительство».

Участвуя в планировании, местные органы власти должны учитывать другие потоки финансирования в рамках ARPA и других федеральных программ или программ помощи штата, чтобы координировать свои действия в ответ на пандемию и ее экономические последствия. Координация и взаимодействие между правительственными и некоммерческими партнерами имеют решающее значение для обеспечения того, чтобы льготы не дублировались, ресурсы использовались эффективно, а влияние федеральной и государственной помощи было максимальным. Местные подразделения должны гарантировать, что они соответствуют LFN No.2021-11, который требует, чтобы они обменивались информацией о новых программах с Департаментом по делам сообществ, чтобы определить, имело ли место или может произойти дублирование льгот.

Как указано в LFN № 2021-11, местные органы власти должны сотрудничать с государственными, региональными или местными организациями по определенным инициативам, чтобы разделить или уменьшить административное и другое бремя. Например, местные органы власти могут использовать ресурсы и программную инфраструктуру, уже доступную в результате других усилий на местном и государственном уровне.

Передовой опыт

- Взаимодействуйте с трехсторонними участниками и заинтересованными сторонами для оценки потребностей, приоритетов и затрат сообщества для обеспечения эффективного использования средств.

- Обдумайте, как финансирование будет использоваться для обеспечения справедливого предоставления государственных льгот и возможностей малообеспеченным общинам.

- Общайтесь с партнерами на уровне штата, местными и некоммерческими организациями, чтобы гарантировать, что финансирование и усилия не будут дублироваться. Предоставьте информацию о новых программах в Департамент по делам сообществ, чтобы проверить возможное дублирование льгот.

- Рассмотрите возможность сотрудничества с государственными, региональными или местными организациями, чтобы помочь более эффективно распределять средства или управлять программами.

План успешных закупок

Залог успешной закупки — правильное планирование. Местное правительство, которое намеревается использовать местные фонды восстановления налогов для приемлемых проектов, должно разработать реалистичный график публичных торгов. Напоминаем местным органам власти, что проекты, ожидаемые на сумму более 12,5 миллионов долларов, должны быть представлены в OSC для рассмотрения не менее чем за 30 дней до объявления, как того требует Н.J.S.A. 52: 15С-10 (б). Для контрактов на сумму 2,5 миллиона долларов или более, но менее 12,5 миллионов долларов, местные органы власти обязаны уведомить OSC в течение двадцати рабочих дней после присуждения контракта. Более подробную информацию о представлении контрактов на рассмотрение OSC можно найти на веб-сайте OSC.

Как правило, для обеспечения соблюдения федеральных требований к закупкам местные органы власти должны использовать методы закупок, разрешенные в соответствии с Законом о местных государственных контрактах (LPCL), штат Нью-Джерси.S.A. 40A: 11-1 и последующие, для всех контрактов, финансируемых из местных фондов восстановления налогов, с учетом любых дополнительных ограничений и требований, изложенных в 2 CFR 200.318-200.327. Местные подразделения также должны обеспечить соблюдение условий соглашения о финансировании. Перед подачей заявки на проекты, финансируемые из федерального бюджета, органы местного самоуправления должны внимательно изучить свои тендерные документы, чтобы убедиться, что в них включены все требуемые федеральным законодательством положения контрактов. Список требуемых на федеральном уровне положений контракта можно найти в 2 CFR 200 Приложение II.

Например, контракты на общественные работы должны включать положения, требующие соблюдения Закона Дэвиса-Бэкона, и предусматривать, что работникам будет выплачиваться более высокая из существующих ставок заработной платы, установленная министром труда США и Министерством труда и развития штата Нью-Джерси. . Эти контракты также должны включать положения, требующие соблюдения Закона о рабочих часах и стандартах безопасности по контракту, и гарантировать, что контракт не будет присужден стороне, которая была отстранена или приостановлена в рамках федеральной системы управления контрактами (SAM).Кроме того, все контракты теперь должны включать положение, касающееся преимущественной покупки, приобретения или использования товаров отечественного производства. Местные подразделения также должны помнить, что в соответствии с 2 CFR 200.216 получателям и субреципиентам федеральных средств запрещается брать обязательства или расходовать ссуды или предоставлять средства для покупки покрытого телекоммуникационного оборудования у определенных компаний. Несоблюдение и обеспечение соблюдения этих конкретных условий в контрактах, финансируемых из местных фондов восстановления налогов, может привести к возвращению средств.

Местные подразделения должны знать, что федеральные правила закупок категорически не поддерживают использование контрактов на время и материалы. Избегать временных и материальных контрактов рекомендуется при любых обстоятельствах, связанных с федеральным финансированием. Кроме того, если фирма оказывает помощь в разработке или составлении спецификаций, эта фирма должна быть исключена из конкуренции за итоговые закупки в соответствии с 2 CFR 200.319 (b).

Местные подразделения должны обеспечить ведение надлежащих записей о закупках, чтобы гарантировать соблюдение применимых требований к отчетности и хранению записей для местных фондов восстановления налогов, а также установить письменные стандарты в отношении конфликтов интересов в соответствии с 2 CFR 200.318.

Наконец, местные органы власти должны заключать контракты в соответствии с требованиями общества, за исключением LPCL, когда условия, влияющие на здоровье, безопасность или благополучие населения, требуют немедленной доставки товаров или оказания услуг. Строгое соблюдение законодательных требований, регулирующих экстренные закупки, изложенных в N.J.S.A. 40A: 11-6 и правила штата Нью-Джерси. 5: 34-6.1.

Передовой опыт

- Соблюдайте методы закупок LPCL, чтобы обеспечить соблюдение полных и открытых требований к конкуренции федеральных правил закупок для всех контрактов, финансируемых из местных фондов восстановления налогов.

- Включить все требуемые на федеральном уровне положения контрактов в контракты, финансируемые из местных фондов восстановления налогов. Их можно найти в 2 CFR Часть 200 Приложение II.

- Избегайте временных и материальных контрактов.

- Не позволяйте фирмам, которые помогают в разработке спецификаций, рассматриваться для заключения итогового контракта.

- Вести надлежащий учет каждой закупки, финансируемой из местных фондов восстановления налогов, в соответствии с политиками отчетности и хранения записей, чтобы избежать возврата средств.

- Соблюдайте письменные стандарты конфликта интересов.

- Помните, плохое планирование не является чрезвычайной ситуацией.

Установление надлежащего внутреннего контроля

Внутренний контроль определяется в 2 CFR 200.1 как процессы, разработанные и реализованные для обеспечения разумной уверенности в достижении следующих целей: (1) результативность и эффективность операций; (2) надежность отчетности для внутреннего и внешнего использования; и (3) соблюдение применимых законов и правил.

В соответствии с требованиями 2 CFR 200.303, органы местного самоуправления, получившие федеральное финансирование, например, местные фонды восстановления налогов, должны установить и поддерживать эффективный внутренний контроль, обеспечивающий разумную уверенность в том, что органы местного самоуправления управляют федеральными средствами в соответствии со всеми применимыми федеральными законами. , правила и условия федеральной награды.

Внутренний контроль должен соответствовать одной из двух утвержденных концепций:

- Стандарты государственного подотчетного управления (GAO) для внутреннего контроля в федеральном правительстве (обычно называемые «Зеленой книгой») или

- Комитет спонсорских организаций структуры Комиссии Тредуэя (COSO).

В приведенной ниже таблице, представленной в Руководстве по соблюдению требований и отчетности Казначейства США, Казначейство США описывает некоторые передовые методы разработки механизмов внутреннего контроля:

OSC разработал контрольный список для самооценки внутреннего контроля для подразделений местного самоуправления, чтобы использовать его для оценки своей собственной среды внутреннего контроля и определения наличия внутреннего контроля или наличия слабых мест во внутреннем контроле. Контрольный список служит основным шаблоном для оценки внутреннего контроля, но важно, чтобы контрольные списки внутреннего контроля были адаптированы, по мере необходимости, к конкретным потребностям местных органов власти.Органы местного самоуправления также должны анализировать предыдущие аудиты и консультироваться с независимыми аудиторами для выявления любых рисков и проблем, связанных с их средой внутреннего контроля.

Передовой опыт

- Проверьте систему внутреннего контроля, чтобы убедиться, что она соответствует требованиям Зеленой книги GAO или стандартам COSO.

- Проконсультируйтесь с предыдущими аудиторами или независимыми аудиторами по поводу любых рисков или проблем, связанных с текущей средой внутреннего контроля.

- Используйте Контрольный список OSC внутреннего контроля для местных органов власти для оценки внутреннего контроля и выявления потенциальных слабых мест.

Оценка программных и организационных рисков

Новое финансирование и новые программы создают новые риски. Органы местного самоуправления должны оценивать риски, связанные с организацией в целом, и на программном уровне, чтобы выявить возможности для мошенничества, растраты, злоупотреблений или неправильного управления финансированием. Для эффективного надзора и управления средствами местные органы власти должны проводить и задокументировать письменные оценки рисков для выявления потенциальных факторов риска и оценки необходимости изменения существующих средств внутреннего контроля или введения новых средств внутреннего контроля для контроля или снижения выявленных рисков.Оценка рисков должна выполняться и обновляться на постоянной основе для обеспечения надлежащего надзора.

В связи с пандемией COVID-19 могут возникнуть новые риски мошенничества, растраты или злоупотребления, основанные на таких факторах, как:

- Удаленная или гибридная рабочая среда

- Существенное увеличение объемов финансирования

- Соответствие новым нормам и правилам

- Отсутствие опыта работы с федеральной отчетностью или управлением грантами

- Меньше прозрачности или надзора, так как публичные собрания проводятся не лично, а ответы на запросы публичных записей могут быть отложены

- Желание быстро распределить финансирование для удовлетворения неотложных потребностей

- Персонал, выполняющий новые или дополнительные обязанности

- Опора на поставщиков услуг или временных работников

- Различия в требованиях к документации из-за удаленных настроек (например,грамм. электронные подписи / документы)

- Проблемы безопасности или конфиденциальности данных

- Общественная безопасность и проблемы общественного здравоохранения

Для получения дополнительной информации о проведении оценки риска мошенничества см. План соблюдения требований COVID-19 и Шаблон оценки рисков, доступные на веб-сайте OSC.

Передовой опыт

- Проведение письменной оценки рисков организации и ее программ.

- Принять меры, такие как обновление внутреннего контроля, для снижения любых выявленных рисков.

Распределение соответствующего персонала

Дополнительное финансирование может создать дополнительную административную и другую нагрузку на органы местного самоуправления и власти штата. От обработки выплат, управления новыми контрактами, планирования инвестиций, создания руководящих принципов программы и рассмотрения заявок до управления документацией и требованиями к отчетности — это дополнительное финансирование может напрягать государственных служащих. Недостаток кадров может помешать усилиям по эффективному распределению финансовых средств и обеспечению надлежащего надзора.В качестве передовой практики организации должны пересмотреть укомплектование персоналом, чтобы обеспечить выделение достаточного количества квалифицированного персонала для проектов местного фонда восстановления налогов. Кроме того, при необходимости, местные органы власти должны организовать обучение существующего персонала, чтобы убедиться, что они обладают квалификацией для выполнения новых обязанностей и обязательств.

Местные органы власти должны знать, что местные фонды восстановления налогов могут иметь право использовать для покрытия определенных административных расходов (например, расходов на заработную плату и льготы) сотрудников, выполняющих административную работу, связанную с чрезвычайной ситуацией в области общественного здравоохранения, связанной с COVID-19, и связанными с ней экономическими последствиями.Сюда могут входить расходы, связанные с выплатой местных фондов восстановления налогов и управлением новыми программами грантов, созданными с использованием местных фондов восстановления налогов. Сюда также могут входить расходы на консультантов для поддержки эффективного управления и надзора, включая консультации для обеспечения соблюдения юридических, нормативных и других требований.

Передовой опыт