Куда российские богачи теперь вкладывают накопления

Российские богачи – одни из самых консервативных инвесторов в мире. Более половины их инвестиционных активов вложены с гарантированным доходом (в облигации и денежные инструменты), в то время как в среднем в портфелях богатых людей по миру такие инвестиции сейчас занимают лишь 37%, показывает новое международное исследование о миллионерах The Wealth Report 2019 компании Knight Frank.

Компания впервые детально исследовала инвестиции людей со свободными активами от $30 млн из разных регионов мира – Африки, Азии, Австралии, Европы, Латинской Америки, Среднего Востока, Северной Америки, России и СНГ. Данные собирались в 2018 г. из различных источников по всему миру, включая аналитические агентства и банки, проводились опросы 600 семейных офисов (family office) и финансовых консультантов, рассказал представитель Knight Frank.

Чей портфель надежней

Согласно исследованию, больше всего средств богатые россияне и жители других стран СНГ вложили в облигации (доля в их портфелях – 27%), в инструменты денежного рынка (26%), а также в недвижимость (20%). Причем по доле денег и облигаций в портфелях наши соотечественники обогнали представителей всех других регионов (9–24% и 14–24% в зависимости от региона соответственно). Интерес к вложениям в недвижимость у россиян оказался на среднемировом уровне, как и к золоту (без учета украшений – 1% активов).

Причем по доле денег и облигаций в портфелях наши соотечественники обогнали представителей всех других регионов (9–24% и 14–24% в зависимости от региона соответственно). Интерес к вложениям в недвижимость у россиян оказался на среднемировом уровне, как и к золоту (без учета украшений – 1% активов).

А вот инвестиции российских богачей в акции (без учета владения крупными долями в компаниях) не превышают 16% активов. Меньше в них инвестировали только представители Латинской Америки (12%). Лидерами в этом сегменте являются состоятельные инвесторы Северной Америки, доля акций в их портфелях – 40%, а также Австралии (35%).

Дмитрия Брейтенбихера, старшего вице-президента, руководителя департамента Private Banking ВТБ, такой расклад не удивляет: «Сам профиль российских состоятельных клиентов несколько отличается от западных. В России они, в основном, – собственники и топ-менеджеры крупных и средних компаний. Рантье в чистом виде пока не очень много, и именно собственный бизнес составляет в большинстве случаев их основной актив. Отсюда и достаточно консервативный характер портфелей и инструментов сохранения средств».

Отсюда и достаточно консервативный характер портфелей и инструментов сохранения средств».

В портфеле клиентов Сбербанк Private Banking доля инвестиций в облигации выросла с 15% на конец 2017 г. до 22% на сегодняшнюю дату, причем рост доли облигаций произошел за счет уменьшения вложений в денежные средства и их эквиваленты, говорит руководитель Сбербанк Private Banking Евгения Тюрикова. Доля вложений в альтернативные инвестиции у клиентов этого подразделения Сбербанка – около 2%, и она стабильна. «Фактически «хайнеты» – это первое поколение богачей, им важнее сохранить капиталы, чем заработать. Печальный опыт финансовых кризисов, девальваций и т.д. у первых держателей капиталов также присутствует», – объясняет Тюрикова. «Состоятельные клиенты изначально выбирают более консервативные портфели, основу которого составляют инструменты облигационного рынка, денежного рынка, а также денежных средств. С точки зрения психологии инвестирования они более осторожны, сдержанны, вдумчивы и стремятся в первую очередь сохранить то, что они создали за годы, и только потом разумно приумножить», – добавляет директор Alfa Capital Wealth Андрей Бабиян.

«Структура активов конкретных клиентов сильно зависит от их личной склонности к риску и целей инвестиций, но большинство из них воспринимают инвестиционный портфель как долгосрочную подушку безопасности для семьи и действительно поддерживают высокую долю облигаций и других активов с низким риском. С их точки зрения такой портфель хорошо балансирует высокие риски, связанные с бизнесом», – соглашается партнер LEON Family Office Андрей Иванов.

По его словам, в прошлом году доля инструментов денежного рынка в портфелях клиентов существенно выросла (в среднем с 10% до 30% от активов), так как увеличиваются риски разворота на рынках акций, при этом выросшие ставки по депозитам в долларах стали сопоставимыми с доходностью качественных облигаций.

По словам Бабияна, многие инвесторы просто зафиксировали прибыль, полученную с 2011 г., когда было падение рынков, и перешли в защитные активы в ожидании масштабной коррекции и рецессии, что увеличило долю денег и процента защитных инструментов.

Исключение из правил

«Однако, есть и исключения, – делится наблюдениями Иванов. – Активные предприниматели в первую очередь ориентированы на прирост капитала, в их портфелях вес акций обычно составляет 50–60%, существенную часть также занимают фонды прямых инвестиций, высокодоходная недвижимость».

Но в целом недвижимость хоть и остается популярным активом, постепенно теряет спрос российских клиентов в Европе, констатирует партнер британской CFS Management Александр Лапидус. По данным Knight Frank, еще два года назад доля недвижимости в портфелях богачей из разных стран в среднем составляла 35%, а сейчас 17–27% в зависимости от региона. Лапидус знает, что молодое поколение состоятельных россиян сегодня активно инвестирует в социально-ответственные проекты, включая «зеленую энергетику» и P2P-инвестиции, через различные кредитные и краудфандинговые платформы.

Брейтенбихер напоминает, что практика инвестирования на фондовых рынках в России пока сравнительно молода. По его словам, доля инвестиционных продуктов в активах клиентов Private Banking ВТБ растет – за 2018 г. она достигла 24%, а объем инвестиционных продуктов в портфелях VIP-клиентов практически удвоился. Банкир уверен, что этот тренд сохранится.

По его словам, доля инвестиционных продуктов в активах клиентов Private Banking ВТБ растет – за 2018 г. она достигла 24%, а объем инвестиционных продуктов в портфелях VIP-клиентов практически удвоился. Банкир уверен, что этот тренд сохранится.

В погоне за «новым Цукербергом» венчурные инвесторы вкладывают много денег — но вредят этим и компаниям, и рынку Статьи редакции

Даже стартапы с плохим менеджментом могут вырваться вперед конкурентов с помощью инвестиций. Венчурная фирма Benchmark, к примеру, позволяла WeWork совершать одну ошибку за другой в надежде, что ставка окупится, — но компания едва не разорилась.

{«id»:187620,»url»:»https:\/\/vc.ru\/finance\/187620-v-pogone-za-novym-cukerbergom-venchurnye-investory-vkladyvayut-mnogo-deneg-no-vredyat-etim-i-kompaniyam-i-rynku»,»title»:»\u0412 \u043f\u043e\u0433\u043e\u043d\u0435 \u0437\u0430 \u00ab\u043d\u043e\u0432\u044b\u043c \u0426\u0443\u043a\u0435\u0440\u0431\u0435\u0440\u0433\u043e\u043c\u00bb \u0432\u0435\u043d\u0447\u0443\u0440\u043d\u044b\u0435 \u0438\u043d\u0432\u0435\u0441\u0442\u043e\u0440\u044b \u0432\u043a\u043b\u0430\u0434\u044b\u0432\u0430\u044e\u0442 \u043c\u043d\u043e\u0433\u043e \u0434\u0435\u043d\u0435\u0433 \u2014 \u043d\u043e \u0432\u0440\u0435\u0434\u044f\u0442 \u044d\u0442\u0438\u043c \u0438 \u043a\u043e\u043c\u043f\u0430\u043d\u0438\u044f\u043c, \u0438 \u0440\u044b\u043d\u043a\u0443″,»services»:{«facebook»:{«url»:»https:\/\/www.

7798 просмотров

«Инвесторы гнались за фантазией»

В 2008 году Джереми Ньюнер и Райан Кунерти открыли коворкинг-пространство в Калифорнии. Арендовали просторное помещение, оборудовали его столами, сетевыми фильтрами, быстрым Wi-Fi, кофемашиной — и назвали компанию NextSpace.

Арендовали просторное помещение, оборудовали его столами, сетевыми фильтрами, быстрым Wi-Fi, кофемашиной — и назвали компанию NextSpace.

В 2012 году Ньюнер отправился в Техас, на конференцию работников коворкинг-индустрии: поучаствовать в круглом столе и привлечь внимание венчурных фирм.

На конференции выступал Адам Ньюман — основатель WeWork. Он рассказал, что создает «первую в мире физическую соцсеть», что «в компании главное — «мы» и сотрудничество» и что «вместе можно построить сообщество, которое изменит мир».

С основания WeWork на тот момент прошло два года, но компания уже сдавала почти 28 тысяч м². Судя по всему, она еще и теряла миллионы долларов каждый месяц, но продолжала расширяться с невероятной скоростью. Обещания Ньюмана инвесторам казались Ньюнеру слишком оптимистичными, практически нелепыми.

Первый вопрос, который я слышал от инвесторов: «Как вы будете конкурировать с WeWork? Почему нам надо вложиться в вас, а не в них?»

WeWork утверждала, что станет крупнейшим в мире арендодателем — что я мог противопоставить этому? Сказать инвесторам, что WeWork, кажется, надувает их, и им лучше обратить внимание на мою небольшую выручку? Никто не хочет слышать такое.

Джереми Ньюнер основатель сети коворкингов NextSpace

Через некоторое время WeWork открыла помещение в Сан-Франциско, по соседству с офисами NextSpace — аренда там стоила дешевле.

Похожие истории случались и с другими коворкингами — рядом с ними открывалось помещение WeWork и уводило клиентов более низкими ценами. Иногда WeWork обещала арендаторам бонус за расторжение договора с другим коворкингом, а иногда находила список клиентов на сайте компании-конкурента и писала им с предложением бесплатной аренды на три месяца.

Никто не мог получать прибыль при таких тарифах. Но они продолжали снижать цены, чтобы оставаться дешевле всех остальных. Словно у них на счету было бесконечно много денег. И никто не мог с ними тягаться.

Ребекка Брайан Пен

основательница коворкинга Covo

К концу 2014 года венчурные инвесторы вложили в WeWork более $500 млн. Несмотря на то что теперь компания теряла $6 млн в месяц, она росла как никогда быстро.

Тем временем Брюс Данлеви, инвестор eBay, Twitter и Instagram, присоединился к совету директоров WeWork. В разговоре со своим коллегой Данлеви признался, что не уверен, как именно WeWork начнет приносить прибыль, но решил «дать [Адаму Ньюману] денег, а он разберется». Benchmark, компания Данлеви, вложила в WeWork $17 млн.

В разговоре со своим коллегой Данлеви признался, что не уверен, как именно WeWork начнет приносить прибыль, но решил «дать [Адаму Ньюману] денег, а он разберется». Benchmark, компания Данлеви, вложила в WeWork $17 млн.

Инвесторы говорили основателю NextSpace, что не хотят тратить время на мелкие инвестиции в его компанию. Это казалось Ньюнеру бредом: его компания была стабильной, но инвесторы гнались за фантазией.

За шесть лет Ньюнер открыл девять коворкингов NextSpace, но выгорел, и в 2014-м офисы компании стали закрываться один за другим.

Нам всего-то надо было $5 млн в год, и мы бы заработали денег для всех.

Суммы, достаточные, чтобы комфортно жить, купить дом и заплатить за образование детей. Но стабильный доход был никому не нужен — все хотели найти нового Цукерберга.

Джереми Ньюнер

В прошлом — ответственные инвесторы, сейчас — алчные спонсоры

В зарождении венчурного капитализма инвесторы относились к своей профессии как к призванию. Их задачей было стимулировать инновации: находить интересные идеи, финансировать их и давать советы начинающим и амбициозным предпринимателям.

Например, Том Перкинс и его фирма Kleiner Perkins — первый инвестор в компанию Genentech, которая помогла разработать синтетический инсулин.

Том Перкинс

Перкинс не только потребовал места в совете директоров, но и проводил один день в неделю в офисе Genentech, внимательно изучая отчеты о расходах и стращая неопытных менеджеров. В последующие годы Kleiner Perkins помогла подняться Amazon, Google, Sun Microsystems и Compaq.

Сейчас же индустрия венчурных инвестиций не только значительно развилась, но и стала алчнее и циничнее. Хотя инвесторы зачастую видят себя как охотников за новыми бизнес-идеями, они обычно гонятся за теми же трендами, что и все в Кремниевой долине. Они больше не стремятся помогать в управлении компанией.

Хотя инвесторы зачастую видят себя как охотников за новыми бизнес-идеями, они обычно гонятся за теми же трендами, что и все в Кремниевой долине. Они больше не стремятся помогать в управлении компанией.

Я видел, как индустрия превратилась в жадную толпу. Сегодняшние инвесторы не заинтересованы ни в чем, кроме оптимизации собственной прибыли и погони за стадом. Поэтому они тратят миллиарды долларов, которые могли бы вложить в инновации, помогающие людям.

Стив Бленк

предприниматель и преподаватель Стэнфордской инженерной школы

Критики индустрии утверждают, что инвесторы вкладывают огромные деньги в сомнительные стартапы:

- Theranos, получившая $700 млн, оказалась мошеннической.

- Juicero, соковыжималка с Wi-Fi, — инвестиции в проект составили более $100 млн, но компания закрылась спустя четыре года (покупатели публиковали видео, на которых видно, что руками они выжимают сок так же, как и соковыжималка).

Показательна история с Wag! — два года назад компания, подобие Uber для выгуливания собак, хотела привлечь $75 млн инвестиций, но инвесторы сказали, что поддержат компанию, только если она согласится на $300 млн. Wag! планировала использовать эти деньги для выхода на международный рынок, но плохой менеджмент не дал развиться бизнесу.

В традиционной модели капитализма успеха достигает самая эффективная и способная к развитию компания. В настоящей же модели успеха достигает та, в которую инвестировали больше всего.

В настоящей же модели успеха достигает та, в которую инвестировали больше всего.

Профессор Калифорнийского университета Мартин Кенни утверждает, что такие стартапы «уничтожают экономическую ценность», то есть конкуренцию, и создают «бесполезные для общества новые продукты».

Однако у инвесторов зачастую нет выбора, кроме как вложить в бизнес очень много денег. Чтобы стартап стал «единорогом», он должен оставить конкурентов далеко позади.

В течение года с момента основания Uber появилось три сотни его копий. Единственный способ защитить бизнес — быстрый рост с помощью инвестиций в сотни миллионов долларов.

Джефф Хаусенболд

управляющий партнер SoftBank

Если когда-то инвесторы вроде Тома Перкинса гордились вовлеченностью в работу компании, то нынешние венчурные капиталисты все чаще поощряют свободную эксцентричность предпринимателей. Яркий пример — Масаёси Сон из SoftBank, который пообещал WeWork $4,4 млрд после 20-минутного разговора.

Масаёси намеренно раздувает эти молодые компании.

Подходит к предпринимателю и говорит: «Возьми у меня $1 млрд прямо сейчас, или я отдам его твоему конкуренту, а ты потеряешь бизнес».

Венчурные инвестиции превратились в лотерею. Масаёси, быть может, и не мыслитель, но у него есть сильная сторона — он покупает больше лотерейных билетов, чем все остальные.

Бывший топ-менеджер SoftBank

«Пока стоимость компании растет, Ньюмана лучше не расстраивать»

К 2014 году основатель WeWork Адам Ньюман получал столько предложений от инвесторов, что выдвинул ультиматум: он будет работать только с теми, кто согласен обеспечить ему большинство голосов в совете директоров компании.

Брюс Данлеви, инвестор Benchmark и член совета директоров, ставший ментором Ньюмана, думал, что такая неограниченная власть — плохая идея, и решил отговорить его от такого требования.

Никто в совете директоров WeWork не поддержал Данлеви. Тогда ему оставалось либо уйти из совета директоров, либо высказать свои претензии публично. Но Данлеви согласился дать Ньюману большинство голосов, а также одобрил дополнительные инвестиции в размере нескольких сотен миллионов долларов.

Уйти было бы самым глупым решением на свете. Benchmark вложился в WeWork, когда компания стоила $80 млн, а сейчас, когда она стоит $15 млрд — просто уйти? Или, еще хуже, начать жаловаться?

Можно последовать принципам и уйти из совета директоров.

Или проголосовать против и остаться не у дел, но это ничего не изменит. Не в таком мире мы живем.

Коллега Данлеви в Benchmark

Внутри WeWork существовали проблемы, которые должны были вызвать тревогу как Данлеви, так и других членов совета директоров. Обвинения в сексизме, слухи об употреблении наркотиков и сумасшедших вечеринках в офисе — лишь верхушка айсберга.

Совет одобрил решение Ньюмана взять $13 млн из фонда WeWork и вложить их в компанию, которая делает бассейны с искусственными волнами. Совет также позволил Ньюману купить корпоративный самолет за $60 млн, на котором он с семьей летал на курорты для серферов.

Совет также позволил Ньюману купить корпоративный самолет за $60 млн, на котором он с семьей летал на курорты для серферов.

Бывший топ-менеджер WeWork сказал, что к 2018 году их работа в основном заключалась в том, чтобы следить, как бы Адам не сделал ничего откровенно незаконного. Совет директоров знал, что Ньюман — ключ к новым инвестициям, а пока стоимость компании растет, его лучше не расстраивать.

Однако, когда в СМИ все чаще стали появляться новости о странных происшествиях в WeWork, все больше участников совета переставали публично защищать Ньюмана.

Когда в начале 2019 The Wall Street Journal опубликовал статью о том, что Ньюман лично покупал недвижимость и сдавал ее WeWork, топ-менеджеры уговаривали директоров вступиться за Ньюмана. Они отказались.

Они отказались.

Им было стыдно. Очевидное противоречие между тем, чтобы поддерживать качественный менеджмент, и тем, чтобы напрямую сказать: «Вы знаете, мне наплевать, потому что мои инвестиции окупаются с каждым днем. Неважно, что делает Адам, пока у меня есть возможность в любой момент вывести свои деньги».

Многие инвесторы считали, что могут отмолчаться, пока WeWork не выйдет на биржу. Как только IPO одобрят, акционеры и чиновники из Комиссии по ценным бумагам и биржам обуздают Ньюмана. А члены совета директоров тем временем продадут акции, получат свои сотни миллионов долларов и забудут о компании.

Летом 2019 года началась подготовка к IPO: компания насчитывала 528 коворкингов в 29 странах мира. WeWork получила в общей сложности $12,8 млрд инвестиций, но теряла $219 тысяч в час.

WeWork получила в общей сложности $12,8 млрд инвестиций, но теряла $219 тысяч в час.

Совет директоров, как правило, активно участвует в подготовке к выходу компании на биржу. Но не в WeWork. Человек, близкий к совету, сообщил The New Yorker: они думали — придут банкиры, возглавят и оптимизируют процесс, но оказалось, что они видели только деньги, и потому говорили Ньюману все что он хотел услышать.

Адам Ньюман

Представители Morgan Stanley сообщили предпринимателю: по их мнению, WeWork может выйти на биржу с оценкой в $104 млрд. Банкиры из Goldman Sachs оценили бизнес скромнее — в $96 млрд, но в презентации сравнили Ньюмана с матерью Терезой и Стивом Джобсом.

В основе IPO лежит одобренная советом директоров форма S-1 — документ с финансовыми данными компании для Комиссии по ценным бумагам и биржам и общественности. В S-1 для WeWork Ньюман добавил несколько пунктов:

- После выхода на биржу Ньюман будет обладать однозначными полномочиями увольнять или игнорировать решение любого директора или сотрудника.

- Дополнительные акции на сумму до $1,8 млрд.

- В случае «постоянной нетрудоспособности или смерти» Ньюмана его жена Ребека должна утвердить преемника гендиректора.

- В какой-то момент Ребека попросила добавить пункт о том, что компания обязуется спасать млекопитающих и океаны, но позже отказалась от этой идеи.

Летом 2019 года совет директоров и страховые комиссии JPMorgan Chase, Goldman Sachs, Bank of America, Citigroup и Barclays S-1 одобрили форму S-1. Её положительно оценили сотни юристов, бухгалтеров, профессионалов в области коммуникаций и прочих консультантов WeWork.

Мы предпочли невежество и жадность, а не признались себе, что это явно полнейшее безумие.

И знаете что? Если бы это сработало и мы разбогатели, все в ИТ-секторе и на Уолл-стрит говорили бы, что Адам гений и WeWork — пример того, как должен работать капитализм в Америке.

Бывший топ-менеджер WeWork

Почему нынешние инвестиционные сделки больше похожи на картельные

Когда венчурный инвестор входит в совет директоров компании, он берет на себя юридическое обязательство защищать интересы всех акционеров в равной степени. Он по закону не имеет права заботиться только о своей собственной прибыли.

Он по закону не имеет права заботиться только о своей собственной прибыли.

Если в открытой акционерной компании происходит что-то плохое: утечка данных, выброс отходов, #metoo , десятки юристов подают иски от имени миноритарных акционеров. Они утверждают, что совет знал или должен был знать о проблеме и намеренно закрывал на нее глаза.

Однако среди компаний, которые не торгуют акциями и совет которых обычно состоит из основателя и венчурных инвесторов, такие иски встречаются намного реже.

Так как сегодня большинство крупных инвестиционных сделок заключаются несколькими крупными фирмами, в индустрии складывается «картельная» атмосфера. Поэтому, столкнувшись с недопустимым поведением, инвесторы молчат.

Поэтому, столкнувшись с недопустимым поведением, инвесторы молчат.

Если ты входишь в совет директоров, который наделил властью какого-то сумасшедшего предпринимателя, ты или не обращаешь внимания на плохой менеджмент, или, если произошло не совсем законное что-то, как в Uber — последствий не будет, если есть хорошая прибыль.

Помнят победителей, а не проигравших. Через десятилетие никто не вспомнит, что там такого случилось в WeWork. Вспомнят только тех, кто заработал на компании.

Стив Краусс

венчурная фирма Bessemer Venture Partners

Несмотря на то что многие предприниматели Кремниевой долины — от Марка Цукерберга до Трэвиса Каланика — в глазах общественности превратились в злодеев, инвесторы, которые давали им деньги и власть, избежали осуждения.

О WeWork написаны тысячи статей, но ни один из членов совета директоров не рассказал открыто об опыте работы с компанией. Ни один не объяснил, почему никто не пытался ни ограничить власть Ньюмана, ни повлиять на него, ни один не выступил с критикой своих коллег.

Реакция на форму S-1: инвесторы засомневались в WeWork, Ньюман уволился

14 августа 2019 года форма S-1 для WeWork стала общедоступной. 350 страниц документа открывались посвящением «энергии We», а на последней странице была фотография тропического леса.

Однако биржевых аналитиков, журналистов и инвесторов документ не впечатлил. Профессор Гарвардской бизнес-школы Нори Херардо Литц писала, что в форме отражены лишь прогнозируемые убытки. Адекватного корпоративного управления и необходимых финансовых данных не было вовсе.

Профессор Гарвардской бизнес-школы Нори Херардо Литц писала, что в форме отражены лишь прогнозируемые убытки. Адекватного корпоративного управления и необходимых финансовых данных не было вовсе.

Другие специалисты отметили, что по этому документу стало ясно, что доминирующие положение WeWork на рынке стало результатом не мастерства управления или превосходного продукта. Компания обошла конкурентов лишь потому, что имела доступ к практически неограниченным средствам, большую часть которых бездумно растратила.

Инвесторы признавались, что S-1 не внушает доверия. Компания изменила формулировки документа, пообещав уменьшить власть Ньюмана и снизить цену, которую инвесторы должны будут заплатить. Но и это не уменьшило опасений.

После выхода статьи The Wall Street Journal о сумасшедших выходках Ньюмана, совет директоров организовал экстренное совещание и отложил выход на биржу.

Наконец, с десяток банкиров и топ-менеджеров WeWork связались с советом и потребовали признать, что Ньюман стал негативным фактором. IPO пришлось отменить — компания не могла выйти на биржу, пока Ньюман оставался в должности генерального директора.

Как только венчурные инвесторы поняли, что их прибыль находится под угрозой, они начали действовать. Данлеви предупредил Ньюмана, что он убил компанию и если не уйдет с поста директора, то обанкротится.

Спустя несколько дней Ньюман уволился. Двух топ-менеджеров WeWork назначили временными генеральными директорами. Вскоре они уволили десятки доверенных лиц Ньюмана. Всего потеряли работу более 2400 сотрудников — от бухгалтеров среднего звена до обслуживающего персонала.

Всего потеряли работу более 2400 сотрудников — от бухгалтеров среднего звена до обслуживающего персонала.

Совет директоров позволял Адаму терроризировать сотрудников и растрачивать миллиарды долларов впустую, им было наплевать. Но стоило ему встать между ними и их личной прибылью, они его уничтожили.

Бывший топ-менеджер WeWork

Совет директоров мог бы взять компанию под строгий контроль и начать сложную работу по перестройке. Вместо этого он предложил сделку Масаёси Сону из SoftBank.

Вместо этого он предложил сделку Масаёси Сону из SoftBank.

В сущности директора согласились передать компанию Сону, если он даст компании в долг и потратит $3 млрд на выкуп долей Ньюмана и дургих инвесторов. Benchmark получила бы около $300 млн. Ньюман около $725 млн. Предложение приняли единогласно.

Такая сделка устраивала всех, кроме сотрудников WeWork и других миноритарных инвесторов. Более 90% сотрудников компании, у которых были акции или опционы, остались ни с чем.

Пандемия показала несостоятельность WeWork

Когда по миру распространился коронавирус, принципы WeWork: близко расположенные столы, общие конференц-залы, офисные «счастливые часы», оказались несостоятельными.

Хотя почти все офисы продолжают работать, клиентов мало. С начала 2020 года года компания уволила еще несколько тысяч сотрудников.

В апреле 2020 года Масаёси Сон и SoftBank сказали, что продолжат управлять WeWork, но не выплатят $3 млрд Ньюману и другим инвесторам. В ответ особая комиссия совета директоров WeWork под руководством Данлеви направила иск против SoftBank. Ньюман также подал иск.

WeWork заявила, что планирует достичь рентабельности к 2021 году, и аналитики считают, что в долгосрочной перспективе компания может достичь успеха. В этом ей поможет тот же фактор, что и привел к ее быстрому росту — гигантский размер инвестиций.

Десятилетиями венчурные инвесторы успешно играли роль рассудительных меритократов, которые дают деньги тем, кто сможет извлечь из них максимум выгоды.

Но сейчас они скорее представляют собой цинизм современного капитализма, который поощряет изворотливых посредников и напыщенных шарлатанов, а не трудолюбивых сотрудников и творческих предпринимателей.

Нельзя винить Адама Ньюмана за то, какой он есть. Всем было ясно, что он продает нечто слишком хорошее, чтобы быть правдой. Но можно винить венчурных инвесторов.

Когда ты оказываешься в стартап-индустрии, встречаешь столько удивительных предпринимателей с прекрасными идеями.

А затем смотришь, как инвесторы дают им слишком много денег, толкают их к сомнительным решениям и заставляют бизнес расти как можно быстрее. Компания прогорает.

Но что бы ни произошло, инвесторы остаются в выигрыше.

Джереми Ньюнер

основатель сети коворкингов NextSpace

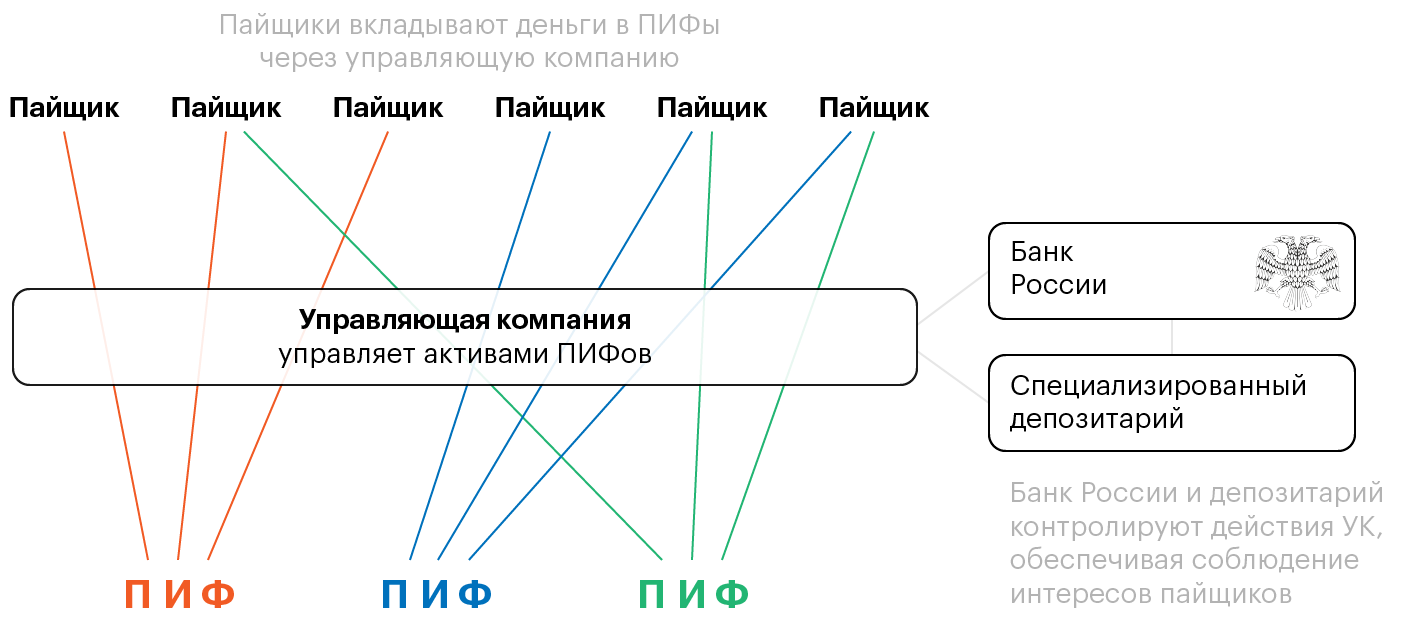

Куда пенсионные фонды вкладывают накопления россиян

Негосударственные пенсионные фонды (НПФ) имеют право вкладывать накопления граждан в акции, корпоративные и государственные облигации (ОФЗ), российские валютные облигации, а также размещать средства на депозитах. При этом клиенты, как правило, не знают наверняка, в куда конкретно вкладываются их деньги — НПФ обязаны раскрывать данные только о типе активов и их доле в портфеле. В результате человек не знает, вложены средства фонда в ценные бумаги «Газпрома» или какой-либо небольшой компании.

При этом клиенты, как правило, не знают наверняка, в куда конкретно вкладываются их деньги — НПФ обязаны раскрывать данные только о типе активов и их доле в портфеле. В результате человек не знает, вложены средства фонда в ценные бумаги «Газпрома» или какой-либо небольшой компании.

В развитых странах пенсионные фонды уже давно раскрывают информацию, куда они инвестируют. В США значительная доля пенсионных денег приходится на фонды ведущих инвестиционных компаний Vanguard, Fidelity, Blackrock. В Евросоюзе требуют не только раскрывать информацию о вложениях, но и чтобы они соответствовали факторам ответственного инвестирования, когда приоритет отдается тем компаниям и проектам, которые позволяют улучшить экологию и социальную среду в обществе.

С 1 июля 2021 года все негосударственные пенсионные фонды в России должны будут раскрывать информацию о том, во что они вкладывают деньги вкладчиков. Это означает, что любой желающий сможет оценить, в какие активы вкладывается фонд, какой стратегии он придерживается. На текущий момент два крупных НПФ уже полностью раскрыли состав портфелей: НПФ Сбербанка и НПФ «Сафмар».

На текущий момент два крупных НПФ уже полностью раскрыли состав портфелей: НПФ Сбербанка и НПФ «Сафмар».

Какую же информацию сможет почерпнуть вкладчик из новых отчетов? Следует сказать, что требования по раскрытию информации регулятор установил довольно подробные. НПФ должны будут предоставлять информацию в отношении каждого конкретного актива с указанием его доли в фонде. Таким образом, вкладчик может оценить, насколько рисковой является стратегия фонда, как меняется удельный вес той или иной ценной бумаги в портфеле. В конечном итоге можно сделать вывод о том, соответствует ли инвестиционная стратегия фонда долгосрочным целям вкладчика.

С чем сравнивать? Например, с биржевыми индексами. Мосбиржа предлагает три индекса пенсионных накоплений, которые можно использовать для этих целей. Индексы распределены с точки зрения риска: от «агрессивного» до «консервативного». В первом — больше акций, в последнем — только консервативные инструменты, такие как облигации. Сравнивать стратегию НПФ имеет смысл с тем индексом, который в наибольшей степени соответствует доле акций в портфеле фонда, при этом можно взять среднюю долю за несколько лет.

«Необходимо защитить интересы людей, которые вкладывают свои деньги в рынок ценных бумаг»

Низкие ставки по вкладам и защита инвесторов стали темами для обсуждения президента России Владимира Путина с представителями ЦБ и банковским сообществом.Приводим ключевые высказывания

1. Но что хотел бы подчеркнуть: вместе с кредитными ставками снижаются и ставки по депозитам. Это вы прекрасно знаете, мы все это знаем. Следовательно, получают развитие другие формы финансовых вложений, в том числе покупка ценных бумаг, а это по определению более рискованно, чем банковские вклады.

Необходимо защитить интересы людей, которые вкладывают свои деньги в рынок ценных бумаг, но при этом не являются, конечно, профессиональными инвесторами, нужно позаботиться о снижении их рисков. Нам не хватало только второго издания обманутых дольщиков, понимаете? На это прошу обратить самое серьезное внимание, прошу сегодня отдельно остановиться на этом вопросе.

Нам не хватало только второго издания обманутых дольщиков, понимаете? На это прошу обратить самое серьезное внимание, прошу сегодня отдельно остановиться на этом вопросе.

2. Активно создаются так называемые экосистемы, где современные, передовые решения используются буквально на каждом этапе работы с клиентами, охватывают как традиционные банковские сервисы, так и новые, перспективные направления.

Такие действительно кардинальные изменения ведут к трансформации банковского сектора. Однако в ходе этого процесса возникают не только новые возможности для бизнеса, для граждан, но и дополнительные риски. И чтобы предотвратить, снизить потенциальные риски, необходимо своевременно, с опережением настраивать регуляторную базу в цифровой сфере, заниматься вопросами кибербезопасности, а также предусматривать такие механизмы, чтобы инвестиции банков в другие, непрофильные для них сектора не ставили под угрозу сохранность средств вкладчиков.

Чем обернулось ралли GameStop для участника WallStreetBets, отец которого является основателем компании

Бен Кусин, давний член сообщества Reddit, принял активное участие в нашумевшей битве трейдеров против хдеж-фондов, главным инструментом которой стали акции GameStop.

Кусин зарегистрирован на Reddit уже более 13 лет. Он часто сидит на форуме WallStreetBets, участники которого как раз и решили вызвать мощный всплеск торговли акциями GameStop в последние недели.

Продолжение

Американские инвесторы вкладывают в британскую киноиндустрию

Фото: Star Academy

Инвесторы из США и других стран вкладывают миллиарды долларов на расширение новых киностудий в Великобритании, где налоговые льготы привлекают кинематографистов и телевизионные компании. В условиях пандемии COVID-19 потребление видеоконтента выросло многократно. Об этом пишет Wall Street Journal.

Хотя пандемия нанесла удар по многим секторам коммерческой недвижимости от отелей до торговых и деловых центров, инвестиции, связанные с производством контента, сохранили активность. Люди, вынужденные сидеть дома, потребляют больше контента, чем когда-либо прежде.

По результатам исследования Nielsen, оставаясь в самоизоляции 76% опрошенных потребителей изменили привычки, связанные с хобби и потреблением контента. 18% опрошенных стали больше смотреть видео.

18% опрошенных стали больше смотреть видео.

Сейчас нвесторы в недвижимость, такие как Blackstone Group, активизируют свои обязательства по созданию студийной недвижимости с двумя партнерствами недалеко от Голливуда. Некоторые инвесторы делают то же самое в Лондоне. В ноябрьской сделке Hackman Capital Partners из Лос-Анджелеса согласились инвестировать около £300 млн в объект под названием Eastbrook Studios, расположенный в 22 км к востоку от центра Лондона. Работа над проектом должна начаться в первом квартале 2021 года и завершиться через 18-24 месяца.

«Контент — это растущий бизнес, люди потребляют больше контента, чем когда-либо прежде», — сказал генеральный директор Hackman Capital Partners Майкл Хакман.

Недавно Hackman Capital Partners привела группу инвесторов в сделку по приобретению киностудии в Нью-Йорке, которая снимала сериалы «Клан Сопрано», «Рокфеллер Плаза 30» и «Секс в большом городе». Хакман говорит, что он также делает ставку на Лондон.

«В Великобритании очень привлекательная программа налоговых льгот, а нам этого очень сейчас не хватает», — заявил он.

Британское правительство предлагает налоговые скидки до 25% для художественных фильмов с 2007 года. В 2013 и 2014 годах они расширились до высококачественного телевизионного контента, анимации и видеоигр. Налоговые льготы и ослабление валюты делают Великобританию привлекательной альтернативой Голливуду, сказал Адриан Уттон, генеральный директор Film London и Британской комиссии по кинематографии.

«Есть разница в ценах между двумя странами из-за налоговых льгот в Великобритании и чрезвычайно благоприятного обменного курса», — добавил он.

В 2019 году бюджеты британского кино и высококачественного телевидения достигли £3,62 млрд, что примерно на 50% больше, чем в 2015 году, согласно данным Британского института кино.

Крупнейший игрок в британском кинобизнесе Pinewood Group, инвестирует в общей сложности £1 млрд в расширение двух студий в Пайнвуде, в 16 км к западу от Лондона, и в Шеппертоне, к юго-западу от британской столицы.

Обе студии были созданы в 1930-х годах. Здесь снимались «Третий человек» и «Оливер!». Недавно в студии были сняты «Ультиматум Борна» и «Звездные войны: Скайуокер: восхождение».

Здесь снимались «Третий человек» и «Оливер!». Недавно в студии были сняты «Ультиматум Борна» и «Звездные войны: Скайуокер: восхождение».

Также есть планы увеличить площадь в Шеппертоне, что даст студиям в общей сложности 64 сцены, большинство из которых уже были предварительно арендованы Walt Disney и Netflix. Для сравнения: Warner Bros. имеет 36 сцен в Бербанке, Калифорния.

Ранее мы писали, что в Европе растет спрос на логистическую недвижимость.

Уилл Смит, Роберт Дауни-младший и другие звездные инвесторы. Во что они вкладывают деньги

Состояния звезд базируются не только на миллионных гонорарах за роли в фильмах и записи музыкальных альбомов. Селебрити активно инвестируют и даже основывают собственные венчурные компании.

Уходят в прошлое времена, когда звезды любили похвастаться баснословными тратами на невероятные яхты и навороченные спорткары. В современном мире инкрустированные бриллиантами бюстгальтеры за $10 млн и прочие предметы показной роскоши выходят из моды. Гонорары между тем растут, так куда их тратить? Можно заставить деньги работать — например, превратить десять миллионов в сто. Некоторым это удается.

Гонорары между тем растут, так куда их тратить? Можно заставить деньги работать — например, превратить десять миллионов в сто. Некоторым это удается.

По данным tide.co, за 2019 г. инвестиции звезд составили около $2,3 млрд, и с годами их объем только растет.

Любимые сферы инвестиций знаменитостей

• Программное обеспечение — $5,22 млрд

• Е-commerce — $3,15 млрд

• Ритейл — $2,06 млрд

• Мобильные технологии — $2,01 млрд

• Еда, напитки и гостеприимство — 1,99 млрд

• Путешествия и стиль жизни — $1,99 млрд

• Потребительский сектор — $1,88 млрд

• Производство — $1,6 млрд

• Финансы — $1,69 млрд

Эштон Кутчер

Когда Эштон Кутчер выиграл конкурс моделей, то променял учебу в университете на покорение Голливуда. А когда актера настигла слава, ему пришлось изрядно постараться, чтобы его перестали воспринимать только как смазливого героя романтических комедий и мужа (теперь уже бывшего) знаменитой Деми Мур. Но и этого он добился: в 2016 г. Кутчер впервые оказался на обложке не глянцевого журнала, а Forbes — и не в роли кинозвезды, а в качестве талантливого венчурного капиталиста, компания которого из $30 млн за шесть лет сделала $250 млн.

Но и этого он добился: в 2016 г. Кутчер впервые оказался на обложке не глянцевого журнала, а Forbes — и не в роли кинозвезды, а в качестве талантливого венчурного капиталиста, компания которого из $30 млн за шесть лет сделала $250 млн.

How Ashton Kutcher & Guy Oseary built a $250M portfolio with Uber, Airbnb etc via @forbes: https://t.co/1gaNpxeRXT pic.twitter.com/XFmQA5lEnT

— Zack O’Malley Greenburg (@zogblog) March 23, 2016

В 2010 г. Кутчер вместе с друзьями основал венчурную компания A-Grade Investments. Их основной профиль — инвестиции в технологические стартапы, но в портфеле есть разнообразные активы. Компания удачно вложилась в начало развития Airbnb, Houzz и Spotify, а также в цифровые медиа и стартапы по разработке программного обеспечения и приложений.

Так, в 2011 г. Кутчер удачно инвестировал в Uber $500 тыс. Это незначительная сумма для того, кто в то время получал $20 млн за один сезон съемок в сериале «Два с половиной человека» — где, кстати, играл молодого миллионера. Среди других инвестиций A-Grade Investments — Skype, соцсеть Pinterest, интернет-магазин Warby Parker, облачная платформа Zenefits, приложения Shazam, Flipboard и Duolingo.

Среди других инвестиций A-Grade Investments — Skype, соцсеть Pinterest, интернет-магазин Warby Parker, облачная платформа Zenefits, приложения Shazam, Flipboard и Duolingo.

Ирвин «Мэджик» Джонсон

Пятикратный чемпион НБА и один из величайших ее игроков в истории, олимпийский чемпион Ирвин Джонсон — звезда баскетбола и владелец едва ли не старейшей «звездной» инвестиционной компании.

Magic Johnson Enterprises была основана в 1987 г. Компания не просто носит его имя, Джонсон является генеральным директором и председателем совета директоров. Поначалу Джонсон инвестировал в рестораны TGI Friday’s, Burger King и Starbucks, туристические компании, фонды недвижимости, кинотеатры и спортзалы, затем значительно расширил свой портфель. Сейчас он владеет контрольными пакетами акций финансовой компании EquiTrust и компании по обслуживанию предприятий общепита SodexoMAGIC.

I delivered a powerful keynote today in Miami about investing and how I built my company to a room full of investors, bankers, and financial institutions from around the world.

— Earvin Magic Johnson (@MagicJohnson) February 13, 2020To my surprise, two of my business partners were in the audience! pic.twitter.com/5CfvdPiNRB

Среди инвестиций бывшего баскетболиста также вложения в технологические компании, медиа, производителей спортивных товаров.

Джаред Лето

Джокер в «Отряде самоубийц», обладатель премии Оскар за роль в фильме «Далласский клуб покупателей» — но Джаред Лето чаще представляется не как звезда Голливуда, а как музыкант. В то же время, в финансовой среде он известен как успешный и рисковый инвестор — сам Джаред говорит, что придерживается весьма агрессивной тактики инвестирования.

Лето — актер, музыкант, рисковый инвестор

Он участвовал в ранних раундах финансирования Airbnb и Uber. Можно заметить, что его интересуют технологические стартапы: так, Лето инвестировал в компанию Nest, которая разрабатывает технологии умного дома — еще до того, как ее купила Google и сделала одним из своих подразделений. Лето вложил деньги в сервис цифровой подписи Docusign, приложение для медитации Headspace, платформу Modern Health, которая помогает работодателям поддерживать психическое здоровье сотрудников, платформу видеорекламы Nom. И, что весьма символично, вокалист группы 30 Seconds To Mars инвестировал в ракетостроительную компанию Relativity Space.

Можно заметить, что его интересуют технологические стартапы: так, Лето инвестировал в компанию Nest, которая разрабатывает технологии умного дома — еще до того, как ее купила Google и сделала одним из своих подразделений. Лето вложил деньги в сервис цифровой подписи Docusign, приложение для медитации Headspace, платформу Modern Health, которая помогает работодателям поддерживать психическое здоровье сотрудников, платформу видеорекламы Nom. И, что весьма символично, вокалист группы 30 Seconds To Mars инвестировал в ракетостроительную компанию Relativity Space.

Насир «Нас» Джонс

Нас выпустил 8 платиновых и мультиплатиновых альбомов, один из которых называют лучшим хип-хоп альбомов всех времен и народов. При этом Джонс — один из основателей венчурного фонда QueensBridge Venture Partners.

Деньги рэпер предпочитает вкладывать в технологические компании, разработку программного обеспечения и приложений, а также финансовые компании. Среди его инвестиций — DeviantArt, Coinbase и ставшее знаменитым в этом году Robinhood, приложение для торговли акциями.

Среди его инвестиций — DeviantArt, Coinbase и ставшее знаменитым в этом году Robinhood, приложение для торговли акциями.

Снуп Догг

Еще один рэпер, и тоже инвестор Robinhood. Также у него есть доля в Reddit.

И еще у музыканта собственная марка одежды

Когда-то Снуп Догг выпустил книгу Rolling Words, каждый лист которой был предназначен для сворачивания в самокрутку. Обложка книги была изготовлена из конопли, а чиркнув об корешок, можно было зажечь спичку. Сейчас рэпер явно придерживается тактики «инвестируй в то, что любишь» — активно вкладывает средства в индустрию легальной марихуаны, которая развивается в США.

Бейонсе

В 2019 г. певица заняла 6-е место в списке самых высокооплачиваемых музыкантов по версии Forbes.

Похоже, эта звезда не чужда бриллиантам

Бейонсе — звезда, у которой следует поучиться правильному заработку на корпоративах. За выступление на корпоративном событии Uber в 2015 г. певица попросила в качестве оплаты не деньги, а акции. После выхода компании на IPO оказалось, что доля Бейонсе оценивается в $9 млн.

Роберт Дауни-младший

Дауни-младший трижды возглавлял список самых высокооплачиваемых актеров Голливуда по версии Forbes. Куда инвестировались его гонорары? В 2011 г. Дауни-младший основал компанию Downey Ventures и вкладывает деньги в технологические компании, цифровую индустрию и медиа.

Роберт Дауни-младший: бонсай и баланс с природой

В 2020 г. «железный человек» основал инвестиционную группу Footprint Coalition, которая инвестирует в технологии для защиты окружающей среды — например, информационную платформу Arcadia Earth и стартап по выращиванию насекомых Ynsect.

«железный человек» основал инвестиционную группу Footprint Coalition, которая инвестирует в технологии для защиты окружающей среды — например, информационную платформу Arcadia Earth и стартап по выращиванию насекомых Ynsect.

Уилл Смит

Уилл Смит признается, что как инвестор он «легко впечатляется». Он создал венчурный фонд Dreamers VC, который вкладывает деньги в разработку решений социальных проблем, а также в разнообразные стартапы.

Уилл Смит в гостях у Билла Гейтса

Среди инвестиций — медицинские компании Genome Medical и Nurx, производство чая Boba Guys, фитнес-приложение Tonal и два стартапа Илона Маска — The Boring Company и Neuralink.

БКС Мир инвестиций

Новости: Газета.Ru: Компании вкладывают в бренд

Газета. Ru вместе с нашим директором по стратегии Фарой Кучкаровым попыталась разобраться, как бренд компании влияет на её рыночную капитализацию и в каких случаях не обойтись без ребрендинга.

Ru вместе с нашим директором по стратегии Фарой Кучкаровым попыталась разобраться, как бренд компании влияет на её рыночную капитализацию и в каких случаях не обойтись без ребрендинга.

Газета.Ru вместе с нашим директором по стратегии Фарой Кучкаровым попыталась разобраться, как бренд компании влияет на её рыночную капитализацию и в каких случаях не обойтись без ребрендинга.

Рыночная капитализация компаний все больше зависит от стоимости их бренда, констатируют экономисты. В некоторых случаях цена логотипа компании, его узнаваемости и лояльности аудитории к бренду составляет до половины от рыночной капитализации. Российские компании пока не затронуты этим глобальным трендом, считают эксперты, но интерес к ребрендингу у российского бизнеса растет.

Пока «удельный вес» бренда в капитализации российских компаний играет незначительную роль, констатируют опрошенные «Газетой.Ru» эксперты. «Впрочем, многие российские компании стали понимать необходимость собственного имиджа, — отмечает директор по стратегии брендингового агентства Depot WPF Фара Кучкаров. — Вопросами позиционирования, создания своего логотипа и визуального языка занимаются не только частные компании, но даже государственные холдинги, госкомпании, ведомства. При этом причины, подталкивающие организации к смене имиджа, могут быть различными».

— Вопросами позиционирования, создания своего логотипа и визуального языка занимаются не только частные компании, но даже государственные холдинги, госкомпании, ведомства. При этом причины, подталкивающие организации к смене имиджа, могут быть различными».

В их числе — поиск новой целевой аудитории. «Если компания провела соцопрос и выяснила, что наибольший доход им приносят, например, не домохозяйки 30–40 лет, как считалось ранее, а хипстеры, то бренд должен нести соответствующую визуальную культуру и посылы, понятные новой аудитории», — объясняет Кучкаров. То же самое касается и экономического кризиса: с изменением поведения потребителей бренд должен отражать новые, понятные покупателю ценности. «Если в спокойные годы компания могла совершенно четко работать на крепкий средний класс, то сейчас акцент делается на доступности, открытости, нужно охватывать больше аудиторий в связи с падением платежеспособности», — говорит эксперт.

Если компания меняет рынки сбыта или же планирует серьезно расширить свое присутствие, то ребрендинг необходим. «Это достаточно сильный повод даже для смены названия компании или хотя бы перевода ее названия на английский язык. Достаточно вспомнить S7, когда авиаперевозчик выходил на международный рынок», — приводит пример Кучкаров. Авиакомпания выбрала яркий запоминающийся зеленый цвет, который мало ассоциируется с полетами, в числе первых стала предоставлять технологичные услуги. Для крупных компаний поводом для обновления бренда могут служить даже геополитические факторы. «Если имидж страны у зарубежных партнеров вызывает вопросы, это неизбежно может быть экстраполировано и на холдинги, связанные с ней», — считает эксперт.

«Это достаточно сильный повод даже для смены названия компании или хотя бы перевода ее названия на английский язык. Достаточно вспомнить S7, когда авиаперевозчик выходил на международный рынок», — приводит пример Кучкаров. Авиакомпания выбрала яркий запоминающийся зеленый цвет, который мало ассоциируется с полетами, в числе первых стала предоставлять технологичные услуги. Для крупных компаний поводом для обновления бренда могут служить даже геополитические факторы. «Если имидж страны у зарубежных партнеров вызывает вопросы, это неизбежно может быть экстраполировано и на холдинги, связанные с ней», — считает эксперт.

И все же наиболее частая причина ребрендинга — быстроменяющиеся технологии, как те, которые использует сама компания, так и те, которые используются в повседневной жизни. «Интернет и развитие мобильного интернета, появление интерфейсов или технологий (таких как HTML 5), которые формируют определенную визуальную эстетику, меняют привычки и восприятие потребителей, их представление о прекрасном, все это очень сильный драйвер», — объясняет Кучкаров. По его словам, те бренды, которые не соответствуют этому представлению, выглядят в интернете достаточно «чужеродно» или имеют как минимум негибкие коммуникации, которые сложно адаптировать под новые форматы.

По его словам, те бренды, которые не соответствуют этому представлению, выглядят в интернете достаточно «чужеродно» или имеют как минимум негибкие коммуникации, которые сложно адаптировать под новые форматы.

Этот авангардный ETF может сделать вас мультимиллионером с нулевыми усилиями

Достичь статуса миллионера непросто, особенно если вы зарабатываете средний доход. Но заработать 1 миллион долларов или больше можно, даже если вы еще не богаты.

Инвестирование в фондовый рынок — отличный способ разбогатеть. Для начала вам не нужно много денег, и при правильной стратегии вы можете заработать более 1 миллиона долларов.

Однако некоторые инвестиции лучше других, и очень важно вкладывать средства в правильные места, чтобы получить максимальную отдачу от вложенных средств.В частности, есть одно вложение, которое может помочь вам заработать много денег с минимальными усилиями с вашей стороны.

Источник изображения: Getty Images.

Выбор правильных инвестиций

Выбор акций может быть сложной задачей, потому что есть, казалось бы, неограниченный выбор. Одним из популярных типов инвестиций является биржевой фонд (ETF), группа акций или облигаций, объединенных в одну инвестицию. Когда вы инвестируете в ETF, вы фактически инвестируете в десятки или сотни акций одновременно.

Vanguard S&P 500 ETF (NYSEMKT: VOO) отслеживает S&P 500 . Другими словами, фонд содержит все акции компаний, котирующихся на S&P 500.

ETFS&P 500 несут меньший риск, чем многие другие типы инвестиций, что делает их разумным выбором для долгосрочных инвесторов. Эти фонды отслеживают фондовый рынок в целом, так что вы почти гарантированно получите положительную прибыль в долгосрочной перспективе.

VOO данные от YCharts.

Во многих случаях инвестиции с меньшим риском также имеют более низкую доходность. Но с момента создания в 2010 году ETF Vanguard S&P 500 приносил в среднем около 15% годовых.

Если вы инвестируете 400 долларов в месяц в этот ETF, принося 15% годовой доходности своих инвестиций, вы бы сэкономили около 2,087 миллиона долларов через 30 лет.

Максимально эффективное использование денег

Терпение — это ключ к долгосрочным инвестициям, таким как S&P 500 ETF, потому что требуется время, чтобы увидеть существенную прибыль.Но чем дольше вы будете оставлять деньги в покое, тем больше сможете заработать.

Также имейте в виду, что ETF на S&P 500 — это инвестиции без участия пользователя. Вам не нужно беспокоиться о покупке или продаже акций или о выборе акций для инвестирования. Все, что вам нужно делать, — это ежемесячно инвестировать понемногу, а затем позволить фонду сделать остальную работу за вас.

Одна из лучших особенностей инвестирования в ETF S&P 500 заключается в том, что предел того, сколько вы можете заработать, — это небо. Если вы сможете вкладывать немного больше каждый месяц или позволить своим деньгам расти еще несколько лет, вы можете заработать даже более 2 миллионов долларов.

Скажем, например, вы инвестируете 600 долларов в месяц в Vanguard S&P 500 ETF с годовой доходностью 15%. Если вы будете последовательно инвестировать в течение 35 лет, вы получите колоссальные 6,344 миллиона долларов.

Даже если вы не получаете 15% прибыли каждый год, регулярные сбережения могут помочь вашим деньгам расти в геометрической прогрессии. Если вы зарабатываете в среднем 10% годовых, например, инвестируя 600 долларов в месяц, вы сэкономите почти 2 миллиона долларов через 35 лет. Таким образом, даже если фондовый рынок не приносит выдающихся доходов, вы все равно можете достичь статуса мультимиллионера.

Не нужно быть экспертом, чтобы заработать много денег на фондовом рынке. Разумно выбирая инвестиции и последовательно инвестируя, стать мультимиллионером проще, чем вы думаете.

2 акции фантастического роста, которые стоит купить прямо сейчас

Каждый инвестор всегда ищет акции следующего значительного роста для покупки. Не у всех акций есть то, что нужно для получения огромной прибыли, но у некоторых есть.В этом видео Motley Fool Live , записанном 9 февраля 2021 г., , Ведущий The Wrap Джейсон Холл и Fool.com Кейт Спейтс обсуждают две акции фантастического роста, которые стоит купить прямо сейчас, и которые готовы стать крупными выигрышами.

Не у всех акций есть то, что нужно для получения огромной прибыли, но у некоторых есть.В этом видео Motley Fool Live , записанном 9 февраля 2021 г., , Ведущий The Wrap Джейсон Холл и Fool.com Кейт Спейтс обсуждают две акции фантастического роста, которые стоит купить прямо сейчас, и которые готовы стать крупными выигрышами.

Джейсон Холл: Да, давайте перейдем к размышлениям об инвестиционных возможностях прямо сейчас в сфере здравоохранения. Есть пара акций, о которых, я знаю, вы хотели поговорить, чем вы хотите с нами поделиться?

Кейт Спейтс: Они не имеют ничего общего с COVID-19.Ну, может быть, что-то вроде того. Но одна из акций, которую, как мне кажется, сейчас не составляет труда купить, — это акция под названием Cresco Labs (OTC: CRLBF). Это оператор каннабиса в США, он работает во многих штатах.

Это оператор каннабиса в США, он работает во многих штатах.

Вы не можете купить ее на основных фондовых биржах США прямо сейчас, потому что марихуана все еще незаконна на федеральном уровне. Но тикер, их CRLBF, он доступен в США без рецепта.

Cresco Labs — просто солидная компания. Это один из крупнейших операторов каннабиса с несколькими штатами.Рыночная капитализация сейчас составляет около трех с половиной миллиардов долларов, я думаю, что действительно бросается в глаза в этой рыночной капитализации, так это то, что она намного ниже, чем у аналогов Cresco. У многих из этих аналогов доход находится на том же уровне, что и у Cresco Labs, поэтому Cresco ни в коем случае не является ценным акциями — ни одна из акций марихуаны — но по сравнению с аналогами Cresco Labs на самом деле имеет довольно привлекательную оценку.

Как я уже сказал, они находятся в нескольких штатах, включая их родной штат Иллинойс, где есть быстрорастущий рынок рекреационной марихуаны. Недавно Cresco получила лицензию на продажу рекреационной марихуаны в Аризоне, где они уже присутствуют на медицинском рынке. В ноябре Аризона проголосовала за легализацию рекреационной марихуаны, так что рынок открывается, поэтому у Cresco есть отличные возможности для роста. Нью-Джерси недавно также проголосовал за легализацию рекреационной марихуаны, я думаю, вы увидите, как Cresco выходит на этот рынок. В Нью-Йорке много шума из-за легализации рекреационной марихуаны, поэтому я думаю, что возможности Cresco действительно велики.

Недавно Cresco получила лицензию на продажу рекреационной марихуаны в Аризоне, где они уже присутствуют на медицинском рынке. В ноябре Аризона проголосовала за легализацию рекреационной марихуаны, так что рынок открывается, поэтому у Cresco есть отличные возможности для роста. Нью-Джерси недавно также проголосовал за легализацию рекреационной марихуаны, я думаю, вы увидите, как Cresco выходит на этот рынок. В Нью-Йорке много шума из-за легализации рекреационной марихуаны, поэтому я думаю, что возможности Cresco действительно велики.

Затем добавьте ко всему, что реальные перспективы того, что Конгресс отменит уголовную ответственность за марихуану в этом году. Если это произойдет, есть несколько вещей, на которые следует обратить внимание: номер 1, Cresco, как я уже упоминал, сейчас торгует без рецепта, декриминализация откроет возможность для Cresco включить свои акции в одну из основных акций. биржах, NASDAQ (NASDAQ: NDAQ) или Нью-Йоркской фондовой бирже, что сделает ее более доступной для многих инвесторов. Например, платформа Robinhood не предлагает многие из этих внебиржевых акций, вы не можете купить Cresco Labs на Robinhood прямо сейчас.Если это случилось, Креско …

Например, платформа Robinhood не предлагает многие из этих внебиржевых акций, вы не можете купить Cresco Labs на Robinhood прямо сейчас.Если это случилось, Креско …

Hall: Одно это в 10 раз превышает рыночную капитализацию.

Speights: Да. Да, точно. [смеется]

Зал: Ну, все равно на несколько недель.

Speights: Да. Да. Но это имело бы существенное значение, даже если не считать десятикратных явлений, которые мы наблюдали на некоторых из этих акций Robinhood. Но это стало бы огромным катализатором роста акций.

Я думаю, что если вы сравните запасы марихуаны в США с их канадскими аналогами, то стоимость акций марихуаны в США будет намного ниже в зависимости от дохода, который они генерируют.Я думаю, что это станет огромным катализатором для Cresco Labs. Я также думаю, что только доступ к финансовым услугам — прямо сейчас есть некоторые федеральные законы, которые запрещают доступ к традиционным банковским услугам для компаний, занимающихся каннабисом, и которые могут измениться в этом году или вступить в силу, возможно, начиная со следующего.

Предполагая, что все это пройдет через Конгресс, и я думаю, что так и будет, и поэтому я думаю, вы увидите, что 2021 год станет, возможно, самым большим годом для американских запасов марихуаны за всю историю, а Cresco Labs — одна из тех акций, которые я считаю лучшими. готовы извлечь из этого выгоду.Если вы из тех инвесторов, которые готовы вкладывать средства в акции марихуаны, вам стоит проверить Cresco Labs.

Еще мне очень понравился Guardant Health (NASDAQ: GH), там тикер — GH. Guardant Health — пионер в области жидкостной биопсии.

Если вы не знакомы с тем, что такое жидкая биопсия: когда вы думаете о биопсии, вы думаете о разрезе, врач врезается в пациента, чтобы сделать биопсию ткани, чтобы отправить ее на анализ, чтобы узнать, есть ли у него рак.Но жидкая биопсия — это анализ крови (обычно это кровь, это могут быть другие жидкости организма, но обычно это кровь). Что они делают, так это анализируют кровь и могут обнаруживать ДНК опухолевых клеток или фрагменты ДНК опухолевых клеток в кровотоке, и они анализируют ДНК, чтобы определить, присутствует ли рак, и у этого есть огромные возможности.

Guardant Health — пионер в этой области, у них уже есть три продукта на рынке, их флагманский продукт — это сопутствующий диагностический тест Guardant360 для некоторых видов иммунотерапии рака, и продажи его стремительно растут.Но их большая возможность заключается в мониторинге рецидивов рака и раннем обнаружении рака. Что касается мониторинга рецидивов, Guardant Health запускает свой первый продукт под названием Guardant Reveal, они запускают его в первом квартале, я думаю, у него большие возможности, а затем они проводят клинические исследования другого жидкого биоптата, который может обнаружить рак на очень ранних стадиях. Я думаю, вы увидите больше новостей в этом году.

Общий объем рынка таких продуктов превышает 50 миллиардов долларов в год.Рыночная капитализация Guardant Health сейчас составляет около 16 миллиардов долларов, и мне это очень нравится. Дэвид Гарднер, соучредитель Motley Fool, говорит об инвестировании в такие компании, которые создают будущее, в которое вы верите. Я перефразирую то, что он говорит. Но Guardant Health — это тот вид акций, который делает это для меня. Они могут изменить динамику диагностики рака с помощью того, что они делают, и заработать много денег на этом процессе, и я люблю инвестировать в такие акции.

Я перефразирую то, что он говорит. Но Guardant Health — это тот вид акций, который делает это для меня. Они могут изменить динамику диагностики рака с помощью того, что они делают, и заработать много денег на этом процессе, и я люблю инвестировать в такие акции.

SPAC, 4 сектора, на которые стоит обратить внимание: Марк Юско из Morgan Creek

- Morgan Creek Capital Management запустила третий ETF, чтобы извлечь выгоду из бума SPAC.

- Основатель Марк Юско разбирает стратегию и то, как она может быть выгодна на медвежьем рынке.

- Юско, крипто-бык, разделяет 3 других сектора, за которыми стоит наблюдать на фоне безумия SPAC.

- Посетите бизнес-раздел Insider, чтобы узнать больше.

компании по приобретению специального назначения были одними из самых обсуждаемых инвестиционных тенденций прошлого года. По данным SPAC Insider, после всех запусков SPAC в 2020 году более чем втрое больше, чем в 2019 году.

Кажется, он есть у всех, от Колина Каперника до Билла Акмана и Билли Бина.Теперь они даже стали предметом рэп-песни «SPAC Dream», у которой более 98 000 просмотров на YouTube.

Стремительный рост числа SPAC дополняет новый класс биржевых фондов с инвестиционными стратегиями, ориентированными на фирмы с пустыми чеками.

ETF, созданный компанией Morgan Creek — Exos SPAC (SPXZ), входит в число запускаемых. Это первый продукт Morgan Creek Capital Management для розничных инвесторов с активами под управлением на 47 миллионов долларов.

Его стратегия отличается от двух предшествующих ему ETF: SPAC и ETF нового выпуска (SPCX) и ETF Defiance Next Gen SPAC Derived (SPAK).Но в некотором смысле все три дополняют друг друга, сказал Марк Юско, основатель и главный инвестиционный директор Morgan Creek Capital Management.

SPXZ преимущественно инвестирует в SPAC после IPO и в некоторые SPAC до IPO, используя активный подход. Каждая доля в фонде имеет одинаковый вес, и эта стратегия, по словам Юско, хорошо подходит для перехода от бычьего рынка к медвежьему рынку акций.

«Мы определенно верим, что рынки высоко ценятся по многим параметрам», — сказал Юско.«Они были самыми переоцененными за всю историю, и меня это определенно беспокоит».

Когда цикл закончится, импульсные стратегии, которые, как правило, преследуют самые дорогие акции, исчезнут, а стратегии с равным весом будут сиять, сказал Юско.

В этой переоцененной среде, по словам Юско, инвесторы должны сосредоточиться на следующих трех компонентах, чтобы снизить риск:

- Равный вес

- Ценность

- Дисциплинированная ребалансировка

«Я думаю, вы хотите избегать однонаправленных ставок, которые могут очень быстро развернуться. , «Сказал Юско.«Тем не менее, как долго может продолжаться пузырь? Наверное, дольше, чем мы все думаем».

Ставки на одно направление сейчас рискованно, потому что, если оценки упадут, особенно в среде, где ставки также нормализуются, даже небольшое движение может значительно изменить модель дисконтирования, что сделает оценки сегодня существенно завышенными, сказал Юско.

Выбор SPAC

Команда Юско выбирает SPAC, сочетая количественный и качественный подходы.

В компаниях, которые проводят предварительное размещение акций, особое внимание уделяется управленческой команде.Юско ищет проверенных венчурных капиталистов, предпринимателей и операторов. Он избегает людей, использующих свой статус знаменитостей для сбора денег.

После IPO команда Morgan Creek определяет отрасли, секторы и бизнес-модели, которые, по их мнению, будут успешными. Управляющий портфелем Дьюи Такер использует модели искусственного интеллекта с прогнозной аналитикой, используя ранее успешные сделки, чтобы определить, что может снова сработать.

В отношении того, когда они продают, нет фиксированного правила.

Иногда это основано на нарушениях технических сигналов.В других случаях нужно придерживаться дисциплины, несмотря на количественные экраны.

«Мы считаем, что у нас больше шансов найти хороших кандидатов после слияния, которыми, как мы думаем, мы захотим владеть в течение многих лет», — сказал Юско. «Возвращаясь к нашей истории, это все равно, что покупать Google или eBay в 1996 году, или покупать Amazon в 2000 году, или покупать Alibaba в 2010 году».

«Возвращаясь к нашей истории, это все равно, что покупать Google или eBay в 1996 году, или покупать Amazon в 2000 году, или покупать Alibaba в 2010 году».

Секторы, за которыми необходимо следить

Большинство SPAC сосредоточено в секторах, которые находятся на очень ранней стадии своего жизненного цикла и у которых впереди лучшие дни, сказал Юско.В настоящее время он наблюдает за четырьмя новыми видами деятельности:

- Электрификация и автоматизация , особенно автономные транспортные средства.

- Космические путешествия и туризм , хотя, по его словам, он не так оптимистичен, как другие в отрасли.

- Электронная торговля / киберспорт / игры , секторы, использующие повсеместный доступ в Интернет.

- Цифровые активы .

Рынок цифровых активов

Произошел переход от бумажных денег и сертификатов акций к электронным CUSIP и фиатной валюте. «Следующим шагом будет переход к цифровым валютам и цифровым активам», — сказал Юско, управляющий партнер Morgan Creek Digital Assets, известный своими бычьими твитами о биткойнах и криптовалютах.

«Следующим шагом будет переход к цифровым валютам и цифровым активам», — сказал Юско, управляющий партнер Morgan Creek Digital Assets, известный своими бычьими твитами о биткойнах и криптовалютах.

«Важна не цена биткойна, а право собственности на сеть», — сказал он.

Неизбежно появление ряда SPAC для блокчейнов и криптовалют, сказал Юско, цитируя Figure Technologies, одну из венчурных инвестиций Morgan Creek Digital Asset, которая только что подала заявку на SPAC.

Компания Morgan Creek Capital установила целевую цену на биткойн на уровне 100000 долларов к середине года. Оптимистичный взгляд Юско на этот актив основан на технологии блокчейн, на которой он основан, что, по его мнению, является следующей итерацией вычислительной мощности. Он сказал, что биткойн — это «идеальный шторм ценности» со всеми свойствами золота.

«Рост биткойнов связан не столько с улучшением Биткойна, сколько с ухудшением курса доллара», — сказал Юско.

История со временем показала, что каждое правительство, имеющее чрезмерную задолженность, разрушает ценность своей бумажной валюты, сказал Юско.

«Я думаю, что очень вероятно, что мы достигнем 100 000 долларов в этом году и, возможно, даже больше, и в зависимости от того, насколько высоко мы пойдем, у нас, вероятно, будет медвежий рынок, с другой стороны, в 2022 году, даже в 2023 году, так же, как в 2018 году », — сказал Юско.

Забудьте о биткойнах: 4 акции, которые можно купить вместо

В течение почти 11 месяцев три основных индекса фондового рынка практически не останавливались. После минимума медвежьего рынка 23 марта индекс Dow Jones Industrial Average , S&P 500 и Nasdaq Composite вырос на 70%, 76% и 104% соответственно.

Тем не менее, в совокупности эти основные индексы даже близко не подходят к 672% доходности криптовалютного гиганта Bitcoin (CRYPTO: BTC) за тот же период времени.

Источник изображения: Getty Images.

Было бы разумно игнорировать ажиотаж вокруг биткойнов

Многие из тех же тезисов, которые быки превозносили годами, продолжают способствовать восхождению Биткойна. Например, фанаты по-прежнему рассматривают лимит в 21 миллион токенов как хеджирование против долгосрочной девальвации U.С. доллар по мере увеличения денежной массы.

Например, фанаты по-прежнему рассматривают лимит в 21 миллион токенов как хеджирование против долгосрочной девальвации U.С. доллар по мере увеличения денежной массы.

Энтузиасты также по-прежнему ценят Биткойн за его платежный потенциал. Сейчас большее количество предприятий принимают криптовалюту, чем когда-либо прежде, а сеть Биткойн может выполнять платежные транзакции в среднем за 10 минут. Это сравнимо с трансграничными платежами в традиционных сетях, проверка и расчет которых может занять до недели.

Самая популярная в мире цифровая валюта также получила поддержку благодаря внедрению корпоративных брендов.Производитель электромобилей Tesla недавно объявил о покупке биткойнов на сумму 1,5 миллиарда долларов, которая будет добавлена в баланс автопроизводителя.

Но вы можете быть разочарованы, если вы откажетесь от краткосрочного черлидинга и технического анализа. История ясно показывает, что, когда вложения в следующие важные дела идут параболически, они в конечном итоге рушатся. Кроме того, Биткойн полон недостатков и заблуждений, увековеченных в социальных сетях.

Кроме того, Биткойн полон недостатков и заблуждений, увековеченных в социальных сетях.

Эти быстрорастущие акции лучше покупать, чем биткойн

Вместо того, чтобы вкладывать свои кровно заработанные деньги в актив, который, кажется, не имеет реальной полезности или устойчивых преимуществ, рассмотрите следующие четыре акции роста, каждая из которых имеет ощутимые долгосрочные перспективы роста.

Источник изображения: Getty Images.

CrowdStrike Holdings

Хотя это может быть не самая быстрорастущая тенденция в этом десятилетии, есть большая вероятность, что кибербезопасность будет самой надежной возможностью роста, выражающейся в двузначных числах. По мере того как предприятия продолжают переходить в онлайн и в облако, ответственность за защиту информации о компании и потребителях ложится на сторонних поставщиков. Вот где на помощь приходит CrowdStrike Holdings (NASDAQ: CRWD).

Преимущество CrowdStrike — это облачная платформа Falcon, которая контролирует более 3 триллионов мероприятий каждую неделю. Falcon использует искусственный интеллект для улучшения выявления угроз и реагирования на них. Поскольку он был полностью построен в облаке, Falcon более маневрен, чем локальные средства безопасности. Что интересно, это еще и дешевле.

Falcon использует искусственный интеллект для улучшения выявления угроз и реагирования на них. Поскольку он был полностью построен в облаке, Falcon более маневрен, чем локальные средства безопасности. Что интересно, это еще и дешевле.

Дело в том, что клиентам CrowdStrike нравится этот продукт. За последние 3,5 года процент клиентов, имеющих как минимум четыре подписки на облачные модули, вырос с 9% до 61%. Это говорит нам о том, что платформу CrowdStrike легко масштабировать в соответствии с потребностями клиентов.

Более того, CrowdStrike только что поцарапал поверхность своего адресуемого рынка (32,4 миллиарда долларов по состоянию на 2021 финансовый год) и уже достиг своей долгосрочной цели по валовой марже по подписке в размере от 75% до 80%. Это быстро развивающийся бизнес, в который можно уверенно купить.

Источник изображения: Getty Images.

Cresco Labs

Еще одна быстрорастущая акция, которую можно купить вместо биткойнов, — это акции марихуаны Cresco Labs (OTC: CRLBF).

Многие инвесторы ломают голову над акциями марихуаны, потому что они думают, что Конгресс под руководством демократов легализует марихуану на федеральном уровне.Это далеко не само собой разумеющееся, учитывая, насколько мало согласны две политические партии нашей страны. Также стоит отметить, что президент Джо Байден только пообещал декриминализовать употребление каннабиса и перенести его на другой график. К счастью, легализация не нужна для того, чтобы горстка операторов с несколькими штатами сияла, и Cresco является частью этой группы.

После завершения приобретения Verdant Creations, в результате которого в Огайо были добавлены четыре аптеки, у компании появилось два десятка действующих розничных точек. Компания Cresco уделяла особое внимание штатам с ограниченной лицензией, таким как Иллинойс и Огайо.Имея заранее определенное количество выданных лицензий, он должен иметь возможность эффективно укреплять свой бренд и обеспечивать значительную долю рынка на рынках с потенциально миллиардным оборотом.

Еще более захватывающими являются оптовые операции Cresco. Компания владеет одной из немногих лицензий на распространение каннабиса в Калифорнии, крупнейшем рынке марихуаны в мире по годовому объему продаж. Это дает ему возможность размещать продукты с марихуаной в более чем 575 диспансерах по всему Золотому штату.Несмотря на то, что оптовые прибыли не так высоки, как розничные, Cresco генерирует более чем достаточный объем от оптовых продаж, чтобы сделать это очень прибыльным предприятием.

Источник изображения: Getty Images.

Vertex Pharmaceuticals

Прибыльные акции биотехнологических компаний могут положить большие деньги в карманы терпеливых инвесторов. Вот почему разработчик специальных лекарств Vertex Pharmaceuticals (NASDAQ: VRTX) будет гораздо более разумной покупкой, чем биткойн.

Особенностью Vertex является огромный успех компании в лечении кистозного фиброза (CF), генетического заболевания, характеризующегося выделением густой слизи, которая может блокировать легкие и поджелудочную железу. МВ неизлечимо, но Vertex разработала несколько поколений ген-специфичных методов лечения МВ, которые улучшили качество жизни пациентов.

МВ неизлечимо, но Vertex разработала несколько поколений ген-специфичных методов лечения МВ, которые улучшили качество жизни пациентов.

Последняя разработка, Трикафта, представляет собой комбинированную терапию, которая легко достигла своей основной конечной точки в клинических исследованиях фазы 3 и была одобрена Управлением по контролю за продуктами и лекарствами США за пять месяцев до запланированной даты пересмотра. За первый полный год работы на полках аптек в США и Европе чистый объем продаж составил почти 3,9 миллиарда долларов.Уолл-стрит считает, что ежегодный объем продаж будет составлять 6 миллиардов долларов, но это может оказаться консервативной оценкой.

Vertex также сидит на горе денег, отчасти благодаря высокой марже, связанной с продажей фирменных препаратов. Он закончил год с 6,7 миллиарда долларов наличными и, вероятно, потратит часть этого капитала на покупки. Хотя у компании уже есть полдюжины других препаратов в разработке, расширение ее портфеля за пределы МВ было бы разумной идеей.

Источник изображения: Getty Images.

Salesforce

Наконец, не обращайте внимания на Биткойн и приступайте к работе над облачными решениями для управления взаимоотношениями с клиентами (CRM) в законе salesforce.com (NYSE: CRM).

Проще говоря, программное обеспечение CRM помогает бизнесу, ориентированному на потребителя, расти. Его можно использовать для всего, от простых задач, таких как регистрация информации о клиентах, до более сложных, таких как управление маркетинговой кампанией или предложение новых продуктов существующим клиентам. Отрасли розничной торговли и услуг являются очевидными бенефициарами программного обеспечения CRM.Тем не менее, здравоохранение, производство и финансы часто также могут извлечь выгоду из решений CRM.

Когда дело доходит до облачного программного обеспечения CRM, любой другой бизнес смотрит на Salesforce как на Голиафа. По данным IDC, в первой половине 2020 года Salesforce контролировала около 20% мировой выручки от CRM. Это больше, чем у четырех ближайших конкурентов вместе взятых. Не нужны заварки, чтобы понять, что Salesforce — лучший помощник в этой двузначной возможности.

Это больше, чем у четырех ближайших конкурентов вместе взятых. Не нужны заварки, чтобы понять, что Salesforce — лучший помощник в этой двузначной возможности.

Salesforce также находится в процессе приобретения корпоративной коммуникационной платформы Slack Technologies за 27 долларов.7 миллиардов наличными и акциями. Предполагая, что платформа Slack получит зеленый свет, платформа Slack предоставит Salesforce возможность перекрестных продаж своих продуктов, почти так же, как Microsoft использует Teams в качестве отправной точки для своих решений CRM.

ИнвестицииTesla в биткойны принесли больше прибыли в этом году, чем продажи автомобилей за весь 2020 год | Валюта Новости | Финансовые и деловые новости

Историческое ралли Биткойна было источником дискуссий.Дадо Рувич / Reuters

Инвестиции Tesla в биткойны в размере 1,5 миллиарда долларов не только попали в заголовки газет, но и принесли компании больше прибыли, чем ее продажи автомобилей в прошлом году, согласно отчету Times of London.

В пятницу криптовалюта преодолела уровень 55 000 долларов, в результате чего ее рыночная капитализация превысила 1 триллион долларов. Это означает, что если Tesla владеет тем же количеством биткойнов, что и 31 января, с января она получила бумажную прибыль в размере около 930 миллионов долларов. Согласно отчету, это почти на 30% больше, чем выручка компании от электромобилей в размере 721 млн долларов.

Историческое ралли Биткойна было источником дебатов в инвестиционном сообществе, многие обеспокоены тем, что его прирост на 546% в годовом исчислении (согласно данным CoinDesk) мог создать пузырь, и UBS отметило, что актив может быть « бесполезным » ‘.

Однако генеральный директор Tesla Илон Маск защитил инвестиции. «Иметь немного биткойнов, которые являются менее глупой формой ликвидности, чем наличные, — это достаточно рискованное занятие для компании S & P500», — написал Маск в четверг, отвечая на интервью Bloomberg с генеральным директором Binance Чанпэн Чжао.

Первоначальные вложения Tesla в биткойны были раскрыты в ежегодной декларации 10-k 8 февраля, показывающей, что в январе компания купила биткойнов на сумму 1,5 миллиарда долларов. Согласно сообщению CNBC, компания также объявила, что планирует начать принимать криптовалюту в качестве формы оплаты в ближайшем будущем.

Акции Tesla выросли на 2% на этой новости, при этом биткойн также достиг рекордных на тот момент максимумов в 44 795,20 долларов.

Несмотря на то, что генеральный директор JPMorgan Джейми Даймон назвал это «небольшим мошенничеством» в 2017 году, как сообщает CNBC, институциональные инвесторы начинают обращать внимание на криптовалюту.Даже JPMorgan сейчас рекламирует случай, когда цена биткойна достигает 146000 долларов, но недавняя заметка, опубликованная фирмой, действительно предполагала, что Биткойн стоит всего 25000 долларов при таком высоком уровне текущей волатильности.

BNY Mellon, старейший банк Америки, также начал баловаться биткойнами, сообщает WSJ.

Сейчас все смотрят на следующее учреждение, которое инвестирует в криптовалюту.