|

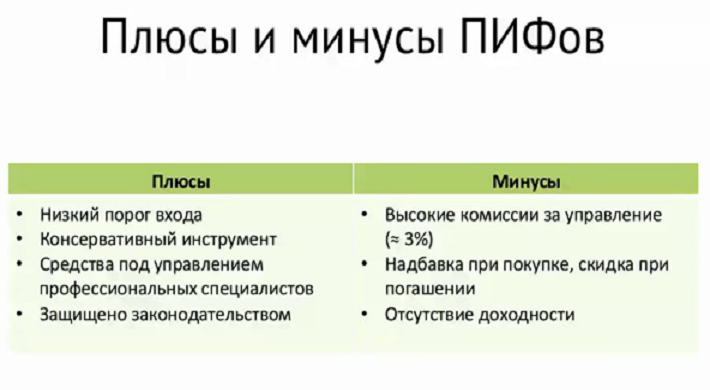

Плюсы Минусы |

ПИФы |

Банковский вклад |

|

+ |

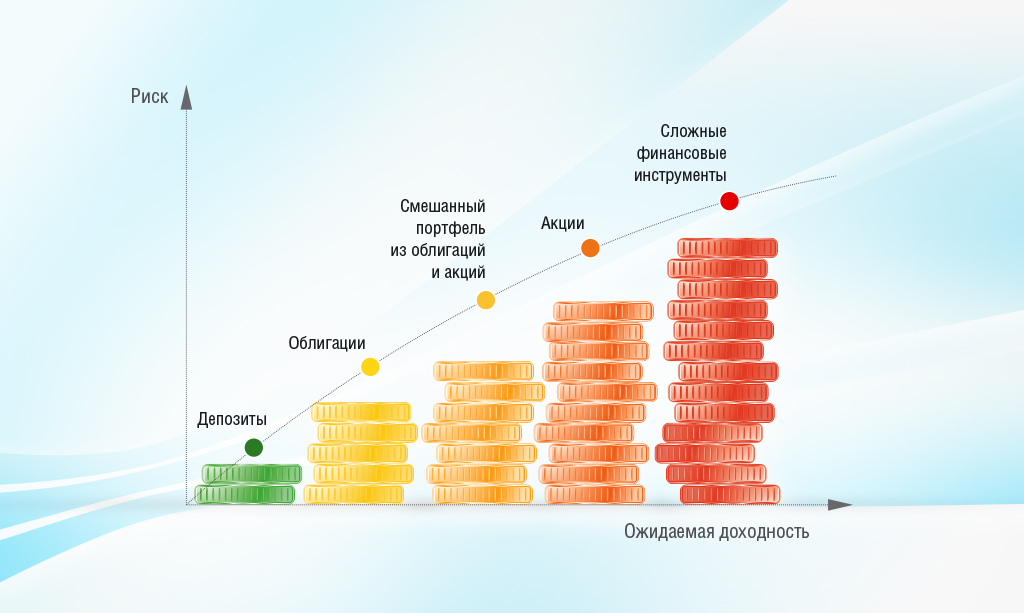

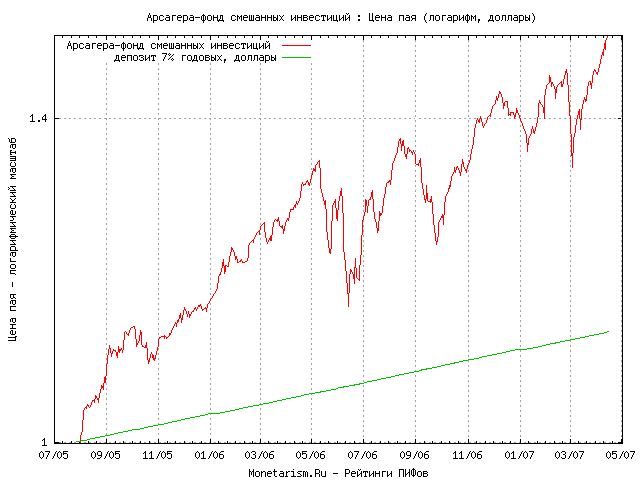

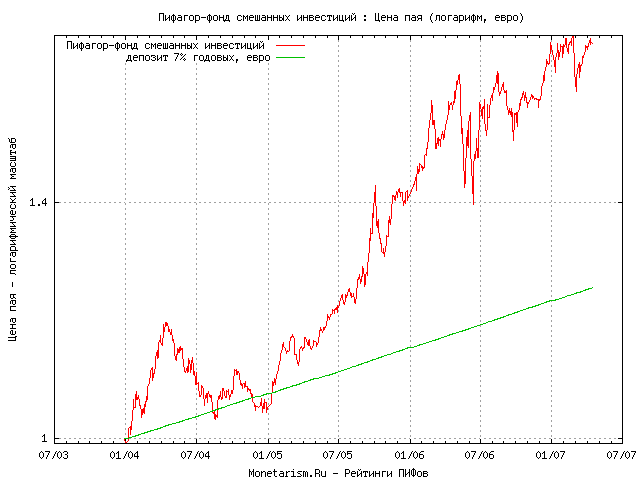

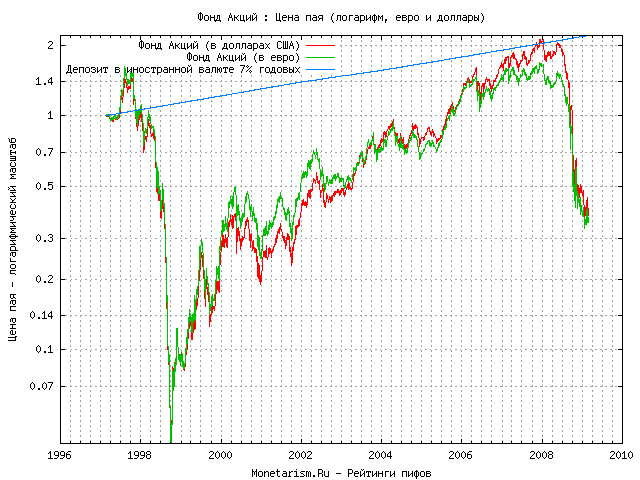

Доходность ПИФов гораздо выше, чем доходность вкладов в банке. |

Гарантия определенного % по вкладу |

|

+ |

Ликвидность. |

Ликвидность (можно досрочно закрыть вклад в любой рабочий день, если иное не предусмотрено договором |

|

+ |

Полная прозрачность. |

|

|

– |

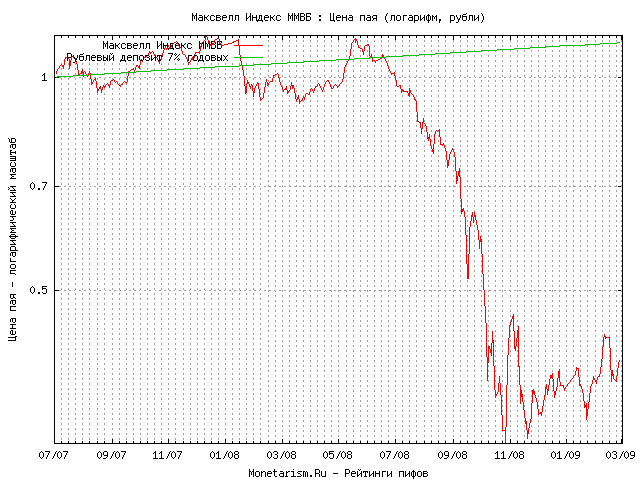

Есть риск снижения стоимости инвестиционного пая |

Сравнительно невысокие ставки доходности. Как правило, ставка равна или немного превышает официальный уровень инфляции. Как правило, ставка равна или немного превышает официальный уровень инфляции. |

|

– |

Рекомендованный минимальный срок инвестирования — от 1 года |

При досрочном изъятии денежных средств проценты, как правило, выплачиваются по ставке до востребования. |

Паевые инвестиционные фонды (ПИФ) — БКС Мир Инвестиций

Данный продукт не является банковским вкладом, а также на него не распространяется система страхования вкладов АСВ. Управление ПИФ осуществляет АО УК «БКС». Лицензия № 21-000-1-00071 от 25.06.2002 на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами. Выдана ФКЦБ РФ. Подробную информацию об осуществлении деятельности по управлению паевыми инвестиционными фондами АО УК «БКС», а также об агентах, в том числе о полном, сокращенном фирменном названии, местонахождении, лицензии агентов, Вы можете найти в информационном бюллетене «Приложение к Вестнику ФСФР», на сайте bcs. ru/am, в ленте ЗАО «Интерфакс», в АО УК «БКС» по адресу: Российская Федерация, 630099, Новосибирск, ул. Советская, 37, тел.: (383) 210-50-20.

ru/am, в ленте ЗАО «Интерфакс», в АО УК «БКС» по адресу: Российская Федерация, 630099, Новосибирск, ул. Советская, 37, тел.: (383) 210-50-20.

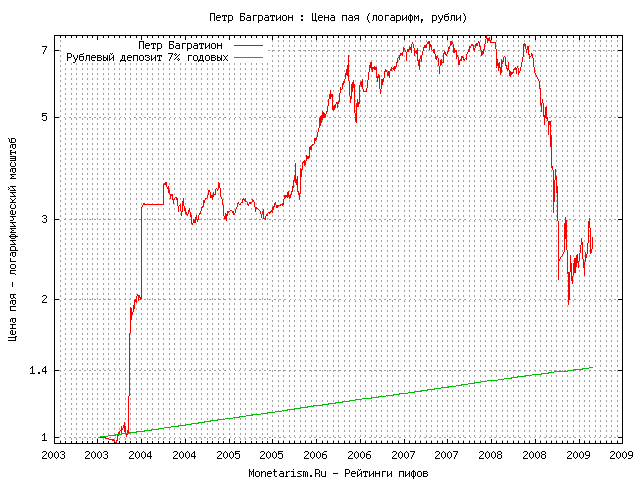

Стоимость инвестиционных паёв может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем. Все сведения о доходности (приросте стоимости пая) ПИФ под управлением АО УК «БКС» приводятся без учета надбавок/скидок и налогообложения. Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. АО УК «БКС», государство не гарантируют доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым фондом.

Данные о ценных бумагах указаны в материале исключительно в информационных целях для описания паевых инвестиционных фондов и не могут рассматриваться или быть использованы в качестве рекламы, предложения, побуждения сделать вложение в ценные бумаги, другие финансовые инструменты. АО УК «БКС» не несет ответственности за результаты инвестиционных решений, принятых на основе указанных данных. Не является рекламой ценных бумаг. Иностранные финансовые инструменты, акции (паи) инвестиционных фондов в соответствии с иностранным правом, могут быть не квалифицированы в качестве ценных бумаг согласно законодательству РФ, предназначены только для квалифицированных инвесторов. Информация об указанных финансовых инструментах адресована только квалифицированным инвесторам.

АО УК «БКС» не несет ответственности за результаты инвестиционных решений, принятых на основе указанных данных. Не является рекламой ценных бумаг. Иностранные финансовые инструменты, акции (паи) инвестиционных фондов в соответствии с иностранным правом, могут быть не квалифицированы в качестве ценных бумаг согласно законодательству РФ, предназначены только для квалифицированных инвесторов. Информация об указанных финансовых инструментах адресована только квалифицированным инвесторам.

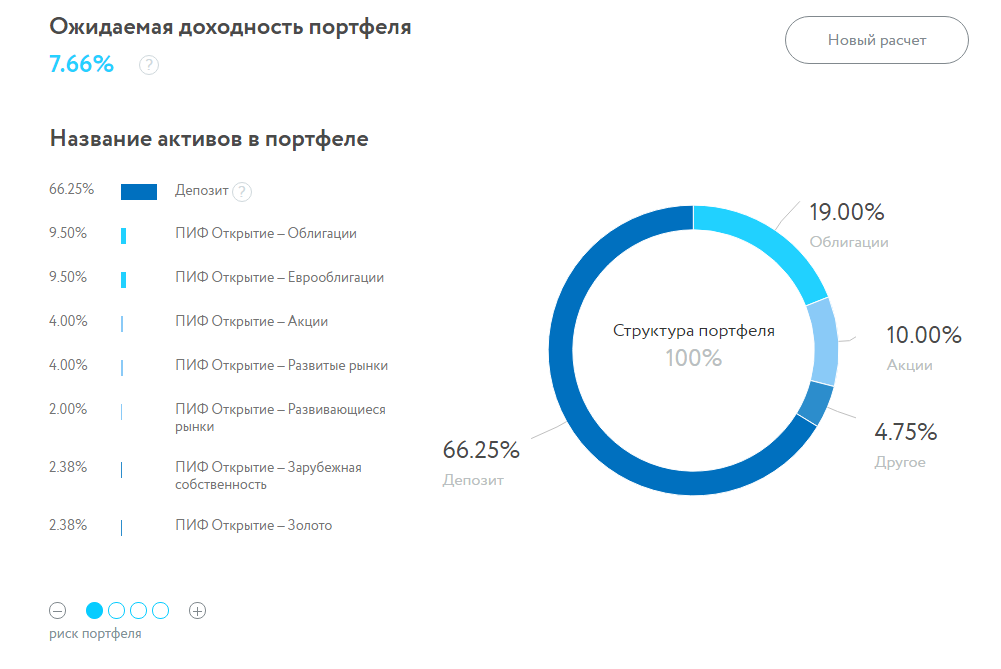

Указание примера ожиданий инвестора, его инвестиционных целей, целей фондов, инвестиционного профиля драйверов роста является предположительным и не является обещанием гарантий уровня риска, доходности, эффективности управления активами, размера и стабильности издержек, доходов, безопасности инвестиций.

Полные наименования паевых инвестиционных фондов УК БКС: Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Основа», регистрационный номер правил фонда: 0140-58233625, дата регистрации 8. 10.2003, ФКЦБ; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Империя», регистрационный номер правил фонда: 2135-94173117, дата регистрации 26.05.2011, ФСФР России; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Перспектива», регистрационный номер правил фонда: 0039-18547710, дата регистрации 20.03.2000, ФКЦБ; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «XXII век», регистрационный номер правил фонда: 0133-58232502, дата регистрации 10.09.2003, ФКЦБ; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Драгоценные Металлы», регистрационный номер правил фонда: 2515, дата регистрации 27.12.2012, ФСФР России; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Российские Акции», регистрационный номер правил фонда: 0278-58233720, дата регистрации 17.11.2004, ФСФР; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Международные Облигации», регистрационный номер правил фонда: 3664, дата регистрации 19.

10.2003, ФКЦБ; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Империя», регистрационный номер правил фонда: 2135-94173117, дата регистрации 26.05.2011, ФСФР России; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Перспектива», регистрационный номер правил фонда: 0039-18547710, дата регистрации 20.03.2000, ФКЦБ; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «XXII век», регистрационный номер правил фонда: 0133-58232502, дата регистрации 10.09.2003, ФКЦБ; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Драгоценные Металлы», регистрационный номер правил фонда: 2515, дата регистрации 27.12.2012, ФСФР России; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Российские Акции», регистрационный номер правил фонда: 0278-58233720, дата регистрации 17.11.2004, ФСФР; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Международные Облигации», регистрационный номер правил фонда: 3664, дата регистрации 19. 02.2019, Банк России; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Российские Еврооблигации», регистрационный номер правил фонда: 3665, дата регистрации 19.02.2019, Банк России; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Фундаментальный Выбор», регистрационный номер правил фонда: 3666, дата регистрации 19.02.2019, Банк России; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Мировые ресурсы», регистрационный номер правил фонда: 4284, дата регистрации 28.01.2021, Банк России; Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «БКС Облигации повышенной доходности МСП», регистрационный номер правил фонда: 4301, дата регистрации 15.02.2021, Банк России.

02.2019, Банк России; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Российские Еврооблигации», регистрационный номер правил фонда: 3665, дата регистрации 19.02.2019, Банк России; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Фундаментальный Выбор», регистрационный номер правил фонда: 3666, дата регистрации 19.02.2019, Банк России; Открытый паевой инвестиционный фонд рыночных финансовых инструментов «БКС Мировые ресурсы», регистрационный номер правил фонда: 4284, дата регистрации 28.01.2021, Банк России; Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «БКС Облигации повышенной доходности МСП», регистрационный номер правил фонда: 4301, дата регистрации 15.02.2021, Банк России.

Изменения стоимости паев указаны по состоянию на 31.10.2021.

Изменение стоимости БПИФ РФИ «БКС Облигации повышенной доходности МСП» на 31.10.2021 за 3 месяца и 6 месяцев составило соответственно +0,29%, +1,69%.

Изменение стоимости пая ОПИФ «БКС Российские Акции» на 31. 10.2021 за 3 месяца, 6 месяцев, 1 год и 3 года составило соответственно +15,19%, +21,10%, +68,22%, +107,79%.

10.2021 за 3 месяца, 6 месяцев, 1 год и 3 года составило соответственно +15,19%, +21,10%, +68,22%, +107,79%.

Изменение стоимости пая ОПИФ «БКС Фундаментальный Выбор» на 31.10.2021 за 3 месяца, 6 месяцев и 1 год составило соответственно +2,21%, +5,08%, +18,71%.

Изменение стоимости пая ОПИФ «БКС Мировые ресурсы» на 31.10.2021 за 3 месяца и 6 месяцев составило соответственно +11,62%, +10,73%.

Изменение стоимости пая ОПИФ «XXII век» на 31.10.2021 за 3 месяца, 6 месяцев, 1 год и 3 года составило соответственно +3,50%, +6,38%, +22,23%, +113,79%.

Изменение стоимости пая ОПИФ «БКС Перспектива» на 31.10.2021 за 3 месяца, 6 месяцев, 1 год и 3 года составило соответственно +2,69%, -0,65%, +21,91%, +86,83%.

Изменение стоимости пая ОПИФ «БКС Империя» на 31.10.2021 за 3 месяца, 6 месяцев, 1 год и 3 года составило соответственно +1,93%, +3,02%, +20,14%, +68,70%.

Изменение стоимости пая ОПИФ «БКС Международные Облигации» на 31.10.2021 за 3 месяца, 6 месяцев и 1 год составило соответственно -0,28%, +1,27%, +6,81%.

Изменение стоимости пая ОПИФ «БКС Основа» на 31.10.2021 за 3 месяца, 6 месяцев, 1 год и 3 года составило соответственно -1,05%, -0,45%, +1,38%, +25,40%.

Изменение стоимости пая ОПИФ «БКС Драгоценные Металлы» на 31.10.2021 за 3 месяца, 6 месяцев, 1 год и 3 года составило соответственно -10,60%, -15,90%, -17,73%, +57,31%.

Изменение стоимости пая ОПИФ «БКС Российские Еврооблигации» на 31.10.2021 за 3 месяца, 6 месяцев и 1 год составило соответственно -0,12%, +0,96%, +2,18%.

Дополнительная информация — на сайте УК БКС.

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в настоящем материале.

ООО «Компания БКС»

© 1995 — 2021.

Любое использование материалов

сайта без разрешения запрещено

«Полноценная замена вкладу». Почему вложения в ПИФы вновь стали выгодными :: Новости :: РБК Инвестиции

Ставки по депозитам опустились до рекордно низких уровней, а фондовые рынки — растут. В этих условиях не стоит забывать о таком инвестиционном инструменте, как ПИФ, считает аналитик ИК «Фридом Финанс» Евгений Миронюк

Несмотря на кризис

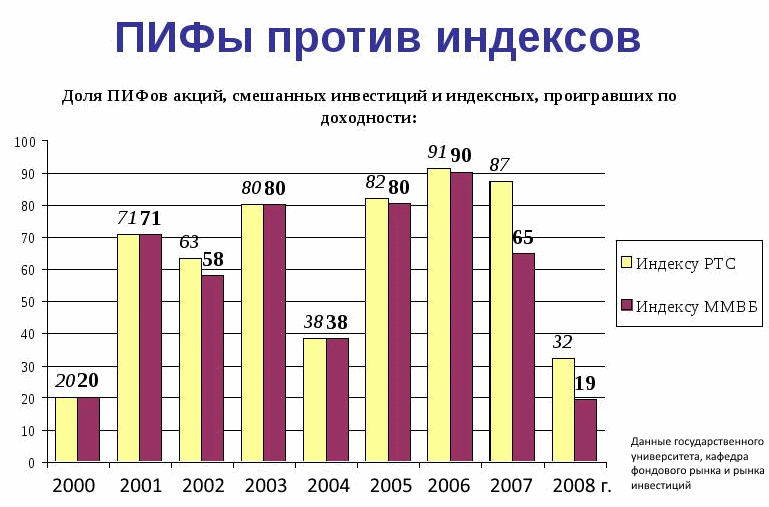

Розничному инвестору из всех способов вложения средств проще и понятнее банковский депозит, но рекордное расхождение доходности депозитов и других финансовых инструментов наряду с ростом инфляционных ожиданий до 9,4% заставило искать альтернативу. Комплексным инструментом, позволяющим диверсифицировать вложения через покупку всего одного или нескольких продуктов, является паевой инвестиционный фонд (ПИФ).

В марте — июне, во время ограничений экономической активности из-за пандемии, некоторые фонды проседали на 50%. Многие из них до сих пор не оправились от шока. Слабость демонстрировали фонды недвижимости, в первую очередь из-за падения и слабого восстановления цен на коммерческую недвижимость. Падение котировок нефти также ударило по специализированным фондам. Но большинство ПИФов уже перешло к росту вместе с восстановлением мировых индексов.

Многие из них до сих пор не оправились от шока. Слабость демонстрировали фонды недвижимости, в первую очередь из-за падения и слабого восстановления цен на коммерческую недвижимость. Падение котировок нефти также ударило по специализированным фондам. Но большинство ПИФов уже перешло к росту вместе с восстановлением мировых индексов.

ПИФы могут стать полноценной заменой вкладу даже для граждан с небольшими накоплениями. Обычно управляющие компании устанавливают минимальную сумму инвестиций в ПИФ

на довольно низком уровне. Конечно, если мы говорим о накоплениях в объеме месячной зарплаты, то инвестировать их вряд ли стоит, лучше воспользоваться самыми консервативными инструментами — банковским депозитом или накопительным счетом. Но если общие накопления приблизились хотя бы к заработку за несколько месяцев, стоит задуматься о приумножении средств и доверить часть сбережений фондам. Со временем доход от накоплений свыше инфляции сможет стать существенной статьей доходов.

Наиболее безопасными с точки зрения рисков падения стоимости базового актива являются консервативные облигационные ПИФы. Так, например, ПИФ «ДОХОДЪ. Облигации . Россия» за шесть месяцев показал рост на 12,3%.

Сейчас мы наблюдаем повышенный интерес инвесторов к стратегиям, направленным на зарубежный рынок. К примеру, ПИФ «РСХБ — Валютные облигации» за последние полгода в рублевом выражении показал рост на 12,02%, аналогичный фонд от Газпромбанка, ориентированный на зарубежные облигации, показал рост на 11,17%, а от Сбербанка — на 17,8%.

Наиболее интересными для розничных инвесторов, предпочитающих вложения в российский рынок акций, стали ПИФы потребительского, машиностроительного, высокотехнологичного секторов. Сектор электроэнергетики также является одним из наиболее стабильных, доходы компаний сектора мало зависят от внешней конъюнктуры, тарифы регулярно индексируются на величину, близкую к инфляции, корпоративные события не слишком влияют на показатели бизнеса. Неудивительно, что такие фонды, как «Райффайзен-Электроэнергетика», «ВТБ — Фонд Электроэнергетики», «Газпромбанк — Электроэнергетика» во втором и третьем кварталах увеличили стоимость пая на 21–23,4%.

Фонды, вкладывающие в инструменты, связанные с золотом, показали разную доходность отчасти из-за того, что акции золотодобывающих компаний росли быстрее стоимости самого золота. Фонды, непосредственно инвестирующие в производные финансовые инструменты на основе золота, показали умеренную доходность. Зато, например, паи ПИФа «Сбербанк — Золото» подорожали на 16,2% за полгода.

По данным «Эксперт РА» по итогам первого полугодия 2020 года российский рынок доверительного управления и коллективных инвестиций показал прирост около 5,4% и достиг ₽8,5 трлн. Вложения непосредственно в ПИФы увеличились на ₽93 млрд.

Считаем, что данная тенденция продолжится при условии сохранения российским ЦБ рекордно низкой ключевой ставки и при продолжении восстановления экономики, что будет означать стабильность фондового рынка, несмотря на локальные

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с позицией редакции

Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок.

Автор

Евгений Миронюк специально для «РБК Инвестиций».

Паевые инвестиционные фонды.

Управление активами в МТС Банк

Управление активами в МТС БанкУправление паевыми инвестиционными фондами осуществляется партнером – Обществом с ограниченной ответственностью УК «Система Капитал». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00041, выдана ФКЦБ России 17.01.2001 г. ПАО «МТС – Банк» не является стороной по договору с инвестором, заключаемому для оказания услуги.

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, г. Москва, ул. Пречистенка, д. 17/9, телефону: +7 (495) 228-15-05, +7 (800) 737-77-00, факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30, на сайте Управляющей компании http://sistema-capital.com, в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании http://sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу http://sistema-capital.

Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, г. Москва, ул. Пречистенка, д. 17/9, телефону: +7 (495) 228-15-05, +7 (800) 737-77-00, факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30, на сайте Управляющей компании http://sistema-capital.com, в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании http://sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу http://sistema-capital. com, а также публикуется в «Приложении к Вестнику ФСФР».

com, а также публикуется в «Приложении к Вестнику ФСФР».

Представленные материалы и информация не являются индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в них, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО УК «Система Капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в представленных материалах и информации. Никакое из содержащихся в настоящем материале предположений не может трактоваться как гарантия надежности инвестиций, стабильности размеров доходов и возможных выгодах, связанных с методами управления или выбором конкретных финансовых инструментов.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Сберегательный» (на настоящем веб-сайте – Сберегательный). Регистрационный номер – 3194, дата регистрации – 11 августа 2016 года, регистрирующий орган – Банк России.

Регистрационный номер – 3194, дата регистрации – 11 августа 2016 года, регистрирующий орган – Банк России.

Доходность ОПИФ РФИ Сберегательный на 21.10.2021 за 3 мес. 0,9%, 6 мес. 1,0%, 1 г. 2,8%, 3 г. 27,7%

*Доходность по ОПИФ РФИ Сберегательный с начала работы фонда на 21.10.2021.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Валютные накопления» (в настоящем материале Валютные накопления).

Регистрационный номер – 3193, дата регистрации – 11 августа 2016, регистрирующий орган – Банк России.

Доходность ОПИФ РФИ «Система Капитал – Валютные накопления» на 21.10.2021 в рублях за 3 мес. -3,7%, 6 мес. -5,5%, 1г. -3,3%, 3 г 32,3%

Доходность ОПИФ РФИ «Система Капитал – Валютные накопления» на 21.10.2021 в валюте за 3 мес. 0,3%, 6 мес. 1,8%, 1г. 4,4%, 3 г 22,3%

* Доходность ОПИФ РФИ «Система Капитал – Валютные накопления» с начала работы фонда на 21.10.2021.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Российские акции» (на настоящем веб-сайте – Российские акции). Регистрационный номер 2744, дата регистрации 21 февраля 2014 года, регистрирующий орган – Служба Банка России по финансовым рынкам.

Регистрационный номер 2744, дата регистрации 21 февраля 2014 года, регистрирующий орган – Служба Банка России по финансовым рынкам.

Доходность ОПИФ РФИ Российские акции на 21.10.2021 в рублях за 3 мес. 6,6%, 6 мес. 10,4%, 1г. 30,1% , 3 г. 68,5%.

* Доходность по ОПИФ РФИ Российские акции. Акции с начала работы фонда на 21.10.2021.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Высокие технологии» (на настоящем веб-сайте – Высокие технологии). Регистрационный номер – 3417, дата регистрации – 9 ноября 2017 года, регистрирующий орган – Банк России.

Доходность ОПИФ РФИ Высокие технологии на 21.10.2021 в рублях за 3 мес. -1,8%, 6 мес. 1,1%, 1 г. 39,5%, 3 г. 132,9%

Доходность ОПИФ РФИ Высокие технологии на 21.10.2021 в валюте за 3 мес. 2,2%, 6 мес. 8,9%, 1 г. 50,5%, 3 г. 115,3%

** Доходность по ОПИФ РФИ Высокие технологии с начала работы фонда на 21.10.2021.

***Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал – Биотехнологии» (на настоящем веб-сайте – Биотехнологии). Регистрационный номер – 3723, дата регистрации – 02 августа 2019 года, регистрирующий орган – Банк России.

Регистрационный номер – 3723, дата регистрации – 02 августа 2019 года, регистрирующий орган – Банк России.

Доходность ОПИФ РФИ Биотехнологии на 21.10.2021 в рублях за 3 мес. -15,8%, 6 мес. -25,6%, 1 г. -23%, 3 г. n/a

Доходность ОПИФ РФИ Биотехнологии на 21.10.2021 в валюте за 3 мес. -12,4%, 6 мес. -19,9%, 1 г. 16,9%, 3 г. n/a

*** Доходность по ОПИФ РФИ Биотехнологии в валюте с начала работы фонда на 21.10.2021.

Новосибирцам стали чаще навязывать паи ПИФов вместо открытия вклада | | Infopro54

На недобросовестную практику, когда под видом одного продукта продается другой за 8 месяцев текущего года жители Новосибирской области 28 раз пожаловались в Банк России. Это на 45% меньше, чем год назад. В 90% описанных ситуаций мисселинг происходил в банках, и только три жалобы за январь–август 2021 года поступили на страховые компании, сообщает пресс-служба Сибирского ГУ Банка России.

— Изменилась структура жалоб на мисселинг. В прошлом году жителям Новосибирской области чаще всего в качестве «подменного» продукта продавали полисы инвестиционного и накопительного страхования жизни (ИСЖ и НСЖ), а также услуги доверительного управляющего.

Теперь же более половины жалоб на мисселинг в банках приходится на паи ПИФ, и только треть — на ИСЖ, — говорится в сообщении.

Кроме того, за январь–август этого года жители региона ни разу не пожаловались на недобросовестную продажу услуг доверительного управляющего.

— Коварность мисселига в том, что человек, купив финансовый продукт, не получает желаемого результата. Например, жителям нашего региона стали в два раза чаще продавать паи ПИФ вместо вклада — 14 подобных жалоб за 8 месяцев этого года против 6 за аналогичный период прошлого. Что такое пай ПИФ? Это ценная бумага, которой надо уметь распоряжаться, чтобы получить прибыль. В отличие от вклада, доходность здесь не может быть гарантированной — ситуация на фондовом рынке может сложиться как хорошо, так и неблагоприятно для инвестора. Если клиент пришел в банк с целью открыть вклад и откладывать на него деньги, то, очевидно, инвестиция в паевой фонд в виде пая ему не подойдет, — обратно можно получить даже меньше, чем было вложено изначально», — объяснил начальник Сибирского ГУ Банка России Николай Морев.

Всего за 8 месяцев 2021 года жители Сибирского федерального округа 196 раз пожаловались на мисселинг. Это на 20% больше, чем год назад.

Впервые в России ПИФ получил ESG-рейтинг от аккредитованного Банком России рейтингового агентства

Высокую оценку Аналитического кредитного рейтингового агентства (АКРА) получил фонд акций «Добрыня Никитич» — ESG-6, категории ESG-C, что свидетельствует о высоком уровне внимания Сбер Управление Активами к вопросам экологии, социальной ответственности и управления. ОПИФ «Добрыня Никитич»[1] стал первым в России паевым инвестиционным фондом, которому был присвоен ESG-рейтинг аккредитованного Банком России рейтингового агентства.

Компоненты оценки состоят из нескольких блоков и оценивают работу компании по следующим направлениям: экология (ESG-Е), социальная ответственность (ESG-S), блок корпоративного управления (ESG-G).

Оценка в части E (экология) обусловлена структурой фонда, который инвестирует средства в диверсифицированный портфель акций преимущественно российских эмитентов, обладающих достаточной ликвидностью и высоким потенциалом роста. Основу портфеля составляют акции нефтегазовых и металлургических компаний, а также компаний финансового сектора. Компании, формирующие основную часть портфеля фонда, относятся к отраслям с высоким уровнем воздействия на окружающую среду (нефтегазовая отрасль и металлургия). Таким образом, оценка экологического воздействия по количественным показателям находится на достаточно консервативном уровне, несмотря на использование подхода по сравнению показателей оцениваемых компаний с аналогичными показателями выборки компаний данной отрасли.

Основу портфеля составляют акции нефтегазовых и металлургических компаний, а также компаний финансового сектора. Компании, формирующие основную часть портфеля фонда, относятся к отраслям с высоким уровнем воздействия на окружающую среду (нефтегазовая отрасль и металлургия). Таким образом, оценка экологического воздействия по количественным показателям находится на достаточно консервативном уровне, несмотря на использование подхода по сравнению показателей оцениваемых компаний с аналогичными показателями выборки компаний данной отрасли.

Оценка в части S (социальная ответственность) определяется высоким уровнем управления социальными рисками и достаточно высокими стандартами в области социальной ответственности бизнеса проанализированных компаний. Все рассмотренные компании из состава фонда являются крупнейшими работодателями в регионах своего присутствия и вносят значительный вклад в развитие социальной сферы регионов посредством инвестиций в социальный капитал.

Блок корпоративного управления (G) оценивается по управляющей компании АО «Сбер Управление Активами». Оценка в этой части обусловлена высокими стандартами корпоративного управления, высоким уровнем интеграции ESG-принципов в управленческие практики и высокой репутацией бренда. Экспертами АКРА отмечено, что Сбер Управление Активами использует системный подход к интеграции ESG-факторов и аспектов устойчивого развития во всех сферах деятельности.

Оценка в этой части обусловлена высокими стандартами корпоративного управления, высоким уровнем интеграции ESG-принципов в управленческие практики и высокой репутацией бренда. Экспертами АКРА отмечено, что Сбер Управление Активами использует системный подход к интеграции ESG-факторов и аспектов устойчивого развития во всех сферах деятельности.

Наш фонд «Добрыня Никитич» является одним из старейших и крупнейших ПИФов в России. Без преувеличения его можно назвать одним из флагманских ПИФов не только в Сбере, но и на всём российском рынке. Первыми в России получив такой рейтинг от аккредитованного агентства, мы в очередной раз подтвердили свой статус. Мы считаем, что ESG — один из главных трендов на мировом финансовом рынке. Рейтингование фонда — сознательный шаг по реализации принципов ответственного инвестирования. В дальнейшем мы планируем рейтинговать и другие наши фонды в соответствии с принципами ESG

ESG-оценка присвоена на основании данных, предоставленных АО «Сбер Управление Активами», информации из открытых источников, а также баз данных АКРА.

Впервые в РФ ПИФ получил ESG-рейтинг от аккредитованного ЦБ агентства: Деловой климат: Экономика: Lenta.ru

Фонд акций «Добрыня Никитич» — ESG-6, категории ESG-C, получил высокую оценку Аналитического кредитного рейтингового агентства (АКРА). ОПИФ «Добрыня Никитич» стал первым в России паевым инвестиционным фондом, которому был присвоен ESG-рейтинг аккредитованного Банком России рейтингового агентства.

Компоненты оценки состоят из нескольких блоков и оценивают работу компании по следующим направлениям: экология (ESG-Е), социальная ответственность (ESG-S), блок корпоративного управления (ESG-G).

Оценка, полученная фондом, свидетельствует о высоком уровне внимания Сбер Управление Активами к вопросам экологии, социальной ответственности и управления.

Оценка в части E (экология) обусловлена структурой фонда, который инвестирует средства в диверсифицированный портфель акций преимущественно российских эмитентов, обладающих достаточной ликвидностью и высоким потенциалом роста. Основу портфеля составляют акции нефтегазовых и металлургических компаний, а также компаний финансового сектора. Компании, формирующие основную часть портфеля фонда, относятся к отраслям с высоким уровнем воздействия на окружающую среду (нефтегазовая отрасль и металлургия). Таким образом, оценка экологического воздействия по количественным показателям находится на достаточно консервативном уровне, несмотря на использование подхода по сравнению показателей оцениваемых компаний с аналогичными показателями выборки компаний данной отрасли.

Основу портфеля составляют акции нефтегазовых и металлургических компаний, а также компаний финансового сектора. Компании, формирующие основную часть портфеля фонда, относятся к отраслям с высоким уровнем воздействия на окружающую среду (нефтегазовая отрасль и металлургия). Таким образом, оценка экологического воздействия по количественным показателям находится на достаточно консервативном уровне, несмотря на использование подхода по сравнению показателей оцениваемых компаний с аналогичными показателями выборки компаний данной отрасли.

Оценка в части S (социальная ответственность) определяется высоким уровнем управления социальными рисками и достаточно высокими стандартами в области социальной ответственности бизнеса проанализированных компаний. Все рассмотренные компании из состава фонда являются крупнейшими работодателями в регионах своего присутствия и вносят значительный вклад в развитие социальной сферы регионов посредством инвестиций в социальный капитал.

Блок корпоративного управления (G) оценивается по управляющей компании АО «Сбер Управление Активами». Оценка в этой части обусловлена высокими стандартами корпоративного управления, высоким уровнем интеграции ESG-принципов в управленческие практики и высокой репутацией бренда. Экспертами АКРА отмечено, что Сбер Управление Активами использует системный подход к интеграции ESG-факторов и аспектов устойчивого развития во всех сферах деятельности.

Оценка в этой части обусловлена высокими стандартами корпоративного управления, высоким уровнем интеграции ESG-принципов в управленческие практики и высокой репутацией бренда. Экспертами АКРА отмечено, что Сбер Управление Активами использует системный подход к интеграции ESG-факторов и аспектов устойчивого развития во всех сферах деятельности.

«Наш фонд «Добрыня Никитич» является одним из старейших и крупнейших ПИФов в России. Без преувеличения его можно назвать одним из флагманских ПИФов не только в Сбере, но и на всем российском рынке. Первыми в России получив такой рейтинг от аккредитованного агентства, мы в очередной раз подтвердили свой статус. Мы считаем, что ESG — один из главных трендов на мировом финансовом рынке. Рейтингование фонда — сознательный шаг по реализации принципов ответственного инвестирования. В дальнейшем мы планируем рейтинговать и другие наши фонды в соответствии с принципами ESG», — отметил генеральный директор Сбер Управление Активами Евгений Зайцев.

ESG-оценка присвоена на основании данных, предоставленных АО «Сбер Управление Активами», информации из открытых источников, а также баз данных АКРА.

Государственный инвестиционный фонд — видение 2030

Программа направлена на усиление роли Государственного инвестиционного фонда, который является активным двигателем диверсификации экономики в Королевстве и развития конкретных стратегических секторов посредством культивирования и максимального увеличения отдачи от инвестиций фонда. Он также направлен на то, чтобы сделать фонд одним из крупнейших суверенных фондов благосостояния в мире, а также установить прочные экономические партнерские отношения, которые способствуют усилению влияния и роли Королевства на региональной и глобальной арене.

Программа государственного инвестиционного фонда была запущена в четвертом квартале 2017 года с целью укрепления позиций фонда и превращения его в важный инструмент для достижения Видения Королевства до 2030 года. Он считается новаторским экономическим катализатором для Королевства и эффективным компонентом процветающая экономика.

Программа направлена на повышение экономической и инвестиционной устойчивости Королевства посредством четырех прямых целей, которые заключаются в том, чтобы помочь ему разработать и развить свои инициативы в соответствии с рядом инвестиционных столпов. Основными направлениями являются запуск перспективных местных секторов, развитие местных проектов в сфере недвижимости, запуск и поддержка крупных проектов, а также увеличение и диверсификация глобальных активов фонда.

Основными направлениями являются запуск перспективных местных секторов, развитие местных проектов в сфере недвижимости, запуск и поддержка крупных проектов, а также увеличение и диверсификация глобальных активов фонда.

С момента своего запуска программа государственного инвестиционного фонда достигла множества достижений, включая максимизацию активов фонда, увеличение общей прибыли для акционеров, расширение создания местных компаний в различных областях и запуск ряда крупных национальных проектов.Это способствовало созданию сотен тысяч прямых и косвенных рабочих мест и увеличению доли фонда в валовом внутреннем продукте, не связанном с нефтью.

Программа неуклонно движется к достижению своих амбиций по удвоению активов фонда под управлением, чтобы стать одним из крупнейших суверенных фондов в мире и предпочтительным инвестиционным партнером, тем самым укрепив свои позиции в формировании будущего мировой экономики.

На следующем этапе программа государственного инвестиционного фонда будет продолжать усиливать роль фонда как одного из основных столпов «Видения Королевства до 2030 года», основанного на амбициозной стратегии расширения возможностей частного сектора и запуска перспективных секторов, поскольку он обязуется не менее 150 миллиардов долларов в местную экономику ежегодно до 2025 года на новые местные проекты. Программа также направлена на повышение доли местного содержания в фонде и его филиалах до 60% и создание к 2025 году более 1,8 миллиона рабочих мест в совокупности. Фонд и его дочерние компании стремятся внести 1,2 триллиона саудовских риялов в ненефтяной ВВП в совокупности. , до конца 2025 года.

Программа также направлена на повышение доли местного содержания в фонде и его филиалах до 60% и создание к 2025 году более 1,8 миллиона рабочих мест в совокупности. Фонд и его дочерние компании стремятся внести 1,2 триллиона саудовских риялов в ненефтяной ВВП в совокупности. , до конца 2025 года.

Суверенный фонд Саудовской Аравии удвоит активы в следующие пять лет до 1,07 триллиона долларов: Наследный принц

Марва Рашад, Саид Азхар

(Статья от 25 января исправляет параграф 7, в котором говорится, что активы 2015 года составляли 150 миллиардов долларов, а не 150 миллиардов риалов)

ФОТО: Наследный принц Саудовской Аравии Мохаммед бен Салман на экране во время выступления на 41-м саммите Совета сотрудничества стран Залива (ССЗ) в медиа-центре в Аль-Уле, Саудовская Аравия, 5 января 2021 года.REUTERS / Ahmed Yosri

ЛОНДОН / РИЯД (Рейтер) — Государственный инвестиционный фонд Саудовской Аравии планирует удвоить свои активы до 4 триллионов риалов (1,07 триллиона долларов) к 2025 году, заявил в воскресенье принц Мохаммед бин Салман, что сделает его одним из крупнейшие в мире суверенные фонды благосостояния.

Фонд вложит 3 триллиона риалов в новые сектора в течение следующих 10 лет, сказал принц, который является фактическим правителем Саудовской Аравии и возглавляет совет директоров фонда.

Новый пятилетний план сделает фонд «ведущим катализатором экономической трансформации и диверсификации Саудовской Аравии», — добавил принц в речи по государственному телевидению.

Принц долгое время выдвигал Государственный инвестиционный фонд (ПИФ) как центральную опору в своем плане поиска путей стимулирования роста при одновременном избавлении экономики от зависимости от нефти. Экспорт сырой нефти по-прежнему составляет более половины доходов королевства.

В воскресных объявлениях подчеркивается «тот факт, что события в Саудовской Аравии будут вестись под руководством PIF. Но внешнее финансирование останется критически важным, учитывая размер его цели », — сказала Моника Малик, главный экономист Abu Dhabi Commercial Bank.

На приток иностранных инвестиций в королевство повлияло убийство саудовского журналиста Джамаля Хашогги в 2018 году, затем падение цен на нефть и негативное влияние COVID-19.

Принц сказал, что фонд, который уже увеличил свои активы под управлением до 1,5 триллиона риалов к 2020 году со 150 миллиардов долларов в 2015 году, находится на пути к достижению своей цели — к 2030 году иметь под управлением более 7,5 триллионов риалов.

Пятилетняя стратегия предусматривает создание фонда 1.По его словам, к 2025 году будет создано 8 миллионов прямых и косвенных рабочих мест с 331 000 к концу третьего квартала 2020 года.

Чтобы стимулировать внутреннюю экономику, фонд планировал до 2025 года ежегодно вливать в местную экономику не менее 150 млрд. Риалов, добавил принц Мохаммед.

Фондовый фонд и его компании намеревались внести 1,2 триллиона риалов в ненефтяной валовой внутренний продукт (ВВП) к концу 2025 года, добавил он.

«Роль Фонда как отдельного канала поддержки экономики в период нестабильных цен на нефть имеет большое значение.Это поможет накопить сбережения, обеспечить финансирование и привлечь инвестиции », — сказал Мазен аль-Судаири, руководитель отдела исследований Al Rajhi Capital.

Фонд стал более активным инвестором с 2015 года, приобретя долю в компании Uber Technologies на сумму 3,5 миллиарда долларов и вложив 45 миллиардов долларов в первый 100-миллиардный технологический фонд Softbank.

(1 доллар = 3,7511 риала)

Под редакцией Эндрю Хивенса и Дэвида Эванса

ФПИ Саудовской Аравии производит дальнейшие назначения в отдел инвестиций

Государственный инвестиционный фонд, Эр-Рияд, дважды назначил свое новое подразделение, ориентированное на Ближний Восток и Северную Африку, в рамках своей стратегии роста.

Суверенный фонд с капиталом в 430 миллиардов долларов назначил Eyas AlDossari и Omar AlMadhi старшими директорами инвестиционного подразделения MENA, которое было создано на прошлой неделе в результате расширения инвестиционного подразделения местных холдингов.

Г-н Альдосари возглавляет инвестиционное консультирование в рамках подразделения, поддерживает принятие решений и рециркуляцию капитала, говорится в пресс-релизе. Он тесно сотрудничает с другими руководителями PIF. Он был управляющим директором и главой инвестиционно-банковского департамента Goldman Sachs в Саудовской Аравии.

Он тесно сотрудничает с другими руководителями PIF. Он был управляющим директором и главой инвестиционно-банковского департамента Goldman Sachs в Саудовской Аравии.

Г-н Альмади является соруководителем отдела прямых инвестиций инвестиционного подразделения MENA. Он курирует инвестиции PIF и возможности в ключевых стратегических секторах. Он пришел из инвестиционной компании Abdul Latif Jameel Investments. Его позиция и другие подробности не были доступны.

Господа Аль-Доссари и Аль-Мадхи докладывают Язиду Альхумиеду , заместителю губернатора и руководителю инвестиционного подразделения PIF в странах Ближнего Востока и Северной Африки. Подразделение фокусируется на инвестициях в промышленность и компании, которые стимулируют экономическое развитие и вносят вклад в диверсификацию экономики Саудовской Аравии.

PIF также назначил Абдуллу Шакера старшим директором своего глобального подразделения корпоративных финансов, говорится в пресс-релизе.

Г-н Шейкер возглавляет отдел консультирования и планирования финансирования капитала суверенного фонда с целью создания центра передового опыта для предоставления консультаций по сделкам. Он подчиняется Фахаду Аль-Саифу , руководителю глобального отдела капитального финансирования.

Он подчиняется Фахаду Аль-Саифу , руководителю глобального отдела капитального финансирования.

Подразделение глобального финансирования капитала было недавно создано из подразделения корпоративных финансов PIF.Он отвечает за разработку и реализацию стратегической среднесрочной стратегии привлечения капитала PIF.

Г-н Шейкер ранее работал в Saudi AlBaraka Banking Group. Подробностей о его должности не было.

Связаться с представителямиPIF для получения комментариев не удалось.

Отчеты об эффективности объединенных фондов Heritage

Чтобы сообщить об уязвимости веб-сайта, перейдите в раздел «Ответственное раскрытие информации».

Eaton Vance является частью Morgan Stanley Investment Management, подразделения Morgan Stanley по управлению активами.

Это изображение обозначает контент, разработанный специально для финансовых консультантов / специалистов по инвестициям. Этот материал не предназначен для публичного использования.

© Eaton Vance Distributors, Inc. Все права защищены. Two International Place, Бостон, Массачусетс 02110.

U.S. Charitable Gift Trust® (Gift Trust) — это освобожденная от налогов общественная благотворительная организация, предлагающая средства, рекомендованные донорами. Все

деятельность Gift Trust и US Legacy Income Trusts (Legacy Income Trusts), а также

участие доноров и получателей дохода в трастах наследия подлежит

требования закона штата и федерального законодательства, условия действующей Трастовой декларации,

текущее информационное сообщение и / или буклет для подарков и заполненные формы, представленные каждым

Донор.Совет директоров Gift Trust (Совет директоров) оставляет за собой право вносить изменения в

программы Gift Trust и Legacy Income Trusts в любое время в соответствии с положениями

применимая Декларация доверительного управления, а также законы штата и федеральные законы. Любой вклад в Gift Trust или Legacy

Income Trust, однажды принятый Eaton Vance Trust Company (Trustee), представляет собой безотзывный

обязательство. Взносы не могут быть отменены или изменены и подлежат исключительному праву.

контроль над Gift Trust, Доверительным управляющим и Советом директоров.Доноры унаследованных доходных трастов

должны быть мотивированы благотворительностью. В качестве средств благотворительности Legacy Income Trusts должны

не рассматриваются как инвестиции, сделанные с целью получения личной выгоды, и не предназначены для конкуренции с ними. An

намерение принести пользу Gift Trust и одной или нескольким квалифицированным благотворительным организациям, имеющим право на поддержку

Gift Trust должна стать важной частью решения о внесении вклада. Налоговые последствия

вклад в фонд Legacy Income Trust будет варьироваться в зависимости от индивидуальных обстоятельств.Перспективные доноры

следует проконсультироваться со своими налоговыми консультантами. Распределение доходов получателям доходов не гарантируется никакими

стороны и подвержены инвестиционному риску. При рассмотрении возможных изменений в годовых темпах распределения

Унаследованные доходные трасты, Доверительный управляющий оценит их долгосрочный потенциал дохода и постарается сбалансировать

интересы текущих и будущих получателей дохода и интересы оставшейся части благотворительной помощи.

Взносы не могут быть отменены или изменены и подлежат исключительному праву.

контроль над Gift Trust, Доверительным управляющим и Советом директоров.Доноры унаследованных доходных трастов

должны быть мотивированы благотворительностью. В качестве средств благотворительности Legacy Income Trusts должны

не рассматриваются как инвестиции, сделанные с целью получения личной выгоды, и не предназначены для конкуренции с ними. An

намерение принести пользу Gift Trust и одной или нескольким квалифицированным благотворительным организациям, имеющим право на поддержку

Gift Trust должна стать важной частью решения о внесении вклада. Налоговые последствия

вклад в фонд Legacy Income Trust будет варьироваться в зависимости от индивидуальных обстоятельств.Перспективные доноры

следует проконсультироваться со своими налоговыми консультантами. Распределение доходов получателям доходов не гарантируется никакими

стороны и подвержены инвестиционному риску. При рассмотрении возможных изменений в годовых темпах распределения

Унаследованные доходные трасты, Доверительный управляющий оценит их долгосрочный потенциал дохода и постарается сбалансировать

интересы текущих и будущих получателей дохода и интересы оставшейся части благотворительной помощи. Ни один

Gift Trust или Legacy Income Trusts не были зарегистрированы в соответствии с федеральными законами о ценных бумагах в соответствии с

доступным исключениям.Ни Gift Trust, ни Legacy Income Trusts не гарантированы и не застрахованы.

Соединенными Штатами или любым из их агентств или органов.

Ни один

Gift Trust или Legacy Income Trusts не были зарегистрированы в соответствии с федеральными законами о ценных бумагах в соответствии с

доступным исключениям.Ни Gift Trust, ни Legacy Income Trusts не гарантированы и не застрахованы.

Соединенными Штатами или любым из их агентств или органов.

НЕ ЗАСТРАХОВАННЫЙ FDIC | ПРЕДЛОЖЕНИЕ БЕЗ БАНКОВСКОЙ ГАРАНТИИ | МОЖЕТ ПОТЕРЯТЬ СТОИМОСТЬ | НЕ ЗАСТРАХОВАН НИКАКИМ ФЕДЕРАЛЬНЫМ АГЕНТСТВОМ | НЕ ДЕПОЗИТ

Eaton Vance Distributors, Inc. (Агент по размещению) — платный поверенный Gift Trust и Legacy Income Trusts, получение компенсации, как описано в соответствующем информационном бюллетене или буклете для подарков.

Этот сайт и материалы в нем предназначены только для определенных типов участников и лиц, США, где разрешено распространение Gift Trust и Legacy Income Trusts.

Вышеупомянутое обсуждение также применимо к фондам общего дохода, созданным Gift Trust до

Устаревшие фонды доходов (фонды объединенного дохода Heritage), хотя фонды объединенного дохода Heritage

больше не принимаю новые взносы.

До 1 марта 2021 г. Eaton Vance, Доверительный управляющий и Агент по размещению были полностью дочерними компаниями Eaton Vance Corp. (EVC). 1 марта 2021 года Morgan Stanley приобрела EVC, и в результате Eaton Vance, Доверительный управляющий и Агент по размещению стали косвенными дочерними компаниями, полностью принадлежащими Morgan Stanley. Morgan Stanley (NYSE: «MS»), основные офисы которой находятся по адресу 1585 Broadway Avenue, New York, New York 10036, является ведущей международной компанией финансовых услуг, занимающейся торговлей ценными бумагами и брокерской деятельностью, а также предоставляющей инвестиционные банковские услуги, исследования и аналитические, финансовые и финансовые консультационные услуги.

Фонд объединенного дохода Alliance Community Foundation

Объяснение того, как работает ПИФ АКФ, процесс распределения оставшейся части благотворительной суммы АКФ и административные сборы ПИФ АКФ

Приведенная ниже информация объясняет, как программа фонда объединенного дохода Alliance Community Foundation сравнивается с большинством из более чем 1300 фондов объединенного дохода, существующих сегодня. Наша цель — помочь профессиональным консультантам объяснить своим клиентам, насколько благотворительные подарки в ФПИ АКФ являются финансово выгодными для их клиентов в достижении их целей благотворительного, финансового, налогового и имущественного планирования.

Наша цель — помочь профессиональным консультантам объяснить своим клиентам, насколько благотворительные подарки в ФПИ АКФ являются финансово выгодными для их клиентов в достижении их целей благотворительного, финансового, налогового и имущественного планирования.

Чем отличается программа ACF PIF?

АКФ предлагает донорам «молодые» объединенные фонды дохода, когда эффективность инвестиций их будущих объединенных фондов дохода плюс применимые федеральные ставки показывают, что это позволит донорам получить значительно более высокие благотворительные отчисления по налогу на прибыль.

ACF позволяет донорам PIF использовать любое количество квалифицированных благотворительных организаций по истечении срока жизни получателя дохода.АКФ предлагает донорам передать 10% оставшейся благотворительной суммы в АКФ на собственные неограниченные благотворительные цели (требуется минимум 1%). Остаток благотворительных процентов от ФПИ переводится в рекомендованный донором фонд, чтобы донор мог посоветовать, как его распределять среди квалифицированных общественных благотворительных организаций. С другой стороны, большинству благотворительных организаций требуется 100% оставшихся активов ПИФа после завершения жизни получателя дохода.

С другой стороны, большинству благотворительных организаций требуется 100% оставшихся активов ПИФа после завершения жизни получателя дохода.

ПИФ АКФ предлагается получателям доходов всех возрастов; а для донорских семей СДС может действовать на протяжении нескольких поколений.Напротив, большинство благотворительных организаций требует, чтобы получатели дохода были старше 65 лет, и допускают только соглашения о ПИФ на 1 или 2 жизни.

ACF выплачивает получателям дохода всю полученную прибыль в краткосрочной перспективе. Это позволяет управляющему инвестициями PIF иметь большую гибкость и возможность потенциально более выгодной доходности инвестиций для получателей дохода. Напротив, большинство благотворительных организаций не распределяют прирост капитала ФПИ, а вместо этого распределяют чистую прибыль принципалу ФПИ.

ACF готов принять взносы в PIF в виде любых разрешенных законом активов, которые допускаются их политикой принятия подарков (включая частные акции и недвижимость). Большинство благотворительных организаций принимают только наличные или свободно обращающиеся на рынке ценные бумаги.

Большинство благотворительных организаций принимают только наличные или свободно обращающиеся на рынке ценные бумаги.

ACF позволяет уполномоченному SEC и доверенному инвестиционному управляющему донора управлять взносом в PIF донора, а ACF — доверительным управляющим PIF.

В то время как другие благотворительные организации могут иметь регулирующие положения в своих документах по PIF, разрешающие полную прибыль, насколько нам известно, очень немногие благотворительные организации работают с полной прибылью, производя PIF.Это позволяет АКФ использовать свою «способность приспосабливаться» для выплаты части чистой реализованной, после внесения вклада, долгосрочного прироста капитала. Это позволяет управляющему инвестициями PIF иметь большую гибкость и возможность потенциально более выгодной доходности инвестиций для получателей дохода. Кроме того, долгосрочный прирост капитала в настоящее время облагается налогом по более низким ставкам.

Благотворительные подарки АКФ

В случае, когда рассматриваются неденежные дары ФПИ, АКФ требует, чтобы доноры вносили благотворительные подарки в АКФ заранее, равные прямым расходам, которые, как ожидается, понесет АКФ.Неденежные подарки могут быть чрезвычайно сложными и потребовать более высоких затрат на приобретение, расходов на передачу прав собственности и дорогостоящих юридических гонораров за профессиональные услуги и юридические исследования.

(Доноры ФПИ АКФ часто обнаруживают, что основным источником средств, необходимых для авансовых профессиональных услуг (юристов, бухгалтерского учета, оценочных сборов и т. Д.), На самом деле является экономия по федеральному подоходному налогу, которая проистекает из щедрых благотворительных налоговых вычетов ФПИ. .А для доноров, которые платят ориентировочный подоходный налог, экономия на налогах достигается раньше, потому что следующий расчетный налог, подлежащий уплате, должен быть пересчитан. )

)

Административные сборы

АКФ взимает с ФПИ ежегодный административный сбор в размере 70 базисных пунктов. Комиссия взимается ежеквартально, исходя из стоимости активов ПИФа на конец квартала.

Примечание. Эти сборы не включают дополнительные расходы на сборы за управление инвестициями и прямые наличные расходы.

(Важно отметить, что, когда доноры вносят долгосрочные капитальные активы в ПИФ, которые впоследствии продаются для реинвестирования, ПИФ не платит налога на прирост капитала. Это означает, что для инвестирования будет больше поступлений после продажи, и это может означать, что более эффективный Норма прибыли может быть определена количественно для получателя дохода. Почему? Поскольку налог на прирост капитала не уплачивается, есть больше денег для инвестирования в PIF.

Кроме того, экономия на подоходном налоге, полученная за счет вычета федерального подоходного налога на благотворительность, может компенсировать налогооблагаемый доход ПИФ на срок до 6 лет, в зависимости от обстоятельств получателя дохода.

Наконец, получатели дохода ПИФ АКФ потенциально имеют возможность получать разрешенный законом чистый краткосрочный доход от прироста капитала и чистый долгосрочный доход от прироста капитала от инвестиций, которыми управляют их доверенные консультанты.)

Возможности планирования PIF

ПИФ может существенно сэкономить на налоге на прибыль за счет существенных благотворительных отчислений (на которые не влияет Альтернативный минимальный налог).Налоговый вычет может компенсировать налогооблагаемую прибыль после операции или другую обычную налогооблагаемую прибыль. Вычет из ПИФ может быть спроектирован таким образом, чтобы уменьшить налоговую стоимость почти любого события ликвидности. Он может создать виртуальный тип налогообложения прироста капитала для обычной операции по подоходному налогу, если половина случая обычного дохода покрывается вычетом!

Представьте себе возможность сделать благотворительный отчисление, не отказываясь от дохода, полученного от подарка, переданного в ФПИ.

Основные особенности и преимущества PIF

- Получать платежи, которые могут увеличиться с инфляцией, включая чистую реализованную краткосрочную прибыль

- Передать в траст квалифицированные активы, обремененные долгом

- UBTI облагается ставками трастового налога — не 100% ставка CRT

- Привлечение нескольких членов семьи в качестве одновременных или последовательных получателей дохода

- Нет минимальной или максимальной ставки выплаты

- Нет требования о минимальном размере остатка благотворительной суммы в размере 10%

- Наслаждайтесь пожизненным доходом, который включает благоприятные ставки налога на долгосрочный прирост капитала (см. Раздел ПИФ «Общий доход» ниже)

- Получение вычетов значительно выше, чем у сопоставимых благотворительных остатков Unitrust / Annuity Trust или Gift Annuity

Чтобы сделать взнос в Фонд объединенного дохода Alliance Community Foundation, следуйте этим инструкциям:

- Запросите Заявление о раскрытии информации в ФПИ АКФ и Форму донор-бенефициар-оставшийся член ФДП и ознакомьтесь с этими документами со своими юридическими и финансовыми консультантами.

- Свяжитесь с отделом плановых пожертвований ACF, чтобы узнать, какой подарок вы собираетесь сделать. Электронная почта: [email protected] или позвоните Дэну Райсу по телефону (850) 776-2789.

- Если вы хотите продолжить дарение ФПИ АКФ, пожалуйста, заполните и верните Форму «Донор-бенефициар-оставшийся человек» АКФ. После этого мы отправим вам Соглашения о PIF с соответствующими формами и инструкциями, которые вам понадобятся, чтобы вы могли сделать завершенный подарок PIF.

Дэн Райс

Президент, Генеральный директор

Офис | Мобильный (850) 776-2789

ФОНД СООБЩЕСТВА АЛЬЯНС

AllianceCommunityFoundation.org

PIF запускает пятилетнюю стратегию, включающую программу реализации видения 2021-2025, поскольку фонд утроил активы под управлением почти до 400 миллиардов долларов США

РИЯД, Саудовская Аравия, 24 января 2021 года / PRNewswire / —

- Фонд планирует увеличить свои активы под управлением до 1 долл. США.07 триллионов к концу 2025 года и внесут 320 миллиардов долларов в ненефтяной ВВП Саудовской Аравии

- PIF создал 10 новых секторов, запустил более 30 новых компаний и создал 331 000 рабочих мест в Саудовской Аравии за последние четыре года

- Программа реализации видения излагает дорожную карту, поскольку ПИФ способствует экономической диверсификации Саудовской Аравии и укрепляет ее в качестве глобального инвестиционного центра

- PIF рассчитывает сосредоточиться на финансировании нового человеческого будущего:

- Повышение качества жизни внутри страны и за рубежом

- Обеспечение экологической и экономической устойчивости

- Развитие новых секторов и создание новых рабочих мест

Государственный инвестиционный фонд (ПИФ) объявил сегодня о запуске своей пятилетней стратегии, включая Программу реализации видения (VRP) на 2021–2025 годы.После успеха VRP 2018-2020, эта стратегия обеспечит продолжение роста PIF как глобального инвестиционного центра и предпочтительного партнера для инновационных и трансформирующих предприятий по всему миру. Это также позволит создать новые отрасли и возможности, которые будут определять будущую мировую экономику, одновременно стимулируя экономические преобразования Саудовской Аравии.

Пятилетняя стратегия была одобрена на недавнем заседании Совета PIF под председательством Его Королевского Высочества Мохаммада бин Салмана Аль-Сауда, наследного принца, заместителя премьер-министра, председателя Совета по вопросам экономики и развития и председателя PIF.

Его Королевское Высочество председатель PIF сказал, что эта стратегия будет действовать как дорожная карта для Фонда в ближайшие пять лет, поскольку она поможет реализовать Видение Королевства до 2030 года. Среди наиболее важных инициатив PIF будет инвестировать минимум 40 миллиардов долларов США в год. во внутренних проектах и инвестициях, внести совокупный вклад в ВВП, не связанный с нефтью, в размере 320 миллиардов долларов США через свои портфельные компании, увеличить активы под управлением до более чем 1,07 триллиона долларов США и создать 1,8 миллиона прямых и косвенных рабочих мест к концу 2025 года.

Его Королевское Высочество добавил, что за последние четыре года PIF добилась значительного прогресса в период большой неопределенности в мировой экономике. Стратегия является продолжением этих достижений, стремясь сделать Фонд ведущим катализатором экономических преобразований и диверсификации Саудовской Аравии. Его Королевское Высочество дополнительно заявил, что PIF будет продолжать инвестировать в предприятия и секторы, которые будут способствовать будущему Королевства и мира — первопроходцу в финансировании нового человеческого будущего.

PIF сосредоточится на 13 секторах в рамках своей основной внутренней стратегии: здравоохранение; Коммунальные услуги и возобновляемые источники энергии; Телекоммуникации, СМИ и технологии; Продовольствие и сельское хозяйство; Автомобильная промышленность; Транспорт и логистика; Недвижимость; Аэрокосмическая промышленность и оборона; Строительство и строительные компоненты и услуги; Развлечения, отдых и спорт; Финансовые услуги; Металлы и горнодобывающая промышленность; и Потребительские товары и розничная торговля.

Сказал Его Превосходительство Ясир Аль-Румайян, губернатор ПИФ; «За последние четыре года PIF продемонстрировал свою важную роль в содействии экономике Королевства в соответствии с амбициями Vision 2030.К концу 2020 года мы утроили активы под управлением до почти 400 миллиардов долларов США, создали 10 новых секторов и создали 331 000 прямых и косвенных рабочих мест.

«И как часть нашей стратегии мы продолжим способствовать экономическим преобразованиям Саудовской Аравии и способствовать развитию частного сектора. Мы также сотрудничаем с инновационными, преобразующими и революционными компаниями по всему миру, чтобы постоянно служить важным катализатором развития отраслей и возможностей будущего.В основе нашей стратегии лежит наше внимание к финансированию нового человеческого будущего за счет повышения качества жизни, обеспечения экологической и экономической устойчивости, а также развития новых секторов и рабочих мест ».

Ключевым элементом успеха PIF было стратегическое экономическое партнерство, которое Фонд установил со многими ведущими инвесторами и предприятиями мира. VRP 2021-2025 укрепит эти партнерские отношения, предоставив инвесторам доступ к неиспользованным инвестиционным возможностям, создавая синергию и ценность для мирового сообщества.PIF также продолжит использовать партнерские отношения для передачи знаний и локализации, что принесет прямые выгоды экономике и людям Саудовской Аравии.

Примечания для редакторов

Для получения дополнительной информации: www.pif.gov.sa

О Государственном инвестиционном фонде (ПИФ)

Государственный инвестиционный фонд является одним из крупнейших и наиболее влиятельных суверенных фондов благосостояния в мире. экономическая трансформация Саудовской Аравии на благо ее народа, помогая формировать будущую мировую экономику.PIF создает портфель мирового класса за счет инвестиций в привлекательные, долгосрочные возможности в различных отраслях и классах активов на международном уровне, открывая при этом новые сектора у себя дома. PIF работает вместе с глобальными стратегическими партнерами и известными инвестиционными менеджерами и выступает в качестве основного инвестиционного подразделения Королевства Саудовская Аравия, направленного на создание долгосрочной стоимости для Королевства Саудовская Аравия в соответствии с Видением 2030. Более подробную информацию можно найти на www.pif .gov.sa

Просмотр исходного содержания: http: // www.prnewswire.com/news-releases/pif-launches-five-year-strategy-including-vision-realization-program-2021-2025-as-fund-triples-assets-under-management-to-nearly-usd400-billion- 301213623.html

ИСТОЧНИК Государственный инвестиционный фонд Саудовской Аравии

Квартет факторов bHLH PIF обеспечивает транскрипционно-центрированный сигнальный концентратор, который регулирует морфогенез проростков посредством дифференциального паттерна экспрессии общих генов-мишеней арабидопсиса

Рисунок 5.

Дифференциальная регуляция генов прямой мишени PIF3 отдельными белками PIF-квартета.

(A) Отдельные члены квартета PIF3 демонстрируют различные паттерны общей регуляторной активности в отношении генов, определенных как прямые мишени транскрипционной активации PIF3. Уровни экспрессии в указанных тройных мутантах pifq и pif были определены с помощью RT-qPCR, нормализованы к внутреннему контролю PP2AA3 и представлены относительно уровней WT, установленных на единицу. Данные представлены как среднее значение трех биологических повторов +/- SEM. (B) Матрица относительных вкладов отдельных белков PIF в общую активацию транскрипции отдельных, потенциально общих генов прямой мишени.Процентный вклад рассчитывается как доля от общей дифференциальной экспрессии между pifq и WT, которую вносит дифференциальная экспрессия между pifq и каждым тройным мутантом pif . (C) In planta активность промотора PIL1 требует как мотивов G-бокса, так и членов квартета PIF. Слева: схема конструкций pPIL1: LUC , трансгенно экспрессируемых в растениях WT или pifq , как указано. Желтые и красные полосы представляют положения трех нативных ( pPIL1 ) и мутированных ( mpPIL1 ) мотивов G-бокса, соответственно, в вариантах промотора PIL1 , как показано последовательностями ДНК, отображенными под каждой конструкцией.Непрерывный управляемый 35S-промотором репортер RLUC был включен в качестве внутреннего контроля в каждую конструкцию.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Теперь же более половины жалоб на мисселинг в банках приходится на паи ПИФ, и только треть — на ИСЖ, — говорится в сообщении.

Теперь же более половины жалоб на мисселинг в банках приходится на паи ПИФ, и только треть — на ИСЖ, — говорится в сообщении.