Ипотека 10% в Украине 2020: банки, ставки, условия

Ипотека под 10% стала одной из наиболее обсуждаемых тем периода весна — лето 2020 года. Сразу несколько банков предложили рынку свои кредиты на жилье под рекордно низкие процентные ставки. узнало о реальных ставках, условиях и нюансах ипотечных программ в украинских банках.

Ипотека от «Глобус Банк»Банк выдает ипотеку на первичном рынке на срок до 20 лет с первоначальным взносом от 20%. Работает по партнерским программам с 40 застройщиками по более чем 200 ЖК.

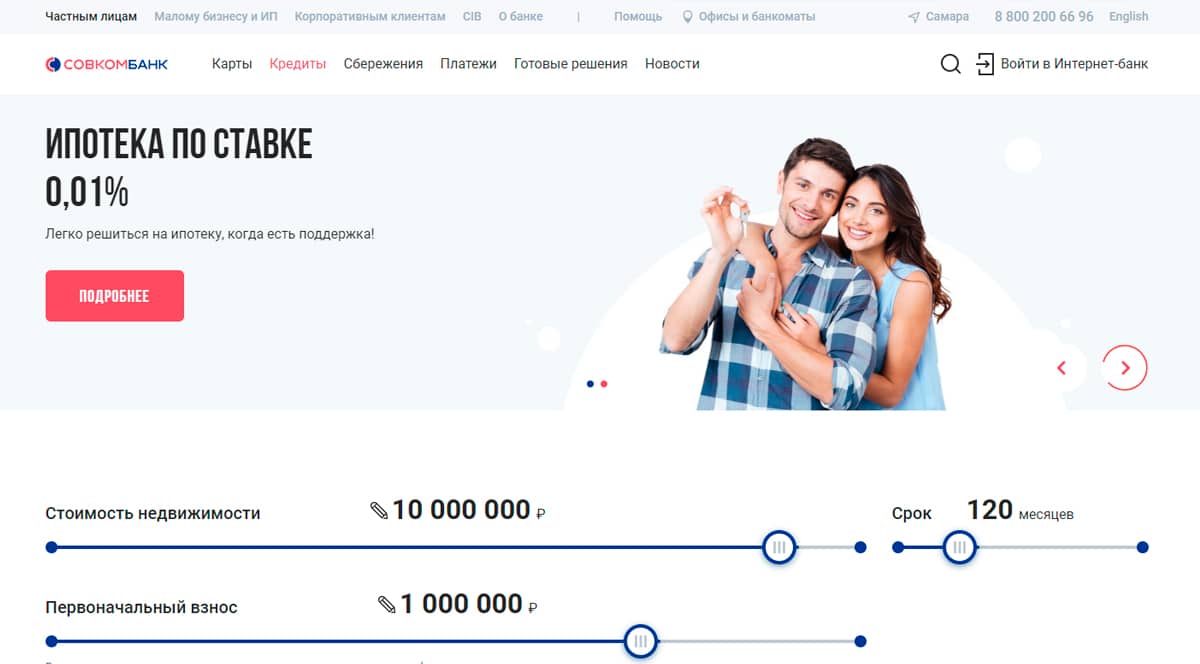

Ставки стартуют от 0,01% на первый год, однако все зависит от комплекса и первоначального взноса. Банк не требует дополнительных затрат в виде оценки и страхования заемщика.

Присоединяйтесь к нам в Telegram!Для принятия решения по кредиту нужен минимальный пакет документов: паспорт, идентификационный код и письмо от застройщика о стоимости приобретаемой недвижимости. Если сумма кредита составляет до 800 тыс.

Срок кредита: от 1 до 20 лет

Сумма кредита: от 10 тыс. грн до 3 млн грн

Процентные ставки: очень зависят от размера первого взноса и срока. Смотрим на примере кредита для ЖК «Причал-8» в Киеве.

Комиссия банка: 1,9% суммы кредита (одноразово)

Первый взнос: не менее 20%

Дополнительная страховка: предмет ипотеки (квартира)

Досрочное погашение: возможно, штрафные санкции не предусмотрены.

Ипотека от «Правэкс Банк»Банк дает возможность приобрести недвижимость на вторичном рынке либо в только что построенных домах под льготные 10% в гривне. Для отдельных категорий клиентов (медицинские работники, ІТ-специалисты, клиенты «Правэкс Банка»), а также покупателей квартир в ЖК компаний «Интергал-Буд», KAN Development, SAGA Development предусмотрена скидка -0,5% ставки по кредиту, то есть 9,49%.

Срок кредита: от 1 до 20 лет

Сумма кредита: до 4 млн грн

Процентные ставки: 9,99% — фиксированная ставка на первые 5 лет, с 6-го года кредита — плавающая ставка: UIRD12m+3% (размер индекса UIRD12 нужно уточнять на сайте НБУ)

Комиссия банка: 2,99% суммы кредита

Первый взнос: от 40% (есть программы от 30%, но под более высокие ставки по кредиту)

Дополнительная страховка: залог (0,3% суммы)

Досрочное погашение: возможно, штрафные санкции не предусмотрены.

Ипотека от ОщадбанкаЕсть возможность купить квартиру в кредит и по программе Ощадбанка под ставку 10%. Речь о квартирах в уже сданных домах или на вторичном рынке. Есть у банка также основная программа на 20 лет, где действует фиксированная ставка 13,99% при авансе от 20%, а при авансе от 50% — 13,49%.

Что касается программы под 10%, то с ее условиями можно ознакомиться ниже:

Срок кредита: от 1 года до 15 лет

Сумма кредита: до 4 млн грн

Процентные ставки: 9,99% — первые 6 месяцев, начиная с 7-го месяца кредита — 15%

Комиссия банка: 0,99% суммы кредита

Первый взнос: от 20%

Досрочное погашение: возможно, штрафные санкции не предусмотрены.

Получить кредит на жилье с рекордно низкими процентами можно и в Приватбанке. Есть программа для покупки квартиры на первичном рынке, на вторичном рынке, а также недвижимости банка.

Срок кредита: от 1 года до 20 лет

Сумма кредита: до 2 млн грн

Процентные ставки: 9,99% — первый год, начиная со 2-го года кредита — UIRD 12m + 4%

Комиссия банка: 1% суммы кредита

Первый взнос: от 30%

Страхование: 0,5% стоимости недвижимости (страхование ипотеки), 0,5% суммы основной задолженности по кредиту (личное страхование).

Досрочное погашение: возможно, штрафные санкции не предусмотрены.

Ипотека от KredoBankВ случае если вы становитесь клиентом банка и переводите свои доходы в Кредобанк, можно получить скидку 2% по ставке по кредиту и взять ипотеку под 10% на покупку квартиры в новостройке.

Срок кредита: от 1 года до 20 лет

Сумма кредита: до 4 млн грн

Процентные ставки: 1-й год — 10%, 2-й год — 12%, 3-й год — 14%, начиная с 4-го года — UIRD3m + 5%

Комиссия банка: 0%

Первый взнос: от 20%

Страхование: страхование ипотеки и личное страхование.

Досрочное погашение: возможно, штрафные санкции не предусмотрены.

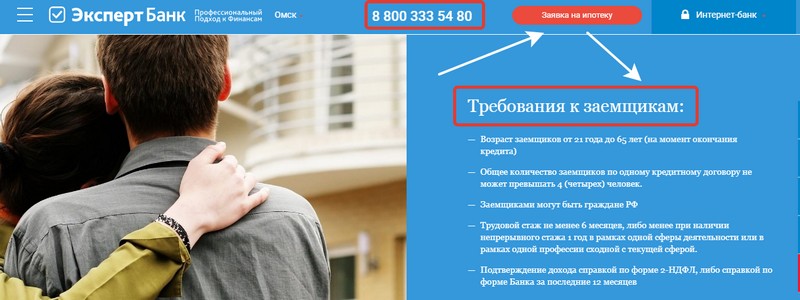

Что нужно, чтобы взять ипотеку в банке?- Ипотеку могут получить граждане Украины в возрасте преимущественно от 21 до 65 лет. В «Правэкс Банке» есть ограничение — от 25 до 65 лет. В Приватбанке — до 60 лет.

- Вы должны быть трудоустроены или быть ФОПом (укр. «фізична особа-підприємець»). Пенсионерам, кстати, тоже готовы выдать кредит в банке.

- Нужно предоставить справку о доходах за последние 6-12 месяцев. Они должны быть достаточными для обслуживания кредита. Их можно рассчитать, понимая сумму и срок, на который вы берете деньги в банке.

- Если вы в официальном браке, обязательно нужно получить согласие и финансовое поручительство мужа/жены.

- Паспорт гражданина Украины.

- Идентификационный код.

- Справка/выписка о доходах за последние 6-12 месяцев.

- Обращение застройщика в банк, в котором будет содержаться информация об объекте кредитования и предмете ипотеки.

1) декларацию о доходах за последние четыре квартала с печатью налоговой;

2) свидетельство о государственной регистрации физического лица-предпринимателя;

3) свидетельство о праве уплаты ЕСВ;

4) выписку из банка о движении средств за последние минимум 6 месяцев.

Что такое

UIRD?Это индикативная ставка украинского индекса ставок по депозитам, которая рассчитывается на основании данных из 20 крупнейших банков страны. Публикуется на официальном сайте Национального банка Украины.

Публикуется на официальном сайте Национального банка Украины.

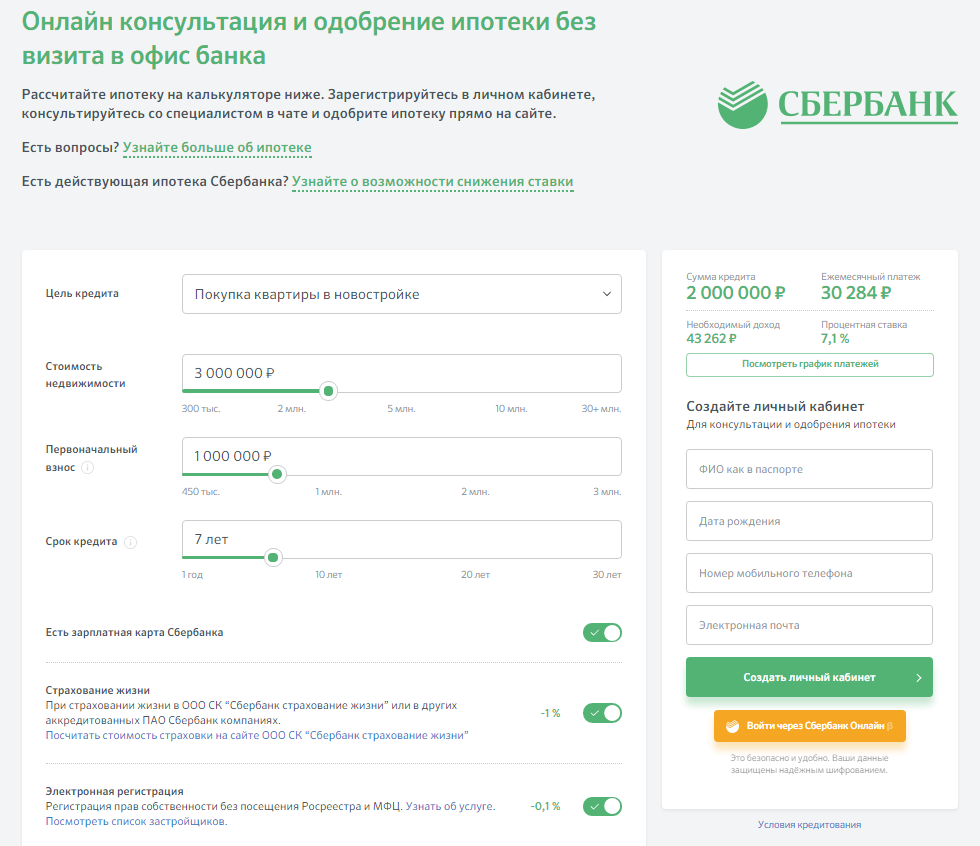

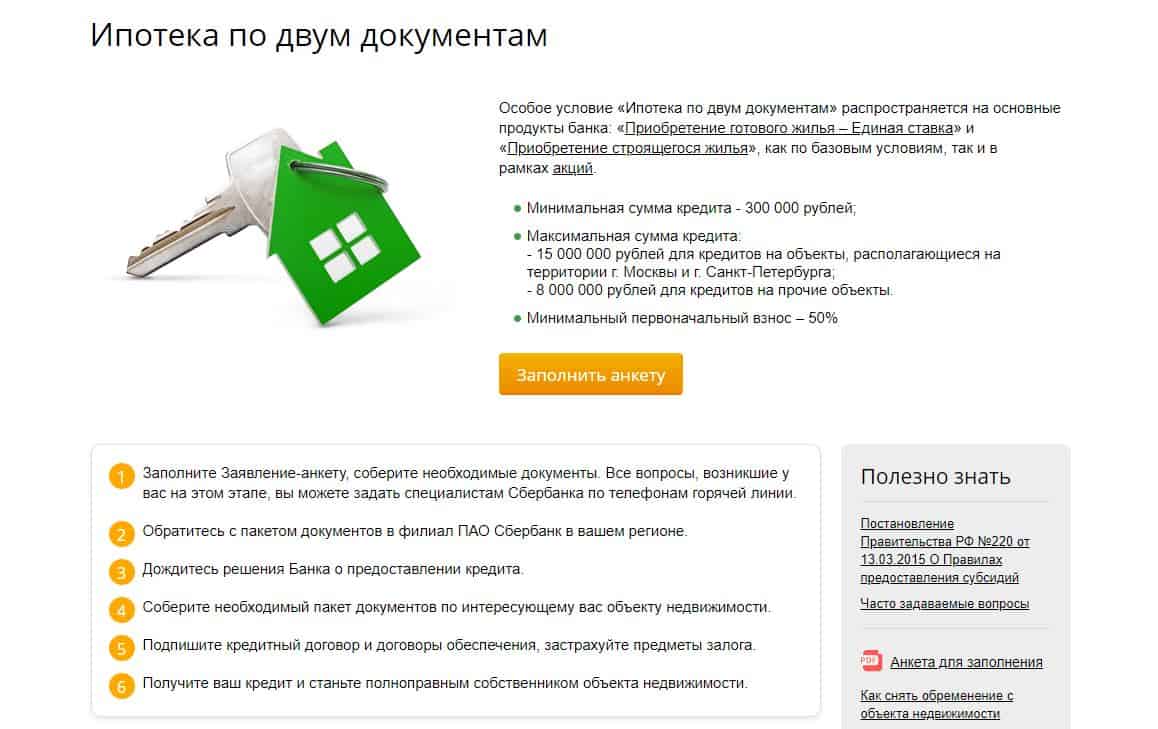

Иностранцам станет проще получить ипотеку в Сбербанке

https://realty.ria.ru/20210921/ipoteka-1751168899.html

Иностранцам станет проще получить ипотеку в Сбербанке

Иностранцам станет проще получить ипотеку в Сбербанке — Недвижимость РИА Новости, 21.09.2021

Иностранцам станет проще получить ипотеку в Сбербанке

Сбербанк упростил выдачу ипотеки иностранцам, теперь им не обязательно предоставлять документы о владении русским языком, а также документы об образовании,… Недвижимость РИА Новости, 21.09.2021

2021-09-21T16:44

2021-09-21T16:44

2021-09-21T16:55

ипотека

москва

архангельская область

сбербанк россии

банки

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21. img.ria.ru/images/07e4/0c/0b/1588729716_0:0:3072:1728_1920x0_80_0_0_4d0f517b29724a3504e8a4600188fd31.jpg

img.ria.ru/images/07e4/0c/0b/1588729716_0:0:3072:1728_1920x0_80_0_0_4d0f517b29724a3504e8a4600188fd31.jpg

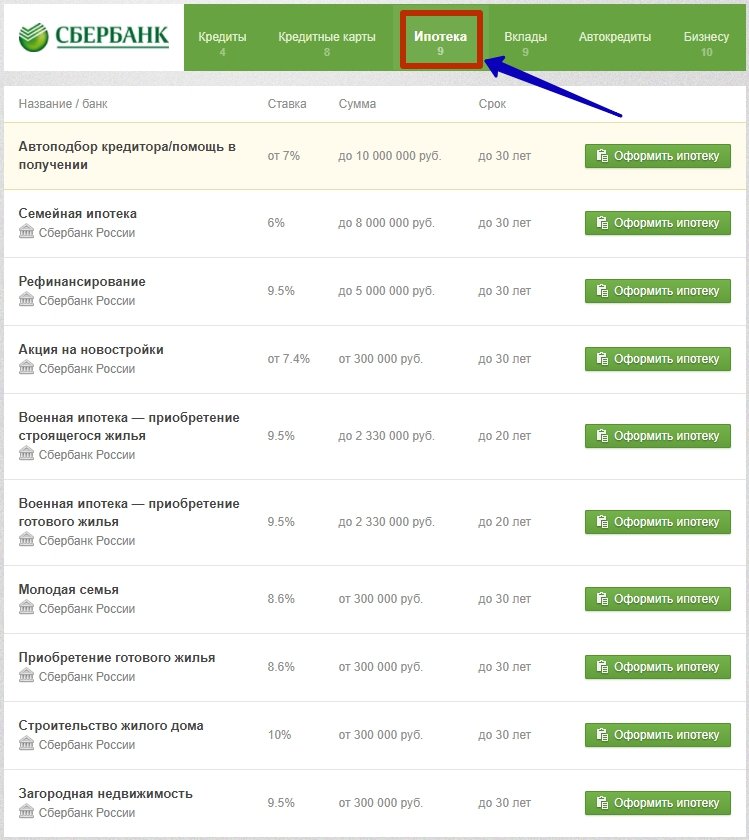

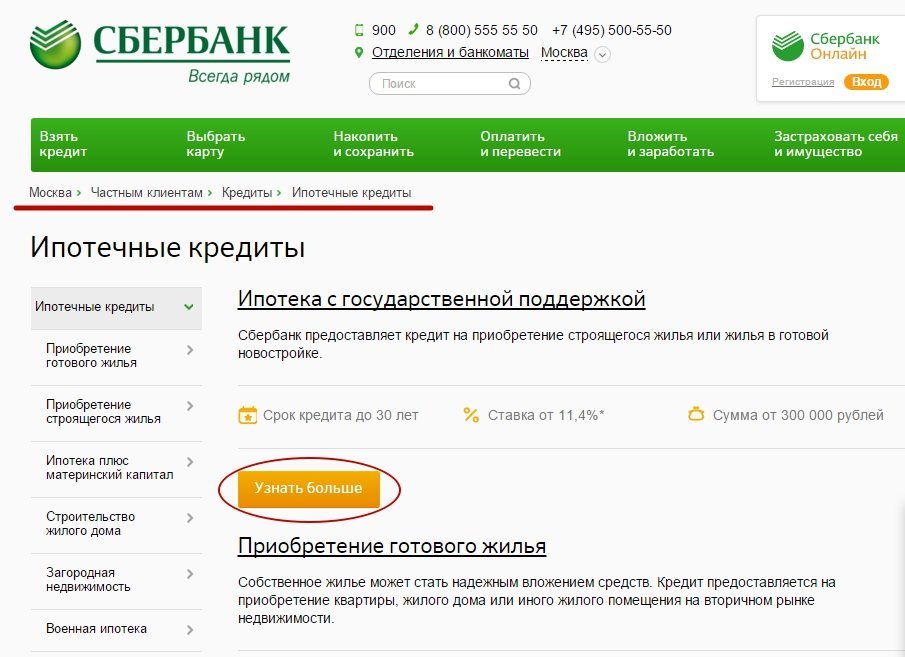

МОСКВА, 21 сен — РИА Недвижимость. Сбербанк упростил выдачу ипотеки иностранцам, теперь им не обязательно предоставлять документы о владении русским языком, а также документы об образовании, говорится в сообщении банка.В нем указывается, что расширилась география программы — теперь ипотека для иностранцев доступна и в Поволжье. Кредит можно оформить в Астраханской, Волгоградской, Оренбургской, Пензенской, Самарской, Саратовской и Ульяновской областях.Ранее выдача иностранным гражданам ипотеки была возможна в Москве, Подмосковье, Тверской, Калужской, Брянской, Смоленской и Тульской областях. Кроме того, в списке есть такие регионы, как Ярославская, Костромская, Ивановская, Рязанская, Ленинградская, Мурманская, Калининградская, Псковская, Новгородская, Вологодская и Архангельская области.»Также такой ипотечный кредит доступен в Санкт-Петербурге, Архангельской области, республиках Карелия, Коми и Ненецком автономном округе», — говорится в сообщении. Оформить ипотеку в банке могут граждане любых государств. Для этого им необходимо получать зарплату на карту банка и соответствовать стандартным требованиям по возрасту и рабочему стажу. Иностранным гражданам доступны программы «Приобретение готового жилья», «Приобретение строящегося жилья», «Строительство жилого дома», «Загородная недвижимость» и «Гараж».

Оформить ипотеку в банке могут граждане любых государств. Для этого им необходимо получать зарплату на карту банка и соответствовать стандартным требованиям по возрасту и рабочему стажу. Иностранным гражданам доступны программы «Приобретение готового жилья», «Приобретение строящегося жилья», «Строительство жилого дома», «Загородная недвижимость» и «Гараж».

https://realty.ria.ru/20210713/ipoteka-1741071023.html

москва

архангельская область

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/07e4/0c/0b/1588729716_216:0:2947:2048_1920x0_80_0_0_0a5e5d42cd3c89d5e5e616bf971fc9cc.jpgНедвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

ипотека, москва, архангельская область, сбербанк россии, банки

Компании берут и не возвращают кредиты, сохраняя за собой залог: банки идут в суд

Такие заемщики пользуются пробелами в законе и могут привлекать для этого местные власти. Чаще всего такое происходит, когда в залог банку отдают определенную недвижимость. Скажем, здание с участком под ним. Если должник с выплатами не справляется, по закону и договору банк забирает здание и принимает землю под ним в аренду на себя.

НБУ утвердил новые требования к кредитным договорам небанков

Но иногда должник, не справившийся с кредитом, отдает банку здание, но не землю в аренду. Вот и получается, что банк получает для дальнейшей продажи актив, но физически подступиться к нему не может. Как, собственно, и реализовать здание на торгах для компенсации потерь по невыплаченному кредиту. В таком случае финучреждения идут за правдой в суд.

В беседе с UBR.ua управляющий партнер АО Suprema Lex Виктор Мороз подтвердил такую тенденцию и поделился собственным опытом.

«Такие конфликты между кредитором и заемщиком действительно бывают. Банки идут в суды и там уже устанавливают сервитут (право пользование землей, – ред.). На моей памяти есть конкретный пример: года четыре назад в Одессе была такая ситуация с Проминвестбанком, который сегодня уже практически не существует», – говорит он.

Банки идут в суды и там уже устанавливают сервитут (право пользование землей, – ред.). На моей памяти есть конкретный пример: года четыре назад в Одессе была такая ситуация с Проминвестбанком, который сегодня уже практически не существует», – говорит он.

С такой проблемой в свое время столкнулись, например, и в Кредитвест банке. Еще в начале ноября 2016-го банк предоставил компании «Баукс инжиниринг ком» (БИК) кредит на 30,8 млн грн (открыл кредитную линию). Имущественным поручителем выступило ООО «Белковые ингредиенты и технологии» (БИТ).

Последнее передало Кредитвест банку в ипотеку (залог) недвижимость – нежилое помещение почти на 1,5 тыс. «квадратов» в с. Мила Киево-Святошинского района. Это здание находилось на земельном участке в 2 га, которым ипотекодатель БИТ пользуется по праву аренды на 49 лет.

Украинские банки сократили портфель проблемных кредитов до пятилетнего минимума

В то же время компания БИК насобирала из-за просрочки платежей 24 млн грн долга, не справившись с выплатой кредита.

Но самое главное, что этот договор, согласно нашему законодательству, удостоверял еще и переход права аренды земельного участка Кредитвест банку – замену арендатора в договоре. При этом, как заявляют в самом «Кредитвесте», с июля 2018 года банк платит за землю под размещение производственной базы как надлежащий пользователь.

Но в 2020-м банк узнает, что еще в 2019-м БИТ без оповещения учреждения, не имея на это правовых оснований, передает участок в субаренду двум своим связанным компаниям: «Мила инвест» и «АСГО интернешинал». То, что они связаны, прямо подтверждает Единый госреестр юрлиц, физлиц и общественных формирований.

Например, согласно ему, единым участником «Мила инвест» является Мельниченко Юлия Михайловна, которая параллельно выступает директором «АСГО интернешинал». Причем последняя является единственным участником БИТ, конечный бенефициар которой – Бекмезджи Осман Омер. В банке начали сразу же бороться за свои права.

Причем последняя является единственным участником БИТ, конечный бенефициар которой – Бекмезджи Осман Омер. В банке начали сразу же бороться за свои права.

Представители Кредитвест банка обратились к местному сельсовету относительно внесения изменений в договор об аренде. Но тот, не рассматривая по сути заявления учреждения, то дает разрешение на субаренду доли участка, то вообще предлагает его разделить, что является прямым нарушением прав банка.

Говоря проще, БИК и БИТ благодаря сговору с местными властями добились того, что право на аренду земли и ее сдачу в субаренду осталось за БИТ, заявляют в финучреждении. Вышло так, что «Кредитвест» потерял доступ к территории, а фактически – надежду получить на нее права. Более того, БИК построило там свои здания и представители банка не могут добраться к своему.

В свою очередь представители БИТ начали заявлять, что банк пытается проникнуть на этот земельный участок незаконно (силовыми путями) и давит на руководство предприятия. Компания также пыталась, согласно ее заявлениям, решить вопрос мирным путем, но в банке предложенные условия сочли неприемлемыми.

Компания также пыталась, согласно ее заявлениям, решить вопрос мирным путем, но в банке предложенные условия сочли неприемлемыми.

Российский Сбербанк сменит название «дочки» в Украине

Как подчеркнул в разговоре с UBR.ua замглавы правления Кредитвест банка Сергей Лускалов, лицу, в пользу которого переходит право собственности на жилой дом, здание или сооружение, расположенные на арендованном земельном участке, также переходит и право аренды на этот земельный участок.

«Действительно, тут договор аренды земли прекращается, в частности, в случае приобретения банком права собственности на сооружения, расположенные на арендованном другим лицом земельном участке», – отметил в беседе с нами Лускалов. Добавим, что это действительно так, поскольку об этом четко говорит часть 3 Закона «Об аренде земли».

В финучреждении акцентируют внимание на том, что Кредитвест банк – не инвесткомпания. Его главная цель – не управление отчужденным имуществом, а – его продажа, чтобы покрыть потери по невозвращенному кредиту.

«Доступ к участку нам закрыли. И реализовать землю мы никак не можем», – говорят в банке.

С проблемой сталкиваются и другие банкиВ комментарии UBR.ua управляющий партнер АО «Артель Адвокатов» Игорь Коржук тоже выразил уверенность в том, что банк прав.

«Компания не имела права без согласия банка передавать участок в субаренду. Это было сделано явно в противоречии закону. И это соглашение не соответствует требованиям законодательства. И заемщик, и местные власти, если они в том замешаны, должны понимать, что неправы», – поясняет он.

В Верховной Раде наличие пробела, позволяющего проворачивать подобные схемы, понимали. Парламент даже в начале февраля этого года принял соответствующий закон (1174-IX) во избежание таких ситуаций. И документ этот целиком подтверждает правоту Кредитвест банка.

Более того, на таких недобросовестных заемщиков, которые не отдают кредит, не исполняют взятые на себя обязательства, пытаясь окольными путями сохранить за собой право собственности на заложенное имущество, «напоролся» в свое время и Сбербанк. Учреждение даже в октябре 2020-го отправило Минюсту письмо с просьбой разъяснить ситуацию.

Учреждение даже в октябре 2020-го отправило Минюсту письмо с просьбой разъяснить ситуацию.

Лучший результат за 10 лет: украинские банки увеличили прибыль на 37%

В Министерстве юстиции со множеством ссылок на законодательство ответили, что в своем споре оно полностью право. Это же четко подтвердила Большая палата Верховного суда постановлением от 25 февраля 2020 года. Среди прочего, в министерстве сослались и на 337 ст. Гражданского кодекса.

«К лицу, получившему право собственности на жилой дом (кроме многоквартирного), здание или сооружение, переходит и право собственности, пользования на участок, на котором они размещены, без изменения его целевого назначения в объеме и на условиях, установленных для предыдущего землевладельца (землепользователя)», – ответили там.

Адвокат и старший партнер АК «Кравец и партнеры» Ростислав Кравец в комментарии UBR.ua подчеркнул, что земля в таком случае на самом деле переходит в право пользования банка.

«В законодательстве этот вопрос уже урегулирован. По решению Большой палаты Верховного суда участок переходит в собственность финучреждения, если земля принадлежала собственнику здания. Если она собственнику не принадлежала, то банк может подписать договор сервитута», – подытожил Кравец.

Хотите первыми получать важную и полезную информацию о ДЕНЬГАХ и БИЗНЕСЕ? Подписывайтесь на наши аккаунты в мессенджерах и соцсетях: Telegram, Twitter, YouTube, Facebook, Instagram.

Должен ли я получить ссуду через ипотечную компанию или банк?

Перед покупкой дома вам нужно будет выбрать, с кем вы собираетесь работать в процессе покупки жилья. Это начинается с вашего агента по недвижимости, хотя ваш сотрудник по ипотечным кредитам может быть не менее важным. Они могут посоветовать вам рефинансирование или ссуду под залог собственного капитала, если у вас уже есть дом. Финансовый консультант также может помочь вам скорректировать ваш финансовый план в соответствии с вашими потребностями в жилищном кредите.В любом случае, получив кредитного эксперта, которому вы можете доверять, вы, скорее всего, будете полагаться на этого человека в течение многих лет, независимо от того, в какой компании он работает.

Это начинается с вашего агента по недвижимости, хотя ваш сотрудник по ипотечным кредитам может быть не менее важным. Они могут посоветовать вам рефинансирование или ссуду под залог собственного капитала, если у вас уже есть дом. Финансовый консультант также может помочь вам скорректировать ваш финансовый план в соответствии с вашими потребностями в жилищном кредите.В любом случае, получив кредитного эксперта, которому вы можете доверять, вы, скорее всего, будете полагаться на этого человека в течение многих лет, независимо от того, в какой компании он работает.

Банки с полным спектром услуг известны как финансовые учреждения, зарегистрированные на федеральном уровне. Они предлагают ипотечные ссуды вместе с другими банковскими продуктами, такими как текущие и сберегательные счета, а также коммерческие и коммерческие ссуды. Многие также предлагают инвестиционные и страховые продукты. Ипотечные кредиты — это просто один из аспектов их бизнеса. Федеральная компания по страхованию вкладов (FDIC) регулирует и проверяет банки с полным спектром услуг.

Ипотечные кредиты — это просто один из аспектов их бизнеса. Федеральная компания по страхованию вкладов (FDIC) регулирует и проверяет банки с полным спектром услуг.

С другой стороны, ипотечные компании регулируются отдельными штатами. Эти правила также значительно строже. Кроме того, использование ипотечной компании означает, что вы не сможете консолидировать все свои финансовые счета в одном учреждении. Однако для некоторых это может не помешать.

Организаторы ипотечных ссуд Ипотечные кредиторы проходят очень разные процессы в федеральных банках и ипотечных компаниях.Чтобы получить кредит в банке, необходимо зарегистрироваться в Национальной системе ипотечного лицензирования (NMLS). У них также должны быть сняты отпечатки пальцев и проверено на наличие криминального прошлого. Любой, кто в прошлом совершал финансовые преступления, такие как мошенничество, не может заниматься выдачей ипотечных кредитов. Однако FDIC не требует от кредитора продемонстрировать какие-либо конкретные знания в области ипотечной практики или программ.

Однако, чтобы работать в ипотечной компании, кредитор должен пройти серьезную подготовку.Они должны сдать два экзамена: национальный экзамен и экзамен для каждого штата, в котором они хотят практиковаться. Эти тесты подчеркивают понимание законов о бизнесе и защите прав потребителей. Как только кредитор получает государственную лицензию, он должен ежегодно продлевать каждую из них.

Преимущества и недостатки ипотеки банкаБанк может предложить вам как клиенту особые преимущества. Сюда могут входить более низкие ставки и специальные кредитные программы, нацеленные на самозанятых покупателей жилья и инвесторов.Однако следует отметить, что стандарты кредитования могут быть более строгими из-за соблюдения федеральных законов и законов об отчетности.

Из-за масштабов финансовой деятельности банка большинство банков обслуживают ипотечные ссуды. Таким образом, после закрытия ссуды вы по-прежнему будете производить ежемесячные платежи в тот же банк, в котором была предоставлена ссуда. Многие видят в этом преимущество использования банка с полным спектром услуг.

Многие видят в этом преимущество использования банка с полным спектром услуг.

Использование ипотечной компании для получения кредита дает определенные преимущества.Во-первых, у них, вероятно, есть доступ к более широкому спектру кредитных продуктов, чем у полнофункционального банка. Банки структурируют свои собственные кредитные программы в соответствии с руководящими принципами, установленными Fannie Mae, Freddie Mac, FHA и VA. Но если ваша ситуация не соответствует их критериям, они откажутся от вашей ссуды.

Ипотечные компании продают обслуживание. Таким образом, они получают доступ к программам кредитования, которые структурированы и предлагаются различными кредитными организациями, обычно крупными национальными банками. В отличие от ипотечного «брокера», ипотечная компания по-прежнему закрывает и финансирует ссуду напрямую.Поскольку эти компании обслуживают только ипотечные кредиты, они могут оптимизировать свой процесс намного лучше, чем банк. Это большое преимущество, означающее, что ваш ссуду можно закрыть быстрее.

Это большое преимущество, означающее, что ваш ссуду можно закрыть быстрее.

В условиях конкуренции с недвижимостью возможность своевременно закрыть ссуду имеет жизненно важное значение. Другое преимущество быстрого закрытия заключается в том, что ставки и сборы ниже при более коротких сроках блокировки.

Обратите внимание, что ваш ипотечный кредитор может продать ваш кредит другому учреждению после закрытия. Если с вами такое случится, не волнуйтесь.Кредитные документы, подписанные вами с первоначальным кредитором, имеют обязательную юридическую силу в течение всего срока действия кредита. Ссудодатель не может изменять процентную ставку, комиссию или любой другой аспект ссуды.

Итог Так что же выбрать? Банк с полным спектром услуг гарантирует, что ваш кредит останется в одной компании на весь срок. Обязательно убедитесь, что банк действительно обслуживает собственные ссуды. С другой стороны, ипотечная компания может предложить быстрое закрытие, доступность продуктов и опыт кредитора. Тем не менее, частные лица часто являются наиболее важным аспектом жилищных кредитов. У обоих типов компаний есть фантастические и знающие кредиторы.

Тем не менее, частные лица часто являются наиболее важным аспектом жилищных кредитов. У обоих типов компаний есть фантастические и знающие кредиторы.

- Хотя финансовые консультанты не могут напрямую помочь вам в получении ипотеки, они могут гарантировать, что введение ежемесячных выплат по кредиту не сильно повлияет на ваш финансовый план. Найти квалифицированного финансового консультанта не должно быть сложно. Бесплатный инструмент SmartAsset подберет вам до трех финансовых консультантов в вашем регионе, и вы можете бесплатно опросить своих партнеров, чтобы решить, какой из них вам подходит.Если вы готовы найти консультанта, который поможет вам в достижении финансовых целей, начните прямо сейчас.

- Если вы в конце концов захотите выйти на пенсию, совершенно необходимо не перерасходовать при покупке дома. Это может нанести ущерб вашим финансам на долгие годы, из-за чего будет очень трудно накопить сколько-нибудь значительную сумму пенсионных сбережений.

Чтобы не выходить за рамки своих финансовых возможностей, воспользуйтесь калькулятором доступности дома SmartAsset.

Чтобы не выходить за рамки своих финансовых возможностей, воспользуйтесь калькулятором доступности дома SmartAsset.

Фото: © iStock.com / DOUGBERRY, © iStock.com / Ridofranz, © iStock.com / BrianAJackson

Грегори Эрих Филлипс Грегори Эрих Филлипс имеет более десяти лет опыта работы в сфере ипотечного кредитования. Он является активным специалистом по ипотечным кредитам и экспертом по таким темам, как экономика, жилищное финансирование и тенденции в сфере недвижимости.Ипотечные брокеры и банки

Существует множество различных способов получения ипотеки, но давайте сосредоточимся на двух конкретных каналах: «ипотечные брокеры против банков.”

Существуют ипотечные брокеры, которые работают в качестве посредников между банками / ипотечными кредиторами и заемщиками на оптовой основе, чтобы обеспечить финансирование домовладельцев.

Есть банки / кредиторы, которые работают напрямую с домовладельцами для предоставления финансирования на розничном уровне, известного как прямое кредитование потребителей.

Ипотечные брокеры составляют большую часть ипотечного бизнеса, на их долю приходится более 10 процентов всех выданных ипотечных кредитов.

Фактически, их доля в ипотечном пироге составляла 30 процентов во время ипотечного бума, но резко упала после того, как последовал ипотечный кризис.

Но брокеры по-прежнему играют важную роль в отрасли и могут быть весьма полезны как для потенциальных домовладельцев, так и для тех, кто хочет рефинансировать ипотеку.

У обоих есть свои плюсы и минусы

- Оба могут быть хорошим выбором для покупателей жилья и существующих домовладельцев

- Но это зависит от вашего сценария ссуды и ваших индивидуальных потребностей

- Это не обязательно должно быть или / или обсуждение при покупке жилищного кредита

- Сравните два, чтобы убедиться, что вы получите самую низкую процентную ставку и комиссию

У обоих есть свои плюсы и минусы, и иногда у вас будет небольшой выбор между ними, если у вас плохая кредитная история или сложный сценарий кредитования.

Большинство домовладельцев обращаются к банкам или крупным ипотечным кредиторам, когда приходит время оформить ипотечный кредит.

Это наиболее очевидный выбор, главным образом потому, что услуги жилищного кредита обычно предлагаются в основном банковском учреждении клиента.

Это обеспечивает универсальный доступ к покупкам, не говоря уже о некотором уровне доверия и постоянном взаимодействии. Короче говоря, это простой ответ для тех, кто хочет подать заявку на ипотеку.

Однако заемщикам, у которых возникают проблемы с получением ипотеки или которым необходимо финансировать сложные сделки, часто отказывают в крупных банках, которые не обязательно специализируются на ипотеке.

Таким образом, для этих людей использование ипотечного брокера часто является лучшим вариантом.

Брокеры, подходящие для сложных сценариев и уникальных программ кредитования

Брокеры обычно имеют доступ к гораздо большему количеству кредитных продуктов и типов кредитов, чем крупный банк, будь то кредиты FHA, кредиты VA, большие кредиты, кредит USDA или просто заемщик с плохой кредитной историей.

Между тем такое учреждение, как Bank of America, может предлагать только обычные ипотечные кредиты, например, при поддержке Fannie Mae и Freddie Mac.

Если вы пойдете с брокером, вы можете получить более персонализированный кредитный опыт, где они могут найти решения ваших проблем, будь то низкий первоначальный взнос, ограниченная кредитная история или желание ограничить затраты на закрытие и / или или избегайте ипотечного страхования.

Возможно, вы почувствуете себя более вовлеченным в процесс ипотеки, чем пользуетесь услугами одного из крупных финансовых учреждений, хотя не все хотят разговаривать с людьми или видеть их лицом к лицу.

Есть множество ипотечных компаний и онлайн-ипотечных кредиторов, которые гордятся тем, что делают все удаленно, по электронной почте или даже с помощью текстовых сообщений.Никаких телефонов не требуется! Ну смартфоны да, собственно набора их нет.

Мы уже наблюдаем эту тенденцию у таких компаний, как Quicken Loans и их Rocket Mortgage. Некоторые из крупнейших и лучших ипотечных кредиторов даже пытаются оцифровать весь процесс ипотеки.

Некоторые из крупнейших и лучших ипотечных кредиторов даже пытаются оцифровать весь процесс ипотеки.

Брокер может обеспечить более личный опыт

Процессы подачи заявок также могут сильно отличаться. Крупный банк может просто сказать вам, что ваш кредитный рейтинг слишком низкий, а брокер может объяснить, как работает кредитный рейтинг.

Затем дайте рекомендации, например, выплатите некоторые кредитные карты или студенческие ссуды, чтобы в будущем вы имели право на участие в программе.

Вывод состоит в том, что крупный банк, вероятно, не сделает за вас лишнюю милю, в то время как брокер может найти решения, если / когда возникнут какие-либо препятствия.

Причина отчасти заключается в том, что брокер может обращаться к разным кредитным партнерам, в то время как банк находится во власти своего единого набора кредитных программ. Они не могут купить ваш кредит в другом месте.

Так что для кого-то, кому может потребоваться рука помощи или просто требуется больше внимания, возможно, впервые покупающий дом, ипотечный брокер может быть лучшим вариантом.

И наоборот, если вы знаете, что делаете, и в прошлом получали ипотеку на жилье, и у вас есть довольно простой кредит, онлайн-ипотечные кредиторы, напрямую связанные с потребителями, могут быть лучшим путем, по крайней мере, с точки зрения ценообразования.

А как насчет процентных ставок?

- Брокеры могут предлагать более низкие ставки по ипотеке, но не во всех случаях

- Это зависит от их компенсации и оптовых банков, с которыми им разрешено работать

- Всегда сравнивайте розничные и оптовые процентные ставки, чтобы убедиться, что вы не платите слишком много для жилищного кредита

- Существуют дорогие банки и брокеры, а также дешевые

Ценообразование с ипотечными брокерами может быть таким же конкурентоспособным, как и в банке, до тех пор, пока брокер не берет слишком много сверху.

Под этим я подразумеваю не устанавливать сверхвысокий уровень компенсации, при котором они получают несколько баллов за ссуду, тем самым сводя на нет любое их преимущество перед банком.

Оптовые ставки на самом деле могут быть намного дешевле розничных процентных ставок, которые вы получите в банках, что означает более низкий ежемесячный платеж по ипотеке.

Например, я знала консультанта по ипотеке, которая работала в отделении розничного банка Wells Fargo (пример использования банка напрямую), и ее ставки по ипотеке были намного выше, чем в оптовом отделении Wells Fargo.

А узнать об их оптовых ставках можно было только через ипотечного брокера.

Конечно, большинство заемщиков попытаются получить финансирование в своем местном банке или кредитном союзе, прежде чем обращаться к ипотечному брокеру.

Банки, по-видимому, являются более надежным и привычным выбором, и они часто предоставляют заемщикам скидки на основе заранее установленных отношений.

Поскольку банку уже известен большой объем информации о клиенте, такой как остаток на текущих и сберегательных счетах заемщика, квалификация может быть проще и может привести к более низкой ставке.

В наши дни также есть возможность обратиться к небанковскому кредитору, у которого нет физических отделений или депозитных счетов, что может привести к более низким ставкам по ипотечным кредитам и комиссиям по сравнению с банками и брокерами.

Плюсы работы напрямую с банком:

— Построение существующих отношений (скидки, если у вас есть текущий / сберегательный счет)

— Вы уже знаете банкира, который будет обрабатывать вашу ипотеку

— Возможно, более надежный, более ответственный, чем магазин меньшего размера

— Более низкие процентные ставки в некоторых случаях

— Возможность добавлять ипотеку к существующему банковскому профилю и производить автоматические платежи со связанных счетов

Минусы работы с банком:

— Консервативные и / или ограниченные кредитные программы

— Не раскрыть премию за спред доходности

— Длительный процесс, очень бюрократический и сложный

— Могут давать ложные обещания

— Они делают ошибки (некоторые сотрудники банковского кредитования очень зеленые)

— Могут завышать ваши деньги (комиссию раскрывать не нужно)

— Некомпетентность (плохо осведомлены о процессе жилищного кредитования; около случаев, если они просто обычные банкиры или типы обслуживания клиентов)

Плюсы работы с am ortgage broker:

— Они делают всю работу за вас, работая от вашего имени с кредитором

— Они одновременно сравнивают оптовые ставки по ипотечным кредитам от большого количества банков и кредиторов

— Оптовые процентные ставки могут быть ниже розничных ( отделение банка) процентные ставки

— Вы получаете больше вариантов ссуд, потому что они работают с многочисленными банками и кредиторами

— Брокеры могут финансировать сложные сделки из-за своих знаний и различных партнеров по кредитованию

— Обычно с ними легче связаться, менее бюрократизированы

— Может быть, удастся закрыть свой кредит быстрее

Минусы работы с ипотечным брокером:

— Они делают ошибки, как и все остальные

— Могут завышать ваши деньги (как ипотечные брокеры зарабатывают деньги)

— Ложные обещания открыть ваш бизнес

— Некомпетентность (плохо осведомлены о процессе жилищного кредитования, в примерно случаях, если новички или просто неорганизованы)

— Может не иметь доступа к программам кредитования с отдельными банками (одобрение значительно различается)

Ваш опыт может отличаться…

- Банки и брокеры могут значительно различаться как по сервису, так и по цене

- С брокером вы получаете одного человека, который может прийти настоятельно рекомендованным

- Если вы используете большой банк с тоннами сотрудников, которых вы никогда не знаете, кого получите

- Таким образом, ваш опыт может во многом зависеть от кредитного специалиста, с которым вы работаете в паре.

При этом ваш опыт действительно может варьироваться в зависимости от того, с кем вы решите работать.

Некоторые банки и ипотечные компании могут взимать с вас завышенную плату и предоставлять вам дополнительные услуги, в то время как ипотечный брокер может отлично справиться с задачей и обеспечить вам более низкую ставку по ипотеке. Наоборот.

Это действительно зависит от вашей ситуации и конкретного банка или брокера, с которым вы в конечном итоге работаете, поэтому не забудьте присмотреться к ним и сначала попросить рекомендации.

Кстати, агенты по недвижимости обычно направляют вас к предпочтительному банку, брокеру или кредитному специалисту.

Вы не обязаны использовать их, хотя они могут помочь быстро пройти процесс предварительного одобрения ипотеки.

Не все ипотечные брокеры хороши или плохи, и то же самое можно сказать о банках.

Однако одним из преимуществ использования брокера является то, что опыт, вероятно, будет намного более последовательным, потому что это всего лишь один человек (и его команда), в отличие от большого банка с тысячами сотрудников.

[3 причины, по которым вам также нужно сравнивать ипотечных брокеров]

В большом банке может быть огромное количество сотрудников

И да, результаты могут отличаться даже в пределах одного банка. Вот почему вы видите смешанные отзывы, когда проверяете их прошлые результаты.Кто-то их любит, кто-то не любит…

К счастью, у многих кредитных специалистов, работающих в розничных банках, теперь есть собственные отзывы клиентов, поэтому обязательно ознакомьтесь с ними, если выбираете между банком и брокером. Это может избавить от некоторых догадок.

Многие брокеры — это семейные магазины, поэтому вы можете легко прочитать их отзывы и позвать кого-нибудь по телефону или поговорить лично, если вы того пожелаете.

Большинство из них предоставляют индивидуальные услуги, то есть у вас будет прямой номер телефона, по которому с ними можно связаться, и вы даже можете посетить их в офисе, если у вас возникнут вопросы.Вы можете не найти такого же уровня обслуживания в крупных банках…

Поэтому, если вы хотите, чтобы кто-то помогал вам в процессе получения кредита, возможно, это ваша первая покупка недвижимости, ипотечный брокер может стать для вас хорошим выбором. Они также имеют тенденцию немного возиться со своей комиссией на кону.

Они также имеют тенденцию немного возиться со своей комиссией на кону.

Подводя итог, ипотечные брокеры могут быть хорошим вариантом, если вы делаете покупки для получения ипотечного кредита, но вам всегда следует сравнивать их ставки и услуги со ставками и услугами вашего местного банка или кредитного союза, чтобы быть уверенным.

И не забывайте онлайн-ипотечных кредиторов, у которых нет филиалов — они могли бы переложить эти сбережения на вас.

Подробнее: Как получить лучшую ставку по ипотеке.

Рост числа небанковских кредиторов может облегчить получение ипотеки

Если вы подали заявку на жилищный кредит в 2007 году, велики шансы, что вашим ипотечным кредитором будет традиционный банк, предлагающий не только ипотечные кредиты, но и сберегательные и текущие счета тоже. Сегодня, однако, небанковские финансовые учреждения, которые выдают только ссуды и не предлагают такие банковские услуги, как чековые и сберегательные, составляют почти половину ипотечных кредитов, выданных в Соединенных Штатах.

Имеет ли это значение для заемщиков? Может, особенно для тех, у кого более низкий кредитный рейтинг.

Это потому, что заемщики, совершившие кредитные ошибки, с большей вероятностью будут претендовать на ипотеку от небанковских кредиторов.

Небанковские крупные игроки сегодня

В конце 2017 года Федеральная резервная система опубликовала огромное количество информации об ипотеке, что требуется в соответствии с Законом о раскрытии информации о жилищной ипотеке. Данные показывают, что в 2016 году на три крупнейших банка страны, Wells Fargo, JPMorgan Chase и Bank of America, приходилось всего 15 процентов ипотечных кредитов, предоставленных заемщикам с низкими доходами.

Это значительный спад по сравнению с 2010 годом, когда на эти три крупных банка приходилось 32 процента всех ипотечных кредитов, выданных заемщикам с более низкими доходами.

Также в 2016 году на небанковские организации приходилось 48 процентов всех ипотечных ссуд, согласно данным Закона о раскрытии жилищной ипотеки. Это большой скачок по сравнению с 2007 годом, когда на долю небанковских организаций приходилось всего 19 процентов всех ипотечных кредитов в США.

Это большой скачок по сравнению с 2007 годом, когда на долю небанковских организаций приходилось всего 19 процентов всех ипотечных кредитов в США.

TalkPoverty.org, веб-сайт Центра американского прогресса, в статье в конце прошлого года указал, что небанковские организации, такие как Quicken Loans или Loan Depot, сталкиваются с меньшим количеством требований, чем традиционные банки.Они также могут быть более гибкими в отношении требований к кредитованию, что означает, что они могут предлагать ссуды клиентам, испытывающим трудности с кредитованием, которым традиционные банки откажутся.

Что это значит? Это как хорошие, так и плохие новости для заемщиков, у которых могут быть кредитные дефекты.

Комиссии, проценты могут быть выше

Однако к потребителям следует относиться с осторожностью. TalkPoverty пишет, что, поскольку эти небанковские организации часто ссужают заемщикам с низкими доходами, совершая кредитные ошибки, они могут взимать более высокие ставки по ипотечным кредитам и комиссионные, чтобы защитить себя. В конце концов, заемщики с более низким кредитным рейтингом чаще пропускают платежи, что делает их более рискованными для кредиторов. Вот почему этим заемщикам часто приходится обращаться за плохими кредитными ссудами с более высокими ставками и комиссиями.

В конце концов, заемщики с более низким кредитным рейтингом чаще пропускают платежи, что делает их более рискованными для кредиторов. Вот почему этим заемщикам часто приходится обращаться за плохими кредитными ссудами с более высокими ставками и комиссиями.

Марк Фергюсон, брокер и владелец компании Blue Steel Real Estate в Грили, штат Колорадо, сказал, что приход большего количества небанковских организаций — это хорошо для потребителей. Это дает им больше возможностей, когда они покупают ипотеку.

Фергюсон рекомендует своим клиентам-покупателям жилья при поиске ипотеки сосредоточиться не только на крупных национальных банках и их ипотечных филиалах, но и поискать в своем местном сообществе кредитные союзы и местные банки.В качестве альтернативы они также могут искать крупных небанковских кредиторов онлайн.

«Многие потребители не знают, какие варианты получения ипотеки у них есть сегодня», — сказал Фергюсон. «Даже их местный банк или кредитный союз может предложить им более гибкие возможности. У нас был ряд сделок, которые мы не могли заключить с традиционными банками. Однако местные банки наших клиентов смогли помочь и предоставить финансирование ».

У нас был ряд сделок, которые мы не могли заключить с традиционными банками. Однако местные банки наших клиентов смогли помочь и предоставить финансирование ».

Небанковские организации могут быть более гибкими

Фергюсон сказал, что традиционные банки по-прежнему остаются лучшим вариантом для заемщиков.Но бывают случаи, когда традиционный банк может отказаться от выдачи ссуды. Это может произойти, если к ним обратятся заемщики с низким кредитным рейтингом. Это также может произойти, если заемщики заинтересованы в покупке дома, который требует значительного ремонта или имеет серьезные дефекты, которые необходимо исправить.

«Традиционные банки, если в доме есть серьезные проблемы с водопроводом или заменой крыши, часто не решаются предложить финансирование», — сказал Фергюсон. «Есть и другие варианты для этих свойств.Их могут взять на себя местные банки ».

Это связано с тем, что традиционные банки часто продают ипотечные кредиты, выданные им, на вторичном рынке. Из-за этого они, как правило, придерживаются более строгих правил. Местные банки и кредитные союзы часто выступают в качестве портфельных кредиторов. Они не продают предоставленные им ссуды. Вместо этого они держат их дома. Это дает им большую гибкость при выдаче ссуд, что делает их лучшим выбором для заемщиков, заинтересованных в недвижимости, нуждающейся в работе, или для тех, у кого есть кредиты.

Из-за этого они, как правило, придерживаются более строгих правил. Местные банки и кредитные союзы часто выступают в качестве портфельных кредиторов. Они не продают предоставленные им ссуды. Вместо этого они держат их дома. Это дает им большую гибкость при выдаче ссуд, что делает их лучшим выбором для заемщиков, заинтересованных в недвижимости, нуждающейся в работе, или для тех, у кого есть кредиты.

Эндрю Вайнберг, руководитель ипотечного брокера Silver Fin Capital Group из Грейт-Нек, Нью-Йорк, сказал, что небанковские организации, как правило, более креативны, чем крупные традиционные банки. Это означает, что они более охотно работают с заемщиками, которые не соответствуют всем требованиям по долгу, кредитам и доходам, которые ищут более крупные банки.

«У каждого кредита есть 100 способов умереть», — сказал Вайнберг. «Есть 100 вещей, которые могут не понравиться кредитору. Это не значит, что это плохой заем.Просто у кредитора есть свои правила. Если вы не вписываетесь в руководящие принципы этого кредитора, возможно, вы не качество. Но это не значит, что вы не можете получить ссуду от другого кредитора с другими правилами ».

Но это не значит, что вы не можете получить ссуду от другого кредитора с другими правилами ».

Пример? Один кредитор может потребовать, чтобы заемщики накопили как минимум двухмесячные платежи по ипотеке. Другой кредитор может заботиться только о кредитных рейтингах и соотношении долга к доходу. Если у вас нет сэкономленных денег, вы можете не подходить для первого кредитора, но можете рассчитывать на второго.

Берегитесь покупателя

Херндон Дэвис, ипотечный брокер с базирующейся в Хьюстоне Службой ипотечного кредитования, говорит, что заемщики, которые изо всех сил пытаются претендовать на получение обычных ипотечных кредитов или ипотечных кредитов, застрахованных федеральным правительством, таких как ссуды FHA или VA, сегодня имеют множество вариантов.

Но заемщикам следует быть осторожными: ссуды, предлагаемые небанковскими организациями, могут быть легче получить заемщикам, испытывающим трудности с кредитованием. Но обычно они имеют свою цену.

«Покупатель, берегись», — сказал Дэвис.«Эти неквалифицированные ипотечные продукты обычно имеют более высокие процентные ставки, в то время как другие могут иметь штрафы за досрочное погашение. Положительным моментом является то, что эти кредиторы более склонны брать на себя риск по заемщикам с менее чем идеальным кредитом или недавно вышедшим из строя. обращение взыскания или банкротство «.

Дэвис рекомендует потребителям тесно сотрудничать с ипотечным брокером, прежде чем подавать заявку на ипотеку у небанковского кредитора. Это увеличит ваши шансы на получение ипотеки без уплаты непомерных сборов или процентных ставок.

Вайнберг сказал, что для многих потребителей, вероятно, не имеет значения, получают ли они ипотеку в традиционном банке или небанковском. «Все, что имеет значение, — это то, что они получают эту ссуду под справедливую процентную ставку», — сказал он.

«С точки зрения заемщика, какое имеет значение, получаете ли вы ипотеку в Chase или в каком-то банке, о котором никогда не слышали?» — сказал Вайнберг. «В мире ипотеки они дают вам деньги. Вам просто нужна лучшая ставка, на которую вы можете претендовать».

«В мире ипотеки они дают вам деньги. Вам просто нужна лучшая ставка, на которую вы можете претендовать».

Все необходимое для оформления ипотеки | Истории погони

Это основной контрольный список, но это ситуация, когда один размер может не подходить всем.Если у вас есть дополнительные потребности или вопросы, не бойтесь обращаться за помощью. «Поговорите со своим кредитором и попросите его составить ваш контрольный список», — предлагает Хаммонд.

Шаг 2. Отслеживайте детали

Хаммонд отмечает, что то, как вы зарабатываете деньги, может изменить оформление документов. Например, если вы работаете почасово, неполный рабочий день или получаете зарплату еженедельно, вам понадобятся четыре квитанции об оплате вместо обычных двух. Для дополнительной прозрачности самозанятым кандидатам требуется налоговая декларация за два года и последний отчет о прибылях и убытках, в котором указаны их доходы, затраты и расходы в течение финансового года.

Витковски предупреждает, что неточные формулировки могут вызвать икоту. Когда он упомянул «мою компанию», чтобы описать инвестиции в стартап, в котором он работает, кредитор подумал, что Витковски принадлежит компании. Потребовалось время, чтобы прояснить это недоразумение.

Когда он упомянул «мою компанию», чтобы описать инвестиции в стартап, в котором он работает, кредитор подумал, что Витковски принадлежит компании. Потребовалось время, чтобы прояснить это недоразумение.

Витковски также обнаружил, что было трудно получить доступ к некоторым его финансовым записям, таким как выписки со счетов, в Интернете. Чтобы предотвратить кражу личных данных, многие банки не отображают номера счетов в записях. «Чтобы собрать весь материал, нужно время», — вспоминает он.

Шаг 3. Проверьте свою пригодность к ипотеке

Когда дело доходит до определения того, подходите ли вы для получения ссуды, кредиторы оценивают четыре основных фактора: доход, кредитный рейтинг, активы и залог.

Часто, говорит Хаммонд, клиенты пропускают информацию или заявляют о доходах, которые не соответствуют их налоговой декларации.

«Когда клиент не может предоставить правильный доход, мы должны соответствовать тому, что предоставило IRS», — объясняет она. Если в записях IRS указывается более низкий доход, это может сделать соискателя менее подходящим — и лишить его права на получение желаемой процентной ставки по кредиту.

Если в записях IRS указывается более низкий доход, это может сделать соискателя менее подходящим — и лишить его права на получение желаемой процентной ставки по кредиту.

Ваш кредитный рейтинг также может повлиять на пригодность вашей ссуды. Чтобы набрать больше очков, убедитесь, что вы платите вовремя. Кроме того, чтобы избежать неприятных сюрпризов, не забудьте запросить бесплатный отчет через кредитное бюро до того, как вы подадите заявку на ссуду.

Ваши активы также могут повлиять на ваш первоначальный взнос. Кредиторы захотят знать, откуда берутся деньги. Это унаследованные деньги? 401К? Другой залог? Будете ли вы жить в доме или сдавать его в аренду?

Хаммонд рекомендует тщательность.Она обнаружила, что, когда клиент забывает упомянуть о чем-то жизненно важном — например, о совместном подписании договора аренды квартиры для друга — это упущение может уменьшить сумму, которую банк утвердит для их ипотеки.

Шаг 4. Добейтесь оптимального финансового положения

Теперь, когда вы собрали необходимые документы, постарайтесь улучшить свой финансовый профиль. Для достижения наилучших результатов Хаммонд предлагает работать с кредитным специалистом. Кроме того, могут помочь следующие советы:

Для достижения наилучших результатов Хаммонд предлагает работать с кредитным специалистом. Кроме того, могут помочь следующие советы:

- Отложите смену работы : Кредиторы обращают внимание на стабильность работы, когда они оценивают вашу способность погасить ссуду.Если вы должны сменить работу при подаче заявления на ипотеку, убедитесь, что ваша новая базовая зарплата дает вам право на такую же сумму кредита. И имейте в виду, что только ваш базовый заработок учитывается в вашем доходе, пока вы не сможете получить как минимум двухлетнюю историю бонусов.

- Избегайте чрезмерных долгов, студенческих или других : отношение долга к доходу является важным фактором, который кредиторы принимают во внимание при рассмотрении вашей пригодности для получения ссуды. Сокращение долга может сделать ваши финансы более привлекательными.

- Устраните любые ненужные ежемесячные расходы, помимо жилья : вы можете использовать дополнительные деньги для погашения долга или увеличения первоначального взноса, и то и другое может улучшить вашу форму, когда дело доходит до подачи заявления на ссуду.

- Если вам нужно создать свою кредитную историю, попробуйте часто платить с помощью небольшой кредитной карты. : «Если вы платите вовремя и регулярно, ваша оценка должна отражать это», — говорит Хаммонд.

Выполните эти основные шаги, и вы будете на правильном пути к подаче заявки на ипотеку — и приобретению нового дома!

Какие существуют виды ипотечных кредиторов?

Банки, ипотечные брокеры, прямые кредиторы.Есть ли разница между ипотечными кредиторами?

Совершенно верно.

Конечно, покупка ипотечного кредитора может напоминать кормление хлебом стаи голубей: скоро вы окажетесь в окружении одинаковых птиц. И как только они узнают, кто вы, они никогда не оставят вас в покое!

Но выбор правильного кредитора может сэкономить ваше время, деньги и много разочарований в долгосрочной перспективе. Поэтому, прежде чем брать жилищный заем, давайте разберемся по типам кредиторов и подберем для вас наиболее подходящего.

Что такое ипотечные кредиторы?

Проще говоря, ипотечный кредитор ссужает вам деньги, чтобы вы могли купить дом. Ипотечные кредиторы бывают самых разных форм — банк, кредитный союз, брокер или независимый кредитор. Но у всех них есть одна общая черта: когда они дают вам деньги, они ожидают, что вы вернете им всю взятую вами сумму (плюс проценты).

Когда вам нужен ипотечный кредитор?

Прежде чем достать лодку кучу денег, убедитесь, что вы умеете водить лодку.У вас должен быть расплатиться с долгами, у вас должен быть резервный фонд для покрытия расходов от трех до шести месяцев, и у вас должен быть минимум 10% первоначального взноса. (Двадцать процентов еще лучше, они не позволят вам платить частную ипотечную страховку сверх вашего ежемесячного платежа по ипотеке.)

Дэйв Рэмси рекомендует одну ипотечную компанию. Вот этот!

Вы также должны знать, какую сумму ипотеки вы можете себе позволить. Не позволяйте своему кредитору решать это. Вам решать. Вы можете сделать это прямо сейчас с помощью нашего ипотечного калькулятора .Мы рекомендуем оформить ипотеку с фиксированной процентной ставкой на 15 лет с выплатой не более 25% от вашей ежемесячной получаемой на руки зарплаты (включая налоги и страховку).

Не позволяйте своему кредитору решать это. Вам решать. Вы можете сделать это прямо сейчас с помощью нашего ипотечного калькулятора .Мы рекомендуем оформить ипотеку с фиксированной процентной ставкой на 15 лет с выплатой не более 25% от вашей ежемесячной получаемой на руки зарплаты (включая налоги и страховку).

Хорошо, болтовня окончена.

Давайте посмотрим на некоторых людей, которые могут дать вам эту ипотеку.

Что такое ипотечный брокер?

Ипотечные брокеры работают с несколькими разными кредиторами и банками, чтобы подобрать вам ссуду, соответствующую вашим потребностям. Вы можете думать о брокерах как о посредниках между вами и кредитором.

Чем занимается ипотечный брокер?

Ипотечный брокер — это, по сути, посредник между вами и ипотечным кредитором. Они просматривают вашу заявку на ссуду и говорят: «Привет, дружище, похоже, ты можешь позволить себе такую сумму ипотеки. Я найду тебе хорошего кредитора.

Я найду тебе хорошего кредитора.

Вы обмениваетесь рукопожатием, и они подходят к группе кредиторов и говорят: «Привет, ребята, посмотрите сюда. Мой приятель может взять такую сумму по ипотеке. У кого лучшая сделка? »

Кредитор поднимает руку, брокер приводит их к вам, берет ваши деньги и говорит: «Эй, смотри! Идеально подходит! »

И это все.

Чем

не занимается ипотечный брокер?Имейте это в виду: на самом деле ипотечный брокер не одобряет вашу ипотеку. Это работа кредитора . Все, что делает брокер, — это соединяет вас с ипотечным кредитором или банком.

Дорогой ли ипотечный брокер?

Ипотечный брокер стоит недешево. Вы заплатите им 1-2% от общей суммы ипотеки. (1) И чаще всего брокер хотел бы привязать вас к более крупной ипотеке, даже если вы не можете себе этого позволить.Почему? Чем больше ссуду они убеждают взять, тем большую компенсацию они получат от кредитора.

Так стоят ли они дополнительных затрат?

Краткий ответ:

Не совсем.

Длинный ответ:

Некоторым людям нравятся ипотечные брокеры, потому что они делают покупки по ипотеке за вас. Но вот что вам следует знать: Многие кредиторы не работают с брокерами. Итак, когда брокер говорит, что предлагает вам хорошую сделку, он имеет в виду, что он предлагает вам лучшую сделку из всех кредиторов, с которыми они работают.

Этот пул может быть большим. Или он может быть маленьким. Суть в следующем: вы можете упустить лучшую сделку с кредитором просто потому, что ваш брокер с ним не работает.

Что такое прямой кредитор?

Работа прямого кредитора заключается в выдаче и финансировании ипотечных кредитов. В отличие от ипотечных брокеров, прямые кредиторы одобряют ваши заявки на ипотеку и ссужают вам деньги напрямую, потому что они являются кредиторами.

Одним из самых больших преимуществ прямого кредитора является то, что он берет на себя весь процесс ипотеки.Они делают все: от обработки вашей заявки на получение кредита до предварительного утверждения ипотечного кредита до андеррайтинга ипотеки.

Что это значит для вас? Чем быстрее работает кредитор, тем быстрее вы получите ипотечный кредит. И когда вы пытаетесь закрыть дом, более быстрое получение ипотеки дает вам преимущество перед более медленными заемщиками.

Что такое кредитный союз?

Кредитные союзы являются некоммерческими организациями. Они похожи на загородный клуб в мире ипотечного кредитования: члены владеют кредитным союзом, и чтобы стать его членом, вам нужно какое-то приглашение, например, от вашей компании или церкви.Они ближе всего к старомодному маленькому банку. (Так что да, у них еще есть душа, так сказать.)

Кредитные союзы выдают ипотечные ссуды, но вот в чем дело: вы должны быть членом, чтобы получить ее. Если вы являетесь участником , велика вероятность, что у вас будут более низкие затраты на закрытие и более высокая процентная ставка.

Если вы являетесь участником , велика вероятность, что у вас будут более низкие затраты на закрытие и более высокая процентная ставка.

А как насчет банка?

Да, вы также можете оформить ипотеку через банк. Фактически, если у вас есть хорошие, давние отношения с вашим банком, они могут снизить ваши затраты на закрытие сделки и процентную ставку.Как и в случае с прямыми кредиторами и кредитными союзами, банки обрабатывают ипотечные кредиты собственными силами.

Но будьте осторожны с некоторыми крупными банками. Хотя они предлагают широкий спектр финансовых услуг — не только ипотеку — они могут не предоставить вам лучшее обслуживание клиентов.

Какого ипотечного кредитора мы рекомендуем?

Если вы и поняли из этой статьи, то, вероятно, существует больше ипотечных кредиторов, чем вы думали.

Но то, что у вас широкий выбор, не означает, что вы должны делать все по своему выбору.Вы же не хотите, чтобы просто кто-то одалживал вам деньги. Вам нужен тот, кто заботится о вас и вашем пути к финансовому спокойствию.

Вам нужен тот, кто заботится о вас и вашем пути к финансовому спокойствию.

Если вы ищете кого-то, кто будет сопровождать вас в процессе ипотечного кредитования на каждом этапе, зайдите на сайт Churchill Mortgage и поговорите со специалистом по ипотечному кредиту.

Люди в Черчилле более двух десятилетий помогают семьям, как вы, с умом получать ипотечные кредиты.

Так что свяжитесь со специалистом по ссуде Churchill Mortgage сегодня!

Типы ипотечных кредиторов и способы их выбора

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения ваших финансов.Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда будем указывать, все мнения принадлежат нам. Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежный».

Если вы ищете идеального ипотечного кредитора для вашей ситуации, у вас есть гораздо больше возможностей, чем ближайший банк или кредитный союз.

Некоторые альтернативы могут даже упростить квалификацию, помочь вам сэкономить деньги или позволить вам быстрее закрыться. Другими словами, выбор правильного типа кредитора может облегчить стресс во время потенциально запутанного процесса.

Вот все, что вам нужно знать о различных типах ипотечных кредиторов, доступных вам:

Что такое ипотечный кредитор?

Ипотечный кредитор — это компания, к которой вы обращаетесь, когда вам нужно получить жилищный заем. Если вы хотите купить или рефинансировать, обналичить или получить ссуду под залог собственного капитала, ипотечный кредитор может предоставить вам необходимые деньги.

Ипотечные кредиторы и ипотечные брокеры

Ипотечный кредитор — это отдельная компания, которая предлагает собственные жилищные ссуды.Ипотечный брокер — это компания или физическое лицо, предлагающее жилищные ссуды от нескольких кредиторов.

Многие люди обращаются к ипотечным кредиторам, когда им нужен жилищный заем, потому что они узнают названия этих компаний. Но работа с ипотечным брокером может быть более быстрым способом найти лучшую сделку по жилищному кредиту. Вместо того, чтобы подавать заявку несколько раз для сбора котировок от нескольких кредиторов, вы можете подать заявку один раз и получить несколько предложений.

Но работа с ипотечным брокером может быть более быстрым способом найти лучшую сделку по жилищному кредиту. Вместо того, чтобы подавать заявку несколько раз для сбора котировок от нескольких кредиторов, вы можете подать заявку один раз и получить несколько предложений.

Чтобы максимизировать свои сбережения, вам, как правило, нужно получить от трех до пяти предложений, прежде чем брать ссуду.

Credible позволяет легко сравнивать ставки. Всего за несколько минут вы можете получить упрощенное письмо с предварительным одобрением и просмотреть подробную информацию о ссуде от всех наших кредиторов-партнеров. Мы также обеспечиваем прозрачность комиссий кредиторов, чего обычно не делают другие брокеры.

- Мгновенное упрощенное предварительное одобрение: Требуется всего 3 минуты, чтобы узнать, имеете ли вы право на мгновенное упрощенное предварительное одобрение, без ущерба для вашего кредита.

- Мы сохраняем конфиденциальность ваших данных: Сравните ставки от нескольких кредиторов, при этом ваши данные не будут продаваться или рассылаться спамом.

- Современный подход к ипотеке: Завершите оформление ипотеки онлайн с помощью банковских интеграции и автоматических обновлений.Поговорите с кредитным специалистом, только если хотите.

Найти цены сейчас

8 типов ипотечных кредиторов

Хотя существует множество типов ипотечных кредиторов, не все из них работают напрямую с потребителями. Тем не менее, полезно знать различия, чтобы не тратить время на неправильный путь, когда вы покупаете ссуду.

1.

Ипотечные банкиры

Ипотечные банкиры- Кратко: Физические лица или компании, выдающие жилищные ссуды

Ипотечные банкиры могут использовать свои собственные деньги для выдачи жилищных ссуд или помочь заемщикам получить ипотечное финансирование в банке.Однако, в отличие от ипотечного брокера, банкир будет обрабатывать заявку на получение кредита, андеррайтинг и одобрение напрямую.

Ипотечные банкиры могут выдавать все, от обеспеченных государством ссуд, таких как ипотека FHA, до ссуд на вторичное жилье. У них также есть больше возможностей для выдачи ипотечных кредитов нетрадиционным заемщикам.

Примеры: Mortgage 1, Ideal Home Loans, Paragon Home Loans

2. Розничные кредиторы

- Кратко: Банки или ипотечные компании, работающие напрямую с потребителями

Когда большинство людей думают о получении жилищного кредита, они, вероятно, думают о розничных кредиторах.К ним относятся банки, в которых у вас, возможно, уже есть сберегательный счет. Многие розничные кредиторы имеют обычные офисы и предлагают также другие виды ссуд.

Многие розничные кредиторы имеют обычные офисы и предлагают также другие виды ссуд.

Примеры: Chase, Wells Fargo, Bank of America, SoFi

Подробнее: 5 видов ипотечных кредитов: какой из них вам подходит?

3. Оптовые кредиторы

- Кратко: Ипотечные кредиторы для розничных кредиторов

Если вы любите выгодные покупки, возможно, вы нашли способ купить некоторые из ваших любимых товаров оптом.Однако вы не можете сделать это с ипотекой. Оптовые ипотечные кредиторы не работают напрямую с потребителями; они работают с розничными кредиторами.

Розничные кредиторы могут не ссужать свои собственные деньги для выдачи ипотечных кредитов. Они могут получить эти деньги из другого источника, например, от оптового кредитора. У некоторых компаний есть как розничные, так и оптовые подразделения. Так обстоит дело, например, с Caliber и Freedom.

Примеры: United Wholesale Mortgage, Freedom Mortgage Wholesale, Caliber Home Loans

4.

Прямые кредиторы

Прямые кредиторы- Кратко: Ипотечные компании, работающие напрямую с потребителями

Прямой кредитор — это ипотечная компания, которая предоставляет собственные ссуды. Прямые кредиторы частично совпадают с некоторыми другими типами кредиторов в этом списке — например, прямой кредитор может быть ипотечным банкиром или портфельным кредитором.

В отличие от розничного кредитора, который может предложить несколько различных типов ссуд, прямой кредитор специализируется на ипотеке.

У прямого кредитора гораздо меньше шансов, чем у розничного кредитора, иметь физическое местонахождение; многие работают только онлайн.Но вы найдете все виды ипотеки через прямых кредиторов, от 30-летних обычных ссуд до ипотечных ссуд с регулируемой процентной ставкой и крупных ссуд.

Примеры: Quicken Loans, ссудный депо, PennyMac

5. Портфельные кредиторы

- Кратко: Кредиторы с более гибким андеррайтингом для нестандартных заемщиков

После закрытия вашего кредита ипотечный кредитор обычно продает его на вторичном рынке Fannie Mae или Freddie Mac. Но портфельный кредитор этого не делает — вместо продажи долга они сохраняют ссуду в своем портфеле.

Но портфельный кредитор этого не делает — вместо продажи долга они сохраняют ссуду в своем портфеле.

Поскольку они не продают свои ссуды, портфельные кредиторы сами решают, кто имеет право на получение ипотеки и на каких условиях. Они могут быть хорошим выбором, если вы не выполняете некоторые из более строгих требований, установленных традиционными кредиторами, или если вы хотите получить ссуду на большую сумму.

Примеры: Axos Bank, Emigrant Mortgage, First Bank

6. Ипотечные кредиторы онлайн

- Кратко: Эффективные и экономичные кредиторы для технически подкованных заемщиков

У онлайн-ипотечных кредиторов нет физических отделений.Они упрощают процесс подачи заявок и утверждения, делая все онлайн. Вы подадите заявку через их веб-сайт или приложение, а затем загрузите документы, такие как налоговые декларации, банковские выписки и доказательства дохода, для утверждения андеррайтинга.

Вы сможете общаться с кредитным специалистом по телефону или электронной почте. В некоторых штатах вы даже можете закрыть свой кредит удаленно. Онлайн-кредитор также может быть кредитором в твердых деньгах, прямым кредитором, розничным кредитором, портфельным кредитором или ипотечным банкиром.

В некоторых штатах вы даже можете закрыть свой кредит удаленно. Онлайн-кредитор также может быть кредитором в твердых деньгах, прямым кредитором, розничным кредитором, портфельным кредитором или ипотечным банкиром.

Примеры: Rocket Mortgage, Ally, Better

7.Кредиторы за твердые деньги

- Кратко: Компании по краткосрочному финансированию с высокой процентной ставкой для инвесторов в недвижимость

Если вы покупаете дом и хотите заплатить за него в течение 15 или 30 лет, кредитор не для вас. Но если вы инвестор в недвижимость, которому нужно занять деньги только на несколько месяцев, чтобы купить дом, отремонтировать его и перепродать, то кредитор с твердыми деньгами может быть хорошим вариантом.

Хотя они взимают высокие процентные ставки и комиссию за выдачу кредита, они менее требовательны к состоянию собственности и могут быстро закрыть ссуды.Они также ссудят вам деньги на ремонт, а не только на покупную цену.

Им может потребоваться подтверждение вашего послужного списка как успешного флиппера, или они могут потребовать больше, если вы новичок в этой практике. Кредитор твердых денег также может быть прямым кредитором.

Примеры: Финансирование садов, Якорные ссуды, Кредитование домов

8. Кредитные союзы

Кредитные союзы имеют репутацию поставщиков более персонализированных услуг, чем крупные банки. Что касается ипотечного кредитования, вы можете увидеть это в предлагаемых ими кредитных программах.

Например, у одного из крупнейших кредиторов страны, Navy Federal Credit Union, есть ссуды, которые не требуют ни первоначального взноса, ни частного ипотечного страхования (PMI). Вы не найдете такой возможности в Wells Fargo, если не выполните требования по ссуде VA.

Не каждый кредитный союз и крупный банк подойдут этим шаблонам, но если вам действительно нужна дополнительная помощь в получении ипотечного кредита, возможно, вам повезет с помощью кредитного союза.

В чем прикол? Чтобы получить ипотеку кредитного союза, вы должны стать членом кредитного союза.Некоторые кредитные союзы открыты для всех, но другие требуют, чтобы вы работали в определенной компании или проживали в определенном районе. Тем не менее, вы обязательно найдете в своем регионе или в Интернете того, к которому вы имеете право присоединиться.

Примеры: Navy Federal Credit Union, Pentagon Federal Credit Union, Alliant Credit Union

Как правильно выбрать ипотечного кредитора

Выбор лучшего ипотечного кредитора для ваших обстоятельств может означать поиск различных типов ипотечных кредиторов.Но многие люди делают покупки только у кредиторов одной категории, например у онлайн-кредиторов, даже не зная, как ипотечный банкир, ипотечный брокер или портфельный кредитор могут расширить свои возможности.

Сравнение котировок от нескольких кредиторов является ключевым моментом, когда вы хотите получить правильный заем, лучшую процентную ставку и минимальные затраты на закрытие сделки. В среднем, получение как минимум пяти котировок может потенциально сэкономить вам тысячи долларов.

В среднем, получение как минимум пяти котировок может потенциально сэкономить вам тысячи долларов.

Вот некоторые моменты, которые следует учитывать при выборе между ипотечными кредиторами:

- Предложения займа

- Процентная ставка

- Затраты на закрытие

- Требования PMI

- Срок оформления кредита

- Минимальный первоначальный взнос

- Служба поддержки клиентов

- Репутация

Поиск ипотечного кредита может вызвать стресс.К счастью, Credible упрощает этот процесс и упрощает сравнение нескольких кредиторов. Вы можете увидеть предварительно квалифицированные ставки от наших кредиторов-партнеров и сгенерировать упрощенное письмо с предварительным одобрением всего за несколько минут, используя приведенную ниже таблицу.

Об авторе

Эми Фонтинель

Эми Фонтинель — агентство по ипотеке и кредитным картам, а также спонсор Credible. Ее работы публиковались в Forbes Advisor, The Motley Fool, Investopedia, International Business Times, MassMutual и других.

Главная »Все» Ипотека » Типы ипотечных кредиторов и как выбрать между ними

Как подать заявку на получение кредита | Регионы

Миллионы людей обращаются за ипотечной ссудой каждый год, но не каждый, кто подает заявку на ссуду, ее получает. Итак, как вы можете увеличить свои шансы на одобрение вместо получения письма с отказом от кредитора?

Домовладение остается большой частью американской мечты.Миллионы людей ежегодно обращаются за ипотекой, чтобы воплотить эту мечту в жизнь. Но не каждый, кто подает заявку на ипотеку, ее получает. Фактически, согласно данным Закона о раскрытии информации о жилищной ипотеке, около 12 процентов тех, кто подал заявку на получение ипотеки в 2015 году, получили отказ.

Так как же избежать получения душераздирающего письма с отказом от кредитора? Планируйте заранее, говорит Карри Льюис , вице-президент и менеджер Управления ипотечного кредитования для Regions Bank.

«Нельзя однажды проснуться и сказать:« Я собираюсь купить дом сегодня ». Вам нужно подготовиться, — говорит он. К счастью, вы можете быть более подготовлены, чем думаете.

Подготовка к подаче заявки на ссуду

Помимо подготовки всех необходимых документов, вам необходимо привести в порядок свой финансовый дом задолго до того, как начнутся поиски дома. Как правило, кредиторы собираются рассмотреть несколько вещей, прежде чем принять решение: кредитная история, размер вашей задолженности, стабильность дохода и сумма первоначального взноса.

Отсутствие платежей, короткая кредитная история, большая задолженность и отсутствие стабильного дохода — вот несколько примеров ситуаций, которые могут повлиять на ваш кредитный рейтинг.

«Вам не обязательно иметь безупречный кредит, чтобы получить одобрение, но ваша история погашения говорит кредиторам историю», — говорит Льюис. «Это говорит им, насколько важны для вас ваши кредитные обязательства, и это может повлиять на их решение».

Однако важно помнить, что ни одно приложение не может быть одинаковым, поэтому ваш кредитор может решать индивидуальные обстоятельства и проблемы в каждом конкретном случае.

Улучшение вашего кредита может занять некоторое время, возможно, год или больше, — говорит Льюис. Он рекомендует обратиться за советом в агентство кредитного консультирования, если вы не знаете, с чего начать. Вы также можете проверить свой бесплатный годовой кредитный отчет, чтобы проверить наличие ошибок, влияющих на ваш счет.

Какие варианты ссуды мне доступны и каковы требования?

Если вы хотите подать заявку на ссуду Федерального управления жилищного строительства, популярную ссуду, обеспеченную государством, с более высокой скоростью утверждения ссуд, вам необходимо иметь минимальный балл FICO 580, чтобы претендовать на ссуду с 3.Первоначальный взнос 5 процентов. Однако, если ваш кредитный рейтинг ниже 580, вам может потребоваться внести 10-процентный первоначальный взнос, согласно Федеральной жилищной администрации. А для тех, кто набрал 500 или ниже, подумайте о том, чтобы поговорить с доверенным консультантом или финансовым специалистом, так как этот результат считается неприемлемым для получения суммы кредита. Дополнительные требования для этого государственного займа включают доказательство того, что у вас был постоянный стаж работы в течение последних двух лет.

А для тех, кто набрал 500 или ниже, подумайте о том, чтобы поговорить с доверенным консультантом или финансовым специалистом, так как этот результат считается неприемлемым для получения суммы кредита. Дополнительные требования для этого государственного займа включают доказательство того, что у вас был постоянный стаж работы в течение последних двух лет.

Кредиторы, как правило, также будут следить за стабильностью вашего дохода, что не то же самое, что стабильность работы, отмечает Льюис.Наличие хорошего кредитного рейтинга и кредитной истории облегчает право на получение всех типов ипотечных ссуд.

«Мы хотим, чтобы ваш доход был стабильным или увеличивался с течением времени», — говорит он. «Неважно, проработали ли вы на нескольких работах за один и тот же период времени, например, год здесь или год там, просто ваш доход стабильный или растет».

Для любой ссуды в целом кредиторы захотят увидеть ваш доход за последние 24 месяца. И они хотят быть уверены, что вы зарабатываете достаточно, чтобы с комфортом покрыть свои долговые обязательства, и что ваш новый платеж по ипотеке не будет чрезмерно увеличен. Соотношение вашего долга к доходу в большинстве случаев не должно превышать 43%. Чтобы определить отношение долга к доходу, сложите все ежемесячные выплаты по долгу и разделите их на свой ежемесячный валовой доход.

Соотношение вашего долга к доходу в большинстве случаев не должно превышать 43%. Чтобы определить отношение долга к доходу, сложите все ежемесячные выплаты по долгу и разделите их на свой ежемесячный валовой доход.

Ваш первоначальный взнос будет варьироваться в зависимости от вашего кредитора и конкретного кредитного продукта, который вы ищете, но он может быть не таким большим, как вы думаете.

«Вам больше не нужно откладывать 20 процентов, — говорит Льюис. «Есть кредиторы, которые не предлагают программ первоначального взноса, и многие сегодня требуют только 3% или 5%.«Хотя снижение 20 процентов обычно исключает расходы на ипотечное страхование и облегчает наращивание капитала.

Если сначала у вас не получится, попробуйте, попробуйте еще раз.

Отказ сейчас не означает, что вы не сможете получить ипотеку в будущем. Поговорите с кредитором о том, почему вам отказали, и начните работать над исправлением: восстановить кредит, выплатить долг, увеличить свой доход или сэкономить больше денег.

«Цель состоит в том, чтобы точно узнать, почему вам отказали, составить план, выполнить план и попробовать еще раз, когда вы будете готовы», — говорит Льюис.

Независимо от типа ссуды, на которую вы подаете заявку, важно встретиться с доверенным финансовым консультантом или банкиром, чтобы ответить на любые ваши вопросы относительно ставок или процесса подачи заявки.

Следующий шаг — начало работы с основами подачи заявления на получение кредита. Посетите region.com/insights для получения дополнительной информации о праве на получение ипотечной ссуды.

Кредиторы часто ссылаются на «четыре С» ипотечного кредитования. Это быстрое и простое описание того, что они ищут в соискателях:

- Кредит: Ваша история своевременной оплаты счетов и долгов

- Капитал: ваши деньги, сбережения и активы

- Залог: Стоимость дома, который вы хотите купить

Вместимость: Ваша текущая и будущая способность выплатить ссуду

.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Чтобы не выходить за рамки своих финансовых возможностей, воспользуйтесь калькулятором доступности дома SmartAsset.

Чтобы не выходить за рамки своих финансовых возможностей, воспользуйтесь калькулятором доступности дома SmartAsset.