526% за 10 месяцев. Каким был путь биткоина к историческому максимуму :: РБК.Крипто

Из развлечения для гиков первая криптовалюта перешла в класс реальных активов, теперь с ней работают банки, инвестфонды и страховые компании. Как «финансовый пузырь» превратился в один из самых перспективных инструментов — в материале «РБК-Крипто»

Это произошло ровно через три года после того, как цена монеты впервые приблизилась к уровню в $20 тыс. и установила рекорд, державшийся с декабря 2017 года.

Это произошло ровно через три года после того, как цена монеты впервые приблизилась к уровню в $20 тыс. и установила рекорд, державшийся с декабря 2017 года.Три года назад ралли биткоина и других цифровых монет, называемых альткоинами, был обусловлен интересом розничных инвесторов, которые массово инвестировали в новый вид активов, чтобы успеть заработать на их росте. Резкий обвал рынка в начале 2018 года привел к убыткам большого числа людей и появления у криптовалют неоднозначной репутации. В 2020 году ситуация идет по иному сценарию.

1309 BTC за $1 и две пиццы за $238 млн

Днем рождения биткоина принято считать 31 октября 2008 года, когда анонимный разработчик или группа программистов под именем Сатоши Накамото опубликовали документ под названием: «Bitcoin: A Peer-to-Peer Electronic Cash System» (Биткоин: одноранговая платежная система). Именно этот день назначен моментом рождения блокчейн-индустрии, хотя сама криптовалюта появилась лишь в начале 2009 года — когда был добыт первый блок в блокчейне биткоина.

Именно этот день назначен моментом рождения блокчейн-индустрии, хотя сама криптовалюта появилась лишь в начале 2009 года — когда был добыт первый блок в блокчейне биткоина.

3 января 2009 года был добыт генезис-блок, в котором написана дата и короткая выдержка из статьи журнала The Times: «The Times 03/Jan/2009 Chancellor on brink of second bailout for banks». Биткоин стал восприниматься как альтернатива традиционной финансовой системе и банковскому сектору. Первая транзакция между Накамото и разработчиком Хэлом Финни прошла в январе, а в октябре биткоин впервые появился на бирже. Площадка New Liberty Standart предлагала 1309 монет за $1 (теперь их цена составляет $31,2 млн).

Первый платеж биткоинами состоялся в 2010 году. 22 мая Ласло Ханес купил две пиццы за 10 тыс. BTC. Теперь этот день называют Bitcoin Pizza Day, его отмечают криптоэнтузиасты по всему миру. К текущему моменту стоимость обеда Ханеса достигла $238 млн.

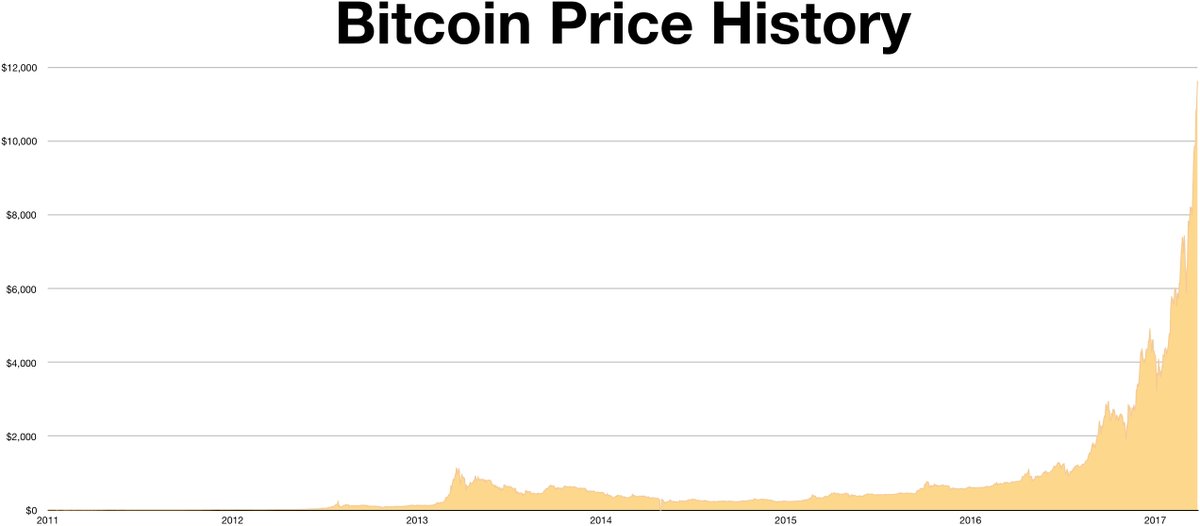

9 февраля 2011 года стоимость биткоина впервые достигла отметки в $1. За полгода монета подорожала более чем в 30 раз — 8 июня на японской бирже Mt.Gox был зафиксирован курс $31,91. 19 июня биржу взломали хакеры, в результате пострадали 60 тыс. пользователей. Один из преступников вскрыл аккаунт администрации площадки и разослал тысячи фальшивых биткоинов. В результате курс криптовалюты падал с $17,5 до $0,01. После этого он восстанавливался более полутора лет, лишь к февралю 2013 года вернувшись к отметке в $31. К ноябрю того же года цена криптовалюты выросла практически в 30 раз и преодолела $1000.

За полгода монета подорожала более чем в 30 раз — 8 июня на японской бирже Mt.Gox был зафиксирован курс $31,91. 19 июня биржу взломали хакеры, в результате пострадали 60 тыс. пользователей. Один из преступников вскрыл аккаунт администрации площадки и разослал тысячи фальшивых биткоинов. В результате курс криптовалюты падал с $17,5 до $0,01. После этого он восстанавливался более полутора лет, лишь к февралю 2013 года вернувшись к отметке в $31. К ноябрю того же года цена криптовалюты выросла практически в 30 раз и преодолела $1000.

В 2016 году власти Японии признали биткоин и другие цифровые деньги платежным средством. И сразу несколько крупных сервисов, такие как Uber и Steam начали принимать к оплате криптовалюты. Однако впервые по-настоящему широкое распространение они получили в 2017 году.

Как лопнул финансовый пузырь

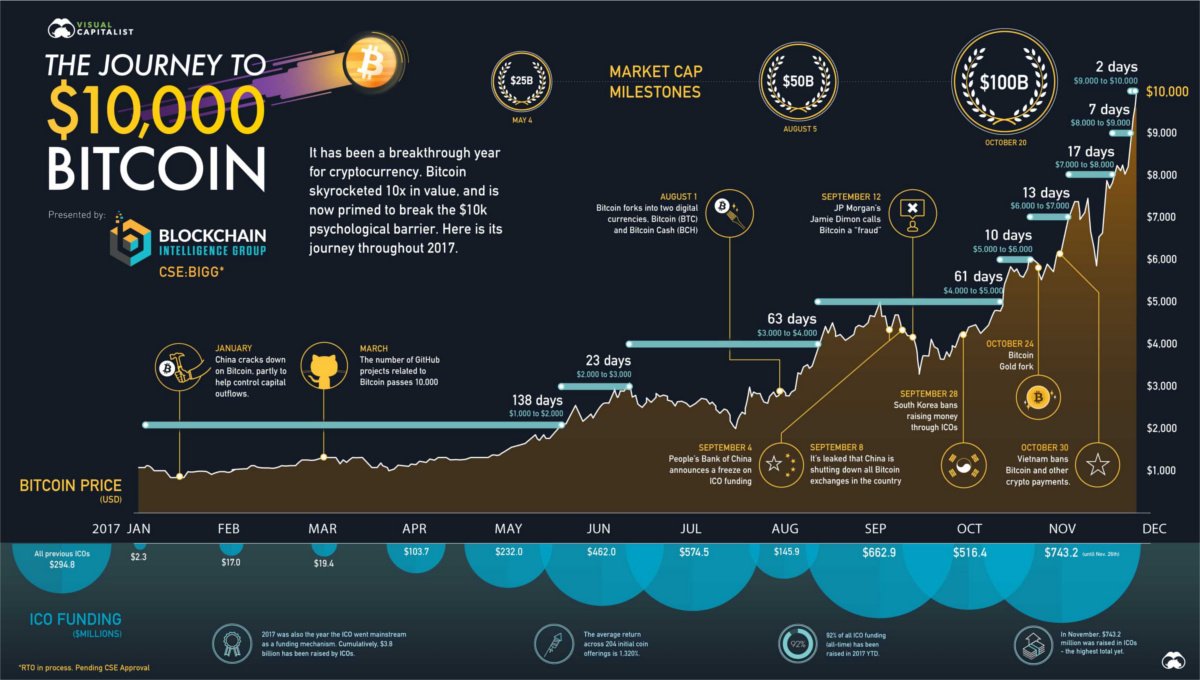

5 января 2017 года биткоин торговался на уровне в $1150, после чего начал резко дорожать.

В начале сентября биткоин торговался по $5 тыс., а 6 декабря его стоимость достигла уже $12 тыс. В следующие несколько дней она продолжала сильно расти и 17 декабря 2017 года на пике приближалась к отметке в $20 тыс. На следующий день после этого Чикагская товарная биржа (CME) и Чикагская биржа опционов (Cboe) добавили фьючерсы на биткоин, а стоимость криптовалюты начала резко снижаться.

Позднее Кристофер Джанкарло, на тот момент глава Комиссии по торговле товарными фьючерсами США (CFTC), говорил, что правительство страны намерено выдало разрешение на запуск фьючерсов, чтобы «лопнуть пузырь биткоина». С запуском фьючерсов на регулируемом рынке появилась возможность для открытия коротких позиций.

С запуском фьючерсов на регулируемом рынке появилась возможность для открытия коротких позиций.

Экс-глава CFTC подчеркивал, что в 2017 году регуляторы США исправили свою ошибку 2008 года, когда они не среагировали должным образом и не «лопнули ипотечный пузырь, пока была такая возможность».

К 22 декабря 2017 года курс биткоина падал ниже $11 тыс., а 6 февраля 2018 года он опускался до локального минимума в $6 тыс. За 1,5 месяца криптовалюта потеряла 70% стоимости и перешла в стадию затяжной коррекции. 15 декабря 2018 года цена актива опускалась до $3,2 тыс., а настроения на рынке были негативными. Многие инвесторы покупали биткоин по значительно более высокой цене и продавали фиксируя убытки.

Например, генеральный директор SoftBank, миллиардер Масаеси Сон рассказывал, как потерял $50 млн на торговле биткоином. По словам Сона, по совету друга он вложил в первую криптовалюту 1% личных активов, около $200 млн. Но это стало отвлекать его внимание от основного бизнеса, и через некоторое время бизнесмен продал цифровые активы с убытком в $50 млн.

WSJ писал, сославшись на источники, что основатель SoftBank купил криптовалюту на пике рынка в декабре 2017 года, после чего курс биткоина резко упал, а миллиардер продал его, потеряв $130 млн. Источники утверждали, что Сон инвестировал в цифровые деньги по рекомендации миллиардера Питера Бригера.

Восстановление рынка и обновление максимумов

Летом 2019 года рост курса биткоина ускорился на фоне объявления Facebook о запуске собственной криптовалюты Libra.

В начале 2020 года биткоин вновь начал демонстрировать свойства защитного актива. Он укреплялся на фоне рисков пандемии коронавируса, торговой войны США и Китая и вооруженного конфликта США с Ираном. 13 февраля стоимость криптовалюты достигала локального пика в $10,5 тыс., но затем начала резко падать на фоне общего снижения финансовых рынков.

12-13 марта криптовалюта пережила один из крупнейших обвалов за всю свою историю — ее цена опускалась более чем на 50%, с $7,9 тыс. до $3,8 тыс. Но котировки стали быстро восстанавливаться и вернулись к уровню в $10 тыс. уже 7 мая. После этого криптовалюта торговалась в диапазоне $10-12,5 тыс., а финальная стадия активного роста началась осенью. За последние три месяца биткоин подорожал почти на 130% и обновил исторический максимум на отметке в $23,8 тыс.

Главные причины роста цены биткоина в 2020 году

В условиях пандемии власти США направили на меры по поддержке экономики $3 трлн, в начале декабря Минфин предложил выделить на стимулирование экономики еще $916 млрд. Дополнительная эмиссия доллара США вкупе с околонулевыми ставками ФРС привели к тому, что традиционные финансовые инструменты стали приносить очень низкий доход, и инвесторы начали искать новые способы сохранения активов.

Участники рынка начали противопоставлять биткоин доллару США, поскольку он имеет дефляционную структуру, а его число монет математически ограничено 21 млн. При этом эмиссия американской валюты может происходить в неограниченных масштабах, что приводит к ее обесценению.

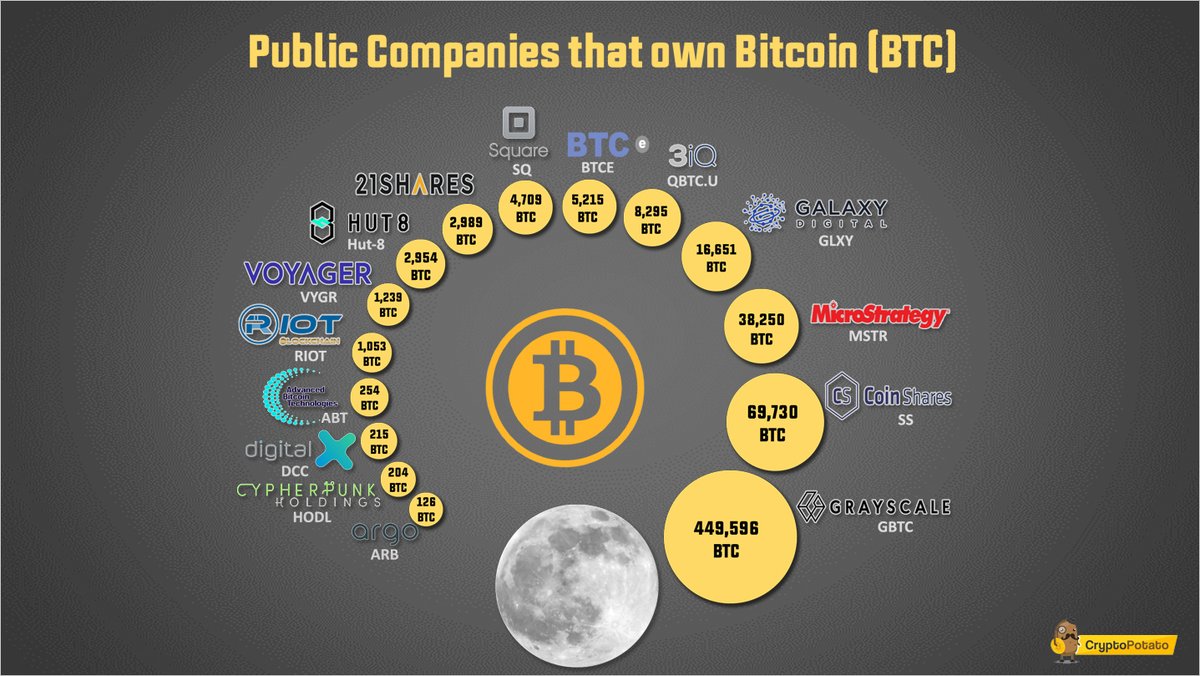

В 2020 году инвестиции игроков институционального уровня в криптовалюту стали трендом. Все началось с компании MicroStrategy. В августе, сентябре и декабре она вложила в первую криптовалюту резервные активы на $475 млн (сейчас их цена превысила $923 млн). В декабре она сообщила о планах привлечь еще $400 млн для тех же целей.

Все началось с компании MicroStrategy. В августе, сентябре и декабре она вложила в первую криптовалюту резервные активы на $475 млн (сейчас их цена превысила $923 млн). В декабре она сообщила о планах привлечь еще $400 млн для тех же целей.

Также об инвестициях в первую криптовалюту сообщала Square, компания создателя Twitter Джека Дорси, американская страховая компания MassMutual с инвестиционным фондом свыше $235 млн и Ruffer Investment Company, которая в ноябре стала обладателем биткоинов на сумму свыше $740 млн.

3 декабря стало известно, что компания S&P Dow Jones Indices, стоящая за ведущими фондовыми индексами США — S&P 500 и Dow Jones, представит в 2021 году индекс на криптовалюты. Продукт разрабатывается совместно с фирмой Lukka, базирующейся в Нью-Йорке.

Причиной запуска индекса на криптовалюты в компании назвали рост интереса к ним со стороны инвесторов. Питер Роффман, глобальный руководитель отдела инноваций и стратегии S&P Dow Jones Indices, отметил, что индекс упростит процесс работы с цифровыми активами и защитит инвесторов от спекулятивных рисков, присущих рынку.

S&P Dow Jones — не первая компания, запустившая индекс на криптовалюты. В 2019 году аналогичный продукт представила вторая по величине в мире фондовая биржа — Nasdaq. Она добавила индекс на основе 100 криптоактивов под названием CIX100.

О запуске индекса на криптовалюты в 2021 году заявила и Чикагская биржа опционов (Cboe). Инструмент будет показывать динамику цены цифровых активов и исторические данные. Еще одна чикагская биржа, CME, объявила о добавлении фьючерсов на Ethereum с 8 февраля 2021 года.

Начало большого тренда

Инвестиционный директор компании Guggenheim Investments Скотт Майнерд подчеркнул, что первая криптовалюта по цене около $20 тыс. остается «чрезвычайно недооцененной», тогда как ее курс имеет перспективу роста до $400 тыс. Подобные смелые прогнозы на криптовалюту — не редкость. Например, в ноябре в отчете для институциональных клиентов управляющий директор Citibank писал, что к декабрю 2021 года биткоин может подорожать до $318 тыс. Он объяснил такой прогноз техническим анализом предыдущих максимумов и минимумов цены BTC.

Например, в ноябре в отчете для институциональных клиентов управляющий директор Citibank писал, что к декабрю 2021 года биткоин может подорожать до $318 тыс. Он объяснил такой прогноз техническим анализом предыдущих максимумов и минимумов цены BTC.

В краткосрочной перспективе ближайшая цель биткоина находится на отметке в $25 тыс., у Ethereum — на уровне $750, заявил в комментарии «РБК-Крипто» ведущий аналитик 8848 Invest Виктор Першиков. Он назвал текущую ситуацию на крипторынке рождественским ралли, которое обычно свойственно фондовому рынку, но и на цифровых активах наблюдается схожая динамика.

«Вполне вероятно, что рост продолжится до середины января, когда в должность вступит новый президент США Джо Байден. От него ждут нового пакета помощи американской экономике, и, как следствие, новой ликвидности, которая окажется на рынке. Если пакет помощи не будет принят, или будет слишком мал, криптовалюта уйдет в затяжную коррекцию с целью на уровне $16 тыс. Таким образом, я ожидаю продолжение роста цен на биткоин и другие криптовалюты в ближайший месяц», — спрогнозировал Першиков.

С ним согласился руководитель отдела анализа данных CEX.IO Broker Юрий Мазур. По словам эксперта, в среднесрочной и долгосрочной перспективах криптовалюта направляется к отметке в $25 тыс.

«Мы возвращаем позитивный прогноз для всех криптовалют, так как с технической точки зрения бычий тренд, по всей видимости, продолжится и в следующем году, поэтому коррекционные движения по цифровым активам стоит использовать для укрупнения длинных позиций», — подчеркнул Мазур.

Директор по развитию бизнеса и коммуникациям EXMO Мария Станкевич добавила, что сейчас рынок находится исключительно в восходящем тренде. Вскоре может произойти небольшая коррекция и снова движение вверх.

«Докупать или не докупать биткоин в портфель зависит, собственно, от структуры самого портфеля и целей инвестора. Для тех, кто позиционирует себя скорее как инвестор, а не трейдер, мы бы рекомендовали дождаться небольшой коррекции и докупить на этом этапе», — посоветовала специалист.

Позитивно на перспективы биткоина смотрит и частный трейдер Александр Бояринцев. Он назвал преодоление отметки в $20 тыс. основным сигналом на начало большого тренда и на следующий год.

Он назвал преодоление отметки в $20 тыс. основным сигналом на начало большого тренда и на следующий год.

«Все больше склоняюсь к тому, что $50 тыс. в 2021 году — это вполне реально. Очень важный факт: не один и не два крупных институциональных инвесторов покупают биткоин как защиту на сотни миллионов долларов. Поэтому однозначно берите и держите весь следующий год», — рекомендовал трейдер.

В 2020 году курс биткоина за 10 месяцев поднялся на 526%. Первая криптовалюта получила большее распространение, стала признана ведущими игроками институционального уровня, а эксперты уверены, что в ближайшем будущем она имеет перспективы не только для дальнейшего роста котировок, но и развития как финансового инструмента.

— Почему цена биткоина превысила $20 тыс. Объясняют эксперты

— Биткоин обновил исторический максимум. Альткоинам до рекорда еще далеко

— «Не играйте в рулетку». 13 советов для начинающих биткоин-инвесторов

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

1 биткоин (BTC) в тенге (KZT) на сегодня, сколько стоит 1 биткоин в казахских тенге

1.00 BTCБИТКОИНЫ

=

25 404 815.81 KZTКАЗАХСКИЕ ТЕНГЕ

1 биткоин = 25 404 815.81 тенге

Расчет стоимости 1 биткоина к тенге основан на актуальных данных, полученных от Ценробанка России (ЦБ РФ) сегодня 26.11.2021, и составляет 25 404 815.81 KZT (двадцать пять миллионов четыреста четыре тысячи восемьсот пятнадцать тенге восемьдесят один тиын).

График отношения 1 биткоина к тенге

Для наилучшего восприятия выше представлен график изменения котировки 1 биткоина в тенге за последний день, неделю, месяц и год.

Максимум был достигнут 21.11.2021 и составил 25 948 210.38 тен. (двадцать пять миллионов девятьсот сорок восемь тысяч двести десять тенге тридцать восемь тиынов),

минимум 24. 11.2021, когда один биткоин можно было купить за 24 801 656.55 ₸ (двадцать четыре миллиона восемьсот одна тысяча шестьсот пятьдесят шесть тенге пятьдесят пять тиынов).

На нем отображена динамика курса валюты, что дает возможность узнать соотношение валют в конкретный день или период.

С помощью него можно сделать приближенные прогнозы стоимости 1 биткоина в тенге на ближайшее время.

11.2021, когда один биткоин можно было купить за 24 801 656.55 ₸ (двадцать четыре миллиона восемьсот одна тысяча шестьсот пятьдесят шесть тенге пятьдесят пять тиынов).

На нем отображена динамика курса валюты, что дает возможность узнать соотношение валют в конкретный день или период.

С помощью него можно сделать приближенные прогнозы стоимости 1 биткоина в тенге на ближайшее время.

Динамика стоимости 1 биткоина в тенге за месяц

| Дата | День недели | 1.00₿ | Разница с предыдущим днём | Разница в % |

|---|---|---|---|---|

| 27.10.2021 | Среда | 25 808 789.99 ₸ | -301 778.34 | 1.17% |

| 28.10.2021 | Четверг | 25 167 068.58 ₸ | -641 721.41 | 2. 55% 55% |

| 29.10.2021 | Пятница | 26 125 833.95 ₸ | +958 765.38 | +3.67% |

| 30.10.2021 | Суббота | 26 688 324.36 ₸ | +562 490.41 | +2.11% |

| 31.10.2021 | Воскресенье | 26 829 663.68 ₸ | +141 339.32 | +0.53% |

| 01.11.2021 | Понедельник | 26 455 017.92 ₸ | -374 645.76 | 1.42% |

| 02.11.2021 | Вторник | 26 298 943.37 ₸ | -156 074.55 | 0.59% |

03. 11.2021 11.2021 | Среда | 27 214 712.94 ₸ | +915 769.57 | +3.36% |

| 04.11.2021 | Четверг | 27 017 563.84 ₸ | -197 149.10 | 0.73% |

| 05.11.2021 | Пятница | 26 075 158.59 ₸ | -942 405.25 | 3.61% |

| 13.11.2021 | Суббота | 28 088 104.60 ₸ | +2 012 946.01 | +7.17% |

| 14.11.2021 | Воскресенье | 28 407 529.67 ₸ | +319 425.07 | +1.12% |

| 15.11.2021 | Понедельник | 28 791 329. 59 ₸ 59 ₸ | +383 799.91 | +1.33% |

| 16.11.2021 | Вторник | 27 029 216.98 ₸ | -1 762 112.61 | 6.52% |

| 17.11.2021 | Среда | 25 975 273.14 ₸ | -1 053 943.84 | 4.06% |

| 18.11.2021 | Четверг | 26 077 347.65 ₸ | +102 074.51 | +0.39% |

| 19.11.2021 | Пятница | 25 103 125.40 ₸ | -974 222.25 | 3.88% |

| 20.11.2021 | Суббота | 25 462 321.14 ₸ | +359 195. 74 74 | +1.41% |

| 21.11.2021 | Воскресенье | 25 948 210.38 ₸ | +485 889.24 | +1.87% |

| 22.11.2021 | Понедельник | 25 379 991.31 ₸ | -568 219.08 | 2.24% |

| 23.11.2021 | Вторник | 25 058 433.76 ₸ | -321 557.55 | 1.28% |

| 24.11.2021 | Среда | 24 801 656.55 ₸ | -256 777.21 | 1.04% |

| 25.11.2021 | Четверг | 25 311 700.69 ₸ | +510 044.14 | +2. 02% 02% |

| 26.11.2021 | Пятница | 25 404 815.81 ₸ | +93 115.13 | +0.37% |

По данным Центробанка РФ, в течение прошедшего месяца курс биткоина в тенге упал на 237 747.23 ₸ ( двести тридцать семь тысяч семьсот сорок семь тенге двадцать три тиына). 30 дней назад курс 1.00 биткоина к тенге был равен 25 808 789.99 ₸ (двадцать пять миллионов восемьсот восемь тысяч семьсот восемьдесят девять тенге девяносто девять тиынов). За последнюю неделю цена обмена 1.00 биткоина упала на 301 690.41 ₸ и составляет на сегодняшний день 25 404 815.81 KZT (двадцать пять миллионов четыреста четыре тысячи восемьсот пятнадцать тенге восемьдесят один тиын).

Другие суммы

| биткоины | казахские тенге | казахские тенге | биткоины |

|---|---|---|---|

| 5₿ = | 127 024 079. 07 ₸ 07 ₸ | 5 ₸ = | 0.00₿ |

| 10₿ = | 254 048 158.13 ₸ | 10 ₸ = | 0.00₿ |

| 20₿ = | 508 096 316.26 ₸ | 20 ₸ = | 0.00₿ |

| 50₿ = | 1 270 240 790.65 ₸ | 50 ₸ = | 0.00₿ |

| 100₿ = | 2 540 481 581.30 ₸ | 100 ₸ = | 0.00₿ |

| 500₿ = | 12 702 407 906.50 ₸ | 500 ₸ = | 0.00₿ |

Таблица уже готовых конверсий биткоинов в тенге содержит часто используемые для перевода суммы денег между парой ₿ ₸.

Биткоин и Bitcoin Cash: различия, преимущества и прогнозы на будущее

Основной причиной хардфорка (переход на новый протокол, несовместимый с предыдущей версией) сети биткоин стало то, что группы разработчиков предложили конкурирующие планы по улучшению протокола сети. Они не смогли прийти к единому мнению, и поэтому сеть разделилась на две части.

Они не смогли прийти к единому мнению, и поэтому сеть разделилась на две части.

Другими словами, одна группа узлов (контролирующих блокчейн, чтобы отличать законные транзакции от незаконных) продолжила использовать старое ПО, а другая перешла на новое. С переключением на новую версию сумма на биткоин-кошельках преобразовывалась в Bitcoin Cash.

Причины разделения

Философские разногласия. Часть разработчиков (биткоин) рассматривала валюту скорее как средство сбережения, а другая (Bcash) хотела продвигать ее как транзакционное средство обмена. По этой причине к названию новой валюты и было добавлено слово cash (наличные).

Сторонники Bitcoin Cash также были обеспокоены ограничениями масштабируемости сети, поскольку валюта продолжала набирать популярность. По этой причине BCH увеличила размер блока, чтобы обрабатывать больше транзакций одновременно.

Фото в тексте: thechalkisdry / Shutterstock

Изначально размер блока BCH составлял 8 МБ, в то время как BTC использовала блоки по 1 МБ. Но затем, 15 мая 2018 года, BCH увеличила размер блока до 32 МБ, чтобы лучше подготовить монету к массовому применению.

В конце 2017 года из-за поступления новых денег в криптоэкосистему биткоин достиг своего первого максимума — $20 тысяч. По-видимому, команда BCH предвидела это и предположила, что сеть в своем текущем состоянии не справится с числом транзакций, которое будет расти в ближайшем будущем. Поэтому они искали альтернативу, более пригодную для роста и масштабирования.

Механизм работы узлов. Это стало еще одним фактором разногласий.

- Сторонники биткоина хотели сохранить небольшой размер блоков, чтобы узлы могли работать с меньшим количеством ресурсов. Это, вероятно, больше соответствует философии децентрализации, лежащей в основе криптовалют.

- Команда Bitcoin Cash предлагала увеличить размер блоков, в результате чего для запуска узлов были бы нужны более мощные компьютеры. Это, в свою очередь, требует более финансируемой и централизованной экосистемы.

Сторонники биткоина считают, что протоколы второго слоя, такие как Lightning Network, — это лучший способ масштабирования. В то же время команда Bitcoin Cash уверена, что более крупные блоки в конечном счете сделают сеть более удобной для выполнения множества транзакций. Они надеялись, что в будущем BCH станет PayPal 2.0.

Различия биткоин и Bitcoin Cash

В первую очередь валюты отличаются стоимостью транзакции и комиссией.

- Биткоин проверяет 3-7 транзакций в секунду стоимостью $5-50 каждая.

- Bitcoin Cash проверяет 100 транзакций в секунду по минимальной стоимости в несколько центов.

Биткоин часто позиционируется как цифровое золото, и сторонники Bitcoin Cash критикуют этот подход, одновременно продвигая свою валюту. На своем сайте они приводят следующие аргументы: мировой рынок наличной валюты оценивается в $100 трлн, а мировой рынок золота — в $10 трлн. Поскольку рынок наличных в 10 раз больше рынка золота, то у Bitcoin Cash не только более надежный способ применения, но и «больший потенциал роста».

«Если BCH охватит лишь 1% глобальных транзакций, то ежедневно в сети будет совершаться 82 млн транзакций», — гласит сайт Why Bitcoin Cash.

Энтузиасты Bcash также подчеркивают, что из 3 трлн ежегодных мировых транзакций 75% приходятся на наличные, лишь 13% — на кредитные и дебетовые карты, а 12% — на «прочие». Эти цифры, по их мнению, подчеркивают, что за счет низких комиссий и ускоренного времени обработки BCH более пригоден для ежедневного массового применения.

Недостатки Bitcoin Cash и прогнозы

Помимо BCH, в экосистеме биткоин происходили и другие ответвления. Лишь немногие из этих проектов сохраняют актуальность.

- В конце 2017 года появился Bitcoin Gold (BTG), который базировался на изменениях в алгоритме майнинга.

- В конце 2018 года произошел хардфорк блокчейна Bitcoin Cash, в результате которого появилась новая криптовалюта Bitcoin Satoshi Vision/Bitcoin SV (BSV), которая поддерживает размер блока до 2 МБ.

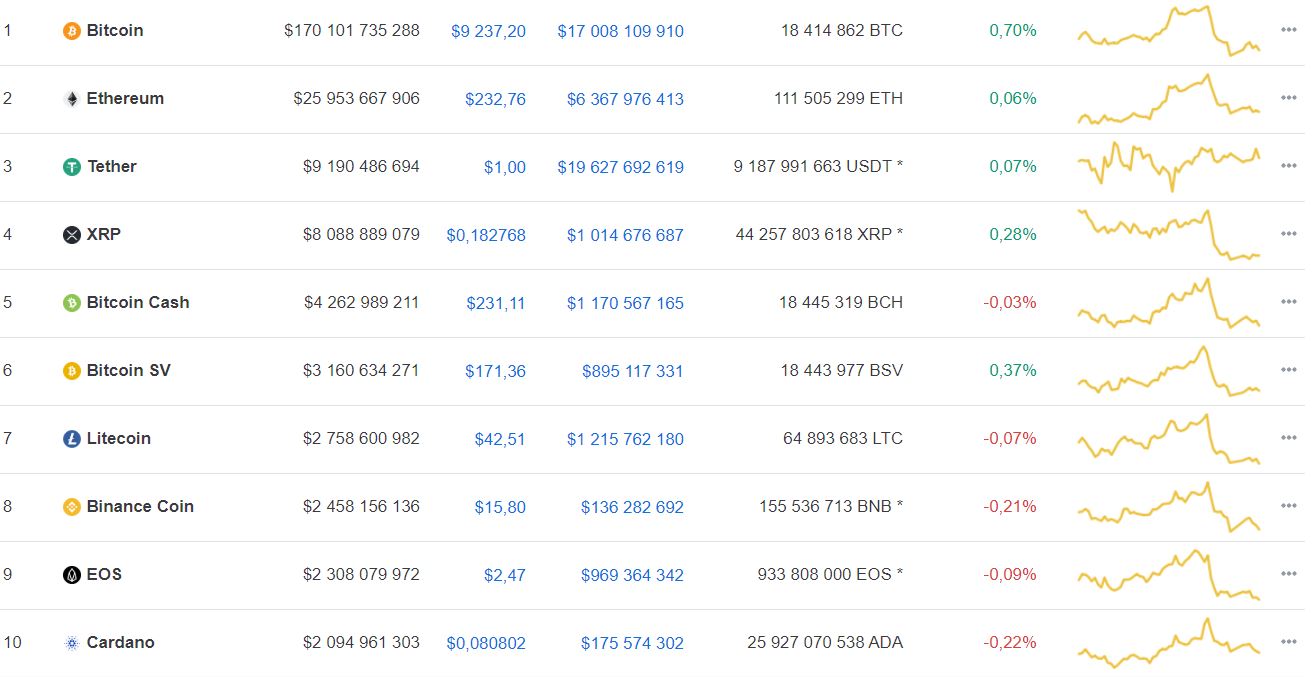

Одно можно сказать точно: на данный момент все ответвления биткоин и Bitcoin Cash привлекают в разе меньше внимания и инвестиций по сравнению с оригиналым BTC, рыночная капитализация которого составляет более $1 трлн. По данным Coin Market Cap, три других ближайших конкурента — Bitcoin Gold, Bitcoin SV и Wrapped Bitcoin (WBTC) — совместно охватывают лишь более $17 млрд.

Рыночная капитализация самой Bitcoin Cash лишь немного превышает $18 млрд, что в 50 раз меньше, чем у биткоина. При этом капитализация Dogecoin почти в четыре раза больше, чем Bcash. Возможно, «мемная» криптовалюта на деле довольно серьезный актив.

Фото в тексте: Piotr Swat / Shutterstock

В конце концов, BTC и BCH могут сосуществовать и использоваться для разных целей: BTC как цифровое золото (средство сбережения), а BCH как PayPal 2.0 (средство обмена). Однако, чтобы это реализовать, экосистеме BCH потребуется значительно вырасти, чему не способствуют многочисленные ответвления. Кроме того, конечной цели проекта могут помешать разрозненность сообщества и внутренние разногласия.

Хорошая новость заключается в том, что капитализация глобального криптовалютного рынка продолжает расти. Отчасти это обусловлено благоприятным настроением в индустрии, а также недавнему росту биткоина и Dogecoin.

Тем не менее биткоин, по-видимому, еще долго сохранит доминирующую позицию и в дальнейшем сможет решить проблему масштабирования. А BCH, вероятно, послужит лишь временным средством обмена и не сможет догнать своего предшественника, первую в мире и самую ценную криптовалюту.

Источник.

Краткая история биткоина с 1982 года до наших дней | Аналитика

В истории биткоина не было спокойных времен, но сейчас мы переживаем один из самых бурных ее этапов. Едва ли буря вокруг биткоина утихнет в ближайшие годы. С тех пор как первая криптовалюта была создана десять лет, она переживает взлеты и падения — и отчасти поэтому она так привлекательна.

Однако как мы пришли к этому? С чего все начиналось, какие разработки были предшественниками биткоина, и каковы основные этапы его истории? Мы подготовили краткий таймлайн, который поможет вам быстро в этом разобраться.

1982−1997 годы

Мы можем проследить историю биткоина до 1982 года — именно тогда ученый-информатик Дэвид Чаум впервые предложил концепцию электронных денег. Уже в начале 80-х годов его заинтересовали вопросы конфиденциальности в цифровой среде, и он опубликовал статью под названием «Слепые подписи и неотслеживаемые платежи» (Blind signatures for untraceable payments), где подробно описал новый криптографический подход, позволяющий создать автоматизированную платежную систему, в которой третья сторона не видит информации о платеже.

В 1990 году Чаум попытался воплотить свою идею на практике, основав в Амстердаме компанию DigiCash и попытавшись создать безопасную онлайн-валюту — то, чем позже стал биткоин. Блестящая научная репутация Чаума привлекала как сотрудников, так и инвесторов, но сам продукт не выстрелил, и к концу 90-х DigiCash стала банкротом.

Тем не менее усилия Чаума проторили путь для многих людей со схожими идеями, и в 1997 году Адам Бэк изобрел систему hashcash, где использовалось доказательство выполнения работы — очень похожее на то, что используется в биткоине сегодня.

Proof-of-Work: Как это работает1998 год

В этом году появились сразу две важные для криптовалютного мира идеи: в конце 1998 года Вэй Дай опубликовал статью, в которой подробно описывалась идея b-money, криптовалюты с похожим на блокчейн механизмом хранения данных. Здесь тоже использовалось доказательство выполнения работы в виде решения математических задач, а переводы средств транслировались всем участникам сети.

В том же году Ник Сабо выступил с аналогичным проектом под названием Bit Gold — он хотел создать платежную систему, не требующую для работы участия доверенного посредника вроде центрального банка. Решение задачи, используемой в доказательстве выполнения работы, дает участнику сети фрагменты строки подписи, а последний фрагмент используется для создания подписи следующей транзакции — аналогично блокчейну биткоина. Впрочем, оба проекта оказались неудачными.

2008 год

Итак, за два десятилетия до появления биткоина успели появиться и провалиться несколько проектов-предшественников, а затем, после долгого затишья, в 2008 году, был создан биткоин. В августе того же года был зарегистрирован Bitcoin.org, а два месяца спустя — опубликована статья под названием «Биткоин: одноранговая система электронных денег» (Bitcoin: A Peer-to-Peer Electronic Cash System).

Идея была аналогичной: использование безопасных цифровых подписей, доказательство выполнения работы и хэширование транзакций для формирования из них непрерывной цепочки. Эту статью написал автор или группа авторов, выступающих под псевдонимом Сатоши Накамото — кто это был, достоверно не известно и по сей день.

15 удивительных фактов о Сатоси Накамото, которые должен знать каждый криптолюбитель2009 год

Всего за несколько дней до наступления 2009 года был намайнен первый в истории блок биткоинов, так называемый «Блок творения». К 9 января была официально выпущена первая версия программы, обеспечивающей работу электронной валюты, а 12 января в сети была проведена первая транзакция — Накамото отправил 10 биткоинов известному программисту Хэлу Финни.

В октябре 2009 года сайт New Liberty Standard впервые опубликовал обменный курс молодой криптовалюты — тогда $1 стоил 1309,03 BTC. В декабре Накамото выпустил вторую версию программного обеспечения.

2010 год

После установления обменного курса рано или поздно кто-то должен был попытаться купить за биткоины что-то вещественное, и это произошло в мае 2010 года. Программист из Флориды Лазло Ханеш отправил некоему жителю Лондона 10 тыс. биткоинов в обмен на две пиццы общей стоимостью $25.

В этой сделке биткоин по-прежнему оценивался очень дешево, но сам факт покупки продемонстрировал потенциал продукта, и через пару месяцев после этого стоимость биткоина наконец превысила $0,01.

В том же году появились первые биткоин-обменники — в феврале Bitcoin Market, а в июле Mt. Gox. Кроме того, в 2010 году был основан первый майнинговый пул под названием Slush.

К ноябрю рыночная капитализация биткоина впервые превысила миллион долларов. Впрочем, этот год был отмечен и печальным событием: в октябре кто-то заметил уязвимость в протоколе, позволяющую обойти проверку транзакции, и создал 184 млрд биткоинов. Впрочем, вскоре сделка была аннулирована, а уязвимость исправлена.

2011 год

После достижения порога в один цент цена криптовалюты устойчиво росла, и в феврале 2011 года была достигнута следующая важная веха: биткоин впервые сравнялся с долларом.

О биткоине начали писать — и хорошее, и плохое. Так, о цифровой валюте впервые написал журнал TIME, но в том же году на сайте Gawker была опубликована статья с подробным описанием черного рынка Silk Road, где биткоин часто использовался в качестве платежного средства — благодаря обсуждению в прессе к июню биткоин стоил уже более $30, но вскоре после этого упал до $10.

В июне же биржа Mt. Gox столкнулась с серьезным взломом, затронувшим десятки тысяч учетных записей. Тем не менее биткоин становился все известнее, и интерес к криптовалюте рос.

На этом фоне начали набирать популярность альткоины, то есть другие криптовалюты — их разработчики либо пытались создать более совершенный аналог биткоина, либо затевали проекты с иными нежели у первой криптовалюты задачами. В частности, в 2011 году дебютировал Litecoin — теперь это седьмая по по рыночной капитализации цифровая монета.

2012 год

Если 2011 год выдался для биткоина переменчивым, то следующий оказался гораздо более однозначным — в частности, в апреле цена ведущей цифровой валюты перевалила за $100.

2013 год

В этом году цена сильно колебалась, но впервые дошла до $1000, и биткоин стал очевидно самой узнаваемой и успешной криптовалютой.

2014−2016 годы

Затем последовала пауза. В январе 2014 года биткоин сновал упал ниже $1000 долларов и в течение нескольких лет не мог взять эту высоту снова. Произошло несколько важных событий, в частности, обменник Mt. Gox обанкротится и закрылся, но в целом нужно отметить, что в этот период биткоин рос и падал, но так и не достиг былого максимума.

2017 год

Это был самый важный и богатый на события год в биографии первой криптовалюты — после неровного 2016 года она наконец снова достигла отметки $1000, преодолела ее, продолжила расти и к июню стоила уже более $3000.

Несмотря на это, недовольных в среде пользователей тоже хватало, ведь рост числа майнеров привел к росту комиссий, а также увеличению периода обработки блока, и в августе произошел хардфорк, приведший к созданию Bitcoin Cash — теперь это пятая по рыночной капитализации криптовалюта.

Bitcoin Cash: История одного скамаТем не менее весь остаток 2017 года биткоин продолжал дорожать: к октябрю он перевалил за $6000, в ноябре почти достиг $10 000, а к концу декабря дошел до рекорда в $19 783. По мере роста цен повышался и интерес к криптовалюте со стороны компаний и частных лиц.

Очевидно, такой быстрый рост не мог продолжаться бесконечно.

2018 год

2018 год для пользователей биткоина выдался непростым — особенно трудно было тем, кто ожидал дальнейшего роста. Люди начали продавать криптовалюту, и весь год цены неуклонно падали. На момент написания статьи курс биткоина составляет меньше $4000.

почему Биткоин оказался не готов к тому, чтобы стать новыми деньгами / Хабр

Новые рекорды стоимости Биткоина — подходящий фон поговорить о вечном: его миссии. Миссия Биткоина была вполне прагматичной и глобальной одновременно: избавить интернет-торговлю от нужды в банковской системе для платежей онлайн. «A purely peer-to-peer version of electronic cash would allow online payments to be sent directly from one party to another without going through a financial institution.» —

с этих словистория Биткоина буквально началась в 2008. Возможно, именно сочетание прагматизма с глобальностью и сделало её такой вдохновляющей: вроде как просто про деньги — но вроде как и про изменить мир. Альтернативная система онлайн-платежей — это, фактически, альтернативная финансовая система для интернета. А если она состоится в интернете, то это уже пол-мира захвачено, и до замены действующей традицонной финансовой системы, к которой у многих накопились свои разные претензии — один шаг.

Идея и подтекст задачи Сатоши Накамото дать бизнесу средство безбанковских онлайн-платежей распространялись вместе с интересом к Биткоину, увлекая многих людям. Так что миссия Биткоина существует не только на бумаге манифеста, а живёт в идеях и волнует умы разных людей. Многих из которых в последние годы, возможно, вопросом «Что пошло не так?»

В 2020 уже можно не гадать — все ответы давно перед глазами, время подводить итоги и разбирать ошибки. Миссия Биткоина для этого хорошо подходит как точка отсчёта и ориентир, в контексте которой хорошо видно, что не сбылось из ожидаемого, что случилось неожиданно.

Миссию Биткоина можно пересказать двумя цитатами и одним умозаключением: проблема, решение и ожидаемый результат на основе первых двух.

- Проблема: «Commerce on the Internet has come to rely almost exclusively on financial institutions serving as trusted third parties to process electronic payments.»

- Решение: Биткоин. «A purely peer-to-peer version of electronic cash would allow online payments to be sent directly from one party to another without going through a financial institution.»

- Ожидаемый результат: решение сработает, Bitcoin станет p2p-альтернативой для электронных платежей, ослабив необходимость интернет-бизнеса полагаться на «trusted third parties».

Реальность: нулевой результат. На зло Сатоши, ситуация в e-commerce, похоже, просто не поменялась и появления Биткоина не заметила. За 12 лет со своего изобретения, Биткоин успел побывать технологическим феноменом, спекулятивным феноменом и найти свою нишу в качестве средства платежа, однако проблема, сформулированная в 2008 году, точно соответствует состоянию дел в 2020: «Commerce on the Internet rely almost exclusively on financial institutions to process electronic payments.»

Да, Bitcoin вырос в крупный рынок с капитализацией ~$360 млрд, и завершает своё первое десятилетие в мировой экономике с обновлённым в декабре 2020 историческом максимумом стоимости, побившим рекорд декабря 2017. Однако глобальный e-commerce вырос ещё сильнее, достигнув $9,09 триллионов в 2019 и ожидаемых более $10 трлн в 2020. Вся капитализация Биткоина находится на уровне небольшой доли оборота глобального e-commerce. При этом мир криптовалют существует за пределами интернет-торговли, развиваясь обособленно, а масштабы их возможных пересечений укладываются в оговорку almost exclusively.

Как и в обычных деньгах, в природе Биткоине заложены две конфликтующие функции: средства платежа (универсальный эквивалент) и средства накопления (инвестиционный инструмент). В этом контексте ожидания и реальность полностью перевёрнуты: задачей Биткоин было решить проблему платежей и преуспеть как средство платежа, однако преуспел он как средство инвестиций. Каждый новый бум Биткоина (речь всегда про очередной рост курса) — напоминание о его спекулятивном успехе. А как средство платежа, наоборот: за десять лет не приблизился ни на шаг к средствам платежа в интернет-коммерции, и не преуспел нигде за пределами серого и чёрного рынков.

Ошибка Сатоши

Обозначив проблему (financial institutions serving as trusted third parties to process electronic payments) Сатоши перешёл к её критике.

While the system works well enough for most transactions, it still suffers from the inherent weaknesses of the trust based model.

Все недостатки такой модели по версии Сатоши Накамото можно объединить в общую категорию «человеческий фактор».

Completely non-reversible transactions are not really possible, since financial institutions cannot avoid mediating disputes. The cost of mediation increases transaction costs, limiting the minimum practical transaction size and cutting off the possibility for small casual transactions, and there is a broader cost in the loss of ability to make non-reversible payments for nonreversible services. With the possibility of reversal, the need for trust spreads. Merchants must be wary of their customers, hassling them for more information than they would otherwise need. A certain percentage of fraud is accepted as unavoidable. These costs and payment uncertainties can be avoided in person by using physical currency, but no mechanism exists to make payments over a communications channel without a trusted party.

Как часть проблемы, «человеческий фактор» становится условием технического задания: создание цифровой платёжной системы со встроенным механизмом нейтрализации человеческого фактора. Необычное условие и предопределило, мягко говоря, необычное решение. Так появился блокчейн — децентрализованная распределённая сеть прямых peer-to-peer транзакций со всеми его ноу-хау, защищающими его от попадания под контроль какой-то одной стороны.

Среди энтузиастов криптовалют распространено представление о первичности технологии — то есть, блокчейна, а криптовалюты, мол, это мирское, блокчейн может больше — как вам смарт-контракты, например? А как средство платежа, криптовалюты — это, в первую очередь, платёжная система (блокчейн), и только во вторую — деньги. На практике к Биткоину пришёл успех того рода, который часто случается с решениями, хорошо продуманными с одной стороны (в данном случае — технической): он оказался востребованным для применения не так, как задумывалось. Это гораздо лучше, чем обычная судьба односторонне продуманных решений — ими вообще не пользуются.

Начиная с самых первых, все скачки интереса к Биткоину, когда интерес к нему кратно возрастал, вызывались инфоповодами исключительно «денежного» характера. А интерес всегда был, в первую очередь, спекулятивного характера: что Биткоин — дорожает, его можно купить или намайнить сейчас, чтобы продать намного дороже потом. Несмотря на множество блокчейн-энтузиастов, в битве курицы и яйца криптовалюты (деньги) безоговорочно победили блокчейн (платёжную систему). А в битве денежной функции, несмотря на множество энтузиастов платежей Биткоинами, безоговорочно победили накопители и спекулянты.

Так же, в итоге, был принят Биткоин и государствами. Регуляторный опыт за пять лет показывает, что государства приходят к универсальному консенсусу: регулируя применение криптовалюты в денежной ипостаси, иногда, отдельно — как финансовый продукт. Блокчейн государства, по большей части, не заинтересовал ни как инструмент для применения, ни как объект регулирования.

«Не ту проблему решили»

«Ошибка Сатоши» как раз и заключается в односторонней продуманности Биткоина — точнее, отсутствию продуманности с других сторон. Подход Сатоши, судя по работе Bitcoin 12 лет спустя, был безупречен технически. Ошибкой было применять его к нетехническим проблемам. Впроде проблемы, с которой он начинает презентацию Биткоина: «Commerce on the Internet has come to rely almost exclusively on financial institutions serving as trusted third parties to process electronic payments.» В которой он увидел очевидное инженерное упущение: отсутствие технической возможности совершать онлайн-платежи без посредников.

Логику Сатоши понять можно: если раньше для любых взаимодействий на расстоянии был необходим посредник — хоть банк, хоть почтальон, хоть адъютант — то в XXI веке, когда люди со всего мира могут договариваться о сделках напрямую онлайн, то почему оплата должна проводиться третьей стороной?

С другой стороны, для молодой интернет-отрасли до 2008 года, вполне резонно было предположить, что отсутствие решения у очевидной проблемы может означать, что его просто ещё не успели создать, а не только ставит под сомнение проблемность. А раз не успели — надо создавать. И, увидев глазами инженера инеженерную проблему, Сатоши её блестяще решил, предложив именно то техническое решение, которое было нужно: цифровые деньги для прямых платежей, защищённых от вмешательства третьей стороны — блокчейн и криптовалюту.

Нулевой результат выполнения миссии по освобождению интернет-коммерции от посредничества в онлайн-платежах спустя 12 лет — это не то же самое, что плохой результат. Задача не «частично нерешена», не стало хуже, не стало лучше — в отношении онлайн-платежей положение дел в интернет-коммерции не изменилось. По крайней мере, никаких изменений, связанных с Биткоином в них не наблюдается. Блокчейн и криптовалюты не оказали никакого влияния на проблему, ради решения которой изобретались. Такой чистый промах решения мимо задачи означает одно из двух: либо задача не была решена, либо была решена не та задача. Поскольку к решению задачи, которую Сатоши описал в презентации Биткоина, претензий нет, остаётся «была решена не та задача».

Рассуждение Сатоши, представленное в последовательности 1. Проблема (проведение интернет-платежей через традиционную финансовую систему) → 2. Недостатки такого положения дел (человеческий фактор) → 3. Решение (блокчейн)». Ошибка Сатоши именно в нём. На каком шаге?

На нулевом: ошибка в предпосылке. Рассуждение (в том виде, в котором оно представлено в манифесте) начинается с презумпции проблемы, словно она самоочевидна. Отсутствие решения у очевидной проблемы — повод поставить под сомнение её проблемность прежде, чем искать решение. Чем очевиднее и серьёзнее нерешённая проблема или неисправленная ошибка — тем сильнее стоит задуматься, насколько вероятно, что это не сам человек что-то упускает, а упустили все остальные. Возможно, это не баг, это фича? Или проблема, но не техническая? Возможно, отсутствие технического решения — не упущение, а признак наличия нетехнической проблемы?

И тогда на втором шаге к описанию недостатков такого положения дел, проблемность которой взята за данность, добавился бы поиск ответов, зачем и кому оно в таком виде нужно?

Именно тут и спряталась «ошибка Сатоши». Типичная ошибка инженерного подхода к проблеме не только технической или, возможно, вообще не технической. Особенно когда проблема относится к области человеческих отношениях. Если нерешаемая или нерешённая проблема касается области человеческих отношений — проблема, скорее всего, в отношениях, а не в области. Финансовые отношения в экономике — как раз из тех, в которых нерешаемые проблемы всегда в отношениях.

Создать средство прямых интернет-платежей — не то же самое, что создать альтернативу фиатным деньгам для электронной коммерции. Первое, очевидно, сделано: криптовалюта. Но чтобы техническая возможность стала альтернативой, надо знать, между чем и чем делается выбор. Мало определить моменты, в которых банковская система как механизм расчётов выглядит излишней — нужно было обратить внимание на то, в чём её необходимость тоже. И тогда за невыполненной миссии Биткоина будет не одна, а две ошибки: ошибка 1) Пропущенная проблема: посредничество банков в онлайн-платежах не только навязывается — помимо, собственно, проведения транзакций, они исполнют другую необходимую роль для бизнеса. Ошибка 2) Неэффективное решение. Пропущенная проблема так же является причиной, почему криптовалюты и не могли выполнить миссию Сатоши.

Зачем бизнесу необходимо банковское посредничество в платежах?

Современный бизнес — явление, в первую очередь, правовое, а не экономическое. У бизнеса (впрочем, и некоммерческих организаций тоже) есть страна регистрации и отношения с государством, которое обеспечивает бизнесу блага, гарантированные одними законами (например, защиту договорных обязательств, безопасность ведения бизнеса, право на прибыль), которое следит, чтобы бизнесы не нарушали других законов (например, экологических или трудовых), чтобы деятельность бизнеса не была прикрытием для нарушения законов и отмывания денег — и которому бизнес платит налоги.

Из последних двух условий (противодействие отмыванию денег и налоги) вытекают два следующих обязательных для функционирования бизнеса условия, кроме его регистрации — государственная фиатная валюта в качестве основного средства платежа и наличие банковского счёта. Каждому «белому» бизнесу на легальном рынке (за исключением, возможно, каких-то пограничных ситуаций вроде оффшорных юрисдикций) необходима фиатная валюта его государства для уплаты налогов и других платежей, чтобы платить зарплаты, выплачивать кредиты etc.

Отсюда и возникает главная проблема бизнесов с криптовалютой для платежей: проблема конвертации.

Технически, разница в сложности приёма иностранных фиатных валют и криптовалюты не так велика. И то, и другое всё равно потребуется конвертировать. Для условного эстонского бизнеса рубли — такое же альтернативное средство платежа по отношению к «домашнему» евро, что и биткоин. Отличие криптовалюты от иностранной валюты не в том, что она «крипто», а в том, как они выглядят в глазах государства — например, с точки зрения законов по борьбе с отмыванием денег — и рисках проблем с законом, которые из этого могут вытекать. Таким образом, бизнес, который принимает платежи в разных валютах, скорее всего, охотно начнёт принимать вместе с фунтами стерлингов и криптофунты стерлингов, если их легальный статус не будет отличаться. Во всех остальных случаях настоящая проблема приёма чего-то, помимо фиатных свободноконвертируемых валют — это разного уровня проблемы при их конвертации.

Скажем, бизнес может получать и конвертировать платежи в иностранной валюте официально, включая возможные требования к проверке международных сделок, а может — конвертировать иностранную валюту в нелегальных обменниках со всеми сопутствующими правовыми рисками. Тогда как для криптовалют в большинстве стран мира такого выбора нет — доступна только опция «нелегальный обменник», которой в глазах закона будет выглядеть любая криптобиржа.

Поэтому принимают платежи криптовалютой обычно или кто не планирует её конвертировать, или кто готов брать на себя риски. В первом случае, скорее всего, вся продажа осуществляется в «серой зоне», потому что продажа за криптовалюту не должна быть отражена документально, а значит, продавец «левачит». Или «серячит». Соответственно, криптовалюта в этом случае не попадает в белую экономику, а расширяет охват серой.

Соответственно, бизнесы, которые готовы брать на себя риски легализации полученных оплат в криптовалюте — это естественный предел проникновения криптовалют в экономику.

Обычному бизнесу даже небольшой подобный риск лишает приём криптовалюты смысла, и пока этот риск сохраняется — криптовалюта распространённее не станет. Соответственно, снижение правового риска — это обязательное условие расширения использования криптовалют в экономике. Именно это начинает происходить в разных странах по мере введения регулирования криптовалюты, вместе с которым для криптовалют открывается некоторое правовое пространство.

Лидером этого движения сейчас является Эстония, в которой, благодаря ужесточению антиотмывочного законодательства, с июля 2020 года появилась возможность оказывать услуги легального обмена фиата и криптовалюты. Именно под такими лицензиями осуществляет свою деятельность компания Moneypipe. Мы уже рассказывали в предыдущих публикациях, что это значит. Лицензирование услуг обмена и хранения криптовалюты в Эстонии появилось ещё в 2017 г. С тех пор требования к получению этих лицензий неоднократно повышались, вплоть до достижения потолка ужесточения в июле 2020, при котором требования к лицензированию услуг обмена и хранения криптовалют приравняли к лицензированию финансовых институтов. Строже — некуда.

Иными словами, с точки зрения закона, конвертация криптовалюты в фиат в лицензированном криптообменнике в глазах правительства Эстонии и стран ЕС выглядит операцией, к операторам которой предъявляются те же требования, как к обычным банкам. А значит, и «чистота» евро, полученных бизнесом после конвертации платежей в Эфире, например, в глазах эстонского закона — та же, как евро, полученных после конвертации платежей в долларах. Потому что эстонский закон применяет к лицензированию организаций, занимающихся криптовалютными операциями те же требования, что и к банкам. Чем строже закон — тем чище правовой коридор. Коридор этот ведёт из серой экономики в белую, позволяя бизнесам конвертировать криптовалютные платежи на общих правах с фиатом.

Принимать иностранную фиатную валюту и конвертировать в фиат своего государства можно через банк — банк, как лицензированный финансовый институт в этом случае, несёт всю ответственность за проверку соответствия платежа антиотмывочному законодательству. Любые деньги, наличные или безнал, фиат или криптовалюта, по умолчанию, серые: потенциально любые деньги могут иметь незаконное происхождение, любой платёж может оказаться частью отмывочной схемы, а любой бизнес — попасть под подозрение. Если банк его пропустил, то он признал легальность платежа — и несёт риск, если ошибся. К бизнесу полученный пропущенный банком платёж дополнительных вопросов не вызовет. Тогда как принимая и самостоятельно конвертируя криптовалюту (на обычной криптобирже, например), бизнес несёт все риски, связанные с возможным происхождением платежа: если у криптовалюты, которую конвертирует бизнес, обнаружится преступное происхождение, то бизнес как минимум попадает под подозрение в её отмывании.

Для фиатной валюты в законах есть процедура проверки происхождения платежа, ответственность за которую несёт финансовый институт. Это же позволяет бизнесам принимать в качестве альтернативного средства платежа другие и фиатные валюты, конвертируемые банками. Это и делает традиционные финансовые институты необходимым участником системы коммерческих расчётов.

В отсутствие аналогичной процедуры для криптовалюты, для бизнеса она подобна чемодану наличных: как бы ни было заманчиво предложение, но чем приличнее страна — тем труднее такой чемодан будет потратить.

Банки выполняют две необходимых функции в коммерческих платежах:

- (Онлайн) Осуществление интернет-платежей фиатом. Оффлайн-платежи фиатом могут осуществляться наличными. Онлайн-платежи фиатом без платёжного посредника невозможны. Прямые платежи криптовалютой не решают проблемы онлайн-платежей фиатом, а создают проблему платежей криптовалютой. В сочетании «фиат + онлайн» в их существующем виде посредничество финансового института необходимо. Возможно, это можно будет изменить в будущем.

- (Онлайн и оффлайн) Контролируют соответствеие платежей финансовому законодательству, включая антиотмывочное, налоговое и антикоррупционное. Возможно, многие бизнесы не задумываются об этой функции банков. Многим бизнесам, работающим с интернет-платежами, банки приносят пассивную пользу, контролируя их на предмет нарушений закона, обнаружение и последствия которых, если бы платежи шли напрямую, было бы проблемой и ответственностью бизнеса. Впрочем, даже если конкретным бизнесам, особенно частным продавцам, это совершенно не кажется нужным, этот вопрос не относится к ведению или желанию банков или бизнесов, а законодательным нормам, государственным и международным. Полная прозрачность коммерческих транзакций для регуляторов — это стандарт для легального бизнеса.

Вот она, ошибка Сатоши: идея, что для свободы от банков достаточно вырезать их из коммерческих транзакций, дав техническую возможность совершать платежи без них — была мертворождённой.

«Вырезая банки» вырезаются две их неотъемлемые функции: онлайн-платежи фиатом и контроль законности. Криптовалюта может служить расширением фиата в тех случаях, когда фиат не подходит. Но замена фиатных платежей на криптовалютные просто ради того, чтобы транзакции шли в обход банков, имеет смысл только в тех случаях, когда транзакцию очень хочется скрыть от банков и государства. Но и в этом случае криптовалюта служит расширением, а не заменой фиатным онлайн-платежам. Либо не имеет смысла: можно пользоваться «Сбербанк-онлайном», потом установить Bitcoin-кошелёк, но «Сбер» при этом удалять необязательно и бессмысленно — онлайн-платежи фиатом всё равно будут возможны только при посредничестве финансовых институтов, отказ от них равнозначен отказу от использования фиата онлайн.

Предлагая людям замену, следовало бы понимать не только своё предложение, но и от чего людям предлагается отказаться.

А из этого следует вторая ошибка Сатоши: не зная, от чего люди отказываются — не знаешь, что им предложить на замену. Идея замены банковских онлайн-платежей фиатом на криптовалюту для бизнеса — это набор потерь и никаких замен или компенсаций. К потере уровня прозрачности, законности и юридической безопасности платежей через банки, отказу от онлайн-платежей фиатом и гарантий их легальности, предлагается заменить их в своих деловых транзакциях на принципиально непрозрачные криптовалютные платежи, каждый из которых может быть в одном шаге от криминальной деятельности или частью криминального процесса (отмывания денег, например).

То есть, из непонимания, от чего людям предлагается отречься (казалось-то, отказ от банков, сплошные плюсы!) последовала вторая ошибка: непонимание, что можно в ответ предложить.

Темы для будущих разговоров

Сами криптовалюты, даже как побочный эффект «ошибок Сатоши» — отличное изобретение. Просто, пытаясь изобрести замену банкам и фиату, Сатоши изобрёл интересное расширение для них, открывающее новые возможности, но никаким образом не конкурирующее со старыми. В реальности так и произошло: криптовалюты стали популярны как дополнение к фиату.

Разговор же о крипте как альтернативе фиату, по сути, надо начинать заново. Потому что сравнение возможно только на основе общих критериев — допустим, по общей функции, которую выполняют и фиат, и криптовалюта. В этом случае возможно сравнение лучше/хуже. А в ситуации, когда через банки можно платить фиатом онлайн, но нельзя криптой, а через блокчейн можно платить криптовалютой онлайн, но нельзя фиатом — сравнивать нечего и выбирать нечего, это разные функции. И никакое сравнение не получится, если в идее альтернативы фиатным платежам онлайн упущено из виду несколько принципиальных условий их применения. Не учитывая их — невозможно предложить им альтернативу.

При этом понимание, почему люди и организации пользуются или не пользуются теми или иными инструментами, открывает новые возможности. Допустим, одним из категорических преимуществ финансовых институтов для бизнеса является прозрачность платежей через банк для государства. Соответственно, если не стоит задача спрятаться от государства (для этого криптовалюта и сейчас подходит), а только отказаться от посредничества банков, то, теоретически, это реализуемо на блокчейне, если в него заложить некий уровень идентифицируемости и верифицируемости. То есть, такой деанон-блокчейн, в котором для государства коммерческие транзакции будут так же прозрачны как банковские. В этом случае сам блокчейн и будет максимально приближённым к банку — но без банка. То есть, транзакции в нём будут двусторонние, а не трёхсторонние. Так и выглядит альтернатива банку: всё как в банке, только децентрализованное и распределённое.

Для развития криптовалют или хотя бы даже из интереса, это не единственный разговор, который надо начинать заново. К вопросу «криптовалюта как альтернатива» возможны и другие подходы. Но есть и другие вопросы, например, другая тема этого поста: криптовалюта как средство платежа. Опыт Биткоина в этом вопросе ценен уникальным набором «как не надо» — практически все его свойства толкают его в сферу средства накопления.

Как сделать криптовалюту, которая будет заточена под средство платежа — это новый, и очень интересный разговор. Возможно, один из самых перспективных в теме криптовалют, потому что спекулятивные свойства, природа и особенности криптовалют хорошо известны и особого интереса за пределами тусовки «криптоинвесторов» не вызывают. Криптовалюта как средство платежа — это совершенно другая история, особенно если ей удастся решить естественный конфликт «средство платежа/накопления» обычных денег. Если появится криптовалюта, в которой баланс будет смещён в сторону платежа, то это будет первым действительно сильным аргументом о превосходстве криптовалюты над фиатом на уровне государств и экономик.

Во второй декаде Биткоина будет ещё много интересных тем для новых разговоров. Главное, не повторять ошибку прошлого десятилетия — и подходить к ним уже посерьёзнее.

Включиться в цепь — Журнал «Сибирская нефть» — №150 (апрель 2018)

Внедрение технологий Индустрии 4.0 обещает революционные изменения для всех секторов промышленности. Одним из ключевых инструментов этих изменений считается блокчейн. Специальные решения уже разрабатываются и для нефтегазовой отрасли. О том, кто участвует в гонке блокчейн-технологий и какие результаты можно ждать уже в ближайшем будущем, — в обзоре «Сибирской нефти»

Технология блокчейна стала известна широкой аудитории после появления первой криптовалюты — биткоина, по общепринятой версии разработанного неким Сатоси Накамото (это либо реальное лицо, либо псевдоним разработчика или группы программистов). Изначально Накамото хотел избавить мир от посредников при оплате услуг — так появился биткоин, независимая от банков криптовалюта. Но программисты поняли потенциал разработки и стали адаптировать блокчейн под другие операции.

Любопытно, что сейчас интерес аудитории к биткоину падает, а к самой технологии блокчейн — растет. По данным сервиса Google Trends, за первые три месяца 2018 года доля запросов пользователей по слову «биткоин» упала более чем на 80%, количество таких запросов в «Яндексе» сократилось почти в два раза — с 8,5 до 4,3 млн.

Упрощенно блокчейн можно представить как электронный регистрационный журнал или картотеку, содержащую список записей, например информацию о финансовых операциях. Особенность в том, что этот журнал доступен с любого компьютера, подключенного к определенной сети. Это децентрализованная база данных (распределенный реестр), где все записи (или блоки) зашифрованы надежными криптографическими способами и связаны между собой, обновляясь и синхронизируясь на компьютерах всей сети. В теории это обеспечивает полную защиту от взлома и изменений, так как злоумышленникам придется не только расшифровать информацию, но и вносить изменения на всех компьютерах системы. При этом самим участникам сделок и других операций не нужно быть программистами, пользователи лишь вносят текстовые записи в транзакциях. В качестве главного преимущества блокчейна декларируется полный отказ от посредников и максимальная защищенность от мошенничества.

Интересное о блокчейне

Как и все новое, блокчейн уже оброс большим количеством мифов и вопросов. С некоторыми из них первым попытался разобраться журнал Binary District.

• Существует миф о едином блокчейне. На самом деле существует множество блокчейнов, каждый из них служит своей цели. Блокчейны могут как быть открытыми и общедоступными, так и принадлежать только конкретному предприятию или даже кругу лиц.

• Потенциал блокчейна не ограничивается денежной и финансовой сферой. Какая бы информация ни хранилась в регистрационном журнале, блокчейн воспринимает ее как очередность записей.

• Хотя биткоин и является криптовалютой, основанной на технологии блокчейн, это не одно и то же. Существует множество других блокчейнов и связанных с ними валют, таких как Ethereum, Waves и Ripple. У каждого из них свое предназначение.

• Смарт-контракт не имеет юридической силы, но таким контрактом можно удостоверить, что некое условие было соблюдено законным путем. Смарт-контракт скорее инструмент, нежели контракт.

• Блокчейны совершенно точно не раскрывают личную информацию, единственные данные транзакции, доступные посторонним, — это сумма транзакции и хеш — шифр, полученный при пропуске деталей транзакции через криптографическую функцию.

Эволюция революции

К настоящему моменту существуют три работоспособных поколения блокчейна. Первая технология, Блокчейн 1.0, появилась в 2009 году и предложила новый принцип регистрации транзакций. Следующей реперной точкой стал 2013 год, когда платформа Ethereum ввела смарт-контракты (умные контракты), которые хранят в блокчейне условия договора и позволяют автоматически исполнить договор при соблюдении ряда условий контракта. Таким образом, сокращаются посредники, затраты и бюрократические издержки, риск вмешательства третьей стороны. Но здесь возникли проблемы с объемом данных. Например, организаторы одного киберспортивного соревнования отказались от идеи хранить итоги и статистику турнира в блокчейне, так как перевод одного гигабайта данных на блокчейн обошелся бы примерно в $22 млн.

К 2017 году появились такие проекты Блокчейн 3.0, как Cosmos, DFINITY и EOS, они более производительны. Третье поколение технологии блокчейн еще в процессе развития, но уже ведется активная работа над решениями, способными совершить переворот в отрасли. Это проект Seele, который многие уже называют блокчейном четвертого поколения. Технология предполагает разработку масштабных промышленных приложений, способных одновременно управлять многими процессами, обрабатывать и хранить огромные массивы данных, обеспечивая их логическую взаимосвязь и согласованность.

Как работает блокчейн

Поверь в блокчейн

Блокчейн-решения для нефтегазовой отрасли уже разрабатываются. Так, небольшая компания Petroteq Energy, на которую обратили внимание представители Deloitte, намерена удивить отрасль своей новой технологией PetroBLOQ. В Deloitte, одной из ведущих консалтинговых компаний мира, считают, что Petroteq станет одним из создателей глобального консорциума, который займется продвижением технологии блокчейн в нефтегазе и трансформацией отрасли в интересах всех игроков. В свою очередь, компания делает ставку именно на блокчейн-решения и лицензирует свои технологии, рассчитывая на их использование в масштабах всей индустрии.

В качестве главного преимущества блокчейна декларируется полный отказ от посредников и максимальная защищенность от мошенничества. В теории блокчейн обеспечивает полную защиту от взлома и изменений

Бизнес-план инноваторов заключается в том, что нефтегазовые компании будут платить за членство в блокчейн-консорциуме, который станет общим ресурсом для всей индустрии. Платформа станет своеобразным универсальным магазином, который предоставит возможность как небольшим, так и крупным производителям безопасно осуществлять и отслеживать поставки, радикально оптимизируя затраты. Блокчейн-платформа может в конечном счете использоваться на каждом этапе цепочки поставок как в добыче, так и в переработке.

Первую в мире работающую блокчейн-платформу для нефтегазовой отрасли Petroteq собирается запустить уже через полгода. В ближайшие месяцы можно ожидать новостей как от самой Petroteq, так и крупных корпораций, которые обратятся за использованием инновационного решения. Мексиканская энергетическая компания Pemex уже объявила о заключении контракта с Petroteq, другим партнером проекта стала азербайджанская нефтегазовая корпорация SOCAR.

Кай Стинчкомб,

CEO и соучредитель банковского и инвестиционного сервиса True Link Financial:

Все говорят, что технология блокчейн, лежащая в основе криптовалют, может изменить все. Однако после нескольких лет неустанных усилий и миллиардов долларов инвестиций никто не придумал, как использовать блокчейн, кроме как для валютных спекуляций и незаконных сделок. Возможные случаи использования — от платежей до юридических документов, от условного депонирования до систем голосования — сводятся к созданию очередного распределенного, зашифрованного и анонимного реестра, в котором нет необходимости. А что, если на самом деле распределенный реестр никому не нужен? Вдруг истинная причина того, что за десять лет ему не нашлось масштабного применения, кроется в том, что никто этого не хочет?

Герман Клименко,

советник президента России:

Если не учитывать криптовалюты и ICO, на данный момент сформировавшегося рынка блокчейн-технологий в России нет. Есть только рынок больших ожиданий и перспективных экспериментов, а хорошей компетенцией в блокчейн-технологиях обладает не больше 20–30 человек в стране. Существующие блокчейн-решения не выглядят экономически оправданными. И если не будет найдена экономически выгодная область применения, то технология уйдет из сектора внимания инвесторов и разработчиков.

Пробуют все

Petroteq не единственный игрок, занятый разработкой отраслевой блокчейн-платформы. Например, американская компания Ondiflo намеревается создать свой консорциум с участием четырех групп компаний: нефтяных операторов, поставщиков услуг, компаний, которые занимаются транспортировкой нефти и нефтепродуктов, и финансовых структур. В Ondiflo ожидают, что блокчейн в первую очередь повысит текущую эффективность операций, однако в будущем не исключается создание совершенно новых бизнес-моделей, которые изменят нефтегазовую отрасль до неузнаваемости. Предполагается, что технология позволит на 100% отслеживать происхождение сырья, а также любого продукта, предлагаемого производителем. Сохранение всей истории происхождения приведет к уменьшению подделок и мошенничеств, упростит взаимодействие с производителями, сделает более простым техническое обслуживание и многие другие операции, где важно наличие достоверной информации.

В прошлом году с блокчейн-платформой начала экспериментировать компания ВР. Создан блокчейн-консорциум с Shell и Statoil, а также крупными торговыми фирмами и банками. Консорциум разрабатывает глобальную блокчейн-платформу для торговли углеводородами.

Ангелина Решина,

директор по маркетингу компании CDNvideo:

Благодаря отчаянному хайпу вокруг роста биткоина многие связывают блокчейн только с этой зоной применения, однако за этой технологией стоит гораздо больше. По факту это задел для создания глобальной децентрализованной сети без единого внешнего управления с высокой скоростью и эффективностью работы. Тем не менее, если называть основные события 2017 года, связанные с блокчейном, говорить о чем-либо помимо роста биткоина было бы как минимум лукавством.

Бен Ноубл,

один из основателей MarketBlok, маркетинговой компании по продвижению блокчейн-технологий:

Благодаря облачным хранилищам образовалась экосистема стоимостью почти в триллион долларов. Однако они были лишь первым шагом. Блокчейн — следующий этап эволюции компьютерных вычислений. Потенциально блокчейн может использовать вычислительную мощность всего интернета, что полностью уничтожает заблуждения о криптовалютах, согласно которым она не имеет ценности, представляет из себя лишь причуду для компьютерных гиков или является очередным пузырем. В действительности криптовалюта может выступать в роли более умной и безопасной системы бартера, расширяющей возможности предоставления интернет-технологий и приложений. Блокчейн представляет из себя мультитриллионное решение огромного количества проблем различных участников рынка — а ведь мы только начали его использовать.

Shell приобрела миноритарную долю в лондонском стартапе Applied Blockchain. Детали сделки не раскрыты, однако ясно, что Shell намерена разобраться, как технология может быть применена для повышения эффективности компании. Applied Blockchain работает на рынке около трех лет, и ее клиентами уже стали представители банковского сектора, телекоммуникаций, автомобильной и аэрокосмической промышленности. Shell стала первой нефтегазовой компанией, обратившейся к Applied Blockchain.

В российской нефтянке к блокчейну еще только присматриваются. Хотя основные направления, где мог бы использоваться блокчейн, понятны — это транспорт и логистика, трейдинг и сбыт, закупки, реальных примеров применения технологии отечественными ВИНК не много. На этом фоне «Газпром нефть» вполне можно считать первопроходцем — в 2017 году компания успешно реализовала логистический проект по доставке оборудования на платформу «Приразломная» на основе технологии блокчейн. Первый опыт оказался успешным и показал, что перспективы у блокчейна в нефтянке определенно есть.

«Блокчейн — это про партнерство, альянсы и консорциумы»

На вопросы «Сибирской нефти» по перспективам блокчейна в нефтегазовой отрасли ответил директор Центра финансовых технологий «Сколково», организатор Центра разработки блокчейн-технологий Павел Новиков

СН

Как вы оцениваете перспективы внедрения блокчейна в операциях нефтегазовой отрасли?

П.Н.

В нефтегазовой отрасли, как и в любой другой, есть посредники, ручные операции и связанные с этим издержки. Автоматизация процессов внутри компании и между контрагентами является основным фокусом всех служб и подразделений. Использование распределенного реестра может помочь в создании единого доверенного пространства между контрагентами, а смарт-контракты — автоматизировать часть функций, но это в теории. На практике в мире еще никто не смог построить платформы на блокчейне, которые были бы широко внедрены в промышленную эксплуатацию в нефтегазовом секторе. Первые громкие проекты появятся не ранее 2020 года, а сейчас — стадия исследования и поиска моделей использования с понятной экономикой. Самые прогрессивные компании пробуют блокчейн на вкус, устраивая хакатоны, другие выделяют несколько use-cases и делают прототипы решений, третьи инвестируют в разработчиков релевантных платформ и первыми получают доступ к технологии, параллельно обучая IT-персонал. Я рекомендую пробовать все форматы, создавать свои центры компетенций и сотрудничать с другими. Блокчейн — это про партнерство, альянсы и консорциумы.

Павел

Новиков

Директор Центра финансовых технологий «Сколково»,

организатор Центра разработки блокчейн-технологий

СН

Заметен ли интерес российских нефтегазовых компаний к блокчейну, планируются отечественные разработки для нефтегаза?

П.Н.

У меня нет информации об обращениях нефтегазовых компаний в Фонд «Сколково» с запросом, связанным с блокчейн-проектами, а если нет спроса, то не будет и предложения. В марте 2018 года Фонд «Сколково» получил главную премию в номинации «Лучший центр компетенций по блокчейн-технологиям». У нас есть 21 блокчейн-проект, большая часть из них связаны с финансовым сектором, программами лояльности, большая доля проектов из медицины, далее идут проекты из интернета вещей, виртуальной реальности и даже экосистема для летающих автомобилей.

Для нефтегазового сектора могу отметить разработку резидента «Сколково» Jet.Geoservices — программный продукт, предназначенный для автоматизации в реальном времени производственных процессов компаний, оказывающих высокотехнологичные услуги в нефтесервисе (геофизические исследования, проводка скважин, капитальный ремонт скважин, азотная и кислотная обработка, операции гидроразрыва пласта). Команда Jet.Technologies также разрабатывает безопасную коммуникационную блокчейн-платформу GRAVIO.netи прикладные решения на ней.

СН

После появления международных блокчейн-платформ для нефтегазовой отрасли может ли быть ограничен доступ к ним для российских компаний в рамках санкционных режимов? Необходимо думать об импортозамещении или опережении?

П.Н.

Вместо импортозамещения необходимо думать о конкуренции на глобальном рынке, все санкции и эмбарго рано или поздно снимаются, и если технология или платформа проигрывает мировым аналогам, то шанса у нее нет.

Genesis: Как появился Биткоин…. Краткая история зарождения первой… | by Сергей Базанов | Bitcoin Review

Таким образом, Хэл Финни стал первым человеком в истории, который получил денежный перевод в биткоинах.

Но, первые недели после запуска Биткоина пользователи не спешили присоединяться к его сети. Поэтому Накамото, чтобы поддерживать сеть, использовал собственные компьютеры.

Он также всеми способами популяризировал Биткоин и старался оперативно отвечать всем на вопросы о своем проекте.

Хэл Финни также всячески поддерживал детище Накамото. «В пользу Биткоина говорит то, что он распределен и не имеет единой точки сбоя, он децентрализован и не принадлежит никакой компании», — отвечал Финни на вопрос одного из многочисленных скептиков.

Но, со временем и Финни стал терять энтузиазм. Его стал раздражать шум постоянно работающего компьютера, на котором велся майнинг биткоинов. Потом он вовсе отключил функцию майнинга, опасаясь быстрого износа компьютера.

Впоследствии, когда у биткоина появилась реальная стоимость, Финни жалел об этом. В марте 2013 года стоимость «добытых» им ранее монет, а их оказалось около 1000, составила почти $60 тыс.

«Я немного пожалел, что прекратил майнинг, тем не менее, мне невероятно повезло присутствовать при рождении биткоина», — писал в то время Финни.

Но, окончательно Финни выбила неизлечимая болезнь. В августе 2009-го врачи поставили ему диагноз «боковой амиотрофический склероз» (БАС), также называемый болезнью Лу Герига, по имени известного бейсболиста, страдавшего ею.

В конце-концов, Хэл Финни покинул уже начавшее формироваться биткоин-сообщество.

А 28 августа 2014 года Хэл Финни умер. Но, без него, возможно, Биткоин бы и не состоялся.

А может, Хэл Финни— это и был Сатоши Накамото?

Как бы то ни было, уход Хэла Финни из сети Биткоин не оказал негативного влияния на развитие криптовалюты, поскольку уже появились лица, заинтересованные в её продвижении и видевшие большие перспективы.

Одним из них был финский студент Марти Малми (Martti Malmi).

«Мне хотелось бы помочь с биткоином, если я могу быть чем-либо полезен», — написал он Накамото в начале мая 2009 года.

Марти Малми (Martti Malmi)К тому времени уже зарождалось понимание, что предложенная Накамото альтернативная денежная система, основанная на неразрушимом алгоритме, заслуживает большего доверия, чем склонные к ошибкам и мошенничеству люди, управляющие крупными организациями, в сердце традиционной денежной системы.

Тут следует отметить, что всего лишь за полтора месяца до обнародования Накамото концепции электронной криптовалюты произошло важное событие на финансовом рынке США — банкротство инвестиционного банка Lehman Btothers, — одного из крупнейших в мире. Мировой финансовый кризис перешел в свою острую фазу.

На Уолл-стрит настроения были близки к паническим — ведущие американские финансисты готовились к полному параличу самой мощной финансовой системы в мире, доверие к банкам было подорвано. Некоторые опасались что завтра американские банки вообще не откроются.

Как уже отмечалось выше, доверие — краеугольный камень любой финансовой (денежной) системы.

В условиях продолжения финансового кризиса, появление Биткоина, как независимой от государств и правительств денежной системы, которая продемонстрировала свою работоспособность благодаря настойчивости Накамото и энтузиазму Финни, вызвало растущий интерес не только в среде программистов и криптологов.

Одним из новых евангелистов Биткоина и стал Марти Малми.

В то время он был студентом факультета компьютерных наук Хельсинкского технологического университета и впервые узнал о Биткоине весной 2009 года.

Прежде чем написать письмо Накамото, Малми оставил несколько сообщений о Биткоине на сайте anti-state.org.

В одном из них он писал: «Широкое распространение систем, подобных Биткоину, может подорвать способность государства эксплуатировать граждан».

Ранее Сатоши Накамото, Хэл Финни и другие касались только технической стороны работы системы. Но, постепенно Накамото пришел к пониманию, что для продвижения своего проекта нужно уделять внимание идеологической мотивации.

«Главный недостаток традиционных денег состоит в том, что они нуждаются в доверии, — мы должны верить в честность центробанков, но история полна примеров, когда банки подрывали это доверие, обесценивая фиатные деньги», — писал Сатоши.

В Марти Малми он увидел человека, который способен продвинуть идею децентрализованных цифровых денег в массы. Он предложил Марти попробовать себя в качестве копирайтера и писать статьи на официальный сайт Биткона — bitcoin.org.

C этой задачей Малми прекрасно справился. Он подготовил вводную статью о Биткоине, в которой объяснял, что это такое и давал ответы на различные вопросы, типа: «Безопасен ли Биткоин?» или «Почему следует использовать Биткоин?».

«Защититесь от несправедливой монетарной политики цетробанков-монополистов», — писал он, отвечая на второй вопрос.

За несколько недель общения с Сатоши Накамото Марти коренным образом переделал весьма примитивный до этого сайт bitcoin.org.

Осенью 2009 года при непосредственом участии Малми был запущен Биткоин-форум (никнейм Марти на форуме — sirius), который привлек регулярных посетителей, ставших писать на нем свои сообщения.

Один из них, под ником NewLibertyStandard высказал мысль, что неплохо бы создать биржу, на которой можно было бы продавать и покупать биткоины за фиатные деньги.

Марти Малми живо откликнулся на эту идею и отправил NewLibertyStandard 5050 биткоинов за которые получил на свой счет в PayPal $5,02. Таким образом состоялась первая сделка по обмену биткоинов. Её курс был примерно 1000 биткоинов за 1 доллар.

Эта сделка породила дискуссии о том, как должен рассчитываться обменный курс биткоина к доллару. В результате, отправным пунктом для расчета курса послужила стоимость электроэнергии, потребляемой компьютером в процессе майнинга.

Вычислялся курс обмена по формуле: средняя электрическая мощность, потребляемая процессором в результате манинга одного блока, умножалась на стоимость электроэнергии в США и делилась на число получаемых за блок биткоинов (в то время — 50 штук).

5 октября 2009 года на специально созданном для обмена сайте New Liberty Standard (по адресу: http://newlibertystandard.wetpaint.com/page/Exchange+Rate) был опубликован курс: 1309,03 биткоина за $1. Т.е. за 1 биткон тогда давали около 0,08 цента.

К сожалению, сайт New Liberty Standard в настоящее время уже не работает, но первые курсы обмена до конца 2009 года можно посмотреть в архиве: http://web.archive.org/web/20091229132610/http://newlibertystandard.wetpaint.com/page/Exchange+Rate

Однако, для Сатоши Накамото покупка за биткоины была важнее обмена его на фиатные валюты.

«Было бы неплохо, если бы люди смогли начать использовать биткоин для чего-нибудь, — писал Сатоши в письме Марти Малми в конце августа 2009 года. — Нам нужно найти какую-то сферу его применения».

Однако, первая сделка по покупке за биткоины состоялась только в следующем, 2010 году.

Программист из Флориды Ласло Ханец (Laszlo Hanyecz), ранее прославился тем, что первым написал программу, которая позволяла майнить биткоины при помощи графического процессора (GPU), который позволял на порядок поднять вычислительную мощность майнинга.