В какие банки не нужно вкладывать деньги: 5 признаков ненадежности :: Новости :: РБК Инвестиции

К выбору банка нужно подходить ответственно — от этого зависит сохранность ваших денег. Рассказываем, каких звоночков стоит остерегаться и какие факторы могут говорить о том, что банку не стоит доверять

Фото: Alan Crowhurst / Getty Images

Допустим, вы хотите положить часть накоплений на вклад, но не знаете, какой банк выбрать. Прежде чем смотреть на ставки по депозитам, стоит больше узнать о кредитной организации. Так вы снизите риски того, что ваш банк может обанкротиться и вы потеряете деньги, и будете спать спокойнее. Рассказываем, в какие банки не стоит вкладывать деньги и на что нужно обратить внимание при выборе.

Прежде чем смотреть на ставки по депозитам, стоит больше узнать о кредитной организации. Так вы снизите риски того, что ваш банк может обанкротиться и вы потеряете деньги, и будете спать спокойнее. Рассказываем, в какие банки не стоит вкладывать деньги и на что нужно обратить внимание при выборе.

Нет лицензии — нет банка

Лицензия от Банка России — это разрешение на банковскую деятельность. Без нее кредитная организация не может легально работать в России. Так что не стоит открывать вклад в организации без лицензии, так как он серьезно нарушает закон.

Такие документы бывают разных видов, и каждый из них дает разрешение на определенный набор операций. Например, генеральная лицензия позволяет банку проводить операции в рублях и иностранной валюте, привлекать вклады от физлиц и компаний, создавать филиалы как в России, так и за рубежом, принимать и хранить деньги из федерального бюджета и т. д.

Лицензию выдают бессрочно. Однако ЦБ может ее отозвать, если кредитная организация систематически нарушает законодательство, не предоставляет отчетность, обанкротилась или по другим причинам.

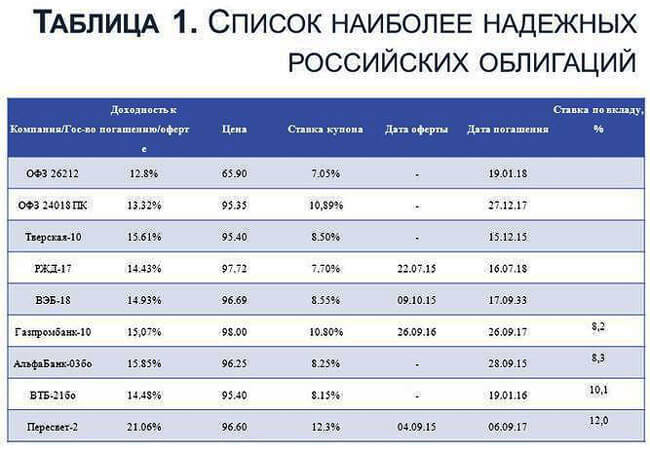

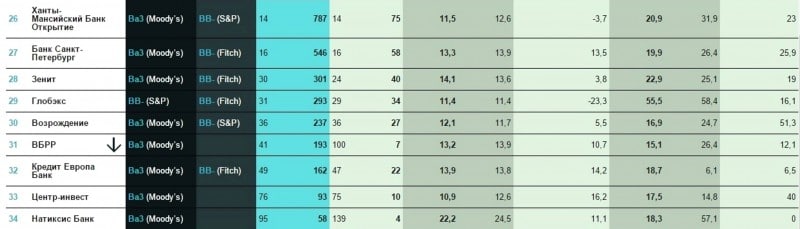

Рейтинговые агентства присваивают кредитные рейтинги компаниям и банкам. Эти рейтинги показывают, насколько организации способны исполнять принятые на себя финансовые обязательства, а также возможность дефолта — отказа выплачивать долги. Чем ниже рейтинг банка, тем он менее надежен.

Посмотреть рейтинг можно, например, на сайте Аналитического кредитного рейтингового агентства (АКРА) и агентства «Эксперт РА».

По словам финансового консультанта Игоря Файнмана, если у компании нет рейтинга, то она либо «пожадничала на экспертное агентство», либо не хочет раскрывать свои финансовые показатели, что очень плохо.

Если банк не участвует в системе страхования вкладов, вы можете потерять деньги

Один из самых важных шагов в проверке банка — посмотреть, входит ли он в систему страхования вкладов.

«Для этого нужно зайти на сайт Агентства по страхованию вкладов (АСВ) и проверить там. Все банки, у которых есть лицензия ЦБ, за которыми следят, входят в эту систему», — отметила она.

Система гарантирует, что вы вернете деньги с депозита, если вдруг банк обанкротится. Можно получить всю сумму, которая была на вкладе, но не более ₽1,4 млн.

Новые налоги по вкладам в 2021 году. Что важно знатьПо словам Красновой, если ставка выше 2–2,5 п. п., то это повод насторожиться и повнимательнее изучить информацию о банке.

п., то это повод насторожиться и повнимательнее изучить информацию о банке.

«Когда у банка есть проблемы с

В 2017 году ЦБ отозвал лицензию у банка «Югра», так как он размещал средства населения в активах неудовлетворительного качества. Затем банк признали банкротом. По словам руководителя экспертно-аналитического департамента АСВ Юлии Медведевой, банк направлял 98% кредитов, а это около ₽240 млрд, на финансирование бизнеса его владельца. Он брал кредиты в разных организациях, а затем гасил их деньгами вкладчиков.

В 2019 году на бывшего владельца «Югры» Алексея Хотина завели уголовное дело о хищении у банка ₽7,5 млрд. Затем против него возбудили еще одно дело — о растрате ₽283 млрд.

Фото: Elena Kapitsa / Shutterstock

Скандалы и плохие новости — это звоночек

Краснова посоветовала изучить новости про банк, который вы рассматриваете, хотя бы за последние полгода. В частности, подозрения может вызвать сообщение о понижении кредитного рейтинга.

В частности, подозрения может вызвать сообщение о понижении кредитного рейтинга.

Если у банка регулярно понижают рейтинг, понизили, или если были какие-то скандальные новости, может быть, сменилось как-то руководство — внезапно, непонятно почему — это все может вкупе быть звоночком

Александра Краснова

директор по коммуникациям «Сравни.ру»

Что еще важно знать при выборе банка

-

-

Не кладите на один вклад больше ₽1,4 млн — это максимум, который вы сможете вернуть. Если вы хотите положить на депозит бóльшую сумму, то лучше разбейте ее на несколько вкладов в разных банках.

-

Если вы открываете вклад онлайн, то обязательно просите справку об открытии депозита, состоянии счета. Возможна ситуация, когда банк принимает от населения вклады, но не отражает их на своем балансе. Без документов люди не могут доказать, что у них были деньги на счете, предупредила Краснова.

-

Обязательно сохраняйте документы, если вы открываете вклад в отделении банка, а также квитанции о его пополнении. По словам Красновой, бывали ситуации, когда люди открывали и пополняли вклад, но не сохраняли квитанции. В итоге, если банк разорялся, удавалось вернуть только ту сумму, которую изначально положили на депозит.

-

Дополнительно можно посмотреть список системно значимых кредитных организаций, который составляет ЦБ. Сейчас таких банков 12. Краснова отметила, что попадание в этот список неофициально считается на рынке признаком того, что ЦБ «будет намного более бережно относиться к банку в случае его проблем» и изо всех сил стараться его сохранить.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск.

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск.

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщикаВыгодно ли класть деньги на депозит? На какие депозиты положить?

Как можно хранить деньги? Например, под матрасом. Или в поллитровой банке. Правда, они не будут приносить доход. А как будут? На депозите в финансовом учреждении – банке. Многие не осознают выгоды и гарантии депозита. Но это только верхушка айсберга. Дальше – больше.

Или в поллитровой банке. Правда, они не будут приносить доход. А как будут? На депозите в финансовом учреждении – банке. Многие не осознают выгоды и гарантии депозита. Но это только верхушка айсберга. Дальше – больше.

Правда

Заключается она в том, что хоть многие банки и снижают ставки на депозиты, а граждане продолжают нести им свои деньги. Стабильный процентный доход и защита от инфляции – залог успешного инвестирования. На данный момент ставки на годовые депозиты в украинских банках остались на уровне марта 2019 года. И тенденции на их увеличение не предвидится.

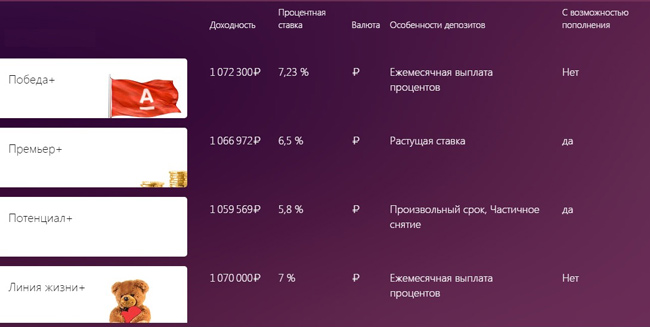

Какой лучший вариант депозита в 2020 году?

Наиболее выгодный вариант – вклад с капитализацией процентов. Что это значит? Проценты начисляются не только на сумму вклада, но и на проценты, начисленные за предыдущие периоды. То есть, это оптимальный вариант получить максимальную прибыль с депозита – где-то на 0,5-1% выше, чем просто годовая выплата. Следует обратить внимание на краткосрочные депозиты. Если в данный момент банку выгодно быстро оборачивать средства, то на такие депозит процентная ставка будет выше.

Если в данный момент банку выгодно быстро оборачивать средства, то на такие депозит процентная ставка будет выше.

Если вам срочно могут понадобиться свои деньги – ищите вклад с постоянным доступом к счету. Также есть вариант размещения средств на депозите с правом досрочного расторжения. Но у него есть свой недостаток – как правило, депозиты с возможностью досрочно забрать свои деньги идут с меньшей процентной ставкой, чем депозиты без такой возможности.

Что нужно, чтобы открыть депозит

Сделать это можно в отделении банка. Для этого нужно:

Но прежде, чем делать этот шаг, нужно быть уверенным, что деньги, которые кладете на депозиты, тратить вы не намерены. Как минимум, на период размещения вклада.

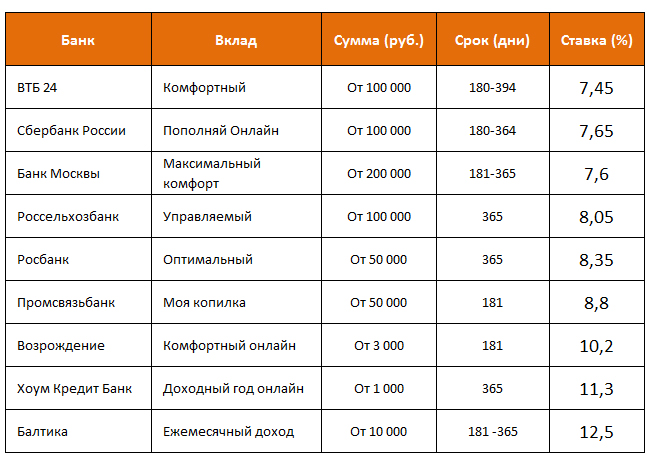

Как выбрать банк с выгодными условиями для депозита

Нужно проверить надежность банка. Например, банк стабильно и долго предлагает высокие ставки по депозитам, даже краткосрочным. Это значит, что у него могут быть проблемы с ликвидностью, и срочно нужны деньги, без которых он не может выполнять взятые на себя обязательства. Но не всегда высокие % — признак беды. Как оценить доходность депозита? Необходимо сравнить ставки на банковском рынке.

Но не всегда высокие % — признак беды. Как оценить доходность депозита? Необходимо сравнить ставки на банковском рынке.

Дополнительную информацию можно узнать на сайте НБУ, там есть полная отчетность.

Универсал банк – один из самых стабильных и надежных банков Украины. У нас на сайте вы можете найти выгодные условия депозитов в национальной и иностранной валюте, в том числе и с возможностью досрочного расторжения. На какие депозиты выгодно класть деньги в нашем банке – читайте в специальном разделе.

Стоит ли вкладывать деньги в банки?

Автор:admin

—

Вопрос совершенно неоднозначный и будет всегда вызывать споры между сторонниками банковских депозитов и теми, кто предпочитает более активные и рисковые способы инвестирования капитала. Первые, как правило, это люди не склонные к авантюрным операциям, предпочитающие стабильность и гарантии и готовые мириться с небольшим, но постоянным ростом своих вложений. Вторая категория людей категорически не приемлет банковские депозиты, считая не разумным и не рациональным «замораживание» средств, которые могли бы принести гораздо больший доход.

Первые, как правило, это люди не склонные к авантюрным операциям, предпочитающие стабильность и гарантии и готовые мириться с небольшим, но постоянным ростом своих вложений. Вторая категория людей категорически не приемлет банковские депозиты, считая не разумным и не рациональным «замораживание» средств, которые могли бы принести гораздо больший доход.

Кроме того, так же нет единого мнения на тот счет, считать ли банковские депозиты одним из направлений инвестирования, то есть приумножения капитала, или отнести их к способам исключительно сохранения средств.

В данной статье я выскажу свое мнение по этим вопросам.

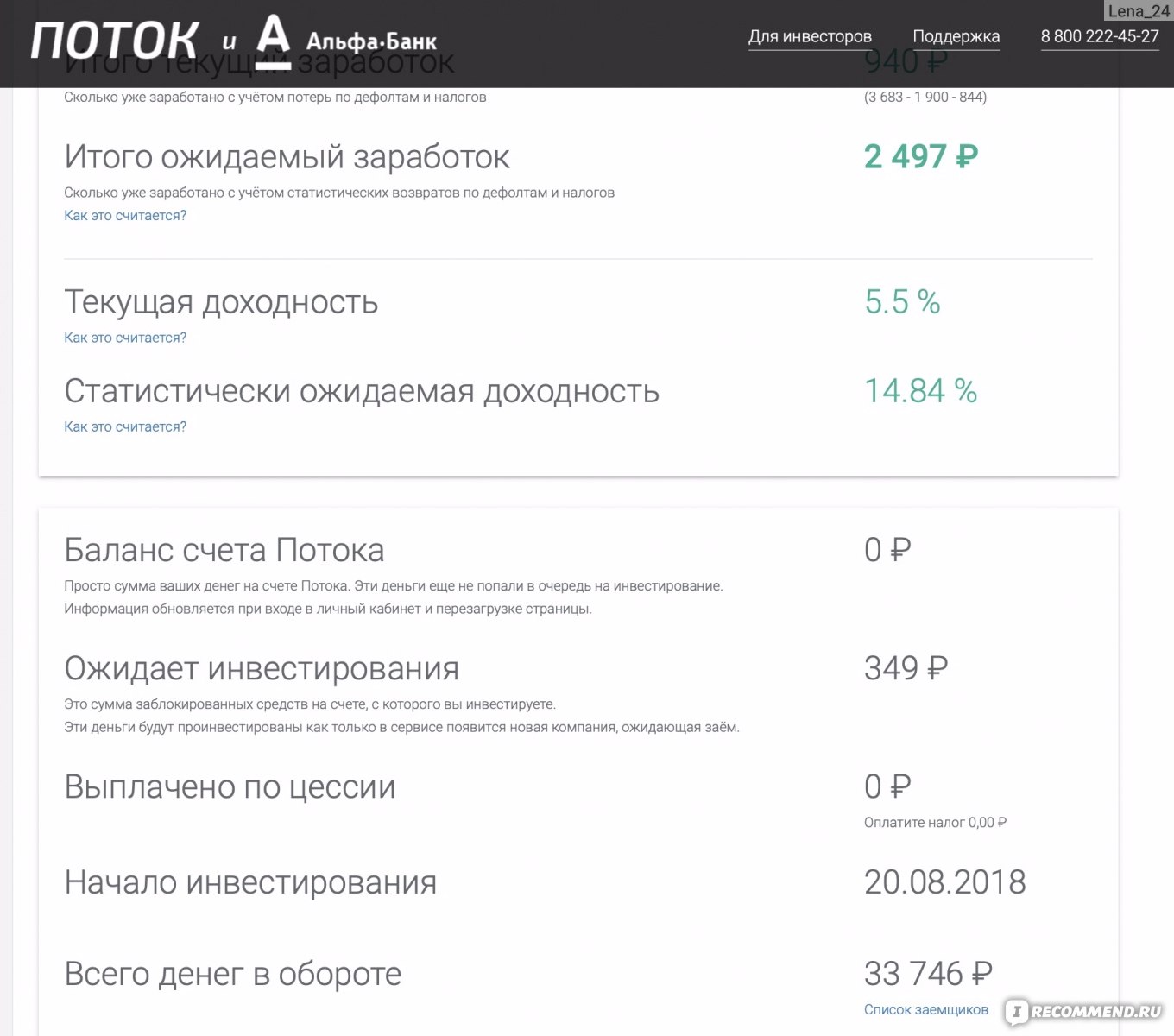

Начну с того стоит ли вкладывать деньги в банки. Банковский депозит очень тесно связан с понятием пассивный доход. Судите сами, ни один вид инвестирования не даст Вам возможности получать действительно пассивный доход без всяких оговорок. То есть такой доход, при котором Вам не нужно делать ровным счетом ничего для получения прибыли, причем гарантированной!

То есть такой доход, при котором Вам не нужно делать ровным счетом ничего для получения прибыли, причем гарантированной!

Недвижимость? Если Вы приобрели недвижимость под сдачу в аренду, Вам нужно заниматься ее переоборудованием и поддержанием в жилом или рабочем состоянии в зависимости от предназначения, оплачивать коммунальные расходы, заключать договора и т.д. Если Вы приобретаете недвижимость с целью роста ее стоимости, вы не знаете насколько она может вырасти и за какой срок, а так же не имеете гарантий, что это вообще произойдет в интервале нескольких лет. Да и продать недвижимость не всегда просто по цене которая Вас устроит. Роста цены можно ждать годами. Какой уж тут пассивный доход…

Драгметаллы, камни? Инвестирование в драгоценные металлы очень похоже на инвестирование в недвижимость тем, что рост в цене, хоть и гарантирован, но на большом отрезке времени. При этом сразу после покупки Вы уже теряете в цене до 8-10%. И опять же, это скорее способ сохранить средства, чем получать пассивный доход.

И опять же, это скорее способ сохранить средства, чем получать пассивный доход.

Инвестиции в ценные бумаги требуют серьезных знаний в этой области, но так же не гарантируют рост вашему капиталу.

Инвестирование на форекс требует от инвестора постоянного контроля за работой компаний и инвестиционных программ. При этом средства подвержены не только торговым рискам, но и возможности банкротства или исчезновения самих брокерских компаний.

Стоит ли говорить про собственный бизнес, даже если им управляют назначенные вами люди. Из бизнеса невозможно уйти полностью. Уменьшить контроль можно, но полностью уйти нельзя. Он либо развалится, либо начнет уменьшать доходность. Удержать компанию на плаву более 5 лет удается единицам бизнесменов.

На фоне перечисленных способов только банковские депозиты могут давать гарантированный пассивный доход. Уже только поэтому стоит держать часть активов в банках. И чем больший Ваш капитал, тем большую долю депозиты могут занимать в вашем портфеле.

Уже только поэтому стоит держать часть активов в банках. И чем больший Ваш капитал, тем большую долю депозиты могут занимать в вашем портфеле.

Я начинал свой путь, как инвестор, именно с банковских депозитов, как самого надежного и простого способа вложения свободных средств. Первый вклад я сделал на второй месяц своей первой в жизни работы. Сначала это были 10%, потом 25%, а со временами я откладывал до 50% своего дохода на основной работе. В результате уже через несколько лет ежемесячный процент от банковского вклада составил половину моей официальной заработной платой. При этом этот доход был абсолютно пассивен, не облагался налогами и поступал в мое распоряжение каждый месяц без напоминаний с моей стороны :)) . Полный автомат!)

Не об этом ли мечтает большинство из нас!? Конечно, сумма не большая, и на нее не проживешь, но это работает), а значит, дело только в необходимом размере капитала.

Чуть ниже я еще вернусь к тому, в какой валюте размещать деньги на депозитах, а пока скажу, что мои депозиты были открыты как в национальной валюте Украины — гривне, так и в долларах. По гривне процентные ставки практически никогда не опускались ниже 14% годовых. В отдельные периоды ставка превышала 25% годовых, по долларам колеблется — от 4 до 11% годовых. В среднем в течении последних 10 лет мои депозиты лежит под 8-12% годовых (среднее по всем валютам).

Вам может показаться, что это не много и я Вас пойму. Но здесь главный компонент — время. Многие недооценивают силу сложных процентов. А ведь это самое настоящее чудо, как сказал Эйнштейн. При ставке в 10% годовых за 12 лет депозит вырастет более, чем в 3 раза. Это при том, что вы не пополняли вклад в течении этого периода.

Вот так увеличивался бы ваш депозит при первоначальном вкладе $1000 при ставке 10% годовых (расчет на 12 лет):

Доходность банковского депозита за 12 лет при средней ставке в 10%

А если бы вам удалось откладывать дополнительно $1000 в год ($85/месяц), инвестируя ее в тот же депозит, то через 12 лет вы бы имели на счету $26 600.

Это однокомнатная квартира в моем городе или хороший автомобиль B_C класса.

При этом реально вы инвестировали всего $13 000.

Все это вполне реально при правильном финансовом планировании.

Вот как это выглядит:

Доходность банковского депозита за 12 лет с пополнением при средней ставке в 10%

Поэкспериментируйте с цифрами на любом депозитном калькуляторе. В свое время меня это очень стимулировало к увеличению своих депозитов.

Можно скачать мой инвестиционный калькулятор в формате ods. (OpenOffice) и забить ставки по депозитам в вашем регионе.

Если Вы думаете, что 12 лет это очень много, возможно так оно и есть, но весь смысл в том, что вы откладываете суммы, которые не значительны для вас, как в моем примере, $1000 в год, думаю, способен выделить каждый не особо ущемляя себя.

И потом, важно начать как можно раньше. Например, если начать откладывать в 20 лет, с началом трудовой деятельности, то к 45 — годам у Вас на счету будет сумма, которая позволит Вам не работать всю оставшуюся жизнь и уйти на пенсию в 50 лет или раньше. И заметьте, все это при откладывании относительно небольших сумм, до $100 в месяц.

Например, если начать откладывать в 20 лет, с началом трудовой деятельности, то к 45 — годам у Вас на счету будет сумма, которая позволит Вам не работать всю оставшуюся жизнь и уйти на пенсию в 50 лет или раньше. И заметьте, все это при откладывании относительно небольших сумм, до $100 в месяц.

Конечно, вы можете возразить, что через 15-20 лет эти деньги могут иметь совершенно другую цену и стоимость жизни будет выше. И будете совершенно правы!

Согласен, но ведь я не учитывал в расчетах то, что и откладывать с каждым годом Вы сможете все больше. Сегодня по $100, через пару лет по $200, а через 5-7 лет — по $500. Ведь если будут расти цены, будут расти и ваши доходы соответственно.

Теперь давайте определим в какой валюте делать сбережения?

Как я уже упомянул, мои депозиты работают уже 15 лет и первые несколько лет он был только в национальной валюте. На Украине ставки в нац. валюте намного превышают проценты по долларовым вкладам, в России поменьше, но так же достаточно высоки.

На Украине ставки в нац. валюте намного превышают проценты по долларовым вкладам, в России поменьше, но так же достаточно высоки.

Поэтому я предпочитал использовать эту возможность и делал депозиты в гривне, которые мне приносили в три раза больше, чем вклады в долларе и в 4 раза больше, чем вклады в евро. С 2014 года, правда, по определенным причинам я вывел все депозиты из украинских банков. Но с 2016 года снова размещаю депозиты.

Так вот, утверждение что ставка по банковским вкладам едва перекрывает инфляцию считаю не совсем верным. Тем более если учитывать не только рост цен на продукты питания, а и на ТНП, электронику и т.д. В электронике, например, вообще наблюдается дефляция.

По состоянию на 2018 год считаю целесообразным держать в долларах 60% — 80% депозита. И до 30% капитала в национальной валюте.

Еще одно преимущество банковских вкладов — это ликвидность. Есть несколько разновидностей вкладов. И среди них есть такие которые позволяют снять деньги в любой момент без потери начисленных процентов. Хотя ставка при этом будет, конечно, ниже. Поэтому банковский вклад может быть Вам финансовой подушкой безопасности, на которую можно рассчитывать в случае потери основного источника доходов.

Есть несколько разновидностей вкладов. И среди них есть такие которые позволяют снять деньги в любой момент без потери начисленных процентов. Хотя ставка при этом будет, конечно, ниже. Поэтому банковский вклад может быть Вам финансовой подушкой безопасности, на которую можно рассчитывать в случае потери основного источника доходов.

Банковский депозит — это то, что прикроет ваши тылы через много лет. Но начать нужно уже сегодня. разделите свой капитал на три типа, согласно вашему финансовому плану и ежемесячно сохраняйте часть ваших доходов на банковском депозите.

P.S. Жителям России банковские ставки Украины покажутся очень высокими, насколько я знаю в России ставки в рублях ниже. Но даже в этом случае, депозиты не будут лишними в вашем инвестиционном портфеле, придав ему большей стабильности и защищенности.

Интересно узнать Ваше мнение, уважаемые читатели по данному вопросу. Есть ли место депозитам в Вашем финансовом плане?

Есть ли место депозитам в Вашем финансовом плане?

Мир после QE: во что вкладывать деньги в ближайшем будущем | 19.05.14

В последние несколько лет мир жил в условиях беспрецедентно высокой доходности фондового рынка. Благодаря мерам по стимулированию экономики США в последние пять лет инвестиции в акции, обращающиеся на американских биржах, приносили в среднем 20% в год, в то время как в последние 30 лет этот показатель был на уровне 10% годовых, подсчитали в BofA Merrill Lynch.Эпоха дешевых денег неизбежно закончится. Федеральная резервная система уже начала сворачивать программу количественного смягчения. Это означает, что подходы к инвестициям будут вновь меняться, как это было сразу после кризиса 2008 года. На что обратить внимание частным инвесторам в мире после завершения программы QE?

Два банка — Credit Suisse и BofA Merrill Lynch в своих исследованиях, выпущенных в мае этого года, попытались понять как будет устроен инвестиционный мир в недалеком будущем. Конечно, не все идеи новы: аналитики многих компаний обращались к ним до кризиса и сразу после него. Но, возможно, об этих идеях неплохо напомнить именно сейчас, когда финансисты пытаются нащупать почву для новых финансовых продуктов.

Конечно, не все идеи новы: аналитики многих компаний обращались к ним до кризиса и сразу после него. Но, возможно, об этих идеях неплохо напомнить именно сейчас, когда финансисты пытаются нащупать почву для новых финансовых продуктов.

И Credit Suisse и BofA Merrill Lynch говорят о об одном и том же — стоит вкладывать деньги не в отдельные компании, а в определенные темы, или инвестировать на основе глобальных трендов. Эта идея получила новую жизнь как раз после 2008 года. Если фундаментальные оценки не работают, а подходы к диверсификации не действуют, один из способов заработать — обратить внимание на тренды. Сейчас самое время пользоваться этой стратегией, уверен главный инвестиционный стратег BofA Merrill Lynch Майкл Хартнетт.

Credit Suisse: инвестируйте в тренды

Экономисты Credit Suisse уверены, что в скором времени рынками будут править мегатренды. Это экономические, экологические и политические преобразования, которые будут иметь длительный эффект и коснутся всех, объясняет банк в своем исследовании Megatrends in 2014, выпущенном в середине мая. Тренды могут длится в течение многих десятилетий и проходить в несколько этапов. Задача инвестора — предугадать реакцию рынка на них.

Тренды могут длится в течение многих десятилетий и проходить в несколько этапов. Задача инвестора — предугадать реакцию рынка на них.

Банк выделяет несколько мегатрендов — прирост населения, развитие технологий и продолжение глобализации. Звучит не слишком свежо? Но в ближайшее десятилетие темпы роста населения в развивающихся странах будут расти. К 2025 году число жителей планеты вырастет почти на миллиард человек, напоминает Credit Suisse.

Поэтому эксперты банка советуют вкладываться в компании из сферы энергетики, водоснабжения и пищевого сектора, работающие на развивающихся рынках. Из-за роста населения миру понадобятся более эффективно функционирующие города. Транспортные и строительные фирмы также будут очень востребованы.

Технологические изменения повлияют на самые разные стороны жизни — от продолжительности жизни, возросшей благодаря инновационным лекарствам и методом лечения, до смены профессий из-за роботизации рабочих мест. Credit Suisse делает особый упор на компаниях, занимающихся генетикой и индустриальными биотехнологиями (химическими удобрениями и т. д.)

д.)

Продолжающаяся интеграция все большего числа стран в мировую экономику повысит потребносить в международных компаниях из транспортного сектора, сферы туризма и образования.

BofA Merrill Lynch: вкладывайте в «ключевые темы»

BofA Merrill Lynch предлагает похожий подход. Команда аналитиков банка в своем майском отчете The Thundering Word A Transforming World отобрала 5 ключевых тем, влияющих на современный мир.

Тема «Люди» охватывает тенденции, связанные с размером, здоровьем и производительностью мировых человеческих ресурсов, такие как старение населения, урбанизация, ожирение и другие проблемы со здоровьем, и, конечно же, образование.

Тема «Инновации» оценивает влияние на экономику новых технологий (роботостроение, облачное хранение информации, электронная коммерция и безопасность и пр.), а тема «Рынки» сосредоточена на особенностях распределения финансирования.

В теме «Правительство» банк исследует роль геополитики и повышения роли государства в регулировании в экономики. И, наконец, тема «Земля» связана с добычей и поставками природных ресурсов, что для российских инвесторов не является чем-то совершенно неожиданным.

И, наконец, тема «Земля» связана с добычей и поставками природных ресурсов, что для российских инвесторов не является чем-то совершенно неожиданным.

Исходя из своих прогнозов, эксперты BofA Merrill Lynch отобрали наиболее перспективные компании. Банк советует инвестировать в компанию по производству электромобилей Tesla Motors, специализирующуюся на детских товарах компанию Biostime International (банк относит ее к теме «Люди»), финансовая фирму China Everbright, китайскую команию по добыче воды Beijing Enterprise Water (тема «Земля») и, что довольно неожиданно, — компанию по продаже биологических добавок Herbalife (тема «Люди»). Herbalife пользуется спросом у инвесторов. В 2012 году хедж-фонд Third Point американского миллиардера Дэна Лоэба скупил почти 9 млн акций этой компании (8,2% уставного капитала).

Идеи инвестиций на основе глобальных изменений в мире звучат все чаще. Управляющий частным капиталом фонд U.S. Trust в 2013 году определил пять долгосрочных инвестиционных тем на ближайшие десять лет: технологические инновации, рост среднего класса на развивающихся рынках, энергетическая революция, глобальное перераспределение доходов, демографические изменения и эволюция на рынках недвижимости по всему миру.

BofA Merrill Lynch так же не первый раз обращается к идее тематического инвестирования. В 2012 году компания выпустила исследование, в котором советовала вкладывать деньги в четыре отрасли, которые заработают на предстоящей борьбе с ожирением.

Инвесторам в тренды поначалу придется играть против рынка, предупреждают эксперты. Но, как и в случае с казавшимися бесперспективными инвестициями в Японию в начале 1980-х годов или в технологии в начале 1990-х, тематическое инвестирование может стать самой выгодной стратегией последних 25 лет, напоминают в BofA Merrill Lynch.

АЛЕКСАНДРА КРАСНОВА, finanz.ruTest short description

Сколько денег держать в «тупом» кеше и в какой валюте. Что думают профессионалы

Все зависит от возраста

Эрик Найман, основатель и управляющий партнер инвестиционной компании HUG’S, считает, что чем старше инвестор, тем большую сумму кеша ему нужно иметь под рукой.

В возрасте 20- 25 лет — наличные нужны в объеме месячных расходов человека (или семьи). Остальные деньги нужно инвестировать. В 30 лет объем кеша уже должен составлять 3 месяца расходов; в 40 лет — 4,5 месяцев расходов и т. д. Максимальная сумма кеша, которую может аккумулировать инвестор — объем текущих расходов семьи на 12 месяцев.

Остальные деньги нужно инвестировать. В 30 лет объем кеша уже должен составлять 3 месяца расходов; в 40 лет — 4,5 месяцев расходов и т. д. Максимальная сумма кеша, которую может аккумулировать инвестор — объем текущих расходов семьи на 12 месяцев.

По мнению Наймана, сумму в наличных нужно держать в той валюте, в которой вы делаете основные траты.

Лучше обойтись без кеша

Константин Вайсман, CEO Fintech Treeum, убежден, что сумма кеша должна стремиться к нулю. «Если есть возможность получить кредит под инвестиционные активы, нужно брать кеш под эти инвестиции. Как правило, и банки, и брокеры дают такие кредиты», — говорит он.

Но если инвестор все же создает резерв из кеша, то, по мнению Вайсмана, 80% целесообразно хранить в долларе, остальное — в криптовалютах.

Читайте также: Кэти Вуд: гостья из будущего Уолл-стрит и ее инвестиционная стратегия

Золотые монеты — обязательно

Маргулан Сейсембаев, инвестор, управляющий партнёр фонда Asadel Partners говорит, что считает кеш инвестицией. Например, если вы покупаете доллары, то инвестируете в правительство США.

Например, если вы покупаете доллары, то инвестируете в правительство США.

Он согласен с мнением, что чем старше инвестор, тем больше объем кеша, который он должен иметь. Формировать его нужно в той валюте, в которой вы собираетесь тратить.

«Но плюс к этому я бы порекомендовал бизнесменам в возрасте за 30 лет держать годовой-полуторогодовой объем бюджета семьи в инвестиционных золотых монетах… У них ликвидность послабее, но они сами по себе растут… И в случае „апокалипсиса“ золото можно продать», — поясняет инвестор.

По его мнению, в «аварийном запасе» должно быть только физическое золото — монеты, которые можно держать в банковской ячейке.

Два года — в самый раз

Игорь Перция, партнер фонда TA Ventures, привел собственный пример. Он отметил, что «терпеть не может кеш» и всегда старался инвестировать по максимуму.

«Но в сентябре этого года я вывел кеш… Посчитал сколько моей семье нужно денег на 2 года жизни и вывел эту сумму. Потому что мне не понятно, что происходит на рынке. Если будет „просадка“, я не хочу выходить с минусовыми позициями и брать деньги на траты семьи. Но я продолжаю инвестировать все новые деньги, которые приходят», — рассказывает инвестор.

Если будет „просадка“, я не хочу выходить с минусовыми позициями и брать деньги на траты семьи. Но я продолжаю инвестировать все новые деньги, которые приходят», — рассказывает инвестор.

Он считает, что держать кеш лучше в долларах и евро, и частично — в крипте.

Читайте также: Куда лучше всего инвестировать украинцам в 2021 году

«Жить на проценты»

30 октября портал «Минфин» встретился со своими читателями на конференции «Жить на проценты». В мероприятии приняло участие почти 1000 инвесторов в офлайн и онлайн-форматах.

Финансисты, инвесторы и именитые бизнесмены поделились опытом, как начать инвестировать, куда выгодно вкладывать сбережения и почему не стоит бояться неудач.

«Согласно статистике, все начинающие инвесторы поначалу теряют деньги. Особенно, если заходят в рынок, как говорят, на разок: „вложил-потерял-обиделся“. Но со временем процент успешных инвестиций растет, а долгосрочные инвесторы, которые вкладывают более 10 лет, зарабатывают практически всегда», — отметил CEO Treeum Иван Евтушенко, открывая конференцию.

Мы часто слышим от читателей «Минфина», что они хотят не зависеть от зарплаты и быть финансово свободными. Мы организовали для них конференцию, чтобы помочь сделать первый шаг к тому, чтобы жить на проценты.

Если вы пропустили конференцию «Жить на проценты», записи докладов можно приобрести по ссылке: https://bit.ly/3bw0oS2

«В чем выгоднее хранить деньги — в сумах или долларах» – Газета.uz

«В чем выгоднее хранить деньги: в сумах или долларах?» — вопрос, который много лет мучает всех узбекистанцев. На этот вопрос ответил «Капиталбанк».

«Некоторые люди до сих пор не решаются делать вклады, опасаясь колебания курсов. Но те, кто хранят сбережения наличными, на самом деле теряют деньги из-за инфляции. Мы поняли, что людям нужна уверенность, и нашли способ защитить вкладчиков от любых рисков», — говорит заместитель управляющего филиала розничного бизнеса «Капиталбанка» Одил Пулатов.

Большие инвесторы знают, как сберечь свои деньги — они хранят их в нескольких разных валютах одновременно. Это называется хеджированием или страхованием рисков. Если одна из валют ослабнет, инвестор потеряет не много. То есть, хеджирование защищает от неблагоприятных изменений на рынке валют. До недавних пор это было недоступно обычным людям, пока «Капиталбанк» не выпустил новый продукт «Всегда в плюсе», который работает по принципу хеджирования рисков.

Это называется хеджированием или страхованием рисков. Если одна из валют ослабнет, инвестор потеряет не много. То есть, хеджирование защищает от неблагоприятных изменений на рынке валют. До недавних пор это было недоступно обычным людям, пока «Капиталбанк» не выпустил новый продукт «Всегда в плюсе», который работает по принципу хеджирования рисков.

«Всегда в плюсе» — это вклад, сроком до трех месяцев. Любой желающий может прийти в банк и вложить свои сбережения в долларах США. После этого деньги конвертируются в сумы по текущему курсу, и в течение всего срока хранятся как бы одновременно в двух валютах: в долларах США и в узбекских сумах. Другими словами, в момент вклада происходит хеджирование рисков. По истечении срока вклада можно выбрать, в какой валюте его забрать. Поднялся ли за это время доллар, или укрепился узбекский сум — вкладчик сам решает, какой расклад будет выгоднее.

Можно забрать деньги в сумах по курсу на момент вклада и получить 20% годовых, либо вернуть деньги в долларах и заработать до 5% годовых. В любом случае вкладчик всегда в плюсе.

В любом случае вкладчик всегда в плюсе.

Вопрос сохранения денег набирает сезонную актуальность — весной значительно увеличится объем денежных переводов в Узбекистан из России и Казахстана, где работают многие соотечественники.

Для простых и быстрых переводов все офисы «Капиталбанка» начали работу в системе «Золотая Корона». Можно переводить до 10 тысяч долларов за операцию, с минимальным набором документов. Чтобы воспользоваться переводами, достаточно иметь при себе паспорт.

На правах рекламы.

Безопасны ли акции банка? Плюсы и минусы

Банковские акции могут быть отличными возможностями для долгосрочного инвестирования, но они подходят не всем инвесторам.

Акции банков находятся примерно в середине спектра риска. Они могут быть подвержены рецессии и чувствительны к колебаниям процентных ставок, если назвать два основных фактора риска. Но, как и в большинстве других видов бизнеса, риски, связанные с акциями банков, могут сильно различаться между компаниями.Имея это в виду, вот обзор того, что инвесторы должны знать об оценке рисков потенциальных инвестиций в банковские акции.

Но, как и в большинстве других видов бизнеса, риски, связанные с акциями банков, могут сильно различаться между компаниями.Имея это в виду, вот обзор того, что инвесторы должны знать об оценке рисков потенциальных инвестиций в банковские акции.

Источник изображения: Getty Images.

Риски акций банка

Три наиболее распространенных риска, с которыми сталкиваются банки, — это цикличность, потери по ссудам и риск процентной ставки. Давайте возьмем их по одному.

Цикличность

Банки — это довольно цикличный бизнес, что означает, что они чувствительны к рецессиям. Подумайте об этом так: банки полагаются на желание потребителей тратить и занимать деньги для получения прибыли.Во время рецессии все меньше людей покупают машины и дома или пользуются кредитными картами. И, как мы обсудим в следующем разделе, все больше потребителей, как правило, сталкиваются с проблемами при выплате своих долгов во время рецессии, что может привести к потерям по ссудам для банков.

Также стоит отметить, что банки гораздо лучше подготовлены к ужасной рецессии, чем раньше. JPMorgan Chase (NYSE: JPM) недавно отметила, что провела собственный «стресс-тест», в котором используются более жесткие параметры, чем тест Федеральной резервной системы, предполагающий сокращение ВВП на 35% и безработицу на 14%, и результаты показали, что банк по-прежнему будет иметь достаточную капитализацию с высокой ликвидностью.

Риск потери ссуды (дефолта)

Если потребители и предприятия не могут (или не желают) погашать свои долги, это может привести к убыткам для банковских учреждений, ссужающих деньги. Банки всегда готовы понести некоторые потери по ссудам, даже когда дела идут хорошо, но когда наступает рецессия, потери по ссудам могут резко возрасти, поскольку у потребителей и предприятий возникают проблемы с выплатой своих долгов.

Риск процентной ставки

Банковский бизнес может быть сложным, и многие учреждения имеют десятки потоков доходов, которые способствуют их общему успеху или провалу. Однако по своей сути банки в основном зарабатывают деньги очень простым способом — принимая депозиты, ссужая деньги и получая прибыль от разницы в процентных ставках. Поэтому неудивительно, что падение процентных ставок, как правило, снижает прибыль банков.

Однако по своей сути банки в основном зарабатывают деньги очень простым способом — принимая депозиты, ссужая деньги и получая прибыль от разницы в процентных ставках. Поэтому неудивительно, что падение процентных ставок, как правило, снижает прибыль банков.

Чтобы прояснить одно распространенное заблуждение, падение процентных ставок сказывается на прибыльности банка, но не в такой степени, как вы думаете. В качестве примера рассмотрим Bank of America (NYSE: BAC). С конца 2018 года до конца 2019 года ставка по федеральным фондам (базовая процентная ставка, контролируемая Федеральной резервной системой) снизилась на 75 базисных пунктов, или три четверти процентного пункта.Чистая процентная доходность Bank of America, безусловно, упала, но только на 17 базисных пунктов, с 2,52% до 2,35%. Таким образом, хотя снижение ставки на 150 базисных пунктов, осуществленное ФРС в ответ на кризис с коронавирусом, нанесет ущерб прибыли банков, оно точно не будет равно нулю.

Нарушение работы

Еще один фактор риска, который становится все более важным принимать во внимание, — это сбои, особенно когда вы смотрите на акции традиционных банков в филиалах. Индустрия финансовых технологий, или финтеха, в последние годы резко выросла, и это создало огромное конкурентное давление на традиционные банки.Например, онлайн-банки имеют лучшую структуру затрат, чем филиальные банки, поэтому они могут предлагать клиентам более высокие ставки по депозитам и более низкие ставки и комиссии по кредитам.

Индустрия финансовых технологий, или финтеха, в последние годы резко выросла, и это создало огромное конкурентное давление на традиционные банки.Например, онлайн-банки имеют лучшую структуру затрат, чем филиальные банки, поэтому они могут предлагать клиентам более высокие ставки по депозитам и более низкие ставки и комиссии по кредитам.

Сильные стороны акций банка

Принимая во внимание эти факторы риска, несколько вещей могут помочь снизить риски инвестирования в банковские акции. Вот пара самых важных:

Постановление

Немногие отрасли регулируются более жестко, чем банковское дело, и это особенно верно после финансового кризиса 2008-2009 годов, который угрожал обрушить США.С. Банковское дело. Теперь банки должны поддерживать определенный минимальный уровень капитала, а более крупные учреждения должны проходить «стресс-тестирование», чтобы определить их способность выжить в неблагоприятных условиях. Это помогает снизить риск, связанный с инвестированием в банковские акции.

Инвестиционный банк

Банки могут заниматься двумя видами бизнеса. Коммерческий банкинг — это то, что у большинства людей ассоциируется с банками. Он включает в себя ссуду и прием вкладов, а также может включать в себя пенсионное планирование и страховые продукты. Инвестиционный банкинг включает андеррайтинг заемных средств и капитала, управление капиталом для состоятельных клиентов, торговлю собственными акциями и облигациями, а также консультирование институциональных клиентов по вопросам первичного публичного размещения акций (IPO) и слияний и поглощений.

Ключевой момент, который следует знать с точки зрения риска, заключается в том, что, хотя коммерческий банкинг обычно плохо работает во время рецессий и нестабильных рынков, инвестиционный банкинг, как правило, работает лучше. Фактически, второй квартал 2020 года — разгар остановок в связи с пандемией COVID-19 — стал для ведущего инвестиционного банка Goldman Sachs ‘(NYSE: GS) вторым лучшим кварталом за всю историю с точки зрения выручки. Таким образом, хотя это, очевидно, не относится к банкам, которые сосредоточены исключительно на кредитовании, банки, которые проводят оба типа операций, могут иметь несколько меньший риск в условиях жесткой экономики.

Таким образом, хотя это, очевидно, не относится к банкам, которые сосредоточены исключительно на кредитовании, банки, которые проводят оба типа операций, могут иметь несколько меньший риск в условиях жесткой экономики.

Акции банков в условиях пандемии COVID-19

Когда вы оцениваете риски инвестирования в акции банков, полезно посмотреть, как они себя чувствуют в сложных рыночных условиях. Мы вкратце коснулись финансового кризиса 2008–2009 годов, но пандемия COVID-19 оказалась почти такой же сложной для банков и является прекрасным примером некоторых факторов риска, которые обсуждались ранее.

Одним из худших секторов на рынке во время пандемии COVID-19 были финансовые показатели, упавшие на 22% в 2020 году по сентябрь по сравнению с ростом на 5% в S&P 500. И все из » у банков большой четверки дела обстоят еще хуже. Акции JPMorgan Chase упали на 30% за первые девять месяцев 2020 года, а Bank of America упал на 32%. Акции Wells Fargo (NYSE: WFC) потеряли 56% стоимости акций, что составило после того, как отставали от финансового сектора в течение нескольких лет после печально известного скандала с фальшивыми счетами. Акции Citigroup (NYSE: C) также сильно пострадали, упав на 46% с начала обвала рынка.

Акции Citigroup (NYSE: C) также сильно пострадали, упав на 46% с начала обвала рынка.

Это отличный реальный пример действия трех основных факторов банковского риска — цикличности, риска дефолта и риска процентной ставки.

Рецессия, подобная той, что вызвана пандемией, не только снижает потребительский спрос на ссуды, но и, поскольку многие люди потеряли доход, у заемщиков также могут возникнуть проблемы с выплатой своих долгов. Резкое увеличение дефолтов может обернуться большими убытками для банков.Некоторое время мы не будем знать всех экономических последствий пандемии, но большинство банков (включая большую четверку) откладывают миллиарды в ожидании волны потерь по ссудам. А что касается процентных ставок, то условия с рекордно низкими ставками не помогают. Ориентир по доходности 10-летних казначейских облигаций чуть выше 0,7%, когда я пишу это, по сравнению с почти 2% в начале года. Ставки по ипотечным кредитам находятся на исторически низком уровне, и другие ставки по кредитам также упали, создав субоптимальную среду для получения прибыли для предприятий, которые в основном ссужают деньги потребителям и предприятиям.

Насколько выгодно сейчас покупать акции банков?

Для ясности, я абсолютно не знаю, что будут делать акции крупных банков в следующие несколько дней, недель или месяцев. Я бы хотел предположить, что они будут нестабильными по мере того, как экономические последствия пандемии COVID-19 и рецессии разыграются, но это все. Как мы уже обсуждали здесь, несколько факторов могут повлиять на прибыльность банков, а цены на акции банков обычно не изменяются предсказуемым образом в течение коротких периодов времени.

Вместе с тем, если вы сосредоточитесь на качественных банках, которые имеют богатую историю управления рисками и получения прибыли, банки могут стать отличным средством инвестирования в долгосрочной перспективе.

Лучшие акции банков, за которыми стоит следить в 2021 году

Обновлено: 13 сентября 2021 г., 16:41

Банки могут показаться довольно сложным бизнесом, и во многих отношениях так оно и есть. Однако основные идеи, лежащие в основе банковской индустрии, и то, как эти компании зарабатывают деньги, легко понять. Имея это в виду, вот обзор различных типов банков, некоторые важные показатели, которые следует знать инвесторам, и три отличных банковских акций, удобных для новичков, которые следует держать в поле зрения.

Однако основные идеи, лежащие в основе банковской индустрии, и то, как эти компании зарабатывают деньги, легко понять. Имея это в виду, вот обзор различных типов банков, некоторые важные показатели, которые следует знать инвесторам, и три отличных банковских акций, удобных для новичков, которые следует держать в поле зрения.

- Коммерческие банки: Это банки, которые предоставляют услуги потребителям и предприятиям, такие как текущие и сберегательные счета, автокредиты, ипотека, депозитные сертификаты и многое другое. Коммерческий банк в основном зарабатывает деньги, занимая деньги под относительно низкую процентную ставку и ссужая их клиентам под более высокую ставку. В то время как коммерческие банки зарабатывают основную часть своих денег на процентном доходе, многие также получают значительный комиссионный доход от таких вещей, как сборы за выдачу ссуд, надбавки за банкоматы и сборы за обслуживание счетов.

Инвесторам важно отметить, что коммерческий банкинг — это цикличный бизнес: когда наступают рецессии (и пандемии), безработица растет, а потребители и предприятия часто не могут оплачивать свои счета.

Инвесторам важно отметить, что коммерческий банкинг — это цикличный бизнес: когда наступают рецессии (и пандемии), безработица растет, а потребители и предприятия часто не могут оплачивать свои счета. - Инвестиционные банки: Эти банки предоставляют инвестиционные услуги институциональным клиентам и состоятельным физическим лицам. Инвестиционные банки помогают другим компаниям выходить на биржу посредством IPO, выпускать долговые ценные бумаги и консультировать по вопросам слияний и поглощений, и за это они получают комиссионные.Инвестиционные банки обычно также зарабатывают деньги на торговле акциями, ценными бумагами с фиксированным доходом, валютами и товарами. Они также обычно имеют бизнес по управлению активами и часто имеют собственные значительные инвестиционные портфели. В отличие от коммерческого банкинга, инвестиционный банкинг имеет тенденцию неплохо держаться во время рецессии. Фактически, когда рынки становятся нестабильными, инвестиционный банкинг часто работает на лучше, чем на .

- Универсальные банки: Универсальный банк — это банк, который осуществляет как коммерческие, так и инвестиционные банковские операции.Большинство крупных банков США являются универсальными банками. В то время как коммерческие банки получают большую часть своей прибыли за счет процентного дохода, а инвестиционные банки в основном полагаются на комиссионный доход, универсальные банки пользуются прекрасным сочетанием этих двух факторов.

Очевидно, это упрощенные определения. У банков есть много других способов получения дохода. Например, многие банки предлагают своим клиентам сейфы в аренду, а некоторые зарабатывают деньги за счет партнерских отношений со сторонними компаниями. Однако по своей сути это основные способы зарабатывания денег банками.

Источник: Getty Images

Три ведущих банка акций, которые стоит обратить на ваш радар в 2021 году Сотни банков торгуют на основных биржах США, и они бывают разных размеров, географических местоположений и направлений. Несмотря на то, что во вселенной инвестиций есть несколько отличных вариантов, вот три благоприятных для новичков банковских акций, которые могут обеспечить отличную доходность на долгие годы:

Несмотря на то, что во вселенной инвестиций есть несколько отличных вариантов, вот три благоприятных для новичков банковских акций, которые могут обеспечить отличную доходность на долгие годы:

Bank of America

Bank of America стал одной из самых впечатляющих историй оздоровления в постфинансовую эпоху, даже несмотря на то, что падение процентных ставок оказало давление на его прибыльность.В последние годы банк увеличивал свой ссудный портфель по темпам, значительно опережающим аналогичные показатели, и компания значительно повысила эффективность, развивая свои онлайн- и мобильные технологии. Качество активов Bank of America отличное, и с относительно высокой концентрацией депозитов, по которым не выплачиваются проценты, банк имеет сильные позиции, чтобы получить выгоду, если и когда процентные ставки вырастут.

JPMorgan Chase

JPMorgan Chase , несомненно, самый прибыльный из крупных универсальных банков, а также крупнейший банк по рыночной капитализации в США. S. Банк ведет операции практически во всех областях как коммерческого, так и инвестиционного банкинга, и в последние годы он проделал особенно большую работу по расширению своего бизнеса по кредитованию кредитных карт и автокредитов. JPMorgan Chase также проделал отличную работу по освоению новых технологий и сделал несколько важных инвестиций в компании, занимающиеся финансовыми технологиями или финтех.

S. Банк ведет операции практически во всех областях как коммерческого, так и инвестиционного банкинга, и в последние годы он проделал особенно большую работу по расширению своего бизнеса по кредитованию кредитных карт и автокредитов. JPMorgan Chase также проделал отличную работу по освоению новых технологий и сделал несколько важных инвестиций в компании, занимающиеся финансовыми технологиями или финтех.

U.S. Bancorp

U.S. Bancorp — это в первую очередь коммерческий банк, почти весь его доход составляет доход от кредитов и других потребительских банковских продуктов.U.S. Bancorp (известный большинству американцев как U.S. Bank) не только сосредоточен на потребительском банкинге, но и неизменно обеспечивает одни из самых впечатляющих показателей прибыльности и эффективности в секторе и является отличным дивидендным фондом для инвесторов. Поскольку он не зависит от инвестиционного банкинга, который обычно является наиболее изменчивой стороной банковского бизнеса, прибыльность и доход U. S. Bancorp, как правило, более предсказуемы и последовательны, чем у двух других банков в этом списке.

S. Bancorp, как правило, более предсказуемы и последовательны, чем у двух других банков в этом списке.

Если вы хотите инвестировать в акции отдельных банков, вот несколько показателей, которые вы, возможно, захотите добавить в свой инструментарий:

- Сумма балансовой стоимости (P / B) value: Отличная метрика оценки для использования с акциями банка, отношение цены к балансовой стоимости, или P / B, показывает, сколько банк продает по отношению к чистой стоимости его активов.Его можно использовать в сочетании с показателями прибыльности, обсуждаемыми ниже, чтобы дать общую картину того, насколько дешевы или дороги акции банка.

- Рентабельность собственного капитала (ROE): Первый из двух общих показателей рентабельности, используемых для акций банка. Рентабельность собственного капитала — это прибыль банка, выраженная в процентах от собственного капитала. Чем выше, тем лучше; 10% или выше обычно считается достаточным.

- Рентабельность активов (ROA): Это прибыль банка как процент от активов на его балансе.Например, если банк получил прибыль в 1 миллиард долларов за определенный год и имел активы в размере 100 миллиардов долларов, его рентабельность активов составила бы 1%. Инвесторы обычно хотят видеть ROA на уровне 1% или выше.

- Коэффициент эффективности: Коэффициент эффективности банка — это процент, который показывает инвесторам, сколько банк потратил на получение дохода. Например, коэффициент эффективности 60% означает, что банк тратил 60 долларов на каждые 100 долларов дохода, который он получил. Коэффициент эффективности можно получить, разделив непроцентные расходы (операционные расходы) на чистую выручку, и чем меньше, тем лучше.

Банки могут быть отличным местом для инвестиций, особенно в странах с сильной экономикой. Когда потребители уверены в своих расходах, а уровень безработицы низкий, прибыль имеет тенденцию к росту, а невыполнение обязательств по кредитам обычно сдерживается. С другой стороны, банки, как правило, плохо работают во время рецессий и других неопределенных периодов. С точки зрения инвестирования это означает, что банки — это цикличный бизнес.

С другой стороны, банки, как правило, плохо работают во время рецессий и других неопределенных периодов. С точки зрения инвестирования это означает, что банки — это цикличный бизнес.

Есть несколько причин, по которым банки, как правило, плохо работают во время рецессий и других сложных экономических условий.Во-первых, они могут столкнуться с волной неплатежей по кредитам, если вырастет безработица. Во-вторых, потребители склонны тормозить расходы во время спада, что приводит к снижению спроса на кредиты. Наконец, процентные ставки имеют тенденцию снижаться в тяжелые времена, что является плохой новостью для рентабельности банков.

Также стоит упомянуть, что некоторые части инвестиционного банкинга — в частности, торговля и андеррайтинг — имеют тенденцию работать на лучше в неспокойные времена. Это может помочь таким банкам, как JPMorgan Chase и Goldman Sachs (NYSE: GS), которые проводят крупные инвестиционно-банковские операции, в то время как банки, которые в основном сосредоточены на коммерческом банкинге, такие как Wells Fargo (NYSE: WFC), могут быть во временном невыгодном положении.

Связанные темы

Акции FinTechШирокая категория, охватывающая предприятия на стыке финансов и технологий.

Страховые запасыЭти предприятия устойчивы к рецессии и имеют долгосрочную инвестиционную привлекательность.

Акции блокчейнТехнология, лежащая в основе криптовалют, имеет множество потенциальных применений.

Акции криптовалютыУзнайте, как определять наиболее многообещающие криптовалюты, и выясните, подходит ли эта отрасль вашему стилю инвестирования.

Уоррен Баффет любит банки Berkshire Hathaway (NYSE: BRK.A) (NYSE: BRK.B) Генеральный директор Уоррен Баффет известен как один из лучших фондовых инвесторов всех времен и не зря. За свои 55 лет у руля компании Баффет обеспечил годовую доходность более чем на , что на больше, чем у S&P 500 , и инвестиции, которые он выбрал для огромного портфеля акций Berkshire на протяжении многих лет, являются хорошей причиной для этого.

Если вы взглянете на портфель акций Berkshire, вы заметите одну важную тенденцию — Баффету принадлежит довольно много акций банков. Berkshire владеет пакетами акций четырех различных банков на сумму 1 миллиард долларов и более, включая очень большую долю в Bank of America.

Чистая прибыль по акциям банкаХотя покупка каких-либо акций только потому, что они принадлежат миллиардеру (даже Уоррену Баффету), не обязательно является разумной идеей, в 2021 году банковская отрасль, по всей видимости, принесет определенную выгоду.Итак, если ваш портфель не слишком подвержен риску, вам могут подойти один или несколько из рассмотренных здесь надежных банков.

Часто задаваемые вопросы

Как банки зарабатывают деньги?

По своей сути банки зарабатывают деньги двумя основными способами — коммерческим банкингом и инвестиционным банкингом. Коммерческий банкинг относится к банковским продуктам и услугам, которые банки предоставляют физическим и юридическим лицам. Инвестиционный банкинг относится к услугам, которые банк предоставляет корпорациям, правительствам, состоятельным физическим лицам и другим организациям, выходящим за рамки коммерческой банковской деятельности.

Инвестиционный банкинг относится к услугам, которые банк предоставляет корпорациям, правительствам, состоятельным физическим лицам и другим организациям, выходящим за рамки коммерческой банковской деятельности.

Цикличны ли акции банков?

Короткий ответ — да. Акции банков обычно страдают от рецессии по нескольким причинам. Во-первых, процентные ставки имеют тенденцию падать во время рецессий. Во-вторых, что более важно, безработица имеет тенденцию расти во время рецессий, и все больше потребителей сталкиваются с финансовыми проблемами.

Однако более длинный ответ заключается в том, что все банки разные. Потребительский банкинг (прием депозитов и выдача денег в долг) очень цикличен, и это особенно верно для банков, которые специализируются на более рискованных формах кредитования, таких как кредитные карты.С другой стороны, инвестиционный банкинг имеет тенденцию работать даже на лучше, чем на в неспокойные времена, поэтому банки, которые проводят крупные инвестиционно-банковские операции, как правило, довольно хорошо удерживают прибыль.

Как вы анализируете акции банков?

При попытке проанализировать акции конкретного банка рекомендуется сосредоточиться на четырех основных моментах:

- Чем на самом деле занимается банк

- Его цена

- Его доходность

- Величина риска, который он принимает для достижения такой прибыли мощность

Последние статьи

Почему эти акции не могут быть выгодной покупкой?

Goldman Sachs сообщил о значительном росте прибыли в этом году, но аналитики прогнозируют замедление темпов роста в 2022 году.

Кортни Карлсен | 2 ноя.2021 г.

Как акции Goldman Sachs взлетели на 53% в этом году, но по-прежнему стоят всего 1 доллар?

Этот гигант инвестиционного банкинга удвоил цену своих акций за последний год, но его можно купить за счет дробных акций.

Дэйв Ковалески | 29 октября 2021 г.

1 число важнее заработка в Truist

Новый банк, образовавшийся в результате слияния BB&T и SunTrust, обещал лучший в отрасли коэффициент эффективности.

Брам Берковиц | 29 октября 2021 г.

Купите эту ценную акцию, прежде чем все сделают это

Инвесторы коллективно (и это понятно) отказались от Citigroup. Они должны выглядеть свежо.

Джеймс Брамли | 28 октября 2021 г.

Deutsche Bank AG (DB) Расшифровка телефонного разговора о доходах за 3 квартал 2021 года

Отчет о прибылях и убытках DB за период до 30 сентября 2021 г.

Расшифровщики Пестрого Дурака | 27 октября 2021 г.

Morgan Stanley предлагает еще одно доказательство того, что его инвестиционно-банковские усилия окупаются

Сегмент инвестиционно-банковского обслуживания Morgan Stanley показал лучший квартал в истории благодаря активной активности в сфере слияний и поглощений и IPO.

Кортни Карлсен | 27 октября 2021 г.

После поглощения BBVA USA, PNC имеет хорошие возможности для получения прибыли

Теперь банк может начать работу по сокращению затрат, а также видит некоторые хорошие признаки возобновления роста кредитования.

Брам Берковиц | 27 октября 2021 г.

Capital One Financial (COF) Стенограмма телеконференции за 3 квартал 2021 года

Отчет о прибылях и убыткахCOF за период до 30 сентября 2021 г.

Пестрый дурак Расшифровка | 27 октября 2021 г.

Распределение доходов крупного банка: вот что вам нужно знать

Теперь мы получили известия от крупнейших банков США; вот что нужно знать инвесторам.

Мэтью Франкель, CFP® | 25 октября 2021 г.

Акции Уоррена Баффета растут благодаря.

.. Поколение Z ?!

.. Поколение Z ?!Не смотрите сейчас, но American Express пользуется успехом у молодых потребителей.

Билли Дуберштейн | 25 октября 2021 г.

Инвестирование через ваш банк — большая ошибка

Ничто так не волнует меня, как когда кто-то открывает свой первый инвестиционный счет. Но я не собираюсь врать, это запутанный процесс.

Существует так много вариантов инвестирования, и если вы никогда раньше не инвестировали, возможно, тот, который вы выберете, не подходит вам.

Я был вдохновлен написать об этой теме в ответ на вопрос читателя. Этот человек хочет инвестировать и начал с проверки в своем банке.

Вот вопрос, который он задал:

«Я пошел в (банк) сегодня, чтобы попытаться открыть Roth IRA, и они сказали мне, что компакт-диск будет лучше, потому что вы получите более высокие ставки.

Я еще не решил, но мне было интересно, не могли бы вы мне помочь. Мне всего 24 года, и я пытаюсь расширить свои вложения ».

Во-первых, мне нравится, что 24-летний молодой человек проявляет инициативу и вкладывает деньги. И мне также нравится, что он задает вопрос о том, разумно ли делать это с банком.

Он прямо в цель спрашивает, правильный ли это выбор.

Что банк предложил этому считывателю для его учетной записи Roth IRA

Итак, когда этот энергичный, 24-летний новичок вошел в банк, что именно они ему предложили? Девятимесячный депозитный сертификат 1.59%. Банкир оправдал это, сказав, что это «намного лучше, чем 0,35%, выплачиваемых на Roth IRA».

В самом деле?

Во-первых, что имеет в виду банкир, говоря, что это намного лучше, чем 0,35%, выплачиваемых на Roth IRA? Что Рот IRA платит 0,35%?

Roth IRA — это тип пенсионного плана, а не конкретное вложение, и, конечно же, не тот, который платит такую низкую ставку. Я подозреваю, что банкир сравнивал его с каким-то другим внутренним продуктом, в который банк обычно направляет клиентов Roth, но это лишь предположение.

Я подозреваю, что банкир сравнивал его с каким-то другим внутренним продуктом, в который банк обычно направляет клиентов Roth, но это лишь предположение.

Во-вторых, почему компакт-диск с выплатой 1,59% может быть хорошей долгосрочной инвестицией?

Вот моя проблема с идеей CD… Текущий уровень инфляции составляет около 2,2%. CD с выплатой 1,59% — это гарантированно проигрышных инвестиций при уровне инфляции 2,2%. Инвестор будет терять 0,61% каждый год, его IRA Roth инвестируется в этот CD или в один с эквивалентной доходностью.

В-третьих, Roth IRA — это пенсионный счет, что по необходимости делает его долгосрочным вложением. Читатель должен принять инвестиции с определенным риском, чтобы получить доход, легко опережающий инфляцию в долгосрочной перспективе, особенно в возрасте 24 лет.Если он этого не сделает, он никогда не сможет уйти в отставку, и вся цель Roth IRA окажется эпической неудачей.

Это полномасштабная инвестиционная трагедия. Молодой человек идет в банк, чтобы начать свою жизнь в качестве инвестора, и его настраивают на банкротство. Такой совет лишь немногим лучше, чем говорить ему, что ему нужно засунуть деньги в матрас и вообще не получать никакого дохода.

Такой совет лишь немногим лучше, чем говорить ему, что ему нужно засунуть деньги в матрас и вообще не получать никакого дохода.

Что говорит банкир — и не говорит потенциальному инвестору

Честно говоря, банкир, вероятно, просто выполняет свою работу.То есть он предлагает этому молодому человеку продукты, доступные в банке. По всей видимости, у банка нет более агрессивных инвестиционных инструментов, чем компакт-диски. Как лояльный сотрудник банка, служащий банка пытается направить этого инвестора в этом направлении. Возможно даже, что девятимесячный CD — лучшая сделка в портфеле CD банка.

Но это не значит, что это подходит этому покупателю. Это заставляет задуматься, сколько других клиентов банка аналогичным образом направляются на безопасные, низкодоходные инструменты для того, что должно быть агрессивным вложением.

У большинства банков нет ничего более агрессивного, чем компакт-диски, так что это вероятный исход. Этот конкретный банкир, вероятно, не хотел раскрывать это ограничение. В конце концов, он не может предложить то, чего у него нет.

В конце концов, он не может предложить то, чего у него нет.

Некоторые банки действительно имеют инвестиционное подразделение или связаны с фирмой по управлению инвестициями. Но даже это, как правило, не лучшее место для вложения денег.

Инвестиционные фирмы, связанные с банком, работают в основном как традиционные финансовые консультанты. Поскольку они часто работают на комиссионных, когда им платят за рекомендации определенных инвестиций, их основной интерес может заключаться в продаже вам чего-то, что не обязательно подходит.Это открывает возможность оттока вашей учетной записи и вероятность уплаты высоких комиссий.

Вот почему я говорю, что инвестирование через ваш банк — большая ошибка. У банков, безусловно, есть свое место, но не в том, что касается инвестирования.

Почему люди инвестируют в банки

Несомненно, многим людям нравится рисковать своими деньгами. И нет ничего безопаснее банка. В конце концов, у них есть преимущество страховки FDIC на ваши депозиты.

Но с инвестиционной точки зрения даже страхование FDIC имеет ограничения.Он страхует ваши деньги только на сумму до 250 000 долларов на каждого вкладчика. И хотя это кажется большими деньгами, если вы являетесь долгосрочным инвестором — особенно когда речь идет о пенсионных счетах — вы должны стремиться к гораздо большему балансу, по крайней мере, в конечном итоге.

Другое ограничение заключается в том, что страхование FDIC покрывает только банковские депозиты. Это означает текущие и сберегательные счета, денежные рынки и депозитные сертификаты.

Если у вас есть деньги на инвестиционном счете в банке, эти средства не покрываются страховкой FDIC.На самом деле, банковские инвестиционные счета всегда напечатаны микроскопическим мелким шрифтом, ясно указывающим на эту мысль. Страхование FDIC не распространяется на акции, облигации, паевые инвестиционные фонды и другие реальные инвестиционные активы.

Но проблема в общественном восприятии. Благодаря страхованию FDIC инвестор может быть уверен, что его вложения полностью застрахованы. Но если ваши средства вложены не во что-либо, кроме банковских вкладов, их, конечно же, нет.

Но если ваши средства вложены не во что-либо, кроме банковских вкладов, их, конечно же, нет.

Также вероятно, что некоторых инвесторов привлекают банки из-за их обычных отделений.Несмотря на то, что большая часть инвестиций в настоящее время осуществляется в электронном виде, все же может существовать некоторое ощущение, что учреждение с физическими отделениями в какой-то мере безопаснее, чем учреждение с несколькими отделениями или даже совсем без них.

Но когда дело доходит до инвестирования, восприятие не является реальностью. Вот почему инвестирование через ваш банк не имеет смысла.

Куда этому инвестору — и любому другому — необходимо вложить свои деньги

Вернемся к Roth IRA. Поскольку это пенсионный счет, он обязательно должен быть долгосрочным инвестиционным счетом.Это тем более верно, поскольку этому конкретному инвестору всего 24 года. Это время в жизни, когда любой должен быть более агрессивным в своей инвестиционной практике. Он может взять на себя больший риск, потому что у него больше времени, чтобы оправиться от рыночных потерь.

Так во что он должен вкладывать свои деньги?

На данный момент в его жизни, в основном, акции. Это включает в себя акции, паевые инвестиционные фонды и биржевые фонды (ETF), которые инвестируют в акции.

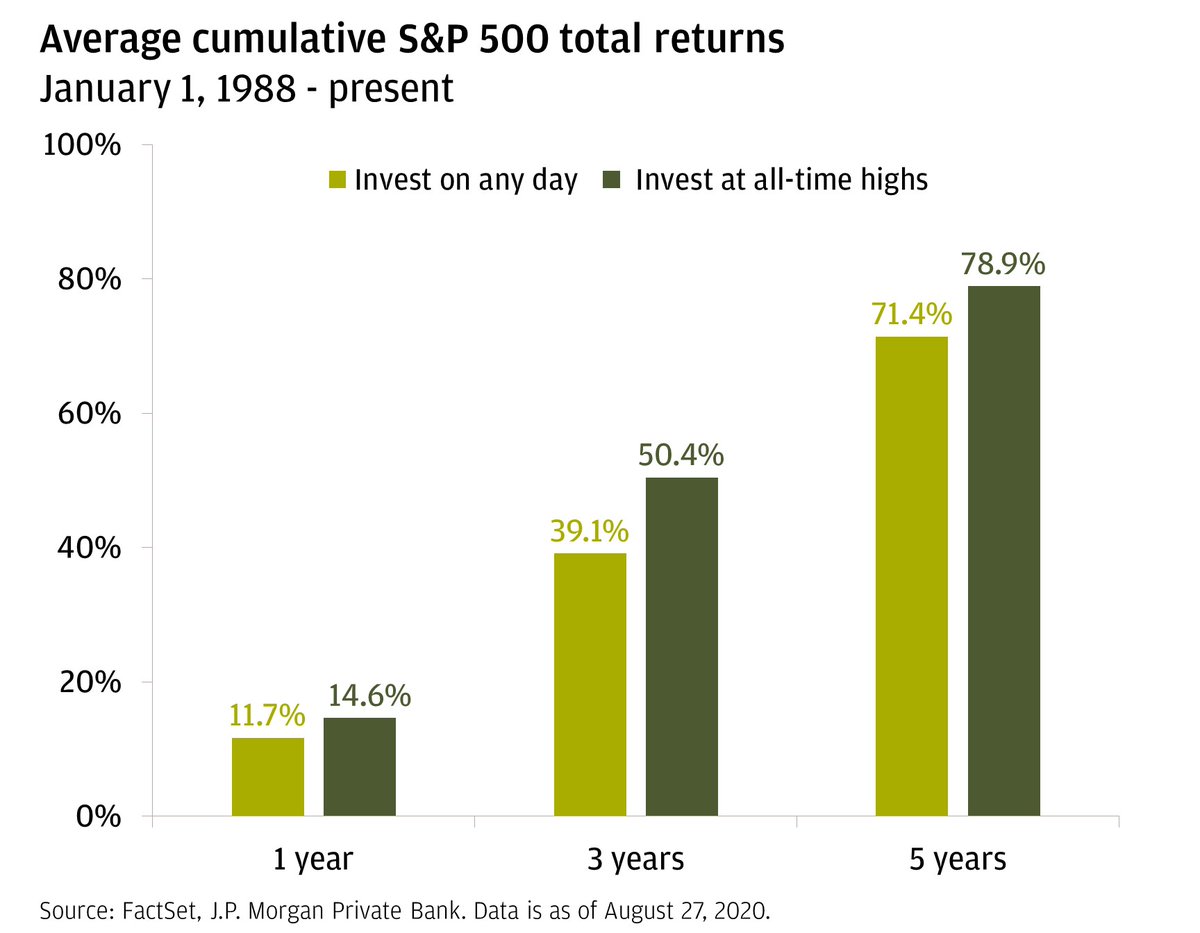

Причина проста.Долгосрочные акции превосходят инвестиции с фиксированным доходом. Например, 100 долларов, вложенных в S&P 500 в 1928 году, к концу 2017 года выросли бы почти до 400 000 долларов. Это средняя годовая доходность почти 10%.

10% акций против 1,59% при девятимесячном CD против 2,2% годовой инфляции.

Рассмотрим пример:

При разумно ожидаемой 10% годовой доходности акций и годовом уровне инфляции 2,2% инвестор получает чистую годовую прибыль в размере 7.8%.

Если наш 24-летний инвестор вкладывает 5 500 долларов в Roth IRA в течение каждого из следующих 41 года (до 65 лет), его счет вырастет до 1 523 929 долларов в сегодняшних долларах.

Если он вложит их в девятимесячный CD банка с выплатой 1,59%, его счет будет стоить меньше 225 500 долларов, которые он внесет в план с учетом инфляции.

Вот почему совет банкира так неверен, особенно для этого молодого инвестора.

Куда должен быть этот молодой инвестор и любой другой инвестор

Вкладывать свои деньгиПоскольку очевидно, что акции — лучший способ инвестирования в долгосрочной перспективе, стратегия должна заключаться в инвестировании через специальный инвестиционный счет.К счастью, их сейчас больше, чем когда-либо прежде.

Даже если вы ничего не знаете об инвестировании, существуют автоматизированные инвестиционные онлайн-платформы, обычно называемые роботами-консультантами, которые сделают эту работу за вас. Это включает в себя создание сбалансированного портфеля, а затем его регулярное управление. Лучше всего то, что они могут делать это за очень низкую плату, обычно небольшую долю в 1% от стоимости вашего счета каждый год. Нет смены аккаунта и комиссии за торговлю.

Примеры включают Betterment и Wealthfront.Другой — M1 Finance

.А если вы хотите торговать акциями, есть недорогие инвестиционные брокеры, которые идеально подходят для этой деятельности. Один брокер, Robinhood, даже позволяет вам торговать бесплатно.

Вот почему инвестирование через ваш банк — такая большая ошибка. Есть просто варианты получше.

У банков есть подходящее место для ваших денег, но не для ваших инвестиций

Я до этого момента обошел банки, что, безусловно, заслуживает того, чтобы они давали советы по инвестированию.Большинство из них не обладают квалификацией, чтобы давать советы по инвестициям, а когда они это делают, это обычно плохой совет.

Но у банков определенно есть цель в вашем общем финансовом плане. Если вы хотите хранить свои деньги в надежном месте на случай срочной финансовой необходимости — например, сэкономить на машине или внести первоначальный взнос на дом, — банки, как правило, лучшее место для этого. Они также предпочтительны для средств экстренной помощи, поскольку они должны быть безопасными и ликвидными.

Это то, что у банков очень хорошо получается и чего им нужно придерживаться.Но даже в этом случае местные банки не всегда лучший выбор. Процентные ставки, которые они платят, просто слишком низкие.

Если вы собираетесь копить на какую-либо из этих целей, вам, как правило, лучше использовать онлайн-банки. Примеры включают Ally Bank, CIT Bank и BBVA Compass. В настоящее время они платят более 2% на сберегательные счета и даже более 3% на более долгосрочные компакт-диски. Это намного лучше, чем небольшая доля в 1%, выплачиваемая большинством местных банков.

Обязательно используйте для этих целей банки.Но когда дело доходит до инвестирования, совершенно необходимо думать не только о банках. Большинство из них не настроены для инвестирования, а те, которые часто взимают высокие комиссии.

В следующий раз, когда вы будете задумываться, куда вложить деньги, переосмыслите идею банка. Вложение туда почти всегда является большой ошибкой.

На пути к лучшему финансовому началу — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Открытие текущего или сберегательного счета — это обряд посвящения в личные финансы для многих подростков и молодых людей. Однако с этого момента банковские услуги часто становятся чем-то, что люди воспринимают как должное.

Жители городов и пригородов ежедневно проходят мимо угловых отделений банка, что позволяет легко забыть о ценных преимуществах, которые предоставляют банки, и о том, что семь миллионов домашних хозяйств в США вообще не охвачены банковскими услугами, согласно данным FDIC.

Для сравнения, инвестиционные счета, кажется, сохраняют привлекательность, которая подпитывается новыми тенденциями и технологиями.Однако разговоры об инвестициях, которые больше всего волнуют людей, редко вращаются вокруг простых и проверенных временем инвестиционных подходов, таких как покупка и хранение дешевых индексных фондов.

Вместо этого друг, член семьи или коллега, скорее всего, захотят обсудить Robinhood, акции мемов или новейшую криптовалюту. В этих историях подчеркивается высокая доходность, но при этом преуменьшаются риски и другие личные финансовые соображения.

Какие предубеждения возникают у людей, которые недооценивают свои банки и чувствуют FOMO каждый раз, когда слышат о чьих-то непредвиденных инвестициях? Для представителей поколения Y и поколения Z, которые, возможно, все еще учатся сочетать ликвидные активы и долгосрочные инвестиционные цели, процесс принятия решений изобилует возможностями, но также и серьезными подводными камнями.

Прежде чем кто-либо из этой группы нажмет кнопку «купить» в инвестиционной транзакции или, наоборот, решит сесть на большие суммы наличных, полезно подумать о соответствующих ролях, которые банковские счета и инвестиционные счета должны играть в их жизни.

Когда выбирать банковский счет

Основные функции банка хорошо известны каждому, у кого зарплата переводится на текущий счет с некоторой регулярностью. В конечном счете, банковские счета представляют собой безопасное место для хранения краткосрочных средств с некоторой страховой защитой со стороны федерального правительства на случай, если банк не выполнит свои основные обязанности.

Банки удобны — особенно в эпоху онлайн- и мобильных услуг — и обычно дешевле, чем альтернативные способы доступа к деньгам, такие как услуги по обналичиванию чеков.

Для людей с положительным балансом текущего счета в конце каждого месяца перевод установленной суммы денег на отдельный сберегательный счет может облегчить получение средств для определенной цели в краткосрочной или среднесрочной перспективе. И психологически, и на практике легче избежать перерасхода средств и сэкономить для важной цели, когда эти деньги хранятся отдельно от наличных денег для повседневных расходов.

Высокодоходный сберегательный счет — по крайней мере, когда процентные ставки не находятся на минимальном уровне — может даже подсластить этот счет за счет небольшого дополнительного увеличения роста.

Банковские преимущества, которые остаются незамеченными

Ранняя роль, которую банковское дело играет в пути молодых людей к личным финансам, означает, что инерция часто наступает после первоначальной настройки. Люди, открывающие банковский счет в колледже, вполне могут оставаться в одном и том же финансовом учреждении в течение десятилетий, хотя бы для того, чтобы избежать хлопот с поиском лучшего варианта и перемещением своих счетов.В конце концов, текущий счет — это текущий счет, верно?

Тем не менее, часто только когда кто-то оказывается в затруднительном финансовом положении, он осознает дополнительных услуг, которые может им предложить банк. Преимущества хороших банковских отношений можно разделить примерно на три категории.

Первая категория — это когда клиенту банка требуется помощь в решении финансовой задачи, выходящей за рамки основной транзакционной роли банка. Как национальные банки, так и региональные кредитные союзы имеют направления деятельности, которые простираются на другие аспекты финансовой жизни человека.Например, тот, кому нужна наилучшая ставка по ипотеке при покупке своего первого дома, может не думать или даже не отдавать предпочтение своему основному банку, но эти банковские отношения могут обеспечить льготную ставку, которая окажется лучше, чем другие варианты.

Вторая категория преимуществ, которые могут предложить банковские отношения, связана с удобством. Возьмем, к примеру, международные поездки. Планируя отпуск за границу, последнее, о чем человек хочет беспокоиться, — это возможность быстро и без штрафных затрат получить доступ к своим деньгам.Тем не менее, не все банки отдают предпочтение этой услуге, а это означает, что тем, кто любит или нуждается в поездках, вероятно, следует искать банковские отношения, которые позволят им достичь этих целей.

Третья категория — это та, которую люди часто осознают наиболее остро: избегание финансовой боли. Молодой человек, который создает систему управления личными деньгами, в основе которой лежит один или несколько банковских счетов, не хочет регулярно подвергаться наказанию за использование этих счетов. От стоимости использования сторонних банкоматов до штрафа, связанного с овердрафтом счета из-за несвоевременного перевода или снятия средств, он позволяет минимизировать банковские сборы и штрафы.

Последствия банковской инерции

Даже в самом оптимальном банке для данного человека та же инерция, которая применяется к смене банка, может применяться к долларам на этих банковских счетах. В сложной и часто излишне запутанной инвестиционной среде деньги на банковском счете кажутся безопасными, даже если владелец этого счета знает, что деньги можно было бы использовать более подходящим образом. Какой бы утешительной ни была эта безопасность, молодые люди, которые держат только традиционные банковские счета, упускают возможности для долгосрочного роста.

Остатки на банковских счетах не растут и не падают из-за прихоти эмоций Уолл-стрит. Деньги надежно там, изо дня в день. И значительный и, возможно, растущий баланс счета тоже выглядит неплохо. Но колебания, вызванные незнанием фондового рынка, могут иметь реальные последствия.

Когда выбирать инвестиционный счет

Если вы спросите большинство молодых людей, основная цель инвестиционного счета — обеспечить доходность выше, чем у других вариантов, в первую очередь банковского сберегательного счета.Но после этого их знания об инвестировании и его механизмах могут стать неясными, поскольку они представляют собой комбинацию информации, предоставленной разными людьми с разным пониманием самих себя.

Основная нехватка этих знаний связана с риском и тем, как риск должен согласовываться со сроками того, как кто-то планирует использовать деньги, которые они вкладывают.

Не все инвестиционные счета и стратегии одинаковы, поэтому люди, которые пытаются увеличить свои пенсионные сбережения с помощью дневной торговли, могут столкнуться с серьезными финансовыми проблемами.Хотя это может быть крайним примером, некоторая степень риска относится ко всем типам инвестиций.

Для молодых людей одним из ключей к успешному инвестированию жизни является обдумывание того, на какой уровень риска они готовы пойти для достижения своих целей. Для средств, находящихся на сберегательном счете в банке, этот вопрос означает вопрос, когда они думают, что захотят использовать вложенные деньги.

С одной стороны, большинство молодых людей не стремятся к инвестиционному риску, связанному с вложением средств на случай чрезвычайной ситуации или дорожных средств в фондовый рынок.Людям может понадобиться получить доступ к деньгам, которые они отложили на случай чрезвычайной ситуации, по определению, в любое время, а это означает, что нестабильный фондовый рынок — неподходящее место для хранения этих долларов.

Точно так же, если кто-то планирует отправиться в путешествие через шесть месяцев, он не может позволить себе падение фондовой биржи на той же неделе, когда ему необходимо купить авиабилеты или оплатить проживание в отеле. Как в вышеупомянутых, так и во всех краткосрочных случаях деньги, предназначенные для этих предстоящих покупок, должны оставаться надежно спрятанными на «непродуктивном» банковском счете.

Однако результат может выглядеть иначе, если они задумаются о том, что им делать со средне- и долгосрочными фондами.

Преимущества инвестирования средне- и долгосрочных долларов в фондовый рынок