Как организовать работу над библиотекой общих компонентов / Хабр

Если ваша компания делает несколько продуктов в едином стиле, однажды вам в голову придет идея сделать библиотеку с общим кодом. Например, с UI-компонентами, сервисом авторизации или для работы со сторонними API. Возможно, вы зададитесь вопросами: кто должен поддерживать этот код? Как доносить изменения до пользователей? В конце концов, как вообще заставить их пользоваться вашей библиотекой?

С 2015 года я работаю в Тинькофф в отделе сервисов для бизнеса. За это время наша команда выросла с 3 до 60+ разработчиков, а экосистема Тинькофф Бизнес — с 3 до 50 веб-приложений. На разных этапах нашего развития мы подходили к работе с общим кодом по-разному, об этом я и хочу рассказать в этой статье.

Foundation: дешево и сердито

Итак, перенесемся в 2015 год. У нас всего три веб-приложения: расчетно-кассовое обслуживание, зарплатный проект и панель управления. И столько же разработчиков.

Интерфейсы приложений выполнены в едином стиле, а общий код вынесен в библиотеку Foundation в отдельном репозитории. Библиотека не компилируется — да и, строго говоря, компилировать там нечего, весь код на ES5 — и не публикуется в npm, а подключается по названию ветки в package.json. Для релизов продуктов создавались отдельные релизные ветки Foundation, чтобы зафиксировать состояние. Если же мы забывали зафиксировать ветку Foundation, при хотфиксе оказывалось, что Foundation изменился и хотфиксная версия просто не собирается.

Так выглядело подключение Foundation в package.json:

"dependencies": {

...

"sme-foundation": "git+https://stash_url/sme-foundation.git#develop"

...

},

Главный принцип библиотеки в это время — общее владение кодом.

Если для продуктовой фичи требовалась доработка Foundation — разработчик фичи делал это сам. А если они были несовместимы с прошлой версией, то он же правил использование этого кода во всех проектах. То же самое касалось и масштабных рефакторингов: хочешь отрефакторить компонент и изменить его API — пожалуйста, но заодно пройдись и по всем использованиям.

То же самое касалось и масштабных рефакторингов: хочешь отрефакторить компонент и изменить его API — пожалуйста, но заодно пройдись и по всем использованиям.

Если хочешь переиспользовать в одном проекте то, что уже есть в другом — тоже не проблема, просто вынеси это в библиотеку.

К счастью, кода было не так много. Этот подход отлично работал для трех, четырех, пяти проектов… и обладал рядом плюсов:

- Общий код был в одном месте и переиспользовался в проектах.

- Проекты разрабатывались быстрее.

- Библиотека росла.

- У всех были знания и об общем коде, и о проектах, что делало ревью и принятие архитектурных решений более эффективными.

- Необходимость доработки общего кода не блокировала разработку фич.

В этот момент у нас был минимум документации: немного JSDoc и юнит-тесты. Для UI-компонентов не хватало визуальной витрины, и мы запилили дешевое и быстрое решение — Demo UI. По сути это было ангуляр-приложение, на страницы которого вставлялись сами компоненты и соответствующая разметка.

В 2019 году вы вряд ли будете делать так же. Но вот что можно вынести из этой истории:

- Совместное владение общим кодом отлично работает для небольших команд.

- Даже если вас всего трое, не ленитесь вынести повторяющийся код, это доступно командам любого размера.

- Даже обычная страница с перечнем компонентов может существенно упростить вам жизнь.

Время шло, экосистема Тинькофф Бизнес и команда разработки росли. Когда проектов стало больше десятка, этот подход перестал работать.

Изменение общих компонентов стало обходиться слишком дорого.

У новых разработчиков не было полной картины, что для чего сделано и как используется. Менять API компонента было страшно, из-за этого появлялись компоненты-франкенштейны с большим числом входных параметров.

Иногда это приводило к неконсистентности в UX. Такие детали, как работа с клавиатуры, работа с фокусом, реализовывались по-разному в разных компонентах. А где-то и вовсе не реализовывались, ведь разработчики были сосредоточены на бизнес-фичах.

В компании появились другие Angular-проекты, и мы предложили им тоже использовать нашу библиотеку. Поначалу они даже согласились… Но как только понадобились доработки, мы попали в сложную ситуацию: все наши разработчики заняты своими проектами, а у коллег нет мотивации разбираться с чужой библиотекой. За Foundation отвечали все и никто конкретно, и это не устраивало коллег.

UI Kit и новый подход к организации работы

Когда в 2017 году зашла речь о редизайне и новом UI Kit, мы начали разработку новых компонентов по-другому. Для начала у нас появилась выделенная команда.

Команда

Мы выбрали трех человек из продуктовых команд и сказали: «Теперь эти ребята делают UI-компоненты для других проектов».

Что дала выделенная команда?

- В первую очередь мы в сжатые сроки подготовили базовые компоненты для продуктовых команд. Уже через две недели после старта разработки коллеги получили самое необходимое. А дальше развивали библиотеку, ориентируясь на приоритеты заказчиков.

- У выделенной команды был фокус именно на компоненты и UX. Нашей задачей было делать компоненты, качественные как с точки зрения конечного пользователя интерфейсов (правильные отступы, контрасты, работа с клавиатуры — для команды кита это не было мелочью), так и с точки зрения разработчиков продуктовых команд (консистентное API, удобное подключение, расширяемость).

- Выделенная команда — это ответственность. Если в компоненте обнаружится баг, разработчик продукта не останется с ним один на один. Критичные баги правятся с высоким приоритетом и готовится хотфикс, а менее критичные исправляются в порядке очереди. Здесь стоит отметить, что до появления выделенной команды дефекты, не критичные для продуктовых команд (например, цвет плейсхолдера в инпуте и в селекте немного различаются), могли долго лежать в бэклоге, уступая место бизнес-фичам.

Но для команды кита внешний вид компонентов — первый приоритет.

Но для команды кита внешний вид компонентов — первый приоритет.

Если экспертиза по компонентам сосредоточена в одной команде, то как научить других пользоваться этими компонентами? Для этого мы сделали отличную документацию.

Документация

Идея переработать наш демостенд давно витала в воздухе, и разработка новой библиотеки позволила это сделать.

Тогда Storybook для Angular еще не вышел, поэтому мы пошли своим путем. Оно и к лучшему: собственная реализация не ограничивала нашу фантазию, мы могли делать абсолютно все, что хотели.

И вот что мы сделали:

- Добавили информацию о библиотеке в целом: пошаговое описание того, как она подключается, и список поддерживаемых браузеров.

- Подготовили детальное описание каждого компонента: для чего он нужен, как подключается, какие входные-выходные параметры поддерживает (с возможностью их потыкать, а-ля Storybook), примеры типового использования, список похожих компонентов.

- Добавили список проектов, в которых этот компонент используется.

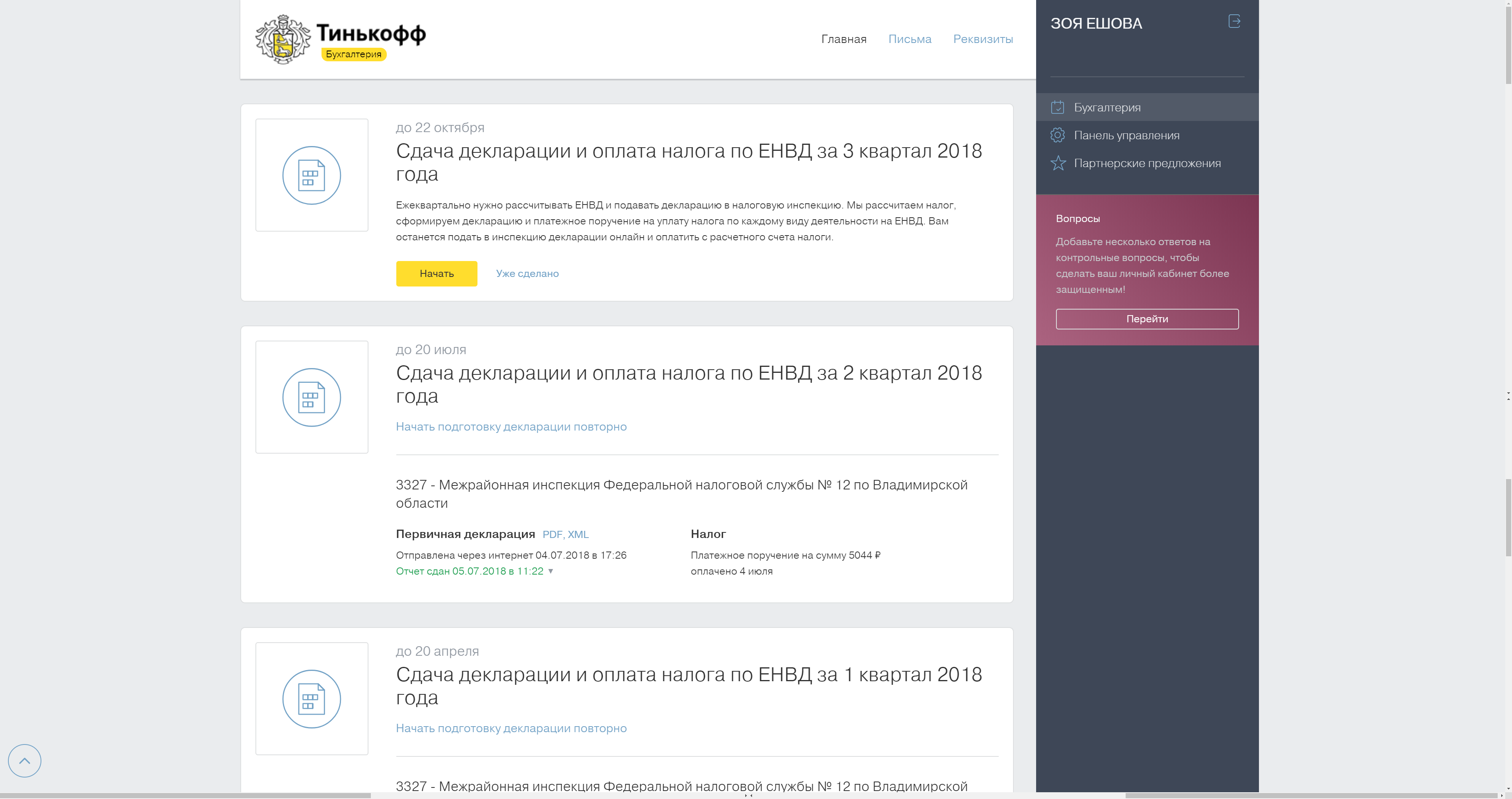

- Стали собирать статистику по использованию кита в разных проектах: в какие проекты подключен, какая версия, сколько компонентов использовано, какая версия ангуляра и кита в каждом проекте — эта информация используется для планирования несовместимых изменений и отказа от поддержки старых версий фреймворка. Описание инструмента, который собирает эту статистику, заслуживает отдельной статьи.

- Добавили версионирование: просмотр документации для каждой ранее выпущенной версии UI Kit.

Конечно, все это появилось не сразу, а развивалось эволюционно.

В рамках нашего отдела вполне хватило бы выделенной команды и документации. Коллеги приучены использовать общий код, знают разработчиков UI Kit и в целом очень лояльны.

Но сам по себе дизайн UI Kit позиционировался как общий для всех продуктов компании, а значит, те же компоненты нужны были еще десяткам команд — от внутренних HR-проектов до WebOffice, рабочей системы для десятков тысяч удаленных сотрудников.

В целом коллеги из других отделов были настроены позитивно, но все же у них были некоторые сомнения: будут ли нужные им фичи разрабатываться достаточно быстро, будет ли качественно… Кто-то уже начал делать компоненты сам.

Чтобы разрешить эти сомнения, мы организовали работу максимально прозрачно.

Прозрачность

Если из этой статьи вы вынесете только одну мысль, то пусть это будет следующая идея: для успеха библиотеки недостаточно делать хорошие компоненты. Вы должны быть максимально прозрачны и клиентоориентированы. В данном случае клиенты — это разработчики конечных продуктов.

Вы должны всеми возможными средствами доносить до коллег, что делаете, почему и как этим пользоваться.

Какие средства использовали мы?

Регулярные релизы и демо. Первое демо прошло через две недели после старта разработки и далее проводилось еженедельно — в день очередного релиза. Иногда было много новых фич, а иногда только правки багов. Мы проводили демо независимо ни от чего.

Иногда было много новых фич, а иногда только правки багов. Мы проводили демо независимо ни от чего.

Забегая вперед, скажу, что сейчас основные работы завершены, API стабилизировалось и команда перешла к чередованию релизов — один релиз с фичами, один с правками и доработками — и демо проводится только на релизах с новыми фичами.

Changelog. Мы внедрили conventional commits и генерацию из них чейнджлога, что значительно упростило командам переход на новые версии.

«Отзывчивая» команда. Как и у всех команд, у нас есть свой канал в Slack, в этом нет ничего нового. На самом деле у нас даже два канала: один для общения внутри команды и один для пользователей — ответов на вопросы, объявлений, опросов, проведения демо и прочих активностей.

Важно, что поступающие вопросы действительно решаются. Некоторые вопросы — сложные и по делу, некоторые указывали нам на пробелы в документации (или давали знать, что не все ее читают). А иногда о своих трудностях писали новички в Angular. Команда кита с одинаковой готовностью помогала всем, не ленясь созвониться, если вопрос не решается в чате, или даже скачать чужой код себе. Естественно, такие коммуникации тратят время разработчиков, но это часть работы над библиотекой.

Команда кита с одинаковой готовностью помогала всем, не ленясь созвониться, если вопрос не решается в чате, или даже скачать чужой код себе. Естественно, такие коммуникации тратят время разработчиков, но это часть работы над библиотекой.

Сейчас в канале кита уже более 200 пользователей, и многие вопросы решаются без участия разработчиков кита: коллеги делятся опытом и отвечают на вопросы друг друга.

Новостные рассылки со списком изменений после релиза. Их целевая аудитория — разработчики, менеджеры и дизайнеры продуктов. В рассылках изменения описывались просто и доступно — что не всегда возможно в Changelog — и содержали картинки «было/стало». Я до сих пор уверена, что это отличный инструмент, но готовить качественные и наглядные дайджесты каждую неделю было тяжеловато. Спустя некоторое время мы перестали их рассылать, но, возможно, еще вернемся к этой практике.

Опросы пользователей дают взгляд со стороны и позволяют выявить слабые стороны. Например, по результатам очередного опроса мы узнали, что большинство коллег полностью согласны, что разработчики UI Kit готовы помочь, — значит, в этом направлении мы все делаем правильно. А вот с утверждением «Новые компоненты разрабатываются быстро» согласилось меньшее число опрошенных. Что делать с такими результатами? С одной стороны, довести до сведения всех членов команды и поработать над слабыми моментами. С другой — работать с пользователями. Если дело в скорости — уделять больше внимания объяснению, откуда такие сроки.

А вот с утверждением «Новые компоненты разрабатываются быстро» согласилось меньшее число опрошенных. Что делать с такими результатами? С одной стороны, довести до сведения всех членов команды и поработать над слабыми моментами. С другой — работать с пользователями. Если дело в скорости — уделять больше внимания объяснению, откуда такие сроки.

Опросы включали и открытые вопросы вида «Что мы можем улучшить?». Надо сказать, коллеги дали нам несколько ценных советов: например, сделать кнопку Copy около примеров кода или научить наши классы для дат работать с unixtime.

Роль команды

Выше я уже писала об «отзывчивой команде», которая многое решает для успеха библиотеки в масштабах компании. Хочу еще раз подчеркнуть эту мысль и рассказать о двух связанных практиках.

Дежурства. В какой-то момент общения с коллегами стало так много, что казалось неизбежным введение дежурств. Так работают многие сервисные команды в Тинькофф. Раз в день, два дня, неделю один из членов команды дежурит. Он мониторит канал, отвечает на вопросы и берет на себя большую часть коммуникаций, в то время как его сокомандники не отвлекаются на поддержку.

Он мониторит канал, отвечает на вопросы и берет на себя большую часть коммуникаций, в то время как его сокомандники не отвлекаются на поддержку.

Мы до этого так и не дошли, а со временем необходимость отпала. Однако другим командам дежурства помогают.

Аудит. Никто не знает компоненты кита лучше, чем команда, их разрабатывающая. А за два года разработки у ребят накопилась еще и прекрасная экспертиза в Angular. Сейчас мы вводим практику «аудитов от команды кита». Ребята подключаются к ревью продуктовых проектов, а также просматривают конечные продукты и их код. Их цель — выявить неправильные использования, доработать документацию и составить список хороших и плохих практик. О том, что из этого получится, мы расскажем в другой раз.

Сложности и компромиссы

Как и любой процесс с большим числом заинтересованных сторон, разработка общей библиотеки вынуждает искать компромиссы.

Для нас оказалось непросто найти баланс между качеством кода и стабильностью API. С одной стороны, в начале работы менялся дизайн: появлялись новые компоненты или новые состояния старых компонентов; что-то, наоборот, устаревало и выпиливалось. С другой стороны — менялось видение разработчиков о правильном API компонентов. Все это неминуемо приводило к breaking changes. Но число пользователей библиотеки росло, и наши breaking changes доставляли им большие неудобства.

С одной стороны, в начале работы менялся дизайн: появлялись новые компоненты или новые состояния старых компонентов; что-то, наоборот, устаревало и выпиливалось. С другой стороны — менялось видение разработчиков о правильном API компонентов. Все это неминуемо приводило к breaking changes. Но число пользователей библиотеки росло, и наши breaking changes доставляли им большие неудобства.

Мы нашли компромисс: внесение breaking changes не чаще, чем в каждый пятый релиз, то есть раз в пять недель. Например, такие изменения могли заехать в релизы 0.50, 0.55, 0.60. Но переход с 0.50 на 0.51 не требовал никаких усилий. Это продолжалось до выхода стабильной версии 1.0.0. Сейчас API стабильно, а все масштабные изменения откладываются до 2.0.0 в неопределенном будущем.

Несколько раз переход на новую версию требовал много рутинной работы: переименование префиксов, изменение импортов иконок и тому подобное. Для таких случаев мы реализовали скрипты миграции.

Выводы

В этой статье описан наш четырехлетний опыт работы над библиотеками общего кода. Какие выводы мы сделали?

Какие выводы мы сделали?

- Даже маленькая команда не должна мириться с дублированием кода. Вынос кода в библиотеку — решение, доступное всем.

- Совместное владение общим кодом хорошо работает для небольших команд, до 10 проектов — пользователей библиотеки.

- С ростом числа проектов или вовлеченных разработчиков удобнее выделить команду с фокусом на общий код.

- Важная часть работы выделенной команды — общение с пользователями: демо, обучение, помощь, ведение документации.

- Не надо бояться мыслить шире и инвестировать время в инструменты. В нашем случае это удобная витрина с документацией и анализатор использования компонентов.

Тинькофф Бизнес для ИП и ООО 2.52.0 APKs

We provide Тинькофф Бизнес для ИП и ООО 2.52.0 APKs file for Android 6.0+ and up.

Тинькофф Бизнес для ИП и ООО is a free Business app.

It’s easy to download and install to your mobile phone.

Please be aware that ApkPlz only share the original and free pure apk installer for Тинькофф Бизнес для ИП и ООО 2. 52.0 APKs without any modifications.

52.0 APKs without any modifications.

The average rating is 4.80 out of 5 stars on playstore. If you want to know more about Тинькофф Бизнес для ИП и ООО then you may visit Tinkoff Bank support center for more information

All the apps & games here are for home or personal use only. If any apk download infringes your copyright, please contact us. Тинькофф Бизнес для ИП и ООО is the property and trademark from the developer Tinkoff Bank.

Ваш бизнес и мы всегда под рукой благодаря бесплатному мобильному приложению.Удобно оплачивать:

∙ переводы внутри банка зачисляем круглосуточно, остальные – с 7 до 21ч

∙ создавайте платежи моментально из скана/фото документа

∙ подписывайте сразу нескольких платежей одной SMS-подписью

Легко быть в курсе:

∙ получайте SMS о всех операциях

∙ сообщайте контрагенту об исполнении платежа

∙ общайтесь с персональным менеджером в чате

Просто пользоваться:

∙ совершайте повторные платежи из ленты операций

∙ ищите платежи по контрагенту или ИНН

∙ ваш бухгалтер может пользоваться приложением – настройте для него доступ в интернет-банк

Это только часть возможностей приложения. Мы регулярно обновляем его и добавляем что-то новое.

Мы регулярно обновляем его и добавляем что-то новое.

Вы ничего не потеряете, решив попробовать:

— первые 2 месяца бесплатно

— платим до 8% на остаток на счете

— у вас будет свой человек в банке –персональный менеджер

Стать клиентом банка просто — отправьте заявку прямо из приложения, а мы сами привезем вам договор.

Your business and we are always at your fingertips thanks to the free mobile app.Conveniently pay:

∙ transfers within the bank credited the clock, and the rest — from 7 to 21h

∙ create payments instantly from scan / photo paper

∙ sign several payments a SMS-signature

It is easy to be aware of:

∙ Receive SMS for all operations

∙ inform the counterparty on the execution of payment

∙ communicate with a personal manager chatting

Simple to use:

∙ make repeated payments from the tape operations

∙ search for payments to the counterparty or INN

∙ your accountant can use the app — customize to get access to Internet bank

This is only part of the application.

We regularly update it and add something new.

We regularly update it and add something new.You have nothing to lose and decided to try:

— The first 2 months free

— Pay up to 8% on the account balance

— You will have your man at the bank manager -Personal

Become a customer of the bank is simple — send the application directly from the application, and we ourselves will bring you to a contract.

Тинькофф Бизнес отзывы — Сервис «Счета и платежи» от Тинькофф Банка — sme.tinkoff.ru

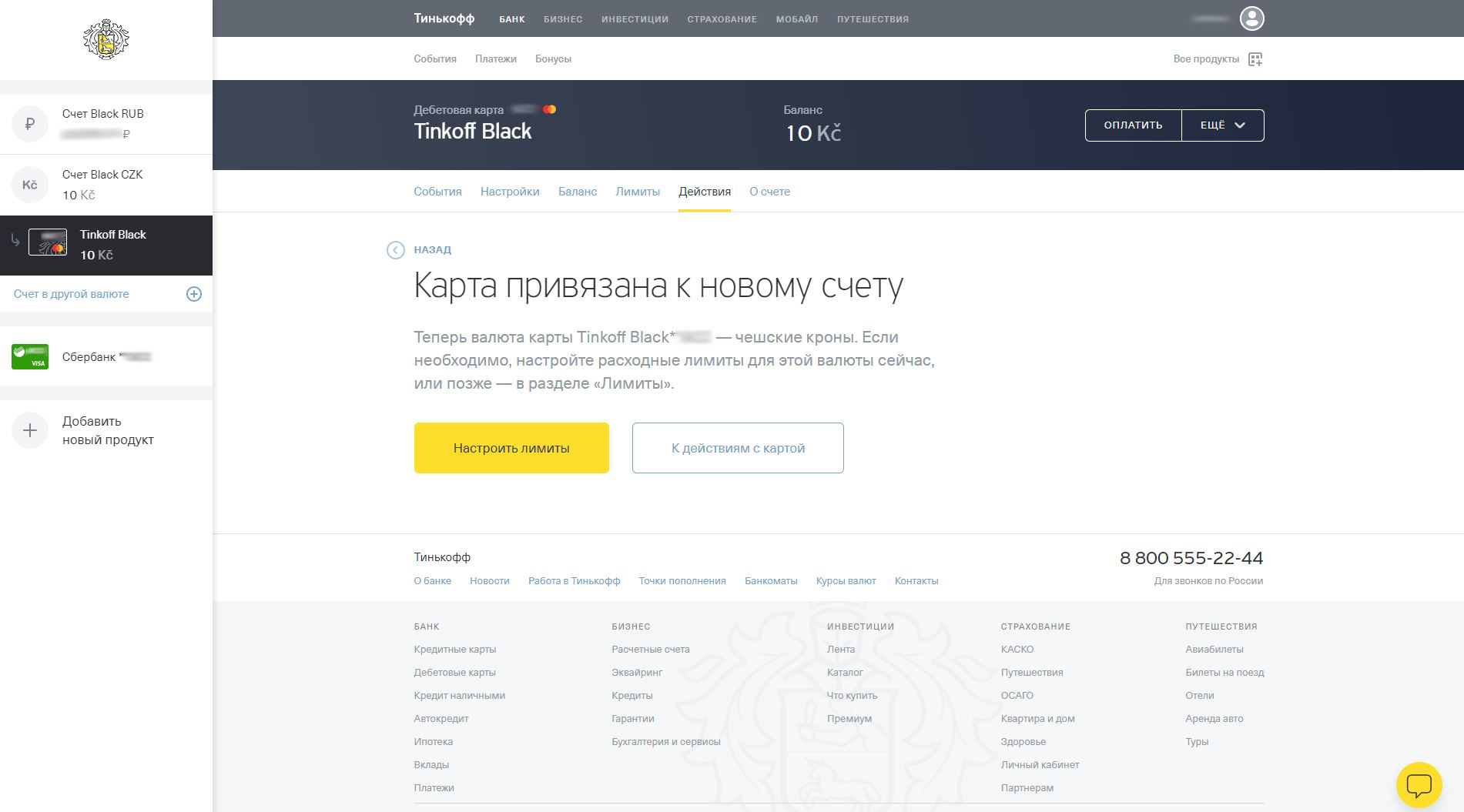

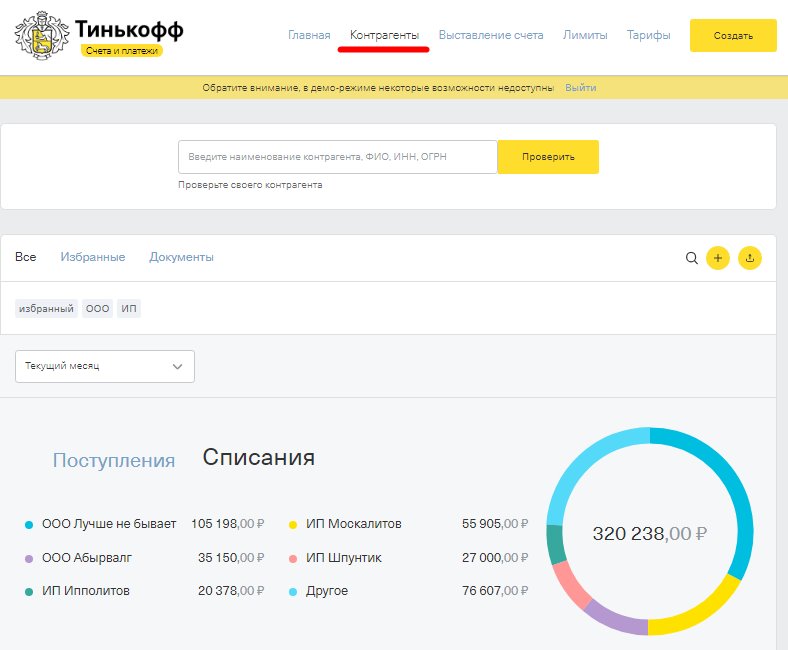

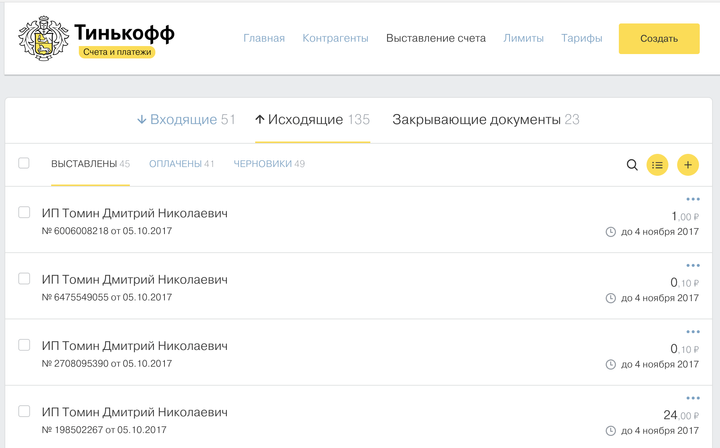

Тинькофф бизнес — онлайн-сервис, через который можно переводить деньги организациям и сотрудникам. С его помощью легко отследить как запланированные, так и уже совершенные операции. В онлайн-кабинете закрепляют разные типы карт и счета любых банков. Курсы валют выводятся на видное место в окне управления сервисом. Работать с данной системой могут лишь те пользователи, которые имеют расчетный счет в Тинькофф.

| Компания | Тинькофф Бизнес |

| Вид услуги | Для бизнеса |

| Сайт | sme. tinkoff.ru tinkoff.ru |

| Добавлена | 01.06.2018 |

| Акций | 0 |

| Отзывов | 1 |

Спецпредложения от «Тинькофф Бизнес»

К сожалению, акций пока нет

Отзывы о компании «Тинькофф Бизнес»

Оставить отзывПохожие компании

Эльба Контур

Электронный бухгалтер

Lemon

Сервис онлайн кредитования малого бизнеса

Главбух Ассистент

Бухгалтерское обслуживание на аутсорсинге

На полке

Сервис оптовых закупок для юридических лиц

ФМС Контур

Сервис для гостиниц по передаче данных в МВД

Диадок Контур

Система электронного документаоборота

Экстерн Контур

Отправка отчетности через интернет

Алкодекларация Контур

Подготовка декларации на алкоголь

Тинькофф Бизнес — экосистема Тинькофф для предпринимателей

Банк Тинькофф разработал целую экосистему для бизнеса. Это специально разработанные планы для малого и среднего бизнеса. Например, с их помощью легко можно открыть салон красоты с нуля.

Это специально разработанные планы для малого и среднего бизнеса. Например, с их помощью легко можно открыть салон красоты с нуля.

Или наладить производство хлебобулочных изделий, получив все необходимые рекомендации и расчетом бюджета. Зарегистрируйтесь в личном кабинете на официальном сайте. Его не нужно долго искать: Тинькофф Бизнес личный кабинет тут https://tinbankinfo.com/sme-tinkoff-biznes-lichnyy-kabinet там вы и найдете всю необходимую информацию.

Проект разработан для того, чтобы сориентировать начинающих предпринимателей и помочь запустить свое дело. Вы получите помощь со сбором необходимой документации, получите расчеты бюджета и возможных рисков. Так же можно получить уже готовую идею и просто следовать разработанному плану.

Так же вы получите советы по выбору подходящей коммерческой недвижимости, рекомендации по аренде, подборе персонала, оформлении сотрудников, налоговых сборах и работе со всеми инстанциями. Любое направление и идея будут подкреплены реальными живыми примерами уже открытого по такой схеме бизнеса.

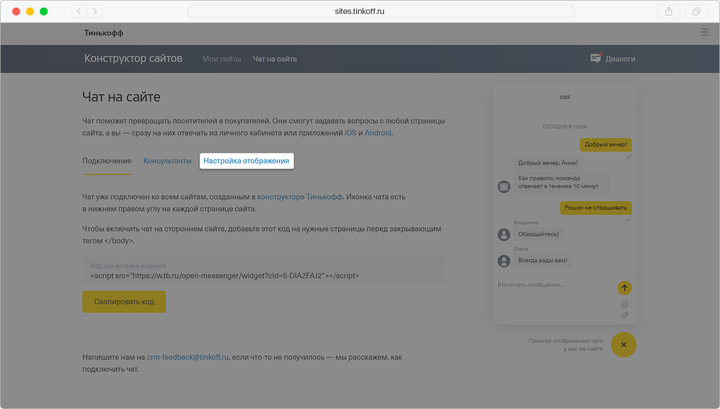

Такой подход к работе с клиентами стал трендом последних лет. В экосистему, разработанную банком Тинькофф входят не только привычные онлайн-сервисы, но и регистрация бизнеса, реклама, бухгалтерское обслуживание бизнеса и даже конструктор для составления документации. Так же предоставляются услуги колл-центра, есть возможность получить конструктор для разработки сайта и чат для него. О дополнительных услугах и возможностях можно ознакомиться на сайте Тинькофф.

Все эти опции, подключенные к вашему расчетному счету, обеспечат удобство и безопасность в ведении вашего бизнеса.Так же вы можете заказать для ваших сотрудников зарплатные карты, которые вам вышлет банк в любой уголок страны в кротчайшие сроки. На такие карты средства будут начисляться моментально. Так же ваши клиенты смогут получить рассрочку и кредиты в банке Тинькофф прямо в вашей торговой точке. Заявки рассматривают очень быстро, и нужная сумма приходит на следующий день. Это очень удобно и привлечет новых клиентов, подарив им возможность купить в вашем магазине все, что им захочется.

TCS Group Holding PLC: — Bloomberg

TCS Group Holding PLC (TCS) TCS Group Holding PLC: 12 октября 2021 г. / 13:39 МСК Распространение нормативного объявления, переданного EQS Group. Эмитент несет полную ответственность за содержание этого объявления. -------------------------------------------------- ---------------------------- Тинькофф включен в список системно значимых банков ЦБ РФ Москва, Россия - 12 октября 2021 года. Тинькофф Банк включен в состав Список ЦБ России из 13 системно значимых банков. Решение было принято с учетом ряда факторов, в том числе сильных рост бизнеса и клиентской базы Тинькофф, говорится в сообщении Банка России. утверждение. На сегодняшний день ЦБ РФ считает 13 банковских учреждений действующими. системно значимый; вместе они составляют около 77% российских совокупные активы банковского сектора.Оливер Хьюз, генеральный директор Тинькофф Групп, сказал: «Включение Тинькофф Банка в список Центробанка России. системно значимых банков - это признание роли Тинькофф в финансовая система страны и совершеннолетие.Это произошло как результат сильного развития нашего бизнеса и быстро растущего числа клиенты в нашей экосистеме. Тинькофф уже соответствует нормативным требованиям ЦБ РФ для системно значимых банков и это не будет означать смены стратегии или в наших планах по расширению клиентской базы. «Всегда оставаясь первопроходцами в сфере финансовых технологий, в последние годы мы стали заметным и крупным игроком на рынке. Мы уже имеем в нашей экосистеме более 17 миллионов граждан России, и это число растет в день.Тинькофф - третий по величине банк страны по количеству активные розничные покупатели. Важно отметить, что большая часть этого роста исходит из рекомендаций наших клиентов друзьям и родственникам, что свидетельство качества нашей продукции и высокого уровня обслуживания.

«Тинькофф - первый в мире необанк, получивший звание системно значимого финансовое учреждение. Это фантастическая история успеха, ставшая результатом инновации и неустанные усилия команды на протяжении последних 15 лет.Это трудно представить себе, что когда мы запускали Тинькофф в далеком 2006 году, нас причисляли к банку номер 822-й в России. Сейчас мы одни из крупнейших, самых системно значимые и надежные банки в стране. «Хочу поблагодарить всех наших клиентов за то, что они рекомендуют Тинькофф своим друзья. И, конечно, большое спасибо всей команде Тинькофф ». Для справок: Тинькофф Тинькофф Артем Лебедев Лариса Чернышева Департамент по связям с общественностью IR департамент + 7 495 648-10-00 (доб.2202) + 7 495 648-10-00 (доб. 2312) Александр Леонов Андрей Павлов-Русинов + 7 495 648-10-00 (доб. 31010) + 7 495 648-10-00 (доб. 35738) [email protected] pr@tinkoff.

ru О Тинькофф Групп TCS Group Holding PLC - инновационный провайдер интернет-торговли и малого и среднего бизнеса. финансовые услуги. В его состав входит Тинькофф Банк, его мобильная виртуальная сеть. оператор Тинькофф Мобайл, Тинькофф Страхование, его управляющая компания Тинькофф Капитал, Тинькофф Софтвер, DC, сеть центров разработки в крупных Города России, и Тинькофф Образование.Группа в настоящее время развивается Экосистема Тинькофф, предлагающая финансовые и лайфстайл-сервисы. Группа была основана в 2006 году российским предпринимателем Олегом Тиньковым. котируется на Лондонской фондовой бирже с октября 2013 года. Ключевым бизнесом Группы является Тинькофф Банк, полностью онлайн-банк, обслуживающий более 16 млн клиентов и составляет ядро экосистемы Тинькофф. Тинькофф - это 3-й по величине розничный банк в России по размеру активной клиентской базы. Тинькофф Банк - второй по величине игрок на рынке кредитных карт России, с долей 14.

3%. Чистая прибыль TCS Group Holding PLC за 2 квартал по МСФО составила 16,1 млрд руб. Рентабельность собственного капитала составила 46,1%. Не имея филиалов, Группа обслуживает всех своих клиентов удаленно через Интернет. каналы и облачный колл-центр. В центре работает более 10 000 человек. сотрудников, что делает его одним из крупнейших в Европе. Для обеспечения бесперебойной доставки продуктов Группы, Группа имеет национальную сеть, насчитывающую более 10 000 представители. Global Finance назвал Тинькофф Банк лучшим цифровым банком для потребителей в мире 2020 и 2018, а также Лучший потребительский цифровой банк в России в 2020, 2019, 2018, 2016 и 2015 гг.Тинькофф также был признан лучшим европейским розничным банком Годом Retail Banker International в 2020 году. В 2021 году The Banker признал Тинькофф Банк лучшим банком России. Мобильный банк приложение неоднократно получало высокую оценку местных и мировых независимых экспертов как лучший в своем роде (в 2013, 2014, 2015, 2016 годах по Deloitte и в 2018 году по Глобальные финансы). -------------------------------------------------- ---------------------------- ISIN: US87238U2033 Код категории: MSCM TIDM: TCS LEI-код: 549300XQRN9MR54V1W18 Последовательность No.: 124084 Код новости EQS: 1240072 Конец объявления Служба новостей EQS -------------------------------------------------- ---------------------------- fncls.ssp? fn = show_t_gif & application_id = 1240072 & application_name = news & site_id = bloomberg8

Прежде чем оказаться здесь, он находится на терминале Bloomberg.

УЧИТЬ БОЛЬШЕТинькофф Бизнес удостоен награды Global SME Finance Award 2020

Тинькофф Бизнес занял серебро в категории «Банк года для МСП Европы» Global SME Finance Awards 2020.Эта награда была учреждена в знак признания приверженности и выдающихся достижений финансовых институтов и финтех-компаний в предоставлении выдающихся продуктов и услуг своим клиентам из числа малых и средних предприятий (МСП).

Федор Бухаров, Вице-президент Тинькофф и глава Тинькофф Бизнеса, прокомментировал: «Для нас большая честь выиграть эту номинацию, признавая нашу приверженность обслуживанию клиентов малого и среднего бизнеса. Это был непростой год для малого бизнеса. .В Тинькофф мы очень много работали, чтобы предоставить финансовые и цифровые инструменты, чтобы помочь нашим клиентам добиться успеха, несмотря на турбулентность. Мы оперативно внедрили новые меры и функции, чтобы наши клиенты могли легко найти необходимую им помощь. Поскольку мы сами полностью цифровые, мы старались помочь нашим клиентам лучше понять это пространство, поскольку им это стало необходимо в текущих условиях. Мы с нетерпением ждем продолжения внедрения инноваций и дальнейшего улучшения нашего предложения продуктов для обслуживания клиентов из малого и среднего бизнеса.’’

Мэтью Гамсер, генеральный директор Форума по финансам малого и среднего бизнеса, прокомментировал: «Мы надеемся, что победители Global SME Finance Awards вдохновят финансистов малого и среднего бизнеса во всем мире на изучение их передового опыта. Награды предоставляют победителям возможность продемонстрировать передовой опыт на мировой арене и способствовать обучению среди своих коллег ».

Тинькофф запустил корпоративное банковское подразделение Тинькофф Бизнес в 2015 году. Сегодня Тинькофф Бизнес предлагает полный спектр финансовых услуг для малого и среднего бизнеса.Это включает в себя расчетно-кассовое обслуживание и платежные услуги для счетов в различных валютах, ссуды, бухгалтерские услуги, создание веб-сайтов и документов, программу расчетных карт, торговый эквайринг, интернет-эквайринг, ссуды для точек продаж, банковские гарантии для субъектов государственных закупок, а также CRM-система для управления продажами. Клиентам Тинькофф Бизнес также доступны персональный менеджер, круглосуточная служба поддержки и бесплатные зарплатные карты для сотрудников.

На начало года у Тинькофф Бизнеса было 534 000 клиентов МСБ с общим остатком на текущих счетах 56 руб.5 миллиардов. Эта цифра выросла до 606 000 клиентов малого и среднего бизнеса с общим остатком на текущих счетах 70,5 рубля по состоянию на октябрь 2020 года.

Премия Global SME Awards, запущенная в 2018 году, проводится уже третий год. Они связаны с Глобальным партнерством за доступ к финансовым услугам.

SWIFT Go набирает обороты, так как более 100 банков подписываются на сервис, обслуживающий МСБ и потребительские платежи | SWIFT

Брюссель, 14 октября 2021 г. — Сегодня SWIFT объявляет, что 100 банков по всему миру подписались на SWIFT Go с момента его запуска в июле, что подчеркивает высокий спрос на услугу, которая позволяет малым предприятиям и потребителям отправлять быстрые и предсказуемые сообщения. , высоконадежные и недорогие трансграничные платежи с низкими суммами со своих банковских счетов по конкурентоспособным ценам.Десять банков уже используют SWIFT Go, совсем недавно — Deutsche Bank, JPMorgan Chase и China Minsheng Bank, совершая 41 миллион мелких международных платежей в год.

SWIFT Go является ключевым элементом стратегии кооператива по обеспечению мгновенных и бесперебойных транзакций в его сети, состоящей из более чем 11 000 учреждений и 4 миллиардов счетов в 200 странах. И у него есть потенциал для преобразования, обеспечивая большую финансовую инклюзивность, поддерживая МСП в странах с развивающейся экономикой и физических лиц, отправляющих денежные переводы за границу.

Сервис использует высокоскоростные рельсы SWIFT gpi, которые изменили скорость и предсказуемость крупных трансграничных платежей, чтобы расширить возможности банков по обслуживанию своих клиентов в быстрорастущем сегменте малого бизнеса и потребительском сегменте. Платежи, отправляемые через SWIFT Go, бывают быстрыми — с самым быстрым завершением за секунды — безопасными и предсказуемыми, с предварительной прозрачностью комиссий.

Стивен Гилдердейл (Stephen Gilderdale), директор по продуктам SWIFT , сказал: «SWIFT Go был с энтузиазмом встречен учреждениями и их клиентами с момента запуска, поскольку он меняет способ, которым МСП и потребители осуществляют платежи через границу через банковскую систему.При интеграции в клиентские каналы банков SWIFT Go обеспечивает лучший в своем классе пользовательский интерфейс, быстрый, предсказуемый и конкурентоспособный по цене. Существует явный спрос на преимущества, которые он дает, и мы с нетерпением ждем возможности работать с нашим сообществом, чтобы расширить SWIFT Go еще дальше по мере того, как мы продолжаем развивать нашу стратегию ».

Доктор Сюй Цзе, заместитель генерального директора департамента транзакционных банковских операций, China Minsheng Bank и заместитель председателя банковского комитета Международной торговой палаты Китая , сказал: «Согласно нашему анализу, расходы на денежные переводы для США.S. использование канала SWIFT Go более чем на 30% ниже, чем у традиционных каналов. Minsheng Bank готов запустить SWIFT Go по всем каналам, что окажет отличную банковскую поддержку нашим клиентам из малого и среднего бизнеса и розничным клиентам. Мы призываем больше банков-партнеров присоединиться к SWIFT Go, чтобы расширить и продолжить построение этой сети для будущих трансграничных платежей ».

Марк Рекер, глобальный руководитель отдела продуктов, институционального управления денежными средствами, Deutsche Bank сказал: «В Deutsche Bank мы хорошо понимаем, что малые и средние предприятия и потребители ценят прозрачность и безопасность при совершении международных платежей.Помня об этом, мы рады запустить SWIFT Go и предложить нашим клиентам индивидуальные услуги, которые радикально улучшат способы их совершения трансграничных транзакций с низкой стоимостью.

Шириш Вадивкар, глава отдела платежей Standard Chartered , сказал: «Мы очень рады быть частью SWIFT Go, который поддерживает нашу стратегию по предоставлению более качественных и дифференцированных способов оплаты. Наши клиенты из малого и среднего бизнеса и розничные клиенты оценят услугу, направленную на обеспечение беспрепятственных, быстрых и предсказуемых недорогих международных платежей.

Джордж Дулиттл, управляющий директор и руководитель отдела глобальных платежных услуг Wells Fargo сказал : «SWIFT Go использует силу SWIFT gpi с более строгим многосторонним уровнем обслуживания и механизмом централизованной отчетности, значительно улучшая сквозное обслуживание клиентов, сокращение трений и предоставление банкам возможности более эффективно обслуживать более низкие потребности в международных платежах своих розничных клиентов и клиентов малого бизнеса. Как ведущая компания в сфере финансовых услуг и крупнейший оригинатор в США.Система S. ACH, Wells Fargo поддерживает эту инициативу с момента ее создания ».

####

Примечания для редакторов : Последний список всех участвующих организаций приведен ниже, а также доступен на сайте www.swift.com/go.

Банки-участники (* означает «живые») | ||

Коммерческий банк Абу-Даби | Исламский банк Абу-Даби | Акбанк |

Альфа Банк | ЗАО Америабанк | Asia Commercial Bank |

BAC Banco San Jose | Banco Atlantida | Banco de Chile |

Banco de Credito del Peru | Banco de la Provincia de Buenos Aires | Banco del Estado de Chile |

Banco Monex | Bancolombia | Banesco |

Банк Китая | Банк Дунгуань | Банк Грузии |

Банк Цзянсу | Бэнк оф Нью-Йорк Меллон * | Банк Шанхая |

Банк Негара Индонезия | Banque Internatioanle a Luxembourg | Барклайс |

BBVA * | BIDV | BNP Paribas |

Бубян Банк | China Citic Bank | China Construction Bank |

China Minsheng Bank * | Chong Hing Bank Limited | Cimb Bank Berhad |

Ситибанк | Коммерческий банк | Московский кредитный банк |

Кредит Immobilier et Hotelier | Тэгу Банк | Данске Банк |

DBS | Deutsche Bank * | Diamond Trust Bank Kenya Limited |

DNB * | Эмирейтс НБД Банк | Первый банк Абу-Даби |

FirstRand | Garanti Bankasi | HDFC |

HSBC | Акционерный коммерческий банк развития Хошимина | ICICI Bank LTD |

Индустриальный банк Кореи | Интеза Санпаоло | I&M Bank LTD |

JP Morgan Chase & Co.* | АО Банк Альянс | АО «Базисбанк» |

АО «Кредобанк» | ОАО «Ощадбанк» | АО «ТБС Банк» |

Kasikornbank | КБ Kookmin Bank | Кеб Хана Банк |

Кувейтский финансовый дом | Ллойдс | МБ Банк |

Машрек Банк | Мой банк * | Национальный банк Австралии |

Национальный банк Кувейта | Группа Натвест | Nordea |

ОП Корпоративный банк | PagoFX (Группа Сантандер) | PT Банк Cimb Niaga TBK |

PT Bank Mandiri (Persero) Tbk | ПТ Банк OCBC НИСП ТБК | PT Bank Rakyat Indonesia |

Национальный банк Катара Египет | Саудовский Британский банк | Сбербанк * |

Шанхайский банк развития Пудун | Шинхан Банк | SMBC |

Société Générale * | Жилет Sparebanken | Стандарт Банк |

Стандартный зафрахтованный | StoneX | Svenska Handelsbanken |

Маврикий Коммершл Бэнк Лимитед | Шанхайский коммерческий и сберегательный банк | Тинькофф Банк |

Unicredit * | U.С. Банк | Вьеткомбанк |

Vietinbank | Уэллс Фарго | Woori Bank |

Япи Креди | Zhejiang Chouzhou Commercial Bank | Сельский кредитный кооперативный союз провинции Чжэцзян |

Zhejiang Tailong Commercial Bank |

Контакты для прессы:

Финсбери Гловер Геринг

+32 (0) 2655 3377

SWIFT @ Финсбери.com

О SWIFT

SWIFT — это глобальный кооператив, принадлежащий членам, и ведущий мировой поставщик услуг безопасного обмена финансовыми сообщениями. Мы предоставляем нашему сообществу платформу для обмена сообщениями и стандарты для общения, а также предлагаем продукты и услуги для облегчения доступа и интеграции, идентификации, анализа и соблюдения нормативных требований.

Наша платформа обмена сообщениями, продукты и услуги объединяют более 11 000 банковских организаций и организаций по ценным бумагам, рыночную инфраструктуру и корпоративных клиентов в более чем 200 странах и территориях.Хотя SWIFT не хранит средства и не управляет счетами от имени клиентов, мы даем возможность нашему глобальному сообществу пользователей безопасно общаться, надежно обмениваясь стандартизированными финансовыми сообщениями, тем самым поддерживая глобальные и местные финансовые потоки, а также торговлю и коммерцию. мир.

Как их провайдер, которому доверяют, мы неустанно стремимся к совершенству; мы поддерживаем наше сообщество в борьбе с киберугрозами; и мы постоянно ищем способы снизить затраты, снизить риски и устранить операционную неэффективность.Наши продукты и услуги поддерживают потребности нашего сообщества в доступе и интеграции, бизнес-аналитике, справочных данных и соблюдении требований законодательства о финансовых преступлениях. SWIFT также объединяет финансовое сообщество — на глобальном, региональном и местном уровнях — для формирования рыночной практики, определения стандартов и обсуждения вопросов, представляющих взаимный интерес или озабоченность.

Штаб-квартира SWIFT находится в Бельгии. Международное управление и надзор SWIFT усиливают нейтральный, глобальный характер ее совместной структуры. Глобальная офисная сеть SWIFT обеспечивает активное присутствие во всех крупных финансовых центрах.

Тинькофф Банк кредитует МСБ | 06.08.18

Тинькофф Банк предоставляет кредиты малому и среднему бизнесу

Москва, Россия — 6 августа 2018 года. TCS Group Holding PLC (TCS LI) (далее «Группа»), ведущий российский поставщик цифровых финансовых услуг и продуктов и услуг для жизни, объявляет о том, что его бизнес-подразделение «Тинькофф» расширяет спектр услуг. предлагает малому и среднему бизнесу и открывает кредиты для компаний и предпринимателей.

С момента запуска в 2016 году Тинькофф Бизнес построил очень успешную экосистему малого и среднего бизнеса с привлекательными тарифными планами, полным спектром услуг по расчетно-кассовому менеджменту, бухгалтерскому учету, зарплатным проектам, торговому эквайрингу, интернет-эквайрингу, POS-кредитованию и банковским гарантиям для участники государственных закупок.Теперь «Тинькофф Бизнес» будет предлагать клиентам МСБ три вида кредитов: универсальные, овердрафт и возобновляемый кредит.

В рамках этих услуг по кредитованию малого и среднего бизнеса будет использоваться отмеченное наградами мобильное приложение и веб-сайт Тинькофф Банка, которые предоставят российским предпринимателям доступ к быстрым кредитам всего за пару кликов в их личном кабинете и без дополнительных условий.

Федор Бухаров, глава Тинькофф Бизнеса, прокомментировал:

«Тинькофф Бизнес является одним из крупнейших драйверов комиссионных доходов Группы, и его количество увеличивается более чем на 90 тысяч новых клиентов в квартал.Начало кредитования малого и среднего бизнеса — это следующий большой шаг в расширении нашего направления бизнеса в сфере малого и среднего бизнеса. Мы понимаем потребности наших клиентов и стремимся предоставить им полный спектр услуг, чтобы помочь им быстро решить ключевые бизнес-проблемы ».

Контакты:

Тинькофф Банк

Дарья Ермолина

Руководитель отдела по связям с общественностью

+ 7 495 648-10-00 (доб. 2009 г.)

О Группе

TCS Group Holding PLC — инновационный поставщик розничных финансовых услуг через Интернет, работающий в России через высокотехнологичную внеофисную платформу.TCS Group включает в себя Тинькофф Банк, сеть виртуальных мобильных операторов Тинькофф Мобайл, Тинькофф Страхование и Тинькофф Софтверный Центр, сеть центров разработки по всей России.

Группа была основана в 2006 году российским предпринимателем Олегом Тиньковым и с октября 2013 года котируется на Лондонской фондовой бирже.

Не имея розничных отделений, Группа обслуживает своих клиентов удаленно через онлайн-каналы и колл-центр, а также имеет сеть из более чем 2500 представителей для обеспечения бесперебойной доставки своей продукции.Сеть покрывает всю Россию и обеспечивает доставку на следующий день большинству клиентов.

Основным бизнесом Группы является Тинькофф Банк, первый и единственный в России прямой банк, предлагающий розничные финансовые услуги как под собственным брендом, так и партнерские розничные финансовые услуги через платформу Tinkoff.ru. Ассортимент продуктов включает ежедневные банковские операции (кредитные и дебетовые карты, платежи, денежные переводы), сбережения, инвестиции, программы лояльности, туристические услуги, услуги малого и среднего бизнеса, ипотечную платформу и страхование. Уделяя особое внимание мобильному бизнесу, банк предлагает мобильные приложения как для своей клиентской базы (мобильный банк), так и за ее пределами (штрафы за трафик, MoneyTalk, мгновенные денежные переводы с карты 2).

По состоянию на 1 мая 2018 года банк был вторым по величине игроком на рынке кредитных карт в России с долей рынка 11,7%. Чистая прибыль TCS Group Holding PLC за 1К18 по МСФО составила 5,7 млрд руб., Рентабельность собственного капитала выросла до 68,5%.

Banki.ru, крупнейший российский портал финансовых новостей, назвал Тинькофф Банк Банком года 2016. В октябре 2016 года Тинькофф Банк был назван крупнейшим независимым глобальным директ-банком по версии Frost & Sullivan. В 2015 и 2016 годах журнал Global Finance назвал Тинькофф Банк лучшим потребительским цифровым банком в России.В 2016 году банк также получил награду Global Finance за лучший интегрированный сайт для потребительских банков и был назван Euromoney лучшим цифровым банком в Центральной и Восточной Европе. Мобильное приложение банка было признано лучшим в России по версии Markswebb Rank & Report три года подряд в 2014, 2015 и 2016 годах и Deloitte четыре года подряд с 2013 по 2016 год.

МСБ | Совок Трейд

Объем кредитов, выданных малым и средним предприятиям (МСП) в июле 2021 года, составил 830.3 млрд руб. после рекордных 1,06 трлн руб. в июне сообщил Банк России. Однако по сравнению с июлем 2020 года показатель увеличился на 27,6%. За месяц было выдано чуть более 157 тыс. Кредитов, что немного меньше, чем в июне (около 158 тыс.), И на 36,3% меньше, чем в июле 2020 г., когда произошел масштабный рост количества новых кредиты и снижение их средней до минимум 2,6 млн руб. Средний размер кредита, предоставленного в июле 2021 года, снизился до 5 рублей.3 миллиона. от 6,7 млн руб. в июне — ранее Минэкономики сообщало, что добиваются более широкого охвата МСП кредитованием, что должно вызвать снижение средней суммы (см. «Коммерсантъ» от 30 августа). Доля заемщиков в июле в общем количестве МСБ увеличилась на 0,29 п.п. по сравнению с июнем и на 1 августа составила 6,46%.

Всего по состоянию на 1 августа кредиты имели 363,5 тыс. МСП. Совокупный портфель за месяц уменьшился на 10.3%, до 6,13 трлн руб., На фоне уменьшения количества юридических лиц и индивидуальных предпринимателей, отнесенных к МСП. При этом годовой темп роста портфеля остался положительным и составил 16%. Средневзвешенная ставка по рублевым кредитам сроком до года для нефинансового МСП в июле составила 8,86% годовых, что на 0,5 п.п. больше, чем в июне (на фоне повышения ключевой ставки ЦБ) . По долгосрочным кредитам практически не изменилось — 8.52%. Стоимость кредитов за год увеличилась на 1,43 п.п. и 0,51 п.п. соответственно.

Бизнес-ассоциации в последние месяцы настаивают на новых мерах поддержки МСП со стороны государства. По словам главы Опора России Александра Калинина, фактически, в сентябре крупные банки уже выбрали лимиты льготной кредитной программы Постановлением № 1764: 14-16% на фоне высокого спроса из-за роста цен на производимую продукцию. товары. Минфин это предложение не поддерживает — данные Росстата и Банка России не фиксируют ухудшения ситуации с МСП.В пятницу Министерство экономики объявило, что основное внимание уделяется равномерному распределению лимитов и увеличению числа заемщиков, подтвердив, что никакого дополнительного финансирования программы не планируется. В ведомстве отметили, что половина банков-участников продолжает выдавать кредиты.

Венера Петрова

Топ-20 нео-банков 2020 года

Исследование «Топ-20 нео-банков 2020» направлено на , чтобы подчеркнуть экспоненциальный рост нео-банковского пространства через наиболее многообещающие независимые нео-банки по всему миру.

Для целей данного исследования мы определили «Независимые нео-банки » как стартапы цифрового банкинга с независимым владением, т. Е. Они не являются дочерними предприятиями существующего предприятия, такого как действующие финансовые учреждения, фирмы электронной коммерции, телекоммуникационные компании. , компании социальных сетей и т. д.

Исследование ранжирует необанки на основе оценки и сравнивает их по различным параметрам, таким как база пользователей, финансирование, инвесторы и т. д.

Примечание: данные, относящиеся к этому исследованию, ограничены до декабря 2020 года и могут не отражать недавние изменения в точках данных, таких как оценка, финансирование, количество пользователей и т. Д.

20 самых ценных нео-банков

Данные оценки были взяты из общедоступных источников, таких как пресс-релизы и оценки из dealroom.co, FintechLabs и т. Д.

The neo Банковский феномен продолжает набирать силу на фоне ускорения развития цифровых технологий, вызванного коронавирусом в 2020 году.

Обычные ✅ Подозреваемые:

Два ведущих необанка в списке: Chime из США и NuBank из Бразилии.

США и ЕС (включая Великобританию) вносят в список максимальное количество нео-банков, по 7 каждый.

Необычные 😱 Подозреваемые:

Тинькофф , российский банк Challenger, занимает 3-е место в рейтинге. Тинькофф действительно уникален в списке, поскольку он не только имеет оценку в миллиард долларов, но также является прибыльным (с 2009 года) и публичным (IPO проведено в 2013 году).

Латинская Америка вносит в этот список 4 банка NuBank, C6Bank, Neon и Uala из Бразилии и Аргентины.

C6Bank быстрее всех попал в список: всего за 2 года он попал в список # top20.

Oaknorth и Judo Bank — единственные необанки в списке, ориентированные на малый и средний бизнес.

Ожидание большего 🚀 в сфере необанкинга в 2021 году.

Рейтинг по базе пользователей

Мега-Необанки 🐋

Нубанк выигрывает с 30 миллионами пользователей, которые выросла вдвое с 15 млн в 2019 году.

Revolut, который в настоящее время составляет 13 MM, за последний год добавил 5 MM пользователей, а Tinkoff (12 MM) и Chime (10 MM) добавили 2 MM и 3.5 MM пользователей соответственно, чтобы достичь своего текущего статуса.

The Next Growth Frontier 🚀

Новый сегмент: Nubank, Neon, Monzo, Revolut в последние годы представили банковские продукты для бизнеса, уделяя особое внимание микропредпринимателям и фрилансерам.

Новые продукты: Nubank и Starling Bank приносят инвестиции с приобретением Easynvest и партнерством с Nutmeg соответственно.

Новые регионы: Nubank расширяется до Мексики и Колумбии, Revolut активно расширяется, а Starling планирует в 2021 году выйти на Ирландию и ЕС.

Новые ниши: AspirationBank стремится к экологически чистым финансовым услугам 🌱, а @ Уала стремится к # финансовому доступу 🌐. @Varo и @current имеют фокус GenZ🤳🏼, а @dave представляет собой целостный подход к личным финансам для широких масс. 👩🏼🤝👨🏽

Рейтинг по финансированию

Суммы финансирования Judo Bank были конвертированы в доллары США из австралийских долларов.

Победа по сбору средств Neobank 💵

Топ-3 нео-банка по объему финансирования 📊

Софи, Judo Bank и Ttinkoff собрали в общей сложности 5,8 млрд долларов США с момента его запуска.

Софи возглавил список с общим объемом финансирования в 2,5 миллиарда долларов, дзюдо занял второе место с общим объемом финансирования 1,7 миллиарда долларов, собрав 215 миллионов долларов в 2020 году, а Тинькофф имел в общей сложности 1,6 миллиарда долларов в 2012 году и был зарегистрирован на Лондонской фондовой бирже в 2013 году с IPO на 1,1 миллиарда долларов.

Географическое разнообразие 🌐

Ведущие #neobanks США привлекли общий объем финансирования в размере 5,3 миллиарда долларов: Sofi, Chime, Varo, Moneylion, Upgrade, Aspiration, Current и Dave.

Ведущие британские необанки привлекли общий объем финансирования в размере 3,5 миллиарда долларов, включая @oaknorth, Revolut, Atom Bank, Monzo и Starling Bank.

Nubank, Neon, C6 и Uala собрали в общей сложности 2,3 миллиарда долларов в латах.

Лучшие инвесторы нео-банков

Чтобы поменять деньги, нужны деньги — это мантра Ribbit Capital, одного из ведущих инвесторов в нео-банковском пространстве.Мы изучаем источники финансирования в партнерстве с топ-20 независимых #Neobanks, которым удалось собрать ошеломляющую 🤯 сумму в более $ 2,5 млрд только в 2020 году :

Глобальное сообщество 🌐

Как neo -банки, их # инвесторы широко распространены по всему миру. Наиболее известные инвесторы в 20 крупнейших нео-банках — из США (7), Великобритании (3) и Китая (2).

Инвесторы 🤑

Топ-5 инвесторов, включая Ribbit Capital , Tencent Holdings , GoldmanSachs , Future Fifty и Softbank , имеют 3 или более банков в 20 крупнейших neo свои портфели.

Nubank , Uala , Chime и Revolut являются наиболее часто встречающимися нео-банками в портфелях этих инвесторов.

5 лучших раундов финансирования 💰

Chime , номер 1 в нашем списке Top20, был оценен в 5,8 млрд долларов в декабре 2019 года. M), она более чем удвоила свою оценку до 14,5 млрд долларов в 2020 году.

Бразильские нео-банки Nubank и Neon , каждый из которых привлек по 300 млн долларов в 2020 году.Nubank сохранил свою оценку Decacorn с 2019 года, а Neon наконец перешел на территорию #unicorn.

Aussie SME neo-bank Judo Bank провел довольно насыщенный 2020 год с двумя раундами фондирования капитала, первый из которых оценил его в 1 миллиард долларов в мае, а затем еще один раунд в 215 миллионов долларов в декабре, что повысило его оценку # до 1,6 Б.

Тенденции команды основателей

Для исследования были рассмотрены 55 учредителей 20 самых ценных независимых нео-банков.В него входят учредители, которые больше не являются частью компании (например, такие компании, как SoFi, Varo, Monzo и т. Д.)

Предыдущий опыт работы в отрасли до создания соответствующих необанков является субъективным по сравнению с предыдущей сегментацией компании. и тип роли. Расчеты подтверждаются данными из общедоступных профилей основателей / соучредителей LinkedIn.

Помимо соответствия продукта рынку и времени запуска, команда основателей считается одной из ключевых составляющих успеха стартапа.Какое лучшее место для поиска # эмпирических свидетельств особенностей команд-основателей: 20 ведущих независимых нео-банков.

Вот наш анализ дельцов, хакеров роста, провидцев, стоящих за успехом ведущих необанков.

Начало работы Strong 💪🏼

Новые интересные предприятия не являются чем-то новым для многих из этих основателей. У Педро Конраде было 4 стартапа до основания Neon в 2014 году, а у Джейсон Уилк было 3 перед запуском Дэйв .

Некоторые учредители передали свои знания в области от действующих финансовых институтов нео-банкам, например, основатели Judo Bank (от Национального банка Австралии), Starling Bank (от Allied Irish Bank), C6 Bank ( от BTG Pactual)

Обновление было детищем основателей и сотрудников Lending Club во главе с его бывшим генеральным директором Рено Лапланшем .

Разрушители стереотипов 💥

Опыт работы в отрасли

Часто можно увидеть, что новые идеи в сфере финансовых технологий рождаются из мест, совершенно не связанных с финансами.Основатели нео-банка США Дэйв являются прекрасным примером — все они из нефинансовых областей, таких как дизайн, технологии и интернет-платформы.

Другой такой пример — Джо Санберг из Aspiration Bank , который привносит свой опыт социального предпринимательства в «зеленый банк».

Этот лот довольно нас вдохновляет, и мы можем только представить, какое разнообразное вдохновение они приносят финтех-сообществу. Больше власти для них всех 🙌🏼

Образцы регулирования

Винтики регулирования, которые скрываются за кулисами нео-банковского дела, во многом определяют бизнес-модель банков новой эры.

Лицензия на вызов:

Великобритания возглавляла бум лицензирования банков-претендентов с 2014 года. Атом Банк стал первым цифровым банком, получившим полную банковскую лицензию в 2015 году.

С тех пор регулирующие органы выдали 22 новые лицензии.

Банки в тылу:

В Северной и Южной Америке, где был весь финтех-бум, но не так много нормативных реформ, модель Sponsor Bank стала ключевым моментом.

Европейские конкуренты, такие как Revolut , Monzo и N26 , которые расширились до США, пошли по тому же пути, установив партнерские отношения с местными банками.

Some Recent Frenzy:

Varo была названа первой финтех-компанией, получившей банковский устав в США, вскоре после этого SoFi получила условное одобрение своего банковского устава.

Revolut подал заявку на получение банковской лицензии в Великобритании, а также на устав банка в штате Калифорния.В 2020 году он также начал использовать свою литовскую специализированную банковскую лицензию, чтобы начать предлагать кредитные продукты.

N26 получил лицензию компании Direct Credit Company в Бразилии для расширения своего западного присутствия.

С приближением нового года и повышением интереса регуляторов к финтеху, в этой области наверняка произойдут некоторые интересные события.

Time To Unicorn

Спросите начинающего сотрудника, какое у него любимое животное, и ответ обязательно будет # Unicorn🦄.

Мы шутим 😂

Эта инфографика представляет собой взгляд на время, затраченное на то, чтобы двадцатка самых ценных независимых #Neobanks достигла желанного статуса единорога. 🏆

Статистика и факты 🧮

Среднее время, затраченное 20 ведущими необанками на оценку единорога, составляет 4,4 года .

Для сравнения, среднее время, затраченное глобальными единорогами #fintech на второе полугодие 2020 года, составило 5,3 года .

The Unicorn Express 🚂

OakNorth , C6 Bank и Dave — самые быстрые из участников, которые достигли этого рубежа менее чем за 3 года.

Благодаря своей бережливой бизнес-модели, ориентированной на малый и средний бизнес, OakNorth также достиг # прибыльности в начале 2017 года. На момент преодоления отметки в 1 миллиард долларов необанк привлек 342 миллиона долларов.

Дэйв заставил некоторых повернуть голову, будучи коронованным единорогом, имея всего 73 миллиона долларов в сумке, но многообещающую базу пользователей, превышающую 4 миллиона.

The Class of 2020 🏛

Среди топ-20 в 2020 году в клуб единорогов вошли 5 нео-банков: C6 Bank и Neon из #Brazil 🇧🇷, Varo & Обновите с #US 🇺🇸 и австралийского малого и среднего бизнеса neo-bank Judo Bank 🇦🇺.

Judo Bank и Neon оба участвовали в двух раундах финансирования в год, охваченный пандемией, собрав 362 млн и 300 млн долларов США соответственно.

Партнеры по технологиям

Одной из основных характеристик того, что делает необанковский банк «нео», является его технологическая инфраструктура. Поставщики основных банковских услуг и промежуточного программного обеспечения, такие как процессоры Banking-as-a-Service и Card, являются двумя наиболее важными компонентами технического стека.

Предлагаем вашему вниманию технологический выбор 20 самых ценных независимых #Neobanks:

✍️ Build From Scratch

Digital Challenger банков первой волны, таких как Tinkoff, Nubank, Revolut, Monzo и т. Д.решили создать свой собственный технологический стек, чтобы сосредоточиться на обслуживании клиентов без каких-либо технических долгов.

Starling Bank потратил более 20 миллионов фунтов стерлингов на развитие своих банковских технологий, которые теперь монетизируются, предлагая BaaS другим финансовым учреждениям.

📦 Procure Готово

Провайдер облачного базового банкинга 4-го поколения Mambu — популярный выбор для банков-претендентов, включая N26, OakNorth и Uala .

Атом Банк перешел с FIS Profile на основную платформу нового поколения Thought Machine.

Temenos , традиционный базовый провайдер, предлагает платформу Transact (ранее известную как T24) нескольким нео-банкам.

🤝 Партнер с поставщиками и процессорами BaaS

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Но для команды кита внешний вид компонентов — первый приоритет.

Но для команды кита внешний вид компонентов — первый приоритет.

Оливер Хьюз, генеральный директор Тинькофф Групп, сказал:

«Включение Тинькофф Банка в список Центробанка России.

системно значимых банков - это признание роли Тинькофф в

финансовая система страны и совершеннолетие.Это произошло как

результат сильного развития нашего бизнеса и быстро растущего числа

клиенты в нашей экосистеме. Тинькофф уже соответствует нормативным требованиям ЦБ РФ

для системно значимых банков и это не будет означать смены стратегии

или в наших планах по расширению клиентской базы.

«Всегда оставаясь первопроходцами в сфере финансовых технологий, в последние годы мы

стали заметным и крупным игроком на рынке. Мы уже имеем

в нашей экосистеме более 17 миллионов граждан России, и это число растет

в день.Тинькофф - третий по величине банк страны по количеству

активные розничные покупатели. Важно отметить, что большая часть этого роста

исходит из рекомендаций наших клиентов друзьям и родственникам, что

свидетельство качества нашей продукции и высокого уровня обслуживания.

Оливер Хьюз, генеральный директор Тинькофф Групп, сказал:

«Включение Тинькофф Банка в список Центробанка России.

системно значимых банков - это признание роли Тинькофф в

финансовая система страны и совершеннолетие.Это произошло как

результат сильного развития нашего бизнеса и быстро растущего числа

клиенты в нашей экосистеме. Тинькофф уже соответствует нормативным требованиям ЦБ РФ

для системно значимых банков и это не будет означать смены стратегии

или в наших планах по расширению клиентской базы.

«Всегда оставаясь первопроходцами в сфере финансовых технологий, в последние годы мы

стали заметным и крупным игроком на рынке. Мы уже имеем

в нашей экосистеме более 17 миллионов граждан России, и это число растет

в день.Тинькофф - третий по величине банк страны по количеству

активные розничные покупатели. Важно отметить, что большая часть этого роста

исходит из рекомендаций наших клиентов друзьям и родственникам, что

свидетельство качества нашей продукции и высокого уровня обслуживания. «Тинькофф - первый в мире необанк, получивший звание системно значимого

финансовое учреждение. Это фантастическая история успеха, ставшая результатом

инновации и неустанные усилия команды на протяжении последних 15 лет.Это трудно

представить себе, что когда мы запускали Тинькофф в далеком 2006 году, нас причисляли к банку

номер 822-й в России. Сейчас мы одни из крупнейших, самых

системно значимые и надежные банки в стране.

«Хочу поблагодарить всех наших клиентов за то, что они рекомендуют Тинькофф своим

друзья. И, конечно, большое спасибо всей команде Тинькофф ».

Для справок:

Тинькофф Тинькофф

Артем Лебедев Лариса Чернышева

Департамент по связям с общественностью IR департамент

+ 7 495 648-10-00 (доб.2202) + 7 495 648-10-00 (доб. 2312)

Александр Леонов Андрей Павлов-Русинов

+ 7 495 648-10-00 (доб. 31010)

+ 7 495 648-10-00 (доб. 35738)

«Тинькофф - первый в мире необанк, получивший звание системно значимого

финансовое учреждение. Это фантастическая история успеха, ставшая результатом

инновации и неустанные усилия команды на протяжении последних 15 лет.Это трудно

представить себе, что когда мы запускали Тинькофф в далеком 2006 году, нас причисляли к банку

номер 822-й в России. Сейчас мы одни из крупнейших, самых

системно значимые и надежные банки в стране.

«Хочу поблагодарить всех наших клиентов за то, что они рекомендуют Тинькофф своим

друзья. И, конечно, большое спасибо всей команде Тинькофф ».

Для справок:

Тинькофф Тинькофф

Артем Лебедев Лариса Чернышева

Департамент по связям с общественностью IR департамент

+ 7 495 648-10-00 (доб.2202) + 7 495 648-10-00 (доб. 2312)

Александр Леонов Андрей Павлов-Русинов

+ 7 495 648-10-00 (доб. 31010)

+ 7 495 648-10-00 (доб. 35738)

ru

О Тинькофф Групп

TCS Group Holding PLC - инновационный провайдер интернет-торговли и малого и среднего бизнеса.

финансовые услуги. В его состав входит Тинькофф Банк, его мобильная виртуальная сеть.

оператор Тинькофф Мобайл, Тинькофф Страхование, его управляющая компания

Тинькофф Капитал, Тинькофф Софтвер, DC, сеть центров разработки в крупных

Города России, и Тинькофф Образование.Группа в настоящее время развивается

Экосистема Тинькофф, предлагающая финансовые и лайфстайл-сервисы.

Группа была основана в 2006 году российским предпринимателем Олегом Тиньковым.

котируется на Лондонской фондовой бирже с октября 2013 года.

Ключевым бизнесом Группы является Тинькофф Банк, полностью онлайн-банк, обслуживающий более

16 млн клиентов и составляет ядро экосистемы Тинькофф. Тинькофф - это

3-й по величине розничный банк в России по размеру активной клиентской базы.

Тинькофф Банк - второй по величине игрок на рынке кредитных карт России,

с долей 14.

ru

О Тинькофф Групп

TCS Group Holding PLC - инновационный провайдер интернет-торговли и малого и среднего бизнеса.

финансовые услуги. В его состав входит Тинькофф Банк, его мобильная виртуальная сеть.

оператор Тинькофф Мобайл, Тинькофф Страхование, его управляющая компания

Тинькофф Капитал, Тинькофф Софтвер, DC, сеть центров разработки в крупных

Города России, и Тинькофф Образование.Группа в настоящее время развивается

Экосистема Тинькофф, предлагающая финансовые и лайфстайл-сервисы.

Группа была основана в 2006 году российским предпринимателем Олегом Тиньковым.

котируется на Лондонской фондовой бирже с октября 2013 года.

Ключевым бизнесом Группы является Тинькофф Банк, полностью онлайн-банк, обслуживающий более

16 млн клиентов и составляет ядро экосистемы Тинькофф. Тинькофф - это

3-й по величине розничный банк в России по размеру активной клиентской базы.

Тинькофф Банк - второй по величине игрок на рынке кредитных карт России,

с долей 14. 3%. Чистая прибыль TCS Group Holding PLC за 2 квартал по МСФО

составила 16,1 млрд руб. Рентабельность собственного капитала составила 46,1%.

Не имея филиалов, Группа обслуживает всех своих клиентов удаленно через Интернет.

каналы и облачный колл-центр. В центре работает более 10 000 человек.

сотрудников, что делает его одним из крупнейших в Европе. Для обеспечения бесперебойной доставки

продуктов Группы, Группа имеет национальную сеть, насчитывающую более 10 000

представители.

Global Finance назвал Тинькофф Банк лучшим цифровым банком для потребителей в мире

2020 и 2018, а также Лучший потребительский цифровой банк в России в 2020, 2019,

2018, 2016 и 2015 гг.Тинькофф также был признан лучшим европейским розничным банком

Годом Retail Banker International в 2020 году. В 2021 году The Banker

признал Тинькофф Банк лучшим банком России. Мобильный банк

приложение неоднократно получало высокую оценку местных и мировых независимых экспертов как

лучший в своем роде (в 2013, 2014, 2015, 2016 годах по Deloitte и в 2018 году по

Глобальные финансы).

-------------------------------------------------- ----------------------------

ISIN: US87238U2033

Код категории: MSCM

TIDM: TCS

LEI-код: 549300XQRN9MR54V1W18

Последовательность No.: 124084

Код новости EQS: 1240072

Конец объявления Служба новостей EQS

-------------------------------------------------- ----------------------------

fncls.ssp? fn = show_t_gif & application_id = 1240072 & application_name = news & site_id = bloomberg8

3%. Чистая прибыль TCS Group Holding PLC за 2 квартал по МСФО

составила 16,1 млрд руб. Рентабельность собственного капитала составила 46,1%.

Не имея филиалов, Группа обслуживает всех своих клиентов удаленно через Интернет.

каналы и облачный колл-центр. В центре работает более 10 000 человек.

сотрудников, что делает его одним из крупнейших в Европе. Для обеспечения бесперебойной доставки

продуктов Группы, Группа имеет национальную сеть, насчитывающую более 10 000

представители.

Global Finance назвал Тинькофф Банк лучшим цифровым банком для потребителей в мире

2020 и 2018, а также Лучший потребительский цифровой банк в России в 2020, 2019,

2018, 2016 и 2015 гг.Тинькофф также был признан лучшим европейским розничным банком

Годом Retail Banker International в 2020 году. В 2021 году The Banker

признал Тинькофф Банк лучшим банком России. Мобильный банк

приложение неоднократно получало высокую оценку местных и мировых независимых экспертов как

лучший в своем роде (в 2013, 2014, 2015, 2016 годах по Deloitte и в 2018 году по

Глобальные финансы).

-------------------------------------------------- ----------------------------

ISIN: US87238U2033

Код категории: MSCM

TIDM: TCS

LEI-код: 549300XQRN9MR54V1W18

Последовательность No.: 124084

Код новости EQS: 1240072

Конец объявления Служба новостей EQS

-------------------------------------------------- ----------------------------

fncls.ssp? fn = show_t_gif & application_id = 1240072 & application_name = news & site_id = bloomberg8