Просрочка по кредиту в Сбербанке, что делать?

У вас появилась просрочка по кредиту Сбербанка и вы не знаете, что делать в данной ситуации? Мы рассмотрим ее в нашей статье и подскажем, какие действия вам необходимо предпринять при ее появлении.

Нужно понимать, что как только появляется даже вероятность допущения платежа значительно позже времени, указанного в договоре, нужно уже начинать принимать активные действия. Хуже всего может стать только ваше бездействие, ведь оно только усугубит проблему.

Лучшие предложения по микрозаймам:

Предложения от Сбербанка:

Последствия просрочки долга

Многие наши читатели ошибочно полагают, что просроченный платеж или даже несколько платежей – это не стоящая внимания проблема, которая разрешится в ближайшем будущем. Если возникают финансовые сложности, то не стоит просто переставать платить, это чревато серьезными негативными последствиями.

Не стоит ждать, что долг исчезнет сам по себе.

Помните, что банк может, и имеет полное право подать на вас в суд за уклонение от выполнения своих обязательств. В этом случае, если будет принята сторона банковской компании, то вас могут обязать выплачивать задолженность независимо от того, есть у вас деньги или нет, в частности – изъять имущество, арестовать счета, забирать 50% заработной платы и т.д.

Кроме того, банк может продать ваш кредит коллекторским агентствам, а те с должниками не церемонятся, а “выбивают” долги всеми возможными способами. Как себя вести в этой ситуации, мы рассказываем здесь.

Иными словами, последствий при неуплате задолженности достаточно много:

- испорченная кредитная история,

- увеличение суммы долга за счет штрафных санкций,

- порча отношений конкретно со Сбербанком и другими банками на следующие 10 лет,

- возможность блокировки счета, получения повестки из суда, а также арест имущества.

Чтобы всего этого избежать, нужно правильно себя вести еще до ситуации, когда долг уже возник. Как только вы понимаете, что уже в следующем месяце вы не сможете сделать очередной взнос, нужно начинать действовать.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Что делать заемщику при просрочке кредита?

Самое худшее, что вы можете сделать – это перестать платить вовсе и начать избегать контактов с банковскими сотрудниками. Тем самым вы покажите, что уклоняетесь от уплаты долга, и являетесь злостным неплательщиком. Нужно наоборот, всячески идти на контакт.

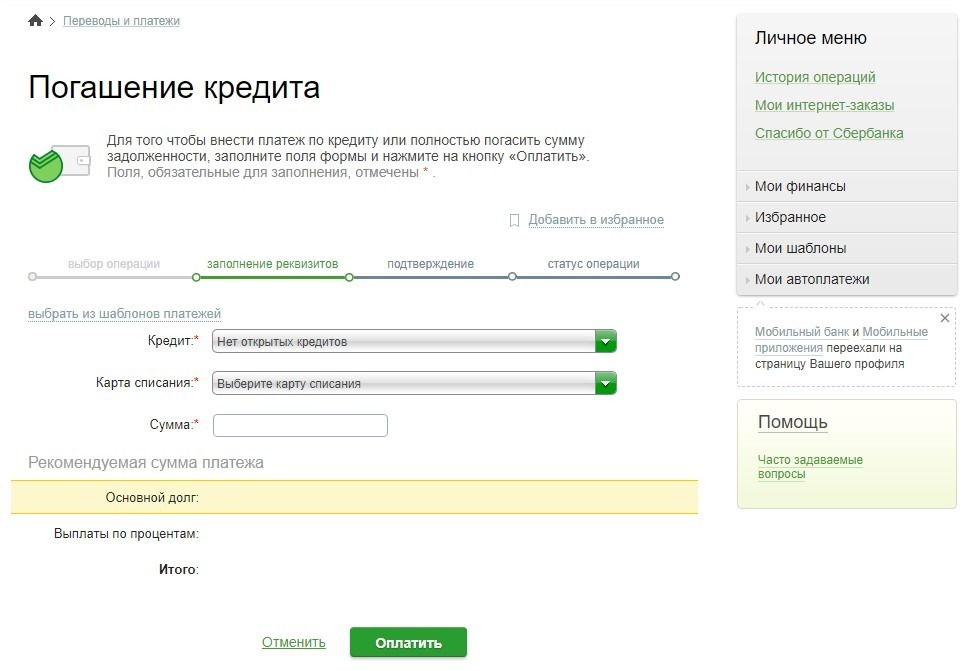

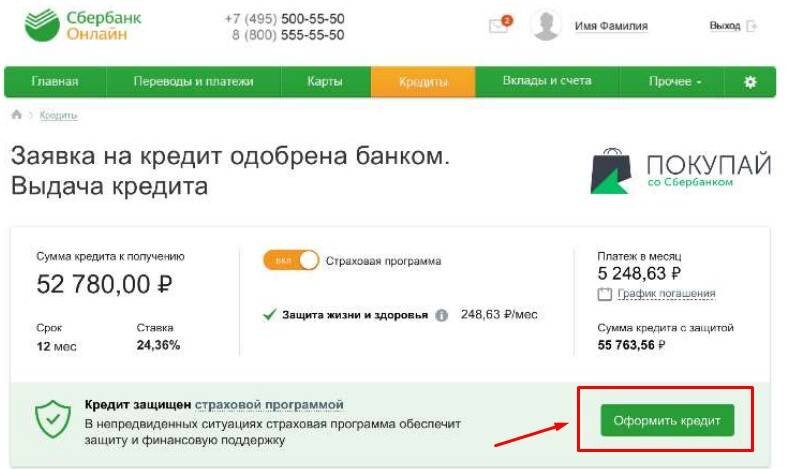

Для начала вам нужно встретиться со специалистом в отделении банка, и рассказать ему, по какой причине вы временно не можете выплачивать ежемесячный взнос по вашему договору. Если основания достаточно серьезные, вам могут посоветовать написать заявление на реструктуризацию.

Вы можете оформить кредит наличными прямо сейчас, просто выберите банк:

Реструктуризация – это изменение текущих условий договора на более выгодные для заемщика. Это может быть:

Это может быть:

- уменьшение процентной ставки,

- продление срока возврата,

- предоставления небольшой отсрочки по выплатам.

В каждом конкретном случае назначается индивидуальное изменение условий, поэтому необходимо как можно более полно указать в заявке все основания, по которым вам необходима эта услуге.

При этом нужно понимать, что ваши объяснения по телефону и просьбы отсрочить нигде не фиксируются, нужно именно писать заявление в письменном виде в двух экземплярах и отдавать один на рассмотрение, а второй сохранить у себя.

Если ваше заявление было рассмотрено и банк отказал вам, вы можете оформить кредитную карточку в другом банке, например ТКС или Ренессанс Кредит и погасить имеющуюся задолженность. По карте вам нужно будет платить только минимальный платеж от суммы (от 6%), а в льготный период вы будете освобождены от уплаты процентов.

youtube.com/embed/-rKIvn7l0TU?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Что делать, если просрочка возникла по кредитной карте?

Здесь ситуация будет примерно схожей: вам с первого же дня просрочки начнут начислять штрафные санкции. Неустойка за пропуск платежа составляет 36% годовых, что в дополнение к уже действующей процентной ставке составит очень солидную сумму.

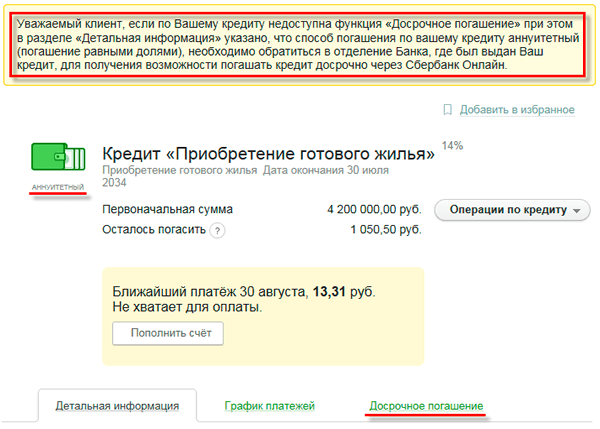

И если при обычном кредите все довольно просто – нужно только подать заявку на реструктуризацию, то в случае с карточкой есть нюанс. А именно – у кредитки нет фиксированного графика платежей, нет единой суммы долга и четкого срока, за который нужно погасить задолженность.

Соответственно, вам нужно сначала обратиться в банк с заявлением, где вы просите перевести ваш долг по кредитной карте в обычный потребительский займ. Тем самым вы сделаете очень верный шаг, т.к. если банк пойдет вам на встречу, то вы зафиксируете размер долга.

Только после этого можно будет подавать заявку на реструктуризацию, которая позволит получить небольшую отсрочку по платежам или снизить их размер. Нужно помнить, что это право банка, а вовсе не обязанность, и одобрять ваши заявления никто не обязан.

Вместе с тем, кредитор заинтересован в том, чтобы все-таки вернуть свои деньги, пусть и дольше, чем это прописано в договоре, а потому может пойти на уступки.

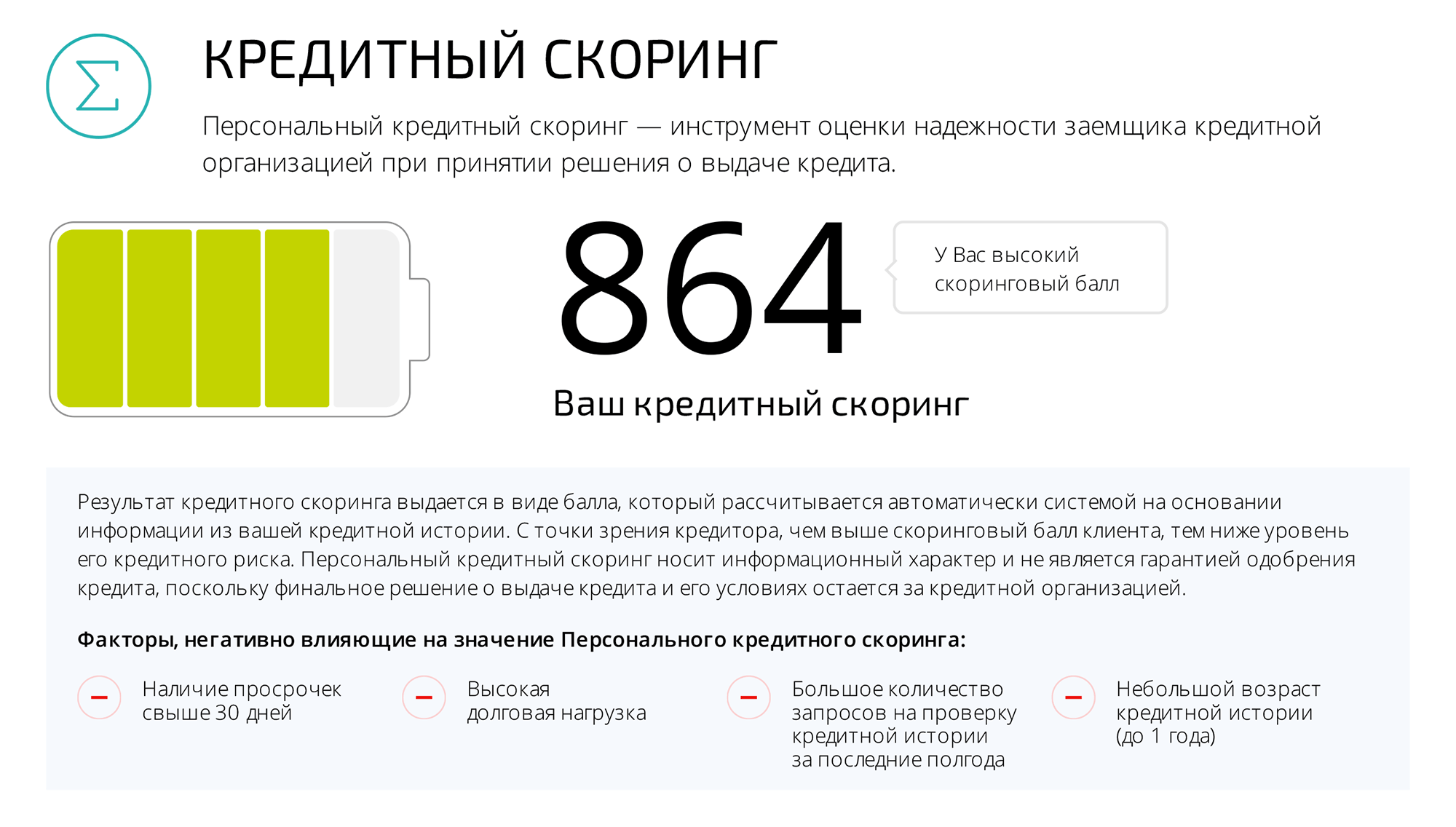

Важно: даже если вы сумеете реструктуризировать вашу задолженность, факт просрочки все равно будет отображен в вашей кредитной репутации, и храниться такая информация будет 10 лет в БКИ. Поэтому если вам в дальнейшем понадобится еще оформление займа, позаботьтесь о том, чтобы улучшить свою репутацию.

Таким образом, у вас есть несколько вариантов действий при появлении просрочки по кредиту Сбербанка, но в любом случае, вам нужно сначала обратиться в отделение, и получить консультацию специалиста по вашей проблеме.

Рубрика вопрос-ответ:

2019-04-13 21:42

анастасия

У меня долг в сбербанке. когда брала работала сейчас в декрете все время платила исправно. сейчас просрочка на три дня мне уже прислали смс что в течении трех дней выплатите. накрутили чуть чуть копейки и на данный момент нет возможности погасить а деньги будут через неделю что делать?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

2019-02-18 21:59

Алексей

Что делать, если были задержки по платежам, я производил реструктуризац.. но через какое-то время снова возникли трудности. Долгое время не платил, нарушил соглашение наше. Что делать, чтобы справиться с долгом?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Алексей, попробуйте еще раз обратиться в банк, попросите отсрочку.

2019-01-21 11:53

Любаша

Муж взял займ в банке, который выплачивал исправно, но в связи со сложившимися ситуациями на работе, не смог его выплачивать. Обратился в банк и написал заявление на отсрочку платежа. Необходимы ли банку документы от меня как супруги (ксерокопия паспорта, справка о доходах)Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Любовь, у всех банков разные требования, если от вас потребуются документы, то вашему мужу об этом сообщатИгорь

18 числа должен быть внесен у меня платёж по кредитке, на сегодняшний дн я уже внёс половину от назначенной суммы, возможности оплатить вторую половину пока нет, так как нахожусь на вахте, и з/п будет только 1 числа! Посоветуйте, что мне нужно делать, так как в сбер попасть никак не могу, чтобы попросить у них отсрочку на 2 недели.

Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Игорь, вопрос о предоставлении отсрочки решается только лично в сбербанковском отделении, других вариантов нет.2015-02-20 09:51

Наталья

У супруга есть займы в Сбере. Когда мы их брали, у него была достойная, стабильная, высокооплачиваемая работа. Но по определенным причинам ему пришлось уволиться (в сент.). Я тоже нигде не трудоустроена. У нас двое детишек. Сейчас никак не можем платить по задолж-сти, пошли просрочки. Помогите, посоветуйте что-нибудь дельное.Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Наталья, обращайтесь в сбербанковское отделение, пишите заявление о реструктуризации кредита. Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Читайте также:

Поделитесь информацией с друзьями:

Добавьте свой отзыв или комментарий ниже:

БК РФ Статья 93.2. Бюджетные кредиты / КонсультантПлюс

(введена Федеральным законом от 26.04.2007 N 63-ФЗ (ред. 02.11.2007))Перспективы и риски споров в суде общей юрисдикции. Ситуации, связанные со ст. 93.2 БК РФ |

— Должностное лицо обжалует привлечение к ответственности за невозврат (несвоевременный возврат) бюджетного кредита или за неперечисление (несвоевременное перечисление) платы за пользование бюджетным кредитом

— Должностное лицо обжалует привлечение к ответственности за нарушение условий предоставления бюджетного кредита

1. Бюджетный кредит может быть предоставлен Российской Федерации, субъекту Российской Федерации, муниципальному образованию или юридическому лицу на основании договора, заключенного в соответствии с гражданским законодательством Российской Федерации, на условиях и в пределах бюджетных ассигнований, которые предусмотрены соответствующими законами (решениями) о бюджете, с учетом положений, установленных настоящим Кодексом и иными нормативными правовыми актами, регулирующими бюджетные правоотношения.

Бюджетный кредит может быть предоставлен Российской Федерации, субъекту Российской Федерации, муниципальному образованию или юридическому лицу на основании договора, заключенного в соответствии с гражданским законодательством Российской Федерации, на условиях и в пределах бюджетных ассигнований, которые предусмотрены соответствующими законами (решениями) о бюджете, с учетом положений, установленных настоящим Кодексом и иными нормативными правовыми актами, регулирующими бюджетные правоотношения.

(см. текст в предыдущей редакции

)

КонсультантПлюс: примечание.

Действие абз. 2 п. 1 ст. 93.2 приостановлено с 01.01.2021 до 01.01.2022 в случае предоставления бюджетного кредита в соответствии с ч. 7 и ч. 8 ст. 9 ФЗ от 15.10.2020 N 327-ФЗ (ФЗ от 15.10.2020 N 327-ФЗ).Бюджетный кредит (за исключением бюджетного кредита на пополнение остатков средств на счетах бюджета субъекта Российской Федерации (местного бюджета) может быть предоставлен только субъекту Российской Федерации, муниципальному образованию или юридическому лицу, которые не имеют просроченной (неурегулированной) задолженности по денежным обязательствам перед соответствующим публично-правовым образованием, а для юридических лиц — также неисполненной обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов, подлежащих уплате в соответствии с законодательством Российской Федерации о налогах и сборах.

(см. текст в предыдущей редакции

)

К правоотношениям сторон, вытекающим из договора о предоставлении бюджетного кредита, применяется гражданское законодательство Российской Федерации, если иное не предусмотрено настоящим Кодексом.

Бюджетные кредиты юридическим лицам могут предоставляться только за счет средств целевых иностранных кредитов, а также за счет средств бюджетов субъектов Российской Федерации, на территориях которых расположены районы Крайнего Севера и приравненные к ним местности с ограниченным сроком завоза грузов, для целей закупки и доставки топлива, муки и других товаров по перечню, утверждаемому нормативным правовым актом Правительства Российской Федерации, в соответствующие субъекты Российской Федерации.(см. текст в предыдущей редакции

)

5 настоящего Кодекса.(в ред. Федерального закона от 02.08.2019 N 278-ФЗ)

5 настоящего Кодекса.(в ред. Федерального закона от 02.08.2019 N 278-ФЗ)(см. текст в предыдущей редакции

)

(см. текст в предыдущей редакции

)

(см. текст в предыдущей редакции

)

6 настоящего Кодекса.(абзац введен Федеральным законом от 02.08.2019 N 307-ФЗ)

6 настоящего Кодекса.(абзац введен Федеральным законом от 02.08.2019 N 307-ФЗ)2. Бюджетный кредит предоставляется на условиях возмездности и возвратности.

(в ред. Федерального закона от 02.08.2019 N 278-ФЗ)(см. текст в предыдущей редакции

)

КонсультантПлюс: примечание.

Действие абз. 2 п. 2 ст. 93.2 приостановлено с 01.01.2021 до 01.01.2022 в случае предоставления бюджетного кредита в соответствии с ч. 7 и ч. 8 ст. 9 ФЗ от 15.10.2020 N 327-ФЗ (ФЗ от 15.10.2020 N 327-ФЗ).КонсультантПлюс: примечание.

Действие абз. 2 п. 2 ст. 93.2 приостановлено до 01.01.2022 (в случае предоставления бюджетных кредитов для погашения долговых обязательств субъекта РФ (муниципального образования), указанных в ст. 4 ФЗ от 28.06.2021 N 228-ФЗ).При утверждении бюджета устанавливаются цели, на которые может быть предоставлен бюджетный кредит, условия и порядок предоставления бюджетных кредитов, бюджетные ассигнования для их предоставления на срок в пределах финансового года и на срок, выходящий за пределы финансового года, а также ограничения по получателям (заемщикам) бюджетных кредитов.

Заемщики обязаны вернуть бюджетный кредит и уплатить проценты за пользование им в порядке и сроки, установленные условиями предоставления кредита и (или) договором.

3. Бюджетный кредит может быть предоставлен только при условии предоставления заемщиком обеспечения исполнения своего обязательства по возврату указанного кредита, уплате процентных и иных платежей, предусмотренных соответствующим договором (соглашением), за исключением случаев, когда заемщиком является Российская Федерация или субъект Российской Федерации, государственная корпорация развития «ВЭБ.РФ».

(в ред. Федеральных законов от 22.10.2014 N 311-ФЗ, от 28.11.2018 N 453-ФЗ)(см. текст в предыдущей редакции

)

Способами обеспечения исполнения обязательств юридического лица, муниципального образования по возврату бюджетного кредита, уплате процентных и иных платежей, предусмотренных законом и (или) договором, могут быть только банковские гарантии, поручительства, государственные (муниципальные) гарантии, залог имущества в размере не менее 100 процентов предоставляемого кредита..jpg) Обеспечение исполнения обязательств должно иметь высокую степень надежности (ликвидности).

Обеспечение исполнения обязательств должно иметь высокую степень надежности (ликвидности).

(см. текст в предыдущей редакции

)

Не допускается принятие в качестве обеспечения исполнения обязательств заемщика:

(в ред. Федерального закона от 02.08.2019 N 278-ФЗ)(см. текст в предыдущей редакции

)

государственных гарантий иностранных государств, государственных (муниципальных) гарантий публично-правовых образований, имеющих просроченную (неурегулированную) задолженность по денежным обязательствам перед публично-правовым образованием, предоставляющим бюджетный кредит;

(абзац введен Федеральным законом от 02.08.2019 N 278-ФЗ)банковских гарантий и поручительств юридических лиц, имеющих просроченную (неурегулированную) задолженность по денежным обязательствам перед публично-правовым образованием, предоставляющим бюджетный кредит, и неисполненную обязанность по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов, подлежащих уплате в соответствии с законодательством Российской Федерации о налогах и сборах;

(абзац введен Федеральным законом от 02..jpg) 08.2019 N 278-ФЗ)

08.2019 N 278-ФЗ)банковских гарантий и поручительств юридических лиц, стоимость чистых активов которых меньше величины, составляющей трехкратную сумму предоставляемой банковской гарантии (предоставляемого поручительства), юридических лиц, в отношении которых возбуждено производство по делу о несостоятельности (банкротстве), юридических лиц, которые находятся в процессе реорганизации или ликвидации.

(абзац введен Федеральным законом от 02.08.2019 N 278-ФЗ)Оценка рыночной стоимости (с выводами о ликвидности) имущества, передаваемого в залог, осуществляется в соответствии с законодательством Российской Федерации об оценочной деятельности на основании договора на проведение оценки, заключенного с оценочной компанией. Оценка передаваемого в залог имущества осуществляется оценщиком, состоящим в штате указанной оценочной компании (заключившим трудовой договор с указанной оценочной компанией). Передаваемое в залог имущество должно быть свободно от прав на него третьих лиц, в том числе не должно быть предметом залога по другим договорам. Принятие в залог имущества, которое залогодатель приобретет в будущем, а также последующий залог имущества, переданного в залог публично-правовому образованию, предоставляющему бюджетный кредит, не допускается.(в ред. Федерального закона от 02.08.2019 N 278-ФЗ)

Принятие в залог имущества, которое залогодатель приобретет в будущем, а также последующий залог имущества, переданного в залог публично-правовому образованию, предоставляющему бюджетный кредит, не допускается.(в ред. Федерального закона от 02.08.2019 N 278-ФЗ)(см. текст в предыдущей редакции

)

(см. текст в предыдущей редакции

)

При неспособности заемщика (юридического лица, муниципального образования) обеспечить исполнение обязательств по возврату бюджетного кредита, уплате процентных и иных платежей, предусмотренных соответствующим договором (соглашением), способами, предусмотренными настоящим пунктом, бюджетный кредит не предоставляется.

В случаях, установленных бюджетным законодательством Российской Федерации, бюджетный кредит может быть предоставлен муниципальному образованию без предоставления им обеспечения исполнения своего обязательства по возврату указанного кредита, уплате процентных и иных платежей, предусмотренных соответствующим договором (соглашением).

4. Уполномоченные в соответствии с федеральными законами, нормативными правовыми актами Президента Российской Федерации и Правительства Российской Федерации, нормативными актами субъектов Российской Федерации, нормативными актами муниципальных образований органы государственной власти, органы местного самоуправления представляют соответственно Российскую Федерацию, субъект Российской Федерации, муниципальное образование в договоре о предоставлении бюджетного кредита, а также в правоотношениях, возникающих в связи с его заключением.

5. Обязательным условием предоставления бюджетного кредита юридическому лицу является проведение предварительной проверки финансового состояния юридического лица — получателя бюджетного кредита, его гаранта или поручителя органами, указанными в пункте 4 настоящей статьи, или, по их поручению, уполномоченным лицом (далее — уполномоченное лицо). Обязательными условиями предоставления бюджетного кредита, включаемыми в договор о его предоставлении, являются согласие получателя бюджетного кредита на осуществление уполномоченным органом, указанным в пункте 4 настоящей статьи, и органом государственного (муниципального) финансового контроля проверок соблюдения получателем бюджетного кредита условий, целей и порядка их предоставления, а также положения об ответственности получателя бюджетного кредита за нарушение обязательств в соответствии с законодательством Российской Федерации.(абзац введен Федеральным законом от 07.05.2013 N 104-ФЗ, в ред. Федерального закона от 23.07.2013 N 252-ФЗ)

Обязательными условиями предоставления бюджетного кредита, включаемыми в договор о его предоставлении, являются согласие получателя бюджетного кредита на осуществление уполномоченным органом, указанным в пункте 4 настоящей статьи, и органом государственного (муниципального) финансового контроля проверок соблюдения получателем бюджетного кредита условий, целей и порядка их предоставления, а также положения об ответственности получателя бюджетного кредита за нарушение обязательств в соответствии с законодательством Российской Федерации.(абзац введен Федеральным законом от 07.05.2013 N 104-ФЗ, в ред. Федерального закона от 23.07.2013 N 252-ФЗ)(см. текст в предыдущей редакции

)

(абзац введен Федеральным законом от 07.05.2013 N 104-ФЗ, в ред. Федерального закона от 23.07.2013 N 252-ФЗ)

(абзац введен Федеральным законом от 07.05.2013 N 104-ФЗ, в ред. Федерального закона от 23.07.2013 N 252-ФЗ)(см. текст в предыдущей редакции

)

(см. текст в предыдущей редакции

)

Проверка целевого использования бюджетного кредита осуществляется органами государственной власти и местного самоуправления, обладающими соответствующими полномочиями.

При выявлении недостаточности имеющегося обеспечения исполнения обязательств или существенного ухудшения финансового состояния гаранта или поручителя обеспечение исполнения обязательств заемщика подлежит полной или частичной замене в целях приведения его в соответствие установленным требованиям. При неспособности заемщика представить иное или дополнительное обеспечение исполнения своих обязательств, а также в случае нецелевого использования средств бюджетного кредита он подлежит досрочному возврату.

7. При невыполнении заемщиком, гарантом или поручителем своих обязательств по возврату бюджетного кредита, уплате процентов и (или) иных платежей, предусмотренных заключенным с ним договором, органы, указанные в пункте 4 настоящей статьи, или по их поручению уполномоченное лицо принимают меры по принудительному взысканию с заемщика, гаранта или поручителя просроченной задолженности, в том числе по обращению взыскания на предмет залога.8. Заемщики, гаранты, поручители и залогодатели обязаны предоставлять информацию и документы, запрашиваемые органами, указанными в пункте 4 настоящей статьи, или по их поручению уполномоченными лицами в целях реализации ими своих функций и полномочий, установленных настоящим Кодексом и иными правовыми актами. (в ред. Федерального закона от 02.08.2019 N 278-ФЗ)

(в ред. Федерального закона от 02.08.2019 N 278-ФЗ)(см. текст в предыдущей редакции

)

(см. текст в предыдущей редакции

)

(см. текст в предыдущей редакции

)

(п. 12 введен Федеральным законом от 28.12.2017 N 434-ФЗ; в ред. Федерального закона от 02.08.2019 N 278-ФЗ)

(п. 12 введен Федеральным законом от 28.12.2017 N 434-ФЗ; в ред. Федерального закона от 02.08.2019 N 278-ФЗ)(см. текст в предыдущей редакции

)

Эксперты рассказали, как улучшить кредитную историю

https://ria.ru/20200513/1571385980.html

Эксперты рассказали, как улучшить кредитную историю

Эксперты рассказали, как улучшить кредитную историю — РИА Новости, 13.05.2020

Эксперты рассказали, как улучшить кредитную историю

Испорченную кредитную историю однозначно можно улучшить, однако это потребует времени, а чтобы не попасть на удочку мошенников, не надо верить, что ее можно… РИА Новости, 13.05.2020

2020-05-13T15:38

2020-05-13T15:38

2020-05-13T15:38

экономика

лаборатория касперского

хоум кредит

национальное бюро кредитных историй

александр викулин

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21. img.ria.ru/images/156155/07/1561550707_0:320:3072:2048_1920x0_80_0_0_ffbbfba89891dfd22f02700732c15a52.jpg

img.ria.ru/images/156155/07/1561550707_0:320:3072:2048_1920x0_80_0_0_ffbbfba89891dfd22f02700732c15a52.jpg

МОСКВА, 13 мая — РИА Новости. Испорченную кредитную историю однозначно можно улучшить, однако это потребует времени, а чтобы не попасть на удочку мошенников, не надо верить, что ее можно удалить или подменить, рассказали опрошенные РИА Новости эксперты.Недавно стало известно о новой уловке мошенников, связанной с кредитной историей. Так, гендиректор Национального бюро кредитных историй (НБКИ) Александр Викулин в конце апреля рассказал, что злоумышленники на фоне введения в России ограничительных мер из-за распространения коронавируса стали звонить россиянам и предлагать поправить якобы испорченную кредитную историю через специальный сайт, однако при попытке использовать его у клиента крадут деньги.Старший контент-аналитик «Лаборатории Касперского» Татьяна Сидорина указывает, что описанная схема напоминает разновидность скама (онлайн-мошенничества) и предупредила, что человек рискует сохранностью своей платёжной информации, если, идя на поводу у мошенников, вводил данные своей карты. А адвокат BMS Law Firm Александр Иноядов допустил, что полученные персональные данные могут быть переданы третьим лицам, в том числе для последующего совершения неправомерных действий.Как безопасно проверить кредитную историю?Консультант по финансовой грамотности проекта «Вашифинансы.рф», эксперт Национального центра финансовой грамотности Владислава Фаизова указывает, что самый безопасный способ проверить свою кредитную историю, это запросить на сайте или в приложении Госуслуг выписку с информацией, в каких именно кредитных бюро она хранится. Выписка со списком бюро кредитных историй с официальными реквизитами будет сформирована в течение 15 минут. Затем нужно на официальном сайте каждого бюро заказать свой отчет по кредитной истории, его пришлют на электронную почту.Аналитик банка «Хоум Кредит», официальный партнер Национального центра финансовой грамотности Станислав Дужинский указывает, что помимо бюро кредитных историй можно обратиться в банк, который выдал кредит. Также, по его словам, узнать, в каком бюро хранится кредитная история, можно через сайт Банка России.

А адвокат BMS Law Firm Александр Иноядов допустил, что полученные персональные данные могут быть переданы третьим лицам, в том числе для последующего совершения неправомерных действий.Как безопасно проверить кредитную историю?Консультант по финансовой грамотности проекта «Вашифинансы.рф», эксперт Национального центра финансовой грамотности Владислава Фаизова указывает, что самый безопасный способ проверить свою кредитную историю, это запросить на сайте или в приложении Госуслуг выписку с информацией, в каких именно кредитных бюро она хранится. Выписка со списком бюро кредитных историй с официальными реквизитами будет сформирована в течение 15 минут. Затем нужно на официальном сайте каждого бюро заказать свой отчет по кредитной истории, его пришлют на электронную почту.Аналитик банка «Хоум Кредит», официальный партнер Национального центра финансовой грамотности Станислав Дужинский указывает, что помимо бюро кредитных историй можно обратиться в банк, который выдал кредит. Также, по его словам, узнать, в каком бюро хранится кредитная история, можно через сайт Банка России. Эксперты подчеркивают, что два раза в год отчет о кредитной истории бюро обязаны предоставлять бесплатно.Что делать, если кредитная история испорчена?Фаизова утверждает, что испорченную кредитную историю «однозначно можно улучшить», однако сразу предупреждает, что на это уйдет достаточно много времени. «Если у заемщика действительно серьезная ситуация, то это займет около 12 месяцев, может даже больше. Никаких тайных и волшебных способов не существует. Поэтому, чтобы не попасть на удочку мошенников, не верьте в сказки, что кредитную историю можно удалить, подменить», — отметила эксперт.Для того, чтобы улучшить кредитную историю, по ее словам, во-первых, нужно посмотреть, имеются ли просрочки, штрафы, незакрытые обязательства на данный момент. Если они есть, то следует обратиться в кредитные организации, где брался заем, для решения данного вопроса. Следующим шагом нужно начать планомерно исправлять кредитную историю. Для этого нужно взять в банке небольшой целевой кредит и выплачивать его вовремя, без просрочек.

Эксперты подчеркивают, что два раза в год отчет о кредитной истории бюро обязаны предоставлять бесплатно.Что делать, если кредитная история испорчена?Фаизова утверждает, что испорченную кредитную историю «однозначно можно улучшить», однако сразу предупреждает, что на это уйдет достаточно много времени. «Если у заемщика действительно серьезная ситуация, то это займет около 12 месяцев, может даже больше. Никаких тайных и волшебных способов не существует. Поэтому, чтобы не попасть на удочку мошенников, не верьте в сказки, что кредитную историю можно удалить, подменить», — отметила эксперт.Для того, чтобы улучшить кредитную историю, по ее словам, во-первых, нужно посмотреть, имеются ли просрочки, штрафы, незакрытые обязательства на данный момент. Если они есть, то следует обратиться в кредитные организации, где брался заем, для решения данного вопроса. Следующим шагом нужно начать планомерно исправлять кредитную историю. Для этого нужно взять в банке небольшой целевой кредит и выплачивать его вовремя, без просрочек. «Некоторые банки предоставляют такую услугу, как исправление кредитной истории. Смысл как раз заключается в том, что вам выдают небольшой кредит, который вы вовремя должны гасить», — отметила Фаизова.Аналитик «Хоум Кредит» Дужинский подчеркивает, что если человек просрочил довольно большую сумму на протяжении длительного времени – три месяца и больше, то ему практически невозможно получить кредит в банках. «Единственное, что излечит такого клиента — время, так как некоторые банки амнистируют просрочку, полученную больше 5-10 лет назад. После этого таким клиентам лучше начинать с небольших кредитов, возможно, POS-кредитов и заново строить свою кредитную историю», — указывает аналитик.Если речь идет о не очень больших просрочках, то их реально исправить через качественные погашения в срок в дальнейшем, рассказал Дужинский. Конечно же, к такому клиенту банк будет относиться с большим подозрением, но все равно у него есть шансы взять тот же самый POS-кредит и доказать, что он совершил бывшие просрочки случайно и больше такого не повторится.

«Некоторые банки предоставляют такую услугу, как исправление кредитной истории. Смысл как раз заключается в том, что вам выдают небольшой кредит, который вы вовремя должны гасить», — отметила Фаизова.Аналитик «Хоум Кредит» Дужинский подчеркивает, что если человек просрочил довольно большую сумму на протяжении длительного времени – три месяца и больше, то ему практически невозможно получить кредит в банках. «Единственное, что излечит такого клиента — время, так как некоторые банки амнистируют просрочку, полученную больше 5-10 лет назад. После этого таким клиентам лучше начинать с небольших кредитов, возможно, POS-кредитов и заново строить свою кредитную историю», — указывает аналитик.Если речь идет о не очень больших просрочках, то их реально исправить через качественные погашения в срок в дальнейшем, рассказал Дужинский. Конечно же, к такому клиенту банк будет относиться с большим подозрением, но все равно у него есть шансы взять тот же самый POS-кредит и доказать, что он совершил бывшие просрочки случайно и больше такого не повторится. «Чем обильнее и качественнее кредитная история у клиента, тем более высоко его оценит банк, даже в случае каких-то некритических просрочек», — добавил он.С Дужинским и Фаизовой согласен также начальник отдела по противодействию мошенничеству Центра прикладных систем безопасности компании «Инфосистемы Джет» Алексей Сизов и указывает, что улучшение рейтинга платежеспособности невозможно без выполнения определенных процедур в организации-кредиторе. «Текущую просрочку можно и нужно погашать и реструктуризировать в банке, а если заем был получен не в кредитной организации, то и в этом случае следует общаться именно с кредитором», — указал Сизов.

«Чем обильнее и качественнее кредитная история у клиента, тем более высоко его оценит банк, даже в случае каких-то некритических просрочек», — добавил он.С Дужинским и Фаизовой согласен также начальник отдела по противодействию мошенничеству Центра прикладных систем безопасности компании «Инфосистемы Джет» Алексей Сизов и указывает, что улучшение рейтинга платежеспособности невозможно без выполнения определенных процедур в организации-кредиторе. «Текущую просрочку можно и нужно погашать и реструктуризировать в банке, а если заем был получен не в кредитной организации, то и в этом случае следует общаться именно с кредитором», — указал Сизов.

https://ria.ru/20200513/1571363842.html

https://ria.ru/20200503/1570909482.html

https://ria.ru/20200422/1570385838.html

https://ria.ru/20200508/1571167887.html

https://ria.ru/20200413/1569960884.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

2020

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/156155/07/1561550707_0:0:2732:2048_1920x0_80_0_0_ab484103784660324b42b0e8645d41d9.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, лаборатория касперского, хоум кредит , национальное бюро кредитных историй, александр викулин

МОСКВА, 13 мая — РИА Новости. Испорченную кредитную историю однозначно можно улучшить, однако это потребует времени, а чтобы не попасть на удочку мошенников, не надо верить, что ее можно удалить или подменить, рассказали опрошенные РИА Новости эксперты.

Испорченную кредитную историю однозначно можно улучшить, однако это потребует времени, а чтобы не попасть на удочку мошенников, не надо верить, что ее можно удалить или подменить, рассказали опрошенные РИА Новости эксперты.

13 мая 2020, 11:17

Банки снизили уровень одобрения по кредитам до рекордного минимума Старший контент-аналитик «Лаборатории Касперского» Татьяна Сидорина указывает, что описанная схема напоминает разновидность скама (онлайн-мошенничества) и предупредила, что человек рискует сохранностью своей платёжной информации, если, идя на поводу у мошенников, вводил данные своей карты. А адвокат BMS Law Firm Александр Иноядов допустил, что полученные персональные данные могут быть переданы третьим лицам, в том числе для последующего совершения неправомерных действий.

А адвокат BMS Law Firm Александр Иноядов допустил, что полученные персональные данные могут быть переданы третьим лицам, в том числе для последующего совершения неправомерных действий.Как безопасно проверить кредитную историю?

Консультант по финансовой грамотности проекта «Вашифинансы.рф», эксперт Национального центра финансовой грамотности Владислава Фаизова указывает, что самый безопасный способ проверить свою кредитную историю, это запросить на сайте или в приложении Госуслуг выписку с информацией, в каких именно кредитных бюро она хранится. Выписка со списком бюро кредитных историй с официальными реквизитами будет сформирована в течение 15 минут. Затем нужно на официальном сайте каждого бюро заказать свой отчет по кредитной истории, его пришлют на электронную почту.

3 мая 2020, 03:19

Эксперт рассказал о главных признаках финансового мошенничестваАналитик банка «Хоум Кредит», официальный партнер Национального центра финансовой грамотности Станислав Дужинский указывает, что помимо бюро кредитных историй можно обратиться в банк, который выдал кредит. Также, по его словам, узнать, в каком бюро хранится кредитная история, можно через сайт Банка России.

Также, по его словам, узнать, в каком бюро хранится кредитная история, можно через сайт Банка России.Эксперты подчеркивают, что два раза в год отчет о кредитной истории бюро обязаны предоставлять бесплатно.

Что делать, если кредитная история испорчена?

Фаизова утверждает, что испорченную кредитную историю «однозначно можно улучшить», однако сразу предупреждает, что на это уйдет достаточно много времени. «Если у заемщика действительно серьезная ситуация, то это займет около 12 месяцев, может даже больше. Никаких тайных и волшебных способов не существует. Поэтому, чтобы не попасть на удочку мошенников, не верьте в сказки, что кредитную историю можно удалить, подменить», — отметила эксперт.

22 апреля 2020, 05:41

Исследование показало падение спроса на кредиты в РоссииДля того, чтобы улучшить кредитную историю, по ее словам, во-первых, нужно посмотреть, имеются ли просрочки, штрафы, незакрытые обязательства на данный момент. Если они есть, то следует обратиться в кредитные организации, где брался заем, для решения данного вопроса. Следующим шагом нужно начать планомерно исправлять кредитную историю. Для этого нужно взять в банке небольшой целевой кредит и выплачивать его вовремя, без просрочек. «Некоторые банки предоставляют такую услугу, как исправление кредитной истории. Смысл как раз заключается в том, что вам выдают небольшой кредит, который вы вовремя должны гасить», — отметила Фаизова.

Следующим шагом нужно начать планомерно исправлять кредитную историю. Для этого нужно взять в банке небольшой целевой кредит и выплачивать его вовремя, без просрочек. «Некоторые банки предоставляют такую услугу, как исправление кредитной истории. Смысл как раз заключается в том, что вам выдают небольшой кредит, который вы вовремя должны гасить», — отметила Фаизова.

Аналитик «Хоум Кредит» Дужинский подчеркивает, что если человек просрочил довольно большую сумму на протяжении длительного времени – три месяца и больше, то ему практически невозможно получить кредит в банках. «Единственное, что излечит такого клиента — время, так как некоторые банки амнистируют просрочку, полученную больше 5-10 лет назад. После этого таким клиентам лучше начинать с небольших кредитов, возможно, POS-кредитов и заново строить свою кредитную историю», — указывает аналитик.

8 мая 2020, 16:00

Россияне подали на реструктуризацию кредитов 1,4 миллиона заявокЕсли речь идет о не очень больших просрочках, то их реально исправить через качественные погашения в срок в дальнейшем, рассказал Дужинский. Конечно же, к такому клиенту банк будет относиться с большим подозрением, но все равно у него есть шансы взять тот же самый POS-кредит и доказать, что он совершил бывшие просрочки случайно и больше такого не повторится. «Чем обильнее и качественнее кредитная история у клиента, тем более высоко его оценит банк, даже в случае каких-то некритических просрочек», — добавил он.

Конечно же, к такому клиенту банк будет относиться с большим подозрением, но все равно у него есть шансы взять тот же самый POS-кредит и доказать, что он совершил бывшие просрочки случайно и больше такого не повторится. «Чем обильнее и качественнее кредитная история у клиента, тем более высоко его оценит банк, даже в случае каких-то некритических просрочек», — добавил он.

13 апреля 2020, 14:41

Как экономить деньги и что покупать в кризис в 2020-мБилет в будущее — СберСтрахование

Алтайский край

Архангельская область

Астраханская область

Белгородская область

Брянская область

Владимирская область

Волгоградская область

Вологодская область

Воронежская область

Ивановская область

Иркутская область

Кабардино-Балкарская республика

Калмыкия республика

Калужская область

Карачаево-Черкесская республика

Кемеровская область

Кировская область

Костромская область

Краснодарский край

Красноярский край

Курганская область

Курская область

Ленинградская область

Липецкая область

Москва

Московская область

Мурманская область

Нижегородская область

Новгородская область

Новокузнецкая область

Новосибирская область

Омская область

Оренбургская область

Орловская область

Пензенская область

Пермский край

Псковская область

Республика Адыгея

Республика Башкортостан

Республика Карелия

Республика Коми

Республика Марий Эл

Республика Мордовия

Республика Татарстан

Республика Хакасия

Ростовская область

Рязанская область

Самарская область

Санкт-Петербург

Саранская область

Саратовская область

Свердловская область

Северная Осетия — Алания республика

Смоленская область

Ставропольский край

Тамбовская область

Тверская область

Томская область

Тульская область

Тюменская область

Удмуртская республика

Ульяновская область

Ханты-Мансийский Автономный округ — Югра АО

Челябинская область

Чеченская республика

Чувашская республика

Ямало-Ненецкий АО

Ярославская область

Российский Сбербанк показал прибыль в размере 10 млрд долларов в 2020 году

Сбербанк — крупнейший банк и самая дорогая компания России — в 2020 году получил прибыль более 10 миллиардов долларов, несмотря на экономические последствия пандемии коронавируса.

Чистая прибыль кредитора за год составила 782 миллиарда рублей (10,1 миллиарда долларов), что на 7,7% меньше, чем в 2019 году, сообщил Сбербанк в годовых финансовых результатах, опубликованных в пятницу утром.

Результаты свидетельствуют о значительном улучшении ситуации в контролируемом государством Сбербанке — самой дорогой листинговой компании России с рыночной капитализацией около 88 миллиардов долларов.Прибыль упала на целых 85% прошлой весной, когда Россия ввела шестинедельный карантин в попытке остановить распространение вируса.

Тем не менее пандемия вынудила Сбербанк отложить предыдущую цель по достижению годовой прибыли в один триллион рублей (13,6 миллиарда долларов).

Банковский сектор России также столкнулся с серьезными проблемами, связанными с резким обесцениванием рубля, ростом безработицы, из-за которого Сбербанк увеличил свои резервы на покрытие убытков в восемь раз в разгар экономического кризиса, а также со снижением процентных ставок до самого низкого уровня за всю историю. Низкие процентные ставки обычно являются плохими новостями для банков, поскольку они сокращают их чистую процентную маржу — разницу между доходами от процентов, взимаемых по ссудам, и той, которая выплачивается по депозитам.

Низкие процентные ставки обычно являются плохими новостями для банков, поскольку они сокращают их чистую процентную маржу — разницу между доходами от процентов, взимаемых по ссудам, и той, которая выплачивается по депозитам.

Необходимость увеличения резервов «оказала существенное влияние на финансовые результаты банка», — заявил представитель Сбербанка во время телефонной конференции с инвесторами в пятницу, цитируемой деловым сайтом РБК.

По данным Sova Capital, доля просроченных кредитов выросла почти вдвое по сравнению с прошлым годом, хотя все еще остается управляемой 3.2% от общего кредитного портфеля банка. Банк создал резервы под ожидаемые списания в размере 6,6% от всех кредитов.

«Но, учитывая наши результаты в первом полугодии, то, как мы смогли восстановиться и в конечном итоге показать рентабельность капитала (ROE) в размере 16,5% за такой год, заслуживает особого внимания», — добавили они. Рентабельность собственного капитала рассматривается как ключевой показатель успеха банка — показатель его способности генерировать прибыль и доход для акционеров.

Оборот Сбербанка быстро ускорился в декабре: чистая прибыль выросла на 12% по сравнению с тем же месяцем 2019 года, говорится в сообщении банка.

Этому способствовала государственная поддержка финансового сектора, а также другие меры поддержки коронавируса, такие как субсидированные кредиты для предприятий и дешевая ипотека для новых покупателей жилья. К примеру, ипотечный портфель Сбербанка в прошлом году вырос более чем на пятую часть.

Андрей Михайлов, старший аналитик Sova Capital, сказал, что результаты Сбербанка к концу 2020 года были особенно впечатляющими и должны «снять некоторые опасения» по поводу того, как результаты деятельности банка сохранятся в 2021 году, поскольку влияние более низких процентных ставок, похоже, будет еще больше. съесть на прибыль.

Аналитик «Финам» Игорь Додонов сказал, что «Сбербанк должен стать одним из основных бенефициаров» ожидаемого восстановления экономики в этом году, сославшись на свое сильное финансовое положение и амбициозную технологическую трансформацию, к которой приступил кредитор.

Акции кредитора не изменились на пятничных торгах на фоне новостей, составив 284 рубля ($ 3,87) каждая на Московской бирже, но выросли более чем на 60% с минимумов, зафиксированных в марте 2020 года, до новых рекордных максимумов. На фоне предыдущих высоких прибылей и стремления правительства увеличить доходность государственного бюджета в прошлом году Сбербанк выплатил крупнейшие корпоративные дивиденды в России.Правительству России принадлежит контрольный пакет акций кредитора в размере 50% плюс одна акция.

Вопросы по качеству активов в условиях мрачного 2016 года для российских банков

Россия и ее банки переживают тяжелый 2016 год, учитывая, что впереди второй год рецессии.

»ПАО« Сбербанк России »21 января предсказал, что ВВП России сократится на 2,2% в 2016 году на основе цены на нефть в 35 долларов США при инфляции, достигающей 8,5%. Корпоративные кредиты могут вырасти до 8%, а розничные кредиты могут снизиться. на целых 5%.Сбербанк по-прежнему ожидает двузначной прибыли.

Евгений Кошелев, экономист SocGen, сказал SNL, что ВВП может упасть меньше, чем прогнозировал Сбербанк, из-за более высокой цены на нефть, но восстановление может происходить медленно в четвертом квартале 2016 года, при этом как домохозяйства, так и корпорации будут продолжать страдать, а инвестиции — под серьезным давлением. . Он определил, что цена на нефть имеет решающее значение для роста. 26 января цена на нефть Brentcrude составляла около 30 долларов.

Рубль пошел вниз по цене на нефть, продемонстрировав дальнейшую резкую слабость в январе, а государственные финансы были спрогнозированы гораздо более высокими ценами на нефть.Экономисты Commerzbank опасаются, что обесценивание рубля может «выйти из-под контроля», учитывая продолжающуюся рецессию и возможность двузначной инфляции в долгосрочной перспективе.

Несмотря на эти тяжелые обстоятельства, усугубленные вторжением в Украину и связанными с ним санкциями, Сбербанк чувствовал себя в состоянии показать позитивный прогноз.

Банк настаивал на том, что Россия «лучше подготовлена к слабости рубля и цен на нефть, чем год назад», — заявил аналитик SocGen Алан Уэбборн в январе.22 примечание. Он отметил, что финансовый директор Александр Моросов подчеркнул важность поддержания качества активов.

Сбербанк — чрезвычайно надежный российский банк.

«Это единственный банк, который решил свои проблемы самостоятельно», — сказал Кошелев, указав на масштабную рекапитализацию российских банков в прошлом году. По общему признанию, неназванный банковский аналитик заметил SNL, что он получил выгоду от более раннего вливания капитала.

Контраст с ПАО ВТБ Банком, другим крупным российским кредитором, значительный, как показывают данные SNL.Ольга Найденова, банковский аналитик БКС, рассказала SNL, что ВТБ получил значительную сумму, 700 миллиардов рублей в виде новых акций, смесь привилегированных акций и бессрочного долга, от правительства России, а также продление кредита от агентства по страхованию вкладов.

Поскольку многие другие российские банки либо закрываются, либо требуют свежего капитала, наблюдается бегство к качеству. Неназванный аналитик сказал, что в Сбербанке наблюдается рост депозитов по сравнению с прошлым годом, поскольку корпорации перевели депозиты в Сбербанк, несмотря на низкие ставки, что повысило его рентабельность.

Несмотря на резкий и внезапный рост процентных ставок, произошедший в прошлом году, данные SNL показывают, что Сбербанк сохранил относительно высокую чистую процентную маржу, заметно лучше, чем у ВТБ. Это «значительное конкурентное преимущество», как указала Найденова, привело к гораздо большей прибыльности, чем остальная банковская система и ВТБ.

«В 2015 году они превзошли сектор по депозитам и розничным кредитам. [Его] рост корпоративных кредитов может [стать] более медленным, учитывая, что так много банков имеют свежий капитал от государства, который им необходимо использовать», — сказал аналитик.

«Чем больше волатильности вы видите в секторе, тем выше готовность обратиться в Сбербанк», — сказала Найденова, добавив, что 2016 «должен быть лучше, потому что вы не увидите такого же маржинального давления. Качество активов будет хуже». В целом она считает прогнозы Сбербанка «оптимистичными».

Качество активов будет хуже». В целом она считает прогнозы Сбербанка «оптимистичными».

Сбербанк подчеркнул, что качество его активов значительно лучше, чем в секторе, лучше, чем по корпоративным и розничным просроченным кредитам. Но, как показывает наш довольно поразительный график, его стоимость, связанная с эффективностью риска, противоречит интуиции.Доля провизий Сбербанка в займах резко не увеличилась из-за рецессии.

Найденова отметила, что коэффициент покрытия в Сбербанке в третьем квартале 2015 года был самым низким уровнем со второго квартала 2009 года. Она сказала, что ожидаемая стоимость риска в 2016 году — от 250 до 300 базисных пунктов — была «неконсервативной». Это означает, что зеленая линия на графике продолжит оставаться неизменной, несмотря на второй год рецессии, что является необычным результатом.

Что еще более необычно, так это сокращение провизий ВТБ в 2015 году по сравнению с прошлым годом.Если бы не списание активов на 18%, ВТБ зафиксировал бы убыток в третьем квартале, а не рост чистой прибыли.

Таким образом, есть основания сомневаться в уровне обесценения, зарезервированного ВТБ.

«На мой взгляд, у ВТБ еще больше недостаточно резервов, чем у Сбербанка. У них самое низкое покрытие [и] самые низкие затраты на риск, что определенно противоречит здравому смыслу», — сказала Найденова, отметив, что необходимость увеличения резервов будет означать, что ВТБ, соответственно, примет меры. больше времени, чтобы оправиться от рецессии.

Последние новости подчеркнули важность качества банковских активов. Было несколько громких корпоративных сбоев или почти сбоев, и Найденова сказала, что Сбербанку «каким-то образом удалось» быть менее уязвимыми, чем ВТБ. Кошелев сказал, что оценка качества активов ВТБ, в частности, должна была быть оценена с точки зрения очень крупных рисков. Однако, по ее словам, российский центральный банк не опубликовал данные о качестве банковских активов и не подвергал банки стресс-тесту.

«Масштаб обесценения активов — открытый вопрос.Есть скрытые резервы, предоставляемые банками », — сказал Кошелев, указав на широкомасштабную« пролонгацию »или реструктуризацию кредитов. По словам Уэбборна, реструктурированные кредиты в Сбербанке выросли на 210% в третьем квартале 2015 года, что, вероятно, привело к задержке.

Качество активов выглядит системной проблемой, которая не решается прозрачно, сказал Кошелев. Тем не менее, он полагал, что повторной рекапитализации банковской системы не произойдет; вместо этого несколько банков будут допущены к банкротству, учитывая их чрезмерное количество и произойдет значительное число слияний.

«Центральный банк не будет проводить стресс-тестирование, пока он не свернет систему до разумного количества банков», — сказал Кошелев. Он сказал, что число 500 банков является громоздким и не подходит для медленно растущей экономики России.

Капитал ищется в другом месте, возможно, из иностранных источников. Министр экономического развития России Алексей Улюкаев предложил стране рассмотреть возможность приватизации Сбербанка и ВТБ, чтобы укрепить капитал в банковской системе, признав при этом, что санкции представляют собой вызов для потенциальных инвесторов.

«Не думаю, что будет много желающих приватизировать Сбербанк», — сказала Найденова. «Я не знаю, кто будет участвовать в ВТБ по текущей цене; он привлек слишком много средств от государства». Она сказала, что вливание свежего капитала и связанных с ним дивидендов приведет к отрицательной прибыли на акцию ВТБ в 2015 году. Неназванный аналитик сказал, что продажа пакетов акций любого банка будет затруднена, если не будут отменены санкции. Кроме того, он заметил, что капитал Сбербанка невелик и что продолжающееся падение курса рубля приведет к раздуванию его активов в иностранной валюте по сравнению с его капиталом, уменьшая нормативные показатели и способность к росту.Этот эффект, отраженный в данных за третий квартал 2015 года, указывает на давление на капитал. Тем не менее, аналитик предположил, что Сбербанк, возможно, компенсировал влияние слабой валюты на свой растянутый баланс, опубликовав данные о прибыли, льстившие низкой стоимости риска. Это не рекомендация покупать.

По состоянию на янв. 25 долларов США 1 доллар США был эквивалентен 78,37 российским рублям.

Щелкните здесь , чтобы просмотреть информацию на уровне страны для России. Щелкните здесь , чтобы получить доступ к шаблону всемирного рейтинга банков SNL и просмотреть ключевые балансовые показатели, показатели эффективности и достаточности капитала для отдельных банков. Щелкните здесь , чтобы узнать больше о европейских банках, здесь, для банков Азиатско-Тихоокеанского региона и здесь, , чтобы настроить оповещения в реальном времени для таких статей, основанных на данных. |

Сбербанк по РСБУ 11 мес.2019: Банк заработал 74 руб.7 млрд в ноябре

Сбербанк (SBER)

Сбербанк по РСБУ за 11 мес.2019: в ноябре банк заработал 74,7 млрд руб.

06-дек-2019 / 08:23 CET / CEST

Распространение нормативного сообщения, содержащего инсайдерскую информацию

в соответствии с ПОЛОЖЕНИЕМ (ЕС) № 596/2014 (MAR), переданным EQS Group.

Эмитент несет полную ответственность за содержание этого объявления.

-------------------------------------------------- ----------------------------

Сбербанк публикует основные финансовые показатели за 11 месяцев 2019 года (по РСБУ;

неконсолидированный)

Обращаем ваше внимание, что цифры рассчитываются в соответствии с правилами Сбербанка.

внутренняя методология.Также обратите внимание, что некоторые изменения вступили в силу в российской бухгалтерской отчетности.

стандартов в 2019 году в рамках конвергенции с МСФО, включая переход на

МСФО 9.

6 декабря 2019 г.

Основные итоги ноября 2019 года:

o Банк заработал в ноябре 74,7 млрд рублей.

o Объем кредитов физическим лицам составил 323 млрд руб., что является самым высоким показателем.

ежемесячная выдача за год.

o В корпоративном секторе объем выдачи кредитов достиг максимума за последние два года.

лет на 1,6 трлн руб.

o Кредитный портфель вырос на 1.На 4% для розничных клиентов и на 1,2% для корпоративных

единицы.

Заместитель председателя Сбербанка Александр Морозов заявил:

"Чистый процентный доход в ноябре ускорился из-за более низкой стоимости фондирования.

и рост ссудного портфеля. Кампания «Зеленый день» стала ярким событием

ноября, с участием 7 млн клиентов и 760 тыс. заявок на получение кредита

Отправлено. В результате Банк предоставил розничным кредитам на сумму 323 млрд руб.

Ноябрь. Кампания также имела положительные последствия для

непроцентный доход.У нас хорошие возможности для достижения наших целей на 2019 год.

и оптимистично смотрит на ожидания Стратегии 2020.

Комментарии за 11 месяцев 2019 г .:

Чистый процентный доход увеличился на 0,3% и превысил 1,1 трлн руб. Динамика

пострадали от увеличения стоимости клиентского финансирования в конце 2018 года и

начало текущего года. Однако стоимость обязательств продолжает снижаться.

благодаря инициативам Сбербанка, что соответствует нашим ожиданиям.

Рост комиссионных доходов ускорился, начавшись летом до

14.9% - транзакционный бизнес. Брокерские услуги - одни из самых быстрых

растущие сегменты: количество брокерских счетов, открытых в Сбербанке

превысил 1 миллион с долей рынка более 27%. Чистый комиссионный доход

за 11 месяцев 2019 г. увеличился на 9,6% до 418,8 млрд руб. На динамику влияет

учет затрат по программе лояльности и комиссий, уплаченных платежным системам, как

Банк начал равномерно начислять эти расходы с начала

год.

Операционные расходы увеличились на 9.1%. По сравнению с 11 мес.2018 г. динамика операционных расходов

повлияло годовое повышение заработной платы в июле, а также повышение ставки НДС с

1 января 2019 года и перевод сотрудников из АО «Сбербанк Технологии» в

ПАО Сбербанк за вторую половину 2018 года. Соотношение затрат и доходов за 11 месяцев.

2019 год составил 31,9%.

Общая сумма начисленных резервов, включая переоценку справедливой стоимости и обесценение

по приобретенным или созданным кредитно-обесцененным активам - 14,6 руб.

млрд руб. в ноябре и 118,0 млрд руб. с начала года, что составляет половину зарезервированной суммы.

за 11 мес.2018 г.Это снижение было связано с противоположным направлением обменного курса валют.

динамика за сопоставимые периоды, а также реструктуризация долга Агрокор

завершено в июне 2019 года. На 1 декабря резервы на возможные потери по ссудам составили 2,9 раза

по просроченным кредитам.

Чистая прибыль до налогообложения за 11 месяцев 2019 года выросла на 8,3% и составила более 1 трлн рублей. Чистая прибыль

увеличился на 7,3% до 814,1 млрд руб.

Совокупные активы практически не изменились в ноябре и составили 27,9 трлн руб. В

тем временем в ноябре Банк продолжил расширение кредитования, что привело к

совокупный ссудный портфель увеличился на 1.3%.

Банк предоставил корпоративным клиентам кредитов на 1,6 трлн руб., Что является

самый высокий выпуск за последние два года. С начала года до настоящего момента Банк создал

Кредиты корпоративным клиентам на 10,8 трлн руб. Корпоративный кредитный портфель вырос на

На 1,2% или на 154 млрд руб. В ноябре.

Выдача кредитов розничным клиентам была максимальной за год в ноябре на уровне

323 млрд руб. И с начала года превысил 3 трлн руб. Портфель розничных кредитов расширился

на 1,4% в ноябре до 7,2 трлн руб.

Доля просроченных кредитов увеличилась с 2.От 24% до 2,21% во главе с корпоративными

сегмент.

Портфель ценных бумаг в ноябре увеличился на 3,5% за счет покупки облигаций ЦБ РФ

вместе с суверенными еврооблигациями и на 1 декабря превысил 3,3 трлн руб.

Совокупные депозиты и счета клиентов увеличились на 2,1% за 11 месяцев 2019 г. без учета

влияние валютной переоценки: счета физических лиц выросли на 1,8%, в то время как корпоративные

счета прибавили 2,6%. Счета физических лиц выросли на 0,1%, а счета юридических лиц

снизилась на 0,7% за месяц.

В ноябре Сбербанк выпустил двухлетние биржевые облигации на 15 млрд руб.

исторически низкая ставка купона - 6.4% годовых В то же время в ноябре

срок погашения еврооблигаций 2014 года на сумму 1 млрд евро со ставкой купона 3,352% годовых.

Оба события положительно влияют на чистый процентный доход.

Основной капитал 1-го и 1-го уровней в ноябре практически не изменился.

Выручка за период апрель-ноябрь 2019 года будет учтена в

расчет капитала по завершении годового аудита. Общий капитал

увеличилась на 64 млрд руб. или 1,4% в ноябре, в основном за счет чистой прибыли

период.Активы, взвешенные с учетом риска, увеличились в ноябре на 177 млрд руб. За счет кредита

расширение портфеля.

1 декабря'19 * / 1 декабря'19 * /

1 дек'19 * 1 ноя'19 1 янв'19

Капитал, млрд руб. 1 нояб.19 1 янв.19

Основной капитал первого уровня N1,1 3 339 3 342 -0,1% 3178 5,1%

Капитал 1 уровня N1,2 3 339 3 342 -0,1% 3178 5,1%

Общий капитал N1.0 4 508 4444 1,4% 4 244 6,2%

Показатели достаточности капитала,%

Основной капитал первого уровня N1.1, 11,05% 11,13% -0,08 п.п. 11,11% -0,06 п.п.

мин. 4,5%

Капитал 1 уровня N1.2, мин. 11,05% 11,13% -0,08 п.п. 11,11% -0,06 п.п.

6.0%

Общий капитал N1.0, мин. 14,89% 14,76% 0,13 п.п. 14,84% 0,05 п.п.

8,0%

Активы, взвешенные с учетом риска, млрд руб. 30279 30102 0,6% 28 596 5,9%

* предварительные расчеты

Финансовые показатели Сбербанка за 11 месяцев 2019 года (по РСБУ, неконсолидированные)

-------------------------------------------------- ----------------------------

Вложение

Название документа: Таблица_Основные финансовые результаты за 11 месяцев 2019 г. по РСБУ

Документ: http: // n.eqs.com/c/fncls.ssp?u=HYCAJNWMMI

-------------------------------------------------- ----------------------------

ISIN: US80585Y3080, RU00040, RU00057, US80585Y4070

Код категории: MSCH

TIDM: SBER

LEI-код: 549300WE6TAF5EEWQS81

Категории OAM: 2.2. Внутренняя информация

Порядковый номер: 33811

Код новости EQS: 930023

Конец объявления Служба новостей EQS

-------------------------------------------------- ----------------------------

fncls.ssp? fn = show_t_gif & application_id = 930023 & application_name = news & site_id = bloomberg9

Прежде чем оказаться здесь, он находится на терминале Bloomberg.

УЧИТЬ БОЛЬШЕSEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Пожалуйста, объявите свой трафик, обновив свой пользовательский агент, чтобы включить в него информацию о компании.

Чтобы узнать о передовых методах эффективной загрузки информации с SEC.gov, в том числе о последних документах EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC.Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Код ссылки: 0.14ecef50.1635209361.1486d288

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и обеспечения того, чтобы общедоступная служба оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 USC §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других пользователей к SEC.содержание правительства. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерное количество запросов. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период. Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.губ. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

Объявление о расширенных казначейских санкциях в российском секторе финансовых услуг, энергетики и обороны или смежных материальных секторах

Действия, направленные на крупнейший российский банк, ужесточают существующие санкции в отношении российских финансовых институтов, расширяют санкции в российском энергетическом секторе и нацелены на дополнительные российские предприятия, связанные с энергетикой и обороной

ВАШИНГТОН — Из-за продолжающихся усилий России по дестабилизации восточной Украины министр финансов Джейкоб Дж.Сегодня Лью определил, что лица, работающие в оборонном и связанном с ней секторе России, могут теперь подвергаться целевым санкциям в соответствии с Указом 13662. Кроме того, Министерство финансов США сегодня распространило целевые финансовые санкции на крупнейший банк России, усилив существующие санкции в отношении российского финансового сектора. институтов, расширил санкции в российском энергетическом секторе и увеличил количество попавших под санкции российских предприятий в энергетическом и оборонном секторах.

• Министр финансов Джейкоб Дж.Лью определил, что лица, работающие в секторе обороны России и связанных с ней материальных средств, теперь могут подвергаться целевым санкциям в соответствии с Указом 13662. По решению министра финансов Казначейство ввело санкции, запрещающие операции физических лиц США или внутри Соединенных Штатов, связанные с новой задолженностью. со сроком погашения более 30 дней, выпущенные Ростехом, крупным российским конгломератом, работающим в оборонном и связанном с ним секторе.

• Казначейство добавило крупнейший банк России, Сбербанк России, к существующим запретам на U.S. лица, предоставляющие долевое или определенное долгосрочное долговое финансирование. Кроме того, мы ужесточили ограничения на заемное финансирование, сократив с 90 до 30 дней срок погашения новых долговых обязательств, выпущенных шестью российскими банками, на которые распространяется данное ограничение. Это Банк Москвы, ОАО «Газпромбанк», Россельхозбанк, Сбербанк, ВЭБ и Банк ВТБ.

• Казначейство определило и заблокировало активы пяти российских государственных оборонных технологических компаний — ОАО «Долгопрудненское научно-производственное предприятие», ОАО «Мытищинский машиностроительный завод», ОАО «Калининский машинный завод», ГСКБ «Алмаз-Антей» и ОАО «НИИП» — для работы в сектор вооружений или связанных с ними материальных средств в России.

• Казначейство также ввело санкции, запрещающие экспорт товаров, услуг (не включая финансовые услуги) или технологий в поддержку разведки или добычи для российских глубоководных, арктических шельфовых или сланцевых проектов, которые могут давать нефть, до пяти Российские энергетические компании — Газпром, Газпром нефть, Лукойл, Сургутнефтегаз и Роснефть — участвуют в проектах такого типа. Эта мера дополняет ограничения, вводимые Министерством торговли, и аналогична новым мерам ЕС, опубликованным сегодня.Граждане США должны до 26 сентября 2014 г. прекратить применимые операции с этими организациями в соответствии с генеральной лицензией, выданной сегодня Управлением по контролю за иностранными активами Казначейства.

• Казначейство также ввело санкции, запрещающие операции, предоставление финансирования или другие операции с новым долгом со сроком погашения более 90 дней, выпущенным еще двумя российскими энергетическими компаниями — Газпром нефтью и Транснефтью.

«Сегодняшние действия демонстрируют нашу решимость увеличить издержки для России до тех пор, пока она продолжает нарушать территориальную целостность и суверенитет Украины», — сказал заместитель министра по терроризму и финансовой разведке Дэвид С.Коэн. «Соединенные Штаты в тесном сотрудничестве с Европейским союзом будут вводить все более жесткие санкции, которые будут способствовать изоляции России от мировой финансовой системы, если Россия не откажется от своего нынешнего пути и не будет искренне стремиться к урегулированию кризиса путем дипломатических переговоров».

Несмотря на серьезность этих действий, Казначейство сохраняет значительные возможности для расширения этих санкций и введения дополнительных санкций в отношении физических и юридических лиц, находящихся в ведении Исполнительных указов (E.О.) 13660, 13661 и 13662, если российское правительство не предпримет шагов по деэскалации ситуации на Украине.

Применение санкций к нескольким российским государственным компаниям в соответствии с E.O. 13661 и Э. 13662 для работы в оборонном или родственном секторе в России

Казначейство сегодня также ввело новые санкции и усилило существующие санкции в отношении компаний, работающих в оборонном секторе России.

Определение российского оборонного и связанного с ним материального сектора и введение санкций против Ростеха.Министр финансов Джейкоб Дж. Лью сегодня принял решение под руководством Э. 13662, что лица, работающие в сфере обороны России и связанных с ней материальных средств, теперь могут подвергаться целевым санкциям. Следуя решению госсекретаря Лью, Минфин издал новую директиву, которая вводит санкции в отношении Ростеха, крупного российского конгломерата, работающего в оборонном и связанном с ним секторе материальных средств. Директива 3 согласно E.O. 13662 запрещает операции, предоставление финансирования и другие операции с новыми долговыми обязательствами со сроком погашения более 30 дней, выпущенными Ростехом и его 50-процентными или более дочерними предприятиями, фактически отрезая его от U.С. долговое финансирование.

• Ростех — российская государственная холдинговая компания оборонной промышленности России. Ростех производит, разрабатывает, производит и экспортирует высокотехнологичную продукцию гражданского, военного и двойного назначения, а также занимается производством вооружения и военной техники. Дочерние предприятия Ростеха производят и экспортируют продукцию военного назначения на миллиарды долларов. Казначейство назначило генерального директора Ростеха Сергея Викторовича Чемезова 28 апреля 2014 года в соответствии с заявлением Э.О. 13661.

Обозначение дополнительных компаний оборонных технологий под эгидой E.O. 13661. Казначейство также обозначило и заблокировало активы пяти российских оборонных фирм под эгидой E.O. 13661 для работы в сфере вооружений и связанных с ними материальных средств в Российской Федерации. Фирмы, обозначенные сегодня под E.O. 13661 — ОАО «Долгопрудненское научно-производственное предприятие», ОАО «Мытищинский машиностроительный завод», ОАО «Калининский машиностроительный завод», ГСКБ «Алмаз-Антей» и ОАО «НИИП». Назначенные фирмы несут ответственность за производство разнообразной техники, от стрелкового оружия до минометных снарядов и танков.В результате сегодняшних действий Э.О. 13661, любые активы этих организаций, находящиеся в юрисдикции США, должны быть заморожены. Кроме того, транзакции физических лиц в США или внутри США с участием этих организаций, как правило, запрещены.

• ОАО «Долгопрудненское научно-производственное предприятие» — российская компания, которая в основном занимается производством оружия и боеприпасов, в том числе ракетного комплекса «Бук», известного на Западе как «Овод» или SA-11 или SA-17. .

• Мытищинский машиностроительный завод, ОАО — московская компания, которая производит вооружение и оборудование, в первую очередь зенитные ракетные комплексы и шасси для гусеничной военной техники.

• ОАО «Калининский машинный завод» — российская государственная компания, занимающаяся производством продукции специального назначения, такой как оружие, боеприпасы и средства боевой зенитно-ракетной системы для Министерства обороны Российской Федерации.ОАО «Калининский машинный завод» производит артиллерийские орудия для пехоты и ПВО, специализируется на выпуске пусковых установок и зенитных ракет.

• ГСКБ «Алмаз-Антей» — московское дочернее предприятие концерна «Алмаз-Антей», внесенного в список под эгидой E.O. 13661 16 июля 2014 года. ГСКБ «Алмаз-Антей» проектирует и производит системы ПВО для Министерства обороны России.

• ОАО «НИИП» — российское оборонно-промышленное предприятие в г. Жуковский, принадлежащее концерну «Алмаз-Антей».ОАО «НИИП» разрабатывает системы противовоздушной защиты, в том числе бортовые радиолокационные системы для истребителей МиГ и Сухой, а также зенитно-ракетные комплексы для сухопутных войск, в том числе системы КУБ и БУК.

Расширение запрета на определенные виды деятельности с несколькими российскими государственными финансовыми учреждениями в соответствии с E.O. 13662

Казначейство ввело новые санкции и ужесточило существующие санкции в финансовом секторе России.

Введение санкций в отношении Сбербанка России и снижение допустимого срока погашения новых долговых обязательств для финансовых организаций, подпадающих под санкции. Казначейство также изменило Директиву 1 в соответствии с E.O. 13662, чтобы снизить допустимый срок погашения для нового долга с 90 до 30 дней, и добавил Сбербанк в список организаций, подпадающих под ограничения Директивы 1. Директива 1 в соответствии с E.O. 13662 теперь запрещает операции, предоставление финансирования или другие операции с новым долгом со сроком погашения более 30 дней и новым капиталом банков, перечисленных в соответствии с этой Директивой, U.S. лиц или в пределах США. На практике этот шаг лишит эти финансовые учреждения доступа к финансированию в долларах США и обернется дополнительными значительными издержками для правительства России за его продолжающиеся провокации.

• Сбербанк России — крупнейший финансовый институт России. На Сбербанк приходится примерно четверть всех российских банковских активов и треть банковского капитала.

Запрет определенных видов деятельности с несколькими российскими государственными энергетическими компаниями в соответствии с E.О. 13662

Казначейство ввело новые санкции и ужесточило существующие санкции в отношении компаний, работающих в российском энергетическом секторе.

Запрет на товары, услуги и технологии для определенных видов деятельности в энергетическом секторе. Новая Директива 4, выпущенная в соответствии с E.O. 13662 запрещает предоставление, экспорт или реэкспорт товаров, услуг (за исключением финансовых услуг) или технологий лицами из США или из Соединенных Штатов в поддержку разведки или добычи для глубоководных, арктических шельфовых или сланцевых проектов, которые могут добывают нефть в Российской Федерации или в морских районах, заявленных Российской Федерацией и выходящих с ее территории, с участием пяти российских энергетических компаний, зарегистрированных на бирже: Газпром, Газпром нефть, Лукойл, Сургутнефтегаз и Роснефть.Казначейство первоначально ввело санкции против Роснефти, крупнейшей нефтяной компании России и третьего по величине производителя газа, согласно заявлению Э. 13662 от 17 июля 2014 г. Сегодняшний шаг, который дополняет ограничения Министерства торговли и аналогичен новым мерам ЕС, опубликованным сегодня, ограничит способность России разрабатывать так называемые приграничные или нетрадиционные нефтяные ресурсы, области, в которых российские компании сильно зависят от США. и западные технологии. Хотя эти санкции не нацелены и не препятствуют текущим поставкам энергии из России и не препятствуют российским компаниям продавать нефть и газ в любую страну, они затрудняют для России разработку долгосрочных, технически сложных будущих проектов.

• ОАО «Газпром» — российская государственная глобальная энергетическая компания, занимающаяся разведкой, добычей, транспортировкой, хранением, переработкой и продажей газа. Это одно из крупнейших акционерных обществ России.

• «Газпром нефть» — интегрированная российская нефтяная компания, занимающаяся разведкой, разработкой, добычей, транспортировкой и продажей сырой нефти и газа, а также переработкой нефти, маркетингом нефтепродуктов, обслуживанием нефтяных месторождений, строительством и разработкой. разведочных скважин.Контрольный пакет акций Газпром нефти принадлежит Газпрому.

• ОАО «Лукойл» — интегрированная нефтегазовая компания, базирующаяся в России. Лукойл занимается разведкой, добычей, переработкой, маркетингом и сбытом нефти. Компания является владельцем нефтеперерабатывающих, газоперерабатывающих, нефтехимических заводов и сетей АЗС в России и за рубежом.

• Сургутнефтегаз — российская нефтяная компания, занимающаяся добычей и разведкой нефти и газа, переработкой газа, производством электроэнергии, производством и сбытом нефтепродуктов, нефтехимии и газовых продуктов.

Применение санкций к Газпром нефти и Транснефти. Казначейство добавило две российские энергетические компании, Газпром нефть и Транснефть, в список запретов Директивы 2 в соответствии с E.O. 13662. Операции, предоставление финансирования и другие операции с новым долгом со сроком погашения более 90 дней для этих двух компаний и их дочерних компаний, принадлежащих на 50 процентов или более, лицами из США или на территории Соединенных Штатов запрещены. Эта санкция ограничит их способность привлекать финансирование в США.Долларов, что имеет решающее значение для их разведки и разработки новых нефтяных месторождений.

• Газпром нефть (см. Выше).

• АК «Транснефть» ОАО — российская государственная трубопроводная компания. Компания оказывает услуги по транспортировке нефти и нефтепродуктов по системам магистральных трубопроводов в пределах Российской Федерации и за рубежом.

Для определения информации об объектах, названных в этом выпуске, нажмите здесь.

Для получения ссылок на директивы, упомянутые в этом выпуске, щелкните здесь .

###

Финансовые результаты Сбербанка за 2018 год по РСБУ: Банк получил 811 млрд рублей чистой прибыли за 2018 год без учета последствий событий после отчетной даты

Сбербанк (SBER)

Финансовые результаты Сбербанка за 2018 год по РСБУ: Банк получил 811 млрд рублей чистой прибыли за 2018 год, исключая влияние последующих событий

15-янв-2019 / 08:06 CET / CEST

Распространение нормативного сообщения, содержащего внутреннюю информацию в соответствии с РЕГЛАМЕНТОМ (ЕС) № 596/2014 (MAR), переданным EQS Group.

Издатель / издатель несет полную ответственность за содержание этого объявления.

Сбербанк публикует основные финансовые показатели за 2018 год без учета последствий событий после отчетной даты (по РСБУ, неконсолидированные)