Платежная система: что это – как работают платежные системы

Как происходит оплата картой, которой мы пользуемся каждый день?Трудно представить современный мир без платежных систем – за день мы десятки раз расплачиваемся картой или с помощью телефона, вводим данные кредиток в онлайн-магазинах. Даже на рынке, покупая зелень и фрукты, мы чаще оформляем перевод, чем достаем кошелек с наличными.

Определение платежной системыПлатежная система (ПС) – набор инструментов и процедур для оплаты покупок, перевода денег без наличных с помощью банковских карт и электронных платежей.

Развитие онлайн-торговли привело к росту числа ПС, они совершенствуются, позволяют проводить оплату быстро и без рисков. Распространение безналичных платежей, развитие онлайн-торговли позволяет предположить, что бумажные и металлические деньги скоро останутся только в музеях, да и привычный пластик постепенно будет сдавать позиции, уступая место онлайн-оплатам.

Как проходит оплата через платежную системуОплата картой через терминал

За простым действием мгновенной транзакции стоит тщательно продуманный путь, в результате которого платеж либо авторизуется, либо отклоняется.

Участники покупки:

- магазин;

- покупатель – держатель банковской карты;

- эмитент – учреждение, выпустившее карту;

- эквайер – учреждение, обрабатывающее платежи для продавцов через ПС;

- процессинговый центр – сервис банка или сторонней организации, проверяющей законность операции.

После того, как покупатель оплатил товар через терминал, организация-эквайер отправляет запрос на списание стоимости товара в организацию-эмитент. Процессинговый центр проверяет законность запроса, одобряет или отклоняет его. Эмитент получает запрос на списание, повторно проверяет его и проводит транзакцию: сумма переходит со счета на счет, покупатель получает чек.

Онлайн-оплата

Второй по популярности способ совершения покупок – оплата онлайн.

- Покупатель отправляет выбранные товары в корзину в онлайн-магазине.

- Вводит данные банковской карты.

- Информация направляется в платежный шлюз.

- Проверяется безопасность операции.

- Передаются данные в компанию-эквайер.

- Эквайер передает информацию ПС.

- Они обеспечивают еще один уровень проверки безопасности.

- Данные отправляются в компанию-эмитент.

После проверки безопасности эмитент авторизует транзакцию. Если платеж успешен, то эквайер получает сумму платежа от банка-эмитента, удерживает средства на торговом счете. Шлюз обеспечивает плавные транзакции, вся процедура занимает несколько секунд.

Бывают регулярные и разовые платежи.

|

Разовые |

Регулярные |

|

Используют покупатели при оплате товаров на онлайн-площадках, маркетплейсах. |

Удобно для оплаты услуг, стоимость которых не меняется. |

ПС используют различные методы аутентификации клиентов для обеспечения надежности операций.

Способы защиты электронных платежей:

- безопасные/зашифрованные интернет-соединения;

- сложный пароль;

- соответствие номера банковской карты, срока действия, имени держателя, CVV/CVC кодов;

- доступ по зашифрованному протоколу HTTPS/SSL;

- аутентификация на основе одноразовых паролей.

На стороне ПС происходит идентификация, после чего разрешает перевод средств.

Виды платежных системСовет от банка

Взлом карты, перевод денег злоумышленникам происходит из-за невнимательности владельца банковской карты – не сообщайте персональные данные посторонним людям, «сотрудникам банка», особенно если это входящий звонок.

Настоящий консультант не будет спрашивать номер карты, дату выдачи, имя владельца и три цифры на обороте, также не вводите эти данные на сомнительных торговых площадках.

Платежные системы бывают международные и национальные.

Visa и Mastercard – две крупнейшие международные сети обработки транзакций, это главные сетевые ПС. Выполняя функцию сетевых процессоров, компании имеют уникальное преимущество. Сеть Visa насчитывает 28 миллионов продавцов, Mastercard – 30 миллионов.

При выборе платежной системы исходите из конкретных задач.

Visa – глобальная компания, предоставляющая финансовые услуги, технологии оплаты для потребителей, транснациональных корпораций и частных предпринимателей, банков, правительств.

Visa предлагает широкий спектр инновационных решений для онлайн-платежей, начиная с предоплаченных, дебетовых, кредитных карт, универсальные возможности обработки платежей, помогает улучшить процесс расчетов с покупателем в интернет-магазине.

MasterCard – это глобальная сеть, которая регулирует и обрабатывает кредитные/дебетовые/предоплаченные карты. Сотрудничество с MasterCard позволяет обрабатывать электронные платежи.

Продукты MasterCard имеют уникальный 16-значный номер, он размещен на верхней части банковской карты вместе с микрочипом. Это усиливает безопасность держателя счета, сводит к минимуму риск мошенничеств.

Среди преимуществ Mastercard – более выгодный курс обмена при совершении покупок в иностранной валюте.

Бонусные программы каждой системы предлагают (в разных комбинациях):

- мили за путешествия;

- баллы на скидки за проживание в отелях, авиабилеты, рестораны, такси;

- бонусы за покупки в конкретных магазинах;

- скидки в кафе, ресторанах;

- кешбэк.

Банк России создал собственную ПС «Мир». Первоначально – из-за введения санкций для российских банковских компаний в 2019 году, но благодаря социальными программам эти карты прочно вошли в обиход.

Российская ПС «Мир» – серия крупных проектов цифровой инфраструктуры Банка России: национальные системы быстрых платежей, электронные кошельки, платформы партнеров и многое другое.

Выбирая банковскую карту для путешествий, остановитесь на популярной и принятой во всем мире платежной системеСовет от банка

Из-за внеэкономических факторов (политический конфликт вокруг Крыма) ПС «Мир» работает только в России и еще 11 странах. Если вы едете за границу, то лучше выберите Visa или Mastercard.

Еще одна популярная ПС для электронной торговли – PayPal (входит в eBay). Позволяет осуществлять платежи с помощью кредиток, остатков PayPal или кредита покупателя (платежи с отсрочкой). Пользователь регистрируется на ресурсе, получает учетную запись PayPal, может отправлять и получать деньги от других пользователей.

Можно оплатить что угодно в PayPal (если у получателя есть адрес электронной почты), исключение составляют товары, связанные с азартными играми, контентом или услугами для взрослых, рецептурными лекарствами у несертифицированных продавцов.

Банки разрабатывают удобные способы оплаты онлайн-покупок для мобильных телефонов, эти приложения работают на базе iOs, Android. Совкомбанк предлагает пользователям андроидов электронные карты на базе платежных систем Visa, MasterCard, «Мир».

Как выбрать платежную системуСаша хочет открыть счет в банке, поэтому выбирает платежную систему. Ей нужна мультивалютная кредитка, так как она работает с зарубежными заказчиками, а в России – банковский продукт, который позволил бы, например, оплачивать автомобильные штрафы без комиссий, получать кешбэк при оплате госуслуг.

Изучая различия между Visa, MasterCard и «Миром» не нужно выбирать что-то одно, используйте две разные карты, потому что есть ситуации, когда одна из ПС предлагает более выгодные условия.

С развитием информационных технологий, изменением социальной ситуации и ростом электронной торговли значение ПС, их безопасности, скорости работы и охвата будет только расти.

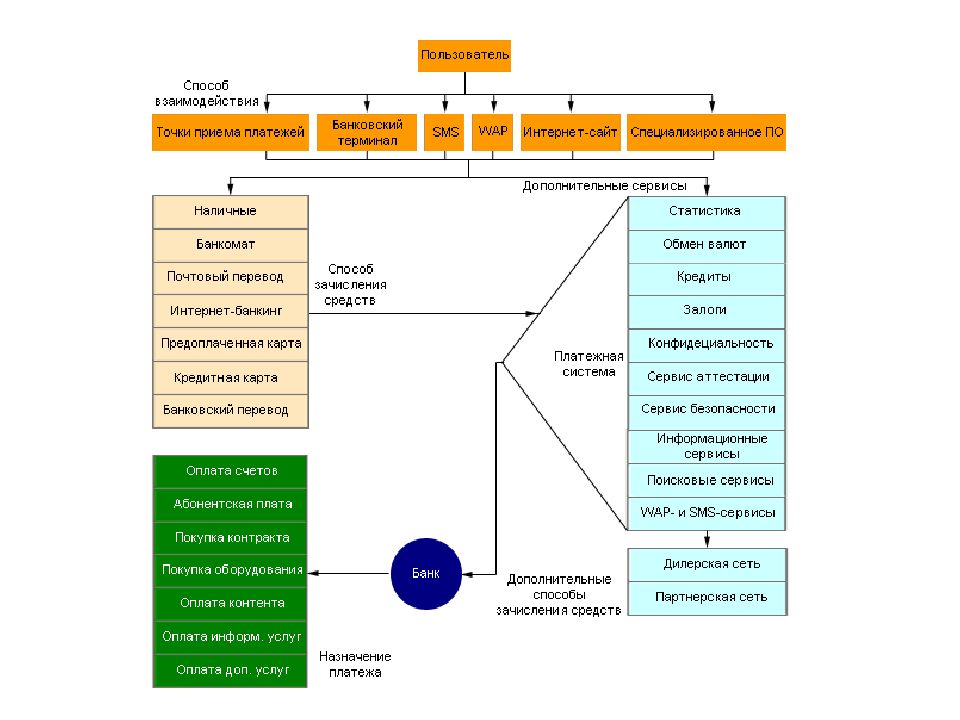

Платежные системы — принцип работы и возможности

В наше время, когда электронная коммерция с каждым днём занимает всё более прочную позицию в мировой экономике, неотвратимо встаёт вопрос о том, как принимать платежи и осуществлять денежные переводы онлайн. В этой области отличным помощником становятся платежные системы.

Платёжная система, говоря простым языком, — это способ осуществлять финансовые транзакции без использования наличных денег, посредством банковских карт и электронных денег. Здесь речь может идти об оплате товаров и услуг у разных интернет-магазинов, денежные переводы, и другое.

Электронная платежная система — это подвид платежной системы. Она обеспечивает процесс реализации платежей через Интернет.

Зарегистрируйтесь в платежной системе BitEffect

По мере развития e-commerce увеличивается и число платёжных систем. Они становятся более быстрыми и безопасными. Это позволяет предположить, что число операций с наличными деньгами в мире будет неуклонно уменьшаться.

Банковские карты и платежный шлюз. Оплата в интернете с использованием банковских карт — самый распространённый способ. Наиболее популярны для этого типа оплат международные платёжные системы Visa и Master Card. Чтобы осуществить платёж банковской картой, нужно ввести данные Вашей карты, код безопасности CVV2/ CVC2, и пройти аутентификацию, например, с помощью ввода кода 3D Secure.

Чтобы процесс покупки товара в вашем любимом интернет-магазине был удобен и занимал несколько минут, существуют платежные шлюзы. Это отличный инструмент, который помогает сделать процесс покупки комфортным для пользователя, а продавцу оперативно получить деньги на свой счет. А еще он позволяет расширять географию клиентов, тем самым увеличивая продажи.

Это своего рода посредник, отвечающий за отправку информации о транзакциях от покупателя к обработчику платежей и наоборот. Вы можете подключить платёжную систему к Вашему бизнесу и принимать платежи за товары или услуги онлайн. После оплаты покупателем деньги будут доступны на Вашем внутреннем счёте. Вы можете управлять денежными средствами внутри системы или выводить их.

Вы можете подключить платёжную систему к Вашему бизнесу и принимать платежи за товары или услуги онлайн. После оплаты покупателем деньги будут доступны на Вашем внутреннем счёте. Вы можете управлять денежными средствами внутри системы или выводить их.

Денежные переводы и электронные кошельки

Платёжные системы также позволяют осуществлять денежные переводы. Современные технологии позволяют отправлять денежные переводы на банковские счета получателя, на карту или внутри самой платежной системы. Переводы осуществляются моментально, вне зависимости от дня и времени суток, в разных валютах, за небольшую комиссию.

Многие платёжные системы также в числе своих услуг имеют электронные кошельки. Это место, где вы можете хранить электронные деньги. Электронными кошельками можно также воспользоваться для оплаты услуг и осуществления переводов. Электронные кошельки часто не имеют привязки к стране и работают с разными валютами. Одно из преимуществ электронных кошельков в том, что не нужно платить за их обслуживание. Комиссия взимается только при транзакциях.

Комиссия взимается только при транзакциях.

Кроме стандартных электронных кошельков существуют еще и биткойн-кошельки. Их предназначение схоже с традиционными электронными кошельками, за исключением того факта, что в биткойн-кошельке хранится криптовалюта и транзакции проводятся только в биткойнах. После создания биткойн-кошелька вы получите адрес, с помощью которого и производятся все операции.

Безопасность платёжных системОдним из главных вопросов при выборе платежной системы является безопасность. Для того, чтобы обеспечить надёжность, платёжные системы используют различные способы аутентификации клиента. При подключении платёжного шлюза Вам необходимо будет подтвердить легальность бизнеса посредством предоставления документов и заключения договора с провайдером платёжной системы. На стороне платёжной системы происходит идентификация, после чего вам предоставляется возможность проводить транзакции в данной платёжной системе. Для использования электронных кошельков также нужно предоставлять документы и проходить верификацию.

Кроме формальной части, существует еще и техническая сторона обеспечения безопасности интернет-платежей. Это достаточно сложный и специфический процесс, которому современные платёжные системы уделяют особое внимание. Защита информации в электронных платежных системах обеспечивается, в том числе, благодаря различным сертификатам безопасности, за счёт шифрования интернет-соединения, конфиденциальности персональных данных и так далее.

Как правило, электронные системы платежей хорошо защищены. Нередко взломы и другие противоправные действия происходят за счёт мошенничества, результатом которого становится невнимательность со стороны самого пользователя. Поэтому отнеситесь с должным вниманием к сохранности личной информации.

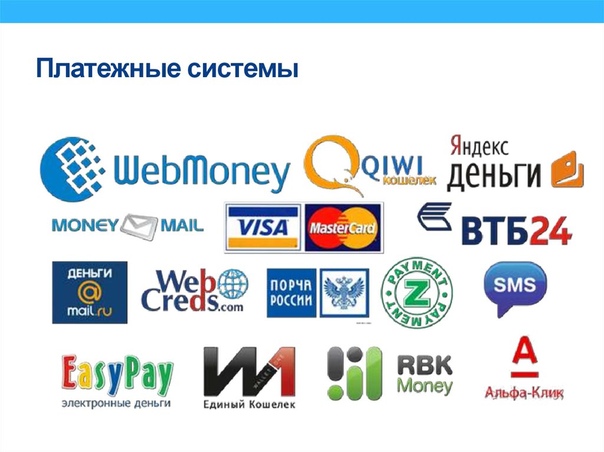

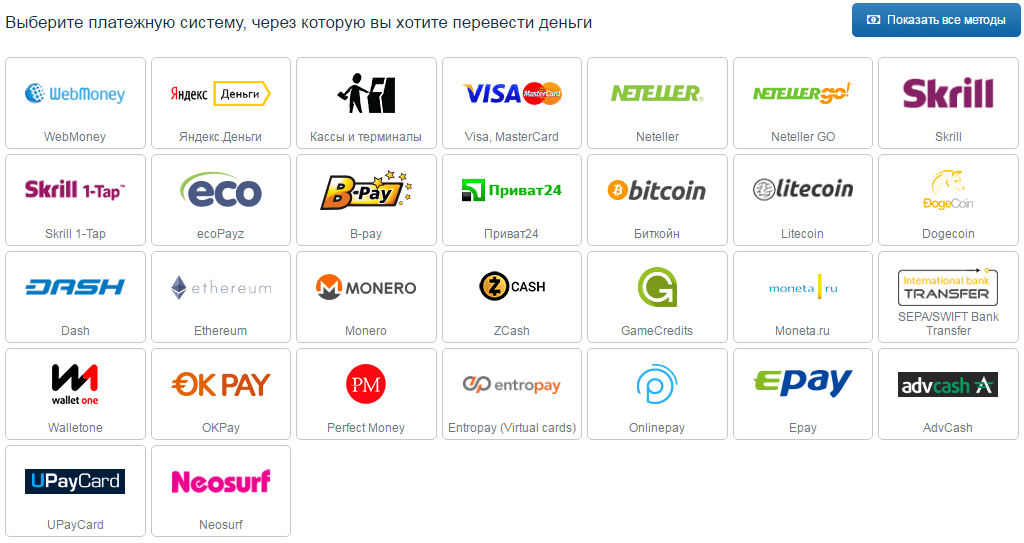

Какие существуют платёжные системы?Одна из самых популярных электронных платежных систем в мире — это PayPal. Она имеет множество возможностей как для продавца, так и для покупателя. Среди международных платёжных систем- британская система EcoPayz, электронная система Neteller, Skrill, международная платёжная система американского происхождения Payoneer и другие. Самые используемые платёжные системы в России — Qiwi, Webmoney и Яндекс.Деньги. В Европе широко распространены платёжные системы ELV, Sofort и GiroPay, iDEAL и другие. Китайская платёжная система Alipay занимает львиную долю китайского рынка и доминирует среди всех возможных способов оплаты.

Самые используемые платёжные системы в России — Qiwi, Webmoney и Яндекс.Деньги. В Европе широко распространены платёжные системы ELV, Sofort и GiroPay, iDEAL и другие. Китайская платёжная система Alipay занимает львиную долю китайского рынка и доминирует среди всех возможных способов оплаты.

На данный момент в мире существует множество платёжных систем, и, судя по опыту, каждая из них обладает своими достоинствами и недостатками. Поэтому, выбирая платёжную систему, следует исходить из конкретных задач вашего бизнеса: какие у вас объёмы продаж, какова география ваших клиентов, валюта оплаты и так далее.

Не следует забывать, что платёжные системы зарабатывают за счёт комиссии, которую они получают с каждого платежа, поэтому немаловажным критерием является размер этой самой комиссии.

Проверить, насколько система безопасна немного сложнее. Чтобы оценить этот параметр можно проверить информацию о ней в интернете. Если репутация компании заслуживает доверия, то с большей долей вероятности ей можно вверить свои деньги.

Если репутация компании заслуживает доверия, то с большей долей вероятности ей можно вверить свои деньги.

Кроме таких очевидных параметров, как комиссия и безопасность платежей, следует также обращать внимание на интерфейс и скорость обработки данных. Никому не хочется копаться в глубинах сайта в поисках нужной операции.

Платежные системы Visa и MasterCard

В завершении нужно сказать, что с каждым годом технологии развиваются всё сильнее, и у платёжных систем появляются всё новые возможности. В ближайшем будущем Visa запускает платформу Visa B2B Connect, с помощью которой корпорации смогут проводить крупные международные платежи быстро и безопасно.

Компания Facebook создала собственную криптовалюту Libra, которую планируют ввести в использование уже с 2020 года. Партнёрами Facebook стали международные платёжные системы Visa, MasterCard, а также многие технологичные компании. Российские гиганты тоже не отстают. Telegram во главе с Павлом Дуровым запускает блокчейн-платформу Telegram Open Network, которая будет интегрирована в популярный мессенджер.

По мере развития информационных технологий и роста финтех-стартапов платёжные системы становятся всё более оптимальной альтернативой банкам.

ПЛАТЕЖНО-РАСЧЕТНАЯ СИСТЕМА

Платежные и расчетные системы

Виды платежно-расчетных систем

Платежно–расчетная система — это совокупность (общность) платежных инструментов, общих правил осуществления клиринговой деятельности, перевода средств и окончательного расчета, процедур и иных средств технического и программного обеспечения, посредством которой осуществляется выплата денежных средств бенефициару. Коммерческие банки Армении осуществляют как межбанковские, так и внутрибанковские платежи. Большинство внутрибанковских платежей на территории Республики Армения осуществляется через корреспондентские счета коммерческих банков в Центральном банке с использованием платежно-расчетных систем Центрального банка.

Межбанковские платежи коммерческих банков осуществляются также посредством открытых друг у друга ЛОРО/НОСТРО счетов.

Платежно-расчетные системы Центрального банка являются:

Валовая платежная система на бумажной основе

Валовая система электронных платежей

Система учета и расчета государственных ценных бумаг

Окончательные расчеты в этих системах осуществляются посредством программного обеспечения Центрального банка РА под названием “Операционный день”, которая обеспечивает ведение Главной бухгалтерской книги (General Ledger) Центрального банка, в которой ведется также учет денежных счетов клиентов Центрального банка и финансовых транзакций по этим счетам.

Межбанковские расчеты вне Центрального банка по счетам ЛОРО/НОСТРО осуществляются как на бумажной основе, так и в электронном виде с применением различных средств телекоммуникации (SWIFT, межбанковская компьютерная сеть CBANet и др.).

На территории Республики Армения действует также единая система карточных платежей “АрКА”, которая является системой для осуществления розничных платежей и обеспечивает операции по платежным карточкам ArCa, а также карточкам международных систем Visa и MasterCard. Процессинг и клиринг операций, совершенных в системе ArCa, осуществляется процессинговым центром ArCa, который с 2003 года обеспечивает также процессинг и клиринг операций по карточкам международных систем Visa и MasterCard.

Процессинг и клиринг операций, совершенных в системе ArCa, осуществляется процессинговым центром ArCa, который с 2003 года обеспечивает также процессинг и клиринг операций по карточкам международных систем Visa и MasterCard.

Осуществление международных переводов на территории РА со стороны действующих коммерческих банков РА осуществляется посредством участия в различных международных системах денежных переводов, используя различные средства телекоммуникации.

Интернет-платежи: удобства и угрозы

Содержание статьи:

Что такое электронный платеж

Несмотря на то, что формы электронных платежей могут быть разными (оплата с помощью банковской карты, системы Интернет-банк, терминала оплаты, SMS и т.д.), с точки зрения российского законодательства все это – одна и та же операция: перевод денежных средств. Услуги по переводу денежных средств оказывает оператор – банк, владелец терминалов оплаты и т. п. Оператор, в свою очередь, пользуется услугами одной из платежных систем – Visa, MasterCard, автоматизированная система банковских расчетов Банка России и т.п.

п. Оператор, в свою очередь, пользуется услугами одной из платежных систем – Visa, MasterCard, автоматизированная система банковских расчетов Банка России и т.п.

Принцип действия систем электронных платежей одинаков. Плательщик тем или иным способом вносит средства на свой счет. В результате на его счету формируется остаток, в пределах которого может быть выполнен платеж. Затем, используя предоставленный оператором интерфейс, плательщик указывает, какая сумма должна быть переведена и кто ее должен получить. В результате формируется платежное поручение, с помощью которого оператор дает платежной системе указание сделать безналичный денежный перевод. Главная проблема электронных платежей: как убедиться, что платежное поручение сделал именно плательщик, а не кто-то, выдающий себя за него?

Для разных форм электронных платежей характерны свои нюансы. При использовании банковской карты плательщик переводит средства со своего банковского счета. Карта является “ключом” для доступа к банковскому счету и может использоваться для оплаты двумя способами: с помощью специального терминала (в банкомате или кассе магазина) и с помощью веб-сайта. При оплате через терминал подтверждением личности плательщика является сам, а карта (точнее, информация, записанная на ее магнитной полосе или чипе) и ПИН-код, который кроме плательщика никто не знает. При оплате через веб-сайт подтверждением платежа являетcя информация, вытисненная на карте (номер карты, имя держателя, срок действия и код подтверждения CVC/CVV), которую плательщик должен ввести в соответствующие поля веб-формы. В этом случае код CVC/CVV является паролем, который не должен знать никто, кроме плательщика.

Карта является “ключом” для доступа к банковскому счету и может использоваться для оплаты двумя способами: с помощью специального терминала (в банкомате или кассе магазина) и с помощью веб-сайта. При оплате через терминал подтверждением личности плательщика является сам, а карта (точнее, информация, записанная на ее магнитной полосе или чипе) и ПИН-код, который кроме плательщика никто не знает. При оплате через веб-сайт подтверждением платежа являетcя информация, вытисненная на карте (номер карты, имя держателя, срок действия и код подтверждения CVC/CVV), которую плательщик должен ввести в соответствующие поля веб-формы. В этом случае код CVC/CVV является паролем, который не должен знать никто, кроме плательщика.

В системах ДБО клиенту доступны разные формы платежей:

- разовые платежи

- шаблонные платежи (клиент один раз заполняет шаблонную форму, указывая реквизиты получателя, в дальнейшем необходимо указывать только сумму платежа)

- автоматические платежи (шаблонные платежи, которые автоматически производятся c определенной периодичностью – например, ежемесячно).

Кроме платежей, система ДБО предоставляет клиенту и другие банковские операции – в зависимости от банка и набора услуг, на которые предусмотренных договором между клиентом и банком.

Альтернативой оплаты с помощью банковской карты является оплата с помощью системы Интернет-банкинга (в банковской терминологии – системы дистанционного банковского обслуживания, ДБО). Как правило, это веб-сайт, который предоставляет пользователю прямой доступ к своему банковскому счету и позволяет выполнять различные банковские операции (в том числе – и безналичную оплату). Для доступа к счету пользователю нужно ввести имя и пароль. В отличие от интернет-платежей с помощью банковской карты, в системе ДБО могут использоваться несколько степеней защиты, например – подтверждение операций с помощью однократных паролей, отправляемых клиенту с помощью SMS-сообщений или использование электронной подписи.

Популярными платежными системами в России на сегодняшний день являются Яндекс. Деньги, Qiwi и WebMoney.

Деньги, Qiwi и WebMoney.

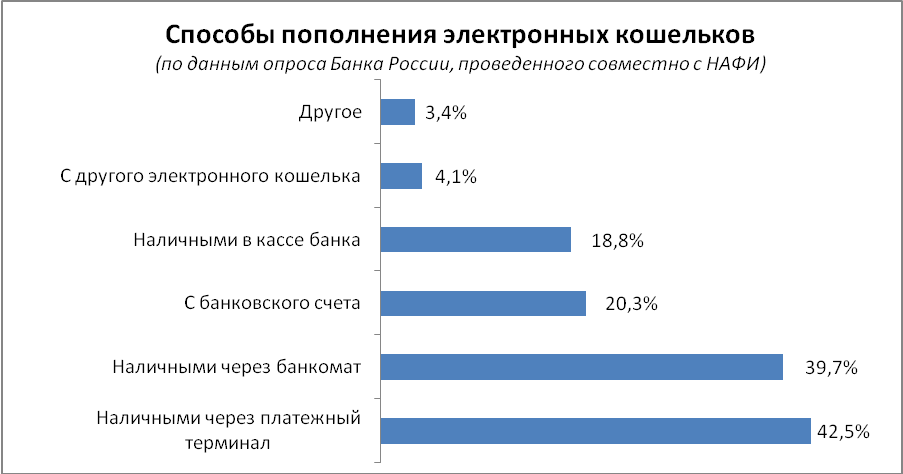

Оплата через Интернет с помощью электронного кошелька — это перемещение виртуальных денег с реальным эквивалентом. Электронные кошельки, наряду с банковскими картами, также используются для оплаты товаров и услуг через Интернет. Пополнять их пользователи могут различными способами: банковской картой, специальной картой предоплаты или через платежный терминал.

Единственное и основное отличие электронных кошельков от банковского счета заключается в том, что их оператор, как правило, не является банком. Это снимает с плательщика ряд ограничений, накладываемых банковским законодательством, но и лишает его ряда гарантий, которые законодательство предоставляет клиентам банков

Еще один способ интернет-оплаты – использование электронных кошельков. Средства, внесенные на счет, пересчитываются в виртуальную валюту, которая может использоваться как для оплаты между клиентами оператора, так и для денежных переводов в другие платежные системы. Как правило, для доступа к операциям со своим кошельком на сайте оператора плательщик должен ввести имя и пароль. Технически работа с электронным кошельком ничем не отличается от ДБО, и в системе могут использоваться такие же дополнительные степени защиты.

Как правило, для доступа к операциям со своим кошельком на сайте оператора плательщик должен ввести имя и пароль. Технически работа с электронным кошельком ничем не отличается от ДБО, и в системе могут использоваться такие же дополнительные степени защиты.

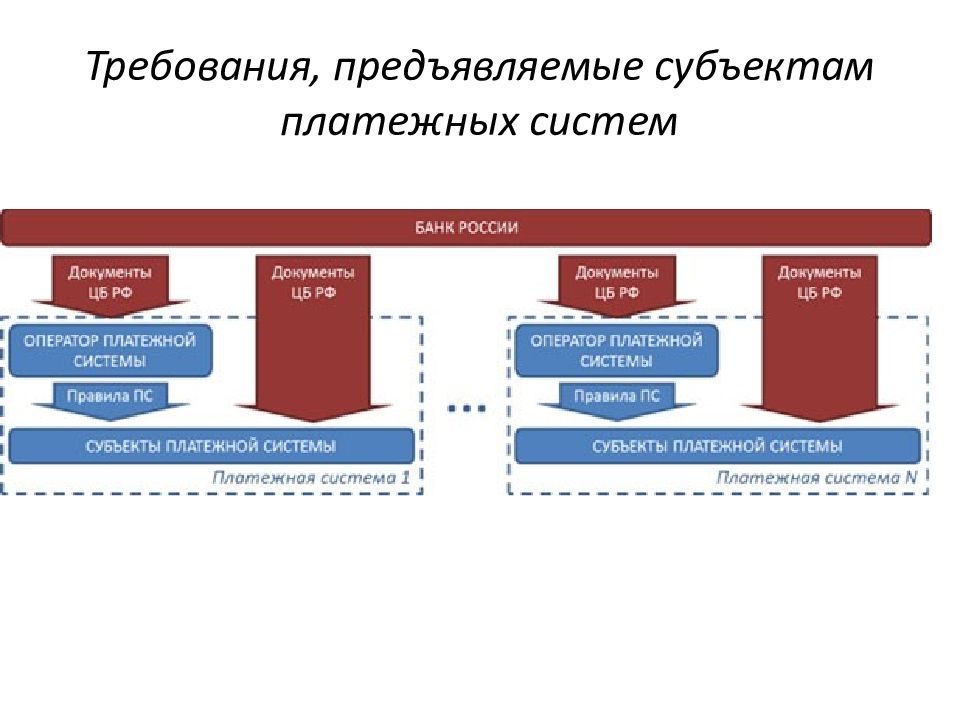

Угрозы

Самое очевидное, что угрожает плательщику в системах электронных платежей – это отказ получателя признать получение платежа и выполнить связанные с этим платежом обязанности. Как правило, в этом случае платежная система является независимой стороной и может подтвердить факт платежа. Более тяжелый случай – это самовольное списание денежных средств самой платёжной системой. В РФ эта проблема решается в рамках создания национальной платежной системы – все ее операторы уравниваются в обязанностях и вынуждены использовать одинаковые правила регистрации операций. Добросовестность операторов обеспечивается контролем операций со стороны Банка России. В случае использования зарубежных платежных систем плательщик вынужден решать спорные вопросы в судебном порядке, причем в суде той страны, в которой зарегистрирована платежная система, что делает его фактически бесправным.

Но наибольший риск для электронной коммерции – это кибермошенничество. Как видно из приведенного выше описания, в любой форме электронных платежей мошеннику достаточно каким-то образом узнать имя пользователя в системе и секрет, используемый для подтверждения личности плательщика (код CVC/CVV, пароль и т.п.). Для этого применяются разные способы, но к наиболее распространенным можно отнести:

- кражу данных непосредственно из браузера пользователя;

- перехват и модификацию данных при их передаче между компьютером плательщика и веб-сайтом оператора;

- получение контроля над компьютером плательщика;

- взлом веб-сайтов интернет-магазинов, операторов и платежных систем.

При всей своей гибкости и популярности, веб-технологии имеют несколько серьезных проблем с безопасностью, что называется, “заложенных в генах”. Для того, чтобы сделать веб-приложение защищенным, разработчику требуется очень высокая квалификация именно в вопросах безопасности, которой, увы, обладают очень немногие. Из-за этого на веб-сайтах интернет-магазинов и операторов очень часто появляются уязвимости, позволяющие хакерам “внедрить” в код веб-страниц собственный программный код, который будет выполнен браузером пользователя. Таким способом хакер может извлекать данные, вводимые в поля форм или заставить браузер без ведома пользователя выполнить нужную ему операцию. Это позволяет мошенникам извлекать из браузера пароли и данные кредитных карт и формировать от имени плательщика фальшивые платежные поручения.

Из-за этого на веб-сайтах интернет-магазинов и операторов очень часто появляются уязвимости, позволяющие хакерам “внедрить” в код веб-страниц собственный программный код, который будет выполнен браузером пользователя. Таким способом хакер может извлекать данные, вводимые в поля форм или заставить браузер без ведома пользователя выполнить нужную ему операцию. Это позволяет мошенникам извлекать из браузера пароли и данные кредитных карт и формировать от имени плательщика фальшивые платежные поручения.

В последние годы, в связи с частым использованием операторами дополнительной защиты в виде однократных паролей, большую популярность приобрел фарминг – использование дубликатов веб-сайтов интернет-магазинов и операторов. Мошенники создают практически точные копии веб-сайтов выбранных сайтов и различными способами заманивают на них пользователей. Оформляя оплату через поддельный веб-сайт оператора пользователь своими руками передает мошенникам свои имя, пароль и однократный пароль, необходимый для подтверждения платежа.

Еще более серьезная проблема связана с низкой защищенностью компьютеров самих пользователей. Уже несколько лет на “черном рынке” вредоносного программного обеспечения наблюдается повышенный спрос на уязвимости браузеров, популярных модулей расширения к ним и, конечно, операционных систем персональных компьютеров. Как правило, злоумышленники обнаруживают такие уязвимости в считанные часы после выхода новых версий программ. Благодаря тому, что пользователи персональных компьютеров пренебрегают установкой обновлений (или делают это крайне редко), знание такой уязвимости позволяет хакерам массово заражать компьютеры, внедряя вредоносный код на популярных развлекательных веб-сайтах и сетях баннерной рекламы (часто даже внедряя его в изображения и флеш-ролики). Результатом становится создание целых сетей (ботнетов), насчитывающих миллионы зараженных компьютеров. Бот, размещенный на зараженном компьютере, позволяет мошеннику удаленно управлять им, перехватывать данные (в том числе – необходимые для выполнения платежей) и даже выполнять платежи непосредственно с управляемого компьютера.

Наконец, сравнительно редкие, но крайне неприятные инциденты, случаются и с веб-сайтами самих интернет магазинов, операторов и платежных систем. Так в 2008 году, найдя уязвимость на веб-сайте одного из крупнейших операторов США, группа хакеров в течение нескольких месяцев контролировала его информационные потоки, получив доступ к данным более 100,000,000 платежных карт.

Таким образом, при всем удобстве, использование интернет-платежи связано с определенным риском, чтобы его уменьшить, следует соблюдать ряд рекомендаций.

Как уменьшить риски интернет-платежей

Организации по переводу денежных средств применяют разные способы защиты, но ни один из этих способов не дает стопроцентной гарантии безопасности. Не стоит доверять утверждениям о безопасности предоставляемой оператором услуги.

Используйте услуги SMS-информирования

Следует обязательно использовать услугу SMS-информирования об операциях со счетом и немедленно сообщать оператору об операциях, выполненных без вашего ведома. В соответствии с ФЗ “О национальной платежной системе”, в случае мошенничества оператор будет обязан возвратить средства, переведенные мошенниками без ведома плательщика.

В соответствии с ФЗ “О национальной платежной системе”, в случае мошенничества оператор будет обязан возвратить средства, переведенные мошенниками без ведома плательщика.

Используйте однократные пароли

Однократные пароли, которые оператор отправляет плательщику с помощью SMS-сообщений, сильно затрудняют работу мошенникам. Так что при выборе оператора, предпочтение стоит отдать тому, который предоставляет такую защиту. Юридическим лицам и индивидуальным предпринимателям стоит подумать об использовании устройств проверки и подтверждения платежей, которые некоторые банки предоставляют в качестве дополнительной услуги. Подобные устройства при сравнительно небольшой (для организации) стоимости практически лишают мошенников возможности подделать платежное поручение.

Не используйте для оплаты товаров и услуг недоверенные компьютеры

Не используйте для оплаты товаров и услуг недоверенные компьютеры — то есть те, которые используются для активного пользования Интернет-ресурсов. Ни один антивирус не дает стопроцентной гарантии безопасности, особенно в сфере электронных платежей. Если вы постоянно и часто используете услуги Интернет-платежей, стоит задуматься о покупке отдельного дешевого нетбука или планшета, который будет использоваться только для платежей. К сожалению, защитить свой компьютер, используемый для активной работы в сети Интернет, задача крайне трудная даже для специалиста. При использовании отдельного компьютера только для интернет-платежей, вы имеете некоторую гарантию того. что он не будет атакован мошенником.

Ни один антивирус не дает стопроцентной гарантии безопасности, особенно в сфере электронных платежей. Если вы постоянно и часто используете услуги Интернет-платежей, стоит задуматься о покупке отдельного дешевого нетбука или планшета, который будет использоваться только для платежей. К сожалению, защитить свой компьютер, используемый для активной работы в сети Интернет, задача крайне трудная даже для специалиста. При использовании отдельного компьютера только для интернет-платежей, вы имеете некоторую гарантию того. что он не будет атакован мошенником.

Правила использования платежных карт

При использовании платежной карты помните:

- никто и ни при каких обстоятельствах не вправе просить вас сообщить ПИН-код вашей карты;

- перед тем, как ввести данные платежной карты, убедитесь, что адресная строка начинается с символов “https://” (что соответствует защищенной передаче данных).

Используйте виртуальные платежные карты

Дополнительную защиту обеспечивает использование виртуальных платежных карт. Как правило, такая услуга предоставляется банками в рамках ДБО. по запросу система ДБО сгенерирует вам реквизиты физически несуществующей карты с очень коротким сроком действия (1-2 дня, в некоторых банках – на одну операцию). На такую карту можно перевести сумму, необходимую для разового платежа, оплатить ей товар или услугу в интернет-магазине и забыть о ее существовании.

Как правило, такая услуга предоставляется банками в рамках ДБО. по запросу система ДБО сгенерирует вам реквизиты физически несуществующей карты с очень коротким сроком действия (1-2 дня, в некоторых банках – на одну операцию). На такую карту можно перевести сумму, необходимую для разового платежа, оплатить ей товар или услугу в интернет-магазине и забыть о ее существовании.

Не используйте для оплаты карты с большим кредитным лимитом

Не используйте для оплаты карты с большим кредитным лимитом (особенно с овердрафтом). В этом случае вы рискуете не только собственными, но и заемными средствами, причем помимо заемных средств придётся выплачивать банку и проценты.

Ознакомьтесь с правилами предъявления претензий по мошенническим платежам

Заключая с банком договор обслуживания карточного счета и дистанционного банковского обслуживания, обязательно ознакомьтесь с правилами предъявления претензий по мошенническим платежам. Эти правила устанавливаются платежной системой, и банк обязан им следовать.

Используйте надежные пароли

Используйте длинные (не менее 9 символов) уникальные пароли, включающие в себя буквы, цифры и специальные символы.

К сожалению, выполнение этих рекомендаций не обеспечит абсолютную безопасность электронных платежей, но позволит существенно снизить вероятность стать жертвой мошенников.

Платежная система Республики Беларусь. Общие сведения

В соответствии со статьями 25, 32 Банковского кодекса Республики Беларусь одной из основных целей деятельности Национального банка Республики Беларусь (далее – Национальный банк) является организация эффективного, надежного и безопасного функционирования платежной системы.

В рамках достижения этой цели Национальный банк осуществляет управление функционированием платежной системы Республики Беларусь и надзор за ней посредством установления правил осуществления платежей, тарифной политики, управления ликвидностью, а также посредством сбора, накопления и анализа показателей, характеризующих состояние платежной системы Республики Беларусь.

Национальный банк определяет правила, сроки и стандарты проведения в Республике Беларусь расчетов в безналичной и наличной формах и ответственность за их нарушение.

Платежная система Республики Беларусь включает в себя платежную систему Национального банка, платежные системы банков Республики Беларусь, расчетно-клиринговую систему по ценным бумагам, систему безналичных расчетов по розничным платежам, автоматизированную информационную систему единого расчетного и информационного пространства.

Платежная система Национального банка включает в себя автоматизированную систему межбанковских расчетов* (далее – АС МБР) и автоматизированную банковскую систему ”Учетно-операционные работы“ Национального банка, которая обеспечивает формирование электронных платежных документов Национального банка, его клиентов и проведение расчетов по выполнению денежных требований и обязательств между клиентами Национального банка.

Платежные системы банков включают автоматизированные банковские системы банков, которые обеспечивают формирование электронных платежных документов банков, их клиентов и проведение расчетов по выполнению денежных требований и обязательств между клиентами банка, имеющими счета в одном банке, филиале либо в филиалах одного банка, между банком и клиентом, между филиалами банка.

Расчетно-клиринговая система по ценным бумагам – система клиринга по совершаемым в открытом акционерном обществе ”Белорусская валютно-фондовая биржа“ (далее – биржа) сделкам купли-продажи государственных ценных бумаг, ценных бумаг Национального банка и отдельных видов иных ценных бумаг, а также финансовых инструментов срочных сделок, определяемых в соответствии с законодательством Республики Беларусь. Оператором расчетно-клиринговой системы по ценным бумагам является биржа, которая по результатам торгов ценными бумагами и финансовыми инструментами срочных сделок осуществляет вычисление требований и обязательств участников по денежным средствам и ценным бумагам, а также контролирует соблюдение принципа ”поставка против платежа“. Межбанковские расчеты по результатам клиринга проводятся в платежной системе Национального банка.

Система безналичных расчетов по розничным платежам обеспечивает проведение безналичных расчетов с использованием для осуществления розничных платежей расчетных документов, банковских платежных карточек и иных платежных инструментов, средств платежа, систем дистанционного банковского обслуживания (интернет-банкинг, мобильный банкинг, SMS-банкинг и др. ).

).

Автоматизированная информационная система единого расчетного и информационного пространства обеспечивает осуществление платежей в белорусских рублях за товары, работы, услуги, иных платежей, вытекающих из гражданско-правовых отношений, пожертвований на благотворительные счета и платежей в бюджет с использованием платежных инструментов, предусмотренных законодательством, а также вычисление денежных требований и обязательств по совершенным платежам всех банков на основе клиринга. Межбанковские расчеты по результатам клиринга проводятся в платежной системе Национального банка.

Национальный банк организует проведение межбанковских расчетов в белорусских рублях в АС МБР. В состав АС МБР входят система BISS, система передачи финансовой информации и автоматизированная система ”Центральный архив межбанковских расчетов“.

Межбанковские расчеты в Республике Беларусь осуществляются в системе BISS, являющейся основным функциональным компонентом АС МБР. BISS (Belarus Interbank Settlement System) – система межбанковских расчетов, функционирующая на валовой основе, в которой в режиме реального времени осуществляются расчеты по срочным и несрочным денежным переводам, а также расчеты по результатам клиринга в смежных системах (расчетно-клиринговая система по ценным бумагам, системы расчетов с использованием банковских платежных карточек, автоматизированная информационная система единого расчетного и информационного пространства). Участниками системы BISS являются банки Республики Беларусь, банки-нерезиденты, небанковские кредитно-финансовые организации, биржа (далее – участники расчетов) и Национальный банк. Обязательным условием для осуществления расчетов в системе BISS является установление участниками расчетов корреспондентских отношений с Национальным банком путем заключения договора и открытия корреспондентского счета в Национальном банке. Национальному банку открывается счет для межбанковских расчетов.

BISS (Belarus Interbank Settlement System) – система межбанковских расчетов, функционирующая на валовой основе, в которой в режиме реального времени осуществляются расчеты по срочным и несрочным денежным переводам, а также расчеты по результатам клиринга в смежных системах (расчетно-клиринговая система по ценным бумагам, системы расчетов с использованием банковских платежных карточек, автоматизированная информационная система единого расчетного и информационного пространства). Участниками системы BISS являются банки Республики Беларусь, банки-нерезиденты, небанковские кредитно-финансовые организации, биржа (далее – участники расчетов) и Национальный банк. Обязательным условием для осуществления расчетов в системе BISS является установление участниками расчетов корреспондентских отношений с Национальным банком путем заключения договора и открытия корреспондентского счета в Национальном банке. Национальному банку открывается счет для межбанковских расчетов.

Система передачи финансовой информации (СПФИ) представляет собой совокупность программно-технических комплексов, обеспечивающих надежную и безопасную передачу электронных платежных документов и электронных сообщений по межбанковским расчетам.

Автоматизированная система ”Центральный архив межбанковских расчетов“ предназначена для автоматизации процессов комплектования, хранения, учета и использования электронных платежных документов, электронных сообщений и сопутствующей информации по межбанковским расчетам в центральном архиве межбанковских расчетов.

Техническую реализацию функции Национального банка по организации проведения межбанковских расчетов в АС МБР до 1 марта 2018 г. осуществлял Расчетный центр Национального банка. В соответствии с Указом Президента Республики Беларусь от 10 октября 2017 г. № 371 ”О Белорусском межбанковском расчетном центре“ с 1 марта 2018 г. функции технического оператора АС МБР осуществляются созданным на базе Расчетного центра Национального банка открытым акционерным обществом ”Белорусский межбанковский расчетный центр“ (далее – Расчетный центр). Расчетный центр имеет право электронной цифровой подписи электронных сообщений, создаваемых в результате проведения межбанковских расчетов, а также право дополнительного удостоверения электронной цифровой подписью исполненных электронных платежных документов. /

/

Режим работы системы BISS определяется графиком приема и обработки системой BISS электронных платежных документов и электронных сообщений (далее – график системы BISS). График системы BISS устанавливает время подготовки к началу операционного дня, продолжительность операционного дня и время закрытия операционного дня системы BISS. Продолжительность операционного дня системы BISS установлена с 9.00 до 17.30. При этом операционное время для приема электронных платежных документов и электронных сообщений – с 9.00 до 16.45, время для урегулирования обязательств между участниками расчетов и между участниками расчетов и Национальным банком – с 16.45 до 17.30. В выходные и праздничные дни система BISS не работает. После закрытия операционного дня системы BISS Расчетный центр осуществляет подготовку данных для автоматизированной системы ”Центральный архив межбанковских расчетов“, резервное копирование и подготовку базы данных к следующему операционному дню системы BISS.

Межбанковские расчеты в системе BISS осуществляются с учетом следующих принципов:

- разделение платежного потока на электронные платежные документы Национального банка, срочные электронные платежные документы и несрочные электронные платежные документы участников расчетов;

- проведение межбанковских расчетов по электронным платежным документам Национального банка с использованием механизма обработки срочных электронных платежных документов независимо от наличия средств на счете для межбанковских расчетов;

- проведение межбанковских расчетов по срочным электронным платежным документам на валовой основе в пределах денежных средств на корреспондентских счетах участников расчетов;

- проведение межбанковских расчетов по несрочным электронным платежным документам с использованием механизма взаимозачета с учетом суммы резерва, устанавливаемого участниками расчетов для осуществления расчетов по несрочным электронным платежным документам;

- отражение суммы каждого электронного платежного документа по корреспондентскому счету участника расчетов (счету для межбанковских расчетов Национального банка) индивидуально в полном размере.

Частичная оплата электронных платежных документов не допускается.

Частичная оплата электронных платежных документов не допускается.

Участники системы BISS на основании оформленных в соответствии с законодательством Республики Беларусь платежных документов от своего имени формируют электронные платежные документы и передают их в систему BISS. Передача электронных платежных документов в систему BISS осуществляется равномерно в соответствии с графиком системы BISS непосредственно после списания денежных средств со счетов клиентов либо со счетов по учету собственных платежей. В формируемых для передачи в систему BISS электронных платежных документах участниками системы BISS указывается статус: «Срочный» или «Несрочный». В формируемых для передачи в систему BISS электронных платежных документах участников расчетов по исполнению обязательств перед Национальным банком и электронных платежных документах Национального банка указывается статус «Срочный».

Поступающим в систему BISS электронным платежным документам в зависимости от указанного статуса автоматически присваиваются приоритеты:

- срочным электронным платежным документам – приоритет ”450“, который может изменяться участником расчетов в диапазоне значений от максимального ”002“ до минимального ”900“

- несрочным электронным платежным документам – единый приоритет ”999“.

При отсутствии (недостаточности) денежных средств на корреспондентском счете участника расчетов срочные электронные платежные документы помещаются в очередь ожидания средств. Очередь ожидания средств по срочным электронным платежным документам формируется в зависимости от времени их поступления и с учетом приоритетов. Обработка срочных электронных платежных документов из очереди ожидания средств осуществляется с учетом приоритета, а в пределах одного приоритета – с учетом времени их поступления по принципу ”первым получено – первым исполнено“.

При отсутствии встречных электронных платежных документов и (или) недостаточности суммы резерва несрочные электронные платежные документы помещаются в очередь ожидания средств для обработки в следующем сеансе взаимозачета. Обработка несрочных электронных платежных документов из очереди ожидания средств осуществляется независимо от времени их поступления.

Участник расчетов может отозвать электронный платежный документ из очереди ожидания средств по срочным и несрочным электронным платежным документам путем передачи в систему BISS электронного сообщения.

В системе BISS допускается перевод несрочных (срочных) электронных платежных документов в срочные (несрочные) посредством направления участником расчетов в систему BISS соответствующих электронных сообщений на присвоение им приоритета.

Межбанковский расчет в системе BISS является окончательным и не подлежит аннулированию после изменения состояния корреспондентских счетов участников расчетов (счета для межбанковских расчетов Национального банка). Временем окончательности расчета в системе BISS является время изменения состояния корреспондентского счета участника расчетов (счета для межбанковских расчетов Национального банка), указываемое в выписке из корреспондентского счета участника расчетов (счета для межбанковских расчетов Национального банка).

* Подробное описание приведено в Инструкции о порядке функционирования автоматизированной системы межбанковских расчетов Национального банка Республики Беларусь и проведения межбанковских расчетов в системе BISS, утвержденной постановлением Правления Национального банка Республики Беларусь от 26 июня 2009 г. № 88.

№ 88.

Размерность значения | Наименование реквизита | |

5 | код банка «А» | |

20 | лицевой счет клиента: | |

| — б/счет главной книги | 5 | |

| — код валюты | 3 | |

| — контрольный ключ | 1 | |

| — уникальный код клиента | 8 | |

| — порядковый номер счета | 3 | |

9 | идентификационный номер | |

| налогоплательщика (ИНН) | ||

5 | код банка Б | |

20 | лицевой счет корреспондента | |

| — б/счет главной книги | 5 | |

| — код валюты | 3 | |

| — контрольный ключ | 1 | |

| — уникальный код корреспондента | 8 | |

| — порядковый номер счета | 3 | |

10 | номер документа или | |

| — серия чека | 3 | |

| — номер чека | 7 | |

2 | тип документа (вид операции) | |

1 | признак дебет-кредит | |

5 | системный порядковый номер | |

| документа КБ (ежедневный) | ||

17 | сумма документа ( в сум. ) ) | |

8 | дата платежного документа | |

| (в виде ДДММГГГГ) | ||

60 | наименование клиента, для чека | |

| наименование организации | ||

| чекодержателя | ||

60 | наименование корреспондента или | |

| информация расчетного чека | ||

| Ф.И.О. чекодателя | ||

140 | детали платежа | |

а) | для документов 01, 02, 06, 11 | |

| — назначение платежа | ||

б) | для расчетного чека (код документа14) | |

| — серия и номер паспорта для | ||

| физических лиц | 16 | |

| (серия паспорта | 6 | |

| разделитель | 1 | |

| — номер паспорта | 8 | |

| разделитель) | 1 | |

| — дата выдачи чека | 8 | |

| — разделитель | 1 | |

| — дата, по которую действует чек | 8 | |

| — разделитель | 2 | |

в) | для заявления на аккредитив (код документа 05) | |

| — срок действия аккредитива | 8 | |

| — разделитель | 1 | |

| — договор № | 5 | |

| — разделитель | 1 | |

| — заказ № | 7 | |

| — разделитель | 1 | |

| — дата заказа | 8 | |

| — разделитель | 2 | |

| — наименование товара | 30 | |

| — разделитель | 2 | |

| — вид документа | 13 | |

| — разделитель | 1 | |

| — дополнительные условия | 60 |

Платежные системы, международные банковские платежные системы, суть платежной системы России, электронные платежные системы

Под платежными системами понимается совокупность правил, технической инфраструктуры, процедур, которые обеспечивают перевод стоимости между субъектами экономики.

Содержание

Скрыть- Банковские платежные системы

- Международные платежные системы

- Платежные системы в России

- Суть платежной системы

- Электронные платежные системы

Вряд ли будет преувеличением сказать о том, что в современном мире платежные системы — ключевая составляющая монетарной системы. Платежная система выступает в качестве заменителя расчетов наличными деньгами при осуществлении как внутренних платежей, так и международных. Это один из базовых сервисов, который предоставляется и банками, и иными профильными финансовыми институтами.

Банковские платежные системы

Основная функция платежной системы заключается в обеспечении устойчивости и динамики хозяйственного оборота. Эффективная банковская платежная система позволяет осуществлять тщательный контроль за кредитно-денежной сферой, помогает банковским организациям управлять ликвидностью, снижая необходимость в избыточных и крупных резервах. Использование платежных систем позволяет заметно упростить процесс составления кредитно-денежных программ, заметно ускорить проведение операций в сфере финансовой политики. Технологии расчетов могут быть разными:

Использование платежных систем позволяет заметно упростить процесс составления кредитно-денежных программ, заметно ускорить проведение операций в сфере финансовой политики. Технологии расчетов могут быть разными:

- технологии, основанные на бумажных носителях. Используются и в децентрализованной, и в централизованной системах межбанковских расчетов;

- электронные расчеты. Сегодня ЦБ РФ постепенно подводит частные банки к необходимости перехода на электронную форму расчетов, увеличивая тарифы по операциям в рамках бумажных технологий.

Международные платежные системы

Один из самых крупных сервисов, если говорить о международных платежных системах, — межбанковская международная система совершения платежей и передачи информации, SWIFT. Действия системы осуществляются в двух направлениях:

- финансовый. Сообщения между пользователями системы;

- системный. Сообщения между пользователями и системой.

Если говорить о банковских кредитных картах, то наиболее востребованы сегодня платежные системы Visa International и MasterCard Worldwide, карты которых позволяют совершать разные финансовые операции практически в любой точке мира.

Платежные системы в России

В России рынок банковских дебетовых карт развивается неравномерно. Время от времени появляются новые игроки, некоторые добиваются успехов, другие сразу или чуть погодя уходят в тень.

Среди несомненных лидеров можно выделить две платежные системы: Visa и MasterCard, которые быстро заняли основную долю рынка. Появившись на российском рынке чуть раньше 2003 года, они составили достойную конкуренцию российским платежным системам, и в 2011 году занимали уже 91,4% рынка. Сегодня ситуация не слишком изменилась — Visa и MasterCard по-прежнему активно доказывают свое превосходство перед любыми конкурентами, предлагая своим клиентам наиболее выгодные условия сотрудничества.

Суть платежной системы

Суть платежных систем заключается в создании оптимальных условий для проведения расчетов между покупателем и продавцом. Платежный процесс подразумевает участие:

- продавца. Речь может идти об оффлайновом или онлайновом магазине;

- покупателя, пользователя, клиента;

- банка, который выступает гарантом законности платежей;

- процессинговой компании, являющейся посредником между всеми участниками процесса.

Электронные платежные системы

Если говорить упрощенно, то электронная платежная система — это сайт (или программный комплекс). Чтобы работать с системой, пользователь должен пройти регистрацию, получив пароль и идентификационный номер.

После того, как процесс регистрации позади, пользователь получает в свое распоряжение электронный кошелек, через который можно будет проводить различные платежные операции: на этот кошелек будут поступать средства и с него же они будут списываться при необходимости. В Рунете электронных платежных систем не так много, среди наиболее известных можно выделить WebMoney, Яндекс.Деньги, CyberPlat, Е-порт.

Электронные платежные системы: что нужно знать

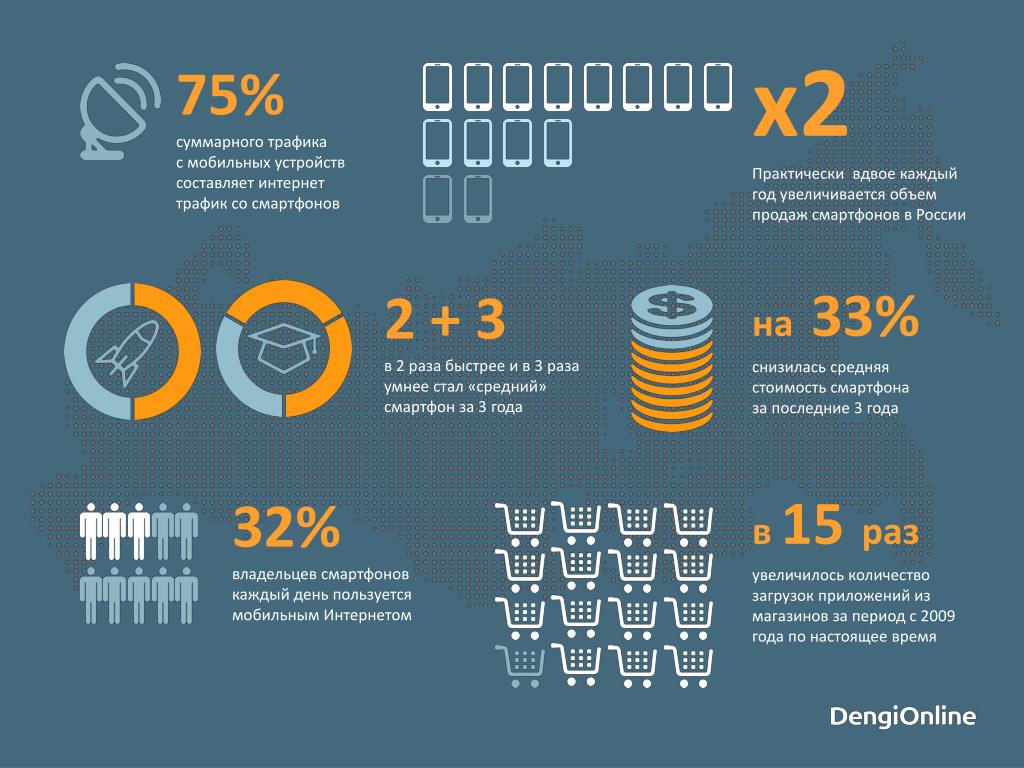

Потребители хотят удобства; это одна из причин того, что популярность онлайн-покупок продолжает расти. Исследование BigCommerce показало, что объем электронной коммерции увеличивается на 23 процента в годовом исчислении. Более того, миллениалы и поколение X — два поколения, составляющие большинство населения США, — проводят шесть часов в неделю за покупками в Интернете.

Это огромная возможность для бизнеса расширить присутствие бренда и существенно увеличить свои доходы.Для этого вам необходимо инвестировать в электронную платежную систему. Если вы только начинаете бизнес или являетесь ключевым игроком в своей отрасли, вот все, что вам нужно знать об электронных платежных системах.

Начните работу с Square App Marketplace.

Полностью интегрированные сторонние приложения для ведения вашего бизнеса.

Часто задаваемые вопросы

Что такое электронный платеж?

Как работают электронные платежные системы?

Какие бывают электронные способы оплаты?

Безопасны ли электронные платежи?

Каковы преимущества электронных платежных систем?

Что такое электронный платеж?

Электронные платежи позволяют клиентам оплачивать товары или услуги электронным способом.Электронные платежи — это то, что позволяет вам покупать одежду в любимом интернет-магазине или оплачивать счета за кабельное телевидение онлайн. Поэтому, если вы планируете создать интернет-магазин, вам необходимо иметь платежную систему электронной коммерции и точно знать, как она работает.

Поэтому, если вы планируете создать интернет-магазин, вам необходимо иметь платежную систему электронной коммерции и точно знать, как она работает.

Даже если вы не планируете вкладывать средства в электронную коммерцию, важно понимать, как работают электронные платежи (в качестве клиента) и какую роль они играют в эволюции экосистемы обработки платежей.

По данным Pew Research Center, 24% американцев не покупают наличные в течение недели.И Wall Street Journal сообщил, что в 2016 году кредитные карты впервые во всем мире вытеснили наличные в транзакциях. Мы знаем, что количество покупок в Интернете растет — 8 из 10 американцев совершают покупки в Интернете (по данным Pew). В этой эволюции мы наблюдаем то, что потребители тяготеют к способам оплаты и доставки, которые предлагают больше удобства и гибкости.

Как работают электронные платежные системы?

Понимание того, как работает электронный платеж, может быть техническим, поскольку в нем много движущихся частей. Вот разбивка основных участников, необходимых для транзакции электронного платежа:

Вот разбивка основных участников, необходимых для транзакции электронного платежа:

- Держатель карты идентифицируется как потребитель, который покупает продукт или услугу в Интернете.

- Продавец — это физическое или юридическое лицо, которое продает товары и услуги держателю карты.

- Эмитент — это финансовое учреждение, которое предоставляет держателю карты платежную карту. Обычно это банк держателя карты.

- Эквайер или поставщик торгового счета — это финансовое учреждение, открывающее счет у продавца.Эквайер подтверждает законность счета держателя карты.

- Платежный процессор обрабатывает официальную транзакцию между держателем карты и продавцом.

- Платежный шлюз обрабатывает платежные сообщения продавца и использует протоколы безопасности и шифрование для обеспечения безопасности транзакций.

Электронные платежные операции делятся на два типа: разовые платежи поставщику и повторяющиеся платежи клиента поставщику.

- Единовременные платежи поставщикам обычно используются на веб-сайтах электронной коммерции.Владелец карты вводит карту или банковскую информацию на странице оформления заказа и просто нажимает кнопку, чтобы совершить покупку.

- Периодические платежи поставщикам клиентов используются, когда держатель карты регулярно платит за продукт или услугу. Клиенты вводят свою информацию один раз, а затем выбирают вариант регулярного выставления счетов с установленной датой для прохождения платежа. Этим часто пользуются агентства по страхованию автомобилей, телефонные компании, компании по управлению кредитами и другие виды бизнеса.

Электронные способы оплаты

Для всех транзакций требуется способ оплаты.С традиционными системами обработки платежей клиент может использовать наличные деньги, чеки, карты с магнитной полосой, карты с чипом EMV или варианты мобильных платежей.

Электронные способы оплаты немного отличаются. Электронные платежи управляются электронным переводом средств (EFT), который представляет собой процесс перевода денег с одного банковского счета на другой без какого-либо обмена вручную. Способы онлайн-платежей, в которых используются электронные переводы, включают:

Электронные платежи управляются электронным переводом средств (EFT), который представляет собой процесс перевода денег с одного банковского счета на другой без какого-либо обмена вручную. Способы онлайн-платежей, в которых используются электронные переводы, включают:

- Кредитные и дебетовые карты. Компании должны иметь программное обеспечение электронной коммерции для приема платежей в Интернете.Клиент вводит информацию о дебетовой или кредитной карте в виртуальном терминале или в онлайн-счете при покупке продукта или услуги.

- eChecks. Вместо того, чтобы вводить информацию о карте, клиент может использовать электронный чек для оплаты онлайн, введя текущий счет и маршрутные номера из банка.

Безопасны ли электронные платежи?

Безопасность кредитной карты — главный приоритет для любого бизнеса, особенно если у вас есть интернет-магазин или вы используете Интернет для выполнения транзакций любым способом. Но не волнуйтесь, существует ряд стандартов и протоколов безопасности, обеспечивающих безопасность онлайн-транзакций.

Но не волнуйтесь, существует ряд стандартов и протоколов безопасности, обеспечивающих безопасность онлайн-транзакций.

Вот как вы можете соблюдать отраслевые стандарты и обеспечивать безопасность конфиденциальных данных.

Узнайте о системе безопасных электронных транзакций.

Система безопасных электронных транзакций (SET) — это набор протоколов безопасности, используемых для упрощения электронных платежей. В SET интегрированы несколько компонентов для аутентификации и обеспечения конфиденциальности: программное обеспечение цифрового кошелька, программное обеспечение продавца и программное обеспечение сервера платежного шлюза.

Убедитесь, что ваша электронная платежная система соответствует требованиям PCI.

При оценке различных вариантов системы электронных платежей убедитесь, что вы выбрали ту, которая соответствует требованиям PCI. Стандарт безопасности данных индустрии платежных карт (PCI DSS) устанавливает список требований к платежным системам для безопасного приема, хранения и обработки платежей.

Создайте сайт электронной коммерции, использующий технологию шифрования SSL.

Технология Secure Socket Layer (SSL) — это модель безопасности, которая отвечает следующим требованиям безопасности: шифрование, аутентификация, отсутствие репутации и целостность.Это гарантирует, что все транзакции электронных платежей, совершаемые на вашем сайте электронной коммерции, безопасны и надежны.

Настройте цифровую подпись.

Цифровые подписи — это электронный отпечаток пальца, который связывает держателя карты с онлайн-транзакцией. Эти подписи используют инфраструктуру открытого ключа для обеспечения безопасности каждой транзакции.

Почему электронные платежи приносят пользу вашему бизнесу электронной коммерции?

Теперь вы понимаете, как работают электронные платежные системы. Как они работают на ваш бизнес?

Охватите новую аудиторию.

eCommerce существенно открывает ваш целевой рынок. Поскольку у вас нет географических или временных ограничений, клиенты могут получить доступ к вашему веб-сайту и покупать продукты из любого места и в любое время.

Повысьте эффективность закупок.

При использовании электронной платежной системы клиентам не нужно стоять в очереди, чтобы купить товары или услуги. Такая эффективность покупок может на самом деле побудить потребителей покупать у вас чаще.

Повышение безопасности платежей.

Существует множество мер безопасности и протоколов, обеспечивающих безопасность и надежность ваших онлайн-транзакций.

Обзор электронной платежной системы: специальный справочник по Индии: глава книги социальных и гуманитарных наук

Аннотация

Появление электронной коммерции создало новые финансовые потребности, которые во многих случаях не могут быть эффективно удовлетворены с помощью традиционных платежных систем. Появление электронной коммерции побудило к изобретению нескольких платежных инструментов для облегчения совершения деловых операций через Интернет.Существуют разные способы оплаты в электронном виде. Признавая это, практически все заинтересованные стороны изучают различные типы электронных платежных систем и вопросы, связанные с электронной платежной системой и цифровой валютой. В общих чертах электронные платежные системы можно разделить на четыре категории: онлайн-система оплаты кредитной картой, онлайн-система электронной наличности, электронная система проверки и система электронных платежей на основе смарт-карт. Каждая платежная система имеет свои преимущества и недостатки для покупателей и продавцов.Эти платежные системы имеют ряд требований: например, безопасность, приемлемость, удобство, стоимость, анонимность, контроль и отслеживаемость. Таким образом, вместо того, чтобы сосредоточиться на технических характеристиках различных электронных платежных систем, исследователь выделил электронные платежные системы на основе того, что передается по сети; и проанализировали различия каждой системы электронных платежей, оценив их требования, характеристики и оценив применимость каждой системы.Чтобы выдержать конкуренцию, все больше банков следят за электронной коммерцией и особенно используют механизмы электронных платежей. Хотя экономика Индии в основном основана на наличных деньгах, Индия не сильно отстает во внедрении услуг электронных платежей в розничном и банковском секторе.

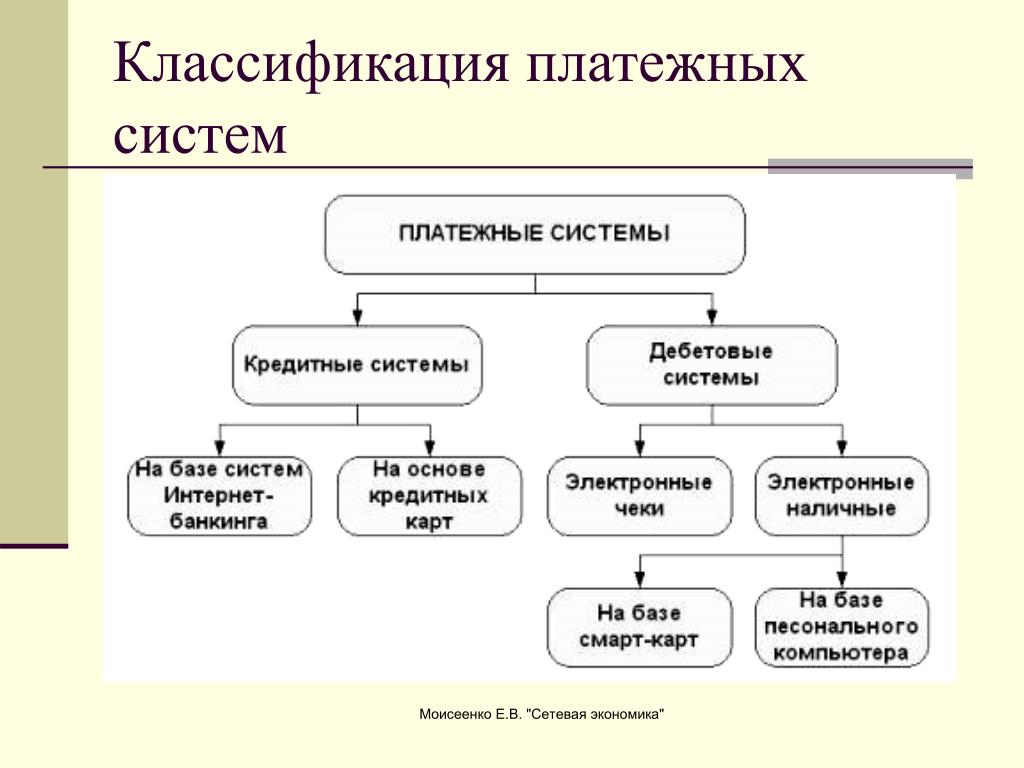

В общих чертах электронные платежные системы можно разделить на четыре категории: онлайн-система оплаты кредитной картой, онлайн-система электронной наличности, электронная система проверки и система электронных платежей на основе смарт-карт. Каждая платежная система имеет свои преимущества и недостатки для покупателей и продавцов.Эти платежные системы имеют ряд требований: например, безопасность, приемлемость, удобство, стоимость, анонимность, контроль и отслеживаемость. Таким образом, вместо того, чтобы сосредоточиться на технических характеристиках различных электронных платежных систем, исследователь выделил электронные платежные системы на основе того, что передается по сети; и проанализировали различия каждой системы электронных платежей, оценив их требования, характеристики и оценив применимость каждой системы.Чтобы выдержать конкуренцию, все больше банков следят за электронной коммерцией и особенно используют механизмы электронных платежей. Хотя экономика Индии в основном основана на наличных деньгах, Индия не сильно отстает во внедрении услуг электронных платежей в розничном и банковском секторе. Наверх

НаверхВведение

Финансовая система является основой любой экономики. Чтобы обрабатывать ошеломляющее количество денежных транзакций, каждой экономике требуется надежная финансовая система. Под финансовой системой понимаются банки и небанковские финансовые учреждения, которые предоставляют клиентам различные виды финансовых услуг.В платежной системе услуги по переводу денежных средств и финансовый клиринг являются двумя наиболее важными услугами, чем другие услуги. Платежная система улучшает финансовую ясность, стимулирует рост бизнеса и помогает в реформировании банковского сектора. Отношение людей к новой платежной системе изменилось за последние два десятилетия в основном по следующим причинам:

- 1.

Увеличение объема или стоимости транзакции: По мере того, как люди становятся более сознательными в отношении своих финансовых Дело в том, что количество сделок, а также их стоимость растут.Это явление объясняется быстрым ростом активности на финансовых рынках во всем мире и выплатами, генерируемыми такой деятельностью.

- 2.

Технологическое усовершенствование: За последние два десятилетия в банковском и финансовом секторе произошли невероятные технологические улучшения. Это связано с развитием информационных и коммуникационных технологий и массовым ростом Интернета. В результате финансовые учреждения и потребители имеют возможность и ресурсы для более быстрого перемещения средств через систему с меньшими затратами.

- 3.

Эффект глобализации: Под влиянием глобализации все больше и больше предприятий начали преодолевать географические границы. В результате через страны проходит больше финансовых транзакций. Компания, которая имеет возможность оптимизировать свой платежный механизм, может сократить расходы и, таким образом, добиться конкурентного преимущества. Это возможно только при межнациональных платежах.

Глобализация и финансовая революция во многих аспектах особенно изменили развивающиеся страны.[1] Возможности торговли и инвестиций увеличились, вкусы и предпочтения потребителей изменились, вырос спрос на иностранные товары и услуги. Технологические достижения делают мир все более безграничным. Достижения в области коммуникационных и информационных технологий в сочетании с Интернетом открыли беспрецедентные возможности в мировой экономике, где Интернет соединяет в цифровом виде все страны и регионы. Электронные деньги, являющиеся электронной заменой наличных денег, являются продуктом такой цифровой конвергенции.Его можно хранить, передавать и, возможно, незабываемо. Цель этой главы — дать исчерпывающее представление об электронных деньгах и системе электронных платежей и их использовании в Индии.

Технологические достижения делают мир все более безграничным. Достижения в области коммуникационных и информационных технологий в сочетании с Интернетом открыли беспрецедентные возможности в мировой экономике, где Интернет соединяет в цифровом виде все страны и регионы. Электронные деньги, являющиеся электронной заменой наличных денег, являются продуктом такой цифровой конвергенции.Его можно хранить, передавать и, возможно, незабываемо. Цель этой главы — дать исчерпывающее представление об электронных деньгах и системе электронных платежей и их использовании в Индии.

С конца 1970-х — начала 1980-х годов было предложено множество схем, позволяющих производить оплату через компьютерную сеть. Идея электронной оплаты товаров и услуг не нова. Аристотель (384 — 322 до н. Э.) Сказал, что все должно оцениваться деньгами; потому что это позволяет мужчинам всегда обмениваться своими услугами и, таким образом, делает возможным общество.

Появление Интернета изменило весь мир. Он переносит всю вселенную в нашу ладонь. Рост электронной коммерции стал возможен только благодаря доступности технологии World Wide Web (WWW). Первоначально в центре внимания электронной коммерции была продажа потребителям таких товаров, как компьютерная периферия и программное обеспечение, книги, музыкальные компакт-диски и т. Д. Примерно в 1999 году отрасли сместили акцент на торговлю, которую компании могут вести друг с другом. Они пытались создать электронный рынок в режиме онлайн, используя преимущества электронной коммерции.С помощью этой электронной коммерции Business-to-Business (B2B) становится возможным объединить такие предприятия, как производитель автомобилей со своими вспомогательными поставщиками или производителей компьютеров со своими дилерами. B2B Электронная коммерция имеет больший потенциал, чем бизнес-потребитель (B2C), по оценке B2B достигла 226 миллиардов долларов во всем мире в 2000 году и 2,7 триллиона долларов в 2004 году. средства поиска товаров и услуг, оплата осуществляется в автономном режиме каким-либо традиционным способом оплаты i.е. наличными или чеком.

Рост электронной коммерции стал возможен только благодаря доступности технологии World Wide Web (WWW). Первоначально в центре внимания электронной коммерции была продажа потребителям таких товаров, как компьютерная периферия и программное обеспечение, книги, музыкальные компакт-диски и т. Д. Примерно в 1999 году отрасли сместили акцент на торговлю, которую компании могут вести друг с другом. Они пытались создать электронный рынок в режиме онлайн, используя преимущества электронной коммерции.С помощью этой электронной коммерции Business-to-Business (B2B) становится возможным объединить такие предприятия, как производитель автомобилей со своими вспомогательными поставщиками или производителей компьютеров со своими дилерами. B2B Электронная коммерция имеет больший потенциал, чем бизнес-потребитель (B2C), по оценке B2B достигла 226 миллиардов долларов во всем мире в 2000 году и 2,7 триллиона долларов в 2004 году. средства поиска товаров и услуг, оплата осуществляется в автономном режиме каким-либо традиционным способом оплаты i.е. наличными или чеком.

Ключевые термины в этой главе

Архитектура: Сложная или тщательно спроектированная структура чего-либо.

Мошенничество в Интернете: преступление, при котором злоумышленник разрабатывает схему с использованием одного или нескольких элементов Интернета для лишения лица собственности или любого интереса, имущественного права или права путем ложного представления фактов, либо путем предоставления вводящих в заблуждение информации или сокрытием информации.

Электронная платежная система: средство осуществления платежей через электронную сеть, такую как Интернет.

E-Cash: электронные финансовые транзакции, проводимые в киберпространстве через компьютерные сети.

Электронный чек: форма оплаты через Интернет, которая выполняет те же функции, что и обычный бумажный чек. Поскольку чек находится в электронном формате, он может быть обработан за меньшее количество шагов и имеет больше функций защиты, чем стандартный бумажный чек.

Дебетовая карта: Платежная карта, которая списывает деньги непосредственно с текущего счета покупателя для оплаты покупки.

Электронная коммерция: Электронная коммерция, сокращение от электронной коммерции, представляет собой торговлю продуктами или услугами с использованием компьютерных сетей, таких как Интернет.

Кредитная карта: небольшая пластиковая карта, выпущенная банком, строительным кооперативом и т. Д., Позволяющая владельцу покупать товары или услуги в кредит.

Схемы электронных платежей

Схемы электронных платежей Д-р Филип М. Халлам-БейкерКонсорциум World Wide Web.

В этом документе представлена основа для обсуждения электронных платежей. схемы.Исчерпывающий указатель таких схем и краткий обзор представлена их связь с рамкой. Фреймворк состоит двух осей, уровни абстракции, на которых анализируется протокол и рассматриваемая модель оплаты.

Многоуровневая модель протокола.

Для сравнения схем платежей используется трехуровневая модель.

- Политика

- Семантика схемы оплаты. Это включает в себя возмещение политики и обязательства, взятые на себя покупателями, продавцами и финансовые учреждения.

- Поток данных

- Требования к хранению данных и связи между сторонами. Это включает не только потоки данных для самих платежей, но и для возврат средств, запросы счетов и урегулирование.

- Механизм

- Способы выполнения необходимых требований безопасности для сообщений и сохраненных данных.

Все три уровня абстракции тесно связаны, поскольку политика делает требования к потоку данных и потоку данных предъявляют требования к механизму.

Модели платежных протоколов.

- Наличные

- Денежные средства состоят из жетона, который может быть аутентифицирован независимо от эмитента. Обычно это достигается за счет использование себя аутентификации токенов или оборудования с защитой от несанкционированного доступа.

- Проверить

- Чеки — это платежные инструменты, срок действия которых требует ссылка на эмитента.

- Карточка

- Карточные платежные схемы обеспечивают механизм оплаты через существующая инфраструктура оплаты кредитной картой.Такие схемы имеют много структурных сходств для проверки моделей, за исключением того, что решения ограничены этой структурой. Ключевая особенность оплаты картой системы заключается в том, что каждая транзакция застрахована.

Список схем и предложений Интернет-платежей.

Следующий список был составлен с помощью индексов, поддерживаемых в Консорциум World Wide Web, Корнелл, СИРЕНА, IBM, AT&T Bell Labs, и Домашняя страница списка рассылки www-buyinfo. См. Также страницы Стефан Брэндс Роберт Хеттинга и Майкл Пирс.Yahoo e $ сайты, представляющие интерес

О дополнительных схемах платежей можно объявить через заполнить форму. Эти объявления можно просматривать в немодерируемой форме.

- Анонимный торговый протокол Интернета, Анонимные кредитные карты AT&T Bell Labs

- Протокол модели карты, реализующий политику балансировки надежные гарантии конфиденциальности в соответствии с требованиями закона исполнение. Используется формальный подход с комплексным детали механизма и потока данных.

- Электронная банковская служба BankNet Маркетнет

- Полный электронный банкинг предлагает возможность выписывать чеки. Использует форматы конвертов PKCS.

- BarclayNet Barclaycard

- Электронный торговый центр, принадлежащий одной из крупнейших мировых кредитных организаций. карточные компании. Предотвращение разглашения номера кредитной карты продавцу, таким образом, излишне, а простая безопасная розетка механизма связи для предотвращения подслушивания достаточно.

- КАФЕ КАФЕ

- Денежная схема с надежными гарантиями анонимности. Поддерживается европейским консорциумом из 13 членов. Подробности в настоящее время недоступны.

- электронная наличность DigiCash

- Анонимная электронная наличность. О конкретных схема используется, но объемные архивы документов компаний основатель Дэвид Чаум. Банк Марка Твена развернул эту схему.

- Платежи электронной торговли Консорциум технологий финансовых услуг

- Публичных подробностей об этом проекте в настоящее время нет.

- Электронный чек Консорциум технологий финансовых услуг

- Схема проверки, предназначенная для предоставления пути обновления из существующая система проверки.

- Зеленая коммерция Первый виртуальный

- Платежная модель Green Commerce от First Virtual является одной из первые схемы платежей, внедренные в Интернете. Главной новаторской чертой этой схемы является ее удовлетворение. гарантированная политика, защищающая клиентов от недобросовестных торговцам, предоставив им безусловное право отказать оплата за отдельные позиции.Статистический механизм используется для выявить чрезмерно частое использование этой опции и исключить привычные неплательщики. Идентификация клиентов через обратный звонок по электронной почте схема петли.

- Протоколы интернет-платежей (iKP) IBM (Zurich & Watson Labs)

- Карточная модель оплаты, которая в основном отвечает на вопросы потока данных и механизма. Криптография с открытым ключом используется для обеспечения конфиденциальность номера карты и ПИН-кода клиента и предоставить неотвратимость.iKP имеет три варианта, 1KP, 2KP и 3KP, в котором только эквайер, эквайер, продавец и эквайер У продавца и покупателя есть открытый ключ соответственно. См. Также протокол SEPP, основанный на iKP.

- CheckFree CheckFree

- Компания предоставляет различные схемы оплаты на ряде моделей.

- FBOI Первый банк Интернета

- Новая платежная система использует банкоматные карты и PGP. Обеспечивает сильную гарантии, предотвращающие потерю денег банком.Защита для покупателя менее очевидна.

- LETSystems LETSgo Манчестер

- LETSystems представляет новый взгляд на политику в радикальной традиции Северной Англии. Предлагается система местных валют и описан пилотный проект в Манчестере, Англия.

- NetBill Университет Карнеги-Меллона INI

- Реализация модели оплаты чеком с использованием механизм криптографии с симметричным ключом, основанный на Kerberos.

- NetCash / NetBank Software Agents, Inc. Политика

- разрешает транзакции бесплатно, но взимается комиссия в размере 2% для переводов в систему или из системы. Нет механизма безопасности или описан поток данных.

- NetCash USC

- Кассовая модель.

- NetCheque USC

- Реализация модели оплаты чеком с использованием механизм криптографии с симметричным ключом, основанный на Kerberos.

- NetPay Boston Automation

- Система расчетов по транзакциям на основе EDI, разработанная Advantis.

- NetChex NetChex

- Схема расчетов в режиме проверки, но с использованием кредитных карт для расчета по счету. Механизм фирменный и детально проработанный. описания не предоставлено. Механизм, похоже, использует общий секрет.

- Magic Money Cypherpunk’s

- Максимальная политика конфиденциальности, даже создатели схемы анонимны. Механизм вроде бы основан на PGP. Используется для реализации схема Чаума NexusBucks и Призрачный обмен

- Миллисент DEC (Центр системных исследований)

- Платежный протокол с вариантом модели чека на основе скриптов.

- Mondex Mondex