Эксперты назвали семь главных правил при выборе ипотеки » Банки и МФО

Решение купить квартиру — одно из самых серьезных в жизни каждого человека. Большинство покупает свое первое жилье в ипотеку. В среднем россияне выплачивают ипотеку за семь лет. Поэтому выбор банка в какой-то мере может определить жизнь заемщика на долгие годы.

Решившись взять кредит на покупку жилья, в первую очередь нужно смотреть на процентные ставки, под которые его предлагают. Это, пожалуй, самый главный фактор, но стоит учитывать и другие предстоящие траты, а также ваши преимущества как заемщика для банка. В каком-то будет удобнее взять ипотеку индивидуальному предпринимателю, где-то лучшие условия для многодетных семей. Взгляните на себя глазами банкира: хорошая ли у вас кредитная история, сколько у вас есть денег на первоначальный взнос, единственный ли вы заемщик.

ТАСС и сервис «ДомКлик» от Сбербанка подготовили семь подсказок для тех, кто планирует покупать квартиру в кредит.

1.

Определитесь со своими целями. Например, в ряде регионов ПАО Сбербанк предлагает оформить специальный кредит на строительство деревянного дома под ключ за 3 – 4 месяца. А если вы покупаете жилье на Дальнем Востоке, то вообще можете взять кредит по европейским ставкам — под 1,7% при оформлении электронной регистрации сделки.

Не забывайте, что если у вас начиная с 1 января 2018 года родился второй или последующий ребенок, для вас доступен кредит под 4,7% по программе Сбербанка «Ипотека с господдержкой для семей с детьми». А если семья с детьми купит квартиру в новостройке у застройщика, с которым сотрудничает Сбербанк, то в рамках программы субсидирования она может получить скидку до 3,5% — и тогда ставка по ипотеке составит всего 1,2%.

Кроме того, банки, как правило, предлагают лучшие условия своим зарплатным клиентам — в Сбербанке им дают скидку в полпроцента.

2. Определитесь с типом жилья

Если вы планируете купить квартиру в новостройке, стоит обратить внимание на банки, работающие с застройщиками или предлагающие особые условия кредита на квартиры на первичном рынке.

До 1 ноября 2020 года действует масштабная правительственная ипотечная программа, в рамках которой максимальная процентная ставка по кредиту на жилье составляет 6,5%. Условия для получения такой ипотеки такие же, как и для получения обычной. Она распространяется не только на многодетные семьи или жителей определенных регионов, получить этот кредит может любой человек. Квартиру по программе можно купить как в строящемся, так и в уже введенном в эксплуатацию доме (но речь идет только о жилье, которое предлагают юридические лица — застройщики или подрядчики). Кредиты в рамках госпрограммы выдают много банков — изучите предлагаемые условия и выберите наиболее подходящие для себя.

3. Следите за специальными предложениями

Существует ряд условий, которые позволяют дополнительно снизить ставку. Например, целый процент заемщик выигрывает, просто застраховав жизнь и здоровье. Молодые семьи, то есть те, в которых одному из супругов меньше 35 лет, могут получить от Сбербанка скидку в 0,4% на вторичное жилье, но и на одиноких родителей она тоже распространяется.

4. Посчитайте стоимость обслуживания кредита

Процентные ставки на ипотеку — это не единственные траты, которые нужно держать в уме. Несколько лет нужно будет платить за страховку, и зачастую не только самого жилья, но и вашего здоровья. Некоторые банки предлагают свои страховые продукты либо скидки у своих партнеров — страховых компаний. Удобнее всего покупать полис у компаний, рекомендованных самим банком — чаще всего они уже знают требования вашего кредитора.

5. Узнайте о дополнительных расходах при оформлении ипотеки

При покупке квартиры вам нужно будет заплатить не только банку, но и компании-оценщику, а также нотариусу и юристам — они удостоверятся, нет ли на вашей квартире обременений или наследников, которые могут оспорить сделку, и просчитают другие риски, из-за которых вы потенциально можете утратить право собственности. Удобнее всего, если все эти услуги можно заказать прямо в банке.

6. Изучите банковские рейтинги

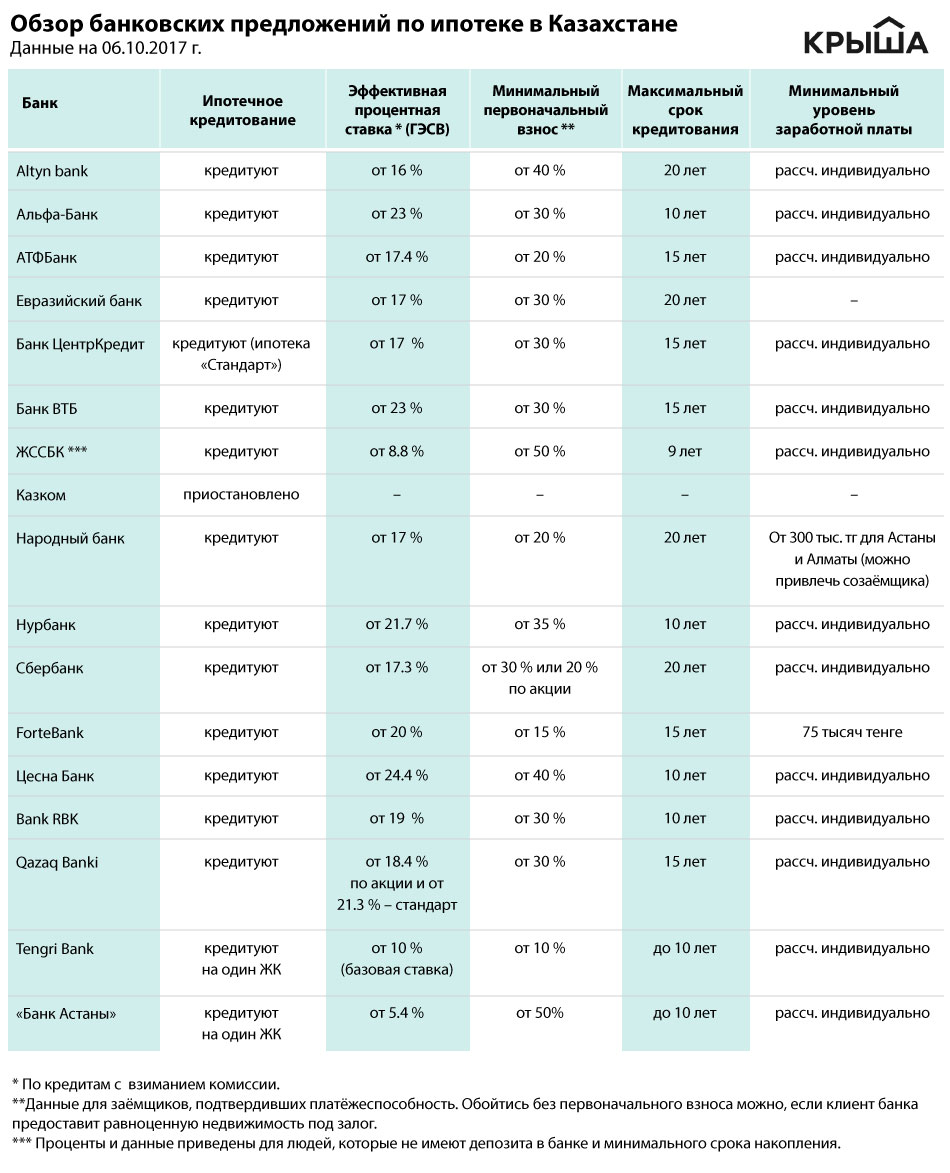

Всегда выбирайте надежный банк. Как правило, у них больше возможностей для того, чтобы предложить лучшие условия и выручить вас в случае временных финансовых трудностей. Есть множество банковских рейтингов, в которых сравниваются различные ипотечные программы. Изучите отзывы других людей: ипотека — долгосрочный кредит, поэтому лучше выбирать банк с хорошей репутацией у реальных клиентов.

Есть множество банковских рейтингов, в которых сравниваются различные ипотечные программы. Изучите отзывы других людей: ипотека — долгосрочный кредит, поэтому лучше выбирать банк с хорошей репутацией у реальных клиентов.

7. Время — деньги

По материалам ТАСС

Рефинансирование ипотеки 2021 других банков — лучшие предложения

Рефинансирование ипотеки в банках России

После оформления кредитного договора финансовое положение заемщика может значительно ухудшиться, в результате чего он вынужден искать способы снижения кредитной нагрузки. В этом случае рефинансирование признается лучшим решением. С его помощью клиент улучшает условия по своей ипотеке, что помогает ему погашать задолженность вовремя и без просрочек.

Что такое рефинансирование ипотеки?

Рефинансирование ипотеки простыми словами — это перевод жилищного кредита из одного банка в другой. Механика такая: у заемщика есть ипотека в банке А, условия которой менее выгодны, чем в банке Б. Клиент подает в банк Б заявку на рефинансирование ипотеки, и в случае ее одобрения с ним заключается кредитный договор. По условиям данного договора банк Б погашает задолженность перед банком А: то есть, происходит смена кредитора.

Смысл этой манипуляции заключается в том, что после перекредитования ипотека оформляется по сниженной процентной ставке. В другом случае клиенту предлагается снижение ежемесячного платежа или кредитные каникулы. Следовательно, речь должна идти об улучшении первоначальных условий по жилищному кредиту. Если условия не улучшаются, то в рефинансировании нет никакого практического смысла.

Выгодно ли рефинансирование?

Этот вопрос относится к ряду риторических, так как изначально рефинансирование используется для того, чтобы начальные условия по жилищному кредиту были улучшены. Поэтому оно всегда выгодно. Достаточно рассчитать калькулятором предполагаемые условия, чтобы все стало понятно.

Поэтому оно всегда выгодно. Достаточно рассчитать калькулятором предполагаемые условия, чтобы все стало понятно.

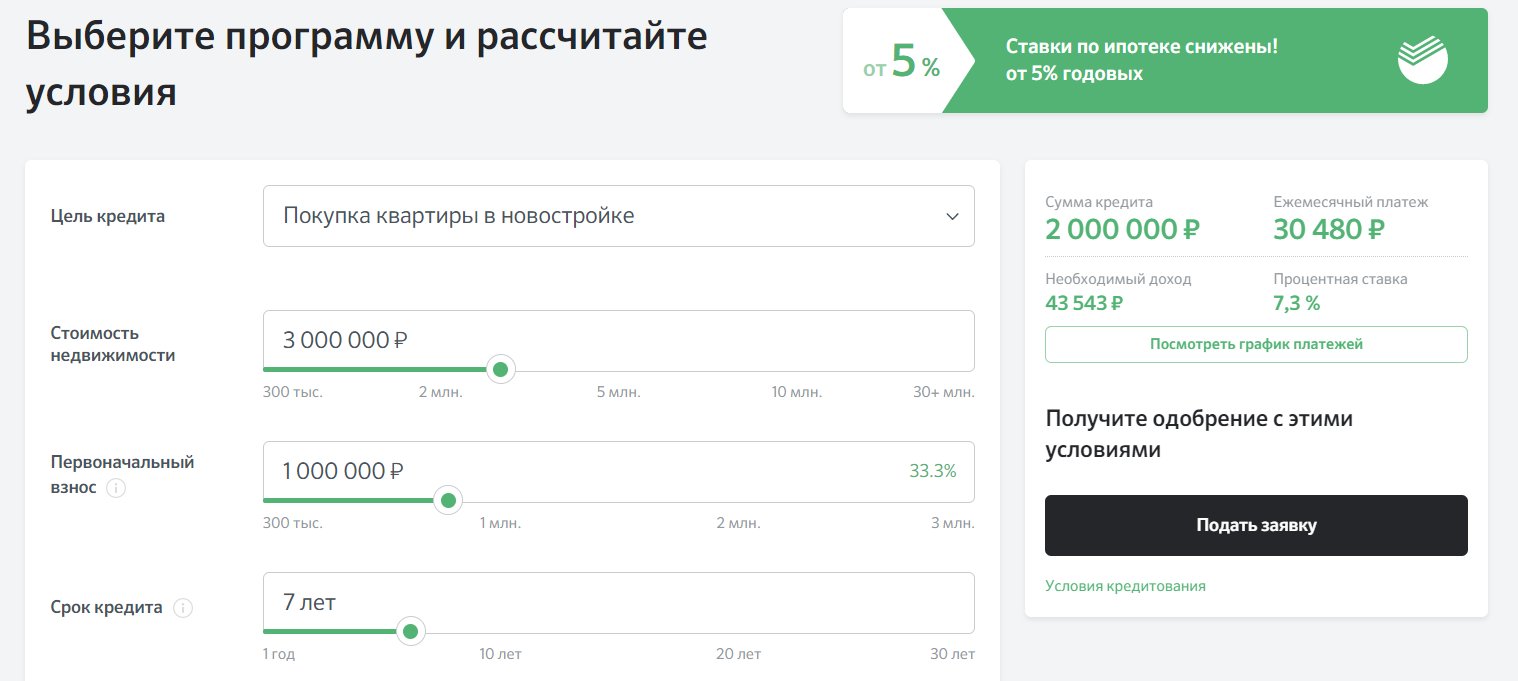

Для удобства можно воспользоваться нашим калькулятором, чтобы заранее сравнить нынешние условия по ипотеке с теми, которые предлагает новый кредитор. Во втором случае условия должны быть более выгодными: тогда клиент может браться за рефинансирование.

Какие нужны документы?

Подать заявку на рефинансирование ипотеки можно в любой момент — главное найти соответствующее предложение. Перекредитование по своей структуре и основным моментам схоже с первичным оформлением кредита, только в данном случае часть документов необходимо получать у своего текущего кредитора. Общий список документов при рефинансировании будет следующим:

- Паспорт гражданина РФ.

- Копия кредитного договора с графиком платежей.

- Данные о доходе и трудовой деятельности (не требуются для зарплатных клиентов).

- Заявление-анкета.

Доходы подтверждаются справкой 2-НДФЛ или справкой по форме банка.

В каком банке выгодно сделать рефинансирование ипотеки?

Предложений среди российских банков достаточно: если кредитная организация работает с ипотечными кредитами, значит здесь же можно оформить рефинансирование ипотеки. Основной момент — процентная ставка, и именно на него следует обращать внимание в каждом случае. От годового процента напрямую зависит целесообразность в рефинансировании. О перекредитовании следует задумываться, если ставка, предлагаемая банком, ниже текущей.

Как происходит процедура рефинансирования?

Порядок рефинансирования ипотеки состоит из нескольких этапов. На первом этапе подается заявка в банк: онлайн или в офисе кредитной организации. Перед этим необходимо внимательно ознакомиться с условиями: они должны быть выгоднее нынешних. Заявки банками рассматриваются оперативно — предварительное решение принимается в течение нескольких минут. Если оно будет положительным, клиент занимается сбором документов.

Заявки банками рассматриваются оперативно — предварительное решение принимается в течение нескольких минут. Если оно будет положительным, клиент занимается сбором документов.

После рассмотрения документов кредитор принимает конечное решение. По его результатам с заемщиком заключается кредитный договор. Обязательство кредитной организации заключается в погашении задолженности по ипотеки клиента. Новый кредитор переводит денежные средства в первый банк, после чего кредитное соглашение закрывается, о чем заемщик получает справку.

С этого момента у клиента появляются новые обязательства — перед банком, в котором оформлено рефинансирование. Объект недвижимости, независимо от суммы кредита, оформляется в залог банку, так как этого требует законодательство. Оформлением залога, как правило, занимается банк.

Часто задаваемые вопросы

Сколько раз можно делать рефинансирование?

Ограничений на количество рефинансирований одного ипотечного кредита нет. На практике встречаются случаи, когда один кредит рефинансируется несколько раз. Для конечного кредитора никакой разницы нет.

Для конечного кредитора никакой разницы нет.

Через сколько можно делать рефинансирование ипотеки?

У банков разные требования на этот счет. Одни требуют, чтобы срок действия кредита был не менее 3 месяцев с момента оформления, другие — 6 месяцев. То же самое ограничение касается и оставшегося срока до закрытия кредитного договора — не менее 3-6 месяцев.

Сколько времени занимает рефинансирование ипотеки?

Когда речь идет о залоговом кредите, сроки оформления договора всегда увеличиваются. Онлайн-заявка рассматривается некоторыми банками в течение нескольких минут. Затем клиент собирает пакет документов — из банка и личные данные: сколько на это уйдет времени — точно на этот вопрос ответить невозможно. Далее документы передаются на рассмотрение в банк: срок принятия конечного решения составляет 3-5 рабочих дней.

После заключения договора сумма долга по ипотеке перечисляется в первый банк. Срок зачисления — до 5 рабочих дней. На оформление залога недвижимости уходит до месяца. Примерно на такие сроки следует рассчитывать при рефинансировании ипотеки.

Примерно на такие сроки следует рассчитывать при рефинансировании ипотеки.

Дополнительная информация по ипотеке в России

Банки, в которых взять ипотеку проще всего

Специалисты ипотечного центра московской компании Est-a-Tet составили список банков, лояльных к заемщикам с плохой кредитной историей или низким доходом.

numberone9018/Fotolia

Рейтинг банков по уровню лояльности к плохой кредитной истории

1. «Московский кредитный банк», «ТрансКапиталБанк», «ДельтаКредит»

Банки максимально лояльные к заемщикам с плохой кредитной историей. Речь, конечно, не идет о злостных неплательщиках, скорее, о заемщиках с редкими или объективно обусловленными нарушениями кредитных обязательств. Эти банки могут одобрить заявку заемщика с просрочкой более 90 дней, однако ему необходимо будет предоставить объяснительную о причинах задолженности или закрыть текущие кредиты, редко – даже исправить ошибки в кредитной истории, когда заемщику приписывают «несуществующие» нарушения.

2. Банк «Возрождение» и ВТБ24

Относятся к числу банков, которые дают обратную связь заемщикам с плохой кредитной историей – аргументируют свой отказ и предлагают пути решения выхода из сложившейся ситуации.

3. «Промсвязьбанк», «Россельхозбанк», «Газпромбанк»

Банки с наиболее строгой политикой в отношении просрочек в кредитной истории, которые обычно не поясняют заемщикам причины отказа.

Как на практике банки проверяют заявителей на ипотеку?

Может ли официально не работающий человек взять ипотеку?

Рейтинг банков по уровню лояльности к низкому доходу заемщиков

Коммерческие банки

Как правило, придерживаются правила «50 на 50» и одобряют такую сумму кредита, выплаты по которой не должны превышать 50% от общего дохода заемщика.

Государственные банки («Сбербанк России», ВТБ24, Газпром)

Используют более гибкую систему оценки дохода и нередко одобряют заемщикам максимально возможную сумму кредита, при которой на ежемесячные выплаты по ипотеке может уходить порядка 70% от общей суммы дохода.

Рейтинг банков по уровню лояльности к низкому первоначальному взносу

Программы без первоначального взноса представлены в двух банках – банк «Возрождение» (ставка – 13%, максимальный срок кредита – 30 лет) и Металлинвестбанк (ставка – от 14%, максимальный срок кредита – 30 лет).

Программы с минимальным первоначальным взносом от 10%: «Металлинвестбанк» (ставка – от 12,5%, максимальный срок кредита – 30 лет) и «Сургутнефтегазбанк» (ставка – 12,5%, максимальный срок кредита – 30 лет). Программы с первым взносом от 15% представлены в «Сбербанке России», банке «Возрождение», ВТБ24 и «Газпромбанке».

5 советов, как выбрать банк, чтобы взять ипотеку

Что пишут мелким шрифтом в договорах?

Рейтинг банков по уровню лояльности при аккредитации новых проектов

1. Банк «Возрождение», ВТБ24, банк «Открытие», «Сбербанк России»

Чаще всего первыми «входят» в новые проекты, хотя процесс аккредитации и проверка предусматривается достаточно тщательные.

2. «Московский кредитный банк», «Сургутнефтегазбанк», «Металлинвестбанк»

Эти банковские организации используют упрощенную схему одобрения новостроек в случае, если уже есть аккредитация крупных игроков рынка – «Сбербанка России» и ВТБ24. Государственные банки проводят крайне тщательную и полную проверку проектов, поэтому их коллеги по рынку готовы «идти по уже проторенной дорожке».

3. «Связь-Банк», «Газпромбанк», «Промсвязьбанк», «Россельхозбанк»

Как правило, эти банки аккредитуют новые проекты последними. В «Связь-Банке» длительный процесс проверки новостроек связан с тем, что банк одновременно проводит аккредитацию и для стандартных ипотечных продуктов, и для военной ипотеки.

Текст: Est-a-Tet

Не пропустите:

Досрочная ипотека: что выгоднее – уменьшать срок или сумму?

Кто имеет право на ипотечную квартиру после развода?

Существуют ли кредиты на ремонт квартиры в новостройке?

Как я покупала квартиру в Подмосковье: личный опыт. Часть 1

Часть 1

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Военная ипотека — оформить военную ипотеку в банке, ипотечное кредитование для военнослужащих на выгодных условиях в «Промсвязьбанк»

Фамилия

Имя

Отчество

Дата рождения

МоскваСанкт-ПетербургАлтайский край, БарнаулАмурская область, БлаговещенскАрхангельская область, АрхангельскАрхангельская область, МирныйАрхангельская область, ПлесецкАстраханская область, АстраханьБелгородская область, БелгородБелгородская область, Старый ОсколБрянская область, БрянскВладимирская область, ВладимирВладимирская область, Гусь-ХрустальныйВладимирская область, КовровВладимирская область, МуромВолгоградская область, ВолгоградВолгоградская область, ВолжскийВолгоградская область, КамышинВолгоградская область, МихайловкаВологодская область, ВологдаВологодская область, ЧереповецВоронежская область, ВоронежЕврейская автономная область, БиробиджанЗабайкальский край, БорзяЗабайкальский край, ЧитаИвановская область, ИвановоИвановская область, КинешмаИркутская область, АнгарскИркутская область, ИркутскИркутская область, Усть-КутКазахстан, БайконурКалининградская область, КалининградКалужская область, КалугаКемеровская область, КемеровоКемеровская область, Ленинск-КузнецкийКемеровская область, НовокузнецкКировская область, КировКостромская область, КостромаКраснодарский край, АрмавирКраснодарский край, КраснодарКраснодарский край, НовороссийскКраснодарский край, СочиКрасноярский край, ЕнисейскКрасноярский край, ЖелезногорскКрасноярский край, КрасноярскКрасноярский край, МинусинскКурская область, КурскЛенинградская область, КиришиЛипецкая область, ЛипецкМосковская область, БалашихаМосковская область, Власиха (поселок)Московская область, ВоскресенскМосковская область, ДмитровМосковская область, ЖелезнодорожныйМосковская область, ЗеленоградМосковская область, КоломнаМосковская область, КоролевМосковская область, КрасногорскМосковская область, КраснознаменскМосковская область, ЛюберцыМосковская область, Наро-ФоминскМосковская область, ОдинцовоМосковская область, ПодольскМосковская область, РеутовМосковская область, Сергиев ПосадМосковская область, СерпуховМосковская область, СолнечногорскМосковская область, ХимкиМосковская область, ШаховскаяМосковская область, ЩелковоМосковская область, ЭлектростальМурманская область, МурманскНижегородская область, АрзамасНижегородская область, БорНижегородская область, ДзержинскНижегородская область, КстовоНижегородская область, Нижний НовгородНижегородская область, СаровНовгородская область, Великий НовгородНовосибирская область, НовосибирскОмская область, ОмскОренбургская область, БузулукОренбургская область, ОренбургОренбургская область, ОрскОренбургская область, Соль-ИлецкОренбургская область, ЯсныйОрловская область, ОрелПензенская область, ПензаПермский край, ПермьПриморский край, ВладивостокПриморский край, НаходкаПриморский край, УссурийскПсковская область, ПсковРеспублика Адыгея, МайкопРеспублика Башкортостан, СтерлитамакРеспублика Башкортостан, УфаРеспублика Бурятия, Улан-УдэРеспублика Дагестан, МахачкалаРеспублика Кабардино-Балкария, НальчикРеспублика Карачаево-Черкесия, ЧеркесскРеспублика Карелия, ПетрозаводскРеспублика Коми, СыктывкарРеспублика Марий Эл, Йошкар-ОлаРеспублика Саха (Якутия), ЯкутскРеспублика Северная Осетия-Алания, ВладикавказРеспублика Татарстан, АльметьевскРеспублика Татарстан, КазаньРеспублика Татарстан, Набережные ЧелныРеспублика Татарстан, НижнекамскРеспублика Тыва (Тува), КызылРеспублика Удмуртия, ИжевскРеспублика Хакасия, АбаканРеспублика Чечня, ГрозныйРеспублика Чувашия, НовочебоксарскРеспублика Чувашия, ЧебоксарыРостовская область, БатайскРостовская область, ГуковоРостовская область, Каменск-ШахтинскийРостовская область, НовочеркасскРостовская область, Ростов-на-ДонуРостовская область, ТаганрогРостовская область, ШахтыРязанская область, КасимовРязанская область, РязаньСамарская область, НовокуйбышевскСамарская область, СамараСамарская область, СызраньСамарская область, ТольяттиСаратовская область, СаратовСаратовская область, ЭнгельсСвердловская область, ЕкатеринбургСвердловская область, Каменск-УральскийСвердловская область, Нижний ТагилСмоленская область, СмоленскСтавропольский край, ПятигорскСтавропольский край, СтавропольТамбовская область, ТамбовТверская область, ТверьТомская область, СеверскТомская область, ТомскТульская область, НовомосковскТульская область, ТулаТюменская область, ТюменьУльяновская область, ДимитровградУльяновская область, УльяновскХабаровский край, Комсомольск-на-АмуреХабаровский край, ХабаровскХанты-Мансийский автономный округ, НижневартовскХанты-Мансийский автономный округ, СургутЧелябинская область, ЗлатоустЧелябинская область, КарталыЧелябинская область, КопейскЧелябинская область, КоркиноЧелябинская область, КыштымЧелябинская область, МагнитогорскЧелябинская область, МиассЧелябинская область, ЧелябинскЧелябинская область, ЮжноуральскЯмало-Ненецкий автономный округ, Новый УренгойЯмало-Ненецкий автономный округ, Тарко-СалеЯрославская область, РыбинскЯрославская область, Ярославль Регион, город

Мобильный телефон +7

Номер заявки

ТОП 5 банков, где быстрее и легче всего получить ипотеку

Любого заемщика, желающего улучшить свои жилищные условия, интересует, в каком банке быстрее всего и легче взять выгодную ипотеку. Мало кто захочет переезжать с одного съемного жилья на другое, копить в течение 20-30 лет на свои квадратные метры.

Мало кто захочет переезжать с одного съемного жилья на другое, копить в течение 20-30 лет на свои квадратные метры.

Кроме того, нужно учитывать рост цен на жилье, в результате чего через несколько лет вы сможете позволить себе намного меньше, чем планировали. Поэтому если у вас уже есть некоторые накопления, имеется стабильная и хорошо оплачиваемая работа, то можно запланировать покупку квартиры в кредит.

Актуальные предложения

Программы по ипотечному кредитованию постоянно совершенствуются, а потому доступны все большему количеству людей. Так как ипотека – это долгосрочный кредит, то потребителю стоит выбирать только крупные и надежные банки России (ТОП-100 представлен здесь).

Где выгоднее

Ипотека – это не только шанс получить собственное жилье, но и возможность заработать. Ведь купленную квартиру всегда можно перепродать после существенного повышения цен на недвижимость. Больше о том, как заработать на ипотеке, читайте по этой ссылке.

Российские банки предлагают программы со сроком от 1 года до 30 лет. Процентные ставки и первоначальный взнос сильно разнятся от банка к другому.

Каждый вкладывает свое в понятие «выгодный ипотечный кредит». Кто-то планирует досрочно погасить займ, и для него важна минимальная процентная ставка.

В большинстве банков предусмотрена аннуитетная система погашения, подробнее о ней здесь. Нужно понимать, что дифференцированная система куда выгоднее, но ее модно найти лишь в нескольких кредитно-финансовых организациях.

Реальная ставка по займу обычно выше, чем заявлена в рекламе. Имеются в виду различные комиссии, страховки и другие расходы. Поэтому оформляя займ, смотрите не на ставку, а на полную стоимость кредита (указывается в графике платежей, который распечатывается предварительно, еще до подписания договора). Это поможет правильно оценить будущий заем.

Рассчитать выплаты по оформляемой ссуде вы можете при помощи нашего калькулятора:

Воспользоваться нашим расширенным калькулятором с возможностью построения графика платежей и расчета досрочного погашения вы можете на этой странице.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

При выборе банка обращайте внимание на следующие моменты

- Минимальный первоначальный взнос. Сегодня лишь несколько кредитных организаций предлагают займы на жилье с первым платежом от 10%, остальные готовы выдать ссуду, если потребитель внесет 20-30%. О том, можно ли оформить ипотеку без внесения собственных средств, читайте по этой ссылке. Если вы относитесь в определенным категориям населения, то первый взнос за вас погасит государство. К примеру, такой возможностью может воспользоваться молодая семья, военные, семьи с двумя и более детьми, ученые, судьи и т.д.

- Требования к недвижимости. Описание обычно представлено в программе кредита. Например, не каждый банк выдает ссуды на вторичное жилье.

- Быстрота оформления. Если вас интересует скорость, то нужно иметь в виду, что это будет компенсировано высокими ставками и большим первым взносом. Как правило, большая скорость рассмотрения заявки возможна в том случае, если заявитель является зарплатным клиентом и требуется минимальный пакет документов.

- Величина процентной ставки – самый главный параметр, на который обращают внимание потребители. Не гонитесь за высоким %, так как обычно по таким программам обычно предусмотрены дополнительные платежи. Выбирайте надежные банки со средними процентами.

- Сумма и срок кредитования. Важно, чтобы будущий платеж не превышал 50% от дохода. О том, какой заработной платы достаточно для жилищного займа, читайте по этой ссылке.

- Страхование. Обычно предлагают несколько видов. Вы должны знать, что обязательным является только страхование недвижимости, а личное – по желанию. При отказе от второго предусмотрены повышенные ставки. О том, как правильно отказаться от страхования, читайте здесь.

ТОП 5 банков для получения легкой и быстрой ипотеки

- Сбербанк

- Альфа-Банк

- Тинькофф

- Совкомбанк

- Росбанк

В этих и других кредитных организациях оформить ипотеку можно быстро и легко. Читайте дополнительно статью, где мы рассматриваем такие предложения.

4 банка, которые с радостью выдают ипотечные кредиты

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Читайте также:

Поделитесь информацией с друзьями:

Добавьте свой отзыв или комментарий ниже:

NBKC: NMLS # 409631 | Лучшее для онлайн-опыта | 620 | 3% NBKC в качестве обычных кредитов чуть меньше 3%. | |

NASB: NMLS # 400039 | Лучшее для начинающих покупателей жилья в целом | 620 | 3% NASB предлагает обычные ссуды всего на 3%. | |

Quicken Loans: NMLS # 3030 | Лучшее для онлайн-опыта | 620 | 3% По обычным кредитам Quicken предлагает авансовые платежи от 3%. | |

Новое американское финансирование: NMLS # 6606 | Лучшее для нетрадиционного кредита | 620 | 3% New American Funding работает с программами помощи авансовым платежом в 14 штатах , Техас, Флорида и Иллинойс. | |

Chase: NMLS # 399798 | Лучшее для тех, кто впервые покупает жилье в целом | 620 | 3% Chase’s DreaMaker в виде низких ипотечных выплат в виде 3%. | |

Ally Bank: NMLS # 181005 | Лучшее для обычных займов | 620 | 3% Ally предлагает традиционные займы всего на 3%. | |

Alliant: NMLS # 197185 | Лучшее для низких авансовых платежей | Н / Д | 3% Alliant Credit Union предлагает обычные ссуды всего на 3%. | Прочитать обзор |

Bank of America: NMLS # 399802 | Лучшее для программ помощи | 620 | 5% Bank of America предлагает авансовые платежи по низкой цене % через ипотечную программу «Доступное кредитное решение». | Прочитать обзор |

Navy Federal: NMLS # 399807 | Лучшее для ветеранов | N / A | 0% Navy Credit Union 0% по кредитам для семей военнослужащих. | Прочитать обзор |

SunTrust (Truist): NMLS # 2915 | Лучшее для низких авансовых платежей | 620 | 3% обычных кредитов SunTrust 9000 на 3% ниже. | Прочитать обзор |

Flagstar: NMLS # 417490 | Лучшее для низких авансовых платежей | 620 | 3% 3% обычных авансовых платежей Flagstar предлагает onstar -время покупатели жилья. | Прочитать обзор |

NBKC: NMLS # 409631 | Лучшее для традиционного кредитования | 000 По кредитам VA NBKC предлагает авансовые платежи от 0%. | ||

NASB: NMLS # 400039 | Лучший опыт ипотечного кредитования в VA | 640 | 0% По кредитам VA NASB предлагает первоначальные взносы от 0%. | |

BNC National Bank: NMLS # 418467 | Лучшее для традиционного кредитования | 640 | 0% По кредитам VA, BNC National Bank предлагает авансовые платежи на низком уровне %. | |

Quicken Loans: NMLS # 3030 | Лучшее для онлайн-ипотечного кредитования VA | 620 | 0% По кредитам VA, Quicken Loans предлагает низкие авансовые платежи . | |

Veterans United: NMLS # 1907 | Лучший вариант ссуды | 640 | 0% Veterans United предлагает ссуды VA всего на 0%. | |

Новое американское финансирование: NMLS # 6606 | Лучшее для заемщиков с более слабой кредитной историей | 640 | 0% Новое американское финансирование работает с программами помощи авансом в 14 штатах включая Калифорнию, Техас, Флориду и Иллинойс. | |

Fairway Independent Mortgage: NMLS # 2289 в Fairway Independent Mortgage | Лучшее для онлайн-ипотеки VA | 640 | 0% VA Mortgage предлагает первоначальные взносы от 0%. | |

Первая ипотека для ветеранов: NMLS # 449042 | Лучший вариант ссуды | 660 | 0% Veterans First предлагает ссуды VA с минимальными затратами на 0%. | Прочитать обзор |

Navy Federal: NMLS # 399807 | Лучший опыт ипотеки для VA в целом | N / A | 0% Авансовые платежи военно-морского флота всего 0% по кредитам для семей военнослужащих. | Прочитать обзор |

Wells Fargo Mortgage Review 2021

Нажмите, чтобы узнать, как COVID-19 может повлиять на покупку ипотечных кредитов

Из-за пандемии коронавируса получение ипотеки может быть сложной задачей. Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами, которые могут замедлить процесс. Кроме того, некоторые кредиторы увеличили свои комиссии, скорректировали минимально необходимый кредитный рейтинг или временно приостановили действие определенных кредитных продуктов.Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой пандемии, см. В финансовом руководстве NerdWallet по COVID-19.

Краткий обзор Wells Fargo

Wells Fargo Mortgage была ведущим поставщиком и поставщиком ипотечных жилищных кредитов на протяжении большей части четверти века. У банка большой и широкий выбор кредитных продуктов, а также множество онлайн-сервисов, позволяющих упростить процесс подачи заявки на ипотеку.

Вот разбивка общего балла Wells Fargo:

Разнообразие типов кредитов: 4 из 5 звезд

Разнообразие кредитных продуктов: 4 из 5 звезд

Удобство в Интернете: 5 из 5 5 звезд

Прозрачность оценки: 5 из 5 звезд

Ставки и комиссии: 4 из 5 звезд

Типы кредитов и продукты Wells Fargo

Wells Fargo предлагает расширенный список ипотечные продукты, которые можно ожидать от кредитора «большой коробки».Помимо обычных ипотечных кредитов и государственных ссуд от Федерального жилищного управления, Департамента по делам ветеранов и Департамента сельского хозяйства, Wells Fargo Mortgage предлагает:

Jumbo-ссуды при поддержке специализированной группы частных ипотечных банков.

Ссуды на ремонт с финансированием, основанным на стоимости ремонта дома, встроенной в ссуды на покупку или возврат.

Жилищные ссуды для вновь построенных или близких к завершению домов с возможностью продленного фиксирования ставки на период строительства.

Программы переезда и ипотечного кредитования сотрудников для многих крупных компаний.

Программа кредитования со специальными льготами для правомочных членов профсоюза.

Wells Fargo для удобства в режиме онлайн

Банк внедрил все современные востребованные технологические инструменты, от предварительного утверждения онлайн до полностью цифровой заявки на получение кредита. Возможности экономии времени и бумаги включают:

Электронное подтверждение занятости.

Выгрузка и загрузка документа.

Онлайн-обновления процесса кредитования.

С компьютера или любого мобильного устройства вы можете войти в yourLoanTracker, онлайн-мост между вами и вашим консультантом по ипотечным кредитам Wells Fargo. Здесь вы можете отслеживать статус своей заявки, обмениваться информацией и подписывать документы электронным способом. В нем также есть список дел, который поможет вам и вашему банку не отвлекаться.

Если вы не занимаетесь технологиями, Wells Fargo имеет более 1000 офисов в 49 штатах.Пропавшее состояние? Вермонт. Однако Wells Fargo гарантирует ипотечные кредиты на национальном уровне.

Ставки и комиссии по ипотеке Wells Fargo

Одним из наиболее важных факторов при выборе ипотечного кредитора является понимание того, сколько будет стоить ссуда. Чтобы дать потребителям общее представление о том, что может взимать кредитор, NerdWallet оценивает кредиторов по двум факторам, касающимся комиссий и ставок по ипотечным кредитам:

Средняя комиссия за выдачу кредита для кредитора по сравнению со средним значением для всех кредиторов, сообщающих в соответствии с раскрытием информации о жилищной ипотеке. Действовать.Wells Fargo получил 4 из 5 звезд по этому показателю.

Предлагаемые кредитором ставки по ипотечным кредитам по сравнению с лучшими доступными по сопоставимым кредитам. Wells Fargo получил 4 из 5 звезд по этому показателю.

Заемщикам следует учитывать баланс между комиссиями кредитора и ставками по ипотечным кредитам. Хотя это не всегда так, предоплата может снизить процентную ставку по ипотеке. Некоторые кредиторы взимают более высокие авансовые платежи, чтобы снизить объявленную процентную ставку и сделать ее более привлекательной.Некоторые кредиторы просто взимают более высокие авансовые платежи.

Вы можете купить дисконтные баллы — комиссию, уплачиваемую вместе с вашими затратами на закрытие сделки, — чтобы снизить ставку по ипотеке.

Решение о том, платить ли более высокие авансовые платежи, зависит от того, сколько времени вы планируете прожить в своем доме и сколько денег вы должны потратить на покрытие расходов на закрытие сделки при подписании документов о ссуде.

Прозрачность ставок Wells Fargo

Ставки по ипотеке легко найти на веб-сайте Wells Fargo.Выпадающее меню «Ссуды и кредит» предлагает быстрый доступ к странице ипотечных кредитов с вариантами покупки дома, рефинансирования или использования собственного капитала. Выберите один, чтобы найти ставки, сравнение кредитов и другие инструменты.

Доверие потребителей Wells Fargo

Несмотря на высокие оценки за разнообразие ссуд, цифровые инструменты и конкурентоспособные, легкодоступные ставки, Wells Fargo столкнулся с многочисленными неудачами за последние несколько лет.

Достопочтенный кредитор был обвинен в открытии поддельных счетов для депозитов и кредитных карт для достижения агрессивных целей продаж, в сборе ненадлежащих комиссий за продление блокировки ставок по ипотечным кредитам и лишении права выкупа домовладельцев по ошибке, среди других предполагаемых правонарушений.В некоторых случаях федеральные и государственные регулирующие органы налагали на банк штрафы на миллионы долларов.

«Мы стремимся сделать все правильно для всех наших клиентов, включая клиентов, занимающихся жилищным кредитованием, и вернуть доверие общественности», — говорит Тодд Джонсон, старший вице-президент Wells Fargo.

Хотя эти нормативные акты не входят в звездный рейтинг NerdWallet, заемщикам рекомендуется взвесить послужной список кредитора при покупке ипотечного кредита.

Лучшие ипотечные кредиторы августа 2021 года — советник Forbes

Guild Mortgage предлагает как личные, так и онлайн-ипотечные услуги.Имея офисы в 31 штате, заемщики, которые предпочитают вести личный бизнес, могут посетить филиал. И наоборот, заемщики в 48 штатах (не в Нью-Йорке и Нью-Джерси) могут подать заявку онлайн через свою программу цифровой ипотеки MyMortgage.

Guild Mortgage — отличный вариант для заемщиков с более низким кредитным рейтингом, поскольку ее минимальное требование составляет 600 — примерно на 20 пунктов меньше, чем требуется среднему кредитору. Подать заявление на получение жилищного кредита через Guild Mortgage также относительно легко и быстро, что делает его отличным выбором для людей, которые не могут позволить себе ждать.

Технический прогресс, Guild Mortgage предоставляет такие услуги, как автоматическое сопоставление клиентов с помощью авансового платежа из государственных и местных программ, что идеально подходит для людей, у которых может не быть времени на самостоятельное исследование.

Для спешащих покупателей кредитор предлагает программу 17-дневной гарантии закрытия Homebuyer Express. По словам Фредди Мака, это значительно быстрее, чем в среднем по отрасли — 43 дня на закрытие. Гарантия гласит, что кредитор платит 500 долларов на покрытие расходов по закрытию, если ссуда не закрывается вовремя исключительно из-за задержки Гильдии по ипотеке.

Доступно в большинстве штатов

Ипотека гильдии доступна онлайн повсюду в США, кроме Нью-Йорка и Нью-Джерси. Филиалы расположены в 31 штате, включая Алабаму, Аляску, Аризону, Арканзас, Калифорнию, Колорадо, Флориду, Джорджию, Гавайи, Айдахо, Иллинойс, Айову, Канзас, Луизиану, Миссури, Монтану, Небраску, Неваду, Нью-Мексико, Северную Каролину. , Северная Дакота, Оклахома, Орегон, Южная Каролина, Теннесси, Техас, Юта, Вирджиния, Вашингтон, Висконсин и Вайоминг.

Как подать заявку

Guild Mortgage предлагает как отделения, так и онлайн-доступ для заемщиков, которые хотят подать заявку на ипотеку. Их безбумажный процесс подачи заявок позволяет заемщикам отправлять документы в электронном виде, а также подавать заявки и отслеживать процесс заявки в Интернете.

Поддержка по телефону очень ограничена и работает только с понедельника по пятницу с 6:00 до 17:00. PT; кредитор закрыт по выходным.

Скорость

Сроки предварительного утверждения не такие быстрые, как у других кредиторов, с 1–3-дневным сроком рассмотрения писем с предварительным одобрением.Тем не менее, Guild Mortgage предлагает 17-дневную гарантию закрытия, что может быть привлекательным для заемщиков, которым требуется быстрое закрытие.

Требования к кредитам

Требования к минимальному кредитному баллу Guild Mortgage различаются в зависимости от ипотеки. Кредитор предлагает варианты ссуды для покупателей с кредитным рейтингом от 600. Минимальные требования для каждой программы:

- Помощь при первоначальном взносе: 620 (в зависимости от программы в каждом штате)

- FHA: 600

- Обычные: 620

- VA: 600

- USDA: 600

- Jumbo: 680

Предлагаемые типы ссуд

Guild Mortgage Loans предлагает ипотечные кредиты для покупателей и рефинансирующих организаций.Его продуктовая линейка включает обычные и крупные ипотечные ссуды с фиксированной и регулируемой ставкой (ARM), ссуды FHA, USDA и VA. Программа MH Advantage кредитора предназначена для заемщиков, которые покупают промышленный дом. Согласно рекомендациям Fannie Mae, заемщики MH Advantage должны иметь минимальный кредитный рейтинг 620. Guild Mortgage также предлагает ссуды FHA на ремонт и обратную ипотеку.

Для нового строительства кредитор предлагает программу StrongStart. StrongStart позволяет использовать кредит застройщика на покрытие расходов на выплату процентов за первые три месяца ежемесячных платежей заемщика по ипотеке.Эта программа предлагается с финансированием FHA и VA (стандартные и высокие лимиты баланса).

Guild Mortgage не предлагает ссуды под залог жилья или кредитные линии под залог собственного капитала.

8 лучших ипотечных кредиторов августа 2021 года

Ипотека — это, вероятно, самая крупная ссуда, которую вы когда-либо брали в своей жизни. Вы будете платить его годами, поэтому более низкая процентная ставка имеет важное значение. Сравнение условий ссуды, таких как ставки по ипотечным кредитам, комиссии и время закрытия, — это шаги, которые должен предпринять каждый покупающий дом покупатель, прежде чем рассчитываться с кредитором.

Лучшие ипотечные кредиторы, как правило, предлагают разные кредитные программы для потребителей с разным уровнем кредита. У них также должен быть упорядоченный процесс предварительной квалификации и подачи заявок на ипотеку, а также как можно более чистая запись в регулирующих органах. Если вы уже в пути и хотите просто рассчитать ипотечный кредит, вы можете использовать наш калькулятор ипотеки.

Наши лучшие предложения для лучших ипотечных кредиторов

Отзывы о лучших ипотечных кредиторах

Реклама за деньги.Если вы нажмете на это объявление, мы можем получить компенсацию.- Те, кто впервые покупает жилье, могут заплатить всего на 3% меньше

- Наилучшая степень удовлетворенности клиентов по исследованию JD Power

- Представители доступны каждый день недели в течение гибкого графика

- Нет кредитов

- Без кирпича и раствора

Quicken, бренд Rocket Mortgage, является крупнейшим розничным кредитором в США, предлагающим различные ипотечные продукты, включая обычные ипотечные кредиты, ARM FHA, VA и большие ссуды.Помимо традиционной ипотечной ссуды на 15 и 30 лет, у кредитора также есть ссуды с гибкими сроками от 8 до 29 лет.

Программа YOURgage компанииQuicken позволяет покупателям жилья выбирать срок своей ссуды с фиксированной ставкой и брать взаймы до 548 250 долларов. Те, кто впервые покупает жилье, могут заплатить всего 3% вниз, что особенно полезно, если вы не сохранили ориентир в 20% для первоначального взноса.

Quicken также отличается высоким качеством обслуживания клиентов.Клиенты могут круглосуточно общаться с одним из более чем 3000 ипотечных банкиров и оформлять ссуду онлайн во всех 50 штатах. Более того, поскольку Quicken обслуживает 99% своих ипотечных кредитов, он поддерживает стабильную линию поддержки от начала до конца.

Тип ссуд

Покупка, Jumbo, Рефинансирование, Фиксированная, Регулируемая, FHA, VA

Тип ссуд

Покупка, Jumbo, Рефинансирование, Фиксированная, Регулируемая, FHA, VA

Тип ссуд

Purchase, Jumbo, Рефинансирование, фиксированное, регулируемое, FHA, VA

ПОСЛЕДНИЕ НОВОСТИ НА АВГУСТ 2021 ГОДА

БЫСТРЫЕ КРЕДИТЫ ОТВЕТ НА COVID-19

КлиентыQuicken Loans, пострадавшие от COVID-19, могут заполнить онлайн-заявку, посетив RocketMortgage.com. Компания предлагает начальную отсрочку на 3 месяца с возможностью продления до 12 месяцев, что временно приостанавливает выплаты по ипотеке. Когда кризис закончится, Quicken Loans будет работать с клиентами, чтобы определить наилучший курс действий. Клиенты не испытают негативных последствий для своей кредитной истории из-за снисходительности.

Реклама за деньги. Если вы нажмете на это объявление, мы можем получить компенсацию.- Сравните предложения от более чем 1500 кредиторов за считанные минуты

- Доступны различные источники обучения ипотечному кредиту

- LendingTree предоставит вашу информацию различным кредиторам при подаче заявления.Эти компании конкурируют за ваш бизнес, и эти кредиторы свяжутся с вами, вероятно, в тот же период по телефону и электронной почте

LendingTree — это идеальное решение для просмотра и сравнения ипотечных продуктов от более чем 1500 различных кредиторов. Найдите лучший кредит для вас, следуя трехэтапному процессу компании: 1) ответьте на несколько вопросов, 2) сделайте покупки и сравните кредиторов и 3) поговорите с кредитным специалистом или подайте заявку онлайн.

В начале процесса квотирования LendingTree запросит ваш доход, активы, образование, долги, род занятий, продолжительность вашей работы и SSN.Затем компания выполняет поиск кредита и использует ваш рейтинг FICO для определения рекомендации кредитора. Наконец, до пяти кредиторов составляют предварительное предложение и связываются с потенциальными заемщиками.

LendingTree также располагает множеством ресурсов по ипотеке и ссудам, такими как обширный глоссарий ссудной терминологии, текущие ставки по всем типам жилищных ссуд, несколько калькуляторов и справочник национального кредитного специалиста. Он также содержит множество обзоров, чтобы пользователи могли увидеть опыт других кредиторов.

Тип ссуд

Покупка, Jumbo, рефинансирование, фиксированная, регулируемая, FHA, VA, USDA (особенности зависят от кредитора)

Минимальный первоначальный взнос

Зависит от кредитора

Тип ссуд

Покупка, Jumbo, Refinance, Фиксированный, регулируемый, FHA, VA, USDA (особенности зависят от кредитора)

Минимальный первоначальный взнос

Зависит от кредитора

Тип ссуд

Покупка, Jumbo, рефинансирование, фиксированный, регулируемый, FHA, VA, USDA (особенности различаются от кредитора)

Минимальный первоначальный взнос

Зависит от кредитора

ПОСЛЕДНИЕ НОВОСТИ НА АВГУСТ 2021 ГОДА

LENDINGTREE ОТВЕТ НА COVID-19

Богатство ипотечных ресурсовLendingTree включает подробное объяснение различных программ по облегчению ипотечного кредитования при пандемии коронавируса.Он также содержит информацию о федеральных программах помощи по ипотеке, инструкции по поиску текущих кредитных услуг и краткое изложение нескольких программ помощи кредиторам.

Реклама за деньги. Если вы нажмете на это объявление, мы можем получить компенсацию.- Конкурентоспособные процентные ставки

- Не требуется авансовый платеж или PMI

- Программа онлайн-консультирования по кредитным вопросам доступна для заемщиков с плохой кредитной историей

- Нет кредитов под залог собственного капитала

- Имеет физические отделения только в 18 штатах

Veterans United специализируется на кредитовании под эгидой США.S. Департамент по делам ветеранов, что делает его отличным вариантом для военнослужащих и резервистов, а также для ветеранов и их семей. Хотя VU не предлагает ссуды под залог жилья или HELOC, он предлагает очень конкурентоспособные ставки.

VU предлагает бесплатную онлайн-программу кредитного консультирования для ветеранов и военнослужащих с низким кредитным рейтингом, называемую Lighthouse Program. Каждому клиенту назначается кредитный специалист, который помогает исправлять ошибки в кредитных отчетах, составляет план улучшения баллов и консультирует заемщика, пока они не достигнут своей цели.

Ипотечные программыVU доступны во всех 50 штатах и Вашингтоне. Однако имейте в виду, что у кредитора есть физические отделения только в Алабаме, Аляске, Калифорнии, Колорадо, Флориде, Джорджии, Гавайях, Айдахо, Иллинойсе, Кентукки, Небраске, Северной Каролине, Оклахоме, Южной Каролине, Теннесси, Техасе, Вирджинии, Вашингтоне. .

Тип ссуд

Покупка, Jumbo, рефинансирование, фиксированный, регулируемый, FHA, VA, USDA

Тип ссуд

Покупка, Jumbo, рефинансирование, фиксированный, регулируемый, FHA, VA, USDA

Тип ссуд

Purchase, Jumbo, Refinance, Fixed, Adjustable, FHA, VA, USDA

ПОСЛЕДНИЕ НОВОСТИ НА АВГУСТ 2021 ГОДА

ОТВЕТ ВЕТЕРАНОВ UNITED COVID-19

Veterans United предлагает первоначальный период воздержания до 180 дней, временно приостанавливая ежемесячные выплаты по ипотеке.Заемщики имеют возможность продлить этот период еще на 180 дней. Пока по кредиту действует программа отсрочки платежа, VU не будет взимать плату за просрочку платежа и не начислять дополнительные проценты по ссуде. Заключение плана воздержания не повлияет на кредитный рейтинг заемщика.

Реклама за деньги. Если вы нажмете на это объявление, мы можем получить компенсацию.- Один из пяти крупнейших в стране кредиторов ссуд FHA

- Доступны специальные программы для заемщиков с низким доходом

- Доступны ссуды на благоустройство жилья и ипотечные ссуды на готовые дома

- Соответствует клиентам с выплатой авансового платежа

- Текущие ставки по ипотечным кредитам отсутствуют. веб-сайт

- Нет доступных продуктов домашнего капитала

- Недоступно в Нью-Йорке и Нью-Джерси

Guild Mortgage предлагает поддерживаемые государством ссуды и программы FHA, VA и USDA, которые специализируются на помощи при первоначальном взносе.Согласно отчету Ассоциации ипотечных банкиров (MBA), Guild входит в пятерку крупнейших в стране кредиторов ссуд FHA, что делает ее отличным вариантом для квалифицированных заемщиков с кредитным рейтингом всего 540 (при условии, что они вложили минимум 10%).

Guild также предлагает программу FHA Zero Down для покупателей жилья с низким и средним доходом с несовершенным кредитом и недостаточным накоплением для первоначального взноса. Для большинства кредитов FHA требуется минимум 3,5%, но программа Guild’s Zero Down позволяет заявителям с кредитным рейтингом от 640 получить жилищный кредит FHA без необходимости внесения первоначального взноса.

Guild может выдавать ссуды во всех штатах, кроме Нью-Йорка и Нью-Джерси, а также Вашингтона. Кроме того, компания может полностью закрыть ипотечные кредиты онлайн через свою цифровую платформу MyMortgage, которая обеспечивает более быстрый и безопасный процесс закрытия.

Типы ссуд

Покупка, Jumbo, рефинансирование, фиксированная, регулируемая, FHA, VA, USDA

Типы ссуд

Покупка, Jumbo, рефинансирование, фиксированные, регулируемые, FHA, VA, USDA

Типы ссуд

Purchase, Jumbo, Refinance, Fixed, Adjustable, FHA, VA, USDA

ПОСЛЕДНИЕ НОВОСТИ НА АВГУСТ 2021 ГОДА

ГИЛЬДИЯ ОТВЕТ НА ИПОТЕКУ COVID-19

Guild Mortgage активно следит за ситуацией с COVID-19 и не будет сообщать о кредитах клиентов кредитным бюро.Компания предлагает первоначальный вариант воздержания и помощь в трудных ситуациях в партнерстве с инвесторами, а также продление помощи в зависимости от вашего случая. Однако это облегчение не происходит автоматически, поэтому не забудьте спросить об этих вариантах.

Реклама за деньги. Если вы нажмете на это объявление, мы можем получить компенсацию.- Один из самых больших вариантов ипотечных кредитов в нашем списке

- Программа, доступная для самозанятых клиентов

- Некоторые программы кредитования имеют варианты с низким кредитным рейтингом

Caliber Home Loans отличается низким входным барьером и программой, специально предназначенной для самозанятых лиц, что упрощает покупку нового дома для покупателей жилья, не получающих регулярную зарплату.Компания рассматривает альтернативные данные о кредите в процессе подачи заявки на ипотеку, в некоторых случаях предлагая низкие первоначальные взносы в размере 3%.

Calibre Home Loans также имеет один из самых больших наборов ипотечных продуктов среди всех компаний в нашем списке, включая обычные, FHA, VA, USDA, ARM, Refinance, Bond, Renovation, Freddie Mac HomeOne, Freddie Mac Home Possible и Fannie. Мэй HomeReady.

Онлайн-процесс подачи заявки наCaliber — еще одна отличительная особенность.Клиенты могут подать заявку онлайн, ответив на несколько вопросов о себе, своих финансах и своем бюджете. Вскоре после этого с заявителями свяжется представитель. Этот процесс может занять всего 15 минут.

Типы ссуд

Покупка, Jumbo, рефинансирование, фиксированная, регулируемая, FHA, VA, USDA

Типы ссуд

Покупка, Jumbo, рефинансирование, фиксированные, регулируемые, FHA, VA, USDA

Типы ссуд

Purchase, Jumbo, Refinance, Fixed, Adjustable, FHA, VA, USDA

ПОСЛЕДНИЕ НОВОСТИ НА АВГУСТ 2021 ГОДА

CALIBER HOME LOANS ОТВЕТ НА COVID-19

Caliber предлагает как краткосрочные, так и долгосрочные решения для тех, кто изо всех сил пытается выплатить свою ипотеку из-за COVID-19.Существует план воздержания, который откладывает ежемесячные платежи, план погашения и план отсрочки, чтобы приостановить платежи до тех пор, пока клиенты не достигнут конца своего кредита. В качестве альтернативы и по запросу в ссуду клиента могут быть внесены изменения, чтобы сделать ее более управляемой.

Реклама за деньги. Если вы нажмете на это объявление, мы можем получить компенсацию.- 324 филиала по всей стране, обслуживающих военнослужащих, резервистов, ветеранов, пенсионеров и аннуитетов

- Доступны варианты финансирования до 100% и 0% первоначального взноса

- Доступна согласованная процентная ставка

- вы подаете заявление

- Нет частного ипотечного страхования

Имея 324 отделения, Navy Federal Credit Union (NFCU) считается нашим лучшим кредитором для оказания личной помощи.NFCU обслуживает все виды ипотечных кредитов собственными силами на весь срок действия ссуд, что может быть важно для клиентов, желающих вести бизнес исключительно с выбранным ими кредитором. Кроме того, кредитор взимает меньшую плату за ипотечные кредиты, чтобы позволить заемщикам получить доступ к самой низкой процентной ставке.

Ссуды на суммуVA обеспечены государством, поэтому процентные ставки по ним различаются по разным кредиторам. Тем не менее, заемщики, изучающие ипотечные продукты через NFCU, могут воспользоваться преимуществом совпадения процентных ставок.Если вы найдете более выгодную ставку в другом месте, NFCU сопоставит ее или предоставит вам вычет в размере 1000 долларов из ваших заключительных расходов.

ПрограммаNavy Federal’s HomeBuyers Choice выделяется в линейке продуктов компании, предлагая 100% финансирование, фиксированную процентную ставку и вклад продавца в размере до 6%. Это делает его отличной альтернативой для военнослужащих, которые покупают свой первый дом. Членство в Федеральном военно-морском флоте открыто для действующих военнослужащих и резервистов, ветеранов, пенсионеров и аннуитетов.

Тип ссуд

Покупка, Jumbo, рефинансирование, фиксированный, регулируемый, FHA, VA, USDA

Тип ссуд

Покупка, Jumbo, рефинансирование, фиксированный, регулируемый, FHA, VA, USDA

Тип ссуд

Purchase, Jumbo, Refinance, Fixed, Adjustable, FHA, VA, USDA

ПОСЛЕДНИЕ НОВОСТИ НА АВГУСТ 2021 ГОДА

ОТВЕТЫ ФЕДЕРАЛЬНОЙ ФЕДЕРАЦИИ НА COVID-19 ВМФ

Navy Federal предлагает подходящим участникам план воздержания, который временно приостанавливает ежемесячные выплаты по ипотеке в общей сложности на срок до 18 месяцев.Членам также будут предоставлены варианты осуществления платежей, пропущенных во время отсрочки платежа, включая изменение кредита или отсрочку. Хотя закрытие ипотечного кредита может занять больше времени, чем обычно, Navy Federal соблюдает первоначальные заблокированные ставки в свете COVID-19.

Реклама за деньги. Если вы нажмете на это объявление, мы можем получить компенсацию.- Многочисленные розничные и кредитные центры доступны по всей стране

- Программа помощи при первоначальном взносе и закрытии

- Онлайн-заявка

- Цены указаны для кредитного рейтинга 740 или выше

- Информация о комиссиях недоступна онлайн

- Без ремонта в наличии кредиты

Bank of America, конкурентоспособные затраты на закрытие сделки и оценка процентных ставок делают его надежным кредитором.Существующие клиенты получают значительные скидки на комиссию за оформление.

Bank of America включает более 4300 розничных финансовых центров и 2900 кредитных центров по всей стране. В результате доступность является одной из сильных сторон банка, предлагая возможность выбора для клиентов, которые предпочитают личное общение или сквозной цифровой опыт.

Навигатор жилищного кредита, доступ к которому можно получить в Интернете или через мобильное приложение банка, сокращает объем бумажной работы, позволяя пользователям отслеживать, подписывать и отправлять документы в Интернете.

Тип ссуд

Покупка, Jumbo, Рефинансирование, Фиксированная, Регулируемая, FHA, VA

Тип ссуд

Покупка, Jumbo, Рефинансирование, Фиксированная, Регулируемая, FHA, VA

Тип ссуд

Purchase, Jumbo, Рефинансирование, фиксированное, регулируемое, FHA, VA

ПОСЛЕДНИЕ НОВОСТИ НА АВГУСТ 2021 ГОДА

ОТВЕТЫ НА COVID-19 БАНКА АМЕРИКИ

Bank of America расширяет возможности отсрочки платежей и отсрочки платежей для тех, кто испытывает финансовые трудности из-за пандемии COVID-19.В обоих случаях сроки платежа будут отложены, но не будут прощены или удалены. Компания будет работать со своими клиентами над вариантами погашения, и не будет никаких штрафов за просрочку платежа. Право на участие в этих программах зависит от владельцев или страховщиков кредитного продукта. Если заем владеет Bank of America, будут доступны варианты отсрочки и отказа. Подать заявку на отсрочку могут только те, у кого есть единовременный платеж по ссуде. Если третье лицо владеет или страхует ссуду, Bank of America будет следовать ее указаниям.

- Отсутствие сборов за оформление, андеррайтинг или подачу заявки

- Программы помощи для первоначального взноса и закрытия

- Представители доступны каждый день до 21:00 по восточному времени

- Не предлагает настраиваемые условия

- Нет VA, USDA, FHA, главная ссуды на приобретение капитала или ремонт жилья

- Недоступно на Гавайях, Массачусетсе, Неваде или Нью-Гэмпшире

Better Mortgage стремится сделать домовладение доступным посредством прозрачного процесса.Поскольку компания работает полностью онлайн, она может позволить себе отказаться от некоторых сборов, взимаемых традиционными обычными кредиторами. Несмотря на акцент на цифровых технологиях, заемщики также получают доступ к специальному кредитному специалисту.

Скорость — еще одна сильная сторона Better. Потребители могут получить расценки и письмо с предварительным одобрением всего за несколько минут. Better также утверждает, что он может закрыть ипотечные кредиты всего за 14 дней.

Better предлагает гарантию цены, если у другого кредитора более конкурентоспособная цена.Они обещают сопоставить любое действующее предложение конкурента и предоставить вам 100 долларов США. 100 долларов вы можете оставить себе в любом случае, но заемщики должны отправить оценку другому кредитору в течение одного рабочего дня с даты ее выдачи.

Типы ссуд

Покупка, Джамбо, Рефинансирование, Фиксированная, Регулируемая

Типы ссуд

Покупка, Джамбо, Рефинансирование, Фиксированная, Регулируемая

Типы ссуд

Покупка, Джамбо, Рефинансирование, Фиксированная, Регулируемая

ПОСЛЕДНИЕ НОВОСТИ НА АВГУСТ 2021 ГОДА

ЛУЧШЕ.COM ОТВЕТ НА COVID-19

Better в настоящее время предлагает помощь своим заемщикам, испытывающим трудности в результате COVID-19. Это облегчение включает в себя отказ от ссуды, просрочку ожидания и комиссию за овердрафт, приостановку обращения взыскания на всех заемщиков, ссуду которых он обслуживает, а также приостановку кредитной отчетности в соответствии с руководящими принципами Fannie Mae. Better пришлось изменить свои предложения по ипотеке и требования к некоторым кредитным продуктам. Они увеличили свой минимальный кредитный рейтинг FICO для кредитов рефинансирования с выплатой наличных до 680.Минимальное требование для ссуд для покупки или рефинансирования по ставке и сроку по-прежнему составляет 620. Их предложения по ссуде Jumbo ограничены, и в настоящее время они не могут оформить ссуду Jumbo с соотношением ссуды к стоимости (LTV) более 80%.

Другие рассмотренные нами кредиторы

Когда мы посмотрели на отрасль ипотечного кредитования, мы обнаружили, что многие из крупнейших кредиторов жилищного кредитования не обязательно предлагали лучшие продукты. Однако они могут преуспеть в других областях.

Гарантированный тариф

- Разрешить заемщикам загружать и подписывать документы в 300 отделениях в 46 штатах

- Предоставляет выборочные ставки для многих своих кредитных продуктов

- Участвует в программах помощи при первоначальном взносе: HomeReady, HomePossible®, Fannie Mae 97% и Freddie Mac HomeOne

- Нет продуктов домашнего капитала

- Недоступно в Миссисипи, Небраске, Вермонте или Западной Вирджинии

Guaranteed Rate — это еще один онлайн-ипотечный кредитор, который обеспечивает полностью цифровой процесс, который можно отслеживать с помощью интерактивного контрольного списка.При этом заемщики, которым также нужен физический филиал, могут получить доступ к одному из 300 филиалов кредитора в 46 штатах.

Guaranteed Rate содержит полный набор всеобъемлющих образовательных ресурсов, в том числе функцию «Знай свое соседство» (в бета-версии), которая дает заемщикам возможность просматривать рыночные и демографические тенденции по почтовому индексу, а также школьные данные и налоги.

Хотя этот кредитор предоставляет калькулятор доступности ипотеки, он не указывает, учитываются ли низкие ставки также, что заемщик купил ипотечные баллы.

ГАРАНТИРОВАННАЯ СТАВКА ОТВЕТ НА COVID-19

Гарантированная ставкарасширяет возможности отсрочки платежа и отсрочки платежа для тех, кто испытывает финансовые трудности из-за пандемии COVID-19. Это включает в себя изменения ссуды, планы отказа и приостановление кредитной отчетности для заемщиков в программах отказа, выплатах или программах испытательного периода.Гарантированная ставка также изменила требования к самозанятым заемщикам для кредитов Fannie, Freddie, FHA и Jumbo.

PrimeLending

- Собственное приложение Loanplicity® сопровождает заемщиков на протяжении всего процесса, от подачи заявки до закрытия

- Обширный выбор ипотечных продуктов

- Участвует в более чем восьми программах помощи при закрытии и первоначальном взносе

- Отсутствие комиссии за кредитование любых ссуд VA, включая ремонт

- Вариант блокировки плавающей процентной ставки доступен в течение 20 дней после закрытия, если ставки падают

- Нет продуктов домашнего капитала

- Перед подачей онлайн-заявки необходимо поговорить с кредитным специалистом

- Квалификационные требования не опубликованы

PrimeLending предлагает один из самых широких диапазонов кредитных продуктов среди всех компаний в нашем списке, включая некоторые уникальные варианты, такие как ссуды условного депонирования, энергоэффективные ипотечные кредиты и ссуды на ремонт согласно FHA 203 (k).Заемщики с низким и средним доходом могут получить до 2000 долларов в качестве заключительного кредита в зависимости от дохода и площади в рамках программы Neighborhood Edge.

Хотя у PrimeLending широкий выбор, кредитор мог бы быть более прозрачным в отношении своих требований к заемщикам. Кроме того, хотя компания рекламирует свою онлайн-доступность, потенциальные покупатели жилья должны сначала поговорить с кредитным специалистом, прежде чем заполнять заявку.

ПРЕДВАРИТЕЛЬНЫЙ РЕАГИРОВАНИЕ НА COVID-19

В 2020 году уPrimeLending была программа отказа от ипотеки, но в настоящее время нет никакой информации, связанной с программами COVID-19, кроме некоторых информационных сообщений в блоге страницы.Мы рекомендуем напрямую связаться с вашим кредитным специалистом.

Флагстар Банк

- Более 2000 ипотечных брокеров в США и обслуживающих ссуд в каждом штате

- Предлагает некоторые варианты, не требующие авансовых платежей

- Имеет несколько специализированных продуктов, таких как несколько объектов недвижимости или ссуды с высоким балансом

- Заемщикам предоставляется единый кредит консультант и кредитный обработчик

- Легко доступные ставки

- Продукты домашнего капитала недоступны по всей стране, но в основном сосредоточены в Мичигане

- Продукты домашнего капитала имеют ежегодную плату в размере 7 долларов и должны быть получены лично

- Большое количество жалоб в База данных CFPB о проблемах в процессе оплаты

Более известный как поставщик ипотечных услуг, чем инициатор, Flagstar предлагает полный набор ссуд, включая продукты собственного капитала и несколько специальных ссуд.Одним из примеров является профессиональный заем, разработанный для недавних выпускников с высоким потенциалом заработка. В некоторых случаях Flagstar может даже исключить задолженность по студенческому кредиту из расчета DTI.

FLAGSTAR ОТВЕТ НА COVID-19

Flagstar в настоящее время предлагает трехмесячный план воздержания, который может быть продлен на следующие три месяца.Компания также приостановила отчуждение имущества, выселение и повторное владение в соответствии с инструкциями инвестора / страховщика или на более длительный срок, если это разрешено законом штата или федеральным законом.

Сколько я заплачу по ипотеке?

Справочник по ипотечным кредитам

Как работает ипотека?

Думаете о покупке дома, но у вас нет всех денег вперед? Ипотека может быть решением. Ипотека — это ссуды, предоставляемые финансовыми учреждениями для покупки или рефинансирования недвижимости.Дом, который вы покупаете на ипотечный кредит, служит вашим залогом. Если вы не сможете произвести выплаты по ипотеке, банк наложит арест на вашу собственность.

Финансирование вашего дома с помощью ипотеки означает, что ваш кредитор принимает финансовую долю в собственности. Для обеспечения этих инвестиций они требуют, чтобы заемщики получали страховку домовладельцев до полного погашения ссуды.

Если вы думаете о рефинансировании своего дома, воспользуйтесь нашим калькулятором рефинансирования ипотеки.

Вид ипотечной ссуды

Ипотечные компании предлагают различные кредитные продукты, различающиеся сроками, процентными ставками и использованием собственности, чтобы удовлетворить потребности покупателей жилья.

- Обычные ссуды: Обычные ссуды, не являющиеся частью какой-либо государственной программы, являются наиболее распространенным типом ипотечных ссуд. У них есть предел суммы кредита в 489 350 долларов в большинстве округов и 726 525 долларов в более дорогих районах. Если первоначальный взнос составляет менее 20%, требуется страхование.

- Крупные ссуды: Тип обычного ссуды, классифицируемый как соответствующий или несоответствующий, предназначенный для собственности, превышающей лимит в 489 350 долларов США.Несоответствие распространяется на недвижимость стоимостью от 1 до 2 миллионов долларов. Оба требуют хорошей кредитной истории и значительного первоначального взноса, чтобы соответствовать требованиям.

- Ссуды FHA : Ссуда Федеральной жилищной администрации защищает заемщика от дефолта. FHA выплачивает кредитору иск о невыплаченном остатке по ипотеке. Ставки по ипотеке обычно ниже, чем по обычным кредитам, потому что они поддерживаются Федеральной жилищной администрацией.

- Ссуды VA: Эта ссуда, доступная для военнослужащих, ветеранов и имеющих право переживших супругов, предлагает конкурентоспособные процентные ставки и не требует первоначального взноса или частного ипотечного страхования.Однако для этого требуется плата за финансирование VA. Эта ссуда предоставляет варианты рефинансирования для коренных американцев и реконструкции дома для облегчения доступа инвалидов

- Ссуды в USDA: Эта ссуда поддерживает заемщиков с низкими доходами в сельской местности. Никакого первоначального взноса не требуется, и он предлагает конкурентоспособные процентные ставки, гибкие требования к кредитному рейтингу и низкое ежемесячное страхование ипотеки.

- Обратные ссуды: Для домовладельцев в возрасте 62 лет и старше обратная ипотека позволяет им конвертировать часть собственного капитала в наличные без продажи собственности.Пока вы живете в доме, вам не нужно возвращать ссуду. Домовладельцам в возрасте до 62 лет, которые хотели бы подать заявку на этот вид кредитного продукта, следует обратить внимание на кредиты под залог собственного капитала.

- Местные ссуды: Эти кредиторы, предоставленные местным финансовым учреждением, наладили отношения с другими местными предприятиями, включая агентов по недвижимости, местных оценщиков и дизайнеров интерьеров.

Вот наша подборка лучших ссуд VA и лучшего рефинансирования ипотеки.

Тип ставки по ипотеке

С ипотечной ссудой связаны различные расходы. Годовая процентная ставка (APR) будет отражать процентную ставку, брокерские сборы и другие сборы, установленные кредитором. При поиске ссуды всегда обращайте внимание на самые свежие ставки по ипотеке.

Кредиторы обычно делят свои продукты на ипотечные ссуды с фиксированной ставкой и ипотечные ссуды с регулируемой процентной ставкой.

Фиксированная ставка Регулируемая ставка (ARM) Процентная ставка не меняется в течение срока кредита Процентные ставки могут изменяться в течение срока кредита.По закону у ARM есть пожизненный предел, который ограничивает повышение процентной ставки по ссуде Ежемесячные платежи остаются неизменными в течение срока ссуды Ежемесячные платежи могут варьироваться в зависимости от колебаний процентной ставки. Хороший вариант для покупателей жилья, планирующих остаться в доме на долгое время Лучший вариант для покупателей жилья, которые планируют жить в доме на более короткое время Три условия для ипотеки с фиксированной ставкой : 15-летний, 20-летний и 30-летний ARM имеют период корректировки, при котором первоначальный платеж и ставка по ссуде остаются неизменными в течение установленного периода.Это может быть от 1 месяца до 5 лет. Впоследствии ставки могут меняться каждый квартал, год, 3 года или 5 лет Годовая процентная ставка не всегда будет отражать максимальную процентную ставку по ссуде Как получить ипотечный кредит

Предварительное одобрение ипотеки до принятия решения о покупке недвижимости может иметь решающее значение, чтобы не смотреть на дома, которые вы не можете себе позволить. Это сэкономит ваше время и сделает процесс ипотеки более управляемым.

Проверьте наш калькулятор доступности жилья, чтобы узнать, сможете ли вы позволить себе ежемесячный платеж по ипотеке.

Для оформления ипотеки необходимо:

- Копии двух последних квитанций о заработной плате

- Копия последней налоговой декларации

- W-2 и / или 1099 (хотя некоторые кредиторы могут потребовать их на срок до двух лет, в зависимости от вашей истории занятости)

- Удостоверение личности с фотографией, выданное государством, например, ваш паспорт или водительские права.

- Выписки всех ваших активов (IRA, инвестиционные счета, текущие и сберегательные счета и т. Д.))

- Документы об освобождении от банкротства (если применимо)

- Недавний кредитный отчет

- Выписки о любых непогашенных долгах — некоторые кредиторы могут потребовать информацию о ежемесячных платежах по кредитной карте

- В некоторых случаях кредиторы могут потребовать дополнительную документацию, например, историю выплаты алиментов и подарочные письма, поэтому обязательно спросите об этом перед подачей заявления.

Перед подачей заявления на ипотеку проверьте свой кредитный рейтинг. Если это будет сделано в течение 30 дней, на ваш счет не повлияет жесткий запрос кредита, поскольку кредитные агентства считают это поиском лучшей цены.

Обязательно проверьте соотношение своего долга к доходу перед подачей заявления. Кредиторы предпочитают заемщиков с соотношением долга к доходу ниже 36%, а многие кредиторы даже не рассматривают заемщиков с коэффициентом выше 43%.

COVID-19 и рынок жилья

2021 год начался с падения ставок по ипотечным кредитам до 50-летнего исторического минимума. Количество заявок на ипотечную ссуду увеличилось из-за исторически низких ставок. Фредди Мак и Фанни Мэй, а также Департамент жилищного строительства и городского развития США (HUD) объявили о продлении защитных мер в связи с коронавирусом до 30 сентября 2021 года.

Эти средства защиты включают:

- Общенациональная приостановка всех продаж права выкупа и выселения

- Дополнительные варианты помощи по ипотеке

- Расширение программ воздержания для включения тех, кто прямо или косвенно пострадал от этого кризиса, вступает в силу немедленно

- Модификации ссуды, такие как уменьшение убытков, обычно предлагаемые в случае стихийных бедствий , также может быть доступен — в зависимости от ипотечного кредитора.

- Согласно Форуму финансовых услуг, многие кредиторы также предприняли дополнительные меры по оказанию помощи, такие как освобождение от комиссий, и не сообщают кредитным бюро о неблагоприятных кредитах.

Чтобы помочь вылечиться от коронавируса, Фредди Мак работает с Федеральным агентством жилищного финансирования (FHFA) по телефону:

- Упростите процесс покупки, продажи или рефинансирования

- Freddie Mac ослабляет требования к проверке занятости и предлагает альтернативы оценки в свете кризиса

- Freddie Mac и Fannie Mae объявили о национальном плане помощи заемщикам, столкнувшимся с финансовыми трудностями из-за COVID-19

Что означает признак спроса в ипотечной ссуде?

Наличие в ипотечной ссуде функции до востребования — отмеченной как «да» в заключительном раскрытии ссуды — означает, что кредитор может потребовать от вас полностью выплатить ссуду в любое время.Кредитор может сделать запрос по любой причине, поэтому вам следует узнать об этой функции перед подписанием любого контракта.

Кто является кредитором ипотечного кредита?

Организатор ипотечной ссуды, также известный как MLO, — это обученный профессионал, который может направлять заявителей на протяжении всего процесса утверждения ипотеки. Их цель — ориентировать клиентов с момента подготовки кредитной заявки до ее закрытия. Организаторами ипотечного кредита могут быть как лица, имеющие государственную лицензию, так и лицензированные представители компаний.

Что лучше: ипотека с фиксированной или регулируемой ставкой?

Ипотека с фиксированной процентной ставкой — отличный вариант. По словам Тима Лукаса, регулируемые ставки «вообще не имеют никакого смысла», учитывая, насколько низки текущие ставки. «Единственный способ, которым я мог бы предложить регулируемую ставку, — это если вы ожидаете крупного наследства или если вы сможете выплатить свою ипотеку в течение двух или трех лет». «Наличие такой регулируемой ставки — большой риск, потому что на данный момент она может только расти, поэтому вы можете зафиксировать ее на 30 лет и никогда больше не беспокоиться об этом», — добавил Лукас.

Я имею право на получение как обычных займов, так и займов, обеспеченных государством. Какой выбрать?

Выбор ссуды, обеспеченной государством, может сэкономить сотни долларов по ипотеке в долгосрочной перспективе по сравнению с обычной ссудой. «Если вы имеете право как на ссуду VA, так и на обычную ссуду, обычно ссуда VA будет лучшим вариантом в зависимости от процентной ставки, если вы выберете подходящего кредитора», — сказал Джейсон Шэрон. Кроме того, ссуды никогда не имеют частного ипотечного страхования (PMI), в то время как для обычных ссуд потребуется PMI, если вы сделаете первоначальный взнос в размере менее 20% от покупной цены.

Какие документы мне нужны для подачи заявления на ипотеку?

Копии двух последних квитанций о заработной плате Копия вашей последней налоговой декларации W-2 и / или 1099 (хотя некоторым кредиторам может потребоваться до двух лет, в зависимости от вашей истории занятости) Удостоверение личности с фотографией государственного образца, например паспорт или водительские права. Выписки обо всех ваших активах (IRA, инвестиционные счета, текущие и сберегательные счета и т. Д.)) Документы о банкротстве (если есть) Недавний кредитный отчет Выписки о любых непогашенных долгах — некоторым кредиторам может потребоваться информация о ежемесячных платежах по кредитной карте. В некоторых случаях кредиторы могут потребовать дополнительную документацию, например историю выплат алиментов и подарочные письма, поэтому обязательно спросите перед подачей заявления.

Будет ли у меня более высокая процентная ставка, потому что я работаю не по найму?

Ваш кредитный рейтинг и тип ссуды будут влиять на ваши процентные ставки, а не на ваш статус занятости.Однако самозанятость, скорее всего, повлияет на ваш квалификационный статус. Тим Лукас заявил, что «у вас будет больше шансов получить отказ, потому что андеррайтеру этой ссуды будет труднее доказать, что вы зарабатываете определенную сумму денег».

Если я хочу купить дом, с чего мне начать?

Энди Харрис предположил, что получение предварительного разрешения перед выбором собственности может иметь решающее значение, чтобы не забегать вперед и не искать дома, которые вы не можете себе позволить. «Вы должны получить предварительное разрешение, прежде чем начнете осматривать недвижимость или разговаривать с агентом по недвижимости.В противном случае вы не представляете, каков ваш целевой бюджет », — сказал он. Большинство потребителей будут мотивированы самим объектом недвижимости, потому что это самое интересное. Но прежде всего должно быть другое. «Никто не хочет проходить через процесс определения бюджета и подачи заявки на ипотеку, андеррайтинга ссуды и всех этих вещей, но вы не можете поставить телегу впереди лошади», — добавил он.

Джамбо-ссуды — это ипотечные кредиты, предназначенные для финансирования элитной недвижимости и домов на конкурентных рынках недвижимости.Они отличаются от обычных кредитов тем, что превышают лимиты, установленные Федеральным агентством по финансированию жилищного строительства. Однако трудно претендовать на получение крупной ссуды, потому что она не куплена и не гарантирована Freddie Mac и Fannie Mae. Кандидатам обычно требуется отличная кредитная история, более низкое соотношение долга к доходу и более крупный первоначальный взнос. Им также может потребоваться большее количество налоговых деклараций и больше ликвидных средств на их банковском счете для процесса закрытия, который, как правило, занимает больше времени из-за более строгих требований к крупной ссуде.Wells Fargo и New American Funding являются примерами банков, предлагающих гигантские ссуды.

Чтобы ответить на некоторые вопросы в этом разделе, мы связались с Тимом Лукасом, управляющим редактором The Mortgage Reports; Джейсон Шарон, ипотечный брокер, ветеран ВМС США и владелец Home Loans, Inc; и Энди Харрис, владелец Vantage Mortgage Group, Inc.

Как мы нашли лучших ипотечных кредиторов

Наши рейтинги основаны на более чем 60 типах данных в следующих категориях:

- Типы предлагаемых ссуд: Мы отдавали предпочтение компаниям, которые предлагали различные варианты ссуд, такие как ипотека с фиксированной и регулируемой ставкой, ссуды на длительный срок и ссуды, обеспеченные государственными учреждениями.

- Качество обслуживания клиентов: Мы отдавали предпочтение компаниям, которые рассматривают альтернативные кредитные данные, предоставляют оптимизированный процесс подачи заявок, как минимум две формы обслуживания клиентов, а также разнообразные ресурсы и образовательные инструменты.

- Репутация и прозрачность: Мы рассмотрели жалобы потребителей с CFPB и количество регулирующих действий, поданных в NMLS

В ходе нашего исследования мы консультировались со следующими экспертными источниками.

Обзор лучших ипотечных кредиторов за август 2021 года

Лучшие ипотечные кредиторы августа 2021 года

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами. Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

Этот пост последний раз просматривался и обновлялся 13 августа 2021 года.

Лучшие ипотечные кредиторы августа 2021 года

* Минимальные кредитные баллы указаны для соответствующих займов или для займов VA от Navy Federal и Veterans United. Если вы имеете право на получение ссуды другого типа, вы можете получить ссуду с более низким баллом.

Выбор подходящего ипотечного кредитора играет большую роль в получении наилучшей сделки по ипотеке.

Мы выбрали кредиторов, которые предлагают различные типы ипотечных кредитов и получили оценку надежности A + от Better Business Bureau, за исключением Navy Federal Credit Union и Guild Mortgage.У Navy Federal есть профиль BBB, который в настоящее время находится на рассмотрении, а у Guild Mortgage оценка B + от BBB. Многие из наших лучших предложений также стремятся удовлетворить потребности клиентов и принимают альтернативные формы кредита, если у вас нет кредитного рейтинга, что упрощает квалификацию.

Наша группа экспертов для этого руководства

Мы проконсультировались с ипотечными и финансовыми экспертами, чтобы сообщить об этих выборах и поделиться своими взглядами на ипотечных кредиторов.Вы можете прочитать их мнение внизу этого поста.

ИнсайдерНаши специалисты также посоветовали, как узнать, готовы ли вы получить ипотеку, и как решить, какой тип ипотеки лучше всего подходит для вас.

Узнайте больше о лучших ипотечных кредиторах

Итог: Rocket Mortgage — отличный вариант, если вам удобно подавать заявление онлайн и у вас хороший кредитный рейтинг.

Плюсы Rocket Mortgage:Недостатки Rocket Mortgage:

- Нет кредитов USDA, жилищных кредитов, HELOCs, строительных кредитов или обратной ипотеки

- Нет физического местоположения

- Не принимаются альтернативные кредитные данные — вы должны показать свой кредитный рейтинг, чтобы получить ипотеку