Топ-10 успешных приложений для электронных кошельков

В нашу эпоху, когда все становится цифровым, от покупок до услуг, способ оплаты тоже стал цифровым, когда простые люди стали использовать электронные кошельки.

Компании, занимающиеся разработкой приложений для электронных кошельков, в последние годы значительно выросли. Они сократили денежные выплаты, одновременно увеличили скорость и безопасность. Увеличение числа заказных услуг по разработке мобильных приложений также привело к увеличению числа компаний, выбирающих цифровые транзакции и обработку платежей.

Некоторые из наиболее успешных приложений для электронных кошельков:

1. PayTM:

PayTM — крупнейшая и самая успешная компания по производству электронных кошельков в Индии, основанная в 2010 году, доступная на одиннадцати языках и наиболее широко используемая для оплаты счетов, бронирования авиабилетов и билетов на поезд, пополнения счета, покупок и многого другого. Компания также использует рекламу и платные акции для получения доходов. Его общая выручка составляет 814 рупий индийских рупий, что приблизительно равно 120 миллионам долларов США. Технология разработки блокчейн представила цифровые кошельки для хранения и перевода денег, а также для использования в различных местных магазинах, на торговых площадках и т. Д. Более 7 миллионов людей в Индии используют это приложение для повседневных платежей.

Его общая выручка составляет 814 рупий индийских рупий, что приблизительно равно 120 миллионам долларов США. Технология разработки блокчейн представила цифровые кошельки для хранения и перевода денег, а также для использования в различных местных магазинах, на торговых площадках и т. Д. Более 7 миллионов людей в Индии используют это приложение для повседневных платежей.

2. Amazon Pay

Amazon Pay — это компания, выпускающая электронные кошельки в Интернете, запущенная в 2007 году, которая в основном является дочерней частью Amazon.com и полностью принадлежит Amazon, что дает пользователям возможность платить и выигрывать интересные предложения кэшбэка и подарки. Сейчас Amazon Pay широко используется пользователями для оплаты покупок через Amazon, заказа еды, бронирования рейсов и отелей, пополнения счета мобильных телефонов и т. Д. Он доступен всем людям в большинстве стран мира. Amazon Pay использует в своем бизнесе разработку блокчейн-приложений и множество потребителей Amazon. Только люди, у которых есть учетная запись Amazon, могут использовать этот цифровой кошелек.

Только люди, у которых есть учетная запись Amazon, могут использовать этот цифровой кошелек.

3. Google Pay (Tez)

Google Pay, ранее известный как Tez, представляет собой приложение цифрового кошелька, созданное Google в 2018 году путем объединения Android Pay и Google Wallet для безналичных онлайн-платежей непосредственно с банковского счета, совершения покупок одним касанием и других служебных услуг, таких как пополнение счета и оплата счетов. . Это способствовало тому, что безналичный способ оплаты стал более популярным и успешным, чем в прошлые годы.

4. PhonePe

PhonePe, ранее известная как FX Mart Pvt. Ltd. — это цифровая платформа для транзакций любым способом с банковского счета, а также собственный цифровой кошелек, в котором можно хранить деньги. Он широко используется в местных магазинах, для подзарядки телевизоров, мобильных телефонов и многого другого. Phonepe была основана в 2015 году и начала работать в веб-среде в 2016 году. Она принадлежит Flipkart.

Прочтите блог — Все, что вы хотите знать о технологии блокчейн

5. Мобиквик

Mobikwik — индийская компания, основанная в апреле 2009 года компанией One MobiKwik Systems Private Ltd, штаб-квартира которой находится в Гургаоне, Индия. С тех пор люди использовали его для онлайн-оплаты счетов, создания и использования цифровых кошельков. Он имеет партнерство с Uber и, таким образом, широко используется людьми по всей Индии. Он также используется для денежных переводов без проблем.

6. Йоно от SBI

YONO сокращенно называется You Only Need One и представляет собой комбинированную цифровую платформу для всех видов безналичных транзакций, созданную SBI (Государственным банком Индии) в 2017 году Аруном Джейтли, тогдашним министром финансов Индии. Это единое интегрированное место для покупок, денежных переводов, пополнения счета, бронирования и проверки банковских реквизитов. Он стремится быть единым местом для всех потребностей пользователей. YONO предлагает услуги более чем 60 компаний, и это приложение для смартфонов также можно использовать для транзакций через банкомат. Он доступен как для Android, так и для iOS.

YONO предлагает услуги более чем 60 компаний, и это приложение для смартфонов также можно использовать для транзакций через банкомат. Он доступен как для Android, так и для iOS.

7. Джио Деньги

Jio Money — это мобильное приложение, которое дает все преимущества наличных денег без каких-либо ограничений, а также помогает проводить безналичные операции. Он поставляется с собственным кошельком, кошельком Jio Money, в который можно добавлять деньги и выполнять транзакции, такие как пополнение счета, платежи TV DTH и многое другое. Jio Money работает над тем, чтобы стать самодостаточным электронным кошельком в цифровом мире с помощью компаний, занимающихся разработкой блокчейн-приложений.

8. Oxigen

Кошелек Oxigen — это еще одно приложение для онлайн-платежей и электронного кошелька, разработанное Oxigen Services Ltd в 2016 году и ставшее первым небанковским электронным кошельком, одобренным Резервным банком Индии в том же году. Кошелек Oxigen также является первым кошельком, который позволяет пользователям загружать наличные в электронный кошелек с помощью денег, доступных на их соответствующих счетах. Это один из старейших и надежных способов онлайн-платежей, когда дело доходит до оплаты счетов, пополнения счета и других онлайн-транзакций.

Это один из старейших и надежных способов онлайн-платежей, когда дело доходит до оплаты счетов, пополнения счета и других онлайн-транзакций.

9. BHIM Axis Pay

BHIM Axis Pay — это кошелек от Axis Bank, который представляет собой приложение, доступное как для мобильных телефонов Android, так и для iOS. Это приложение UPI, что означает, что пользователю необходимо зарегистрироваться в приложении и создать идентификатор UPI, который можно использовать в этом приложении, а также во всех других приложениях и транзакциях. Это позволяет пользователю совершать безналичные и мгновенные денежные переводы с доверием и безопасностью Axis Bank.

10. Государственный банк приятель

State Bank Buddy — это платежное приложение SBI для мобильных телефонов, доступное как для Android, так и для iOS. С помощью Custom Mobile App Development вы можете использовать не только управление банковским счетом, но и другие утилиты, такие как оплата счетов, подзарядка телефонов и телевизоров, бронирование билетов в кино, а также их можно использовать в онлайн-магазинах. Это может помочь пользователю просматривать банковскую выписку в любом месте в любое время. Для учетной записи в SBI buddy пользователи могут входить в систему через различные приложения, такие как Gmail, Facebook и т. Д. Пользователи также могут создавать учетную запись вручную. Это безопасный способ оплаты и мгновенного денежного перевода.

Это может помочь пользователю просматривать банковскую выписку в любом месте в любое время. Для учетной записи в SBI buddy пользователи могут входить в систему через различные приложения, такие как Gmail, Facebook и т. Д. Пользователи также могут создавать учетную запись вручную. Это безопасный способ оплаты и мгновенного денежного перевода.

Местные и зарубежные игроки, статистика, законодательство, проблемы, тенденции — Tazabek

Tazabek — Каждый год наблюдается рост показателей по электронным деньгам.

Согласно информации Национального банка КР, на конец III квартала 2020 года количество электронных кошельков увеличилось на 11,1% и составило 3,1 млн кошельков.

Стоит отметить, что еще в 1 квартале 2018 года насчитывалось всего 800 тыс. электронных кошельков, а в 3 квартале их число превысило 3 млн.

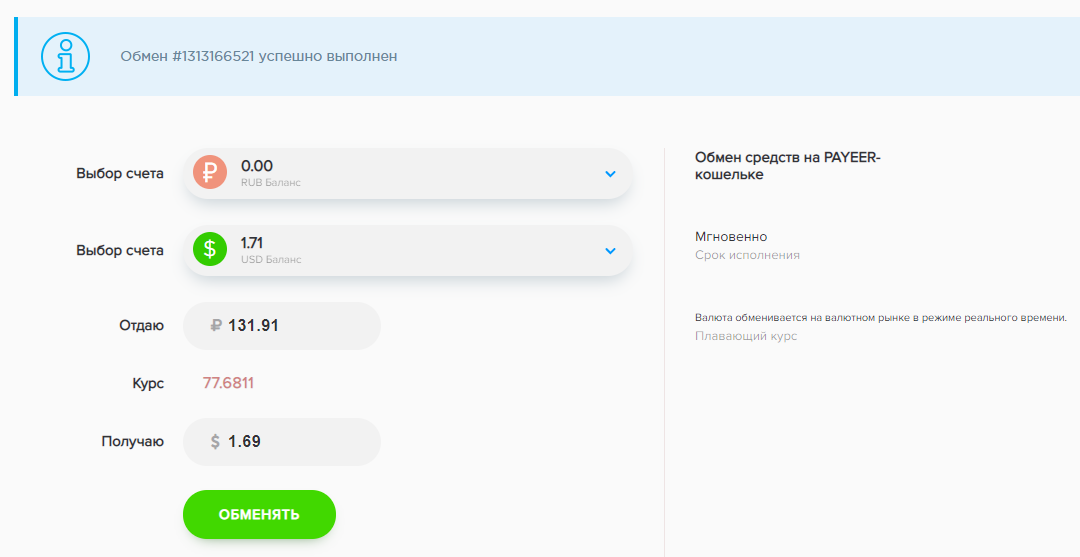

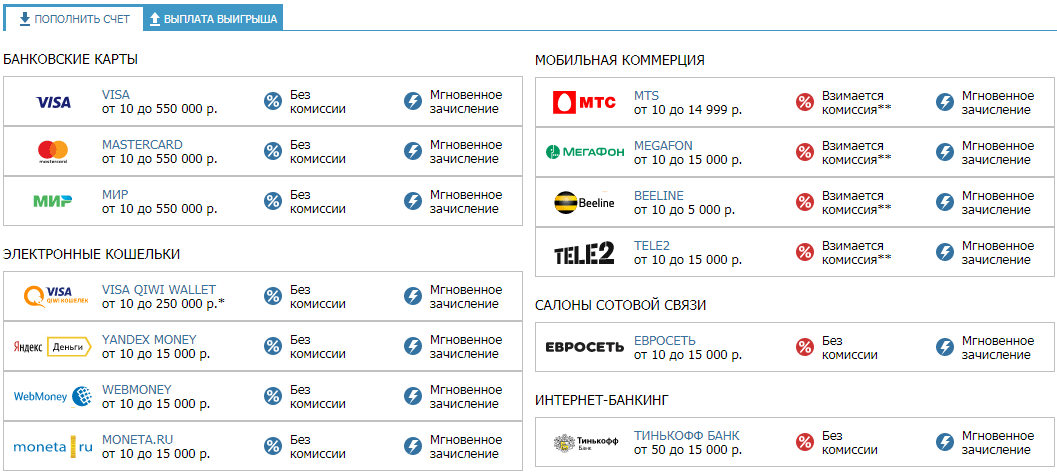

Пополнение электронного кошелька

В 3 квартале 2020 года объем операций по пополнению электронных кошельков увеличился на 45,9%, составив 8 млрд сомов, при этом количество пополнений увеличилось на 35,4% и составило 3,6 млн операций.

Как показывает динамика, электронные кошельки становятся привычным атрибутом в жизни кыргызстанцев. Хотя их количество не столь велико, но постоянный рост говорит о популярности среди населения.

Здесь, конечно, основными факторами выступают удобство и простота использования. Выгоду от использования электронных кошельков люди особенно оценили в период карантинных мер из-за угроз пандемии.

Издание Tazabek в данном обзоре собрало некоторую информацию, которая в целом дает представление о рынке электронных кошельков в Кыргызстане.

В частности, полагаясь на данные Национального банка и Министерства юстиции, мы собрали ответы на следующие вопросы:

— Сколько коммерческих банков в настоящее время получило разрешение на эмиссию электронных денег? Сколько и какие на рынке действуют системы электронных платежей? Как банки получают разрешение?

— Владельцы компаний систем расчетов электронными деньгами и количество загрузок приложений, согласно приложению магазина приложений Google Play Market.

— Сколько и какие, кроме местных в Кыргызстане, зарегистрировано иностранных компаний, представляющих услуги электронных кошельков? Какова процедура регистрации?

— Почему в Кыргызстане не функционирует международная система PayPal?

— Можно ли избежать комиссии или снизить ее?

— какова процедура идентификации и верификации электронного кошелька в Кыргызстане?

-Какие изменения в области электронных денег предусмотрены в законодательстве?

Вся эта информация доступна для подписчиков Tazabek.

В закрытой части материала ответы на поставленные выше вопросы.

Полная версия новости по подписке

Данный материал является интеллектуальной и авторской собственностью Tazabek.kg.

Перепечатка материала невозможна без согласия редакции и подписания официального договора.

В Кыргызстане выросло число пользователей электронных кошельков

В Кыргызстане около 1,5 миллиона граждан используют электронные кошельки. С каждым годом количество пользователей растет, но не без определенных недостатков.

С каждым годом количество пользователей растет, но не без определенных недостатков.

В республике работает девять электронных кошельков, которыми владеют банки и операторы мобильной связи.

Электронные деньги и кошельки

Стоить отметить, что материал подготовлен не в целях рекламы, он носит информационный характер.

Начнем с объяснения о том, что такое электронные деньги и кошельки. В соответствии с положением «Об электронных деньгах КР» на сайте Национального банка «электронные деньги — денежная стоимость, которая хранится в электронном виде на программно-техническом устройстве (предоплаченные карты, виртуальные предоплаченные карты и электронный кошелек являются инструментами (носителями) электронных денег) и принимаются в качестве средства платежа за товары/услуги организации-эмитента электронных денег и организаций акцептантов».

Электронный кошелек — это хранилище электронных денег, представляющее собой программное обеспечение или иное программно-техническое устройство, в котором имеется запись о сумме электронных денег и их принадлежности держателю.

Простым языком электронные деньги – это обычные деньги, но только в электронном формате, которые хранятся в виртуальном кошельке. К примеру, вы можете положить средства на счет кошелька, переводить и оплачивать услуги. Только вместо счета используется ваш номер телефона, то есть деньги хранятся не на банковском счете, они привязаны к номеру телефона.

Представитель банка KICB, который является оператором электронного кошелька «Элсом», Мээрим Каратаева рассказывает о его работе.

«Электронный кошелек «Элсом» дает возможность 24 часа в сутки производить финансовые операции через мобильный телефон. Для получения электронного кошелька клиенты могут обратиться в банки или же загрузить мобильное приложение и проводить платежи. Но в случае, если человек открыл кошелек через приложение, то пользователь может иметь сумму в размере не более 15 тысяч сомов на кошельке, а если он зарегистрирует его через банк, то до 900 тысяч сомов. Клиент может использовать все возможности электронного кошелька.

Каратаева сообщила, что на сегодняшний день электронный кошелек «Элсом» использует около 450 тысяч человек.

За последние годы количество пользователей таких кошельков выросло в два раза. Если в 2017 году было 700 тысяч пользователей, то в 2019 году их количество число достигло 1,5 миллиона.

Начальник управления платежных систем и финансовых технологий Национального банка Айбек Султаналиев сообщил, что 9 коммерческих банков получили право эмиссии электронных денег.

«В настоящее время право на эмиссию электронных денег получили 9 коммерческих банков. На рынке действует 9 систем электронных платежей — «Элсом», «Илбирс», Umai.kg, «Береке», «Аманат», Balance, «О!Деньги» MegaPay и «Алтын». В 2018 году наблюдался рост внутренних показателей. На 1 января 2019 года число пользователей электронных кошельков превысило 1,4 миллиона», — рассказал представитель Нацбанка.

Айбек Султаналиев отказался называть владельцев электронных кошельков, чтобы это не стало рекламой.

Как было указано выше «Элсом» принадлежит банку KICB, кошелек «Илбирс» — «БТА банку» и «Береке» — «Айыл Банку».

Электронным кошельком «Алтын» управляет ОсОО «Объединенная система моментальных платежей», Umai.kg — ОсОО «ВМ Technologies», «Росинбанк» и «Оптима банк».

Кроме того, тремя электронными кошельками управляют операторы мобильной связи. Так MegaPay принадлежит компании «Альфа-Телеком» («Мегаком»), Balance — «Скай Мобайл» («Билайн») и «О!Деньги» — «НУР Телеком» (бренд «О»). Но все эти кошельки работают через «ДосКредоБанк». Иначе говоря, этот банк — оператор денег пользователей.

К «ДосКредоБанку» также относится электронный кошелек «Аманат».

Отметим, что даже если электронные кошельки зарегистрированы в одном банке, они могут работать и через других.

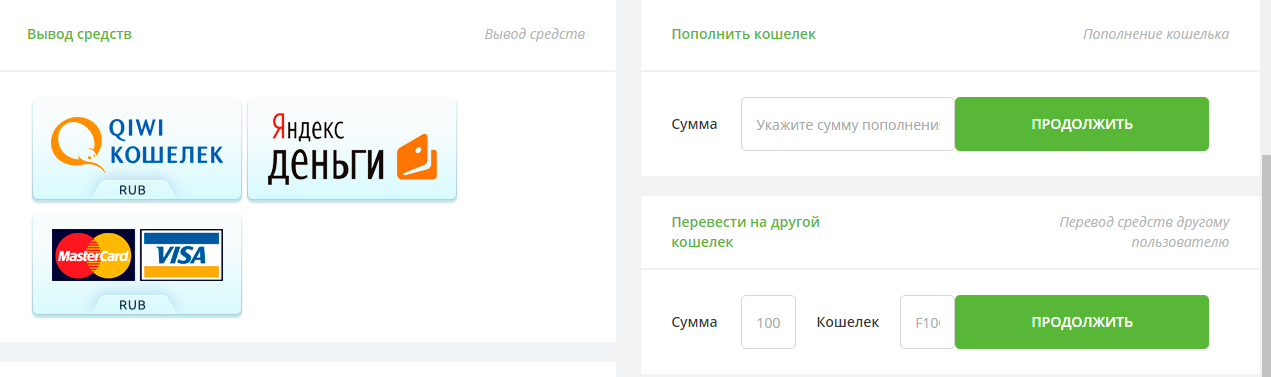

Что дает электронный кошелек

Посредством электронных кошельков можно платить за услуги и покупать товары, а также переводить деньги на другие кошельки, пожертвования благотворительным организациям. Кроме того, можно переводить деньги в счет погашения кредита в банке, а если на ваш электронный кошелек перевели средства, то их можно обналичить через банк.

Кроме того, можно переводить деньги в счет погашения кредита в банке, а если на ваш электронный кошелек перевели средства, то их можно обналичить через банк.

Но это только часть услуг. Некоторые получают возможность использовать от 100 до 300 видов платежей. Но банки и компании еще работают над расширением ассортимента услуг.

Начальник отдела маркетинга ЗАО «Альфа-Телеком» («Мегаком»)

Пользователь электронного кошелька «О!Деньги»

Но существуют и проблемы с переводом средств на банковские счета. Некоторые банки берут комиссию за перевод средств с кошелька на банковский счет несмотря на то, что этот кошелек принадлежит этому банку. Вот что говорит частный предприниматель

«К примеру, электронные кошельки MegaPay, Balance, «О!Деньги» — все находятся в базе «ДосКредоБанка». Либо тот же «Элсом» — продукт KICB. Пользуясь этими кошельками, ты хочешь перевести деньги на счет банка, но они берут за это комиссию. Что тратят банки, когда переводят на свой же счет деньги? Например, если мне кто-то переводит с кошелька 1200 сомов, то просто так пропадает пять сомов», — говорит Турганбаев.

Что тратят банки, когда переводят на свой же счет деньги? Например, если мне кто-то переводит с кошелька 1200 сомов, то просто так пропадает пять сомов», — говорит Турганбаев.

Специалисты также считают недостатком то, что не работает функция перевода электронных денег с одного кошелька на другой.

Портал «Акчабар»Главный редактор портала «Акчабар» Азиза Бердибаева вот как предлагает решить вопрос. «Мне кажется, все стороны, создавшие электронные кошельки, должны образовать единую систему. Мы должны дойти до уровня, когда пользователь не будет думать откуда ему заплатить. Если у меня есть электронный кошелек одного оператора, то я должна иметь возможность перевести средства на кошелек другого. К примеру, сегодня все электронные кошельки оказывают одинаковые услуги. Только некоторые имеют особенности, но у всех почти все похожее. Значит, мне как пользователю не имеет значения каким именно кошельком пользоваться. Печально, что многие представители мелкого бизнеса, бутики в торговых центрах и другие не вводят такие возможности. Например, у меня есть банковская карта, несколько электронных кошельков. Имея все это, иногда я не могу воспользоваться возможностью платить в некоторых местах. Потому что для этого нет инфраструктуры», — говорит она.

Например, у меня есть банковская карта, несколько электронных кошельков. Имея все это, иногда я не могу воспользоваться возможностью платить в некоторых местах. Потому что для этого нет инфраструктуры», — говорит она.

Владельцы электронных кошельков, с которыми мы вышли на связь, не опровергли, что ведут переговоры со второй стороной. Они заверили, что если не в ближайшее время, то в обозримом будущем такая идея будет реализована.

Вопросы безопасности

Теперь поговорим о безопасности такой финансовой услуги, которая имеет свое место в экономике.

Специалисты в области финансов поддерживают развитие безналичных расчетов, так как это предполагает прозрачность и сокращение теневой экономики.

Но по причине недопонимания и попыток избежать налогообложения есть те, кто не хочет подключать такую услугу. Предприниматель Исланбек Турганбаев отметил, что развитие электронных кошельков может вывести экономику Кыргызстана из тени.

«Потому что в этом случае виден реальный оборот средств. Все развитые страны давно перешли на это. Там никто не носит наличные деньги, они платят через банковский счет или через электронный кошелек. Наши кафе и магазины не хотят принимать деньги через кошельки и карты. Потому что не хотят показывать товарооборот, избегают налогов. Банки бесплатно дают терминалы и открывают кошельки, чтобы они работали. Несмотря на это, они не переходят на безналичные платежи. Они хотят, чтобы деньги шли в карманы. Боятся, что завтра придут проверяющие», — сказал Турганбаев.

Все развитые страны давно перешли на это. Там никто не носит наличные деньги, они платят через банковский счет или через электронный кошелек. Наши кафе и магазины не хотят принимать деньги через кошельки и карты. Потому что не хотят показывать товарооборот, избегают налогов. Банки бесплатно дают терминалы и открывают кошельки, чтобы они работали. Несмотря на это, они не переходят на безналичные платежи. Они хотят, чтобы деньги шли в карманы. Боятся, что завтра придут проверяющие», — сказал Турганбаев.

Электронные кошельки не нужно путать с мобильным банкингом. Мобильный банкинг есть в каждом банке, это операции со средствами на вашем банковском счету. Использование электронного кошелька – оборот средств на вашем телефоне. В целом по содержанию услуги схожи, но они предполагают разные возможности.

Специалист Нацбанка Айбек Султаналиев рассказал о гарантиях безопасности. По его словам, в соответствии с законом о платежных системах эмитентом электронных денег является банк Кыргызстана, а также банк, имеющий лицензию на право выпуска электронных денег, осуществивший выпуск электронных денег и принимающий на себя безусловное и безотзывное обязательство по погашению им электронных денег держателям, предъявляющим электронные деньги к погашению.

Также в соответствии с нормами этого закона, сумма электронных денег, выпущенных в денежной электронной системе, должна быть равной бухгалтерскому балансу и указанных на счете денег. «Можно с уверенностью сказать, что на 100 процентов электронных денег со стороны банка – эмитента дается гарантия. То есть сколько в электронных кошельках денег, столько же должно быть на счетах банка. В случае банкрота или в других случаях, это считается гарантией для клиентов», — сообщил Султаналиев.

Эмитент, выпускающий на территории Кыргызской Республики электронные деньги, несет ответственность за безопасность и надежность проведения платежей с использованием электронных денег.

В прошлом году возникло недопонимание между мобильными операторами и Национальным банком. Тогда НБ КР предложил запретить переводить деньги с баланса клиента мобильного оператора на электронные кошельки. Финансовый регулятор пояснял, что мобильные операторы должны загружать деньги не единицами, а деньгами. Это требование было необходимо для гарантии безопасности клиентов. Несмотря на то, что операторы были против, в итоге требование Нацбанка вступило в силу.

Несмотря на то, что операторы были против, в итоге требование Нацбанка вступило в силу.

В результате скандала у компании «Мобильник» («Мобильник.Деньги») была отозвана лицензия на предоставление услуг.

Решился ли с этим вопрос безопасности. Эксперт в области финансов Бакыт Сатыбеков сказал, что вопросы безопасности поднимаются правильно.

Бакыт Сатыбеков«Не только по поводу электронных кошельков, но если в целом брать мобильный банкинг, то вопросы безопасности поднимаются правильно, – говорит он. – В электронных кошельках установлено ограничение по сумме. Вообще правильно основную сумму держать в банке. Конечно, новейшие технологии играют большую роль в защите средств на вашем кошельке. Есть возможность защищать операции в приложении посредством отпечатков пальцев и пин-кодов. В этом плане безопасность хорошая. Например, в Индии расчеты по электронным кошелькам ведутся в Центральном банке. То есть государство знает, кто и куда переводит деньги, для регулятора все открыто и прозрачно. Было бы хорошо, если приняли такое решение. У нас каждый мобильный оператор самостоятельно как банк получает лицензию и работает. Возможно, их клиенты защищены законом о защите депозитов, но простые электронные кошельки хорошо не защищены. Потому что это соглашение между клиентом и оператором. Никто не может дать гарантию того, что клиенты защищены на 100%. Не только банки, государство может обанкротиться», — сказал Сатыбеков.

Было бы хорошо, если приняли такое решение. У нас каждый мобильный оператор самостоятельно как банк получает лицензию и работает. Возможно, их клиенты защищены законом о защите депозитов, но простые электронные кошельки хорошо не защищены. Потому что это соглашение между клиентом и оператором. Никто не может дать гарантию того, что клиенты защищены на 100%. Не только банки, государство может обанкротиться», — сказал Сатыбеков.

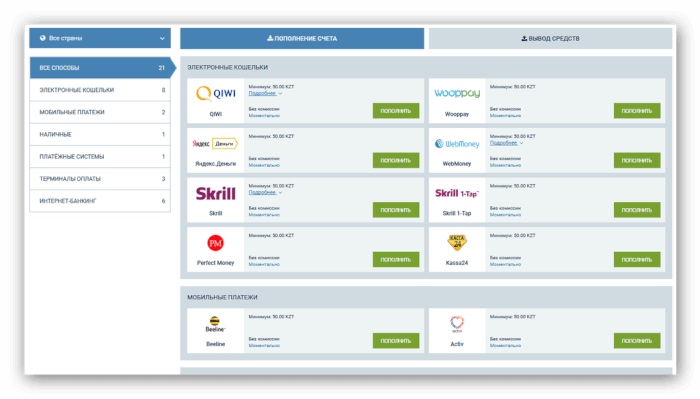

Кроме местных компаний в Кыргызстане зарегистрированы семь иностранных компаний. Это «Платежный центр» (ООО), TOO «WOOPPAY» (ВУППЭЙ), TOO «W1 Kazakhstan» (Wallet One), ТОО «Allpay» (Олпэй), ТОО «RPS Asia», ООО «ГЛОБПЭЙ» и КИВИ. С этими компаниями можно проводить международные платежи. Но эти кошельки можно пополнить без участия банков.

JsO

Перевод с кыргызского. Оригинал материала здесь.

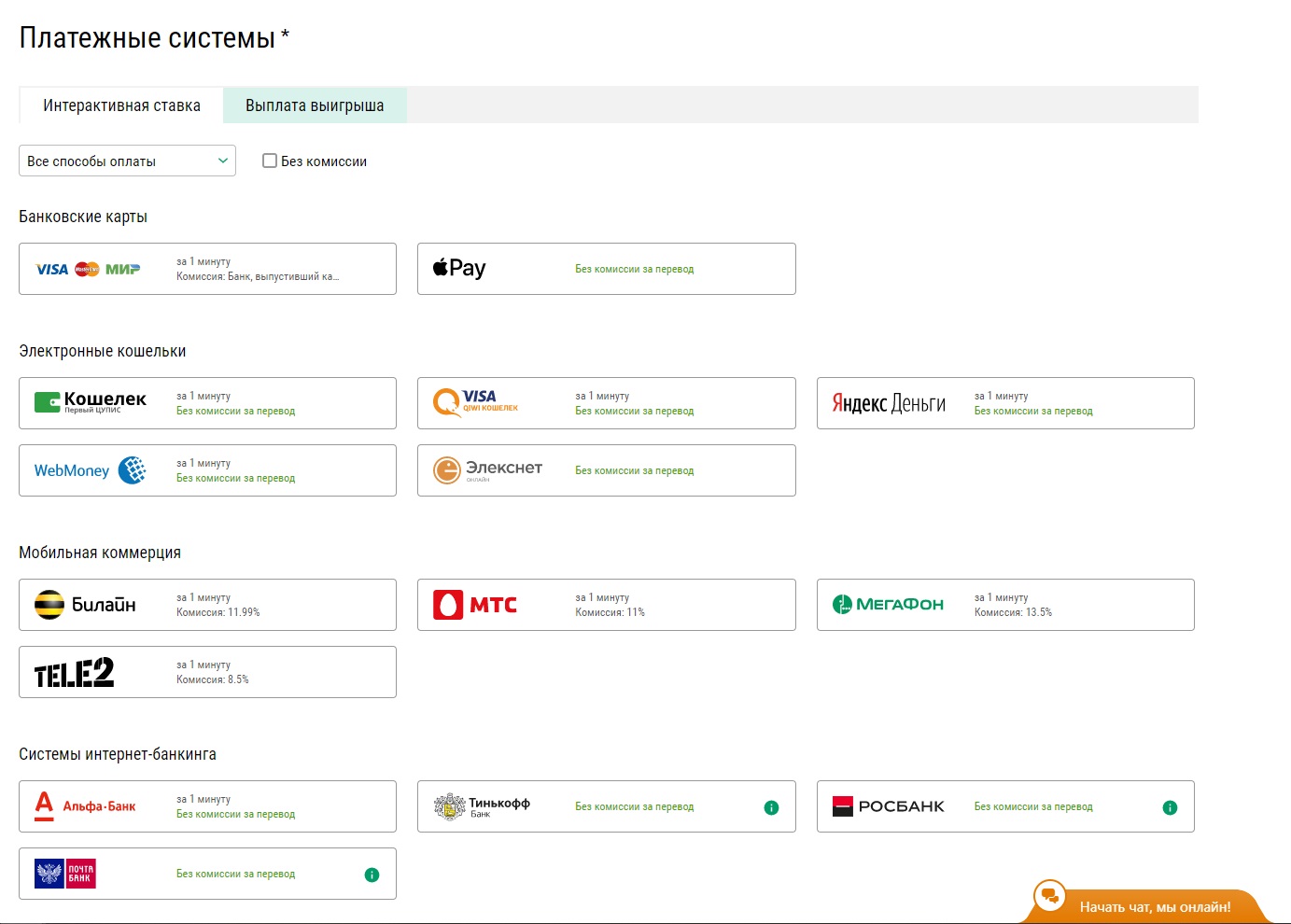

Вакансии компании RBK.money — работа в Москве

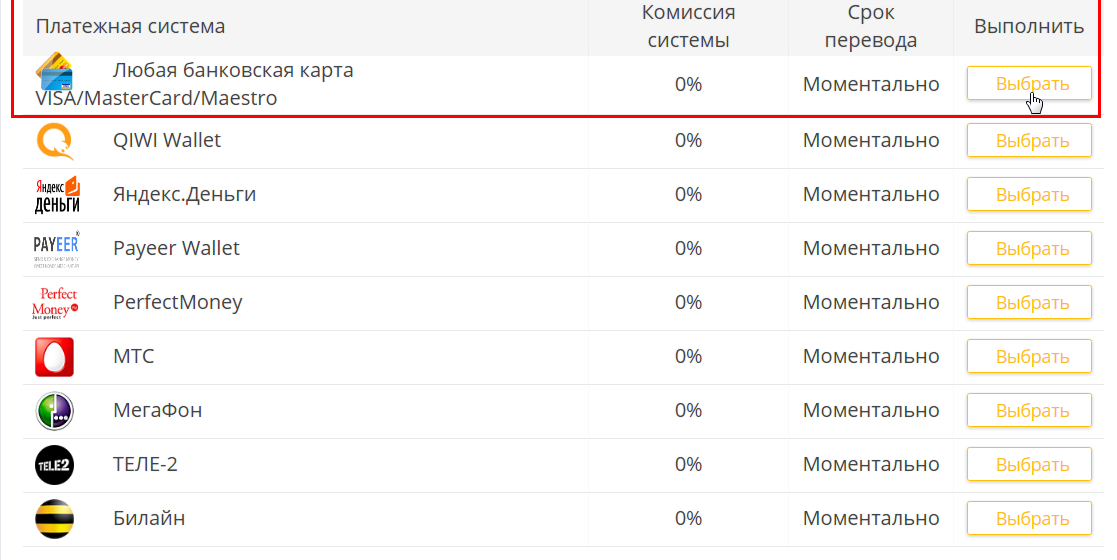

RBK.money – это международный платёжный сервис, с помощью которого подключаются все современные инструменты оплаты: банковские карты, денежные переводы, электронные деньги и кошельки, интернет-банкинг, платежные терминалы и многие другие.

С технологической точки зрения RBK.money – передовая система с микросервисной архитектурой и открытым API. Сервис гибко масштабируется под высоконагруженные ресурсы с миллионами ежедневных транзакций.

Также RBK.money – это финтех компания с 15 летним опытом и плоской структурой управления, при которой бизнес-идеи сотрудников находят поддержку, а развитие карьеры напрямую зависит от компетенций специалиста и его желания расти вместе с командой.

Благодаря новому менеджменту, вставшему у руля компании в 2016 году, в RBK.money собрана команда профессионалов, которой удалось разработать новую технологическую платформу и перевести на неё клиентов. В дальнейших планах – развитие сервиса и создание новых решений, не имеющих аналогов в России и во всем мире.

В RBK.money, как и в футбольной команде, важен каждый игрок, так как успех игры зависит от вовлеченности каждого!

Что дает работа в команде RBK.money:

- Прозрачные цели и постоянное развитие.

- Участие в интересном и динамичном проекте вместе с увлеченными делом людьми.

- Глубокое погружение в передовые технологии.

- Поддержку коллег, многие из которых, наверняка, станут вашими друзьями.

- Достойную заработную плату.

Летом 2018 года компания переехала в новый московский офис по адресу: Павловская улица 7с1

В Украине у RBK.money действующих офисов нет.

Описание RBK.money как сервиса

RBK.money – международный платежный сервис, позволяющий организациям подключать все современные инструменты оплаты: банковские карты, денежные переводы, электронные деньги и кошельки, интернет-банкинг, платежные терминалы и многие другие.

Компания обеспечивает быстрое и единоразовое подключение всех способов приема платежей по конкурентным тарифам, зависящим от объема транзакций.

Международный платежный сервис RBK.money объединяет в себе надежность и эффективные решения для бизнеса:

- сплитование;

- холдирование;

- рекуррентные платежи;

- платежи в один клик;

- массовые выплаты;

- аналитические инструменты;

- «умный» антифрод;

- брендирование платежного модуля;

- модули CMS, покрывающие более 80% рынка;

- и другие.

Также с RBK.money организации получают готовое решение, соответствующее 54ФЗ, и выгодные тарифы для работы с онлайн-кассами.

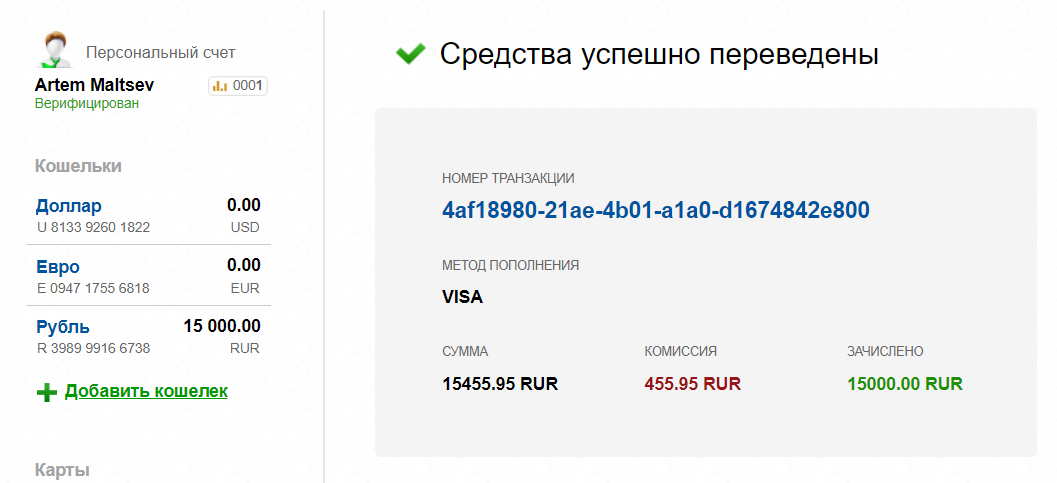

Оператором по переводу электронных денежных средств в системе RBK.money выступает Небанковская кредитная организация «Электронный платежный сервис», имеющая лицензию Банка России № 3509-К от 11.02.2013 г.

Для физических лиц RBK.money разрабатывает новый платежный сервис. 31 августа 2018 года прекращается поддержка электронных кошельков на старой платформе. После перезапуска сервиса пользователи смогут завести новый кошелек RBK.money с расширенной функциональностью, отвечающий потребностям современных плательщиков.

Сайт RBK.money: http://welcome.rbk.money/

ФНС получила доступ к данным об электронных кошельках россиян

Как пишет РБК, норма будет действовать в отношении персонифицированных электронных кошельков как с полной, так и с упрощенной идентификацией держателя. У сервисов электронных кошельков есть свой расчетный банк, на который возлагается эта функция.

Для прохождения упрощенной идентификации клиентам нужно указать при открытии кошелька фамилию, имя, отчество и номер паспорта. Полная идентификация требует присутствия клиента в офисе компании для подтверждения личности.

В этом сюжете7 октября, 10:57

23 июля, 13:10

18 января, 9:11

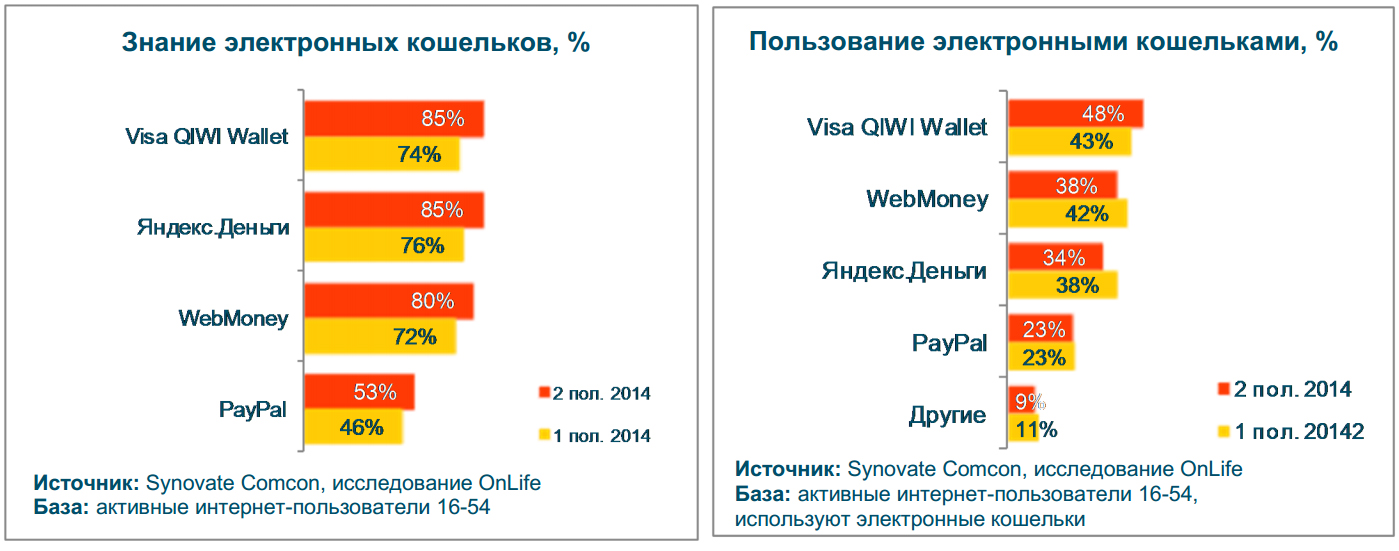

Лидером по количеству электронных кошельков является «Яндекс.Деньги». В 2018 году через сервис расплачивались 48,5% пользователей этой услуги. Далее следуют WebMoney (38,9%), PayPal (38,6%) и QIWI (36,2%), следует из данных Mediascope. Чаще всего электронные кошельки используются для оплаты заказов в интернет-магазинах, мобильной связи, денежных переводов, для покупки контента (музыки, книг, мобильных приложений) или оплаты дополнительных опций соцсетей.

Фискальным органам информация о средствах на электронных кошельках необходима для выявления доходов, облагаемых налогами. В частности, это касается ситуаций, когда физические лица ведут предпринимательскую деятельность без образования ИП и скрывают доходы от налогообложения. Также такие сведения важны для противодействия легализации доходов, полученных преступным путем, и финансированию терроризма.

В частности, это касается ситуаций, когда физические лица ведут предпринимательскую деятельность без образования ИП и скрывают доходы от налогообложения. Также такие сведения важны для противодействия легализации доходов, полученных преступным путем, и финансированию терроризма.

Электронные кошельки могут использоваться для финансирования распространения наркотиков и терроризма, сообщил ранее РБК и глава комитета Госдумы по финансовому рынку Анатолий Аксаков. Для усиления контроля над ними законодатели в прошлом году запретили снимать и вносить наличные на анонимные электронные кошельки.

Порядок предоставления услуги «v-кошелек» (21.09.2018-12.08.2019)

1. v-кошелек – услуга, позволяющая производить оплату товаров, работ, услуг с помощью электронных денег “v-coin”, распространяемых компанией пользователям без процентов в пределах установленного лимита на условиях отсрочки оплаты.

2. Услуга доступна клиентам-физическим лицам, использующим мобильное приложение v-banking и присоединившимся на условиях оферты к Соглашению об использовании приложения v-banking, Договору оказания услуг дистанционного банковского обслуживания ОАО «Белгазпромбанк» и Договору с ОАО «Белгазпромбанк» на использование электронных денег «v-coin». Присоединение осуществляется в мобильном приложении v-banking.

3. Подключение услуги v-кошелек производится в мобильном приложении v-banking.

4. Компания имеет право устанавливать лимит суммы электронных денег, доступных для приобретения клиенту за определенный период времени. Установленный лимит по услуге «v-кошелек» предоставляется компанией в полном размере сразу после подтверждения активации услуги в приложении. До момента отключения услуги лимит в установленном объеме предоставляется разово каждый календарный месяц. Воспользоваться данным лимитом клиент может до конца календарного месяца. Обновление лимита активной услуги для повторного использования осуществляется автоматически каждое первое число календарного месяца. Для учета электронных денег клиенту открывается отдельный лицевой счет в биллинговой системе velcom. Оплата задолженности за приобретенные электронные деньги производится на номер лицевого счета. Номер лицевого счета для оплаты и сумма задолженности предоставляются клиенту в мобильном приложении v-banking. Средства, зачисленные на баланс лицевого счета «v-кошелек» сверх предоставленного лимита, направляются на погашение задолженности по услуге.

Обновление лимита активной услуги для повторного использования осуществляется автоматически каждое первое число календарного месяца. Для учета электронных денег клиенту открывается отдельный лицевой счет в биллинговой системе velcom. Оплата задолженности за приобретенные электронные деньги производится на номер лицевого счета. Номер лицевого счета для оплаты и сумма задолженности предоставляются клиенту в мобильном приложении v-banking. Средства, зачисленные на баланс лицевого счета «v-кошелек» сверх предоставленного лимита, направляются на погашение задолженности по услуге.

5. За пользование услугой «v-кошелек» взимается абонентская плата согласно тарифам компании. Абонентская плата списывается с баланса абонента — пользователя приложения v-banking, и отражается в ежемесячных счетах за оказанные услуги связи.

6. Списание абонентской платы производится ежемесячно в полном объеме 1 числа каждого месяца одновременно с обновлением лимита доступных электронных денег.

7. При первом подключении услуги абонентская плата за первый месяц пользования услугой не взимается. При повторном подключении услуги абонентская плата списывается в момент подключения единой суммой и далее каждый месяц.

8. Счет на сумму задолженности по электронным деньгам выставляется до 5 числа месяца, следующего за месяцем использования электронных денег, и должен быть оплачен до 20 числа месяца выставления счета.

9. Отключение услуги «v-кошелек» производится в приложении «v-banking», либо в центрах продаж и обслуживания velcom по заявлению клиента при отсутствии финансовых обязательств по услуге.

10. В случае расторжения (переоформления) договора об оказании услуг электросвязи с физическим лицом, имеющим услугу «v-кошелек», оказание услуги прекращается автоматически, лицевой счет услуги закрывается при отсутствии финансовых обязательств по услуге. В ином случае лицевой счет услуги остается действующим до полного погашения задолженности.

11. В случае возникновения у клиента задолженности по электронным деньгам, компания оставляет за собой право без уведомления клиента перенести задолженность по электронным деньгам с лицевого счета услуги на лицевой счет абонента – пользователя приложения v-banking. После переноса задолженности на лицевой счет абонента оказание услуги v-кошелек приостанавливается до полного погашения задолженности.

12. Компания имеет право отказать в предоставлении услуги v-кошелек клиентам с недостаточной платежной историей или низкой платежной дисциплиной, при наличии у клиента задолженности по договорам, заключенным с компанией, либо c другими юридическими лицами; в иных случаях, не объясняя причин отказа.

13. Компания вправе в одностороннем порядке изменять настоящий Порядок, публикуя изменения на официальном сайте компании www.velcom.by.

14. Во всем ином, не урегулированном настоящим Порядком, клиент и компания руководствуются положениями договора, заключенного между клиентом и компанией.

АКРА подтвердило кредитный рейтинг КИВИ Банк (АО) на уровне BBB+(RU), прогноз «Стабильный»

Подтверждение кредитного рейтинга КИВИ Банк (АО) (далее — КИВИ Банк, Банк) на уровне BBB+(RU) со стабильным прогнозом обусловлено мнением АКРА, что сворачивание определенных бизнес-проектов на фоне сложной операционной среды не меняет фундаментальной кредитоспособности Банка относительно прочих рейтингуемых банков в стране. КИВИ Банк продолжит занимать уверенные позиции в сегменте платежных сервисов, фокусируясь на конкретных пакетных решениях и предложениях для различных целевых аудиторий пользователей. При этом мы ожидаем сохранения текущей относительно консервативной политики по управлению кредитными рисками и рисками ликвидности.

На 01.05.2020 КИВИ Банк находился на 82-м месте среди кредитных организаций РФ по размеру капитала и на 99% принадлежал QIWI plc (далее — QIWI plc, Холдинг, Группа). Конечными собственниками Банка являются ПАО Банк «ФК Открытие» (AA-(RU), прогноз «Стабильный»; 34%), С. А. Солонин (17%) и Б. Ким (2%). Еще примерно 47% находится в свободном обращении. При этом ключевым стратегическим акционером с наибольшим правом голосов является С. А. Солонин.

А. Солонин (17%) и Б. Ким (2%). Еще примерно 47% находится в свободном обращении. При этом ключевым стратегическим акционером с наибольшим правом голосов является С. А. Солонин.

КИВИ Банк оперирует в рамках Холдинга, где он выступает в роли основного центра прибыли для всего бизнеса. На протяжении последних трех лет средняя доля КИВИ Банка в капитале, чистой прибыли и активах Группы составляла примерно 50%*, 70% и 80%* соответственно. Мы ожидаем, что в следующие 12 месяцев указанные доли будут несколько сокращаться ввиду сворачивания проектов Рокетбанк и карт рассрочки «Совесть», которые консолидировались на балансе Банка, а также в связи с запуском новых проектов в Группе, которые не будут проходить через баланс КИВИ Банка.

* При расчете этих показателей капитал и активы Группы корректировались на размер гудвилла и нематериальных активов.

Ключевые факторы рейтинговой оценки

Удовлетворительная оценка бизнес-профиля. КИВИ Банк занимается обслуживанием операций Группы и является ключевым неотъемлемым звеном системы платежных сервисов QIWI, одного из лидирующих провайдеров многофункциональных платежных сервисов на рынке России и стран СНГ. В частности, Банк осуществляет функции расчетно-кассового обслуживания системы, отвечает за обслуживание Киви кошельков, ведение банковских счетов и карт, осуществление денежных переводов, проведение платежей пользователей QIWI. Важно отметить, что кредитные операции исторически составляли незначительную часть деятельности Банка и в будущем их объем станет еще меньше на фоне недавней продажи портфеля карт рассрочки «Совесть» ПАО «Совкомбанк».

КИВИ Банк занимается обслуживанием операций Группы и является ключевым неотъемлемым звеном системы платежных сервисов QIWI, одного из лидирующих провайдеров многофункциональных платежных сервисов на рынке России и стран СНГ. В частности, Банк осуществляет функции расчетно-кассового обслуживания системы, отвечает за обслуживание Киви кошельков, ведение банковских счетов и карт, осуществление денежных переводов, проведение платежей пользователей QIWI. Важно отметить, что кредитные операции исторически составляли незначительную часть деятельности Банка и в будущем их объем станет еще меньше на фоне недавней продажи портфеля карт рассрочки «Совесть» ПАО «Совкомбанк».

Стратегия развития КИВИ Банка является частью стратегии Холдинга. На базе основного продукта — КИВИ кошелек с возможностью электронного перевода средств — QIWI plc разрабатывает предложения и сервисы, интересные для различных аудиторий, включая пакетные продукты для самозанятых, малого и среднего бизнеса, обслуживание площадок, связанных с электронной коммерцией, онлайн-играми и спортивными ставками. В дополнение к этому Группа занимает заметную долю рынка в сегменте денежных переводов.

В дополнение к этому Группа занимает заметную долю рынка в сегменте денежных переводов.

Однако на фоне спада в экономике АКРА не ожидает значительного роста чистых комиссионных доходов Банка по результатам этого года. Текущее и ожидаемое снижение спроса на товары и услуги в контексте все еще актуальных рисков повторного введения режима самоизоляции граждан является основным сдерживающим фактором.

Важным фактором, учитываемым в оценке бизнес-профиля Банка, является жесткая конкурентная среда, поскольку схожие по функционалу продукты предоставляются различными участниками рынка, включая банки, платежные системы и прочих платежных операторов. До сих пор QIWI plc демонстрировала способность адаптироваться к динамично меняющимся среде и регулированию своей деятельности. При этом Агентство отмечает, что не все бизнес-решения и инициативы Группы были удачными: в частности, в этом году она отказывается от двух проектов (Рокетбанк и карт рассрочки «Совесть»).

Сильная достаточность капитала определяется высокой прибыльностью бизнеса (средняя рентабельность капитала за последние три года была на уровне 40%) на фоне относительно комфортного уровня норматива Н1. 2 — 11% по состоянию на начало мая 2020 года. Мы не ждем существенного ухудшения Н1.2 ввиду планируемого сокращения баланса Банка в 2020 году и выбытия существенной суммы активов под риском, связанных с проектом карт рассрочки «Совесть». АКРА отмечает, что в этом году излишки капитала могут быть изъяты на уровне Банка в виде дивидендов.

2 — 11% по состоянию на начало мая 2020 года. Мы не ждем существенного ухудшения Н1.2 ввиду планируемого сокращения баланса Банка в 2020 году и выбытия существенной суммы активов под риском, связанных с проектом карт рассрочки «Совесть». АКРА отмечает, что в этом году излишки капитала могут быть изъяты на уровне Банка в виде дивидендов.

Адекватный риск-профиль. КИВИ Банк продолжит придерживаться политики удержания кредитных рисков на своем балансе на низком уровне. Существенное сокращение кредитного портфеля отчасти компенсируется планами по росту портфеля гарантий. По нашим ожиданиям, портфель гарантий на конец года будет сопоставим с размером основного капитала Банка. Повышенные риски могут быть обусловлены заметным акцентом гарантийного портфеля на высокорисковом, на наш взгляд, строительном сегменте.

Дополнительно в ходе оценки риск-профиля КИВИ Банка АКРА учло повышенные операционные риски, присущие бизнес-модели Группы.

Позиция по фондированию и ликвидности также характеризуется как адекватная. Позиция КИВИ Банка по краткосрочной ликвидности оценивается как сильная, поскольку демонстрирует профицит даже в рамках стресс-сценария АКРА. Показатель дефицита долгосрочной ликвидности (ПДДЛ) также оценивается как сильный, что обусловлено преобладанием в составе активов Банка высоколиквидных активов (счетов и депозитов в ЦБ РФ, ностро-счетов в банках). Эти активы уравновешивают по срокам структуру баланса, где большая часть обязательств представлена различного рода средствами до востребования.

Позиция КИВИ Банка по краткосрочной ликвидности оценивается как сильная, поскольку демонстрирует профицит даже в рамках стресс-сценария АКРА. Показатель дефицита долгосрочной ликвидности (ПДДЛ) также оценивается как сильный, что обусловлено преобладанием в составе активов Банка высоколиквидных активов (счетов и депозитов в ЦБ РФ, ностро-счетов в банках). Эти активы уравновешивают по срокам структуру баланса, где большая часть обязательств представлена различного рода средствами до востребования.

Ключевые допущения

- сохранение действующей бизнес-модели Банка на горизонте 12–18 месяцев;

- сохранение текущего уровня капитализации;

- отсутствие существенных кредитных рисков на балансе.

Факторы возможного изменения прогноза или рейтинга

«Стабильный» прогноз предполагает с наиболее высокой долей вероятности неизменность рейтинга на горизонте 12–18 месяцев.

К позитивному рейтинговому действию может привести:

- появление новых устойчивых линий бизнеса, способствующих большей операционной диверсификации, при сохранении адекватного риск-профиля.

К негативному рейтинговому действию могут привести:

- существенное ухудшение условий операционной среды как для Банка, так и для Группы, способное повлечь за собой негативную переоценку бизнес-профиля Банка;

- переход к существенно более агрессивной модели принятия кредитных рисков, оказывающей давление на капитализацию;

- реализация значительных операционных рисков.

Компоненты рейтинга

ОСК: bbb+

Корректировки: отсутствуют.

Поддержка: отсутствует.

Рейтинги выпусков

Рейтинги эмиссиям в обращении не присвоены.

Регуляторное раскрытие

Кредитный рейтинг был присвоен по национальной шкале для Российской Федерации на основе Методологии присвоения кредитных рейтингов банкам и банковским группам по национальной шкале для Российской Федерации, а также Основных понятий, используемых Аналитическим Кредитным Рейтинговым Агентством в рейтинговой деятельности.

Впервые кредитный рейтинг КИВИ Банк (АО) был опубликован 02.07.2018. Очередной пересмотр кредитного рейтинга и прогноза по кредитному рейтингу КИВИ Банк (АО) ожидается в течение одного года с даты опубликования настоящего пресс-релиза.

Кредитный рейтинг был присвоен на основании данных, предоставленных КИВИ Банк (АО), информации из открытых источников, а также баз данных АКРА. Рейтинговый анализ был проведен с использованием консолидированной отчетности КИВИ Банк (АО) по МСФО и отчетности КИВИ Банк (АО), составленной в соответствии с требованиями Указания Банка России от 08.10.2018 № 4927-У. Кредитный рейтинг является запрошенным, КИВИ Банк (АО) принимало участие в процессе присвоения кредитного рейтинга.

Факты существенного отклонения информации от данных, зафиксированных в официально опубликованной финансовой отчетности КИВИ Банк (АО), не выявлены.

АКРА оказывало КИВИ Банк (АО) дополнительные услуги. Конфликты интересов в рамках процесса присвоения кредитного рейтинга выявлены не были.

Что такое цифровой кошелек? Цифровой кошелек против мобильных кошельков в 2021 году

Потребителями являются все, даже владельцы бизнеса. В этой статье цифровые кошельки, такие как Apple Pay, Google Pay и Samsung Pay, рассматриваются с точки зрения потребителя. Мы собираемся объяснить такие термины, как цифровой кошелек , мобильный кошелек , электронный кошелек , кошелек платежей , электронный кошелек , и т. Д., А также рассмотрим, как они работают и где их можно использовать. их.

Мы также рассмотрим некоторые изменения в привычках потребителей, особенно в связи с кризисом COVID-19. Суть в том, что мы думаем, что цифровые кошельки никуда не денутся; пандемия только ускорила неизбежное.

Читайте подробности!

Что такое цифровой кошелек?

Цифровой кошелек — это электронный способ безопасного хранения различных типов конфиденциальной информации, включая кредитные карты, дебетовые карты, подарочные карты, электронные деньги, билеты и удостоверения личности. Не каждый кошелек хранит все типы платежной информации. Хотя такие термины, как цифровой кошелек, мобильный кошелек и электронный кошелек, означают примерно одно и то же, технически они охватывают несколько разные услуги.

Не каждый кошелек хранит все типы платежной информации. Хотя такие термины, как цифровой кошелек, мобильный кошелек и электронный кошелек, означают примерно одно и то же, технически они охватывают несколько разные услуги.

Для чего нужны цифровые кошельки?

Ниже приведен список основных функций, которые обычно встречаются в цифровых кошельках. В то время как основные бренды, такие как Apple Pay и Google Pay, обладают почти всеми функциями, другие (Venmo и Cash App) ориентированы на меньшее.

- Информация о кредитных и дебетовых картах магазина: Все цифровые кошельки могут хранить информацию о кредитных и дебетовых картах.Некоторые из них, например Apple Pay, Google Pay и Samsung Pay, позволяют производить оплату непосредственно с карты. Другие, такие как PayPal, снимают средства с сохраненной кредитной или дебетовой карты, но выплачивают их через саму службу.

- Pay At A Store: Многие цифровые кошельки позволяют пользователю оплачивать покупки, сделанные в обычных магазинах.

Apple Pay и Google Pay допускают этот тип оплаты, если доступен терминал для кредитных / дебетовых карт NFC.

Apple Pay и Google Pay допускают этот тип оплаты, если доступен терминал для кредитных / дебетовых карт NFC. - Одноранговые (P2P) платежи: Большинство цифровых кошельков позволяют пользователям переводить средства друг другу.Обычно эти выплаты представляют собой небольшие суммы, которые используются для разделения счета за обед, оплаты услуг няни или даже выплаты части арендной платы. Приложение Cash, Venmo, Zelle, Apple Pay и Google Pay позволяют пользователям переводить деньги таким образом.

- Онлайн-платежи: Цифровые кошельки можно использовать для оплаты покупок в Интернете или в приложении. При оформлении заказа продавец, принимающий платежи с помощью цифрового кошелька, отобразит соответствующую кнопку для кошелька. PayPal — самый известный кошелек, имеющий этот тип Pay с кнопкой , но Apple Pay и Google Pay имеют аналогичные кнопки.

- Хранение средств: В цифровом кошельке можно хранить наличные так же, как в подарочной карте можно хранить наличные. Средства хранятся на денежном счете, и пользователь может привязать банковский счет или кредитную карту к этому денежному счету для покрытия нехватки. Приложение Square Cash и Venmo PayPal являются примерами цифровых кошельков, в которых хранятся средства. Они даже предоставляют пользователям физические предоплаченные карты (Visa для Square и Mastercard для Venmo), поэтому наличные можно использовать в обычных магазинах.

- Хранение купонов и карт лояльности: Многие цифровые кошельки могут хранить купоны или карты лояльности, поэтому пользователю может быть предоставлен соответствующий кредит или скидка для использования определенной карты или покупок в определенном магазине.Apple Pay, Google Pay и Samsung Pay содержат купоны и карты лояльности.

- Store ID: Некоторые цифровые кошельки позволяют пользователям хранить идентификаторы. Например, Apple Pay позволит студенту колледжа хранить студенческий билет и использовать его для доступа к различным зданиям или даже для оплаты со студенческого счета.

- Магазин транзитных билетов: Многие электронные кошельки позволяют пользователям хранить транзитные билеты. Пользователи могут приложить телефон (или носимое устройство, подключенное к телефону) к считывателю, чтобы войти в метро или автобусные станции во все большем числе городов в США и за рубежом.

- Безопасность: Все цифровые кошельки имеют аппаратные и программные функции безопасности, обеспечивающие безопасность хранимой информации.

Как работает цифровой кошелек?

При использовании цифровых кошельков вы обычно вводите информацию о кредитной карте, дебетовой карте, подарочной карте и т. Д. В кошелек. Кошелек автоматически связывается с сетью карт, чтобы получить токен, а затем надежно сохраняет токен на вашем телефоне. Если вы хотите сохранить другие предметы, например посадочный талон, вас обычно спрашивают, хотите ли вы сохранить его в своем цифровом кошельке, сразу после покупки билета.В этом случае бумажник сохраняет билет в бумажнике.

Некоторые цифровые кошельки позволяют расплачиваться с помощью мобильного устройства в магазине. Эти кошельки используют чип NFC на вашем устройстве, поэтому вы можете нажать / навести свой телефон (или сопряженные часы) на терминал платежной карты, чтобы активировать платежное приложение. Другие используют QR-коды (приложение Walmart) или штрих-коды (приложение Starbucks) для отправки платежной информации.

Если вы платите онлайн или в приложении, иногда на кассе появляется кнопка «Оплатить через Apple Pay» или «Оплатить через PayPal», и вы можете ускорить процесс оплаты, используя эту кнопку.В других случаях, даже без специальной кнопки, цифровой кошелек, такой как Google Pay, может автоматически всплывать, когда вы находитесь на странице оформления заказа, чтобы заполнить платежную информацию за вас.

Другие цифровые кошельки позволяют только осуществлять электронные денежные переводы между счетами, что позволяет друзьям легко разделить счет за обед. Однако в конечном итоге кому-то придется заплатить продавцу другим способом. Так работают такие приложения, как Venmo и Cash App. Zelle работает так же, но большинство переводов Zelle инициируются из мобильного приложения вашего банка, а не из приложения Zelle.

Цифровые кошельки VS Мобильные кошельки

Некоторые источники отличают мобильные кошельки от цифровых кошельков, отмечая, что мобильные кошельки могут быть установлены на мобильном устройстве, в то время как цифровые кошельки включают кошельки, которые также можно использовать на компьютере. Это не совсем так. Практически все цифровые кошельки могут быть установлены или доступны с мобильного устройства, поэтому это определение не делает различия между ними.

Однако мы обнаружили разницу между тем, что большинство людей инстинктивно воспринимает как мобильный кошелек и цифровой кошелек.Мобильные кошельки позволяют пользователю расплачиваться на кассе обычного магазина. Платеж обычно снимается непосредственно с кредитной или дебетовой карты, а не с остатка денежных средств в цифровом кошельке .

Когда большинство людей говорят о мобильных кошельках, они обычно имеют в виду Apple Pay, Google Pay или Samsung Pay. Хотя цифровые кошельки, такие как PayPal и Cash App, могут быть установлены на мобильных устройствах, они не могут совершать бесконтактные платежи в магазине, поэтому технически они не являются мобильными кошельками. (PayPal можно связать с Google Pay и Samsung Pay, чтобы получать деньги из учетной записи PayPal для платежей в магазине, а приложение Cash может выполнять P2P-переводы с помощью QR-кодов.) Однако Google Pay и Apple Pay позволяют пользователям совершать P2P-платежи и отправлять наличные, поэтому они проникли на традиционную территорию цифровых кошельков. Некоторые кошельки, такие как Cash App, могут даже хранить биткойны, в то время как Apple Pay и Google Pay интегрируются только со специализированными цифровыми кошельками криптовалюты для ограниченной функциональности.

В конце концов, хотите ли вы назвать приложение мобильным кошельком, электронным кошельком / электронным кошельком, платежным кошельком или цифровым кошельком, природа этих приложений постоянно меняется.Ниже приведена таблица, иллюстрирующая фрагментацию термина цифровой кошелек .

| Apple Pay | Google Pay | Walmart Pay | Venmo | Кэш-приложение | |

|---|---|---|---|---|---|

| Устанавливается на мобильное устройство | ✔︎ | ✔︎ | ✔︎ | ✔︎ | ✔︎ |

| Удерживать остаток денежных средств | ✔︎ | ✔︎ | ✔︎ | ✔︎ | |

| P2P-переводы | ✔︎ | ✔︎ | ✔︎ | ✔︎ | |

| Бесконтактные платежи в магазине | ✔︎ | ✔︎ | ✔︎ (QR-код) | ||

| Карты лояльности / купоны | ✔︎ | ✔︎ | ✔︎ | ||

| Транспортные билеты | ✔︎ | ✔︎ | |||

| Магазин криптовалюты | (может интегрироваться с криптокошельком) | (может интегрироваться с криптокошельком) | ✔︎ (конец 2020 г.) | ✔︎ (только биткойн) |

3 причины совершать мобильные платежи с помощью цифровых кошельков

Несколько лет назад, возможно, только молодые и модные люди были склонны использовать цифровые кошельки.В наши дни те, кто постарше (30 уже за горами, не так ли?), Как правило, тоже являются энтузиастами цифровых кошельков. Из-за пандемии никто не хочет прикасаться к терминалу для кредитных карт, если они могут помочь, что увеличивает использование цифрового кошелька. Начав пользоваться цифровым кошельком, многие люди обнаруживают множество причин, чтобы продолжать их использовать. (См. Данные о тенденциях из TSYS 2018 US Consumer Payment Study , идеи 1 и 2.)

Быстрая касса

Цифровые кошельки ускоряют расчеты. С Google Pay все, что вам нужно сделать, это разблокировать телефон и навести его на платежный терминал.С Apple Pay просто дважды нажмите кнопку питания на боковой стороне телефона, и вы получите доступ к приложению. Если у вас есть парные умные часы, это еще проще; все, что вам нужно сделать, это подвести часы к терминалу. (Если вы хотите заплатить дебетовой картой, вам нужно будет ввести PIN-код.)

Для интернет-магазинов цифровые кошельки часто могут заполнять все поля платежа одним нажатием кнопки, что сводит к минимуму ошибки при переносе номеров.

Удобство

Цифровые кошелькиудобны для более быстрой оплаты.Вместо того, чтобы искать кредитную карту на кассе или копаться в наличных в конце еды, пользователи цифрового кошелька достают свои смартфоны и расплачиваются всего несколькими нажатиями. Приложение даже хранит квитанции магазинов или записи о денежных переводах, чтобы вы могли оставаться в порядке.

Безопасность платежей

Проблемы безопасности данных — одна из главных проблем, мешающих людям использовать цифровые кошельки. Разработчики это знают, поэтому они уделили много внимания при разработке своих кошельков. В результате в большинстве кошельков используется несколько типов и уровней безопасности, чтобы ваши деньги были в безопасности.Эти меры включают:

- Пароль или биометрия: Чтобы вообще получить доступ к кошельку, обычно необходимо разблокировать телефон или приложение с помощью пароля или биометрических данных (лицо, радужная оболочка глаза, отпечаток пальца).

- Зашифрованная передача: Для цифровых кошельков, таких как PayPal, используются несколько уровней шифрования для передачи данных с телефона на сервер.

- Безопасное хранение информации о платеже: Для таких кошельков, как Apple Pay, Google Pay и Samsung Pay, в которых хранится информация о кредитных и дебетовых картах, информация хранится в специальной сверхзащищенной среде, называемой Secure Element (SE).Apple использует SE, встроенный в NFC-чип телефона, а Google и Samsung — в облаке. (Конфигурации Google и Samsung называются эмуляцией хост-карты (HCE)).

- Токенизация: Наконец, когда покупатель совершает покупку, вместо реального номера кредитной карты продавцу отправляется только токенизированный номер . Вот более подробное объяснение токенизации кредитной карты, но для быстрой справки токен кредитной карты — это просто случайное число с тем же количеством цифр, что и реальный номер кредитной карты.На вашем телефоне хранится только токен, и только компания-эмитент кредитной карты может сопоставить этот случайный номер с реальным номером кредитной карты клиента. Если токен украден, компания-эмитент кредитной карты компенсирует ущерб, выпуская другой токен и запрещая платежные запросы, сделанные с помощью украденного токена. Настоящий номер кредитной карты хранится в безопасности, и другие покупки, сделанные с использованием настоящего номера (или других токенов), могут быть продолжены.

Как предприятия могут поддерживать цифровые кошельки

Снимая шляпу потребителя и надевая шляпу делового человека, вот несколько вещей, которые вы можете сделать, чтобы поддержать своих клиентов, использующих цифровой кошелек:

- Терминалы NFC: Если вы управляете физическим магазином, вам обычно требуется терминал для карт с поддержкой NFC для приема платежей с помощью цифрового кошелька.Из основных кошельков и Apple Pay, и Google Pay требуется NFC. Только Samsung Pay может эмулировать считывание магнитной карты, чтобы вы могли принимать платежи без терминала с поддержкой NFC.

- Работа с процессором для включения услуги: Платеж с помощью цифрового кошелька, осуществляемый через терминал для карт, должен работать как любое движение, провал или касание реальной платежной карты. Однако на всякий случай обязательно уточните у своего процессора, можете ли вы принимать платежи с помощью цифрового кошелька.

- Have Signage: Истинные энтузиасты цифровых кошельков всегда будут спрашивать, принимаете ли вы цифровые платежи, но никогда не повредит транслировать это, прежде чем кто-то спросит.Вы можете получить бесплатные вывески от всех основных разработчиков цифровых кошельков, просто попросив.

- Интегрировать кнопку оплаты на веб-сайте: Если у вас есть интернет-магазин, вы можете интегрировать кнопку оплаты для различных цифровых кошельков. Обычно для этого требуется помощь кого-то с опытом программирования, но основные платформы корзины покупок сделали интеграцию безболезненной. Иногда вы можете добавить кнопку, просто выбрав опцию в меню (например, интеграция с Shopify Apple Pay).

Цифровые кошельки — будущее платежей?

Нет вопросов, цифровые кошельки никуда не денутся.Еще до нынешней пандемии потребители переходили на платежи с помощью цифрового кошелька. По мере того как они продолжают заменять старое платежное оборудование новым, в физических магазинах все чаще появляются терминалы с поддержкой NFC, готовые принимать платежи с помощью цифровых кошельков.

Для потребителей цифровые кошельки представляют собой новый уровень удобства. Вместо наличных денег и монет друзья могут возмещать друг другу расходы через переводы с цифрового кошелька, независимо от суммы. Поскольку некоторые колледжи начинают разрешать студентам платить по студенческим билетам, молодежь делает оплату цифровым кошельком нормой.

Но смогут ли цифровые кошельки полностью заменить физические кошельки? Вероятно, еще нет, потому что удостоверения личности государственного образца, такие как водительские права, по-прежнему необходимо иметь при себе на физическом носителе. Кроме того, бензоколонки обычно по-прежнему требуют, чтобы клиенты использовали кредитную карту. Однако законы можно быстро изменить, и некоторые бензоколонки теперь показывают платежи NFC как «скоро». Когда что-то действительно изменится, оно изменится очень быстро. Это лишь вопрос времени.

Так почему бы не попробовать сегодня заплатить цифровым кошельком? Если вы уже используете или принимаете платежи с помощью цифрового кошелька, каков ваш опыт до сих пор? Оставьте нам сообщение в комментариях!

Рост цифровых и мобильных кошельков: глобальная статистика использования за 2018 год | от HUPAYX | HUPAYX

В 2014 году Apple запустила свое первое приложение для мобильных кошельков, а годом позже — Samsung и Android.По оценкам, к 2022 году стоимость транзакций мобильных платежных приложений достигнет почти 14 триллионов долларов, что свидетельствует о высоких темпах развития отрасли.

Merchant Machine сопоставила факты и цифры, лежащие в основе мобильного кошелька, чтобы составить картину одного из самых динамично развивающихся рынков технологий в мире. В исследовании рассматривается использование в разных странах, возрастах и разных мобильных кошельках. Некоторые из основных выводов изложены ниже:

Мобильные нации

Страну часто определяют по ее отношению к технологиям, поскольку она часто продвигает их как общество.На рынке мобильных кошельков именно в этих местах быстрее всего были внедрены Apple, Android и многие другие платежные приложения.

- Китай — WeChat Pay и Alipay — две доминирующие платежные платформы в стране с самым высоким ВВП, что делает их рыночную долю еще более ценной. По оценкам, 47% владельцев телефонов используют мобильные кошельки.

- Норвегия — Скандинавские народы уважают за их инновационные общества, и их способы оплаты отражают это мнение.При использовании 42% использование мобильного кошелька в Норвегии пропорционально выше, чем в любой другой европейской стране.

- Соединенное Королевство — Удобство мобильных кошельков вполне могло способствовать популярности в Великобритании, где 24% пользователей телефонов используют платежные приложения, что ставит их на 3-е место.

- Япония — Как и в случае с Китаем, развитие технологической индустрии в Японии часто отражается на его жителях. То же самое и с внедрением мобильных кошельков: примерно ⅕ владельцев смартфонов используют цифровые кошельки.

- Австралия — Наше исследование показало, что пользователи мобильных телефонов предпочитают удобство больше, чем многие другие международные аналоги. С 19%, использующими мобильные кошельки, они занимают 5-е место среди таких стран, как США и Сингапур.

В разные годы

Демографические группы разных возрастов осваивают технологии по-разному, особенно когда речь идет о мобильных кошельках. Мы изучили отношение разных возрастных групп и выяснили, есть ли у них платежное приложение на своем телефоне или хотят ли они его.

- Young Guns — Неудивительно, что кронштейн 18–34 занимает первое место, когда дело касается как интереса, так и использования мобильных кошельков. Чуть менее половины пользователей смартфонов в этой демографической группе имеют мобильный кошелек, причем 32% заявили, что их интересует идея такого кошелька.

- Post Millennials — Переходя к возрастным группам, можно ожидать резкого сокращения использования мобильного кошелька, но было обнаружено, что 44% из 35–44 пользователей смартфонов имеют мобильный кошелек, и чуть менее четверти не заинтересованы в приложение.

- Старые поколения — Похоже, что поколения с каждым днем становятся все более технически подкованными. Чуть менее 30% опрошенных в возрасте от 55 до 64 лет заявили, что у них есть мобильный кошелек, а еще 27% заявили, что их привлекает перспектива его использования.

Кто чем пользуется?

Мобильными платежами ежедневно пользуются миллионы людей, но какие приложения стали самыми популярными с момента их появления? Как всегда, между Apple и Android идет бесконечная конкуренция, но как это отражается на индустрии цифровых кошельков?

- Apple Pay All Day — После его внедрения 36% пользователей iPhone установили Apple Pay на своих телефонах.По оценкам, в 2017 году приложением по всему миру пользовались 87 миллионов человек.

- Sad for Samsung — В прошлом году Apple Pay превысила глобальный охват Samsung Pay более чем вдвое, имея всего 34 миллиона пользователей. Еще хуже были цифры, показанные на графике, что использование Samsung Pay фактически упало на 4% за первые два года после его внедрения.

- Победители WeChat Pay — Что касается мобильных платежных платформ, лидирует китайская компания WeChat Pay. Их 600 миллионов пользователей превосходят многих своих конкурентов вместе взятых.Партнерская китайская платформа Alipay также хорошо себя зарекомендовала: в 2017 году ее насчитывалось около 400 миллионов пользователей.

«Популярность цифровых кошельков неизбежно растет, и это исследование только подтверждает этот аргумент», — говорит Ян Райт из Merchant Machine.

«С хорошо развитой клиентской базой в Китае и других странах Азии в сочетании с растущей популярностью мобильной оплаты в США и Великобритании, можно только представить, куда движется эта отрасль

Источник:

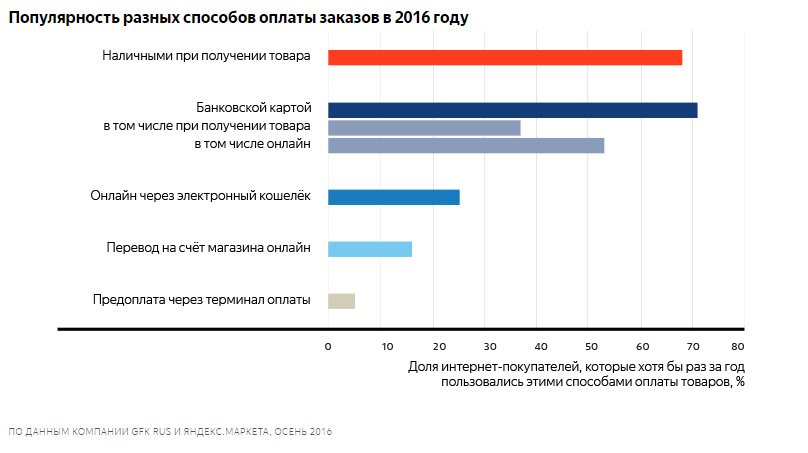

Способ оплаты статистика — Кредитные карты.com

Американцы могут выбирать способы оплаты для большинства покупок, включая кредитные карты, дебетовые карты, наличные деньги, чеки и новые формы электронных платежей, такие как мобильные кошельки и носимые устройства. Поскольку новые формы оплаты становятся популярными, а такие события, как пандемия, влияют на наш образ жизни, наши предпочтительные способы оплаты меняются.

Какой способ оплаты самый популярный?Важнейшие чтения, доставляются еженедельно

Подпишитесь, чтобы каждую неделю получать самые важные новости недели в свой почтовый ящик.

Ваш путь по кредитным картам официально начался.

Следите за своим почтовым ящиком — мы скоро отправим ваше первое сообщение.

В исследовании 2020 года под названием «Дневник выбора оплаты потребителями» Федеральная резервная система спросила 1537 потребителей, какие формы оплаты они предпочитают использовать. 1Дебетовые карты оставались наиболее широко используемыми — едва ли — потребители совершали 28% платежей с помощью дебетовых карт, а затем 27% с помощью кредитных карт. Далее следовали 19% платежей наличными. 1

В 2020 году потребители в целом платили меньше — снижение, которому, вероятно, способствовала пандемия. В октябре 2020 года потребители совершили 34 платежа по сравнению с 39 в октябре 2019 года. 1

И когда потребители тратили деньги, они с большей вероятностью, чем в предыдущие годы, избегали этого лично. В 2020 году 72% потребителей сообщили о совершении личных покупок в течение трех дней, по сравнению с 91%, которые совершали личные платежи в течение трех дней в 2019 году. 1

Хотя потребители совершали меньше платежей, они не тратили меньше денег в 2020 году. Общая сумма, потраченная в месяц, увеличивалась из года в год в среднем с 4 236 долларов США до 4 760 долларов США. 1

Опрос 2018 года, в котором платежная система TSYS спросила 1222 потребителя, какую форму оплаты они предпочитают, обнаружила, что предпочтительные типы платежей зависят от дохода. Опрос TSYS показал, что люди, которые зарабатывают более 100 000 долларов в год, предпочитают кредитные карты, а те, кто зарабатывает менее 100 000 долларов, предпочитают дебетовые или наличные. 2

См. По теме: Права потребителей для кредитных и дебетовых карт

Улавливание цифровых платежейПоскольку во время пандемии люди сосредоточились на минимизации контактов с другими людьми, использование цифровых платежей в 2020 году выросло.

Согласно отчету поставщика технологических решений FIS, в США на цифровые кошельки приходится 29,8% транзакций электронной коммерции. Это на 23,7% больше, чем в 2019 году. В глобальном отчете прогнозировалось, что количество цифровых кошельков составит 51.7% транзакций электронной торговли к 2024 году. 3

Другая технология также получила развитие во время пандемии, вероятно, по тем же причинам: бесконтактные карты. Как и при использовании мобильных кошельков, вы наводите карту на терминал для оплаты, и вам не нужно ничего прикасаться.

Visa обнаружила, что использование бесконтактных карт в США выросло на 150% с марта 2019 года по март 2020 года. Кроме того, в США на рынке имеется 175 миллионов бесконтактных карт.

Исследование цифровых платежей American Express за 2020 год показало аналогичные результаты.Согласно отчету, 58% потребителей, которые использовали способы бесконтактной оплаты, заявили, что они с большей вероятностью будут использовать их после пандемии, чем до пандемии. Кроме того, 50% заявили, что использование бесконтактных методов безопаснее для их здоровья, чем оплата наличными, считывание или вставка кредитной карты. 4

Не только потребители относятся к бесконтактным платежам с оптимизмом. Восемьдесят процентов продавцов заявили, что бесконтактные методы помогают поддерживать чистоту и безопасность в кассах их магазинов.Кроме того, 80% продавцов заявили, что они поощряют своих клиентов платить бесконтактными методами. Эта тенденция, вероятно, сохранится, поскольку 81% продавцов, которые в настоящее время поддерживают бесконтактные платежи или планируют поддерживать их в будущем, говорят, что они сделают бесконтактные платежи постоянным вариантом для клиентов. 5

Проблемы, связанные с обслуживанием клиентов, изменить покупательское поведениеНесмотря на то, что многие потребители обратились к Интернету для удобства, они по-прежнему хотят, чтобы их процесс совершения покупок был как можно более беспроблемным.

Опрос American Express Digital Payments 2019 показывает, что 85% опрошенных потребителей отказались от онлайн-покупок, потому что процесс совершения покупок был непростым. Продавцы также сообщили, что в 2019 году было прервано 37% транзакций онлайн-продаж, по сравнению с 31% в 2018 году. 6

Тенденции в области электронных платежей от одного лица к другому Опыт. Согласно данным Consumer Payments, мобильные платежи P2P становятся все более популярными.Фактически, 79% потребителей заявили, что они совершали платежи P2P через свою финансовую организацию или другую компанию. Тем не менее, есть возможности для роста, поскольку 47% потребителей заявили, что не знают, предлагает ли их финансовое учреждение возможность совершать P2P-платежи.Треть потребителей — 33% — однозначно заявили, что их финансовое учреждение предлагает услугу P2P. Тем не менее, более молодые потребители были более осведомлены о вариантах P2P, поскольку 50% респондентов поколения Z и 45% миллениалов заявили, что их финансовое учреждение предлагает такую услугу. 7

Прогнозируется, что использование платежей P2P будет только расти. EMarketer прогнозирует, что P2P-транзакции достигнут 612,23 миллиарда долларов в 2023 году по сравнению с 219,60 миллиарда долларов в 2018 году. предсказания быстрого перехода к безналичному обществу оказались преждевременными, но пандемия, похоже, привела к сокращению использования наличных денег.Согласно исследованию Федерального резерва по выбору потребительских платежей, процент денежных выплат в 2020 году снизился на 7 процентных пунктов по сравнению с 2019 годом. 1

В 2020 году использование наличных денег снизилось среди потребителей всех возрастов. Тем не менее, люди 65 лет и старше использовали его чаще всего: 26% использовали наличные, за ними следовали 23% людей 55-64 лет, 20% тех, кто 18-24 лет, 17% тех, кто 45-54 года, 16% тех, кто 35-44 и 11% из тех, кому 25-34 года. 1

Интересно, что потребители совершали меньше транзакций с наличными, но у них с большей вероятностью было больше наличных денег в 2020 году, чем в предыдущие годы — возможно, как способ защиты от неопределенности пандемии.Например, возрастная группа от 18 до 24 лет обычно была группой, которая носила с собой наименьшее количество наличных денег. В 2020 году сумма наличных денег в кармане увеличилась с 33 до 60 долларов. 1

Как способы оплаты влияют на наши расходыСпособ оплаты покупок — это не только вопрос безопасности или удобства. Это также может повлиять на нашу способность придерживаться бюджета. Ряд исследований показывают, что при использовании одних платежных инструментов мы тратим больше, чем при использовании других.

Скорее всего, вы потратите меньше, используя способы оплаты, которые принимают ваши деньги немедленно, такие как наличные или дебетовые, чем при использовании таких методов, как кредитные карты, когда средства покидают ваш банковский счет с задержкой. Об этом говорится в исследовании, опубликованном в Journal of Consumer Research . 9

Другое исследование, опубликованное в Journal of Experimental Psychology: Applied, показало, что потребители тратят больше, когда на их платежном инструменте есть логотип кредитной карты, чем когда он отсутствует. 10

Но кредитные карты не только влияют на то, сколько мы тратим; они также могут повлиять на то, что мы покупаем. Исследование, опубликованное в Journal of Consumer Research, показало, что потребители с большей вероятностью будут покупать нездоровую пищу с помощью кредитных карт, чем наличных денег. Возможно, из-за того, что потребители склонны рассматривать покупки по кредитным картам как более безболезненные, поскольку деньги не подлежат оплате немедленно, у них меньше стимула оставлять нездоровые угощения в магазине. 1 1

Как потребители оплачивают свои счетаКогда вы думаете о «предпочтительном способе оплаты», вы можете рассматривать только розничные покупки, как в магазине, так и онлайн.

Но потребители также должны выбрать способ оплаты при оплате счетов.

Провайдер онлайн-оплаты счетов Отчет Fiserv «Ожидания и опыт до 2021 года: потребительские платежи» показал, что большинство потребителей хотят иметь несколько вариантов оплаты при оплате счетов. 8

Среди респондентов 84% считают, что возможность оплаты кредитной картой является обязательной или приятной, а 79% отметили, что оплата дебетовой картой была обязательной или приятной. 8

Оплата мобильных счетов также растет, поскольку использование методов оплаты мобильных счетов за последние 30 дней составило 45% в 2020 году по сравнению с 40% в 2019 году. 8

Молодые потребители проявили склонность к использованию цифровых кошельков для оплаты счетов в 2020 году, при этом 50% поколения Z использовали цифровые кошельки для оплаты счетов в последние 30 дней, а 51% миллениалов сделали это. 8

Способы оплаты развивались с течением времени по мере появления новых возможностей, и потребители чувствовали себя комфортно, используя новые способы ведения дел. Однако в 2020 году масштабы пандемии повлияли на то, как потребители производили платежи и как часто они это делали.По мере того, как мир постепенно принимает новую норму, еще предстоит увидеть, будут ли эти изменения постоянными.

Источники

- Выводы Федеральной резервной системы за 2020 год из Дневника выбора потребительских платежей

- TSYS 2018 Исследование потребительских платежей в США

- WorldPay от FIS: Отчет о глобальных платежах за 2021 год

- American Express 2020 Digital Payments Survey

- 2020 American Express Digital Платежи Trendex Survey

- American Express 2019 Digital Payments Survey

- Fiserv: ожидания и опыт до 2021 года: потребительские платежи

- «Сильный рост от Venmo и Zelle увеличивает объем транзакций P2P», eMarketer, ноябрь 2019 г.

- Journal of Consumer Research: Effects of payment механизм расходования средств

- Journal of Experimental Psychology: Применяется: Монопольные деньги: Влияние связи и формы оплаты на поведение расходов

- Journal of Consumer Research: Как платежи по кредитным картам увеличивают выбор нездоровой пищи: Внутреннее регулирование пороков

От редакции Заявление об ограничении ответственности

Редакционный контент на этой странице основан исключительно на объективной оценке наших авторов и не зависит от рекламных долларов.Он не был предоставлен или заказан эмитентами кредитных карт. Однако мы можем получить компенсацию, если вы переходите по ссылкам на продукты наших партнеров.

Мобильные платежи в США — статистика и факты

В Соединенных Штатах среда мобильных платежей предлагает потребителям широкий выбор. Благодаря технологическим достижениям для смартфонов и планшетов американские мобильные пользователи могут проводить финансовые транзакции с помощью штрих-кодов, приложений, веб-браузеров или текстовых сообщений.Выбирая способ оплаты, клиенты также могут выбирать из растущего числа мобильных платежных систем и решений. Некоторые из самых популярных мобильных платежных платформ среди онлайн-пользователей США включают PayPal, Venmo и Apple Pay, мобильное платежное приложение Apple, которое в 2019 году насчитывало 441 миллион пользователей по всему миру.

Технология, лежащая в основе беспроводных платежей и цифровых кошельков, предлагаемых этими компаниями, называется NFC, что означает связь ближнего поля и позволяет устройствам обмениваться данными с другими системами с поддержкой NFC.С помощью NFC потребители могут оплачивать продукты и услуги, прикладывая свой телефон к считывателю платежей, оборудованному NFC, в момент покупки. Эти бесконтактные платежи растут, и ожидается, что к 2023 году их транзакционная стоимость в Соединенных Штатах составит более 220 миллиардов долларов США, а к 2021 году количество пользователей бесконтактных платежей в США, по прогнозам, превысит 70 миллионов. Помимо NFC, обычные мобильные платежи модели включают SMS премиум-класса, мобильный биллинг и платежи через веб-приложения.

В 2019 году уровень проникновения использования бесконтактных мобильных платежей в Соединенных Штатах составил 29 процентов по сравнению с 81 процентом проникновения в Китае.Это несоответствие свидетельствует о сравнительно медленном внедрении услуг мобильных платежей в странах за пределами Азиатско-Тихоокеанского региона. Хотя варианты бесконтактной оплаты предлагают множество преимуществ, таких как удобство, оперативность и гибкость, многие пользователи мобильных устройств в США по-прежнему не решаются платить через смартфон из соображений безопасности и конфиденциальности. По состоянию на середину 2020 года наличные и дебетовые карты остаются наиболее часто используемыми способами оплаты в магазинах, ресторанах и других точках продаж по всей стране. Однако в связи с тем, что мобильные платежи становятся все более популярными среди молодого поколения, а пандемия коронавируса (COVID-19) заметно влияет на покупательское поведение в Соединенных Штатах, переход от физических к цифровым финансовым системам поощряется беспрецедентными темпами.

В этом тексте представлена общая информация. Statista не предполагает ответственность за полноту или правильность предоставленной информации. Из-за различных циклов обновления статистика может отображаться более свежей. данные, чем указано в тексте.

WalletsClub хочет стать «Visa для электронных кошельков» во всем мире — TechCrunch

Цифровые платежи становятся популярными во всем мире.К концу 2020 года насчитывалось более 300 провайдеров мобильных денег с более чем 100 000 активных пользователей, согласно отчету, опубликованному GSMA, отраслевой ассоциацией операторов мобильной связи. В общей сложности ежемесячно по всему миру было активным более 300 миллионов счетов мобильных денег.

Поставщики мобильных денег, более известные как электронные кошельки, используются для перевода денег, оплаты и получения платежей через мобильные телефоны без необходимости использования традиционного банка. Они полезны до тех пор, пока пользуются широким распространением и сильным сетевым эффектом.Но даже такой популярный сервис, как Alipay от Ant Group, который имеет более миллиарда пользователей в год, практически непригоден для использования за пределами Китая из-за его низкого распространения в большинстве стран.

Проблема в том, что между большинством кошельков нет возможности взаимодействия, как между традиционными банками, предположил Сюэ Чжисян, который работал над базовой инфраструктурой облачного подразделения Alibaba и Alipay до запуска WalletsClub.

Зарегистрированный в Гонконге в 2019 году небольшой операционной группой в материковом Китае, WalletsClub стремится стать Visa для цифровых кошельков, что сделает возможными денежные переводы между сотнями мировых сервисов электронных денег.

«Мы похожи на информационный центр для цифровых кошельков», — сказал Сюэ, генеральный директор компании.