Верховный суд запретил тратить маткапитал на некоторые виды жилья — Российская газета

Неожиданные проблемы появились у тех, кто решил использовать материнский капитал по прямому назначению — купить на него жилье. Судебная практика последнего времени показывает, что не всякие квадратные метры, которые есть в наличии на отечественном рынке жилья, можно оплатить материнским капиталом. Проще говоря, купить за эти деньги жилье можно. Но не любое, а лишь то, что отвечает определенным требованиям.

C такой проблемой столкнулась жительница Архангельска, когда присмотрела комнату, цена которой укладывалась в рамки ее материнского капитала. Гражданка договорилась с продавцом, но неожиданно организация, которая, собственно, и предоставляет материнский капитал, отказалась оплачивать покупку. Пришлось даме отправляться в районный суд с иском к местному подразделению Пенсионного фонда. Истица попросила суд признать незаконным отказ чиновников переводить деньги за выбранное ею жилье и обязать архангельское управление Пенсионного фонда заплатить за ее выбор.

Опека доказывала, что покупка жилья в доме с таким износом в собственность детей нецелесообразна

В суде женщина рассказала, что нашла вполне приемлемую, на ее взгляд, комнату, но покупка сорвалась, так как чиновники ей ответили, что дом слишком старый — износ 65 процентов. А Управление опеки и попечительства города в ответ на запрос Пенсионного фонда ответило, что приобретение жилья в доме с таким износом в долевую собственность детей нецелесообразно.

Для тех, кто не в курсе правил использования материнского капитала, напомним, что если семья решила на эти деньги приобрести жилье, то оно должно быть оформлено в долевую собственность матери и детей. В Ломоносовском суде Архангельска с возмущением истицы согласились. Отказ чиновников суд отменил и велел деньги продавцу комнаты перечислить. Областной суд с таким решением коллег согласился. Но сотрудники Пенсионного фонда пожаловались в Верховный суд РФ. Там дело изучили и сказали, что действительно надо отменять все принятые ранее по этому иску решения.

Эта квартирная история началась с того, что гражданка нашла комнату и заключила с ее хозяйкой договор купли-продажи. Судя по справке департамента городского хозяйства мэрии Архангельска, дом, в котором женщина нашла комнату, почти нормальный. Во всяком случае официально он не признан аварийным, подлежащим сносу или непригодным для проживания. Кстати, в суде ответчик сказал, что у матери уже имеется в городе нормальное жилье.

На суде местное управление Пенсионного фонда, оправдывая свой отказ перевести деньги, сослалось на два аргумента — Федеральный закон «О дополнительных мерах государственной поддержки семей, имеющих детей»(N 256 от 2006 года) и ответ местной опеки, которая сказала, что из-за износа дома такую комнату в долевую собственность детей покупать нецелесообразно.

На все эти аргументы районный суд заявил, что дом хоть и старый, но аварийным не признан, а раз у семьи прибавилась комната, то ее жилищные условия явно улучшились. И совсем не важно, что у получателя маткапитала есть где жить.

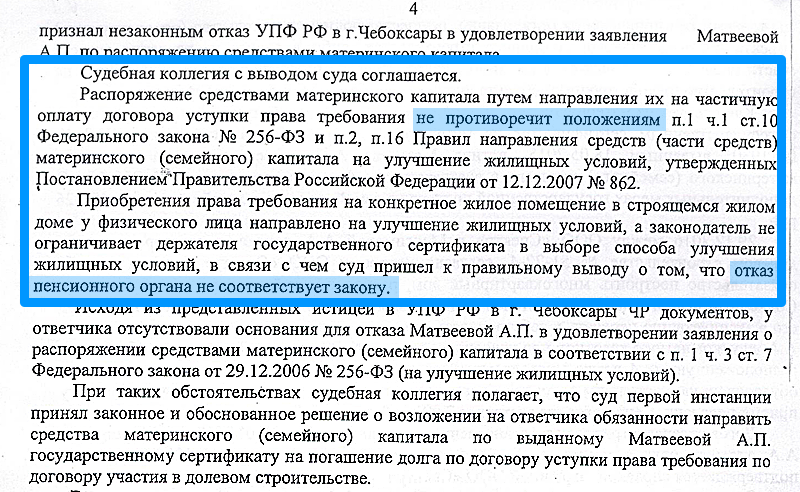

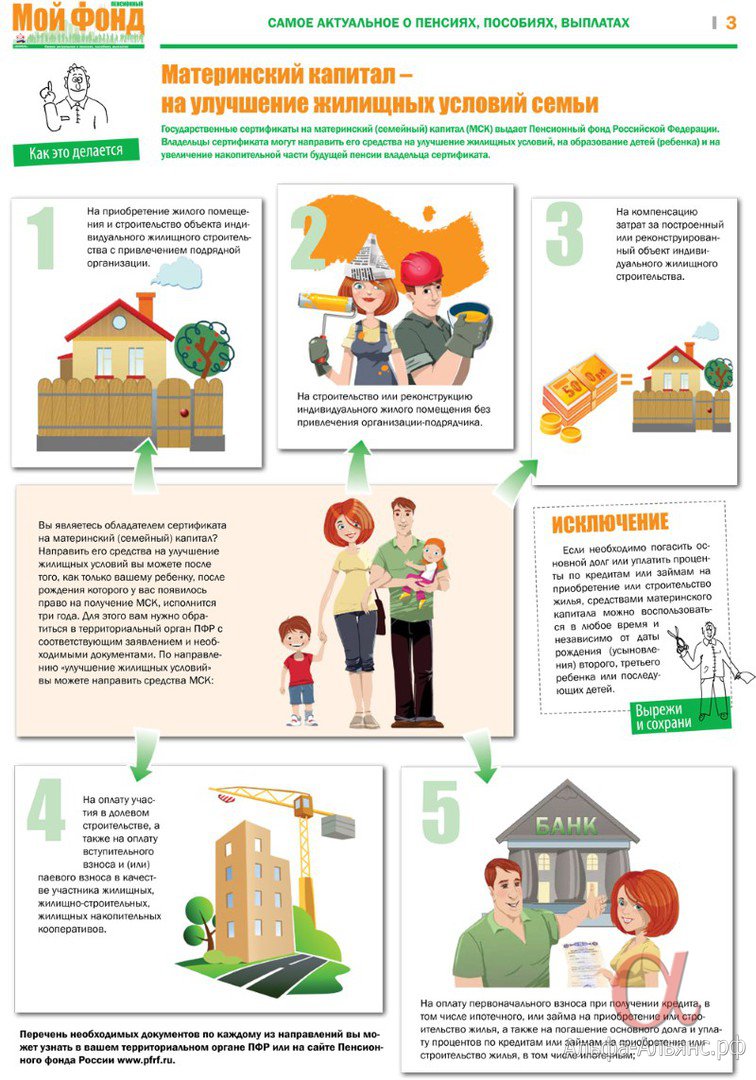

Зато Судебная коллегия по гражданским делам Верховного суда назвала подобные решения существенным нарушением норм материального права. У нас в стране с 2006 года действует Закон «О дополнительных мерах государственной поддержки семей, имеющих детей». В соответствии с этим законом те, кто получил материнский капитал, могут им распоряжаться и тратить хоть сразу целиком, хоть по частям. Расходовать эти деньги можно в том числе и на улучшение жилищных условий. У получателей материнского капитала есть выбор — можно купить дом, а можно и построить. Можно поучаствовать в любых «жилищных» сделках, которые не противоречат закону. Например, вступить в жилищные, строительные, накопительные кооперативы.

Но у семьи благоустроенная «двушка», где мама и ребенок собственники долей. Из этого Верховный суд делает вывод: ссылки райсуда на то, что надо незамедлительно изменить условия проживания ребенка, не состоятельны. Райсуд должен был ответить на главный вопрос: раз в собственности семьи есть жилье, соответствует ли покупка гнилой комнаты целям, на которые государство выделило материнский капитал? Дело велено пересмотреть.

Росреестр

Материнский капитал является одной из мер государственной поддержки семей, имеющих детей. Лица, получившие государственный сертификат, могут распоряжаться средствами материнского капитала в полном объеме либо по частям, в том числе использовать их для улучшения жилищных условий в соответствии с Федеральным законом № 256-ФЗ «О дополнительных мерах государственной поддержки семей, имеющих детей».

Исполняющий обязанности руководителя Росреестра по Кабардино-Балкарской Республике Виталий Дмитриев рассказал корреспонденту РИА КБР как можно улучшить жилищные условия, используя материнский капитал.

Благодаря поправкам в Федеральный закон № 256-ФЗ, вступившим в силу 15 апреля 2020 года, материнский (семейный) капитал теперь стал выдаваться и после рождения первенца. А потратить его на улучшение жилищных условий семьи можно, уже не дожидаясь трёхлетнего возраста ребёнка. Но только в тех случаях, когда улучшения будут реализованы путём строительства (реконструкции) жилья либо – его приобретения с привлечением заёмных средств (ипотеки). Во втором случае разрешается использовать маткапитал как в качестве первоначального взноса, так и в качестве платежа по погашению уже имеющегося кредита на покупку жилья (ипотеки) – комнаты, квартиры или индивидуального жилого дома.

При этом направить средства материнского (семейного) капитала на приобретение (строительство) нежилых объектов недвижимости нельзя. Например, на садовом земельном участке можно построить жилой дом, а садовый дом – нельзя.

Как оформить маткапитал? Итак, при получении маткапитала необходимо сначала получить сертификат по программе господдержки. Для этого необходимо лишь предъявить документы о рождении ребёнка в ПФР. Далее необходимо принять решение, на какие цели будут полностью или частично расходоваться средства данного сертификата.

Для этого необходимо лишь предъявить документы о рождении ребёнка в ПФР. Далее необходимо принять решение, на какие цели будут полностью или частично расходоваться средства данного сертификата.

При необходимости использования заёмных средств нужно выбрать банк и программу кредитования (ипотеки). Дальше необходимо собрать пакет необходимых документов и подать заявку на получение ипотеки. В заявке банку необходимо указать факт использования материнского капитала на конкретные цели, а в ПФР – взять выписку, подтверждающую наличие необходимых средств на счёте.

Обязательно требуется оформить у нотариуса обязательство по выделению детям долей в приобретаемом жилье после полного погашения кредита (ипотеки). Затем надо уведомить ПФР о целях использования материнского капитала и получить его одобрение, пройдя процедуру проверки необходимых документов и выбранного жилья. После одобрения сделки ПФР переводит средства банку-кредитору и оформляется кредитный договор. Сделка регистрируется в Росреестре.

Начинайте с заявления (в территориальный орган ПРФ, в МФЦ либо посредством портала госуслуг). В заявлении указывается вид расходов, на которые направляются средства (часть средств) материнского капитала для улучшения жилищных условий, а также размер указанных средств. Также необходимо подготовить документы, которые прилагаются к заявлению. При личном обращении в территориальный орган ПФР к заявлению необходимо приложить, в частности, документ, удостоверяющий личность владельца сертификата, документ, удостоверяющий личность представителя владельца сертификата, а также нотариально удостоверенную доверенность, подтверждающую его полномочия, — если заявление подается представителем.

Если заявитель обращается в территориальный орган ПФР посредством Единого портала госуслуг с заявлением в электронной форме, подписанным простой электронной подписью, предоставление вышеуказанных документов не требуется.

Виталий Дмитриев подчеркнул, что к приобретаемому жилью вполне обоснованно предъявляются довольно строгие требования. Объект недвижимости должен быть именно жилым (комната, квартира, дом). Он должен быть расположен на территории Российской Федерации и иметь конкретный официальный адрес, быть пригодным для круглогодичного проживания и не являться ветхим или аварийным.

Объект недвижимости должен быть именно жилым (комната, квартира, дом). Он должен быть расположен на территории Российской Федерации и иметь конкретный официальный адрес, быть пригодным для круглогодичного проживания и не являться ветхим или аварийным.

Ветхие и аварийные объекты, даже если они официально ещё не признаны не пригодными для проживания или подлежащими сносу, не годятся. Высоки шансы получить отказ в одобрении сделки Пенсионным Фондом или банком. В подобных случаях может потребоваться заключение жилищной комиссии в части процента износа несущих и ограждающих конструкций и коммуникаций. Если оценка объекта окажется неудовлетворительной, например, процент износа окажется выше 50%, то сделка не будет одобрена ни банком, ни ПФР.

Какой процент износа дома подходит под материнский капитал?

Процент изношенности дома не должен превышать 50%. Указан в техническом паспорте на дом. Износ растет за год в среднем на 2%. Дом должен находиться на территории со следующими видами разрешенного использования (ВРИ):

Какая недвижимость не подходит под материнский капитал?

Правило № 1.

На материнский капитал допустимо приобрести не любую недвижимость, а только жилье — и это основное правило, с которого стоит начинать разговор. На маткапитал полагается улучшать свои жилищные условия, поэтому купить, например, гараж или земельный участок не получится.

Можно ли купить старый дом на материнский капитал?

— Обратите внимание, что на деньги материнского капитала можно купить только дом, а не участок, — рассказывает юрист Павел Навалихин. … Сам дом должен быть жилым, не аварийным и не самовольной постройкой, на него обязательно должны быть оформлены права.

Какие условия при покупке дома на материнский капитал?

Порядок действий при покупке дома за материнский капитал

- Деньги на покупку дома предоставляются семье, а не второму ребенку. …

- Деньги должны использоваться только по назначению и входить в основные платежи. …

- За счёт материнского капитала можно приобрести только отдельное жилье, а не его части.

Можно ли купить недострой за мат капитал?

И здесь есть однозначный ответ: согласно существующим правилам, купить земельный участок на материнский капитал нельзя.

Можно ли купить машину на материнский капитал в 2021 году?

Другой вариант подходит только для семей, в которых первый или второй ребенок родились в 2020 году. Можно оформить выплаты из средств материнского капитала до исполнения малышу 3 лет. Их размер — региональный прожиточный минимум. … Итоги Напрямую купить автомобиль за материнский капитал в 2021 году нельзя.

В каком банке можно использовать материнский капитал как первоначальный взнос?

- В Сбербанке

- В банке ВТБ

- В Россельхозбанке

- В банке Капитал

- В Газпромбанке

Можно ли купить дом в деревне на материнский капитал?

Да, на материнский капитал можно купить домик в деревне, как правило, в тандеме с ипотекой, потому как недёшево стоят нынче домики в деревне, одного мат капитала часто недостаточно.

Можно ли использовать материнский капитал на покупку вторичного жилья?

Средства маткапитала можно использовать на покупку дома или квартиры в новостройке и на вторичном рынке.

Можно ли на материнский капитал купить часть дома у своих родителей?

Да, но есть нюансы. По закону средства материнского капитала можно направить на улучшение жилищных условий. При этом у семьи есть выбор: купить квартиру (как в новостройке, так и на вторичном рынке) или частный дом (можно приобрести готовый дом, а также потратить маткапитал на его строительство или реконструкцию).

Какой дом подходит для покупки на материнский капитал?

Требования к дому под материнский капитал Дом должен располагаться на территории Российской Федерации. Дом должен быть изолированным и отдельно стоящим, пригодным как ПМЖ. Количество этажей до 3-х.

Количество этажей до 3-х.

Почему могут отказать в выплате материнского капитала?

Основания для отказа в выплате материнского капитала

Нарушение регламентированного порядка обращения в ПФР Несоответствие цели использования материнского капитала за второго ребенка Превышение размера средств МСК, которыми может распоряжаться заявитель

Можно ли купить дом на материнский капитал не дожидаясь 3 лет в 2021 году?

Важно! При покупке жилья в ипотеку использовать средства материнского капитала можно, не дожидаясь, пока ребенку исполнится 3 года.

Можно ли купить садовый участок на материнский капитал?

Я хочу купить дачу. Можно на это потратить материнский капитал? Можно. Но речь именно об участке с домом, а не пустом участке, так как Пенсионный фонд дает деньги на приобретение жилого помещения, пригодного для постоянного проживания семьи с детьми, а не на покупку земли.

Можно ли купить землю на материнский капитал 2021?

Использовать материнский капитал на покупку земельного участка невозможно.

Можно ли купить дачу на материнский капитал в 2020 году?

Документ вступил в силу 12 марта 2020 года. Соответственно, тратить материнский капитал на покупку дачи стало можно с этого момента. … Обратите внимание, что потратить материнский капитал на улучшение жилищных условий можно, когда ребенку исполнится три года.

Ветхое жилье на материнский капитал покупать не разрешат

В конце марта вступили в силу поправки в программу материнского (семейного) капитала, которые касаются трат средств маткапитала (МСК) на улучшение жилищных условий семьи.

Одна из главных новаций: усиливается контроль за состоянием жилых помещений, приобретаемых на деньги МСК. Иными словами – ветхое жилье, развалины и руины за сертификат купить не получится. Жилье должно быть пригодным для жизни. Если оно не пригодно для проживания или многоквартирный дом признан аварийным или подлежит сносу или реконструкции, террорганы ПФР вправе отказать в направлении средств материнского капитала на его приобретение.

При этом сами специалисты Пенсионного фонда, разумеется, не ходят проверять потенциальную собственность заявителей.

— Информация о состоянии жилого помещения будет запрашиваться в органах местного самоуправления, государственного жилищного надзора и муниципального жилищного контроля, — разъясняет начальник отдела социальных выплат ОПФР по РК Лариса Жакарис. – Они должны будут предоставлять сведения не только о пригодности помещения для проживания, но и о том, подлежит ли дом сносу или реконструкции.

Указанные сведения ПФР запрашивает практически во всех случаях распоряжения материнским капиталом на улучшение жилищных условий семьи: при покупке жилья, погашении кредита или займа и в случае компенсации расходов на уже построенное жилье.

Внесенные изменения в закон о материнском капитале позволят пресечь злоупотребления при использовании средств на приобретение помещений, непригодных для проживания.

Еще одной мерой по повышению эффективности распоряжения материнским капиталом, согласно поправкам, стало исключение организаций, неподконтрольных Центральному банку, из перечня тех, чьи займы можно оплачивать материнским капиталом. Обычно такие организации предоставляют ипотечные займы по более высокой процентной ставке по сравнению с банковскими кредитами, что значительно увеличивает расходы семей на приобретение жилья и повышает риск несвоевременной оплаты либо невыплаты долга и процентов по займу. Как следствие, семья может потерять заложенное жилье, которое часто является единственным.

Обычно такие организации предоставляют ипотечные займы по более высокой процентной ставке по сравнению с банковскими кредитами, что значительно увеличивает расходы семей на приобретение жилья и повышает риск несвоевременной оплаты либо невыплаты долга и процентов по займу. Как следствие, семья может потерять заложенное жилье, которое часто является единственным.

Вместе с тем перечень организаций, выдающих займы под использование материнского капитала, дополнен Единым институтом развития в жилищной сфере ДОМ.РФ (ранее – Агентство по ипотечному жилищному кредитованию) и сельскохозяйственными потребительскими кредитными кооперативами. Таким образом, закон установил исчерпывающий перечень организаций, займы которых могут погашаться материнским капиталом. В него вошли кредитные организации, кредитные потребительские кооперативы и кредитные сельскохозяйственные потребительские кооперативы, работающие не менее трех лет, а также Единый институт развития в жилищной сфере ДОМ.РФ.

Поправки также закрепили месячный срок, в течение которого ПФР информирует владельца сертификата о том, что материнский капитал израсходован полностью. Уведомление направляется в течение месяца с даты последнего платежа, завершающего расходование средств.

Поделиться новостью

Материнский капитал: пригодность жилья для проживания

Маткапитал нельзя потратить на ветхое жилье

При использовании маткапитала на покупку жилья важно, чтобы жилое помещение было пригодным для постоянного проживания. В противном случае Пенсионный фонд откажется перечислять деньги на финансирование такой сделки.

Признать жилье пригодным или непригодным может только комиссия от местной администрации. Эта комиссия проводит оценку жилья по заявлению собственника или на основании заключения государственных контролирующих организаций (например, прокуратуры).

Такой порядок установлен постановлением Правительства России № 47 от 28. 01.2006 — «Положение о признании помещения жилым помещением, жилого помещения не пригодным для проживания и многоквартирного дома аварийным и подлежащим сносу или реконструкции».

01.2006 — «Положение о признании помещения жилым помещением, жилого помещения не пригодным для проживания и многоквартирного дома аварийным и подлежащим сносу или реконструкции».

Комиссия может провести оценку жилья без присутствия собственника, например, по запросу Пенсионного фонда. Комиссия документально оформляет свое решение о пригодности или непригодности жилья. Только на основании этого решения Пенсионный фонд может признать жилье непригодным для проживания и отказать в выплате материнского капитала.

Степень износа жилья

В законе о материнском капитале не определяется процент износа жилья, допустимый для того, чтобы Пенсионный фонд одобрил заявку на покупку дома. Обычно дом признается непригодным для постоянного проживания, если процент износа близок к 80%. В любом случае принять такое решение может только комиссия местной администрации. В реальной практике встречаются отказы перечислить маткапитал при износе жилья в 50%.

Следует помнить, что пригодность дома для проживания оценивается не только по проценту износа. Комиссия обращает внимание на следующие моменты: год постройки, наличие или отсутствие повреждений (например, трещин в стенах), наличие электричества, тепла и водоснабжения.

Комиссия обращает внимание на следующие моменты: год постройки, наличие или отсутствие повреждений (например, трещин в стенах), наличие электричества, тепла и водоснабжения.

Рассмотрим пример, по паспорту БТИ у дома относительно небольшой износ, который составляет 52%. Но в этом доме треснувшие стены и чердачные перекрытия, просели полы, не работает печное отопление, воду надо брать в колодце в 100 метрах от дома. Скорее всего, такой дом признают непригодным, а Пенсионный фонд отклонит заявление о распоряжении материнским капиталом. Очень возможно, что перед нами очередная попытка обналичить маткапитал в обход закона.

Еще до работы комиссии вы можете прикинуть шансы на одобрение сделки. Подумайте – вы бы жили в таком доме со своими маленькими детьми постоянно, в том числе зимой? Если нет, то вероятнее всего, комиссия тоже придет к такому выводу. При этом не имеет значения, что у ваших детей уже есть другое жилье. Ведь материнский капитал выдают на улучшение жилищных условий – если вы не собираетесь жить в таком доме, то жилищные условия семьи не улучшаются.

Ветхое и аварийное жилье

Однозначно запрещено покупать на средства материнского капитала жилье, которое уже официально признано ветхим, аварийным, а также подлежащим сносу.

Даже если такую сделку случайно пропустил Пенсионный фонд, то в будущем ее может выявить прокуратура. Тогда все участники сделки предстанут перед судом.

Процент износа жилого дома \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Процент износа жилого дома (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Процент износа жилого дома Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 56.3 «Условия изъятия земельных участков для государственных или муниципальных нужд» ЗК РФ

(ООО юридическая фирма «ЮРИНФОРМ ВМ»)Руководствуясь статьей 56.

3 Земельного кодекса РФ и установив, что согласно данным технического паспорта процент износа жилого дома составляет 59%, заключением межведомственной комиссии жилой дом признан непригодным для проживания и подлежащим сносу; несмотря на обращение истца, выкуп жилого помещения до настоящего времени не произведены, иное жилое помещение или денежная компенсация взамен квартиры в связи со сносом дома не представлены, суд правомерно признал незаконным бездействие, выразившееся в непредоставлении выкупной стоимости аварийного жилого дома, и взыскал выкупную стоимость изымаемого жилого помещения и земельного участка, оценив представленное экспертное заключение, обоснованно придя к выводу, что ответчик должен возместить истцам рыночную стоимость права требования квартиры, из них: рыночная стоимость квартиры с учетом рыночной стоимости доли в праве общей собственности на земельный участок, стоимость непроизведенного капитального ремонта, убытки, причиненные изъятием помещения и изменением места жительства.

3 Земельного кодекса РФ и установив, что согласно данным технического паспорта процент износа жилого дома составляет 59%, заключением межведомственной комиссии жилой дом признан непригодным для проживания и подлежащим сносу; несмотря на обращение истца, выкуп жилого помещения до настоящего времени не произведены, иное жилое помещение или денежная компенсация взамен квартиры в связи со сносом дома не представлены, суд правомерно признал незаконным бездействие, выразившееся в непредоставлении выкупной стоимости аварийного жилого дома, и взыскал выкупную стоимость изымаемого жилого помещения и земельного участка, оценив представленное экспертное заключение, обоснованно придя к выводу, что ответчик должен возместить истцам рыночную стоимость права требования квартиры, из них: рыночная стоимость квартиры с учетом рыночной стоимости доли в праве общей собственности на земельный участок, стоимость непроизведенного капитального ремонта, убытки, причиненные изъятием помещения и изменением места жительства. Открыть документ в вашей системе КонсультантПлюс:

Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2018 год: Статья 671 «Договор найма жилого помещения» ГК РФ

(ООО юридическая фирма «ЮРИНФОРМ ВМ»)Руководствуясь ст. 35 ЖК РФ, ст. 671 ГК РФ, суд правомерно выселил ответчиков из отдельной четырехкомнатной квартиры, обоснованно исходя из того, что основания для проживания в спорном жилом помещении у ответчиков отсутствуют, на учете нуждающихся в улучшении жилищных условий ответчики не состоят, сведения о признании жилого дома и квартиры, в которой ответчики зарегистрированы, непригодными к проживанию отсутствуют; каких-либо документов, подтверждающих законность вселения и проживания в спорной квартире, ответчиками в материалы дела не представлено; принимая во внимание, что согласно заключению о техническом состоянии дома, выполненному специализированной организацией, физический износ жилого дома по данным БТИ составил 61,5%, как ограниченно работоспособное.

Статьи, комментарии, ответы на вопросы: Процент износа жилого дома Открыть документ в вашей системе КонсультантПлюс:

Статьи, комментарии, ответы на вопросы: Процент износа жилого дома Открыть документ в вашей системе КонсультантПлюс:«Материнский капитал: порядок получения и использования»

(выпуск 9)

(Серебрякова Е.А.)

(«Редакция «Российской газеты», 2019)Р. обжаловала этот отказ в судебном порядке. Судом для определения факта пригодности дома для проживания назначена строительно-техническая экспертиза. Заключение эксперта показало, что дом расположен близ границы овражной зоны, имеются эрозионно-оползневые процессы оврага, расположенного вблизи дома, имеется незначительное негативное воздействие непосредственно на жилой дом. Техническое состояние основных конструкций жилого дома имеет дефекты и повреждения, приведшие к снижению сопротивляемости несущей конструкции, при этом отсутствует опасность внезапного разрушения, функционирование конструкций возможно при контроле их состояния, продолжительности и условий эксплуатации.

Хотя на момент проведения экспертизы угроза разрушения дома отсутствовала, его техническое состояние определено как ограниченно работоспособное. Фундамент жилого дома имеет просадки в результате длительного использования без капитального ремонта; наблюдается неравномерная осадка фундамента в виде трещин на цокольной части стен; стены, перегородки, крыша находятся в неудовлетворительном состоянии. Физический износ жилого дома составляет 42%. Открыть документ в вашей системе КонсультантПлюс:

Хотя на момент проведения экспертизы угроза разрушения дома отсутствовала, его техническое состояние определено как ограниченно работоспособное. Фундамент жилого дома имеет просадки в результате длительного использования без капитального ремонта; наблюдается неравномерная осадка фундамента в виде трещин на цокольной части стен; стены, перегородки, крыша находятся в неудовлетворительном состоянии. Физический износ жилого дома составляет 42%. Открыть документ в вашей системе КонсультантПлюс:Статья: Особенности переселения из коммунальных квартир

(Матиящук С.)

(«ЭЖ-Юрист», 2017, N 36)Иск заявлен о выселении из жилого помещения с предоставлением другого жилья в виде жилой комнаты в коммунальной квартире. В обоснование своих требований орган местного самоуправления сослался на то, что ответчики проживают на основании договора социального найма в жилом помещении, расположенном в доме, который подлежит отселению в связи со сносом, согласия на переселение в другое благоустроенное жилое помещение ответчики не дали.

В свою очередь, ответчики полагают, что истец пытается выселить их в ветхое здание с износом 40%, при этом предоставляемая комната не является благоустроенным жилым помещением, так как находится в общежитии коридорного типа.Нормативные акты: Процент износа жилого дома «Обзор судебной практики Верховного Суда Российской Федерации N 3 (2018)»

В свою очередь, ответчики полагают, что истец пытается выселить их в ветхое здание с износом 40%, при этом предоставляемая комната не является благоустроенным жилым помещением, так как находится в общежитии коридорного типа.Нормативные акты: Процент износа жилого дома «Обзор судебной практики Верховного Суда Российской Федерации N 3 (2018)»(утв. Президиумом Верховного Суда РФ 14.11.2018)

(ред. от 26.12.2018)Отменяя решение суда первой инстанции и отказывая в удовлетворении исковых требований, суд апелляционной инстанции исходил из отсутствия совокупности указанных в ст. 1064 ГК РФ условий для возложения гражданско-правовой ответственности за причиненный истцам вред на муниципальное предприятие, поскольку, фактически приняв дом на обслуживание 19 декабря 2015 г., ответчик по состоянию на 23 марта 2016 г. не мог предотвратить затопление квартиры истцов. При этом суд апелляционной инстанции в судебном заседании 1 марта 2017 г.

принял дополнительные (новые) доказательства, представленные ответчиком, мотивируя это тем, что в суде первой инстанции неправильно определены обстоятельства, имеющие значение для дела, в том числе по причине неправильного распределения обязанности доказывания. Сославшись на акт экспертного исследования конструкции кровли жилого дома от 15 ноября 2016 г., суд второй инстанции указал, что работы по ремонту кровли жилого дома, конструктивные элементы которого имеют 70% износа, относятся к капитальному ремонту здания, а собственники указанного жилого дома такое решение не принимали.

принял дополнительные (новые) доказательства, представленные ответчиком, мотивируя это тем, что в суде первой инстанции неправильно определены обстоятельства, имеющие значение для дела, в том числе по причине неправильного распределения обязанности доказывания. Сославшись на акт экспертного исследования конструкции кровли жилого дома от 15 ноября 2016 г., суд второй инстанции указал, что работы по ремонту кровли жилого дома, конструктивные элементы которого имеют 70% износа, относятся к капитальному ремонту здания, а собственники указанного жилого дома такое решение не принимали.Названы излюбленные способы мошенничества россиян с материнским капиталом: Дом: Среда обитания: Lenta.ru

Россияне активно используют различные «серые» схемы обналичивания материнского капитала, приобретая недвижимость. Об этом пишут РИА Новости со ссылкой на данные экспертов Общероссийского народного фронта (ОНФ).

«Одной из часто встречающихся «серых схем» является покупка под предлогом улучшения жилищных условий квартиры у родственников, желательно с другой фамилией. После регистрации сделки деньги, включая средства материнского капитала, перечисляются продавцу, который, в свою очередь, возвращает эту сумму уже бывшему владельцу сертификата. После этого покупатель, обналичивший маткапитал незаконным путем, тратит средства по своему усмотрению», — цитирует экспертов ОНФ информагентство.

После регистрации сделки деньги, включая средства материнского капитала, перечисляются продавцу, который, в свою очередь, возвращает эту сумму уже бывшему владельцу сертификата. После этого покупатель, обналичивший маткапитал незаконным путем, тратит средства по своему усмотрению», — цитирует экспертов ОНФ информагентство.

Еще одна распространенная схема — покупка ветхого либо аварийного жилья. «Недвижимость «разбивают» на части и продают по стоимости материнского капитала», — отмечают в ОНФ, уточняя, что этот вид махинаций совершается в паре с риелтором, который, получив комиссию за свои услуги, по окончанию сделки возвращает остаток жилищной субсидии покупателю.

В числе популярных у россиян схем обналичивания маткапитала называется также покупка жилья по стоимости, отличной от указанной в договоре. Кроме того, по данным ОНФ, за субсидией иногда обращаются россияне, не имеющие соответствующих прав. «Например, за получением выплаты обращается женщина, которая не рожала второго ребенка, однако все необходимые справки и свидетельства о том, что у нее якобы появился малыш, имеются. Подделать документы «роженице» помогают врачи и риелторы», — отмечается в материалах организации.

Подделать документы «роженице» помогают врачи и риелторы», — отмечается в материалах организации.

В середине 2018 года районный суд Челябинска обязал мать троих детей вернуть выданные ей средства материнского капитала. Иск подало управление пенсионного фонда (УПФР), основанием стало ненадлежащее состояние приобретенного с помощью субсидии жилья. «Выяснилось, что женщина купила квартиру в доме 1920-го года постройки, еще в 2008 году процент износа жилища составлял 68 процентов, — говорится в сообщении суда. — Кроме того, через пару месяцев после покупки ответчица перепродала квартиру, не исполнив при этом требование закона об оформлении жилья в собственность всех членов семьи, в том числе детей».

Больше важных новостей в Telegram-канале «Лента дня». Подписывайтесь!Мировой справочник по капиталу и основным активам, 2018 г.

% PDF-1.5

%

2 0 obj

>

>>

эндобдж

4 0 obj

>

транслировать

uuid: 881a38e7-f2d4-4749-8294-c92294a28726adobe: docid: indd: 15175f2f-6dee-11dd-b0f6-db276acc8dc1xmp. id: dcccf94d-486c-664e-ac9d-fcdddf8b2897.mp3 932957b2c2dexmp.did: 658f9b20-fb8a-8e4d-bfae-3ad2dc317cecadobe: docid: indd: 15175f2f-6dee-11dd-b0f6-db276acc8dc1default, преобразованный в приложение Windows / CC1Design, приложение infrom / x86, приложение infrom / x86, приложение для Windows, приложение infrom, 2018, приложение Infrom, приложение InFrom, 2018 : 52: 24 + 05: 30 2018-08-29T09: 52: 24 + 05: 302018-08-29T09: 54: 04 + 05: 30 Adobe InDesign CC 2017 (Windows) 2018-08-30T14: 51: 17 + 05: 30application / pdf

id: dcccf94d-486c-664e-ac9d-fcdddf8b2897.mp3 932957b2c2dexmp.did: 658f9b20-fb8a-8e4d-bfae-3ad2dc317cecadobe: docid: indd: 15175f2f-6dee-11dd-b0f6-db276acc8dc1default, преобразованный в приложение Windows / CC1Design, приложение infrom / x86, приложение infrom / x86, приложение для Windows, приложение infrom, 2018, приложение Infrom, приложение InFrom, 2018 : 52: 24 + 05: 30 2018-08-29T09: 52: 24 + 05: 302018-08-29T09: 54: 04 + 05: 30 Adobe InDesign CC 2017 (Windows) 2018-08-30T14: 51: 17 + 05: 30application / pdf

Правила амортизации арендного имущества, которые должны знать все инвесторы

На основе доходов и расходов собственности, этот инвестор будет иметь доход от аренды в размере 8 440 долларов. Исходя из ставки налога в 24%, это соответствует подоходному налогу в размере около 2026 долларов.

Исходя из ставки налога в 24%, это соответствует подоходному налогу в размере около 2026 долларов.

Однако, согласно правилам амортизации, которые мы обсудили, этот инвестор также будет иметь право на вычет амортизации в размере 7 272 долларов США. Это снижает доход собственности до 1168 долларов. Несмотря на то, что этот инвестор получил прибыль в размере 8 440 долларов в этом году, амортизация снижает налогооблагаемую прибыль до небольшой части этой суммы.

Теперь ставка налога 24% означает только 280 долларов налоговых обязательств — экономия 1746 долларов.Это означает, что эффективная налоговая ставка составляет чуть более 3% от фактического дохода от собственности.

Часть вашего бизнеса по аренде недвижимости может обесцениться быстрее

Есть некоторые расходы на аренду, которые вы можете обесценить быстрее, чем стандартный срок службы жилой недвижимости в 27,5 лет. Например, IRS считает, что срок службы бытовой техники составляет пять лет. Если вы установите новый холодильник в арендуемой собственности, вы можете выбрать амортизацию в течение пяти лет вместо того, чтобы рассматривать это как улучшение и добавлять его к своей основе затрат.

Если вы установите новый холодильник в арендуемой собственности, вы можете выбрать амортизацию в течение пяти лет вместо того, чтобы рассматривать это как улучшение и добавлять его к своей основе затрат.

Во многих случаях это того не стоит. Амортизация отдельных активов может быстро усложниться и значительно увеличить расходы на налоговую подготовку. Например, если вы ремонтируете все три кухни в триплексе, проще добавить стоимость ремонта к вашей основе затрат, а не амортизировать каждый прибор в соответствии с их индивидуальным сроком службы.

Но бывают ситуации, когда амортизация отдельных активов может пригодиться. Например, если ваше предприятие по аренде недвижимости станет достаточно большим, чтобы у вас появился офис, а также специальная офисная техника и мебель, вы, вероятно, начнете амортизировать их как отдельные активы.Тем не менее, индивидуальную арендуемую недвижимость часто лучше рассматривать на основе единой стоимости, в отличие от анализа активов за активами.

Вот некоторые рекомендации IRS относительно продолжительности жизни определенных активов, которые могут иметь значение для владельцев арендуемой собственности:

- 5-летняя собственность: компьютеры, оргтехника, автомобили, бытовая техника, ковровые покрытия и мебель. Если вы снимаете меблированную квартиру и покупаете новый диван, вы можете использовать пятилетний график амортизации для него.

- Имущество на 7 лет: Офисная мебель и оборудование.

- 15 лет собственности: Дороги и заборы.

Как амортизация влияет на продажу

Амортизация может быть одним из ваших лучших друзей, когда вы владеете недвижимостью. С другой стороны, когда вы продаете арендуемую недвижимость, снижение стоимости может быть вашим злейшим врагом.

Вот быстрая версия. Поскольку вы каждый год делаете амортизационные отчисления в своей налоговой декларации, ваша базовая стоимость в собственности снижается для целей прироста капитала.

Другими словами, если ваша базовая стоимость объекта недвижимости составляет 200 000 долларов и вы получили амортизацию в размере 25 000 долларов с момента владения недвижимостью, IRS рассчитывает прирост капитала на основе инвестиций в размере 175 000 долларов. Это означает, что если вы продаете недвижимость за 300 000 долларов (после вычета расходов), IRS рассчитывает налог на прирост капитала на основе прибыли в 125 000 долларов вместо 100 000 долларов. Эта концепция называется возмещением амортизации.

Это означает, что если вы продаете недвижимость за 300 000 долларов (после вычета расходов), IRS рассчитывает налог на прирост капитала на основе прибыли в 125 000 долларов вместо 100 000 долларов. Эта концепция называется возмещением амортизации.

Один из способов избежать уплаты налога на прирост капитала при продаже арендуемой собственности — это совершить так называемый обмен 1031.Это означает, что вы можете избежать уплаты налога на прирост капитала, используя выручку от продажи для инвестирования в сопоставимую недвижимость.

Не будем углубляться в детали того, как работает биржа 1031. Если вы хотите узнать больше, ознакомьтесь с нашим руководством по обмену 1031.

Основная идея заключается в том, что вам необходимо приобрести новую недвижимость вскоре после продажи, и вы должны использовать практически всю выручку от продажи для покупки новой собственности. Другими словами, если эта продажа на 300 000 долларов окупила ипотеку на 150 000 долларов и дала вам 150 000 долларов наличными, ваша новая собственность должна иметь примерно такую же структуру капитала.

Что делать, если вы не подавали претензию на амортизацию принадлежащей вам собственности?

Понятие амортизационных отчислений является чуждым для многих начинающих инвесторов в недвижимость. Это не редкость, когда владельцы недвижимости в первый раз не обращают на это внимания, особенно если они подают собственные налоговые декларации.

Если вы являетесь владельцем арендуемой недвижимости и впервые узнаете о амортизации, возможно, вы ругаете себя за то, что не заявили о расходах в своих предыдущих налоговых декларациях. Но есть и хорошие новости: вы можете изменить свои недавние налоговые декларации, чтобы получить амортизационную компенсацию задним числом.Вы можете подать измененную налоговую декларацию, заполнив форму 1040X, а также любые таблицы или другие формы, которые вы изменяете. Как владелец арендуемой недвижимости, это будет График E.

Амортизация может сэкономить вам много денег на ваших налогах. Это сложный процесс, но его понимание стоит потраченного времени.

Великобритания — Налог на прибыль — KPMG Global

Подача

Сразу после окончания налогового года налоговая декларация или уведомление о подаче должны быть получены от HMRC (если ни один из них не получен и налоговая декларация требуется, то налогоплательщик должен уведомить HMRC до указанного выше срока — 5 октября после окончания налоговый год).Возврат должен быть заполнен и подан в HMRC. Для декларации требуется, в частности, отчет о доходах и приросте капитала за только что завершившийся налоговый год.

Штрафы за несвоевременную подачу документов

Штраф за позднюю подачу заявки в размере 100 фунтов стерлингов применяется, если возврат не был доставлен к дате подачи.

Если отказ от подачи документов продолжается более 3 месяцев после даты подачи и HMRC решает, что штраф подлежит выплате, и письменно уведомляет о дате, с которой подлежит уплате, может взиматься ежедневный штраф в размере 10 фунтов стерлингов.

Этот штраф может действовать в течение максимум 90 дней с любой даты, указанной в уведомлении, которая наступает позднее, чем через 3 месяца после даты подачи (дата самого уведомления не имеет значения). Ежедневный штраф перестает начисляться, если неисправность устранена до истечения 90-дневного периода.

Ежедневный штраф перестает начисляться, если неисправность устранена до истечения 90-дневного периода.

Если отказ продолжается более 6 месяцев после даты подачи, влечет дальнейший фиксированный штраф в размере 300 фунтов стерлингов или 5 процентов налоговых обязательств, которые были бы отражены в декларации (в зависимости от того, что больше).

Если отказ продолжается в течение 12 месяцев после даты подачи заявки, налагается дополнительный штраф. За непреднамеренный отказ в подаче декларации штраф составляет более 300 фунтов стерлингов или 5 процентов налоговых обязательств. Умышленное и скрытое удержание налоговой декларации может повлечь за собой штрафы в размере 100 процентов налоговых обязательств (в некоторых случаях, связанных с офшорными вопросами (см. Ниже), штраф может превышать 100 процентов налога, а в некоторых случаях — 200 процентов).

Например, 6 апреля 2019 года HMRC направила физическому лицу «Смит» уведомление о 2018/19 налоговом году.Смит ждал получения некоторой финансовой информации за год, поэтому отложил уведомление в сторону и впоследствии забыл о нем. Затем они не смогли подать налоговую декларацию до 31 января 2020 года. Поскольку они были очень заняты работой, они не заметили напоминаний от HMRC и уведомлений о начисленных штрафах и не представили свою налоговую декларацию до 15 февраля 2021 года. В их налоговой декларации указано обязательство за год в размере 15 800 фунтов стерлингов.

Затем они не смогли подать налоговую декларацию до 31 января 2020 года. Поскольку они были очень заняты работой, они не заметили напоминаний от HMRC и уведомлений о начисленных штрафах и не представили свою налоговую декларацию до 15 февраля 2021 года. В их налоговой декларации указано обязательство за год в размере 15 800 фунтов стерлингов.

Их штрафы будут следующими (на основании непреднамеренного удержания налоговой декларации):

| Дата начисления пени | Сумма (GBP) |

|---|---|

| Поздно: 15 февраля 2021 г. | 100 |

| С опозданием на 3 месяца: 1 мая 2020 г. — 29 июля 2020 г. (90 дней x 10 фунтов стерлингов в день) | 900 |

| с опозданием на 6 месяцев: 1 августа 2020 г. (наибольшее из 300 фунтов стерлингов или 5% x 15 800 фунтов стерлингов) | 790 |

| с опозданием на 12 месяцев: 1 февраля 2021 г. (наибольшее из 300 фунтов стерлингов или 5% x 15 800 фунтов стерлингов) | 790 |

| ИТОГО | 2 580 |

Штрафы за неточность и т. Д.

Д.

Налоговые штрафы применяются также к декларациям, неверным из-за небрежности или умышленного и / или скрытого поведения. Режим штрафов за неточности в общих чертах выглядит следующим образом (сюда не входит новый режим штрафов за неисполнение исправлений (FTC), который выходит за рамки данной статьи):

| Тип поведения | Раскрытие без приглашения | Приглашение к раскрытию информации |

| Разумный уход | Без штрафа | Без штрафа |

| Небрежный | от 0% до 30% | от 15% до 30% |

| Умышленное | от 20% до 70% | от 35% до 70% |

| Умышленное и скрытое | от 30% до 100% | от 50% до 100% |

Где в данном диапазоне фактически упадет штраф, определяется тем, что HMRC называет качеством раскрытия информации, и включает:

- Промежуток времени между неточностью и раскрытием

- Объем соответствующей информации, предоставленной HMRC

- Объем помощи HMRC в установлении правильной ответственности и,

- Степень, в которой записи доступны HMRC.

Опять же, в случаях, связанных с офшорными вопросами, штрафы увеличиваются до 200 процентов. Оффшорный вопрос — это неточность, неспособность уведомить или умышленное сокрытие информации, которая приводит к потере дохода, которая начисляется или относится к:

- доход от источника на территории за пределами Соединенного Королевства

- активов, расположенных или удерживаемых на территории за пределами Великобритании или,

- видов деятельности, осуществляемых полностью или в основном на территории за пределами Великобритании

Платежи

Если налоговая декларация показывает, что дополнительный налог подлежит уплате, он должен быть уплачен до 31 января после окончания налогового года (т.е. крайний срок подачи онлайн-заявок). В таких случаях физическое лицо, как правило, также должно будет внести предоплату налога за следующий налоговый год. Они в основном основаны на недоплате за предыдущий год и подлежат оплате 31 января налогового года и 31 июля следующего года. Любой окончательный балансирующий платеж, подлежащий уплате, должен быть произведен до 31 января следующего года.

Любой окончательный балансирующий платеж, подлежащий уплате, должен быть произведен до 31 января следующего года.

Этот платежный цикл лучше всего проиллюстрировать на примере:

- Крайний срок подачи налоговой декларации за 2018/19 налоговый год — 31 января 2020 года.

- Подана налоговая декларация за 2018/19 год, которая свидетельствует о значительной недоплате.

- Данная недоплата подлежит выплате до 31 января 2020 года.

- Также потребуются две предоплаты налога за 2019/20 гг., Одна 31 января 2020 года, а другая 31 июля 2020 года.

- Эти предоплаты называются платежами по счету (POA).

- Каждый доверенность обычно основывается на недоплате за половину предыдущего года (в данном случае 2018/19).

- После расчета окончательного обязательства за 2019/20 год доверенности вычитаются, и любой причитающийся остаток подлежит оплате до 31 января 2021 года (если доверенности превышают окончательное обязательство, излишек выплачивается налогоплательщику).

- И цикл повторяется из года в год.

Пени и пени за просрочку платежа

& nbsp

Если платежи не производятся вовремя, начисляются проценты.

Кроме того, если налог уплачен с опозданием более чем на 30 дней, взимается штраф в размере 5 процентов от суммы неуплаченного налога. Еще 5 процентов взимается, если задержка превышает 6 месяцев, и снова взимается еще 5 процентов, если задержка превышает 12 месяцев.

Прочие соображения

& nbsp

Следует также отметить, что уголовные преступления строгой ответственности недавно были введены в налоговый кодекс Великобритании в отношении оффшорных доходов, активов и деятельности.К правонарушениям относятся непредставление уведомления о платежеспособности, непредставление налоговой декларации и неточности в документах (например, налоговых декларациях). Существуют особые «безопасные гавани», такие как порог в 25 000 фунтов стерлингов, и основное внимание, как правило, уделяется доходу, который не подлежит отчетности в соответствии с общим стандартом отчетности (CRS).

Однако следует проявлять особую осторожность, поскольку виновный подлежит штрафу и / или тюремному заключению на срок до 51 недели в Англии и Уэльсе (до 6 месяцев в Шотландии и Северной Ирландии)

Закон вступил в силу 7 октября 2017 года.

Был также введен новый режим штрафов за отказ от исправления (FTC). Это ретроспективный штраф, и любые нарушения в отношении оффшорных вопросов в налоговые годы до 5 апреля 2017 года, не раскрытые HMRC до 30 сентября 2018 года, будут подлежать штрафам FTC (до 200 процентов налога). Следует обратиться за консультацией к специалисту.

Вы продали свой дом — облагается ли прибыль налогом?

Я не думаю, что сообщаю какие-либо новости, когда говорю, что ты всегда разочаровывал своего отца.Все началось с того, что он с гордостью явился на ваш день в пятом классе — такой полный надежды и гордости — только для того, чтобы посмотреть, как вы пробежали четверть мили, вырвало всю обувь и следующие два часа провели, плача под деревом. . С тех пор он более или менее оставил вас в покое.

Ну, оказывается, папа тоже был не так уж хорош, правда? Несколько лет назад на его адрес электронной почты повсюду взломали Эшли Мэдисон, так что теперь он застрял в местной La Quinta, в то время как мама и ее адвокат по разводам выплачивают финансовую компенсацию.Когда папе не повезло, он достаточно отчаянно пытается обратиться даже к вам за помощью: указ о разводе позволяет маме оставаться в доме в течение нескольких лет, прежде чем его нужно будет продать, а выручка разделится, и ваш старик хочет, чтобы вы чтобы сказать ему, придется ли ему терпеть высшее унижение — получить налоговый счет при продаже дома, в котором живет его бывшая жена со своим 26-летним инструктором HIIT.

ГеттиСможете ли вы это сделать? По правде говоря, без чьей-либо помощи вы, вероятно, снова его подвели бы, как и в тот печальный, печальный полевой день много лун назад.Но не волнуйся, я тебя прикрыл, и вместе мы вернем уважение твоего отца, которое пригодится, так как он скоро станет твоим соседом по комнате. Читайте дальше, и я дам вам все, что вам нужно знать, когда продажа дома не облагается налогом.

Раздел 121, в целом

Конгресс уже давно поощряет домовладение через Налоговый кодекс, будь то путем вычета процентов по ипотеке или налогов на недвижимость или исключения прибыли при продаже основного места жительства.До 1997 г. исключение из продажи было двумя вариантами: первый в форме «пролонгации»; если вы продали свой дом и реинвестировали вырученные средства в новый, вам было разрешено отложить прибыль от продажи, перенеся основание старого дома на его замену. В качестве альтернативы, если вам было 55 лет или больше на момент продажи, вы можете воспользоваться «единовременным» постоянным исключением на прибыль до 125 000 долларов.

В 1997 году Конгресс отменил положение о пролонгации и взамен значительно усилил правила исключения.В результате за последние 22 года Раздел 121 разрешал домовладельцам лет любого возраста исключать прибыль от продажи «основного места жительства» при соблюдении трех критериев:

- Вы, , владели домом в течение двух из пяти лет , предшествовавших продаже («проверка права собственности)»,

- Вы использовали дом в течение двух из пяти лет , предшествовавших продаже («тест на использование»), и

- Вы не воспользовались исключением из Раздела 121 в течение двух лет, предшествующих продаже («правило один раз в два года»).

Максимальное исключение, как правило, не может превышать 250 000 долларов США. В самом простом виде исключение работает так:

Пр. A, плательщик единого налога, приобрел дом в качестве основного места жительства 3 июня 2013 года за 320 000 долларов. Он проживал в доме все время и потратил 20 000 долларов на его ремонт. 15 июля 2019 года А продал дом за 430 000 долларов, признав прибыль в 90 000 долларов. Поскольку А владел и использовал дом в качестве своего основного места жительства не менее двух из пяти лет до 15 июля 2019 г., А может исключить прибыль в размере до 250 000 долларов США; таким образом, A может исключить все усиление.

Выглядит достаточно просто, не так ли? Что ж, как и все в Кодексе, здесь гораздо больше ловушек для неосторожных — и скрытых возможностей — чем кажется на первый взгляд. И хотя вы можете не работать в Разделе 121 на регулярной основе в своей практике, это то, что я называю «положением героя»; хорошо изучив Раздел 121, вы, возможно, сможете сэкономить своим родителям, братьям и сестрам, своим друзьям и даже себе — десятки тысяч долларов в виде налогов.

Так почему бы нам не взглянуть на некоторые из этих специальных правил, которые могут иметь значение между получением исключения или уплатой крупного налогового счета.На мой взгляд, есть 12 правил, которые мы должны соблюдать, но прежде чем мы сможем начать, мы должны решить довольно важный вопрос: что делает дом вашим «основным местом жительства»?

Основное место жительства, в целом

Перво-наперво: «резиденция» может включать плавучий дом или жилой трейлер. Однако более важным для исключения из раздела 121 является то, что ваше место жительства должно считаться вашим «основным» местом жительства. Как правило, у вас может быть только одно основное место жительства каждый год, и если вы чередуете свое время между двумя резиденциями, то , как правило, дом, который вы используете большую часть года, будет считаться вашим основным местом жительства.Однако во внимание принимаются и другие факторы, в том числе:

- ваше место работы,

- основное место жительства членов вашей семьи,

- адрес, указанный в вашей федеральной налоговой декларации и налоговой декларации штата, водительских правах, автоматической регистрации и регистрационной карточке избирателя,

- Ваш почтовый адрес для счетов и корреспонденции,

- местонахождение ваших банков и

- местонахождение религиозных организаций и клубов отдыха, с которыми вы связаны.

Хотя раздел 121, по-видимому, требует, чтобы вы владели и использовали дом только в течение 24 месяцев из пяти лет, предшествующих его продаже, чтобы получить выгоду от исключения, это не лучший способ смотреть на это. Очень важно помнить, что вы должны владеть этой собственностью и использовать ее в качестве основного места жительства в течение двух из пяти лет. Давайте посмотрим, как можно сбиться с пути:

Пр. Время делится между Нью-Йорком и Флоридой. С 2015 по 2019 год A проводит в каждом из двух своих домов следующее количество месяцев:

Нью-Йорк Флорида 2015 7 5 2016 7 5 2017 7 5 2018 7 5 2019 7 5 всего 35 25 1 января 2020 года А продает дом во Флориде с большой прибылью.Можно ли использовать Раздел 121? A использовал дом 25 месяцев за предыдущие пять лет; это больше двух лет. Но был ли дом во Флориде его основным местом жительства? Если судить строго по количеству месяцев, проведенных в каждом доме, ответ будет отрицательным, дом в Нью-Йорке всегда был основным местом проживания. В результате A никогда не использовал дом во Флориде в качестве своего основного места жительства, , и, таким образом, не прошел двухлетний тест на использование, если только другие факты и обстоятельства, описанные выше, не смогли убедить IRS в том, что дом во Флориде фактически был его основное место жительства.

Конечно, математика такова, что у вас может быть ДВА основных места жительства одновременно. Предположим следующее использование A:

Нью-Йорк Флорида 2015 7 5 2016 5 7 2017 7 5 2017 5 7 2018 7 5 Всего 31 29

В этой ситуации A использовал дом в Нью-Йорке и дом во Флориде более 24 месяцев за предыдущие пять лет.Что еще более важно, он использовал дом в Нью-Йорке в качестве своего основного места жительства в течение трех из пяти лет, а дом во Флориде — в качестве своего основного места жительства в течение двух из пяти лет. Таким образом, если А продаст ЛИБО дом 1 января 2020 года, он может использовать исключение Раздела 121. Однако обратите внимание, что он не может продавать ОБА, потому что вы ограничены одним исключением по Разделу 121 каждые два года.

Хорошо, теперь, когда мы знаем, как определить ваше основное место жительства, давайте рассмотрим некоторые из более тонких правил, которые могут застать вас врасплох.

Правило №1: Вам не нужно одновременно проходить проверку владения и использования

Пр. 1. A, мать-одиночка, снимает дом в качестве основного места жительства с 1 января 2015 года по 31 декабря 2017 года. 1 января 2018 года A уезжает, но она хочет, чтобы у ее дочери, обучающейся в колледже, был дом. живет, пока она заканчивает школу, поэтому она покупает дом, который они снимали ранее, и ее дочь живет в нем весь 2018 и 2019 годы.1 января 2020 года А продает дом с большой прибылью. Проходит ли A тест на владение и использование?

Взгляните на рег. Раздел 1.121-1 (c) (1), который предусматривает, что «требования владения и использования в течение периодов, составляющих 2 года или более, могут быть удовлетворены путем установления права собственности и использования в течение 24 полных месяцев или 730 дней (365 x 2). Требования владения и использования могут быть удовлетворены в течение несовпадающих периодов , если тесты владения и использования выполняются в течение 5-летнего периода, заканчивающегося на дату продажи или обмена.«

Пр. 1. A продал свой дом 1 января 2020 года. В течение пяти лет, предшествовавших продаже, A ИСПОЛЬЗОВАЛ дом в качестве основного места жительства в течение трех лет (с 1 января 2015 года по 31 декабря 2017 года) и ВЛАДЕЛА домом в течение двух лет. (2018 и 2019). Тот факт, что А не пользовался домом и не владел им одновременно, не имеет значения; она проходит оба теста.

Правило № 2: Временные или сезонные отсутствия не учитываются при проверке использования.

Пр.2. A приобрел дом 1 января 2016 года для использования в качестве основного места жительства. В течение 2016 и 2017 годов А. каждое лето преподавала за границей по два месяца. 1 января 2018 г. А. продал дом. Удовлетворяет ли A тесту на использование?

Рег. Раздел 1.121-1 (c) (2) (i) предусматривает, что «при установлении того, выполнил ли налогоплательщик требование о двухлетнем использовании, требуется проживание в доме. Отсутствие (хотя и сопровождается арендой жилья) засчитываются как периоды использования.«

Пр. 2. Несмотря на то, что А провел только 20 из 24 месяцев в 2016 и 2017 годах в своем доме, четыре месяца, проведенные А за границей, не засчитываются при прохождении теста на полезность, поскольку они представляют собой короткие временные отсутствия. Таким образом, A проходит тест на использование.

Правило № 3: Если требования соблюдены, супружеская пара, которая подает совместно, может исключить до 500 000 долларов прибыли

Пр. 3. Компания H приобрела дом 1 января 2015 года.1 января 2018 г. H и W женятся, и W переезжает в дом, но дом остается в собственности только H. 1 января 2020 года H&W продает дом. На какое максимальное исключение по разделу 121 имеют право H&W?

В соответствии с Рег. Раздел 1.121-2 (a) (3) (i), супружеская пара, которая подает совместную декларацию, может исключить прибыль от до 500000 долларов США. при условии:

- один из супругов удовлетворяет критерию владения,

- ОБЕИХ супругов удовлетворяют критериям использования, а

- Ни один из супругов не использовал Раздел 121 за последние два года.

Причина этого правила очевидна: Конгресс ожидал, что, когда пара вступает в брак, один из супругов может уже владеть домом, и во многих случаях дом не передается в совместное владение. Таким образом, только один из супругов должен владеть имуществом, хотя оба должны пройти тест на использование.

Пр. 3. В нашем примере H владел домом с 2015 по 2020 год. H&W использовала дом в течение двух из пяти лет, предшествовавших продаже (2018 и 2019). Ни один из супругов не использовал Раздел 121 ни в 2018, ни в 2019 году.В результате при продаже дома 1 января 2020 года H&W может исключить прибыль в размере до 500 000 долларов США.

Правило № 4: Что делать, если оба супруга НЕ соответствуют критериям Правила 3?

Пр. 4. H приобрел дом 1 января 2015 года. 1 января 2019 года H и W женятся, и W переезжает в дом, но дом остается собственностью только H. 1 января 2020 года H&W продает дом. На какое максимальное исключение по разделу 121 имеют право H&W?

Рег.Раздел 1.121-2 (a) (3) (ii) предлагает следующее правило: «для налогоплательщиков, подающих совместно, если один из супругов не выполняет требования параграфа этого раздела, максимальная сумма ограничения, которую должна требовать пара, является Сумма ограничения в размере для каждого супруга определяется на отдельной основе, как если бы они не состояли в браке. Для этой цели каждый супруг считается владельцем собственности в течение периода, в течение которого любой из супругов владел имуществом.

Пр.4. В этом случае, хотя H владел домом в течение пяти лет до его продажи, H и W не использовали дом в течение двух из предыдущих пяти лет, поскольку W использовала дом только в 2019 году. В результате , H и W должны определять свои отдельные ограничения. У H есть ограничение в размере 250 000 долларов, потому что H выполнил все тесты. У W ограничение составляет 0 долларов, потому что она не прошла тест на использование. Таким образом, общий лимит составляет 250 000 долларов. (Обратите внимание, однако, что если продажа дома была вызвана изменением состояния здоровья, занятости или непредвиденных обстоятельств H или W, W может иметь право на исключение в размере 125 000 долларов США.См. Обсуждение в Правиле № 12 ниже).

Правило № 5: Супружеские пары, которые продают дома, находящиеся в отдельном владении, могут исключить прибыль в размере до 250 000 долларов США, если будут выполнены все условия. Но это отличается от ВСЕГО исключения 500 000 долларов.

Пр. 5 . В течение 2019 года состоящие в браке налогоплательщики H и W продают жилье, которое каждый отдельно владело и использовалось в качестве основного места жительства до вступления в брак.Каждый супруг проходит тесты на владение и пользование для своего соответствующего места жительства. H и W подают совместную декларацию за год продаж. Прибыль от продажи дома H составила 200 000 долларов. Прибыль от продажи резиденции W составила 300 000 долларов.

Рег. Раздел 1.121-2 (a) (1) предусматривает очень простое правило, но с которым налогоплательщики часто не согласны: «налогоплательщик может исключить из валового дохода до 250 000 долларов прибыли от продажи или обмена основного места жительства налогоплательщика.«

Пр. 5. H и W должны измерить свою удовлетворенность тестом на владение и использование отдельно в отношении каждого места жительства. H и W оба проходят тесты, поэтому каждый может исключить до 250 000 долларов прибыли. Но обратите внимание: H имеет только 200 000 долларов прибыли, а W — 300 000 долларов прибыли. Поскольку в этой ситуации они не получают МАКСИМАЛЬНОЕ исключение в размере 500 000 долларов — скорее, КАЖДЫЙ получает максимальное исключение в размере 250 000 долларов — W не может воспользоваться избыточным исключением H. Таким образом, H исключает 200 000 долларов, а W исключает 250 000 долларов.

Правило № 6: Когда один из супругов умирает, другой может подсчитать период времени, в течение которого умерший владел домом и пользовался им.

Пр. 6. H владел домом и использовал его в качестве основного места жительства с 1 января 2015 года. 1 января 2018 года W женился на H и переехал в дом, но дом остался только на имя H. H умер 31 декабря 2018 года. После смерти H дом переходит к W. В 2019 году W продает дом. Имеет ли W право на статью 121?

Пора обратиться к статуту.Раздел 121 (d) (2) предлагает льготы пережившему супругу, при условии, что «в случае не состоящего в браке лица, чей супруг умер в день продажи или обмена собственности, период, в течение которого не состоящее в браке лицо владело и использовалось такое имущество должно включать период, в течение которого умерший супруг владел и пользовался таким имуществом до смерти.

Пр. 6. Когда W продает дом в 2019 году, она не владела и не использовала дом в течение двух из предыдущих лет, если оценивать ее самостоятельно.Она никогда не владела им до 2019 года и использовала его только в течение 2018 года и части 2019 года. Тем не менее, статуя позволяет W включать в свои тесты владения и использования период времени, в течение которого H владел и использовал дом в качестве своего основного места жительства. В результате W рассматривается как владелец дома с 2015 по 2019 год и пользование им в течение того же периода. Она удовлетворяет обоим тестам.

Правило № 7: Но какую выгоду может исключить оставшийся в живых супруг (а) в Правиле № 6?

Пр.7. H владел и использовал дом в качестве основного места жительства с 1 января 2015 года. 1 января 2016 года W женился на H и переехал в дом. H умер 31 декабря 2018 г. После смерти H дом перешел к W. 7 июня 2020 г. W продает дом. Каково максимальное исключение W по статье 121?

Раздел 121 (b) (4) дает облегчение пережившему супругу, давая время на продажу дома и по-прежнему пользуясь максимальным исключением в размере 500 000 долларов. Он предусматривает, что «в случае продажи или обмена собственности не состоящим в браке лицом, чей супруг умер на дату такой продажи, пункт (1) должен применяться путем замены« 500 000 долларов США »на« 250 000 долларов США », если такая продажа не происходит. позднее, чем через 2 года после даты смерти такого супруга, и требования Правила № 3 выше были соблюдены непосредственно перед такой датой смерти.

Пр. 7. На дату смерти H, если бы дом был продан в этот день, H&W имела бы право на исключение в размере 500 000 долларов, потому что: 1) H владел домом с 2015-2019 гг., И 2) H&W были удовлетворены тест на использование. В результате, если дом был продан в течение двух лет с даты смерти (31 декабря 2018 г.) — а это было — W может исключить прибыль в размере до 500 000 долларов, несмотря на то, что она не имеет права подать заявление совместный доход за этот год.

Правило № 8: Обращение с супругой, принимающей дом, в случае развода

Пр.8. H покупает дом 1 января 2015 г. 1 января 2018 г. W женится на H и переезжает в дом, но дом остается только на имя H. 1 января 2019 года H&W разводятся, и H передает право собственности на дом W в рамках не облагаемой налогом передачи по Разделу 1041 (передача собственности в результате развода). 1 января 2020 года W продает дом. Имеет ли она право на исключение по статье 121?

Рег. Раздел 1.121-4 (b) (1) покрывает вас, при условии, что «если налогоплательщик приобретает собственность от супруга или бывшего супруга в рамках сделки, описанной в Разделе 1041 (а), период, в течение которого налогоплательщик владеет недвижимостью, будет включать период владения недвижимостью супругу или бывшему супругу.

Пр. 8. W владел домом только с 1 января 2019 г. по 1 января 2020 г. Однако согласно правилам W также владел домом в то время, когда он принадлежал H — 1 января 2015 г. — 1 января. 2019. В результате W соответствует требованиям теста на владение и использование и имеет право на исключение в размере 250 000 долларов США при продаже.

Правило № 9: Обращение с супругом, передающим право пользования домом для развода

Пр.9. 1 января 2015 г. H покупает дом, который будет его основным местом жительства. 1 января 2018 г. W женится на H и переезжает в дом. 1 января 2019 года H&W разводятся. H остается владельцем дома, но W имеет право пользоваться домом, и после продажи H&W разделит прибыль и выручит поровну. W использует дом в течение 2019–2022 годов, а затем продает дом 1 января 2023 года. Имеет ли H право на исключение по Разделу 121?

Давайте посмотрим на рег. Раздел 1.121-4 (b) (2): Считается, что налогоплательщик использует собственность в качестве основного места жительства налогоплательщика в течение любого периода, когда налогоплательщик имеет долю владения недвижимостью, а супругу или бывшему супругу налогоплательщика предоставляется право пользования имуществом в соответствии с документ о разводе или раздельном проживании (как определено в Разделе 71 (b) (2)) при условии, что супруг или бывший супруг использует собственность в качестве основного места жительства.

Пр. 9. Эй, послушайте, помогите своему старику! H не использовал недвижимость в течение двух из пяти лет, предшествовавших продаже (он использовал ее только в 2018 году, в то время как W использовал ее в 2019-2023 годах) H, однако, рассматривается как использование дома в течение периода, когда W использовала недвижимость, потому что 1) H разрешила W использовать дом, имевший место во время их развода, и 2) W использовала дом в качестве своего личного места жительства в течение этого времени. Таким образом, H удовлетворяет тесту на владение (2015–2023 гг.) И тесту на использование (2015–2023 гг.) И имеет право на исключение в размере 250 000 долларов США.

Правило № 10: Порядок продажи дома, который ранее сдавался арендаторам или использовался в качестве домашнего офиса

Пр. 10. A купил дом 1 января 2015 года за 300 000 долларов и сдал его арендатору до 31 декабря 2016 года. A потребовал 10 000 долларов амортизации за это время. Затем A использовал дом в качестве основного места жительства с 1 января 2016 года по 1 января 2020 года, когда он был продан за 400 000 долларов США, что дало прибыль в размере 110 000 долларов США.Какое максимальное исключение по статье 121 для А?

Здесь у нас есть два разных правила, к которым мы должны обратиться. Во-первых, в Разделе 121 (d) (6) говорится, что исключение из Раздела 121 «не применяется к такой части прибыли от продажи любого имущества, которая не превышает часть корректировок на амортизацию, относящуюся к периодам после 6 мая 1997 года. , в отношении такого имущества «. Другими словами, любая предшествующая амортизация «вычитается» из прибыли, имеющей право на исключение, и должна быть признана как неповрежденная прибыль по Разделу 1250.

Затем мы должны обратиться к Разделу 121 (b) (5), который предусматривает, что исключение Раздела 121 «не применяется к той части прибыли от продажи или обмена собственности, которая распределяется на периоды неквалифицированного использования». Так что же такое «неквалифицированное использование»? Это любой период после 2008 года, в течение которого дом НЕ используется в качестве основного места жительства. Если у вас есть период неквалифицированного использования, вы должны распределить прибыль от продажи собственности между квалифицированным и неквалифицированным использованием по следующей формуле:

период неквалифицированного использования после 2009 г. / общий период времени, в течение которого дом находился в собственности * общий доход

Для этих целей прибыль НЕ включает ранее возмещенную амортизацию.

Пр. 10. В нашем примере шаг 1 состоит в том, чтобы вывести амортизацию в размере 10 000 долларов, ранее заявленную А, и признать это прибылью от продажи. У нас осталось $ 100 000 прибыли. У нас также, к сожалению, есть двухлетний период неквалифицированного использования — 2015 и 2016 — в течение пятилетнего периода, когда А. владел домом. В результате A должен направить 2/5 прибыли, или 40 000 долларов, на неквалифицированное использование. Таким образом, максимальная сумма прибыли, исключенная согласно Разделу 121, составляет 60 000 долларов.

Правило № 11: Правило, когда неквалифицированное использование наступает ПОСЛЕ последнего использования в качестве основного места жительства

Пр. 11. A владел домом и использовал его в качестве личного жилья с 1 января 2015 года по 31 декабря 2018 года. Затем A арендовал дом в 2019 и 2020 годах (требуя вычета амортизации в размере 10 000 долларов США) и продал дом в январе. 1 января 2021 года с прибылью 100000 долларов. Какой выигрыш может исключить А?

Мы уже установили, что мы должны получить 10 000 долларов предыдущей амортизации в качестве неперехватываемой прибыли по Разделу 1250.И, как и в предыдущем примере, у нас есть период неквалифицированного использования, поэтому нам придется распределить оставшиеся 90 000 долларов прибыли между правомочными и не соответствующими требованиям Раздела 121, верно?

Неправильно. Раздел 121 (b) (5) (C) (ii) предусматривает, что неквалифицированное использование НЕ включает период, в течение которого недвижимость не использовалась в качестве основного места жительства, который наступил ПОСЛЕ последней даты, когда дом использовался в качестве основного места жительства налогоплательщиком или супруга налогоплательщика. Почему? Поскольку Конгресс признает, что иногда мы вынуждены двигаться быстро и, возможно, не сможем продать наш дом так быстро, как нам хотелось бы, поэтому мы сдаем его в аренду.Этот период аренды НЕ будет считаться неквалифицированным использованием и уменьшит нашу прибыль, подпадающую под исключение Раздела 121.

Пр. 11. Поскольку период аренды для А (2019 и 2020) наступил ПОСЛЕ последней даты, когда дом использовался А в качестве его основного места жительства, этот период не считается периодом неквалифицированного использования, и распределение прибыли не требуется.

Правило № 12: Сниженное максимальное исключение для налогоплательщиков, не выполняющих определенные требования

Пр.12. A купил дом в Колорадо в качестве основного места жительства 1 января 2018 г. 1 января 2019 г. его работодатель перевел его в Нью-Джерси, и он был вынужден продать свой дом. 30 июня 2019 года дом был продан. Может ли А исключить какую-либо выгоду?

Совет: если вам когда-либо придется продать свое основное место жительства до того, как вы намеревались сделать это, потому что 1. вы заболели, 2. вы поменяли работу, или 3. возникли другие непредвиденные последствия, выберите Reg. Раздел 1.121-3. В пункте (b) поясняется, что сокращенное исключение доступно тем, кто продает свое основное место жительства по причине изменения здоровья, места работы или непредвиденных обстоятельств.Правила продолжают предоставлять несколько безопасных гаваней, прежде чем заявить, что если вы не встретите безопасную гавань, вы можете занять позицию, согласно которой продажа была вызвана здоровьем, сменой места работы или непредвиденными обстоятельствами, если это была первичная причина продажи. Вот некоторые из факторов, которые следует учитывать, если вам не удастся найти безопасную гавань:

- Произошли ли продажа или обмен и обстоятельства, послужившие причиной продажи, близко по времени?

- Изменилась ли пригодность недвижимости в качестве вашего основного места жительства в связи с обстоятельствами?

- Были ли обстоятельства, приведшие к принудительной продаже, разумно предсказуемыми в то время, когда вы начали использовать недвижимость в качестве основного места жительства?

Как уже упоминалось, есть безопасные гавани, которые могут быть удовлетворены.Например, если вы соглашаетесь на новую работу, которая находится более чем в 50 милях от вашего места жительства, чем ваша старая работа, то ваша продажа связана со сменой места работы. То же самое верно, если у вас не было предыдущей работы, но ваша первая работа находится более чем в 50 милях от вашего старого места жительства.

Безопасная гавань может быть удовлетворена тем, что продажа связана со здоровьем, если врач порекомендует сменить место жительства по состоянию здоровья.

Наконец, определенные события будут рассматриваться как «непредвиденные обстоятельства», приводящие к необходимой продаже, и, таким образом, сокращенное исключение:

- Вынужденное переоборудование места жительства,

- Стихийные бедствия или антропогенные катастрофы, военные действия или террористические акты,

- Смерть,

- Многоплодные роды от одной беременности,

- Смена места работы, в результате которой вы не можете оплачивать основные расходы на проживание и жилье.

Помимо этих безопасных гаваней, вы все еще можете придерживаться той позиции, что ваша продажа была вызвана непредвиденными последствиями, и IRS довольно либерально разрешил сокращенное исключение. Не верите мне? Проверь это.

Изменения в состоянии здоровья, занятости или непредвиденные обстоятельства не должны быть причинены домовладельцу; скорее, если любое «квалифицированное лицо» имеет вышеупомянутое изменение, владелец дома имеет право на сокращенное исключение. К квалифицированному физическому лицу относятся налогоплательщик (очевидно), супруга налогоплательщика, любой совладелец резиденции, любое лицо, основное место жительства которого находится в том же домашнем хозяйстве, что и налогоплательщик, а также любое лицо, которое может считаться иждивенцем любого из перечисленные ранее квалифицированные налогоплательщики.

Если требования соблюдены, вы можете потребовать сокращенного исключения из Раздела 121, умножив 250 000 долларов (или 500 000 долларов в случае квалифицируемого совместного дохода) на дробь, числителем которой является самый короткий период 1) владения, 2) использования, или 3) период времени с момента последней продажи согласно Разделу 121, знаменатель которого равен 24 месяцам.

Пр. 12. В нашем примере продажа А была вызвана его переводом из Колорадо в Нью-Джерси после всего лишь одного года, проведенного дома.Это удовлетворяет требованиям безопасной гавани для смены места работы, и, таким образом, А имеет право на сокращенное исключение, вычисленное путем умножения 250 000 долларов на дробь, числитель которой равен 12 (количество месяцев, в течение которых дом владел и использовался А), а знаменатель из которых 24. Таким образом, A имеет право на исключение в размере 125 000 долларов.

Вот и все … все, что вам нужно знать о Разделе 121 и исключении продажи жилья. Хорошие новости? Благодаря Правилу № 9, теперь вы можете сообщить папе, что он сможет избежать уплаты налогов, если продаст дом, в котором мама жила много лет после развода.Плохие новости? Когда вы дадите ему этот совет, это напомнит ему, что вы выросли бухгалтером, а не гонщиком, на которого он надеялся, и его чувство стыда будет только расти.

Резервы капитала

Пособие на промышленное строительство (IBA)

- Соответствующие расходы (QE)

QE для целей промышленного строительства — это стоимость строительства зданий или сооружений, которые используются в качестве промышленных зданий или некоторых специальных зданий.В случае купленного здания QE — это покупная цена.

- Здания, соответствующие критериям IBA

Производственное или специальное здание включает в себя здание, используемое как / для:

— завод

— склад *

— причал, причал, причал

— рабочая ферма, шахта

— аэропорт

— гостиница, зарегистрированная в Министерстве туризма *

— снабжение водой или электричеством или средствами связи

— утвержденное исследование *

— частная больница, родильный дом и дом престарелых, лицензированные в соответствии с законом *

— центр по уходу за престарелыми, одобренный Департаментом социального обеспечения

— детский сад, предоставленный работодателем »

— для школы или учебного заведения, утвержденного Министром образования / высшего образования / другим соответствующим органом *

— производственное, техническое или профессиональное обучение, утвержденное министром финансов *

— автодром, утвержденный министром финансов *

— сервисный проект в отношении транспорта, связи, коммунальных услуг или любого другого подсектора, утвержденный Министром финансов *

— жилые помещения для физических лиц, работающих на производстве, в гостиничном или туристическом бизнесе или в утвержденном сервисном проекте *

- Для позиций, отмеченных (*), где не более одной десятой площади всего здания используется для сдачи в аренду имущества, все здание квалифицируется как производственное здание.Если более одной десятой площади всего здания используется для сдачи внаем имущества, только оставшаяся часть здания, которая не используется для сдачи внаем имущества, квалифицируется как промышленное здание.

- Министр финансов может назначить здание, используемое для ведения бизнеса, в качестве промышленного.

- Общие ставки надбавки за промышленное здание, построенное или приобретенное:

— Первоначальное пособие (IA): 10%

— Годовое пособие (AA): 3%

Исключение продажи дома из налога на прирост капитала