Пробойные стратегии на Forex — все секреты – Портал форекс трейдера

Всем привет!

Всем привет!

Многие новички часто считают, что торговая стратегия должна работать всегда и при любых рыночных условиях. Также некоторые слабо себе представляют, какие типы торговых стратегий существуют и какие есть особенности торговли для того или иного типа ТС. Знания особенностей каждого типа стратегий, их достоинств и недостатков позволит разрабатывать более продуманные и качественные ТС’ки. И сегодня мы как раз будем обсуждать особенности построения пробойных форекс систем.

Пробой линий тренда и важных ценовых уровней означает появление на рынке множества крупных игроков с явными предпочтениями в сторону роста или снижения того или иного инструмента. Именно в такие моменты и генерируют сигналы, помогая войти в рынок в направлении крупных объемов. Это, как правило, классические торговые стратегии, протестированные десятками лет торгов на различных инструментах.

Основная идея, заложенная в пробойные торговые стратегии, состоит в том, что если цена длительное время находится в диапазоне, то обязательно наступит момент силового рыночного решения и произойдет прорыв в определенном направлении. Поэтому для этого типа стратегий довольно критичным является выбор тех самых уровней для пробоя и корректная фильтрация ложных пробоев.

Чтобы зафиксировать настоящий пробой, нужно верно представлять себе направление текущего тренда, правильно выбирать уровни, пробой которых может привести к серьезному изменению цен и вовремя определять истинность пробоя этих уровней. То есть нам нужно меньше шумов, которые могут исказить наш анализ и способствовать неверному торговому решению. Именно поэтому пробойные стратегии лучше всего работают на инструментах с волатильностью не ниже средней и на периодах не ниже часового, где шумов уже не так много.

Классификация пробойных систем

Я не утверждаю, насколько это будет верно, но давайте в рамках этой статьи договоримся типом системы называть совокупность различных систем одинаковых по основной идее: трендовые, разворотные, пробойные. То есть тип торговой системы отвечает на вопрос «Что мы будем торговать?». Классом системы мы назовем совокупность торговых систем внутри одного вида, использующих общий подход к нахождению торговых сигналов. Тут скорее подойдет вопрос — «Как мы будем торговать?». Итак, какие же могут быть классы внутри такого типа систем, как пробойные?

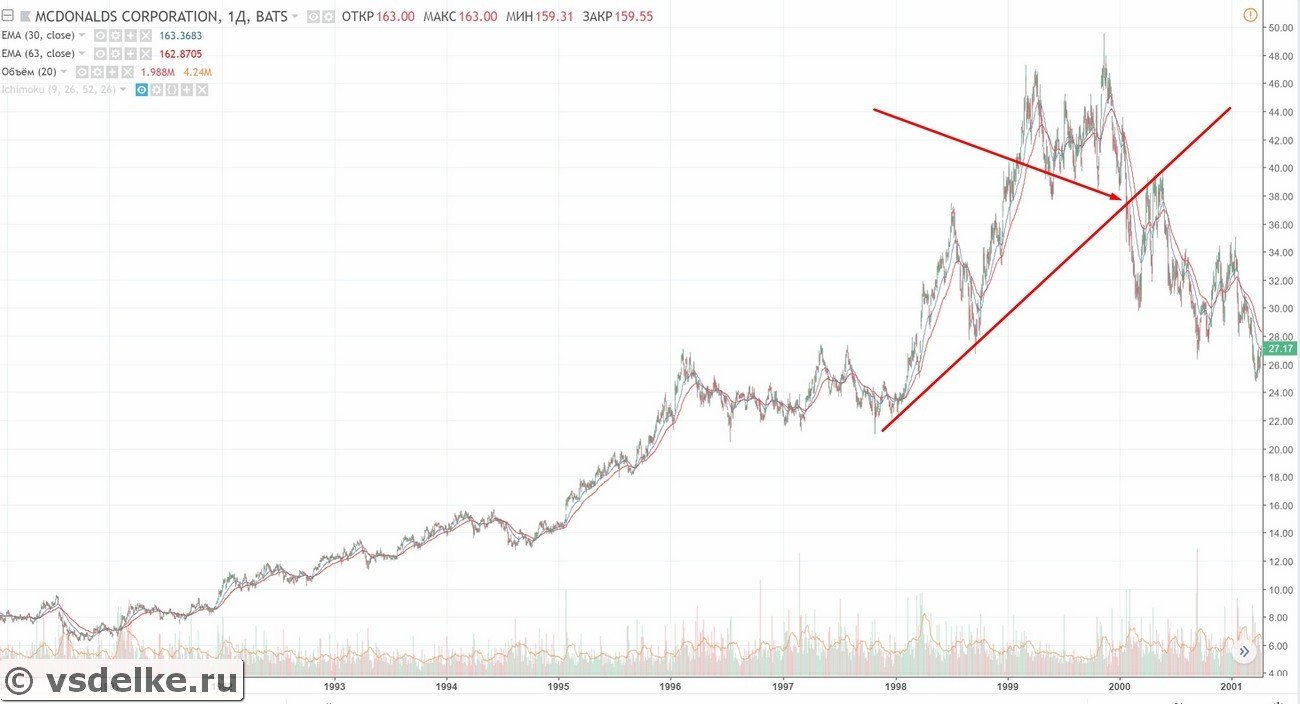

Пробой линии тренда

Это одна из самых старых моделей торговли пробоев. На растущем тренде строится линия по восходящим минимумам, на нисходящем – по падающим максимумам. Как и для всех классов пробойных стратегий, она хорошо работает на периоде от Н1 и выше.

Конечно, далеко не всегда рынок находится в тренде и можно найти подходящую трендовую линию. И даже если направленное движение и найдено, трендовые имеют довольно субъективный характер. Поэтому такой класс торговых систем практически не поддается тестированию – если вы повторите несколько раз тест в программе для ручного тестирования, например в Forex Tester 3, вы, скорее всего, получите немного отличающиеся результаты.

Конечно, далеко не всегда рынок находится в тренде и можно найти подходящую трендовую линию. И даже если направленное движение и найдено, трендовые имеют довольно субъективный характер. Поэтому такой класс торговых систем практически не поддается тестированию – если вы повторите несколько раз тест в программе для ручного тестирования, например в Forex Tester 3, вы, скорее всего, получите немного отличающиеся результаты.

Существует также немало индикаторов, определяющих трендовые линии автоматически, но я не встречал ни одного, который делал бы это хорошо.

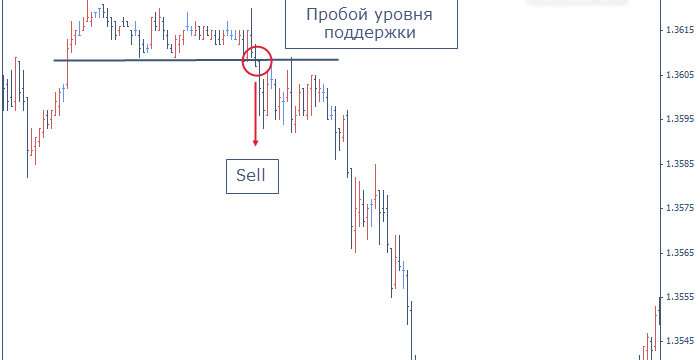

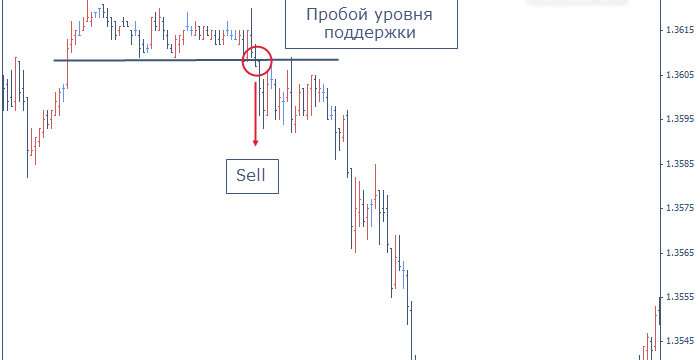

Пробой уровней поддержки и сопротивления

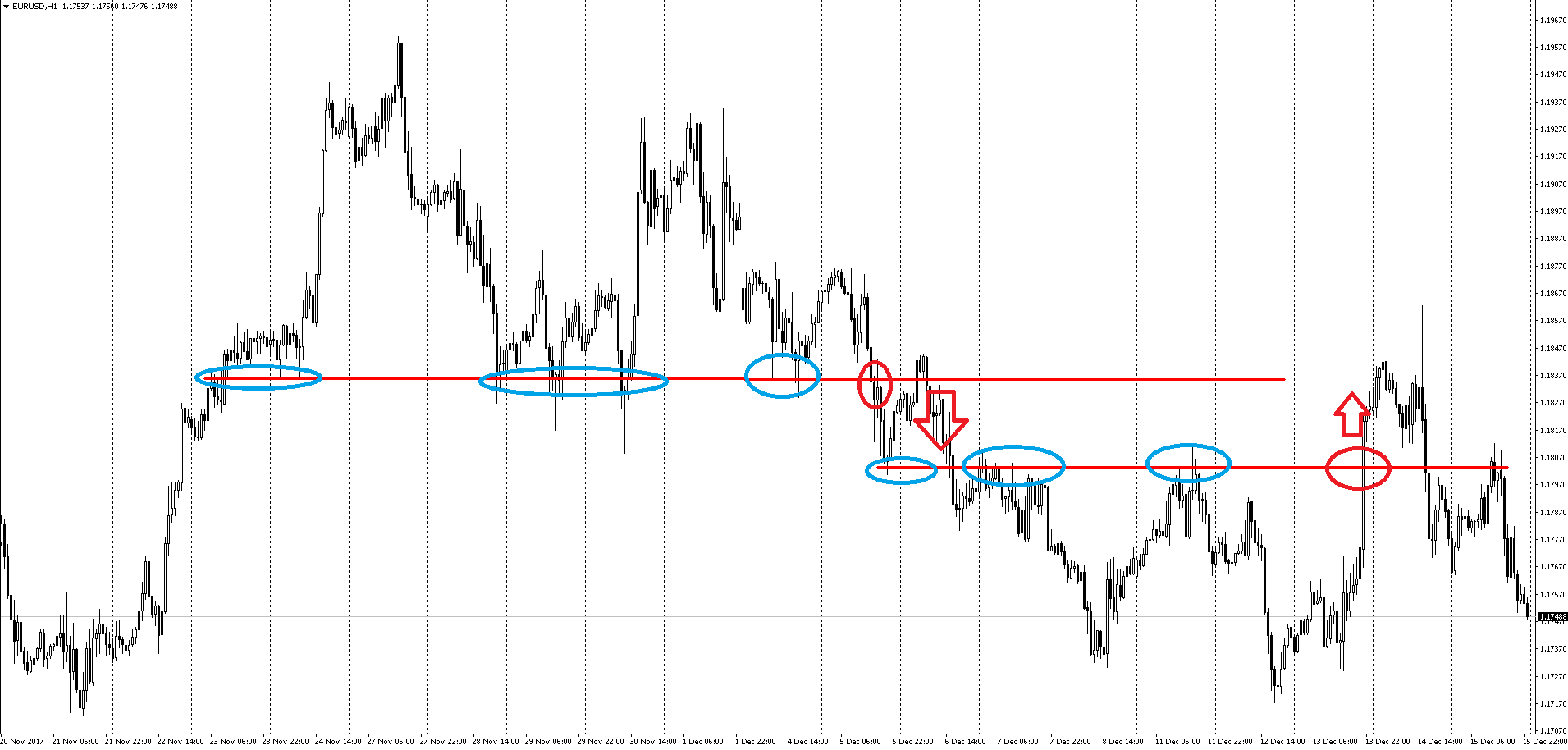

Такой класс пробойных систем тоже является классическим и одним из старейших. Сигналом на вход по такой стратегии должен быть не только факт пробоя некоторого уровня или диапазона, но и анализ поведения рынка возле границ консолидации. В таких стратегиях стопы устанавливаются, как правило, на последнем уровне максимума или минимума перед пробоем, а прибыль берется в размере амплитуды диапазона консолидации или предыдущего движения.

Уровни поддержки/сопротивления есть всегда, на любом активе и на всех таймфреймах. Истинный пробой уровня означает сильный торговый импульс, что дает возможность взять прибыль с минимальным риском.

Уровни поддержки/сопротивления есть всегда, на любом активе и на всех таймфреймах. Истинный пробой уровня означает сильный торговый импульс, что дает возможность взять прибыль с минимальным риском.

Уровни Фибоначчи также могут служить отличными точками для входа на пробой. Я не стал выделять подобные системы в отдельный класс, так как это также просто уровни цен.

Как правило, ждут пробоя таких уровней Фибоначчи, как 38,2 и 50. Подобная стратегия не обязательно будет являться контртрендовой, ведь уровни можно строить и по откатным движениям в существующем тренде. Для определения основы для построения уровней, как правило, берется индикатор ZigZag. Он помогает осуществить все построения на автомате, избежав тем самым субъективности.

Как правило, ждут пробоя таких уровней Фибоначчи, как 38,2 и 50. Подобная стратегия не обязательно будет являться контртрендовой, ведь уровни можно строить и по откатным движениям в существующем тренде. Для определения основы для построения уровней, как правило, берется индикатор ZigZag. Он помогает осуществить все построения на автомате, избежав тем самым субъективности.

Для построения различных уровней есть множество инструментов. На форуме в разделе индикаторов вы можете найти и индикаторы пивот уровней различных способов построения: круглых уровней, уровней Мюррея, уровней Фибоначчи, уровней, построенных по Фракталам, и прочих – их сотни. И это дает большой простор для исследования эффективности применения того или иного способа определения уровней в целях нахождения максимально эффективного способа их построения для подобного класса стратегий. Возможно, именно там лежит индикатор, который идеально подходит для построения советника по системе пробоя уровней поддержки/сопротивления.

Пробой скользящих средних

Линии SMA и EMA, особенно стандартный набор с периодами 20, 50, 100, 200 – сильнейшие ценовые уровни, а их пробой означает выход из зоны среднего значения и формирование новой тенденции. Вообще, способов расчета скользящих средних есть немало, о чем писал наш форумчанин Pavel888 в этой статье.

Как правило, сигнал генерируется при закрытии выше максимума или ниже минимума пробойной свечи. Тем не менее, этот класс систем в своем базовом варианте в настоящее время приносит довольно много ложных сигналов – рынки сильно изменились с появлением такого явления, как онлайн торговля и с возможностью проводить сложные математические расчеты буквально моментально. Поэтому этот класс систем, как и остальные классы, начал эволюционировать. Но в отличие от остальных классов, он превратился в совершенно новый класс систем – пробой волатильности, о котором мы поговорим немного позже.

Как правило, сигнал генерируется при закрытии выше максимума или ниже минимума пробойной свечи. Тем не менее, этот класс систем в своем базовом варианте в настоящее время приносит довольно много ложных сигналов – рынки сильно изменились с появлением такого явления, как онлайн торговля и с возможностью проводить сложные математические расчеты буквально моментально. Поэтому этот класс систем, как и остальные классы, начал эволюционировать. Но в отличие от остальных классов, он превратился в совершенно новый класс систем – пробой волатильности, о котором мы поговорим немного позже.

Несмотря на то, что такой подход считается устаревшим, существует огромное количество различных индикаторов скользящих средних и даже если вы и не сможете построить прибыльную стратегию этого класса, ее разработка даст вам немало полезного опыта. На форуме есть набор, также составленный Павлом, насчитывающий более 600 различных индикаторов скользящих средних на любой вкус.

На самом деле нет никакой необходимости использовать именно скользящие средние. Вы вполне можете работать с таким индикатором, как Envelopes, беря сделки в покупку при пробое верхней границы индикатора и наоборот для продаж. По сути это останется тем же классом торговых систем, просто немного модифицированным.

Пробой ценового канала

Исторически за моделями пробоя трендовых линий следовали модели пробоя каналов, которые основываются на линиях поддержки и сопротивления, вычисленных по прошлым максимумам и минимумам. Трейдер покупает, когда цены поднимаются выше максимума n последних баров (верхняя граница канала) и продает, когда цены опускаются ниже минимума последних n баров (нижняя граница канала). Системы на пробое канала легко программируются и очень просты для понимания. Простейшим и самым распространенным примером канала может служить канал Дончиана:

Этот канал строится по максимумам и минимумам определенного количества баров, в нашем примере 60 последних баров. При пробое этого канала происходит вход в рынок.

Этот канал строится по максимумам и минимумам определенного количества баров, в нашем примере 60 последних баров. При пробое этого канала происходит вход в рынок.

Самый известный пример стратегии подобного класса – Система Черепах Ричарда Денниса. Как и все пробойные стратегии этого класса, она очень проста с точки зрения автоматизации, в чем вы убедились, когда писали советник по этой системе. Тем не менее, базовая система показывает хорошие результаты до 90-95 года прошлого века и без различных модификаций в последние двадцать лет практически не показывает прибыли, вынуждая трейдеров усложнять и совершенствовать свои ТС.

Как правило, выходы для подобных систем осуществляются при пробое в направлении, противоположном открытой позиции. В системе Черепах входы осуществляются при пробое 60 дневного канала Дончиана, а выходы при обратном пробое 20 дневного канала. Защитные стоп лосс ордера лучше всего устанавливать с привязкой к волатильности, например, по индикатору ATR. Лучшие результаты показывает коэффициент в пределах 2 – 3 ATR, в зависимости от инструмента. Также нередко используется альтернативный выход из позиций с привязкой ко времени удержания сделки. Например, закрываются все позиции, которые были открыты, скажем, 30 дней назад. Такой подход помогает, когда система попадает в боковое движение и долгое время болтается без существенного прироста доходности.

Данный класс торговых систем в действительности является прибыльным при должной тщательной проработке всех элементов системы. Базовая же концепция, как я уже говорил, закончила период хорошей доходности в прошлом веке.

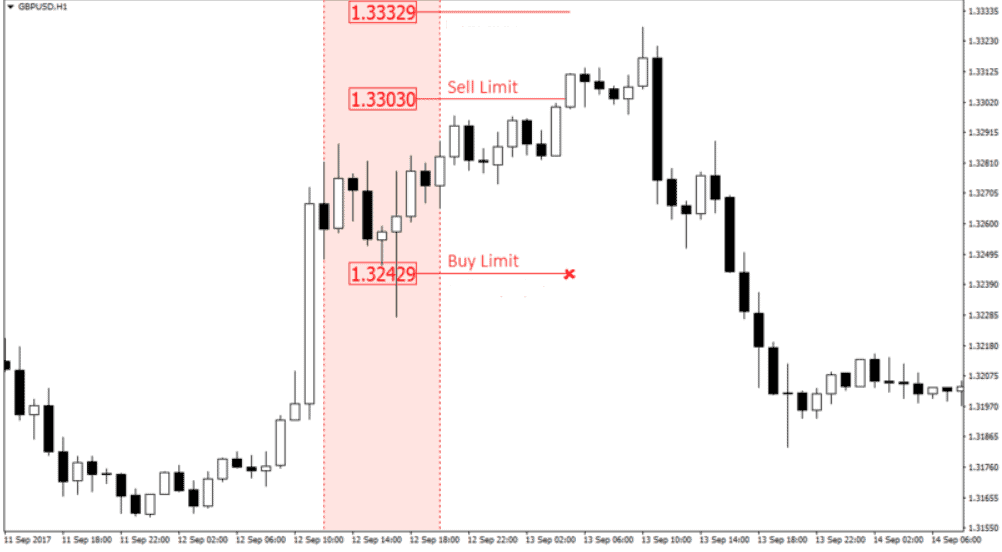

Еще один интересный вариант построения ценового канала – по сессиям или же по диапазону в пределах определенных часов. Примером такого подхода может служить стратегия BigDog. По правилам стратегии, определяется канал цен со стартовой точкой за 3 часа до открытия Лондонской сессии и конечной точкой на открытии сессии. Таким образом — мы получаем ценовой канал утреннего затишья, на пробой которого и будем торговать.

Торговая система не показывает сильно высокой эффективности, но, при должной доработке, вполне может служить основой для разработки стратегии. Для работы по ней рекомендуется использовать короткий трейлинг – в пределах 10-15 пунктов. Также желательно стараться брать сделки при каналах, не превышающих 20 пунктов в высоту и избегать совсем торговли при каналах свыше 50 пунктов.

Торговая система не показывает сильно высокой эффективности, но, при должной доработке, вполне может служить основой для разработки стратегии. Для работы по ней рекомендуется использовать короткий трейлинг – в пределах 10-15 пунктов. Также желательно стараться брать сделки при каналах, не превышающих 20 пунктов в высоту и избегать совсем торговли при каналах свыше 50 пунктов.

Еще один вариант – использовать максимумы и минимумы, образованные, например, во время Азиатской сессии. Такой подход называется пробоем максимумов/минимумов торговых сессий. Наиболее прибыльным можно считать пробой максимумов и минимумов азиатской сессии.

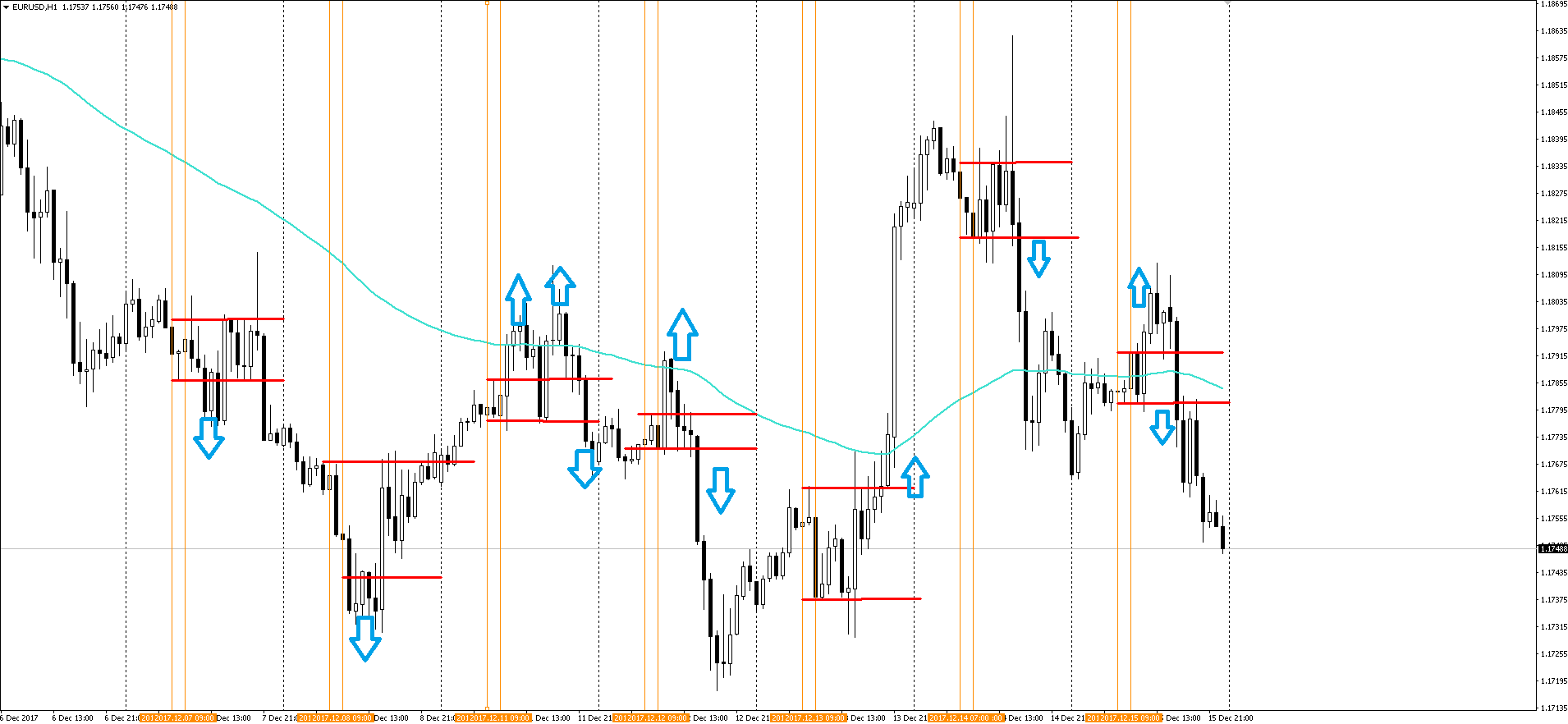

Еще один интересный вариант построения ценового канала – использование облака Ишимоку:

Конечно, это не грааль, тем не менее, подход оригинален, интересен, дает приличную точность, хорошую прибыльность и соотношение риска к прибыли. При тщательной разработке торговая система, использующая эту идею, будет способна входить в сделки на самом зарождении новых трендов и выходить фактически на их завершении. Думаю, подобной методикой пользуются очень немногие крупные игроки, поэтому она остается эффективной и по сей день. К слову, автор данной системы — известный шведский трейдер и аналитик Ларс Ларссон, который утверждает, что добился от модифицированной стратегии 80% прибыльных сделок при торговле бинарными опционами.

Конечно, это не грааль, тем не менее, подход оригинален, интересен, дает приличную точность, хорошую прибыльность и соотношение риска к прибыли. При тщательной разработке торговая система, использующая эту идею, будет способна входить в сделки на самом зарождении новых трендов и выходить фактически на их завершении. Думаю, подобной методикой пользуются очень немногие крупные игроки, поэтому она остается эффективной и по сей день. К слову, автор данной системы — известный шведский трейдер и аналитик Ларс Ларссон, который утверждает, что добился от модифицированной стратегии 80% прибыльных сделок при торговле бинарными опционами.

В модифицированной версии применяется фильтрация сделок индикатором Awesome Oscillator, но для бинарных опционов критично количество прибыльных сделок, а не соотношение прибыли к убытку. Поэтому для Форекс можно обойтись и без дополнительной фильтрации, внимательно продумав сопровождение сделок, возможные цели по прибыли и ограничения по убыткам. Справедливости ради стоит заметить, что автор предлагает несколько различных вариантов входа в позицию – пробойный вариант, разобранный нами, и трендовый, основанный на обратном пересечении линий, образующих границы облака.

Класс систем на пробое ценовых каналов в тестах работает лучше всех остальных классов пробойных стратегий, несмотря на порой не очень стабильные результаты.

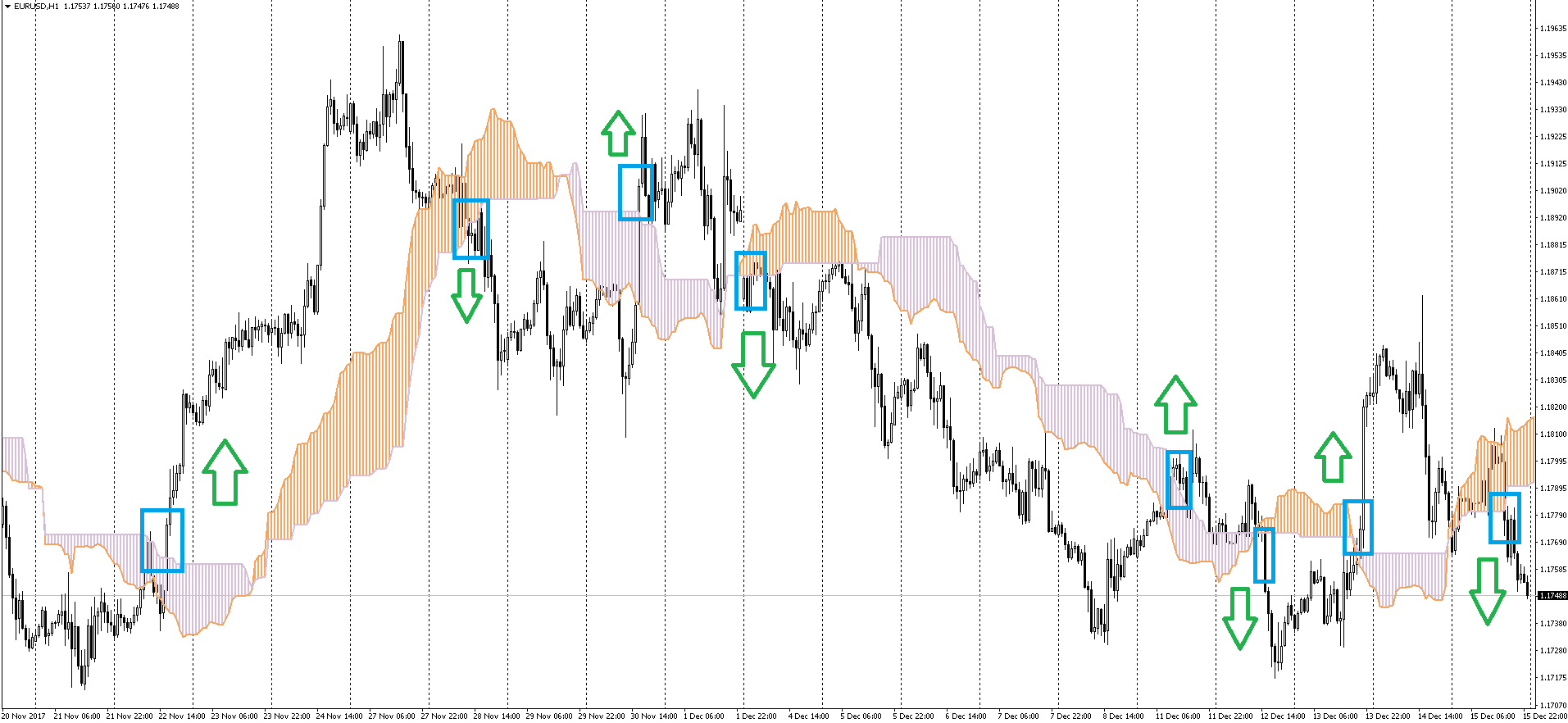

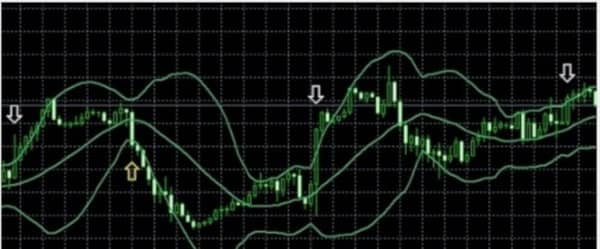

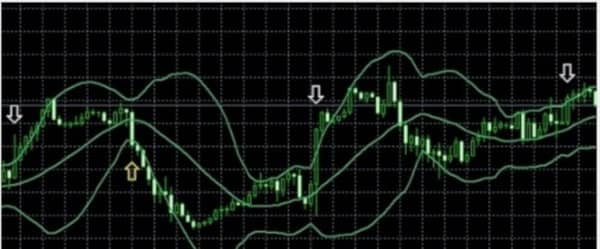

Пробой волатильности

Более новыми и сложными являются модели пробоя волатильности, где точки, пересечение которых вызывает сигнал, основаны на границах волатильности. Границы волатильности располагаются на некотором расстоянии от текущей цены (например, цены закрытия), причем расстояние определяется текущей волатильностью рынка: когда она растет, границы отодвигаются дальше от текущей цены, когда она падает, границы сужаются.

Чаще всего для измерения волатильности в этом классе систем используется индикатор ATR или же Std Dev. Так, для расчета границ канала по стандартному отклонению построен индикатор Bollinger Bands, а на ATR – Keltner Channel.

Чаще всего для измерения волатильности в этом классе систем используется индикатор ATR или же Std Dev. Так, для расчета границ канала по стандартному отклонению построен индикатор Bollinger Bands, а на ATR – Keltner Channel.

В основе лежит следующая статистическая идея: если рынок движется в данном направлении сильнее, чем ожидается от нормального колебательного движения (что и отражается в волатильности), то, возможно, присутствует влияние некоей силы, то есть реального тренда. Покупка – при подъеме цены выше границы предельной волатильности, продажа – при падении за нижнюю границу.

Многие из систем подобного класса были очень популярны в конце 80-х годов, но в настоящее время встречаются довольно редко. Лично я так и не смог добиться от систем этого класса удовлетворительной работы, но, возможно, у меня просто не получается сконструировать эффективные фильтры для минимизации ложных пробоев. А может быть и действительно современный рынок для подобных систем не подходит. Это предположение также подкрепляется многими исследователями рынков и их независимыми тестами класса подобных систем для валютного рынка.

Пробои на осцилляторах

Этот класс стратегий основан на пробое уровней в показаниях того или иного осциллятора. Пример подобной стратегии – Шелест утренних звезд для периода Н4, которая строится на пробое уровней индикатора Awesome Oscillator Билла Вильямса.

Еще один из вариантов – пробой уровней перекупленности/перепроданности:

В данном примере используется пробой уровней 100 и -100 индикатора CCI. Для определения тренда и фильтрации сделок против него используется скользящая средняя. Для данного класса стратегий не сильно важно, какой из осцилляторов выбрать, намного важнее максимально эффективный способ определения направления текущего тренда.

В данном примере используется пробой уровней 100 и -100 индикатора CCI. Для определения тренда и фильтрации сделок против него используется скользящая средняя. Для данного класса стратегий не сильно важно, какой из осцилляторов выбрать, намного важнее максимально эффективный способ определения направления текущего тренда.

Идея тут совершенно такая же, как и для всех остальных пробойных торговых стратегий – если цена пробила уровень перекупленности или перепроданности, весьма вероятно, что это движение продолжится.

Для выхода из позиции, как правило, рекомендуют ориентироваться на обратное пересечение осциллятором пробитого ранее уровня.

Методы входа в рынок

Модели, основанные на пробое, также могут отличаться методом входа в рынок. Вход может иметь место при открытии или при закрытии дня, или внутридневной вход при помощи ордеров на граничных уровнях. Более сложные методы позволяют покупать или продавать на границе, т.е. пытаться войти в рынок на откате, когда после пробоя некоторой границы цены ненадолго возвращаются к ней.

Самый простой вариант – вход на открытии новой свечи, позволяет тестировать пробойные системы довольно быстро и точно, ведь для таких вариантов не важны движения, происходящие внутри свечей выбранного таймфрейма.

При работе стоповыми или лимитными ордерами очень важно использовать именно тиковые данные и тестеры, поддерживающие изменения величины спреда в процессе тестирования, ведь неточность буквально в пару десятых пункта может привести к активации отложенного ордера или, наоборот, к пропуску тех или иных сделок. При этом совершенно неважно, для какого периода разрабатывается торговая система — она все равно будет очень требовательна к качеству тестирования и результаты торговли у различных брокеров могут кардинально отличаться.

Именно поэтому лично я поступаю следующим образом:

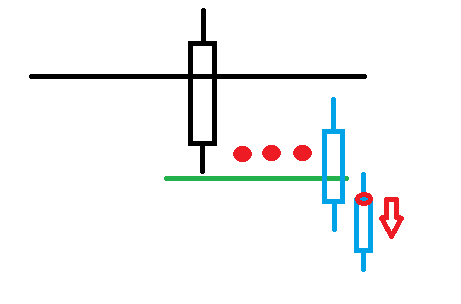

То есть после пробития свечей некоего уровня стратегия подразумевает, например, установку отложенного стоп ордера немного ниже тени пробойной свечи. Вместо установки ордера я просто начинаю отслеживать уровень установки отложки и как только свеча закроется ниже него, войду в сделку по рынку на открытии новой свечи. Это избавляет меня от необходимости использовать тиковые данные и в целом увеличивает надежность системы, пусть и ценой немного запаздывающего входа.

То есть после пробития свечей некоего уровня стратегия подразумевает, например, установку отложенного стоп ордера немного ниже тени пробойной свечи. Вместо установки ордера я просто начинаю отслеживать уровень установки отложки и как только свеча закроется ниже него, войду в сделку по рынку на открытии новой свечи. Это избавляет меня от необходимости использовать тиковые данные и в целом увеличивает надежность системы, пусть и ценой немного запаздывающего входа.

Что такое истинный пробой

По пробоям и способам входа в сделки уже существует статья в блоге. Классическое определение пробоя звучит просто: это пересечение ценой сильного ценового уровня, после которого она будет с большей вероятностью двигаться в направлении пробоя, чем вернется назад. Для пробоя на рынке должно происходить что-то серьезное, чтобы сдвинуть цену на некое расстояние.

Получается, что если цена приближается к силовым уровням, то возможны четыре сценария поведения:

- Отскок от уровня без реального пробития по закрытию свечи и последующим разворотом;

- Отскок от уровня без реального пробития по закрытию свечи и дальнейшей консолидацией возле уровня;

- Ложный пробой уровня, когда цена через некоторое время возвращается обратно;

- Истинный пробой уровня, когда цена закрепляется за границами пробитого уровня и продолжает движение.

Считается, что чем больше происходит неудачных попыток пробоя, в том числе и ложных пробоев, тем более устойчивым и значимым считается конкретный ценовой уровень, и тем большее рыночное усилие потребуется для его реального преодоления. Для надежного пробоя необходимо как минимум 2-3 теста на периоде от h2 и выше, и чем больше видимых откатов, тем более сильного импульса стоит ждать в сторону нового движения.

Истинному пробою приписывают следующие свойства:

- Пробойная свеча закрывается выше уровня в случае пробоя вверх и ниже в случае пробоя вниз;

- Расстояние от уровня до цены закрытия желательно иметь больше среднего уровня волатильности. Иными словами — цена должна закрыться выше или ниже уровня на расстоянии, не меньшем, чем показание ATR с периодом, например, равным 7;

- Также желательно, чтобы цена находилась за пробитым уровнем в течение 2-3 свечей без закрытия выше уровня для продаж или ниже для покупок.

Ложным пробоем считается пробой ценой некоторого ключевого уровня, с последующим быстрым (1-2 свечи) разворотом в обратном направлении. Понятие ложного пробоя напрямую связано с рыночной психологией. Это проявление «стадного» рефлекса на рынке, когда мелкие игроки пытаются успеть на уходящее движение без серьезного анализа. В результате происходят покупки на вершинах и продажи на минимумах.

Приведем несколько критериев для фильтрации ложных пробоев:

- Основной тренд и ключевые ценовые уровни желательно анализировать на более высоких, чем для входа, таймфреймах. Если среднесрочный тренд сохраняется, а на малом периоде видны попытки пробоя против тренда, то высока вероятность обычных спекуляций с целью собрать стопы рыночного планктона, который постоянно открывает позиции на максимумах и минимумах. Чем больше период анализа, тем более надежным будет пробой;

- Если направление на среднесроке направление текущей попытки пробоя одинаковое, то шансов на «истинность» пробоя гораздо больше;

- Кроме самого факта пробоя стоит провести анализ свечных паттернов, которыми был выполнен пробой. «Истинный» пробой очень часто формирует свеча с большим телом и малыми тенями, закрытая за ключевым уровнем. Это означает, что рынок прикладывает серьезные усилия в направлении пробоя.

Фильтр трендов ADX

Одна из проблем при использовании пробоев состоит в том, что существует тенденция к крайне «пилообразной» торговле в тех случаях, если система регистрирует пробой, а реального тренда за этим не следует. Одно из возможных решений состоит в использовании индикатора трендов для фильтрации сигналов о пробоях. Многие трейдеры используют популярный индикатор ADX.

Отсеивание рынков, где нет тренда, «пилообразной» торговли и затяжных сделок несколько улучшит результаты системы. ADX используется для фильтрации пробоев согласно исследованиям Уайта (White, 1993). Тренд считается существующим в том случае, если ADX, рассчитанный по последним 18 дням, достигает нового шестидневного максимума. Входы производятся только при наличии тренда.

Но так ли полезна фильтрация по ADX? Это мы уже выясняли в статье, ссылку на которую я давал выше. Добавлю лишь, что для пробойных систем использование ADX все-таки может незначительно улучшить итоговый результат.

Достоинства и недостатки

Пробойная стратегия Форекс без индикаторов

Сегодня рассмотрим простенькую, но довольно прибыльную пробойную стратегию Форекс, без индикаторов.

Кстати, на основе её есть очень хорошая стратегия и для бинарных опционов. Она так и называется — «Пробой сессионной коробки».

И ещё одна разновидность для Форекс, стратегия «Пробой». Рекомендую рассмотреть все три…

Пробойная форекс стратегия

Сразу скажу – стратегию придумал не я. Похожая стратегия есть в курсе Влада Гилки «Профессиональный Forex Трейдер», а так же в сети. Благодаря этому курсу я стал трейдером, поэтому всегда рекомендую его.

Пользуясь ей и вы можете зарабатывать в день от 30 до n-количества пунктов! Почему я говорю о пунктах? Потому что заработок в валюте будет зависеть от объема вашего лота!

Я, например, торгую лотом 10! На центовом счете это означает – 1 пункт = 1$.

Объем лота зависит от вашего депозита! Например, для 100$, можно использовать лот 1. Один пункт будет равен 10 центам… Но, каким лотом торговать, вы должны решить сами!

То есть, по правилам мани менеджмента, учитывайте, если рынок пойдет не в вашу сторону, чтобы потери составляли не более 20% депозита!

Принцип работы пробойной стратегии

Основывается эта прибыльная пробойная стратегия на открытии Биржи в Лондоне. Но, стоит учитывать, что время смещается, так как в Европе существует перевод времени зима-лето, а так же, разные часовые пояса.

Для примера:

- Зимой лондонская биржа открывается в 8:00 GMT;

- Разница часовых поясов Лондона и Москвы — 3;

- Следовательно в Москве 11:00, когда открывается биржа в Лондоне.

И, чтобы вам не запутаться, рекомендую сверять время на этом сайте…

Для торговли рекомендую только надёжных брокеров Форекс: Forex4you и FinmaxFX…

Ваша задача быть возле компьютера за 15 минут до открытия Лондонской биржи! Это самые важные минуты, так как именно они определяют, какую прибыль вы сегодня получите на рынке Форекс!

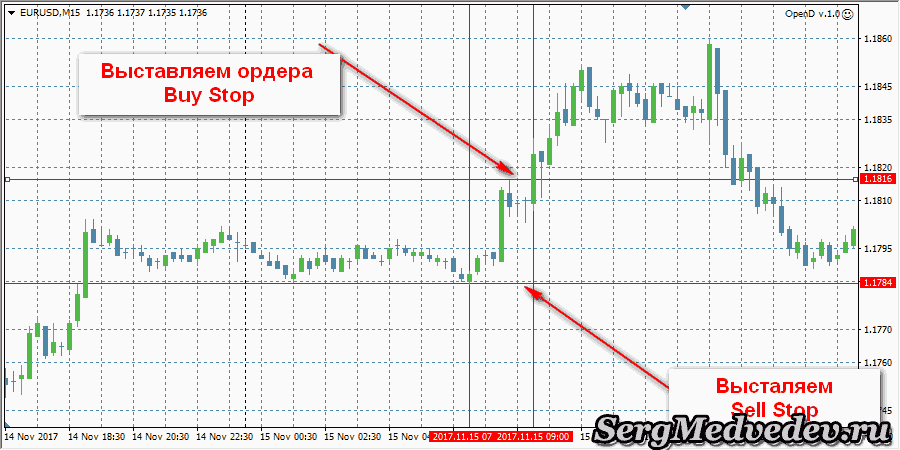

За эти 15 минут нам нужно успеть определить минимум и максимум колебаний цены за последние два часа!

Для работы лучше всего подходят валютные пары — EUR/USD, GBP/USD.

Я предпочитаю EUR/USD. Так как мы торгуем на открытии биржи в Лондоне, то в это время пара евро/американский доллар имеет наибольшую волатильность… Но, с другой стороны, парой фунт/доллар можно хеджировать (снижать риски), торговлю -)

На графике нужно поставить две вертикальные линии, первую – на 600 GMT, вторую на 800 GMT. В вашем терминале время может отличаться, поэтому тоже отнеситесь к этому внимательно!

И две горизонтальные трендовые линии, определяющие ценовой минимум и максимум по теням свечей.

Если вы не можете определить время в своем терминале, то изучите эту статью…

Далее, на максимуме, выставляем два-три отложенных ордера в покупку (Buy Stop), на минимуме столько же ордеров в продажу (Sell Stop). Стоп-лоссы на противоположных сторонах!

Рекомендую на первые ордера, тейк-профит ставить 30 пунктов, а на остальные не ставить вообще! Но обязательно, после выставления ордеров, нужно поставить на каждый трейлинг-стоп 15 пунктов!

Все это занимает не более пяти минут… Далее ждём открытия лондонской биржи…

Почти всегда открытие биржи сопровождается резким движением цены. На этом и основана стратегия — на пробое ценовых уровней, которые мы выставили.

Естественно срабатывают наши отложенные ордера. Вам даже не обязательно при этом присутствовать! В большинстве случаев, если вы все выставили правильно, то отработает, как по часам!

Хотя бывает, что даже после открытия европейского рынка цена продолжает оставаться во флете! Так, например, было в пятницу. Но потом все равно все отлично сработало.

Есть еще один нюанс, который нужно учитывать!

Понедельник – не лучший день для торговли на рынке Форекс!

Поэтому вам желательно к 16 00 МСК находиться возле вашего терминала… Если к этому времени ордера не отработали, то лучше закройте их вручную!

Кстати, если рынок за этот промежуток времени не развернулся, а продолжает идти в какую-либо сторону, то отложенные ордера, которые у вас не сработали, нужно удалить.

По сути, этот момент нужно контролировать не только в понедельник! Но не будет лишним, если вы будете это делать каждый день -)

По этой пробойной стратегии ордера, зачастую, отрабатывают, как в одну сторону, так и в другую! Это вы увидите в видео. А так же проанализировав свои графики…

Скажу честно, зачастую нужна огромная выдержка, чтобы зарабатывать на рынке Форекс! Но, поверьте мне – оно того стоит -)))

Как работать с пробойной стратегией без индикаторов, смотрите в видео —

Прибыльная пробойная стратегия Форекс

Пробой уровня — 7 стратегий для торговли. Примеры

Существует множество стратегий, которые основываются на открытии позиций по направлению пробоев уровней. Это целый класс стратегий в трейдинге, которые хорошо работают уже не одно столетие. Причём уровни могут быть разные:

В этой статье мы рассмотрим различные варианты с примерами.

1. Пробой уровня — на чём основана стратегия

Пробой уровня — это торговые стратегии, при которой вход в сделку осуществляется лишь в моменты выхода цены за какие-то пределы. Большинство пробоев оказываются ложными. Рынок крайне волатилен и ходит от одного уровня к другому, срезая стоп-лоссы.

Цена активов напоминают пьяного моряка. Ларри Вильямс

Если удалось попасть в волну истинного пробоя, то будьте уверены в получение большой доходности. Движение в зависимости от таймфрейма проходят минимум несколько процентов в направлении пробоя. Если брать долгосрочные варианты, то прибыль будет исчисляться десятками процентов.

До момента пробоя волатильность цены обычно снижается. В этот момент накапливается импульс для резкого выхода из текущего диапазона консолидации.

Возможность быстро заработатьГлавным плюсом пробойных стратегий для многих является скорость получения прибыли. Поскольку движение цены идёт стремительно, то можно быстро и значительно увеличить свой капитал.

Многие опытные трейдеры используют усреднение позиции по тренду. Такой подход получил название пирамидинг. За один удачный тренд можно заработать сразу 50%, 100% при рисках в 2-3%.

В какой момент уровень считается пробитымВо всех пробойных стратегиях всегда есть дилемма в выборе места для входа в позицию. Чем раньше войдём, тем большой профит (доход) сможем получить, но, с другой стороны, можем вовсе не дождаться пробоя.

Всё же классическим вариантом для входа в позиции считается вход на открытии новой свечи. То есть предыдущая свеча должна закрыться выше/ниже предполагаемого значения.

Рассмотрим непосредственно все варианты торговых стратегий на пробое уровней.

2. Пробой горизонтальных уровней поддержки и сопротивления

Самым классическим вариантом пробоя уровня основан на горизонтальных пробитии линий поддержки и сопротивления. Такие ситуации возникают в периоды длительного флэта, когда цена может «топтаться» на месте несколько месяцев подряд.

Рекомендуемые таймфремы для этого класса стратегий: h5 и D.

Для начала на графике необходимо отыскать наличия ближайших уровней к текущей цене. Далее, ждать пробоя (закрытия выше или ниже). Как только японская свеча закроется (Close) выше сопротивления, то можно открывать позицию на покупку. С продажей ситуация аналогичная, мы ждём закрытие свечи ниже поддержки.

Стоп-лосс необходимо ставить за уровень. Я рекомендую использовать значение стоп-лосса от 0,5% до 1,0% за уровень. Например, если уровень был 110.3, вы открыли позицию BUY по 111.9, то стоп-лосс стоит ставить не выше 109.2.

Вот как это выглядит в реальных торгах:

Ещё один пример:

Обратите внимание: мы входим в позицию, на следующей японской свечке.

Какие есть нюансы пробойной стратегии? Как показывает практика, большинство пробоев оказываются ложными, что вызывает множество небольших убытков. Повысить точность пробоев очень сложно. Для этого необходим опыт в торговле и везение. Тем не менее кое-какие рекомендации можно дать.

- Чем дольше уровень «держится», тем больше вероятность выхода цены из него. Если цена уже третий раз пробивает его, то шансы заработать повышаются.

- Классический индикатор MACD и скользящие средние должны перестать падать к тому моменту, то есть они должны начать давать сигнал на вход в сделку.

- Объёмы торгов не всегда смогут подсказать истинность или ложность пробоев. Но чаще всего объём пробития выше среднего.

- Большое тело свечи пробоя является хорошим признаком истинности прорыва.

- После пробоя цена часто через пару дней возвращается к уровню для его ретеста. Многие трейдеры используют этот шанс для входа в позицию.

3. Пробой трендовой линии

Пробой трендовых линий представляет из себя практически то же самое, что и первый вариант. Только в этом случае у нас будет какой-то тренд.

Таймфреймы: h2, h5, D.

Строится трендовая линия и как только цена пробивает её «насквозь», закрываясь ниже/выше телом свечи, мы открываем позицию на следующей за ней свечей.

Приведём пример:

Ещё пример:

Как показывает практика, после пробоя цена часто возвращается к линии тренда снизу. В этом случае ставить стоп-лосс необходимо значительно выше или же открывать позицию на уровне чуть выше пробоя по лимитному ордеру.

Пробои трендовых линий практически невозможно тестировать. Только вручную в истории, просматривая её слева направо.

4. Пробой скользящих средних

Скользящие средние показывают направление тренда. Многие трейдеры пользуются ими для поиска точек входа. Но, помимо этого, можно также входить в позицию в случае пробития ценой линии.

Используют бо

7 эффективных пробойных стратегий Форекс

Любой человек, более или менее связанный с биржей, хорошо знает, что такое ценовые уровни. Еще в самом начале становления теории рынка было замечено, что цена, приближаясь к определенным уровням, начинает изменять свое поведение. Причем эти уровни могут подчиняться определенным законам.

В качестве примера здесь можно упомянуть уровни поддержки и сопротивления или линии Фибоначчи. Как правило, консолидация в районе таких уровней приводит либо к их пробою, либо к образованию точки разворота, что может говорить о появлении на рынке серьезных игроков, склоняющихся к покупке или продаже. Уловив этот момент и войдя в рынок, можно получить существенную прибыль. Именно на это рассчитаны пробойные торговые стратегии.

Общей концепцией таких стратегий является мысль о том, что цена, длительное время находящаяся в канале, рано или поздно совершит его прорыв в определенном направлении. Десятилетия тестирования этих стратегий показали их несложность и достаточную прибыльность, не выходящую за рамки стандартной статистики.

Особенностью пробойных стратегий является необходимость как можно более точного определения значимых ценовых уровней и хорошие инструменты фильтрации ложных пробоев. Ведь для видения действительного пробоя надо четко знать границы действующего тренда, причем на нескольких таймфреймах. Этим условиям хорошо соответствуют таймфреймы Н1 и выше и плохо подходят высоковолатильные торговые инструменты.

Приближающаяся к значимым ценовым уровням цена может иметь два варианта поведения – создать точку разворота и уйти в обратную сторону или совершить пробой уровня, закрепиться за ним и идти дальше по тренду, используя уровень уже не как сопротивление, а как поддержку. Значимость ценового уровня можно определить по частоте «тестирования» его ценой – чем чаще уровень «тестировался», чем чаще цена подходила к нему или делала «ложный» пробой, тем устойчивее уровень и тем значимее он при прогнозировании дальнейшего поведения цены. Поэтому действительный пробой должен подтвердиться рядом «тестирований» пробитого уровня и, чем больше тестирований испытал уровень, тем больший диапазон движения цены возможен, когда цена продолжит свое движение от этого уровня.

Открытие позиции производится в направлении пробоя уровня. Если пробой был уверенным, сделка открывается сразу. Лучшим вариантом является вход в позицию на втором откате, когда цена пробила уровень и откатилась к образовавшемуся уровню, и снова пошла в направлении пробоя. В этом случае можно открыть как рыночный ордер, когда цена уже закрепилась за пробитым уровнем, или отложенный, расположив его выше ценового уровня и выше первого максимума, образовавшегося при тестировании пробитого уровня.

Множество существующих пробойных стратегий не позволяет ознакомиться с ними в рамках статьи, поэтому рассмотрим самые популярные из них.

Очень популярной, особенно среди начинающих трейдеров, считается безиндикаторная торговая стратегия. Алгоритм работы заключается в определении ценовых уровней и вход в рынок при их пробое. При этом необходимо отслеживать не только поведение цены вблизи уровня, но и показатели рыночного объема.

Настоящий пробой должен предваряться падением торговых объемов, в то время как ложный пробой происходит при стабильном торговом объеме. Для установки StopLoss и TakeProfit используются предыдущие уровни максимума или минимума и диапазон канала, который пробила цена (см. Индивидуальный расчет уровней ордеров Take Profit к Stop Loss). Несмотря на свою популярность, эта стратегия не очень хорошо подходит начинающим трейдерам, в силу недостаточности опыта в правильном определении значимых ценовых уровней.

Более известной стратегией является стратегия пробоя линии тренда.

Для работы по восходящим или нисходящим экстремумам строятся линии тренда, и при их пробое открывается позиция. Пробой обязательно должен подтвердиться тестированием линии тренда. Недостаток стратегии заключается в сложности построения линий тренда и необходимости их периодической корректировки, в результате чего возникают проблемы с определением действительности или ложности пробоя.

Стратегия на пробой ценовых уровней, которые существуют на любом торговом инструменте – одна из классических методик извлечения прибыли.

Как правило, после консолидации вблизи значимого уровня, цена получает значительный импульс, позволяющий взять хорошую прибыль.

Скользящие средние так же являются значимыми ценовыми уровнями, пробой которых может говорить о предстоящем изменении тенденции. Для использования в стратегии пробоя скользящих средних хорошо подходит стандартный набор экспоненциальных скользящих средних с периодами 20. 50 и 200.

Пробойная стратегия может представлять собой комбинацию из нескольких стратегий. Например, стратегия «Новые Max и новые Min» основана на пробое силовых уровней и пробое ценового канала. В стратегии учитываются каждый новый максимум и минимум, образующие границы канала движения цены.

И если границы канала нарушаются, считается, что после пробоя очередного, например, минимума, на рынке не остается покупателей, способных оказать значительное давление на рынок, и в такой ситуации следует открывать сделки на продажу.

На таймфрейме Н1 популярны стратегии, основанные на пробое экстремумов предыдущего торгового дня. Обычной практикой является установка двух отложенных ордеров — на 10 пунктов выше предыдущего дневного максимума и на 10 пунктов предыдущего дневного минимума. StopLoss устанавливается на расстоянии 20-30% от размера предыдущего дневного канала. При срабатывании одного из ордеров, второй удаляется.

Стратегии на пробой ценовых каналов могут быть основаны на линиях Дончиана (см. Индикатор канала Дончиана (Donchian Channel). Практика применения в торговле), рассчитанных по прошлым экстремумам, или на полосах Боллинджера (см. Инструмент технического анализа — Полосы Боллинджера (Bollinger Bands), рассчитанных по средним значениям цены. Позиции открываются за границами этих каналов с учетом требований тестирования, описанных выше.

Стратегия на пробой волатильности основана на индикаторе Average True Range (ATR) (см. Индикатор ATR для определения волатильности. Методика его использования для входа в рынок), определяющем волатильность торгуемого актива. При торговле используется то соображение, что если цена ушла от какого-то уровня индикатора на определенное расстояние, это означает, что с большей вероятностью она продолжит это движение.

Экстремальные значения индикатора ATR можно сравнить с зонами перепроданности и перекупленности. Поэтому, при движении цены выше максимальной волатильности по индикатору следует открывать сделки по покупке, ниже – по продаже.

Пробойные стратегии на индикаторе CCI — Commodity Channel Index, определяющем силу рынка, основаны на сигналах, получаемых от пересечения линией индикатора уровней +100 и -100. Пересечение линией индикатора уровня -100 снизу вверх говорит о сильном повышающемся тренде и является сигналом на покупку.

Соответственно, пересечение линией индикатора уровня +100 сверху вниз является сигналом на продажу. Точкой взятия прибыли является точка пересечения линией индикатора уровня, противоположного уровню открытия.

Практический алгоритм пробойной стратегии рассмотрим на примере пробойной стратегии BigDog. Данная стратегия хорошо работает на валютных парах EUR/USDи GBP/USD, временном периоде 15 минут. Для установки стоп-ордеров временной диапазон ограничивается 7:00 и 9:00 по Гринвичу, по горизонтали диапазон ограничивается экстремумами, полученными внутри временного диапазона. Стоп-ордеры на покупку и продажу устанавливаются на максимумах полученного диапазона. Стоп-лосс для каждого ордера устанавливается на противоположном уровне. Можно использовать трейлинг-стоп.

Как правило, прибыль по этой стратегии варьируется в диапазоне 30-50 пунктов от одной-двух сделок в сутки. При этом, чем меньше стартовый диапазон движения цены, тем выше прибыльность предполагаемой сделки. Для следующего торгового дня стартовые действия повторяются, а предыдущие не сработавшие ордера удаляются.

Пробойные стратегии могут использовать и ложные пробои значимых ценовых уровней. Стратегия Линда Рашке «80-20s» использует такие ложные пробои, при которых цена не просто возвращается в канал, но и в течение некоторого времени движется против дневной тенденции.

Сигналом в этой стратегии считается появление бара с тенями не более 20% от его тела. Идентификация сигнального бара производится в 01:00 по локальному времени. Если такой бар появился, ожидаем, пока цена не пройдет в сторону сигнального бара около 20 пунктов. Далее ожидаем отката цены в сторону основного дневного движения.

При медвежьем сигнальном баре, BuyStop устанавливается на его минимуме, а StopLoss – на минимуме текущего дня в момент открытия позиции. При бычьей свече ордер выставляется аналогично.

Как было сказано выше, пробойные стратегии демонстрируют среднестатистические показатели прибыльности, однако при использовании их в комплексе с другими стратегиями и правильном управлении капиталом, они могут показывать стабильно положительные результаты, перекрывающие убытки от мелких неудачных сделок.

Рекомендуемые брокеры для торговли:

- Просмотров: 28772

- 04.02.2017 в 18:49

- Автор: Admin

Скальперская стратегия «Пробой»

альперская стратегия «Пробой» Сегодня расскажу об одной скальперской стратегии. Основана она на неустранимой неффективности рынка — срыве стопов.

Сегодня расскажу об одной скальперской стратегии. Основана она на неустранимой неффективности рынка — срыве стопов. Все мы знаем что рынок не генерирует деньги — он их просто перераспределяет от одних трейдеров к другим. Отсюда напрашивается один вопрос — а где трейдеры теряют свои деньги? Можем ли мы их там «подобрать»? Да легко!

Какая теория тторговли самая популярная? — Теханализ!

Что говорит Теханализ? — Ставте стопы!

Где по Теханализу нужно ставить стопы? — За ближайшим максимумом или минимумом!

Итак, мы имеем максимум цены. Все кто набрал шортовые позиции — выставили свои стопы аккурат за этим максимумом. Кто-то дальше, кто-то ближе. Но сам факт — что в этой зоне сосредоточены, по сути, рыночные заявки на покупку в огромном количестве — даёт нам искомую стратегию!

Но в каждой стратегии есть свои ньюансы:

1. Стопов должно быть очень много — чтобы «выстрел» был достаточно сильным.

2. За уровнем максимума (минимума) не должно быть крупного игрока, который набирает шортовую (лонговую) позицию

3. Размеры стопа и тейка должны быть формализованы для конкретного инструмента.

Вот собственно и все. А теперь решение для фьючерса на индекс РТС:

1. На графике у вас должен быть отрыт инструмент в минутном масштабе (скальпинг всё-таки)

Обязательно добавлены обьёмы и график открытого интереса.

Что мы видим из этого графика? Есть локальный минимум, в этой точке был максимальный набор позиции всеми игроками. У нас вырос открытый интерес и обьем торгов был более 10000 контрактов. Это значит, что 10000 контрактов купили и 10000 контрактов продали. А те кто купил — с огромной долей вероятности выставили свои стопы как раз за минимумом. Т.е. «выстрел» стопов будет что надо!

2. Теперь нам нужно обезопаситься от крупного игрока. Очень часто именно крупные игроки и выносят стопы других участников чтобы самим набрать позицию. По рынку ведь купить они 10-20 тыс контрактов купить не могут.

Поэтому обязательно смотрим в стакан! Увидели крупный лот — ставьте перед ним — тогда вас точно заберут.

3. Ну а стоп и тейк — могу сказать вам только какими пользуюсь я. Они подобраны империческим путем.

Стоп не более 50пп

Тейк 100пп.

Можно на 100пп закрывать часть позиции, а оставшуюся часть — попробовать подержать на продолжение движения.

Стратегия внутридневной торговли «Пробой». Описания, правила, сигналы

Стратегия внутридневной торговли «Пробой», как и те, о которых писал ранее, отлично подходит, как для Форекс торговли, так и для торговли бинарными опционами.

Честно сказать, знаю эту стратегию уже очень давно, сам ей пользовался и неплохо зарабатывал.

Но появлялись другие стратегии Форекс, которые тоже надо было тестировать и которые тоже приносили прибыль, поэтому стратегия просто выпала из памяти, пока не наткнулся на ее подобие на одном из блогов аналогичных моему.

И сразу вспомнились все условия стратегии внутридневной торговли «Пробой». Кстати сказать, они настолько просты и торговля с этой стратегий занимает настолько мало времени, что подойдет даже совсем новичкам. Было бы желание.

Анализ рынка и поиск точек для входа будем осуществлять с помощью двух простых индикаторов, которые есть в каждом терминале МТ4.

Итак, как торговать со стратегией «Пробой»?

Стратегия торговли внутри дня «Пробой»

Стратегии внутридневной торговли подразумевают то, что трейдер будет вести торговлю в рамках одного торгового дня на рынке Форекс. Говоря простыми словами — утром вошел в рынок, вечером вышел. Или в обед вошел — вечером вышел.

К сожалению некоторые начинающие трейдеры делают две простые, но достаточно большие, чтобы слить весь свой депозит, ошибки:

- Первая — стадное чувство. В голове наивная мысль — другие же зарабатывают, заработаю и я! В чем ошибка? В том, что психология и умения у всех разные и что работает у одного совсем не обязательно будет работать у другого. Из этого и вытекает вторая ошибка;

- Бросаются в торговлю не разобравшись, как работает стратегия. Тут ошибка очевидна.

Почему я начал, вместо того, чтобы объяснять правила стратегии, читать нотации новичкам?

Все очень просто — в то время, как одни пишут мне в личку (не знаю почему так! Ребята, пишите в комментариях!), что стратегии отлично работают, другие жалуются и сетуют, что ничего не работает!

Например вокруг пробойной стратегии иногда такие страсти накаляются, что хоть водой поливай! Кто-то прям надрываясь от злости кричит, что ничего не работает, а потом выясняется, что человек просто неправильно определил время открытия торговой сессии. Да и многое другое.

Кстати, чтобы не высчитывать торговые часы в уме, их всегда можно посмотреть на этом сайте… Если проблемы с расписанием сессий, то смотрите здесь…

Это я веду к тому, чтобы вы хорошо понимали, что делаете, когда работаете со стратегий. Так же вы должны понимать, что абсолютно все ваши сделки не могут быть прибыльными, будут и убыточные!

И понимание сути стратегии поможет вам не сделать опрометчивых шагов, например, пойти ва-банк!

Думаю, у кого есть голова на плечах и атрофированное чувство жадности, будут хорошо зарабатывать на стратегиях внутридневной торговли!

Условия стратегии «Пробой»

Торговля ведется на дневном таймфрейме — D1. Понятно, что для анализа рынка нужен терминал МТ4.

Если вы еще не зарегистрированы ни у какого брокера, то предлагаю это сделать у брокера Forex4you с которым сотрудничаю сам. Там же и скачаете терминал…

Далее выбираем таймфрейм D1, наносим индикаторы:

- Moving Average — период ставим 5, метод МА — Simple, применяется к закрытию — Сlose. Больше ничего менять не нужно. С цветом линии SMA можете поэкспериментировать…

- RSI — все неизменно, только добавьте уровень 50.

Теперь мы видим такую картину:

(при клике мышкой скрин увеличивается)

Я специально не стал показывать все точки входа в рынок. Все и так интуитивно понятно…

- Правила входа в рынок на покупку — свеча пробивает линию SMA вверх и проходит 10-20 пунктов, RSI выше уровня 50;

- Правила входа в рынок на продажу — свеча пробивает линию SMA вниз и проходит 10-20 пунктов, RSI ниже уровня 50.

Выход из рынка — в конце дня или сессии по которой вы торгуете. Валютная пара — любая.

Стратегия внутридневной торговли «Пробой», в умелых руках, приносит 70-90% прибыли за один торговый день!

Возможно у кого-то возник вопрос — почему свеча должна пройти не 10 или 20 пунктов, а 10-20? Ответ прост — это на ваше усмотрение.

Дело в том, что иногда свеча может пройти 12 пунктов и развернуться обратно. Поэтому кто-то может решить подождать пока не будет твердой уверенности.

А кто-то захочет рискнуть и не терять 10 пунктов прибыли и войдет заранее.

Вы должны понимать, что любая стратегия внутридневной торговли описанная на моем блоге или любом другом, является лишь шаблоном, заготовкой, которую трейдер уже сам «допиливает» под себя…

Поэтому настоятельно рекомендую сначала освоить стратегию на демо счете! И не стоит думать, что сложные стратегии прибыльнее простых! Это одно из заблуждений новичков…

Стратегии на пробой уровней для торговли на Форекс

Пробой ценовых уровней или трендовых линий является сильным торговым сигналом о том, что на рынке появились крупные игроки, которые пытаются переломить ситуацию в свою сторону. Именно в эти моменты может произойти смена основного тренда, либо цена наконец-то выйдет из прежнего коридора и направится вверх, либо вниз. При пробитии важных уровней очень выгодно открывать сделки в направлении пробоя, то есть, следовать вслед за рынком и его крупными игроками. Существует множество пробойных стратегий, протестированных не один год на различных торговых инструментах. Рассмотрим самые простые и прибыльные из них.

Пробойные стратегии Форекс и их особенности

Главная идея пробойных торговых методик заключается в том, что цена в течение определенного времени движется в рамках некоего диапазона, после чего обязательно происходит силовой рывок. В этот момент цена пробивает одну из границ диапазона и выходит на новый уровень. Далее начинается построение уже нового ценового канала и цикл опять повторяется через некоторое время.

Для пробойных стратегий очень важно уметь правильно наносить на график сильные ценовые уровни и каналы, а также отличать действительный пробой от ложного. Для фильтрации сигналов необходимо уметь правильно определять основной тренд графика. Поэтому пробойные торговые методики лучше всего отрабатывают на волатильных валютных парах.

Интервал графика рекомендуется выбирать не сильно низкий. Например, при торговле на ТФ M1 множество пробоев будут ложными, так как на графике много рыночного шума и цена постоянно совершает неоправданные импульсные скачки. А вот на h2 торговля уже будет более спокойной, а количество ложных пробитий значительно сократится. Рекомендуем вам также более подробно почитать о часовом таймфрейме на Форекс и правилах торговли по нему. В статье вы также найдете примеры других торговых методик для графика h2.

Стратегия пробоя на Форекс – «20 пипсов»

Как можно легко догадаться из названия, ожидаемая прибыль от каждой сделки по данной стратегии составляет около 20 пипсов. Техника не требует больших знаний приемов технического и свечного анализа графика, поэтому подходит не только для опытных, но и для начинающих трейдеров.

Особенности методики

Торговая методика «20 пипсов» основана на технике Price Action. При торговле мы будем использовать всего 1 свечу графика D1 для получения минимальной прибыли размеров в 20 пунктов.

Суть пробойной стратегии «20 пипсов» заключается в том, что трейдеру необходимо «поймать» около 1/5 движения дневной свечи. То есть, нам необходимо найти дневную свечу, которая за время своего формирования пройдет хотя бы 100 пунктов, после чего открыть сделку в ее направлении и взять свою минимальную прибыль.

В день по стратегии «20 пипсов» можно заключить только 1 сделку на одном торговом инструменте. Если вы хотите заключать больше сделок, то включите в работу дополнительные валютные пары.

Стратегия подходит для торговли во время любой торговой сессии, за исключением азиатской. Валютная пара тоже может быть любой, то помните, что чем волатильнее актив – тем больше шансов «поймать» хороший сигнал. Единственное ограничение – это рабочий таймфрейм. Стратегия создана исключительно для дневных графиков.

Еще одна особенность стратегии «20 пипсов» — это отсутствие индикаторов. Весь анализ графика выполняется вручную.

Особенности торговли во время разных сессий:

- Не открывайте сделку, если дневная свеча пробила уровень во время азиатской сессии. Это связано с тем, что объемы во время такой торговли обычно невысокие, следовательно, импульс цены будет низким и свеча вряд ли пройдет расстояние в 100 пунктов.

- Если сигнал поступил во время Лондонской сессии, то сделку можно открывать, так как импульс цены, скорее всего, будет сильным. Это связано со значительными торговыми объемами рынка при торговле в данное время. Существует большая вероятность того, что импульс получит хорошую поддержку и свеча пройдет заданное количество пунктов.

Рассмотрим основные сигналы для открытия сделок.

Правила открытия ордеров

Правила открытия позиций на покупку актива:

- Установите отложенный ордер Buy на расстоянии 2-3 пунктов от максимума свечи прошлого дня.

- Защитный стоп-лосс ордер установите на расстоянии 20 пунктов от предполагаемой точки входа.

- Take Profit для сделки установите в размере 20-ти пунктов. Это минимальная ожидаемая прибыль.

Если ордер сработает, то вы получите прибыль в количестве 20-ти пунктов. Сделка закроется автоматически. На следующий день процесс можно повторить.

Правила для открытия позиции на продажу:

- Установите отложенный ордер Sell на расстоянии 2-3 пунктов от минимума свечи прошедших суток.

- Стоп-лосс ордер установите на расстоянии 20 пипсов от точки входа.

- Тейк-профит должен быть равен 20-ти пунктам.

Дождитесь открытия сделки и получения прибыли. На следующие сутки можете повторить операцию.

Преимущества и недостатки стратегии на пробой Форекс

Пробойная методика «20 пипсов» имеет свои преимущества и недостатки.

Плюсы стратегии:

- Простота. Данная техника подходит для новичков, которые еще плохо ориентируются в правилах технического и графического анализа рынка. Она не требует никаких специальных знаний и навыков.

- Маленькие временные затраты. Торговля по стратегии ведется с помощью отложенных ордеров, поэтому трейдеру не нужно постоянно следить за графиком. Все, что требуется – это уделять анализу графика и установке ордера хотя бы 10-15 минут в день.

- Быстрое получение прибыли. Почти все стратегии для дневного графика предполагают получение прибыли в течение нескольких дней. Здесь же вы можете увидеть результат сделки уже внутри торгового дня. К тому же, вам не придется переносить сделку на следующие сутки и платить за это комиссию брокеру.

К сожалению, минусы у данной торговой методики тоже имеются. Они следующие:

- Риск закрытия сделки по стоп-лоссу. Иногда даже во время Лондонской сессии активность на рынке достаточно низкая, из-за чего волатильность графика падает и свеча может не пройти заданное количество пунктов. Как правило, такое происходит в периоды праздников, либо в моменты экспирации контрактов, связанных с фьючерсами. В такие моменты велика вероятность закрытия сделки по Stop-Loss.

- Малое количество сделок. В день для одной валютной пары можно открыть всего один ордер. При этом открытия можно совершать только при условии пробоя одного из важных уровней, что еще больше сокращает количество возможных точек входа. Чтобы решить эту проблему, можно торговать сразу на нескольких валютных парах.

Пробойная стратегия «20 пипсов» является простой и прибыльной. Она не поможет вам быстро разогнать депозит, но даст возможность постоянного и стабильного заработка.

Пробойные стратегии Форекс без индикаторов

Безиндикаторная торговля имеет много преимуществ. Вам не нужно переживать о запаздывании или перерисовке сигналов, которым часто грешат все современные инструменты. Весь анализ проводится исключительно вручную на основе собственных знаний.

Торговля на пробой уровня для 15-минутного графика

Данная стратегия основана на пробитии границ спокойного рынка. Как правило, это происходит в момент открытия европейской торговой сессии. Стратегия является безиндикаторной, а для поиска сигналов будут использоваться обычные линии поддержки и сопротивления. Торговать лучше на волатильных и мажорных валютных парах, например, на EUR/USD или GBP/USD. Рабочий таймфрейм – M15.

Европейская сессия открывается в 10.00 по московскому времени. Торговлю мы начинаем за несколько минут до наступления этого часа.

Перед началом работы проведите вертикальную линию через последнюю свечу графика. Затем отступите от нее влево 12 свечей (по времени это 3 часа) и проведите еще одну линию. На рисунке ниже они отмечены красным цветом.

Далее на выделенном участке следует найти ценовой максимум и минимум. Через эти точки проведите горизонтальные линии. Это будут уровни сопротивления и поддержки для данного временного отрезка.

Торговля будет вестись с помощью отложенных ордеров Buy Stop и Sell Stop. Первый мы устанавливаем на верхний уровень (сопротивления), а второй – на нижний (поддержки). После этого нам остается дождаться того момента, как сработает один из этих ордеров.

Очень важно установить защитный стоп-лосс, который убережет ваш депозит от потерь. Для ордера Sell Stop стоп-лосс устанавливается на уровне цены отложенного ордера Buy Stop, и наоборот.

Тейк-профит для сделок рекомендуется устанавливать в размере 20-40 пунктов.

Рекомендуем вам также ознакомиться с другими стабильными стратегиям Форекс, которые подходят для торговли в разных рыночных условиях.

Торговля на пробоях трендовых линий

Данная стратегия основана на пробитии линий тренда. Суть заключения сделок простая и заключается в следующем:

- Ели линия тренда направлена вверх, то мы дожидаемся, пока цена пробьет ее вниз, и в этот момент входим в рынок.

- Если трендовая линия направлена вниз, то следует дождаться момента, пока цена пробьет ее снизу вверх, а затем открывать сделку.

Рассмотрим стратегию на примере графика, приведенного на рисунке ниже. На скриншоте видно, что на рынке долгое время наблюдался нисходящий тренд. При соединении ценовых максимумов мы четко видим нисходящую трендовую линию. В определенный момент цена начинает пробивать данную линию снизу вверх. Эта точка отмечена на графике стрелкой.

Сделку можно открывать в том случае, если пробойная свеча закроется выше трендовой линии (в случае нисходящей тенденции). Вход в рынок осуществляем в момент открытия новой свечи. На графике данный момент отмечен зеленой горизонталью. Открываем ордер на покупку.

Стоп-лосс по стратегии устанавливаем на уровне ближнего ценового экстремума. Тейк-профит устанавливаем по классической схеме – в нашей сделке это будет уровень ближайшего ценового максимума.

При восходящем тренде все происходит с точностью наоборот. Мы ищем точку, когда цена пробьет трендовую линию сверху вниз и закроется под уровнем. После этого открываем ордер на продажу. Стоп-лосс и тейк-профит устанавливаем по таким же правилам, как и в первом случае.

Самое сложное в этой стратегии – это постоянный контроль уровней и изменение разметки графика. При этом, чем ниже таймфрейм – тем чаще приходится менять линии на графике, подстраивая их под ситуацию на рынке.

Стратегия подходит для любых активов и таймфреймов.

Торговля на пробой по индикаторам

В пробойных стратегиях могут быть задействованы самые разные индикаторы – начиная от простых скользящих средних и заканчивая Линиями Боллинджера, либо осцилляторами.

Торговля по скользящим мувингам

В первом случае мы рассмотрим торговлю на пробой скользящей средней линии. На рисунке ниже показан пример такой стратегии.

Для работы установите на график скользящий мувинг (MA). Период для расчета MA будет зависеть от таймфрейма графика. Данный параметр означает количество свечей или баров, используемых для расчета показаний кривой линии. Можно оставить значения по умолчанию.

Стрелками на графике отмечены предполагаемые точки входа в рынок. Сделки следует открывать в момент пробоя скользящей MA. Тип сделки будет зависеть от направления пробоя. Например:

- Если линия цены пробила скользящую среднюю линию по направлении сверху вниз и закрылась ниже нее, то это сигнал к открытию короткой позиции на продажу.

- Если цена пробила мувинг в направлении снизу вверх и закрылась выше скользящей средней, то это сигнал к открытию сделки на покупку.

Защитный стоп-лосс ордер следует устанавливать по классической схеме рядом с ближними ценовыми экстремумами. Тейк-профит также устанавливается недалеко от экстремумов, но при этом следует соблюдать соотношение риска и прибыли в пропорции 1 к 2.

Главное преимущество торговли на пробой скользящих в том, что мувинги практически не перерисовывают свои сигналы. Однако у них имеется другой недостаток – небольшое запаздывание. Из-за этого данную стратегию не рекомендуется применять на очень низких интервалах (m1-m5), так как вы можете пропустить выгодный вход в рынок.

Стратегия не работает в периоды флетового движения рынка. Торговля должна вестись только в периоды средней и высокой волатильности графика.

Торговля на пробой ценовых каналов

Данный вариант торговли предполагает установку на график канальных индикаторов, например, «Линии Дон Чиана» или «Волны Боллинджера». Скользящие кривые этих индикаторов создают «плавающий» ценовой канал. Границы этого канала будут являться динамичными уровнями сопротивления и поддержки.

На скриншоте внизу показан пример построения такого канала с помощью индикатора «Bollinger Bands». Стрелками показаны точки, в которых цена пробила границы построенного коридора. Цвет стрелок обозначает направление пробоя:

- Белые указатели сигнализируют о пробитии верхней границы.

- Желтые стрелки показывают на точки пробоя нижней границы.

Однако часто подобные пробои оказываются ложными и цена возвращается в пределы прежнего диапазона. Для фильтрации таких сигналов рекомендуется установить любой подвальный индикатор из группы осцилляторов, например, RSI. В обычных стратегиях его принято использовать для поиска точек разворота цены, когда сигнальная линия попадает в одну из экстремальных зон. В нашем случае мы будем использовать его для определения тенденции по центральному уровню 50.

Если кривая линия пересекла уровень 50 снизу вверх и начала подниматься выше, то это сигнал о развитии восходящего тренда. Такой сигнал является подтверждающим при пробое верхней границы канала Боллинджера. Если оба условия совпали, то можно открывать сделку на покупку.

Когда сигнальная кривая на RSI пробила уровень 50 сверху вниз и начала опускаться ниже, это сигнал о развитии нисходящей тенденции. Если в это же время цена пробила нижнюю границу коридора Боллинджера, то можно открывать ордер на продажу.

Рекомендуем вам установить и протестировать индикатор RSI Alert для терминала MT4. Он выдает звуковое оповещение в момент пробития одного из уровней. Это дает возможность постоянно не следить за графиком.

Стратегии, основанные на пробое ценовых каналов, важных уровней или трендовых линий, являются достаточно надежными. Их можно комбинировать, видоизменять или дополнять на свой вкус. Вы также можете ориентироваться на паттерны и другие фигуры свечного анализа по системе Price Action.

Например, если в момент пробития рядом с пробиваемым уровнем сформировался разворотный паттерн, то цена, скорее всего, оттолкнется от линии и пойдет в обратном направлении. То есть, пробой может оказаться ложным. Если же в момент пробоя на уровне сформировалась фигуры продолжения тренда, то скорее всего, цена двинется дальше и выйдет за пределы канала. В этом случае можно открывать сделку в направлении пробития.

Смотрите также видео – Пробойные стратегии Форекс

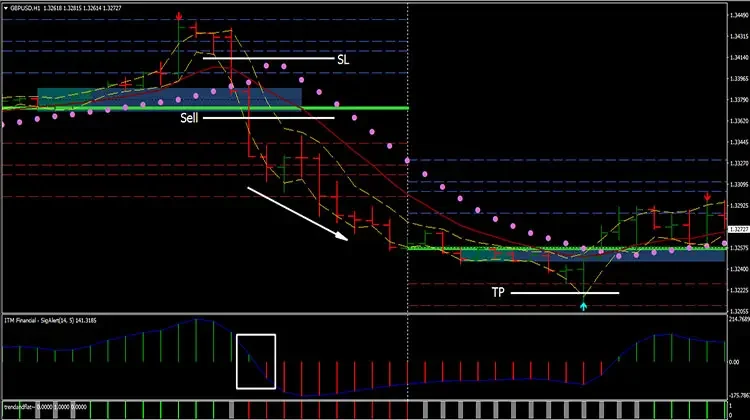

Лучшая стратегия внутридневного прорыва — система следования за трендом

Лучшая стратегия внутридневного прорыва заняла место в коротком списке лучших мировых стратегий внутридневного прорыва. Трейдеры, которые ищут стабильные торговые результаты, основанные на лучших индикаторах Forex, могут попробовать эту потрясающую торговую стратегию.

Лучшая стратегия внутридневного прорыва подходит для любой валютной пары на рынке Форекс и лучше всего подходит для графиков с таймфреймами от M5 до h2. Он отлично работает в часы работы рынка Форекс на Лондонской и Нью-Йоркской сессиях.

Обзор лучшей стратегии внутридневного прорыва

После того, как вы закончите установку лучшей стратегии внутридневного прорыва в программное обеспечение MT4, ваш торговый график должен выглядеть следующим образом:

Лучшая стратегия внутридневного прорыва

Лучшая стратегия внутридневного прорыва| Временные рамки | Валютные пары | Факторы индикатора | Рейтинги |

| M5 to h2 | Любые | 7 | 9.8/10 |

Анатомия лучшей стратегии внутридневного прорыва

Анатомия лучшей стратегии внутридневного прорыва

Анатомия лучшей стратегии внутридневного прорыва- Канал действия Пирса: Верхний канал основан на максимуме 3 EMA, а нижний — на минимуме 3 EMA, который создает трендовое облако ценовых действий.

- Breakout Box: Он находит и отмечает возможные области ценового диапазона или намотки с помощью цветных теней. Вы должны рассчитывать прорывы только в рамках текущего тренда для возможных возможностей входа в сделку.

- Дневная цель прорыва: Эти уровни представляют различные области точек разворота. Эти горизонтальные линии обновляются на основе повседневных ценовых действий и работают как текущие уровни поддержки или сопротивления.

- MA Parabolic 2. 1: Обновленная версия Parabolic SAR. Цена ниже своих уровней считается медвежьей тенденцией, а цена выше ее уровней сигнализирует о бычьей тенденции.

- T&C Wonder: Он отображает возможные сигналы входа в рынок стрелками вниз или вверх вокруг ценовых баров.Следите за его стрелками с слиянием сигналов других индикаторов этой стратегии.

- ITM Сигналы: Это импульсный осциллятор. Его параметр выше нулевого уровня сигнализирует о бычьем импульсе, а отрицательное значение также представляет медвежий импульс.

- Индикатор флэта: Это индикатор силы тренда. Его столбики становятся красными при появлении медвежьего толчка по тренду, а в случае бычьей силы они превращаются в зеленый цвет.

Аналогичная торговая стратегия форекс: индикатор торговой зоны

Лучшая стратегия внутридневного прорыва: параметры покупки

Лучшая стратегия внутридневного прорыва Параметры покупки

Лучшая стратегия внутридневного прорыва Параметры покупки- Цена прорывается выше границы прорыва и максимума канала действия цены

- MA Parabolic 2.1 появляется ниже ценовых уровней

- Цена прорывается и закрывается выше текущих дневных целей прорыва

- T&C Wonder строит восходящие стрелки

- Значение сигнала ITM положительное

- Плоский индикатор становится зеленым

- Установить предел стоп-лосса ниже MA Parabolic 2.1

- Выходите из длинной позиции всякий раз, когда T&C Wonder строит нисходящие сигналы стрелки.

Лучшая стратегия внутридневного прорыва: параметры продажи

Лучшая стратегия внутридневного прорыва Параметры продажи

Лучшая стратегия внутридневного прорыва Параметры продажи- Цена прорывается ниже границы прорыва и минимума канала Price Action

- MA Parabolic 2.1 появляется выше ценовых уровней

- Цена прорывается и закрывается ниже текущих дневных целей прорыва

- T&C Wonder строит нисходящие стрелки

- Значение сигнала ITM отрицательное

- Плоский индикатор становится красным

- Установите предел стоп-лосса над MA Parabolic 2.1

- Выходите из короткой позиции всякий раз, когда T&C Wonder строит восходящие стрелочные сигналы

Скачать бесплатно Лучшую стратегию внутридневного прорыва.Прорыв

Скачать бесплатно Лучшую стратегию внутридневного прорыва.Прорывв Лондоне — подробное объяснение стратегии GBP / USD

Термин «прорыв в Лондоне» относится к целому классу стратегий, которые выигрывают от внезапных скачков объема торгов по паре GBP / USD в течение первых нескольких часов лондонской торговой сессии.

Прежде чем читать статью и писать свои вопросы в разделе комментариев, рекомендую посмотреть это видео. Он небольшой, но охватывает большую часть вопросов по теме.

К сожалению, сегодня эта стратегия уже не действует.

Почему? Дело в том, что крупные игроки рынка используют алгоритмы ММ, адаптированные к поведению трейдеров и генерирующие множество ложных скачков и прорывов цен в начале сессии. Этот срабатывает стоп-лосс трейдера , что приводит к множеству убыточных сделок.

Чтобы избежать этой ловушки, нам нужно торговать в обратном направлении, то есть когда цена откатывается внутрь диапазона. Одним из существенных недостатков алгоритмов MM является то, что они ожидают, что большинство трейдеров будут торговать на прорывах.У нас есть шанс монетизировать эту уязвимость.

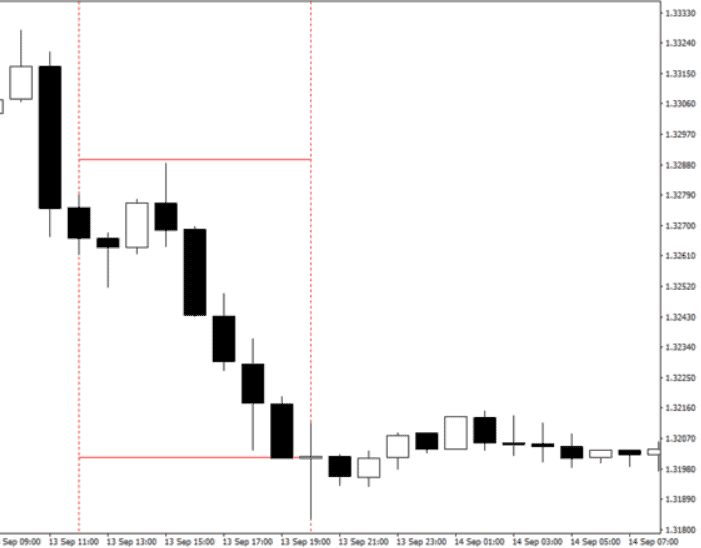

Как работает стратегия Лондонского прорыва

В 21:00 по московскому времени мы открываем график GBP / USD и измеряем диапазон, в котором цена ушла с 12:00 до 21:00. Это период наибольшей волатильности, который включает европейскую сессию и первые часы американской сессии.

Нам нужно знать расстояние между самой низкой и самой высокой ценой в пределах диапазона. Обозначим этот ценовой диапазон как 2X. Кроме того, нам необходимо закрыть все ордера, открытые накануне, независимо от их прибылей и убытков.

Ровно в 21:00 выставляем два противоположных лимитных ордера. Мы устанавливаем Buy Limit на половину ценового диапазона (1X) ниже текущей цены. Мы устанавливаем предел продажи на половине диапазона цен (1X) выше текущей цены. Как только сработает один из заказов, мы снимаем другой.

Согласно нашей стратегии, тейк-профит равен полному ценовому диапазону, а стоп-лосс равен половине ценового диапазона. Если диапазон цен превышает 80 пипсов, это плохой знак для входа.

Пример использования

За период с 00:00 до 21:00 цена переместилась на 60 пунктов. В 21:00 выставляем два противоположных ордера на 30 пунктов ниже и выше цены открытия свечи. Мы размещаем стоп-лосс на 30 пунктов выше уровня продажи и на 30 пунктов ниже уровня покупки.

Как только ордер Sell Limit активируется, мы удаляем ордер Buy Limit. Тогда цена ведет себя довольно предсказуемо. Он идет вверх и формирует ложный прорыв (который выглядит так, как будто маркет-мейкер запускает стоп-лосс один за другим).В результате цена разворачивается и начинает снижаться, что нам и нужно.

Ставим тейк-профит на уровне Buy Limit. Не забывайте закрывать позиции, не сработавшие по фиксации прибыли, в полночь следующего дня. Наша прибыль составляет около 27 пунктов.

Напоминаю, что ваш ценовой диапазон не должен превышать 70 пунктов. В противном случае мы не выходим на рынок, потому что это сделало бы расстояние до отложенных ордеров слишком большим и повысило бы риск позднего входа.Кроме того, слишком большой диапазон может указывать на сильный тренд или высокую волатильность.

Итого

В этой статье мы сосредоточились на облегченной версии стратегии London Breakout. К счастью для трейдера, это не требует высоких торговых навыков. Плюс он хорошо работает без технических индикаторов. При использовании этой стратегии обязательно следите за графиком, чтобы избежать случайного исполнения отложенных ордеров. В качестве альтернативы вы можете использовать скрипт для открытия ордеров OCO (Один отменяет другой).

Свойства торговой стратегии лондонского прорыва Forex

- Валютные пары: EURUSD, GBPUSD, USDJPY

- Таймфрейм: M30

- Время торгов: несколько раз в день

Существует множество разновидностей торговой стратегии форекс London Breakout, но в целом их суть состоит в том, чтобы поймать и следовать за первым импульсом в начале или перед открытием лондонской сессии. Некоторые считают, что первый импульс показывает направление, в котором цена будет двигаться в течение дня.

Пять лет назад эта стратегия сработала и помогла получить прибыль. Однако, когда стратегия стала популярной, маркет-мейкеры начали продвигать ложные прорывы и ложные импульсы. Вот что происходит. Рынок генерирует импульс до или в начале европейской сессии, приказы трейдеров, следующие за первым скачком цены, активируются, и цена разворачивается немного позже. Стоп-лосс активируются, и маркет-мейкеры безопасно фиксируют прибыль. Им удалось в очередной раз обмануть простаков.

В настоящее время вы можете увидеть подобную модель практически в любой торговый день . Так почему бы нам не отказаться от классической версии торговой стратегии London Breakout Forex? Гораздо эффективнее будет следить за маркет-мейкерами, используя обратную версию. Вот что мы используем.

Системные правила

- Измерьте высоту диапазона между 9 и 18 часами по Гринвичу. Это двукратный размер в пунктах.

- После 18:00 установите лимитный ордер на покупку и лимитный ордер на продажу более чем на X пунктов ниже текущей цены.

- Установите тейк-профит каждого ордера на 2Х и стоп-лосс на X + 5 пипсов.

- Закройте и удалите все ордера на следующий день в 9 утра по Гринвичу, независимо от прибыли или убытков.

- Если диапазон между 9 и 18 часами больше или равен 60 пунктам, НЕ ТОРГОВАТЬ!

- ПРИМЕЧАНИЕ: после активации одного ордера следует удалить второй.

Стратегии прорыва Forex — Список торговой системы прорыва — Стратегии Forex — Ресурсы Forex

Торговля на прорывах — не новая концепция; трейдеры веками использовали прорывы Сегодня многие ведущие трейдеры мира торгуют прорывы для большой прибыли. Так что же такое прорыв?

А прорыв — это точка, в которой рынок цена отрывается или выходит за пределы торгового диапазона . Торговля диапазон может быть любым, кроме одного раза цена превышает максимум или минимум диапазона, произошел прорыв.

Общепринятая рыночная мудрость — «покупай дешево, продавай дорого», и этому нас научили. в средней школе и является признанной философией многих представителей мирового инвестиционного сообщества, от экономистов до брокерских контор. Теория звучит нелепо, но зарабатывать деньги очень сложно. торгуя таким образом. Логика прорывов

противоречит этой общепринятой рыночной мудрости и работает на предпосылке: Чтобы заработать деньги, вы должны «покупать дорого и продавать дороже» на бычьем рынке и «продавать дешево, покупать обратно ниже» на медвежьем рынке.

Так почему же традиционную инвестиционную мудрость «покупать дешево, продавать дорого» так сложно зарабатывать деньги в реальном мире торговли? Для этого нам нужно внимательнее присмотреться к ценовому действию и отношению большинства инвесторов.

Почему прорывы повышают прибыльность и снижают Риск

Пожалуй, самыми известными трейдерами в истории трейдинга были «Черепахи». В черепахи появились на встрече Ричарда Денниса и Билла Экхардта о том, родились ли великие трейдеры или стали их профессионалами.Билл чувствовал, что может научить людей становиться успешными трейдерами. Ричард считал, что успешная торговля зависит от генетики. Чтобы уладить спор, было решено рекламировать

трейдеров, а затем попытайтесь научить их стать успешными трейдерами. В

студентов называли «Черепахами», когда Деннис объяснил концепцию, сказав они «собирались выращивать трейдеров, как черепах в Сингапуре». Они были самым успешным торговым экспериментом в истории, получив среднюю ставку доходности более 80%.это было доказал, что с помощью простого набора правил совершенные новички, не имеющие опыта, могут стать успешными трейдерами. Используемые правила были простыми и включали использование прорывов в методологии. учил. Пока только один компонент

общий план, методология прорыва была очень важной частью того, как трейдеры на самом деле вошел и удержал большие тренды для максимальной прибыли.

В книге «Market Wizards» есть очень хорошее интервью с Биллом Экхардтом. и его анализ того, что сделало черепах такими успешными.Он далее иллюстрирует то, что трейдеры, стремясь «покупать дешево, продавать дорого», создают для себя риск. Делая то, что обычные и удобные для них фактически означают, что они в конечном итоге упускают из виду самые важные тенденции и создают для себя больший риск, снижая вероятность входа справа время и получение общей прибыли.

Прорывы приносят деньги Работайте усерднее

Еще одна важная причина для использования пробоев, скорее чем покупка минимума или откатов ,

что торговый капитал используется лучше.Цель всех трейдеров — заблокировать в тренды и удерживайте их. Однако факт в том, что рынки проводят большую часть своего времени в торговых диапазонах, которые никуда не денутся. Многие рынки не имеют тенденций в течение месяцев или даже лет. Трейдер, совершающий сделку ожидание того, что он пойдет, возможно, придется долго ждать, чтобы увидеть, как сделка пойдет в его сторону, если это вообще произойдет. Это может удерживать капитал на длительные периоды, который можно было бы использовать больше продуктивно в другом месте. Большое преимущество торговли на прорывах состоит в том, что вы входите только в движущийся тренд.Как мы все знаем, тенденция в движении — это больше скорее продолжится, чем обратится. Это основная предпосылка, на которой основан технический анализ, и

прорывы приводят вас внутрь по мере появления тренда и имеют высокую вероятность продолжается. Таким образом, вы знаете, что входите только на те рынки, которые имеют высокую вероятность сильного тренда и приносят вам большую прибыль.

. Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.