Рейтинг доходности: как и сколько можно заработать на дивидендах :: Новости :: РБК Инвестиции

Акции ЧТПЗ, «Казаньоргсинтеза» и КамАЗа оказались в лидерах рейтинга за 2018 год по дивидендной доходности. Среди иностранных компаний наилучшие результаты продемонстрировали бумаги Nokia, Macy’s и Norfolk Southern

Фото: пользователя Chris Ubik с сайта flickr.

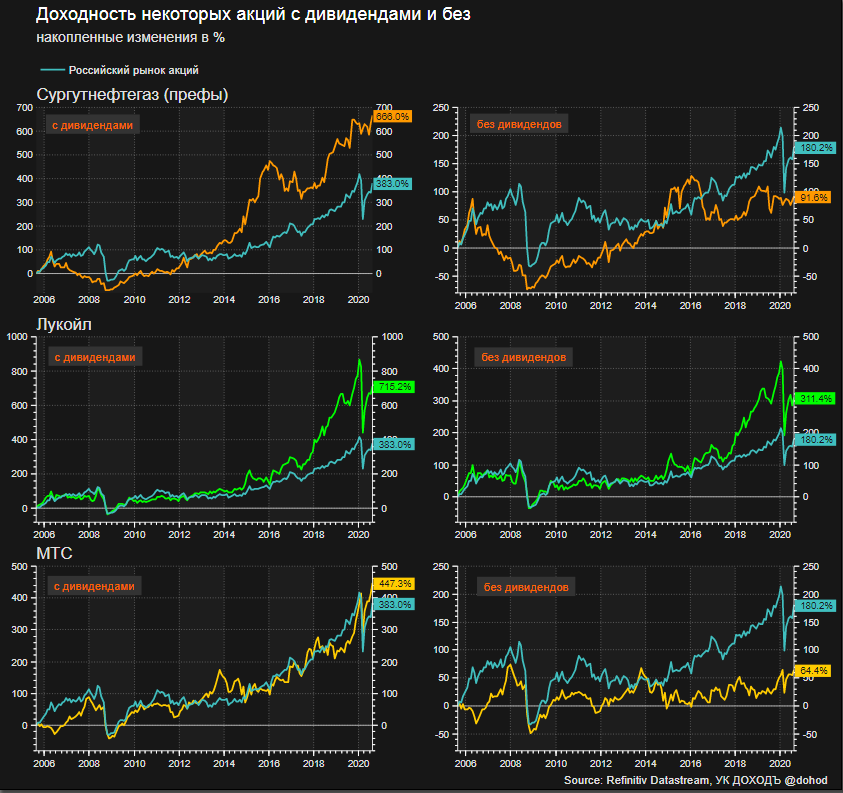

Дивиденды — одна из причин вложиться в акции. В зависимости от того, какую стратегию выбрал инвестор, дивиденды можно получать регулярно, однократно или несколько раз. Редакция РБК Quote сравнила разные тактики инвестирования, чтобы понять, на каких акциях можно заработать больше всего.

Непосредственно дивидендный доход — не главная составляющая дохода от инвестиций в акции. Основной доход инвестору приносит рост котировок. Но дивиденды могут быть катализатором роста. Лучше всего это подтверждает наличие гэпа. После того, как приближается время «отсечки», то есть покупки акций с возможностью получения дивидендов, акции резко падают в цене. Причем чем выше изначальная дивидендная доходность, тем, как правило, больше величина такого падения.

Почему это происходит? После объявления о размере дивидендов и сроках выплаты акции начинают свой рост: у инвесторов появляется возможность получить прибыль с вполне прогнозируемым уровнем доходности.

Наиболее важна эта возможность для профессиональных участников рынка, которые ориентируются не просто на уровень доходности как отношение прибыли к затратам. Для них важна доходность с учетом срока окупаемости инвестиций. Именно такие участники рынка задают тон этого движения.

Инвестируя в акции в расчете на дивидендные выплаты важно помнить, что реальная отдача от «дивидендных» вложений отличается от ожидаемой дивидендной доходности, которую можно просчитать в любой момент после объявления о выплате дивидендов. Об этом РБК Quote уже писала в своем обзоре прошлым летом.

Согласно расчетам РБК Quote, средняя ожидаемая дивидендная доходность накануне отсечки для российских акций составляет 4,5%, для иностранных — 0,7%. Средний срок от «отсечки» до получения дивидендов — 31 день. С учетом того, что основную часть вложения инвестор вернет уже на следующий день, средневзвешенный срок инвестиции составит чуть больше двух дней — 2,3 суток. Банк имеет возможность размещения средств на три-четыре дня в качестве депозита в другом банке на уровне 7,5% годовых, или 0,12% за это время. В таком случае с гэпом не более 4,38% вложения для получения дивидендов для банка будут привлекательнее, чем депозит.

Средний срок от «отсечки» до получения дивидендов — 31 день. С учетом того, что основную часть вложения инвестор вернет уже на следующий день, средневзвешенный срок инвестиции составит чуть больше двух дней — 2,3 суток. Банк имеет возможность размещения средств на три-четыре дня в качестве депозита в другом банке на уровне 7,5% годовых, или 0,12% за это время. В таком случае с гэпом не более 4,38% вложения для получения дивидендов для банка будут привлекательнее, чем депозит.

В предыдущем обзоре мы сравнивали четыре стратегии инвестиций с получением дивидендов — 1) «купить в момент объявления размера дивидендов, продать после отсечки», 2) «купить накануне закрытия реестра, продать сразу после отсечки», 3) «инвестировать после объявления дивидендов, дождаться закрытия гэпа», 4) «купить после гэпа и ждать восстановления цены».

Оказалось, что самая выигрышная стратегия для среднего инвестора — это вариант номер один: «покупаем в момент объявления размера дивидендов, продаем после отсечки».

Приняв во внимание стратегию-победителя, мы рассмотрим еще две стратегии инвестиций, показав топ акций победительниц для каждой стратегии.

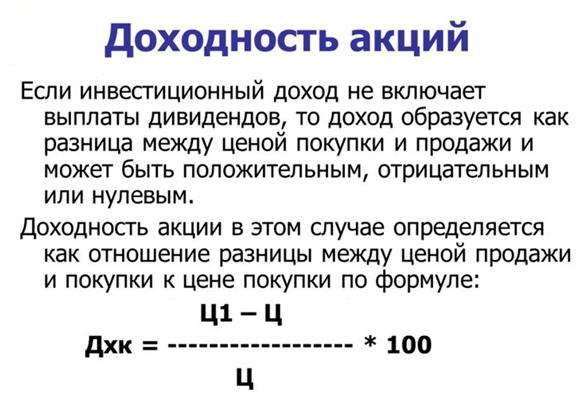

В первой новой стратегии мы посмотрим на возможность получить доход исключительно на росте котировок под выплаты дивидендов. Суть состоит в том, чтобы купить акцию после объявления дивидендных выплат и продать накануне отсечки. При такой стратегии инвестор не получит сами дивиденды, но зато сможет продать ценную бумагу по максимуму цены — до падения после отсечки.

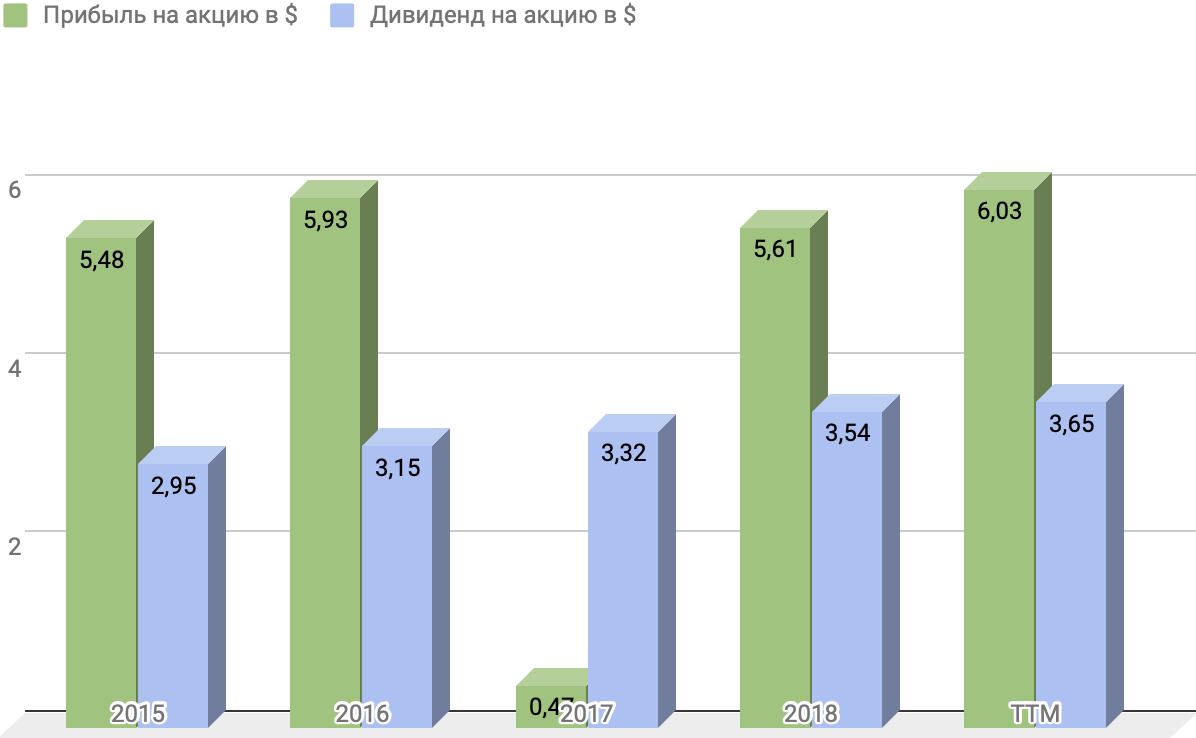

Вторая стратегия предполагает исключительно долгосрочные инвестиции с получением ежегодных дивидендных выплат. При выборе такой стратегии внутригодовые колебания акций для инвестора становятся не важны.

Классическая стратегия: «покупаем в момент объявления размера дивидендов, продаем после отсечки»

Лидеры дивидендной доходности с применением классической стратегии среди российских и иностранных акций выглядят так:

При подсчете учитывались все дивидендные выплаты 2018 года.

При подсчете учитывались все дивидендные выплаты 2018 года.Как видно из таблицы, лидеры доходности далеко не всегда имеют самую высокую ожидаемую дивидендную доходность.

Если принимать во внимание срок инвестиций, то средняя доходность российских лидеров по доходности в годовом выражении составила 162,9% при среднем сроке инвестиций 41,6 дней.

У иностранцев эти показатели — 85,1% и 23,5 дня, соответственно. Это намного лучше ставок банковских депозитов на аналогичные сроки.

Стратегия «купить после объявления дивидендных выплат и продать накануне отсечки»

Эта стратегия предполагает получение прибыли только за счет роста акций на возросшем спросе под выплату дивидендов — без получения самих дивидендов.

Лидеры дивидендной доходности с применением этой стратегии выглядят следующим образом:

Средняя доходность лидеров российских акций составила 16,73%, что немного хуже классической стратегии. Зато в случае с иностранцами эта стратегия оказалась более эффективной в сравнении с первым вариантом: в этом случае доходность составила 6,63%. Дополнительный плюс в том, что инвестору в зарубежные бумаги не нужно платить подоходный налог, которым облагаются дивидендные выплаты.

С учетом срока инвестиций средняя доходность российских лидеров по доходности в годовом выражении составила 167,5% при среднем сроке инвестиций 33,7 дня, что лучше результата лидеров классической стратегии.

У иностранцев эти показатели — 92,3% и 21,9 дня соответственно, что тоже лучше показателей лидеров классической стратегии.

Консервативная стратегия

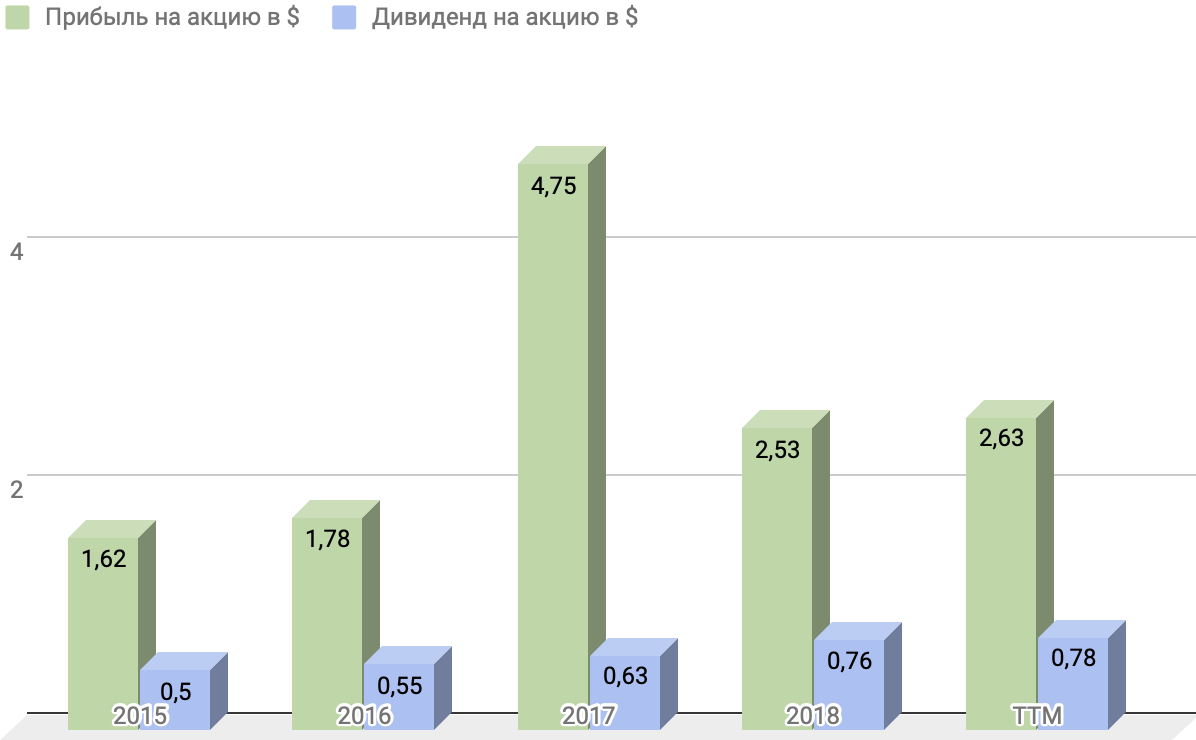

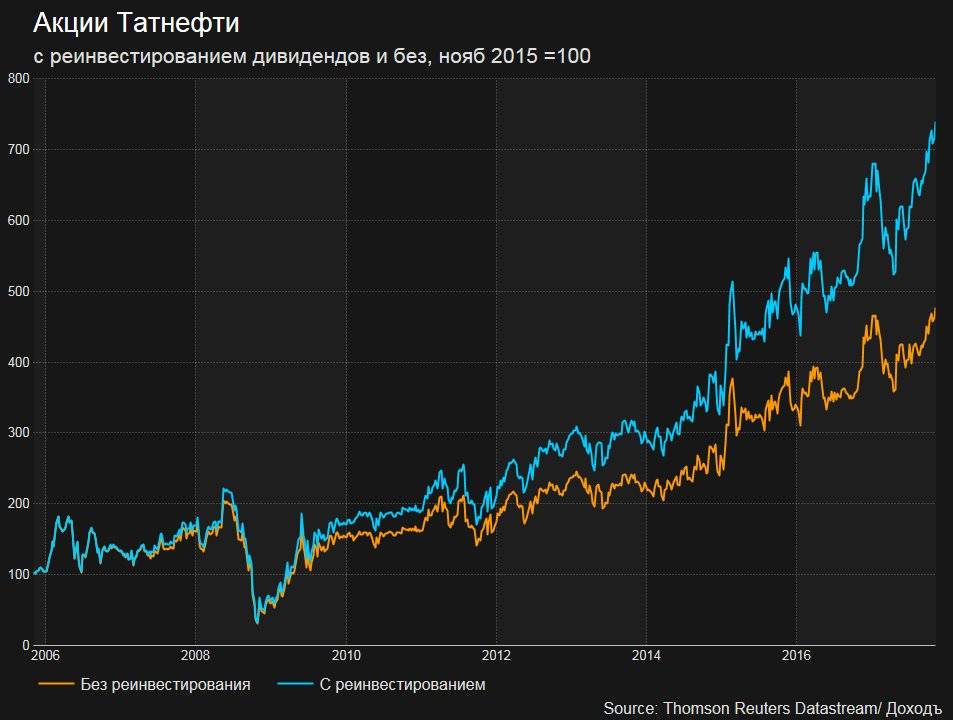

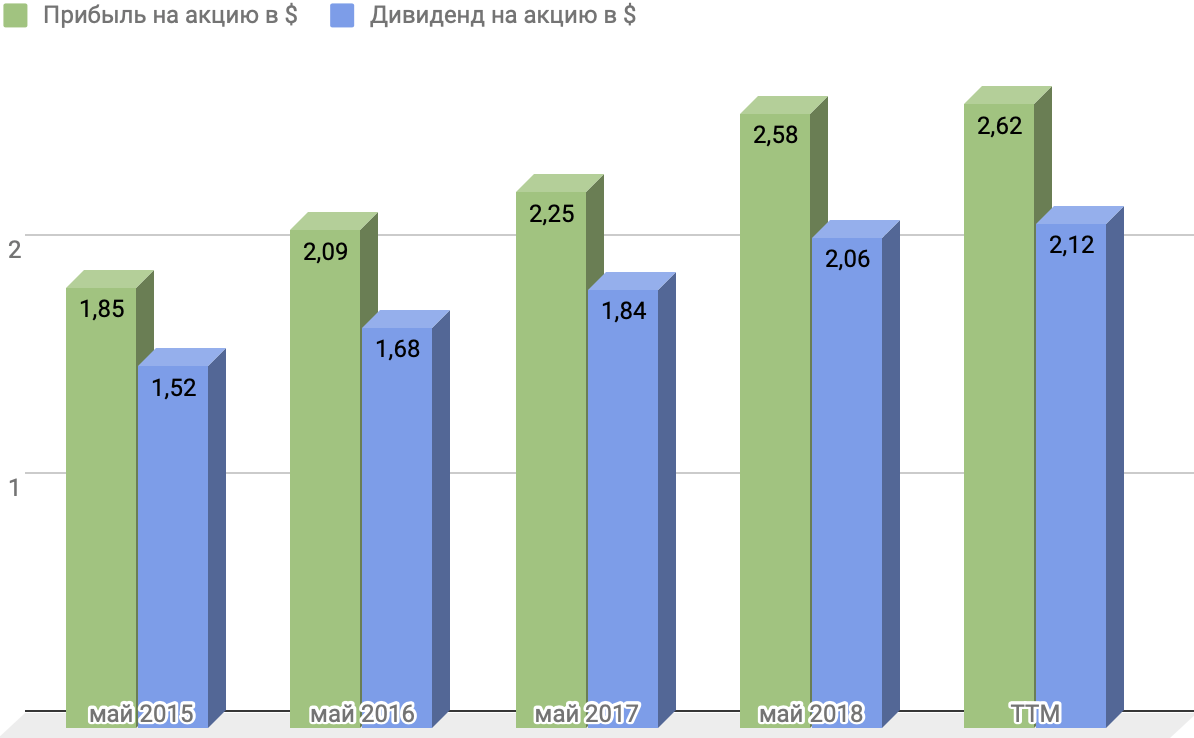

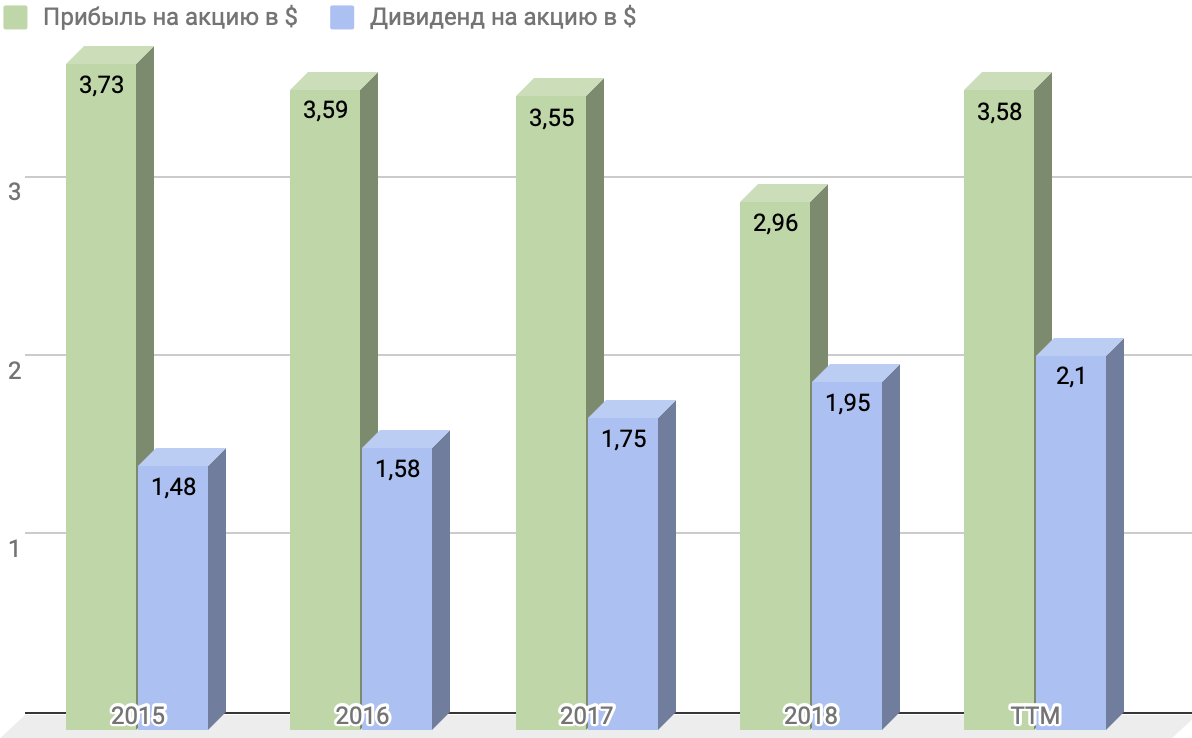

Эта стратегия предполагает покупку акций на продолжительный срок — не менее года. На первый взгляд эта стратегия может быть оправдана для акций, по которым регулярно происходят выплаты промежуточных дивидендов, то есть дивиденды стабильно платятся несколько раз в год.

Однако из топ-15 российских акций с наибольшей доходностью с применением консервативной стратегии по семи акциям в 2018 году дивиденды были выплачены однократно. В первой десятке таких акций всего пять.

Дивидендную доходность в этом случае мы оценивали как отношение суммы всех выплаченных на одну акцию дивидендов к средней цене акции в течение года.

В случае иностранных лидеров этой стратегии по всем акциям в течение 2018 года производились выплаты промежуточных дивидендов. Средняя доходность первых десяти акций лидеров консервативной стратегии составила по российским бумагам 14,25%, по иностранным — 6,56%. По сравнению с другими стратегиями показатель российских акций оказался хуже, а доходность иностранных акций немного превысила среднюю доходность лидеров классической стратегии.

Обратим внимание, что при применении консервативной стратегии показатель доходности в годовом выражении равен дивидендной доходности, а также исключена возможность рефинансирования инвестиций, которую предусматривают первые две стратегии.

Получается, что для инвестора, которому важна длительность срока инвестиций, эта стратегия практически нецелесообразна. Но для действительно консервативного и спокойного инвестора, имеющего возможность владеть акцией на протяжении нескольких лет, такой способ, возможно, наиболее приемлем.

Но для действительно консервативного и спокойного инвестора, имеющего возможность владеть акцией на протяжении нескольких лет, такой способ, возможно, наиболее приемлем.

Консервативная стратегия позволяет инвестору в большей степени ориентироваться на предполагаемую дивидендную доходность. Сравните итоговые доходности для акций с наибольшей изначально ожидаемой после объявления выплат дивидендной доходностью на примере российских бумаг:

А так выглядит пример иностранных акций:

Кроме того, консервативная стратегия в значительной степени снижает риск вложения.

Можно сравнить распределение доходностей инвестиций в акции по отдельным дивидендным выплатам с применением классической стратегии и распределение доходности с применением консервативной стратегии.

Как видно из рисунка, высокая ожидаемая дивидендная доходность практически никогда не гарантирует высокую доходность инвестиций. К тому же, достаточно большое количество инвестиций с применением этой стратегии оказываются убыточными (на рисунке, точки находящиеся ниже оси ожидаемой доходности).

Иными словами, инвестиции с применением стратегии «покупаем в момент объявления размера дивидендов, продаем после отсечки» дают в случае успеха доход значительно больший по сравнению с банковскими депозитами, но носят достаточно рискованных характер.

Для консервативной стратегии напротив, наглядно заметно соответствие между ожидаемой и фактической дивидендной доходностью.

Если инвестор имеет возможность держать акции на протяжении долгого времени, чего требует эта стратегия, то он может практически избежать убытков от своих вложений.

При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

При помощи дивидендов они создают себе источник пассивного дохода.

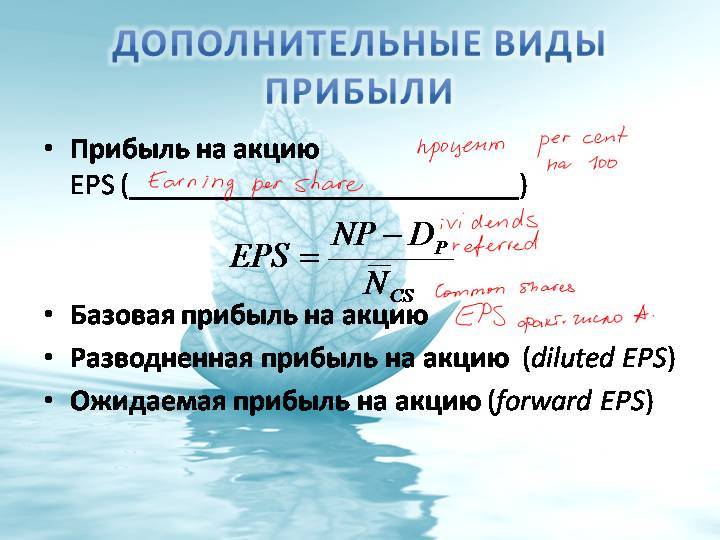

ПодробнееРазводненная прибыль на акцию — Что такое Разводненная прибыль на акцию?

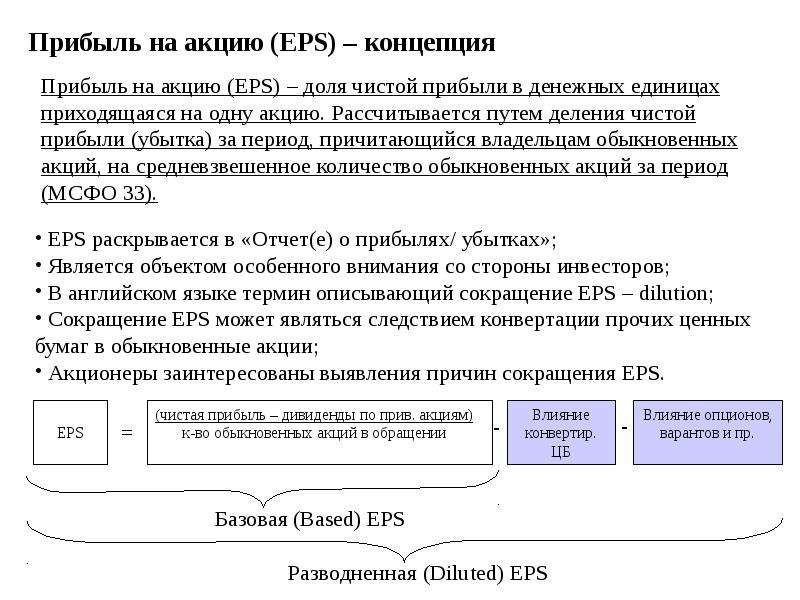

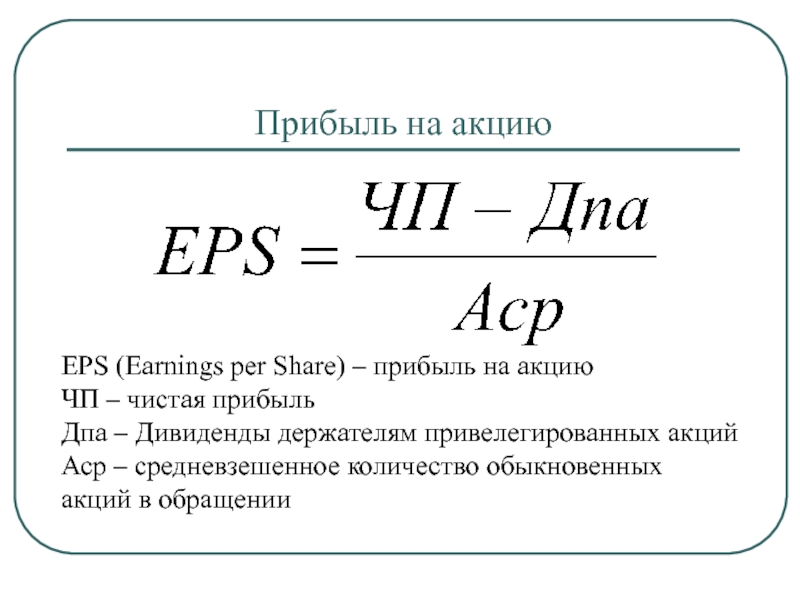

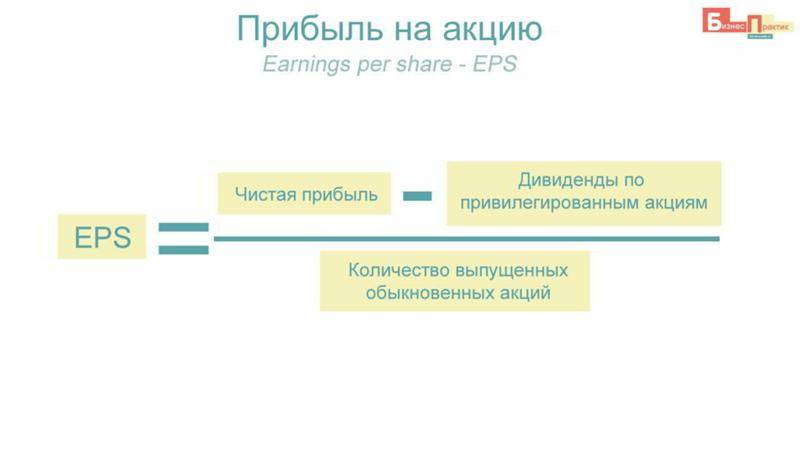

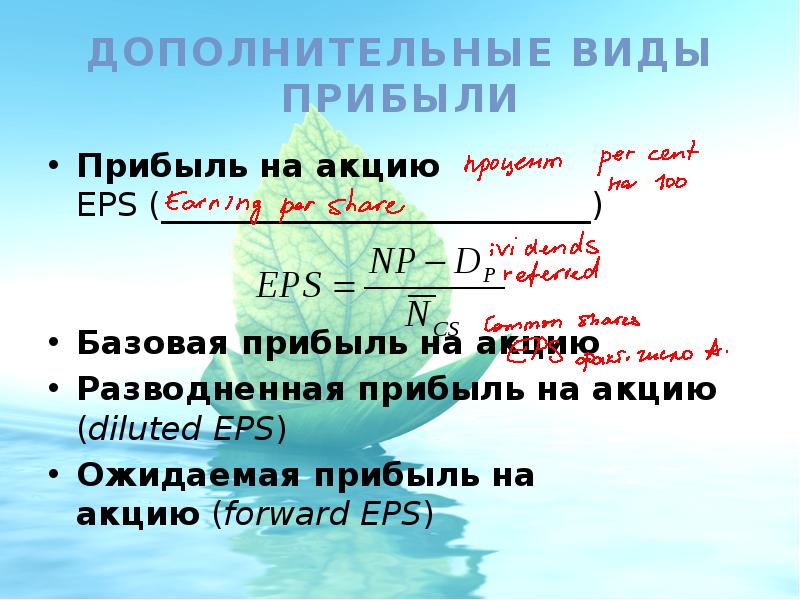

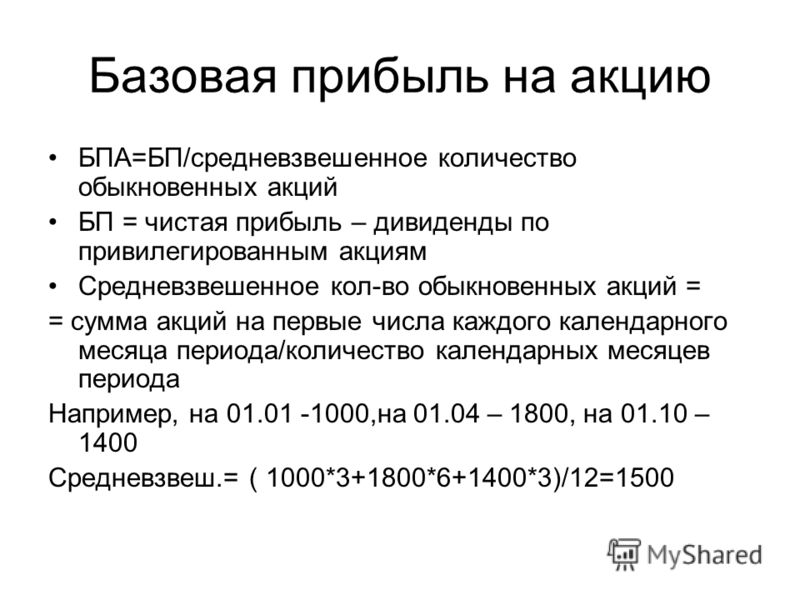

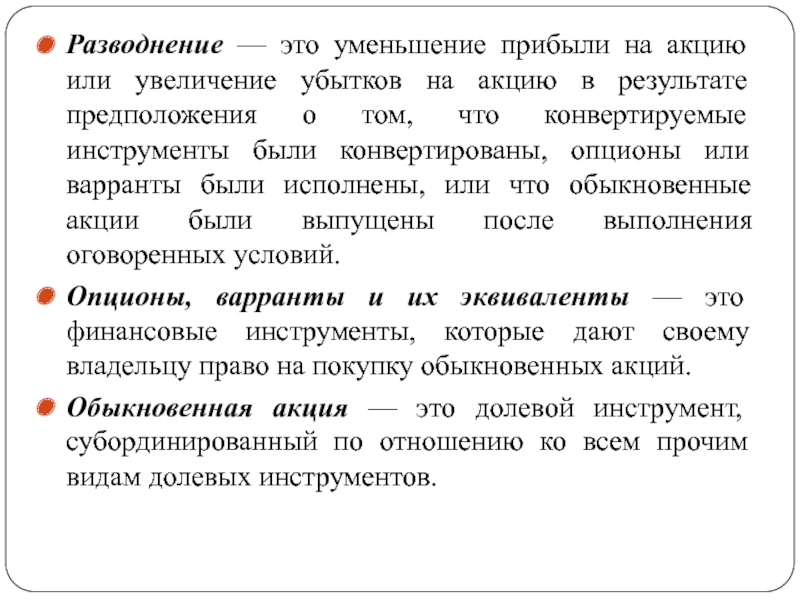

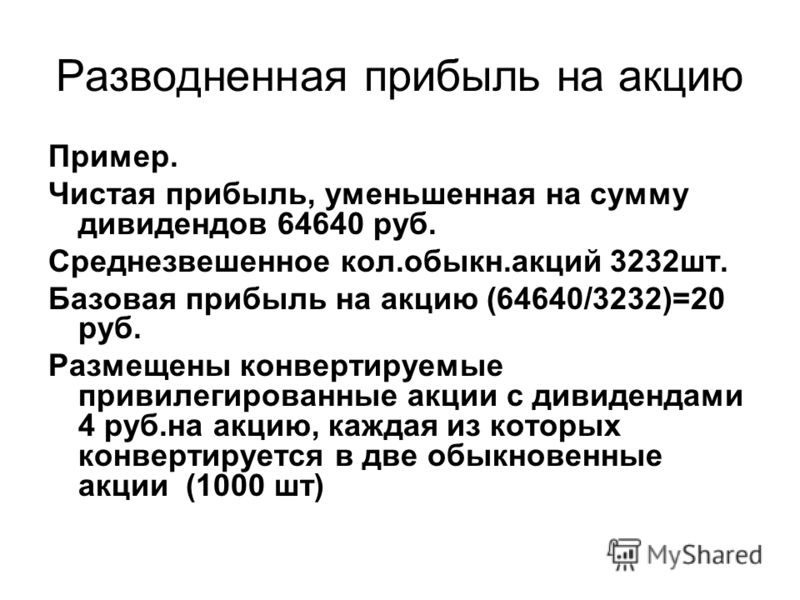

Разводненная прибыль на акцию (англ. «diluted earnings per share») — сумма чистой прибыли за период, приходящаяся на владельцев обыкновенных акций, деленная на средневзвешенное количество обыкновенных акций, находящихся в обращении, скорректированная с учетом разводняющего эффекта всех конвертируемых в обыкновенные акции контрактов.Разводненная прибыль на акцию показывает долю чистой прибыли владельца обыкновенной акции в результатах компании с учетом влияния всех разводняющих потенциальных обыкновенных акций за отчетный период.

Если, базовая прибыль на акцию показывает реальное финансовое положение компании, то разводненная прибыль на акцию характеризует максимально возможное снижение прибыли на акцию.

Порядок расчета базовой прибыли регулируется IAS 33 «Прибыль на акцию».

Данный стандарт применяется компаниями, акции которых котируются на биржах, и компаниями, проводящими эмиссию акций для свободного обращения.

Разводнение – уменьшение прибыли на акцию или увеличение убытка в результате предположения, что все потенциальные обыкновенные акции будут конвертированы в обыкновенные акции.

Потенциальные обыкновенные акции – ценные бумаги, которые дают их владельцам в будущем право собственности на обыкновенные акции.

Разводненная прибыль на акцию рассчитывается как отношение чистой прибыли, после выплаты дивидендов по привилегированным акциям, к средневзвешенному количеству акций в обращении, скорректированных на эффект от всех разводняющих потенциальных обыкновенных акций.

Числитель корректируется на дивиденды и проценты в отношении разводняющих потенциальных обыкновенных акций.

Знаменатель увеличивается на средневзвешенное количество обыкновенных акций, которые были бы выпущены в обращение в случае конвертации потенциальных обыкновенных акций.

Потенциальные обыкновенные акции учитываются только в том периоде, в котором они находились в обращении, а изъятые из обращения, учитываются только в той части периода, в которой они находились в обращении.

Антиразводняющими признаются акции, конвертация которых в обыкновенные приводит к росту прибыли или снижению убытка на акцию.

Такие ценные бумаги исключаются из расчета разводняющей прибыли на акцию.

Чтобы не допустить включения в расчет антиразводняющих ценных бумаг каждый выпуск потенциальных ценных бумаг должен рассматриваться отдельно.

Разводняющие потенциальные обыкновенные акции учитываются от акций с самой низкой прибылью на дополнительную акцию до акций с более высокой прибылью на дополнительную акцию.

Опционы и варранты включаются в расчет первыми, так как влияют только на знаменатель формулы.

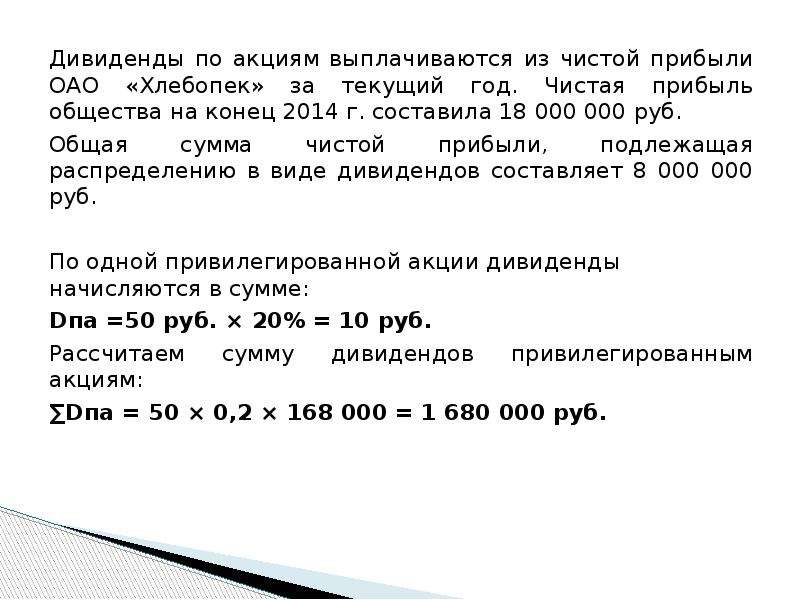

ПОРЯДОК ВЫПЛАТЫ ДИВИДЕНДОВ ПО АКЦИЯМ АКЦИОНЕРНЫХ ОБЩЕСТВ / КонсультантПлюс

1. Дивидендом является часть чистой прибыли акционерного общества, подлежащая распределению среди акционеров, приходящаяся на одну простую или привилегированную акцию.

Чистая прибыль, направляемая на выплату дивидендов, распределяется между акционерами пропорционально числу и виду принадлежащих им акций.

2. Дивиденд может выплачиваться ежеквартально, раз в полгода или раз в год.

Промежуточный дивиденд объявляется Советом директоров общества в расчете на одну простую акцию по итогам истекшего квартала (полугодия).

Размер окончательного дивиденда, приходящегося на одну простую акцию, объявляется общим собранием акционеров по результатам года с учетом выплаты промежуточных дивидендов по предложению Совета директоров общества.

Размер окончательного дивиденда не может быть больше рекомендованного Советом директоров, но может быть уменьшен общим собранием акционеров.

3. Фиксированный дивиденд (либо его минимальная величина) по привилегированным акциям устанавливается обществом при их выпуске.

При выплате дивидендов в первую очередь выплачиваются дивиденды по привилегированным акциям, затем дивиденды по простым акциям.

При наличии прибыли, достаточной для выплаты фиксированных дивидендов по привилегированным акциям, общество не вправе отказать держателям указанных акций в выплате дивидендов. В случае отказа общества акционеры могут потребовать выплаты дивидендов через суд.

Выплата дивидендов по привилегированным акциям обществом в случае недостаточности прибыли или убыточности общества возможна только за счет и в пределах специальных фондов общества, созданных для этой цели. Расходование средств резервного фонда общества на эти цели не допускается.

4. Выплата дивидендов по простым акциям не является конкретным обязательством общества перед акционерами. Общее собрание акционеров и Совет директоров общества вправе принимать решения о нецелесообразности выплаты дивидендов по простым акциям по итогам того или иного периода и года в целом.

5. Выплата объявленных общим собранием дивидендов является обязательной для общества.

Акционеры вправе требовать выплаты объявленных дивидендов от общества через суд. В случае отказа общество должно быть объявлено неплатежеспособным и подлежит ликвидации в установленном законодательством порядке.

В случае отказа общество должно быть объявлено неплатежеспособным и подлежит ликвидации в установленном законодательством порядке.

6. В случае выплаты акционерам излишних дивидендов общество может зачесть излишнюю выплату в счет предстоящих платежей или предложить акционерам вернуть ее на основании решения общего собрания.

При этом общество не вправе принуждать акционеров к возврату переплаты дивидендов.

7. Совету директоров и общему собранию акционеров запрещается объявлять и выплачивать дивиденды, если общество неплатежеспособно либо может стать таковым после выплаты дивидендов.

8. Если в годовом балансе общества имеются убытки, то Совет директоров или общее собрание акционеров не вправе объявлять и выплачивать дивиденды по акциям до тех пор, пока убытки не будут покрыты или не будет уменьшен Уставный капитал (фонд) общества.

9. Дивиденды не выплачиваются по акциям, которые не были выпущены в обращение или находятся на балансе общества.

10. В случае оплаты акций не полностью дивиденды выплачиваются акционеру пропорционально оплаченной части стоимости акций, если иное не определено уставом общества.

11. На дивиденд имеют право акции, приобретенные не позднее чем за 30 дней до официально объявленной даты его выплаты.

12. По решению Совета директоров или общего собрания акционеров дивиденд может выплачиваться акциями (капитализация прибыли), облигациями и товарами.

13. Дивиденды облагаются налогом независимо от формы выплаты их в соответствии с действующим налоговым законодательством. В случае выплаты дивидендов товарами величина дивиденда, исчисляемая для налогообложения, определяется исходя из фактических цен приобретения товаров.

14. Общество объявляет размер дивиденда без учета налогов с них.

15. Акционерное общество открытого типа публикует данные о размере выплачиваемых дивидендов в средствах массовой информации.

16. Дивиденд выплачивается обществом или банком — агентом чеком, платежным поручением, почтовым или телеграфным переводом.

17. Если по поручению клиента управление акциями осуществляется инвестиционной фирмой, то дивиденды выплачиваются держателю акций за минусом вознаграждения инвестиционной фирме, размер которого определяется в договоре с клиентом.

18. Акционерное общество, самостоятельно выплачивающее дивиденды, или выплачивающий их банк — агент выступают агентами государства по сбору налогов у источников и выплачивают дивиденды акционерам за вычетом соответствующих налогов.

19. По невыплаченным и неполученным дивидендам проценты не начисляются. Акционер вправе требовать выплаты неполученных дивидендов независимо от срока образования задолженности.

20. Дивиденд, не востребованный владельцем или его законным правопреемником или наследником в установленные для истечения исковой давности сроки, перечисляется в доход республиканского бюджета РСФСР.

21. Начисление дивидендов от участия в обществе отражается записью по дебету счета 81 «Использование прибыли» и кредиту счета 75 «Расчеты с участниками».

22. Начисление дивидендов от участия в акционерном обществе работникам этого общества, являющимся его акционерами, проводится по дебету счета 81 «Использование прибыли» и кредиту счета 70 «Расчеты по оплате труда».

В случае недостаточности прибыли, поступающей в распоряжение общества, начисление процентов по привилегированным акциям за счет специального фонда отражается по дебету счета 88 «Фонды специального назначения» и кредиту счета 75 «Расчеты с участниками».

как начисляются, как выплачиваются и как рассчитать доход

Дивиденды — это прибыль компании, которая распределяется среди акционеров. Дивиденды выплачиваются как по обыкновенным, так и по привилегированным акциям.

Что нужно, чтобы получить дивиденды по акциям?

Чтобы получить дивиденды по акциям, нужно быть владельцем бумаг на момент закрытия реестра лиц, которые имеют право на получение дивидендов.

Это происходит обычно раз в год, реже два раза в год.

Как начисляются дивиденды по акциям?

Компания-эмитент на общем собрании акционеров определяет долю прибыли, которую будут выплачивать в качестве дивидендов, и соответственно размер дивиденда, который приходится на одну акцию.

Дивиденды по российским акциям начисляются в рублях.

Как выплачиваются дивиденды по акциям

Дивиденды поступают на ваш брокерский счёт, вы можете вывести их на свой банковский счет в любое время.

Выплата дивидендов по привилегированным акциям происходит точно также, как и по обыкновенным.

На «Московской бирже» акции торгуются в режиме торгов Т+2. Что это значит?

Например, чтобы стать владельцем акций компании Х на дату закрытия реестра лиц, имеющих право на получение дивидендов, — 16.11.2018, сделку по покупке акций компании Х в режиме основных торгов Т+2 необходимо заключать за два торговых дня до такой даты — 14.11.2018.

Как получать и выводить дивиденды?

Вы можете сами решить куда будут поступать дивиденды: на ваш брокерский счёт или на банковский.

Как я могу узнать, от кого и сколько мне пришло дивидендов?

Вы можете это выяснить в Отчёте брокера в личном кабинете: «Меню» / «Портфели и отчёты» / «Отчёты».

Нужно ли мне платить налоги с дивидендов?

Не нужно. Налог на доходы с физических лиц будет удержан эмитентом, либо брокером при поступлении дивидендов на счёт.

Как зарабатывать на дивидендах

Если вы хотите купить акций для получения дивидендов, то рекомендуем вам изучить компании, которые, по мнению аналитиков, могут выплатить ближайшие дивиденды.

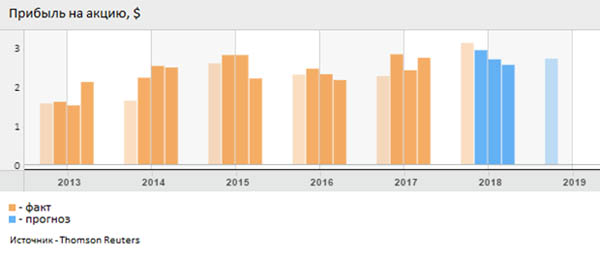

Что такое прибыль | Акции | Академия

Что такое прибыль

Говоря в общем, прибыль — это разница между выручкой и расходами.

Как правило, под этим словом понимается чистая прибыль компании после уплаты налогов. Прибыль компании — это главное, что влияет на стоимость ее акций, поскольку прибыль и обстоятельства, связанные с ее получением, показывают, будет ли бизнес доходным и успешным в долгосрочной перспективе. Из всех финансовых параметров компании чаще всего именно прибыль вызывает наибольший интерес.

Прибыль компании оценивается за определенный квартал (три календарных месяца), полугодие и год. Каждый квартал аналитики ждут публикации отчетов о прибыли тех компаний, за которыми они следят, поскольку этот показатель отражает эффективность работы компании.

Каждый квартал аналитики ждут публикации отчетов о прибыли тех компаний, за которыми они следят, поскольку этот показатель отражает эффективность работы компании.

Если прибыль превосходит прогнозы, значит, компания работает эффективнее конкурентов; это значит, что генеральному директору вынесут благодарность, а совет директоров будет доволен собой.

Компания, прибыль которой ниже прогнозируемой, работает неэффективно, в этом обвинят генерального директора, и, возможно, совет директоров выберет нового главу.

Меры прибыльности и их использование

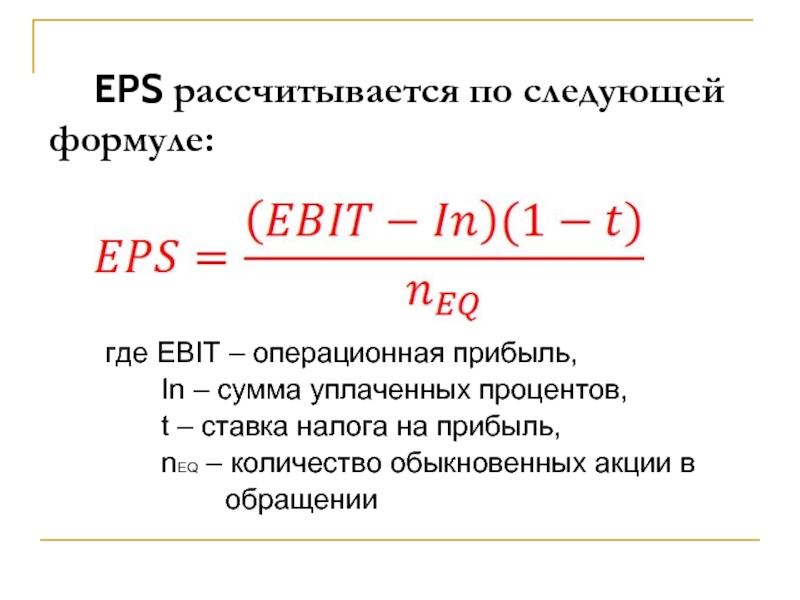

Некоторые аналитики любят рассчитывать доход до вычета налогов (Earnings Before Taxes — EBT). Других интересует прибыль до уплаты процентов и налогов, или операционная прибыль (Earnings Before Interest and Taxes — EBIT). Третьи аналитики (в основном работающие в областях, где высокую роль играют фиксированные активы) предпочитают показатель, характеризующий прибыль до вычета процентов, налогов и амортизации активов (Earnings Before Interest, Taxes, Depreciation and Amortization — EBITDA). Все три эти меры дают разное представление о доходности компании.

Все три эти меры дают разное представление о доходности компании.

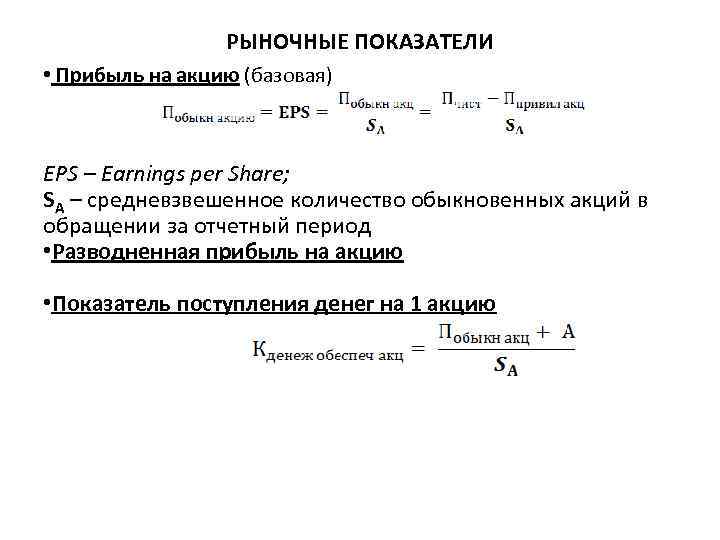

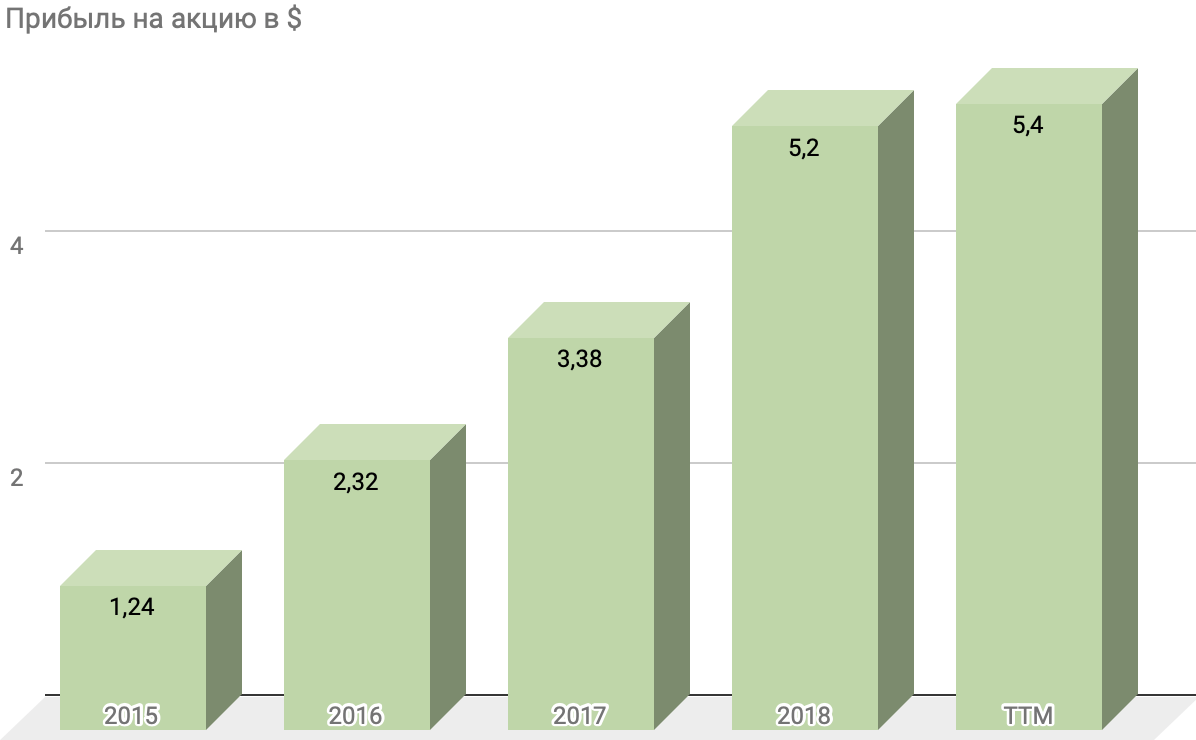

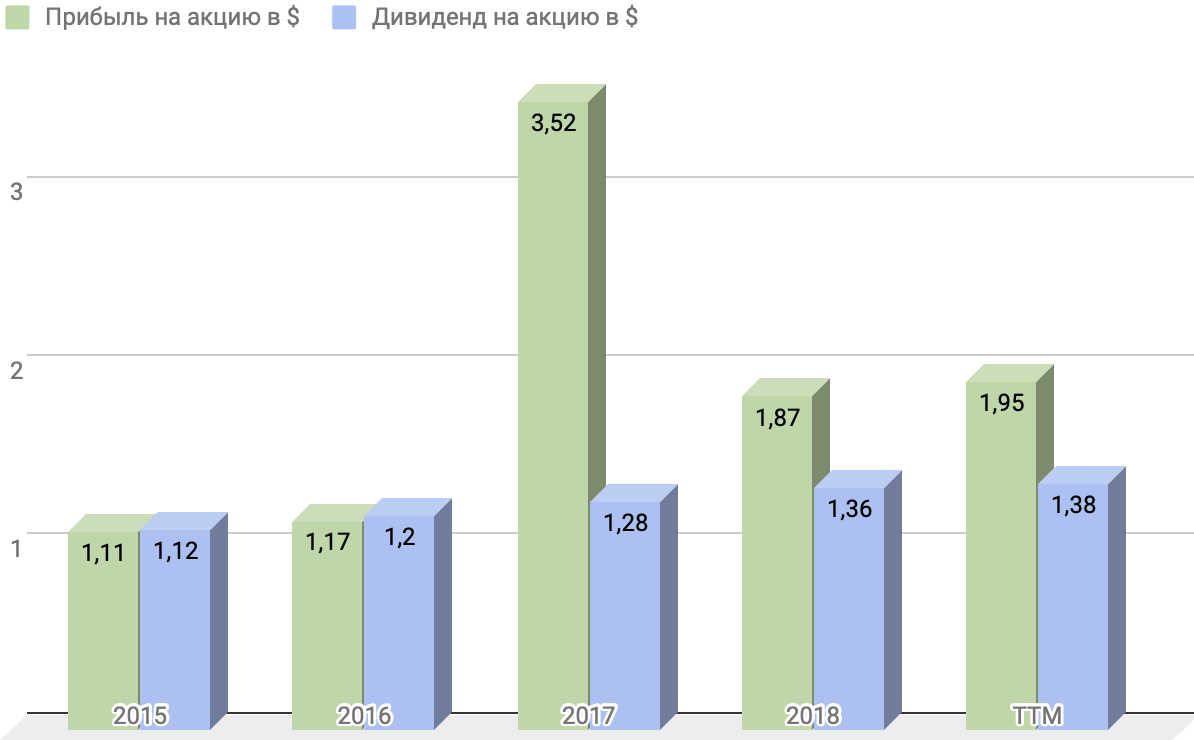

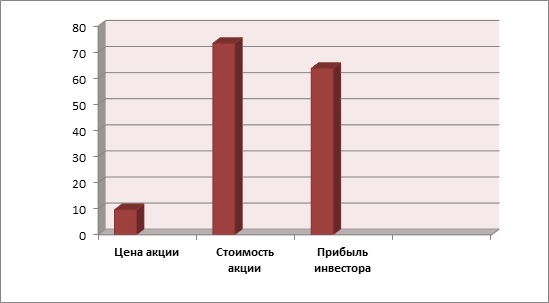

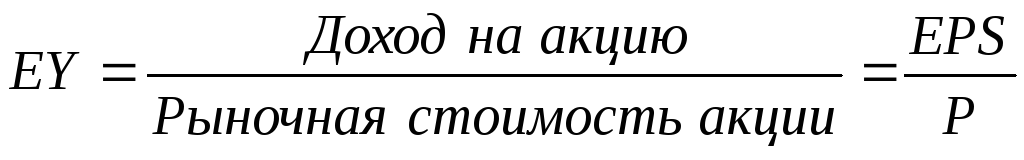

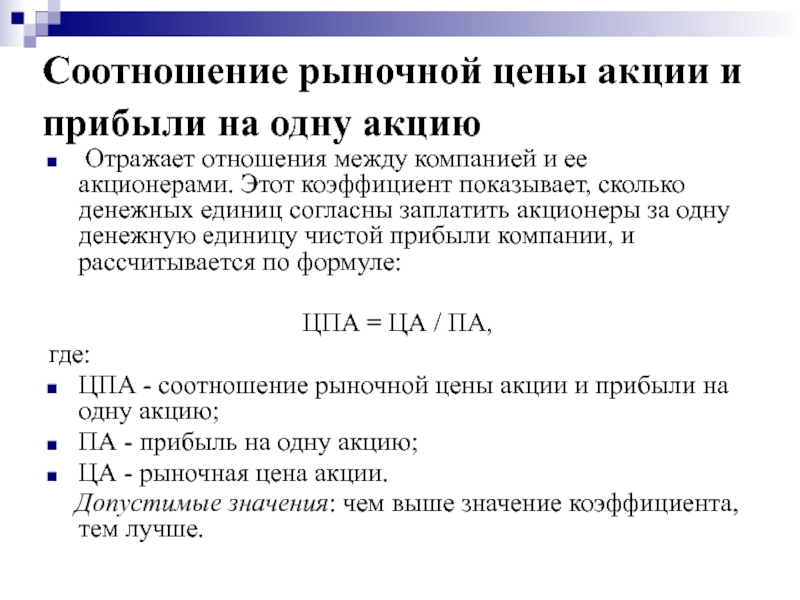

Прибыль в расчете на акцию

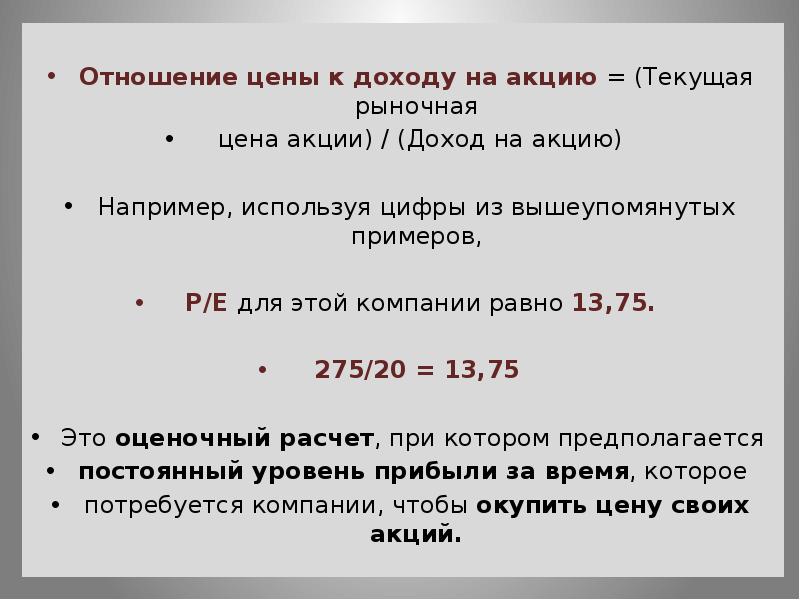

Этот параметр показывает, какой доход приносит компания на одну акцию. Он часто используется при расчете относительных показателей, например, коэффициента P/E (цена/прибыль).

Коэффициент P/E рассчитывается путем деления стоимости акции на размер прибыли в расчете на одну акцию. В основном он используется для сравнения доходности компаний, работающих в одной области. Компания с высоким показателем P/E считается переоцененной, с низким — недооцененной.

Манипулирование прибылью

Может показаться, что прибыль — некий Святой Грааль в мире показателей эффективности. На деле этим параметром можно манипулировать. Некоторые компании завышают свою прибыль, что может служить сигналом о низком качестве прибыли.

Прибыль на акцию также можно завысить, даже когда общая прибыль падает, с помощью обратного выкупа акций. Компании делают это, приобретая собственные бумаги, для чего используются средства из нераспределенной прибыли или заемные средства.

Основы инвестиций: о чем говорит коэффициент цена/прибыль (P/E)

Когда дело доходит до оценки акций, отношение цены к прибыли (P/E) является показателем номер один для инвесторов, которые хотят мгновенно узнать, что рынок думает о компании. Любимый всеми P/E может рассказать вам много нового о цене акций, в то же время существуют предостережения, на которые нужно обратить внимание, если вы не хотите быть обманутым его ограничениями.

Что такое коэффициент цена / прибыль?

Цена /прибыль, P/E или мультипликатор, как его иногда называют, сравнивает цены акций компании с ее исторической EPS — прибылью на акцию (этот показатель вы найдете на многих веб-сайтах или, лучше всего, в отчете о прибылях и убытках компании). По сути это резюме того, насколько акция дорога или дешева по сравнению с прибылью. Кроме того, этот коэффициент может быть рассчитан путем деления рыночной капитализации компании на ее годовую чистую прибыль.

Например, онлайновый ритейлер одежды ASOS (LON: ASC) в прошлом году показал нормированную прибыль на акцию (EPS) 25,6 фунта, а акции завершили торги 23 января по цене 1757 фунтов. Разделив эти цифры, вы получите текущий P/E 68. Для сравнения, крепкий, процветающий ритейлер «Маркс и Спенсер» (LON: МКС) торгуется с P/E 8,8, в то время как индекс FTSE All Share в целом торгуется по P/E около 11.

Разделив эти цифры, вы получите текущий P/E 68. Для сравнения, крепкий, процветающий ритейлер «Маркс и Спенсер» (LON: МКС) торгуется с P/E 8,8, в то время как индекс FTSE All Share в целом торгуется по P/E около 11.

Хотя эти отношения, как правило, рассчитываются на основе исторических прибылей, стоит отметить, что есть различия в формуле P/ E, которые могут сделать сравнение различных источников опасным. Время от времени вы будете встречать цену акции, деленную на прогнозную EPS — это способ вычисления «прогнозного» коэффициента P/E, использующего ожидания аналитиков в качестве руководства. В других случаях этот показатель EPS будет вычисляться из последних двух кварталов и прогноза 2 кварталов для того, чтобы сгладить разрыв между годовыми итогами – этот показатель известен как «подвижный» P/E, этот подход мы обычно используем на Stockopedia PRO .

Другая сложность заключается в том, что отношения P/E могут быть основаны либо на отчетной прибыли (то есть именно так, как в годовом отчете компании), либо на нормализованной прибыли (то есть с поправкой на исключительные или единовременные поступления). Мы используем нормированную прибыль, поскольку мы полагаем, что это позволяет делать гораздо более осмысленное сравнение между компаниями.

Мы используем нормированную прибыль, поскольку мы полагаем, что это позволяет делать гораздо более осмысленное сравнение между компаниями.

Что показывает коэффициент P/E

P/E является мерой того, насколько высоко ценится на рынке прибыль компании. Во-первых, он говорит вам, сколько инвестор готов платить за каждый рубль этих прибылей, и во-вторых, сколько лет инвестору придется ждать, чтобы получить назад свои инвестиции за счет текущей прибыли (предполагая, что вся прибыль выплачивается в виде дивидендов, которые, конечно, будут несколько необычными!).

По сути, P/E показывает нам степень уверенности инвесторов в будущем компании. Низкий коэффициент цена/прибыль, скажем, 3 или 5, будет показывать очень низкую уверенность в устойчивости компании, в то время как гораздо более высокий P/E 30+ выражает большой оптимизм по поводу будущего компании.

В случае стоимостных инвесторов, они сосредоточены на покупке акций, которые торгуются по очень низким P/E, полагая, что это представляет собой достойную сделку (особенно, если P/E является низким по сравнению со средними историческими значениями). В случае инвесторов в рост, P/E считается менее значимым, так как они надеются, что текущая прибыль скоро умножится.

В случае инвесторов в рост, P/E считается менее значимым, так как они надеются, что текущая прибыль скоро умножится.

Если мы посмотрим на ASOS, инвестор, покупающий акции 23 января, теоретически готов ждать 68,7 года, прежде чем он окупит свои инвестиции, по крайней мере, основываясь на текущей прибыли. Это, конечно, несколько абсурдное сравнение, с тех пор как ASOS быстро растет – это значит, что P/E сам по себе не учитывает перспективы роста. Инвесторы, которые хотят применять P/E с учетом прогнозов роста, должны ссылаться на соотношение цены и роста прибыли, или PEG , которое признано известными инвесторами Джимом Слейтером и Питером Линчем.

Акции ASOS учетверились за два года, и рынок, кажется, считает, что должно быть продолжение роста — и его P/E показывает, что инвесторы платят премию за это ожидание. Между тем, за тот же период акции M&S имели короткие периоды роста, но в настоящее время торгуются там, где они были два года назад, – отчасти это причина, почему его P/E более скромный.

Академические исследования показали, что при прочих равных акции с низким коэффициентом цена/прибыль в долгосрочной перспективе обгоняют те, которые с высоким P/E («эффект стоимости»), и инвестирование в низкий P/E занимает центральное место в мышлении таких легендарных инвесторов, как Бенджамин Грэм и Джон Нефф. Но в краткосрочной перспективе, и особенно на бычьем рынке «гламурные» акции с высоким P/E имеют возможность обогнать «стоимостные» акции с низким P/E.

Где P/E падает

Несмотря на то, что P/E является символом оценки, он имеет своих противников, и многие из них имеют аргументы против использовании прибыли в качестве индикатора. В отличие от других показателей, таких как денежные потоки и дивиденды, прибыль может быть предметом манипуляций на уровне компании, это означает, что P/E может быть искажен в зависимости от того, как компания учитывала конкретные статьи. Тот факт, что стандарты бухгалтерского учета отличаются от страны к стране, только добавляет к этой проблеме.

Например, Уоррен Баффет, вместо этого оценивает производительность, используя «прибыль владельцев», которая, как он утверждает, отражает истинный денежный поток компании. Он определяется как чистая прибыль плюс безналичные взносы на износ и амортизацию за вычетом капитальных расходов и дополнительного оборотного капитала, который может понадобиться (по сути, «свободный денежный поток»).

Если использование прибыли как единого показателя прибыльности компании является рискованным, тогда использование P/E в качестве индикатора для оценки, не принимая другие показатели во внимание, является опасным. Например, низкий P / E может отражать ожидания рынком плохих новостей — это означает, что привлекательно оцененная акция может внезапно стать невостребованной.

Таким же образом, высокий коэффициент P/E может свидетельствовать о том, что рынок признал потенциал будущих прибылей компании и соответственно ее оценил. Если эта компания оплошает, инвестор рискует увидеть падение стоимости, как только рыночный энтузиазм испарится. Так, без сравнения P/E компании, скажем, с его историей, сектором или рынком в целом, отношение может быть неправильно истолковано или оказаться совершенно бессмысленным. В результате, инвесторы часто используют P/E для сравнения компании с конкурентами и используют P/E общего сектора в качестве эталона.

Так, без сравнения P/E компании, скажем, с его историей, сектором или рынком в целом, отношение может быть неправильно истолковано или оказаться совершенно бессмысленным. В результате, инвесторы часто используют P/E для сравнения компании с конкурентами и используют P/E общего сектора в качестве эталона.

Между тем, для инвесторов в акции малой капитализации, и особенно в компании, занимающиеся природными ресурсами, использование P/E в формировании мнения о стоимости акций, особенно сложно. Для компаний с малой прибылью или вообще без истории прибыли (возможно, являющихся счастливыми обладателями существенной базой активов и / или другим потенциалом роста), P/E, скорее всего, не существует либо в противном случае бесполезно. В результате, в случае малых компаний по добыче нефти и газа или горнодобывающих компаний, P/E в качестве меры стоимости, как правило, отбрасывают в пользу таких показателей, как стоимость чистых активов, независимые отчеты и послужной список руководства.

Окончательная слабость в том, что фокусируясь на цене (рыночной капитализации), P/E также игнорирует воздействие задолженности — по этой причине, он, пожалуй, уступает таким отношениям как Стоимость компании (EV)/EBITDA и EV/Свободный денежный поток. Эти показатели широко используются профессиональными инвесторами, — в отличие от P/E они нейтральны к структуре капитала компании (то есть они не искажены левериджем).

Значение P/E

P/E предлагает инвесторам простую формулу для оценки акций и, как следствие, она часто встречается в стратегиях покупки акций некоторых из самых успешных в мире инвесторов. Критики указывают на его неспособность учитывать рост и тот факт, что само по себе, P/E имеет ограниченное значение.

Однако, если инвесторы учитывают известные риски, коэффициент предлагает важную оценку и инструмент сравнения.

Источник: stockopedia.co.uk/content/investing-basics-what-you-need-to-know-about-the-price-earnings-pe-ratio-63582/

Ссылка на перевод 2stocks. ru обязательна.

ru обязательна.

Прибыль на чужой беде. Акции проблемных компаний могут принести огромный доход

Эти акции на фондовом рынке считают мусором. Этих некогда «голубых фишек» теперь чураются инвесторы, не любят аналитики, потому что предсказывать их поведение становится все труднее и труднее. СМИ полны негатива, связанного с этими компаниями. Однако случается, что именно эти «гадкие утята» становятся выгодным объектом инвестирования.

В истории любой компании случаются свои взлеты и падения. Иногда компании удается преодолеть возникшие трудности, и она возвращает себе любовь рынка, но иногда проблемы заканчиваются ее крахом. В любом случае репутация еще недавно солидной фирмы подорвана, участники рынка боятся худшего и стараются держаться от такого гадкого утенка подальше. Инвесторы пытаются быстрее избавиться от его акций, и те еще сильнее дешевеют. Аналитики выставляют по ним самые плохие рекомендации. Но иногда именно такие бумаги демонстрируют самый значительный рост.

Против течения

Все дело в одном из основных правил фондового рынка — «Покупай дешево, продавай дорого», которому, однако, следуют далеко не все. Рядовые инвесторы зачастую, наоборот, долго смотрят, как растут котировки, и лишь потом решаются купить акции или паи. Но рост не бывает бесконечным, и такие инвесторы входят в рынок, когда цены близки к пику или уже достигли его. Вскоре наступает коррекция, и инвесторы оказываются в убытке. После этого они либо скрепя сердце ждут, пока цены снова вырастут, либо, махнув рукой, продают подешевевшие бумаги и зарекаются снова иметь дело с непредсказуемым рынком.

Между тем самой выгодной часто является игра против рынка. Конечно, выявить гадких утят, которые могут превратиться в прекрасных лебедей, непросто, но игра стоит свеч. Стоит появиться хорошим новостям, как котировки акций таких компаний могут резко подскочить. Например, по данным аналитической фирмы Zacks Investment Research, котировки американских акций, по которым аналитики выставляют самые низкие рекомендации, в последние четыре года обгоняют по темпам роста бумаги компаний с лучшими рекомендациями. Такая же ситуация складывается и в этом году: практически все первое полугодие рынок топтался на месте, но при этом «плохие» акции ведут себя лучше «хороших». За первые пять месяцев акции 1000 компаний с худшими рекомендациями аналитиков выросли в среднем на 2,1%, а с самыми высокими — на 1,3%, или в полтора раза меньше.

Такая же ситуация складывается и в этом году: практически все первое полугодие рынок топтался на месте, но при этом «плохие» акции ведут себя лучше «хороших». За первые пять месяцев акции 1000 компаний с худшими рекомендациями аналитиков выросли в среднем на 2,1%, а с самыми высокими — на 1,3%, или в полтора раза меньше.

Отделить зерна от плевел

Так что, как говорят на рынке, некоторые из этих паршивых собак еще могут кусаться. Покупка «мусорных» акций может оказаться успешным вложением. Если все или подавляющее большинство аналитиков рекомендуют их продавать, значит, большинство инвесторов от них отказались — кроме самых упрямых. Это означает, что у вас есть шанс. Нужно оценить возможность для роста таких акций и купить их раньше остальных инвесторов — когда они к вам присоединятся, котировки пойдут вверх, и вы окажетесь в выигрыше.

Но покупать такие акции без разбора нельзя, предупреждает управляющий директор управляющей компании Pzena Investment Management Джон Гоэц. Главное, по его словам, отличить абсолютных неудачников от тех компаний, где проблемы поправимы и носят временный характер.

Главное, по его словам, отличить абсолютных неудачников от тех компаний, где проблемы поправимы и носят временный характер.

Если появятся хорошие для этих компаний новости, рынок пересмотрит отношение к их акциям, и инвесторы вновь станут их скупать. «Когда все аналитики рекомендуют продавать те или иные акции, это означает, что негативная информация уже заложена в их цены, — говорит вице-президент

Zacks Investment Research Митч Закс. — Обычно, когда все начинают советовать продавать, избавляться от акций уже слишком поздно. Далее может наступить такой момент, когда акции перестают падать, и возможен скачок в цене».

Казначей банка «Фалькон» Андрей Николайшвили вспоминает, как в прошлом году заработал на акциях одного из таких гадких утят — авиаперевозчика American Airlines. Весной 2003 г. в компании была очень сложная ситуация, топ-менеджмент воевал с профсоюзами, и ее акции стоили очень дешево. «Принимая решения, я исходил из того, что это крупный перевозчик, проанализировал его выручку, балансовые показатели, просчитал активы, которые приходятся на одну акцию ценою в $1,5, и понял: надо брать», — рассказывает Николайшвили.

Он купил акции American Airlines по $1,80. А вскоре компания заключила соглашение с профсоюзами, акции подорожали в шесть раз и в конце лета стоили уже около $12. «Этого я никак не ожидал и продал акции раньше, в мае, по $5 и все равно был счастлив», — вспоминает Николайшвили.

В общем, игра на акциях отверженных компаний не для слабонервных. Кроме того, не стоит совсем игнорировать советы аналитиков. Например, почти все они рекомендуют продавать акции Winn-Dixie Stores. За последний год они подешевели вдвое; это падение оправданно, и положение компании вряд ли улучшится в ближайшем будущем. Она испытывает жесткую конкуренцию со стороны Wal-Mart Stores и противостоять крупнейшей в мире сети супермаркетов ей будет очень непросто.

Отверженные гиганты

В последнее время в число гадких утят попали такие крупные и респектабельные компании, как Eastman Kodak, AT&T, Bristol-Myers Squibb.

До последнего времени Eastman Kodak имела самые низкие рекомендации из всех компаний, входящих в индекс S&P 500 (практически все аналитики советовали «продавать» ее акции). Она переживает тяжелые времена: продажи фотопленок и пленочных аппаратов падают, потому что потребители переходят на «цифру» и мобильные телефоны с фотокамерой. Ожидается, что прибыль Eastman Kodak в расчете на акцию составит в этом году $2,21. Отношение же капитализации компании к ее прибыли равно И; это весьма низкий показатель для компании из развитой страны — нередко такое отношение имеют компании развивающихся стран. При этом даже наиболее скептически настроенные аналитики ожидают роста прибыли до $2,44 на акцию в 2005 г. Так что если Eastman Kodak сможет завоевать часть рынка цифровой фотографии или каким-то образом стабилизировать продажи фотопленки (от производства пленочных аппаратов компания уже отказалась), ее акции будут выглядеть дешевыми, а значит, пригодными для покупки в расчете на рост.

Она переживает тяжелые времена: продажи фотопленок и пленочных аппаратов падают, потому что потребители переходят на «цифру» и мобильные телефоны с фотокамерой. Ожидается, что прибыль Eastman Kodak в расчете на акцию составит в этом году $2,21. Отношение же капитализации компании к ее прибыли равно И; это весьма низкий показатель для компании из развитой страны — нередко такое отношение имеют компании развивающихся стран. При этом даже наиболее скептически настроенные аналитики ожидают роста прибыли до $2,44 на акцию в 2005 г. Так что если Eastman Kodak сможет завоевать часть рынка цифровой фотографии или каким-то образом стабилизировать продажи фотопленки (от производства пленочных аппаратов компания уже отказалась), ее акции будут выглядеть дешевыми, а значит, пригодными для покупки в расчете на рост.

Подобные расчеты оправдались: в среду компания сообщила о 37%-ном росте чистой прибыли во II квартале благодаря сокращению расходов, а также увеличению показателей в цифровом сегменте: продаж — на 2%, а прибыли — в 2 раза. Акции Eastman Kodak в тот день выросли на 9,1%.

Акции Eastman Kodak в тот день выросли на 9,1%.

AT&T с ее 30,3 млн абонентов остается крупнейшим оператором междугородной связи в США, но жесткая конкуренция заставила компанию снизить тарифы до исторического минимума. Туда же стремятся и ее акции (по которым она, кстати, платит очень высокие дивиденды — 5,5%): если в начале 2000 г. они стоили $125, то сейчас — $14,6. Причем бумаги AT&T не участвовали в прошлогоднем росте цен акций технологических компаний, произошедшем после трехлетнего спада на фондовом рынке. Но сейчас компания проводит реструктуризацию, и можно ожидать перемен к лучшему. Акции AT&T торгуются с необычно большим дисконтом, если учитывать выплачиваемые компанией дивиденды, отмечает аналитик International Strategy & Investment Эрик Хесс. «Никто их не любит, так что их больше некому продавать, и, если вы владеете этими акциями, вы будете щедро вознаграждены дивидендными выплатами», — говорит он.

Великолепным примером гадкого утенка может служить шведский производитель телекоммуникационного оборудования Ericsson. Спад на технологическом и фондовом рынке обрушил ее акции с почти 140 крон ($ 18,64) в начале 2000 г. до 4-5 крон (53-67 центов) три года спустя. Объем продаж сократился с $29 млрд в 2000 г. до $16,4 млрд в 2003 г. Компания отчаянно боролась за выживание она выделила производство мобильных телефонов в совместное предприятие с Sony, сократила расходы и штат со 105 000 человек в 2000 г. до 47 000 в 2004 г. (столько сотрудников работало в Ericsson в 1968 г. — за пять лет до первого звонка с сотового телефона). В IV квартале 2003 г. она впервые за несколько лет получила прибыль. В среду, когда Ericsson сообщила, что получила во II квартале прибыль в 5,3 млрд крон ($709 млн), ее акции выросли на 8%. Сейчас они стоят 20,6 кроны — не бог весть что по сравнению с 2000 г., однако инвестор, в начале 2003 г. разглядевший перелом в деятельности компании и потенциал роста ее акций, имел бы доход в 400%. Даже тот, кто купил бы акции в начале 2004 г., заработал бы на сегодня 58%.

Спад на технологическом и фондовом рынке обрушил ее акции с почти 140 крон ($ 18,64) в начале 2000 г. до 4-5 крон (53-67 центов) три года спустя. Объем продаж сократился с $29 млрд в 2000 г. до $16,4 млрд в 2003 г. Компания отчаянно боролась за выживание она выделила производство мобильных телефонов в совместное предприятие с Sony, сократила расходы и штат со 105 000 человек в 2000 г. до 47 000 в 2004 г. (столько сотрудников работало в Ericsson в 1968 г. — за пять лет до первого звонка с сотового телефона). В IV квартале 2003 г. она впервые за несколько лет получила прибыль. В среду, когда Ericsson сообщила, что получила во II квартале прибыль в 5,3 млрд крон ($709 млн), ее акции выросли на 8%. Сейчас они стоят 20,6 кроны — не бог весть что по сравнению с 2000 г., однако инвестор, в начале 2003 г. разглядевший перелом в деятельности компании и потенциал роста ее акций, имел бы доход в 400%. Даже тот, кто купил бы акции в начале 2004 г., заработал бы на сегодня 58%.

Гадкий утенок по-русски

Есть свой гадкий утенок и в России. Это, конечно, «ЮКОС». Его акции в результате конфликта компании и ее основных владельцев с правоохранительными органами подешевели в три раза, причем банкротство компании становится все более реальным. Ситуация вокруг компании настолько неопределенна и зависит от иррациональных факторов, что многие инвестбанки, например «Атон», ОФГ, «УралСиб», попросту отозвали рекомендации по акциям «ЮКОСа».

Это, конечно, «ЮКОС». Его акции в результате конфликта компании и ее основных владельцев с правоохранительными органами подешевели в три раза, причем банкротство компании становится все более реальным. Ситуация вокруг компании настолько неопределенна и зависит от иррациональных факторов, что многие инвестбанки, например «Атон», ОФГ, «УралСиб», попросту отозвали рекомендации по акциям «ЮКОСа».

«Они сейчас могут быть только предметом спортивного интереса, поскольку абсолютно неясно, как они поведут себя дальше. Они только для тех, кто не боится риска», — говорит аналитик по рынку акций ИГ «КапиталЪ» Андрей Рожков. По его мнению, «позитивного [с «ЮКОСом»] ничего уже не будет — скорее всего один негатив». Согласен с ним и аналитик по стратегии рынка акций ИГ «Атон» Алекс Кантарович, по мнению которого «ЮКОС» может «как рвануть наверх, так и резко упасть». Последнее он считает более вероятным.

Вчера акции «ЮКОСа» стоили чуть более $5. Между тем председатель Федеральной службы по финансовым рынкам Олег Вьюгин в эфире радиостанции «Эхо Москвы» высказал мнение, что цена акций «ЮКОСа» около $6 уже учитывает стоимость компании без «Юганскнефтегаза», основной добывающей «дочки», которую судебные приставы намерены продать для взыскания налоговой задолженности «ЮКОСа».

Возможно, это именно та ситуация, которая характеризует гадкого утенка. Начальник управления активами «Брокеркредитсервиса» Сергей Король согласен с теми, кто сейчас стремится поспекулировать на акциях «ЮКОСа». По его мнению, если будет дополнительный негатив, акции очень сильно не упадут (весь негатив уже в ценах), а в случае разрешения конфликта компании с МНС спекулянты ожидают взлет цены до $10-12, причем он скорее всего произойдет очень быстро — примерно за неделю.

История фондового рынка полна примеров, когда инвесторы зарабатывали баснословные деньги на акциях, на которые никто не обращал внимания. Один из самых известных и успешных инвесторов — Джон Темплтон, основатель семейства фондов Templeton, в 1939 г., когда началась Вторая мировая война, занял около $10 000, чтобы купить по 100 акций 104 компаний, из которых 34 были банкротами. Каждая из этих акций стоила не более Л. В итоге никчемными оказались акции лишь четырех компаний, а на остальных 100 Темплтон заработал огромные деньги. Компании восстановили свою деятельность на военных и на послевоенных заказах, а Темплтон в течение нескольких лет продавал их акции. В 1999 г. журнал Money назвал Темплтона, «вероятно, самым великим в нашем столетии выборщиком акций на мировом рынке». (Использованы материалы WSJ.)

Компании восстановили свою деятельность на военных и на послевоенных заказах, а Темплтон в течение нескольких лет продавал их акции. В 1999 г. журнал Money назвал Темплтона, «вероятно, самым великим в нашем столетии выборщиком акций на мировом рынке». (Использованы материалы WSJ.)

Михаил Оверченко, Юлия Аракчеева, Дмитрии Говоров

Ведомости №129 (1169)

Когда фиксировать прибыль | Фондовые новости и анализ фондового рынка

Чтобы выиграть инвестиционную игру, вам не нужно делать хоум-раны. Сосредоточьтесь на получении базовых ударов. Чтобы значительно увеличить ваш портфель, получит наибольшую прибыль в диапазоне 20-25%.

Несмотря на то, что это противоречит человеческой природе, лучший способ продать акции — это пока они растут, продолжают расти и всем кажутся сильными.

Как говорит основатель IBD Уильям Дж. О’Нил: «Секрет в том, чтобы спрыгнуть с лифта на один из этажей по пути наверх и не ехать на нем снова. «

«

Итак, после значительного роста от 20% до 25%, продавайте на усиление. Когда вы продаете подобным образом, вас не поймают на душераздирающие коррекции от 20% до 40%, которые могут поразить лидеров рынка.

Почему 20% -25%?

Обычно акции роста имеют тенденцию повышаться на 20-25% после выхода за пределы надлежащей базы, затем снижаются и создают новые базы, а в некоторых случаях возобновляют рост.

Таким образом, в большинстве случаев (см. Исключение из правила 8-недельного удержания) вам лучше зафиксировать свою прибыль, чтобы не наблюдать, как ваша прибыль исчезает по мере коррекции акций.И вы можете потенциально усугубить эту прибыль, переведя эти деньги в другие акции, которые только начинают расти.

Следуя этому дисциплинированному подходу, вы будете регулярно фиксировать солидные прибыли, которые приводят к большой общей прибыли в вашем портфеле.

Правило 72

Этот простой расчет показывает, насколько эффективным может быть правило фиксации прибыли 20% -25%.

Вот как это работает: возьмите процент прироста вашей акции. Разделите 72 на это число.Ответ подскажет, сколько раз вам нужно умножить эту прибыль, чтобы удвоить свои деньги. Если вы получите три прироста по 24% и каждый раз реинвестируете свою прибыль, вы почти удвоите свои деньги. Намного легче получить три 20% -25% прибыли от разных акций, чем получить 100% прибыль от одной акции. Эти меньшие прибыли по-прежнему приводят к большой общей прибыли.

В таблице ниже показано, как это работает:IBD LEADERBOARD ПРЕДОСТАВЛЯЕТ ВАМ СПИСОК ПРЕВОСХОДНЫХ АКЦИЙ, ПУНКТОВ ПОКУПКИ И СИГНАЛОВ ПРОДАЖИ.ПОЛУЧИТЕ МГНОВЕННЫЙ ДОСТУП К ЭТОМ МОЩНОМУ ПРОДУКТУ ЗА 2 НЕДЕЛИ.

Расчет прироста 20% -25%Зона фиксации прибыли 20% -25% основана на идеальной точке покупки акции. Цена может отличаться от вашей собственной покупной цены.

Как мы видели в разделе «Как покупать акции», идеальный диапазон покупки — от идеальной точки покупки до 5% выше этой цены.

Допустим, вы купили на 2% выше идеальной точки покупки. Если затем акция вырастет на 20-25% от идеальной точки покупки, ваша прибыль составит от 18% до 23%.См. Диаграмму ниже, чтобы увидеть, как это работает.

Правило получения прибыли от 20% до 25% в действииПросмотрите приведенные ниже наценки на графике, чтобы увидеть, как и почему вы хотите получить максимальную прибыль, когда акция выросла на 20% -25% по сравнению с последней точкой покупки.

СЛЕДУЮЩАЯ ТЕМА: Правило удержания на 8 недель

Как заработать на фондовом рынке

Заработать на фондовом рынке, инвестируя в акции, котирующиеся на фондовых биржах, таких как BSE или NSE, некоторым может показаться несложным.В конце концов, каждый может купить акции одним нажатием кнопки, верно? Ну не совсем. Создание портфеля акций, который может приносить приличную доходность в долгосрочной перспективе на постоянной основе, — вот что нужно для того, чтобы зарабатывать деньги на рынке акций. Однако реальность такова, что инвестирование напрямую в фондовый рынок может быть не для всех, поскольку акции всегда были нестабильным классом активов без гарантии возврата. Единственная положительная сторона заключается в том, что в течение более длительного периода времени капитал был способен обеспечивать более высокую, чем скорректированную на инфляцию, доходность среди всех классов активов.

Однако реальность такова, что инвестирование напрямую в фондовый рынок может быть не для всех, поскольку акции всегда были нестабильным классом активов без гарантии возврата. Единственная положительная сторона заключается в том, что в течение более длительного периода времени капитал был способен обеспечивать более высокую, чем скорректированную на инфляцию, доходность среди всех классов активов.

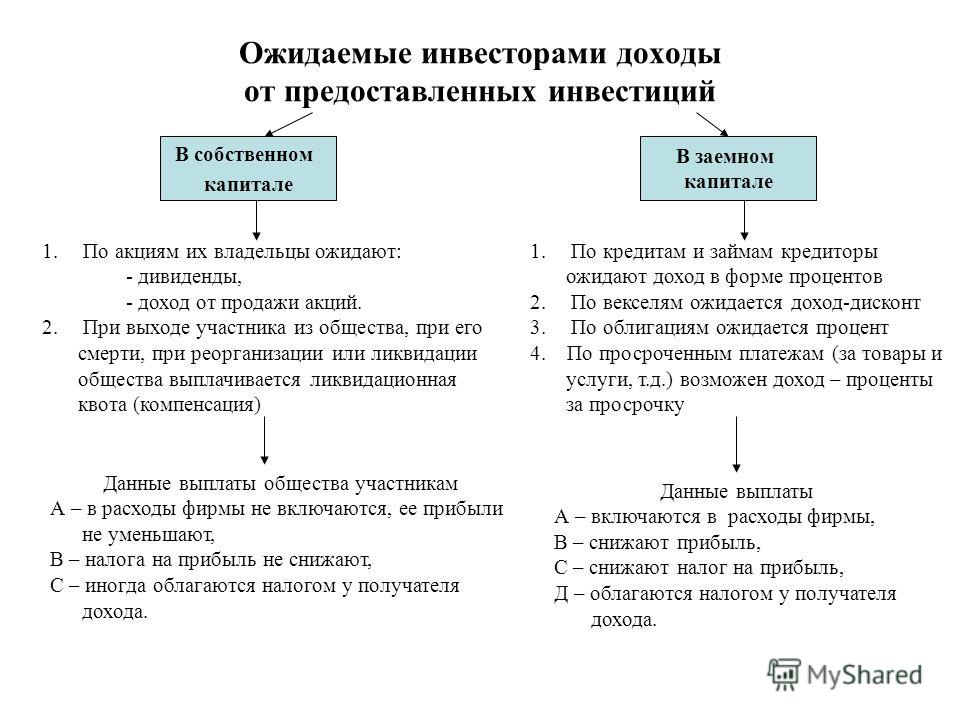

Во-первых, мы посмотрим, как можно заработать деньги, покупая акции. Есть два основных способа заработать деньги на акциях — через прирост капитала и за счет дивидендов.

Прибыль от прироста капитала

Инвестируя в акции, можно рассчитывать на получение прибыли за счет прироста капитала, то есть от прибыли, полученной от капитала (основной суммы инвестиций) при повышении цены акций. Прибыль или прибыль от акций может достигать 100 процентов и более. Однако нет никаких гарантий прироста капитала.Всегда существует вероятность того, что рыночные цены останутся ниже цены покупки.

Доходы от дивидендов

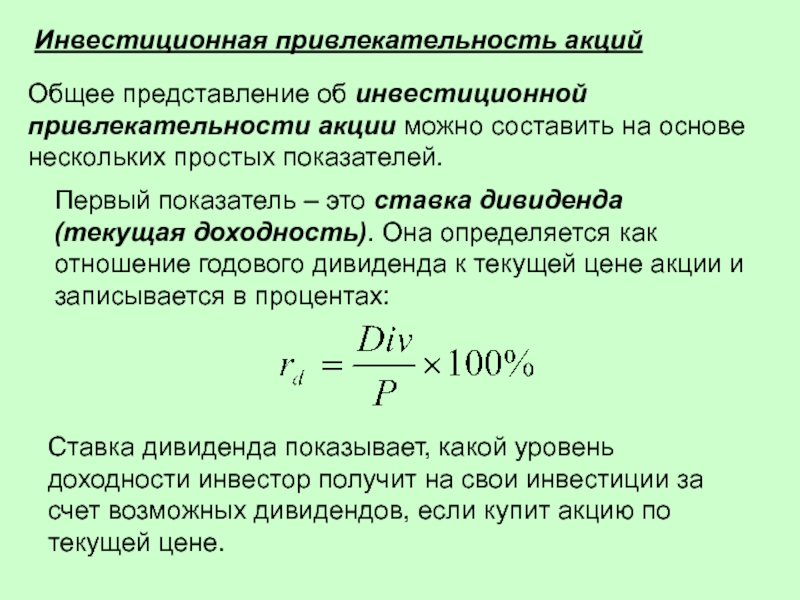

Помимо прироста капитала по акциям, инвесторы могут рассчитывать на доход в виде дивидендов. Компания распределяет прибыль между своими акционерами, объявляя частичные или полные дивиденды. В большинстве случаев компания частично распределяет прибыль, а оставшуюся часть оставляет для других целей, например для расширения. Дивиденды распределяются на акцию. Если компания решает выплатить 10 рупий за акцию, и если номинальная стоимость акции составляет 10 рупий, это называется 100-процентным дивидендом.

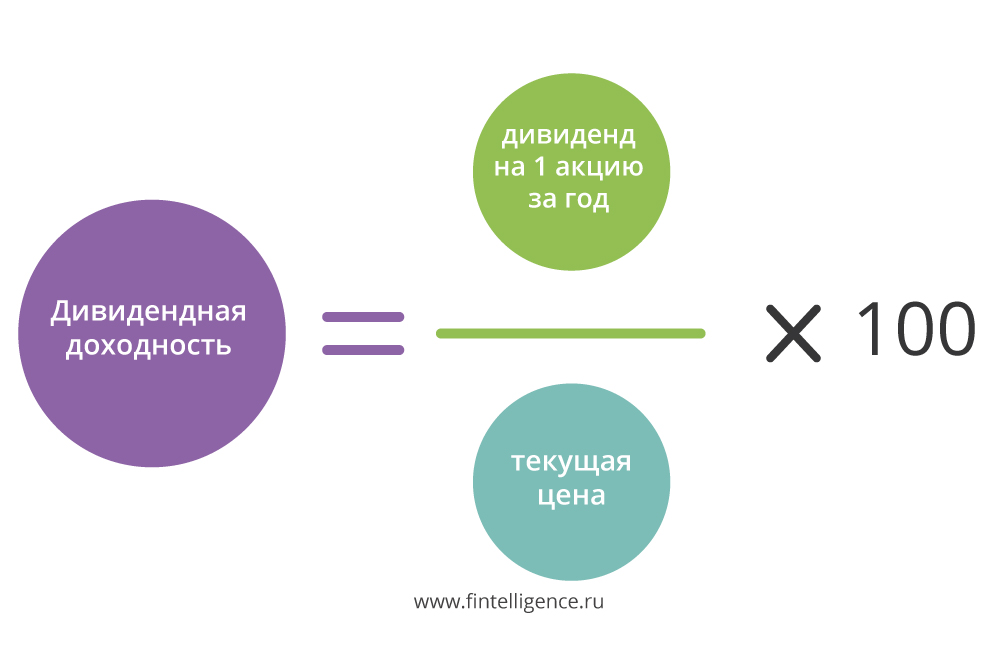

Формула расчета дивидендной доходности:

Дивидендная доходность = денежный дивиденд на акцию / рыночная цена на акцию * 100.

Итак, если рыночная цена составляет 120 рупий, а объявленный дивиденд составляет 4 рупия на акцию, дивидендная доходность составляет 3,33 процента.

При инвестировании в акции существует риск потери большей части капитала, если только не используется механизм хеджирования, включая стоп-лосс, чтобы минимизировать убытки.

Итак, если вы все еще хотите зарабатывать деньги на акциях, вот несколько вещей, которые необходимо знать и о которых следует помнить, чтобы принимать обоснованные инвестиционные решения:

Рынки акций — первичные и вторичные

Фондовый рынок делится на две основные категории: первичный и вторичный рынок.На первичном рынке ценные бумаги выпускаются и впоследствии котируются на фондовых биржах. Торговля этими ценными бумагами происходит на вторичном рынке.

Публичный выпуск, представленный на первичном рынке, может быть двух типов — первичное публичное размещение (IPO) или последующее публичное размещение (FPO). IPO используется, когда некотирующаяся компания хочет увеличить уставный капитал путем выпуска акций. В результате акции компании попадают в листинг фондовой биржи. В FPO листинговая компания выпускает акции для общественности.Это может быть как свежий выпуск, так и предложение о продаже.

Кроме того, есть инвесторы, которые ищут фундаментальные сильные стороны в акциях компании и инвестируют в среднесрочной и долгосрочной перспективе, в то время как другой тип — это трейдеры, которые смотрят на технические графики для покупки и продажи в течение дня или в течение нескольких дней. Как розничный инвестор, рассмотрите возможность инвестирования в акции на длительный срок, сохраняя основы компании в контексте.

Как розничный инвестор, рассмотрите возможность инвестирования в акции на длительный срок, сохраняя основы компании в контексте.

Факторы, влияющие на цену акций

Чтобы зарабатывать деньги на прямом капитале, нужно знать факторы, влияющие на цену акций.Цена акций компании не меняется независимо. За это ответственны несколько внутренних и внешних факторов. Когда ожидается, что компания будет расти быстрее, больше людей хотят владеть акциями. Это приводит к более высокому спросу на акции на рынке, что приводит к более высоким ценам. Кроме того, планы приобретения, предложение обратного выкупа, объявление о бонусе и разделение акций влияют на цены в краткосрочной перспективе.

Кроме того, существуют макроэкономические факторы, такие как ВВП, инфляция, процентные ставки, влияющие на производительность и, следовательно, цены на акции.Если экономика преуспевает, спрос на товары и услуги будет выше, что приведет к увеличению прибыли для компаний. Кроме того, высокая инфляция означает более высокие цены, и потребители смогут покупать меньше товаров и услуг, что отрицательно скажется на продажах и прибыли компании.

Обработка чисел

Выбор акций требует знания широкого круга предметов, таких как экономика, финансы и корпоративное право. Однако, если вам не хватает тщательной подготовки по этим предметам, вы можете использовать некоторые основные принципы.Прежде всего, вы должны попытаться разобраться в бизнесе компании. Вам следует прочитать финансовую отчетность компании, такую как отчет о прибылях и убытках, баланс и движение денежных средств. Не сосредотачивайтесь только на доходах. Баланс и денежные потоки еще важнее.

После того, как вы проанализировали финансовое состояние компании, посмотрите на ее оценку. Хорошие балансовые показатели в сочетании с более низкими оценками по сравнению с аналогами или индексом дают веские основания для покупки. Вы можете использовать различные источники для сбора информации об акциях.Первый — это сайт биржи, на которой котируются акции. Здесь вы можете найти финансовые результаты и объявления компании. Компании также публикуют свою финансовую отчетность на своих веб-сайтах.

Создание диверсифицированного портфеля

Начните с того, что вложите деньги в разные акции, что также называется диверсификацией. Такая диверсификация должна происходить по секторам, а также по рыночной капитализации акций. Сосредоточение внимания в одном секторе или размещение всех средств в акциях со средней капитализацией может быть неправильным поступком.

Диверсификация по секторам или отраслям помогает, если экономическая среда неблагоприятна для какого-либо одного сектора, поскольку каждый сектор имеет свой собственный типичный набор факторов, влияющих на результаты деятельности компаний. К ним относятся экономическая среда, цикличность бизнеса и государственная политика. Диверсифицируя, можно фактически создать портфель акций, общая доходность которого имеет значение, а не доходность каких-либо 1-2 акций из него.

Для начала лучше придерживаться акций с большой капитализацией, которые в основном составляют индекс.Индекс средней капитализации может быть хорошей отправной точкой для покупки акций со средней капитализацией. Со временем можно будет взглянуть на другие развивающиеся компании, но только после тщательного анализа. В идеале мелкие заглавные буквы должны составлять лишь небольшую часть.

Со временем можно будет взглянуть на другие развивающиеся компании, но только после тщательного анализа. В идеале мелкие заглавные буквы должны составлять лишь небольшую часть.

Никогда не пытайтесь рассчитать время рынка

Покупать дешево и продавать дорого — всегда мечта каждого инвестора. Однако знание дна или пика в истории акции всегда становится известно задним числом. Вместо того, чтобы пытаться рассчитать время на рынке, сосредоточьтесь на времени, проведенном на рынке.Ожидание дальнейшего снижения цены акций может даже не наступить, и многие инвесторы остаются в игре на ожидание. Лучше разнести свои вложения по разным уровням цен.

Избегайте стадного мышления

Когда цена акций резко растет, многие инвесторы чувствуют себя обделенными. Иногда, не понимая бизнеса и финансовых показателей компании, новые инвесторы вскакивают, когда господствует стадный менталитет. Такой шаг может нанести финансовый ущерб, поскольку он может быть чистой спекуляцией, и большинство инвесторов могут оказаться во власти крупных операторов.

Кроме того, когда цены на акции резко снижаются в течение нескольких дней, могут возникнуть вопросы без ответа и факторы страха, ведущие к их падению. Разворот цены может быть столь же быстрым. Избегайте соблазна принимать решения, основанные на слухах или спекулятивных сообщениях.

Наконец, когда рынки находятся в тисках медведей, а акции продолжают падать в течение нескольких дней, стадный менталитет ломается. Величайший инвестор в мире, Уоррен Баффет, определенно не ошибся, когда сказал: «Бойтесь, когда другие жадны, и будь жадным, когда другие боятся! »

Держите эмоции подальше

Держитесь подальше от эмоциональных рассуждений, принимая решения об инвестировании в акции.Многие инвесторы теряют деньги на фондовых рынках из-за своей неспособности контролировать эмоции, особенно страх и жадность. На бычьем рынке трудно устоять перед соблазном быстрого обогащения, тогда как на медвежьем рынке, когда цены падают, страх берет верх, и инвесторы продают даже с огромными убытками.

Когда продавать

Иногда фондовые рынки могут оставаться неизменными в течение длительного периода, в то время как в других случаях они могут быть чрезвычайно волатильными. В идеале ваше решение о выходе должно основываться не на краткосрочных рыночных движениях, а на выбранном вами выборе акций.Если нет принципиальных изменений в ваших акциях, в том числе в финансовых и коммерческих, придерживайтесь этого. При инвестировании в акции неизбежен риск, и, следовательно, нужно уметь выдерживать риск значительного снижения стоимости акций. Держите под рукой некоторую часть наличных, чтобы использовать рыночные возможности. Если ваши акции показали хорошие результаты, возможно, зафиксировать прибыль — неплохая идея.

Когда продавать акции — для получения прибыли или убытка

Есть правильные и неправильные причины для продажи акций.Хотя, как правило, продавать акции просто потому, что их цена увеличилась или уменьшилась, это плохая идея, но в других ситуациях вполне оправдано размещение одного или нескольких заказов на продажу.

Давайте углубимся в несколько веских причин для продажи акций, когда продавать акции с прибылью или убытком и какие обстоятельства не оправдывают продажу акций.

Источник изображения: Getty Images.

Пять веских причин продать акции

Вот краткое изложение пяти сценариев, которые могут оправдать продажу акций:

1.Ваш инвестиционный тезис изменился.

Причины, по которым вы купили акции, могут больше не действовать. Прежде всего выясните, почему вы купили акции, и спросите себя, актуальны ли эти причины. У вас должна быть причина — или инвестиционный тезис — для каждого из ваших вложений в акции, помимо простого желания заработать деньги.

Если что-то фундаментальное в компании или ее акциях изменится, это может быть хорошей причиной для продажи. Например:

- Доля компании на рынке падает, возможно, потому, что конкурент предлагает более качественный продукт по более низкой цене.

- Заметно замедлился рост продаж.

- Сменилось руководство компании, и новые менеджеры принимают безрассудные решения, например, принимают на себя слишком большой долг.

Конечно, этот список не исчерпывающий. Если что-то существенно изменится, что противоречит вашему инвестиционному тезису, это одна из лучших причин для продажи.

2. Компания приобретается.

Еще одна потенциально хорошая причина для продажи — объявление компанией о своем согласии на приобретение.После объявления о приобретении цена акций приобретаемой компании обычно повышается до уровня, близкого к согласованной цене покупки. Поскольку дальнейший потенциал роста может быть весьма ограничен, может быть целесообразно зафиксировать свою прибыль вскоре после объявления о приобретении.

В частности, способ приобретения компании влияет на то, является ли продажа ваших акций правильным решением. Компания может быть приобретена за наличные, акции или комбинацию того и другого:

- При приобретении исключительно за наличные цена акций обычно быстро тяготеет к цене приобретения.

Но если сделка не будет завершена, цена акций компании может снова упасть. Редко стоит удерживать ваши акции долгое время после объявления о приобретении за наличные.

Но если сделка не будет завершена, цена акций компании может снова упасть. Редко стоит удерживать ваши акции долгое время после объявления о приобретении за наличные. - В случае сделок с акциями или наличными и акциями ваше решение о владении или продаже должно основываться на том, есть ли у вас какое-либо желание стать акционером приобретающей компании. Например, Slack Technologies (NYSE: WORK) недавно согласилась быть приобретена Salesforce (NYSE: CRM) по сделке наличными и запасами. Акционерам Slack, которые не хотят становиться инвесторами в Salesforce, рекомендуется обналичить.

3. Деньги нужны или скоро они появятся.

Обычно рекомендуется не инвестировать в фондовый рынок деньги, которые, как вы ожидаете, могут понадобиться в течение следующих нескольких лет. Но если вам нужны деньги, это, безусловно, веская причина для продажи.

Возможно, вы хотите купить дом и продать акции, чтобы покрыть первоначальный взнос. Или у вас могут быть дети, которые планируют поступить в колледж через несколько лет, и вы хотите преобразовать свои запасы акций в более безопасные инвестиции, такие как депозитные сертификаты (компакт-диски).

Или у вас могут быть дети, которые планируют поступить в колледж через несколько лет, и вы хотите преобразовать свои запасы акций в более безопасные инвестиции, такие как депозитные сертификаты (компакт-диски).

4. Вам необходимо перебалансировать свой портфель.

Ваш инвестиционный портфель может стать несбалансированным по одному или нескольким причинам. Вот почему для большинства инвесторов необходима периодическая ребалансировка вашего портфеля, которая может включать продажу некоторых акций. Это два наиболее распространенных обстоятельства, предшествующих продаже акций:

- Владение высокопроизводительными акциями: Если вы владеете акциями, стоимость которых значительно выросла, ваша позиция в компании может составлять значительную часть стоимости вашего портфеля.

Несмотря на то, что это хорошая проблема, вам может быть неудобно инвестировать столько денег в одну компанию и вы решили продать часть своих акций.

Несмотря на то, что это хорошая проблема, вам может быть неудобно инвестировать столько денег в одну компанию и вы решили продать часть своих акций. - Стремление снизить подверженность рискам: По мере того, как вы приближаетесь к пенсии, разумно постепенно сокращать запасы акций вашего портфеля в пользу более безопасных инвестиций, таких как облигации. Одно из популярных практических правил — вычесть свой возраст из 110, чтобы определить процент вашего портфеля, который следует инвестировать в акции.Если ваш портфель кажется слишком большим, тогда продажа акций для перераспределения ваших ресурсов может быть хорошим решением.

5. Вы определяете возможности лучше вложить свои деньги в другое место.

В идеальном мире у вас всегда будут свободные деньги для инвестирования каждый раз, когда вы обнаружите привлекательную возможность для инвестиций. Поскольку это, вероятно, не так, вы можете решить продать акции, чтобы вложить деньги по-другому.

Допустим, вы замечаете невероятную возможность покупки одной из ваших любимых акций и решаете, что вы хотите выделить 10% вашего портфеля на эти инвестиции.Если у вас нет 10% вашего портфеля в наличных деньгах, вы можете решить продать часть акций другой акции или биржевого фонда (ETF), которым вы владеете, чтобы высвободить часть капитала. Скорее всего, нет ничего плохого в других акциях или ETF, но признание отличной долгосрочной возможности в другом месте может быть веской причиной для продажи.

Когда продавать акции с целью получения прибыли

Любое из вышеперечисленного — веские причины для продажи акций с целью получения прибыли. Получение прибыли от инвестиций может еще больше оправдать продажу акций для оплаты крупной покупки, ваших расходов на жизнь после выхода на пенсию или в рамках стратегии распределения вашего портфеля.

Но не продавайте акции ради прибыли только потому, что цена выросла. Это означало бы попасть в ловушку веры в то, что неплохо «убрать немного денег со стола», если акция растет в цене.

Когда продавать акции с убытком

Точно так же, как правило, плохая идея продавать акцию только потому, что ее цена упала. В то же время, однако, иногда вам просто нужно сократить убытки по позиции по акциям. Важно не допустить, чтобы падение цены акции помешало вам продать .

Как сказал легендарный инвестор Уоррен Баффет: «Самое важное, что нужно сделать, если вы оказались в яме, — это перестать копать». Если ваша первоначальная причина покупки акций больше не актуальна или если вы просто ошибались насчет компании, то продажа с убытком, а не продолжение удержания может быть вашим лучшим вариантом.

Когда не продавать акции

Важно четко знать, когда не стоит продавать акции. Вот список некоторых ситуаций, в которых нецелесообразно продавать свои акции:

1.Не продавайте акции только потому, что их цена выросла. Выигрышные акции не зря растут в цене, и они также имеют тенденцию продолжать выигрывать.

2. Не продавайте акцию только потому, что ее цена упала. Каждый инвестор хочет покупать дешево и продавать дорого. Продажа акций только потому, что их цена упала, ведет к прямо противоположному.

Не продавайте акцию только потому, что ее цена упала. Каждый инвестор хочет покупать дешево и продавать дорого. Продажа акций только потому, что их цена упала, ведет к прямо противоположному.

3. Не продавайте акции только для того, чтобы сэкономить на налогах. Хотя налоговая стратегия, известная как сбор налоговых убытков, может снизить налогооблагаемый прирост капитала за счет убытков от убыточных позиций по акциям, тем не менее, продавать акции просто для снижения налогов — плохая идея.Сбор налоговых убытков может быть разумной стратегией экономии налогов, но только если вы решили продать убыточные акции по другим уважительным причинам.

The Motley Fool тоже регулярно продает акции

Хотя Пестрый дурак всегда подходит к инвестированию с долгосрочной перспективой, это не означает, что мы предлагаем покупать только акции. Мы регулярно даем нашим участникам рекомендации «продавать» и часто по одной из причин, описанных выше. Для продажи акций может быть несколько веских причин, и у многих долгосрочных инвесторов часто есть причины избавиться от части своих активов.

Продажа акций: есть ли налоговые штрафы на прирост капитала?

Если вы продаете акции дороже, чем вы изначально заплатили за них, то вам, возможно, придется платить налоги с вашей прибыли, которые в глазах IRS считаются формой дохода.

В частности, прибыль от продажи акций представляет собой вид дохода, известный как прирост капитала, который имеет уникальные налоговые последствия. Вот что вам нужно знать о продаже акций и налогах, которые вам, возможно, придется заплатить.

Как рассчитать прибыль от продажи акцийКогда вы продаете акции, вы несете ответственность за уплату налогов только с прибыли, а не со всей продажи.

Чтобы определить свою прибыль, вам необходимо вычесть базу затрат (также известную как налоговая база), которая состоит из суммы, которую вы заплатили, прежде всего, за покупку акций, плюс любые комиссии или сборы, которые вы заплатили за покупку и продать акции.

Пример

Допустим, вы купили 10 акций компании X по 10 долларов за штуку и заплатили 5 долларов комиссионных за эту покупку.Если позже вы продали все акции на общую сумму 150 долларов, заплатив еще 5 долларов в качестве комиссии за продажу, вот как вы рассчитали бы свою прибыль:

Базовая стоимость = 100 долларов США (10 акций по 10 долларов каждая) + 10 долларов США (комиссия за покупку и продажу по 5 долларов каждая) = 110 долларов США

Прибыль = 150 — 110 долларов = 40 долларов

Итак, в этом примере вы должны платить налоги с 40 долларов прибыли, а не с полной продажной цены в 150 долларов.

Теперь, когда вы определили свою прибыль, вы можете рассчитать налог, который вам придется заплатить, который зависит от вашего общего дохода за год и продолжительности владения акциями.

Источник изображения: Getty Images.

Как налоги действуют на акции? Вообще говоря, если вы держали свои акции в течение одного года или меньше, то прибыль от продажи будет облагаться налогом как краткосрочный прирост капитала. Если вы держали свои акции более одного года перед их продажей, прибыль будет облагаться налогом по более низкой ставке долгосрочного прироста капитала.

Если вы держали свои акции более одного года перед их продажей, прибыль будет облагаться налогом по более низкой ставке долгосрочного прироста капитала.

Как краткосрочные, так и долгосрочные ставки налога на прирост капитала зависят от вашего общего налогооблагаемого дохода.Ваш краткосрочный прирост капитала облагается налогом по той же ставке, что и ваша предельная налоговая ставка (налоговая категория). Вы можете получить представление о том, какой может быть ваша налоговая категория, в IRS на 2020 или 2021 год.

Для 2020 налогового года (например, налоги, поданные большинством физических лиц до 17 мая 2021 г.), ставки долгосрочного прироста капитала составляют 0%, 15% или 20%. В отличие от прошлых лет, точки разрыва для этих уровней не совсем соответствуют разрывам между налоговыми скобками:

Долгосрочная ставка налога на прирост капитала | Источники единого дела (налогооблагаемый доход) | Совместно зарегистрированный супруг / супруга, имеющая право на переживание | Глав домохозяйств | Женат, подает раздельно |

|---|---|---|---|---|

0% | До 40 000 долларов США | До 80 000 долларов США | До 53 600 долларов США | До 40 000 долларов США |

15% | 4001–441 450 долл. | 80 001–496 600 | 53 601–469 050 долл. США | 4001–248 300 долл. США |

20% | Более 441 450 долларов США | Более 496 600 долларов США | Более 469 050 долларов США | Более 248 300 долларов США |

Источник данных: Документ налоговой декларации 2019-44.Цифры представляют собой налогооблагаемый доход, а не только налогооблагаемую прибыль с капитала.

В преддверии налогового года 2021 (например, налоги, которые большинство физических лиц подадут к 15 апреля 2022 г.), три ставки долгосрочного прироста капитала: 0%, 15% и 20% остаются прежними, но скобки не меняются. скорректировано немного в сторону увеличения с учетом инфляции:

Долгосрочная ставка налога на прирост капитала | Источники единого дела (налогооблагаемый доход) | Семейное положение в браке / соответствующая требованиям вдова | Глав домохозяйств | Женат, подает раздельно |

|---|---|---|---|---|

0% | До 40 400 долл. | До 80 800 долларов США | До 54 100 долл. США | До 40 400 долл. США |

15% | 40 401 долл. США- 445 850 долл. США | 80 801–501 600 | 54 101–47 3750 долл. США | 40 401–250 800 долл. США |

20% | Более 445 850 долларов США | Более 501 600 долларов США | Более 473 750 долларов США | Более 250 800 долларов США |

Источник данных: Документ налоговой процедуры Налоговой службы 2020-45.Цифры представляют собой налогооблагаемый доход, а не только налогооблагаемую прибыль с капитала.

Чтобы рассчитать налоговые обязательства по продаже акций, сначала определите свою прибыль. Если вы держали акции менее года, умножьте на вашу предельную налоговую ставку. Если вы держали его более года, умножьте его на процентную ставку прироста капитала, указанную в таблице выше.

Но что, если прибыль от ваших долгосрочных продаж акций подтолкнет ваш доход к более высокому уровню? Иногда это называют «зоной удара». Поскольку ставки прироста капитала являются маржинальными, как и обычные ставки подоходного налога, вы будете платить более высокую ставку только на прирост капитала, из-за которого ваш доход превысил пороговое значение.Помните, что прирост капитала не ограничивается только продажей акций, но и любой продажей инвестиционных активов, включая недвижимость.

Пример

Допустим, вы получили 50 000 долларов обычного налогооблагаемого дохода в 2020 году и продали акции на сумму 100 000 долларов, которыми владели более года. Сначала вы будете платить налоги со своего обычного дохода, а затем платить ставку 0% на первые 28 750 долларов прибыли, потому что эта часть вашего общего дохода меньше 78 750 долларов. Оставшиеся 71 250 долларов прибыли облагаются налогом по ставке 15%.

Как избежать уплаты налогов при продаже акций Один из способов избежать уплаты налогов с продажи акций — продать свои акции в убыток. Хотя потеря денег, безусловно, не идеальна, по крайней мере, убытки, которые вы понесли от продажи акций, можно использовать для компенсации любой прибыли, которую вы получили от продажи других акций в течение года. И, если ваши общие потери капитала превышают ваш общий прирост капитала за год, вы можете вычесть до 3000 долларов этих потерь из общего дохода за год.

Хотя потеря денег, безусловно, не идеальна, по крайней мере, убытки, которые вы понесли от продажи акций, можно использовать для компенсации любой прибыли, которую вы получили от продажи других акций в течение года. И, если ваши общие потери капитала превышают ваш общий прирост капитала за год, вы можете вычесть до 3000 долларов этих потерь из общего дохода за год.

Я знаю, о чем вы думаете: нет, вы не можете продать кучу акций в убыток, чтобы снизить налоговые расходы, а затем развернуться и купить их снова. IRS не разрешает такого рода «распродажу», называемую этим термином, потому что чистым эффектом для ваших активов является «промывка», чтобы уменьшить ваши налоговые обязательства. Если вы выкупите те же или «практически аналогичные» акции в течение 30 дней с момента первоначальной продажи, это будет считаться «промывной продажей» и не может быть вычтено.

Конечно, если вы закончите год с нулевым показателем долгосрочного прироста капитала, вы ничего не должны правительству по продажам акций. Единственный другой способ избежать налоговых обязательств при продаже акций — это покупать акции на счете с льготным налогообложением.

Единственный другой способ избежать налоговых обязательств при продаже акций — это покупать акции на счете с льготным налогообложением.

Что такое счет акций с льготным налогообложением?

Счет с льготным налогообложением — это инвестиционный счет, такой как 401 (k), 403 (b) или традиционный IRA. На этих счетах ваши взносы могут не облагаться налогом, но ваши квалифицированные выплаты обычно считаются доходом. С другой стороны, счета Roth являются инвестиционными счетами, не облагаемыми налогом. Вы не можете получить налоговый вычет за взносы, но ни один из ваших квалифицированных выводов не будет считаться налогооблагаемым доходом.

С любого из этих счетов вы не будете нести ответственность за уплату налога на прирост капитала — или дивидендов, если на то пошло — , пока вы храните деньги на счете . Недостатком является то, что это пенсионные счета, поэтому обычно ожидается, что вы оставите свои деньги в покое, пока вам не исполнится 59 с половиной лет.

Как акционер зарабатывает деньги? | Малый бизнес

Кэм Мерритт Обновлено 5 марта 2019 г.

Одним из преимуществ структурирования вашего малого бизнеса как корпорации является то, что вы можете предоставить инвесторам, кредиторам или другим лицам долю владения в компании без необходимости добавлять их в партнерство соглашение.Вы можете просто продать им акции. Если вы планируете или рассматриваете такую продажу, вам необходимо понимать, как акционеры зарабатывают деньги на своих инвестициях.

Два способа заработать деньги

Есть два способа заработка на владении акциями: дивиденды и прирост капитала. Дивиденды — это денежные выплаты из прибыли компании. Если у вашей компании 1000 акций в руках инвесторов — а «инвесторы» включают вас, если вы владеете акциями, — и вы объявляете дивиденды в размере 5000 долларов, то акционеры получат 5 долларов за каждую принадлежащую им акцию.

Увеличение капитала — это увеличение стоимости самой акции. Если вы продаете кому-то акцию за 10 долларов, а позже эта акция будет стоить 11 долларов, акционер заработал 1 доллар. Однако эта прибыль существует только на бумаге и может исчезнуть, если акционер не зафиксирует ее, продав долю.

Прибыль разделяющей компании

Если ваш бизнес является корпорацией, то вся его прибыль по существу принадлежит акционерам. Вы можете передать часть этой прибыли напрямую в качестве дивидендов, но большинство компаний реинвестируют значительную часть своей прибыли в сам бизнес.Так растет компания.

Когда компания растет, она становится более ценной, что увеличивает стоимость ее акций. Это прирост капитала. Таким образом, независимо от того, видят ли они деньги сразу, акционеры обычно зарабатывают деньги, когда это делает компания.

Требуемая рентабельность инвестиций