Иностранные инвестиции — глоссарий

Иностранные инвестиции – это вложения в объекты предпринимательской и иных видов деятельности, совершённые зарубежными субъектами с целью извлечения прибыли. Объектами иностранных инвестиций могут выступать создаваемые и реконструируемые производственные и торговые предприятия, объекты различных отраслей экономики, ценные бумаги, интеллектуальные и имущественные права. В свою очередь субъектами инвестиций выступают физические и юридические лица, финансово-промышленные группы, государства и международные структуры.

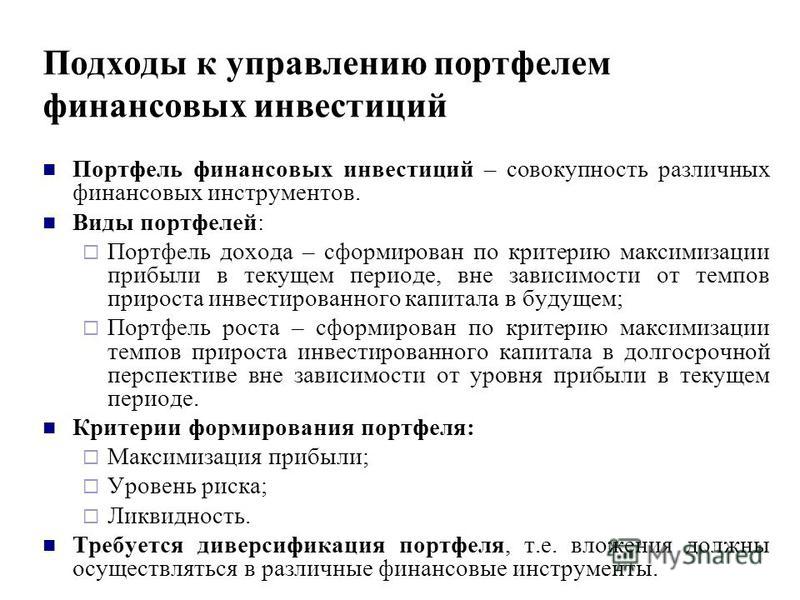

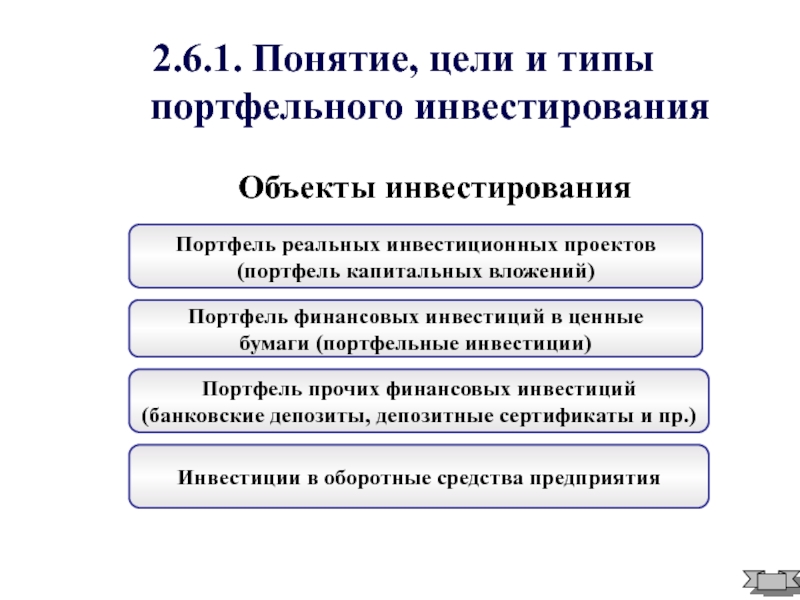

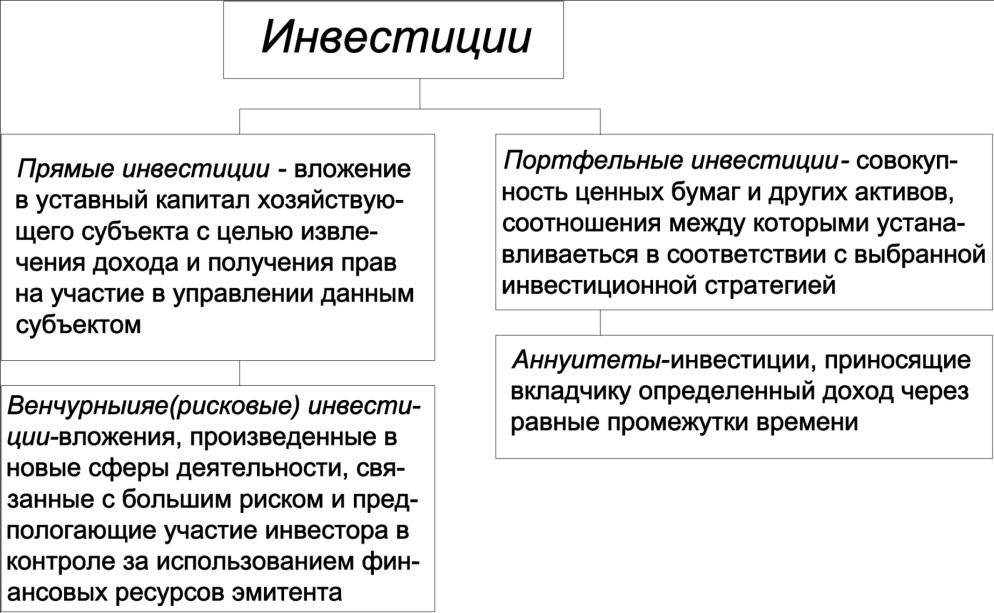

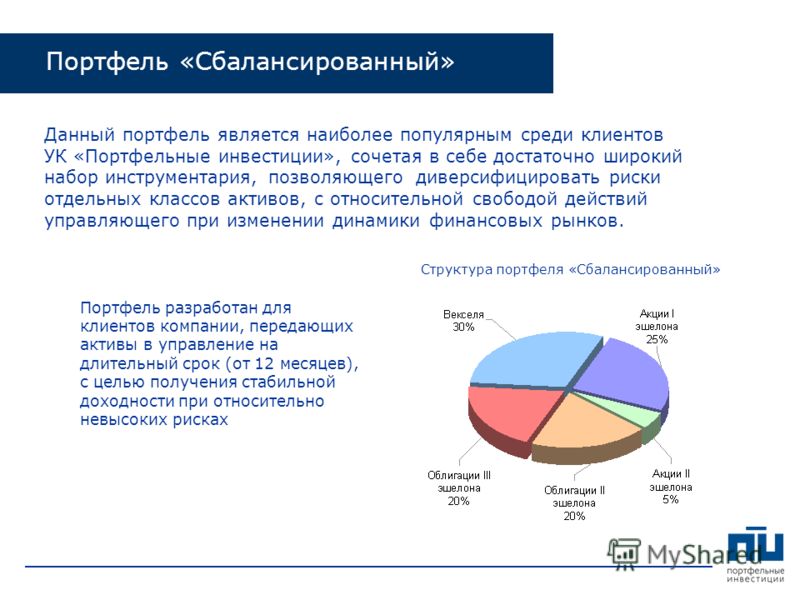

Общепринятым является разделение инвестиций, включая иностранные, на прямые и портфельные. Прямые инвестиции предполагают вложения в конкретные проекты путём приобретения долей в уставном капитале, основных и оборотных фондов. Портфельные инвестиции осуществляются через инвестиционные фонды за счёт приобретения ценных бумаг (акций, облигаций) корпоративных, государственных и муниципальных эмитентов.

Привлечение иностранных инвестиций считается одним из драйверов экономического развития, и для этого должны быть созданы соответствующие условия, в частности:

- обеспечены законодательные и судебные гарантии от изъятия вложенных средств;

- развиты элементы правовой и рыночной инфраструктуры, например, система учета прав собственности, развитый рынок ценных бумаг;

- экономическая и политическая стабильность.

В нашей стране иностранные инвестиции регулируются федеральным законом от 09.07.1999 №160-ФЗ «Об иностранных инвестициях в Российской Федерации». В целом российское законодательство в данной сфере соответствует мировому, но присутствуют и особенности, главным образом протекционистского характера. Так, отдельными нормативными актами регулируется вложение средств в определённые сектора: приобретение 25% активов предприятий нефтегазовой сферы требует согласования, установлены квоты на участие иностранных инвесторов в банковском секторе. Также многих инвесторов отпугивает несовершенство механизмов защиты от бюрократического давления и коррупции.

EY обнаружила выход США на первое место по инвестициям в Россию — РБК

- На третье место откатился Китай: число китайских проектов снизилось еще больше, с 32 до 19. Значительно уменьшилось и количество проектов из Великобритании — с восьми в 2017 году до двух в 2018-м.

В результате Россия заняла девятое место в топ-10 европейских стран, наиболее привлекательных для иностранных инвестиций, указывает EY.

Читайте на РБК Pro

Низкая инфляция привлекает

Факторами привлекательности зарубежных инвестиций в 2018 году стали низкая инфляция и некоторое ускорение экономического роста (Росстат отчитывался о росте ВВП на 2,3% по итогам 2018 года). «Стабилизация роста цен в пределах 4% в год делает возможным долгосрочное планирование», — отмечает компания.

Производство осталось самой привлекательной отраслью в России для иностранных инвестиций, но количество проектов в этой сфере упало на 29% (до 127). Однако почти в два раза выросло число проектов в области продаж и маркетинга (до 41), вдвое — до 12 — увеличилось и количество проектов в отрасли исследований и разработок (НИОКР).

Оценка реальных прямых иностранных инвестиций в странах Европы основана на собственной базе данных EY European Investment Monitor. Туда включается информация о проектах, в результате которых созданы новые объекты и рабочие места. Не учитываются лишь портфельные инвестиции и сделки слияний и поглощений. Информация об инвестициях в какую-либо компанию, как правило, включается в базу, если иностранный инвестор приобрел более 10% ее акционерного капитала и принимает участие в управлении ее деятельностью.

Информация об инвестициях в какую-либо компанию, как правило, включается в базу, если иностранный инвестор приобрел более 10% ее акционерного капитала и принимает участие в управлении ее деятельностью.

У Центробанка все не так

Данные EY совершенно не совпадают с официальной статистикой прямых иностранных инвестиций в Россию от Центробанка в денежном выражении. По данным Банка России, по остаткам иностранных инвестиций в российскую экономику на 1 января 2019 года лидирует Кипр ($135,5 млрд, или 27% суммарных инвестиций). В списке ведущих зарубежных инвесторов в Россию также фигурируют Люксембург (10%), Багамы (7,9%), Бермуды (6,1%), Ирландия (5,4%). А, например, США и Китай находятся только на 18-м и 22-м местах ($3,9 млрд и $2,6 млрд соответственно, или менее 1% от всех зарубежных инвестиций).

Однако статистика EY, вероятно, является более репрезентативной, нежели статистика Центробанка. Данные ЦБ включают инвестиции, осуществленные инвесторами российского происхождения, но через офшорные структуры.

Кроме того, часть инвестиций в Россию осуществляется теми же американскими корпорациями через третьи страны, например через дочернюю структуру в Нидерландах. В результате в официальной статистике ЦБ такие вложения будут засчитаны как инвестиции из Нидерландов.

Прямые и портфельные инвестиции

Ключевые слова: инвестиции, иностранные инвестиции, прямые инвестиции, портфельные инвестиции

При первой форме владелец вложенного капитала приобретает право контроля над предприятиями в другой стране, при второй — такого права он не получает.

При первой форме владелец вложенного капитала приобретает право контроля над предприятиями в другой стране, при второй — такого права он не получает.Прямые инвестиции, осуществляются различными путями. В одних случаях компании или банки создают филиалы за границей, строят там свои предприятия, образуют специальные компании, которые действуют преимущественно за границей, покупают зарубежные предприятия. При этом заграничные инвестиции находятся в полной собственности компаний, вывозящих капитал. В других случаях владелец капитала приобретает контрольный пакет акций иностранной компаний, составляющий, как правило, 25% или более ее акционерного капитала.

Эти методы в разной степени применяются компаниями тех или иных стран. Для американских компаний наиболее характерно создание собственных заграничных филиалов либо скупка контрольных пакетов акций иностранных компаний. Такова, например, раскинутая по всему капиталистическому миру сеть филиалов американских, западноевропейских, японских автомобильных концернов. Филиальная форма прямых инвестиций преобладает также в экспансии американских нефтяных монополий.

Филиальная форма прямых инвестиций преобладает также в экспансии американских нефтяных монополий.

Скупка контрольных пакетов иностранных компаний предпринимается, как правило, тогда, когда монополии не видят смысла в создании новых предприятий, поскольку в данной отрасли уже существуют крупные фирмы, с которыми трудно будет бороться. Не случайно, что эта форма прямых инвестиций чаще всего встречается в промышленно развитых странах. Борьба за приобретение контрольного пакета выступает подчас в исключительно резких формах. Так, в 1958—1959 гг. между американским и английским капиталом развернулась острая борьба за контроль над крупнейшей алюминиевой фирмой Англии — «Бритиш алюминум компании». Эта борьба получила название «алюминиевой войны». Две американские монополии «Алкоа» и «Рейнолдс металз компани», каждая в отдельности, решили скупить подавляющую часть акций «Бритиш алюминум компани». Банки Лондона мобилизовали все силы, чтобы не допустить перехода контрольного пакета в руки американских компаний.

Если американские монополии предпочитают филиальную форму и захват контрольного пакета, то для английских компаний более характерно создание специальных компаний в Англии для развертывания деятельности за границей. Правления большинства английских компаний, действующих в странах Британского содружества наций, расположены в самой Англии. Французские монополии сочетают в своей экспансии американские и английские методы, а западногерманские фирмы действуют по образцу США.

Особой формой осуществления прямых инвестиций является создание крупнейшими банками западных стран сети заграничных филиалов и отделений. Крупные американские банки имеют отделения за границей.

Западноевропейские и японские коммерческие банки имеют за границей еще большую сеть филиалов и отделений.

Иностранные отделения банков представляют собой разновидность вложений функционирующего капитала, так как формой дохода по этим вложениям также являются дивиденд и прибыль.

Портфельные инвестиции представляют собой такие вложения в ценные бумаги иностранных фирм, которые либо слишком малы, либо так распылены между держателями, что не могут дать экспортеру капитала контроль над этими фирмами. Портфельные вложения составляют значительную часть заграничных инвестиций ряда малых западных стран (Швейцария, Дания, Канада и т.д.). Однако такие вложения имеются и у ведущих держав. Так, на конец 1960 г. портфельные инвестиции США составили 12,6 млрд долл., т.е. около 22% всех частных заграничных инвестиций. Между тем обособление этих форм вывоза капитала имеет глубокий смысл. Если прямые инвестиции представляют собой вложения крупнейших монополий, то главными владельцами портфельных вложений является довольно многочисленный в западных странах слой рантье.

Однако главные интересы монополий остаются в области прямых инвестиций, прибыльность которых значительно выше.

Четкую границу между прямыми и портфельными вложениями подчас провести трудно. Западная статистика использует это обстоятельство для того, чтобы занижать величину прямых инвестиций, относя их к портфельным вложениям капитала.

Если по портфельным инвестициям владелец получает лишь дивиденд, то по прямым вложениям имеется возможность присваивать значительную часть прибыли. Чистая прибыль от американских прямых инвестиций составила в 1960 г. (по официальным данным) в среднем 11% к сумме вложенного капитала, а от портфельных — меньше 3%. Основная часть прибыли (около 80%) от вывоза капитала из США была получена через прямые капиталовложения.

| < Предыдущая | Следующая > |

|---|

Когда пора вносить изменения в свой инвестиционный портфель?

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, по нашему мнению, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Недавняя волатильность рынка заставила многих инвесторов задуматься, не самое ли сейчас время изменить свои вложения.

Краткий ответ вообще советуют специалисты? На самом деле редко бывает подходящее время для внесения изменений в свой инвестиционный портфель.

«Большинство инвесторов, которые вскакивают и корректируют свои портфели, обычно делают это в ответ на рыночные условия, и история показала нам, что это просто не работает в их пользу», — говорит Тони Молина, CPA и старший специалист по продуктам Wealthfront. «То, что часто кажется правильным, когда дело доходит до инвестирования, обычно неверно».

«То, что часто кажется правильным, когда дело доходит до инвестирования, обычно неверно».

Хотя у вас может возникнуть соблазн изменить свои инвестиции, когда рынок падает, часто лучше оставить их в покое на долгое время. На самом деле спады случаются, но ваши деньги в большей безопасности, если вы переживете бурю.Рынок может падать так же быстро, как и расти — и удержание ваших денежных средств во время этих колебаний — вот что помогает вашим деньгам расти с течением времени. Это особенно актуально при инвестировании в индексные фонды и ETF.

Но мы задались вопросом, будет ли когда-либо подходящим временем для корректировки ваших инвестиций? Оказывается, есть пара условий, когда все в порядке.

Подпишитесь на рассылку новостей Select!

Наши лучшие подборки в вашем почтовом ящике. Еженедельные рекомендации по покупкам, которые помогут улучшить вашу жизнь.Подпишите здесь.

Когда наступает подходящее время для внесения изменений в ваш инвестиционный портфель

Хотя обычно лучше не трогать свои инвестиции, вы можете изменить курс, если изменились временные горизонты ваших инвестиционных целей и, следовательно, ваши «толерантность к риску», — советует Айвори Джонсон, финансовый директор и основатель Delancey Wealth Management.

С одной стороны, вы можете обнаружить, что увеличили количество лет до выхода на пенсию и можете пойти на больший риск. Или, с другой стороны, возможно, вы выходите на пенсию раньше, чем вы думали, и сокращение этого срока означает, что вам нужно вкладывать деньги в менее рискованные инвестиции.

Использование робо-советника — это эффективный обходной путь, позволяющий не беспокоиться о том, соответствуют ли ваши инвестиции допустимому риску. Робо-консультанты предлагают пользователям заполнить краткую анкету, которая помогает им узнать, как лучше всего распределить ваши деньги в зависимости от ваших инвестиционных целей, а лучшие робо-консультанты будут регулярно изменять баланс вашего портфеля по мере необходимости.

Betterment, например, порекомендует распределение акций и облигаций на основе ваших целей и будет автоматически корректировать каждый раз, когда вы вносите депозит, снимаете средства или изменяете целевое распределение.Алгоритмы Betterment также будут проверять дрейф вашего портфеля (насколько вы далеки от целевого распределения) один раз в день и при необходимости повторно балансировать.

Betterment

На защищенном сайте Betterment

Минимальный депозит и баланс

Требования к минимальному депозиту и остатку могут различаться в зависимости от выбранного инвестиционного инструмента. Для Betterment Digital Investing минимальный баланс $ 0; Для премиального инвестирования требуется минимальный баланс в размере 100 000 долларов США

Комиссии

Комиссии могут варьироваться в зависимости от выбранного инвестиционного инструмента.Для Betterment Digital Investing 0,25% от баланса вашего фонда в качестве годовой комиссии за счет; Годовая комиссия Premium Investing составляет 0,40%.

Бонус

До одного года бесплатного управленческого обслуживания с внесением соответствующего депозита в течение 45 дней с момента регистрации. Действительно только для новых индивидуальных инвестиционных счетов в Betterment LLC

Инвестиционные инструменты

Варианты инвестирования

Акции, облигации, ETF и наличные деньги

Образовательные ресурсы

Betterment RetireGuide ™ помогает пользователям планировать выход на пенсию

Автоматизированная инвестиционная платформа через SoFi Invest® также автоматически перебалансирует портфели инвесторов, но на ежеквартальной основе. SoFi — хороший вариант для инвесторов, которые также ищут кредитные продукты, поскольку члены SoFi получают скидку 0,125% на рефинансирование студенческих ссуд SoFi и личные ссуды.

SoFi — хороший вариант для инвесторов, которые также ищут кредитные продукты, поскольку члены SoFi получают скидку 0,125% на рефинансирование студенческих ссуд SoFi и личные ссуды.

Джонсон добавляет, что обычно он меняет распределение инвестиций, когда происходит крупное событие, такое как тяжелая болезнь или крупная экономическая удача (например, наследство). По его словам, в обоих случаях потребность инвестора в приросте капитала снижается.

Молина соглашается, что инвесторам лучше всего вносить изменения в свои портфели в ответ на важные жизненные события.В частности, он имеет в виду события, которые ставят инвестора в положение, при котором ему потребуется доступ к своим инвестициям в ближайшем будущем (примерно через три года). Примеры включают брак, чрезвычайное положение в семье или выход инвестора на пенсию.

«Это будет хорошей причиной снизить инвестиционный риск или полностью вывести средства», — говорит Молина.

Решение инвестора изменить свой портфель в этом сценарии во многом зависит от того, как скоро им может потребоваться вывести свои средства. «В общем, если вам понадобятся средства в течение следующих трех лет или меньше, вы можете подумать об изменении своей инвестиционной стратегии», — добавляет Молина.

«В общем, если вам понадобятся средства в течение следующих трех лет или меньше, вы можете подумать об изменении своей инвестиционной стратегии», — добавляет Молина.

Когда дело доходит до инвестирования в отдельные акции, имейте в виду, что вы должны использовать деньги, которые вам удобно вкладывать, по крайней мере, в течение следующих пяти лет. В то время как индивидуальным инвесторам в акции рекомендуется держать акции в течение длительного времени (особенно в периоды нестабильности), чтобы максимизировать свою прибыль, они могут решить продать убыточные акции, если они сопряжены с большим риском, с которым они не могут справиться, и приводят к значительным финансовым потерям. .Инвестирование в индексные фонды и ETF — это простой способ снизить риск и диверсифицировать свои вложения.

Итог

Если вы думаете о корректировке своих инвестиций, в большинстве случаев это, вероятно, не лучший шаг для вашего долгосрочного роста на рынке.

Исключениями из этого правила являются случаи, когда ваш временной горизонт и устойчивость к риску внезапно меняются. Еще одно исключение — если произошло крупное жизненное событие, когда вам больше не нужно вкладывать деньги, или когда вы могли бы получить финансовую выгоду с наличными деньгами, доступными в вашем кошельке.

Еще одно исключение — если произошло крупное жизненное событие, когда вам больше не нужно вкладывать деньги, или когда вы могли бы получить финансовую выгоду с наличными деньгами, доступными в вашем кошельке.

Угнаться за всесторонний охват Select личные финансы , технологии и инструменты , wellness и др. нам на Facebook , Instagram и Twitter , чтобы оставаться в курсе.

Редакционная заметка: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Вот 5 способов защитить свой портфель во второй половине 2021 года

PamelaJoeMcFarlane | E + | Getty Images

Первая половина 2021 года сильно отличалась от волатильных первых шести месяцев 2020 года. К этому моменту индекс Standard & Poor’s 500 за первую половину этого года принес 15% — стабильный рост практически за любой полный год. .

Тем не менее, с учетом того, что инфляция может заглушить механизмы роста, подпитываемой триллионами долларов в прошлом и потенциально будущими расходами на стимулирование экономики, есть опасения по поводу того, как инвесторы должны скорректировать свои портфели во второй половине 2021 года.

Сейчас самое время. время сосредоточиться на управлении рисками, проанализировав то, что многие инвесторы игнорируют: диверсификацию. Безусловно, есть основания полагать, что диверсифицированные портфели могут преуспеть даже в условиях неопределенности инфляции и повышения процентных ставок.

По общему признанию, у диверсификации есть обратная сторона: если акции продолжат демонстрировать рекордную прибыль, вы, вероятно, заработаете меньше денег. Тем не менее, некоторая подверженность воздействию различных активов, таких как акции, номинированные в неамериканских долларах, ценные бумаги, корпоративные облигации и иностранные облигации, может быть очень выгодной, если что-то в конечном итоге пойдет не так.

Тем не менее, некоторая подверженность воздействию различных активов, таких как акции, номинированные в неамериканских долларах, ценные бумаги, корпоративные облигации и иностранные облигации, может быть очень выгодной, если что-то в конечном итоге пойдет не так.

Больше из перспективы портфеля

Вот еще несколько историй, влияющих на планирование портфеля и пенсионные сбережения:

Несмотря на исторический рост фондового рынка за последние пару лет, я часто напоминаю клиентам, что U.Акции S. с большой капитализацией не всегда приносят наилучшую прибыль. Например, в течение 15-летнего периода с 2000 по 2014 год облигации фактически превосходили акции США с большой капитализацией.

Практически никто из тех, с кем я разговаривал, не думает, что это могло быть правдой, несмотря на то, что большинство на самом деле испытали это. Когда дело доходит до инвестирования, часто встречается предвзятость недавнего прошлого или поведенческая черта экстраполяции того, что произошло в краткосрочной перспективе, как жесткое, что произойдет на вечность.

Вступая во вторую половину года, вот пять способов убедиться, что ваш портфель диверсифицирован, позиционируя его для роста и застрахованного от возможного спада:

1.Инвестируйте в неэффективные рыночные сегменты: Рассмотрите возможность инвестирования новых денег в акции развивающихся рынков, развитых зарубежных стран и ценные бумаги американских компаний, таких как компании энергетики и финансовых услуг. Я бы не рекомендовал вкладывать деньги в эти инвестиции или агрессивно продавать уже имеющиеся у вас самые прибыльные ценные бумаги. Вместо этого просто не пренебрегайте неэффективными областями рынка, вкладывая новые деньги в эти области, чтобы сбалансировать свой портфель.

2.Перебалансируйте свой портфель: Индекс S&P 500 принес около 40% прибыли за 12 месяцев, закончившихся 30 июня. Любой, кто использует традиционное целевое распределение между акциями и облигациями, должен подумать о корректировке своего портфеля, чтобы он имел правильную пропорцию активов, которая соответствует их финансовому плану.

Это хорошая стратегия, которую можно использовать, если в ближайшие месяцы у вас нет денег для восстановления баланса за счет новых инвестиций. Например, если вернуть портфель с 70% -75% акций к исходной 60% -ной цели, риск снижается.

Эта стратегия может принести в жертву некоторую доходность инвестиций, но при перебалансировке предпринимаются попытки реализовать стратегию «покупать по низкой цене, продавать по высокой» и защищаться от возможного будущего медвежьего рынка.

3. Придерживайтесь облигаций и ограничьте доступ к казначейским облигациям США: Несмотря на низкую доходность облигаций в США, облигации по-прежнему обеспечивают преимущества диверсификации. Любой, кто считает, что не может рассчитать время на рынке, выиграет от этой стратегии, потому что, если что-то пойдет не так, облигации исторически обеспечивали большую безопасность, чем акции.

Хотя эти данные могли остаться незамеченными, длинные государственные облигации США вернули 6,5%, а базовые облигации США — 1,8% во втором квартале года, поскольку опасения по поводу инфляции улеглись. Длинные государственные облигации США очень чувствительны к процентным ставкам и, вероятно, будут плохо работать в случае роста инфляции.

Длинные государственные облигации США очень чувствительны к процентным ставкам и, вероятно, будут плохо работать в случае роста инфляции.

Для тех, кто больше озабочен инфляцией, хорошим вариантом будет сосредоточение на корпоративных облигациях с различной степенью кредитного риска.

Для инвесторов с портфелем акций у меня есть две рекомендации:

4.Сравните распределение вашего сектора с индексом S&P 500: Другой способ управления рисками в портфеле — это использовать «рыночно-нейтральный» подход, когда дело доходит до создания портфеля. Инвесторы, владеющие отдельными акциями, могут сравнить общий вес своего портфеля акций по секторам с индексом S&P 500 и скорректировать его, чтобы убедиться, что он похож на индекс.

Без такой стратегии инвесторы часто заканчивают погоню за любимым сектором или парой высоколётных акций, что увеличивает риск.Обычно это приводит к дисбалансу между секторами по сравнению с хорошо диверсифицированным индексом, таким как S&P 500.

Если не использовать рыночно-нейтральную стратегию, инвесторы могут легко получить перевес в сфере технологий, здравоохранения и коммуникационных услуг, поскольку в этих секторах выступил исключительно хорошо в последнее время. Соответственно, многие инвесторы недооценены в менее популярных областях, таких как энергетика, финансы и промышленность, из-за их невысоких результатов.

5. Сократить акции, которые значительно выросли: Многие инвесторы ищут дополнительные деньги для оплаты проезда и других товаров сейчас, когда экономика вновь открывается.Получение прибыли от наиболее прибыльных акций — отличная стратегия, помогающая снизить риск. Довольно часто инвесторы хотят ограничить размер уплачиваемых налогов при выводе средств. Хотя это может быть оптимальным при определенных условиях, в большинстве случаев имеет смысл сосредоточиться на инвестиционном риске, а не на налогах.

Пытаясь минимизировать налоговые платежи каждый раз при продаже акций, инвестор может в конечном итоге остаться с концентрированным портфелем, состоящим из нескольких акций. Если рынок продолжает расти, удержание ваших лучших игроков, вероятно, будет отличной стратегией.

Если рынок продолжает расти, удержание ваших лучших игроков, вероятно, будет отличной стратегией.

Но если рыночные тенденции когда-либо изменятся, это может серьезно повредить портфель, поскольку проданные акции с более низкой прибылью или убытком, вероятно, лучше удержались бы во время разворота рынка. Когда требуется вывод средств, сокращение победителей — это стратегия управления рисками, которая помогает сохранять диверсификацию.

Как всегда, никто не знает, куда пойдет рынок в ближайшие пару месяцев. Он может продолжить движение вверх и заставлять инвесторов улыбаться или нет.

Независимо от того, что происходит с инфляцией, вариантами Covid-19 или непредсказуемым рыночным событием, управление рисками имеет решающее значение, когда речь идет о поиске или поддержании финансовой независимости.

— Джефф Харрелл, директор по управлению портфелем в Brightworth

Автоматизированное инвестирование | Schwab Интеллектуальные портфели

Играет нежная музыка. Одна линия образует форму дома и дерева; другая линия образует облако. Птицы щебечут.

Одна линия образует форму дома и дерева; другая линия образует облако. Птицы щебечут.

Рассказчик-мужчина: У всех нас есть цели, амбиции, вещи, которые мы хотели бы сделать или иметь в один прекрасный день.

Леска представляет собой парусник, покачивающийся на волнах. Плачут чайки и разбиваются волны.Волны стихают, и на горизонте появляется солнце.

Рассказчик: Некоторые цели сложно спланировать, но составление плана и его соблюдение обычно приводит к большему финансовому успеху.

Появляется логотип Charles Schwab.

Экранный диктор: Schwab Intelligent Portfolios® — это автоматизированная служба инвестиционного консультирования, которая может упростить накопление для любой цели. И мы также поможем вам не сбиться с пути.

Текст на экране:

Планирование пенсионных доходов

Накопление на колледж

Накопление на пенсию

Рассказчик: Создано на основе профессионального мнения Charles Schwab Investment Advisory…

Круговой график иллюстрирует компоненты стратегии с фиксированным доходом, наличными, сырьевыми товарами и акциями.

Экранный диктор:… Schwab Intelligent Portfolios использует расширенный алгоритм для создания, отслеживания и изменения баланса вашего портфеля, чтобы вам не приходилось делать это.

Появляются перекрывающиеся синусоидальные волны, которые затем образуют антенную башню, которая трансформируется в шкалу баланса, которая смещается в баланс.

Рассказчик: Давайте внимательнее

Появляется оживленная брюнетка с поднятыми плечами в обрамлении круга.

Женщина: Я хочу накопить на пенсию, но моя жизнь занята, поэтому у меня нет времени думать об этом.Я откладываю деньги в сторону, но волнуюсь, если я нахожусь на правильном пути.

Текст на экране: Собираюсь ли я откладывать деньги на пенсию?

Скриншот страницы Schwab Intelligent Portfolios®. Звук печати.

Экранный диктор: С Schwab Intelligent Portfolios откладывать деньги на пенсию стало проще. Хотите начать?

Скриншот страницы Intelligent Portfolios с вопросами о целях учетной записи. Курсор выбирает «подготовиться к пенсии» и «Далее».

Курсор выбирает «подготовиться к пенсии» и «Далее».

Экранный диктор: при настройке учетной записи вы выбираете цель для этой учетной записи.

При вопросе о понимании акций, облигаций и ETF курсор выбирает «хорошо», затем «Далее».

Рассказчик: Тогда вы ответите на несколько вопросов.

Клиент выбирает демографические данные и конкретные цели.

Рассказчик: Вы сообщите нам свою первоначальную сумму инвестиций и сколько, по вашему мнению, вы будете экономить каждый месяц.

Персонализированный круговой график показывает предлагаемое личное портфолио.

Рассказчик: мы порекомендуем портфолио на основе ваших ответов и будем отслеживать ваш прогресс в достижении поставленной вами цели.

Откроется панель управления клиентом.

Экранный диктор: вы можете в любое время проверить статус своей цели на панели управления.

Вновь появляется линейный рисунок дома, теперь с дождевыми облаками и восходящей линией воды. Журчит вода.

Журчит вода.

Рассказчик: Но, допустим, со временем вы заберете деньги…

Line трансформируется в скорую помощь со звуковой сиреной.

Рассказчик: Вы пропускаете ежемесячный взнос, или рынок меняется…

Восклицательный знак внутри треугольника указывает на уведомление.

Экранный диктор: ваша панель управления сообщит вам, если вы не достигли своей цели.

Экран переключается обратно на приборную панель; курсор выбирает вкладку «Цель». Курсор сдвигает вправо шкалу «Ежемесячный взнос».

Экранный диктор: чтобы помочь вам вернуться в нужное русло, щелкните вкладку «Цель» и выберите один из вариантов.

Появляется штриховой рисунок копилки, в которую падают монеты.

Рассказчик: Сохранение — это только начало.

Хозяйственная сумка падает справа от копилки.

Рассказчик: Когда вы будете готовы потратить деньги, мы тоже можем вам помочь.

Появляется анимированный седой мужчина в круге с поднятыми плечами.

Мужчина: Я бы хотел иметь возможность снимать свои пенсионные сбережения каждый месяц, но я хочу, чтобы это продолжалось.

Текст на экране: Сколько я могу снимать для получения пенсионного дохода?

Появляется страница, на которой клиент выбирает демографические данные и конкретные цели; Курсор перемещает полосы вправо, чтобы указать факторы сбережений для выхода на пенсию.

Рассказчик: Просто сообщите нам свои первоначальные вложения, на сколько денег вам нужно, чтобы хватило денег, и мы скажем вам, сколько денег вы можете уверенно снимать каждый месяц.

Снимок экрана настройки цели дохода.

Рассказчик: Если вам нужно потратить еще несколько месяцев, и вы сбились с пути…

Курсор выбирает «Активность».

Экранный диктор: ваша панель предупредит вас.

Курсор выбирает «Цель».

Экранный диктор: нажав на «Цель», вы увидите варианты, которые помогут вам вернуться к стабильному, продолжительному потоку дохода.

Экранный диктор читает текст на экране: «Это действительно так просто.

Линейный рисунок: машина подъезжает к дому со звуком шелеста дороги и щебетанием птиц, а парусник продолжает плыть по гладкой воде при ярком солнце и криках чаек.

Рассказчик: Какой бы ни была ваша финансовая цель, Schwab Intelligent Portfolios может упростить вам выполнение вашего плана и не сбиться с пути.

Кадр останавливается на солнце у горизонта, затем переключается на логотип Charles Schwab.

Текст на экране:

Пожалуйста, прочтите брошюры Schwab Intelligent Portfolios Solutions ™ для получения важной информации, цен и раскрытия информации, относящейся к программам Schwab Intelligent Portfolios и Schwab Intelligent Portfolios Premium.

Schwab Intelligent Portfolios® и Schwab Intelligent Portfolios Premium ™ доступны через Charles Schwab & Co., Inc. («Schwab»), дважды зарегистрированного инвестиционного консультанта и брокера-дилера. Услуги по управлению портфелем предоставляет Charles Schwab Investment Advisory, Inc. («CSIA»). Schwab и CSIA являются дочерними компаниями Charles Schwab Corporation.

(«CSIA»). Schwab и CSIA являются дочерними компаниями Charles Schwab Corporation.

При использовании Schwab Intelligent Portfolios не взимается комиссия за консультации или комиссионные. Для Schwab Intelligent Portfolios Premium гонорары за консультационные услуги состоят из 300 долларов США при регистрации и дополнительных 30 долларов США в месяц, взимаемых ежеквартально, как подробно описано в брошюрах Schwab Intelligent Portfolios Solutions ™. Инвесторы в Schwab Intelligent Portfolios и Schwab Intelligent Portfolios Premium (совместно именуемые «Schwab Intelligent Portfolios Solutions») оплачивают прямые и косвенные расходы.К ним относятся операционные расходы ETF, которые представляют собой управленческие расходы, и другие сборы, которые базовые ETF взимают со всех акционеров. Портфели включают денежные средства на депозитный счет в Schwab Bank. Наш дочерний банк получает доход от депозитов, и зарабатывает тем больше, чем больше объем денежных средств. Чем ниже процентная ставка, которую Schwab Bank платит за наличные, тем ниже доходность. Некоторые денежные альтернативы за пределами Schwab Intelligent Portfolios Solutions приносят более высокую доходность. Депозиты, хранящиеся в Schwab Bank, защищены страховкой FDIC в пределах допустимых лимитов для каждого вкладчика и категории владения счетом.Schwab Intelligent Portfolios Solutions инвестирует в ETF Schwab. Филиал Schwab, Charles Schwab Investment Management, получает плату за управление этими ETF. Schwab Intelligent Portfolios Solutions также инвестирует в сторонние ETF. Schwab получает компенсацию от некоторых из этих ETF за предоставление услуг акционерам, а также от рыночных центров, куда торговые приказы ETF направляются для исполнения. Сборы и расходы снизят производительность, и инвесторы должны учитывать все требования программы и затраты, прежде чем вкладывать средства.Расходы и их влияние на производительность, конфликты интересов и компенсации, которые получает Schwab и ее аффилированные лица, подробно описаны в брошюрах Schwab Intelligent Portfolios Solutions.

Некоторые денежные альтернативы за пределами Schwab Intelligent Portfolios Solutions приносят более высокую доходность. Депозиты, хранящиеся в Schwab Bank, защищены страховкой FDIC в пределах допустимых лимитов для каждого вкладчика и категории владения счетом.Schwab Intelligent Portfolios Solutions инвестирует в ETF Schwab. Филиал Schwab, Charles Schwab Investment Management, получает плату за управление этими ETF. Schwab Intelligent Portfolios Solutions также инвестирует в сторонние ETF. Schwab получает компенсацию от некоторых из этих ETF за предоставление услуг акционерам, а также от рыночных центров, куда торговые приказы ETF направляются для исполнения. Сборы и расходы снизят производительность, и инвесторы должны учитывать все требования программы и затраты, прежде чем вкладывать средства.Расходы и их влияние на производительность, конфликты интересов и компенсации, которые получает Schwab и ее аффилированные лица, подробно описаны в брошюрах Schwab Intelligent Portfolios Solutions.

Распределение денежных средств в Schwab Intelligent Portfolios Solutions ™ будет осуществляться путем регистрации в Schwab Intelligent Portfolios Sweep Program (Sweep Program), программе, спонсируемой Charles Schwab & Co., Inc. Регистрируясь в Schwab Intelligent Portfolios Solutions, клиенты соглашаются на наличие свободных кредитных остатков на их брокерских счетах Schwab Intelligent Portfolios Solutions, переведенных на депозитные счета в Charles Schwab Bank через программу Sweep.Charles Schwab Bank — это депозитарное учреждение, застрахованное FDIC, аффилированное с Charles Schwab & Co., Inc. и Charles Schwab Investment Advisory, Inc.

Schwab Intelligent Portfolios® и Schwab Intelligent Portfolios Premium ™ предназначены для ежедневного мониторинга портфелей, а также автоматически перебалансируются по мере необходимости, чтобы поддерживать соответствие портфеля выбранному профилю риска клиента. Торговля не может происходить ежедневно.

Сбор налоговых убытков доступен для клиентов с вложенными активами на сумму 50 000 долларов США и более. Клиенты должны выбрать активацию этой функции. Функция сбора налоговых убытков, доступная в Schwab Intelligent Portfolios Solutions ™, подвержена значительным ограничениям, которые описаны на веб-сайте и в мобильном приложении Schwab Intelligent Portfolios Solutions (совместно именуемые «Веб-сайт»), а также в Schwab Intelligent Portfolios Solutions. ™ брошюры о раскрытии информации («Брошюры») и веб-сайт IRS www.irs.gov. Вам следует подумать, следует ли активировать функцию сбора налоговых убытков в зависимости от ваших конкретных обстоятельств и потенциального влияния сбора налоговых убытков на вашу налоговую ситуацию.Перед тем, как выбрать функцию сбора налоговых убытков, вам следует ознакомиться с раскрытием информации о сборе налоговых убытков на Веб-сайте и в брошюрах. Ни стратегия сбора налоговых убытков, ни какое-либо обсуждение в настоящем документе не предназначены для налоговой консультации, и ни Charles Schwab & Co., Inc., ни ее аффилированные лица, включая, помимо прочего, Charles Schwab Investment Advisory, Inc.

Клиенты должны выбрать активацию этой функции. Функция сбора налоговых убытков, доступная в Schwab Intelligent Portfolios Solutions ™, подвержена значительным ограничениям, которые описаны на веб-сайте и в мобильном приложении Schwab Intelligent Portfolios Solutions (совместно именуемые «Веб-сайт»), а также в Schwab Intelligent Portfolios Solutions. ™ брошюры о раскрытии информации («Брошюры») и веб-сайт IRS www.irs.gov. Вам следует подумать, следует ли активировать функцию сбора налоговых убытков в зависимости от ваших конкретных обстоятельств и потенциального влияния сбора налоговых убытков на вашу налоговую ситуацию.Перед тем, как выбрать функцию сбора налоговых убытков, вам следует ознакомиться с раскрытием информации о сборе налоговых убытков на Веб-сайте и в брошюрах. Ни стратегия сбора налоговых убытков, ни какое-либо обсуждение в настоящем документе не предназначены для налоговой консультации, и ни Charles Schwab & Co., Inc., ни ее аффилированные лица, включая, помимо прочего, Charles Schwab Investment Advisory, Inc. , не заявляют, что какие-либо конкретные налоговые последствия будет получено.

, не заявляют, что какие-либо конкретные налоговые последствия будет получено.

Стратегии диверсификации, автоматического инвестирования и ребалансировки не обеспечивают прибыль и не защищают от убытков.

© 2019 Charles Schwab & Co., Inc. Все права защищены. Член SIPC. Несанкционированный доступ запрещен. Использование будет контролироваться.

Что такое инвестиционный портфель?

«Портфолио» обозначает тщательно отобранный набор предметов — обычно вы можете слышать о портфолио художественных работ или портфолио с работами студента. А в случае с финансовым миром инвестиционный портфель — это тщательно отобранный набор (как вы уже догадались) типов инвестиций. Если вы новичок в инвестировании или просто думаете, что вам может понадобиться какое-то руководство, вы, вероятно, задаетесь вопросом, как составить инвестиционный портфель, который подходит именно вам.Ниже мы разберем это для вас.

Что такое инвестиционный портфель?

Инвестиционный портфель содержит набор инвестиций. Обычно выбираются акции, облигации, паевые инвестиционные фонды и валюты, но инвестиционный портфель может также включать в себя более эзотерические активы, такие как искусство или недвижимость.

Одним из новых классов инвестиций, набирающих популярность в инвестиционных портфелях, являются биржевые фонды (ETF). ETF — это, по сути, «корзина» из нескольких различных компонентов, которые торгуются на фондовой бирже как единое целое.Это означает, что вы можете покупать и продавать акции ETF так же, как акции, но вы получаете выгоду от нескольких различных типов инвестиций, а не от одного, в один продукт. Например, портфели Acorns состоят из смеси ETF, специально выбранных для достижения ваших целей.

Что следует учитывать при построении инвестиционного портфеля?

Подобно тому, как портфолио произведений искусства будет включать специально отобранные работы, отражающие ваш вкус или интересы, ваш инвестиционный портфель должен быть выбран таким же образом, чтобы включать сочетание различных типов инвестиций, отвечающих вашим уникальным потребностям.

Есть несколько элементов, которые вы должны учитывать при составлении собственного инвестиционного портфеля, поскольку каждый из них может повлиять на вашу потенциальную доходность. Три лучших, которые следует учитывать:

1. Допуск к риску

Спектр рисков имеет два конца — с одной стороны, консервативные инвестиции, а с другой — агрессивные инвестиции — со всеми различиями между ними. Хотя любые инвестиции имеют определенную степень риска, вы можете потерять меньше, если будете придерживаться консервативных инвестиций, но вы также получите меньше, если они возрастут.

Это потому, что чем выше риск инвестиций, тем потенциально выше они, но тем ниже они опускаются из-за колебаний рынка. Допуск к риску будет варьироваться в зависимости от вашей жизненной ситуации (см. Объяснение «временного горизонта» ниже), но также и от ваших личных предпочтений. Если вы более склонны к риску и знаете, что слишком озабочены тем, чтобы противостоять обычным зигзагам фондового рынка, тогда вы можете выбрать потенциально стабильные инвестиции, такие как депозитные сертификаты (CD) или облигации.Но вы должны знать, что можете упустить возможности роста и, таким образом, упустить потенциальную прибыль, которая со временем может привести к менее надежному гнезду.

2. Временной горизонт

Это относится к тому, сколько времени у вас есть до того, как вам понадобится использовать деньги, которые есть в вашем инвестиционном портфеле. Если вы только начинаете и откладываете в основном для выхода на пенсию, то время на вашей стороне: даже если ваши инвестиции падают в краткосрочной перспективе, история показала, что вы, вероятно, окупите большую часть или все эти вложения по мере восстановления рынка. .

Но, если вам скоро понадобятся деньги — скажем, вы собираетесь вложить свои инвестиции в первоначальный взнос за дом или планируете использовать их для финансирования колледжа для своей дочери, которая только что заканчивает среднюю школу, — тогда вы захотите, чтобы это часть вашего инвестиционного портфеля, чтобы быть немного более защищенным от рыночных колебаний. Это потому, что если наступит рецессия и рынок резко упадет, у вас может не хватить времени, чтобы ваши деньги вернулись туда, где они были до того, как вам нужно было их вывести.

3. Диверсификация

Если у вас есть только один тип инвестиций, и он стремительно растет, что ж, это отличные новости. Но вы всегда должны учитывать потенциальный недостаток: если эта инвестиция падает, то вместе с ней падает и весь ваш инвестиционный портфель. Разумно иметь вложения в разные типы инвестиций или классы активов, чтобы помочь сгладить удары по каждому из них. Таким образом, если акции упадут, облигации по-прежнему сохранят свою стоимость. Одним из примеров диверсификации являются классы активов в портфелях ETF Acorns, которые включают:

Недвижимость

Крупные компании

Малые предприятия

Государственные облигации

Корпоративные облигации

Развивающиеся рынки

Другой способ управления диверсификацией — это создание разнообразия в рамках определенного класса активов.Например, у вас могут быть инвестиции, которые являются акциями, но они принадлежат широкому кругу компаний и отраслей, поэтому вы не слишком полагаетесь, скажем, на технологии или производство, на случай, если весь сектор одновременно потеряет популярность. Однако, конечно же, обратная сторона медали состоит в том, что если технология достигнет бума во время производства слайдов, портфель с акциями в каждом из них не сможет в полной мере насладиться этим успехом. Ах, сколько решений мы должны принять при создании инвестиционного портфеля.

Хотя вам не обязательно включать все классы активов, важно убедиться, что у вас хорошее сочетание.Фактически, вы, возможно, слышали о «современной теории портфеля». Это отражает убежденность в том, что конечный успех портфеля больше зависит от его общего профиля риска и доходности, чем от профиля риска-доходности любой из его индивидуальных инвестиций. Инвестор может использовать эту теорию для создания диверсифицированного портфеля из нескольких активов или инвестиций, который предназначен для ограничения риска и максимизации прибыли при рассмотрении всего инвестиционного портфеля.

Стремление к диверсификации является еще одной причиной такой популярности ETF и паевых инвестиционных фондов, поскольку они по своей сути разнообразны и содержат десятки или сотни различных типов акций или облигаций.

Как мне создать и поддерживать идеальный инвестиционный портфель?

Что ж, это действительно Святой Грааль, и к чему стремится каждый индивидуальный и профессиональный финансовый менеджер. Идеальный инвестиционный портфель можно охарактеризовать как тот, который предлагает максимальный потенциал доходности при минимальном риске катастрофических потерь. Те, кто занимается инвестиционным бизнесом, называют это «границей эффективности». Вы наиболее вероятно добьетесь этого, если будете мудро диверсифицированы.

Еще нужно иметь в виду, что ваши различные инвестиции постоянно увеличиваются и уменьшаются в зависимости от рыночных сдвигов, что со временем может привести к ухудшению вашего инвестиционного портфеля.Показательный пример: если вы решили создать портфель, в котором было разделено 70/30 акций (более агрессивно) и облигаций (более консервативно), и фондовый рынок стремительно растет, эти акции могут вырасти в цене настолько, что ваш портфель закончится. до 90/10 в пользу акций.

Итак, хотя в этом соотношении нет ничего неправильного, вы должны учитывать свои личные обстоятельства, временной горизонт и цели. Если вы решите вернуться к изначально выбранному разделению, вам потребуется «перебалансировать» свой портфель; Это означает, что вам нужно будет продавать акции и покупать облигации, чтобы вернуться к соотношению 70/30.

Конечно, это может быть сложно — в конце концов, кто хочет продать этих победителей? Вот где может быть удобно обратиться к такой услуге, как Acorns, которая автоматически перебалансирует ваш портфель, чтобы придерживаться распределения активов, которое было выбрано специально для вас на основе вашего личного профиля. И имейте в виду, что по мере изменения ваших обстоятельств должен меняться и ваш инвестиционный портфель. Например, приближаясь к пенсионному возрасту, вы захотите внести изменения, которые будут направлены на то, чтобы ваши инвестиции оставались стабильными, несмотря на рыночные условия.

Хотя инвестирование никогда не бывает безупречным, лучший вариант — создать инвестиционный портфель, который учитывает ваш доход, возраст, временной горизонт, устойчивость к риску и цели — все отдельные элементы, составляющие головоломку вашего идеального инвестиционного портфеля.

Инвестирование сопряжено с риском, включая потерю основной суммы долга. Эта статья содержит текущее мнение автора, но не обязательно мнение Acorns. Такие мнения могут быть изменены без предварительного уведомления. Эта статья была распространена только в образовательных целях и не должна рассматриваться как инвестиционный совет или рекомендация по какой-либо конкретной безопасности, стратегии или инвестиционному продукту.Информация, содержащаяся в данном документе, была получена из источников, которые считаются надежными, но не гарантированными.

| Q.1 Что такое прямые инвестиции за пределами Индии?

Q.2 Кто имеет право делать зарубежные инвестиции?

Q.3 Может ли физическое лицо инвестировать в зарубежную организацию?

Q.4 Где можно получить рекомендации относительно зарубежных инвестиций?

Q.5 Где можно получить разъяснения относительно руководящих принципов по иностранным инвестициям?

Отдел зарубежных инвестиций, Q.6 Можно ли делать иностранные инвестиции в какой-либо вид деятельности?

В.7 Какие виды деятельности запрещены для зарубежных инвестиций?

Q.8. Что именно подразумевается под термином «бизнес с недвижимостью»?

Q.9 Может ли индийская компания инвестировать в совместное предприятие / WOS за рубежом, которое будет заниматься сектором финансовых услуг?

Q.10 Каковы допустимые источники финансирования зарубежных инвестиций? A. Финансирование зарубежных инвестиций может осуществляться из одного или нескольких из следующих источников:

Q 11 Может ли компания капитализировать выручку от экспорта оборудования для своего зарубежного СП / WOS?

В.12 По каким схемам индийская компания может создать совместное предприятие или дочернюю компанию со стопроцентным участием за рубежом?

Q.13 Что такое автоматический маршрут?

Q.14 Каковы критерии инвестиций, которые должны быть сделаны по автоматическому маршруту?

Q.15 Каков предел инвестиций в Непале или Бутане при автоматическом маршруте?

В.16 Что такое основная деятельность?

Q.17 Что такое финансовые обязательства?

Q.18 Можно ли предоставить ссуду или гарантию иностранной компании без какого-либо участия в капитале этой организации?

Q.19 Есть ли какие-либо послабления для инвестирования за счет собственных валютных ресурсов?

Q.20 Можно ли инвестировать сверх установленного лимита по автоматическому маршруту?

Q.21 Существуют ли какие-либо ограничения на объем рыночных покупок для финансирования зарубежных инвестиций по автоматическому маршруту?

Q.22 Что такое понятие чистой стоимости?

Q.23 Какова процедура, которой должна следовать компания, намеревающаяся сделать инвестиции в СП / WOS по автоматическому пути?

Q.24 Необходима ли предварительная регистрация в Резервном банке для инвестиций по автоматическому маршруту?

Q.25 Есть ли какие-либо запреты на автоматическом маршруте?

Q 26 Что такое нормальный маршрут?

Q.27 Какую процедуру следует соблюдать для инвестиций, предлагаемых для осуществления в соответствии с нормальным маршрутом?

Главный генеральный директор, Q.28 Каковы параметры рассмотрения предложений по обычному маршруту?

Q.29 Кто является утверждающим органом при обычном маршруте?

Q.30 Можно ли инвестировать в зарубежный концерн путем обмена акциями?

Q.31 Существует ли какая-либо конкретная схема инвестирования путем обмена акциями?

Q.32 Каковы нормы инвестирования в рамках схемы обмена акциями ADR / GDR?

Q.33 Каковы процедурные требования для инвестирования по схеме обмена акциями ADR / GDR?

Q.34 Можно ли инвестировать сверх суммы, предусмотренной схемой обмена акциями ADR / GDR?

Q.35 Какая процедура должна соблюдаться при приобретении посредством соглашения об обмене акциями для компании, которая не соответствует схеме обмена акциями ADR / GDR?

В. 36 Каковы схемы зарубежных инвестиций партнерских фирм?

Q.37 Существуют ли какие-либо особые критерии для зарубежных инвестиций партнерской фирмы по автоматическому маршруту?

Q.38 Какую процедуру должна выполнять партнерская фирма для осуществления инвестиций по автоматическому маршруту?

Q.39 Какая процедура должна выполняться партнерскими фирмами, которые не имеют права на использование автоматического маршрута?

Q.40 Могут ли партнеры владеть акциями зарубежных концернов от имени и от имени фирмы?

Q.41 Существуют ли какие-либо ограничения для создания компании второго поколения?

Q.42 Могут ли акции СП / WOS за рубежом быть заложены с целью финансовой помощи?

Q.43 Какая процедура должна выполняться при выводе инвестиций из существующего холдинга в СП / WOS?

Q.44 Каковы обязательства индийской стороны, которая сделала прямые инвестиции за пределами Индии?

Q.45 Каковы штрафы за непредставление APR?

Q.46 Может ли физическое лицо-резидент Индии приобретать иностранные ценные бумаги без предварительного разрешения?

Q.47 Существуют ли другие положения, по которым физическое лицо может приобретать акции иностранной компании?

При условии размещения акций по льготной цене. Q.48 Можно ли приобрести акции иностранной компании в качестве директора?

В.49 Может ли физическое лицо-резидент подписаться на выпуск принадлежащих ему акций?

Q.50 Существуют ли какие-либо послабления для отдельных сотрудников / директоров индийской компании, занимающейся программным обеспечением, в связи с приобретением акций их совместных предприятий за рубежом?

Кроме того, Резервный банк также может по заявке, поданной ему индийской компанией, занимающейся программным обеспечением, разрешить своим сотрудникам-резидентам (включая работающих директоров) приобретать иностранные ценные бумаги по схеме опционов на акции, привязанные к АДР / ГДР. вознаграждение за покупку не превышает 50 000 долларов США или эквивалентную сумму за период в пять календарных лет. Q.51 Разрешено ли паевым инвестиционным фондам приобретать акции зарубежных компаний?

|

Некоторые инвесторы хотят получить дополнительный контроль над диверсификацией своего портфеля и инвестиционной стратегией. Если вы один из таких людей, инвестиционные портфели нескольких фондов, доступные в рамках накопительного плана для колледжей ScholarShare 529, могут быть для вас типом инвестиций.

Благодаря инвестициям с несколькими фондами вы можете выбирать из целого ряда типов инвестиций, подходящих для различных профилей риска и сочетаний распределения активов.Варианты выбора могут включать такие варианты, как международные инвестиции, которые полностью осуществляются за пределами США, и сбалансированные фонды, которые пытаются обеспечить сочетание как безопасности, так и умеренной прибыли.

Большинство инвестиционных портфелей также включают индексные и активно управляемые варианты. Индексные фонды предназначены для отслеживания эталонного индекса. Активным менеджментом, напротив, управляет человек, использующий исследования, прогнозы и собственный опыт для принятия инвестиционных решений.

Независимо от того, какой портфель вы выберете, важно отметить, что после того, как вы выбрали инвестицию, средства останутся там до тех пор, пока вы не выберете другой.

Изменение ваших вложений

После того, как вы инвестируете в конкретный инвестиционный портфель, вы можете переводить взносы и любые доходы в другой инвестиционный портфель до двух раз в календарный год или при переводе средств на счет ScholarShare 529 для другого бенефициара.

Периодически проверяйте свои вложения

Рекомендуется периодически пересматривать свою инвестиционную стратегию по мере изменения ваших целей, инвестиционного горизонта и личной ситуации — например, ежегодно при уплате налогов, ежегодно при изменении вашего дохода или при рождении еще одного ребенка.

Как работают портфели нескольких фондов

Эти инвестиционные портфели стремятся предоставить варианты для людей, которые предпочитают выбирать инвестиционный портфель для распределения своих активов. Каждый мультифондовый инвестиционный портфель имеет разные инвестиционные цели и инвестиционную стратегию.

Отчисления в базовые паевые инвестиционные фонды в инвестиционных портфелях нескольких фондов не меняются автоматически с возрастом бенефициара, как это происходит в инвестиционных портфелях на год зачисления.Инвестиции будут оставаться в инвестиционных портфелях нескольких фондов до тех пор, пока владелец счета не проинструктирует План переместить их в другой инвестиционный портфель. Совет директоров может изменить распределение активов и базовые паевые инвестиционные фонды для этих инвестиционных портфелей (а также для других инвестиционных портфелей) в любое время. Каждый из инвестиционных портфелей нескольких фондов более подробно описан ниже.

Инвестиции — Торговля — Европейская Комиссия

Инвестиции

Компании или частные лица вкладывают средства в другую страну либо для получения компонентов / сырья, либо для размещения своего производства в рентабельных или высококвалифицированных местах, либо для того, чтобы стать ближе к своим клиентам.

Есть два основных типа иностранных инвестиций:

- прямые иностранные инвестиции (ПИИ) — когда инвестор создает или покупает компанию (или контрольный пакет акций компании) в другой стране, и; Портфельная инвестиция

- — когда инвестор покупает акции или долги иностранной компании, не контролируя эту компанию.

ЕС является основным поставщиком в мире и основным глобальным направлением иностранных инвестиций.Запасы прямых иностранных инвестиций, которыми владеют в остальном мире инвесторы-резиденты ЕС, на конец 2019 года составили 8 990 миллиардов евро. Между тем, запасы прямых иностранных инвестиций, принадлежащие инвесторам из третьих стран в ЕС, на конец составили 7 138 миллиардов евро. 2019 г.

Способствуя экономическому росту, созданию рабочих мест и интеграции в глобальные производственно-сбытовые цепочки, иностранные инвестиции, как правило, приносят пользу принимающим странам, а также странам базирования. Посредством внутренней политики и международных соглашений большинство стран стремятся улучшить условия для привлечения инвесторов.Недавние результаты также подчеркивают важность оказания помощи инвесторам в сохранении и расширении существующих инвестиций.

Цели инвестиционной политики ЕС

ЕС — одно из самых открытых мест в мире для инвестиций. С 2009 года ЕС проводит политику прямых иностранных инвестиций от имени членов ЕС в рамках общей торговой политики ЕС. Инвестиционная политика ЕС направлена на:

- обеспечить равные условия игры, чтобы иностранные инвесторы из ЕС не подвергались дискриминации или жестокому обращению;

- упрощают инвестирование, создавая предсказуемую и прозрачную бизнес-среду;

- поощрять инвестиции, которые поддерживают устойчивое развитие, уважение прав человека и высокие трудовые и экологические стандарты — это включает продвижение корпоративной социальной ответственности и ответственной деловой практики;

- привлекают международные инвестиции в ЕС, защищая при этом основные интересы ЕС, а также;

- сохраняют право страны происхождения и принимающей страны регулировать свою экономику в общественных интересах.

Инвестиционные переговоры ЕС

ЕС ведет переговоры или применяет инвестиционные правила в торговых соглашениях или самостоятельных инвестиционных соглашениях. Эти инвестиционные правила охватывают:

- разрешает создание предприятий, обеспечивая инвесторам доступ к рынку и не сталкиваясь с дискриминацией между инвесторами из ЕС и за пределами ЕС;

- создание благоприятной нормативной базы как при выходе инвестора на рынок, так и при ведении им экономической деятельности в стране, а также;

- защита устоявшихся инвестиций / инвесторов посредством обязательств недискриминации, справедливого отношения к инвесторам или гарантий компенсации в случае экспроприации.

ЕС также участвует в переговорах по модернизации Договора к Энергетической хартии (ДЭХ).

Целью ЕС является обеспечение того, чтобы ДЭХ отражал современные инвестиционные стандарты, такие как те, которые были реализованы в рамках реформированного подхода ЕС к защите инвестиций, содержал более строгие положения об устойчивом развитии и способствовал продвижению прав человека и международных трудовых стандартов.

Содействие инвестированию

Посредством содействия инвестициям ЕС стремится способствовать созданию более прозрачного, эффективного и предсказуемого делового климата для инвесторов.Сюда входит, например, обнародование и легкодоступность информации о правилах инвестирования или сокращение задержек в получении государственных разрешений и согласований.

Содействие инвестициям способствует открытию инвестиционных возможностей, особенно для малых и средних предприятий. Это также должно принести пользу развивающимся странам, поскольку отечественным и иностранным инвесторам будет проще инвестировать, вести свою повседневную деятельность и расширять существующие инвестиции.

В ВТО ЕС вносит свой вклад в дискуссии по упрощению процедур инвестирования.

В своем недавнем обзоре торговой политики Европейская комиссия объявила о своем намерении заключить соглашения об устойчивых инвестициях с Африкой и южными соседями, уделяя особое внимание содействию инвестициям. Развертывание этой инициативы началось с начала переговоров с Анголой и углубления переговоров Агентства по охране окружающей среды с 5 странами Восточной и Южной Африки.

Реформы ЕС в области разрешения инвестиционных споров

В ноябре 2015 года ЕС согласовал реформированный подход к урегулированию инвестиционных споров, чтобы оставаться в курсе самых высоких стандартов легитимности и прозрачности. Это позволило ввести более четкие и точные правила защиты инвестиций за счет создания постоянного механизма урегулирования споров, называемого системой инвестиционного суда.

Эта система гарантирует, что все соблюдают одни и те же правила защиты инвестиций, и стремится найти баланс между прозрачной защитой инвесторов и защитой права государства на регулирование для достижения целей государственной политики.

Европейская комиссия продвигает дальнейшую реформу урегулирования споров и вместе с торговыми партнерами возглавляет усилия по созданию многостороннего инвестиционного суда для разрешения инвестиционных споров.

Схема отбора прямых иностранных инвестиций

19 марта 2019 года ЕС принял постановление о создании системы сотрудничества и обмена информацией об инвестициях из стран, не входящих в ЕС, которые могут повлиять на безопасность или общественный порядок. Регламент гарантирует, что ЕС лучше подготовлен для защиты своих интересов, оставаясь при этом одной из самых открытых инвестиционных площадок в мире.

Инвестиционные соглашения между членами ЕС и странами, не входящими в ЕС

В 2012 году ЕС принял постановление, устанавливающее набор правил для двусторонних инвестиционных соглашений между отдельными членами ЕС и странами, не входящими в ЕС, чтобы гарантировать их соответствие законодательству ЕС и инвестиционной политике ЕС. 6 апреля 2020 года Комиссия представила отчет о применении постановления.

Регламент устанавливает условия применения действующих в настоящее время двусторонних инвестиционных соглашений, а также условия для членов ЕС по изменению существующих соглашений и обсуждению или заключению новых.Эти условия:

- , что соглашение не противоречит законодательству ЕС;

- , что соглашение соответствует принципам и целям ЕС в отношении внешних действий;

- , что Комиссия не представила или не решила представить рекомендацию о начале переговоров с заинтересованной страной, не являющейся членом ЕС, и;

- , что соглашение не создает серьезных препятствий для переговоров ЕС или заключения двусторонних инвестиционных соглашений со странами, не входящими в ЕС.

С марта 2020 года Комиссия публикует свои исполнительные решения в отношении разрешений, предоставленных отдельным членам ЕС для заключения двусторонних инвестиционных соглашений.

Участие ЕС в международных форумах

ЕС участвует в международных учреждениях и организациях, где обсуждаются правила международного инвестирования:

. Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.

Бизнес-Блог Блоготей Бизнес-Блог «Блоготей» — информационный блог о бизнесе и финансах. Полезные статьи и новости из мира бизнеса, финансов, банков, экономики, инвестиций.