Онлайн-сделка: пошаговая инструкция

Удаленные сделки с недвижимостью заключались и раньше: например, с покупателями из других регионов и стран. Но теперь рынок переходит в онлайн массово.

Шаг 1. Выбор и просмотр квартиры

Начальный выбор объекта и так был удаленным: покупатель отбирает подходящие варианты по цене, местоположению, площади и другим параметрам. Но дальше наступает стадия просмотра.

На первичном рынке, когда сама квартира еще не построена, ее получится «осмотреть» только виртуально: 3D-модели и туры создают практически все девелоперы. Следить за стройплощадкой легко благодаря камерам. Лично осмотреть район и ближайшее окружение будущего дома не возбраняется. А если дом построен, сотрудники компании-застройщика или агенты проводят экскурсию по выбранной квартире в видеочате.

На вторичном рынке все сложнее. Протечки, трещины и другие недостатки квартиры не увидеть на фото или в видеоэкскурсии. Удаленно не оценить степень влажность внутри жилья, запах в подъезде и в самой квартире, не пообщаться с соседями. По словам риэлторов, если проводить этот этап дистанционно, покупатель рискует впоследствии сильно разочароваться в покупке.

По словам риэлторов, если проводить этот этап дистанционно, покупатель рискует впоследствии сильно разочароваться в покупке.

Шаг 2. Проверка продавца и договоренность о покупке

На этом этапе нужно проверить правоустанавливающие документы продавца. На первичном рынке все просто: документы застройщик пришлет онлайн. Забронировать квартиру в новостройке тоже получится удаленно.

Проверить документы владельца жилья на вторичном рынке опять тяжелее: паспорта (его реально проверить на сайте МВД) и свидетельства недостаточно. Важно, покупалась ли квартира с привлечением ипотеки, которая еще не выплачена, или материнского капитала, обязывающего выделять доли детям, — оба момента сильно усложнят сделку, покупатели часто предпочитают не связываться с такими вариантами. Если продавец преклонного возраста, понадобится справка из ПНД. Такие документы получить удаленно затруднительно, а подчас — нельзя.

Задаток перечисляется онлайн, ДКП также готовится дистанционно. Но подписать договор о задатке сторонам придется лично.

Но подписать договор о задатке сторонам придется лично.

Шаг 3. Подготовка документов

Уже привычная история: на первичном рынке документы оформляются онлайн. На вторичном рынке далеко не все документы удастся получить в электронном виде:

- выписку из ЕГРН Росреестр выдает удаленно;

- единый жилищный документ, выписку из домовой книги, справки по форме № 9 и 12 (в разных регионах требуются разные документы) выдаются онлайн на портале госуслуг; некоторые документы присылаются по электронной почте, некоторые — в бумажном варианте, но в приложении Почты России доступна опция, когда письмо доставляется получателю домой;

- если среди собственников есть несовершеннолетние, понадобится разрешение органов опеки, которое можно получить только лично;

- техпаспорт квартиры в случае покупки жилья в ипотеку выдают БТИ — график их работы зависит от региона, не во всех есть опция онлайн;

- все документы, для которых требуется нотариальное заверение (например, согласие супруга на сделку и т.

п.), заверяются только лично, у нотариуса.

п.), заверяются только лично, у нотариуса.

Шаг 4. Ипотека

Значительная доля сделок проходит с привлечением ипотечного кредита. На старте все делается удаленно: собрать документы о заемщике, отправить их вместе с заявлением в банк и получить в ответ предварительное одобрение достаточно просто в дистанционном режиме. Но когда квартира подобрана — без личной встречи не обойтись.

Первое — процедура оценки квартиры на вторичном рынке. Для этого оценщик должен приехать и сфотографировать квартиру. Избежать этого шага реально лишь иногда — если сумма кредита небольшая или речь идет о рефинансировании и другой банк уже оценивал этот объект. На практике, подчеркивают риэлторы, такое случается нечасто: обычно банк доверяет своей оценке.

Второе — как мы уже упомянули, техпаспорт квартиры: не все БТИ готовы выдать его онлайн. Третье — страховка, которая оформляется только в личном присутствии.

Шаг 5. Сделка

При покупке квартиры в новостройке сделка проводится полностью удаленно, если у клиента есть вся необходимая сумма на счете: застройщик сам передает документы на регистрацию договора в Росреестр.

В ином случае сделка будет почти онлайн — например, придется встретиться с единственным человеком — сотрудником банка, который идентифицирует покупателя и выдаст усиленную электронную цифровую подпись. Клиент должен подтвердить ее кодом, который придет на его смартфон.

Эту процедуру допустимо провести удаленно, но далеко не все решаются передавать столь важную информацию по интернету. Усиленной цифровой подписью клиент подписывает все документы — данные тут же отправляются в Росреестр по защищенным каналам.

Сегодня такую услугу предлагают почти все крупные банки: у них есть опыт проведения удаленных сделок. Некоторые банки приглашают клиентов к себе в офис, представители других готовы приехать к нему домой или встретиться на нейтральной территории.

Другие способы подачи документов в Росреестр — с участием МФЦ и нотариуса — подразумевают большее офлайн-взаимодействие.

Теоретически подать документы в Росреестр можно и самостоятельно, но на практике установку специального программного обеспечения и работу с ключевым носителем и ключами к электронной цифровой подписи осилит не каждый покупатель: нужно хорошо разбираться в цифровых технологиях.

Расчеты между продавцом и покупателем автоматизированы и проводятся полностью онлайн. Для этого используется аккредитив, который будет раскрыт удаленно, или сервисы безопасных расчетов — например, от Сбербанка. Покупатель вносит деньги на специальный счет, подтверждая свое намерение купить жилье.

Как только сделка будет зарегистрирована, средства автоматически переводятся на счет продавца. Если в сделке задействованы другие способы передачи денег (скажем, банковская ячейка), то сторонам придется встретиться в банке лично.

И последнее. Чтобы удаленно осуществить сделку со вторичным жильем, продавец должен письменно выразить свое согласие, написав заявление о регистрации на основании документов, подписанных УКЭП. Подать это заявление необходимо в МФЦ только лично.

Благодарим директора направления оценки и аналитики Циан Сергея Паламарчука за помощь в подготовке материала.

DOM.RIA – Пошаговая инструкция по покупке квартиры

Приобретение квартиры – серьезный шаг в жизни каждого человека. Каждая, даже самая мелкая, ошибка может стоить немалых денег. Поэтому мы подготовили максимально подробную инструкцию, благодаря которой вы сможете тщательно продумать процесс покупки жилья.

Каждая, даже самая мелкая, ошибка может стоить немалых денег. Поэтому мы подготовили максимально подробную инструкцию, благодаря которой вы сможете тщательно продумать процесс покупки жилья.

1. Первичная или вторичная недвижимость

Если вы нацелены на приобретение первичной недвижимости, то самое главное – выбрать надежного застройщика.

Если же речь идет о приобретении вторичного жилья, то все, что вам подвластно – определиться, какой тип дома вас интересует – сталинка, брежневка или хрущевка? Кирпичный или панельный дом? Изучите их плюсы и минусы.

Что такое квартира-сталинка?

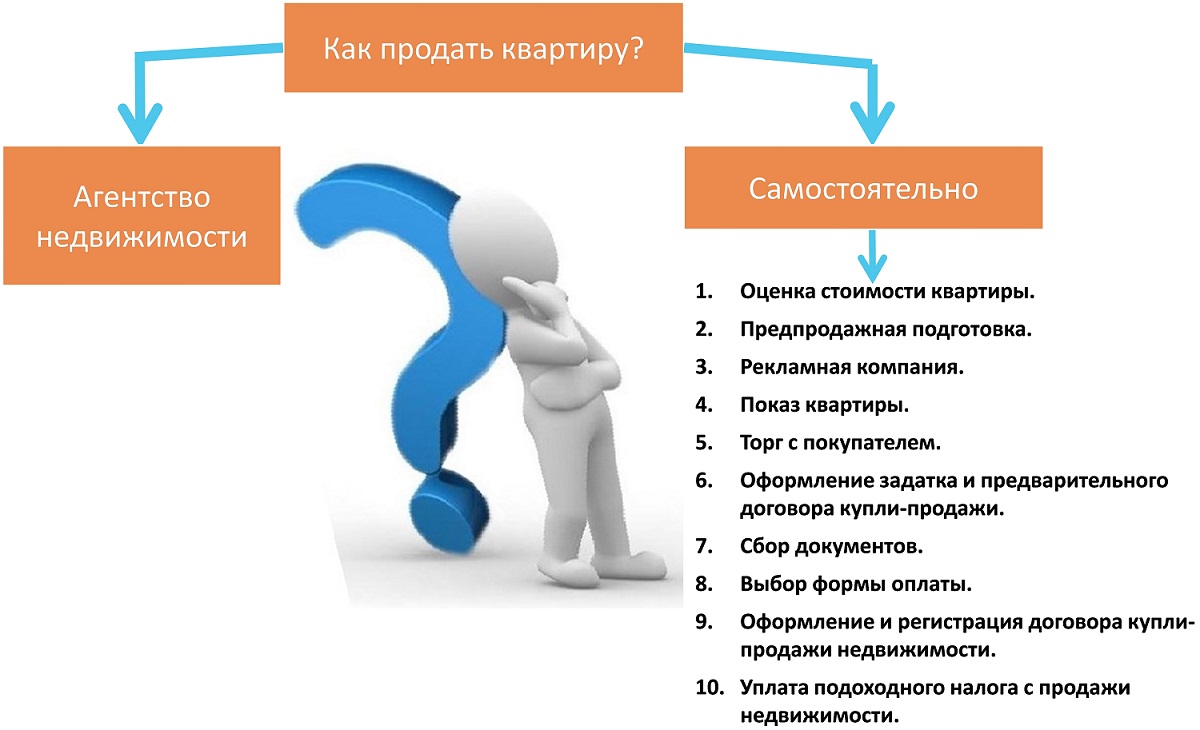

2. Риелторы или самостоятельный поиск

В каждом из выбранных вами вариантов есть преимущества.

Достоинства риелтора:

- Вам предлагают варианты.

- За вас делают всю проверку и работу с документами.

Относительным минусом можно назвать комиссию, которую берет риелтор за услуги. Эта сумма колеблется от 2 до 5% от суммы покупки.

Достоинства самостоятельного поиска:

- Ваши поиски не ограничиваются базой одного риелтора.

- Вы не платите дополнительных комиссий.

При этом вам придется самостоятельно проводить все проверки документов, легитимности прав на владение и прочие процедуры.

3. Все на просмотр

Первое, и самое главное, правило при просмотре недвижимости – не поддавайтесь на уговоры владельцев или риелтора. Помните, что жить тут именно вам, и выбирать должны вы, а сентиментальные рассказы о душевной ауре и «честное слово, проводка работает как часы» лучше вынести за скобки.

Обязательно пройдитесь по всем комнатам, подойдите к окнам, оцените шумо- и теплоизоляцию. Спросите о наличии плана проводки, узаконенности всех перепланировок или дополнительных сооружений.

Помните, что обои намного проще переклеить, чем перестелить полы. Поэтому, если порисованные или деформированные обои можно простить за некую скидку, то поскрипывающий паркет старого образца должен вас серьезно насторожить.

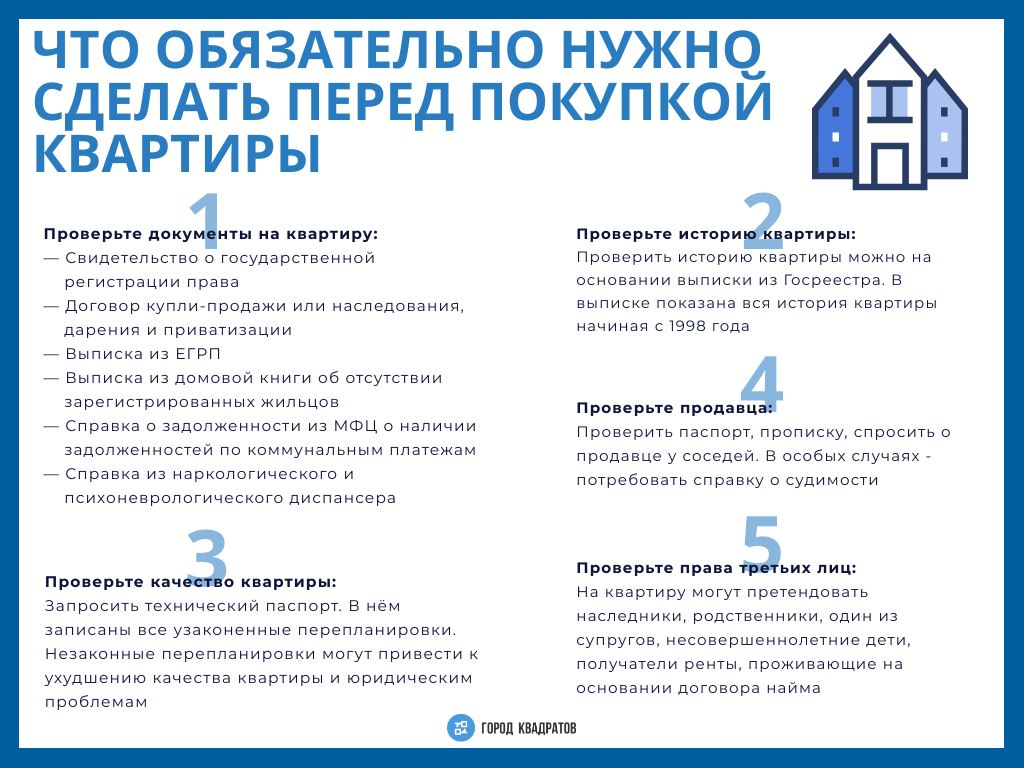

4. Проверка документов

Есть 10 основных пунктов, которые вам необходимо проверить прежде, чем заключать предварительный договор:

- Вы имеете дело с владельцем жилья, а не его «представителем» или наследником, еще не вступившим в наследство.

- В наличии все правоустанавливающие документы, которые вы можете посмотреть (оригиналы).

- Недвижимость не находится под арестом.

- Недвижимость не является залогом.

- Недвижимость построена законно (особенно касается частного сектора и новостроя).

- Недвижимость не предназначена под снос.

- В жилье не зарегистрированы малолетние дети.

- Во всех документах, устанавливающих право владения нет ошибок.

- Перепланировки (при наличии таковых) узаконены.

- Владельцы не имеют задолженности по коммунальным услугам.

Только после того, как вы проверите все эти пункты можно смело идти к нотариусу. Лучше, если нотариус будет проверенным или его предложит независимый риелтор. Это поможет вам обезопасить себя в случае какой-либо аферы.

Это поможет вам обезопасить себя в случае какой-либо аферы.

5. Предварительный договор

В нем прописывают основные параметры, договариваются о сроках выселения бывших владельцев и назначают окончательную сумму за недвижимость в национальной валюте.

В большинстве случаев продавцы назначают задаток, который должен свидетельствовать о серьезности намерений покупателей. Так, если сделка расстраивается по вине продавцов, они возвращают этот задаток в том же или в двойном размере (этот момент прописывается в договоре). А если от сделки отказывается покупатель – задаток остается у продавца.

Помните, что продавцы имеют право не выселяться из квартиры после основной сделки тот срок, который вы обозначите во время подписания предварительного договора. Подумайте, стоит ли прописывать стандартный календарный месяц или вам потребуется въехать быстрее.

Еще один важный момент, который лучше обозначить в предварительном договоре – что владельцы оставляют в квартире.

6. Основная сделка

На ней обязательно должны присутствовать все продавцы и покупатели. Текст договора тщательно вычитывается. У вас есть последний шанс внести какие-то коррективы, которые касаются сроков выселения или других нюансов. Однако учтите, что продавцы могут и отказать, так как предварительный договор уже подписан, а если откажетесь вы – задаток останется у них.

И вот, договор подписан, денежные средства в национальной валюте перечислены на счет продавца, а дата переезда уже маячит перед вами. Теперь вас можно поздравить. Если вы были осторожны и вдумчивы, то вы стали владельцем недвижимости.

Покупка квартиры в новостройке: пошаговая инструкция 2021

Приобретение жилья в новостройке имеет много плюсов. Человек получает квартиру, которая никогда не продавалась, в которой раньше никто не жил, можно сказать, чистую страницу. У новой квартиры отсутствует история владельцев, а значит и документальная история, что исключает возможность судебных споров с предыдущими хозяевами. Опытные, проверенные застройщики возводят крепкие дома, с квартирами удобной планировки, с благоустроенной территорией. К тому же, такое жилье может стоить дешевле квартир на вторичном рынке, если покупать его еще в процессе возведения.

Человек получает квартиру, которая никогда не продавалась, в которой раньше никто не жил, можно сказать, чистую страницу. У новой квартиры отсутствует история владельцев, а значит и документальная история, что исключает возможность судебных споров с предыдущими хозяевами. Опытные, проверенные застройщики возводят крепкие дома, с квартирами удобной планировки, с благоустроенной территорией. К тому же, такое жилье может стоить дешевле квартир на вторичном рынке, если покупать его еще в процессе возведения.

Также советуем прочитать:

Но это касается только части строящихся в стране многоэтажных зданий. На российском рынке существует множество мелких и крупных фирм, которые строят дома с нарушениями, не задумываются о наличии прилегающей территории, даже если это и предусмотрено законом. Например, встречается такой вариант: человек покупает жилье, а потом узнает, что у дома есть проблемы с подключением коммуникаций. Или же в доме построили настолько тонкие перегородки между квартирами, что слышен даже малейший шум, который происходит у соседей.

Конечно, все это можно предусмотреть и подыскать именно то жилье, которое будет устраивать владельцев на все сто процентов. Дальше мы приведем пошаговую инструкцию покупки квартиры в новостройке, соблюдение которой позволит вам избежать множества ненужных ошибок в данном процессе.

Пошаговая инструкция

На предварительном этапе нужно заняться поиском желаемого района, определиться с параметрами будущего жилья – метражом, количеством комнат, наличием балкона или лоджии, размером кухни. Важно подумать, на каком этаже хочется приобрести квартиру.

В большинстве случаев покупка жилья в новостройке осуществляется еще до ввода дома в эксплуатацию, на стадии строительства. Совершая такое приобретение, человек должен понимать, что реальные сроки возможного заселения весьма туманны. Во-первых, застройщик может не успеть сдать дом к оговоренной дате, во-вторых, придется еще потратить время не ремонт, ведь чаще всего квартиры продаются без внутренней отделки.

Чтобы не ошибиться с выбором и избежать возможных проблем с застройщиком, лучше всего действовать в таком ключе:

- досконально изучить объект;

- оформить договор с застройщиком;

- получить ключи и квартиру по акту приема-передачи;

- оформить квартиру в собственность и прописаться.

Изучаем дом, проверяем документы

Самый дешевый, он же и самый рискованный, вариант – покупка квартиры на стадии котлована. Приобрести жилье в доме, который еще даже не начали возводить, можно в среднем на 30-35 процентов дешевле, чем после постройки. На этом же этапе можно обсудить с застройщиком планировку квартиры, квадратуру.

Однако никто не даст гарантий, что дом будет сдан: у фирмы-застройщика может просто не оказаться средств, или же она не сможет получить разрешение на строительство (это может случиться и после возведения одного, второго, других этажей), в результате чего заморозит процесс. Может быть на время, а может – и навсегда.

Работы по дому, который находится на стадии завершения строительства, в принципе, также могут быть заморожены по самым разным причинам. Поэтому первое, что должен сделать человек, решивший покупать квартиру в новостройке, так это ознакомиться с проектом, проверить репутацию застройщика. Хотя и это не исключает возможных проблем.

Сначала проверяем по интернету. Ищем сведения, статьи, в которых упоминается застройщик. Возможно, есть какая-то информация в социальных сетях, форумах, группах людей, пострадавших от действий непутевых или нечестных строителей.

Есть еще один интересный способ проверки – обратиться в банк с просьбой выдать кредит на покупку квартиры в строящемся доме. В кредитных организациях всегда тщательно изучают состояние дел застройщика и соглашаются выдать кредит только в том случае, если дом будет зарегистрирован и документы на него будут в порядке.

Можно также обратиться к юристу, чтобы тот проверил все документы застройщика: информацию об объекте, проектную декларацию, финансовую и прочие документации, разрешение на строительство, право собственности на участок. Проверить все это самостоятельно без юридического образования достаточно трудно.

Оформляем договор

Если документы в порядке, а репутация застройщика незапятнанна, при этом человека устраивает место расположения дома, цена, планировка, то можно оформлять договор. Правда, желательно заключать соглашение с привлечением независимого юриста.

Правда, желательно заключать соглашение с привлечением независимого юриста.

Существует три варианта приобретения квартиры в новостройке:

- По договору уступки права. Такой договор заключается, если квартире приобретается у соинвестора или предыдущего собственника, перепродающего жилье. Такая процедура регулируется несколькими правовыми актами, а потому может привести к спорам. В этом случае стороны могут заключить сделку, предусматривающую возможность покупки готового жилья в будущем или же долевое участие в процессе строительства. Последний вариант подлежит обязательной государственной регистрации. На руках у покупателя должны остаться договор переуступки, подтверждение совершения расчета, согласие застройщика, акт передачи документов.

- По договору участия в долевом строительстве, который заключается непосредственно с застройщиком. Ни в коем случае нельзя соглашаться заключать так называемый предварительный договор долевого участия, который противоречит федеральному закону.

Уже само предложение заключить такой договор должно вызывать сомнения у покупателя, так как это, скорее всего, свидетельствует, что фирма не в состоянии заключить договор по закону, имеет проблемы с разрешительной документацией, не готова взять на себя обязательства. Хотя девелоперы обещают при этом еще и значительные скидки, соглашаться на это нельзя: единственным приемлемым вариантом остается полноценный договор участия в долевом строительстве.

Уже само предложение заключить такой договор должно вызывать сомнения у покупателя, так как это, скорее всего, свидетельствует, что фирма не в состоянии заключить договор по закону, имеет проблемы с разрешительной документацией, не готова взять на себя обязательства. Хотя девелоперы обещают при этом еще и значительные скидки, соглашаться на это нельзя: единственным приемлемым вариантом остается полноценный договор участия в долевом строительстве. - По договору с жилищно-строительным кооперативом (ЖСК). Такой кооператив создается на основании соглашения будущих владельцев жилья. Покупка квартиры осуществляется посредством уплаты пая, эта процедура не подлежит регистрации, а потому считается достаточно рискованной, хотя и легальной.

Оплата производится только после заключения договора и его государственной регистрации (в первых двух случаях). Опять же желательно, чтобы сделку сопровождал профессиональный юрист. Первоначально может выдаваться только часть суммы, а остальное выплачиваться постепенно.

Для оформления договора понадобится следующий пакет документов:

- договор участия в долевом строительстве;

- проектная декларация;

- свидетельство о праве собственности на застраиваемый участок земли;

- гражданские паспорта участников соглашения;

- заявления участников соглашения;

- оригинал кадастрового плана;

- план объекта с указанием адреса, этажности, количества помещений;

- разрешение на строительство, выданное государственными органами;

В отдельных случаях могут потребоваться и другие документы. В любом случае при подписании договора нужно будет в первую очередь обратить внимание на прописанные сроки окончания строительства и передачи квартиры и документации для регистрации, условия расторжения контракта и обязательства сторон (что грозит за их нарушение). Обязательным пунктом в договоре должны быть прописаны положения о фиксированной стоимости квадратного метра жилья.

Получаем ключи и квартиру

С момента сдачи дома в эксплуатацию до подписания акта приема-передачи может пройти до трех месяцев. Застройщику еще необходимо получить технический паспорт, согласовать планировку с БТИ. Прежде чем подписывать договор, нужно тщательно осмотреть помещение, если будут попадаться какие-то недочеты, отклонения от проектной планировки, нужно будет потребовать от застройщика исправить дефекты или выплатить компенсацию. Это же касается и инженерных сетей: если они не подключены или не работают, акт приема лучше не подписывать до устранения проблем. Здесь могут возникнуть трудности. Застройщики не всегда соглашаются с доводами покупателей, требуют подписания акта, в устной форме обещают все исправить. В таком случае действовать нужно по своему усмотрению, но лучше добиться от застройщика письменного согласия внести исправления. Если есть возможность – лучше ничего не подписывать, пока проблема не будет исключена.

После подписания акта приема-передачи и получения ключей, владельцу начнут начислять коммунальные платежи. Согласно законодательству, платить за коммунальные услуги нужно только после создания ТСЖ или подписания договора с эксплуатирующей компанией, но обычно это происходит не сразу после заселения, а через какое-то время. До этого расходы лягут на плечи застройщика, поэтому обычно от жильцов требуют оплаты за ЖКХ на несколько, не более четырех, месяцев вперед.

Согласно законодательству, платить за коммунальные услуги нужно только после создания ТСЖ или подписания договора с эксплуатирующей компанией, но обычно это происходит не сразу после заселения, а через какое-то время. До этого расходы лягут на плечи застройщика, поэтому обычно от жильцов требуют оплаты за ЖКХ на несколько, не более четырех, месяцев вперед.

Переезжать в новое жилье и тем более проводить ремонт желательно только после получения свидетельства о собственности. До этого помещение могут осматривать специалисты БТИ, если они найдут какие-то несоответствия с тем, в каком состоянии находилось помещение после ввода в эксплуатацию, они могут потребовать вернуть комнатам былой вид.

Оформляем в собственность, прописываемся

Оформить квартиру в собственность можно самостоятельно в Регистрационной Палате, так намного дешевле, но на это уходит немало времени и сил, либо через юриста. Для оформления понадобятся акт приема-передачи и решение о вводе в эксплуатацию. После получения свидетельства можно сразу прописаться в квартире, обратившись в УФМС. При себе надо иметь паспорт, свидетельство о праве собственности на жилье, составленное по образцу заявление на прописку и выписку из предыдущего места жительства.

После получения свидетельства можно сразу прописаться в квартире, обратившись в УФМС. При себе надо иметь паспорт, свидетельство о праве собственности на жилье, составленное по образцу заявление на прописку и выписку из предыдущего места жительства.

Подводные камни

Приобретая квартиру в новостройке, любой человек может столкнуться с определенными проблемами. Многие из них возникают по неосторожности или из-за юридической безграмотности человека, но бывают проблемы другого характера, которые не может предугадать даже профессиональный юрист.

Основные риски:

- оформление договора, в котором не прописаны обязательства застройщика;

- оформление договора на квартиру, которую уже продали другим людям;

- заморозка строительства дома;

- долгое, затянувшееся строительство дома;

- низкое качество жилья;

- несоответствие планировки и метража квартиры;

- отсутствие благоустроенной территории.

Советы юриста

Чтобы исключить подобные явления, юристы советуют заключать все сделки только с помощью нотариуса. Да, это определенные растраты, но они позволяют избежать более существенных проблем.

Общие советы:

- Не стоит спешить с выбором застройщика и покупкой квартиры. Сегодня рынок недвижимости хоть и не стабилен, но не хаотичен. Люди часто боятся, что цены скоро намного поднимутся, но, как правило, процесс роста редко проходит большими скачками, а за подъемом часто наступают и периоды снижения цен. Лучше всего взвешенно расценить свои силы и возможности, выбрать район, определиться с застройщиком, тщательно проверить его на надежность.

- Проверка застройщика – дело не одного дня. Отсутствие в интернете отрицательных сведений вовсе не означает, что репутация застройщика должна вызывать доверие. Возможно, это молодая или подставная фирма, которая не собирается выполнять все требования законодательства.

Даже если документы у компании в порядке, есть косвенные подтверждения ее надежности, от фирмы следует отказаться, если она предлагает заключить предварительный договор долевого участия, то есть, нарушает федеральный закон.

Даже если документы у компании в порядке, есть косвенные подтверждения ее надежности, от фирмы следует отказаться, если она предлагает заключить предварительный договор долевого участия, то есть, нарушает федеральный закон. - Не делать перепланировку помещений до получения акта о праве на собственность, чтобы после не исправлять по требованиям БТИ. Кстати, обмеры помещений специалистами БТИ могут привести к конфликтам с застройщиком. Допустим, человек заплатил за квартиру, площадь которой 70 квадратных метров. А специалисты насчитают еще пять метров. В таком случае придется доплачивать застройщику. Вполне возможно, что люди будут не в состоянии внести оплату сразу, поскольку они не рассчитывали на эти расходы, а некоторые люди и вовсе могут сослаться на то, что о «лишних» метрах они не договаривались. Конечно, все это приведет к разбирательствам с застройщиком.

Приобрести квартиру в новостройке можно по ипотеке. Для этого следует обратиться в банк, где для клиента подберут удобный вариант. Такая покупка также требует осторожности и проходит по особой схеме.

Такая покупка также требует осторожности и проходит по особой схеме.

Покупка квартиры: шаг за шагом — ЧЗВ

Как купить хорошую квартиру — пошаговая инструкция от «Жилфонда»

1 этап — поиск жилья

Приходите в ближайший офис «Жилфонда». Здесь вам подберут самые ликвидные варианты квартир. Агенство может предложить вам эксклюзивные варианты. Некоторые собственники обращаются только в агенство и не размещают объявления о своих квартирах на сайтах.

После того, как выбран объект недвижимости, риэлтер договаривается о встрече для просмотра квартиры.

2 этап — просмотр квартиры

В день показа риэлтер вместе с покупателем выясняет все необходимые подробности об объекте недвижимости, смотрит качество ремонта, уточняет информацию по документам.

3 этап — переговоры

Риэлтер проводит переговоры с продавцом или его представителем о цене объекта и порядке расчёта.

4 этап — подписание предварительного договора

На этом этапе каждая составляющая имеет огромное значение, начиная со знакомства с документами на квартиру до подробного описания имущества, которое остаётся при продаже жилья. Риэлтер составит подробную опись имущества для каждого помещения — данный документ должен быть подписан обеими сторонами — и продавцом, и покупателем.

5 этап — сбор всех необходимых документов

Риэлтер сэкономит ваши силы и время, обеспечив сбор документов для регистрации купли-продажи квартиры.

6 этап — подписание основного договора и проведение расчёта

Риэлтер поможет составить договор, в котором должны быть указаны стороны сделки, детальное описание квартиры, её стоимость и процедура оплаты, обязательства сторон. К договору составляется акт приёма-передачи квартиры, фиксирующий переход жилья к покупателю.

7 этап — получение пакета отрегистрированных документов и передача ключей

И вы — владелец своей квартиры!

Оставить заявку

Обращайтесь в любой офис «Жилфонда». Наши специалисты быстро найдут подходящий вариант квартиры в новостройке или готовом доме, подберут ипотеку с наиболее выгодными для вас условиями. «Жилфонд» гарантирует безопасность каждой сделки и несёт полную финансовую ответственность перед клиентами.

Наши специалисты быстро найдут подходящий вариант квартиры в новостройке или готовом доме, подберут ипотеку с наиболее выгодными для вас условиями. «Жилфонд» гарантирует безопасность каждой сделки и несёт полную финансовую ответственность перед клиентами.

Поделиться с друзьями

Подробная пошаговая инструкция по покупке квартиры в ипотеку | Простая Недвижимость

О том, какие документы нужно предоставить для банка (на примере получения ипотеки гражданам из стран СНГ, ЛНР, ДНР и Приднестровья), я уже писал в предыдущей статье.

Опять же, на примере нашей работы,

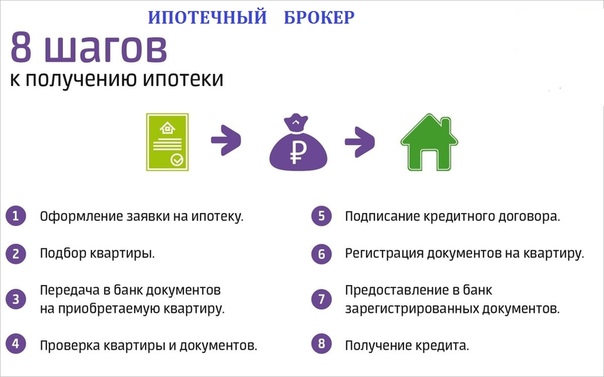

какая должна быть последовательность действий, пошагово:1) Сбор документов, согласно требованиям банка.

2) Проработка предварительных вариантов покупки квартиры, чтобы определиться с реальной стоимостью квартиры, которую вы намерены купить.

Пошаговая инструкция по получению ипотеку

3) Имея понимание, какая сумма у вас есть на первый взнос, вычисляем сумму необходимого кредита по принципу: цена квартиры минус первоначальный взнос = сумма кредита.

4) Подаем заявки в несколько банков на требуемую сумму займа, исходя из п. 3.

5) Получив одобрение в банке, начинаем поиск варианта. Одобрение в банках действует 2-3 месяца, соответственно, время на поиск квартиры у вас на один месяц меньше срока одобрения банка, потому что часть времени нужно затратить на подготовку к сделке и проверку документов по выбранной квартире.

6) Желательно посмотреть как можно больше вариантов квартир, чтобы сделать правильный выбор. Есть одно золотое правило, сложившееся из моей практики: первую же сильно понравившуюся квартиру надо брать, а не искать лучше. Лучше может не попасться, а та, что вам понравилась, наверняка понравится и другим, и ее купят на следующий день, а вы будете об этом очень сильно жалеть.

7) После того, как вы определились с вариантом, за нее необходимо внести аванс или задаток, чтобы продавец снял квартиру с продажи и начал готовить документы, необходимые для банка. В договоре аванса (задатка) обязательно нужно указать, что квартира покупается с использованием ипотечных средств такого-то банка, и в случае отказа банка от кредитования данной квартиры, внесенная сумма аванса или задатка возвращается в полном объеме.

8) Осуществляем проверку юридической чистоты квартиры и личности продавца, помня о том, что банк фактически не несет никакой ответственности за объект недвижимости, которую вы приобретаете (подробно об этом я уже писал здесь).

9) Смотрим наличие перепланировок, узаконены они или нет. Если не узаконены, – есть ли реальная возможность эту перепланировку узаконить (что можно, а что нет, я уже писал тут и снимал видео).

10) Организуем оценку квартиры, обязательно привлекая для этого только аккредитованных в конкретном банке оценщиков, а не друзей, знакомых или рекомендованных оценщиков со стороны.

Организовывать оценку квартиры нужно только с аккредитованными в конкретном банке оценщиками

11) После получения отчета об оценке и полной проверке по квартире подаем заявку в страховую компанию, для согласования тарифа по страхованию сделки и имущества, приобретаемого в ипотеку. Обычно банки требуют комплексное ипотечное страхование, которое включает в себя три позиции: страхование жизни и здоровья заемщика, самого объекта, титула (страхование потери права собственности).

12) Отчет об оценке, все документы на квартиру, заключение страховой компании – весь этот комплект передается в банк. После рассмотрения и одобрения объекта банк назначает дату сделки.

13) На сделке подписывается договор купли – продажи, кредитный договор с банком, оформляется страховка, производятся денежные расчеты, путем закладки денег в ячейку или с использованием аккредитива.

14) Условия доступа продавца к деньгам: при использовании ипотеки продавец всегда получает деньги после государственной регистрации перехода права по договору купли- продажи квартиры.

15) После сделки все документы, договор купли-продажи, кредитный договор, отчет об оценке, документы на квартиру, сдаются на госрегистрацию в МФЦ.

16) После государственной регистрации покупатель получает зарегистрированный договор купли-продажи и выписку из Россресстра, что он является собственником и что квартира находится в обременении в виде ипотеки (у банка).

17) После этого производятся денежные расчеты между продавцом и покупателем в полном объеме.

18) После завершения расчетов в согласованный сторонами срок квартира продается по акту приема-передачи.

На этом сделка считается завершенной.

Остались вопросы, нужна консультация? Писать мне лучше в Whatsapp: +79267797630, так я точно не потеряю ваше сообщение.

Вот еще мои статьи, которые могут вас заинтересовать:

👉 Банк отказал в ипотеке? Вот еще 5 способов купить квартиру в кредит, о которых мало кто знает

👉 Купить квартиру в ипотеку для граждан Приднестровья, ЛНР, ДНР и стран СНГ. Что для этого нужно?

👉 Ипотечные иллюзии, или почему банк квартиры на юридическую чистоту не проверяет

👉 Неочевидные, но ключевые моменты для тех, кто берет ипотеку впервые

👉 Как быстро закрыть ипотеку. И меньше заплатить процентов банку. Простой рецепт ипотечного счастья

👉 Ипотека без первого взноса. Спасение или тюрьма?

МОЙ КАНАЛ В YOUTUBE | INSTAGRAM

Как купить дом в 2021 году: пошаговое руководство

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда будем указывать, все мнения принадлежат нам. Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежный».

Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда будем указывать, все мнения принадлежат нам. Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежный».

Покупка дома — важное решение, и это может занять много времени. По данным Homes, покупка дома может занять от одного до двух месяцев, плюс от 14 до 60 дней, чтобы закрыть дом, если у вас есть контракт.com.

Изучение того, как купить дом, может показаться сложным, но вы можете сделать процесс более управляемым, разбив его на шесть простых шагов:

- Определите, сколько дома вы можете себе позволить

- Получите предварительное одобрение на жилищный кредит

- Нанять агента по недвижимости

- Личное посещение дома

- Сделайте предложение о покупке любимого дома

- Шаг закрытия

1. Определите, сколько дома вы можете себе позволить

Прежде чем вы начнете искать дома в Интернете, выясните, сколько дома вы можете позволить себе с комфортом с учетом вашего текущего бюджета. Как правило, общая стоимость вашего нового дома не должна превышать общий доход вашей семьи более чем в три-пять раз.

Как правило, общая стоимость вашего нового дома не должна превышать общий доход вашей семьи более чем в три-пять раз.

Если у вас есть долги и ограниченный бюджет, хорошей идеей может быть выбор менее дорогого дома, чтобы вы могли получить меньший платеж по ипотеке. С другой стороны, если у вас нет долгов и у вас меньше расходов, вы можете потратиться на более дорогой дом.

Например: Если у вас семейный доход в размере 50 000 долларов и нулевой долг, вы потенциально можете позволить себе дом стоимостью до 250 000 долларов.Но если у вас есть студенческие ссуды и оплата за машину, вы можете выбрать дом стоимостью всего 150 000 долларов, что в три раза больше вашего семейного дохода.Узнайте: как купить дом с долгом по студенческой ссуде

При определении того, сколько вы можете себе позволить, максимально точно укажите свой бюджет. Позже это сильно повлияет на ваши расчеты и заявку на предварительное одобрение.

Узнайте, сколько вы можете себе позволить, с помощью оптимизированного инструмента предварительного утверждения Credible.

Изображения и числа, показанные выше, демонстрируют упрощенный пользовательский интерфейс Credible до утверждения. Результаты моделируются на основе входных данных модели, а результаты отдельных пользователей, включая, помимо прочего, ставки, максимальную сумму кредита и т. Д., Будут варьироваться в зависимости от конкретных финансовых обстоятельств пользователя.

Подробнее:

2. Получите предварительное одобрение для получения жилищного кредита

Ваш следующий шаг — получить предварительное одобрение ипотеки от кредитора.После предварительного одобрения вы получите письмо от ипотечного брокера или кредитора, в котором говорится, что вы, вероятно, имеете право на получение ипотечной ссуды до определенной суммы в зависимости от вашего текущего дохода и кредитного рейтинга. Эти письма обычно действительны до 60 дней.

Credible упрощает этот процесс. Вы можете получить упрощенное письмо о предварительном одобрении всего за три минуты — без ущерба для вашего кредитного рейтинга.

Получите письмо о предварительном одобрении сейчас

Программы для первого покупателя жилья

Если вы впервые покупаете жилье, вы можете иметь право на участие в специальных ипотечных программах, таких как FHA Loans.

Ссуды FHA поддерживаются государством и выдаются Федеральным жилищным управлением (FHA). Они также имеют более низкий кредитный рейтинг и требования к первоначальному взносу, что делает их хорошим вариантом для тех, кто впервые покупает жилье. С займом FHA ваш кредитный рейтинг может составлять всего 580, а ваш первоначальный взнос может составлять всего 3,5% от покупной цены дома.

Если вы покупаете дом за 200 000 долларов, вам потребуется всего 7 000 долларов в качестве первоначального взноса по ссуде FHA. Это намного меньше 20% (в данном случае 40 000 долларов США), которые обычно предлагаются в качестве первоначального взноса.

3. Нанять агента по недвижимости

Хороший агент по недвижимости может помочь вам сориентироваться в процессе покупки жилья, запланировать показы, провести переговоры с продавцом и провести вас через процесс закрытия.

Чтобы найти надежного агента, выполните следующие действия:

- Спросите друзей и родственников о рекомендациях: Молва может быть отличным способом найти отличного агента. Спросите знакомых, кого они использовали в прошлом.

- Посещайте дни открытых дверей: Отправляйтесь на дни открытых дверей в целевых районах и разговаривайте с агентами.Вы можете встретить кого-нибудь, кто вам подходит.

- Проверить отзывы: Прочтите отзывы об агентах в Интернете на сайтах Zillow, RateMyAgent и HomeLight.

Как только вы найдете агента, которому доверяете, сядьте с ним и обсудите, что вам нужно и что нужно для вашего нового дома. Например, вы можете рассмотреть:

- Школьные округа

- Домашний размер

- Взносы ТСЖ

- Количество спален и санузлов

- Доступ к общественному транспорту

- Длина пути

- Близость к любимым занятиям

В зависимости от вашего бюджета вам, возможно, придется пойти на некоторые жертвы и пойти на компромиссы, чтобы найти дом, который вы можете себе позволить. При составлении списка не забудьте расставить приоритеты в том, что для вас наиболее важно.

При составлении списка не забудьте расставить приоритеты в том, что для вас наиболее важно.

Узнать:

4. Личное посещение дома

Хотя онлайн-списки могут дать вам общее представление о том, как выглядит дом и какие функции он имеет, по возможности старайтесь посещать перспективные дома лично. Вы можете пойти на дни открытых дверей или попросить своего агента назначить частные показы домов на рынке. Увидев дом лично, вы почувствуете окружение и атмосферу дома.

Продолжайте читать: стоит ли покупать дом на аукционе?

5. Сделайте предложение на любимый дом

Как только вы найдете идеальный дом, самое время сделать предложение. Ваш агент может предложить поддержку на этом этапе. Они могут найти сопоставимые цены продажи в этом районе, чтобы помочь вам составить соответствующее предложение. Если вы находитесь на горячем рынке жилья, они также могут сделать ваше предложение более привлекательным для продавцов, например, предложив ускоренную дату закрытия.

В некоторых случаях продавец может решить сделать встречное предложение — это означает, что он вернется с более высокой ценой, чем вы ему предложили.Вы можете вместе со своим агентом по недвижимости решить, справедливо ли встречное предложение и хотите ли вы действовать дальше.

Отъезд: как купить дом неженатой паре

6. Шаг закрытия

Если вы зашли так далеко, поздравляем! Это означает, что продавец согласился с вашим предложением, и пора приступать к закрытию. Но до того, как сделка будет завершена, предстоит проделать большую работу.

Ваш следующий шаг — оформление ипотеки.Имейте в виду, что Credible работает с обычными жилищными кредитами, а не с кредитами FHA. Это делает Credible хорошим вариантом, если вы ищете традиционную ипотеку.

Можно рассмотреть несколько различных вариантов:

- 30-летняя ипотека с фиксированной ставкой: При 30-летней ипотеке с фиксированной процентной ставкой ваша процентная ставка остается неизменной на протяжении всего срока действия кредита.

Этот срок займа обеспечит вам самые низкие ежемесячные платежи, но вы будете платить больше процентов из-за более длительного срока займа.

Этот срок займа обеспечит вам самые низкие ежемесячные платежи, но вы будете платить больше процентов из-за более длительного срока займа. - 15-летняя ипотека с фиксированной ставкой: При 15-летней ипотеке с фиксированной ставкой процентная ставка будет одинаковой на весь срок действия кредита. У вас будет более высокий ежемесячный платеж, но из-за более короткого срока кредита вы будете платить меньше процентов.

- Ипотека с регулируемой ставкой (ARM): С ARM вы, как правило, изначально получаете более низкую процентную ставку, чем с ипотекой с фиксированной ставкой. Вы также можете получить более низкий платеж, что поможет вам получить более крупную ипотеку.При использовании этого варианта процентная ставка и ежемесячный платеж могут изменяться со временем. Но если вы планируете продать свой дом всего через несколько лет, выбор ARM может иметь смысл.

Кредиторы требуют проведения оценки дома перед заключением сделки. Оценщик дома изучит дом и аналогичные дома в этом районе, чтобы решить, сколько он стоит. Поскольку оценка должна быть независимой, ее запросит либо ваш ипотечный брокер, либо ваш кредитор — это не то, что вы делаете в одиночку.

Поскольку оценка должна быть независимой, ее запросит либо ваш ипотечный брокер, либо ваш кредитор — это не то, что вы делаете в одиночку.

В некоторых случаях оценка будет выше, чем вы предложили, что очень удобно для вас как покупателя. Но он также может оказаться ниже, чем вы предлагали. Если это произойдет, кредитор может потребовать более крупный первоначальный взнос. Вы можете попытаться договориться о более низкой цене на дом или вообще отказаться от сделки.

Хотя осмотр дома не требуется, осмотр дома перед покупкой — хорошая идея. Осмотр дома покажет вам, есть ли в доме какие-либо серьезные проблемы, например, с фундаментом.Это также может помочь вам подготовиться к предстоящему ремонту, например выявить слабые места в крыше.

Если при осмотре дома возникают серьезные проблемы, вы можете использовать его, чтобы договориться о более низкой цене или попросить продавца помочь с ремонтом.

Вы дошли до конца — пора назначить дату закрытия. Закрытие может занять от 30 минут до нескольких часов. При закрытии вам нужно будет принести кассовый чек для внесения авансового платежа и закрытия, а также оформить некоторые документы.

Закрытие может занять от 30 минут до нескольких часов. При закрытии вам нужно будет принести кассовый чек для внесения авансового платежа и закрытия, а также оформить некоторые документы.

Затраты на закрытие обычно составляют от 2% до 5% покупной цены дома. Например, если вы покупаете дом за 300 000 долларов, это означает, что вы должны быть готовы заплатить до 15 000 долларов в качестве дополнительных затрат на закрытие. В некоторых случаях вы можете включить расходы на закрытие в свой жилищный кредит, но для этого вам часто придется платить более высокую процентную ставку.

После завершения закрытия вы получите ключи от своего нового дома и официально станете домовладельцем — поздравляем!

Подробнее: можно ли закрыть дом удаленно? Покупка дома онлайн

Если вы готовы найти ипотечный кредит, не забудьте присмотреться к как можно большему числу кредиторов.С Credible вы можете сравнить свои ставки от наших кредиторов-партнеров в таблице ниже за три минуты.

Об авторе

Кат Третина

Кэт Третина — писатель-фрилансер, освещает все, от студенческих ссуд до личных ссуд и ипотеки. Ее работы публиковались в таких изданиях, как Huffington Post, Money Magazine, MarketWatch, Business Insider и других.

ПодробнееДом »Все» Ипотека » Как купить дом: пошаговое руководство

15 шагов к покупке дома

Мы разбили процесс покупки дома на 15 основных шагов: Назовем это покупкой -домашний контрольный список.Каждый шаг включает в себя выбор и действия. Некоторые из них вызывают стресс, некоторые довольно крутые, а некоторые просто раздражают. Но каждый из них на шаг приближает вас к цели владения домом.

1. Убедитесь, что вы готовы

Конечно, есть финансовая готовность купить дом (см. Шаг 2). Но готовы ли вы эмоционально? Даже если это будет ваш начальный дом, вы берете на себя большие финансовые обязательства и пускаете корни.

Вы захотите подумать о своих других целях на следующие несколько лет.Вы покупаете с партнером, и если да, то когда дело касается денег, находитесь ли вы на одной стороне? Есть ли шанс, что вам нужно будет переехать на работу? Вы думаете о создании семьи? Эти общие вопросы могут добавить плюсов (или минусов) того, подходящее ли сейчас время для покупки дома.

2. Приведите свои финансы в порядок

Покупка дома может быть самым важным финансовым решением, которое вы когда-либо принимали, поэтому, прежде чем сделать решительный шаг, вы должны быть уверены, что ваши финансы стабильны.

Использование калькулятора доступности жилья может помочь вам определить свой бюджет с учетом вашего дохода, долгов, местоположения и суммы первоначального взноса (подробнее об авансовых платежах чуть позже). Вы сможете увидеть, как могут складываться ваши ежемесячные выплаты по ипотеке и как могут выглядеть ваши финансы как домовладельца.

Это может быть важно для сдерживания ваших амбиций. Возможно, вы сможете претендовать на значительную ипотеку, но это не значит, что вы действительно хотите направить такую большую часть своего бюджета на жилье.

Возможно, вы сможете претендовать на значительную ипотеку, но это не значит, что вы действительно хотите направить такую большую часть своего бюджета на жилье.

Также проверьте свой кредитный рейтинг. Более высокий кредитный рейтинг — единственный наиболее эффективный способ заработать более низкую процентную ставку по ипотеке. Знайте варианты ипотеки для вашего кредитного рейтинга. Если ваш кредитный рейтинг может потребовать некоторой работы, возможно, стоит воздержаться от права собственности на жилье и посмотреть, что вы можете сделать, чтобы набрать свой балл.

Нужна проверка кредитного отчета?

Зарегистрируйте учетную запись, чтобы всегда иметь под рукой бесплатный кредитный отчет и счет.

3. Составьте план авансового платежа

Определив, что вы можете себе позволить, вы сможете определить, сколько вы хотите сэкономить на первоначальном взносе.Хотя 20% первоначальный взнос был нормой, многие домовладельцы предпочитают платить меньше. Меньший первоначальный взнос требует меньших авансовых платежей, но означает, что вам придется оплатить ипотечную страховку. Тип используемого ипотечного кредита также влияет на необходимый минимальный первоначальный взнос.

Меньший первоначальный взнос требует меньших авансовых платежей, но означает, что вам придется оплатить ипотечную страховку. Тип используемого ипотечного кредита также влияет на необходимый минимальный первоначальный взнос.

Если это ваш первый дом или если у вас не было дома какое-то время, вы также можете изучить государственные программы покупки жилья впервые. Многие предлагают финансовую помощь, в том числе помощь в выплате первоначального взноса.

Ботанический совет: вы захотите отложить деньги не только на первоначальный взнос.Затраты на закрытие обычно составляют от 2% до 5% от общей стоимости кредита. Также неплохо иметь средства на случай непредвиденных обстоятельств на случай непредвиденного ремонта дома.Видишь, сказал тебе, что будет несколько забавных шагов! И составление списка того, что необходимо и что нужно иметь для вашего дома, определенно одна из них. Ищете ли вы стартовый дом или место, где вы можете представить себе жизнь на долгие годы, есть много мелких деталей, но вот некоторые из более важных решений, которые вы можете принять при составлении своего списка:

Частный дом или пристроенный дом Ед. изм? Если вам нужен задний двор, традиционный дом на одну семью для вас.Но если вы находитесь в более густонаселенном районе или не хотите заниматься всем этим обслуживанием, покупка квартиры или таунхауса может быть вашим лучшим выбором. В некоторых городах также возможны кооперативы.

изм? Если вам нужен задний двор, традиционный дом на одну семью для вас.Но если вы находитесь в более густонаселенном районе или не хотите заниматься всем этим обслуживанием, покупка квартиры или таунхауса может быть вашим лучшим выбором. В некоторых городах также возможны кооперативы.

Какое ваше идеальное местоположение? Предполагая, что вы живете в штате и знаете, в каком районе вы хотите жить, пришло время выбрать район. Подумайте о таких факторах, как безопасность, удобства (например, пешеходная доступность, зеленые насаждения или кафе) и расходы (которые могут включать налоги на недвижимость и, если это входит в ассоциацию домовладельцев, сборы ТСЖ).Также разумно учитывать школьный округ. Даже если вы не планируете иметь детей, качество школы может повлиять на стоимость дома — и помочь или снизить вашу цену при перепродаже, если и когда вы решите продать.

Готова к заселению или фиксатор-верх? Нет ничего проще, чем купить дом, в который все, что вам нужно сделать, это въехать. Но если вы находитесь на дорогом или ином конкурентном рынке, приобретение собственности, которая требует TLC, может помочь вам позволить себе более крупный дом или попасть в более дорогой район. С фиксирующим верхом вам нужно будет вложить в него работу и деньги, чтобы сделать его пригодным для жизни, поэтому убедитесь, что вы справитесь с этой задачей.

5. Найдите подходящую ипотеку для вас

Тип ипотеки, которую вы используете для покупки дома, влияет на то, что вам нужно для получения ссуды (включая требуемую сумму первоначального взноса), и на то, как вы ее будете платить назад. Правильный выбор жилищного кредита может повысить ваши шансы на одобрение и сэкономить тысячи в долгосрочной перспективе.

Прежде чем вы решите, какой тип ипотеки выбрать, важно изучить преимущества и недостатки каждой из них. Вот некоторые из основных типов ипотеки:

Обычные ссуды — это ипотеки, не гарантированные федеральным правительством.Они предлагают низкие минимальные первоначальные взносы, но имеют более строгую квалификацию.

Ссуды FHA — это ипотечные кредиты, обеспеченные Федеральной жилищной администрацией. На них, как правило, легче претендовать, чем на обычные ссуды, но они предъявляют более строгие требования к ипотечному страхованию.

Ссуды VA от Департамента по делам ветеранов предназначены для действующих или бывших военнослужащих и соответствующих супругов. Ссуды на покупку VA позволяют вам не вносить первоначальный взнос.

Джамбо-ссуды — это ипотека для домов, стоимость которых превышает стандартные лимиты ссуды.Обычно для этого требуются более крупные первоначальные взносы и более высокий кредитный рейтинг.

Ссуды на ремонт позволяют включить затраты на улучшение дома в общую сумму жилищной ссуды. Особенно при низких ставках по ипотеке это может быть способом занять больше денег на ремонт, выплачивая меньшие проценты, чем при использовании другого типа ссуды на улучшение жилья, например, личной ссуды.

С каждым из этих типов ссуд у вас может быть возможность выбрать между ипотекой с фиксированной или регулируемой ставкой (также называемой ARM).Как вы, наверное, догадались по названиям, фиксированные ставки статичны; регулируемые ставки могут двигаться вверх или вниз. Вам также нужно будет выбрать срок ипотеки. Тридцатилетняя ипотека является наиболее распространенной, но могут быть доступны 10-, 15- или 20-летние сроки.

6. Получите предварительное одобрение на ипотеку

Вы знаете свой бюджет на покупку жилья и решили, какой тип жилищного кредита подойдет вам. Пришло время заняться поиском ипотечного кредитора. Есть много кредиторов, в том числе крупные обычные банки со знакомыми названиями, небанковские кредиторы, работающие только в режиме онлайн, и более мелкие местные банки и кредитные союзы, которые могут предложить более индивидуальное обслуживание.

Когда вы смотрите на кредиторов, определение того, предлагают ли они тот тип ссуды, который вам нужен, является первым шагом. (Если вы приняли решение о ссуде FHA, а они не являются одобренным FHA кредитором, переходите к следующему.) Но помимо этого основного препятствия, вы захотите посмотреть, как их процентные ставки соотносятся с сегодняшней ипотечной ссудой. ставки, выясните, за какие расходы вы будете нести ответственность, и сравните сборы за выдачу ипотеки. Вероятно, вы найдете часть этой информации прямо на их сайтах; чтобы получить некоторые цифры, вам придется поговорить с кредитным специалистом.

Работа с кредитором для получения предварительного одобрения на ипотеку — важный шаг в точном определении вашего бюджета. Предварительное одобрение ипотеки даст вам реальные цифры, так как кредитор будет иметь подробную информацию о ваших финансах. Это включает в себя сложный запрос, который будет отображаться в вашем кредитном отчете. Хорошие новости: если вы подадите заявку сразу у нескольких кредиторов примерно в одно и то же время, это будет считаться только одним жестким обращением.

Сбор всех документов для предварительного утверждения может занять много времени.Но то, что вы получите, того стоит. Наряду с письмом о предварительном одобрении, в котором указывается, сколько кредитор готов предоставить вам ссуду, вы также можете получить форму оценки ссуды. Эта форма не является окончательной, но позволяет легко сравнивать ставки, комиссии и другие расходы кредиторов, поскольку все они используют одну и ту же форму. Письмо о предварительном одобрении обычно действительно от 60 до 90 дней, после чего его необходимо обновить.

Письмо с предварительным одобрением также показывает продавцам и агентам по недвижимости, что вы являетесь серьезным покупателем, который может получить финансирование, что может дать вам решающее преимущество перед конкурирующими покупателями дома.И нет, это не то же самое, что предварительная квалификация — это всего лишь приблизительная оценка того, что кредитор может позволить вам занять.

7. Найдите агента по недвижимости

У вас есть предварительное разрешение и вы знаете, какой дом вы ищете, поэтому давайте найдем кого-нибудь, кто поможет вам поискать. Правильный агент по недвижимости может иметь огромное значение на протяжении всего процесса покупки дома, от знания тонкостей местного рынка до оказания моральной поддержки, когда поиск кажется бесконечным, до помощи в переговорах с продавцом.

Было бы неплохо опросить как минимум трех агентов. Спросите людей, которых вы знаете, которые недавно купили дом, порекомендуют ли они своего агента. Здесь есть только одно твердое «нельзя»: не обращайтесь к агенту по недвижимости, который продает дом, который вы надеетесь купить. Вам нужен собственный агент, который будет защищать и вести переговоры от вашего имени.

Как правило, продавец выплачивает комиссию агенту покупателя. Пока вы подпишете с агентом по недвижимости договор о представительстве, вам не придется платить им.

Да, этот шаг заслуживает восклицательного знака — пора перейти на следующий уровень при просмотре онлайн-списков недвижимости и действительно увидеть некоторые дома лично. Получите максимум удовольствия от прогулки, так как вы можете увидеть дом только один раз, прежде чем сделать предложение, особенно на горячем рынке. Постарайтесь, чтобы другие покупатели из дома или агент продавца (который мог присутствовать или не присутствовать на мероприятии) не сбивали вас с толку.

Делайте снимки на телефон, чтобы освежить память, когда вы решаете, делать ли предложение.Было бы легко вспомнить тот очаровательный уголок для завтрака или дополнительную спальню, которая могла бы стать идеальным домашним офисом, но стареющая техника или настил, которые нуждаются в замене, могут быть вне поля зрения, вне памяти. Потенциальные проблемы могут повлиять на сумму, которую вы предлагаете, или о том, что нужно обсудить с домашним инспектором.

Нашли дом, который вам подходит? Пришло время сделать предложение. Ваш агент по недвижимости может быть здесь огромным ресурсом, предоставляя вам сопоставимую информацию о продажах и любую информацию о продавцах, которую они могли получить от агента по продаже (например, если они уже нашли новое место и имеют дополнительную мотивацию для продажи).Вам также может потребоваться помощь адвоката по недвижимости. В некоторых штатах юрист должен участвовать в любой сделке с недвижимостью.

Если продавец отклонит ваше предложение, вы можете сделать встречное предложение или уйти — это зависит от того, почему они вам отказали. Если продавец отвечает, обсудите это со своим агентом, чтобы решить, принимать ли встречное предложение или делать собственное. Именно во время этих переговоров агент покупателя действительно зарабатывает себе на жизнь.

Предложение принято? Поздравляю! Теперь вам осталось сделать еще несколько шагов.Вы также, вероятно, напишете свой первый чек на этом этапе. Задаток — это залог, который вы сделаете для покупки дома. Обычно он поступает на счет условного депонирования, и когда продажа проходит, большинство покупателей используют его как часть своих денежных средств для закрытия.

Вы знаете, какую недвижимость хотите купить, и сколько за нее придется заплатить. Теперь вы выберете кредитора, у которого хотите получить ипотеку (вы можете пойти с кредитором, который предварительно одобрил вас, или начать заново с другим). Даже если кредитор является онлайн-кредитором, вы часто будете работать в тесном контакте с кредитным специалистом, чтобы заполнить фактическое заявление.

Это сложный процесс, поэтому будьте готовы к загрузке. Вот что вам может понадобиться:

формы W-2 за последние два года (возможно, больше, если вы сменили работодателя).

квитанции об оплате за последние 30–60 дней.

Подтверждение других источников дохода (включая документацию о подарочных деньгах).

Федеральные налоговые декларации за последние два года.

Недавние банковские выписки (обычно за последние пару месяцев).

Подробная информация о долгосрочных долгах, таких как ссуды на покупку автомобиля или учебу.

Идентификационный номер и номер социального страхования.

После того, как ваша заявка на ипотеку будет заполнена, вы перейдете к андеррайтингу. Во время этого процесса кредитор принимает окончательное решение о том, давать ли вам ссуду — он в основном удостоверяется, что в сделке нет ничего слишком рискованного.

Андеррайтинг включает в себя глубокое изучение ваших финансов, поэтому вам может потребоваться еще больше документов.Кредитор также рассмотрит выбранный вами дом посредством оценки (см. Шаг 13 ниже) и запросит поиск по названию.

Ботанический совет: андеррайтинг может показаться сложным — вы готовы к закрытию, так что же делает ваш кредитор? А во время пандемии ссуды закрываются дольше. Поскольку многие люди покупают и рефинансируют, кредиторы имеют дело с большим объемом кредитов. На другом конце спектра они также работают с заемщиками, которые испытывают трудности с выплатой по ипотеке и нуждаются в подаче заявления на отсрочку.Соблюдение правил штата может также означать, что кредиторы недоукомплектованы персоналом, поскольку они могут быть ограничены количеством сотрудников, которые могут находиться в офисах.

11. Получите страховку домовладельцев

Может показаться немного странным оформление страхового полиса на дом, которым вы еще не владеете, но большинство кредиторов делают страхование домовладельцев условием предоставления вам ипотеки. Вам понадобится достаточное страховое покрытие для полной замены дома (которое может не совпадать с вашей покупной ценой или оценочной стоимостью), и, как правило, политика вступает в силу в дату закрытия.

12. Запланировать домашний осмотр

Базовый домашний осмотр может поднять проблемы, с которыми вы можете столкнуться в дороге, и указать на любой необходимый ремонт. Эта визуальная оценка охватывает все аспекты дома и его систем, от фундамента до крыши. Если у вас есть особые опасения, такие как плесень или радон, вы можете пройти один из более специализированных видов домашнего осмотра в дополнение к стандартному осмотру.

Вы выбираете домашнего инспектора и оплачиваете домашний осмотр.Если он обнаружит проблемы, которые не были включены в раскрытие информации продавцом, вы можете провести переговоры с продавцом (см. Шаг 14).

13. Проведите оценку дома

Оценка дома полностью отделена от осмотра дома. В то время как осмотр дома нужен для вашего спокойствия, оценка действительно для кредитора, который не хочет давать вам в долг больше, чем стоит дом на самом деле. Оценка внимательно изучает дом, который вы покупаете, и сопоставимые недавно проданные дома, чтобы определить рыночную стоимость собственности.

Ваш кредитор выберет оценщика, но вы будете платить за оценку. (Даже если вы покупаете дом за наличные, вы можете подумать о том, чтобы нанять оценщика самостоятельно, чтобы быть уверенным в своих инвестициях.)

14. Обсудите любой ремонт или кредит с продавцом

Хотя некоторые предметы, например пропорциональное распределение налогов на недвижимость или сборов ТСЖ уже было рассмотрено в вашем письме с предложением, возможно, вам еще предстоит обсудить некоторые вопросы перед закрытием.

Ваша способность вести переговоры может зависеть от того, на каком рынке вы находитесь.На рынке сильных продавцов может быть трудно добиться уступок, поскольку продавец может просто перейти к следующему предложению. Но если это проблема, с которой столкнется любой покупатель — например, необходимый ремонт, который будет отмечен любым домашним инспектором, — у вас все еще могут быть рычаги воздействия.

Невероятный совет: просьба о кредите при закрытии, а не о том, чтобы продавец выполнил необходимый ремонт, может помочь продвижению сделки. Продавец просто возмещает вам оговоренную сумму за определенные улучшения.Это может сэкономить вам немного денег при закрытии, а также самостоятельное выполнение ремонта (будь то самодельный или профессиональный ремонт) гарантирует, что работа будет выполнена к вашему удовлетворению.

15. Закройте свой новый дом

Наконец-то вы сделали последний шаг! Заблаговременное ознакомление со стандартными закрывающими документами может сделать процесс закрытия менее нервным.

Ваш кредитор должен предоставить вам заключительную информацию по крайней мере за три дня до фактического закрытия.Вы можете сравнить ее со своей оценкой ссуды, чтобы увидеть, изменились ли и как изменились затраты на закрытие сделки. Это позволит вам узнать, какую общую сумму вам нужно будет закрыть.

В день закрытия или ближе к нему вы проведете заключительный обход со своим агентом по недвижимости. Вы, вероятно, будете в восторге, но убедитесь, что все согласовано (например, все приборы, которые должны быть включены в продажу, все еще там).

Это был вихрь эмоций и бесконечная бумажная работа, не говоря уже о том, что вы, возможно, только что выписали самый большой чек в своей жизни, но теперь вы получаете ключи от своего нового дома.Поздравляю, у вас получилось!

шагов к покупке дома в первый раз

Хотите узнать, как купить дом? Естественно, шаги по покупке дома в первый раз могут показаться сложными, особенно если вы — покупатель жилья, пытающийся приобрести недвижимость без предварительного опыта. Между авансовыми платежами, кредитными рейтингами, ставками по ипотеке (как с фиксированной, так и с регулируемой ставкой), налогами на недвижимость, процентными ставками и закрытием сделки легко почувствовать себя подавленным. Так много поставлено на карту с первым домом!

Тем не менее, если вы заранее ознакомитесь с тем, что нужно для покупки первого дома, это может помочь вам легко ориентироваться на рынке недвижимости.Итак, приступим!

Как купить дом: шаги к покупке дома в первый раз

В этом пошаговом руководстве вы узнаете, что нужно для покупки первого дома, от начала до конца. Будь вы впервые на рынке недвижимости или опытный домовладелец, который хочет освежить свои навыки, это все, что вам нужно знать о том, как купить дом.

Шаг 1: Начать сбор первоначального взноса

Один из самых важных шагов при покупке дома в первый раз? Разберитесь в своих финансах.Покупка нового дома (особенно в первый раз) требует ипотечного кредита, когда кредитор предоставляет вам деньги, а вы со временем возвращаете их. Однако для получения ипотеки вам понадобится какой-то первоначальный взнос.

Так сколько вам нужно?

В идеале первоначальный взнос по ипотеке должен составлять 20% от стоимости дома, чтобы избежать дополнительных сборов, но если у вас нет такой большой суммы первоначального взноса, не волнуйтесь. Первоначальный взнос по ипотеке может составлять всего 10%, 5% или даже 0% для определенных типов ипотеки (например,g., VA ссуды или ссуды USDA).

Шаг 2: Проверьте свой кредитный рейтинг

Вы забыли погасить пару кредитных карт? К сожалению, это повлияет на ваш кредитный рейтинг.

Помимо первоначального взноса, покупателю жилья впервые потребуется неплохой кредитный рейтинг. Это трехзначное число представляет собой числовую сводку вашего кредитного отчета, подробный документ, в котором указывается, насколько хорошо вы погасили прошлые долги, например по кредитным картам и студенческим ссудам.

Кредитор проверит вашу оценку и предоставит отчет, чтобы оценить вероятность того, что вы также осуществите свой ежемесячный платеж.

В свою очередь, кредитор будет использовать эту информацию, чтобы решить, давать ли вам деньги взаймы, а также сколько и под какую процентную ставку. Если кредитор обнаружит просроченные платежи по вашим кредитным картам или другие недостатки в вашем кредитном отчете, это может снизить ваши шансы на получение ссуды с высокой процентной ставкой или, возможно, даже поставить под угрозу ваши шансы на получение ссуды вообще.

Поэтому очень важно знать свой кредитный рейтинг и принимать меры с этими чрезмерно загруженными кредитными картами и долгами с высокими процентами, чтобы поднять свой кредитный рейтинг на низком уровне.Подробнее о том, как проверить свой кредитный рейтинг и на какой номер лучше всего купить первый дом.

———

Наблюдайте: 3 вещи, которые нельзя говорить при покупке дома

———

Шаг 3. Получите предварительное одобрение на ипотеку

Еще один из самых важных моментов в первый раз шаги покупателя дома? Получение предварительного одобрения кредитора на жилищный заем. Здесь вы встретитесь с кредитным специалистом, в идеале с несколькими в различных ипотечных компаниях.

Каждый ипотечный кредитор (LendingTree — лишь один из примеров) будет тщательно изучать ваше финансовое положение — такое как отношение долга к доходу и активы — и использовать эту информацию, чтобы определить, давать ли вам деньги в долг и какой размер ежемесячного платежа вы можете реально предоставлять.Это поможет вам ориентироваться на дома в вашем ценовом диапазоне. И это хорошо, потому что цена покупки, которая выходит за рамки ваших финансовых возможностей, заставит вас попотеть по выплате ипотечного кредита и подвергнет вас риску невыполнения обязательств по ссуде.

Как покупатель, просто имейте в виду, что предварительное одобрение ипотеки отличается от предварительной квалификации ипотеки. Предварительная квалификация, и вы проходите гораздо более простой процесс, который может дать вам приблизительную цифру того, что вы можете позволить себе занять, но без каких-либо обещаний со стороны кредитора.Предварительное одобрение является более сложной задачей, поскольку вам придется предоставить массу документов, но оно того стоит, поскольку гарантирует, что вы платежеспособны и действительно можете купить дом.

[rdc-rectangle-ad]Еще до встречи с кредитором покупатели жилья могут сделать один шаг, чтобы понять, что они могут себе позволить в качестве ежемесячного платежа по ипотеке, — это ввести свои данные в онлайн-калькулятор доступности жилья. Это позволит рассчитать максимальную сумму, которую вы можете позволить себе в качестве ежемесячного платежа.

Шаг 4: Найдите агента по недвижимости

Хотите, чтобы на вашей стороне был надежный гид по покупке жилья? Большинству новичков понадобится отличный агент по недвижимости — в частности, агент покупателя, который поможет им найти подходящие дома, заключить выгодную сделку с недвижимостью и по ходу дела объяснит все нюансы покупки дома.

Лучшая часть? Услуги агента бесплатны для тех, кто впервые покупает дом (поскольку комиссию за продажу выплачивает продавец).

Вот как найти агента по недвижимости в вашем районе. Примечание: существует небольшая разница между агентом по недвижимости и риэлтором ® ; последний является членом Национальной ассоциации риэлторов® и придерживается этического кодекса. Подумайте о том, чтобы иметь дополнительную страховку от риэлтора, чтобы получить помощь, необходимую для успешного процесса.

Шаг 5: Сделайте покупки для дома!

Это самое интересное! Как покупатель дома, вы можете просматривать тысячи объявлений о недвижимости на таких сайтах, как риэлторские.com, а затем попросите своего агента назначить встречи, чтобы лично увидеть ваших избранных.

Поскольку количество домов может оказаться огромным, лучше всего отделить то, что вам нужно, от тех функций, которые вам нравятся, но которые на самом деле не нужны. Вы действительно хотите новый дом или предпочитаете фиксирующий верх? Чтобы начать работу, составьте список своих желаний и потребностей, а также уменьшите количество возможных вариантов.

Шаг 6: Сделайте предложение

Нашли дом своей мечты? Тогда самое время сделать предложение продавцу.

Подробнее о том, как сделать предложение на дом, от которого продавец не может отказаться.

Шаг 7: Проведите осмотр дома

При осмотре дома вы нанимаете домашнего инспектора, чтобы он осмотрел дом сверху донизу, чтобы определить, есть ли в нем какие-либо проблемы, которые могут заставить вас дважды подумать перед тем, как двигаться вперед. Подумайте: термиты, дефектный фундамент, плесень, асбест и т. Д. Конечно, многое может пойти не так, но будьте уверены, что большинство проблем можно исправить.

Шаг 8: Получите оценку жилья

Даже если вы получили предварительное одобрение на получение жилищного кредита, ваш кредитор захочет провести оценку жилья.Здесь кредитор проверяет дом, чтобы убедиться, что это хорошее вложение. Это похоже на домашний осмотр, но для вашего кредитора.

Подробнее о том, как купить дом, о процессе его оценки и о том, чего ожидать покупателю.

Шаг 9: Переходите к закрытию

Закрытие, которое в разных частях страны также называется расчетом или условным депонированием, объединяет различные стороны, участвующие в сделке с недвижимостью, включая покупателя, продавца, ипотечного представителя. , и другие.

Закрытие — это день, когда вы официально получаете ключи от своего нового дома и платите всем участвующим сторонам. Это будет включать ваш первоначальный взнос по ссуде, плюс расходы на закрытие, дополнительные сборы, которые вы платите за обработку ссуды.

Затраты на закрытие могут быть значительными, в среднем от 2% до 7% от стоимости дома.

Подробнее о затратах на закрытие для покупателей жилья.

Шаг 10: Въезжайте!

Завершено с закрытием? Получили ссуду? Поздравляем, вы официально прошли путь от покупателя жилья до домовладельца! Видите ли, долгосрочный процесс покупки первого дома был не так уж и страшен, верно? Пришло время расслабиться и насладиться множеством преимуществ, которые дает право стать домовладельцем.

14 шагов до покупки дома

Какие шаги необходимо предпринять для покупки дома?Независимо от того, являетесь ли вы опытным покупателем или покупаете свой первый дом, важно понимать, что есть определенные шаги, которые необходимо соблюдать при покупке дома. Покупатели, которые пытаются купить дом без плана, часто испытывают угрызения совести или, что еще хуже, их покупка оказывается неудачной.

Если вы опытный покупатель и собираетесь покупать четвертый или пятый дом, это 14 шагов по покупке дома послужит отличным напоминанием.Если вы покупаете свой первый дом, это руководство может оказаться вашим лучшим помощником в процессе покупки дома!

Читайте дальше, чтобы узнать подробности о 14-шаговом процессе покупки дома . Это полное руководство по покупке дома, я обещаю, будет вам полезно. Непосредственно ниже также находится инфографика, в которой суммируются 14 шагов к покупке дома! Как риэлтор в Рочестере, штат Нью-Йорк, я знаю по опыту, что даже опытные покупатели дома могут забыть о шагах, которые следует соблюдать при покупке дома.

14 шагов к покупке дома — полное руководство для покупателей дома

1.) Начните исследование и подготовку задолго до того, как фактически включитесь в процессОдна из самых больших ошибок при покупке жилья, которую совершают даже опытные покупатели, — это пренебрежение исследованиями и подготовкой. Интернет значительно облегчил потребителям поиск информации, относящейся практически к любой теме. Недвижимость ничем не отличается.

Первым шагом к покупке дома является начало исследования и подготовки, прежде чем фактически включиться в процесс.Например, если вы задаетесь вопросом, является ли покупка права выкупа хорошей идеей или нет, хорошо изучите, прежде чем выходить и начинать смотреть на потерю права выкупа. Простой поиск в Интернете о покупке права выкупа даст десятки информативных и полезных статей, которые помогут вам решить, подходит ли это вам.

Что касается подготовки к процессу покупки дома, еще одна область, на которую вам нужно обратить внимание, — это ваше финансовое положение. Покупка дома стоит денег, и в очень редких случаях покупателю не нужно тратить ни цента, чтобы купить дом.

Важно понимать, что вам нужно сэкономить деньги на первоначальный взнос и другие заключительные расходы. Покупатели жилья должны начать откладывать свой первоначальный взнос и другие расходы задолго до того, как выходить на рынок и активно осматривать дома.

Покупателям, которые знают, как лучше всего сэкономить на первоначальном взносе, не придется в самый последний момент выяснять, как они собираются найти необходимые деньги для покупки дома. Это значительно снижает уровень стресса, который часто возникает при покупке дома.

2.) Проверьте свой кредитный рейтинг и историюВажно, даже для тех людей, которые не покупают дом, знать свой кредитный рейтинг и историю. Кредитные рейтинги и история играют огромную роль в возможности получить финансирование для покупки дома.

Да, ипотечный кредитор проверит ваш кредитный рейтинг и историю, но даже до того, как вы свяжетесь с местным агентом по недвижимости или ипотечным кредитором, вы должны иметь твердое представление о своей кредитной истории.Вообще говоря, большинству ипотечных кредиторов потребуется минимальный кредитный рейтинг 620-640, в зависимости от типа ипотеки, которую заемщик пытается получить.

Существует несколько веб-сайтов и ресурсов, которые могут помочь потребителям отслеживать свой кредитный рейтинг и историю. Один из лучших ресурсов, который оказывается бесплатным, — это Credit Karma. Credit Karma позволяет потребителям отслеживать свой кредитный рейтинг, количество недавних запросов о кредитных операциях, общее количество кредитных счетов и другую важную информацию, относящуюся к их общей кредитной картине.

Проверьте свой кредитный рейтинг и историю при покупке дома

Почему ваш кредитный рейтинг и история важны при покупке дома? В первую очередь, кредитные рейтинги влияют на право на получение ипотечной ссуды. Если у покупателя плохой кредит, который ниже, чем указано в рекомендациях по ипотеке, он не сможет получить ипотечный кредит.

Кредитный рейтинг и история могут также повлиять на процентную ставку по ипотеке, которую покупатель может получить. Покупатель с кредитным рейтингом 800, вероятно, получит более высокую процентную ставку по ипотеке, чем покупатель с кредитным рейтингом 640.

В итоге, важно знать свой кредитный рейтинг и историю, даже если покупка дома не является приоритетом в настоящий момент!

3.) Найдите лучшего местного агента по недвижимостиТретий шаг к покупке дома, который будет играть огромную роль в общем успехе процесса, — это поиск и найм топового местного агента по недвижимости . Есть много важных причин, чтобы нанять агента по закупкам при покупке дома. Самая очевидная причина заключается в том, что почти в каждом сценарии покупателю не придется ничего платить!

Наем ведущего агента по закупкам может сделать весь процесс покупки дома относительно простым.Ваш агент-покупатель поможет вам с обеспечением финансирования (при необходимости), поможет вам договориться о лучшей цене и условиях, а также будет вашим надежным советником на протяжении всего процесса. Ниже приводится короткое, но информативное видео на YouTube, в котором обсуждаются 10 важных причин, чтобы нанять агента по закупкам при покупке дома.

Многие покупатели не знают, как найти лучшего местного агента по закупкам. Один из самых важных советов, которые помогут вам нанять лучшего агента по закупкам, — это понять, как проводить собеседование с агентами по недвижимости при покупке дома.

Если вы знаете, какие вопросы задавать агентам по недвижимости, у которых вы проводите собеседование, вы значительно повысите свои шансы нанять агента рок-звезды по закупкам. Некоторые из наиболее важных вопросов, которые следует задать потенциальным агентам, включают:

- Со сколькими покупателями вы обычно работаете одновременно?

- Сколько домов в среднем вы продаете в год, представляя покупателя?

- Какие способы общения вы предпочитаете?

- Вы продаете недвижимость полный или неполный рабочий день?

- У вас есть недавние отзывы?

- Готов ли кто-нибудь из ваших недавних клиентов, которым вы продали дом, рассказать мне о своем опыте?

К сожалению, многие из этих вопросов никогда не задают покупатели при разговоре с потенциальным агентом по недвижимости.Покупатели, решившие пропустить собеседование при покупке дома, часто в конечном итоге сожалеют об этом, если в конечном итоге нанимают неопытного агента. Если не задавать правильные вопросы, это может стоить вам времени, денег и привести к чрезмерному количеству ненужного разочарования и стресса.