Что такое акции и облигации простыми словами

Разобрали 9 популярных вопросов о том, что такое акции и облигации, их токены, а также как и где их можно купить

Содержание

Мы собрали самые популярные вопросы об акциях и облигациях и рассказываем, в чем их различия, где купить, что такое токенизированные акции и как заработать на акциях и облигациях.

1. Что такое акции и облигации?

Акции и облигации — это инвестиционные ценные бумаги. Однако между этими финансовыми инструментами есть существенные различия.

Акции выпускаются, когда компании нужны деньги — так привлекаются дополнительные инвестиции. По сути, это «кусочек» ее активов, долевое финансирование, при котором она не обязана выплачивать проценты или возвращать полученные от их продажи деньги. Имея в своем портфеле акции, вы можете в той или иной степени участвовать в жизни компании.

Облигации похожи на долговые расписки, словно мы одолжили компании деньги, и за эту услугу она обязуется вернуть нам кроме стоимости облигации еще и проценты.

2. В чем отличие акции от облигаций?

Когда вы покупаете акцию компании, то получаете долю в ее бизнесе и становитесь акционером. Ваши права в компани зависят от количества акций, которыми вы владеете.

Приобретая облигацию, вы «кредитуете» компанию и через какое-то время получаете ваши деньги обратно. За такой «кредит» компания платит вам несколько раз в год проценты от вашей суммы.

Отличие акций и облигаций еще и в том, что доход по акциям зависит от того, насколько компания успешна, а доход по облигациям всегда фиксирован.

3. Как заработать на акциях и облигациях?

Чаще всего по акциям нет процентов и зарабатывают в этом случае на разнице в цене — купил дешевле, продержал и продал дороже. Это более рисковый актив, чем облигации, но на нем можно и больше заработать.

У облигаций есть «срок годности», в течение которого мы получаем гарантированные дивиденды, а в установленный срок несколько раз в год компания их гасит, выплачивая нам стоимость облигаций.

Облигации (как и акции) действительны, пока существует компания или организация, их выпустившая. Гособлигации самые надежные, так как почти нет шансов, что страна распадется. Облигации компаний в этом плане не могут конкурировать с государством, но зато проценты по ним нередко выше.

4. Какой смысл покупать акции мировых компаний?

Обычно в растущих компаниях прибыль увеличивается на 10-20% квартал в сравнении с годом ранее. К примеру, за последние 10 лет акции Apple выросли в 10+ раз, а в целом их стоимость с 2000-х увеличилась почти в 60 раз.

Из-за кризиса, вызванного коронавирусом, акции многих компании просели. Например, акции той же Apple в январе 2020 года стоили примерно $79,5, а в марте — $57,3.

Мнение трейдеров (на торгах с левереджем)

Изменение за день

Мин.: 147.79

Макс.: 150.05

Сильнее пострадали авиакомпании и другие отрасли, на которые пандемия оказала особое влияние. Например, «Аэрофлот» в январе торговался по $107,4, а в марте — , $55,79. Так как большинство ограничений, связанных с локдауном, остается, цены на акции этой компании пока ниже доковидного уровня — они торгуются примерно по $67,8.

Так как большинство ограничений, связанных с локдауном, остается, цены на акции этой компании пока ниже доковидного уровня — они торгуются примерно по $67,8.

Мнение трейдеров (на торгах с левереджем)

Изменение за день

Мин.: 67.96

Макс.: 68.32

Но есть компании, чьи акции во время пандемии коронавируса не только не упали, но и выросли. Поэтому можно сказать, что ценные бумаги — это хороший источник пассивного дохода.

5. Нужно ли избегать компании, у которых падают акции?

Вовсе нет. 20 лет назад акции Amazon упали до $10, а сейчас они стоят больше $3,58 тысяч! Если бы тогда, в 2001 году вы вложили бы $100, то, продав сейчас, получили бы больше $35 тысяч.

Сегодня основатель компании Джефф Безос — один из богатейших людей мира. А его другая компания Blue Origin научилась строить корабли для туристических полетов в космос.

Мнение трейдеров (на торгах с левереджем)

Изменение за день

Мин.: 3284.9

Макс. : 3314.36

: 3314.36

Но есть обратная ситуация. Так, в июле 2018 компания Facebook опубликовала отчетность со сниженными показателями, и ее акции упали на четверть. У банка ВТБ, к примеру, также регулярно ухудшаются показатели — за 3 года его акции упали в 2 раза. Nokia заявила, что компания не выполнит объем продаж и прибыли, и ее акции рухнули на 15%.

Так что да, бывает, что акции падают в цене. Поэтому очень важно следить за квартальными отчетами компаний и прогнозами.

6. Как инвестировать в акции и облигации мировых компаний?

Физлица не могут покупать акции и облигации напрямую. Только через посредников в лице банков и брокеров. Услуга называется доверительное управление.

В Беларуси, к примеру, за вознаграждение доверительное управление предлагают 8 банков и около 15 брокеров. В России доверительное управление предлагают крупные инвестиционные компании, банки и тысячи крупных и мелких брокеров. Currency.com

С банком или брокером нужно будет подписать контракт, открыть счет и перевести на него деньги – их «посредники» будут инвестировать от вашего имени. На все может уйти не один день. И обойдется в копеечку – в среднем это стоит 15% от дохода.

На все может уйти не один день. И обойдется в копеечку – в среднем это стоит 15% от дохода.

Вот примерный список, за что придется заплатить брокеру:

комиссия за сделки — около 0,05–0,2% от суммы сделки

комиссия биржам, клиринговым и депозитарныым центрам, где брокер покупает для вас ценные бумаги — в среднем 0,01% за сделку

комиссия за открытие счета и его обслуживание — около $2-3 в месяц

возможно, будет плата за систему интернет-трейдинга — до $10 — вам же нужно отслеживать сделки

возможно, будут комиссии за использование брокером левереджа

комиссии за ввод, перевод, вывод денег и ценных бумаг и т.д.

Подытожим, что за услуги банков и брокеров нужно платить вознаграждение, которых нет на криптобиржах, и эти услуги с учетом комиссий и вознаграждения составят около 15% от дохода. Плюс придется платить налог на доход – в России, Беларуси это 13%.

7. Где можно купить акции и облигации без посредников?

В сами акции и облигации без посредников инвестировать нельзя. Но есть хорошая альтернатива — купить токены на акции и облигации.

Но есть хорошая альтернатива — купить токены на акции и облигации.

Выбирайте надежную и регулируемую площадку, например, Currency.com.

Выбрав криптобиржу, вам нужно на ней зарегистрироваться — на регулируемых платформах требуется подтверждения вашей личности. Следующий шаг — сделать депозит на свой счет и купить токен на актив.

На Currency.com торговая комиссия c левереджем 0,0125% от суммы сделки, без левереджа — 0,05%. Допустим, вы хотите купить токен акцию за $220. Комиссия за банковский перевод денег — 0%, за покупку токен акции 0,2% — это $0,44. На доход от токенов для граждан Беларуси налога нет, так как Currency.com зарегистрирована в этой стране. Currency.com

8. Чем отличаются акции и облигации от их токенов?

Токен на ценные бумаги — это «двойник» ценных бумаг со всеми их свойствами. Когда акция растет в цене, ее токенизированная акция тоже растет, и наоборот. Когда по облигациям платятся дивиденды, по токенизированным облигациям начисляются те же дивиденды.

Торговля токенизированными активами происходит на криптобиржах. Работает это так.

Когда вы покупаете токен на любой актив (акция, облигация, биржевой индекс и т.д.), то биржа тут же покупает базовый актив. К примеру, вы купили токен на акцию Apple — криптобиржа покупает саму акцию Apple. И пока вы владеете токенизированной акцией, она хранит базовую акцию в качестве гаранта.

Получается, что ваш токен на ценную бумагу имеет все технические преимущества блокчейна, и при этом она обеспечивается активом традиционного рынка.

Фактически владельцы токенов становятся владельцами акций. Цена токена на актив 24 часа в сутки будет соответствовать цене базового актива. Доходы/убытки и гарантии/риски идентичны.

9. Сколько нужно денег, чтобы купить акции, облигации или их токены?

Не будем рассматривать стоимость акций – она у всех разная и постоянно меняется в зависимости от ситуации на рынке или в компании. Поговорим про входной порог.

Как мы уже сказали, без посредников купить ценные бумаги не получится. Допустим, вы решили сделать это по доверительному управлению. Некоторые банки с вами начнут работать при сумме от 5000-10000 USD/EUR — но таких немного, входной порог у большинства — 50-100 тысяч USD/EUR. Брокеры — от 500-1000 USD/EUR. На криптобирже в среднем достаточно положить на счет от 100 USD/EUR в эквиваленте.

Допустим, вы решили сделать это по доверительному управлению. Некоторые банки с вами начнут работать при сумме от 5000-10000 USD/EUR — но таких немного, входной порог у большинства — 50-100 тысяч USD/EUR. Брокеры — от 500-1000 USD/EUR. На криптобирже в среднем достаточно положить на счет от 100 USD/EUR в эквиваленте.

Материалы, представленные на этом веб-сайте, предназначены только для информационных целей, не являются инвестиционным исследованием и не должны рассматриваться в качестве инвестиционного совета. Любое мнение, которое может быть представлено на этой странице, является субъективной точкой зрения на объект сообщения автора материала, не является рекомендацией ООО «Карренси Ком Бел» или его партнёров. Мы не делаем никаких заявлений и не даем никаких гарантий относительно точности или полноты информации, представленной на этой странице. Полагаясь на информацию на этой странице, вы признаете, что действуете осознанно и самостоятельно и принимаете соответствующий риск.

определения, главные различия и что лучше, какая доходность и риски этих ценных бумаг, почему их выпускают и что выгоднее

Поделись полезной страницей:

Если у вас есть сбережения и вы хотите не только их сохранить, но и приумножить, необходимо их куда-то инвестировать. Самым простым и популярным способом является вклад в банке, однако проценты по нему часто не покрывают даже инфляцию. Следующими по популярности финансовыми инструментами являются акции и облигации. В этой статье мы сравним эти инструменты и выясним, чем они отличаются.

Самым простым и популярным способом является вклад в банке, однако проценты по нему часто не покрывают даже инфляцию. Следующими по популярности финансовыми инструментами являются акции и облигации. В этой статье мы сравним эти инструменты и выясним, чем они отличаются.

Разница в определениях

Облигации — это долговой финансовый инструмент с фиксированной доходностью.

Акция — это долевая ценная бумага. Каждая акция даёт право на владение какой-то частью компании. По акциям могут производиться платежи, называемые дивидендами, но их размер заранее неизвестен, так как решение об этом принимается на совете директоров.

Чем отличаются?

Основное отличие данных инструментов заключается в том, что, покупая облигации вы даёте деньги в долг компании или организации, и становитесь её кредитором, а, покупая акции, становитесь её совладельцем.

Для владельцев облигаций имеет значение только тот факт, что компания в состоянии вернуть долг.

Для владельцев акций важно, чтобы компания развивалась и её прибыль росла, в этом случае они могут рассчитывать на рост стоимости акций и хорошие дивиденды. Доходность по облигациям известна при покупке, а на доходность акций влияют будущие успехи компании, поэтому точный доход заранее неизвестен. Покупатели крупных пакетов акций имеют право принимать участие в управлении компанией, избирать советы директоров и утверждать важные решения.

Важно: по российскому законодательству, в случае банкротства, сначала фирма выплачивает зарплаты работникам и контрагентам. После этого производятся выплаты кредиторам, в том числе и держателям облигаций. Только после всех этих выплат деньги получают акционеры, если у фирмы что-то осталось.

Кто может выпускать?

Акции могут выпускать только компании. Если акции компании торгуются на бирже, она должна соответствовать определённым требованиям биржи по капитализации, прозрачности и другим критериям.

Облигации могут выпускать не только коммерческие компании, но и организации, которые не ставят целью получать прибыль. В частности, государства, муниципальные образования, университеты (например, у Оксфорда есть облигации) и многие другие организации.

Так как покупка акций делает вас совладельцем продающей их организации, государства и муниципалитеты не могут выпускать акции, но могут брать в долг. Облигации, выпускаемые министерством финансов, называются ОФЗ (облигации федерального займа). Они являются самыми надёжными в России, так как государство ответственно подходит к выплате долгов, и после 1998 года не допускало дефолтов. Из-за этого доходность по ним ниже, чем по облигациям российских коммерческих компаний.

Зачем нужны облигации?

Существует несколько способов финансировать развитие компании. Самый простой — это развиваться на собственные ресурсы, которыми являются деньги основателей и прибыль компании. Но чаще всего этих денег недостаточно и приходится привлекать внешние ресурсы, для этого хорошо подходят облигации. Компаниям выгодно их выпускать, так как проценты по ним могут быть ниже, чем по кредитам в банке, либо банки уже не хотят давать новые кредиты.

Но чаще всего этих денег недостаточно и приходится привлекать внешние ресурсы, для этого хорошо подходят облигации. Компаниям выгодно их выпускать, так как проценты по ним могут быть ниже, чем по кредитам в банке, либо банки уже не хотят давать новые кредиты.

Таким образом, привлекая деньги под 10%, компания может заработать 20%, и после выплаты долга, получить больше денег. Физическим лицам выгодно покупать облигации, так как проценты по ним выше, чем по вкладам в банках, и они тоже больше зарабатывают.

Почему продают акции?

Другой способ финансирования компаний — это продажа части акций. К этому способу прибегают небольшие предприятия или компании с высокой долговой нагрузкой, которые не могут привлечь деньги другими способами. Компании выгодно продать часть акций, так как привлечённые средства можно инвестировать в развитие, прибыль компании увеличится, стоимость акций вырастет, и владельцы компании смогут больше заработать, даже имея меньшую долю. Покупать акции выгодно, так как они могут принести намного больший доход, чем облигации.

Доходность и риски, что лучше?

Выбирая куда инвестировать деньги, важно учитывать срок, на который вы вкладываете средства, и уровень риска, который вы готовы принять. От этих факторов, а также от вашего опыта торговли на бирже, зависит что лучше купить, акции или облигации.

Если вы инвестируете на небольшой срок (до нескольких лет) и не готовы терять деньги, то лучше выбирать облигации, их цены меньше меняются, а доход заранее известен. При этом основной риск заключается в том, что компания не сможет вернуть долг и обанкротится. Следует внимательно выбирать компании для инвестирования, либо покупать ОФЗ. Также важно следить за ключевой ставкой в экономике. При её росте менее выгодно инвестировать в облигации, так как растёт доходность вкладов в банках, из-за этого цена облигаций падает. Аналогично при снижении ставки. Доходность по облигациям на несколько процентов превышает ключевую ставку и инфляцию.

Если вы можете перенести временные потери и инвестируете на долгий срок (более 3 лет), то

ВНИМАНИЕ! Если вы начинающий инвестор, выгоднее будет покупать облигации. Так как это избавит от риска потерь и гарантированно принесет прогнозируемый доход выше банковских депозитов.

Чтобы снизить риски вы можете покупать акции не одной компании, а индекс акций, в который входит много компаний. В России самыми популярными являются индексы ММВБ и РТС, в которые входят самые крупные российские компании. ММВБ номинирован в рублях, а РТС в долларах, поэтому вы сможете больше заработать при падении рубля и защититься от валютных рисков. Но для этого понадобится солидный бюджет, так как в индекс входит много компаний и их акции стоят дорого, кроме того, состав компаний и их процентное содержание в индексе постоянно меняется. Выходом может стать другой интересный инструмент: ETF фонды.

В России самыми популярными являются индексы ММВБ и РТС, в которые входят самые крупные российские компании. ММВБ номинирован в рублях, а РТС в долларах, поэтому вы сможете больше заработать при падении рубля и защититься от валютных рисков. Но для этого понадобится солидный бюджет, так как в индекс входит много компаний и их акции стоят дорого, кроме того, состав компаний и их процентное содержание в индексе постоянно меняется. Выходом может стать другой интересный инструмент: ETF фонды.

Торговля акциями это серьезная деятельность и требует большого количества времени для анализа и психологической выдержки. Конечно, инвестору может просто повезти, но на везение здесь лучше не надеяться, 90% начинающих терпят убытки. Но есть множество стратегий, и, при правильном подходе и выборе компаний, торгуя акциями можно получить значительно большую прибыль, чем от облигаций. Вообще, выгодная торговля акциями сводится к простому принципу:

Принцип «ПОДЕПРОДО»:

ПОкупай ДЕшево, ПРОдавай ДОрого!

Механизм получения прибыли

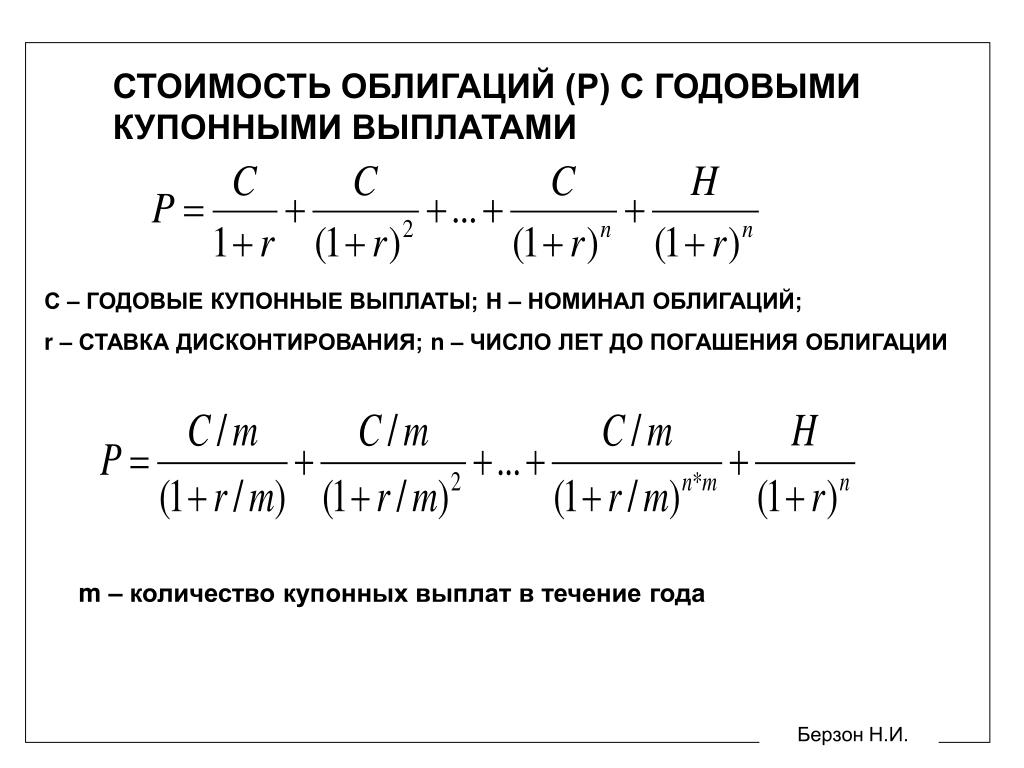

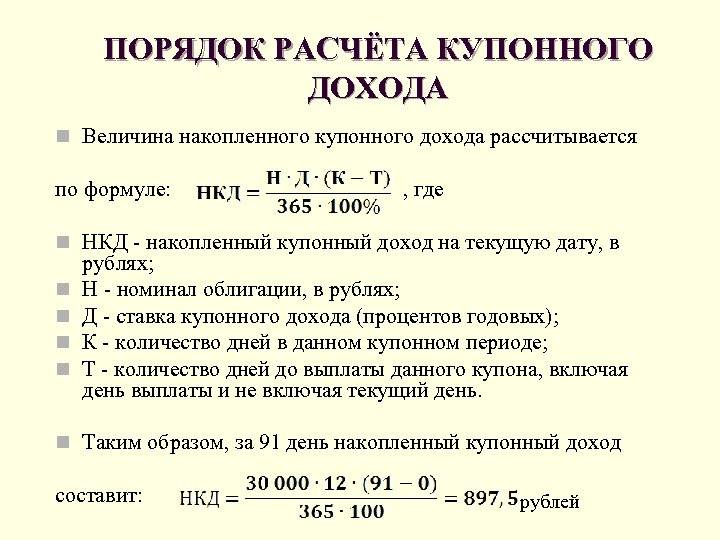

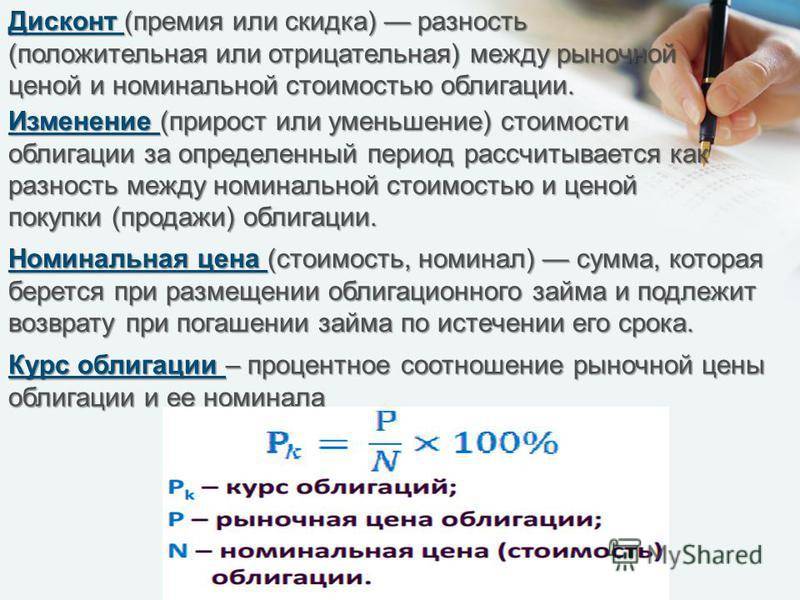

Способ получения дохода у описываемых ценных бумаг отличается. Основным доходом по облигациям являются купоны. Можно заработать на изменении цены облигаций, если она продаётся ниже номинала или, продав до погашения, при росте цены. По акциям могут производиться выплаты, называемые дивиденды, но их размер меняется каждый год и зависит от успехов компании. Некоторые компании вообще не платят дивиденды, направляя всю прибыль на развитие.

Основным доходом по облигациям являются купоны. Можно заработать на изменении цены облигаций, если она продаётся ниже номинала или, продав до погашения, при росте цены. По акциям могут производиться выплаты, называемые дивиденды, но их размер меняется каждый год и зависит от успехов компании. Некоторые компании вообще не платят дивиденды, направляя всю прибыль на развитие.

Основным источником дохода является рост цены акций. Когда дела у компании идут хорошо, выручка и прибыль растут, она становится более привлекательной для инвесторов, акции растут в цене, вы зарабатываете, продав дороже. Разница в цене покупки и продажи облагается налогом на доходы физических лиц.

Другие ценные бумаги

Если у вас есть желание разбираться в других инвестиционных инструментах, можно инвестировать не только в акции и облигации. На московской бирже можно купить валюту (доллары или евро). В случае девальвации рубля вы сможете много заработать, как было в 2014-2017 годах. Также можно покупать фьючерсы на природные ресурсы: золото, серебро, платина и так далее. Самыми популярными являются фьючерсы на нефть, цена которой сильно меняется.

Также можно покупать фьючерсы на природные ресурсы: золото, серебро, платина и так далее. Самыми популярными являются фьючерсы на нефть, цена которой сильно меняется.

На российских биржах торгуются облигации, номинированные в долларах и евро (еврооблигации), доход по которым валютный. Есть и индексы иностранных акций (Америка, Австралия, Германия и Великобритания). При внимательном изучении эти инструменты являются хорошим объектом для инвестирования денег.

Заключение

Теперь вы знаете, какое разнообразие активов для инвестирования существует. Самыми популярными для простых инвесторов являются акции и облигации. При правильном их выборе можно получить доходность, превышающую банковские проценты, и неплохо заработать. Однако надо помнить, что больший доход сопровождается более высокими рисками.

7631 просмотрАвтор статьи:

Вам необходимо включить JavaScript, чтобы проголосовать Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Понравилась статья? Поделись с друзьями:

Акции и облигации — в чём разница

Самые востребованные инструменты на биржевом рынке — акции и облигации. Инвестирование в эти ценные бумаги наиболее распространено среди начинающих трейдеров. Если вам интересно, в чём отличие акции от облигации, ознакомьтесь с нашей статьёй.

Инвестирование в эти ценные бумаги наиболее распространено среди начинающих трейдеров. Если вам интересно, в чём отличие акции от облигации, ознакомьтесь с нашей статьёй.

Биржа

На бирже несколько площадок — рынков. На каждом рынке торгуются свои активы (инструменты). Акции и облигации обращаются на фондовом рынке, куда приходят те, кто готов инвестировать в ценные бумаги на срок не менее одного года. Инвестор может наполнить свой портфель разными видами активов и в разном соотношении. Чем разнообразнее инвестиционный портфель, тем меньше рисков для инвестора. Чтобы понять, что выгоднее — акции или облигации и как их выбирать, нужно разобраться в особенностях этих двух инструментов.

Акции

Если инвестор покупает акцию какой-то компании, он становится собственником её маленькой части. Он имеет право на долю в прибыли компании или долю её имущества. Чем больше акций принадлежит инвестору, тем большей долей компании он владеет. Но важно понимать, какие акции покупать. Разберемся, что учитывать перед покупкой.

Разберемся, что учитывать перед покупкой.

- Рыночная цена формируется каждый день по итогам торгов. Биржа вычисляет её по среднему значению сделок на покупку и продажу. Чем выше спрос на акцию, тем выше её цена и наоборот.

- Ликвидность — это один из признаков инвестиционной привлекательности. Если перепродать ценную бумагу по рыночной цене легко, значит ликвидность высокая. Наиболее ликвидные акции у «голубых фишек» — крупных и финансово успешных компаний (Газпром, Лукойл, Роснефть). Несколько высоколиквидных акций всегда полезно иметь в своем портфеле: если срочно нужны будут деньги, вы сможете продать такие акции за один день.

- Доходность даёт понять, на какую прибыль можно рассчитывать после приобретения акции. Если акция приносит прибыль, её доходность считается положительной, если же акционер несёт убытки, доходность отрицательная. Получить доход можно двумя способами — от перепродажи по более высокой цене и от дивидендов. Расскажем подробнее об этих способах.

Доход от перепродажи

Суть: продать дороже, чем купили. Это возможно благодаря колебаниям рыночных цен. Чтобы оставаться в плюсе, нужно постоянно следить за динамикой цен и правильно выбирать время для покупки и дальнейшей продажи. Полезно читать новости биржи, компаний-эмитентов (выпустивших акции) и проводить мониторинг цен ежедневно. Случается, что инвесторы ошибаются в своих прогнозах и им не удаётся продать акции по желаемой высокой цене. Такой способ заработка требует от инвестора много времени, внимания и глубокого погружения в биржевые дела.

Доход от дивидендов

Пассивный способ заработка. Некоторые компании практикуют выплату дивидендов: часть своей выручки перечисляют на счета своих акционеров. Деньги поступают на счёт клиента. Распоряжаться средствами можно по-разному: перевести на банковский счёт, забрать наличными или пополнить инвестиционный портфель. Чтобы стабильно получать фиксированную прибыль, нужно выбрать акции с регулярными и максимальными дивидендными выплатами — но таких эмитентов немного. Размер и периодичность дивидендов каждая компания определяет сама. Узнать об актуальной дивидендной политике можно на корпоративном сайте компании. Компания вправе по своему усмотрению менять дивидендную политику, поэтому акционеру трудно предсказать прибыль в долгосрочной перспективе.

Размер и периодичность дивидендов каждая компания определяет сама. Узнать об актуальной дивидендной политике можно на корпоративном сайте компании. Компания вправе по своему усмотрению менять дивидендную политику, поэтому акционеру трудно предсказать прибыль в долгосрочной перспективе.

Облигации

Второй популярный вид ценных бумаг — облигации. В роли эмитентов выступают коммерческие компании, субъекты РФ, государство. Например, Минфин выпускает облигации федерального займа (ОФЗ). Большинство видов облигаций можно приобрести на бирже.

Облигации — это долговые бумаги, и покупая их, инвестор на определенный срок даёт свои деньги в долг эмитенту. И за это эмитент регулярно перечисляет денежные выплаты всем держателям облигаций. Такие выплаты называют купонами.

Почему трейдеры выбирают облигации

- За владение облигацией инвестору полагаются регулярные выплаты от эмитента — купоны. Размер купонов известен при покупке облигации. Купоны значительно меньше по сумме, чем дивиденды по акциям, но регулярны и стабильны.

Это хорошая форма постоянного пассивного дохода.

Это хорошая форма постоянного пассивного дохода. - Инвестор не обязан владеть облигацией до даты погашения. В любой момент ценную бумагу можно выставить на продажу и заработать на разнице в ценах (как и в случае с акциями).

Доходность и надёжность

Доходность существенно ниже, чем у акций. Но в деле с облигациями больше предсказуемости и надёжности: они менее зависимы от потрясений рынка. Деньги будут регулярно поступать на счёт держателя. Облигации (особенно ОФЗ) по надёжности можно сравнить с банковским вкладом, только средняя доходность облигаций выше.

Резюме

- Акции и облигации — это ликвидные ценные бумаги фондового рынка. Они подходят как профессионалам, так и новичкам трейдинга.

- Акции дают право владения долей выручки эмитента. Облигация означает кредитование эмитента на определенный срок.

- Оба вида бумаг можно перепродать на вторичном рынке и получить от такой сделки прибыль.

- Как правило, сумма дивидендов по акциям выше, чем сумма облигационного купона.

Но выплаты по купонам регулярны и легко предсказуемы в долгосрочной перспективе.

Но выплаты по купонам регулярны и легко предсказуемы в долгосрочной перспективе. - Цена и ликвидность акций сильно зависит от колебаний на рынке. Облигации более стабильны и по надежности сходны с банковским вкладом, но с более высоким процентом доходности.

Чем акции отличаются от облигаций | Финансы

Инвестировать не так сложно, как считает большинство людей, однако в этой отрасли есть много специфического жаргона. Первые слова, которые приходят на ум — это акции и облигации. Давайте разберемся, в чем ключевые отличия.

Акции — это покупка собственности, а облигации — покупка долга

Для большинства из нас исполнение мечты об уходе на покой связано с удачным вложением денег. Есть разные виды инвестирования, но акции и облигации — это два основных инструмента.

В целом, акция — это доля собственности в определенной компании. Когда компания становится публичной, как, например Microsoft (NASDAQ: MSFT), Google (NASDAQ: GOOG) или General Motors, она продает свои акции широкому кругу лиц.

Вы покупаете акцию, компания получает деньги для вложения в бизнес, а вы, в свою очередь, небольшую долю собственности в компании. Если дела в компании идут хорошо, как у Google в последние годы, она получает прибыль и стоимость ваших акций растет. Если компания переживает неудачи, как Volkswagen (XETRA: VOW3), ваши акции дешевеют (в худшем случае, вы потеряете их вовсе).

Конечно, если компания процветает, вы можете ожидать, что акции будут стоить дороже. Сейчас одна бумага Google стоит более $800, а бумага Volkswagen — менее $150. Эти цифры колеблются в течение многих лет, в зависимости от финансовых показателей компаний.

Кроме того, есть такой инструмент, как облигации. Когда вы покупаете облигации, вы, в сущности, даете деньги в долг компании или властям какой-либо страны. Вместо того чтобы вкладывать в саму компанию, вы даете ей деньги, а она платит вам за их использование. Эта плата называется «купон» и вносится по определенной ставке и расписанию. Кроме того, у облигации есть срок погашения — это дата, когда эмитент (т. е. компания или орган власти, выпустившие облигацию, выплачивают сумму, которую они у вас одолжили. Вы также можете продать облигацию до даты погашения. В зависимости от уровня процентных ставок вы выручите за нее больше или меньше суммы, которую вы заплатили при покупке.

е. компания или орган власти, выпустившие облигацию, выплачивают сумму, которую они у вас одолжили. Вы также можете продать облигацию до даты погашения. В зависимости от уровня процентных ставок вы выручите за нее больше или меньше суммы, которую вы заплатили при покупке.

Так как облигации, как мы выяснили, более предсказуемы, их называют «ценные бумаги с фиксированным доходом». Рассмотрим работу с облигациями на простом примере:

Допустим, вы приобрели облигацию номинальной стоимостью $1000, купоном 8% и сроком погашения через 10 лет. Это значит, что вы будете получать $80 ($1000*8%) выплаченных процентов в год в течение ближайших 10 лет. Точнее, так как выплаты по большинству облигаций происходят 2 раза в год, вы будете получать 2 раза по $40 в течение 10 лет. Через 10 лет, когда наступит дата погашения облигации, вы получите $1000 обратно.

Акции считаются более рискованным инструментом, чем облигации

Когда вы покупаете акции, ваша прибыль может быть больше, если дела у компании идут хорошо и ваши акции дорожают. К примеру, в 2004 году вы могли заплатить за акцию Google $50. Три года спустя она стоила уже примерно $300. Если бы вы продали ее тогда, ваша прибыль составила бы $250. Уже неплохо. Однако если бы вы дождались 2017 года, когда эта акция подорожала до $850, ваша прибыль составила бы $800.

К примеру, в 2004 году вы могли заплатить за акцию Google $50. Три года спустя она стоила уже примерно $300. Если бы вы продали ее тогда, ваша прибыль составила бы $250. Уже неплохо. Однако если бы вы дождались 2017 года, когда эта акция подорожала до $850, ваша прибыль составила бы $800.

Но все же стоит учитывать, что не каждая публичная компания — Google.

На прибыльность акций компании может повлиять множество факторов, от отзывов о новой технологии до того, как потребители решают потратить свои с трудом заработанные деньги. Поэтому акции, как правило, считаются более рискованным вложением, особенно в краткосрочной перспективе. Однако за свой риск вы получите больше денег. Согласно подсчетам сайта Zacks, в период с 1959 по 2008 год средняя доходность акций составила около 9,18% в год, а облигаций — 6,48%.

Конечно, это обобщение и доходность акций будет меняться в зависимости от компании. Для облегчения выбора существует эталонный индекс S&P500. В него включены бумаги 500 самых крупных компаний США. Индекс может расти или падать, но в целом на протяжении многих лет эти компании демонстрируют хорошие показатели, благодаря чему долгосрочные вложения в них выглядят низкорискованными.

Индекс может расти или падать, но в целом на протяжении многих лет эти компании демонстрируют хорошие показатели, благодаря чему долгосрочные вложения в них выглядят низкорискованными.

Стоит отметить, что вкладывать все деньги в бумаги одной компании — плохая идея. Большинство экспертов рекомендуют вкладываться во взаимные фонды и группы инвестиций в акции разных компаний.

Если же вы приближаетесь к выходу на пенсию, вам стоит вкладывать больше денег в облигации и меньше — в акции, так как у вас нет времени на риск.

Акции и облигации составят основу вашего портфеля, но какими должны быть их доли? Ответ зависит от вашего возраста, инвестиционных целей и толерантности к риску, но общее правило таково:

110 — ваш возраст = доля акций в портфеле.

То есть, если вам 30, вы можете вложить 80% средств в акции, а 20% — в облигации с низким уровнем риска. Если вы более консервативны, можете вложить в облигации 30%. Это до вас, и некоторые люди думают, что это слишком консервативным, но это хорошая отправная точка.

Как вы станете старше, соотношение акций и облигаций в портфеле стоит изменить. Чем ближе пенсия, тем более надежными должны быть ваши вложения. Если цена купленных вами акций упадет, вы можете просто не дождаться отскока.

Сказанное выше — основы основ. Если вы хотите узнать больше о разных типах инвестиционных инструментах и работе с ними, добро пожаловать в Академию «Инсайдера».

Подготовила Лиза Добкина

Акции и облигации на примере Tesla — Finsovetnik.com

Аналогию на блинах мы рассмотрели, давайте сегодня пойдем чуть ближе к реальному миру и рассмотрим автомобили. Скажем, возьмем компанию Tesla.

Вы узнали из двух прошлых заметок, зачем компаниям ценные бумаги. Ваши деньги + их производственные ресурсы и труд позволяют заработать деньги и им, и вам. А в чем разница между типами ценных бумаг?

Если компания хочет просто взять деньги в долг, то она выпускает облигации. Это почти то же самое, что кредит в банке, только его берет не человек, а компания. Как и у кредита, который вы можете взять под конкретную цель — покупку квартиры или машины, у выпуска облигаций тоже может быть конкретная цель. Пример: прошлой весной компания Tesla выпустила облигации, чтобы ускорить производство электромобилей Model 3 (ссылка на статью ). Покупая такие облигации, вы по сути даете деньги в долг компании Илона Маска. Он делает электромобили, продает их, выплачивает вам долг с процентами.

Как и у кредита, который вы можете взять под конкретную цель — покупку квартиры или машины, у выпуска облигаций тоже может быть конкретная цель. Пример: прошлой весной компания Tesla выпустила облигации, чтобы ускорить производство электромобилей Model 3 (ссылка на статью ). Покупая такие облигации, вы по сути даете деньги в долг компании Илона Маска. Он делает электромобили, продает их, выплачивает вам долг с процентами.

Если же инвестор хочет не просто дать денег в долг компании, но и поучаствовать в успехе компании, или говоря циничным языком, поднять деньжат побольше, то тогда он вкладывается в акции.

В чем разница?

Если вы хотите получить фиксированный процент дохода, то берите облигации (когда вы даете в долг). Единственным риском здесь является банкротство компании. Т.е. даже если продажи автомобилей Тесла пойдут хуже или лучше прогноза, на вашем заработке это никак не скажется.

Если вы инвестируете в акции, то точно предсказать ваш заработок невозможно. Если у компании дела пойдут плохо, то инвестиция может оказаться убыточной. Однако если продажи автомобилей будут высоки, то вы можете заработать в разы больше денег. В отличие от более надежных облигаций, акции позволяют вам взять на себя побольше риск в погоне за большим доходом.

На всякий случай вот ссылка на кейс по нашему с клиентами заработку на акциях Tesla в рамках сервиса инвестиционных рекомендаций (а мы, на секундочку, взяли +39% за три месяца): ссылка на кейс

Итак, резюме. Компания привлекает ваши инвестиции, чтобы расширить свое производство и чтобы и они заработали, и вы. Если вы выбираете облигации, то вы можете рассчитывать на предсказуемый небольшой доход. Если вы выбираете акции, то ваш доход точно предсказать невозможно, однако как вознаграждение за ваш риск, он может быть намного выше, чем по надежным облигациям. Инвесторы, которые любят надежность выбирают облигации. Инвесторы, которые хотят «погорячее» (и я в том числе), выбирают акции.

распределение ролей в портфеле — Asset Allocation

Оксана Антонец

Источник: «Директор-Инфо»

№13, 2008 г.

Даже начинающий инвестор знает, что акции по сравнению с облигациями являются более рискованными объектами для вложения средств, но в долгосрочной перспективе они способны обеспечить более высокий доход. Возникает вопрос: нужно ли долгосрочному инвестору держать в портфеле облигации? Не являются ли они балластом?

Вначале посмотрим, на чем зарабатывают держатели акций и облигаций. Владелец обыкновенных акций может рассчитывать на два источника дохода: дивидендные выплаты при распределении чистой прибыли между акционерами компании-эмитента и прирост курсовой стоимости при продаже акций по цене, превышающей цену их покупки. Ни один из этих источников дохода не является гарантированным. С одной стороны, неизвестно, сумеет ли компания в отчетном периоде заработать прибыль и (при положительных результатах) какая ее часть будет направлена на выплату дивидендов. С другой стороны, существует неопределенность в отношении дальнейшего движения рыночной цены акций и нет никакой гарантии, что инвестору представится возможность продать их дороже покупной стоимости.

Владелец облигаций также имеет два источника поступлений: процентные платежи в период держания облигации (плюс возврат ее номинальной стоимости, если облигация сохраняется до наступления срока погашения) и прирост курсовой стоимости, если владелец решит не держать облигацию до даты погашения, а продать ее по цене, превышающей цену покупки. Если рассматривать долговые обязательства, выпущенные государством, муниципальными образованиями или корпоративными заемщиками с высоким кредитным рейтингом, можно говорить, что один из источников дохода, а именно регулярные процентные платежи и возврат основной суммы долга при погашении, здесь является гарантированным. Поэтому облигации часто называют инструментами с фиксированным доходом и риск, сопряженный с владением ими, оценивают как более низкий по сравнению с риском инвестирования в акции.

Таким образом, покупка акций превращает инвестора в совладельца компании-эмитента, напрямую участвующего в ее прибылях и убытках. Владелец же облигаций выступает по отношению к компании-эмитенту как кредитор, имеющий право на возврат долга и получение процентов.

История рассудила: акции — выгоднее!

Утверждение о том, что для долгосрочной инвестиционной стратегии наибольшей привлекательностью обладают акции, так как на длительных интервалах их доходность опережает доходность облигаций, воспринимается как азбучная истина. В доказательство обычно приводятся результаты исследований исторической доходности различных классов активов, торгуемых на американском рынке. Они показывают: покупка акций даже накануне серьезных падений на фондовом рынке США, подобных тем, что произошли в 1929 или 1973 годах, в итоге оказывалась для инвесторов более выгодной, чем покупка облигаций.

Однако можно ли делать вывод о большей привлекательности акций на основе изучения рынка всего одной страны, тем более США, которые в XX веке занимали в мире уникальное положение и обладали неоспоримыми преимуществами в политической, военной и экономической областях? Скорее всего, нет. Поэтому интересно было бы проанализировать инвестиционную статистику и по другим странам, и за более продолжительный период (заметим, что отправной точкой в большинстве исследований по американскому рынку выступает 1925 год).

За решение этой задачи взялись профессора Лондонской школы экономики Элрой Димсон (Elroy Dimson), Пол Марш (Paul Marsh) и Майкл Стонтон (Michael Staunton), которые в 2001 году впервые опубликовали результаты изучения динамики финансовых рынков 16 стран мира за 101-летний период, с 1900 по 2000 год, в своей книге «Триумф оптимистов». Сегодня дальнейшая работа в этом направлении проводится ими в сотрудничестве с банком ABN AMRO, и ее промежуточными итогами становятся ежегодные обзоры Global Investment Returns Yearbook (GIRY), содержащие в том числе результаты сравнения доходностей различных классов активов с начала ХХ века. Выводы такого исследования, имеющего широкий географический охват и значительный изучаемый период, уже могут претендовать на объективность и достоверность. А выводы таковы: оптимизм инвесторов в акции обоснован и подтверждается исторической статистикой. Во всех 17 странах, упомянутых в обзоре GIRY-2008, на которые сегодня приходится около 85 % капитализации мирового фондового рынка, реальная (скорректированная с учетом инфляции) среднегодовая доходность вложений в акции превышала аналогичный показатель для облигаций в период с 1900 по 2007 год (рис. 1). В среднем по миру цифры среднегодовой доходности долевых и долговых инструментов соотносятся как 5,8 против 1,7 %.

Интересно также сравнить риски, присущие этим двум основным классам активов. Ведь процесс инвестирования неразрывно связан с поиском компромисса между риском и потенциальной доходностью. Чем большую безопасность хочет обеспечить себе инвестор, тем большей частью потенциального дохода он должен пожертвовать, и наоборот: чем агрессивнее готов действовать инвестор, тем на большее вознаграждение он вправе рассчитывать.

Под риском многие инвесторы понимают вероятность того, что они понесут потери или не получат ожидаемого уровня дохода. Как правило, чем большей неустойчивостью характеризуется цена актива, с тем большим риском сопряжено владение им. Поэтому на практике инвестиционный риск измеряется волатильностью или стандартным отклонением доходности (степенью разброса от среднего уровня). Волатильность реальной среднегодовой доходности акций и облигаций за период с 1900 по 2002 год по 16 странам приведена на рис. 2.

Действительно, на всех исследуемых рынках ценовая изменчивость (читай, рискованность) акций в прошлом веке была заметно выше, чем у облигаций. Но вот что любопытно: повышенная рискованность не всегда означала повышенную доходность. Скорее, наоборот: четыре страны, фондовые рынки которых характеризуются наибольшей волатильностью, — Германия, Япония, Италия, Франция — демонстрируют на 108-летнем интервале одни из самых низких показателей реальной доходности и по акциям, и по облигациям (рис. 1). Причина этого — разрушительные последствия мировых войн и послевоенные периоды высокой инфляции.

Долго — это сколько?

Часто высказывается следующая мысль: раз акции в долгосрочной перспективе переигрывают по доходности облигации, значит, они не такие уж и рискованные инструменты. Нужно лишь время и вы, как держатель акций, обязательно будете вознаграждены. Но какое для этого потребуется время? Исследование тех же авторов из ЛШЭ, Димсона, Марша и Стонтона, подтверждает существование 20-летнего правила для фондовых рынков США и Великобритании: при периоде держания в 20 и более лет акции в этих странах по доходности опережают облигации. Но для других рынков это правило не работает. В большинстве европейских стран акции в прошлом столетии уступали облигациям по итогам по крайней мере 10 % всех 20-летних периодов. Для Нидерландов минимальный интервал, по итогам которого можно говорить о гарантированном превосходстве акций над облигациями, составляет 40 лет (!).

Более того, нужно учитывать, что опередить облигации по доходности не означает показать положительную реальную доходность. На протяжении 103 лет (1900–2002) кроме США только четыре фондовых рынка (Канады, Австралии, Дании и ЮАР) по всем 20-летним периодам обыгрывали инфляцию. Для других 11 стран — объектов исследования наблюдались 20-летние периоды с отрицательным реальным приростом. В пяти странах (Германия, Италия, Бельгия, Франция и Испания) отрицательная доходность фиксировалась примерно по итогам одного из каждых четырех 20-летних интервалов.

Таким образом, для большинства развитых рынков не приходится говорить о том, что акции гарантированно обеспечивают реальную положительную доходность в долгосрочной перспективе, если понимать под ней временной отрезок в 20 лет. Это утверждение становится верным лишь на более длинных интервалах. Как показывает история, инвесторам в Швеции, Британии, Швейцарии, Ирландии, Нидерландах, чтобы в этом убедиться, иногда приходилось ждать от 21 года до 30 лет. Инвесторам в Японии, Франции, Германии и Испании нужно было набраться терпения на 50–60 лет. В Италии и Бельгии для гарантированного получения реального прироста капитала на свои вложения в акции нужно было иметь инвестиционный горизонт от 70 лет и выше.

Многие ли люди имеют такой отдаленный инвестиционный горизонт? Многих ли порадует перспектива, что через несколько десятков лет их инвестиции в акции совершенно точно принесут хотя бы минимальную положительную доходность? При этом, правда, неизвестно, будет ли полученный доход соответствовать ожидаемому уровню и компенсировать взятый на себя риск. Вопрос кажется риторическим.

Однако нет. Людей таких, оказывается, много. И это не сумасшедшие и не обладатели стальных нервов. Просто подавляющее большинство инвесторов переоценивают будущую доходность и недооценивают риски.

Премия за риск

Инвестор, приобретающий акции, принимает на себя дополнительный риск и справедливо рассчитывает на более высокий доход. Этот сверхдоход называется премией за риск и рассчитывается как разница между ожидаемой (средней по историческим меркам) доходностью акций и доходностью безрисковых активов (в их роли обычно выступают краткосрочные государственные обязательства). Премия за риск как раз и является вознаграждением инвестора за владение более рискованными инструментами, имеющими по сравнению с надежными долговыми бумагами неопределенные перспективы получения прибыли. Повторим, что риск этот совсем не иллюзорный: волатильность акций, как мы убедились, исторически превышает волатильность облигаций (рис. 2), кроме того, на фондовом рынке случаются кризисы, могущие лишить инвестора значительной части его вложенных средств. Достаточно привести следующие примеры. В «черный понедельник» 19 октября 1987 года американские инвесторы за один день потеряли 23 % стоимости своих вложений. За 18 месяцев падения американского фондового рынка со своего максимума, достигнутого в марте 2000 года, общерыночный индекс Wilshire 5000 потерял 37 %. В период «медвежьего» рынка 1973–1974 годов фондовый рынок Великобритании упал в реальном выражении на 71 %. Но даже эти цифры меркнут в сравнении со следующими потерями: после окончания второй мировой войны за период с 1945 по 1948 год фондовый рынок Германии упал на 91 %, а японский рынок акций за период с 1944 по 1947 год почти исчез, потеряв 97 %! Есть подобный апокалипсический пример и в отечественной истории: по итогам 1998 года индекс РТС ушел в минус более чем на 85 %.

Согласно данным Global Investment Returns Yearbook 2008, исторический размер рисковой премии, представленной в виде разницы между среднегодовыми доходностями акций и краткосрочных гособязательств, в среднем по 17 развитым странам мира составляет 4,8 % (рис. 3). Самое высокое вознаграждение за риск, сопряженный с вложениями в акции, +7,2 %, инвесторы в период с 1900 по 2007 год получали в Австралии. Самое низкое, около 3 %, — в Бельгии и Дании.

Размер рисковой премии на коротких интервалах может сильно варьироваться, что часто вводит инвесторов в заблуждение и заставляет их совершать распространенную ошибку — прогнозировать ожидаемую доходность акций через экстраполяцию последних данных. Это приводит к тому, что в периоды растущего рынка ожидания инвесторов в отношении будущей величины рисковой премии оказываются чересчур оптимистичными, а в периоды падающего рынка инвесторы слишком мрачно смотрят на возможности получения в будущем дополнительного дохода на вложения в акции.

Ошибка заключается в том, что в расчет не принимается изменение цены актива. Например, если акции покупаются в разгар «бычьего» рынка, то они приобретаются по цене, которая уже существенно выросла, и вероятность того, что она будет и дальше расти такими же темпами, невелика. Другими словами, чем дороже приобретается актив, тем меньше потенциал его дальнейшего удорожания. Поэтому на получение максимальной премии за риск может рассчитывать только тот инвестор, который имел смелость приобрести акции в момент их сильного падения. Однако в такие моменты на рынке традиционно преобладает «отвращение к риску» и большинство игроков вкладывать деньги в акции опасаются (1).

Особенность рисковой премии заключается в том, что в долгосрочной перспективе она имеет тенденцию возвращаться к своему историческому среднему. Например, за 103-летний период, с 1900 по 2002 год, вложения в американские акции приносили среднегодовую доходность в размере 6,3 %. В последнее десятилетие ХХ века, на которое пришелся самый продолжительный в истории США «бычий» рынок, ставка реальной среднегодовой доходности составляла впечатляющие 14 %. Однако возвращение к историческому среднему было неминуемым, и произошло оно в период «медвежьего рынка» 2000–2002 годов, спровоцированного сдутием технологического пузыря. В этот период реальная доходность американских акций составляла –16 % в год. Кстати, лишь к концу 2007 года большинство развитых фондовых рынков смогли восстановиться от потерь, понесенных в начале века. А потери были серьезные: с начала 2000 года по март 2003 года фондовый рынок США упал на 45 %, Великобритании — на 50 %, Германии — на 65 %. Однако в трех из 17 исследуемых стран среднегодовая реальная доходность акций за период с 2000 по 2007 год все еще остается отрицательной: это CША (–0,4 %), Япония (–0,7 %) и Нидерланды (–1,3 %). Интересно, что облигации по итогам этих 8 лет по среднегодовой доходности опередили акции в 10 из 17 стран, включая все крупнейшие рынки.

Так что инвесторы должны корректировать свои решения с учетом ожидаемой в будущем доходности. Если рисковая премия имеет тенденцию к дальнейшему понижению, вероятно, стоит уменьшить в портфеле долю акций в пользу более безопасных облигаций, потому что принимаемый на себя дополнительный риск, связанный с вложениями в акции, будет неоправданным. И здесь мы подходим к такому понятию, как «распределение активов» (asset allocation), т. е. размещение средств в различные классы инструментов. Именно нахождение оптимального сочетания долевых и долговых инструментов в портфеле, а не «точечный» подбор индивидуальных бумаг в рамках одного класса активов является залогом успешного инвестирования.

Разделяй и властвуй

В долгосрочной перспективе, измеряемой парой-тройкой десятков лет, от своих вложений в акции действительно можно ожидать верного прироста капитала, но на коротких отрезках в год-два-три такой уверенности у инвестора быть не может. Например, в ХХ веке отрицательная доходность акций по итогам двух лет подряд не была явлением необычным для мировых фондовых рынков. В среднем такие серии из двух неудачных лет случались в 16 % всех двухлетних периодов. Три последовательных года падения на рынке акций были более редким случаем, но случалось и такое — с 1900 года в 6 % всех трехлетних периодов. Поэтому в сбалансированном инвестиционном портфеле наряду с рисковой частью, представленной акциями и обеспечивающей долгосрочный прирост капитала, обязательно должны присутствовать облигации. Их основная задача — придать портфелю устойчивость и в момент рыночных катаклизмов снизить амплитуду колебаний его стоимости.

При увеличении доли акций в портфеле его среднегодовая доходность увеличивается, но достигается это за счет повышения волатильности и увеличения амплитуды колебаний стоимости (разрыв между лучшим и худшим годовым приростом). Таким образом, можно проследить явную связь между потенциальной доходностью портфеля и его рискованностью, вытекающей из того или иного соотношения в нем акций и облигаций.

Российский практикум

Связь между доходностью и риском можно наблюдать и в аналогичном эксперименте с российскими инструментами. Для этого построим два чистых и три смешанных модельных портфеля: агрессивный (80 % акций и 20 % облигаций), умеренный (50/50) и консервативный (30/70). Акции в них представлены индексом ММВБ, долговые бумаги — индексом корпоративных облигаций RUX-Cbonds. Ребалансировка портфелей для приведения их структуры к заданному соотношению акций и облигаций производилась в конце каждого года.

В рассматриваемый период, с начала 2002 года по конец 2007 года, российский рынок акций стремительно шел вверх, демонстрируя среднегодовой прирост на уровне 31,6 %. Индекс корпоративных облигаций RUX-Сbonds в это время рос в среднем на 12,7 % в год. Поэтому присутствие в портфеле облигаций не лучшим образом влияло на его итоговую доходность. Так, прирост стоимости портфеля, полностью состоящего из акций, составил за период 695 %. Присутствие 20%-ной доли облигаций в агрессивном портфеле снизило его итоговую доходность до 533 %. Инвестирование в облигации половины средств в умеренном портфеле еще больше ухудшило результат: +351 %. Наконец, доходность консервативного портфеля, в котором на акции приходилось всего 30 % активов, оказалась еще более низкой: +237,6 %. Хотя нужно обратить внимание, что однажды, а именно по итогам 2004 года, индекс облигаций переиграл индекс ММВБ, в результате чего показатель годового прироста стоимости у консервативного портфеля оказался наилучшим (рис. 4).

Глядя на поведение рынка в прошлом, конечно, можно сожалеть о том, что в акции не были инвестированы все имеющиеся сбережения. Ведь за последние 6 лет был шанс увеличить их почти в 8 раз! Однако легко быть терпимым к риску, изучая исторический график индекса и зная, что все его провалы перекроются ростом в следующие недели или даже дни. А вот непосредственно в момент падения рынка терпимость к риску, как правило, резко снижается. Большинство инвесторов не обладают высокой психологической устойчивостью, чтобы спокойно наблюдать за тем, как стоимость их вложений тает за считаные дни на десяток-другой процентов. А такие случаи, даже если рынок находится в долгосрочном восходящем тренде, совсем не редкость. Достаточно посмотреть на самые глубокие просадки российского рынка в рассматриваемый период (рис 5). Например, в мае-июне 2006 года на фоне кризиса, затронувшего все развивающиеся рынки, индекс ММВБ испытал падение почти на 32 %. За полторы недели в январе этого года вместе с другими запаниковавшими фондовыми площадками мира наш рынок погрузился в минус на 18,7 %. Думается, в такие моменты многим инвесторам было бы комфортнее быть обладателями консервативного портфеля, на 70 % состоящего из облигаций, который в первом случае показал просадку на 12 %, а во втором случае — на 5,8 %.

С начала этого года российский фондовый рынок пребывает в отрицательной зоне. Текущие потери на середину февраля наблюдаются по всем трем смешанным модельным портфелям. Нетрудно догадаться, что наименьшие они у консервативного портфеля (рис. 6).

По итогам последних 6 лет отечественный фондовый рынок каждый год показывал положительный прирост, что не могло не развратить неопытных российских инвесторов. Вкладывая свои средства в акции, они понимают, что эти инструменты несут в себе повышенный риск и больший потенциал доходности, но забывают, что доходность эта ожидаемая, а не гарантированная! Рисковая премия в период с 2002 по 2007 год, если считать ее как разность между среднегодовыми доходностями акций и гособязательств (по индексам ММВБ и Zetbi-OFZ), находилась на уровне 20,5 %. Это аномально высокое по мировым меркам значение, которое не может сохраняться долго, — даже если речь идет о рынке из категории развивающихся, для которых высокие рисковые премии являются отражением чрезмерных рисков, проистекающих из недостатка информации по торгуемым бумагам и ограниченной ликвидности. Фаза гиперроста российского рынка акций, связанная с его раскрытием для глобальных игроков и ликвидацией недооцененности отечественных активов, скорее всего, завершилась. Поэтому близок тот год, по итогам которого наш рынок закроется в области отрицательного прироста. Просто такова циклическая природа всех рынков: расти постоянно они не могут. Учитывая краткосрочный горизонт большинства российских инвесторов, можно предполагать, что многие воспримут годовые убытки не как временные и восстановимые потери, а как окончательный результат неудачного инвестиционного решения и предпочтут уйти с рынка, «спасая» оставшиеся деньги. Прогнозировать именно такое поведение позволяет динамика нетто-притока средств в паевые фонды акций — главный инструмент проникновения на фондовый рынок для частных инвесторов. Когда рынок растет, люди несут деньги в ПИФы, когда он падает, деньги из ПИФов изымаются. А ведь действовать нужно ровно наоборот. Максимальный потенциал удорожания актива можно себе обеспечить лишь в случае его покупки по низкой цене. Значит, падение рынка нужно воспринимать как наилучший момент для начала долгосрочного инвестирования в акции. А для душевного спокойствия портфель свой нужно сбалансировать, вложив часть средств в облигации. Какая эта будет часть, определят ваши координаты в двухмерном пространстве, на одной оси которого находится жадность, а на второй — страх.

Резюме

Основа успешных инвестиций — это, во-первых, реалистичные представления и ожидания, основанные на поведении рынка на длинных интервалах, и, во-вторых, диверсифицированный портфель, в котором распределение средств по разным классам активов соответствует вашим инвестиционным целям, срокам вложений и терпимости к риску.

Наличие в портфеле облигаций, безусловно, снижает его потенциальную доходность и с течением времени размер недополученной прибыли (по сравнению с прибылью по портфелю, полностью состоящему из акций), наверняка, будет возрастать. Однако не нужно жадничать, не оценив прежде свою эмоциональную устойчивость и готовность спокойно взирать на резкие и глубокие просадки счета. Портфель, на 100 % загруженный акциями, может позволить себе только тот, кто использует для вложений исключительно спекулятивный капитал, имеет крепкую психику и длительный инвестиционный горизонт. Большинство частных инвесторов этим условиям не удовлетворяют. Следовательно, им противопоказано держать в акциях все свои сбережения. Часть средств им непременно нужно разместить в облигации, чтобы снизить накал душевных мук в период нисходящего движения рынка. На вопрос, поставленный в начале статьи, — являются ли облигации балластом — ответим утвердительно, но понимать под балластом будем не «пустогруз», а «полезный груз», повышающий устойчивость портфеля.

Примечание (1): Анализ американского рынка за период с 1926 по 1999 год, проведенный Ларри Сведрое (Larry Swedroe), партнером и старшим аналитиком Buckingham Asset Management, показывает, что разница в доходности вложений тех инвесторов, которые покупали «дешевые» акции (при коэффициенте P/E ниже 10), и тех, которые покупали «дорогие» акции (когда отношение P/E превышало 22), составляет почти 12 % в год.

Другие записи:

Комментариев нет »

Как украинцы могут инвестировать в условиях коронакризиса

Инструмент № 1 – Инвестирование в акции

Порог входа на рынок инвестиций отличается у разных брокеров. Директор по развитию бизнеса «Украинской биржи» Алексей Сухоруков отмечает, что минимальный взнос на украинский брокерский счет обычно составляет $1-2 тыс. Инвестировать меньше просто невыгодно, поскольку потенциальная прибыль может не покрыть сопутствующих расходов.

Похожего мнения придерживается директор компании «Финэкс-Капитал» Игорь Когут. Если инвестировать только $1-3 тыс., то расходы на обслуживание операций будут значительно больше ожидаемого в течение года дохода. «Когда человек (инвестирует. – Ред.) $1-2 тыс. – это как зайти в казино и понимать, что для куража ты можешь поиграть в эту рулетку. Инвестиции такого плана могут быть только для куража», – считает он.

Согласно требованию НБУ, платежи на брокерский счет для покупки иностранных акций должны осуществляться SWIFT-переводом. Плата состоит из фиксированной величины и доли от суммы перевода. В ПриватБанке, например, фиксированная плата составляет $12, а комиссия – 0,5% от суммы перевода. Соответственно, по инвестициям в $1 тыс. комиссия составит $17, или 475 грн.

Теоретически на украинском рынке инвестировать в иностранные компании можно и меньше, даже $100. Но тогда расходы на один перевод будут очень большими, а такие инвестиции потеряют смысл, считает господин Сухоруков. Он отметил, что если бы не запрет проводить прямой платеж украинскому брокеру в иностранной валюте, можно было бы свободно покупать акции, которіе стоят $50 или $100. По его словам, сейчас ведутся переговоры с НБУ об отмене этого запрета. В этом случае минимальный вход для инвестиций может упасть до $50-100.

С чего начать покупку акций иностранных компаний?

- Выбрать компанию, в которую будете инвестировать

В компании The Motley Fool отмечают, что важно, не сколько куплено акций, а на какую сумму и какое качество компаний. Игорь Когут подчеркивает, что инвестор должен быть осмотрительным, все взвесить, все проверить и иметь доверие к объекту инвестирования. Он советует каждому инвестору ответить на вопрос: «Хорошо, ты хочешь купить акции Tesla или Apple. А для чего?»

На примере колебания цены на акции компании – разработчика вакцины от COVID-19 BioNTech хорошо видно, как публичные заявления влияли на интерес инвесторов к этой компании.

- Найти инвестиционную компанию (брокера)

Купить акции иностранных компаний можно только через брокера. Самостоятельно – никак. В Украине обязательно надо подписать бумажный договор с брокером, который можно заключить в офисе инвестиционной компании, в двух экземплярах.

На этом этапе клиент узнает о комиссии брокера за его услуги. Тарифная политика компаний отличается у лидеров рынка, таких как Dragon Capital, Concorde Capital, «Универ Капитал» и другие. На украинском рынке уже котируются акции таких компаний, как Apple.

Если у вас есть счет в иностранном банке, вы можете подписать договор с иностранным брокером, а не работать через украинского. По мнению господина Когута, в этом случае украинский инвестор будет более защищенным. Но для работы через иностранного брокера минимальный порог для открытия брокерского счета составит примерно $10 тыс.

- Открыть брокерский счет

С брокерского счета, который откроет брокер после подписания договора, вы сможете покупать акции. Именно его вы будете пополнять SWIFT-платежом для дальнейшей покупки иностранных акций. Торговать акциями или выводить деньги можно будет через приложение или сайт брокера.

Если вы перечислите на брокерский счет $1 тыс., это не значит, что за них вы можете купить акции только одной компании. «Это не обязательно должна быть (инвестиция. – Ред.) в одну бумагу. Вы причисляете деньги на свой брокерский счет, в рамках которого уже будете решать, какие бумаги покупать, в каком количестве и когда», – говорит Алексей Сухоруков.

- Получить э-лимит

Если акции иностранных компаний покупаются не в Украине, а за рубежом, то понадобится э-лимит. Он фактически является разрешением НБУ на проведение инвестиционного платежа за границу – на открытый вами брокерский счет. В течение года вы можете вывести из Украины до 100 тыс. евро. Получение э-лимита бесплатное, но для этого необходимо доказать банку, который подает вашу заявку в НБУ, легальность происхождения средств, которые отправляются за границу.

Чтобы получить э-лимит, необходимо в вашем банке (можно через онлайн-сервис) подать заявку на проведение SWIFT-перевода. К заявке надо добавить необходимые документы: реквизиты брокерского счета и скан-копию договора с брокером.

Разрешение от НБУ на проведение платежа можно получить в течение дня. «Формально из Нацбанка отвечают в течение суток, но по факту все это автоматизировано и занимает считаные минуты», – заявил Алексей Сухоруков. После этого деньги будут зачислены на брокерский счет и станут активными для покупки акций.

- Купить акции

Процесс покупки или продажи происходит через приложение в телефоне или браузере. В программе можно просматривать котировки акций, торговать ими и выводить деньги. Клиент выбирает самостоятельно, какие акции и по какой цене покупать. Иностранный брокер и украинский субброкер выступают лишь посредниками в этой операции. Если вы продали акции, вы сможете вывести их обратно в Украину.

Какие существуют риски

Брокер должен предоставить общую консультацию относительно рисков на фондовом рынке. Инвестиционные компании обычно не предоставляют индивидуальные подробные консультации клиентам. «Есть правило: покупать надо, когда рынок падает, продавать – когда растет. А все делают всегда наоборот: на перегретом рынке все хотят заскочить в последний вагон, покупают, а потом рынок начинает стремительно падать вниз», – говорит Игорь Когут.

У инвестиций за границу есть подводные камни. Защищены украинским законодательством только инвестиции в ценные бумаги, которые заведены в депозитарную систему Украины. Но таких акций очень мало. Игорь Когут отмечает, что украинский инвестор не защищен в отношениях с брокером. И если брокер захочет, он сможет «кинуть» инвестора и не вернуть деньги.

Господин Когут добавил, что инвестировать в зарубежные акции можно, когда открыт счет за границей, и эти деньги уже можно инвестировать в иностранные ценные бумаги напрямую. «Я очень скептически отношусь к инвестициям из Украины в иностранные ценные бумаги. Могут возникнуть вопросы, и ссылаться на то, что во всем мире это делается, недостаточно. Нужно работать в правовом поле. Сам этого не делаю и не советую», – говорит он.

Однако он признает, что сейчас на рынке преимущественно остались такие инвестиционные компании, которые не запятнали свою репутацию. «Все же очищение рынка произошло. Но у нас все равно есть много компаний, которые в тех или иных условиях могут не выполнить свои обязательства», – заявил эксперт. Игорь Когут убежден: если в случае кризисной ситуации компания должна будет выполнить все обязательства, то более трети из них просто искусственно станут банкротами и ничего не вернут.

Если инвестиции за границу для вас сложны, опасны или непатриотичны, вы можете вложить деньги в акции украинских компаний, которые котируются на «Украинской бирже». Но на украинском рынке выбор невелик. Через «Украинскую биржу» можно инвестировать преимущественно в украинские промышленные предприятия: «Турбоатом», «Укрнафту», «Центрэнерго». Вкладывать в них деньги бесполезно, считают эксперты.

Все дело в рынке и в его правилах. По логике, для компании продажа акций должна быть инструментом привлечения средств от широкого круга инвесторов. Это важно для ее развития или выхода из кризиса. Для инвестора – шанс получать ежегодные дивиденды или продать акции в дальнейшем дороже. В Украине это так не работает.

Игорь Когут назвал украинский рынок акций профанацией. По его словам, в Украине акции – лишь инструмент для контроля над предприятием. Поэтому они не рассматриваются самими владельцами компаний как средство привлечения средств. «Я никому не советую инвестировать в акции на нашем рынке. Это потерянные деньги. Мы не можем говорить, что это нормальный рынок акций – его не существует, это все профанация», – убежден Игорь Когут.

Инструмент № 2 – Инвестирование в ОВГЗ

На конец 2020 года физические лица хранили на банковских счетах более 600 млрд грн. Депозит – давний, проверенный и распространенный финансовый инструмент с фиксированным доходом, который часто превышает инфляцию. Между тем депозит имеет ряд недостатков: процентную ставку может «съесть» инфляция, снять срочный депозит досрочно невозможно, а прибыль от него облагается налогами. Кроме того, банк может обанкротиться, а гарантии Фонда гарантирования вкладов сейчас не превышают 200 тыс. грн.

Альтернативный, хотя и менее распространенный инструмент для вложений – облигации внутреннего государственного займа. ОВГЗ – это государственные ценные бумаги, с помощью которых Минфин заимствует деньги у юридических и физических лиц.

ОВГЗ vs депозит

ОВГЗ имеет ряд преимуществ по сравнению с банковскими депозитами. В частности, государство гарантирует выплату за 100% собственных обязательств. Инвестор не зависит от ликвидности и платежеспособности банка или инвестиционной компании, через которую купил облигации, отмечает специалист отдела продаж долговых ценных бумаг Dragon Capital Сергей Фурса. Проблемы могут возникнуть в случае дефолта, но даже в таком случае будет идти речь не о потере инвестиций, а их реструктуризации. «Когда мы говорим о надежности, то ОВГЗ надежнее, чем депозиты. Если говорить о сумме более 200 тыс. грн, то облигации – надежный инструмент, который есть в стране, поскольку надежность государства всегда выше, чем надежность банка», – считает Сергей Фурса.

В случае необходимости облигации можно досрочно продать на вторичном рынке. «Если вы имеете годовой срочный депозит, то в течение года вы не можете из него выйти. А если вы приобрели годовую ОВГЗ, то можете в любой момент продать ее на вторичном рынке», – пояснил эксперт.

В течение длительного времени доходность ОВГЗ была выше, чем ставки по банковским депозитам. Несмотря на то что сейчас они находятся примерно на одинаковом уровне, в облигации выгоднее инвестировать из-за того, что они не облагаются налогом на доходы физлиц. При этом инвестор освобожден не только от уплаты этого 18-процентного налога, но и от 1,5% военного сбора. «Сейчас нельзя говорить, что ставки по ОВГЗ существенно выше. Они приблизительно соответствуют депозитным. Среди преимуществ – отсутствие налогов. Если по депозиту вы платите налог, то в случае ОВГЗ для физических лиц налогов нет. Соответственно, у вас есть выигрыш в этом плане», – говорит Сергей Фурса.

О чем следует знать на старте

Почему же тогда депозиты до сих пор более популярны, чем ОВГЗ? Одной из причин является высокий порог входа. «Если сумма меньше 200 тыс. грн, то лучше оставаться в депозите, где у вас все гарантировано и вы вообще ничего не боитесь. Если у вас сумма выше, то есть смысл пробовать», – считает Сергей Фурса.

По мнению банкира, минимальный порог входа в ОВГЗ, который позволит зарабатывать на инвестициях, составляет $10 тыс. в эквиваленте, поскольку инвестор платит комиссии брокеру и банку.

Минфин продает ОВГЗ в гривне, долларах и евро. «Следует смотреть на долларовые и гривневые ОВГЗ, евро почти не пользуется популярностью. Главный принцип – диверсификация. Учитывая проблемы в отношениях с МВФ, оставаться все время в гривне неправильно и рискованно. Поэтому 60% – в долларе, 40% – в гривне. В гривне ставка выше, это позволяет вам отыграть определенный уровень девальвации, даже если он будет. В пределах 10% вы защищены ставкой», – объясняет Сергей Фурса.

Номинальная стоимость облигации составляет 1000 единиц в соответствующей валюте — гривне, долларе или евро. Согласно сроку погашения, облигация может быть краткосрочной (до года), среднесрочной (до 5 лет) и долгосрочной (свыше 5 лет). Номинальный уровень доходности действующих ОВГЗ, по данным НБУ, составляет от 2% до 18%. Каждая облигация имеет международный номер ISIN.

Как приобрести ОВГЗ

Для приобретения ОВГЗ необходимо открыть в банке или инвестиционной компании счет в ценных бумагах и доказать легальность происхождения средств. «Вы покупаете ОВГЗ в два-три шага – это несколько сложнее, чем депозит, это требует от вас немного больших усилий. Необходимо открыть специальный счет, а затем уже перечислять деньги в банк», – пояснил Сергей Фурса.

Нужно определиться с суммой, сроком и валютой ОВГЗ, подготовить документы (паспорт, ИНН, реквизиты текущего банковского счета в украинском банке и выписку из него, справку о доходах, годовую декларацию о доходах, завизированную печатью налоговой службы, справку о продаже квартиры, автомобиля или справку о наследовании). Далее нужно выбрать банк или инвестиционную компанию, открыть специальный счет в соответствующей валюте, заключить брокерский договор, выбрать среди имеющихся на вторичном рынке серий облигации в необходимой валюте и с желаемым уровнем доходности и сроком погашения, подписать заявку для брокера.

Доступ к площадкам фондовых бирж, торгующих ОВГЗ, имеют профессиональные участники рынка – торговцы ценными бумагами, а также банки – первичные дилеры: Укргазбанк, Ощадбанк, Райффайзен Банк Аваль, Укрсиббанк, ОТП Банк, Ситибанк, Укрэксимбанк, ПУМБ, ПриватБанк, Альфа-банк , Кредобанк, «Пивденныый». Однако обычно банки устанавливают высокие минимальные суммы для покупки ОВГЗ, а также высокие комиссии за услуги.

ОВГЗ можно приобрести через брокеров, которые имеют лицензию на заключение соответствующих контрактов на бирже, как Киевская международная фондовая биржа, «Перспектива», УМВБ, «Украинская биржа», ПФТС. На этом рынке работают такие компании, как Capital Times, Dragon Capital, ICU, «Универ Капитал».

ОВГЗ, купленная через посредника, принадлежит непосредственно инвестору. Эта информация фиксируется в депозитарии НБУ, поэтому инвестор огражден от проблем своего брокера.

«Источник происхождения средств сейчас вам придется подтверждать и для депозита. Поэтому разница в том, что в случае с ОВГЗ есть какая комиссия. Обычно она небольшая, но здесь уже зависит от вашей суммы. Если у вас маленькая сумма, то комиссия для вас может быть существенной. Если сумма большая, то, соответственно, это менее чувствительно. Размер комиссии банка или инвестиционной компании – это уже отдельная история», – говорит Сергей Фурса.

Счет, который открывает потенциальный инвестор, должен быть в той валюте, в которой он собрался покупать ОВГЗ. Информацию о размещении ОВГЗ можно получить на официальном сайте Минфина, а о торговле ими – на сайтах бирж, банков, торговцев ценными бумагами.

Основными покупателями ОВГЗ сейчас являются банки и иностранные инвесторы. На физических лиц приходится незначительная доля рынка. Покупателю ОВГЗ среди имеющихся на вторичном рынке серий облигаций нужно выбрать привлекательный вариант по доходности, а также срока погашения. Ежеквартально инвестор получает купонный доход по ОВГЗ, а в конце срока обращения – номинальную стоимость ОВГЗ. Облигации в любой момент можно продать на вторичном рынке, но инвестор может потерять часть доходности.

Инструмент № 3 – Виртуальные слитки драгоценных металлов

Третий инвестиционный инструмент – драгоценные металлы. Их однозначным преимуществом является то, что во времена обесценивания валют их стоимость растет. Они являются своего рода безопасным активом, чтобы уберечь сбережения. Люди вкладывают средства в золото, серебро, платину и палладий.

Официальный курс НБУ на золото составляет около 51 тыс. грн за унцию (около 31 г), на серебро – 6,7 тыс. грн, на платину – 283 тыс. грн, палладий – 687 тыс. грн.

Существуют также виртуальные металлические счета и вложения в золотые, серебряные или платиновые фонды. Открытие металлического счета позволяет покупать «виртуальный» металл. Инвестор не сможет «подержать его в руках», но проценты по такому депозиту будут начисляться на золото, серебро или платину, а не на денежный эквивалент.

Плюсы: не нужно платить НДС и налог на прибыль; нет расходов на хранение; бесплатное открытие и закрытие счета.

Минусы: в случае банкротства банка вкладчик не получит компенсацию от Фонда гарантирования вкладов физических лиц даже в размере 200 тыс. грн; комиссия за все операции.

Где можно открыть

Несколько месяцев назад открыть такой счет можно было в банке «Конкорд» под 3,5% годовых, но с сентября банк прекратил предоставление услуги. ПриватБанк предлагает только покупку физического золота. Другие банки предоставляют услугу открытия металлического счета, но только для хранения. А в банках, где эта услуга доступна, есть только «золотые» вклады.

В Укргазбанке депозит можно открыть только под 0,01% годовых, независимо от срока договора. Минимальная сумма первоначального взноса на депозит в день оформления составляет 3,215 унций, то есть 100 граммов. Уплату процентов банк обещает в конце срока размещения депозита путем перечисления на текущий счет в банковских металлах. Услуга досрочного возврата части или всей суммы отсутствует.

Радабанк предлагает клиентам депозит под 1% на 6-24 месяца. Минимальная сумма вклада – 50 граммов. Выплату процентов банк проводит в конце срока.

Коммерческий индустриальный банк обещает 1,5-2% годовых, если клиент положит на счет 100 граммов золота на срок от 6 до 18 месяцев. Выплату процентов банк осуществляет ежемесячно.

Как открыть

Процедура открытия металлического счета проста. Сначала нужно найти банк, который привлекает «металлические» депозиты, и подать заявку на открытие вклада в золоте. Из документов понадобится только паспорт и идентификационный код. Поскольку речь идет об открытии депозита без физической поставки, нужно купить виртуальный металл для зачисления на счет.

Депозит, в зависимости от условий договора, может быть выплачен золотом в слитках или в гривневом эквиваленте. Важно, что основной вклад уплачивается в виде слитков, а доход по депозиту – в денежном эквиваленте. Это связано с тем, что в банке просто может не быть слитков требуемого веса, чтобы выплатить проценты по металлическим депозитам.

Инвестирование в фонды

Более экзотическими для украинцев являются инвестиции в металлические фонды, которые являются популярным способом получения дохода за рубежом. Инвестируя в фонд драгоценных металлов, вы покупаете его акции, движение котировок которых зависит от мировых цен, поскольку эти инвестфонды вкладывают привлеченные средства исключительно в покупку золотых, серебряных или платиновых слитков.

Плюсы этого инвестиционного инструмента – высокая ликвидность, быстрая покупка и продажа акций и небольшой спред. Минусы – комиссия брокера и фонда, высокие риски (нужно отслеживать факторы, влияющие на колебания цен).

Как это может сделать украинец

Наибольший золотой фонд – SPDR Gold Trust (SPDR Gold Shares). Такие фонды торгуются на зарубежных фондовых биржах, поэтому его акции можно купить только через зарубежного брокера. В Украине есть посредники, но это будет косвенная покупка. Для сделки нужно открыть инвестиционный счет у зарубежного брокера. Минимальная сумма – $10 тыс. Но есть и более простой вариант: открыть счет у локального торговца ценными бумагами фонда, который предоставляет доступ к торгам иностранными акциями. Минимальная сумма – от $1 тыс.

Следующий шаг – пересчет денег для торгов и собственно сама покупка доступных фондов на биржах. Глава аналитического департамента HUG`S Артем Щербина объясняет, что прибыль от инвестирования зависит не столько от суммы, сколько от колебания цен. «Прибыль не зависит от суммы инвестиций. Это рыночный риск. Прибыль зависит только от динамики цен на золото. Среднеисторический рост стоимости золота – где-то 7% годовых», – говорит он. Такие инвестиции сохраняют средства, а не служат получению прибыли. «Долгосрочно, от пяти лет, это альтернатива «деньгам под матрасом», особенно в гривне. Спекулятивно такие фонды также могут принести прибыль», – считает Артем Щербина.

Инвестиции в облигации

Как купить облигацииОблигации обычно рассматриваются как вспомогательный элемент портфеля акций с меньшим риском. Но облигации предназначены не только для тех, кто приближается к пенсии: у них есть место в каждом портфолио. Вопрос, который сбивает с толку инвесторов: сколько их сбережений должно быть в облигациях.

Учитывая относительно высокие торговые издержки облигаций и доминирующее положение на рынке крупных инвесторов, таких как пенсионные фонды, лучший способ большинство людей владеют облигациями через паевые инвестиционные фонды или ETF, которые держат корзины облигаций, а не конкурируют за продажу отдельных облигаций.

Наиболее известны облигации, выпущенные Казначейством США. Существуют краткосрочные векселя и векселя, а также долгосрочные облигации и их версии с защитой от инфляции называются TIPS. Вы можете купить правительство облигации через программу TreasuryDirect, но есть также широкий спектр фондов которые специализируются на Treasurys, из которых можно выбирать.

Другие типы облигаций, которые могут помочь диверсифицировать портфель, включают корпоративные облигации, мусорные облигации, муниципальные облигации и иностранное правительство долговые инструменты.

Вот некоторые из предостережений при инвестировании в облигации: