Покупка акций физическими лицами

Сегодня каждый человек имеет возможности заработать на купле-продаже акций. Для этой цели существует огромное количество фондовых бирж, которые предлагают свои услуги. С другой стороны, покупка акций физическими лицами имеет свои особенности. Познакомившись с ним, вы сможете приобрести ценные бумаги понравившейся компании.

Как обычному человеку купить акции

Покупка акций Сбербанка физическими лицами осуществляется в таком порядке:

- Бумаги покупаются через брокера, который выступает посредником в сделке и за свои услуги берёт определенный процент.

- Физлицо с паспортом заключает с брокером договор, на основании которого он будет совершать сделки с акциями.

- Открытие депозита с занесением определенной денежной суммы, здесь будут храниться акции.

- Для совершения операций клиенту необходимо просто позвонить брокеру, за свои услуги он берёт свой процент.

- На следующем этапе необходимо посетить брокерскую компанию и заполнить поручение на приобретение ценной бумаги.

Операцию можно осуществить посредством факса.

Операцию можно осуществить посредством факса. - Соглашение на продажу подписывается в том случае, если владелец акций принял решение об их реализации. Документ наделит брокера правом продавать ценные бумаги от имени клиента.

Определяемся с брокером и банковской организацией

К выбору брокера и банковской организации необходимо подходить со всей ответственностью. В первом случае во главу угла становится надежность и небольшие размеры комиссионных. Выбор брокера является непростой задачей, когда необходимо купить акции. У каждой компании есть свои особенности, о которых можно узнать лишь при сотрудничестве с ней.

Необходимо определиться с тем, для какой цели совершается покупка акций Газпрома физическими лицами: для заключения спекулятивных сделок или долгосрочной покупки. В первом случае необходимо учесть величину ежемесячной комиссии, а во втором – этот параметр не является существенным. При выборе брокера следует учесть, будет ли за использование торгового терминала взиматься комиссия. Подавляющее количество компаний не берут проценты за использование терминалов. Это необходимо учесть на самом первом этапе, что позволит избежать переплат в будущем.

Подавляющее количество компаний не берут проценты за использование терминалов. Это необходимо учесть на самом первом этапе, что позволит избежать переплат в будущем.

Брокеры бывают двух видов: брокеры-инвесткомпании и брокеры-банки. Первые являются независимыми от банковских компаний-учредителей. Брокеры-банки – это инвесткомпании, создаваемые банковскими организациями напрямую. Каждый выбирает для себя наиболее подходящий вариант.

Как выбрать недорогие акции и приобрести их

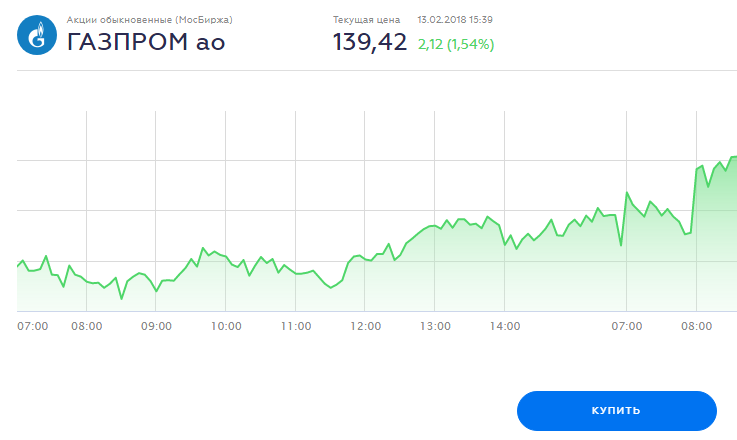

Где можно совершить покупку акций Газпрома физическими лицами на бирже? Важно понимать, что сделка всегда является игрой, поэтому нельзя точно узнать, в каком случае повезет. После покупки ценной бумаги она может сильно подешеветь и вернуться на прежние уровни.

Если вы не имеете большого опыта торговли на фондовом рынке, лучше предпочитать ценные бумаги компаний, которые долгие годы пользуются спросом. Подобные предприятия позволяют каждый месяц получать определенный доход. К таким фирмам относятся энергетические компания, мобильные операторы и многие другие. Особенно ликвидные предприятия называются «голубыми фишками». Предпочтительно приобрести ценные бумаги надежной и крупной компании, которая получает стабильный доход.

Особенно ликвидные предприятия называются «голубыми фишками». Предпочтительно приобрести ценные бумаги надежной и крупной компании, которая получает стабильный доход.

Возможность приобретения ценных бумаг через интернет

Благодаря развитию цифровых технологий куплю-продажу акций можно совершать, не выходя из дома прямо через интернет. Покупка акций Газпрома физическими лицами через Сбербанк требует заключения договора. Ее можно осуществить через 2-е биржи: ММВБ или РТС.

Напомним, некоторые правила покупки акций физическому лицу:

- Постарайтесь хорошо выбрать брокера – проанализировать отзывы, оценить рейтинги и доход компании, оценить качество услуг.

- Лучше не приобретать акции у непроверенных продавцов, поскольку на этом рынке действуют различные мошенники.

- Новичкам в области инвестирования необходимо вначале избегать рисков, необходимо приобретать ценные бумаги предприятий, которые стабильно развиваются.

- Рисковать следует только при наличии определенного опыта.

Как видно, физическому лицу купить акции компаний совсем несложно. Надеемся, представленное руководство поможет вам получить долю прибыльного бизнеса.

Другие статьи на нашем сайте

Покупка акций и других ценных бумаг физическими лицами 2019

Пару лет назад я и представить не могла, что буду заниматься трейдингом. Пока мой муж не предложил мне попробовать себя на фондовой бирже. Безусловно, тогда я еще не понимала принцип работы фондовых бирж, их структуру, участников и их функции. Поэтому мне приходилось искать информацию самостоятельно, что было весьма трудно, учитывая тот факт, что в то время практически никто не писал и не говорил о трейдинге. Сейчас я являюсь квалифицированным специалистом, который знает все тонкости и подводные камни фондовых бирж, которыми с удовольствием поделюсь с вами.

Прочитав данную статью, вы будете иметь полное представление о том, как устроена фондовая биржа, каковы принципы ее работы, какие функции выполняют участники бирж и, конечно, как выгодно продавать и покупать акции.

Что такое акции

Акции — ценные бумаги, которые позволяют вам получать определенный процент от прибыли компании, акции которой вы приобрели.

Приобретая все больше акций различных компаний, вы пополняете свой портфель.

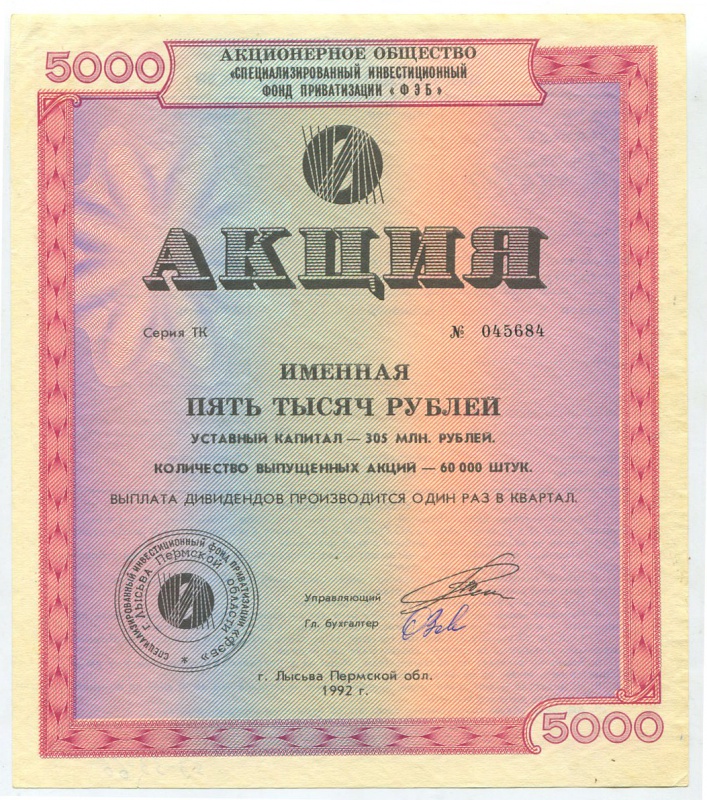

Виды акций

Такие ценные бумаги как акции можно разделить на множество различных видов и подвидов в зависимости от способа их покупки и продажи, привилегий, которые они могут дать и так далее. Однако новичку ни к чему забивать голову такими тонкостями, для начала можно обойтись только двумя видами акций:

- Обычные акции. Этот вид акций позволяет вам получать определенный процент от прибыли предприятия/компании/фирмы, владельцем акций которой вы являетесь. Однако стоит учесть тот факт, что ваша фактическая прибыль напрямую зависит от деятельности компании. Если деятельность компании в данный момент востребована, а компания получает большую прибыль, то ваш доход с купленных акций будет увеличиваться прямо пропорционально доходам компании.

- Привилегированные акции. Привилегированные акции составляют четверть от количества всех акций предприятия. Такие акции позволяют вам получать фиксированный доход с предприятия, владельцем акций которой вы являетесь. Таким образом, ваша прибыль никак не зависит от деятельности компании. Так вы сможете подстраховать себя на случай, если деятельность компании не будет востребована и ее доходность резко упадет. Однако если же доходность компании наоборот резко возрастет, то вы также не сможете получить сумму, превышающую фиксированную.Также если вы являетесь владельцем привилегированных акций компании, то вы не можете принимать участие в общем собрании и принимать решения, от которых зависит ее дальнейшая деятельность.

Таким образом, мы разобрали два главных вида акций. Выбирать, какой из них подходит именно вам, нужно исходя из вашей конечной цели.

Где можно выгодно продать акции

Место возможной продажи акций напрямую зависит от способа их приобретения.

- Акции, которые вы приобрели при приватизации.

Такие акции продавались в девяностые, поэтому сейчас они не имеют большой ценности. Продать их можно двумя способами:

- Перекупщикам. Такой вариант продажи акций подходит вам, если вы являетесь владельцем небольшого количества акций, стоимость которых минимальна. Потому что перекупщики выставляют минимальные цены на акции, еще и учитывая тот факт,что эта процедура является длительной.

- Брокерам. Если же вы являетесь обладателем большого количества акций, стоимость которых достаточно, то советую вам обратиться именно к брокерам, чтобы продать активы по максимально возможной для них цене.

- Акции, которые вы приобрели на фондовой бирже.

Если вы приобрели акции на фондовой бирже, то, скорее всего, вы уже имеете представление о ее структуре, принципах работы и участниках. В таком случае вам будет намного легче продать свои акции. Нужно всего ишь дождаться повышения уровня цен на тот вид акций, владельцем которых вы являетесь, а затем просто продать их через фондовую биржу. Следить за изменением цен вы можете прямо на фондовой бирже, а также через различные приложения для смартфоном, которые предоставляют данную функцию.

Самым популярным способом продажи акций является продажа через фондовую биржу. Там вы можете осуществлять сделки как самостоятельно, так и с помощью услуг профессионального брокера. Это зависит исключительно от вашего выбора. Выгодно продать акции на фондовой бирже можно дождавшись подъема цены на них.

Наименее популярным способом продать акции является продажа акций скупщикам, то есть инвестиционным компаниям. Такой способ имеет наименьшую популярность среди населения, потому что это требует большего времени, так как продажа акций скупщикам это многоуровневая система.

Все, что нужно знать новичкам о фондовой бирже

Фондовая биржа — рынок ценных бумаг. На этом рынке трейдеры покупают и продают различные ценные бумаги: акции, облигации и так далее.

Для новичков, желающих основательно разобраться в принципах работы фондовой биржи, существуют различные видео, курсы, вебинары, ссылку на некоторые из которых я оставлю ниже. Также написано множество различных книг, написанных популярными трейдерами, которые смогли накопить целое состояние, работая на бирже. В своих книгах они доступным языком объясняют механизм работы биржи, ее секреты и тонкости, а также рассказывают о наиболее выигрышных стратегиях, придерживаясь которых действительно можно разбогатеть.

Одним из участников фондовой биржи являются брокеры. Брокеры — высококвалифицированные специалисты, которые могут помочь вам в осуществлении различных операций на фоновой бирже.

За свои услуги брокеры берут небольшой процент от суммы совершенной сделки.

В настоящее время многие люди обращаются к услугам брокеров, потому что не хотят вникать в принцип работы этой огромной и сложной системы. Это действительное правильное решение, если вы не хотите вдаваться в подробности трейдинга.

Однако можно продавать и покупать акции и самостоятельно. Но для этого требуется в разы больше умений и опыта, чем при сделке через брокера, потому что во втором случае опытный брокер просто сделает все за вас.

Видеоматериалы для новичков, которые позволят вам лучше разобраться в теме трейдинга

Порядок купли-продажи акций

- Рассмотрим вариант продажи акций через брокера:

- Для начала вам нужно оформить договор, который подтверждает, что вы соглашаетесь на использование услуг данного брокера.

- Затем следует заключение депозитарного договора.

- Затем вам нужно оформить перевод акций с личного счета владельца акций( в данном случае с вашего счет) на личный счет брокера.

- Далее вам нужно заполнить форму для перевода в своем личном кабинете на совершение перевода своих активов брокеру.

- После получения брокеров ценных бумаг вы можете забрать сумму платежа, которая обязательно должна быть прописана в договоре, в кассе брокера.

- Продажа акций частному лицу.

Продажа акций частному лицу является многоуровневой процедурой, которая занимает 6-7 рабочих дней.

Чтобы продать свои ценные бумаги(в данном случае акции) частному лицу, прежде всего вы должны подтвердить свое право на владение этими самыми ценными бумагами(акциями). Для этого вам нужно обратиться непосредственно к компании, владельцем акций которой вы являетесь, или же можно обратиться к регистратору. Вам должны будут выдать документ, в котором записаны все ценные бумаги, которые есть у вас во владении.

Далее вам нужно переоформить права на собственность акциями на частное лицо, которому их продаете. Для этого вам нужно будет обратиться к нотариусу и регистратору.

Далее, чтобы заключить сделку, вам нужно составить легитимный и правильный договор купли-продажи ценных бумаг(акций), а затем частное лицо уже может выкупить эти активы, а вы сможете получить материальные средства, размер которых обязательно должен быть указан в договоре купли-продажи.

Итоги

- Самое главное правило трейдинга: никогда не вкладывайте в ценные бумаги материальные средства, которые вам необходимы. Даже если считаете, что риск потерять их минимален.

- Вкладывайте только свободные средства, потеря которых не так сильно отразится на вашем материальном благосостоянии.

- Если вы еще новичок в трейдинге и хотите самостоятельно этим заниматься, то можете воспользоваться различными видео, вебинарами, курсами или книгами от популярных трейдеров, которые уже заработали на этом целое состояние.

- Если вы не хотите заниматься этим самостоятельно и вникать во все тонкости работы фондовой биржи, то можете воспользоваться услугами профессионального брокера.

- Чтобы получить больше опыта и «набить руку», совершайте краткосрочные сделки, которые не смогут принести серьезный ущерб вашему благосостоянию.

Иностранные акции — СберБанк

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11. 08.2015 г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000 г.

08.2015 г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000 г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003 №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка.

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка.

Покупка акций физическим лицом – от открытия счета до уплаты налога

Покупка акций физическим лицом не может осуществляться напрямую через биржу – такое ограничение наложено законодательством РФ, а также правилами бирж. В настоящее время покупка акций физическим лицом может происходить только через профессионального посредника фондового рынка, имеющего соответствующие лицензии на совершение такой деятельности.

В настоящее время покупка акций физическим лицом может происходить только через профессионального посредника фондового рынка, имеющего соответствующие лицензии на совершение такой деятельности.

Чаще всего таким посредником является биржевой брокер в лице инвестиционной компании (реже в лице банковской структуры). И перед тем как ФЛ выходить на фондовый рынок, ему необходимо грамотно подобрать брокера в целях дальнейшего заключения с ним договора на брокерское обслуживание. Как правильно выбрать брокера>>

После того, как ФЛ определится с инвестиционной компанией, через которую будет выходить на биржу, ему необходимо открыть брокерский счет, а для этого ему в обязательном порядке потребуется паспорт. Как только счет будет открыт, брокер обеспечит клиенту доступ на основную российскую биржевую площадку ММВБ-РТС через специализированный торговый терминал.

Такие терминалы могут различаться в зависимости от брокера, а также в зависимости от рынка, на который предоставляется доступ. Например, для российского рынка акций и фьючерсов в основном предлагаются торговые терминалы QUIK, TRANSAQ и др.

Например, для российского рынка акций и фьючерсов в основном предлагаются торговые терминалы QUIK, TRANSAQ и др.

Для валютного рынка FOREX – MetaTrader 4 и т.д. Помимо стандартных программ для ПК и ноутбуков представлен широкий спектр программного обеспечения для мобильный устройств – мобильных телефонов, смартфонов, iPhone, iPad и прочее.

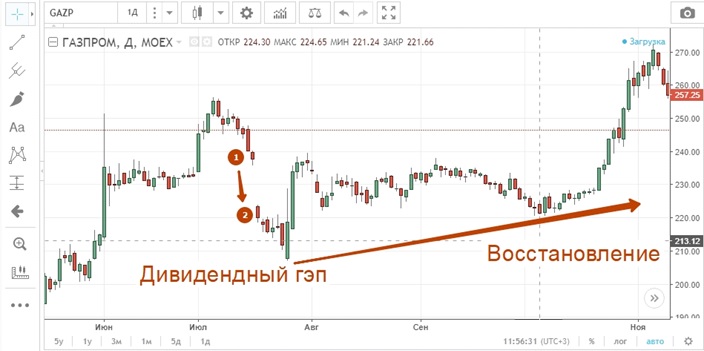

Биржевая торговля акциями может базироваться на двух основных подходах – фундаментальном анализе (ФА) и техническом анализе (ТА). ФА позволяет трейдеру ответить на вопрос «Какую купить акцию?», т.е. он дает возможность отсеять слабые акции и выявить фундаментально перспективные ценные бумаги в целях дальнейшей работой с ними.

ТА раскрывает вопрос «Когда, в какой момент нужно покупать акцию? А также когда ее продавать?». Предмет ТА изучает биржевые графики, поведение цены и объемов торгов.

Покупка акций физическим лицом – налоговые последствия

В процессе работы с акциями возникает два главных вида налога. Первый – налог с продажи акций или НДФЛ 13% – появляется в том случае, если у инвестора есть прибыль. Выплачивается в двух случаях – при выводе денежных средств с инвестиционного счета и в конце календарного года.

Выплачивается в двух случаях – при выводе денежных средств с инвестиционного счета и в конце календарного года.

Владение акциями предполагает ежегодную выплату дополнительных доходов от эмитента в виде дивидендов и конечно на такую прибыль налагается налог – это второй вид налоговых обязательств при работе с акциями, называется налог на дивиденды. Ставки варьируются от 9% до 15% в зависимости от государственной принадлежности.

Покупка акций иностранных компаний физическим лицом в РФ — США, Германия, Китай и другие

Как НЕ купить акции зарубежных компаний через мошенников

Покупка акций иностранных компаний всегда несёт за собой определенных риски. Самый главный из них – мошенники. Риск нарваться на мошенников, конечно, выше у новичков, однако даже опытные участники рынка не застрахованы от такого.

Чтобы купить акции иностранных компаний и не нарваться на мошенников, в первую очередь необходимо обращать внимание на некоторые аспекты, которые предлагает брокер. Если хотя бы несколько «мошеннических» критериев подходят для брокера, то лучше отказаться покупать акций иностранных компаний здесь.

Если хотя бы несколько «мошеннических» критериев подходят для брокера, то лучше отказаться покупать акций иностранных компаний здесь.

Как вычислить мошенника:

- Комиссия. На данный пункт очень часто попадаются новички в сфере торговли. Честный брокер зарабатывает на комиссиях от каждой покупки бумаг, что означает, что комиссия действительно будет ощущаться. Мошеннические брокеры занижают комиссию или вовсе делают её нулевой, ведь они рассчитывают забрать весь депозит. При этом мошеннические брокеры довольно часто имеют различные скрытые платежи и комиссии.

- Выбор бирж и инструментов. Это также направлено на новичков, которым, как правило, изначально не нужен широкий выбор бирж и инструментов для торговли, однако именно это гарантирует высокое качество брокера. Мошенники часто сподвигают покупать известные акции, например, apple.

- Кредитные плечи. Честные брокеры, которые обладают лицензией, не могут поставить плечо выше, чем 1:20, при этом ночью плечо сокращается до 1:5.

Мошенники обещают плечи выше 1:20, часто это даже выше 1:50, ведь чем выше плечо, тем больше средств получит мошенник.

Мошенники обещают плечи выше 1:20, часто это даже выше 1:50, ведь чем выше плечо, тем больше средств получит мошенник. - Компенсационный фонд. Компенсационный фонд гарантирует возврат средств инвесторам в случае закрытия брокера.

Полный актуальный список брокеров, работающих в Российской Федерации и имеющих лицензию ЦБ, доступен на нашем сайте в разделе «Брокеры»

Схема фондового рынка

Схема фондового рынка для покупки акций зарубежных компаний частными лицами довольно проста. Фондовый рынок представляет собой большую торговую площадку, где возможно купить или продать различные ценные бумаги. В нашем случае мы рассматриваем покупку акций иностранных предприятий (американских, китайских, европейских и многих других).

Но на фондовый рынок попасть не так просто. Для этого необходим доступ, который предоставляет брокер. Брокер – это посредник между покупателем и продавцом. После заключения договора с брокером, по которому инвестор должен оплачивать комиссию за посредническую деятельность брокера, открывается доступ на фондовый рынок.

После заключения договора с брокером, по которому инвестор должен оплачивать комиссию за посредническую деятельность брокера, открывается доступ на фондовый рынок.

Он очень схож с обычным рынком. Кто-то продает, а кто-то покупает. В любой сделке всегда есть 2 стороны, первая сторона — покупатель, вторая — продавец. Когда Вы покупаете акции, или другие ценные бумаги — Вы покупаете их у того лица, которое продает. Если никто не будет продавать определенную бумагу — то Вы соотвественно не сможете ее купить.

Аналогично, если Вы продаете бумагу — то должен найтись кто-то, кто готов ее купить. Вы можете Выставить свои цены для покупки/продажи, и дожидаться, пока найдется кто-то, кто готов провести сделку за эту стоимость, либо произвести сделку по рыночной цене.

Конечно, в реальности покупателей и продавцов много, сделки проходят ежесекундно по текущей цене бумаги, но принцип именно такой. Если на рынке сейчас только одна сторона — то сделки не будет.

Способы покупки иностранных акций

У физических лиц есть несколько способов покупать акции американских и других компаний. Далее мы рассмотрим каждый из них и выделим преимущества торговли.

Биржа Санкт-Петербурга

В Российской Федерации существуют две основные биржи, среди которых Московская и биржа Санкт-Петербурга. Первая уже несколько лет обещает ввести торговлю иностранными акциями, однако так этого и не сделала.

На бирже Санкт-Петербурга инвесторам даже со стандартным статусом доступно большое количество акций иностранных компаний для приобретения, среди которых есть бумаги более, чем от пятисот крупнейших американских фирм.

Торговля на бирже происходит лотами, для покупки акций иностранных фирм минимальный лот – 1 бумага.

Доступ на данную биржу можно получить с помощью крупнейших брокеров, например, Альфа или БКС.

Иностранные ETF

ETF расшифровывается как Exchange-Traded Funds. Принцип ETF заключается в том, что создается компания, которая и скупает бумаги на рынке. Данная компания становится совладельцем некоторых предприятий, а потом выставляет на рынок уже свои собственные акции, которые и приобретают инвесторы. При этом инвесторы, технически, также становятся совладельцами фирм, которые приобрела компания.

Принцип ETF заключается в том, что создается компания, которая и скупает бумаги на рынке. Данная компания становится совладельцем некоторых предприятий, а потом выставляет на рынок уже свои собственные акции, которые и приобретают инвесторы. При этом инвесторы, технически, также становятся совладельцами фирм, которые приобрела компания.

Риск заключается в том, что в случае банкротства компании, инвестор рискует потерять всё.

Преимущество покупки акций в составе ETF в том, что на определенную сумму средств можно стать владельцем большого количества ценных бумаг. В то время, если бы инвестор напрямую стал покупать акции на ту же определенную сумму, то максимум смог бы приобрести 2-3 ценные бумаги.

Фонды могут быть направлены на разные активы. На текущий момент доступны ETF на золото, облигации, акции компаний разных стран (России, Китая, США), отдельных сфер бизнеса (например IT компании) и многие другие. Кстати, недавно мы рассмотрели Биржевой фонд FXUS (акции крупнейших компаний США). Обязательно ознакомьтесь.

Обязательно ознакомьтесь.

В составе ПИФов

ПИФ – это паевой инвестиционный фонд. При этом покупка акций происходит по специфическому методу, что и в составе ETF. Инвесторам доступна часть бумаг, которая имеет название «пай». Пай формируется в зависимости от количества отданных средств управляющей компании. При этом УК сама инвестирует деньги, инвестору ничего делать не нужно. Но и у этого способа есть минусы.

Комиссия при покупке акций в составе ПИФов довольно высока. Управляющая компания может взять до 10% от суммы капитала (не от прибыли). Это означает, что в случае покупки убыточной акции, инвестор всё равно должен заплатить комиссию. В среднем комиссия составляет 3-5%. Из-за этого инвестор получает еще большие убытки.

При этом прибыль от акций зарубежных компаний, которые куплены в составе ПИФов не отличается от обычной торговли, а иногда и является ниже.

Как начать покупать акции иностранных компаний на бирже СПБ

Инвесторам, которых интересует вопрос как покупать акции иностранных компаний, достаточно понять алгоритм покупки бумаг на бирже СПБ:

- Выбор брокера с доступом на биржу Санкт-Петербурга.

- Заключение договора и пополнение счета.

- Покупка ценных бумаг.

- Получение дивидендов.

Рассмотрим подробно каждый шаг.

Выбираем брокера с доступом на биржу СПБ

Есть несколько крупных брокеров, которые предоставляют доступ на биржу Санкт-Петербурга:

- БКС.

- ВТБ.

- Финам.

- Открытие.

- Альфа-банк.

- Тинькофф Банк.

- Солид.

Каждый брокер описан на нашем сайте в специальном разделе. Заявка на открытие счета у данных брокеров рассматривается в течение трех дней.

Для торговли иностранными акциями необходимо подать:

- паспорт;

- СНИЛС;

- ИНН;

- W-8BEN (для подписи данной формы большинство брокеров требуют личного присутствия клиента).

Форма WBN8 необходима для снижения общего налога, так как торговля ценными бумагами происходит в валюте. Кстати, обязательно прочитайте нашу статью о налогобложении ценных бумагах и способах экономии на налогах.

Пополнение брокерского счета или ИИС

При торговле зарубежными акциями, клиенту необходимо иметь долларовый счёт.

Их можно либо купить непосредственно у брокера, либо купить в другом обменнике и снести на счёт.

В первом случае покупка долларов происходит лотами, а это значит, что клиент не сможет пополнить счёт меньше, чем сумма лота, что может стать препятствием для многих.

Во втором случае при онлайн-покупке и последующем переводе долларов брокеру взимается высокая комиссия. Если пополнять наличными, то необходимо ехать в отделение брокера и делать это там.

Есть также третий вариант – обменять у банка, который находится в связке с выбранными брокером. Курс обмена будет ниже, чем на бирже, однако не придётся платить высокую комиссию при переводе.

Покупка акций

Для покупки ценных бумаг есть три варианта:

- Телефонный звонок. Инвестор звонит непосредственно своему брокеру, проходит идентификацию личности и покупает акции.

- Покупка через приложение или браузер. Если у выбранного брокера есть такая возможность, то через личный кабинет легко можно совершить покупку.

- Торговый терминал. Необходимо установить специальную утилиту и разобраться с функционалом, однако это поможет в будущей торговле. После этого через терминал заключить сделку.

А как получать дивиденды по иностранным акциям

Дивиденды – это прибыль, которую получить клиент пропорционально вложенным средствам.

Процент прибыли при покупке акций в Америке или других странах значительно ниже, чем при торговле российскими акциями, однако прибыль инвестор получает в валюте, которую можно будет обменять по текущему курсу на рубль.

Чаще всего дивиденды выплачиваются по окончанию квартала при покупке акций в США. Зачисляются они на счёт брокера.

Дивидендам компаний из США мы посвятили отдельную статью: Дивиденды американских акций. Если нужно дивиденды, к прочтению обязательно!

Какие иностранные акции лучше всего покупать

Частные лица, которых интересует вопрос, как купить акции зарубежных компаний, чтобы не остаться в минусе при покупке, должны точно понимать работу рынка. Существует множество индексов, в которые входят крупные компании. Разберем подробно эти индексы.

Существует множество индексов, в которые входят крупные компании. Разберем подробно эти индексы.

Дивидендные аристократы

Дивидендные аристократы – это крупные и надежные компании из индекса S&P 500. Основные критерии дивидендных аристократов:

- Индекс S&P 500.

- Выплаты дивидендов более, чем 25 лет.

- Достаточный уровень ликвидности ценных бумаг.

Вложение в бумаги дивидендных аристократов – наиболее выгодный вариант, однако такие ценные бумаги довольно редко встречаются, а для новичков их получить почти невозможно.

Индекс S&P500

S&P500 – наиболее представительный иностранный индекс, который можно встретить сегодня на фондовом рынке.

Включает в себя 500 компаний. Чтобы попасть в список данного индекса, фирма должна соответствовать требованиям:

- Значение рыночной капитализации не менее 5 млрд долл.

- Оборот ценных бумаг более 250 тысяч в месяц.

Среди наиболее известных компаний, которые входят в индекс S&P500, можно выделить:

- Apple Inc.

- Microsoft Corporation.

- com Inc.

- Facebook Inc. Class A.

- Intel Corporation.

- Visa Inc. Class A.

Вложения в данный индекс довольно дорогие, поэтому инвесторы часто прибегают к покупке ETF.

Индекс Nasdaq

Nasdaq Composite – ведущий зарубежный индекс, который включает в себя как американские, так и в целом иностранные компании.

В данном индексе инвестор покупает не акции, а ордеры, т.е. заявки на приобретение ценных бумаг, при этом фирма в торговле не принимает участия. Список компаний Nasdaq довольно неоднородный. Здесь можно встретить таких гигантов, как apple, google, facebook, но встречаются и аутсайдеры рынка.

Alibaba, JD.

COM и другие прелести Китая

COM и другие прелести Китая

На сегодняшний день сфера влияния таких китайских гигантов, как Alibaba и JD.COM расширилась по всему миру. Для покупки ценных бумаг китайских фирм лучше всего выбирать брокера, который имеет выход на NYSE. В таком случае покупка бумаг проходит наиболее выгодно.

Выгодно выбирать брокеров, которые имеют дочерние компании в Европе. Это позволит обойти российский запрет на торговлю китайскими ценными бумагами инвесторам, которые имеют недостаточною квалификацию и низкой суммой на торговом счёте.

Стоит отметить, что некоторые китайские фирмы не выплачивают дивидендов, а рост ценности бумаг происходит за счёт увеличения доходов компании и происходит пересчет прибыли на одну бумагу.

Вопросы и ответы — Акционерам

Право на участие в Собрании акционеров осуществляется акционером как лично, так и через своего представителя, действующего на основании надлежащим образом оформленной доверенности.

Информация о способах и порядке участия в голосовании в Собрании акционеров указывается в Сообщении о проведении Собрания акционеров (Сообщение), которое размещается в информационно-телекоммуникационной сети «Интернет» на странице корпоративного сайта ПАО «ГМК «Норильский никель» http://www.nornik.ru.

Голосование на Собрании осуществляется бюллетенями. Бюллетень для голосования направляется заказным письмом каждому лицу, зарегистрированному в реестре акционеров Общества и имеющему право на участие в Собрании, не позднее чем за 20 дней до даты проведения Собрания.

К голосованию бюллетенями приравнивается получение регистратором Общества сообщений о волеизъявлении лиц, которые имеют право на участие в Собрании, не зарегистрированы в реестре акционеров Общества и в соответствии с требованиями законодательства Российской Федерации о ценных бумагах дали лицам, осуществляющим учет их прав на акции, указания (инструкции) о голосовании.

Принявшими участие в Собрании считаются акционеры, зарегистрировавшиеся для участия в нем, а также акционеры, бюллетени которых получены или электронная форма бюллетеней которых заполнена на указанном в Сообщении сайте в информационно-телекоммуникационной сети «Интернет» в сроки, установленные Федеральным законом.

Принявшими участие в Собрании, проводимом в форме заочного голосования, считаются акционеры, бюллетени которых получены или электронная форма бюллетеней которых заполнена на указанном в сообщении о проведении Собрания сайте в информационно-телекоммуникационной сети «Интернет» до даты окончания приема бюллетеней.

Принявшими участие в Собрании считаются также акционеры, которые в соответствии с правилами законодательства Российской Федерации о ценных бумагах дали лицам, осуществляющим учет их прав на акции, указания (инструкции) о голосовании, если сообщения об их волеизъявлении получены не позднее двух дней до даты проведения Собрания или до даты окончания приема бюллетеней при проведении Собрания в форме заочного голосования.

Инвестиционная компания ПАО «ИК РУСС-ИНВЕСТ»

16 Июня 2021

IR новости

ПАО «ИК РУСС-ИНВЕСТ» провело годовое Общее собрание акционеров по итогам 2020 года.

6 Июля 2021

Новости компании

Елена Долгих приняла участие в совещании российских участников Целевой группы по финансам и инфраструктуре «Деловой двадцатки»

5 июля 2021 г. Елена Долгих, Советник Президента-Генерального директора ПАО «ИК РУСС-ИНВЕСТ» по устойчивому развитию, приняла участие в координационном совещании российских участников Целевой группы по финансам и инфраструктуре «Деловой двадцатки» (B20).

Читать далее →2 Июля 2021

Новости компании

Елена Долгих приняла участие в ситуационном анализе по вопросам международного сотрудничества в Арктике

1 июля Елена Долгих, Советник Президента-Генерального директора по устойчивому развитию ПАО «ИК РУСС-ИНВЕСТ», выступила в рамках ситуационного анализа по теме «Устойчивое развитие Арктической зоны РФ: международное сотрудничество и национальные задачи».

Мероприятие было организовано…

25 Июня 2021

Новости для клиентов

Вступление в силу Федерального закона №192 от 11.06.2021

Уважаемые клиенты, являющиеся неквалифицированными инвесторами!

Вступил в силу новый Федеральный закон №192-ФЗ от 11.06.2021, который вносит ограничения в отношении совершения брокером сделок по приобретению ц/б с клиентом — физическим лицом, не являющимся квалифицированным инвестором.

Читать далее →15 Июня 2021

Новости для клиентов

Режим работы ПАО «ИК РУСС-ИНВЕСТ» в период с 15-18 июня

Уважаемые клиенты!

Публичное акционерное общество «ИНВЕСТИЦИОННАЯ КОМПАНИЯ РУСС-ИНВЕСТ» уведомляет вас, что в период с 15 по 18 июня 2021 г. компания работает в обычном режиме.

компания работает в обычном режиме.

15 Октября 2020

СМИ о нас

РБК+: «МСБ только начинает включаться в повестку устойчивого развития»

Александр Бычков, Президент-Генеральный директор ИК РУСС-ИНВЕСТ, написал колонку для журнала РБК+ об учете Целей устойчивого развития российским малым и средним бизнесом.

Читать далее →6 Июля 2021

Новости компании

Елена Долгих приняла участие в совещании российских участников Целевой группы по финансам и инфраструктуре «Деловой двадцатки»

5 июля 2021 г. Елена Долгих, Советник Президента-Генерального директора ПАО «ИК РУСС-ИНВЕСТ» по устойчивому развитию, приняла участие в координационном совещании российских участников Целевой группы по финансам и инфраструктуре «Деловой двадцатки» (B20).

2 Июля 2021

Новости компании

Елена Долгих приняла участие в ситуационном анализе по вопросам международного сотрудничества в Арктике

1 июля Елена Долгих, Советник Президента-Генерального директора по устойчивому развитию ПАО «ИК РУСС-ИНВЕСТ», выступила в рамках ситуационного анализа по теме «Устойчивое развитие Арктической зоны РФ: международное сотрудничество и национальные задачи».

Мероприятие было организовано…

28 Мая 2021

Новости компании

Александр Бычков рассказал о перспективах повышения инвестиционной привлекательности Калужской области.

25 мая 2021 года Александр Бычков, Президент-Генеральный директор ПАО «ИК РУСС-ИНВЕСТ», выступил с докладом в рамках конференции «Перспективы и драйверы устойчивого развития Калужской области и ее городов».

Темой доклада Александра Бычкова стала «Интеграция принципов устойчивого развития в стратегическое…

20 Мая 2021

Новости компании

Александр Бычков и Елена Долгих приняли участие в Совещании российских участников Целевой группы по финансам и инфраструктуре «Деловой двадцатки»

19 мая 2021 г. Александр Бычков, президент-Генеральный директор ПАО «ИК РУСС-ИНВЕСТ» и Елена Долгих, Советник по устойчивому развитию Президента-Генерального директора ПАО «ИК РУСС-ИНВЕСТ», приняли участие в координационном совещании российских участников Целевой группы по финансам и инфра…

Читать далее →19 Мая 2021

Новости компании

Александр Бычков и Елена Долгих приняли участие в обновлении Социальной хартии российского бизнеса

18 мая 2021 Александр Бычков, Президент-Генеральный директор ПАО «ИК РУСС-ИНВЕСТ», и Елена Долгих, советник по устойчивому развитию Президента-Генерального директора ПАО «ИК РУСС-ИНВЕСТ», приняли участие в заседании Комитета РСПП по КСО и устойчивому развитию. В ходе&…

В ходе&…

15 Марта 2021

Новости компании

27 марта, в субботу, в 20:30 состоится ежегодная глобальная акция «Час Земли» Всемирного фонда дикой природы (WWF).

27 марта, в субботу, в 20:30 состоится ежегодная глобальная акция «Час Земли» Всемирного фонда дикой природы (WWF).

ПАО «ИК РУСС-ИНВЕСТ» присоединяется к самой массовой экологической акции на планете одиннадцатый год подряд. На этот раз акция будет проходить под девизом ОТКРОЙСЯ В #ЧАСЗЕМЛИ …

25 Июня 2021

Новости для клиентов

Вступление в силу Федерального закона №192 от 11. 06.2021

06.2021

Уважаемые клиенты, являющиеся неквалифицированными инвесторами!

Вступил в силу новый Федеральный закон №192-ФЗ от 11.06.2021, который вносит ограничения в отношении совершения брокером сделок по приобретению ц/б с клиентом — физическим лицом, не являющимся квалифицированным инвестором.

Читать далее →15 Июня 2021

Новости для клиентов

Режим работы ПАО «ИК РУСС-ИНВЕСТ» в период с 15-18 июня

Уважаемые клиенты!

Публичное акционерное общество «ИНВЕСТИЦИОННАЯ КОМПАНИЯ РУСС-ИНВЕСТ» уведомляет вас, что в период с 15 по 18 июня 2021 г. компания работает в обычном режиме.

24 Апреля 2021

Новости для клиентов

Изменения в Регламент оказания ПАО «ИК РУСС-ИНВЕСТ» брокерских услуг на рынке ценных бумаг и срочном рынке, дата вступления в силу с 28.04.2021

Уведомляем вас о вступлении в силу с 28.04.2021 года изменений в Регламент оказания ПАО «ИК РУСС-ИНВЕСТ» брокерских услуг на рынке ценных бумаг и срочном рынке, утвержденных 23.04.2021 года.

Читать далее →16 Марта 2021

Новости для клиентов

Изменения в Регламент оказания ПАО «ИК РУСС-ИНВЕСТ» брокерских услуг на рынке ценных бумаг и срочном рынке, дата вступления в силу с 19.03.2021

Уведомляем вас о вступлении в силу с 19.03.2021 года изменений в Регламент оказания ПАО «ИК РУСС-ИНВЕСТ» брокерских услуг на рынке ценных бумаг и срочном рынке, утвержденных 16.03.2021 года.

18 Февраля 2021

Новости для клиентов

График работы ПАО «ИК РУСС-ИНВЕСТ» в праздничные дни

Уважаемые клиенты!

Поздравляем вас с наступающим Днем защитника Отечества!

Уведомляем о режиме работы ПАО «ИК РУСС-ИНВЕСТ» в период праздников.

12 Ноября 2020

Новости для клиентов

Изменения в Регламент оказания ПАО «ИК РУСС-ИНВЕСТ» брокерских услуг на рынке ценных бумаг и срочном рынке, дата вступления в силу с 16.11.2020

Уведомляем вас о вступлении в силу с 16.11.2020 года изменений в Регламент оказания ПАО «ИК РУСС-ИНВЕСТ» брокерских услуг на рынке ценных бумаг и срочном рынке, утвержденных 11.11.2020 год

Читать далее →15 Октября 2020

СМИ о нас

РБК+: «МСБ только начинает включаться в повестку устойчивого развития»

Александр Бычков, Президент-Генеральный директор ИК РУСС-ИНВЕСТ, написал колонку для журнала РБК+ об учете Целей устойчивого развития российским малым и средним бизнесом.

Читать далее →16 Апреля 2020

СМИ о нас

Журнал «Business Quarterly», Весна, 2020

Александр Бычков выступил на тему развития ответственного финансирования в журнале «Business Quarterly»

Александр Бычков, Президент-Генеральный директор ПАО «ИК РУСС-ИНВЕСТ», заместитель председателя управляющего совета Ассоциации «Национальная сеть глобального договора ООН», д.э.н, выступил в журнале…

30 Октября 2019

СМИ о нас

Телеканал РБК. Программа Рынки.

29 октября Степан Сумин, трейдер отдела по управлению ценными бумагами ИК РУСС-ИНВЕСТ, принял участие в программе «Рынки» на телеканале РБК. Темой торгов стали итоги торгов на Московской бирже.

Читать далее →13 Июня 2018

СМИ о нас

Телеканал РБК. Программа «Рынок Онлайн»

9 июня Степан Сумин, трейдер отдела по управлению ценными бумагами ИК РУСС-ИНВЕСТ, принял участие в программе «Рынок Онлайн» на телеканале РБК. Темой программы стали Итоги торгов на Московской бирже.

Читать далее →23 Апреля 2018

СМИ о нас

Телеканал РБК. Программа «Рынки.Позиция»

С 23 по 27 апреля, Степан Сумин, трейдер отдела по управлению ценными бумагами ПАО «ИК РУСС-ИНВЕСТ», принимает участие в битве фундаментальных и технических аналитиков на телеканале РБК в программе «Рынки. Позиция». На этой неделе Степан отстаивает позиции технического анализа. Посмотреть…

Читать далее →16 Апреля 2018

СМИ о нас

Телеканал РБК. Программа ЧЭЗ

16 апреля Степан Сумин, трейдер отдела по управлению ценными бумагами ИК РУСС-ИНВЕСТ, принял участие в программе ЧЭЗ на телеканале РБК. Темой и главными вопросамипрограммы стали: Обвал акций «Русала». Причины и последствия. С чем связан очередной виток обвала и какими будут последствия для бумаг и б…

Читать далее →16 Июня 2021

IR новости

ПАО «ИК РУСС-ИНВЕСТ» провело годовое Общее собрание акционеров по итогам 2020 года.

Читать далее →14 Мая 2021

IR новости

Сообщение о проведении годового Общего собрания акционеров

Публичное акционерное общество «ИНВЕСТИЦИОННАЯ КОМПАНИЯ ИК РУСС-ИНВЕСТ» (ПАО «ИК РУСС-ИНВЕСТ») ОГРН 1027739662796, место нахождения: Российская Федерация, 119034, г. Москва, Всеволожский пер., д.2, стр.2, извещает о проведении годового Общего собрания акционеров ПАО «ИК…

Читать далее →2 Июня 2020

IR новости

ПАО «ИК РУСС-ИНВЕСТ» провело годовое Общее собрание акционеров по итогам 2019 года.

Читать далее →30 Апреля 2020

IR новости

ПАО «ИК РУСС-ИНВЕСТ» извещает о проведении годового Общего собрания акционеров по итогам 2019 года.

Читать далее →14 Ноября 2019

IR новости

ПАО «ИК РУСС-ИНВЕСТ» провело внеочередное Общее собрание акционеров.

12 ноября 2019 года ПАО «ИК РУСС-ИНВЕСТ» провело внеочередное Общее собрание акционеров.

Читать далее →11 Октября 2019

IR новости

ПАО «ИК РУСС-ИНВЕСТ» извещает о проведении внеочередного Общего собрания

Читать далее →Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Покупка акций: первичный и вторичный рынки

Если вы покупаете акции компании, это не обязательно означает, что вы покупаете их у другого акционера, который хочет продать свои акции. Есть два основных рынка, на которых совершаются сделки с ценными бумагами: первичный рынок и вторичный рынок.

Когда акции впервые выпускаются и продаются компаниями населению, это называется первичным публичным предложением или IPO. Это первоначальное или первичное размещение обычно обеспечивается инвестиционным банком, который приобретает ценные бумаги и распределяет их среди различных инвесторов.Это первичный рынок. Таким образом, инвесторы, участвующие на первичном рынке, покупают акции напрямую у компании-эмитента.

Цены на первичном рынке, как правило, устанавливаются до IPO, поэтому инвестор знает, сколько он заплатит, чтобы инвестировать в акции этой компании. Однако на этом рынке обычно преобладают искушенные и опытные инвесторы, такие как банки, пенсионные фонды, институциональные инвесторы или хедж-фонды.

Вторичный рынок = фондовый рынок

На вторичном рынке инвесторы покупают и продают акции, которыми они уже владеют, и его чаще называют фондовым рынком.Любые сделки на вторичном рынке происходят между инвесторами, и выручка от каждой продажи поступает продавцу, а не компании, выпустившей акции, или банку-андеррайтеру. Цены на вторичном рынке колеблются и могут определяться основными силами спроса и предложения. Следовательно, если вы не являетесь инвестором, участвующим в IPO, вы покупаете ценные бумаги у другого акционера на вторичном рынке.

Акционером считается любое лицо, имеющее законное право собственности на акции компании.Иметь юридическое право собственности означает быть зарегистрированным компанией как владелец акций: когда вы покупаете акции у другого инвестора, через три дня после совершения сделки ваше имя появится в журналах учета компании, и вы будете считаться владельцем записи. . Инвестор, у которого вы приобрели акции, одновременно будет удален из записей.

Независимо от того, является ли инвестор, продающий вам акции, физическим лицом, финансовым учреждением или самой компанией, он считается акционером, поскольку он владеет акциями на законных основаниях.Продавец акций теряет все связанные с ними права, такие как любые дивиденды, распределения или дальнейший прирост капитала (или убытки) от проданных акций.

Как покупать акции: пошаговые инструкции для начинающих

Чтобы покупать акции, вам сначала понадобится брокерский счет, который вы можете настроить примерно за 15 минут. Затем, когда вы добавите деньги на счет, вы можете выполнить следующие действия, чтобы найти, выбрать и инвестировать в отдельные компании.

Сначала это может показаться запутанным, но покупка акций на самом деле довольно проста.Вот пять шагов, которые помогут вам купить свои первые акции:

1. Выберите биржевого маклера в Интернете

Самый простой способ купить акции — через онлайн-брокера. После открытия и пополнения счета вы можете покупать акции через веб-сайт брокера за считанные минуты. Другие варианты включают использование биржевого маклера с полным спектром услуг или покупку акций напрямую у компании.

Открыть брокерский счет в Интернете так же просто, как открыть банковский счет: вы заполняете заявку на открытие счета, предоставляете документ, удостоверяющий личность, и выбираете, хотите ли вы пополнить счет, отправив чек по почте или переведя средства в электронном виде.

2. Изучите акции, которые хотите купить

После того, как вы настроили и пополнили свой брокерский счет, пора погрузиться в бизнес по подбору акций. Хорошее место для начала — исследование компаний, которые вы уже знаете по своему потребительскому опыту.

Не позволяйте потоку данных и колебаниям рынка в реальном времени захлестнуть вас, пока вы проводите свое исследование. Цель должна быть проста: вы ищете компании, совладельцем которых вы хотите стать.

Уоррен Баффет сказал знаменитую фразу: «Покупайте компанию, потому что вы хотите ею владеть, а не потому, что вы хотите, чтобы ее акции росли». Следуя этому правилу, он неплохо для себя преуспел.

После того, как вы определили эти компании, пора провести небольшое исследование. Начните с годового отчета компании — в частности, с годового письма руководства акционерам. Письмо даст вам общее описание того, что происходит с бизнесом, и предоставит контекст для цифр в отчете.

После этого большая часть информации и аналитических инструментов, необходимых для оценки бизнеса, будет доступна на веб-сайте вашего брокера, например, документы SEC, стенограммы конференц-звонков, ежеквартальные отчеты о доходах и последние новости. Большинство онлайн-брокеров также предоставляют учебные пособия по использованию своих инструментов и даже базовые семинары о том, как выбирать акции.

Чтобы узнать больше об оценке компаний для вашего портфеля, см. Функцию NerdWallet о том, как исследовать акции.

3.Решите, сколько акций покупать.

Вы не должны чувствовать никакого давления, чтобы купить определенное количество акций или заполнить весь свой портфель акциями сразу. Подумайте о том, чтобы начать с малого — действительно с малого — купив всего одну акцию, чтобы почувствовать, каково это владеть отдельными акциями, и хватит ли у вас силы духа, чтобы преодолеть трудные моменты с минимальной потерей сна. Со временем вы сможете пополнить свою позицию, когда овладеете чванством акционеров.

Новые инвесторы в акции могут также захотеть рассмотреть дробные акции — относительно новое предложение от онлайн-брокеров, которое позволяет покупать часть акций, а не полную.Это означает, что вы можете попасть в дорогие акции таких компаний, как Google и Amazon, которые известны своей четырехзначной ценой на акции, с гораздо меньшими инвестициями. SoFi Active Investing, Robinhood и Charles Schwab входят в число брокеров, предлагающих дробные акции. (SoFi Active Investing и Robinhood являются рекламными партнерами NerdWallet.)

Многие брокерские компании также предлагают инструмент, конвертирующий долларовые суммы в акции. Это может быть полезно, если у вас есть определенная сумма, которую вы хотите инвестировать, скажем, 500 долларов, и вы хотите знать, сколько акций можно купить на эту сумму.

4. Выберите тип ордера на акции

Не пугайтесь всех этих цифр и бессмысленных словосочетаний на странице онлайн-заказа вашего брокера. См. Шпаргалку с основными условиями торговли акциями:

Для покупателей: цена, которую продавцы готовы принять за акции. | |

Для продавцов: цена, которую покупатели готовы платить за акции. | |

Разница между самой высокой ценой предложения и самой низкой ценой продажи. | |

Запрос на покупку или продажу акций как можно скорее по наилучшей доступной цене. | |

Запрос на покупку или продажу акций только по определенной цене или лучше. | |

Стоп-ордер (или стоп-лосс) | Когда акция достигает определенной цены, «стоп-цены» или «стоп-уровня», рыночный ордер исполняется, и весь ордер исполняется на преобладающая цена. |

Когда достигается стоп-цена, сделка превращается в лимитный ордер и заполняется до точки, в которой могут быть достигнуты указанные ценовые ограничения. |

Есть намного больше причудливых торговых ходов и сложных типов ордеров. Не беспокойся прямо сейчас — а может быть, когда-нибудь. Инвесторы построили успешную карьеру, покупая акции только с двумя типами ордеров: рыночными и лимитными.

Рыночные ордера

С помощью рыночного ордера вы указываете, что купите или продадите акции по наилучшей доступной текущей рыночной цене.Поскольку рыночный ордер не устанавливает ценовых параметров в сделке, ваш ордер будет выполнен немедленно и полностью исполнен, если вы не пытаетесь купить миллион акций и совершить переворот.

Не удивляйтесь, если цена, которую вы платите — или получаете, если вы продаете, — не совпадает с той ценой, которую вы назвали всего за несколько секунд до этого. Цена покупки и продажи постоянно колеблется в течение дня. Вот почему рыночный ордер лучше всего использовать при покупке акций, которые не испытывают резких колебаний цен — крупных стабильных акций голубых фишек в отличие от более мелких и более волатильных компаний.

Рыночный ордер лучше всего подходит для инвесторов типа «купи и держи», для которых небольшие различия в цене менее важны, чем обеспечение полного исполнения сделки.

Если вы размещаете рыночный ордер «в нерабочее время», когда рынки закрылись в течение дня, ваш ордер будет размещен по преобладающей цене при следующем открытии бирж для торговли.

Проверьте заявление вашего брокера об исполнении сделки. Некоторые недорогие брокеры объединяют все торговые запросы клиентов для одновременного исполнения по преобладающей цене либо в конце торгового дня, либо в определенное время или день недели.

Лимитные ордера

Лимитные ордера дают вам больше контроля над ценой, по которой исполняется ваша сделка. Если акции XYZ торгуются по 100 долларов за акцию, и вы считаете, что цена 95 долларов за акцию больше соответствует вашей оценке компании, ваш лимитный ордер говорит вашему брокеру, что он должен держаться и исполнять ваш ордер только тогда, когда цена продажи упадет до этой отметки. уровень. Что касается продажи, лимитный ордер говорит вашему брокеру расстаться с акциями, как только ставка поднимется до установленного вами уровня.

Лимитные ордера — хороший инструмент для инвесторов, покупающих и продающих акции небольших компаний, которые, как правило, имеют более широкие спреды в зависимости от активности инвесторов. Они также хороши для инвестирования в периоды краткосрочной волатильности фондового рынка или когда цена акций более важна, чем выполнение заказов.

Есть дополнительные условия, которые вы можете разместить на лимитном ордере, чтобы контролировать, как долго ордер будет оставаться открытым. Ордер «все или ничего» (AON) будет исполнен только тогда, когда все акции, которыми вы хотите торговать, будут доступны по вашему ценовому лимиту.Ордер «годен на день» (GFD) истекает в конце торгового дня, даже если он не был полностью исполнен. Заказ «годен до отмены» (GTC) остается в силе до тех пор, пока покупатель не отключит питание или не истечет срок действия заказа; это где-то от 60 до 120 дней или больше.

Хотя лимитный ордер гарантирует цену, которую вы получите в случае исполнения ордера, нет гарантии, что ордер будет исполнен полностью, частично или даже вообще. Лимитные ордера размещаются в порядке очереди и только после того, как рыночные ордера выполнены, и только в том случае, если акции остаются в пределах установленных вами параметров достаточно долго, чтобы брокер мог выполнить сделку.

Лимитные приказы могут стоить инвесторам больше комиссионных, чем рыночные приказы. Лимитный ордер, который не может быть выполнен полностью за один раз или в течение одного торгового дня, может продолжать исполняться в последующие дни, при этом транзакционные издержки взимаются каждый день, когда совершается сделка. Если акция никогда не достигнет уровня вашего лимитного ордера к моменту истечения срока его действия, сделка не будет выполнена.

5. Оптимизируйте свой портфель акций

Мы надеемся, что ваша первая покупка акций знаменует начало жизненного пути успешного инвестирования.Но если что-то станет сложно, помните, что каждый инвестор — даже Уоррен Баффет — проходит через тяжелые периоды. Ключ к выходу вперед в долгосрочной перспективе — сохранять свою перспективу и концентрироваться на вещах, которые вы можете контролировать. Среди них нет рыночных колебаний. Но есть несколько вещей, которые вы можете контролировать.

Когда вы ознакомитесь с процессом покупки акций, найдите время, чтобы углубиться в другие области инвестиционного мира. Как паевые инвестиционные фонды будут играть роль в вашей инвестиционной истории? Создавали ли вы пенсионный счет в дополнение к брокерскому счету, например IRA? Открытие брокерского счета и покупка акций — отличный первый шаг, но на самом деле это только начало вашего инвестиционного пути.

Часто задаваемые вопросыКакие акции лучше всего подходят для начинающих?

Не существует единственной «лучшей акции», поэтому многие финансовые консультанты рекомендуют инвестировать в недорогие индексные фонды. Однако, если вы хотите добавить несколько отдельных акций в свой портфель, новички могут захотеть рассмотреть акции «голубых фишек» в списке S&P 500. Это одни из самых стабильных компаний страны с проверенной репутацией в обеспечении долгосрочной доходности. для инвесторов.

Сейчас хорошее время для покупки акций?

По правде говоря, вы никогда не узнаете, пришло ли время покупать акции.Однако, если вы инвестируете на длительный срок (скажем, более пяти лет), то самое время покупать акции, как только у вас появятся деньги. Даже если рынок упадет вскоре после инвестирования, у вас будет достаточно времени, чтобы компенсировать эти потери. И единственный способ гарантировать, что вы с самого начала будете участвовать в восстановлении и расширении фондового рынка, — это инвестировать до начала восстановления.

Как покупать акции в Интернете без брокера?

В последние годы онлайн-брокеры упростили для новичков регистрацию и использование их услуг.Для большинства новых инвесторов онлайн-брокерский счет будет самым простым способом выйти на фондовый рынок.

Но если вы все еще стремитесь начать инвестировать без брокера, поищите компании, которые предлагают прямой тарифный план, который позволяет вам покупать акции напрямую у компании за небольшую плату или вообще без комиссии. Эти программы также могут иметь преимущество в виде инвестирования в размере долларовой суммы, а не в виде доли, и часто позволяют инвесторам осуществлять регулярные инвестиции на регулярной основе.

Еще один способ покупки акций без брокера — это план реинвестирования дивидендов, который позволяет инвесторам автоматически реинвестировать дивиденды обратно в акции, а не принимать дивиденды в качестве дохода. Однако, как и в случае с прямыми акциями, вам придется искать компании, предлагающие эти программы.

Сколько денег мне нужно, чтобы купить акции?

Если вы откроете брокерский счет без минимального счета и нулевой комиссии за транзакцию, вы можете начать инвестировать, имея ровно столько, чтобы купить одну акцию.В зависимости от компании это может быть всего 10 долларов (хотя помните, что дешевые акции не обязательно приносят хорошие покупки).

Некоторые брокерские конторы даже позволяют покупать дробные акции, то есть, если у вас было всего 100 долларов для инвестирования, вы могли бы купить часть акций, таких как Google, которые давно торгуются по цене более 1000 долларов за акцию. Конечно, чем больше вы инвестируете, тем выше потенциальная прибыль в долгосрочной перспективе. Воспользуйтесь нашим инвестиционным калькулятором, чтобы увидеть, как работает сложный доход.

Акции и акции — одно и то же?

По большей части да.Владение «акциями» и владение «акциями» означают, что у вас есть собственность — или капитал — в компании. Обычно термин «акции» используется для обозначения размера доли владения в конкретной компании, в то время как «акции» часто означают капитал в целом. Например, вы можете услышать, как инвесторы говорят: «Я купил 10 акций Apple» или «У меня есть акции Apple, Facebook и Amazon».

Сколько акций я должен купить?

Количество акций, которые вы покупаете, зависит от суммы в долларах, которую вы хотите инвестировать. Если цена акции составляет 50 долларов, а у вас есть 500 долларов, которые вы готовы инвестировать, вы можете приобрести 10 акций.Однако, если ваша брокерская компания не допускает частичную торговлю и цифры не так точны, вам придется округлить в меньшую сторону. Если цена акции составляет 51 доллар, а у вас есть 500 долларов для инвестирования, вы сможете приобрести только девять акций, так как 10 акций будут стоить 510 долларов.

Какие дешевые акции можно купить сейчас?

Важно отметить, что цена акции не говорит вам всего, что вам нужно знать о компании, в которую вы планируете инвестировать. Цена отражает то, за сколько инвесторы готовы купить или продать акции, а не внутренняя стоимость компании, ни направление, в котором движется цена акций компании.То, что акция «дешевая», не означает, что это хорошая покупка.

Тем не менее, есть способы найти акции, которые могут быть недооценены. Эта стратегия помогает инвесторам идентифицировать проверенные компании с ценами на акции, которые могут быть ниже их стоимости из-за внешних факторов, таких как общий спад фондового рынка.

Как я узнаю, когда продавать акции?

Если вы покупаете акции, вам должно быть комфортно не трогать свои деньги в течение как минимум пяти лет. Это связано с нестабильностью фондового рынка — возможно, стоимость ваших акций сначала упадет, а потом вырастет.Вы можете рассмотреть возможность продажи своих акций, если вам нужны наличные, и они выросли в цене, но это означает, что вы можете уплатить налог на прирост капитала при продаже и упустить будущую прибыль с течением времени.

Возможно, более важно учитывать, когда не продавать акции. Когда рынок падает, у вас может возникнуть соблазн продать, чтобы предотвратить дальнейшие убытки. Это широко признано плохой стратегией, поскольку, продавая, вы фиксируете понесенные убытки. Лучшая стратегия — преодолеть волатильность и стремиться к долгосрочной прибыли, понимая, что рынок со временем придет в норму.

11 лучших онлайн-брокеров для торговли акциями на июль 2021 года

В процессе всестороннего обзора NerdWallet оценивает и ранжирует крупнейших американских брокеров и робо-консультантов по активам под управлением, а также новым игрокам отрасли, используя многогранный и итеративный подход. Наша цель — провести независимую оценку поставщиков медицинских услуг, чтобы помочь вам получить обоснованные и обоснованные суждения о том, какие из них лучше всего соответствуют вашим потребностям.

ПРОЦЕСС СБОРА И ПРОВЕРКИ ДАННЫХ

Мы собираем данные напрямую от поставщиков и проводим тестирование и наблюдение из первых рук посредством демонстраций поставщиков.Наш процесс начинается с отправки поставщикам подробных анкет для заполнения. Анкеты составлены таким образом, чтобы в равной степени получить как положительные, так и отрицательные ответы от поставщиков услуг. Они не предназначены и не подготовлены для получения каких-либо заранее определенных результатов. Ответы на вопросы анкеты в сочетании с демонстрациями продуктов, интервью с персоналом поставщиков и практическими исследованиями наших специалистов подпитывают наш собственный процесс оценки, который оценивает эффективность каждого поставщика по более чем 20 факторам.Окончательный результат дает оценку от плохого (одна звезда) до отличного (пять звезд). Рейтинги округлены до ближайшей половины звезды.

Оценки различаются в зависимости от типа провайдера, но в каждом случае основываются на средневзвешенных значениях факторов, которые включают, но не ограничиваются: консультационные комиссии и комиссионные сборы, минимумы и типы счетов, выбор инвестиций, коэффициенты инвестиционных расходов, торговые издержки, доступ к кадровые финансовые консультанты, образовательные ресурсы и инструменты, варианты перебалансировки и минимизации налогов, а также поддержка клиентов, включая доступ к филиалам, пользовательские технологии и мобильные платформы.

Каждый фактор может включать оценку различных подфакторов. Например, при оценке инвестиционного выбора, предлагаемого роботами-консультантами, 80% оценки основывается на потенциале диверсификации (насколько хорошо может быть диверсифицирован итоговый инвестиционный портфель) в сочетании с наличием специализированных портфелей и уровнем настройки. для инвесторов. Коэффициенты расходов формируют дополнительные 10% оценки, а оставшиеся 10% — низкие или нулевые комиссионные за управление.

Взвешивание каждого фактора основано на оценке нашей командой того, какие функции являются наиболее важными для потребителей, а какие оказывают наибольшее влияние на их впечатления.Рассматриваемые факторы и то, как эти факторы взвешиваются, меняются в зависимости от категории проверяемых поставщиков.

Категории поставщиков включают в себя: лучшие брокеры для торговли акциями, лучшие брокеры для начинающих, лучшие брокеры для дневной торговли, лучшие брокеры для торговли опционами, лучшие дисконтные брокеры, лучшие брокеры для бесплатной торговли, лучшие инвестиционные приложения, лучшие брокеры для пенни-акций, лучшие Брокеры IRA, лучшие робо-консультанты, лучшие финансовые консультанты, лучшие платформы недвижимости, лучшие брокеры для ETF и лучшие брокеры для паевых инвестиционных фондов.

Сценаристы и редакторы ежегодно проводят обзоры наших брокеров и роботов-консультантов, но постоянно вносят обновления в течение года. Мы поддерживаем частые контакты с поставщиками услуг и отмечаем любые изменения в предложениях.

В состав группы обзора входят опытные писатели, исследователи и редакторы, которые ежедневно освещают акции, облигации, паевые инвестиционные фонды, индексные фонды, биржевые фонды, альтернативные инвестиции, социально ответственное инвестирование, финансовых консультантов, пенсионные и инвестиционные стратегии.Помимо NerdWallet, работа членов нашей команды публиковалась в The New York Times, The Washington Post, Forbes, USA Today, Bloomberg News, Nasdaq, MSN, MarketWatch, Yahoo! Финансы и другие национальные и региональные СМИ.

Объединенный опыт нашей инвестиционной команды используется в нашем процессе проверки, чтобы обеспечить продуманную оценку продуктов и услуг поставщика с точки зрения клиента. Наши писатели и редакторы обладают более чем 70-летним опытом работы в области финансов, от бывшего репортера Wall Street Journal до бывшего старшего финансового советника Merrill Lynch.

Хотя NerdWallet поддерживает партнерские отношения со многими из проверенных поставщиков, мы управляем потенциальными конфликтами интересов, поддерживая стену между нашим контентом и бизнес-операциями. Эта стена предназначена для того, чтобы наши деловые партнерства не могли повлиять на наших авторов и процесс проверки. Таким образом, все отзывы могут содержать объективную оценку, отвечающую интересам наших пользователей. Для получения дополнительной информации см. Редакционные правила NerdWallet.

Что такое акции голубых фишек? — NerdWallet

Все сделано правильно, инвестирование имеет мало общего с азартными играми.Но термин «акции голубых фишек» действительно заимствован из покера.

Хотя формального определения «голубых фишек» не существует, эти компании известны своей ценностью, стабильностью и авторитетом. Это, как правило, громкие имена — часто известные имена — в своих отраслях, и инвесторы рассчитывают на их надежность.

Вот что вам нужно знать об акциях «голубых фишек».

Что делает акцию голубой фишкой?

Думайте об акциях «голубых фишек» как об акциях, которые вы приносите домой, чтобы встретить своих родителей: они производят хорошее впечатление и имеют основания для этого.Он стабильный, ответственный и надежный.

Голубые фишки зарекомендовали себя как в хорошие, так и в плохие времена, а их акции имеют долгую историю стабильной работы. Акции, которые считаются голубыми фишками, обычно имеют следующие общие черты:

Большая рыночная капитализация. Рыночная капитализация — это мера размера и стоимости компании. Акции голубых фишек часто являются акциями с большой капитализацией, что обычно означает, что их рыночная стоимость составляет 10 миллиардов долларов или более.

История роста.У «голубых фишек» есть надежная, солидная история устойчивого роста и хорошие перспективы на будущее. Возможно, они не такие яркие, как быстрорастущие технологические компании, но это потому, что они уже существуют.

Составляющая рыночного индекса. Акции «голубых фишек» включены в основные рыночные индексы, такие как S&P 500, Dow Jones Industrial Average и / или Nasdaq 100.