ТОП-10 старейших бирж мира

Задумывались ли вы, в какой стране была основана первая биржа? Какие торговые площадки были открыты несколько сотен лет назад и существуют по сей день? В этом обзоре рассмотрим ТОП-10 самых старых бирж, а также связанные с ними исторические факты.

1) Frankfurt Stock Exchange (FWB) — Германия

Франкфуртская фондовая биржа была основана почти 5 веков назад — в 1585 г. Тогда торговцы на рыночной площади Франкфурта договорились об установлении единых обменных курсов валют. К тому моменту город уже стал крупным европейским торговым центром.

Только в 1949 г., после Второй мировой войны, Франкфуртская биржа была признана ведущей германской площадкой. Сегодня она входит в ТОП-15 крупнейших площадок мира. Капитализация торгующихся компаний составляет около $1,8 трлн.

Количество компаний, прошедших листинг — более 800.

2) Amsterdam Stock Exchange (AEX) — Нидерланды

Согласно Книге рекордов Гиннесса, Амстердамская фондовая биржа — старейшая биржа в мире. Известна также как Euronext Amsterdam. Она заняла лишь второе место в нашем рейтинге, так как у Frankfurt Stock Exchange нет официально подтвержденной даты открытия.

Амстердамская фондовая биржа является площадкой, на которой впервые были официально размещены акции. Основана в 1602 г.

Интересный факт: на Амстердамской бирже впервые была введена торговля товарами с использованием только их образцов и проб.

Количество эмитентов, акции которых котируются на AEX, более 160. Основной индекс AEX index охватывает 25 крупнейших нидерландских компаний.

3) Paris Stock Exchange (ENXTPA) — Франция

Парижская фондовая биржа Euronext Paris, ранее известная как Paris Bourse, была основана в 1724 г. В 2000 г. объединилась с Амстердамской и Брюссельской биржами, образовав фондовую биржу Euronext.

Количество прошедших листинг компаний — более 1050. Биржа Euronext занимает 5 место в мире по капитализации торгуемых на ней компаний — более $4 трлн. Главный индекс CAC 40 отображает динамику 40 крупнейших компаний. Базовое значение индекса, установленное в 1987 г. — 1000.

4)

Многие считают, что первой американской биржей является Нью-Йоркская фондовая биржа (NYSE). Однако первенство принадлежит Филадельфийской бирже, основанной в 1790 г. Изначально она называлась Board of Brokers of Philadelphia (Совет брокеров Филадельфии).

Однако первенство принадлежит Филадельфийской бирже, основанной в 1790 г. Изначально она называлась Board of Brokers of Philadelphia (Совет брокеров Филадельфии).

В 2007 г. компания NASDAQ OMX Group приобрела Филадельфийскую биржу за $652 млн, включив ее в состав NASDAQ.

Главным индексом выступает PHLX Semiconductor Sector, включающийся в себя акции 19-ти компаний, занимающихся производством, проектированием и дистрибьюцией полупроводников. За базовое значение принято 200,00 пунктов. Начало расчета — 1994 г.

5) London Stock Exchange (LSE) — Великобритания

Лондонская фондовая биржа — одна из крупнейших и старейших бирж Европы. Официально история биржи началась в 1801 г. Однако исторические корни уходят в 1571 г. Тогда королевский финансист Томас Грешем построил биржу на собственные деньги. В то время она носила название Королевской биржи и выступала в качестве центра торговли в Лондоне.

Королевская биржа оставалась товарной более 100 лет. Только с 1695 г. на ней начали совершаться сделки с государственными бумагами и акциями компаний.

Интересный факт: шумность, присущая брокерам, пришлась не по нраву руководству биржи, в связи с чем они были лишены доступа на торговую площадку. Новым местом сбора стала кофейня «У Джонатана». С начала 18 века в кофейне начинаются регулярно проводится встречи для взаиморасчетов. Позднее подобные встречи получили название «клиринг».

Еще один примечательный факт: по одной из версий, в стенах кафе «У Джонатана» зародились названия трейдеров, которые делают ставку на понижение рынка — «медведи», и на повышение — «быки». В британском музее размещен отрывок из газеты за 1763 г., на котором к публикации есть иллюстрация: на ней изображены трейдеры в кафе «У Джонатана», а на стене заведения видна картина с быком и медведем. На соседней картине видна «хромая» утка, символизирующая банкрота.

На Лондонской бирже торгуются акции более чем 2400 компаний, суммарная капитализация которых более $4 трлн. Ведущим индексом выступает FTSE 100, включающий в расчет 100 крупнейших компаний LSE.

Ведущим индексом выступает FTSE 100, включающий в расчет 100 крупнейших компаний LSE.

6) Milan Stock Exchange (ISE) — Италия

Первая итальянская биржа Borsa Italiana была основана в 1808 г. В 2007 г. объединилась с Лондонской фондовой биржей. В результате сделки образовалась компания London Stock Exchange Group.

На миланской бирже торгуются акции более 350 компаний. Главный биржевой индекс ISE — FTSE MIB, который включает в себя 40 крупнейших по капитализации эмитентов Итальянской биржи.

7) New York Stock Exchange (NYSE) — США

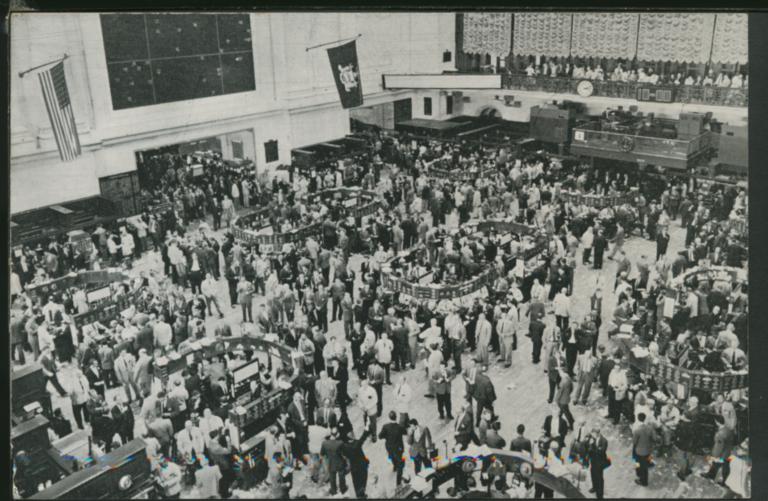

Нью-Йоркская фондовая биржа является крупнейшей в мире — ее капитализация превышает $20 трлн. В отличие от Лондонской и многих других бирж, торги на NYSE началась с первого дня ее открытия в 1817 г.

Идея зарождения сформировалась в 1792 г., когда 24 нью-йоркских брокера подписали Баттонвудское соглашение о создании Нью-Йоркской биржи.

На Нью-Йоркской бирже обращаются бумаги более 2300 компаний. Основным индексом выступает NYSE Composite. Он включает в себя все акции NYSE, его базовое значение — 50,00 пунктов.

8) Madrid Stock Exchange (MSE) — Испания

Мадридская фондовая биржа была открыта в столице Испании в

В 1809 г. испанским правительством была организована первая торговая биржа. В 1831 г. это место стало «местом встречи трейдеров и посредников, где заключаются операции по привлечению активов», согласно опубликованному Кодексу Торговли.

Количество зарегистрированных на бирже эмитентов — около 1500. Главные индексы — IGBM и IBEX 35.

9) Toronto Stock Exchange (TSX) — Канада

Это первая канадская биржа — была основана 25 октября 1861 г. в Торонто. В 1934 г. площадка объединилась с основным конкурентом — Канадской фондовой и горнопромышленной биржей. В 1977 г. запустила первую в мире систему электронных торгов CATS. Данная технология сегодня используется многими торговыми площадками мира.

в Торонто. В 1934 г. площадка объединилась с основным конкурентом — Канадской фондовой и горнопромышленной биржей. В 1977 г. запустила первую в мире систему электронных торгов CATS. Данная технология сегодня используется многими торговыми площадками мира.

Исторический факт: в 1914 г. биржа была закрыта на три месяца из-за панических настроений участников торгов, связанных с началом первой мировой войны.

С 2002 г. находится во владении TMX Group. На TSX торгуются акции более 2000 эмитентов. Капитализация биржи составляет более $2 трлн.

Основной биржевой индекс — S&P/TSX Composite, который отражает динамику капитализации 70% всей фондовой биржи Торонто. Он включает в себя примерно 250 компаний.

10) Austr

Австралийская биржа открылась в 1861 г. в Сиднее. Выступает главной фондовой площадкой Австралии, начиная с 1987 г. Именно тогда произошло объединение шести независимых бирж Австралии, ведущих свою деятельность в столицах штатов. До этого времени биржа в Сиднее носила название Australian Stock Exchange.

Именно тогда произошло объединение шести независимых бирж Австралии, ведущих свою деятельность в столицах штатов. До этого времени биржа в Сиднее носила название Australian Stock Exchange.

В первые дни существования, торговля на бирже велась по следующей схеме: сотрудник поочередно называл компании, а брокеры предлагали цену покупки или продажи за акции отдельного эмитента. Со временем система стала неэффективной, поскольку объемы торгов значительно возросли. В начале 1960-х был придуман новый порядок ведения торгов. Котировки рисовались на постах и досках специально нанятыми сотрудниками, которых называли «мелками». Они записывали на доски все поступающие предложения и совершенные сделки. Система действовала на бирже до 1991 г.

На сегодняшний день на Австралийской бирже размещены акции более 2200 компаний. Фондовые индексы ASX рассчитываются рейтинговым агентством Standard & Poor’s: S&P/ASX 20, S&P/ASX 50 (100, 200, 300).

Открыть счет

БКС Брокер

Фондовые биржи мира

Фондовые биржи мира сегодня играют важнейшую роль во всем биржевом обороте. В мире существует около двухсот фондовых бирж, но только несколько из них можно смело назвать мировыми фондовыми биржами, к которым стремятся все трейдера и инвесторы. Первая десятка самых крупных бирж находятся в США, Германии, Великобритании и Японии. Глядя на итог торгов с этих международных фондовых бирж, можно оценить общее состояние мировой экономической ситуации в целом.

В мире существует около двухсот фондовых бирж, но только несколько из них можно смело назвать мировыми фондовыми биржами, к которым стремятся все трейдера и инвесторы. Первая десятка самых крупных бирж находятся в США, Германии, Великобритании и Японии. Глядя на итог торгов с этих международных фондовых бирж, можно оценить общее состояние мировой экономической ситуации в целом.

Крупнейшие фондовые биржи

Крупнейшими фондовыми биржами США, считается NASDAQ, AMEX и NYSE.

- NASDAQ – созданная ассоциацией американских торговцев ценными бумагами, ставшая первым в мире электронным фондовым рынком. Здесь торгуют акциями более 4400 компаний, в этот перечень входят всеми известный Microsoft, Intel, Apple и Google. Международная фондовая биржа NASDAQ, характеризуется специализацией в работе с компаниями IT-сектора.

- Американская фондовая биржа (AMEX) – cоздалась, когда рыночная торговля только перемещалась с улицы в помещение.

Долгое время AMEX, специализировалась на продаже низколиквидных ценных бумаг, но после обвала акций в 1987 году, были приняты более жесткие правила торгов, что и послужило успешному развитию биржи. В 2008 году, была куплена фондовой биржей NYSE.

Долгое время AMEX, специализировалась на продаже низколиквидных ценных бумаг, но после обвала акций в 1987 году, были приняты более жесткие правила торгов, что и послужило успешному развитию биржи. В 2008 году, была куплена фондовой биржей NYSE. - Нью-Йоркская фондовая биржа (NYSE) – самая крупная фондовая биржа мира, ее оборот достигает 50% от всего оборота мировых фондовых бирж. NYSE является некоммерческой организацией, торгующей более 3 тыс. компаний всего мира. Стать участником Нью-Йорской фондовой биржи не так — то просто, нужно быть только физическим лицом, и иметь доход не меньше 2,7$ миллиона в год. Считается, что требования листинга на NYSE самые жесткие и требовательные в мире.

- Лондонская фондовая биржа. Была создана акционерным обществом, продающих на торгах свои бумаги, кстати, на нее приходиться самый большой процент общемировой торговли ценными бумагами, а именно 50%. Из 22 фондовых бирж Великобритании, только, LSE вырвалась в международные фондовые биржи, и стала ведущей в Европе.

До Первой Мировой Войны была лидером всех фондовых бирж мира. Стать участником торгового рынка могут как физические лица, так и государственные брокеры, имеющие поручения от государства.

До Первой Мировой Войны была лидером всех фондовых бирж мира. Стать участником торгового рынка могут как физические лица, так и государственные брокеры, имеющие поручения от государства. - Токийская фондовая биржа. Принято считать ее второй по величине, после NYSE, мировой фондовой биржей. Здесь торгуют акциями одни из крупнейших азиатских компаний, такие как Toyota, Mazda и Sony. Общее число торгуемых компаний доходит до 2,5 тыс. Первым показателем состояния, считают индексы NIKKEI и TOPIX. Участниками Токийской биржи не могут быть физические лица, только сантори (маклерские фирмы) и специальные брокеры.

- Гонконгская фондовая биржа. На сегодня, здесь проходят торги более 1,5 тыс. эмитентов. Впервые, русская компания попала на эту биржу только в 2010 году. Капитал Гонконгской биржи составляет около 24 миллиарда долларов.

- Шанхайская фондовая биржа – это крупнейшая фондовая биржа Китая, лидер азиатского фондового рынка.

Является не коммерческой организацией, и находиться под контролем специализированной комиссии по ценным бумагам. Состояние всех представляемых компаний на бирже, рассчитывает индекс SSE Composite.

Является не коммерческой организацией, и находиться под контролем специализированной комиссии по ценным бумагам. Состояние всех представляемых компаний на бирже, рассчитывает индекс SSE Composite.

Вывод

Существует много фондовых бирж мира, конечно, рассмотреть каждую из них очень затратно по времени, но знать крупнейшие фондовые биржи обязан каждый инвестор, ведь как говориться, «информирован – значит вооружен».

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Подписывайся на рассылку!

которую можно будет настраивать из личного кабинета

Как появились первые биржи

Считается, что предшественниками современных фондовых бирж были так называемые вексельные ярмарки средневековой Европы. Письменные долговые обязательства, впоследствии получившие название «вексель», по некоторым данным, впервые появились в Италии (хотя не все ученые с этим согласны).

Как бы то ни было, в Италии векселя использовались для обмена. Предъявитель именной бумаги мог рассчитывать на деньги. Купцов это избавляло от опасности при перевозке денег на большие расстояния. Потом торговцы приспособили вексели и для других целей, например выписывали бумаги при продаже товаров в кредит. Так вексели пришли на ярмарки — в то время основная торговля велась исключительно там.

Французское графство Шампань из-за своего географического положения — на путях между Англией, Францией и Италией — стало популярным местом сбора торговцев со всей Европы. Шампанские ярмарки проходили 6 раз в год в четырех городах. В определенные дни купцы проводили расчеты по векселям — тогда и появилось название «вексельная ярмарка».

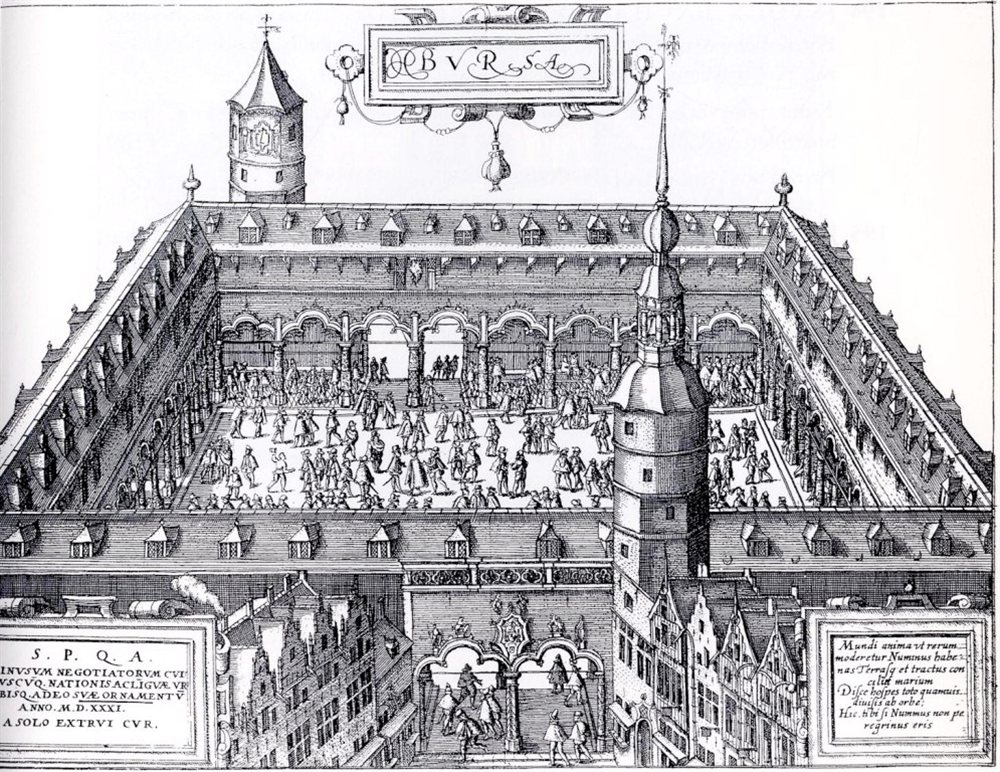

Из-за конкуренции между купцами и банкирами того времени появились новые ярмарки, в Венеции, Генуе, Флоренции, Лондоне и других городах. Так, во многих источниках упоминается крупная вексельная ярмарка в Брюгге. Торги устраивались на площади перед домом семьи Ван дер Бурсе, на фамильном гербе которой были изображены три кожаных кошелька. Эти собрания получили название Borsa – с латинского, «кожаный мешок».

Торги устраивались на площади перед домом семьи Ван дер Бурсе, на фамильном гербе которой были изображены три кожаных кошелька. Эти собрания получили название Borsa – с латинского, «кожаный мешок».

Первые постоянные биржи возникли в Европе позднее, в XVI веке. Расширилась международная торговля, и нужно было постоянное место, считают исследователи. Такие биржи с разницей в 20 лет появились в удачно расположенных французском Лионе и бельгийском Антверпене. Торговали на них в основном векселями и товарами. Уже во второй половине XVI века в Антверпене началась спекулятивная торговля товарами.

Биржа в Антверпене просуществовала до 1997 года. Торговля на ней так и не была автоматизирована — все сделки заключались в здании биржи. К моменту закрытия на ней торговались акции 9 компаний, в среднем заключалось 20 сделок в день.

Рождение фондовых бирж – Финансовая энциклопедия

Когда люди говорят об акциях, они обычно имеют в виду компании, котирующиеся на крупных фондовых биржах, таких как Нью-Йоркская фондовая биржа (NYSE) или Nasdaq./What-Is-a-Trade-Confirmation-from-a-Stock-Broker-580d731c3df78c2c739b8225.jpg) Многие крупные американские компании котируются на NYSE, и инвесторам может быть сложно представить время, когда биржа не была синонимом инвестирования и торговли акциями. Но, конечно, так было не всегда; было много шагов на пути к нашей нынешней системе фондовых бирж. Вы можете быть удивлены, узнав, что первая фондовая биржа процветала в течение десятилетий, и ни одной акции не торговалось.

Многие крупные американские компании котируются на NYSE, и инвесторам может быть сложно представить время, когда биржа не была синонимом инвестирования и торговли акциями. Но, конечно, так было не всегда; было много шагов на пути к нашей нынешней системе фондовых бирж. Вы можете быть удивлены, узнав, что первая фондовая биржа процветала в течение десятилетий, и ни одной акции не торговалось.

В этой статье мы рассмотрим эволюцию фондовых бирж от венецианских штатов до британских кофеен и, наконец, до NYSE и ее собратьев.

Ростовщики Европы заполнили важные пробелы, оставленные более крупными банками. Ростовщики обменивали долги между собой; кредитор, желающий избавиться от ссуды с высоким риском и высокой процентной ставкой, может обменять ее на другую ссуду у другого кредитора. Эти кредиторы также купили выпуски государственного долга. По мере продолжения естественного развития их бизнеса кредиторы начали продавать выпуски долговых обязательств первым индивидуальным инвесторам. Венецианцы были лидерами в этой области и первыми начали торговать ценными бумагами других правительств.

Венецианцы были лидерами в этой области и первыми начали торговать ценными бумагами других правительств.

Краткий обзор

В 1300-х годах венецианские кредиторы выставляли на продажу таблички с информацией по различным вопросам и встречались с клиентами, как это делает сегодня брокер.

Первая фондовая биржа –

без акцийБельгия имела биржу еще в 1531 году в Антверпене. Брокеры и ростовщики встречались там, чтобы обсудить вопросы бизнеса, правительства и даже отдельных долгов. Странно думать о фондовой бирже, которая имела дело исключительно с векселями и облигациями, но в 1500-х годах реальных акций не было. Было много разновидностей партнерств между бизнесом и финансистами, которые приносили доход, как акции, но не было официальной доли, которая переходила бы из рук в руки.

Все эти Ост-Индские компании

В 1600-х годах правительства Нидерландов, Великобритании и Франции давали чартеры компаниям с Ост-Индией в своих именах. На пороге апогея империализма кажется, что все были заинтересованы в прибылях Ост-Индии и Азии, за исключением людей, живущих там. Морские путешествия, доставлявшие товары с Востока, были чрезвычайно рискованными – помимо берберийских пиратов, были более общие риски погоды и плохого судоходства.

Морские путешествия, доставлявшие товары с Востока, были чрезвычайно рискованными – помимо берберийских пиратов, были более общие риски погоды и плохого судоходства.

Чтобы уменьшить риск того, что потерянный корабль разрушит их состояние, судовладельцы долгое время занимались поиском инвесторов, которые вложили бы деньги в путешествие – снаряжение корабля и экипажа в обмен на процент от выручки, если рейс был успешным.. Эти первые компании с ограниченной ответственностью часто длились всего один рейс. Затем они были распущены, и для следующего рейса был создан новый. Инвесторы распределяют свой риск, вкладывая средства в несколько разных предприятий одновременно, тем самым играя против всех, что закончится катастрофой.

Когда образовались Ост-Индские компании, они изменили способ ведения бизнеса. Эти компании выпустили акции, которые будут выплачивать дивиденды на всю выручку от всех рейсов, которые совершили компании, вместо того, чтобы совершать рейс за рейс. Это были первые современные акционерные общества. Это позволило компаниям требовать больше за свои акции и строить более крупные автопарки. Размер компаний в сочетании с королевскими хартиями, запрещающими конкуренцию, означал огромные прибыли для инвесторов.

Это позволило компаниям требовать больше за свои акции и строить более крупные автопарки. Размер компаний в сочетании с королевскими хартиями, запрещающими конкуренцию, означал огромные прибыли для инвесторов.

Немного запаса кофе?

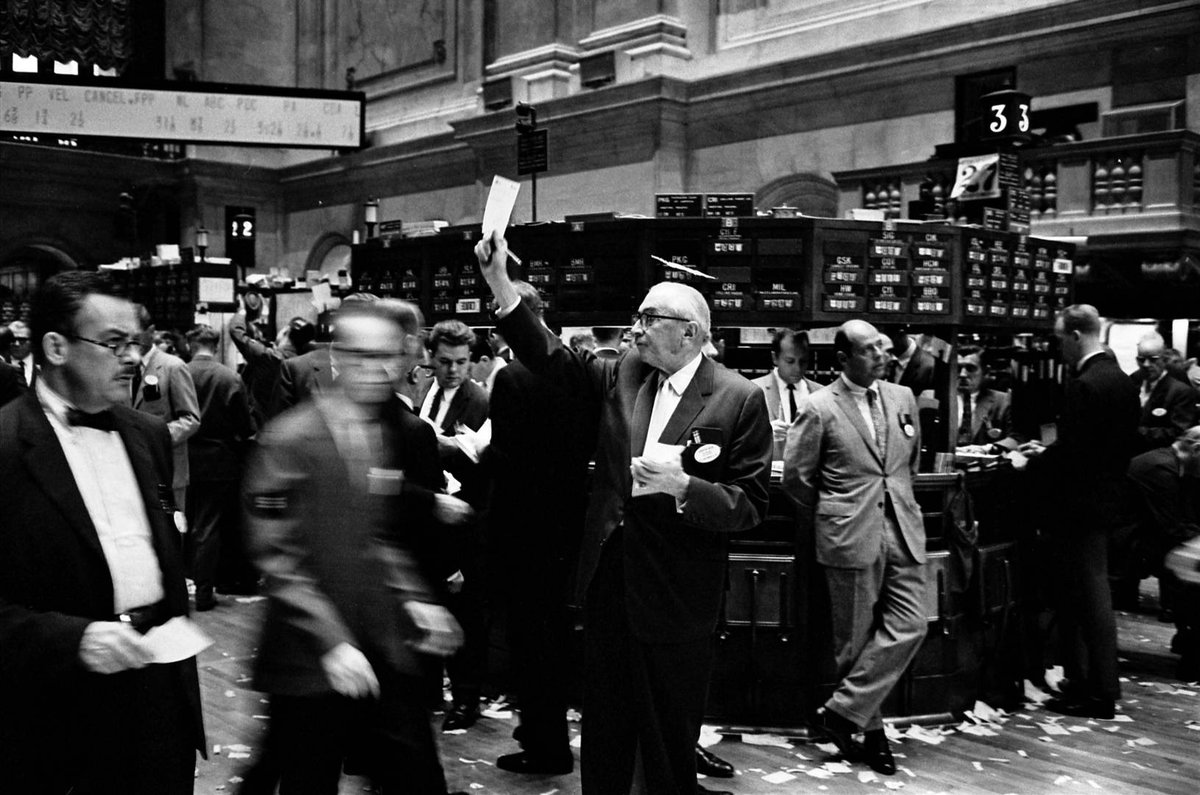

Поскольку акции различных компаний Ост-Индии были выпущены на бумаге, инвесторы могли продавать бумаги другим инвесторам. К сожалению, фондовой биржи не существовало, поэтому инвестору приходилось искать брокера для совершения сделки. В Англии большинство брокеров и инвесторов вели свой бизнес в различных кофейнях Лондона. Выпуски долговых обязательств и выставленные на продажу акции были написаны и вывешены на дверях магазинов или отправлены по почте в виде информационных бюллетеней.

Взрывы пузырей Южных морей

Британская Ост-Индская компания имела одно из самых больших конкурентных преимуществ в истории финансов – монополию, поддерживаемую государством. Когда инвесторы начали получать огромные дивиденды и продавать свои акции за состояния, другие инвесторы жаждали участия.

Начинающий финансовый бум в Англии наступил так быстро, что не существовало правил или положений для выпуска акций. Компания South Seas Company (SSC) появилась с аналогичным уставом от короля и ее акций, а также после многочисленных перевыпусков, которые были проданы, как только они были внесены в листинг. Еще до того, как первое судно покинуло гавань, SSC использовала свое новообретенное состояние инвестора для открытия шикарных офисов в лучших частях Лондона.

Воодушевленные успехом SSC и понимая, что компания ничего не сделала, кроме эмиссии акций, другие «бизнесмены» бросились предлагать новые акции в своих собственных предприятиях. Некоторые из них были столь же смехотворны, как получение солнечного света от овощей или, что еще лучше, компания, обещающая инвесторам участие в предприятии такой огромной важности, что их невозможно было раскрыть. Все они проданы. Прежде чем мы похлопаем себя по плечу, как далеко мы продвинулись, вспомним, что эти слепые бассейны все еще существуют сегодня.

Мыльный пузырь неизбежно лопнул, когда SSC не смог выплатить дивиденды по своей скудной прибыли, подчеркнув разницу между этими новыми выпусками акций и Британской Ост-Индской компанией. Последующий крах заставил правительство объявить выпуск акций вне закона – запрет действовал до 1825 года.

Нью-Йоркская фондовая биржа

Первая фондовая биржа в Лондоне была официально образована в 1773 году, всего за 19 лет до Нью-Йоркской фондовой биржи. В то время как Лондонская фондовая биржа (LSE) была скована законом, ограничивающим акции, Нью-Йоркская фондовая биржа занимается торговлей акциями, к лучшему или худшему, с момента своего создания. Однако NYSE не была первой фондовой биржей в США. Эта честь досталась Филадельфийской фондовой бирже, но NYSE быстро стала самой влиятельной.

Созданная брокерами под раскидистыми ветвями пуговичного дерева Нью-Йоркская фондовая биржа обосновалась на Уолл-стрит. Расположение биржи больше, чем что-либо другое, привело к доминированию, которое NYSE быстро достигла. Он находился в центре всего бизнеса и торговли, прибывающих и исходящих из Соединенных Штатов, а также в качестве внутренней базы для большинства банков и крупных корпораций. Установив требования к листингу и взимая сборы, Нью-Йоркская фондовая биржа стала очень богатым учреждением.

Он находился в центре всего бизнеса и торговли, прибывающих и исходящих из Соединенных Штатов, а также в качестве внутренней базы для большинства банков и крупных корпораций. Установив требования к листингу и взимая сборы, Нью-Йоркская фондовая биржа стала очень богатым учреждением.

В следующие два столетия NYSE столкнулась с очень незначительной серьезной конкуренцией внутри страны. Его международный престиж рос вместе с быстро развивающейся американской экономикой, и вскоре это была самая важная фондовая биржа в мире. На NYSE в тот же период тоже были взлеты и падения. Все, от Великой депрессии до бомбежек на Уолл-стрит в 1920 году, оставило на бирже шрамы. В результате взрыва в 1920 году, предположительно устроенного анархистами, погибли 38 человек, а также были нанесены шрамы многие выдающиеся здания Уолл-стрит. Менее буквальные шрамы на бирже проявились в форме более строгих требований к листингу и отчетности.

Конкуренты NYSE

На международной арене Лондон превратился в главную биржу Европы, но многие компании, которые смогли выйти на международный рынок, по-прежнему торгуются в Нью-Йорке. Многие другие страны, включая Германию, Францию, Нидерланды, Швейцарию, Южную Африку, Гонконг, Японию, Австралию и Канаду, создали свои собственные фондовые биржи, но они в значительной степени рассматривались как испытательная площадка для проживания местных компаний до тех пор, пока они не будут готовы делать скачок на LSE, а оттуда в высшую лигу NYSE. Некоторые из этих международных бирж по-прежнему считаются опасной территорией из-за слабых правил листинга и менее жесткого государственного регулирования.

Многие другие страны, включая Германию, Францию, Нидерланды, Швейцарию, Южную Африку, Гонконг, Японию, Австралию и Канаду, создали свои собственные фондовые биржи, но они в значительной степени рассматривались как испытательная площадка для проживания местных компаний до тех пор, пока они не будут готовы делать скачок на LSE, а оттуда в высшую лигу NYSE. Некоторые из этих международных бирж по-прежнему считаются опасной территорией из-за слабых правил листинга и менее жесткого государственного регулирования.

Несмотря на существование фондовых бирж в Чикаго, Лос-Анджелесе, Филадельфии и других крупных центрах, NYSE была самой мощной фондовой биржей внутри страны и за рубежом. Однако в 1971 году появился выскочка, бросившая вызов гегемонии NYSE.

Новый ребенок в блоке

Nasdaq был детищем Национальной ассоциации дилеров по ценным бумагам (NASD) -Теперь называется финансовой индустрии регулирующего органа (FINRA). С самого начала это была фондовая биржа другого типа. Он не обитает в физическом пространстве, как в случае с Уолл-стрит, 11. Вместо этого это сеть компьютеров, которая выполняет сделки в электронном виде.

Вместо этого это сеть компьютеров, которая выполняет сделки в электронном виде.

Внедрение электронной биржи сделало торги более эффективными и уменьшило спрэд между покупателями и покупателями – спред, от которого NYSE не доходил. Конкуренция со стороны Nasdaq вынудила NYSE развиваться, как путем листинга, так и путем слияния с Euronext, чтобы сформировать первую трансатлантическую биржу, которую она поддерживала до 2014 года, когда Euronext был выделен в независимую организацию.

Будущее: мировой паритет?

NYSE по-прежнему остается крупнейшей и, возможно, самой мощной фондовой биржей в мире. На Nasdaq зарегистрировано больше компаний, но рыночная капитализация NYSE выше, чем у бирж Токио, Лондона и Nasdaq вместе взятых. NYSE, когда-то тесно связанная с состояниями или неудачами американской экономики, теперь стала глобальной. Хотя другие фондовые биржи в мире стали сильнее благодаря слияниям и развитию своей внутренней экономики, трудно понять, как какая-либо из них вытеснит 800-фунтовую гориллу, которой является Нью-Йоркская фондовая биржа.

Ведущие мировые фондовые биржи Текст научной статьи по специальности «Экономика и бизнес»

включая определение начальной цены контракта, ведению планов закупок, выбору способа осуществления закупки и приемке результатов исполнения контрактов.

Проект закона отражает реализацию поручения президента в вопросе большей централизации закупок и организации совместных торгов по однотипным товарам для повышения эффективности закупок за счет оптимизации объемов поставок и снижения цен, а также по разработке прогнозных планов закупки новейшего оборудования, высокотехнологичной продукции и размещения таких планов на специальном интернет-портале.

Документ содержит пункты, касающиеся организационных и нормативно-правовых механизмов, направленных на повышение доли инновационной продукции при осуществлении закупок для государственных (муниципальных) нужд и упрощения порядка закупки научного и лабораторного оборудования, расходных материалов и образцов.

В Правительстве предполагают, что обсуждение этого законопроекта будет далеко не простым, возможны очередные правки и дополнения. В конце 2011 года проект закона уже отправлялся на доработку, с целью учесть замечания Федеральной антимонопольной службы к данному документу. Некоторые острые углы в законе остались и если их не удастся сгладить в ходе обсуждений в Госдуме, то вероятно он будет направлен на очередную доработку. Но, не смотря ни на что, и Федеральная антимонопольная служба, и Минэкономразвития сходятся во мнении, что законопроект «О Федеральной контрактной системе» — это шаг вперед в развитии института госзакупок в России.

Литература

1. Проект федерального закона «О федеральной контрактной системе», подготовленный ФАС России.

2. Проект федерального закона Российской Федерации «О федеральной контрактной системе в сфере закупок товаров, работ и услуг», подготовленный МЭР России.

3. Федеральный закон № 94-ФЗ «О размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд».

Я. С. Круглянский

ВЕДУЩИЕ МИРОВЫЕ ФОНДОВЫЕ БИРЖИ THE WORLD’S LEADING STOCK EXCHANGES

Аннотация: рассмотрены основные фондовые биржи в ведущих развитых и развивающихся странах. Проанализированы параметры, которые отображают удельное влияние биржи на мировой фондовый рынок. Определены ведущие мировые фондовые биржи на основе этих параметров. Выделены тенденции к консолидации, укрупнению ведущих фондовых бирж после мирового финансового кризиса в 2008 году.

Ключевые слова: фондовая биржа, акции, эмитенты, листинг.

Abstract: the article describes the main stock exchanges in G20. Major indicators are analyzed in the terms of reflection for stock’s world influence. It identifies world’s leading stock exchanges on the basis of these indicators. It also identifies global trend in the way of consolidation for stock exchanges.

Major indicators are analyzed in the terms of reflection for stock’s world influence. It identifies world’s leading stock exchanges on the basis of these indicators. It also identifies global trend in the way of consolidation for stock exchanges.

© Я.С. Круглянский, 2012

Keywords: stock exchange, shares, issuer, listing.

История существования фондовых бирж в современном понимании на западе насчитывает более 50 лет. Есть биржи, основанные в середине 19 века, есть биржи, которым «всего» 20 лет, но они уже стали одними из мировых лидеров. И все же существуют фондовые биржи, которые являются ведущими фондовыми биржами в мире, а именно: Лондонская, Нью-Йоркская, Гонконгская, Франкфуртская биржи.

Лондонская фондовая биржа — London Stock Exchange (LSE) [3]. Лондонская фондовая биржа считается самой интернациональной — на нее приходится около 50 процентов международной торговли акциями. Валюта торгов — фунт стерлингов. Рынок акций делится на: Основной (англ. main, official), куда допускаются компании отвечающие требованиям Управления по финансовому регулированию и надзору Великобритании; и Альтернативный (англ. Alternative Investments Market, AIM), с менее жесткими требованиями, предназначенный для молодых компаний.

Валюта торгов — фунт стерлингов. Рынок акций делится на: Основной (англ. main, official), куда допускаются компании отвечающие требованиям Управления по финансовому регулированию и надзору Великобритании; и Альтернативный (англ. Alternative Investments Market, AIM), с менее жесткими требованиями, предназначенный для молодых компаний.

Основной рынок — это основная биржевая площадка для крупных компаний, объединяющая сейчас около 1362 британских и 334 зарубежных компаний с общей рыночной капитализацией более 3,5 триллионов фунтов стерлингов. Компания, акции которой котируются на Главном рынке, выходит на уровень ведущих международных корпораций, привлекая внимание управляющих инвестиционными фондами, стремящихся инвестировать в солидные компании. Высокие, но не слишком жесткие стандарты рынка делают его привлекательным как для компаний, так и для инвесторов.

Альтернативный инвестиционный рынок (AIM) [4] — это биржевая площадка для развивающихся компаний. С момента начала своей работы в 1995 году она стала самым быстрорастущим рынком, позволив более чем 2000 компаний привлечь капитал на сумму свыше 20 млрд. фунтов стерлингов. В основе успеха AIM — упрощенное регулирование, установленное с учетом потребностей небольших и развивающихся компаний.

С момента начала своей работы в 1995 году она стала самым быстрорастущим рынком, позволив более чем 2000 компаний привлечь капитал на сумму свыше 20 млрд. фунтов стерлингов. В основе успеха AIM — упрощенное регулирование, установленное с учетом потребностей небольших и развивающихся компаний.

Нью-Йорская фондовая биржа — New York Stock Exchange, NYSE [6]. Главная фондовая биржа США, крупнейшая в мире. На бирже определяется всемирно известный индекс Доу-Джонса для акций промышленных компаний (англ. Dow Jones Industrial Average). Валюта торгов — доллар США

На бирже есть 5 торговых площадок:

1) NYSE, самая крупная биржа в мире с высоким показателем ликвидности бумаг. Средняя рыночная капитализация компании на этой площадке — 1,4 млрд. долл.

2) NYSE Euronext, первая в мире международная биржа, созданная объединением бирж Франции, Нидерландов, Бельгии, Португалии в единую торговую площадку. Среднерыночная капитализация компании на этой площадке — 119 млн. долл.

Среднерыночная капитализация компании на этой площадке — 119 млн. долл.

3) NYSE Amex, ведущая биржа Америки по размещению и торговле акциями растущих компаний с низкой и средней капитализацией. Среднерыночная капитализация компании на этой площадке — 35 млн. долл.

4) NYSE Alternext, общеевропейская торговая площадка для компаний с низкой и средней капитализацией. Среднерыночная капитализация компании на этой площадке — 20 млн. долл.

5) NYSE Arca, полностью электронная площадка для быстрорастущих компаний, которые могут сначала разместиться на NYSE Arca и плавно перейти на NYSE по достижении всех требований площадки. На данной площадке есть 2 стандарта листинга: местный (domestic) и международный (worldwide), из которых не американские компании должны совместно с биржей выбрать, под какой из них компания лучше подходит.

Основные требования [1]:

1) Минимальная сумма публичного размещения — 100 млн. долл. (60 млн. долл. при первом публичном размещении), стоимость акций в публичном владении — 2,5 млн. долл (worldwide), 1,1 млн. долл. (domestic).

долл. (60 млн. долл. при первом публичном размещении), стоимость акций в публичном владении — 2,5 млн. долл (worldwide), 1,1 млн. долл. (domestic).

2) 10 млн. долл. прибыли до налогообложения за последние три года — domestic standard, 100 млн. долл. — worldwide standard; минимальная прибыль до налогообложения за каждый из последних 2 лет — 25 млн. долл. (worldwide), 2 млн. долл. (domestic), при этом все предшествующие 3 года должны быть прибыльны.

3) Минимум 500 млн. долл. величина рыночной капитализации (domestic&worldwide standards) + выручка в 100 млн. долл. за последние 12 месяцев (domestic&worldwide standards) + cash flow в сумме не менее 25 млн. долл. за последние 3 года (domestic standard), 100 млн. долл. (worldwide standard) + минимальный денежный поток за каждый из последних 2-х лет 25 млн. долл. (worldwide standard)

4) Минимум 750 млн. долл. рыночной капитализации (domestic&worldwide standards) + 75 млн. долл. выручки за последние 12 месяцев (domestic&worlswide standards).

долл. рыночной капитализации (domestic&worldwide standards) + 75 млн. долл. выручки за последние 12 месяцев (domestic&worlswide standards).

NASDAQ [5] — самая крупная электронная биржа мира. На ней зарегистрировано больше компаний — около 3200, приблизительно 10% из которых не американские — и в среднем ежедневно котируется больше акций, чем на любой другой бирже США. Компании, размещающие свои бумаги на бирже NASDAQ — лидеры в своих отраслях бизнеса, включая технологии, розничную торговлю, коммуникации, финансовые услуги, транспорт, медиа-услуги и биотехнологии. NASDAQ является основным рынком для тех акций, которые продаются и покупаются в системе NASDAQ. Примерно 54% акций, котирующихся в системе NASDAQ, торгуются только в этой системе.

Говорить о NASDAQ как о конкуренте NYSE стало возможным на рубеже 1980-ых и 1990-ых. В 1992 году электронная биржа получила разрешение на проведение торгов в утренние часы, когда большинство американских площадок еще были закрыты. Это стало стимулом к увеличению объемов торгов на NASDAQ, и позволило трейдерам проводить сделки в часы, когда европейские рынки были открыты. Кроме того, для быстрорастущих компаний, не удовлетворяющих строгим требованиям листинга на NYSE, торги на NASDAQ являлись великолепной возможностью получить капитал, необходимый для ведения и расширения бизнеса. Результатом деятельности этих компаний стали грандиозные изменения в области коммуникаций и информационных технологий в масштабах всего мира.

Это стало стимулом к увеличению объемов торгов на NASDAQ, и позволило трейдерам проводить сделки в часы, когда европейские рынки были открыты. Кроме того, для быстрорастущих компаний, не удовлетворяющих строгим требованиям листинга на NYSE, торги на NASDAQ являлись великолепной возможностью получить капитал, необходимый для ведения и расширения бизнеса. Результатом деятельности этих компаний стали грандиозные изменения в области коммуникаций и информационных технологий в масштабах всего мира.

С середины 1990-ых NYSE отчаянно сражалась с NASDAQ за IPO как американских, так и зарубежных компаний. Многие из них выбирали в качестве площадки для первичного размещения акций NASDAQ. Пытаясь исправить ситуацию, NYSE даже открыла офис рядом с Силиконовой долиной, чтобы стать максимально «близкой» к молодым высокотехнологичным компаниям. Чтобы привлечь зарубежные компании, в 2000 году NYSE первой ввела новую систему котировок акций, заменив простые дроби десятичными, в соответствии с практикой, установившейся на мировых биржах. В конце 1990-ых она увеличила свои рекламные бюджеты в 2 раза, сделав ставку на свою длительную историю и престиж. Однако разговоры о том, что NYSE растеряла свое могущество, а используемый ею механизм зального аукциона безнадежно устарел, продолжались до начала XXI века. Именно формат проведения торгов и является принципиальным отличием NYSE от NASDAQ: в основе торговой системы NYSE лежит деятельность профессиональных дилеров, которые подбирают соответствующие друг другу по цене приказы на покупку и продажу, тогда как на NASDAQ эту работу выполняют электронные системы. С 1992 года 82% всех компаний, проходивших IPO, осуществляли данную процедуру через NASDAQ. 69%

В конце 1990-ых она увеличила свои рекламные бюджеты в 2 раза, сделав ставку на свою длительную историю и престиж. Однако разговоры о том, что NYSE растеряла свое могущество, а используемый ею механизм зального аукциона безнадежно устарел, продолжались до начала XXI века. Именно формат проведения торгов и является принципиальным отличием NYSE от NASDAQ: в основе торговой системы NYSE лежит деятельность профессиональных дилеров, которые подбирают соответствующие друг другу по цене приказы на покупку и продажу, тогда как на NASDAQ эту работу выполняют электронные системы. С 1992 года 82% всех компаний, проходивших IPO, осуществляли данную процедуру через NASDAQ. 69%

всех международных компаний, выходивших на американский рынок, пользовались услугами этой биржи.

Гонконгская фондовая биржа — Hong Kong Stock Exchange. Биржа стоит на 7 месте по показателю капитализации обращающихся на бирже компаний [2]. Валюта торгов — гонконгский доллар, доллар США. Компании могут разместить свои акции на одном из двух рынков акций биржи: основном рынке (main board) и рынке развивающихся компаний (growth enterprise market).

Валюта торгов — гонконгский доллар, доллар США. Компании могут разместить свои акции на одном из двух рынков акций биржи: основном рынке (main board) и рынке развивающихся компаний (growth enterprise market).

Требования, предъявляемые к листингу на основном рынке: (компания-эмитент должна соответствовать одной из трех совокупностей критериев):

1) Прибыль не менее 6,4 млн. долл. за последние 3 года, причем за последний год не менее 2,6 млн. долл. + рыночная капитализация не менее 26 млн. долл.

2) Минимум 513 млн. долл. рыночной капитализации + минимум 64 млн. долл. выручки за последний проаудированный год.

3) Минимум 256 млн. долл. рыночной капитализации + минимум 64 млн. долл. выручки за последний проаудированный год + положительный денежный поток от основной деятельности не менее 13 млн. долл. в общем за 3 последних года.

долл. в общем за 3 последних года.

Общие требования, предъявляемые к листингу на основном рынке:

1) Отчетность за 3 предыдущих года в соответствии с IFRS или US GAAP.

2) Бессменность руководства за предыдущие 3 года.

3) Бессменность владения и контроля над компанией за последний проаудированный год.

4) Минимум 25% акций в публичном владении.

Рынок развивающихся компаний (growth enterprise market). Требования, предъявляемые к листингу на рынке развивающихся компаний:

1) Минимум 13 млн. долл. рыночной капитализации.

2) Положительный денежный поток от основной деятельности не менее 2,6 млн. долл. в общем за 2 последних года.

долл. в общем за 2 последних года.

3) Отчетность в соответствии с IFRS или US GAAP (если компания уже размещена или параллельно размещается на NYSE или NASDAQ).

4) Минимум 25% акций в публичном владении.

5) Бессменность руководства за предыдущие 2 года.

6) Бессменность владения и контроля над компанией за предшествовавший финансовый год.

Франкфуртская фондовая биржа — Frankfurter Wertpapierbörse, сокр. FWB (нем.). Крупнейшая немецкая и одна из крупнейших мировых бирж. Валюта торгов — Евро. Начиная с 1 января 2003 года эмитенты могут пройти листинг на Франкфуртской фондовой бирже, регулируемый правилами Европейского союза в одном из двух сегментов: General Standart и Prime Standart. Кроме того, у эмитентов есть возможность пройти листинг на Франкфуртской фондовой бирже, регулируемый самой биржей, и также в одном из двух сегментов: Entry Standard и First Quotation Board. Требования, предъявляемые к листингу в категории General Standart:

Требования, предъявляемые к листингу в категории General Standart:

1) Компания должна существовать не менее трех лет.

2) Количество акций должно быть не менее 10 тыс., не менее 25% из которых должно быть в свободном обращении.

3) Ожидаемая стоимость допущенных к обращению на бирже акций должна быть не менее 1,25 млн. евро.

4) Компания должна предоставить проспект на английском и немецком языках, содержащий информацию, достаточную для того, чтобы инвесторы могли корректно оценить стоимость ценных бумаг компании. Проспект также должен включать в себя данные финансовой отчетности, подготовленной в соответствии с IFRS за последние три финансовых года, а также отчет менеджмента компании за последний год.

Для зачисления в более престижный Prime Standard компания должна выполнить дополнительные условия периодического раскрытия информации, а именно:

1) Публиковать ежеквартальную отчетность в соответствии с международными стандартами (GAAP или IFRS), финансовый календарь.

2) Не реже одного раза в год проводить конференцию для финансовых аналитиков.

Литература

1. http://www.cfin.ru/finmarket/ipo_participants.shtml

2. http://www.ipocongress.ru/guide/article/

3. http://www.londonstockexchange.com/engb/products/companyservices/ourmarket s/mainmarket/a boutmainmarket/Listingandadmission.htm

4. http://www.londonstockexchange.com/en-gb/products/companyservices/ourmarkets/aim_new/

5. http://www.nasdaq.com

6. http://www.nyse.com

А.А. Курашова

ОБОСНОВАНИЕ НЕОБХОДИМОСТИ КОНТРОЛЬНО-АНАЛИТИЧЕСКОГО ОБЕСПЕЧЕНИЯ ПРОЦЕССА РЕАЛИЗАЦИИ ГОРЮЧЕ-СМАЗОЧНЫХ МАТЕРИАЛОВ НА АВТОЗАПРАВОЧНЫХ СТАНЦИЯХ

NEED JUSTIFICATION KONTROLNO ANALYTICAL ENSURING PROCESS OF REALIZATION OF FUELS AND LUBRICANTS AT FILLING STATION

Аннотация: в статье дается обоснование необходимости контрольно-аналитического обеспечения процесса реализации ГСМ исходя из особенностей сбытовой деятельности, потребностей управления нефтесбытовыми компаниями и народнохозяйственной значимости эффективного функционирования и продажи ими качественных нефтепродуктов. Статья предназначена для научных и практических работников, занимающихся учетом и контролем реализации товаров.

Статья предназначена для научных и практических работников, занимающихся учетом и контролем реализации товаров.

Ключевые слова: контрольно-аналитическое обеспечение, реализация горючесмазочных материалов (ГСМ), автозаправочная станция (АЗС).

Abstract: in article justification of need of control and analytical ensuring process of realization of fuels and lubricants proceeding from features of marketing activity, requirements of management of the petrosales companies and the economic importance of effective functioning and sale of qualitative oil products is given by them. Article is intended for the scientific and practical workers who are engaged in the account and control of realization of the goods.

Keywords: control and analytical providing, realization of combustive-lubricating materials, filling station (filling station).

Высокая степень конкуренции и жесткий контроль со стороны государства за деятельностью участников рынка продажи нефтепродуктов требуют соответствующей перестройки методики и организации контрольно-аналитической работы. Функционирование, совершенствование и перспективное развитие нефтесбытовых предприятий нуждается в соответствующем контрольно-аналитическом обеспечении,

© А.А. Курашова, 2012

Каждые четыре года болельщики всего мира с замиранием сердца следят за соревнованиями лучших спортсменов планеты на летних Олимпийских играх. Из-за пандемии COVID-19 в этот раз им пришлось ждать целых пять лет. До 23 июля, когда начнется Олимпиада в Токио, считают дни и американские атлеты.

На нынешней Олимпиаде, кроме традиционных видов спорта, таких как гимнастика и плавание, будут представлены и новые, в том числе серфинг, скейтбординг и спортивное скалолазание. Сегодня мы знакомим читателей с американскими олимпийцами, фаворитами предстоящих соревнований.

Сегодня мы знакомим читателей с американскими олимпийцами, фаворитами предстоящих соревнований.

Джувон Харрисон

Этот 22-летний легкоатлет (на фото вверху) будет выступать в Токио как в прыжках в длину, так и в высоту. Это первый подобный случай с 1912 года, когда за сборную США в нескольких легкоатлетических видах выступал легендарный Джим Торп.

Симона Байлз

Симона Байлз выполняет упражнение на гимнастическом бревне во время отборочного турнира в олимпийскую сборную США (© Jeff Roberson/AP Images)Самая титулованная гимнастка в истории, четырехкратная олимпийская чемпионка 24-летняя Симона Байлз, сохраняет наилучшие шансы пополнить на предстоящих Играх свою коллекцию медалей. Недавно Симона освоила опорный прыжок с двойным сальто назад, вошедший в спортивную гимнастику как “прыжок Юрченко” [назван в честь легендарной советской гимнастки Натальи Юрченко – ред.], настолько сложный и опасный, что другие гимнастки никогда не пытаются его повторить.

Кроме спортивной арены Симону Байлз, которая проживает в штате Техас, можно встретить в центре помощи пострадавшим от урагана, где она является волонтером. Спортсменка также известна своими высказываниями на такие острые социальные темы, как гендерное равенство, расизм, оскорбительные действия в отношении женщин-гимнасток. До того, как ее бабушка и дедушка смогли взять ее к себе, Симона была приемным ребенком в различных семьях, и она откровенно рассказывает о пережитом. Чемпионка учредила стипендию для поддержки приемных детей, студентов некоммерческого народного онлайн-университета University of the People.

Спортсменка также известна своими высказываниями на такие острые социальные темы, как гендерное равенство, расизм, оскорбительные действия в отношении женщин-гимнасток. До того, как ее бабушка и дедушка смогли взять ее к себе, Симона была приемным ребенком в различных семьях, и она откровенно рассказывает о пережитом. Чемпионка учредила стипендию для поддержки приемных детей, студентов некоммерческого народного онлайн-университета University of the People.

Карисса Мур

9 апреля 2021 года. Четырехкратная чемпионка женской Суперлиги серфинга Карисса Мур выступает на турнире Rip Curl Newcastle Cup в австралийском Ньюкасле (© Cait Miers/World Surf League/Getty Images)Четырехкратная чемпионка мира 28-летняя Карисса Мур родилась в Гонолулу. Уже в 2014 году ее имя было занесено в Зал славы серфинга. К серфингу Кариссу пристрастил отец, когда ей было всего четыре года. До 2010 года, когда Карисса стала профессиональной серфингисткой, в ее активе было одиннадцать чемпионских титулов среди любителей. Она с отличием окончила Школу Пунахоу в Гонолулу (в свое время этой школе учился Барак Обама), здесь же она познакомилась с будущим мужем.

Она с отличием окончила Школу Пунахоу в Гонолулу (в свое время этой школе учился Барак Обама), здесь же она познакомилась с будущим мужем.

Карисса Мур выступает за охрану окружающей среды и укрепление системы здравоохранения. Она посвящает большое количество времени наставничеству: вместе с отцом они учредили программу “Мур-Алоха”, нацеленную на развитие у девочек и молодых женщин чувства собственного достоинства.

Джордан Уиндл

Джордан Уилл выполняет прыжок в воду с 10-метровой вышки на отборочных соревнованиях в олимпийскую сборную США-2021 (© Dylan Buell/Getty Images)Джорджу Уиндлу двадцать два года. Он родился в Сиханоуквилле в Камбодже, потерял родителей в возрасте одного года и оказался в детском доме в Пномпене. Его усыновил американец по имени Джерри Уиндл и увез во Флориду. В летнем лагере на будущего чемпиона обратил внимание тренер – семилетний Джордж умел отлично нырять. Через два года “Маленький Луганис” (так его прозвали в честь выдающегося американского прыгуна в воду четырехкратного олимпийского чемпиона Грега Луганиса) завоевал свой первый чемпионский титул. С тех в его активе – множество титулов, медалей и наград. Студентом Университета Техаса, он стал двукратным чемпионом Национальной ассоциации студенческого спорта (англ. – National Collegiate Athletic Association, NCAA).

С тех в его активе – множество титулов, медалей и наград. Студентом Университета Техаса, он стал двукратным чемпионом Национальной ассоциации студенческого спорта (англ. – National Collegiate Athletic Association, NCAA).

После двух неудачных попыток Джордж Уиндл в 2021 году завоевал место в олимпийской сборной США. Хотя его и не рассматривают как наиболее вероятного победителя олимпийского турнира, в Соединенных Штатах и в Камбодже (в столице которой, Пномпене, он в 2016 году организовал выставку для детей-сирот на тему подводного плавания) у него много поклонников. Пожелаемему удачи в Токио!

Кира Конди

Кира Конди во время квалификационного турнира по спортивному скалолазанию в Солт-Лейк-Сити 21 мая (© Rick Bowmer/AP Images)Когда Кире Конди было одиннадцать лет, она вступила в команду альпинистов из Сент-Пола (штат Миннесота), однако после тренировок ее постоянно преследовала боль в спине. Выяснилось, что у нее сколиоз. Кире сделали хирургическую операцию, после которой ее рост увеличился на целых 7,5 см. Врачи предупредили, что ей лучше отказаться от скалолазания, но Кира не уступила: уже через несколько месяцев она переехала в Солт-Лейк-Сити и продолжила тренировки в команде USA Climbing под руководством опытных тренеров. Сегодня Кира является одной из сильнейших спортивных скалолазок мира. Она успешно прошла квалификационный отбор на Олимпиаду в Токио.

Врачи предупредили, что ей лучше отказаться от скалолазания, но Кира не уступила: уже через несколько месяцев она переехала в Солт-Лейк-Сити и продолжила тренировки в команде USA Climbing под руководством опытных тренеров. Сегодня Кира является одной из сильнейших спортивных скалолазок мира. Она успешно прошла квалификационный отбор на Олимпиаду в Токио.

Кира выступала в соревнованиях с участием спортсменов-беженцев. Кроме того, она снималась в сериале “Вдохновленные спортом” (Inspired by Sport) на телеканале Olympic. Кира намерена продолжить эту работу, важной задачей которой является поддержка тех, кто решил изменить свою жизнь с помощью занятий спортом.

Калеб Дрессел

На отборочном турнире на Олимпийские игры в Токио Калеб Дрессел установил национальный рекорд США в плавании на дистанции 50 метров вольным стилем (© Maddie Meyer/Getty Images)24-летний американский пловец Калеб Дрессел, рекордсмен на коротких дистанциях баттерфляем и вольным стилем, завоевал две золотые награды на предыдущей Олимпиаде и 13 раз побеждал на чемпионатах мира. Ему принадлежат рекорды США на дистанциях 50 и 100 метров вольным стилем, а также на дистанции 50 метров баттерфляем. По мнению тренера Боба Баумана, в свое время работавшего также с легендой плавания Майклом Фелпсом, есть все основания считать, что Дрессел продолжит победную серию.

Дрессел считает, что люди должны учиться друг у друга и что, когда они узнают что-то новое, для них день прошел не зря. “В плавании, – сказал он в интервью журналу FINAAquatics World, – есть вещи, которые восьмилетний ребенок может делать лучше меня. Я вэтом уверен”.

Найджа Хьюстон

Найджа Хьюстон будет представлять США в Токио на соревнованиях по новому олимпийскому виду спорта – скейтбордингу (снимок сделан 3 июня на стадионе Foro Italico в столице Италии Риме, где в этом году состоялся чемпионат мира) (© Tiziana Fabi/AFP/Getty Images)Профессиональному скейтбордисту Найдже Хьюстону 26 лет. Он пятикратный чемпион мира и самый высокооплачиваемый скейтбордист в истории. Его часто называют “Леброном Джеймсом скейтбординга” [американский баскетболист Леброн Джеймс является самым высокооплачиваемым игроком Национальной баскетбольной лиги – ред.] Хьюстон, изобретатель все новых и новых приемов скейтборда, говорит, что его излюбленные места для катания на скейте – перила и ступеньки.

Хотя Найджа родился в Дэвисе в штате Калифорния, раннее детство он провел на Пуэрто-Рико, где нередко возникали трудности с доступом к питьевой воде. В 2009 году он вместе со своей матерью, Келле, основал неприбыльную организацию Let It Flow, призванную поставлять чистую воду уязвимым общинам. С помощью других звезд скейтбординга, в том числе Тони Хоука, Хьюстон отремонтировал систему водоснабжения в нескольких сельских населенных пунктах в различных странах мира, от Эфиопии до Гаити.

Далила Мухаммад и Сидни Маклафин

27 июня 2021 года. Американки Далила Мухаммад и Сидни Маклафин на отборочных соревнованиях в олимпийскую сборную США по бегу на 400 метров с барьерами (© Andy Lyons/Getty Images)Легкоатлетки Далила Мухаммад (31 год) и Сидни Маклафин (21) являются главными фаворитками олимпийского Токио в беге на 400 метров с барьерами. Далила живет и тренируется в Нью-Йорке. А 2019 году на чемпионате мира она установила мировой рекорд, пробежав дистанцию за 52,16 секунды, а до этого завоевала золото на Олимпиаде в Рио-де-Жанейро. Маклафин из штата Нью-Джерси 27 июня на предолимпийских отборочных соревнованиях установила новый мировой рекорд, показав результат менее чем 52 секунды – 51,9.

Далила Мухаммад в феврале переболела коронавирусом, но к отборочному турниру смогла восстановить силы. По ее словам, она раздумывает о завершении спортивной карьеры. А у Сидни Маклафин все еще впереди, ведь она самая молодая американская бегунья, которая выступит на Олимпийских Играх в этом виде легкой атлетики, с 1972 года.

Кэти Ледеки

Кэти Ледеки на дистанции 800 метров вольным стилем (отборочный предолимпийский турнир по плаванию, 19 июня) (© Maddie Meyer/Getty Images)24-летняя Кэтрин Женевьев (Кэти) Ледеки – пятикратная олимпийская чемпионка по плаванию и обладательница 15 золотых медалей на чемпионатах мира – является самой титулованной пловчихой в мире. Она устанавливала мировые рекорды в заплывах вольным стилем 14 раз. Выпускница Стэндфордского университета этого года, Кэти получила диплом бакалавра психологии. В Токио она выступит в пяти видах, четырех индивидуальных и в эстафете 4×200 метров вольным стилем.

Кэти Ледеки родилась в Бетесде (штат Мэриленд). Ее партнер по олимпийской сборной Майк Фелпс назвал ее “величайшей пловчихой нашего времени”. Ледеки, в свою очередь, называет “будущим женского плавания” свою 15-летнюю партнершу по команде Кэти Гримс, которая впервые выступит в олимпийском турнире.

Свободное время Кэти Ледеки посвящает работе в благотворительных обществах, таких как Catholic Charities, Shepherd’s Table, Bikes for the World и Wounded Warriors Project, а также в Медицинском центре ВМС США имени Уолтера Рида в Бетесде.

Аделайн Мария Грей

Американская спортсменка-борец вольного стиля Аделайн Мария Грей празднует победу в весовой категории до 76 кг на чемпионате мира в Нур-Султане (Казахстан) в 2019 году (© Anvar Ilyasov/AP Images)30-летняя спортсменка-борец вольного стиля Аделайн Мария Грей стала первой среди американцев (как женщин, так и мужчин) победительницей чемпионатов мира по борьбе. Она начала свою карьеру в шестилетнем возрасте под влиянием отца, и с тех пор не расставалась со спортом. Олимпиада в Токио станет ее последним международным турниром. По окончанию выступлений Аделайн собирается вернутся в Колорадо, где она проживает с мужем-военнослужащим Армии США.

Она выросла, соревнуясь в этом виде спорта с мальчиками, и была в восторге, когда женские соревнования по борьбе были включены в олимпийскую программу. “Женские единоборства изменили представление о том, что могут и чего не могут в спорте женщины”, – сказала Аделайн в интервью NBC. В мае она стала победительницей в четырех поединках на Панамериканском чемпионате, и накануне Игр в Токио это придало ей уверенности в своих силах. Аделайн Мария Грей высоко отзывается о своих японских соперницах, с которыми она подружилась и которые, по ее словам, вносят в этот вид спорта “счастливую энергию”.

что это и как она устроена? — Премьер БКС

Во всех странах с рыночной экономикой есть национальные фондовые биржи, и Россия – не исключение. Сейчас, когда ставки по вкладам минимальны, а ситуация на рынке нестабильна, многие ищут новые возможности для вложений. Например, общее число инвесторов на Мосбирже уже составляет 7,5 млн человек. В этой статье мы расскажем, что такое фондовая биржа, какие функции она выполняет, и чем на ней торгуют.

Биржа ценных бумаг – что это?

Давайте разберемся, что такое биржа ценных бумаг. Так называют специализированную организацию, которая предоставляет возможность совершать сделки с ценными бумагами. Биржа обеспечивает контроль над участниками, а также гарантирует честность и быстроту сделок.

Участниками фондовой биржи являются:

- Эмитент. Это организация, которая выпускает ценные бумаги для привлечения капитала. Эмитентом может выступать компания, город или государство.

- Инвестор. Инвестором может быть как юридическое, так и физическое лицо. Его цель – получение прибыли за счет вложения капитала в определенные активы.

- Профессиональные участники торгов. Это компании, прошедшие специальные процедуры по допущению к торгам. Они выступают посредниками между эмитентами и инвесторами (например, брокеры, управляющие компании).

Функции биржи ценных бумаг

Деятельность биржи предполагает выполнение следующих функций:

- Предоставление централизованного места для реализации ценных бумаг.

- Поддержка и установка справедливой рыночной цены. В зависимости от спроса и предложения на актив на бирже котировки могут меняться как в лучшую, так и худшую сторону.

- Хранение и сбор денежных средств инвесторов.

- Обеспечение открытости и честности торгов. Деятельность биржи в России регулируется Центральным Банком. Это необходимо для защиты инвесторов, а также контроля профессиональных участников.

- Распределение финансовых средств между странами, различными секторами экономики и промышленности внутри одной страны, а также между отдельными организациями.

- Фиксирование доли участия всех инвесторов в тех или иных активах.

- Разработка правил для участников биржевых торгов.

Чем торгуют на бирже?

На биржах представлены различные инвестиционные инструменты. Например, акции, паи паевых инвестиционных фондов, облигации. Мы уже выяснили, что бумаги выпускаются эмитентами для привлечения капитала. Эмитент может предложить покупателю долю в своей компании, выпустив акции. При покупке акций вы автоматически становитесь совладельцем бизнеса. Конечно, ваша доля может быть очень маленькой, но тем не менее вы имеете определенные права. Например, при покупке обыкновенных акций у вас появляется право на участие в управлении компанией. Если вы приобретаете привилегированные акции, то вам положена часть прибыли бизнеса (дивиденды). Облигации работают по другому принципу. Размещая облигации на бирже, компания берет деньги у инвесторов в долг с обещанием выплаты процентов за использование.

Как заработать на бирже?

Предположим, вы купили акцию какой-либо компании. Заработать на ней можно двумя способами: за счет дивидендов или за счет перепродажи по более выгодной цене. Если говорить про доход по облигациям, то он формируется иначе. Вы можете, например, держать облигацию до погашения, не перепродавая ее на рынке. При таком подходе ваша доходность может быть рассчитана как сумма купонов плюс разница между ценой покупки облигации и ее номиналом. Однако, такая разница может быть как положительной, так и отрицательной. Помните, что при инвестировании в любую ценную бумагу вы не застрахованы от возможных рисков потери капитала.

Стоит отметить, что ваша прибыль будет также зависеть от стратегии поведения на бирже. Например, если вы консервативный инвестор и предпочитаете не рисковать, то вам подойдут защитные инструменты, а они, как правило, имеют невысокую, но стабильную доходность. Если же вы готовы рисковать, можете присмотреться к инструментам с более высокой доходностью. Но при этом помните, что в случае неудачи можете потерять вложения.

Фондовые биржи в России

Первая биржа в России была основана при Петре I в Санкт-Петербурге. Она предназначалась для торговли товарами. Первые сделки, связанные с ценными бумагами стали заключаться в России в начале 19 века.

На данный момент основными биржами России являются Московская и Санкт-Петербургская. Московская биржа была открыта в 2011 году. Она предоставляет доступ фондовому, срочному, валютному рынкам. На фондовом рынке происходят операции, связанные с ценными бумагами – инвестиционными паями, акциями, еврооблигациям, корпоративным и региональным облигациям, ОФЗ, ETF и др. С 2013 года на Московской бирже также стало возможно торговать золотом и серебром.

На Санкт-Петербургской бирже можно продавать и покупать ценные бумаги иностранных компаний. Кроме того, на бирже СПБ можно торговать корпоративными облигациями российских эмитентов, еврооблигациями, ETF.

Самые крупные биржи мира

Нью-Йоркская биржа.Мы уверены, что многие из вас знают о ней. Эта биржа – самая крупная по обороту в мире. Ее история берет начало с 1792 года. Сейчас для допуска эмитентов на Нью-Йоркскую биржу существуют строгие критерии листинга, поэтому размещать бумаги на ней считается престижным. На бирже представлены бумаги самых крупных и именитых компаний – например таких, как Bank of America, General Electric, Ford и др.

NASDAQ.Это еще одна крупнейшая биржа США, основанная в 1938 году. Биржа всегда делала ставку на технологический сектор, что вскоре позволило ей занять свою нишу. Традиционно при упоминании NASDAQ у инвесторов возникают ассоциации с акциями высокотехнологичных компаний, таких как Google, Facebook, eBay, Intel. Кроме того, NASDAQ занимается привлечением компаний для первичного размещения акций (IPO).

Токийская биржа.Входит в список крупнейших и старейших бирж мира. На площадке зарегистрировано свыше 2000 компаний. Среди них – автомобильные концерны Mazda, Mitsubishi, Toyota, а также производители товаров высоких технологий Nikon, Olympus, Casio, Sony.

Гонконгская биржа. Эта биржа предлагает инвесторам услуги на трех рынках. Здесь торгуются ценные бумаги, фьючерсы, металлы. Обычно на биржах используются символьные тикеры (краткие названия для ценных бумаг). Например, для Яндекса используется тикер YNDX, для Газпрома GAZP. Что касается Гонконгской биржи, то ее главным отличием является наличие числовых тикеров. Например, акции РУСАЛа на ней торгуются под номером 0486.

Лондонская биржа (LSE).На Лондонской фондовой бирже существует деление на основной и альтернативный рынки. Для размещения бумаг в основном секторе эмитент должен соответствовать жестким критериям отбора. Этот сектор рынка считается наиболее престижным. Альтернативный рынок менее требователен к листингу. На нем размещаются бумаги небольших и быстрорастущих компаний.

Что нужно запомнить

- Фондовая биржа – площадка, на которой совершаются сделки с ценными бумагами

- В мире существует большое количество бирж, самыми известными из них считаются Нью-Йоркская, NASDAQ, Лондонская.

- В России самые популярные биржи – Московская и Санкт-Петербургская.

- Для совершения операций на бирже необходимо заручиться поддержкой надежного брокера.

Статья была полезна?

Спасибо за ответ!

Да Нет

Рождение фондовых бирж

Когда люди говорят об акциях, они обычно имеют в виду компании, котирующиеся на крупных фондовых биржах, таких как Нью-Йоркская фондовая биржа (NYSE) или Nasdaq. Многие крупные американские компании котируются на NYSE, и инвесторам может быть сложно представить время, когда биржа не была синонимом инвестирования и торговли акциями. Но, конечно, так было не всегда; было много шагов на пути к нашей нынешней системе фондовых бирж.Вы можете быть удивлены, узнав, что первая фондовая биржа процветала в течение десятилетий, и ни одна акция не торговалась.

В этой статье мы рассмотрим эволюцию фондовых бирж от венецианских государств до британских кофеен и, наконец, до NYSE и ее собратьев.

Ключевые выводы

- Хотя Нью-Йоркская фондовая биржа (NYSE), возможно, является самой мощной фондовой биржей в мире, это не первая биржа, оказавшая влияние на рынки.

- В 1300-х годах венецианские ростовщики начали продавать выпуски долговых обязательств другим кредиторам и индивидуальным инвесторам.

- В 1500-х годах биржа Бельгии имела дело исключительно с векселями и облигациями.

- В 1600-х годах появление различных ост-индийских компаний, выпускавших акции, привело к финансовому буму, за которым последовал крах, когда выяснилось, что некоторые компании вели очень мало фактического бизнеса.

- Конкуренция со стороны Nasdaq, созданной в 1971 году для электронной торговли ценными бумагами, заставила NYSE развиваться и вводить новшества, чтобы укрепить свое доминирующее положение в качестве ведущей мировой биржи.

История фондовых бирж

Настоящие купцы Венеции

Ростовщики Европы заполнили важные пробелы, оставленные более крупными банками. Ростовщики обменивали долги между собой; кредитор, желающий избавиться от ссуды с высоким риском и высокой процентной ставкой, может обменять ее на другую ссуду у другого кредитора. Эти кредиторы также купили выпуски государственного долга. По мере продолжения естественного развития их бизнеса кредиторы начали продавать выпуски долговых обязательств первым индивидуальным инвесторам.Венецианцы были лидерами в этой области и первыми начали торговать ценными бумагами других правительств.

В 1300-х годах венецианские кредиторы носили плакаты с информацией по различным вопросам для продажи и встречались с клиентами, как это делает сегодня брокер.

Первая фондовая биржа —

Sans StockСогласно нашим исследованиям, Бельгия имела биржу еще в 1531 году в Антверпене. Брокеры и ростовщики встречались там, чтобы обсудить вопросы бизнеса, правительства и даже отдельных долгов.Странно думать о фондовой бирже, которая имела дело исключительно с векселями и облигациями, но в 1500-х годах реальных акций не было. Было много разновидностей партнерских отношений между бизнесом и финансистом, которые приносили доход, как акции, но не было официальной доли, которая переходила бы из рук в руки.

Все эти Ост-Индские компании

В 1600-х годах правительства Нидерландов, Великобритании и Франции давали чартеры компаниям с Ост-Индией в своих именах. На пороге апогея империализма кажется, что все были заинтересованы в прибылях Ост-Индии и Азии, кроме людей, живущих там.Морские путешествия, доставлявшие товары с Востока, были чрезвычайно рискованными — помимо берберийских пиратов, более распространенными были погодные условия и плохая навигация.

Чтобы уменьшить риск того, что потерянный корабль разрушит их состояние, судовладельцы долгое время занимались поиском инвесторов, которые вложили бы деньги в путешествие — снаряжение корабля и экипажа в обмен на процент от выручки, если рейс был успешным. . Эти первые компании с ограниченной ответственностью часто длились всего один рейс.Затем они были распущены, и для следующего рейса был создан новый. Инвесторы распределяют свой риск, вкладывая средства в несколько разных предприятий одновременно, тем самым играя против всех, что закончится катастрофой.

Когда образовались Ост-Индские компании, они изменили способ ведения бизнеса. Эти компании выпустили акции, которые будут выплачивать дивиденды на всю выручку от всех рейсов, которые совершили компании, а не путешествовать по морю. Это были первые современные акционерные общества.Это позволило компаниям требовать больше за свои акции и строить более крупные автопарки. Размер компаний в сочетании с королевскими хартиями, запрещающими конкуренцию, означал огромные прибыли для инвесторов.

Немного запаса кофе?

Поскольку акции различных компаний Ост-Индии были выпущены на бумаге, инвесторы могли продавать бумаги другим инвесторам. К сожалению, фондовой биржи не существовало, поэтому инвестору приходилось искать брокера для совершения сделки.В Англии большинство брокеров и инвесторов вели свой бизнес в различных кофейнях Лондона. Выпуски долгов и акций для продажи были написаны и вывешены на дверях магазинов или отправлены по почте в виде информационных бюллетеней.

Мыльные пузыри Южных морей лопаются

Британская Ост-Индская компания имела одно из самых больших конкурентных преимуществ в истории финансов — монополию, поддерживаемую государством. Когда инвесторы начали получать огромные дивиденды и продавать свои акции за состояния, другие инвесторы жаждали участия.

Начинающий финансовый бум в Англии наступил так быстро, что не существовало правил или положений для выпуска акций. Компания South Seas Company (SSC) появилась с аналогичным уставом от короля и ее акций, а также после многочисленных перевыпусков, которые были проданы, как только они были внесены в листинг. Еще до того, как первое судно покинуло гавань, SSC использовала свое новообретенное состояние инвестора для открытия шикарных офисов в лучших частях Лондона.

Ободренные успехом SSC и понимая, что компания ничего не делала, кроме эмиссии акций, другие «бизнесмены» бросились предлагать новые акции своих собственных предприятий.Некоторые из них были столь же нелепы, как получение солнечного света от овощей или, что еще лучше, компания, обещающая инвесторам долю в предприятии такой огромной важности, что их невозможно было раскрыть. Все они проданы. Прежде чем мы похлопаем себя по плечу, как далеко мы продвинулись, вспомним, что эти слепые бассейны все еще существуют сегодня.

Мыльный пузырь неизбежно лопнул, когда SSC не смог выплатить какие-либо дивиденды по своей скудной прибыли, что подчеркнуло разницу между этими новыми выпусками акций и Британской Ост-Индской компанией.Последующий крах заставил правительство объявить выпуск акций вне закона — запрет действовал до 1825 года.

Нью-Йоркская фондовая биржа

Первая фондовая биржа в Лондоне была официально образована в 1773 году, всего за 19 лет до Нью-Йоркской фондовой биржи. В то время как Лондонская фондовая биржа (LSE) была скована законом, ограничивающим акции, Нью-Йоркская фондовая биржа занимается торговлей акциями, к лучшему или худшему, с момента своего создания. NYSE не была первой фондовой биржей в США.С., однако. Эта честь досталась Филадельфийской фондовой бирже, но NYSE быстро стала самой влиятельной.

Созданная брокерами под раскидистыми ветвями пуговичного дерева Нью-Йоркская фондовая биржа обосновалась на Уолл-стрит. Расположение биржи больше, чем что-либо другое, привело к доминированию, которое NYSE быстро достигла. Он находился в центре всего бизнеса и торговли, прибывающих и исходящих из Соединенных Штатов, а также в качестве внутренней базы для большинства банков и крупных корпораций.Установив требования к листингу и взимая сборы, Нью-Йоркская фондовая биржа стала очень богатым учреждением.

В следующие два столетия NYSE столкнулась с очень незначительной серьезной конкуренцией внутри страны. Его международный престиж рос вместе с быстро развивающейся американской экономикой, и вскоре это была самая важная фондовая биржа в мире. На NYSE в тот же период тоже были взлеты и падения. Все, от Великой депрессии до бомбежек на Уолл-стрит в 1920 году, оставило на бирже шрамы.В результате взрыва в 1920 году, который предположительно был осуществлен анархистами, погибли 38 человек, а также были нанесены шрамы многие известные здания Уолл-стрит. Менее буквальные шрамы на бирже проявились в форме более строгих требований к листингу и отчетности.

Участники NYSE

На международной арене Лондон превратился в главную биржу Европы, но многие компании, которые смогли выйти на международный рынок, по-прежнему торгуются в Нью-Йорке. Многие другие страны, включая Германию, Францию, Нидерланды, Швейцарию, Южную Африку, Гонконг, Японию, Австралию и Канаду, создали свои собственные фондовые биржи, но они в значительной степени рассматривались как испытательная площадка для проживания отечественных компаний до тех пор, пока они не будут готовы к заработку. скачок на LSE, а оттуда в высшую лигу NYSE.Некоторые из этих международных бирж по-прежнему считаются опасной территорией из-за слабых правил листинга и менее жесткого государственного регулирования.

Несмотря на существование фондовых бирж в Чикаго, Лос-Анджелесе, Филадельфии и других крупных центрах, NYSE была самой мощной фондовой биржей внутри страны и за рубежом. Однако в 1971 году появился выскочка, бросившая вызов гегемонии NYSE.

Новый ребенок в районе

Nasdaq был детищем Национальной ассоциации дилеров по ценным бумагам (NASD), которая теперь называется Управлением по регулированию финансовой индустрии (FINRA).С самого начала это была фондовая биржа другого типа. Он не обитает в физическом пространстве, как в случае с Уолл-стрит, 11. Вместо этого это сеть компьютеров, которая выполняет сделки в электронном виде.

Внедрение электронной биржи сделало торги более эффективными и уменьшило спрэд между покупателем и покупателем — спред, от которого NYSE была не выше прибыли. Конкуренция со стороны Nasdaq вынудила NYSE развиваться, как путем листинга, так и путем слияния с Euronext, чтобы сформировать первую трансатлантическую биржу, которую она поддерживала до 2014 года, когда Euronext была выделена и стала независимой организацией.

Будущее: Мировой паритет?

NYSE по-прежнему остается крупнейшей и, возможно, самой мощной фондовой биржей в мире. На Nasdaq зарегистрировано больше компаний, но рыночная капитализация NYSE выше, чем у бирж Токио, Лондона и Nasdaq вместе взятых. NYSE, когда-то тесно связанная с состояниями или неудачами американской экономики, теперь стала глобальной. Хотя другие фондовые биржи в мире стали сильнее благодаря слияниям и развитию своей внутренней экономики, трудно понять, как какая-либо из них вытеснит 800-фунтовую гориллу, которой является Нью-Йоркская фондовая биржа.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Петрам, Лодевейк, Ричардс, Линн: 9780231163781: Amazon.com: Книги

Это предельно доступное и понятное описание увлекательной темы. Лодевийк Петрам пишет, ориентируясь на обычного читателя, и тщательно передает замысловатые детали рассматриваемых вопросов в удивительно ясной форме. Это одно из лучших объяснений, которые я видел в различных аспектах торговли ценными бумагами, которые актуальны и сегодня. — Айлса Рёлль, профессор международных отношений и связей с общественностью Колумбийского университетаКнига Петрама — очень хороший пример того редкого экземпляра, книга финансовой истории для широкой аудитории.Читатель получает очень хорошее ощущение атмосферы, времени и места, а также конкретного общества, которое породило нашу современную финансовую структуру. — Йост Йонкер, профессор истории бизнеса NEHA, Амстердамский университет