Как сформировать инвестиционный портфель

Как говорил великий Уоррен Баффет, инвестирование — это процесс длиною в жизнь. На российской бирже торгуются множество бумаг из различных секторов. Можно вложиться в сырьевые и фондовые производные инструменты, купить ПИФы. Выход на зарубежные площадки увеличивает спектр доступных инструментов. Здесь вы можете приобрести как акции, которые у всех на слуху (например, Apple или Facebook), так и более продвинутые инструменты, например ETF. И это далеко не все!

Как не потеряться в многообразии финансовых инструментов и заработать — один из основных вопросов для начинающих инвесторов. Чтобы избежать ошибок, важно понимать, как правильно сформировать инвестиционный портфель, как подобрать оптимальный набор инструментов в соответствии с собственными целями, интересами и возможностями.

«Учиться, учиться и еще раз учиться». Эту фразу приписывают В. И. Ленину. Однако идея актуальна на все времена и вполне применима к инвестиционному процессу.

ИНВЕСТИЦИИ VS. СПЕКУЛЯЦИИ

Как только вы решили выйти на фондовый рынок, сразу же определитесь, чем вы будете заниматься — инвестициями или спекуляциями, а может вместе тем и другим. Зачастую это две совершенно разные вещи. Как правило, термин «инвестор» используется как противоположное слову «спекулянт». Так в чем же разница между этими схожими на первый взгляд терминами?

Временной момент. Инвестор обычно ориентируется на долгосрочные вложения — свыше года. Спекулянт может совершать по множеству сделок ежедневно.

Источник дохода. Инвесторы ориентируются на долгосрочный фундаментальный прирост актива. Также возможно получение дивидендов, участие в деятельности предприятия посредством голосования на собраниях акционеров и т. д.

Спекулянты зарабатывают на более краткосрочных колебаниях цен финансовых инструментов. Возможно открытие как лонгов, так и шортов. Пока долгосрочный инвестор терпеливо сидит с позицией, спекулянт может неплохо заработать на локальных движениях рынка.

Возможно открытие как лонгов, так и шортов. Пока долгосрочный инвестор терпеливо сидит с позицией, спекулянт может неплохо заработать на локальных движениях рынка.

Выбор активов.

Для спекулянта же сущность актива является второстепенной. В первую очередь он ищет ситуации, в которых можно заработать прибыль на изменении цены. Для спекулянта не так важно, чем конкретно торговать, главное, чтобы был потенциал роста стоимости на подходящем временном горизонте. Поэтому здесь неоценимую помощь оказывает технический анализ.

Доходность и риск. Грамотно реализованные спекулятивные операции могут принести большую выгоду. Однако не стоит забывать и о росте рисков, особенно в случае торговли «с плечом».

Так что же все-таки лучше? Однозначного ответа нет. Подход долгосрочного инвестора требует тщательного отбора активов в портфель. Зато спекулянт, зачастую, вынужден внимательно следить за котировками внутри дня, принимая решения гораздо чаще. На первые позиции выходит риск-менеджмент. Это влечет за собой несколько большую психологическую нагрузку. Помимо этого важен объем инвестированных средств. При минимальных суммах заработать солидные средства проще посредством спекулятивных операций.

Как показывает практика, в долгосрочном периоде для фондового рынка характерен рост, ибо большинство компаний развивается, появляются новые «звезды». Надо понимать, что дивидендные выплаты, особенно реинвестированные, зачастую являются важным источником доходов долгосрочного инвестора.

На длительных временных отрезках расхождение в пользу показателей общей доходности увеличивается. Давайте посмотрим на рынок акций США, где соответствующая статистика ведется очень давно. Там ярким примером является индекс S&P 500 Total Return, который с 1990 года прибавил около +1447%, по сравнению с +730% стандартного S&P 500 (данные Reuters на 24.

В целом оптимальным можно назвать смешанный подход, когда часть средств направляется на долгосрочные инвестиции, а другая часть — на спекуляции. Например, в соотношении 70 к 30. Все зависит от индивидуальных предпочтений инвестора, его бюджетных и временных ограничений, желания реагировать на краткосрочные капризы Господина Рынка.

Читайте также: Инвестиции и спекуляции — в чем разница и что подходит именно мне?

ОТКРЫТЬ СЧЕТ ОНЛАЙН

ИНВЕСТИЦИОННЫЙ ПРОЦЕСС

Как правило, состоит из четырех ключевых этапов:

- анализ целей и ограничений инвестора;

- выбор подходящих инструментов;

- распределение вложений в рамках портфеля;

- оценка и перебалансировка портфеля.

Далее мы рассмотрим каждый из этих шагов.

Анализ целей и ограничений инвестора

Начиная работу на рынке ценных бумаг, инвестор должен четко понимать, чего он ждет, а также свои возможности. Цель может быть как абсолютной (в процентах), так и сравнительной (например, на столько-то выше доходности индекса ММВБ или банковского депозита). Речь может идти как о значительном приумножении капитала, так и о его сохранении. В любом случае, даже крайне амбициозная цель должна быть реалистичной.

Цель может быть как абсолютной (в процентах), так и сравнительной (например, на столько-то выше доходности индекса ММВБ или банковского депозита). Речь может идти как о значительном приумножении капитала, так и о его сохранении. В любом случае, даже крайне амбициозная цель должна быть реалистичной.

Надо понимать, что обычно, чем больше риск, тем больше доходность. Принято разделять склонность / толерантность инвестора к риску и его способность подвергаться этому риску. Во втором случае речь идет об ограничениях и жизненных ситуациях, с которыми может столкнуться инвестор.

Временной горизонт. Ключевой параметр, с которым должен определиться инвестор. Длительный горизонт инвестирования позволяет получить большую доходность. Если же вы выходите на рынок на короткий срок, то из-за высокой волатильности и возможных неудачных точек входа увеличиваются и ваши риски, несмотря на кажущуюся правильность действий. Надо понимать, что в те же пенсионные накопления стоит включить консервативные активы на случай непредвиденных обстоятельств.

Ликвидность. Если в ближайшее время вам предстоят важные расходы, то необходимо иметь в портфеле солидную долю ликвидных активов, продавая которые, вы не потеряете на рыночных спрэдах. Помимо этого высокая вероятность скорого вывода денежных средств из портфеля должна повысить значимость консервативных инструментов, которые не столь подвержены ценовым колебаниям.

Налоговый аспект. Может повлиять на выбор инструментов. Отметим, что российским инвесторам доступны Индивидуальные инвестиционные счета (ИИС), позволяющие получить серьезные налоговые преференции.

Уникальные факторы. Например, религиозные, этические, страновые предпочтения инвестора.

Выбор подходящих инструментов

Любой инвестиционный портфель — это набор акций, облигаций и других финансовых инструментов. Они различаются не только по фундаментальным характеристикам, но и по степени риска. Как правило, чем больше доходность у инструмента, тем большие риски с ним связаны. Наименее рисковыми считаются инструменты, близкие к «кэшу» (краткосрочные гособлигации), наиболее рисковыми — акции молодых предприятий, а также фьючерсы.

Как правило, чем больше доходность у инструмента, тем большие риски с ним связаны. Наименее рисковыми считаются инструменты, близкие к «кэшу» (краткосрочные гособлигации), наиболее рисковыми — акции молодых предприятий, а также фьючерсы.

Вероятно, начинающему инвестору стоит прислушаться к рекомендациям брокера. Если же вы решили доверять только себе, то помните несколько основных моментов:

- четко определите для себя, зачем вы инвестируете;

- для начала стоит вкладываться в наиболее понятные вам виды бизнеса и инструменты;

- если вы хотите вложить средства в отдельную отрасль, сфокусируйтесь на ее лидерах;

- инвестируя в аутсайдеров, стоит разобраться в причинах их падения, оценить будущие катализаторы роста;

- формируйте свой портфель только из тех бумаг, которые соответствуют вашему уровню риска;

- учитесь, учитесь и еще раз учитесь!

Читайте также: Все самое важное о торговле фьючерсами на российском рынке

Распределение вложений в рамках портфеля.

Пассивные и активные инвестиции

Как правило, под пассивным подходом к инвестированию подразумевается следование за широким рынком. Идея проста — в долгосрочном периоде получить доходность намного выше ключевых бенчмарков (например, ключевых фондовых индексов) затруднительно. Инвестиционный процесс осуществляется посредством покупок и длительного удержания бумаг ETF или ПИФов.

Exchange Trade Funds — биржевые фонды, которые инвестируют в определенные активы или их группы. По сути, они владеют базовыми активами (акциями, облигациями, сырьевыми фьючерсами, иностранной валютой и т. д.) и выпускают на них акции. По мере изменения стоимости активов, изменяется и цена ETF. В идеале бумаги ETF достаточно точно повторяют динамику портфеля.

ETF бывают крайне разнообразными, только на рынке США их число составляет около 1900. На первом месте по оборотам за 2016 год оказались бумаги SPY, то есть ETF, повторяющего динамику S&P 500. Именно бумаги, ориентирующиеся на широкие индексы (акций и облигаций), и соответствуют принципам пассивного инвестирования.

Активное инвестирование, напротив, подразумевает подбор отдельных финансовых инструментов для портфеля. Перебалансировка — открытие или закрытие позиций — происходит гораздо чаще. Возможно открытие шортов. С точки зрения комиссий это более затратное мероприятие. К тому же активное инвестирование требует больше времени. Однако при грамотном подходе доходы могут быть более значительными. Отметим, что активное инвестирование — это не обязательно спекуляции, вложения могут быть долгосрочными.

Помимо этого вполне допустим комбинированный подход: инвестирование части средств в некое подобие биржевого индекса, а другой части — в отдельные наиболее перспективные бумаги. В целом пассивный подход предполагает достаточно серьезную диверсификацию вложений, позволяя сбалансировать риски.

Диверсификация vs. концентрация

Диверсификация подразумевает возможность управления рисками. Вспомним высказывание родоначальника портфельной теории Гарри Марковица, «не кладите все яйца в одну корзину». Возможно два подхода к диверсификации. Первый — в узком смысле, то есть среди активов одной товарной группы, одного рынка или отрасли. Второй — в широком масштабе, то есть среди различных классов активов, относящихся к разным рынкам или странам.

Возможно два подхода к диверсификации. Первый — в узком смысле, то есть среди активов одной товарной группы, одного рынка или отрасли. Второй — в широком масштабе, то есть среди различных классов активов, относящихся к разным рынкам или странам.

В идеале активы в портфеле должны слабо или отрицательно коррелировать между собой, чтобы сглаживать его колебания. Широкая диверсификация в этом смысле оптимальна. Однако вряд ли стоит вкладывать деньги в определенный класс активов, если на вашем инвестиционном горизонте эти инструменты выглядят неперспективными.

Если говорить о портфеле акций, то имеет смысл ограничиться примерно 5-15 компаниями из разных секторов. Самый простой способ — поделить вложения поровну. Более консервативный подход: большую часть разместите в ликвидные и стабильные компании, а оставшиеся деньги — в высокорисковые акции. Разбавив портфель облигациями, а также зарубежными бумагами, можно получить достаточно сбалансированный набор.

В реальности единого мнения относительно диверсификации до сих пор не сложилось. Чарли Мангер, знаменитый партнер Уоррена Баффета, считает, что в портфеле достаточно иметь акции 3-5 компаний. А сам Баффет в свою очередь заявлял, что «диверсификация есть не что иное, как защита от невежества». Упомянутые биржевые гуру верят в концентрированный подход. Они полагают, что крайне удачных инвестиционных идей в каждый отдельный момент не так уж и много. Кроме того, каждый человек способен полностью, досконально разобраться в ограниченном количестве компаний, что затрудняет формирование качественного широко диверсифицированного портфеля.

Чарли Мангер, знаменитый партнер Уоррена Баффета, считает, что в портфеле достаточно иметь акции 3-5 компаний. А сам Баффет в свою очередь заявлял, что «диверсификация есть не что иное, как защита от невежества». Упомянутые биржевые гуру верят в концентрированный подход. Они полагают, что крайне удачных инвестиционных идей в каждый отдельный момент не так уж и много. Кроме того, каждый человек способен полностью, досконально разобраться в ограниченном количестве компаний, что затрудняет формирование качественного широко диверсифицированного портфеля.

Какой подход выбрать, решать только вам. Важную роль играет и объем инвестируемых средств. Широкая диверсификация требует больших вложений. Подход этот имеет свои плюсы и минусы. Минимизируя риски, диверсификация неизбежно ограничивает потенциальную доходность. Далее мы рассмотрим примеры не слишком широкой диверсификации.

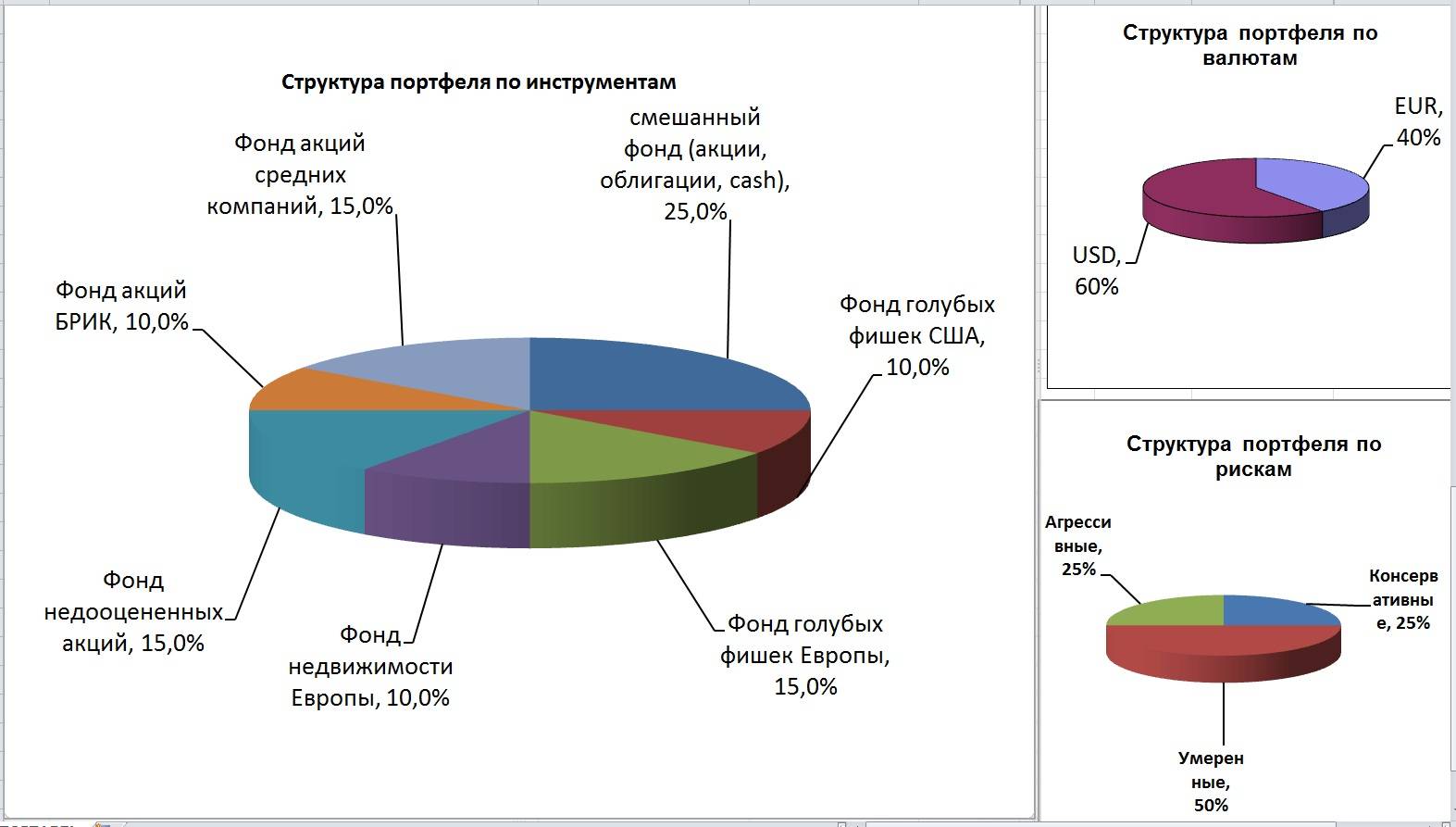

По уровню риска выделяют три основных типа портфеля

Консервативный — наименее рискованный. Он состоит в основном из акций крупных, хорошо известных компаний (голубых фишек), зачастую богатых на дивиденды, а также облигаций с высокими рейтингами. Состав портфеля остается стабильным в течение длительного периода, реже поддается пересмотру. Такой тип портфеля направлен в первую очередь на сохранение капитала, что не исключает получения умеренного дохода за счет прироста котировок, потока дивидендов и процентов. Вот примерный вариант такого портфеля:

Он состоит в основном из акций крупных, хорошо известных компаний (голубых фишек), зачастую богатых на дивиденды, а также облигаций с высокими рейтингами. Состав портфеля остается стабильным в течение длительного периода, реже поддается пересмотру. Такой тип портфеля направлен в первую очередь на сохранение капитала, что не исключает получения умеренного дохода за счет прироста котировок, потока дивидендов и процентов. Вот примерный вариант такого портфеля:

Агрессивный — включает акции быстро растущих компаний, спекулятивные облигации, фьючерсы. Возможна торговля «с плечом». Инвестиции в портфеле являются достаточно рискованными, но вместе с тем могут приносить самый высокий доход. Примерный вариант портфеля:

Умеренный — сочетает качества портфелей агрессивного и консервативного типа. В него включают как надежные ценные бумаги, приобретаемые на длительный срок, так и рискованные инструменты, состав которых периодически обновляется. Прирост капитала при этом средний, а степень риска — умеренная. Такой тип портфеля является наиболее сбалансированным. Примерный вариант портфеля:

Такой тип портфеля является наиболее сбалансированным. Примерный вариант портфеля:

Отметим, что это лишь примерные варианты портфелей. Более конкретное разделение зависит от личных предпочтений инвестора. При возможности имеет смысл разбавлять портфель зарубежными (в частности, американскими) активами.

Бонус: советы по управлению фьючерсным портфелем

В книге «Технический анализ фьючерсных рынков» Джон Мэрфи дал несколько советов по управлению капиталом в рамках фьючерсного портфеля. Напомним, что фьючерсы являются высокорисковым финансовым инструментом, прежде всего из-за наличия «плеча».

- общая сумма вложенных средств не должна превышать 50% капитала. Оставшаяся должна быть размещена в краткосрочных гособлигациях или просто кэше.

- общая сумма средств, инвестируемая в один рынок (к примеру, золото), не может превышать 10-15% капитала.

- общая сумма гарантийных взносов, вносимых при открытии позиций на одной группе рынков (к примеру, драгметаллов), должна составлять не более 20-25% капитала.

- норма риска для каждого рынка, в который трейдер вложил средства, не должна превышать 5% общего капитала. Речь идет о сумме, которой может пожертвовать трейдер в случае убытков.

Читайте также: Я купил акции, но они падают. Что делать

Оценка и перебалансировка портфеля

Работа с портфелем предполагает то, что периодически нужно оценивать его эффективность. То есть каждую неделю / месяц / квартал надо отслеживать динамику всех инструментов и соответствие портфеля первоначально заявленному риску. Период для подведения итогов зависит от временного горизонта инвестора.

Необходимо поддерживать соотношение инструментов в своем портфеле. Для этого стоит периодически проводить его ребалансировку. Регулярно следите за тем, как ведут себя купленные вами акции и, по возможности, не пропускайте корпоративные события. Если вы поставили себе цель и цены на акции поднялись до ее уровня, продавайте бумагу и рассматривайте новые объекты для вложений.

Кроме того, заранее определитесь, насколько максимально может «просесть» купленная вами бумага — уровень стоп-лосса. Как только цены опустились ниже приемлемого для вас уровня, немедленно избавляйтесь от убыточного актива. Также возможно хеджирование позиций, то есть занятие по ним противоположных позиций посредством рынка производных инструментов. Подобная стратегия позволит застраховаться от возможных потерь, избегая слишком активных действий с базовыми инструментами.

Если говорить о долгосрочных консервативных инвестициях, то и тут необходимо пересматривать доли портфеля в связи с изменениями цен его составляющих. При значительном росте фондовых активов стоит переложиться в более «тихую гавань», прежде всего облигации. Этим вы убережете себя от перекоса в сторону рынка акций на крайне высоких уровнях. При росте облигаций и просадке фондовых активов целесообразна ребалансировка в сторону последних. И так далее…

Идея — сохранение целевой структуры портфеля с точки зрения разбиения по группам активов. Речь идет, прежде всего, об общей структуре, которая может меняться из-за взлета или падения отдельных составляющих. Отдельные компоненты могут варьироваться в зависимости от предпочтений инвестора, его инвестиционного плана.

Речь идет, прежде всего, об общей структуре, которая может меняться из-за взлета или падения отдельных составляющих. Отдельные компоненты могут варьироваться в зависимости от предпочтений инвестора, его инвестиционного плана.

Читайте также: Когда можно продать акции из долгосрочного портфеля

ПОДВОДЯ ИТОГИ

Надо понимать, что инвестирование — это вовсе не так страшно. Эксперимент с «черепахами-трейдерами» показал, что зарабатывать на финансовых рынках может практически любой. Однако для достижения устойчиво позитивных результатов важно желание учиться. Не менее значима и самодисциплина. Эти качества позволят вам грамотно сформировать инвестиционный портфель, а затем управлять своим капиталам. В данном материале мы продемонстрировали достаточно большое количество подходов к инвестиционному процессу. А ведь это далеко не все!

Что выбрать, решать только вам. При этом новичкам имеет смысл прислушаться к мнениям профессионалов.

Как начать торговать

Прежде всего, будущему инвестору надо открыть счет у брокера — профессионального участника, который выступает обязательным посредником между инвестором и биржей.

Как правило, в брокерских компаниях для подключения возможности торговли на американских площадках достаточно обратиться к клиентскому менеджеру / финансовому советнику и подписать комплект документов.

После открытия счета надо завести деньги и можно начинать покупку / продажу финансовых инструментов посредством торгового терминала. Условия и информацию о доступных терминалах стоит уточнять у выбранного вами брокера.

БКС также предлагает сэкономить время и открыть счет онлайн, не выходя из дома.

Открыть счет онлайн

Холоденко Оксана, ведущий аналитик по международным рынкам

Карпунин Василий, начальник отдела экспертов БКС Экспресс

БКС Брокер

Оптимальный инвестиционный портфель — это.

.. Что такое Оптимальный инвестиционный портфель?

.. Что такое Оптимальный инвестиционный портфель?- Оптимальный инвестиционный портфель

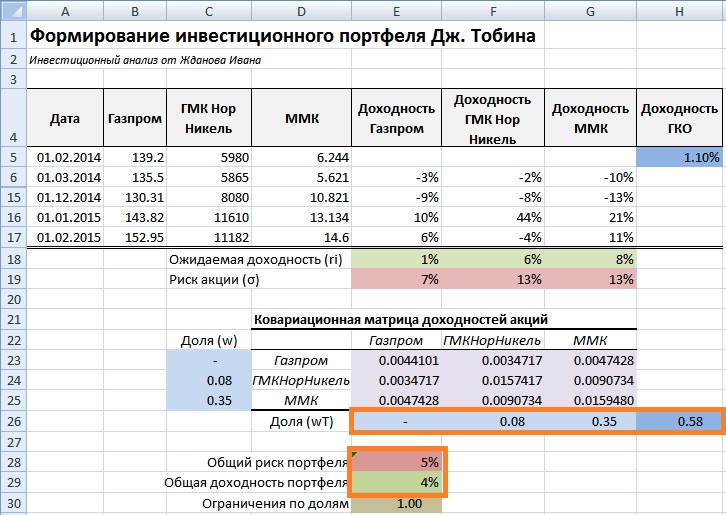

Оптимальный инвестиционный портфель (optimal portfolio) — портфель ценных бумаг, наилучшим образом удовлетворяющий предпочтения инвестора; основное понятие портфельной теории Гарри Марковица,за которую ему была присуждена Нобелевская премия в области экономики в 1990 году. Согласно этой теории, риск активов рассматривается как риск единого инвестиционного портфеля, а не составляющих его отдельно взятых единиц (ценных бумаг). Учет взаимных корреляционных связей между доходностями активов портфеля позволяет проводить эффективную диверсификацию портфеля, приводящую к существенному снижению его риска по сравнению с рисками отдельных активов портфеля.

При этом рассчитывается эффективное множество портфелей, которые обеспечивают максимальную ожидаемую доходность при фиксированном уровне риска и минимальный риск при заданном уровне ожидаемой доходности.

Из этого множества инвестор выберет оптимальный портфель, отвечающий его инвестиционной стратегии, отношению к риску.

В результате такой оптимизации находится портфель, обладающий минимальным риском при данном уровне доходности. Возможен случай проведения оптимизации на нахождение максимальной доходности при данном уровне риска. Но чаще всего риск носит негативный характер и поэтому его минимизируют.

Поскольку с течением времени поведение активов меняется, в результате чего эффективность текущего портфеля по показателям «риск и доходность» может снизиться, оптимизация должна производиться периодически, по возможности чаще. Продав часть имеющихся ценных бумаг и приобретя другие, инвестор может сформировать новый портфель, оптимальный на данный момент времени.

Экономико-математический словарь: Словарь современной экономической науки. — М.: Дело.

Л. И. Лопатников. 2003.

2003.

- Оптимальные оценки

- Оптимальный план потребления

Смотреть что такое «Оптимальный инвестиционный портфель» в других словарях:

оптимальный инвестиционный портфель — Портфель ценных бумаг, наилучшим образом удовлетворяющий предпочтения инвестора; основное понятие портфельной теории Гарри Марковица,за которую ему была присуждена Нобелевская премия в области экономики в 1990 году. Согласно этой теории, риск… … Справочник технического переводчика

портфель — Кожгалантерейное изделие для переноски деловых бумаг, школьно письменных принадлежностей, книг, личных предметов. [ГОСТ 28455 90] портфель Комбинация активов, составляющих богатство (лучше – достояние) экономического субъекта. Чаще всего… … Справочник технического переводчика

Портфель — [portfolio] комбинация активов, составляющих богатство (лучше – достояние) экономического субъекта.

Чаще всего под этим термином понимается набор ценных бумаг, находящихся в собственности юридического лица или физического лица). Экономический… … Экономико-математический словарь

Чаще всего под этим термином понимается набор ценных бумаг, находящихся в собственности юридического лица или физического лица). Экономический… … Экономико-математический словарьЭффективный портфель — (efficient portfolio) портфель, лежащий на кривой эффективного множества, обеспечивающий достижение наивысшей доходности при заданном уровне риска или наименьшего уровня риска при заданной доходности. Путем изменения структуры портфеля, можно его … Экономико-математический словарь

эффективный портфель — Портфель, лежащий на кривой эффективного множества, обеспечивающий достижение наивысшей доходности при заданном уровне риска или наименьшего уровня риска при заданной доходности. Путем изменения структуры портфеля, можно его оптимизировать, т.е.… … Справочник технического переводчика

О — Обеспечение кредита (Security for credit, loan security, collateral) Обеспеченность производства запасами (number of days’, weeks’ stock) Обесценение активов (impairment of assets) … Экономико-математический словарь

Оптимизация инвестиционного портфеля — (portfolio optimization) процесс определения наилучшего соотношения отдельных объектов инвестирования,обеспечивающего реализацию целей (предпочтений) инвестиционной деятельности с учетом имеющихся инвестиционных ресурсов. Подр. см. Оптимальный… … Экономико-математический словарь

оптимизация инвестиционного портфеля — Процесс определения наилучшего соотношения отдельных объектов инвестирования, обеспечивающего реализацию целей (предпочтений) инвестиционной деятельности с учетом имеющихся инвестиционных ресурсов. Подр. см. Оптимальный инвестиционный портфель.… … Справочник технического переводчика

Портфельные инвестиции — (Portfolio investment) Портфельные инвестиции это совокупность ценных бумаг, принадлежащих одному инвестору, вкладываемые в хозяйственную деятельность в целях получения дохода. Определение, класификация и виды портфельных инвестиций, риски,… … Энциклопедия инвестора

Инвестиции — (Investment) Инвестиции это капитальные вложения для получения прибыли Виды инвестиций, инвестиционные проекты, инвестиции в фондовый рынок, инвестиции в России, инвестиции в мире, во что инвестировать? Содержание >>>>>>>>>> … Энциклопедия инвестора

агрессивный портфель и какой портфель считается оптимальным, что такое ребалансировка

Чем дольше срок инвестирования, тем больше может быть в портфеле активов с высоким риском, но и с большей потенциальной доходностью — в первую очередь это те же акции. Если срок инвестиций небольшой, 2—3 года, лучше основную часть портфеля держать в активах с предсказуемой доходностью — чаще всего это облигации.

После определения целей и срока инвестирования наступает достаточно длительный этап подбора тех активов, которые лучше всего подходят заданным параметрам. Здесь можно прибегнуть сразу к нескольким уровням диверсификации.

По валюте — хорошо, если, помимо рублевых активов, часть вашего портфеля инвестирована в ценные бумаги, торгующиеся в долларах и евро. Тогда резкое изменение цены одной из валют не окажет решающего значения на стоимость всего вашего портфеля.

По стране — когда все ваши инвестиции сосредоточены в активах только одной страны, вы рискуете понести убытки, если в ее экономике вдруг начнутся проблемы. Это еще называют страновыми рисками. Их лучше снизить, выбрав для инвестиций сразу несколько стран.

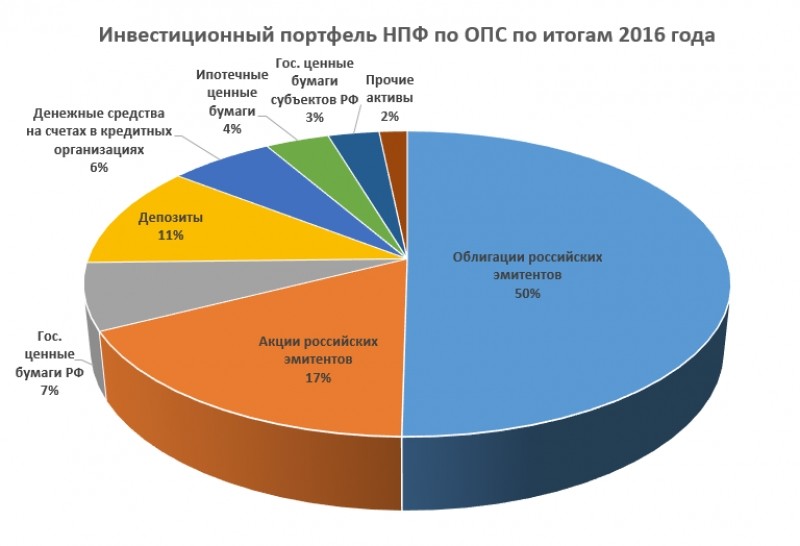

По классу активов — в первую очередь это ценные бумаги: акции и облигации. Вкладывая в акции, вы делаете ставку на потенциальный рост их цены. Облигации — это ставка на предсказуемые и стабильные выплаты купонного дохода. Еще можно инвестировать в золото и валюту, а также в биржевые фонды — БПИФ и ETF. Подробнее про разные классы активов По секторам экономики — например, нефтегазовая сфера, фармацевтика или производство полупроводников. Какая-то отрасль давно устоялась и теперь просто приносит стабильный дивидендный доход, а где-то кипят инновации, способные изменить мир — и принести хороший доход тем, кто вовремя разглядел этот потенциал. В Тинькофф-журнале есть подробная статья о том, как инвестор может диверсифицировать свой портфель по секторам. По конкретным компаниям — это самый сложный уровень диверсификации. Он предполагает оценку финансовых и производственных показателей отдельных компаний и сравнение этих данных с компаниями-конкурентами и отраслью в целом. Мы подготовили бесплатный курс, который научит разбираться в финансовой отчетности компаний, чтобы находить интересные идеи для инвестирования. Пройти курсПри самостоятельном подборе бумаг стоит следить за тем, чтобы один актив не занимал больше 10% от состава портфеля, а один сектор — больше 20%. То есть не стоит покупать на половину денег акции одной компании, а на другую половину — бумаги 10 других. Потому что если основной актив сильно просядет в цене, то оставшиеся бумаги вряд ли восстановят общую стоимость портфеля.

Оптимальный инвестиционный портфель или точное предсказание будущих цен на акции

В наш век скоростей и в наших странах потрясений остро стоит вопрос, как сохранить те капиталы, которые имеются. И к сожалению, 90-ые годы высекли в нашем сознании мысль, что преумножить капиталы и желательно быстро, намного приоритетнее, чем сохранить.

Так мы постоянно видим, что одни и те же люди, раз за разом несут свои сбережения в высокорисковые пирамиды (которые в последние годы стали именоваться “хайп-проекты”), теряют деньги и накопленную прибыль уже через год или даже менее. Ведь в этих проектах обещают более 100% годовых и часто, даже в валюте. Имеем честь наблюдать попытки наших граждан построить бизнес, с рентабельностью 60-80% и более. И потом видим этих же граждан, которые закрыли свои проекты, так как доходность 15-25% годовых это “копейки” на вложенные 3-4 млн. тенге и они не хотят ради этого тратить свои силы и нервы.

Причины постоянной погони за иллюзорным финансовым Граалем восходят к последним 20 годам развития наших стран и СМИ, которые готовы рассказывать гражданам о чём угодно, лишь бы рассказ был оплачен. А оплачивают, как правило не научные изыскания или информационные блоки ликбеза, а товары или продукты, которые требуется быстро и выгодно продать.

Можно легко догадаться, что для того, чтобы сформировать защиту своих активов и даже преумножить их, для начала нужно отвернуться от массовой информации и стереотипным ярлыкам и взглянуть на серьёзные научные публикации в этой сфере.

Итак, базовая финансовая формула – “чем выше доходность, тем выше риск”. Чем же она обоснована? Если кто-то предлагает вам доходность выше, чем средняя доходность по рынку, значит он хочет взять деньги у вас и вложить во что-то, что имеет более прибыльные условия, нежели те, которые предлагаются вам. После чего он заработает на этом вложении и вернёт вам ваши инвестиции с процентами. Но есть в этой красивой истории несостыковка. Куда же должен вложить ваши деньги этот человек, если он вам пообещал доход выше среднего по рынку? Он должен найти такой проект, который приносит баснословные прибыли. Чтобы и ему прибыль осталась, и чтобы вам он вернул обещанное.

И тут на арену выходит конкуренция. Ни один бизнес не может долго приносить сверхвысокую прибыль. Когда в 90-ые все узнали, что на товары из Китая можно делать огромную наценку и легко заработать, то уже через 2-3 года огромные потоки наших сограждан везли любую китайскую продукцию и ставили цены ниже, чем у конкурентов, в желании продать и получить прибыль побыстрее. Это привело к тому, что наценка на импортную продукцию рухнула до 10%, 20% и доходность от такой деятельности стала даже ниже средней рыночной.

Именно поэтому, чаще всего, те, кто предлагают вам доходность выше рыночной в итоге исчезают на горизонте, вместе с деньгами всех своих вкладчиков. Как можно определить такие проекты заранее? Средняя доходность по рынку – это отличный индикатор. Он поможет сразу отсеять тех, кто красивыми обещаниями скрывает некрасивые намерения.

Давайте же выясним, какая средняя доходность для каждого класса активов.

ИнвестицииВ мире существует множество ценных бумаг и инструментов для инвестора. И далеко не все из них создавались и существуют для преумножения капитала. Общепризнанными инструментами для защиты от инфляции и создании дополнительного дохода выступают акции и облигации.

А как же золото, сырьё, драгоценные металлы, инвестиции в объекты искусства, недвижимость в конце концов? Есть множество исследований на эту тему. И все они не утешительны для данной категории инвесторов. Я же приведу в пример одно из самых последних и глобальных исследований от швейцарского Credit Suisse от 2018 года. Данное исследование охватывает период более ста лет и сообщает нам доходности от вложений в тот или иной сегмент активов.1 Пройдёмся и тщательно разберём каждый сегмент. Это позволит нам определить ту самую среднерыночную доходность, на которую можно ориентироваться, чтобы оценить риски при вложении в тот или иной проект.

1) Акции развитых и развивающихся стран

На данном графике отражена доходность от вложения одного доллара в 1900 году в акции компаний развитых стран США, Англии, Норвегии и иных (синяя линия) и в акции развивающихся стран Россия, Казахстан, Мексика и иных (жёлтая линия). Ежегодно развитые рынки приносят 8.4% годовых, а развивающиеся 7.4% в среднем. Поэтому рассказы некоторых аналитиков о том, что вложения в акции отстающих стран принесут вам избыточный доход – миф. Наоборот, вложив в такие акции вы будете ежегодно терять 1% по сравнению с вложениями в развитые страны.

2) Акции крупных и мелких компаний

Исходя из графика выше, многие могут сказать, что это просто средняя по рынку и явно есть компании, которые делают выше каких-то 8.4%. Вот их то я найду и буду богат. И вообще, малый бизнес растёт более агрессивно, чем корпорации-гиганты. Да, это так. Но насколько быстрее растёт малый бизнес? И что вообще можно ожидать в этом сегменте?

На данном скриншоте слева компании США, справа компании Англии. В исследование не были включены компании развивающихся стран, так как выше мы уже выяснили, что развивающиеся рынки проигрывают развитым. Так же, чтобы достигнуть точности исследования, пришлось взять за старт 1926 год в США и 1955 в Англии, поэтому доходности стали выше, чем 8.6% в среднем, ведь по сути 26 и 55 лет выпало из статистики.

Компании, стоимость которых более 1$ миллиарда (крупная капитализация) предоставили своим инвесторам доходность в 9.9% в США и 12.0% в Англии. Средняя капитализация (стоимость более 200$ миллионов) 12.2% в США и 14.0% в Англии. Малая капитализация (стоимость более 30$ миллионов) 12.7% в США и 15.4% Англия. Микро капитализация (стоимость более 5$ миллионов)

Англия 18.0%. В США очень сложно микро-компаниям выйти на биржу, поэтому по США, данные по микро не включены в анализ.

Итак, вложения в малые компании высокодоходны. Но не стоит забывать, что малые компании намного чаще подвергаются процедуре банкротства, чем крупные гиганты. Разумный инвестор имеет в портфеле все сегменты капитализации, чтобы в погоне за высокой доходностью не потерять средства из-за банкротства микро-компаний. Можно сказать, что доходности в 15-18% годовых, являются крайне высокими, в силу высоких рисков.

3) Облигации

Облигации, практически не несут в себе риска потери денег. Если акцию можно купить за 100$, а через 5 лет продать за 80$, то при покупке 5 летней облигации вам вернут вложенное, плюс обещанные проценты сверху. Единственный риск – это риск банкротства организации, которая выпустила данную облигацию. Значит рынок облигаций менее рискованный, нежели рынок акций. Базовая формула, “чем выше риск, тем выше доходность” подсказывает нам, что из-за более низкого риска, облигации будут менее доходными, нежели акции.

Различные страны выпускают облигации и они номинированы в местных валютах. У каждой валюты есть своя инфляция. Чтобы сравнить облигации по всему миру, вычтем от их доходности местную инфляцию и получим точную картину.

Синим цветом подсвечена средняя доходность мировых акций минус инфляция. А жёлтым доходность мировых облигаций минус инфляция. Таким образом можно видеть, что из-за двух глобальных кризисов в 2000 и в 2008 годах, акции отстали по доходности от облигаций вернув 2.9% в среднем. В тоже время облигации вернули своим инвесторам 4.9% годовых.

Однако более масштабные периоды с 1968 или даже с 1900 годов показывают, что акции приносят больше, чем облигации. Акции – это инструмент дохода, в то время как облигации – это инструмент защиты.

4) Иные активы

Ну, хорошо. Мы выяснили, что даже просто купив в большом количестве разных акций и облигаций мы получим доход. Но мир не ограничивается только ценными бумагами, есть и другие материальные ценности. Давайте взглянем и на них. И конечно, чтобы не попасть во власть иллюзий и учесть активы по всему миру, отчистим их от инфляции.

Пойдёмте по порядку, слева направо. Вино, марки, скрипки, объекты искусства, средняя из всех активов, книги, ювелирные изделия (драг. камни), машины, акции.

Самыми склонными к постоянному росту цен оказались машины, со среднегодовым приростом 4.8% годовых. Далее идёт вино 3.6% годовых. И третье место занимают ювелирные украшения, с доходностью 2.8%. Объекты искусства, книги, скрипки, марки оказались в ряде аутсайдеров в мире инвестиций.

К сожалению, крайне тяжело посчитать ежегодные затраты на обслуживание машины, чтобы успешно продать её через 20-30 лет как раритет. Равно как и постоянные затраты на содержание вина и объектов искусства в специализированных для этого помещениях. Однако, стоит держать в голове, что после учёта фактора затрат доходность этих активов станет ещё хуже.

5) Недвижимость

Недвижимость – пожалуй самый популярный актив после акций и облигаций. Недвижимость – это 25% всех инвестиционных средств в мире. Недвижимость – это то, что звучит в головах людей как надёжно, прибыльно. Надёжно и прибыльно… Так ли это? Давайте начнём с прибыльности.

Возьмём различные страны, цены на их недвижимость, отчистим от инфляции и выведем на график.

И снова слева направо. Австралия, Англия, Финляндия, Германия, Франция, Бельгия, Нидерланды, Норвегия, Швеция, Швейцария, США, среднее значения из всех стран. Ниже, под каждым сокращением написана среднегодовая доходность.

Лидером является Австралия, прирост цен на недвижимость которой исторически был самым агрессивным среди всех стран. Хотя нельзя не отметить, что многие аналитики видят в текущих австралийских ценах явный пузырь. Так же, недвижимость ежегодно требует косметического ремонта и раз в пять лет, ремонта глобального. Но даже закрывая глаза на это, покупка недвижимости с желанием продать её подороже, это ещё более худшая идея, нежели коллекционирование почтовых марок или редких скрипок.

А как же аренда? Ведь многие покупают недвижимость и сдают в аренду. От этого доходность должна явно вырасти?

Здесь можно обойтись даже без исследования. Так как это общеэкономические понятия процентной ставки, кредитов для населения и дохода от недвижимости. Ежегодная прибыль от сдачи недвижимости в аренду, в среднем на 1-2% выше инфляции. Вы можете это легко проверить сравнив среднюю инфляцию по стране и разделив аренду на стоимость недвижимых объектов. 1 В Казахстане можно получать 9-12% от сдачи недвижимости, при инфляции в 10%2. А в Хельсинки, например, от сдачи можно получить 3-4% при инфляции в 2%.

Таким образом, имея в среднем 1.3% годовых от роста цен на недвижимость, 2% сверх инфляции от сдачи её в аренду и неся ежегодные издержки по обслуживанию объекта, инвестиции в недвижимость приносят в лучшем случае 3.3% годовых. Что представляет собой доходность хуже, чем инвестиции в вино. А частые, затяжные падения цен на недвижимость ставят под сомнение надёжность такой затеи.

6) Золото и сырьё

Золото, последняя пристань для тех, кто не верит никому и хочет просто сохранить свои деньги. Всем нам известны лично или вы слышали через знакомых о людях, которые покупают инвестиционное золото с целью сохранить, а иногда даже с надежной преумножить свой капитал. Есть особый класс людей с капиталами, которые покупают золото, серебро, платину в слитках, называя это диверсификацией вложений. Давайте взглянем на золотые цены с 1265 года до 2010 года. Выразим их в британских фунтах и отчистим от инфляции.

График начинает свою историю с 480 фунтов за тройскую унцию и завершается в 2010 на 800 фунтах. Можно легко заметить, что золото не имеет растущего тренда вверх, как все предыдущие, рассматриваемые активы. Золото вообще не приносит инвестору никакую прибыль. Более того, это крайне опасный актив, так как у вас имеется шанс купить его на подъёме цен, после чего произойдёт падение, и вы за всю свою оставшуюся жизнь никогда более не увидите тех цен, по которым вы купили золото. Всю вашу жизнь это будет отрицательный актив, который уничтожает ваши вложенные средства.

Могут найтись те, которые скажут, что предыдущие исследования были с 1900 года и у золота с 1900 до 2010 явно виден рост цен. Хорошо. В 1900 годы у золота была цена в 300 фунтов, а в 2010 800. Это рост в 2.6 раза (0.8% годовых). Хуже такого прироста, только инвестиции в рост цен на недвижимость в США, Швейцарии или Швеции.

Быть может иное сырьё может дать вам больше прибыли, чем золото? Обратимся к расчётам Simon Fraser University в Канаде.

*На данном графике все цены приведены к покупательской способности доллара в 1900 году.

Все сырьевые активы имеют боковую динамику цен. То есть не создают вам постоянной прибыли сверх инфляции, в отличии от акций, облигаций или вина. Поэтому инвестиции в сырьё, будь то нефть, золото или сахар – бессмысленны и не принесут вам стабильной прибыли.

Будущее неподвластно никому или ошибка управляющего

Итак, мы с вами определили, что исторически нет более доходных или надёжных активов, чем акции и облигации. Но ведь их десятки тысяч! Столько же, сколько компаний работает по всему миру. Как выбрать?

И вот тут кроется самый глобальный обман аналитиков, брокеров и СМИ. Люди в подавляющем большинстве не способны выбрать отдельные акции, которые будут приносить им доходность выше, чем средняя доходность всех акций на данной фондовой бирже. То есть как ни старайся и какой анализ не изучай, технический, фундаментальный или иной, чаще всего твой портфель из купленных акций не сможет обойти средние индексы. Давайте разберём подробно.

Итак, пассивные фонды они же индексные фонды – это фонды которые вкладывают сразу в 100, 500 или даже 3000 акций, чтобы инвестор мог получить среднюю доходность акций компаний США или среднюю доходность акций компаний занятых в добыче полезных ископаемых, например. Такие фонды изменяют свой состав инвестиций раз в год и крайне незначительно. Поэтому их назвали пассивные.

Активные фонды и активные управляющие – это фонды, которые могут покупать и продавать те или иные ценные бумаги множество раз за месяц, они могут торговать различными финансовыми инструментами. Фьючерсами, опционами, привилегированными акциями, брать ценные бумаги в займы и многое другое. Им доступен весь широкий спектр финансовых инструментов. В общем, управляющие должны легко обходить пассивные фонды, ведь им доступно всё и они этим занимаются десятки лет, верно? Этот вопрос широко изучили многие аналитики и один из них -профессор New York University Stern School of Business, Асват Дамодаран.

Это одно из исследований Асвата. Сравнение среднегодовых доходностей активных управляющих (синие) со среднегодовыми доходностями пассивных фондов (оранжевые). Как можно заметить с 2006 до 2015 года, мастера фондового рынка и выбора акций проигрывали пассивным фондам. И даже если сместить наблюдаемый период с 2013 до 2015 или даже только 2015, можно заметить, что даже на таких коротких сроках активные управляющие своими действиями, проигрывали бездействию.

Но это всё крайне обобщённо и исследуемый период крайне мал, чтобы заявлять что-либо. Давайте разобьём управляющих на подгруппы и сравним с пассивными фондами.

Колонки сравнивают нам управляющих, которые инвестируют только в компании с низкой, средней и высокой капитализацией. Строчки сравнивают управляющих, торгующих определённым инвестиционным стилем (Value, Core или Growth). То есть пересечение Growth и Small Cap говорит нам, что сравнивается пассивный фонд и управляющий, которые работают только с Growth акциями и стоимость компаний выпустивших эти акции меньше 2 миллиардов.

Блок Excess Return сообщает на сколько процентов управляющие в среднем проигрывают своим пассивным аналогам. А блок % Outperformed by Index показывает, какое количество управляющих проиграло пассивному аналогу.

Резюмируя. Более 85% управляющих в мире проигрывают своему пассивному аналогу ежегодно на 2%.

Быть может вы хотите довериться рейтингам и инвестировать в лучшего управляющего за последние пару лет? Уж он то, точно из тех 15% избранных. И на этот счёт было исследование.

Горизонтальная шкала – год, когда рейтинговое агентство MorningStar наградило управляющего за лучшую доходность в его сегменте, в этом году. Пустой кружок – его доходность в данный год. Закрашенный кружок – его доходность в следующем году. И бледный кружок – его доходность через два года. Как можно заметить, после удачного года или скорее случайно-удачного, управляющие в годы последующие показывают намного более худшую доходность, нежели ранее.

В итоге. Вместо того, чтобы изучать фундаментальный анализ, изучать финансы и рынки акций или вовсе, неизвестно как, искать того управляющего, который с шансом менее 15% будет давать вам избыточную доходность и за это ему так же надо будет платить, простому инвестору куда проще купить абсолютно ликвидный пассивный фонд и не переживать о прибыли, так как она сама придёт ему в руки. Так как акции пассивного фонда можно всегда можно быстро продать и купить, и при этом комиссии и сборы за инвестирование в такой фонд менее 0.5% в год, в то время как управляющие будут брать у вас не менее 2% ежегодно.

Почему брокеры, аналитики, СМИ постоянно рекламируют те или иные акции? Если вы перестанете совершать сделки на бирже, брокер перестанет получать комиссии от каждой вашей сделки и он не выживет. Поэтому ему необходимо, чтобы вы торговали как можно больше и чаще. Ему не интересно заработали вы или потеряли.

Что касается аналитиков, если все поймут, что аналитики не нужны и они ещё хуже управляющих, на что они будут жить, откуда возьмут деньги? Ведь управлять капиталами, даже немного проигрывая индексам они не умеют, а кушать хочется.

СМИ постоянно пишут о тех или иных, крайне “важных” событиях, чтобы вы постоянно отслеживали новости, на те или иные рынки, ценные бумаги и тем самым поднимали рейтинг данного информационного агентства, что увеличивает доходы этого самого агентства. Какие ценные бумаги будут в лидерах через год не известно ни брокеру, ни аналитикам, ни СМИ. Так как это будущее, а оно ещё не наступило и не известно никому. Эта же причина губит и управляющих.

Какие пассивные фонды купить? Ведь их тоже не мало.Вот это и есть самый важный момент в инвестировании. Подбор широких сегментов для инвестирования – это та тема, которая требует долгого и многолетнего изучения. Но большинству инвесторов можно порекомендовать классический портфель из пассивных фондов, известный многим со студенческой скамьи. Акции + облигации.

Индекс NASDAQ 100, так как это индекс США. США относится к развитым рынкам, а также акции США – это акции которые меньше акций иных стран теряют в цене во время кризиса.

Гос. облигации США сроком погашения на 20 лет и более. Как мы ранее разобрали – облигации, это защитный актив. И в случае падения цен на акции – облигации вырастут в цене и сгладят падение.

Золото. Ранее мы разбирали, что золото не принесёт вам никакой прибыли при инвестировании в него. И это так. Но есть у него любопытный эффект. В те моменты, когда и облигации, и акции падают в цене, спекулянтам некуда деваться и они начинают покупать активы, которые считаются защитными. Это золото и японская йена. Поэтому в период падения и акций, и облигаций небольшая доля золота или йены в портфеле улучшает его качество.

Таким образом можно рекомендовать 60% портфеля в индексе Nasdaq100, 35% облигаций США и 5% золота. Такой портфель принесёт около 12.2% годовых в долларах и будет защищён от любых потрясений. Более того, все законы США защищающие инвесторов, будут на вашей стороне даже если вы нерезидент США, если вы приобретёте ценные бумаги через американского брокера.

Открыв счёт у брокера и получив доступ к американским ценным бумагам, приобретите:

QQQ (PowerShares QQQ Nasdaq ETF)

TLT (iShares 20+ Year Treasury Bond ETF)

GLD (SPDR Gold Shares)

Под Новый Год проверяйте ваш портфель. Например, в начале вы вложили 100 000 USD. У вас на 60 000 акций, 35 000 облигаций и 5 000 золота. Если из-за изменения цен доли к общему капиталу в портфеле сместились, то балансируйте портфель.

Допустим через год, в последних числах декабря у вас на 72 000 акций, 39 000 облигаций и 4 500 золота. В совокупности это 115 500, то есть ваш доход составил 15.5% за год, но ваша текущая доля в акциях 72 000/115 500 = 62.3%, в облигациях 33.8%, а в золоте 3.9%. Чтобы сбалансироваться, вам нужно продать акций на 2.3% и на эти вырученные деньги, докупить на 1.2% облигаций и на 1.1% докупить золота. Таким образом вы зафиксируете прибыль в выросшем сегменте и докупите упавшие или отстающие сегменты.

По сути, на этом краткий курс по профессиональным инвестициям и финансовому анализу – закончен.

О спекуляциях и форексе

В данном обзоре несправедливо был обделён вниманием рынок форекс и внутридневные маржинальные операции (чаще именуемые как “торговля с плечом”). Многие считают, если ваш торговый счёт 2 000 USD, а вам дают покупать активов на 100 000 USD, это ваш шанс заработать. Однако, пользуясь банальной логикой, купив активов на 100 000 USD и при колебании цены активов хотя бы на 2% это приведёт или к заработку 2 000 USD, или к полной потери ваших первоначальных 2 000 USD.

Чтобы не быть голословным, я приведу научные данные.

2003 год, в FAJ (Financial Analysts Journal) выходит статья под названием «Рентабельность дейтрейдеров»1 (то есть людей, которые используют торговлю “c плечом” и совершают по несколько сделок каждый день). Два экономиста с помощью нескольких независимых методик определяют, что, цитата: «едва ли 20% от всех дневных трейдеров имеют самую минимальную прибыль…», остальные 80% соответственно в той или иной степени терпят убытки. Это в США.

2011, выходит статья про TSE (Тайваньскую фондовую биржу), где были обработаны данные по спекулятивным сделкам с 1992 до 2011 года. Краткие выводы из данного исследования:

1) 40% дейтрейдеров полностью потеряли деньги в первый месяц, 87% не продержались больше 3-х лет, 93% не продержались больше 5-ти. Не продержались, значит закрыли свои депозиты с суммой меньшей, чем была изначально.2

2) На стабильной основе, генерируют прибыль менее 1% дейтрейдеров. По данным биржи из года в год получают прибыль только 1 000 человек из 360 000. И это 0.27%.3

Резюмируя выводы выше. Шанс успеха зарабатывать хоть какие-то средства путём ежедневной, плечевой торговли около 0.27%. Такой низкий процент крайне близок к банальной удаче. Согласно формулам расчёта вероятности, если шанс дейтрейдера получить прибыль за год 50% (то есть или получит, или нет), то 1 000 из 360 000 может везти на протяжении 9 лет! Если вы встретите дейтрейдера, который каждый год получает прибыль на протяжении более 10 лет, то перед вами человек, который действительно умеет и знает нечто, недоступное остальным. Но более 99.73% людей связанных с подобными спекуляциями обречены на неудачу и потери.

Автор: Ашихмин Алексей Михайлович / Управляющий активами

Портфельные инвестиции в недвижимость | Недвижимость

Под инвестиционным портфелем понимается целенаправленно сформированная в соответствии с определенной инвестиционной стратегией совокупность вложений в инвестиционные объекты. Суть портфельного инвестирования состоит в улучшении возможностей инвестирования путем придания совокупности объектов инвестирования тех инвестиционных качеств, которые недостижимы с позиции отдельно взятого объекта, а возможны лишь при их сочетании. Инвестиционный портфель выступает как инструмент, посредством которого достигается требуемая доходность при минимальном риске и определенной ликвидности. Исходя из этого, основная цель формирования инвестиционного портфеля может быть сформулирована как обеспечение реализации разработанной инвестиционной политики путем подбора наиболее эффективных и надежных инвестиционных вложений.

В зависимости от направленности избранной инвестиционной политики и особенностей осуществления инвестиционной деятельности определяется система специфических целей, в качестве которых могут выступать:

— максимизация роста капитала;

— максимизация роста дохода;

— минимизация инвестиционных рисков;

обеспечение требуемой ликвидности инвестиционного портфеля.

Цели формирования инвестиционного портфеля в значительной степени являются альтернативными. Так, рост рыночной стоимости капитала связан с определенным снижением текущего дохода инвестиционного портфеля. Приращение капитальной стоимости и увеличение дохода ведут к повышению уровня инвестиционных рисков. Задача достижения требуемой ликвидности может препятствовать включению в инвестиционный портфель объектов, обеспечивающих рост капитальной стоимости или получение высокого дохода, но характеризующихся, как правило, весьма низкой ликвидностью. В связи с альтернативностью рассмотренных целей инвестор при формировании инвестиционного портфеля определяет их приоритеты Или предусматривает сбалансированность отдельных целей исходя из направленности разработанной инвестиционной политики.

Различие видов объектов в составе инвестиционного портфеля, целей инвестирования, других условий обусловливает многообразие типов инвестиционных портфелей, характеризующихся определенным соотношением дохода и риска. Это находит свое отражение в классификации инвестиционных портфелей.

Классификация инвестиционных портфелей по видам объектов инвестирования связана прежде всего с направленностью и объемом инвестиционной деятельности. Для предприятий, осуществляющих производственную деятельность, основным типом формируемого портфеля является портфель реальных инвестиционных проектов, для институциональных инвесторов — портфель финансовых инструментов.

Это не исключает возможность формирования смешанных инвестиционных портфелей, объединяющих различные виды относительно самостоятельных портфелей, характеризующихся различными видами инвестиционных объектов и методами управления ими. При этом специализированные инвестиционные портфели могут формироваться как по объектам инвестиций, так и по более частным критериям: отраслевой или региональной принадлежности, срокам инвестиций, видам риска и др.

Поскольку подбор объектов в составе инвестиционного портфеля осуществляется в соответствии с предпочтениями инвесторов, существует связь между типом инвестора и типом портфеля. Так, консервативному инвестору соответствует высоконадежный, но низкодоходный портфель, умеренному — диверсифицированный портфель, агрессивному — высокодоходный, но рискованный портфель.

К основным принципам, положенным в основу формирования инвестиционного портфеля, относятся:

— обеспечение реализации инвестиционной политики, вытекающее из необходимости достижения соответствия целей формирования инвестиционного портфеля целям разработанной и принятой инвестиционной политики;

— обеспечение соответствия объема и структуры инвестиционного портфеля объему и структуре формирующих его источников с целью поддержания ликвидности и устойчивости предприятия;

— достижение оптимального соотношения доходности, риска и ликвидности для обеспечения сохранности средств и финансовой устойчивости предприятия;

— диверсификация инвестиционного портфеля, включение в его состав разнообразных инвестиционных объектов, в том числе альтернативных инвестиций для повышения надежности и доходности и снижения риска вложений;

— обеспечение управляемости инвестиционным портфелем, что предполагает ограничение числа и сложности инвестиций в соответствии с возможностями инвестора по отслеживанию основных характеристик инвестиций.

Формирование инвестиционного портфеля осуществляется после того, как сформулированы цели инвестиционной политики, определены приоритетные цели формирования инвестиционного портфеля с учетом сложившихся условий инвестиционного климата и конъюнктуры рынков.

Отправной точкой формирования инвестиционного портфеля является взаимосвязанный анализ собственных возможностей инвестора и инвестиционной привлекательности внешней среды с целью определения приемлемого уровня риска в свете прибыльности и ликвидности баланса. В результате такого анализа задаются основные характеристики инвестиционного портфеля (степень допустимого риска, размеры ожидаемого дохода, возможные отклонения от него и пр.), осуществляется оптимизация пропорций различных видов инвестиций в рамках всего инвестиционного портфеля с учетом объема и структуры инвестиционных ресурсов.

Важным этапом формирования инвестиционного портфеля является выбор конкретных инвестиционных объектов для включения в инвестиционный портфель на основе оценки их инвестиционных качеств и формирования оптимального портфеля.

В теории портфельного анализа существуют подходы, позволяющие сформировать оптимальный инвестиционный портфель. Оптимальным является такой портфель ценных бумаг, который обеспечивает оптимальное сочетание риска и доходности.

Сформированный однажды эффективный портфель не остается таковым в течение длительного времени, эффективные портфели приходится постоянно пересматривать.

Не существует универсально скорректированной стратегии портфеля, поскольку все определяется инвесторами. Например, один инвестор, основываясь на определенных целях и представлениях, может приобретать недвижимость на рынках, где доминирует энергетика, а другой, имея совсем иные цели, продает ее на этих же рынках.

Специалисты по недвижимости и инвесторы обычно делят активы на категории по типам собственности. Этот вид классификации выявляет различные факторы, влияющие на эффективность секторов недвижимости. Например, в то время как экономический спад будет, скорее всего, подавлять эффективность промышленной недвижимости, на рынке квартир можно извлечь пользу, поскольку арендаторы скорее решат оставаться съемщиками, чем покупателями жилья.

Процесс конструирования портфеля устанавливает диапазоны, а не конкретные значения приобретаемой недвижимости. Например, портфельная стратегия может наметить следующую цель: приобрести 20—30% офисов; 25—35% промышленной недвижимости; 30—40% недвижимости для розничной торговли и 10—20% квартир. Если фактические доли в портфеле падают в пределах целевых диапазонов, менеджер портфеля мог бы считать, что тот был правильно сформирован. Нельзя инвестировать капитал в низкодоходную и дорогостоящую недвижимость только ради диверсификации как таковой.

Источник: Оценка недвижимости : учебное пособие / Т. Г. Касьяненко, Г.А. Маховикова, В.Е. Есипов, С.К. Мирзажанов. — М.: КНОРУС, 2010.

Оптимальный инвестиционный портфель.

Что делать, если вам понадобятся ваши деньги через два года, 10 лет или 25 лет? Это имеет огромное значение для того, как и кто переживает коронавирусный кризис, который может быть еще долгим и затяжным.

Как правильно построить оптимальный инвестиционный портфель, чтобы он в нужное для нас время приносил желаемую доходность, а денежные средства можно было вернуть при необходимости?

На самом деле это три очень разных портфеля.

1. Если у вас есть в планах использовать эти деньги в ближайшие 2-3 года, и вы не хотите брать на себя излишний риск, лучший вариант в данном случае будет, комбинация государственных облигаций и некоторых высококачественных корпораций. Да это очень низкий риск, но и очень низкий доходный портфель, который, как многие надеются, просто будет опережать инфляцию. Что лучше акции или облигации? – читайте в нашей статье.

2. Исторически редко, когда происходит, чтобы 10 лет прошли без положительной отдачи.

Таким образом, портфель, на который рассчитывает человек, который будет нуждаться в этих деньгах в течение ближайшего десятилетия, будет чем-то вроде классического портфеля 60/40, то есть 60% из широко диверсифицированных индексных фондов и 40% облигаций. Таким образом вы увидите доходность значительно выше инфляции в большинстве 10-летних периодов. Отдельные акции в портфеле – хорошо или плохо? – читайте тут.

3. Ну и наконец портфель для самых долгосрочных инвесторов, со сроком инвестирования от 25-ти лет и выше – это большой срок на фондовом рынке.

Инвестору следует быть довольно агрессивными, либо 70/30, либо 75/25 акций роста и облигаций. Причина, по которой некоторые эксперты никогда не рекомендую людям покупать на все средства акции, даже если этот портфель будет не таким агрессивным, заключается именно в таких периодах на рынке, как 08-09 года, или 2000-е с бумом доткомов. Какие акции лучше дивидендные или акции роста – читайте тут.

Оптимальный инвестиционный портфель – это не тот, который приносит больше всего денег, это тот портфель, который позволяет вам чувствовать себя уверенно и спокойно во все времена. Большинству инвесторам, у которых в портфеле, как например растущие акции FAANG, трудно смотреть на рынок, который месяц назад достигал всех временных максимумов, а теперь из-за любых новостей падает больше всего и неизвестно как глубоко может упасть.

Конечно, данная ситуация на рынке и во всем мире является временной, как только мир пройдет через коронавирус то снова вернется на круги своя.

Но если вы не спите всю ночь, переживая из-за состояния вашего портфеля, и единственный способ для вас снять стресс – это продать, тогда вы не дождетесь, когда рынок восстановится.

Задачи по рынку ценных бумаг. Часть 19 (портфель)

Задача №604 (формирование оптимального портфеля ценных бумаг)

Имеются две акции А и В, доходности которых менялись по шагам расчета следующим образом:

| А | 0,08 | 0,13 | 0,09 | 0,02 |

| В | 0,04 | 0,07 | 0,09 | 0,08 |

Инвестор намерен направить на покупку акции А долю Wa=0,3, а на акцию В долю Wb=0,5 своих начальных инвестиционных затрат. Остальную часть он хочет направить на приобретение еще одной акции и на основе трех акций сформировать портфель. Имеются две альтернативы:

| C | 0,09 | 0,08 | 0,06 | 0,01 |

| D | 0,11 | 0,12 | 0,04 | 0,09 |

Какую акцию лучше добавить в портфель и почему?

Рекомендуемые задачи по дисциплине

Решение задачи:

Доходность портфеля, сформированного на 30% из акций А, на 50% — из акций В и на 20% — из акций С = 0,071.

Доходность портфеля, сформированного на 30% из акций А, на 50% — из акций В и на 20% — из акций D = 0,077.

Риск портфеля, сформированного на 30% из акций А, на 50% — из акций В и на 20% — из акций С = 0,019.

Рассчитываем риск портфеля, сформированного на 30% из акций А, на 50% — из акций В и на 20% — из акций D = 0,016.

Инвестор предпочтет портфель с максимальной ожидаемой доходностью и минимальным риском. Поэтому рассчитываем соотношение ожидаемой доходности и риска:

- для портфеля АВС = 3,737;

- для портфеля ABD = 4,813.

Исходя из максимума рассчитанного соотношения, инвестор предпочтет портфель, состоящий из акций А (30%), акций В (50%) и акций D (20%).

Подробное решение задачи представлено в ролике

Как добиться оптимального распределения активов

Считайте это противоположностью складывания всех яиц в одну корзину. Распределение ваших инвестиций между различными классами активов — ключевая стратегия минимизации вашего риска и потенциального увеличения вашей прибыли.

Что такое распределение активов?

Распределение активов означает распределение ваших инвестиций по различным классам активов. В широком смысле это означает сочетание акций, облигаций и ценных бумаг денежного или денежного рынка.

Внутри этих трех классов есть подклассы:

- Акции с большой капитализацией: Акции, выпущенные компаниями с рыночной капитализацией более 10 миллиардов долларов.

- Акции со средней капитализацией: Акции, выпущенные компаниями с рыночной капитализацией от 2 до 10 миллиардов долларов.

- Акции с малой капитализацией: Компании с рыночной капитализацией менее 2 миллиардов долларов. Эти акции, как правило, имеют более высокий риск из-за их более низкой ликвидности.

- Международные ценные бумаги: Любые ценные бумаги, выпущенные иностранной компанией и котирующиеся на иностранной бирже.

- Развивающиеся рынки: Ценные бумаги, выпущенные компаниями в развивающихся странах.Эти инвестиции предлагают высокий потенциальный доход и высокий риск из-за их потенциального странового риска и их низкой ликвидности.

- Ценные бумаги с фиксированным доходом: Корпоративные или государственные облигации с высоким рейтингом, которые периодически или при наступлении срока погашения выплачивают держателю установленную сумму процентов и возвращают основную сумму в конце периода, эти ценные бумаги менее волатильны и менее рискованны, чем акции .

- Денежный рынок: Инвестиции в краткосрочные долги, обычно на год или меньше.Казначейские векселя (казначейские векселя) являются наиболее распространенными инвестициями на денежном рынке.

- Инвестиционные фонды в сфере недвижимости (REIT): Доли в ипотечном пуле инвесторов или в собственности.

Ключевые выводы

- Идеальное распределение ваших активов — это сочетание инвестиций, от самых агрессивных до самых безопасных, которые с течением времени принесут вам необходимую общую прибыль.

- Набор включает акции, облигации и ценные бумаги денежного рынка или денежного рынка.

- Процент вашего портфеля, который вы посвящаете каждому, зависит от ваших временных рамок и вашей терпимости к риску.

- Это не разовое решение. Время от времени пересматривайте свой выбор, чтобы убедиться, что он по-прежнему соответствует вашим потребностям и целям.

Максимизация прибыли и риска

Цель распределения ваших активов — минимизировать риск при достижении ожидаемого уровня доходности. Для достижения этой цели вам необходимо знать характеристики доходности и риска для различных классов активов. На рисунке ниже сравниваются риск и потенциальная доходность некоторых из них:

Изображение Джули Банг © Investopedia 2019Акции имеют самый высокий потенциальный доход, но также и самый высокий риск.Казначейские векселя имеют самый низкий риск, потому что они поддерживаются правительством США, но они также обеспечивают самую низкую доходность.

Это компромисс между риском и доходностью. Варианты с высоким риском лучше подходят для инвесторов, которые более терпимы к риску. То есть они могут мириться с резкими колебаниями рыночных цен. Более молодой инвестор с долгосрочным инвестиционным счетом может рассчитывать на выздоровление со временем. Пара, приближающаяся к пенсии или выходящая на пенсию, может не захотеть подвергать риску свое накопленное богатство.

Эмпирическое правило состоит в том, что инвестор должен постепенно снижать подверженность риску с годами, чтобы выйти на пенсию с разумной суммой денег, спрятанной в безопасных инвестициях.

Акции имеют самый высокий потенциальный доход, но также и самый высокий риск. Казначейские векселя имеют наименьший риск, но обеспечивают наименьшую доходность.

Вот почему важна диверсификация за счет распределения активов. Каждая инвестиция сопряжена со своими рисками и колебаниями рынка. Распределение активов защищает весь ваш портфель от взлетов и падений одной акции или класса ценных бумаг.

Таким образом, хотя часть вашего портфеля может содержать более волатильные ценные бумаги, которые вы выбрали на основе их потенциала для более высокой доходности, другая часть вашего портфеля предназначена для более стабильных активов.

Решаем, что вам подходит

Поскольку каждый класс активов имеет свой собственный уровень доходности и риска, инвесторы должны учитывать свою устойчивость к риску, инвестиционные цели, временной горизонт и доступные деньги для инвестирования в качестве основы для определения состава своих активов. Все это важно, поскольку инвесторы стремятся создать свой оптимальный портфель.

Инвесторы с длительным временным горизонтом и более крупными суммами для инвестирования могут чувствовать себя комфортно с опционами с высоким риском и высокой доходностью. Инвесторы с меньшими суммами и более короткими временными рамками могут предпочесть распределение с низким уровнем риска и низкой доходностью.

Чтобы упростить процесс распределения активов для клиентов, многие инвестиционные компании создают серию модельных портфелей, каждый из которых состоит из разных пропорций классов активов. Каждый портфель соответствует определенному уровню толерантности инвестора к риску. В целом эти модельные портфели варьируются от консервативных до очень агрессивных.

Изображение Джули Банг © Investopedia 2019Консервативный портфель

Портфели консервативной модели обычно распределяют большой процент от общей суммы на ценные бумаги с меньшим риском, такие как ценные бумаги с фиксированным доходом и ценные бумаги денежного рынка.

Основная цель консервативного портфеля — защитить основную стоимость вашего портфеля. Вот почему эти модели часто называют портфелями сохранения капитала.

Даже если вы очень консервативны и склонны полностью избегать фондового рынка, некоторая зависимость от акций может помочь компенсировать инфляцию. Вы можете инвестировать часть капитала в высококачественные «голубые фишки» или в индексный фонд.

Изображение Джули Банг © Investopedia 2019

Умеренно консервативный портфель

Умеренно консервативный портфель работает для инвестора, который желает сохранить большую часть общей стоимости портфеля, но готов взять на себя некоторый риск для защиты от инфляции.Общая стратегия в рамках этого уровня риска называется текущим доходом. С помощью этой стратегии вы выбираете ценные бумаги, которые выплачивают высокий уровень дивидендов или купонных выплат.

Изображение Джули Банг © Investopedia 2019Умеренно агрессивный портфель

Умеренно агрессивные модельные портфели часто называют сбалансированными портфелями, поскольку состав активов почти поровну разделен между ценными бумагами с фиксированным доходом и акциями. Баланс между ростом и доходом.Поскольку умеренно агрессивные портфели имеют более высокий уровень риска, чем консервативные портфели, эта стратегия лучше всего подходит для инвесторов с более длительным временным горизонтом (обычно более пяти лет) и средним уровнем толерантности к риску.

Изображение Джули Банг © Investopedia 2019Агрессивный портфель

Агрессивные портфели в основном состоят из акций, поэтому их стоимость может сильно колебаться день ото дня. Если у вас агрессивный портфель, ваша главная цель — добиться долгосрочного роста капитала.Стратегию агрессивного портфеля часто называют стратегией роста капитала. Чтобы обеспечить диверсификацию, инвесторы с агрессивными портфелями обычно добавляют ценные бумаги с фиксированным доходом.

Изображение Джули Банг © Investopedia 2019Очень агрессивный портфель

Очень агрессивные портфели почти полностью состоят из акций. С очень агрессивным портфелем ваша цель — сильный рост капитала в течение длительного периода времени. Поскольку эти портфели несут значительный риск, стоимость портфеля в краткосрочной перспективе будет сильно варьироваться.

Изображение Джули Банг © Investopedia 2019Настройте свои распределения

Эти модельные портфели и связанные с ними стратегии могут служить лишь приблизительным ориентиром. Вы можете изменить пропорции в соответствии с вашими индивидуальными инвестиционными потребностями. То, как вы настраиваете приведенные выше модели, зависит от ваших будущих финансовых потребностей в капитале и от того, каким инвестором вы являетесь.

Например, если вам нравится исследовать свои собственные компании и уделять время выбору акций, вы, вероятно, разделите часть своего портфеля на подклассы акций.Поступая таким образом, вы можете достичь специализированного потенциала доходности по риску в пределах одной части вашего портфеля.

Кроме того, процентная доля портфеля, которую вы выделяете на инструменты денежного рынка и денежного рынка, будет зависеть от объема необходимой вам ликвидности и безопасности.

Если вам нужны инвестиции, которые можно быстро ликвидировать, или вы хотите сохранить текущую стоимость своего портфеля, вы можете рассмотреть возможность размещения большей части своего инвестиционного портфеля на денежном рынке или краткосрочных ценных бумагах с фиксированным доходом.

Инвесторы, которые не обеспокоены ликвидностью и имеют более высокую толерантность к риску, будут иметь меньшую часть своего портфеля в рамках этих инструментов.

Поддержание вашего портфолио

Решая, как распределить портфель, вы можете выбрать одну из нескольких основных стратегий распределения. Каждый из них предлагает свой подход, основанный на временных рамках, целях и терпимости к риску инвестора.

Когда ваше портфолио запущено и работает, важно проводить периодический обзор.Это включает рассмотрение того, как изменились ваша жизнь и ваши финансовые потребности. Подумайте, не пора ли изменить вес ваших активов.

Даже если ваши приоритеты не изменились, вы можете обнаружить, что ваш портфель нуждается в перебалансировке. То есть, если умеренно агрессивный портфель в последнее время принес много прибыли от акций, вы можете направить часть этой прибыли в более безопасные инвестиции на денежном рынке.

Итог

Распределение активов — это фундаментальный принцип инвестирования, который помогает инвесторам максимизировать прибыль при минимальном риске.Различные стратегии распределения активов, описанные выше, охватывают широкий спектр стилей инвестирования, приспосабливая к разным рискам, временным рамкам и целям.

Когда вы выбрали подходящую для вас стратегию распределения активов, не забывайте периодически пересматривать свой портфель, чтобы убедиться, что вы сохраняете запланированное распределение и все еще идете по пути к своим долгосрочным инвестиционным целям.

Шесть эффективных стратегий распределения активов

Распределение активов — очень важная часть создания и балансирования вашего инвестиционного портфеля.В конце концов, это один из основных факторов, который приводит к вашей общей доходности — даже больше, чем выбор отдельных акций. Создание в вашем портфеле соответствующего сочетания активов, включающих акции, облигации, наличные деньги и недвижимость, — это динамичный процесс. Таким образом, набор активов должен отражать ваши цели в любой момент времени.

Ниже мы изложили несколько различных стратегий для установления распределения активов с рассмотрением их основных подходов к управлению.

Ключевые выводы

- Распределение активов очень важно для создания и балансировки портфеля.

- Все стратегии должны использовать набор активов, который отражает ваши цели и должен учитывать вашу терпимость к риску и продолжительность инвестиционного времени.

- Стратегия стратегического распределения активов устанавливает цели и время от времени требует некоторой перебалансировки.

- Распределение застрахованных активов может быть ориентировано на инвесторов, не склонных к риску и желающих активно управлять портфелем.

Стратегическое размещение активов

Этот метод устанавливает и придерживается базового набора политик — пропорционального сочетания активов, основанного на ожидаемой норме прибыли для каждого класса активов.Вам также необходимо принять во внимание вашу терпимость к риску и временные рамки инвестиций. Вы можете ставить цели, а затем время от времени изменять баланс своего портфеля.

Стратегия стратегического распределения активов может быть похожа на стратегию «купи и держи», а также в значительной степени предполагает диверсификацию для снижения риска и повышения доходности.

Например, если исторически доходность акций составляла 10% в год, а доходность облигаций — 5% годовых, ожидается, что доходность будет составлять 50% акций и 50% облигаций 7.5% в год.

Но прежде чем начать инвестировать, вы должны сначала прочитать, можете ли вы зарабатывать деньги на акциях.

Распределение активов с постоянным весом

Стратегическое распределение активов обычно подразумевает стратегию «покупай и держи», даже если изменение стоимости активов вызывает отклонение от первоначально установленного набора мер политики. По этой причине вы можете предпочесть подход с постоянным весом при распределении активов. При таком подходе вы постоянно меняете баланс своего портфеля.Например, если стоимость одного актива падает, вы купите больше этого актива. И если стоимость этого актива вырастет, вы его продадите.

Не существует жестких правил для определения сроков ребалансировки портфеля при стратегическом распределении активов или распределении активов с постоянным весом. Но общее практическое правило состоит в том, что портфель должен быть перебалансирован до его первоначального состава, когда любой данный класс активов перемещается более чем на 5% от его первоначальной стоимости.

6 эффективных стратегий распределения активов

Тактическое размещение активов

В долгосрочной перспективе стратегическая стратегия распределения активов может показаться относительно жесткой.Следовательно, вы можете счесть необходимым время от времени совершать краткосрочные тактические отклонения от совокупности, чтобы извлечь выгоду из необычных или исключительных инвестиционных возможностей. Эта гибкость добавляет к портфелю компонент рыночного времени, позволяя вам участвовать в экономических условиях, более благоприятных для одного класса активов, чем для других.

Тактическое распределение активов можно охарактеризовать как умеренно активную стратегию, поскольку общий набор стратегических активов возвращается к состоянию, когда достигается желаемая краткосрочная прибыль.Эта стратегия требует определенной дисциплины, поскольку вы должны сначала уметь распознавать, когда краткосрочные возможности исчерпали себя, а затем перебалансировать портфель в соответствии с долгосрочной позицией активов.

Состав активов в вашем портфеле должен отражать ваши цели в любой момент времени.

Динамическое размещение активов

Еще одна активная стратегия распределения активов — это динамическое распределение активов. С помощью этой стратегии вы постоянно корректируете структуру активов по мере роста и падения рынков, а также по мере того, как экономика укрепляется и ослабевает.С помощью этой стратегии вы продаете активы, которые падают, и покупаете активы, которые увеличиваются.

Динамическое распределение активов основывается на оценке управляющего портфелем, а не на целевом сочетании активов.

Это делает динамическое распределение активов полной противоположностью стратегии постоянного веса. Например, если фондовый рынок показывает слабость, вы продаете акции в ожидании дальнейшего снижения, а если рынок силен, вы покупаете акции в ожидании дальнейшего роста рынка.

Размещение застрахованных активов

Используя стратегию распределения застрахованных активов, вы устанавливаете базовую стоимость портфеля, ниже которой нельзя допустить падения портфеля. Пока портфель достигает доходности, превышающей его базовую, вы осуществляете активное управление, полагаясь на аналитические исследования, прогнозы, суждения и опыт, чтобы решить, какие ценные бумаги покупать, держать и продавать с целью увеличения стоимости портфеля на столько, сколько возможный.

Если портфель когда-либо упадет до базовой стоимости, вы инвестируете в безрисковые активы, такие как казначейские облигации (особенно казначейские векселя), чтобы базовая стоимость стала фиксированной.В это время вы должны проконсультироваться со своим консультантом, чтобы перераспределить активы, возможно, даже полностью изменив свою инвестиционную стратегию.